32009D0809[1]

2009/809/EK: A Bizottság határozata ( 2009. július 8. ) a groepsrentebox rendszer Hollandia által tervezett végrehajtásáról (C 4/07 (ex N 465/06)) (az értesítés a C(2009) 4511. számú dokumentummal történt)

A BIZOTTSÁG HATÁROZATA

(2009. július 8.)

a "groepsrentebox" rendszer Hollandia által tervezett végrehajtásáról (C 4/07 (ex N 465/06))

(az értesítés a C(2009) 4511. számú dokumentummal történt)

(Csak a holland nyelvű szöveg hiteles)

(EGT-vonatkozású szöveg)

(2009/809/EK)

AZ EURÓPAI KÖZÖSSÉGEK BIZOTTSÁGA,

tekintettel az Európai Közösséget létrehozó szerződésre és különösen annak 88. cikke (2) bekezdésének első albekezdésére,

tekintettel az Európai Gazdasági Térségről szóló megállapodásra és különösen annak 62. cikke (1) bekezdésének a) pontjára,

miután az említett cikkeknek megfelelően felkérte az érdekelt feleket észrevételeik megtételére (1), és tekintettel ezen észrevételekre,

mivel:

I. ELJÁRÁS

(1) A holland hatóságok 2006. július 13-i levelükben értesítést küldtek az ún. groepsrentebox adókulcs-csökkentési rendszerről, amely vállalatcsoporton belüli kapcsolatok esetében alacsonyabb adókulcsot ír elő a kapott kamatok után, illetve lehetővé teszi a fizetett kamatok adóból történő levonását. A holland hatóságok pusztán a jogbiztonság érvényesülése érdekében küldtek értesítést, mivel úgy tekintik, hogy a rendszer általános intézkedés jellegét ölti. A 2006. szeptember 5-i és 2006. november 9-i levelek további tájékoztatással szolgáltak.

(2) A Bizottság 2007. február 7-i levelében arról a döntéséről tájékoztatta Hollandiát, hogy a támogatási programnak a vállalatcsoporton belüli kamatok alacsonyabb adókulcsára és adólevonására vonatkozó része ("A" intézkedés) tekintetében megindítja az EK-Szerződés 88. cikkének (2) bekezdése szerinti eljárást.

(3) A Bizottság ugyanezen levelében arról is tájékoztatta Hollandiát, hogy a valamely vállalkozás minimum 5 %-ának megszerzését célzó rövid lejáratú lekötéseken keletkezett kamatok alacsonyabb adókulcsa ("B" intézkedés) az EK-Szerződés 87. cikke (1) bekezdésének értelmében nem képez állami támogatást.

(4) Az eljárást megindító bizottsági határozatot közzétették az Európai Unió Hivatalos Lapjában (2). A Bizottság felkérte az érdekelt feleket az intézkedésekkel kapcsolatos észrevételeik megtételére.

(5) A holland hatóságok 2007. május 7-i levelükben megtették az eljárás megindításáról szóló határozattal kapcsolatos észrevételeiket.

(6) A Bizottság az érdekelt felektől is kapott észrevételeket. A Bizottság ezeket továbbította a holland hatóságoknak, melyeknek lehetőségük nyílt megválaszolni azokat; észrevételeiket 2007. június 29-i levelükben tették meg.

(7) A 2007. november 8-i és 2008. január 29-i levelekben kiegészítő tájékoztatás érkezett a holland hatóságok részéről.

(8) A holland hatóságok 2008. október 7-én Leigh Hancher, a Tilburgi Egyetem európai jogi professzora által készített jogi véleményt nyújtottak be annak kérdésében, hogy a bejelentett intézkedés tartalmaz-e állami támogatást.

(9) 2008. december 18-i levelükben a holland hatóságok arról tájékoztatták a Bizottságot, hogy módosítják ezt az adózási rendszert.

II. AZ INTÉZKEDÉS RÉSZLETES LEÍRÁSA

II. 1. Cél

(10) A holland hatóságok szerint az intézkedés célja az adóügyi megítélésben való különbségtétel megszüntetése a csoportfinanszírozás két eszköze, a saját tőke és az idegen tőke között.

(11) A jelenlegi helyzetben, ha egy csoporthoz tartozó vállalkozás tőkeinjekciót hajt végre egy olyan vállalkozásnál, amely ugyanahhoz a csoporthoz tartozik, ellentételezésként osztalékot kap, amely a részesedéseket mentesítő szabályok alapján adómentességet élvez, míg ha a vállalkozás pénzt ad kölcsön az ugyanazon csoportba tartozó vállalkozásnak, a kapott kamatot a szokásos társasági adó (25,5 %) alapján adóztatják. A tőkét fogadó vállalkozás nem vonhatja le a tőkeinjekció után fizetett osztalékokat, a kölcsön után fizetett kamat azonban levonható a társasági adó szokásos mértékéből.

(12) Hollandia rámutat, hogy a jogilag független szervezetek szervezeti felépítésének megválasztását általában a társasági jogból fakadó, vagy gazdasági megfontolások vezérlik. A polgári jogban a saját tőke és az idegen tőke közötti különbségtétel (felelősség, visszafizetési feltételek, biztonság, szavazati jogok stb.) nincs összefüggésben a csoportfinanszírozással, mivel az adózási következmények nagyban különböznek. A csoportokon belül a finanszírozási feltételeket az alkalmazandó adórendszer szerinti legalacsonyabb adóteher elérése érdekében választják meg. Ennek eredményeképpen a csoporton belüli idegen tőke vagy saját tőke biztosításának kérdését elsősorban adózási megfontolások vezérlik.

(13) Hancher professzor jogi véleményében kiemeli, hogy több OECD-országban rendkívül fontos politikai kérdés az idegen, illetve saját tőkéből történő vállalati finanszírozás adóügyi megítélését érintő különbségtétel hatása, valamint az ebből fakadó káros következmények lehetséges megoldásai. Hancher professzor szerint a holland adózási szakirodalomban többször is felmerült a holland társasági adózás alapvető megreformálásának, valamint a vállalatcsoportokon belül az idegen és a saját tőkéből való finanszírozás semleges megítélésének szükségessége.

(14) A holland hatóságok hangsúlyozzák, hogy az adóügyi megítélés különbségei az arbitrázs bizonyos, gazdaságilag nem kívánatos formáinak kialakulásához vezetnek a csoporton belüli finanszírozás két eszköze között. Egy csoporton belül a saját tőkéből való kiegészítő finanszírozás vagy idegen tőkéből való (kiegészítő) finanszírozás tetszőleges, de a finanszírozás két típusának adózási következményei egymástól eltérőek. Ez arbitrázshoz vezet, ami torzítja az adórendszer semlegességét. Az intézkedés éppen ezért igyekszik megakadályozni az idegen tőkéből és a saját tőkéből való finanszírozás közötti arbitrázst, és növelni a holland adórendszer semlegességét.

(15) Az adókulcs-csökkentési rendszer bevezetése elősegíti annak biztosítását, hogy a csoportkapcsolaton belül alkalmazott finanszírozási módszert elsősorban gazdasági megfontolások határozzák meg. Ez a csoporton belüli kamatok adóügyi megítélését sokkal határozottabban összhangba hozza a csoporton belüli osztalékok adóügyi megítélésével, és ezzel hozzájárul a csoporton belüli idegen tőkéből való és a csoporton belüli saját tőkéből való finanszírozás közötti nagyobb semlegesség kialakulásához.

(16) Az arbitrázs problémája nem merül fel a csoportkapcsolaton kívüli finanszírozás esetében. Itt az eltérő polgári jogi jogkövetkezmények valóban fontosak, hogy az arbitrázs e formája ne fordulhasson elő. A csoportokon belüli és csoportokon kívüli helyzetek közötti különbségek miatt a csoporton kívüli finanszírozási tranzakciók adóügyi semlegessége nem követelmény. Az ügy jellegét tekintve ezért az intézkedés a csoporton belüli kölcsönökre korlátozódik.

(17) A holland hatóságok arra is felhívják a figyelmet, hogy az utóbbi időben a holland vállalkozások egyre több túlzott kamatösszeget vonnak le. A csoporton belüli kölcsönök és a saját tőke eltérő adóügyi megítélését a vállalkozások egyre inkább kihasználják, az államkincstár rovására.

(18) Az intézkedés célja, hogy megakadályozza az adóbevételek elapadását azáltal, hogy a vállalkozásokat arra ösztönzi, hogy kölcsönök helyett saját tőkét használjanak, és hogy korlátozza a hollandiai kamatlevonást. A rendszer így kiegészíti a holland alultőkésítési szabályokat, amelyek célkitűzése hasonló, amennyiben a rendszer akadályozza a túlzott kölcsöntőke-finanszírozást és gátolja a hollandiai adóalap mesterséges csökkentését.

(19) A holland hatóságok véleménye szerint a bejelentett rendszer kizárólag technikai jellegű intézkedés.

II. 2. Jogalap

(20) Az intézkedés jogalapja a társasági adóról szóló 1969. évi törvény (Wet op de vennootschapsbelasting 1969) 12c. cikke. A rendelkezést 2007. január 1-jei hatállyal vezették be, de a hatálybalépés időpontját elhalasztották mindaddig, amíg a Bizottság állást foglal az állami támogatási szabályokkal való összeegyeztethetőség vonatkozásában.

II. 3. Az intézkedés működésének módja

(21) Hollandiában a társasági adó mértéke általánosságban a társaság bevételeinek 25,5 %-a (3). Az adókulcs-csökkentési rendszer intézkedése bizonyos csoporton belüli kamatokra ettől eltérő adóügyi megítélést ír elő. A csoporton belüli finanszírozással összefüggésben fizetett és kapott kamatok nem tartoznak a 25,5 %-os általános társasági adómérték hatálya alá. A csoporton belüli finanszírozási tranzakciók során kapott és fizetett kamatok pozitív egyenlegét a jövőben 5 %-os mértékű adókulcs-csökkentési rendszer szerinti adókulccsal adóztatják meg, a 25,5 %-os általános társasági adómérték helyett. Amennyiben a kapott és a fizetett kamatok egyenlege negatív, akkor az levonható lesz, de az általános 25,5 %-os mérték helyett csökkentett, 5 %-os mértékben.

(22) A csökkentett mértékű megadóztatható vagy levonható összeget az adófizető adózási célú nettó eszközállományának (fiscale vermogen) egy bizonyos százalékára korlátozzák. A korlátozás célja, hogy meggátolja a tőkehiányos vállalkozásokat abban, hogy visszaéljenek az intézkedéssel, valamint biztosítja, hogy a csökkentett mérték csak akkor legyen alkalmazható, ha a csoporton belüli kölcsönökből származó hozamot saját tőkéből finanszírozták.

(23) A kamatok rendszerére vonatkozó intézkedés számos visszaélés elleni rendelkezést foglal magában. Különösképpen a hivatalosan harmadik felet (bank) megillető, de valójában egy csoporton belüli szervezetnek fizetett kamatot kell csoporton belül fizetett kamatnak tekinteni. Ez alkalmazandó például a back-to-back konstrukciók (4) esetére. A harmadik felet (bank) megillető kamat abban az esetben is korlátozottan levonható, és csoporton belüli kamatnak minősül, ha a kölcsönön keresztül szerzett forrásokkal tőkeinjekciót hajtanak végre egy leányvállalatnál azért, hogy a leányvállalatnál alacsony adószintű, csoporton belüli kamatot generáljanak.

(24) A holland hatóságok első értesítésükben feltüntették, hogy a rendszer legalább három évig választható lesz. Amennyiben a csoporthoz tartozó valamely vállalkozás a rendszer alkalmazása mellett dönt, az a csoport többi, Hollandiában található vállalkozására is alkalmazandó. Az első kamatrendszer meghatározása alapján azok a vállalkozások támogathatók, amelyek - amint azt a rendszer maga külön megállapította - ugyanahhoz a csoporthoz tartoznak, ami azt jelenti, hogy egy vállalkozás egy másik vállalkozás legalább 50 %-át birtokolja. Más szóval egy csoportnak legalább két vállalkozásból kell állnia, és az anyavállalat a leányvállalat részvényeinek több mint 50 %-a fölött gyakorol ellenőrzést. Minden vállalkozásnak a hollandiai társasági adó hatálya alá kell tartoznia. Ez azt jelenti, hogy a rendszer alkalmazható bármely, Hollandiában székhellyel rendelkező vállalkozásra vagy minden olyan, Hollandián kívüli székhellyel rendelkező vállalkozásra, amely állandó telephellyel rendelkezik Hollandiában.

II. 4. A rendszer módosításai

(25) Az eljárás folyamán a holland hatóságok világossá tették, hogy a rendszert kötelezővé kívánják tenni. Ezt a 2008. december 18-i keltezésű levélben megerősítették. Az adókulcs-csökkentési rendszer így alkalmazandó lenne minden, a hollandiai társasági adó hatálya alá tartozó jogalany számára a csoporthoz tartozó vállalkozásoknak fizetett kamat és a csoporthoz tartózó vállalkozásoktól kapott kamat tekintetében.

(26) A levélben a holland hatóságok a rendszer további két módosításáról is tájékoztatták a Bizottságot. Az első módosítás a csoport tágabb meghatározására vonatkozik a adókulcs-csökkentési rendszer tekintetében. A kapcsolódó jogalanyok körének meghatározását úgy módosították, hogy minden olyan esetre érvényes legyen, ahol egy jogalany közvetlen vagy közvetett módon tényleges ellenőrzést gyakorol egy másik jogalany finanszírozása felett, illetve ahol egy harmadik személy vagy jogalany tényleges ellenőrzést gyakorol a kölcsönmegállapodásban részt vevő két jogalany fölött (5). A második módosítás olyan rendelkezést illeszt be, amely a holland polgári jog rendelkezéseinek értelmében megkönnyíti egy (második) vállalkozás létrehozását, hogy az ekképpen létrejött csoport élvezhesse az adókulcs-csökkentési rendszer előnyeit. Így például megszűnne a korlátolt felelősségű társaságok (besloten vennootschap - BV) esetében jelenleg kötelező 18 000 EUR-s minimális tőke.

II. 5. Költségvetés

(27) Az eredeti értesítés szerint a bejelentett intézkedés éves költségvetése 475 millió EUR-t tesz ki. A holland hatóságok később azt közölték, hogy a kötelező adókulcs-csökkentési rendszer költségvetési szempontból semleges lesz.

III. AZ ELJÁRÁS MEGINDÍTÁSÁNAK OKAI

(28) A Bizottság az eljárás megindításáról szóló, 2007. február 7-i határozatában kétségét fejezte ki az intézkedés általános jellege tekintetében. Hangsúlyozta, hogy a rendszer által biztosított alacsonyabb adózás előnyeit csak a vállalatcsoportokhoz tartozó vállalkozások élvezhetnék (de jure szelektivitás), és attól tartott, hogy a rendszer a multinacionális csoportoknak kedvezne, szelektív gazdasági előnyt biztosítva ezzel e csoportoknak (de facto szelektivitás).

(29) A Bizottság rámutatott, hogy pusztán nemzeti összefüggésben vizsgálva, az intézkedés az adózás szempontjából valószínűleg semleges lenne. A határokon átnyúló tranzakciók összefüggésében azonban azt jelentené, hogy a külföldi székhelyű leányvállalatuknak kölcsönt nyújtó holland vállalkozások az 5 %-os mértékű alacsonyabb adózás hatálya alá tartoznának, a külföldi leányvállalatra viszont nem vonatkoznának a fizetett kamatok levonhatóságát korlátozó holland szabályok. A rendszer de facto szelektív előnyt biztosítana, mivel kizárólag azok a nemzetközi vállalatcsoportok kapnának ösztönzést a rendszer alkalmazására, amelyek 5 %-nál magasabb társasági adóról rendelkező adófennhatóság hatálya alá tartozó, határokon átnyúló, csoporton belüli kamattranzakciókban vesznek részt.

(30) Amennyiben az intézkedés célja az adórendszer alkalmazása alóli kivétel létrehozása volt, a Bizottság azt is kétségbe vonta, hogy az adórendszer természete vagy általános rendje ezt indokolja-e.

(31) A Bizottság megítélése szerint nem zárható ki, hogy a rendszer fő kedvezményezettjei a nemzetközi pénzügyi tevékenységekre vonatkozó program korábbi kedvezményezettjei lennének, és ez a program már korábban a közös piaccal összeegyeztethetetlen állami támogatásnak minősült (6).

(32) A Bizottság ezért arra az álláspontra helyezkedett, hogy az adókulcs-csökkentési rendszer az EK-Szerződés 87. cikkének (1) bekezdése értelmében támogatásnak tekinthető, és hogy a 87. cikk (2) és (3) bekezdésében meghatározott kivételek egyike sem alkalmazható rá.

IV. HOLLANDIA ÉSZREVÉTELEI

(33) Az eljárás megindításáról szóló határozattal kapcsolatos holland észrevételek 2007. május 7-én érkeztek meg, és azokat 2007-ben és 2008-ban további megjegyzésekkel - többek között a Hancher professzor által adott jogi véleménnyel - egészítették ki.

(34) A holland hatóságok állítása szerint a Bizottságnak a határozatban kifejtett megközelítése három ponton téves. Először is, a Bizottság az "előny" és a "szelektivitás" két, egymástól elkülönülő kritériumát egyetlen kritériumban vonja össze ("szelektív előny"). Ez nem áll összhangban az általános bizottsági gyakorlattal és az ítélkezési gyakorlattal, amely előírja, hogy a kettőt külön kell alkalmazni.

(35) Másodszor, a Bizottság nem értékeli külön-külön az adókulcs-csökkentési rendszer egyes elemeit. A csoporton belül kapott kamatok csökkentett mértékére vonatkozó esetleges támogatási elemet és a csoporton belül fizetett kamatok csökkentett mértékét illető esetleges támogatási elemet külön-külön kell értékelni.

(36) Harmadszor, a Bizottság téved, amikor a kamat fizetőjére és a kamat jogosultjára vonatkozóan együttesen vizsgálja a nettó hatást, és arra a következtetésre jut, hogy a nettó hatás valószínűleg semleges a nemzeti vállalatcsoportok esetében, amikor mind a kamat fizetője, mind jogosultja Hollandiában székhellyel rendelkező jogalany, míg a multinacionális csoportok esetében, amikor a kamat fizetője külföldi vállalatcsoport, jogosultja pedig hazai, nettó előny származik. A holland hatóságok szerint az ilyen természetű egyenlőségtételnek nincs alapja a hollandiai adójogban. A valamely csoporthoz tartozó holland vállalkozásokat csak abban az esetben vonják össze adózás céljából, ha a részvénytulajdon legalább 95 %-os.

(37) Ezen kívül a holland hatóságok azon a véleményen vannak, hogy az adókulcs-csökkentési rendszer nem tekinthető az általános adózási módszertől eltérőnek. Olyan kiigazításról van szó, amelynél az adórendszerhez egy analitikus elem társul. Ez új egységes adóztatási módszert eredményez, és ebből következően az intézkedés nem nyújt semmilyen előnyt.

(38) A holland hatóságok egy másik okból kifolyóan is elutasítják, hogy bármiféle előnyről lenne szó. Az adókulcs-csökkentési rendszer okozta nettó eltérés a multinacionális csoportok esetében - a nemzeti csoportokkal összehasonlítva - nem csupán a multinacionális csoportok előnyére, hanem hátrányukra is válhat. Egy holland leányvállalattal rendelkező multinacionális társaság előnyt is élvezhet és hátrányt is szenvedhet, ami adósi vagy hitelezői objektív helyzetétől, illetve a más tagállamokban és a Hollandiában alkalmazandó adókulcsoktól függ.

(39) Másfelől, amennyiben valóban beszélhetünk előnyről, akkor Hollandia véleménye szerint a multinacionális csoportok esetleges nettó előnye nem a csoporton belül kapott kamatok utáni alacsonyabb holland kulcs eredménye, hanem a külföldön fizetett, csoporton belüli kamatok utáni, korlátozás nélküli levonásé. Az előny nem a holland államnak tulajdonítható, és nem holland állami forrásokból kerül finanszírozásra.

(40) A multinacionális csoportokat a nemzeti csoportokkal szemben érintő esetlegesen kedvezőbb nettó hatás nem a holland adókulcs-csökkentési rendszer szelektív hatályának az eredménye, hanem az Unión belül a csoporton belüli kamatok levonhatóságára vonatkozó eltérő szabályokból származó különbségé. Hollandia az adórendszere módosításával szabadon növelheti vagy csökkentheti e különbséget, amennyiben a módosítások általánosan alkalmazandók minden olyan holland adófizetőre, amelyek a szóban forgó módosítás célját tekintve hasonló jogi és ténybeli helyzetben vannak.

(41) A holland hatóságok szerint adómódosítások által a határokon átnyúló tranzakciókban részt vevő multinacionális csoportokra gyakorolt összhatás mindig el fog térni a pusztán hazai tranzakciókat lebonyolító hazai csoportokra gyakorolt hatástól. Az állami támogatás szempontjából ennek csak akkor van jelentősége, ha a különbségeket maga a tagállami intézkedés idézi elő, vagyis ha csak a külföldi csoport kamatbevételeire alkalmaznak alacsonyabb adókulcsot. Nincs jelentősége akkor, ha olyan általános intézkedésről van szó, amely minden csoporton belüli kamatbevételre alkalmazandó - függetlenül attól, hogy hazai vagy külföldi vállalkozásról van szó -, és ez határokon átnyúló különbségekhez vezet.

(42) A nem harmonizált adórendszerek párhuzamos működése önmagában is olyan helyzetet eredményezhet, ahol a határokon átnyúló tranzakciók nettó adóvonzata eltér a tisztán hazai tranzakciók nettó hatásától. Ez a hatás lehet kedvezőtlen (gazdasági kettős adóztatás) és kedvező (a gazdasági adóztatás elmaradása) is.

(43) Az EK-Szerződés 94. és 95. cikke alapot nyújt a meglévő rendelkezések összehangolását célzó irányelvekhez és rendeletekhez, amennyiben az a közös piac létrehozásához vagy megfelelő működéséhez szükséges. Továbbá a 96. cikk lehetőséget biztosít a Bizottság számára a fellépésre, amennyiben a különböző tagállamokban hatályos jogszabályok közötti eltérés komolyan torzítja a versenyfeltételeket a közös piacon.

(44) A később bevezetendő második lehetőséget illetően a holland hatóságok azon a véleményen vannak, hogy nincs szó szelektivitásról. Azzal, hogy a Bizottság a szelektivitást a külföldi adóst és hazai hitelezőt feltételező helyzet, valamint a hazai adóst és hazai hitelezőt feltételező helyzet összehasonlításával értékeli, helytelen referenciakeretet választ. A holland adózási szabályok szelektivitásának vizsgálatakor a referenciakeret nem léphet túl a holland adófizetők teljes körén. A bevett bizottsági gyakorlat szerint a referenciakeret nem terjed ki olyan vállalkozásokra, amelyek nem Hollandiában adóznak.

(45) A holland hatóságok hangsúlyozzák, hogy az adórendszer nem korlátozódik bizonyos vállalkozásokra vagy bizonyos tevékenységekre és funkciókra, illetve meghatározott régiókra. A rendszer nem tesz különbséget a hazai és a külföldi vállalatcsoportok között. A adókulcs-csökkentési rendszerben való részvételre jogosultsághoz nincsenek meghatározott tevékenységekre vagy funkciókra vonatkozó küszöbértékek meghatározva.

(46) Ráadásul az adókulcs-csökkentési rendszer célkitűzését nézve kizárólag olyan vállalkozások vannak összehasonlítható jogi és ténybeli helyzetben, amelyek valamilyen csoporthoz tartoznak. Csak e vállalkozások ütközhetnének a II.1. pontban bemutatott arbitrázs problémájába.

(47) Hollandia rámutat arra, hogy a csoportokon belül a finanszírozási döntések célja az alkalmazandó adórendszer szerinti adóteher lehető legalacsonyabb szinten tartása. A saját tőkéből, illetve kölcsöntőkéből való finanszírozás közötti gazdasági különbségtétel (a visszafizetés, a felelősség és a biztonság feltételei) az adózás alapján való különbségtétellel összehasonlítva összességében nem releváns. A vállalatcsoportokon kívül a saját tőkéből, illetve a kölcsöntőkéből való finanszírozás közötti kereskedelmi különbségek azonban valóban igen fontosak, és akár erősebbnek is bizonyulhatnak, mint az adózási szempontok.

(48) A holland hatóságok kitartanak amellett, hogy a csoportokra korlátozódó intézkedések pusztán technikai természetű adóintézkedések, és nem minősülnek állami támogatásnak, és arra hivatkoznak, hogy a francia adórendelkezésekről szóló határozatában a Bizottság elfogadta, hogy egy olyan intézkedés, amely megváltoztatta azon általános szabályt, amely szerint a kamatkifizetések a vállalkozások közötti kölcsönöknél levonható kiadást jelentenek, általános intézkedésnek minősül, de úgy ítélte meg, hogy egy, a nemzetközi vállalkozások által Franciaországban létrehozott központi társasági kincstárok javára létrehozott további kivétel a szabály alól szelektív előnyt jelent (7).

(49) Hollandia rámutat arra, hogy az adókulcs-csökkentési rendszer hatályának kiterjesztése valóban szelektivitáshoz vezetne. Ha a harmadik felektől kapott kamatot is csökkentett mértékben adóztatnák meg, az előnyt jelentene a pénzügyi intézmények számára.

(50) Azt is kifejti, hogy helytelen az a feltevés, amely szerint a kamatokra vonatkozó különleges adószabályok már önmagukban is szelektivitást jelentenek. Az, hogy egy szervezetcsoporton belül finanszírozás folyik, nem nevezhető gazdasági tevékenységnek, mert az egyszerűen gazdasági tény. A kamatáramlások önmagukban nem különálló gazdasági tevékenységek vagy üzletágak; mindössze egy gazdasági tevékenység vagy üzletág finanszírozását szolgálják. A kölcsönből való finanszírozás csak a pénzügyi intézmények esetében különálló tevékenység, amelyek üzleti tevékenysége harmadik felek finanszírozásában áll. Ezenkívül az egy vállalkozás legalább 5 %-ának megszerzését célzó rövid lejáratú lekötéseken keletkezett kamatokra ("B" intézkedés) vonatkozóan a Bizottság is úgy tekintette az eljárás megindításáról szóló határozatban, hogy az ilyen kamat alacsonyabb adómértéke önmagában nem vezet szelektivitáshoz, mivel általános rendelkezésnek minősül.

(51) Továbbá Hollandia érvelése szerint nincs szó fogalmi különbségről az osztalékok és a kamatok között. Mindkettő a saját tőkéből vagy idegen tőkéből származó eszközök használatának vagy biztosításának kompenzációját jelenti. Az eszközöket a kedvezményezett mindkét esetben üzleti tevékenységek finanszírozására fordítja. Minden adórendszer tartalmaz olyan szabályokat, amelyek értelmében a fizetett osztalékok és kamatok levonhatók, részben levonhatók vagy nem levonhatók, illetve olyan szabályokat, amelyek értelmében az osztalékok és a kamatok adókötelesek, részben adókötelesek vagy adómentesek. Nem létezik olyan nemzetközi adóügyi szabály, amely meghatározza, hogyan kell ezen összetevőket adózási szempontból kezelni.

(52) A továbbfejlesztett változatban a korlátozott adózás meggátolja a holland rendszeren belüli egyenlőtlenséget, így a rendszer jellege és célja miatt alkalmazása indokolt. A csoporton belül szerzett kamatok korlátozott adóztatását a csoporton belüli kamatkifizetések korlátozott levonása indokolja. Ez lehetővé teszi a vállalatcsoportot alkotó vállalkozások számára, hogy ne viseljék a korlátozott levonhatóság és a teljes adózás hátrányát. Ezzel szemben az egyetlen jogalanyként működő vállalkozásoknak nincs belső kamatkifizetésük, így ilyen hátrányokkal nem szembesülnek.

(53) A holland adójog alapelve az, hogy a bevételeket és kiadásokat szimmetrikusan kezelik. A holland adórendszer belső logikája szerint a bevételek és a kiadások ugyanazon érme két oldalát jelentik. A kettős adóztatás elkerülése érdekében a korlátozott adóztatás a korlátozott levonhatóság logikus következménye.

(54) A tervezett intézkedés célja a holland adórendszerben érvényesülő semlegességi elv alkalmazásának biztosítása a csoportokon belüli idegen, illetve saját tőkéből való finanszírozás közötti arbitrázs kizárásával. Az intézkedés csökkenti a csoporton belüli finanszírozás két típusa közötti különbséget, ezzel erősítve az adórendszer semlegességét. Az intézkedés csoporton belüli kamatokra való korlátozása tehát gazdasági alapokon nyugszik, továbbá szükséges az adórendszer hatékonyságához, és elősegíti annak működését.

(55) A holland hatóságok rámutatnak, hogy az adókulcs-csökkentési rendszerrel élő vállalkozások köre jóval szélesebb lesz, mint a nemzetközi finanszírozási tevékenységekre vonatkozó korábbi programot alkalmazó 87 vállalkozásé. Továbbá azzal érvelnek, hogy az adókulcs-csökkentési rendszer az említett program korlátozó feltételei (mint amilyen pl. a két kontinensre és négy országra vonatkozó követelmény) közül egyet sem tartalmaz. Az adókulcs-csökkentési rendszer kizárólag az adózással kapcsolatos intézkedés, amely a tőke, mint termelési tényező adóterhét szabályozza. Ráadásul minden beérkező vagy kimenő, csoporton belüli kölcsönre alkalmazandó, és teljesen független az üzletágtól, amelyben a szóban forgó vállalkozás tevékenykedik. Mindezen okokból kifolyólag az intézkedés alkalmazási körét nem lehet összehasonlítani a nemzetközi finanszírozási tevékenységekre vonatkozó program alkalmazási körével.

(56) Az intézkedés kötelezővé tétele minden olyan adófizető vonatkozásában, amely egy leányvállalatnak kamatot fizet, vagy attól kamatot kap, kiemeli, hogy az adókulcs-csökkentési rendszer célja az adórendszer semlegességének javítása, ennélfogva az arbitrázs csökkentése és a holland társasági adóbevételek növelése. Kizárja azt az elemet is, amely az adókulcs-csökkentési rendszer következményeként szelektív előnyhöz vezethetne.

(57) A kötelező adókulcs-csökkentési rendszer nemcsak a tőke Hollandiában tartását jutalmazza, de egyben - az alultőkésítési szabályokhoz hasonlóan - visszatartó hatást gyakorol a kölcsönből való finanszírozás Hollandiába áramlására. A holland alultőkésítési szabályok a csoporton belüli kamatok levonhatóságának korlátozásával gátolja a csoportokon belüli túlzott kölcsöntőke-finanszírozást, míg az adókulcs-csökkentési rendszer csökkentett kamatlábat biztosít a csoporton belül kapott kamatoknak, amennyiben azokat saját tőkéből finanszírozzák. Az adókulcs-csökkentési rendszer a saját tőke kölcsöntőkéhez viszonyított magasabb arányának elősegítésével erősíti a holland adóalapot, és hozzájárul a saját tőke - és így az adóalap - Hollandiából való kiáramlásának megakadályozásához.

(58) Az adókulcs-csökkentési rendszer pusztán technikai jellegű intézkedés, amely megváltoztatja azt, hogy az adórendszer hogyan kezeli a csoporton belüli kamatokat azáltal, hogy horizontális és objektív tényezők és körülmények alapján bizonyos adófizetők adóterheit növeli, más adófizetők adóterheit pedig csökkenti. Amennyiben megszűnik az intézkedés alkalmazásának önkéntessége, a kamatrendszer nem biztosít semmiféle gazdasági előnyt, hiszen egyszerű horizontális és objektív kritériumok alapján mindössze átcsoportosítja az adóterheket az adófizetők között.

(59) A holland hatóságok kiemelik, hogy a de facto szelektivitás kizárólag akkor következhetne be, ha felmerülne annak a kockázata, hogy az intézkedés általános természete ellenére a gyakorlatban mindig egy jól azonosítható csoport számára nyújt előnyt. Ilyen jellegű szelektivitás akkor jelentkezhetne, ha az intézkedés opcionális lenne, az intézkedés kötelező jellegével azonban ez nem következhet be. Az egyik évben hátrányt szenvedő adófizetők előnyt élvezhetnek a következő évben, és fordítva. A rendszer ezért nem nyújt előnyt egy homogén adófizetői kategóriának sem.

(60) A holland hatóságok továbbá azon a véleményen vannak, hogy a csoport tényleges ellenőrzésen alapuló új meghatározása jobban összhangban áll a rendszer céljaival. Ha egy vállalkozás tényleges ellenőrzést gyakorol egy másik vállalkozás finanszírozása felett, ez utóbbi vállalkozás már nem választhat szabadon a belső és külső kölcsönből való finanszírozás között, és nem választhat szabadon az idegen tőkéből, illetve saját tőkéből való finanszírozás között. A csoport központi vezetése dönt arról, hogy a kívülről bevont eszközt - legyen az külső kölcsön vagy külső tőke - hogyan osztják meg a csoporton belül, belső kölcsön vagy belső tőke formájában. A tény, hogy a csoporton belüli finanszírozás két eszközének adóügyi következményei eltérőek, ösztönzést jelent arra, hogy az adott eszközt kizárólag az adóügyi vonzata alapján válasszák ki.

(61) Végezetül, a korlátolt felelősségű társaságokról szóló törvény módosításával a jövőben könnyebb lesz az adófizető számára, hogy jogi formáját tekintve vállalatcsoporttá alakuljon át, mivel az adminisztrációs terhek és a tőkekövetelmények megszűnnek vagy drasztikusan csökkennek.

V. AZ ÉRDEKELT FELEK ÉSZREVÉTELEI

(62) Észrevételek érkeztek a VNO-NCW (8) nevű holland iparszövetségtől, Belgiumtól és Magyarországtól. Egy másik féltől a határidő lejártát követően érkeztek észrevételek, ezért azokat az eljárás során nem lehetett figyelembe venni. A szóban forgó harmadik féltől kapott megjegyzések semmi esetre sem befolyásolták volna e határozat értékelését és következtetéseit.

V. 1. A holland iparszövetség észrevételei

(63) A VNO-NCW úgy véli, hogy a szóban forgó rendszer nem lehet az EK-Szerződés 87. cikke (1) bekezdésének értelmében vett összeegyeztethetetlen állami támogatás a következő okokból.

(64) Először is, a VNO-NCW megítélése szerint az adókulcs-csökkentési rendszer általános, adósemleges és technikai jellegű, mivel célja a vállalatcsoporton belüli saját tőkéből való és idegen tőkéből való finanszírozás közötti adóügyi arbitrázs csökkentése. Az intézkedés semlegességéből kifolyólag a rendszer nem jár bizonyos vállalkozásoknak vagy bizonyos áruk termelésének előnyben részesítésével az EK-Szerződés 87. cikke (1) bekezdésének értelmében.

(65) Másodszor, a multinacionális vállalatcsoportokra vonatkozó adóelőny abból ered, hogy a tagállamokban adózási szempontból eltérő módon kezelik a csoporton belüli kamatot, és ez nem tulajdonítható Hollandiának. Adóelőny azért jöhet létre, mert a kamatok egy másik tagállamban magasabb arányban írhatóak le, mint az adókulcs-csökkentési rendszer alapján alkalmazandó adókulcs, míg a hazai helyzetben az adókulcs-csökkentési rendszernek megfelelő adókulcs alkalmazandó; ez azonban annak a közvetlen következménye, hogy a tagállamokban eltérő a csoporton belüli kamatokra vonatkozó adózási eljárások jogi szabályozása. Amenynyiben a Bizottság meg akarja szüntetni az adókulcs-csökkentési rendszerből származó esetleges torzulásokat, a VNO-NCW az EK-Szerződés 94. és 96. cikkének alkalmazását javasolja.

(66) Harmadszor, a VNO-NCW úgy ítéli meg, hogy a bevezetendő rendszer célkitűzésének - azaz a saját tőke és az idegen tőke közötti adózási arbitrázs csökkentése - szempontjából a valamely csoporthoz tartozó vállalkozások nem ugyanabban a de jure és de facto helyzetben vannak, mint a csoporthoz nem tartozó vállalkozások. A saját tőke és az idegen tőke adóügyi kezelésének eltérése különösen csoportokon belül okoz torzulásokat, hiszen az anyavállalat azért gyakorol bizonyos ellenőrzést a leányvállalatai felett, hogy jelentős mértékben meghatározhassa annak finanszírozási lehetőségeit, és ezeket a döntéseket gyakran főként adózási szempontok vezérlik. A harmadik felekkel folytatott üzleti kapcsolatokban a finanszírozási mód megválasztása gyakran túlnyomórészt más, az adózási szempontoktól eltérő tényezőktől függ. Következésképpen nem lehet azt állítani, hogy a kérdéses rendszer az EK-Szerződés 87. cikke (1) bekezdésének értelmében szelektív. Ráadásul a VNO-NCW szerint, amennyiben pusztán az, hogy egy adóeszköz kisebb vagy nagyobb mértékben vállalatcsoportokra korlátozódik, azt a következtetést vonja maga után, hogy állami támogatási intézkedésről van szó, akkor a tagállamok társaságiadó-rendszere sok tekintetben nem fog megfelelni az EK-Szerződés 87. cikke (1) bekezdése rendelkezéseinek.

V. 2. A magyar hatóságok észrevételei

(67) A magyar hatóságok két okból is úgy ítélik meg, hogy a rendszer nem támogatási intézkedés. Először is, az, hogy a rendszert a csoportokra korlátozzák, nem jelenti azt, hogy szelektív is. A (nemzetközi) adóügyi kérdésekben a vállalatcsoportokra vonatkozó szabályok megszokottak és elkerülhetetlenek. Számos olyan szabály származik az OECD-től (belső elszámolóár) és a Bizottságtól (pl. a kamat- és jogdíjirányelv), amely csoportokra korlátozódik. Másodszor Magyarország felhívja a figyelmet arra, hogy a közvetlen adóztatás tagállami kérdés. Az egyes adóköteles tényállásokra vonatkozó adómérték meghatározása tagállami hatáskörbe tartozik. Végezetül Magyarország szerint nehezen érthető, hogyan vonható felelősségre Hollandia a más országokban alkalmazott magasabb adómértékből származó magasabb levonásért akkor, amikor a közvetlen adóztatás nincs összehangolva. A Bizottság által leírt előny egyértelműen az adórendszerek közötti eltérések eredménye.

V. 3. A belga hatóságok észrevételei

(68) A belga hatóságok is azon az állásponton vannak, hogy a rendszer nem állami támogatás, és a többi érdekelt félhez hasonló érveket sorakoztatnak fel amellett, hogy nincs szó szelektivitásról. Belgium véleménye szerint logikus, hogy egy csoport részét nem képező vállalkozás lényegénél fogva nem folytathat csoporton belüli finanszírozási tevékenységeket. A belga hatóságok azzal is érvelnek, hogy az állami támogatásra vonatkozó szabályok nem alkalmazhatók olyan helyzetekben, amikor a nemzeti adórendszerek közötti eltérések oka az EU-szintű harmonizáció hiánya. Következésképpen az adókulcs-csökkentési rendszer olyan általános intézkedés, amelyre nem vonatkoznak az állami támogatásra vonatkozó szabályok, és az ügy elbírálásakor a Bizottság nem megfelelően gyakorolja a hatáskörét.

VI. HOLLANDIA VÁLASZA A HARMADIK FELEK ÉSZREVÉTELEIRE

(69) A holland hatóságok megjegyzik, hogy a harmadik felek összes észrevétele az ő álláspontjukat támogatja. Magyarország és Belgium egyaránt hangsúlyozza, hogy a Bizottság visszaél az állami támogatásokat érintő hatáskörével, amikor olyan rendellenességeket próbál meg kezelni, amelyek a nem harmonizált adórendszerek közötti eltérésekből származnak. Ez megerősíti azt a holland álláspontot, miszerint az adókulcs-csökkentési rendszer nem jelent az EK-Szerződés 87. cikke által tiltott támogatási intézkedést.

(70) Hollandia hangsúlyozza, hogy teljes mértékben egyetért a VNO-NCW által felvázolt elemzéssel. Különösen fontosnak tartja az intézményi keretre vonatkozó részletes érvelést, amely egyértelműen kifejti, hogy a tagállamok nemzeti intézkedései milyen zavarokat okozhatnak a közös piacon, és hogy az EK-Szerződés alapján milyen eszközök állnak rendelkezésre szükség esetén az ilyen zavarok elhárítására.

(71) Végezetül a holland hatóságok támogatják az iparszövetség véleményét, miszerint az esetleges szelektivitás megállapításához meg kell bizonyosodni arról, hogy vajon bizonyos vállalkozások vagy bizonyos áruk termelése számára olyan vállalkozásokkal vagy tevékenységekkel szemben nyújtanak-e előnyöket, amelyekkel a szóban forgó intézkedés célkitűzését nézve azok de jure és de facto összehasonlíthatók. A csoporton belüli kölcsönökre való korlátozás nem vezet szelektivitáshoz, hiszen az adókulcs-csökkentési rendszer célkitűzése a csoporton belüli tőkéből való finanszírozás és kölcsönből való finanszírozás közötti arbitrázs megakadályozása. A csoporthoz nem kapcsolódó vállalkozások közötti finanszírozás esetében az arbitrázs semmilyen szerepet nem játszik. A csoporton belüli kölcsönökre való korlátozás ezért a rendszer célkitűzésének fényében logikus, így a megfelelő referenciakeret minden olyan vállalkozásra kiterjed, amely csoport részét képezi.

VII. A RENDSZER ÉRTÉKELÉSE

(72) Annak megállapítására, hogy a szóban forgó rendelkezés az EK-Szerződés 87. cikke (1) bekezdésének értelmében vett támogatás-e, a Bizottságnak meg kell vizsgálnia, hogy az gazdasági természetű előny biztosításával kedvez-e bizonyos vállalkozásoknak vagy bizonyos javak termelésének, ez az előny torzítja-e vagy torzíthatja-e a versenyt, az előnyt állami forrásokon keresztül biztosítják-e, és az előny érinti-e a tagállamok közötti kereskedelmet.

(73) Egy intézkedés akkor tekinthető állami támogatásnak, ha egyéni vagy szelektív, azaz csak bizonyos vállalkozásokat vagy bizonyos javak termelését részesíti előnyben.

(74) A holland hatóságok érvelése szerint a kérdéses intézkedés nem korlátozódik bizonyos ágazatokra, bizonyos vállalkozástípusokra vagy Hollandia területének meghatározott részeire. Nincs továbbá semmilyen korlátozás a forgalomra, a méretre, az alkalmazottak számára, a multinacionális vállalatcsoporthoz való tartozásra vagy a kedvezményezettek számára engedélyezett műveletek jellegére vonatkozóan.

(75) Az alkalmazandó ítélkezési gyakorlat szerint annak megállapításához, hogy egy intézkedés szelektív-e, meg kell vizsgálni, hogy egy adott jogrendszer összefüggésében az adott intézkedés előnyt biztosít-e bizonyos vállalkozásoknak más, összehasonlítható jogi és ténybeli helyzetben lévő vállalkozásokhoz képest (9). Éppen ezért elképzelhető, hogy egy adórendelkezés nem jelent állami támogatást, még ha nem is felel meg minden tekintetben a tagállam társasági adóra vonatkozó általános rendszerének. A Bíróság is több esetben is kifejtette, hogy az EK-Szerződés 87. cikkének (1) bekezdése nem az állami támogatási intézkedések okai vagy céljai szerint tesz különbséget, hanem a hatásuk alapján határozza meg őket (10). Az EK-Szerződés 87. cikkének (1) bekezdése tiltja azokat az adóintézkedéseket, amelyek nem arra irányulnak, hogy az általános rendszert bizonyos vállalkozások sajátos jellemzőihez igazítsák, hanem ezek versenyképességének növelését célozzák (11).

(76) Az állami támogatás fogalma nem alkalmazható ugyanakkor olyan állami segítségnyújtási intézkedésekre, amelyek úgy tesznek különbséget a vállalkozások között, hogy a különbségtétel azon rendszer természetéből vagy belső felépítéséből fakad, amelynek azok a részét képezik. Amint azt az állami támogatási szabályoknak a vállalkozások közvetlen adóztatásával kapcsolatos intézkedésekre történő alkalmazásáról szóló bizottsági közlemény (12) ("adóztatási közlemény") világossá teszi, "néhány körülményt az adófizetők közötti objektív különbségek indokolhatnak".

(77) Először is tisztázni kell, mely szinten (a csoport szintjén vagy a vállalkozás szintjén) kell az értékelést elvégezni. Az eljárás megindításáról szóló határozatában a Bizottság azon előzetes véleményét fejezte ki, hogy a vizsgálatot a csoport szintjén kellene elvégezni, és azzal érvelt, hogy amennyiben a tisztán hazai csoporthoz tartozó vállalkozások az adókulcs-csökkentési rendszert választották, a finanszírozó holland vállalkozás számára a kamatok utáni csökkentett adózás formájában nyújtott előnyt semlegesíti a finanszírozásban részesülő holland vállalkozás által fizetett kamatok alacsonyabb összegű levonhatósága (13).

(78) A holland hatóságok úgy vélik, hogy mivel az intézkedés szimmetrikus és egyszerűen csak átcsoportosítaná az adóterheket az adófizetők között, bizonyos vállalkozások előnyt élveznek, míg mások hátrányt szenvednek, az adósi vagy hitelezői objektív helyzetüktől függően. Éppen ezért az adókulcs-csökkentési rendszer nem jelent támogatást.

(79) Amint arra a holland hatóságok 2008. december 18-i levelükben rámutattak, ha egy vállalkozás tényleges ellenőrzést gyakorol a másik finanszírozása felett, ez utóbbi vállalkozás már nem dönthet szabadon a finanszírozásáról, illetve nem választhat az idegen tőkéből vagy saját tőkéből való finanszírozás eszköze között. A csoport központi vezetése dönt arról, hogyan osztják szét a kívülről bevont eszközt a csoporton belül akár belső kölcsön, akár belső tőke formájában.

(80) Ugyanakkor a Bizottság megjegyzi, hogy az intézkedés egy sajátos művelethez (a kapcsolódó vállalkozások finanszírozásához) kötődik, és nem csoportszintű konszolidáláshoz. A csökkentett adómértéket a vállalkozásokra egyenként kell alkalmazni, az intézkedés értelmében a kamatjaikról felállított egyenleg alapján. Noha a finanszírozási döntéseket várhatóan a csoport egészének érdekében fogják meghozni, a holland hatóságok rámutattak, hogy a csoportszintű elemzésnek nincs alapja a holland adórendszerben. A holland rendszerben adókonszolidációra csak akkor kerül sor, ha a legalább 95 %-os részesedésről van szó. Más szóval a holland társasági adót az egyes jogalanyokra, nem pedig a csoportokra vetik ki. Ilyen szempontból az intézkedés csoportokra utaló holland elnevezése (groepsrentebox) nem tükrözi megfelelően a tényt, hogy az meghatározott finanszírozási műveletekben részt vevő egyéni jogalanyokra alkalmazandó. Az intézkedés nem csoportszinten konszolidált költség/bevétel-egyenlegre vonatkozik.

(81) Ezért a Bizottság azon a véleményen van, hogy a rendszer értékelését az egyes vállalkozások szintjén kell elvégezni. A holland hatóságok által módosított rendszer tulajdonképpen a kölcsön utáni kamatból származó bevételre (vagy költségre) vonatkozó csökkentett adómérték, ahol a hitelnyújtás kapcsolódó vállalkozások között valósul meg (14).

(82) Továbbá a Bizottság úgy tekinti, hogy az intézkedés és a csoportszinten érvényesülő semleges hatás közötti szimmetria nem elegendő az egyes vállalkozásoknak biztosított előny lehetőségének kizárásához. Hasonlóan, egy csoporthoz tartozó jogalany kamatbevételeinek alacsonyabb mértékű adóztatását nem igazolhatja egy másik vállalkozásnak a kamat csökkentett levonhatóságán keresztül történő magasabb mértékű adóztatása (15).

(83) A Bizottság úgy véli, hogy a különleges típusú bevételek adóztatására vonatkozóan fontos lehet annak a meghatározása, hogy vajon a rendszer a tranzakciók tág kategóriáit fedi-e le megkülönböztetéstől mentes módon. Minden olyan megkülönböztetés, amely nem igazolható az adófizetők közötti objektív különbséggel, a verseny torzulásához vezethet.

(84) E tekintetben érdemes megjegyezni, hogy sok adórendszer tipikus eleme, hogy az adórendszer szintetizáló természetét analitikus elemek egészítik ki. Ez az eset különösen jellemző ott, ahol a bevételek meghatározott típusai, így a kamatok vagy osztalékok differenciált adóügyi megítélés tárgyát képezik.

(85) Ennek megállapítása után meg kell határozni, vajon a kapcsolódó vállalkozások közötti kölcsöntranzakciókra valóban alkalmazható-e csökkentett adózási mérték. A holland hatóságok és a VNO-NCW azzal érveltek, hogy csakis csoportoknál lehetséges arbitrázs a saját, illetve idegen tőkével történő finanszírozás között. Szemben a csoporthoz nem tartozó vállalkozásokkal (önálló vállalkozások), a csoporthoz tartozó vállalkozások a csoportjukon belül a saját tőke és a kölcsöntőke közötti arbitrázzsal találják szemben magukat. Az ilyen arbitrázst rendszerint inkább adóügyi, mint gazdasági megfontolások alakítják.

(86) A Bizottság azon a véleményen van, hogy a bevezetendő intézkedés az arbitrázs csökkentését fogja előidézni (hazai helyzetben), mivel csökkenni fog a különbség a csoporton belüli kamatok adóztatása és a csoporton belüli osztalékok adóztatása között, így erősítve az adórendszer technikai semlegességét.

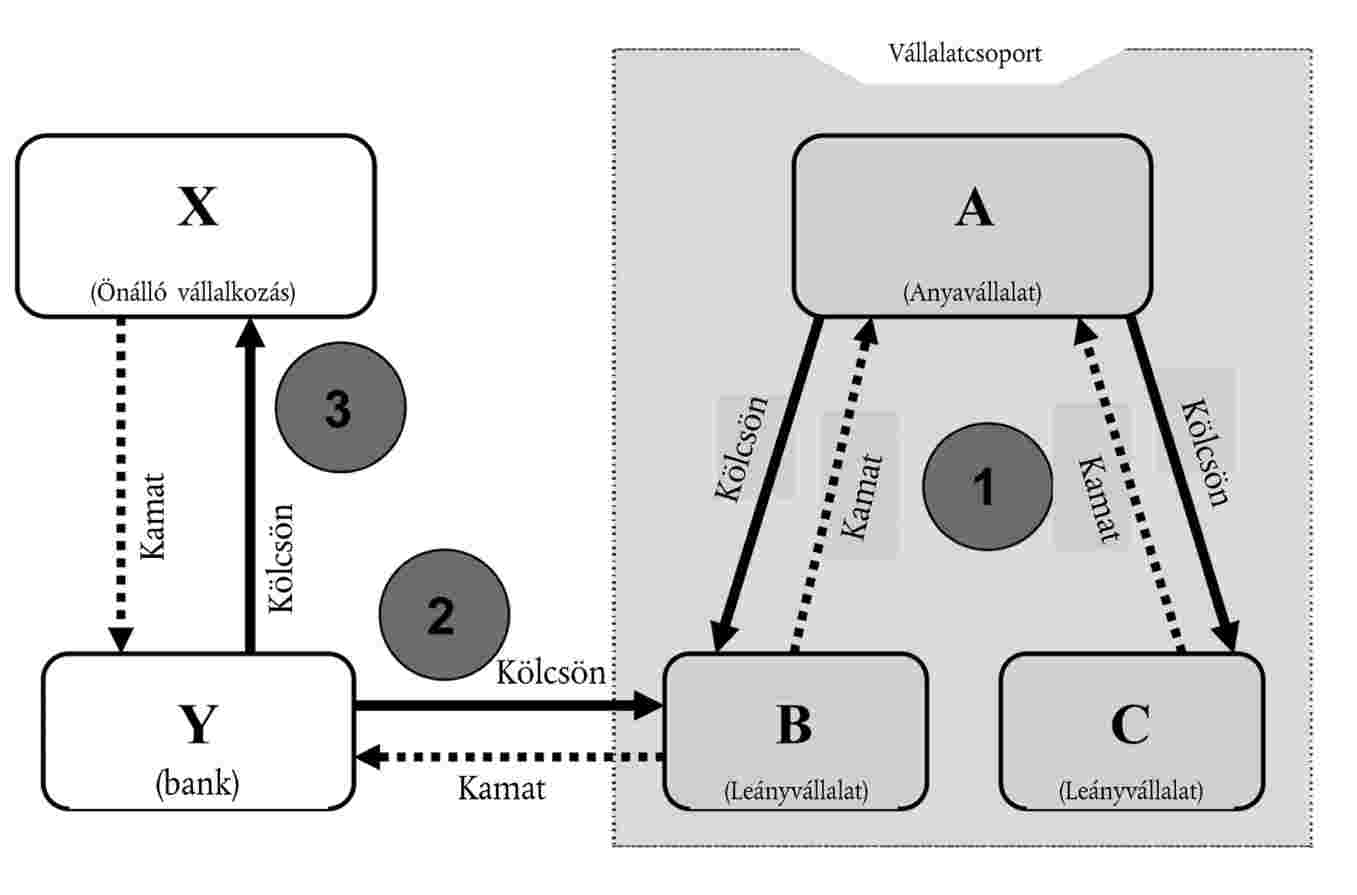

(87) E pont szemléltetésére különbséget kell tenni három olyan helyzet között (lásd 1. ábra), amelyek a kapcsolódó vállalkozásokra és az önálló vállalkozásokra vonatkoznak (beleértve a pénzügyi intézményeket a független harmadik felekkel való kapcsolataikban). Tételezzük fel, hogy A-B-C egy vállalatcsoport, ahol A felügyeli B és C finanszírozását; X olyan jogalany, amely nem tartozik csoporthoz ("önálló vállalkozás"), Y pedig egy független feleknek kölcsönöket biztosító hitelintézet.

1. ábracs

(88) Az első helyzetben kapcsolódó vállalkozások közötti pénzügyi tranzakciókról van szó. Az A anyavállalat kölcsönön vagy saját tőkén keresztül likviditást nyújt B és C leányvállalatoknak. E pénzügyi tranzakciók (a B, illetve a C vállalkozás által történő) kamat- vagy osztalékkifizetést eredményeznek.

(89) A kölcsönből vagy saját tőkéből való finanszírozás közötti választás az A anyavállalat szintjén történik a kapcsolódó vállalkozások csoportjának mint egésznek az érdekét szem előtt tartva. Következésképpen, amikor A anyavállalat az egyik leányvállalatát finanszírozza, több kritérium fennállása esetén csakugyan arbitrázs következik be a kölcsön és a saját tőke között. Míg egy hosszú távú likviditási igény vagy egy beruházás általában tőkebevonást tesz szükségessé, a rövid távú pénzügyi igények csak (rövid távú) kölcsön biztosítását teszik szükségessé. Ugyanakkor az adózási megfontolások befolyásolhatják e gazdasági megfontolásokat.

(90) A csoporton belüli kölcsönbevételek (kamatok) és a csoporton belüli tőkebevételek (osztalékok) adóügyi megítélése közötti különbség csökkentésével az intézkedés hazai helyzetben a két tranzakciótípus közötti adóügyi arbitrázs szűkítésének hatásával jár. A második típusú tranzakció egy pénzintézet (Y bank) és a csoporthoz tartozó egyik vállalkozás (B vállalkozás) közötti kölcsöntranzakció. Ilyen helyzet elvileg akkor áll elő, amikor a pénzügyi igények nem elégíthetők ki a csoporton belüli likviditás nyújtásával. Ilyen helyzetben Y számára nincs szó arbitrázsról, mivel a B-be történő tőkebefektetés nem lehetséges Y számára, amely egyszerűen a harmadik feleknek való hitelnyújtás üzletágát folytatja. A kölcsön és a saját tőke között nincs arbitrázs a B vállakozás szintjén sem (sem pedig a csoport szintjén).

(91) A pénzügyi intézmények (amelyek kölcsönöket adnak független feleknek) más okból is megkülönböztethetők a vállalatcsoportoktól (amelyek likviditást nyújtanak leányvállalataiknak). A pénzügyi intézmények esetében az ilyen kölcsöntranzakciókból származó bevételek az intézetek szokásos üzleti tevékenységéből származnak, és bevételeik egyik fő forrását képezhetik. A vállalatcsoportok esetében a független piaci szereplőkkel folytatott tranzakciókból származó ilyen bevételeket újra felhasználják, és azok csoporton belüli bevétellé alakulnak anélkül, hogy bármiféle bevételt generálnának a csoport szintjén. A B vállalkozás által a banknak fizetett kamat további költségeket jelent nemcsak B vállalkozásnak, de a csoport egészének is, míg az első helyzetben a B (vagy C) vállalkozás által az anyavállalatának fizetett kamat nem jelent további költséget vagy bevételt a csoport számára.

(92) E tekintetben érdemes megjegyezni, hogy a pénzügyi intézetek nem éltek panasszal és nem tettek észrevételeket az adókulcs-csökkentési rendszer alkalmazási körének vonatkozásában az eljárás megindításáról szóló határozatnak az Európai Unió Hivatalos Lapjában való közzétételét követően.

(93) Ha a helyzetet az adós szempontjából vizsgáljuk meg (a B vállalkozás mint Y adósa), a vállalkozás könnyebben hasonlítható egy önálló vállalkozáshoz (mint amilyen X), amint Y bankkal kölcsönszerződést köt.

(94) A harmadik helyzet egy kölcsöntranzakció egy pénzintézet (Y bank) és egy önálló vállalkozás (X) között. Mint az előző esetben is, Y nem szembesül semmiféle arbitrázzsal, hiszen a B-be történő tőkebefektetés nem lehetséges Y számára.

(95) Noha bizonyos körülmények között X vállalkozás pénzügyi igényei kielégíthetőek egyéni részvényesek által biztosított kölcsönön vagy tőkeinjektáláson keresztül, ez a helyzet sem hasonlítható az elsőhöz, mivel a likviditás lehetséges biztosítóira (természetes személyek) nem vethető ki társasági adó. Ráadásul az ilyen, magánbefektetőkkel folytatott tranzakcióknak az intézkedés hatálya alá vonása (az X által a részvényesei számára fizetett kamat levonhatóságának csökkentése és ezzel párhuzamosan az ilyen kamat megadóztatásának csökkentése az egyéni részvényes szintjén) rendkívül nehéz lenne, mivel az egyéni adózás nem a társasági adózás logikáját követi (16).

(96) Ha - az adós szempontjából - az X vállalkozás pénzügyi igényei csak egy pénzintézettől származó kölcsönnel oldhatók meg, az abból következő, Y-nal való tranzakció a B vállalkozás és Y közötti kölcsöntranzakcióhoz lesz hasonló.

(97) Mivel azok az önálló vállalkozások, amelyek nem pénzügyi vagy hitelintézetek, szokásos üzleti tevékenység keretében elméletileg nem nyújtanak független feleknek kölcsönt, a kölcsöntranzakciók tekintetében nem kerülnek hátrányosan megkülönböztetett helyzetbe a leányvállalatoknak kölcsönt nyújtó, kapcsolódó vállalkozásokkal összehasonlítva.

(98) Végezetül Hollandia az adókulcs-csökkentési rendszer vonatkozásában megváltoztatta a "csoport" meghatározását. A holland hatóságok érvelése szerint ez a változtatás a megközelítés finomításának eredménye, az adóügyi arbitrázs elkerülése érdekében.

(99) Az új javaslatban a jogalanyok akkor minősülnek kapcsolódóknak - jogosultságot szerezve ezzel arra, hogy kamatokat rögzítsenek az adókulcs-csökkentési rendszerben -, ha egy jogalany közvetlenül vagy közvetetten tényleges ellenőrzést gyakorol a másik jogalany finanszírozása felett. A Bizottság fontosnak ítéli e változtatást, mivel ha egy vállalkozás tényleges ellenőrzést gyakorol a másik vállalkozás finanszírozása felett, ez utóbbi vállalkozás már nem választhat szabadon a belső és külső kölcsönből való finanszírozás között, s nem választhat szabadon a kölcsönből, illetve saját tőkéből való finanszírozás között. Az arbitrázst a központi vezetés valósítja meg a csoport egészének érdekei mentén.

(100) Az A és B közötti kapcsolat a kapcsolódó vállalkozások csoportján belüli eszközök elosztásához köthető, míg az Y és B (vagy X és Y) közötti kapcsolat elsősorban a kereskedelmi finanszírozáshoz köthető.

(101) A Bizottság ezért azon a véleményen van, hogy a "kölcsöntranzakcióban részt vevő két jogalany másik jogalany finanszírozása feletti közvetett vagy közvetlen tényleges ellenőrzésének (vagy harmadik jogalany általi tényleges ellenőrzés)" fogalma jelentőséggel bír az intézkedés támogatási jellegének meghatározása szempontjából, tekintettel a tőkebevonáson és a kölcsönön keresztül történő finanszírozás közötti arbitrázsra való ösztönzés csökkentésének és az adósemlegesség biztosításának céljára.

(102) Azt a kérdést illetően, hogy a szóban forgó intézkedés biztosít-e bármilyen előnyt, egyértelmű, hogy az önálló vállalkozások szintjén kell megkülönböztetni egymástól a különféle helyzeteket. Először is minden olyan holland adófizető, amely adósságfinanszírozási tranzakcióban vesz részt nem kapcsolódó vállalkozással, ugyanolyan megítélés alá esik, és ugyanolyan mértékben adózik (25 %). Ez a csoport részét képező vállalkozásokra is vonatkozik. Másodszor, amikor egy vállalkozás kölcsönt kap egy kapcsolódó vállalkozástól, valójában kevésbé előnyös adóügyi megítélés alá esik, mint egy olyan vállalkozás, amely nem kapcsolódó vállalkozással áll kölcsönviszonyban (csak 5 %-os levonás). Harmadszor - és ez az egyetlen eset, ahol bármiféle adóelőny lehetséges - egy kapcsolódó vállalkozásnak kölcsönt biztosító vállalkozást a későbbi kamatkifizetések után a nem kapcsolódó vállalkozással való tranzakcióra kiróttnál alacsonyabb mértékben adóztatnak meg.

(103) Az intézkedés következményeinek szempontjából ugyanakkor egy kapcsolódó vállalkozás számára kölcsönt biztosító vállalkozás előnye nem tekinthető megkülönböztető jellegűnek, mivel a kapcsolódó vállalkozásnak biztosított kölcsön nem összehasonlítható a nem kapcsolódó vállalkozásnak biztosított kölcsönnel. Az adósságfinanszírozási tevékenység tekintetében a kapcsolódó vállalkozások jogi és ténybeli helyzete hasonlítható össze a nem kapcsolódó vállalkozásokéval. Ennek az az oka, hogy a kapcsolódó vállalkozások - a nem kapcsolódó vállalkozásokkal ellentétben - nem tisztán kereskedelmi tranzakcióban vesznek részt, amikor a csoporton belül próbálnak kölcsönből vagy saját tőkéből származó finanszírozást szerezni. Az anyavállalatnak és a leányvállalatnak ugyanaz az érdeke, míg a harmadik fél finanszírozásával létrejövő kereskedelmi tranzakció esetében nem ez a helyzet, ott ugyanis minden fél a másik rovására igyekszik maximalizálni a nyereségét. Y vállalkozás nem gyakorol versenynyomást A vállalkozásra, amikor az kölcsönt biztosít B vállalkozásnak, egyszerűen abból adódóan, hogy A vállalkozás ellenőrzi B vállalkozás finanszírozásra vonatkozó döntéseit.

(104) A másik vállalkozás feletti ellenőrzés követelménye éppen ezért olyan kritérium, amely általánosan alkalmazandó minden vállalkozásra, méretre, ágazatra vagy bármely más különbségtételre való tekintet nélkül. A kapcsolódó vállalkozások közötti adósságfinanszírozás megadóztatásának eltérő mértéke pusztán objektív különbségeket tükröz, és nem érinti az adósemlegességet.

(105) Míg az adószabályok kialakításában a tagállamokat kötik az áruk, a szolgáltatások és a tőke szabad mozgására, illetve a letelepedés szabadságára vonatkozó szabályok, az állampolgárság alapján való megkülönböztetés tilalma, valamint az állami támogatásra vonatkozó szabályok, a Bizottságnak el kell ismernie, hogy a közösségi jog jelentős mozgásteret hagy a tagállamoknak az adózás területén. Mint azt az adóztatási közlemény (13) bekezdése kiemeli, az állami támogatásra vonatkozó szabályok nem korlátozzák a tagállamok arra vonatkozó hatáskörét, hogy döntsenek az általuk legmegfelelőbbnek tartott gazdaságpolitikáról és különösen, hogy úgy osszák el az adóterhet a különböző termelési tényezőkön, ahogy célszerűnek vélik.

(106) Ebben az összefüggésben a tagállamoknak jogos szempontja lehet a csoporton belüli idegen tőkéből és saját tőkéből való finanszírozás közötti jelenlegi arbitrázs korlátozása (csakúgy mint a csoporton belüli kamatok levonásával való visszaélés megakadályozása). A Bizottság megállapítja, hogy a saját tőke és az idegen tőke közötti arbitrázs olyan helyzeteket eredményezhet, ahol egy vállalkozást az anyavállalata a társasági adó minimalizálása érdekében arra kényszerít, hogy csoporton belüli kölcsönhöz folyamodjon tőke helyett, és ezáltal növelje tőkeáttételét. Ugyanakkor gazdasági szempontból a kölcsönből való finanszírozás magas szintje vagy a kamatfizetési kötelezettség - a tőke formájában való hosszú távú finanszírozás előnyeivel összevetve - nem mindig kívánatos. Ráadásul úgy tűnik, hogy Hollandia adóbevételei csökkentek az idegen tőke/saját tőke arbitrázsa miatt.

(107) Az intézkedés nyitva áll minden, a társasági adó hatálya alá tartozó, és a csoporton belüli kapcsolatokkal összefüggésében kamatot kapó vagy fizető vállalkozás számára, és nem tartalmaz semmilyen megkülönböztető elemet, például a tranzakció helye szerinti ország vonatkozásában fennálló korlátozást.

(108) A bevezetett rendszer kötelezővé tétele biztosítja, hogy minden (csoporton belüli kölcsöntranzakcióban részt vevő) vállalatcsoportra alkalmazandó, a kimaradás lehetősége nélkül, és anélkül, hogy a csoporthoz tartozó vállalkozásokat bármilyen egyéb szempont alapján eltérően kezelnék. Ráadásul a vállalatcsoportnak az intézkedés céljából történő új meghatározása - amely inkább az ellenőrzésen, mint a minimális részesedésen alapul - az intézkedés alkalmazási körének tágításával csökkenti a de jure szelektivitás lehetséges elemeit.

(109) E tekintetben a Bizottság megjegyzi, hogy az eljárás megindításáról szóló határozat közzétételét követően nem kapott panaszt vagy észrevételt a holland munkavállalók képviseleteitől a tekintetben, hogy a kis- és középvállalkozások ne tudnák kihasználni az intézkedés előnyeit.

(110) A Bizottság az eljárás megindításáról szóló határozatában különbséget tett a pusztán nemzeti helyzet - ahol minden, csoporthoz tartozó vállalkozás Hollandiában székhellyel rendelkező adóalany -, illetve a határokon átnyúló helyzet - ahol holland vállalkozás ad kölcsön egy külföldön székhellyel rendelkező leányvállalatnak - között. A Bizottság azt állította, hogy pusztán nemzeti összefüggésben az intézkedés az adózás szempontjából semleges lenne. Ugyanakkor a határokon átnyúló tranzakcióknál a holland vállalkozás alacsonyabb, 5 % mértékű adóztatás hatálya alá tartozna, míg a külföldi székhelyű leányvállalat nem tartozna a fizetett kamat levonhatóságát korlátozó holland szabályok alá. A Bizottság arra a következtetésre jutott, hogy a rendszer de facto szelektív előnyt biztosítana, mivel csakis olyan, határokon átnyúló, csoporton belüli kamattranzakciókban részt vevő nemzetközi vállalatcsoportok kapnának ösztönzést a rendszer alkalmazására, amelyek olyan adójogi joghatóság alá tartoznak, ahol a társasági adó mértéke 5 %-nál magasabb.

(111) A Bizottság úgy ítéli meg, hogy a végső értékelésének nem szabad különbséget tennie a tisztán nemzeti helyzetek és a határokon átnyúló helyzetek között.

(112) Először is, a rendszer konkrét előírásai ugyanazok mind a nemzeti, mind a határokon átnyúló helyzetekben. A rendszer nem tartalmaz olyan rendelkezést, amely különbséget tesz a hazai és a külföldi bevételek és költségek között.

(113) Másodszor - amint arra a holland hatóságok és az érdekelt felek helyesen rámutattak -, a nemzeti összefüggésben szerzett előnyt meghaladó, határokon átnyúló helyzetben szerzett előny nem a csoporton belül kapott kamat alacsonyabb hollandiai adókulcsának, hanem a csoporton belül külföldön fizetett kamat korlátozás nélküli levonhatóságának az eredménye.

(114) A társasági adó mértéke az Unióban nincs összehangolva, és Hollandia nem tudja befolyásolni a más országokban alkalmazott adómértékeket. Nem Hollandia felelős azért, ha a vállalkozásoknak sikerül előnyhöz jutniuk az adómértékek különbsége, vagyis a harmonizáció hiánya miatt. A Bíróság is megerősítette (17), hogy a vállalkozások szabadon élhetnek a tagállamok közötti adószint-különbségekből eredő előnnyel.

(115) A Bizottság egyetért abban, hogy az alacsony holland adómérték miatti nemzetközi helyzetből adódó bármely előny - amely nem az alacsony mértékű holland levonásban tükröződik, hanem inkább a megszokott külföldi levonhatósági mértékkel függ össze - nem tulajdonítható Hollandiának (18).

(116) Azt is hangsúlyozni kell, hogy a külföldön szokásos mértékű levonásból származó előnyt nem holland forrásokon keresztül fogják finanszírozni, és hogy az adott országban a szokásos mértékű levonás kizárólag a rendes adórendszer alkalmazásából fog származni (nem pedig egy attól eltérő, egyedi intézkedésből).

(117) Következésképpen a Bizottság úgy véli, hogy egy multinacionális csoport szintjén jelentkező bármely olyan előny, amely az eljárás megindításáról szóló határozatban bemutatottak szerinti határokon átnyúló helyzetből származik, a különböző adójogi joghatóságok közötti adóügyi eltérések eredménye, és ezért ki kell zárni az állami támogatás vizsgálatának köréből.

(118) Általában, és bármely adóintézkedést illetően nem zárható ki, hogy a meghatározott ágazatokban működő csoportokhoz tartozó vállalkozások az intézkedésen keresztül nagyobb előnyre tehetnek szert, az ágazatukon belüli pénzügyi tranzakciók nagyobb intenzitása miatt. Ez különösen igaz a pénzügyi ágazat vállalkozásaira, azok fő tevékenysége ugyanis a kölcsönök nyújtása, és az intézkedés eredményeként növelhetik a kapcsolódó vállalkozásoknak nyújtott kölcsönöket. Ugyanakkor meg kell jegyezni, hogy a visszaélések elkerülése érdekében a holland intézkedés olyan rendelkezést tartalmaz, amely korlátozza a csökkentett mértékben adóztatható vagy levonható összeget (lásd a II.3 szakaszt). A korlátozás különösen a pénzügyi ágazatban működő vállalkozásokra lesz alkalmazható, ezzel korlátozva a visszaélés kockázatát. Továbbá a Bizottság adóztatási közleménye szerint "az, hogy néhány vállalkozás vagy ágazat ezeken az adóintézkedéseken keresztül több előnyhöz jut, mint mások, nem feltétlenül jelenti azt, hogy az állami támogatást szabályozó versenyszabályok vonatkoznak rájuk" (19).

(119) Az eljárás megindításáról szóló határozatában a Bizottság úgy vélte, nem zárható ki, hogy a rendszer fő kedvezményezettjei a nemzetközi pénzügyi tevékenységekre vonatkozó program korábbi kedvezményezettjei lennének, és ez a program már korábban a közös piaccal összeegyeztethetetlen állami támogatásnak minősült.

(120) Meg kell jegyezni, hogy a nemzetközi pénzügyi tevékenységekre vonatkozó programban való részvételhez a vállalkozásoknak többek között a következő feltételeket kellett teljesíteniük:

- a kedvezményezett vállalkozásnak legalább négy országban vagy legalább két földrészen kellett a csoport részeként pénzügyi tevékenységeket folytatnia,

- csak Hollandiától függetlenül folytatható pénzügyi műveletek voltak jogosultak,

- a pénzügyi tevékenységre a vállalkozás által használt teljes (idegen és saját) tőke legfeljebb 10 %-át lehetett felhasználni közvetlenül vagy közvetetten a Hollandiában székhellyel rendelkező vállalatcsoportokban.

(121) E követelményekre és a kedvezményezettek korlátozott számára (87) tekintettel a Bizottság úgy ítélte meg, hogy a nemzetközi pénzügyi tevékenységekre vonatkozó program szelektív intézkedés.

(122) Amint arra a holland hatóságok rámutattak, az adókulcs-csökkentési rendszerben nincsenek ilyen követelmények. Ráadásul az adókulcs-csökkentési rendszer előnyeit élvező vállalkozások száma sokkal nagyobb lesz, mint a nemzetközi pénzügyi tevékenységre vonatkozó programban részt vevő 87 vállalkozás.

(123) E tekintetben nem lehet azzal érvelni, hogy a nagy (multinacionális) vállalkozások könnyebben hozzáférnek a rendszerhez, mint a kis- és középvállalkozások (kkv-k) és ezért aránytalan előnyre tesznek szert általa. A holland hatóságok által rendelkezésre bocsátott statisztikáknak megfelelően - amelyek egyértelmű különbséget tesznek a kkv-k és a nagyvállalatok között - 200 000 vállalkozás (a 335 000-ből) rendelkezik egy vagy több leányvállalattal, így csoporton belüli kamatot kaphatnak vagy fizethetnek. E vállalkozások közül 50 000 rendelkezik külföldi csoporthoz tartozó vállalkozással, amelyből 47 000 (95 %) kkv. Ez egyértelműen jelzi, hogy a kkv-k nem szenvednek el hátrányos megkülönböztetést az intézkedés által.

(124) A (83)-(123) preambulumbekezdések bebizonyították, hogy az intézkedés nem nyújt hátrányosan megkülönböztető módon előnyt hasonló helyzetben lévő vállalkozásoknak, és várhatóan éppenhogy növeli az adósemlegességet.

(125) Ezenkívül megállapítást nyert, hogy a multinacionális vállalkozások de facto előnye, amely a határokon átnyúló helyzetben az adórendszerek közötti különbségekből adódhat, nem tartozik az állami támogatásokra vonatkozó szabályok hatálya alá, mivel ezek az eltérések nem Hollandiának tulajdoníthatók.

(126) A Bizottság úgy véli, hogy a rendelkezés teljes mértékben nyitva áll minden hollandiai vállalkozás számára, mivel nincsenek a csoportok létrehozásának jogi vagy gazdasági akadályai.

(127) A holland hatóságok által legutóbb benyújtott módosítás a korlátolt felelősségű társaságok 18 000 EUR minimális tőkekötelezettségének eltörlésével könnyebbé teszi a vállalkozások alapítását Hollandiában. Ez lehetővé teszi bármely vállalkozás számára, hogy könnyen alapítson Hollandiában (második) vállalkozást, ezzel tehát csoportot hozzon létre. Következésképpen az adókulcs-csökkentési rendszer elérhető lesz bármely önálló vállalkozás számára anélkül, hogy ez meghatározott gazdasági erőt vagy jelentős tőkeforrásokat tenne szükségessé. Minthogy egy csoport létrehozása pusztán szervezési kérdéssé válik, amely nem von magával aránytalan költségeket, az a követelmény, hogy vállalatcsoport részét kell alkotni, nem fog többé akadályt jelenteni egyetlen olyan vállalkozás számára sem, amely élvezni kívánja az adókulcs-csökkentési rendszer előnyeit.

VIII. KÖVETKEZTETÉS

(128) A Bizottság megállapítja, hogy a Hollandia által végrehajtani kívánt adókulcs-csökkentési rendszer nem nyújt Hollandiának tulajdonítható szelektív előnyt azon Hollandiában székhellyel rendelkező vállalkozások számára, amelyek csoport részét képezik vagy azon, csoporthoz tartozó külföldi vállalkozások számára, amelyek Hollandiában állandó telephellyel rendelkeznek, és nem minősül a Szerződés 87. cikke (1) bekezdésének értelmében vett állami támogatásnak,

ELFOGADTA EZT A HATÁROZATOT:

1. cikk

A Hollandia által a csoporton belüli kamatáramlás megadóztatása tekintetében végrehajtani kívánt adókulcs-csökkentési rendszer nem minősül a Szerződés 87. cikkének (1) bekezdése értelmében vett támogatásnak.

A Bizottság ezért engedélyezi a rendszer végrehajtását.

2. cikk

E határozat címzettje a Holland Királyság.

Kelt Brüsszelben, 2009. július 8-án.

a Bizottság részéről

Neelie KROES

a Bizottság tagja

(1) HL C 66., 2007.3.22., 30. o.

(2) Lásd az 1. lábjegyzetet.

(3) 20 %-os kulcs alkalmazandó a 40 000 EUR-t meg nem haladó adóköteles bevételekre, illetve 23,5 %-os mérték alkalmazandó a 40 000 és 200 000 EUR közötti adóköteles bevételekre.

(4) Back-to-back konstrukcióról beszélünk, ha jogi szempontból a kölcsönt egy bank bocsátja ki, de a valódi kockázat és az átváltási árfolyam az adósok tekintetében a csoport egy vállalatára hárul, például a szóban forgó bank számára nyújtott garancián keresztül.

(5) Tényleges ellenőrzés áll fenn minden esetben, ha az egyik jogalany rendelkezik a másik jogalany szavazati jogainak többségével, illetve ha egy harmadik személy vagy jogalany rendelkezik a kölcsönmegállapodásban részt vevő mindkét jogalany szavazati jogainak többségével.

(6) A Bizottság 2003/515/EK határozata (HL L 180., 2003.7.18., 52. o.).

(7) A Bizottság 2003/883/EK határozata (HL C 330., 2003.12.18., 23. o.).

(8) Verbond van Nederlandse Ondernemingen - Nederlands Christelijk Werkgeversverbond.

(9) Lásd többek között a C-487/06. P. sz. British Aggregates kontra Bizottság ügyben hozott ítélet (2008., még nem tették közzé) 82. pontját; a C-409/00. sz. Spanyolország kontra Bizottság ügyben hozott ítélet (EBHT 2003., I-1487. o.) 47. pontját; a C-88/03. sz. Portugália kontra Bizottság ügyben hozott ítélet (EBHT 2006., I-7115. o.) 54. pontját; és a C-428/06-C-434/06. sz. UGT-Rioja és társai egyesített ügyekben hozott ítélet (2008, még nem tették közzé) 46. pontját.

(10) Lásd például a C-56/93. sz. Belgium kontra Bizottság ügy (EBHT 1996., I-723. o.) 79. pontját; a C-241/94. sz. Franciaország kontra Bizottság ügy (EBHT 1996., I-4551. o.) 20. pontját; a C-75/97. sz. Belgium kontra Bizottság ügy (EBHT 1999., I-3671. o.) 25. pontját és a C-409/00. sz. Spanyolország kontra Bizottság ügy (EBHT 2003., I-10901. o.) 46. pontját.

(11) Lásd például a C-66/02. sz. Olaszország kontra Bizottság ügy (EBHT 2005., I-10901. o.) 101. pontját.

(12) HL C 384., 1998.12.10., 3. o., (24) bekezdés.

(13) Az eljárás megindításáról szóló határozat (22) bekezdése.

(14) A határozat az egyszerűség kedvéért a "kapcsolódó vállalkozások" és a "csoport" kifejezéseket használja a közvetlen vagy közvetett közös irányítás révén kapcsolódó vállalkozásokra - lásd (98) preambulumbekezdés.

(15) E tekintetben meg kell jegyezni, hogy a belgiumi székhelyű koordinációs központok adózási rendszerének vizsgálatában [lásd a C-182/03. sz. és a C-217/03. sz. Belgium kontra Bizottság egyesített ügyekben hozott ítélet (EBHT 2006., I-5479. o.) 86-118. pontját] a Bíróság úgy ítélte meg, hogy a jövedelmeknek a "cost plus" rendszerrel történő átalányösszegű meghatározása az EK-Szerződés 87. cikkének értelmében vett gazdasági előnyt jelent, és hogy "ez az elemzés nem vitatható sem amiatt, hogy a finanszírozási költségek beszámítása bizonyos esetben túl magas adóalaphoz vezethet, sem a csoport által viselhető pénzügyi teher jelentős összege okán, legkevésbé pedig amiatt, hogy a központot akkor is megadóztatnák, hogy ha nem érne el nyereséget". A Bíróság ezenkívül úgy találta, hogy a koordinációs központoknak kedvező ingatlanadó-mentesség részükre gazdasági előnyt jelent. "E megállapítással kapcsolatban nincs jelentősége annak, hogy e kedvezményből - mivel az összes többi bérli az ingatlanját - a központoknak mindössze 5 %-a részesül ténylegesen, mivel az ingatlan tulajdonjoga és a bérlete közötti választás kizárólag az említett központok döntésétől függ."

(16) Például az osztalékfizetés, miközben a fizető vállalat szintjén nem írható le, az egyéni részvénytulajdonosok vonatkozásában adóköteles.

(17) A C-196/04. sz. Cadbury Schweppes kontra Commissioners of Inland Revenue ügyben hozott ítélet (EBHT 2006., I-7995. o.), lásd különösen a 36. és a 37. pontot.

(18) Lásd még az Elsőfokú Bíróságnak a T-308/00. sz. Salzgitter kontra Bizottság ügyben hozott ítéletét (EBHT 2004., II-1933. o.), amelyben a Bíróság úgy ítélte meg, hogy az összes tagállam, vagy legalábbis egy részük alkalmazandó adórendelkezéseinek összehasonlítása elkerülhetetlenül torzítaná az állami támogatások ellenőrzésére vonatkozó rendelkezések célját és működését.

(19) 8. lábjegyzet, (14) bekezdés.

Lábjegyzetek:

[1] A dokumentum eredetije megtekinthető CELEX: 32009D0809 - https://eur-lex.europa.eu/legal-content/HU/ALL/?uri=CELEX:32009D0809&locale=hu