32011D0276[1]

2011/276/EU: A Bizottság határozata ( 2010. május 26. ) a Belgium által az Umicore S.A. (korábbi Union Minière S.A.) számára adóügyi egyezség formájában nyújtott állami támogatásról (C 76/03 (korábbi NN 69/03) állami támogatás) (az értesítés a C(2010) 2538. számú dokumentummal történt)

A BIZOTTSÁG HATÁROZATA

(2010. május 26.)

a Belgium által az Umicore S.A. (korábbi Union Minière S.A.) számára adóügyi egyezség formájában nyújtott állami támogatásról (C 76/03 (korábbi NN 69/03) állami támogatás)

(az értesítés a C(2010) 2538. számú dokumentummal történt)

(Csak a francia és holland nyelvű szöveg hiteles)

(EGT-vonatkozású szöveg)

(2011/276/EU)

AZ EURÓPAI BIZOTTSÁG,

tekintettel az Európai Unió működéséről szóló szerződésre és különösen annak 108. cikke (2) bekezdésének első albekezdésére,

tekintettel az Európai Gazdasági Térséget létrehozó megállapodásra és különösen annak 62. cikke (1) bekezdésének a) pontjára,

azt követően, hogy az említett cikkeknek megfelelően felhívták az érdekelteket az észrevételeik megtételére (1), és tekintettel ezekre az észrevételekre,

mivel:

I. ELJÁRÁS

(1) 2002. február 11-én kelt levelében a Bizottság tájékoztatta a belga hatóságokat a belga adóhatóság különleges adófelügyelete (Inspection Spéciale des Impôts, a továbbiakban: ISI) és az Umicore S.A (a továbbiakban: Umicore), korábbi "Union Minière S.A." közötti, a hozzáadottérték-adó (héa) tekintetében fennálló tartozás csökkentéséről szóló egyezséggel kapcsolatban rendelkezésére álló információkról. Az említett levélben a Bizottság arra kérte a belga hatóságokat, hogy adjanak meg minden tájékoztatást, amelynek alapján ezt az egyezséget a Szerződés 107. és 108. cikkének (2) fényében értékelheti.

(2) A belga kormány a 2002. május 7-én kelt levelében válaszolt a Bizottságnak.

(3) 2002. augusztus 9-én kelt levelében a Bizottság részletesebb információkat kért, hogy lezárhassa az intézkedés értékelését. Ezeket az információkat a belga kormány a 2002. szeptember 18-án kelt levelében továbbította.

(4) 2003. október 21-én kelt levelében a Bizottság arra kérte a belga hatóságokat, hogy adják át azokat a kiegészítő dokumentumokat, amelyek egyértelművé tehetik a belga adóhatóságnak az Umicore-ral kötött egyezséggel kapcsolatos álláspontját.

(5) 2003. október 31-én kelt levelükben a belga hatóságok arról tájékoztatták a Bizottságot, hogy Lugentz bíró, az ISI és az Umicore közötti egyezség létrejöttének körülményeivel kapcsolatos, X elleni büntetőeljárással megbízott brüsszeli vizsgálóbíró lefoglalta az Umicore adóügyi aktáját, továbbá minden, a szóban forgó egyezséggel kapcsolatos dokumentumot.

(6) 2003. december 10-én kelt levelében a Bizottság tájékoztatta Belgiumot arról a határozatáról, hogy a kérdéses támogatás tekintetében megindítja a Szerződés 108. cikkének (2) bekezdése szerinti eljárást.

(7) A Bizottságnak az eljárás megindításáról szóló határozatát 2004. szeptember 7-én közzétették az Európai Unió Hivatalos Lapjában (3). A Bizottság felszólította az érdekelteket, hogy nyújtsák be a szóban forgó támogatással kapcsolatos észrevételeiket.

(8) A 2004. szeptember 7-én közzétett szövegbe került hiba miatt a határozatot 2004. november 17-én ismét közzétették az Európai Unió Hivatalos Lapjában (4).

(9) A Bizottság e tárgyban a 2004. október 7-én és december 13-án kelt levelekben az Umicore-tól, valamint egy 2004. október 4-én beérkezett levélben egy névtelen harmadik személytől kapott észrevételeket.

(10) A határozat ismételt közzétételét követően Belgium a 2004. december 15-én kelt levelében továbbította megjegyzéseit.

(11) 2005. május 13-án a Bizottság továbbította Belgiumnak a harmadik személyek észrevételeit. Belgium 2005. június 13-án nyújtotta be megjegyzéseit.

(12) 2005. december 12-én kelt levelében a Bizottság tájékoztatta Belgiumot arról a határozatáról, hogy az intézkedés vizsgálatát a bíróság folyó ügyben hozott határozatáig felfüggeszti.

(13) 2006. január 19-én adott válaszában Belgium jelezte, hogy ténylegesen zajlottak vizsgálatok a hatóság helyiségeiben, hogy az adóügyi aktát teljes egészében lefoglalták, és hogy ezen felül nem mulasztja el tájékoztatni a Bizottságot azokról a határozatokról, amelyeket a bíróság az érintett hatósággal közöl majd.

(14) 2008. március 31-én kelt levelében a Bizottság tájékoztatást kért a bírósági eljárás aktuális állásáról és a lefoglalt dokumentumok esetleges visszaszerzéséről.

(15) Belgium a 2008. június 16-án kelt levelében válaszolt a Bizottságnak, és jelezte, hogy a bírósági eljárást 2007. november 13-án lezárták.

(16) 2008. július 28-án találkozóra került sor az ISI képviselői és a Bizottság között, amelynek befejeztével elektronikus levélben megküldték a belga hatóságoknak a Bizottság képviselői által felvetett pontokat érintő kérdések listáját. A belga hatóságok a 2008. szeptember 9-én kelt levélben küldték meg válaszukat.

(17) 2008. október 17-én kelt levelében a Bizottság emlékeztette Belgiumot, hogy Belgiumnak kötelessége megtenni az ahhoz szükséges lépéseket, ideértve a lefoglalt dokumentumok visszaszerzését is, hogy válaszolni tudjon a Bizottság által feltett kérdésekre. Ebben a levélben a Bizottság felvetette annak lehetőségét, hogy hivatalosan felszólítja Belgiumot a kért információk átadására, tekintettel arra, hogy ezeket az információkat már a korábbi tájékoztatás iránti megkereséseit követően meg kellett volna adni a Bizottságnak.

(18) 2009. január 21-én kelt elektronikus levelében a Bizottság arra kérte a belga hatóságokat, hogy folyamatosan tájékoztassák a 2008. október 17-én kelt levelét követően hozott intézkedésekről. A hatóságok a 2009. január 29-én kelt levelükben azt a választ adták, hogy az ISI lépéseket tett azért, hogy megválaszolja a Bizottság által feltett kérdéseket.

(19) 2009. május 7-én kelt levelében Belgium arról tájékoztatta a Bizottságot, hogy a lefoglalt dokumentumok végül visszakerültek az ISI-hez, és hogy ezek vizsgálata folyamatban van, hogy választ tudjanak adni a Bizottság kérdéseire.

(20) 2009. augusztus 6-án kelt levelében Belgium továbbította a Bizottság 2008. október 17-én kelt levelében feltett kérdésekre adott válaszát.

(21) A Bizottság kérésére Belgium a 2009. szeptember 22-én kelt elektronikus levélben megadta a kiegészítő tájékoztatást bizonyos alkalmazandó közigazgatási rendelkezésekről.

II. A TÁMOGATÁS RÉSZLETES BEMUTATÁSA

II. 1. Az ISI és az Umicore között 2000. december 21-én létrejött egyezség általános háttere

(22) A több tagállam adóhatósága által a nemesfémekkel kapcsolatos ügyletek tárgyában folytatott vizsgálatok keretében az ISI Brüsszeli Regionális Igazgatósága ellenőrzéseket végzett az UMICORE S.A.-nál az 1995-1999 közötti évek tekintetében. Ezen ellenőrzések lezárultával az ISI 1998. november 30-án, illetve 1999. április 30-án két korrekciós kimutatást továbbított az Umicore-nak, amelyek azt állapították meg, hogy a héamentességet a szemcsés ezüst olaszországi, svájci és spanyolországi társaságoknak történő eladásának esetében szabálytalanul alkalmazták.

(23) Ez a két korrekciós kimutatás különösen egyrészt a héa azon összegének ideiglenes megállapításáról szólt, amellyel az Umicore tartozik, mivel szabálytalanul alkalmazta az adómentességet, másrészt a fizetendő adóbírság összegének, valamint a héatartozás keletkezésének napjától automatikusan fizetendő kamatnak a meghatározásáról. A két kimutatásban felszólították az adóalanyt, hogy 20 napon belül írásban közölje az ISI-vel, hogy jóváhagyja-e az így meghatározott összegeket, vagy ismertesse megfelelően indokolt kifogásait.

(24) Ez utóbbi választási lehetőséget követve az Umicore 1999 júniusában két levélben tudatta az ISI-vel annak megállapításaival szembeni kifogásait, és az alkalmazott héamentesség jogszerűségére hivatkozott. 1999. december 23-án az ISI az adóalany két levelére válaszul közölte észrevételeit az Umicore-ral, és megerősítette a két korrekciós kimutatásban tett megállapításainak helytállóságát. Az ISI tehát felszólította az Umicore-t, hogy közölje az adómegállapítással kapcsolatos egyetértését, vagy azokat az új tényeket, amelyek következtében vagy csökkenteni kellene az adót, vagy el kellene engedni azt, és adott esetben jelezze, hogy lemond az elévülésre történő hivatkozásról, hogy így megszakadjon az adó, a kamatok és az adóbírság behajtásának elévülési ideje. 2000. március 30-án az Umicore kiegészítette érvelését, és ismételten elutasította az ISI következtetéseit.

(25) 2000. december 21-én az ISI elfogadta az Umicore által a két korrekciós kimutatás tárgyában benyújtott megállapodásjavaslatot (a továbbiakban: egyezség), amely arról szólt, hogy a héát az ISI által ellenőrzött teljes időszakra alkalmazzák. A szóban forgó egyezség szerint az Umicore jelentősen kisebb összeget fizetne a fent említett korrekciós kimutatásokban megjelölt összegekhez képest.

II. 2. A Közösségen belüli termékértékesítésre és az árukivitelre alkalmazandó adórendszer

(26) Az 1995-1998 közötti évekre vonatkozó egyezséggel érintett, Közösségen belüli termékértékesítésre, valamint árukivitelre alkalmazandó héával kapcsolatos szabályok a 91/680/EGK tanácsi irányelvnek (5) a belga héatörvénykönyvbe történő átültetéséből erednek. Ez az irányelv meghatározta a fiskális határok Európai Unión belüli megszüntetésére szolgáló átmeneti héarendszert, valamint módosította a héáról szóló, hatodik irányelvet (6).

1. A termékértékesítés adóztatása

(27) A héatörvénykönyv (a továbbiakban: CTVA) 2. cikkének első albekezdése a következőképpen rendelkezik: "adó alá tartozik az adóalanyként eljáró személy által ellenszolgáltatás fejében teljesített termékértékesítés és szolgáltatásnyújtás, amennyiben arra Belgiumban kerül sor."

(28) A CTVA 10. cikke ezen felül a következőképpen rendelkezik:

"A termékértékesítés a termék feletti, tulajdonost megillető rendelkezési jog átengedése. Ez különösen átruházást vagy jognyilatkozatot tartalmazó szerződés végrehajtásaként termékeknek a vevő vagy a kedvezményezett rendelkezésére bocsátását jelenti."

(29) Végül, a CTVA 15. cikke a következőket írja elő:

"1§ A termékértékesítésre akkor kerül sor Belgiumban, ha az a hely, amely a 2-4. §-nak megfelelően az értékesítés helyének minősül, Belgiumban található.

2§ A termékértékesítés helyének az a hely minősül, ahol a termékeket a vevő vagy a kedvezményezett rendelkezésére bocsátják.

Mindazonáltal az értékesítés helyének minősül:

1. az a hely, ahol a küldeményt feladják, vagy a szállítást megkezdik a vevő címére, ha a terméket akár az eladó, akár a vevő, akár harmadik személy adja fel, illetve fuvarozza el;

(...)

7§ Az ellenkező bizonyításáig ingó javak értékesítésére vélelmezhetően Belgiumban kerül sor, ha az értékesítés időpontjában az ügyletben részes felek egyike gazdasági tevékenységeinek székhelye vagy állandó telephelye, vagy ezek hiányában lakóhelye vagy szokásos tartózkodási helye ott található."

(30) A termékértékesítés tehát (ha a terméket Belgiumban adják fel) főszabályként adóköteles Belgiumban. Amenynyiben az ügyletben részes felek egyike Belgiumban telepedett le, a törvény vélelmet állapít meg, amely szerint úgy kell tekinteni, hogy az értékesítésre Belgiumban került sor.

2. A héa megfizetésére kötelezett személy

(31) A CTVA 51. cikkének (1) bekezdése értelmében az adót annak az adóalanynak kell megfizetnie, aki olyan adóköteles termékértékesítést vagy szolgáltatásnyújtást végez, amelyre Belgiumban kerül sor.

3. Kivitel

(32) A CTVA 39. cikkének (1) bekezdése héamentességet ír elő az árukivitelre, és úgy rendelkezik, hogy "adómentes 1. azon termékek értékesítése, amelyeket az eladó vagy annak nevében eljáró személy adott fel vagy szállított a Közösségen kívülre; 2. azon termékek értékesítése, amelyet a nem Belgiumban letelepedett vevő vagy az ő nevében eljáró személy adott fel vagy szállított a Közösségen kívülre (...)".

(33) A CTVA 39. cikke (3) bekezdésének megfelelően a belga jogban az 1992. december 29-i 18. sz. királyi rendelet (a továbbiakban: 18. sz. kr.) határozta meg a Belgiumból a Közösségen kívülre irányuló árukivitel adómentességére vonatkozó feltételeket (7).

4. Közösségen belüli termékértékesítések

(34) A CTVA 39a. cikke 1993. január 1-jétől a következőket írja elő: "Adómentes: 1. azon termékek értékesítése, amelyeket az eladó (...), a vevő vagy az azok nevében eljáró személy adott fel vagy szállított Belgium területén kívülre, de a Közösség területén belül maradva, és amelyeket olyan másik adóalany vagy nem adóalany jogi személy számára értékesítettek, aki - ebben a minőségben - egy másik tagállamban jár el, és aki ott köteles a Közösségen belüli vagyonszerzése után adót fizetni (...)."

(35) A belga adójog több feltételt szab a CTVA 39a. cikkében előírt mentesség megfelelő alkalmazásának igazolására szolgáló bizonyítékok tekintetében. Az 1992. december 29-i 52. sz. királyi rendelet (a továbbiakban: 52. sz. kr.) 1. cikke úgy rendelkezik, hogy "a törvénykönyv 39a. cikkében előírt adómentességek alkalmazásához bizonyítani kell, hogy a termékeket Belgiumon kívülre, de a Közösségen belülre adták el vagy szállították." Ezenfelül, az 52. sz. kr. 2. cikke meghatározza, hogy ehhez a mentességhez "bizonyítani kell azt is, hogy az értékesítés egy másik tagállamban hozzáadottértékadó-azonosító számmal rendelkező adóalany (...) javára történt." Az 52. sz. kr. 3. cikke úgy rendelkezik másfelől, hogy "az eladónak mindig rendelkeznie kell a feladás vagy elszállítás megtörténtét igazoló dokumentumokkal..." Ezzel kapcsolatban a Moniteur belge 1993. február 20-i 36. számában megjelent sajtóközlemény kivonata felhívja az adófizetők figyelmét arra, hogy "a szállítást az eladónak, a vevőnek vagy a nevükben eljáró személynek kell teljesítenie. Ennek az a következménye, hogy ha a szállítást egy további ügyfél vagy az ő nevében eljáró személy végzi el (például láncértékesítések esetében, ahol a szállítást a végfelhasználó teljesíti), az ezen utolsó ügyfél javára történő értékesítést megelőző értékesítések nem mentesíthetők."

(36) Ahhoz, hogy egy Közösségen belüli termékértékesítés után az adómentesség kedvezményében lehessen részesülni, az adóalany köteles tehát többek között bizonyítani, hogy a szállítást az eladó, a vevő vagy a nevükben eljáró személy teljesítette (8).

(37) Az adómentesség alkalmazására vonatkozó, a CTVA 39. és 39a. cikkében előírt feltételek be nem tartása esetén a termékértékesítés adóköteles lesz Belgiumban, és az adótartozás már az ügylet egyetlen megvalósulásával létrejön. (9) A fair play elvének az adóalannyal szembeni alkalmazása eredményeként a belga adóhatóság mindazonáltal abban az esetben jóváhagyja a mentesség e cikkek címén történő alkalmazását, ha az adóalanynak nem áll ugyan módjában a mentesség feltételeinek betartását igazoló valamennyi bizonyíték bemutatása, a hatóság viszont maga rendelkezik ilyen bizonyítékokkal, például más tagállamokkal vagy harmadik országokkal folytatott kölcsönös segítségnyújtás következtében.

5. Az adó megállapítása a valós tények alapján

(38) A belga Cour de Cassation (Semmítőszék) állandó ítélkezési gyakorlata szerint az adót (ideértve a héát is) a valós tények függvényében kell megállapítani (10). Ezen elvet követve a hatóság köteles tehát arra, hogy az adót ne az adófizető által előadott nyilvánvaló aktusra alapozza, hanem a valós aktusra (amely a résztvevő felek valódi szándékából következik).

6. Eljárás

(39) Ha az adóhatóság vitatja a szóban forgó termékértékesítésre alkalmazott héamentességet, korrekciós kimutatást (11) küld az adóalanynak, amelyben rendszerint bírság is szerepel.

7. Az adóalannyal kötött egyezség

(40) A CTVA 84. cikkének (2) bekezdése előírja, hogy a pénzügyminiszter egyezséget köt az adó megfizetésére kötelezett személyekkel, feltéve, hogy az nem terjed ki adómentességre vagy adómérséklésre. Az ilyen egyezségek tehát csak ténybeli kérdésekről szólhatnak, jogi kérdésekről nem. Ezekre az egyezségekre általában csak akkor van lehetőség, ha mindkét oldal engedményeket tesz (nem az adó összege tekintetében, amely következhet a megállapított tényekből, hanem ténykérdésekben, a bírság megállapítását illetően stb.) (12)

(41) A pénzügyminiszter a hatáskörét a héáért felelős hatóság és az ISI regionális igazgatóságaira ruházza át.

8. Közigazgatási bírságok alkalmazása

(42) Ami a bírságok mentességhez való jog bizonyítása hiányában történő alkalmazását illeti, a CTVA 70. cikkének (1) bekezdése a héa megfizetésével kapcsolatos kötelezettség minden megszegésére a meg nem fizetett adó összege kétszeresének megfelelő, arányos bírságot ír elő. Az 1987. január 30-i 41. sz. királyi rendelet (a továbbiakban: 41. sz. kr.) mindazonáltal előírja az arányos adóbírságok fokozatos csökkentését. A 41. sz. kr. 1. cikkének (1) bekezdése úgy rendelkezik, hogy ezt a bírságot a megfizetendő adó 10 %-ára kell csökkenteni (a melléklet G. táblázata) a CTVA 39a. cikkének alkalmazását érintő jogsértések esetén (helytelenül vagy a mentességhez való jog bizonyítékának hiányában alkalmazott mentesség). Ugyanezt az arányos bírságot kell alkalmazni a CTVA 39. cikkének alkalmazását érintő, ugyanilyen jellegű jogsértésekre.

(43) A CTVA 70. cikkének (2) bekezdése azt írja elő, hogy az ügylet után megfizetendő adó kétszeresének megfelelő összegű bírságot kell fizetni, ha a számlát nem állították ki, vagy ha a számla pontatlan adatokat tartalmaz, többek között az ügyletben érdekelt felek azonosító adatait, nevét vagy címét illetően. A CTVA 70. cikke (2) bekezdésének második albekezdése alkalmazásában ez a bírság mindazonáltal nem alkalmazható azokra az esetekre, amikor a szabálysértés pusztán véletlenszerű (13), vagy ha az eladónak nem volt oka kételkedni a másik szerződő fél nem adóalanyi minőségében (14).

(44) Ha a számlán szerepeltetendő adatokat pontatlanul tüntették fel, a 41. sz. kr. (15) az ügylet után fizetendő adó összegének 100 %-ában állapítja meg a bírságot. Ugyanezen királyi rendelet 3. cikke előírja a kiszabott bírság teljes elengedését, ha az adófizető önként rendezi a helyzetet még az adóhatóság fellépése előtt.

9. A bírságok arányossága

(45) 1999. február 24-i ítéletében (16) a belga Cour d'Arbitrage (17) úgy határozott, hogy a bírónak meg kell tudnia bizonyosodni arról, hogy "a megtorló jellegű határozat tényekkel és jogilag indokolható-e, és tiszteletben tartjae a hatóságra vonatkozó jogszabályi rendelkezéseket és általános elveket, köztük az arányosság elvét." Ez alkalommal a Cour d'Arbitrage azt is megállapította, hogy a héa területén kiszabott közigazgatási bírságok megtorló jellegűek.

(46) A belga Cour de Cassation közelmúltbeli ítélkezési gyakorlata (18) ezen felül megerősítette mind az illetékes adóhatóság, mind a bíró azon kötelezettségét, hogy a közigazgatási bírságokra az arányosság elvét alkalmazza, ideértve azt az esetet is, ha ezzel eltérne a rögzített kulcsoktól.

10. A hatóság lehetősége a bírság csökkentésére vagy elengedésére

(47) Az adóügyi jogvitákról szóló, 1999. március 15-i törvény hatálybalépését követően hatályon kívül helyezték a CTVA azon rendelkezéseit (19), amelyek hatáskört biztosítottak a pénzügyminiszternek a bírságok elengedésére. Mindazonáltal, az 1831. március 18-i régensi rendelet 9. cikke (20) alapján a pénzügyminiszter, illetve az általa e célból megbízott tisztviselő megtartja a bírságok csökkentésével vagy elengedésével kapcsolatos hatáskörét. A miniszter ezt a hatáskört átruházta a héáért felelős hatóság (21) főigazgatójára, illetve a regionális igazgatókra (22).

(48) Ez a rendelkezés elvben lehetővé teszi a hatóság számára, hogy héabírság kiszabásakor eltérjen a CTVA 70. cikkének (2) bekezdésében. valamint a 41. sz. kr.-ben előírt törvényes kulcsoktól, különösen akkor, ha e kulcsok szigorú alkalmazása ellentétbe kerülne az arányosság elvével.

(49) Ha lehetőség van a bírság csökkentésére, szabályszerűnek tekinthető, ha az adóhatóság és az adófizetésre kötelezett személy közötti egyezség esetén ez az egyezség kitér a bírságra is, és hogy e tárgyban egyezkedni lehet.

11. Késedelmi kamatok

(50) Ami a késedelmi kamatokat illeti, a CTVA 91. cikkének (1) bekezdése előírja, hogy e kamatot a késedelem minden hónapjára a megfizetendő adó 0,8 %-ának megfelelő összegben kell megállapítani. A CTVA 84a. cikke előírja, hogy különleges esetekben az illetékes regionális igazgató az általa meghatározott feltételek mellett mentesíthet a CTVA 91. cikkében megállapított kamatok összessége vagy egy része alól.

(51) A héával kapcsolatos közigazgatási magyarázatokból (23) mindazonáltal az következik, hogy a késedelmi kamatokat csak akkor lehet teljesen vagy részben elengedni, ha az adóalany akaratán kívül álló okok miatt nehéz pénzügyi helyzetbe került. Ezt az álláspontot erősítette meg Belgium a 2005. június 13-án kelt levelében, amelyben harmadik személyek megjegyzéseire válaszolva kijelentette, hogy "az ISI regionális igazgatói az eléjük kerülő ügyekben soha nem engedték el teljesen vagy részben a késedelmi kamatot. Ráadásul erre az elengedésre csak akkor van lehetőség, ha az adó megfizetésére kötelezett nehéz pénzügyi helyzetben van (...)."

12. Visszatérítés

(52) A CTVA 77. cikke (1) bekezdésének 7. pontja előírja, hogy a vételár-követelés egészének vagy egy részének behajthatatlanná válása esetén a termékértékesítésre (vagy szolgáltatásnyújtásra) kivetett adót a megfelelő összeg erejéig visszatérítik.

(53) A héa-visszatérítésekről szóló 78. sz. körlevél (24) kimondja, hogy visszatérítésre nem csak akkor kerül sor, ha a vételár-követelés csőd vagy egyezség folytán behajthatatlanná válik, hanem minden olyan esetben is, ha az eladó azt állapítja meg, hogy a számlát részben vagy egyáltalán nem egyenlítették ki, és kimerítette valamennyi jogorvoslati lehetőségét. A kérdés, hogy mikortól tekinthető a veszteség biztosnak, az egyes esetekre jellemző ténybeli körülményektől függően válaszolható meg (25).

(54) Ha a számlának csak egy részét fizették ki, mert a vevő csak a számla héán kívüli összegét fizette meg, de a héának megfelelő összeget nem, a héának kizárólag a ki nem fizetett hányadra arányosan (26) vonatkozó része téríthető vissza (27).

13. A héa leírhatósága a társasági adóból

(55) A jövedelemadóról szóló törvénykönyv (a továbbiakban: CIR92) 53. cikke előírja, hogy egyes adókat nem lehet leírni a jövedelemadó (ide értve a társasági adót is) adóalapjából. Mindazonáltal a héa nem szerepel az ott említett adók között.

(56) A jövedelemadóról szóló közigazgatási utasítások (28) ezenfelül úgy rendelkeznek, hogy az államkincstárnak egy adófizető által fizetett vagy fizetendő, és az ügyfélnek felszámított héával nem fedezett héa működési költségnek minősül.

14. A héabírság leírhatósága a társasági adóból

(57) A Cour de Cassation közigazgatási magyarázatokkal megerősített ítélkezési gyakorlata (29) szerint az arányos héabírságok leírhatók a társasági adóból.

15. Az ISI hatásköre

(58) Az 1980. augusztus 8-i törvény 87. cikke szerint az ISI és regionális igazgatói ugyanazon hatáskörökkel rendelkeznek, mint a héáért felelős hatóság.

II. 3. A kedvezményezett

(59) Az Umicore S.A társaság a belga jog szerint létrejött részvénytársaság, amely különleges anyagokat és nemesfémeket állít elő, illetve forgalmaz az uniós és nemzetközi piacokon, többek között szemcsés ezüstöt állít elő és értékesít. Az Umicore különösen arról ismert, hogy a világon az egyik legjelentősebb ezüstfinomítási kapacitással rendelkezik.

(60) Az Umicore által előállított ezüstöt más anyagokból vonják ki, az esetek többségében ipari hulladékból, amelyhez nemesfémek vagy nem nemesfémek (ezüst, arany, platina, palládium, ródium, irídium, kobalt, réz, ólom, stb.) kinyerésére irányuló bérmunka-szerződéseken keresztül jut hozzá. Az Umicore különösen szemcsés ezüst előállítására szakosodott, amelyet általában az ékszergyártási ágazat nagykereskedelmi vállalatainak vagy az iparnak ad el.

(61) A szemcsés ezüst forgalmazására irányuló tevékenységei keretén belül az Umicore különösen más tagállamok számára értékesíti termékét. Az Umicore által a belga adóhatóságnak átadott információkból az következik, hogy a világ ezüstfogyasztása a tényállás megvalósulásakor megközelítőleg évi 26 000 tonnával emelkedett, és hogy az évi megközelítőleg 2 000 tonnás igényével Olaszország volt a legjelentősebb európai piac és az egyik elsődleges földrajzi piac.

II. 4. Az ISI által végrehajtott ellenőrzések és megküldött korrekciós kimutatások

(62) Az Umicore 1995 és 1999 között folytatott nemesfém-forgalmazási tevékenységének ISI általi ellenőrzését követően az ISI Brüsszeli Regionális Igazgatósága 1998. november 30-án és 1999. április 30-án két korrekciós kimutatást küldött az Umicore-nak, amelyek a CTVA 39a. cikke címén (és egyes esetekben az Unión kívülre irányuló árukivitel tekintetében járó mentességről szóló 39. cikk címén) járó mentesség helytelen alkalmazását állapították meg egyes, olasz, spanyol és svájci ügyfelek, valamint Olaszország felé irányuló szemcsésezüst-értékesítések tekintetében. Különösen az érintett tagállamok illetékes szolgálatai által folytatott vizsgálatokból lehetett megállapítani, hogy az Umicore egyes külföldi ügyfelei fiktív ügyfelek voltak, és olyan "körhintacsalás" típusú csalárd mechanizmusokban vettek részt, amelyek célja a héa megkerülése volt.

(63) Az ISI által feltárt szabálytalanságok többek között a CTVA 39. és 39a. cikkének és az 52. sz. kr. 1-3. cikkének megsértésében álltak, amely cikkek egyes Közösségen belüli termékértékesítések és egyes árukivitelek esetében az Umicore által is alkalmazott mentességre vonatkoznak. A hatóság különösen úgy ítélte meg, hogy az adóalany nem tudta bizonyítani, hogy a CTVA 39. és 39a. cikke címén járó mentesség alkalmazásának feltételei ezen értékesítések esetében teljesültek. Az ISI tehát előzetesen úgy vélte, hogy az Umicore a héamentességet helytelenül alkalmazta egyes Közösségen belüli termékértékesítéseire, illetve egyes árukiviteleire.

(64) Ami pontosabban a különböző olasz és spanyol adóalanyok javára szóló értékesítéseket illeti (1995-1996 közötti időszak), az ISI (előzetesen) úgy ítélte meg, hogy az áruszállítást nem az Umicore, és nem is a számlán megjelölt vevő, sem pedig a nevükben eljáró személy, hanem az értékesítési csatorna egy következő olaszországi szereplője végezte el. Az ISI szerint a szóban forgó értékesítések tehát nem feletek meg a CTVA 39a. cikkében a Közösségen belüli termékértékesítésre vonatkozó mentességek tekintetében előírt feltételeknek.

(65) Ami a Svájcban letelepedett társaságoknak történő egyes értékesítéseket illeti, az ISI ezek esetében is úgy vélte, hogy még a CTVA 39. cikkében az egyes termékek Unión kívülre irányuló kivitele tekintetében előírt mentesség sem alkalmazható, tekintettel arra, hogy a termékek rendeltetési helye Olaszország volt, így tehát el sem hagyták az Unió területét.

(66) Ebből következően az ISI az 1998. november 30-i korrekciós kimutatásában ideiglenesen azt állapította meg, hogy az 1995. és 1996. évre vonatkozóan az Umicore a következő összegekkel tartozik a belga államnak:

- héa címén: 708 211 924 BEF, azaz megközelítőleg 17 556 115 EUR,

- csökkentett adóbírság címén (a 41. sz. kr.-hez mellékelt G. táblázat): 70 820 000 BEF, azaz megközelítőleg 1 755 582 EUR,

- késedelmi kamat címén: 0,8 % a késedelem minden egyes hónapjára 1997. január 21-től, a fizetendő héa összege alapján számolva.

(67) Az ISI az 1999. április 30-i korrekciós kimutatásában másrészről ideiglenesen azt állapította meg, hogy az Umicore a következő összegekkel tartozik a belga államnak az 1997. és 1998. év tekintetében:

- héa címén: 274 966 597 BEF, azaz megközelítőleg 6 816 243 EUR,

- csökkentett adóbírság címén (a 41. sz. kr.-hez mellékelt G. táblázat): 27 496 000 BEF, azaz megközelítőleg 681 608 EUR,

- fizetendő kamatok címén: 0,8 % a késedelem minden egyes hónapjára 1999. január 21-től, a fizetendő héa összege alapján számolva.

(68) A korrekciós igények következtében az Umicore-tól követelt héa összege összesen 24 372 358 EUR-t, a korrekciós kimutatásokban kiszámított adóbírság összege pedig 2 437 235 EUR-t tett ki.

(69) Az 1999. június 11-én és 18-án, valamint 2000. március 31-én kelt levélben az Umicore egyet nem értését fejezte ki a két kimutatással kapcsolatban. Az Umicore különösen azt állította, hogy nincs köze az ügyfeleinél megállapított szabálytalanságokhoz, és annak újbóli megemlítésével védekezett, hogy szemcsésezüst-piaci nagykereskedőként nem feltételezhető róla, hogy ismeri a vásárlói ügyfeleit, tekintettel arra a tényre, hogy az ezüstöt a szállítási kockázatok elkerülése érdekében a telephelyen (ex works) értékesítik. Ezen felül az Umicore arra hivatkozott, hogy a végrehajtott ügyeltek idején a cég minden ügyfele rendelkezett héa-azonosító számmal más tagállamokban, hogy az Umicore Közösségen belüli termékértékesítésekről szóló négyhavi kimutatásai mindig minden szóban forgó értékesítést feltüntettek, amint azt a héáról szóló belga törvénykönyv előírja, hogy az Umicore számláit a megrendelések során született megállapodásokkal összhangban héa-azonosító számmal rendelkező címzettek nevére állították ki, hogy a szállítást ténylegesen erre szakosodott fuvarvállalatok végezték, továbbá hogy az áru ténylegesen elhagyta Belgium területét és ténylegesen megérkezett Olaszországba. Az Umicore tehát úgy vélte, hogy jogosan alkalmazta a CTVA 39a. cikkében előírt héamentességet a szóban forgó ügyletekre.

(70) Az Umicore azt is hangsúlyozta, hogy egyes tagállamok mindössze annak igazolását követelik meg, hogy a termékeket a szállítás kiindulási helyétől különböző tagállamba szállították, míg Belgium kötelezővé teszi annak bizonyítását, hogy a szállítást a kérdéses termékek eladója vagy vevője vagy a nevükben eljáró személy teljesítette, ami ellentétes az uniós joggal, és súlyos versenytorzuláshoz vezet az Umicore és más, ilyen típusú Közösségen belüli termékértékesítéssel foglalkozó belga vállalkozások kárára. Az Umicore tehát úgy vélte, hogy jóhiszeműen nem vonta le a vitás ügyletek utáni héát.

II. 5. A 2000. december 21-i egyezség alapja

(71) 2000. december 21-én az ISI elfogadta az Umicore javaslatát, amely az 1995-1998 közötti időszakban az Umicore héával kapcsolatos helyzetére irányuló egyezségre vonatkozott. Az egyezségre irányuló javaslat azt tartalmazta, hogy az Umicore vitatja az ISI által megkövetelt korrekciók megalapozottságát, de elfogadja az egyezségkötési céllal javasolt adósságrendezést.

(72) A szóban forgó egyezség előírja, hogy az Umicore 423 000 000 BEF-ot, azaz körülbelül 10 485 896 EUR-t fizessen meg, "az Umicore 1995-tól 1999-ig terjedő időszakra vonatkozóan fennálló héahelyzetének végleges és teljes rendezése címén." Az egyezség ezen felül kimondja, hogy ezt az összeget nem lehet leírni a társasági adóból.

(73) Amint azt Belgium az eljárás megindítását megelőző, előzetes vizsgálati szakaszban már kifejtette, az adóhatóság úgy véli, hogy az egyezségben szereplő összeg egy CTVA 70. cikkének (2) bekezdése szerinti rögzített és a CTVA 84. cikke alapján csökkentett bírságnak felel meg. A 70. cikk (2) bekezdése különösen azt mondja ki, hogy ha az adóalany által kiállított számlán pontatlan adatokat tüntetnek fel "az ügyletben érdekelt felek azonosító száma, neve vagy címe, az értékesített termékek vagy teljesített szolgáltatások jellege, mennyisége, az ár, illetve annak járulékai vonatkozásában" az ügylet után fizetendő adó kétszeresének megfelelő összegű bírságot kell kiszabni. Mindazonáltal a bírságot az adó 100 %-ára szállítják le a 41. sz. kr. 1. cikkének (3) bekezdése értelmében (a 41. sz. kr.-hez mellékelt C. táblázat).

(74) Belgium azt is állítja, hogy a belga jog szerint az Umicore és az ISI által az egyezségben rögzített összeg teljes mértékben jogszerű és indokolt. Ez különösen a következő számításokból következik:

- a szóban forgó ügyleteket elvben terhelő adó (elméleti számítás): 708 millió BEF,

- a törvényi bírság: 708 millió BEF × 200 % = 1 416 millió BEF (a CTVA 70. cikke (2) bekezdésének alkalmazásában),

- 100 %-ra csökkentés a 41. sz. kr.-nek (C. táblázat) megfelelően, amely meghatározza a héabírságok összegét arra az esetre, ha a jogsértést nem az adókerülés vagy annak lehetővé tétele szándékával követték el: 708 millió BEF,

- a bírság működési költségként nem leírható jellegének figyelembevétele (708 - a 708 40,17 %-a): 423 millió BEF, azaz mintegy 10 485 896 EUR.

(75) Belgium szerint ez az egyezség azért indokolt, mert a szóban forgó korrekciós kimutatások csak az összetett közigazgatási eljárás első szakaszára terjednek ki, amely szakasz célja a héa megfizetésére kötelezett társaság által fizetendő adótartozás megállapítása. A csalárd magatartást mindvégig tagadó Umicore által előterjesztett információk és érvek alapos vizsgálata arról győzte meg az ISI-t, hogy a szóban forgó esetben nem követelhet semmilyen adót. Az ISI úgy véli, hogy a tények összességéből, különösen az Umicore és az olasz hatóságok által átadott dokumentumokból az állapítható meg, hogy a héamentesség feltételei teljesülnek, mindazok ellenére, ami a korrekciós kimutatásban szerepelt. Mivel nem állapítottak meg adóösszeget, nem ítélték meg a héatartozás csökkentését sem.

III. AZ ELJÁRÁS MEGINDÍTÁSÁHOZ VEZETŐ OKOK

(76) Az eljárás megindításáról szóló határozatában a Bizottság úgy vélte, hogy a héamentességnek az ISI által készített korrekciós kimutatás tárgyát képező termékértékesítésekre történő alkalmazhatósága kétséges. A Bizottság úgy vélte, hogy a szóban forgó értékesítések esetében a helytelenül alkalmazott héamentesség következményeként növekedhetett az eladó haszonkulcsa.

(77) A Bizottság emlékeztetett arra, hogy a Közösségen belüli termékértékesítés, amely elvben adóköteles Belgiumban, az alábbi két feltétel teljesülése esetén adómentességben részesíthető:

- ha a termékeket az eladó, a vevő vagy a nevükben eljáró személy a kiindulási tagállam területén kívülre, de az Unión belülre adja fel vagy szállítja, és

- a termékértékesítés egy a szállítás kiindulási helyétől vagy a feladás helyétől különböző másik tagállamban ebben a minőségében eljáró másik adóalany javára történik.

(78) A Bizottság rendelkezésére álló információk szerint az ISI ellenőrzései során az Umicore nem tudta bizonyítani, hogy ezek a mentességi feltételek teljesültek. Ebből következően, valamint a héa belgiumi termékértékesítésre történő alkalmazásának szabályai szerint ezen adóköteles ügyletek megvalósulásának tényéből adótartozás keletkezett.

(79) A Bizottság tehát úgy vélte, hogy a szóban forgó egyezség olyan előnyben részesíti az Umicore-t, amely az ez utóbbi által szokásosan viselendő adóterhen könnyít.

(80) A Bizottság arra is rámutatott, hogy ellentmondásos és indokolatlan a meg nem fizetett héával arányos bírság alkalmazása, ha nem követelik ezzel egyidejűleg a héát magát is.

(81) A Bizottság szerint az Umicore csalárd szándékának vélelmezett hiánya nem indokolja az arányos bírságnak az adó helyetti kiszabását.

(82) A Bizottság másfelől rámutatott arra, hogy a héának az arányos bírság kiszámításánál figyelembe vett összege (708 millió BEF) az ISI kimutatásaiban eredetileg megállapított tartozásnak (983 millió BEF) mindössze egy részét jelenti. A Belgium által a megkötött egyezségben alkalmazott számításokkal kapcsolatban közölt tények esetében úgy tűnik, nem vették figyelembe az Umicore 1997-1998 közötti, az 1999. április 30-i korrekciós kimutatás szerinti héatartozásának összegét.

(83) Ezen felül a Bizottság kétségeit fejezte ki a szóban forgó összeg utólagos csökkentésének jogszerűségét illetően, amely csökkentést azon a címen alkalmazták, hogy a bírságot működési költségként nem lehet leírni a társasági adóból.

(84) Másfelől a Bizottság kétségeit fejezte ki azon körülményekkel kapcsolatban, amelyek szerint az egyezség létrejött. Különösen az tény, hogy ez az egyezség nem tartalmazott jogalap-meghatározást, sem jogi szempontú hivatalos indokolást, eltér a héatartozás meghatározására és elengedésére Belgiumban szokásosan alkalmazott eljárási rendtől. Általában, ha a hatóság vitatja az adóalany mentességhez való jogát, korrekciós kimutatást küld az adóalanynak, amely rendszerint bírságot is tartalmaz. Amennyiben az érdekelt fél tiltakozik a hatóság által alkalmazott adómegállapítás ellen, és amennyiben ellenérvei nem győzik meg az adott szervezeti egységet, a hatóságnak elvben végrehajtható határozatot kellene kiadnia, amely a bírság 50 %-kal történő megemelését is magában foglalja.

(85) Ami az intézkedés szelektív jellegét illeti, a Bizottság emlékeztetett arra, hogy az adóhatóságok diszkrecionális gyakorlata alkalmas a Szerződés 107. cikke (1) bekezdésének értelmében vett előny biztosítására (30).

(86) A Bizottság tehát úgy vélte, hogy a héatartozás, a bírság és a kamatok csökkentéséről szóló ilyen egyezség, amilyet az Umicore-ral is kötöttek, általában nem elérhető valamennyi adófizetésre kötelezett számára, még akkor sem, ha vitatnák a nekik felrótt jogsértések megalapozottságát, és hogy ebből következően a szelektivitás kritériuma teljesül ebben az esetben.

(87) A Bizottság szerint a szóban forgó támogatásra a Szerződés 107. cikke szerinti egyetlen eltérés sem alkalmazható.

IV. BELGIUM ÉSZREVÉTELEI

(88) Belgium hangsúlyozza, hogy a héáról szóló törvénykönyv az adó megfizetésére kötelezetteket terhelő korrekciókra nézve nem állapít meg pontosan követendő hivatalos eljárást. Van mindazonáltal e tekintetben bevett gyakorlat, amely mindenekelőtt arra irányul, hogy értesítsék az adófizetésre kötelezett személyt a hatóság által előírt korrekcióról, és felkérjék, hogy terjessze elő az adó e megállapításával szemben álló tényeket. Ezt a gyakorlatot a megfelelő ügyintézés elve és a védelemhez való jog szabályozza. Ebben az összefüggésben a korrekciós kimutatás pusztán javaslat a hatóság részéről, amely arra szolgál, hogy vitát indítson az adóalannyal, és amelynek nincs jogkövetkezménye az adóalanynál, és nem keletkeztet követelést az állam javára. A korrekciós kimutatás lényegében tehát lehetővé teszi az adó megfizetésére kötelezett számára, hogy tiltakozzon a hatóság elsődleges állásfoglalásával szemben, és előterjessze a saját álláspontját alátámasztó tényeket.

(89) Belgium szerint előfordulhat, hogy az adófizetésre kötelezett által a korrekciós kimutatásra válaszul előadott érvek megvizsgálását követően az előírt korrekciót módosítani kell, illetve, hogy a megállapított adót teljes mértékben el kell hagyni.

(90) Belgium azt is kiemeli, hogy a korrekciós kimutatás nem keletkeztet tartozást. Egyedül a végrehajtható határozat az, amelynek címén létrejön az állam héakövetelése (31). Az Umicore részére a szóban forgó ügyben soha nem kézbesítettek végrehajtható határozatot, így a "héatartozás csökkentése" kifejezés Belgium szerint pontatlan.

(91) Annak bizonyítására, hogy az Umicore ügyének kezelésekor folytatott eljárást más adófizetésre kötelezett személyek ügyének kezelésére is alkalmazzák, Belgium átadja az egy adóalannyal 2000-ben kötött egyezség fénymásolatát, amelyben 6 millió BEF-ot állapítottak meg, jóllehet az ugyanezen ügyletek tekintetében 1995-ben készített jegyzőkönyv azt közölte az adóalannyal, hogy 14 millió BEF-nak megfelelő összeggel tartozik.

(92) Ami az adóalannyal folytatott eljárási rendet illeti, Belgium hozzáteszi, hogy az adóügyi egyezségek olyan alapvető eszközök a héa területén, amelyeket mind az elmélet, mind az ítélkezési gyakorlat széles körben szentesít, és amelyeket a CTVA 84. cikke kifejezetten elő is ír. Az egyezség tehát elválaszthatatlan része magának az eljárásnak, és kivétel nélkül valamennyi adófizetésre kötelezett személy számára elérhető.

(93) Ami azt a tényt illeti, hogy az egyezség nem állapítja meg saját jogalapját, Belgium rámutat arra, hogy a CTVA 84. cikke a héával kapcsolatos adóügyi egyezségekre nem ír elő alakszerűségi vagy tartalmi követelményt. Ebből következően az egyezségben nem volt kötelező megemlíteni semmilyen jogalapot vagy hivatalos indokolást.

(94) Belgium emlékeztet arra, hogy a Bizottság 1999-ben érdeklődött a belga államtól, hogy a belga hatóság mennyire értékeli szigorúan az adófizetésre kötelezettek által a Közösségen belüli termékértékesítéseik megtörténtének igazolása céljából benyújtott bizonyítékokat. Ebben a tekintetben hivatkoznak a Bizottság és a belga pénzügyminiszter közötti, a Közösségen belüli termékértékesítés után járó mentesség elnyeréséhez szükséges bizonyítási szintről szóló levélváltásra (32).

(95) Belgium arra is emlékeztet, hogy nincs pontos, az uniós vagy a belga jogban előírt hivatalos módszer, amelyet követve az adófizetésére kötelezettek minden körülmények között bizonyítani tudnák, vagy bizonyítaniuk kellene a mentességhez való jogukat. Ezzel szemben, elsősorban a hatóságra tartozik - és adott esetben ezt követően a bíróra -, hogy esetről esetre értékelje, hogy azok a tények, amelyekkel a mentességi feltételek összességének fennállását próbálják igazolni, kellő bizonyító erővel rendelkeznek-e vagy sem. Ezzel összefüggésben Belgium továbbítja több végzés és ítélet másolatát, amelyek ilyen kérdésről ellenkező előjellel határoztak.

(96) Ami az 1995-1996. évre vonatkozó, első korrekciós kimutatást illeti, Belgium kijelenti, hogy az eredeti adómegállapítás elhagyásakor a következő tényeket vette figyelembe:

- a csalás rendszerében az Umicore bűnrészességének hiánya,

- az árukat kifizették, mielőtt azokat a vásárlók által megbízott fuvarozók elvitték volna,

- az áruk Olaszországba történő szállítását bizonyították, még akkor is, ha ezt nem elsősorban az Umicore, hanem maguk az olasz hatóságok tették meg (33).

(97) Belgium mindazonáltal kifejti, hogy mivel az ISI a valódi ügyfelek azonosítása tekintetében mulasztásokat állapított meg az Umicore-nál, úgy vélte, hogy jelentős bírságot kell kivetni az adóalanyra. Ezzel összefüggésben a hatóság akkor csak a bírság összege tekintetében tett engedményt, amit az is bizonyíthat, hogy az adós kifizetését arányos bírságként tüntették fel az állam számviteli nyilvántartásaiban.

(98) Ami az 1997-1998. évre vonatkozó, második korrekciós kimutatást illeti, Belgium arra mutat rá, hogy az adómegállapítás elhagyása azért indokolt, mert bebizonyosodott, hogy a mentességi feltételek ténylegesen teljesültek. Az árukat ugyanis ténylegesen egy másik tagállamba (Olaszországba) küldték, és az értékesítést egy másik tagállamban (az Egyesült Királyságban) héa-azonosító számmal rendelkező adóalany javára teljesítették (34).

(99) Belgium arra is rámutatott, hogy az értékelés megváltozása abból a tényből ered, hogy 1998-ban és 1999-ben még nem állt rendelkezésre minden releváns dokumentum. Ezzel szemben, amikor e dokumentumokat megszerezték, a hatóságnak kellett értékelni a rendelkezésére álló valamennyi adat alapján, hogy megtagadhatjae a mentességet, és hogy jó eséllyel tudja-e igazolni a mentesség megtagadását a bíróság előtt. Belgium azt is hozzáteszi, hogy a magánhitelezőkéhez hasonló kockázatok értékelése alapján az ISI egy azonnali, tényleges és nem vitatott eredményt részesített előnyben egy hosszú és költséges, kétséges kimenetelű jogvitával szemben.

(100) Belgium rámutat arra, hogy a korrekciós kimutatások megszövegezésekor a tisztviselők automatikusan az előirányzott adóra vonatkozó jogszabályi rendelkezéseket alkalmazták. A helytelenül, de nem csalárd szándékkal hivatkozott vagy alkalmazott mentesség esetén a CTVA 70. cikkének (1) bekezdése, valamint a 41. sz. kr. G. táblázata (VII.2.A. pont) a fizetendő adó 10 %-ának megfelelő bírságot írnak elő. Belgium hangsúlyozza e tekintetben, hogy mivel a hatósági tisztviselők így jártak el, bizonyára úgy vélték, hogy nem állapítható meg csalárd szándék az Umicore-nál.

(101) Belgium szerint a 2000. december 21-i egyezségben elfogadott bírság alapja teljesen más, mint a korrekciós kimutatásban szereplő bírságé. Mivel a Közösségen belüli termékértékesítések megtörténtét a jogilag megkövetelt módon megállapították, Belgium hangsúlyozza, hogy teljes mértékben ellentmondásos lenne a CTVA 70. cikkének (1) bekezdése szerinti bírság alkalmazása azzal az indokkal, hogy a CTVA 39a. cikkében foglalt mentességre helytelenül hivatkoztak.

(102) Belgium hangsúlyozza továbbá, hogy ha a Közösségen belüli termékértékesítés megtörténtét meg is állapították, mindez nem változtat azon, hogy az Umicore által kiállított számlák esetében súlyos hiányosságok mutatkoztak az eladott ezüst valódi olasz ügyfeleinek azonosítása tekintetében. E hiányosságok súlyosságát annak figyelembevételével is értékelhették, hogy az Umicore jelentős gazdasági szereplő, aki főként a nemzetközi és ebből következően az európai piacon állandó jelleggel van jelen. Ezért valószínűsíthető volt, hogy a társaság felelős vezetőinek tudniuk kellett arról, hogy a számlázásuk hiányos az ügyfelek azonosítását illetően, és ezért nem felel meg teljes mértékben a belga jogszabályi előírásoknak. Más tények hiányában ez a vélelem mindazonáltal kevés volt az Umicore részéről fennálló csalárd szándék megállapításához.

(103) Belgium emlékeztet arra a módszerre, amellyel az egyezségben szereplő bírság összegét megállapították, és kijelenti, hogy az arányos bírság alkalmazása nem ellentétes az alkalmazandó jogszabályokkal, még akkor sem, ha nem áll fenn héakövetelés. Ha egy ügylet elvben adóköteles (35), a törvénykönyv utólag - de csakis utólag - mentesít bizonyos ügyleteket, például Közösségen belüli termékértékesítéseket a Belgiumban alkalmazandó adó alól. Ebből az következik, hogy alkalmazható az érintett ügyletek után elvben megfizetendő adó összegével arányos bírság akkor is, ha ezen adók megfizetése alól később mentességet adnak (36).

(104) Belgium megállapítja, hogy a CTVA 70. cikkének (2) bekezdésében előírt bírság szankcionálja a pontatlan adatok számlákon történő feltüntetését, függetlenül az érintett ügyletekre alkalmazandó héarendszertől. Ezért tehát csak abban az esetben nem lehetne alkalmazni ilyen bírságot, ha az ügylet a CTVA 2. cikkének értelmében nem lenne adóköteles. A CTVA 70. cikkének (2) bekezdésében előírt bírság egyébként nem az adófizetés elmulasztását szankcionálja - ezt a CTVA 70. cikkének (1) bekezdése teszi meg - hanem azt, hogy a termékek forgalmazásának egymást követő szakaszaiban lehetővé teszik az adó megkerülését. Az áru címzettje valódi azonosságának elleplezésével az állam elveszti nyomukat, és így nem tudja kiszabni a héát, sem azokat a közvetlen adókat, amelyeket az értékesített árukkal azt követően realizált ügyletek után kellene megfizetni. A héáról szóló törvénykönyv közigazgatási magyarázata kifejezetten foglalkozik ezzel a kérdéssel (37).

(105) Ami az arányos bírság megállapítását illeti, Belgium kijelenti, hogy a CTVA 70. cikke (2) bekezdésében szereplő 200 %-os mérték 100 %-ra csökkentése teljes mértékben jogszerű, mivel ez a csökkentés megfelel a 41. sz. kr. C. táblázatában a csalárd szándék hiányának esetére előírt bírságösszegeknek.

(106) Végül Belgium hangsúlyozza, hogy a Cour de Cassation állandó ítélkezési gyakorlata szerint az arányos héabírságok leírhatók a társasági adó adóalapjából (38). Tekintettel arra, hogy az Umicore valamilyen módon szerette volna előre hozni ezt a leírást, hogy teljes mértékben, még a 2000. pénzügyi év vége előtt lezárhassa vitás ügyét az ISI-vel, a 2000. december 21-i egyezségben a hatóság elfogadta ezen előrehozatal figyelembevételét. Belgium továbbá kifejti, hogy e kérelem figyelembevétele a bírságok csökkentésével vagy elengedésével kapcsolatos miniszteri hatáskör elválaszthatatlan részét képezi. Belgium hangsúlyozza azt is, hogy az Umicore kötelezettségvállalásának megfelelően 2000. december 31. előtt ténylegesen megfizette a 423 millió BEF összeget.

(107) Belgium vitatja, hogy valaha is támogatást nyújtott volna az Umicore-nak. Hangsúlyozza azt is, hogy a vizsgált egyezség semmilyen egyedi elbírálásban vagy előnyben nem részesítette az Umicore-t, és semmiképpen sem erősítette a vállalkozás pozícióját a tagállamok közötti kereskedelemben részt vevő más versenytársakhoz képest. Úgy véli, hogy az Umicore nem részesült semmiféle sajátos bánásmódban, hanem egy egyébként széles körben alkalmazott alapvető jogi eszközt alkalmaztak egy egyedi esetre.

(108) Belgium szerint az ilyen egyezségek gyakoriak, nem csak Belgiumban, hanem nyilvánvaló okokból (azaz a hosszú, költséges, kétes kimenetelű pereskedések megelőzésére) más tagállamok hatóságai körében is. Ebben a tekintetben Belgium megjegyzi, hogy a Bizottság saját maga is egyezséget kötött a Philip Morris Internationallel a törvényes behozatal esetében megfizetendő vámok és a héa vonatkozásában felmerülő veszteségekkel összefüggő ügyben (39).

(109) Belgium hozzáteszi, hogy feltéve, hogy a vitás ügyletek után héát kellett volna fizetni, ezt a héát az adóhatóságnak vissza kellett volna térítenie az Umicore ügyfelei számára, mivel ők élhetnek a héa levonására vonatkozó jogukkal, mint héa-azonosító számmal rendelkező adóalanyok. Ebből tehát egy semleges ügylet keletkezett volna a belga államkincstárnál, állami erőforrások átruházása nélkül.

(110) Ami az egyediségi kritériumot illeti, Belgium kifejti, hogy ellentétben azzal, amit a Bizottság az eljárás megindításáról szóló határozatában megfogalmazott, a puszta tény, hogy az egyezség csak az Umicore-ra terjed ki, nem bizonyítja, hogy teljesül a szelektivitási kritérium (40). Annak meghatározásához, hogy egyedi előnyről van-e szó, az intézkedést az állítólag előnyben részesített vállalkozáséhoz hasonló ténybeli és jogi helyzetben levő vállalkozásokra alkalmazott bánásmóddal összehasonlítva kell értékelni (41).

(111) Belgium szerint, ha - mint az ügyben is - minden héa-azonosító számmal rendelkező adóalanynak lehetősége van a korrekciós kimutatás vitatására, az érvei hatóságok elé terjesztésére és a hatósággal egyezség kötésére a saját egyedi ügyében, és ha ez az egyezség nem tér el semmilyen módon a törvénytől, és az átadott bizonyítékok alapján arra szorítkozik, hogy elfogadja az adóalany által megállapított tények megalapozottságát, az intézkedés általános, és nem minősíthető a Szerződés 107. cikke értelmében vett állami támogatásnak. Márpedig Belgium szerint az Umicore-ra vonatkozó eljárás más vállalkozások előtt is nyitva áll, és azt hasonló módon alkalmazzák valamennyi vitás ügyben.

(112) Ebben a tekintetben Belgium hangsúlyozza, hogy a hatóság a szóban forgó ügyben nem rendelkezett és nem élt semmiféle diszkrecionális jogkörrel vagy önhatalommal a héáról szóló adójogszabály alkalmazása során.

(113) Belgium szerint a vizsgált intézkedést emellett indokolhatja a belga adórendszer jellege és szerkezete. Minden olyan közigazgatási eljárásban logikus lehet ugyanis, hogy a lehető leggyorsabban elérjék a megfelelő eredményt, amely az eljárás gazdaságosságának szigorú tiszteletben tartása mellett a jogbiztonságot szolgálja, és hatékonyan biztosítja az adó behajtását. Az olyan adófizetőkkel kötött egyezség, mint amilyen az Umicore is, végső soron arra szolgál, hogy elkerüljék az elhúzódó, kétes kimenetelű bírósági eljárások kockázatát.

(114) Belgium rámutat arra, hogy ismeretei szerint az Umicore európai versenytársai finomított ezüstöt adtak el ugyanazon olasz ügyfeleknek, mint tette azt az Umicore, mégpedig ugyanolyan feltételekkel, és hogy e termelők héahelyzetével összefüggésben nem merült fel korrekciós igény a nemzeti hatóságaik részéről, azzal az indokkal, hogy a csalásra Olaszországban került sor és nem a gyártóknál. Azzal, hogy elfogadta egy jelentős összegű bírság megfizetését, míg versenytársai nem fizettek sem héát, sem közigazgatási bírságot, az Umicore messze nem részesült támogatásban, sőt, a versenyhelyzetét fenyegető intézkedéssel szembesült az érintett piacon, és ha sor is került a kereskedelem érintettségére, az mindenképpen az Umicore kárára történt.

(115) Belgium úgy véli ebből következően, hogy az intézkedés a Szerződés szerinti állami támogatás meglétének megállapításához szükséges egyetlen feltételnek sem felel meg. A szóban forgó ügyben ugyanis nem kerül sor állami források vagy előny átadására, nem valósul meg szelektivitás, sem a verseny vagy a tagállamok közötti kereskedelem fenyegetettsége.

(116) Végül Belgium megállapítja, hogy ha a Bizottság ezen túl az adóügyi egyezségeknek magát a mechanizmusát kívánja támadni, amely pedig széles körben alkalmazott és alapvetően fontos az adók hatóságok általi beszedésének megfelelő megvalósulása szempontjából, minden egyes esetben a nemzeti hatósági határozatok tekintetében bizonyos mértékben fellebbviteli bíróként eljáró nemzeti bíró helyébe kellene lépnie ahhoz, hogy el tudja bírálni a jog alkalmazhatóságát.

V. AZ ÉRDEKELTEK ÉSZREVÉTELEI

V. 1. Umicore

(117) Az Umicore mindenekelőtt arra emlékeztet, hogy a nemesfémek nemzetközi kereskedelmének ágazatában kialakult általános gyakorlat szerint az értékesítésre a telephelyen (ex works) kerül sor, azaz a vevő gondoskodik az áru elszállításáról. Ez a fajta értékesítés elég kockázatos a Közösségen belüli értékesítésekre vonatkozó új héarendszerben. Az eladónak kell ugyanis bizonyítania a szállítás megtörténtét, míg ebben az esetben a vevő az, aki a szállítást igazoló okmányokkal rendelkezik (mivel 1993 óta a szállítás legmegfelelőbb bizonyítéka - azaz a vámhatóság kiviteli okmányokon szereplő pecsétje - nem létezik többé a Közösségen belüli termékértékesítések tekintetében).

(118) Ami közelebbről az áruk szállításának bizonyítékát illeti, az Umicore hangsúlyozza, hogy nagyon részletes, e szállítást igazoló dokumentációt adott át az ISI-nek.

(119) Az Umicore ezen felül a vitás ügyleteket illetően saját jóhiszeműségére hivatkozik, amit az is igazol, hogy a korrekciós kimutatások 10 %-os bírságot említenek, amely bírságot az adóalany jóhiszeműségének esetére tartják fenn. Ezzel összefüggésben az Umicore azt is kijelenti, hogy önként együttműködött az olasz igazságszolgáltatással, amely meggyőződve az Umicore jóhiszeműségéről, a továbbiakban nem folytatott ellene eljárást.

(120) Az Umicore azt is kiemeli, hogy meglátása szerint Olaszország felelőssége annyiban merül fel, amennyiben nem vonta vissza az olasz áltársaságok héa-azonosító számát, mihelyt adóhatóságai a súlyos szabálytalanságokat feltárták.

(121) Azt is állítja továbbá, hogy a más tagállamokban letelepedett többi versenytárs ezüstgyártó ugyanezen svájci és olasz közvetítőkön keresztül értékesítették termékeiket, ugyanolyan körülmények között és feltételekkel, amelyek az Umicore általi termékértékesítést is jellemezték, azzal a kivétellel, hogy ezeket az értékesítéseket adóhatóságaik nem vonták eljárás alá. Éppen ezért elfogadhatatlan, hogy a 423 millió BEF-ot (10 485 896 EUR-t) megfizető Umicore-ra úgy tekintsenek, mint állami támogatásban részesített társaságra, míg a többi versenytárs társasággal szemben semmiféle eljárást nem indítottak.

(122) Végül az Umicore csatlakozik Belgium észrevételeihez, amelyek szerint a korrekciós kimutatás, szemben a végrehajtható határozattal, a belga jog szerint semmilyen héatartozást nem keletkeztet.

(123) Az Umicore a Belgium által említett érvekhez hasonló érveket terjeszt elő a hatóság és az adóalanyok közötti, héa tárgyában kötött egyezségek jogszerűségét és érvényességét illetően. Az érdekelt emlékeztet arra, hogy ezek az egyezségek csak ténykérdésekre vonatkozhatnak, mint például a szállítás igazolása Közösségen belüli termékértékesítés esetén (és az e termékértékesítésből eredő adóalap). Ezzel összefüggésben az Umicore kijelenti, hogy az ilyen egyezségek megkötése széles körben alkalmazott, az ISI szervezeti egységeinek szintjén is (42).

(124) Az érdekelt azt is kifejti, hogy a közigazgatási bírságoknak az adófizetővel az összeg tekintetében kötött egyezség fejében történő csökkentésének érvényességét és jogszerűségét az ítélkezési gyakorlat is igazolhatja (43).

(125) Végül, ami a fizetendő összeg leírhatóságának figyelembevételét illeti, az Umicore hangsúlyozza, hogy:

- az ISI nem csak a héa tekintetében rendelkezik hatáskörrel, hanem a jövedelemadók tekintetében is,

- ahelyett, hogy az Umicore-tól a jövedelemadózás előtti bruttó összeg megfizetését követelte volna, ami leírható az adóból, az ISI egy adózás utáni nettó összeg kifizetését fogadta el, nyilvánvalóan azzal a feltétellel - amint arra az egyezség is kitér - hogy ez a (nettó) összeg nem írható le az adóból. Ezzel szemben az Umicore elfogadta, hogy a (nettó) összeget nagyon rövid időn belül (az adott héten) kifizeti, ami nem sért semmilyen alkalmazandó jogszabályi rendelkezést.

(126) Az Umicore úgy véli, hogy a 423 millió BEF az 1995-1996-ra járó héa összegének felel meg, és hogy az ISI a CTVA 84a. cikke értelmében mentesítette az Umicore-t a késedelmi kamat megfizetése alól, valamint a régensi rendelet 9. cikke értelmében az arányos bírság (10 %) megfizetése alól.

(127) Ami a 708 millió BEF-nak megfelelő fizetendő héa összegének 423 millió BEF-ra csökkentését illeti, az Umicore hangsúlyozza, hogy ezt a levonást az indokolja, hogy az Umicore által az olasz és svájci vevőknek kiállított számlából eredő héakövetelést nem egyenlítették ki, ezért az leírható az adóból.

(128) Az 1997-1998. éveket illetően az Umicore azt állítja, hogy az 1999. április 30-i korrekciós kimutatást azért nem követték további lépések, mivel az adóalany kellően bizonyította, hogy a szóban forgó értékesítések a CTVA 39a. cikke alapján mentesíthetők a héa alól.

(129) Az Umicore meglátása szerint egy olyan adóügyi egyezség, mint amilyen a szóban forgó is, az EUMSZ értemében nem minősül előnynek, és ebből eredően nem tartozik az állami támogatás fogalomkörébe. Az Umicore különösen a Bizottság azon állítását vitatja, amely szerint a szóban forgó adóügyi egyezség a többi adófizetőnél kedvezőbb helyzetbe hozta volna őt.

(130) Először is az Umicore kifejti, hogy valójában maga az ISI értékelte úgy, hogy az adóügyi egyezség előnyösebb volt az államkincstár számára, mint egy olyan eljárás, amelynek végkimenetele lehet, hogy végső soron kedvezőtlenebb lett volna.

(131) Másodszor az adóügyi egyezség megkötésének és a kölcsönös engedmények megtételének lehetősége önmagában nem jelent egyedi előnyt az Umicore számára, mivel ilyen egyezségek általában valamennyi adóalany számára elérhetők, és a héa területén bevett, szokásos gyakorlatnak tekinthetők.

(132) Harmadszor az egyezség a jellegéből adódóan sem részesít olyan előnyben, amely az állami támogatási szabályok alá vonható lenne. Az engedménytételre irányuló döntés meghozatala során a dolog lényegénél fogva a részes felek mindegyike értékeli egyrészről az azonnali és biztos kifizetés lehetőségét, másrészről egy per feltételezett vagy lehetséges kimenetelének kockázatát.

(133) Ennélfogva az Umicore szerint félrevezető lenne egy egyezség feltételeit előnyként minősíteni azokat az eseteket kivéve, amikor az egyik fél kifejezetten jobb eredményt ér el az egyezséggel mindannál, amit egy perrel nyerhetett volna.

(134) Az Umicore szerint a Bizottság feltételezi, hogy ha az adóügyi jogvitát a belga igazságszolgáltatási szervek elé kellett volna vinni a közigazgatási határozatot megfellebbezve, az eljáró bírónak szükségképpen nagyobb összeg megfizetésére kellett volna köteleznie az Umicore-t annál, mint ami az ISI és az Umicore közötti egyezségből adódott. Márpedig ahhoz, hogy ilyen megállapításra jusson, a Bizottságnak a saját értékelését kellene a nemzeti hatóság, sőt adott esetben a nemzeti bíró értékelése helyébe tennie.

(135) Negyedszer az Umicore hivatkozik a Déménagements-Manutention Transport SA (44) ("DMT") ügyre, amelyben a Bíróság úgy vélte, hogy mivel az ONSS (45) fizetési könnyítéseket adott az érintett vállalkozásnak, állami hitelezőként járt el, aki a magánhitelezőhöz hasonlóan arra törekszik, hogy megfizettesse azokat az összegeket, amelyekkel neki egy pénzügyi nehézségekkel küzdő adós tartozik. A Bíróság úgy határozott továbbá, hogy a nemzeti bíróságra tartozik annak meghatározása, hogy a fizetési könnyítések nyilvánvalóan jelentősebbek voltak-e, mint amit egy magánhitelező adott volna e társaságnak.

(136) A Bíróság ugyanezen érvelése alapján az Umicore úgy véli, hogy a szóban forgó ügyben az ISI, hasonlóan ahhoz az állami hitelezőhöz, aki egy magánhitelezőhöz hasonlóan, arra törekszik, hogy megfizettesse a neki járó összegeket, egy nettó összeg azonnali kifizetését választotta a bruttó összeg helyett, ami lehetővé tette a számára a biztos és rendkívül gyors behajtást. Ez a magatartás gazdasági szempontból racionális és óvatos, és hasonló ahhoz a magatartáshoz, amelyet a feltételezett magánhitelező hasonló helyzetben alkalmazott volna.

(137) Ebben az esetben az Umicore úgy véli, hogy a szelektivitási kritérium egyértelműen nem teljesül az ügyben, amennyiben a szóban forgó adóügyi egyezség csak egy általános, minden hasonló helyzetben lévő adófizető számára elérhető rendszert alkalmaz az adóalanyra, és hogy az ISI az engedmények megtételekor nem él diszkrecionális jogkörrel.

(138) Még ha feltételezés szerint a szóban forgó intézkedés szelektívnek is tekinthető, ez a rendszer jellegéből és szerkezetéből adódóan indokolt is lenne. Az Umicore szerint ugyanis még egy szelektív adóügyi intézkedést is lehet úgy tekinteni, mint ami nem részesít előnyben, ha bizonyított, hogy hozzájárul az adóbehajtás hatékonyságához (46). Az adott ügyben az Umicore úgy véli, hogy az intézkedés indokolt lehet a rendszer jellegéből és szerkezetéből adódóan, amennyiben a létrejött egyezség hozzájárul az adó hatékony behajtásához (47).

(139) Az Umicore azt állítja, hogy az állami támogatás fogalmának olyan értelmezése, hogy abba beletartozzon az olyan adóügyi egyezség is, amelyet az ISI-vel kötöttek, elkerülhetetlenül ahhoz vezet, hogy a Bizottság túllépje hatáskörét és olyan hatáskört követeljen magának a közvetett adók behajtása területén, amellyel nem rendelkezik, és hogy az adóügyi jogvitákban döntéshozatalra kizárólag jogosult nemzeti bírók előjogait bitorolja.

(140) Az Umicore azt állítja, hogy jelentős összeget fizetett az ISI-nek, míg a más tagállamokban letelepedett többi versenytárs ezüstgyártó nem fizetett héát, bírságot vagy kamatot a hasonló körülmények között és feltételekkel végrehajtott termékértékesítések után.

(141) Ezzel összefüggésben az Umicore úgy véli, hogy a szóban forgó intézkedés egyértelműen nem erősítette a versenyhelyzetét az érintett piacon, azaz a szemcsés ezüst kereskedelmének piacán. Ebből következően az Umicore megállapítja, hogy az ISI-vel kötött egyezség nem érinti sem a versenyt, sem a tagállamok közötti kereskedelmet, ennélfogva ebben az esetben a Szerződés 107. cikkének (1) bekezdése nem alkalmazható.

V. 2. Névtelen harmadik személy

(142) Egy névtelen harmadik személy eljuttatta a Bizottsághoz egy, a belga pénzügyminiszternek címzett, 2002. február 15-én kelt levél másolatát, amely levél jogilag elemzi az Umicore-ral kötött egyezséget és az érintett ügyleteket.

(143) Levelében a névtelen harmadik személy azt állította, hogy a) az ISI és az Umicore közötti egyezség hatása a fizetendő héa összegének bírsággá történő átminősítése lehetett, a belga alkotmány 10. és 172. cikkének, valamint a CTVA 84. cikkének megsértésével; b) a társasági adó hatásának figyelembevétele a fizetendő héa vagy a bírság összegének megállapításkor jogszerűtlen és c) az arányos bírság (héa összegére történő) alkalmazása a héa megfizetésének követelése nélkül önmagában is logikátlan.

VI. BELGIUM VÁLASZA AZ ÉRDEKELTEK ÉSZREVÉTELEIRE

(144) Belgium úgy véli, hogy az Umicore álláspontja általában megerősíti Belgium szóban forgó eljárással kapcsolatos álláspontját, különösen, ami a héa területére alkalmazható hivatalos korrekciós eljárás hiányát, az adóalany által jóvá nem hagyott korrekciós kimutatás jogi értékének hiányát, az adóügyi egyezségek jogszerűségét és azok valamennyi adófizetésre kötelezett személy általi elérhetőségét, és általánosabban az állami támogatás fogalmi elemeinek hiányát illeti.

(145) Ami a 2004. október 1-jén kelt névtelen levelet illeti, Belgium úgy véli, hogy ez a levél semmilyen konkrét észrevételt nem tartalmaz az állami támogatási eljárásra vonatkozóan, ezért nem releváns.

VII. BELGIUM ÁLTAL ÁTADOTT KIEGÉSZÍTŐ INFORMÁCIÓK

(146) Az igazságszolgáltatási szervek által lefoglalt dokumentumok visszaszerzését követően Belgium egy sor információt és dokumentumot adott át a Bizottságnak az ezen eljárás megindításához vezető ügyletekkel kapcsolatban.

(147) Ami az olaszországi ügyfeleknek történő értékesítéseket illeti, Belgium olyan dokumentumokat adott át, amelyek alapján odaítélhették a CTVA 39a. cikke szerinti mentességet. A szóban forgó dokumentumok különösen az Umicore által kiállított számlákat, a szállítási számlákat, és a szállításhoz kapcsolódó különböző dokumentumokat foglaltak magukban.

(148) Ami a svájci ügyfeleknek történő értékesítéseket illeti, Belgium egy sor olyan dokumentumot is átadott, amelyek az áru közvetlenül Olaszországba történő szállítását igazolták. Belgium szerint a svájci társaságok szerepe a beszerzések és a szállítások tekintetében a pénzügyi támogatásra korlátozódhat.

(149) Ami az 1997-1998 közötti időszakban teljesített értékesítéseket illeti, Belgium kifejtette, hogy az először az 1995-1996 tekintetében előirányzott korrekciókat a következő évekre nézve is megismételték. Hozzáteszi, hogy az ISI ellenőrei maguk is elég gyorsan lemondtak az erre az időszakra vonatkozó korrekcióról. Ebből a célból Belgium átadta azon belső feljegyzések másolatát is, amelyek igazolják, hogy az érintett ellenőrök ténylegesen lemondtak az előirányzott adómegállapításról.

VIII. A TÁMOGATÁS ÉRTÉKELÉSE

(150) A Szerződés 107. cikke (1) bekezdésének értelmében "a belső piaccal összeegyeztethetetlen a tagállamok által vagy állami forrásból bármilyen formában nyújtott olyan támogatás, amely bizonyos vállalkozásoknak vagy bizonyos áruk termelésének előnyben részesítése által torzítja a versenyt, vagy azzal fenyeget, amennyiben ez érinti a tagállamok közötti kereskedelmet."

(151) Egy nemzeti intézkedés állami támogatássá minősítése feltételezi, hogy a következő kumulatív feltételek teljesülnek, azaz: 1) a szóban forgó intézkedés állami forrásokból nyújt előnyt, 2) ez az előny szelektív, és 3) az adott intézkedés torzítja a versenyt vagy azzal fenyeget, és érintheti a tagállamok közötti kereskedelmet.

(152) Arra is emlékeztetni kell, hogy az állandó ítélkezési gyakorlat szerint a támogatás fogalma nem csak a pozitív szolgáltatásokra terjed ki, mint a szubvenciók, hanem olyan beavatkozásokra is, amelyek különböző formákban könnyítenek a rendszerint a vállalkozás költségvetéséből fedezett terheken; ilyen beavatkozások például az adómentességek és az adókedvezmények (48).

VIII. 1. Előzetes megjegyzések

(153) Először is meg kell állapítani, hogy az adófizetőkkel kötött egyezségek a belga adóhatóság által alkalmazott szokásos gyakorlatnak minősülnek, a héa területét illetően pedig ezekről a CTVA 84. cikke kifejezetten is rendelkezik. Ez a határozat egyébként nem is vitatja ezen egyezségek hasznosságát, mivel számos per elkerülését teszik lehetővé.

(154) Emlékeztetni kell arra, hogy az ilyen tárgyú belga közigazgatási utasítások úgy rendelkeznek, hogy az adóalannyal kötött egyezség általában azt jelenti, hogy mindkét fél engedményeket tesz. Mindazonáltal, a CTVA 84. cikkével összhangban az ilyen egyezségek csak akkor jöhetnek létre, ha nem terjednek ki adómentességre vagy -mérséklésre. Ezen elv alkalmazásában az egyezség tehát nem foglalkozhat a megállapított tényekből eredő adóval, csak a ténykérdésekkel.

(155) Ezzel összefüggésben a Bizottság úgy véli, hogy a héa-azonosító számmal rendelkező tartozó adóalany és a belga adóhatóság közötti egyezség csak a következő feltételek mellett vezet előnyökhöz:

- ha az adóhatóság által tett engedmények nyilvánvalóan aránytalanok az adóalany által tett engedményekhez képest, tekintettel az ügy körülményeire, és ha úgy tűnik, hogy a hatóság nyilvánvalóan nem alkalmazza ugyanezt a kedvezményes bánásmódot a hasonló helyzetben lévő többi adófizetőre,

- ha az egyezség jogszerűsége megkérdőjelezhető, például mert a fizetendő adó összegét a CTVA 84. cikkével ellentétesen csökkentették (adómentesség vagy adómérséklés, jogi kérdésben).

(156) Ebből eredően meg kell vizsgálni, hogy az ISI és az Umicore közötti egyezség megfelel-e a fenti feltételeknek.

VIII. 2. Az előny megléte

(157) Először is meg kell bizonyosodni arról, hogy az intézkedés olyan előnyben részesíti-e a kedvezményezettet, amely könnyít a rendszerint annak költségvetéséből fedezett terheken (49). Ebben az esetben ez azt jelenti, hogy el kell dönteni, a vitatott egyezséget jogszerűtlenül vagy az adóhatóság aránytalan engedményei alapján kötötték-e.

VIII. 2.1. Az eljárás szabályszerűségéről

(158) Az eljárás megindításáról szóló határozatában a Bizottság úgy vélte, hogy az adóhatóság által követett eljárás eltérhetett a héatartozás megállapítására és eltörlésére alkalmazandó szokásos eljárási rendtől, amennyiben az egyezség nem említi meg a jogalapot, illetve az adóalany beleegyezésének hiányában a hatóságnak a bírság 50 %-os megemelése mellett végrehajtható határozatot kellett volna hoznia.

(159) Amint az már a (39) preambulumbekezdésben is szerepel, a korrekciós kimutatás megküldése a belga hatóságok szokásos gyakorlatának tekinthető a héa területén, amelyet azért alkalmaznak, hogy tiszteletben tartsanak olyan alapvető elveket, mint a védelemhez való jog. Ebből következően az ISI által az Umicore-nak küldött két korrekciós kimutatást ténylegesen az adóhatóság előzetes értesítésének kell tekinteni és nem héakötelezettséget keletkeztető ténynek.

(160) Másfelől, annak lehetősége, hogy egyezséget kössenek az adóalanyokkal, kifejezetten szerepel a belga CTVA-ban, és azt a belga adóhatóságok szokásos gyakorlatának kell tekinteni. Ez utóbbiaknak mindazonáltal tiszteletben kell tartaniuk azt az elvet, hogy az egyezségek nem járhatnak a fizetendő adó alóli mentesítéssel, sem annak csökkentésével. Az ilyen egyezségek általában tehát olyan helyzetekben merülnek fel, amikor az adóhatóság el kívánja kerülni az adóalannyal való pereskedést olyan tények tekintetében, amelyeket nem állapítottak meg egyértelműen.

(161) Másfelől meg kell állapítani, hogy az adóhatóságok nem kötelesek végrehajtható határozatot kiadni akkor, ha nem sikerült megszerezniük az adóalany korrekciós kimutatásban javasolt adóval kapcsolatos egyetértését. Sőt ezzel ellenkezőleg, ha az adott tények tekintetében kétségek állnak fenn, a hatóságok mindig megpróbálhatnak egyezséget kötni az adóalannyal.

(162) Végül, a jogi szövegek elemzéséből az tűnik ki, hogy semmilyen rendelkezés nem írja elő a belga adóhatóságok számára azt a kötelezettséget, hogy a szóban forgó egyezségekben kifejezetten hivatkozniuk kell a jogalapra.

(163) A Bizottságnak tehát az e határozatban bemutatott jogi háttér alapján meg kell állapítania, hogy az adóhatóság által az Umicore-ral szemben alkalmazott eljárás a hatályos szabályokat és gyakorlatokat követte, és nem tér el a szokásos eljárási rendtől.

(164) Ezt követően az előny tényleges meglétének meghatározása érdekében a szóban forgó ügyelteket az előzetes észrevételek figyelembevételével kell elemezni. Az alábbi indokolás két külön időszak elemzésén alapul; az első időszak az 1995. és 1996. évre vonatkozik, amelyeket az adóhatóság korrekciója is érint, a második pedig az 1997. és 1998. évhez kapcsolódik, amelyek tekintetében az adómegállapításról teljes egészében lemondtak.

VIII. 2.2. 1995-1996. év

(165) Ami az 1995-1996 közötti időszakot illeti, az előny esetleges meglétének meghatározásához három különböző ügylettípust kell megvizsgálni, amelyek az Umicore-nak 1998. november 30-án megküldött korrekciós tervezet tárgyát képezték. Ez az elemzés mindegyik ügylettípus tekintetében törekszik a héa, a bírságok és késedelmi kamatok azon minimális összegének megállapítására, amelyeket a belga hatóságoknak a tények ésszerű értelmezése alapján, túlzott engedmények és a héára vonatkozó szabályok jogszerűtlen alkalmazása nélkül ki kellett volna szabniuk.

1. Termékértékesítés az olaszországi ügyfelek számára

(166) Ezen első esetben az ügyletek tiszta ezüst 1995 februárja és 1996 februárja közötti, telephelyi (ex works) értékesítésére vonatkoztak, és a következő séma szerint zajlottak:

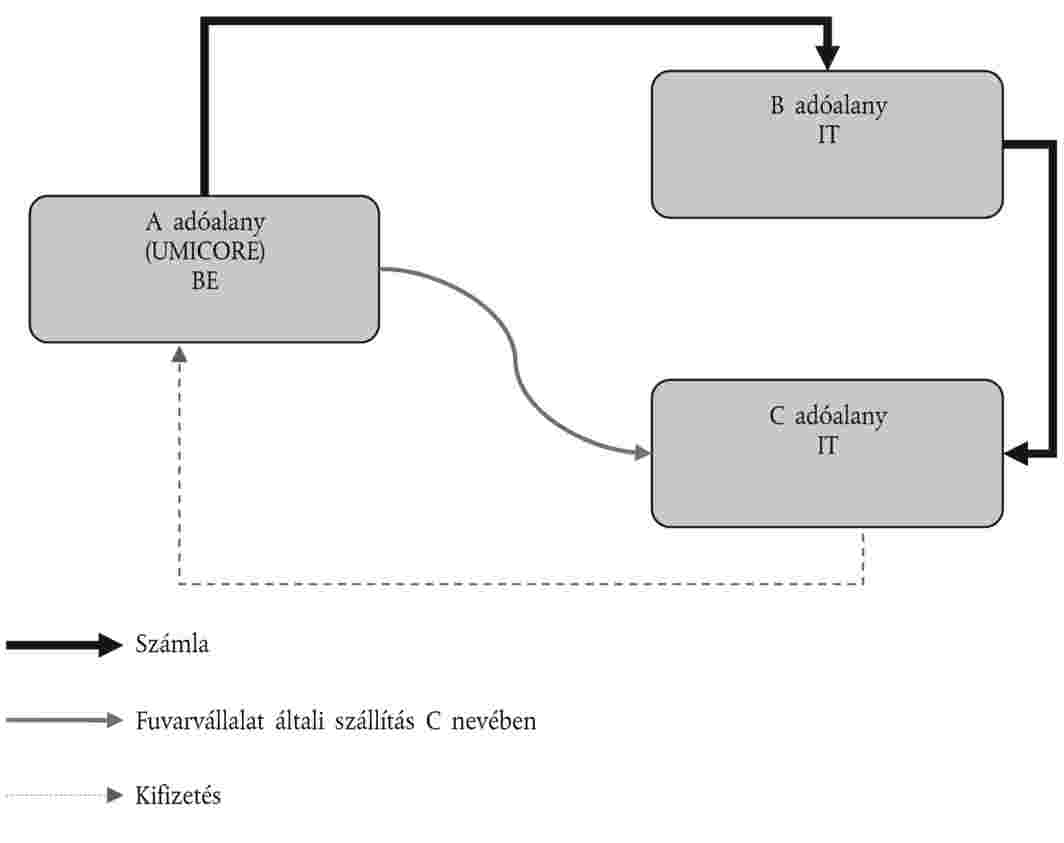

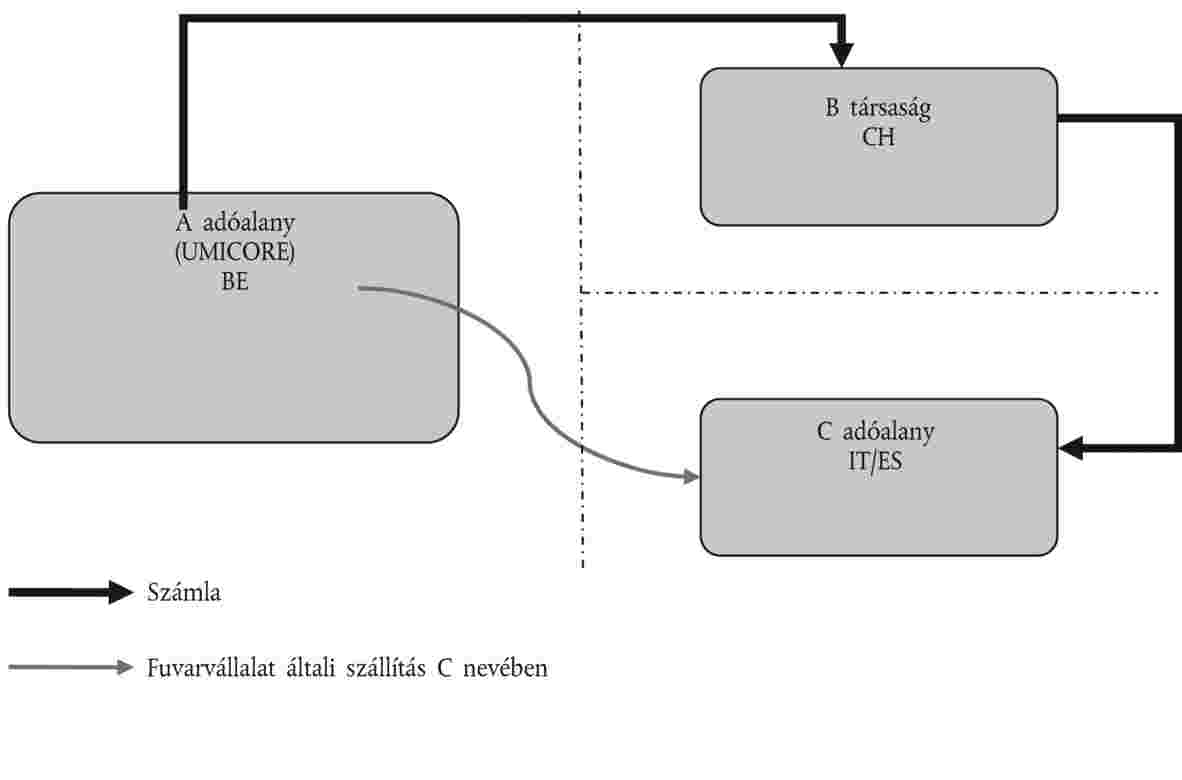

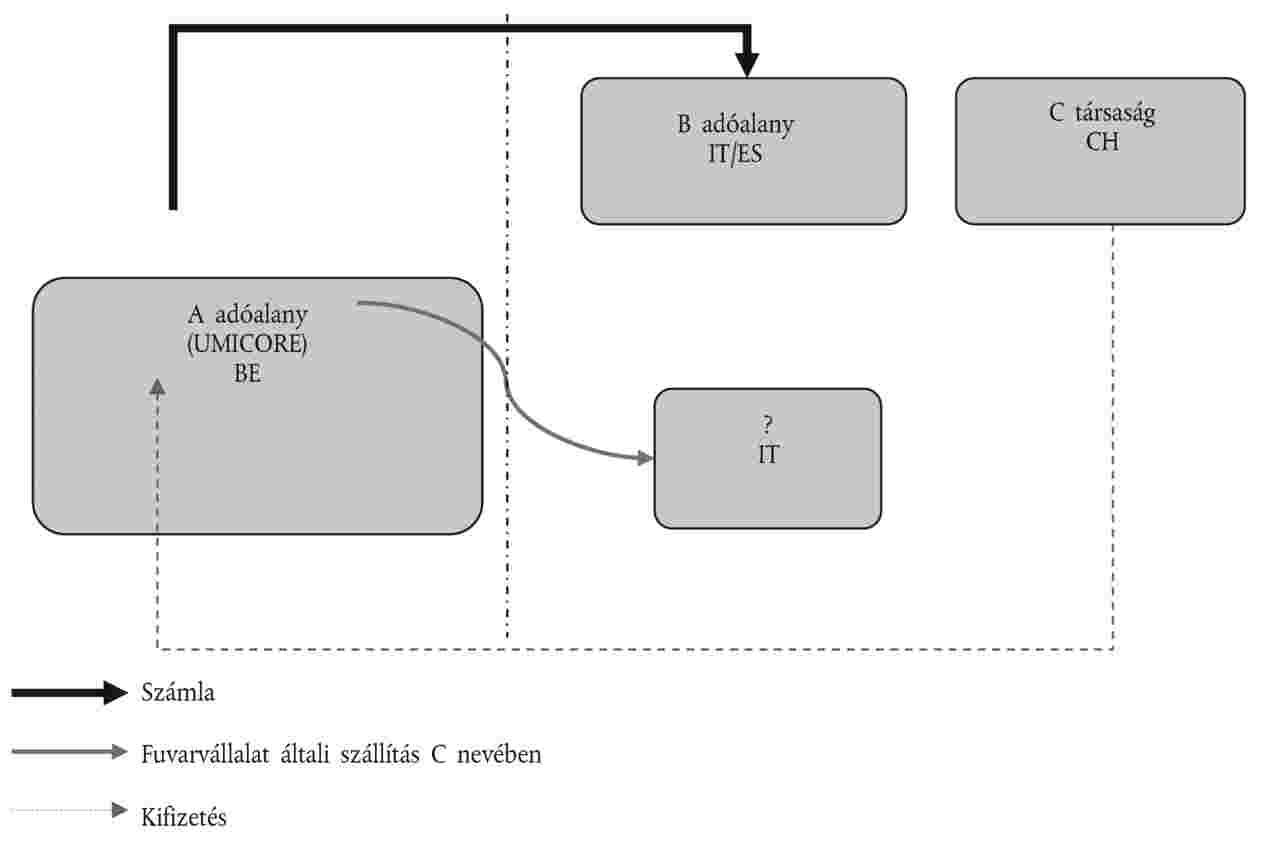

(167) Az Umicore az árukat az olaszországi és ebben a tagállamban héa-azonosító számmal rendelkező B társaság (50) részére számlázta ki. Ez utóbbi társaság továbbszámlázta az árukat a C ügyfél, egy szintén olaszországi, héa-azonosító számmal rendelkező adóalany részére. Az árut C adóalany megrendelése alapján a gyártás helyétől, Belgiumból közvetlenül Olaszországba szállították. Az Umicore által B ügyfelének kiállított számlák nagy részét C adóalany fizette ki.

(168) Az Umicore által B-nek címzett számlákat a CTVA 39a. cikkében előírt mentesség ürügyén állították ki. Az olasz adóhatóságokkal folytatott igazgatási együttműködés keretében beszerzett proforma számlák vizsgálata arra mutat, hogy az áruk címzettje C adóalany volt.

(169) Az 1998. november 30-i korrekciós kimutatásában az ISI eredetileg úgy vélte, hogy a Közösségen belüli termékértékesítés szállítással kapcsolatos mentességi kritériuma nem teljesült, mivel a szállítást egy további ügyfél nevében végezték el (és nem az eladó vagy a vevő, vagy a nevükben eljáró személy, amint azt a CTVA 39a. cikke előírja). Ennek alapján a hatóság tehát megállapította, hogy az Umicore és a B ügyfél közötti ügylet szállítás nélküli termékértékesítésnek minősül, így nem részesülhet a CTVA 39a. cikkének kedvezményében.

(170) A Belgium és az Umicore által a Bizottságnak átadott információk mindazonáltal, azt látszanak igazolni, hogy az Umicore és a B társaság közötti ügylet valódiságát a belga adóhatóságok ésszerűen kérdőjelezhették meg. Megfigyelhető ugyanis, hogy:

- az olasz adóhatóságok által átadott információk annak bizonyítására törekszenek, hogy a B társaságot csalárd kereskedőnek (avagy "missing tradernek") lehet tekinteni, amelynek szerepe arra korlátozódott, hogy héával terhelt számlákat állítson ki, majd adókötelezettségének teljesítése, köztük a héa olasz hatóságoknak történő megfizetése nélkül eltűnjön,

- az ugyanezen olasz adóhatóságok által átadott információból az is kitűnik, hogy a B társaság egyetlen vezető tisztségviselője nem szerepel a bűnügyi nyilvántartásokban,

- a belga adóhatóságok által az olasz adóhatóságoknak 1998. augusztus 26-án, illetve 1999. április 1-jén küldött két tájékoztatás iránti megkeresés is azt mutatja, hogy a belga adóhatóságnak komoly kételyei voltak a B társaság ezen egyezség megkötése előtti létezésével kapcsolatban,

- az Olaszországba irányuló árufuvarozást C adóalany nevében végezték el,

- az árukat közvetlenül a belgiumi telephelyről szállították egy olasz raktárba, ahol azokat C rendelkezésére bocsátották,

- az Umicore által a B társaságnak kiállított számlák nagy többségét a C társaság fizette ki,

- az Umicore felelős tisztségviselőinek jegyzőkönyvbe vett, és a korrekciós kimutatásban kivonatolt formában feltüntetett nyilatkozatai alapján egyébként úgy tűnik, hogy az Umicore és B társaság nem kötöttek keretszerződést,

- ezzel szemben úgy tűnt, hogy az olasz adóhatóságok soha nem kételkedtek a C társaság tényleges létezésében, és e hatóságok egy vizsgálat keretében teljes mértékben hozzáfértek e társaság elszámolásaihoz.

(171) Ezek a megállapítások egymástól elkülönítetten valószínűleg nem elegendők az Umicore és a B társaság közötti értékesítés fiktív voltának igazolásához. Mindazonáltal e megállapítások összességükben egyértelműen megkérdőjelezik az Umicore és a B társaság közötti értékesítés valódiságát. A belga adóhatóságok, akik értesültek a B gazdasági szereplő Umicore-ral kötött egyezség, azaz 2000. december 21-e előtti tevékenységének ténylegességével kapcsolatos gyanúról, széles körű értékelési mozgástérrel rendelkeztek az ügyletek tényleges megvalósulását és egy esetleges átminősítést illetően.

(172) E tekintetben emlékeztetni kell arra, hogy a belga Cour de Cassation állandó ítélkezési gyakorlata szerint az adónak a valós tényeken kell alapulnia (51). A belga adóhatóságnak tehát elvben nem az adóalanynak az esetleges mentességet igazoló beszámolója szerinti látszólagos ügyletek alapján kell adót kiszabnia, hanem a felek valódi szándéka szerinti valódi ügyletek alapján.

(173) Amennyiben a belga adóhatóságok rendelkezésére álló információkból az következik, hogy az A és B közötti értékesítés fiktív értékesítés, és hogy a valódi értékesítésre (azaz a termék feletti rendelkezési jog átruházására) ténylegesen A és C között került sor, ezek a hatóságok tehát joggal minősítették át az A és B közötti értékesítést A és C közötti értékesítéssé, és joggal alkalmazták a héaszabályokat ezen átminősített ügyletre.

(174) Az a tény, hogy Olaszországban egy csalárd kereskedő közreműködésével csalásra került sor, nem érinti az Umicore mentességhez való jogát, mivel ez utóbbi jóhiszeműségét a belga adóhatóság nem vitatta.

(175) A fentiekből tehát az következik, hogy a belga hatóságok jogszerűen minősíthették át az érintett ügyleteket az Umicore és a C társaság közötti Közösségen belüli termékértékesítéssé, anélkül, hogy ez az átminősítés aránytalan engedményt jelentene a hatóság részéről, vagy a héaszabályok jogszerűtlen alkalmazásához vezetne. Ezen felül az így átminősített ügyletekre is megadhatták a héamentességet, mivel valamennyi mentesítési feltétel fennállt (köztük a vevő által vagy nevében teljesített szállítás is).

(176) Ezért tehát vizsgálni kell, hogy i.) a belga adóhatóságok joggal szabtak-e ki bírságot a CTVA 70. cikkének (2) bekezdése szerint a számlákon helytelenül feltüntetett adatok miatt, és amennyiben igen; ii.) ezt a bírságot mekkora összegben kellett volna megállapítani; valamint iii.) hogy az Umicore aránytalan engedményekben részesült-e, illetve az adóhatóság helytelenül alkalmazta-e a jogszabályt.

(177) Mindenekelőtt emlékeztetni kell arra, hogy a Közösségen belüli termékértékesítésre vonatkozó számlákon szerepeltetendő adatok pontatlan feltüntetése esetén a 41. sz. kr. a szóban forgó ügyletek után fizetendő adó 100 %-ának megfelelő bírság kiszabását írja elő. Mindazonáltal, amint az a (45) és (46) prembulumbekezdésben kifejtésre került, a közigazgatási bírság kiszabására az arányosság elvét kell alkalmazni, és a hatóságnak az 1831. március 18-i régensi rendelet 9. cikke értelmében joga van eltérni a bírságok 41. sz. kr.-ben előírt mértékétől.

(178) Ebben az ügyben nem kizárt, hogy a 100 %-os bírság aránytalan lett volna tekintettel az adóalany jóhiszeműségére, amelyet a hatóság nem vitatott. Az sem kizárt, hogy az Umicore-ral fennálló jogvita keretében a belga adóhatóság a bevételeinek maximalizálására törekedett, ugyanúgy, mint ahogy egy hitelező igyekszik a követelését a legnagyobb mértékben behajtani. E tekintetben emlékeztetni kell arra, hogy ez a gyakorlat nem tartozik a Szerződés 107. cikke alá, amennyiben nem jár aránytalan vagy jogszerűtlen engedményekkel a hatóság részéről.