32004R2086[1]

A Bizottság 2086/2004/EK rendelete (2004. november 19.) az 1606/2002/EK európai parlamenti és tanácsi rendelettel összhangban az egyes nemzetközi számviteli szabványok elfogadásáról szóló 1725/2003/EK rendelet módosításáról

A BIZOTTSÁG 2086/2004/EK RENDELETE

(2004. november 19.)

az 1606/2002/EK európai parlamenti és tanácsi rendelettel összhangban az egyes nemzetközi számviteli szabványok elfogadásáról szóló 1725/2003/EK rendelet módosításáról

(EGT vonatkozású szöveg)

AZ EURÓPAI KÖZÖSSÉGEK BIZOTTSÁGA,

tekintettel az Európai Közösséget létrehozó szerződésre,

tekintettel a nemzetközi számviteli szabványok alkalmazásáról szóló, 2002. július 19-i 1606/2002/EK európai parlamenti és tanácsi rendeletre (1) és különösen annak 3. cikke (1) bekezdésére,

mivel:

(1) Az 1725/2003/EK bizottsági rendelettel (2) egyes, 2002. szeptember 1-jén érvényben lévő nemzetközi szabványok és értelmezések elfogadásra kerültek.

(2) A Nemzetközi Számviteli Szabványok Bizottsága (International Accounting Standards Board, IASB) közzétette a felülvizsgált 39., Pénzügyi eszközök mérlegbe állítása és értékelése nemzetközi számviteli szabványt (International Accounting Standard, IAS) annak a kezdeményezésnek a keretében, amely tizenöt szabványon kívánt javítani az IAS-t 2005-ben első alkalommal alkalmazó társaságok számára. A felülvizsgálat célja az volt, hogy tovább javítsa a meglévő IAS-ek összességének minőségét és összhangját.

(3) Az IASB 2004. március 31-én kiadta a 39. IAS módosítását Pénzügyi eszközök: fedezeti ügyletek mérlegbe állítása és értékelése piaci értéken, a kamatfedezeti portfóliókra tekintettel címen. A javítás általános célja a 39. IAS megvalósításának leegyszerűsítése volt a piaciérték-alapú fedezeti ügyleti elszámolás lehetővé tételével a kamatfedezeti portfóliók esetében.

(4) Az 1606/2002/EK rendelet értelmében a Bizottság célja a nemzetközi számviteli szabványok állandó fórumának létrehozása 2005. január 1-jétől. Ugyanakkor a 39. IAS fontos rendelkezéseinek egy része továbbra is vita tárgyát képezi az IASB, az Európai Központi Bank, a biztonsági felügyeletek és a bankágazat között. Ezen rendelkezések a fedezeti ügyletek mérlegbe állításához és azon lehetőséghez kapcsolódnak, hogy minden pénzügyi eszköz és kötelezettség értékelése piaci értéken történjen. Az összes rendelkezés a szabvány többi részétől teljes mértékben független, eltérő és különálló területeket érint. A 2005. január 1-jei dátum betartása érdekében szükséges a 39. IAS bevezetése az előbbi rendelkezések kivételével.

(5) A 39. IAS lehetővé teszi, hogy minden pénzügyi eszköz és kötelezettség értékelése mindenfajta megszorítás nélkül piaci értéken történjen. Ugyanakkor az IASB nemrégiben közzétett egy, a 39. IAS módosítását javasló kockázatfeltáró tervezetet (vitairat) annak érdekében, hogy a szabványban említett piaci értéken történő értékelés lehetőségét korlátozzák. A javasolt módosítás közvetlen válasz az Európai Központi Bank, a Baseli Bizottság biztonsági felügyeleteinek, valamint a tagállamok értékpapír-szabályozóinak aggodalmaira, miszerint a piaci értéken történő értékelés nem megfelelő alkalmazásra kerülhet, különösen a vállalatok saját kötelezettségeinek esetében. A Bizottság fontosnak és további vizsgálatokat igénylő kérdéseknek tartja ezeket. Az IASB számos észrevételt kapott a felvetett módosítással kapcsolatban, és 2004 végéig határozatot kell hoznia. A rendelet lehetővé teszi a piaci értéken történő értékelés pénzügyi eszközökre való alkalmazását. Ugyanakkor a nem élénk és likvid piacú pénzügyi eszközök esetében a társaságoknak ügyelniük kell arra, hogy a piaci értéken történő értékelés lehetőségét a pénzügyi eszközökre úgy alkalmazzák, hogy az megbízható értékeléshez vezessen.

(6) A teljes körű piaci értékelés lehetőségének nem szabad hatályba lépnie mindaddig, amíg az IASB nem talál megoldást erre a célra, és a Bizottság nem tekinti úgy, hogy az megfelelő. Mivel a teljes körű piaci értékelés csak lehetőség, a hozzá kapcsolódó rendelkezések világosan különböznek és elkülönítendőek a szabvány egyéb részeitől.

(7) A fedezeti ügyletek elszámolásával kapcsolatban még folyik a vita arról, hogy a 39. IAS kellőképpen számításba veszi-e az európai bankok saját módszereit az eszköz- és kötelezettségkezelés területén, különösen rögzített kamatlábak mellett. A vita középpontjában a fedezeti ügyletek hatékonyságát illető szigorú követelmények, illetve annak kérdése áll, hogy a fedezeti ügyleti elszámolás csak a cash-flow-t vagy csak a piaci értéket fedező ügyletekre vonatkozzon.

(8) Számos európai bank úgy ítéli, hogy a 39. IAS nem teszi számára lehetővé a portfólióalapú fedezeti ügyleti elszámolás alkalmazását a törzsbetétjeire, és arra kényszerítené, hogy aránytalan és költséges változtatásokhoz folyamodjon mind az eszköz- és kötelezettségkezelés, mind pedig a számviteli rendszer területén. Mivel a portfóliófedezeti ügyletek - a belső interakcióknak és a nagy számok törvényének köszönhetően - különböznek az egyedi eszközök és kötelezettségek fedezeti ügyleteitől, a bankok úgy ítélik, hogy a törzsbetétek piaci értékbecslésen alapuló fedezeti ügyleti elszámolása megfelel a 39. IAS azon elvének, amely szerint egy látra szóló pénzügyi kötelezettség piaci értéke nem lehet alacsonyabb, mint a látra fizetendő összeg.

(9) Az IASB fontosnak találta annak kérdését, hogy a portfóliófedezeti ügyletek számvitele megtervezhető-e úgy, hogy jobban tükrözze a rögzített kamatlábbal dolgozó bankok sajátosságait. Elsődleges prioritásként egy munkacsoportot hozott létre, amely az európai bankok javaslatait vizsgálja egy új fedezeti ügyleti elszámolási rendszernek a 39. IAS-be történő beillesztése kapcsán (kamatrésfedezet), jobban tükrözve a bankok eszköz- és kötelezettségkezelési módját.

(10) A 39. IAS rendelkezéseit, amelyek közvetlenül kapcsolódnak a portfóliófedezeti ügyletek elszámolási módjához, jelenleg nem kellene kötelező érvényűként alkalmazni, mivel nem tekinthetők véglegesnek és még változhatnak a közeljövőben. A nem kötelező érvényű rendelkezések világosan különböznek és elkülönülnek a standard többi részétől. Ez azokra a rendelkezésekre érvényes, amelyek nem tükrözik a portfólióalapú megközelítést, és éppen ezért nem teszik lehetővé a törzsbetét-portfóliókra alkalmazott fedezeti ügyleti elszámolást, valamint azokra a rendelkezésekre, amelyek az előtörlesztési kockázatot a kamatlábkockázatba olvasztják, ezzel megakadályozva a bankfelügyeletek által elismert kockázatkezelési technikákat. Ugyanakkor a cégek választhatják e rendelkezések alkalmazását, és a teljes fedezeti ügyleti elszámolást hozzáigazíthatják a 39. IAS-hez.

(11) A közösségi jogban a pénzügyi eszközkezelés számviteli szabványának létezése alapvető elemet jelent a cégek 2005-ben alkalmazandó szabványai között. Éppen ezért a cél, hogy mihamarabb - és ha lehetséges, legkésőbb 2005 végéig - kialakuljon egy olyan helyzet, amely lehetővé teszi, hogy a Bizottság elfogadja a 39. IAS módosítását. Ennek megfelelően a Bizottság legkésőbb 2005. december 31-ig felülvizsgálja a 39. IAS alkalmazhatóságát, amint a piaci értéken történő értékelés lehetőségéhez és a fedezeti ügyleti elszámoláshoz kapcsolódó rendelkezéseket az IASB módosította. Az IASB, az Európai Központi Bank és a bankfelügyeletek dolgoznak a teljes piaci értéken történő értékelés lehetősége megoldásán. Ennek megfelelően a Bizottság közelről figyeli a folyamatban lévő munkát, és rendszeresen felül fogja vizsgálni a szabvány alkalmazhatóságát. Hasonlóképpen, a fedezeti ügyleti elszámolással kapcsolatos megfelelő rendelkezések elfogadása a közeljövőben szorosan összefügg az IASB által felállított munkacsoportok előrelépéseivel.

(12) Azok a társaságok, amelyek pénzügyi beszámolóikat első alkalommal készítik el a nemzetközi pénzügyi beszámolási szabványnak (IFRS) megfelelően, és az ehhez a rendelethez tartozó melléklet szerint alkalmazzák a 39. IAS-t, az IFRS 1 értelmében "első alkalommal alkalmazók"-nak tekintendők, megfelelően a 707/2004/EK, valamint ennek a rendeletnek. Az IFRS 1 célja, hogy a teljes IAS/IFRS-ra való áttérés költsége ne haladja meg a pénzügyi beszámolókat alkalmazók hasznát. Ez az érvelés érvényes a jóváhagyott IAS teljes körű alkalmazására történő áttérés esetében. Ennek megfelelően az IFRS 1-ben megtalálható, az IAS/IFRS-re vonatkozó hivatkozásokat, amelyet a 707/2004/EK rendelet fogadott el, az 1606/2002/EK rendelet alapján elfogadott IAS/IFRS-re való hivatkozásként kell értelmezni.

(13) A 39. IAS elfogadása maga után vonja az 1725/2003/EK rendelet által elfogadott 12., 18., 19., 30., 36., 37. és SIC-27 IAS-nek a számviteli szabványok közötti összhang biztosítása érdekében történő módosításait.

(14) Éppen ezért a Bizottság arra a következtetésre jutott, hogy a 39. IAS e rendelet mellékletében megállapított módon megfelel az 1606/2002/EK rendelet 3. cikkében az elfogadáshoz megállapított kritériumoknak.

(15) Az 1725/2003/EK rendeletet ezért megfelelően módosítani kell.

(16) Az ebben a rendeletben előírt rendelkezések összhangban vannak a Számviteli Szabályozási Bizottság véleményével,

ELFOGADTA EZT A RENDELETET:

1. cikk

(1) Az 1725/2003/EK rendelet melléklete a 39. Pénzügyi eszközök: fedezeti ügyletek mérlegbe állítása és értékelése nemzetközi számviteli szabvánnyal (IAS) egészül ki egyes, a piaci értéken történő értékelés lehetőségét érintő, valamint a fedezeti ügyleti elszámolással kapcsolatos rendelkezéseinek kivételével.

A kiegészítés szövege, ahogy az (1) albekezdésben említésre került, e rendelet mellékletében került meghatározásra.

(2) Az (1) bekezdésnek megfelelően a társaságok "első alkalommal alkalmazóknak" tekintendők. Az IFRS 1 hivatkozásait az IAS/IFRS-re az 1606/2002/EK bizottsági rendelet alapján kell az IAS/IFRS-re tett hivatkozásként említeni.

(3) A 12., 18., 19., 30., 36., 37. és a SIC-27, csakúgy mint az 1. számú nemzetközi pénzügyi beszámolási szabvány a 39. IAS B. függelékének megfelelően e rendelet mellékletében megállapított módon módosításra kerül.

2. cikk

Ez a rendelet az Európai Unió Hivatalos Lapjában történő közzététele utáni huszadik napon lép hatályba.

Legkésőbb 2005. január 1-jétől kell alkalmazni.

Kelt Brüsszelben, 2004. november 19-én.

a Bizottság részéről

Frederik BOLKESTEIN

a Bizottság tagja

(1) HL L 243., 2003.9.11., 1. o.

(2) HL L 261., 2003.10.13., 1. o. A legutóbb a 707/2004/EK rendelettel (HL L 111., 2004.4.17., 3. o) módosított rendelet.

MELLÉKLET

NEMZETKÖZI SZÁMVITELI SZABVÁNYOK

IAS-szám

Cím

39. IAS Pénzügyi eszközök: fedezeti ügyletek mérlegbe állítása és értékelése a piaci értéken történő értékelés lehetőségének használatát érintő, valamint a fedezeti ügyleti elszámolást illető egyes rendelkezések kivételével

Sokszorosítása az Európai Gazdasági Térségben megengedett. Minden jog fenntartva az EGT-n kívül, kivéve a személyes felhasználás vagy más jogszerű eljárás céljából történő sokszorosítás jogát. További információ az IASB-től szerezhető be a www.iasb.org címen.

IAS 39 NEMZETKÖZI SZÁMVITELI STANDARD

Pénzügyi instrumentumok: Megjelenítés és értékelés

TARTALOM

Cél

Hatókör

Fogalmak

Beágyazott származékos termékek

Megjelenítés és kivezetés

Kezdeti megjelenítés

Pénzügyi eszköz kivezetése

Átadások, amelyek megfelelnek a kivezetés feltételeinek

Átadások, amelyek nem felelnek meg a kivezetés feltételeinek

Folytatódó részvétel az átadott eszközökben

Valamennyi átadás

A pénzügyi eszközök szokásos módon történő vétele vagy eladása

A pénzügyi kötelezettség kivezetése

Értékelés

Pénzügyi eszközök és pénzügyi kötelezettségek kezdeti értékelése

Pénzügyi eszközök későbbi értékelése

Pénzügyi kötelezettségek későbbi értékelése

A valós értéken történő értékelés szempontjai

Átsorolások

Nyereségek és veszteségek

Pénzügyi eszközök értékvesztése és behajthatatlansága

Amortizált bekerülési értéken nyilvántartott pénzügyi eszközök

A bekerülési értéken nyilvántartott pénzügyi eszközök

Értékesíthető pénzügyi eszközök

Fedezeti ügyletek

Fedezeti instrumentumok

Minősített instrumentumok

Fedezeti instrumentumok megjelölése

Fedezett tételek

Minősített tételek

Pénzügyi tételek fedezett tételekként való megjelölése

Nem pénzügyi tételek fedezett tételekként való megjelölése

Tételek csoportjának fedezett tételekként való megjelölése

Fedezeti elszámolás

Valós érték fedezeti ügyletek

Cash flow fedezeti ügyletek

A nettó befektetés fedezeti ügyletei

Hatálybalépés napja és átmeneti rendelkezések

Egyéb kiadványok visszavonása

A jelen módosított standard hatályon kívül helyezi a (2000-ben módosított) IAS 39 Pénzügyi instrumentumok: megjelenítés és értékelés standardot, és a jelen módosított standardot a 2005. január 1-jén, vagy azt követően kezdődő éves időszakokra kell alkalmazni. A korábbi alkalmazás megengedett.

CÉL

1. A jelen standard célja, hogy megállapítsa a pénzügyi eszközökkel, pénzügyi kötelezettségekkel, valamint egyes, nem pénzügyi tételek adás-vételével kapcsolatos megjelenítési, értékelési és közzétételi alapelveket. A pénzügyi instrumentumokra vonatkozó információk bemutatására és közzétételére az IAS 32 Pénzügyi instrumentumok: közzététel és bemutatás standard határoz meg előírásokat.

HATÓKÖR

2. A jelen standardot kell alkalmaznia valamennyi egységnek valamennyi típusú pénzügyi instrumentumára, az alábbi kivételekkel:

(a) az IAS 27 Konszolidált és egyedi pénzügyi kimutatások, az IAS 28 Társult vállalkozásokban lévő befektetések, vagy a IAS 31 Közös vállalkozásokban lévő érdekeltségek standardok alapján elszámolt leányvállalatokban, társult vállalkozásokban, és közös vállalkozásokban meglévő érdekeltségek. Ugyanakkor azonban, az egységeknek a jelen standardot kell alkalmazniuk a leányvállalatban, társult vállalkozásban, vagy közös vállalkozásban lévő olyan érdekeltségre, amelyet az IAS 27, az IAS 28, vagy az IAS 31 szerint a jelen standard alapján számolnak el. A jelen standardot kell alkalmazniuk az egységeknek továbbá a leányvállalatban, társult vállalkozásban és közös vállalkozásban lévő részesedésekre vonatkozó származékos termékekre, kivéve, ha az adott származékos termék megfelel az egység tőkeinstrumentumának az IAS 32-ben meghatározott definíciójának.

(b) a lízingszerződések alapján fennálló jogok és kötelmek, amelyekre az IAS 17 Lízingek standard vonatkozik. Ugyanakkor azonban:

(i) a lízingbeadónál kimutatott lízing követelésekre vonatkoznak a jelen standard kivezetési és értékvesztésre vonatkozó előírásai (ld. 15-37., 58., 59., 63-65. bekezdések, valamint az A Függelék AG36-AG52. bekezdései és AG84-AG93. bekezdései);

(ii) a lízingbevevőnél elszámolt lízing kötelezettségekre vonatkoznak a jelen standard kivezetésre vonatkozó előírásai (ld. 39-42. bekezdések, valamint az A Függelék AG57-AG63. bekezdései); továbbá

(iii) a lízingügyletekbe beágyazott származékos termékekre vonatkoznak a jelen standard beágyazott származékos termékekre vonatkozó előírásai (ld. 10-13. bekezdések, valamint az A Függelék AG27-AG33. bekezdései).

(c) a munkáltatóknak a munkavállalói juttatási programokból származó jogai és kötelmei, amelyekre az IAS 19 Munkavállalói juttatások standard vonatkozik.

(d) a biztosítási szerződésekből eredő jogok és kötelmek. Ugyanakkor azonban, az egységeknek a jelen standardot kell alkalmazniuk egy olyan pénzügyi instrumentumra, amely egy az IAS 32 6. bekezdésében bemutatott biztosítási (viszontbiztosítási) szerződés formájában jelenik meg, de amely alapvetően az ugyanezen standard 52. bekezdésében leírt pénzügyi kockázatok átszállását foglalja magában. Ezen felül, a biztosítási szerződésekbe beágyazott származékos termékekre vonatkoznak a jelen standard beágyazott származékos termékekre vonatkozó előírásai (ld. 10-13. bekezdések, valamint az A Függelék AG27-AG33. bekezdései).

(e) az egység által kibocsátott pénzügyi instrumentumok, amelyek megfelelnek az IAS 32 tőkeinstrumentum definíciójának (beleértve az opciókat és warrantokat is). Ugyanakkor, az ilyen tőkeinstrumentumok birtokosának alkalmaznia kell a jelen standardot ezekre az instrumentumokra, kivéve, ha azok megfelelnek az (a) albekezdésben meghatározott kivételnek.

(f) a pénzügyi garanciát biztosító szerződések (beleértve a hitelleveleket, és egyéb hitel mulasztási szerződéseket) amelyek alapján meghatározott fizetést kell teljesíteni annak birtokosa számára az olyan veszteségért, amely azért következett be, mert valamely meghatározott adós az adósságinstrumentum (ld. 3. bekezdés) eredeti vagy módosított feltételei alapján annak esedékessé válásakor nem teljesítette fizetési kötelezettségét. Az ilyen pénzügyi garancia szerződést a kibocsátónak kezdetben valós értéken kell elszámolnia, majd később a következők közül a magasabb összegen kell értékelnie: (i) az IAS 37 Céltartalékok, függő kötelezettségek és függő követelések standard alapján elszámolt összeg, és (ii) a kezdetben elszámolt összeg, csökkentve (amikor alkalmazandó) az IAS 18 Bevételek standard alapján elszámolt halmozott amortizációval. A pénzügyi garanciákra alkalmazni kell a jelen standard kivezetésre vonatkozó rendelkezéseit (ld. 39-42. bekezdések, valamint az A Függelék AG57-AG63. bekezdései).

(g) egy üzleti kombináció során keletkező függő ellenértékekre vonatkozó szerződések (ld. az IAS 22 Üzleti kombinációk standard 65-67. bekezdések). E kivétel kizárólag a felvásárlóra vonatkozik.

(h) az olyan szerződések, amelyek éghajlati, geológiai, vagy más fizikai változók alapján írnak elő fizetést (ld. A Függelék AG1. bekezdés). Ugyanakkor azonban az ilyen szerződésekbe beágyazott származékos termékekre vonatkoznak a jelen standard beágyazott származékos termékekre vonatkozó előírásai (pl. ha egy kamat swap olyan éghajlati változótól függ, mint pl. a fűtési időszak napjai, a kamat swap rész beágyazott származékos terméknek minősül, ami a jelen standard hatálya alá esik - ld. 10-13. bekezdések, valamint A Függelék AG27-AG33. bekezdések).

(i) a 4. bekezdésben leírtak kivételével az olyan hitelnyújtási elkötelezettségek, amelyek nettó módon pénzeszközben vagy más pénzügyi instrumentumban nem teljesíthetők. Egy hitelnyújtási elkötelezettség nem minősül nettó módon teljesítettnek pusztán azért, mert a hitelt részletekben folyósítják (pl. a beruházási jelzálog hitel, melyet a beruházás előrehaladásával párhuzamosan, részletekben folyósítanak). Egy piaci kamatláb alatti kamatlábon történő hitelnyújtási elkötelezettség kibocsátójának azt kezdetben valós értéken kell elszámolnia, majd később a következők közül a magasabbon kell értékelnie: (i) az IAS 37 alapján elszámolt összeg, és (ii) a kezdetben elszámolt összeg, csökkentve (amikor alkalmazandó) az IAS 18 alapján elszámolt halmozott amortizációval. A hitelnyújtási elkötelezettség kibocsátójának az IAS 37-et kell alkalmaznia az egyéb olyan hitelnyújtási elkötelezettségekre, amelyek nem esnek a jelen standard hatálya alá. A hitelnyújtási elkötelezettségekre alkalmazni kell a jelen standard kivezetésre vonatkozó rendelkezéseit (ld. 15-42. bekezdések, valamint az A Függelék AG36-AG63. bekezdései).

3. A pénzügyi garanciaszerződésekre vonatkozik a jelen standard abban az esetben, ha ezek alapján a fizetési kötelezettség akkor keletkezik, amikor megváltozik egy meghatározott kamatláb, egy pénzügyi instrumentum ára, tőzsdeáru ára, devizaárfolyam, ár- vagy árfolyamindex, hitelképességi besorolás vagy index, vagy más változó (amelyet néha "mögöttesnek" neveznek). Például egy pénzügyi garanciaszerződés, amely abban az esetben biztosítja a fizetések megtörténtét, amennyiben a hitelminősítés egy bizonyos szint alá csökken, a jelen standard hatálya alá tartozik.

4. Az olyan hitelnyújtási elkötelezettségek, amelyeket az egység nyereséggel vagy veszteséggel szemben valós értéken értékeltként jelöl meg, a jelen standard hatály alá tartozik. Az olyan egységnek, amely a hitelnyújtási elkötelezettségei eredményeként keletkező eszközök tekintetében a múltban röviddel a keletkeztetést követő értékesítési gyakorlatot folytatott, az azonos csoportba tartozó hitelnyújtási elkötelezettségeire a jelen standardot kell alkalmaznia.

5. A jelen standardot kell alkalmazni - oly módon, mintha a szerződés pénzügyi instrumentum volna - azokra a nem pénzügyi tételek vételére vagy eladására vonatkozó szerződésekre, amelyeket készpénzben, vagy más pénzügyi instrumentumban nettósítva, vagy pénzügyi instrumentumok cseréje által is teljesíteni lehet, az olyan szerződések kivételével, amelyeket valamely nem pénzügyi tételnek az egység várható vételi, eladási, vagy felhasználási igényeinek megfelelő átvételének vagy átadásának céljára hoztak létre és tartanak.

6. Számos mód létezik a nem pénzügyi tételek vételére vagy eladására vonatkozó szerződések készpénzben vagy más pénzügyi instrumentumban történő nettósított, vagy a pénzügyi instrumentumok cseréjével megvalósuló teljesítésére. Ezek között vannak az alábbiak:

(a) amikor a szerződés feltételei lehetővé teszik, hogy valamelyik fél azt készpénzben vagy más pénzügyi instrumentumban nettósítva, illetve pénzügyi instrumentumok cseréjével teljesítse;

(b) amikor a készpénzben, vagy más pénzügyi instrumentumban való nettósított, illetve pénzügyi instrumentumok cseréje által történő teljesítést a szerződés feltételei nem tartalmazzák kifejezetten, de az egységnél már létezik gyakorlat a hasonló szerződések készpénzben, vagy más pénzügyi instrumentumban történő nettósított, vagy pénzügyi instrumentumok cseréje által megvalósuló teljesítésére (függetlenül attól, hogy az a másik féllel, nettósító szerződések megkötésével, vagy a szerződés lehívási vagy lejárati idejét megelőző eladása által valósul-e meg).

(c) amikor hasonló szerződéseknél az egység gyakorlata, hogy átveszi az annak tárgyát képező dolgokat, majd ezt követően rövid időn belül értékesíti azokat azzal a céllal, hogy a rövid távú ármozgásokból vagy közvetítői jutalékból nyereségre tegyen szert; valamint

(d) amikor a szerződés tárgyát képező nem pénzügyi tétel azonnal készpénzre váltható.

Az olyan szerződések, amelyekre a (b) és (c) pontok vonatkoznak, nem valamely nem pénzügyi eszköznek az egység várható vételi, eladási, vagy felhasználási igényeinek megfelelő átvételének vagy átadásának céljára hoztak létre, és ennek megfelelően nem tartoznak a jelen standard hatálya alá. Az egyéb olyan szerződéseket, amelyekre az 5. bekezdés vonatkozik, külön kell értékelni annak meghatározására, hogy azok valamely nem pénzügyi eszköznek az egység várható vételi, eladási vagy felhasználási igényeinek megfelelő átvételének vagy átadásának céljára vannak-e létrehozva és tartva, és ennek megfelelően, a jelen standard hatálya alá tartoznak-e.

7. A 6 (a) vagy (d) albekezdések szerint egy készpénzben vagy más pénzügyi instrumentumban nettó módon, vagy pénzügyi instrumentumok cseréje által teljesíthető, nem pénzügyi tétel vételére vagy eladására kiírt opció a jelen standard hatály alá esik. Az ilyen szerződés megkötésének célja nem lehet valamely nem pénzbeni eszköznek az egység várható vételi, eladási vagy felhasználási igényeinek megfelelő átvétele vagy átadása.

FOGALMAK

8. Az IAS 32-ben meghatározott kifejezések a jelen standardban az IAS 32 11. bekezdésében meghatározott értelemben használatosak. Az IAS 32 az alábbi kifejezéseket határozza meg:

- pénzügyi instrumentum

- pénzügyi eszköz

- pénzügyi kötelezettség

- tőkeinstrumentum

továbbá útmutatást nyújt e meghatározások alkalmazására vonatkozóan.

9. A következő kifejezések a jelen standardban a következőkben meghatározott értelemben használatosak:

A származékos termék fogalma

A származékos termék olyan pénzügyi instrumentum vagy más szerződés, amely a jelen standard hatálya alá esik (ld. 2-7. bekezdések), és amely az alábbi három jellemző mindegyikével rendelkezik:

(a) annak értéke egy meghatározott kamatláb, pénzügyi instrumentum ára, tőzsdei áru ára, devizaárfolyam, árindex vagy kamatindex, hitelminősítés vagy hitelindex, vagy ezekhez hasonló (időnként "mögöttesnek" nevezett) változók módosulása miatt változik;

(b) nem igényel kezdeti nettó befektetést vagy kismértékű kezdeti nettó befektetést igényel egyéb olyan típusú szerződésekhez képest, amelyek a piaci körülményekben történt változásokra várhatóan hasonlóan reagálnának; valamint

(c) amelyet egy jövőbeni időpontban rendeznek.

A pénzügyi instrumentumok négy kategóriájának fogalmai

A nyereséggel vagy veszteséggel szemben valós értéken értékelt pénzügyi eszköz vagy pénzügyi kötelezettség olyan pénzügyi eszköz vagy pénzügyi kötelezettség, amelyik megfelel az alábbi kritériumok valamelyikének:

(a) az kereskedési céllal tartottként került besorolásra. Egy pénzügyi eszköz vagy pénzügyi kötelezettség akkor minősül kereskedési céllal tartottnak, ha:

(i) azt alapvetően közeljövőbeni továbbértékesítés vagy visszavásárlás céljára szerezték meg vagy vállalták fel;

(ii) amely egy olyan azonosítható pénzügyi instrumentumokból álló portfolió része, amelyeket együtt kezelnek, és amelyekkel kapcsolatban bizonyíték van a közelmúltbeli tényleges rövid távú nyereségszerzésre; vagy

(iii) egy származékos termék (kivéve az olyan származékos terméket, amely egy megjelölt és hatékony fedezeti instrumentum).

(b) [...] Bármely a jelen standard hatálya alá eső pénzügyi eszköz [...] megjelölhető a kezdeti megjelenítéskor a nyereséggel vagy veszteséggel szemben valós értéken értékelt pénzügyi eszközként [...], kivéve azokat a tőkeinstrumentumokba történő befektetéseket, amelyeknek nincs jegyzett piaci ára valamely aktív piacon, és amelyek valós értéke nem megbízhatóan meghatározható (ld. 46 (c) bekezdés, valamint az A Függelék AG80. és AG81. bekezdései).

A lejáratig tartandó befektetések olyan fix vagy meghatározható kifizetésekkel és fix lejárattal bíró nem származékos pénzügyi eszközök, melyeket az egység határozottan szándékozik és képes a lejáratig megtartani (ld. A Függelék AG16-AG25. bekezdései), ide nem értve az alábbiakat:

(a) amelyeket az egység a kezdeti megjelenítéskor nyereséggel vagy veszteséggel szemben valós értéken értékeltnek jelöl meg;

(b) amelyeket az egység értékesíthetőnek minősít; valamint

(c) amelyek megfelelnek a kölcsönök és követelések fogalmának.

Az egység nem sorolhat be egy pénzügyi eszközt lejáratig tartandónak, ha az egység az aktuális pénzügyi év alatt, vagy a két megelőző pénzügyi év alatt, a lejárat előtt a jelentéktelennél nagyobb összegű (a teljes lejáratig tartandó portfolióhoz viszonyítva jelentéktelennél nagyobb összegű) lejáratig tartandó befektetéseket adott el vagy sorolt át, kivéve ha az értékesítés vagy átsorolások:

(i) olyan közel vannak a lejárathoz, illetve a pénzügyi eszköz lehívási napjáig (pl. kevesebb, mint három hónap van hátra a lejáratig), hogy a piaci kamatlábban bekövetkező változásoknak nem lenne jelentős hatása a pénzügyi eszköz valós értékére;

(ii) akkor következtek be, amikor az egység már lényegében a pénzügyi eszköz teljes eredeti tőkeösszegét visszakapta az ütemezett törlesztéseken vagy előtörlesztéseken keresztül; vagy

(iii) olyan elszigetelt esemény miatt következtek be, amely az egység ellenőrzési körén kívül esik, és amely nem ismétlődő jellegű, és amit az egység ésszerű módon nem láthatott előre.

A kölcsönök és követelések olyan fix vagy meghatározható kifizetéssel rendelkező nem származékos pénzügyi eszközök, amelyek nem jegyzettek egy aktív piacon, és amelyek nem tartoznak az alábbiak közé:

(a) azok, amelyeket az egység azonnal vagy rövid időn belül értékesíteni szándékozik, amelyeket emiatt kereskedési céllal tartottnak kell minősíteni, valamint azok, amelyeket az egység a nyereséggel vagy veszteséggel szemben valós értéken értékeltnek jelölt meg a kezdeti megjelenítéskor;

(b) amelyeket az egység a nyilvántartásba vételkor értékesíthetőnek minősít; valamint

(c) azok, amelyekre lehetséges, hogy a birtokos - a hitelképesség romlásától eltérő okból - nem képes a kezdeti befektetése egészére megtérülést biztosítani, melyeket értékesíthetőnek kell minősíteni.

Egy olyan összevont eszköz állományban szerzett érdekeltség, ami nem kölcsön vagy követelés (pl. kölcsönös befektetési vagy hasonló alapban lévő érdekeltség) nem minősül kölcsönnek vagy követelésnek.

Az értékesíthető pénzügyi eszközök az olyan nem származékos pénzügyi eszközök, amelyeket értékesíthetőnek jelöltek meg vagy amelyeket nem minősítettek (a) kölcsönöknek és követeléseknek, (b) lejáratig tartandó befektetéseknek, vagy (c) a nyereséggel vagy veszteséggel szemben valós értéken értékelt pénzügyi eszközöknek.

A megjelenítésre és az értékelésre vonatkozó fogalmak

Egy pénzügyi eszköz vagy pénzügyi kötelezettség amortizált bekerülési értéke a pénzügyi eszköznek vagy kötelezettségnek a kezdeti megjelenítéskor meghatározott értéke, csökkentve a tőketörlesztésekkel, növelve vagy csökkentve az ezen eredeti érték és a lejáratkori érték közötti különbözet effektív kamatláb módszerrel kiszámolt halmozott amortizációjával, és csökkentve az esetleges értékvesztés vagy behajthatatlanság miatti (közvetlenül, vagy egy értékvesztési számlán keresztül elszámolt) leírással.

Az effektív kamatláb módszer a pénzügyi eszközök és pénzügyi kötelezettségek (vagy a pénzügyi eszközök vagy pénzügyi kötelezettségek csoportja) amortizált bekerülési értékének kiszámítására, valamint a kamat bevételek és kamatráfordítások adott időszakon keresztüli felosztására vonatkozó módszer. Az effektív kamatláb az a kamatláb, amely a pénzügyi instrumentum várható élettartama alatti, vagy amennyiben alkalmazható, egy ennél rövidebb időszak alatti, becsült jövőbeni pénzkifizetéseket vagy pénzbevételeket pontosan a pénzügyi eszköz vagy pénzügyi kötelezettség nettó könyv szerinti értékére diszkontálja. Az effektív kamatláb kiszámításakor az egységnek a pénzügyi instrumentum valamennyi szerződéses feltételét (pl. előtörlesztési, lehívási, vagy hasonló opciók) figyelembe véve kell felbecsülnie a cash flow-kat, ugyanakkor nem kell figyelembe vennie a jövőbeni hitelezési veszteségeket. A számításnak minden olyan a szerződő felek által egymásnak fizetett vagy egymástól kapott díjat és tételt tartalmaznia kell, amelyek elválaszthatatlan részét képezik az effektív kamatlábnak (ld. IAS 18), az ügyleti költségeknek, és bármely egyéb felárnak vagy diszkontnak. Az általános feltételezés szerint a hasonló pénzügyi instrumentumok csoportjának cash flow-i és várható élettartama megbízhatóan megbecsülhetők. Ugyanakkor azonban, azon ritka esetekben, amikor nem lehetséges megbízhatóan felbecsülni a pénzügyi instrumentum (vagy a pénzügyi instrumentumok egy csoportja) cash flow-it vagy várható élettartamát, az egységnek a pénzügyi instrumentum (vagy a pénzügyi instrumentumok csoportja) teljes szerződéses időtartama alatti szerződésen alapuló cash flow-kat kell alkalmaznia.

A kivezetés egy korábban megjelenített pénzügyi eszköz vagy pénzügyi kötelezettség eltávolítása az egység mérlegéből.

A valós érték az az összeg, amelyért jól tájékozott, ügyleti szándékkal rendelkező felek között szokásos piaci feltételek szerint lebonyolított ügylet keretében egy eszközt el lehet cserélni vagy egy kötelezettséget rendezni lehet.

(1) A szokásos módon történő vétel vagy eladás egy pénzügyi eszköz megvásárlása vagy eladása olyan szerződés alapján, amelynek feltételei az eszköz átadását az érintett piacon érvényben lévő általános szabályozás vagy szokványok alapján írják elő.

A tranzakciós költségek olyan járulékos költségek, amelyek közvetlenül egy pénzügyi eszköz vagy pénzügyi kötelezettség megszerzéséhez, kibocsátásához vagy elidegenítéséhez kapcsolódnak (lásd A Függelék AG13. bekezdés). A járulékos költség olyan költség, ami nem merült volna fel, ha az egység nem szerezte volna meg, nem bocsátotta volna ki, vagy nem idegenítette volna el a pénzügyi instrumentumot.

A fedezeti elszámolással kapcsolatos fogalmak

A biztos elkötelezettség meghatározott mennyiségű erőforrásoknak meghatározott jövőbeli időpontban vagy időpontokban, meghatározott áron történő cseréjéről szóló, kötelező érvényű megállapodás.

Az előrejelzett ügylet egy várható, de kötelezettségvállalással nem megerősített jövőbeni ügylet.

A fedezeti instrumentum egy származékos termék vagy (kizárólag a deviza árfolyam változás kockázatának fedezete esetén) olyan nem származékos pénzügyi eszköz, vagy nem származékos pénzügyi kötelezettség, amelynek valós értéke vagy cash flow-i várhatóan ellentételezik egy fedezett tétel valós értékében vagy cash flow-iban bekövetkező változásokat (a 72-77. bekezdések, valamint az A Függelék AG94-AG97. bekezdései részletesen kifejtik a fedezeti instrumentumok fogalmát).

A fedezett tétel egy olyan eszköz, kötelezettség, biztos elkötelezettség, nagyon valószínű előrejelzett ügylet, vagy külföldi tevékenységbe történő nettó befektetés, amely (a) az egységet valós értékben vagy a jövőbeni cash flow-kban bekövetkező változások kockázatának teszi ki, és (b) amelyet fedezettnek megjelöltek (a 78-84. bekezdések, valamint az A Függelék AG98-AG101. bekezdései részletesen kifejtik a fedezett tételek fogalmát).

A fedezeti ügylet hatékonysága az a mérték, amennyire egy fedezett tétel valós értékének vagy cash flow-inak egy fedezett kockázathoz tartozó változásait a fedezeti instrumentum valós értékének vagy cash flow-inak változása ellentételezi (ld. A Függelék AG105-AG113. bekezdések).

BEÁGYAZOTT SZÁRMAZÉKOS TERMÉKEK

10. A beágyazott származékos termék egy olyan hibrid (kombinált) instrumentum alkotórésze, amely ezen kívül egy nem származékos alapszerződést is magában foglal - aminek hatására a kombinált instrumentum néhány cash flow-ja egy önálló származékos termékhez hasonló módon változik. A beágyazott származékos termék eredményeként jön létre azoknak a cash flow-knak egy része vagy az egésze, amelyek máskülönben a szerződés alapján egy meghatározott kamatláb, pénzügyi instrumentum ára, tőzsdei áru ára, devizaárfolyam, ár- vagy árfolyamindex, hitelbesorolás vagy hitel index, vagy más változó alapján mozognának. Az olyan származékos termék, ami a pénzügyi instrumentumhoz kapcsolódik, de szerződés alapján az instrumentumtól függetlenül is átruházható, vagy az adott instrumentumtól eltérő féllel rendelkezik, nem beágyazott származékos termék, hanem elkülönült pénzügyi instrumentum.

11. A beágyazott származékos terméket akkor és csak akkor kell elkülöníteni az alapszerződéstől, és származékos termékként elszámolni a jelen standard alapján, ha:

(a) a beágyazott származékos termék gazdasági jellemzői és kockázatai nincsenek szoros kapcsolatban az alapszerződés gazdasági jellemzőivel és kockázataival (ld. A Függelék AG30. és AG33. bekezdései);

(b) egy különálló instrumentum, ugyanolyan feltételekkel, mint a beágyazott származékos termék, megfelelne a származékos termék fogalmának; és

(c) a hibrid (kombinált) instrumentumot nem a valós értékén értékelik, úgy, hogy a valós érték változásai az eredménykimutatásban kerülnek elszámolásra (azaz a nyereséggel vagy veszteséggel szemben valós értéken értékelt pénzügyi eszközbe vagy pénzügyi kötelezettségbe beágyazott származékos termék nem kerül elkülönítésre).

Ha a beágyazott származékos terméket elkülönítik, az alapszerződést a jelen standard alapján kell elszámolni, ha az magában is pénzügyi instrumentum, és más, megfelelő Standardok alapján kell elszámolni, ha az nem pénzügyi instrumentum. A jelen standard nem foglalkozik annak kérdésével, hogy egy beágyazott származékos terméket elkülönülten kell-e kimutatni magukban a pénzügyi kimutatásokban.

12. Ha az egységnek a jelen standard alapján el kellene különítenie valamilyen beágyazott származékos terméket az alapszerződéstől, de nem képes arra, hogy elkülönülten értékelje a beágyazott származékos terméket a megszerzéskor, vagy egy későbbi beszámolási fordulónapon, akkor az egész kombinált szerződést kereskedési céllal tartott pénzügyi instrumentumként kell kezelnie.

13. Amennyiben egy egység nem képes a beágyazott származékos termék valós értékét megbízhatóan meghatározni annak feltételei alapján (pl. mivel a beágyazott származékos termék egy tőzsdén nem jegyzett tőkeinstrumentumon alapul), a beágyazott származékos termék valós értéke a hibrid instrumentum valós értéke és az alapszerződés valós értéke közötti különbözet, amennyiben azok a jelen standard alapján meghatározhatók. Amennyiben az egység nem képes a beágyazott származékos termék valós értékét e módszer alapján meghatározni, a 12. bekezdés alkalmazandó, és a vegyes instrumentumot kereskedési célra tartottként kezelik.

MEGJELENÍTÉS ÉS KIVEZETÉS

Kezdeti megjelenítés

14. Az egységnek akkor, és csak akkor kell a pénzügyi eszközt vagy a pénzügyi kötelezettséget a mérlegében kimutatnia, amikor az instrumentum szerződéses feltételei rá vonatkozóvá válnak. (A pénzügyi eszközök megvásárlásának "szokásos módja" tekintetében ld. a 38. bekezdést.)

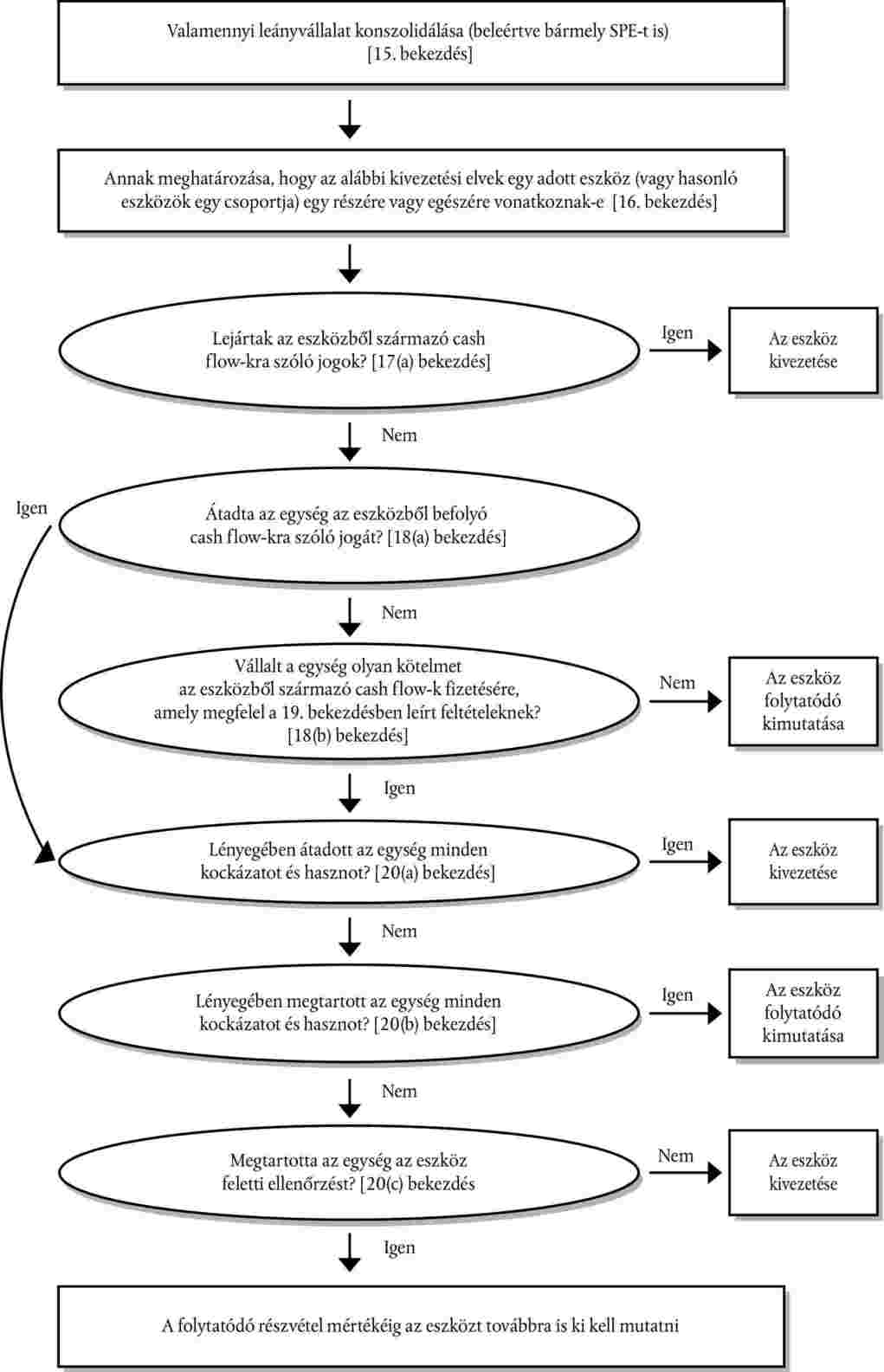

Pénzügyi eszköz kivezetése

15. A konszolidált pénzügyi kimutatásokban, a 16-23. bekezdések, valamint az A Függelék AG34-AG52. bekezdései alkalmazandók konszolidált szinten. Ugyanakkor, az egység először konszolidálja az összes leányvállalatot az IAS 27 és a SIC-12 Konszolidálás - Speciális célú gazdálkodó szervezetek értelmezés szerint, majd ezután alkalmazza a 16-23. bekezdéseket, és az A Függelék AG34-AG52. bekezdéseit az ennek eredményeként keletkező csoportra.

16. Annak értékelése előtt, hogy a 17-23. bekezdések alapján helyénvaló-e, és milyen mértékig a kivezetés, az egységnek el kell döntenie, hogy az adott bekezdéseket egy pénzügyi eszköz (vagy hasonló pénzügyi eszközök egy csoportja) egy részére vagy egészére kell-e alkalmaznia az alábbiak szerint.

(a) A 17-23. bekezdések akkor, és csak akkor alkalmazandók egy pénzügyi eszköz (vagy hasonló pénzügyi eszközök egy csoportja) egy részére, amennyiben a kivezetés céljából értékelt rész megfelel az alábbi három feltétel valamelyikének.

(i) Az adott rész kizárólag egy pénzügyi eszköz (vagy hasonló pénzügyi eszközök egy csoportja) konkrétan meghatározott cash flow-iból áll. Például, amikor az egység kamatláb sáv megállapodást köt, melynek révén a másik fél jogot szerez a kamatból származó cash flow-kra, de az adósságinstrumentum tőkerész cash flow-ira nem, a 17-23. bekezdéseket a kamat cash flow-kra alkalmazzák.

(ii) Az adott rész kizárólag egy pénzügyi eszköz (vagy hasonló pénzügyi eszközök egy csoportja) cash flow-inak teljesen részarányos részéből áll. Például, amikor az egység olyan megállapodást köt, melynek értelmében a másik fél jogot szerez egy adósságinstrumentum valamennyi cash flow-ja 90 %-ának a megszerzésére, a 17-23. bekezdést ezeknek a cash flow-knak a 90 %-ára alkalmazzák. Amennyiben több fél van, nem szükséges, hogy minden fél arányosan részesedjen a cash flow-kból, feltéve, hogy az átadó egység teljesen arányos résszel rendelkezik.

(iii) Az adott rész kizárólag egy pénzügyi eszköz (vagy hasonló pénzügyi eszközök egy csoportja) konkrétan meghatározott cash flow-inak teljesen részarányos részéből áll. Például, amikor az egység olyan megállapodást köt, melynek értelmében a másik fél jogot szerez egy pénzügyi eszköz kamat cash flow-i 90 %-ának megszerzésére, a 17-23. bekezdést ezeknek a kamat cash flow-knak a 90 %-ára alkalmazzák. Amennyiben több fél van, nem szükséges, hogy minden fél arányosan részesedjen a konkrétan meghatározott cash flow-kból, feltéve, hogy az átadó egység teljesen arányos résszel rendelkezik.

(b) Minden egyéb esetben a 17-23. bekezdéseket a pénzügyi eszköz egészére (vagy a hasonló pénzügyi eszközöket tartalmazó csoport egészére) alkalmazzák. Például, amikor az egység (i) a pénzügyi eszközből (vagy pénzügyi eszközök egy csoportjából) származó pénzbefolyások első vagy utolsó 90 %-ára vonatkozó jogot adja át, vagy (ii) a követelés csoportból származó cash flow-k 90 %-ára vonatkozó jogot adja át, de garanciát biztosít, hogy a vevőt kárpótolja a követelések tőkeértékének 8 %-áig a hitelezési veszteségekért, a 17-23. bekezdéseket a pénzügyi eszköz (vagy a hasonló pénzügyi eszközök egy csoportja) egészére alkalmazzák.

A 17-26. bekezdésekben a "pénzügyi eszköz" kifejezés jelenti a pénzügyi eszköz (vagy hasonló pénzügyi eszközök egy csoportjának) egy részét, a fenti (a) alpontban történt meghatározás alapján, vagy a pénzügyi eszköz egészét (vagy a hasonló pénzügyi eszközök csoportjának egészét).

17. Egy egység egy pénzügyi eszközt akkor, és csak akkor vezethet ki, amikor:

(a) a pénzügyi eszközből származó cash flow-kra vonatkozó szerződéses jog lejár; vagy

(b) az egység a pénzügyi eszközt a 18. és 19. bekezdésben foglaltak alapján átadja, és az átadás a 20. bekezdés alapján megfelel a kivezetés feltételeinek.

(Ld. a 38. bekezdést a pénzügyi eszközök szokásos módon történő értékesítésére vonatkozóan).

18. A vállalkozás kizárólag akkor ad át valamely pénzügyi eszközt, ha:

(a) a pénzügyi eszközből származó cash flow-kra vonatkozó szerződéses jogokat átadja; vagy

(b) a pénzügyi eszköz cash flow-inak átvételére jogosító szerződéses jogokat fenntartja, de szerződéses kötelmet vállal a cash flow-k egy vagy több kedvezményezett számára történő megfizetésére egy olyan megállapodás keretében, ami megfelel a 19. bekezdésben meghatározott feltételeknek.

19. Azokban az esetekben, amikor az egység megtartja a pénzügyi eszköz (az "eredeti eszköz") cash flow-inak átvételére vonatkozó szerződéses jogokat, de szerződéses kötelmet vállal ezen cash flow-k egy vagy több egység számára történő megfizetésére (a "végső kedvezményezettek"), az egység az ügyletet akkor, és csak akkor kezelheti pénzügyi eszköz átadásaként, ha az alábbi három feltétel mindegyike teljesül.

(a) Az egységnek csak akkor van kötelme összegeknek a végső kedvezményezettek felé történő megfizetésére, ha az eredeti eszközből a megfelelő összegek befolynak hozzá. Az egység által rövid távra, a teljes kölcsönadott összeg megtérítésére és egy piaci mértékű járó kamatra vonatkozó joggal nyújtott előlegek nem sértik ezt a feltételt.

(b) Az egység számára az átadási szerződés feltételei tiltják az eredeti eszköz értékesítését vagy a végső kedvezményezettek részére a cash flow-k megfizetésére vonatkozó kötelemhez kapcsolódóan adott biztosítéktól eltérő jelzáloggal való megterhelését.

(c) Az egységnek kötelme van a hozzá befolyt bármely cash flow-kat jelentős késedelem nélkül átutalni a végső kedvezményezettek részére. Ezen felül az egység nem jogosult e cash flow-kat újra befektetni, kivéve a pénzeszközökbe és pénzeszköz egyenértékesekbe történő befektetést (az IAS 7 Cash Flow kimutatások standard meghatározása alapján) a beszedés, valamint a végső kedvezményezettek számára történő átutalás időpontja közötti rövid elszámolási időszak alatt, és az ilyen befektetéseken keletkező kamatokat átadják a végső kedvezményezetteknek.

20. Azokban az esetekben, amikor az egység egy pénzügyi eszközt (ld. 18. bekezdés) átad, értékelnie kell, hogy a pénzügyi eszköz tulajdonlásával járó kockázatokat és hasznokat milyen mértékben tartja meg. Ebben az esetben:

(a) amennyiben az egység lényegileg az összes, a pénzügyi eszköz tulajdonlásával járó kockázatot és hasznot átadja, az egységnek a pénzügyi eszközt ki kell vezetnie, és az átadás eredményeként keletkezett vagy megtartott jogokat vagy kötelmeket elkülönült eszközként vagy kötelezettségként kell megjelenítenie.

(b) amennyiben az egység lényegileg az összes, a pénzügyi eszköz tulajdonlásával járó kockázatot és hasznot megtartja, az egységnek a pénzügyi eszközt továbbra is ki kell mutatnia.

(c) amennyiben az egység nem adja át, és nem is tartja meg lényegileg az összes, a pénzügyi eszköz tulajdonlásával járó kockázatot és hasznot, az egységnek el kell döntenie, hogy az adott pénzügyi eszköz továbbra is a saját ellenőrzése alatt áll-e. Ebben az esetben:

(i) amennyiben az egység nem tartotta meg az ellenőrzést, a pénzügyi eszközt ki kell vezetnie, és az átadás eredményeként keletkezett vagy megtartott jogokat és kötelmeket elkülönült eszközként vagy kötelezettségként kell megjelenítenie.

(ii) amennyiben az egység megtartotta az ellenőrzést, továbbra is ki kell mutatnia a pénzügyi eszközt az abban való folytatódó érdekeltsége erejéig (ld. 30. bekezdés).

21. A kockázatok és hasznok átadását (ld. 20. bekezdés) úgy értékelik, hogy összehasonlítják az egységnek az átadott eszköz nettó cash flow-i összegében és ütemezésében bekövetkező változásoknak való kitettségét az átadás előtt és után. Az egység megtartotta lényegileg az összes, a pénzügyi eszköz tulajdonlásával járó kockázatot és hasznot, ha a pénzügyi eszközből származó jövőbeni nettó cash flow-k jelenértékében bekövetkező változásoknak való kitettsége nem változik meg jelentősen az átadás eredményeként (pl. mivel az egység a pénzügyi eszközt olyan megállapodás alapján adta el, hogy azt egy fix áron, vagy az eladási árnak egy hitelezői megtérüléssel növelt értékén visszavásárolja). Az egység lényegileg az összes, a pénzügyi eszköz tulajdonlásával járó kockázatot és hasznot átadta, ha az ilyen változásoknak való kitettsége már nem jelentős a pénzügyi eszközhöz kapcsolódó jövőbeni nettó cash flow-k jelenértékének teljes változásához képest (pl. mivel az egység a pénzügyi eszközt egy olyan opcióval adta el, hogy azt a visszavásárlás időpontjában lévő valós értéken vásárolja vissza, vagy amikor egy nagyobb pénzügyi eszközre vonatkozó olyan arányos cash flow-kat adott át egy megállapodás, pl. hitel alrészvétel, alapján, ami megfelel a 19. bekezdésben meghatározott feltételeknek.)

22. Gyakran nyilvánvaló, hogy az egység átadta-e vagy sem lényegileg az összes a tulajdonlással járó kockázatot és hasznot, és nincs szükség számítások elvégzésére. Más esetekben szükséges kiszámítani és összehasonlítani az egységnek a jövőbeni nettó cash flow-k jelenértékének változásaival szembeni kitettségét az átadás előtt és után. A számítást és az összehasonlítást az adott időpontban érvényes piaci kamatláb diszkont rátaként történő felhasználásával kell elvégezni. A nettó cash flow-kban bekövetkező valamennyi lehetséges variációt figyelembe kell venni, nagyobb súlyt adva a nagyobb valószínűséggel bekövetkező eredményeknek.

23. Annak megítélése, hogy az egység megtartotta-e az ellenőrzést ( ld . 20 c bekezdés) az átadott eszköz felett, attól függ, hogy az átvevő képes-e az eszközt értékesíteni. Amennyiben az átvevő gyakorlatilag képes az eszköz egészét értékesíteni egy független harmadik fél számára, és ezen képességét egyoldalúan tudja gyakorolni, anélkül, hogy további korlátozásokat kellene bevezetnie az átadásra, az egység nem tartotta meg az ellenőrzést. Minden egyéb esetben, az egység megtartotta az ellenőrzést.

Átadások, amelyek megfelelnek a kivezetés feltételeinek

(ld. 20(a), (c) és (i) pontok)

24. Amennyiben az egység az adott pénzügyi eszközt egy olyan átadás keretében ruházza át, amely teljes egészében megfelel a kivezetés feltételeinek, és megtartja a pénzügyi eszköz egy díj ellenében történő kezelésének a jogát, az adott kezelési szerződésre vonatkozóan egy kezelési eszközt vagy kezelési kötelezettséget kell elszámolnia. Amennyiben a kikötött díj várhatóan nem nyújt fedezetet az egység számára az elvégzendő kezelésre, a kezelési kötelemre egy kezelési kötelezettséget kell megjeleníteni annak valós értékén. Amennyiben a kikötött díj várhatóan meghaladja a kezelés megfelelő ellenértékét, egy kezelési eszközt kell megjeleníteni a kezelési jogra vonatkozóan, melynek összegét a nagyobb pénzügyi eszköz könyv szerinti értékének 27. bekezdés alapján megállapított felosztása alapján kell megállapítani.

25. Amennyiben az átadás eredményeként egy pénzügyi eszköz egésze kivezetésre kerül, de az átadás eredményeként az egység egy új pénzügyi eszközre tesz szert, vagy egy új pénzügyi kötelezettséget vagy kezelési kötelezettséget vállal, az egységnek az új pénzügyi eszközt, pénzügyi kötelezettséget, vagy kezelési kötelezettséget valós értéken kell kimutatnia.

26. Egy pénzügyi eszköz egészének kivezetésekor:

(a) a könyv szerinti értéknek és

(b) (i) a kapott ellenérték (beleértve bármely kapott új eszközt, csökkentve bármely átvállalt kötelezettséggel) és (ii) bármely a közvetlenül a saját tőkében elszámolt halmozott nyereség vagy veszteség összegének (ld. 55(b) bekezdés)

a különbözetét a nyereségben vagy veszteségben kell elszámolni.

27. Amennyiben az átadott eszköz egy nagyobb pénzügyi eszköz része (pl. amikor az egység egy adósságinstrumentum részét képező kamat cash flow-kat adja át, ld. 16(a) bekezdés), és az átadott rész teljes egészében megfelel a kivezetés feltételeinek, a nagyobb pénzügyi eszköz korábbi könyv szerinti értékét meg kell osztani a továbbra is kimutatott rész, valamint a kivezetett rész között, ezeknek a részeknek az átadás napján érvényes relatív valós értékei alapján. E célra, egy megtartott kezelési eszközt olyan részként kell kezelni, amelyik továbbra is kimutatásra kerül. Ilyenkor:

(a) A kivezetett részre felosztott könyv szerinti értéknek és

(b) (i) a kivezetett részre eső kapott ellenérték (beleértve bármely kapott új eszközt, csökkentve bármely átvállalt kötelezettséggel) és (ii) bármely a közvetlenül a saját tőkében elszámolt, a kivezetett részre eső halmozott nyereség vagy veszteség összegének (ld. 55(b) bekezdés)

a különbözetét a nyereségben vagy veszteségben kell elszámolni. A saját tőkében elszámolt halmozott nyereség vagy veszteség összegét a továbbra is kimutatott, és a kivezetett rész között ezeknek a részeknek a relatív valós értékei arányában osztják meg.

28. Amikor az egység a nagyobb pénzügyi eszköz korábbi könyv szerinti értékét megosztja a továbbra is kimutatott és a kivezetett rész között, a továbbra is kimutatott rész valós értékét szükséges meghatároznia. Amennyiben az egység már korábban is értékesített a továbbra is kimutatotthoz hasonló részeket, vagy e részekre vonatkozóan más piaci ügyletek is léteznek, a tényleges ügyletek közelmúltbeli árai nyújtják az adott rész valós értékének a legjobb becslését. Amikor nincs piacon jegyzett ár, vagy közelmúltbeli piaci ügylet a továbbra is elszámolt rész valós értékének alátámasztására, a valós érték legjobb becslését a nagyobb pénzügyi eszköz valós értékének és a kivezetett részért az átvevőtől kapott ellenértéknek a különbözete adja.

Átadások, amelyek nem felelnek meg a kivezetés feltételeinek

(ld. 20(b) bekezdés)

29. Amennyiben az átadás nem eredményez kivezetést, mivel az egység lényegileg az összes az átadott eszköz tulajdonlásával járó kockázatot és hasznot megtartotta, az átadott eszköz egészét továbbra is ki kell mutatni, és a kapott ellenértékre vonatkozóan pénzügyi kötelezettséget kell kimutatni. A későbbi időszakokban az egységnek el kell számolnia az átadott eszközön keletkező bármely jövedelmet, és a pénzügyi kötelezettségen felmerülő bármely költséget.

Folytatódó részvétel az átadott eszközökben

(ld. 20(c) (iii) bekezdés)

30. Ha az egység nem adja át, és nem is tartja meg lényegileg az összes az átadott eszköz tulajdonlásával járó kockázatot és hasznot, de megtartja ellenőrzését az átadott eszköz felett, az egység az átadott eszközben folytatódó részvételének az arányában folytatja az átadott eszköz kimutatását. Az egység átadott eszközre vonatkozó folytatódó részvételének mértéke az a mérték, ameddig az egység az átadott eszköz értékében bekövetkező változások kockázatainak ki van téve. Például:

(a) amikor az egység folytatódó részvétele olyan formában nyilvánul meg, hogy az egység garanciát nyújtott az átadott eszközre, az egység folytatódó részvétele (i) az eszköz összege, és (ii) a kapott ellenértékből az egység által esetlegesen visszafizetendő maximális összeg (a "garancia összege") közül az alacsonyabb.

(b) amikor az egység folytatódó részvétele olyan formában nyilvánul meg, hogy az egység opciót írt ki, vagy opciót vásárolt (vagy mindkettőt) az átadott eszközre vonatkozóan, az egység folytató részvételének mértéke az átadott eszköz azon összege, amelyet az egység visszavásárolhat. Ugyanakkor azonban, egy valós értéken értékelt eszközre vonatkozóan kiírt eladási opció esetében az egység folytatódó részvételének mértéke az átadott eszköz valós értéke és az opció lehívási ára (ld. AG48. bekezdés) közül az alacsonyabbra korlátozódik.

(c) amikor az egység folytatódó részvétele az átadott eszközre vonatkozó készpénzes teljesítési opció vagy más hasonló rendelkezés formáját ölti, az egység folytatódó részvétele ugyanolyan módon kerül értékelésre, mint a fenti (b) pontban megadott nem készpénzes opciókból származó folytatódó részvétel.

31. Amikor az egység a folytatódó részvétele mértékéig továbbra is kimutat egy eszközt, egy kapcsolódó kötelezettséget is megjelenít. A jelen standard egyéb értékelésre vonatkozó rendelkezéseivel ellentétben, az átadott eszköz, valamint a kapcsolódó kötelezettség olyan alapon kerül értékelésre, ami tükrözi az egység által megtartott jogokat és kötelmeket. A kapcsolódó kötelezettség olyan módon kerül értékelésre, hogy az átadott eszköz, valamint a kapcsolódó kötelezettség nettó könyv szerinti értéke:

(a) az egység által megtartott jogok és kötelmek amortizált bekerülési értéke, ha az átadott eszközt amortizált bekerülési értéken értékelik; vagy

(b) az egység által megtartott jogok és kötelmek külön-külön meghatározott valós értékével egyezik meg, ha az átadott eszközt valós értéken értékelik.

32. Az egységnek a folytatódó részvétele mértékéig továbbra is el kell számolnia az átadott eszközből keletkező jövedelmeket, és ki kell mutatni a kapcsolódó kötelezettségre vonatkozóan felmerült költségeket.

33. A későbbi értékelés céljaira, az átadott eszköz, valamint a kapcsolódó kötelezettség valós értékében bekövetkező változások elszámolását egymással konzisztens módon kell végrehajtani, az 55. bekezdéssel összhangban, és azok nem számolhatók el egymással szemben.

34. Ha az egység folytatódó részvétele csak egy pénzügyi eszköz valamely részére vonatkozóan áll fenn (pl. amikor az egység megtart egy opciót az átadott eszköz egy részének a visszavásárlására, vagy egy olyan maradvány részesedést tart meg, ami nem eredményezi lényegileg az összes a tulajdonlással járó kockázat és haszon megtartását, és az egység megtartja az ellenőrzést), az egység a pénzügyi eszköz korábbi könyv szerinti értékét a folytatódó részvétele alapján továbbra is kimutatott rész, valamint a már ki nem mutatott rész között ezeknek a részeknek az átadás időpontjában érvényes relatív valós értékei alapján osztja fel. E célra, a 28. bekezdés rendelkezései alkalmazandók. Ilyenkor:

(a) a jövőben már ki nem mutatott részre eső könyv szerinti értéknek; valamint

(b) (i) a már ki nem mutatott részre eső kapott ellenérték és (ii) az e részre eső, a közvetlenül a saját tőkében elszámolt halmozott nyereség vagy veszteség (ld. 55(b) bekezdés) összegének

a különbözetét a nyereségben vagy veszteségben kell elszámolni. A saját tőkében elszámolt halmozott nyereség vagy veszteség összegét a továbbra is kimutatott, és a továbbiakban már ki nem mutatott rész között az ezen részek relatív valós értékei arányában osztják meg.

35. [...] - Valamennyi átadás

36. Amennyiben az átadott eszköz továbbra is kimutatásra kerül, az eszközt és a kapcsolódó kötelezettséget nem lehet egymással szemben, nettó módon elszámolni. Hasonlóképpen, az egység az átadott eszközből keletkező jövedelmet a kapcsolódó kötelezettségre vonatkozóan keletkezett költséggel szemben nem számíthatja be (ld. IAS 32 42. bekezdés).

37. Amennyiben az átadó nem készpénzes fedezetet (pl. adósság- vagy tőkeinstrumentumokat) nyújt az átvevőnek, a fedezet elszámolása az átadónál és az átvevőnél attól függ, hogy az átvevőnek joga van-e a fedezetet értékesíteni, vagy újra megterhelni, és hogy az átadó követett-e el szerződésszegést. A fedezetet az átadónak és az átvevőnek az alábbiak szerint kell elszámolnia:

(a) Amennyiben az átvevőnek a szerződés vagy szokásjog alapján joga van a fedezetet értékesíteni, vagy újra megterhelni, az átadónak át kell sorolnia az eszközt a mérlegében (pl. hitelfelvétel alapjául szolgáló eszközként, jelzáloggal terhelt tőkeinstrumentumként, vagy visszavásárlási követelésként) a többi eszköztől elkülönítve.

(b) Amennyiben az átvevő értékesíti a számára fedezetként felajánlott eszközt, az értékesítésből befolyó bevételt, valamint a fedezet visszaadására vonatkozó kötelme valós értékét meg kell jelenítenie.

(c) Amennyiben az átadó megszegi a szerződés feltételeit, és elveszti jogosultságát a fedezet visszaszerzésére, ki kell vezetnie a fedezetet, és az átvevőnek kell azt megjelenítenie a saját eszközeként, kezdetben valós értéken értékelve, vagy, amennyiben a fedezetet már eladta, ki kell vezetnie a fedezet visszaadására vonatkozó kötelmét.

(d) A (c) pontban foglaltakat kivéve az átadónak továbbra is nyilván kell tartania a fedezetet eszközei között, és az átvevő nem mutathatja ki a fedezetet eszközként.

A pénzügyi eszközök szokásos módon történő vétele vagy eladása

38. A pénzügyi eszközök szokásos módon történő vételét vagy eladását megfelelően kell kimutatni és kivezetni, a kötési időpont szerinti elszámolás vagy a teljesítési időpont szerinti elszámolás alkalmazásával (ld. A Függelék AG53-AG56. bekezdések).

A pénzügyi kötelezettség kivezetése

39. Az egység akkor, és csak akkor vezethet ki a mérlegéből egy pénzügyi kötelezettséget (vagy a pénzügyi kötelezettség egy részét), amikor az megszűnt - vagyis amikor a szerződésben meghatározott kötelemnek eleget tettek, azt eltörölték, vagy az lejárt.

40. Adósságinstrumentumoknak jelentősen eltérő feltételek melletti cseréjét a meglévő hitelező és adós között az eredeti pénzügyi kötelezettség megszűnéseként és egy új pénzügyi kötelezettség megjelenítéseként kell elszámolni. Hasonlóképpen, egy meglévő pénzügyi kötelezettség, vagy annak egy része feltételeinek jelentős módosítását (függetlenül attól, hogy azt az adós pénzügyi nehézségei okozták-e) az eredeti pénzügyi kötelezettség megszűnéseként és egy új pénzügyi kötelezettség megjelenítéseként kell elszámolni.

41. A megszűnt vagy harmadik félnek átadott pénzügyi kötelezettség (vagy annak része) könyv szerinti értéke, valamint a fizetett ellenérték (beleértve a nem pénzbeni eszköz átadást és átvállalt kötelezettségeket) közötti különbözetet a nyereségben vagy veszteségben kell elszámolni.

42. Amennyiben egy egység valamely pénzügyi kötelezettség egy részét visszavásárolja, a pénzügyi kötelezettség korábban kimutatott könyv szerinti értékét meg kell osztania a továbbra is kimutatott, és a kivezetett rész között, az e részek visszavásárlás napján érvényes relatív valós értékei arányában. Ilyenkor (a) a kivezetett részre felosztott könyv szerinti érték, valamint (b) a kivezetett részért fizetett ellenérték (beleértve a nem pénzbeni eszköz átadást és átvállalt kötelezettségeket is) közötti különbözetet a nyereségben vagy veszteségben kell elszámolni.

ÉRTÉKELÉS

Pénzügyi eszközök és pénzügyi kötelezettségek kezdeti értékelése

43. Egy pénzügyi eszköz vagy pénzügyi kötelezettség kezdeti megjelenítésekor az egységnek azt annak valós értékén kell értékelnie, továbbá, amennyiben a pénzügyi eszköz vagy pénzügyi kötelezettség nem nyereséggel vagy veszteséggel szemben valós értéken értékelt, hozzá kell adni azon ügyleti költségeket, amelyek közvetlenül kapcsolódnak a pénzügyi eszköz vagy a pénzügyi kötelezettség kibocsátásához vagy megszerzéséhez.

44. Ha az egység teljesítési időpont szerinti elszámolást alkalmaz egy olyan eszköz esetében, ami a későbbiekben bekerülési értéken, vagy amortizált bekerülési értéken kerül kimutatásra, az eszközt kezdetben a kötési időpontban érvényes valós értékén kell kimutatni (ld. A Függelék AG53-AG56. bekezdések).

Pénzügyi eszközök későbbi értékelése

45. Egy pénzügyi eszköz bekerülést követő értékelése céljából a jelen standard a pénzügyi eszközöket a 9. bekezdésben meghatározott négy kategóriába sorolja be:

(a) a nyereséggel vagy veszteséggel szemben valós értéken értékelt pénzügyi eszközök;

(b) a lejáratig tartandó befektetések;

(c) a kölcsönök és követelések;

valamint

(d) az értékesíthető pénzügyi eszközök.

E kategóriák vonatkoznak a jelen standard alapján történő értékelésre és nyereség vagy veszteség kimutatásra. Az egység alkalmazhat más elnevezéseket ezekre a kategóriákra, vagy alkalmazhat ettől eltérő kategóriákat az információknak magukban a pénzügyi kimutatásokban való bemutatásához. Az egységnek az IAS 32-ben előírt információkat a megjegyzésekben közzé kell tennie.

46. A kezdeti megjelenítést követően az egységnek pénzügyi eszközeit, az eszköznek minősülő származékos termékeket is beleértve, valós értéken kell értékelnie, - az eladás vagy egyéb elidegenítés miatt felmerülő bármely tranzakciós költségek levonása nélkül -, kivéve a következő pénzügyi eszközöket:

(a) a 9. bekezdésben meghatározott kölcsönök és követelések, melyeket amortizált bekerülési értéken kell értékelni, az effektív kamatláb módszer alkalmazásával;

(b) a 9. bekezdésben meghatározott lejáratig tartandó befektetések, melyeket amortizált bekerülési értéken kell értékelni, az effektív kamatláb módszer alkalmazásával; valamint

(c) az olyan tőkeinstrumentumokba történő befektetések, melyeknek nincs jegyzett piaci ára valamely aktív piacon, és amelyek valós értékét nem lehet megbízhatóan meghatározni, továbbá az ilyen nem jegyzett tőkeinstrumentumokhoz kapcsolódó, és azok átadásával teljesítendő származékos termékek, melyeket bekerülési értéken kell értékelni (ld. A Függelék AG80. és AG81. bekezdések).

A fedezett tételként megjelölt pénzügyi eszközök a 89-102. bekezdésekben meghatározott fedezeti elszámolási előírások szerint kerülnek értékelésre. Valamennyi pénzügyi eszköz - kivéve a nyereséggel vagy veszteséggel szemben valós értéken értékelteket - értékvesztési vizsgálat tárgyát képezi az 58-70. bekezdések, valamint az A Függelék AG84-AG93. bekezdései alapján.

Pénzügyi kötelezettségek későbbi értékelése

47. A kezdeti megjelenítést követően a pénzügyi kötelezettségeket amortizált bekerülési értéken kell kimutatni, az effektív kamatláb módszer alkalmazásával, kivéve:

(a) a nyereséggel vagy veszteséggel szemben valós értéken értékelt pénzügyi kötelezettségeket. Az ilyen kötelezettségeket, beleértve a kötelezettségnek minősülő származékos termékeket is, valós értéken kell értékelni, kivéve az olyan nem jegyzett tőkeinstrumentumhoz kapcsolódó, és azok átadásával teljesítendő származékos termék kötelezettségeket, amelyek valós értékét nem lehet megbízhatóan meghatározni, melyeket bekerülési értéken kell értékelni.

(b) az olyan pénzügyi kötelezettségeket, amelyek akkor keletkeznek, ha egy pénzügyi eszköz átadása nem felel meg a kivezetés feltételeinek, vagy amelyet a folytatódó részvétel módszere alapján mutatnak ki. Az ilyen pénzügyi kötelezettségek értékelésére a 29. és 31. bekezdések vonatkoznak.

A fedezett tételként megjelölt pénzügyi kötelezettségek a 89-102. bekezdéseiben meghatározott fedezeti elszámolási előírások szerint kerülnek értékelésre.

A valós értéken történő értékelés szempontjai

48. Egy pénzügyi eszköz vagy pénzügyi kötelezettség valós értékének a jelen standard vagy az IAS 32 céljaira történő meghatározásakor, az egységnek az A Függelék AG69-AG82. bekezdéseit kell alkalmaznia.

49. A látra szóló pénzügyi kötelezettség (pl. látra szóló betét) valós értéke nem kevesebb, mint a látra szólóan megfizetendő összeg, azon első időponttól diszkontálva, amelytől az összeg megfizetése igényelhető.

Átsorolások

50. Az egység nem sorolhat át egy pénzügyi instrumentumot nyereséggel vagy veszteséggel szemben valós értéken értékelt kategóriába vagy kategóriából, amíg azt tartja vagy az forgalomban van.

51. Amennyiben a szándék vagy képesség megváltozása miatt már nem helyénvaló egy befektetésnek a lejáratig tartandóként való besorolása, azt értékesíthetővé át kell sorolni, valamint valós értéken újra kell értékelni, és a könyv szerinti érték és a valós érték közötti különbözetet az 55(b) bekezdés alapján kell elszámolni.

52. Minden esetben, amikor a lejáratig tartandó befektetések jelentéktelennél nagyobb összegű értékesítése vagy átsorolása nem felel meg a 9. bekezdés egyik feltételének sem, bármely fennmaradó lejáratig tartandó befektetést át kell sorolni értékesíthetővé. Az ilyen átsorolás esetén, azok könyv szerinti értékének és a valós értékének a különbözetét az 55(b) bekezdés alapján kell elszámolni.

53. Amennyiben a megbízható értékelés lehetővé válik valamely olyan pénzügyi eszközre vagy pénzügyi kötelezettségre nézve, amelyre az korábban nem volt lehetséges, és az eszközt vagy kötelezettséget valós értéken kell értékelni, ha a megbízható értékelés lehetséges (ld. 46 (c) és 47. bekezdések), az eszközt vagy kötelezettséget valós értékre át kell értékelni, és a könyv szerinti érték és a valós érték közötti különbözetet az 55. bekezdés alapján kell elszámolni.

54. Ha - a szándék vagy képesség megváltozása miatt, vagy abban a ritka helyzetben, ha a valós értéken történő értékelésnek megbízható módszere többé már nem áll rendelkezésre (ld. 46(c) és 47. bekezdések), vagy mert a 9. bekezdésben hivatkozott "két megelőző pénzügyi év" már eltelt - helyénvalóvá válik egy adott pénzügyi eszközt vagy pénzügyi kötelezettséget bekerülési értéken vagy amortizált bekerülési értéken, nem pedig valós értéken értékelni, a pénzügyi eszköz vagy pénzügyi kötelezettség adott napi, valós értéknek megfelelő könyv szerinti értéke lesz annak az új bekerülési értéke vagy amortizált bekerülési értéke, ahogy megfelelő. Bármely az ezzel az eszközzel kapcsolatban, az 55(b) bekezdés szerint közvetlenül a saját tőkében elszámolt korábbi nyereséget vagy veszteséget a következőképpen kell elszámolni:

(a) fix lejáratú pénzügyi eszköz esetén a nyereséget vagy veszteséget a nyereséggel vagy veszteséggel szemben kell amortizálni a lejáratig tartandó befektetés még hátralévő élettartama alatt, az effektív kamatláb módszer alkalmazásával. Az új amortizált bekerülési érték és a lejárati összeg közötti bármely különbséget szintén a pénzügyi eszköz hátralévő futamideje alatt kell amortizálni, az effektív kamatláb módszer alkalmazásával, hasonlóan a prémium vagy diszkont amortizálásához. Amennyiben a pénzügyi eszköz a későbbiekben értékvesztetté válik, a közvetlenül a saját tőkében elszámolt nyereség vagy veszteség összegét a 67. bekezdésnek megfelelően a nyereségben vagy veszteségben számolják el.

(b) Amennyiben a pénzügyi eszköznek nincs fix lejárata, a nyereséget vagy veszteséget a saját tőkében kell tartani a pénzügyi eszköz értékesítéséig vagy más módon történő elidegenítéséig, melynek időpontjában azt a nyereségben vagy veszteségben kell elszámolni. Amennyiben a pénzügyi eszköz a későbbiekben értékvesztetté válik, a közvetlenül a saját tőkében elszámolt nyereség vagy veszteség összegét a 67. bekezdésnek megfelelően a nyereségben vagy veszteségben számolják el.

Nyereségek és veszteségek

55. Egy fedezeti ügylet részét nem képező (lásd 89-102. bekezdések) pénzügyi eszköz vagy pénzügyi kötelezettség valós értékének megváltozásából adódó nyereség vagy veszteség elszámolása a következőképpen történik.

(a) A nyereséggel vagy veszteséggel szemben valós értéken értékelt pénzügyi eszközön vagy pénzügyi kötelezettségen keletkező nyereséget vagy veszteséget a nyereségben vagy veszteségben kell elszámolni.

(b) Az értékesíthető pénzügyi eszközön keletkező nyereséget vagy veszteséget - az értékvesztés miatti veszteségek (ld. 67-70. bekezdések), valamint az árfolyam nyereségek és veszteségek (ld. A Függelék AG83. bekezdés) kivételével - közvetlenül a saját tőkében kell megjeleníteni, a saját tőke változás kimutatásban (ld. IAS 1 Pénzügyi kimutatások prezentálása standard), a pénzügyi eszköz kivezetéséig, melynek időpontjában a korábban a saját tőkében elszámolt halmozott nyereséget vagy veszteséget a nyereségben vagy veszteségben kell elszámolni. Ugyanakkor azonban, az effektív kamatláb módszer alkalmazásával kiszámolt kamatot (ld. 9. bekezdés) a nyereségben vagy veszteségben számolják el (ld. IAS 18 Bevételek standard). Az értékesíthető tőkeinstrumentumok után járó osztalékokat a nyereségben vagy veszteségben számolják el abban az időpontban, amikor az egység kifizetéshez való joga létrejön (ld. IAS 18).

56. Az amortizált bekerülési értéken (lásd 46. és 47. bekezdések) nyilvántartott pénzügyi eszközök és pénzügyi kötelezettségek esetében nyereséget vagy veszteséget számolnak el az eredménykimutatásban, amikor a pénzügyi eszközt vagy pénzügyi kötelezettséget kivezetik vagy arra értékvesztést számolnak el, valamint az amortizációs folyamaton keresztül. Ugyanakkor azonban, a fedezett tételnek minősülő pénzügyi eszközökre és pénzügyi kötelezettségekre vonatkozóan (ld. 78-84. bekezdések, valamint A Függelék AG98-AG101. bekezdések) a nyereség és veszteség elszámolása a 89-102. bekezdések alapján kell történjen.

57. Amennyiben az egység a pénzügyi eszközöket a teljesítési időpont szerinti elszámolással jeleníti meg (ld. 38. bekezdés, valamint az A Függelék AG53. és A56. bekezdések), az átveendő eszköz valós értékében a kötési időpont és a teljesítési időpont közötti időszakban bekövetkező változásokat nem számolja el a bekerülési értéken vagy amortizált bekerülési értéken nyilvántartott eszközök esetében (kivéve az értékvesztés miatti veszteségeket). A valós értéken nyilvántartott eszközöknél azonban, a valós értékben bekövetkezett változásokat a nyereségben vagy veszteségben, vagy a saját tőkében kell elszámolni, amelyik alkalmazandó az 55. bekezdésnek megfelelően.

Pénzügyi eszközök értékvesztése és behajthatatlansága

58. Az egységnek minden egyes mérleg fordulónapon fel kell mérnie, hogy van-e objektív bizonyítéka annak, hogy egy pénzügyi eszköz vagy pénzügyi eszközcsoport értékvesztett lehet. Ha van bármely ilyen bizonyíték, az egységnek (az amortizált bekerülési értéken nyilvántartott pénzügyi eszközökre) a 63. bekezdést, (a bekerülési értéken nyilvántartott pénzügyi eszközökre) a 66. bekezdést, vagy (az értékesíthető pénzügyi eszközökre) a 67. bekezdést kell alkalmaznia az értékvesztés miatti veszteség összegének a meghatározására.

59. Egy pénzügyi eszköz vagy a pénzügyi eszközök egy csoportja akkor, és csak akkor értékvesztett, és akkor, és csak akkor következett be értékvesztés miatti veszteség, ha objektív bizonyíték létezik az értékvesztésre vonatkozóan olyan egy vagy több esemény eredményeként, amelyek az eszköz kezdeti megjelenítése után történtek ("veszteséget okozó esemény"), és ezen veszteséget okozó eseménynek (vagy eseményeknek) hatása van a pénzügyi eszköz vagy a pénzügyi eszközök egy csoportja becsült jövőbeni cash flow-ira, és annak értéke megbízhatóan becsülhető. Előfordulhat, hogy nem lehet egyetlen olyan elkülönült eseményt azonosítani, ami az értékvesztést okozta. Ehelyett, az értékvesztést okozhatta számos esemény kombinált hatása. A jövőbeni események eredményeként várható veszteségeket, függetlenül attól, hogy azok mennyire valószínűek, nem számolják el. Az objektív bizonyíték arra vonatkozóan, hogy egy adott pénzügyi eszköz vagy eszközcsoport értékvesztett, azokat a megfigyelhető adatokat foglalja magában, amelyek az eszköz tulajdonosának a tudomására jutnak a következő veszteséget okozó eseményekről:

(a) a kibocsátó vagy kötelezett jelentős pénzügyi nehézségei;

(b) szerződésszegés, mint például mulasztás vagy elmaradás a kamatok vagy a tőkerész visszafizetésében;

(c) a hitelező az adósnak jogi vagy gazdasági okokból az adós pénzügyi nehézségeire tekintettel olyan engedményt tesz, amelyet a hitelező máskülönben fontolóra sem venne;

(d) annak valószínűvé válása, hogy az adós ellen csődeljárás vagy más pénzügyi átszervezés indul;

(e) az adott pénzügyi eszköz aktív piacának pénzügyi nehézségek miatti megszűnése;

vagy

(f) megfigyelhető adat arra vonatkozóan, hogy egy pénzügyi eszköz csoport becsült jövőbeni cash flow-iban mérhető csökkenés következett be az eszközök kezdeti megjelenítése óta, bár a csökkenés még nem kimutatható a csoport egyedi pénzügyi eszközeinél, beleértve:

(i) az adósok fizetési helyzetében bekövetkező kedvezőtlen változások (pl. a fizetési késedelmek megnövekedett száma, vagy megnövekedett számú olyan hitelkártya adós, aki elérte a hitellimitet és a minimális havi összeget fizeti);

vagy

(ii) olyan országos vagy helyi gazdasági körülmények, amelyek együtt mozognak a csoportba tartozó eszközökkel kapcsolatos nem teljesítéssel (pl. a munkanélküliségi ráta növekedése az adósok földrajzi területén, ingatlanok árának csökkenése az adott területen jelzálog esetében, olajár csökkenés az olajkitermelők részére olaj eszközökre nyújtott hiteleknél, vagy más olyan kedvezőtlen hatású iparági változások, amelyek hatással vannak a csoportba tartozó adósokra).

60. Ha az aktív piac azért tűnik el, mert az egység pénzügyi instrumentumaival már nem kereskednek nyilvánosan, az nem bizonyíték az értékvesztésre. Az egység hitelképességi besorolásának romlása önmagában nem bizonyíték az értékvesztésre, bár más elérhető információkkal összevetve már bizonyítékul szolgálhat. A pénzügyi eszköz valós értékének az eszköz bekerülési vagy amortizált bekerülési értéke alá csökkenése nem feltétlenül bizonyítéka az értékvesztésnek (pl. egy adósságinstrumentumba történt befektetés valós értékének csökkenése, ami a kockázatmentes kamatláb növekedésének tudható be).

61. Az 59. bekezdésben meghatározott eseménytípusokon túl, a tőkeinstrumentumok értékvesztését alátámasztó objektív bizonyíték lehet az olyan jelentős, kedvezőtlen hatású változásokra vonatkozó információ, melyek abban a technológiai, piaci, gazdasági, vagy jogi környezetben következtek be, amelyben a kibocsátó működik, és amely információ azt jelzi, hogy a tőkeinstrumentumba történt befektetés bekerülési értéke esetleg nem térül meg. Egy tőkeinstrumentumba történt befektetés valós értékében bekövetkező jelentős, vagy hosszabb ideig tartó, annak bekerülési értéke alá való csökkenés szintén az értékvesztés egyik objektív bizonyítéka.

62. Egyes esetekben a pénzügyi eszköz értékvesztésének meghatározásához szükséges megfigyelhető adat korlátozott lehet, vagy már nem teljesen releváns a jelenlegi körülményekre nézve. Például, ez az eset állhat fenn, amikor az adós pénzügyi nehézségekkel küzd, és kevés korábbi adat áll rendelkezésre hasonló adósokra vonatkozóan. Ilyen esetekben, az egységnek saját tapasztalatai alapján kell megítélnie az értékvesztés miatti veszteség becsült értékét. Hasonlóképpen, az egység szintén saját tapasztalatai alapján ítéli meg, hogy egy adott pénzügyi eszköz csoportra vonatkozóan megfigyelhető adatokat korrigálni szükséges-e ahhoz, hogy azok a jelenlegi körülményeket tükrözzék (ld. AG89. bekezdés). Az ésszerű becslések alkalmazása a pénzügyi kimutatások készítésének lényeges része, és nem csorbítja azok megbízhatóságát.

Amortizált bekerülési értéken nyilvántartott pénzügyi eszközök

63. Amennyiben objektív bizonyíték van arra, hogy az amortizált bekerülési értéken nyilvántartott kölcsönökön és követeléseken, vagy lejáratig tartandó befektetéseken értékvesztés miatti veszteség keletkezett, a veszteség összegét az eszköz könyv szerinti értéke, valamint a becsült jövőbeni cash flow-knak (figyelembe nem véve a jövőbeni hitelezési veszteségeket, amelyek még nem merültek fel) a pénzügyi eszköz eredeti effektív kamatlábával (azaz a kezdeti megjelenítéskor kiszámított effektív kamatlábbal) diszkontált jelenértéke közötti különbözetként kell meghatározni. Az eszköz könyv szerinti értékét vagy közvetlenül, vagy egy értékvesztési számla alkalmazásával kell csökkenteni. A veszteség összegét a nyereségben vagy veszteségben kell elszámolni.

64. Az egységnek először azt kell felmérnie, hogy az egyedileg jelentős pénzügyi eszközökre vonatkozóan egyedileg, továbbá az egyedileg nem jelentős pénzügyi eszközök csoportjára egyedileg vagy összevontan fennáll-e objektív bizonyíték az értékvesztésre (ld. 59. bekezdés). Amennyiben az egység úgy találja, hogy nincs objektív bizonyíték valamely egyedileg értékelt pénzügyi eszköz értékvesztésére, akár jelentős az eszköz, akár nem, az adott eszközt beilleszti egy hasonló hitelkockázati jellemzőkkel rendelkező csoportba, és azokat együttesen teszteli értékvesztés szempontjából. Az értékvesztés szempontjából egyedileg megvizsgált eszközöket, amelyekre most számolnak el értékvesztés miatt veszteséget vagy amelyekre a korábbi értékvesztés miatti veszteség megjelenítését folytatják, nem vonják be a csoportos értékvesztési vizsgálatba.

65. Ha egy későbbi időszakban az értékvesztés miatti veszteség csökken, és a csökkenést objektív módon egy olyan eseményhez lehet kapcsolni, amely az értékvesztés elszámolása után következett be (mint például az adós hitelképességi besorolásának javulása), az előzőleg elszámolt értékvesztés miatti veszteséget vissza kell írni, vagy közvetlen módon, vagy pedig az értékvesztési számla módosításával. A visszaírás eredményeként az eszköz könyv szerinti értéke nem haladhatja meg azt az amortizált bekerülési értéket, amely a visszaírás időpontjában lenne akkor, ha értékvesztés elszámolására korábban nem került volna sor. A visszaírt veszteség összegét a nyereségben vagy veszteségben kell elszámolni.

A bekerülési értéken nyilvántartott pénzügyi eszközök

66. Amennyiben objektív bizonyíték van arra, hogy egy nem jegyzett tőkeinstrumentumon, amelyet nem valós értéken tartanak nyilván, mivel annak valós értéke nem határozható meg megbízhatóan, vagy egy ilyen tőkeinstrumentumhoz kapcsolódó és annak átadásával teljesítendő származékos terméken értékvesztés miatti veszteség keletkezett, az értékvesztés miatti veszteség összegét a pénzügyi eszköz könyv szerinti értékének és a becsült jövőbeni cash flow-k hasonló pénzügyi eszközökre alkalmazandó jelenlegi piaci kamatlábbal diszkontált jelenértéke közötti különbözetként határozzák meg (ld. 46(c) bekezdés és A Függelék AG80. és AG81. bekezdések). Az ilyen értékvesztés miatti veszteségeket nem lehet visszaírni.

Értékesíthető pénzügyi eszközök

67. Amikor egy értékesíthető pénzügyi eszköz valós értékében bekövetkezett csökkenés közvetlenül a saját tőkében került elszámolásra, és objektív bizonyíték áll fenn arra vonatkozóan, hogy az eszköz értékvesztett (ld. 59. bekezdés), a saját tőkében közvetlenül elszámolt veszteség halmozott értékét ki kell vezetni a saját tőkéből, és azt a nyereségben vagy veszteségben kell elszámolni annak ellenére, hogy a pénzügyi eszközt nem vezették ki.

68. A 67. bekezdés alapján a saját tőkéből kivezetett és a nyereségben vagy veszteségben elszámolt halmozott veszteség összege az akvizíció költsége (a tőke törlesztés és amortizáció levonása után), valamint a jelenlegi valós érték közötti különbözet kell legyen, csökkentve az adott pénzügyi eszközre vonatkozóan korábban a nyereségben vagy veszteségben elszámolt értékvesztés miatti veszteséggel.