32006D0621[1]

2006/621/EK: A Bizottság határozata ( 2004. augusztus 2. ) a Franciaország részéről a France Télécom részére biztosított állami támogatásról (az értesítés a C(2004)3060. számú dokumentummal történt)

A BIZOTTSÁG HATÁROZATA

(2004. augusztus 2.)

a Franciaország részéről a France Télécom részére biztosított állami támogatásról

(az értesítés a C(2004)3060. számú dokumentummal történt)

(Csak a francia szöveg hiteles.)

(EGT vonatkozású szöveg)

(2006/621/EK)

AZ EURÓPAI KÖZÖSSÉGEK BIZOTTSÁGA,

tekintettel az Európai Közösséget létrehozó szerződésre, és különösen annak 88. cikke 2. bekezdésének első albekezdésére,

tekintettel az Európai Gazdasági Térségről szóló megállapodásra, és elsősorban annak 62. cikke 1. bekezdésének a) pontjára,

miután felkérte az érdekelteket, hogy terjesszék elő észrevételeiket az említett cikkek szerint (1), és miután áttekintette ezeket az észrevételeket,

mivel:

1. AZ ELJÁRÁS

(1) 2003. január 31-i levelében a Bizottság tájékoztatta Franciaországot arról a határozatáról, hogy megindítja a szerződés 33. cikkének 2. bekezdésében előírt hivatalos vizsgálati eljárást (a továbbiakban "a nyitóhatározat") a francia hatóságok részéről a France Telecom (a továbbiakban "az FT", vagy "a vállalat") javára megállapított pénzügyi intézkedésekkel, és az erre a gazdasági szereplőre érvényes iparűzési adó rendszerével szemben. Az ennek az eljárásnak a megindítását kiváltó tények leírását ez határozat nem ismétli meg (2).

(2) Franciaországot a nyitóhatározatról 2003. január 31-én értesítették. A lényeges hibák javítása után 2003. március 7-én egy módosított változatról értesítették Franciaországot.

(3) Franciaország 2003. április 4-i, 2003 május 15-i és 2004. január 29-i leveleiben kiegészítő információkat juttatott el a Bizottsághoz.

(4) A Bizottságnak az eljárás elindítására vonatkozó döntését közzétették az Európai Unió Hivatalos Lapjában (3). A Bizottság felkérte az érdekelt harmadik feleket, hogy tegyék meg észrevételeiket a vizsgált támogatási intézkedésről.

(5) A Bizottsághoz az érdekelt harmadik felektől az alábbi észrevételek érkeztek be e tárgyban:

- 2003. március 21.: a Cable and Wireless plc és a Cable and Wireless SA észrevételei

- 2003. április 11.: a Cégétel észrevételei

- 2003. április 10.: az AFORS Télécom észrevételei

- 2003. április 11.: az LDCOM észrevételei

- 2003. április 11.: A (4) észrevételei

- 2003. április 10.: a Tiscali észrevételei

- 2003. április 11.: a WorldCom France (5) észrevételei

- 2003. április 11.: B (6) észrevételei

- 2003. április 11.: a Bouygues SA és a Bouygues Télécom (7) (a továbbiakban "BT") észrevételei

- 2003. április 14.: a Telecom Italia észrevételei

- 2003. április 14.: C (8) észrevételei

- 2003. április 29.: B észrevételei

- 2003. április 30.: az LDCOM (9) észrevételei.

(6) A Bizottság 2003. május 16-án eljuttatta ezeket az észrevételeket Franciaországnak, megadva a lehetőséget, hogy azokhoz megjegyzéseket fűzzön. E megjegyzéseket a Bizottság a 2003. június 30-i és a 2003. július 29-i levelekben kapta meg (10).

(7) 2003. május 30-án a Bizottság közbeszerzési felhívást tett közzé "segítő szolgáltatás nyújtására annak érdekében, hogy értékeljék az FT-nek nyújtott pénzügyi támogatásnak a piacgazdaságban működő magánbefektetői elvvel való összeegyeztethetőségét, és hogy adott esetben elemezzék az FT konszolidációs tervét" (11). 2003. július 3-i levelükben a francia hatóságok írásban fordultak a Bizottsághoz a fent említett közbeszerzési felhívás tárgyában. A Bizottság 2003. szeptember 24-i levelében válaszolta ezt meg. 2003. szeptember 24-én a szolgáltatási szerződést a NERA iroda kapta meg, (a továbbiakban "NERA" vagy "a tanácsadó"). A francia hatóságokat 2003. október 8-án faxon értesítették a szakértő kilétéről.

(8) A Bizottság további információkat és dokumentumokat kapott harmadik felektől:

- 2003. június 23.: az LDCOM levele

- 2003. június 25.: D (12) levele

- 2003. október 27.: az MCI levele

- 2003. október 16.: az ECTA levele

- 2003. június 25.: XXX levele

- 2004. január 7.: a BT levele

- 2004. január 16.: a BT (13) levele

- 2004. március 19.: az FT (14) levele

- 2004. április 5.: a Tiscali levele

- 2004. május 17.: az LDCOM levele

- 2004. május 26.: a BT (15) levele

- 2004. június 22.: az FT (16) levele

- 2004. június 30.: az FT fax üzenete

- 2004. július 2.: az FT fax üzenete.

(9) A Bizottság az alábbi levelekben további felvilágosításokat kért a francia hatóságoktól:

- 2003. szeptember 11. (a francia hatóságok válasza: 2003. október 20.)

- 2003. november 11. (a francia hatóságok válasza: 2003. december 4.)

- 2004. január 12. (a francia hatóságok válasza: 2003. január 21.)

- 2004. február 2. (a francia hatóságok válasza: 2003. február 16.)

- 2004. június 1. (a francia hatóságok válasza a 2004. június 16-i ülésen).

(10) 2004. május 3-án és 2004. június 14-én a Bizottság elküldte a francia hatóságoknak a 8. preambulumbekezdésben megjelölt leveleket, valamint a 2004. április 28-án kelt NERA-jelentést (a továbbiakban "a NERA-jelentés"). Ez a jelentés két külön részből áll: (i) egy jogi jelentés, amelyet Berlin professzor készített, és (ii) egy gazdasági jelentés.

(11) A Bizottság az eljárás során tartott különböző üléseken hallgatta meg a harmadik felek képviselőit.

(12) A Bizottság és a tanácsadó 2004. január 22-én és 2004. június 16-án és 23-án találkoztak a francia hatóságokkal.

(13) Egy 2004. május 14-i levélben, amelyet 2004. június 3-án megerősítettek, a francia hatóságok kiemelték, hogy a nyitóhatározat nem terjedt ki minden, a Bizottság vizsgálatának tárgyát képező tényre. Egy 2004. június 9-i levélben, amelyet 2004. június 10-én megerősítettek, a francia hatóságok észrevételeket tettek a NERA-jelentéshez, amelyeket a 2004. június 21-i levélben egészítettek ki.

2. A FRANCE TELECOM LEÍRÁSA

(14) Amint az a nyitóhatározatból kiderül, ez az eljárás az FT-csoportra mint egységes gazdasági szervezetre vonatkozik. Ugyanis már az eljárás megindításától kezdődően a Bizottság mindig a vállalat konszolidált pénzügyi beszámolóira hivatkozott. E megközelítés elfogadásával a Bizottság egy, a piacon érvényesülő gazdasági realitással koherens álláspontot képvisel, amely az FT teljesítményének és pénzügyi stabilitásának az értékelésénél annak konszolidált eredménykimutatását veszi alapul. A nyitóhatározatban az FT-csoportot az alábbiak szerint írták le:

"A kezdetben a Posta- és Távközlési Minisztérium részét képező az FT 1991-ben alakult mint jogi személyiséggel rendelkező állami vállalat. 1996. december 31 óta a vállalat részvénytársasági formában működik, és azt 1997 októbere óta jegyzik az Euronext Paris első piacán és a New York-i tőzsdén (NYSE). 2002-ben az FT tőkéjének többsége, 56,45 % az állam tulajdonában volt, míg az ezen felüli részen a nagyközönség (32,25 %), a saját vezetés (8,26 %) és a vállalat alkalmazottai (3,04 %) osztoztak (17).

Az FT távközlési hálózatok és szolgáltatások működtetője és szállítója, mely aktív úgy Franciaországban, mint a világ más részein, és az alábbi piacokon van jelen: vezetékes telefónia, mobiltelefónia, Internet és egyéb információs szolgáltatások, vállalati szolgáltatások, műsorszórás és kábeltelevízió. Az Orange plc akvizíciója és Orange SA mint az FT mobiltelefónia-üzletága fő leányvállalatának létrehozása után annak tőzsdei bevezetésével, és a Wanadoo SA tőzsdei bevezetésével az FT üzleti tevékenységét jelenleg négy szegmensben fejti ki: (i) Orange; (ii) Wanadoo; (iii) vonalas, hangalapú és adatszolgáltatások Franciaországban, és (iv) vonalas, hangalapú és adatszolgáltatások Franciaországon kívül, elsősorban az Equant leányvállalatán keresztül.

Az FT-nek 2001. december 31-én világszerte 211,554 alkalmazottja volt, közülük 146,882 Franciaországban". (18)

(15) Ez az ismertetés az e határozat tárgyát képező időszakra továbbra is érvényes. Egyébként ugyanezen időszak alatt a csoport struktúráját "egy szélsőséges leányvállalat-kiépítési politika jellemezte, négy, az FT körül működő, jegyzett vállalat létesítésével: az Orange, a Wanadoo, Lengyelországban a TPSA és az Equant. A csoport így egy teljesen ellentmondásos és kiegyensúlyozatlan formát öltött, ahol az FTSA anyavállalat viselte az összes adósságot, míg a növekedés a leányvállalatoknál koncentrálódott ..." (19)

3. A TÉNYEK LEÍRÁSA IDŐRENDBEN, ÉS A VÁLLALAT PÉNZÜGYI HELYZETE

3.1. A 2002 első felében ismert adatok, és ennek az időszaknak az eseményei

(16) A Bizottság megállapítja, hogy az állami támogatásokra vonatkozó szabályokra tekintettel az állam magatartásának az elemzését az egyes állami beavatkozások pillanatában rendelkezésre álló adatok és információk alapján kell elvégezni. Mivel a jelenlegi ügy a 2002-ben és 2003 elején történt eseményekre vonatkozik, ahhoz, hogy megértsük azokat a tényeket, amelyeket a Bizottság az állam magatartásának az elemzésénél alapul vett, feltétlenül szükséges időrendben áttekinteni a 2001-es gazdasági év eredményeinek a közlésétől kezdődően rendelkezésre álló elemeket. Emlékeztetni kell arra is, hogy a 2002. év első felének pénzügyi eredményeit csak 2002. szeptember 13-án tették közzé. E dátum előtt az FT által utoljára közzétett pénzügyi eredmények a 2001-es gazdasági évre vonatkoztak. Ugyanakkor pénzügyi elemzőktől származó bizonyos kiegészítő adatok előrejelzéseikben, véleményükben és ajánlásaikban rendelkezésre álltak.

(17) Amint az itt következő elemzésből kitűnik, az FT már 2002 júniusa óta súlyos szerkezeti problémákkal terhelt vállalat volt, amely egyensúlyhiányos mérleget nyújtott be. A 2001-es pénzügyi beszámolók közzététele már 2002 első negyedétől világosan feltárta e problémák jellegét. E pénzügyi beszámolók közzététele rámutatott az operatív eredmények javulására, valamint a jelentős cash flow növekedésre. Ugyanakkor a pénzügyi beszámolók közzététele kiemelte a múlt nehéz terheit is, amely teljesen nullázta a rendkívüli tartalékok képzése előtti 1,9 milliárd eurós nettó eredményt, és azt 8,3 milliárd eurós veszteségre konvertálta. Bár a tartalékok az FT eszközértékét reálisabb szintre hozzák, az óriási adósságteher, amely 63 milliárd eurót tesz ki, fennmarad. Ez a helyzet, valamint a várt cash flow elégtelensége jelentik ezeknek a súlyos szerkezeti problémáknak a magyarázatát. Jól mutatja ezt az FT által benyújtott HSBC-tanulmány (lásd a 4. fejezetet), amely a 2002-2005 évekre 35 milliárd euró finanszírozási igénnyel számol.

(18) az FT nettó eladósodása 2001. december 31-én63,5 milliárd eurót tett ki, amint azt az 1. és 2. táblázat mutatja.

1. Táblázat

Eladósodási ráták ("Leverage" ráták)

| 1999 | 2000 | 2001 | |

| Eladósodási ráta (20) | 0,78 | 0,89 | 0,92 |

| Adósság/törzstőke (21) | 3,61 | 8,25 | 12,16 |

| Kamatfedezet (22) | 14,52 | 5,39 | 3,2 |

| Forrás: NERA | |||

2. Táblázat

A 2002. harmadik negyedévtől (T3) 2003. negyedik negyedévig lejáró kötvények

| 2002 | 2003 | ||||||

| T3 | T4 | T1 | T2 | T3 | T4 | 2003 összesen | |

| Összeg milliárd euróban (23) | 3,89 | 3,61 | 8,86 | 4,08 | 4,09 | 2,23 | 19,26 |

| Forrás: NERA | |||||||

(19) Ezeknek az adatoknak a tükrében a Bizottság megállapítja, hogy tekintettel adósságának jelentős mértékére, az FT-nek 2002. március 21-án be kellett jelentenie mérlegének jelentős megtisztítását nem csupán 27,2 milliárd eurót kitevő könyvtartalékok és átruházások útján (mely 17 milliárd euró értékű átruházásokat, és 10,2 milliárd euró összegű rendkívüli tartalékokat jelent), de a 2002-2005 közötti időszakra rendelkezésre álló cash flow-t is jelentős mértékben, 14 milliárd euróval meg kellett emelnie.

3.1.1. A az FT hitelminősítésének romlása

(20) A 2002-es év első felében az FT helyzete gyorsan romlott, amit a vállalat hitelminősítésében bekövetkezett számos lefokozás (downgrades) is mutatott. Ennek alapján 2002. március 27-én, a Moody's hitelminősítő intézet bejelentette az FT minősítésének a leszállítását a hosszú távú adósságok tekintetében (24)/ (25).

(21) 2002. március 28-án a Standard & Poor's ("az S & P") fenntartotta az FT hitelminősítését, de a Mobilcomot érintő híreket követően perspektivikus előrejelzését negatívra szállította le (26).

(22) 2002. május 13-án a Moody's, miután kétségei voltak, hogy a vállalat képes lesz-e végigvinni adósságcsökkentő stratégiáját, bejelentette az FT-re vonatkozóan a rövidtávú hitelekre vonatkozó minősítése esetleges leszállítását (27).

(23) 2002. május 14-én a Standard & Poor's fenntartotta az FT addig érvényes minősítését. (28).

(24) 2002. június 24-én a Moody's leszállította az FT minősítését. A vállalat minősítésének a kilátásait negatív szinten tartották (29). A Moody's döntését akkor az a tény motiválta, hogy az intézet nem hitte, hogy az FT és Orange képesek lesznek elegendő cash flow-t generálni, hogy a vállalatcsoport konszolidált adósságát lecsökkentsék. Egyébként, bár a Moody's-nak nincsenek kétségei a tekintetben, hogy vállalatot a közeljövőben likviditási válság érhetné, a hitelminősítő intézet emlékeztetett arra, hogy az FT számára a 2003-as év során 15 milliárd euró adósság visszafizetése válik esedékessé.

(25) 2002. június 25-én Standard & Poor's leszállította az FT rövidtávú és hosszú távú adósságának a minősítését (30), döntését a Mobilcom nehézségeivel, és a vállalat arra vonatkozó képességének hiányával indokolva, hogy elég gyorsan jelentős mértékben lecsökkentse adósságállományát. Az S & P megemlíti az FT jelentős finanszírozási igényeit is, hivatkozva arra a 15 milliárd euró adósságra, amelynek visszafizetése 2003 év során válik esedékessé.

(26) E lefelé tartó tendencia a következő napokban több alkalommal is megerősítést nyert (31). 2002. július 12-én Standard & Poor's még a 2003-ban esedékessé váló adósság refinanszírozásával kapcsolatos potenciális problémát is jelzett. Az FT minősítésének a romlása világosan feltárta a vállalat eladósodásának a problémáit (32), amelyet csak súlyosbított a Mobilcommal kapcsolatos bizonytalanság.

(27) A 3. táblázat áttekinti az FT minősítésével kapcsolatos különböző pozíciókat az S & P-nél, a Moody's-nál és a Fitch-nél:

3. Táblázat

A hitelminősítésekkel kapcsolatos események

| az S & P | Moody's | Fitch | ||||

| Rövidtávú | Hosszú távú | Rövidtávú | Hosszú távú | Rövidtávú | Hosszú távú | |

| 2002. májusi helyzet | A2 | BBB+ | P2 | Baa1 | F2 | BBB+ |

| 2002. június 24. | P3 | Baa3 | ||||

| 2002. június 25. | A3 | BBB | ||||

| 2002. július 5. | F3 | BBB- | ||||

| 2002. július 12. | BBB- | |||||

| Forrás: NERA | ||||||

3.1.2. A hitelkamat-mutatók (‘Credit spreads') elemzése

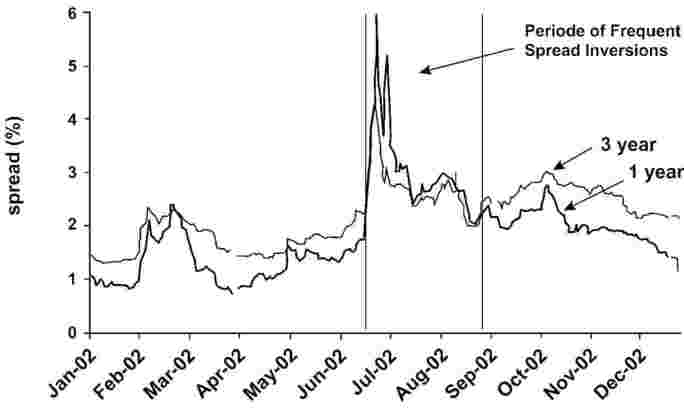

(28) Egyebekben fontos megvizsgálni a "hitelkamat-mutatók" alakulását a pénzügyi piacokon. Egy vállalat adósságaira vonatkozó hitelkamat-mutatók azt tükrözik, hogy miként értékeli a piac azt a kockázatot, hogy az adott vállalat teljesíteni tudja-e esedékes adóssága kamatainak és tőkéjének a visszafizetésére vonatkozó kötelezettségét. A "hitelkamat-mutatók" a kötvényeknek a piac általi valorizációját befolyásolják, valamint azt, hogy új kötvények kibocsátása milyen kamatszint mellett történhet. A hitelkamat-mutatók kiszélesedése a kibocsátó és/vagy a kötvény kockázati szintjének az emelkedését jelzi. A Bizottság elvégezte az FT hitelkamatmutató-elemzését a 2002-es gazdasági évet lefedő időszakra, és azt tapasztalta, hogy július elején a kockázat viszonylag jelentősen emelkedett.

(29) Általában a "hosszú távú adósságokra" vonatkozó hitelkamat-mutató fontosabb, mint a "rövid távú adósságra" vonatkozó, és ennek több tényező az oka: az átláthatóság hiánya, a jövő perspektívákkal kapcsolatos bizonytalanság, a makrogazdasági mutatók, a kamatok tendenciája. Ugyanakkor a 3. táblázat vizsgálata világosan felfedi, hogy az FT problémái elsősorban a "rövid távú adósságra" koncentrálódtak. Így az FT-re vonatkozó hitelkamat-mutató elemzés kimutatta, hogy a nagyon rövid távú kockázatok jóval magasabbak voltak, mint a közép- és hosszútávúak. Ezt a jelenséget "hitelkamatmutató-inverziónak (spread inversion)" nevezik. Az ilyen "inverziók" gyakorisága, melynek során az egy éven belül esedékessé váló adósságot a piac kockázatosabbnak ítélte meg, mint a három éves hitelt, különösen egyértelmű volt a 2002. júliustól szeptemberig tartó időszakban.

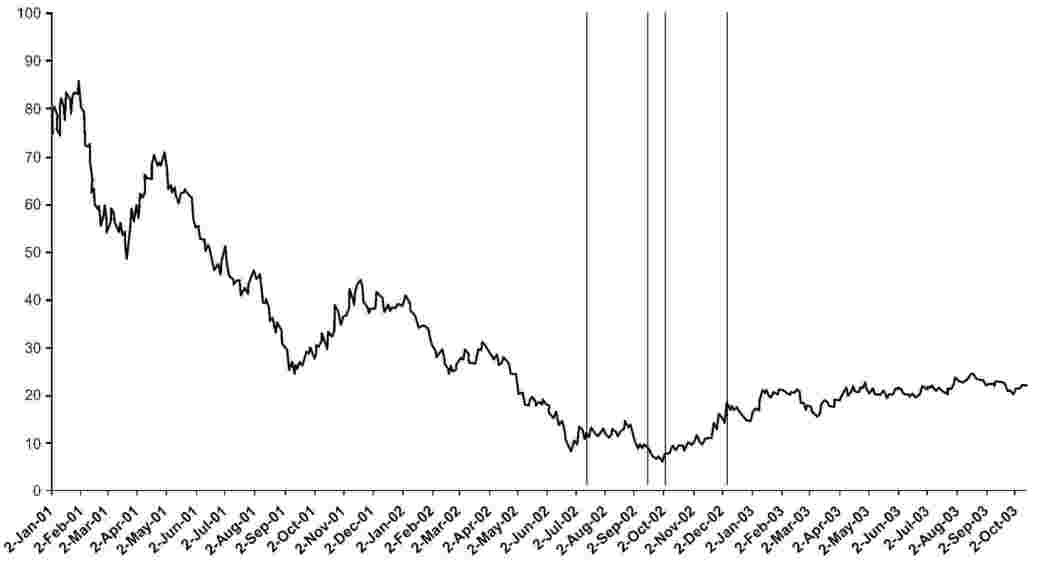

(30) A 4. táblázat az FT hitelkamatmutató-alakulásának grafikus megjelenítését tartalmazza.

4. Táblázat

1-3 év lejáratú hitelkamat mutatók - France Télécom

| [Kép #1] |

| Forrás: Bloomberg |

Kép #1

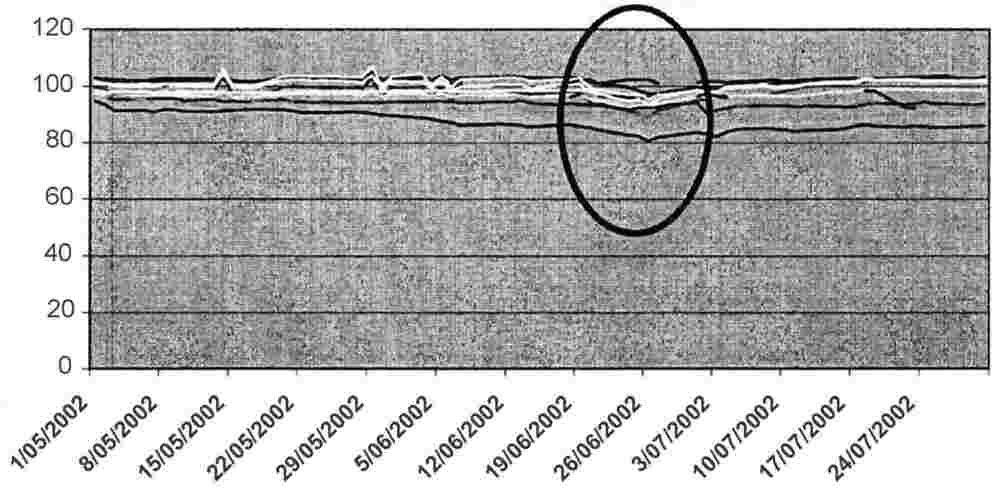

(31) Az FT adósságával kapcsolatos kockázat megfigyelésének egy másik módja kötvényei árának a tanulmányozása. Az 5. táblázat az FT kötvényeinek egy részösszesítését tartalmazza. A kötvények árának esése 2002 június/júliusban, ami ellentéte a "hitelkamat mutató" emelkedésének, a piac által érzékelt nem-teljesítési kockázat növekedése miatt az FT adósságának egy kisebb értékét tükrözi.

5. Táblázat

az FT kötvényeinek az ára 2002. májustól 2002. július 24-ig

| [Kép #2] |

| Forrás: Bloomberg |

Kép #2

(32) Ezenkívül nyilvánvalónak tűnik, hogy néhány más az európai távközlési szektorhoz tartozó cég nehézségei ellenére, az a nehéz helyzet, amellyel az FT-nek szembe kellett néznie, közvetlenül mérlegének állapotából és pénzügyi struktúrájából eredt.

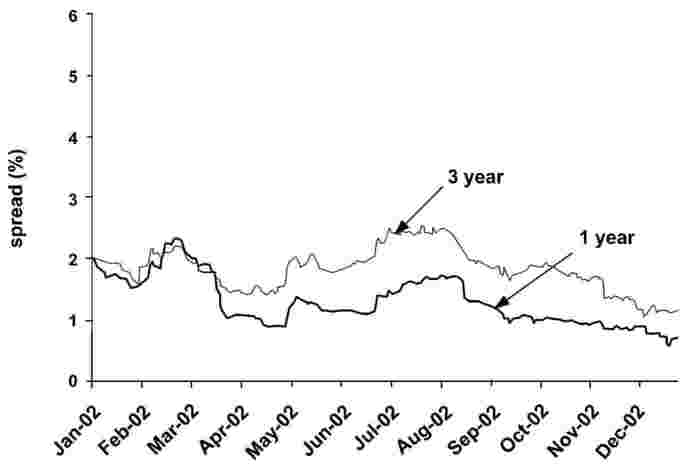

(33) Ezt nyilvánvalóvá teszi a Deutsche Telekom és a KPN hitelkamat-mutatókról készült tanulmánya, amint azt a 6. és 7. táblázat mutatja.

6. Táblázat

1-3 évre esedékes hitelkamat-mutatók - KPN

| [Kép #3] |

| (Forrás: Bloomberg) |

Kép #3

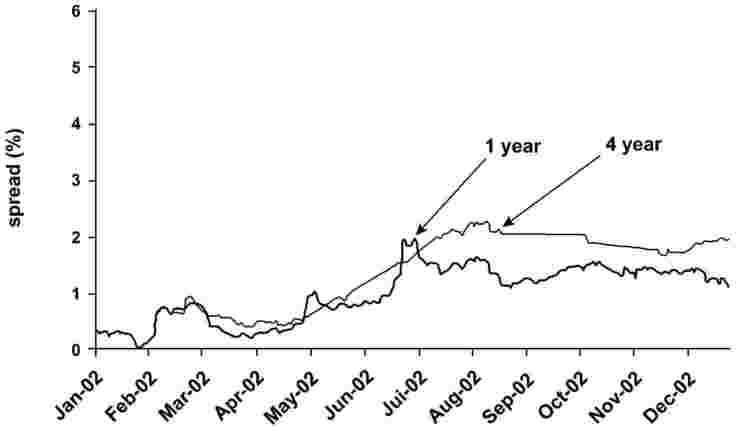

7. Táblázat

1-4 évre esedékes hitelkamat-mutatók - Deutsche Telekom

| [Kép #4] |

| (Forrás: ua.) |

Kép #4

(34) Ez a tanulmány azt mutatja, hogy Deutsche Telekomnál is előfordult "hitelkamatmutató-inverziók (spreads inversions)", de ezek időtartama rövidtávú volt, mértékük pedig jóval kisebb. Így az FT által 2002 június/júliusban elért szintek jóval magasabbak voltak.

3.1.3. Az FT részvényeinek az árfolyama

(35) Párhuzamosan az FT részvényeinek az árfolyama 2002 első felében jelentősen visszaesett és legalacsonyabb szintjét első alkalommal 2002. június 27-én (7,79 euró), második alkalommal pedig 2002. szeptember 30-án (6,01 euró) érte el, amint azt a 8. táblázat mutatja.

8. táblázat

Az FT részvényeinek az árfolyama

| [Kép #5] |

| Forrás: Bloomberg |

Kép #5

3.1.4. A 2002. júliusi események

(36) A Les Echo-ban 2002. július 12-án közölt interjúban a francia gazdasági, pénzügyi és ipari miniszter (a továbbiakban a gazdasági és pénzügyminiszter) kijelentette, hogy: "A részvényes állam körültekintő befektetőként viselkedik, és ha a France Télécomnak nehézségei lennének, megtesszük az indokolt intézkedéseket... Megismétlem, ha a France Télécomnak finanszírozási problémái lennének, amik jelenleg nincsenek, akkor az állam meghozná a szükséges döntéseket, hogy ezeken túljusson." (33) .

(37) Ugyanebben az időben, ahogy erről más említés történt, az S & P leszállította az FT minősítését a BBB- szintre. Ezt a leszállítást ugyanakkor olyan minősítésre korlátozták, amely még mindig a befektetési kategóriában maradt: minden ezt meghaladó minősítés a vállalat adósságát "junk bond" kategóriába sorolta volna, vagyis az már nem a befektetési kategóriában szerepelt volna. Goldman Sachs, elemző 2002 július 22-i jelentésében kihangsúlyozta, hogy az FT minősítését megtartották "befektetési kategóriában", és kiemelte, hogy az FT azon a ponton volt, hogy az S & P és Moody's leszállítja a minősítését a "junk bond" kategóriába (34).

(38) 2002 július 12-i sajtónyilatkozatában a az S & P kijelenti, hogy azért döntött az FT-nek a befektetési kategóriában való besorolása mellett, mert az állam közölte szándékait a vállalat jövőjét illetően: "Az FT bizonyos nehézségekbe ütközhet azzal kapcsolatban, hogy adósságállományát, melynek törlesztése 2003-ban válik esedékessé, refinanszírozza. Ugyanakkor az állami bejelentés indokolja az FT minősítésének a fenntartását a befektetési kategóriában". ("FT could face certain difficulties refinancing its debt obligations coming due in 2003. Nevertheless, the State's indication underpins France Télécom's investment-grade credit quality".) Ezt a biztosítékot egyrészt közvetlenül a francia kormány szolgáltatta az S & P-nek: "a francia állam - amely a France Télécom üzletrészeinek az 55 %-ával rendelkezik - egyértelműen kijelentette Standard & Poor-nak, hogy körültekintő befektetőként szándékozik viselkedni és megtenné a szükséges intézkedéseket, ha az FT-nek nehézségei lennének. France Télécom minősítését BBB-re szállították le (35)". ("the French State - which owns 55 % of France Télécom - has clearly indicated to Standard & Poor's that it twill behave as an aware investor and would take appropriate steps if France Télécom were to face any difficulties. France Télécom LT rating cut to BBB-".), másrészt pedig, nyilvánosan is, a 36. preambulumbekezdésben említettek szerint.

(39) A fentiekre tekintettel vitathatatlannak tűnik, hogy 2002 júliusában a az FT-t bizalmi válság érte. A hitelminősítő intézetek és az elemzők meg voltak győződve arról, hogy a vállalatnál fennállt a veszély, hogy nem tudja végrehajtani a vezetés által beterjesztett refinanszírozási tervét fizetési kötelezettségeinek a teljesítésére. A vállalatnak tehát az eladósodásával összefüggő akut finanszírozási problémával kellett szembenéznie (36). Ugyanakkor a hitelminősítő intézetek, tekintettel az állam által adott jelzésekre, fenntartották a vállalat befektetési szintű minősítését. A minősítésnek egy ennél alacsonyabb szintre való lefokozása súlyosbította volna ezt a válságot, és csökkentette volna a vállalat eszközeit, hogy szembenézzen e helyzettel. "Tehát 2003-ban várható, hogy az FT finanszírozási problémái kritikusak, sőt (a vállalatcsoport korábbi elnöke, Michel Bon szerint) »megoldhatatlanok« lesznek. Ha a France Télécomnak addigra (a büntetőjellegű hitelminősítése miatt) nem sikerül visszajutnia a piacokra, az állam kénytelen lesz megtalálni azokat az eszközöket, amelyek segítik a France Télécom refinanszírozását" (37).

3.2. A 2002 szeptember 13-tól közzétett adatok és ez időszaknak az eseményei

3.2.1. A 2002. szeptember 13-án közzétett adatok

(40) A 39. preambulum bekezdésben szereplő következtetés visszamenőlegesen beigazolódott 2002 szeptemberében, amikor az FT félévi pénzügyi beszámolóját közzétették. A 2002. szeptember 13-án közzétett pénzügyi beszámoló vizsgálata során a Bizottság 2002 első felében az FT számadataiban növekedést észlel összehasonlítva azt az előző év adataival: az üzleti forgalom 10 %-kal növekszik, az EBITDA 13,2 %-kal, és a működési eredmény 17,3 %-kal. A Bizottság megállapítja a mobiltelefon üzletág határozott növekedését és az Internet üzletág jobb teljesítményét. Ugyanakkor a franciaországi vezetékes telefon üzletág működési eredménye, amely ugyanezen időszakra az üzleti forgalom 31 %-át tette ki, 12,2 %-kal visszaesett.

(41) A fenti leírt jó működési eredményekkel párhuzamosan az FT megerősítette, hogy pénzügyi helyzetének egyensúlya megingott. A 2002 június 30-i 12,2 milliárd eurós negatív eredmény elsősorban a beruházásokkal kapcsolatos jelentős tartalékképzésnek köszönhető. Ebből a féléves veszteségből az következik, hogy az FT konszolidált saját tőkéje 2002. június 30-ával 440 millió euró értékben negatívba ment át, akkor amikor pozitív egyenleg mutatkozott.

(42) A pénzeszközök mozgásának egyszerűsített elemzése 2002. június 30-án azt mutatja, hogy a nettó adósság 2002 első félévében 6,3 milliárd euróval nőtt, mivel az EBITDA, amely 6,870 milliárd eurót tett ki, nem fedezte az alábbi tételekből álló kiadásokat:

- az adósság kamatterhei (3 099 millió euró),

- a beruházások (3 820 millió euró),

- az FT VODAFONE-részvényvásárlásai (4 973 millió euró),

- Orange E.On részvényvásárlásai (950 millió euró), és

- az adó kifizetése (608 millió euró).

(43) A 2002. június 30-i69,69 milliárd euró nettó adósság legnagyobb része, azaz 50,6 milliárd euró, kötvényadósság. A 9. táblázat bemutatja, nagy kategóriákban, az adósság különböző összetevőit.

9. táblázat

| milliárd euró | |

| 2002. június 30. | |

| Becserélhető, vagy konvertibilis kötvényhitelek | 10,75 |

| Kötvényhitelek | 39,85 |

| Lízing műveletek | 0,42 |

| Bankhitelek | 6,62 |

| Egyéb nem bankhitelek | 0,72 |

| Lehívások 15 milliárd euró szindikált hitelkeretből | 8,15 |

| Lehívások 1,4 milliárd USA dolláros szindikált hitelkeretből | 1,48 |

| Egyéb banktartozások és rövid távú hitelek | 4,14 |

| Bruttó adósság összesen | 72,13 |

| Értékpapírok | (0,15) |

| Pénzeszközök | (2,29) |

| Nettó adósság | 69,69 |

| Forrás: Forrás: A Télécom konszolidált beszámolója: a 2002. június 30-al lezárt félév | |

(44) Ennek az adósságnak a törlesztési ütemét annak rövid távú jellege jellemzi. Így 2003-ban 12,9 milliárd euró adósság jár le, melyből 10,5 milliárd euró kötvényhitel (38), 1,0 milliárd euró a leányvállalatoktól igénybevett hitelek és 1,4 milliárd euró magánbefektetés.

(45) 2004. első félévében, 5,5 milliárd euró kötvényhitel és 6,4 milliárd euró hitelszámlákkal kapcsolatos (1,4 milliárd euró és 5 milliárd euró, a 15 milliárd euró hitelkerettel kapcsolatos) összeg járt le, azaz összesen 11,9 milliárd euró. Az FT-nek tehát 2003. január 1. és 2004. június 30. között 24,8 milliárd eurót kitevő esedékessé vált adósságtörlesztéssel kellett szembenéznie.

(46) 2004. második félévében 2,8 milliárd euró kötvényhitel és 2,6 milliárd eurónyi, a leányvállalatoktól igénybevett hitel jár le, vagyis összesen 5,4 milliárd euró, és a 2004. év folyamán összesen 17,4 milliárd eurót kitevő összeg.

(47) Végül 2005-ben 8,5 milliárd euró összegű kötvényhitel jár le, egy 10 milliárd eurós összeg, amely a 15 milliárd eurós hitelkeret maradványának, és egy 0,1 milliárd eurós összeg, amely a magánbefektetéseknek felel meg, azaz a 2005. év folyamán összesen 18,6 milliárd eurót kitevő összeg.

(48) Az az FT-nek a 2003-2005 évek során összesen 48,9 milliárd euró esedékessé váló adóssággal kell szembenéznie.

(49) Amint azt a nyitóhatározatban már említettük, a Bizottság kihangsúlyozza, hogy az FT adósságainak elsődleges forrásai a vállalat által 1999 óta végzett masszív felvásárlások (39), amelyeket elsősorban készpénzzel finanszíroztak (40). Fejlesztési politikájára az FT így összesen több mint 100 milliárd eurót költött, melynek 80 %-át készpénzzel fizették ki (41).

(50) A Bizottság rámutat egyébként, hogy a vállalat külső fejlesztése elsősorban a mobiltelefon üzletágra koncentrálódott (42) (többek között az Orange plc akvizíciójával (43), amely a legdrágább volt, valamint a Mobilcom-művelet (44) ) anélkül, hogy megfeledkeznénk a vezetékes telefóniát érintő egyéb akciókról (például TPSA (45)), az Internet (Freeserver) vagy a kábel (NTL) (46).

3.2.2. 2002. szeptember

(51) Szeptember 12-én a kormány nyilvánosan közölte, hogy elfogadta az FT elnök-vezérigazgatójának, Michel Bonnak a lemondását, anélkül azonban, hogy új elnök-vezérigazgató kinevezésének bejelentésére sor került volna (47).Szeptember 13-án a kormány egy sajtónyilatkozatban megismételte, hogy támogatja a vállalatot, és egyértelműen kijelentette, hogy döntése szerint részt vesz az FT saját tőkeállománya konszolidálását célzó jövőbeni akcióban: "... Az első félévben tapasztalt kivételes mértékű veszteségek után a France Télécom súlyos sajáttőkeállomány-hiánnyal néz szembe. Ez a pénzügyi helyzet meggyengíti a vállalat potenciálját. A kormánynak tehát eltökélt szándéka, hogy teljes körűen a rá háruló felelősséggel járjon el... A cég pénzügyi helyzete megromlásából bekövetkező új helyzetre való tekintettel M. Bon felajánlotta lemondását a kormánynak, amely azt elfogadta. Ez a lemondás az igazgatótanács ülésekor lép érvénybe, amelyre a legközelebbi hetekben kerül sor és amikor egy új elnököt fognak bemutatni... Az új elnök a legrövidebb időn belül egy konszolidációs tervet fog az igazgató tanács elé beterjeszteni, amely lehetővé teszi az adósságok leépítését, és a vállalat pénzügyi struktúrájának a helyreállítását, eközben fenntartva stratégiai ütőkártyáit. Az állam támogatást nyújt a France Télécom-nak e terv megvalósításában, és a maga részéről hozzájárul a vállalat saját tőkéjének a jelentős konszolidációjához egy olyan ütemterv és olyan eljárások szerint amelyeket a piaci feltételek függvényében állapítanak meg. Addig is az állam, ha szükséges, meghozza azokat az intézkedéseket, amelyekkel elkerülhető, hogy a vállalat finanszírozási problémákkal szembesüljön." (48).

(52) Ugyanezen a napon a Moody's intézet megváltoztatta az FT adósságállományának a minősítését, és azt az FT támogatására vonatkozó kötelezettségvállalás következtében negatívról átsorolta stabilra (49).

3.2.3. 2002. október

(53) 2002. október 2-án, a kormány Thierry Bretont nevezte ki az FT elnök-vezérigazgatójának. Ezt a kinevezést a gazdasági és pénzügyminiszter egy sajtótájékoztató keretében jelentette be. Ugyanebben a sajtónyilatkozatban a kormány megismételte kötelezettségvállalását: "A vállalat igazgatótanácsának a javaslatára a Minisztertanács úgy döntött, hogy Thierry Bretont kinevezi a France Télécom elnökévé... Ennek alapján az új elnök azonnal felméri a vállalat helyzetét, melynek eredményéről az elkövetkező hetekben tájékoztatja az igazgatótanácsot, és erre épül majd az a pénzügyi konszolidációs és stratégiai fejlesztési terv, amely lehetővé teszi a vállalat adósságainak a csökkentését, miközben megerősíti ütőkártyáit. Ebben a keretben Thierry Breton élvezni fogja a részvénytulajdonos állam támogatását, amely eltökélt abban, hogy érvényesíti teljeskörű felelősségét. Az állam segíteni fogja a konszolidációs intézkedéseket, és a maga részéről hozzájárul a vállalat saját tőkéjének a felerősítéséhez, a vállalat elnökével és igazgatótanácsával szoros kapcsolatban kialakított módozatok szerint. Amint azt már említettük, az állam időközben és szükség esetén meghozza azokat az intézkedéseket, amelyek lehetővé teszik, hogy a vállalatot ne sújtsa semmiféle finanszírozási probléma" (50).

3.2.4. 2002. december / 2003. január

(54) 2002. december 4-én, a vállalat igazgatótanácsának ülésén, az FT új vezetői, "Ambition az FT 2005 (51)" elnevezéssel (a továbbiakban: "az Ambition 2005 terv") egy cselekvési tervet terjesztettek be, hogy, a francia hatóságok szerint (52), biztosítsák a vállalat operatív teljesítménye jelentős javulását, és a vállalatba befektetett tőkék kielégítő megtérülésének perspektíváját. Eszerint a középtávú tervek célja kettős volt: (i) szembenézni az FT finanszírozási igényeivel, és (ii) nettó adósságcsökkentés elérése és a sajáttőke-állomány feltöltése, amely a vállalat tőzsdepiaci hitelpozíciója perspektivikus helyreállításának elengedhetetlen feltétele. A HSBC jelentésében megállapítást nyer, hogy: "Ha figyelembe vesszük a TOP operatív programot is tartalmazó üzleti tervet, úgy ítéljük meg, hogy az FT refinanszírozási igénye a 2002-2007-es időszakra mintegy 22 milliárd €... [Egyébként], ha úgy vesszük figyelembe az üzleti tervet, hogy az nem tartalmazza a TOP operatív programot, az FT refinanszírozási igénye a 2002-2007-es időszakra szerintünk mintegy 35 milliárd €."

(55) A szóban forgó terv lényeges elemeiről, valamint azokról az intézkedésekről, amelyeket a francia kormány a az FT kapcsán meghozni tervezett, 2002 december 3-i levélben tájékoztatta a Bizottságot, és 2003 január 14 és 15-én, levélben, kiegészítő információkat juttatott el. Az. Ambition 2005 terv részletes leírása és annak különböző elemei (az operatív rész, az adósság átütemezése és a saját tőke konszolidációja), valamint a francia hatóságok által tervezett egyéb intézkedések a nyitóhatározatban szerepelnek, ezért ezeket ebben a határozatban nem ismételjük meg.

(56) Az Ambition 2005 terv beterjesztésekor a gazdasági és pénzügyminiszter sajtótájékoztatót tartott, amelyben a kormány megerősítette, hogy támogatja a szóban forgó tervet, elkötelezett abban, hogy részt vesz a saját tőke konszolidációban és 9 milliárd euró összegű hitelkeret formájában részvényesi előleget bocsát rendelkezésre. E sajtótájékoztatónak az e határozat szempontjából fontos részei az alábbiak: "Francis Mer, gazdasági-, pénzügy- és iparügyi miniszter megerősíti, hogy az állam támogatja a France Telecom igazgatótanácsa által december 4-én jóváhagyott cselekvési tervet. 1/ A France Télécom cégcsoport koherens gazdasági egységet képez, melynek teljesítménye kiemelkedő. Ugyanakkor a vállalat pénzügyi helyezte jelenleg egyensúlyhiányos, saját tőkére, és középtávú refinanszírozásra van szüksége. Ez a helyzet korábbi, rosszul kezelt és a pénzügyi »buborék« csúcspontján megvalósított befektetések kudarcai, és általában a piaci helyzet megváltozása miatt állt elő. Az a körülmény, hogy France Télécom csak eladósodás révén tudta finanszírozni fejlődését, csak tovább súlyosbította ezt a helyzetet. 2/ Az állam, a többségi részvénytulajdonos, kérte az új vezetőket, hogy a cégcsoport integritását megőrizve állítsák helyre a vállalat pénzügyi egyensúlyát...3/ Tekintettel a vezetők által kidolgozott cselekvési tervre, és a beruházások megtérülési perspektíváira, az állam a saját tőke 15 milliárd eurós konszolidációjában saját tőkerészesedésének arányában, azaz 9 milliárd euróval vesz részt. Az állam, mint részvénytulajdonos, ezzel körültekintő befektetőként jár el. France Télécom feladata, hogy kidolgozza a saját tőke konszolidációjának a módozatait és annak pontos menetrendjét. A kormány azt kívánja, hogy ezt a műveletet úgy végezzék, hogy közben mindenképpen szem előtt tartsák a kisrészvényesek és a vállalati alkalmazotti részvényesek helyzetét. Annak érdekében, hogy a vállalat lehetőséget kapjon arra, hogy a legalkalmasabb pillanatban indítson be egy tőkepiaci akciót, az állam kész előrehozni a saját tőke konszolidációjában való részvételét, piaci kamattal terhelt ideiglenes részvénytulajdonosi előleg formájában, amit France Télécom rendelkezésére bocsát. 4/ Az állam France Télécom-ban való teljes részesedését az ERAP ipari és kereskedelmi közhivatalhoz helyezik át. Az állam a pénzügyi piacokon veszi fel azokat a pénzeszközöket, amelyekkel a vállalat saját tőkéjének konszolidációjához kíván hozzájárulni" (53).

(57) Néhány nappal az Ambition 2005 terv beterjesztése után az FT két kötvénykölcsön kibocsátást kezdeményezett egymást követően 2002. december 11-én és 12-én, 2,9 milliárd euró összértékben. Az első kötvénykölcsön összege 2,5 milliárd euró volt, 7 évre, 7 % fix kamattal, azaz EURIBOR + 290 bázispont. Az FT számára a fix kamatos rész költsége 7,165 % (all-in). A második kötvénykölcsön felvétele az angol font (GBP) piacán történt 250 millió GBP összegben, 8 % fix kamattal 15 évre, azaz LIBOR + 330 bázispont (54). További kibocsátások következtek 2003 január 15-én összesen 5,5 milliárd euró értékben (55). Itt egy három részből álló kötvénykölcsönről van szó (1 milliárd euró 6 % fix kamattal, futamidő 4,7 év; 3,5 milliárd euró 7,5 % fix kamattal, futamidő 10 év; és 1 milliárd euró 8,125 % fix kamattal, lejárat 30 év). 2003 február 10-én, a 15 milliárd eurós szindikált hitel lejáró részét megújították, mégpedig 5 milliárd eurót 3 évre Euribor + 125 bázispont kamattal.

(58) 2002. december 17-én az S & P kijelentette, hogy a kormány támogatása volt az egyik fő oka annak, hogy az FT-t a befektetési kategóriában fenntartották (56) és hogy a kormány részvényesi előleg nyújtását bejelentő nyilatkozata és a részarányának megfelelő jegyzésvállalása egy 15 milliárd eurós feltőkésítési műveletben megerősítették ezt a támogatást (57).

3.2.5. 2003. február / március

(59) az FT a 2002-es gazdasági évet mintegy 21 milliárd euró veszteséggel zárta, és a nettó pénzadóssága majdnem 68 millió eurót tett ki.

(60) 2003. március 4-én beindították az Ambition 2005 tervben megfogalmazott 15 milliárd euró sajáttőke-konszolidációs műveletet. Az akció nagy sikerrel járt, és április 11-én zárult le. 2003. április 14-én az állam tulajdonosi részesedése az FT tőkéjében 58,9 % volt, ebből 28,6 %-ot az ERAP közreműködésével birtokolt.

(61) A Bizottság megállapítja, hogy a tőkeemelés nagymértékben eleget tett az FT strukturális finanszírozási igényeinek. Így e műveletet követően az FT minősítése kezdett javulni, az S & P a minősítést 2003. május 14-én BBB-re emelte, stabil perspektívával (A-3-ról A-2-re a rövid távú minősítést illetően) és Fitch-nél, 2003. augusztus 8-án az FT minősítése BBB- helyett BBB lett. A Bizottság kiemeli ezzel összefüggésben, hogy a hitelminősítő intézetek ekkor már nem tekintették az állami támogatást a vállalat minősítése kulcselemének (58).

4. HARMADIK FELEK ÉSZREVÉTELEI

(62) A Bizottság számos külső féltől kapott észrevételeket. Ezeknek az észrevételeknek a tartalmát lényegi elemeikben ez a fejezet tekinti át.

4.1. A Telecom Italia észrevételei

(63) A Telecom Italia aláhúzza, hogy az FT-nek nyújtott bármiféle támogatás hatással lehet a telekommunikációs piac versenyhelyzetére, különösképpen a francia piacon. Ezért fontos, hogy a francia hatóságok által kezdeményezett intézkedéseket olyan ellentételes intézkedések kísérjék, amelyeknek célja enyhíteni az előbbiek hatását a versenyhelyzetre. Ebben az összefüggésben különösen célszerű lenne olyan szabályozási intézkedések elfogadása, amelyek megkönnyítik és felgyorsítják az új belépők piacra jutását, és azt, hogy igénybe vehessék az FT infrastruktúráját, különösen ami a helyi hívásokat, valamint a kapcsolási és provisioning megállapodások határidőit illeti.

4.2. A WorldCom észrevételei

(64) A WorldCom kifejtette, hogy egyetért a Bizottságnak a nyitóhatározatban kifejtett elemzésével. Ez a vállalat többek között kiemelte, hogy az állam az FT-nek nyújtott támogatása lehetővé tette az FT számára, hogy hozzájusson a szükséges likvid pénzeszközökhöz adósságának törlesztésére anélkül, hogy stratégiai eszközállománytól kellett volna megválnia. Kijelentett azt is, hogy az állam az FT-nek nyújtott támogatása lehetővé tett az FT gazdasági stratégiájának a fenntartását, vagyis a hálózati operátorok sorozatának és vertikálisan integrált távközlési szolgáltatásoknak a létrehozását. WorldCom azt a következtetést vonja le, hogy ez a gazdasági stratégia versenyellenes gyakorlattal jár, mint az egymást keresztező szubvenciók és az árnyomás az FT által a végfelhasználónak kínált ár, és a hagyományos szolgáltató konkurensei felé kiajánlott hozzáférési ár között, olyan testreszabott ajánlatok tétele, amelyek a közbeszerzési pályázatokon lehetetlenné tesznek bármiféle versenyt (a "Sipperec" és a "Köztámogatás/Párizsi kórházak" tenderei erre vonatkozó két példát jelentenek).

(65) Az az FT-nek nyújtott támogatás versenyhelyzetre gyakorolt torzító hatásának csökkentése érdekében WorldCom azt javasolta, hogy azt strukturális jellegű ellentételezések kísérjék, mint például bizonyos eszközök, mint a Global One/Equant, Orange, Wanadoo/Oléane és/vagy a franciaországi helyi távközlési hálózat leadása, vagy még ezenkívül az FT kereskedelmi tevékenységeinek hatékony és átlátható szerkezeti leválasztása. Az üzleti tevékenységre vonatkozó ellentételezések keretében a vállalat felveti, hogy szükséges lenne az FT és kereskedelmi tevékenységei között a külön könyvvezetés megvalósítása, könyvvezetésének a teljes nyilvánosságra hozatala, és tarifáinak az ellenőrzése.

4.3. C észrevételei

(66) C az alábbi észrevételeket tette:

a) a szóban forgó intézkedések állami támogatást jelentenek. C kiemeli, hogy a nehézségekkel küzdő vállalatok megmentésére és átszervezésére nyújtott állami támogatásokra vonatkozó irányelvek szerint (59) (a továbbiakban: "az irányelvek"), a nehéz pénzügyi helyzetben lévő valamely vállalatnak közpénzekből nyújtott összegek felvetik, hogy támogatásról lehet szó. C kijelenti, hogy a francia állam részéről a 9 milliárd euró hitelkeret bejelentése az FT javára és e hitel biztosításának körülményei, továbbá a francia állam részvétele az FT feltőkésítésében támogatási elemeket tartalmaznak. A vállalat kiemeli, hogy a körültekintő befektető elvét a hitel rendelkezésre bocsátásánál nem tartották be, különösen a javasolt kamatláb és a "commitment fee" összege tekintetében. C azt is aláhúzza, hogy az egyidejűség elve sem érvényesült, mert a francia hatóságok a hitel nyújtását és a konszolidációban való részvételük bejelentését az Ambition 2005 terv közzététele előtt és a befektetők végleges kötelezettségvállalását megelőzően tették meg. Mivel az FT konkurensei nincsenek abban a helyzetben, hogy ilyen feltételek mellett, ilyen összegű tőkét biztosítsanak, az FT olyan előnyhöz jutott, amihez szokásos piaci feltételek mellett nem juthatott volna.

b) az érintett intézkedéseket nem lehet az irányelvekkel összeegyeztethetőknek tekinteni. C ehhez kiegészítésül megjegyzi, hogy a nyújtott támogatást szigorúan arra a szintre kell korlátozni, ami az FT életképessége fenntartásához szükséges, és nem használható fel az FT agresszív expanziós terveinek finanszírozására. C hozzáteszi, hogy az FT privatizációja biztosítaná az átszervezési támogatásokra érvényes "one time last time (először és utoljára)" elv betartását. C felhívta a Bizottság figyelmét arra, hogy a támogatási intézkedések milyen mértékben torzították el a versenyhelyzetet a német távközlési piacon, és felvetette, hogy az irányelvekben előírt ellentételezések címén adják el az FT leányvállalatának, az Orange-nak az egészét vagy egy részét.

4.4. A észrevételei

(67) A kifejtette, hogy amint az a nyitóhatározatban is szerepel, az állam azon szándéka, hogy egy 9 milliárd euró részvényesi előleggel, és az állam részéről az FT-nek nyújtott, a kötvénypiacot megnyugtató "eszmei" garanciával helyreállítsa az FT pénzügyi helyzetét, olyan intézkedések, amelyek nem felelnek meg a körültekintő magánbefektető elve követelményeinek és támogatási elemeket tartalmaznak. A hozzátette, hogy az FT gyakorlata védjegyei alapján felszámított díjak beszedésére támogatási elemeket tartalmaz.

4.5. A Bouygues és a Bouygues Télécom észrevételei

(68) A Bouygues és a Bouygues Télécom az alábbi észrevételeket tették:

a) A BT észrevételt tett arra, hogy az állam által nyújtott garantált és visszavonhatatlan támogatás az FT feltőkésítésének a kulcspontját képezi, ami a vállalat helyzetének megszilárdításához vezetett. Így BT szerint csak a francia állam volt képes arra, hogy tekintettel a vállalat kritikus pénzügyi helyzetére helyreállíthassa a piacok bizalmát, és egy olyan helyzetet tudott teremteni, amely lehetővé teszi az FT rövidtávú kötelezettségeinek a teljesítését és kedvező pénzügyi feltételek mellett egy nagyszabású feltőkésítési akció beindítását. BT szerint az alábbi intézkedések kimerítik aSzerződés 87. cikke 1. bekezdése rendelkezéseit, és így állami támogatásnak minősülnek:

i) a gazdasági és pénzügyminiszter 2002. július 12. és december 4. közötti nyilatkozatai állami forrásokat igénybevevő állami garanciavállalással egyenértékűek;

ii) a részvényesi előleg és a saját tőke konszolidációs művelet állami pénzforrásokat vesz igénybe;

iii) az érintett intézkedések olyan előnyöket nyújtanak France Télécomnak, amilyenekhez szokásos piaci feltételek mellett nem juthatott volna;

iv) az érintett intézkedések nem tartják be a piaci feltételek mellett tevékenykedő körültekintő magánbefektető elvét;

v) az érintett intézkedések hatással vannak a versenyre;

vi) az érintett intézkedések hatással vannak a közösségen belüli kereskedelemre.

b) az érintett intézkedések nem tekinthetők összeegyeztethetőknek az irányelvek tartalmával.

(69) A BT előzetesen hangsúlyozta, hogy az állam ösztökélésére a 2000. évben a mobilszolgáltatás területén folytatott expanzív politika vezetett a vállalat pénzügyi helyzetének a romlásához, amit egy első takarékossági terv nem tudott helyreállítani.

(70) Ami a gazdasági és pénzügyminiszter nyilatkozatait illeti, az állam által nyújtott garantált és ismételt támogatás, amelyet 2002. július 12. és december 4. között számos nyilatkozatban fogalmaztak meg és amit egy 9 milliárd eurós hitel rendelkezésre bocsátását célzó intézkedéssorozat, valamint az állam által a vállalatban fennálló tulajdonosi részesedése arányában a vállalat tőkeemelésében való részvételére vonatkozó visszavonhatatlan kötelezettségvállalás egészített ki, az állam számára olyan megkerülhetetlen kötelezettségvállalást jelent, amely szerint minden körülmények között köteles jótállni bármilyen eseten, ha a vállalat képtelen eleget tenni pénzügyi kötelezettségeinek. A BT kiemeli itt, hogy ez a kötelezettségvállalás egy valóságos állami garanciával ér fel, amelynek következménye, hogy jogilag elkötelezi az állami forrásokat. A BT hozzáteszi, hogy az állami garanciavállalás összegében és időben nincs behatárolva.

(71) A BT e tekintetben megemlíti, hogy a Crédit Foncier de France (CFF) (60) határozat, melyben is a Bizottság úgy határozott, hogy a kormány nyilvánosság előtti kijelentéseinek az volt a célja és a hatása, hogy megnyugtassa a bankhitelezőket kihelyezéseik biztonságát illetően, és hogy nem volt fenntartható az a francia hatóságok által védelmezett álláspont, hogy mindössze politikai és nem jogi értelemben vett elkötelezettségről volt szó. Így a BT kifejti, hogy ebben az ügyben a támogatási nyilatkozatok hatása a CFF hitelezőinek a megnyugtatása volt, akik akkor nem követelték kihelyezett hiteleik azonnali visszafizetését, és ezzel elkerülték, hogy a CFF-nek igénybe kelljen vennie az állam által számára megnyitott hitelkeretet, továbbá lehetővé tették a CFF számára, hogy kidolgozzon és megvalósítson egy átszervezési programot.

(72) A BT ehhez még hozzáteszi, hogy a közösségi joggyakorlatot e tekintetben a nemzeti jog is alátámasztja. Például a francia kereskedelmi jogban az ilyen támogató nyilatkozatokat hasonlóképpen ítélik meg, mint azokat a szándéknyilatkozatokat, amelyeket a bíróságok valóságos garanciáknak fogadnak el, mint ahogy azt egy legutóbbi jogi példa is mutatja (61). A BT hozzáteszi, hogy bár a francia semmítőszék nem fogadott el elvi álláspontot az egyoldalú vállalás mint kötelezettségvállalás általános értékéről, annak értékét esetenként állapítja meg.

(73) Észrevételeinek a keretében BT szakértőt kért fel (62), aki kifejti, hogy a francia közigazgatási bíróság állandó joggyakorlata szerint valamely közigazgatási hatóság által vállalt kötelezettséget nem annak formája, hanem belső tartalma alapján kell megítélni. A BT szakértője megjegyzi, hogy e joggyakorlatot kifejezetten alkalmazták a nyilatkozatok sajátos esetében: a közigazgatási bíró úgy tekinti, hogy az ígéretek, még akkor is ha azokat semmiféle jogi aktus sem kíséri, kötelezettségvállalásnak minősülnek, mert a közigazgatási hatóság nyilvánvaló akaratát fejezik ki. Elegendő tehát, ha a közigazgatás úgy viselkedik, hogy azt a meggyőződést sugallja, hogy bizonyos módon, az állam kötelezettségvállalása szerint fog cselekedni. Nem számít tehát, hogy írásos vagy szóbeli kötelezettségvállalásról van-e szó, vagy akár, hogy azt a közigazgatást képviselő magatartásából lehet-e levezetni, a közigazgatási bíró által az egyetlen vizsgált feltétel, hogy az ígéret végleges és pontos, vagy eléggé ösztönző legyen.

(74) BT szakértője kijelenti, hogy ebben az esetben a gazdasági és pénzügyminiszter nyilatkozatai betöltik mindazokat a feltételeket, amelyek egy állami kötelezettségvállalás kritériumait jelentik. E nyilatkozatok mindegyikében a miniszter ténylegesen annak az akaratának ad hangot, hogy feltétel nélkül támogatja az FT-t - mégpedig olyan módok szerint, amelyeket ráadásul pontosan kifejt: saját tőke konszolidáció, olyan intézkedések meghozatala, amelyek elejét veszik annak, hogy a vállalatnak pénzügyi problémái legyenek, az ERAP igénybevétele, amely megkapja az állam részesedésének az egészét. Minthogy ezek a nyilatkozatok véglegesek és pontosak, és mivel azokat fenntartások nélkül tették meg, úgy kell őket érteni, mint állami kötelezettségvállalást. Ezenkívül, mivel a miniszter ügyelt arra, hogy nyilatkozatait publikálják, ezeket nem lehet egyszerű szándéknyilatkozatként értelmezni.

(75) A BT szakértője kihangsúlyozza azt a tényt, hogy mivel ezeket az ígéreteket úgy kell vizsgálni, mint állami kötelezettségvállalásokat, ezért ezek természetüknél fogva jogi értékkel bírnak, és alkalmasak arra, hogy akár jogi, akár egyéb értelemben, akár az FT, akár annak hitelezői vagy alkalmazottai tekintetében állami kötelezettségvállalásnak minősüljenek.

(76) A BT kiemeli, hogy a francia kormány 2002. július 12-től kezdődően tett nyilatkozatai "közigazgatási aktusok", amelyek kötik az államot, és amelyek esetében a közigazgatási bíróságokon a felelőssége megállapítható. Így a közigazgatási bíróság a közigazgatás minden magatartását az abból eredő közigazgatási aktusok szerint ítéli meg, bármilyen legyen is ezek formája, felrónak-e valamit vagy sem, és amelyeknek a kihatásai vagy egy jogi rendelet módosításából, vagy a felperes személyes helyzetére gyakorolt hatásából erednek. A BT 2004 május 26-án egy tanulmányt (63) is benyújtott a Bizottságnak, amelynek szintén az a következtetése, hogy az állam nyilatkozatai hivatalos, pontos és visszavonhatatlan állami kötelezettségvállalásnak minősülnek, ami adott esetben jogilag szankcionálható azzal, hogy az állam jogi felelőssége megállapítható lenne, ha az FT felé vállalt kötelezettségei során mulasztást követne el, vagy azokat nem tartaná be.

(77) A BT kijelenti, kétség sem férhet tehát ahhoz, hogy az érintett intézkedések egyáltalán nem egyfajta pszichológiai támogatást jelentenek, ahogy a francia hatóságok próbálják azt beállítani, hanem azok szerzőire jogilag kötelező garanciavállalást jelentenek.

(78) A BT végül kijelenti, hogy az állam nyilatkozatainak a garanciára vonatkozó kötelezettségvállalás jellegét a gazdasági és pénzügyminisztérium 2003. július 22-i körlevele is megerősíti, amely kifejezetten kitér az implicit garanciák meglétére (64).

(79) Ami a részvényesi előleget és a sajáttőke-konszolidációt illeti, a BT kijelenti, hogy egyrészről a 9 milliárd eurós hitelkeret megnyitása az FT számára, másrészt az állam visszavonhatatlan kötelezettségvállalása, hogy az FT-ben meglévő tulajdoni részesedése arányában részt vesz az FT egy jövőbeni sajáttőke-emelésében, amit azután egy szokásos feltőkésítési művelet követ, az állam garanciavállalásának a megvalósítását jelentik, amit állami forrásból finanszíroznak. Ebből a szempontból a BT hozzáteszi, hogy az ERAP igénybevétele a francia hatóságok részéről az FT részére történő 9 milliárd eurós hitelkeret nyújtásában semmiképpen sem változtatja meg a tényt, hogy a e források közpénz eredetűek. A BT kiemeli, hogy az ERAP igénybevétele révén az FT mint állami ipari és kereskedelmi szervezet (EPIC) előnyös feltételekkel jutott egyrészről kölcsönhöz, másrészről az állam által megajánlott 10 milliárd euró fix garanciához (65). Következésképpen az érintett intézkedéseket állami forrásokból finanszírozzák, még akkor is, ha a hitelkeret igénybevételére végül nem került sor.

(80) 2003. április 11-i kiegészítő megjegyzéseiben a BT azt állítja, hogy tekintettel a vállalat pénzügyi helyzetére, a 2003. március 24-én lebonyolított feltőkésítési művelet csak annak köszönhetően jöhetett létre, hogy előzőleg megtörtént az előzetes állami szerepvállalás. Következésképpen maga a feltőkésítés is önmagában véve állami támogatásnak minősül, mivel az előzetes állami szerepvállalás közvetlen következménye (66).

(81) Ami az előnyfeltételt illeti, a BT kijelentette, hogy a garanciavállalás kedvező hatása a hitelminősítő intézetek által az FT minősítésének a lefokozása után érvényesült, annak érdekében, hogy visszaállítsák a piac bizalmát.

(82) A BT e kérdésben ezenkívül kifejti, hogy a garancia hatására az FT ismét bejuthatott a pénzügyi piacokra. Így a garancia feljavította az FT minősítéséhez kapcsolódó perspektivikus kilátásokat, és lehetővé tette, hogy elkerülje a "junk bonds" minősítési kategóriába sorolását. BT ezt követően megállapítja, hogy az FT tőzsdei részvényárfolyama jelentős javulást ért el. Sőt 2002 júniusát követően a kötvénypiacon a hitelkamat-mutatók (spreads) szorosabbá váltak, és az FT képes volt adósságát átütemezni és áttörni a likviditási gátat. A BT aláhúzza, hogy a garancia nem csak azt tette lehetővé az FT számára, hogy a pénzpiacokhoz forduljon, hanem azt is, hogy a kötvénykibocsátások olyan árfolyamon történjenek, amelyek nem tükrözik hűen az FT valós pénzügyi helyzetét.

(83) 2003. április 11-i észrevételeiben a BT konkrétan felveti, hogy az állami támogatás bejelentése és nyújtása a részvényesi előleggel és a feltőkésítéssel összefüggő előny juttatásához vezettek. Ezek az előnyök többek között lehetővé tették, hogy a cég áttörje a likviditási gátat, vagyis kibővítse a rendelkezésre álló finanszírozási lehetőségeket, amelyekkel a lejáró adósságokat kezelni tudja, hogy a készpénzkifizetési kötelezettségeket illetően tényleges és potenciális halasztást érjen el, és egy tényleges és potenciális költségmegtakarítást érvényesítsen.

(84) E kérdésben levont következtetésként a BT kijelenti, hogy az FT által élvezett előnyök több mint 40 milliárd eurót tesznek ki (3 milliárd eurót az FT számára nyújtott támogatási intézkedések összessége, és 36,7 milliárd eurót az állam részvétele az FT konszolidálásában), és hogy ez az összeg eltekint az FT-nek a nagyfokú, a különféle pénzügyi problémák kitolása kapcsán nyújtott mozgástértől, és ami 43 milliárd euróval csökkentette a likviditási gátat.

(85) 2004. január 7-i kiegészítő észrevételeiben a BT arra is utal, hogy az FT által a visszavonhatatlan állami támogatás következtében élvezett előnyt mintegy 30 milliárd euróra lehet becsülni, akkor, amikor a konszolidációs program összege több mint 50 milliárd euróra becsülhető.

(86) Ami a körültekintő magánbefektetői elvet érinti, a BT kijelenti, hogy a támogató intézkedések a következő okok miatt nem felelnek meg ennek az elvnek:

a) Feltétel nélküli és időben nem behatárolt kötelezettségvállalás: a BT emlékeztet arra, hogy az állam nyilatkozatai jogilag érvényes és feltétel nélküli kötelezettségvállalások, amelyeket egy befektető sohasem tett volna meg bármiféle feltétel támasztása nélkül. Ezért itt egy rövid távon rendkívüli mértékben eladósodott és sérülékeny vállalat számára nyújtott korlátlan garanciavállalásról van szó. A BT szerint az érintett intézkedés nem teljesíti az EK-Szerződés garancia formájában nyújtott állami támogatásokról szóló 87. és 88. cikke alkalmazásáról szóló bizottsági közleményben említett kritériumokat (67) (a továbbiakban: "a garancia formájában nyújtott állami támogatásokról szóló közlemény"), amennyiben egyrészről az FT-nek a garancia nyújtásakor nehézségei voltak, másrészről a garanciának nem tárgya semmiféle konkrét művelet, és azért semmit sem kell fizetni. Az FT tehát olyan előnyökhöz jutott, amelyekhez szokásos piaci feltételek mellett nem juthatott volna.

b) A részvényesi előleg nyújtásának feltételei: BT azt állítja, hogy az állam által elfogadott mechanizmus összességében inkább a közpénzek kezelésével kapcsolatos elvárásokra van tekintettel (például a maastrichti kritériumok betartására), semmint egy piacgazdaságban tevékenykedő körültekintő befektetővel kapcsolatos elvárásokra. Ugyanis az ERAP által az állam nevében, a konszolidációban való részvétel céljára felvett kölcsön visszafizetése nem biztosított. Ezért az elsődlegesen fenntartott visszafizetési verzió részvények eladása, ami potenciális nyereség és éppen ezért nem alkalmas arra, hogy ezt a befektetést "körültekintő" jellegűnek minősítsék. A BT kiemeli, hogy a francia állam részéről az ERAP-nak nyújtott 10 milliárd eurós garancia lehetővé tette ez utóbbi számára, hogy a hitelkeret nyújtásához szükséges összegekhez kedvező feltételek mellett jusson hozzá, nevezetesen 3,375 % százalékos kamattal. Minden körültekintő befektető ezt a műveletet magasabb költségen valósította volna meg és a vállalat eszközállományával kapcsolatos egyedi garanciákat kért volna.

c) Feltőkésítés: A francia hatóságok az FT feltőkésítésére vonatkozó kötelezettségvállalásáról és magáról a feltőkésítési műveletről a BT azt állítja, hogy itt nem érvényesül a körültekintő befektető elve, mert az állam 2002. július 12-én döntött az FT feltőkésítésében való részvétele mellett, vagyis az Ambition 2005 terv megszületése előtt, anélkül, hogy tudatában lett volna az FT valós pénzügyi helyzetének, ami nagyon rossz volt, és ebben a műveletben egyetlen magánbefektető sem vett részt. E tekintetben a BT az alábbi szempontokat emeli ki:

- a vállalat pénzügyi helyzete: a BT aláhúzza, hogy a hagyományos szolgáltató pénzügyi helyzete a befektetésről hozott döntés időpontjában nem tette lehetővé számára, hogy állami támogatás nélkül magánbefektetőkhöz forduljon (70 milliárd euró veszteség, 8 milliárd euró sajáttőkehiány, az elkövetkező három éven belül esedékessé váló 50 milliárd eurós adósságállomány). Ezenkívül a Bon úr által abban az időben benyújtott tervet a piac nem tartotta megfelelőnek, és azt követően a hitelminősítő intézetek az FT-t visszaminősítették. A BT közli, hogy ezt a pénzügyi helyzetet jól mutatja Thierry Breton-nak a szenátus pénzügyi bizottsága előtt tett nyilatkozata (68).

- a művelet hozama: a BT kiemeli, hogy a befektetés megtérülési időszakát legkorábban 2002. július 12-től lehet számítani, amikor az állam részéről sor került az első olyan nyilatkozatra, ami az FT és hitelezői felé tett jogi érvényű kötelezettségvállalást jelentett, és ami legkésőbb 2002. december 4-én és 5-én ér véget, amikor közzétették az Ambition 2005 tervet, és megnyitották a 9 milliárd eurós hitelkeretet. A BT kifejti, hogy az ésszerű hozam, amit egy körültekintő magánbefektető joggal elvárt volna egy ilyen esetben, nem számítható ki megbízhatóan. Így, tekintettel az FT likviditási válságára, annak feltőkésítését nem lehet összehasonlítani semmilyen más pénzügyi művelettel sem. Ezért az állam nem volt abban a helyzetben, hogy valószínűségszámítás útján értékelje a kockázatát és akkor amikor az FT-nek nyújtott garanciavállalásról döntött, jelentős bizonytalansági helyzettel (azaz nem valószínűsíthető kockázattal) találta magát szemben: így sem a kockázatot, sem az akció rentabilitását nem lehetett számszerűsíteni. BT kijelenti, hogy akárhogy is nézzük, a befektetést nem lehet körültekintőnek minősíteni. Különösen ha prognózist készítünk az FT tőzsdei jegyzésének alakulására és a befektetés hozamára, amit egy körültekintő befektető elvár, azt az eredményt kapjuk, hogy a befektetés nem volt ésszerű. Ha a Bizottság által egy befektetés körültekintő jellegének a megállapítására alkalmazott módszert használjuk, az ebben az akcióban fennálló kockázatokra tekintettel egy körültekintő befektető által elvárt befektetési hozam minimum 30 %-40 % kellene, hogy legyen. Ez az a minimális hozam, amit a Bizottság az Alitalia (69) és az Iberia (70) ügyekben megkövetelt. Ugyanakkor a BT által használt módszer, vagyis az EPS (Enterprise value vagy Analysts target price 12 months) módszer szerint, a befektetés hozama az adott esetben csak 16 % lenne. Egyébként az állam nem számíthat osztalék formájában történő díjazásra, mert az FT kijelentette, hogy nem lesz osztalékkiosztás. Általánosságban a BT kijelenti, hogy a körültekintő befektető elve alkalmazásának értékelésekor nem célszerű utólagos elemzést készíteni az FT pozitív eredményeiről. Eszerint, egy magánbefektető sohasem kötelezte volna el magát pénzügyileg anélkül, hogy valamilyen fenntartása ne lett volna egy olyan esetben, amikor az FT vállalatcsoport adósságának teljes összegét még meg sem állapították. A BT ezzel összefüggésben hozzáteszi, hogy az Európai Közösségek Bírósága joggyakorlatának megfelelően csupán azon az alapon, hogy az FT rentábilis vállalattá vált, nem tartható fenn az állítás, hogy az állam által az FT felé tett kötelezettségvállalások körültekintő befektetői magatartást tükröztek volna.

- egy magánbefektető és az állam eltérő helyzete: a BT kijelenti, hogy tekintettel a világgazdaság és különösen az átalakulóban lévő távközlési piac elhúzódó válsághelyzetére, tekintettel továbbá a szóban forgó összeg nagyságára, egyetlen magánbefektető sem fontolta volna meg komolyan az ilyen mértékű és feltétel nélküli tőkeemelést, és csak az egész Franciaország nevében nyilatkozatképes állam vállalhatott fel ilyen bizonytalan helyzetet. A BT kiemelte, hogy a sajáttőke-konszolidáció finanszírozása, amelyet 100 %-ban hitelből, bármiféle saját tőke nélkül finanszíroztak, jelentőséggel bírt volna bármely magánbefektető minősítésénél, aki hasonló módon járt volna el, míg ezzel ellentétben az államot csak saját választói szankcionálhatják, akik más szempontok szerint cselekszenek. A magánbefektető részvényesei és a neki kölcsönt adók azt kérték volna, hogy az érintett befektetésnél egy pontos kötelezettségeket, nevezetesen eszközök átengedését tartalmazó üzleti terv szolgáljon biztosítékul. BT azt a következtetést vonja le, hogy mindenesetre egy olyan körültekintő befektető, akinek a pénzügyi lehetőségei összevethetők lennének a francia államéval, és aki ilyen garanciát bocsátana ki, nem keltett volna nagy bizalmat a piacon és egyértelmű, hogy az állami kötelezettségvállalást fémjelző "szuverén államadósság" minősítés az a körülmény, ami miatt a bizalmat helyre lehetett állítani.

- az egyidejűség kritériuma: BT szerint az egyidejűség elvét nem tartották be. Tény, hogy a francia hatóságok befektetésről hozott döntésének dátuma 2002. július 12., és a vállalat pénzügyi nehézségei, ebben az időpontban, önmagában azt indokolták, hogy a feltőkésítést állami támogatásnak kell tekinteni, annál is inkább, mert az állam úgy hozta meg a befektetésről hozott döntését, hogy nem ismerte az FT valós gazdasági és pénzügyi helyzetét, illetve azt megelőzően, hogy egy finanszírozási terve elkészült volna. A BT felveti, hogy a magánbefektetők részvétele a kormány által tett, a tőkeemelésben való részvételéről szóló bejelentése időpontjában nem volt sem bizonyos, sem jelentős, és még akkor sem, ha a befektetésről hozott döntés elemzésének időpontjául december 5-t tekintjük. Az Európai Bíróság joggyakorlata szerint ha a befektetők csak egy állami támogatás nyújtásáról hozott döntést követően hajlandók közbelépni, az a tény, hogy ezek a befektetők azután hajlandóak ugyanabban az időpontban közbelépni, már nem bír jelentőséggel. Egy ilyen közbelépés az állam részéről nyújtott támogatás következménye, és nem pedig egy független befektető döntésének az eredménye. Így ebben az esetben az a tény, hogy egy bankszindikátus vállalta, hogy garantálja a művelet megfelelő végrehajtását, nem alkalmas annak a következtetésnek a levonására, hogy az egyidejűség elve érvényesült. A francia hatóságok befektetésről hozott döntése végleges és visszavonhatatlan, míg a magánbefektetőké nem az, és a magánbefektetők csak azt követően vállaltak hozzájárulást, hogy az állam többször és határozottan biztosította őket, hogy ő maga is részt vesz a műveletben, és főleg, hogy minden szükséges intézkedést megtesz ahhoz, hogy az FT-nek ne legyenek finanszírozási problémái. Mindenesetre a BT kijelenti, hogy a 80. preambulumbekezdésben hivatkozott Seleco-határozatnál követett joggyakorlatnak megfelelően, a magánbefektetők egy részének a jelentős részvétele önmagában nem elegendő a támogatás meglétének a teljes kizárásához. A BT azt is állítja, hogy az állami befektetés nagyobb, mint az FT-ben meglévő tőkerészesedésének az összege. A BT végül kijelenti, hogy a bankkomissziók nagyon magas összege, az aluljegyzésen túl, lehetővé teszi a részvényjegyzés önköltségi árának a csökkentését.

(87) Ami a versenyre gyakorolt hatást illeti, a BT kiemeli, hogy az érintett intézkedések hatásukban befolyásolták a versenyhelyzetet a mobil távközlési piacon. A BT lényegében arra a tényre hivatkozik, hogy az FT adóssága nagyságának az eredete mobil távközlési tevékenységeinek a fejlesztése volt. Így az Orange nem viseli az akvizícióival kapcsolatos adósságterhet, amely teljes egészében az anyavállalatot terheli. Miután az érintett intézkedések révén képes kezelni az adósságát, az FT lehetővé teszi az Orange számára, hogy megerősítse és tovább erősítse pozícióját a mobil távközlési piacon. A BT emlékeztet arra, hogy az Orange domináns helyzetben van a francia mobil távközlési piacon, ahol a kiépített beruházásoknak a 49,8 %-val rendelkezik. A BT 2003. április 11-i észrevételeiben kifejti, hogy a franciaországi mobil távközlési piac szerkezete egy olyan, az Orange által vezetett kapitalista jellegű (elsősorban agresszív kereskedelmi stratégiában megnyilvánuló) beruházási stratégiának az eredménye, amelyet a tevékenység rentabilitásának a rovására, az FT útján, elsősorban az ebben az ügyben tárgyalt támogatásokkal, a számára biztosított állami támogatásnak köszönhetően valósíthatott meg. A BT azt is kiemeli, hogy az érintett intézkedések a távközlési piac egészében befolyásolják a versenyhelyzetet és elbátortalanítják a külföldi szolgáltatókat, hogy tevékenységeiket Franciaországban is folytassák. Így Franciaország az egyetlen európai ország, ahol egyetlen "külföldi" mobilszolgáltató sem tudott letelepedni.

(88) Ami ezeknek az intézkedéseknek az irányelvekkel való összeegyeztethetőségét illeti, a BT kiemeli, hogy a támogatási intézkedésekre nem érvényesek azok a kivételes jellemzők, amelyek miatt az irányelvek szerinti megmentési célú támogatásról lehetne beszélni. A BT arra a tényre hivatkozik, hogy az Ambition 2005 terv nem felel meg az irányelvek szerinti minimális követelményeknek. Olyan intézkedéseket tartalmaz, amelyek nem egy mentési akcióhoz kötődnek, mint a kötvénypiac igénybevétele vagy a tervezett feltőkésítés. A BT kifejti többek között, hogy a feltőkésítés összege túlzottnak tűnik ahhoz, hogy csupán az FT rövid távú működési igényeit fedezze, kizárva abból a fejlesztése során igénybevett hitelek törlesztését. A BT azt is kihangsúlyozza, hogy az Ambition 2005 terv nem egy olyan átszervezési terv, amely az FT rentabilitásának a javítása érdekében módosítaná az FT struktúráját, hanem csak arra korlátozódik, hogy a jelenlegi nehézségeinek elhárítása érdekében javítsa a vállalat számára rendelkezésre álló likvid forrásokat. A BT azt a tényt is kiemeli, hogy az érintett intézkedések gyengének tűnnek összehasonlítva azokkal, amelyeket más hagyományos szolgáltatóknak - mint például a KPN, a Deutsche Telekom vagy a British Telecom - kellett meghozniuk, akár eszközállomány elidegenítése, akár szociális intézkedések területén.

(89) Egyébként az átszervezési terv nem tartalmaz olyan jelentős ellentételezést, amely lehetővé tenné az állam által nyújtott támogatás miatt a versenyhelyzetre gyakorolt torzító hatások megelőzését. A BT kiemeli többek között az értéket képviselő és stratégiai eszközök elidegenítések hiányát. Így az FT által elidegenítésre szánt eszközök a nem stratégiai körre korlátozódnak, és jelentéktelen összeget képviselnek (az FT saját becslése szerint 3,5 milliárd eurót).

(90) Ehhez kapcsolódóan az FT azt állítja, hogy a mobil távközlési piacon kompenzációs intézkedéseket kell hozni a hagyományos szolgáltató konkurensei javára, és különösen a legutoljára piacra lépett fél javára, akinek a jelenléte az igazi versenyhelyzet kialakulásának a feltétele a francia piacon. A BT az irányelvek alapján hozandó kompenzációs intézkedések részeként javasolja, hogy egy 5 éves időtartamra tiltsák meg az Orange számára, hogy egyenértékű szolgáltatásokért konkurenseinél alacsonyabb tarifákat kínálhasson, és írják elő az Orange számára, hogy havi piaci részesedését önkorlátozással 33 %-ra csökkentse mindaddig, amíg az Orange nettó piaci részesedése le nem csökken 40 %-ra. A BT azt is javasolja, hogy a fogyasztók az Orange-zsal kötött szolgáltatóválasztó megállapodásait 12 hónapra korlátozzák (úgy új szerződéseknél, mint megújításoknál), hogy a versenyegyenlőség helyreállítása érdekében állítsák le az Orange GSM és GPRS hálózatainak a továbbfejlesztését, hogy kötelezően írják elő stratégiai eszközállományok elidegenítését és a marketing akciók korlátozását.

(91) 2004. május 26-i észrevételeiben a BT többek között egy gazdasági elemzést terjesztett elő, amely megállapítja, hogy tekintettel az államok sajátos jellegére (amely saját hitelképességük alapján eltérő lehet), az állami támogatás alapjában más jelentőséggel bír, mint egy többségi részvényes súlya. Az elemzés arra is rámutat, hogy az állami intervenció egy hosszú tradíció újabb megnyilvánulása, és hogy ezt az intervenciót egy már az e téren elért jó hírnév alapján ítélik meg. BT szerint egyértelmű, hogy az FT támogatásával az állam saját jó hírnevére vállal kötelezettséget, arra a képességére, hogy más alkalommal más francia vállalatok mellett is kész interveniálni. Az elemzés azt is kiemeli, hogy a francia állam szavahihetőségének kérdését össze kell vetni a privatizációk terén folytatott sajátos francia gyakorlattal. Ha az állam nem adja meg a támogatását, ez megfosztotta volna az államot a későbbi cselekvés lehetőségétől, ami igen gyorsan megtörtént az Alstom esetében.

(92) A BT ugyancsak átadott egy elemzést arról, hogy az állam által tett nyilatkozatok kötelező érvényűek-e New York állam joga szerint, ahol a vállalatot szintén jegyzik. E szerint az elemzés szerint valószínű, hogy az ilyen kijelentéseket kötelező érvényűeknek tekintenék, akár úgy mint egyoldalú szerződés, akár az "estoppel" elv értelmében.

(93) BT átadott egy tanulmányt arról is, hogy ha az angol állam ilyen nyilatkozatokat tenne, ezek az angol jog szerint kötelező érvényűek lennének-e. Ennek a tanulmánynak az a következtetése, hogy az ilyen nyilatkozatok kötelező érvényűek, vagy hogy az államra hárítják azt a kötelezettséget, hogy indokolja meg állásfoglalásának a megváltoztatását.

4.6. A Cable & Wireless észrevételei

(94) A Cable & Wireless megállapította, hogy az érintett intézkedések állami támogatást jelentenek. A francia hatóságok által a részvényesi előleg nyújtásáról tett bejelentést követően a piac bizalma lehetőséget adott arra, hogy az FT-t előnyhöz juttassa. Az a körülmény, hogy egy magánbefektető bizonyosan nem döntött volna egy olyan, az Ambition 2005 terv elfogadása előtt egyértelműen hatékonyság híján lévő vállalat, mint az FT feltőkésítése mellett, az FT-t így egy olyan előnyhöz juttatta, amelyhez szokásos piaci feltételek mellett nem juthatott volna. A Cable & Wireless arra a veszélyes precedensre is felhívta a figyelmet, amely abból fakadhat, hogy hagyják, hogy egy kormány garanciát vállaljon állami vállalatok összes pénzügyi problémáira, és elnézzék a versenyre ebből adódó negatív következmények dinamikáját. A Cable & Wireless hozzátette még, hogy ezek az intézkedések nem tekinthetők az irányelvekkel összhangban állóknak. Tekintettel arra, hogy a vállalatnak nincsenek pénzügyi nehézségei, az irányelvek nem alkalmazhatók.

4.7. Az AFORS Télécom észrevételei

(95) Az AFORS Télécom (Association française des Opérateurs de Réseaux et Services de Télécommunications) azt az észrevételt tette, hogy az érintett intézkedések állami támogatást jelentenek, és a részleteket illetően az alábbiakat emelte ki:

(96) A 2002 év során hozott folytatólagos döntések sorozatával - köztük azzal az állami opcióval, hogy a 2002 évi hozamokat részvényekben és nem készpénzben fizetik ki - addig, hogy egy 9 milliárd eurós hitelkeretet nyitottak meg az FT számára az ERAP révén, a francia hatóságok támogatásuk megvalósításával visszaállították a befektetők bizalmát. Az AFORS Télécom arra is rámutat, hogy még abban az esetben is, ha az ERAP által megnyitott hitelkeretet az FT sohasem használná fel, az egy állami támogatásnak a garanciáját jelenti, és e tekintetben a Szerződés 87. cikke 1. bekezdése szerint állami forrásokat mobilizál.

(97) A hitelkeret nyújtásának, továbbá díjazásának a feltételei nem tesznek eleget a körültekintő befektetőtől elvárható kritériumoknak. Az AFORS Télécom kiemeli, hogy az FT 2000 óta elkövetett pénzügyi ballépéseire egy körültekintő befektető esetében nem kerülhetett volna sor. Így az állam nem töltötte be "végső támasz" szerepét, és megengedte, hogy az FT túlzott mértékben eladósodjon. Az AFORS Télécom észrevételezi, hogy az FT az elmúlt időszakban követett akvizíciós stratégiáját úgy vitték végbe, hogy nem mérték fel az abban rejlő kockázatokat, mivel az állam, mint részvényes biztosította az FT-t támogatásáról bármiféle csődhelyzet esetére.

(98) Az állami támogatásnak az lett a hatása, hogy a hitelminősítő intézeteknél megakadályozta az FT minősítésének bármiféle további romlását, ami lehetővé tette az FT piacra való visszakerülésének a felgyorsulását és adósságának a kedvezőbb feltételek melletti megfinanszírozását. Az FT olyan előnyhöz jutott, amelynek az értékét az AFORS Télécom 1,5 milliárd euróra (71) becsüli. Így sokkal inkább a francia állam közismerten elismert szavahihetősége, mintsem egy átszervezési terv az, ami az FT pénzügyi piacokra való visszatérésének a feltételeit meghatározta. Egyébként az állami támogatás lehetővé tette az FT számára, hogy ne kelljen módosítani stratégiai céljait.

(99) Az Ambition 2005 terv orientációkat tartalmaz, és nincsenek benne világosan meghatározott, kötelező érvényű és visszafordíthatatlan kötelezettségvállalások, és nem lehet azt összehasonlítani az Európában, például a British Telecom által lebonyolított átszervezési folyamatokkal.

(100) Azok az előnyök, amelyekben az FT részesült, meghosszabbítják az AFORS Télécom tagjait érő hátrányos versenytorzulások fennmaradását. Az AFORS Télécom szerint a francia állam által nyújtott támogatás megerősíti a már létező konkurenciaellenes eljárásokat, amelyek rendkívül hátrányosak az alternatív szolgáltatók számára. Az AFORS Télécom megemlíti többek között az FT távközlési hálózatának kizárólagos használatát az Orange és a Wanadoo részéről, azokat az átcsoportosítási ajánlatokat, amelyek rendszeresen a Wanadoo-nak és az FT-nek kedveznek, és az FT által élvezett monopolhelyzetet a megosztott jövedelmű szolgáltatások piacán (telefonon elérhető, hozzáadott értéket képviselő termékek nyújtása a fogyasztók számára). Az AFORS Télécom ezt követően kiemeli, hogy valós a veszélye az állami támogatást lehetővé tévő ilyen magatartások további fennmaradásának.

(101) az FT-t ellentételezések nyújtására kellene kötelezni, amelyek célja egyrészt elérni azt, hogy az állam magatartása megfeleljen egy olyan vállalat magatartásának, amelynek helyre kell állítania pénzügyi helyzetét anélkül, hogy kivételes támogatásban részesülne, másrészt helyreállítani a méltányos versenyhelyzetet. Arról van szó, hogy többek között. (i) az FT beruházásait be kell korlátozni egy eladósodott vállalat beruházásainak a szintjére, azaz például be kell korlátozni az FT beruházási politikáját azokra a beruházásokra, amelyeknek a megtérülési ideje a kiskereskedelmi tevékenységeknél 12 hónapnál rövidebb; (ii) átlátható struktúrákat kell létrehozni a vállalatcsoport minden egyes tevékenysége között; és (iii) meg kell akadályozni, hogy az állami támogatást, például a testre szabott ajánlatok rendszeres közzététele útján, a tarifadíjak árversenyére használják fel.

4.8. A Cégétel észrevételei

(102) A Cégétel azt állítja, hogy két különálló támogatásról van szó: (i) egyrészről az a francia hatóságok részéről tett bejelentés, hogy az FT-nek részvényesi előleget nyújtanak, és (ii) másrészt, az állam részvétele az FT feltőkésítésében.

(103) Ami az első intézkedést illeti, Cégétel először is előrebocsátja, hogy nem lehet összehasonlítani egy olyan vállalat helyzetét, amely egy magán referenciarészvényessel rendelkezik, egy olyan vállalatéval, amelyben állami többségi részvénytulajdonos van. A Cégétel kihangsúlyozza, hogy egy magánbefektető által tett hasonló bejelentést a hitelminősítő intézetek a legnagyobb óvatossággal fogadtak volna, és azok sokkal inkább odafigyeltek volna arra, hogy az így létrehozott hitelkeretnek az érintett részvényes által történő megfinanszírozása milyen módon történik. A Cégétel ebből azt a következtetést vonja le, hogy maga az a tény, hogy valaki az államra támaszkodik, önmagában jelentős előnyt biztosít számára a befektetők felé, és ez megakadályozta az FT minősítésének további romlását a hitelminősítő intézeteknél akkor, amikor a szolgáltató maga a priori kilátástalan helyzetben volt. A Cégétel állítása szerint indokolt, hogy a Bizottság megállapítsa, hogy az FT, még a 9 milliárd eurós hitelkeret nyújtását megelőzően, a francia állam támogatásában részesült, mert a támogatás bejelentése elegendő volt arra, hogy ezt a rendkívüli finanszírozást feleslegessé tegye. Így a hitelezők bizonyosak lehettek abban, hogy az FT sohasem kerülhet fizetésképtelenségi helyzetbe, mert az állam mindig kész lesz arra, hogy biztosítsa számára azokat a pénzeszközöket, amelyek segítségével eleget tud tenni fizetési kötelezettségeinek, ez pedig lehetővé tette az FT számára, hogy közvetlenül a piacról jusson hitelekhez. A Cégétel e kérdésben arra következtetésre jut, hogy a kormány nyilatkozatait azzal a céllal fogalmazták meg, hogy a piacok biztosak lehessenek abban, hogy az FT-nek kölcsönzött összegek teljes mértékben egyenértékűek azzal, mintha közvetlenül az államnak adnának kölcsönt. Az FT így olyan előnyökben részesült, amelyekhez szokásos piaci körülmények között nem juthatott volna, például összehasonlítva azt Vivendi Universal helyzetével. A kötvénypiac igénybevétele lehetővé tette számára, hogy elkerülje, hogy likviditási válságának megoldására kizárólag pénzintézetekhez forduljon és hogy ki legyen téve az ilyen típusú finanszírozással együttjáró mindenféle kényszerítő körülménynek. A Cégétel szerint a francia állam részéről a hitelkeret nyújtásának a feltételei nem felelnek meg a körültekintő magánbefektető által, befektetései valamelyikében várhatóan igényelt feltételeknek. Különösképpen, egy körültekintő befektető sohasem fogadta volna el az akvizíciók adósságok révén történő finanszírozásának a politikáját, ami az FT-t olyan kritikus pénzügyi helyzetbe sodorta, hogy az állam egy feltőkésítési műveletre kényszerül. A Cégétel hivatkozik a Crédit Lyonnais II határozatra, amelyben a Bizottság kijelenti, hogy a támogatási intézkedéseket nem lehet igazolni az állam mint részvényes több éven át elkövetett hiányosságaival (72). Egyébként a Cégétel szerint az a döntés, hogy a támogatást az ERAP-on keresztül bonyolították, nem jelenti a körültekintő befektetői magatartás megnyilvánulását. E tekintetben a Cégétel elsősorban az előleg lehívásával kapcsolatos kamatlábat, továbbá a biztosítékok és garanciák hiányát emeli ki. Ami a részvényesi előleggel kapcsolatos támogatás számszerűsítését illeti a Cégétel kijelenti, hogy a garanciák formájában nyújtott állami támogatásokról szóló közlemény 3.2. bekezdésének negyedik albekezdése alkalmazandó, és hogy tekintettel arra a tényre, hogy az állami támogatásnak köszönhetően az FT 16 milliárd eurós kölcsönt tudott felvenni, hogy eleget tegyen esedékes fizetési kötelezettségeinek, akkor amikor az FT pénzügyi helyzete katasztrofális volt, a támogatás értékében megfelel az e bejelentés segítségével felvett összegnek.