3300/1948. (VIII. 30.) PM rendelet

a behozatali forgalomban fizetendő forgalmi adókról, valamint a belföldön előállított és külföldre kivitt urukul terhelő forgalmi adók visszatérítéséről, illetőleg megtérítéséről

Az 1921: XXXIX. tc. 38-40 §-ai, valamint az ezt kiegészítő és módosító törvények és törvényt pótló rendelkezések alapján - figyelemmel az 1922: VI. tc. 8. §-ának utolsó bekezdésében, az 1924: IV. tc. 2. §-ához fűzött a) melléklet B. IV. 2. pontjának (1) bekezdésében, 3. pontjának (4) bekezdésében, az 1925: XXIII. tc. 9. és 10. §-aiban, az 1927: V. tc. 33., 35., 36., 37., 38. és 39. §-aiban, a 3700/1041. ME rendeletben, a 480/1943. ME rendelet 1. §-ában, végül a 2510/1945. és a 10370/1945. ME rendeletekben foglalt felhatalmazásokra is - a behozatali forgalomban fizetendő forgalmi adók fizetése, kezelése és ellenőrzése tárgyában, valamint a belföldön előállított és külföldre kivitt árukat terhelő forgalmi adók visszatérítése, illetőleg, megtérítése tárgyában a következőket rendelem:

I. FEJEZET

Behozatali forgalom

1. §

A behozatali forgalmi adók tárgya

(1) A behozatali forgalmi adók tárgya: áruknak külföldről való behozatala. Árubehozatal alkalmával - a más jogszabályok szerint járó köztartozásokon kívül - a jelen rendeletid előírt, alábbi behozatali forgalmi adukat is meg kell fizetni: a) vámforgalmi adót, b) fényűzési forgalmi adót. c) rizsforgalmi adót.

(2) Mind a fényűzési forgalmi adót, mind a rizsforgalmi adót a vámforgalmi adón felül kell leróni. Fényűzési forgalmi adómentes behozatal engedélyezése esetén az áru után járó vámforgalmi adót - az erre vonatkozó külön adómentesség hiányában - meg kell fizetni.

(3) A vámforgalmi adó a belföldi forgalomban fizetendő termelői forgalmi adót, a fényűzési forgalmi adó a belföldi forgalomban a gyártás (előállítás, kiszerelés, palackozási helyén fizetendő fényűzési forgalmi adót, a rizsforgalmi adó pedig a belföldi forgalomban fizetendő rizsforgalmi adót helyettesíti. Ennélfogva a külföldről behozott, fenti adókkal már megrótt ám változatlan állapotban (feldolgozás, kiszerelés, palackozás nélkül), belföldi forgalomban való továbbadása (értékesítése) sem termelői forgalmi adó, sem gyártás (előállítás, kiszerelés, palackozás) helyén lerovandó fényűzési forgalmi adó, sem rizsforgalmi adó alá nem esik és csupán a belföldön kiskereskedelmi forgalomban fényűzési forgalmi adóköteles áru értékesítésekor kell fényűzési forgalmi adót leróni.

(4) Ha a tulajdonos saját áruját saját használatra hozza be, akkor is megfizetni tartozik a jelen rendelet szerint járó behozatali forgalmi adókat, tekintet nélkül arra, hogy a behozatal keresetűzés céljából történt-e vagy sem.

2. §

A behozatali forgalmi adók alanya

A behozatali forgalmi adókat az a természetes vagy jogi személy tartozik megfizetni, aki a vámszabályok szerint a vám fizetésére köteles, illetőleg akit a vámszabályok szerint a vámtartozásért személyes szavatosság terhel (vámadós). Vámmentes áruk behozatala alkalmával a fizetési kötelezettség azt a természetes vagy jogi személyt terheli, aki a vámszabályok értelmében a vám fizetésére köteles lenne, ha az áru nem volna vámmentes.

3. §

A behozatali forgalmi adók alapja

(1) A behozatali forgalmi adók közül a vámforgalmi adó és a fényűzési forgalmi adó alapja azoknak a költségeknek együttes összege, amelyek az áru megszerzésével kapcsolatban, annak elvámolásáig felmerültek, a rizsforgalmi adót pedig a behozott áru vámkiszabás alapjául szolgáló súlya szerint kell megállapítani. Míg tehát a rizsforgalmi adó megállapításánál elegendő az áru súlyának ismerete, addig a vámforgalmi adó és a fényűzési forgalmi adó alapjának megállapításánál az áruért fizetett vételáron kívül számításba kell venni a vámot, fogyasztási adókat - ide nem értve a városi (községi) fogyasztási adókat -, illetékeket, fuvardíjat, szemleilletéket, a szállítási és biztosítási díjakat, belföldi vagy külföldi közvetítőknek (ügynököknek) fizetendő jutalékokat, távirati költségeket, fekbéreket, vizsgálati díjakat, a Külkereskedelmi Árkiegyenlítő Alap részére elvámolás előtt bármilyen címen befizetett összegeket, továbbá egyéb, a felsoroltakhoz hasonló költségeket és szolgáltatásokat. Ezeket a költségeket és szolgáltatásokat még abban az esetben is figyelembe kell venni, ha azok ki-, illetőleg befizetése - hitelezés vagy egyéb ok folytán - csak az elvámolás után történik meg. Az adóalap megállapításánál a fentieken kívül számításba kell venni a csomagolásért felszámított költségeket még abban az esetben is, ha az átruházó kötelezte magát, hogy a csomagolás anyagát (pl. tartályokat) bizonyos meghatározott értékben visszaveszi.

(2) A behozatali forgalmi adók alapja a pénzügyminiszter által külön rendelettel megállapított átlagérték is lehet. Ilyen esetben az adóalapot - tekintet nélkül a beszerzési költségekre - az átlagérték figyelembevételével kell bevallani. Az átlagérték megállapítása történhetik súly. darabszám, stb. alapulvétele mellett. Súly szerinti átlagértéknél, valamint az áru súlya alapján történő adókiszámításnál - hacsak a külön rendelet máskép nem intézkedik - az adóalapot úgy kell bevallani, hogy az 5 kg vagy azt meghaladó, de 10 kg-nál kisebb mennyiséget 10 kg-ra kell kiegészíteni, az 5 kg-nál kisebb mennyiséget pedig számításon kívül kell hagyni.

(3) Az (1) bekezdésben foglaltaktól eltérőleg nem lehet az adóalaphoz hozzászámítani azokat a mellékszolgáltatásokat, amelyek már az elvámolás időpontjában is terhelik ugyan az árut, de amelyeket a behozatali megvámolásra kerülő áru adóalapjának bizonyos százalékában állapítanak meg (pl. behozatali díjat, kezelési díjat, stb.). Ugyancsak nem számítható az adóalaphoz az a pénzösszeg sem, amelyet a szállítmányozó kizárólag az áru elvámoltatásával kapcsolatban végzett munkateljesítménye díjazásaképpen kap. Fogyasztási adóval (kincstári árrészesedéssel) terhelt, de szabadraktárra vámkezelt áruknál, minthogy ezeknél a fogyasztási adót (kincstári árrészesedést csak a szabadraktárból való kitárolás alkalmával kell leróni, a fogyasztási adót (kincstári árrészesedést) nem kell az áruk adóalapjához hozzászámítani; hanem a fogyasztási adó (kincstári árrészesedés) után is járó vámforgalmi adót, valamint az esetleges fényűzési forgalmi adót utólag, a kitárolás alkalmával kell közvetlenül a 102.850. számú "Közp. Vámig. Behozatallal kapcsolatos állami bevételek gyüjtőszámlája, bevételi számla, Budapest" elnevezésű postatakarékpénztári csekkszámlára befizetni. Mindaddig tehát amíg a vámadós a fogyasztási adó (kincstári árrészesedés) után is esedékes vámforgalmi adót, valamint az esetleges fényűzési forgalmi adót meg nem fizeti, a szabadraktár jövedéki felügyeletével megbízott pénzügyőri szerv a kérdéses árut nem szolgáltathatja ki. Nem vonatkozik ez a rendelkezés azokra a fogyasztási adó (kincstári árrészesedés) alá eső, de a behozatal után is állandó jövedéki felügyelet alatt álló ásványolajtermékekre, amelyeket feldolgozás végett hoznak az országba és amelyek csak feldolgozott (átalakított) állapotban kerülnek belföldi értékesítésre.

(4) Az előző bekezdésekben foglalt rendelkezések árucsereforgalom keretében behozott áruk adóalapjára is vonatkoznak azzal az eltéréssel, hogy a beérkezett áru vételárát - a külföldi pénznemben megjelölt vételártól függetlenül - a helyette kiszállított belföldi áru vételárával és ennek az árunak a megszerzésénél, valamint külföldre szállításánál felmerült a a vámadóst terhelő mindennemű költség együttes összegével kell egyenlőnek tekinteni. A kiszállított áru külföldi pénznemben kifejezett vételára az ellentételként érkező külföldi áru vételárának csak abban az esetben tekinthető, ha annak forintra átszámított értéke teljesen megegyezik a vámdós által a csereáruért belföldön forintban kifizetett vételár és a csereáru kiszállításával kapcsolatban felmerült, vámadóst terhelő mindennemű költség együttes összegével. Ha pedig a behozott áru helyett kiszállított árut maga a vámadós állította elő (termelte) a behozott áru vételárát, a kiszállított áru saját belföldi, gyári (termelői, előállított) eladási ára és még a kiszállítással kapcsolatosan felmerült és a vámadóst terhelő mindennemű költség együttes összege teszi. A vámadós mindkét esetben a fent említett állatokat magában foglaló értéknyilatkozatot tartozik adni. Aggály esetén a vámkezelést végző tisztviselő a vámadóstól megkövetelheti az értéknyilatkozat adatainak hiteltérdemlő igazolását.

(5) Valamely külföldről küldött áru ellenértékének belföldi munkateljesítménnyel (bérmunkával, javítási munkával, stb.-vel) való kiegyenlítése esetén is, az előző bekezdésekben foglalt rendelkezések az irányadók azzal az eltéréssel, hogy a munkának saját üzemben (műhelyben, gyárban, stb.-ben) történő elvégzésé esetén a behozott áru vételárának azt a forintösszeget kell tekinteni, amely ugyanilyen, belföldi megrendelésre (megbízásra) végzett munkateljesítményért igazoltan felszámítható. A munkának alvállalkozóval való elvégeztetése esetén a vételárat az a forintösszeg jelenti, amelyet a külföldi megrendelővel (megbízóval) elszámolási viszonyban álló belföldi vállalkozó az alvállalkozónak igazoltan kifizet (kifizetett). Az előző bekezdésben említett értéknyilatkozat adására, illetőleg az abban foglaltak igazolására vonatkozó kötelezettség a vámadóst ilyen esetben is terheli.

(6) Az előjegyzési eljárásban külföldre szállított, majd onnan kikészített vagy megjavított állapotban visszahozott áru (áruk) adóalapjának, illetőleg az adóalap után számítandó behozatali forgalmi adók kulcsának megállapítását esetenként kell a pénzügyminisztertől kérni.

4. §

A behozatali forgalmi adók kulcsa

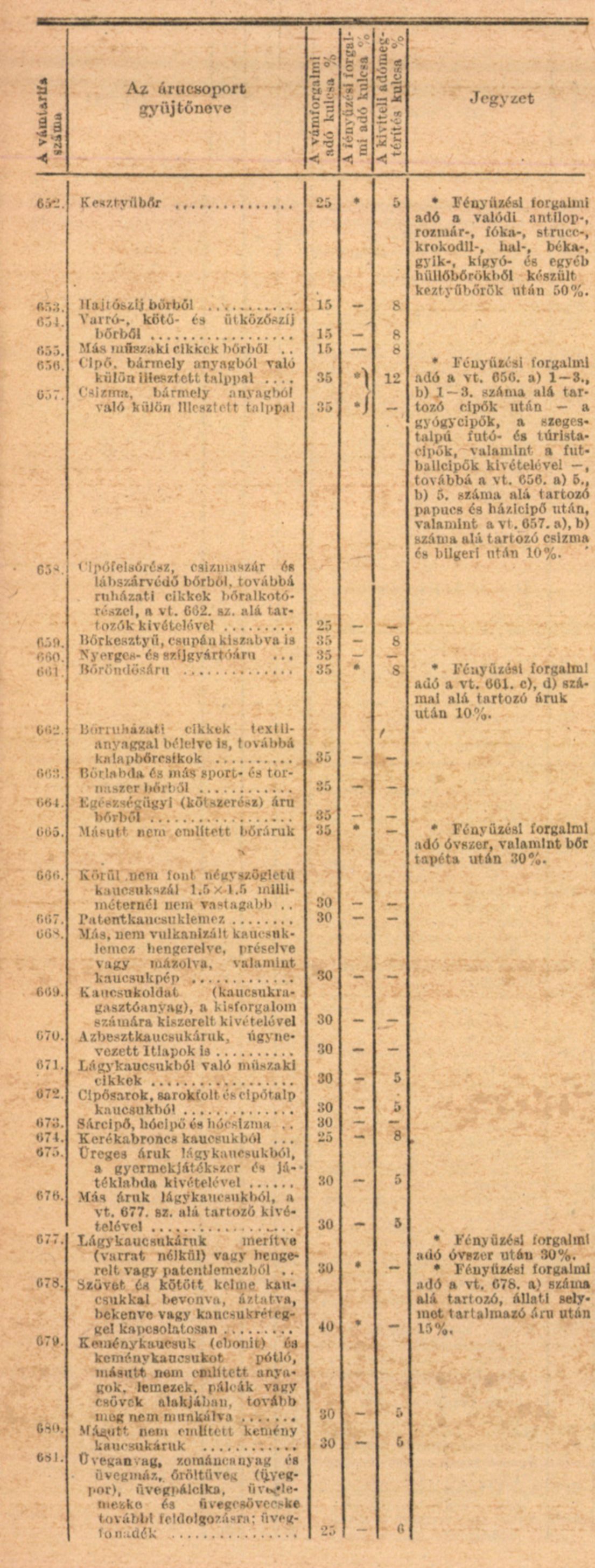

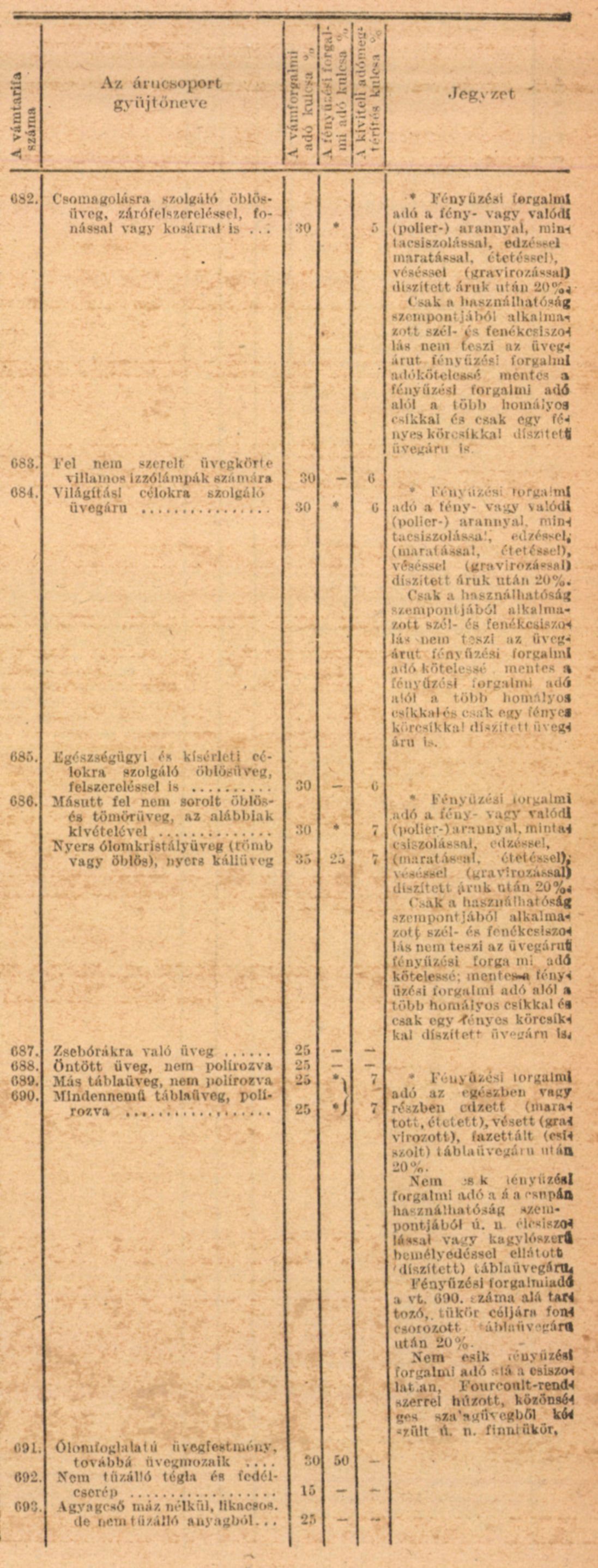

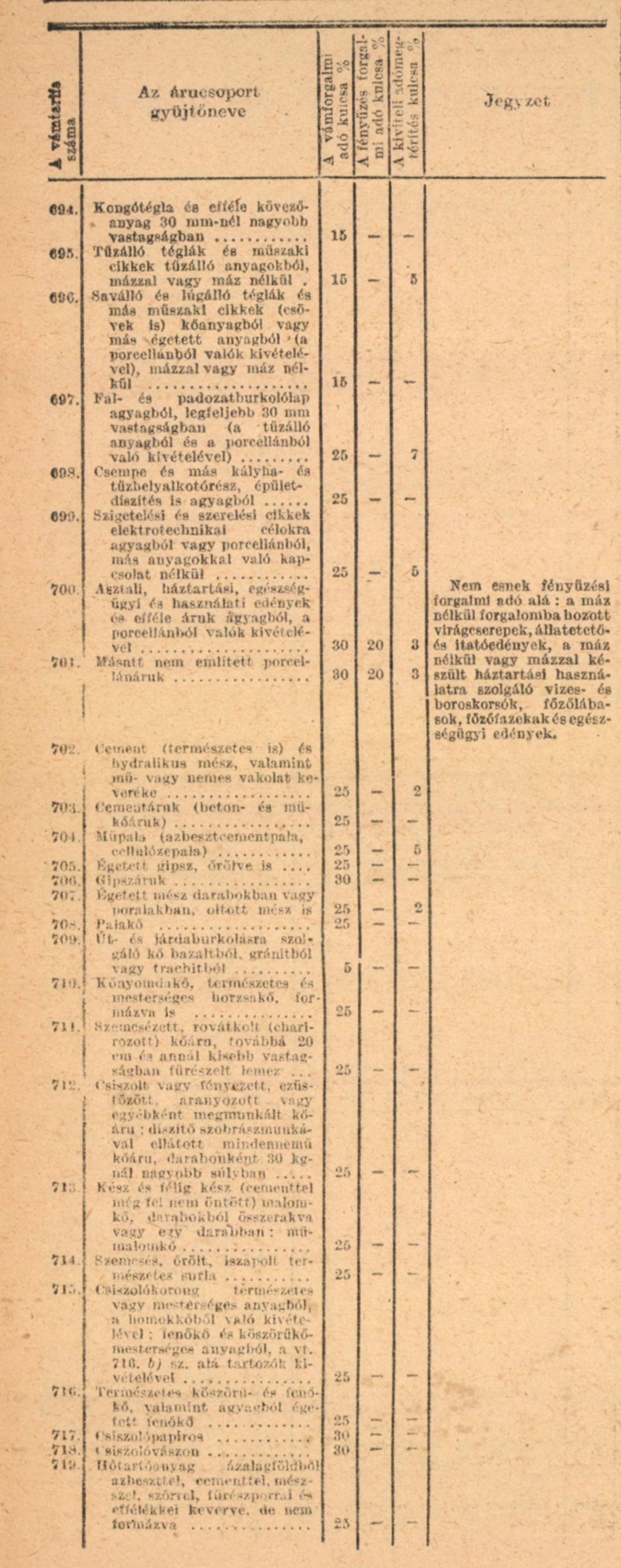

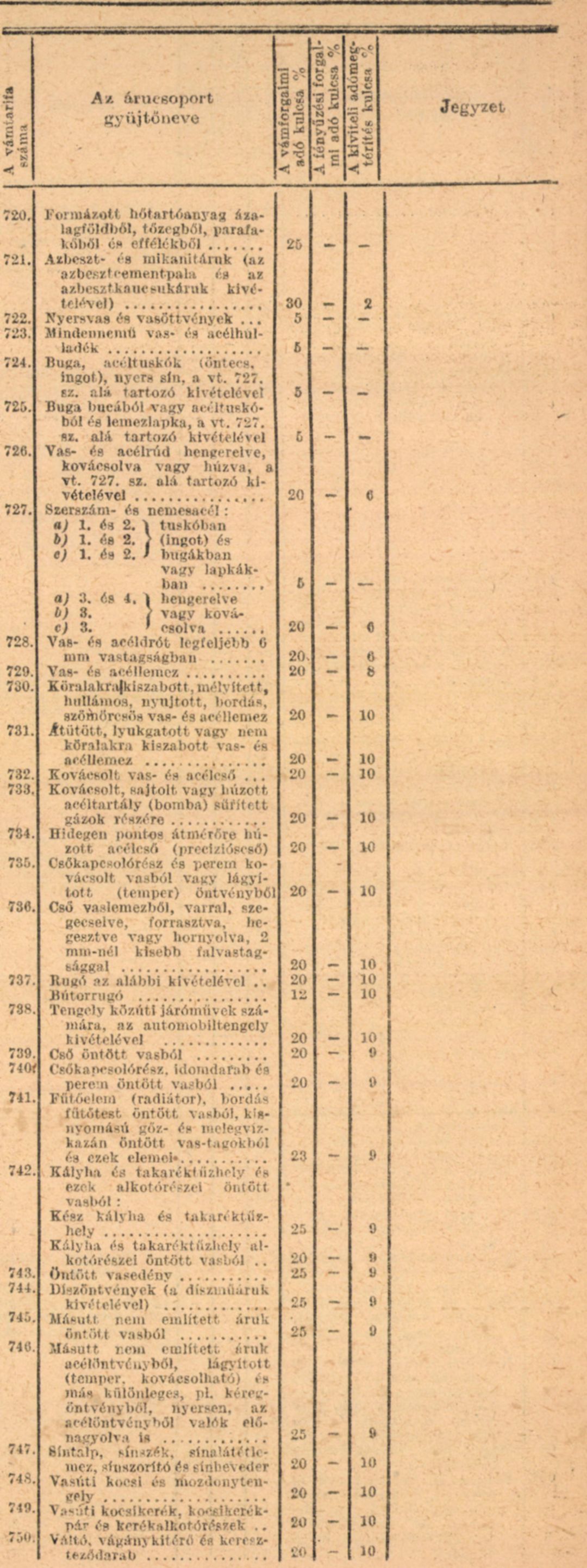

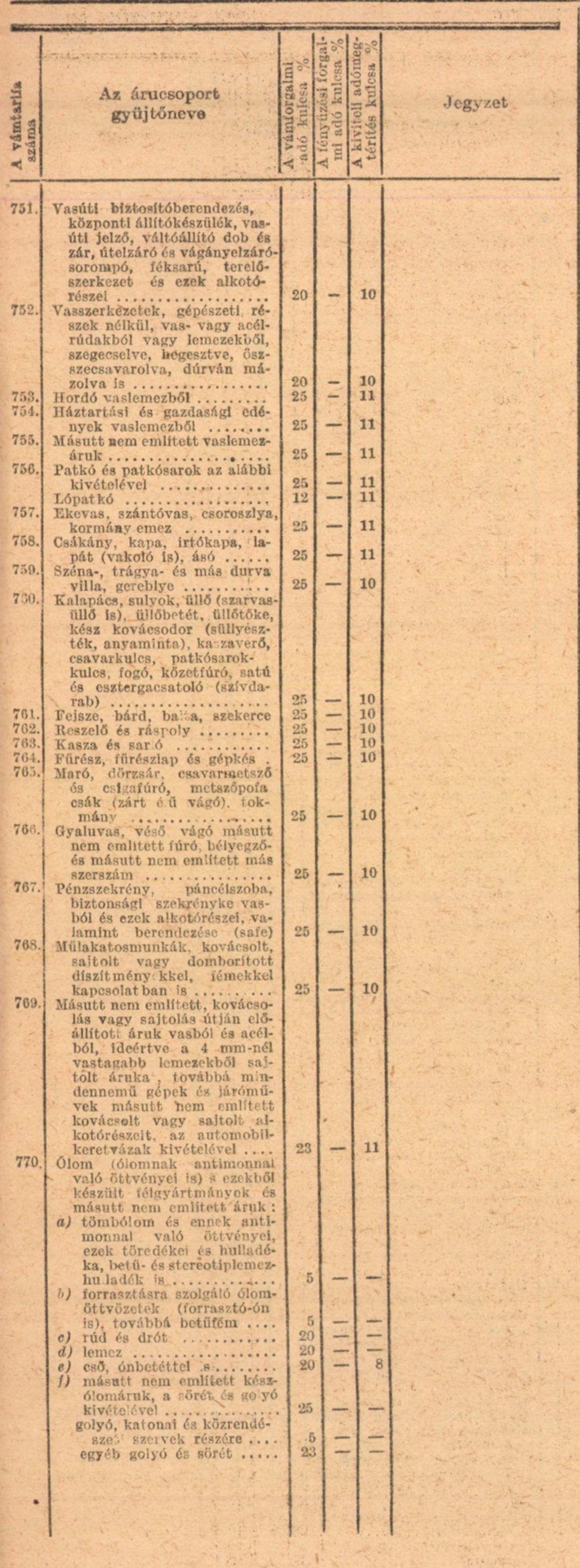

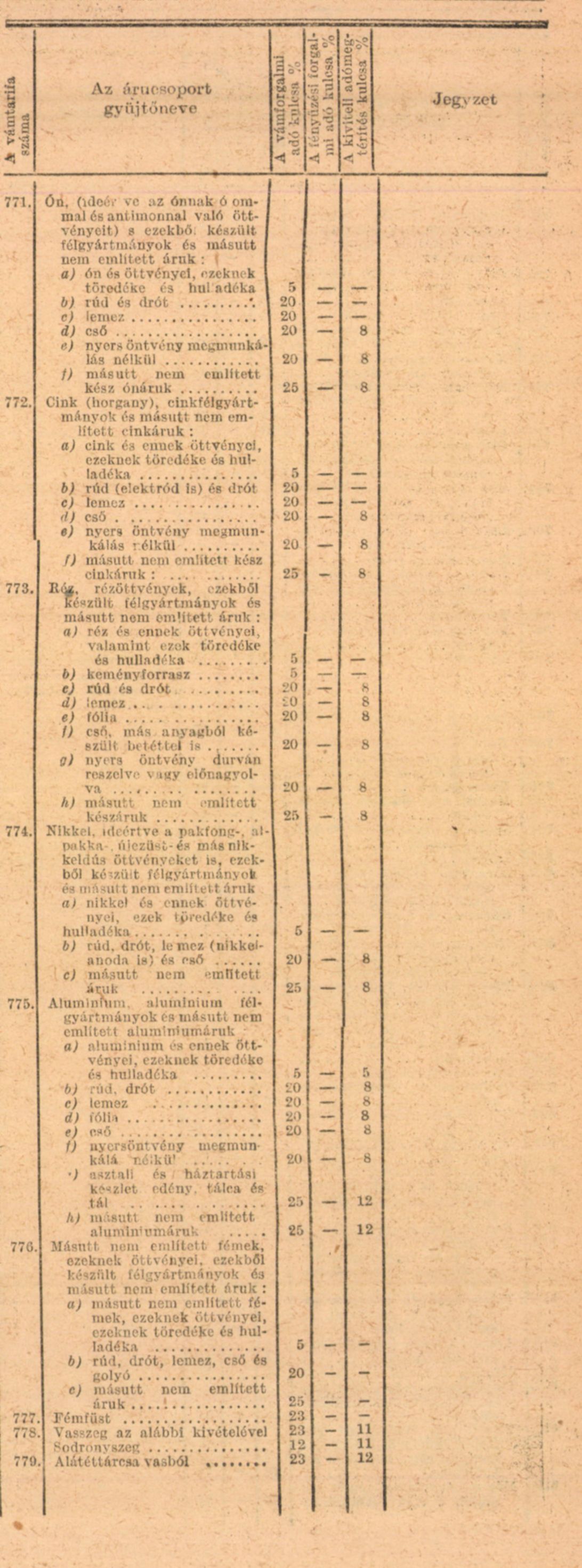

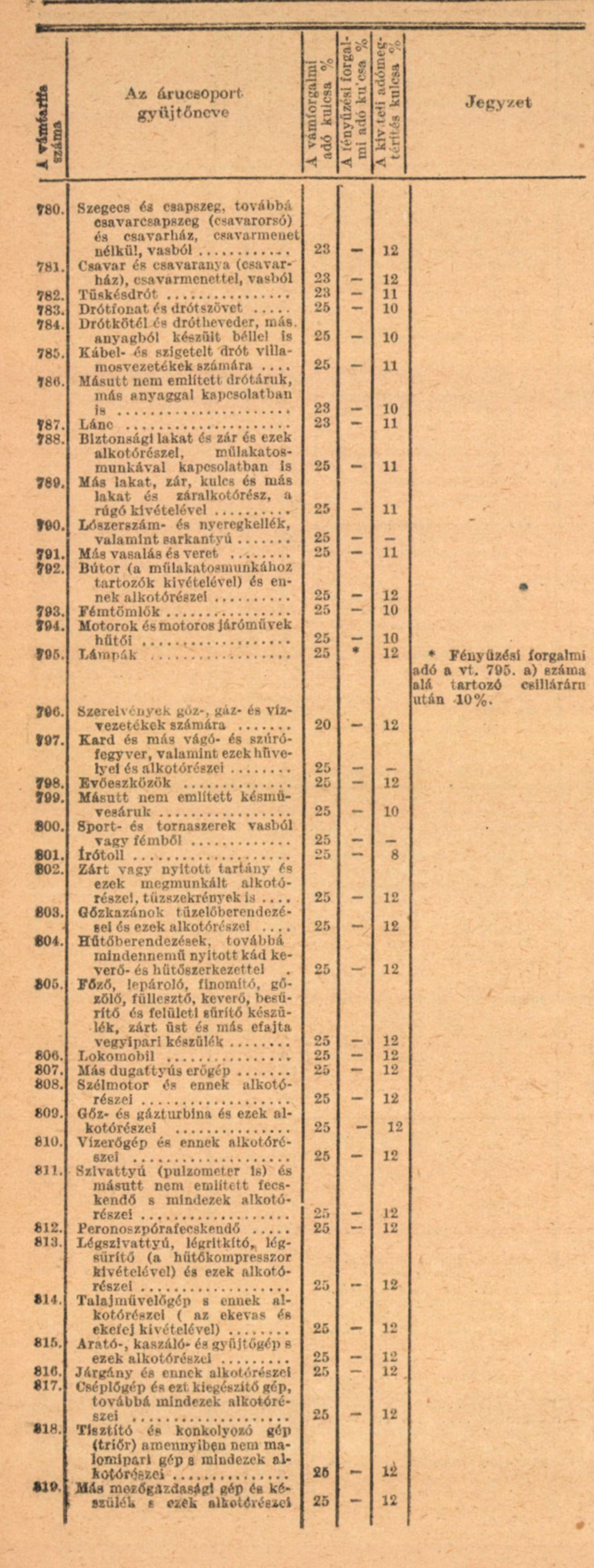

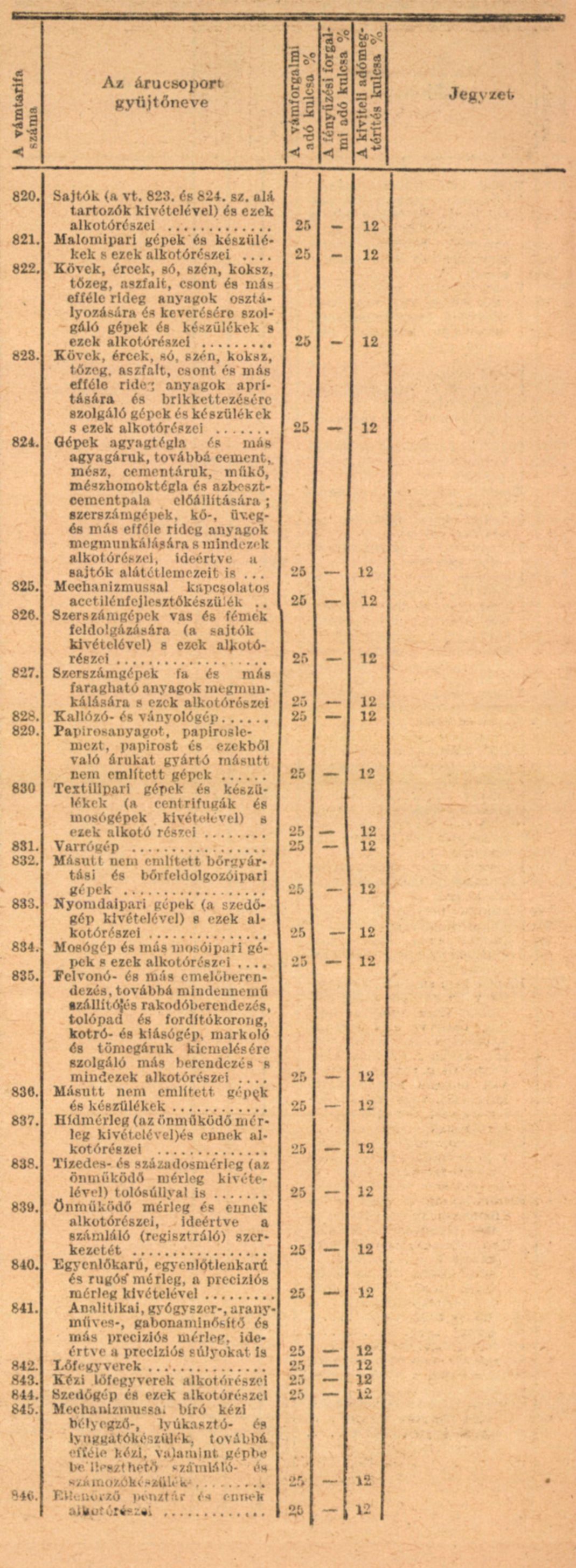

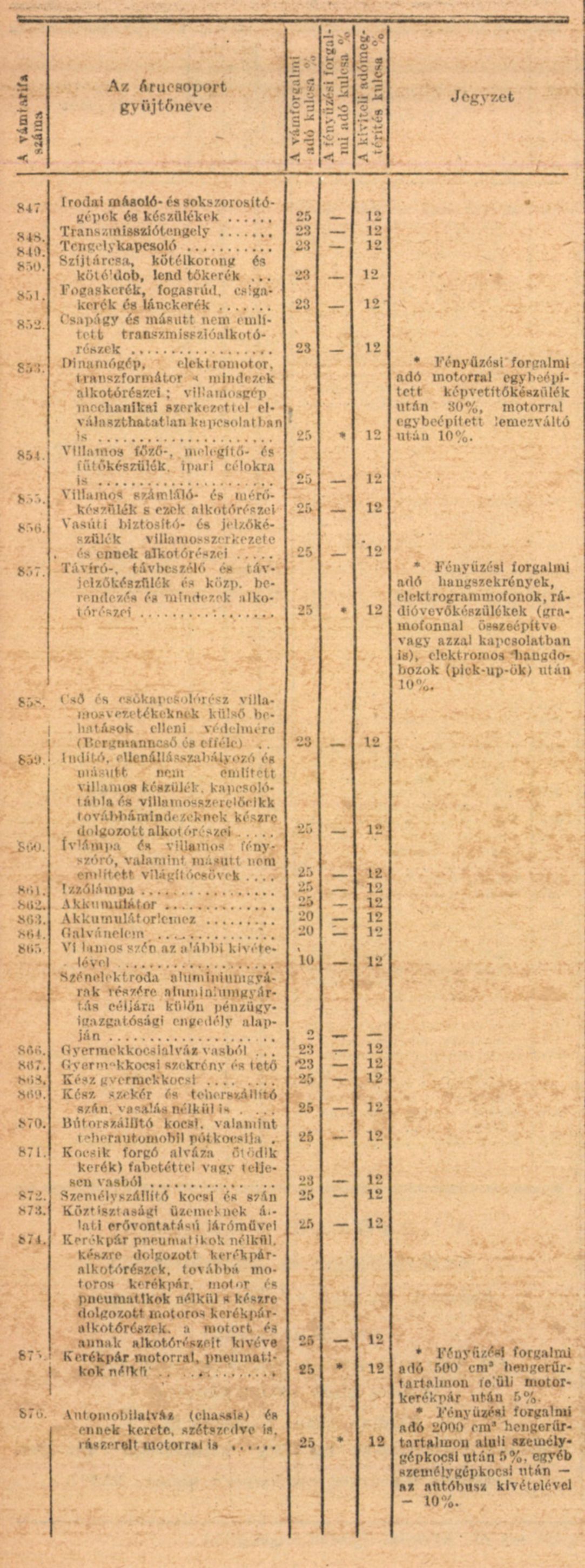

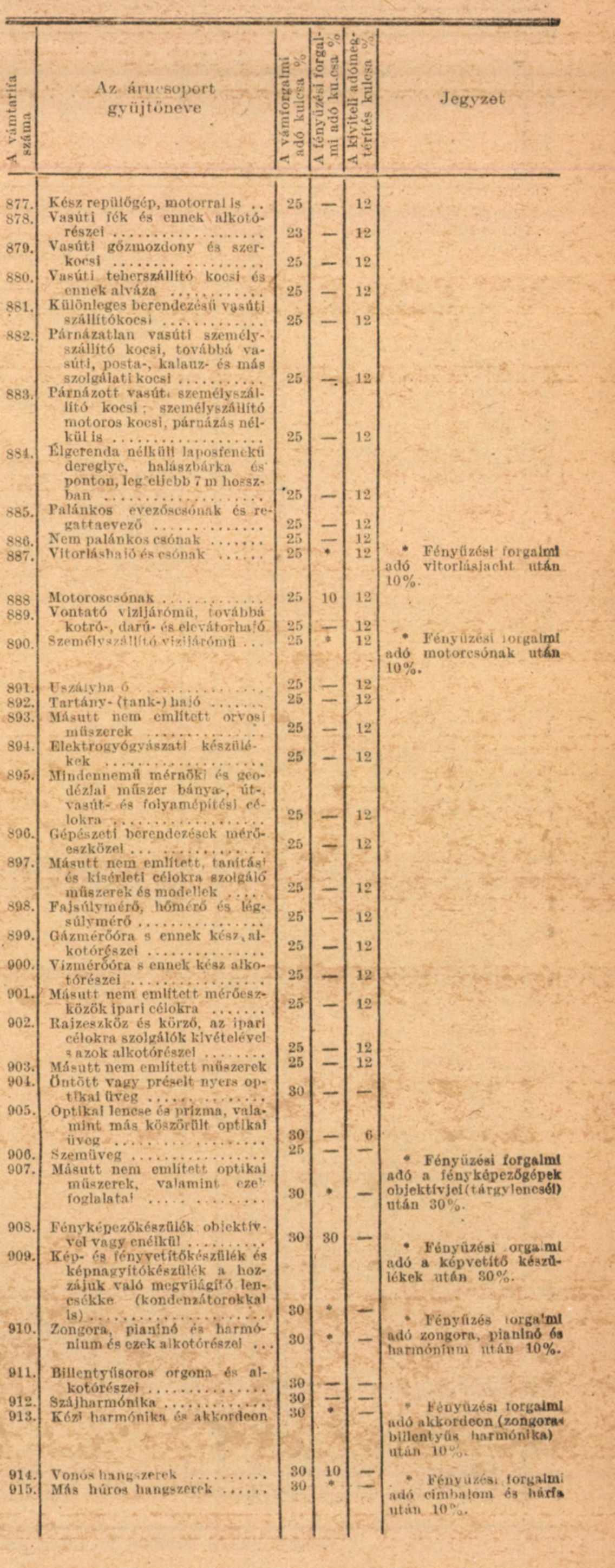

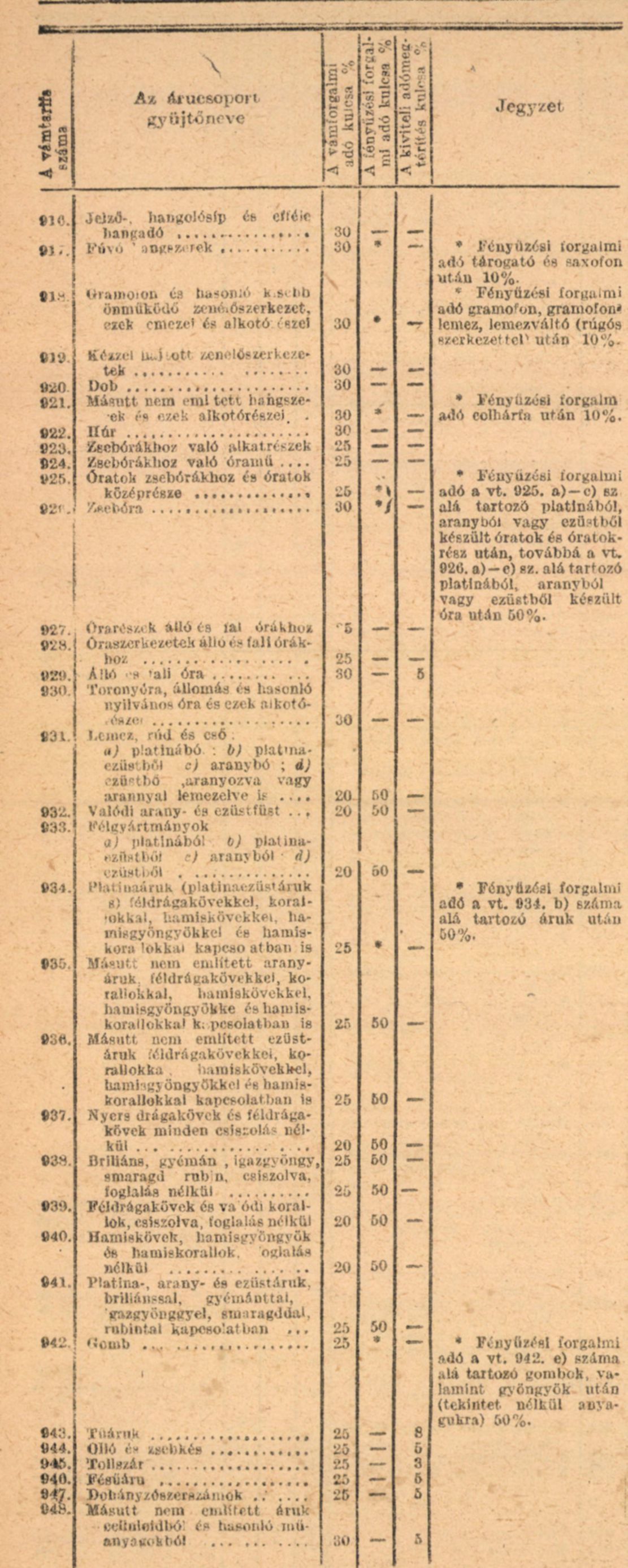

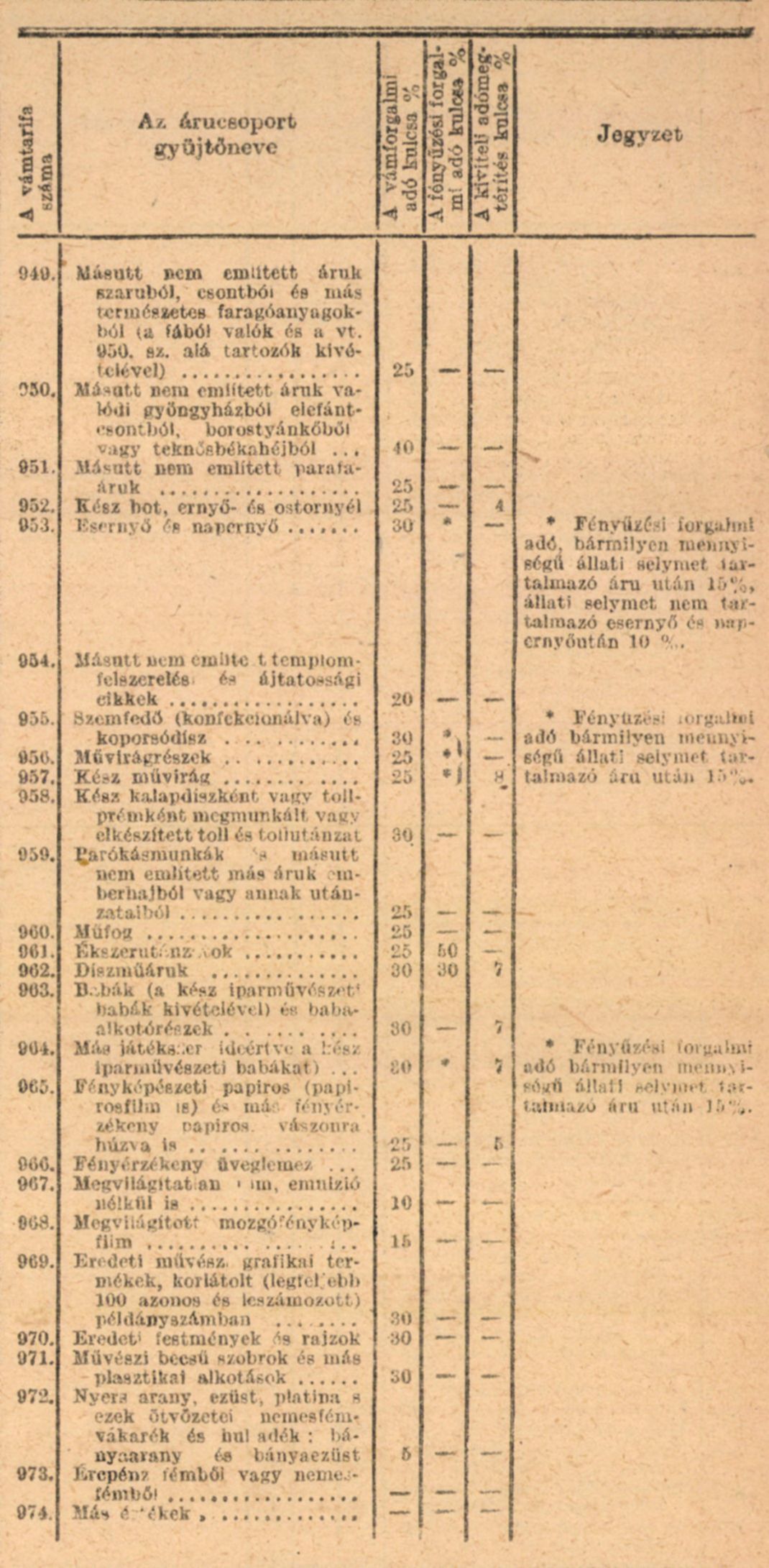

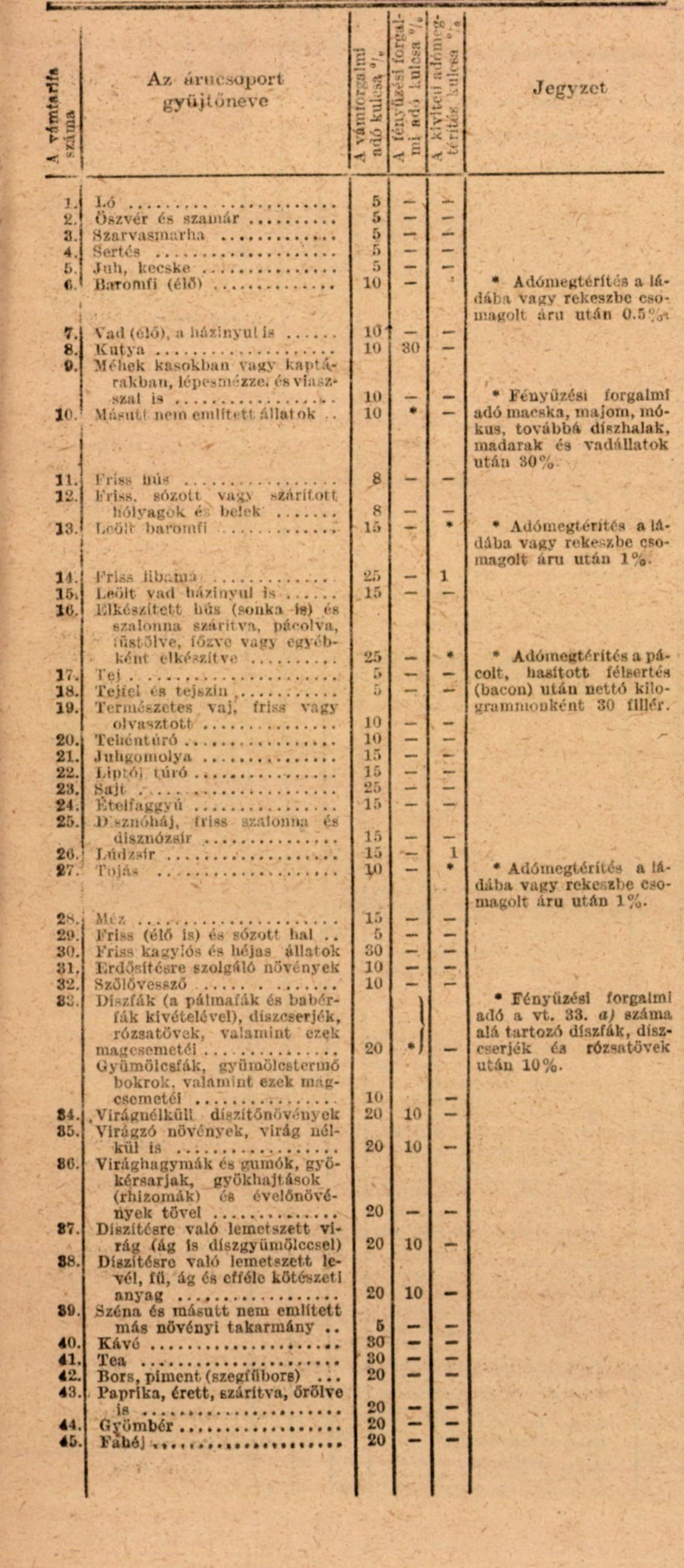

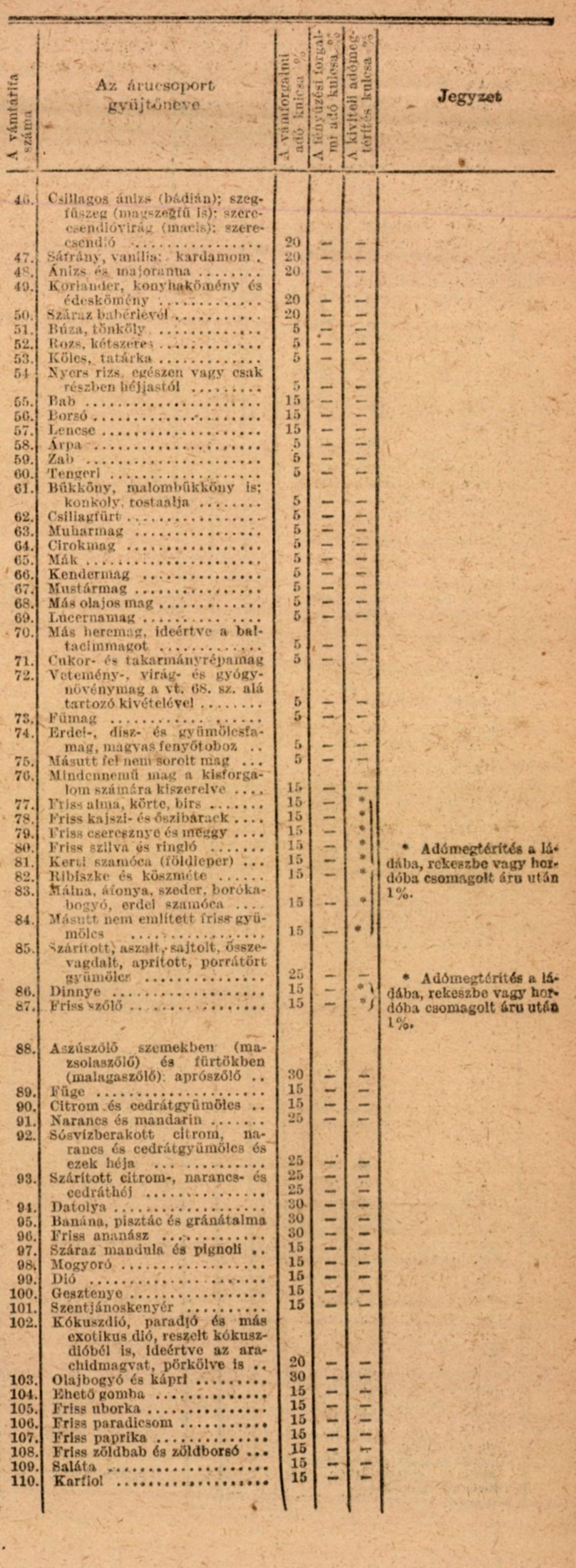

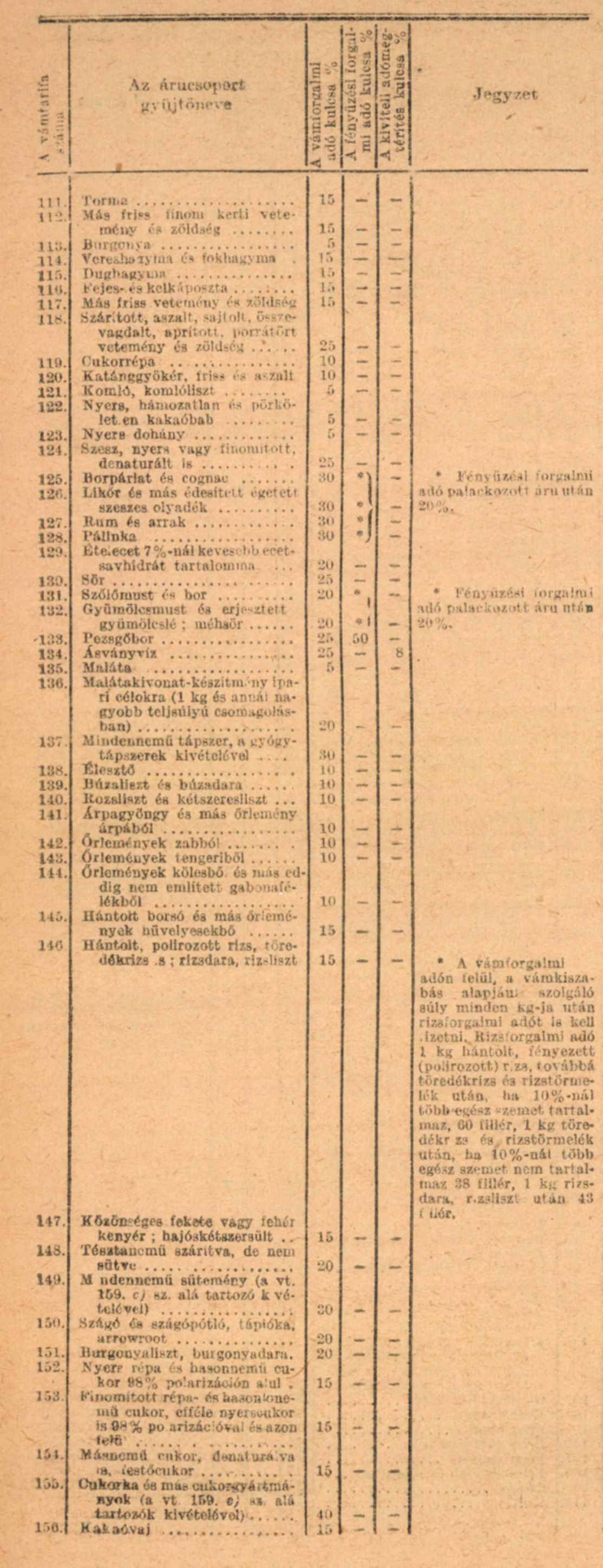

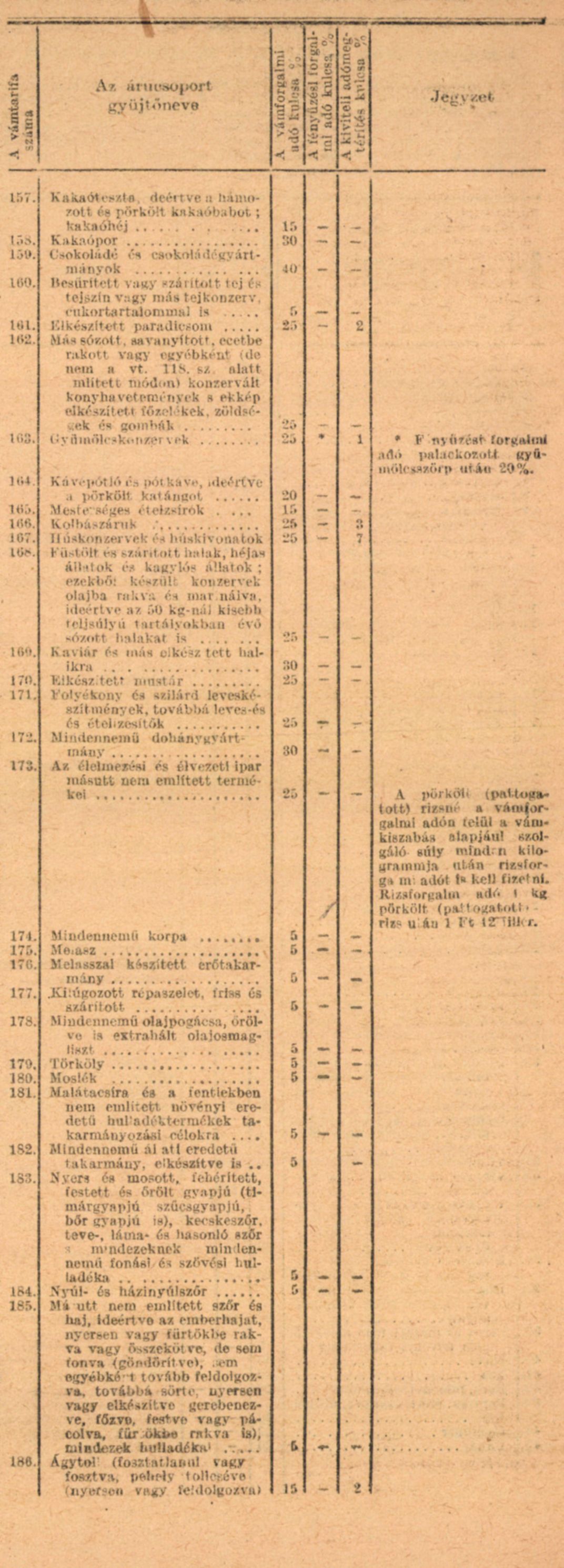

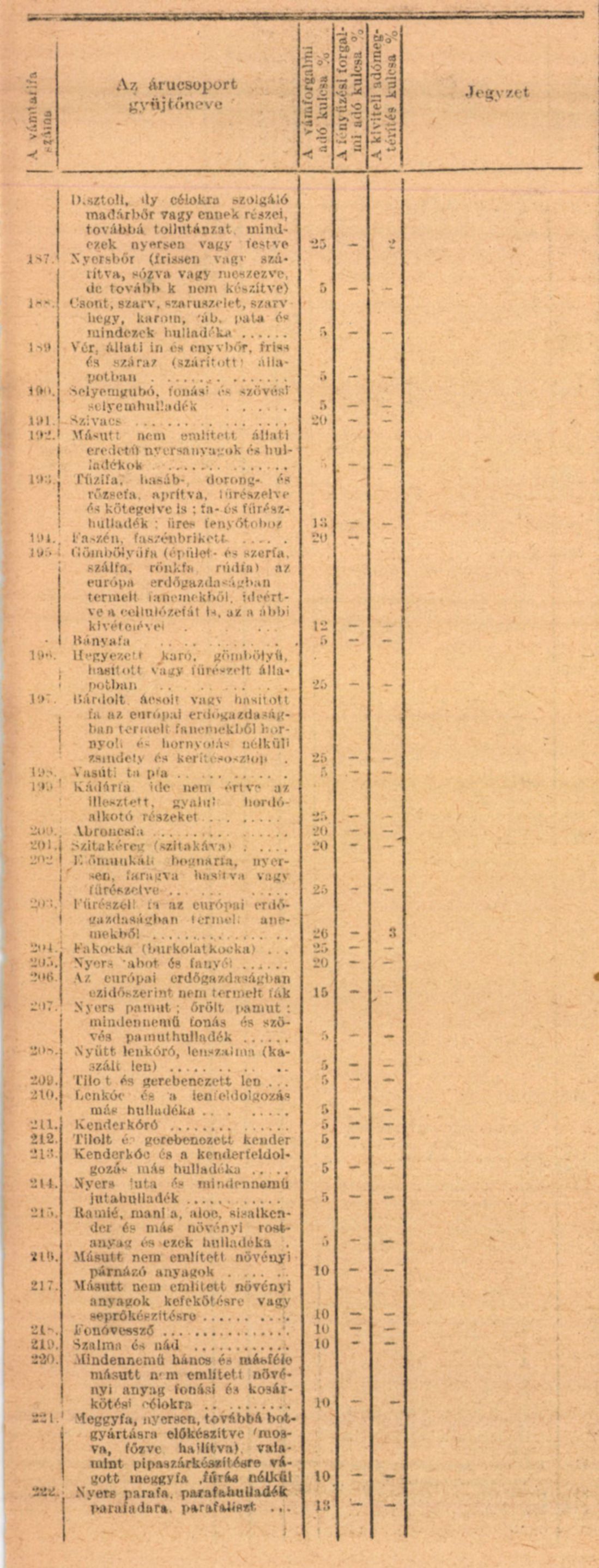

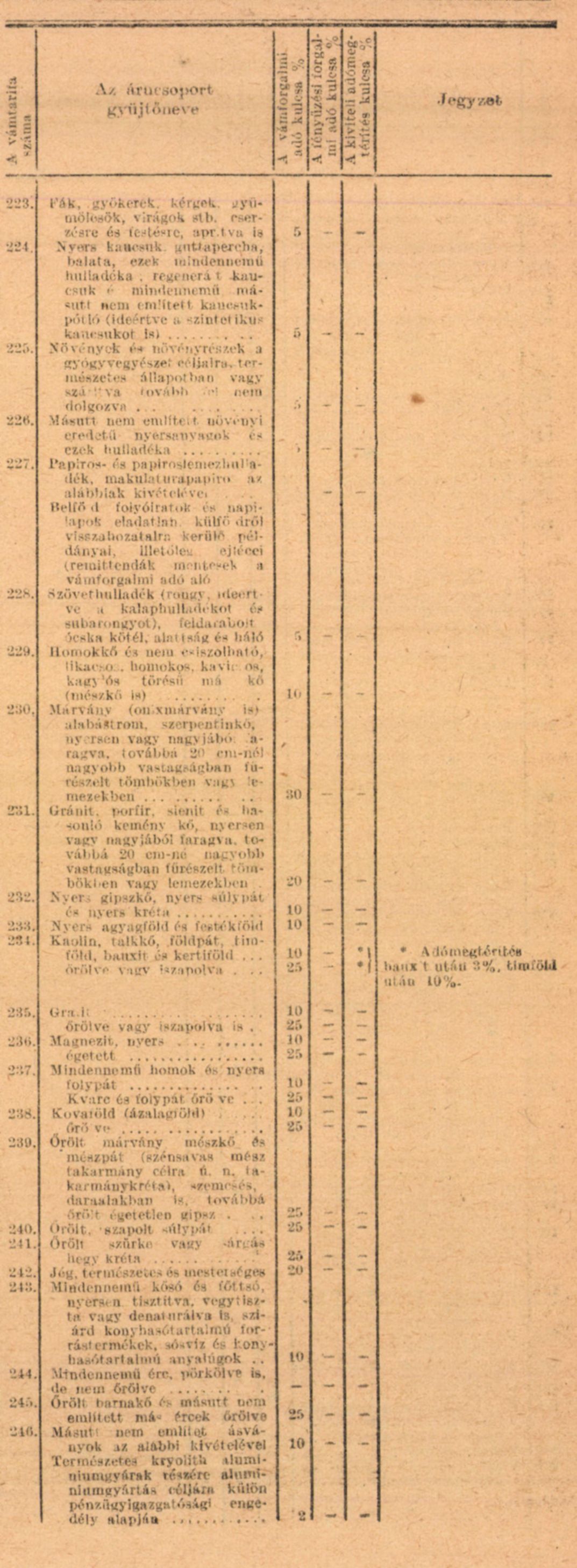

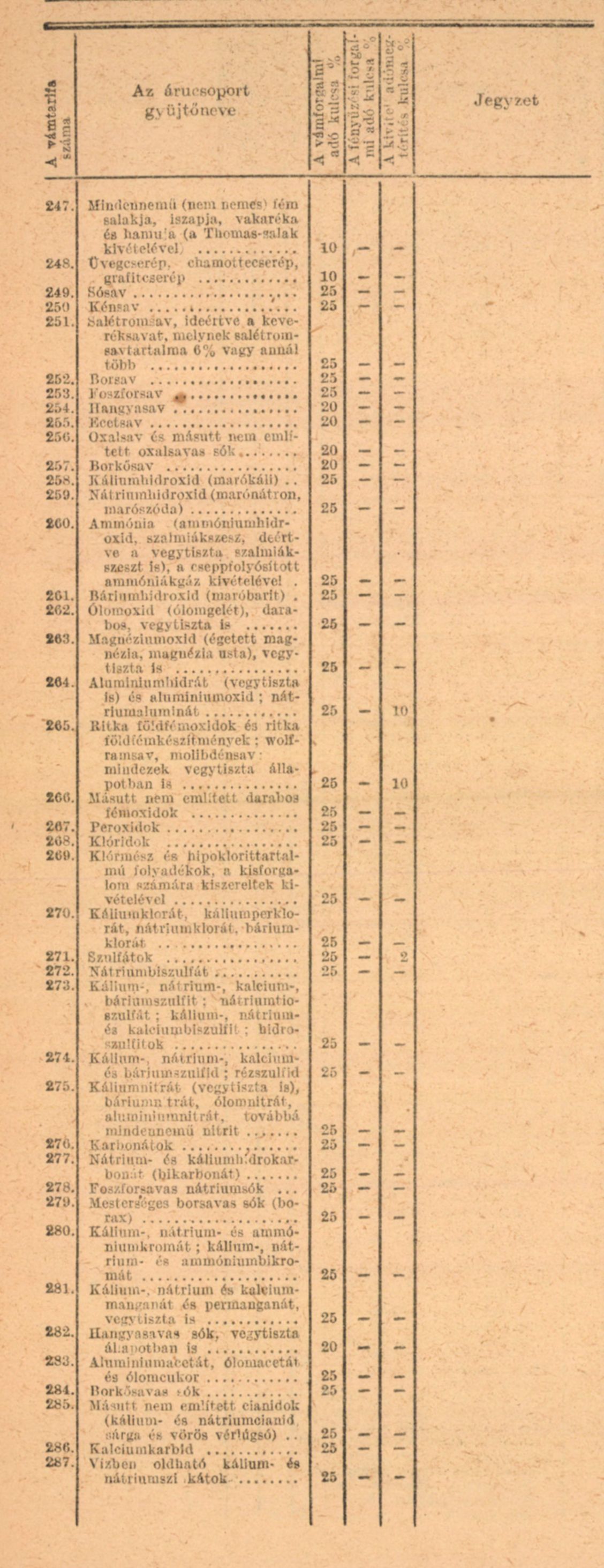

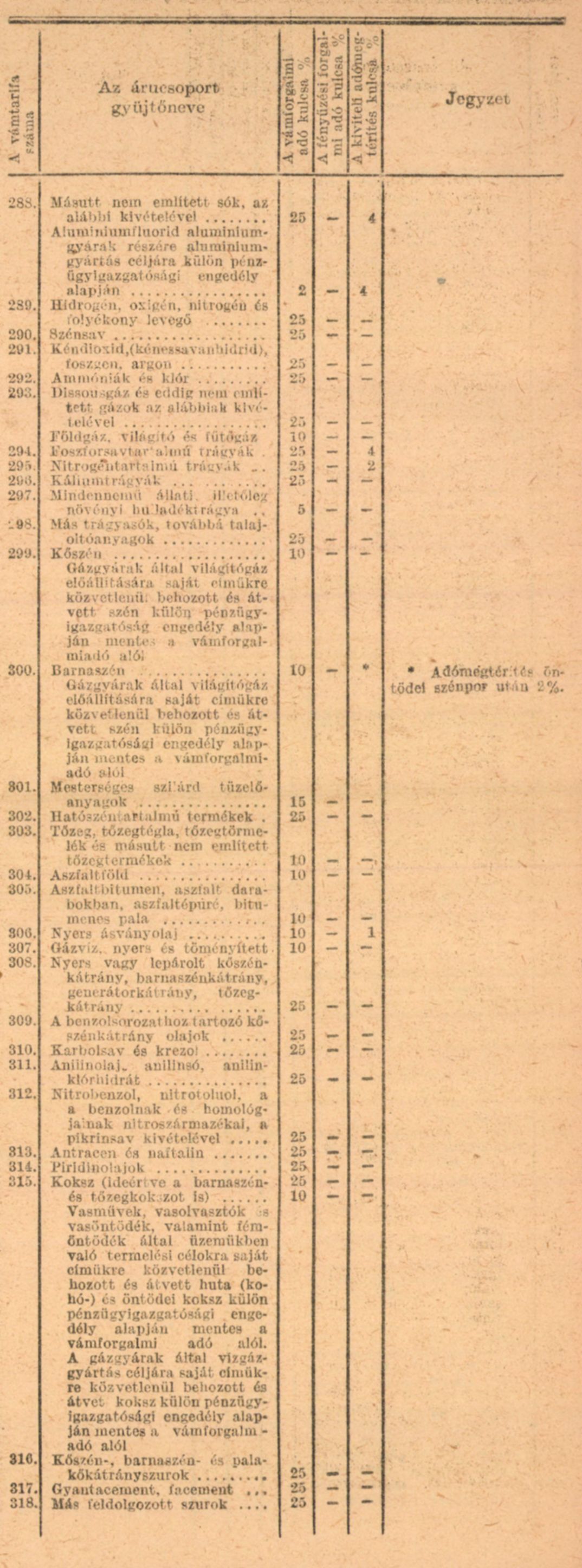

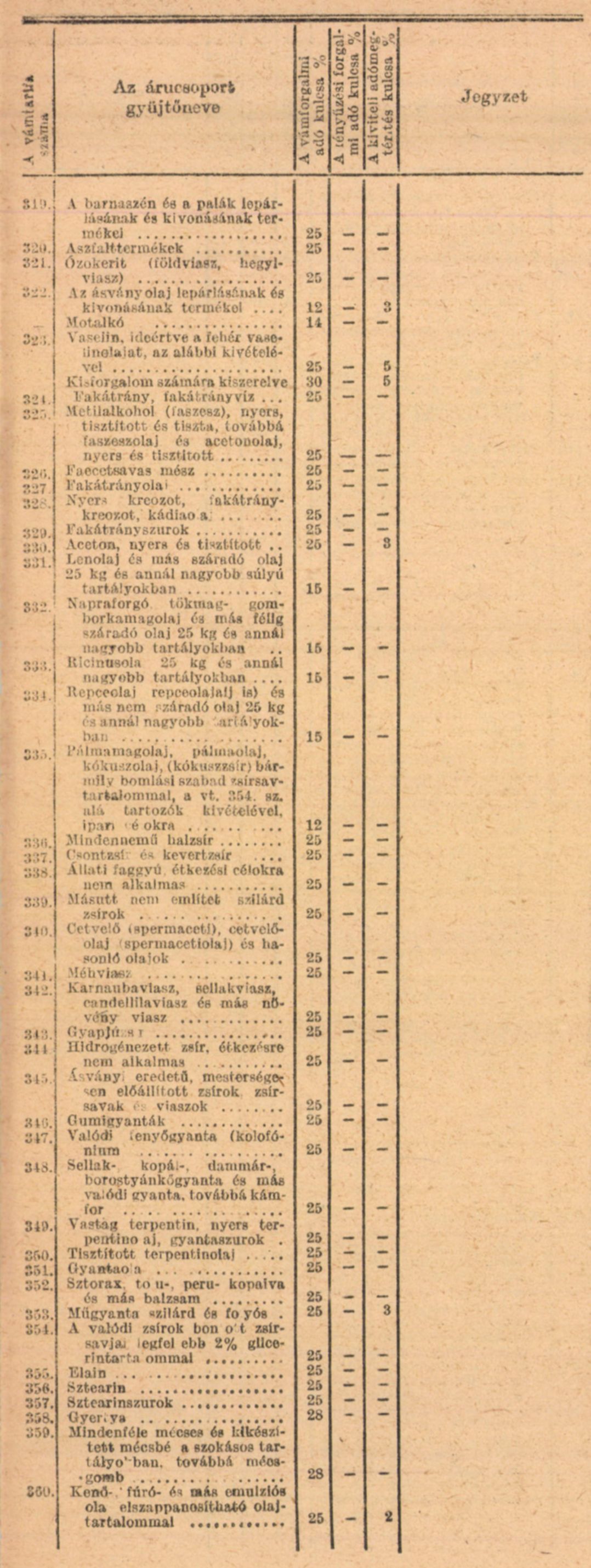

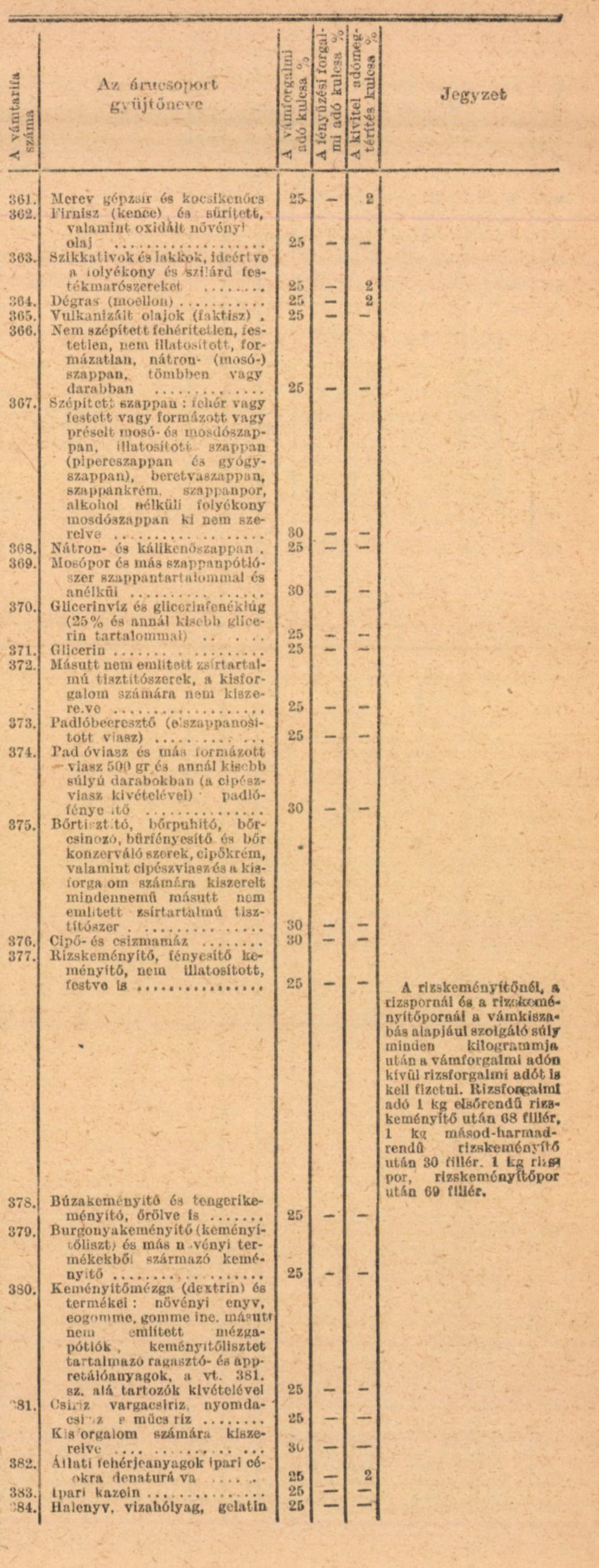

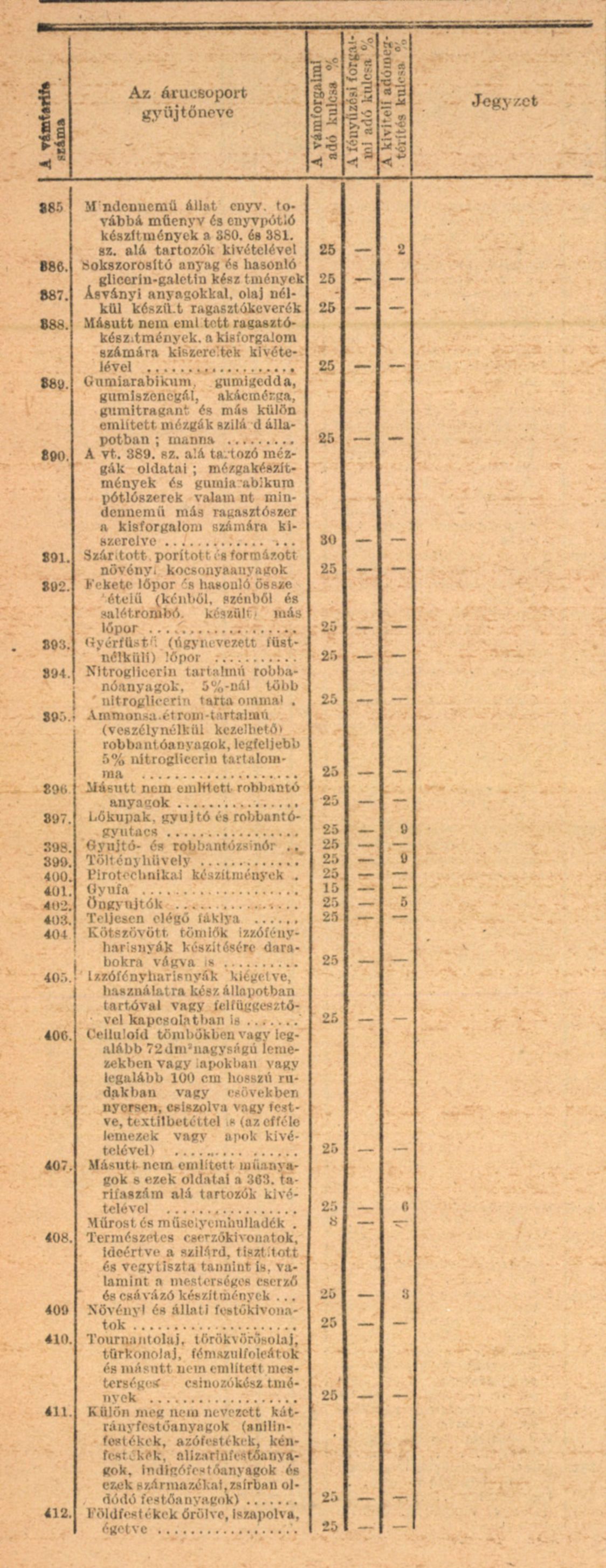

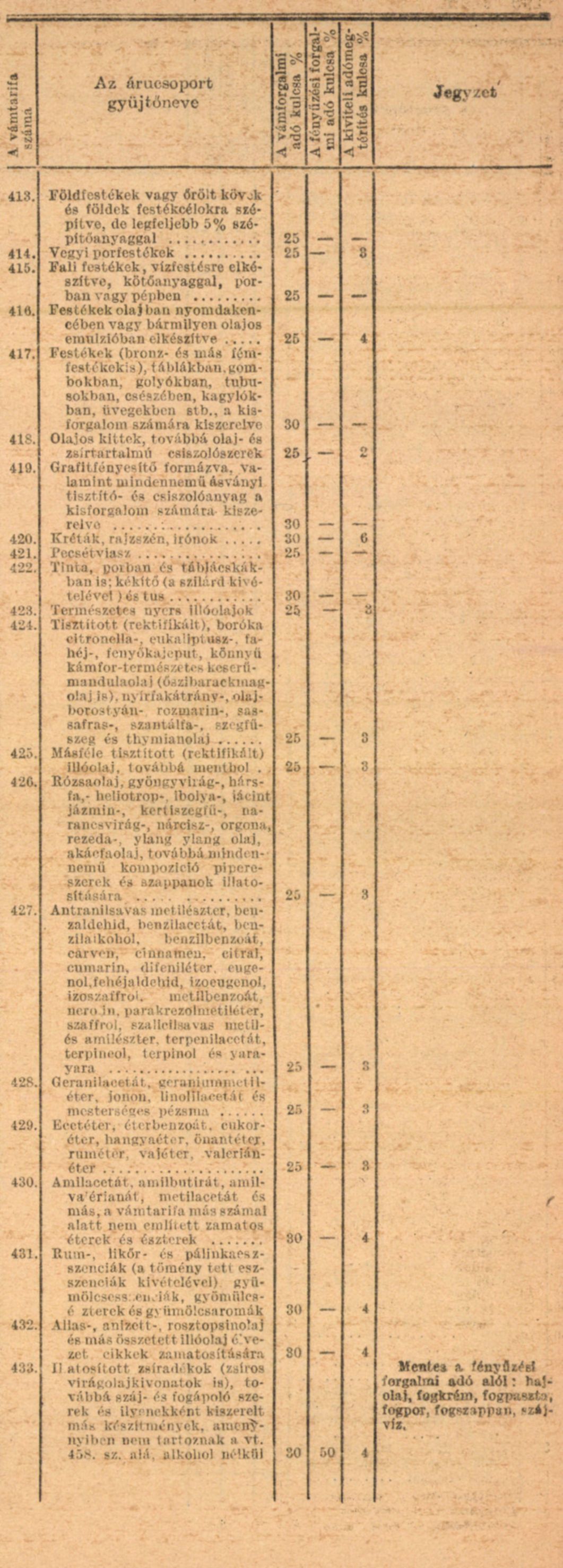

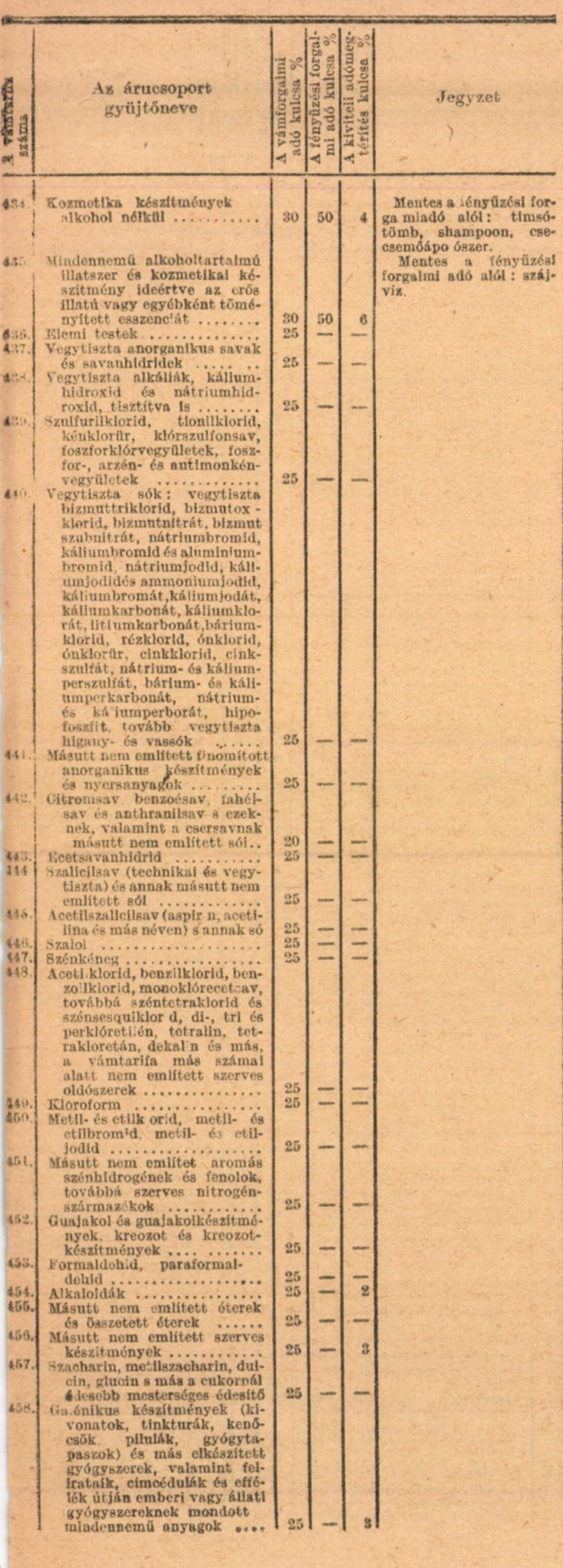

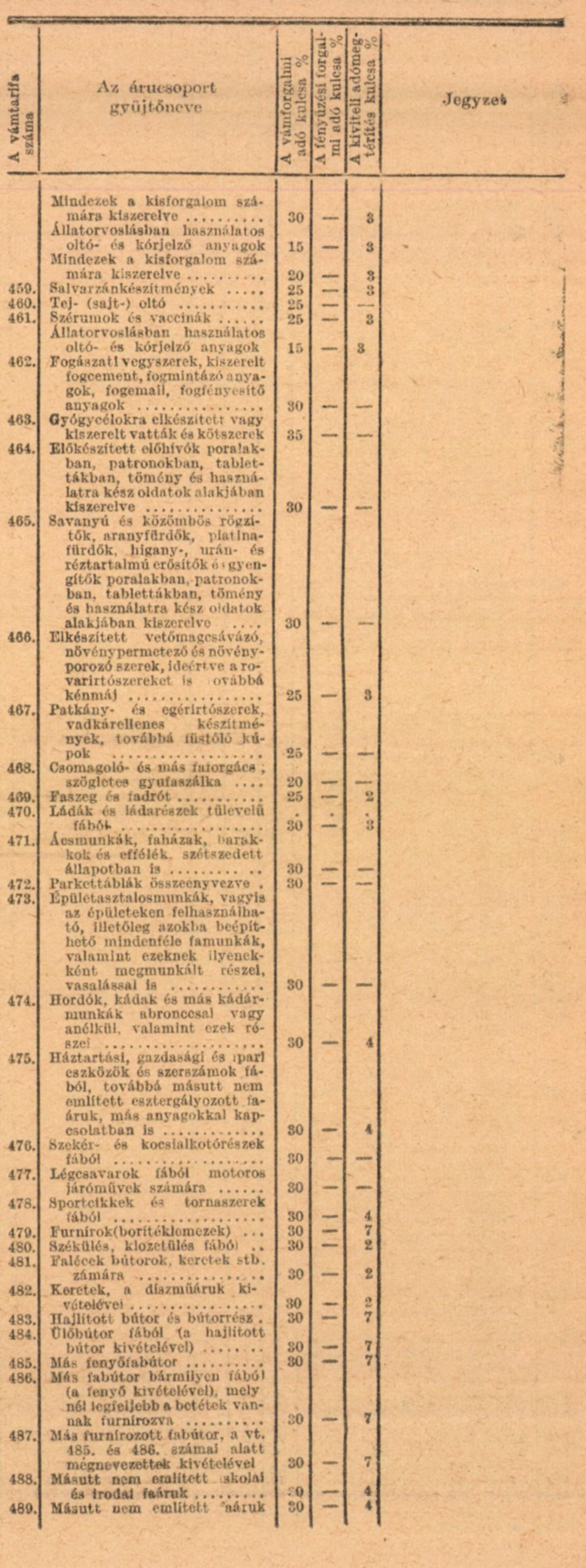

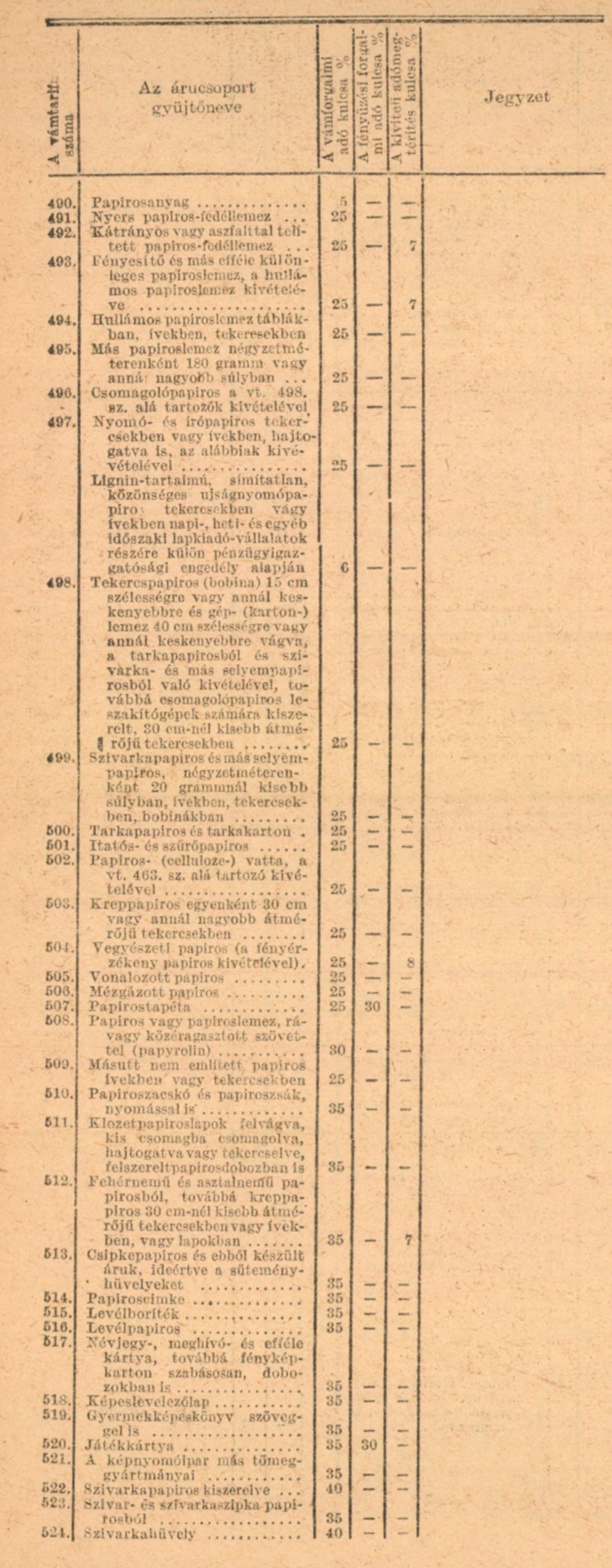

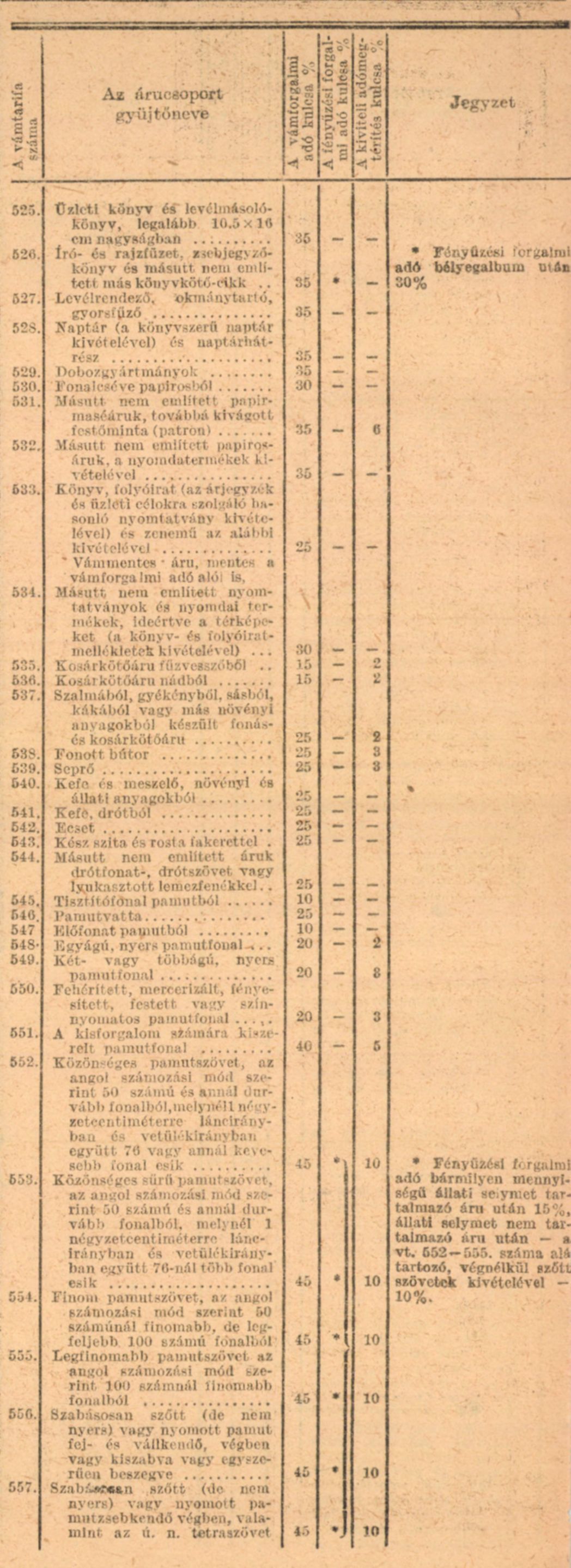

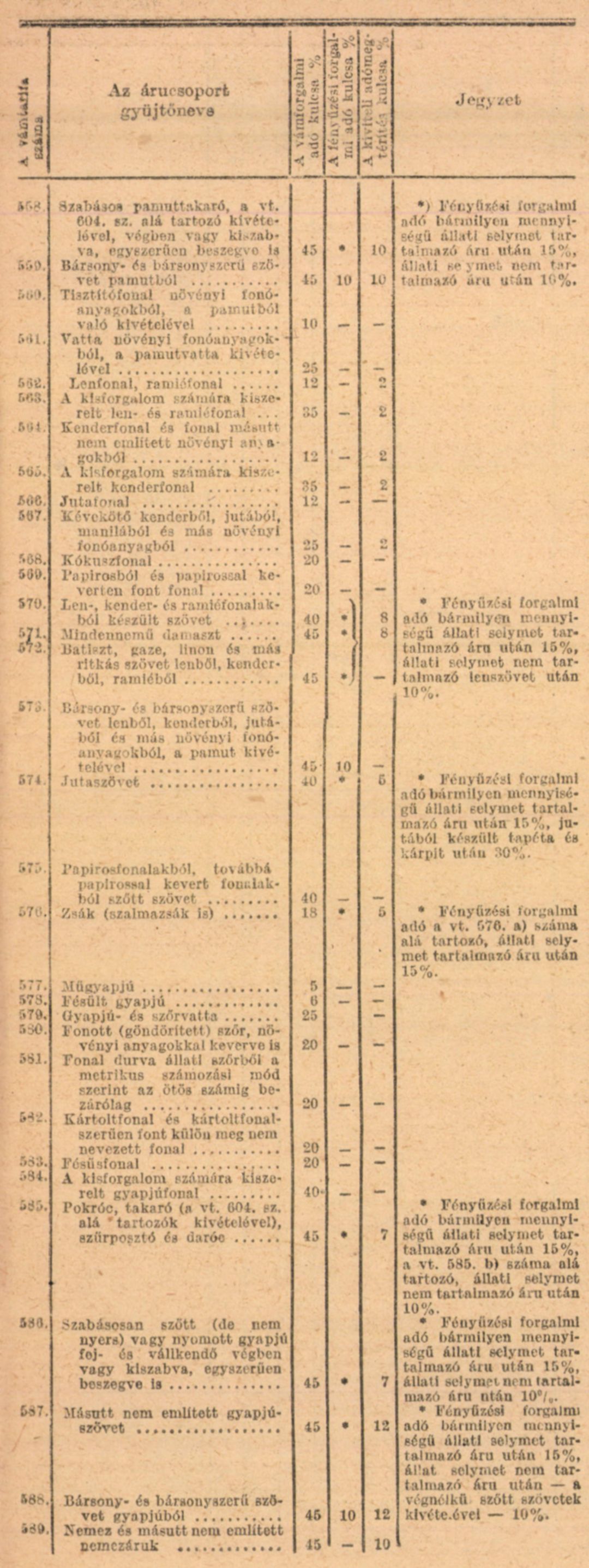

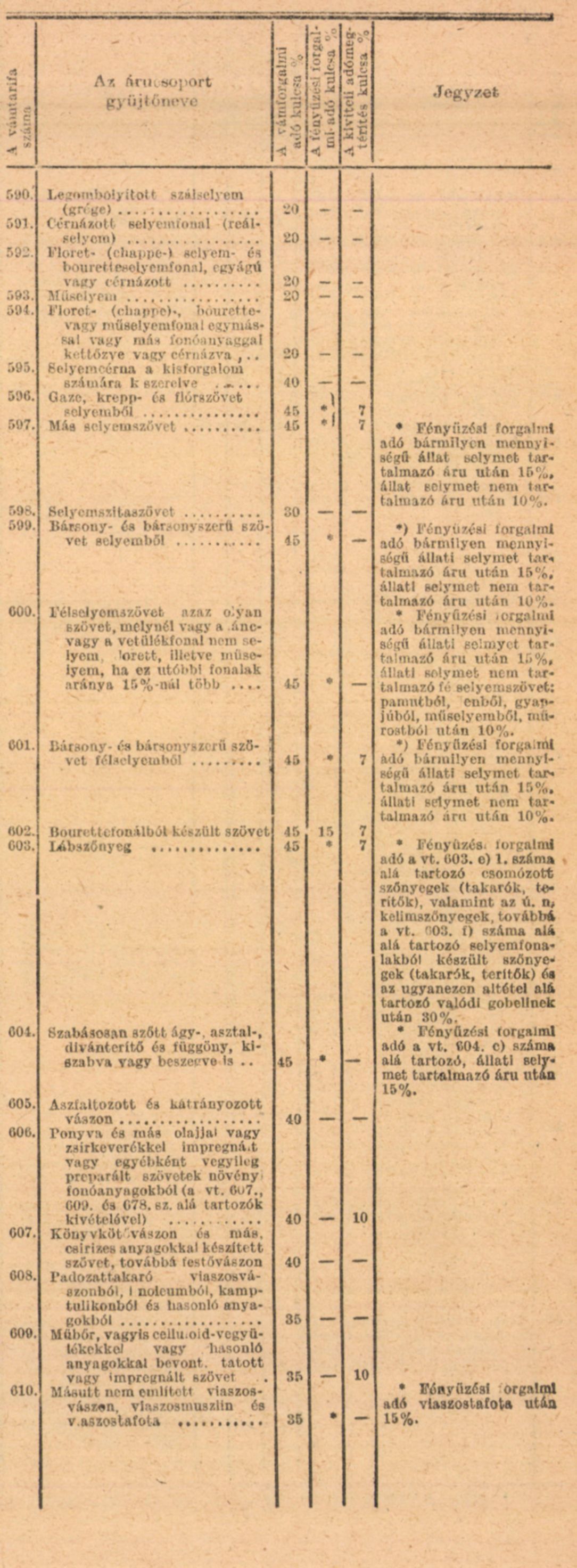

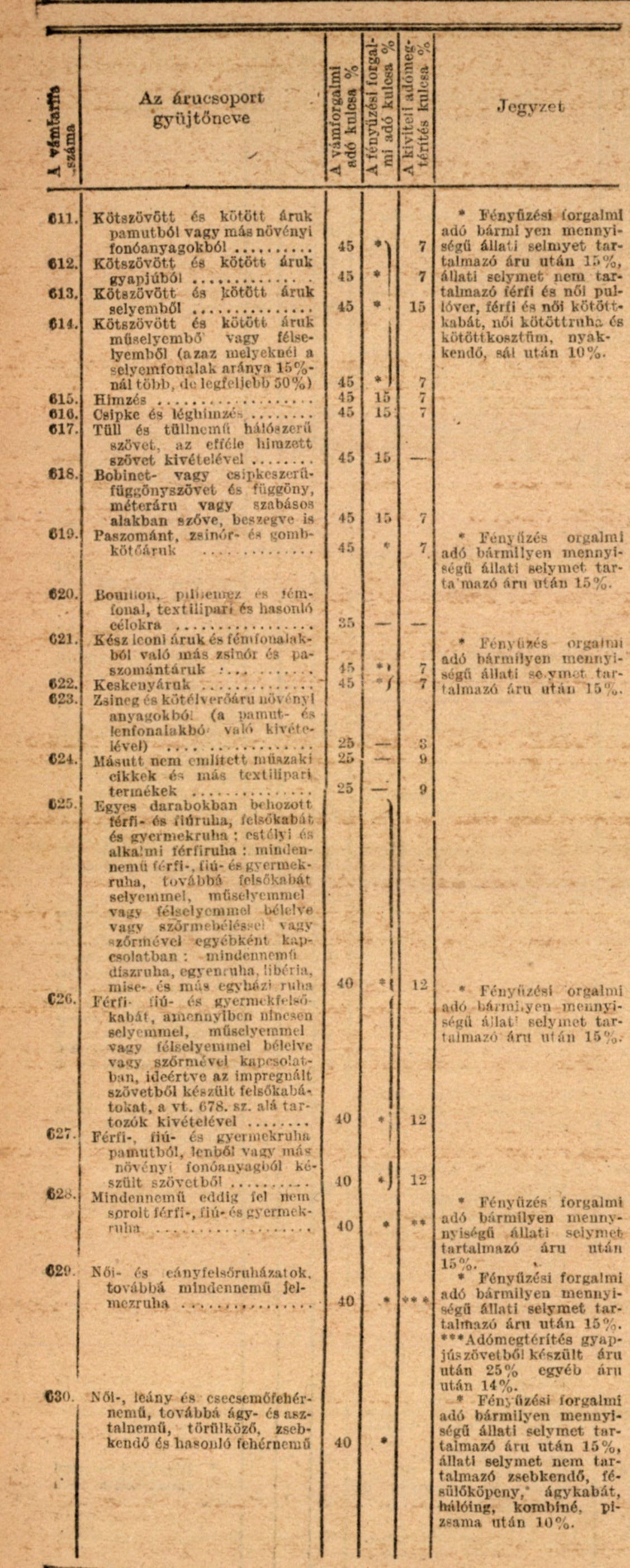

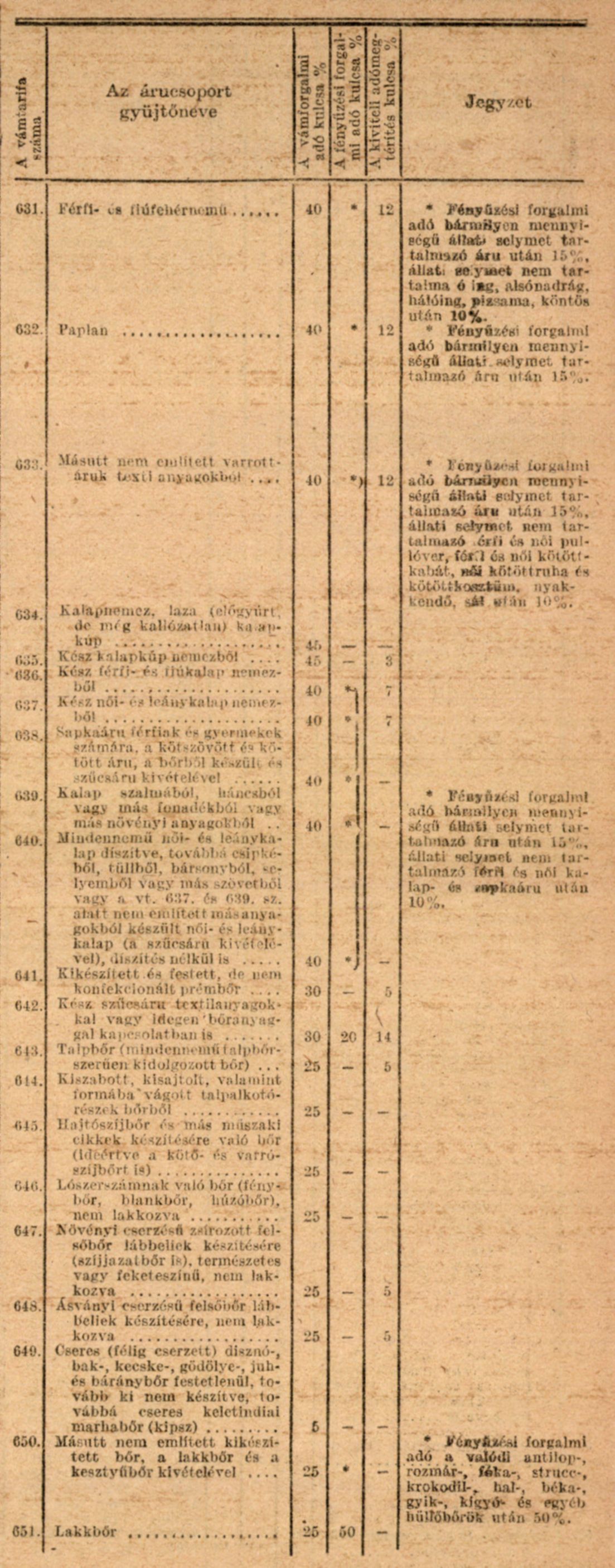

(1) A behozatalkor fizetendő vámforgalmi adó kulcsait, továbbá a fényűzési forgalmi adó kulcsait - a nylonárukra megállapított fényűzési forgalmi adókulcs kivételével -, valamint a rizsforgalmi adó címén - súlymennyiség szerint - járó adóösszegeket - vámtarifaszámonkénti részletezéssel - a jelen rendelet "Melléklet"-e tartalmazza. A fényűzési forgalmi adó kulcsa a vámtarifa bármely száma alá tartozó nylonanyag, illetőleg nylonanyagból készült áru után - a vámtarifa 407. száma alá tartozó nylonanyagok, a vámtarifa 593. száma alá tartozó nylonfonalak, a vámtarifa 954. száma alá tartozó nylonból készült templomfelszerelési és ájtatossági cikkek, valamint a vámtarifa 463., 593., illetőleg 6l9. száma alá tartozó, nylonból készült sebvarrófonalak kivételével - 20%.

(2) A vámforgalmi adót, és a fényűzési forgalmi adót, valamint a rizsforgalmi adót a vámfizetési kötelezettség keletkezésének időpontjában érvényes adókulcs, illetőleg adóösszeg (adótétel) szerint kell megállapítani és beszedni.

(3) A behozatali előjegyzési forgalomban felbontó feltételtől függően keletkezett vámfizetési kötelezettség esetén a felbontó feltétel nem teljesítése folytán esedékessé vált behozatali forgalmi adókat szintén a vámfizetési kötelezettség keletkezésének időpontjában érvényes adókulcs (adótétel) szerint kell megfizetni, tehát a behozatali előjegyzési forgalomban vámkezeli áruk után járó behozatali forgalmi adók összegére a forgalmi adó kulcsában azok esetleges lerovásáig történt változás nincs befolyással.

(4) Vámjövedéki kihágás esetén a behozatali forgalmi adókat szintén a vámfizetési kötelezettség keletkezésének időpontjába érvényes adókulcs szerint kell megállapítani és beszedni.

5. §

Behozatali forgalmi adók alóli mentesség vámmentes behozatal engedélyezése esetén

A vámjog szabályozásáról szóló 1924: XIX. tc. (a továbbiakban: Vámjogi Törvény) alapján engedélyezett vámmentes behozatal esetén az általános szabályok szerint követelhető behozatali forgalmi adók alól is mentesek:

1. a belföldi szabadforgalomból külföldre vitt és onnan változatlan állapotban visszahozott áruk (belföldi tértiárak, a Vámjogi Törvény 110. §-ának c) pontjai);

2. az előjegyzési eljárásban külföldre vitt s onnan a megszabott határidőn belül változatlan állapotban visszaérkezett áruk (a Vámjogi Törvény 110. §-ának d) pontja);

3. templomok és imaházak részére érkező szertartási és berendezési tárgyak, továbbá templomok és imaházak épitésére vagy helyreállítására beszerzett anyagok, valamint a külföldről ily célra ajándékként küldött tárgyak (a Vámjog Törvény 11. §-ának a) pontja).

4. külföldi államok diplomáciai képviseletei és konzulátusai részére érkező, azok hivatali szükségleteire szolgáló tárgyak: hivatalos címtáblák, lobogók, jelvények, hivatalos nyomtatványok és a felsoroltakhoz hasonló tárgyak (a Vámjogi Törvény 111. §-ának b) pontja);

5. az állami egyedáruság gyárai és raktárai számára érkező egyedárusági tárgyak (a Vámjogi Törvény 111. §-ának c) pontja);

6. tudományos, művészeti és más közérdekű intézetek nyilvános gyüjteményeibe való felvételre rendelt tárgyak (a Vámjogi Törvény 111. §-ának d) pontja);

7. tudományos, művészeti és más közérdekű nyilvános intézetek hivatásszerű működésének teljesítéséhez szükséges felszerelési tárgyak; magánegyének tudományos kutatásaira szolgáló pontos műszerek (a Vámjogi Törvény 111. §-ának e) pontja);

8. adományozott rendjelek, kiállítási érmek és tiszteletdíjak (a Vámjogi Törvény 111. §-ának f) pontja);

9. építési és üzemi anyagok, valamint más szolgálati szükségletek külföldi vasutak belföldi csatlakozó vonalai és csatlakozó állomásai számára (a Vámjogi Törvény 111. §-ának g) pontja);

10. ingóságok amelyeket közhatóságok előtt folyó tárgyalásokra hoznak be la Vámjogi Törvény 111. §-ának h) pontja);

11. okmányok ügyiratok, levelek (a Vámjogi Törvény 111. §-ának i) pontja);

12. a bevándorlóknak, úgyszintén a visszavándorlóknak saját háztartásukban vagy üzemükben további használatukra szánt, használt átköltözködési ingóságai (a Vámjogi Törvény 111. §-ának j) pontja);

13. kiházasitási tárgyak (a Vámjogi Törvény 111. §-ának 1. pontja);

14. használt örökségi tárgyak (a Vámjogi Törvény 111. §-ának m) pontja);

15. utiholmik (a Vámjogi Törvény 111. §-ának n) pontja);

10. utasok és áruk szállítására szolgáló eszközök, teherhordóállatok, ezek felszerelésére és ellátására szolgáló áruk abban az esetben, ha nyilvánvaló, hogy az említett eszközök, felszerelések, illetőleg állatok nem maradnak belföldön (a Vámjogi Törvény 111. §-ának o) pontja);

17. a csak mintaként használható áruk - az állami egyedárusági tárgyak és a fogyasztási cikkek - kivételével (a Vámjogi Törvény 111. §-ának p) pontja);

18. a hullát tartalmazó koporsók, valamint a hamvakat tartalmazó hamvvedrek a hozzájuk tartozó koszorúkkal és feldíszítésükre szolgáló, más, hasonló tárgyakkal együtt valamint az idegen harcosok sírjának felszerelésére és díszítésére szolgáló tárgyak s külföldi személyek által gyászcélokra küldött koszorúk és virágok la Vámjogi Törvény 111. §-ának r) pontja);

19. az államfő közvetlen használatára rendelt tárgyak (a Vámjogi Törvény 112. §-ának a) pontja);

20. külföldi államfők részére az országban átmeneti tartózkodásuk alatt érkező tárgyak (a Vámjogi Törvény 112. §-ának b) pontja);

21. külföldi államfők ajándékai (a Vámjogi Törvény 112. §-ának c) pontja):

22. külföldi államfők diplomáciai képviseleti hatóságának tagjai részére, ezek személyes használatára érkező tárgyak (a Vámjogi Törvény 112. §-ának d) pontja);

23. élelmiszerek, ruházatok, háziszerek és más szükségleti cikkek, amelyeket tűzvész, árvíz vagy más elemi csapás által károsult vagy más rendkívüli események következtében inségbe jutott belföldi lakosok saját használatukra, épületeik felépítésére, ezek berendezésére vagy foglalkozásuk üzésére ajándékul kapnak (a Vámjogi Törvény 112. §-ának e) pontja);

24. használt tárgyak, amelyeket vagyontalan egyének saját használatukra külföldről ajándékul kapnak (a Vámjogi Törvény 112. §-ának f) pontja);

25. a vámhivatal felügyelete mellett megsemmisített árak (a Vámjogi Törvény 134. §-a).

6. §

Behozatali forgalmi adók alóli mentesség a határszéli forgalomban

(1) Vámmentes behozatal engedélyezése esetén a behozatali forgalmi adók alól is mentesek:

1. a vámhatár által átszelt vagy annak két oldalán fekvő határszéli gazdaságok üzemi forgalmában, az ezekhez a gazdaságokhoz tartozó gazdasági állatok, gazdasági eszközök, vetőmag és az ilyen gazdaságokban termelt földmívelési és állattenyésztési termékek (a Vámjogi Törvény 110. §-ának b) pontja);

2. a határszéli lakosok által saját szükségletükre - az 5300/1923. ME rendelet (Budapesti Közlöny 64. szám), illetőleg az egyes államokkal kötött egyezmények alapján - vám- és illetékmentesen behozható áruk;

3. a határkerületi lakosok által saját háziszükségletükre behozott tűzifa (az 5300/1923. ME rendelet 15. cikke);

4. a határkerületi kettős erdőbirtokosok (bérlők) által a határon túl, de a határ kerületében fekvő erdeikben kitermelt tűzifából a saját háziszükségletükön kívül saját alkalmazottaik konvenciójára szükséges tűzifa, valamint a saját gazdaságuk szükségletére kitermelt és a 2. pontban említett rendelet, illetőleg egyezmények alapján vámmentesen behozható egyéb fa (az 5300/1923. ME rendelet 15. cikke);

5. belföldi halászoknak a határvizeken fogott halászzsákmányai (a Vámjogi Törvény 112. §-ának g) pontja); nem terjed ki azonban az adómentesség a belföldi értékesítésre s a halak eladásából eléri bevétel után a belföldi forgalomban járó termelői forgalmi adót meg kell fizetni.

(2) A határkerület] lakosok és kettős erdőbirtokosok háztartási, illetőleg gazdasági szükségletükre a rendes vámutakon kívül a kijelölt mellékutakon is hozhatnak be fát vámforgalmi adómentesen. Az adómentesség azonban csak akkor illeti meg a határkerületi lakosokat vagy kettős erdőbirtokosokat, ha a "Határszéli igazolványá"-ba, illetőleg kettős erdőbirtokosoknál a "Birtokos utiigazolvány"-ba az illetékes községi elöljáróság (városokban a polgármester) az évi átlagos háztartási, illetőleg gazdasági faszükségletüket bejegyezte. Az említett utiigazolványokon kívül nem lehet elfogadni más helyhatósági bizonyítványt a mentesség igazolására. A községi elöljáróság (polgármester) a határkerületi lakosok évi háztartási szükségletét a helyi viszonyoknak megfelelő mérvben tartozik megállapítani. A kettős erdőbirtokosok gazdasági szükségletének megállapításánál a "Birtokos utiigazolvány"-ban - foglalkozási áganként elkülönítve (pl. 1 kocsis, 3 béres, stb.) a jogos tűzifajárandóság mennyiségével együtt - a természetbeni tűzifajárandóságot élvező gazdasági alkalmazottak számát is fel kell tüntetni. Vitás esetekben a községi elöljáróság (polgármester) az illetékes pénzügyigazgatóságtól tartozik utasítást kérni. A bejegyzést a községi jegyző és bíró (polgármesteri a község (város) pecsétjének használata mellett írják alá.

(3) A határkerületi lakosok saját házi tűzifaszükségletükön felüli tűzifát, a kettős erdőbirtokosok pedig a házi és gazdasági szükségletüket meghaladó tűzifa- vagy egyéb famennyiséget csak vámforgalmi adó lefizetése mellett hozhatnak be. Az ebben a forgalomban fizetendő vámforgalmi adó a tűzifánál ezidószerint métermázsánkint 1 Ft 50 fillér. Ez az adótétel az áralakulás szerint változik; a változást a székesfővárosi pénzügyigazgatóság a központi vámigazgatósággal közölni köteles. Egyéb fa után az általános szabályok szerint kell a vámforgalmi adót kivetni és beszedni.

(4) A vámhivatalok és a honvéd határőrizeti szervek a halál kerületi lakosok és kettős erdőbirtokosok által évközben behozott tűzifamennyiséget a behozatal idejének feltüntetésével kötelesek az előző pontokban említett igazolványokba bejegyezni. Ha az igazolvány tulajdonosa a községi elöljáróság (polgármester) által az igazolványokba bejegyzett évi háztartási illetőleg gazdasági szükségletnek megfelelő tűzifamennyiséget abban az évben már behozta, a vámhivatal az ezt meghaladó tüzifamennyiség után a vámforgalmi adót a (3) bekezdésben foglalt rendelkezés szerint szedi he, ha pedig a tűzifát mellékutakon akarják behozni, az eljáró honvéd határőrizeti szervek a szállítmányt a vámforgalmi adó megállapítása és beszedése végett a legközelebbi vámhivatal elé tartoznak állítani.

7. §

Mentesség a fényűzési forgalmi adó alól

(1) Az 5. és 6. §-okban felsorolt eseteken kívül a behozatali forgalomban mentes a fényűzési forgalmi adó alól;

1. fényűzési tárgyaknak az állam, törvényhatóságok, városok, községek, ezek birtokában levő vagy kezelésében álló, nem üzemszerű intézmények, alapok és alapítványok részére történő behozatala;

2. előzetes, esetenkénti pénzügyigazgatósági engedély mellett:

a) a minőségüknél fogva csak vallási, egyházi, közoktatási tudományos, gyógyászati célokra vagy ipari üzemek üzemi (kísérletezési) céljaira rendelt, fényűzési tárgyaknak ilyen személyek, hatóságok, intézetek vagy vállalatok részére történő behozatala, valamint társadalmi és testedző egyesületek vagy szövetségek részére fényűzési forgalmi adó alá eső sporteszközök, tiszteletdíjak, és érmek behozatala;

b) a belföldi kiskereskedelmi forgalomban is fényűzési forgalmi adóköteles tárgyaknak olyan természetes vagy jogi személyek részére való behozatala, akik az említett áruk forgalombahozásával keresetszerűen foglalkoznak;

3. viszonosság esetén a Magyarországon működő külképviseletek tagjainak és ezek családtagjainak személyes használatára vagy háztartási szükségletére szolgáló fényűzési tárgyak behozatala.

(2) Zenetanárok, hivatásos zenészek és énekesek, valamint a Zeneművészeti Főiskola és az ezzel egyenrangú intézetek növendékei, továbbá a Munkás Kultúrszövetség dalos- és karnagyképző iskolájának hallgatói a részükre szükséges hangszereket az illetékes szövetség, intézet, iskola megfelelő igazolása mellett fényűzési forgalmi adómentesen hozhatják be.

(3) A fényűzési forgalmi adó alóli mentességre vonatkozó jogosultság igazolására az (1) bekezdés 1. pontja alá tartozó esetekben az illetékes állami szerv, törvényhatóság, város vagy község által kiállított, hivatalos pecséttel s a kiadmányozásra jogosult tisztviselő aláírásával ellátott átvételi elismervény szolgál. Az átvételi elismervényt a vámokmányokhoz kell csatolni. Az (1) bekezdés 2. a) és b) pontjai alá tartozó esetekben a pénzügyigazgatósági engedélyt esetenként kell kérni s azt ugyancsak a vámokmányokhoz kell csatolni. Az (1) bekezdés 3. pontjában említett esetben a viszonosság fennállásának s az ennek alapján igényelhető adómentesség igazolására a külügyminiszter által a külképviseleti testületek tagjai s ezek családtagjai részére kiállított, névre szóló arcképes igazolvány szolgál. A vámkezelés alkalmával az árubevallásnak a behozatali forgalmi adók megállapítására szolgáló részén az arcképes igazolvány számát fel kell jegyezni. A fényűzési forgalmi adómentes behozatalra jogosító engedélynek a váminditvány megtétele előtt már a vámadós birtokában kell lennie, illetőleg ilyen engedély elnyerésére irányuló kérelmet még a váminditvány megtétele előtt az illetékes pénzügyigazgatóságnál elő kell terjeszteni. Az áru elvámolása és átvétele után a fényűzési forgalmi adómentességi igény utólagos igazolása nem fogadható el.

8. §

Kedvezményes behozatali forgalom

(1) A jelen rendelet "Melléklet"-ében az egyes vámtarifaszámoknál külön feltüntetett termelési alapanyagokat az ugyanott megjelölt termelő (előállító) vállalatok - pénzügyigazgatósági engedély alapján - vámforgalmi adómentesen vagy alacsonyabb vámforgalmi adókulcs alkalmazása mellett hozhatják be. A kedvezményes kezelésre jogosító engedélyt a vámadósként szereplő vállalat székhelye szerint illetékes pénzügyigazgatóságtól kell kérni. A pénzügyigazgatóság az engedélyt egy naptári évre terjedő érvénnyel adja ki. Az ilyen engedély alapján vámforgalmi adómentesen vagy mérsékelt vámforgalmi adókulccsal elvámolt árukról az engedélyes külön raktárkönyvet tartozik vezetni. Ha a kedvezményezett a vámforgalmi adómentesen vagy mérsékelt vámforgalmi adókulcs alkalmazása mellett behozott árukat nem az engedélyben meghatározott célra használja fel vagy belföldön változatlan állapotban továbbadja, a behozatalkor megállapitott adóalap után a vámforgalmi adókulccsal, illetőleg a teljes és a mérsékelt vámforgalmi adókulcsok közötti kulcskülönbözettel számított vámforgalmi adót a 102850 számú "Közp. Vámig. Behozatallal kapcsolatos állami bevételek gyűjtőszámlája, bevételi számla, Budapest" elnevezésű postatakarékpénztári csekkszámlára pótlólag befizetni és a befizetés megtörténtét az engedélyt kiállító pénzügyigazgatóságnak bejelenteni tartozik.

(2) Az előző bekezdésben említett kedvezményen túlmenőleg a külföldről érkező áruk vámforgalmi adómentesen vagy fényűzési forgalmi adómentesen, illetőleg mérsékelt vámforgalmi adókulcs vagy mérsékelt fényűzési forgalmi adókulcs alkalmazása mellett esetenként adott pénzügyminiszteri engedély alapján hozhatók be. A kedvezményes kezelésre jogosító engedélynek már a váminditvány megtételekor a vámadós birtokában kell lennie, illetőleg az ilyen engedély elnyerésére irányuló kérelmet még a vámindítvány megtétele előtt kell benyujtani. Amennyiben a pénzügyminiszteri engedély a kedvezmény megadását feltételekhez kötötte, az előző bekezdésben ismertetett, megszorító rendelkezések a pénzügyminiszteri engedély alapján kedvezményesen behozott árukra is vonatkoznak.

9. §

Szabad területre behozott árak forgalmi adója

A szabadterületre beraktározott áruk a tárolás időtartama alatt mentesek a behozatali forgalmi adók alól. Nem terjed kl azonban az adómentesség azokra az árukra, amelyeket a szabadterületen elfogyasztanak vagy felhasználnak vagy amelyek ottani használatra vannak szánva.

10. §

Előjegyzési forgalom

(1) Az előjegyzési forgalomban behozott áruk után a behozatali forgalmi adókat csak akkor kell megfizetni, ha azok belföldön szabadforgalomba kerülnek. A behozatali forgalmi adókat ezeknél az áruknál is a 3. §-ban a 4. § (2) és (3) bekezdéseiben, illetőleg a 11. §-ban foglalt rendelkezéseknek megfelelően kell megállapítani és beszedni.

(2) Ha az előjegyzési eljárásban behozott anyagok feldolgozása a belföldi forgalomra vonatkozó forgalmi adójogszabályok értelmében több fokozatú termelői tevékenységnek minősül, az egyébként járó termelői forgalmi adót és az esetleg ezen felül járó fényűzési forgalmi adót az egyes termelési fokozatokban előállított áruk értéke után sem kell megfizetni. A mentesség a reexportot teljesítő belföldi céget abban az esetben is megilleti, ha az előjegyzésben behozott anyag feldolgozását bérmunkában alvállalkozókkal végezteti. Az ilyen alvállalkozók - külön pénzügyigazgatósági engedély alapján - a belföldi forgalomban járó fényűzési forgalmi adó megfizetése alól is mentesülnek, de a munkateljesítményükért kapott bevételük után az általános forgalmi adót tartóznak leróni. A mentesség a belföldi céget csak akkor illeti meg, ha az előjegyzett anyagokat feldolgozás (feldolgoztatás) után az előjegyzési eljárásra vonatkozó engedélyben kitűzött határidőn belül külföldre szállítja. Ellenkező esetben a belföldi forgalmi adókra vonatkozó fizetési kötelezettség keletkezése, illetőleg ezeknek az adóknak az esedékessége szempontjából a belföldön folytatott tevékenységet (esetleg több fokozatú termelői tevékenységet) úgy kell elbírálni, mintha a feldolgozásra szánt külföldi anyag szabadforgalom tárgyaként került volna az országba.

11. §

Eljárás árubehozatal esetén

(1) A behozatali forgalmi adók fizetésére kötelezett vámadós a behozott árura vonatkozó adóbevallását a vámkezelési eljárással kapcsolatban és azzal egyidejűleg az árubevallásnak vagy vizsgálati törzslapnak erre a célra szolgáló részén tartozik megtenni. A bevallásnak tartalmaznia kell: a) az áru feladójának nevét és lakóhelyét, valamint a címzettnek (vámadósnak) nevét, foglalkozását és lakhelyét, illetőleg azt az üzlettelepét, ahová a szállítás történik (kerület, utca, házszám); b) az árunak a kereskedelemben szokásos elnevezését és darabszám vagy más mérték szerinti mennyiségét; c) az áru megszerzéséért a vámadós által fizetett vételárat és az áru megszerzését terhelő egyéb költségeket; d) a bevallás Idejét (év, hó, nap); e) a bevallást adó aláírását. A vámáru-bevallással szorosan egybetartozó behozatali forgalmi adóbevallást másolópapír felhasználásával két egyező példányban kell kiállítani és az eljáró vámhivatalnál benyújtani. Adóbevallás hiányában a vámhivatal az árut vámkezelés alá nem veheti. A vámhivatali vizsgálat eredménye szerint történő vámkezeléseknél a rendelkezésre álló és a behozatali forgalmi adók kivetéséhez szükséges adatokat a vámokmányok erre szolgáló részén az eljáró közegek tartoznak feljegyezni.

(2) A vámadós az adóbevallás helyességét ellenőrző hivatali közegek előtt a jelen rendelet 3. §-ának (1) bekezdésében említett, adóalaphoz számítandó költségeket a nevére kiállított, eredeti számlával, fuvarokmánnyal, biztosítási kötvénnyel, raktári elszámolással, eredeti könyvkivonattal vagy egyéb okmánnyal köteles igazolni. Ettől a szabálytól csak az utas-és kisebb határszéli-, valamint az olyan postaforgalomban szabad eltérni, ahol az ügyfél a vámkezelésnél nem lehet jelen. Ezekben az esetekben az eljáró hatósági közegek a felmerült költségek igazolására szolgáló okmányok és bizonyítékok bemutatásától eltekinthetnek.

(3) A behozott árura vonatkozó, idegen pénznemben megadott (kifejezett) vételárat a Magyar Nemzeti Bank által kiadott, a vámkezelés időpontjában érvényben levő átszámítási kulccsal kell a törvényes pénzértékre átszámítani. Az átszámításnál a Magyar Nemzeti Bank által megállapított vagy igazoltan engedélyezett felárakat is figyelembe kell venni. Mind az árfolyamokat, mind az esetleges felárakat a Magyar Nemzeti Banktól beszerzett adatok alapján a székesfővárosi pénzügyigazgatóság vámforgalmi adóügyosztálya havonként közli a központi vámigazgatósággal és a vámhivatalokkal. A közölt átszámítási kulcsok magasabb (áru-) árfolyamait a vámforgalmi adó és fényűzési forgalmi adó alapjának megállapításánál, az alacsonyabb (pénz-) árfolyamait pedig a kiviteli forgalmi adómegtérítés alapjának kiszámításánál kell alkalmazni.

(4) A behozatali vámkezelés alkalmával csak olyan, egyébként is hiteltérdemlő módon kiállított számlák, kereskedelmi levelek fogadhatók el, amelyeken az árut eladó cégek láttamozása vagy bélyegzője szerepel. A számláknak ezenkívül tartalmazniuk kell az áru darabszámát vagy mértékszerinti mennyiségét, minőségét, egységárát és a számla értékének összegezését is. A számla nem fogadható el a vételár igazolásául, ha annak gyanúja merül fel, hogy: a feltüntetett vételár a valóságos vételárnál alacsonyabb; a megadott egységárak hasonló minőségű áruk egységárától lényegesen különböznek; a számlában felsorolt áruk megnevezése vagy minősége nem egyezik meg a vámkezelés alatt álló áruk megnevezésével, minőségével; a feltüntetett mennyiség (súly, méter, stb.) indokolatlanul eltér a vámkezelés alatt álló mennyiségtől. Ilyen esetekben a vámadóstól az áru vételárára vonatkozó más bizonyítékokat (levelezést, hiteles könyvkivonatot, biztosítási kötvényt, érték-nyilatkozatot vagy egyéb bizonyító erővel bíró okmányt) kell bekérni s az adóalapot ezek alapján kell megállapítani.

(5) Ha a bevallott adóalap helyessége tekintetében aggály merül fel s ezt az aggályt az előző bekezdés utolsó mondatában említett iratokkal sem lehet megnyugtató módon eloszlatni, vagy, ha a vámadós a kívánt adatokat szolgáltatni, illetőleg adóbevallását megtenni nem tudja, az adóalapot a behozott áru közönséges forgalmi értékének figyelembevételével hatósági becsléssel kell megállapítani. A behozatali forgalmi adók alapját becsléssel lehet még megállapítani a vámhivatali vizsgálat szerint történő vámkezeléseknél (Vámjogi Utasítás 40. § 8. pont), továbbá a nem kereskedelmi tevékenység körében saját tulajdonként behozott áru adóalapjának megállapítása alkalmával. Egyébként az adóalapot az előző bekezdésekben szabályozott módon a vámadósnak kell bevallania és ezt a vámadós, vagy aki megbízásából nevében eljár, a (2) bekezdésben felsorolt okmányokkal tartozik igazolni.

(6) A jelen szakasz (1) bekezdésében előírt módon bevallott adóalap után az árubevallásnak vagy vizsgálati törzslapnak erre a célra szolgáló helyén a rendelet "Melléklet"-ében megállapított kulcs szerint kell kivetni a behozott árut terhelő behozatali forgalmi adókat. Valamely árut csak akkor lehet vámforgalmi adómentesen vagy fényűzési forgalmi adómentesen, illetőleg mérsékeli adókulcs alkalmazása mellett kezelni, ha a vámadós a saját nevére (cégére) szóló, akár esetenkénti, akár egy évre érvényes pénzügyigazgatósági engedély felmutatásával az adómentes behozatalra vagy a mérsékelt adókulcs alkalmazására való igényjogosultságát igazolja. A vámhivatal köteles megvizsgálni, hogy a felmutatott engedély a vámkezelésre bejelentett árura vonatkozik-e. Ha az áru vámtarifaszáma az engedélyben feltüntetett számmal megegyezik, illetőleg az egyes esetekre kiállított engedélyekben feltüntett áruk minősége és mennyisége azonos a vámkezelésre bejelentett áru minőségével és mennyiségével, a vámhivatal a vizsgálati eredményben feljegyzi az engedélyt kiállító pénzügyigazgatóság nevét, az engedély számát és érvényességének tartamát, továbbá azt, hogy az engedély alapján az áru adómentesen vagy mérsékelt adókulcs alkalmazásával került kezelésre s végül, hogy az engedélyt az ügyféltől bevonta-e. Az egyes esetekre szóló engedélyeket az ügyféltől be kell vonni és a vámokmányokhoz kell csatolni, az éves engedélyeket pedig a vámkezelés megtörténte után az ügyfélnek vissza kell adni. Az áru után fizetendő forgalmi adók összegét olymódon kell kikerekíteni, hogy az 50 fillér vagy annál nagyobb összeget 1 forintra kell kiegészíteni, az 50 fillérnél kisebb összeget pedig számításon kívül kell hagyni. A vámhivatal a vámforgalmi adóhivatali kirendeltség vagy a kirendelt vámforgalmi adóhivatali tiszt közreműködésével, ezek hiányában a saját hatáskörében kivetett és a vámkezelés alkalmával fizetendő behozatali forgalmi adókat bevételezi és bevételi lajstromába bekönyvelni. A bevételezett pénz kezelésére és annak a 102850. számú "Közp. Vámig. Behozatallal kapcsolatos állami bevételek gyüjtőszámlája, bevételi számla. Budapest" elnevezésű postatakarékpénztári csekkszámlára való befizetésére a vámhivatalok részére mindenkor érvényes pénzkezelési jogszabályok az irányadók.

(7) Ha az (5) bekezdés rendelkezése szerint hatósági becsléssel megállapított értéket, illetőleg adóalapot és az adóalap után járó forgalmi adókat az adó fizetésére kötelezett vagy annak megbízottja sérelmesnek találja, szakértői becslési kérhet. A szakértői becslést a kérelem előterjesztésétől számított 3 napon belül meg kell tartani. Az eljárás befejezéséig az áru a vámhivatal őrizetében marad. A szakértőt a vámkezelés helye szerint illetékes belkereskedelmi igazgatóság által erre a célra kijelölt szakemberek közül a vámhivatal (vámforgalmi adóhivatali kirendeltség) hívja meg. A székesfővárosi pénzügyigazgatóság vámforgalmi adóügyosztálya a belkereskedelmi igazgatóságoktól szakértőkül meghívható szakemberek kijelölését kérni, illetőleg az igazgatóságok által kijelölt szakemberek nevét és lakcímét - szakmánként csoportosítva - a vámhivatalokkal (vámforgalmi adóhivatali kirendeltségekkel) közölni tartozik.

(8) A szakértői becslésre kitűzött időpontról az adófizetésre kötelezettet írásban - tértivevény csatolása mellett - értesíteni kell s egyúttal közölni kell vele azt is, hogy saját költségére jogosult ellenőrző szakértőt alkalmazni. A becslési eljárás időpontjának szabályszerű közlése esetén a becslési eljárást a fizetésre kötelezettnek vagy ellenőrző szakértőjének távollétében is meg kell tartani. A becslési eljárás megkezdése előtt a vámhivatal vezetője a meghívott szakértőtől fogadalmat kivenni s a fogadalom megtörténtét az alább említett jegyzőkönyvben bejegyeztetni tartozik. A szakértői becslési eljárás az áru megszemlélésével kezdődik. Az áruszemlénél jelen lehet az adófizetésre kötelezett vagy annak megbízottja és ellenőrző szakértője is. Az áru megszemlélése után a szakértő az áru érték érc indokolt véleményt ad. A szakértői véleményt, valamint az esetleges ellenőrző szakértő véleményét is - indokolásával együtt - a három példányban készített jegyzőkönyvbe kell foglalni. A jegyzőkönyvet a szakértők aláírni tartoznak. A jegyzőkönyv első példányát a vámokmányokhoz kell csatolni, a második példányát a székesfővárosi pénzügyigazgatóság vámforgalmi adóügyosztályához kell felterjeszteni, a harmadik példányt pedig a kezelést végző vámhivatal (vámforgalmi adóhivatali kirendeltség) tartozik megőrizni Az áruszámlát vagy más, az áru értékére vonatkozó s az adófizetésre kötelezett tulajdonában levő adatot csak az adófizetésre kötelezett kifejezett kívánságára szabad a szakértőnek megmutatni.

(9) A vámhivatal részéről meghívott szakértő által megállapított forgalmi értéket az adókivetés alapjául el kell fogadni, kivéve, ha a vámhivatal adatokkal tudja bizonyítani, hogy a szakértő a kincstár kárára tévedett. Ez utóbbi esetben az áru forgalmi értékét a vámhivatal állapítja meg. A vámhivatal megállapítása ellen azonosított áruminta csatolása mellett 30 nap alatt - birtokon kívül - a székesfővárosi pénzügyigazgatósághoz lehet fellebbezni. Igazolt szakértői tévedés esetén a szakértőt - a (10), illetőleg a (11) bekezdés szerint megállapítható díjazással szemben - csak az útiköltség illeti meg. Ha az adókivetés után kitűnik, hogy a szakértő az áru valóságos forgalmi értékénél Szándékosan kisebb értéket állapított meg s ezáltal a kincstárnak kárt okozott, a szakértő ellen a megtorló eljárást azonnal meg kell indítani.

(10) A meghívott szakértő díját a vámhivatal állapítja meg. A szakértő díja a VI. fizetési osztályba sorozott állami alkalmazottak napidíjának megfelelő összeg. A szakértői becslést kérő fél a szakértői díjnak és az útiköltségnek megfelelő összeget még az eljárás megkezdése előtt köteles levélbe helyezni.

(11) A székesfővárosi pénzügyigazgatóság a szakértői díjat kivételesen a kétszeresére emelheti fel olyan esetekben, amikor a szakértő jelentősebb értékű árut becsül vagy különleges szakértelmével és nagyobb munkával a kincstár javára jelentős összegű eltérést állapít meg. Erre való tekintettel abban az esetben, amikor a bevallott érték a vám-és szállítási költségek nélkül 5 000 forintot meghalad vagy amikor előrelátható, hogy a szakértői becslési eljárás hosszabb és körültekintőbb munkát kíván s a szakértői eljárásból a kincstár javára nagyobb eltérésre lehet számítani, az ügyfelet kétszeres összegű szakértői díj letétbehelyezésére kell kötelezni. A szakértői becslési eljárást ily esetben csak a felemelt szakértői díj letétbehelyezése után lehet folyamatba lenni. A szakértői szemle befejezése után a becslési jegyzőkönyv beterjesztésével egyidejűleg azonnal javaslatot kell tenni a székesfővárosi pénzügy-igazgatósághoz a felemelt szakértői díj megállapítására.

(12) A szakértői dijat az adófizetésre kötelezett tartozik viselni minden olyan esetben, amikor az adófizetésre kötelezett vagy megbízottja adóalapot egyáltalán nem jelent be vagy a bejelentett adóalap és a szakértő által megállapított közönséges forgalmi érték közötti különbözet nagyobb, mint a bejelentett adóalap 10%-a. Más esetben a szakértő dija a kincstárt terheli. A vámadóst terhelő szakértői díjat és utiköltséget a vámhivatal a letétbehelyezett összegből a becslés befejezése után azonnal köteles kifizetni. Egyszeresnél magasabb szakértői dijat a pénzügyigazgatóság rendelkezésének megérkezéséig még abban az esetben sem lehet kifizetni, ha a vámhivatal a magasabb szakértői díj kifizetésének engedélyezése iránt az előző bekezdésben foglaltak szerint javaslatot tett. Ebben az esetben a díjtöbbletet a pénzügyigazgatóság rendelkezéséig továbbra is letétként kell kezelni. A pénzügyigazgatóság a felemelt szakértői dij kifizetését a becslési jegyzőkönyvbe vezetett záradékban engedélyezi. Ha becslés költsége a kincstárt terheli, a letétbe helyezett összeget az adófizetésre kötelezettnek a vámhivatal visszautalni tartozik. A kincstárt terhelő szakértői díjat az egész országra vonatkozólag a Vámhivatalok javaslatára a székesfővárosi pénzügyigazgatóság fizeti ki.

12. §

Adóhelyesbítés

(1) Az adófizetésre kötelezett (a vámadós) vagy igazolt meghatalmazottja a behozatal alkalmával befizetett forgalmi adók helyesbítését a 29. §-ban felsorolt esetekben a központi vámigazgatóságtól, minden más esetben pedig a székesfővárosi pénzügyigazgatóság vámforgalmi adóügyosztályától kérheti. Ha bevallás hiányában vagy bevallás el nem fogadása miatt a behozatali forgalmi adók alapját az árut kezelő vámhivatal (vámforgalmi adóhivatali kirendeltség) állapította meg, az adóalap után befizetett behozatali forgalmi adók helyesbítésére irányuló kérelmet a befizetés napját követő naplót számított 30 napon belül kell előterjeszteni. Amennyiben a behozatali vámkezelés alkalmával a behozatali forgalmi adók alapját számítási hiba folytán tévesen állapították meg, illetőleg az ezen alap után járó behozatali forgalmi adókat számítási hiba folytán tévesen vetették ki, a vámadós a vámkezelés napját követő naptól számított 12 hónapon belül kérheti a tévesen megállapított behozatali forgalmi adók helyesbítését. Minden más esetben behozatali forgalmi adókra vonatkozó helyesbítési kérelmet a vámkezelés napját követő naptól számított 6 hónapon belül kell előterjeszteni. Ezen határidők elmulasztása esetén igazolásnak helye nincs és a helyesbítési kérelmet érdemi tárgyalás nélkül vissza kell utasítani.

(2) A vámkezeléssel kapcsolatban lerótt behozatali forgalmi adók bevételi tételeinek könyvelését, a befizetett összegek számszaki felülvizsgálatát, valamint a bevételi gyűjtőszámlára befolyt behozatali forgalmi adóknak a 101102. számú. "Székesfővárosi Pénzügyigazgatóság: Forgalmi adók bevételi számla, Budapest" elnevezésű postatakarékpénztári csekkszámlára való átutalását a központi vámigazgatóság mellé rendelt számvevőség látja el,

(3) Az adóalap, valamint az alkalmazott adókulcs helyességének felülvizsgálatát, továbbá a visszatérítési kérelmekkel kapcsolatban beadott okmánybehasonlításokat és záradékolásokat székesfővárosi pénzügyigazgatóság által az előbb említett számvevőséghez kiküldött vámforgalmi adóhivatali tisztviselők látják el.

(4) Ha az adó befizetése után, de még a 600/1927. PM rendelet (K. K. H. Ö.) 91. §-ában szabályozott 6 éves elévülési határidőn belül az állapíttatnék meg, hogy a behozatalkor fizetett forgalmi adó a szabályok értelmetlen járó forgalmi adónál kevesebb, a székesfővárosi pénzügyigazgatóság a különbözetet a vámadós terhére előiratni s erről a vámadóst határozattal értesíteni köteles. Ha a vámadós az elvámolás után olyan költségről szerez tudomást, amely a behozott árut már az elvámolás előtt is terhlte, de azt az adóalap megállapításánál - ismeretlen volta miatt - figyelembe venni nem lehetett, tartozik azt a tudomására jutástól számított 8 napon belül a székesfővárosi pénzügyigazgatóságnak bejelenteni és egyben kérnie kell az utána járó behozatali forgalmi adók s egyéb, az adóalap után számítandó köztartozások előírását Amennyiben a bejelentéssel kapcsolatban lefolytatott vizsgálat a vámadós vétlenségét igazolja, a bejelentés a behozatali forgalmi adókban és egyéb, az adóalap után számított köztartozásokban mutatkozó hiány befizetésére vonatkozó kötelezettségen felül más jogkövetkezménnyel nem jár. Ha a vámadós a fenti bejelentésre vonatkozó kötelezettségének nem tesz eleget vagy a vizsgálat vétlenségéi nem állapítja meg, mulasztását a 32. és 33. §-okban foglaltak szerint kell elbírálni.

13. §

Adópótlékok

Késedelmi kamat jellegű adópótlékot a behozatalkor esedékes behozatali forgalmi adók után ugyanolyan mértékben és ugyanolyan módon kell számítani, mint a vám és az azzal együtt beszedésre kerülő egyéb köztartozás után.

II. FEJEZET

Átviteli forgalom

14. §

Átvitelben kezelt áruk forgalmi adója

(1) Ha a behozatali forgalmi adók fizetésére köteles vámadós igazolja, hogy a külföldről behozott árut anélkül, hogy azt belföldön átruházná, közvetlenül külföldre szállítja, a be hozatalkor járó forgalmi adókat nem köteles megfizetni.

(2) Az előző bekezdés rendelkezése alapján a behozott ár után behozatali forgalmi adókat csak akkor nem lehet követelni, ha az áru belföldön szabadforgalomba nem kerül (a külföldre szállításig vámjövedéki felügyelet alatt marad) ennek következtében utána vámot sem kell fizetni. Ha az áru a vám és az azzal együtt beszedésre kerülő egyéb köztartozás megfizetése után a tulajdonos szabad rendelkezésére bocsátották, de a tulajdonos a birtokába került árut - anélkül hogy belföldön átruházta volna - utóbb mégis külföldre szállítja, a kiszállított áru és a forgalmi adóval terhelten be hozott áru azonosságának, valamint a kiszállítás lényének jelen rendelet 16. §-ában előírt módon történő igazolása esetén - a belföldiesítéskor befizetett forgalmi adó (adók visszatérítését kérheti a székesfővárosi pénzügyigazgatóságtól)

III. FEJEZET

Kiviteli forgalom

15. §

A kivitel adómentessége

(1) Az igazoltan külföldre vitt áru utolsó belföldi tulajdonosa külföldre történt áruszállításából származó bevétele után a belföldi áruforgalomra megállapított forgalmi adókat nem tartozik megfizetni. Ez a mentesség a belföldi forgatóiul vonatkozó jogszabályok hatálya alá tartozó, több fokozatú termelési tevékenységet folytató áruelőállítók esetében csak az utolsó termelési fokozatban előállított és általuk igazoltan külföldre szállított áruk eladásából elért bevételekre terjed ki. A megelőző termelési fokozatban előállított áruk értéke után járó termelői forgalmi adót és az esetleg ezen felül járó fényűzési forgalmi adót külföldre történt szállítás esetén is kell róni.

(2) Mentes a belföldi forgalomban fizetendő forgalmi adó alól a külföldi megrendelő által előjegyzési eljárásban beküldött anyagokból bérmunkában előállított áruk elkészítéséért, valamint a Vámjogi Törvény 85. §-ának c) pontja értelmében előjegyzési eljárásban külföldről javítás végett behozott áru megjavításáért kapott bevétel is. Amennyiben az előjegyzett eljárásban behozott anyagok feldolgozása a belföldi forgalomra vonatkozó forgalmi adójogszabályok értelmében többfokozatú termelési tevékenységnek minősül, az egyes termelési fokozatokban előállított áruk értéke után egyébként járó termelői forgalmi adót és az esetleg ezen felül járó fényűzési forgalmi adót sem kell megfizetni. A mentesség a külföldi céggel elszámolási viszonyban álló magyar céget abban az esetben is megilleti, ha az az előjegyzésben behozott anyag feldolgozását vagy javítását újabb bérmunkában, alvállalkozókkal végezteti. Az ilyen alvállalkozók - külön pénzügyigazgatósági engedély alapján - a belföldi forgalomban járó fényűzési forgalmi adó alól is mentesülnek, munkateljesítményükért kapott bevételük után azonban az általános forgalmi adót tartoznak megfizetni. Ha a külföldi megrendelő a munkadíjat az előjegyzési eljárásban beküldött anyag egy részének természetbeni átengedésével, belföldön való visszahagyásával egyenlíti ki, a bérmunkadíj címén visszamaradt mennyiség, mint bevétel mentes ugyan az általános forgalmi adó alól, de behozatali forgalmi adók alá esik. feldolgozása, vagy feldolgoztatása esetén pedig a belföldi forgalomban járó termelői forgalmi adót (adókat) és az esetleg ezen felül járó fényűzési forgalmi adót kell fizetni. A mentesség a bérmunkát végző belföldi vállalkozót csak akkor illeti meg, ha az előjegyzett anyagot feldolgozás vagy kijavítás után az előjegyzési eljárásra vonatkozó engedélyben kitűzött határidőn belül külföldre szállítja. Ellenkező esetben a belföldi forgalmi adókra vonatkozó fizetési kötelezettség keletkezése, illetőleg ezeknek az adóknak esedékessége szempontjából a bérmunkát végző tevékenységét (esetleg több fokozatú termelői tevékenységét) úgy kell elbírálni, mintha a feldolgozásra szánt külföldi anyag szabadforgalom tárgyaként került volna az országba

(3) Az (1) és (2) bekezdésben említett bevételek után a forgalmi adót csak akkor nem kell megfizetni, ha az adóalany az áru kiszállítását (külföldre történt kiléptetését) a 16. § rendelkezései szerint kiállított s a kiléptető vámhivatal által záradékolt bejelentési ívvel vagy árubevallással igazolja. A kiszállítás igazolásán kívül a pénzügyi hatóság felszólítására hiteltérdemlően igazolni kell azt is, hogy az adó alól mentesített bevétel valóban a kivin áru ellenértékeként folyt be. A kivitel igazolására szolgáló bejelentési ívet (árubevallást) az ügyletre vonatkozó levelezéssel, számlamásolattal, stb.-vel együtt az ellenőrzés céljára az áru kiszállítását követő hó 1. napjától számítandó 5 évig kell megőrizni.

(4) Kivitel címén az adómentesség csak azt illeti meg, aki az árut, mint saját tulajdonát közvetlenül adja el, illetőleg szállítja (szállíttatja) ki külföldre. Minden esetben vizsgálni kell tehát azt is, hogy a bejelentési íven (árubevalláson) tulajdonosként feltüntetett személy valóban az áru utolsó belföldi, jog szerinti tulajdonosa volt-e. Ha az árut a tulajdonos megbízásából más személy, pl. bizományos szállítja ki külföldre, a bejelentési íven (árubevalláson) a kiszállító megbízotton kívül a kiszállításra megbízást adó tulajdonos nevét (cégét) és lakóhelyét s azt a körülményt is fel kell tüntetni, hogy az áru kiszállítója (feladója) kinek a megbízásából jár el. Az adómentességi igény elbírálásánál ebben az esetben ellenőrizni kell, hogy a kiszállító valóban csak megbízásból járt-e el s nem volt-e az áru tulajdonosa.

(5) Ha bizonyos áruk külföldre szállítását - esetleg csak meghatározott államokkal való viszonylatban - haté>-sági ellenőrzés alatt álló szerv vagy hatóságilag kijelölt vállalat (egykéz) végzi, a kiszállított áru utáni adómentesség a bejelentési íven szereplő áru tulajdonosát illeti meg akkor is, ha külföld felé a számlát és egyéb okmányokat nem az áru jogszerinti tulajdonosa és feladója, hanem a kivitelt lebonyolító szerv vagy vállalat állította ki. Ebben az esetben azonban a bejelentési íven az áru kiszállítójának megnevezésénél fel kell tüntetni, hogy a kiszállítás melyik kiviteli szerv vagy egykéz beiktatása útján történt meg, illetőleg, hogy a kiviteli szerv vagy egykéz kinek (kiknek) megbízásából járt el.

(6) Az (1) bekezdésben említett mentesség az árucsereforgalom keretében kiszállított árukra is vonatkozik. Minthogy árucsereforgalom esetén a külfölddel szemben támasztott magyar követelést nem pénzzel, hanem áruval egyenlítik ki, a belföldi áru ellentételét tevő külföldi áru után a behozatalkor esedékes behozatali forgalmi adókat meg kell ugyan fizetni, de ugyanakkor a behozott áru, mint külföldre történt áruszállításból elért bevétel, a belföldi áruforgalomban egyébként járó forgalmi adók alól mentesül. A kiszállító az árucseréből származó bevétele után - az előző bekezdésekben előírt feltételek betartása mellett - még abban az esetben sem tartozik a belföldi áruforgalomban egyébként járó forgalmi adókat leróni, ha bevételként nem magát a külföldi árut, hanem az azt behozó belföldi cégtől vagy az árucserét lebonyolító szervtől annak forintértékéi kapja. Nem terjed ki azonban a mentesség a bevételként kapott áru további forgalmára, annak feldolgozása vagy feldolgoztatása esetén tehát a belföldi forgalomban járó termelői forgalmi adót (adókat) és az esetleg ezen felül járó fényűzési forgalmi adót meg kell fizetni.

16. §

Eljárás árukivitel esetén

(1) Az előző szakaszban tárgyalt adómentesség a kiszállított áru utolsó belföldi tulajdonosát, illetőleg a bérmunka vagy javítási munka elvégzőjét csak abban az esetben illeti meg, ha az eladás, illetőleg a bérmunka vagy javítás tárgyát tevő áru külföldre szállítását (vámhivatali kiléptetését) bejelentési ívvel vagy árubevallással igazolja. Bejelentési ív vagy árubevallás nélkül az adómentesség még abban az esetben sem vehető igénybe, ha a kiszállítás más módon, pl. fuvarlevélmásolattal, üzleti levelezéssel, stb.-vel közvetve bizonyítható.

(2) Az ügyfél a bejelentési ívet (árubevallást) két példányban tartozik kiállítani. Ha a kivitelre szánt árut kiviteli vámkezelés végett belterületi vámhivatal elé állítják, az eljáró belterületi vámhivatal - a kivitelben kezelt árut vámzár alá helyezve - a forgalmi adóbejelentési ívekkel (árubevallással) s egyéb okmányokkal együtt a határszéli (kiléptető) vámhivatalhoz továbbítja. A határszéli vámhivatal a bejelentési ív (árubevallás) másodpéldányát a kiléptetést igazolja és azt a feladóként szereplő ügyfélnek (semmi esetre sem az ügyfél megbízásából eljáró szállítmányozónak) portóköteles, ajánlott levélben vagy ha azokat az ügyfél közönséges levélheti kéri - a fél veszélyére - közönséges levélben visszaküldi.

(3) A bejelentési ív egyrészt az áru azonosságának, másrészt a kiszállító tulajdonosi minőségének, illetőleg a külföldi megbízásra végzett bérmunkának vagy javítási munkának igazolására szolgál, a kiléptető vámhivatal igazolása pedig a külföldre szállítást bizonyítja. Ennek megfelelően a bejelentési íven az árut ugyanolyan megnevezéssel és részletezéssel kell feltüntetni, mint ahogy az a küldeményről kiállított számlán történt. A bejelentési íveket célszerű a könyvelési tételszámot feltüntető számlamásolattal együtt kezelni, hogy a kivitel címén igénybe vett adómentesség jogossága bármikor igazolható legyen. Ha az árut nem jogszerinti tulajdonosa, hanem annak megbízásából más szállítja ki (adja el), a bejelentési íven a megbízó (a tulajdonos) nevét (cégét) is fel kell tüntetni.

(4) Amennyiben a vámszabályok értelmében az árunak külföldre szállítása alkalmával árubevallási kell kiállítani az adómentesség igazolására az árubevallás szolgál s külön bejelentési ív kiállítására nincs szükség. Ilyen esetben az áru külföldre szállítását a vámhivatalok, illetőleg vámhivatali kirendeltségek az ugyancsak két példányban kiállítandó árubevallásokon, illetőleg kísérőjegyeken igazolják.

IV. FEJEZET

Az utolsó belföldi átruházás során áthárított forgalmi adók visszatérítése és kiviteli forgalmi adómegtérítés

17. §

Az utolsó belföldi átruházás során lerótt forgalmi adó visszatérítése

Az a természetes vagy jogi személy, aki valamely belföldi előállítótól vagy kereskedőtől olyan árut szerez meg, amely után járó forgalmi adót már lerótták és ezt az árut át- vagy feldolgozás vagy kiszerelés nélkül, esetleg saját termelésű (előállítású) árujával együtt szállítja ki külföldre, az áru utolsó belföldi átruházása alkalmával a kiszállítóra, mint vevőre áthárított forgalmi adó visszatérítését illetékmentes kérvényben kérheti a székhelye szerint illetékes pénzügyigazgatóságtól az áru kiléptetését követő hó 4. napjától számított 6, illetőleg árumintavásárra, kiállításra, próbára vagy megtekintésre kiszállított áruknak külföldön történő eladása esetén az áru kiléptetését követő hó 1. napjától számított 12 hónapon belül. Ebben az esetben azonban az áru eladását a 18. § (4) bekezdésében előírt módon, az azonosságát pedig hitelt érdemlő módon az alábbi 22. és 23. §-ok rendelkezései szerint bizonyítani tartozik. A pénzügyigazgatóság saját hatáskörben csak a számlában külön felszámított, illetőleg áthárított forgalmi adót térítheti vissza, míg az eladási árba beszámított (inkluzíve), de a számlában külön összegben fel nem tüntetett forgalmi adó, valamint a kiszállított áru csomagolásához felhasznált csomagoló anyagok beszerzésekor felszámított, illetőleg áthárított forgalmi adók visszatérítését csak esetenkénti pénzügyminiszteri engedély alapján eszközölheti.

18. §

A kiviteli forgalmi adómegtérités tárgya

(1) Az a természetes vagy jogi személy, aki olyan új árut szállít külföldre, amelyre a jelen rendelet "Melléklet"-e, esetleg csak annak jegyzetrovata kiviteli forgalmi adómegtérítési kulcsot tüntet fel, a kiszállított áru előállításához felhasznált egyes alkatrészek, nyers- vagy segédanyagok beszerzése alkalmával belföldön bárki által lerótt forgalmi adók megtérítését az alábbi szabályok szerint igényelheti.

(2) A kiviteli forgalmi adómegtérítést (a továbbiakban adómegtérítést) a kiszállított áru tulajdonosa igényelheti.

(3) Adómegtérítés csak azt a kiszállítót (természetes vagy jogi személyt) illeti meg, aki egész üzleti forgalmának megállapítására és ellenőrzésére alkalmas kereskedelmi könyveket vezet.

(4) Igényelhető az adómegtérítés akkor is, ha az árut külföldi árumintavásárra, kiállításra, próbára vagy megtekintésre az előjegyzési eljárás igénybevétele mellett vagy anélkül szállították ki és hiteltérdemlően igazolják, hogy az áru azért maradt külföldön, mert azt a kiszállítást követő hat hónapon belül létrejött elidegenítő jogügylettel külföldre eladták. Ilyen esetben az áru kiszállítóját az adómegtérítés csak külön előterjesztett kérelem alapján és csak akkor illeti meg, ha az áru kiszállítását és azonosságát a 22. és 23. §-ok rendelkezései szerint, az áru külföldre történő eladását pedig számlával, kötlevéllel, kereskedelmi levelezéssel, üzleti könyveivel, stb-vel minden kétséget kizáróan igazolja.

(5) Nem igényelhető adómegtérités az olyan áruk után, amelyeket nem új, hanem használt (ócska) állapotban szállítanak külföldre.

(6) Nem igényelhető adómegtérítés a Vámjogi Törvény 110. §-ának c) pontjában említett azon áruk után, amelyeket a belföldi szabadforgalomból előjegyzési eljárás igénybevétele nélkül szállítottak külföldre és onnan változatlan állapotban visszahoztak (belföldi tértiáruk). Ha az ilyen áruk külföldi tárolási ideje alatt az adómegtérítést az áruk kiszállítója mégis igénybevette volna, ezt a jelen rendelet 26. §-ának (1) bekezdésében előírt módon a tértiáru vámkezelését követő 8 napon belül tartozik visszafizetni.

(7) Nem igényelhető adómegtérítés az olyan áruk kiszállítása esetén, amelyek, mint külföldi áruk elidegenítő ügylet alapján belföldön szabadforgalomba kerültek és utóbb azért szállíttatnak külföldre, mert az ügylet nem ment foganatba vagy hatályát vesztette (külföldi tértiáruk).

(8) Nem vehető igénybe adómegtérítés a határszéli forgalomban kivitt áruk után.

(9) Nem jár adómegtérítés a jóvátételi szállítások keretében kiszállított áruk után sem.

(10) Ha az áru kiviteli vámkezelését végző vámhivatalnak (vámforgalmi adóhivatali kirendeltségnek) vagy az illetékes pénzügyigazgatóságnak alapos aggálya van abban a tekintetben, hogy a kiszállításra kerülő áru nem új, a szükséges igazolások felmutatását kérheti.

19. §

Előjegyzett forgalomban saját számlára behozott anyagokból előállított áruk, valamint bérmunka, illetőleg javítás díja után járó adómegtérítés

(1) A Vámjogi Törvény 80. §-a alapján kikészítési forgalom keretében saját számlára behozott anyagokból belföldön előállított új áru külföldre szállítása esetén az áru előállítója a kiszállított árunak megfelelő kulccsal számított adómegtérítést abban az esetben veheti igénybe, ha a kivitelre kerülő áru előállításához felhasznált, kikészítési forgalom tárgyaként behozott anyagot (anyagokat) terhelő behozatali forgalmi adókat legkésőbb a belőle (belőlük) előállított új áru kivitele alkalmával megfizeti. Amennyiben a kikészítési forgalomban behozott anyag feldolgozása a belföldi forgalomra vonatkozó forgalmi adójogszabályok szerint több fokozatú termelői tevékenységnek minősül, kiviteli forgalmi adómegtérítést csak abban az esetben lehet kiutalni, ha a kiszállító nemcsak a behozott anyagot terhelő behozatali forgalmi adókat fizeti meg, hanem ezen felül lerója még a behozott anyag feldolgozásának egyes, adójogi szempontból különállónak tekintendő termelési fokozataiban előállított félkész- vagy készáruk értéke után járó termelői forgalmi adót és az esetleg ezen felül járó fényűzési forgalmi adót is. A feldolgozás utolsó fokozatában előállított és külföldre szállított áru után termelői forgalmi adót (esetleg fényűzési forgalmi adót) - figyelemmel jelen rendelet 15. §-ának (1) bekezdésében foglalt rendelkezésekre - ebben az esetben sem kell leróni.

(2) Az adómegtérítést a külföldi megrendelő által előjegyzési eljárásban beküldött anyagokból bérmunkában előállított, valamint a Vámjogi Törvény 85 §-ának e) pontja értelmében előjegyzési eljárásban javítás végett behozott áru kivitele esetén is igénybe lehet venni.

20. §

Az adómegtérítés alapja

(1) Az adómegtérités alapja a kiszállító által elért (elérhető) tényleges bevétel. Ennek megállapítása végett a kiszállított árura vonatkozó, idegen pénznemben számlázott eladási árat a jelen rendelet 11. §-ának (3) bekezdésében előírt módon törvényes pénzértékre kell átszámítani. Amennyiben az áru külföldre szállításának költségei (fuvardíj, kirakás költségei, biztosítási díj, stb.) a kötlevél vagy a megállapodás szerint igazoltan a belföldi eladót terhelik az adómegtérítés alapja nem csökkenthető ezekkel, a külföldi vevő részére a számlában külön felszámított költségekkel. Az eladási árba esetleg beszámított külföldi beviteli vámot és ennek járulékait, valamint a külföldi vagy belföldi közvetítőknek (ügynököknek) kifizetett jutalékokat azonban a kiviteli adómegtérítés alapjából le kell vonni, illetőleg amennyiben a számlákban külön tételként szerepelnek, azokat az adómegtérítés alapjához nem szabad hozzászámítani.

(2) A 10. § (2) bekezdésének rendelkezése alá tartozó áruknál az adómegtérítés alapja a bérmunkáért, illetőleg javításáért járó pénzösszeg. A bérmunka, illetőleg a javítás elvégzéséért idegen pénznemben számlázott munkadíj átszámításánál, valamint az adómegtérítés alapjának megállapításánál az előző bekezdésben ismertetett elveket kell alkalmazni. Amennyiben a bérmunka, illetőleg javítás díja nem pénz, hanem áru, az adómegtérítés alapja a végzett munkateljesítménynek az az értéke, amelyet összegszerűen a külföldre visszaszállított áru elkészítésével, illetőleg kijavításával járó költségek együttes összege képvisel. Ez az összeg azonban nem lehet nagyobb, mint a bérmunkáért, illetőleg javításért kapott, belföldön maradt áru elvámolásakor bevallott behozatali forgalmi értéke.

(3) A külföldi bizományi raktárra kiszállított árunál az adómegtérítés alapja a bizományos által elért tényleges eladási ár, illetőleg, ha a kiszállítás idején az áru még nincs eladva, a bizományos részére megállapított eladási (limit) ár, az elért, illetőleg megállapított eladási árból azonban le kell vonni a bizományosnak járó jutalék összegét.

(4) Ha valamely kiszállító külföldön saját áruraktárral rendelkezik és az oda kivitt árut az áru kiszállítója állította elő (termelte), az adómegtérítés alapja a kivitt áruval azonos fajta áruért a telephelyről teljesített eladásánál a kiszállítás hónapjában vagy az ezt megelőző féléven belül elért, átlagos, gyári (termelői) - forgalmi adók és fogyasztási adók nélküli - eladási ár. A saját raktárra történő kiszállítás esetén, ha az árut nem a kiszállító állította elő, az adómegtérités alapja nem lehet nagyobb, mint az igazolt belföldi beszerzési ár. Ilyen esetben az adómegtérítés alapjából az áru belföldi forgalmát esetleg terhelő forgalmi adókat, valamint a fogyasztási adókat (pl. szeszegyedárusági árrészesedést, cukoradót, stb.-t) minden esetben le kell vonni.

(5) Egyes áruk adómegtérítési alapjául a jelen rendelettel megállapított, illetőleg külön pénzügyminiszteri rendelettel megállapított átlagár szolgál. Ilyen esetben az adómegtérítés összegét mindig az áru külföldre történő kilépésének hónapjára megállapított átlagár figyelembevételével kell kiszámítani

(6) Árucsereforgalom keretében (kompenzációs ügylettel) kiszállított áru adómegtérítési alapját - a jelen rendelet 3. §-ának (4) bekezdésében ismertetett elveknek megfelelően - az esetleges külföldi pénznemben megjelölt számlaértéktől függetlenül kell megállapítani. Ha tehát az árucsereforgalom keretében kivitt árut nem a kiszállító állította elő, hanem azt belföldön vásárolta, akkor az áru adómegtérítési alapját az érte, beszerzéskor kifizetett vételárnak s az áru kiszállításával járó, a kiszállítót terhelő költségeknek együttes forintösszege, mint a kiszállított áruért csereként behozatalra kerülő külföldi áru behozatali forgalmi értéke alkotja. Amennyiben az árut maga a kiszállító állította elő (termelte), az adómegtérítés alapja a kiszállító ugyanezen árujának belföldi értékesítés esetére megállapított gyári (termelői, előállítói) eladási ára, amelyhez csak a kiszállító által áruja kiszállításával kapcsolatban igazoltan viselt költségek adhatók hozzá.

21. §

Az adómegtérítés kulcsa

(1) Az adómegtérítés alá eső áruk adómegtérítési kulcsait a jelen rendelet "Melléklet"-e tartalmazza.

(2) A 19. § (2) bekezdésében említett esetekben a bérmunkáért, illetőleg javításért járó pénzösszeg után adómegtérítés címén az áru kiszállítója a rendelet "Melléklet"-ében feltüntetett kulcsokkal számított adómegtérítés összegének csak 30%-át igényelheti. Ha azonban a kiszállító hiteltérdemlően igazolni tudja, hogy a javítási díj címén felszámítolt (számlázott) összegnek 50%-át a javításhoz felhasznált, forgalmi adóval terhelt anyagok értéke teszi ki, a fenti módon kiszámított adómegtérítés összegének nem 30, hanem 60%-a utalható ki.

22. §

A kiszállító bejelentési kötelezettsége

(1) Valamely áru után igényelt adómegtérités, illetőleg adóvisszatérítés kiutalhatóságának előfeltétele az áru kiszállításának piros színű, kiléptető vámhivatal által záradékolt bejelentési ívvel történő igazolása. A kiszállító vagy megbízottja ilyen esetben a bejelentési ívet négy példányban, még pedig az első és második példányt fehér, a harmadik példányt piros, a negyedik példányt kék színben tartozik kiállítani. Ezek közül az első (fehér színű) példányt a vámokmányok mellékleteként a vámhivatal köteles megőrizni. A második (fehér színű) példányt az adózó jelen rendelet 15 §-a alapján kivitel címén igénybevett forgalmi adómentesség igazolására öt évig tartozik megőrizni. A harmadik (piros színű) példánynyal lehet igényelni az adómegtérítést, illetőleg az adóvisszatérítést. A negyedik (kék színű) példányt az áru kiszállítója a kivitelnek más hatóságnál vagy hivatalnál való igazolására használhatja fel.

(2) Az áru kiszállítója a bejelentési íveken a "Bejelentési ív" címszó felett köteles feltüntetni, hogy adómegtérítést, illetőleg adóvisszatérítést kíván igénybe venni. A 18. § (4) bekezdése alapján igénybe venni kívánt adómegtérítésnél ezen kívül a bejelentési íven azt is fel kell tüntetni, hogy az áru kiszállítása árumintavásárra, kiállításra, próbára vagy megtekintésre történik. A most említett körülményeket adóvisszatérítés igénylése esetén is kell jelezni. A bejelentési ívnek az áru megjelölésére szolgáló rovatában az árut ugyanolyan elnevezéssel, darabszám vagy mértékszerinti mennyiségben kell feltüntetni, mint amilyen elnevezésű darabszám vagy mérték szerinti mennyiségi I tüntet fel a küldeményről kiállított számla. Ugyanebben a rovatban a kivitt áruk esetleges gyári jelén vagy számán kívül a megfelelő vámtarifaszámot is fel kell tüntetni Több vámtarifaszám alá tartozó küldemény esetén a bejelentési íven az egyes számok, illetőleg alszámok alá tartozó áruk megnevezését, mennyiségét, darabszámát és számlázott értékét külön kell feltüntetni. Árucsereforgalom esetén szembetűnően kell feltüntetni az erre utaló megjegyzést. Ugyancsak külön kell feltüntetni a kikészítési előjegyzési eljárásból, valamint a belföldi szabadforgalomból kivitt áru tarifaszámát, alszámát megnevezés, súly, darabszám és számlaérték szerint. A bejelentési ív egyéb rovatait az előnyomott szövegnek megfelelően kell kitölteni.

(3) Ha az áru kiszállítója a belföldi előállítótól vagy kereskedőtől beszerzett áru utolsó belföldi átruházásakor lerótt forgalmi adó visszatérítését is kéri, a bejelentési ívekhez az áruról kapott eredeti számlát is mellékelni kell.

23. §

A vámhivatal teendői

(1) A vámhivatal, amennyiben mellette már vámforgalmi adóhivatali kirendeltség is működik, ennek közreműködésével belső vámhivatali vizsgálat után a bejelentési íven igazolja a kivitelre bejelentett árunak a bejelentési íven feltüntetett áruval való azonosságát. A bejelentési íven minden esetben igazolni kell azt is, hogy azt a vámhivatal hány példányban láttamozta. Ugyanarra a küldeményre vonatkozó bejelentési ívet négynél több példányban kiállítani nem szabad, illetőleg a vámhivatal a megengedett számon felüli bejelentési ívpéldányokat csak külön pénzügyminiszteri engedély felmutatása esetén záradékolhatja. A jóvátételi szállításoknál a vámhivatal az ügyfél által kiállított bejelentési ív mind a négy példányát csak abban az esetben köteles záradékolni, illetőleg csak abban az esetben záradékolhatja, ha az ügyfél azokat egy színben, mégpedig fehér színben állította ki.

(2) A 17. §-ban említett esetben az ügyfél kérelmére a vámhivatal a belső vámhivatali vizsgálat során azt is köteles megállapítani, hogy a bemutatott eredeti számlán feltüntetett áru a kivitelre bejelentett áruval valóban azonos-e. A vámkezelési eljárás gyorsítása érdekében az ügyfelek a megfelelő igazolási záradékot a belföldi beszerzési számla hátlapjára előzetesen tartoznak rávezetni. Pl.: "Igazoljuk, hogy a számlán feltüntetett áru a kiviteli jegyzéklajstrom ...... tétele alatt az 194 ... évi .............. hó .... én kezelt áruval azonos." A számlát ilyen záradékkal csak egy példányban szabad láttamozni. Ha az azonosságot a belső vámhivatali vizsgálat során kétséget kizáróan meg lehet állapítani, a vámkezelést végző tisztviselők a számla hátlapjára az ügyfél által rávezetett igazolást a kezelési lajstrom tételszámának és a kezelés idejének bejegyzése után aláírják, a vámhivatal pecsétjével ellátják s azután a számlát az ügyfélnek visszaadják. Ha az azonosságot a belső vámhivatali vizsgálat alkalmával nem lehet megállapítani, a vámhivatal az igazolási megtagadni köteles. Ez esetben az ügyfél szakértő meghallgatását kérheti. A szakértőt a vámhivatal hívja meg, költségeit azonban a jelen rendelet 11. § (10) bekezdésében szabályozott mérvben és összegben a fél viseli és azokat a vámhivatal által megjelölt mérvben és összegben előlegezni köteles. A szakértői szemlére a jelen rendelet 11. §-ának (7), (8) és (9) bekezdéseiben foglalt eljárási szabályok és határidők az irányadók. A szakértő meghallgatása után a vámhivatal az azonosság megállapítása és igazolása tárgyában véglegesen dönt. A belföldi vásárlási számla vámhivatali záradékoltatása nem okvetlenül szükséges az egynemű, helyettesíthető tömegáruknál (szén, rönkfa, fűrészáru, takarmányfélék, magvak, stb.). Ezeknél az áruknál az utolsó belföldi átruházás során áthárított forgalmi adót vámhivatali záradékolás nélkül is vissza lehet téríteni abban az esetben, ha az igazoltan kiszállított árunak a belföldön forgalmi adóval terhelten vásárolt áruval való fajta- és mennyiségazonossága a bejelentési ív, a kiszállító által kiállított számla, valamint a belföldi vásárlási számla adatainak összehasonlítása útján minden kétséget kizárólag megállapítható.

(3) Ha a kiszállító a kikészítési forgalom tárgyaként behozott külföldi anyag felhasználásával előállított áru után a 19. § (1) bekezdése alapján igénybe akarja venni az illető árura a jelen rendelet "Melléklet"-ében megállapított adómegtérítést, ezt a szándékát a vámhivatalnak a bejelentési ívre vezetett írásbeli nyilatkozatával bejelenteni tartozik. A vámhivatal az előjegyzési eljárásban behozott és kiviteli kezelésre bejelentett áru után csak az előjegyzésbe vett vámot és egyéb köztartozást törli, a behozatali forgalmi adókat azonban - ha ez már a behozatal alkalmával nem történt meg - szabályszerűen, pénzben beszedi és a bevételi lajstrom tételszámát az előjegyzési jegyen feltünteti. A kikészítési forgalomban behozott külföldi anyag felhasználásával előállított áru kivitele alkalmával az eljáró vámhivatal az előjegyzési jegy alapján a bejelentési íven igazolni tartozik azt a körülményt is, hogy a kivitt áruhoz felhasznált, kikészítési forgalom tárgyaként behozott áru előállítója a kivitel alkalmával a behozatali forgalmi adókat megfizette.

(4) Az adómegtérítés szempontjából szükséges belső vámhivatali vizsgálatot az ügyfél rendelkezéséhez képest, belterületi vámhivatal is elvégezheti. Ebben az esetben azonban a belső szemle megtörténte után a bejelentési ívnek a megfelelő igazolással ellátott második, harmadik és negyedik példányát a fuvarlevélhez csatolva az áru kiléptetését végző határszéli vámhivatalhoz kell küldeni. A belterületi vámhivatal által vámkezelt ilyen árukat anélkül, hogy a határszéli vámhivatalhoz külön utaltatnának, azonosítani kell. Az azonosítás módját a vámkezelési záradékban fel kell tüntetni. A kiviteli kezelési lajstrom megnevezését és tételszámait a bejelentési iveken is feltétlenül fel kell tüntetni. A bejelentési ív első (fehér színű) példányát a belterületi vámhivatalnál a megfelelő lajstromhoz kell csatolni.

(5) Az árut kiléptető határszéli vámhivatal a belterületi vámhivatal által belső vizsgálat alá vett árukat odaérkezésük alkalmával külső vámhivatali vizsgálat alapján kilépteti s a kiléptetés megtörténtét a bejelentén ívek második, harmadik és negyedik példányain igazolja. Ezután a bejelentési íveket az azokon feladóként szereplő ügyfélnek (semmi esetre sem az ügyfél megbízásából eljáró szállítónak) portóköteles ajánlott levélben vagy ha azokat a fél közönséges levélben kéri a fél veszélyére - közönséges levélben visszaküldi. Az árukiléptető határszéli vámhivatalok a belterületi vámhivataloktól hozzájuk érkező bejelentési ívekről a belterületi vámhivatalt, a kiviteli kezelési lajstrom megnevezését és tételszámát, továbbá a feladóként szereplő ügyfél nevét és lakóhelyét (telephelyét), valamint az áru kiléptetésének és a bejelentési ívek visszaküldésének idejét feltüntető nyilvántartást kötelesek vezetni. A bejelentési ívek visszaküldésének igazolására a postakönyv szolgál. Ha az áru belső vizsgálatát is határszéli vámhivatal végzi, a kiléptetés igazolásán kívül természetesen az előző bekezdésben megszabott teendőket is el kell látnia. Akár belterületi, akár határszéli vámhivatalnál kerül sor a külföldre kis/állítandó áruk vámvizsgálatára, azt a körülményt, hogy a vámvizsgálat belső szemle alapján történt, a bejelentési íveken mindig fel kell tüntetni.

(6) Elveszett vagy megsemmisült bejelentési ivek helyett a központi vámigazgatóság a kiviteli jegyzéklajstrom és az ahhoz mellékelt vámokmányok alapján másolatot csak abban az esetben állíthat ki, ha minden kétséget kizáró módon bizonyítható az a körülmény, hogy a kiszállító fél a szabályszerű záradékokkal ellátott eredeti bejelentési ívek birtokába azért nem jutott, mert azok vámhivatali vagy szállítóintézeti kezelés közben vesztek el vagy semmisültek meg. Ha a kiszállító hiteltérdemlően igazolni tudja, hogy a kiszállított árura vonatkozó bejelentési íveket az előírt példányszámban kiállította, azok azonban még kiviteli vámszemle megtartása előtt birtokából kikerülve szállítóintézeti kezelés közben vesztek el s így záradékolás végett vámhivatal elé sem kerülhettek, a központi vámigazgatóság az azonosság és a kiszállítás tényének minden kétséget kizáró igazolása esetén a kiviteli jegyzéklajstrom adatai alapján pótlásképen új, a használhatóság szempontjából eredetinek tekinthető bejelentési íveket állíthat ki.

(7) A csepeli szabadkikötő területére kivitt áruk olyan elbírálás alá esnek, mintha azokat közvetlenül külföldre vitték volna, kivéve mégis azokat az árukat, amelyeket a szabadkikötő területén elfogyasztanak vagy felhasználnak vagy amelyek ottani felhasználásra vannak szánva.

(8) Árunak postaforgalomban külföldre szállításánál - amennyiben az áru kiszállítója adómegtérítésre, illetőleg adóvisszatérítésre igényt tart - a bejelentési íveket a szállítólevélhez kell csatolni. A vámhivatal belső vámhivatali vizsgálat útján megállapítja a kivitelre bejelentett árunak a bejelentési íveken feltüntetett áruval való azonosságát és amennyiben az azonosság tekintetében nincs aggálya, a vámkezelés megtörténtét a bejelentési íveken igazolja. A bejelentési ív első példányát megőrzi, a második, harmadik és negyedik példányát pedig átadja a kiléptető, kicserélő (vámközvetítő) postahivatalnak, amely azokon a kiléptetést igazolja és a feladóként szereplő ügyfélnek portóköteles ajánlott levélben vagy a fél kívánságára - annak veszélyére - közönséges levélben megküldi.

24. §

Az adómegtérítés igénybevételének módja és annak kiutalása

(1) A kiszállított áru tulajdonosa a külföldre szállított áru után igényelhető adómegtérítés készpénzben való kiutalását a székhelye szerint illetékes pénzügyigazgatóságtól az áru kiléptetését követő hó 1. napjától számított 6, illetőleg a 18. § (4) bekezdése esetében az árumintavásárra, kiállításra, próbára vagy megtekintésre kiszállított áruknak külföldön történt eladása esetén az áru kiléptetését követő hó 1. napjától számított 12 hónapon belül ugyancsak a székhelye szerint illetékes pénzügyigazgatóságtól illetékmentes kérvényben kérheti. A fenti határidők leteltével az adómegtérítési igény nem érvényesíthető.

(2) A kérelemhez csatolni kell a piros színű bejelentési íveket, az azokon feltüntetett árukra vonatkozó könyvelési tételszámmal ellátott számlamásolatokat és a kiszállított árukról készült tételes, összesítő kimutatást. Piros színű bejelentési ivet nem lehet más színűvel helyettesíteni, annak hiányában nem utalható ki az igényelt adómegtérítés. A kimutatásnak tartalmaznia kell: a) a folyószámot, b) a kivitt áru megnevezését a bejelentési ív szerint, c) a rendeltetési országot, d) a kivitt áruk vámtarifaszámát, e) az áruk értékét külföldi pénznemben, f) a külföldi pénznemben számlázott összegnek a kiszállítás hónapjára érvényes átszámítási kulccsal forintértékre átszámított összeget, g) az adómegtérítés kulcsát százalékban vagy az áru súlyát, illetőleg darabszámát s az adómegtérítésnek átlagértékben megállapított alapját vagy tételét, h) a visszatérítendő összeget forintban.

(3) A pénzügy igazgatóság az előző bekezdésben említett kimutatás tételeit egyenként összehasonlítva a kérelemhez csatolt bejelentési ívek és számlamásolatok adataival, ellenőrzi a feltüntetett adómegtérítési kulcsok helyességét, az idegen pénznemben feltüntetett számlaösszegek át számításának, valamint az átlagárak vagy adómegtérítési tételek alkalmazásának helyességét. Amennyiben a felülvizsgálat során a kiszállított áruk azonosságával és a bevallott eladási árakkal szemben nem merült fel aggály, a vidéki pénzügyigazgatóságok a szigorlás alapján helyesnek talált adómegtérítés összegét a székhelyük szerinti forgalmi adóhivatal bevételi számlájának, a székesfővárosi pénzügyigazgatóság pedig a 101150. számú "Szfőv. Püig.: Budapest, székesfővárosi forgalmi adók, bevételi számla, Budapest" elnevezésű postatakarékpénztári számlájának terhére fizetteti ki. Ha a pénzügyigazgatóság a kiszállított áru azonosságát nem találja beigazoltnak vagy az adómegtérítés alapját aggályosnak látja és a megkívánt igazolásnak a fél záros határidőn belül nem tesz eleget, a kérelmet elutasítja.