4/1969. (I. 25.) Korm. rendelet

az általános jövedelemadóról

I.

ÁLTALÁNOS RENDELKEZÉSEK

Adókötelezettség

1. §

(1) Általános jövedelemadót köteles fizetni - állampolgárságára tekintet nélkül - mindenki, akinek

a) önálló szellemi tevékenységből;

b) kisipari, magánkereskedelmi tevékenységből;

c) az a)-b) pontban fel nem sorolt egyéb tevékenységből (foglalkozásból), vagy jövedelemforrásból van jövedelme.

(2) Ha az (1) bekezdésben megjelölt személy adóköteles tevékenységével (foglalkozásával), jövedelemforrásával kapcsolatban alkalmazottat foglalkoztat, az alkalmazott után is általános jövedelemadót köteles fizetni a 15. §-ban meghatározott módon.

(3) A belföldről, valamint a külföldről származó és az (1) bekezdésben meghatározott jövedelem egyaránt adóköteles. Ez alól kivételt képez az ideiglenes jelleggel belföldön tartózkodó külföldi állampolgár külföldről származó jövedelme.

Adómentességek

2. §

(1) Mentes az általános jövedelemadó alól:

a) 1. a munkaviszonyból származó és nyugdíjjárulék alá eső jövedelem, továbbá a nyugellátás, a kivételes ellátás, valamint a társadalombiztosításból származó minden járandóság;

2. az államhatalmi, az államigazgatási szervek és a társadalmi szervezetek választott tisztségviselőinek e minőségükben kapott - munkaviszonyon kívüli - járandósága;

3. a kimagasló teljesítményért kapott díjból, egyéb jutalmazásból, ösztöndíjból, pályadíjból, tanulmányi és szociális segélyből származó bevétel;

4. a szövetkezeti tagnak munkateljesítmény, földjáradék vagy vásárlási visszatérítés címén kapott járandósága;

5. a hadigondozottak és hadirokkantak, az egyéb szociális gondozásban részesülők ellátási díja, valamint a munkaterápia keretében foglalkoztatott személyeknek ebből a munkájukból származó jövedelme;

b) 1. viszonosság esetén külföldről származó jövedelme után a külföldi állam diplomáciai, valamint konzuli képviseletének tagja és annak szolgálatában álló külföldi állampolgár;

2. a külföldi állampolgár, akinek adómentességét nemzetközi egyezmény vagy államközi megállapodás biztosítja;

3. a külföldről származó jövedelem, ha az illető államban az általános jövedelemadónak megfelelő egyenesadó alá vonták és az illető állammal e tekintetben viszonosság áll fenn;

c) a mezőgazdasági lakosság jövedelemadója alá eső jövedelem;

d) a jogi személy;

e) 1. a 65 éven felüli férfi, a 60 éven felüli nő, és - korra tekintet nélkül - a 100%-os csökkent munkaképességű, alkalmazott foglalkoztatása, valamint üzlettárs nélkül dolgozó szolgáltató- és javítóiparos, illetőleg magánkereskedő, ha más adóköteles jövedelme nincs;

2. az 5000-nél kisebb lélekszámú községekben, valamint a község, a város ellátatlan területén szolgáltató- vagy javítóipari tevékenységet kezdő kisiparos és magánkereskedő, tevékenységének megkezdését követő két év alatt elért egyébként adóköteles jövedelme;

f) 1. az újításról szóló rendelet alapján kifizetett juttatás;

2. az állami biztosítási szerződésből származó követelés, valamint a takarékbetét kamatjövedelme;

3. a jogi kötelezettségen alapuló kártérítés, a szerződésen kívüli támogatás és a törvényen alapuló tartásdíj;

4. az öröklésből, alkalmi ajándékozásból, vagyontárgy értékesítéséből, nyereményből származó jövedelem;

5. az iskolai tanulónak (főiskolai hallgatónak) magántanításból és egyéb munkájából származó jövedelme;

6. a 30 méhcsaládot meg nem haladó méhészet jövedelme;

7. az albérlőktől, az ágybérlőktől, legfeljebb két gyermek, valamint az ápolásra kihelyezett betegek gondozásából származó jövedelem;

g) az a jövedelem, amelynek adómentességét más jogszabály biztosítja.

(2) Felhatalmazást kap a pénzügyminiszter arra, hogy

a) az adómentességeknek e rendeletben meghatározott feltételeit rendeleti úton módosíthassa, vagy egyéb feltételeket állapíthasson meg;

b) egyes adóköteles jövedelmek adóztatásának módját az e rendeletben meghatározott keretek között megváltoztathassa;

c) indokolt esetben az általános szabályoktól eltérő adókedvezményt állapíthasson meg.

Az adókötelezettség keletkezése és megszűnése

3. §

(1) Az adókötelezettség a tevékenység (foglalkozás) megkezdésének, a jövedelemforrás keletkezésének, az alkalmazott felvételének, illetőleg az adómentesség megszűnésének napján kezdődik.

(2) Az adókötelezettség azon a napon szűnik meg, amikor az adózó adómentessé válik, illetőleg amikor adóköteles tevékenysége (foglalkozása), jövedelemforrása, vagy alkalmazottjának munkaviszonya megszűnik.

Az adó fizetésére kötelezett személy

4. §

(1) Az általános jövedelemadót annak a terhére kell megállapítani, vagy attól kell levonni (beszedni), akinél az adóköteles jövedelem jelentkezik, illetőleg aki az alkalmazottat foglalkoztatja.

(2) Gyámság vagy gondnokság esetében a gyámolt, illetőleg a gondnokolt az adó fizetésére kötelezett.

(3) A külön kezelt vagyontömeg (a fel nem osztott hagyaték, a zárgondnoki kezelés alatt álló vagyon stb.) adóköteles jövedelme után az adót, a volt, vagy a leendő adózó terhére kell megállapítani.

A különböző forrásból származó jövedelmek összevonása

5. §

(1) Az adó fizetésére kötelezett személy különböző tevékenységéből (foglalkozásából), illetőleg jövedelemforrásából származó adóköteles jövedelmét az adóalap megállapításánál össze kell vonni.

(2) Nem vonhatók össze az adólevonás, vagy közösségi adózás (6., 7. és 14. §) útján adóztatott jövedelmek egymással, illetőleg az adókivetés (8-13. §) útján adóztatott jövedelmekkel. Nem vonhatók össze továbbá adókivetésen belül az adóbevallásadási kötelezettség alá eső jövedelmek az adóátalány, állandó adókulcs (adótétel) útján adóztatott jövedelmekkel.

II.

ÖNÁLLÓ SZELLEMI TEVÉKENYSÉGBŐL SZÁRMAZÓ JÖVEDELMEK ADÓZTATÁSA

a) Az adó megállapítása a kifizető szerv adólevonása útján

6. §

(1) Az állami, szövetkezeti szervek, továbbá a társadalmi szervezetek, valamint a pénzügyminiszter által kijelölt egyéb jogi személyek önálló szellemi és az 1. § (1) bekezdésének c) pontja alá eső egyéb tevékenységért (jövedelemforrás után) teljesített kifizetéseiknél az adót kötelesek a (4) bekezdésben meghatározott adókulcsok alkalmazásával megállapítani, levonni és befizetni. Az adó levonásáért és befizetéséért a kifizető szerv egyetemlegesen felelős.

(2) A pénzügyminiszter - az érdekelt miniszterrel egyetértésben - egyes jövedelmeknek központi kifizetőhelyre történő átutalását rendelheti el. Ez esetben a központi kifizetőhely köteles az adót megállapítani, levonni és befizetni.

(3) Az adó alapját és az adólevonás szabályait -az érdekelt miniszterrel egyetértésben - a pénzügyminiszter állapítja meg.

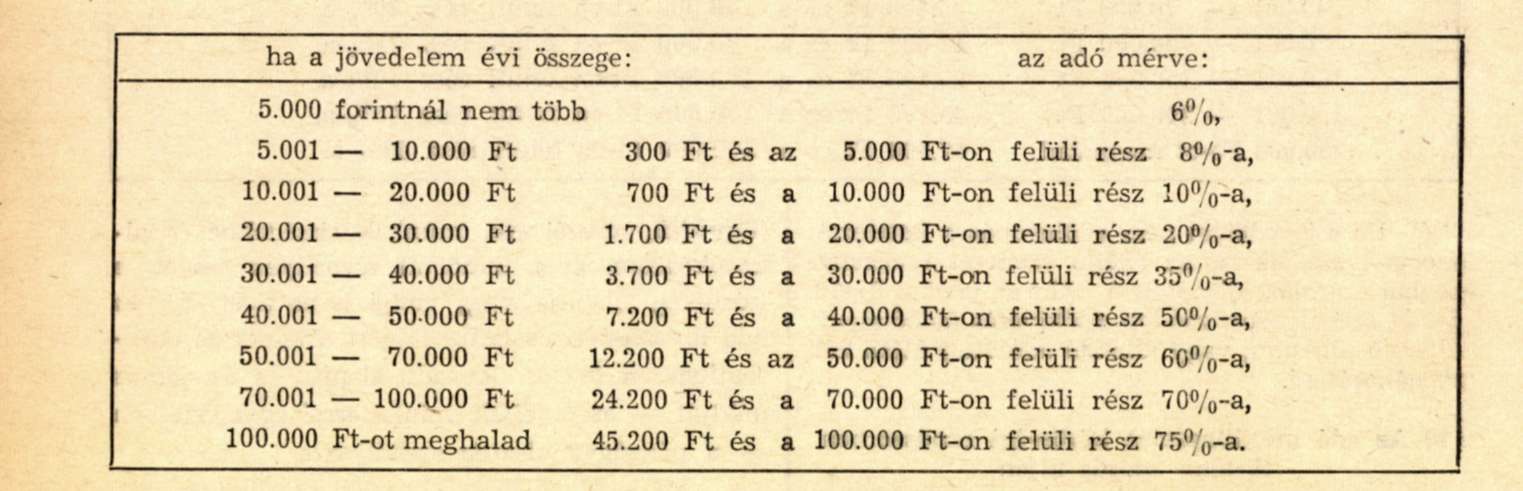

(4) Az adó levonása az alábbi adókulcsok alkalmazásával történik:

(5) Ha a jövedelem nem adólevonásra kötelezett szervtől származik, az önálló szellemi tevékenységből származó jövedelem után az adót a 8-13. §-ban szabályozott módon adókivetés (adóátalány, állandó adókulcs, vagy állandó adótétel) útján kell megállapítani.

b) Az adó megállapítása közösségi rendszerben történő adózás útján

7. §

(1) A jogszabály alapján létrejött közösségekbe (ügyvédi, oktatói stb. munkaközösségekbe és alkotóközösségekbe) tömörült személyek adóját a közösség állapítja meg, vonja le és fizeti be. Az adó levonásáért és befizetéséért a közösség egyetemlegesen felelős. Az adó alapját és az adózás módját - az érdekelt miniszterrel egyetértésben - a pénzügyminiszter szabályozza.

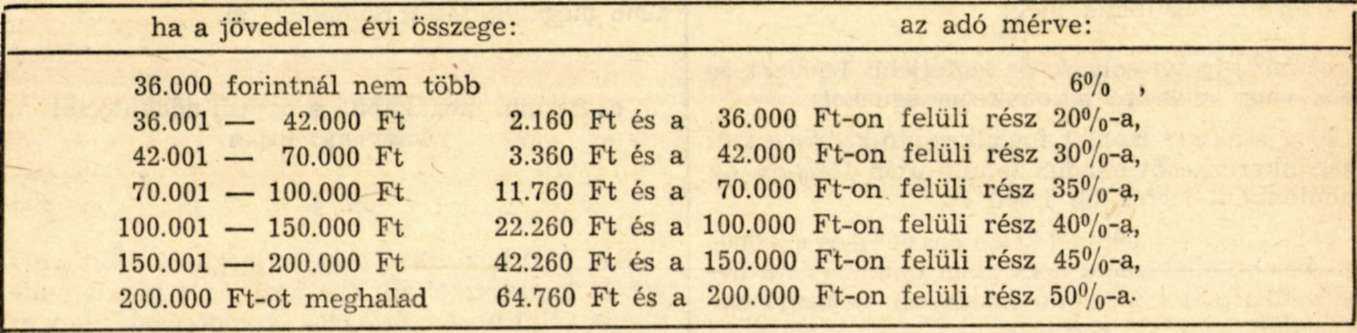

(2) Az adó összegét az alábbi adókulcsok alkalmazásával kell megállapítani:

III.

KISIPARI, MAGÁNKERESKEDELMI ÉS EGYÉB TEVÉKENYSÉGBŐL (JÖVEDELEMFORRÁSBÓL) SZÁRMAZÓ JÖVEDELMEK ADÓZTATÁSA

a) Az adó megállapítása adóbevallásadási kötelezettség mellett adókivetés útján

8. §

(1) Adóbevallásadási kötelezettség mellett kell megállapítani az adót a kisipari, magánkereskedelmi és az 1. § (1) bekezdésének c) pontjában meghatározott egyéb tevékenységből, illetőleg jövedelemforrásból (ingatlan bérbeadásából, megosztásából, illetőleg parcellázásából, járadékból, vagyoni érdekeltségből stb.) származó jövedelem után. Az ilyen jövedelmekről adóbevallást kell adni.

(2) Az adóbevallásadási kötelezettség alól a pénzügyminiszter felmentést adhat.

(3) Az adóköteles jövedelem bevallásának idejét, módját és ellenőrzését a pénzügyminiszter szabályozza.

(4) Ha a jövedelem állami, szövetkezeti szervektől, társadalmi szervezetektől vagy a pénzügyminiszter által kijelölt egyéb adólevonásra kötelezett jogi személyektől származik, az 1. § (1) bekezdésének c) pontja alá eső tevékenységből (jövedelemforrásból) származó jövedelem után az adót a 6., illetőleg a 14. §-ban szabályozott módon adólevonás útján kell megállapítani és beszedni.

9. §

(1) Az adó alapja az adóévben elért adóköteles tisztajövedelem. Ennek megállapítása során az egyes jövedelemforrások nyersbevételéből le kell vonni a nyersbevételt terhelő termelési és kezelési költségeket, valamint a befizetett forgalmi adót. A jövedelemforrások így megállapított együttes jövedelmét csökkenteni kell az azt terhelő és az adóévben jelentkező általános jövedelemadó tartozásra történt befizetésekkel.

(2) Az adóköteles tisztajövedelmet az adóbevallás alapján kell kiszámítani. Ha az adóbevallás adatai nem helytállóak vagy az adózó adóbevallásadási kötelezettségét nem teljesítette, az adóköteles tisztajövedelmet becsléssel kell megállapítani.

(3) Az adó alapja nem lehet alacsonyabb, mint a pénzügyminiszter által meghatározott legkisebb adóköteles tisztajövedelem.

10. §

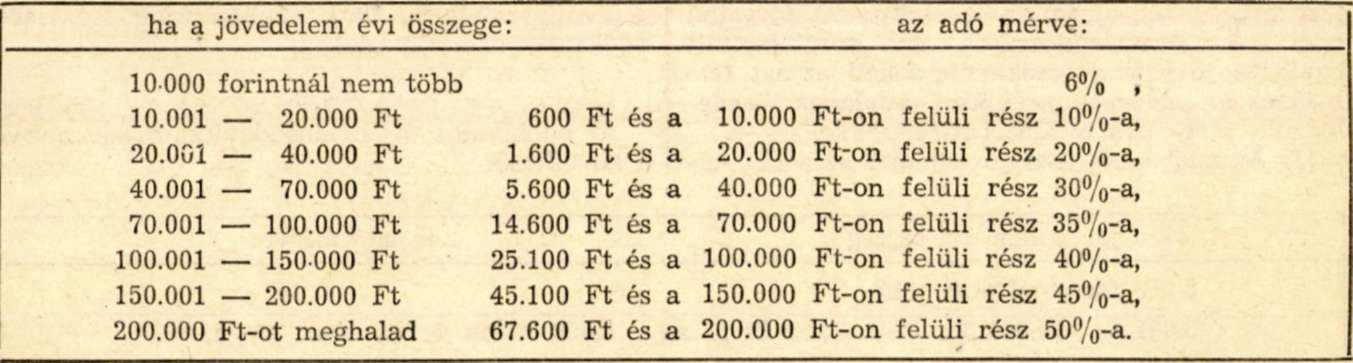

Az adókivetés útján megállapítható adó mérve a következő:

11. §

Az adókivetés útján adózókat a következő adókedvezmények illetik meg:

a) 50%-ig terjedhető, de legfeljebb 1.500 Ft az idős vagy csökkent munkaképességűeket;

b) a szakmai tanulót foglalkoztató kisiparost és magánkereskedőt minden tanuló után 15%-os, de tanulónként legfeljebb 1.000 Ft;

c) 20%-os az 5.000-nél kisebb és 60%-os a 3.000-nél kisebb lélekszámú községben működő és a helyi szükségletet kielégítő kisiparost és magánkereskedőt.

12. §

(1) Az általános jövedelemadó kivetéséig adóelőleget kell fizetni.

(2) A pénzügyminiszter elrendelheti az előírt adóelőlegnek - adókivetés mellőzésével - az adóévre változatlan összegben való véglegesítését (rögzítését).

b) Az adó kivetése adóátalány, állandó adókulcs (adótétel) útján

13. §

A pénzügyminiszter az egyébként adóbevallásadási kötelezettség alá eső egyes tevékenységekből származó adóköteles tisztajövedelem után járó általános jövedelemadónak az általa meghatározott adóátalány, állandó adókulcs (adótétel) útján történő megállapítását rendelheti el.

c) Az adó megállapítása egyedi adókulccsal adólevonás útján

14. §

A 6. § (1) bekezdése alapján meghatározott szervektől (szervezetektől) származó és a pénzügyminiszter által megjelölt egyes járandóságok után az adót - a bruttó kifizetések alapulvételével -egyedi adókulcsok alkalmazásával a kifizető szerv köteles megállapítani, levonni és befizetni. Az adó levonásáért és befizetéséért a kifizető szerv egyetemlegesen felelős.

IV.

AZ ALKALMAZOTTAK UTÁN JÁRÓ ADÓ MEGÁLLAPÍTÁSA

15. §

(1) Az 1. § (2) bekezdése alapján az alkalmazott után fizetendő adó mértéke az adóévben kifizetett és társadalombiztosítási kötelezettség alá eső munkabér 20%-a.

(2) Az (1) bekezdésben foglalt adó alól mentes az egy alkalmazottat foglalkoztató

a) az ipart (kereskedelmet) szakmai képesítés hiányában tovább folytató özvegy (gyámolt, gondnokolt);

b) a 65. életévét betöltött férfi, a 60. életévét betöltött nő, a 100%-os csökkent munkaképességű, valamint a katonai szolgálatra bevonult személy.

(3) Az (1) bekezdésben foglaltak alkalmazásánál nem számít alkalmazottnak

a) a szakmai tanuló, valamint a segédlevél megszerzését követő egy évig tovább foglalkoztatott személy;

b) akit a munkáltató azért alkalmaz, mert igazolt betegségének (munkaképtelenségének) időtartama 15 napnál hosszabb;

c) akit a munkáltató a fizetett szabadságon levő alkalmazottja helyett foglalkoztat;

d) a szünidőben foglalkoztatott iskolai tanuló (főiskolai hallgató).

(4) A megállapított adóból 50%-ig terjedhető adókedvezmény illeti meg a 65 éven felüli férfit, a 60 éven felüli nőt, valamint a legalább 67%-ban csökkent munkaképességű személyt.

(5) Az alkalmazottak után járó általános jövedelemadó megállapítása végett az adó fizetésére kötelezettnek adóbevallást kell adnia. Az adóbevallás idejét és módját a pénzügyminiszter szabályozza.

V.

VEGYES RENDELKEZÉSEK

Könyvvezetési és adatszolgáltatási kötelezettség

16. §

(1) Az adózók könyvvezetési és számlázási kötelezettségét a pénzügyminiszter állapítja meg.

(2) Az általános jövedelemadóval kapcsolatos adatszolgáltatási kötelezettséget, valamint az adó fizetésére kötelezettek összeírásának idejét és módját a pénzügyminiszter szabályozza.

Büntető rendelkezések

17. §

(1) Az adóbevallás késedelmes benyújtása, vagy elmulasztása miatt a nyilvántartott adózó terhére az általános jövedelemadót

5%-kal emelten kell kivetni, ha adóbevallását nem a pénzügyminiszter által meghatározott időben adja be;

20%-kal emelten kell kivetni, ha az adóbevallás beadására vagy a hiányok pótlására az adóhatóság által hozzáintézett felhívásnak az abban kitűzött határidő után tesz csak eleget;

50%-kal emelten kell kivetni, ha felhívás ellenére - az adókivetés befejeztéig - sem ad adóbevallást.

(2) Az általános jövedelemadóra vonatkozó egyéb rendelkezések megsértése miatt az adócsalásra, illetőleg a pénzügyi szabálysértésre vonatkozó rendelkezések szerint kell eljárni.

Fizetési meghagyás (határozat)

18. §

A megállapított adó összegét az adó fizetésére kötelezettel fizetési meghagyás (határozat) útján közölni kell.

Jogorvoslat

19. §

(1) Az általános jövedelemadót megállapító fizetési meghagyás (határozat) ellen az államigazgatási eljárás általános szabályairól szóló 1957. évi IV. törvény rendelkezései alapján fellebbezéssel lehet élni.

(2) A fellebbezés elbírálása előtt az érdekképviseleti szervek véleményét ki kell kérni.

Hatálybalépés

20. §

(1) Ez a rendelet kihirdetése napján lép hatályba; rendelkezéseit 1969. január hó 1. napjától kell alkalmazni. Ezzel egyidejűleg az általános jövedelemadóról szóló 49/1960. (XI. 10.) Korm., a 3/1965. (I. 25.) Korm. és a 6/1966. (I. 23.) Korm. rendelet, valamint a kereskedelmi könyvek vezetéséről szóló 1.200/1948. (II. 20.) Korm. rendelet még érvényben levő rendelkezései hatályukat vesztik.

(2) A rendelet végrehajtásáról a pénzügyminiszter gondoskodik és felhatalmazást kap arra, hogy ezt a rendeletet a végrehajtási rendelet szövegével egységes szerkezetben közzétegye és a hatálybalépéssel kapcsolatos átmeneti szabályokat megállapítsa.

Fehér Lajos s. k.,

a Magyar Forradalmi Munkás-Paraszt Kormány elnökhelyettese