40/1971. (XII. 29.) PM rendelet

a magánszemélyek forgalmi adójáról

I.

ÁLTALÁNOS RENDELKEZÉSEK

Adókötelezettség

1. §

(1) Forgalmi adó alá esik a magánszemélyek által

a) előállított (továbbmegmunkált, kitermelt, termesztett, tenyésztett) ipari, mezőgazdasági és egyéb termék-,

b) továbbeladás céljából vásárolt használt tárgy, díszállat és akváriumtenyészet értékesítése;

c) végzett egyes szolgáltatás.

(2) Adókötelezettség terheli azt a magánszemélyt is, aki az általa adott anyag felhasználásával - továbbeladás céljából - előállíttatott terméket értékesíti.

(3) Az adókötelezettséget nem befolyásolja az a körülmény, hogy a tevékenységet iparjogosítvány, illetőleg hatósági engedély alapján vagy anélkül folytatják, illetőleg folytatták.

(4) Az adókötelezettség akkor is fennáll, ha az előállító a terméket használtan értékesíti.

2. §

(1) Az adózottan vásárolt termék változatlan állapotban történő értékesítése - az 1. § (1) bekezdésének b) pontjában foglaltak kivételével - újabb forgalmi adókötelezettség alá nem esik.

(2) Adózottnak azt a terméket kell tekinteni, amelyet vállalattól, szövetkezettől, kisiparostól vagy egyéb forgalmi adófizetésre kötelezett termelőtől (kertész, gombatenyésztő, nádkitermelő stb.) vásároltak. Ezt a körülményt az eladónak számlával vagy egyéb hitelt érdemlő módon kell igazolnia. Ilyen igazolás hiányában a forgalmi adót annak a magánszemélynek kell megfizetnie, aki a terméket forgalomba hozza.

3. §

(1) Ipari termékelőállításnak minősül - e rendelet alkalmazása szempontjából - az a tevékenység, amelynek során a készítő a saját vagy a megrendelő tulajdonát képező anyagból az "Ipari Termékek Jegyzéke" szerinti terméket hoz létre, illetőleg a jegyzékben szereplő termékből más termékszám alatti terméket állít elő.

(2) Továbbmegmunkálás az a tevékenység, amelynek során az adózottan vásárolt ipari terméken a beszerző olyan további munkát végez, illetőleg végeztet, amely a termék értékét növeli, de jellegét, méretét és teljesítményét nem változtatja meg.

(3) A használt tárgyak vételével és eladásával kapcsolatos adókötelezettség a vásárolt használt tárgy változatlan, kijavított, tisztított vagy átfestett állapotban történő értékesítésére egyaránt vonatkozik. Ha a használt tárgyat átalakítják, illetőleg anyagának (alkatrészeinek) felhasználásával más terméket készítenek, a forgalmi adót az így készült termékre megállapított kulccsal kell megfizetni.

4. §

(1) Szolgáltatás az a különféle - szükségletek kielégítésére irányuló - ellenérték mellett végzett tevékenység, amely nem minősül termékelőállításnak.

(2) Javítás az a szolgáltatás, amelynek során a megrongálódott tárgy újra használhatóvá válik, de eredeti jellege, mérete nem változik meg és eredeti használhatósága, teljesítőképessége nem fokozódik. Ellenkező esetben a tevékenység nem javításnak, hanem termékelőállításnak minősül.

Adómentesség, adókedvezmény

5. §

(1) Mentes a forgalmi adó alól:

a) az a termék és szolgáltatás, amelyre a rendelet melléklete az "A" hasábban 0%-os adókulcsot állapít meg;

b) a saját tenyésztésű díszállat és akváriumtenyészet magánkereskedő részére történő értékesítése;

c) a magánkereskedő által vásárolt használt tárgy változatlan, kijavított, tisztított vagy átfestett állapotban történő értékesítése, feltéve, hogy ipari tevékenység folytatására vonatkozó iparjogosítvánnyal nem rendelkezik;

d) a Művészeti Alap vállalatai részére értékesített, valamint a Képzőművészeti Alap keretében működő alkotóközösségek által előállított és értékesített képzőművészeti vagy iparművészeti alkotások, továbbá a Képző- és Iparművészeti Lektorátus által a 23/1963. (IX. 21.) Korm. rendelet rendelkezései szerint elbírált képző- vagy iparművészeti alkotásnak a Lektorátus által megjelölt célra történő értékesítése, végül a 23/1963. (IX. 21.) Korm. rendelettel és az 1/1965 (I. 8.) MM rendelet 2. §-ával a Lektorátus hatásköréből kivett képző- és iparművészeti alkotásnak a hivatkozott jogszabályokban meghatározott célra, illetőleg rendeltetési körben történő értékesítése.

(2) Ha a képző- és iparművész, illetőleg népművész alkotását az (1) bekezdés d) pontjában foglaltaktól eltérően értékesíti, tevékenysége az 1. § (1) bekezdés a) pontja alapján forgalmi adó alá esik.

(3) A más nevén elfogadott (zsűrizett) képzőművészeti, iparművészeti, illetőleg népművészeti egyedi alkotás sokszorosítása, nyers előállítása, vagy ahhoz alkatrész készítése forgalmi adóköteles termékelőállításnak minősül.

6. §

(1) Mentes az 1. § (1) bekezdése szerinti forgalmi adó fizetési kötelezettség alól az iparjogosítvánnyal rendelkező, egyedül dolgozó 65 éven felüli férfi, illetőleg 60 éven felüli nő, valamint - életkorra tekintet nélkül - a legfeljebb egy alkalmazottat vagy segítő családtagot foglalkoztató százszázalékos csökkent munkaképességű kisiparosnak a magánszemélyek részére történt értékesítése és szolgáltatása, illetőleg a magánkereskedő értékesítése.

(2) 50%-ig terjedhető - de legfeljebb évi 3000 Ft - adókedvezmény illeti meg az 1. § (1) bekezdése alapján fizetendő forgalmi adóból

a) az egyedül dolgozó 60 éven felüli férfi-, valamint 55 éven felüli női kisiparost és magánkereskedőt;

b) a legfeljebb egy alkalmazottat vagy segítő családtagot foglalkoztató 65 éven felüli férfi-, 60 éven felüli nő-, valamint - életkorra tekintet nélkül - legalább 67%-ban csökkent munkaképességű kisiparost és magánkereskedőt;

c) a szakmai képesítés hiányának pótlása céljából legfeljebb egy alkalmazottat vagy családtagot foglalkoztató, képesítéshez kötött ipart, illetőleg kereskedést özvegyi jogon folytató, 55 éven felüli nőt.

(3) Kisiparos adókedvezményt kizárólag a magánszemélyek részére történt értékesítésből és szolgáltatásból elért árbevétel után vehet igénybe.

(4) Szakmunkástanulók tartása, illetőleg szakmunkástanulók tovább foglalkoztatása - a szakmunkás bizonyítvány megszerzésétől számított egy évig - az (1) bekezdésben biztosított adómentességet, illetőleg a (2) bekezdés szerinti adókedvezményt nem zárja ki.

(5) Az (1) bekezdés szerinti adómentesség, illetőleg a (2) bekezdés szerinti adókedvezmény az ott meghatározott életkor betöltését, illetőleg csökkent munkaképesség megállapítását követő hó 1. napjától jár, feltéve, hogy az erre irányuló igényt a jogosult a 11. § (1) bekezdésében megjelölt első fokú adóhatósághoz előzőleg írásban bejelentette. A bejelentésben az igénylőnek nyilatkoznia kell arról, hogy az előírt feltételeknek megfelel. Az életkort a személyi igazolvánnyal, a munkaképesség-csökkenést az egészségügyi miniszter által szervezett orvosi bizottság szakvéleményével kell igazolni. Az adómentesség vagy az adókedvezmény iránti igény későbbi bejelentése esetén a mentesség, illetőleg kedvezmény csak a bejelentést követő hó 1. napjától jár. Az adókedvezmény mértékét az első fokú adóhatóság állapítja meg.

(6) Megszűnik az (1) és (2) bekezdés alapján kapott adómentesség, illetőleg adókedvezmény, ha az egyébként arra jogosultnál az előírt feltételek már nem állanak fenn. Az adómentesség, illetőleg adókedvezmény elvesztése esetén az ahhoz való újabb jogosultság csak a kizáró ok megszűnését követő év első napjától nyílik meg.

(7) Az adómentességet, illetőleg adókedvezményt kizáró változást 15 napon belül írásban be kell jelenteni az első fokú adóhatósághoz.

(8) Eltitkolt adó után kedvezmény nem vehető igénybe.

A forgalmi adó fizetésére kötelezettek

7. §

A forgalmi adót az 1. §-ban meghatározott tevékenységet folytató, illetőleg az adózatlanul beszerzett terméket forgalomba hozó magánszemélyeknek kell megfizetniök.

A forgalmi adó alapja

8. §

(1) A forgalmi adó alapja - a (2)-(6) bekezdésben foglaltak kivételével - az adóköteles termékért vagy szolgáltatásért kapott teljes ellenérték.

(2) Továbbmegmunkált termék értékesítése esetén a forgalmi adó alapja a beszerzési ár és az eladási ár közötti különbözet.

(3) Ha a megrendelő az általa adott anyag felhasználásával előállíttatott terméket értékesíti, a forgalmi adót a készítőnek kifizetett (a készítő által számlázott) összeg és az eladási ár különbözete után köteles megfizetni.

(4) Ha az adóköteles értékesítés, szolgáltatás ellenértéke nem pénz, hanem termék vagy szolgáltatás, a forgalmi adó alapja az ellenértékként kapott terméknek, illetőleg szolgáltatásnak a teljesítés helyén és idején mindenkor alkalmazott fogyasztói ára, illetőleg díja.

(5) Az alkalmazottak részére adóköteles termék térítés nélküli kiszolgáltatása esetén az adó alapját a fogyasztói ár képezi.

9. §

(1) A forgalmi adó alapja a felszámított forgalmi adóval, valamint jutalék-, csomagolási-, fuvar- és egyéb költséggel - a (2) bekezdésben foglaltak kivételével - nem csökkenthető.

(2) A vásárolt göngyöleg beszerzési ára, a felmerült külszolgálati (utazási, élelmezési és szállás) költség és a megrendelő helyett kifizetett fuvardíj - ha külön tételként szerepel - a forgalmi adó alapját nem növeli.

(3) Szolgáltatások esetében a munkateljesítés díján kívül felszámított - vásárolt és sajátelőállítású - anyagok (alkatrészek) értékét is adóalapként kell számításba venni és a forgalmi adót a teljes számlaérték után a végzett szolgáltatásra megállapított adókulccsal kell megfizetni. A szolgáltatás során felhasznált saját előállítású anyag (alkatrész, tartozék) után - a magánszemélyek részére végzett javítás, valamint a használatban levő közúti járműveken végzett adóköteles szakipari munkák kivételével - a termékre vonatkozó forgalmi adót külön meg kell fizetni.

(4) A megrendelő által adott anyag értéke nem képez forgalmi adó alapot. Ha azonban a megrendelő az általa adott anyagot előzőleg az előállítótól, illetőleg szolgáltatótól vásárolta, annak értékével az előállítónál, illetőleg szolgáltatónál az adó alapját növelni kell. Nem tekinthető a megrendelő által adottnak az olyan anyag, amelyet az előállító a megrendelőtől anyagbeszerzésre felvett előlegből vásárolt.

Az adó mértéke

10. §

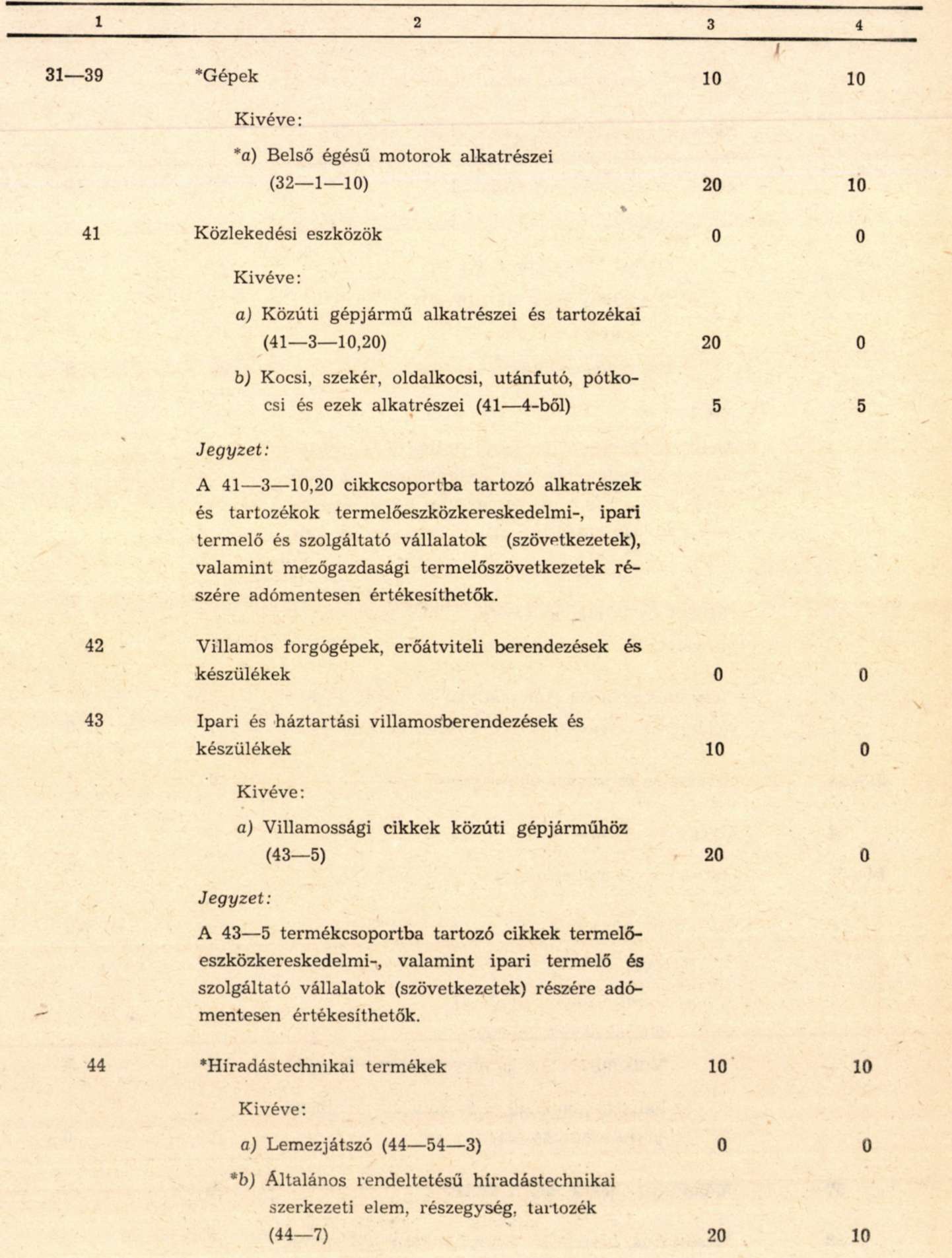

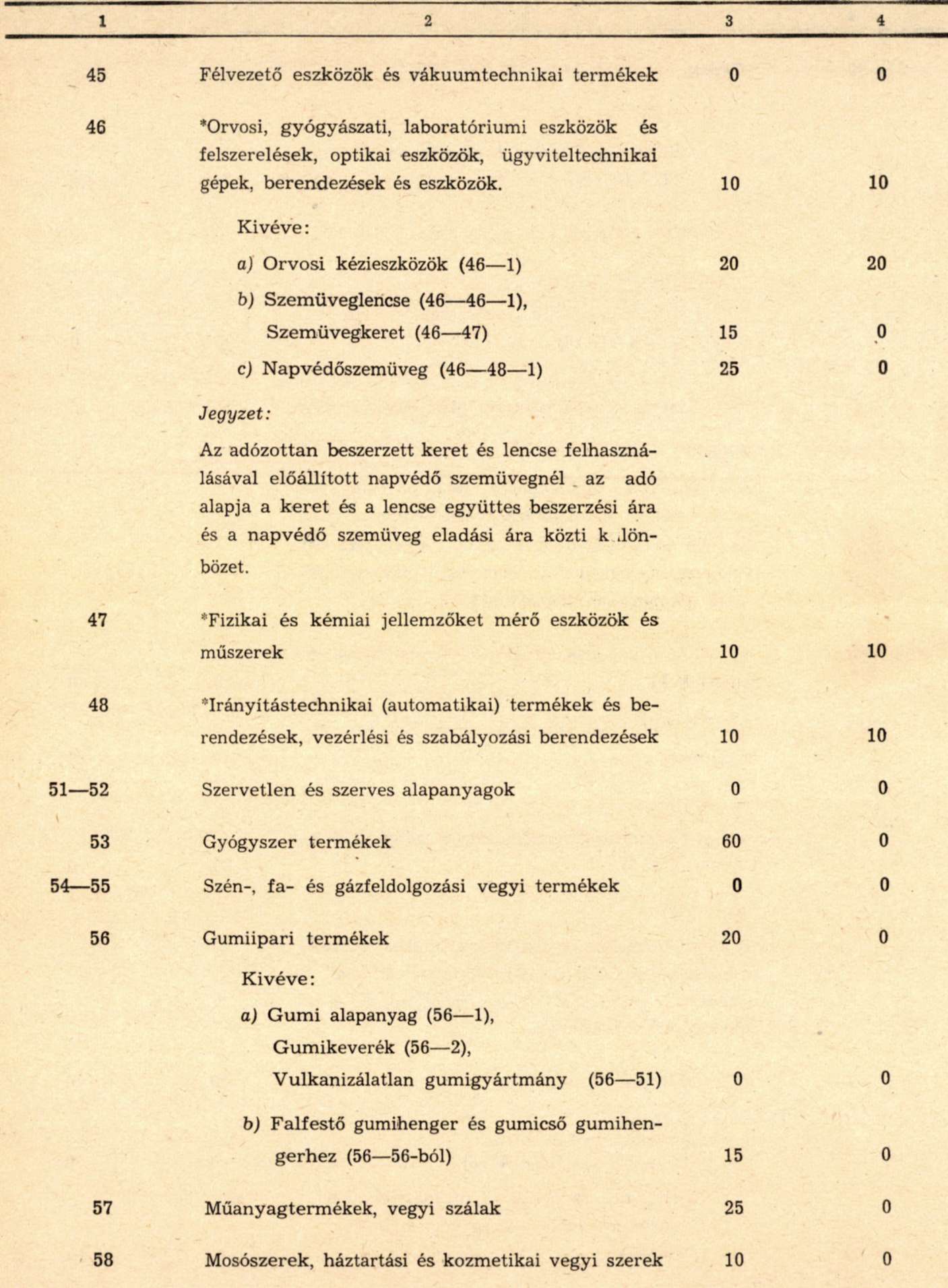

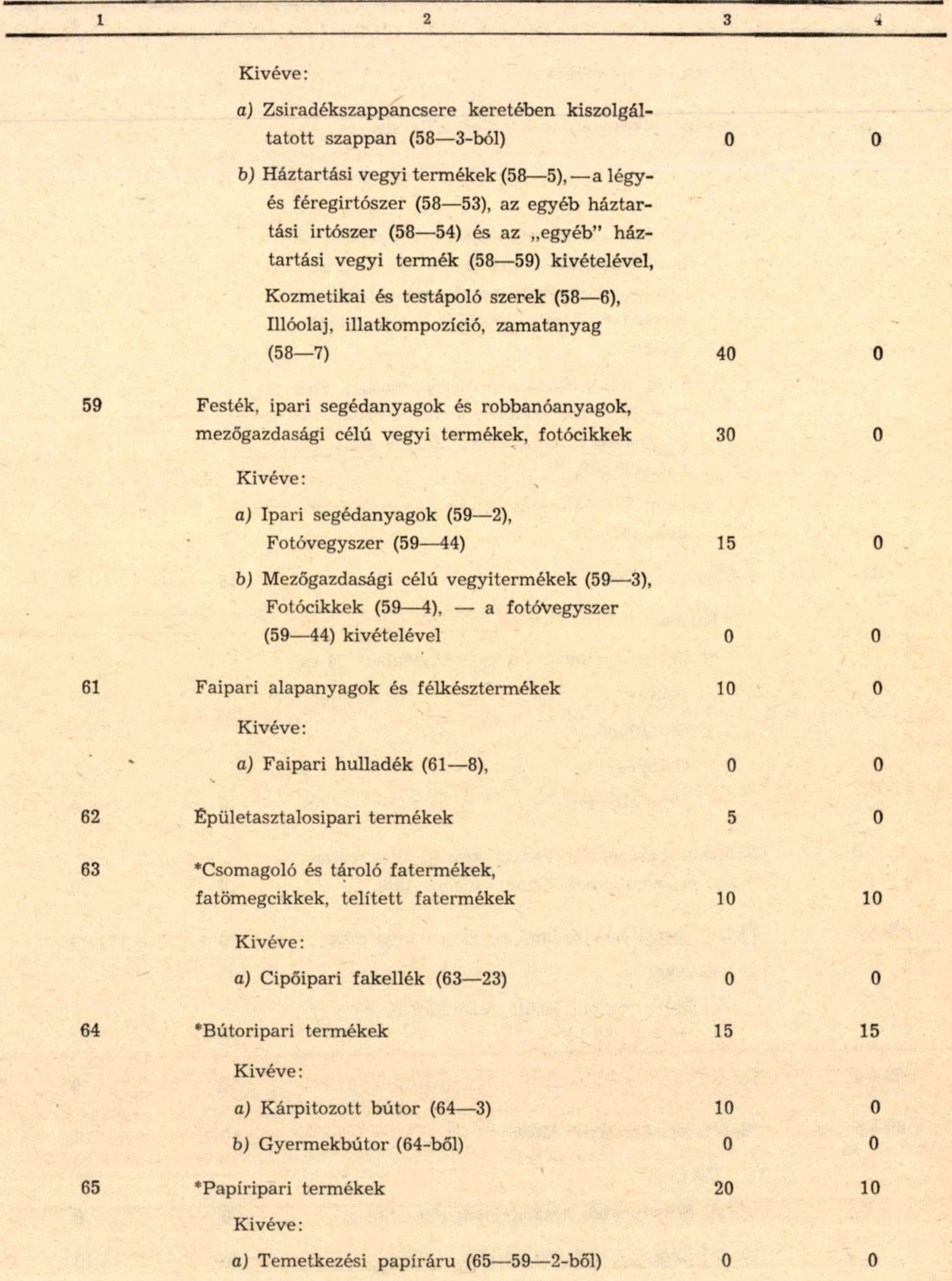

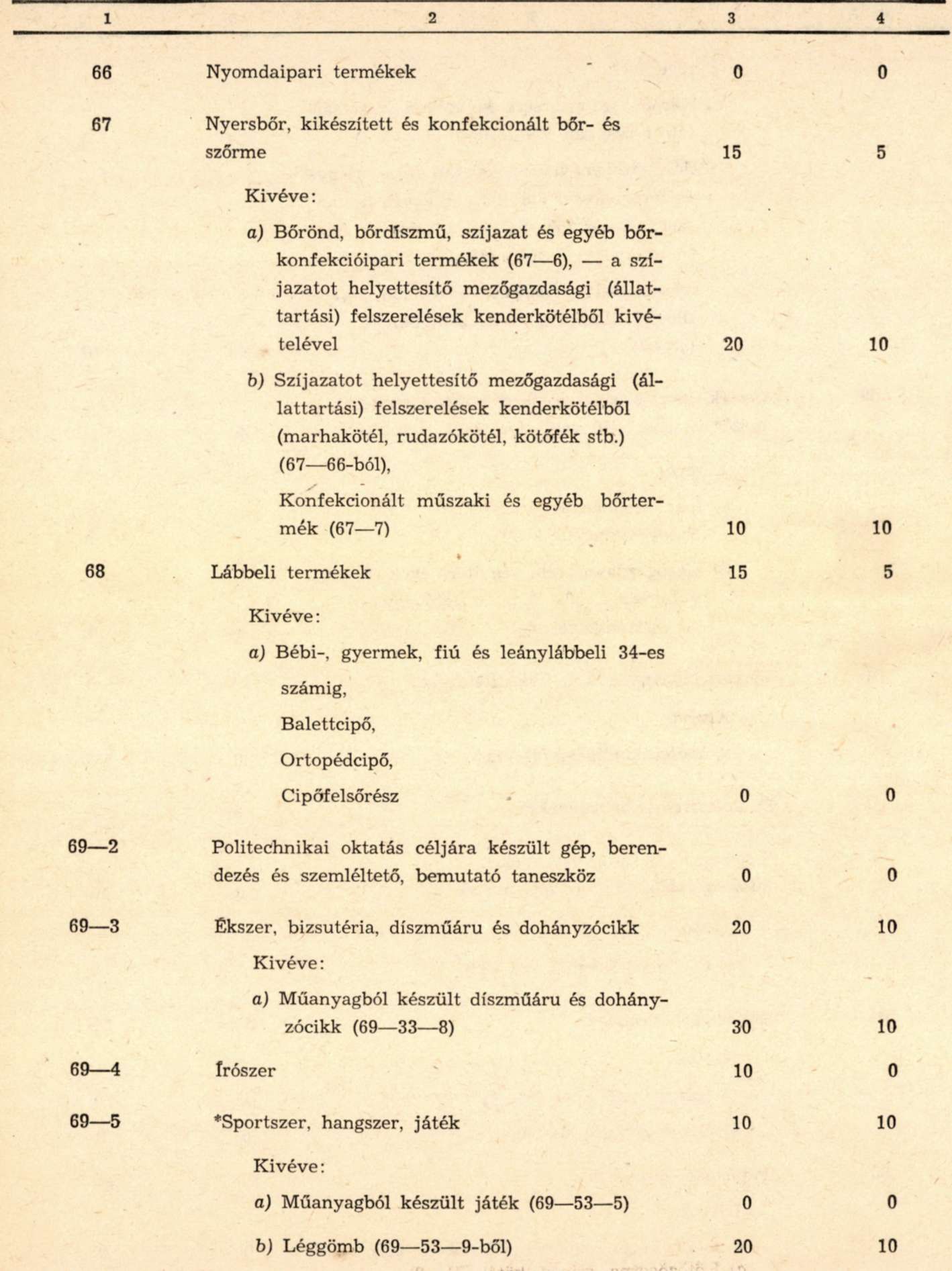

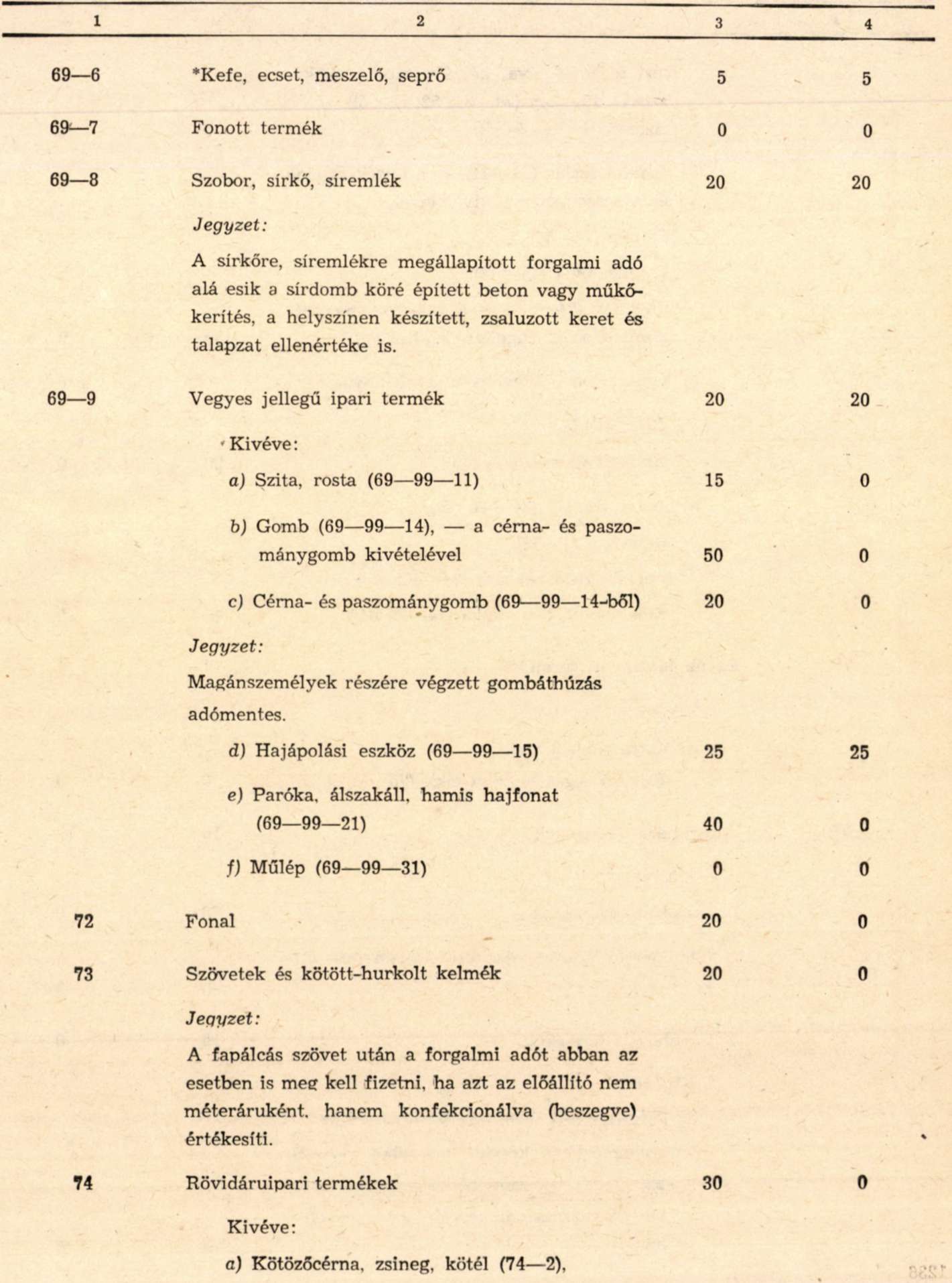

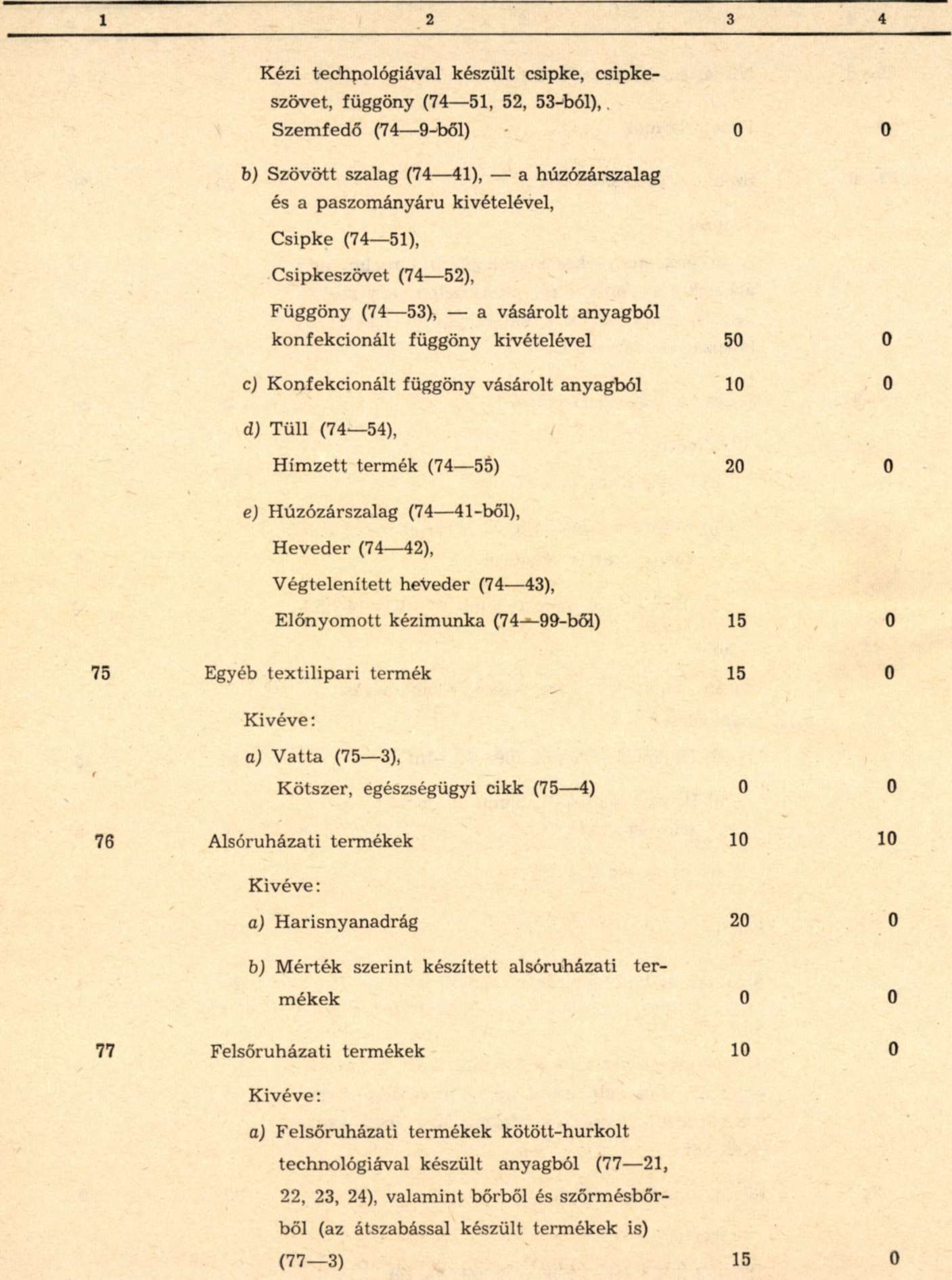

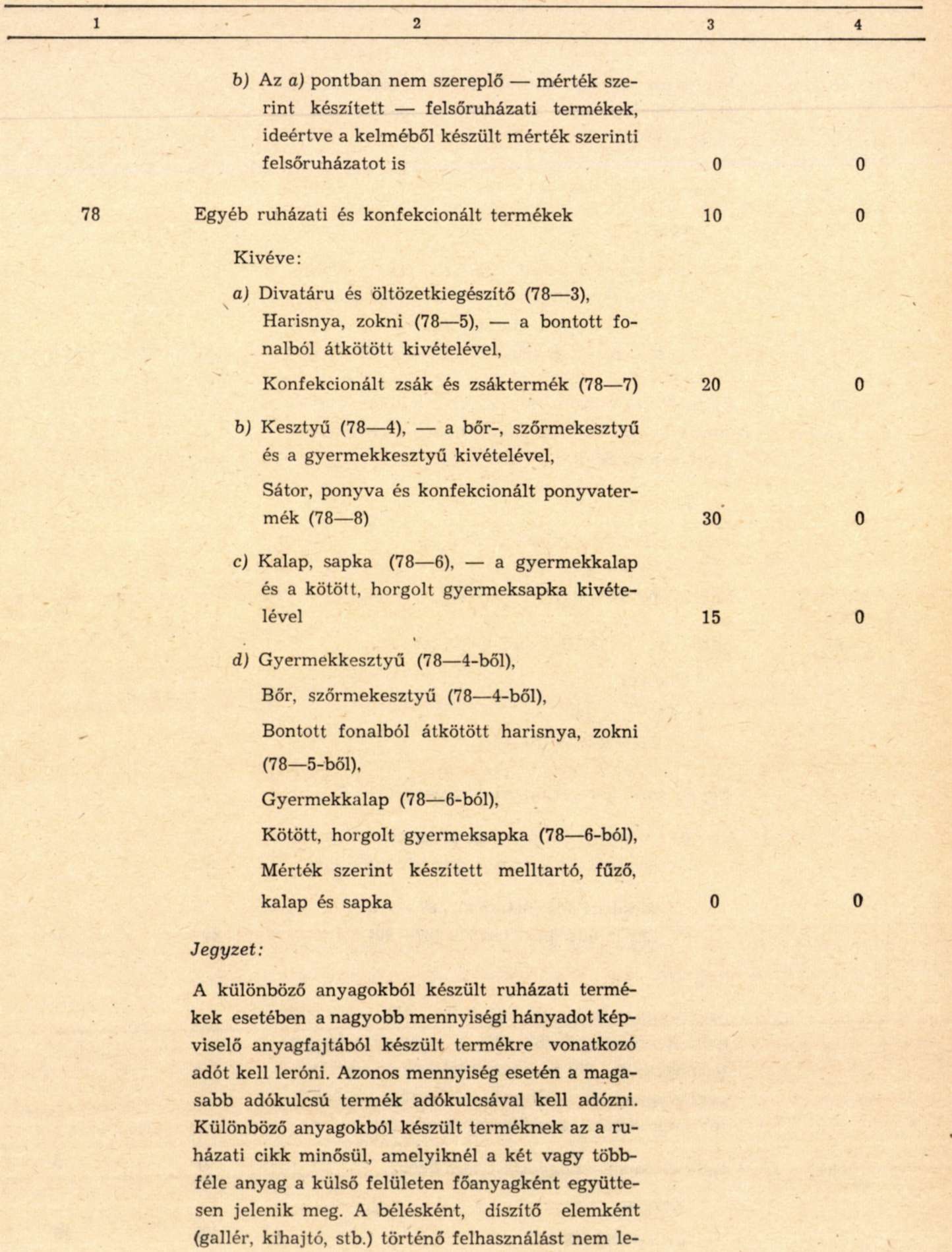

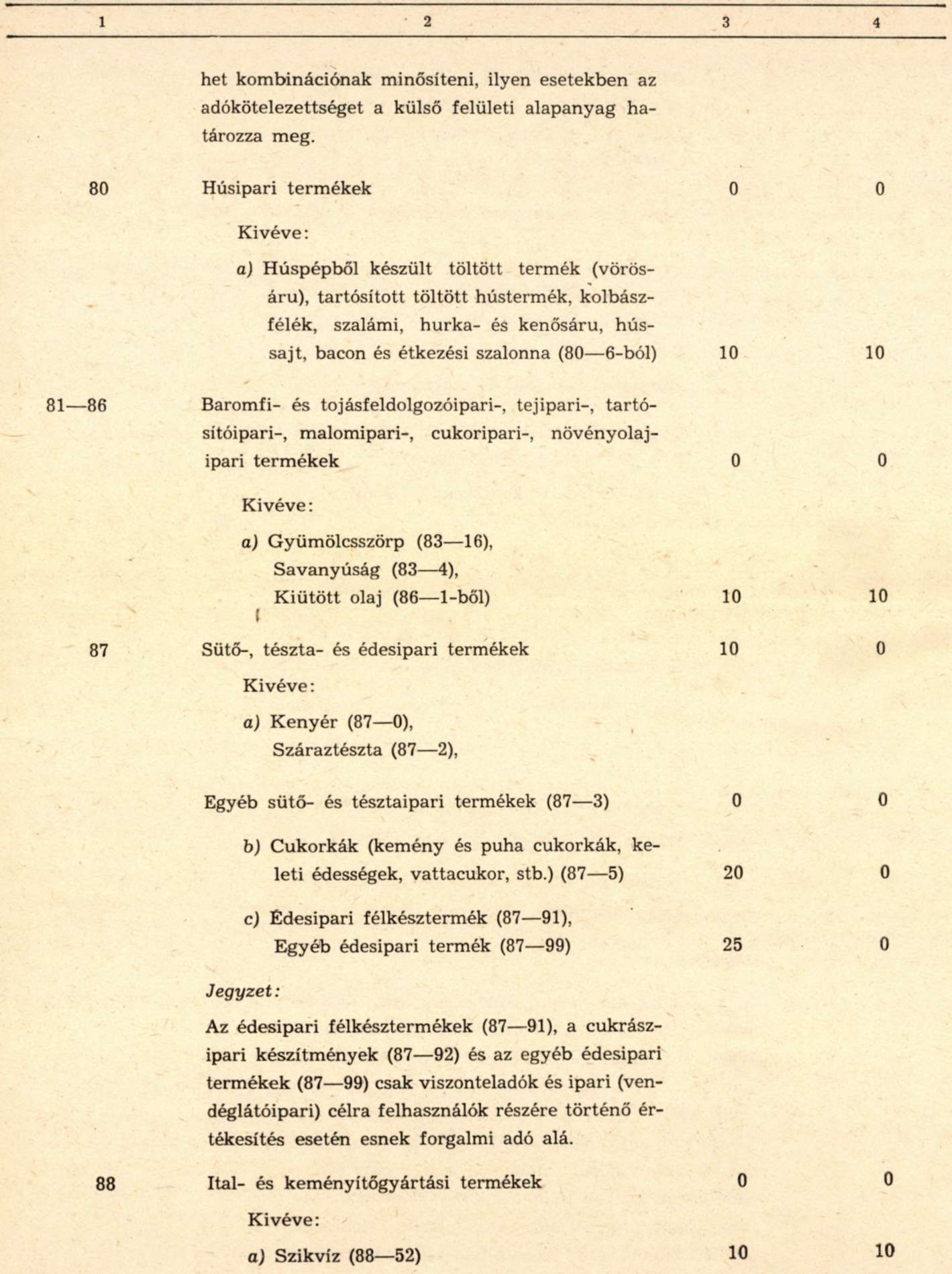

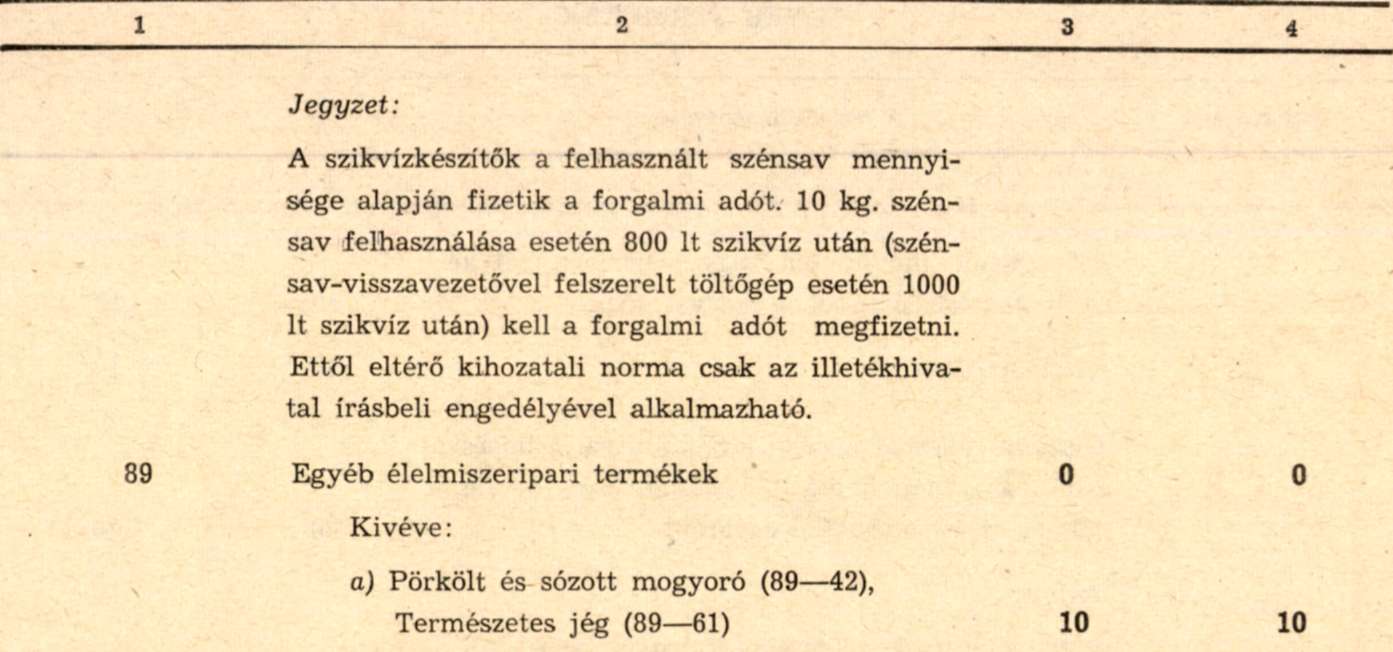

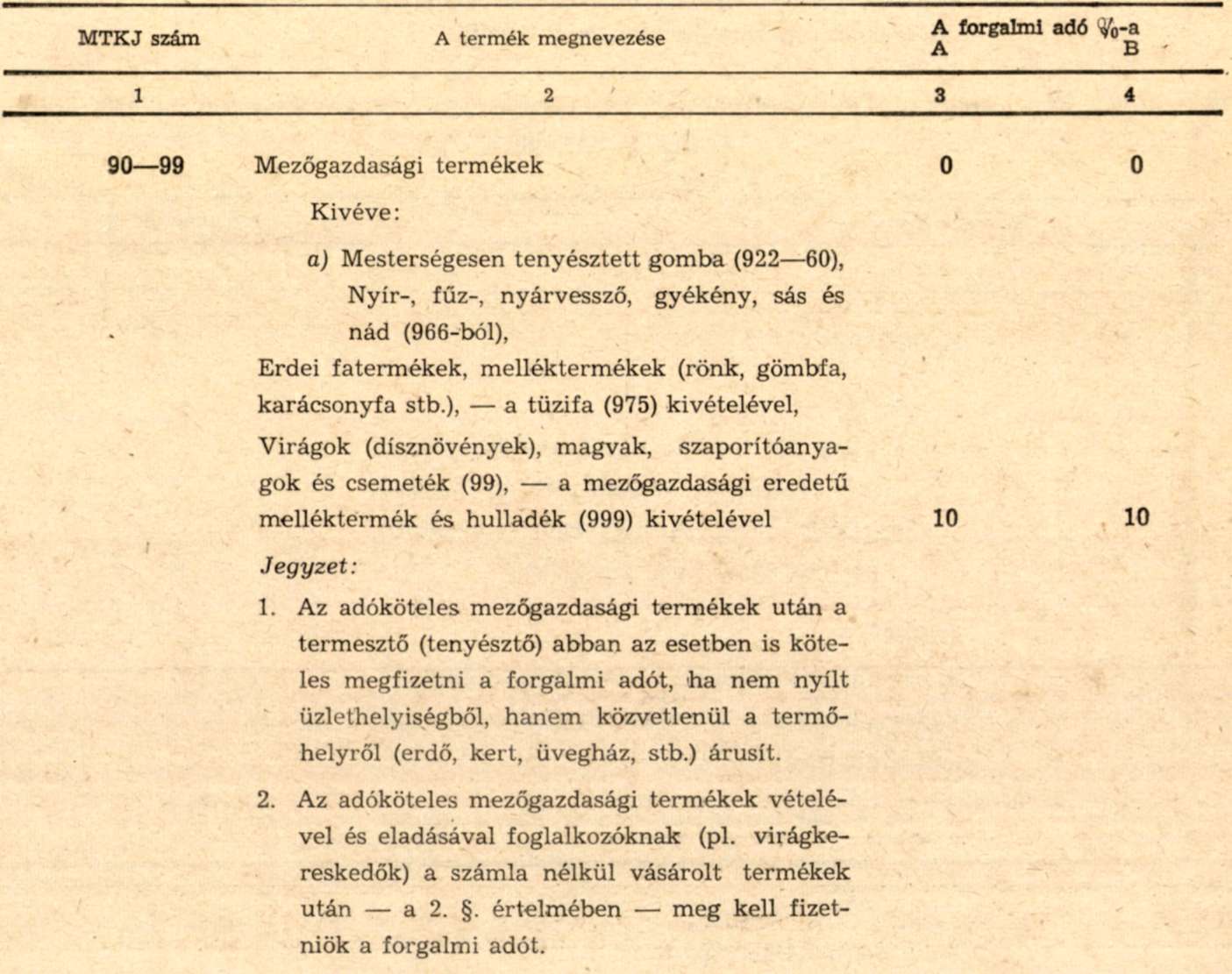

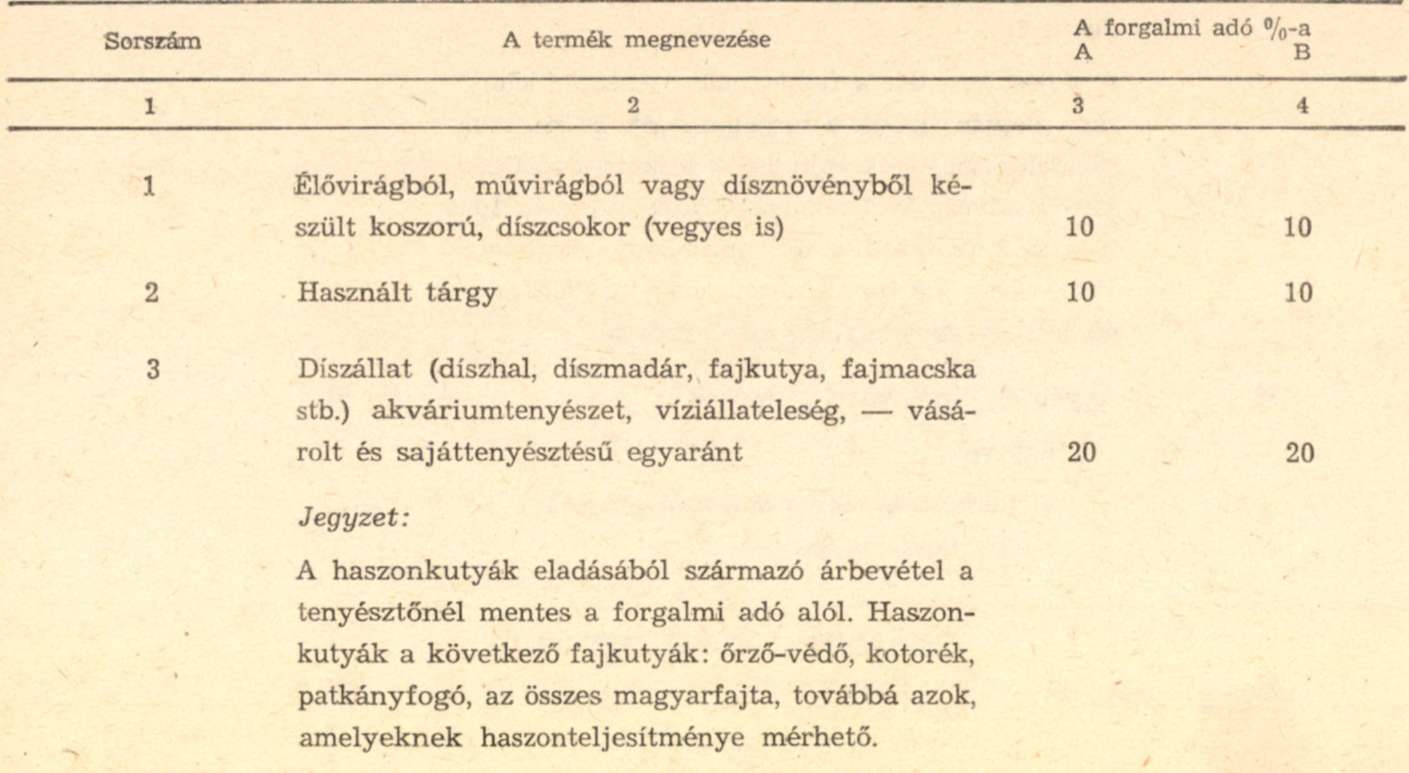

(1) A termékek után fizetendő forgalmi adó mértékét a rendelet mellékletének "A" és "B" oszlopában feltüntetett százalékos adókulcsok határozzák meg. A termékfőcsoportra (termékcsoportra) megállapított adókulcsot kell alkalmazni a főcsoportba (csoportba) tartozó valamennyi termékre (alkatrészre), amely kivételként nincsen kiemelve. Az egyes ipari vagy mezőgazdasági termékek besorolása tekintetében az "Ipari Termékek Jegyzéke" (ITJ), illetőleg a "Mezőgazdasági Termékek Kereskedelmi Jegyzéke" (MTKJ) az irányadó.

(2) Nagykereskedelmi (demigross) vállalat, külkereskedelmi vállalat, valamint külkereskedelmi joggal rendelkező egyéb vállalat részére változatlan állapotban önálló termékként való továbbadás céljára történő közvetlen értékesítés esetén - a megrendelő ilyen értelmű igazolása alapján - a melléklet "B" oszlopában szereplő adókulccsal kell a forgalmi adót leróni. Minden egyéb esetben a melléklet "A" oszlopában szereplő adókulcs alkalmazásával kell a forgalmi adót megfizetni.

(3) A (2) bekezdésben foglalt rendelkezés szerint kell a forgalmi adót megfizetni akkor is, ha az értékesítés a Kisipari Termeltető Vállalat közvetítésével történik.

(4) A szolgáltatások után fizetendő forgalmi adó mértékét a rendelet mellékletének "Szolgáltatások" részében szereplő adókulcsok határozzák meg.

(5) A különböző adókulcs alá tartozó, vagy adóköteles és adómentes termékértékesítés, illetőleg szolgáltatás együttes - adókulcsonként meg nem bontott - számlázása (könyvelése) esetén a teljes számlaérték (árbevétel) után a legmagasabb adókulcs alá eső termék, illetőleg szolgáltatás adókulcsának alkalmazásával kell a forgalmi adót megfizetni. Különválasztás esetén az egyes termékekre, szolgáltatásokra vonatkozó adókulcs, illetőleg adómentesség alkalmazandó.

II.

ELJÁRÁSI SZABÁLYOK

Hatáskör, illetékesség

11. §

(1) A forgalmi adóra vonatkozó első fokú intézkedés, továbbá a forgalmi adó kezelése és ellenőrzése a megyei, megyei városi illetékhivatal, Budapesten a kerületi tanács végrehajtó bizottsága pénzügyi feladatot ellátó szakigazgatási szerve (a továbbiakban: első fokú adóhatóság) hatáskörébe tartozik.

(2) Az illetékességet az adókötelezett állandó telephelye, ennek hiányában lakóhelye határozza meg.

Könyvvezetési és számlázási kötelezettség

12. §

A könyvvezetési és számlázási kötelezettségre vonatkozóan az általános jövedelemadóról szóló rendeletben foglaltak az irányadók.

Adóbevallás, adóbefizetés

13. §

(1) A kisiparosok és magánkereskedők forgalmi adófizetési kötelezettségüknek adóközösségben kötelesek eleget tenni. Kisiparosok vonatkozásában az adóközösségi adóztatás a magánszemélyektől származó bevételre korlátozódik. Magánkereskedők vonatkozásában az adóközösségi adóztatás teljes forgalmiadóköteles tevékenységükre - a 2. § (2) bekezdése szerinti adófizetési kötelezettségre is - kiterjed.

(2) Az adóközösségi tagok a forgalmi adót bevallásadási kötelezettség mellett, vagy átalányban fizetik.

(3) Átalányban fizetik a forgalmi adót az adóközösségi tagok közül azok a kisiparosok, akiknek általános jövedelemadójuk is átalányban van megállapítva, valamint a magánkereskedők.

(4) Az adóközösségi tagok közül a bevallásadási kötelezettség mellett adózók és azok az átalányozottak, akiket az első fokú adóhatóság vagy az adóközösség erre felszólít, a január 1-től december 31-ig terjedő időszak vonatkozásában - a tárgyévet követő év január 15.-éig - két példányú adóbevallást kötelesek adni az adóközösséghez. Az adóbevallásban a teljes árbevételt kell közölni, közületektől és magánszemélyektől származás szerinti megoszlásban, adókulcsonként részletezve.

(5) A forgalmi adó bevallás késedelmes benyújtása, illetőleg elmulasztása - az adóközösségi tagra nézve - az általános jövedelemadóról szóló rendeletben meghatározott jogkövetkezménnyel jár.

(6) Az adóközösségek szervezeti, eljárási és működési szabályait a lakosságra vonatkozó adóigazgatási eljárás általános szabályairól szóló 37/1971. (XII. 17.) PM rendelettel módosított 38/1969. (XII. 29.) PM rendelet melléklete tartalmazza.

14. §

(1) A kisiparosok a nem magánszemély (vállalat, szövetkezet, költségvetési szerv, társadalmi szervezet, egyesület, egyház, valamint egyéb jogi személy és szervezet) részére közvetlenül vagy a Kisipari Termeltető Vállalat közvetítésével történő értékesítés és szolgáltatás után a részükre járó ellenérték kifizetésekor - levonás útján - kötelesek forgalmi adó fizetési kötelezettségüknek eleget tenni. Ezért a magánszemélynek nem minősülő megrendelővel (vevővel) a számlában közölni kell, hogy a kifizetendő ellenértéket összegszerűleg mennyi és milyen mértékű (hány százalék) forgalmi adó terheli. A számlában fel kell tüntetnie a kisiparosnak a telephelye szerint illetékes adóközösségnek az Országos Takarékpénztárnál vezetett "forgalmi adó" elnevezésű csekkszámlája számát is.

(2) A kisiparostól vásárló, vagy szolgáltatást igénybevevő nem magánszemély (vállalat, szövetkezet, költségvetési szerv, társadalmi szervezet, egyesület, egyház, valamint egyéb jogi személy és szervezet) az ellenérték kifizetésekor a kisiparos által megjelölt százalékú forgalmi adót - egyetemleges fizetési kötelezettség mellett - levonni és a kisiparos telephelye szerinti adóközösségnek az Országos Takarékpénztárnál vezetett "forgalmi adó" elnevezésű csekkszámlájára egyidejűleg átutalni köteles. A Kisipari Termeltető Vállalatot terheli a forgalmi adó levonásának és befizetésének kötelezettsége, ha közvetítette az értékesítést vagy szolgáltatást.

15. §

(1) Az adóközösségbe nem tartozó adófizetésre kötelezett magánszemélyek az első fokú adóhatósághoz kötelesek a forgalmi adó alá eső bevételüket (a tevékenység megjelölésével) - a tárgyhónapot követő hó 5-ig - bevallani és az utána járó forgalmi adót befizetni.

(2) Az (1) bekezdés szerinti adófizetésre kötelezetteknek arról a hónapról, amelyben nem volt forgalmi adó alá eső bevételük, adóbevallást nem kell adniok.

(3) Az adóköteles mezőgazdasági terméket értékesítő - adóközösségbe nem tartozó - magánszemélyek forgalmi adóját az első fokú adóhatóság átalányban állapíthatja meg. Az adóátalány egy-egy naptári évre szól és havi részletekben fizetendő az (1) bekezdésben megjelölt időpontig.

Ellenőrzés, adatszolgáltatás

16. §

(1) Az első fokú adóhatóságnak rendszeresen ellenőriznie kell, hogy az adóköteles tevékenységet folytatók miként tesznek eleget adóbevallási (adatszolgáltatási), valamint könyvvezetési és számlázási kötelezettségüknek.

(2) Az ellenőrzés során vizsgálni kell az adófizetésre kötelezett bevételeit, kiadásait, a tevékenység folytatásának körülményeit, a beszerzett alapanyagok (áruk) értékét és az alkalmazottak (családtagok) foglalkoztatását. Az ellenőrzés megalapozottságát megfelelő adatgyűjtéssel is elő kell segíteni.

(3) Az adóhatóság kiküldötte az üzleti vagy üzemi idő alatt bármikor - éjjeli üzem idején is - jogosult a vonatkozó rendelkezésekben megállapított szabályok pontos megtartásának ellenőrzése végett az adózó üzemi, üzleti vagy irodai helyiségében, továbbá mindazokon a helyeken megjelenni, ahol az adófizetésre kötelezett üzletének, üzemének folytatásához szükséges könyveit, feljegyzéseit, árukészletét stb. tartja. A kiküldött hivatalos minőségét, működése megkezdése előtt felszólítás nélkül, munkaadói (szolgálati) arcképes igazolvánnyal és kiküldetési rendelvénnyel köteles igazolni.

(4) Az adófizetésre kötelezettek kötelesek az eljáró kiküldött kívánságára valamennyi üzleti könyvüket és egyéb üzleti feljegyzésüket, valamint az adóztatás szempontjából fontos minden iratot és segédeszközt rendelkezésre bocsátani, illetőleg felmutatni és közölni, hogy a könyvelést ki végzi.

(5) Az adóhatóság felhívására az adófizetésre kötelezetteken kívül bármely természetes és jogi személy köteles a birtokában levő mindazokat az iratokat és tárgyakat felmutatni, továbbá mindazokat a felvilágosításokat megadni, amelyek valamely adóköteles ügyletre vonatkozó tényállás vagy az adókötelezettség és az adó összege tekintetében irányadó körülmény tisztázásához szükségesek.

17. §

(1) Az adóztatásra vonatkozó feljegyzések, üzleti könyvek és levelezések alapján végzendő ellenőrzést az adófizetésre kötelezett műhelyében, irodahelyiségében vagy az adóköteles személy lakásán kell megtartani aszerint, hogy az adófizetésre kötelezett hol vezeti vagy őrzi az említett nyilvántartásokat. Ha a vizsgálat hosszabb időt vesz igénybe, vagy egyéb okból célszerűnek látszik, az ellenőrzést végzők az üzleti könyveket, feljegyzéseket és levelezést - az eljárás idejére - bevonhatják. Az adófizetésre kötelezettektől átvett könyvekről és nyilvántartásokról részletezett elismervényt kell adni.

(2) Az adófizetésre kötelezett és alkalmazottai (könyvelője) kötelesek az eljáró kiküldöttek segítségére lenni és részükre a szükséges munkahelyet, világítást stb. rendelkezésre bocsátani. A kiküldöttek az adófizetésre kötelezett lakásán csak munkanapokon - nyolc és húsz óra között - jelenhetnek meg.

18. §

(1) Amennyiben az adófizetésre kötelezett az előírt üzleti könyveket, nyilvántartásokat hiányosan vagy egyáltalán nem vezeti (elvesztette), ha adóbevallást nem adott vagy ha a bevallott adóalap egyéb okból aggályos, az adóhatóság az elért árbevételt, illetőleg adóalapot becsléssel állapítja meg. A becslés alkalmával a helyszíni vizsgálat megállapításait, valamint a rendelkezésre álló egyéb adatokat (felhasznált anyag, szakmai kalkuláció, munkaidő, kapacitás, energiafogyasztás stb.) kell figyelembe venni, esetleg más hasonló adózó forgalmával összehasonlítás útján kell az adóköteles forgalmat megbecsülni.

(2) Mind az üzleti könyvek, mind a becslés alapján lefolytatott eljárásról és adóhiánymegállapításról jegyzőkönyvet kell készíteni. A jegyzőkönyvben az összegszerű eredmény megállapításánál figyelembe vett minden lényeges adatot és körülményt részletesen fel kell sorolni. A jegyzőkönyvet aláírás előtt ismertetni kell az adófizetésre kötelezettel és őt a megállapításokkal kapcsolatban nyilatkozattételre kell felhívni. Az adófizetésre kötelezett kérheti, hogy észrevételeit a megállapítandó záros határidőn - legfeljebb azonban 8 napon - belül külön beadványban terjeszthesse elő.

(3) Az adóhatóság - az adófizetésre kötelezett kérelmére - köteles a felvett jegyzőkönyvről másolatot adni. A jegyzőkönyvi másolat illetékkötelezettség alá esik.

(4) Az ellenőrzés során megállapított adóhiányt az első fokú adóhatóság határozattal közli az adófizetésre kötelezettel. A határozatban az adókötelezettséget elrendelő jogszabályra utalással - naptári évenkénti bontásban - az adó alapját adókulcsok szerinti részletezéssel és végösszegben is fel kell tüntetni. Az adóalap összegszerű megállapítását és az előírás jogosságát indokolni kell. Közölni kell továbbá az adófizetésre kötelezettel a megállapított összeg befizetésére megszabott határidőt, a késedelmes fizetés következményeit és a jogorvoslati utat.

(5) Átalányozott időszakra forgalmiadó-hiány nem állapítható meg, ha az adófizetésre kötelezett az átalányozás feltételeinek megfelelt.

Záró rendelkezések

19. §

(1) Az első fokú adóhatóság intézkedései ellen a megyei, megyei városi, fővárosi tanács végrehajtó bizottsága pénzügyi feladatot ellátó szakigazgatási szervéhez intézendő fellebbezésnek van helye. Budapesten az adóközösségi tagok forgalmi adójával kapcsolatban 1973. január 1-től a Fővárosi Illetékhivatalhoz lehet fellebbezni.

(2) A jelen rendelettel nem érintett eljárási szabályok vonatkozásában az államigazgatási eljárás általános szabályairól szóló 1957. évi IV. törvény, valamint a lakosságra vonatkozó adóigazgatási eljárás általános szabályairól szóló 39/1969. (XI. 25.) Korm. számú, illetőleg a 37/1971. (XII. 17.) PM rendelettel módosított 38/1969. (XII. 29.) PM rendelet az irányadó.

(3) A forgalmi adóra vonatkozó rendelkezések megsértése miatt az adócsalásra és a pénzügyi szabálysértésre vonatkozó rendelkezések értelmében büntető vagy pénzügyi szabálysértési eljárásnak van helye.

(4) Ez a rendelet 1972. január 1-én lép hatályba; rendelkezéseit a hatálybalépés után teljesített értékesítések (szállítások, átadások) és szolgáltatások esetén kell alkalmazni, a jogügylet megkötésének napjára és feltételeire, valamint az ellenérték kiegyenlítésének időpontjára tekintet nélkül.

(5) A rendelet hatálybalépésével a 46/1968. (XII. 30.) PM és a 39/1969. (XII. 29.) PM rendelettel módosított 1/1968. (I. 13.) PM rendelet hatályát veszti.

Dr. Garamvölgyi Károly s. k.,

a pénzügyminiszter első helyettese

Melléklet a 40/1971. (XII. 29.) PM rendelethez

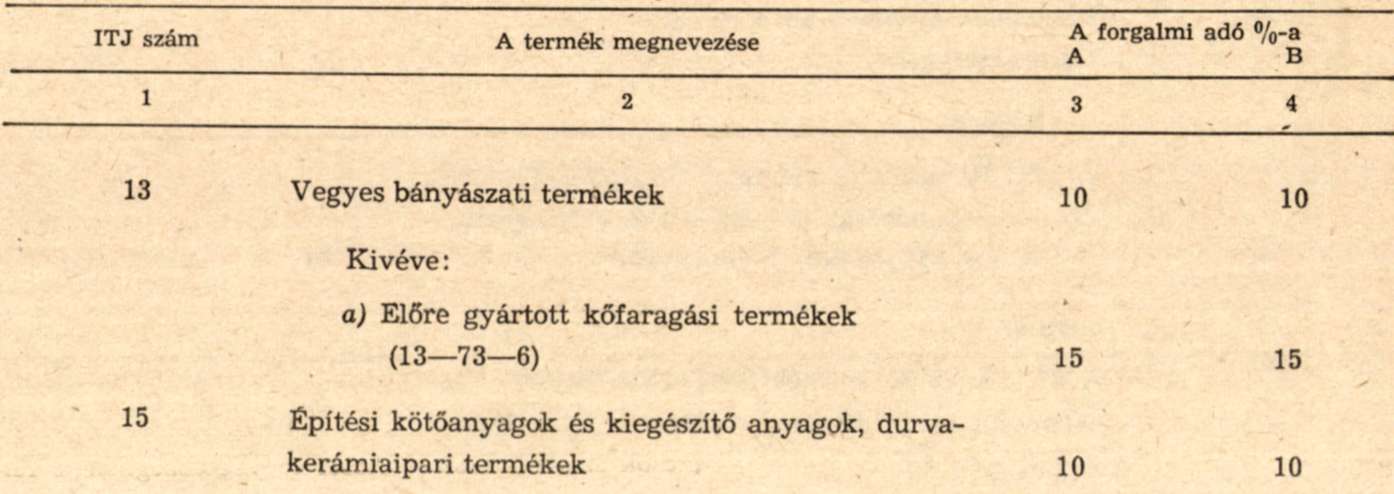

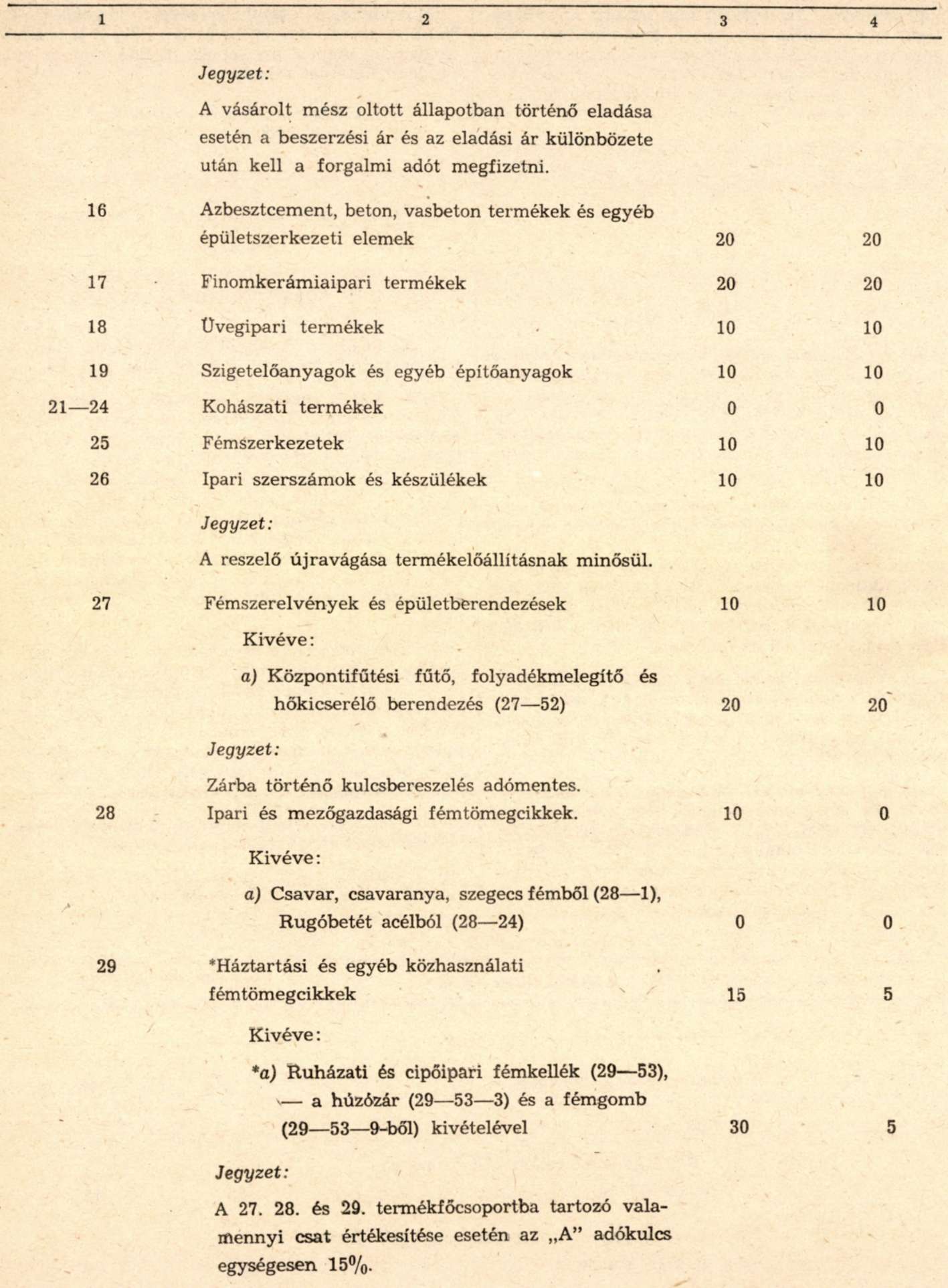

IPARI TERMÉKEK

1. Az önállóan értékesített alkatrészek után a termékszámuk szerinti forgalmi adót kell fizetni.

2. Az * alatt megjelölt termékek a külkereskedelmi-, valamint külkereskedelmi joggal rendelkező egyéb vállalatok részére közvetlenül vagy a Kisipari Termeltető Vállalat útján történő szállítás esetén - változatlan állapotban, önálló termékként való exportálás céljára - adómentesen értékesíthetők. (Nem tekintendő változatlan állapotban, önálló termékként történő exportálásnak a kisiparostól vásárolt termék alkatrészként, tartozékként, alapanyagként, göngyölegként stb. való felhasználása valamely exportra kerülő termékhez.)

3. Félkésztermékkel kapcsolatban forgalmi adófizetési kötelezettség abban az esetben keletkezik, ha a félkészterméket az ITJ a termékek közé sorolja. Félkésztermék az a munkadarab, amely még további jelentős munkaműveletet igényel. Nem félkésztermék az, amelyen már csak a termék jellegét nem befolyásoló műveletet kell elvégezni. (Pl. galvanizálást, felületi kikészítést.)

4. A feliratos táblák közül a magánszemélyek részére készített névtáblák adómentesek.

5. A termék megnevezése után zárójelben feltüntetett számok az ITJ termékszámai.

MEZŐGAZDASÁGI TERMÉKEK

EGYÉB TERMÉKEK

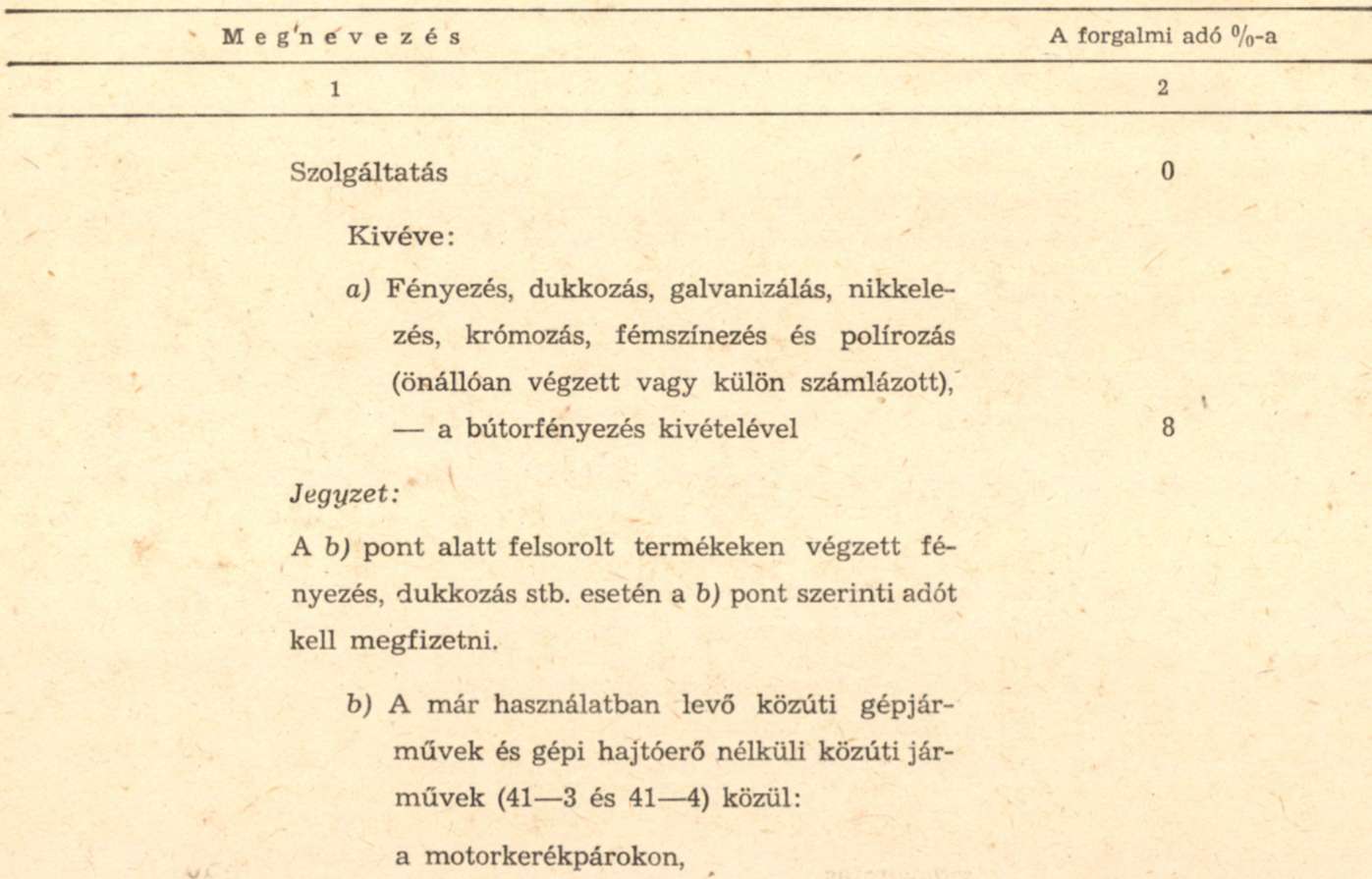

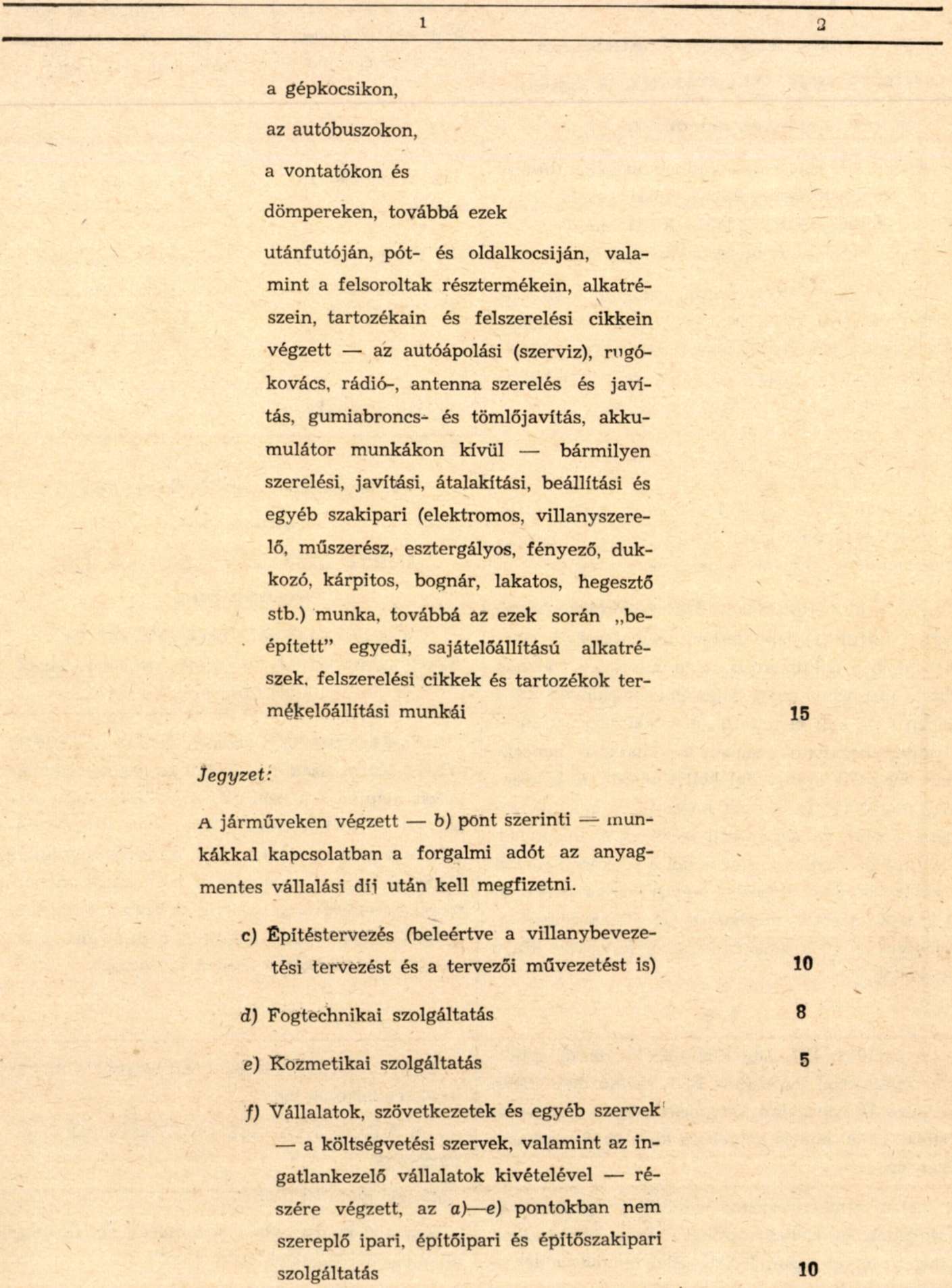

SZOLGÁLTATÁSOK