60/1979. (XII. 24.) PM rendelet

a fogyasztói forgalmi adóról és a fogyasztói árkiegészítésről

A RENDELET HATÁLYA

1. §

A rendelet hatálya kiterjed

a)[1] az állami vállalatokra - a mezőgazdasági és az erdőgazdálkodási ágazatba sorolt állami vállalatok keretében működő szakcsoportokat is ideértve -, a trösztökre, a vállalati gazdálkodás szabályai szerint működő egyéb állami gazdálkodó szervekre,

b) a társadalmi szervezetek és egyesületek vállalataira,

c)[2] a szövetkezetekre - az ezek keretében működő szakcsoportokat is ideértve - és a szövetkezeti vállalatokra,

d) a vízgazdálkodási társulatokra,

e)[3] a jogi személyként működő gazdasági társulásokra - a mezőgazdasági és élelmiszeripari ágazatba sorolt, mezőgazdasági jövedelemszabályozási rendszerbe tartozó gazdasági társulások keretében működő szakcsoportokat is ideértve,

f)[4] az eredményérdekeltségi rendszerben gazdálkodó költségvetési szervekre és a költségvetési üzemekre,

g) a Magyar Népköztársaság területén működő külföldi részvételű gazdasági társulásokra, a külföldi érdekeltségű társaságokra és a külföldi jogi személyek belföldi gazdasági tevékenységet folytató szerveire,

h) a külön pénzügyminiszteri intézkedéssel a rendelet hatálya alá vont egyéb jogi személyekre (a továbbiakban együtt: vállalatok).

A FOGYASZTÓI FORGALMI ADÓ ÉS A FOGYASZTÓI ÁRKIEGÉSZÍTÉS TÁRGYA

2. §

(1) A rendelet hatálya alá tartozó vállalatok a fogyasztói forgalomba kerülő belföldi előállítású és importból származó termékek, továbbá egyes szolgáltatások teljesítése után kötelesek a rendelet mellékleteiben meghatározott fogyasztói forgalmi adót fizetni, illetve fogyasztói árkiegészítést igénybe venni. A mellékleteket a Pénzügyi Közlönyben kell közzétenni.

(2) Fogyasztói forgalomnak minősül

a)[5] a kiskereskedelmi vállalatok részére történő értékesítés, kivéve ezen vállalatok nem szerződéses rendszerben üzemeltetett termelő üzemeinek (a továbbiakban: termelő üzemek) beszerzései,

b)[6] a kiskereskedelmi forgalomba nem kerülő termékeknek közvetlenül a lakosság, magánkereskedők, a magánkisiparosok, a polgári jogi társaságok (a gazdasági munkaközösségeket is ideértve) és a vállalatok szerződéses rendszerben üzemeltetett részlegei részére,

c) a vendéglátóipari vállalatok részére,

d)[7] a maradványérdekeltségi rendszerben gazdálkodó költségvetési szervek, a társadalmi és érdekképviseleti szervek, valamint az egyesületek részére,

e)[8] az a) és c) pont alá nem tartozó vállalatok nyíltárusítású boltjai, piaci elárusító helyei és vendéglátóipari egységei részére

f)[9] a rendelet mellékleteiben külön megjelölt termékeknek a rendelet hatálya alá tartozó váljatok részére is - ezen belül a nagykereskedelmi, termelőeszköz-kereskedelmi és külkereskedelmi vállalatok esetében a saját felhasználás céjaira,

történő értékesítése, átadása (a továbbiakban együtt: értékesítés).[10]

(3)[11] E rendelet szempontjából kiskereskedelmi, illetve vendéglátóipari vállalatnak minősülnek a KSH egységes ágazati osztályozási rendszere szerinti 515., 518. (kivéve a nagy- és kiskereskedelmi tevékenységet együttesen végző vállalatokat a nagykereskedelmi tevékenység keretében történő beszerzések tekintetében), 516., 517. és 519. (kivéve az értékesítési gazdasági társulásokat) jelzőszámú vállalatok.

(4)[12] A 2. § (2) bekezdés a) pontjában és a 2. § (3) bekezdésében foglaltak végrehajtása érdekében a kiskereskedelmi vállalatok a nagykereskedelmi részlegük és a nem szerződéses rendszerben üzemeltetett termelő üzemük részére történő beszerzéseiknél a tevékenység megnevezését, illetve az üzem jellegét nyilatkozatban kötelesek a szállító vállalattal közölni. E nyilatkozatokra hivatkozva a szállítóknak is számláikon jelezniük kell, hogy az ár fogyasztói forgalmi adót vagy fogyasztói árkiegészítést nem tartalmaz. Az eredményérdekeltségi rendszerben gazdálkodó költségvetési szervek és a költségvetési üzemek a megrendeléseiken kötelesek feltüntetni az egységes statisztikai számjelükben szereplő tulajdonforma és a gazdálkodási forma kódot: az eredményérdekeltségi rendszerben gazdálkodó költségvetési szervek kódja 1052., 1252., a költségvetési üzemeké 1153., 1353

A FOGYASZTÓI FORGALMI ADÓ ÉS A FOGYASZTÓI ÁRKIEGÉSZÍTÉS ALANYAI

3. §

A fogyasztói forgalmi adót az a vállalat köteles megfizetni, illetve a fogyasztói árkiegészítést igényelni, amely az adózatlan, árkiegészítés nélküli terméket a 2. § (2) bekezdésében meghatározott fogyasztói forgalomban értékesíti, illetve szolgáltatást teljesít.

A FOGYASZTÓI FORGALMI ADÓ ÉS A FOGYASZTÓI ÁRKIEGÉSZÍTÉS MÉRTEKE

4. §

(1) A fogyasztói forgalmi adó és a fogyasztói árkiegészítés mértéke

a) a termék értékesítési árbevételének, illetőleg a szolgáltatás ellenértékének meghatározott százaléka (a továbbiakban: kulcs), vagy

b) a termék, illetőleg a szolgáltatás mennyiségi egységére megállapított forintösszeg (a továbbiakban: tétel).

(2)[13] A fogyasztói forgalmi adó és a fogyasztói árkiegészítési kulcsokat, tételeket a rendelet mellékletei tartalmazzák. A mellékletekben általában termék-, szolgáltatáscsoportonkénti kulcsok, tételek szerepelnek. A termék-, szolgáltatáscsoportba tartozásnál a KSH által kiadott Ipari Termékek Jegyzéke, Mezőgazdasági és Erdészeti Termékek Jegyzéke, Gépi Adatfeldolgozási Termékek Jegyzéke, valamint Szolgáltatási Tevékenységek Jegyzéke az irányadó.

(3) Különböző fogyasztói forgalmi adó és fogyasztói árkiegészítési kulcs alá tartozó önálló termékek együttes összetett termékként történő értékesítése esetén a fogyasztói forgalmi adót és a fogyasztói árkiegészítést termékenként külön kell fizetni, illetve igényelni. Ha a fogyasztói forgalmi adó, illetve a fogyasztói árkiegészítés alapja termékenként nem állapítható meg, csak árkiegészítéses termékek esetén az összetett termék résztermékei közül annak a kulcsa alapján kell az árkiegészítést igényelni, amely közülük a legalacsonyabb, minden más esetben pedig a forgalmi adót az összetett termék résztermékei közül annak a kulcsa alapján kell fizetni, amely közülük a legmagasabb.

A FOGYASZTÓI FORGALMI ADÓ ÉS A FOGYASZTÓI ÁRKIEGÉSZÍTÉS ALAPJA

5. §[14]

(1) A fogyasztói forgalmi adó és a fogyasztói árkiegészítés alapja

a) forgalmi adó-, árkiegészítési kulcs esetén -a (3) bekezdésben foglaltak kivételével - az adóköteles, illetve árkiegészítésre jogosult termék értékesítése alkalmával elért vagy a szolgáltatás teljesítéséért kapott, a fogyasztói forgalmi adót és a külön rendelet szerinti fogyasztási adót is magában foglaló, de a fogyasztói árkiegészítéssel nem növelt teljes árbevétel;

b) forgalmi adó-, árkiegészítési tétel esetén a kiszámlázott, illetve készpénzért értékesített termék vagy teljesített szolgáltatás mennyisége.

(2) A fogyasztói forgalmi adó, fogyasztói árkiegészítési kulcs alapjául szolgáló árbevételt

a) a vevőknek kiküldött számlák, készpénzforgalom esetén az elért készpénzbevételek,

b) a nagy- és kiskereskedelmi tevékenységet együttesen végző, a 2. § (2) bekezdés a) és c) pontja alá nem tartozó, valamint a kiskereskedelmi vállalatoknak a termelőüzemükben előállított, bérmunkában készíttetett vagy adózatlanul, árkiegészítés nélkül - piaci forgalomban - beszerzett termékek után, a saját nyíltárusító boltjuk, piaci elárusító helyük, vendéglátó egységük részére történő értékesítés esetén a nyilvántartásban szereplő átadási ár (a nagykereskedelmi tevékenység keretében érvényesített árréssel, fogyasztói forgalmi adóval és a külön rendelet szerinti fogyasztási adóval növelt, árkiegészítéssel csökkentett termelői ár) figyelembevételével kell megállapítani. Saját termelésű vagy adózatlanul beszerzett termékek reprezentációra való felhasználásánál a külön jogszabály szerinti elszámolást kell kiküldött számlának tekinteni.

(3) A 2. § (2) bekezdésben meghatározott fogyasztói forgalom körébe tartozó megbízóval kötött bizományi szerződés keretében importált termékek után a külkereskedelmi vállalatok által fizetendő fogyasztói forgalmi adó, illetve igényelendő fogyasztói árkiegészítés alapját az áthárítható beszerzési ár, bizományi díj és ezen kívül felszámított költségek, a fogyasztói forgalmi adót és a külön rendelet szerinti fogyasztási adót is magában foglaló, de az árkiegészítéssel nem növelt együttes összege képezi.

(4) Ha a csomagolás vagy szállítás költsége a termék árában szerepel, a fogyasztói forgalmi adó alapjául szolgáló árbevételt ezek ellenértékével - a rendelet mellékleteiben felsorolt esetek kivételével - csökkenteni nem lehet. Az áron felül külön tételben felszámított csomagolási és szállítási költséggel azonban az adó alapját növelni nem kell.

A FOGYASZTÓI FORGALMI ADÓ FIZETÉSÉNEK ÉS A FOGYASZTÓI ÁRKIEGÉSZÍTÉS IGÉNYLÉSÉNEK ESEDÉKESSÉGE

6. §

(1) A vállalatok - a (2)-(3) bekezdésben foglaltak kivételével - a fogyasztói forgalmi adót és a fogyasztói árkiegészítést az áru értékesítése, illetve a szolgáltatás teljesítése alkalmával kötelesek fizetni, illetőleg igényelni.

(2)[15] A nagy- és kiskereskedelmi tevékenységet együttesen végző, valamint a 2. § (2) bekezdés a) és c) pontja alá nem tartozó, vállalatok a saját riyíltárusítású boltjaik, piaci elárusító helyeik és vendéglátóipari egységeik részére történő értékesítés alkalmával kötelesek a fogyasztói forgalmi adót fizetni, a fogyasztói árkiegészítést igényelni. Hasonlóképpen kell eljárniuk a vállalatoknak a szerződéses rendszerben üzemeltetett részlegeik részére értékesített termékek esetében is. A termékek kiskereskedelmi vállalatnak bizományba történő átadásánál a fogyasztói forgalmi adó és a fogyasztói árkiegészítés a termék értékesítésekor esedékes.

(3) A kiskereskedelmi vállalatok a bérmunkában készíttetett vagy fogyasztói forgalmi adó, fogyasztói árkiegészítés nélkül beszerzett (a piaci forgalomban, házi iparostól, stb. felvásárolt) termékek után a beszerzéskor, illetőleg a termelőüzemükben előállított termékek után a bolt. részére történő átadáskor kötelesek a forgalmi adót fizetni, az árkiegészítést igényelni.

(4) E rendelet alkalmazása szempontjából bérmunkában történik az áru előállítása akkor, ha a bérmunkát végző az anyag értékét tekintve 50%-ot meghaladó arányban a megrendelő által rendelkezésre bocsátott anyagok felhasználásával állít elő terméket.

(5)[16] A szolgáltatást végző vállalatok a szolgáltatás (munkateljesítés) díján felül felszámított, illetőleg a fogyasztói forgalomban értékesített adózatlanul megvásárolt, vagy saját előállítású anyagok, alkatrészek, tartozékok után kötelesek az ezen anyagokra, alkatrészekre, tartozékokra megállapított fogyasztói forgalmi adót fizetni. A garanciális javításokhoz felhasznált anyagok, alkatrészek, tartozékok, valamint a 101-81 KSH számjelű helyszíni - technológiai szerelési munkák során felhasznált, az építményekbe, létesítményekbe beszerelt anyagok, termékek után a fogyasztói forgalmi adót megfizetni nem kell.

MENTESSÉGEK

7. §

(1) Mentesek a fogyasztói forgalmi adó alól, illetve nem részesülhetnek fogyasztói árkiegészítésben

a)[17] az exportra kerülő termékek (ha a termék árbevétele a számlában önállóan szerepel), beleértve a kishatármenti árucsere keretében exporált termékeket is,

b) a fogyasztói forgalmi adóval növelt - ideértve a külön jogszabály szerint forgalmi adó fizetésére kötelezett magánszemélyektől történő beszerzést is -, vagy fogyasztói árkiegészítéssel csökkentett áron megvásárolt és változatlan állapotban vagy az áru jellegét nem érintő megmunkálással értékesített termékek,

c) az állami tartalékolás céljára szolgáló termékek,

d)[18] a KSH termékjegyzékeiben nem szereplő haditechnikai termékeken kívül, a Tervgazdasági értesítőben közzétett hadfelszerelési termékek, az ugyancsak ott felsorolt fegyveres testületek részére történő értékesítés esetén. A fegyveres testületek egyéb beszerzéseire a mentesség nem vonatkozik.

e) a használt tárgyak (kijavított állapotban is);

f) a gyártási hulladékok, hulladékanyagok [kivéve az ezekből készült termékek, amelyek után a teljes értékű (reguler) termékre előírt fogyasztói forgalmi adót kell megfizetni, fogyasztói árkiegészítést igényelni];

g) azok a vállalatok, illetőleg termékek, amelyek tekintetében más jogszabály vagy a Pénzügyminisztérium külön rendelkezik.

h)[19] a 30/1981. (IX. 14.) MT számú rendelet alapján szerződéses rendszerben működő ipari szolgáltató részlegek vállalatoknál elszámolt értékesítései, kivéve ha a R. mellékleteiben ettől eltérő rendelkezés szerepel.

(2) Az (1) bekezdés f) pontjában foglalt rendelkezés alkalmazásánál gyártási hulladéknak vagy hulladékanyagnak a gyártás során feldolgozásra került anyagokból, továbbá a befejezetlen vagy késztermékből visszamaradt olyan anyagokat, illetőleg termékeket kell tekinteni, amelyek - eredeti rendeltetésüknek megfelelően - már nem használhatók.

A FOGYASZTÓI FORGALMI ADÓ ÉS A FOGYASZTÓI ÁRKIEGÉSZÍTÉS VISSZATÉRÍTÉSE

8. §

(1)[20] Ha az adóalanyok a fogyasztói forgalomban értékesített termékeket visszaveszik (visszáru, visszavásárlás), kötelesek a visszavételkor érvényes ár, fogyasztói forgalmi adó és fogyasztói ár-kiegészítési mértékek alapulvételével a fogyasztói forgalmi adót visszaigényelni, illetve a fogyasztói árkiegészítést visszafizetni.

(2) Ha a kiskereskedelmi (vendéglátóipari) vállalat a fogyasztói forgalmi adóval növelt áron beszerzett terméket használja fel új termék előállítására, vagy bérmunkában történő feldolgozásra, a felhasznált termék tényleges beszerzési ára után számított forgalmi adót az illetékes pénzügyi szervtől kell igényelni. Ha a termék fogyasztói árkiegészítésben részesült, a feldolgozás alkalmával az árkiegészítést - ugyancsak a tényleges beszerzési ár után számítva - vissza kell fizetni.

(3) A fogyasztói forgalmi adóval növelt vagy fogyasztói árkiegészítéssel csökkentett áron beszerzett termék exportálása esetén a külkereskedelmivállalatnak szállító (közvetlenül exportáló) vállalat a szállítás alkalmával a forgalmi adót visszaigényelni, illetve az árkiegészítést visszatéríteni köteles. A kulcsos fogyasztói forgalmi adót vagy fogyasztói árkiegészítést a szállított termék beszerzési ára, a tételes fogyasztói forgalmi adót, fogyasztói árkiegészítést a termék mennyisége után kell visszaigényelni, illetve visszafizetni.

ELJÁRÁSI SZABÁLYOK

9. §

(1) A fogyasztói forgalmi adó befizetése és bevallása, valamint a fogyasztói árkiegészítés igénylése és bevallása önadóztatás formájában történik.

(2) A fogyasztói forgalmi adó fizetéssel és a fogyasztói árkiegészítés igénylésével kapcsolatos eljárásnál, kezelésnél, ellenőrzésnél és szabálytalanságoknál a pénzügyi ellenőrzésről, valamint a vállalati gazdálkodó szervezetek adóigazgatásáról szóló jogszabályokat kell alkalmazni.

HATÁLYBALÉPÉS

10. §

(1) Ez a rendelet 1980. január 1. napján lép hatályba, rendelkezéseit a hatálybalépés után végzett termékszállítások és szolgáltatások tekintetében kell alkalmazni.

(2) A rendelet hatálybalépésével egyidejűleg a 33/1973. (XII. 19.) PM sz. rendelet, továbbá az azt módosító 6/1974. (III. 6.) PM számú, 33/1974. (XII. 17.) PM számú, 69/1975. (XII. 28.) PM számú, 17/1976. (VI. 29.) PM számú, 51/1976. (XII. 28.) PM számú, 39/1977. (XII. 28.) PM számú, 11/1978. (VII. 24.) PM számú és 40/1978. (XII. 29.) PM rendeletek, valamint a forgalmi adókötelezettséggel és a fogyasztói árkiegészítés igénnyel kapcsolatos valamennyi külön intézkedés hatályát veszti.

Faluvégi Lajos s. k.,

pénzügyminiszter

1-7. számú melléklet[21]

8. számú melléklet[22]

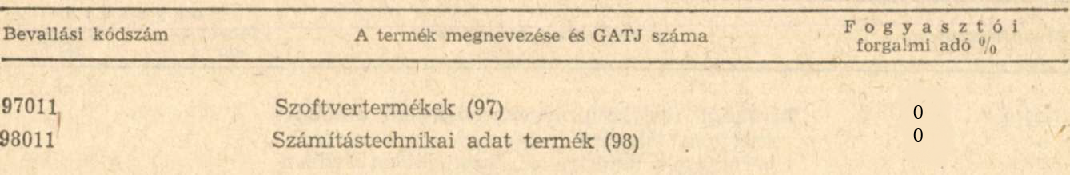

GÉPI ADATFELDOLGOZÁSI TERMÉKEK

Lábjegyzetek:

[1] Megállapította a 33/1981. (IX. 29.) PM rendelet 1. §-a. Hatályos 1982.01.01.

[2] Megállapította a 33/1981. (IX. 29.) PM rendelet 1. §-a. Hatályos 1982.01.01.

[3] Megállapította a 33/1981. (IX. 29.) PM rendelet 1. §-a. Hatályos 1982.01.01.

[4] Megállapította az 53/1980. (XII. 27.) PM rendelet 1. §-a. Hatályos 1981.01.01.

[5] Megállapította a 33/1981. (IX. 29.) PM rendelet 2. §-a. Hatályos 1982.01.01.

[6] Megállapította a 33/1981. (IX. 29.) PM rendelet 2. §-a. Hatályos 1982.01.01.

[7] Megállapította az 53/1980. (XII. 27.) PM rendelet 2. §-a. Hatályos 1981.01.01.

[8] Megállapította az 53/1980. (XII. 27.) PM rendelet 2. §-a. Hatályos 1981.01.01.

[9] Megállapította a 61/1985. (XII. 28.) PM rendelet 1. §-a. Hatályos 1986.01.01.

[10] A záró szövegrészt megállapította az 53/1980. (XII. 27.) PM rendelet 2. §-a. Hatályos 1981.01.01.

[11] Megállapította a 18/1983. (VII. 12.) PM rendelet 1. §-a. Hatályos 1983.07.12.

[12] Megállapította a 3/1985. (I. 19.) PM rendelet 1. §-a. Hatályos 1985.01.21.

[13] Módosította a 64/1983. (XII. 30.) PM rendelet 1. §-a. Hatályos 1984.01.01.

[14] Megállapította a 3/1985. (I. 19.) PM rendelet 2. §-a. Hatályos 1985.01.21.

[15] Módosította a 33/1981. (IX. 29.) PM rendelet 3. §-a. Hatályos 1982.01.01.

[16] Módosította az 53/1980. (XII. 27.) PM rendelet 8. §-a. Hatályos 1981.01.01.

[17] Megállapította a 61/1985. (XII. 28.) PM rendelet 2. §-a. Hatályos 1986.01.01.

[18] Megállapította a 61/1985. (XII. 28.) PM rendelet 2. §-a. Hatályos 1986.01.01.

[19] Megállapította a 100/1982. (XII. 29.) PM rendelet 5. §-a. Hatályos 1983.01.01.

[20] Megállapította az 53/1980. (XII. 27.) PM rendelet 9. §-a. Hatályos 1981.01.01.

[21] Megjelent a Pénzügyi Közlöny 1979/20. számában.

[22] Beiktatta a 64/1983. (XII. 30.) PM rendelet 2. §-a (ld. Melléklet 9. pont). Hatályos 1984.01.01.

[23] Módosította a 61/1985. (XII. 28.) PM rendelet 3. §-a (ld. Melléklet 5. pont). Hatályos 1986.01.01.