67/1981. (XII. 30.) PM rendelet

a vállalati gazdálkodási rend szerint működő kutatóintézetek és a műszaki fejlesztő vállalatok pénzgazdálkodási, jövedelemszabályozási, ár- és anyagi érdekeltségi rendszeréről, valamint a vállalati kutatóhelyek anyagi érdekeltségi rendszeréről

A vállalati jövedelemszabályozás rendszeréről szóló 36/1979. (XI. 1.) MT rendelet 1. §-ának (3) bekezdésében kapott felhatalmazás alapján - az Állami Bér- és Munkaügyi Hivatal elnökével, az Országos Műszaki Fejlesztési Bizottság elnökével, az Országos Anyag- és Árhivatal elnökével és a Szakszervezetek Országos Tanácsával egyetértésben, az érdekelt ágazati miniszterek (országos hatáskörű szervek vezetői) véleményének figyelembevételével - a következőket rendelem:

1. §

(1) A rendelet hatálya az 1-7. népgazdasági ág kutatási-fejlesztési szakágazataiba sorolt, vállalati formában működő kutató intézetekre, valamint a 7417 szakágazatba tartozó műszaki fejlesztő vállalatokra (továbbiakban együtt: gazdálkodó szerv) terjed ki. A rendelet hatálya a vállalaton (trösztön) belül működő kutató-fejlesztő és műszaki-fejlesztő helyekre (továbbiakban együtt: vállalati kutatóhely) a 2. §-ban foglaltak szerint vonatkozik.

(2) A kisvállalatként létrehozott műszaki fejlesztő vállalat az e rendeletben foglalt pénzgazdálkodási, jövedelemszabályozási, ár- és anyagi érdekeltségi szabályokat köteles alkalmazni. A számviteli elszámolásoknál és az adatszolgáltatásoknál a kisvállalatra vonatkozó előírások szerint kell eljárni.

2. §

(1) A vállalati kutatóhely a külső megbízónak végzett kutatásokra és fejlesztésekre a 10., a 11. és 12. §-okban foglalt előírásokat a következő eltérésekkel alkalmazhatja:

a) a 11. § (2) bek. d) pontjánál, valamint a 12. § (1) és (4) bekezdésnél általános nyereségadóként a nyereségadózásról, a vállalati érdekeltségi alapok képzéséről és felhasználásáról szóló 37/1981. (X. 27.) PM rendelet 3. § (4) bekezdésben szereplő mértéket kell elszámolni;

b) a 12. § (4) bekezdésénél: ha a fel nem használt eredményérdekeltségi fedezetet a részesedési alapba helyezik, akkor ezt az összeget a 37/1981. (X. 27.) PM rendelet 19. §-a szerinti progresszív adó számításánál figyelembe kell venni.

(2) Amennyiben a sikeresen befejezett műszaki fejlesztés hasznosítására saját vállalatnál került sor, az eredmény létrehozásában közreműködőknek a részesedési alapból kifizetést lehet folyósítani. E kifizetések jövedelemadó kötelesek, az átlagkeresetbe, a táppénzalapba és a nyugdíjalapba nem számítanak bele, ugyanakkor a fedezetéül szolgáló részesedési alapképzés mentes a progresszív nyereségadó fizetési kötelezettség alól.

3. §

(1) A gazdálkodó szerv önállóan, vállalkozásszerűen fejti ki tevékenységét. Bevételeiből fedezi kiadásait, fizeti a jogszabályokban előírt adókat, képezi az érdekeltségi alapokat és a kockázati alapot.

(2) A gazdálkodó szerv bevételei a kutatási-fejlesztési szerződések, megbízások, megrendelések teljesítéséből; a saját kezdeményezésű kutatások értékesítéséből és a termelésben való bevezetéséből; a speciális eszközök (műszerek stb.) egyedi előállításából és értékesítéséből; az egyéb termelői és szolgáltatói tevékenység ellenértékéből; továbbá a 10. § (2) bekezdésében foglaltak szerinti haszonrészesedésből származnak.

(3) Hosszabb átfutású megbízások esetében a gazdálkodó szerv teljesítményével arányos résszámlát jogosult a megbízónak benyújtani, amennyiben a teljesítés osztható és annak formáját, az egyes részmunkák határidejét, illetve ellenértékét a szerződés rögzíti.

4. §

A gazdálkodó szerv jövedelem-, bér- és keresetszabályozásánál az e rendeletben foglalt eltérésekkel a nyereségadózásról, a vállalati érdekeltségi alapok képzéséről és felhasználásáról, az egyéb befizetésekről (városi és községi hozzájárulás, társadalombiztosítási járulék), valamint a bérszabályozásról szóló jogszabályok rendelkezéseit kell alkalmazni.

5. §

(1) A gazdálkodó szerv kutatási-fejlesztési tevékenysége mentes a fogyasztói forgalmi adó fizetési kötelezettség alól; az ipari és szolgáltatói tevékenységének fogyasztói forgalmi adó fizetési kötelezettségére a fogyasztói forgalmi adóról szóló rendelkezések az irányadók.

(2) A gazdálkodó szerv értékesített termékeinek, szolgáltatásainak árbevételéből műszaki fejlesztési alapot nem képezhet, saját kezdeményezésű kutatásait, műszaki fejlesztési tevékenységének ténylegesen felmerült ráfordításait költségei terhére köteles elszámolni.

(3) Ha a gazdálkodó szerv kutatási-fejlesztési-termelési társulásban vesz részt, a tényleges kutatási-műszaki-fejlesztési ráfordításait költségei terhére köteles elszámolni.

6. §

(1) A gazdálkodó szerv a saját termelésű ipari termékek és ipari szolgáltatások ár-, illetve díjbevétele után eredménye terhére 5%-os termelési adót köteles fizetni.

(2) Mentes a termelési adó alól:

- prototípus;

- "0"-szériából származó, dokumentációban előre rögzített mennyiségű termék;

- új technológia kísérleti alkalmazása során előállított termék;

- a központosított műszaki fejlesztési alap terhére az alappal rendelkező szervek konkrét megbízása alapján előállított termék;

- új technológiai eljárás bevezetéséhez vagy már meglevő eljárás továbbfejlesztéséhez közvetlenül felhasználásra kerülő, dokumentációban előre rögzített mennyiségű termék értékesítéséből származó árbevétel.

7. §

(1) Az állóeszközök értékcsökkenési leírásánál - a (2) bekezdésben foglaltak kivételével - az AMORTIZÁCIÓS NORMÁK JEGYZÉKÉ-ben foglalt kulcsokat kell alkalmazni.

(2) A gazdálkodó szerv igazgatója egyes - különösen gyors avulás alá eső - kutatási célú állóeszközök értékcsökkenési leírási kulcsát saját hatáskörben felemelheti, illetve - ha arról a megrendelővel szerződésben megállapodtak - az állóeszköz teljes értékét értékcsökkenési leírás címén egyszerre számolhatja el.

(3) Az ingatlan jellegű állóeszközállomány után elszámolt éves értékcsökkenési leírás 40 százalékát kell befizetni [a vállalati jövedelemszabályozás rendszeréről szóló 36/1979. (XI. 1.) MT rendelet 2. § (1) bekezdés].

(4) Mentes a befizetési kötelezettség alól ,a gazdálkodó szerv nem ingatlan jellegű állóeszközei után elszámolt értékcsökkenési leírás. Ezen értékcsökkenési leírást, valamint az állóeszközök hasznosításából vagy selejtezéséből származó bevétel összegét teljes egészében a fejlesztési alapba kell helyezni.

8. §

(1) A gazdálkodó szerv nyereségéből nyereségadót köteles fizetni. A nyereségadó alapját a nyereségadózásról, a vállalati érdekeltségi alapok képzéséről és felhasználásáról szóló 37/1981. (X. 27.) PM rendelet 3. § (1)-(3) és (5) bekezdéseiben foglaltak szerint kell számítani.

(2) A kutatóintézet (1) bekezdés szerint számított nyereségadó alapja után az intézeti összes tevékenység nettó árbevételéhez viszonyított 9 százalékos mértékig 0 százalék, az ezen felüli részből pedig 45 százalék általános nyereségadót kell fizetni.

(3) A kutatóintézet felügyeleti szerve és a Pénzügyminisztérium - minősítve az intézet kutatási-fejlesztési és gazdálkodási tevékenységét, elsősorban az Országos Középtávú Kutatási és Fejlesztési Tervben szereplő kutatási feladatok teljesítését - a 0 százalékkal adózó mértéket legfeljebb 3 százalékponttal felemelheti, illetve csökkentheti.

(4) A műszaki fejlesztő vállalat általános nyereségadóként az (1) bekezdés szerint számított nyereségadó alap 15 százalékát fizeti.

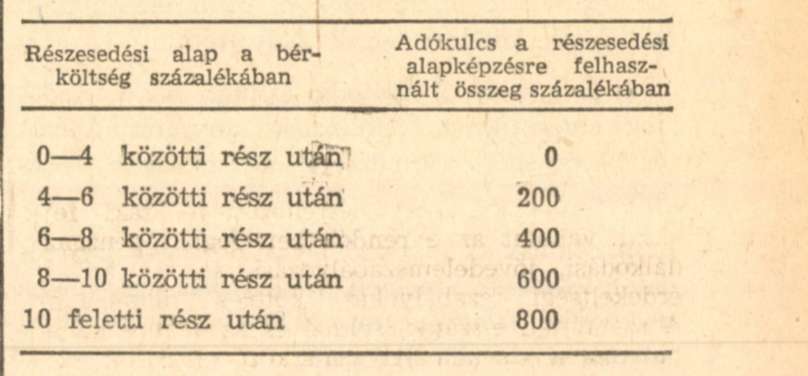

(5) A gazdálkodó szervet a részesedési alap képzésénél a következő progresszív nyereségadó befizetési kötelezettség terheli:

9. §

A tartalékalap kötelező szintje a nettó eszközérték 5 százalékának és a bérköltség 5 százalékának együttes összege.

10. §

(1) A gazdálkodó szerv a saját termelésű, értékesítésre kerülő ipari termékeinek és szolgáltatásainak, valamint a kutatási-fejlesztési tevékenységének árait, díjait az érvényes árszabályozó rendelkezéseknek megfelelően köteles kialakítani.

(2) Kutatási-fejlesztési szerződés esetén úgy is meg lehet állapodni, hogy a gazdálkodó szerv tevékenységének eredményeként a megbízónál keletkezett gazdálkodási haszonból meghatározott mértékben részesedik (a továbbiakban: haszonrészesedés). A szerződésnek tartalmaznia kell azokat a műszaki, gazdasági paramétereket, mutatókat, amelyek elérése, teljesítése esetén a gazdálkodó szervet haszonrészesedés illeti.

(3) A gazdálkodó szerv a haszonrészesedésből - amelyet az egyéb bevételek között kell kimutatni és elszámolni - a 11. § szerint kockázati alapot és a 12. § szerint eredményérdekeltségi fedezetet köteles képezni.

11. §

(1) A gazdálkodó szerv a haszonrészesedés legalább 20%-át kockázati alapba köteles helyezni. A gazdálkodó szerv igazgatója ezt a mértéket legfeljebb 50%-ra emelheti.

(2) A kockázati alap az alábbi jogcímeken használható fel:

a) a kutatási-fejlesztési szerződésekben rögzített paraméterek, mutatók el nem érése miatt keletkező kötelezettségek fedezetére;

b) az egy évnél hosszabb átfutási idejű feladatok elvégzéséhez felhasznált anyagok árának emelkedéséből származó többletköltségek fedezetére;

c) a műszaki fejlesztő tevékenységgel kapcsolatos feladatok átmeneti forgóeszköz igényeinek fedezetére (amelyet megtérülésekor a kockázati alapba vissza kell helyezni);

d) mindazon célra, amelyre a 37/1981. (X. 27.) PM rendelet 16. §-a lehetőséget ad, amennyiben a felhasznált összeg után a gazdálkodó szerv a 8. § (2), illetve (4) bekezdésében meghatározott mértékű általános nyereségadót befizeti.

(3) Amennyiben a kockázati alap nem nyújt fedezetet a (2) bekezdés a) és b) pontjaiban felsorolt felhasználási jogcímekre, a gazdálkodó szerv alapító szervének javaslatára, a Pénzügyminisztérium egyedi engedélye alapján az éves eredményelszámolás során visszapótlási kötelezettség nélkül igénybe veheti a kötelező tartalékalapját.

12. §

(1) A haszonrészesedés és a kockázati alapba helyezett összeg különbözetének a városi és községi hozzájárulással, valamint a 8. § (2), illetve (4) bekezdésében meghatározott mértékű általános nyereségadóval csökkentett részéből eredményérdekeltségi fedezet képezhető. Az eredményérdekeltségi fedezetet alapszerűen kell kezelni.

(2) Az eredményérdekeltségi fedezetből elsősorban azok a dolgozók díjazhatók, akik közvetlenül részt vettek és eredményesen közreműködtek a gazdálkodó szerv számára eredményérdekeltségi fedezetet biztosító feladatok megvalósításában, az eredmények létrehozásában, és ennek során kiemelkedő munkát végeztek. Az eredményérdekeltségi fedezetből kifizetés csak a gazdálkodó szerv és a dolgozó között előzetesen kötött külön megállapodás tételei szerint történhet.

(3) Az eredményérdekeltségi fedezetből a kifizetések nem bérjellegűek, és azokat jövedelemadó terheli. Ezek a kifizetések az átlagkeresetbe, a táppénzalapba, a nyugdíjalapba nem számítanak be.

(4) A fel nem használt eredményérdekeltségi fedezet az éves eredményelszámolás során a részesedési alapba, a fejlesztési alapba, a tartalékalapba és a kockázati alapba helyezhető. Ha a gazdálkodó szerv az eredményérdekeltségi fedezetből részesedési alapot képez, akkor ezt az összeget a 8. § (5) bekezdése szerinti progresszív adó számításánál figyelembe kell venni. A kockázati alapba helyezett összeg után az általános nyereségadó visszaigényelhető.

13. §

(1) Ez a rendelet 1982. január 1. napján lép hatályba.

(2) E rendelet hatályba lépésével egyidejűleg a vállalati gazdálkodási rend szerint működő műszaki kutató (fejlesztési) intézetek pénzgazdálkodási, jövedelemszabályozási és anyagi érdekeltségi rendszeréről szóló 28/1979. (XI. 1.) PM rendelet hatályát veszti; rendelkezéseit azonban az 1981. évi eredmény után esedékes nyereségadó és az érdekeltségi alapok kiszámításánál még alkalmazni kell.

Dr. Hetényi István s. k.,

pénzügyminiszter