37/1981. (X. 27.) PM rendelet

a nyereségadózásról, a vállalati érdekeltségi alapok képzéséről és felhasználásáról

A vállalati jövedelemszabályozás rendszeréről szóló 36/1979. (XI. 1.) MT rendelet (a továbbiakban: JR) 16. §-ának (4) bekezdésében kapott felhatalmazás alapján - az Országos Tervhivatal elnökével, az Országos Anyag- és Árhivatal elnökével, az Állami Bér- és Munkaügyi Hivatal elnökével, valamint a Szakszervezetek Országos Tanácsával, továbbá a szövetkezetek országos érdekképviseleti szerveivel egyetértésben, az érdekelt miniszterek (országos hatáskörű szervek vezetői) véleményének meghallgatásával - a következőket rendelem:

A rendelet hatálya

1. §

(1) A rendelet hatálya a JR 1. §-ában meghatározott vállalatokra terjed ki.

(2) A rendeletet a JR 1. §-ának (2) bekezdésében említett kisvállalatra a 23-28. §-okban foglalt eltérésekkel kell alkalmazni.

(3) E rendelet alkalmazása szempontjából a vállalat - tröszti vállalat esetében a tröszt - besorolása tekintetében a Központi Statisztikai Hivatal mindenkori érvényes ágazati rendszere az irányadó.

(4) A JR mellékletében felsorolt vállalatok nyereségadózása, érdekeltségi alap képzése és felhasználása külön szabályozás szerint történik.

A nyereségadó

2. §

(1) A vállalat az elszámolás (érdekeltség) alapjául szolgáló nyereségéből nyereségadót köteles fizetni.

(2) A nyereségadó két részből áll: az általános nyereségadóból és a részesedési alapképzés után fizetendő progresszív nyereségadóból.

(3) Az adókötelezettség a vállalat gazdasági tevékenységének megkezdése napjával kezdődik és a vállalat megszűnéséig tart. A beszámolási időszak az év első napjától (az év közben alakult vállalatnál a gazdasági tevékenység megkezdésének napjától) az év utolsó napjáig terjedő időszak.

(4) A vállalat megszüntetése, átszervezése esetén a jogutód felelős a megszűnő vállalat nyereségadó fizetési kötelezettségének teljesítéséért.

(5) A felszámolás alatt levő vállalat nyereségadó-fizetési kötelezettségének a felszámolás kezdő időpontjára készült mérleg alapján köteles eleget tenni.

Az általános nyereségadó alapja és mértéke

3. §

(1) Az általános nyereségadó alapja a JR 3. § (2) bekezdésében és a JR 5. § (1) bekezdésében kapott felhatalmazás alapján meghatározott támogatásokkal növelt, illetve elvonásokkal csökkentett és a JR 4. § szerinti árkülönbözeti tartalékalap képzéssel és felhasználással, továbbá jogszabályban meghatározott és az elszámolás (érdekeltség) alapjául szolgáló eredménybe be nem számítható alapképzéssel módosított mérleg szerinti nyereség. [A továbbiakban: az elszámolás (érdekeltség) alapjául szolgáló nyereség.]

(2) A vállalat elszámolás (érdekeltség) alapjául szolgáló nyereségét a nyereségadó számításánál csökkenteni kell:

a) a városi és közösségi hozzájárulás összegével;

b) az állami beruházásokra nyújtott állami kölcsön - a kölcsönszerződés szerint az adózatlan nyereséget terhelő - törlesztési kötelezettségének összegével;

c) a vállalati beruházásokhoz állami támogatásként engedélyezett állami kölcsön - adózatlan nyereséget terhelő - törlesztési és az állami alapjuttatás utáni járadékfizetési kötelezettség összegével;

d) a Fogyasztási Szövetkezetek Országos Tanácsa és az Ipari Szövetkezetek Országos Tanácsa érdekképviseleti körébe tartozó vállalatoknál az érdekképviseleti szervek fenntartásához való hozzájárulás összegével, valamint a fogyasztási, értékesítő és beszerző szövetkezeteknél a Tagsági Érdekeltség Alapra - külön jogszabály szerint -elszámolható összeggel;

e) magasabb szintű jogszabályban vagy a pénzügyminiszter által rendeletben meghatározott egyéb összegekkel.

(3)[1] A (2) bekezdésben foglalt összegekkel csökkentett elszámolás (érdekeltség) alapjául szolgáló nyereséget a nyereségadóalap számításánál növelni kell:

a) a számviteli előírások szerint improduktív költségként, illetve különféle ráfordításként (bírság, gazdasági bírság, késedelmi kamat, kártérítés stb.) elszámolt, a vállalatot terhelő - a kapott kötbérekkel csökkentett - összeggel;

b) az árban érvényesített garanciális fedezetet meghaladó garanciális költségek összegével, ha arra a garanciális javítási alap nem nyújt fedezetet;

c) külön jogszabályban meghatározott egyéb összegekkel.

(4)[2] A (3) bekezdésben foglalt összegekkel csak addig növelhető a nyereségadó alapja, ameddig az az általános nyereségadó fizetési kötelezettségre fedezetet nyújt.

(5)[3] A vállalat általános nyereségadóként a nyereségadó-alap 45 százalékát fizeti.

(6)[4] A befizetendő általános nyereségadó összegét csökkenti a 43/1979. (XI. 1.) PM rendelet 7. § (1) bekezdése alapján beruházási állami támogatásként engedélyezett, valamint a 328/1975. (PK 39.) PM-KkM együttes közlemény I/2. pontja alapján a konvertálható export árualapok fejlesztéséhez, továbbá a 30/1979. (XI. 1.) PM rendelet 2. § (2) bekezdése alapján igénybe vehető nyereségadó-kedvezmény.

(7)[5] Az általános nyereségadó összegét - amennyiben a kettős adóztatás elkerüléséről szóló nemzetközi szerződés úgy rendelkezik - a szerződésben meghatározott módon csökkenteni kell.

Az alapok képzésének rendje

4. §

(1) A vállalat a különféle ráfordítások között elszámolható összegből jóléti és kulturális alapot képez.

(2) A vállalat a jogszabályok előírásainak figyelembevételével - a szakszervezet vállalati szervének (ipari szövetkezeteknél a szövetkezeti bizottság, a továbbiakban együtt: szakszervezet) véleményét kikérve - a városi-községi hozzájárulással - szövetkezeteknél az érdekképviseleti szervek fenntartási hozzájárulásával is, a fogyasztási, értékesítő és beszerző szövetkezeteknél a Tagsági Érdekeltségi Alapra történő befizetéssel is -, a külön jogszabály szerint meghatározott fizetési kötelezettségekkel, valamint az általános nyereségadóval és a kötelező tartalékalap-képzéssel csökkentett, az elkülönített tartalékalap-igénybevétellel növelt, a 17. § (2) bekezdése szerinti minimális részesedési alapképzéssel és az ahhoz tartozó progresszív adóval, a vállalati magasabb vezetőállású dolgozók prémiumával, jutalmával, valamint a kötelező tartalékalap-visszapótlással csökkentett, a kötelező tartalékalap-igénybevétellel növelt nyereségből, (a továbbiakban: felosztható alap) fejlesztési, részesedési és elkülönített tartalékalapot képezhet.

A jóléti és kulturális alap képzése és felhasználása

5. §

(1) A vállalat - a kisvállalat kivételével - köteles a számviteli előírásoknak megfelelően közvetlenül a jóléti és kulturális alapjába helyezni a különféle ráfordítások között elszámolt következő összegeket:

a) A vállalati bérszabályozás rendszeréről szóló 17/1980. (X. 29.) MüM rendelet szerint képzett összlétszámra vetítve - a szerződéses üzemeltetésű formában működő üzleteknél és részlegeknél a létszámba a vezető is beleértendő - évenként és személyenként a Minisztertanács által az állami költségvetés jóváhagyásakor meghatározott összeget;

b) A szakmunkástanulók, a szakmunkásképzésben részt vevő szakközépiskolai tanulók és az időszakos munkában foglalkoztatott tanulók étkeztetésével kapcsolatban a képzett összlétszám számításánál figyelembe nem vett előbb felsorolt tanulólétszámra számítva, fejenként és naponként az élelmezési költség rezsiköltséggel és térítési díjjal csökkentett összegét;

c) A gyermekintézmények bevételekkel csökkentett, ténylegesen felmerült fenntartási és üzemeltetési költségét (a továbbiakban: nettó működtetési költség) legfeljebb az ellátott átlagos gyermeklétszám alapján képzett, az adott évre érvényes, változó költségeket tartalmazó normarész és a férőhelyi létszám alapján képzett, az adott évre érvényes, állandó költségeket tartalmazó normarész együttes összegéig;

d) A jóléti állóeszközök állóeszköz-fenntartási költségeit, továbbá az üzemi étkeztetés rezsiköltsége címén felmerült tényleges kiadásokat, valamint a kivitelező építőiparban a főétkezés nyersanyagértékéhez nyújtott - jogszabályban meghatározott - munkáltatói hozzájárulás tényleges mértékének 60 százalékát.

(2) Az a vállalat, amelynek létszámarányosan képezhető bázisévi alaprésze

- az (1) bekezdés a) pontja szerint megállapított összegnél kisebb, az elszámolható mértékét évente 100 forinttal, legfeljebb azonban az (1) bekezdés a) pontja szerint megállapított összegig megemelheti;

- az (1) bekezdés a) pontja szerint megállapított összeggel megegyezik vagy ennél magasabb, az elszámolható mértéket nem emelheti.

(3) Az (1) bekezdés a) pontjában foglalt összeget negyedévenként egyenlő részletekben kell elszámolni.

(4) Az (1) bekezdés c) pontja szerinti összeget a más vállalatnál valamint a közösen létesített intézményekben elhelyezett gyermekek után is a jóléti és kulturális alapjába helyezheti a vállalat, amennyiben hozzájárul az adott gyermekintézmény működéséhez. Az ilyen címen elszámolt, egy elhelyezett gyermekre jutó összeg azonban nem haladhatja meg az (1) bekezdés c) pontja szerinti összeget, illetőleg nem lehet több, mint a gyermekintézményt kezelő (üzemeltető) részére átutalt összeg.

(5) Az (1) bekezdésben meghatározott összegen felül közvetlenül a jóléti és kulturális alapba kell helyezni:

a) a jóléti és kulturális alapból fenntartott intézmények bevételeit (beleértve a más vállalattól, szervtől kapott jóléti és kulturális átutalásokat és a dolgozók befizetéseit is),

b) a külön jogszabályban meghatározott központi alapból a vállalatnak juttatott jóléti célú összegeket.

(6) A jóléti és kulturális alap kiegészíthető a részesedési alapból.

(7) Ha a jóléti és kulturális alap kiadásai meghaladják az (1) és (4)-(6) bekezdések szerint képezhető, valamint a korábbi években fel nem használt összeget, azaz jóléti és kulturális alaphiány keletkezik, a vállalat köteles a hiány mértékéig a részesedési alapjából azt kiegészíteni, még abban az esetben is, ha emiatt részesedési alap hiánya keletkezik, illetve az alaphiány nő.

(8) A jóléti és kulturális alap fel nem használt része a következő években felhasználható.

6. §

(1) A vállalat a jóléti és kulturális alapját a dolgozók szociális és kulturális szükségleteinek kielégítésére a következő jogcímeken használhatja fel:

a) a jóléti intézmények - beleértve a gyermekintézményeket is - fenntartási és üzemeltetési (a továbbiakban: működtetés), valamint állóeszközfenntartási költségeinek fedezésére;

b) kedvezményes üzemi étkeztetésre;

c) segélyekre;

d) szociális, kulturális és sportcélokra;

e) a dolgozók üdültetésére, valamint

f) egyéb, külön jogszabályban meghatározott és az alapot terhelő szociális, kulturális kifizetésekre.

(2) A vállalat jóléti és kulturális alapjából más vállalatnál, szervnél működő intézmény működtetéséhez az (1) bekezdés a)-b) és d)-e) pontjában meghatározott célokra hozzájárulást adhat.

7. §

(1) A kollektív szerződésben (szövetkezet esetén a szövetkezet munkaügyi szabályzatában) kell meghatározni a felhasználható jóléti alap kereteit, illetve összegét, és ezen belül a 6. § (1) bekezdés a)-b) és f) pontokban felsoroltak esetében felhasználási jogcímek szerinti részletezését, egymás közötti arányát is.

(2) A vállalat - a szakszervezet véleményének meghallgatásával - dönt a kedvezményes üzemi étkeztetésre és a gyermekintézmények üzemeltetésére felhasználható rész, valamint a jóléti intézmények állóeszköz-fenntartása tekintetében. Az alap további felhasználásáról - segély, szociális, kulturális és sportcélok, valamint üdültetés - a szakszervezet határoz a vállalat véleményének kikérése után.

8. §

(1) A vállalat jóléti (szociális, kulturális és sport) intézményeket (állóeszközöket) - ideértve a meglevő fejlesztését, valamint az új létesítményekhez szükséges fogyóeszközök első beszerzését is - csak a rendelkezésre álló fejlesztési alapjából létesíthet (vásárolhat).

(2) A vállalat hozzájárulást adhat saját fejlesztési pénzeszközeiből - amennyiben azt jogszabály nem zárja ki - jóléti intézmény más vállalatnál (tanácsnál) történő létesítéséhez, fejlesztéséhez, valamint az új létesítményekhez szükséges fogyóeszközük első beszerzéséhez.

Az érdekeltségi alapok képzése és felhasználása

9. §

A vállalati érdekeltségi alapok képzésével és felhasználásával kapcsolatos elszámolási és nyilvántartási előírásokat a vállalatra érvényes számlakeret tartalmazza.

A tartalékalap képzése és felhasználása

10. §

(1) A vállalat - a 3. § (3) bekezdése szerinti összeggel növelt és a 3. § (2) bekezdése szerinti összeggel, valamint az általános nyereségadóval csökkentett elszámolás (érdekeltség) alapjául szolgáló nyereségből (a továbbiakban: általános nyereségadóval csökkentett nyereség) - kötelező tartalékalapot képez.

(2) A kötelező tartalékalap-képzés évenkénti mértéke az általános nyereségadóval csökkentett nyereség 20 százaléka.

(3) Ha a vállalatot a 13. § (1)-(3) és (5)-(7) bekezdése alapján a korábbi években történő igénybevétel miatt visszapótlási kötelezettség terheli, akkor a visszapótlást az általános nyereségadóval és a kötelező tartalékalap-képzési kötelezettséggel csökkentett nyereségből, a kötelező tartalékalap képzésén felül kell teljesítenie.

(4) Ha a vállalatnak tartalékalap-megelőlegezési hiteltörlesztési kötelezettsége van, az éves törlesztő részletet a (3) bekezdésben leírt kötelezettségek előtt, visszapótlás jelleggel a kötelező tartalékalapba kell helyeznie. Az ilyen hiteltörlesztésre felhasznált összeg után a vállalatot visszapótlási kötelezettség nem terheli.

(5)[6] A kötelező tartalékalapba kell helyezni a 11. § (2) bekezdése szerint elhelyezett összeg után kapott kamatok összegét.

11. §

(1) A kötelező tartalékalapot addig kell képezni, ideértve a visszapótlási kötelezettség miatt tartalékalapba helyezendő összeget is, amíg annak szintje - az 1. számú melléklet szerinti kivétellel - a 3. számú mellékletben meghatározott nettó eszközérték 6 százalékának és a bérköltség 6 százalékának együttes összegét el nem éri.

(2) A vállalat a kötelező tartalékalapnak megfelelő pénzösszeget rendeltetésszerű felhasználásig az e célra kijelölt (zárolt) bankszámlán köteles elhelyezni az éves nyereségadó elszámolással és befizetéssel egyidőben a számlavezető pénzintézetnél. A pénzintézet az elhelyezett összeg után a mindenkori hitelpolitikai irányelveknek megfelelő betéti kamatot fizet

12. §

(1) A vállalat a kötelező tartalékalap visszapótlási kötelezettséget és az évenként kötelező mértékű képzési kötelezettséget meghaladóan az érdekeltségi alapok későbbi kiegészítésére is képezhet tartalékalapot (a továbbiakban: elkülönített tartalékalap) a felosztható alapból. Az elkülönített tartalékalap összegét külön kell nyilvántartani.

(2) Az elkülönített tartalékalap - a (3) bekezdésben foglaltak kivételével - a felosztható alap kiegészítésére korlátozás nélkül bármikor felhasználható, visszapótlási kötelezettség nélkül. Az év közbeni igénybevétel mértékéig a fejlesztési és a részesedési alapban rendelkezésre álló összeg túlléphető. A részesedési alap kiegészítésére igénybe vett összeg után az adófizetési kötelezettséget az évi eredményelszámolás keretében kell rendezni.

(3) A veszteség, a fejlesztési és részesedési alap-hiány rendezésére az elkülönített tartalékalapot a kötelező tartalékalapot megelőzően kell igénybe venni. A veszteségrendezésre felhasznált elkülönített tartalékalap után a költségvetés az általános nyereségadót visszatéríti az elkülönített tartalékalap számlára.

13. §

(1) Az a vállalat, amelynek az elszámolás (érdekeltség) alapjául szolgáló eredménye negatív, kötelező tartalékalapját - 5 éves visszapótlási kötelezettséggel - vesztesége rendezésére köteles fordítani. Ebben az esetben a rendelkezésre álló tartalékalap felhasználására jutó általános nyereségadót a költségvetés a kötelező tartalékalapba visszatéríti, ennek mértékéig a vállalatot visszapótlási kötelezettség nem terheli. Ezt a rendelkezést a Kölcsönös Támogatási Alapból veszteségrendezésre felhasznált összegek után is alkalmazni kell.

(2)[7] A kötelező tartalékalap - 5 éves visszapótlási kötelezettség mellett - igénybe vehető, az általános nyereségadóval, valamint a kötelező tartalékalap képzéssel és visszapótlással csökkentett nyereség kiegészítésére. A kiegészítés az előző évi - a kötelező, valamint az elkülönített tartalékalap igénybevételét nem tartalmazó - nyereség általános nyereségadóval, valamint a kötelező tartalékképzéssel és visszapótlással csökkentett 80%-áig terjedhet. Veszteséges gazdálkodást folytató vállalat esetén ezt a rendelkezést nem lehet alkalmazni.

(3) 5 éves visszapótlási kötelezettség mellett igénybe vehető a kötelező tartalékalap, ha

a) az értékesítési árbevétel 15 százalékot meghaladó ütemben növekedett, a 15 százalék feletti árbevétel-növekményhez szükséges forgóalaptöbblet mértékéig;

b) az értékesítési árbevétel növekedése nem érte el a 15 százalékot, de ezen belül a nem rubel elszámolású export 15 százalékot meghaladó ütemben nőtt, a 15 százalék feletti export miatti forgóalaptöbblet mértékéig.

(4) A (3) bekezdés a)-b) pontja szerint igénybe vett kötelező tartalékalapot a fejlesztési alapba kell helyezni forgóalap-kiegészítés céljára. Az igénybe vehető összeg meghatározásának módját a 4. számú melléklet tartalmazza. Az igénybevételt a területileg illetékes első fokú adóhatóságnak kell bejelenteni.

(5) A kötelező tartalékalap 5 éves visszapótlási kötelezettség mellett igénybe vehető a tartalékalap-megelőlegezési hitel visszafizetésének gyorsítására.

(6) A kötelező tartalékalapot 2 éves visszapótlási kötelezettséggel kell igénybe venni az alábbi esetekben:

a) ha a fejlesztési alapot terhelő és a beszámolási évet követő évben esedékes kötelezettségek teljesítésére a fejlesztési alap nem nyújt fedezetet, az esedékes kötelezettségek mértékéig;

b) ha a részesedési alapot terhelő kötelezettségek teljesítésére a képzett részesedési alap nem nyújt fedezetet az alaphiány és a kapcsolódó progresszív nyereségadó mértékéig.

(7)[8] Nem vehető igénybe a kötelező tartalékalap a részesedési alap hiányának rendezésére a tárgyévi bérfejlesztési befizetési kötelezettség mértékéig.

(8)[9] Az 514., 515. és 516. alágazatba sorolt fogyasztási cikk kereskedelmi vállalatok 4000 m2-nél nagyobb alapterületű áruházak üzemelésének első két évében az üzemeltetési veszteségük kiegyenlítésére a kötelező tartalékalapot 2 éves visszapótlási kötelezettséggel vehetik igénybe. Üzemeltetési veszteségnek a 4000 m2-nél nagyobb alapterületű áruházra jutó hálózati költségek és az áruház áruforgalmi árrésének különbözetét kell tekinteni.

(9)[10] A vállalat a 25/1979. (XI. 1.) PM rendelet alapján megváltozott munkaképességűnek minősíthető dolgozók foglalkoztatósát elősegítő fejlesztési célra a megváltozott munkaképességű dolgozók részére előző évben kifizetett bérköltség 30 százaléka erejéig évenként, visszapótlási kötelezettség nélkül igénybe veheti kötelező tartalékalapját fejlesztési alapjának kiegészítésére.

(10)[11] A kötelező tartalékalap elsősorban veszteségrendezésre, a tartalékalap-megelőlegezési hitel törlesztésére, majd a (2)-(8) bekezdésben felsoroltakra vehető igénybe. Az (1)-(8) bekezdésben felsoroltak a felhasználás szempontjából sorrendet is jelentenek. A vállalat a kötelező tartalékalapot csak az éves eredményelszámolás során, a rendelkezésre álló tartalékalap és az azt megelőlegező hitel mértékéig használhatja fel. Az alap fel nem használt összegét a következő évre át kell vinni.

14. §

(1) A kötelező tartalékalapból a 13. § (1)-(3) és (5) bekezdésében foglalt előírások szerint igénybe vett összeget a vállalat a következő ütemezés szerint köteles visszapótolni:

a) az első évben legalább az igénybe vett összeg 10 százalékát;

b) az első-második évben összesen legalább az igénybe vett összeg 25 százalékát;

c) az első-harmadik évben összesen legalább az igénybe vett összeg 45 százalékát;

d) az első-negyedik évben összesen legalább az igénybe vett összeg 70 százalékát;

e) az első-ötödik évben a teljes igénybe vett összeget.

(2) A kötelező tartalékalapból a 13. § (6)-(7) bekezdésében foglalt előírások szerint igénybe vett összeg legalább 30 százalékát az első évben kell a vállalatnak visszapótolnia.

(3) A visszapótlási kötelezettség - a (4) bekezdésben foglaltak kivételével - az igénybevételt követő évben kezdődik.

(4) A 13. § (7) bekezdésében foglaltak szerinti igénybevétel esetén a kötelező tartalékalap visszapótlási kötelezettség az új áruház üzemeltetésének negyedik naptári évében kezdődik.

(5) Az ipari szövetkezet, valamint a fogyasztási, értékesítő és beszerző szövetkezet, továbbá a Fogyasztási Szövetkezetek Országos Tanácsa, az Ipari Szövetkezetek Országos Tanácsa, a Termelőszövetkezetek Országos Tanácsa érdekképviseleti körébe tartozó vállalat a kötelező tartalékalapjából külön jogszabályban meghatározott módon hozzájárulhat a Kölcsönös Támogatási Alaphoz. Az alaphoz történő hozzájárulást visszapótlási kötelezettség nem terheli. A Kölcsönös Támogatási Alap felhasználását külön rendelet szabályozza.

15. §

A fejlesztési alap képzése és felhasználása

(1) A vállalat a felosztható alapból fejlesztési alapot képez.

(2) A fejlesztési alapba kell helyezni továbbá:

a) a vállalat állóeszköz-állománya után elszámolt értékcsökkenési leírásnak, valamint a jóléti állóeszközök értékcsökkenési leírásának a különféle ráfordítások között elszámolt - ha jogszabály eltérően nem rendelkezik - a 2. számú melléklet szerint meghatározott hányadát;

b) a 3. § (2) bekezdés b)-c) pontja szerint az általános nyereségadó-alapot csökkentő összeget, valamint a 3. § (5) bekezdése szerinti nyereségadókedvezményt;

c) a tanács fejlesztési alapjából juttatott összeget;

d) a szövetkezetek Közös Fejlesztési Alapjából folyósított összeget;

e) a más vállalat által átadott fejlesztési alapot, beleértve a külföldi részvétellel működő gazdasági társulástól származó adózott (felosztott) nyereséget;

f) egyéb összeget, amennyiben erről külön jogszabály rendelkezik.

(3) A ki-, illetve áttelepítésre kötelezett budapesti vállalatnál (üzemnél) a fejlesztési alapot -ha a sorolás csak valamely üzemrészt, telephelyet érint, az alapnak a telephely állóeszközeivel arányos részét - zárolt számlán kell kezelni. A zárolt számla terhére csak az 1980. január 1-ét, illetve a későbbi keltezésű kitelepítési határozat kézhezvételét megelőzően keletkezett kötelezettségeket, valamint a forgóalap bővítését, az élet- és munkabiztonságot, továbbá az egészségügyi és szociális célt szolgáló szükséges munkák (beszerzések) költségeit lehet elszámolni. Ezen túlmenően a fejlesztési alap csak a vidékre telepítéssel vagy a budapesti telephelyek összevonásával, áttelepítésével kapcsolatos költségek fedezésére használható fel, illetve a vállalat (telephely) megszűnése esetén a feladatot átvevő vállalat részére adható át.

(4) A vállalat az (1) bekezdés szerint legalább akkora összeget köteles a fejlesztési alapjába helyezni, amely a (2) bekezdésben felsorolt és az előző évekről áthozott forrásokkal együtt a 16. § (1) bekezdés a)-c) pontjaiban meghatározott és már fennálló kötelezettségek teljesítésére fedezetet nyújt.

(5) A vállalat a negyedévenként elszámolt értékcsökkenési leírás egy hónapra eső részéből a fejlesztési alapot illető összeget havonta az illetékes banknál vezetett "Fejlesztési Alap (amortizációs) betétszámla", illetve a "Beruházási betétszámla" javára köteles átutalni.

16. §

(1) A vállalat a fejlesztési alapot a következő sorrendben és célokra használhatja fel:

a) az állammal, bankkal szembeni kötelezettségek teljesítésére;

b) forgóalap-feltöltésre;

c) más jogi vagy természetes személyekkel szemben fennálló (fejlesztési alapból fizetendő) tartozások, kötelezettségek rendezésére;

d) az a)-c) pontokban foglalt kötelezettségek teljesítése után - a költségvetés által visszatérített általános nyereségadóval együtt - veszteségrendezésre;

e) a vállalat saját elhatározásának megfelelő fejlesztési célú kifizetésre, illetve a hitelfelvételhez szükséges saját erő biztosítására, a beruházási célú gépek és berendezések importjával összefüggő forintfedezetek biztosítására; egyéb célra, amennyiben erről külön jogszabály rendelkezik.

(2) A vállalat a fejlesztési alapján az (1) bekezdésben meghatározott célokra fel nem használt pénzösszegeket:

a) ideiglenesen vagy véglegesen átengedheti más vállalat, intézmény vagy tanács számára, illetve annak terhére kereskedelmi hitelt vagy előleget nyújthat;

b) gazdasági társulás céljára felhasználhatja, szövetkezetek esetében a szövetkezetek Közös Fejlesztési Alapjára befizetheti;

c) a vállalati dolgozók lakásépítésének támogatására használhatja fel.

A részesedési alap képzése és felhasználása

17. §

(1) Az anyagi ösztönzés érvényesítése céljából - a (2) bekezdésben foglaltak kivételével - a vállalat a felosztható alap terhére a 15. § (4) bekezdésében előírt kötelezettségek fedezetének biztosítása után a 19. § szerinti progresszív nyereségadó fizetése mellett részesedési alapot képezhet.

(2) Ha a vállalat nyereséges, részesedési alap képzésre azonban az (1) bekezdésben leírt sorrend betartásával nincs lehetősége, akkor a városi-községi hozzájárulással - a szövetkezeteknél az érdekképviseleti szervek fenntartási hozzájárulásával is, a fogyasztási, értékesítő és beszerző szövetkezeteknél a Tagsági Érdekeltségi Alapra történő befizetéssel is -, a külön jogszabály szerint meghatározott fizetési kötelezettséggel, valamint az általános nyereségadóval és a kötelező tartalékalapképzéssel csökkentett, az elkülönített tartalékalapigénybevétellel növelt nyereségből legfeljebb a bérköltség 2%-ának megfelelő minimális részesedési alapot képezhet.

(3) Ha a minimális részesedési alap a 19. §-ban leírtak alapján progresszív adó alá esik, egyidejűleg az adó fedezetét is biztosítani kell. A minimális részesedési alap és a progresszív adó együttesen a (2) bekezdésben meghatározott összeget nem haladhatja meg.

(4) A részesedési alapot terhelő újítási díjakkal a (2) bekezdésben meghatározott mérték túlléphető.

(5) Közvetlenül - a progresszív nyereségadó fizetése nélkül - a részesedési alapba kell helyezni továbbá:

a) a vállalat jutalom jellegű bevételeit, az MT-SZOT Vörös Zászló, valamint a Kiváló Vállalat cím adományozásával kapcsolatos összeget;

b) az állami felügyeleti szervek által vagy jogszabály alapján egyéb címen az alapba juttatott összeget.

18. §

(1) A 17. § szerint számított összegek - az előző évi alapmaradvánnyal együtt - képezik a vállalat részesedési alapját.

(2) A részesedési alap felhasználásáról - ideértve a kifizetési jogcímeket is - a 13/1979. (XI. 1.) MüM rendelet rendelkezik. A részesedési alapból teljesítendő kifizetések kötelező sorrendje a következő:

a) a 17/1980. (X. 29.) MüM rendeletben előírt bérfejlesztési befizetés teljesítése;

b) jóléti és kulturális alap hiány rendezése;

c) egyéb - jogszabályban meghatározott - kifizetések.

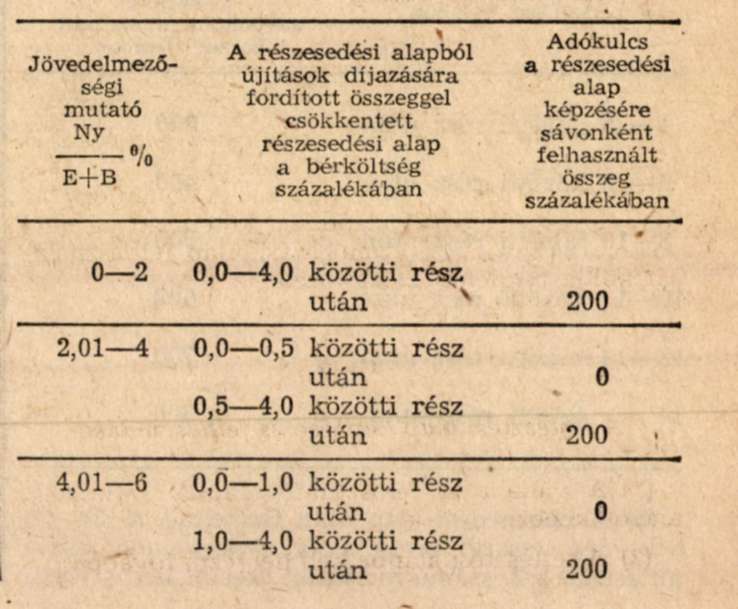

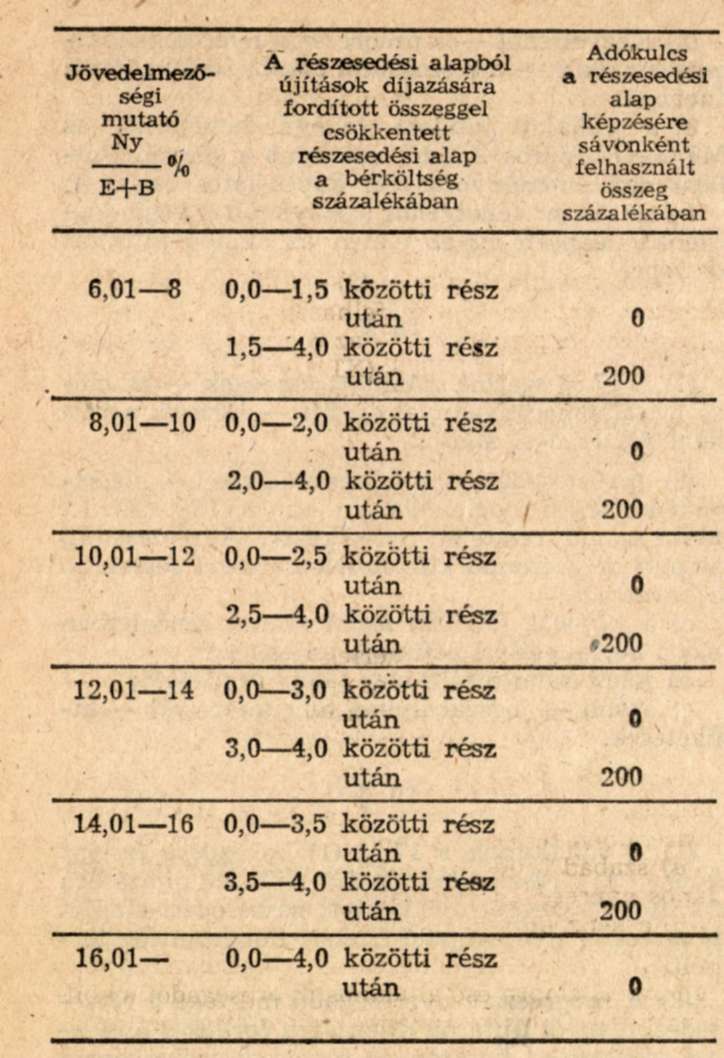

19. §

(1) A vállalatnak a 17. § (1) bekezdése szerint képzett és a részesedési alapból újítások díjazására fordított összeggel csökkentett részesedési alapját progresszív nyereségadó-fizetési kötelezettség terheli.

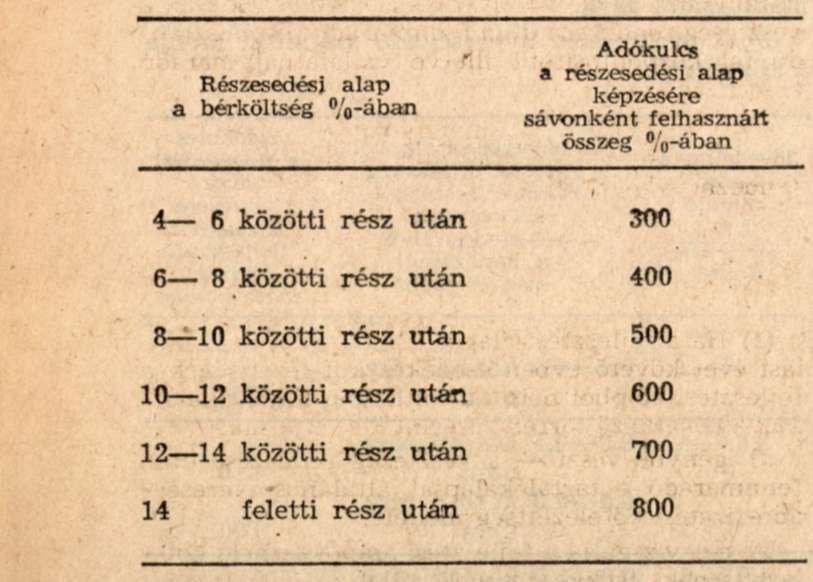

(2) A progresszív nyereségadó mértéke a részesedési alapból újítások díjazására fordított összeggel csökkentett bérarányos részesedési alapképzés nagyságától és a jövedelmezőségi mutató Ny/E+B alakulásától függ.

(3) A progresszív nyereségadó számítási módja a következő:

(4) A bérköltség 4 százalékát meghaladó részesedési alap képzés progresszív adója a következő:

(5) A részesedési alap után fizetendő, a (3)-(4) bekezdés szerinti progresszív nyereségadó kiszámításánál a 3. számú melléklet szerint kell eljárni.

A vállalati veszteségrendezés módja

20. §

A vállalati veszteség részesedési és a fejlesztési alaphiány rendezésének részletes szabályairól külön jogszabály* rendelkezik.[12]

A fejlesztési alap átadásának szabályai

21. §

A más vállalatnak időlegesen átengedett fejlesztési alap után az átadó vállalatot - a vállalatok közötti megállapodásban rögzített mértékű - kamat illeti meg.

22. §

(1) A vállalat más vállalattól a fejlesztési alap terhére vehet át (vásárolhat) állóeszközöket. Térítésmentesen állóeszközöket csak jogszabály által előírt esetekben lehet átvenni.

(2) A vállalat a tanácsnak - jogszabályban meghatározott célra - fejlesztési eszközöket csak akkor adhat át, ha az átadást megelőzően két évig beruházási támogatásban - ide értve szövetkezet esetében a Közös Fejlesztési Alapból folyósított támogatást is - nem részesült.

(3) Ha a vállalat a tanácsnak - jogszabályban meghatározott célra - fejlesztési alapot adott át, az átadást követő két évig beruházási támogatásban - ide értve a szövetkezet esetében a Közös Fejlesztési Alapból folyósított támogatást is -nem részesülhet.

(4) A (2)-(3) bekezdés szerinti korlátozás alól kivételt képez a vállalat telephelyén (telephelyein) megvalósuló lakásépítés, az ezzel együtt megvalósuló kereskedelmi hálózatfejlesztés, a közműfejlesztés, valamint bölcsőde, óvoda, szakmunkástanuló intézetek létesítése és az általános iskolai tanteremfejlesztés.

(5) Az éves mérlegükben veszteséget kimutató vállalatok nem adhatnak át fejlesztési alapjukból a tanácsoknak pénzeszközöket.

A kisvállalatokra vonatkozó szabályok

23. §

A kisvállalatra a 3. § (1) bekezdésében, a 4. § (2) bekezdésében, a 10-14. §-okban, a 15. § (1) bekezdésében, a 17. § (1)-(3) bekezdésében, a 18. §-ban, valamint a 20., a 29. és a 30. §-okban szereplő rendelkezéseket nem lehet alkalmazni.

24. §

(1) A kisvállalatnál az általános nyereségadó alapja a városi-községi hozzájárulással csökkentett mérleg szerinti nyereség.

A kisvállalatra az "elszámolás (érdekeltségi) alapjául szolgáló nyereség" kifejezés helyett a "mérleg szerinti nyereség" kifejezést kell alkalmazni.

(2) A kisvállalat az 5. § (1) bekezdésében meghatározottnál alacsonyabb mértékben is képezheti jóléti és kulturális alapját.

(3) A kisvállalat - a szakszervezet véleményét kikérve - a városi-községi hozzájárulással az általános nyereségadóval, a kisvállalatok és kisszövetkezetek bérszabályozásáról, valamint dolgozóik anyagi érdekeltségi rendszerének egyes kérdéseiről szóló jogszabályban meghatározott bérfejlesztési befizetéssel, valamint a vállalati magasabb vezető állású dolgozók jövedelmezőségi prémiumával csökkentett nyereségből fejlesztési és részesedési alapot képezhet.

25. §

(1) A kisvállalat a tartalékolásra szolgáló összeget a különféle ráfordítások között számolja el. A tartalékalap felhasználásáról a kisvállalat dönt. A tartalékalap műszaki fejlesztési feladatok finanszírozására is felhasználható.

(2) A kisvállalat a tartalékalapot fejlesztési alapjának vagy részesedési alapjának kiegészítésére a 2. § (2) bekezdésében foglalt adók megfizetése után használhatja fel.

26. §

(1) A kisvállalat az általános nyereségadóval, a bérfejlesztési befizetéssel, a (3) bekezdés szerinti minimális részesedési alap-képzéssel és az ahhoz tartozó progresszív adóval, valamint a vállalati magasabb vezető állású dolgozók jövedelmezőségi prémiumának összegével csökkentett nyereségből képez fejlesztési alapot.

(2) A kisvállalat az anyagi ösztönzés érvényesítése céljából - a (3) bekezdésben foglaltak kivételével - az általános nyereségadóval, bérfejlesztési befizetéssel, a magasabb vezető állású dolgozók jövedelmezőségi prémiumával csökkentett nyereség terhére a 15. § (4) bekezdésében előírt kötelezettségének biztosítása után, a 19. § szerinti progresszív nyereségadó fizetése mellett részesedési alapot képezhet.

(3) Ha a kisvállalat nyereséges, részesedési alap képzésre azonban a (2) bekezdésben leírt sorrend betartásával nincs lehetősége, a városi-községi hozzájárulással, a külön jogszabály szerint meghatározott fizetési kötelezettséggel, valamint az általános nyereségadóval, a bérfejlesztési befizetéssel csökkentett nyereségéből legfeljebb a bérköltség 2%-ának megfelelő minimális részesedési alapot képezhet. Ha a minimális részesedési alap a 19. §-ban leírtak alapján progresszív adó alá esik, egyidejűleg az adó fedezetét is biztosítani kell. A minimális részesedési alap és a progresszív adó összege az e bekezdésben meghatározott forrást nem haladhatja meg.

(4) A kisvállalat által a (2)-(3) bekezdés szerint képzett részesedési alap felhasználását, ideértve a kifizetési jogcímeket is - az e rendeletben foglalt eltérésekkel - a 13/1979. (XI. 1.) MüM rendelet szabályozza. A részesedési alapból teljesítendő kifizetések kötelező sorrendje a következő:

a) a jóléti és kulturális alaphiány rendezése,

b) egyéb - jogszabályban meghatározott - kifizetések.

27. §

(1) Ha a kisvállalat mérleg szerinti eredménye és a bérfejlesztési befizetés együttes összege negatív (továbbiakban együtt: veszteség), tartalékalapját a veszteség rendezésére köteles felhasználni.

(2) A tartalékalap kimerülése után fennmaradó veszteség rendezésébe a kisvállalatnak az alábbi sorrendben be kell vonnia:

a) szabad fejlesztési alapját és az arra jutó általános nyereségadó-visszatérítést;

b) a képződő amortizációt.

(3) A veszteségrendezésre felhasznált szabad fejlesztési alapra eső általános nyereségadót a költségvetés a fejlesztési alapba visszatéríti, azt azonban csak a veszteség rendezésére lehet felhasználni.

(4) Az amortizáció bevonása a veszteség rendezésébe úgy történik, hogy a veszteséggel záró év utáni évben az elszámolt értékcsökkenésnek csak a veszteség rendezése után fennmaradó része osztandó fel központosított, illetve vállalatnál maradó amortizációra.

(5) A kisvállalat - amennyiben a veszteség az (1)-(4) bekezdésben felsorolt forrásokból nem rendezhető - hitelt kérhet.

28. §

(1) Ha a fejlesztési alapot terhelő és a beszámolási évet követő évben esedékes kötelezettségek a fejlesztési alapból nem teljesíthetők, a kisvállalatnak a következő sorrend szerint kell eljárnia:

a) igénybe veszi - a veszteség rendezése után fennmaradó - tartalékalapját, általános nyereségadó-fizetési kötelezettség mellett;

b) megvizsgálja a fejlesztési alapot terhelő kötelezettségek csökkentésének, illetve a fejlesztési források növelésének lehetőségét;

c) ha kötelezettségei között hiteltörlesztés is szerepel, kéri annak átütemezését.

(2) Ha a részesedési alapot terhelő kötelezettségek és az ezek fedezetéül szolgáló részesedési alap képzéséhez kapcsolódó progresszív nyereségadófizetési kötelezettség együttes összegére nincs kellő fedezet, a vállalatnak igénybe kell vennie a veszteség és a fejlesztési alaphiány rendezése után fennmaradó tartalékalapját az általános és progresszív nyereségadó-fizetési kötelezettség mellett.

Átmeneti intézkedések

29. §

(1) A vállalat az 1980. évi eredményelszámolás előtt képződött kötelező tartalékalapját és az 1980. évet követően képződő kötelező tartalékalapját úgy köteles nyilvántartani, hogy az elkülöníthető legyen.

(2) A kötelező tartalékalap-képzés 11. § (1) bekezdésben meghatározott felső határa - külön intézkedésig - az 1980. évet követő tartalékalapképzésre érvényes.

(3) A tartalékalap igénybevételénél elsőként az 1980. előtt képződött kötelező tartalékalapot kell felhasználtnak tekinteni.

(4)[13] A vállalat köteles az 1981. évi nyereségéből képzett fejlesztési alapjának, valamint 1982. évben amortizációból képződő fejlesztési alapjának 6%-át a kötelező tartalékalapba helyezni.

(5)[14] A közlekedés és hírközlés 4. népgazdasági ágba tartozó vállalatokra a (4) bekezdésben foglaltaktól eltérően, a tartalékalap növelés mértéke 4%.

(6)[15] Az 1981. évi nyereségből képzett fejlesztési alapok (4)-(5) bekezdésben meghatározott mértékét az R. 15. § (5) bekezdésében meghatározott számláról 1982. június 30-ig a 11. § (2) bekezdése szerinti számlára kell átvezetni. Az amortizációból képződő fejlesztési alap előbbiek szerinti átvezetését a képződéssel arányosan kell végrehajtani.

30. §

(1) A vállalat köteles meghatározni a munkahelyi étkeztetés 1981. évi rezsiköltségét.

(2) Az 5. § (2) bekezdésének 1982. évi alkalmazásánál a vállalat 1981. évre érvényes, az 5. § (1) bekezdésének a) pontja szerint képezhető bázisévi alaprészeként a munkahelyi étkeztetés rezsiköltségével, továbbá a kivitelező építőiparban a főétkezés nyersanyagértékéhez nyújtott - jogszabályban meghatározott - munkáltatói hozzájárulás tényleges mértékének 60 százalékával csökkentett értéket kell figyelembe venni.

Eljárási szabályok

31. §

(1) A nyereségadó és a bérfejlesztési befizetés bevallása és a befizetés önadóztatás formájában történik.

(2) Ha a vállalat bejelentése (önellenőrzés) vagy a pénzügyi-gazdasági ellenőrzés alapján hozott jogerős adóhatósági határozat szerint a lezárt év nyereségadóját a vállalat helytelenül állapította meg, akkor a hiba elkövetésének időszakában hatályos jogszabályoknak megfelelően meg kell határozni a nyereségadó és a bérfejlesztési bérfizetés helyes összegét. A különbözetet a számviteli előírások szerint kell elszámolni, és úgy kell rendezni, hogy a költségvetési elszámolások a jogszabályszerű mértékre módosuljanak.

(3) A nyereségadózással kapcsolatos elszámolásnál, bevallásnál, valamint a mulasztások során hozandó intézkedéseknél a pénzügyi-gazdasági ellenőrzésről, továbbá a vállalati gazdálkodó szervezetek adóigazgatására vonatkozó eljárás szabályairól szóló, illetőleg az államigazgatási eljárás általános szabályairól szóló jogszabályokat kell alkalmazni.

Hatálybalépés

32. §

(1) Ez a rendelet 1982. január 1. napján lép hatályba; rendelkezéseit - amennyiben jogszabály másként nem rendelkezik - első ízben az 1982. évi eredmény és bérfejlesztés után esedékes nyereségadó és vállalati érdekeltségi alapok, valamint bérfejlesztési befizetés kiszámításánál és befizetésénél kell alkalmazni. A rendelet 10. §-ának (2) és a 13. §-ának (2) bekezdését már az 1981. évi eredmény elszámolásánál is alkalmazni kell.

(2) A 7/1977. (V. 6.) PM rendelettel módosított 28/1972. (X. 3.) PM rendelet 4/A. §-a helyébe a következő rendelkezés lép:

"4/A. § A társulás a kifizetett munkabérek 27 százalékának megfelelő bérjárulékot (társadalombiztosítási járulékot) fizet."

(3) E rendelet hatálybalépésével egyidejűleg hatályát veszti: a nyereségadózásról, a vállalati érdekeltségi alapok képzéséről és felhasználásáról szóló 17/1979. (XI. 1.) PM, valamint az ezt módosító 26/1980. (X. 30.) PM számú és a 11/1981.(IV. 2.) PM rendelet; rendelkezéseit azonban az 1981. évi eredmény elszámolásánál még alkalmazni kell.

Dr. Hetényi István s. k.,

pénzügyminiszter

1. számú melléklet a 37/1981. (X. 27.) PM rendelethez

A tartalékalap eltérő kötelező szintje:

1. A szállítás-hírközlés népgazdasági ágba sorolt vállalatoknál a tartalékalap kötelező szintje a nettó eszközérték 3 százalékának és a bérköltség 6 százalékának együttes összege.

2. Az építőipari tervezés és a beruházások szervezése és lebonyolítása alágazatba tartozó vállalatoknál a tartalékalap kötelező szintje az alvállalkozói teljesítésekkel csökkentett nettó árbevétel 12 százalékának és a bérköltség 6 százalékának együttes összege.

2. számú melléklet a 37/1981. (X. 27.) PM rendelethez

A vállalatok által elszámolt értékcsökkenési leírásból a fejlesztési alapba helyezendő hányad: 60 százalék.

1. Az amortizáció 100 százalékos visszatartására jogosultak:

a) az ipari, valamint a fogyasztási, értékesítő és beszerző szövetkezetek, továbbá a szövetkezeti vállalatok;

b) az 1511 tégla- cserép- és tűzállóanyagipar szakágazatba sorolt vállalatok;

c) A 321 erdőgazdálkodási termelés alágazatba sorolt vállalatok;

d) a 41 szállítás ágazatba sorolt vállalatok a nyomvonalas létesítmények és járművek után, valamint a 42 hírközlés ágazatba sorolt vállalatok;

e) A Gyógyáru Értékesítő Vállalat, az Állami Könyvterjesztő Vállalat, a Művelt Nép Könyvterjesztő Vállalat, valamint az 516 gyógyszer-kereskedelem alágazatba sorolt vállalatok és az 5171 kereskedelmi vendéglátás szakágazatból a Danubius Szálloda és Gyógyüdülő Vállalat, a Hungária Szálloda és Étterem Vállalat, valamint a Pannónia Szálloda és Vendéglátó Vállalat;

f) a Tejipari Vállalatok Trösztje keretében működő Vállalatok, a baromfi és tojásfeldolgozó szakágazatba sorolt vállalatok, valamint a sütőipari vállalatok;

g) a Fővárosi Gázművek;

h) a szocialista importból származó és hazai gyártású számítógépek és perifériák amortizációja után az azt elszámoló vállalatok.

2. Az építőipari tervezés és beruházások szervezése és lebonyolítása alágazatban a miniszter (országos hatáskörű szerv vezetője) felügyelete alá tartozó vállalat és a tanácsi vállalat által elszámolt értékcsökkenési leírást - az ingatlanok után elszámolt rész kivételével - a fejlesztési alapba kell helyezni. Az ingatlan után elszámolt értékcsökkenési leírást a miniszter (országos hatáskörű szerv vezetője) felügyelete alá tartozó vállalat az Állami Fejlesztési Banknál erre a célra vezetett számla javára köteles befizetni. Az így befizetett összeg a tervező és beruházó vállalatok tevékenységéhez szükséges munkahelyek létesítését (bővítését) eredményező beruházások támogatására használható fel. A tanácsi vállalat esetében ez az összeg a felügyeletet ellátó tanács fejlesztési alapját illeti meg.

3. Az amortizáció 80 százalékos visszatartására jogosultak:

a) az Állatforgalmi és Húsipari Tröszt keretében működő vállalatok;

b) a Konzervipari Vállalatok Trösztje keretében működő vállalatok;

c) a 41 szállítás alágazatba sorolt vállalatok gépeik és berendezéseik után;

d) az 1513 mész- és cementipar, valamint az 1515 azbeszt-cementipar szakágazatba sorolt vállalatok;

e) az 517 vendéglátás alágazatba sorolt vállalatok, kivéve az 1/e) pontban említett idegenforgalmi és vendéglátó vállalatokat

3. számú melléklet a 37/1981. (X. 27.) PM rendelethez

A rendeletben szereplő mutatók elemeinek kiszámítása:

1. A nyereség (Ny) a vállalat elszámolás (érdekeltség) alapjául szolgáló nyeresége. A jogi személyiségű gazdasági társulásoknál az elszámolás (érdekeltség) alapjául szolgáló nyereség és az alapítók által jogszabály szerint elvont nyereség együttes összegét kell figyelembe venni.

2. A nettó eszközérték (E) a vállalati tevékenység állóeszközei nettó értékének (az üzemkörön kívüli állóeszközök kivételével) és a készletek értékének negyedévi adatok alapján számított éves kronológikus átlaga. Az 51 belkereskedelmi alágazatba tartozó vállalatoknál a nettó eszközérték számításánál a bérelt ingatlanok bérleti díjának 20-szorosát is figyelembe kell venni.

3. A bér (B) a vállalati bérszabályozás rendszeréről szóló 17/1980. (X. 29.) MüM rendelet szerint a bérszabályozás alá eső bérköltség.

4. A jövedelmezőségi mutató számításánál a rendelet hatálya alá tartozó, jogi személyiséggel nem rendelkező gazdasági társaságok teljes eredményét annál a gazdálkodó szervnél kell figyelembe venni, amelynek mérlegében a társaság eszközei (és bére) szerepelnek. A társaság tagjai, amelyek a vállalkozás eredményéből részesednek, az átvett nyereséget a jövedelmezőségi mutató számlájában nem vehetik figyelembe. Az így kiszámított jövedelmezőségi mutatót csak a progresszív nyereségadó számításánál lehet figyelembe venni.

4. számú melléklet a 37/1981. (X. 27.) PM rendelethez

A dinamikus árbevétel-növekedés miatti forgóalapszükséglet meghatározása:

Az igénybe vehető tartalékalap meghatározásánál a 15 százalék feletti árbevétel (nem rubel export árbevétel) növekményére jutó forgóalapot kell alapul venni. Az árbevétel-növekedés miatti forgóalap-feltöltési kötelezettség meghatározását az 52/1979. (XII. 15.) PM rendelet, illetve a 418/1979. MNB számú tájékoztató alapján kell elvégezni.

Lábjegyzetek:

[1] Megállapította a 16/1982. (VI. 1.) PM rendelet 1. § (1) bekezdése. Hatályos 1982.06.01.

[2] Beiktatta a 16/1982. (VI. 1.) PM rendelet 1. § (2) bekezdése. Hatályos 1982.06.01.

[3] Számozását módosította a 16/1982. (VI. 1.) PM rendelet 1. § (2) bekezdése. Hatályos 1982.06.01.

[4] Számozását módosította a 16/1982. (VI. 1.) PM rendelet 1. § (2) bekezdése. Hatályos 1982.06.01.

[5] Számozását módosította a 16/1982. (VI. 1.) PM rendelet 1. § (2) bekezdése. Hatályos 1982.06.01.

[6] Beiktatta a 16/1982. (VI. 1.) PM rendelet 2. §-a. Hatályos 1982.06.01.

[7] Megállapította a 16/1982. (VI. 1.) PM rendelet 3. § (1) bekezdése. Hatályos 1982.06.01.

[8] Beiktatta a 16/1982. (VI. 1.) PM rendelet 3. § (2) bekezdése. Hatályos 1982.06.01.

[9] Számozását módosította a 16/1982. (VI. 1.) PM rendelet 3. § (2) bekezdése. Hatályos 1982.06.01.

[10] Számozását módosította a 16/1982. (VI. 1.) PM rendelet 3. § (2) bekezdése. Hatályos 1982.06.01.

[11] Számozását módosította a 16/1982. (VI. 1.) PM rendelet 3. § (2) bekezdése. Hatályos 1982.06.01.

[12] * A vállalatok és szövetkezetek vesztesége, részesedési és fejlesztési alap hiánya rendezésének módjáról szóló 10/1981. (IV. 2.) PM rendelet.

[13] Beiktatta a 16/1982. (VI. 1.) PM rendelet 4. §-a. Hatályos 1982.06.01.

[14] Beiktatta a 16/1982. (VI. 1.) PM rendelet 4. §-a. Hatályos 1982.06.01.

[15] Beiktatta a 16/1982. (VI. 1.) PM rendelet 4. §-a. Hatályos 1982.06.01.