71/1982. (XI. 30.) PM rendelet

a kisvállalatok nyereségadózásáról, az érdekeltségi alapok képzéséről és felhasználásáról

A vállalati jövedelemszabályozás rendszeréről szóló 61/1982. (XI. 30.) MT számú rendelet (a továbbiakban: JR) 1. §-ának (3) bekezdésében kapott felhatalmazás alapján - az Országos Tervhivatal elnökével, az Állami Bér- és Munkaügyi Hivatal elnökével, az Országos Anyag- és Árhivatal elnökével, valamint a Szakszervezetek Országos Tanácsával egyetértésben, az érdekelt miniszterek (országos hatáskörű szervek vezetői) véleményének figyelembevételével - a következőket rendelem:

A rendelet hatálya

1. §

(1) A rendelet hatálya - azon fogyasztási szolgáltató kisvállalatok kivételével, akik nem e rendelet szerint működnek - a kisvállalatra (a továbbiakban: kisvállalat) terjed ki.

(2) A rendelet alkalmazásában a kisvállalat besorolására a Központi Statisztikai Hivatal ágazati besorolási rendszere az irányadó.

Nyereségadózást megelőző kötelezettségek

2. §

(1) A kisvállalat városi és községi hozzájárulást a mérleg szerinti nyereség után fizet.

(2) A kisvállalat részére csak a mérleg szerinti eredménybe beszámítható támogatás vagy elvonás állapítható meg.

A nyereségadó

3. §

(1) A kisvállalat a mérleg szerinti nyereségéből nyereségadót köteles fizetni.

(2) A nyereségadó két részből áll: az általános nyereségadóból, valamint a részesedési alap után fizetendő progresszív nyereségadóból.

(3) Az adókötelezettség a kisvállalat gazdasági tevékenységének megkezdése napjával kezdődik és a kisvállalat megszűnéséig tart. A beszámolási időszak az év első napjától (az év közben alakult kisvállalatnál a gazdasági tevékenység megkezdésének napjától) az év utolsó napjáig terjedő időszak.

(4) A kisvállalat felszámolása, átszervezése esetén a jogutód felelős a megszűnő kisvállalat nyereségadó fizetési kötelezettségének teljesítéséért.

(5) A felszámolás alatt levő kisvállalat nyereségadó fizetési kötelezettségének a felszámolás kezdő időpontjára készült mérleg alapján köteles eleget tenni.

Az általános nyereségadó alapja és mértéke

4. §

(1) Az általános nyereségadó alapja a (2) és (3) bekezdés szerint módosított mérleg szerinti nyereség.

(2) A nyereségadó alap meghatározásánál a mérleg szerinti nyereséget csökkenteni kell:

a) a városi és községi hozzájárulás összegével;

b) a kisvállalat beruházásaihoz állami támogatásként engedélyezett állami kölcsön - adózatlan nyereséget terhelő - törlesztési és az állami alapjuttatás utáni járadékfizetési kötelezettség összegével;

c) a Fogyasztási Szövetkezetek Országos Tanácsa és az Ipari Szövetkezetek Országos Tanácsa érdekképviseleti körébe tartozó vállalatoknál az érdekképviseleti szervek fenntartásához való hozzájárulás összegével;

d) magasabb szintű jogszabályban vagy a pénzügyminiszter által rendeletben meghatározott egyéb összegekkel.

(3) A mérleg szerinti nyereséget a nyereségadóalap számításánál növelni kell:

a) a számviteli előírások szerint bírságok, büntetések címén elszámolt, a kisvállalatot terhelő -a kapott kötbérekkel csökkentett - összeggel (az így meghatározott összeg negatív nem lehet);

b) külön jogszabályban meghatározott egyéb összegekkel.

(4) A (2) bekezdés szerint csökkentett és a (3) bekezdésben foglalt összegekkel növelt mérleg szerinti nyereséget a nyereségadó számításánál csökkenteni kell

- szabadalmazott találmány és ipari minta esetén az oltalom megadásától,

- műszaki megoldás önállóan értékesített dokumentációja esetén az értékesítő vállalatnál történő alkalmazásba vételtől

számított 3 éven belüli értékesítésből származó bevétel 10 százalékának megfelelő összeggel.

(5) A (3) bekezdésben foglalt összegekkel csak addig növelhető a nyereségadó alapja, ameddig a mérleg szerinti nyereség (2) bekezdésben meghatározott összegekkel csökkentett része az általános nyereségadó fizetési kötelezettségre fedezetet nyújt

(6) A kisvállalat általános nyereségadóként a (2)-(5) bekezdés szerint számított nyereségadóalap 45 százalékát fizeti.

(7) A pénzügyi-gazdasági ellenőrzés során megállapított, jogtalanul költségként elszámolt személyi juttatások, költségtérítések és szabálytalan nyereségátadások után a (6) bekezdésben előírt általános nyereségadót utólag meg kell fizetni.

(8) A befizetendő általános nyereségadó összegét csökkenti a külön jogszabály* alapján igénybe vehető nyereségadó-kedvezmény. -

(9) Az általános nyereségadó összegét - amennyiben a kettős adóztatás elkerüléséről szóló nemzetközi szerződés úgy rendelkezik - a szerződésben meghatározott módon csökkenteni kell.

Az alapok képzésének rendje

5. §

(1) A kisvállalat a különféle ráfordítások terhére jóléti és kulturális alapot képezhet.

(2) A kisvállalat - a szakszervezet kisvállalati szervének véleményét kikérve - a városi és községi hozzájárulással, az általános nyereségadóval, a kisvállalatok és kisszövetkezetek bérszabályozásáról, valamint dolgozóik anyagi érdekeltségi rendszerének egyes kérdéseiről szóló jogszabályban meghatározott bérfejlesztési befizetéssel, a 11. § (2) bekezdés szerinti minimális részesedési alap képzéssel és az ahhoz tartozó progresszív nyereségadóval, továbbá a vállalati magasabb vezetőállású dolgozók jövedelmezőségi prémiumával csökkentett nyereségből fejlesztési, részesedési és lakásépítési alapot képezhet.

A jóléti és kulturális alap képzése és felhasználása

6. §

A jóléti és kulturális alap képzését és felhasználását a 68/1982. (XI. 30.) PM számú rendelet szabályozza, azzal az eltéréssel, hogy a kisvállalat alacsonyabb mértékben is képezhet jóléti és kulturális alapot.

Az érdekeltségi alapok képzése és felhasználása

7. §

A kisvállalati érdekeltségi alapok képzésével és felhasználásával kapcsolatos elszámolási és nyilvántartási előírásokat a kisvállalatra érvényes számlakeret tartalmazza.

A tartalékalap képzése és felhasználása

8. §

(1) A kisvállalat a tartalékolásra szolgáló összeget a különféle ráfordítások között számolja el. A tartalékalap felhasználásáról a kisvállalat dönt. A tartalékalap műszaki fejlesztési feladatok finanszírozására is felhasználható.

(2) A kisvállalat a tartalékalapot fejlesztési alapjának vagy részesedési alapjának kiegészítésére a 3. § (2) bekezdésében foglalt adók megfizetése után használhatja fel.

A fejlesztési alap képzése és felhasználása

9. §

(1) A kisvállalat a városi és községi hozzájárulással, az általános nyereségadóval, a bérfejlesztési befizetéssel, a 11. § (2) bekezdés szerinti minimális részesedési alapképzéssel és az ahhoz tartozó progresszív nyereségadóval, valamint a vállalati magasabb vezetőállású dolgozók jövedelmezőségi prémiumának összegével csökkentett nyereségből képez fejlesztési alapot.

(2) A fejlesztési alapba kell helyezni továbbá:

a) a kisvállalat állóeszközállománya után elszámolt értékcsökkenési leírásnak - ha jogszabály eltérően nem rendelkezik - a 68/1982. (XI. 30.) PM számú rendelet 2. számú melléklete szerint meghatározott hányadát;

b) a 4. § (2) bekezdés b)-c) pontja szerint az általános nyereségadó-alapot csökkentő összeget, valamint a 4. § (8) bekezdése szerinti nyereségadó-kedvezményt;

c) a tanács fejlesztési alapjából juttatott összeget;

d) a más vállalat, kisvállalat vagy pénzintézet által véglegesen átadott fejlesztési alapot, beleértve a jogi személyiségű gazdasági társulástól és a külföldi részvétellel működő gazdasági társulástól származó ilyen összegeket;

e) egyéb összeget, amennyiben erről külön jogszabály rendelkezik.

(3) A kisvállalat az (1) bekezdés szerint legalább akkora összeget köteles a fejlesztési alapjába helyezni, amely a (2) bekezdésben felsorolt és az előző évekről áthozott forrásokkal együtt a 10. § (1) bekezdése a)-c) pontjaiban meghatározott és már fennálló kötelezettségek teljesítésére fedezetet nyújt.

(4) A kisvállalat az elszámolt értékcsökkenési leírás összegét legalább félévenként az illetékes banknál vezetett "Fejlesztési Alap (amortizációs) betétszámla", illetve a "Beruházási betétszámla" javára köteles átutalni.

10. §

(1) A kisvállalat a fejlesztési alapot a következő sorrendben és célokra használhatja fel:

a) az állammal, bankkal szembeni kötelezettségek teljesítésére;

b) forgóalap feltöltésre,

c) más jogi vagy magánszemélyekkel szemben fennálló (fejlesztési alapból fizetendő) tartozások, kötelezettségek rendezésére;

d) az a)-c) pontokban foglalt kötelezettségek teljesítése után - a költségvetés által visszatérített általános nyereségadóval együtt - veszteségrendezésre;

e) a kisvállalat fejlesztési alapját felhasználhatja továbbá:

- saját elhatározásának megfelelő fejlesztési célú kifizetésre, illetve a hitelfelvételhez szükséges saját erő biztosítására;

- a beruházási célú gépek és berendezések importjával összefüggő forintfedezetek biztosítására;

- más vállalat, kisvállalat, intézmény, tanács, szövetkezet, jogi személyiségű gazdasági társulások számára végleges átadásra, vagy az előbb felsoroltak részére a fejlesztési alap pénzeszközeinek ideiglenes átadására;

- kereskedelmi hitel vagy előleg nyújtására;

- egyéb célra, amennyiben erről külön jogszabály rendelkezik.

(2) Fejlesztési alap (1) bekezdés e) pontja alapján történő ideiglenes átadása esetén a fejlesztési alapot átadó és átvevő állapodik meg az átadás időtartamáról és kamatfeltételeiről. A fejlesztési alapot átvevő a fizetett kamatot költségként, az átadó a kapott kamatot árbevételként számolja el.

(3) Fejlesztési alap 9. § (2) bekezdés d) pontja alapján történő végleges átadása esetén a fejlesztési alapot átadó és átvevő állapodik meg az átadott fejlesztési alap hozamából származó részesedés mértékében. Ha a megállapodás alapján a fejlesztési alapot átvevő előre meghatározott összegű, vagy az átadott alaphoz viszonyítva rögzített arányú, hozamból származó részesedést fizet, akkor ezt költségként számolja el. míg az átadó a kapott összeggel árbevételét növeli. Ha a hozamból származó részesedés, a megállapodás szerint, az évenkénti tényleges hozam függvényében változik, akkor azt a fejlesztési alapot átvevő a mérleg szerinti nyeresége terhére fizeti ki. A fejlesztési alapot átadó a hozamból származó részesedést árbevételként számolja el.

(4) A kisvállalat más vállalattól a fejlesztési alap terhére vehet állóeszközöket. Térítésmentesen állóeszközöket csak jogszabály által előírt esetekben lehet átvenni.

(5) A kisvállalat a tanácsnak - jogszabályban meghatározott célra - fejlesztési eszközöket csak akkor adhat át, ha az átadást megelőzően két évig beruházási támogatásban nem részesült.

(6) Ha a kisvállalat a tanácsnak - jogszabályban meghatározott célra - fejlesztési alapot adott át, az átadást követő két évig beruházási támogatásban nem részesülhet.

(7) Az (5)-(6) bekezdés szerinti korlátozás alól kivételt képez a kisvállalat telephelyén (telephelyein) megvalósuló lakásépítés, az ezzel együtt megvalósuló kereskedelmi hálózatfejlesztés, a közműfejlesztés, valamint a bölcsőde, óvoda, szakmunkástanuló intézetek létesítése és az általános iskolai tanteremfejlesztés.

(8) Az éves mérlegükben veszteséget kimutató kisvállalatok nem adhatnak át fejlesztési alapjukból a tanácsoknak pénzeszközöket.

A részesedési alap képzése és felhasználása

11. §

(1) A kisvállalat az anyagi ösztönzés érvényesítése céljából - a (2) bekezdésben foglaltak kivételével - a városi és községi hozzájárulással, az általános nyereségadóval, a bérfejlesztési befizetéssel és a magasabb vezetőállású dolgozók jövedelmezőségi prémiumával csökkentett nyereség terhére, a 9. § (3) bekezdésében előírt kötelezettségének biztosítása után, a 13. § szerinti progresszív nyereségadó fizetése mellett, részesedési alapot képezhet.

(2) Ha a kisvállalat nyereséges, részesedési alap képzésre azonban az (1) bekezdésben leírt sorrend betartásával nincs lehetősége, a városi és községi hozzájárulással, a külön jogszabály szerint meghatározott fizetési kötelezettséggel, valamint az általános nyereségadóval és a bérfejlesztési befizetéssel csökkentett nyereségéből legfeljebb a bérköltség 2 százalékának megfelelő minimális részesedési alapot képezhet.

(3) Ha a minimális részesedési alap a 13. §-ban foglaltak alapján progresszív nyereségadó alá esik, egyidejűleg az adó fedezetét is biztosítani kell. A minimális részesedési alap és a progresszív nyereségadó összege a (2) bekezdésben meghatározott forrást nem haladhatja meg.

(4) A részesedési alapból az újító anyagi elismerése címén fizetett összeggel, valamint a pénzben mért hasznos eredménnyel járó újítás esetén fizetett közreműködői díjakkal** (a továbbiakban: újítási és közreműködői díjak) a (2) bekezdésben meghatározott mérték túlléphető.

(5) Közvetlenül a részesedési alapba kell helyezni:

a) a kisvállalat jutalomjellegű bevételeit, az MT-SZOT Vörös Zászló, valamint a Kiváló Vállalat cím adományozásával kapcsolatos összeget;

b) az állami felügyeleti szervek által vagy jogszabály alapján egyéb címen az alapba juttatott összeget.

12. §

(1) A 11. § szerint számított összegek - az előző évi alapmaradvánnyal együtt - képezik a vállalat részesedési alapját.

(2) A részesedési alap felhasználásáról - ideértve a fizetési jogcímeket is - a 6/1982. (XI. 30.) ÁBMH számú rendelkezésben előírtak az irányadók. A részesedési alapból teljesítendő kifizetések kötelező sorrendje a következő:

a) jóléti és kulturális alaphiány rendezése,

b) egyéb - jogszabályban meghatározott - kifizetések.

13. §

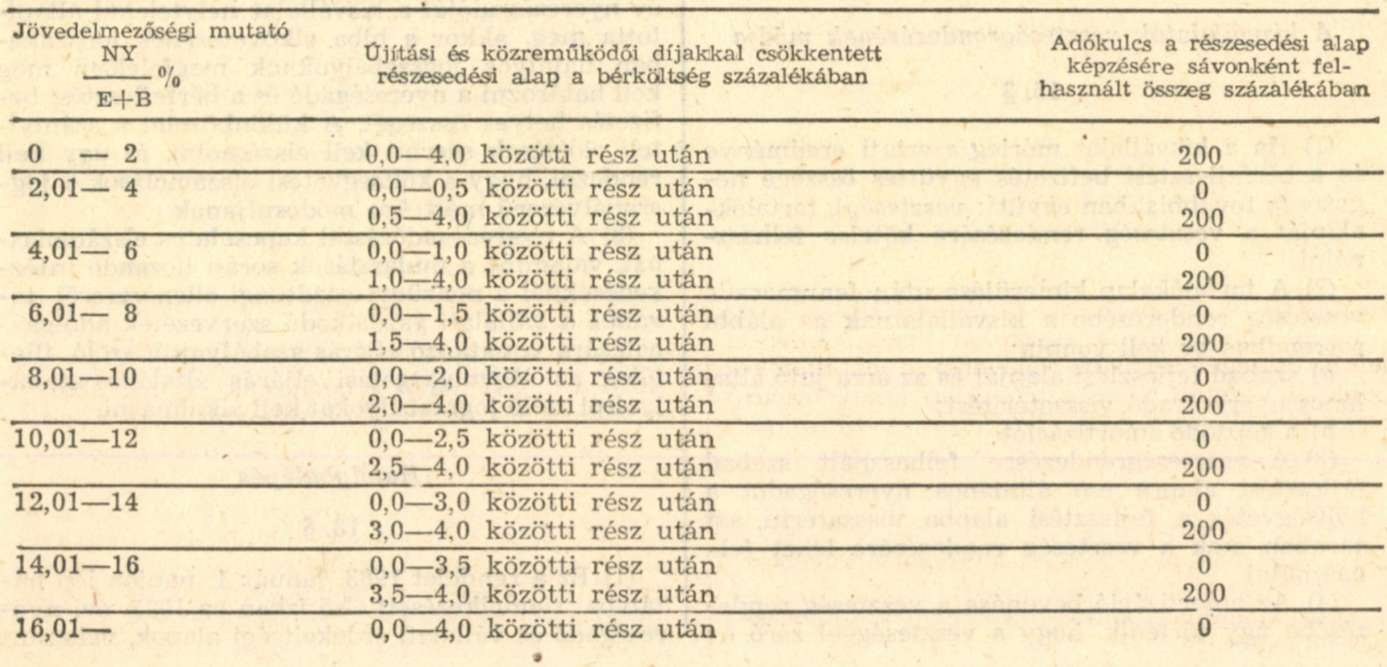

(1) A kisvállalatnak a 11. § (1) vagy (2) bekezdése szerint képzett - az újítási és közreműködői díjakkal csökkentett - részesedési alapját progresszív nyereségadó fizetési kötelezettség terheli.

(2) A progresszív nyereségadó mértéke az újítási és közreműködői díjakkal csökkentett bérarányos részesedési alapképzés nagyságától és a jövedelmezőségi mutató

alakulásától függ.

(3) A progresszív nyereségadó számítási módja a következő:

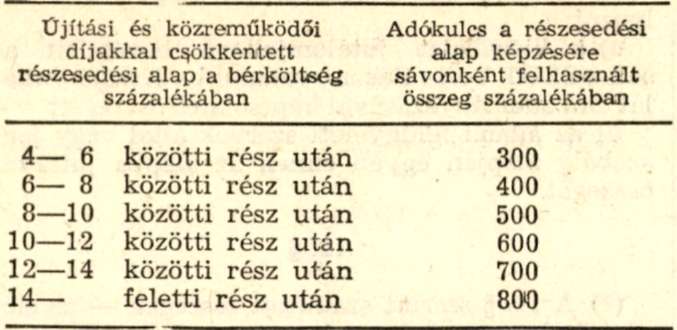

(4) A bérköltség 4 százalékát meghaladó részesedési alap képzés progresszív adója a következő:

(5) A részesedési alap után fizetendő, a (3)-(4) bekezdés szerinti progresszív nyereségadó kiszámításánál az e rendelet mellékletében foglaltak szerint kell eljárni.

A lakásépítési alap

14. §

(1) A kisvállalat a városi és községi hozzájárulással, az általános nyereségadóval, a bérfejlesztési befizetéssel, a 11. § (2) bekezdése szerinti minimális részesedési alapképzéssel, a magasabb vezetőállású dolgozók jövedelmezőségi prémiumával csökkentett nyereségéből, a fejlesztési és a részesedési alapot terhelő kötelezettségek teljesítése után, a 48/1982. (X. 7.) PM-ÉVM számú együttes rendeletben meghatározott módon lakásépítési alapot képezhet.

(2) A rendelet hatálybalépése előtt képzett lakásépítési alapok záróállományát a lakásépítési alapba kell helyezni. A kölcsön támogatásban részesült dolgozók visszafizetései kizárólag a lakásépítési alapba helyezhetők.

A kisvállalatok veszteségrendezésének módja

15. §

(1) Ha a kisvállalat mérleg szerinti eredménye és a bérfejlesztési befizetés együttes összege negatív (a továbbiakban együtt: veszteség), tartalékalapját a veszteség rendezésére köteles felhasználni.

(2) A tartalékalap kimerülése után fennmaradó veszteség rendezésébe a kisvállalatnak az alábbi sorrendben be kell vonnia:

a) szabad fejlesztési alapját és az arra jutó általános nyereségadó visszatérítést;

b) a képződő amortizációt.

(3) A veszteségrendezésre felhasznált szabad fejlesztési alapra eső általános nyereségadót a költségvetés a fejlesztési alapba visszatéríti, azt azonban csak a veszteség rendezésére lehet felhasználni.

(4) Az amortizáció bevonása a veszteség rendezésébe úgy történik, hogy a veszteséggel záró év utáni évben az elszámolt értékcsökkenési leírásnak csak a veszteség rendezése után fennmarad része osztható fel központosított, illetve vállalatnál maradó amortizációra.

(5) A kisvállalat - amennyiben a veszteség a (1)-(4) bekezdésben felsorolt forrásokból nem rendezhető - hitelt kérhet

16. §

(1) Ha a fejlesztési alapot terhelő és a beszámolási évet követő évben esedékes kötelezettségek a fejlesztési alapból nem teljesíthetők, a kisvállalatnak a következő sorrend szerint kell eljárnia:

a) igénybe veszi - a veszteség rendezése után fennmaradó - tartalékalapját, általános nyereségadó fizetési kötelezettség mellett;

b) megvizsgálja a fejlesztési alapot terhelő kötelezettségek csökkentésének, illetve a fejlesztési források növelésének lehetőségét;

c) ha a kötelezettségei között hiteltörlesztés is szerepel, kéri annak átütemezését.

(2) Ha a részesedési alapot terhelő kötelezettségek és az ezek fedezetéül szolgáló részesedési alapképzéséhez kapcsolódó progresszív nyereségadó fizetési kötelezettség együttes összegére nincs kellő fedezet, a vállalatnak igénybe kell vennie a veszteség és a fejlesztési alaphiány rendezése után fennmaradó tartalékalapját, az általános és progresszív nyereségadó fizetési kötelezettség mellett.

Eljárási szabályok

17. §

(1) A nyereségadó és a bérfejlesztési befizetés bevallása és a befizetés önadóztatás formájában történik.

(2) Ha a kisvállalat bejelentése (önellenőrzés) vagy a pénzügyi-gazdasági ellenőrzés alapján hozott jogerős adóhatósági határozat szerint a lezárt év nyereségadóját a kisvállalat helytelenül állapította meg, akkor a hiba elkövetésének időszakában hatályos jogszabályoknak megfelelően meg kell határozni a nyereségadó és a bérfejlesztési befizetés helyes összegét. A különbözetet a számviteli előírások szerint kell elszámolni, és úgy kell rendezni, hogy a költségvetési elszámolások a jogszabályszerű mértékre módosuljanak.

(3) A nyereségadózással kapcsolatos elszámolásnál, valamint a mulasztások során hozandó intézkedéseknél a pénzügyi-gazdasági ellenőrzésről, továbbá a vállalati gazdálkodó szervezetek adóigazgatására vonatkozó eljárás szabályairól szóló, illetőleg az államigazgatási eljárás általános szabályairól szóló jogszabályokat kell alkalmazni.

Hatálybalépés

18. §

(1) Ez a rendelet 1983. január 1. napján lép hatályba: rendelkezéseit első ízben az 1983. évi nyereségadó és vállalati érdekeltségi alapok, valamint a bérfejlesztési befizetés elszámolásánál kell alkalmazni.

(2) Az 1982. évi eredmény elszámolásánál a nyereségadózásról, a vállalati érdekeltségi alapok képzéséről és felhasználásáról szóló, a 16/1982. (VI. 1.) PM számú rendelettel módosított 37/1981. (X. 27.) PM rendeletet kell alkalmazni.

Dr. Hetényi István s. k.,

pénzügyminiszter

Melléklet a 71/1982. (XI. 30.) PM számú rendelethez

A rendeletben szereplő mutatók elemeinek kiszámítása:

1. A nyereség (NY) a kisvállalat mérleg szerinti nyeresége.

2. A nettó eszközérték (E) a kisvállalat állóeszközei nettó értékének és a készletek értékének éves nyitó és záró adatok alapján számított átlaga. Az 51. belkereskedelmi ágazatba tartozó vállalatoknál a nettó eszközérték számításánál a bérelt ingatlanok bérleti díjának 20-szorosát is figyelembe kell venni.

3. A bér (B) a vállalati bérszabályozás rendszeréről szóló 4/1982. (XI. 30.) ÁBMH számú rendelkezés szerint a bérszabályozás alá eső bérköltség.

4. A jövedelmezőségi mutató számításánál a rendelet hatálya alá tartozó, jogi személyiséggel nem rendelkező gazdasági társaságok teljes eredményét annál a gazdálkodó szervnél kell figyelembe venni, amelynek mérlegében a társaság eszközei (és bére) szerepelnek. A társaság tagjai, amelyek a vállalkozás eredményéből részesednek, az átvett nyereséget a jövedelmezőségi mutató számlálójában nem vehetik figyelembe. Az így kiszámított jövedelmezőségi mutatót csak a progresszív nyereségadó számításánál lehet figyelembe venni.