29/1985. (X. 31.) PM rendelet

az agrár- és élelmiszertermelő ágazatok jövedelemszabályozásáról szóló 39/1984. (XI. 6.) PM rendelet módosításáról

Az agrár- és élelmiszertermelő ágazatok jövedelemszabályozásáról szóló 45/1984. (XI. 6.) MT rendelet (a továbbiakban: AJR.) 51. §-ában kapott felhatalmazni: alapján - az érdekelt miniszterekkel (országos hatáskörű szervek vezetőivel), a Szakszervezetek Országos Tanácsával, valamint a Termelőszövetkezetek Országos Tanácsával egyetértésben - a következőket rendelem:

1. §

Az agrár- és élelmiszertermelő ágazatok jövedelemszabályozásáról szóló 39/1984. (XI. 6.) PM rendelet (a továbbiakban: R.) 1. §-ának (1) bekezdése helyébe a következő rendelkezés lép:

"(1) A rendelet hatálya kiterjed az AJR. 1. § (1) bekezdésében meghatározott mezőgazdasági nagyüzemre, továbbá az 1. §-ának (2) bekezdésében meghatározott körben az agráripari egyesülésre és az egyesülésre."

2. §

Az R. 8. §-ának (4) bekezdése f) pontja helyébe a következő rendelkezés lép, egyidejűleg a bekezdés a következő g) ponttal egészül ki:

(A jövedelemadó alapjának megállapításához a tárgyévi bruttó, jövedelmet a következőkkel kell módosítani:)

"f) növelni kell a számviteli előírások szerint bírságok, büntetések címen különféle ráfordításként elszámolt, a mezőgazdasági nagyüzemet, illetőleg a vízgazdálkodási társulatot terhelő - az áthárításokkal, a kapott kötbérekkel és a kapott késedelmi kamatokkal csökkentett - összeggel. Amennyiben az így meghatározott összeg egyenlegében negatív, a jövedelemadó alapját ilyen címen nem lehet csökkenteni. Nem növeli az adóalapot a nagyüzemi állattartó telepek után fizetett szennyvízbírság összege,

g) növelni kell a pénzügyi gazdasági ellenőrzés, továbbá az önellenőrzés során megállapított, jogtalanul költségként elszámolt személyi juttatások, költségtérítések összegével."

3. §

Az R. 9. §-a az alábbi (2) bekezdéssel egészül ki, egyidejűleg a jelenlegi szöveg (1) bekezdésre változik.

"(2) Az AJR. 10. §-ának (3) bekezdésében foglaltak alkalmazásakor nyereségnek a mérleg szerinti eredményt kell tekinteni."

4. §

Az R. 20. §-ának (1) bekezdése helyébe a következő rendelkezés lép:

"(1) Az a nagyüzemi- keresetadóztatást alkalmazó mezőgazdasági nagyüzem, agráripari egyesülés és vízgazdálkodási társulat, amelyben a 100 forint keresetre jutó hozzáadott érték az előző évhez viszonyítva csökken és az egy főre jutó kereset 4.5 százaléknál nagyobb mértékben haladja meg az előző évi egy főre jutó keresetet a 4,5 százalékot meghaladó növekmény után 250 százalék adót köteles fizetni az AJR. 18. §-ában meghatározott forrásból."

5. §

Az R. a következő 20/A. §-sal egészül ki:

"20/A. § (1) A mezőgazdasági nagyüzem, az agráripari egyesülés és a vízgazdálkodási társulat, ha az egy főre jutó keresetet az előző évihez viszonyítva 8 százalékot meghaladó mértékben növeli, a 8 százalék feletti növekmény után az AJR. 18. §-ában meghatározott forrásból 400 százalék adót köteles fizetni.

(2) Az egy főre jutó kereset a bruttó jövedelemszínvonaltól és a hozzáadott értéktől függő munkadíjszabályozást alkalmazóknál a munkadíjtömeg, valamint az 5. számú melléklet 1. pontja szerinti személyi jövedelem együttes összegének és az 1. számú melléklet szerinti átlagos állományi létszámnak a hányadosa. A nagyüzemi keresetadóztatást alkalmazóknál a 20. § (2) bekezdése szerint számított összeg.

(3) Az adóalap a 8 százalék feletti, növekmény egy főre jutó összegének és az átlagos állományi létszámnak a szorzata."

6. §

Az R. a következő 20/B. §-sal egészül ki:

"(AJR. 18. §-ához)

20/B. § A tárgyév utáni keresetszabályozó adók összegét a tárgyévi eredményelszámolást követően kell az érdekeltségi alap terhére elszámolni."

7. §

Az R. 21. §-a a következő új (2) bekezdéssel egészül ki, egyidejűleg a jelenlegi (2)-(4) bekezdés számozása (3)-(5) bekezdésre változik.

"(2) Mérleg szerinti veszteség esetén a tárgyhavi adatok alapján számított, elszámolt és befizetett termelési adó 18 százaléka - legfeljebb azonban a veszteséggel egyező összeg - az éves adóbevallással egyidőben visszatartható, vagy visszaigényelhető. Az ily módon nem teljesített befizetés összegét mérlegzárást megelőzően egyéb bevételként kell elszámolni."

8. §

Az R. 23. § (2) bekezdés c) pontja helyébe a következő rendelkezés lép:

[(2) Mentes a termelési adókötelezettség alól:]

"c) az ITJ 80-tól 85-ig, valamint a 88-3 termékcsoportba tartozó élelmiszerek csomagolását szolgáló egyes csomagolóeszköznek (az ITJ 22-81-11. ITJ 28-34-1. ITJ 28-35, ITJ 28-39 -3. ITJ 28-39-7, ITJ 28-3-10, ITJ 57-7, ITJ 63-29-12, ITJ 65-51) az AJR. 1. § (1) bekezdésében meghatározott mezőgazdasági nagyüzem, az egyesülés és az agráripari egyesülés részére történő értékesítése;"

9. §

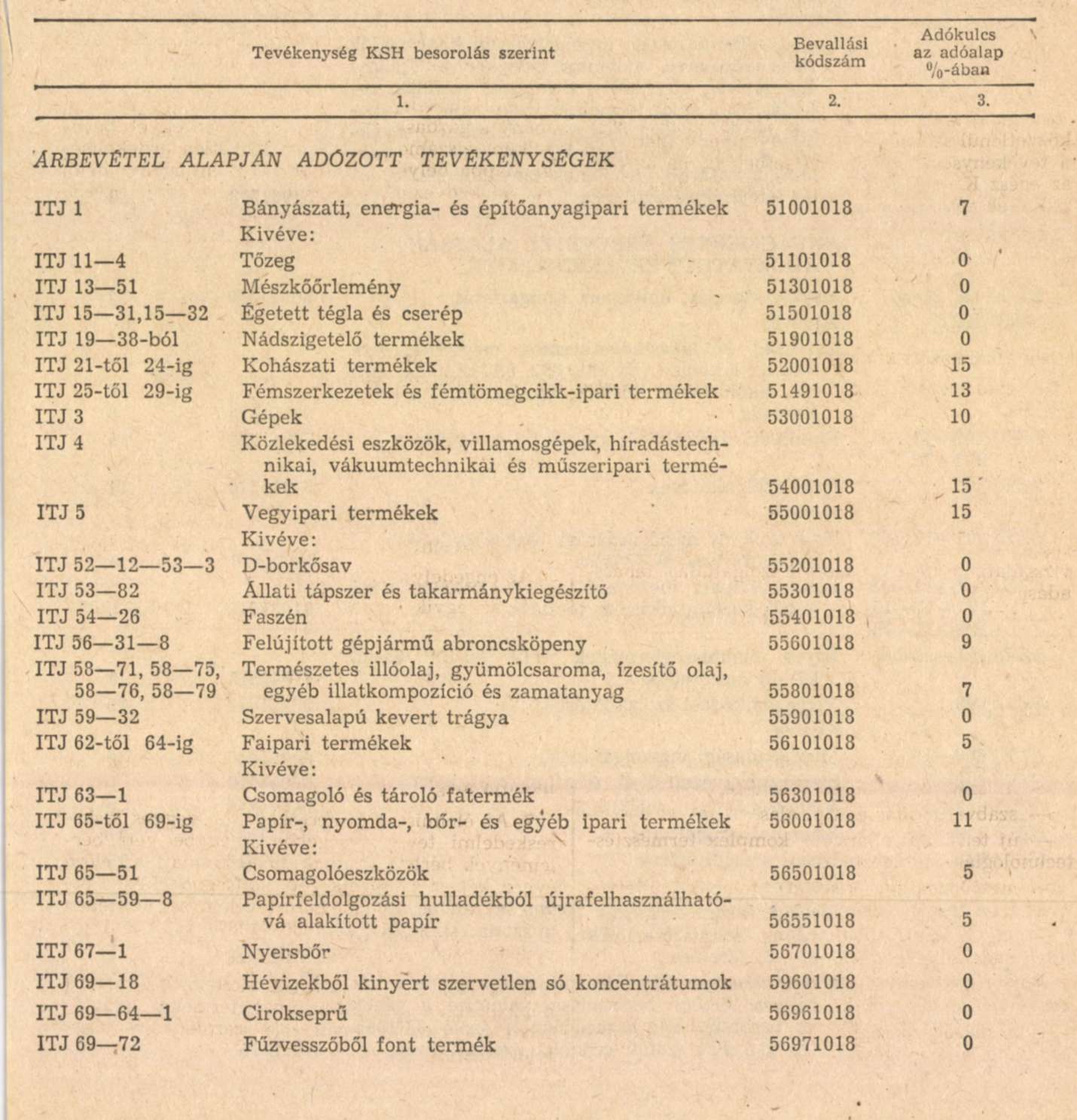

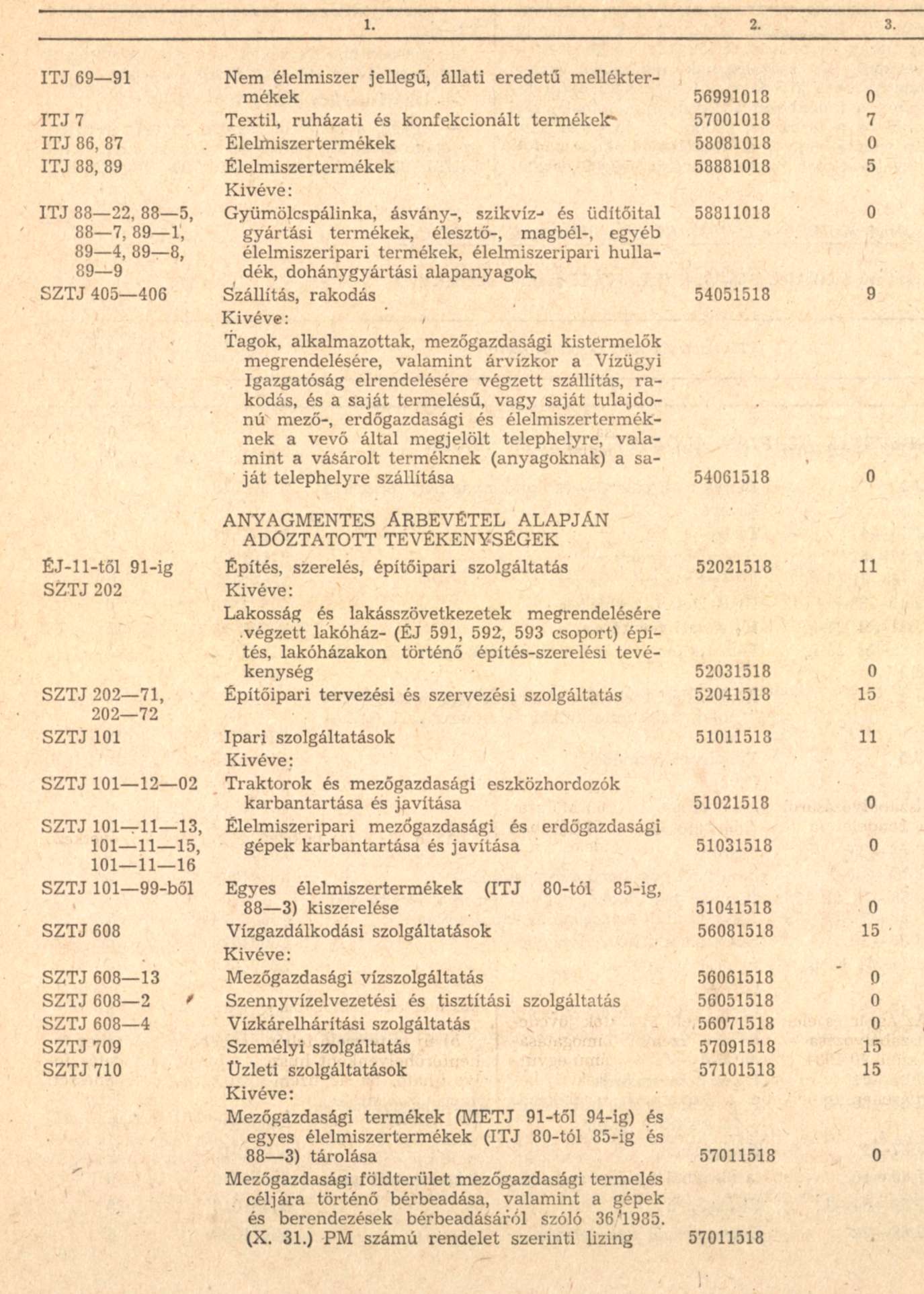

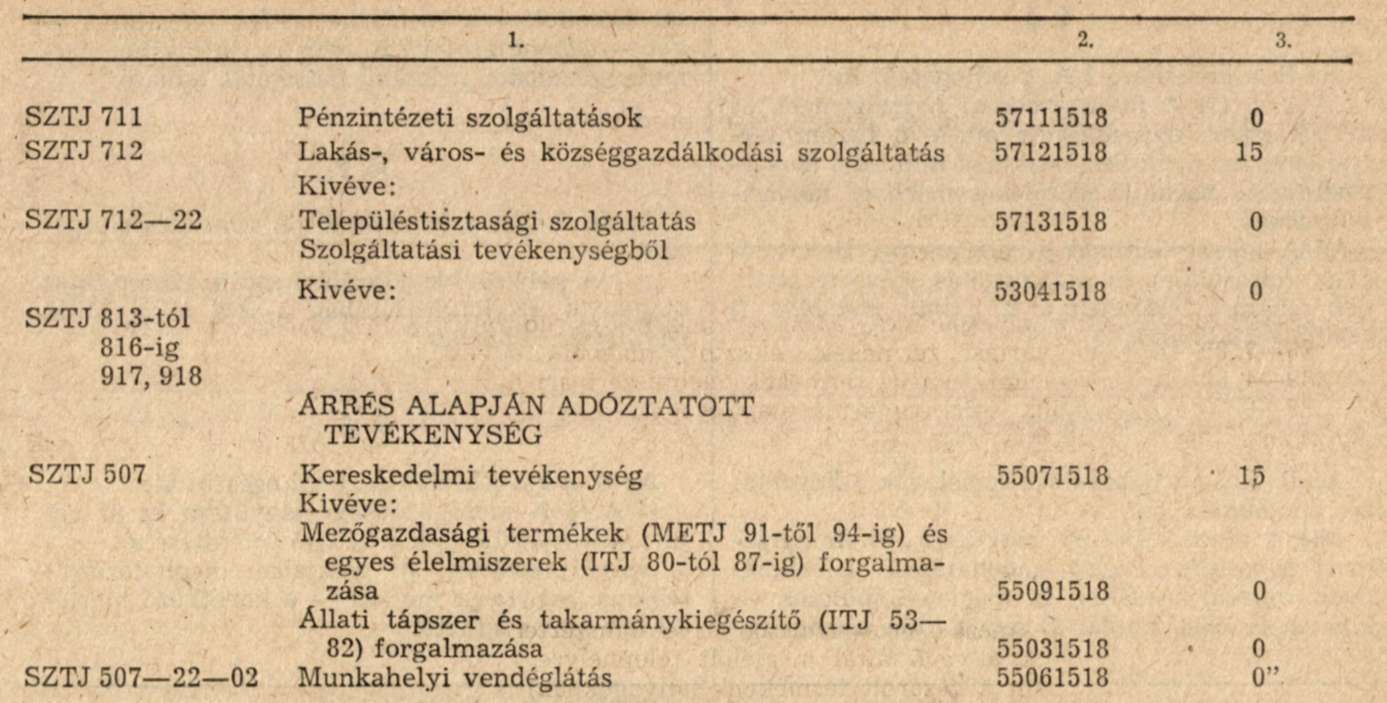

Az R. 26. §-a helyébe a következő rendelkezés lép:

"26. § A termelési adó kulcsait a 6. számú melléklet tartalmazza, amelytől eltérni csak a 23. § szerint lehet."

10. §

Az R. 27. §-ának (1) bekezdése helyébe a következő rendelkezés lép:

"(1) Az AJR. 22. §-a szerinti adókedvezmény a ráfordításként elszámolt termelési adónak az R. 21. § (2) bekezdése alapján egyéb bevételként elszámolt részével csökkentett összege után igényelhető. Az adókedvezmény teljes egészében vagy az eredmény javára, vagy közvetlenül az érdekeltségi alap növelésére számolható el."

11. §

Az R. 29. §-a (1) bekezdésének bevezető szövege és b) pontja helyébe a következő rendelkezés lép és a bekezdés az alábbi f) és g) pontokkal egészül ki:

"(1) A mezőgazdasági nagyüzem, az agráripari egyesülés, az egyesülés és a vízgazdálkodási társulat - különféle ráfordításként elszámolva - közvetlenül szociális-kulturális alapjába helyezheti a következő összegeket:

b) a tanulmányi és társadalmi ösztöndíjat, valamint annak társadalombiztosítási járulékát;

f) a sportmunkatársak bérét és annak társadalombiztosítási járulékát;

g) a jóléti állóeszközök értékcsökkenési leírását. Közösen üzemeltetett, illetve létesített jóléti állóeszközök értékcsökkenésének megosztásánál a fenntartásuk költségére vonatkozó előírások szerint lehet eljárni."

12. §

Az R. 30. §-a (1) bekezdésének e) és k) pontja helyébe a következő rendelkezések lépnek, és a bekezdés az alábbi m) ponttal egészül ki:

[(1) A szociális és kulturális alapot a következő célokra lehet felhasználni:]

"e) a tanulmányi és társadalmi ösztöndíjra, valamint annak társadalombiztosítási járulékára:

k) a díjazás nélkül végzett kulturális és sporttevékenységre, a társadalmi munka, elismeréseként adott jutalmakra, a sportmunkatársak bérének, valamint társadalombiztosítási járulékának kifizetésére;

m) a jóléti állóeszközök értékcsökkenésére."

13. §

Az R. 39. §-ának (4) bekezdése helyébe a következő rendelkezés lép, egyidejűleg az (5) bekezdés hatályát veszti.

"(4) Az eredményérdekeltség fedezetére fordítható összegből azok a dolgozók díjazhatók, akik közvetlenül részt vettek és eredményesen közreműködtek az eredményérdekeltségi fedezetet biztosító feladatok megvalósításában, az eredmények létrehozásában és ennek során kiemelkedő munkát végeztek. A kifizetésre csak a kutatást végző mezőgazdasági nagyüzem és vízgazdálkodási társulat, valamint a dolgozók között előzetesen kötött külön megállapodásban foglaltak szerint kerülhet sor."

14. §

Az R. a következő 40/A §-sal egészül ki:

"40/A § (1) Az AJR. 49. § (4) bekezdésében foglaltak szerinti befizetés, illetve hiteltörlesztés legkorábban 1987. évben teljesíthető.

(2) A hiteltörlesztésre fordított tartalékalap az adott évben esedékes fejlesztési hitelek törlesztő részletének együttes összegét és a tartalékalap egyharmadát nem haladhatja meg. Amennyiben a tartalékalap egyharmada az esedékes hiteltörlesztés összegét meghaladja, a különbség a Kölcsönös Támogatási Alapba fizethető be, vagy a következő évben - az arányos részen felül - az esedékes hiteltörlesztésre fordítható."

15. §

Az R. 42. §-a a következő (10)-(14) bekezdéssel egészül ki:

"(10) Az 1985. évben kísérleti keresetszabályozást alkalmazó mezőgazdasági nagyüzemnek a bázisadatokat a következő módon kell kimunkálnia:

a) a nagyüzemi keresetadóztatás választása esetén a jövedelemadó-kedvezményt a 3. számú melléklet 1. pontjában foglaltak szerint kell számítani. A 20. §-ban foglalt adó megállapításakor előző évi keresetként a 16. § (3) és (4) bekezdése szerinti 1985. évi keresetet kell alapul venni, növelve - a kísérlet feltételeit tartalmazó határozat előírásai szerint számított - 1985. év végén meglevő munkadíjszínvonal, illetve munkadíj tömeg-megtakarítással;

b) a bruttó jövedelemszínvonaltól és a hozzáadott értéktől függő munkadíj-szabályozás esetén a - kísérlet feltételeit tartalmazó határozat előírásai szerint számított - munkadíjszínvonal, illetve munkadíjtömeg-megtakarítással növelt 1985. évi munkadíjtömeget lehet bázisnak tekinteni, kivéve, ha a kísérleti keresetszabályozás a munkadíjat és a részesedést együtt kezelte. Ez utóbbi esetben a bázis munkadíjtömeg az 1985. évi összes kereset csökkentve az R. 19. § (1) bekezdés a) pontja szerinti táblázat alapján számított személyi jövedelemmel.

(11) A (10) bekezdésben foglaltak szerint kell eljárni az 1936. január 1-től a rendelet hatálya alá került vállalatoknak is azzal, hogy a választott keresetszabályozási formát 1983. március 31-ig kell bejelenteniük az R. 12. §-ában foglaltak szerint. A bázisadatokat az 1-5. számú melléklet alapján kell kiszámítani.

(12) Az AJR. 12. § (2) bekezdésében meghatározott időtartamot - az áttéréstől függetlenül -1935. január 1-től kell számítani.

(13) A vízgazdálkodási társulat műszaki fejlesztési alapjának 1985. december 31-i záróállományát nyereségtartalékba köteles helyezni.

(14) A Kölcsönös Támogatási Alapból és a Vállalati Együttműködési Alapból 1935. december 31-ig folyósított kölcsönök elszámolásánál és visszafizetésénél a folyósítás időpontjában érvényes jogszabályok előírásai szerint kell eljárni."

16. §

Az R. 1., 2., 4., 5. és a 7. számú melléklete e rendelet 1. számú melléklete szerint módosul, az R. 3. számú melléklete helyébe e rendelet 2. számú, és 6. számú melléklete helyébe e rendelet 3. számú melléklete lép.

17. §

(1) Ez a rendelet 1986. január 1-én lép hatályba. A 3., 11. és 12. §-ok, valamint az 1. számú melléklet 4. pontjában foglalt rendelkezéseket azonban már az 1985. évi eredményelszámoláskor alkalmazni kell.

(2) A termelési adóra vonatkozó rendelkezéseket az 1986. január 1. napja után elért árbevételre kell alkalmazni, függetlenül a tevékenységre vonatkozó megállapodás feltételeitől és időpontjától.

(3) A rendelet hatályba lépésével egy időben a 19/1985. (VII. 11.) PM rendelet hatályát veszti.

Dr. Hetényi István s. k.,

pénzügyminiszter

1. számú melléklet a 29/1985. (X. 31.) PM rendelethez

1. Az R. 1. számú mellékletének l/a pontja helyébe a következő rendelkezés lép:

(1. munkadíjtömegnek kell tekinteni)

"a) a tárgyévben bérköltségként elszámolt pénzbeli és természetbeli juttatást (törzsbér, prémium, jutalom, jutalék, bérpótlék, kiegészítő fizetés, egyéb bérek), beleértve az erdőgazdálkodás ágazatba sorolt vállalatoknál a 29/1968. (MÉM Értesítő 15.) MÉM utasításban meghatározott természetbeli juttatást is - az utasításban meghatározott mértékig - egyenértékkel számolva."

2. Az R 2. számú mellékletének 1/c pontja helyébe a következő rendelkezés lép:

(1. Az Igazgatóság a mérleg alapján meghatározza a közös tevékenységre vonatkozó adatokat. Ezek:)

"c) a jövedelemadóból a 3. számú melléklet 1-2. és 4-9. pontja alapján kedvezményként visszatartható összegek, valamint a 3. pont szerinti kutatás-fejlesztési tevékenység árbevétele;"

3. Az R 4. számú melléklete a következő 3. és 4. ponttal egészül ki:

"3. Hozzáadott értéknek tekintendő a számviteli előírások szerint értékcsökkenési leírásnak minősülő erdőfenntartási járulék is.

4. A hozzáadott érték számításakor az eredményt

- a lefolytatott veszteségrendezési eljárás keretében adott támogatással (dotációval),

- a zárolt tartalék, - és fejlesztési alapok bevonásával,

- a veszteség rendezéséhez a Kölcsönös Támogatási Alapokból, illetve a Vállalati Együttműködési Alapból adott végleges juttatás összegével

növelni kell.

Ez azokra az üzemekre is vonatkozik, ahol az eredmény növelésére külön engedéllyel használtak fel zárolt alapokat."

4. Az R 5. számú mellékletének 1/e pontja helyébe a következő rendelkezés lép:

(1. Személyi jövedelemnek kell tekinteni)

"e) a továbbképzés étkezési díjának a rezsihányadon felüli részét;"

5. Az R 7. számú mellékletének 1/a, 1/l és l/m pontja helyébe a következő rendelkezés lép:

"1/a a más gazdálkodó szervezetek érdekeltségi alapjából véglegesen átadott érdekeltségi alapot és a 39. § (3) bekezdése alapján számított eredményérdekeltségi fedezetet;

1/l a módosított 8 1983. (VI. 29.) EüM-PM számú együttes rendelet alapján megváltozott munkaképességűnek minősített dolgozók foglalkoztatását elősegítő fejlesztési célra - a megváltozott munkaképességű dolgozók részére az előző évben kifizetett bérköltség 30 százalékának, továbbá az összes dolgozók előző évi bérköltsége legfeljebb 0,1 százalékának mértékéig különféle-ráfordítások között elszámolt összeget, valamint a hivatkozott együttes rendeletben a megváltozott munkaképességű dolgozók bérének százalékában meghatározott pénzügyi támogatás (dotáció) összegét;

1/m a mezőgazdasági szakszövetkezet a közgyűlés által meghatározott - 7/1977. (III. 12.) MT rendelet 60. §-a szerinti - vagyoni hozzájárulást;"

2. számú melléklet a 29/1985. (X. 31.) PM rendelethez

"3. számú melléklet a 39/19S4. (XI. 6.) PM rendelethez

A 10. § (1) bekezdés alapján a jövedelemadót mérséklő kedvezmények és igénybevételük kötelező sorrendje a következő:

1. A nagyüzemi keresetadóztatást alkalmazóknál az 1984. évi keresetek alapján a 16. § szerint számított kereseti adó összege. A számításnál a keresetbe az 1984. évi munkadíjköltséget (munkadíjtömeget) és az 1934. június 30-ig a részesedési alapból történő kifizetéseket, valamint a magasabb vezető állású dolgozók prémiumára, jutalmára az 1934. évi eredményből kifizetett összeget kell figyelembe venni. A számított jövedelemadó-kedvezményt a 18. § (3) és (5) bekezdésében foglalt szervezeti változás esetén az 1984. évi kereseti adó egy főre jutó átlagos összegének és a 18. § (3) bekezdés a) pontja szerinti létszámnak a szorzatával módosítani - tevékenység megszüntetés, illetve üzemrész-átadás esetén csökkenteni, üzemrész-átvétel eseten növelni - kell. Az egy főre jutó adókedvezményt minden üzem a saját adatából számítja ki.

2. A felsorolt hitelcéloknál a pénzintézet által folyósított hitel után elszámolt kamatnak a következő százalékkal számított összege %

- az exportképes árualapok bővítését szolgáló hitelkeretből támogatott beruházások.

- az energiaracionalizálási hitelkeretből támogatott beruházások

- az exportképes árualapok bővítését szolgáló beruházásokhoz kapcsolódó középlejáratú forgóalap megelőlegezési hitel 8

- a középlejáratú export fővállalkozási céghitel exportárualap bővítéssel összefüggő hitelrésze

- a konvertibilis export követeléseket finanszírozó rövid lejáratú hitelek 3

- a közvetlen piaci értékesítésre történő lakásépítésre felvett, árbevételből visszafizethető forgóeszközhitel 3

- a mezőgazdasági nagyüzemnél közvetett exportot elősegítő rövid lejáratú hitelrész (ezt úgy kell kiszámítani, hogy az állat, állati és növényi termékek árbevétele harminc százalékának megfelelő összeg és az összes árbevétel hányadosával kell szorozni a rövid lejáratú hitel éves átlagos összegét) 8

- anyagmegtakarításra és hulladékhasznosításra elkülönített hitelkeretből támogatott fejlesztések, valamint 8

- a víztakarékossági és vízminőségi védelmi beruházások 8

Az energiaracionalizálási, anyagmegtakarítási és hulladékhasznosítási támogatási keretből nyújtott államkölcsönökre is a megfelelő kedvezmények érvényesíthetők.

3. A kutatási műszaki-fejlesztési tevékenység árbevételének az összes árbevételhez viszonyított arányában számított jövedelemadó hetvenöt százaléka. Az adókedvezmény a következők figyelembevételével vehető igénybe:

A jövedelemadó-kedvezményben részesülő tevékenységek meghatározásának alapja a 32. §-nak az előírása.

Az adókedvezmény szempontjából a műszaki fejlesztéssel összefüggésben végzett tevékenységnek tekintendő minden olyan szolgáltatási tevékenység, amelyet a 7/1978. (II. 1.) MT számú rendelőiben foglaltak alapján kötött kutatási (fejlesztési), illetve a kutatási (fejlesztési) eredmények gyakorlati megvalósítására irányuló szerződés alapján teljesítenek.

Ezek figyelembevételével azok a tevékenységek részesülnek jövedelemadó-kedvezményben, amelyek a műszaki-fejlesztési szolgáltatás keretébe tartoznak, annak részeként a műszaki fejlesztést közvetlenül szolgálják. Adókedvezmény illeti meg a tevékenységet abban az esetben is, ha az nem az egész K + F folyamatot fogja át, hanem annak csak egy szakaszát.

Adókedvezmény illeti meg a gazdálkodókat az alábbi - megbízásra (megrendelésre) végzett -kutatási-fejlesztési tevékenységek árbevétele után:

- alapkutatás,

- alkalmazott kutatás,

- gyártmány-, termék-, szolgáltatásfejlesztés (beleértve a gyártmány működtetéséhez szükséges élet- és balesetvédelmi, biztonságtechnikai korszerű módszerek kidolgozását is),

- a gyártás-, az üzemeltetés- és a javítás-(technológia) fejlesztés,

- a vállalati kutatási-fejlesztési tevékenység részét képező tervezési, technológiai, szerkesztési, vizsgálati, termelésszervezési szolgáltatás, tanácsadás,

- kül- és belföldi szabadalom, licenc know-how ipari minta ellenértéke (alapdíj, szerződés szerinti darabdíj),

- találmányok, know-how-k és nagyobb jelentőségű újítások megvalósítása,

- prototípusok előállítása,

- kutatási-fejlesztési pályázatok kidolgozása,

- műszaki információk készítése,

- szabványosítás és tipizálás,

- új termelési eljárások, komplex termesztéstechnológiák kidolgoztatása,

- mezőgazdasági kísérleti telepek, ültetvények létesítése és üzemi kipróbálása,

- nagyhozamú növényfajták, állatfajták, hibridek hazai elterjesztése,

- egyes növényfajok, fajták beltartalmi értékét növelő módszerek kidolgozása,

- a mezőgazdaságban az objektív minősítés és átvétel elterjesztése,

- kutatási-fejlesztési eszközök bérbeadásából származó bevétel.

Nem vehető igénybe a jövedelemadó-kedvezmény, ha a tevékenység készletező vállalattól beszerezhető termékekkel és általában az úgynevezett katalógus cikkekkel kapcsolatos.

4. A fővetésű szemeskukorica (beleértve a hibrid vetőmag területeket is) és a silókukorica együttes területéből a betakarított terület alapján hektáronként 800 forint. Betakarított területként a KSH 1-30 szakmai számú "Föbb növénykultúrák terméseredményei" című statisztikai jelentésben közölt vetésterületből a betakarított terület vehető alapul.

Nem vehető igénybe a kedvezmény a háztáji-és illetményföld területre, valamint kukoricával vagy pénzben való megváltás esetén a juttatás alapjául szolgáló terület után. Amennyiben a jövedelemadó erre nem nyújt fedezetet, e kedvezmény a gazdaság döntésétől függően egyéb bevételként elszámolandó, vagy közvetlen érdekeltségi alapba helyezendő támogatásként igényelhető. Az adókedvezmény 50 százalékát a III. negyedévi jövedelemadó-előleg befizetésekor vissza lehet tartani, amely azonban nem lehet több az ekkor esedékes jövedelemadó-előleg összegénél. A jogtalanul igénybe vett összeg után az adóigazgatási eljárás szerinti késedelmi pótlékot kell fizetni.

5. A beruházási támogatásként nyújtott, korábbi jogszabályon alapuló, nyereségadóból visszatartható összeg.

6. A kereskedőház alapításakor a pénzügyminiszter - a külkereskedelmi miniszter és a belkereskedelmi miniszter javaslatára - az alapítóknak egyidejűleg egyszeri jövedelemadó-kedvezményt engedélyezhet, melynek mértéke a mérleg szerinti nyereség legfeljebb öt százaléka.

Az engedély feltétele, hogy

- az egyik alapító tag vagyoni betétje vagy részvénye se haladja meg a közös vagyon vagy az alaptőke ötven százalékát;

- a jövedelemadó-kedvezmény összegét a vagyoni betét növelésére, illetőleg részvény jegyzésére fordítsák úgy, hogy a jövedelemadó-kedvezmény összege az ekként megnövelt vagyoni betét, illetve részvény összegének egyharmadát ne haladja meg.

7. Az élelmiszer kiskereskedelmi, vegyes kiskereskedelmi tevékenységekhez igénybe vett bérlemények bérleti díjainak emelése miatt az előző évhez képest bekövetkezett költségnövekedés ötven százaléka, a vendéglátó-tevékenység esetében huszonöt százaléka az 1986-1987-1988. évi jövedelemadóból visszatartható.

8. Az ITJ 69-95 termék alcsoportba tartozó népi iparművészeti és háziipari termékek gyártásából származó árbevétel 3,5 százalékának megfelelő összeg.

9. A lakosság részére nyújtott (ipari, építőipari, személyi) fogyasztási szolgáltatások - számlázott anyag- és alkatrészértékekkel csökkentett -árbevétele tíz százalékának megfelelő összeg. Amennyiben a jövedelemadó erre nem nyújt fedezetet, a különbözet sorrendben a felhalmozási adóból és a termelési adóból is visszatartható. Nem vehető igénybe a jövedelemadó-kedvezmény a következőkben felsorolt tevékenységek után:

- ékszerjavítás és karbantartás (SZTJ 101-29-01);

- mértékutáni termékek készítése egyedi megrendelésre (SZTJ 101-83; SZTJ 101-84);

- lakástakarítás (SZTJ 709-21-02);

- egyéb, a lakosság részére végzett személyi szolgáltatások, a családsegítő szolgálat kivételével (SZTJ 709-19, kivéve az SZTJ 709-19-02-01).

3. számú melléklet a 29/1985. (X. 31.) PM rendelethez

"6. számú melléklet a 39/1984. (XI. 6.) PM rendelethez

"