32005R1737[1]

A Bizottság 1737/2005/EK rendelete (2005. október 21.) az 1726/1999/EK rendeletnek a munkaerőköltségre vonatkozó információ meghatározása és továbbítása tekintetében történő módosításáról

A BIZOTTSÁG 1737/2005/EK RENDELETE

(2005. október 21.)

az 1726/1999/EK rendeletnek a munkaerőköltségre vonatkozó információ meghatározása és továbbítása tekintetében történő módosításáról

(EGT vonatkozású szöveg)

AZ EURÓPAI KÖZÖSSÉGEK BIZOTTSÁGA,

tekintettel az Európai Közösséget létrehozó szerződésre,

tekintettel a strukturális keresetfelvételi statisztikákról és a munkaerőköltség felvételi statisztikáról szóló, 1999. március 9-i 530/1999/EK tanácsi rendeletre (1) és különösen annak 11. cikke ii. és iii. pontjára,

mivel:

(1) A strukturális keresetfelvételi statisztikákról és a munkaerőköltség-felvételi statisztikáról szóló 530/1999/EK tanácsi rendelet végrehajtásáról szóló, 1999. július 27-i 1726/1999/EK bizottsági rendelet (2), tekintettel a munkaerőköltségre vonatkozó információ meghatározására és továbbítására, megállapítja a szolgáltatandó információk meghatározására és bontására, valamint az eredmények továbbításához szükséges megfelelő technikai formátumra vonatkozó végrehajtási intézkedéseket.

(2) A 2000. évre vonatkozó munkaerőköltség felmérés az első felmérés volt, amelyet az 1726/1999/EK rendelet alapján hajtottak végre. A felmérés tapasztalatai nyilvánvalóvá tették, hogy szükség van az 1726/1999/EK rendelet rendelkezéseinek továbbfejlesztésére annak érdekében, hogy azok összhangba kerüljenek a keresetek szerkezetére vonatkozó információ meghatározására és továbbítására tekintettel a strukturális keresetfelvételi statisztikákról és a munkaerőköltség-felvételi statisztikáról szóló 530/1999/EK rendelet végrehajtásáról szóló, 2000. szeptember 8-i 1916/2000/EK bizottsági rendelet (3) megfelelő rendelkezéseivel, valamint annak érdekében, hogy javuljon a kapcsolat a kétévente sorra kerülő különböző kereset- és munkaerőköltség-felmérések adatai között.

(3) Az 1726/1999/EK rendeletet mindezeknek megfelelően módosítani kell.

(4) Az e rendeletben előírt intézkedések összhangban vannak a Statisztikai Programbizottság véleményével,

ELFOGADTA EZT A RENDELETET:

1. cikk

Az 1726/1999/EK rendelet mellékleteinek helyébe az e rendelet mellékletében található szöveg lép.

2. cikk

Ez a rendelet az Európai Unió Hivatalos Lapjában való kihirdetését követő huszadik napon lép hatályba.

Ez a rendelet teljes egészében kötelező, és közvetlenül alkalmazandó valamennyi tagállamban.

Kelt Brüsszelben, 2005. október 21-én.

a Bizottság részéről

Joaquín ALMUNIA

a Bizottság tagja

(1) HL L 63., 1999.3.12., 6. o. Az 1882/2003/EK európai parlamenti és tanácsi rendelettel (HL L 284., 2003.10.31., 1. o.) módosított rendelet.

(2) HL L 203., 1999.8.3., 28. o.

(3) HL L 229., 2000.9.9., 3. o.

I. MELLÉKLET

A VÁLTOZÓK JEGYZÉKE

Strukturális statisztika a munkaerőköltségekről

A. táblázat - Nemzeti adatok

B. táblázat - Nemzeti adatok a vállalkozások méretosztálya szerint

C. táblázat - Regionális adatok

Az alább felsorolt változók tekintetében vagy csak az A. táblázatot kell benyújtani, vagy mindhármat. A kötelező adatszolgáltatást a K betű jelöli, a választható, nem kötelező adatszolgáltatást a V betű. A minőségi változók különböző kategóriáihoz vagy a mennyiségi változók méretosztályaihoz tartozó adatátadási kódokat az Eurostat végrehajtási utasításban rögzíti.

| SZÖVEG HIÁNYZIK |

Az alábbi változók tekintetében a tagállamok az előírtnál részletesebb adatokat is nyilvántarthatnak (ezek az adatok az Eurostat felé csak külön kérésre továbbítandók):

A.11 Teljes munkaidőben foglalkoztatottak

A.12 Részmunkaidőben foglalkoztatottak

D. 11112 Nem minden bérfizetéskor fizetett közvetlen javadalmazások, prémiumok és juttatások

D. 1113 Le nem dolgozott napok kifizetése

D. 1211 Törvényben előírt társadalombiztosítási hozzájárulások

D. 1212 Kollektív megállapodásokban rögzített, szerződéses és önkéntes társadalombiztosítási hozzájárulások

D. 1223 Végkielégítés

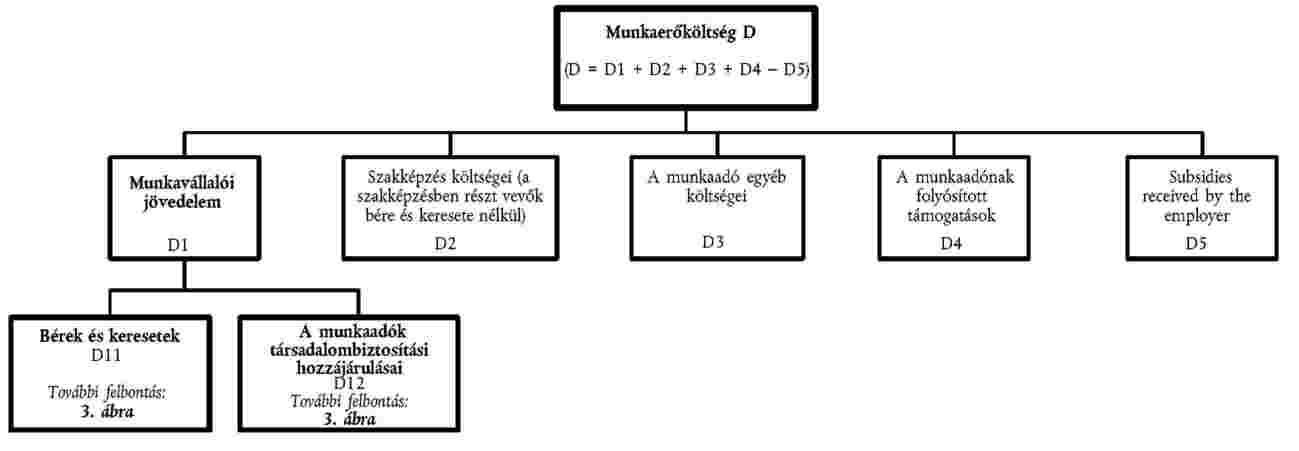

1. ábra

A munkaerőköltség és fő összetevői

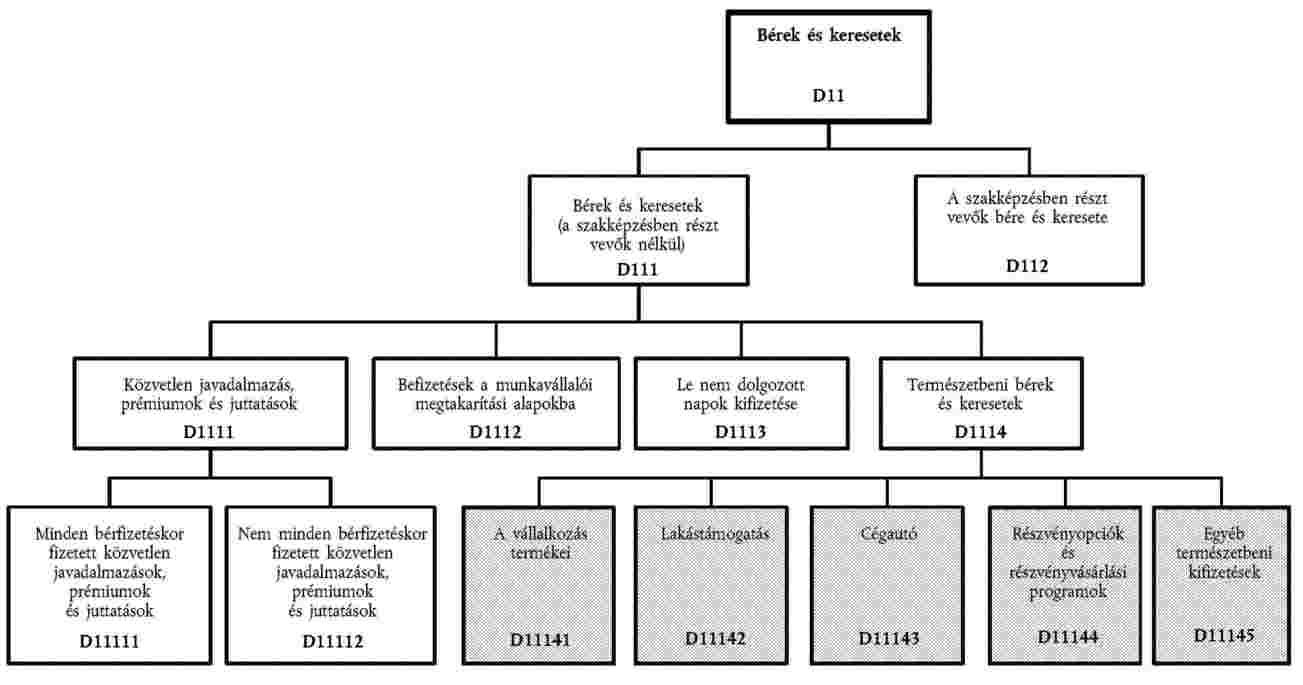

2. ábra

"A bérek és keresetek" tényező (D.11) elemei

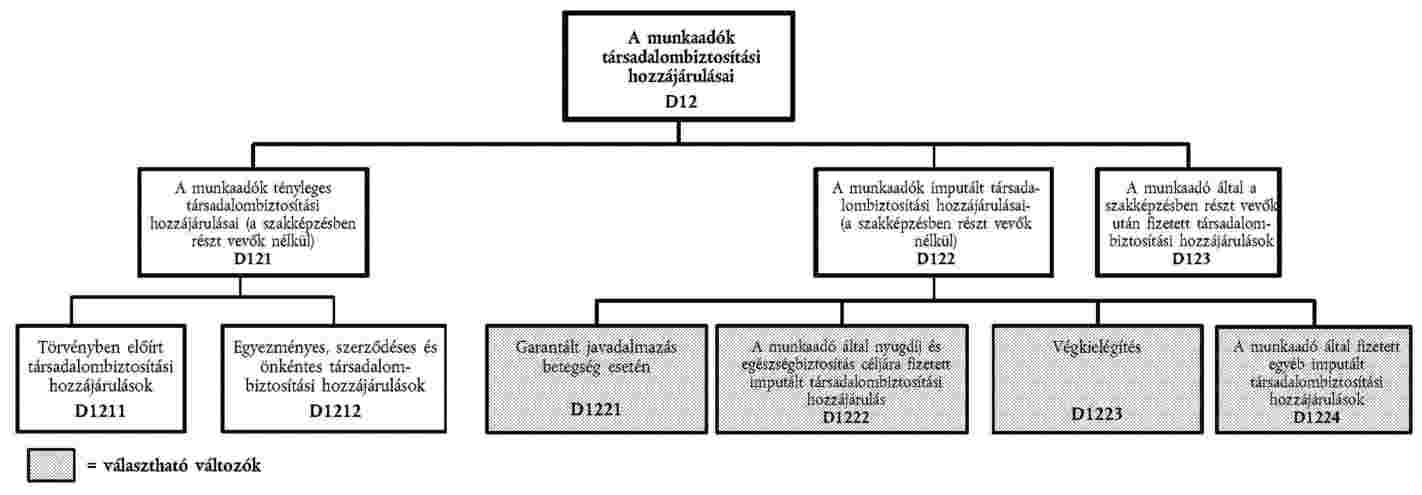

3. ábra

"A munkaadók társadalombiztosítási hozzájárulásai" (D.12) tényező elemei

(1) A C. táblák csak a NUTS 1 régiókkal rendelkező országok esetében alkalmazhatók.

(2) A munkavállalói megtakarítási alapokba fizetett összegek nélkül.

(3) A költözési támogatások kivételével.

II. MELLÉKLET

A VÁLTOZÓK MEGHATÁROZÁSA

A. MUNKAVÁLLALÓK SZÁMA

Munkavállalónak tekinthető minden olyan személy, tekintet nélkül állampolgárságára vagy az adott országban munkaviszonyban eltöltött idő hosszára, aki közvetlen szerződéses munkaviszonyban áll a vállalkozással vagy a helyi egységgel (akár hivatalos, akár nem hivatalos megállapodásról van szó), és tevékenységéért javadalmazásban részesül, függetlenül a végzett munka jellegétől, a munkaórák számától (teljes vagy részmunkaidős), illetve a szerződés tartamától (határozott vagy határozatlan időre szóló). A munkavállalók javadalmazásának formája lehet bér és fizetés, ideértve a prémiumokat, a darabbért, a műszakpótlékot, a juttatásokat, a díjakat, a hálapénzt, a jutalékot és a természetbeni javadalmazást.

A munkavállaló fogalma magában foglalja a legalább tíz főt foglalkoztató és a NACE Rev. 1.1 C-K és M-O ágaiba sorolt gazdasági tevékenységet végző, állami vagy magánszektorhoz tartozó vállalkozásoknál alkalmazott fizikai és nem fizikai dolgozókat, valamint a vezetői állományban dolgozókat (1).

Az alábbi felsorolás néhány kiragadott példán szemlélteti, mely munkavállalói kategóriákat tartalmazhatja a minta:

- értékesítési képviselők, ha szerepelnek a bérlistán, és jutalékon kívül egyéb javadalmazásban is részesülnek,

- fizetésben részesülő, dolgozó tulajdonosok,

- szakképzésben részt vevők,

- diákok és gyakornokok (ügyvédjelöltek, ápolójelöltek, kutatási vagy tanársegédek, orvostanhallgatók stb.), akik hivatalos kötelezettséget vállaltak arra, hogy az egység termelési folyamatához javadalmazás ellenében hozzájárulnak,

- munkaközvetítő iroda által toborzott, foglalkoztatott és díjazott kölcsönzött vagy ideiglenes munkavállalók (pl. ügyviteli alkalmazottak), akiket a munkaközvetítő iroda helyez ki, gyakran ideiglenes munkára (2); idénymunkások és alkalmi munkavállalók, amennyiben hivatalos vagy nem hivatalos megállapodást kötöttek a vállalkozással vagy a helyi egységgel, és előre meghatározott munkaidőben dolgoznak,

- olyan munkavállalók, akikkel kapcsolatban a tárgyidőszakban munkaerőköltség merült fel, de akik ideiglenesen kikerültek a munkavégzésből betegség vagy baleset, üdülés, szabadság, sztrájk vagy munkáselbocsátás, oktatási vagy képzési szabadság, szülési szabadság vagy a szülő jogán járó szabadság, gazdasági tevékenység visszafogása, a munkavégzés időleges szüneteltetése rossz időjárási körülmények, mechanikus vagy elektromos meghibásodások, nyersanyag- vagy fűtőanyaghiány miatt, illetve egyéb okból voltak ideiglenesen távol engedéllyel vagy anélkül,

- a külföldön dolgozók, ha a statisztikai egységtől továbbra is javadalmazásban részesülnek,

- bedolgozók (3), ideértve az otthonról dolgozókat és a távmunkában dolgozókat, ha kifejezett megállapodás van arra, hogy javadalmazásban az általuk elvégzett munkamennyiség alapján részesülnek: azaz annak a munkának a mennyisége alapján, amivel ők ráfordításként a termelési folyamathoz hozzájárultak.

A következőket nem tartalmazhatja a minta:

- értékesítési képviselők és más személyek, ha javadalmazásuk kizárólag jutalékot vagy díjat tartalmaz, ha nincsenek rajta a bérlistán, vagy ha önálló vállalkozók,

- tulajdonosok, igazgatók és vezetői állományhoz tartozók, ha javadalmazásuk kizárólag nyereségrészesedés formáját ölti,

- kisegítő családtagok, ha a vállalkozásnál vagy a helyi egységnél nem munkavállalók (a fent meghatározott értelemben),

- alkalmazott nélküli önállóak,

- nem fizetett önkéntes munkát végzők (pl. azok, akik nonprofit intézmények, pl. karitatív szervezetek számára végeznek rendszeresen munkát).

Hivatkozás: ESA 95: 11.12-11.14.

A.1 Összes munkavállaló

Ez a változó a teljes munkaidőben foglalkoztatottakat (A.11), a részmunkaidőben foglalkoztatottakat (A.12), valamint a szakképzésben részt vevőket (A.13) tartalmazza.

Hivatkozás: Vállalkozások szerkezeti statisztikái (SBS): 16130 kód (alkalmazottak száma)

A.11 Teljes munkaidőben foglalkoztatottak (a szakképzésben részt vevők nélkül)

Ide tartoznak azok a munkavállalók (a szakképzésben részt vevők kivételével), akik a vállalkozásban vagy helyi egységben szokásos vagy a kollektív szerződésben rögzített munkaidő-beosztás alapján dolgoznak, még abban az esetben is, ha munkaszerződésük egy évnél rövidebb időszakra szól. A megadandó létszám a teljes munkaidőben foglalkoztatottak átlagos havi létszáma a tárgyév során a beszámolásra kötelezett egységben.

A.12 Részmunkaidőben foglalkoztatottak (a szakképzésben részt vevők nélkül)

Ide tartoznak azok a munkavállalók (a szakképzésben részt vevők kivételével), akiknek rendes munkaideje rövidebb a vállalkozásban vagy helyi egységben szokásos vagy a kollektív szerződésben rögzített munkaidőnél, tekintet nélkül arra, hogy a napi, heti vagy havi munkaórák számáról van-e szó (félnapos beosztás, háromnegyedes, négyötödös munkaidő-beosztás stb.). A megadandó létszám a tárgyév során a beszámolásra kötelezett egységben részmunkaidőben foglalkoztatottak átlagos havi létszáma.

A.121 Részmunkaidőben foglalkoztatottak átszámítva teljes munkaidőben foglalkoztatottakra

Az átszámítást a beszámolásra kötelezett vállalkozásnak/helyi egységnek vagy az adatgyűjtést végző ügynökségnek/nemzeti statisztikai intézménynek kell elvégeznie a vállalkozásnál/helyi egységnél teljes munkaidőben foglalkoztatottak rendes munkaideje alapján, az általa legalkalmasabbnak ítélt módszer segítségével. A megadandó létszám a tárgyév során a beszámolásra kötelezett egységben részmunkaidőben foglalkoztatottak átlagos havi létszáma (átszámítva teljes munkaidőben foglalkoztatottakra).

Hivatkozás: ESA 95: 11.32-11.34.

A.13 Szakképzésben részt vevők

Ide tartoznak mindazok a teljes és részmunkaidős munkavállalók, akik egyelőre nem vesznek teljes mértékben részt a termelési folyamatban, és akik vagy gyakornoki szerződés alapján végeznek munkát, vagy helyzetükben a szakmai képzés nagyobb jelentőséggel bír a termelékenységhez való hozzájárulásuknál. A megadandó létszám a tárgyév során a beszámolásra kötelezett egységben foglalkoztatott szakképzésben részt vevők átlagos havi létszáma.

A.131 Részmunkaidőben foglalkoztatott szakképzésben részt vevők átszámítva teljes munkaidőben foglalkoztatottakra

Az átszámítást a beszámolásra kötelezett vállalkozásnak/helyi egységnek vagy az adatgyűjtést végző ügynökségnek/nemzeti statisztikai intézménynek kell elvégeznie az általa legalkalmasabbnak ítélt módszer segítségével. A vállalkozásnál/helyi egységnél vagy oktatási intézménynél képzéssel töltött idő nem vehető figyelembe. A megadandó létszám a tárgyév során a beszámolásra kötelezett egységben részmunkaidőben foglalkoztatott szakképzésben részt vevők átlagos havi létszáma (átszámítva teljes munkaidőben foglalkoztatottakra) (4).

Hivatkozások: ESA 95: 11.32-11.34.; SBS: 16140 kód (A.11 + A.121 + A.131 megfelel "az alkalmazottak létszáma teljes munkaidős alkalmazottakra átszámítva" SBS változónak)

B. TÉNYLEGESEN LEDOLGOZOTT MUNKAÓRÁK SZÁMA

Az összes foglalkoztatott által az év során ledolgozott összes munkaóraszámot foglalja magában. A ténylegesen ledolgozott összes munkaóra számát külön kell megadni a teljes munkaidőben foglalkoztatottakra (B.11), a részmunkaidőben foglalkoztatottakra (B.12) és a szakképzésben részt vevőkre (B.13) vonatkozóan.

A ténylegesen ledolgozott munkaórák száma azon időszakok összességére vonatkozik, amelyet javak és szolgáltatások előállításával kapcsolatos közvetlen vagy kiegészítő tevékenységekkel töltöttek.

A ténylegesen ledolgozott munkaórák tartalmazzák:

- a rendes munkaidőben ledolgozott órákat,

- fizetett túlórákat, azaz a rendes munkaidőn túl ledolgozott időt, tekintet nélkül a vonatkozó órabérre (pl. egy óra túlmunka egy órának számít, függetlenül attól, hogy a kétszeres vagy rendes órabér járt érte),

- a ki nem fizetett túlmunka idejét (5),

- az olyan feladatokkal töltött időt, mint a munka vagy a munkavégzés helyének előkészítése; az eszközök és gépek beüzemelése, karbantartása és tisztítása; bizonylatok és számlák kiállítása; jelenléti ívek kitöltése és jelentések elkészítése stb.,

- a munkahelyen töltött olyan időt, amelynek során nem történik munkavégzés, például a gépek leállása, balesetek vagy esetenként a munka hiánya miatt, amely időre azonban a munkaszerződés szerint fizetnek,

- a munkahelyen töltött rövid pihenőidőt, beleértve a tea- és kávészüneteket,

- a vállalkozásnál/helyi egységnél vagy oktatási intézménynél képzéssel töltött idő (szakképzésben részt vevők esetén nem vehető számításba).

A ténylegesen ledolgozott munkaórák nem tartalmazzák a következőket:

- a kifizetett, de le nem dolgozott órákat, például fizetett szabadság, munkaszüneti napok, betegség miatti távollét, szülési szabadság stb. idejét,

- a le nem dolgozott és ki nem fizetett órákat, például betegség vagy szülés idején stb.,

- az orvosi vizsgálat, házasságkötés, temetés, költözés, balesetet követő lábadozás stb. miatti rendkívüli távollét idején le nem dolgozott órákat (függetlenül attól, hogy kifizették-e ezeket vagy sem),

- a fő étkezési szüneteket,

- a rövid idejű munkavégzés, munkaügyi viták, munkáselbocsátás stb. miatt le nem dolgozott órákat (függetlenül attól, hogy kifizették-e ezeket),

- a lakás és a munkahely közötti utazással eltöltött időt,

- a szakképzésben részt vevők esetében a vállalkozásnál/helyi egységnél vagy oktatási intézménynél képzéssel töltött időt.

Hivatkozások: ESA 95: 11.26-11.29.; SBS: 16150 kód (alkalmazottak által ledolgozott munkaórák száma)

C. FIZETETT ÓRÁK SZÁMA

Ez a változó az év során kifizetett összes óra számát tartalmazza. A kifizetett órák számát (C.1) külön kell megadni a teljes munkaidőben foglalkoztatottakra (C.11), a részmunkaidőben foglalkoztatottakra (C.12) és a szakképzésben részt vevőkre (C.13) vonatkozóan.

A fizetett órák éves számának meghatározása:

- az év során fizetett rendes munkaórák és túlórák,

- csökkentett díjazás ellenében ledolgozott munkaórák, abban az esetben is, ha a különbséget társadalombiztosítási alapokból pótolták,

- fizetett távollét a tárgyidőszakban (éves szabadság, betegszabadság, munkaszüneti napok és egyéb fizetett távollét, ideértve az orvosi vizsgálat, szülés, házasságkötés, temetés, költözés stb. miatti távollétet).

A ténylegesen ledolgozott munkaórák és az éves fizetett órák kiszámítása

Ezeket a számításokat a beszámolásra kötelezett vállalkozásnak/helyi egységnek vagy az adatgyűjtést végző ügynökségnek/nemzeti statisztikai intézménynek kell elvégeznie az általa legalkalmasabbnak ítélt módszer segítségével. Az alábbi modelleken azt mutatjuk be, hogyan becsülhető meg a ténylegesen ledolgozott munkaórák és a kifizetett órák száma a rendelkezésre álló információk segítségével.

A teljes munkaidőben foglalkoztatottak által ténylegesen ledolgozott munkaórák száma (B.11)

Tételezzük fel, hogy az alábbi változókkal kapcsolatos adatok állnak rendelkezésre:

(A.11) A teljes munkaidőben foglalkoztatottak átlagos havi létszáma

a) A teljes munkaidőben foglalkoztatottak rendes szerződéses átlagos évi munkaideje órában, a túlóra és a fő étkezési szünetek nélkül

b) A teljes munkaidőben foglalkoztatottak átlagos évi túlóraszáma (fizetett és fizetetlen)

c) A teljes munkaidőben foglalkoztatottak szerződéses átlagos napi munkaideje és túlóraszáma, a fő étkezési szünetek nélkül

d) Az egy teljes munkaidőben foglalkoztatottra jutó éves szabadságos napok átlagos száma

e) Az egy teljes munkaidőben foglalkoztatottra jutó hivatalos munkaszüneti napok átlagos évi száma

f) Az egy teljes munkaidőben foglalkoztatott számára rendelkezésre álló betegszabadság és szülési szabadság éves átlaga, napokban kifejezve

g) Az egy teljes munkaidőben foglalkoztatottra jutó, rövid idejű munkavégzés és munkaügyi viták miatt kieső munkanapok évi átlaga

h) A ténylegesen le nem dolgozott napok egy teljes munkaidőben foglalkoztatottra eső évi átlaga (pl. orvosi vizsgálat, szülés, házasságkötés, temetés, költözés, balesetet követő lábadozás stb. miatt).

A teljes munkaidőben foglalkoztatottak összes éves munkaóráinak számát (a ténylegesen le nem dolgozott napok számával történő kiigazítás előtt) ebből így kapjuk: (A.11) × (a + b). Ha ebből levonjuk a ténylegesen le nem dolgozott munkaórák éves átlagát, melyet a (A.11) × c × (d + e + f + g + h) képlet segítségével határozhatunk meg, akkor megkapjuk a B.11-et, azaz a teljes munkaidőben foglalkoztatottak által az adott évben ténylegesen ledolgozott munkaórák számát:

(B.11) = (A.11) × [(a + b) - c (d + e + f + g + h)].

A részmunkaidőben foglalkoztatottak és a szakképzésben részt vevők által az adott évben ténylegesen ledolgozott munkaórák száma (B.12 és B.13)

A részmunkaidős foglalkoztatottak és a szakképzésben részt vevők munkaóráinak számát hasonló módon számíthatjuk ki.

A teljes munkaidőben foglalkoztatottak számára fizetett órák száma (C.11)

Ha rendelkezésre állnak az alábbi változókra vonatkozó adatok:

(A.11) A teljes munkaidőben foglalkoztatottak átlagos havi létszáma

(a1) Az egy teljes munkaidőben foglalkoztatottra jutó fizetett szerződéses átlagos éves munkaidő órában, a túlóra és a fő étkezési szünetek nélkül

(b1) Az egy teljes munkaidőben foglalkoztatottra jutó átlagos évi fizetett túlóra,

akkor a teljes munkaidőben foglalkoztatottak fizetett óráinak évi összegét az alábbi egyenlet fejezi ki:

(C.11) = (A.11) × (a1 + b1).

A részmunkaidőben foglalkoztatottak és a szakképzésben részt vevők számára fizetett órák száma (C.12 és C.13)

A részmunkaidős foglalkoztatottak és a szakképzésben részt vevők fizetett óráinak számát hasonló módon számíthatjuk ki.

D. MUNKAERŐKÖLTSÉG

A munkaerőköltség a munkaadó által a munkaerő foglalkoztatásával kapcsolatban viselt összköltséget jelenti, amely fogalmat a Közösség elfogadta, és amely összhangban van a Munkaügyi Statisztikusok Nemzetközi Konferenciája (Genf, 1966) által elfogadott nemzetközi meghatározással. A munkaerőköltség magában foglalja a munkavállalói jövedelmeket (D.1), beleértve a készpénzben folyósított és természetbeni béreket és kereseteket és a munkaadók társadalombiztosítási hozzájárulásait; a szakképzési költségeket (D.2), az egyéb költségeket (D.3), a foglalkoztatáshoz kapcsolódó, munkaerőköltségnek tekintett adókat (D.4), levonva minden kapott támogatást (D.5). A munkaerő-kölcsönző vállalkozások révén foglalkoztatott személyekkel kapcsolatos költségeket abban az ágazatban kell figyelembe venni, amelybe az őket foglalkoztató vállalkozás tartozik (NACE Rev. 1.1., 74.50), és nem abban az ágazatban, amelyhez az a vállalkozás tartozik, ahol ténylegesen dolgoznak.

A munkaerőköltségek összetevőkre bontását az I. mellékletben található 1-3. ábra szemlélteti.

D. 1 Munkavállalói jövedelem

A munkavállalói jövedelemhez tartozik a munkaadó által a munkavállalónak a tárgyidőszakban végzett munkájáért készpénzben vagy természetben teljesített javadalmazás. Ez a következőkre oszlik:

- bérek és keresetek (D.11), amelynek fő összetevői a bérek és keresetek (a szakképzésben részt vevők nélkül) (D.111) és a szakképzésben részt vevők bére és keresete (D.112),

- a munkaadók társadalombiztosítási hozzájárulásai (D.12), amelynek fő összetevői a munkaadók tényleges társadalombiztosítási hozzájárulásai (a szakképzésben részt vevők nélkül) (D.121), a munkaadók imputált társadalombiztosítási hozzájárulásai (a szakképzésben részt vevők nélkül) (D.122) és a munkaadó által a szakképzésben részt vevők után fizetett társadalombiztosítási hozzájárulások (D.123).

Hivatkozások: ESA 95: 4.02. (D.1 kód); SBS: 13310 kód (munkaerőköltségek)

D. 11 Bérek és keresetek

A bér és kereset fogalmába beletartozik a prémium, a darabbér, a műszakpótlék, a juttatás, a különböző díjak, a hálapénz, a jutalék és a természetbeni javadalmazás. A béreket és kereseteket arra az időszakra vonatkozóan kell figyelembe venni, amikor a munkavégzés történt. Az eseti jellegű jutalmakat vagy egyéb kivételes fizetéseket (13. havi fizetés, hátralék stb.) akkor kell a nyilvántartásban szerepeltetni, amikor kifizetésük esedékes.

A bérek és keresetek összetevőkre bontását az I. mellékletben található 2. ábra mutatja be.

Hivatkozások: ESA 95: 4.03. (D.1 kód); SBS: 13320 kód (munkaerőköltségek)

D. 111 Bérek és keresetek (a szakképzésben részt vevők nélkül)

D. 1111 Közvetlen javadalmazás, prémiumok és juttatások

A közvetlen javadalmazás, prémiumok és juttatások tétel magában foglalja a munkavállaló által fizetendő összes társadalombiztosítási járulékot, jövedelemadót stb., még akkor is, ha ezeket a munkáltató ténylegesen visszatartja, és közvetlenül a társadalombiztosítási alapokba, az adóhatóságoknak stb. fizeti be a munkavállaló nevében.

A prémium a munkaadó által megítélt jutalom vagy elismerés egy formája. Prémium kifizetését nem kíséri olyan feltételezés vagy elvárás, hogy azt valamely meghatározott célra kell felhasználni. A prémiumfizetések értéke és esedékessége meghatározható a munkaadó döntése nyomán vagy munkahelyi megállapodásban.

A juttatás olyan jogosultság, melyet a munkaadó a munkavállaló részére, a munkavállalót terhelő meghatározott, a munkavégzéshez nem kapcsolódó költség fedezésére nyújt. A juttatásokat gyakran munkahelyi megállapodásban rögzítik, és rendszerint a jogosultság idején folyósítják.

D. 11111 Minden bérfizetéskor fizetett közvetlen javadalmazás, prémiumok és juttatások

Ide tartozik a rendszeresen, az év minden egyes bérfizetési időszakában készpénzfizetés formájában folyósított javadalmazás. A munkavállalók nagy többsége számára a bérfizetési időszak heti vagy havi időszakot jelent. Ezért az ennél ritkábban (heti bérfizetési időszak esetén havonta, illetve negyedévente, félévente, évente) folyósított kifizetések és az eseti kifizetések nem tartoznak ebbe a kategóriába. Ugyancsak nem tartoznak ide a munkavállalói megtakarítási alapokba befizetett összegek, amelyek a D.1112 alá sorolandók.

A változó az alábbiakat tartalmazza:

- alapbérek és -keresetek,

- a ledolgozott idő, a teljesítmény- vagy darabbér alapján számított és az alkalmazottaknak a ledolgozott órák után kifizetett közvetlen javadalmazás,

- a túlóra, az éjszakai munka, a vasárnap és ünnepnap végzett munka és a több műszakos munka után járó bérek és egyéb pótlékok,

- minden bérfizetéskor fizetett prémiumok és juttatások, többek között:

- a zaj, a veszély, a nehéz munka, a több műszakos munka vagy a folyamatos munkavégzés, az éjszakai munka, a vasárnap és ünnepnap végzett munka után fizetett munkahelyi pótlék,

- egyéni teljesítmény utáni jutalom, az elért teljesítmény, a termelés, a termelékenység, a felelősség, a szorgalom, a pontosság, a szolgálati idő, a szakképzettség és a szakismeret után fizetett jutalmak.

További ide tartozó tételek a II. melléklet függelékében találhatók.

A D.11111 változó a munkavállaló által fizetendő adók és társadalombiztosítási hozzájárulások levonása előtti bruttó összegekre vonatkozik.

D. 11112 Nem minden bérfizetéskor fizetett közvetlen javadalmazás, prémiumok és juttatások

Ide tartoznak a munkavállalók számára folyósított mindazon kifizetések, melyek nem minden (heti vagy havi) bérfizetéskor kerülnek kifizetésre. Ezek lehetnek rendszeresen folyósított prémiumok és juttatások (pl. havonta fizetett prémiumok ott, ahol a bérfizetés hetente történik, illetve negyedévente, félévente vagy évente fizetett prémiumok vagy juttatások) és egyéni vagy csoportos teljesítményhez kötődő jutalmak. Ide tartoznak a vállalattól távozó munkavállalóknak folyósított rendkívüli kifizetések is, amennyiben ezeket nem a kollektív szerződésben foglaltak alapján nyújtják. Ha nem áll rendelkezésre információ arról, hogy a kifizetést kollektív szerződés alapján nyújtották-e, vagy amennyiben a kapcsolat ténye bizonyított, a rendkívüli kifizetés nem ide, hanem a végkielégítésekhez (D.1223) sorolandó. A munkavállalói megtakarítási alapokba eszközölt befizetések sem ide sorolandók, hanem a D.1112 alá tartoznak.

A II. melléklet függelékében a D.11112 alá tartozó további tételek találhatók.

A D.11112 változó ugyancsak a munkavállaló által fizetendő adók és társadalombiztosítási hozzájárulások levonása előtti bruttó összegekre vonatkozik.

D. 1112 Befizetések a munkavállalói megtakarítási alapokba

Ide tartoznak a munkavállalói megtakarítási alapokba (pl. a vállalkozás megtakarítási konstrukciói) befizetett összegek.

Hivatkozás: ESA 95: 4.03. i)

D. 1113 Le nem dolgozott napok kifizetése

A törvényben előírt, szerződésben rögzített vagy önkéntesen adott szabadság, az ünnepnapok vagy más le nem dolgozott, de fizetett napok idejére fizetett javadalmazás. A példákat lásd a II. melléklet függelékében.

D. 1114 Természetbeni bérek és keresetek

Ez a változó tartalmazza a vállalkozás vagy a helyi egység által a munkavállalók rendelkezésére bocsátott áruk és szolgáltatások értékének becslését. Ide tartoznak a vállalkozás termékei, a lakástámogatás, a cégautó, a részvényopció és a részvényvásárlási program. Az adatok helyettesítőjeként használható a személyi jövedelemadó bevallásból származó, a természetbeni bérekre és keresetekre vonatkozó információ.

A természetbeni bérekkel és fizetésekkel kapcsolatos példákat lásd a II. melléklet függelékében.

Hivatkozás: ESA 95: 4.04-4.06. (D.11 kód)

D. 11141 A vállalkozás termékei

Ezeket az előállítás költségeinél alacsonyabb áron értékesítik az alkalmazottaknak, vagy ingyenesen adják át magáncélú felhasználásra. Például étkezés és italfogyasztás (kivéve az üzemi étkezdét és az étkezési jegyeket), szén, gáz, villamos energia, fűtőolaj, fűtés, lábbeli és ruházat (kivéve a munkaruhát), mikroszámítógépek stb.

A vállalkozásnál jelentkező nettó árat kell megadni, azaz az ingyenesen adott termékek előállítási költségét, vagy az előállítási költség és az alkalmazottak számára történő értékesítés során felszámított ár különbözetét. A természetbeni juttatások megváltását és az igénybe nem vett természetbeni juttatásokat is meg kell adni.

D. 11142 Lakástámogatás

A vállalkozás által az alkalmazottai számára nyújtott lakástámogatás költségeire vonatkozik. Ide tartoznak a vállalkozás tulajdonában álló lakások költségei (a lakások fenntartásának és kezelésének költségei, valamint az ilyen lakásokkal kapcsolatos adók és biztosítások), az alkalmazottak lakásépítéséhez vagy lakásvásárlásához nyújtott kedvezményes kamatozású kölcsönök költségei (a piaci kamatlábak és a nyújtott kölcsön kamatlába közötti különbözet), az ingatlanhoz kapcsolódó egyéb segélyek és támogatások, lakásberendezési, -felszerelési segélyek, a költözési támogatás nélkül.

D. 11143 Cégautó

A cégautók vagy a magáncélú használatra az alkalmazottaknak átadott cégautóknak a vállalkozásnál felmerülő költsége. Itt kell feltüntetni a vállalkozásnál jelentkező nettó üzemeltetési költségeket (az éves lízing- és kamatköltség - értékcsökkenés, biztosítás, karbantartás, javítás és parkolási díjak). Nem lehet itt elszámolni a járművek vásárlásával kapcsolatos költségeket és a viszonteladásból származó bevételt.

A becsléseket a vállalkozás rendelkezésére álló adatok alapján kell elvégezni, például az ilyen típusú járműállomány adatai, a járművenkénti átlagos üzemeltetési költség becslése és az alkalmazott által a jármű magáncélú használata kapcsán felmerülő arányos költség becslése alapján.

D. 11144 Részvényopciók és részvényvásárlási programok

Ez a változó, amelyről nem kötelező az adatszolgáltatás, az összes részvényalapú természetbeni juttatást tartalmazza. Ide tartoznak a részvényopciók, a részvényvásárlási programok és egyéb, a jövőben várhatóan kialakuló tőkeinstrumentumok. Ezek közös jellemzője, hogy teljesítésük részvények segítségével történik, azaz esetükben a vállalkozás/helyi egység és a munkavállaló között tőkeinstrumentumok cserélnek gazdát. A D.11144 változó által lefedett javadalmazási formák megfelelnek a 2. Nemzetközi Pénzügyi Beszámolási Standard (IFRS 2) "Tőkeinstrumentumban teljesített részvényalapú kifizetési ügyletek" pontjában tárgyalt formáknak.

A részvényvásárlási programok során a munkaadó vállalkozás részvényeket ad át munkavállalói számára. Az átadás a jelen időpontban történik (nyújtás időpontja), alapja pedig a jelenlegi piaci árfolyamnál alacsonyabb ár (a "kötési árfolyam"). A vállalkozást terhelő költségek egyenlők az átadott részvények számának és a piaci árfolyam, valamint a kötési árfolyam különbségének a szorzatával.

A részvényopciós programok során a munkavállaló arra szerez jogot, hogy a munkaadó vállalkozás részvényeit egy meghatározott jövőbeli időpontot (a megszolgálás időpontját) követően a jelenben (a nyújtás időpontjában) rögzített, kedvező "kötési árfolyamon" megvásárolja. A munkavállalók akkor fognak élni e joggal, ha a megszolgálás időpontjában vagy azt követően a piaci árfolyam meghaladja a "kötési árfolyamot". A vállalkozást terhelő költségek ebben az esetben is egyenlők a szóban forgó részvények számának és a piaci árfolyam valamint a kötési árfolyam különbségének a szorzatával. Csakúgy, mint a könyvvitelben, e költségeket a munkaerőköltség-statisztikában is a "megszolgálási időszak", azaz a nyújtás és a megszolgálás időpontja közti idő teljes hosszára elosztva számolják el. E költségek pontos összege a megszolgálási időszak alatt nem ismert, ezért csak becsléssel számítható ki.

A D.11144 változó tárgyévre vonatkozó becsléséhez megfelelő segítséget adnak a részvényalapú kifizetésekről szóló IFRS 2-ben található iránymutatások. Amennyiben ilyen becslés nem áll rendelkezésre, az adott állam számviteli vagy adózási szabályai alapján kapott értékek is figyelembe vehetők, amennyiben vonatkoznak a D.11144 tőkeinstrumentumaira és a munkaerőköltség felmérés tárgyidőszakára.

A speciális munkavállalói részvényalapok létrehozását terhelő költségekből leírható az esetlegesen ezekre vonatkozó adómentesség összege, abban az esetben is, ha a munkavállalók nem juthatnak azonnal hozzá az alap által vásárolt eszközökhöz. A készpénzben teljesített részvényalapú juttatások, pl. a részvények értéknövekedéséből származó jövedelemhez való jog, nem a D.11144 alá tartoznak, hanem a D.11112 változóhoz sorolandók.

D. 11145 Egyéb

Ide tartoznak elsősorban a munkaadót terhelő különböző közvetett juttatások:

- üzemi étkezde és étkezési jegyek,

- kulturális, sport és szabadidős létesítmények és szolgáltatások,

- óvoda és bölcsőde,

- alkalmazottakat kiszolgáló üzletek,

- a lakás és a munkahely közötti közlekedés költségtérítése,

- befizetés szakszervezeti alapokba és az üzemi tanácsok költségei.

Minden ilyen költség tartalmazza a fent említett kulturális, sport- és szabadidős szolgáltatások és létesítmények céljára kijelölt épületek és felszerelések javítási és rendszeres karbantartási költségeit. Az ezekben a szolgáltató egységekben és létesítményekben dolgozó alkalmazottak bére és keresete, amennyiben ezt közvetlenül a vállalkozás nyújtja, nem tartozik a D.11145 alá.

D. 112 A szakképzésben részt vevők bére és keresete

Lásd D.11.

D. 12 A munkaadók társadalombiztosítási hozzájárulásai

Az alkalmazottak szociális juttatásokra való jogosultságának biztosítása céljából a munkaadó által fizetett társadalombiztosítás értékével megegyező összeg. A munkaadó társadalombiztosítási hozzájárulásai lehetnek ténylegesek vagy imputáltak.

A munkaadó társadalombiztosítási hozzájárulásainak összetevőit az I. mellékletben található 3. ábra szemlélteti.

Hivatkozások: ESA 95: 4.08. (D.12 kód); SBS: 13330 kód (társadalombiztosítási költségek)

D. 121 A munkaadók tényleges társadalombiztosítási hozzájárulásai (a szakképzésben részt vevők nélkül)

A munkaadók által az alkalmazottaik érdekében a biztosítóknak (társadalombiztosítási alapoknak és magánbiztosítási alapoknak, pl. foglalkozási biztosítási alapoknak) fizetett összegek. Ezek a fizetések a szociális kockázatokra, illetve szükségletekre vonatkozó, jogszabályban előírt, kollektív megállapodásokban rögzített, szerződéses és önkéntes biztosítási járulékokat foglalják magukban. A munkaadók tényleges társadalombiztosítási hozzájárulásait arra az időszakra vonatkozóan kell figyelembe venni, amikor a munkavégzés történt.

A példákat lásd a II. melléklethez tartozó függelékben.

Hivatkozás: ESA 95: 4.09. (D.121 kód) és 4.12 b)

D. 1211 Törvényben előírt társadalombiztosítási hozzájárulások

A munkaadó által a társadalombiztosítási intézményeknek fizetendő, törvényben előírt járulékok. Az ilyen járulékok összegét a támogatásokat levonva, nettó összegben kell megadni. A következők tartoznak ide:

- járulékbefizetések az öregségi és rokkantsági nyugellátást, betegségi, illetve anyasági ellátást nyújtó biztosítási alapokba,

- törvényben előírt járulékbefizetések a munkanélküliségi biztosítási alapokba,

- törvényben előírt járulékbefizetések a munkahelyi baleset és foglalkozási megbetegedés biztosítási alapokba,

- törvényben előírt járulékok a családi támogatások rendszeréhez,

- minden egyéb, máshol még nem említett, törvényben előírt járulékbefizetés.

D. 1212 Kollektív megállapodásokban rögzített, szerződéses és önkéntes társadalombiztosítási hozzájárulások

A munkaadó által, a törvényben meghatározott társadalombiztosítási járulékokon felül fizetett társadalombiztosítási hozzájárulások. Figyelembe kell venni minden vonatkozó adókedvezményt. A következők tartoznak ide:

- kiegészítő nyugdíjbiztosítás és foglalkozási nyugdíjbiztosítás (biztosítási programok, önsegélyező pénztárak, könyv szerinti tartalékok vagy céltartalékok, kiegészítő nyugdíjbiztosítási rendszer finanszírozását szolgáló minden egyéb költség),

- kiegészítő betegbiztosítás,

- kiegészítő munkanélküliségi biztosítás,

- minden egyéb, máshol még nem említett önkéntes kiegészítő társadalombiztosítás.

D. 122 A munkaadó által fizetett imputált társadalombiztosítási hozzájárulások (a szakképzésben részt vevők nélkül)

A munkaadó által fizetett imputált társadalombiztosítási hozzájárulás megállapítására a munkaerőköltség munkavégzés idejére vonatkozó minél teljesebb felmérése érdekében van szükség. Ezek a hozzájárulások a megfigyelhető, nem biztosítási alapon nyújtott szociális juttatások ellenértékét képezik.

A nem biztosítási alapon nyújtott szociális juttatásokat a munkaadók közvetlenül fizetik alkalmazottaiknak vagy volt alkalmazottaiknak és egyéb jogosult személyeknek társadalombiztosítási alap, biztosítótársaság vagy jogilag önálló nyugdíjpénztár bevonása nélkül, és anélkül hogy e célra külön alapot hoznának létre vagy elkülönített tartalékot képeznének. A juttatásokat a nem biztosítási alapon nyújtott támogatást működtető munkaadó ehelyett saját forrásaiból téríti. Az a tény, hogy bizonyos szociális juttatásokat a munkaadók közvetlenül fizetnek és nem társadalombiztosítási alapokon vagy más biztosítókon keresztül, nem csorbítja e juttatások szociális jóléti jellegét. A D.122 különösen akkor lehet jelentős, amikor a munkaadó nem a piactól függő gazdálkodó (állami szektor).

A D.122 összegét a munkaadó szociális juttatások nyújtására vonatkozó jövőbeli kötelezettségeire tekintettel kell meghatározni. A D.122 kiszámítása során leginkább biztosításmatematikai megfontolásokon alapuló becslésekre lehet támaszkodni. Ha ilyen becslések nem állnak rendelkezésre, egyéb becslési módszereket kell használni. Egyes országok például a megfigyelhető, nem biztosítási alapon nyújtott szociális juttatások és a munkavállalói társadalombiztosítási hozzájárulások végleges összegének különbsége alapján becslik meg a D.122 értékét.

A D.122 magában foglalja a munkaadó által nyugdíj és egészségbiztosítás céljára fizetett imputált társadalombiztosítási hozzájárulást. Tartalmazza annak a keresetnek az egyenértékét is, amelyet a munkaadó ideiglenes jelleggel fizet a munkavállaló számára betegség, anyaság, üzemi baleset, rokkantság, elbocsátás stb. esetén, feltéve hogy ez az összeg elkülöníthető.

A példákat lásd a II. melléklethez tartozó függelékben.

Hivatkozás: ESA 95: 4.10. (D.122 kód) és 4.12. c)

D. 1221 Garantált javadalmazás betegség esetén

Betegség, szülési szabadság vagy üzemi baleset esetén a kieső kereset pótlására a munkáltató által közvetlenül az alkalmazottaknak fizetett javadalmazás, levonva a társadalombiztosítási intézmények által folyósított összegeket.

D. 1222 A munkaadó által nyugdíj és egészségbiztosítás céljára fizetett imputált társadalombiztosítási hozzájárulás

A D.122 ezen eleme a nem biztosítási alapon nyújtott nyugdíj és egészségbiztosítási rendszerekbe eszközölt, elsősorban az állami szektorra jellemző imputált befizetéseket tartalmazza. Egyes európai országokban, az államháztartási szektorhoz tartozó munkaadók nem biztosítási alapon működő nyugdíjrendszereket tartanak fenn valamennyi foglalkoztatott vagy a foglalkoztatottak egy meghatározott csoportja (a "köztisztviselők") számára. Ezekben az esetekben a munkaadó nem képez speciális tartalékot, és nem halmoz fel eszközöket jövőbeli nyugdíjfizetések fedezése érdekében. E munkavállalók tekintetében figyelembe kell venni a munkaadó nyugdíj és egészségbiztosítási célra fizetett imputált hozzájárulásait.

D. 1223 Végkielégítés

Az elbocsátott munkavállalónak ténylegesen kifizetett összeg (végkielégítés és a felmondási időre járó kereset), ha ezeket a kollektív szerződés alapján nyújtják, vagy ha a kapcsolat a kifizetés és a kollektív szerződés között nem ismert. A kollektív szerződéshez nem kapcsolható kifizetéseket a D.11112 alá kell sorolni.

A nyugdíjba vonuló alkalmazottak számára teljesített, pl. a nyugdíj részét képező kifizetések nem tartoznak a D.1223 alá.

D. 1224 A munkaadó által fizetett egyéb imputált társadalombiztosítási hozzájárulások

Minden egyéb, még nem említett imputált szociális juttatás, pl. a munkavállalónak és családtagjának nyújtott tanulmányi ösztöndíj, vagy rövid idejű munkavégzés esetén fizetett garantált javadalmazás. Utóbbihoz tartozik a rövid idejű munkavégzés miatt kieső kereset pótlására a munkaadó által közvetlenül az alkalmazottaknak fizetett javadalmazás, levonva a társadalombiztosítási intézmények által a munkaadónak folyósított összegeket.

D. 123 A munkaadó által a szakképzésben részt vevők után fizetett társadalombiztosítási hozzájárulások

Ez a változó tartalmazza a szakképzésben részt vevők után ténylegesen fizetett hozzájárulásokat és az imputált hozzájárulásokat. A szakképzésben részt vevőkre vonatkozó imputált hozzájárulások általában elhanyagolható mértékűek.

Hivatkozás: ESA 95: 4.09. (D.121 kód), 4.10. (D.122 kód) és 4.12. b)

D. 2 A munkaadónál felmerülő szakképzési költségek

A következők tartoznak ide: a szakképzési szolgáltatások és létesítmények költségei (ideértve a szakképzésben részt vevőkkel kapcsolatos ilyen költségeket is, bérük és keresetük kivételével), az épületek és berendezések javítása és karbantartása, kivéve az alkalmazottak költségeit; a tanfolyamokon való részvétel költségei; a külső oktatók díja; az oktatási segédletek és a képzéshez felhasznált eszközök költségei; a vállalkozás által a szakképzési szervezeteknek fizetett összegek stb. A szakképzéssel kapcsolatos támogatásokat le kell vonni.

Hivatkozás: ESA 95: folyó termelőfelhasználás

D. 3 A munkaadó egyéb költségei

Ez elsősorban a következőket foglalja magában:

- felvételi költségek (a személyzeti tanácsadóknak fizetett összegek, a sajtóban megjelentetett álláshirdetések költségei, a felvételi elbeszélgetésre behívott jelölteknek fizetett utazási költségtérítés, az újonnan felvetteknek kifizetett munkába állási támogatás stb. Nem foglalja magában az igazgatási költségeket (irodai költségek, az alkalmazottak bére stb.),

- a munkáltató által biztosított munkaruha.

A példákat lásd a II. melléklet függelékében.

Hivatkozás: ESA 95: folyó termelőfelhasználás

D. 4 A munkaadó által befizetett adók

Ez a bérek és keresetek összegén vagy a foglalkoztatottak létszámán alapuló összes adót jelenti. Ezek az adók beszámítanak a munkaerőköltségbe.

A D.4 változóhoz tartoznak azok a büntetések is, amelyeket egyes európai országokban rónak ki a túlzottan kevés fogyatékos személyt alkalmazó vállalkozásokra, valamint a hasonló jellegű adók és díjak.

Hivatkozások: ESA 95: 4.23. c) (D.29 kód)

D. 5 A munkaadónak folyósított támogatások

Támogatások formájában kapott pénzforrások a bérek és fizetések teljes vagy részleges finanszírozására, melyek nem a társadalombiztosítási vagy szakképzési költségek finanszírozására szolgálnak. Nem tartalmazzák a társadalombiztosítási intézmények vagy a kiegészítő biztosítási alapok által a munkaadónak visszafizetett összegeket.

Hivatkozások: ESA 95: 4.37. a) (D.39 kód)

(1) A NACE Rev. 1.1. szerinti L nemzetgazdasági ág lefedése nem kötelező. Ugyancsak nem kötelező a tíz főnél kevesebb személyt foglalkoztató vállalkozások lefedése. A NACE Rev. 1.1.-ben felsorolt gazdasági tevékenységekre, a hatályos NUTS-osztályozás szerinti ország vagy régió megjelölésére és a vállalkozások méretosztályaira vonatkozó adatátadási kódokat az Eurostat által kibocsátott végrehajtási utasítás tartalmazza.

(2) A kétszeres beszámítás elkerülése érdekében a munkaközvetítő iroda által foglalkoztatott személyek munkaóráit a munkaközvetítő irodák NACE kategóriájában (NACE Rev. 1.1. 74.50) kell számon tartani, és nem abban a NACE kategóriában, amelybe a ténylegesen munkát adó vállalkozás tartozik.

(3) A bedolgozó az a személy, aki előzetes megegyezés, vagy szerződés alapján úgy végez munkát egy bizonyos vállalkozás részére, illetve úgy lát el egy adott vállalkozást bizonyos mennyiségű termékkel vagy szolgáltatással, hogy munkahelye nem azon vállalkozáson belül található (ESA 95: 11.13. g)). A bedolgozók által ténylegesen ledolgozott munkaórák száma tekintetében becslés is elfogadható.

(4) Az átlagolás bázisaként választható a tárgyév során mért heti (vagy napi) létszám is. Negyedéves létszámon alapuló átlagolás ugyancsak elfogadható.

(5) A "ténylegesen ledolgozott munkaórák számának" összetevőjeként szereplő ki nem fizetett túlmunka ideje gyakran csak becsléssel állapítható meg, például a háztartásstatisztika adataiból.

Függelék a II. melléklethez

Példák egyes munkaerőköltség-tételek osztályozására

D. 11111: Minden bérfizetéskor fizetett közvetlen javadalmazás, prémiumok és juttatások

A D.11111 munkaerőköltség-tételhez tartozó kifizetések jellemzői:

munkaadó és munkavállaló közötti készpénzügyletek.

Nem lehetnek az alábbiak:

- a kifizetések nem eseti jelleggel és a rendszeres bérfizetésnél nem ritkább gyakorisággal történnek (az ilyen kifizetések a D.11112 alá tartoznak),

- nem természetbeni kifizetések (ezek a D.1114 alá tartoznak),

- nem a munkavállalói megtakarítási alapokba történő befizetések (ezek a D.1112 alá tartoznak),

- nem valamely le nem dolgozott időszakra vonatkozó kifizetések (ezek a D.1113 alá, vagy betegség esetén a D.1221 alá tartoznak).

Lehetnek az alábbiak:

- lehetnek veszélyességi pótlékok vagy műszakpótlékok,

- fizethetők heti vagy havi rendszerességgel, a szokásos bérfizetési időszak függvényében,

- tükrözhetik a munkavállaló vagy a munkavállalók valamely csoportjának teljesítményét.

Példák a D.11111 változóhoz sorolandó kifizetésekre

| Tétel | Meghatározás |

| Külföldi munkavégzési támogatás/a megfelelő életszínvonal fenntartását biztosító támogatás | Származási országukon kívül vagy szokásos lakóhelyüktől távol dolgozó munkavállalók számára fizetett, az életszínvonalbeli különbséget tükröző járandóság |

| Háztartási támogatás | A lakásfenntartás költségeihez való hozzájárulás |

| Készenléti és ügyeleti díjak | A rendes munkaidőn túl rendelkezésre állásra kötelezett alkalmazottaknak fizetett díjak |

| Veszélyességi pótlékok | A veszélyes munkakörben, pl. veszélyes anyagokkal dolgozók számára fizetett többletjárandóság |

| Rövidített munkaidő támogatás | Nem garantált kiegészítő kifizetés, amely a rendes munkaidő csökkentése miatt kiesett bér részleges vagy teljes kompenzálására szolgál (a garantált járandóságok a D.1224 alá tartoznak) |

| Értékesítési jutalék | Az eladott termékek számától függő járandóság |

| Túlóradíj | A rendes munkaidőn túl végzett munkáért fizetett díj |

| Hűségdíj | A munkavállalók vállalkozáshoz való kötődésének megerősítésére hivatott, folyamatosan fizetett díj |

| Teljesítménypótlék | Olyan pótlék, amely a munkavállalót az általa létrehozott termékek, pl. ruhadarabok számától függően illeti meg |

| Műszakpótlék | A különleges munkaidő beosztásban, pl. éjszaka végzett munkáért fizetett többlet |

D. 11112: Nem minden bérfizetéskor fizetett közvetlen javadalmazás, prémiumok és juttatások

A D.11112 munkaerőköltség-tételhez tartozó kifizetések jellemzői:

munkaadó és munkavállaló közötti készpénzügyletek.

Nem lehetnek az alábbiak:

- nem minden bérfizetési időszakban kerül rájuk sor (ezek a D.11111 alá tartoznak),

- nem természetbeni kifizetések (ezek a D.1114 alá tartoznak),

- nem a munkavállalói megtakarítási alapokba történő befizetések (ezek a D.1112 alá tartoznak),

- nem valamely le nem dolgozott időszakra vonatkozó kifizetések (ezek a D.1113 alá vagy betegség esetén a D.1221 alá tartoznak).

Lehetnek az alábbiak:

- lehetnek meghatározott költségekre vagy kiadásokra vonatkozó támogatások,

- tükrözhetik a munkavállaló vagy a munkavállalók valamely csoportjának teljesítményét,

- lehetnek a munkaszerződés vagy a kollektív szerződés által előírt kötelező kifizetések,

- lehetnek munkaadó döntése alapján járó kifizetések,

- lehetnek előre meg nem határozott időpontban vagy az év meghatározott időpontjaiban fizetett díjak.

Példák a D.11112 változóhoz sorolandó kifizetésekre

| Tétel | Meghatározás |

| Törzsgárda elismerés | A munkáltatónál eltöltött meghatározott számú év után járó egyszeri kifizetés |

| Kilépéskor, nyugdíjba vonuláskor fizetett prémium | Kilépéskor vagy nyugdíjba vonuláskor teljesített, nem nyugdíj jellegű kifizetés, ha e kifizetés nem kapcsolódik kollektív szerződéshez (ellenkező esetben, illetve ha nem áll rendelkezésre információ arról, hogy a kifizetést a kollektív szerződés alapján nyújtották-e, ezek a kifizetések a D.1223 alá tartoznak) |

| Rendkívüli végkielégítés | A vállalkozástól kilépő munkavállalók számára teljesített rendkívüli kifizetés, ha e kifizetés nem kapcsolódik kollektív szerződéshez (ellenkező esetben, illetve ha nem áll rendelkezésre információ arról, hogy a kifizetést a kollektív szerződés alapján nyújtották-e, ezek a kifizetések a D.1223 alá tartoznak) |

| Új munkavállalóknak nyújtott ösztönző | A munkába állók számára a belépéskor teljesített egyszeri támogatás |

| Hátralékok | A közvetlen javadalmazás visszamenőleges hatályú emelésével kapcsolatos kifizetések |

| Fúziós prémium | A vállalkozásnak más vállalkozással történő összeolvadása esetén fizetett egyszeri összeg |

| Kiváló dolgozói elismerés | A kiemelkedő teljesítményt nyújtó dolgozók vagy dolgozói csoportok számára teljesített, a munkaadó által megítélt rendkívüli kifizetés |

| Célprémiumok/termelési célok teljesítéséért járó jutalmak | Előre meghatározott célkitűzések, pl. értékesítési, ügyfélszolgálati vagy költségvetési célok elérése esetén egyes dolgozók vagy dolgozói csoportok számára fizetett jutalom |

| Ünnepi prémium | Ünnepnapok alkalmával, pl. karácsonykor teljesített kifizetés |

| Nyereségrészesedés, részvények értéknövekedéséhez való jog | A vállalkozás nyereségétől függő, készpénzben teljesített kifizetés. A részvények értéknövekedéséből származó jövedelemhez való jog a nyereségrészesedés egy formája, amelyben a munkavállaló a vállalkozás részvényárfolyamának meghatározott szintről és meghatározott időszakban elért növekedésén alapuló jövőbeli készpénzjuttatásra válik jogosulttá. A részvények értéknövekedéséhez való jogokat a készpénzfizetés időpontjakori értéken kell figyelembe venni, függetlenül a nyújtás időpontjakori értéktől és a megszolgálási időszak hosszától |

| Negyedéves prémium | A vállalkozás nyeresége vagy teljesítménye függvényében negyedévente fizetett prémium (feltéve, hogy a rendes bérfizetési időszak nem a negyedév) |

| 13. vagy 14. havi fizetés | Évente teljesített rendkívüli fizetés |

| Éves prémium | A vállalkozás nyeresége vagy teljesítménye függvényében évente fizetett prémium |

D. 1113: Le nem dolgozott napok kifizetése

Példák a D.1113 változóhoz sorolandó kifizetésekre

| Tétel | Meghatározás |

| Szabadság idejére fizetett bér | Az éves szabadság, országos vagy helyi munkaszüneti napok miatt le nem dolgozott időszak után teljesített kifizetések (a betegszabadság vagy szülési szabadság miatti távollét után teljesített kifizetéseket a munkaadó társadalombiztosítási hozzájárulásai között, a D.1221 alatt kell figyelembe venni) |

| Rendkívüli szabadság | Házasság, hozzátartozó halála, szakszervezeti kötelezettség, honvédelmi szolgálat, igazságügyi intézménynél szükséges közreműködés és egyéb rendkívüli ok miatt le nem dolgozott napok után teljesített kifizetések (a betegszabadság vagy szülési szabadság miatti távollét után teljesített kifizetéseket a munkaadó társadalombiztosítási hozzájárulásai között, a D.1221 alatt kell figyelembe venni) |

D. 1114: Természetbeni bérek és keresetek, valamint összetevőik

Példák a D.1114 változóhoz sorolandó bérekre és keresetekre

| Tétel | Meghatározás | Alkategória |

| Kedvezményes termékek | A munkaadó csökkentett áron bocsát termékeket a munkavállaló rendelkezésére. A természetbeni juttatás értéke a piaci ár és a kedvezményes ár különbségével egyenlő | D.11141 |

| Lakástámogatás | A munkaadó részben vagy egészben megtéríti a munkavállaló lakásköltségeit. A természetbeni juttatás értéke itt is a piaci árral való összevetésből adódik | D.11142 |

| Cégautó használata | Munkaadó a tulajdonát képező gépkocsit a munkavállaló rendelkezésére bocsátja (üzleti és magáncélú használatra), és fedezi a gépkocsi üzemeltetésének költségeit (a természetbeni juttatás értéke a magánautó használatának értéke) | D.11143 |

| Üzemanyag-hozzájárulás | A munkaadó részben vagy egészben megtéríti a munkavállaló magáncélú üzemanyag-fogyasztását, amely a munkaadó tulajdonában lévő gépkocsival összefüggésben merül fel. A természetbeni juttatás értéke a juttatás készpénzben vett értékével egyenlő | D.11143 |

| Részvényvásárlási program | Részvényalapú természetbeni kifizetések, ahol a részvényjuttatás a munkavállaló javadalmazásának részét képezi. A munkavállaló a részvényekhez azonnal, a piaci ár alatt jut hozzá (a részvények értéknövekedéséhez való jog a részvényalapú díjazás készpénzben teljesített formája, és a D.11112 alá tartozik) | D.11144 |

| Részvényopciók | Részvényalapú természetbeni kifizetések, amennyiben a részvényjuttatás a munkavállaló javadalmazásának részét képezi. A munkavállaló arra szerez jogot, hogy egy meghatározott jövőbeli időpontban a jelenben rögzített áron részvényeket vásároljon (a részvények értéknövekedéséhez való jog a részvényalapú díjazás készpénzben teljesített formája, és a D.11112 alá tartozik) | D.11144 |

| Parkolási támogatás | A munkaadó csökkentett áron vagy ingyenesen biztosít parkolási lehetőséget alkalmazottai számára. A természetbeni juttatás értéke a juttatás készpénzben vett értékével egyenlő | D.11145 |

| Ingyenes vagy támogatott mobiltelefon-használat | A munkavállaló részben vagy egészben megtéríti a munkavállalók üzleti és magáncélú mobiltelefon-használattal kapcsolatos költségeit. A természetbeni juttatás értéke a juttatás készpénzben vett értékével egyenlő | D.11145 |

| Utazási támogatás | A munkáltató részben vagy egészben megtéríti a munkavállaló munkahelyre és munkahelyről történő közlekedésre fordított költségeit. Az előbbiekhez hasonlóan, a természetbeni juttatás értéke a juttatás készpénzben vett értékével egyenlő | D.11145 |

| Étkezési támogatás | A munkaadó csökkentett áron vagy ingyenesen biztosít étkezési lehetőséget alkalmazottai számára. Az előbbiekhez hasonlóan, a természetbeni juttatás értéke a juttatás készpénzben vett értékével egyenlő | D.11145 |

D. 121: A munkaadók tényleges társadalombiztosítási hozzájárulásai

Példák a D.121 változóhoz sorolandó kifizetésekre

| Tétel | Meghatározás | Alkategória |

| Munkaadó rokkantsági nyugdíjalapba történő befizetései | A munkaadó rendszeres, alapszerű biztosítási befizetései | D.1211 |

| A munkaadó törvényben előírt, nyugdíjalapba befizetett hozzájárulásai | A munkaadó fizeti be a foglalkoztatás időszakában a társadalombiztosítási alap, biztosítótársaság vagy önálló nyugdíjalap által működtetett nyugdíjrendszerbe | D.1211 |

| Munkaadók növelt nyugdíj-hozzájárulásai | A munkaadó emelt szintű nyugdíj-hozzájárulása | D.1212 |

D. 122: A munkaadó által fizetett imputált társadalombiztosítási hozzájárulások

Példák a D.122 változóhoz sorolandó kifizetésekre

| Tétel | Meghatározás | Alkategória |

| Szülési szabadság idején járó támogatás | A munkaadó közvetlenül a munkavállaló számára fizeti a szülési szabadság idején kieső kereset pótlásaként | D.1221 |

| A munkaadó imputált társadalombiztosítási hozzájárulása a köztisztviselők nyugdíjához | A munkaadó a foglalkoztatás idején nem teljesít nyugdíjpénztári befizetést. A később esedékes nyugdíjat a munkaadó saját forrásaiból fizeti ki | D.1222 |

| Részmunkaidőben foglalkoztatottak korengedményes nyugdíja | A munkaadó által teljesített kiegészítő hozzájárulások a részmunkaidősök korengedményes nyugdíjbiztosításához | D.1222 |

| Kollektív szerződésen alapuló végkielégítés | A munkaadó közvetlenül teljesíti a vállalkozástól távozó munkavállaló számára | D.1223 |

| Tanulmányi ösztöndíj | A munkaadó részben vagy egészben fedezi a munkavégzéshez nem kapcsolódó, a vállalkozást nem érintő képzés költségeit | D.1224 |

| Házasságkötési vagy születési segély | A munkavállaló számára az eseményt követően teljesített kifizetés | D.1224 |

| Iskoláztatási támogatás | A munkaadó részben vagy egészben megtéríti a munkavállaló számára gyermekei iskoláztatási költségeit | D.1224 |

| Rövidített munkaidő támogatás | Garantált kifizetés, melynek célja a rendes munkaidő csökkentése miatt kiesett bér részleges vagy teljes kompenzálása (a minden egyes bérfizetési időszakban kifizetett kiegészítések a D.11111 alá tartoznak) | D.1224 |

D. 2: A munkaadónál felmerülő szakképzési költségek

Példák a D.2 változóhoz sorolandó kifizetésekre

| Tétel | Meghatározás |

| Külső oktatók díja | Az alkalmazottak szakképzésére, pl. belső szemináriumokra fordított költségek (a munkaadó számára folyósított esetleges támogatások összege a D.5 alá tartozik és levonandó) |

| Az oktatási segédletek költségei | Az alkalmazottak szakképzésére, pl. külső szakértők által kifejlesztett, intranetalapú e-tanfolyamokra fordított költségek (a munkaadó számára folyósított esetleges támogatások összege a D.5 alá tartozik és levonandó) |

D. 3: A munkaadó egyéb költségei

Példák a D.3 változóhoz sorolandó kifizetésekre

| Tétel | Meghatározás |

| Ruházati költségtérítés | A különleges, pl. védő- vagy prezentációs célú ruházatot igénylő foglalkozásokban fizetett költségtérítés. Személyes célra nem használható |

| Munkaerő-felvételi költségek | A személyzeti tanácsadóknak fizetett összegek vagy a sajtóban megjelentetett álláshirdetések költségei |

| Munkábaállási vagy áttelepülési támogatás | Akkor fizetik, ha a munkavállaló tartózkodási helyének megváltoztatására kényszerül a munkavégzés miatt |

III. MELLÉKLET

A GAZDASÁGI TEVÉKENYSÉG, MÉRETOSZTÁLY ÉS ORSZÁG VAGY RÉGIÓ SZERINT CSOPORTOSÍTOTT ADATOK ÉS AZ EGYÉB ADATOK TOVÁBBÍTÁSA

Az A., B. és C. táblázatnak megfelelően három adatállományt kell továbbítani:

- az A. táblázat a nemzeti adatokat tartalmazza (egy mező gazdasági tevékenységenként a NACE Rev. 1.1 nemzetgazdasági ágak és ágazatok szintjén),

- a B. táblázat a nemzeti adatokat méretosztály szerint tartalmazza (egy mező méretosztályonként és gazdasági tevékenységenként a NACE Rev. 1.1 nemzetgazdasági ágak és ágazatok szintjén),

- a C. táblázat a regionális adatokat tartalmazza NUTS 1 szinten (egy mező régiónként és gazdasági tevékenységenként a NACE Rev. 1.1 nemzetgazdasági ágak és ágazatok szintjén).

Azoknak az országok, melyek esetében a NUTS 1 megfelel a nemzeti szintnek, nem kell beadniuk a C. táblázatot. A változók I. mellékletben meghatározott egy alcsoportja tekintetében csak az A. táblázatot kell benyújtani. Az ide tartozó változókat az I. mellékletben jeleztük.

A mező azonosítása

A mezők azonosítása sorszámmal történik, amely a következőket tartalmazza:

- a felmérés éve,

- a táblázat típusa,

- az ország vagy régió kódja,

- gazdasági tevékenység, és

- méretosztály.

Az Eurostat:

- a NACE Rev 1.1 gazdasági tevékenységek,

- a méretosztályok, és

- az országok/régiók kódjait

végrehajtási utasításban rögzíti.

Bizalmas adat jelzése

Az A., B. és C. táblázatokban megadott adatok teljes körűvé tett adatokat, azaz a teljes sokaságra vonatkozó becsléseket tartalmaznak. Ha feltétlenül szükséges, egyes adatokat bizalmas adatként lehet megjelölni. Bizalmas adat akkor fordulhat elő, ha valamely adott gazdasági tevékenység, méretosztály vagy régió csekély számú vállalkozást vagy helyi egységet tartalmaz. A kockázat még nagyobb, ha az adat mindössze egy vagy két nagy gazdasági egységre vonatkozik. Hasonlóképpen, bizalmas adatok előfordulásának a veszélye fokozottabb a B. és C. táblázatok esetében, amelyek a méretosztály illetve régió szerinti részletesebb bontásban közlik az adatokat. A bizalmas adatokat tartalmazó mezők megjelölésére két kód használható:

"1", az A., B. vagy C. táblázat bizalmas adata esetén (1),

" ", nem bizalmas adatot betűközzel kell jelezni " " (és nem nullával vagy gondolatjellel "-").

Változók

A továbbítandó változók jegyzékét az I. melléklet tartalmazza. A számokat karakterköz, pont és vessző nélkül kell megadni (a helyes formátum pl. 13967, míg a 13 967, 13.967 vagy 13,967 helytelen).

A hiányzó vagy nulla értékű változókat kódolni kell. A kódolásra az alábbi szabályok vonatkoznak:

"NA", ha a változó nem áll rendelkezésre (akkor is, ha egyébként biztosan létezik és nagyobb nullánál),

"OPT", ha a változó megadása nem kötelező, és azt nem adták meg,

"0", ha a változó értéke nulla, vagy ha a változó nem létezik az adott országban.

A munkavállalók számát, a munkaidőt és a statisztikai egységek számát érintő változókat teljes alakjukban kell megadni (azaz nem tizedesekben vagy tízes, százas, ezres, milliós stb. egységekben).

A költséggel kapcsolatos változókat az adott ország nemzeti valutájában kell megadni. Az euro-övezet országaiban ezeket a számokat euróban kell megadni. Az egyes országok által használt pénzegységnek minden változó vonatkozásában azonosnak kell lennie, és a pénzben kifejezett adatokat teljes alakjukban kell megadni (azaz nem tizedesekben vagy tízes, százas, ezres, milliós stb. egységekben).

Az adatok továbbítása

Az e rendeletben előírt adatokat és metaadatokat a tagállamok elektronikus formátumban, az Eurostat által javasolt szabványos adattovábbítási formában továbbítják a Bizottsághoz (az Eurostathoz). Az Eurostat rendelkezésre bocsátja a jóváhagyott szabványokra vonatkozó részletes dokumentációt, és iránymutatást ad arra vonatkozóan, hogyan kell a szabványokat e rendelet követelményeinek megfelelően alkalmazni.

(1) A bizalmasként megjelölt adatok védelme érdekében az Eurostat megteszi a szükséges intézkedéseket.

Lábjegyzetek:

[1] A dokumentum eredetije megtekinthető CELEX: 32005R1737 - https://eur-lex.europa.eu/legal-content/HU/ALL/?uri=CELEX:32005R1737&locale=hu