31993L0006[1]

A tanács 93/6/EGK irányelve (1993. március 15.) a befektetési vállalkozások és hitelintézetek tőkemegfeleléséről

A TANÁCS 93/6/EGK IRÁNYELVE

(1993. március 15.)

a befektetési vállalkozások és hitelintézetek tőkemegfeleléséről

AZ EURÓPAI KÖZÖSSÉGEK TANÁCSA,

tekintettel az Európai Gazdasági Közösséget létrehozó szerződésre és különösen az 57. cikk (2) bekezdésének első és harmadik mondatára,

tekintettel a Bizottság javaslatára ( 1 ),

együttműködésben az Európai Parlamenttel ( 2 ),

tekintettel a Gazdasági és Szociális Bizottság véleményére ( 3 ),

mivel az értékpapírok terén a befektetési szolgáltatásokról szóló, 1993. május 10-i 93/22/EGK tanácsi irányelv ( 4 ) fő célja az, hogy a saját tagállamuk illetékes hatóságai által engedélyezett és e hatóságok által felügyelt befektetési vállalkozások számára lehetővé tegye fióktelepek létrehozását és a szabad szolgáltatásnyújtást más tagállamokban; mivel az említett irányelv ennek megfelelően rendelkezik a befektetési vállalkozások működésének engedélyezésére és üzleti tevékenységének folytatására vonatkozó szabályok összehangolásáról;

mivel azonban az előbbi irányelv nem határoz meg közös előírásokat a befektetési vállalkozások saját tőkéjével kapcsolatban, valamint nem határozza meg ezen vállalkozások indulótőkéjének összegét sem; mivel nem határoz meg közös kereteket az ezen vállalkozások által viselt kockázatok figyelemmel kísérésére; mivel több rendelkezésében hivatkozik egy másik közösségi kezdeményezésre, amelynek célja éppen az összehangolt intézkedések elfogadása lenne e területen;

mivel az elfogadott megközelítés csak az engedélyezés és a prudenciális felügyeleti rendszerek kölcsönös elismerésének biztosításához szükséges és elégséges alapvető harmonizáció megteremtése; mivel a belső pénzügyi piac keretében a kölcsönös elismerés megvalósításához szükséges harmonizációnak alapvető kérdései a befektetési vállalkozások saját tőkéjének meghatározását összehangoló intézkedések elfogadása, indulótőkéjük összegének meghatározása, valamint közös keretek létrehozása a befektetési vállalkozások által viselt kockázatok figyelemmel kísérésére;

mivel indokolt különböző összegű indulótőkét megállapítani azoktól a tevékenységektől függően, amelyeket a befektetési vállalkozások engedélyük alapján végezhetnek;

mivel bizonyos feltételek mellett a már létező befektetési vállalkozásoknak meg kell engedni üzleti tevékenységük folytatását akkor is, ha az új vállalkozások számára előírt minimális indulótőke összegével nem rendelkeznek;

mivel a tagállamok az ezen irányelvben foglalt szabályoknál szigorúbbakat is megállapíthatnak;

mivel ez az irányelv széles körű nemzetközi törekvés részét képezi a befektetési vállalkozások és a hitelintézetek (a továbbiakban együttesen: "intézmények" ) felügyeletére vonatkozó, hatályban lévő szabályok közelítése érdekében;

mivel az intézetek szavatolótőkéjére vonatkozó közös, alapvető előírások a befektetési szolgáltatási szektor belső piacán kulcsfon-tosságúak, tekintettel arra, hogy a szavatolótőke biztosítja az intézmények folyamatos működését és a befektetők védelmét;

mivel a közös pénzügyi piacon az intézmények, legyenek azok akár befektetési vállalkozások, akár hitelintézetek, közvetlen versenyre lépnek egymással;

mivel ezért kívánatos az egyenlőség megteremtése a hitelintézetekkel és befektetési vállalkozásokkal való bánásmód terén;

mivel a hitelintézeteket illetően már megállapításra kerültek közös előírások a hitelkockázatok felügyeletére és figyelemmel kísérésére a hitelintézetek szolvenciamutatójáról szóló, 1989. december 18-i 89/647/EGK tanácsi irányelvben ( 5 );

mivel közös előírásokat kell alkotni a hitelintézetek által viselt piaci kockázatra, és kiegészítő kereteket kell biztosítani az intézmények által viselt kockázatokra, különös tekintettel a piaci kockázatra, és még inkább a pozíciókockázatra, a partnerkockázatra/az elszámolási kockázatra és a devizaárfolyam-kockázatra;

mivel be kell vezetni a "kereskedési könyv" fogalmát, amely tartalmazza a kereskedési céllal tartott értékpapír- és más pénzügyieszköz-pozíciókat, amelyek főként a piaci kockázatnak és a fogyasztóknak nyújtott bizonyos pénzügyi szolgáltatásokkal kapcsolatos kockázatnak vannak kitéve;

mivel kívánatos, hogy azok az intézmények, amelyek kereskedési könyvvel kapcsolatos tevékenysége mind abszolút, mind relatív értelemben elhanyagolható, inkább a 89/647/EGK irányelvet alkalmazzák, ne az ezen irányelvhez csatolt I. és II. mellékletben előírt követelményeket;

mivel az elszámolási/szállítási kockázat figyelemmel kísérésekor fontos figyelembe venni, hogy léteznek olyan rendszerek, amelyek hatékony védelmet nyújtanak a fenti kockázatok csökkentésére;

mivel az intézményeknek minden esetben meg kell felelniük ennek az irányelvnek a devizaárfolyam-kockázat fedezetét illetően, a teljes üzleti tevékenységükre vonatkozóan; mivel alacsonyabb tőkekövetelményt kell előírni az - akár statisztikailag alátámasztottan, akár kötelező érvényű kormányközi megállapodásoknak tulajdoníthatóan - egymáshoz szorosan kapcsolódó valutákhoz fűződő pozíciókra, különös tekintettel az Európai Monetáris Unió létrehozására;

mivel a minden intézményben létező, az üzleti tevékenység egészére vonatkozó kamatlábkockázatot figyelemmel kísérő és ellenőrző belső rendszerek rendkívül fontos módját képezik az ilyen kockázatok csökkentésének; mivel következésképpen ezeket a rendszereket a illetékes hatóságok vizsgálatának alá kell vetni;

mivel a hitelintézetek nagykockázatainak felügyeletéről és ellenőrzéséről szóló, 1992. december 21-i 92/121/EGK tanácsi irányelv ( 6 ) nem irányul közös szabályok létrehozására az olyan tevékenységek nagykockázatainak felügyeletére vonatkozóan, amelyek főként piaci kockázatoknak vannak kitéve; mivel az előbbi irányelv hivatkozik egy másik közösségi kezdeményezésre, melynek célja a módszerek kellő összehangolása ezen a területen;

mivel közös szabályokat kell elfogadni a befektetési vállalkozások által viselt nagykockázatok felügyeletére és ellenőrzésére;

mivel a hitelintézetek saját tőkéjének fogalma a hitelintézetek saját tőkéjéről szóló, 1989. április 17-i 89/299/EGK tanácsi irányelvben ( 7 ) már meghatározásra került;

mivel az intézetek saját tőkéjének meghatározásához e meghatározásnak kell alapul szolgálnia;

mivel azonban indokolt, hogy ennek az irányelvnek az alkalmazásában az intézetek saját tőkéjének meghatározása eltérjen a fent említett irányelvben találhatótól annak érdekében, hogy az ezen intézetek által folytatott, főként piaci kockázatokkal járó tevékenységek sajátosságai is figyelembevételre kerüljenek;

mivel a hitelintézetek konszolidált alapon történő felügyeletéről szóló, 1992. április 6-i 92/30/EGK tanácsi irányelv ( 8 ) kimondja a konszolidáció elvét; mivel az előbbi irányelv nem állapít meg közös szabályokat az elsősorban piaci kockázatoknak kitett tevékenységet folytató pénzügyi szervezetek konszolidációjára; mivel ez az irányelv hivatkozik egy másik közösségi kezdeményezésre, amelynek célja összehangolt intézkedések elfogadása ezen a területen;

mivel a 92/30/EGK irányelv nem alkalmazható a befektetési vállalkozásból vagy vállalkozásokból álló, de hitelintézetet magában nem foglaló csoportokra; mivel azonban kívánatosnak látszott közös keretet biztosítani a befektetési vállalkozások konszolidált alapon történő felügyeletének bevezetéséhez;

mivel időről időre szükségessé válhat az ezen irányelvben megállapított részletes szabályok technikai kiigazítása a befektetési szolgáltatások területén kialakult új fejlemények figyelembevétele érdekében; mivel a Bizottság ennek megfelelően e kiigazításokat azok szükségessé válásakor javasolni fogja;

mivel a Tanácsnak egy későbbi szakaszban rendelkeznie kell ezen irányelvnek a műszaki haladáshoz történő igazításáról a Bizottságra átruházott végrehajtási jogkör gyakorlására vonatkozó eljárás megállapításáról szóló, 1987. július 13-i87/373/EGK tanácsi határozatnak megfelelően ( 9 ); mivel a Bizottság javaslatára magának a Tanácsnak kell elvégeznie ezeket a kiigazításokat;

mivel az irányelv alkalmazásának időpontjától számított három éven belül rendelkezni kell az irányelvnek a tapasztalatoknak, a pénzügyi piacok alakulásának és a szabályozó hatóságok nemzetközi fórumain végzett munkának megfelelő felülvizsgálatáról; mivel e felülvizsgálatnak magában kell foglalnia az olyan területek listájának esetleges felülvizsgálatát is, amelyek technikai kiigazítások alá eshetnek;

mivel ez az irányelv és az értékpapírok terén a befektetési szolgáltatásokról szóló, 93/22/EGK irányelv olyan szorosan kapcsolódnak egymáshoz, hogy különböző időpontokban történő hatálybalépésük a verseny torzulásához vezethetne,

ELFOGADTA EZT AZ IRÁNYELVET:

1. cikk

(1) A tagállamoknak ezen irányelv előírásait a 2. cikkben meghatározott befektetési vállalkozásokra és hitelintézetekre kell alkalmazniuk.

(2) A tagállamok további, illetve szigorúbb követelményeket támaszthatnak az általuk engedélyezett befektetési vállalkozásokkal és hitelintézetekkel szemben.

FOGALOMMEGHATÁROZÁSOK

2. cikk

Ezen irányelv alkalmazásában:

1. hitelintézet minden olyan intézet, amely megfelel a hitelintézetek tevékenységének megkezdésére és folytatására vonatkozó törvényi, rendeleti és közigazgatási rendelkezések összehangolásáról szóló, 1977. december 12-i (77/780/EGK) első tanácsi irányelv ( 10 ) 1. cikkének első francia bekezdésében foglalt meghatározásnak, a 89/647/EGK irányelv által előírt követelményekre is figyelemmel;

2. befektetési vállalkozás minden olyan intézmény, amely megfelel a pénzügyi eszközök piacairól szóló, ...-i 2004//EK ( 11 ) európai parlamenti és tanácsi irányelv ( 12 ) 4. cikke (1) bekezdésében foglalt meghatározásnak, és amely az ugyanezen irányelv által megállapított követelmények hatálya alá tartozik, kivéve:

a) a hitelintézeteket;

b) a 20. pontban meghatározott helyi vállalkozásokat; valamint

c) azon vállalkozásokat, amelyek kizárólag befektetési tanácsadásra és/vagy befektetőktől megbízások fogadására és továbbítására kaptak engedélyt, mindkét esetben anélkül, hogy ügyfeleik pénzét vagy értékpapírjait tarthatnák, és amelyek emiatt nem adósodhatnak el ügyfeleikkel szemben;

3. intézmények a hitelintézetek és a befektetési vállalkozások;

4. elismert harmadik országbeli befektetési vállalkozások az olyan vállalkozások, amelyekre, ha azokat a Közösségen belül alapították volna, kiterjedne a 2. pontbeli befektetési vállalkozás meghatározása, és amelyek valamely harmadik országban engedéllyel rendelkeznek, valamint olyan prudenciális szabályoknak a hatálya alá tartoznak és felelnek meg, amelyeket a hatáskörrel bíró hatóságok legalább olyan szigorúnak tartanak, mint az ezen irányelvben megállapítottak;

5. pénzügyi eszközök a 93/22/EGK irányelv mellékletének B. részében felsorolt eszközök;

6. az intézmények kereskedési könyvének a következőket kell tartalmaznia:

a) az olyan pénzügyi eszközökhöz, áru- és származtatott áruügyletekhez kapcsolódó tulajdonosi (saját) pozíciók, amelyeket az intézmény újraértékesítési céllal tart, és/vagy azzal a céllal vásárolt, hogy a vételi és eladási árak közötti tényleges és/vagy várható különbözetből, vagy az egyéb ár- vagy kamatláb-változásokból rövidtávú haszonra tegyen szert, valamint az egyidejű, ellentétes előjelű (egymást fedező) közvetítői - vételi és eladási - ügyletekből (matched principal broking-ból) származó pénzügyi eszközbeli, áru- ás származtatott áru-ügyletbeli pozíciók, illetőleg a kereskedési könyv egyéb elemeinek fedezésére szolgáló pozíciók;

b) a II. melléklet (1), (2), (3) és (5) bekezdésében említett kiegyenlítetlen tranzakciókból, nyitva szállításokból és tőzsdén kívüli (OTC) származtatott ügyletekből származó kockázatok, a II. melléklet (4) bekezdésében említett, a fenti a) pontban meghatározott kereskedési könyvben szereplő, értékpapírokon vagy árukon alapuló visszavásárlási (repó) megállapodásokból, valamint értékpapír- és áru-kölcsönzésből származó kockázatok, az ugyanabban a bekezdésben leírt, fordított visszavásárlási (repó) megállapodásokból, valamint értékpapír- és áru-kölcsönügyletekből származó olyan kockázatok, amelyek megfelelnek vagy az alábbi i., ii., iii. és v. alpont feltételeinek, vagy az iv. és v. alpont feltételeinek, amennyiben a illetékes hatóságok jóváhagyják azt:

i. a kockázatokat naponta értékelik, piaci értéken, a II. mellékletben megállapított eljárásnak megfelelően;

ii. a biztosítékot a szóban forgó megállapodásokban vagy ügyletekben érintett értékpapírok és áruk értékében bekövetkezett tényleges változások figyelembevételével kiigazítják az illetékes hatóságok által elfogadható szabálynak megfelelően;

iii. a megállapodás vagy az ügylet rendelkezik arról, hogy a másik fél mulasztása esetén az intézmény követelése automatikusan és azonnal kiegyenlítésre kerüljön a másik fél követelése terhére;

iv. az adott megállapodás vagy ügylet szakmaközi jellegű;

v. az ilyen jellegű megállapodások és ügyletek elfogadott és indokolt használatukra korlátozódnak, és a mesterséges ügyletek, különösen a nem rövid távúak, ki vannak zárva; és

c) azok a díjak, jutalékok, kamatok, osztalékok és a tőzsdén forgalmazott származtatott eszközökhöz kapcsolódó fedezet formájában jelentkező kockázatok, amelyek közvetlenül kapcsolódnak a II. melléklet 6. pontjában említett kereskedési könyvben szereplő tételekhez.

Az egyes tételeket olyan objektív eljárások - beleértve adott esetben az adott intézmény számviteli előírásait is - alapján kell felvenni a kereskedési könyvbe, illetve abból kiiktatni, amelyek következetes végrehajtását a illetékes hatóságok felülvizsgálatnak vethetik alá;

7. az anyavállalat, a leányvállalat és a pénzügyi intézmény fogalmát a 92/30/EGK irányelv 1. cikkének megfelelően kell meghatározni;

8. pénzügyi holdingtársaság az olyan pénzügyi intézmény, amelynek leányvállalatai kizárólag vagy főként hitelintézetek, befektetési vállalkozások vagy más pénzügyi intézmények, amelyeknek legalább az egyike hitelintézet vagy befektetési vállalkozás;

9. kockázatsúlyozások a 89/647/EGK irányelv értelmében a másik félre alkalmazandó hitelkockázati fokozatok. Azonban a befektetési vállalkozásokkal vagy elfogadott harmadik országbeli befektetési vállalkozásokkal szemben fennálló követeléseket, az elfogadott elszámolóházakkal és tőzsdékkel szembeni kockázatot ugyanúgy kell súlyozni, mint amikor a másik fél hitelintézet;

10. tőzsdén kívüli (OTC) származtatott ügyletek azok amérlegen kívüli tételek, amelyekre a 89/647/EGK irányelv6. cikke (3) bekezdésének első albekezdése szerint az említettirányelv II. mellékletében szereplő módszereket kell alkalmazni;

11. szabályozott piac az olyan piac, amely megfelel a 93/22/EGK irányelv 1. cikk (13) bekezdésében foglalt meghatározásnak;

12. minősítő tételek a 89/647/EGK irányelv 6. cikke (1) bekezdésének b) pontjában említett eszközökhöz kapcsolódó, illetve befektetési vállalkozások vagy elfogadott harmadik országbeli befektetési vállalkozások által kibocsátott hitelviszonyt megtestesítő értékpapírokhoz kapcsolódó hosszú és rövid pozíciók. Ezenfelül a hitelviszonyt megtestesítő értékpapírokhoz kapcsolódó hosszú és rövid pozíciók, amennyiben megfelelnek a következő feltételeknek: az ilyen eszközöket legalább egy tagállam szabályozott piacán vagy valamely harmadik ország tőzsdéjén jegyzik, amennyiben e tőzsdét az adott tagállam illetékes hatóságai elismerik; másodszor azt az érintett intézménynek kellően likvidnek kell minősítenie, illetve - a kibocsátó szolvenciája miatt - a mulasztási kockázat olyan fokozatába soroltnak kell lennie, amely a 89/647/EGK irányelv 6. cikke (1) bekezdésének b) pontjában említett értékpapírokéval megegyező vagy annál alacsonyabb; az illetékes hatóságok megvizsgálhatják az értékpapírok értékelésének módját, és felülbírálhatják az intézmény döntését, ha úgy vélik, hogy az érintett értékpapírok esetében a mulasztási kockázat túl magas ahhoz, hogy azok minősítő tételek legyenek.

Tekintet nélkül a fentiekre és további összehangolásig az illetékes hatóságoknak mérlegelési joguk van arra, hogy minősítő tételként ismerjenek el olyan értékpapírokat, amelyek kellően likvidek, és amelyek - a kibocsátó fizetőképessége miatt - a mulasztási kockázat olyan fokozatába tartoznak, amely a 89/647/EGKirányelv 6. cikke (1) bekezdésének b) pontjában említett értékpapírokéval megegyező vagy annál alacsonyabb. Az ilyen értékpapírokhoz kapcsolódó mulasztási kockázatot ilyen fokozatúnak kell értékelnie legalább két, az illetékes hatóságok által elismert hitelminősítő szervezetnek, vagy egy ilyen hitelminősítő szervezetnek, amennyiben semmilyen más, a illetékes hatóságok által elismert hitelminősítő szervezet nem sorolja azokat e szint alá.

Az illetékes hatóságok azonban eltekinthetnek az előző mondatban említett feltételtől, ha azt indokolatlannak tartják, például a piac, a kibocsátó, a kibocsátás jellegzetességeire vagy e jellegzetességek valamely kombinációjára való tekintettel.

Ezen túlmenően az illetékes hatóságok kötelezhetik az intézményeket az I. melléklet 14. pontjának 1. táblázatában szereplő maximális súlyozás alkalmazására azon eszközök esetében, amelyek különös kockázatot jelentenek a kibocsátó nem elégséges fizetőképessége miatt vagy likviditási szempontból.

A tagállamok illetékes hatóságai rendszeresen tájékoztatják a Tanácsot és a Bizottságot a minősítő tételek értékelésénél alkalmazott módszerekről, különösen a kibocsátás likviditási szintjének és a kibocsátó fizetőképességének értékeléséhez alkalmazott módszerekről;

13. központi kormányzati tételek a 89/647/EGK irányelv 6. cikke (1) bekezdésének a) pontjában említett aktívákhoz kapcsolódó hosszú és rövid pozíciók, valamint azok, amelyekhez ugyanezen irányelv 7. cikkében 0 %-os súlyozást rendeltek;

14. átváltható értékpapír az olyan értékpapír, amely birtokosának választása szerint átváltható más értékpapírra, általában a kibocsátó részvényére;

15. opciós utalvány az olyan értékpapír, amely jogot biztosít a birtokosának, hogy meghatározott áron, alapul szolgáló eszközt vásároljon az utalvány lejárati napjáig vagy napján. A teljesítés történhet magának az alapul szolgáló eszköznek az átadásával vagy készpénz-fizetéssel;

16. készletfinanszírozás az olyan pozíciók, amelyeknél a tényleges árukészletet határidősen értékesítették, és a finanszírozás költségét a határidős értékesítés időpontjáig zárolták;

17. visszavásárlási megállapodás és fordított visszavásárlási megállapodás minden olyan megállapodás, amely az intézmény vagy a másik fél értékpapírjainak vagy áruinak, vagy az értékpapírok vagy az áruk tulajdonjogához fűződő garantált jogainak átruházásáról rendelkezik, - amennyiben e garanciát olyan elfogadott tőzsde bocsátja ki, amely az értékpapírokhoz vagy az árukhoz fűződő jogokkal rendelkezik, és a megállapodás nem teszi lehetővé az intézmény számára, hogy az adott értékpapírt vagy árut adott időpontban egyszerre több félnek ruházza át vagy adja biztosítékul - az átruházó meghatározott áron, meghatározott vagy meghatározandó jövőbeli időpontban történő visszavásárlási kötelezettsége mellett; a megállapodás az értékpapírokat, illetve árukat eladó intézmény szempontjából visszavásárlási megállapodásnak, az értékpapírokat megvásárló intézmény szempontjából fordított visszavásárlási megállapodásnak tekintendő.

A fordított visszavásárlási megállapodás szakmaközi tranzakciónak minősül, ha a másik fél közösségi szinten prudenciális koordináció alá esik, vagy a 89/647/EGK irányelv értelmében vett "A" zónába tartozó hitelintézet, vagy elfogadott harmadik országbeli befektetési vállalkozás, vagy ha a megállapodást elfogadott elszámolóházzal vagy tőzsdével kötik;

18. értékpapír- vagy árukölcsönzés, valamint értékpapír- vagy áru-kölcsönvétel minden olyan tranzakció, amelynek során az intézet vagy a másik fél értékpapírokat vagy árukat ruház át megfelelő ügyleti biztosíték ellenében, azzal a kötelezettségvállalással, hogy a kölcsönbe vevő azonos értékű értékpapírokat, illetve árukat fog visszaadni valamely jövőbeli vagy a kölcsönbe adó által meghatározott időpontban; a tranzakció az értékpapírokat vagy árukat átruházó intézet szempontjából értékpapír- vagy árukölcsönzésnek, annak az intézetnek a szempontjából pedig, amelyre az értékpapírokat vagy árukat átruházzák, értékpapír- vagy áru-kölcsönvételnek tekintendő.

Az értékpapír- vagy áru-kölcsönvétel szakmaközi tranzakciónak minősül, ha a másik fél közösségi szinten prudenciális koordináció alá esik, vagy a 89/647/EGK irányelv értelmében vett "A" zónába tartozó hitelintézet, vagy elfogadott harmadik országbeli befektetési vállalkozás, vagy ha a megállapodást elfogadott elszámolóházzal vagy tőzsdével kötik;

19. klíringtag a tőzsdének vagy az elszámolóháznak az a tagja, amelynek közvetlen szerződéses kapcsolata van a központi partnerrel (aki garantálja a műveletek helyes elvégzését); a nem klíringtagok ügyleteiket valamely klíringtagon keresztül intézhetik;

20. helyi vállalkozás az olyan vállalkozás, amely csak saját számlájára köt ügyleteket a pénzügyi határidős vagy opciós tőzsdén, vagy más számlájára vagy ugyanazon tőzsde más tagjai számára árat képezve köt ügyleteket, a tőzsde valamely klíringtagja által garantáltan. Az ilyen vállalkozások által kötött szerződések teljesítésének biztosítására a felelősséget ugyanannak a tőzsdének valamely klíringtagja vállalja, és ezeket a szerződéseket figyelembe kell venni a klíringtag teljes tőkekövetelményének kiszámításánál, amennyiben a helyi vállalkozás pozíciói teljesen elkülönülnek a klíringtagéitól;

21. deltatényező az opció árában az annak alapjául szolgáló befektetési eszköz árfolyamában bekövetkezett kismértékű változás hatására várható változás;

22. az I. melléklet 4. pontja alkalmazásában a hosszú pozíció olyan pozíció, amelyben az intézmény rögzítette azt a kamatlábat, amelyet a jövőben valamikor meg fog kapni, rövid pozíció pedig az olyan pozíció, amelyben azt a kamatlábat rögzítette, amelyet valamikor a jövőben meg fog fizetni;

23. szavatolótőke a 89/299/EGK irányelvben meghatározott szavatolótőke. Ez a meghatározás azonban az V. mellékletben foglalt körülmények esetén módosítható;

24. indulótőke a 89/299/EGK irányelv 2. cikke (1) bekezdésének 1. és 2. eleme;

25. eredeti szavatolótőke a 89/299/EGK irányelv 2. cikke (1) bekezdésének 1., 2. és 4. elemeinek összege, csökkentve a 9., 10. és 11. elemek összegével;

26. tőke a szavatolótőke;

27. a módosított futamidőt az I. melléklet 26. pontjában szereplő képlet alkalmazásával kell kiszámítani.

INDULÓTŐKE

3. cikk

(1) 125 000 ECU indulótőkével kell rendelkezniük azoknak a befektetési vállalkozásoknak, amelyek az ügyfelek pénzével és/vagy értékpapírjaival rendelkeznek, és a következő szolgáltatások valamelyikét nyújtják:

- pénzügyi eszközökre vonatkozó befektetői megrendelések átvétele és továbbítása,

- befektetők pénzügyi eszközökre vonatkozó megrendeléseinek teljesítése,

- pénzügyi eszközökből álló egyedi befektetési portfóliók kezelése,

amennyiben saját számlájukra nem kötnek ügyleteket semmilyen pénzügyi eszközzel, és nem jegyeznek pénzügyieszköz-kibocsátást saját kötelezettségvállalással.

A kereskedési könyvben nem szereplő pénzügyieszköz-pozíciók birtoklása a szavatolótőke befektetése céljából nem minősül ügyletkötésnek az első, illetve második bekezdés értelmében.

Az illetékes hatóságok azonban engedélyezhetik azoknak a befektetési vállalkozásoknak, amelyek a befektetők pénzügyi eszközeire vonatkozó megrendeléseit teljesítik, hogy saját számlájukon ilyen eszközöket tartsanak, amennyiben:

- az ilyen pozíciók csak abból származnak, hogy a vállalkozás a befektető megrendeléseit nem tudta pontosan fedezni,

- az összes ilyen pozíció teljes piaci értéke a vállalkozás indulótőkéjének maximum 15 %-a,

- a vállalkozás megfelel a 4. és 5. cikkben szereplő követelményeknek, és

- ezek a pozíciók jellegüket tekintve esetlegesek, ideiglenesek, és szigorúan az adott tranzakció elvégzéséhez szükséges időszakra korlátozódnak.

(2) A tagállamok az (1) bekezdésben említett összeget 50 000 ECU-re csökkenthetik, ha a vállalkozás nem jogosult az ügyfelek pénzével vagy értékpapírjaival rendelkezni, saját számlára ügyleteket kötni vagy saját kötelezettségvállalással kibocsátásokat jegyezni.

(3) Az egyéb befektetési vállalkozásoknak 730 000 ECU indulótőkével kell rendelkezniük.

(4) A 2. cikk (2) bekezdésének b) pontjában említett vállalkozások indulótőkéje 50 000 euro, amennyiben a 2004/39/EK irányelv 31. vagy 32. cikke alapján élvezik a letelepedés vagy szolgáltatásnyújtás szabadságát.

(4a) A 93/6/EK irányelv felülvizsgálatáig a 2. cikk (2) bekezdésének c) pontjában említett vállalkozásoknak rendelkezniük kell:

a) 50 000 euro indulótőkével; vagy

b) a Közösség egész területére vonatkozó szakmai felelősségbiztosítással, vagy más, szakmai gondatlanságból adódó felelősségre vonatkozó garanciával, amely kárigényenként legalább 1 000 000 euro, és összességében évi 1 500 000 euro értékű az összes kárigény tekintetében; vagy

c) az indulótőke és a szakmai felelősségbiztosítás olyan kombinációjával, amely az a) vagy b) pont szerinti fedezettel egyenértékű fedezeti szintet eredményez.

Az e bekezdésben említett összegeket a Bizottság időszakonként felülvizsgálja, hogy figyelembe vegye az európai fogyasztói árindex Eurostat által közzétett változásait, összhangban és egyidejűleg a biztosítási közvetítésről szóló, 2002. december 9-i 2002/92/EK európai parlamenti és tanácsi irányelv ( 13 ) 4. cikkének (7) bekezdése alapján tett kiigazításokkal.

(4b) Amennyiben a 2. cikk (2) bekezdésének c) pontjában említett befektetési vállalkozást a 2002/92/EK irányelv alapján is nyilvántartásba vették, az ilyen befektetési vállalkozásnak eleget kell tennie az említett irányelv 4. cikkének (3) bekezdésében megállapított követelményeknek, és ezenkívül rendelkeznie kell:

a) 25 000 euro indulótőkével; vagy

b) a Közösség egész területére vonatkozó szakmai felelősségbiztosítással, vagy más, szakmai gondatlanságból adódó felelősségre vonatkozó garanciával, amely kárigényenként legalább 500 000 euro, és összességében évi 750 000 euro értékű az összes kárigény tekintetében; vagy

c) az indulótőke és a szakmai felelősségbiztosítás olyan kombinációjával, amely az a) vagy b) pont szerinti fedezettel egyenértékű fedezeti szintet eredményez.

(5) Az (1)-(4) bekezdés rendelkezéseitől eltérően, a tagállamok továbbra is engedélyezhetik az irányelv alkalmazása előtt már létező olyan befektetési vállalkozásokat és a (4) bekezdés hatálya alá tartozó vállalkozásokat, amelyek szavatolótőkéjének összege kevesebb, mint az indulótőke (1)-(4) bekezdésben meghatározott mértéke. Az ilyen vállalkozások szavatolótőkéjének összege nem csökkenhet az ezen irányelvről szóló értesítést követően kiszámított legmagasabb referenciaszint alá. E referenciaszint a kiszámítás időpontját megelőző hat hónapos időszak során számított szavatolótőke napi szintjének átlaga. A referenciaszintet mindig hathavonta, a megelőző időszakra vonatkozóan kell kiszámítani.

(6) Ha valamely, az (5) bekezdés hatálya alá tartozó vállalkozás ellenőrzését a korábbitól eltérő természetes vagy jogi személy veszi át, e vállalkozás szavatolótőkéjének el kell érnie legalább az (1)-(4) bekezdésben meghatározott szintet, kivéve a következő helyzeteket:

i. az irányelv alkalmazásának megkezdése utáni első, öröklés útján történő átszállás esetében, az illetékes hatóságok jóváhagyásától függően, az átszállástól számított legfeljebb 10 évig;

ii. a tagság összetételében történő változás esetén, amennyiben az irányelv alkalmazásának időpontjában legalább az egyik tag tagsági viszonyban marad, az irányelv alkalmazásának időpontjától számított legfeljebb 10 évig.

(7) Bizonyos körülmények között, az illetékes hatóságok hozzájárulásával azonban a befektetési vállalkozások és/vagy a (4) bekezdés hatálya alá tartozó vállalkozások egyesülése esetén az egyesüléssel létrejött vállalkozás szavatolótőkéjének nem kell elérnie az (1)-(4) bekezdésben meghatározott szintet. Az új vállalkozás szavatolótőkéjének értéke azonban akkor sem lehet kevesebb, mint az egyesült vállalkozásoknak az egyesülés időpontjában meglévő szavatolótőkéjének összege, ha az (1)-(4) bekezdésben meghatározott szinteket nem éri el.

(8) A befektetési vállalkozások és a (4) bekezdés hatálya alá tartozó vállalkozások szavatolótőkéje nem kerülhet az (1)-(5) és a (7) bekezdésben meghatározott szint alá. Ha azonban ez mégis megtörténne, az illetékes hatóságok - amennyiben a körülmények ezt indokolják - határidőt adhatnak e vállalkozások számára helyzetük kiigazítására vagy tevékenységük beszüntetésére.

A KOCKÁZATVISELÉSRE VONATKOZÓ RENDELKEZÉSEK

4. cikk

(1) Az illetékes hatóságok megkövetelik az intézményektől, hogy mindenkor akkora összegű szavatolótőkével rendelkezzenek, amely legalább a következő összegekkel egyenlő:

i. az I., II. és VI., valamint adott esetben a VIII. mellékletnek megfelelően, a kereskedési könyv szerinti üzleti tevékenységük alapján számított tőkekövetelmény;

ii. a III. és VII., valamint adott esetben a VIII. mellékletnek megfelelően, az összes üzleti tevékenységük alapján számított tőkekövetelmény;

iii. a 89/647/EGK irányelvben előírt, az összes üzleti tevékenységükre vonatkozó tőkekövetelmény, kivéve a kereskedési könyv szerinti üzleti tevékenységüket és a lekötött eszközeiket, amennyiben azokat az V. melléklet 2. pontjának d) alpontja alapján levonták a szavatolótőkéből;

iv. a (2) bekezdésben előírt tőkekövetelmény.

Függetlenül az i-iv. alpontban említett tőkekövetelmények összegétől, a befektetési vállalkozások szavatolótőkéjére vonatkozó követelmény soha nem lehet kevesebb a IV. mellékletben előírt összegnél.

(2) Az illetékes hatóságok megkövetelik az intézményektől, hogy viseljék az olyan üzleti tevékenység kapcsán keletkező kockázatokat, amelyek ezen irányelv, valamint a 89/647/EGK irányelv hatályán kívül esnek, és az említett irányelvek értelmében a megfelelő szavatolótőke révén fedezett kockázatokhoz hasonlónak minősülnek.

(3) Ha az intézmény rendelkezésére álló szavatolótőke összege az (1) bekezdésben előírt szavatolótőke-követelmény összege alá kerül, az illetékes hatóságok gondoskodnak arról, hogy az adott intézmény megtegye a megfelelő intézkedéseket helyzetének mielőbbi rendezésére.

(4) Az illetékes hatóságok megkövetelik az intézményektől, hogy hozzanak létre olyan rendszereket a kamatlábkockázat figyelemmel kísérésére és ellenőrzésére összes üzleti tevékenységükre vonatkozóan, amelyek az illetékes hatóságok számára áttekinthetőek.

(5) Az intézményeknek biztosítaniuk kell illetékes hatóságaikat arról, hogy olyan rendszereket alkalmaznak, amelyek pénzügyi pozícióikat bármikor, elfogadható pontossággal képesek kiszámítani.

(6) Az (1) bekezdés rendelkezéseitől eltérően, az illetékes hatóságok engedélyezhetik az intézményeknek, hogy a kereskedési könyv szerinti üzleti tevékenységükre vonatkozó tőkekövetelményt ezen irányelv I. és II. melléklete helyett a 89/647/EGK irányelvnek megfelelően számítsák ki, amennyiben:

i. ezen intézmények kereskedési könyv szerinti üzleti tevékenysége általában nem haladja meg összes üzleti tevékenységük 5 %-át;

ii. a kereskedési könyv szerinti pozícióik általában nem haladják meg a 15 millió ECU-t; és

iii. ezen intézmények kereskedési könyv szerinti üzleti tevékenysége soha nem haladja meg összes üzleti tevékenységük 6 %át, valamint kereskedési könyv szerinti összes pozíciójuk soha nem haladja meg a 20 millió ECU-t.

(7) Annak kiszámításához, hogy a (6) bekezdés i. és iii. pontjában szereplő kereskedési könyv szerinti üzleti tevékenység hogyan aránylik a teljes üzleti tevékenységhez, az illetékes hatóságok figyelembe vehetik a mérleg szerinti és a mérlegen kívüli összevont üzleti tevékenység nagyságát, az adott intézmények eredménykimutatását vagy szavatolótőkéjét, illetve e mutatószámok kombinációját. A mérleg szerinti és a mérlegen kívüli összevont üzleti tevékenység nagyságának felbecsülésekor a hitelviszonyt megtestesítő értékpapírokat piaci árukon vagy névértékükön, a részvényeket piaci árukon, a származtatott eszközöket pedig az azok alapjául szolgáló értékpapírok névértéke vagy piaci értéke szerint kell értékelni. A hosszú és rövid pozíciókat előjelüktől függetlenül összegezni kell.

(8) Ha az intézmény hosszabb időn keresztül túllépné a (6) bekezdés i. és ii. pontjában előírt határértékek egyikét vagy mindegyikét vagy a (6) bekezdés iii. pontjában előírt határértékek egyikét vagy mindegyikét, az intézmény köteles a kereskedési könyv szerinti üzleti tevékenysége tekintetében a 89/647/EGK irányelvben előírtak helyett a 4. cikk (1) bekezdésének i. pontjában előírt követelményeknek eleget tenni és erről értesíteni az illetékes hatóságot.

A NAGYKOCKÁZATOK FELÜGYELETE ÉS ELLENŐRZÉSE

5. cikk

(1) Az intézmények nagykockázataikat a 92/121/EGK irányelvnek megfelelően felügyelik és ellenőrzik.

(2) Az (1) bekezdéstől eltérően, azon intézmények, amelyek a kereskedési könyv szerinti üzleti tevékenységükre vonatkozó tőkekövetelményüket az I. és II., valamint adott esetben a VIII. mellékletnek megfelelően számítják, nagykockázataikat a 92/121/EGK irányelvnek megfelelően, ennek VI. mellékletében megállapított módosításokra is figyelemmel felügyelik és ellenőrzik.

A POZÍCIÓK JELENTÉSI CÉLBÓL TÖRTÉNŐ ÉRTÉKELÉSE

6. cikk

(1) Az intézmények naponta piaci áron értékelik kereskedési könyvi pozícióikat, feltéve, hogy nem tartoznak a 4. cikk (6) bekezdése alá.

(2) Naprakész piaci árak hiányában, mint például az elsődleges piacokon új kibocsátáskor történő üzletkötés esetén, az illetékes hatóságok eltekinthetnek az (1) bekezdésben előírt követelménytől, és előírhatják az intézményeknek, hogy alkalmazzanak alternatív értékelési módszereket, feltéve, hogy azok elég megbízhatóak, és azokat az illetékes hatóságok jóváhagyták.

KONSZOLIDÁLT ALAPÚ FELÜGYELET

7. cikk

Általános elvek

(1) A 4. és 5. cikkben előírt tőkekövetelményeket az olyan intézményekesetében, amelyek az ilyen vállalkozásoknak nem azanyavállalatai, illetve leányvállalatai, egyéni alapon kell alkalmazni.

(2) A 4. és 5. cikkben előírt követelményeket:

- minden olyan intézmény esetében, amelynek leányvállalata a92/30/EGK irányelv értelmében vett hitelintézet, befektetésivállalkozás vagy egyéb pénzügyi intézmény, vagy amelynekilyen szervezetben részesedése van, és

- minden olyan intézmény esetében, amelynek anyavállalatapénzügyi holdingtársaság,

konszolidált alapon kell alkalmazni, a fent említett irányelvben ése cikk (7)-(14) bekezdésében megállapított módszereknek megfelelően.

(3) Amikor valamely, a (2) bekezdés hatálya alá tartozó csoporttagjai között nincs hitelintézet, a 92/30/EGK irányelvet kell alkalmazni,a következő módosításokra is figyelemmel:

- pénzügyi holdingtársaság olyan pénzügyi intézmény, amelynek leányvállalatai kivétel nélkül vagy alapvetően befektetési vállalkozások vagy olyan egyéb pénzügyi szervezetek, amelyek közül legalább egy befektetési vállalkozásnak minősül, és amely a pénzügyi konglomerátumhoz tartozó hitelintézetek, biztosítóintézetek és befektetési vállalkozások kiegészítő felügyeletéről szóló, 2002. december 16-i 2002/87/EK európai parlamenti és tanácsi irányelv ( 14 ) értelmében nem minősül vegyes pénzügyi holdingtársaságnak,

- vegyes tevékenységű holdingtársaság olyan anyavállalat, amely a 2002/87/EK irányelv értelmében nem minősül pénzügyi holdingtársaságnak, befektetési vállalkozásnak vagy vegyes pénzügyi holdingtársaságnak, és amelynek leányvállalatai közül legalább egy befektetési vállalkozásnak minősül,

- illetékes hatóságok azok a nemzeti hatóságok, amelyeket törvényi,rendeleti vagy közigazgatási rendelkezések hatalmaznakfel a befektetési vállalkozások felügyeletére,

- ahol jogszabály hitelintézeteket említ, ott befektetési vállalkozásokatkell érteni,

- a 92/30/EGK irányelv 3. cikke (5) bekezdésének másodikpontját nem kell alkalmazni,

- a 92/30/EGK irányelv 4. cikkének (1) és (2) bekezdésében és7. cikkének (5) bekezdésében a 77/780/EGK irányelvre történőhivatkozás alatt a 93/22/EGK irányelvre történő hivatkozástkell érteni,

- a 92/30/EGK irányelv 3. cikkének (9) bekezdése és a 8. cikkének(3) bekezdése szempontjából a banki tanácsadó bizottságratörténő hivatkozás alatt a Tanácsra és a Bizottságra történőhivatkozást kell érteni,

- a 92/30/EGK irányelv 7. cikke (4) bekezdésének első mondatahelyébe a következő rendelkezés lép:

-

"Ha valamely befektetési vállalkozás, pénzügyi holdingtársaságvagy vegyes tevékenységű holdingtársaság olyanleányvállalatot vagy leányvállalatokat ellenőriz, amelyek biztosítótársaságok, az illetékes hatóságoknak és a biztosításivállalkozások közérdekű felügyeletének feladatával megbízotthatóságoknak szorosan együtt kell működniük."

(4) A (3) bekezdés hatálya alá tartozó csoportok felügyeletét konszolidáltalapon ellátni köteles vagy megbízott, illetékes hatóságokaz ilyen csoportok konszolidált alapú felügyeletének továbbiösszehangolásáig - amennyiben a körülmények indokolják - eltekinthetneke kötelezettségtől, amennyiben az ilyen csoportbanminden befektetési vállalkozás:

i. az V. melléklet (9) bekezdésében szereplő szavatolótőkemeghatározástalkalmazza;

ii. egyéni alapon megfelel a 4. és 5. cikk által megállapított követelményeknek;

iii. megfelelő rendszert hoz létre a tőke és a csoporton belüliegyéb pénzügyi intézmények finanszírozási forrásainak felügyeletéreés ellenőrzésére.

(5) Az illetékes hatóságok kötelezik a (4) bekezdés értelmébenfelmentést kapott csoportokba tartozó befektetési vállalkozásokat,hogy értesítsék őket azokról a kockázatokról, amelyek pénzügyihelyzetüket veszélyeztethetik, beleértve a tőkéjük és finanszírozásukforrásaival és összetételével kapcsolatos kockázatokatis. Ha az illetékes hatóságok ennek alapján megállapítják, hogy ebefektetési vállalkozások pénzügyi helyzete nem biztosított kellőképpen,kötelezik őket, hogy tegyenek intézkedéseket, ideértve- szükség esetén - az e vállalkozásoktól a csoport más tagjaihoztörténő tőketranszferek korlátozását is.

(6) Ha az illetékes hatóságok eltekintenek a (4) bekezdésben előírtkonszolidált alapú felügyelet kötelezettségétől, más, megfelelőintézkedéseket hoznak az egész csoport - beleértve a tagállamokterületén kívül elhelyezkedő vállalkozásokat is - kockázatainak,nevezetesen nagykockázat-vállalásainak felügyeletére.

(7) A tagállamok eltekinthetnek a 4. és 5. cikkben előírt követelményekegyéni vagy szubkonszolidált alapú alkalmazásától azonintézmény esetében, amely anyavállalatként konszolidált alapúfelügyelet alá tartozik, valamint ezen intézmény olyan leányvállalataesetében, amely a tagállamok engedélyezése és felügyeletealá tartozik, és amely részt vesz annak az intézménynek a konszolidáltalapú felügyeletében, amelyik az ő anyavállalata.

Ugyanilyen felmentésben részesülhet az az anyavállalat, amelyikpénzügyi holdingtársaság, és székhelye ugyanabban a tagállambantalálható, mint ahol az intézmény, amennyiben ugyanazonfelügyelet - illetve különösen a 4. és 5. cikkekben foglalt előírások- hatálya alá tartozik, amely a hitelintézetekre és befektetésivállalkozásokra terjed ki.

A felmentési jog gyakorlásakor mindkét esetben meg kell tenni aszavatolótőke csoporton belüli megfelelő allokációját biztosítóintézkedéseket.

(8) Az olyan intézmény esetében, amelynek anyavállalata másiktagállamban kapta meg az engedélyt, és ott található, az illetékes engedélyező hatóságok egyéni vagy - szükség esetén -szubkonszolidált alapon alkalmazzák a 4. és 5. cikkben megállapítottszabályokat.

(9) A (8) bekezdés rendelkezéseitől eltérően, az intézménynekminősülő anyavállalat leányvállalatának működését engedélyező,illetékes hatóságok kétoldalú megállapodás útján átruházhatják aleányvállalat tőkemegfelelése és nagykockázat-vállalásai felügyeleténekhatáskörét az anyavállalat működését engedélyező és felügyelőilletékes hatóságokra. Az ilyen megállapodásokról és azoktartalmáról a Bizottságot tájékoztatni kell. A Bizottság - kivéve a(3) bekezdés hatálya alá tartozó csoportok esetét - e tájékoztatásttovábbítja a többi tagállam illetékes hatóságaihoz, ----- és a Tanácshoz.

A konszolidált követelmények kiszámítása

(10) Ha a (7) és (9) bekezdésben foglalt felmentésre nem kerül sor, az illetékes hatóságok az I. és VIII. mellékletben meghatározott tőkekövetelmények, valamint a VI. mellékletben meghatározott ügyfélkockázatok konszolidált alapú kiszámítása céljából engedélyezhetik, hogy az egyik intézmény kereskedési könyvében szereplő nettó pozíciók a másik intézménykereskedési könyvében szereplő pozícióknál beszámításra kerüljenek az I., VI., és VIII. mellékletben meghatározott szabályoknak megfelelően.

Engedélyezhetik továbbá, hogy az egyik intézmény devizapozíciói beszámításra kerüljenek a másik intézmény devizapozícióinál, a III. mellékletben meghatározott szabályoknak megfelelően. A hatóságok azt is engedélyezhetik, hogy az egyik intézmény áru-pozíciói beszámításra kerüljenek a másik intézményáru-pozícióinál, a VII. és/vagy VIII. mellékletben meghatározott szabályoknak megfelelően.

(11) Az illetékes hatóságok engedélyezhetik a harmadik országokban található vállalkozások kereskedési könyvének és deviza, illetve árupozícióinak beszámítását is, ha egyidejűleg teljesülnek a következő feltételek:

i. e vállalkozások valamely harmadik országban kaptakengedélyt, és vagy megfelelnek a 77/780/EGK irányelv 1. cikkénekelső francia bekezdésében foglalt hitelintézet fogalmameghatározásának, vagy elfogadott harmadik országbelibefektetési vállalkozások;

ii. az ilyen vállalkozások egyéni alapon megfelelnek az ebben azirányelvben megállapítottakkal egyenértékű tőkemegfelelésiszabályoknak;

iii. az adott országokban nincs hatályban olyan szabályozás,amely jelentősen érintené a csoporton belüli tőketranszfert.

(12) Az illetékes hatóságok engedélyezhetik a (10) bekezdésbenfoglalt, olyan csoporton belüli intézmények közötti beszámítást,amelyek az adott tagállamban kaptak engedélyt, amennyiben:

i. a csoporton belül a tőke megoszlása megfelelő;

ii. azok a szabályozó, jogszabályi vagy szerződéses keretek, amelyekközött az intézmények működnek, garantálják a csoportonbelüli kölcsönös pénzügyi támogatást.

(13) Ezen túlmenően az illetékes hatóságok engedélyezhetik a(10) bekezdésben foglalt beszámítást a csoporton belüli, a (12)bekezdésben foglalt feltételeknek megfelelő intézmények és azugyanazon csoportba tartozó, valamely másik tagállamban engedélyezettintézmény között, amennyiben ez az intézmény a 4. és5. cikkben foglalt tőkekövetelményeket egyéni alapon köteles teljesíteni.

A konszolidált szavatolótőke meghatározása

(14) A szavatolótőke konszolidált alapú kiszámításakor a89/299/EGK irányelv 5. cikkét kell alkalmazni.

(15) A konszolidált alapú felügyeletet gyakorló illetékes hatóságokelismerhetik a saját tőkének az V. melléklet szerinti intézményekrealkalmazandó különleges szavatolótőke-fogalom meghatározásánakérvényességét a konszolidált szavatolótőkéjükkiszámításánál.

JELENTÉSI KÖTELEZETTSÉGEK

8. cikk

(1) A tagállamok kötelezik a befektetési vállalkozásokat és hitelintézeteket, hogy saját tagállamuk illetékes hatóságait tájékoztassák minden szükséges információról annak érdekében, hogy értékelni lehessen az ezen irányelvnek megfelelően elfogadott szabályoknak való megfelelésüket. A tagállamoknak kell gondoskodniuk arról is, hogy az intézmények belső ellenőrzési rendszere, illetve adminisztratív és számviteli eljárásai bármikor lehetővé tegyék az e szabályoknak való megfelelés ellenőrzését.

(2) A 3. cikk (3) bekezdésének hatálya alá tartozó befektetési vállalkozások legalább havonta, a 3. cikk (1) bekezdésének hatálya alá tartozó vállalkozások legalább háromhavonta, a 3. cikk (2) bekezdésének hatálya alá tartozó vállalkozások pedig legalább hathavonta kötelesek jelentést tenni az illetékes hatóságoknak az utóbbiak által meghatározott módon.

(3) A (2) bekezdés rendelkezéseitől elérően, a 3. cikk (1) és (3) bekezdésének hatálya alá tartozó befektetési vállalkozásoknak, konszolidált vagy szubkonszolidált alapon, csak hathavonta kell információt szolgáltatniuk.

(4) A hitelintézetek a 89/647/EGK irányelvben meghatározott gyakorisággal kötelesek jelentést tenni, az illetékes hatóságok által meghatározott módon.

(5) Az illetékes hatóságok kötelezővé teszik az intézmények számára, hogy azonnal jelentsék, ha a visszavásárlási és a fordított visszavásárlási megállapodásoknál vagy az értékpapír- és árukölcsönzési, valamint értékepapír- vagy áru-kölcsönvételiügyletek során a másik fél nem tesz eleget kötelezettségeinek. A Bizottság legkésőbb a 12. cikkben említett időponttól számított három év elteltével jelentést tesz a Tanácsnak az ilyen esetekről és arról, hogy ezeknek milyen hatásuk volt az ezen irányelvben említett megállapodások és ügyletek kezelésére. E jelentésnek aztis tartalmaznia kell, hogy az intézmények hogyan tesznek eleget a 2. cikk (6) bekezdés b) pontja i-v. alpontjának feltételei közül a rájuk vonatkozóknak, különösen az v. alpontban említetteknek. Továbbá fel kell tüntetnie az intézmények hagyományosnak mondható kölcsönügyleteinek, illetve a fordított visszavásárlási megállapodásokon, valamint az értékpapír- és áru-kölcsönügyletek formájában megvalósuló kölcsönügyletei relatív volumenének adataiban bekövetkezett változásokat. A Bizottság megteszi a megfelelő javaslatokat, ha e jelentés és egyéb információk alapján arra a következtetésre jut, hogy további biztosítékokra van szükség a visszaélések megakadályozására.

ILLETÉKES HATÓSÁGOK

9. cikk

(1) A tagállamok kijelölik azokat a hatóságokat, amelyek elvégzik az irányelvben meghatározott feladatokat. A tagállamok erről tájékoztatják a Bizottságot, feltüntetve a feladatok megosztását.

(2) Az (1) bekezdésben említett hatóságoknak a nemzeti jogszabályok vagy hatóságok által az adott tagállamban működő felügyeleti rendszer részeként hivatalosan elismert hatóságoknak vagy szerveknek kell lenniük.

(3) Az érintett hatóságok részére biztosítani kell a feladataik ellátásához szükséges minden jogot, különösen a kereskedési könyvek összetételének megvizsgálási jogát.

(4) Az egyes tagállamok illetékes hatóságai szorosan együttműködnek az ezen irányelvben foglalt feladatok ellátása során, különösen az olyan befektetési szolgáltatások esetén, amelyeket szolgáltatásként vagy valamely tagállamban vagy tagállamokban fióktelepek létrehozásával nyújtanak. A hatóságok kérelemre tájékoztatják egymást minden olyan információról, amely megkönnyítheti a befektetési vállalkozások és hitelintézetek tőkemegfelelésének felügyeletét, különösen az ezen irányelvben megállapított szabályoknak való megfelelés ellenőrzését. Az illetékes hatóságok közötti, az ezen irányelvben foglalt bármely információcsere a befektetési vállalkozásokat illetően a 93/22/EGK irányelv 25. cikke szerinti szakmai titoktartási kötelezettség, a hitelintézeteket illetően pedig a 89/646/EGK irányelv által módosított 77/780/EGK irányelv 12. cikkében foglalt kötelezettség hatálya alá tartozik.

10. cikk

Ezen irányelvnek az alább felsorolt területeken a technikai fejlődéshez történő igazítása érdekében meghatározott rendelkezésekről szóló további irányelv elfogadásáig a Tanács a Bizottság javaslatára minősített többséggel, a 87/373/EGK határozattal összhangban elfogadja a következő, szükségessé váló kiigazításokat:

- a 2. cikk fogalommeghatározásainak tisztázása az irányelv Közösségen belüli egységes alkalmazásának biztosítása érdekében,

- a 2. cikk fogalommeghatározásainak tisztázása a pénzügyi piacok fejlődésének figyelembevétele érdekében,

- a 3. cikkben előírt indulótőke összegeinek és a 4. cikk (6) bekezdésében említett összegnek a módosítása a gazdasági és pénzügyi téren történő fejlődésének figyelembevétele érdekében,

- a terminológiának és a meghatározások szövegezésének kiigazítása az intézményekről és a kapcsolódó kérdésekről szóló későbbi jogszabályokkal összhangban.

ÁTMENETI RENDELKEZÉSEK

11. cikk

(1) A tagállamok engedélyezhetnek olyan, a 93/22/EGK irányelv 30. cikk (1) bekezdésének hatálya alá tartozó befektetési vállalkozásokat is, amelyek szavatolótőkéje az irányelv alkalmazásának időpontjában alacsonyabb a 3. cikk (1)-(3) bekezdésében meghatározott szinteknél. A későbbiekben azonban e befektetési vállalkozások szavatolótőkéjének meg kell felelnie az irányelv 3. cikk (5)-(8) bekezdésében megállapított feltételeknek.

(2) Az I. melléklet 14. pontjától eltérően, a tagállamok egyedi kockázati követelményt állapíthatnak meg minden olyan rögzített kamatozású értékpapírra, amelyhez a 89/647/EGK irányelv 11. cikkének (2) bekezdése szerint 10 % súlyozást rendeltek, és amely megegyezik az azonos hátralévő futamidejű minősítő tétel egyedi kockázati követelményének felével.

11a. cikk

A tagállamok 2006. december 31-ig felhatalmazhatják intézményeiket arra, hogy a VII. melléklet (13), (14), (17) és (18) bekezdésében feltüntetettek helyett a következő táblázatban szereplő minimális különbözeti, átviteli és outright rátát alkalmazzák, amennyiben illetékes hatóságaik véleménye szerint az intézmények:

i. jelentős mértékű áru-kereskedelmi tevékenységet folytatnak;

ii. változatos áru-portfólióval rendelkeznek; és

iii. még nincsenek abban a helyzetben, hogy az áru-kockázatokkal kapcsolatos tőkekövetelmény kiszámításához a VIII. mellékletnek megfelelően belső modelleket alkalmazzák.

Táblázat

| Nemesfémek (arany kivételével) | Nem nemesfémek | Mezőgazdasági termékek (softs) | Egyéb, beleértve az energiaipari termékeket | |

| Különbözeti ráta (%) | 1,0 | 1,2 | 1,5 | 1,5 |

| Átviteli ráta (%) | 0,3 | 0,5 | 0,6 | 0,6 |

| Outright ráta (%) | 8 | 10 | 12 | 15 |

A tagállamok tájékoztatják a Bizottságot e cikk alkalmazásáról.

ZÁRÓ RENDELKEZÉSEK

12. cikk

(1) A tagállamok hatályba léptetik azokat a törvényi, rendeleti és közigazgatási rendelkezéseket, amelyek ahhoz szükségesek, hogy a 93/22/EGK irányelv 31. cikk (2) bekezdésében meghatározott időpontra ennek az irányelvnek megfeleljenek. Erről haladéktalanul tájékoztatják a Bizottságot.

Amikor a tagállamok elfogadják ezeket a rendelkezéseket, hivatkoznak erre az irányelvre, vagy azokhoz hivatalos kihirdetésük alkalmával ilyen hivatkozást csatolnak. A hivatkozás módját a tagállamok határozzák meg.

(2) A tagállamok közlik a Bizottsággal nemzeti joguknak azokat a legfontosabb rendelkezéseit, amelyeket az ezen irányelv hatálya alá tartozó területen fogadtak el.

13. cikk

A Bizottság a lehető legkorábban a Tanács elé terjeszti a tőkekövetelményekre vonatkozó javaslatait az árukereskedelem, a származtatott áruügyletek, valamint a kollektív befektetési formák részesei tekintetében.

A Tanács legkésőbb hat hónappal ezen irányelv alkalmazása előtt dönt a Bizottság javaslatairól.

FELÜLVIZSGÁLATI ZÁRADÉK

14. cikk

A 12. cikkben említett időponttól számított három éven belül a Tanács, a Bizottság javaslata alapján eljárva, megvizsgálja és - szükség esetén - felülvizsgálja ezen irányelvet az alkalmazása során felmerült tapasztalatok alapján, figyelembe véve a piaci innovációt és különösen a szabályozásra jogosult hatóságok nemzetközi fórumain tapasztalható fejleményeket.

15. cikk

Ennek az irányelvnek a tagállamok a címzettjei.

I. MELLÉKLET

POZÍCIÓKOCKÁZAT

BEVEZETÉS

Nettósítás

1. Az intézmény hosszú (rövid) pozícióinak a rövid (hosszú) pozícióihoz képest ugyanabból a részvényből, hitelviszonyt megtestesítő értékpapírból, átváltható értékpapírból, azonos tőzsdei határidős ügyletből, opcióból, opciós utalványból és fedezett opciós utalványból fennálló többlete a különböző eszközönkénti nettó pozíció. A nettó pozíció kiszámításakor az illetékes hatóságok lehetővé teszik, hogy a származtatotteszköz-pozíciókat - a 4-7. pontban megállapítottak értelmében - úgy legyenek tekinthetők, mint az alapul szolgáló (vagy dematerializált) értékpapírban vagy értékpapírokban lévő pozíciók. A 14. pont szerinti egyedi kockázat kiszámításánál figyelmen kívül kell hagyni az intézmények birtokában lévő saját, hitelviszonyt megtestesítő értékpapírokat.

2. Nem engedhető meg a nettósítás az átváltható értékpapír és az annak alapjául szolgáló eszköz kiegyenlítő pozíciója között, hacsak az illetékes hatóságok nem fogadnak el olyan módszert, amelynek értelmében egy adott átváltható értékpapír átváltásának valószínűsége figyelembe vehető, vagy nem írnak elő olyan tőkekövetelményt, amely fedezi az átváltással járó esetleges veszteségeket.

3. A nettó pozíciókat összesítésük előtt - előjelüktől függetlenül - naponta át kell váltani az aktuális spot árfolyamon az intézmény elszámolási pénznemére.

Az egyes eszközök

4. A hitelviszonyt megtestesítő értékpapírok vételére vagy eladására szóló határidős tőzsdei kamatlábügyleteket, határidős kamatláb-megállapodásokat (FRA) és határidős kötelezettségvállalásokat úgy kell tekinteni, mint a hosszú és rövid pozíciók kombinációját. Így a hosszú határidős kamatlábügyletet úgy kell tekinteni, mint egy határidős szerződés leszállítási határidejének napján lejáró értékpapír-kölcsönügylet és egy olyan eszközbeli részesedés kombinációját, amelynek lejárati napja megegyezik az adott határidős szerződés alapjául szolgáló pénzügyi eszköz vagy dematerializált pozíció lejárati napjával. Hasonlóképpen, az értékesített FRA-t úgy kell tekinteni, mint olyan hosszú pozíciót, amelynek lejárata megegyezik a teljesítés határidejének és a szerződés időtartamának összegével, illetve mint olyan rövid pozíciót, amelynek lejárata megegyezik a teljesítés határidejével. Mind a kölcsönügyletnek, mind az eszközbeli részesedésnek szerepelni kell a 14. pont 1. táblázatának központi kormányzati oszlopában, annak érdekében, hogy a határidős tőzsdei kamatlábügyletek és az FRA-k egyedi kockázatához szükséges tőkekövetelmény kiszámítható legyen. A hitelviszonyt megtestesítő értékpapír vételére szóló határidős kötelezettségvállalást úgy kell tekinteni, mint a leszállítási határidőkor lejáró kölcsönügylet és magához a hitelviszonyt megtestesítő értékpapírhoz fűződő hosszú (azonnali) pozíció kombinációját. A kölcsönügyletet az 1. táblázat központi kormányzati oszlopában az egyedi kockázat szempontjából fel kell tüntetni, a hitelviszonyt megtestesítő értékpapírt pedig ugyanezen táblázat megfelelő oszlopában. -----

Az illetékes hatóságok lehetővé tehetik, hogy a tőzsdén forgalmazott határidős ügyletek esetében a tőkekövetelmény egyenlő legyen a tőzsde által előírt letéti követelménnyel, ha teljes mértékben meggyőződtek arról, hogy az lehetővé teszi a határidős ügylettel kapcsolatos kockázat pontos felmérését, és legalább egyenlő azzal a határidős ügyletre vonatkozó tőkekövetelménnyel, amelyet az e melléklet hátralévő részében ismertetett módszer alkalmazásával végzett számítás, vagy a VIII. mellékletben ismertetett belső modellmódszer alkalmazásával végzett számítás eredményezne. Az illetékes hatóságok 2006. december 31-ig engedélyezhetik továbbá, hogy az általuk elismert elszámolóház által elszámolt, e bekezdésben említett típusú származtatott, tőzsdén kívüli (OTC) ügyletekre kötött szerződésre vonatkozó tőkekövetelmény egyenlő legyen az elszámolóház által előírt letéti követelménnyel, amennyiben teljes mértékben meggyőződtek arról, hogy az lehetővé teszi a származékos ügyletekre vonatkozó szerződéssel kapcsolatos kockázat pontos felmérését, és legalább egyenlő a szóban forgó szerződés tőkekövetelményével, amelyet az e melléklet hátralévő részében ismertetett módszer alkalmazásával végzett számítás, vagy a VIII. mellékletben ismertetett belső modell módszer alkalmazásával végzett számítás eredményezne.

5. A kamatlábakhoz, hitelviszonyt megtestesítő értékpapírokhoz, részvényekhez, részvényindexekhez, pénzügyi határidős ügyletekhez, swap-ügyletekhez és devizához kapcsolódó opciókat e melléklet alkalmazásában úgy kell tekinteni, mintha azok értéküket tekintve az opció alapjául szolgáló pénzügyi eszközök összegével azonos pozíciók lennének, megszorozva a hozzájuk tartozó delta-tényezővel. Ez utóbbi pozíciókat nettósítani lehet a megegyező, alapul szolgáló értékpapírok vagy származtatott eszközök kiegyenlítő pozíciójával szemben. Az alkalmazott delta-tényező vagy az adott tőzsde delta-tényezője, vagy az illetékes hatóságok által számított delta-tényező, vagy - ha az nem áll rendelkezésre, illetve az OTC opciók esetében - az intézmény által számított delta-tényező, az illetékes hatóságok arról való meggyőződésétől függően, hogy az intézmény által alkalmazott modell elfogadható-e.

Az illetékes hatóságok azt is előírhatják, hogy az intézmények delta-tényezőjüket az illetékes hatóságok által meghatározott módszer alkalmazásával számítsák ki.

Az illetékes hatóságoknak rendelkezniük kell arról, hogy az opciókhoz kapcsolódó, delta kockázaton kívüli, egyéb kockázatokra is legyen fedezet. Az illetékes hatóságok megengedhetik, hogy a kibocsátott, tőzsdén forgalmazott opcióval szembeni követelmény megegyezzen a tőzsde által megkövetelt fedezettel, ha teljes mértékben meg vannak győződve arról, hogy az lehetővé teszi az opcióhoz kapcsolódó kockázat pontos felmérését, és az legalább egyenlő az opció azon tőkekövetelményével, amelyet az ezen melléklet további részében meghatározott módszert alkalmazó számítás, vagy a VIII. mellékletben leírt belső modell módszer alkalmazása eredményezne. Az illetékes hatóságok 2006. december 31-ig megengedhetik továbbá, hogy az általuk elismert elszámolóház által elszámolt, tőzsdén kívüli (OTC) opcióra vonatkozó tőkekövetelmény egyenlő legyen az elszámolóház által előírt fedezettel, amennyiben teljes mértékben meggyőződtek arról, hogy az lehetővé teszi az opcióval kapcsolatos kockázat pontos felmérését, és legalább egyenlő a tőzsdén kívüli (OTC) opció tőkekövetelményével, amelyet az e melléklet további részében ismertetett módszer alkalmazásával végzett számítás, vagy a VIII. mellékletben ismertetett belső modell módszer alkalmazása eredményezne. Ezenkívül a hatóságok megengedhetik, hogy a megvásárolt, tőzsdén forgalmazott vagy OTC opció tőkekövetelménye ugyanaz legyen, mint az annak alapjául szolgáló értékpapír esetében, azzal a megszorítással, hogy az így adódó tőkekövetelmény nem haladja meg az opció piaci értékét. A kibocsátott OTC opcióval szembeni tőkekövetelményt az annak alapjául szolgáló értékpapírhoz kapcsolódóan kell meghatározni.

6. A hitelviszonyt megtestesítő és az osztalékra jogosító értékpapírokra vonatkozó opciós utalványokat ugyanúgy kell tekinteni, mint az 5. pont szerinti opciókat.

7. A swap-ügyleteket a kamatlábkockázat szempontjából ugyanúgy kell kezelni, mint a mérlegben szereplő eszközöket. Így a kamatláb-swap-ügyletet, amely alapján az intézmény változó kamatot kap, és rögzített kamatot fizet, ugyanúgy kell tekinteni, mint az olyan változó kamatozású értékpapírban fennálló hosszú pozíciót, amelynek lejárata megegyezik a következő kamatrögzítésig terjedő időtartammal, illetve mint az olyan rögzített kamatozású értékpapírban fennálló rövid pozíciót, amelynek lejárata megegyezik magának a swapnak a lejáratával.

8. Azok az intézmények azonban, amelyek pozícióikat piaci áron értékelik, és a 4-7. pontban foglalt származtatott ügyletek kamatlábkockázatát diszkontált pénzáramlás alapján kezelik, a fent említett pozíciók kiszámításához érzékenységi modelleket alkalmazhatnak, illetve azokat az olyan rögzített kamatozású értékpapírok esetében is alkalmazhatják, amelyeket nem egyszeri, végső tőketörlesztéssel, hanem a hátralévő futamidőn keresztül törlesztenek. Mind a modellt, mind annak az intézmény általi alkalmazását az illetékes hatóságnak jóvá kell hagynia. Ezeknek a modelleknek olyan pozíciókat kell eredményezniük, amelyeknek ugyanakkora a kamatlábváltozásokkal szembeni érzékenységük, mint az alapul szolgáló pénzáramlásé. Az érzékenységet a mintául szolgáló kamatlábaknak a hozamgörbén való független mozgásai révén kell felmérni úgy, hogy a 18. pontban foglalt 2. táblázat lejárati sávjainak mindegyikében legalább egy érzékenységi pont legyen. A pozíciókat a 15-30. pontban megállapított rendelkezéseknek megfelelően kell figyelembe venni a tőkekövetelmények számításakor.

9. Azok az intézmények, amelyek nem a 8. pont szerinti modelleket alkalmazzák, ehelyett - az illetékes hatóságok jóváhagyásával - teljes mértékben kiegyenlítőként kezelhetik azokat a 4-7. pont szerinti származtatottügylet-pozíciókat, amelyek megfelelnek legalább a következő feltételeknek:

i. a pozíciók azonos értékűek, és ugyanabban a valutában vannak meghatározva;

ii. a referencia-kamatláb (a változó kamatozású pozícióknál) vagy a kamatszelvény (a rögzített kamatozású pozícióknál) szorosan illeszkedik;

iii. a kamatrögzítés következő időpontja vagy - rögzített kamatszelvény-pozíciók esetében - a hátralévő futamidő az alábbi időtartamokkal összhangban:

- ha kevesebb mint egy hónap van hátra: aznapi,

- ha egy hónap és egy év közötti időtartam van hátra: hét napon belüli,

- ha több mint egy év van hátra: 30 napon belüli.

10. Visszavásárlási megállapodásoknál az értékpapírok vagy az értékpapírokhoz fűződő jogcímhez kötődő garantált jogok átruházójának, illetve értékpapír-kölcsönzésnél az értékpapírok kölcsönbeadójának ezeket az értékpapírokat figyelembe kell vennie az e melléklet szerinti tőkekövetelmény számításakor, amennyiben ezek az értékpapírok megfelelnek a 2. cikk 6. pontjának a) alpontjában megállapított feltételeknek.

11. A kollektív befektetési vállalkozásokbeli részesedések pozíciói nem az ezen mellékletben foglalt pozíciókockázati követelmények, hanem a 89/647/EGK irányelvben foglalt tőkekövetelmények hatálya alá tartoznak.

Egyedi és általános kockázatok

12. A tőzsdén forgalmazott, hitelviszonyt megtestesítő értékpapír vagy részvény (vagy a hitelviszonyt megtestesítő értékpapír vagy részvény származtatott eszközének) pozíciókockázatát - a rá vonatkozó tőkekövetelmény kiszámításánál - két összetevőre kell bontani. Az első elem az egyedi kockázati összetevő - azaz az adott eszköz árváltozásának kockázata, ami a kibocsátójával, illetve, származtatott eszköz esetében, az alapul szolgáló eszköz kibocsátójával kapcsolatos tényezőkből adódik. A második elem az általános kockázatot fedezi - azaz az eszköz árváltozásának kockázatát, ami (tőzsdén forgalmazott, hitelviszonyt megtestesítő értékpapír vagy hitelviszonyt megtestesítő értékpapír-származtatott eszköz esetén) a kamatszintek változásából vagy (részvény vagy részvényszármaztatott eszköz esetén) a széles részvénypiaci mozgásokból adódik, ami nincs kapcsolatban az egyes értékpapírok sajátos tulajdonságaival.

TŐZSDÉN FORGALMAZOTT, HITELVISZONYT MEGTESTESÍTŐ ÉRTÉKPAPÍROK

13. Az intézmény nettó pozícióit aszerint sorolja be, hogy azok milyen pénznemben vannak meghatározva, és minden egyes pénznemnél külön számolja ki az általános és az egyedi kockázat tőkekövetelményét.

14. Az intézmény az 1. pont szerint kiszámított nettó pozícióit a hátralévő futamidők alapján az 1. táblázat megfelelő kategóriáiba sorolja, majd azokat a feltüntetett súlyozásokkal beszorozza. A súlyozott pozícióit (tekintet nélkül arra, hogy azok hosszúak vagy rövidek) összegeznie kell az egyedi kockázatra vonatkozó tőkekövetelmény kiszámításához.

1. táblázat

| Központi kormányzati tételek | Minősítő tételek | Egyéb tételek | ||

| 6 hónapig terjedő | 6 hónaptól 24 hónapig terjedő | 24 hónap felett | ||

| 0,00 % | 0,25 % | 1,00 % | 1,60 % | 8,00 % |

a) Lejárati alapú

15. Az általános kockázati tőkekövetelmény kiszámításának eljárása két alapvető lépésből áll. Először minden pozíciót lejárat alapján kell súlyozni (a 16. pontban meghatározottak szerint), a rájuk vonatkozó tőkekövetelmény összegének kiszámítása érdekében. Második lépésben lehetővé kell tenni ennek a tőkekövetelménynek a csökkentését az azonos lejárati sávon belüli, ellentétes előjelű súlyozott pozíciónál. Ezenkívül akkor is lehetséges a tőkekövetelmény csökkentése, ha az ellentétesen súlyozott pozíciók más lejárati sávokba esnek; ekkor a csökkentés mértéke függ mind attól, hogy a két pozíció ugyanabba a zónába esik-e, mind pedig attól, hogy pontosan melyik zónába esik. Összesen három sáv (lejáratisáv-csoport) van.

16. Az intézmények a 18. pont 2., táblázatában szereplő 2., illetve 3. oszlopban található megfelelő lejárati sávokba sorolják a nettó pozícióikat. A besorolást rögzített kamatozású értékpapírok esetében a hátralévő futamidő alapján, míg változó kamatozású értékpapírok esetén a kamatláb következő rögzítéséig tartó időszak alapján sorolják be. Az intézmények különbséget tesznek a 3 % vagy magasabb osztalékszelvényű és a 3 %-nál kisebb osztalékszelvényű hitelviszonyt megtestesítő értékpapírok között is, és ennek alapján besorolják azokat a 2. táblázat 2. vagy 3. oszlopába. Ezután mindegyiket meg kell szorozni az adott lejárati sávra vonatkozó, a 2. táblázat 4. oszlopában található súlyozással.

17. Ezt követően kell kiszámítani a súlyozott hosszú pozíciók és a súlyozott rövid pozíciók összegét mindegyik lejárati sávban. Az adott lejárati sávban az előbbit ki kell egyenlíteni az utóbbival, és ez lesz az adott sáv kiegyenlített súlyozott pozíciója, míg a fennmaradó hosszú vagy rövid pozíció ugyanannak a sávnak a kiegyenlítetlen súlyozott pozíciója. Ezek után kell kiszámítani mindegyik sáv kiegyenlített súlyozott pozíciójának az összegét.

18. Az intézmények a 2. táblázat mindegyik sávjában kiszámítják az oda tartozó zónákban szereplő kiegyenlítetlen súlyozott hosszú pozíciók összegét annak érdekében, hogy ebből megkapják az egyes zónák kiegyenlítetlen súlyozott hosszú pozícióit. Hasonlóképpen, összeadják az egyes sávokban szereplő kiegyenlítetlen súlyozott rövid pozíciók összegeit az adott sávban, hogy ebből kiszámítsák a kiegyenlítetlen súlyozott rövid pozíciót arra a zónára vonatkozóan. Az adott sávban a kiegyenlítetlen súlyozott hosszú pozíciónak az a része, amelyet az ugyanarra a zónára vonatkozó kiegyenlítetlen súlyozott rövid pozícióval állítanak szembe, az adott sáv kiegyenlített súlyozott pozíciója. A kiegyenlítetlen súlyozott hosszú vagy kiegyenlítetlen súlyozott rövid pozíciónak az a része, amelyet nem lehet ilyen módon egymással szembeállítani, az adott sáv kiegyenlítetlen súlyozott pozíciója.

2. táblázat

| Zóna | Lejárati sáv | Súlyozás (%-ban) | Becsült kamatlábváltozás (%-ban) | |

| Legalább 3 %-os szelvény | 3 %-nál alacsonyabb szelvény | |||

| (1) | (2) | (3) | (4) | (5) |

| Első | 0 > 1 hónap | 0 > 1 hónap | 0,00 | – |

| ≤ 1 >3 hónap | ≤ 1 >3 hónap | 0,20 | 1,00 | |

| ≤ 3 > 6 hónap | ≤ 3 > 6 hónap | 0,40 | 1,00 | |

| ≤ 6 > 12 hónap | ≤ 6 > 12 hónap | 0,70 | 1,00 | |

| Második | ≤ 1 > 2 év | ≤ 1,0 > 1,9 év | 1,25 | 0,90 |

| ≤ 2 > 3 év | ≤ 1,9 > 2,8 év | 1,75 | 0,80 | |

| ≤ 3 > 4 év | ≤ 2,8 > 3,6 év | 2,25 | 0,75 | |

| Harmadik | ≤ 4 > 5 év | ≤ 3,6 > 4,3 év | 2,75 | 0,75 |

| ≤ 5 > 7 év | ≤ 4,3 > 5,7 év | 3,25 | 0,70 | |

| ≤ 7 > 10 év | ≤ 5,7 > 7,3 év | 3,75 | 0,65 | |

| ≤ 10 > 15 év | ≤ 7,3 > 9,3 év | 4,50 | 0,60 | |

| ≤ 15 > 20 év | ≤ 9,3 > 10,6 év | 5,25 | 0,60 | |

| ≤ 20 év | ≤ 10,6 > 12,0 év | 6,00 | 0,60 | |

| ≤ 12,0 > 20,0 év | 8,00 | 0,60 | ||

| ≤ 20 év | 12,50 | 0,60 | ||

19. Ezután kell az első zónában található kiegyenlítetlen súlyozott hosszú (rövid) pozíció összegét - amely a második zónában található kiegyenlítetlen rövid (hosszú) pozícióval van szembeállítva - kiszámítani. Ezt az összeget veszi figyelembe a 23. pont az egyes és kettes sáv közötti kiegyenlített súlyozott pozícióként. Ugyanezt a számítást kell elvégezni a második sáv kiegyenlítetlen súlyozott pozíciójának fennmaradó részének és a harmadik sávban található kiegyenlítetlen súlyozott pozíciónak a figyelembevételével a második és harmadik sáv közötti kiegyenlített súlyozott pozíció kiszámításához.

20. Az intézmény, ha jónak látja, megfordíthatja a 19. pontbeli sorrendet úgy, hogy először a második és a harmadik zóna közötti kiegyenlített súlyozott pozíciót számítja ki, majd csak ezt követően az első és a harmadik zóna közöttit.

21. Az első zónában fennmaradó kiegyenlítetlen súlyozott pozíciót ezután az ebből a harmadik zónára megmaradóval kell szembeállítani, miután ez utóbbit egyeztették a második zónával a második és a harmadik zóna közötti kiegyenlített súlyozott pozíció kiszámítása érdekében.

22. A 19., 20. és 21. pontban foglalt három különböző kiegyenlítő számítást követően a maradványpozíciókat össze kell adni.

23. Az intézmény tőkekövetelményét az alábbi értékek összeadásával kell kiszámítani:

a) a kiegyenlített súlyozott pozíciók összegének 10 %-a minden lejárati sávban;

b) a kiegyenlített súlyozott pozíciók 40 %-a az első zónában;

c) a kiegyenlített súlyozott pozíciók 30 %-a a második zónában;

d) a kiegyenlített súlyozott pozíciók 30 %-a a harmadik zónában;

e) a kiegyenlített súlyozott pozíciók 40 %-a az első és a második zóna között, valamint a második és a harmadik zóna között (ld. a 19. pontot);

f) a kiegyenlített súlyozott pozíciók 150 %-a az első és a harmadik zóna között;

g) a maradvány kiegyenlítetlen súlyozott pozíciók 100 %-a.

b) Futamidő alapú

24. A tagállamok illetékes hatóságai, általánosan vagy egyéni alapon, megengedhetik az intézményeknek, hogy olyan rendszert alkalmazzanak a forgalmazott, hitelviszonyt megtestesítő értékpapírokhoz kapcsolódó általános kockázati tőkekövetelmény kiszámításához, amely a futamidőt veszi alapul, nem pedig a 15-23. pontban meghatározott módszert, amennyiben azt az intézmények következetesen alkalmazzák.

25. E módszer szerint az intézmények az egyes rögzített kamatozású, hitelviszonyt megtestesítő értékpapírok piaci értékét veszik alapul, és ebből állapítják meg a lejáratig számított hozamot, ami az adott értékpapír vonatkozó diszkontrátája. A változó kamatozású értékpapírok esetében az intézmények minden eszköznek a piaci értékét veszik alapul, és ebből számítják ki a hozamukat, feltéve, hogy a tőkeösszeg akkor esedékes, amikor a kamatlábat legközelebb módosítani lehet.

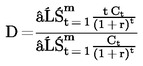

26. Az intézmények ezután minden, hitelviszonyt megtestesítő értékpapír esetében az alábbi képlet alapján számítják ki a módosított futamidőt:

módosított átlagos hátralévő futamidő =

, ahol

ahol:

r = a lejáratig számított hozam (ld. a 25. pontot),

Ct = készpénzkifizetés a t időszak során,

m = teljes lejárati idő (ld. a 25. pontot).

27. Az intézmények ezután mindegyik hitelviszonyt megtestesítő értékpapírt besorolják a 3. táblázat megfelelő zónáiba. Ezt az egyes papírok módosított futamideje alapján teszik.

3.táblázat

| Zóna | Módosított futamidő (években) | Becsült kamatlábváltozás (%-ban) |

| (1) | (2) | (3) |

| Első | > 0 ≤ 1,0 | 1,0 |

| Második | > 1,0 ≤ 3,6 | 0,85 |

| Harmadik | > 3,6 | 0,7 |

28. Az intézmények ezt követően kiszámítják minden értékpapír átlagos hátralévő futamidővel súlyozott pozícióját úgy, hogy az értékpapír piaci árát megszorozzák annak módosított átlagos hátralévő futamidejével és az értékpapír feltételezett kamatlábváltozásával (ld. 3. táblázat 3. oszlop).

29. Az intézmények mindegyik sávban kiszámítják az átlagos hátralévő futamidővel súlyozott hosszú és a futamidővel súlyozott rövid pozíciókat. Az előzőnek az az összege, amelyet az egyes zónákban az utóbbival kiegyenlítenek, az adott sáv kiegyenlített átlagos hátralévő futamidővel súlyozott pozíciója.

Az intézmények ezután kiszámítják minden sávban a kiegyenlítetlen átlagos hátralévő futamidővel súlyozott pozíciókat. A továbbiakban pedig a 19-22. pontokban a kiegyenlítetlen súlyozott pozíciókra megállapított eljárásokat követik.

30. Az intézmény tőkekövetelményét az alábbiak összegeként számítják ki:

a) a kiegyenlített átlagos hátralévő futamidővel súlyozott pozíció 2 %-a minden sávban;

b) az első és második sáv és a második és harmadik sáv közötti kiegyenlített átlagos hátralévő futamidővel súlyozott pozíciók 40 %-a;

c) az első és harmadik sáv közötti kiegyenlített átlagos hátralévő futamidővel súlyozott pozíció 150 %-a;

d) a fennmaradó kiegyenlítetlen átlagos hátralévő futamidővel súlyozott pozíciók 100 %-a.

RÉSZVÉNYEK

31. Az intézmények összeadják az 1. pont szerinti nettó hosszú és nettó rövid pozícióikat. A kettő összege a teljes bruttó pozíció. A kettő közötti különbözet a teljes nettó pozíció.

32. Az intézmény a teljes bruttó pozícióját megszorozza 4 %-kal az egyedi kockázattal szembeni tőkekövetelmény kiszámításához.

33. A 32. pont rendelkezéseitől eltérően, az illetékes hatóságok engedélyezhetik, hogy az egyedi kockázattal szembeni tőkekövetelmény 2 % legyen, nem pedig 4 %, azoknál az intézmény által birtokolt részvényportfólióknál, amelyek megfelelnek az alábbi feltételeknek:

i. a törzsrészvények nem olyan kibocsátótól származnak, amely kizárólag olyan forgalmazott, hitelviszonyt megtestesítő értékpapírokat bocsátott ki, amelyek tényleges tőkekövetelménye a 14. pontban foglalt 1. táblázatban 8 %, vagy amelyekhez alacsonyabb tőkekövetelmény fűződik csak azért, mert azokra garanciát vállaltak vagy biztosítékot nyújtottak;

ii. a részvényeket az illetékes hatóságok objektív kritériumok alapján kellően likvidnek ítélik;

iii. egyetlen egyedi pozíció sem képviseli az intézmény teljes részvényportfóliójának több mint 5 %-át. Az illetékes hatóságok azonban 10 %-ig engedélyezhetnek egyedi pozíciókat, feltéve, hogy az ilyen pozíciók összege nem haladja meg a portfólió 50 %-át.

34. Az intézmények általános kockázattal szembeni tőkekövetelménye a teljes nettó pozíció, szorozva 8 %-kal.

35. A tőzsdei határidős részvényindex-ügyleteket, a határidős részvényindex-ügyletekhez fűződő opciók delta-tényezővel súlyozott megfelelőit és a részvényindexeket (a továbbiakban határidős részvényindex-ügyletek) az azokat alkotó törzsrészvények szerinti pozíciókra lehet osztani. Ezeket a pozíciókat az adott törzsrészvények alapjául szolgáló pozíciókként lehet kezelni, ezért az illetékes hatóságok jóváhagyásától függően azokat szembe lehet állítani az alapul szolgáló részvényekből fennálló ellentétes pozíciókkal.

36. Az illetékes hatóságok biztosítják, hogy minden intézmény, amely nettósította a pozícióit egy vagy több, határidős részvényügyletet megtestesítő részvény esetében egy vagy több, magához a határidős részvényügylethez fűződő pozíciójával szemben, megfelelő tőkével rendelkezzen ahhoz, hogy fedezze az abból származó veszteséget, hogy a határidős ügyletek értéke nem mozog teljesen összhangban az azokat alkotó részvényekével; ezt akkor is biztosítják, ha egy intézménynek ellentétes pozíciói vannak olyan határidős részvényügyletekben, amelyek nem egyeznek meg lejáratuk, összetételük vagy mindkettő tekintetében.

37. A 35. és 36. pont rendelkezéseitől eltérően, azok a határidős részvényindex-ügyletek, amelyek tőzsdei forgalomban szerepelnek, és - az illetékes hatóságok véleménye szerint - széles körben diverzifikált indexeket képviselnek, az általános kockázattal szemben 8 %-os tőkekövetelményt igényelnek, de nincs szükségük egyedi kockázat elleni tőkére. Az ilyen határidős részvényindex-ügyleteket bele kell venni a teljes nettó pozíció 31. pont szerinti kiszámításába, de figyelmen kívül kell hagyni az ugyanabban a bekezdésben foglalt teljes bruttó pozíció számításakor.

38. Ha egy határidős részvényindex-ügyletet nem osztanak fel az alapul szolgáló pozíciókra, azt úgy kell kezelni, mintha önálló részvény lenne. Figyelmen kívül lehet hagyni azonban az ehhez az önálló részvényhez fűződő egyedi kockázatot, ha az adott határidős részvényindex-ügylet a tőzsdei forgalomban szerepel, és az illetékes hatóságok véleménye szerint széles körben diverzifikált indexet képvisel.

JEGYZÉS

39. A hitelviszonyt megtestesítő és az osztalékra jogosító értékpapírok jegyzése során az illetékes hatóságok engedélyezhetik az intézményeknek, hogy az alábbi eljárást alkalmazzák a tőkekövetelmény kiszámításához. Először a nettó pozíciókat számítják ki oly módon, hogy levonják azokat a jegyzési pozíciókat, amelyeketalakszerű megállapodás alapján harmadik fél jegyzett, vagy szindikátusi társult tagsággal harmadik fél jegyzett; másodszor pedig az alábbi tényezőkkel csökkentik a nettó pozíciókat:

| — 0 munkanap: | 100 % |

| — 1 munkanap: | 90 % |

| — 2–3 munkanap: | 75 % |

| — 4 munkanap: | 50 % |

| — 5 munkanap: | 25 % |

| — 5 munkanapon túl: | 0 % |

A 0. munkanap az a munkanap, amelyen az intézmény feltétel nélkül kötelezetté válik ismert mennyiségű értékpapír előre meghatározott áron történő jegyzésére.

Harmadik lépésként a csökkentett jegyzési garanciavállalási pozíciók alapján kell kiszámítani a tőkekövetelményeket. Az illetékes hatóságnak biztosítani kell, hogy az intézmény megfelelő nagyságú tőkével rendelkezzen a kezdeti kötelezettségvállalás és az 1. munkanap között keletkező veszteség fedezésére.

II. MELLÉKLET

ELSZÁMOLÁSI ÉS PARTNERKOCKÁZAT

ELSZÁMOLÁSI/LESZÁLLÍTÁSI KOCKÁZAT

1. Olyan tranzakciók esetében, amelyeknél a hitelviszonyt megtestesítő értékpapírokat, osztalékra jogosító értékpapírokat vagy árukat az esedékes leszállítási határidőig nem egyenlítik ki (kivéve a visszavásárlási és fordított visszavásárlási megállapodásokat, valamint az értékpapír- és árukölcsönzést, illetve értékpapír- és áru-kölcsönvételt), az intézménynek ki kell számítania a felmerült árkülönbözetet. Ez a különbözet az adott hitelviszonyt megtestesítő értékpapír, osztalékra jogosító értékpapír vagy áru kikötött teljesítési árfolyama és a jelenlegi piaci értéke közötti különbözet, ahol a különbözet veszteséget jelenthet az intézmény számára. A tőkekövetelmény kiszámításához az intézménynek ezt a különbözetet meg kell szoroznia a 2. pontban található táblázat A. oszlopának megfelelő tényezőjével.

2. A 2. pont rendelkezéseitől eltérően, az intézmények az illetékes hatóságok mérlegelése szerint úgy is kiszámíthatják tőkekövetelményüket, hogy minden, a lejárat utáni 5 és 45 munkanap közötti időszak óta kiegyenlítetlen tranzakció kikötött teljesítési árfolyamát megszorozzák az alábbi táblázat B. oszlopának megfelelő tényezőjével. A lejárat utáni 46 munkanap elteltével az A. oszlop szerinti árfolyam-különbözet 100 %-a a tőkekövetelmény.

| A teljesítési idő után eltelt munkanapok száma | A. oszlop (%) | B. oszlop (%) |

| 5–15 | 8 | 0,5 |

| 16–30 | 50 | 4,0 |

| 31–45 | 75 | 9,0 |

| 46 vagy több | 100 | l. 2. pont |

PARTNERKOCKÁZAT

Nyitva szállítás

3.1. Az intézménynek tőkével kell rendelkeznie a partnerkockázattal szemben, ha:

i. értékpapírokat, illetve árukat fizetett ki azok átvétele előtt, vagy értékpapírokat, illetve árukat szállított le az ellenértékük átvétele előtt;

és

ii. a határokon átlépő tranzakciók esetében egy vagy több nap eltelt a fizetés vagy leszállítás óta.