42/1951. (II. 11.) MT rendelet

a mezőőri járulék és a földhaszonbérletek utáni kereseti adó fizetési kötelezettség megszüntetése, valamint az általános jövedelemadóról szóló 13.400/1948. (I. 7.) Korm. rendelet módosítása és kiegészítése tárgyában

(Közigazgatási rendszám: 6.330., 6.350. és 6.374.)

1. § Az ingatlanok tényleges birtokosainak mezőőri járulék fizetési kötelezettsége, továbbá a földhaszonbérlők kereseti adó fizetési kötelezettsége az 1951. évi január hó 1. napjától megszűnik.

2. § (1) Ha az adóalany a földmüvelésügyi miniszter engedélye alapján működő közösen termelő vagy átlagelosztású (III. és II. típusú) termelőszövetkezeti csoportba, illetőleg önálló III. típusú termelőszövetkezetbe 1950. év folyamán belépett, illetőleg az 1951. évi március hó végéig belép, a csoportba bevitt ingatlanokból az 1950. évben elért jövedelme után az általános jövedelemadó fizetése alól az 1951. évben mentesül. Ezt a rendelkezést a termelőszövetkezetbe, illetőleg csoportba bevitt állatok után járó adóra is megfelelően alkalmazni kell.

(2) Ha az adóalany ipari munkás, bányász vagy közlekedési alkalmazott és a tulajdonában (haszonélvezetében) lévő mezőgazdasági ingatlant az állam részére vételre vagy haszonbérletre az általános jövedelemadó kivetéséig felajánlja, a felajánlott ingatlanból az 1950. évben származott jövedelem után általános jövedelemadót nem kell kivetni. Ha a felajánlás a kivetés után, de a termelés betakarítása előtt történik, a felajánlott ingatlan jövedelme után az 1951. évre kivetett általános jövedelemadót törölni kell.

3. § A földművelésügyi miniszter engedélye alapján működő önálló III. típusú termelőszövetkezet, továbbá a közösen termelő vagy átlagelosztású (III. és II. típusú) termelőszövetkezeti csoport tulajdonában lévő állatok után az 1952. évi december hó 31. napjáig általános jövedelemadót fizetni nem kell.

4. § (1) Az általános jövedelemadóról szóló 13400/1948. (I. 7.) Korm. rendelet (továbbiakban: R.) módosítása és kiegészítése tárgyában kibocsátott 90/1950. (III. 26.) MT rendelet 4., 5., 6. és 7. §-ai az 1951. évi január hó 1. napjával hatályukat vesztik.

(2) Az 1950. évre kivetett általános jövedelemadóval kapcsolatos ügyeket továbbra is az (1) bekezdésben említett rendelkezések szerint kell elbírálni.

5. § A R. 1. § 1. c) pontja helyébe a következő rendelkezés lép:

(általános jövedelemadót kell fizetni)

"c) kereseti adó alá tartozó valamely hasznothajtó foglalkozásból, illetőleg bevételt biztosító jövedelemforrásból, továbbá földhaszonbérletből (részes haszonbérletből)."

6. § A R. 2. § 3. pontja helyébe a következő rendelkezés lép:

(mentesek az általános jövedelemadó alól)

3. Az állam, a megyék és a községek (városok), továbbá az állami vállalatok, az állami mezőgazdasági gépüzemek és az állami gazdaságok az 1. § 2. pontjában, valamint az önálló termelőszövetkezetek (csoportok) az 1. § 2. b) pontjában megállapított vagyontárgyak után.

7. § A R. eredeti 17. §-a helyébe a következő rendelkezés lép:

"(1) Az egyes jövedelemforrások tiszta jövedelmeként nem lehet kisebb összeget számításba venni, mint:

1. a mező- és erdőgazdasági ingatlanoknál - a 2. pontban említett kivétellel -

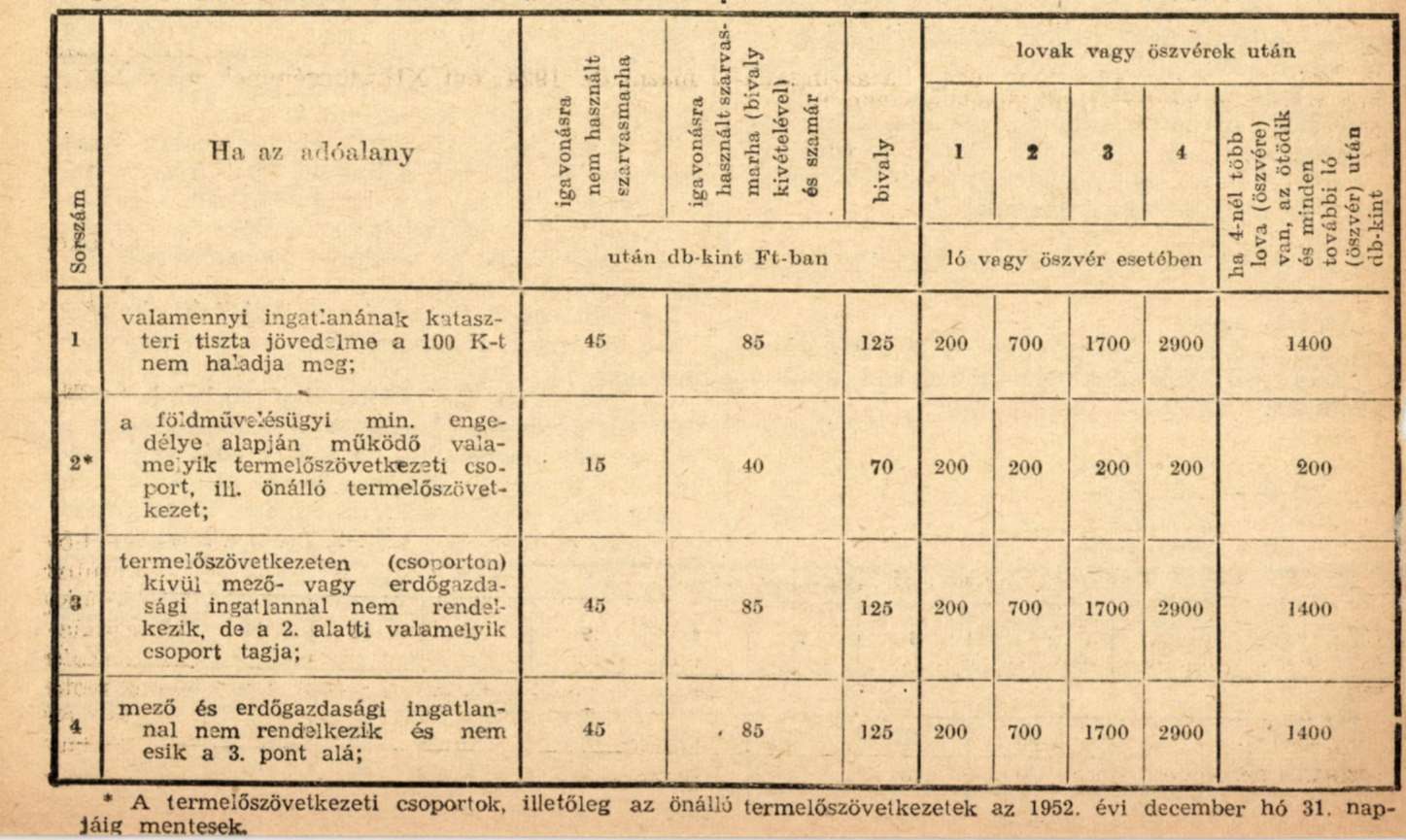

/home/nash/WORK/hvgorac/dev/utils/laws_uploader/normalized/1951 MK/Magyar közlöny 1951_022_024._19510211/kep/kep11.jpg

250 koronán felüli kataszteri tisztajövedelem esetében is az egyéb ingatlanoknál 40-szeres szorzót csak abban az esetben szabad alkalmazni, ha az adóalany valamennyi ingatlanának területe 25 kataszteri hold vagy ennél több, vagy ha az ingatlanok összes kataszteri tisztajövedelme a 350 koronát eléri vagy meghaladja, továbbá a 250 koronán aluli kataszteri tisztajövedelem esetében az egyéb ingatlanoknál is 40-szeres szerzőt kell alkalmazni, ha az adóalany valamennyi ingatlanának területe 25 katasztrális hold vagy ennél több;

2. a szőlőingatlanoknál a tényleges bortermés forgalmi értékének 50%-kal csökkentett összegét, illetőleg, ha a szőlő kataszteri tisztajövedelmére - az 1. pontban - a kertre vagy gyümölcsösre megállapított szorzószámmal kiszámított összeg ennél nagyobb, ezt az összeget;

3. a haszonbérbe adott mező- és erdőgazdasági ingatlanoknál: a haszonbérbeadónál a haszonbér 70%-át, a haszonbérlőnél pedig a haszonbérbevett ingatlan kataszteri tisztajövedelmének felét; ha a haszonbérlőnek saját ingatlana is van, a haszonbérbevett-ingatlan kataszteri tisztajövedelmének felét a saját ingatlanok kataszteri tisztajövedelméhez hozzá kell adni és így kell a valamennyi ingatlan összes kataszteri tisztajövedelmére megfelelő szorzószámot alkalmazni;

4. részes haszonbérlet esetében az 1. vagy 2. pont szerint számított összegnek részarány szerint a részes haszonbérlőre vagy részes haszonbérbeadóra eső részét. Ha a részes haszonbérlő vagy részes haszonbérbeadó saját művelésben is használt ingatlanokat, ezek kataszteri tisztajövedelméhez a részes haszonbérelt, illetőleg részes haszonbérbe adott ingatlanok kataszteri tisztajövedelmének részarány szerint számított részét hozzá kell adni és így kell a valamennyi ingatlan összes kataszteri tisztajövedelmére megfelelő szorzót megállapítani;

5. a házbirtoknál az adóévre megállapított ház-adóalapnak:

a) az adóköteles épületeknél 10%-át;

b) a községi pótadóra ki nem terjedő (rendes) ideiglenes adómentes épületeknél 30%-át;

c) a községi pótadóra is kiterjedő (rendkívüli) ideiglenes adómentes épületeknél 36%-át;

6. a kereseti adó alá tartozó hasznothajtó foglalkozások, illetőleg bevételt biztosító jövedelemforrások közül:

a) a kereseti adóról szóló 77/1950. (III. 19.) MT rendelet 1. §-ának 3., 4. és 6. pontjaiban felsoroltaknál az adóévet megelőző évi nyersbevétel 80%-át;

b) szellemi foglalkozást folytatóknál az adóévet megelőző évre véglegesen kivetett kereseti adó négyszeres összegét; ha azonban a kereseti adó az évi 8.000 Ft-ot meghaladja, az ezt meghaladó rész után az adó három és félszeres összegét; a nem főfoglalkozásként folytatott tudományos, irodalmi és művészeti tevékenységnél az adóévet megelőző évi nyersbevétel 25%-át;

c) a kereseti adóról szóló 77/1950. (III. 19.) MT rendelet 1. §-ának 1. és 7. pontjaiban felsoroltaknál - a b) pont alattiak, továbbá a 20. § (3) bekezdés a)-b) pontjaiban felsoroltak, valamint az állandó üzlet nélkül működő házalók és külföldi utazóügynökök kivételével - azt az összeget, amelyet az adóalany háztartására, a háztartásához tartozó családtagok, valamint a háztartásban alkalmazott személyek ellátására, illetőleg a személyes szükségletek kielégítésére készpénzben vagy természetben felhasznált."

8. § A R. eredeti 19. §-a helyébe a következő rendelkezés lép:

"Az adó mérve:

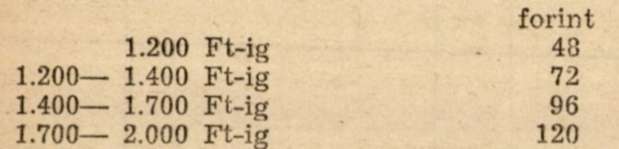

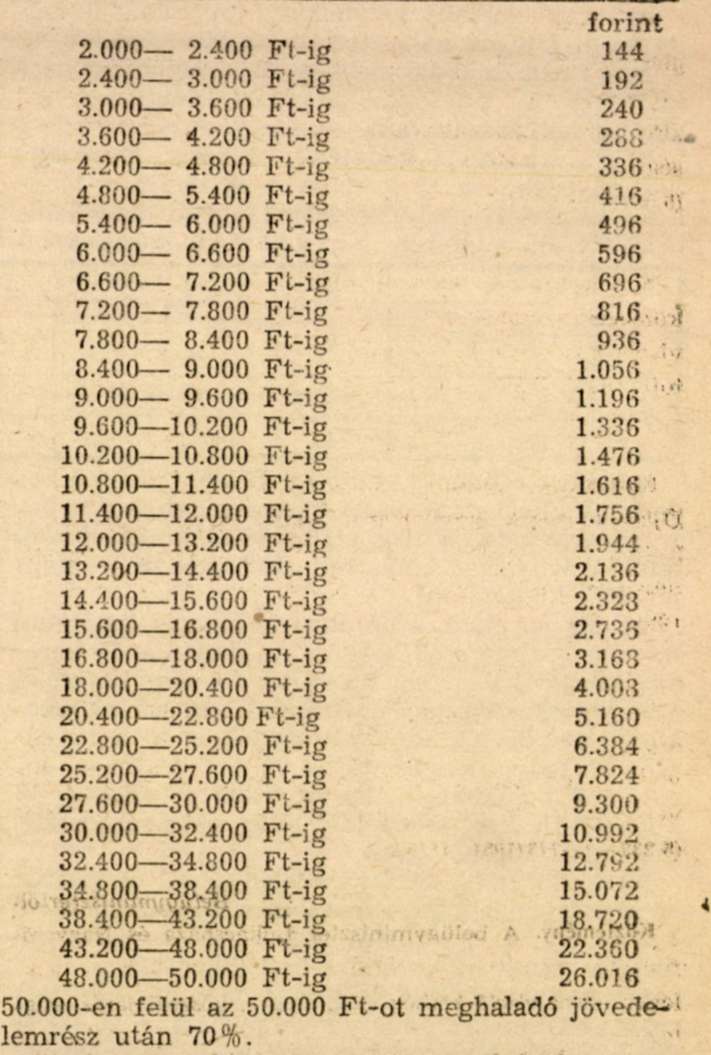

(1) Az 1. § 1. pontjában felsorolt jövedelemforrásokból származó adóköteles jövedelem után a következő:

"

(2) A magasabb fokozat alkalmazásánál a magasabb fokozat szerint járó adótöbblet 18.000 Ft-ig nem lehet nagyobb, mint a fokozatot meghaladó jövedelem 50%-a, 18.000 Ft-on felül pedig a fokozatot meghaladó jövedelem 70%-a.

(3) Annál az adóalanynál, akinek valamennyi ingatlana - ideértve a haszonbérelt (részes haszonbérelt), de kivéve a haszonbérbeadott ingatlant - összes kataszteri tisztajövedelme a 100 koronát meghaladja, az általános jövedelemadó három adótételből adódik:

1. a táblázat szerint járó adótételből [(1) bek.];

2. a kataszteri tisztajövedelem minden 10 koronája után járó adótételből [(4) vagy (5) bek.];

3. a lovak után járó adótételből [(8) bek.].

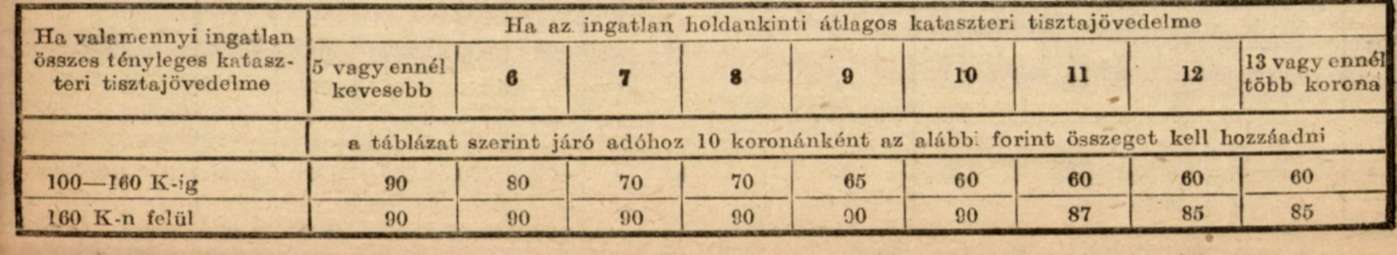

(4) Ha az összes kataszteri tisztajövedelem a 100 koronát meghaladja, de 350 koronát vagy valamennyi ingatlan területe a 25 holdat nem éri el, a kataszteri tisztajövedelem minden 10 koronája után járó adótétel [(3) bek. 2. pont] a következő:

a) Ha az adóalany valamennyi ingatlanának holdankinti átlagos kataszteri tisztajövedeleme a 13 koronát nem haladja meg, a 10 koronánkint járó adótételt a tényleges kataszteri tisztajövedelem alapján kell kiszámítani.

b) Ha azonban a földbirtok átlagos kataszteri tisztajövedelme a 13 koronát meghaladja, a tényleges kataszteri tisztajövedelem szerint megállapításra kerülő adótételt annyiszor 10 koronánkint

szabad csak számításba venni, mintha az ingatlanok holdankinti átlagos kataszteri tisztajövedelme 13 korona lenne

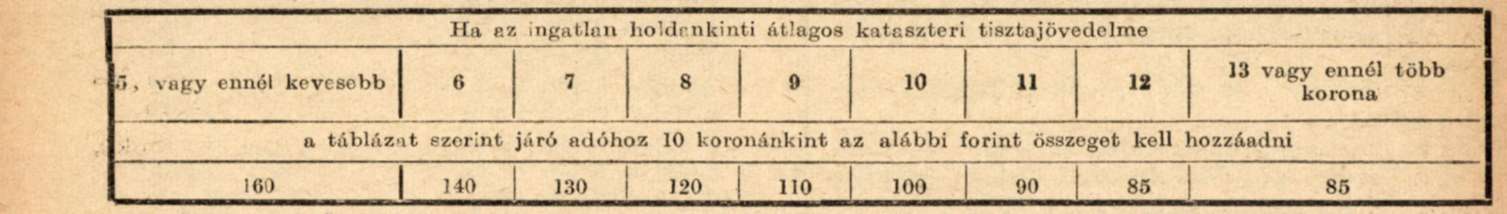

(5) Ha az összes kataszteri tisztajövedelem 350 korona vagy ennél több, vagy valamennyi ingatlan területe a 25 holdat eléri vagy meghaladja, a kataszteri tiszta jövedelem minden 10 koronája után járó adótétel [(3) bek. 2. pont] a következő:

a) Ha az adóalany valamennyi ingatlanának holdankinti átlagos kataszteri tisztajövedelme a 13 koronát nem haladja meg, a 10 koronánkint járó adótételt a tényleges kataszteri tisztajövedelem alapján kell kiszámítani

b) Ha azonban a földbirtok átlagos kataszteri tisztajövedelme a 13 koronát meghaladja, 15 koronás átlagos kataszteri tisztajövedelemig bezárólag a tényleges kataszteri tisztajövedelem szerint megállapításra kerülő adótételt annyiszor 10 koronánkint szabad csak számításba venni, mintha az ingatlanok holdankinti átlagos tiszta jövedelme 13 korona, 15 koronán felüli átlag esetében pedig, mintha 11 korona lenne.

(6) A kataszteri tisztajövedelem tízzel osztásánál az 5 koronánál kisebb maradékot figyelmen kívül kell hagyni, az 5 koronát vagy ennél nagyobb maradékot pedig 10 koronára kell kikerekíteni.(7) A haszonbérelt és részes haszonbérelt vagy részes haszonbérbe adott ingatlanoknál - a (4) és (5) bekezdés alkalmazása során - a hozzáadásra kerülő forintösszeg megállapításánál az összes kataszteri tisztajövedelmet, a 10 koronánkinti szorzásnál azonban a 17. § (1) bekezdésének 3. és 4-pontja szerint megállapított kataszteri tisztajövedelmet kell számításba venni.

(8) A (3) bekezdés alá tartozó adóalanyoknál a lovak után az adótétel a következő:

egy ló (öszvér) esetében 200 Ft

két ló (öszvér) esetében 700 Ft

három ló (öszvér) esetében 1.700 Ft

négy ló (öszvér) esetében 2.900 Ft

az ötödik és minden további ló (öszvér) után darabonkint 1.400 Ft

(9) Annál az adóalanynál, akinek valamennyi ingatlana összes kataszteri tisztajövedelme a 100 koronát nem haladja meg, az általános jövedelemadó két adótételből adódik:

1. a táblázat szerint járó adótételből [(1) bek.] 2. az állatok után járó adótételből. Az állatok után az adó mérve a következő:

(10) Az 1. § 2. b) pontja alá tartozó gépek után darabonkint

10. 000 kg önsúlyig 200 Ft-ot

10. 000-15.000 kg önsúlyig 400 Ft-ot

15. 000-20.000 kg önsúlyig 600 Ft-ot

20. 000 kg-on felül 800 Ft-ot

kell a különben járó adóhoz hozzáadni, illetőleg évi adóként megállapítani

(11) Ha az adóalanynak mező- és erdőgazdasági ingatlana (haszonbérlete, részes haszonbérlete) van és szolgálati járandóságot (fizetést, munkabért) vagy évi 5.000 Ft-ot meghaladó nyugdíjat (kegydíjat) is kap, a mező- és erdőgazdasági ingatlanok után járó adót kétszeres összegben kell megállapítani.

(12) A mező- és erdőgazdasági ingatlanok után járó adót háromszoros összegben kell számításba venni, ha az adóalanynak a mező- és erdőgazdasági ingatlanon kívül egyéb általános jövedelemadó alá eső jövedelemforrásból származó tiszta jövedelme az évi 5.000 Ft-ot meghaladja.

(13) A (12) bekezdés alkalmazásánál egyéb jövedelemforrásként nem lehet számításba venni:

a) az adóalany saját házában lévő vagy ellenszolgáltatás nélkül használt lakásának haszonértékét,

b) a nem főfoglalkozásként folytatott tudományos, irodalmi és művészi tevékenységből,

c) önálló III. típusú termelőszövetkezet, illetőleg közösen termelő vagy átlagelosztású termelőszövetkezeti csoport tagságból bármely címen származó jövedelmet.

(14) Ha az adóalany adóalapja a 21.000 Ft-ot nem haladja meg és háztartásához vele együtt adózó legalább három családtag tartozik, az állatok és gépek után járó adók kivételével, az egyébként járó adót 20%-kal és minden további kiskorú gyermek után 5%-kal kell csökkenteni. Ha az adóalany mező- és erdőgazdasági ingatlanainak területe 25 kataszteri hold vagy ennél több, vagy ha az ingatlanok összes kataszteri tisztajövedelme 350 koronát eléri vagy meghaladja, ezt a rendelkezést nem szabad alkalmazni.

(15) Ha az adóalany táblás termelőszövetkezeti csoport tagja [23. § (4) bek.], az egyébként járó adót 20%-kal kisebb összegben kell megállapítani.

9. § A R. 25. § (3) bekezdése helyébe a következő rendelkezés lép:

"(3) Az (1) bekezdés alá tartozó adóalanyoknál a kataszteri tisztajövedelem minden koronája után 1 Ft-ot, a 19. § (11) bekezdésében említett adóalanyoknál pedig 2 Ft-ot és ezenfelül az állatok után a 19. § (9) bekezdése szerint járó adót kell kivetni."

10. § (1) Ha a jogerősen megállapított általános jövedelemadót egyébként új kivetés mellőzésével az 1951 évre változatlanul kell fenntartani, az adóösszeget e rendelet szerint hivatalból kell kiigazítani.

(2) Az (1) bekezdés esetében fizetési meghagyást nem kell kiadni. A jogorvoslati határidőt az adóív kézbesítését követő naptól kell számítani.

11. § E rendelet hatálybalépésével hatályukat vesztik:

1. a 77/1950. (III. 19.) MT rendelet 1. §-ának 2. pontja és 29. §-a;

2. a 3.800/1950. (IV. 2.) PM rendelet 1. §-ának 2. pontjához és a 29. §-ához fűzött utasítás;

3. a 109/1950. (IV. 15.) MT rendeletnek a mezőőri járulékra vonatkozó rendelkezései;

4. az 5.241/I/4/1950. (V. 6.) I. d. PM rendelet.

12. § A jelen rendelet rendelkezéseit az 1951. évi január hó 1. napjától kezdődőleg kell alkalmazni.

Dobi István s. k.,

a minisztertanács elnöke