49/1960. (XI. 10.) Korm. rendelet

az általános jövedelemadóról

I.

ÁLTALÁNOS RENDELKEZÉSEK

Adókötelezettség

1. § (1) Általános jövedelemadót köteles fizetni - állampolgárságára tekintet nélkül - minden személy, akinek a mezőgazdasági lakosság általános jövedelemadója alá nem eső tevékenységből (foglalkozásból), jövedelemforrásból jövedelme van.

Ilyen:

a) a kisipari, magánkereskedelmi tevékenységből;

b) az önálló szellemi foglalkozásból;

c) az ingatlanvagyon bérbe-, haszonbérbe-, felesbérbeadásából, vagy az ingóvagyon használatának, valamely jog gyakorlásának részben vagy egészben való átengedéséből;

d) a belföldi vagy külföldi munkáltatóval, illetőleg külföldi munkáltató belföldi megbízottjával fennálló nyugdíjjárulék alá nem eső munkaviszonyból;

e) a járadékból, vagy járadékszerű szolgáltatásból, a találmány és találmányi szabadalom használatából vagy átengedéséből, valamint a saját vagy öröklött szerzői jog gyakorlásából;

f) a vagyoni érdekeltségből (ideértve a részvényeseknek, a korlátolt felelősségű társaságok, közkereseti és betéti társaságok tagjainak a társaságtól járó haszonrészesedései is), valamint a kölcsönügyletekből;

g) a vállalati különadó alá eső járandóságból;

h) az a)-g) pontban fel nem sorolt egyéb keresetszerű tevékenységből, illetőleg jövedelemforrásból

származó jövedelem.

(2) A belföldről és a külföldről származó, az (1) bekezdésben meghatározott jövedelem egyaránt adóköteles. Külföldi állampolgárnak külföldről származó jövedelmét azonban abban az esetben lehet általános jövedelemadóval adóztatni, ha a külföldi állampolgár nem ideiglenes jelleggel tartózkodik az ország területén, valamint adóköteles jövedelme felett itt rendelkezik.

Adómentesség

2. § (1) Mentes az általános jövedelemadó alól:

a) viszonosság esetén külföldről származó jövedelme után a külföldi állam diplomáciai, valamint konzuli képviseletének tagja és annak a szolgálatában álló külföldi állampolgár;

b) az a külföldi állampolgár, akinek adómentességét nemzetközi egyezmény biztosítja;

c) a jogi személy;

d) a szolgáltató- vagy javítóipari tevékenységet folytató 65 éven felüli férfi, illetőleg 60 éven felüli nő és a 100%-os csökkent munkaképességű kisiparos, ha szolgáltató- vagy javítóipari tevékenységből és esetleg házingatlan bérbeadásából származó jövedelmén kívül más adóköteles jövedelme nincs, ipari tanulón kívül más alkalmazottat nem foglalkoztat, 60 éven alúli segítő családtaggal, üzlettárssal, valamint gépi erővel nem rendelkezik;

e) a magánkereskedelmi tevékenységet folytató 65 éven felüli férfi, illetőleg 60 éven felüli nő és a 100%-os csökkent munkaképességű magánkereskedő, ha az említett tevékenységből és esetleg házingatlan bérbeadásából származó jövedelmén kívül más adóköteles jövedelme nincs, kereskedelmi tanulón kívül más alkalmazottat nem foglalkoztat, 60 éven alúli segítő családtaggal vagy üzlettárssal nem rendelkezik;

f) az 5000-nél kisebb lélekszámú községekben javító- vagy szolgáltatóipari tevékenységet kezdő kisiparos, ipari tevékenységének megkezdését követő egy évig.

(2) Az ország területén ideiglenesen tartózkodó külföldi állampolgár részére - a belföldről származó jövedelme után - a pénzügyminiszter az általános szabályoktól eltérően adókedvezményt, illetőleg adómentességet engedélyezhet.

Adó alá nem eső jövedelmek

3. § Nem esik általános jövedelemadó alá:

a) a nyugdíjjárulék alá eső munkaviszonyból és a társadalombiztosításból eredő minden járandóság (munkabér, jutalom, betegségi biztosítási szolgáltatás, családi pótlék, nyugellátás, kivételes ellátás stb.), valamint a polgári jogi kártérítés címén fizetett járadék;

b) a szövetkezeti tagság címén élvezett jövedelem (ideértve a mezőgazdasági termelőszövetkezeti tagoknak a földjáradékból származó jövedelme is);

c) az állami biztosításból eredő szolgáltatás, valamint a takarékbetét kamatjövedelme;

d) a hadigondozottak ellátási díja;

e) az ösztöndíj, a nyilvános pályadíj, a segély (tanulmányi, szociális segély);

f) a rendkívüli jellegű (egyszeri jutalmazásból, alkalmi ajándékozásból, öröklésből, nyereményből, vagyontárgy értékesítéséből, Kossuth-díjból, József Attila-díjból, Erkel Ferenc-díjból stb. származó) bevétel;

g) az újítási díj, továbbá az újítással és találmánnyal kapcsolatban állami vállalattól, állami szervtől felvett munkadíj, jutalom és egyéb juttatás, kivéve a feltalálói díjat;

h) az iskolai tanulónak magántanításból származó jövedelme;

i) a törvényen alapuló tartásdíj, valamint a pénzügyminiszter által meghatározott mértékben a szerződésen alapuló tartásdíjak;

j) a 30 méhcsaládot meg nem haladó méhészet, valamint a nutria-tenyésztés jövedelme;

k) az albérlőktől és ágyrajáróktól, valamint egykét gyermek gondozásából származó jövedelem;

l) a külföldről származó jövedelem, ha az illető államban az általános jövedelemadónak megfelelő egyenesadó alá vonták és az illető állammal e tekintetben viszonosság áll fenn;

m) az a jövedelem, amelynek adómentességét külön törvény, törvényerejű rendelet, kormány-, rendelet vagy kormányhatározat biztosítja.

Az adókötelezettség és az adófizetési kötelezettség keletkezése

4. § (1) Az adókötelezettség az 1. §-ban említett tevékenység (foglalkozás) megkezdésének, illetőleg jövedelemforrás keletkezésének napján kezdődik. Az adókötelezettség kezdetét - a 9. § a) pontja alá eső adóztatás esetében - 8 napon belül be kell jelenteni az adó kivetésére illetékes adóhatósághoz.

(2) Az adófizetési kötelezettség általában az adókötelezettség beállta napján kezdődik.

Az adókötelezettség megszűnése

5. § (1) Az adókötelezettség azzal a nappal szűnik meg, amikor az adóköteles tevékenység (foglalkozás), illetőleg jövedelemforrás igazoltan megszűnik.

(2) Nem tekinthető az adókötelezettség megszűnésének, ha az adóköteles tevékenység (foglalkozás) folytatásában ideiglenes szünetelés áll be.

Az adó fizetésére kötelezett személy

6. § Az általános jövedelemadót annak a terhére kell kivetni, illetőleg előírni, vagy attól kell levonni, aki az adóköteles tevékenységet (foglalkozást) folytatja, illetőleg akinek az adóköteles jövedelemforrásból jövedelme van.

Az adó alapja és az adóköteles jövedelmek összevonása

7. § (1) Az általános jövedelemadó alapja az adóévben elért adóköteles tiszta jövedelem.

(2) Az adóalany több adóköteles tevékenységéből (foglalkozásából), illetőleg jövedelemforrásából származó jövedelmét az adóalap megállapításánál össze kell vonni. Nem vonhatók azonban össze a 9. §-ban meghatározott adóztatás különféle módszerei szerint adóztatott jövedelmek.

A legkisebb adóköteles tisztajövedelem

8. § Az egyes jövedelemforrások adóköteles tisztajövedelmeként figyelembe vehető legkisebb összeget, valamint az adómentes minimumot a pénzügyminiszter állapítja meg.

II.

AZ ADÓ MEGÁLLAPÍTÁSÁRA VONATKOZÓ RENDELKEZÉSEK

9. § Az 1. § alapján adófizetésre kötelezett személyek általános jövedelemadója

a) adókivetés útján adóbevallásadási kötelezettség mellett;

b) a kifizető szerv adólevonása, valamint közösségi rendszerben adózás útján;

c) állandó adótétel (adókulcs), valamint adóátalány útján

állapítható meg.

a) AZ ADÓ KIVETÉSE ADÓBEVALLÁSADÁSI KÖTELEZETTSÉG MELLETT

Adóbevallásadási kötelezettség

10. § Az adóaalany az adó kivetése végett a pénzügyminiszter által megállapított időben és módon köteles adóbevallást adni.

Az adóköteles tisztajövedelem megállapítása

11. § (1) Az adókivetés útján adózó adóalany tisztajövedelmét jövedelemforrásonként külön-külön kell megállapítani olyképpen, hogy az egyes jövedelemforrásból származó és az adóévben elért nyersbevételből le kell vonni az azt terhelő termelési és kezelési költséget, illetőleg a nyersbevétel megszerzésére fordított valamennyi kiadást, ideértve a nyersbevételt terhelő forgalmi adókat is.

(2) Termelési és kezelési költség címén a nyersbevételből nem vonható le:

a) a vagyonállag gyarapítására, vagy az adósságok törlesztésére fordított kiadás;

b) az anyag- és árukészlet beszerzésére fordított kiadásoknak az a része, amely az adóév folyamán beszerzett, de ugyanannak az évnek a végéig nem értékesített, illetőleg fel nem használt anyag- és árukészletre esik;

c) a közös háztartásban élő családtagok munkájáért pénzben vagy természetben nyújtott szolgáltatás;

d) a kötelezettség nélkül adott ajándék, adomány és más ingyenes szolgáltatás;

e) a háztartásra, általában a személyes szükségletek kielégítésére pénzben vagy természetben fordított kiadás (háztartási kivét).

(3) Az adóköteles tisztajövedelem az egyes jövedelemforrások tisztajövedelmének együttes összegéből az adóévben befizetett és a tisztajövedelmet terhelő együttesen kezelt adók, valamint íz állam által nyújtott hitelért fizetett kamat levonása után jelentkező összeg.

Az adóköteles tisztajövedelem kiszámítása adóbevallás és becslés alapján

12. § (1) Az adóköteles tisztajövedelmet az adóbevallásban foglalt adatok alapos mérlegelésével, az esetleges hiányok pótlása és a kételyek tisztázása után - a 11. § rendelkezéseit figyelembevéve -az adóalany adóbevallása alapján kell kiszámítani.

(2) Ha az adóalany könyvvezetési kötelezettségének nem tesz eleget vagy azt hiányosan teljesíti és így adóbevallását, vagy az (1) bekezdés alapján kiszámított adóköteles tisztajövedelmét az adóztatás alapjául elfogadni nem lehet, az adó alapját becsléssel kell megállapítani.

Az adókivetés egyéb szabályai

13. § Az adó kivetésére vonatkozó részletes szabályokat a pénzügyminiszter állapítja meg.

Az adó mérve

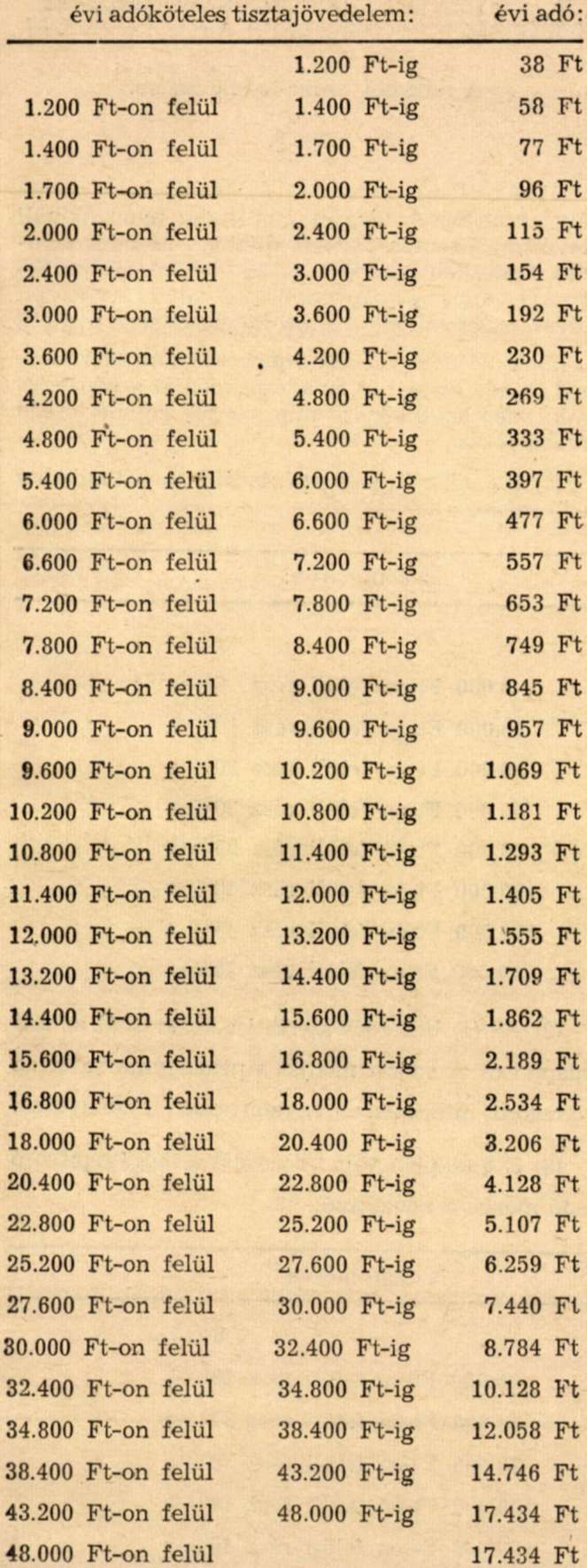

14. § (1) Az 1. §-ban meghatározott tevékenységekből (foglalkozásokból), illetőleg jövedelemforrásokból származó adóköteles tisztajövedelem után adókivetés útján megállapítható adó mérve a következő:

és a 48.000 Ft-ot meghaladó jövedelemrész 56%-a.

(2) Ha az évi adóköteles tisztajövedelem a 18.000 Ft-ot nem haladja meg és az adótáblázat szerinti két értékhatár közé esik, az adótöbblet nem lehet nagyobb, mint az alacsonyabb tételt meghaladó jövedelem 40%-a, 18.000 Ft-on felüli adóköteles tisztajövedelemnél pedig az alacsonyabb tételt meghaladó jövedelem 56%-a.

Adókedvezmények

15. § (1) Az adóalanyokat a következő adókedvezmények illetik meg:

a) 10%-os adókedvezmény illeti meg azt a kisiparost és magánkereskedőt, aki szakmai tanulót foglalkoztat;

b) 20%-os adókedvezmény illeti meg az 5.000-nél kisebb lélekszámú községben működő kisiparost és magánkereskedőt;

c) 50%-os adókedvezmény illeti meg a 3.000-nél kisebb lélekszámú községben működő kisiparost és magánkereskedőt, aki kizárólag helyi szükségletet elégít ki és ebből a tevékenységből évi 18.000 Ft-nál nagyobb jövedelemmel nem rendelkezik;

d) 10%-tól 50%-ig terjedhető adókedvezmény illeti meg - a 2. § (1) bekezdés d), illetőleg e) pontja alá nem eső - idős vagy csökkent munkaképességű kisiparost és magánkereskedőt.

(2) Az (1) bekezdésben meghatározott adókedvezményeket a pénzügyminiszter indokolt esetben szűkítheti, illetőleg kiterjesztheti.

Adóelőleg

16. § Az általános jövedelemadó kivetéséig adóelőleget kell fizetni.

Az adóelőleg véglegesítése

17. § A pénzügyminiszter elrendelheti az előírt adóelőlegnek - adókivetés mellőzésével - az adóévre változatlan összegben való véglegesítését (rögzítését).

Az adóelőleg véglegesítésének mellőzése

18. § (1) Ha az adóalany az adóelőlegét - jövedelmi viszonyainak változása folytán - jövedelmével arányban állónak nem találja, a pénzügyminiszter által meghatározott időben adójának az adóelőleg véglegesítésére vonatkozó szabályoktól eltérő megállapítását adóbevallás benyújtásával kérheti.

(2) Ha az adóalanynak az adóelőleg alapjául szolgáló adóköteles tisztajövedelme az adóévben 25%-kal növekedett, a pénzügyminiszter által meghatározott időben adóbevallást köteles adni.

(3) Az adóhatóság az adóalanyoktól a pénzügyminiszter által meghatározott időben az (1) és (2) bekezdésben foglalt esetektől eltérően adóbevallást kérhet.

Fizetési értesítés (határozat)

19. § Az adóelőleget, valamint a véglegesen megállapított adót és az esetleges bírság összegét az adóalannyal fizetési értesítés (határozat) útján közölni kell. Az adóbevallástól eltérő megállapítást részletesen indokolni kell.

b) AZ ADÓ MEGÁLLAPÍTÁSA A KIFIZETŐ SZERV ADÓLEVONÁSA ÉS KÖZÖSSÉGI RENDSZERBEN ADÓZÁS ÚTJÁN

A kifizető szerv adólevonása

20. § (1) Az állami, gazdasági és társadalmi szervek által magánosok részére munkaviszonyon kívüli tevékenység után fizetett díjakból az adót levonás útján kell beszedni, az adó levonására és befizetésére a pénzügyminiszter által kötelezett szerv egyetemleges fizetési kötelezettsége mellett.

(2) Az (1) bekezdésben meghatározott adóztatásnál az adó alapját és az adózás módját a pénzügyminiszter az érdekelt miniszterrel egyetértésben szabályozza.

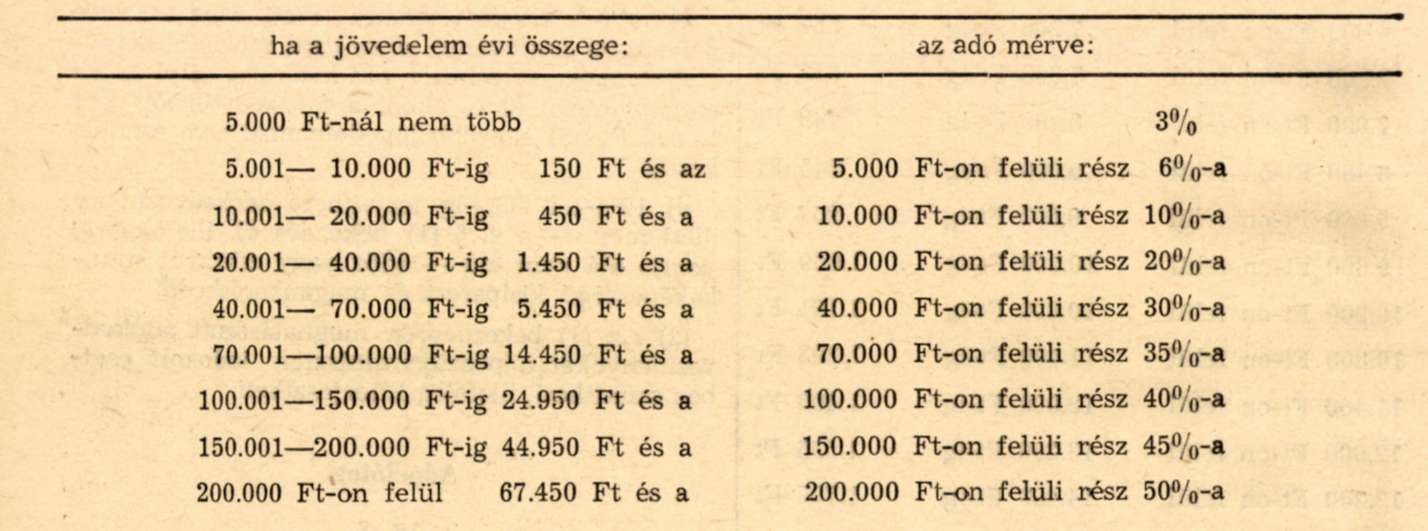

(3) E § alapján való adózásnál a megállapítható adó mérve a következő:

Közösségi rendszerben adózás

21. § (1) A jogszabály alapján létrejött közösségekbe tömörült adóalanyok adójukat közösségi rendszerben fizethetik, a közösség által eszközölt kifizetésekből levonás útján.

(2) Az (1) bekezdés szerinti adóztatásnál az adó alapját és az adózás módját a pénzügyminiszter az érdekelt miniszterrel egyetértésben szabályozza,

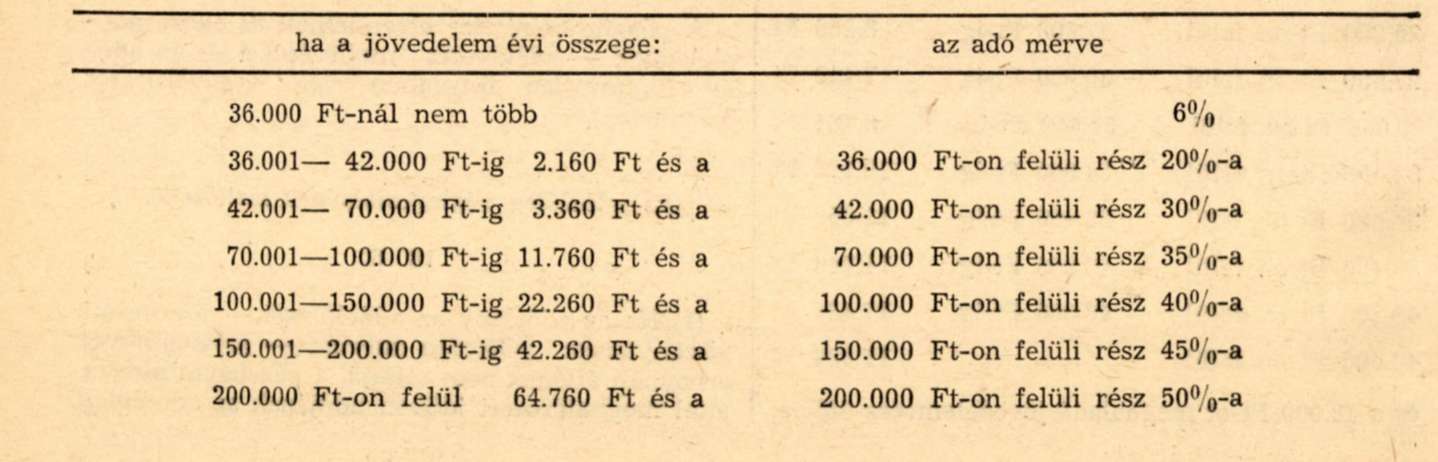

(3) E § alapján való adózásnál a megállapítható adó mérve a következő:

c) AZ ADÓ MEGÁLLAPÍTÁSA ÁLLANDÓ ADÓTÉTEL (ADÓKULCS), VALAMINT ADÓÁTALÁNY ÚTJÁN

22. § A pénzügyminiszter elrendelheti, hogy az adóalanyok vagy azok egyes csoportjai az általa meghatározott állandó adótétellel (adókulccsal), vagy adóalany útján fizessék általános jövedelemadójukat.

III.

VEGYES RENDELKEZÉSEK

Könyvvezetési kötelezettség

23. § (1) Azok az adóalanyok, akik jogszabály alapján kettős könyvelésre nem kötelezettek, pénztárkönyvet és a pénzügyminiszter által elrendelt egyéb nyilvántartást (segédkönyvet) kötelesek vezetni.

(2) A pénzügyminiszter az adóalanyokat vagy az adóalanyok egyes csoportját a könyvvezetési kötelezettség alól részben vagy egészen felmentheti.

Adatszolgáltatási kötelezettség

24. § Az általános jövedelemadóval kapcsolatos adatszolgáltatási kötelezettséget, valamint az adóalanyok és adótárgyak összeírásának idejét és módját a pénzügyminiszter állapítja meg.

Jogorvoslat

25. § (1) Az általános jövedelemadó és bírság jogossága, valamint mérve ellen az államigazgatási eljárás általános szabályairól szóló 1957. évi IV. törvény 45. §-a alapján fellebbezéssel lehet élni, a hivatkozott törvény 50. §-ában meghatározott szervhez.

(2) A fellebbezés elbírálása előtt az érdekképviseleti szerveket meg kell hallgatni és észrevételeiket a fellebbezés elbírálása során mérlegelni kell.

Bírságolás, büntető rendelkezések

26. § (1) A nyilvántartott adóalany terhére - a megállapított adóval együtt - bírság fejében ki kell vetni a megállapított adó

5%-át, ha az adóalany adóbevallását nem a pénzügyminiszter által megállapított határidőben adja be;

20%-át, ha az adóalany az adóbevallás beadására vagy a hiányok pótlására az adóhatóság részéről hozzáintézett felhívásnak az abban kitűzött határidő után tesz csak eleget;

50%-át, ha az adóalany adóbevallásadási kötelezettségének az adókivetés befejeztéig sem tesz eleget.

(2) Ha az adóalany az általános jövedelemadó elsőfokú kivetéséig igazolja vétlenségét, a bírság kivetését mellőzni kell.

(3) Az általános jövedelemadóra vonatkozó rendelkezések megsértése miatt az adócsalásra és a pénzügyi szabálysértésre vonatkozó rendelkezések módosításáról szóló 1959. évi 18. törvényerejű rendelet értelmében adócsalási vagy pénzügyi szabálysértési eljárásnak van helye.

Hatálybalépés

27. § Ez a rendelet az 1961. évi január hó 1. napján lép hatályba; ezzel egyidejűleg az általános jövedelemadóról szóló 13.400/1948. (1949. I. 7.) Korm. rendelet, továbbá az ennek módosítása, illetőleg kiegészítése végett kiadott 90/1950. (III. 26.) MT, a 42/1951. (II. 11.) MT rendelet még hatályban levő rendelkezései, valamint a 201/1951. (XI. 24.) MT, a 85/1952. (IX. 25.) MT számú, a 2/1953. (I. 10.) MT, a 40/1954. (VII. 15.) MT, a 15/1955, (III. 4.) MT, az 55/1955. (VIII. 27.) MT rendelet - a 6. §-ának kivételével - az 1.041/1955. (IV. 10.) számú minisztertanácsi határozat I. fejezetének 14. pontja, a 3.028/1955. (III. 8.) számú minisztertanácsi határozat 11. és 12. pontja, az 1.014/1957. (I. 26.) Korm. határozat 2. pontjának első és második bekezdése, az 1.023/1957. (II. 24.) Korm. határozat 2. pontja, a 6/1959. (I. 25.) Korm. rendelet, a 29/1959. (V. 10.) Korm. rendelet 34. § (1) és (2) bekezdése, a 33/1960. (VI. 22.) Korm. rendelet hatályukat vesztik.

28. § (1) E rendelet végrehajtásáról a pénzügyminiszter gondoskodik.

(2) Felhatalmazást kap a pénzügyminiszter, hogy a hatálybalépéssel kapcsolatos átmeneti rendelkezéseket rendeletben szabályozza.

Dr. Münnich Ferenc s. k.,

a Magyar Forradalmi Munkás-Paraszt Kormány elnöke