4/1969. (I. 25.) PM rendelet

az általános jövedelemadóról szóló 4/1969. (I. 25.) Korm. rendelet végrehajtásáról

A 4/1969. (I. 25.) Korm. rendelet (a továbbiakban: R.) 20. §-ának (2) bekezdésében foglalt felhatalmazás alapján az R. végrehajtására - annak szövegét is közölve - az alábbiakat rendelem:

[A vastag betűs szöveg az R. szövege, a vékony betűs szöveg pedig a végrehajtási rendelet (a továbbiakban: Vhr.) rendelkezéseit tartalmazza.]

I.

ÁLTALÁNOS RENDELKEZÉSEK

Adókötelezettség

1. §

(1) Általános jövedelemadót köteles fizetni - állampolgárságára tekintet nélkül - mindenki, akinek

a) önálló szellemi tevékenységből (van jövedelme);

Vhr. 1. § (1) Önálló szellemi tevékenység a munkaviszonyon kívül végzett tudományos kutatójellegű, irodalmi, fordítói (műfordítói, átdolgozói), minden művészi, előadói (oktatói), tervezői, szakértői, orvosi, állatorvosi és egyéb más szellemi tevékenység. Az R. alkalmazásában önálló szellemi tevékenység a szerzői jog gyakorlása is.

(2) Irodalmi tevékenység az oktatás, a tudomány, a tájékoztatás, vagy szórakoztatás célját szolgáló mű írása, fordítása, dramatizálása, lektorálása és szerkesztése.

(3) Műfordításnak vagy a mű átdolgozásának kell tekinteni azt a munkát, amelynek a műfordító, az átdolgozó sajátos egyéni jelleget ad és a műfordítót, az átdolgozót a szerzői jogvédelem megilleti. A munka műfordítás, átdolgozás jellegét a munka kiadója, elbírálója (átvevője) minősíti.

(4) Művészi tevékenység a zeneszerzői, a koreográfusi, az előadóművészi, a rendezői, az operatőri, a szerzői jogvédelemben részesülő hangszerelési, továbbá a képző- és iparművészeti, valamint népművészeti tevékenység, amely a Magyar Népköztársaság Művészeti Alapja, a Képző- és Iparművészeti Lektorátus, illetőleg a Népi Iparművészeti Tanács minősítése szerint egyedi alkotást hoz létre. A képző- és iparművészeti tevékenység körébe tartozik az említett elbírálás alapján a tervező iparművészi, jelmez- és díszlettervezői, scenikusi, restaurátori, továbbá - figyelemmel a Vhr. 2. §-ának (4) bekezdésében foglaltakra - a grafikai (műszaki szakgrafikai) és a fotóművészeti tevékenység is.

(5) Műszaki szakgrafikai tevékenység a tudományos és szakmai művek ábraanyagának elkészítése.

(6) Ha a művész egyedi alkotását nem maga sokszorosítja, hanem azt saját költségére más végzi el, a művészt ilyen esetben megillető díjat - az R. alkalmazásában - szerzői jogdíjnak kell tekinteni.

(7) Az átruházott szerzői jogból származó jövedelem után is általános jövedelemadót kell fizetni.

(8) Önálló szellemi tevékenység a magánoktatás, beleértve a magánóvoda fenntartását, a sportedzést, a tánc- és tornatanítást is.

(Általános jövedelemadót köteles fizetni mindenki, akinek)

b) kisipari, magánkereskedelmi tevékenységből (van jövedelme);

Vhr. 2. § (1) Kisipari tevékenység a termékelőállítás, valamint az ipari szolgáltatás és javítás.

(2) Termékelőállítás, valamint ipari szolgáltatás és javítás az a tevékenység, amelyet a magánszemélyek forgalmi adójáról szóló rendelet annak minősít.

(3) Az általános jövedelemadó szempontjából szolgáltató-, illetőleg javítóipari tevékenységnek minősül a kisiparos tevékenysége akkor is, ha az általa végzett termékelőállítás esetenkénti, nem rendszeres. A sütőiparost minden esetben ilyennek kell tekinteni.

(4) Ha a képző- és iparművész vagy a népművész olyan egyedi alkotást hoz létre, amely a Vhr. 1. §-ának (4) bekezdése szerint nem művészi alkotás, vagy művészi alkotás, de azt nem kizárólag maga sokszorosítja (állítja elő), ezt a tevékenységet - az R. alkalmazásában - kisipari tevékenységnek kell tekinteni.

Vhr. 3. § (1) Magánkereskedelmi tevékenység a továbbeladás céljából vásárolt áru értékesítése.

(2) A magánkereskedelmi tevékenységgel -adózás vonatkozásában - egy tekintet alá esik:

a) a mező- és erdőgazdasági termelőmunkából származó terményeknek, termékeknek, állatoknak és állati termékeknek e termelő munka keretébe nem tartozó módon való értékesítése, nevezetesen:

1. a saját termény, termék, állat és állati termék nyílt árusítási üzletben, vagy állandó jellegű elárusító helyen való árusítása;

2. az üvegházi, a melegágyi (ablakkeretes, műanyagfóliás stb.) kertészet, a faiskola (facsemete, dísznövény, szőlővessző, szőlőoltvány, málna-, egres-, ribizlitő vagy bokor stb.), a szabadföldi virágkertészet (virág, virágtő, virághagyma, virággumó, virágmag stb.) termeivényeinek bármely módon való értékesítése;

3. a vásárolt takarmány felhasználásával a háztartási szükségletet meghaladó - kivéve a mezőgazdasági termelőszövetkezeti tagok háztáji gazdaságában a közös gazdaság, vagy a felvásárló szerv által juttatott takarmány felhasználásával folytatott - üzletszerű állattartásból elért jövedelem;

b) az üzletszerűen folytatott étkeztetés (vendéglő, kifőzés, kávémérés, büfé, falatozó, pecsenye-, hal-, lángos-, rétessütés stb.), a kísérleti, vagy díszállatok, díszállateleségek, az akváriumi tenyészet értékesítése, a kerékpár megőrzése, a csónak, kézikocsi, kerékpár, ruha kölcsönzése, a mérleges, a mutatványos tevékenysége;

c) a fizetővendég alkalmi vagy idényszerű elszállásolása, illetőleg teljes ellátása (penzió);

d) az a)-c) pontban fel nem sorolt minden tevékenység, amelyre a belkereskedelmi miniszter iparigazolvány kiadását engedélyezi.

(3) A (2) bekezdés a) 1. pontjában megjelölt állandó jellegű elárusító hely alatt az illetékes szervek által az árusítók részére kijelölt piaci vagy utcai elárusító fülkét (pultot), vagy részükre fenntartott helyet kell érteni, ahol az árus rendszeresen árusít olyképpen, hogy ugyanazt a helyet előre befizetett helypénzzel hosszabb időre a maga számára biztosítja.

(4) Ha a mező- és erdőgazdasági tevékenységből származó jövedelem után a mezőgazdasági lakosság jövedelemadóját az adóköteles tisztajövedelem alapulvételével kell megállapítani, a mezőgazdasági termelő munkával összefüggő kisipari és magánkereskedelmi tevékenységből származó jövedelem után az általános jövedelemadó kivetését mellőzni kell.

(Általános jövedelemadót köteles fizetni mindenki, akinek)

c) az a)-b) pontban fel nem sorolt egyéb tevékenységből (foglalkozásból), vagy jövedelemforrásból van jövedelme.

Vhr. 4. § Az R. 1. §-a (1) bekezdésének c) pontja alapján adóköteles:

a) az ingatlan bérbeadásából, az ingóvagyon használatának, valamely jog (bérleti, használati jog stb.) gyakorlásának részben vagy egészben való átengedéséből;

b) a belföldi munkáltatóval fennálló nyugdíjjárulék alá nem eső munkaviszonyból (főfoglalkozásból, másodállásból és mellékfoglalkozásból), továbbá a külföldi munkáltatóval, illetőleg belföldi megbízottjával fennálló nyugdíjjárulék alá nem eső munkaviszonyból;

c) a járadékból, a visszatérő szolgáltatásból, a találmány és találmányi szabadalom használatából vagy átengedéséből;

d) a vállalati különadó alá eső járandóságból;

e) a vagyoni érdekeltségből (ideértve a részvénytársaságok részvényeseinek, a korlátolt felelősségű társaságok, közkereseti társaságok és szövetkezetek, valamint a jogi személy jelleggel működő egyéb társulások, egyesülések tagjainak járandóságát is), valamint a kölcsönügyletekből;

f) az ingatlan megosztásából (parcellázásából);

g) az egyéb önálló vállalkozásból (halászatból, méhészetből, mesterséges gombatenyésztésből, részesgazdálkodásból, bérszántásból stb.), illetőleg a munkaviszonyon kívül (megbízásos) jogviszonyból (bizományosi, felvásárlói, gyűjtői, ügynöki, megbízotti stb. tevékenységből)

származó jövedelem.

Vhr. 5. § (1) A mező- és erdőgazdasági ingatlanok haszonbérbe- vagy felesbérbeadása esetén az általános jövedelemadó fizetési kötelezettség a bérbeadót, egyéb bérbeadás esetén pedig a bérbeadó, illetőleg a bérlő közül azt terheli, akinek a részesedése - ideértve a kikötött egyéb hasznot és szolgáltatást is - a terméshozam felénél kisebb.

(2) A részesedés arányára tekintet nélkül minden esetben általános jövedelemadóval adóznak azok a részesgazdálkodók (pl. dinnyekertészek), akik a termeléshez a bérbeadó bármilyen segítségét is igénybe veszik vagy olyan terjedelemben vállalnak munkát, amelyet egymaguk vagy közvetlen családtagjaik segítségével nem képesek ellátni és másokat is foglalkoztatnak.

(3) Az (1) és (2) bekezdésben foglalt rendelkezéseket a mezőgazdasági termelőszövetkezeti tagnak a termelőszövetkezettel részesművelésre (részesgazdálkodásra) kötött megállapodásával kapcsolatban alkalmazni nem lehet.

(4) A háztáji vagy illetményföld használatára jogosult általános jövedelemadót köteles fizetni akkor, ha erről a jogáról természetbeni vagy pénzbeni megváltás ellenében mond le.

(5) Nem kötelezhetők általános jövedelemadó fizetésére, akik pénzbeni vagy természetbeni részesedésért csupán egy-egy idénymunkát (kapálást, kukoricatörést stb.) végeznek.

(6) Ha vita merül fel valamely tevékenységből (jövedelemforrásból) származó jövedelem adókötelezettsége tekintetében, a pénzügyminiszter állásfoglalását kell kérni.

(2) Ha az (1) bekezdésben megjelölt személy adóköteles tevékenységével (foglalkozásával), jövedelemforrásával kapcsolatban alkalmazottat foglalkoztat, az alkalmazott után is általános jövedelemadót köteles fizetni a 15. §-ban meghatározott módon.

(3) A belföldről, valamint a külföldről származó és az (1) bekezdésben meghatározott jövedelem egyaránt adóköteles. Ez alól kivételt képez az ideiglenes jelleggel belföldön tartózkodó külföldi állampolgár külföldről származó jövedelme.

Adómentességek

2. §

(1) Mentes az általános jövedelemadó alól:

a) 1. a munkaviszonyból származó és nyugdíjjárulék alá eső jövedelem, továbbá a nyugellátás, a kivételes ellátás, valamint a társadalombiztosításból származó minden járandóság;

Vhr. 6. § (1) Munkaviszonynak csak a Munka Törvénykönyvének és végrehajtási rendeleteinek, valamint a munkaviszonnyal kapcsolatos egyéb rendelkezéseknek megfelelő jogviszonyt lehet tekinteni.

(2) Adómentes a munkaviszonyban állók és a megbízásos jogviszonyban eljárók költségtérítés jellegű járandósága (napidíj, szállás- és útiköltség, a saját ruha, felszerelési tárgy és gépjármű használatáért kapott ellenérték, a takarítási és munkaruhamosási átalány, az ún. mankópénz, a biztonsági őrszolgálat és az önkéntes tűzoltók díja stb.).

(Mentes az általános jövedelemadó alól:)

2. az államhatalmi, az államigazgatási szervek és a társadalmi szervezetek választott tisztségviselőinek e minőségükben kapott - munkaviszonyon kívüli - járandósága;

3. a kimagasló teljesítményért kapott díjból, egyéb jutalmazásból, ösztöndíjból, pályadíjból, tanulmányi és szociális segélyből származó bevétel;

Vhr. 7. § A kimagasló teljesítményért kapott adómentes díj az Állami Díj, a Kossuth-díj, a József Attila-díj, az Erkel Ferenc-díj, a Munkácsy Mihály-díj, a Liszt Ferenc-díj, a Jászai Mari-díj, a Balázs Béla-díj, az Ybl Miklós-díj, a nívódíj stb. A munkáltatótól, a Kulturális Alapból, valamint a társadalmi munka elismeréseként kapott jutalom (céljutalom, alkotói támogatás) adómentes.

(Mentes az általános jövedelemadó alól:)

4. a szövetkezeti tagnak munkateljesítmény, földjáradék, vagy vásárlási visszatérítés címén kapott járandósága;

Vhr. 8. § A szövetkezeten kívül állók részére kifizetett földjáradék is adómentes.

(Mentes az általános jövedelemadó alól:)

5. a hadigondozottak és hadirokkantak, az egyéb szociális gondozásban részesülők ellátási díja, valamint a munkaterápia keretében foglalkoztatott személyeknek ebből a munkájukból származó jövedelme;

b) 1. viszonosság esetén külföldről származó jövedelme után a külföldi állam diplomáciai, valamint konzuli képviseletének tagja és annak szolgálatában álló külföldi állampolgár;

2. a külföldi állampolgár, akinek adómentességét nemzetközi egyezmény vagy államközi megállapodás biztosítja;

Vhr. 9. § A külföldi állampolgárok adómentességére a kettős adóztatást kizáró, valamint az egyéb nemzetközi egyezmények az irányadók.

(Mentes az általános jövedelemadó alól:)

3. a külföldről származó jövedelem, ha az illető államban az általános jövedelemadónak megfelelő egyenesadó alá vonták és az illető állammal e tekintetben viszonosság áll fenn;

Vhr. 10. § Ha valamely állammal kettős adóztatást kizáró egyezmény nincs, mind a külföldi állampolgárnak az ország területéről származó jövedelmét, mind a magyar állampolgárnak a külföldről származó és ott már adó alá vont jövedelmét is általános jövedelemadóval kell adóztatni.

(Mentes az általános jövedelemadó alól:)

c) a mezőgazdasági lakosság jövedelemadója alá eső jövedelem;

d) a jogi személy;

Vhr. 11. § Ha az egyházak jövedelme vagy annak egy része egyházi személyek (javadalmasok) saját rendelkezése alá kerül, az ilyen járandóság (kongrua, stóladíj stb.) adóköteles.

(Mentes az általános jövedelemadó alól:)

e) 1. a 65 éven felüli férfi, a 60 éven felüli nő, és - korra tekintet nélkül - a 100%-os csökkent munkaképességű, alkalmazott foglalkoztatása, valamint üzlettárs nélkül dolgozó szolgáltató- és javítóiparos, illetőleg magánkereskedő, ha más adóköteles jövedelme nincs;

Vhr. 12. § (1) Az R. 2. §-a (1) bekezdésének e) 1. pontjában megjelölt szolgáltató- és javítóiparosokat, valamint magánkereskedőket akkor illeti meg az adómentesség, ha szolgáltató- és javítóipari, illetőleg magánkereskedelmi tevékenységből származó előző évi jövedelmük a 36 000 forintot nem haladta meg. A szakmai tanulótartás, valamint a házingatlan bérbeadásából és 800 négyszögölnél nem nagyobb földterület használatából (bérbeadásából) származó jövedelem azonban nem zárja ki az adómentességet. A földterület nagyságát - a közös háztartásban élők adómentességének elbírálásánál - a férj és a feleség, illetőleg a nagykorú családtagok közötti arányos megosztással kell megállapítani.

(2) Az adómentes életkor betöltését személyazonossági igazolvánnyal, a munkaképesség-csökkenést az egészségügyi miniszter által szervezett orvosi bizottság szakvéleményével, az alkalmazott és az üzlettárs hiányát pedig az érdekképviselet útján kell igazolni.

(3) Az egyéb feltételek fennállása esetén megilleti az adómentesség a képesítéshez kötött ipart, illetőleg magánkereskedelmet özvegyi jogon folytató személyt is, aki szakmai tanulón kívül - a szakmai képesítés hiányának pótlása céljából - csupán egy alkalmazottat foglalkoztat.

(4) Nem számít alkalmazottnak az a személy, akinek a foglalkoztatása után az R. 15. §-ának (3) bekezdése alapján külön általános jövedelemadót nem kell fizetni.

(5) A szolgáltató- és javítóiparosokat, valamint a magánkereskedőket az adómentesség 65., illetőleg 60. életévük betöltését, vagy 100%-os csökkent munkaképességük megállapítását követő hónap 1. napjától kezdődően elért jövedelmük után illeti meg.

(Mentes az általános jövedelemadó alól:)

2. az 5000-nél kisebb lélekszámú községekben, valamint a község, a város ellátatlan területen szolgáltató- vagy javítóipari tevékenységet kezdő kisiparos és magánkereskedő, tevékenységének megkezdését követő két év alatt elért egyébkent adóköteles jövedelme;

Vhr. 13. § (1) Ugyanazt a szolgáltató- és javítóiparost, valamint a magánkereskedőt az adómentességet biztosító tevékenysége után a szakmailag meghatározott működési területén csak egy alkalommal illeti meg a kétéves adómentesség. Nem illeti meg tehát az adómentesség azt a szolgáltató- és javítóiparost, valamint magánkereskedőt, aki tevékenységét működési területén megszüntette és újból kezdi. Nem illeti meg az adómentesség azt a személyt sem, aki tevékenységét alkalmi (idény) jelleggel kezdi meg, illetőleg folytatja.

(2) Az adómentesség szempontjából nem tekinthető új iparkezdésnek az, amikor a szolgáltató-és javítóiparos vagy magánkereskedő korábban már működési területén gyakorolt iparát házastársa özvegyi jogon, vagy családtagja saját jogán tovább folytatja.

(3) Az adómentesség feltétele, hogy a szolgáltató- és javítóiparos vagy magánkereskedő tevékenységét az R. 2. §-a (1) bekezdésének e) 2. pontjában megjelölt helyen iparjogosítvány alapján kezdje meg és ott gyakorolja. Az egyéb község, illetőleg a város ellátatlan területén szolgáltató-és javítóipari, valamint magánkereskedelmi tevékenységet kezdő személyt az adómentesség csak akkor illeti meg, ha tevékenységét kizárólag helyben gyakorolja. Az ellátatlan területet a helyileg illetékes ipari, illetőleg kereskedelmi osztály határozza meg.

(4) Az R. 2. §-a (1) bekezdésének e) 2. pontjában szereplő adómentesség nem érinti az alkalmazott foglalkoztatása után az R. 1. §-ának (2) bekezdésében meghatározott adófizetési kötelezettséget.

(Mentes az általános jövedelemadó alól:)

f) 1. az újításról szóló rendelet alapján kifizetett juttatás;

Vhr. 14. § Adómentes az újítási díj, továbbá az újítási rendelet alapján kifizethető munkabér, jutalom, külön díjazás, költségtérítés és egyéb juttatás.

(Mentes az általános jövedelemadó alól:)

2. az állami biztosítási szerződésből származó követelés, valamint a takarékbetét kamatjövedelme;

3. a jogi kötelezettségen alapuló kártérítés, a szerződésen kívüli támogatás és a törvényen alapuló tartásdíj;

Vhr. 15. § A bírói ítéleten, vagy jogszabályon alapuló kártérítés adómentes. A szerződésen alapuló tartásdíj (járadék) évi 12 000 forintig ugyancsak adómentes.

(Mentes az általános jövedelemadó alól:)

4. az öröklésből, alkalmi ajándékozásból, vagyontárgy értékesítéséből, nyereményből származó jövedelem;

Vhr. 16. § (1) Ingatlannak életjáradékért történő átruházásából származó járadék - mint az ingatlan vételára - adómentes.

(2) Ha az öröklés, vagy ajándékozás tárgyát olyan vagyon (jogosítvány) képezi, amely további jövedelmet biztosít, az ilyen jövedelem adóköteles.

(3) A vagyontárgy értékesítéséből származó jövedelem akkor adómentes, ha az értékesítés nem rendszeres (nem üzletszerű).

(Mentes az általános jövedelemadó alól:)

5. az iskolai tanulónak (főiskolai hallgatónak) magán tanításból és egyéb munkájából származó jövedelme;

6. a 30 méhcsaládot meg nem haladó méhészet jövedelme;

Vhr. 17. § (1) A méhcsaládok számát a tényleges állapot szerint kell megállapítani.

(2) A 30 méhcsaládot meghaladó méhészet esetében az egész méhészet jövedelme adóköteles.

(Mentes az általános jövedelemadó alól:)

7. az albérlőktől, az ágybérlőktől, legfeljebb két gyermek, valamint az ápolásra kihelyezett betegek gondozásából származó jövedelem;

Vhr. 18. § (1) Albérlőtartás (ágybérlőtartás) alatt - adózás vonatkozásában - a nem alkalmi, vagy idényszerű, illetőleg a lakásbérletről szóló rendelkezésekkel nem ellentétes szállásadást kell érteni. Ez utóbbi rendelkezést az ágybérbeadás esetére is értelemszerűen alkalmazni kell.

(2) A lakószobák albérlői és ágybérlői által fizetett díj az ezzel kapcsolatos berendezési és felszerelési tárgyak használatáért járó díjat is magában foglalja, amelyet különválasztani és adóztatni nem lehet.

(3) Ha az albérlet nem lakás, hanem egyéb más (iroda, műhely stb.) célokat szolgál, az ebből származó jövedelem adóköteles.

(Mentes az általános jövedelemadó alól:)

g) az a jövedelem, amelynek adómentességét más jogszabály biztosítja.

(2) Felhatalmazást kap a pénzügyminiszter arra, hogy

a) az adómentességeknek e rendeletben meghatározott feltételeit rendeleti úton módosíthassa, vagy egyéb feltételeket állapíthasson meg;

b) egyes adóköteles jövedelmek adóztatásának módját az e rendeletben meghatározott keretek között megváltoztathassa;

c) indokolt esetben az általános szabályoktól eltérő adókedvezményt állapíthasson meg.

Az adókötelezettség keletkezése és megszűnése

3. §

(1) Az adókötelezettség a tevékenység (foglalkozás) megkezdésének, a jövedelemforrás keletkezésének, az alkalmazott felvételének, illetőleg az adómentesség megszűnésének napján kezdődik.

Vhr. 19. § Az adókötelezettség szempontjából közömbös, hogy az adózó kereseti tevékenységét (foglalkozását) iparengedély, vagy más hatósági engedély alapján vagy anélkül folytatja.

(2) Az adókötelezettség azon a napon szűnik meg, amikor az adózó adómentessé válik, illetőleg amikor adóköteles tevékenysége (foglalkozása), jövedelemforrása, vagy alkalmazottjának munkaviszonya megszűnik.

Vhr. 20. § (1) Az adózó az adókötelezettség keletkezését, megszűnését, valamint az adóköteles tevékenység szüneteltetését, a lakó- és telephelyváltozást - az adólevonás (közösségi adózás) útján és az állandó adókulccsal (adótétellel) adózók kivételével - az azt követő 8 napon belül az állandó lakóhely szerint illetékes községi, városi, városi kerületi tanács végrehajtó bizottságának adóügyi szakigazgatási csoportjánál (előadójánál), illetőleg pénzügyi osztályánál (a továbbiakban: adóhatóság) köteles bejelenteni és megfelelően igazolni.

(2) A bejelentésnek tartalmaznia kell:

a) az adózó nevét és lakásának, üzletének, műhelyének (telephelyének) címét;

b) az adóköteles tevékenység (foglalkozás), jövedelemforrás megjelölését;

c) az adókötelezettség vagy a szüneteltetés kezdetének, illetőleg megszűnésének, a lakó- vagy telephelyváltozásnak az időpontját,

(3) Az adókötelezettség megszűnésének (szüneteltetésének) késedelmes bejelentése esetén az adókötelezettség megszűnését (szüneteltetését) a bejelentés napjától kell számítani.

(4) Az adókötelezettség megszűnése esetén a Vhr. 35. §-ának (3) bekezdése szerint kell eljárni. Szünetelés esetén pedig a szünetelés időtartamára esedékes adóelőlegre (adóátalányra) a behajtási eljárást kell felfüggeszteni, illetőleg az adóátalányt kell helyesbíteni.

Az adó fizetésére kötelezett személy

4. §

(1) Az általános jövedelemadót annak a terhére kell megállapítani, vagy attól kell levonni (beszedni), akinél az adóköteles jövedelem jelentkezik, illetőleg aki az alkalmazottat foglalkoztatja.

Vhr. 21. § A kiskorú gyermek adóköteles jövedelme után - kivéve azt a keresményt, amelyet a gyermek munkájával maga szerzett - a gyermek vagyonát kezelő személy adózik.

(2) Gyámság vagy gondnokság esetében a gyámolt, illetőleg a gondnokolt az adó fizetésére kötelezett.

(3) A külön kezelt vagyontömeg (a fel nem osztott hagyaték, a zárgondnoki kezelés alatt álló vagyon stb.) adóköteles jövedelme után az adót a volt, vagy a leendő adózó terhére kell megállapítani.

Vhr. 22. § (1) Társulás, vagy vagyonközösség adóköteles jövedelme után az adót, ha a tagoknak a jövedelemből való részesedése nem állapítható meg, a társulást, illetőleg a vagyonközösséget képviselő tag terhére kell megállapítani, a társak egyetemleges fizetési kötelezettsége mellett.

(2) Ha valamely társulás vagy vagyonközösség jövedelme a tagok között felosztásra került, a tagokat jövedelmük arányában külön-külön kell adó alá vonni.

(3) Fő- és alvállalkozás esetében a fővállalkozó mellett külön az alvállalkozót is adóztatni kell, Az alvállalkozó részére kifizetett összeggel azonban a fővállalkozó bevételét csökkenteni nem lehet, hanem az alvállalkozó részére teljesített kifizetést üzleti kiadásként kell elszámolni.

(4) A csendestárs jövedelmét az adóköteles tevékenységet folytató személy jövedelmével együtt kell adó alá vonni.

A különböző forrásból származó jövedelmek összevonása

5. §

(1) Az adó fizetésére kötelezett személy különböző tevékenységéből (foglalkozásából), illetőleg jövedelemforrásából származó adóköteles jövedelmét az adóalap megállapításánál össze kell vonni.

(2) Nem vonhatók össze az adólevonás, vagy közösségi adózás (6., 7. és 14. §) útján adóztatott jövedelmek egymással, illetőleg az adókivetés (8-13. §) útján adóztatott jövedelmekkel. Nem vonhatók össze továbbá adókivetésen belül az adó-bevallásadási kötelezettség alá eső jövedelmek az adóátalány, állandó adókulcs (adótétel) útján adóztatott jövedelmekkel.

II.

ÖNÁLLÓ SZELLEMI TEVÉKENYSÉGBŐL SZÁRMAZÓ JÖVEDELMEK ADÓZTATÁSA

a) Az adó megállapítása a kifizető szerv adólevonása útján

6. §

(1) Az állami, szövetkezeti szervek, továbbá a társadalmi szervezetek, valamint a pénzügyminiszter által kijelölt egyéb jogi személyek önálló szellemi és az 1. § (1) bekezdésének c) pontja alá eső egyéb tevékenységért (jövedelemforrás után) teljesített kifizetéseiknél az adót kötelesek a (4) bekezdésben meghatározott adókulcsok alkalmazásával megállapítani, levonni és befizetni. Az adó levonásáért és befizetéséért a kifizető szerv egyetemlegesen felelős.

Vhr. 23. § (1) Az állami, szövetkezeti szervek és társadalmi szervezetek: a hatóságok, a hivatalok, az intézmények, az intézetek, a társadalombiztosítási szervek, a tömegszervezetek, az állami vállalatok (trösztök, egyesülések, irodák, közös vállalatok), az állami gazdaságok, a szövetkezetek (szövetkezeti vállalatok, kisipari szövetkezetek, általános fogyasztási és értékesítő szövetkezetek, mezőgazdasági és halászati termelőszövetkezetek és termelőszövetkezeti társulások, egyszerűbb mezőgazdasági szövetkezetek, szövetkezeti közös vállalkozások) stb.; az egyéb jogi személyek: a részvénytársaságok, a korlátolt felelősségű társaságok, az egyházi szervek és intézmények, a lakás-szövetkezetek stb. (a továbbiakban: kifizető szerv).

(2) Az adólevonás útján adózók a tevékenységi körükben foglalkoztatott alkalmazottak után az adót adóbevallásadási kötelezettség mellett fizetik.

(2) A pénzügyminiszter - az érdekelt miniszterrel egyetértésben - egyes jövedelmeknek központi kifizető helyre történő átutalását rendelheti el. Ez esetben a központi kifizető hely köteles az adót megállapítani, levonni és befizetni.

Vhr. 24. § A képző- és iparművészeti alkotásokért járó tiszteletdíjat [25/1955. (IV. 10.) MT sz. rend. 1. §] a Magyar Népköztársaság Művészeti Alapjához, ha a kedvezményezett alkotóközösség, az alkotóközösséghez, a szerzőket megillető szerzői jogdíjat [24/1954. (IV. 4.) MT sz. rend. 4. és 5. §-a, 1/1958. (I. 31.) MM sz. rend.] pedig a Szerzői Jogvédő Hivatalhoz kell - az adó levonása nélkül - átutalni. Az adó megállapítása, levonása és befizetése iránt a központi kifizetőhelyek intézkednek.

(3) Az adó alapját és az adólevonás szabályait - az érdekelt miniszterrel egyetértésben - a pénzügyminiszter állapítja meg.

Vhr. 25. § (1) Az adó alapja az adóévben (a naptári évben) elért adóköteles tisztajövedelem.

(2) Az adóalap megállapításánál a bruttó jövedelemből (kifizetésből) kell kiindulni és abból le kell vonni a jövedelem megszerzésére fordított alábbi költségeket:

a) a szerzői (írói), műfordítói, átdolgozói, újságrajzolói, zeneszerzői, koreografusi, hangszerelési és fotóművészi tevékenységnél [Vhr. 1. § (2), (3) és (4) bek.], valamint a rendező, továbbá a Magyar Újságírók Országos Szövetségének tagjaként működő fotoriporter tevékenységénél a díj 100.000 forintig terjedő részének 50%-át,

100.001-200.000 forintig terjedő részének 30%-át,

200.000 forinton felüli részének 10%-át;

b) a szobrász-, festő-, népművészeti és iparművészeti alkotásoknál [Vhr. 1. § (4) bek.] a díj 60%-át;

illetőleg amennyiben a tényleg felmerült költség ennél nagyobb, az adózó által igazolt és a Magyar Népköztársaság Művészeti Alapja által jóváhagyott költséget;

c) a restaurátori, jelmez- és díszlettervezői, scenikusi és tervező-iparművészi tevékenységnél a díj 50%-át;

d) a grafikai, műszaki szakgrafikai tevékenységnél a díj 40%-át;

e) az előadóművészi és operatőri tevékenységnél a díj 30%-át;

f) a tervezői tevékenységnél a díj 20%-át;

g) az a)-f) pontban fel nem sorolt önálló szellemi (lektori, szerkesztői, szakértői, oktatói stb.) tevékenységnél a kifizetett díj 10%-át.

Az R. 1. §-a (1) bekezdésének c) pontja alá eső egyéb tevékenységnél (jövedelemforrásnál) pedig az adóalapot a Vhr. 44. §-a (1) bekezdésének c)-e) pontja szerint kell megállapítani.

(3) Az öröklött és átruházott szerzői jog alapján kifizetett, továbbá a külföldi személyt megillető szerzői, műfordítói (szakműfordítói) átdolgozói, hangszerelési, koreografusi és fotóművészi, valamint szabadalmi (licenc-) díjnak a bruttó öszszege képezi az adóalapot.

(4) Ugyanazon személy részére a kifizető szerv által az adóév folyamán előzőleg már kifizetett díjakat is figyelembe kell venni és a kifizetett díjak együttes összege alapján kell az adóalapot megállapítani.

(5) A (4) bekezdésben foglalt rendelkezést a szerzői jogvédelem alá eső és több évi munka eredményeként jelentkező alkotásokért - az alkotás újabb felhasználásáért járó ellenérték kivételével - kifizetett díjak (előlegek) esetében olyképpen kell alkalmazni, hogy ezeket a kifizetéseket az egyéb jövedelmektől elkülönítetten kell adóztatni.

Vhr. 26. § (1) Az adó levonására kötelezett szerv az általa teljesített kifizetésekről adózón-

ként külön nyilvántartást köteles vezetni. A nyilvántartásnak tartalmaznia kell:

a) az adózó nevét;

b) az adózó lakhelyét;

c) az adóévben kifizetett bruttó díjak összegét (jogcímenkénti részletezéssel);

d) az adóévben kifizetett díjak összevont öszszegét és az adóalapot;

e) a kiszámított és levont adó összegét.

(2) Az (1) bekezdés szerint vezetett nyilvántartás adatait - a d) pontban foglaltak kivételével - az adózó lakóhelye szerint illetékes adóhatósággal [Vhr. 20. § (1) bek.] - adózónként külön-külön kiállított adatlappal - a következő év január 31. napjáig közölni kell.

(3) A (2) bekezdésben meghatározott adatszolgáltatást nem kell teljesíteni:

a) a napilapokban, hetilapokban és folyóiratokban megjelent írások, a Rádióban és Televízióban közölt írói publicisztika (novella, interjú), a több évi munka eredményeként jelentkező alkotások, továbbá a jogdíjkiegészítés és a szerzői különdíj 50%-a, valamint az alkalmi oktatói (vizsgáztatói) tevékenység ellenértéke után;

b) az a) pont alá nem eső egyéb kifizetésekről, ha azok évi összege az 500 forintot nem haladja meg.

Vhr. 27. § (1) Az adóhatóság a beérkezett adatok alapján megállapítja az adózó különböző helyekről származó bruttó jövedelmének együttes összegét, az adóalapot és az utána járó adót. Ha az így kiszámított adó nagyobb, mint a kifizető szervek által már levont adó, a különbözetet kiveti.

(2) Az (1) bekezdésben foglalt rendelkezést nem lehet alkalmazni akkor, ha az adózó különböző helyekről származó bruttó jövedelmének együttes összege az évi 80 000 forintot nem haladja meg.

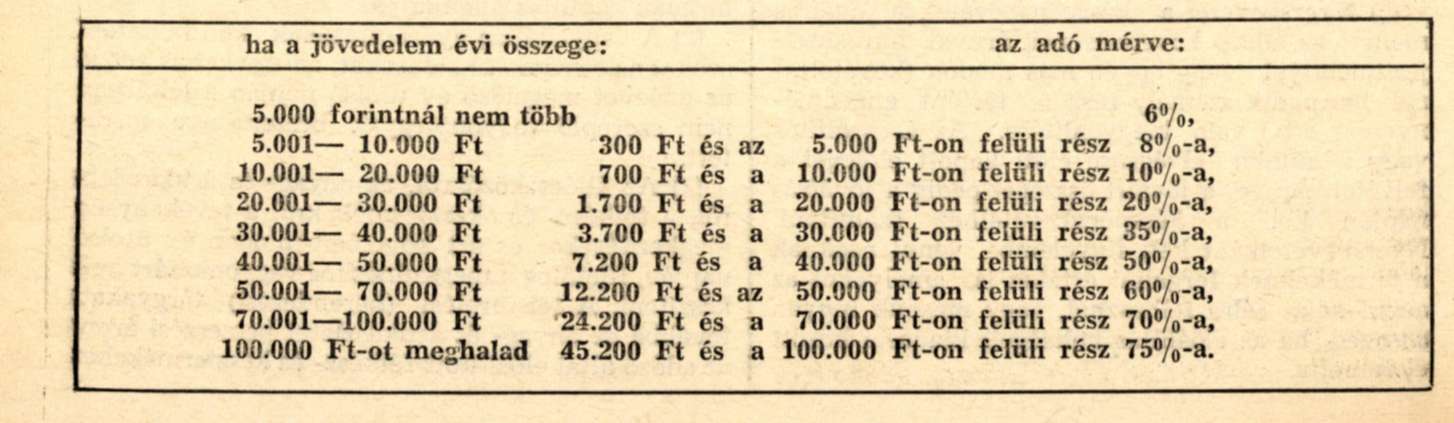

(4) Az adó levonása az alábbi adókulcsok alkalmazásával történik:

Vhr. 28. § (1) A Vhr. 25. §-a alapján megállapított adóalap után az R. 6. §-ának (4) bekezdésében meghatározott adókulcs táblázat szerint kiszámított adót az adóév folyamán már levont adókkal csökkenteni kell és csak a fennmaradó adókülönbözetet kell levonni.

(2) A levont adókat

a) az adóköteles tevékenységet folytató kifizető szervek az általuk fizetett egyéb adót kezelő pénzügyi szervhez;

b) az adóköteles tevékenységet nem folytató kifizető szervek a székhelyük szerint illetékes megyei, megyei jogú városi illetékkiszabási és forgalmi adóhivatalhoz, a fővárosban pedig a kerületi tanács vb pénzügyi osztályához kötelesek a tárgyhónapot követő hónap 15. napjáig, illetőleg a forgalmi adó befizetésére megállapított időben bejelenteni és befizetni.

(3) A bejelentésben meg kell jelölni, hogy milyen összegű bruttó kifizetés után mennyi adó került levonásra és befizetésre.

(4) A levont adó helyességét az adó nyilvántartására illetékes, illetőleg az erre kijelölt más pénzügyi szerv köteles ellenőrizni.

(5) Ha a jövedelem nem adólevonásra kötelezett szervtől származik, az önálló szellemi tevékenységből származó jövedelem után az adót a 8-13. §-ban szabályozott módon adókivetés (adóátalány, állandó adókulcs, vagy állandó adótétel) útján kell megállapítani.

Vhr. 29. § (1) Ha az önálló szellemi tevékenységből származó jövedelmet az R. 6. §-ának (5) bekezdése alapján adóbevallásadási kötelezettség mellett adókivetés, vagy adóátalányozás útján kell megállapítani az adó alapja nem lehet kisebb, mint a nyersbevétel 50-80%-a.

(2) Az orvost, az állatorvost és a magánoktatót az R. 6. §-ának (5) bekezdésében meghatározott jövedelme után - amennyiben a Vhr. 52. §-ának (2) és (3) bekezdésében foglalt kizáró ok nem áll fenn - az adóátalányra vonatkozó szabályok szerint kell adóztatni.

(3) Nem lehet adólevonás útján adóztatni a belföldi előadóművész külföldi vendégszereplésével kapcsolatos jövedelmét sem. Ilyen esetben a közvetítő szerv az előadóművész elszámoltatásakor köteles a bruttó jövedelemből 3%-os állandó adókulccsal az általános jövedelemadót beszedni és az azt követő hónap 15. napjáig a székhelye szerint illetékes adóhatósághoz [Vhr. 20. § (1) bek.] befizetni. Ha az adó beszedése nem lehetséges, azt az előadóművész lakóhelye szerint illetékes adóhatósághoz kell előírás végett kimutatni.

b) Az adó megállapítása közösségi rendszerben történő adózás útján

7. §

(1) A jogszabály alapján létrejött közösségekbe (ügyvédi, oktatói stb. munkaközösségekbe és alkotóközösségekbe) tömörült személyek adóját a közösség állapítja meg, vonja le és fizeti be. Az adó levonásáért és befizetéséért a közösség egyetemlegesen felelős. Az adó alapját és az adózás módját - az érdekelt miniszterrel egyetértésben - a pénzügyminiszter szabályozza.

Vhr. 30. § (1) A jogszabály alapján működő alkotó- és munkaközösségek (a továbbiakban: munkaközösségek) tagjai a munkaközösségben végzett tevékenységükből származó jövedelmük után közösségen belül egyénileg adóznak olyképpen, hogy a munkaközösség az általa teljesített kifizetéskor kiszámítja az adó alapját, az utána járó adót és azt a kifizetésre kerülő ellenértékből levonja, valamint befizeti.

(2) A munkaközösség - működési engedélyének bemutatása mellett - működésének megkezdését vagy megszüntetését a székhelye szerinti illetékes adóhatóságnál [Vhr. 20. § (1) bek.] 8 napon belül köteles bejelenteni.

Vhr. 31. § (1) Az adó alapja:

a) ügyvédi munkaközösségeknél annak az összegnek 10%-kal csökkentett része, amely a tag vagy vezető részére - figyelemmel a Vhr. 56. §-ának (1) bekezdéséhez csatolt melléklet 5. pontjában foglaltakra - nem segély vagy szociális juttatás címén kifizetésre kerül;

b) képzőművészeti alkotóközösségeknél annak az összegnek 30%-kal csökkentett része, amelyet az alkotóközösség a tag részére tiszteletdíj, vagy egyéb juttatás címén kifizet;

c) zene- balett- és tánctanítói munkaközösségeknél az az összeg, amely a közösséget terhelő -és legfeljebb a nyersbevétel 40%-áig terjedhető - fenntartási költségek levonása után a közösségi tag részére kifizetésre kerül;

d) egyéb munkaközösségeknél az az összeg, amely a közösséget terhelő - és legfeljebb a nyersbevétel 10%-áig terjedhető - fenntartási költségek levonása után a közösségi tagot megilleti.

(2) Ügyvédi munkaközösségeknél segély vagy szociális juttatás címén a családi pótlékot helyettesítő juttatást, a házassági, a szülési és a temetkezési segélyt, valamint a táppénzt helyettesítő juttatást lehet adómentesen elszámolni.

(3) Ugyanazon munkaközösségi tag részére a munkaközösség által az adóév (naptári év) folyamán előzőleg már kifizetett összegeket is figyelembe kell venni és a kifizetett együttes összeg alapján kell az adóalapot megállapítani.

(4) A munkaközösség köteles pénztárkönyvet, nyugtatömböt és olyan nyilvántartásokat vezetni, amelyekből bevételei és kiadásai, valamint a munkaközösségi tagok részére kifizetett jövedelem összege egyénenként megállapítható és a levont adó kiszámításának helyessége ellenőrizhető. A pénztárkönyvet és a nyugtatömböt a Vhr. 65. §-ának (1) bekezdésében meghatározott módon a munkaközösség székhelye szerint illetékes adóhatóságnál [Vhr. 20. § (1) bek.] hitelesíttetni kell.

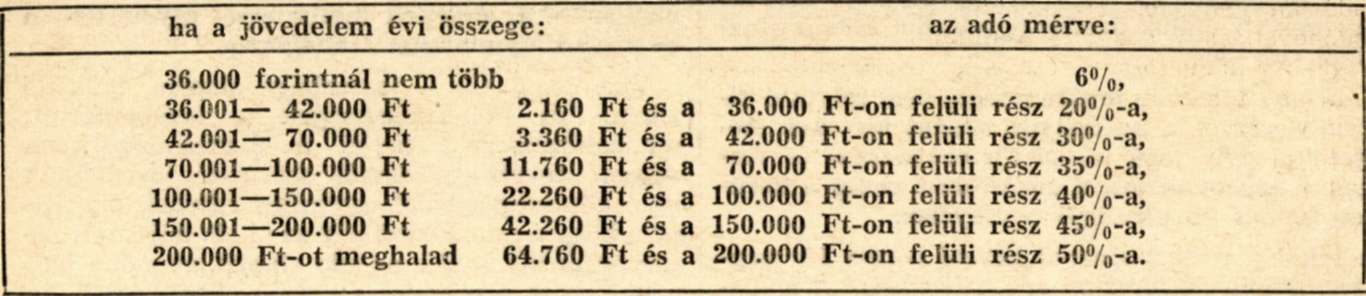

(2) Az adó összegét az alábbi adókulcsok alkalmazásával kell megállapítani:

Vhr. 32. § (1) A Vhr. 31. §-a szerint megállapított adóalap után az R. 7. §-ának (2) bekezdésében szereplő adókulcstáblázat szerint kiszámított adót az adóév folyamán már levont adókkal csökkenteni kell és a kifizetésre kerülő ellenértékből csak a különbözetet kell levonni.

(2) A munkaközösség a tagjaitól levont adót egyösszegben legkésőbb a tárgyhónapot követő hónap 15. napjáig köteles a székhelye szerint illetékes adóhatóságnál [Vhr. 20. § (1) bek.] nyitott adószámlára befizetni. Ezzel egyidőben kimutatást kell adni arról, hogy a munkaközösség kitől, milyen adóalap után, mennyi adót vont le és fizetett be.

(3) Ha a munkaközösségi tag közösségen kívül is folytat adóköteles tevékenységet, az ebből származó jövedelme után külön köteles általános jövedelemadót fizetni.

III.

KISIPARI, MAGÁNKERESKEDELMI ÉS EGYÉB TEVÉKENYSÉGBŐL (JÖVEDELEMFORRÁSBÓL) SZÁRMAZÓ JÖVEDELMEK ADÓZTATÁSA

a) Az adó megállapítása adóbevallásadási kötelezettség mellett adókivetés útján

8. §

(1) Adóbevallásadási kötelezettség mellett kell megállapítani az adót a kisipari, magánkereskedelmi és az 1. § (1) bekezdésének c) pontjában meghatározott egyéb tevékenységből, illetőleg jövedelemforrásból (ingatlan bérbeadásából, megosztásából, illetőleg parcellázásából, járadékból, vagyoni érdekeltségből stb.) származó jövedelem után. Az ilyen jövedelmekről adóbevallást kell adni.

Vhr. 33. § Az adókivetés (adóátalány) útján járó adót az az adóhatóság veti ki, ahol az adózónak az adóbevallás adására megállapított időben állandó lakóhelye (tartózkodási helye) van.

(2) Az adóbevallásadási kötelezettség alól a pénzügyminiszter felmentést adhat.

Vhr. 34. § Nem kell adóbevallást adni az adófizetésre kötelezettnek arról a jövedelméről, amely után

a) levonásos, vagy közösségi rendszerben, illetőleg állandó adókulccsal (adótétellel) adózik;

b) adóátalányozás vagy adórögzítés útján adózik, ha az adóköteles tisztajövedelmének növekedése az adóévben a 20%-ot nem haladta meg.

(3) Az adóköteles jövedelem bevallásának idejét, módját és ellenőrzését a pénzügyminiszter szabályozza.

Vhr. 35. § (1) Az adóévben elért adóköteles tisztajövedelemről a következő év január 15. napjáig a Vhr. 33. §-ában meghatározott adóhatósághoz adóbevallást kell adni.

(2) Ha az adó fizetésére kötelezett tevékenysége (jövedelemforrása) utáni adókötelezettsége évközben keletkezett, az adóévre szóló adóelőleg megállapítása végett az adókötelezettség keletkezésétől számított 45 napon belül ugyancsak adóbevallást kell adnia az első hónapban elért adóköteles tisztajövedelméről.

(3) Soron kívül kell az adót megállapítani, ha

a) az adó beszedése veszélyeztetett;

b) olyan adókötelezett felfedéséről van szó, aki adókötelezettségét nem jelentette be;

c) az adózó adókötelezettsége megszűnik;

d) az adókötelezettség ingatlan megosztása (parcellázása) után áll be.

Az a) pontban megjelölt eset kivételével az adókötelezett felhívás nélkül is köteles 15 napon belül adóbevallást adni. Az adóbevallásadási kötelezettség elmulasztása esetén a rendelkezésre álló adatok alapján kell az adót megállapítani.

Vhr. 36. § (1) Az adóbevallást az adó fizetésére kötelezett személynek, meghatalmazottjának, vagy vagyonkezelőjének kell az adóhatóságnál megtennie, az erre a célra szolgáló hivatalos nyomtatványon.

(2) Ha az adófizetésre kötelezett több olyan adóköteles tevékenységet (foglalkozást) folytat, illetőleg jövedelemforrással rendelkezik, amelyekből származó jövedelmei után adókivetés útján kell adóznia, jövedelemforrásonkénti részletezéssel egy adóbevallási ívet köteles kiállítani.

(3) Az adóhatóság köteles az adóbevallásokat alaki és tartalmi szempontból is haladéktalanul felülvizsgálni és az esetleges hiányokat nyomban pótoltatni, illetőleg a hiányos adóbevallást - rövid határidő kitűzése mellett - az adó fizetésére kötelezettnek pótlásra visszaadni.

(4) A kitöltetlen vagy számszerű adatokat nem tartalmazó adóbevallási ív benyújtása bevallásadásnak nem tekinthető és nem mentesít a kötelezettség elmulasztásának következményei alól. Az aláírás elengedhetetlen alaki kelléke az adóbevallásnak.

(5) Ha az adó fizetésére kötelezett elháríthatatlan akadály miatt adóbevallását a megszabott határidőben beadni nem tudja - a gátló körülmények igazolása mellett - halasztást kérhet az adóhatóságtól.

(4) Ha a jövedelem állami, szövetkezeti szervektől, társadalmi szervezetektől, vagy a pénzügyminiszter által kijelölt egyéb adólevonásra kötelezett jogi személyektől származik, az 1. § (1) bekezdésének c) pontja alá eső tevékenységből (jövedelemforrásból) származó jövedelem után az adót a 6., illetőleg a 14. §-ban szabályozott módon adólevonás útján kell megállapítani és beszedni.

9. §

(1) Az adó alapja az adóévben elért adóköteles tisztajövedelem. Ennek megállapítása során az egyes jövedelemforrások nyersbevételéből le kell vonni a nyersbevételt terhelő termelési és kezelési költségeket, valamint a befizetett forgalmi adót. A jövedelemforrások így megállapított együttes jövedelmét csökkenteni kell az azt terhelő és az adóévben jelentkező általános jövedelemadó tartozásra történt befizetésekkel.

Vhr. 37. § (1) Az adóköteles tisztajövedelem megállapításánál az egyes jövedelemforrások nyersbevételéből kell kiindulni. Az adóévben tényleg elért nyersbevételt kell figyelembe venni, tekintet nélkül arra, hogy az korábbi vagy későbbi évekre vonatkozik.

(2) Nyersbevétel a készpénzbevétel, a jóváírás mellett az adózó követelésének áruval, munkateljesítménnyel vagy egyéb más módon (követelésnek harmadik személy részére történt engedményezése stb.) való kiegyenlítése. Az áruszállítás vagy a munka elvégzése előtt kapott előleget a felvétel napján, a jóváírt összeget pedig a jóváírás napján kell a készpénzbevételhez számítani. Nyersbevételként kell figyelembe venni azoknak a termékeknek forgalmi értékét is, amelyeket az adózó saját célra felhasznál, vagy másnak ingyen átenged, ha az előállítás költségeit kiadásai között elszámolta.

(3) Az áru szállításáért vagy csomagolásáért külön felszámított összeget nyersbevételként kell számításba venni. A visszavett csomagolóanyag értékét azonban a nyersbevételből le kell vonni.

(4) Nem számít nyersbevételnek az adózó által felvett kölcsön, az általa nyújtott kölcsönre történt visszafizetés, az üzletbe fektetett pénz összege, valamint az élet- és vagyonbiztosításért kapott kártérítés.

Vhr. 38. § (1) A nyersbevételből levonható termelési és kezelési költség az a kiadás, amely a nyersbevétel megszerzése és biztosítása érdekében az adóévben felmerült és kifizetést nyert.

(2) Termelési és kezelési költségek: az anyag- és árubeszerzésre, a szállításra, a karbantartásra, pótlásra fordított összegek, a bérköltségek és járulékaik, az egyéb üzemi költségek, továbbá a tevékenységgel összefüggő tagdíjak, az önkéntes betegségi biztosítás, a kötelező nyugdíjbiztosítás díja stb., és a befizetett forgalmi adó.

(3) A jövedelemforrások együttes jövedelméből csak az azt terhelő és az adóévben esedékes általános jövedelemadóra és községfejlesztési hozzájárulásra teljesített - adópótlékra és adóbehajtási illetékre el nem számolt - befizetéseket lehet levonni. Az adó megrövidítése, vagy az adóbevallás-adási kötelezettség késedelme (nem teljesítése) miatt előírt adóra (felemelt adóra), a bírságokra és a méltányos hasznot meghaladó nyereség elvonása miatt teljesített befizetéseket levonni nem lehet.

(4) Az adóhatóság az általa nyilvántartott adókat hivatalból köteles figyelembe venni. A más pénzügyi szervnél (adóközösségnél) teljesített befizetéseket azonban az adózó köteles igazolni.

Vhr. 39. § A nyers bevételből nem vonható le:

a) a vagyonállag gyarapítására - kivéve az ingatlan megosztást (parcellázást) - az adósságok törlesztésére fordított kiadás;

b) az anyag- és árukészlet beszerzésére, illetőleg előállítására kiadásként elszámolt, de fel nem használt anyag- és árukészlet értéke;

c) a kötelezettség nélkül adott ajándék, adomány és más ingyenes szolgáltatás;

d) a háztartásra, a személyes szükségletek kielégítésére pénzben vagy természetben fordított kiadás (háztartási kivét).

Vhr. 40. § (1) Vagyonállag az adóévet megelőző év utolsó napján meglevő felszerelési (berendezési) tárgyak együttes állománya.

(2) A vagyonállag gyarapításának kell tekinteni azokat az elszámolt kiadásokat, amelyeket az adózó az adóévet megelőző év utolsó napján a leltárban nem szereplő vagyontárgyak beszerzésére fordított.

(3) Az állóeszközökről, az anyag- és árukészletről, a félkész- és késztermékekről a tevékenység megkezdésekor és azt követően minden év utolsó napján, illetőleg a megszűnéskor vagyonleltárt kell készíteni. A felszerelési (berendezési) tárgyakat, továbbá az anyag- és árukészletet beszerzési áron, az adózó által előállított félkész- és késztermékeket pedig az előállítási költségek figyelembevételével kell értékelni.

Vhr. 41. § Az ingatlan megosztásából (parcellázásából) származó adóköteles tisztajövedelem megállapításánál - figyelemmel a Vhr. 44 §-a (1) bekezdésének g) pontjára - az ingatlan szerzésekor, illetőleg elidegenítésekor fennállott forgalmi érték különbözetéből kell kiindulni. Ebből le kell vonni a szerzés és elidegenítés közötti időben felmerült vagyonállagot gyarapító beruházásokat, valamint a parcellázással kapcsolatos kiadásokat.

(2) Az adóköteles tisztajövedelmet az adóbevallás alapján kell kiszámítani. Ha az adóbevallás adatai nem helytállóak, vagy az adózó adóbevallásadási kötelezettségét nem teljesítette, az adóköteles tisztajövedelmet becsléssel kell megállapítani.

Vhr. 42. § Az adóköteles tisztajövedelmet abban az esetben kell adóbevallás alapján megállapítani, ha az adófizetésre kötelezett a valódi bevételeit és kiadásait bevallotta és megfelelő bizonylatokkal igazolta.

Vhr. 43. § (1) Becslési eljárást kell alkalmazni, ha bizonyítást nyert, hogy az adózó

a) adóbevallást nem adott, vagy adóbevallásának hiányosságait nem pótolta, illetőleg az abban szereplő adatok helyességét nem igazolta;

b) könyvvezetési, számlázási kötelezettségét nem, vagy hiányosan teljesítette;

c) olyan adóbevallást tett, amelyben szereplő tisztajövedelme nem felel meg jövedelmi viszonyainak, illetőleg a szakmában elérhető haszonnak.

(2) A becslést a szakmai sajátosságokra figyelemmel az alábbiak szerint kell lefolytatni:

a) a szakmában elérhető haszon százalékának megfelelő haszonkulcs figyelembevételével, ha a nyersbevétel elfogadható;

b) a felhasznált anyag- és árukészlet ismeretében a szakmai kalkuláció szabályai szerint;

c) más esetekben pedig a rendelkezésre álló egyéb adatok (energiafogyasztás, más hasonló adózóval való összehasonlítás, életkörülmények, vagyoni viszonyok alakulása stb.) alapján.

(3) Az adó alapja nem lehet alacsonyabb, mint a pénzügyminiszter által meghatározott legkisebb adóköteles tisztajövedelem.

Vhr. 44. § (1) A legkisebb adóköteles tisztajövedelem - amennyiben az nem esik a Vhr. 29. §-ának (1) bekezdésében foglalt rendelkezés alá -a következő:

a) az alkalmazottat foglalkoztató kisiparosnál a szakmában foglalkoztatott alkalmazottat megillető munkabér 50-100%-kal, alkalmazott hiányában az említett munkabér 10-30%-kal növelt összege, vagy a hasonló szakmai kisipari szövetkezeti tagok átlag jövedelme;

b) magánkereskedőnél, ha alkalmazottat foglalkoztat, a szakmában foglalkoztatott alkalmazottat megillető munkabér 50-100%-kal, alkalmazott hiányában az említett munkabér 10-30%-kal növelt összege;

c) mező- és erdőgazdasági ingatlan bérbeadásánál a kapott bér 90%-a;

d) épületbérbeadásnál a bér 30%-a;

e) részesgazdálkodásnál a részesedés 50%-a;

f) állattartónál a bevétel 30%-a;

g) ingatlan megosztásánál (parcellázásánál), ha az ingatlan szerzésekori forgalmi értékét megnyugtató módon megállapítani nem lehet, az ingatlan elidegenítésekor fennállott forgalmi érték 30%-a;

h) minden egyéb tevékenység (jövedelemforrás) esetén a bevétel 80%-a.

(2) Az (1) bekezdés a) és b) pontja szerinti legkisebb adóköteles tisztajövedelem megállapításánál az adózó foglalkoztatottságát, munkaképességét, alkalmazottainak a számát és egyéb körülményeit is figyelembe kell venni.

(3) Az (1) bekezdés a) és b) pontjában foglaltaktól az 5.000-nél kisebb lélekszámú községekben, valamint az ennél nagyobb községek és a városok ellátatlan területén működő kisiparosoknál, magánkereskedőknél, de általában az idős, csökkent munkaképességűeknél indokolt esetben el lehet térni.

(4) Az évi 20 forintot el nem érő adót nem kell kivetni.

10. §

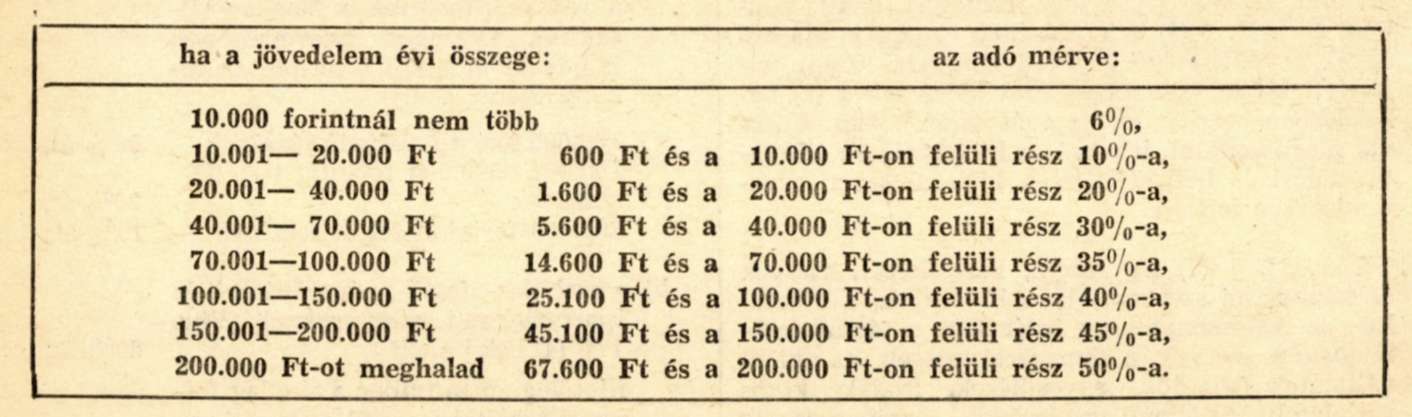

Az adókivetés útján megállapítható adó mérve a következő:

Vhr. 45. § A Vhr. 3. §-a (2) bekezdésének a) pontjában említett kereskedelmi tevékenységek jövedelme után az R. 10. §-a szerint megállapított adóból a tevékenységgel kapcsolatos földterület utáni mezőgazdasági lakosság jövedelemadóját le kell vonni és a különbözetet kell kivetni.

11. §

Az adókivetés útján adózókat a következő adókedvezmények illetik meg:

a) 50%-ig terjedhető, de legfeljebb 1.500 Ft az idős vagy csökkent munkaképességűeket;

Vhr. 46. § (1) Az R. 11. §-ának a) pontjában foglalt adókedvezmény a férfiakat 60., a nőket pedig 55. életévük betöltését, a csökkent munkaképességűeket pedig - korra tekintet nélkül -67%-os, illetőleg ennél nagyobb munkaképesség csökkenésük megállapítását követő hónap 1. napjától kezdődően illeti meg. Az életkor és a csökkent munkaképesség igazolására a Vhr. 12. §-ának (2) bekezdésében foglaltak az irányadók.

(2) Az adókedvezményben való részesítés konkrét mértékét az érdekképviseleti szervek (KIOSZ, KISOSZ stb.) véleményének meghallgatása mellett az adóhatóság állapítja meg.

b) a szakmai tanulót foglalkoztató kisiparost és magánkereskedőt minden tanuló után 15%-os, de tanulónként legfeljebb 1.000 Ft;

Vhr. 47. § Az R. 11. §-ának b) pontjában foglalt adókedvezményt a szakmai tanuló foglalkoztatásának időarányos része szerint kell megállapítani.

c) 20%-os az 5.000-nél kisebb és 60%-os a 3.000-nél kisebb lélekszámú községben működő és a helyi szükségletet kielégítő kisiparost és magánkereskedőt.

Vhr. 48. § Az R. 11. §-ának c) pontjában foglalt adókedvezmény megilleti az adózót akkor is, ha tevékenységét nem kizárólag helyben, hanem a szomszédos olyan 5.000-nél, illetőleg 3.000-nél kisebb lélekszámú községekben is gyakorolja, ahol hasonló szakmai tevékenységet folytató kisiparos, vagy magánkereskedő nincs.

Vhr. 49. § (1) Az R. 11. §-ában foglalt adókedvezményeket az egyes évek adómegállapításai során a jogosultság igazolása mellett kell megadni.

(2) Az adókedvezményt az adónak csak az után a része után lehet engedélyezni, amely az adókedvezményre jogcímet biztosító jövedelemforrásra esik. Nem illeti meg adókedvezmény az állandó adókulcs (adótétel) útján adózókat.

(3) Az R. 11. §-ának b) és c) pontjában említett adókedvezményt csak az iparjogosítvány alapján gyakorolt tevékenységből származó adóköteles tisztajövedelem után megállapított adóból lehet megadni, az alkalmazottak után járó adóból azonban nem.

12. §

(1) Az általános jövedelemadó kivetéséig adóelőleget kell fizetni.

Vhr. 50. § (1) Az általános jövedelemadó megállapítása naptári évenként történik. Az adóbevallásadási kötelezettség mellett adókivetés útján adózók az adó kivetéséig adóelőleget kötelesek fizetni, amelyet a kivetett adóval szemben el kell számolni.

(2) Az adóévre szóló adóelőleget általában az előző évre kivetett végleges adó összegében kell előírni. Ha azonban az adózó adókötelezettsége az adóévben keletkezett, a Vhr. 35. §-ának (2) bekezdése szerint adott adóbevallás alapján kell az adóelőleget az év végéig terjedő időre soron kívül megállapítani.

(3) Az adóelőleget évközben csak akkor lehet emelni, ha az adózó jövedelmi viszonyaiban jelentős növekedés áll be. Jövedelemcsökkenés esetében azonban az adóelőleg nem mérsékelhető, csupán annak egy részére lehet az adóbehajtást felfüggeszteni.

(2) A pénzügyminiszter elrendelheti az előírt adóelőlegnek - adókivetés mellőzésével - az adóévre változatlan összegben való véglegesítését (rögzítését).

Vhr. 51. § (1) Ha az adóelőleget a pénzügyminiszter külön utasítása alapján változatlan öszszegben véglegesíteni (rögzíteni) kell, erről az érdekelt adózókat a helyben szokásos módon értesíteni kell.

(2) Nem lehet az adóévre előírt adóelőleget véglegesíteni (rögzíteni), ha az adókötelezettség az adóévben keletkezett.

b) Az adó kivetése adóátalány, állandó adókulcs (adótétel) útján

13. §

A pénzügyminiszter az egyébként adóbevallásadási kötelezettség alá eső egyes tevékenységekből származó adóköteles tisztajövedelem után járó általános jövedelemadónak az általa meghatározott adóátalány, állandó adókulcs (adótétel) útján történő megállapítását rendelheti el.

Vhr. 52. § (1) Adóátalány útján adóznak - a Vhr. 29. §-ának (2) bekezdésében említetteken kívül -;

a) a szolgáltató- és javítóiparosok;

b) a magánkereskedők;

c) a méhészek.

(2) Adóátalány útján nem adóztatható:

a) akinek az előző évi adóköteles tisztajövedelme a 48.000 forintot meghaladta;

b) aki egy családtag és - szakmai tanulón kívül - egy alkalmazott mellett további családtagot, vagy alkalmazottat foglalkoztat.

(3) Ha az adókötelezettség az adóévben keletkezett sem az adóévben, sem az azt követő évben adóátalányt megállapítani nem lehet.

(4) Az adóátalány évi összegét az adóévet megelőző teljes év adóköteles tisztajövedelme alapján az R. 10. §-a szerinti adókulcsok alkalmazásával, az R. 11. §-ában említett adókedvezményekre, valamint a szakmai és egyéb adottságokra tekintettel az adóhatóság állapítja meg, az érdekképviseleti szerv meghallgatása mellett.

(5) Az adóátalány nem foglalja magában az R. 15. §-ában meghatározott adófizetési kötelezettséget (alkalmazottak után járó adót).

Vhr. 53. § (1) A Vhr. 52. §-ának (2) bekezdésében említett valamely, az átalányozás lehetőségét kizáró körülmény bekövetkeztét az adózó köteles 8 napon belül az adóhatóságnak bejelenteni és a Vhr. 35. §-ának (2) bekezdésében meghatározott időben (45 nap alatt) adóbevallást adni. Ilyen esetben az év hátralevő részére az adóátalányt törölni kell és a továbbiakban a Vhr. 50. §-ában foglaltak szerint kell eljárni.

(2) Adóhiányt megállapítani és bírságot kiszabni arra az időszakra, amely alatt az adózó átalány útján adózik, nem lehet. Ez alól kivétel az (1) bekezdésben előírt bejelentési kötelezettség elmulasztása.

(3) Az adóhatóság adóbevallásra felhívással megszüntetheti az adóátalányozást vagy helyesbítheti az adóátalány összegét, ha az adózó jövedelmi viszonyaiban olyan változás áll be, amely az általános jövedelemadónak adóbevallás útján való megállapítását, illetőleg adóátalányának helyesbítését teszi indokolttá.

Vhr. 54. § Az alkalmi engedély alapján működő és üzlethelyiséggel nem rendelkező péksüteményárus az áru beszerzésekor perec vagy nápolyi után a beszerzési ár 8%-át, egyéb péksütemény után a beszerzési ár 3%-át általános jövedelemadó címén köteles az eladó vállalatnak kifizetni. A vállalat a beszedett adót a tárgyhónapot követő hónap 15. napjáig köteles a székhelye szerint illetékes adóhatóság [Vhr. 20. § (1) bek.] adóbeszedési számlájára befizetni. Az adó beszedéséért és befizetéséért a vállalatot egyetemleges fizetési kötelezettség terheli.

Vhr. 55. § (1) A vándoriparos évenként 300 Ft tételes adót - a tanács végrehajtó bizottságának ipari osztálya által adott engedély kiadása vagy meghosszabbítása előtt - köteles egyösszegben az engedélyt kiadó, illetőleg meghosszabbító tanács végrehajtó bizottságának székhelye szerint illetékes adóhatóságnál [Vhr. 20. § (1) bek.] befizetni. Az adó befizetésének igazolása nélkül engedélyt kiadni, vagy meghosszabbítani nem lehet.

(2) A használtcikket alkalmilag árusító a piacon a helyjegy megváltásával egyidőben 3 Ft általános jövedelemadót köteles fizetni. A helypénzszedő által beszedett adót 24 órán belül a piac székhelye szerint illetékes adóhatóság [Vhr. 20. § (1) bek.] adóbeszedési számlájára be kell fizetni.

(3) Az Idegenforgalmi, Beszerzési, Utazási és Szállítási Rt., az általános fogyasztási és értékesítő szövetkezetek megyei szövetsége, valamint a tanácsi idegenforgalmi hivatalok szervezésében történt fizetővendég elszállásolás (ellátás) esetén az említett szervek vendégnaponként vidéki gyógy-és üdülőhelyeken 1,50 Ft, Budapesten, valamint gyógy- és üdülőhellyé nem nyilvánított egyéb területen 1 Ft - személyi tulajdont képező helyiség esetében az idényházadót is magában foglaló - általános jövedelemadót kötelesek beszedni. A beszedett adót az épület (helyiség) fekvése szerint illetékes adóhatósághoz [Vhr. 20. § (1) bek.] kell negyedévenként az azt követő hónap 15. napjáig befizetni.

c) Az adó megállapítása egyedi adókulccsal adólevonás útján

14. §

A 6. § (1) bekezdése alapján meghatározott szervektől (szervezetektől) származó és a pénzügyminiszter által megjelölt egyes járandóságok után az adót - a bruttó kifizetések alapulvételével -egyedi adókulcsok alkalmazásával a kifizető szerv köteles megállapítani, levonni és befizetni. Az adó levonásáért és befizetéséért a kifizető szerv egyetemlegesen felelős.

Vhr. 56. § (1) A Vhr. mellékletében felsorolt adóköteles tevékenységek (jövedelemforrások) után - a bruttó kifizetések alapulvételével - az ott megjelölt egyedi adókulcsok alkalmazásával kell az adót levonni.

(2) Az (1) bekezdés szerint levont adók bejelentésére, befizetésére és ellenőrzésére a Vhr. 23. §-ának (2)-(4) bekezdésében foglalt rendelkezéseket kell alkalmazni. A kifizetett díjakról és a levont adókról adózónként külön nyilvántartást vezetni és adatot szolgáltatni nem kell.

IV.

AZ ALKALMAZOTTAK UTÁN JÁRÓ ADÓ MEGÁLLAPÍTÁSA

15. §

(1) Az 1. § (2) bekezdése alapján az alkalmazott után fizetendő adó mértéke az adóévben kifizetett és társadalombiztosítási kötelezettség alá eső munkabér 20%-a.

(2) Az (1) bekezdésben foglalt adó alól mentes az egy alkalmazottat foglalkoztató

a) az ipart (kereskedelmet) szakmai képesítés hiányában tovább folytató özvegy (gyámolt, gondnokolt);

b) a 65. életévét betöltött férfi, a 60. életévét betöltött nő, a 100%-os csökkent munkaképességű, valamint a katonai szolgálatra bevonult személy.

Vhr. 57. § Az R. 15. §-ának (2) bekezdésében meghatározott adómentesség csak azt az adózót illeti meg, akinek előző évi adóköteles tisztajövedelme a 48.000 forintot nem haladta meg.

(3) Az (1) bekezdésben foglaltak alkalmazásánál nem számít alkalmazottnak

a) a szakmai tanuló, valamint a segédlevél megszerzését követő egy évig tovább foglalkoztatott személy;

b) akit a munkáltató azért alkalmaz, mert igazolt betegségének (munkaképtelenségének) időtartama 15 napnál hosszabb;

c) akit a munkáltató a fizetett szabadságon levő alkalmazottja helyett foglalkoztat;

d) a szűnidőben foglalkoztatott iskolai tanuló (főiskolai hallgató).

Vhr.58. § Ha valamely társulás vagy közösség jövedelme után a tagok részarányuk szerint adóznak, az R. 15. §-ának (1) bekezdésében meghatározott adót is részesedésük arányában kell felosztani.

(4) A megállapított adóból 50%-ig terjedhető adókedvezmény illeti meg a 65 éven felüli férfit, a 60 éven felüli nőt, valamint a legalább 67%-ban csökkent munkaképességű személyt.

Vhr. 59. § Az R. 15. §-ának (4) bekezdése szerint járó adókedvezmény összegét az R. 11. §-ának a) pontjában meghatározott korlátozás nélkül kell megadni.

(5) Az alkalmazottak után járó általános jövedelemadó megállapítása végeit az adó fizetésére kötelezettnek adóbevallást kell adnia. Az adóbevallás idejét és módját a pénzügyminiszter szabályozza.

Vhr. 60. § (1) Az alkalmazottak után járó általános jövedelemadó fizetésére kötelezett személynek a Vhr. 35. §-ának (1) bekezdésében meghatározott időben és helyen, valamint a Vhr. 36. §-ában szabályozott módon bevallást kell adnia az adóévben kifizetett és adó alá eső munkabérekről.

(2) Az alkalmazottak utáni adókötelezettség keletkezésével és megszűnésével kapcsolatos bejelentést [Vhr. 20. § (1) bek.] az (1) bekezdésben említett adóbevallás, illetőleg a Vhr. 61. §-ának (2) bekezdésében említett bejelentés pótolja.

Vhr. 61. § (1) Az alkalmazottak után járó általános jövedelemadót az adóbevallás, vagy a rendelkezésre álló adatok alapján kell megállapítani. Az adó megállapításáig az R. 12. §-ának (1) bekezdése alapján adóelőleget kell fizetni, amelyet a véglegesen megállapított adóval szemben el kell számolni.

(2) Amikor az adó fizetésére kötelezett a foglalkoztatott alkalmazottairól a társadalombiztosítási szerv részére havi bejelentést tesz, a bejelentésben szereplő munkabér 20%-ának megfelelő adóelőleget - figyelemmel az R. 15. §-ának (3) bekezdésében foglaltakra - köteles havonta a hónap 15. napjáig adószámlájára befizetni. Az adóelőleg befizetésével egyidejűleg az említett bejelentés egy másolatát - az adóelőleg előírása végett -az adóhatóság részére [Vhr. 20. § (1) bek.] is meg kell küldeni. A társadalombiztosítási szervvel kötött megállapodás alapján a havi rendszeres bejelentés alól mentes adózó köteles bejelentés nélkül is, az említett munkabér 20%-át előleg címén havonta befizetni.

V.

VEGYES RENDELKEZÉSEK

Könyvvezetési és adatszolgáltatási kötelezettség

16. §

(1) Az adózók könyvvezetési és számlázási kötelezettségét a pénzügyminiszter állapítja meg.

Vhr. 62. § (1) Az általános jövedelemadó fizetésére kötelezett adózókat könyvvezetési és számlázási kötelezettség terheli.

(2) A könyvvezetési kötelezettség alatt a pénztárkönyv, a raktárkönyv, a megrendelőkönyv, a hitelnyilvántartás és a külön elrendelt egyéb segédkönyvek vezetését kell érteni.

(3) A pénztárkönyvnek tartalmaznia kell Időrendben minden bevételt és kiadást (a háztartási kivétet is). A pénztárkönyvbe a bevételt a vevő, a megrendelő stb. nevének és címének feltüntetésével, a kiadást pedig a kiadás pontos megnevezésével kell bevezetni. Ha a könyvvezetésre kötelezett adózó számlát (nyugtát, blokkot) is köteles adni, a bevételnél a számla (nyugta vagy blokk) sorszámát is fel kell tüntetni.

(4) Ha az adóköteles tevékenység (jövedelemforrás) olyan jellegű, hogy az adózó a vevő, a megrendelő nevét megjelölni nem tudja, a nyugta-, és blokktömb vagy a pénztárív napi zárlata alapján kell a napi bevételt a pénztárkönyvbe egytételben bevezetni.

(5) A pénztárkönyvben szereplő bevételt és kiadást megfelelő okmányokkal bizonyítani kell. A pénztárkönyvben levő bejegyzéseket törléssel vagy átírással megváltoztatni nem szabad. A téves bejegyzést áthúzással és a helyes tétel bejegyzésével kell kiigazítani. A pénztárkönyvet naprakészen kell vezetni és havonként le kell zárni, valamint az év december 31. napjával éves zárlatot kell készíteni.

(6) A raktárkönyvet (az anyag- és árubeszerzést, valamint az árutermelést és ezeknek felhasználását, illetőleg értékesítését tartalmazó feljegyzést) oly módon kell vezetni, hogy az egyes anyag- és árunemek egymástól elkülönítve legyenek feltüntetve és ebből a beszerzés (előállítás), felhasználás vagy szállítás ideje, az átvett vagy felhasznált, illetőleg szállított anyag és áru mennyisége, valamint az egész raktárkészlet bármikor megállapítható legyen. A raktárkönyv (feljegyzés) adatait a nyitó- és záróleltárral egyeztetni és az eltéréseket tisztázni kell.

(7) A méret vagy kívánság szerint előállított, elkészített termékekről megrendelőkönyvet kell vezetni. A megrendelőkönyvben fel kell tüntetni:

a) a megrendelés idejét,

b) a megrendelő nevét és címét,

c) a megrendelt termék, szolgáltatás, munkavállalás megnevezését és ellenértékét,

d) a teljesítés időpontját,

e) a megrendelő aláírását.

(8) A hitelnyilvántartási könyvben a hitelben eladott árukat, illetőleg teljesített szolgáltatásokat (javításokat) kell időrendben vezetni, a vevő (megrendelő) nevének, címének és a hitelezett összegnek a feltüntetésével. Fizetéskor a megfelelő tételhez be kell vezetni a fizetés napját és az adós által fizetett összeget.

Vhr. 63. § (1) Mentes a könyvvezetési kötelezettség alól:

a) az a kisiparos és magánkereskedő, akit adóköteles tisztajövedelme után adómentesség illet meg;

b) aki adóátalány, állandó adókulcs (adótétel), adólevonás útján vagy közösségi rendszerben fizeti adóját;

c) a vagyoni érdekeltségből, valamint a kölcsönügyletből származó jövedelemmel rendelkezőkön kívül azok, akiknek az R. 1. §-a (1) bekezdésének c) pontjában meghatározott egyéb tevékenységből (jövedelemforrásból) van jövedelmük.

(2) Az egyébként könyvvezetésre kötelezett adózó mentes - a pénztárkönyvön kívül - az egyéb könyvek (raktárkönyv stb.) vezetése alól, ha előző évi adóköteles tisztajövedelme a 48.000 forintot nem haladta meg.

Vhr. 64. § (1) Az adózók számlázási kötelezettsége alatt a számla-, nyugta- vagy blokkadási kötelezettséget kell érteni.

(2) Számlát kell kiállítani:

a) a viszonteladó vagy továbbfeldolgozó részére történő eladásról,

b) a közületi megrendelő részére,

c) egyéb vevő (szolgáltatást igénybe vevő) részére, annak kifejezett kívánságára,

d) minden esetben az 1.000 forintot elérő vagy meghaladó értékű eladásról, szolgáltatásról, javításról, munkateljesítésről, akkor is, ha részteljesítés folytán a követelés kiegyenlítése 1.000 forintnál kisebb összegekben történik.

(3) A számlának tartalmaznia kell:

a) a kiállítás helyét és idejét,

b) a számlázásra kötelezett nevét, telephelyét (lakhelyét),

c) a vevő (megrendelő) nevét és címét,

d) az áru, a végzett munka megjelölését és mennyiségét,

e) az egységárat és a vételár (ellenérték) teljes összegét,

f) a számlázásra kötelezett aláírását.

(4) A magánszemélyek megrendelése, vásárlása alapján kapott 100 forintot meghaladó ellenérték igazolásául nyugtát, a 100 forintot meg nem haladó ellenérték igazolásául pedig blokkot kell kiállítani.

(5) Számlatömbként a M. Sz. 5.613 számú A/5 alakú "Átírótömb"-öt, vagy erre alkalmas más tömböt, nyugta-, és blokktömbként a Nyomtatványellátó Vállalat által forgalomba hozott "Nyugta- és blokktömb"-öt kell használni. A számlát (nyugtát, blokkot) két példányban kell kiállítani, az eredetit a vevőnek, illetőleg a szolgáltatást, javítást, munkateljesítést igénybe vevőnek kell átadni.

(6) A 11/1966. (VI. 29.) PM rendelet 42. §-ának (1) bekezdésében foglalt feltételeknek megfelelő (1.000 forintot meghaladó) nyugta és a követelés kiegyenlítését elismerő számla 1%-os illetékét a tömbben visszamaradó másolaton, illetékbélyeg felragasztásával kell leróni. A felragasztott illetékbélyeget átírással vagy felülbélyegzéssel érvényteleníteni kell.

(7) A számla, nyugta és blokk adására kötelezett adózó az üzletében, műhelyében, telephelyén jól látható helyen köteles kifüggeszteni, hogy "Számlázásra kötelezett adózó".

Vhr. 65. § (1) A könyvvezetési és számlázási kötelezettség teljesítéséhez szükséges könyveket (tömböket) lapszámmal kell ellátni és használatbavétel előtt az adózó lakóhelye szerint illetékes adóhatóságnál hitelesíttetni kell.

(2) A könyvvezetési és számlázási kötelezettség teljesítését az adóhatóság, vagy erre feljogosított más pénzügyi szerv köteles ellenőrizni.

(3) Az adózó könyveit működési helyén (üzlet, műhely, iroda, rendelő stb.), ennek hiányában lakóhelyén köteles tartani. A könyveket, könyvelési feljegyzéseket, számla-, nyugta- és blokkmásolatokat, üzleti levelezéseket és egyéb iratokat öt évig meg kell őrizni. Ezt a határidőt a számlák, levelek és egyéb iratok esetében azok kiállítása, a könyveknél pedig az utolsó bejegyzés évének a végétől kell számítani.

Vhr. 66. § (1) Mentes a nyugta- és blokkadási kötelezettség alól:

a) aki a könyvvezetési kötelezettség alól is mentes;

b) akinek előző évi adóköteles tisztajövedelme a 48.000 forintot nem haladta meg.

(2) Az adóhatóság indokolt esetben - az érdekképviseleti szerv véleményének meghallgatásával - az általános szabályoktól eltérően könyvvezetési, nyugta- és blokkadási kötelezettséget állapíthat meg, illetőleg e kötelezettségek alól felmentést adhat.

(2) Az általános jövedelemadóval kapcsolatos adatszolgáltatási kötelezettséget, valamint az adó fizetésére kötelezettek összeírásának idejét és módját a pénzügyminiszter szabályozza.

Vhr. 67. § Az állami, szövetkezeti szervek és társadalmi szervezetek, valamint a belföldi székhelyi egyéb jogi személyek az általuk magánszemélyek részére munkaviszonyon kívüli tevékenységéit (jövedelemforrás után) az év folyamán teljesített - együttesen 500 forintot meghaladó összegű - adólevonás alá nem eső kifizetéseikről, az adózó lakóhelye szerint illetékes adóhatóság [Vhr. 20. § (1) bek.] részére a következő év január 31. napjáig kötelesek külön-külön kiállított adatlappal adatot szolgáltatni. A megküldött adatlapnak az adózó nevét, foglalkozását és lakcímét, valamint az egyes kifizetések idejét és bruttó összegét kell tartalmaznia.

Vhr. 68. § Az adóalanyok és adótárgyak öszszeírását külön rendelet alapján kell esetenként elvégezni.

Büntető rendelkezések

17. §

(1) Az adóbevallás késedelmes benyújtása, vagy elmulasztása miatt a nyilvántartott adózó terhére az általános jövedelemadót

5%-kal emelten kell kivetni, ha adóbevallását nem a pénzügyminiszter által meghatározott időben adja be;

20%-kal emelten kell kivetni, ha az adóbevallás beadására, vagy a hiányok pótlására az adóhatóság által hozzáintézett felhívásnak az abban kitűzött határidő után tesz csak eleget;

50%-kal emelten kell kivetni, ha felhívás ellenére - az adókivetés befejeztéig - sem ad adóbevallást.

Vhr. 69. § (1) Ha a kivetett adó a jogorvoslat során változik, az R. 17. §-ának (1) bekezdésében meghatározott adóemelést is ennek megfelelően helyesbíteni kell.

(2) Ha az adózó a pótlásra kiadott adóbevallását az adókivetés befejeztéig sem adja vissza, terhére az adót 50%-kal emelten kell megállapítani.

(2) Az általános jövedelemadóra vonatkozó egyéb rendelkezések megsértése miatt az adócsalásra, illetőleg a pénzügyi szabálysértésre vonatkozó rendelkezések szerint kell eljárni.

Fizetési meghagyás (határozat)

18. §

A megállapított adó összeget az adó fizetésére kötelezettel fizetési meghagyás (határozat) útján közölni kell.

Vhr. 70. § Az adólevonás útján és a közösségi rendszerben történő adózásnál a fizetési meghagyást (határozatot) az adózó vagy meghatalmazottja által a pénz átvételekor aláírt fizetési jegyzék vagy a kapott elszámolás pótolja, amelyben az adózó figyelmét a jogorvoslat lehetőségére fel kell hívni.

Jogorvoslat

19. §

(1) Az általános jövedelemadót megállapító fizetési meghagyás (határozat) ellen az államigazgatási eljárás általános szabályairól szóló 1957. évi IV. törvény rendelkezései alapján fellebbezéssel lehet élni.

Vhr. 71. § Adólevonás, állandó adókulcs (adótétel) útján, vagy közösségi rendszerben történő adózás esetében a fellebbezést a Vhr. 28. §-ának (2) és 29. §-ának (3) bekezdésében, illetőleg a Vhr. 54. és 55. §-ában megjelölt pénzügyi szerv bírálja el.

(2) A fellebbezés elbírálása előtt az érdekképviseleti szervek véleményét ki kell kérni.

Hatálybalépés

20. §

(1) Ez a rendelet kihirdetése napján lép hatályba; rendelkezéseit 1969. január hó 1. napjától kell alkalmazni. Ezzel egyidejűleg az általános jövedelemadóról szóló 49/1960. (XI. 10.) Korm. számú, a 3/1965. (I. 25.) Korm. számú és a 6/1966. (I. 23.) Korm. rendelet, valamint a kereskedelmi könyvek vezetéséről szóló 1200/1948. (II. 20.) Korm. rendelet még érvényben levő rendelkezései hatályukat vesztik.

Vhr. 72. § Ez a rendelet kihirdetése napján lép hatályba; rendelkezéseit 1969. január hó 1. napjától kell alkalmazni. Ezzel egyidejűleg az általános jövedelemadó végrehajtásáról szóló 3/1961. (II. 19.) PM, a 3/1963. (III. 2.) PM, a 3/1965. (I. 31.) PM, a 4/1966. (I. 23.) PM, a 9/1966. (IV. 24.) PM, a 3/1967. (III. 4.) PM és a kereskedelmi könyvek vezetésével kapcsolatos rendelet végrehajtásáról szóló 7000/1948. (III. 25.) KSZM, a 40.900/ 1948. (IX. 5.) KSZM rendelet, valamint a jelen rendelettel ellentétes minden utasítás, közlemény, állásfoglalás és intézkedés hatályát veszti.

(2) A rendelet végrehajtásáról a pénzügyminiszter gondoskodik és felhatalmazást kap arra, hogy ezt a rendeletet a végrehajtási rendelet szövegével egységes szerkezetben közzétegye és a hatálybalépéssel kapcsolatos átmeneti szabályokat megállapítsa.

Vhr. 73. § Az R. 20. §-ának (2) bekezdése alapján a Vhr. 29. §-a (2) bekezdésének, valamint a 36-40. és 42-53. §-ának rendelkezéseit az 1968. évi adóköteles tisztajövedelem, illetőleg ennek alapulvételével az 1969. évre járó adóelőleg (adóátalány) megállapításánál már alkalmazni kell.

Vhr. 74. § (1) Az 1968. évre - az 1967. évi adóköteles tisztajövedelem alapulvételével - adókivetés útján megállapított adóelőleget változatlan összegben végleges adónak kell tekinteni, illetőleg ezzel kapcsolatban a korábbi rendelkezések szerint kell eljárni.

(2) Az 1969. évre az adóátalányt általában változatlan összegben kell kivetni azok terhére, akik 1968. évben is adóátalány útján fizették általános jövedelemadójukat és az adóátalányozás feltételeinek továbbra is megfelelnek.

(3) A Vhr. 35. §-ának (1) bekezdésében meghatározott időponttól eltérően az 1968. évi adóköteles tisztajövedelemről 1969. január 31. napjáig kell adóbevallást adni.

(4) Az 1968. évi adóköteles tisztajövedelmükről nem kell adóbevallást adni azoknak, akik

a) idős koruk (csökkent munkaképességük), vagy adóköteles tevékenységük megkezdése folytán adómentességben részesültek;

b) 1968. évi általános jövedelemadójukat adóátalány, állandó adókulcs (adótétel), adólevonás útján vagy közösségi rendszerben fizették;

c) a továbbiakban is kizárólag ingatlanbérbeadásból származó jövedelmük után adóznak általános jövedelemadóval.

(5) Kötelezettség nélkül önként adhat adóbevallást az, aki eddigi adóátalányának 1969. évre történő módosítását kéri. Adóbevallást köteles azonban adni az adóbevallásadási kötelezettség alól a (4) bekezdés alapján egyébként felmentett adózó, ha az adómentesség vagy az adóátalányozás feltételeinek már nem felel meg, vagy az, akit az adóhatóság adóbevallás adására felhív.

Dr. Garamvölgyi Károly s. k.,

a pénzügyminiszter első helyettese

MELLÉKLET

a 4/1969. (I. 25.) PM rendelet 56. §-ának (1) bekezdéséhez

A Vhr. 23. §-ának (1) bekezdésében megjelölt kifizető szerveknek a magánszemélyek részére a mellékletben felsorolt tevékenységért (jövedelemforrás után) kifizetett díjakból - a bruttó kifizetések alapulvételével - az alábbi adókulcsok alkalmazásával kell az általános jövedelemadót levonni:

1. a belföldi munkáltatóval fennálló és a 4/1965. (I. 31.) Korm. rendelet alapján nyugdíjjárulék alá nem eső másodállásból és mellékfoglalkozásból származó jövedelemből: 10%,

2. a belföldi munkáltatóval fennálló egyéb munkaviszonyból származó - nyugdíjjárulék alá nem eső - jövedelemből: 3%,

3. a belföldi magánszemélyek részére kifizetett - belföldről vagy külföldről származó - találmányi (licenc-) díjból: 6%,

4. az állami zeneiskolákban és zenetanfolyamokon foglalkoztatott pedagógusok részére kifizetett díjból: 6%,

5. az Országos Ügyvédi Tanács és az ügyvédi kamarák választott tisztségviselőinek, az ügyvédi munkaközösség vezetőjének kifizetett tiszteletdíjakból és a pénztárosi vagy egyéb adminisztrátori teendők ellátására kijelölt tag, valamint a nyugdíjas ügyvéd részére adott juttatásból (nyugdíjkiegészítésből): 3%,

6. a népi ülnökök részére kifizetett díjból: 3%,

7. a KIOSZ és a KISOSZ helyi szervei által a tisztségviselők részére kifizetett tiszteletdíjakból és a pénzbeszedőknek adott jutalékból: 3%,

8. az összeírási munkálatokban és az ezzel kapcsolatos adatok feldolgozásában foglalkoztatottak részére kifizetett díjból: 3%,

9. a meteorológiai adatok, talajvíz, vízállás feljegyzéséért és továbbításáért az ún. "észlelők" részére kifizetett díjból: 3%,

10. a biztosítási egyesületek nem függetlenített tisztségviselői részér? adott rendszeres járandóságból (tiszteletdíjból): 3%,

11. az alkalmi megbízás alapján működő versenybírók és játékvezetők részére kifizetett - 50 forintnál nagyobb összegű - díjakból: 3%,

12. a pedagógiai tárgyú kiadványok terjesztésével foglalkozók részére kifizetett jutalékból: 3%.

13. a művelődési otthonokban munkaviszonyon kívüli jogviszonyban foglalkoztatottak járandóságából: 3%,

14. az egyházi személyeket megillető javadalmakból (kongrua, stóladíj stb.): 1%,

15. a totó- és lottószelvények kiértékelésében, feldolgozásában foglalkoztatottak részére, valamint a KST ügyintézői (pénztárosai) részére kifizetett járandóságból: 1%,

16. a totó- és lottószelvények árusítói, a takarékbetét gyűjtői, az alkalmi biztosítási ügynökök részére kifizetett járandóságból: 3%,

17. a személyeknek vagy tárgyaknak bármilyen fuvareszközzel történő szállításáért (fuvarozásáért) kifizetett - a rakodási díjat is magában foglaló - díjakból: 25%;

18. a dolgozók tüzelő- és építőanyag szállításába bevont fuvarosok részére kifizetett díjakból: 15%;

19. az autóközlekedési vállalatokkal jogviszonyban álló csúcsforgalmi fuvarosok részére kifizetett ellenértékből: 10%;

20. a külföldi vadászok elszállásolásáért és ellátásáért a Magyar Vadkereskedelmi Szövetkezeti Vállalat által kifizetett ellenértékből: 5%;

21. a mezőgazdasági nagyüzemek által alkalmilag - nem munkaviszonyban -foglalkoztatott iparengedéllyel nem rendelkező személyek tevékenységéért (vályogvetés, téglaégetés, homokkitermelés, juhnyírás és egyéb szolgáltatás) kifizetett ellenértékből: 6%;

22. a Melléktermék- és Hulladékgyűjtő Vállalat arcképes igazolvánnyal ellátott gyűjtői részére kifizetett ellenértékből: 15%,

23. a Melléktermék- és Hulladékgyűjtő Vállalat un. "területi gyűjtői" részére kifizetett jutalékból: 1%,

24. az iparengedéllyel nem rendelkező erdei, mezei és vízi melléktermékeket (növényeket, állatokat) gyűjtők és feldolgozók részére a felvásárló szerv által közvetlenül kifizetett ellenértékből: 6%,

25. a kísérleti állatokért, anyagokért az állattenyésztők, gyűjtők részére kifizetett ellenértékből: 6%

26. a selyemgubó termelési felelősök részére járó jutalékból: 6%,

27. a külföldi személyt megillető szerzői jogdíjból - a kettős adóztatást elhárító nemzetközi egyezményekre figyelemmel -: 20%,

ha azonban a külföldi állam a magyar állampolgárt ennél magasabb adóval terheli, az általa alkalmazott mértékű adót kell érvényesíteni;

28. a növény- és állatfajta nemesítője, felkutatója, illetőleg honosítója részére - a fennálló rendelkezések szerint - kifizetett díjból: 6%.