43/1971. (XII. 17.) Korm. rendelet

a szellemi tevékenységet folytatók jövedelemadójáról

I.

ÁLTALÁNOS RENDELKEZÉSEK

Adókötelezettség

1. §

(1) Jövedelemadót köteles fizetni - állampolgárságára tekintet nélkül - mindenki, akinek

a) önálló szellemi tevékenységből;

b) egyéb szellemi tevékenységből (foglalkozásból), vagy jövedelemforrásból

van jövedelme.

(2) Ha az (1) bekezdésben megjelölt személy adóköteles tevékenységével (foglalkozásával), jövedelemforrásával kapcsolatban munkaviszonyban vagy munkaviszonynak nem minősülő, de rendszeres és személyes munkavégzésre irányuló jogviszonyban társadalombiztosítás alá eső alkalmazottat foglalkoztat, az alkalmazott után a 42/1971. (XII. 17.) Korm. rendelet alapján általános jövedelemadót köteles fizetni.

(3) A belföldről, valamint a külföldről származó és az (1) bekezdésben meghatározott jövedelem egyaránt adóköteles.

Adómentességek

2. §

(1) Mentes a jövedelemadó alól:

a) 1. a főfoglalkozásnak minősülő munkaviszonyból, munkaviszonynak nem minősülő, de rendszeres és személyes munkavégzésre irányuló jogviszonyból származó és nyugdíjjárulék alá eső bérjellegű, valamint a főfoglalkozású szövetkezeti tagsági viszonyban munkateljesítmény címén kapott jövedelem;

2. az államhatalmi, az államigazgatási szervek és a társadalmi szervezetek választott tisztségviselőinek e minőségükben kapott - munkaviszonyon kívüli - járandósága;

3. a kimagasló teljesítményért kapott díjból (jutalomból), a pénzügyminiszter által rendelettel adómentessé nyilvánított egyéb jutalmazásokból, a pályadíjból származó bevétel;

4. a munkaterápia keretében foglalkoztatott személyeknek szellemi munkájukból származó jövedelme;

b) 1. a külföldi állampolgár, akinek adómentességét nemzetközi egyezmény vagy viszonosság biztosítja - az ilyen egyezményben, illetőleg viszonossági gyakorlatban megállapított terjedelemben -;

2. az ideiglenes jelleggel belföldön tartózkodó külföldi állampolgár külföldről származó jövedelme;

3. a külföldről származó jövedelem, ha annak adómetességét nemzetközi egyezmény (szerződés) biztosítja, vagy ha a jövedelmet az illető államban a jövedelemadónak megfelelő egyenesadó alá vonták és az illető állammal e tekintetben viszonosság áll fenn;

c) a jogi személy;

d) 1. az újításról szóló rendelet alapján adott alapbéremelés és prémium összegre tekintet nélkül, az újítási díj, vagy ennek megfelelő jutalom, illetőleg a hasznos eredmény százalékában meghatározott juttatás pedig akkor, ha az az évi 50.000 forintot nem haladja meg;

2. az iskolai (felsőfokú iskolai) tanulónak, egyetemi (főiskolai) hallgatónak magántanításból, szakmai gyakorlattal összefüggő munkájából származó jövedelme;

e) az adóköteles jövedelemből közérdekű célra (alapítványra stb.) juttatott összeg;

f) a 6. § (5) bekezdése alapján adókivetés útján adóztatható jövedelme után a 65 éven felüli férfi, a 60 éven felüli nő és - korra tekintet nélkül -a 100%-os csökkent munkaképességű, az 1. § (1) bekezdésében meghatározott tevékenységet folytató magyar állampolgár, a pénzügyminiszter által rendelettel megállapított feltételek mellett;

g) az általános jövedelemadó alá eső jövedelem;

h) az a jövedelem, amelynek jövedelemadó mentességét más jogszabály biztosítja.

(2) Felhatalmazást kap a pénzügyminiszter arra, hogy

a) az adómentességeknek e rendeletben meghatározott feltételeit rendeleti úton módosíthassa, vagy egyéb feltételeket állapíthasson meg;

b) egyes adóköteles jövedelmek adóztatásának módszerét az e rendeletben meghatározott keretek között rendelettel megváltoztathassa;

c) indokolt esetben az általános szabályoktól eltérő kedvezményes adóztatást engedélyezzen.

Az adókötelezettség keletkezése és megszűnése

3. §

(1) Az adókötelezettség a tevékenység (foglalkozás) megkezdésének, a jövedelemforrás keletkezésének, illetőleg az adómentesség megszűnésének napján kezdődik.

(2) Az adókötelezettség azon a napon szűnik meg, amikor az adózó adómentessé válik, illetőleg amikor adóköteles tevékenysége (foglalkozása) jövedelemforrása megszűnik.

Az adó fizetésére kötelezett személy

4. §

(1) A jövedelemadót annak a terhére kell megállapítani, vagy attól kell levonni (beszedni), akinél az adóköteles jövedelem jelentkezik.

(2) Gyámság vagy gondnokság esetében a gyámolt, illetőleg a gondnokolt az adó fizetésére kötelezett.

(3) A külön kezelt vagyontömeg adóköteles jövedelme után az adót a volt, vagy a leendő adózó terhére kell megállapítani.

A különböző forrásból származó jövedelmek összevonása

5. §

(1) Az adó fizetésére kötelezett személy különböző szellemi tevékenységéből (foglalkozásából), jövedelemforrásából, valamint a különböző kifizető helyekről származó adóköteles jövedelmét - adóéven belül - az adóalap megállapításánál össze kell vonni.

(2) Nem vonhatók össze az adólevonás, vagy közösségi adózás (6, 7. és 8. §) útján adóztatott jövedelmek egymással, illetőleg a 6. § (5) bekezdése alapján az általános jövedelemadóra vonatkozó szabályok szerint adóztatott, továbbá a pénzügyminiszter által rendelettel meghatározott jövedelmekkel.

II.

AZ ADÓ MEGÁLLAPÍTÁSA

A) Az adó megállapítása progresszív adókulcsokkal a kifizető szerv adólevonása útján

6. §

(1) Az állami, szövetkezeti szervek, továbbá a társadalmi szervezetek, valamint az egyéb jogi személyek az 1. § (1) bekezdése alá eső szellemi tevékenységért (jövedelemforrás után) teljesített kifizetéseiknél az adót kötelesek a (4) bekezdésben meghatározott adókulcsok alkalmazásával megállapítani, levonni és befizetni. Az adó levonásáért és befizetéséért a kifizető szerv egyetemlegesen felelős.

(2) A pénzügyminiszter - az érdekelt miniszterrel egyetértésben - egyes jövedelmeknek központi kifizető helyre történő átutalását rendelheti el. Ez esetben a központi kifizető hely köteles az adót megállapítani, levonni és befizetni.

(3) Az adó alapját és az adólevonás szabályait - az érdekelt miniszterrel egyetértésben - a pénzügyminiszter rendelettel állapítja meg.

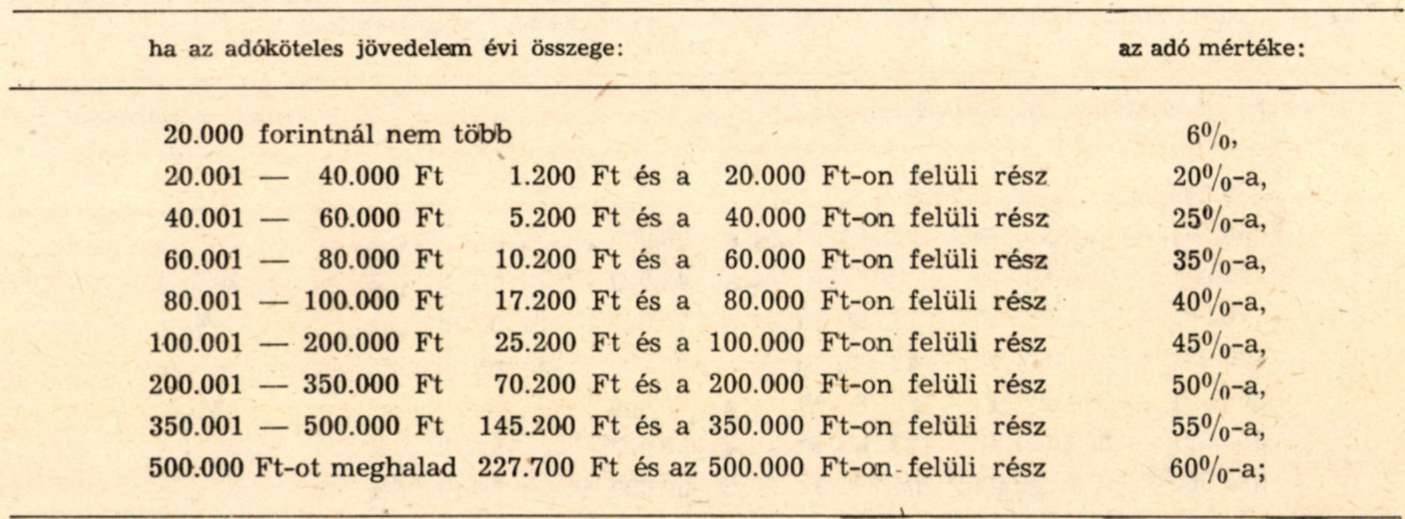

(4) Az adó levonása az alábbi adókulcsok alkalmazásával történik:

a) - a b) és c) pontban említett kifizetések kivételével -:

a táblázatnak az 50%-nál magasabb adókulcsait a társadalmilag értékes szellemi alkotásokból származó jövedelmek adóztatásánál alkalmazni nem lehet. A társadalmilag értékes szellemi alkotások körét - a pénzügyminiszterrel egyetértésben - az érdekelt miniszter állapítja meg;

b) másodállás és mellékfoglalkozás jövedelme után, ha az egy naptári hónapon belül

2.000 forintnál nem több 10%,

3.000 forintnál nem több 12%,

3.000 forintnál több 15%;

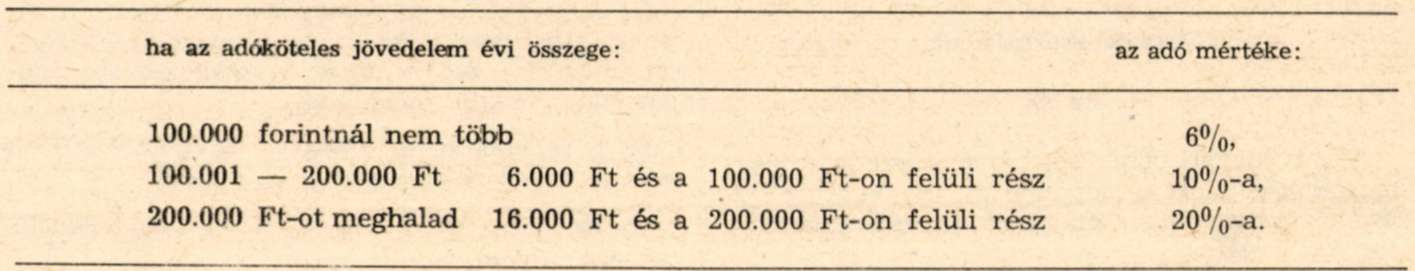

c) magyar állampolgár részére - figyelemmel a 2. § (1) bekezdésének d) 1. pontjára - egy-egy újítással, szabadalommal, találmánnyal, ipari mintával, gyártási tapasztalattal kapcsolatban kifizetett vételárból, hasznosítási (licencia-) díjból, továbbá nemesített, felkutatott, honosított növény-és állatfajta hasznosításával (eladásával) kapcsolatban, a fennálló rendelkezések szerint kifizetett díjból,

(5) Ha a szellemi tevékenység adóköteles jövedelme nem az (1) bekezdésben meghatározott szervtől származik, az adót az általános jövedelemadóról szóló rendeletnek az adókivetés útján történő adózásra vonatkozó szabályai (adóbevallásadás, könyvvezetés stb.) és mértéke szerint adókivetés útján, vagy a pénzügyminiszter által rendelettel meghatározott más módon kell megállapítani.

B) Az adó megállapítása egyedi adókulccsal a kifizető szerv adólevonása útján

7. §

A 6. § (1) bekezdésében meghatározott szervektől (szervezetektől) származó és a pénzügyminiszter által rendelettel megjelölt egyes jövedelmek után az adót - bruttó kifizetések alapulvételével - egyedi adókulcsok alkalmazásával a kifizető szerv köteles megállapítani, levonni és befizetni. Az adó levonásáért és befizetéséért a kifizető szerv egyetemlegesen felelős.

C) Az adó megállapítása közösségi módszerben történő adózás útján

8. §

(1) A jogszabály alapján létrejött közösségekbe tömörült személyek adóját a közösség állapítja meg, vonja le és fizeti be. Az adó levonásáért és befizetéséért a közösség egyetemlegesen felelős. Az adó alapját és az adózás módját

a) a képzőművészeti alkotóközösségeknél,

b) az ügyvédi munkaközösségeknél,

c) az egyéb (oktatói stb.) munkaközösségeknél - az érdekelt miniszterrel egyetértésben - a pénzügyminiszter rendelettel szabályozza.

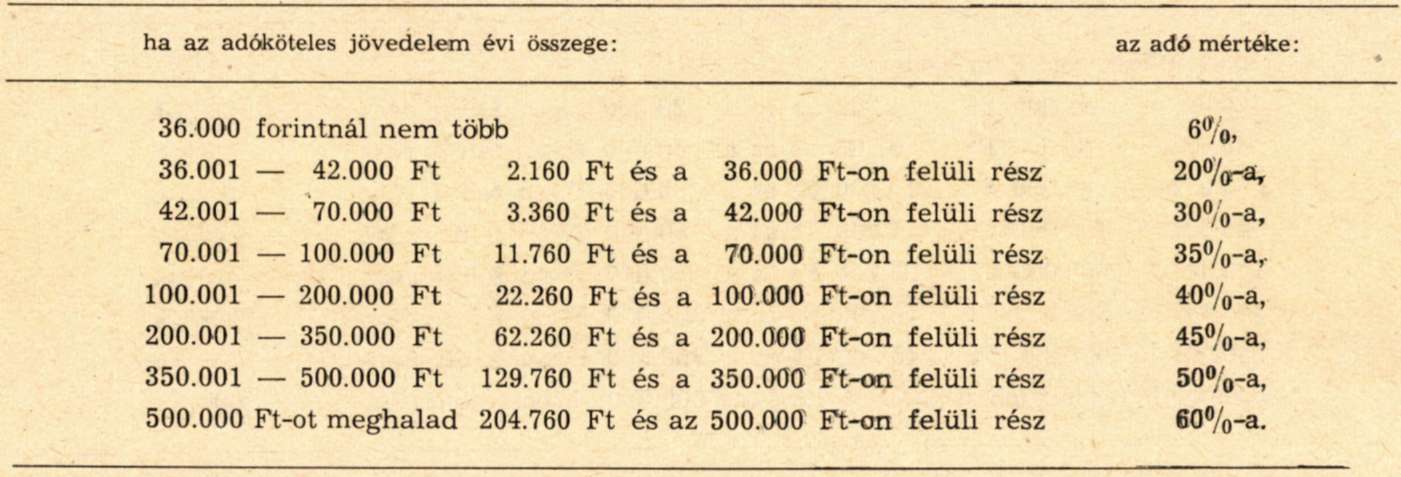

(2) Az adó összegét az alábbi adókulcsok alkalmazásával kell megállapítani:

III.

VEGYES RENDELKEZÉSEK

Adóbevallás, adatszolgáltatás

9. §

A jövedelemadóval kapcsolatos adatszolgáltatási kötelezettséget, valamint az állampolgárok általános adóbevallásadási kötelezettségének idejét és módját a pénzügyminiszter rendelettel szabályozza.

Jogkövetkezmények

10. §

A jövedelemadóra vonatkozó rendelkezések megsértése miatt az adócsalásra, illetőleg a pénzügyi szabálysértésre vonatkozó rendelkezések szerint kell eljárni.

Határozat

11. §

A megállapított adó összegét az adó fizetésére kötelezettel határozat útján közölni kell.

Jogorvoslat

12. §

(1) A jövedelemadót megállapító határozat ellen az államigazgatási eljárás általános szabályairól szóló 1957. évi IV. törvény rendelkezései alapján jogorvoslattal lehet élni.

(2) A fellebbezés elbírálása előtt az érdekképviseleti szervek véleményét ki kell kérni.

(3) Az 1957. évi IV. törvény 57. §-a (1) bekezdésének e) pontja alapján e rendelet alkalmazásában az adókivetés jogalapja körébe csak annak eldöntése tartozik, hogy kinek a terhére, milyen tevékenység (jövedelemforrás) után, milyen adóztatási módszerrel [adólevonás, alkotó- és munkaközösségi adózás, adókivetés, állandó adókulccsal (adótétellel) történő adózás], mely időponttól kezdődően állapítható meg adó, illetőleg fennáll-e jogosultság adómentességre, valamint nem évült-e el az adó megállapításához való jog.

Hatálybalépés

13. §

(1) Ez a rendelet kihirdetése napján lép hatályba, rendelkezéseit 1972. január hó 1. napjától kell alkalmazni. Ezzel egyidőben az újításokról szóló 57/1967. (XII. 19.) Korm. rendelet 18. §-ának (1) bekezdése hatályát veszti.

(2) A rendelet végrehajtásáról és az átmeneti rendelkezésekről a pénzügyminiszter gondoskodik, valamint felhatalmazást kap arra, hogy ezt a rendeletet a végrehajtási rendelet szövegével egységes szerkezetben közzétegye.

Fock Jenő s. k.,

a Magyar Forradalmi Munkás-Paraszt Kormány elnöke