53/1981. (XI. 19.) PM rendelet

a szellemi tevékenységet folytatók jövedelemadójáról szóló 43/1971. (XII. 17.) Korm. rendelet végrehajtására kiadott 36/1971. (XII. 17.) PM rendelet módosításáról

A szellemi tevékenységet folytatók jövedelemadójáról szóló 43/1971. (XII. 17.) Korm. rendelet végrehajtására kiadott és a 21/1973. (VI. 19.) PM, valamint a 2/1974. (I. 17.) PM rendelettel módosított 36/1971. (XII. 17.) PM rendeletet (a továbbiakban: Vhr.) az alábbiak szerint módosítom:

1. §

A Vhr. 3. §-ának d) és e) pontja helyébe az alábbi rendelkezések lépnek:

(adóköteles a szellemi tevékenység, ha annak jövedelme)

"d) a társasági különadó alá eső járandóságból (igazgatósági, felügyelőbizottsági tag tiszteletdíjából stb.);

e) újítás, találmány vagy ipari minta hasznosításából, illetőleg értékesítéséből, valamint növény- és állatfajta nemesítéséből vagy fenntartásából;"

(származik).

2. §

A Vhr. 4. §-ának (3) bekezdése helyébe az alábbi rendelkezés lép:

"(3) A szövetkezetek, a szövetkezeti és gazdasági társulások, valamint az egyesületek és egyéb szervezetek által - a társadalmi szervezetek kivételével - választott vagy kijelölt, nem függetlenített tisztségviselőik részére kifizetett juttatás (jutalom, tiszteletdíj, különdíj stb.) - ide nem értve a 6. § (5) bekezdésében meghatározott költségtérítést - a 3. § h) pontja alapján esik adó alá."

3. §

A Vhr. az alábbi 5/A. §-sal egészül ki:

"5/A. § (1) Belföldről származó jövedelemnek kell tekinteni mindazokat a jövedelmeket, amelyeknek forrása belföldön van, ideértve bármilyen belföldön kifejtett tevékenységből bármely címen származó jövedelmeket.

(2) A rendelet alkalmazása szempontjából lakóhely minden olyan helyiség, amelyet valaki lakásként használ, vagy a körülmények arra utalnak, hogy azt lakásának tekinti. Állandó lakóhely az olyan helyiség, ahol valaki tartós ottlakásra rendezkedett be és ténylegesen ott lakik. Az a személy, aki belföldön - folyamatosan, vagy egy naptári évben összesen - 183 napnál hosszabb ideig tartózkodik, olyannak tekintendő, mint akinek itt szokásos tartózkodási helye van. A rövidebb idejű távollétek a folyamatosságot nem szakítják meg. A 183 napos időtartam számításánál - a belépés napját figyelmen kívül hagyva - minden megkezdett napot teljes napként kell figyelembe venni. Ha a belépés és a kilépés napja egybeesik, ezt a napot teljes napként kell számításba venni.

(3) Abban az esetben, ha a személy magyarországi lakóhely létesítése előtt vagy annak megszűnése után közvetlenül Magyarországon tartózkodik, tartózkodási idejét is úgy kell tekinteni, mintha ezalatt lakóhellyel rendelkezne.

(4) Ha a belföldi illetőség lakóhely alapján áll fenn, az adóév január 1. napjától, amennyiben akkor még nincs lakóhely, annak megalapításától az adóév december 31. napjáig vagy a lakóhely megszűnéséig terjedő időszak jövedelme esik adó alá. Szokásos tartózkodási hely alapján fennálló illetőség esetében a belföldön tartózkodás első napjától a végleges eltávozás napjáig terjedő egész időszak jövedelme esik adó alá."

4. §

(1) A Vhr. 6. §-ának (2) bekezdése helyébe az alábbi rendelkezés lép:

"(2) A munkaviszonynak nem minősülő, de rendszeres és személyes munkavégzésre irányuló jogviszonyban a rendszeresség fogalmát a társadalombiztosításról szóló jogszabályok határozzák meg."

(2) A Vhr. 6. §-ának (5) bekezdése az alábbiakkal egészül ki:

(Adómentes ...)

"továbbá a fogyasztói árváltozással kapcsolatban elrendelt munkabérkiegészítés (az ezzel egy tekintet alá eső juttatás) és az ügyvédi munkaközösségi tag havi költségátalánya."

(3) A Vhr. 6. §-ának (6)-(7) bekezdése helyébe az alábbi rendelkezés lép:

"(6) Az R. 2. §-a (1) bekezdésének a/l. pontjában foglalt adómentesség nem illeti meg a szabályokkal ellentétes munkaviszonyból, a nem rendszeres és személyes munkavégzésből, az eseti megbízásból, valamint a másodállásból és - figyelemmel a társadalombiztosításról szóló jogszabályokban foglaltakra is - általában a mellékfoglalkozásból származó jövedelmet.

(7) A Vhr. 3. §-ának c) pontjában említett másodállás és mellékfoglalkozás tekintetében - munkaviszony esetén - a Munka Törvénykönyvében és végrehajtási rendeletében foglaltak az irányadók."

5. §

(1) A Vhr. 8. §-ának (1) bekezdése helyébe az alábbi rendelkezés lép:

"(1) A kimagasló teljesítményért kapott adómentes díj (jutalom) az Állami Díj, a Kossuth-díj, a szellemi teljesítmények elismerésére alapított egyéb díjak (Erkel Ferenc-díj, Jászai Mari-díj stb.), a Kulturális Alapból adott nívódíj, a miniszteri vagy ennél magasabb szintű döntés alapján adott, illetőleg elfogadható kitüntetéssel (dicsérettel, elismeréssel stb.), valamint a tanácsok, az országos hatáskörű érdekképviseleti szerv által intézményesen adható kitüntetéssel kapcsolatos anyagi juttatás."

(2) A Vhr. 8. §-ának (4) bekezdése a következő mondattal egészül ki:

"A tanulmányi versenyek, valamint a szellemi és szakmai vetélkedők helyezettjeinek díja ugyancsak adómentes."

(3) A Vhr. 8. §-a az alábbi (5) bekezdéssel egészül ki:

"(5) A társadalmi munka elismeréseként kapott jutalom akkor adómentes, ha összege (értéke) a jutalmazott teljesítményhez képest elenyészően csekély, a jutalmat előre nem kötötték ki és az utólag sem követelhető."

6. §

A Vhr. 9. §-a helyébe az alábbi rendelkezés lép:

"9. § (1) Adómentes a nem belföldi illetőségű személynek belföldi, nem önálló munkavégzésből származó jövedelme, ha munkadíját nem belföldi illetőségű személy vagy szervezet viseli. Adómentes továbbá a nem belföldi illetőségű személynek a nemzetközi átmenő személy- és áruforgalomban kifejtett tevékenysége (munkavégzése) utáni jövedelme akkor, ha a költség viselője nem belföldi illetőségű személy vagy szervezet.

(2) A viszonosság fennállása tekintetében a pénzügyminiszter állásfoglalása az irányadó."

7. §

A Vhr. 12. §-ának (2) bekezdése helyébe az alábbi rendelkezés lép:

"(2) Ha az újításért kapott díj az évi 70 000 forintot meghaladja, csak a 70 000 forinton felüli jövedelemrész adóköteles."

8. §

(1) A Vhr. 13. §-ának (1) bekezdése helyébe az alábbi rendelkezés lép:

"(1) Az R. 2. §-a (1) bekezdésének f) pontjában meghatározott adómentesség csak az R. 6. §-ának (5) bekezdése alapján adókivetés útján adózó személyt (orvost, nyelvoktatót stb.) illeti meg, aki tevékenységét

- főfoglalkozásként [4. § (2) bek.],

- alkalmazott és társ nélkül folytatja, ha

- adókivetés alá eső adóköteles jövedelmeinek együttes összege nem haladja meg az évi 48 000 forintot."

(2) A Vhr. 13. §-ának (4) bekezdése helyébe az alábbi rendelkezés lép:

"(4) Ha az (1) bekezdésben meghatározott személy adóköteles jövedelmeinek együttes összege az évi 48 000 forintot meghaladja, az évi teljes jövedelem adóköteles."

9. §

A Vhr. az alábbi 13/A. §-sal egészül ki:

"13/A. § Az R. 2. §-a (1) bekezdésének g) és h) pontja értelmében a társasági adóról szóló 35/1978. (XII. 22.) PM rendelet hatálya alá eső és szellemi tevékenységet folytató társaság (zenekar, együttes stb.) tagjának e jogviszonyból származó jövedelmére - ide nem értve a 17. §-ban felsorolt jövedelmeket - az általános jövedelemadóról szóló jogszabályokat kell alkalmazni."

10. §

A Vhr. 15. §-a helyébe az alábbi rendelkezés lép:

"15. § A társasági adóról szóló jogszabály alapján társasági adó alá nem eső társulásnak a tagok között felosztott jövedelme után a tagokat jövedelmük arányában külön-külön kell adó alá vonni. Ha a tagoknak a jövedelemből való részesedése nem tisztázható, az adót a társulást képviselő tag (társ) terhére kell megállapítani a társak egyetemleges fizetési kötelezettsége mellett."

11. §

A Vhr. 16. §-a helyébe az alábbi rendelkezés lép:

"16. § (1) Az állami, szövetkezeti szervek, társadalmi szervezetek és egyéb jogi személyek: az állami költségvetési szerv; az állami vállalat (tröszt, egyesülés), a vállalati gazdálkodás rendszerében működő egyéb állami szervezet; a bank és a pénzintézet; a szövetkezet, szövetkezeti vállalat; a gazdasági társulás; a társadalmi és érdekképviseleti szerv, a tömegszervezet, az egyesület és ezek vállalata; a társaság [35/1978. (XII. 22.) PM sz. r. 1. §.], ideértve a Magyarországon szervezeti egységgel (telephely, képviselet stb.) rendelkező külföldi társaságokat; az előbbiekben nem említett egyéb jogi személyek vagy személyi egyesülések (a továbbiakban együtt: kifizető szerv).

(2) Az (1) bekezdéstől eltérően nem minősül kifizető szervnek a szerződéses kereskedelmi üzemeltetést folytatók polgári jogi társasága, valamint a magánkereskedők közkereseti társasága.

(3) A külföldi társaság egyetemlegesen felel az általa adott alvállalkozói vagy egyéb megbízás alapján az alvállalkozó (megbízott) által teljesített adóköteles kifizetések után járó adó levonásáért és befizetéséért.

(4) Az adó levonásáért és befizetéséért a külföldi társaság közvetlen képviselőjét (megbízottját, intézkedésre jogosult alkalmazottját) készfizetői kezesség terheli."

12. §

A Vhr. 17. §-a helyébe az alábbi rendelkezés lép:

"17. § A képző-, ipar- és fotóművészeti, valamint az ipari tervezőművészi alkotásokért járó szerzői díjat [25/1955. (IV. 10.) MT r.] a Magyar Népköztársaság Művészeti Alapjához, ha a kedvezményezett alkotóközösség, az alkotóközösséghez, a szerzőket megillető szerzői díjat [106/1952. (XII. 21.) MT sz. r. 6., 9. és 10. §-a, 2/1970. (III. 20.) MM r. 18. § (2) bek., 5/1970. (VI. 12.) MT r. 12. § (2) bek.] a Szerzői Jogvédő Hivatalhoz kell - az adó levonása nélkül - átutalni."

13. §

(1) A Vhr. 18. §-ának (1) bekezdése helyébe az alábbi rendelkezés lép:

"(1) Az adó alapja az adóévben (naptári évben) elért adóköteles jövedelem. Az adóalap megállapításánál a bruttó bevételből kell kiindulni és abból le kell vonni a (2) bekezdésben meghatározott költséghányadokat."

(2) A Vhr. 18. §-a (2) bekezdésének bevezető része, továbbá a), c), d) és h) pontja helyébe az alábbi rendelkezések lépnek:

"(2) Az adóalap megállapításánál a megrendelő által az adózónak megtérített költségekkel növelt bruttó jövedelemből - a (3) bekezdésben felsorolt esetek kivételével - le kell vonni az alábbi költségeket:

a) az írói (szerzői), műfordítói, átdolgozói, dramatizálói, gyűjteményes mű szerkesztői, zenei szerkesztői, zeneszerzői - a b) és c) pontban felsoroltak kivételével -, valamint a szakfordítói, a konferencia szinkron-tolmácsi, az újságrajzolói, a koreográfusi, a hangszerelési tevékenységeknél, továbbá a rendezői és a Magyar Újságírók Országos Szövetségének tagjaként működő fotóriporter tevékenységénél a díj 100 000 forintig terjedő részének

(Az Írószövetség, valamint a MNK Művészeti Alapja irodalmi szakosztálya tagjainál a díj 120 000 forintig terjedő részének) 50%-át,

100 001-200 000 forintig terjedő részének 30%-át,

200 000 forinton felüli részének 10%-át;

fotóművészi tevékenységnél [2. § (1) bek.] a díj

100 000 forintig terjedő részének 50%-át,

100 001-200 000 forintig terjedő részének 40%-át,

200 000 forinton felüli részének 30%-át;"

"c) tánc- és egyéb szórakoztató zene szerzői- szövegírói tevékenységnél a díj

50 000 forintig terjedő részének 50%-át,

50 001-100 000 forintig terjedő részének 25%-át,

a 100 000 forinton felüli díjrészből a Szerzői Jogvédő Hivatalt megillető kezelési költséget;

d) a szobrász-, festő- és népművészeti alkotásoknál [2. § (1) bek.] a díj 60%-át,

illetőleg, ha a tényleg felmerült költség ennél nagyobb, a Magyar Népköztársaság Művészeti Alapja, vagy a Népi Iparművészeti Tanács által - a műalkotás költségvetése alapján - jóváhagyott költséget;"

"h) az előadóművészi és operatőri tevékenységnél - ide nem értve az ún. kisfilmstúdióknál végzett tevékenységet - a díj 35%-át;"

(3) A Vhr. 18. §-ának (3) bekezdése helyébe a következő rendelkezés lép:

"(3) Az alábbi esetekben az adómentes költséghányad, illetőleg az adóalap a következő:

a) a kutatóintézetek, a felsőoktatási intézmények és egyéb költségvetési szervek által saját dolgozóiknak kifizetett adóköteles jutalmak [6. § (9) bek.] esetében az adómentes költséghányadot a 65 000 forinton felüli jutalomrósz után kell a (2) bekezdés j) pontja szerint számításba venni;

b) a Magyarországon szokásos tartózkodási helyük miatt adóköteles személyek nem önálló munkavégzése esetében a Pénzügyminisztérium által a Pénzügyi Közlönyben közzétett költségátalányt - amely magában foglalja a 6. § (5) bekezdésében meghatározott költségtérítés jellegű járandóságokat is - kell adómentes költséghányadként elszámolni;

c) a másodállás, a mellékfoglalkozás, az adózás szempontjából ilyennek minősülő rendszeres és személyes munkavégzésre irányuló jogviszony [3. § c) pont] alapján, továbbá az öröklött és átruházott jogok [3. § g) pont], a találmány, az újítás [3. § e) pont] fejében járó juttatásnak - az újításnál figyelemmel a 12. § (2) bekezdésében foglaltakra is -, valamint a főfoglalkozású munkaviszonyban (szövetkezeti tagsági viszonyban), illetőleg az adózás szempontjából ilyennek minősülő rendszeres és személyes munkavégzésre irányuló jogviszonyban a szabályokkal ellentétes módon keletkező jövedelemnek a teljes (bruttó) összege képezi az adóalapot."

(4) A Vhr. 18. §-ának (5) bekezdése az alábbiakkal egészül ki:

"Ha a kifizető szerv ugyanazon naptári évben ismétlődően, vagy más kifizető szerv is teljesít az adózó részére szerzői jogvédelem alá eső és több évi munka eredményének minősülő alkotásokért kifizetést, ezeket az összegeket egymással összevontan kell adó alá vonni. Az alkotást adózás szempontjából akkor lehet több évi munka eredményének minősíteni, ha a hasznosítás megfelel a 119/1967. (PK. 16.) PM-MM együttes utasításban foglaltaknak."*

(5) A Vhr. 18. §-a az alábbi (7) bekezdéssel egészül ki:

"(7) A Magyar Írók Szövetsége, valamint a MNK Művészeti Alapja irodalmi szakosztálya tagjai részére a központi és a megyei lapkiadó vállalatok vagy a Magyar Rádió által írói publicisztikáért (novella, interjú, költemény, irodalmi kritika, közreműködés, műfordítás és egyéb ún. kisműfajok) teljesített kifizetéseket, ha esetenként az 5000 forintot nem haladják meg, az egyéb jövedelmektől elkülönítetten kell adóztatni. Az egyik szervtől származó ilyen jövedelmet a másik említett szervtől származó azonos jövedelemmel sem szabad összevontan adóztatni. A Magyar Rádiónál a 40 perc közvetítési időtartamnál hosszabb mű 5000 forintnál alacsonyabb díj esetén sem minősíthető publicisztikának."

14. §

(1) A Vhr. 19. §-a (1) bekezdésének d) pontja helyébe az alábbi rendelkezés lép:

"d) annak megjelölését, hogy az R. 6. §-a (4) bekezdésének a) pontjában meghatározott adókulcsok közül az 50%-nál nagyobb adókulcsokat a kifizetés adóztatásánál alkalmazni lehet-e;"

(2) A Vhr. 19. §-ának (2) bekezdése helyébe az alábbi rendelkezés lép:

"(2) Az (1) bekezdés szerint vezetett nyilvántartás adatait - figyelemmel a (3) bekezdésben foglaltaikra - a belföldi illetőségű személynek az adóév január hó 1. napján fennálló lakóhelye vagy ennek hiányában, a szokásos tartózkodási helye szerint illetékes községi, nagyközségi tanács szakigazgatási szervéhez, illetőleg a városi -fővárosi kerületi - tanács vb pénzügyi feladatot ellátó szakigazgatási szervéhez, megyei városi hivatalhoz (a továbbiakban: adóhatóság) - adózónként kiállított adatlappal - a következő év február 28. napjáig közölni kell. A levont és az adatlapon közölt adót módosítani, azt részben vagy egészben visszatéríteni csak az adóhatóság engedélyével lehet."

(3) A Vhr. 19. §-a (3) bekezdésének g) pontja helyébe az alábbi rendelkezés lép:

"g) az a)-f) pont alá nem eső egyéb adóköteles jövedelmekről, ha azok évi bruttó összege a 400 forintot nem haladja meg."

(4) A Vhr. 19. §-ának (5) bekezdése helyébe az alábbi rendelkezés lép:

"(5) A (4) bekezdésben foglalt rendelkezést - kivéve a 21. § (4) bekezdésében meghatározott esetet - nem lehet alkalmazni akkor, ha az adózó különböző helyekről származó bruttó bevételének együttes összege az évi 100 000 forintot nem haladja meg."

15. §

A Vhr. az alábbi 19/A. §-sal egészül ki:

"19/A. § (1) Az állandó lakóhely alapján belföldi illetőségű énekes, hangszeres és prózai előadóművészek, a táncosok, artisták, a karmesterek, amennyiben a hivatásos egyéni vagy csoportos előadóművészi működési engedéllyel rendelkeznek, továbbá a rendezők és koreográfusok, a kifizető szerv adólevonása útján adóztatandó adóköteles jövedelmük után - az R. 6. §-a (4) bekezdésének a) pontjában foglaltaktól eltérően -a mellékletben meghatározott, számított adókulcsokkal adóznak, az adózó lakóhelye szerint illetékes adóhatóság által kiadott igazolás alapján. Az igazolás kiadásának módját, mintáját a Pénzügyi Közlönyben kell közzétenni.

(2) Az adóhatóság az adóévre vonatkozó számított adókulcsot az adóévet közvetlenül megelőző azon naptári év adóalapja (adóköteles jövedelme) alapján állapítja meg, amely évről a 19. § (2) bekezdésében meghatározott adatok rendelkezésre állnak. Az adóalapot úgy kell meghatározni, hogy az egyes bevételeket csökkenteni kell az adott tevékenységekre e rendeletben meghatározott költséghányadokkal és a maradványokat összesíteni kell. Adóköteles bevételként kell számításba venni az előadóművészi tevékenységen kívül mindazokat a bevételeket (pl. szerzői jogdíj, másodállás stb. jövedelme), amelyekre a jogszabály progresszív adókulcsok alkalmazását írja elő, kivéve az adatközlési kötelezettség alá nem eső bevételeket [19. § (3) bek.]. Ha az adóévet megelőző három évben az adózónak adóköteles bevétele nem volt, a számított adókulcs 6%.

(3) Az adóhatóság adókulcs-megállapítása államigazgatási határozatnak minősül. Az (1) bekezdésben meghatározott személy részére a kifizető szerv csak az igazolás felmutatása után teljesíthet kifizetést (átutalást).

(4) Az adóhatóság az adóév elteltével - a kifizető szerv adatszolgáltatása segítségével - ellenőrzi, hogy a kifizetéskor az igazolásban szereplő adókulccsal, illetőleg helyes adóalap után történt-e az adólevonás. Ha az eltérés az adónál 500 Ft-ot meghalad, annak elszámolásáról gondoskodni kell."

16. §

A Vhr. 20. §-ának (4) és (5) bekezdése helyébe az alábbi rendelkezések lépnek:

"(4) A levont adókat

a) az állami költségvetési szervek, a társadalmi és az érdekképviseleti szervek, a tömegszervezetek - a vállalataik kivételével -, az R. 8. §-ában meghatározott munka- és alkotóközösségek, továbbá az alapszabályban meghatározott tevékenységet folytató lakás-, üdülő- és garázsszövetkezetek a székhelyük (megyei szerv a megyéje) szerint illetékes megyei (megyei városi) illetékhivatal, a fővárosban pedig a kerületi tanács vb pénzügyi feladatot ellátó szakigazgatási szerve forgalmi adó beszedési számlájára kötelesek a tágyhónapot követő hó 15. napjáig - bejelentésük mellett - befizetni;

b) a társasági adóról szóló 35/1978. (XII. 22.) PM rendelet 1. §-ának a)-c) pontjában felsorolt kifizető szervek a PM Ellenőrzési Főigazgatóság budapesti Adóelszámolási Irodájához kötelesek befizetni és a Főigazgatóság Fővárosi Igazgatóságához az adóbevallásra vonatkozó szabályok szerint bevallani;

c) Az a)-b) pontban nem említett kifizető szervek a PM Ellenőrzési Főigazgatóságának a szerv székhelye szerint illetékes területi adóelszámolási irodájához kötelesek befizetni és a Főigazgatóság hatáskörrel és illetékességgel rendelkező megyei (fővárosi) igazgatóságához az adóbevallásra vonatkozó szabályok szerint bevallani.

(5) A (4) bekezdés a) pontjában meghatározott kifizető szerveknek a bejelentésben meg kell jelölniük, hogy progresszív és egyedi adókulcsokkal külön-külön milyen összegű bruttó kifizetés után mennyi adó került levonásra és befizetésre. A havi bejelentést, illetőleg a havi befizetést mindaddig mellőzni kell, amíg a levont adó és községfejlesztési hozzájárulás együttes összege az 1000 forintot nem haladja meg. A tárgynegyedévet követő hónap 15. napjáig azonban mind a bejelentést, mind a befizetést összegre tekintet nélkül teljesíteni kell."

17. §

A Vhr. az alábbi 20/A. §-sal egészül ki:

"20/A. § Azok, akik az R. 1. §-ának (2) bekezdése alapján nem minősülnek belföldi-illetőségű személynek, továbbá azok a belföldi illetőségű személyek, akiknek belföldi lakóhelye vagy szokásos tartózkodási helye megszűnik, legkésőbb az itt-tartózkodás megszűnését megelőző 15 nappal kötelesek az adóköteles jövedelmükről - ideértve az adólevonás útján adóztatott jövedelmeiket is - az általános jövedelemadóról szóló jogszabályban előírt módon adóbevallást adni és az esedékes adót ugyanezen időpontig megfizetni."

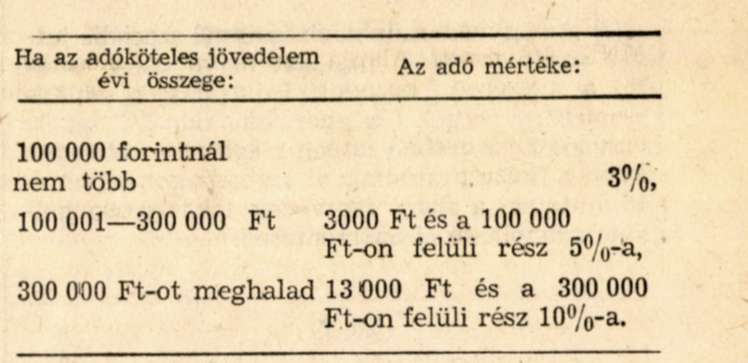

18. §

A Vhr. 21. §-ának (2) bekezdése helyébe az alábbi rendelkezés lép:

"(2) Adóbeszedés útján kell adóztatni az állami impresszáló szervek által kiközvetített belföldi művészek és művészetoktatók külföldi vendégszereplésével kapcsolatos jövedelmét, amennyiben azt a társadalombiztosításról szóló jogszabályokban "nyugdíjjáruléknak" nevezett kötelezettség nem terheli. Ilyen esetben az adó alapját a külföldön fizetett adóval csökkentett bruttó bevétel képezi, amely után a közvetítő szerv - figyelemmel a kettős adóztatást kizáró egyezményekre - köteles az elszámoltatáskor az alábbi állandó adókulcsokkal kiszámított adót beszedni:

Ha az adózó a külföldön fizetett adót számszerűen igazolni nem tudja, de az ottani adókötelezettség nem vitás, legfeljebb a bruttó bevétel 20%-át lehet - az impresszáló szerv adatai alapján - vélelmezett külföldi adóként a belföldi adóalap kiszámításánál elszámolni. Az adó az elszámolás napján válik esedékessé és azt a beszedést követő hó 15. napjáig a közvetítő szerv székhelye szerint illetékes adóhatósághoz [19. § (2) bek.] kell befizetni. Ha az adó beszedése nem lehetséges, azt az adózó lakóhelye szerint illetékes adóhatósághoz kell követelésbevétel végett kimutatni."

19. §

(1) A Vhr. 23. §-a (2) bekezdésének a) pontja helyébe az alábbi rendelkezés lép:

(Az adó alapja)

"a) ügyvédi munkaközösségeknél a tag részére - nem szociális juttatás vagy nem a 22. § (1) bekezdéséhez fűzött mellékletben meghatározott jogcímen - elszámolt járandóságnak

ha a járandóság évi összege

40 000 Ft-nál nem több 40%-kal,

40 001-60 000 Ft 16 000 forinttal és a

járandóság 40 000 forinton felüli részének 20%-ával,

60 001-300 000 Ft 20 000 forinttal csökkentett összege;"

(2) A Vhr. 23. §-a (2) bekezdésének c) pontja helyébe az alábbi rendelkezés lép:

"c) A zene-, balett- és tánctanítói munkaközösségeknél az az összeg, amely a közösséget és a tagot terhelő fenntartási költségek levonása után a tag javára elszámolásra kerül, míg a gépjárművezetőképző munkaközösségeknél a fenntartási költség, a társadalombiztosítási járulék és a nyugdíjjárulék levonása után a tag részére elszámolt járandóság 40%-a;"

(3) A Vhr. 23. §-ának (3) bekezdése helyébe az alábbi rendelkezés lép:

"(3) Az ügyvédi munkaközösségnél szociális juttatás címén a családi pótlékot helyettesítő juttatás, a táppénzt helyettesítő juttatás, a szülésigyermekágyi segély, a gyermekgondozási segély és a vonatkozó szabályzatban meghatározott egyéb segély, a fizetett tanulmányi szabadságot helyettesítő juttatás, a fiatal ügyvédek lakásépítési kölcsöne számolható el adómentesen."

20. §

A Vhr. 24. §-ának (1) bekezdése helyébe az alábbi rendelkezés lép:

"(1) A 23. § szerint megállapított adóalap után az R. 8. §-ának (2), illetve (3) bekezdésében szereplő adókulcstáblázat szerint kiszámított adót az adóév folyamán már levont adókkal csökkenteni kell és a kifizetésre kerülő ellenértékből csak a különbözetet kell levonni."

21. §

A Vhr. 27. §-a az alábbi (2) bekezdéssel egészül ki, a 27. § jelenlegi szövege (1) bekezdésre változik:

"(2) Ha az ellenőrzés adólevonás elmulasztását állapítja meg, az adóhiányról a levonást elmulasztó - egyetemlegesen felelős - szerv értesíti az adóköteles személyt. Ez az értesítés az adóhatósági határozatot helyettesíti és az értesítésben fel kell hívni az adózó figyelmét a jogorvoslat lehetőségére."

22. §

A Vhr. 28. §-a helyébe az alábbi rendelkezés lép:

"28. § (1) A fellebbezést

a) adólevonás esetében, ha a levont adót a 20. § (4) bekezdésének b)-c) pontjában meghatározott adóelszámolási irodához kell befizetni, a PM Ellenőrzési Főigazgatóság hatáskörrel és illetékességgel rendelkező megyei (fővárosi) igazgatósága, ha a befizetést más adóhatósághoz kell teljesíteni, a 20. § (4) bekezdésének a) pontjában meghatározott adóhatóság;

b) az R. 8. §-a alá eső munkaközösség által megállapított adó esetében a 24. § (2) bekezdésében megjelölt adóhatóság;

c) az állandó adókulcs (adótétel) útján történő adózás esetében, ha az adót nem az adóhatóság állapítja meg [21. § (2) bek.], az adózó lakóhelye szerint illetékes adóhatóság

bírálja el.

(2) A 27. §-ban említett esetekben az adóköteles személy (R. 4. §) kizárólag az államigazgatási eljárás általános szabályairól szóló jogszabályok, továbbá e rendelet szabályai szerint élhet jogorvoslattal."

23. §

(1) A Vhr. 22. §-ának (1) bekezdéséhez fűzött" melléklet 5. pontja helyébe az alábbi rendelkezés lép:

(az alábbi adókulcsokkal kell a jövedelemadót levonni)

"5. a szakközépiskolában gyakorlati oktatást végzők, továbbá a művelődési miniszter utasítása alapján a középfokú oktatási intézményekben tanórán kívüli testnevelési és sporttevékenységet határozott időre szóló megbízás alapján végzők tiszteletdíjából - a munkaviszonyban foglalkoztatott edzők kivételével - 3%;"

(2) A Vhr. 22. §-ának (1) bekezdéséhez fűzött melléklet 11. pontja helyébe az alábbi rendelkezés lép, a melléklet az alábbi 13-14. ponttal egészül ki:

(az alábbi adókulcsokkal kell a jövedelemadót levonni)

"11. a nem belföldi illetőségű személyt megillető szerzői díjból 20%;"

"13. a szakszervezeti jogsegélyszolgálatot ellátó ügyvédi munkaközösségi tag e munkából származó járandóságából eredő adóalap után, ha annak összege az évi 48 000 forintot nem haladja meg 6%;

14. az Országos Ügyvédi Tanács szabályzatában meghatározott, az állami ünnepek alkalmával adható jutalomból 6%."

24. §

(1) A lakosság községfejlesztési hozzájárulása rendszeréről szóló 15/1967. (XI. 24.) PM rendelet 5. §-a (4) bekezdésének első mondata hatályát veszti.

(2) Ez a rendelet 1982. január 1. napján lép hatályba; rendelkezéseit az ettől az időponttól keletkezett adóalapok tekintetében kell alkalmazni. Egyidejűleg a Vhr. 10. §-a, 12. §-ának (3) bekezdése, 13. §-a (2) bekezdésének utolsó mondata, a 19. §-a (1) bekezdésének c) pontjában az "illetőleg másodállás és mellékfoglalkozás esetében naptári hónaponként" szövegrész, továbbá a 20. §-a (1) bekezdésének első mondata hatályát veszti.

Dr. Hetényi István s. k.,

pénzügyminiszter

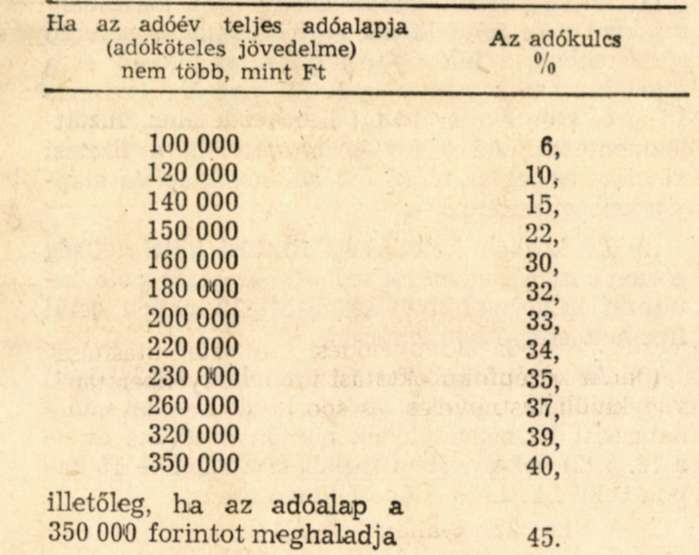

Melléklet az 53/1981. (XI. 19.) PM rendelethez

[Melléklet a 36/1971. (XII. 17.) PM rendelet 19/A. §-ához]

Számított adókulcsok