49/1962. (XII. 31.) Korm. rendelet

a házadóról

I.

ÁLTALÁNOS RENDELKEZÉSEK

Adókötelezettség

1. § Házadó alá esik minden állandó és ideiglenes jellegű épület.

Adómentesség

2. § Mentesek a házadó alól:

a) 1. az állam,

2. a szövetkezetek és

3. a társadalmi szervezetek tulajdonában álló épületek;

b) - viszonosság esetén - a külföldi állam tulajdonában álló és az illető állam diplomáciai képviseletének vagy konzulátusának céljaira, valamint azok személyzetének elhelyezésére szolgáló épületek;

c) valamely nemzetközi szervezet tulajdonában álló és annak vagy személyzetének elhelyezésére szolgáló épületek, amennyiben a mentességet nemzetközi egyezmény, vagy a szervezettel kötött külön egyezmény kifejezetten biztosítja;

d) a vallásfelekezetek tulajdonában álló, nyilvános istentiszteletre szolgáló templomok és imaházak, valamint az elsőfokú egyházi teendőket ellátó lelkész lakásául, illetőleg hivatali helyiségéül szolgáló épületek;

e) tulajdonosra való tekintet nélkül:

1. a vasutak és közforgalmú közlekedési vállalatok üzemi, üzleti és forgalmi célokra szolgáló épületei;

2. a mező- és erdőgazdaság céljára szolgáló gazdasági épületek;

3. a szociális otthonok és intézmények elhelyezésére szolgáló épületek;

4. a tanintézetek, tanintézetek által fenntartott tanulóotthonok és tanműhelyek, valamint a közművelődés céljára szolgáló épületek:

5. a sportházak, sportlétesítmények és a turista menedékházak;

6. a közterületen hatósági engedély alapján felállított elárusító bódék, a lakás céljára nem alkalmas és csak ideiglenes menedékhelyül szolgáló kunyhók és a fürdőfülkék (kabinok);

7. a múzeumok;

8. a műemlékké nyilvánított, de lakás, ipar, kereskedelem vagy egyéb hasznothajtó tevékenység céljára nem használt épületek;

9. a halottasházak, a mauzóleumok és a kripták;

f) a személyi tulajdonban álló épületek közül: a kézműipar űzésére szolgáló műhelyek.

3. § (1) Megszűnik a 2. § b)-f) pontjaiban felsorolt épületek házadómentessége, ha az épületet az ott meghatározott rendeltetésétől eltérő célra használják.

(2) Nem illeti meg a házadómentesség a 2. § b)-f) pontokban megjelölt épületeket abban az esetben sem, ha azokat bérbeadás útján hasznosítják, kivéve a mező- és erdőgazdasági ingatlannal együtt bérbeadott épületeket, amelyek mentessége a bérbeadás esetében is fennáll,

Határozott időre szóló adómentesség és kedvezmény

4. § (1) E rendelet hatályba lépése után felépült személyi vagy lakásszövetkezeti tulajdonban álló épületek közül:

a) 25 évig teljes adómentesség illeti meg a többszintes társasházakat és lakásszövetkezeti házakat;

b) 15 évig teljes adómentesség illeti meg a magánerőből épített családi lakóházakat;

c) 15 évig 50%-os adókedvezmény illeti meg a magánerőből épített

1. üdülőépületeket és

2. a nem lakás céljára szolgáló épületeket.

(2) Az (1) bekezdés alapján adómentesség, illetőleg adókedvezmény csak akkor engedélyezhető, ha a használatba vételhez az építésügyi hatóság az engedélyt megadta.

(3) Az (1) bekezdésben meghatározott adómentesség, illetőleg adókedvezmény nem terjed ki az épületnek (épületrésznek) idénybérbeadása esetén - a 7. § (4) bekezdés szerint - külön fizetendő házadóra.

(4) Az Országos Takarékpénztár (OTP) által az állami tulajdonban álló házingatlanok közül magánszemélyek részére értékesített épületeket öt évig teljes adómentesség illeti meg.

(5) Felújítási, illetőleg átalakítási házadókedvezmény engedélyezhető a személyi tulajdonban álló épületek közül a lakóházak (családiházak, szövetkezeti és társasházak, valamint a szövetkezeti és az öröklakások) után, ha a lakóházat felújítják, tatarozzák, átalakítják vagy helyreállítják. A kedvezmény feltételeit és mértékét a pénzügyminiszter állapítja meg.

(6) E rendelet hatályba lépése előtt engedélyezett ideiglenes házadómentesség, illetőleg kedvezmény érvényben marad.

A házadó fizetésére kötelezett

5. § A házadót az épület tulajdonosa, illetőleg haszonélvezet esetében a haszonélvező (a továbbiakban: tulajdonos) terhére kell kivetni.

A házadó alapja

6. § A házadó alapja az épületben levő lakószoba, üzlet, műhely, továbbá a pénzügyminiszter által meghatározott egyéb adóköteles helyiség.

A házadó mértéke

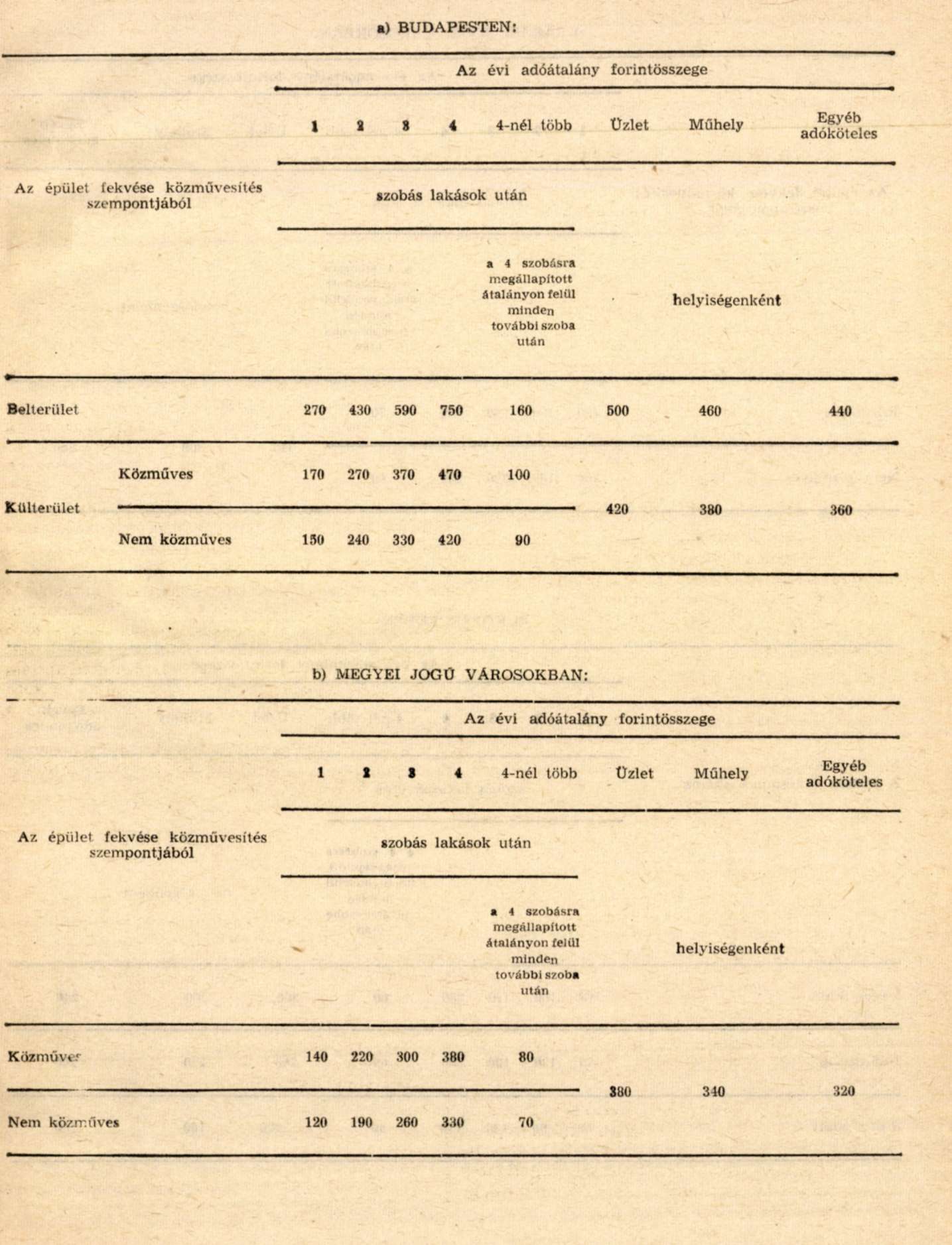

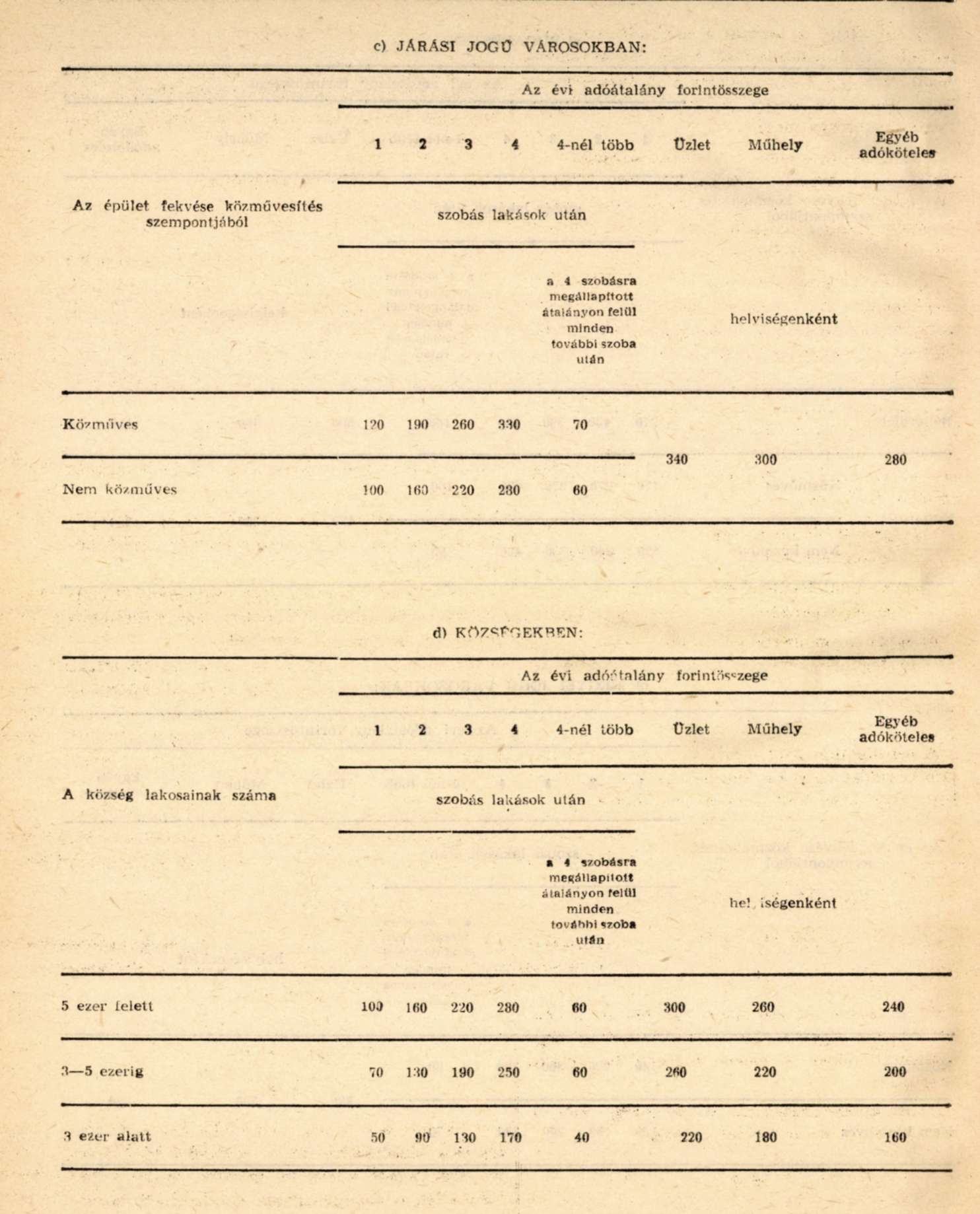

7. § (1) Az évi házadót a következő átalányok alapján kell kivetni,

(2) Azt, hogy az adózás vonatkozásában mely területet kell belterületnek, vagy külterületnek, valamint, hogy mely épületet kell közművesnek vagy nem közművesnek tekinteni, a pénzügyminiszter határozza meg.

(3) Bérbeadás esetén - az idénybérbeadást kivéve - amennyiben a bérleményre eső házadóátalány a kapott bér 50%-át meghaladja, a bérjövedelem felét meghaladó házadót a pénzügyminiszter indokolt esetben elengedheti.

(4) Idénybérbeadás esetén az (1) bekezdésben megállapított évi átalányösszegen felül az általános jövedelemadót és a lakáshelyreállítási hozzájárulást is magában foglaló alábbi házadót kell fizetni:

a) az Idegenforgalmi Beszerzési Utazási és Szállítási Vállalat (a továbbiakban: IBUSZ), valamint a tanácsi idegenforgalmi hivatalok által szervezett és személyi tulajdonban levő épületekben történő üdültetés esetén,

gyógy- és üdülőhelyeken vendégnaponként 1,50 Ft,

egyéb üdülőterületeken vendégnaponként 1,- Ft;

b) egyéb magánbérbeadások után pedig vendégnaponként 6,- Ft,

8. § A pénzügyminiszter a 7. § (1) bekezdés szerint járó házadóátalányokat indokolt esetben csökkentheti, vagy azok alól mentességet engedélyezhet.

II.

VEGYES RENDELKEZÉSEK

Az adó kivetése

9. § (1) A házadó alá eső épület tulajdonosa a házadó kivetése végett a pénzügyminiszter által meghatározott időben és módon adóbevallást köteles benyújtani.

(2) Az adóbevallásadási kötelezettség alól a pénzügyminiszter felmentést adhat.

10. § A házadót minden adóköteles épület után külön kell kivetni.

11. § A pénzügyminiszter elrendelheti a 7. § (1) bekezdés szerint járó házadónak változatlan összegben való fenntartását (rögzítését) a kivetés évét követő adóévre.

Évközi változások

12. § (1) Az épület tulajdonosa köteles az épület (épületrész) használatba vételét, illetőleg bérbeadását, továbbá a házadómentesség megszűnését 15 nap alatt adóbevallás benyújtása útján bejelenteni.

(2) Soronkívüli adókivetésnek van helye, ha az épület (épületrész) időközben adókötelessé válik.

13. § A kivetett házadó teljes vagy részbeni törlésének van helye:

a) az időközben adómentessé vált épület (épületrész) után az adómentesség beálltát követő hónap 1. napjától;

b) a teljesen lebontott vagy megsemmisült épület (épületrész) után a lebontást vagy megsemmisülést követő hónap 1. napjától;

c) a megrongált épület után az ezt előidéző eseményt követő hónap 1. napjától abban az esetben, ha az adóköteles épületben (épületrészben) okozott kár következtében az épület vagy annak egy része lakhatatlanná, illetve használhatatlanná vált;

d) a bérbeadás útján hasznosított épület (épületrész) esetében az igazoltan egészben vagy részben behajthatatlanná vált bérösszeg arányában,

14. § A házadó és az esetleges bírság összegéről a tulajdonost adóív, az évközi változásokról pedig határozat útján értesíteni kell.

Jogorvoslatok

15. § A házadó és a bírság, valamint a házadómentesség és a házadókedvezmény, továbbá a 13. § alapján igényelhető adótörlés esetében hozott határozat ellen az államigazgatási eljárás általános szabályairól szóló 1957. évi IV. törvény alapján fellebbezéssel lehet élni.

Bírságolás, büntető rendelkezések

16. § (1) A tulajdonos terhére - a házadóval együtt bírság címén ki kell vetni a házadó

5%-át, de legalább 20 forintot, ha a tulajdonos adóbevallását nem a pénzügyminiszter által megállapított határidőben adja be;

20%-át, de legalább 50 forintot, ha a tulajdonos az adóbevallás beadására vagy a hiányok pótlátóra az adóhatóság részéről hozzá intézett felhívásnak az abban kitűzött határidő után tesz csak eleget;

50%-át, de legalább 100 forintot, ha a tulajdonos az adóbevallási kötelezettségének az adókivetés befejeztéig sem tesz eleget.

(2) Ha a tulajdonos a házadó elsőfokú megállapításáig mulasztásának vétlenségét igazolja, a bírság kivetését mellőzni kell.

(3) Aki házadó fizetési kötelezettségének megállapítása szempontjából jelentős tényt (adatot) a hatóság előtt valótlanul ad elő vagy elhallgat és ezzel vagy más megtévesztő magatartással az adóbevételt csökkenti vagy a hatóság megtévesztésével őt meg nem illető adómentességet vagy adókedvezményt vesz igénybe, a Btk. 248. §-a szerint adócsalás bűntettét, illetőleg az 1962. évi 10. törvényerejű rendelet 55. §-a értelmében pénzügyi szabálysértést követ el.

III.

ZÁRÓ RENDELKEZÉSEK

17. § (1) Ez a rendelet kihirdetése napján lép hatályba és rendelkezéseit az 1963. évre szóló házadó megállapítása során kell első ízben alkalmazni. Ezzel egyidejűleg a házadóról szóló 8790/1946. (VII. 31.) ME rendelet és az ennek módosítása és kiegészítése tárgyában kiadott 13.350/1948. (1949. I. 1.) Korm. rendelet, a 14.000/1947. (XI. 18.) Korm. rendeletnek a házadóra vonatkozó rendelkezései, a 149/1950. (V. 27.) MT rendelet, a 290/1950. (XII. 17.) MT rendelet, továbbá a 10.750/1946. (IX. 15.) ME rendelet és az ennek módosítása, illetőleg kiegészítése tárgyában kiadott 5.630/1948. (V. 16.) Korm. rendeletnek házadóra vonatkozó rendelkezései, a 2.720/1949. (III. 26.) Korm. rendelet, a 4.134/1949. (VII. 3.) Korm. rendelet; az 1.083/1957. (X. 19.) Korm. számú határozat 6. pontja, a 20/1959. (IV. 16.) Korm. rendelet 7. §-ának i) pontja, valamint a 2.066/1960. (IX. 16.) Korm. határozat 4. pontja és a 2.069/1960. (IX. 16.) Korm. határozat 4. pontja hatályukat vesztik.

(2) E rendelet végrehajtásáról - az építésügyi miniszter ügykörét érintő kérdésekben az építésügyi miniszterrel egyetértésben - a pénzügyminiszter gondoskodik.

Kádár János s. k.,

a Magyar Forradalmi Munkás-Paraszt Kormány elnöke