33/1967. (XII. 22.) PM rendelet

a mezőgazdasági lakosság jövedelemadójáról szóló 51/1967. (XI. 24.) Korm. rendelet végrehajtásáról

Az 51/1967. (XI. 24.) Korm. rendelet (a továbbiakban: R.) 14. §-ának (2) bekezdésében foglalt felhatalmazás alapján az R. végrehajtására a következőket rendelem:

[A vastag betűvel szedett szöveg a kormányrendelet, a vékony betűs szöveg pedig a végrehajtási rendelet (a továbbiakban: Vhr.) rendelkezéseit tartalmazza.]

ADÓKÖTELEZETTSÉG

(1) A mezőgazdasági lakosság jövedelemadóját köteles fizetni az az állampolgár, aki az ország területén

a) gazdaságilag művelhető földterületet bármilyen címen használ;

b) két évesnél idősebb ló (öszvér) tulajdonosa (haszonélvezője).

Vhr. 1. § (1) Az R. 1. §-a (1) bekezdésének a) pontja alapján a mezőgazdasági lakosság jövedelemadóját köteles fizetni a mezőgazdasági és a halászati termelőszövetkezet, az egyszerűbb mezőgazdasági szövetkezet tagja, valamint az egyéni gazdálkodó, a kisiparos, a magánkereskedő, az önálló szellemi és egyéb foglalkozású személy, ha gazdaságilag művelhető (kataszteri tisztajövedelemmel rendelkező) földterületet bármilyen címen (tulajdonjog, haszonélvezet, haszonbérlet, felesbérlet vagy egyéb más címen) használ. Adóköteles a tanyai (községi) pedagógus, valamint az állami gazdaság (kísérleti-, tan- és célgazdaság), az állami erdőgazdaság, stb. dolgozója a juttatott illetményföld használata után is.

(2) Bérbeadás esetén a föld használója a haszonbérlő vagy felesbérlő. Egyéb bérbeadás esetén, amikor a bérlő részesedése a terméshozam 50%-ánál kisebb (harmados stb.), továbbá ha a bérbeadó a termeléshez anyaggal, munkaeszközzel, munkával hozzájárul - a részesedés arányára tekintet nélkül - a föld használójának a bérbeadót kell tekinteni. Nem minősül földhasználónak, aki pénzbeni, vagy természetbeni részesedésért csupán egy-egy idénymunkát (kapálás, kukoricatörés stb.) végez.

(3) A (2) bekezdésben foglalt esetekben az, akit a föld használójának kell tekinteni, a mezőgazdasági lakosság jövedelemadóját köteles fizetni. Azt pedig, akit földhasználónak tekinteni nem lehet, részesedése után általános jövedelemadóval kell adóztatni. Kivételt képez az a személy, akinek járandósága után a munkáltató a társadalombiztosítási jogszabályok alapján járulékot köteles fizetni, valamint a termelőszövetkezet, termelőszövetkezeti csoport, szakszövetkezet stb. tagja a közösből kapott részesedés után amely termelőszövetkezeti jövedelemadó alá esik.

(4) Gazdaságilag művelhető földterületnek kell tekinteni a mező- és erdőgazdasági ingatlanon kívül az egyéb célokra szolgáló területet is (házhelyet, a lakóház körüli kertet, gyümölcsöst stb.), kivéve az állami földnyilvántartás által a művelés alól kivett, illetőleg kataszteri tisztajövedelemmel nem rendelkező földterületet (utat, udvart stb.).

(5) Az R. 1. §-a (1) bekezdésének b) pontja alapján köteles a mezőgazdasági lakosság jövedelemadóját fizetni az, aki két évesnél idősebb ló, vagy öszvér tulajdonosa, haszonélvezője még akkor is, ha nem használ gazdaságilag művelhető földet. A lovak (öszvérek) korát az állatról kiállított marhalevéllel kell igazolni.

(2) Az adókötelezettség megállapítása szempontjából az adóév első napján fennálló állapot az irányadó; az adókötelezettség időpontját a pénzügyminiszter ettől eltérően is szabályozhatja.

Vhr. 2. § (1) Az adókötelezettséget az adóév első napján fennálló állapot szerint kell megállapítani. Az adóév első napján fennálló állapottal szemben a használatban, illetőleg a tulajdonban (haszonélvezetben) bekövetkezett változás alapján évközben az adót nem lehet helyesbíteni.

(2) Az (1) bekezdésben foglalt rendelkezés alól kivételt képez az az eset, ha a földhasználatban olyan időben történik változás, amikor az állami vagy szövetkezeti szerv, társadalmi szervezet részéről a bérbeadás, a háztáji vagy illetményföld juttatása az adóévben a földterület teljes értékű használatát még biztosítja.

(3) Az adóév folyamán megnyílt hagyatékot az örökhagyó nevén kell adóztatni. Az örökhagyó terhére kivetett adóért az örökösöket örökrészük erejéig egyetemleges felelősség terheli.

(3) A föld használatára jogosult abban az esetben is adófizetésre kötelezett, ha használati jogával nem él, vagy a használt földből nincs jövedelme. Jogcím nélküli földhasználat esetén a tényleges földhasználó az adófizetésre kötelezett,

Vhr. 3. § (1) A mező- és erdőgazdasági munkából származó terményeknek, termékeknek és állatoknak e termelőmunka körébe nem tartozó feldolgozásából és értékesítéséből származó jövedelem után - az R. 1. §-a (1) bekezdésének a) pontjában meghatározott adókötelezettségen felül - az általános jövedelemadóra vonatkozó rendelkezések szerint is adózni kell.

(2) Az (1) bekezdésben foglalt rendelkezést nem lehet alkalmazni akkor, ha a mezőgazdasági lakosság jövedelemadóját az R. 5. §-a (1) bekezdésének b) pontja alapján az adóköteles tisztajövedelem után kell megállapítani,

A közös háztartásban élők együtt adóznak; a részletes szabályokat a pénzügyminiszter állapítja meg.

Vhr. 4. § (1) A közös háztartáshoz tartozók a férj (apa), ha az nem él, az anya (a továbbiakban: családfő) neve alatt együtt adóznak. A közös háztartáshoz való tartozást az adóév első napján fennálló állapot szerint kell elbírálni.

(2) Az együttélő kiskorú gyermeket és házastársat (élettársat) mindenkor a közös háztartáshoz tartozónak kell tekinteni. Az egyéb családtagot (szülőt, nagykorú gyermeket, testvért, stb.) pedig abban az esetben, ha a családfővel együtt lakik, önálló háztartással nem rendelkezik, és a földhasználatból származó jövedelmet közösen használják fel. A kiskorú gyermeket együttélőnek kell tekinteni akkor is, ha tanulmányai folytatása céljából a szülői házon kívül tartózkodik,

(3) A közös háztartáshoz tartozók által használt valamennyi földterület, illetőleg a tulajdonukban (haszonélvezetükben) levő lovak (öszvérek) után az adót a családfő terhére kell kivetni. Ezen nem változtat az sem, hogy a családfőnek a használatában nincsen adóztatható földterület, vagy a tulajdonában (haszonélvezetében) adóztatható ló (öszvér).

(4) Ha a kiskorú földjét vagy lovát (öszvérét) a kiskorú nagyszülője, vagy más rokona, akivel közös háztartásban él, számadási kötelezettség mellett használja, az adót a kiskorú terhére külön kell kivetni. A gyámolt (gondnokolt) esetében hasonlóképpen kell eljárni.

(5) A közös háztartásban élő személyek által használt háztáji- vagy illetményföldet - a jövedelemadó megállapítása céljából - összevonni nem lehet. Ilyen esetben a jövedelemadót külön-külön kell megállapítani és egy összegben előírni a családfő adófőkönyvi számláján.

ADÓMENTESSÉG

Állandóan mentes a mezőgazdasági lakosság jövedelemadója alól:

a) az a külföldi állampolgár, akinek adómentességét nemzetközi egyezmény biztosítja;

b) a termelőszövetkezet részéről eltartásban, illetve öregségi és munkaképtelenségi járadékban részesülő mezőgazdasági termelőszövetkezeti tag, a háztáji gazdasága után;

c) az állami tartalékszőlők és tartalékgyümölcsösök haszonbérlője e terület után;

d) a földterület után az, aki által használt összes földterület négyszáz négyszögölnél kisebb, ha ezen belül a szőlő, kert, gyümölcsös művelési ág csoportba tartozó terület együttesen a kétszáz négyszögölet nem éri el.

Vhr. 5. § Az R. 3. §-ának d) pontjában meghatározott adómentesség elbírálása szempontjából a négyszáz- négyszögölnél kisebb, de kétszáz négyszögölet elérő szőlő, kert, gyümölcsös művelési ágba tartozó földterület használójánál, ha az e művelési ágakba tartozó egyéb földterületet nem használ, a lakó-, vagy üdülőépülettel beépített telekhez tartozó földrészletet figyelmen kívül kell hagyni.

Ideiglenesen mentes a mezőgazdasági lakosság jövedelemadója alól az újonnan telepített gyümölcsös, erdő és szőlő területe. Az adómentesség időtartama gyümölcsösnél 2-10, erdőnél 20, szőlőnél 4 év.

Vhr. 6. § Az ideiglenes adómentesség időtartama gyümölcsnemenként a következő:

a) dió és gesztenye 10 év;

b) alacsony- és közepestörzsű alma és körte vadalanyon 8 év;

c) alacsony- és középtörzsű cseresznye, vadcseresznye vagy sajmeggyalanyon, közepestörzsű meggy sajmeggyalanyon, alacsonytörzsű meggy vadmeggyalanyon, kajszi, szilva és mandula 6 év:

d) alma termőkarosorsó ÉM IV. és IX. alanyon, körte termőkarosorsó birsalanyon és birs 5 év;

e) őszibarack 4 év;

f) köszméte, piros és fekete ribiszke 3 év;

g) málna 2 év.

Vhr. 7. § (1) Az új telepítéssel kapcsolatos adómentesség az adózó kérelmére engedélyezhető, a telepítés előzetes engedélyezéséről, valamint szakszerű elvégzéséről szóló írásbeli igazolás alapján.

(2) Ha a község bel-, illetve külterületén levő 800 négyszögölnél kisebb területen telepítettek házikerti gyümölcsöst, illetőleg 400 négyszögölnél kisebb területen házikerti szőlőt [1959. évi 23. számú tvr. 1. §-ának (1) és (2) bekezdése], akkor az ideiglenes adómentesség az (1) bekezdésben foglalt előzetes telepítési engedély nélkül is megadható. A telepítés megtörténtének igazolására azonban ilyen esetben is szükség van,

(3) Az ideiglenes adómentesség engedélyezését az adóhatóságtól [Vhr. 12. § (5) bek.] kell kérni abban az évben, amelyben a telepítés befejeződött. Az ideiglenes adómentességet a telepítés befejezését követő évtől kezdődően kell engedélyezni.

(4) Ha az ideiglenes adómentesség iránti kérelmet elkésve nyújtják be, az ideiglenes adómentesség csak a még le nem járt évekre engedélyezhető,

AZ ADÓ ALAPJA ÉS MÉRTÉKE

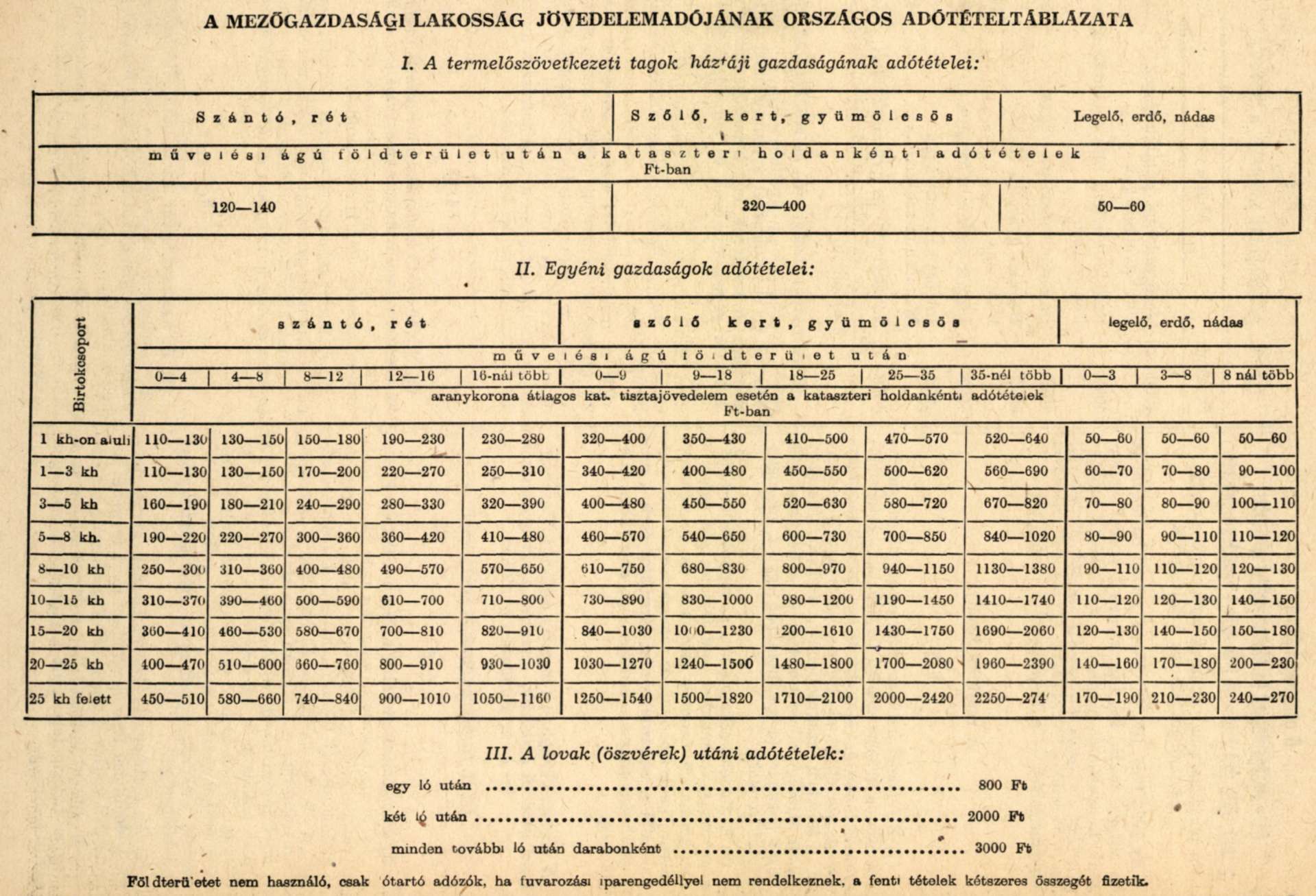

(1) A mezőgazdasági lakosság jövedelemadóját

a) a földhasználatból származó átlagos jövedelem esetén a földterület nagyságára, művelési ágára és művelési ágankénti átlagos kataszteri tisztajövedelmére figyelemmel meghatározott adótételek;

b) a gazdálkodásból eredő, az átlagosnál magasabb jövedelem esetén az adóköteles tisztajövedelem után meghatározott adókulcsok;

c) a lovak (öszvérek) darabszámára figyelemmel meghatározott adótételek

alapján kell megállapítani.

(2) A mezőgazdasági termelőszövetkezetek tagjai - a termelőszövetkezeti törvény rendelkezéseinek megfelelő háztáji gazdaság esetén - a háztáji föld nagyságára és művelési ágára figyelemmel meghatározott, kedvezményes adótételekkel adóznak. A háztáji gazdaságok adózási szabályait kell megfelelően alkalmazni az illetményföldet használókra is.

Vhr. 8. § (1) A termelőszövetkezeti törvényben meghatározott háztáji gazdaság után fizetendő adót - birtokcsoportba és minőségi csoportba sorolás nélkül - a háztáji földterület nagyságára és művelési ágára tekintettel kell megállapítani.

(2) Ha a termelőszövetkezeti tag olyan mértékű háztáji gazdálkodást folytat, amely nem felel meg a háztáji gazdaságokra vonatkozó rendelkezéseknek, a használatában álló földterület után az egyéni gazdálkodókra megállapított adótételek alkalmazásával kell adóztatni. Így kell adóztatni azt, akinek a használatában álló földterület terjedelme, művelési ága a háztáji gazdaságokra megállapított mértéket meghaladja, vagy tulajdonában (haszonélvezetében) két évesnél idősebb ló (öszvér) van. Azt a körülményt, hogy az adóztatásnál a háztáji-, vagy az egyéni gazdaságokra vonatkozó adótételt kell-e alkalmazni, termelőszövetkezeti tagonként kell vizsgálni.

(3) Az illetményföld használatára jogosult személy adójának megállapításánál az (1) és (2) bekezdésben foglalt rendelkezéseket kell - értelemszerűen - alkalmazni.

(1) A mezőgazdasági lakosság jövedelemadójának az átlagjövedelem alapján fizetendő országos adótételeit, valamint a lovak (öszvérek) darabszáma után megállapított adót a rendelet melléklete tartalmazza.

(2) Az egyes községekre, járási jogú városokra, megyei jogú városi kerületekre és a fővárosi kerületekre érvényes adótételeket, a gazdasági adottságokra figyelemmel, - az országos adótételek alsó és felső határa között - a járási, járási jogú városi, megyei jogú városi kerületi és a fővárosi kerületi tanács végrehajtó bizottsága évenként állapítja meg.

Vhr. 9. § A járási, járási jogú városi, a megyei jogú városi kerületi és a fővárosi kerületi tanács végrehajtó bizottsága az R. 6. §-ának (2) bekezdésében foglalt felhatalmazás alapján az egyéni gazdaságokra és a termelőszövetkezeti tagok háztáji gazdaságaira érvényes differenciált adótételeket az országos adótételek alsó és felső határa között évenként fix összegben állapítja meg. Ezt a megállapítást a végrehajtó bizottság határozatának tartalmaznia kell.

(3) A megyei, megyei jogú városi és a fővárosi tanács végrehajtó bizottsága egyes, az átlagosnál kedvezőbb gazdasági adottságú községek, városok, városi (fővárosi) kerületek adótételeit az országos adótételek felső határánál legfeljebb 30%-kal magasabb mértékben állapíthatja meg.

Vhr. 10. § Az R. 6. §-ának (2) bekezdése alapján az adótételek megállapításához, illetve a (3) bekezdés szerint azok felemeléséhez a járási, járási jogú városi, a megyei jogai városi kerületi és a fővárosi kerületi tanács végrehajtó bizottságának pénzügyi osztálya, illetve a -megyei, megyei jogú városi és fővárosi tanács végrehajtó bizottságának pénzügyi osztálya köteles - a területének gazdasági adottságaira, a jövedelmek eltérő alakulására figyelemmel - a végrehajtó bizottságinak javaslatot tenni.

(4) Az országos adótételek felső határától 30%-nál nagyobb mérvű eltérést a megyei, megyei jogú városi és a fővárosi tanács végrehajtó bizottsága javaslatára a pénzügyminiszter engedélyezhet.

(5) Az adózók által használt földterületek átlagjövedelme után fizetendő adó mértékét a tárgyévre érvényes adótételek alkalmazásával kell megállapítani. A földterület birtokcsoportba, művelési ágcsoportba és minőségi csoportba sorolásának, valamint az adó kiszámításának részletes szabályait a pénzügyminiszter állapítja meg.

Vhr. 11. § (1) Az R. 5. §-a (1) bekezdésének aj pontja alapján a növénytermelés átlag jövedelme után fizetendő mezőgazdasági lakosság jövedelemadóját a használt földterület nagyságára (birtokcsoportra), művelési ágára (művelési ág-csoportra) és művelési ágankénti kataszteri tisztajövedelmére (minőségi csoportra) tekintettel kell megállapítani.

(2) A használt földterület nagysága szerint a gazdaságokat a következő birtokcsoportokba kell sorolni:

az I. birtokcsoportba az 1 kat. holdnál nem nagyobb gazdaságot,

a II. birtokcsoportba az 1 kat. holdnál nagyobb, de 3 kat. holdat meg nem haladó gazdaságot,

a III. birtokcsoportba a 3 kat. holdnál nagyobb, de 5 kat. holdat meg nem haladó gazdaságot,

a IV. birtokcsoportba az 5 kat. holdnál nagyobb, de 8 kat. holdat meg nem haladó gazdaságot,

az V. birtokcsoportba a 8 kat. holdnál nagyobb, de 10 kat. holdat meg nem haladó gazdaságot,

a VI. birtokcsoportba a 10 kat. holdnál nagyobb, de 15 kat. holdat meg nem haladó gazdaságot.

a VII. birtokcsoportba a 15 kat. holdnál nagyobb, de 20 kat. holdat meg nem haladó gazdaságot,

a VIII. birtokcsoportba a 20 kat. holdnál nagyobb, de 25 kat. holdat meg nem haladó gazdaságot,

a IX. birtokcsoportba a 25 kat. holdnál nagyobb gazdaságot.

(3) A birtokcsoportba sorolásnál az adózó használatában levő összes gazdaságilag művelhető földterületet figyelembe kell venni. Kivételt képez az a földterület, amely állandóan adómentes. Az ideiglenesen mentes földterületeket azonban az egyébként adóztatható földterület birtokcsoportjának megállapításánál számításba kell venni.

(4) Birtokcsoporton belül a földterületeket művelési ágak szerint a következőképpen kell csoportosítani:

a) szántó, rét;

b) szőlő és kert (gyümölcsös, öntözéses kertészet);

c) legelő, erdő és nádas.

(5) Öntözéses kertészet alatt azt a gazdálkodási módot kell érteni, amelyben az intenzív gazdálkodást - tartós jelleggel - különleges berendezések (szivattyús kút, csatornarendszer stb.) segítik elő.

(6) Az egyes művelési ágcsoportokba tartozó földterületeknél a töredékholdakat 100 négyszögölre kerekítve kell számításba venni úgy, hogy az 50 négyszögölön aluli területet számításon kívül kell hagyni, az 50 négyszögöl és ennél nagyobb részterületet pedig 100 négyszögölként kell figyelembe venni.

(7) A minőségi csoportok a földterület művelési ágcsoportjai egy kat. holdra eső átlagos kataszteri tisztajövedelme szerint a következők:

a) szántó és rétnél;

4 aranykoronánál nem több,

4 aranykorona 01 fillértől 8 aranykoronát meg nem haladó összegig,

8 aranykorona 01 fillértől 12 aranykoronát meg nem haladó összegig,

12 aranykorona 01 fillértől 16 aranykoronát meg nem haladó összegig,

16 aranykoronán felül,

b) szőlőnél és kertnél (gyümölcsösnél és öntözéses kertészetnél);

9 aranykoronánál nem több,

9 aranykorona, 01 fillértől 18 aranykoronát meg nem haladó összegig,

18 aranykorona 01 fillértől 25 aranykoronát meg nem haladó összegig,

25 aranykorona 01 fillértől 35 aranykoronát meg nem haladó összegig,

35 aranykoronán felül,

c) legelő, erdő és nádasnál;

3 aranykoronánál nem több,

3 aranykorona 01 fillértől 8 aranykoronát meg nem haladó összegig,

8 aranykoronán felül.

Vhr. 12. § (1) A művelési ágcsoportba tartozó földterületek minőségi csoportjainak megállapítása az egyes művelési ágcsoportba tartozó földterület egy kataszteri holdra eső átlagos kataszteri tiszta jövedelmének kiszámítása útján történik,

(2) Valamely művelésiág csoportba tartozó földterület átlagos kataszteri tisztajövedelmének megállapítása úgy történik, hogy a művelésiág csoportba tartozó földterület kataszteri tisztajövedelmét el kell osztani a művelésiág csoportba tartozó négyszögölre átszámított területtel és az így kiszámított, egy négyszögölre eső kataszteri tiszta jövedelmet meg kell szorozni 1600-zal. A négyszögölig lemenő pontos számítási műveletet azonban csak a minőségi csoportok határeseteinél kell alkalmazni.

(3) Annak megállapításánál, hogy a művelésiág csoportba tartozó földterület átlagos kataszteri tiszta jövedelme egy aranykoronát (100 fillért) meghalad-e vagy sem, kerekítést nem szabad alkalmazni.

(4) A megállapított adótételeket - ideértve a kétévesnél idősebb lovak (öszvérek) darabszáma szerint járó adótételeket is - közszemlére kell kitenni, az adófizetésre kötelezettek tájékoztatása végett.

(5) A mezőgazdasági lakosság jövedelemadójának kivetésére az adózó állandó lakóhelye szerint illetékes községi, városi, városi (fővárosi) kerületi tanács végrehajtó bizottságának pénzügyi osztálya (csoportja) illetékes (a továbbiakban: adóhatóság),

(6) A földhasználat átlagos jövedelme után fizetendő adót alkalmazottanként 10%-kal felemelt mértékben kell megállapítani abban az esetben, ha az adózó a gazdaságában az adóévet közvetlenül megelőző évben rendszeresen idegen munkaerőt alkalmazott. Ez a rendelkezés nem alkalmazható abban az esetben, ha az idegen munkaerő rendszeres foglalkoztatása az adózó munkaképtelensége folytán vált szükségessé.

Vhr. 13. § (1) E rendelkezés alkalmazása szempontjából idegen munkaerőnek azt a személyt kell tekinteni, aki a dolgozók betegségi biztosításáról szóló jogszabályok alapján biztosítási kötelezettség alá tartozik. Idegen munkaerő rendszeres foglalkoztatásának minősül, ha adózó gazdaságában egy év alatt összesen legalább 60 napnak megfelelő időtartamon át idegen munkaerő dolgozott. Vélelmezni lehet az idegen munkaerő foglalkoztatását, ha az adózó - a használt földterület terjedelmére művelési ágára stb. figyelemmel - a gazdálkodáshoz szükséges munkaráfordítást a közös háztartáshoz tartozó családtagokkal biztosítani nem tudja. E tekintetben - kétség esetén - a mezőgazdasági és élelmezésügyi szakigazgatási szerv véleményét kell alapul venni,

(2) Az. adófelemelés mértékét az alkalmazottak számára figyelemmel kell megállapítani. Az alkalmazottak számát időszakos munkavállalók (pl. idénymunkások) esetén úgy kell megállapítani, hogy 60 napi foglalkoztatást kell egy alkalmazottként figyelembe venni. Az adózó munkaképtelensége miatt szükségessé vált idegen munkaerőt az adófelemelés alkalmazása szempontjából számításon kívül kell hagyni. Az adózó munkaképtelenségét hatósági orvosi bizonyítvánnyal köteles igarolni,

Az az adózó, akinek a gazdálkodásából eredő jövedelme az átlagosnál magasabb, az 1. § (1) bekezdésének a) pontja alapján fizetendő jövedelemadót az adóköteles tisztajövedelem alapulvételével tartozik megfizetni. Az adó mértékét és az adózás szabályait a pénzügyminiszter állapítja meg.

Vhr. 14. § (1) Gazdálkodásból eredő, az átlagosnál nagyobb jövedelmet elérő adózónak kell tekinteni és az R. 5. §-a (1) bekezdésének b) pontja, illetőleg a 7. §-a szerint az adóévet közvetlenül megelőző évben elért adóköteles tisztajövedelme után kell adóztatni azt,

a) aki adóköteles jövedelmét túlnyomó részben idegen munkaerő alkalmazásával érte el olyképpen, hogy a termelésben a közös háztartáshoz tartozó személyek nem, vagy csak bizonyos mértékben, mint irányítók vettek részt és évi adóköteles tisztajövedelme az 50 000 forintot;

b) akinek adóköteles jövedelme jelentős mértékben a saját, vagy a közös háztartásához tartozó családtag munkájából származott, de gazdálkodásához - annak jellegére és a munkaképes családtagok számára figyelemmel - idegen munkaerő rendszeres foglalkoztatása szükséges és évi adóköteles tisztajövedelme a 70 000 forintot;

c) akinek adóköteles jövedelme túlnyomó részben a saját, vagy a közös háztartáshoz tartozó családtag munkájából származott, létrehozásában idegen munkaerő nem, vagy csak olyan mértékben vett részt, amely rendszeres foglalkoztatásnak nem minősül és évi adóköteles tisztajövedelme a 100 000 forintot

elérte, vagy meghaladta.

(2) Az idegen munkaerőnek minősülő személyek, valamint a rendszeres foglalkoztatás tekintetében a Vhr. 13. § (1) bekezdésében foglaltakat kell figyelembe venni.

(3) Annak megállapítása céljából, hogy az adózó az R. 5. §-a (1) bekezdésének a), vagy b) pontja szerint tartozik-e adófizetési kötelezettségének eleget tenni, az adóévet közvetlenül megelőző évben a gazdálkodásból elért adóköteles tisztajövedelméről adóbevallást köteles adni az,

a) aki 3 kat. holdat meghaladó, a szőlő, kert, gyümölcsös művelési ágba tartozó földterületet használ;

b) aki gazdaságában az adóévet megelőző évben rendszeresen idegen munkaerőt foglalkoztatott ha a kifizetett munkabér pénzbeni, vagy természetbeni értéke együttesen a 10 000 forintot elérte:

c) aki gazdaságában az adóévet megelőző évben legalább 120 000 Ft forgalmi értékű termeivényt állított elő vagy ilyen összegű bevételt ért el;

d) akit az adóhatóság a gazdálkodásból elért jövedelmének bevallására felszólít.

(4) Az adóbevallást az adóköteles tisztajövedelem bevallására szolgáló hivatalos nyomtatványon kell megtenni az adóhatósághoz, a Vhr. 21. §-ának (1) bekezdésében meghatározott időpontig. Az (1) bekezdésben említett adózókra a Vhr. 21. §-ának (3) bekezdésében foglalt rendelkezések nem vonatkoznak.

Vhr. 15. § (1) Az R. 7. §-a szerint adózóknál az adó alapja az adóévet közvetlenül megelőző évben elért adóköteles tisztajövedelem (gazdálkodási eredmény), amelyet a nyersbevétel és annak megszerzésére fordított kiadások egybevetésével kell megállapítani.

(2) Nyersbevételként kell figyelembe venni:

a) az adóévet megelőző évi gazdálkodásból származó termények, termékek forgalmi értékét;

b) a korábbi évekből származó, de nyersbevételként még számításba nem vett készlet értékesítéséből elért bevételt;

c) a gazdálkodással összefüggő (pl. a termények, termékek ipari feldolgozásából, üzletszerű értékesítéséből stb.) egyéb bevételt, vagy a követelés bármilyen módon (pl. természetben, munkateljesítéssel stb.) történő kiegyenlítésének pénzbeni értékét, ami után adózó az adóköteles tisztajövedelem alapulvételével még nem adózott.

(3) Nem kell nyersbevételként figyelembe venni a gazdálkodással össze nem függő (pl. önálló ipari, vagy kereskedelmi tevékenységből stb. származó) bevételeket, valamint az egyszerűbb mezőgazdasági szövetkezetben és a hegyközségnél betöltött tisztség címén kapott tiszteletdíjat.

(4) A nyersbevételből le kell vonni az annak megszerzésére fordított termelési és kezelési költségeket. Ilyen kiadások például a szükséges gazdálkodás keretét meg nem haladó mezőgazdasági jellegű beruházásokra felújításokra (gazdasági épületekre, szőlő, gyümölcsös felújítása stb.), a gazdasági felszerelések karbantartására, pótlására, a munkabérekre és az ezzel kapcsolatos költségekre (társadalombiztosítás stb.) fordított kiadások, továbbá az adóévet megelőző évben befizetett és a nyersbevételt terhelő adók, egyéb közterhek, a szövetkezet (szakszövetkezet), szövetkezeti csoport (szakcsoport) hegyközség által létesített közös alapokhoz történő hozzájárulás pénzbeni értéke.

(5) A nyersbevételből nem vonható le:

a) a szükséges gazdasági épületeken kívül más célokat szolgáló ingatlan (föld, ház, telek), valamint a gazdálkodáshoz nem szükséges ingóságok vásárlására fordított kiadás:

b) a nem mezőgazdasági jellegű egyéb vagyonilag növelésére, vagy az adósságok törlesztésére fordított kiadás;

c) a közös háztartáshoz tartozó családtagok munkájáért pénzben, vagy természetben nyújtott szolgáltatás;

d) a háztartásra és általában a személyes szükségletek kielégítésére fordított kiadások;

e) minden egyéb, a gazdálkodással össze nem függő, vagy kötelezettség nélkül teljesített kiadás.

Vhr. 16. § (1) Az adóköteles tisztajövedelmet az adóbevallásban foglaltak alapos mérlegelésével, az esetleges hiányok pótlása és az eltérések tisztázása után az adózó adóbevallása alapján kell kiszámítani.

(2) Ha az adózó adóbevallás-adási kötelezettségének nem tesz eleget, vagy a bevallásában közölt adatok - a használt földterület terjedelmére, művelési ágára egyéb gazdasági adottságára, illetőleg az adózó jövedelmi viszonyaira tekintettel - az adóztatás alapjául nem fogadhatók el, az adó alapját becsléssel kell megállapítani. A becslést a rendelkezésre álló adatok, illetőleg egyéb ismérvek alapján, vagy más hasonló adózóval való összehasonlítás útján kell elvégezni.

(3) Az adóalap megállapítása akár az adóbevallás adatai alapján, akár becslés útján történik, a figyelembe vehető kiadások a nyersbevétel 50%-át általában nem haladhatják meg. Az idegen munkaerőt rendszeresen foglalkoztató adózóknál pedig az adóköteles tisztajövedelem (az adó alapja) általában nem lehet kisebb, mint a munkabérekre és az ezzel kapcsolatos költségekre (társadalombiztosítás stb.) fordított kiadás kétszeres összege.

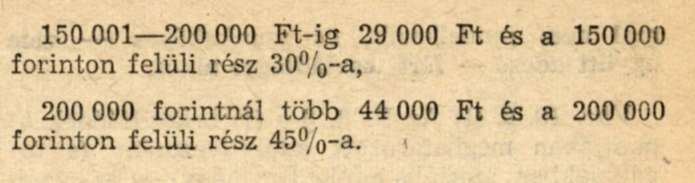

Vhr. 17. § Az adóköteles tisztajövedelem után megállapítható adó mérve a következő:

a) a Vhr. 14. §-a (1) bekezdésének a) pontjában említett adózóknál

ADÓKEDVEZMÉNYEK

(1) A mezőgazdasági lakosság jövedelemadójának fizetésére köteles adóalanyokat az 5. § (1) bekezdésének a) pontja szerint fizetendő adóból az alábbi adókedvezmények illetik meg:

a) a törvényesen és alapszabályszerűen működő termelőszövetkezeti csoport, szőlő- és gyümölcstermelő szakszövetkezet, szakcsoport és hegyközség tagját 20% adókedvezmény illeti meg azon földterületének adójából, amely után a szövetkezeti alapokhoz történő hozzájárulási kötelezettség terheli, ha a tag az anyagi hozzájárulási, valamint a közgyűlés határozatában foglalt egyéb - munkateljesítési stb. - kötelezettségének eleget tesz és gazdaságában idegen munkaerőt nem alkalmaz;

Vhr. 18. § (1) Az R. 8. §-a (1) bekezdésének aj pontja szerinti 20%-os adókedvezmény - a meghatározott feltételek fennállása esetén - a törvényesen és alapszabályszerűen működő egyszerűbb mezőgazdasági szövetkezet és hegyközség (a továbbiakban: szövetkezet) tagját illeti meg. A törvényes és alapszabályszerű működés tekintetében a szövetkezet állami felügyeletét ellátó mezőgazdasági és élelmezésügyi szakigazgatási szerv, illetőleg a Szövetkezetek Országos Szövetsége területi szervének a véleményét kell irányadónak tekinteni.

(2) Az adókedvezmény feltételeinek fennállását az adóévet közvetlenül megelőző év tekintetében kell elbírálni. Az adókedvezmény elbírálásához szükséges adatokat a szövetkezet vezetősége köteles közölni az adóhatósággal. A közlésnek tartalmaznia kell tagonként a tag által használt azon földterületre vonatkozó adatokat amely után a tagot a szövetkezeti alapokhoz történő hozzájárulási kötelezettség terheli, továbbá azt, hogy a tag a szövetkezettel szembeni kötelezettségének miként tett eleget. Az adóhatóság az adókedvezmény feltételeit jogosult a szövetkezeteknél ellenőrizni.

(3) Az adókedvezményre való jogosultság elbírálása szempontjából idegen munkaerő alkalmazásának azt kell tekinteni, ha az adózó gazdaságában az adóévet megelőző évben legalább 30 napnak megfelelő időtartamra idegen munkaerőt [Vhr. 13. § (1) bek.] foglalkoztatott.

b) a 65. életévét betöltött férfi-, illetőleg a 60. életévét betöltött nőadózót 50%, de legfeljebb 1000 forintig terjedhető kedvezmény illeti meg, ha mező- és erdőgazdasági termelőmunkából származó jövedelmén kívül más adóköteles jövedelemmel nem rendelkezik, és munkaképes - vele együtt adózó - férfi családtagja nincs.

Vhr. 19. § (1) Az R. 8. §-a (1) bekezdésének b) pontjában meghatározott adókedvezmény (a továbbiakban: szociális adókedvezmény) - az egyéb feltételek fennállása esetén - a kedvezményre jogosító életkor betöltését követő évtől kezdődően engedélyezhető. Az életkort személyazonossági igazolvánnyal kell igazolni.

(2) A jogosultság elbírálásánál más adóköteles jövedelemnek azt kell tekinteni, ami után az adózónak általános jövedelemadót kell fizetni, de a ház (lakás) - nem idényjellegű - bérbeadásából származó jövedelmet figyelmen kívül kell hagyni.

(3) Munkaképes férfi családtagnak kell tekinteni az adózóval közös háztartásban élő fiúgyermeket, ha az adóévet megelőző évben a 16. életévét betöltötte és az együtt adózó nagykorú férfi családtagot, ha nem munkaképtelen. A családtag munkaképtelenségét hatósági orvosi bizonyítvánnyal kell igazolni.

(4) A (3) bekezdésben szereplő munkaképes családtag közé nem sorolható az, aki tényleges katonai szolgálatát teljesíti, vagy iskolai tanulmányai folytatása végett a szüleitől távol él.

(2) Szőlőfelújítás esetén - a felújítás arányában - a felújított szőlő használójának adókedvezményt kell nyújtani. Az adókedvezmény tartamát és mértékét a mezőgazdasági és élelmezésügyi miniszterrel egyetértésben a pénzügyminiszter állapítja meg.

Vhr. 20. § (1) Az R. 8. §-ának (2) bekezdésében foglalt adókedvezmény szempontjából felújításnak kell tekinteni a tőkehiánynak legalább 25 százalékát elérő - gyökeres alanyvessző, gyökeres hazai vessző, bújtatás, döntés stb. útján történő - pótlását. Az adókedvezményt a felújított szőlőterületre a felújítás befejezését követő évtől kezdődően kell megadni.

(2) Az R. 5. §-a (1) bekezdésének a) pontja alapján a felújított szőlőterületre megállapított adóból legfeljebb 50 százalékos pótlás esetén egy évi, ezt meghaladó pótlás esetén kétévi adókedvezmény jár. Történelmi borvidékeken (minőségi bort termő vidékeken) pedig legfeljebb 50 százalékos pótlás esetén kétévi, ezt meghaladó pótlás esetén háromévi adókedvezményt kell adni.

(3) Az adókedvezményre vonatkozó igényt a felújítás befejezésének évében kell írásban bejelenteni az adóhatóságnál. A kérelemhez csatolni kell a szőlőterület fekvése szerint illetékes tanács végrehajtó bizottsága mezőgazdasági és élelmezésügyi szakigazgatási szervének arra vonatkozó igazolását hogy a felújítás milyen módon történt és a felújítás (a tőkehiány pótlása) százalékos aránya mekkora volt,

AZ ADÓ KIVETÉSE

Az adó kivetésére és befizetésére vonatkozó szabályokat a pénzügyminiszter állapítja meg.

Vhr. 21. § (1) Az R. 1. §-a alapján adófizetésre kötelezett minden év március hó 15. napjáig a mezőgazdasági lakosság jövedelemadójának kivetéséhez szükséges adatokról adóbevallást köteles adni az adóhatósághoz. Az adóbevallás beadására az adóhatóság - indokolt esetben - legfeljebb 15 nap halasztást engedélyezhet.

(2) Az adóbevallást erre a célra szolgáló hivatalos nyomtatványon kell megtenni. A bevallásnak tartalmaznia kell a használt földterület nagyságát, művelési ágát, kataszteri tisztajövedelmét és a használat jogcímét, valamint a tulajdonban (haszonélvezetben) levő kétévesnél idősebb lovak (öszvérek) darabszámát.

(3) Nem köteles évenként bevallást adni - 1969. évtől kezdődően - az az állampolgár, akinek az előző évben használt és adóztatott földterülete nagyságában, művelési ágában és kataszteri tisztajövedelmében, valamint a tulajdonában (haszonélvezetében) levő kétévesnél idősebb lovak (öszvérek) darabszámában változás nem következett be.

(4) A Vhr. 4. §-ának (2) bekezdése szerint közös háztartásban élő valamennyi családtag által használt földterületet, valamint a tulajdonukban (haszonélvezetükben) levő lovakat (öszvéreket) a családfő köteles bevallani.

(5) Az állami gazdaság, állami erdőgazdaság, az egyéb állami szerv valamint a mezőgazdasági termelőszövetkezet és egyéb szövetkezeti szerv, társadalmi stb. szervezet az általa kiosztott háztáji-és illetményföldekről köteles - április hó 15-ig - a tagok (alkalmazottak) állandó lakóhelye szerint illetékes adóhatósághoz évenként bejelentést tenni. A bejelentésben tagonként (alkalmazottanként) kell közölni a háztáji (illetmény) föld mértékét és művelési ágát.

(6) Az (5) bekezdésben foglalt rendelkezés azonban nem érinti a termelőszövetkezeti tagnak, illetőleg az ott említett alkalmazottnak az (1) bekezdésben elrendelt azt a kötelezettségét, hogy a használatában levő földterületről és a tulajdonában (haszonélvezetében) levő lovakról (öszvérekről) adóbevallást kell adnia.

(7) Ha az adóbevallás beadására kötelezett külön felhívás ellenére sem tesz eleget bevallásadási kötelezettségének, a jövedelemadót - a rendelkezésre álló adatok alapján kell terhére - kivetni.

Vhr. 22. § (1) A növénytermelés átlagjövedelme után az R. 5. §-a (1) bekezdésének a) pontja alapján járó adót az adózó lakóhelyén érvényes adótételek alkalmazásával kell megállapítani.

(2) Az adóhatóság az adókivetés alapját képező földterület terjedelmét, művelési ágát, kataszteri tisztajövedelmét, a lovak (öszvérek) darabszámát az adóbevallás, illetőleg az állami földnyilvántartás munkarészeiben foglalt adatok alapján köteles megállapítani.

(3) Ha az adóhatóság a (2) bekezdésben foglalt teendőket teljesítette, az adó kiszámítását az alábbiak szerint kell elvégezni:

a) az adózó használatában levő összes - adóköteles és ideiglenesen mentes - földterületének figyelembe vételével a Vhr. 11. §-ának (2) bekezdése alapján meg kell határozni azt a birtokcsoportot, amelynek adótételei szerint kell az adót kiszámítani;

b) birtokcsoporton belül a Vhr. 11. §-ának (4)-(6) bekezdése szerint el kell végezni az adózó használatában levő adóköteles földterület művelési ágcsoportba sorolását;

c) művelési ágcsoportonként ki kell számítani a földterület átlagos kataszteri tisztajövedelmét és a Vhr. 11. §-ának (7), valamint 12. §-ának (1) és (2) bekezdése alapján meg kell határozni művelési ágcsoporton belül, a földterület átlagos kataszteri tisztajövedelmének megfelelő minőségi csoportot;

d) a minőségi csoport adótételei szerint művelési áganként ki kell számítani a földterület használata után járó és az R. 8. §-a (1) bekezdésének a) pontjában és (2) bekezdésében biztosított adókedvezményekkel csökkentett adót, illetőleg ezeknek együttes és az R. 8. §-a (1) bekezdésének b) pontja szerint járó adókedvezménnyel csökkentett összegét;

e) a lovak (öszvérek) darabszáma szerint ki kell számítani az R. 5. §-a (1) bekezdésének c) pontja alapján járó adót, valamint a fenti d) pontban szereplő adót is figyelembe véve a kivetésre kerülő adók összegét;

f) az átlagon felüli jövedelmet elért adózók megállapított adóköteles tisztajövedelme után a Vhr. 17. §-ában foglalt adókulcsok alkalmazásával kell a jövedelemadót kivetni;

g) az e), illetőleg f) pontban meghatározott adók összegét kell az adóbevallásadási kötelezettség nem megfelelő teljesítése, vagy elmulasztása miatt a Vhr. 26. §-ának (1) bekezdésében megjelölt mértékben emelni, illetőleg kivetni.

(4) Az adóhatóság a kivetett adó összegéről az adózót határozat (adóív) útján értesíti.

ELEMI KÁR

(1) A földterületet ért elemi csapás által okozott károk esetében, ha azok kellő gondossággal nem voltak elháríthatók és a kár mértéke eléri vagy meghaladja a kárt szenvedett földterület várható terméseredményének 25%-át, az 5. § (1) bekezdésének a) pontja alapján megállapított tárgyévi adót részben vagy egészben el kell engedni.

(2) A mezőgazdasági lakosság jövedelemadója elengedésére alapot nyújtó elemi csapásnak minősül:

a) a jégeső, az ár-, illetve belvíz és a tűz: valamennyi művelési ágban;

b) a fagy: a szántó, szőlő és gyümölcsös művelési ágban.

(3) Az elemi csapás által okozott kár megállapításának módját, az adó elengedésének mértékét és az engedélyezés feltételeit a pénzügyminiszter szabályozza.

Vhr. 23. § (1) Az adó az R. 10. §-a alapján csak abban az esetben engedhető el, ha az elemi csapás a föld termését olyan időben semmisítette meg, amikor a termés a földtől még nem volt elválasztva, illetve, ha az ár-, vagy belvíz miatt a terület nem volt megművelhető.

(2) Az adó csökkentését, illetőleg az adó törlését a károsult adófizetésre kötelezettek egyenként vagy közösen - szóban vagy illetékmentes beadványban - kérhetik az adóhatóságtól. A kérelmet az elemi csapás bekövetkezését követő 30 napon belül kell előterjeszteni. A kérelemhez csatolni kell a károsult földrészletnek az állami földnyilvántartás szerinti helyrajzi számát, művelési ágát, területének nagyságát és kataszteri tisztajövedelmét tartalmazó kimutatást.

(3) A kár mértékét a községi (városi) tanács végrehajtó bizottsága által alakított kárbecslő bizottság állapítja meg. A kárbecslő bizottság tagjai: az adóhatóság egy dolgozója, a községi (városi) mezőgazdasági és élelmezésügyi szakigazgatási szerv kiküldötte, továbbá a tanács végrehajtó bizottsága által kijelölt két személy. A bizottságban - a kár szakszerű megállapítása céljából - legalább egy mezőgazdasági szakember közreműködését biztosítani kell. A bizottság elnöke az adóhatóság kijelölt dolgozója.

(4) A kárbecslő bizottság a kár bejelentését követően köteles megállapítani a kár jellegét, a kárt szenvedett terület nagyságát, valamint azt, hogy a terület a gazdasági év folyamán hasznosítható-e. A kárbecslő bizottság későbbi teendője annak megállapítása, hogy az elemi csapás következtében milyen mérvű károsodás következett be.

(5) A kár mértékét a tartósan nyerhető (2-4 évi) átlagos termésmennyiség figyelembe vételével, a kárt szenvedett terület terméseredménye csökkenésének százalékában kell megállapítani.

(6) Ha a kárt szenvedett területet a gazdasági év folyamán utólag hasznosították, akkor a kárbecslő bizottságnak a terméscsökkenés megállapításánál figyelembe kell vennie az utóhasznosítás eredményét is.

(7) A kárt szenvedett terület nagyságát adófizetésre kötelezettek szerint - művelési ág csoportonként -, valamint a kár mértékét a helyszínen a kárfelvételi jegyzékbe be kell vezetni. A károsultakkal vagy megbízottaikkal a kárfelvételi jegyzék jegyzet hasábjaiban a rájuk vonatkozó adatokat alá kell íratni.

(8) Ha a kármegállapítással a kárbecslő bizottság valamely tagja nem ért egyet, vagy a kárfelvételi jegyzéknek a károsultakkal történő aláíratása alkalmával merülnek fel a károsult területtel, vagy a kár százalékával kapcsolatban panaszok, észrevételek, akkor ezeket jegyzőkönyvbe kell venni és a kárfelvételi jegyzékhez kell csatolni.

(9) Az elemi kár mértékének megállapítása, valamint az ennek megfelelő adó törlése tárgyában az elsőfokú adóhatóság határoz.

JOGORVOSLAT

A mezőgazdasági lakosság jövedelemadója tárgyában hozott határozatok ellen az államigazgatási eljárás általános szabályairól szóló 1957. évi IV. törvény rendelkezései szerint jogorvoslatnak van helye.

Vhr. 24. § (1) Az adó jogossága, valamint mérve ellen az adóív, illetőleg határozat kézbesítésétől számított 15 napon belül lehet fellebbezni.

(2) Fellebbezni lehet nemcsak az adó kivetése, felemelése és törlése, hanem az R. alapján hozott bármely elsőfokú döntés vagy intézkedés ellen is.

(3) A fellebbezést annál a szervnél kell benyújtani, amely a sérelmezett döntést, illetőleg intézkedést tette. A fellebbezés tárgyában a közvetlen felettes pénzügyi szerv dönt.

VEGYES RENDELKEZÉSEK

(1) A pénzügyminiszter indokolt esetben engedélyezheti a tárgyévre kivetett adó mérséklését vagy elengedését is.

(2) Az adó mérséklésének, illetve elengedésének akkor van helye, ha az adóévben az adózótól függetlenül bekövetkezett rendkívüli körülmény folytán az adózó gazdasági helyzetében olyan kedvezőtlen változás állott be, hogy a kivetett adó behajtása az adózó megélhetését veszélyeztetné.

Vhr. 25. § (1) A mezőgazdasági lakosság tárgyévre kivetett jövedelemadójának mérséklésére vagy elengedésére csak olyan rendkívüli körülmény szolgálhat alapul, amely az adózó önhibáján kívül következett be és helyzetében jelentős mérvű kedvezőtlen változást okozott. Ilyen például a haláleset, tartós betegség, baleset, vagy olyan károsodás, amely az R. 10. §-a szerint elemi csapásnak nem minősül (lakóházat ért tűz, lóelhullás stb.).

(2) A tárgyévre kivetett adót az (1) bekezdésben említett rendkívüli körülmények alapos mérlegelésével lehet csak mérsékelni, vagy elengedni. Az adó teljes összegét csak akkor lehet elengedni, ha annak behajtása az adózó és vele közös háztartásban élő családtagok anyagi romlását idézné elő. Nem lehet elengedni azt az adót, amely már befizetést nyert.

(3) Az adó mérséklésére, vagy elengedésére irányuló kérelmet az adóhatóságnál kell benyújtani. A kérelem tárgyában a járási, városi, városi (fővárosi) kerületi tanács végrehajtó bizottsága pénzügyi osztályának vezetője dönt.

(1) Az adóbevallás késedelmes benyújtása, vagy elmulasztása miatt felemelt adó kivetésének van helye. Az adóemelés mértéke legfeljebb 50% lehet. Az adófelemelés részletes szabályait a pénzügyminiszter állapítja meg.

Vhr. 26. § (1) A mezőgazdasági lakosság jövedelemadóját

5%-kal emelten kell kivetni, ha az adózó a bevallását a pénzügyminiszter által megállapított határidőn túl adja be,

20%-kal emelten kell kivetni akkor, ha az adózó a bevallását az adóhatóság felhívásában kitűzött határidő után adja be,

50%-kal emelten kell kivetni, ha az adózó a bevallási kötelezettségének május hó 31. napjáig az adóhatóság felhívása ellenére sem tesz eleget.

(2) Ha az adózó mulasztásának vétlenségét az adókivetés befejezésére megállapított határidőn belül igazolja, az adó felemelését mellőzni kell.

(2) A jogszabály egyéb rendelkezéseinek megsértése miatt az adócsalásra és a pénzügyi szabálysértésre vonatkozó rendelkezések értelmében büntető, vagy pénzügyi szabálysértési eljárásnak van helye.

(1) Ez a rendelet a kihirdetése napján lép hatályba; rendelkezéseit 1968. január 1-től kezdődően kell alkalmazni.

(2) E rendelet végrehajtásáról a pénzügyminiszter gondoskodik. Felhatalmazást kap a pénzügyminiszter, hogy a végrehajtási rendeletet a kormányrendelettel egységes szerkezetben tegye közzé.

Vhr. 27. § (1) Ez a rendelet a kihirdetése napján lép hatályba; rendelkezéseit 1968. január 1-től kezdődően kell alkalmazni.

(2) Ezzel egyidejűleg a mezőgazdasági lakosság általános jövedelemadójáról szóló törvényerejű rendelet végrehajtása tárgyában kiadott 10/1957. (III. 20.) PM rendelet, valamint az ezt módosító, illetőleg kiegészítő 8/1958. (III. 27.) PM, 12/1959. (IV. 22.) PM, 3/1962. (I. 17.) PM, 4/1963. (III. 2.) PM, 5/1965. (II. 25.) PM, 12/1965. (IX. 9.) PM és 12/1966. (VI. 30.) PM rendelet hatályát veszti.

Dr. Garamvölgyi Károly s. k.,

pénzügyminiszterhelyettes

Melléklet az 51/1967. (XI. 24.) Korm. rendelethez