15/1972. (IV. 21.) PM rendelet

az alkoholtartalmú italok értékesítése után fizetendő kereskedelmi adóról

A vállalati jövedelem- és bérszabályozás rendszeréről szóló 41/1970. (X. 27.) Korm. rendelet 18. §-ában kapott felhatalmazás alapján - az Országos Tervhivatal elnökével, az Országos Anyag- és Árhivatal elnökével és a munkaügyi miniszterrel egyetértésben - a következőket rendelem:

1. §

(1) A rendelet hatálya - a (2) bekezdésben meghatározott kivétellel - kiterjed az állami vállalatra és a trösztre, az egyéb állami gazdálkodó szervre, a társadalmi szervezet vállalatára, az ipari szövetkezetre, a fogyasztási, értékesítő és beszerző szövetkezetre, a szövetkezeti vállalatra, továbbá - ha jogszabály eltérően nem rendelkezik - mindezeknek egymással vagy más szocialista gazdálkodó szervezetekkel, illetve az utóbbiaknak egymással létrehozott és jogi személyiséggel rendelkező gazdasági társulására, valamint az egyesülésre (a továbbiakban együtt: vállalat).

(2) Nem terjed ki a rendelet hatálya a mezőgazdasági nagyüzemek és vízgazdálkodási társulatok termelési adójáról szóló 48/1971. (XII. 31.) PM rendelet hatálya alá tartozó mezőgazdasági nagyüzemre.

2. §

(1) Az 1. számú mellékletben felsorolt és palackozva forgalomba hozott alkoholtartalmú italok kiskereskedelemben történő értékesítése után kereskedelmi adót (a továbbiakban: italadót) kell fizetni.

(2) Nem kell italadót fizetni a vendéglátóipari besorolású, hatósági italmérési engedéllyel rendelkező kereskedelmi egységben forgalomba hozott alkoholtartalmú ital értékesítése után, ha az értékesítés - a 8/1972. (II. 3.) PM rendelettel módosított 30/1970. (XI. 15.) PM rendelet 5. §-ának (1) bekezdése alapján a rendelet 12. számú mellékletében az italforgalom után előírt - szolgáltatási forgalmi adó alá esik.

3. §

(1) Az italadó alapja a 2. § (1) bekezdésében meghatározott alkoholtartalmú italnak fogyasztói áron számított árbevétele.

(2) Ahol az értékesítés alapján az adóköteles árbevétel nem állapítható meg, ott a beszerzés alapján, az alkoholtartalmú italok beszerzésének az arányában a 2. számú melléklet szerint kell az adóalapot kiszámítani.

(3) Az italadó mértéke 2%.

(4) Az italadó a vevőre nem hárítható át.

4. §

Az italadóval kapcsolatos eljáráshál, kezelésnél, ellenőrzésnél és a szabálytalanságoknál a gazdasági és pénzügyi ellenőrzés rendjéről, továbbá a vállalatok és szövetkezetek adóigazgatására, költségvetési kapcsolatainak a lebonyolítására és pénzügyi revíziójára vonatkozó eljárás szabályairól szóló jogszabályok, valamint az államigazgatási eljárás általános szabályairól szóló 1957. évi IV. törvény rendelkezéseit kell alkalmazni.

5. §

Ez a rendelet kihirdetése napján lép hatályba, rendelkezéseit azonban 1972. február 1. napjától kell alkalmazni.

Dr. Garamvölgyi Károly s. k.,

a pénzügyminiszter első helyettese

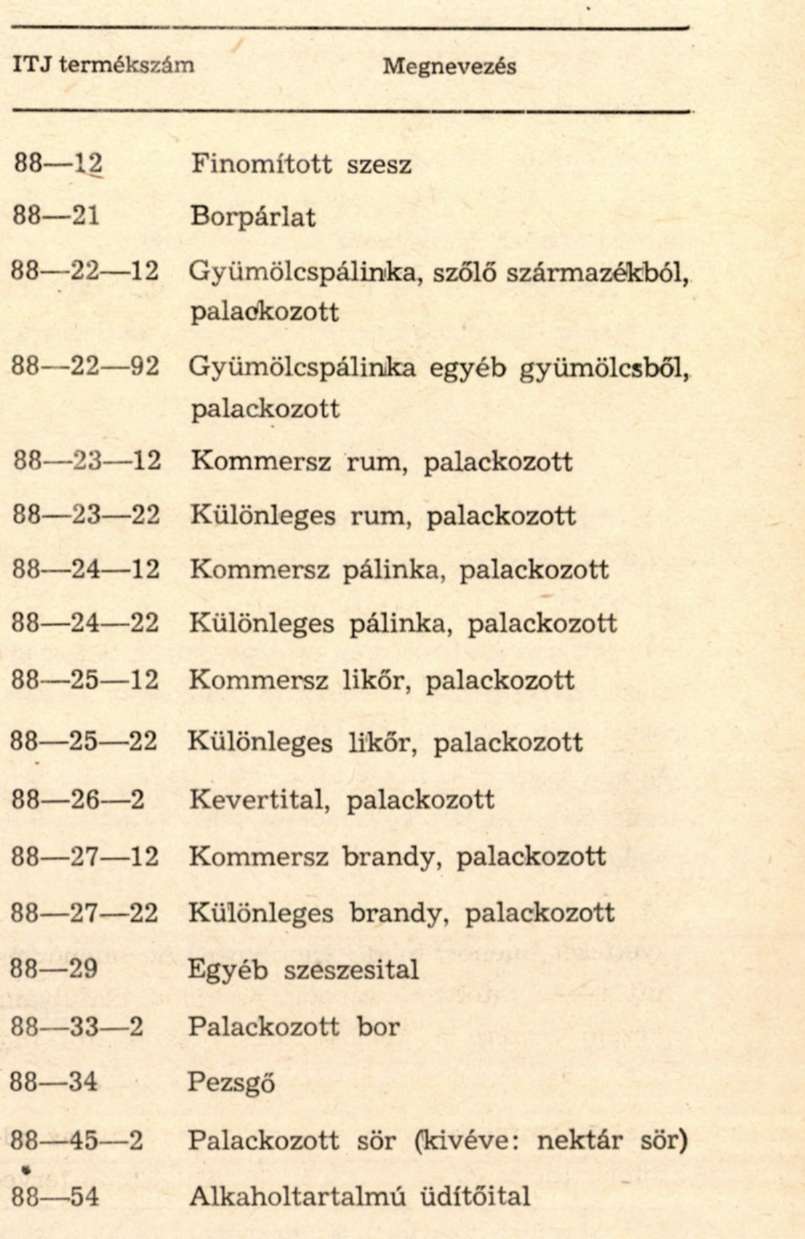

1. számú melléklet a 15/1972. (IV. 21.) PM rendelethez

A rendelet 2. §-ának (1) bekezdésében említett palackozott alkoholtartalmú italnak minősülnek az Ipari Termékek Jegyzékében az alábbiakban felsorolt termékek:

2. számú melléklet a 15/1972. (IV. 21.) PM rendelethez

A.

Az alkoholtartalmú italok értékesítése után fizetendő kereskedelmi adót a Bevallás 35. számú mellékletén kell bevallani. A feltüntetendő kódszám 5024201.

B.

A rendelet 3. §-ának (2) bekezdésében meghatározott esetben az adóalapot - a C. pontban foglaltak kivételével vállalati szinten - a következő módon kell kiszámítani:

1. A beérkezett számlák alapján meg kell állapítani az 1. számú mellékletben felsorolt termékek fogyasztói áron számított - a betétdíjas göngyölegek (palackok) árával növelt - értékét.

2. Ki kell számítani, hogy az 1. pont szerint megállapított beszerzés fogyasztói áron számított értéke az összes beszerzés fogyasztói áron számított értékének hány százalékát képviseli.

3. Az adóalapot a 2. pont szerinti arányszámnak az összes árbevételre való vetítésével kell kiszámítani.

C.

A fogyasztási, értékesítő és beszerző szövetkezeteknél az adóalapot a következők szerint kell kiszámítani:

1. Minden esetben meg kell állapítani, hogy az 1. számú mellékletben felsorolt adóköteles termékeket mely boltok szerezték be. Az adókötelezettség alól kivételt képez a rendelet 2. §-ának (2) bekezdésében foglalt egységek alkoholtartalmú ital értékesítése.

2. A beérkezett számlák alapján meg kell állapítani a beszerzett adóköteles termékek beszerzési értékét - fogyasztói áron - a betétdíjas göngyölegek (palackok) árával együtt.

3. Beszerzésnek kell tekinteni a más üzemágaktól (pl. vendéglátástól, saját ipari üzemtől) átvett alkoholtartalmú palackozott italokat is.

4. Meg kell állapítani az adóköteles termékeket forgalmazó boltok összes beszerzésének fogyasztói áron számított értékét. Ahol hálózaton kívüli forgalom is van ezekből a termékekből, ott ezt a beszerzést is figyelembe kell venni.

5. Ki kell számítani, hogy a 4. pont szerinti összes beszerzésnek hány százalékát teszi ki a 2. és 3. pontokban figyelembe vett beszerzés fogyasztói áron számított értéke.

6. Meg kell állapítani az alkoholtartalmú italokat forgalmazó boltok összes eladási forgalmát boltonként, és ezek együttes összegét fogyasztói áron a KSH 270.318/1971. számú "bolti áruforgalmi jelentés" és "I. boltonkénti felsorolás" című táblázat h/5. oszlopában szereplő adattal egyezően.

7. Az 5. pont szerint megállapított arányszámnak a 6. pontban megállapított összegre való vetítése alapján kell kiszámítani az adóalapot.