37/1975. (XI. 15.) PM rendelet

a nyereségadózásról, a vállalati érdekeltségi alapok képzéséről és felhasználásáról

A 28/1975 (XI. 15.) MT rendelet (a továbiakban: R) 14. §-ában kapott felhatalmazás alapján - az Országos Tervhivatal elnökével, az Országos Anyag- és Árhivatal elnökével, a munkaügyi miniszterrel, valamint a Szakszervezetek Országos Tanácsával egyetértésben, az érdekelt ágazati miniszterek (országos hatáskörű szervek vezetői) véleményének meghallgatásával - a következőket rendelem.

I.

A rendelet hatálya

1. §

(1) A rendelet hatálya a R. 1. §-ában meghatározott vállalatokra terjed ki.

(2) A tröszt és a keretében működő vállalatok a nyereségadózás, az érdekeltségi alapképzés és felhasználás szempontjából egy vállalatnak minősülnek. Ez a trösztök és a tröszti keretekben működő vállalatok jogkörét, belső érdekeltségi rendszerét nem érinti; e vonatkozásban a trösztök alapító határozatában foglaltak az irányadók. A trösztnek meg kell határoznia a keretében működő vállalatok érdekeltségének feltételeit és azokat köteles a vállalatokkal előre közölni.

(3) Az 1. számú mellékletben felsorolt vállalatok, szövetkezetek és társulások nyereségadózása, érdekeltségi alap képzése és felhasználása külön szabályozás szerint történik.

(4) E rendelet alkalmazása szempontjából a vállalat - tröszti vállalat esetében a tröszt - besorolása tekintetében a Központi Statisztikai Hivatal mindenkor érvényes ágazati rendszere az irányadó.

II.

Az általános nyereségadó

2. §

(1) A vállalat a gazdálkodása során elért nyereségből általános nyereségadót köteles fizetni.

(2) Az adókötelezettség a vállalat gazdasági tevékenységének megkezdése napjával kezdődik, és a vállalat megszűnéséig tart.

(3) A vállalat megszüntetése, átszervezése esetén a jogutód felelős a megszűnő vállalat nyereségadó fizetési kötelezettségének teljesítéséért.

(4) A felszámolás alatt levő vállalat általános nyereségadó fizetési kötelezettségének a felszámoláskor készült zárómérleg alapján köteles eleget tenni.

Az általános nyereségadó alapja, mértéke

3. §

(1) Az általános nyereségadó alapja a beszámolási időszak mérleg szerinti nyereségének a (2) bekezdés szerint csökkentett és a (3) bekezdés szerint növelt összege (a továbbiakban: nyereségadó alap). A beszámolási időszak az év első napjától (az év közben alakult vállalatnál a gazdasági tevékenység megkezdésének napjától) az év utolsó napjáig (felszámolt vállalatnál a megszűnés időpontjáig) terjedő időszak.

(2) A vállalat mérleg szerinti nyereségét a nyereségadó alap számításánál csökkenteni kell:

a) a városi és községi hozzájárulás összegével;

b) a termelő állami nagyberuházásokra és a termelő jellegű állami célcsoportos beruházásokra nyújtott állami kölcsön - a kölcsönszerződés szerint az adózatlan nyereséget terhelő - törlesztési kötelezettségének összegével;

c) az általános adózás előtti nyereséget terhelő visszterhes fejlesztési állami támogatás törlesztési és az állami alapjuttatás utáni járulékfizetési kötelezettség összegével;

d) a SZÖVOSZ és az OKISZ érdekképviseleti körébe tartózó gazdálkodó szerveknél az érdekképviseleti szervek fenntartásához való hozzájárulás összegével, valamint a fogyasztási, értékesítő és beszerző szövetkezeteknél a "Tagsági Érdekeltségi Alap"-ra - külön jogszabály szerint - elszámolható összeggel;

e) pénzügyminiszteri rendeletben vagy utasításban meghatározott egyéb összegekkel.

(3) A vállalat mérleg szerinti nyereségét a nyereségadó alap számításánál - amennyiben külön jogszabály így rendelkezik - meghatározott összegekkel növelni kell.

4. §

(1) A vállalat általános nyereségadóként a nyereségadó alap 36%-át fizeti.

(2) A 2. számú mellékletben felsorolt esetekben az ott meghatározott célokra és mértékben a nyereségadó visszatartható.

Az alapok képzésének rendje

5. §

(1) A vállalat a különféle ráfordítások között elszámolható összegből jóléti és kulturális alapot képez.

(2) A vállalat az általános nyereségadóval, valamint a visszapótlási kötelezettség miatt és a kötelező tartalékalappal csökkentett nyereségből fejlesztési, részesedési és elkülönített tartalékalapot képezhet.

(3) A (2) bekezdés szerinti döntésnél a szakszervezet vállalati szervének véleményét ki kell kérni.

III.

A jóléti és kulturális alap képzése és jelhasználása

6. §

(1) A vállalat köteles közvetlenül a jóléti és kulturális alapjába helyezni - a számviteli előírásoknak megfelelően - a különféle ráfordítások között elszámolt következő összegeket:

a) a bérszabályozási rendszerről szóló 14/1975. (XI. 15.) MüM rendelet szerinti képzett összlétszámra vetítve évenként és fejenként - a 21. § (1) és (2) bekezdésében foglaltak kivételével - 750 Ft-ot;

b) a szakmunkás tanulók étkeztetésével kapcsolatosan a képzett összlétszám számításánál figyelembe nem vett szakmunkás tanuló létszámra számítva fejenként és naponként 14 Ft-ot;

c) a gyermekintézmények bevételekkel csökkentett ténylegesen felmerült fenntartási és üzemeltetési költségét (a továbbiakban: nettó működtetési költség) - a 21. § (4) bekezdésében foglalt kivételtől eltekintve - legfeljebb a tényleges gyermeklétszám és a tanácsi költségvetési intézményeknél alkalmazott, az adott évre érvényes tervezési iránynorma (1976-ban bölcsőde esetében 18 967 Ft; napközi otthonos óvodánál 7208 Ft) alapján számított éves normának megfelelő bevétellel csökkentett összegig;

d) a jóléti állóeszközök állóeszközfenntartási költségei címen felmerült tényleges kiadásokat.

(2) Az (1) bekezdés a) pontjában foglalt - negyedévenként egyenlő részletekben elszámolt -összeget (1977-től) évenként az állami költségvetésben meghatározott mértékben kell növelni.

(3) Az (1) bekezdés c) pontja szerinti összeget a saját gyermekintézménnyel nem rendelkező, illetőleg más szerv kezelésében levő gyermekintézmény üzemeltetéséhez hozzájáruló vállalat is a jóléti és kulturális alapjába helyezheti. Az ilyen címen elszámolt összeg azonban - a 21. § (4) bekezdésében foglalt kivételtől eltekintve - nem haladhatja meg a tanácsi költségvetési intézményeknél alkalmazott tervezési iránynormának megfelelő bevételekkel csökkentett összeget, és nem lehet több, mint a gyermekintézményt kezelő (üzemeltető) részére átutalt összeg.

(4) Az (1) bekezdésben meghatározott összegen felül közvetlenül a jóléti és kulturális alapba kell helyezni:

a) a jóléti és kulturális alapból fenntartott intézmények bevételeit (beleértve a dolgozók befizetéseit is);

b) a központi alapokból a vállalatnak juttatott jóléti célú összegeket.

(5) A jóléti és kulturális alap kiegészíthető a részesedési alapból.

(6) Ha a jóléti és kulturális alap kiadásai meghaladják az (1)-(4) bekezdések szerint képezhető összeget, és jóléti és kulturális alaphiány keletkezik, a vállalat köteles a hiány mértékéig a részesedési alapjából azt kiegészíteni még abban az esetben is, ha emiatt részesedési alaphiánya keletkezik, illetve az alapkiány nő.

(7) A jóléti és kulturális alap fel nem használt részét a következő évre át lehet vinni.

7. §

(1) A vállalat a jóléti és kulturális alapját a dolgozók szociális és kulturális szükségleteinek kielégítésére a következő jogcímeken használhatja fel:

a) a jóléti intézmények fenntartási és üzemeltetési (a továbbiakban: működtetés), valamint állóeszközfenntartási költségeinek fedezésére;

b) gyermekintézmények működtetésére;

c) kedvezményes üzemi étkeztetésre;

d) segélyekre;

e) szociális, kulturális és sport célokra;

f) a dolgozók üdültetésére;

g) az ifjúságpolitikai célok megvalósítása érdekében teljesített kifizetésekre, valamint

h) egyéb, külön jogszabályban meghatározott és az alapot terhelő szociális, kulturális kifizetésekre.

(2) A vállalat jóléti és kulturális alapjából hozzájárulást adhat más vállalatnál, szervnél működő intézmény működtetéséhez az (1) bekezdés a) - c) és e) - g) pontjában meghatározott célokra.

8. §

(1) A kollektív szerződésben (szövetkezet esetén a szövetkezet munkaügyi, illetve részesedési szabályzatában) kell meghatározni a felhasználható jóléti alap kereteit, illetve összegét és ezen belül a 7. § a)-c) és g)-h) pontokban felsoroltakra felhasználási jogcímek szerinti részletezését is.

(2) A vállalat - a szakszervezet vállalati szerve véleményének meghallgatásával - dönt a kedvezményes üzemi étkeztetésre és a gyermekintézmények üzemeltetésére felhasználható rész tekintetében. Az alap további felhasználásáról a szakszervezet vállalati szerve határoz a vállalati vezetés véleményének kikérése után. A 7. § (1) bekezdés g) pontja tekintetében a KISZ-szervezet dönt a szakszervezet és a vállalati vezetés véleményének meghallgatásával.

9. §

(1) A vállalat jóléti (szociális, kulturális és sport) intézményeket - ideértve a meglevők fejlesztését is - csak a rendelkezésére álló fejlesztési alapjából létesíthet (vásárolhat).

(2) A vállalat hozzájárult adhat saját fejlesztési pénzeszközeiből, - amennyiben azt jogszabály nem zárja ki - jóléti intézmény más vállalatnál (tanácsnál) történő létesítéséhez.

IV.

Az érdekeltségi alapok képzése és felhasználása

10. §

A vállalati érdekeltségi alapok képzésével és felhasználásával kapcsolatos elszámolási és nyilvántartási előírásokat a vállalatra érvényes számlakeret tartalmazza.

A tartalékalap képzése és felhasználása

11. §

(1) A vállalat a 3. § (3) bekezdése szerinti összeggel növelt és a 3. § (2) bekezdésében foglaltak szerinti összeggel és az általános nyereségadóval csökkentett mérleg szerinti nyereségből (a továbbiakban: általános nyereségadóval csökkentett nyereség) kötelező tartalékalapot képez.

(2) A kötelező tartalékalap képzés évenkénti mértéke az általános nyereségadóval csökkentett nyereség 15%-a.

(3) Ha a vállalatot a 14. § (1)-(3). (5) és (6) bekezdése alapján a korábbi években történt igénybevétel miatt visszapótlási kötelezettség terheli, a visszapótlást az általános nyereségadóval csökkentett nyereségből, a kötelező tartalékalap képzési kötelezettséget megelőzően és azon felül kell teljesítenie. A visszapótlás szabályait a 14. § (8) bekezdése tartalmazza.

12. §

(1) A kötelező tartalékalapot a (2) bekezdésben meghatározott mértékig kell képezni.

(2) A tartalékalap kötelező szintje - a 3. sz. melléklet szerinti kivétellel - az 1976. évi vagy az azt követő évek általános nyereségadóval csökkentett nyereségei közül a legmagasabb összeggel egyenlő. Amennyiben ez az összeg kisebb, mint a bruttó eszközérték 2%-ának és a bérköltség 8%-ának együttes összege, akkor ez utóbbi a kötelező szint.

(3) A vállalat a kötelező tartalékalapnak megfelelő pénzösszeget rendeltetésszerű felhasználásáig az e célra kijelölt (zárolt) bankszámlán köteles elhelyezni az éves nyereségadó elszámolással és befizetéssel egy időben a számlavezető pénzintézetnél. A pénzintézet a kötelező tartalékalap után a mindenkori hitelpolitikai irányelveknek megfelelő betéti kamatot fizet.

13. §

A vállalat a kötelező tartalékalap visszapótlási kötelezettséget és az évenként kötelező mértékű képzési kötelezettséget meghaladóan az érdekeltségi alapok későbbi kiegészítésére is képezhet tartalékalapot (a továbbiakban: elkülönített tartalékalap) az általános nyereségadóval csökkentett nyereségből. Az elkülönített tartalékalap összegét külön kell nyilvántartani.

14. §

(1) Az a vállalat, amelynek éves mérlege veszteséget mutat, kötelező tartalékalapját - 5 éves visszapótlási kötelezettséggel - vesztesége rendezésére köteles fordítani. Ebben az esetben a felhasználásra jutó - az előző évi eredmény elszámolásánál a 2. számú melléklet szerinti kedvezmény arányának megfelelően csökkentett - általános nyereségadót a költségvetés a kötelező tartalékalapba visszatéríti, ennek mértékéig a vállalatot visszapótlási kötelezettség nem terheli.

(2) A kötelező tartalékalap - 5 éves visszapótlási kötelezettség mellett - igénybe vehető az általános nyereségadóval és a kötelező tartalékalappal csökkentett nyereség kiegészítésére, annak az előző évhez képest bekövetkezett csökkenése mértékéig. Veszteséges gazdálkodást folytató vállalat esetén ezt a rendelkezést nem lehet alkalmazni.

(3) 5 éves visszapótlási kötelezettség mellett igénybe vehető a kötelező tartalékalap a Pénzügyminisztérium által engedélyezett összegben, ha

a) az értékesítési árbevétel 15%-ot meghaladó ütemben növekedett, a 15% feletti árbevételnövekményhez szükséges forgóalaptöbblet mértékéig;

b) az értékesítési árbevétel növekedése nem érte el a 15%-ot, de ezen belül a konvertibilis export 15%-ot meghaladó ütemben nőtt - és az jelentős forgóalapfeltöltési, kötelezettséggel jár - a 15% feletti export miatti forgóalaptöbblet mértékéig.

Az a)-b) pont szerint igénybe vett kötelező tartalékalapot a fejlesztési alapba kell helyezni forgóalapkiegészítés céljára.

(4) Ha a vállalat fejlesztési és részesedési alapját terhelő kötelezettségek teljesítésére az alapok nem nyújtanak fedezetet, illetve, ha veszteséges és rendelkezik elkülönített tartalékalappal, az alapok kiegészítésére, illetve a veszteség rendezésére a kötelező tartalékalapot megelőzően az elkülönített tartalékalapot kell igénybe vennie, figyelembe véve a felhasználásra vonatkozó kötelező sorrendiséget.

(5) Ha a részesedési alapot terhelő kötelezettségek teljesítésére a képzett részesedési alap nem nyújt fedezetet, a kötelező tartalékalap 2 éves visszapótlási kötelezettséggel vehető igénybe.

(6) Ha a fejlesztési alapot terhelő és a beszámolási évet követő évben esedékes kötelezettségek teljesítésére a fejlesztési alap nem nyújt fedezetet, a kötelező tartalékalap 2 éves visszapótlási kötelezettséggel vehető igénybe.

(7) A 13. § szerint képzett, elkülönített tartalékalap az általános nyereségadóval és a kötelező tartalékalappal csökkentett nyereség kiegészítésére korlátozás nélkül bármikor felhasználható, visszapótlási kötelezettség nélkül.

(8) A kötelező tartalékalapból igénybe vett összeget az (1)-(3), (5) és (6) bekezdésben foglalt előírások szerint évenként egyenlő részletekben kell a tartalékalapba visszahelyezni. A visszapótlási kötelezettség az igénybevételt követő évben kezdődik.

(9) Az ipari, valamint a fogyasztási, értékesítő és beszerző szövetkezet, továbbá a SZÖVOSZ és az OKISZ érdekképviseleti körébe tartozó vállalat a kötelező tartalékalapjából külön jogszabályban megbatározott mértékben hozzájárulhat - közgyűlési határozat alapján - a területi (szakmai) szövetség, illetve az országos tanács által kezelendő Kölcsönös Támogatási Alap képzéséhez. Az Alaphoz történő hozzájárulást visszapótlási kötelezettség nem terheli. A Kölcsönös Támogatási Alap felhasználását külön rendelet szabályozza.

(10) A vállalat a kötelező tartalékalapot a 30 1971. (VIII. 12.) PM rendelet alapján csökkent munkaképességű dolgozók foglalkoztatását elősegítő fejlesztési célra az előző éves bérköltség 0,2%-a erejéig évenként, visszapótlási kötelezettség nélkül igénybe veheti fejlesztési alapjának kiegészítésére.

(11) Az (1)-(6) bekezdésben felsoroltak a felhasználás szempontjából sorrendet is jelentenek. A vállalat a kötelező tartalékalapot csak az éves eredményelszámolás során veheti igénybe. Az alap fel nem használt összegét a következő évre át lehet vinni: a felhasználás azonban - a 20. § (2) bekezdésében foglaltak kivételével - nem haladhatja meg a rendelkezésre álló alap összegét.

Fejlesztési alap képzése és jelhasználása

15. §

(1) A vállalat az általános nyereségadóval és a kötelező tartalékalappal csökkentett nyereségből fejlesztési alapot képezhet.

(2) A fejlesztési alapba kell helyezni továbbá:

a) a vállalat állóeszközállománya után elszámolt értékcsökkenési leírásnak - ha jogszabály eltérően nem rendelkezik - a 4. számú melléklet szerint meghatározott hányadát;

b) a 3. § (2) bekezdés c) pontja szerint az általános nyereségadó alapot csökkentő összeget;

c) a tanács fejlesztési alapjából juttatott összeget;

d) a szövetkezetek Közös Fejlesztési Alapjából és a Kölcsönös Támogatási Alapból visszafizetési kötelezettség nélkül folyósított összeget;

e) a más vállalat által átadott fejlesztési alapot;

f) egyéb összeget, amennyiben erről külön jogszabály intézkedik.

(3) A ki-, illetve áttelepítésre kötelezett budapesti vállalatnál (üzemnél) a fejlesztési alapot -ha a sorolás csak valamely üzemrészt, telephelyet érint, az alapnak a telephely állóeszközeivel arányos részét - zárolt számlán kell kezelni. A zárolt számla terhére csak az e rendelet hatálybalépését megelőzően keletkezett kötelezettségeket, valamint a forgóalap bővítését, az élet- és munkabiztonságot, továbbá az egészségügyi és szociális célt szolgáló szükséges munkák (beszerzések) költségeit lehet elszámolni. Ezen túlmenően az alap csak a vidékre telepítéssel vagy a budapesti telephelyek összevonásával, áttelepítésével kapcsolatos költségek fedezetére használható fel, illetve a vállalat (telephely) megszűnése esetén a feladatot átvevő vállalatnál.

(4) A vállalat az (1) bekezdés szerint legalább akkora összeget köteles a fejlesztési alapjába helyezni, amely a (2) bekezdésben felsorolt és az előző évekről áthozott forrásokkal együtt a 16. § (1) bekezdésében meghatározott és már fennálló kötelezettségek teljesítésére fedezetet nyújt.

(5) A vállalat a negyedévenként elszámolt értékcsökkenési leírás egy hónapra eső részéből a fejlesztési alapot illető összeget havonta az illetékes banknál vezetett "Fejlesztési alap (amortizációs) betétszámla", illetve a "Beruházási betétszámla" javára köteles átutalni.

16. §

(1) A vállalat a fejlesztési alapot az alábbi sorrendben, a következő célokra használhatja fel:

a) az állammal, bankkal szembeni kötelezettségek teljesítésére;

b) más vállalatokkal vagy szervekkel szemben fennálló (fejlesztési alapból fizetendő) tartozások, kötelezettségek rendezésére;

c) forgóalapfeltöltésre;

d) a vállalat saját elhatározásának megfelelő fejlesztési célú kifizetésre, ideértve a 3/1974. (VIII. 6.) OT-PM rendelet szerinti külön pénzügyi tartalékot is;

e) a hitelfelvételhez szükséges sajáterő biztosítására;

f) a beruházási célú gépek és berendezések importjával összefüggő forintfedezetek biztosítására;

g) egyéb célra, amennyiben erről külön jogszabály intézkedik.

(2) A vállalat a fejlesztési alapjában szabadon maradó pénzösszegeket külön jogszabály szerint

a) a vállalati dolgozók lakásépítésének támogatására fordíthatja;

b) gazdasági társulás céljára felhasználhatja;

c) ideiglenesen vagy véglegesen átengedheti más vállalat, intézmény vagy tanács számára, illetve annak terhére kereskedelmi hitélt vagy előleget nyújthat.

A részesedési alap képzése és felhasználása

17. §

(1) Az anyagi ösztönzés érvényesítése céljából a vállalat saját hatáskörben az általános nyereségadóval és a kötelező tartalékalappal csökkentett nyereség terhére a 15. § (4) bekezdésben előírt kötelezettségek fedezetének biztosítása után a 19. § szerinti progresszív nyereségadó fizetése mellett részesedési alapot képezhet.

(2) Ha a vállalatnak az általános nyereségadóval csökkentett nyeresége a 11. §-ban, a 12. §-ban, valamint a 16. § (1) bekezdésében foglalt kötelezettségek teljesítése után részesedési alap képzésére nem vagy 6 napi bérnek megfelelő összegnél kisebb mértékben nyújt lehetőséget, akkor 6 napi bérnek megfelelő részesedési alapot minden egyéb kötelezettséget megelőzően képezhet. Az így képzett részesedési alapból kell teljesíteni az évközi kifizetéseket, a tárgyévben megvalósított bérfejlesztés után esedékes bérfejlesztési befizetést és az év végi részesedési kifizetéseket. Veszteséges gazdálkodást folytató vállalatnál ez a rendelkezés nem alkalmazható.

(3) Közvetlenül a részesedési alapba keli helyezni továbbá:

a) a vállalat jutalomjellegű bevételeit, az MT-SZOT vörös zászló, valamint a Kiváló Vállalat cím adományozásával kapcsolatos összeget;

b) közös vállalat esetén az alapítók részesedési alapjából juttatott összeget;

c) az állami felügyeleti szervek által vagy egyéb címen az alapba juttatott összeget.

18. §

(1) A 17. § szerint számított összegek együttesen képezik a vállalat felhasználható részesedési alapját.

(2) A részesedési alap felhasználásáról - ide értve a kifizetési jogcímeket is - a 15/1975. (XI. 15.) MüM rendelet rendelkezik. Egyébként a részesedési alapból teljesítendő kifizetések kötelező sorrendje a következő:

a) a szabályozás által lehetővé tett bérfejlesztést meghaladó bérnövekedés miatti - külön jogszabályban előírt - bérfejlesztési befizetési kötelezettség teljesítése;

b) jóléti és kulturális alaphiány fedezete.

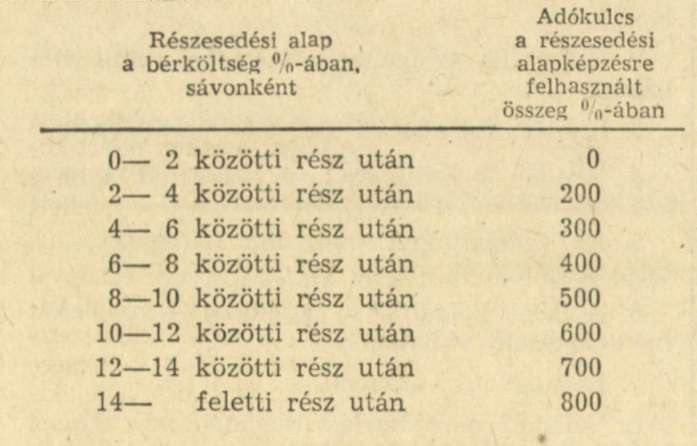

19. §

(1) A vállalatnak a 17. § szerint képzett részesedési alapját - amennyiben a pénzügyminiszter eltérően nem rendelkezik - a (2) bekezdés szerinti progresszív nyereségadó fizetési kötelezettség terheli.

(2) A progresszív nyereségadó számítási módja a következő:

(3) A részesedési alap után fizetendő, a (2) bekezdés szerinti nyereségadó kiszámításánál a tárgyévben ténylegesen elszámolt bérköltség összegéből kell kiindulni. Ezt az összeget csökkenteni kell azoknak a bérkifizetéseknek az összegével, amelyek nem számíthatók be a bérszabályozás rendszeréről szóló 14/1975. (XI. 15.) MüM rendelet szerint:

a) bérszínvonalszabályozás esetén a bérszínvonalba,

b) bértömegszabályozás esetén a bértömegbe.

V.

Átmeneti intézkedések

20. §

(1) A 14. § (2) bekezdése helyett 1976. évre vonatkozóan a következőket kell alkalmazni: a vállalat az általános nyereségadó befizetése és a kötelező tartalékalap képzése utáni 1976. évi nyereségét a kötelező tartalékalapból csak akkor egészítheti ki. ha az 1975. évi nyeresége az 1976. január 1-i termelői árrendezés és egyéb pénzügyi intézkedések hatására több mint 35%-kal csökkenne. A nyereségcsökkenés mértékét a Pénzügyminisztérium útmutatója szerint kell kiszámítani. A kötelező tartalékalapból a nyereségcsökkenés 50%-ot meghaladó része visszapótlási kötelezettség nélkül, a 35% és 50% közötti nyereségcsökkenés 5 éves visszapótlási kötelezettséggel vehető igénybe.

(2) Ha a vállalat az (1) bekezdés szerint tartalékalapot vehetne igénybe, de nem rendelkezik tartalékalappal, akkor a jövőben képződő tartalékalapja megelőlegezésére - az állami költségvetés kötelezettségvállalása mellett, szövetkezet esetén a kölcsönös támogatási alapból biztosított konkrét pénzügyi fedezet ellenében - hitelt vehet igénybe.

(3) A rendelet hatálybalépése előtt képzett és a vállalatoknál fel nem használt tartalékalap kötelező tartalékalapnak minősül. Kötelező tartalékalapnak minősül továbbá a rendelet hatálybalépése előtt igénybe vett tartalék visszapótlása is.

(4) A rendelet hatálybalépése előtt visszafizetési kötelezettséggel igénybe vett tartalékalapot az általános nyereségadóval csökkentett nyereségből a kötelező tartalékalap képzésen felül kell a még fennálló idő alatt visszapótolni.

(5) Az 1975. december 31-ig képzett fejlesztési és részesedési alapban - az ún. szabad fejlesztési és részesedési tartalék címén - elkülönített tartalékok fejlesztési, illetve részesedési alapnak minősülnek.

21. §

(1) Ha 1976-ban a 6. § (1) bekezdésének a) pontja szerint képzett összeg alacsonyabb az 1975. évi eredmény terhére év közben képzett részesedési alap (R-fix) gyermekintézmények, valamint a szakmunkástanulók étkeztetési költségei miatt elszámolt összeggel csökkentett összegénél, akkor az utóbbit lehet elszámolni, ha az nem haladja meg az 1000 Ft/fő/év összeget.

(2) Ha 1975-ben a gyermekintézményekre, valamint a szakmunkástanulók étkeztetési költségeire fordított összeggel csökkentett, az eredmény terhére év közben képzett részesedési alap (R-fix) egy főre jutó összege nem éri el a 400. illetve 500 Ft-ot, akkor a különféle ráfordítások között a tényleges kiadásokkal azonos összeget lehet elszámolni, azonban az nem haladhatja meg (ha a 400 Ft-ot nem érte el) az 500, illetve (ha az 500 Ft-ot nem érte el) a 600 Ft-ot. Az így elszámolható összeg a további években évenként 100 Ft-tal megemelhető mindaddig, amíg el nem éri a 6. § (1) bekezdés a) pontjában és (2) bekezdésében meghatározott összegeket.

(3) Azok a vállalatok, amelyeknél a 6. § (1) bekezdésének a) pontja, illetőleg e § (1) és (2) bekezdése szerint elszámolható alaprész és a tényleges (1975. évi) bevételekkel csökkentett jóléti kiadások között nagyobb az eltérés, mint a bérek 1%-ának megfelelő összeg, illetve azok a vállalatok, ahol az eredmény terhére év közben képzett részesedési alap az 1000 Ft/fő/év összeget meghaladja, kérhetik, hogy jóléti alapképzésüket egyidejűleg vizsgálják meg. A kérelmeket a felügyeleti szerveken keresztül a Pénzügyminisztériumhoz kell benyújtani és azokat a Pénzügyminisztérium, a Munkaügyi Minisztérium és a Szakszervezetek Országos Tanácsa együttesen bírálja el.

(4) Ha a gyermekintézmények tényleges nettó működtetési költsége 10%-nál nagyobb mértékben haladja meg a 6. § (1) bekezdésének c) pontja, illetve a 6. § (3) bekezdése szerint elszámolható összeget, akkor - a 10% feletti részt - különféle ráfordításként a vállalat közvetlenül a kulturális és jóléti alapba helyezheti. Az így elszámolt összeget 1977-től évenként egyötöd résszel csökkenteni kell.

VI.

Eljárási szabályok

22. §

(1) A nyereségadó és a bérfejlesztési befizetés bevallása és befizetése önadóztatás formájában történik.

(2) Ha a vállalat bejelentése (önrevízió) vagy a pénzügyi revízió alapján hozott jogerős adóhatósági határozat szerint a lezárt év nyereségadójának a vállalat részéről való megállapítása helytelennek bizonyult, akkor a hiba elkövetésének időszakában érvényes jogszabályoknak megfelelően meg kell határozni a nyereségadó és a bérfejlesztési befizetés helyes összegét. A különbözetet a számviteli előírások szerint kell elszámolni és az adóhatósági határozat jogerőre emelkedésétől számított 15 napon belül úgy kell rendezni, hogy a költségvetési elszámolások a jogszabályszerű mértékre - módosuljanak.

VII.

Hatálybalépés

23. §

(1) Ez a rendelet 1976. január 1. napján lép hatályba; rendelkezéseit - amennyiben azok a külön jogszabályok, amelyekre a rendeletben utalás történik, eltérő szabályozást nem tartalmaznak - első ízben az 1976. évi eredmény és bérfejlesztés után esedékes nyereségadó és vállalati érdekeltségi alapok, valamint bérfejlesztési befizetés kiszámításánál és befizetésénél kell alkalmazni.

(2) E rendelet hatálybalépésével egyidejűleg a 23/1971. (VI. 2.) PM, a 46/1971. (XII. 31.) PM, a 18/1972. (V. 20.) PM, a 47/1972. (XII. 31.) PM, a 19/1973. (V. 4.) PM, a 46/1973. (XII. 29.) PM, és a 43/1974. (XII. 30.) PM rendelettel módosított és kiegészített 29/1970. (XI. 15.) PM rendelet hatályát veszti; az 1975. évi eredmény után esedékes nyereségadó és vállalati érdekeltségi alapok kiszámításánál azonban még e jogszabályokat kell alkalmazni.

Faluvégi Lajos s. k.,

pénzügyminiszter

1. számú melléklet a 37/1975. (XI. 75.) PM rendelethez

A pénzügyminiszter állapítja meg a következő gazdálkodó szervezetek jövedelemszabályozási rendszerét:

1. Kommunális és közüzemi szolgáltató vállalatok,

2. Kulturális szolgáltatás ágazatba sorolt vállalatok,

3. Kijelölt fogyasztási szolgáltató vállalatok,

4. Állami mezőgazdaság és állami erdőgazdaság alágazatba tartozó vállalatok,

5. Az egészségügyi miniszter felügyelete alá tartozó vállalatok,

6. A lakásszolgáltatás ágazatban levő önálló ingatlankezelő vállalatok,

7. Költségvetési üzemek,

8. Vállalati gazdálkodási rend szerint működő kutató és fejlesztő intézetek,

9. Szervezési és számítástechnikai intézetek,

10. Az építőipari és technológiai tervezés és a beruházások szervezése és lebonyolítása alágazatokba tartozó vállalatok,

11. Pénzintézetek, ideértve a takarékszövetkezeteket is.

2. számú melléklet a 37/1975. (XI. 15.) PM rendelethez

A befizetendő általános nyereségadóból adó-visszatartási kedvezmény vehető igénybe az alább felsorolt vállalatoknál és tevékenységeknél:

I. A visszatartott adó közvetlenül a fejlesztési alapba helyezendő.

A) A fogyasztási szolgáltató tevékenységet végző vállalat általános nyereségadójának e tevékenységgel arányos részének 100%-a. A vállallat e kedvezményből származó fejlesztési többletalapot kizárólag a fogyasztási szolgáltató tevékenység fejlesztésére használhatja fel.

A rendelet alkalmazása szempontjából fogyasztási szolgáltatásnak minősülő tevékenységek:

1. A lakosság és a közületek részére (megrendelésére) végzett alább felsorolt tevékenységek :

a) Ruházati termékek mértékutáni készítése, lábbelik mértékutáni készítése, motorkerékpár javítása, karbantartása, elektromos háztartási gépek javítása, híradástechnikai cikkek javítása, bőr- és szőrmeruházati javítás, lábbeli javítás, textilruházati javítás, mosás, kelmefestés, vegytisztítás, fodrászati tevékenység, építőipari javítás (az építőipari javítás közületek esetén kizárólag a c) pontban említett intézmények részére).

b) A felsorolt szolgáltatásoknál közületnek az állami vállalatok, intézmények, a költségvetési szervek, a szövetkezetek és érdekképviseleti szerveik, a szövetkezeti vállalatok, a jogi személyiséggel rendelkező társulások, társadalmi szervezetek és vállalataik minősülnek. A közületek számára végzett szolgáltatásoknál a termelőeszközök (gépek, berendezések) szerelését, javítását, karbantartását figyelmen kívül kell hagyni.

c) Az építőipari javításnál a közületek számára végzett szolgáltatásként kizárólag az egészségügyi, oktatási és szociális intézmények (kórházak, klinikák, orvosi rendelők, óvodák, bölcsődék, iskolák, diákotthonok, állami nevelőotthonok, szociális otthonok) részére végzett javításokat lehet figyelembe venni.

2. Kizárólag a lakosság részére (megrendelésére) végzett alább felsorolt tevékenységek: személygépkocsi javítás, karbantartás, egyéb vas-, fém-, és gépipari javítás, faipari javítás, egyéb ipari jellegű javítás és szolgáltatás, fényképészeti tevékenység, egyéb személyi szolgáltatás, barkácsoló tevékenységhez nyújtott szolgáltatás, bizományi tevékenység, kölcsönző tevékenység (a Jelmezkölcsönző Vállalat kivételével), a vendéglátó vállalatok és a fogyasztási, értékesítő, és beszerző szövetkezetek munkahelyi vendéglátó tevékenysége.

A fent felsorolt tevékenységek részletesebb meghatározását külön PM közlemény tartalmazza.

3. A fogyasztási szolgáltatási tevékenység arányának meghatározása:

a) Annak a vállalatnak, amelyik a fogyasztási szolgáltatás mellett árutermelést és egyéb tevékenységet is folytat, illetőleg a meghatározott szolgáltatási tevékenységet nem kizárólag a lakosság részére (megrendelésére) végzi, a fogyasztási szolgáltatási tevékenység arányát e tevékenység nettó árbevételének az összes tevékenység nettó árbevételéhez viszonyított arányában kell meghatároznia.

E számításnál alapul vehető a tárgyévi összes teljesített munkaórákból a fogyasztási szolgáltatási tevékenységre fordított órák aránya is akkor, ha ez a vállalatnál statisztikai bizonylattal elkülönítetten kimutatható.

A számítást egytizedes pontossággal kell elvégezni.

b) A kereskedelem népgazdasági ágba tartozó vállalatok a fogyasztási szolgáltatási tevékenység arányának megállapításánál a kereskedelmi tevékenységet - az összes tevékenységen belül - az eladott áruk beszerzési értékével csökkentett értékkel vehetik figyelembe.

A kereskedelem népgazdasági ágba nem tartozó vállalatok a fogyasztási szolgáltatási tevékenység arányának kiszámításánál az összes tevékenység árbevételéből - az előző bekezdéshez hasonlóan - eladott áruk beszerzési értékét figyelmen kívül hagyhatják.

B) A fogyasztási, értékesítő és beszerző szövetkezeteknél a mezőgazdasági termésfelvásárlás árbevétele arányában az általános nyereségadó 100 %-a, az élelmiszeripari tevékenység (szeszipar nélkül) árbevétele arányában az általános nyereségadó 40%-a.

C) A Budapesti Zöldség Gyümölcs Értékesítő Szövetkezeti Vállalatnál az általános nyereségadó 45%-a.

D) Az élelmiszeripar ágazatba sorolt vállalatoknál - a szesz-, dohányipar és söripar kivételével - az általános nyereségadó 40%-a.

E) A hírközlés ágazatba tartozó vállalatoknál az általános nyereségadó 100%-a.

F) A közúti közlekedés alágazatba tartozó vállalatoknál - a Volán Tröszt vállalatai kivételével - az általános nyereségadó 45%-a.

G) A víziközlekedés alágazatba tartozó vállalatoknál az általános nyereségadó 100%-a.

H) A légiközlekedés alágazatba tartozó vállalatoknál az általános nyereségadó 45%-a.

II. Az általános nyereségadóval és a kötelező tartalékalappal csökkentett nyereség kiegészítésére visszatartható általános nyereségadó.

a) A vasúti közlekedés alágazatnál 100%.

b) A városi közlekedés alágazat vállalatainál 100%.

c) A közúti közlekedés alágazatból a Volán Tröszt vállalatainál az általános nyereségadó 100%-a.

3. számú melléklet 37/1975. (XI. 15.) PM számú rendelethez

A tartalékalap eltérő kötelező szintje:

1. A külkereskedelmi ágazatba sorolt vállalat 12. § (2) bekezdése szerinti felső határ nélkül köteles az általános szabályozás szerinti mértékben tartalékalapot képezni.

2. A szállítás-hírközlés népgazdasági ágba sorolt vállalatoknál a tartalékalap kötelező szintje az általános nyereségadóval csökkentett nyereség 1976. évi, vagy az azt követő években elért legmagasabb összegével egyenlő. Amennyiben az kisebb, mint a bruttó eszközérték 1%-ának és a bérköltség 5%-ának együttes összege, akkor ez utóbbi a kötelező szint.

4. számú melléklet a 37/1975. (XI. 15.) PM számú rendelethez

Az értékcsökkenési leírásból a fejlesztési alapba helyezendő összeg.

A vállalatok által elszámolt értékcsökkenési leírásból a fejlesztési alapba helyezendő hányad: 60%. Kivéve:

(1) Az 1976-tól bevezetésre kerülő új finanszírozási rendszerben megvalósuló termelő nagyberuházások után elszámolható teljes amortizáció összegéből a kölcsönszerződés szerinti amortizációt terhelő esedékes kötelezettség teljesítése után maradó rész helyezhető a fejlesztési alapba.

(2) Az amortizáció 100%-os visszatartására jogosultak:

Építőanyagipari ágazat; a szénbányászat szakágazat; a vízgazdálkodás-ágazat; az élelmiszeripar-ágazat; szállítás-hírközlés népgazdasági ág; bolti kiskereskedelem alágazat; gyógyszerkereskedelem alágazat; vendéglátás alágazat; az ipari, valamint a fogyasztási, értékesítő és beszerző szövetkezetek; a szövetkezeti vállalatok; a fogyasztási szolgáltató tevékenységet végző vállalatok e tevékenység arányában; a hazai és szocialista importból származó számítógépek és perifériák; a városi gázgyártás szakágazatban a Fővárosi Gázművek; a személyi szolgáltatás alágazat; az utazási irodák szakágazatba tartozó vállalatok a vendéglátóipari (szállodai) üzleteik után; az öt éven belül amortizálódó anyagmozgató gépekre, berendezésekre és a numerikusan vezérelt szerszámgépekre, amennyiben azok 1976. január 1. után meglevő, vagy megelőlegezett saját erőforrásból kerülnek beszerzésre; a közös vállalatok a szövetkezeti vagyoni hozzájárulás arányában.

A fogyasztási szolgáltató tevékenységet végző vállalatokat megillető értékcsökkenési leírási kedvezmény kizárólag a fogyasztási szolgáltató tevékenység fejlesztésére használható fel.