40/1975. (XI. 15.) PM rendelet

a mezőgazdasági szövetkezetek és társulások jövedelemadójáról, jövedelemnövekmény-adójáról, jövedelmének felhasználásáról, tartalék-, fejlesztési, szociális és kulturális alapjának képzéséről és felhasználásáról

Az 1030/1975. (XI. 15.) Mt. h. számú határozat VI/4. pontjában kapott felhatalmazás alapján -az Országos Tervhivatal elnökével, a mezőgazdasági és élelmezésügyi miniszterrel, a belkereskedelmi miniszterrel, a Termelőszövetkezetek Országos Tanácsával és az Országos Vízügyi Hivatal elnökével egyetértésben - a következőket rendelem.

A rendelet hatálya

1. §

E rendelet hatálya kiterjed a mezőgazdasági és a halászati termelőszövetkezetre, a mezőgazdasági szakszövetkezetre - ide értve a mezőgazdasági-ipari és az ipari-mezőgazdasági termelőszövetkezetet is -, a mezőgazdasági termelőszövetkezetek részvételével jogi személyként működő szövetkezeti társulásra - ide értve a zöldség- és gyümölcsfelvásárlási szakágazathoz tartozó társulást is -, a mezőgazdasági ágazatba sorolt mezőgazdasági termelőszövetkezetek, illetőleg mezőgazdasági termelőszövetkezetek és állami vállalatok részvételével működő közös vállalatra, valamint a vízgazdálkodási társulatra - ide értve a vízműtársulatot is (a továbbiakban együtt: termelőszövetkezet).

I.

Jövedelemadó

2. §

A termelőszövetkezet bruttó jövedelme után jövedelemadót fizet.

A jövedelemadó alapja

3. §

(1) A jövedelemadó alapja a (2) bekezdésben meghatározott bruttó jövedelem városi és községi hozzájárulással csökkentett összege.

(2) A bruttó jövedelem a mérleg szerinti nyereség, valamint a munkadíjak és munkabérek együttes összege.

(3) Munkadíj, illetve munkabér az év folyamán január hó 1-től december hó 31-ig végzett munkáért költségként elszámolt, az 1. számú mellékletben felsorolt pénzbeni és természetbeni juttatás.

(4) A jövedelemadó alapja [(1) bekezdés] csökkenthető:

a) azokban a termelőszövetkezetekben, melyekben az átlagos állományi létszám az előző évihez képest csökkent, a létszámcsökkenés és a 7. § (1) bekezdésében meghatározott jövedelemszínvonal 12 hónapra számított összegének szorzatával; e kedvezményben csak akkor részesül a termelőszövetkezet, ha a korai burgonya és zöldségfélék [10. § (1) bekezdés] együttes vetésterülete az előző évihez képest nem csökkent;

b) a termelőszövetkezet tagjaitól megváltott földek térítésére a fejlesztési alapba helyezett összeggel;

c) az állategészségügyi zárlat tartama alatt a zárlat alá helyezett állatállomány gondozóinak bérével;

d) a vízgazdálkodási társulat dolgozója részére jogszabály szerint elszámolt ár- és belvíz, valamint a rendkívüli vízszennyeződések elleni védekezéssel kapcsolatos túlóradíjjal és biztonsági pótlékkal;

e) a termelőszövetkezet ár- és belvízvédelemre kirendelt dolgozóinak a készültség ideje alatt kifizetett ezzel kapcsolatos járandóságával.

(5) A társulások jövedelemadójának megállapításánál a jövedelemadó alapja az (1) bekezdésben meghatározott bruttó jövedelemnek a (4) bekezdésben foglalt összegekkel, valamint a társulás tagjai részére felosztott nyereségrésszel csökkentett összege. A nyereség felosztása azonban nem Csökkentheti olyan mértékben az adóalapot, hogy a megmaradó nyereség ne nyújtson fedezetet a 4. § (1) bekezdése szerint kiszámított adóra.

A jövedelemadó mértéke

4. §

(1) Az adó mértéke - az átlagos állományi létszám szerint számított - egy főre jutó bruttó jövedelemadó és az átlagos állományi létszám szorzata.

(2) Az egy főre jutó bruttó jövedelem a termelőszövetkezet bruttó jövedelmének városi és községi hozzájárulással, továbbá a 3. § (4) és (5) bekezdésében foglaltakkal csökkentett összegének és az átlagos állományi létszámnak a hányadosa.

(3) Az egy főre jutó adó az egy főre jutó bruttó jövedelem

0-28 000 Ft-ig terjedő összege után 3%,

28 001-32 000 Ft-ig terjedő összege után 8%,

32 001-36 000 Ft-ig terjedő összege után 12%,

36 001-40 000 Ft-ig terjedő összege után 16%,

40 001-44 000 Ft-ig terjedő összege után 19%,

44 001-48 000 Ft-ig terjedő összege után 21%,

48 001-52 000 Ft-ig terjedő összege után 23%,

52 001-56 000 Ft-ig terjedő összege után 25%,

56 001-60 000 Ft-ig terjedő összege után 27%,

60 001-64 000 Ft-ig terjedő összege után 29%,

64 001-68 000 Ft-ig terjedő összege után 31%,

68 001-72 000 Ft-ig terjedő összege után 32%,

72 001-76 000 Ft-ig terjedő összege után 33%,

76 001-80 000 Ft-ig terjedő összege után 34%,

80 000 Ft feletti része után 35%.

(4) Az adót a termelőszövetkezet éves mérleg szerinti nyeresége mértékéig köteles fizetni.

(5) Ha az adó összege az éves mérleg szerinti nyereség városi és községi hozzájárulással csökkentett összegének 80%-át meghaladja, a 80%-ot meghaladó részre a termelőszövetkezetet adóvisszatérítés illeti meg.

(6) Nem fizet jövedelemadót az a termelőszövetkezet, amelyben az egy főre jutó bruttó jövedelem összege nem haladja meg a 26 000 Ft-ot.

(7) Termelőszövetkezetek évközi egyesülése esetén a jogutód termelőszövetkezet a jövedelemadó megállapításakor az egyesült termelőszövetkezetek egész évi adatait összevontan veszi számításba.

Átlagos állományi létszám

5. §

Az átlagos állományi létszámot a 2. számú mellékletben foglaltak szerint kell kiszámítani.

II.

Jövedelemnövekmény-adó

6. §

A termelőszövetkezet a 7. §-ban meghatározott jövedelemszínvonal-emelkedés esetén jövedelemnövekmény-adót fizet.

7. §

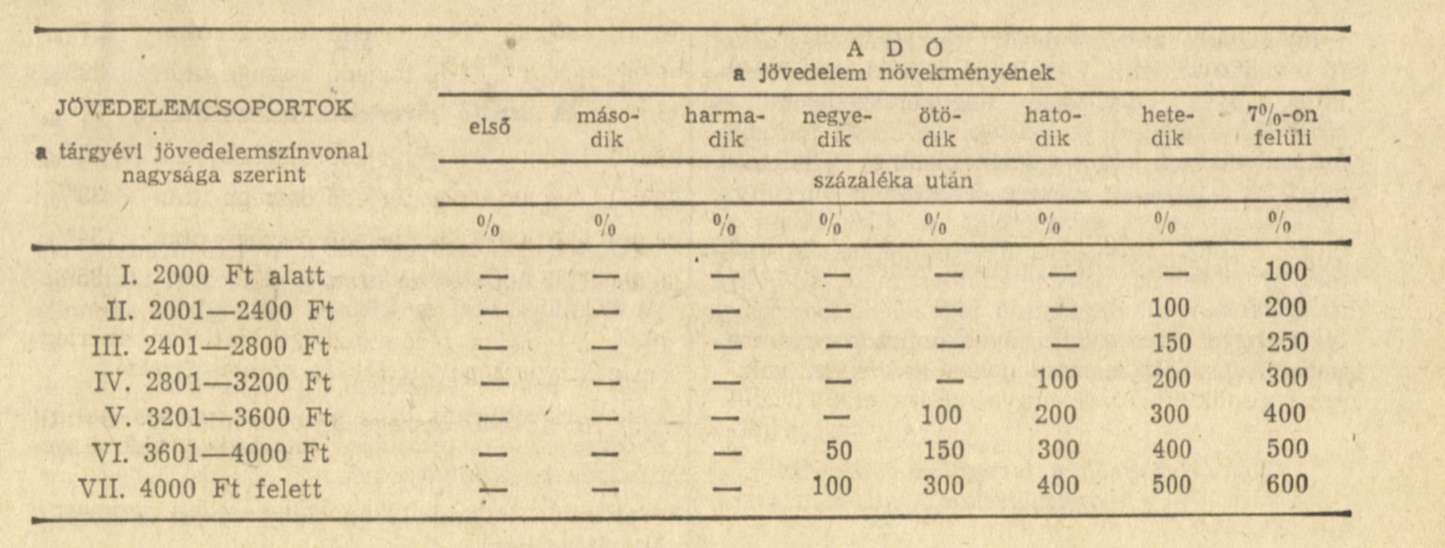

(1) Ha a termelőszövetkezetben az egy fő átlagos állományi létszámra jutó havi személyes jövedelem összege (a továbbiakban: jövedelemszínvonal) a tárgyévben az előző évhez viszonyítva nő, a jövedelemszínvonal-emelkedés (növekmény) alapján az alábbi adókulcs-táblázat alkalmazásával jövedelemnövekmény-adót kell fizetni.

(2) A termelőszövetkezet évi jövedelemnövekményadóját a jövedelemszínvonal-emelkedés alapján kiszámított adóösszegnek az átlagos állományi létszámmal és 12-vel való szorzása útján kell kiszámítani.

Jövedelemszínvonal

8. §

A jövedelemszínvonalba a 3. számú mellékletben felsorolt pénzbeni és természetbeni juttatásokat kell beszámítani.

A jövedelemnövekmény-adó megállapításának általános szabályai

9. §

A jövedelemnövekmény-adót az alábbiak szerint kell megállapítani:

a) A termelőszövetkezet, ha jövedelemszínvonalának emelkedése az előző évben nem érte el az adóköteles mértéket, vagy jövedelemszínvonala csökkent, a fel nem használt adómentes jövedelemnövelési lehetőségét a következő években utólag adómentesen igénybe veheti.

b) A termelőszövetkezet, ha előző évben személyes jövedelemszínvonalát adókötelesen emelte, az adómentes növekményén felül az adófizetés mellett elért jövedelemnövekmény 50%-át is beszámíthatja viszonyítási alapjába.

c) A veszteséges vagy a fizetési kötelezettségeit az állammal szemben nem teljesítő termelőszövetkezet a következő évben a viszonyítási alapban

csak az adómentes jövedelemnövekményt szerepeltetheti.

Jövedelemnövekmény-adó kedvezmények

10. §

(1) Adókedvezmény illeti meg a termelőszövetkezetet a "Mezőgazdasági és Erdészeti Termékek Jegyzéké"-ben a "Korai burgonya (91-31-01-11)" és a "Zöldségfélék (92-1)" szám jelű termékek termelése, valamint a cukorgyár által igazoltan kézi szedésű cukorrépa után.

(2) A korai burgonya-, a zöldségfélék és a kézi szedésű cukorrépa termelésében dolgozók jövedelmét, valamint átlagos állományi létszámát a jövedelemnövekmény-adó kiszámításánál le lehet vonni mind a tárgyév, mind az előző év adataiból. Ilyen kedvezmény igénybevétele esetén elkülönítetten kell nyilvántartani a korai burgonya és zöldségfélék termelésében felhasznált, valamint a cukorrépa kézi szedésére fordított munkadíjat, munkabért és a 2. számú mellékletben meghatározott munkaidőt.

(3) A (2) bekezdés szerinti átlagos állományi létszámba és a jövedelembe a fenntartó, energiaszolgáltató üzemi és a fő ágazati állományi létszám és jövedelem nem számítható be.

(4) Ha a dolgozók jövedelmének tárgyévi együttes összege az előző évhez viszonyítva nem nő, és a tárgyévi jövedelemszínvonal nem érte el a VI. jövedelemcsoport színvonalát, az egyébként alkalmazandó jövedelemcsoport helyett az eggyel alacsonyabb jövedelemcsoportra meghatározott adókulcsokkal kell adózni.

(5) Azok a mezőgazdasági termékértékesítéssel fő tevékenységként foglalkozó szövetkezeti társulások ("5122 Felvásárló nagykereskedelem" és "519 Kereskedelmi szolgáltatások" KSH jelzőszámú szövetkezeti közös vállalkozások és vállalatok), amelyek a lakosság részére értékesített burgonya, zöldség, gyümölcs árbevételét a tárgyévben az előző évihez viszonyítva 5%-ot meghaladó mértékben növelték, jövedelemnövekmény-adójukat az egyébként alkalmazandó jövedelemcsoport helyett eggyel alacsonyabb jövedelemcsoportra meghatározott adókulcsokkal jogosultak számítani.

Adókötelezettség a termelőszövetkezetek egyesülésekor

11. §

(1) Mezőgazdasági termelőszövetkezetek egyesülésekor a jogutód termelőszövetkezetnek az előző évi jövedelemszínvonalat az egyesülésben résztvevő szövetkezetek összevont jövedelmi és létszám-adatai alapján kell kiszámítania. A jogutód termelőszövetkezet az első közös zárszámadáskor jelentkező jövedelemnövekmény után a tárgyévi jövedelemszínvonalnak megfelelő jövedelemcsoport helyett az eggyel alacsonyabb jövedelemcsoportra megállapított adókulcsokkal adózik.

(2) Évközi egyesülés esetén is az (1) bekezdésben foglaltak szerint kell eljárni. Ebben az esetben az egyesülő termelőszövetkezetek közös zárszámadás alapján adóznak. A jogutód termelőszövetkezetnek a tárgyévi jövedelemszínvonal megállapításakor az egyesülésig még külön-külön elszámolt jövedelmi és létszám-adatokat is szerepeltetnie kell.

Adókötelezettség a termelőszövetkezetek megalakulása, megszűnése esetén

12. §

(1) A termelőszövetkezet (társulás) megalakulása első évében a jövedelemnövekmény-adót a termelőszövetkezet (társulás) székhelye szerint illetékes megyei tanács végrehajtó bizottsága pénzügyi, valamint a mezőgazdasági és élelmezésügyi feladatokat ellátó szakigazgatási szervei - vízgazdálkodási társulat esetén az illetékes vízügyi igazgatóság - által előzetesen jóváhagyott jövedelem-színvonalat meghaladó jövedelem alapján fizeti.

(2) Az év közben megszűnt (felszámolt) társulás a megszűnés évében a megszűnés időszakáig elért jövedelemszínvonal-emelkedés után adózik.

III.

A bruttó jövedelem felhasználása

13. §

(1) A termelőszövetkezet a bruttó jövedelméből a 3. § (3) bekezdésében meghatározott munkadíjat és munkabért év közben költségként számolja el.

(2) A bruttó jövedelem (1) bekezdésben foglaltakkal csökkentett összegét - a mérleg szerinti nyereséget - a termelőszövetkezet az alábbi sorrendben használhatja fel:

a) külön jogszabályban előírt városi és községi hozzájárulásra,

b) jövedelemadóra,

c) jövedelemnövekmény-adóra,

d) tartalékalapra és annak pótlására,

e) fejlesztési alapra,

f) a részesedési alapnak a munkadíj, illetve munkabér összegét meghaladó részére,

g) a szociális és kulturális alap kiegészítésére,

h) lakásépítési alapra,

i) a vízgazdálkodási társulatok kivételével jövedelembiztonsági alapra.

(3) Ha a termelőszövetkezet a korábbi években veszteséges gazdálkodás miatt szanálási hitelt kapott a veszteség pótlására, a nyereség felosztásakor először ennek törlesztésére kell fedezetet biztosítania.

(4) A jövedelemnövekmény-adó fizetési kötelezettség halasztására vagy mérséklésére a pénzügyminiszter kivételes esetekben engedélyt adhat.

IV.

Tartalékalap

A tartalékalap képzése

14. §

(1) A termelőszövetkezetnek a városi és községi hozzájárulással, valamint a jövedelemadó és a jövedelemnövekmény-adó összegével csökkentett, mérleg szerinti nyereségéből tartalékalapot kell képeznie.

(2) A tartalékalap-képzés évenkénti kötelező mértéke az (1) bekezdés szerinti nyereség 4%-a. Az alapképzés mindaddig kötelező, amíg annak mértéke el nem éri a tárgyévi jövedelemszínvonalba beszámítható összes jövedelem 15%-át.

(3) Ha a termelőszövetkezetet a tartalékalap Igénybevétele miatt a 17. § alapján pótlási kötelezettség terheli, a pótlást a tartalékalap-képzési kötelezettségen felül kell teljesítenie.

15. §

A tartalékalap pénzeszközeit a rendeltetésszerű felhasználásig a termelőszövetkezetnek elkülönített (zárolt) bankszámlán betétként kell elhelyeznie a számlavezető pénzintézetnél. Átutalását az éves jövedelemadóbefizetéssel egyidőben kell teljesítenie. A pénzintézet a tartalékalap betét után a hitelpolitikai irányelvekben meghatározott betéti kamatot fizeti.

A tartalékalap felhasználása

16. §

A tartalékalapot a következő célokra és sorrendben lehet felhasználni:

a) a tárgyévi munkadíj, illetve munkabér kiegészítésére, legfeljebb az előző évi egy főre jutó munkadíj, illetve munkabér színvonaláig;

b) veszteség rendezésére;

c) fejlesztési alaphiány rendezésére;

d) jövedelemkiegészítésre, legfeljebb az előző évi jövedelemszínvonal 2%-kal növelt mértékéig;

e) a termelőszövetkezeti Kölcsönös Támogatási Alap javára történő befizetésre, az évente képzett tartalékalap 25%-ának mértékéig.

Pótlási kötelezettség

17. §

(1) Ha a termelőszövetkezet a 16. §-ban meghatározott célokra tartalékalapot használt fel és jövedelembiztonsági alapja is van, a tartalékalapot - a 16. § e) pontban meghatározott kivétellel - 3 éven belül, évenként egyenlő részletekben, jövedelembiztonsági alapjából köteles pótolni.

(2) A 16. § a) és b) pontjában meghatározott célokra felhasznált tartalékalapnak azt a részét, amely a jövedelembiztonsági alapot meghaladja, a termelőszövetkezet nem köteles pótolni.

(3) A 16. § e) és d) pontjában meghatározott célokra felhasznált tartalékalap jövedelembiztonsági alapot meghaladó részét a felhasználást követő 3 éven belül egyenlő részletekben kell pótolni.

(4) Ha a termelőszövetkezet a (3) bekezdésben meghatározott pótlási kötelezettségének nyereség hiányában nem tud eleget tenni, kötelezettségét a felhasználáskor meghatározott részletekben a következő években kell teljesítenie.

V.

Fejlesztési alap

A fejlesztési alap képzése

18. §

(1) A termelőszövetkezetnek a tárgyévi nyereségéből - a zárszámadáskor - fejlesztési alapot kell képeznie.

(2) A termelőszövetkezet legalább olyan összegű fejlesztési alapot köteles képezni, hogy a zárszámadáskor fejlesztési alaphiánya ne keletkezzék.

(3) A termelőszövetkezet a tagjaitól, más szervektől vagy külön jogszabály előírása alapján kapott fejlesztési célt szolgáló juttatással köteles a fejlesztési alapját növelni.

A fejlesztési alap felhasználása

19. §

A fejlesztési alapot a következő célokra lehet felhasználni:

a) az állóeszköz (beruházási) és forgóalaphitel esedékes törlesztő részleteire,

b) a megváltás alá eső vagy felajánlott földek folyó évben esedékes vételárára vagy a vételár törlesztő részleteire,

c) a tartós forgóeszköz-állomány növelésének fedezésére,

d) az állóeszközök beszerzésére vagy létesítésére,

e) jogszabályban meghatározott egyéb célokra.

VI.

A szociális és a kulturális alap

A szociális és a kulturális alap képzése

20. §

(1) A termelőszövetkezet tárgyévi eredménye terhére - a számviteli előírásoknak megfelelően, különféle ráfordításként - közvetlenül a szociális és a kulturális alapjába helyezheti a következő összegeket:

a) az 5. §-ban meghatározott átlagos állományi létszámra vetítve - a 27. §-ban foglaltak kivételével - a két alapba együttesen fejenként 750 Ft-ot;

b) a szakmunkástanulók - a külön jogszabály alapján szakmunkás bérben részesülők kivételével - étkeztetési önköltségének térítéssel csökkentett összegét;

c) a gyermekintézmények bevételekkel csökkentett fenntartási és üzemeltetési költségét (nettó működtetési költség), legfeljebb a költségvetési intézményeknél alkalmazott tervezési iránynorma alapján számított összegig;

d) a szociális, kulturális, sportcélú és egészségügyi (a továbbiakban: jóléti) állóeszközök fenntartási költségei címén ténylegesen felmerült összegeket.

(2) A saját gyermekintézménnyel nem rendelkező termelőszövetkezet a gyermekintézményt kezelő (üzemeltető) részére átutalt összegből legfeljebb az (1) bekezdés c) pontjában meghatározott norma szerint számított összeget számolhatja el költségként és helyezheti az alapba.

(3) Az (1) bekezdés a) pontjában meghatározott összeg 1977. évtől az állami vállalatokra évente meghatározásra kerülő mértékben emelhető. Ezt az összeget a tárgyév végén, a zárszámadás alkalmával kell elszámolni, és a 23. §-ban részletezett felhasználási célok előirányzatai szerint a szociális vagy kulturális alapba helyezni.

21. §

A 20. §-ban foglaltakon kívül a termelőszövetkezetnek közvetlenül a szociális és a kulturális alapjába kell helyeznie:

a) a szociális és a kulturális alapból fenntartott Intézmények bevételeit;

b) bármely más szervtől e célra kapott összeget.

22. §

A termelőszövetkezet a bruttó jövedelem felosztásakor szociális és kulturális alapját a 13. § (2) bekezdésében meghatározott sorrend megtartásával az adózott nyereségből kiegészítheti.

A szociális és a kulturális alap felhasználása

23. §

(1) A szociális alapból fizethetők

a) a szociális célú jóléti intézmények fenntartási és üzemeltetési (működtetési), valamint állóeszközfenntartási költségei;

b) a tagoknak és alkalmazottaknak nyújtott különféle segélyek (a költségek között elszámolt kötelező, és a megengedett mértéket meghaladó betegségi, anyasági és gyermekágyi segély kiegészítése, nyugdíjasok, járadékosok segélyezése, a gyermekápolási táppénz, a tbc-s dolgozók támogatása) ;

c) a termelőszövetkezeti nyugdíjasok, járadékosok részére nyújtott bármilyen jellegű szociális juttatás;

d) a dolgozónak és családtagjának évente legfeljebb 2 heti üdültetésére adott hozzájárulás. Ennek mértéke belföldi üdültetés esetén nem lehet több, mint az üdültetés tényleges költségének és a vállalati üdülőknél a dolgozókra külön jogszabályban megállapított minimális térítésnek a különbsége; külföldi csereüdültetés esetén pedig a szállás, étkezés és az útiköltség térítés;

e) az étkezési hozzájárulás (természetbeni vagy pénzbeni juttatás), ha az étkeztetést igénybe vevő legalább a nyersanyag-költséget megtéríti;

f) a gyermekintézmények tényleges nettó üzemeltetési költségei, valamint a gyermekintézményt kezelő részére átutalt összeg. [20. § (2) bekezdés.]

(2) A kulturális alapból fizethetők

a) állami és társadalmi ünnepek alkalmával rendezett ünnepségek költségei (Április 4., Május 1., Augusztus 20., November 7., Anyák napja, Gyermeknap, Nők napja);

b) a tanulmányi ösztöndíj;

c) a dolgozók tanulmányi, kulturális jellegű kollektív belföldi kirándulásaival kapcsolatos költségek;

d) a kulturális és sportrendezvények költségei;

e) a sportkör (egyesület) részére nyújtott támogatás;

f) a díjazás nélkül végzett kulturális és sporttevékenység, valamint társadalmi munka elismeréseként adott jutalmak;

g) az ifjúságpolitikai célok megvalósítása érdekében teljesített kifizetések.

Jóléti intézmények létesítése és fejlesztése

24. §

(1) A termelőszövetkezet jóléti célú új állóeszközöket, valamint a meglevők fejlesztését is csak fejlesztési pénzeszközeiből valósíthatja meg.

(2) A termelőszövetkezet más szerv részére jóléti intézmények létesítéséhez - amennyiben azt jogszabály nem zárja ki - saját fejlesztési alapjából adhat hozzájárulást.

Átmeneti rendelkezések

25. §

(1) Az 1976. évi jövedelemnövekmény-adó megállapításánál előző évnek az 1973-1975. évek közül azt lehet választani, amelyben a jövedelem-színvonalnak a 7. § (1) bekezdésében foglaltak szerint kiszámított összege a legmagasabb volt, és a jövedelemszínvonal-emelkedést ehhez viszonyítva kell megállapítani. Ha az 1975. évi jövedelemszínvonal-emelkedés adóköteles volt, csak a 27/1975. (VI. 30.) PM rendeletben meghatározott jövedelem-színvonal vehető viszonyítási alapnak.

(2) A termelőszövetkezet az (1) bekezdés alapján választott év személyes jövedelem és átlagos állományi létszám-adatait e rendelet előírásai szerint köteles kiszámítani és a viszonyítási alap meghatározásánál alkalmazni.

(3) Ha a termelőszövetkezetek 1975. január 1-én vagy azt követően, de 1974. december 28. előtti közgyűlési határozatok alapján egyesültek, a jogutód termelőszövetkezetnek az előző évi jövedelem-színvonal megállapításakor a 27/1975. (VI. 30.) PM rendelet 3. §-ában foglaltakat kell alkalmaznia.

26. §

(1) A 36/1972. (XI. 19.) PM rendelet alapján képzett és az 1975. évi eredményfelosztás után rendelkezésre álló tartalékalap összegét az e rendelet szerinti tartalékalapba kell helyezni.

(2) Ha a termelőszövetkezetet az 1976. évi jövedelméből a 36/1972. (XI. 19.) PM rendelet 3. §-ának (2) bekezdése szerint tartalékalap-képzési kötelezettség terheli, azt a 14. § (2) bekezdésében foglalt mértéken felül kell teljesítenie és a tartalékalapba helyeznie.

27. §

(1) A 20. § (1) bekezdésének a) pontját az alábbi eltérésekkel kell alkalmazni.

(2) Az a termelőszövetkezet, amelyben az 1974. évi szociális és kulturális alap felhasználásának egy főre jutó összege - a szociális és kulturális beruházások, valamint a 20. § (1) bekezdésének b), c) és d) pontjában meghatározott költségek nélkül - meghaladta a 750 Ft-ot, a költségek terhére az 1974. évi tényszám, de legfeljebb 1000 Ft számításba vételével képezheti szociális és kulturális alapját. Mindaddig ezt a tényszámot kell alkalmaznia, amíg a 20. § (3) bekezdésében meghatározott összeg azt el nem éri.

(3) Az a termelőszövetkezet, amelyben az 1974. évi szociális és kulturális alap felhasználásának (2) bekezdésben meghatározott módon számított összege nem éri el a 400, illetve az 500 Ft-ot, 1976. évben a költségek terhére, egy fő állományi létszám után legfeljebb 500 Ft-ot (ha a 400 Ft-ot nem érte el), illetve legfeljebb 600 Ft-ot (ha nem érte el az 500 Ft-ot) számolhat el. A további években ezt az összeget évenként 100 Ft-tal lehet növelni mindaddig, amíg az a 20. § (3) bekezdésében meghatározott mértéket el nem éri.

Hatálybalépés

28. §

(1) Ez a rendelet 1976. január 1. napján lép hatályba, egyidejűleg a 27/1975. (VI. 30.) PM rendelettel módosított 40/1974. (XII. 28.) PM rendelet, és a 36/1972. (XI. 19.) PM rendelet hatályát veszti.

(2) A fejlesztési alapra és a tartalékalapra vonatkozó rendelkezéseit - a 26. § (1) bekezdésének kivételével - első ízben az 1976. évi zárszámadás során kell alkalmazni.

Faluvégi Lajos s. k.,

pénzügyminiszter

1. számú melléklet a 40/1975. (XI. 15.) PM rendelethez

Munkadíjak és munkabérek

A rendelet alkalmazása szempontjából munkadíj, illetve munkabér:

1. A tagok munkadíja és az alkalmazottak munkabére, ide értve

a) a részes műveléssel, családi vagy egyéni műveléssel kapcsolatos munkadíjat,

b) a közös állatállományhoz tartozó állatoknak a háztáji gazdaságban vállalt tartásáért elszámolt munkadíjat,

c) az állásidőre, készenléti időre, ebédidőre, a felfüggesztési időre, felmondási időre, fizetett szabadságra és fizetett ünnepnapra, a tanfolyamon, tanulmányúton eltöltött időre, az állami és társadalmi kötelezettségek teljesítése miatt kieső munkaidőre elszámolt munkadíjat és munkabért is.

2. A különféle pótlékok (túlmunka, éjszakai munka, heti pihenőnapon, illetve munkaszüneti napon végzett munka pótléka, az idénypótlék).

3. A jutalékos rendszerben dolgozók jutaléka (pl. üzletkötők).

4. A keresettérítés, kivéve az iskolai rendszerű továbbképzésben résztvevők keresettérítését, valamint a szakmunkás képesítésű mezőgazdasági szövetkezeti tagok tanfolyami előképzésével és felsőfokú tanulmányaival kapcsolatos külön jogszabályban meghatározott térítéseket.

5. Az évközi célfeladat teljesítéséért kifizetett prémium.

6. A szocialista munkaverseny eredményeként adományozott, valamint a különféle évfordulókor adott jutalom, kivéve

a) a Munka Törvénykönyvében meghatározott mértékű jubileumi jutalmat,

b) a szövetkezet Kiváló Brigádja és a Szakma Kiváló Brigádja kitüntetéssel adományozott jutalmakat,

e) a Mezőgazdasági és Élelmezésügyi Minisztérium által meghirdetett "tejtermelési verseny" keretében a Mezőgazdasági és Élelmezésügyi Minisztérium, illetve a megyei tanács által adományozott díjakból jutalmazásra fordított összeget.

7. Külön rendelet szerint bérköltség terhére elszámolandó újítási és találmányi díj.

8. A fagyszüneti díj.

9. A tagsági pótlék.

10. A megbízásos jogviszony alapján végzett munka ellenértéke.

11. A jövedelemadó megállapításánál munkadíjnak kell tekinteni a termelőszövetkezetben működő szakcsoport tagjai részére elszámolt - az 1-10. pontokban felsorolt - juttatásokat is.

12. Nem kell a munkadíjak kőzött számításba venni a tartós külföldi kiküldetésben levők külföldi pénznemben kifizetett bérét.

2. számú melléklet a 40/1975. (XI. 15.) PM rendelethez

Az átlagos állományi létszám

E rendelet alkalmazása szempontjából az átlagos állományi létszámot az alábbiak szerint kell kiszámítani:

I. Az átlagos állományi létszám meghatározása szempontjából:

1. Termelőszövetkezeti tag: az a nem nyugdíjas (járadékos) tag, aki a tárgyévben tagsági viszonyban áll. A nyugdíjas (járadékos) tagok létszámát az alkalmilag foglalkoztatottakéval együtt kell meghatározni.

2. Állandó szövetkezeti alkalmazott: akit a szövetkezet határozatlan vagy meghatározott, de egy évnél hosszabb időtartamra folyamatos munkára alkalmaz, munkája után bért fizet és munkakönyve a szövetkezetnél van.

3. Időszaki alkalmazott: akit egy évnél rövidebb, de legalább egy hónapos időtartamú folyamatos munkára szerződéssel alkalmaz a termelőszövetkezet.

4. Állandó, vagy időszaki jelleggel foglalkoztatott családtag: aki termelőszövetkezeti tag családtagja és sem a szövetkezettel, sem mással tagsági vagy munkaviszonyban nem áll és akit a közös gazdaság legalább egy hónapig vagy ennél hosszabb ideig folyamatosan foglalkoztat.

5. Alkalmilag foglalkoztatott: az a tag, aki nem teljesít rendszeresen munkát - ide értve a nyugdíjasokat és járadékosokat is -, és az a munkavállaló, akinek nincs a 2-4. pontokban meghatározott folyamatos munkaviszonya a termelőszövetkezettel, de munkaidőt teljesít és részére munkadíjat vagy bért fizettek.

II. Az átlagos állományi létszám számítása

1. Termelőszövetkezeti tagok (nem nyugdíjas vagy járadékos).

a) Azt a termelőszövetkezeti tagot kell egy főnek tekinteni, akinek tagsági viszonya egész éven át fennállt és a 351967. (X. 11.) Korm. rendelet 95. §-ának (2) bekezdésében meghatározott munkaidőt teljesítette.

b) Azoknak a tagoknak a munkaidő- és munkabér-adatait, akiknek tagsági viszonya egész éven át fennállt, de az a) pontban meghatározott munkaidőt nem teljesítették, az alkalmilag foglalkoztatottak adataival együtt kell számításba venni (5. pont).

c) Azoknak a tagoknak létszámát, akik tagsági viszonya év közben keletkezett vagy szűnt meg, az állományi hónapok összegének 12-vel való osztása útján kell megállapítani.

2. Az állandó szövetkezeti alkalmazottat, akinek munkaviszonya a tárgyévben folyamatos volt, egy főnek kell számítani, ha viszont munkaviszonya nem tartott egész éven át, vagy a 6. pontban meghatározott okok miatt távol volt, állományi hónapjai alapján (állományi hónap osztva 12-vel) kell számításba venni.

3. Az időszaki alkalmazottat és az állandó vagy időszaki jelleggel foglalkoztatott családtagot állományi hónapjaik alapján kell számításba venni, (állományi hónap osztva 12-vel).

4. Az 1. c) pontban, valamint a 2. és 3. pontban meghatározott létszám számításánál a két hetes vagy annál rövidebb tagsági, illetve munkaviszonyt (töredékhónapok) nem kell számításba venni, a két hetet meghaladó munkaviszonyt pedig egy hónapnak kell számítani.

5. Az alkalmilag foglalkoztatottak létszámát a részükre kifizetett munkabérnek a I. rész 1-4. pontjában meghatározott tagok és alkalmazottak munkadíjának és munkabérének 1 főre jutó összegével való osztása útján kell meghatározni.

6. A 2. pontban meghatározott alkalmazottak létszámát a következő eltérésekkel kell megállapítani:

a) a szülési szabadságon, gyermekgondozási szabadságon levőkre, a tényleges katonai szolgálatukat teljesítőkre, távollétük első napjától kezdve nem lehet állományi hónapot elszámolni,

b) betegség, tartalékos katonai szolgálat, fizetés nélküli szabadság miatt távol levőkre attól a naptól kezdve, hogy távollétük a 3 hónapot meghaladta, nem lehet állományi hónapot elszámolni,

e) a tagok és alkalmazottak közül az állományi létszámba nem számíthatók be azok, akiket más gazdaságnak, vállalatnak, szervnek, intézménynek munkára átengedtek, ha fizetésüket közvetlenül az átvevőtől kapják és a távollét a 2 hetet eléri vagy meghaladja. Ezek állományi idejét az átvevő szervnél kell számításba venni.

7. Az alkalmilag foglalkoztatottak munkabérei között nem kell számításba venni a termelőszövetkezet munkájában szervezetten résztvevő katonák, diákok (alsó- és középszintű iskolai tanulók, egyetemi hallgatók), valamint üzemek, intézmények dolgozóinak bérét.

8. A rendelet 10. § (1) bekezdésében meghatározott kedvezmény igénybevétele esetén a (2) bekezdésben meghatározott állományi létszámot a megjelölt ágazatokban teljesített munkanapok összegének a törvényes munkanapok számával való osztása útján kell megállapítani. Teljesített munkanapnak az a nap számolható el, melyen a dolgozó a munkahelyen megjelent és részére munkadíjat (bért) számoltak el.

3. számú melléklet a 40/1975. (XI. 15.) PM rendelethez

A jövedelemszínvonal megállapítása

Be kell számítani a jövedelemszínvonalba:

1. A 3. § (3) bekezdésében meghatározott munkadíjat, munkabért, kivéve

a) a találmányi, az újítási és a fagyszüneti díjat,

b) a vízgazdálkodási társulat dolgozója részére a jogszabály szerint elszámolt, ár- és belvíz, valamint rendkívüli vízszennyeződések elleni védekezéssel kapcsolatos túlóradíjat és biztonsági pótlékot,

c) a termelőszövetkezet ár- és belvízvédelemre kirendelt dolgozóinak a készültség ideje alatt kifizetett ezzel kapcsolatos járandóságát,

d) a termelőszövetkezet munkájában szervezetten résztvevő katonák, diákok (alsó- és középszintű iskolai tanulók, egyetemi hallgatók), valamint üzemek, intézmények dolgozóinak bérét.

2. A mérleg szerinti eredménytől függő juttatásokat (a kiegészítő részesedést, bért, prémiumot, jutalmat), kivéve a szakszövetkezeti tag részére vagyoni hozzájárulás alapján, külön jogszabályban meghatározott mértékű juttatást, valamint a ki nem vett szabadság címén a Munka Törvénykönyvében meghatározott juttatást.

3. A termelőszövetkezet dolgozóinak a lakásépítés támogatására nyújtott vissza nem térítendő juttatást.

4. A termelőszövetkezet tagjai által bevitt földek utáni földjáradékot.

5. A termelőszövetkezet dolgozóinak részesedésként vagy egyéb címen kedvezményes áron kiadott (eladott) természetbenieket (mezőgazdasági terményeket, termékeket), a kedvezmény mértékéig. Kedvezményként azt a különbözetet kell számításba venni, mellyel a dolgozók alacsonyabb árat térítettek, mint

a) rögzített áras terményeknél, termékeknél a rögzített ár,

b) a hatósági megkötésekkel kialakított árformába tartozó termények közül az irányáras terményeknél a tárgyévi hatósági irányár,

c) egyéb terményeknél, termékeknél a termelőszövetkezet tárgyévi értékesítési átlagára, ennek hiányában a szűkített önköltség.

6. A dolgozók részére nyújtott ingyenes vagy kedvezményes szolgáltatások értékét is, a szolgáltatás jogszabályban meghatározott díja, ennek hiányában a szűkített önköltség és a térítés különbségének mértékéig.

7. A külföldi utazások (tapasztalatcserék) költségeit, kivéve a csereüdültetéssel kapcsolatos hozzájárulást (szállás, étkezés költsége és az útiköltség) és a külföldi szolgálati utazások költségeit.

Az 1-7. pontokban foglaltakat a szakcsoport tagjai tekintetében is alkalmazni kell.