54/1987. (X. 30.) PM rendelet

a földadóról, a mezőgazdasági nagyüzemek keresetszabályozásáról és a Vállalati Együttműködési Alapról

A mezőgazdasági tevékenység egyes adózási és támogatási kérdéseiről szóló 39/1987. (X. 12.) MT rendelet (a továbbiakban: MJ.) 18. §-ában kapott felhatalmazás alapján - az érdekelt miniszterekkel (országos hatáskörű szervek vezetőivel), a Szakszervezetek Országos Tanácsával, valamint a Termelőszövetkezetek Országos Tanácsával egyetértésben a következőket rendelem:

A rendelet hatálya

1. §

A rendelet hatálya az MJ. 1. §-ában meghatározott gazdálkodó szervezetre, a keresetszabályozásra vonatkozó rendelkezése az MJ. 1. §-ának (2) bekezdésében meghatározott mezőgazdasági nagyüzemre terjed ki.

I.

Földadó

2. §

Az adókötelezettség akkor is fennáll, ha a gazdálkodó szervezet az adóköteles területet nem műveli meg, vagy nem rendeltetésének megfelelően hasznosítja.

Adómentesség

3. §

(1) A háztáji föld helyetti termény- vagy pénzjuttatás esetén az adómentesség a juttatások alapját képező terület nagyságának a művelési ág (csoport) üzemi átlagával számított aranykorona értéke után vehető igénybe.

(2) Az ideiglenes mentesség időtartama a következő:

a) szőlő 4 év,

b) cellulóz nyárfa 10 év,

c) dió és gesztenye 10 év,

d) alma és körte alacsony- és közepes törzsű telepítés esetén 8 év, termőkaros telepítés esetén 5 év,

e) alacsony- és közepes törzsű cseresznye, meggy, kajszi, szilva és mandula 6 év,

f) birs 5 év,

g) őszibarack 4 év,

h) köszméte, piros- és fekete ribiszke 3 év,

i) málna, feketeszeder 2 év,

j) szamóca 1 év.

(3) Az ideiglenes mentesség igénybevételéhez a telepítés szakszerű előkészítését és befejezését igazolni kell. Az igazolást cellulóz nyárfa telepítés esetén az erdőfelügyelőségtől, egyéb telepítések esetén a Növénytermesztési és Minősítő Intézettől kell kérni.

(4) Az ideiglenes mentesség a telepítés befejezését követő évtől vehető igénybe. Ha azonban a telepítés tavasszal fejeződik be, és a telepítés következtében a földterület a befejezés évében a korábbi rendeltetése szerint nem hasznosítható, akkor az ideiglenes mentesség a telepítés befejezésének évétől igénybevehető.

Az adó alapja és mértéke

4. §

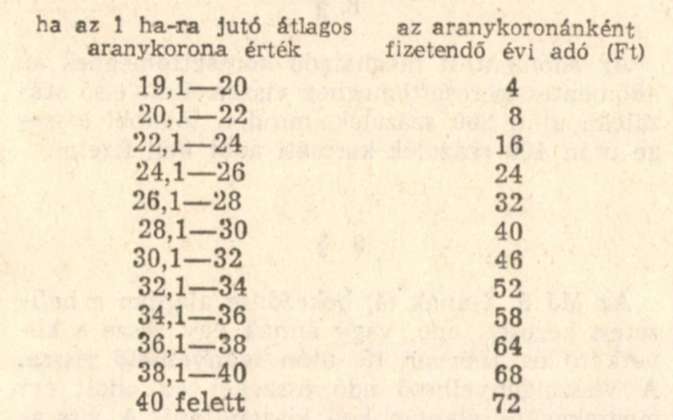

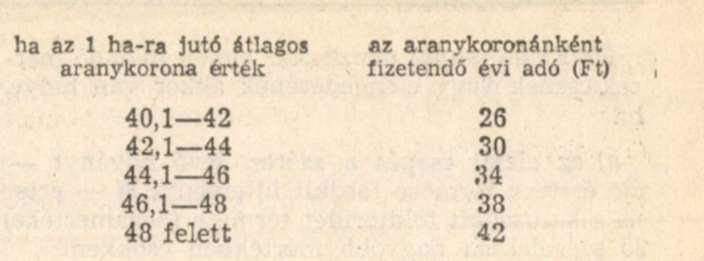

(1) A földadó mértéke a következő:

a) szántó művelési ágban

b) kert, szőlő, gyümölcsös művelési ág csoportban

c) gyep művelési ágban

(2) A hektáronkénti átlagos aranykorona értéket a szántóművelési ágra, a kert-, szőlő-, gyümölcsös művelési ág csoportra és a gyep művelési ágra elkülönítve kell megállapítani, olyan módon, hogy művelési águknak megfelelően a háztáji vagy illetményföld, a mezőgazdasági termelés céljára tartós használatra átengedett és a haszonbérbe adott területeket és ezek aranykorona értékét is számításba kell venni

(3) A földadó alapjának kiszámításánál a használatba adott háztáji vagy illetményföld, a mezőgazdasági termelés céljára tartós használatra átengedett, a haszonbérbe adott terület művelési ágának megfelelő tényleges aranykorona értékével a művelési ág összes aranykorona értékét csökkenteni kell.

(4) Az adóalap kiszámításánál a töredék hektárt 4999 m2-ig el kell hagyni, az 5000 m2 nagyságú vagy az ennél nagyobb töredéket egész hektárra kell kerekíteni. Ha a területegységre jutó átlagos aranykorona érték töredék szám, akkor a töredéket 9 fillérig el kell hagyni, a 10 fillért vagy annál nagyobb töredéket 1 koronára kell kerekíteni.

Adókedvezmény

5. §

(1) A földadó mérséklésére vagy elengedésére alapot nyújtó elemi csapások:

a) a jégeső, az árvíz, a belvíz és a tűz: valamennyi adóköteles művelési ágban;

b) a fagy: a szántó, a szőlő és a gyümölcsös művelési ágban;

c) a homokverés: a szántó művelési ágban;

d) az aszály: a kalászos gabonafélék és a kukorica esetében.

(2) Elemi csapás okozta kár címén földadó mérséklésének vagy elengedésének akkor van helye, ha

a) az elemi csapás a száron levő növényt -ide értve a termőre fordult ültetvényt is - érte, és a károsodott földterület termése (hozamértéke) 25 százaléknál nagyobb mértékben csökkent;

b) az ár- és belvíz miatt a földet nem leheteti megművelni;

c) a kalászos gabonafélék együttesen számított, vagy a kukorica hektáronkénti átlagtermése az előző 3 év átlagához képest aszály miatt 25 százaléknál nagyobb mértékben csökken.

(3) Az elemi csapás okozta kár nagyságát a kárt szenvedett terület terméseredményének (hozamértékének) csökkenése százalékában kell megállapítani. A viszonyítási alap az előző 3 év átlagos terméseredménye (hozamértéke). A kárt az utóhasznosítás hozamértékével csökkenteni kell.

(4) A hozamértéket

a) a hatósági árformába tartozó terményeknél a hatóságilag megállapított termelői áron;

b) egyéb terményeknél a felvásárló szervezetek által kialakított átlagáron, ennek hiányában szűkített önköltségen kell meghatározni és növelni kell a biztosítási kártérítés összegével.

(5) A károsult az adó mérséklését vagy elengedését illetékmentes beadványban kérheti, az elemi csapást követő 30 napon belül. A kérelemben fel kell tüntetni a károsult földrészlet helyrajzi számát, művelési ágát, területének nagyságát és kataszteri tiszta jövedelmét.

(6) A keletkezett kár nagyságát a községi, nagyközségi, városi, fővárosi kerületi tanács végrehajtó bizottságának titkára által kijelölt 3 tagú kárbecslő bizottság állapítja meg. A kárbecslő bizottságnak meg kell állapítani a kár jellegét és nagyságát, a kárt szenvedett terület nagyságát, valamint azt, hogy a terület a gazdasági év folyamán még használható-e.

(7) A bizottságnak a kár nagyságáról a terület megjelölésével jegyzőkönyvet kell felvennie. A jegyzőkönyvet a községi, nagyközségi, városi, fővárosi kerületi tanács végrehajtó bizottságának titkára az adó mérséklésére vonatkozó javaslattal a megyei tanács végrehajtó bizottsága pénzügyi feladatot ellátó szakigazgatási szervének küldi meg.

6. §

(1) A földadót az ingatlannyilvántartás földterületi adatai alapján a tárgyév első napján fennálló állapot szerint kell megállapítani. A földadót különféle ráfordításként kell elszámolni.

(2) A földhasználó nagyüzem év közben bekövetkezett szervezeti változása (például: egyesülés, szétválás) esetén a következőképpen kell eljárni:

a) ha a szervezeti változás július 1-jéig megtörtént, akkor a jogutódnak a szervezeti változás miatt módosított adatok alapján kell a földadót kiszámítani, bevallani és befizetni;

b) a július 1-je után bekövetkezett szervezeti változásnál a jogutódok a változás előtt megállapított és bevallott adó együttes összegéből a pénzügyileg nem rendezett részt kötelesek befizetni.

II.

A kereseti adó alapja

7. §

(1) A hozzáadott értéket az 1. számú mellékletben foglaltak szerint kell számításba venni.

(2) Az MJ. 6. §-ának (1) bekezdése szerinti keresettömeg adómentes, ha a tárgyévben a keresettömegnek a hozzáadott értékhez viszonyított aránya a bázis évi ugyanezen mutató értékét nem haladja meg.

(3) A keresettömeg és a hozzáadott érték arányát kéttizedes pontossággal kell számítani és egytizedesre kell kerekíteni.

A kereseti adó mértéke

8. §

Az adómentest meghaladó keresettömegnek az adómentes keresettömeghez viszonyított első százaléka után 200 százalék, minden további összege után 400 százalék kereseti adót kell fizetni.

9. §

Az MJ. 6. §-ának (4) bekezdése alapján a befizetett kereseti adó, vagy annak egy része a következő év február 15. után igényelhető vissza. A visszaigényelhető adó összegét az adott évi megtakarítás alapján kell kiszámítani. A visszaigényelhető adó összege a befizetett adó és a megtakarítás összegével csökkentetten kiszámított adó különbözete. A visszaigényelt adó az adózott eredményt növeli.

10. §

(1) A mezőgazdasági nagyüzem megalakulása (alapítása) esetén a bázisadatokat az ágazati miniszter javaslatára a pénzügyminiszter - az illetékes érdekképviseleti szerv véleményének kikérésével - állapítja meg.

(2) A mezőgazdasági nagyüzem szervezeti változása esetén a keresetszabályozás bázisadatait a jogutód(ok) a változást megelőző év tényadatai alapján határozzák meg, amelyet az Adó és Pénzügyi Ellenőrzési Hivatal illetékes megyei (fővárosi) igazgatósága záradékol.

(3) A mezőgazdasági nagyüzem valamely részlegének megszüntetésekor, ha a részleg által folytatott tevékenységet a nagyüzemen belül, illetőleg az átadó-átvevő megállapodása alapján más gazdálkodó szervezet keretében ipari és szolgáltató szövetkezeti szakcsoport, gazdasági munkaközösség, vállalati gazdasági munkaközösség, leányvállalat, leányszövetkezet, gazdasági társaság, mezőgazdasági szakcsoport, részvénytársaság, korlátolt felelősségű társaság, illetve önálló jogi személy gazdasági társulás tovább folytatja, köteles a bázisadatokat módosítani. A bázis módosításánál figyelembe vehető keresettömeget és a hozzáadott értéket a következőképpen kell megállapítani:

a) bértömegként a részlegben foglalkoztatottak részére ténylegesen kifizetett összeget kell figyelembe venni;

b) hozzáadott értéknek a mezőgazdasági nagyüzem egésze adatai alapján számított egységnyi keresetre jutó hozzáadott érték és az átadott keresettömeg szorzatát kell tekinteni;

c) az adózott eredményből a dolgozók anyagi ösztönzésére fordított összeget (a továbbiakban: részesedés) a részleg dolgozói részére ténylegesen kifizetettnek megfelelően kell számításba venni;

d) a számításnál a részleg megelőző évi, ennek hiányában a tárgyévi üzemeltetés időtartama alatti adatait kell alapul venni.

(4) Részleg átadása-átvétele esetén a bázisadatokat jegyzőkönyv alapján az átadónak csökkenteni, az átvevőnek növelnie kell. A módosítást a (3) bekezdésben foglaltak szerint kell végrehajtani.

(5) Ha a mezőgazdasági nagyüzemben állami szanálási eljárásra kerül sor, a következő évi keresettömeg bázisában a kereseti adó alá eső összeg nem szerepeltethető.

(6) A mezőgazdasági nagyüzem a bázis keresettömeget termelésének új tevékenységgel való bővítése esetén, ha az új tevékenységben a keresettömeg és a hozzáadott érték aránya a bázis évi üzemi szintű keresettömeg és hozzáadott érték arányt meghaladja, az aránynövekedésnek megfelelő keresettömeggel növelheti. Az igénybevétel feltételeit és számítási módszerét a 2. számú melléklet tartalmazza.

(7) A (2)-(4) és (6) bekezdésben foglaltakat évközi változás esetén időarányosan kell alkalmazni.

(8) A keresettömeg bázisa növelhető az átlagos műszakszám növekedéséből, illetve a folyamatos, folytonos munkarendben foglalkoztatottak számának növelése miatti műszakpótlék növekménnyel, ha e növekmény a bázis keresettömeg 0,3 százalékát meghaladja. A műszakpótlék növekménybe nem számítható be a pótlék mértékének emeléséből adódó többlet.

III.

Vállalati Együttműködési Alap

11. §

(1) A Vállalati Együttműködési Alap (a továbbiakban: Alap) működését biztosító szervezetet a belépett tagok hozzák létre és a működési szabályzatát az Alapot létrehozók állapítják meg.

(2) A kölcsönnyújtás feltételeit az Alap működési szabályzatában a Hitelpolitikai Irányelvekben foglaltak szerint kell meghatározni.

(3) Az Alap eszközei - kivéve az agrár és élelmiszertermelő ágazatok jövedelemszabályozásáról szóló 45/1984. (XI. 6.) MT rendelet 49. §-a alapján befizetett összeget - a résztvevők tulajdonát képezik, azokkal az e rendeletben és a működési szabályzatban meghatározott módon rendelkeznek.

(4) Az agrár- és élelmiszertermelő ágazatok jövedelemszabályozásáról szóló 45/1984. (XI. 6.) MT rendelet 49. §-a alapján befizetett pénzeszközök az Alap osztatlan vagyonát képezik.

(5) Az Alap taggyűlés által elfogadott működési szabályzatát a Pénzügyminisztériummal jóvá kell hagyatni.

Átmeneti rendelkezések

12. §

(1) Az 1988. évi kereseti adó megfizetése alól mentesül az a mezőgazdasági nagyüzem, amelynél a keresettömeg a bázis keresettömeghez viszonyítva nem nő.

(2) Az 1988. évi keresettömeg és a hozzáadott érték arány bázisát a 3. számú melléklet 4. és 5. pontjában foglaltak szerint meghatározottak hányadosaként kell megállapítani.

Záró rendelkezés

13. §

Ez a rendelet 1988. január 1-jén lép hatályba. A kereseti adóra vonatkozó rendelkezéseit első ízben az 1988. évi eredményelszámolásnál kell alkalmazni.

Dr. Medgyessy Péter s. k.,

pénzügyminiszter

1. számú melléklet az 54/1987. (X. 30.) PM rendelethez

1. A rendelet alkalmazása szempontjából hozzáadott értéken

- a mérleg szerinti eredmény,

- a mérleg szerinti bérköltség,

- a társadalombiztosítási járulék,

- az értékcsökkenési leírás (ide értve az erdőfenntartási járulékot is),

- a bérjellegű egyéb költségek,

- a termelési típusú adók,

- a kamatköltség

együttes összege értendő.

2. A hozzáadott értéket növelni kell az állami szanálási eljárás keretében adott ingyenes juttatás összegével, a következő év bázisának megállapításakor.

3. Az agráripari egyesülések és taggazdaságaik a mérleg szerinti eredményt az agráripari egyesülésekre vonatkozó külön rendelkezés előírása szerint kötelesek számításba venni.

2. számú melléklet az 54/1987. (X. 30.) PM rendelethez

1. A rendelet alkalmazása szempontjából új tevékenységnek minősül az új beruházással, üzembe helyezéssel vagy törzskönyvi bejegyzéssel indított termelés, szolgáltatás.

2. Az új tevékenység hozzáadott értékeként

a) a tevékenység végzéséhez közvetlenül kapcsolódó és elkülönítetten nyilvántartott bérköltséget, társadalombiztosítási járulékot, egyéb bérjellegű költséget, értékcsökkenési leírást és termelési típusú adókat;

b) a mezőgazdasági nagyüzem által fizetett bankkamatnak a tevékenység értékesítési árbevételével arányos összegét;

c) eredményként a tevékenység elkülönítetten nyilvántartott bevétele (az értékesítési árbevételt és az eredménybe beszámító támogatást együtt) a)-b) pontokban foglaltakkal, valamint a számviteli elszámolások szerinti közvetlen anyagköltséggel csökkentett összegét lehet figyelembe venni.

3. Az új tevékenységben felhasznált keresettömegként

a) a 2/a) pont szerinti bérköltség és

b) részesedés címen a dolgozók részére a bázisévben kifizetett átlagos mértékkel számított összeg

vehető figyelembe.

3. számú melléklet az 54/1987. (X. 30.) PM rendelethez

Az 1988. évi keresettömeg és a hozzáadott érték arány bázisát az alábbiak szerinti adatokból kell meghatározni.

1. Bértömeg az 1987. évben bérköltségként elszámolt, 1988. évi szabályok szerint a magánszemélyek jövedelemadójának fizetési kötelezettsége alá tartozó jövedelem, amelyet növelni kell az egyéb bérköltségként elszámolt, de 1988. évtől bérköltségként elszámolandó juttatások 1987. évben kifizetett összegével, valamint az 1987. évi keresetek alapján a 6. pont szerint kiszámított bruttósítás összegével. Csökkenteni kell a magánszemélyek jövedelemadójáról szóló minisztertanácsi rendelet előírása szerint kistermelésnek minősülő részesmunkavállalási szerződés alapján elszámolt bérköltséggel.

2. Részesedésként az 1987. évi eredmény alapján kifizetett - az adóbevallásban szerepeltetett - összeget, valamint a 39/1984. (XI. 6.) PM rendelet 42. §-ának (5) bekezdése szerinti elkülönített, az 1987. évi eredményelszámolást követően is rendelkezésre álló (fel nem használt) a mezőgazdasági nagyüzem által számított bruttósítás átlagos mértékével növelt részesedést kell számításba venni.

3. Az 1. pont szerinti bértömeget

a) növelni kell

- az 1987. év végén fennálló munkadíjszínvonal, munkadíjtömeg megtakarítás összegével;

- a 39/1984. (XI. 6.) PM rendelet 42. §-ának (3) bekezdése alapján 1987. évben bázis módosításként elszámolt és az 1987. évi béreket alapulvéve elszámolható munkahelyi pótlék különbözetével. A módosítás feltétele, hogy a munkahelyi pótlék 1987-1989. évi bevezetéséről a mezőgazdasági nagyüzem döntést hozzon;

b) csökkenteni kell a 39/1984. (XI. 6.) PM rendelet előírása szerint a munkadíjtömegbe vagy keresettömegbe be nem számítható összeggel, ide nem értve a hivatkozott rendelet 19. §-ának (2) bekezdése alapján munkadíjként adómentesen elszámolt személyi jövedelmet.

Az a) és b) pont szerinti összegeket a mezőgazdasági nagyüzem által számított bruttósítás átlagos mértékével növelten kell számításba venni.

4. A bázis bértömeg az 1. és 3. pontban, a keresettömeg az 1., 2. és 3. pontban meghatározottak együttes összege.

5. Hozzáadott érték címen

a) értékcsökkenési leírásként az 1987. évi összeget (Mérlegbeszámoló III. sz. melléklet 07. c);

b) bérköltségként az 1987. évben ténylegesen elszámolt összeget (Mérlegbeszámoló III. sz. melléklet 05. c), növelve a 6. pont szerint számított bruttósítás összegével;

c) társadalombiztosítási járulék címen a társadalombiztosításról szóló 1988. évtől hatályos jogszabály előírása szerint számított összeget;

d) a termelési típusú adók közül az 1988. évben változatlan mértékben fennmaradókat az 1987. évi összegben, az egyéb termelési típusú adókat az 1988. évi mértékekkel számított ösz-6zegben;

e) bérjellegű egyéb költségként az 1987. évben ilyen címen elszámolt összeget (Mérlegbeszámoló III. sz. melléklet 14. c);

f) kamatköltségként az 1987. évi fizetett bankkamat összegét (564 számla tartozik forgalma, stornó tételek nélkül);

g) nyereségként az 1987. évi korrigált eredményt kell figyelembe venni, amit a következő módon kell megállapítani:

Bázis évi tényleges eredmény

- a 6. pont szerint számított bruttósítás összege,

- a c) pont szerint számított társadalombiztosítási járulék és a tényleges 1987. évi társadalombiztosítási járulék különbsége,

+ a 45/1984. (XI. 6.) MT rendelet szerint elszámolt termelési adó, és az eredmény javára visszatartott termelési adó különbözete,

- a belföldi áruszállítás termelési adójáról szóló rendelet alapján fizetendő termelési adó 1987. évi adatok alapján számított összege,

+ - a 47/1987. (X. 14.) PM rendelet szerint az 1987. évi adatok alapján számított és az 1987. évben ténylegesen fizetett műszaki fejlesztési hozzájárulás különbsége,

- a Mérlegbeszámoló III. számú melléklete 04. sorának c. oszlopában szereplő anyagköltség és ennek termékenkénti árindexszekkel átszámított és 1,0 százalékkal növelt értékének különbözete;

+ - a mezőgazdasági nagyüzem döntésétől függően az anyagjellegű egyéb költségek és a nem anyagjellegű szolgáltatások 1987. évi tényleges összege, valamint ezek közzétett árindexekkel átszámított értékének különbözete;

- a mezőgazdasági nagyüzem döntésétől függően az 1987. évben vásárolt 1000 forint feletti, végső fogyasztásnak minősülő készlet közzétett árindexekkel módosított értéke után számított általános forgalmi adó;

- a Mérlegbeszámoló III. sz. melléklet 25. sor c) rovatában elszámolt összegnek a 6. pont szerinti átlagos mértékű bruttósítási százalékkal számított értéke;

+ - a Mérlegbeszámoló II. számú mellékletének j) oszlopában szereplő nettó árbevétel és ennek a közzétett árindexekkel, illetve tételes árakkal, a tételes árváltozással nem érintett mezőgazdasági terményeknél, termékeknél 102,5%-os árindexszel átszámított értékének különbözete;

- megszűnő (csökkenő) termelési árkiegészítés, dotáció (ideértve az energia áremelés ellentételezéseként adóból visszatartott összeget is) export támogatás változás összege;

+ a Mérlegbeszámoló II. számú melléklet 26. sor e) rovatának adatából a jogi személy gazdasági társulás által átadott összeg;

- a Mérlegbeszámoló II. számú mellékletének 52. sor j) rovatának adatából a jogi személy gazdasági társulás és az agráripari egyesülés által átadott összeg;

+ az 1987. évi fizetőképesség helyreállításához állami szanálási eljárás keretében adott ingyenes juttatás.

6. A bruttósítás számításakor keresetként az 1987. évben bérköltségként elszámolt, valamint az 1987. évi adóbevallásban szerepeltetett részesedés együttes összegét kell alapul venni. Nem vehető a számításnál figyelembe a kistermelésnek minősülő részesmunkavállalásra kifizetett bér és a magasabb vezető állású dolgozók részére a 25/1983. (XII. 29.) MEM rendelet alapján fizetett prémium. A kiszámított bruttósítási összeget csökkenteni kell az 1987. évi jövedelem alapján ténylegesen levont általános jövedelemadóval. A bruttósítást a 39/1984. (XI. 6.) PM rendelet előírása szerint a létszámban

a) 1987. évben egy főnek számító dolgozók esetében az előbbiek szerinti tartalmú éves kereset alapján személyenként kell a 8. pont szerinti képlettel kiszámítani;

b) az állományban töltött töredékidő alapján számba vett dolgozóknál (év közben belépők, kilépők, tartósan távollevők) az állományban töltött időre számított tényleges havi, napi átlagkereset 12-vel, illetve 365-tel szorzott összege alapján kell a bruttósítás összegét ugyancsak személyenként kiszámítani és ennek az állományi idővel arányos összegével lehet a bázis keresettömeget növelni;

c) az egyéb foglalkoztatottak részére elszámolt tényleges keresetet az a) és b) pont szerint kiszámított bruttósítás és az alapjául szolgáló keresettömeg hányadosakén kapott átlagos mértékkel kell bruttósítani.

7. A költségek és árbevételek átárazásánál az

- adóreformmal összefüggő árváltozásokról szóló MT rendeletben;

- az adóreformmal összefüggő élelmiszeripari árváltozásról szóló ÁH rendelkezésben;

- a mezőgazdasági felvásárlási árakról szóló ÁH - MÉM, illetve MÉM - ÁH rendeletekben közzétett árakat és árindexeket kell figyelembe venni.

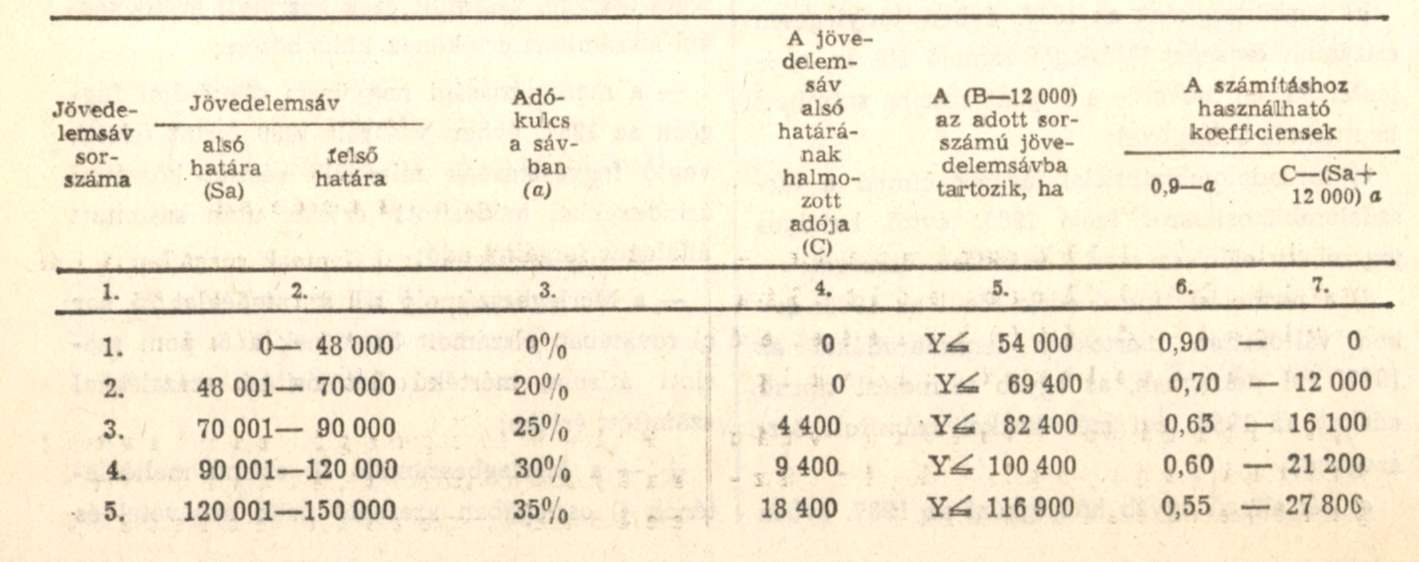

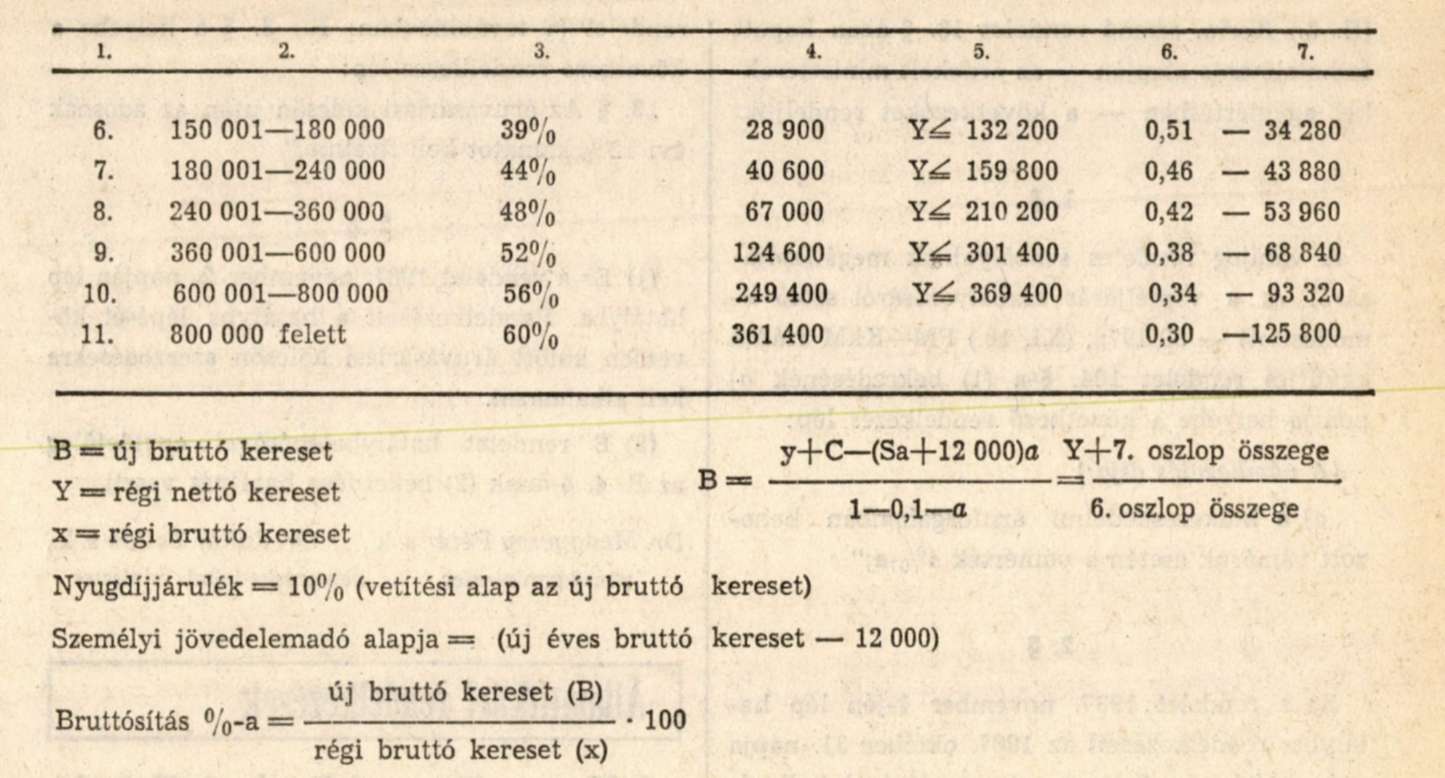

8. A személyenkénti bruttósítás összegét az alábbi képlet és táblázat segítségével kell kiszámítani. A bruttósítás összege az új bruttó kereset és a régi bruttó kereset különbsége.