267/1997. (XII. 22.) Korm. rendelet

az önkéntes kölcsönös nyugdíjpénztárak befektetési és gazdálkodási szabályairól

Az önkéntes kölcsönös biztosító pénztárakról szóló 1993. évi XCVI. törvény (a továbbiakban: Öpt.) 78. §-ában foglalt felhatalmazás, valamint a magánnyugdíjról és a magánnyugdíjpénztárakról szóló 1997. évi LXXXII. törvény (a továbbiakban: Mpt.) 56. §-ának (6) bekezdése alapján a Kormány az önkéntes kölcsönös nyugdíjpénztárak befektetési és gazdálkodási szabályairól a következőket rendeli el:

I. RÉSZ

A rendelet hatálya

1. § A rendelet hatálya az Öpt. 1. §-ában meghatározott önkéntes kölcsönös nyugdíjpénztárakra (a továbbiakban: pénztár) terjed ki.

II. RÉSZ

BEFEKTETÉSI ÉS LIKVIDITÁSI SZABÁLYOK

Általános rendelkezések

2. § (1) A pénztár eszközeit - a (3) bekezdésben meghatározott kivételekkel - kizárólag az e rendeletben meghatározott befektetési formákba (a továbbiakban: befektetési formák) fektetheti be, illetve eszközeit ilyen befektetési formákban tarthatja.

(2) A pénztár csak saját eszközeit fektetheti be.

(3) E rendelet befektetési szabályai nem vonatkoznak a kihelyezett kiegészítő vállalkozásból származó üzletrészre, a pénztár működtetésére és szolgáltatásainak nyújtására használt tárgyi eszközökre, valamint az ilyen tárgyi eszközök létrehozását, beszerzését szolgáló beruházásokra.

(4) E rendelet alkalmazásában az Öpt. 3. §-a (2) bekezdésének b) pontjában és a 36. § (1) bekezdésében meghatározott alapok tartaléknak minősülnek.

3. § (1) A pénztárnak a befektetett eszközeit az 1. számú mellékletben meghatározott portfolió osztályokba kell besorolni, illetve ezen portfolió osztályok szerint kell nyilvántartania.

(2) A pénztár befektetett eszközeire vonatkozó befektetési és likviditási keretszabályokat a 2. számú melléklet tartalmazza.

4. § (1) A vagyonkezelési tevékenység eredményességének mérése érdekében a pénztár eszközeit a 3. számú mellékletben szabályozott előírásoknak megfelelően kell értékelni. Az értékelés eredményét ismertető tájékoztatót az éves beszámoló kiegészítő mellékletének részeként kell a közgyűlés elé terjeszteni.

(2) A pénztárnak az (1) bekezdés szerinti adatokat - e rendelet előírásainak megfelelően - nyilvánosságra kell hoznia. Ez nem érinti a pénztári tagság kötelező tájékoztatását, ami az éves beszámoló elfogadásával történik.

5. § (1) A pénztár befektetett eszközeit (portfolióját) úgy kell csoportosítani, hogy a fedezeti, működési és likviditási tartalékok eszközei befektetésének eredményei elkülönítetten megállapíthatók legyenek.

(2) A pénztári befektetések e rendeletben meghatározott szabályozási mértékeit a számviteli szabályok alkalmazásával, a befektetett eszközök könyv szerinti (beszerzési) értéke alapján kell megállapítani.

6. § (1) A befektetett pénztári eszközök állománya csak a támogató adománya vagy az induló vagyon összetétele miatt térhet el az előírt arányoktól. Az eltérésről az Állami Pénztárfelügyeletet (a továbbiakban: Pénztárfelügyelet) a befektetési és likviditási jelentés benyújtásával egyidejűleg értesíteni kell.

(2) Amennyiben a pénztár az induló vagyon részeként vagy a támogató adománya miatt az e rendeletben meghatározott portfolió osztályba nem tartozó, befektetett pénztári eszköznek minősített befektetéssel rendelkezik, azt portfolió osztályba be nem sorolt befektetett pénztári eszközként kell kimutatni.

(3) A pénztár az (1), illetve a (2) bekezdésben meghatározott állapot létrejöttétől számított fél éven belül köteles:

a) az előírt befektetési arányoktól való eltérést megszüntetni,

b) a portfolió osztályba be nem sorolt befektetett pénztári eszközöket a portfolió osztályokba sorolt befektetési formák valamelyikébe átalakítani.

III. RÉSZ

A PÉNZTÁRI BEFEKTETÉSEK BIZTONSÁGI SZABÁLYAI

A befektetett pénztári eszközök befektetésének elvei

7. § (1) A pénztári befektetéseknek összhangban kell lennie a pénztár rövid lejáratú (éven belüli) és hosszú távú (éven túli) kötelezettségeivel, fenntartva a pénztár folyamatos fizetőképességét.

(2) A befektetéseket - a fedezeti ügyletek kivételével - úgy kell megválasztani, hogy az egyes befektetések hozama a lehető legkisebb mértékben függjön más befektetések hozamától.

(3) A pénztári befektetéseket az egyes portfolió osztályokon belül is - befektetési formánként, illetőleg kibocsátónként - meg kell osztani.

(4) A pénztárnak el kell kerülnie, hogy befektetési üzletmenetében akár a befektetési formák, akár a befektetési közvetítők tekintetében egyoldalú kockázati függőség alakuljon ki.

(5) A pénztár által működtetett magánnyugdíjpénztár esetében a pénztár önkéntes és magánpénztári vagyonrésze közötti belső átcsoportosítás, illetve közvetlen adásvétel tilos.

8. § A pénztár befektetései között ugyanazon kibocsátó különböző értékpapírjainak együttes részaránya - az állampapírok kivételével - nem haladhatja meg az összes pénztári eszköz 10%-át. Hitelintézet esetében az együttes részarány kiszámításakor figyelembe kell venni a hitelintézetnél elhelyezett betéteket is.

9. § A pénztár ugyanazon értékpapír-forgalmazónak - kivéve a pénztár vagyonkezelőit - adott, még nem teljesült értékpapír-bizományosi megbízásainak árfolyamértéke nem haladhatja meg a pénztár befektetett pénztári eszközeinek 25%-át.

10. § A pénztárnak a számviteli rendelet előírásai szerint negyedévenként igazolnia kell a befektetési és likviditási keretszabályoknak történő megfelelést.

11. §[1] (1) A pénztár a befektetett pénztári eszközök megőrzését befektetési vállalkozásra vagy befektetési szolgáltatási, illetőleg kiegészítő befektetési szolgáltatási tevékenységet folytató hitelintézetre (a továbbiakban együtt: pénztári letétkezelő) köteles bízni.

(2) A pénztári letétkezelő az alábbi feladatokat együttesen végzi:

a) értékpapírszámlát vezet a pénztár számára;

b) ellátja a pénztár tulajdonában lévő, nyomdai úton előállított értékpapírok értékpapír-letétkezelését;

c) értékeli a pénztár értékpapír-állományát;

d) beszedi a pénztár értékpapírszámláján nyilvántartott értékpapírokon képződő kamatot, osztalékot, törlesztést és egyéb járandóságokat;

e) ellátja a pénztár befektetési üzletmenetét végző szervezetek ellenőrzését;

f) tájékozódik a pénztár pénzforgalmi számláján történő pénzforgalmi változásokról a pénztártól kapott bankszámla kivonat egy példánya (másolata) alapján, és összeveti az értékpapír-állomány változásával.

g)[2] szolgáltatja a pénztáraknak és a pénztár vagyonkezelőjének az önkéntes kölcsönös nyugdíjpénztárak működésére vonatkozó, továbbá a letétkezeléssel és vagyonkezeléssel összefüggő jogszabályok előírásainak betartásához szükséges adatokat.

(3) Amennyiben a pénztár a tárgynegyedévet megelőző negyedévi jelentésében a befektetett pénztári eszközök együttes állománya nem haladja meg a 20 millió forintot (a továbbiakban: szabályozási szint), a pénztár befektetéseire a 2. számú mellékletében foglaltak nem vonatkoznak, ugyanakkor a pénztár köteles a pénztári tartalékok tárgyévben képződő pénztári befektetett eszközeit az 1. számú melléklet 1. pont a), b), c), da), db) pontjában meghatározott formákba fektetni.

(4) A szabályozási szint elérését követően a pénztár befektetéseire a 2. számú melléklet szerinti előírásokat is alkalmazni kell.

12. § (1) Egy pénztárnak - a letétkezelési szerződés felmondási idejének tartamát kivéve - egy letétkezelője lehet.

(2) A pénztár nem bízhatja meg pénztári letétkezeléssel azt a szervezetet,

a) amely a pénztár pénzeszközeinek befektetését vagy befektetett eszközeinek adásvételét végzi,

b) amelyhez a pénztár befektetési üzletmenetét részben vagy egészben kihelyezi,

c) amely ellen csőd- vagy felszámolási eljárás van folyamatban, illetve amely ellen a tárgyévet megelőző két évben csődeljárást folytattak le,

d) amely 10%-ot meghaladó mértékben közvetlenül vagy közvetve tulajdonosa a pénztár vagyonkezelőjének,

e) amelynek 10%-ot meghaladó mértékben tulajdonosa olyan természetes vagy jogi személy, aki a pénztár vagyonkezelőjében 10%-ot meghaladó mértékű tulajdonnal rendelkezik,

f) amelyhez a pénztár nyilvántartásainak vezetését kihelyezte.

(3) A pénztár befektetési döntéseinek meghozatalára feljogosított személy vagy a döntéshozó testület tagja nem lehet a letétkezelő tulajdonosa, vezető tisztségviselője, vezető állású alkalmazottja. E rendelkezést nem kell alkalmazni, ha a pénztárnak van vagyonkezelője.

13. §[3] (1) A pénztár a letétkezelői szerződés megkötését, módosítását, illetve megszűnését - a vonatkozó iratok egyidejű megküldésével - köteles a Pénztárfelügyeletnek 15 napon belül írásban bejelenteni.

(2) A pénztár letétkezelését végző szervezetet a Pénztárfelügyeletnél nyilvántartásba kell venni.

14. § A pénztári letétkezelő tevékenységét a pénztár érdekében, a letétkezelésre vonatkozó megbízásoknak megfelelően köteles végezni. Amennyiben a pénztár befektetéseinek összetétele nem felel meg a jogszabályi előírásoknak, az ennek bekövetkeztét követő 3 munkanapon (bank esetében banki napon) belül a letétkezelő köteles erről a pénztárat és - ha van - a pénztár vagyonkezelőjét értesíteni. A letétkezelő a jogszabályba ütköző megbízásokat köteles visszautasítani.

15. §[4]

A pénztár vagyonkezelése

16. § (1) A pénztár az Öpt. 37. §-ának (4) bekezdése alapján az Öpt. 36. §-ának (6) bekezdésében, valamint 38. §-ában foglalt feltételek mellett vagyonkezelési tevékenységét részlegesen vagy teljes egészében kihelyezheti.

(2) Amennyiben a pénztár nem alkalmaz vagyonkezelőt, az Öpt. 64. § (1) bekezdés b) pontja szerint alkalmazandó befektetési szakértőnek az értékpapírok forgalomba hozataláról, a befektetési szolgáltatásokról és az értékpapír-tőzsdéről szóló 1996. évi CXI. törvény 14. § (1) bekezdés a) pontjában leírt szakképzettséggel kell rendelkeznie.

17. § A pénztár vagyonkezelője (vagyonkezelői), a pénztárral kötött szerződés feltételei szerint, önállóan rendelkezik a pénztári portfolió és a tárgyévben képződő befektetett pénztári eszközök kezelésbe átadott hányada felett, és gondoskodik az átvett pénztárvagyon e rendeletben meghatározott elvek és befektetési keretszabályok szerinti hasznosításáról és újrabefektetéséről. Ezen belül

a) meghatározza a pénztár befektetéseinek összetételét és lejáratát, valamint portfolió osztályok szerinti megosztását;

b) szervezi és bonyolítja a pénztár befektetési ügyleteit;

c) vezeti a vagyonkezelésbe átadott befektetett pénztári eszközök nyilvántartását;

d)[5]

18. § (1) A pénztár befektetési üzletmenetét olyan társasághoz helyezheti ki, amely az Állami Pénz- és Tőkepiaci Felügyelettől önkéntes kölcsönös biztosító pénztár és magánnyugdíjpénztár részére történő vagyonkezelésre engedélyt kapott.

(2) Nem bízható meg vagyonkezeléssel az a gazdasági társaság,

a) amelynek tulajdonosa a pénztár alkalmazottja vagy a pénztár vezető tisztségviselője,

b) amely ellen csőd- vagy felszámolási eljárás van folyamatban, illetve, amellyel szemben az üzletmenet-kihelyezést megelőző 2 évben csődeljárást folytattak le,

c) amelynek vezető tisztségviselője a pénztár letétkezelőjének vezető tisztségviselője,

d) amely 10%-ot meghaladó mértékben közvetlenül vagy közvetve tulajdonosa a pénztár letétkezelőjének,

e) amelynek 10%-ot meghaladó mértékben tulajdonosa olyan természetes vagy jogi személy, aki a pénztár letétkezelőjében 10%-ot meghaladó mértékű tulajdonnal rendelkezik.

19. § Amennyiben a pénztári vagyonkezelő a 18. §-ban meghatározott feltételeknek nem felel meg, a pénztár köteles az üzletmenet-kihelyezésre vonatkozó szerződést felmondani, és a Pénztárfelügyeletet a felmondástól számított 15 napon belül értesíteni.

20. § (1) Az üzletmenet-kihelyezésre vonatkozó szerződés tartalmát a pénztár és a pénztári vagyonkezelő a pénztárakra vonatkozó jogszabályi előírások keretei között szabadon állapíthatják meg.

(2) A vagyonkezelő kötelezettségeit a polgári jog általános szabályai szerint köteles teljesíteni.

(3) A 17. §-ban meghatározott feltételek teljesítéséről a pénztár köteles az üzletmenet-kihelyezésre vonatkozó szerződésben rendelkezni.

(4) Az üzletmenet-kihelyezésre vonatkozó szerződésben a pénztár köteles rendelkezni arról, hogy a vagyonkezelő mely esetekben és milyen mértékben felel a kezelésbe átadott pénztári vagyon értékének esetleges csökkenéséért.

21. § (1) A pénztári vagyonkezelő a rábízott vagyon eszközeit és azok forrását könyvviteli nyilvántartásaiban elkülönítetten mutatja ki, de az elkülönített számlákon kimutatott pénztári eszközöket és azok forrását mérlegében nem szerepeltetheti.

(2) A pénztár köteles a pénztári vagyonkezelő tevékenységét rendszeresen ellenőrizni, és ennek során attól - a pénztár beszámolási kötelezettségeihez igazodóan - írásbeli jelentést, beszámolót, kimutatást kérni.

IV. RÉSZ

A PÉNZTÁRAK TELJESÍTMÉNYMÉRÉSÉRE VONATKOZÓ SZABÁLYOK

A teljesítménymérés alapelvei

22. § (1) A pénztár gazdálkodását bemutató teljesítménymérést a pénztárnak negyedévenként, valamint egy pénzügyi év vonatkozásában az év egészére kell elvégeznie.

(2) A pénztár a 3. számú mellékletben meghatározott értékelési elvek alapján határozza meg eszközei piaci értékét.

23. § (1) A portfolió piaci értékét a pénztár vagyonkezelését az értékelés zárónapján részben vagy egészben végző vagyonkezelőnként kell kimutatni, és fel kell tüntetni, hogy az adott vagyonkezelő mely időponttól kezdődően áll szerződésben a pénztárral.

(2) A vagyonkezelők szerinti kimutatást nem valamennyi vagyonkezelő szervezetre együttesen, hanem szervezetenként kell összeállítani.

(3) A vagyonkezelő által kezelt portfolió szempontjából nyitó dátumnak a pénztár részéről történt első vagyonátadás időpontját kell tekinteni.

(4) Abban az esetben, ha a pénztár a házipénztár pénzeszközei, a bankszámlák pénzeszközei és a bankbetétek kezelésén kívül minden más vagyonkezeléssel egyetlen vagyonkezelőt bízott meg, szabad választása szerint értékelheti az egész vagyont - a pénztár és a vagyonkezelő viszonyában - egyben vagy megosztva.

A pénztári hozamráta meghatározásának elvei

24. § (1) A pénztári hozamráta kiszámításának képletét a 4. számú melléklet tartalmazza. A hozamrátát ki kell számolni a pénztár egészére, valamint a fedezeti tartalékra vonatkozóan.

(2) Az olyan nyugdíjpénztár esetében, amelyik magánnyugdíjpénztári feladatokat is ellát, a pénztár egészére vonatkozó hozamráta ezen rendelet értelmében az önkéntes nyugdíjpénztári funkciót ellátó vagyonra vonatkozik.

25. § Vagyonkezelő szervezet megbízása esetén a 23. §-ban foglaltakat azzal a kiegészítéssel kell alkalmazni, hogy vagyonkezelő és a pénztár által megosztva vagy kizárólag vagyonkezelők által kezelt pénztári vagyon összesített hozamának meghatározásakor a pénztárat egésznek tekintve kell az előírt képletbe a különböző szervezetek (pénztár, vagyonkezelő) adatait összesítve behelyettesíteni, és a hozamrátát meghatározni.

Nyilvánosságra hozatal

26. § (1) A pénztárnak a fedezeti tartalékra és a pénztár egészére számított éves hozamrátáit (nettó és bruttó hozamok) a pénzügyi évet követő év május 31-ig kell nyilvánosságra hoznia a Pénzügyi Közlönyben és legalább egy országos terjesztésű napilapban. Az éves hozamráta értékek nyilvánosságra hozatalakor be kell mutatni a tárgyévet megelőző négy év éves hozamrátáit, a pénztár befektetéseinek piaci értékét és befektetési formák szerinti megoszlását az 1. számú melléklet által megadott csoportok szerint a tárgyév és a megelőző négy év végén, valamint az e rendelet 5. számú mellékletének 2. pontja szerinti mutatókat.

(2) A nyilvánosságra hozatal során a pénztár más pénztár teljesítményével összehasonlítást nem tehet, illetve azt nem minősítheti.

V. RÉSZ

EGYÉB GAZDÁLKODÁSI SZABÁLYOK

Hitelfelvétel

27. § (1) A pénztár a működési és a likviditási tartalék fedezete mellett legfeljebb 12 havi lejáratú hitelintézeti hitelt vagy kölcsönt vehet fel.

(2) A felvett hitel vagy kölcsön kamatokkal növelt összege nem haladhatja meg a két tartalék együttes - a hitel vagy a kölcsön futamidejére tervezett, és a pénztár éves pénzügyi tervében meghatározott - bevételeinek 30%-át.

Tagi kölcsön

28. § (1) A pénztártag részére tagi kölcsön egy alkalommal, a várakozási idő 3. évét követően nyújtható.

(2) A tagi kölcsönök együttes állománya nem haladhatja meg a pénztár fedezeti tartalékja mindenkori állományának 5%-át.

(3) A tagi kölcsön összege nem haladhatja meg a pénztártag egyéni számláján a kölcsönfelvétel időpontjában nyilvántartott összeg 30%-át. A tagi kölcsön lejárati ideje legfeljebb 12 hónap.

(4) Amennyiben a pénztártag a kölcsönt nem fizeti vissza, a hátralék összegét, valamint a pénztár költségeit kilépés, átlépés vagy szolgáltatás igénybevétele esetén a pénztártaggal való elszámoláskor érvényesíteni kell.

(5) A tagi kölcsön nyújtásának egyéb feltételeit a pénztár alapszabályában kell meghatározni.

Hozamfelosztási szabályzat

29. § (1) A pénztárnak hozamfelosztási szabályzatot kell készítenie. A hozamfelosztási szabályzat tartalmazza mindazon szabályokat és eljárásokat, amelyek alapján az időszaki hozamokat a pénztár meghatározza, valamint az egyes tartalékok és számlák között felosztja, illetve jóváírja.

(2) A fedezeti tartalék eszközeinek befektetéséből származó nettó hozambevételeket (hozambevételek és a befektetések költségeinek különbözete) a tagok egyéni számlái és a szolgáltatási tartalékok javára, a hozamjóváíráskor fennálló egyenleg és az időtényező figyelembevételével kell jóváírni.

(3) A hozamfelosztási szabályzatnak rendelkeznie kell a be- és kilépő tagok esetében követendő eljárásról is.

A pénztárak közötti átlépésekre vonatkozó speciális szabályok

30. § (1) A pénztártag másik pénztárba történő átlépése esetén a tag követelésének átutalását legkésőbb a tag - az átadó pénztárnál történő - átlépésre vonatkozó bejelentésének negyedévét követő 30 napon belül kell elvégezni.

(2) A pénztártag más pénztárba történő átlépésekor a tag követeléséből legfeljebb az átlépéssel kapcsolatos tényleges, indokolt költségek vonhatók le.

(3) Az értékelési különbözet elszámolásánál az adott negyedévben belépő pénztártag egyéni számlájának összegét erre a negyedévre nem kell figyelembe venni.

VI. RÉSZ

A pénztárak biztosításmatematikai előírásai és pénzügyi tervezésének egyes szabályai

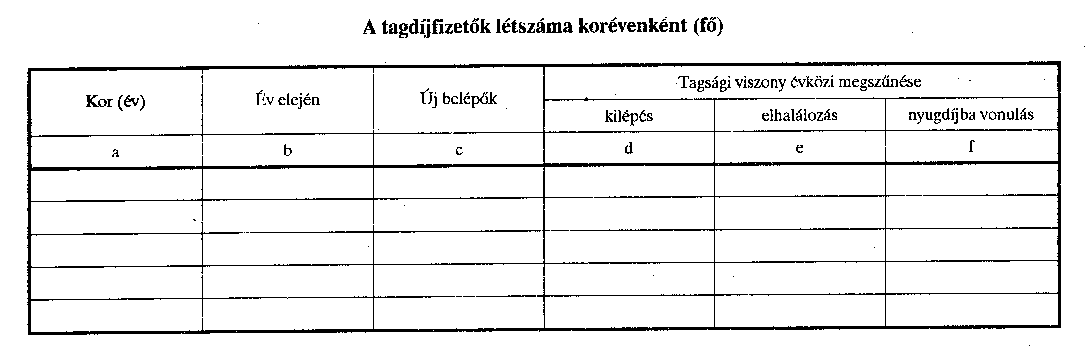

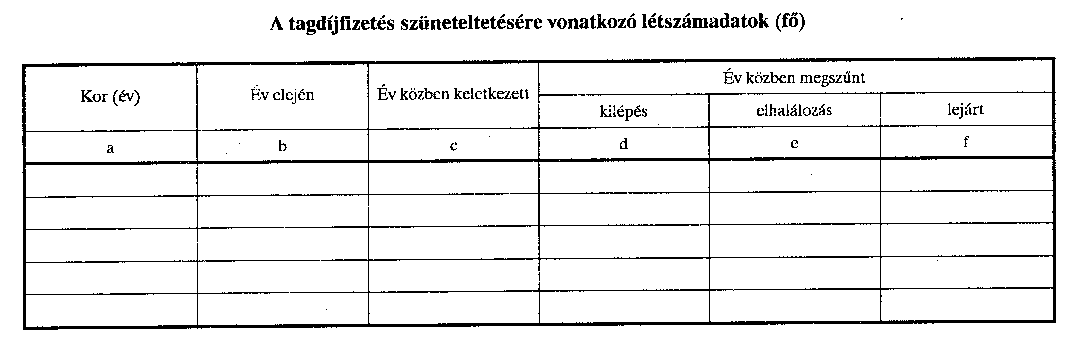

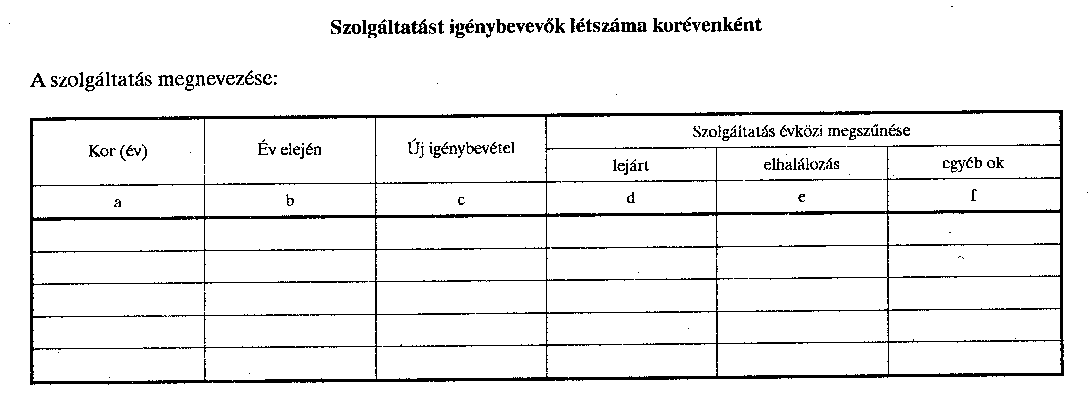

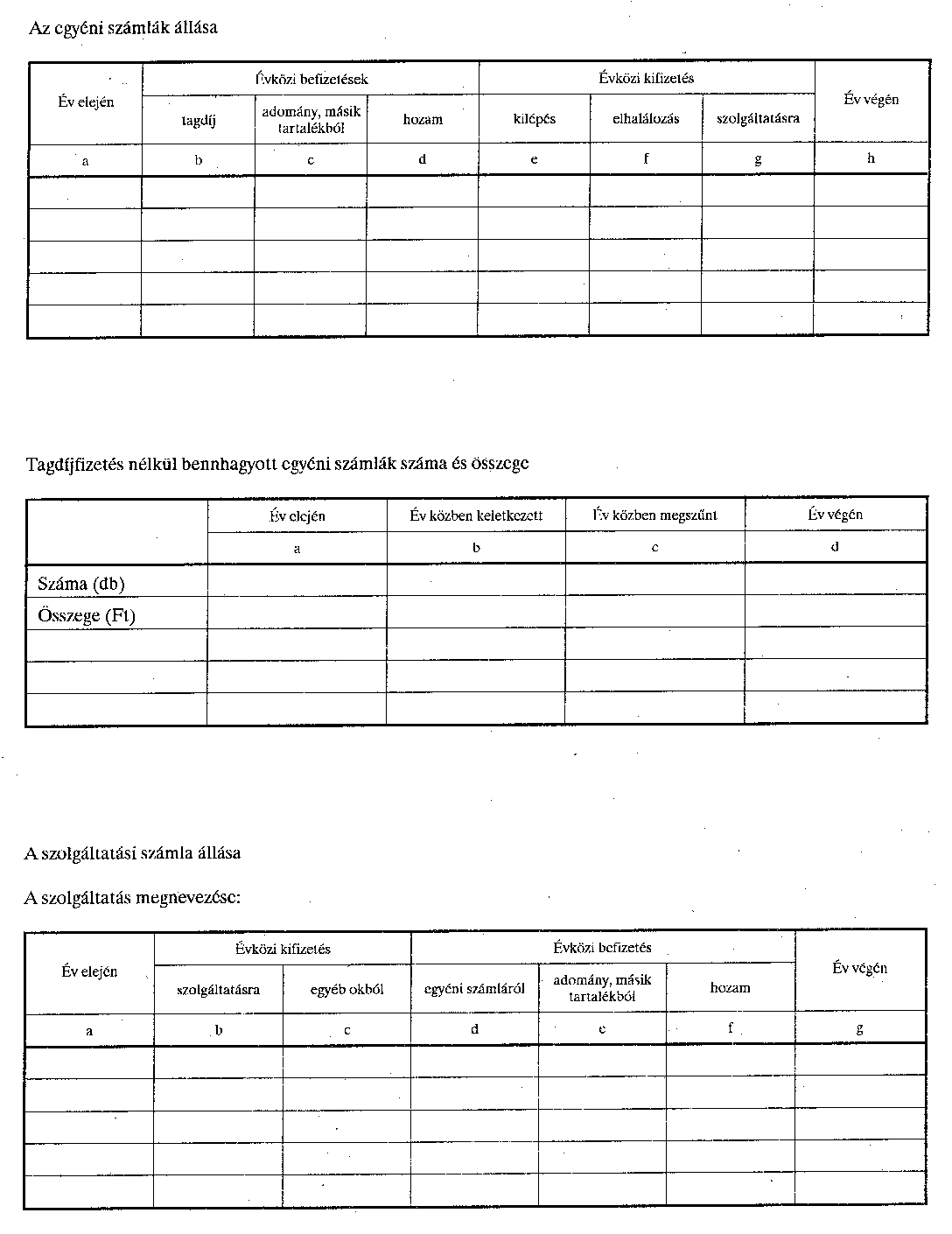

31. § (1) A pénztár az egyéni számlákhoz és a szolgáltatási számlákhoz kapcsolódó nyilvántartások alapján a tagdíjfizetők létszámáról, az egyéni számlák állásáról, a tagdíjfizetés szüneteltetéséről és a szolgáltatások igénybevételéről évente elkészíti a 6-9. számú mellékletekben szereplő táblázatokat.

(2) A biztosításmatematikai számításokhoz az éves és hosszú távú pénzügyi terv, valamint az egyéni számlák, a szolgáltatási számlák és a befektetések nyilvántartásainak adatait kell felhasználni.

32. § Tagjai felé már meghatározott nagyságú szolgáltatási kötelezettséggel rendelkező pénztárnak, első alkalommal a kötelezettség keletkezésének évétől kezdve, a tárgyévre vonatkozó éves beszámolója részeként legalább háromévente biztosításmatematikai mérleget kell készítenie:

a) meghatározott mértékű szolgáltatásonként ki kell mutatni a szolgáltatásra jogosultaknak a mérleg fordulónapjára vetített szolgáltatási fedezetszükségletét,

b) a pénztár befektetett pénztári eszközeinek piaci értékéből kiindulva meg kell határozni a szolgáltatási számlák tényleges fedezeti értékét a mérlegkészítés időpontjában. A szolgáltatási számlák tényleges fedezetéhez, és amennyiben rendelkezésre áll, a likviditási tartalék e célra elkülönített szolgáltatási tartalékát is hozzá kell számítani,

c) a fedezeti szükséglet számításánál használt kamatlábnak és a szolgáltatás fedezetébe bevont eszközök tényleges értékének meghatározásához alkalmazott vagyonértékelésnek összhangban kell állni. Az így számított fedezeti szükséglet és a tényleges fedezeti érték összevetése alapján kell meghatározni a biztosításmatematikai mérleg egyenlegét. A biztosításmatematikai számításokkal kimutatott fedezetszükséglet és a tényleges fedezeti érték közötti eltérésről az Öpt. 34., 36., 39., valamint 40. §-a szerint kell rendelkezni,

d) a fedezeti szükséglet meghatározások módszereként alkalmazott képletek, eljárások, az azokban használt paraméterek jelentése és értéke a módszer első alkalmazásakor része a biztosításmatematikai mérlegnek,

e) a biztosításmatematikai mérlegnek tartalmaznia kell az d) pontban felsoroltakra vonatkozó minden változást.

33. § (1) A pénztár éves terve a tervet elfogadó közgyűlés évének április hó 1. napjától az azt követő év március hó 31. napjáig terjedő időszakra vonatkozik. A pénzügyi terv azonosítására az a naptári év szolgál, amelyikben elfogadásra kerül. Egy meghatározott naptári évre vonatkozó éves pénztári beszámolóban az értékelést a megelőző évvel azonosított pénzügyi terv utolsó negyedévére és az adott évvel azonosított pénzügyi terv első három negyedévére vonatkozó tervrészek alapján kell elvégezni.

(2) Az olyan pénztár pénzügyi terve, amely magánnyugdíjpénztári feladatokat is ellát, az elfogadó közgyűlés évét követő év január 1. napjától december 31-ig tart. A pénzügyi terv ekkor - az egyes pénztári funkciók szerint elkülönítve - két különálló részből áll.

(3) A pénztár éves tervét negyedéves bontásban kell elkészíteni. A tervben lévő részidőszakok fordulónapjai egybeesnek a negyedéves beszámolók fordulónapjaival. A tervben a naptári év végi fordulónapi állapotnak szerepelnie kell.

(4) A hosszú távú terv tervezési időszakának kezdő, illetve záró napja rendre az Öpt. előírásaiból adódó évek április hó 1., illetve március hó 31. napja. Olyan önkéntes nyugdíjpénztár esetén, amelyik magánnyugdíjpénztári feladatokat is ellát, ez rendre január 1., illetve december 31.

(5) A pénztár pénzügyi tervének tartalmaznia kell a befektetéspolitika célkitűzéseit, valamint az azokkal kapcsolatos megvalósítási elképzeléseket.

(6) A pénzügyi tervet a Pénztárfelügyelet által kiadott formanyomtatványon vagy azzal megegyező szerkezetű dokumentumban vagy mágneses adathordozón kell a Pénztárfelügyeletnek benyújtani.

34. § (1) Az Öpt. 44. § (1) bekezdés c) pontjában előírt átalakulási tervre vonatkozóan az Öpt. 62. § (5) bekezdésnek az induló gazdálkodási tervre előírt szabályait kell alkalmazni a következő eltéréssel:

a) a tervnek az alapításkori vagyon helyett a jogutód pénztár vagyonát kell tartalmaznia,

b) a 62. § (5) bekezdés b) pont szerinti kimutatást nem kell tartalmaznia.

(2) Az Öpt. 44. § (1) bekezdés c) pont szerinti vagyonmérleg-tervezet a jogutód pénztárnak az összeolvadás, beolvadás vagy szétválás napjára vonatkozó, legfeljebb 60 napos leltárral alátámasztott mérlege.

VII. RÉSZ

ZÁRÓ RENDELKEZÉSEK

Hatálybalépés

35. § (1) E rendelet - a (3) bekezdésben foglalt eltéréssel - 1998. január 1-jén lép hatályba.

(2) A 12. § (2) bekezdés d) és 18. § (2) bekezdés d) pontban megnevezett közvetett tulajdonlás mértékét a hitelintézetekről és a pénzügyi vállalkozásokról szóló törvény 4. számú melléklete szerint kell kiszámítani.

(3) A 11. § (2) bekezdés a) és d) pontjai 1998. július 1. napján lépnek hatályba.

Átmeneti szabályok

36. § Az e rendelet hatálybalépésekor tevékenységi engedéllyel rendelkező pénztáraknak a befektetések összetételére vonatkozó, valamint a 2. számú mellékletben előírt arányokat 1998. március 31-ig kell teljesíteniük.

Módosuló jogszabályok

37. § (1) A magánnyugdíjpénztárak befektetési és gazdálkodási tevékenységéről szóló 171/1997. (X. 6.) Korm. rendelet (a továbbiakban: Bvr.) 2. számú mellékletének 4. pontja helyébe a következő rendelkezés lép:

"4. A pénztár az 1. számú melléklet 1. pont i) és j) alpontjaiban felsorolt eszközökre vonatkozó szerződést csak fedezeti célból köthet, a spekulációs célú kötés nem megengedett. Fedezeti célúnak az olyan ügylet (egyszerre kötött ügyletek) tekinthetőek, amelyek eredményeképpen a pénztár portfoliójának és az ügylet(ek)nek az összesített kockázata kisebb, mint a portfolió kockázata. A pénztárnak csak olyan kötelezettséget jelentő nyitott pozíciója lehet, amelyet teljes egészében fedez a pénztár tulajdonában lévő értékpapírok és jogok értéke. A szerződés megkötésekor a pénztár összes nyitott pozíciójának árfolyamértéke nem haladhatja meg az összes befektetett eszköz 10%-át."

(2) A Bvr. 3. számú melléklete II. rész 4. a) pontja kiegészül a következő mondattal:

"Amennyiben a tőzsdei ár nettó ár, az értékeléskor a tőzsdei árhoz hozzá kell adni az értékelés napjáig felhalmozott kamatokat."

(3) A Bvr. 3. számú melléklete II. rész 5. pontja Jelmagyarázata szövegrész helyébe a következő szöveg lép:

"E: az adott értékpapír eszközértéke,

CFi: a diszkont kincstárjegy névértéke,

H: az ÁKK által közzétett referenciahozam alapján számított hozamráta,

ni: az értékelés napjától az i-edik kifizetésig fennálló napok száma."

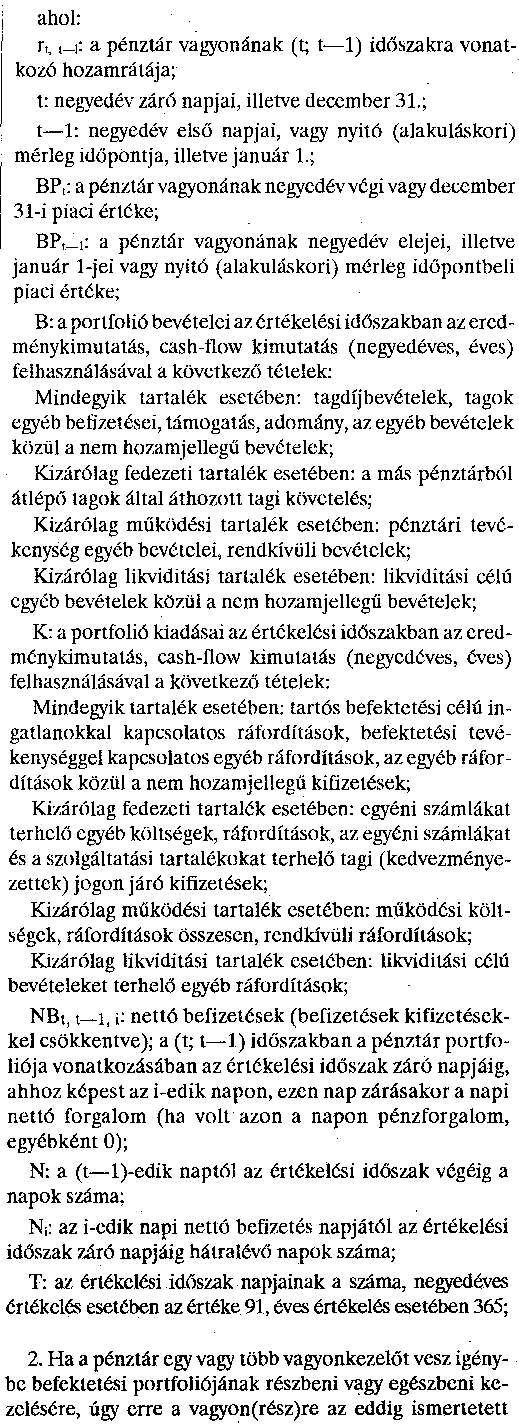

(4) A Bvr. 4. számú mellékletének 3. pontja helyébe a következő szöveg lép:

"3. Az 1. pontban leírtak szerint meghatározott negyedéves hozamráta értékét a 3. számú képlet alapján kell éves értékre átszámítani.

3. számú képlet: Az éves hozamráta érték meghatározása a negyedéves hozamráta értékből

R = 4×r<sub>t, t-1</sub>

ahol:

R a pénztár negyedéves hozamráta értékének éves értéke;

r<sub>t, t-1</sub> a pénztár vagyonának (t; t-1) időszakra, negyedévre vonatkozó hozamrátája, amely a 2. számú képlet szerint került kiszámításra;

Horn Gyula s. k.,

miniszterelnök

1. számú melléklet a 267/1997. (XII. 22.) Korm. rendelethez

1. A 3. § (1) bekezdés szerinti csoportokba a következők tartoznak:

a) házipénztár: forint- és valutapénztár;

b) pénzforgalmi számla;

c) lekötött betét:

ca) hitelintézeti betétszámlán legfeljebb egy évre lekötött pénzösszeg,

cb) hitelintézeti betétszámlán több mint egy évre lekötött pénzösszeg;

d) hitelviszonyt megtestesítő értékpapírok:

da) magyar állampapír,

db) értékpapír, amelyben foglalt kötelezettség teljesítéséért a magyar állam készfizető kezességet vállal,

dc) OECD tagországokban kibocsátott, Magyarországon forgalomba hozott és elismert értékpapírpiacra bevezetett állampapír,

dd) Magyarországon bejegyzett gazdálkodó szervezet által nyilvánosan forgalomba hozott, hitelintézeti garanciával fedezett kötvény,

de) Magyarországon bejegyzett gazdálkodó szervezet által nyilvánosan forgalomba hozott kötvény,

df) Magyarországon bejegyzett hitelintézet által nyilvánosan forgalomba hozott kötvény,

dg) magyarországi helyi önkormányzat által nyilvánosan forgalomba hozott kötvény,

dh) OECD tagországokban kibocsátott, Magyarországon forgalomba hozott és elismert értékpapírpiacra bevezetett kötvény,

di) nemzetközi pénzügyi szervezet által kibocsátott, Magyarországon forgalomba hozott és elismert értékpapírpiacra bevezetett kötvény,

dj) külföldön kibocsátott, Magyarországon forgalomba hozott kötvény;

e) részvények:

ea) a Budapesti Értéktőzsdére bevezetett, jegyzett A kategóriájú részvény,

eb) a Budapesti Értéktőzsdére bevezetett, jegyzett B kategóriájú részvény,

ec) elismert értékpapírpiacra bevezetett, Magyarországon kibocsátott részvény,

ed) elismert értékpapír piacra bevezetett, OECD tagországban kibocsátott részvény;

f) befektetési jegyek:

fa) Magyarországon bejegyzett zártvégű értékpapír-alap által kibocsátott befektetési jegy,

fb) Magyarországon bejegyzett nyíltvégű értékpapír-alap által kibocsátott befektetési jegy,

fc) külföldön bejegyzett befektetési alap által kibocsátott, magyarországi elismert értékpapír-piacra bevezetett befektetési jegy,

fd) Magyarországon bejegyzett ingatlanalap által kibocsátott befektetési jegy;

g) Magyarországon bejegyzett jelzáloghitel-intézet által kibocsátott jelzáloglevél;

h) ingatlan;

i) tőzsdei határidős ügyletek;

j) tőzsdei opciós ügyletek,

k) tagi kölcsön;

2. Az 1. pontban felsorolt eszközök közül

a) az I. portfolió osztályba tartoznak a ca) pont alatti eszközök, valamint a da), db) pont alatti eszközök közül a forgóeszközként nyilvántartottak;

b) a II. portfolió osztályba tartoznak a cb), dc), dd), df), di), ea), g) pont alatti eszközök, valamint a da), db) pont alatti eszközök közül a befektetett eszközként nyilvántartottak;

c) a III. portfolió osztályba tartoznak a de), dg), dh), dj), eb), ec), ed), fc), fd), h), i), j), k) pont alatti eszközök.

3. Az 1. pont fa), fb) alpontja alatti befektetési jegyeket abba a portfolió osztályba kell sorolni, amelybe a befektetési alap kezelési szabályzatában foglaltak szerint az alap számára befektetésként megengedett eszközöket kellene sorolni. Amennyiben egy alap több portfolió osztályba tartozó eszközbe fektethet be, és az I., II. portfolió osztályba tartozó eszközt vásárolhat, a befektetési jegyét a II. portfolió osztályba kell besorolni, ha a III. osztályba tartozó vagy az e rendeletben be nem sorolt eszközbe is befektethet, a befektetési jegyét a III. portfolió osztályba kell besorolni.

4. A pénztárnak az 1. pont a) és b) eszközcsoportokba tartozó eszközeit nem kell portfolió osztályba sorolni.

2. számú melléklet a 267/1997. (XII. 22.) Korm. rendelethez

1. A pénztár az 1. számú melléklet szerinti befektetési formák esetében:

a) a II. portfolió osztályban a befektetett pénztári eszközök legfeljebb 70%-át,

b) a III. portfolió osztályban a befektetett pénztári eszközök legfeljebb 30%-át,

c) a dd) és df) alpontokban felsorolt eszközökben együttesen a befektetett pénztári eszközök legfeljebb 30%-át,

d) az ea) alpontban feltüntetett eszközben a befektetett pénztári eszközök legfeljebb 40%-át,

e) a g) pontban feltüntetett eszközben a befektetett pénztári eszközök legfeljebb 10%-át,

f) a II. portfolió osztályba sorolandó befektetési jegyekben együttesen a befektetett pénztári eszközök legfeljebb 30%-át,

g) a de), dg) és dh) alpontokban feltüntetett eszközben a befektetett pénztári eszközök legfeljebb 10-10%-át,

h) a dj) pontban feltüntetett eszközben a befektetett pénztári eszközök legfeljebb 5%-át,

i) a de), dg), dh) és dj) alpontokban feltüntetett eszközökben együttesen a befektetett pénztári eszközök legfeljebb 20%-át,

j) az eb), ec) és ed) alpontokban feltüntetett eszközökben együttesen a befektetett pénztári eszközök legfeljebb 20%-át,

k) a III. portfolió osztályba sorolandó befektetési jegyekben együttesen a befektetett pénztári eszközök legfeljebb 20%-át,

l) ingatlanalap által kibocsátott befektetési jegyben a befektetett pénztári eszközök legfeljebb 10%-át tarthatja,

m) befektetési céllal vásárolt ingatlanban a befektetett pénztári eszközök legfeljebb 10%-át tarthatja.

n) A külföldi befektetések nem haladhatják meg a befektetett pénztári eszközök 20%-át, ezen belül az OECD országokon kívüli országokba való befektetések aránya nem haladhatja meg az összes külföldi befektetés 30%-át.

2. Az 1. számú melléklet da) és db) alpontjaiban felsorolt eszközökre ezen melléklet 1. a) pontjában előírt korlátozás nem vonatkozik.

3. A pénztár házipénztárában, annak napi zárásakor legfeljebb 500 000 Ft értékű készpénz tartható. Ha a pénztárnak több telephelye van, akkor ennek az előírásnak az egyes telephelyekre külön-külön kell érvényesülnie.

4. A pénztár az 1. számú melléklet 1. pont i) és j) alpontjaiban felsorolt eszközökre vonatkozó szerződést csak fedezeti célból köthet, a spekulációs célú kötés nem megengedett. Fedezeti célúnak az olyan ügylet (ugyanarra a termékre kötött ügyletek) tekinthetőek, amelyek eredményeképpen a pénztár portfoliójának és az ügylet(ek)nek az összesített kockázata kisebb, mint a portfolió kockázata. A pénztárnak csak olyan kötelezettséget jelentő nyitott pozíciója lehet, amelyet teljes egészében fedez a pénztár tulajdonában lévő értékpapírok és jogok értéke.

5. A pénztár csak Magyarországon fekvő, tehermentes ingatlant vásárolhat.

3. számú melléklet a 267/1997. (XII. 22.) Korm. rendelethez

I. A PÉNZTÁR BEFEKTETETT ESZKÖZEI ÉRTÉKÉNEK VÁLTOZÁSA

1. A pénztárak befektetett eszközei értéke alatt az 1. számú mellékletben előírt befektetési formák meghatározott piaci értékét kell érteni. Ezen pénztári portfolió értékelésével kell a pénztár gazdálkodását, annak alakulását bemutatni.

2. Az értékelés időpontjai:

a) Azon pénztárak esetében, amelyek a tárgyévet megelőző időszakban alakultak, az értékelés kiterjed a tárgyév egész időszakára. Az értékelés időpontjai, a fordulónapok a tárgyév első napja (megegyezik a megelőző pénzügyi év záró napjával), a negyedév végi napok, valamint a tárgyév december 31-i napja, és az értékelés az akkor meglévő portfolióra vonatkozik.

b) Azon pénztárak esetében, amelyek a tárgyévben alakultak meg, az értékelés értelemszerűen a megalakulástól a tárgyév végéig terjed, a fordulónapok a nyitómérleg dátuma, a negyedév végi napok, valamint a tárgyév december 31-i napja.

3. A pénztárnak be kell mutatnia az adott időszakra vonatkoztatva a befektetett eszközei beszerzési értékének és ugyanezen eszközök piaci értékének változását.

4. A számításokban felhasználandó könyvszerinti értéket az elkészített negyedéves jelentés kitöltését alátámasztó, a pénztári befektetések alakulását bemutató analitikus nyilvántartás tartalmazza.

5. A pénztár letétkezelője végzi a pénztári eszközök piaci értékének meghatározását. Amennyiben a pénztár az értékelési időszakban letétkezelőt váltott, a megelőző letétkezelő a pénztár rendelkezésére bocsátja a pénztári eszközök befektetésére vonatkozó adatokat.

6. Az értékelés körébe tartozó eszközök teljeskörűen megegyeznek a Pénztárfelügyeletnek küldött negyedéves jelentés megfelelő adataival.

7. A pénztár az értékelést elkülönítve, a likviditási, a működési, valamint a fedezeti tartalék eszközei szerint, s ezen belül az egyéni számlák tartalékára és a szolgáltatási tartalékokra megbontva végzi.

8. A pénztár könyvvizsgálója az óvatosság számviteli elvének érvényesítése érdekében alacsonyabb érték megállapítása céljából eltérhet a II. fejezetben leírt értékelési eljárásoktól.

II. ÉRTÉKELÉSI SZABÁLYOK

A befektetett pénztári eszközök piaci értékének meghatározása

1. Folyószámla: a folyószámlán lévő eszközök fordulónapi záró állománya kerül elszámolásra.

2. Házi pénztár: a házi pénztár értéke a fordulónapi pénztárjelentés záró értéke.

3. Lekötött betét: a lekötött betétek esetében a betét összege a fordulónapi záró állomány értéke.

4. Kötvények:

a) A pénztár tulajdonában lévő, a tőzsdén jegyzett fix vagy változó kamatozású kötvényeket - a diszkont kincstárjegyeket és az elsődleges forgalmazói rendszerbe bevezetett államkötvényeket kivéve - egységesen az értékelési időszakban az utolsó, napi forgalommal súlyozott tőzsdei átlagárfolyamon kell értékelni. Amennyiben a tőzsdei ár nettó ár, a piaci érték meghatározásakor a tőzsdei átlagárhoz hozzá kell adni a felhalmozott kamatokat.

b) Az elsődleges forgalmazói rendszerbe bevezetett államkötvényeket az Államadósság Kezelő Központ (a továbbiakban: ÁKK) által nyilvánosságra hozott fordulónapi legjobb vételi ajánlatból számított bruttó vételár alapján kell értékelni.

c) Ha tőzsdére bevezetett kötvénynek - az elsődleges forgalmazói rendszerbe bevezetett államkötvényeket kivéve - nincsen 30 napnál nem régebbi árfolyama, akkor a tőzsdén kívüli kereskedelem szerinti regisztrált és a BÉT hivatalos lapjában közzétett átlagárfolyam alapján is meghatározható az eszköz értékelési árfolyama, ha az nem régebbi 30 napnál. Ugyanezen módszert kell alkalmazni a tőzsdére be nem vezetett, de elismert értékpapírpiacon forgalmazott kötvényekre.

d) Ha a fenti értékelési módszerek nem használhatóak, akkor a beszerzési árat kell használni.

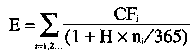

5. Diszkont kincstárjegyek: A diszkont kincstárjegyeket az 1. számú képlet alapján kell értékelni.

1. számú képlet: A diszkont kincstárjegyek eszközértékének meghatározása

Jelmagyarázat:

E: az adott értékpapír eszközértéke

CFi: a névérték

H: az ÁKK által közzétett referenciahozam alapján számított hozamráta

ni: az értékelés napjától az i-ik kifizetésig fennálló napok száma

A H hozamrátát az ÁKK által nyilvánosságra hozott állampapír piaci referenciahozamból kell kiszámítani. A számított referenciahozam megegyezik az adott értékpapír lejárati idejéhez legközelebb eső két referenciahozamnak a lejárati időre számított számtani átlagával.

6. Részvények értékelése:

a) A tőzsdére bevezetett részvényeket a fordulónapi tőzsdei forgalommal súlyozott átlagárfolyam szerint kell értékelni.

b) Ha az adott napon nem történt üzletkötés, akkor a legutolsó átlagárfolyamot kell használni, ha ez az árfolyam a fordulónaphoz képest 30 napnál nem régebbi.

c) A tőzsdére be nem vezetett, de elismert értékpapírpiacon forgalmazott részvények értékét a BÉT hivatalos lapjában közzétett átlagárfolyam alapján kell meghatározni, ha az nem régebbi 30 napnál.

d) Ha egyik módszer sem alkalmazható, akkor függetlenül annak régiségétől, az utolsó tőzsdei, ennek hiányában tőzsdén kívüli átlagárfolyam illetve a beszerzési ár közül az alacsonyabbat kell figyelembe venni.

7. A befektetési jegyek értékelése:

a) A nyíltvégű befektetési alap által kibocsátott befektetési jegyeket az alapkezelő által közzétett - visszaváltási jutalékkal csökkentett - legutolsó egy jegyre jutó nettó eszközértéken kell figyelembe venni.

b) Zárt végű befektetési alap által kibocsátott befektetési jegy esetében az utolsó tőzsdei átlagárfolyam és az utolsó nyilvánosságra hozott nettó eszközérték közül az alacsonyabbat kell figyelembe venni.

8. Jelzáloglevél: a jelzáloglevelet a kötvényekhez hasonlóan, a 4. pont szerint kell értékelni.

9. Tőzsdei határidős ügyletek (kivéve a határidős indexkereskedelmet): az értékelés napján az összes (tőzsdei) pozíciót értékelni kell. Határidős vásárlás esetén az 5. pontban leírt módszerrel számolt H hozammal, mint diszkontrátával a határidős árfolyamból jelenértéket kell számolni a fordulónapra, majd ezt kell összevetni a fenti értékelési elvek szerint kalkulált fordulónapi piaci árfolyammal. Ezen árfolyamkülönbözetnek és a kötés névértéken vett nagyságának a szorzata adja a pozíció értékét (veszteség/nyereség nagyságát).

10. Tőzsdei opciós ügyletek:

a) A szabványosított tőzsdei opciók értékelését a Pénztárfelügyelet - a Budapesti Értéktőzsdével egyeztetve - a szabványosított opciós kereskedelem megindítása előtt 30 nappal a Pénzügyi Közlönyben hozza nyilvánosságra.

b) A nem szabványosított tőzsdei opciók értékét az opció belső értékét és időértékét is figyelembe vevő módszerrel kell kiszámítani. Ha a pénztár az adott pénzügyi évben valamely negyedév lezárásakor rendelkezett nem szabványosított opcióval, az éves beszámoló kiegészítő mellékletében meg kell jelölni az értékelésére alkalmazott módszert.

11. Tőzsdei határidős indexkereskedelem: a fordulónapi nyitott pozíciókat az adott instrumentumra közzétett fordulónapi, illetve ennek hiányában a legutolsó, hivatalos elszámoló ár szerint kell értékelni.

12. Külföldi befektetések értékelése: a külföldi befektetéseket a 4-11. pontokban leírtak szerint kell értékelni.

13. Ingatlan: az ingatlanokat beszerzési áron, vagy egy évnél nem régebbi, ingatlanszakértő által készített értékbecslés alapján kell értékelni.

4. számú melléklet a 267/1997. (XII. 22.) Korm. rendelethez

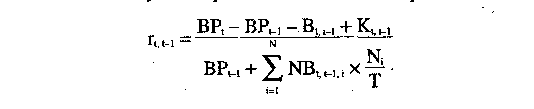

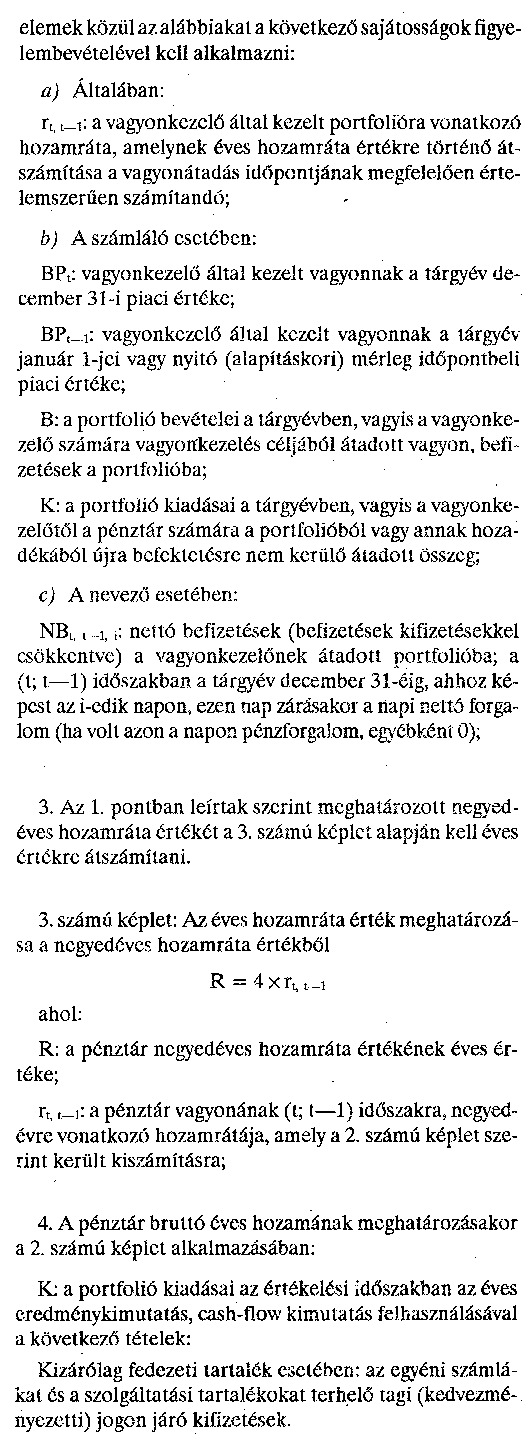

1. A pénztár befektetett eszközei (nettó) hozamrátájának meghatározása a 2. számú képlet alapján történik.

2. számú képlet: A pénztári hozamráta képlete

5. számú melléklet a 267/1997. (XII. 22.) Korm. rendelethez

1. A pénztár által elért eredmény bemutatásához a kiindulópontot az éves beszámolóban található eredménykimutatás szolgáltatja, a tárgyév előtt alakult pénztárak esetében összehasonlításban az előző év eredménykimutatásának megfelelő adataival.

2. Az értékelés az éves beszámoló kiegészítő mellékletében szöveges és számszaki részből áll. A szöveges részben ki kell térni az adott szám mértékét, alakulását magyarázó tényleges vagy vélhető okokra. A mutatók értékének magyarázatakor mindenképpen szükséges azon tényezőket is megemlíteni, amelyek a pénztár gazdálkodásával összefüggőek, de közvetlenül nem a pénztár belső gazdálkodásában jelentkeznek (pl. munkáltató vagy más szervezet által átvállalt költségek, reklámtevékenységek), s - amennyiben ez lehetséges - utalni kell arra, hogy ezen tényezők mikortól és milyen mértékben fogják terhelni a pénztár gazdálkodását.

A szerepeltetendő mutatók:

a) gazdálkodást közvetlenül jellemző mutatók:

- tartalékok tárgyévi tagdíjbevétele/tartalékok tárgyévi összes bevétele,

- tartalékok tárgyévi (előző évi) befektetési hozam- és kamatbevételei/tartalékok tárgyévi (előző évi) összes bevétele,

- bér és személyi jellegű kiadásai/működéssel kapcsolatos tárgyévi költségek és ráfordítások,

- igénybe vett szolgáltatások kiadásai/működéssel kapcsolatos tárgyévi költségek és ráfordítások,

- tartalékok befektetésével kapcsolatos igénybe vett szolgáltatások tárgyévi kiadásai/működéssel kapcsolatos tárgyévi költségek és ráfordítások,

- a likviditási tartalék egyes tartalékai/likviditási tartalék záró állománya;

b) egyéb mutatók:

- éves átlagos taglétszám: a negyedéves adatok időszak eleji és végi értékeinek számtani átlagaiból ezen értékek (időszak közepére súlyozott) számtani átlaga,

- taglétszám életkor szerinti megoszlása,

- egy főre jutó nyugdíjszolgáltatás átlagos értéke járadéktípusonként,

- egyéni számlák állományának éves átlagos értéke: az értékelés zárónapján a pénztártagok egyéni számlái értékének egyszerű számtani átlaga,

- egy főre jutó átlagos havi befizetés értéke,

- befektetések lejárat szerinti megoszlása.

6. számú melléklet a 267/1997. (XII. 22.) Korm. rendelethez

7. számú melléklet a 267/1997. (XII. 22.) Korm. rendelethez

8. számú melléklet a 267/1997. (XII. 22.) Korm. rendelethez

9. számú melléklet a 267/1997. (XII. 22.) Korm. rendelethez

Lábjegyzetek:

[1] A 267/1997. (XII. 22.) Korm. rendelet 11. § 1. bekezdése a 60/1999. (IV. 21.) Korm. rendelet 1. § 1. bekezdésének megfelelően módosított szöveg

[2] A 267/1997. (XII. 22.) Korm. rendelet 11. § 2. bekezdésének g) pontját a 60/1999. (IV. 21.) Korm. rendelet 1. § 2. bekezdése iktatta be

[3] A 267/1997. (XII. 22.) Korm. rendelet 13. § 1. bekezdése a 60/1999. (IV. 21.) Korm. rendelet 1. § 3. bekezdésének megfelelően módosított szöveg

[4] A 267/1997. (XII. 22.) Korm. rendelet 15. §-át a 60/1999. (IV. 21.) Korm. rendelet 3. §-a hatályon kívül helyezte

[5] A 267/1997. (XII. 22.) Korm. rendelet 17. § -ának d) pontját a 60/1999. (IV. 21.) Korm. rendelet 3. §-a hatályon kívül helyezte