42/2005. (XII. 22.) PM rendelet

a települési önkormányzat hatáskörébe tartozó adók és adók módjára behajtandó köztartozások nyilvántartásáról, kezeléséről és elszámolásáról szóló 13/1991. (V. 21.) PM rendelet módosításáról

Az adózás rendjéről szóló 2003. évi XCII. törvény 175. §-ának (7) bekezdésében, a helyi adókról szóló 1990. évi C. törvény 46. §-ában, valamint a gépjárműadóról szóló 1991. évi LXXXII. törvény 19. §-ának (6) bekezdésében foglalt felhatalmazás alapján - az érdekelt miniszterekkel egyetértésben - a következőket rendelem el:

1. §

A települési önkormányzat hatáskörébe tartozó adók és adók módjára behajtandó köztartozások nyilvántartásáról, kezeléséről és elszámolásáról szóló 13/1991. (V. 21.) PM rendelet (a továbbiakban: R.) 1. §-ának (2) bekezdése a következő új d) ponttal egészül ki, ezzel egyidejűleg az eredeti d)-f) pontok e)-g) pontokra változnak:

[Az (1) bekezdésben foglalt rendelkezés kiterjed:]

"d) a luxusadóra."

2. §

Az R. 2. §-a (2) bekezdésének c) pontja helyébe a következő rendelkezés lép:

[Az adóhatóságnak az (1) bekezdésben foglaltak teljesítéséhez a következő nyilvántartásokat kell létrehoznia:]

"c) az adózó egyedi adatait tartalmazó - folyamatosan vezetett - adószámla, külön az adóról, a gépjárműadóról, a jövedelemadóról, a talajterhelési díjról, a luxusadóról és az államigazgatási eljárási illetékről,"

3. §

(1) Az R. 3. §-a (1) bekezdésének b) pontja helyébe a következő rendelkezés lép:

[Az adózó törzsadat nyilvántartása [2. § (2) bek. a) pontja] a következő adatokat (a továbbiakban: törzsadatokat) tartalmazza:]

"b) az adó, a gépjárműadó, a jövedelemadó, a talajterhelési díj, a luxusadó adatait (a kivetett vagy a bevallott adók és az adóelőleg összegét, a bevallott talajterhelési díj összegét, valamint az ezek összegének megállapításához szükséges alapadatokat) ."

(2) Az R. 3. §-a (2) bekezdésének b) pontja helyébe a következő rendelkezés lép:

[Az adó (adótartozás) megállapításához szükséges nem állandó (változó) jellegű adatok nyilvántartása [2. § (2) bek. b) pontja] tartalmazza:]

"b) az építményadó, a telekadó, a magánszemély kommunális adója, a vállalkozók kommunális adója, a tartózkodási idő utáni idegenforgalmi adó, az építmény utáni idegenforgalmi adó, az iparűzési adó, a jövedelemadó, a gépjárműadó, a talajterhelési díj, a luxusadó, az államigazgatási eljárási illeték, a pótlék és a bírság beszedési számlán jóváírt, de véglegesen el nem számolható befizetések (átfutó bevételek) adatait, a befizető nevét, a befizetett összeget, a befizetés dátumát és az átfutó tétel rendezése érdekében szükséges adatokat."

(3) Az R. 3. §-a (3) bekezdésének b) pontja helyébe a következő rendelkezés lép:

[Az adózó adószámlája [2. § (2) bek. c) pontja] tartalmazza:]

"b) az (1) bekezdés b) pontjában feltüntetett adóazonosító adatokat, a kivetett vagy a bevallott adó, gépjárműadó, jövedelemadó, luxusadó, talajterhelési díj, a fizetendő államigazgatási eljárási illeték összegét, a bevallott adó és az előírt adóelőleg különbözetét, valamint a befizetések összegét,"

4. §

Az R. 5. §-a a következő új (5) bekezdéssel egészül ki, ezzel egyidejűleg a eredeti (5) bekezdés számozása (6) bekezdésre, az eredetei (6) bekezdés számozása pedig (7) bekezdésre változik.

"(5) A luxusadót a luxusadó beszedési számlára kell befizetni."

5. §

Az R. 9. §-ának (1) bekezdése helyébe a következő rendelkezés lép:

"(1) A hitelintézet az adóhatóság számára helyi adók befizetésére adónemenként külön beszedési számlát, a magánszemély termőföld-bérbeadásából származó jövedelemadó befizetésére jövedelemadó beszedési számlát, a gépjárműadó befizetésére gépjárműadó beszedési számlát, a luxusadó befizetésére luxusadó beszedési számlát, a talajterhelési díj befizetésére talajterhelési díj beszedési számlát, (a továbbiakban együtt: adóbeszedési számla), az államigazgatási eljárási illetékbefizetésére államigazgatási eljárási illeték beszedési számlát - a Fővárosi önkormányzat adóhatósága számára külön államigazgatási eljárási illeték beszedési számlát - (a továbbiakban: illeték beszedési számla) nyit. A hitelintézet a késedelmi pótlék beszedésére pótlék beszedési számlát, a mulasztási bírság, az adóbírság, az önellenőrzési pótlék és a végrehajtási költség befizetésére - ideértve az illetékbeszedés kapcsán megállapított végrehajtási költséget is - bírság beszedési számlát nyit."

6. §

(1) Az R. 14. §-ának (1) bekezdése helyébe a következő rendelkezés lép:

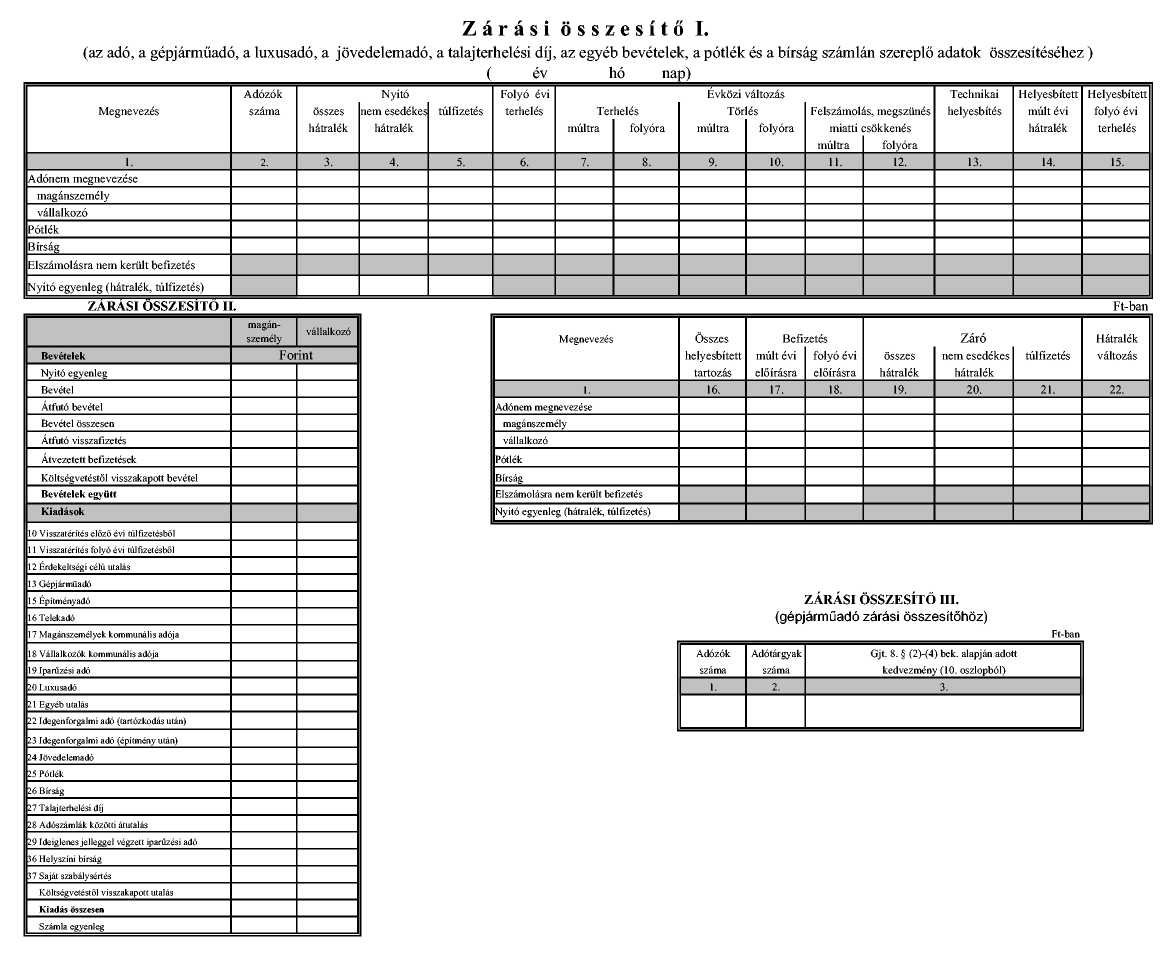

"(1) Az adóhatóság - a Magyar Államkincstár Területi Igazgatóságai (a továbbiakban: Igazgatóság) közreműködésével - az adóról, a gépjárműadóról, a jövedelemadóról, a talajterhelési díjról, a luxusadóról, az államigazgatási eljárási illetékről, az adók módjára behajtandó köztartozásokról az adózók adószámláján lévő adatok alapján június 30-ai állapotnak megfelelő féléves, továbbá a december 31-ei állapotnak megfelelő év végi zárási összesítőt készít. A zárási összesítő és az adószámlák összegei között eltérés nem lehet. A zárási összesítő kiadási tételeit magánszemély és vállalkozó megbontásban kell a főkönyv részére átadni. A zárási összesítőt a 3., 3/b. és 3/c. számú mellékletek alapján kell elkészíteni. A zárási összesítő elkészítéséhez szükséges kitöltési útmutatót a Pénzügyminisztérium az Igazgatóságokon keresztül bocsátja az adóhatóságok rendelkezésére. Az adóhatóság az első félévi zárási összesítőt és annak mágneses adathordozóját július 20-áig, az év végi zárási összesítőt és annak mágneses adathordozóját a tárgyévet követő év január 20-áig ellenőrizve, aláírással és az adóhatóság pecsétjével ellátva az illetékes Igazgatóság részére megküldi. Az adóhatóságok zárási összesítőiből az Igazgatóság megyei (fővárosi) szintű zárási összesítőt készít. A féléves zárási összesítőt és annak mágneses adathordozóját július 30. napjáig, az év végi zárási összesítőt és annak mágneses adathordozóját a tárgyévet követő év január 30. napjáig az Igazgatóság a Magyar Államkincstár (a továbbiakban: Kincstár) részére megküldi."

(2) Az R. 14. §-ának (3) bekezdése helyébe a következő rendelkezés lép:

"(3) Az adóhatóság a kivetéssel megállapított adók, gépjárműadó, luxusadó adatairól összesítőt készít, mágneses adathordozóját a tárgyév május 20. napjáig a területileg illetékes Igazgatóság részére megküldi. A kivetéssel megállapított adók, a gépjárműadó, luxusadó adatairól az Igazgatóság megyei (fővárosi) összesítőt készít, mágneses adathordozóját a tárgyév május 25. napjáig a Kincstár részére megküldi. Az adóbeszedésre kötelezett által beszedett idegenforgalmi adó (a továbbiakban: beszedett adó), a jövedelemadó adatairól az adóhatóság összesítőt készít, mágneses adathordozóját a tárgyévet követő év május 20. napjáig megküldi a területileg illetékes Igazgatóság részére. A beszedett adó, a jövedelemadó adatairól az Igazgatóság megyei (fővárosi) összesítőt készít, mágneses adathordozóját a tárgyévet követő év május 25. napjáig a Kincstár részére megküldi. Az adóhatóság az "E", illetve a "P" betűjelű ideiglenes rendszámtáblával ellátott gépjárművek adó adatairól a december 31-i állapotnak megfelelően összesítést készít és a tárgyévet követő év január 20-áig a területileg illetékes Igazgatóság részére megküldi. Az "E", illetve a "P" betűjelű ideiglenes rendszámtáblával ellátott gépjárművek adó adatairól az Igazgatóság megyei (fővárosi) összesítőt készít, mágneses adathordozóját a tárgyévet követő év január 25. napjáig megküldi a Kincstár részére. A kivetési összesítőt és a beszedett adóról, valamint az "E" és a "P" betűjelű ideiglenes rendszámtáblával ellátott gépjárművek adó adatairól készült összesítőt az 5-11. számú mellékletek, a jövedelemadó összesítőt a 14. számú melléklet, a luxusadó kivetési összesítőt pedig a 20. számú melléklet alapján kell elkészíteni."

(3) Az R. 14. §-a a következő (11) bekezdéssel egészül ki:

"(11) Az adóhatóság a luxusadóról a 21. számú melléklet szerinti adattartalommal összesítőt készít, annak mágneses adathordozóját pedig a tárgyév május 20. napjáig a területileg illetékes Igazgatóság részére megküldi. A adóhatóság által elkészített összesítőkből az Igazgatóság megyei (fővárosi) összesítőt készít, mágneses adathordozóját a tárgyév május 25. napjáig a Kincstár részére megküldi. A Kincstár az összesítőkből 5 munkanapon belül országos összesítőt készít, és az erről készült mágneses adathordozót a Pénzügyminisztérium részére megküldi."

(4) Az R. 14. §-a a következő (12) bekezdéssel egészül ki:

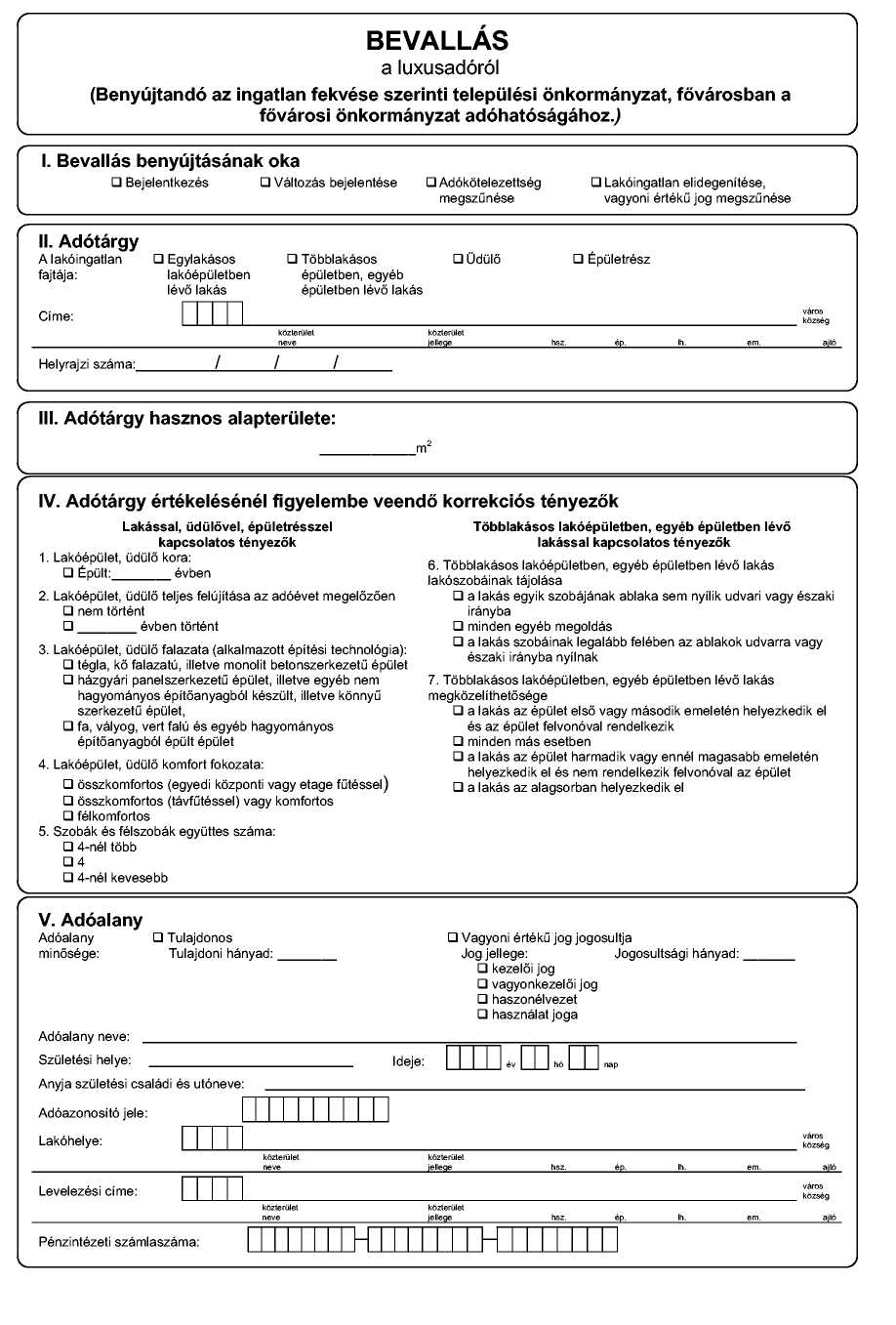

"(12) Az adóhatóságnak a 22. számú melléklet szerinti adattartalommal és szerkezetben luxusadó bevallási nyomtatványt kell rendszeresítenie."

7. §

(1) Ez a rendelet 2006. január 1-jén lép hatályba.

(2) Az adóhatóság a luxusadó adatairól szóló 2006. évi kivetési összesítő mágneses adathordozóját augusztus 15. napjáig küldi meg az Igazgatóság részére. Az adóhatóság által elkészített kivetési összesítőkből az Igazgatóság megyei összesítőt készít, annak mágneses adathordozóját szeptember 1. napjáig a Kincstár részére megküldi. A Kincstár a megyei (fővárosi) összesítőkből 5 munkanapon belül országos összesítőt készít, és az erről készült mágneses adathordozót a Pénzügyminisztérium részére megküldi.

(3) Az adóhatóság a 2006. évben a luxusadóról szóló 21. számú melléklet szerinti őszesítő mágneses adathordozóját augusztus 15. napjáig küldi meg az Igazgatóság részére. Az adóhatóság által elkészített összesítőkből az Igazgatóság megyei összesítőt készít, annak mágneses adathordozóját szeptember 1. napjáig a Kincstár részére megküldi. A Kincstár a megyei (fővárosi) összesítőkből 5 munkanapon belül országos összesítőt készít, és az erről készült mágneses adathordozót a Pénzügyminisztérium részére megküldi.

(4) E rendelet hatálybalépésével egyidejűleg hatályát veszti az R. 3/a. és 4. számú melléklete.

(5) Az R. 3. számú melléklete helyébe e rendelet 1. számú melléklete, az R. 11. számú melléklete helyébe e rendelet 2. számú melléklete, az R. 13. számú melléklete helyébe e rendelet 3. számú melléklete, az R. 13/a. számú melléklete helyébe e rendelet 4. számú melléklete, az R. 13/b. számú melléklete helyébe e rendelet 5. számú melléklete, az R 16. számú melléklete helyébe e rendelet 6. számú melléklete, az R. 16/a. számú melléklete helyébe e rendelet 7. számú melléklete lép, egyidejűleg az R. kiegészül 20.számú mellékletként e rendelet 8. számú mellékletével, 21.számú mellékletként e rendelet 9. számú mellékletével, valamint. 22. számú mellékletként e rendelet 10. számú mellékletével.

Dr. Veres János s. k.,

pénzügyminiszter

1. számú melléklet a 42/2005. (XII. 22.) PM rendelethez

[3. számú melléklet a 13/1991. (V. 21.) PM rendelethez]

2. számú melléklet a 42/2005. (XII. 22.) PM rendelethez

[11. számú melléklet a 13/1991. (V. 21.) PM rendelethez]

IDEGENFORGALMI ADÓ

(tartózkodási idő után vagy szállásdíj, ellenérték alapján)

20 . évi feldolgozási összesítő

| Megnevezés | Jellemző érték (szám) | Adómegállapítás (Ft) |

| Tartózkodási idő után | ||

| 1. Vendégéjszakák száma | ||

| 2. IDEGENFORGALMI ADÓ | ||

| 3. Htv. 31. § (1) bekezdésének a) pontja alapján mentes | ||

| 4. Htv. 31. § (1) bekezdésének b) pontja alapján mentes | ||

| 5. Htv. 31. § (1) bekezdésének c) pontja alapján mentes | ||

| 6. Htv. 31. § (1) bekezdésének d) pontja alapján mentes | ||

| 7. Önkormányzati döntés alapján mentesség, kedvezmény | ||

| 8. IDEGENFORGALMI ADÓ / 2-3 -4-5-6-7/ | ||

| Szállásdíj, ellenérték alapján | ||

| 9. Vendégéjszakákra eső szállásdíj, ellenérték | ||

| 10. IDEGENFORGALMI ADÓ | ||

| 11. Htv. 31. § (1) bekezdésének a) pontja alapján mentes | ||

| 12. Htv. 31. § (1) bekezdésének b) pontja alapján mentes | ||

| 13. Htv. 31. § (1) bekezdésének c) pontja alapján mentes | ||

| 14. Htv. 31. § (1) bekezdésének d) pontja alapján mentes | ||

| 15. Önkormányzati döntés alapján mentesség, kedvezmény | ||

| 16. IDEGENFORGALMI ADÓ /10-11-12-13-14-15 / | ||

| 17. IDEGENFORGALMI ADÓ ÖSSZESEN / 2+10 / | ||

| 18. Htv. alapján mentes /3+4+5+6+11+12+13+14/ | ||

| 19. Önkormányzati döntés alapján mentesség, kedvezmény /7+15/ | ||

| 20. BESZEDETT IDEGENFORGALMI ADÓ ÖSSZESEN /8+16/ | ||

3. számú melléklet a 42/2005. (XII. 22.) PM rendelethez

[13. számú melléklet a 13/1991. (V. 21.) PM rendelethez]

1. tábla

Iparűzési adó 2005. évi feldolgozási összesítő

Ft

| Megnevezés | Magánszemély vállalkozó vállalkozási szintű adóalap | Összesen | ||

| 0-2 500 000 | 2 500 001-5 000 000 | 500 001- | ||

| 1. Számviteli tv. szerinti éves nettó árbevétel (ÁFA nélkül) (+) | ||||

| 2. Befektetett pénzügyi eszközök után kapott (járó) kamatok 50 %-a (+) | ||||

| 3. Egyéb kapott (járó) kamatok és kamatjellegű bevételek 50 %-a (+) | ||||

| 4. Egyéb pénzügyi szolgáltatás bevételei (+) | ||||

| 5. Kapott kamatok és kamatjellegű bevételek (+) | ||||

| 6. Nem pénzügyi és befektetési szolgáltatás nettó árbevétele (+) | ||||

| 7. Befektetési szolgáltatás bevétele (+) | ||||

| 8. Nem befektetési szolgáltatási tevékenység bevétele (+) | ||||

| 9. Biztosítástechnikai eredmény (+) | ||||

| 10. Biztosítóknál nettó működési költségek (+) | ||||

| 11. Befektetésekből származó biztosítástechnikai ráfordítások, egyéb biztosítástechnikai ráfordítások (+) | ||||

| 12. Nem biztosítási tevékenység bevétele, befektetések nettó bevétele, egyéb növelő tételek (+) | ||||

| 13. A Htv. 52. § 22. j) pontjában megfogalmazott árfolyamnyereség, osztalék és részesedés (+) | ||||

| 14. Fedezeti ügyletek veszteségének/nyereségének nyereségjellegű különbözete (+) | ||||

| 15. Alapügyletek (fedezett ügyletek) nyereségének/veszteségének nyereségjellegű különbözete (+) | ||||

| 16. Biztosítóknál a Htv. 52. § 22. c) pontjában foglalt csökkentések (-) | ||||

| 17. Az egyéb szolgáltatások értékeként illetve egyéb ráforditások között kimutatott jövedéki adó, | ||||

| 18. Egyéb ráfordítások között kimutatott, az adóhatósággal elszámolt regisztrációs adó, energia adó (-) | ||||

| 19. Felszolgálási díj árbevétele (-) | ||||

| 20. Fizetett kamatok és kamatjellegű ráfordítások (-) | ||||

| 21. Htv. szerinti nettó árbevétel (ÁFA nélkül) [(1+2+3+4+5+6+7+8+9+10+11+12+13+14+15)-(1 6+17+18+19+20)] | ||||

| 22. Eladott áruk beszerzési értéke (-) | ||||

| 23. Közvetített szolgáltatások értéke (-) | ||||

| 23/a. A 23. sorból az alvállalkozói teljesítések értéke | ||||

| 24. Anyagköltség (a Htv. 39. § (1) bek.) (-) | ||||

| 25. HTV. SZERINTI ADÓALAP [21-(22+23+24)] | ||||

| 26. A foglalkoztatás növeléséhez kapcsolódó adóalap-mentesség (-) | ||||

| 27. FOGLALKOZTATÁSHOZ KAPCSOLODÓ MENTESSÉGGEL CSÖKKENTETT ADÓALAP (25-26) | ||||

| 28. Adómentes adóalap önkormányzati döntés alapján (-) | ||||

| 29. Adózás alá eső adóalap (27-28) | ||||

| 30. ADÓKÖTELES ADÓALAP SZERINTI IPARŰZÉSI ADÓ | ||||

| 31. Kedvezmény az adóból az önkormányzat döntése alapján (-) | ||||

| 32. Az 1995. évi XCVIII. tv. 10. § (2) bek. alapján csökkentés (-) | ||||

| 33. Az ideiglenes jelleggel megfizetett adóátalány levonható összege (-) | ||||

| 34. FIZETENDŐ IPARŰZÉSI ADÓ [30-(31+32+33)] | ||||

| 35. A Htv. 40. § (3)-(4) bek. alapján megfizetett adóátalány önkormányzatra jutó összege | ||||

Ft

| Megnevezés | Nem magán személy vállalkozó (kivéve a 3-6 táblákat) vállalkozási szintű adóalap | Összesen | |||

| 0-2 500 000 | 5000 001-10 000 00 | 10 000 001-100 000 000 | 100 000 001- | ||

| 1. Számviteli tv. szerinti éves nettó árbevétel (ÁFA nélkül) (+) | |||||

| 2. Befektetett pénzügyi eszközök után kapott (járó) kamatok 50 %-a (+) | |||||

| 3. Egyéb kapott (járó) kamatok és kamatjellegű bevételek 50 %-a (+) | |||||

| 4. Egyéb pénzügyi szolgáltatás bevételei (+) | |||||

| 5. Kapott kamatok és kamatjellegű bevételek | |||||

| 6. Nem pénzügyi és befektetési szolgáltatás nettó árbevétele (+) | |||||

| 7. Befektetési szolgáltatás bevétele (+) | |||||

| 8. Nem befektetési szolgáltatási tevékenység bevétele (+) | |||||

| 9. Biztosítástechnikaieredmény (+) | |||||

| 10. Biztosítóknál nettó müködési költségek (+) | |||||

| 11. Befektetésekből származó biztosítástechnikai ráfordítások, egyéb biztosítástechnikai ráfordítások (+) | |||||

| 12. Nem biztosítási tevékenység bevétele, befektetések nettó bevétele, egyéb növelő tételek (+) | |||||

| 13. A Htv. 52. § 22. j) pontjában megfogalmazott árfolyamnyereség, osztalék és részesedés (+) | |||||

| 14. Fedezeti ügyletek veszteségének/nyereségének nyereségjellegű különbözete (+) | |||||

| 15. Alapügyletek (fedezett ügyletek) nyereségének/veszteségének nyereségjellegű különbözete (+) | |||||

| 16. Biztosítóknál a Htv. 52. § 22. c) pontjában foglalt csökkentések (-) | |||||

| 17. Az egyéb szolgáltatások értékeként illetve egyéb ráforditások között kimutatott jövedéki adó (-) | |||||

| 18. Egyéb ráfordítások között kimutatott, az adóhatósággal elszámolt regisztrációs adó, energia adó (-) | |||||

| 19. Felszolgálási díj árbevétele (-) | |||||

| 20. Fizetett kamatok és kamatjellegű ráfordítások (-) | |||||

| 21. Htv. szerinti nettó árbevétel (ÁFA nélkül) [(1+2+3+4+5+6+7+8+9+10+11+12+13+14+15)-(16+17+18+19+20)] | |||||

| 22. Eladott áruk beszerzési értéke (-) | |||||

| 23. Közvetített szolgáltatások értéke (-) | |||||

| 23/a. A 23. sorból az alvállalkozói teljesítések értéke | |||||

| 24. Anyagköltség (a Htv. 39. § (1) bek.) (-) | |||||

| 25. HTV. SZERINTI ADÓALAP [21-(22+23+24)] | |||||

| 26. A foglalkoztatás növeléséhez kapcsolódó adóalap-mentesség (-) | |||||

| 27. FOGLALKOZTATÁSHOZ KAPCSOLODÓ MENTESSÉGGEL CSÖKKENTETT ADÓALAP (25-26) | |||||

| 28. Adómentes adóalap önkormányzati döntés alapján (-) | |||||

| 29. Adózás alá eső adóalap (27-28) | |||||

| 30. ADÓKÖTELES ADÓALAP SZERINTI IPARŰZÉSI ADÓ | |||||

| 31. Kedvezmény az adóból az önkormányzat döntése alapján (-) | |||||

| 32. Az 1995. évi XCVIII. tv. 10. § (2) bek. alapján csökkentés (-) | |||||

| 33. Az ideiglenes jelleggel megfizetett adóátalány levonható összege (-) | |||||

| 34. FIZETENDŐ IPARŰZÉSI ADÓ [30-(31+32+33)] | |||||

| 35. A Htv. 40. § (3)-(4) bek. alapján megfizetett adóátalány önkormányzatra jutó összege | |||||

3. tábla

Ft

| Megnevezés | Hitelintézet, pénzügyi vállalkozás vállalkozási szintű adóalap | Összesen | ||

| 0-50 000 000 | 50 000 001-100 000 000 | 100 000 001- | ||

| 1. Számviteli tv. szerinti éves nettó árbevétel (ÁFA nélkül) (+) | ||||

| 2. Befektetett pénzügyi eszközök után kapott (járó) kamatok (+) | ||||

| 3. Egyéb kapott (járó) kamatok és kamatjellegű bevételek | ||||

| 4. Egyéb pénzügyi szolgáltatás bevételei (+) | ||||

| 5. Kapott kamatok és kamatjellegű bevételek | ||||

| 6. Nem pénzügyi és befektetési szolgáltatás nettó árbevétele (+) | ||||

| 7. Befektetési szolgáltatás bevétele (+) | ||||

| 8. Nem befektetési szolgáltatási tevékenység bevétele (+) | ||||

| 9. Biztosításitechnikai eredmény (+) | ||||

| 10. Biztosítóknál nettó működési költségek (+) | ||||

| 11. Befektetésekből származó biztosítástechnikai ráfordítások, egyéb biztosítástechnikai ráfordítások (+) | ||||

| 12. Nem biztosítási tevékenység bevétele, befektetések nettó bevétele, egyéb növelő tételek (+) | ||||

| 13. A Htv. 52. § 22. j) pontjában megfogalmazott árfolyamnyereség, osztalék és részesedés (+) | ||||

| 14. Fedezeti ügyletek veszteségének/nyereségének nyereségjellegű különbözete (+) | ||||

| 15. Alapügyletek (fedezett ügyletek) nyereségének/veszteségének nyereségjellegű különbözete (+) | ||||

| 16. Biztosítóknál a Htv. 52. § 22. c) pontjában foglalt csökkentések (-) | ||||

| 17. Az egyéb szolgáltatások értékeként illetve egyéb ráforditások között kimutatott jövedéki adó, | ||||

| 18. Egyéb ráfordítások között kimutatott, az adóhatósággal elszámolt regisztrációs adó, energia adó | ||||

| 19. Felszolgálási díj árbevétele (-) | ||||

| 20. Fizetett kamatok és kamatjellegű ráfordítások (-) | ||||

| 21. Htv. szerinti nettó árbevétel (ÁFA nélkül) [(1+2+3+4+5+6+7+8+9+10+11+12+13+14+15)-(1 6+17+18+19+20)] | ||||

| 22. Eladott áruk beszerzési értéke (-) | ||||

| 23. Közvetített szolgáltatások értéke (-) | ||||

| 23/a. A 23. sorból az alvállalkozói teljesítések értéke | ||||

| 24. Anyagköltség (a Htv. 39. § (1) bek.) (-) | ||||

| 25. HTV. SZERINTI ADÓALAP [21-(22+23+24)] | ||||

| 26. A foglalkoztatás növeléséhez kapcsolódó adóalap-mentesség (-) | ||||

| 27. FOGLALKOZTATÁSHOZ KAPCSOLODÓ MENTESSÉGGEL CSÖKKENTETT ADÓALAP (25-26) | ||||

| 28. Adómentes adóalap önkormányzati döntés alapján (-) | ||||

| 29. Adózás alá eső adóalap (27-28) | ||||

| 30. ADÓKÖTELES ADÓALAP SZERINTI IPARŰZÉSI ADÓ | ||||

| 31. Kedvezmény az adóból az önkormányzat döntése alapján (-) | ||||

| 32. Az 1995. évi XCVIII. tv. 10. § (2) bek. alapján csökkentés (-) | ||||

| 33. Az ideiglenes jelleggel megfizetett adóátalány levonható összege (-) | ||||

| 34. FIZETENDŐ IPARŰZÉSI ADÓ [30-(31+32+33)] | ||||

| 35. A Htv. 40. § (3)-(4) bek. alapján megfizetett adóátalány önkormányzatra jutó összege | ||||

4. tábla

Ft

| Megnevezés | Biztosítók vállalkozási szintű adóalap | Összesen | ||

| 0-50 000 000 | 50 000 001-100 000 000 | 100 000 001- | ||

| 1. Számviteli tv. szerinti éves nettó árbevétel (ÁFA nélkül) (+) | ||||

| 2. Befektetett pénzügyi eszközök után kapott (járó) kamatok (+) | ||||

| 3. Egyéb kapott (járó) kamatok és kamatjellegű bevételek | ||||

| 4. Egyéb pénzügyi szolgáltatás bevételei (+) | ||||

| 5. Kapott kamatok és kamatjellegű bevételek | ||||

| 6. Nem pénzügyi és befektetési szolgáltatás nettó árbevétele (+) | ||||

| 7. Befektetési szolgáltatás bevétele (+) | ||||

| 8. Nem befektetési szolgáltatási tevékenység bevétele (+) | ||||

| 9. Biztosítástechnikai eredmény (+) | ||||

| 10. Biztosítóknál nettó működési költségek (+) | ||||

| 11. Befektetésekből származó biztosítástechnikai ráfordítások, egyéb biztosítástechnikai ráfordítások (+) | ||||

| 12. Nem biztosítási tevékenység bevétele, befektetések nettó bevétele, egyéb növelő tételek (+) | ||||

| 13. A Htv. 52. § 22. j) pontjában megfogalmazott árfolyamnyereség, osztalék és részesedés (+) | ||||

| 14. Fedezeti ügyletek veszteségének/nyereségének nyereségjellegű különbözete (+) | ||||

| 15. Alapügyletek (fedezett ügyletek) nyereségének/veszteségének nyereségjellegű különbözete (+) | ||||

| 16. Biztosítóknál a Htv. 52. §22. c) pontjában foglalt csökkentések (-) | ||||

| 17. Az egyéb szolgáltatások értékeként illetve egyéb ráforditások között kimutatott jövedéki adó, | ||||

| 18. Egyéb ráfordítások között kimutatott, az adóhatósággal elszámolt regisztrációs adó, energia adó | ||||

| 19. Felszolgálási díj árbevétele (-) | ||||

| 20. Fizetett kamatok és kamatjellegű ráfordítások (-) | ||||

| 21. Htv. szerinti nettó árbevétel (ÁFA nélkül) [(1+2+3+4+5+6+7+8+9+10+11+12+13+14+15)-(16+17+18+19+20)] | ||||

| 22. Eladott áruk beszerzési értéke (-) | ||||

| 23. Közvetített szolgáltatások értéke (-) | ||||

| 23/a. A 23. sorból az alvállalkozói teljesítések értéke | ||||

| 24. Anyagköltség (a Htv. 39. § (1) bek.) (-) | ||||

| 25. HTV. SZERINTI ADÓALAP [21-(22+23+24)] | ||||

| 26. A foglalkoztatás növeléséhez kapcsolódó adóalap-mentesség (-) | ||||

| 27. FOGLALKOZTATÁSHOZ KAPCSOLODÓ MENTESSÉGGEL CSÖKKENTETT ADÓALAP (25-26) | ||||

| 28. Adómentes adóalap önkormányzati döntés alapján (-) | ||||

| 29. Adózás alá eső adóalap (27-28) | ||||

| 30. ADÓKÖTELES ADÓALAP SZERINTI IPARŰZÉSI ADÓ | ||||

| 31. Kedvezmény az adóból az önkormányzat döntése alapján (-) | ||||

| 32. Az 1995. évi XCVIII. tv. 10. § (2) bek. alapján csökkentés (-) | ||||

| 33. Az ideiglenes jelleggel megfizetett adóátalány levonható összege (-) | ||||

| 34. FIZETENDŐ IPARŰZÉSI ADÓ [30-(31+32+33)] | ||||

| 35. A Htv. 40. § (3)-(4) bek. alapján megfizetett adóátalány önkormányzatra jutó összege | ||||

Ft

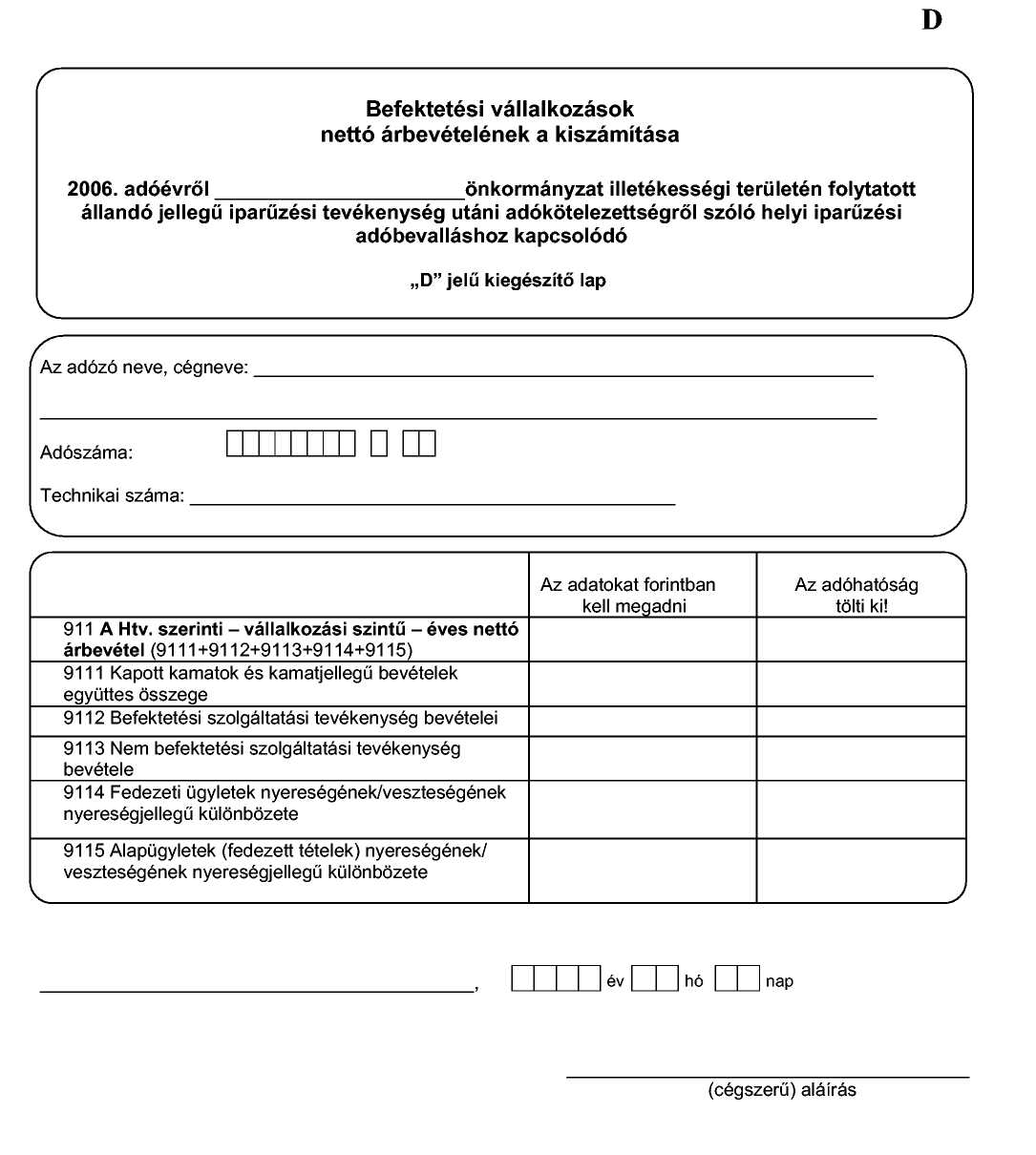

| Megnevezés | Befektetési vállalkozások vállalkozási szintű adóalap | Összesen | ||

| 0-50 000 000 | 50 000 001-100 000 000 | 100 000 001- | ||

| 1. Számviteli tv. szerinti éves nettó árbevétel (ÁFA nélkül) (+) | ||||

| 2. Befektetett pénzügyi eszközök után kapott (járó) kamatok (+) | ||||

| 3. Egyéb kapott (járó) kamatok és kamatjellegű bevételek (+) | ||||

| 4. Egyéb pénzügyi szolgáltatás bevételei (+) | ||||

| 5. Kapott kamatok és kamatjellegű bevételek (+) | ||||

| 6. Nem pénzügyi és befektetési szolgáltatás nettó árbevétele (+) | ||||

| 7. Befektetési szolgáltatás bevétele (+) | ||||

| 8. Nem befektetési szolgáltatási tevékenység bevétele (+) | ||||

| 9. Biztosítástechnikai eredmény (+) | ||||

| 10. Biztosítóknál nettó működési költségek (+) | ||||

| 11. Befektetésekből származó biztosítástechnikai ráfordítások, egyéb biztosítástechnikai ráfordítások (+) | ||||

| 12. Nem biztosítási tevékenység bevétele, befektetések nettó bevétele, egyéb növelő tételek (+) | ||||

| 13. A Htv. 52. § 22. j) pontjában megfogalmazott árfolyamnyereség, osztalék és részesedés (+) | ||||

| 14. Fedezeti ügyletek veszteségének/nyereségének nyereségjellegű különbözete (+) | ||||

| 15. Alapügyletek (fedezett ügyletek) nyereségének/veszteségének nyereségjellegű különbözete (+) | ||||

| 16. Biztosítóknál a Htv. 52. § 22. c) pontjában foglalt csökkentések (-) | ||||

| 17. Az egyéb szolgáltatások értékeként illetve egyéb ráforditások között kimutatott jövedéki adó (-) | ||||

| 18. Egyéb ráfordítások között kimutatott, az adóhatósággal elszámolt regisztrációs adó, energia adó (-) | ||||

| 19. Felszolgálási díj árbevétele (-) | ||||

| 20. Fizetett kamatok és kamatjellegű ráfordítások (-) | ||||

| 21. Htv. szerinti nettó árbevétel (ÁFA nélkül) [(1+2+3+4+5+6+7+8+9+10+11+12+13+14+15)-(16+17+18+19+20)] | ||||

| 22. Eladott áruk beszerzési értéke (-) | ||||

| 23. Közvetített szolgáltatások értéke (-) | ||||

| 23/a. A 23. sorból az alvállalkozói teljesítések értéke | ||||

| 24. Anyagköltség (a Htv. 39. § (1) bek.) (-) | ||||

| 25. HTV. SZERINTI ADÓALAP [21-(22+23+24)] | ||||

| 26. A foglalkoztatás növeléséhez kapcsolódó adóalap-mentesség (-) | ||||

| 27. FOGLALKOZTATÁSHOZ KAPCSOLODÓ MENTESSÉGGEL CSÖKKENTETT ADÓALAP (25-26) | ||||

| 28. Adómentes adóalap önkormányzati döntés alapján (-) | ||||

| 29. Adózás alá eső adóalap (27-28) | ||||

| 30. ADÓKÖTELES ADÓALAP SZERINTI IPARŰZÉSI ADÓ | ||||

| 31. Kedvezmény az adóból az önkormányzat döntése alapján (-) | ||||

| 32. Az 1995. évi XCVIII. tv. 10. § (2) bek. alapján csökkentés (-) | ||||

| 33. Az ideiglenes jelleggel megfizetett adóátalány levonható összege (-) | ||||

| 34. FIZETENDŐ IPARŰZÉSI ADÓ [30-(31+32+33)] | ||||

| 35. A Htv. 40. § (3)-(4) bek. alapján megfizetett adóátalány önkormányzatra jutó összege | ||||

6. tábla

Ft

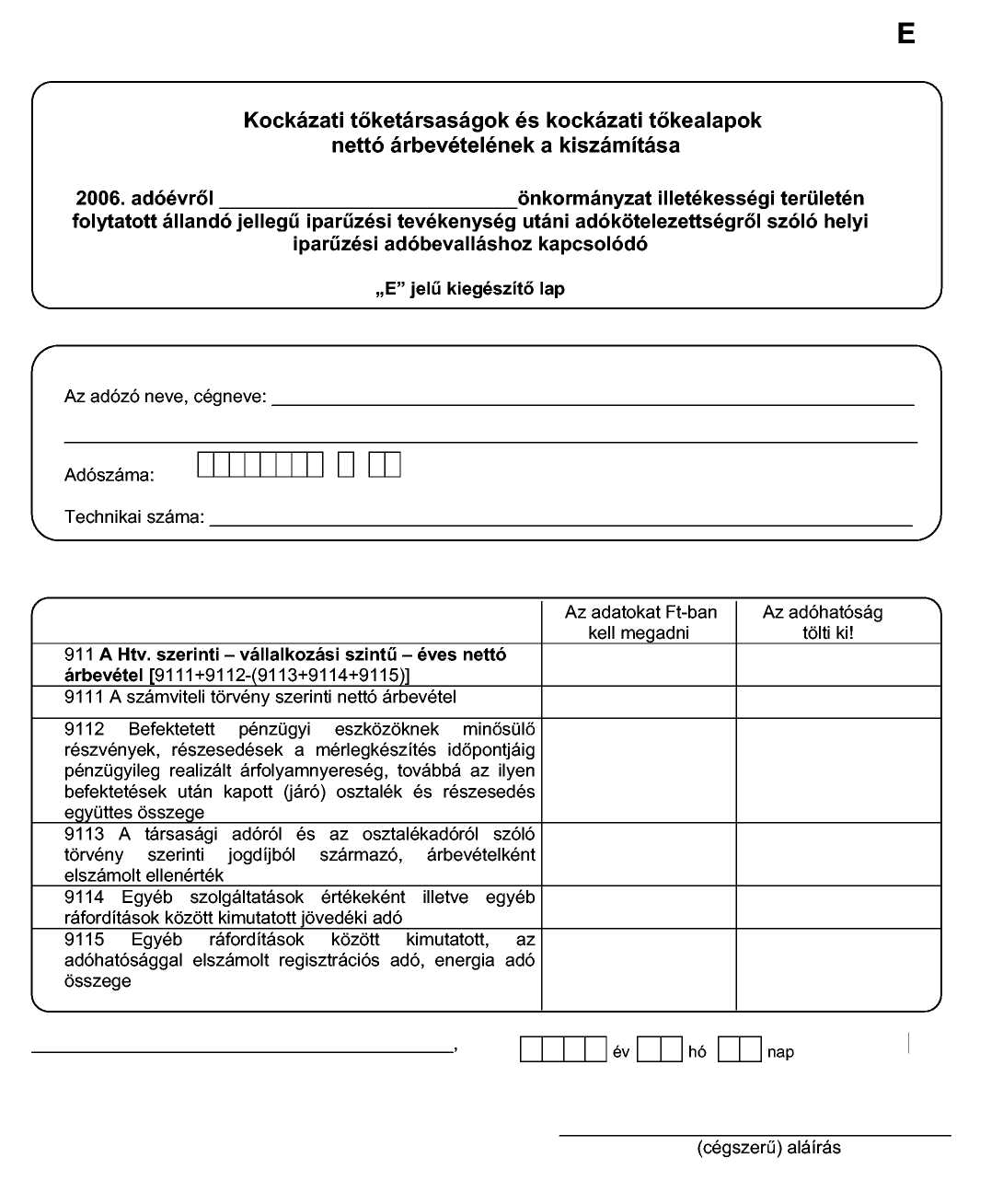

| Megnevezés | Kockázati töke társaságok és kockázati tőkealapok vállalkozási szintű adóalap | Összesen | ||

| 0-50 000 000 | 50 000 001-100 000 000 | 100 000 001- | ||

| 1. Számviteli tv. szerinti éves nettó árbevétel (ÁFA nélkül) (+) | ||||

| 2. Befektetett pénzügyi eszközök után kapott (járó) kamatok 50 %-a (+) | ||||

| 3. Egyéb kapott (járó) kamatok és kamatjellegű bevételek 50 %-a (+) | ||||

| 4. Egyéb pénzügyi szolgáltatás bevételei (+) | ||||

| 5. Kapott kamatok és kamatjellegű bevételek (+) | ||||

| 6. Nem pénzügyi és befektetési szolgáltatás nettó árbevétele (+) | ||||

| 7. Befektetési szolgáltatás bevétele (+) | ||||

| 8. Nem befektetési szolgáltatási tevékenység bevétele (+) | ||||

| 9. Biztosítástechnikai eredmény (+) | ||||

| 10. Biztosítóknál nettó müködési költségek (+) | ||||

| 11. Befektetésekből származó biztosítástechnikai ráfordítások, egyéb biztosítástechnikai ráfordítások (+) | ||||

| 12. Nem biztosítási tevékenység bevétele, befektetések nettó bevétele, egyéb növelő tételek (+) | ||||

| 13. A Htv. 52. § 22. j) pontjában megfogalmazott árfolyamnyereség, osztalék és részesedés (+) | ||||

| 14. Fedezeti ügyletek veszteségének/nyereségének nyereségjellegű különbözete (+) | ||||

| 15. Alapügyletek (fedezett ügyletek) nyereségének/veszteségének nyereségjellegű különbözete (+) | ||||

| 16. Biztosítóknál a Htv. 52. §22. c) pontjában foglalt csökkentések (-) | ||||

| 17. Az egyéb szolgáltatások értékeként illetve egyéb ráforditások között kimutatott jövedéki adó (-) | ||||

| 18. Egyéb ráfordítások között kimutatott, az adóhatósággal elszámolt regisztrációs adó, energia adó (-) | ||||

| 19. Felszolgálási díj árbevétele (-) | ||||

| 20. Fizetett kamatok és kamatjellegű ráfordítások (-) | ||||

| 21. Htv. szerinti nettó árbevétel (ÁFA nélkül) [(1+2+3+4+5+6+7+8+9+10+11+12+13+14+15)-(1 6+17+18+19+20)] | ||||

| 22. Eladott áruk beszerzési értéke (-) | ||||

| 23. Közvetített szolgáltatások értéke (-) | ||||

| 23/a. A 23. sorból az alvállalkozói teljesítések értéke | ||||

| 24. Anyagköltség (a Htv. 39. § (1) bek.) (-) | ||||

| 25. HTV. SZERINTI ADÓALAP [21-(22+23+24)] | ||||

| 26. A foglalkoztatás növeléséhez kapcsolódó adóalap-mentesség (-) | ||||

| 27. FOGLALKOZTATÁSHOZ KAPCSOLODÓ MENTESSÉGGEL CSÖKKENTETT ADÓALAP (25-26) | ||||

| 28. Adómentes adóalap önkormányzati döntés alapján (-) | ||||

| 29. Adózás alá eső adóalap (27-28) | ||||

| 30. ADÓKÖTELES ADÓALAP SZERINTI IPARŰZÉSI ADÓ | ||||

| 31. Kedvezmény az adóból az önkormányzat döntése alapján (-) | ||||

| 32. Az 1995. évi XCVIII. tv. 10. § (2) bek. alapján csökkentés (-) | ||||

| 33. Az ideiglenes jelleggel megfizetett adóátalány levonható összege (-) | ||||

| 34. FIZETENDŐ IPARŰZÉSI ADÓ [30-(31+32+33)] | ||||

| 35. A Htv. 40. § (3)-(4) bek. alapján megfizetett adóátalány önkormányzatra jutó összege | ||||

7. tábla

Ft

| Megnevezés | Mindösszesen vállalkozási szintű adóalap | Összesen | |||||

| 0-2 500 000 | 2 500 001-5 000 000 | 5000 001-10000 000 | 10 000 001-50 000 000 | 5 000 001-10000 00010 000 | 0005 000 001- | ||

| 1. Számviteli tv. szerinti éves nettó árbevétel (ÁFA nélkül) (+) | |||||||

| 2. Befektetett pénzügyi eszközök után kapott (járó) kamatok (+) | |||||||

| 3. Egyéb kapott (járó) kamatok és kamatjellegű bevételek (+) | |||||||

| 4. Egyéb pénzügyi szolgáltatás bevételei (+) | |||||||

| 5. Kapott kamatok és kamatjellegű bevételek (+) | |||||||

| 6. Nem pénzügyi és befektetési szolgáltatás nettó árbevétele (+) | |||||||

| 7. Befektetési szolgáltatás bevétele (+) | |||||||

| 8. Nem befektetési szolgáltatási tevékenység bevétele (+) | |||||||

| 9. Biztosítástechnikai eredmény (+) | |||||||

| 10. Biztosítóknál nettó működési költségek (+) | |||||||

| 11. Befektetésekből származó biztosítástechnikai ráfordítások, egyéb biztosítástechnikai ráfordítások (+) | |||||||

| 12. Nem biztosítási tevékenység bevétele, befektetések nettó bevétele, egyéb növelő tételek (+) | |||||||

| 13. A Htv. 52. § 22. j ) pontjában megfogalmazott árfolyamnyereség, osztalék és részesedés (+) | |||||||

| 14. Fedezeti ügyletek veszteségének/nyereségének nyereségjellegű különbözete (+) | |||||||

| 15. Alapügyletek (fedezett ügyletek) nyereségének/veszteségének nyereségjellegű különbözete (+) | |||||||

| 16. Biztosítóknál a Htv. 52. § 22. c) pontjában foglalt csökkentések (-) | |||||||

| 17. Az egyéb szolgáltatások értékeként illetve egyéb ráforditások között kimutatott jövedéki adó (-) | |||||||

| 18. Egyéb ráfordítások között kimutatott, az adóhatósággal elszámolt regisztrációs adó, energia adó (-) | |||||||

| 19. Felszolgálási díj árbevétele (-) | |||||||

| 20. Fizetett kamatok és kamatjellegű ráfordítások (-) | |||||||

| 21. Htv. szerinti nettó árbevétel (ÁFA nélkül) [(1+2+3+4+5+6+7+8+9+10+11+12+13+14+15)-(16+17+18+19+20)] | |||||||

| 22. Eladott áruk beszerzési értéke (-) | |||||||

| 23. Közvetített szolgáltatások értéke (-) | |||||||

| 23/a. A 23. sorból az alvállalkozói teljesítések értéke | |||||||

| 24. Anyagköltség (a Htv. 39. § (1) bek.) (-) | |||||||

| 25. HTV. SZERINTI ADÓALAP [21-(22+23+24)] | |||||||

| 26. A foglalkoztatás növeléséhez kapcsolódó adóalap-mentesség (-) | |||||||

| 27. FOGLALKOZTATÁSHOZ KAPCSOLODÓ MENTESSÉGGEL CSÖKKENTETT ADÓALAP (25-26) | |||||||

| 28. Adómentes adóalap önkormányzati döntés alapján (-) | |||||||

| 29. Adózás alá eső adóalap (27-28) | |||||||

| 30. ADÓKÖTELES ADÓALAP SZERINTI IPARŰZÉSI ADÓ | |||||||

| 31. Kedvezmény az adóból az önkormányzat döntése alapján (-) | |||||||

| 32. Az 1995. évi XCVIII. tv. 10. § (2) bek. alapján csökkentés (-) | |||||||

| 33. Az ideiglenes jelleggel megfizetett adóátalány levonható összege (-) | |||||||

| 34. FIZETENDŐ IPARŰZÉSI ADÓ [30-(31+32+33)] | |||||||

| 35. A Htv. 40. § (3)-(4) bek. alapján megfizetett adóátalány önkormányzatra jutó összege | |||||||

4. számú melléklet a 42/2005. (XII. 22.) PM rendelethez

[13/a. számú melléklet a 13/1991. (V. 21.) PM rendelethez]

Iparűzési adóbevallás nemzetgazdasági ágazatok szerinti adatai

2005. év

Ft

| Megnevezés | Mezőgazdaság, erdőgazdáslkodás, halászat | Bányászat | Feldolgozóipar | Villamosenergia, gáz, gőz, vizellátás |

| 1. Számviteli tv. szerinti éves nettó árbevétel (ÁFA nélkül) (+) | ||||

| 2. Befektetett pénzügyi eszközök után kapott (járó) kamatok 50 %-a (+) | ||||

| 3. Egyéb kapott (járó) kamatok és kamatjellegű bevételek 50 %-a (+) | ||||

| 4. Egyéb pénzügyi szolgáltatás bevételei (+) | ||||

| 5. Kapott kamatok és kamatjellegű bevételek (+) | ||||

| 6. Nem pénzügyi és befektetési szolgáltatás nettó árbevétele (+) | ||||

| 7. Befektetési szolgáltatás bevétele (+) | ||||

| 8. Nem befektetési szolgáltatási tevékenység bevétele (+) | ||||

| 9. Biztosítástechnikai eredmény (+) | ||||

| 10. Biztosítóknál nettó müködési költségek (+) | ||||

| 11. Befektetésekből származó biztosítástechnikai ráfordítások, egyéb biztosítástechnikai ráfordítások (+) | ||||

| 12. Nem biztosítási tevékenység bevétele, befektetések nettó bevétele, egyéb növelő tételek (+) | ||||

| 13. A Htv. 52. § 22. j) pontjában megfogalmazott árfolyamnyereség, osztalék és részesedés (+) | ||||

| 14. Fedezeti ügyletek veszteségének/nyereségének nyereségjellegű különbözete (+) | ||||

| 15. Alapügyletek (fedezett ügyletek) nyereségének/veszteségének nyereségjellegű különbözete (+) | ||||

| 16. Biztosítóknál a Htv. 52. § 22. c) pontjában foglalt csökkentések (-) | ||||

| 17. Az egyéb szolgáltatások értékeként illetve egyéb ráforditások között kimutatott jövedéki adó (-) | ||||

| 18. Egyéb ráfordítások között kimutatott, az adóhatósággal elszámolt regisztrációs adó, energia adó (-) | ||||

| 19. Felszolgálási díj árbevétele (-) | ||||

| 20. Fizetett kamatok és kamatjellegű ráfordítások (-) | ||||

| 21. Htv. szerinti nettó árbevétel (ÁFA nélkül) [(1+2+3+4+5+6+7+8+9+10+11+12+13+14+15)-(16+17+18+19+20)] | ||||

| 22. Eladott áruk beszerzési értéke (-) | ||||

| 23. Közvetített szolgáltatások értéke (-) | ||||

| 23/a. A 23. sorból az alvállalkozói teljesítések értéke | ||||

| 24. Anyagköltség (a Htv. 39. § (1) bek.) (-) | ||||

| 25. HTV. SZERINTI ADÓALAP [21-(22+23+24)] | ||||

| 26. A foglalkoztatás növeléséhez kapcsolódó adóalap-mentesség (-) | ||||

| 27. FOGLALKOZTATÁSHOZ KAPCSOLODÓ MENTESSÉGGEL CSÖKKENTETT ADÓALAP (25-26) | ||||

| 28. Adómentes adóalap önkormányzati döntés alapján (-) | ||||

| 29. Adózás alá eső adóalap (27-28) | ||||

| 30. ADÓKÖTELES ADÓALAP SZERINTI IPARŰZÉSIADÓ | ||||

| 31. Kedvezmény az adóból az önkormányzat döntése alapján (-) | ||||

| 32. Az 1995. évi XCVIII. tv. 10. § (2) bek. alapján csökkentés (-) | ||||

| 33. Az ideiglenes jelleggel megfizetett adóátalány levonható összege (-) | ||||

| 34. FIZETENDŐ IPARŰZÉSI ADÓ [30-(31+32+33)] | ||||

| 35. A Htv. 40. § (3)-(4) bek. alapján megfizetett adóátalány önkormányzatra jutó összege |

Ft

| Megnevezés | Építőipar | Kereskedelem, javítás | Szálláshely, szolgáltatás, vendéglátás | Szállítás, raktározás, posta, távközlés |

| 1. Számviteli tv. szerinti éves nettó árbevétel (ÁFA nélkül) (+) | ||||

| 2. Befektetett pénzügyi eszközök után kapott (járó) kamatok 50 %-a (+) | ||||

| 3. Egyéb kapott (járó) kamatok és kamatjellegű bevételek 50 %-a (+) | ||||

| 4. Egyéb pénzügyi szolgáltatás bevételei (+) | ||||

| 5. Kapott kamatok és kamatjellegű bevételek (+) | ||||

| 6. Nem pénzügyi és befektetési szolgáltatás nettó árbevétele (+) | ||||

| 7. Befektetési szolgáltatás bevétele (+) | ||||

| 8. Nem befektetési szolgáltatási tevékenység bevétele (+) | ||||

| 9. Biztosítástechnikai eredmény (+) | ||||

| 10. Biztosítóknál nettó működési költségek (+) | ||||

| 11. Befektetésekből származó biztosítástechnikai ráfordítások, egyéb biztosítástechnikai ráfordítások (+) | ||||

| 12. Nem biztosítási tevékenység bevétele, befektetések nettó bevétele, egyéb növelő tételek (+) | ||||

| 13. A Htv. 52. § 22. j) pontjában megfogalmazott árfolyamnyereség, osztalék és részesedés (+) | ||||

| 14. Fedezeti ügyletek veszteségének/nyereségének nyereségjellegü különbözete (+) | ||||

| 15. Alapügyletek (fedezett ügyletek) nyereségének/veszteségének nyereségjellegü különbözete (+) | ||||

| 16. Biztosítóknál a Htv. 52. § 22. c) pontjában foglalt csökkentések (-) | ||||

| 17. Az egyéb szolgáltatások értékeként illetve egyéb ráforditások között kimutatott jövedéki adó (-) | ||||

| 18. Egyéb ráfordítások között kimutatott, az adóhatósággal elszámolt regisztrációs adó, energia adó (-) | ||||

| 19. Felszolgálási díj árbevétele (-) | ||||

| 20. Fizetett kamatok és kamatjellegű ráfordítások (-) | ||||

| 21. Htv. szerinti nettó árbevétel (ÁFA nélkül) [(1+2+3+4+5+6+7+8+9+10+11+12+13+14+15)-(16+17+18+19+20)] | ||||

| 22. Eladott áruk beszerzési értéke (-) | ||||

| 23. Közvetített szolgáltatások értéke (-) | ||||

| 23/a. A 23. sorból az alvállalkozói teljesítések értéke | ||||

| 24. Anyagköltség (a Htv. 39. § (1) bek.) (-) | ||||

| 25. HTV. SZERINTI ADÓALAP [21-(22+23+24)] | ||||

| 26. A foglalkoztatás növeléséhez kapcsolódó adóalap-mentesség (-) | ||||

| 27. FOGLALKOZTATÁSHOZ KAPCSOLODÓ MENTESSÉGGEL CSÖKKENTETT ADÓALAP (25-26) | ||||

| 28. Adómentes adóalap önkormányzati döntés alapján (-) | ||||

| 29. Adózás alá eső adóalap (27-28) | ||||

| 30. ADÓKÖTELES ADÓALAP SZERINTI IPARŰZÉSI ADÓ | ||||

| 31. Kedvezmény az adóból az önkormányzat döntése alapján (-) | ||||

| 32. Az 1995. évi XCVIII. tv. 10. § (2) bek. alapján csökkentés (-) | ||||

| 33. Az ideiglenes jelleggel megfizetett adóátalány levonható összege (-) | ||||

| 34. FIZETENDŐ IPARŰZÉSI ADÓ [30-(31+32+33)] | ||||

| 35. A Htv. 40. § (3)-(4) bek. alapján megfizetett adóátalány önkormányzatra jutó összege |

Ft

| Megnevezés | Pénzügyi tevékenység | Ingatlanügyletek, gazdasági szolgáltatás | Oktatás | Egészségügyi, szociális ellátás |

| 1. Számviteli tv. szerinti éves nettó árbevétel (ÁFA nélkül) (+) | ||||

| 2. Befektetett pénzügyi eszközök után kapott (járó) kamatok 50 %-a (+) | ||||

| 3. Egyéb kapott (járó) kamatok és kamatjellegű bevételek 50 %-a (+) | ||||

| 4. Egyéb pénzügyi szolgáltatás bevételei (+) | ||||

| 5. Kapott kamatok és kamatjellegű bevételek (+) | ||||

| 6. Nem pénzügyi és befektetési szolgáltatás nettó árbevétele (+) | ||||

| 7. Befektetési szolgáltatás bevétele (+) | ||||

| 8. Nem befektetési szolgáltatási tevékenység bevétele (+) | ||||

| 9. Biztosítástechnikai eredmény (+) | ||||

| 10. Biztosítóknál nettó müködési költségek (+) | ||||

| 11. Befektetésekből származó biztosítástechnikai ráfordítások, egyéb biztosítástechnikai ráfordítások (+) | ||||

| 12. Nem biztosítási tevékenység bevétele, befektetések nettó bevétele, egyéb növelő tételek (+) | ||||

| 13. A Htv. 52. § 22. j) pontjában megfogalmazott árfolyamnyereség, osztalék és részesedés (+) | ||||

| 14. Fedezeti ügyletek veszteségének/nyereségének nyereségjellegű különbözete (+) | ||||

| 15. Alapügyletek (fedezett ügyletek) nyereségének/veszteségének nyereségjellegü különbözete (+) | ||||

| 16. Biztosítóknál a Htv. 52. §22. c) pontjában foglalt csökkentések (-) | ||||

| 17. Az egyéb szolgáltatások értékeként illetve egyéb ráforditások között kimutatott jövedéki adó (-) | ||||

| 18. Egyéb ráfordítások között kimutatott, az adóhatósággal elszámolt regisztrációs adó, energia adó (-) | ||||

| 19. Felszolgálási díj árbevétele (-) | ||||

| 20. Fizetett kamatok és kamatjellegű ráfordítások (-) | ||||

| 21. Htv. szerinti nettó árbevétel (ÁFA nélkül) [(1+2+3+4+5+6+7+8+9+10+11+12+13+14+15)-(16+17+18+19+20)] | ||||

| 22. Eladott áruk beszerzési értéke (-) | ||||

| 23. Közvetített szolgáltatások értéke (-) | ||||

| 23/a. A 23. sorból az alvállalkozói teljesítések értéke | ||||

| 24. Anyagköltség (a Htv. 39. § (1) bek.) (-) | ||||

| 25. HTV. SZERINTI ADÓALAP [21-(22+23+24)] | ||||

| 26. A foglalkoztatás növeléséhez kapcsolódó adóalap-mentesség (-) | ||||

| 27. FOGLALKOZTATÁSHOZ KAPCSOLODÓ MENTESSÉGGEL CSÖKKENTETT ADÓALAP (25-26) | ||||

| 28. Adómentes adóalap önkormányzati döntés alapján (-) | ||||

| 29. Adózás alá eső adóalap (27-28) | ||||

| 30. ADÓKÖTELES ADÓALAP SZERINTI IPARŰZÉSI ADÓ | ||||

| 31. Kedvezmény az adóból az önkormányzat döntése alapján (-) | ||||

| 32. Az 1995. évi XCVIII. tv. 10. § (2) bek. alapján csökkentés (-) | ||||

| 33. Az ideiglenes jelleggel megfizetett adóátalány levonható összege (-) | ||||

| 34. FIZETENDŐ IPARŰZÉSI ADÓ [30-(31+32+33)] | ||||

| 35. A Htv. 40. § (3)-(4) bek. alapján megfizetett adóátalány önkormányzatra jutó összege |

Ft

| Megnevezés | Egyéb közösségi, személyi szolgáltatás | Mindösszesen |

| 1. Számviteli tv. szerinti éves nettó árbevétel (ÁFA nélkül) (+) | ||

| 2. Befektetett pénzügyi eszközök után kapott (járó) kamatok 50 %-a (+) | ||

| 3. Egyéb kapott (járó) kamatok és kamatjellegű bevételek 50 %-a (+) | ||

| 4. Egyéb pénzügyi szolgáltatás bevételei (+) | ||

| 5. Kapott kamatok és kamatjellegű bevételek (+) | ||

| 6. Nem pénzügyi és befektetési szolgáltatás nettó árbevétele (+) | ||

| 7. Befektetési szolgáltatás bevétele (+) | ||

| 8. Nem befektetési szolgáltatási tevékenység bevétele (+) | ||

| 9. Biztosítástechnikai eredmény (+) | ||

| 10. Biztosítóknál nettó működési költségek (+) | ||

| 11. Befektetésekből származó biztosítástechnikai ráfordítások, egyéb biztosítástechnikai ráfordítások (+) | ||

| 12. Nem biztosítási tevékenység bevétele, befektetések nettó bevétele, egyéb növelő tételek (+) | ||

| 13. A Htv. 52. § 22. j) pontjában megfogalmazott árfolyamnyereség, osztalék és részesedés (+) | ||

| 14. Fedezeti ügyletek veszteségének/nyereségének nyereségjellegű különbözete (+) | ||

| 15. Alapügyletek (fedezett ügyletek) nyereségének/veszteségének nyereségjellegű különbözete (+) | ||

| 16. Biztosítóknál a Htv. 52. §22. c) pontjában foglalt csökkentések (-) | ||

| 17. Az egyéb szolgáltatások értékeként illetve egyéb ráforditások között kimutatott jövedéki adó (-) | ||

| 18. Egyéb ráfordítások között kimutatott, az adóhatósággal elszámolt regisztrációs adó, energia adó (-) | ||

| 19. Felszolgálási díj árbevétele (-) | ||

| 20. Fizetett kamatok és kamatjellegű ráfordítások (-) | ||

| 21. Htv. szerinti nettó árbevétel (ÁFA nélkül) [(1+2+3+4+5+6+7+8+9+10+11+12+13+14+15)-(16+17+18+19+20)] | ||

| 22. Eladott áruk beszerzési értéke (-) | ||

| 23. Közvetített szolgáltatások értéke (-) | ||

| 23/a. A 23. sorból az alvállalkozói teljesítések értéke | ||

| 24. Anyagköltség (a Htv. 39. § (1) bek.) (-) | ||

| 25. HTV. SZERINTI ADÓALAP [21-(22+23+24)] | ||

| 26. A foglalkoztatás növeléséhez kapcsolódó adóalap-mentesség (-) | ||

| 27. FOGLALKOZTATÁSHOZ KAPCSOLODÓ MENTESSÉGGEL CSÖKKENTETT ADÓALAP (25-26) | ||

| 28. Adómentes adóalap önkormányzati döntés alapján (-) | ||

| 29. Adózás alá eső adóalap (27-28) | ||

| 30. ADÓKÖTELES ADÓALAP SZERINTI IPARŰZÉSI ADÓ | ||

| 31. Kedvezmény az adóból az önkormányzat döntése alapján (-) | ||

| 32. Az 1995. évi XCVIII. tv. 10. § (2) bek. alapján csökkentés (-) | ||

| 33. Az ideiglenes jelleggel megfizetett adóátalány levonható összege (-) | ||

| 34. FIZETENDŐ IPARŰZÉSI ADÓ [30-(31+32+33)] | ||

| 35. A Htv. 40. § (3)-(4) bek. alapján megfizetett adóátalány önkormányzatra jutó összege |

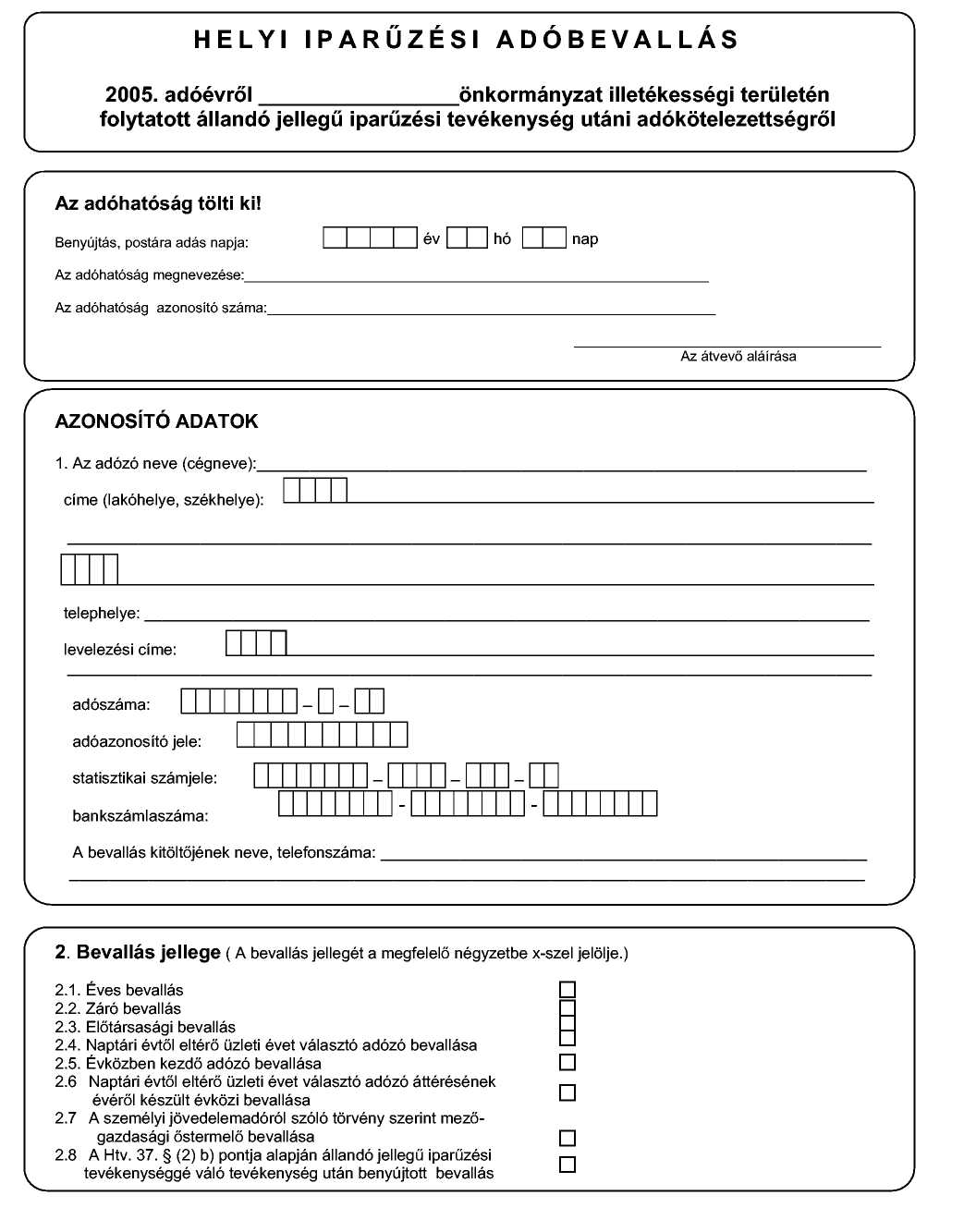

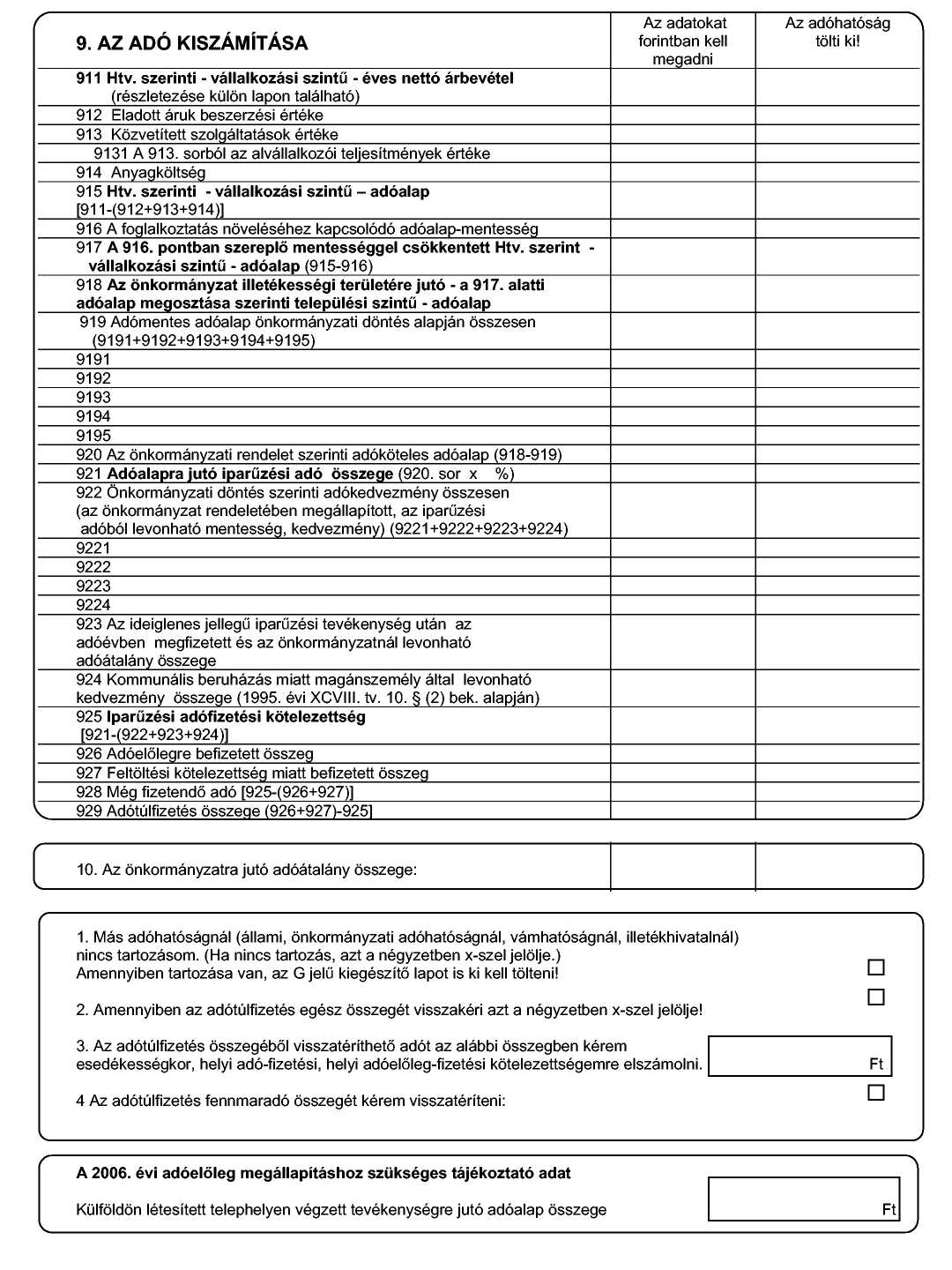

5. számú melléklet a 42/2005. (XII. 22.) PM rendelethez

[13/b. számú melléklet a 13/1991. (V. 21.) PM rendelethez]

Egyszerűsített adóalap megállapítási módot választó adóalanyok iparűzési adóbevallásának

20 . évi feldolgozási összesítője

Ft

| Megnevezés | Egyszerűsített adóalap megállapítási módot választó adóalany vállalkozási szintű adóalap | Összesen | ||

| 0-2 500 000 | 2 500 000-5 000 000 | 5 00 000- | ||

| NEM AZ EGYSZERŰSÍTETT VÁLLALKOZÓI ADÓ HATÁLYA ALÁ TARTOZÓK | ||||

| 1. Személyi jövedelemadó szerinti bevétel | ||||

| 2. Helyi adó törvény szerinti egyszerűsített adóalap | ||||

| 3. A foglalkoztatás növeléséhez kapcsolodó adóalap-mentesség (-) | ||||

| 4. Adómentes adóalap önkormányzati döntés alapján (-) | ||||

| 5. Adózás alá eső adóalap [2-(3+4)] | ||||

| 6. ADÓKÖTELES ADÓALAP SZERINTI IPARŰZÉSI ADÓ | ||||

| 7. Kedvezmény az adóból az önkormányzat döntése alapján (-) | ||||

| 8. Az ideiglenes jelleggel megfizetett adóátalány levonható összege (-) | ||||

| 9. Az 1995. évi XVIII. tv. 10. §(2) bek. alapján csökkentés (-) | ||||

| 10. FIZETENDŐ IPARŰZÉSI ADÓ [6-(7+8+9)] | ||||

| EGYSZERŰSÍTETT VÁLLALKOZÓI ADÓ HATÁLYA ALÁ TARTOZÓK | ||||

| Magán személy vállalkozó | ||||

| 1. Egyszerűsített vállalkozói adó törvény szerinti adóalap | ||||

| 2. Helyi adó törvény szerinti egyszerűsített adóalap (50 %) | ||||

| 3. A foglalkoztatás növeléséhez kapcsolodó adóalap-mentesség (-) | ||||

| 4. Adómentes adóalap önkormányzati döntés alapján (-) | ||||

| 5. Adózás alá eső adóalap [2-(3+4)] | ||||

| 6. ADÓKÖTELES ADÓALAP SZERINTI IPARŰZÉSI ADÓ | ||||

| 7. Kedvezmény az adóból az önkormányzat döntése alapján (-) | ||||

| 8. Az ideiglenes jelleggel megfizetett adóátalány levonható összege (-) | ||||

| 9. Az 1995. évi XVIII. tv. 10. § (2) bek. alapján csökkentés (-) | ||||

| 10. FIZETENDŐ IPARŰZÉSI ADÓ [6-(7+8+9)] | ||||

| 11. A Htv. 40. § (3)-(4) bek. alapján megfizetett adóátalány önkormányzatra jutó összege | ||||

| Nem magán személy vállalkozó | ||||

| 1. Egyszerűsített vállalkozói adó törvény szerinti adóalap | ||||

| 2. Helyi adó törvény szerinti egyszerűsített adóalap (50 %) | ||||

| 3. A foglalkoztatás növeléséhez kapcsolodó adóalap-mentesség (-) | ||||

| 4. Adómentes adóalap önkormányzati döntés alapján (-) | ||||

| 5. Adózás alá eső adóalap [2-(3+4)] | ||||

| 6. ADÓKÖTELES ADÓALAP SZERINTI IPARŰZÉSI ADÓ | ||||

| 7. Kedvezmény az adóból az önkormányzat döntése alapján (-) | ||||

| 8. Az ideiglenes jelleggel megfizetett adóátalány levonható összege (-) | ||||

| 9. FIZETENDŐ IPARŰZÉSI ADÓ [6-(7+8)] | ||||

| 10. A Htv. 40. § (3)-(4) bek. alapján megfizetett adóátalány önkormányzatra jutó összege | ||||

| 1. Egyszerűsített vállalkozói adó alanya (fő) | ||||

| 2. Egyszerűsített vállalkozói adó alanya és és az egyszerűsített adóalap megállapítási módot választja (fő) | ||||

6. számú melléklet a 42/2005. (XII. 22.) PM rendelethez

[16. számú melléklet a 32/1999. (XII. 22.) PM rendelethez]

7. számú melléklet a 42/2005. (XII. 22.) PM rendelethez

[16/a. számú melléklet a 32/1999. (XII. 22.) PM rendelethez]

8. számú melléklet a 42/2005. (XII. 22.) PM rendelethez

[20. számú melléklet a 32/1999. (XII. 22.) PM rendelethez]

Luxusadó kivetési irat

20 . évi kivetési összesítő

| Megnevezés | Jellemző érték (fő, db, m2, Ft) | Adómegállapítás (Ft) |

| Adóalanyok száma összesen (fő) | ||

| Adóalanyiság jogcíme | ||

| Tulajdonosok (fő) | ||

| Vagyoni értékű jog jogosítottjai (fő) | ||

| Adóztatott ingatlanok száma (db) | ||

| 1. Hasznos alapterület | ||

| 2. A lakóingatlanok alapértéke | ||

| 3. A lakóingatlanok számított értéke | ||

| 4. Kivetett (fizetendő) luxusadó | ||

| 5. A fizetett adóból a tv. 7. §-a alapján levonható helyi adók összege | ||

| 6. Luxusadó összesen (4-5) | ||

9. számú melléklet a 42/2005. (XII. 22.) PM rendelethez

[21. számú melléklet a 32/1999. (XII. 22.) PM rendelethez]

Adatszolgáltatás a luxusadóról

| Sorszám | Megnevezés | Egy lakásos lakóépületben lévő lakás | Többlakásos épületben, egyéb épületben | Üdülő | Épületrész |

| 1. | Adóztatott ingatlanok hasznos alapterülete (m2) | ||||

| 2. | Adóztatott ingatlanok alapértéke (Ft) | ||||

| 3. | Adóztatott ingatlanok számított értéke (Ft) | ||||

| 4. | Adóztatott ingatlanok korösszetétele (db) -10 év alatti | ||||

| -10-30 év közötti | |||||

| -31-80 év között | |||||

| - 80 év fölött | |||||

| 5. | Adóztatott ingatlan teljes felújitása az adóévet megelőzően (db) -10 éven belül történt | ||||

| - 20 éven belül történt | |||||

| 6. | Adóztatott ingatlanok falazat szerinti összetétele (db) - tégla, kő falazatú, illetve monolit betonszerkezetű épület | ||||

| - házgyári panelszerkezetű épület, egyéb nem hagyományos építőanyagból készült, illetve könnyű szerkezetű épület | |||||

| - fa, vályog, vert falú és egyéb hagyományos építőanyagból épült épület | |||||

| 7. | Adóztatott ingatlanok komfortfokozat szerinti összetétele (db) - összkomfortos (egyedi központi vagy etage fűtéssel) | ||||

| - összkomfortos (távfűtéssel) és a komfortos | |||||

| - félkomfortos | |||||

| 8. | Adóztatott ingatlanban lévő lakószobák (félszobát is beleértve) száma (db) - 4-nél több szoba | ||||

| - 4 szoba | |||||

| - 4-nél kevesebb szoba | |||||

| 9. | Többlakásos lakóépületben lévő lakások lakószobáinak (db) tájolás szerinti összetétele - a lakás egyik szobájának ablaka sem nyílik udvari vagy északi irányba | ||||

| - minden egyéb megoldás | |||||

| - a lakás szobáinak legalább felében az ablakok udvarra vagy északi irányba nyílnak | |||||

| 10. | Többlakásos lakóépületben lévő lakások megközelíthetősége szerinti összetétele (db) - a lakás az épület első vagy második emeletén helyezkedik el és az épület felvonóval rendelkezik | ||||

| - minden más esetben | |||||

| - a lakás az épület harmadik vagy ennél magasabb emeletén helyezkedik el és felvonóval nem rendelkezik az épület | |||||

| - a lakás az alagsorban helyezkedik el |

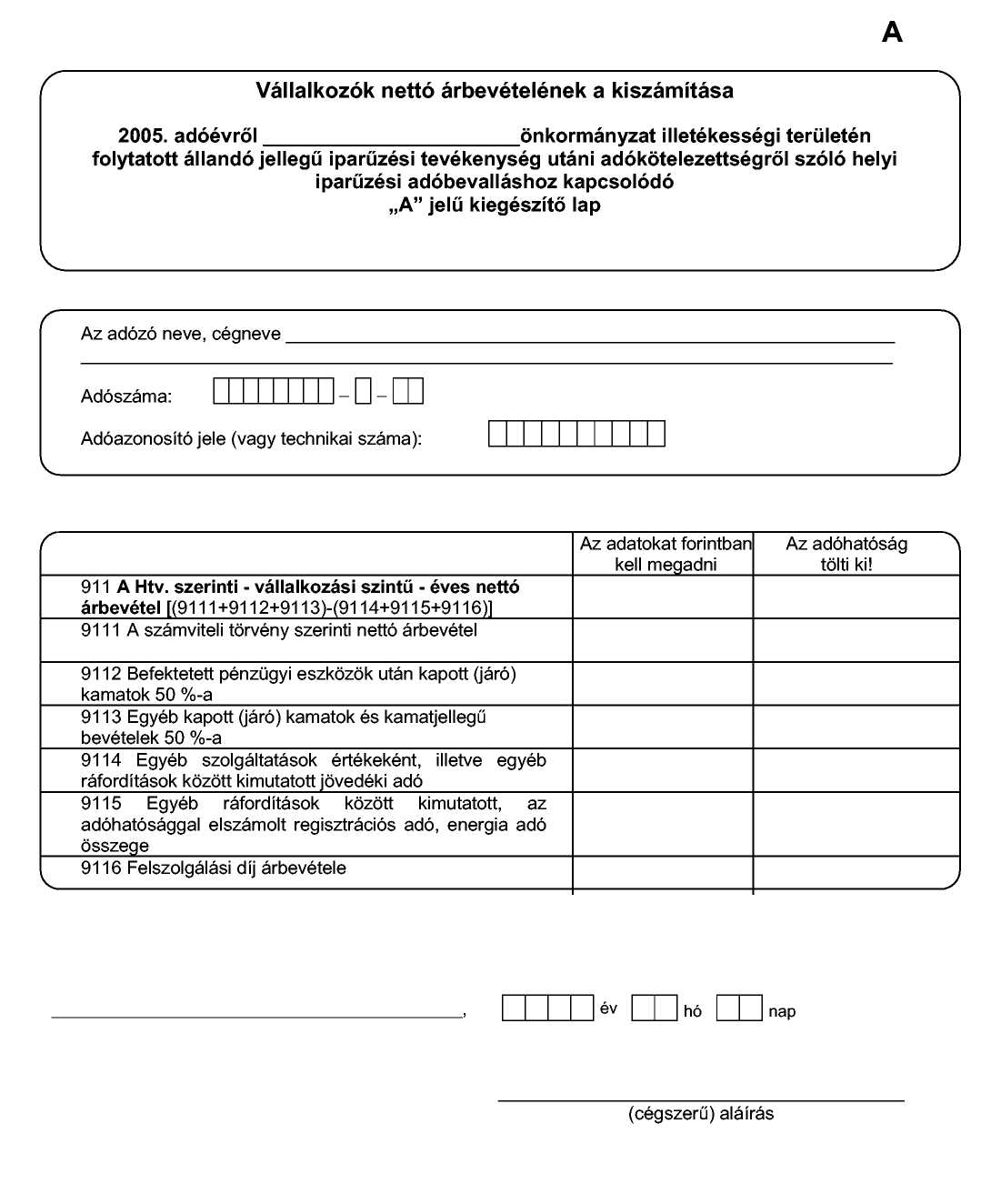

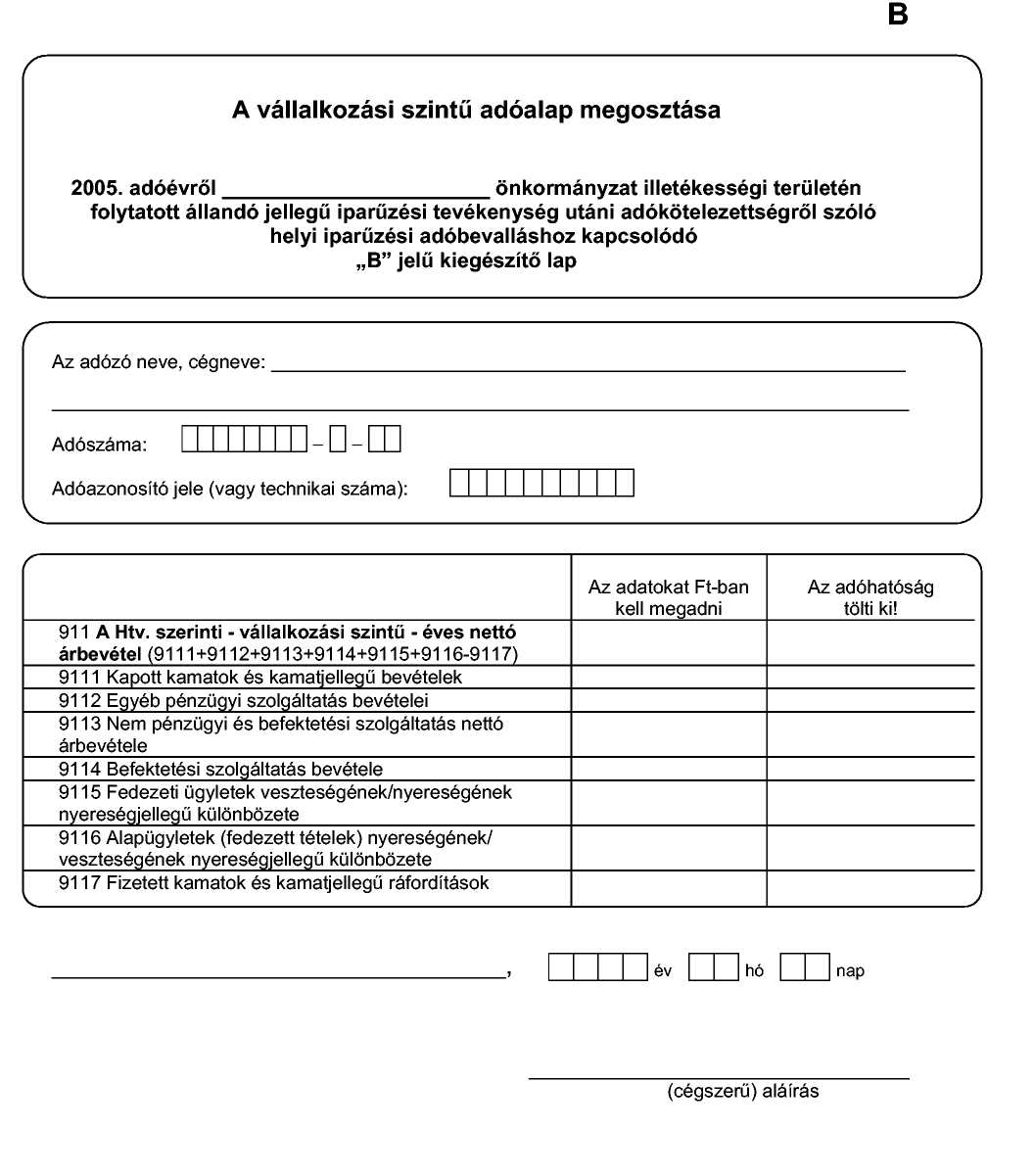

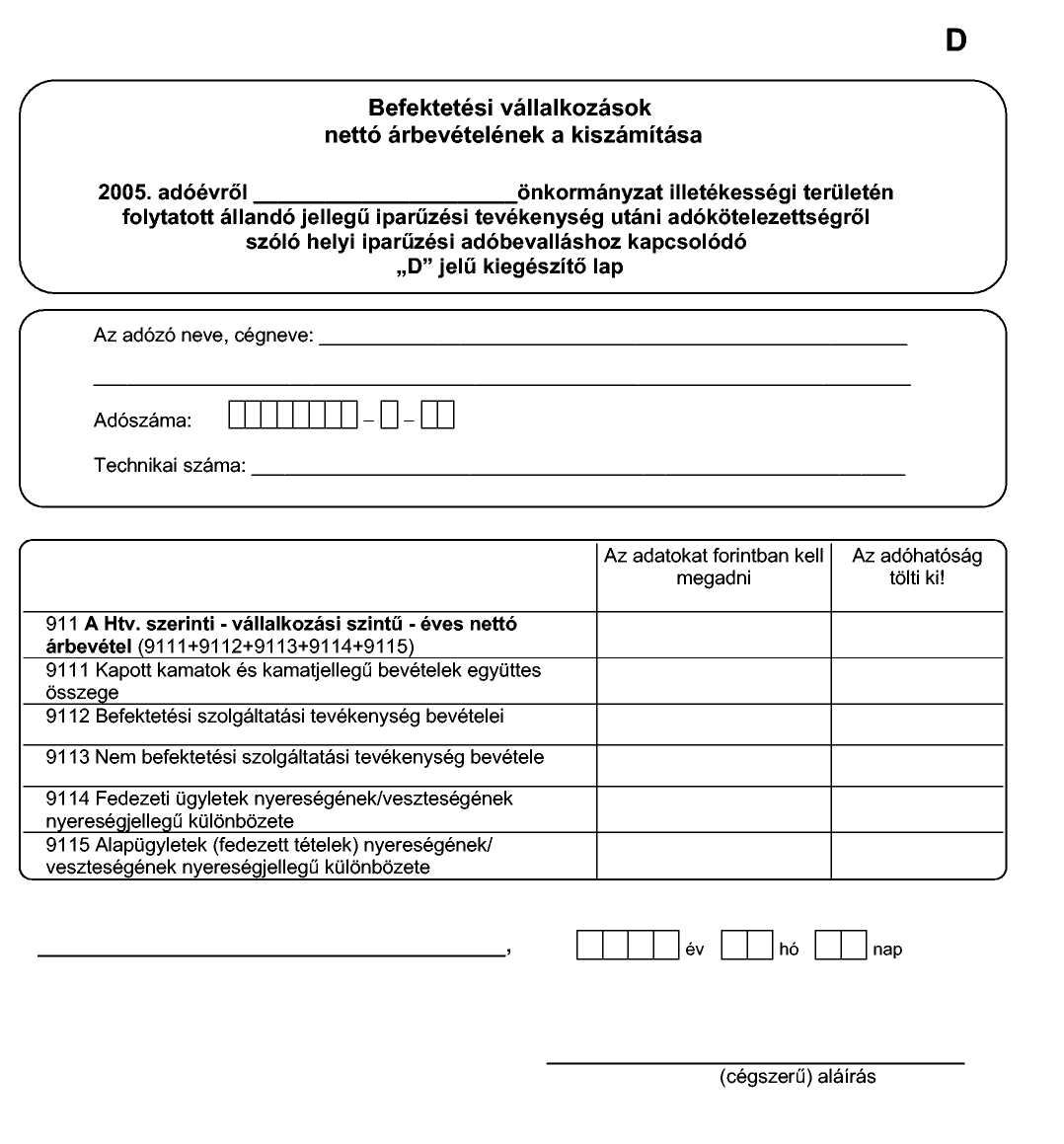

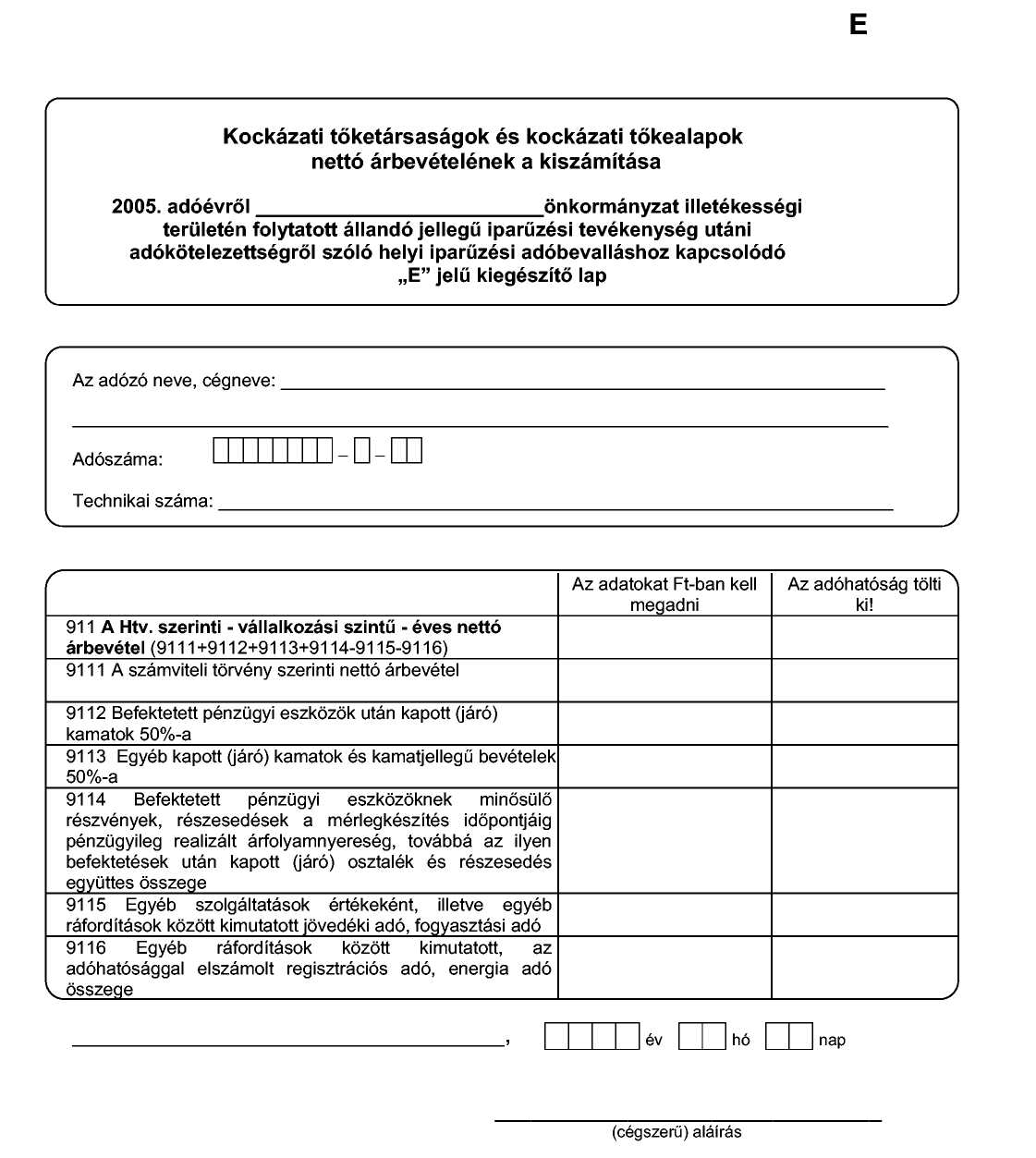

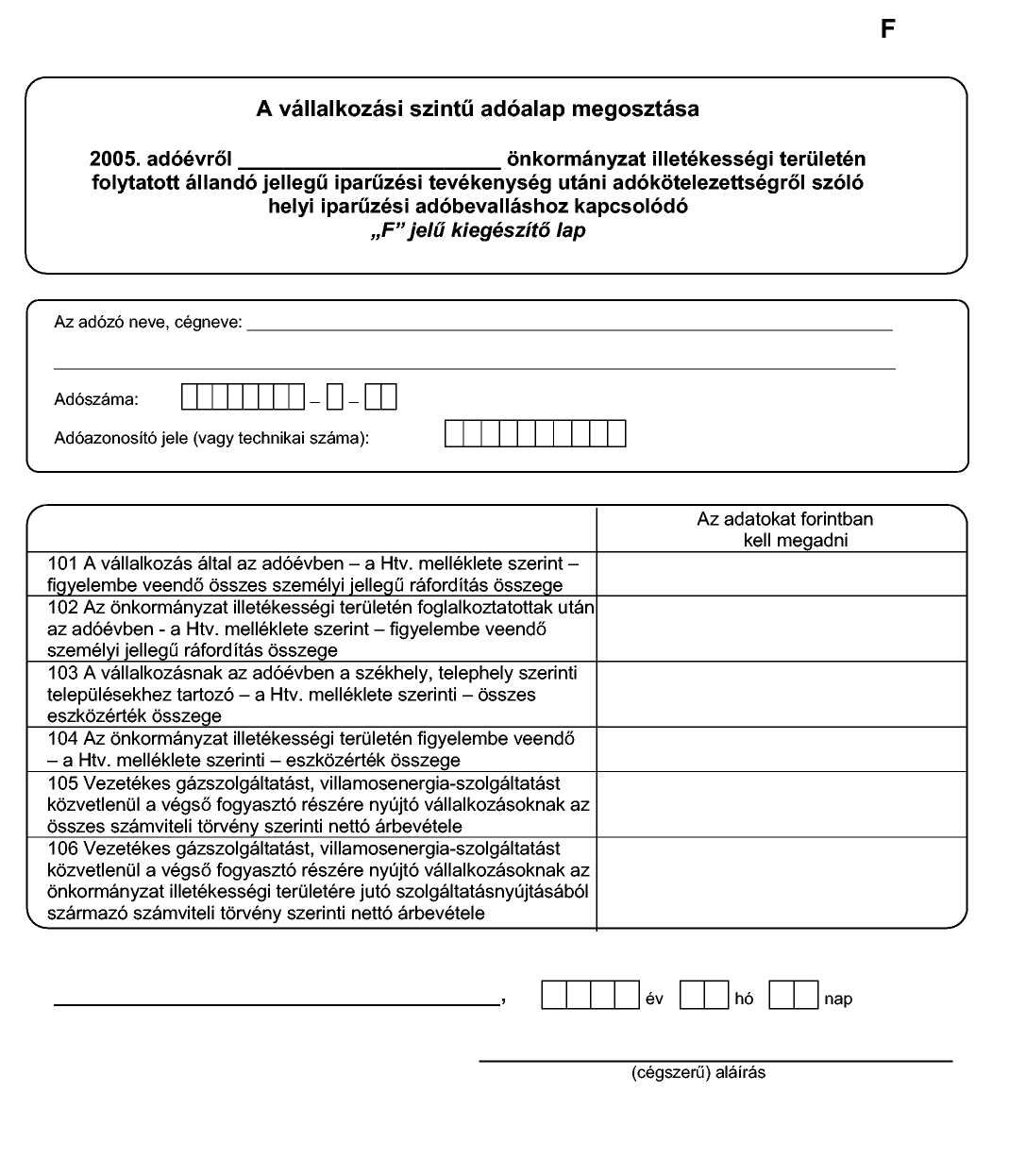

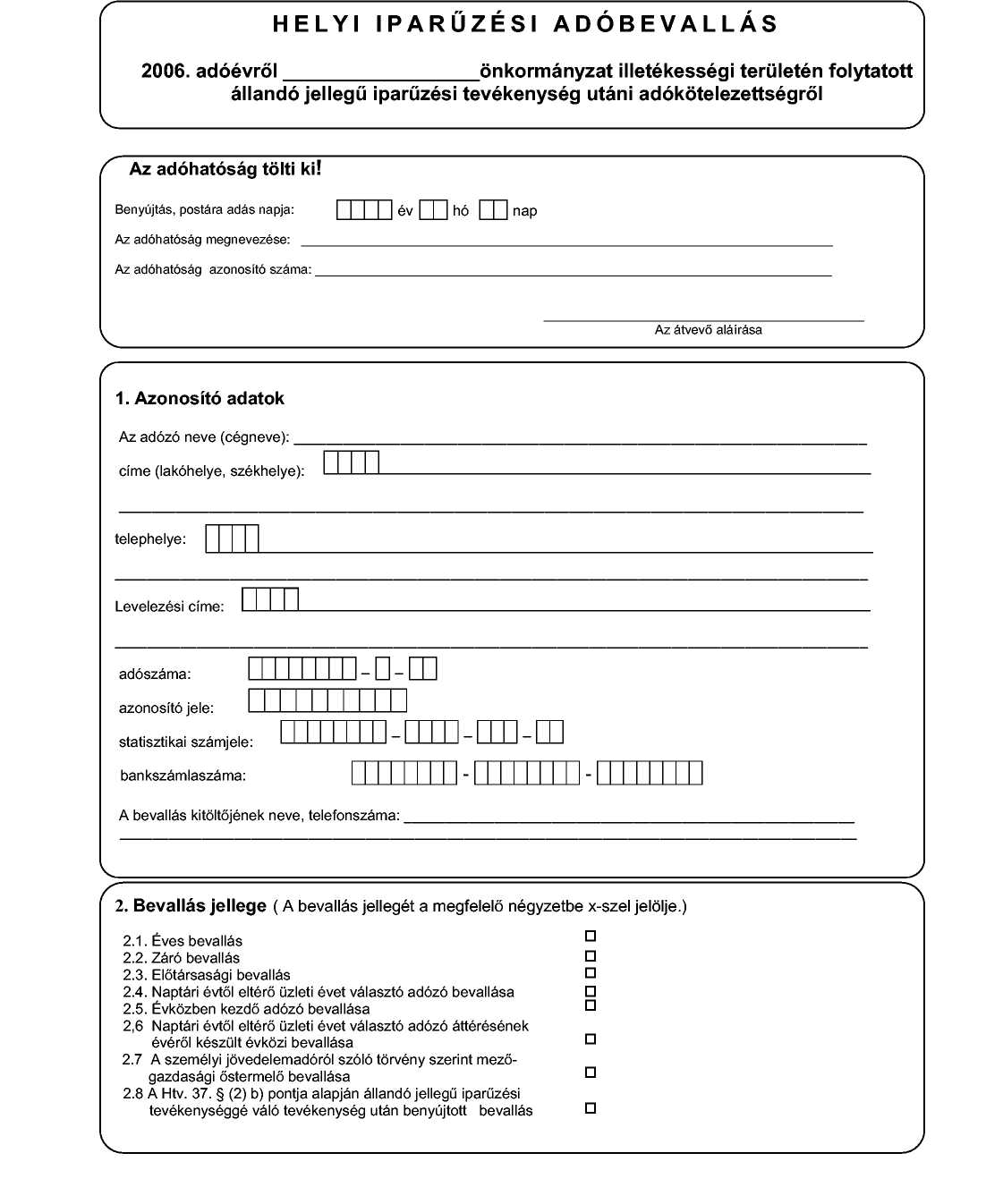

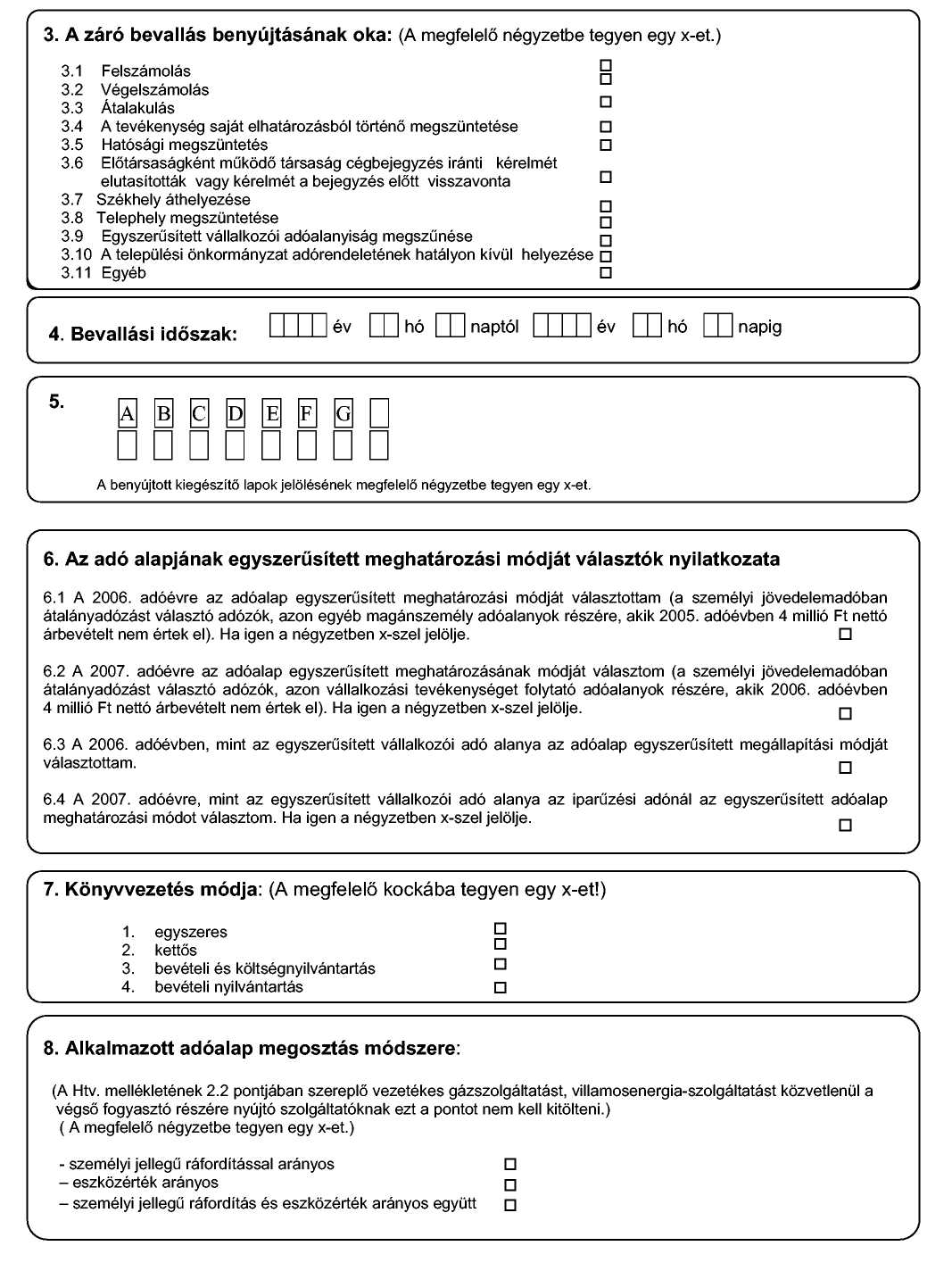

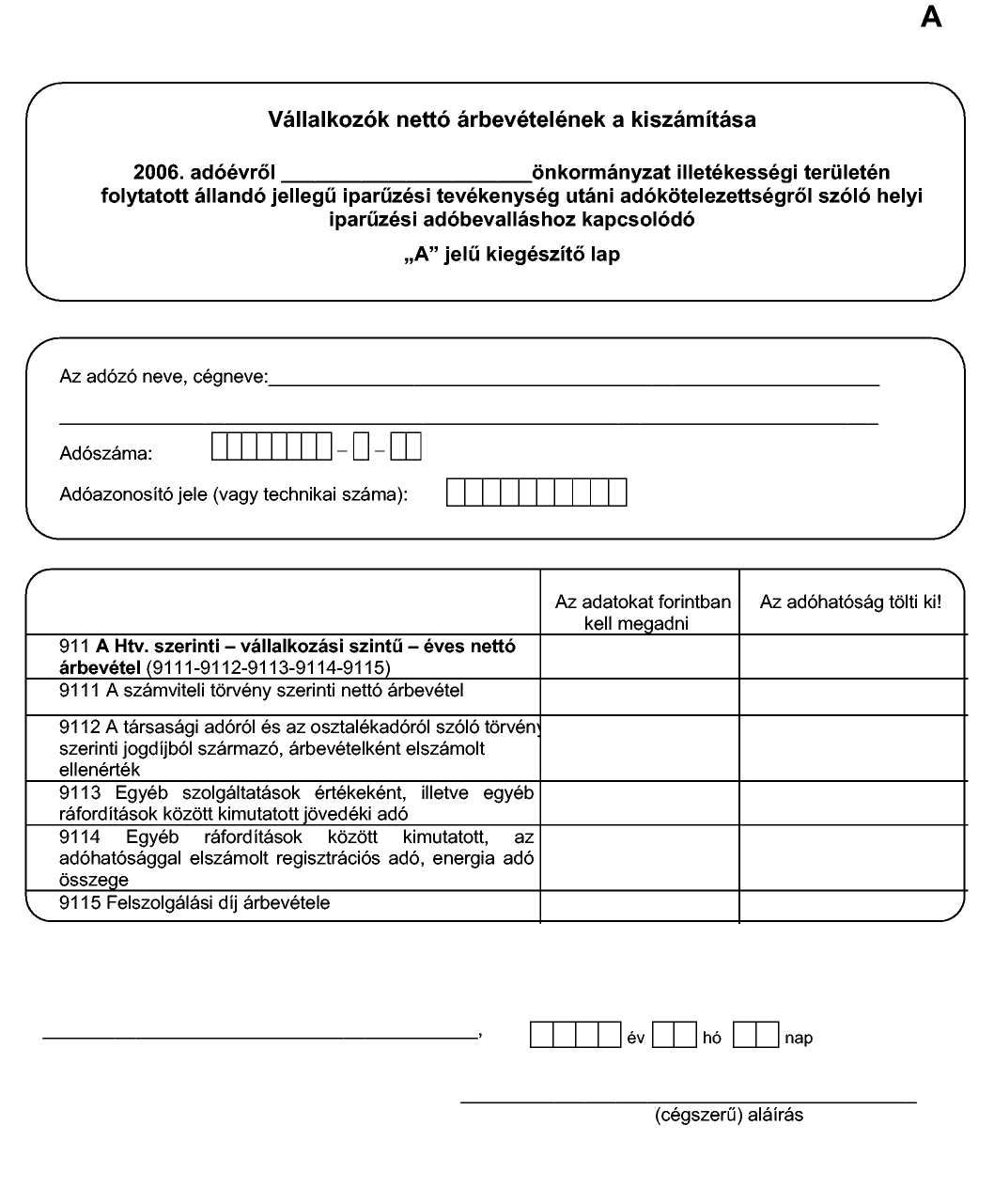

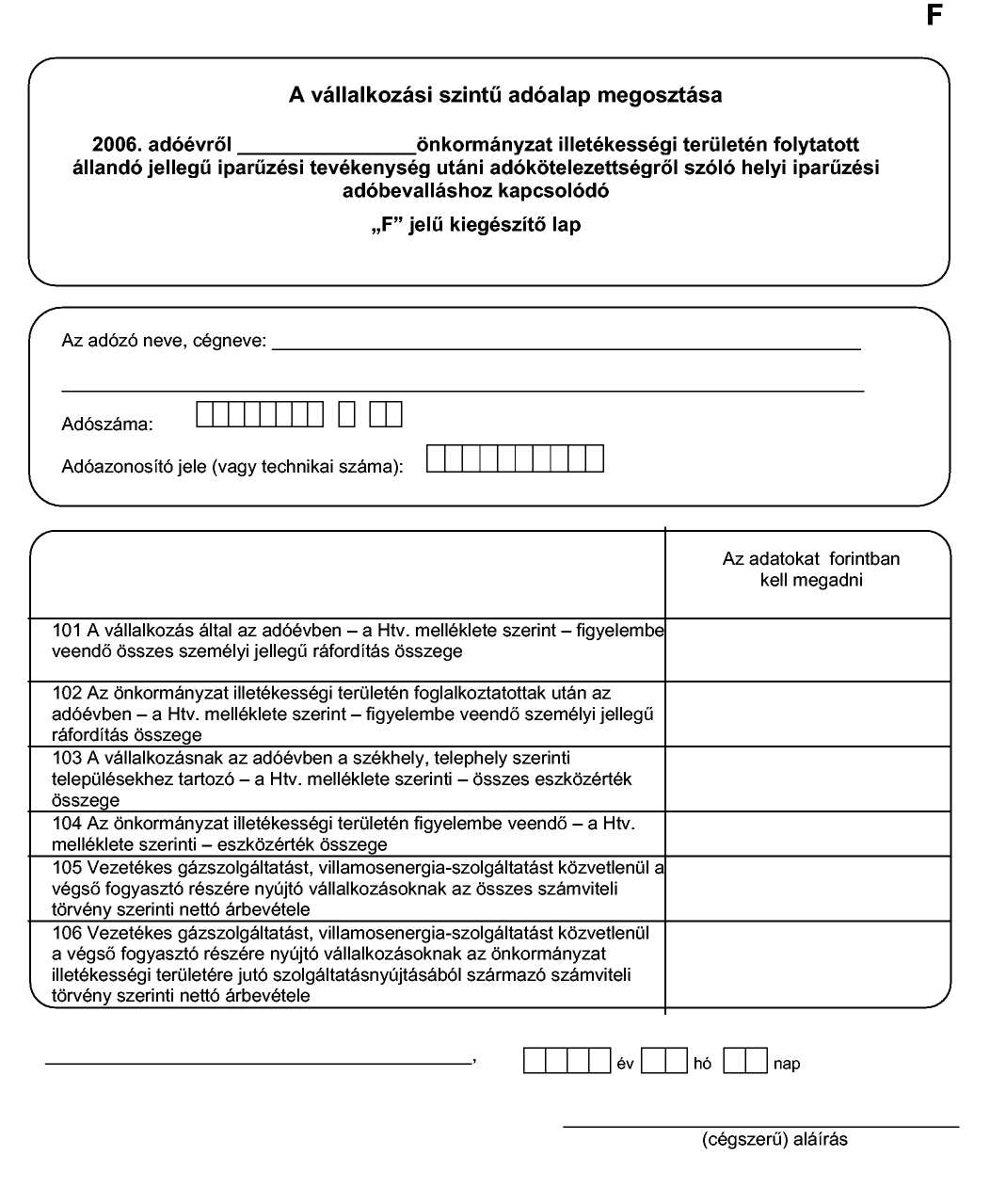

10. számú melléklet a 42/2005. (XII. 22.) PM rendelethez

[22. számú melléklet a 32/1999. (XII. 22.) PM rendelethez]