13/1991. (V. 21.) PM rendelet

a települési önkormányzat hatáskörébe tartozó adók és adók módjára behajtandó köztartozások nyilvántartásáról, kezeléséről és elszámolásáról

A helyi adókról szóló 1990. évi C. törvény 46. §-ában foglalt felhatalmazás alapján - az érdekelt miniszterekkel egyetértésben - a következőket rendelem el:

1. § (1) A települési önkormányzat jegyzője, főjegyzője (a továbbiakban: adóhatóság) a hatáskörébe tartozó adók és adók módjára behajtandó köztartozások nyilvántartását, kezelését és elszámolását az e rendeletben szabályozott módon látja el.

(2)[1] Az (1) bekezdésben foglalt rendelkezés kiterjed:

a) a helyi adókra, a települési adókra,

b) a magánfőző által előállított magánfőzött párlat utáni jövedéki adóra,

c) a távhőszolgáltatásról más hőellátásra áttérő által felhasznált hőmennyiség és annak előállítása során kibocsátott széndioxid után fizetendő díjra,

d) azokra az adók módjára behajtandó köztartozásokra, amelyeknek a végrehajtását (beszedését) vagy nyilvántartását jogszabály az adóhatóság hatáskörébe utalja (az a)-d) pontok a továbbiakban együtt: adó),

e) a belföldi rendszámú gépjárművek gépjárműadójára (a továbbiakban: gépjárműadó),

f) a magánszemély termőföld-bérbeadásából származó jövedelmének adójára (a továbbiakban: jövedelemadó),

g) a talajterhelési díjra,

h) az önkormányzati adóhatóságnál fizetendő közigazgatási hatósági eljárási illetékre, amelyet nem

illetékbélyegben kell leróni.

Nyilvántartások létrehozása

2. § (1) Az adóhatóság a fizetési kötelezettség jogcíme, összege, az abban bekövetkezett változás, továbbá a befizetés, az ebből számolt késedelmi pótlék, bírság, végrehajtási költség, valamint a fennálló hátralék vagy túlfizetés megállapításához szükséges adatokról nyilvántartást vezet.

(2)[2] Az adóhatóságnak az (1) bekezdésben foglaltak teljesítéséhez a következő nyilvántartásokat kell létrehoznia:

a) az adózó törzsadat (állandó adatok) nyilvántartása,

b) az adózó nem állandó jellegű (változó) adatait tartalmazó nyilvántartás,

c)[3] az adózó egyedi adatait tartalmazó - folyamatosan vezetett - adószámla, külön az adóról, a gépjárműadóról, a jövedelemadóról, a talajterhelési díjról és a közigazgatási hatósági eljárási illetékről,

d)[4] a 10 000 forintot meg nem haladó, behajthatatlannak minősített adótartozások nyilvántartása,

e) az adófelfüggesztést igénybevevők nyilvántartása,

f) biztosítási intézkedés nyilvántartása,

g) végrehajtási eljárás nyilvántartása.

h)[5] műemléképület felújításához kapcsolódó építményadó-mentesség nyilvántartása.

(3)[6]

Nyilvántartások tartalma

3. § (1)[7] Az adózó törzsadat nyilvántartása [2. § (2) bek. a) pontja] a következő adatokat (a továbbiakban: törzsadatok) tartalmazza:

a) az adózó, a talajterhelési díj fizetésére kötelezett (a továbbiakban együtt: adózó) azonosító adatait (nem vállalkozó magánszemélyeknél családi és utónév, nők esetében leánykori családi és utónév is, születési hely és idő, lakcím, adóazonosító jel; vállalkozóknál név, székhely, telephely, adószám és statisztikai számjel),

b)[8] az adó, a gépjárműadó, a jövedelemadó, a talajterhelési díj adatait (a kivetett vagy a bevallott adók és az adóelőleg összegét, a bevallott talajterhelési díj összegét, valamint az ezek összegének megállapításához szükséges alapadatokat) .

(2) Az adó (adótartozás) megállapításához szükséges nem állandó (változó) jellegű adatok nyilvántartása [2. § (2) bek. b) pontja] tartalmazza:

a) az évközi adóváltozási tételeket (pótelőírást, törlést stb.), tételenként az adózó azonosító adatát, az adó nemét, a változás forintösszegét, azt a megnevezést vagy jelölést, amely egyértelműen meghatározza a változás könyvelési tétel jellegét,

b)[9] a helyi adók és települési adó adóbeszedési alszámlán, a jövedelemadó beszedési alszámlán, a talajterhelési díj beszedési alszámlán, a pótlék beszedési alszámlán, a bírság beszedési alszámlán, a gépjárműadó fizetési számlán, valamint a közigazgatási hatósági eljárási illeték és az azzal összefüggésben felszámított mulasztási bírság, késedelmi pótlék befizetésére szolgáló fizetési számlán jóváírt, de véglegesen el nem számolható befizetések (átfutó bevételek) adatait, a befizető nevét, a befizetett összeget, a befizetés dátumát és az átfutó tétel rendezése érdekében szükséges adatokat.

(3)[10] Az adózó adószámlája [2. § (2) bek. c) pontja] tartalmazza:

a) az (1) bekezdés a) pontjában szereplő adatokat,

b)[11] az (1) bekezdés b) pontjában feltüntetett adóazonosító adatokat, a kivetett vagy a bevallott adó, gépjárműadó, jövedelemadó, talajterhelési díj, a fizetendő közigazgatási hatósági eljárási illeték összegét, a bevallott adó és az előírt adóelőleg különbözetét, valamint a befizetések összegét,

c) a (2) bekezdés a) pontjában meghatározott adatokat,

d) a befizetés összegét, számlakivonat számát, az esetleg felszámolt pótlék, bírság és végrehajtási költség azonosító adatait és az összeget.

(4)[12] A 10 000 forintot meg nem haladó, behajthatatlannak minősített adótartozások nyilvántartása [2. § (2) bek. d) pontja] tartalmazza:[13]

a)[14] az adózó nevét, adóazonosító jelét, adószámát és a statisztikai számjelét,

b)[15] az adó megnevezését és a behajthatatlannak minősített adótartozás összegét.

(5)[16] Az adófelfüggesztést igénybevevők nyilvántartása [2. § (2) bek. e) pontja] tartalmazza:

a) az adózó nevét, adóazonosító jelét,

b) az adófelfüggesztés alá vont ingatlan címét, helyrajzi számát, alapterületét,

c) az adófelfüggesztés kezdő évét,

d) éves bontásban a kivetett (előírt) adó összegét és az előző év(ek)ben a felszámított kamatot, a tárgyévben bejegyzett jelzálog összegét, valamint az előző évben vagy az előző években bejegyzett jelzálog összegét,

e) az adófelfüggesztés megszűnésének időpontját és okát.

(6)[17] A műemléképület felújításához kapcsolódó építményadó-mentesség nyilvántartása [2. § (2) bekezdés h) pontja] tartalmazza:

a) az adózó nevét, adóazonosító számát, statisztikai számjelét,

b) a műemléképület címét, helyrajzi számát,

c) a műemléképületben lévő önálló adótárgy címét, fajtáját, adóalapját, helyrajzi számát,

d) a mentességet biztosító határozat számát, jogerőre emelkedésének időpontját,

e) az adómentesség kezdő évét és befejező évét,

f) éves bontásban a határozatban előírt adó összegét és a felszámított kamat összegét, a jelzálog bejegyzésének időpontját,

g) a jelzálogjog törlésének időpontját,

h) a felújítás meg nem történte esetén a kivetett fizetési kötelezettség összegét (adó és kamat), a kiadott határozat számát és jogerőre emelkedésének időpontját,

i) a befizetett adó és a kamat összegét, a befizetés időpontját.

(7)[18] A biztosítási intézkedés nyilvántartása [2. § (2) bek. f) pontja] tartalmazza:

a) a biztosítási intézkedés alá vont fizetésre kötelezett nevét, adóazonosító jelét vagy adószámát és statisztikai számjelét,

b) a biztosítási intézkedés elrendelésének időpontját,

c) az intézkedés alapjául szolgáló okirat megnevezését, iktatószámát,

d) a biztosítási intézkedés megnevezését (pénzkövetelés biztosítása, meghatározott dolog zárolása),

e) a biztosítási intézkedés feloldásának időpontját és annak jogalapját.

(8)[19] A végrehajtási eljárás nyilvántartása [2. § (2) bek. g) pontja] tartalmazza:

a) a fizetésre kötelezett nevét, adóazonosító jelét, adószámát és a statisztikai számjelét,

b) a végrehajtható okirat megnevezését (határozat, adóbevallás stb.) és iktatószámát,

c) a végrehajtható köztartozás megnevezését,

d) a fizetésre kötelezett munkahelyének nevét, címét,

e) a fizetésre kötelezett bankszámlaszámát,

f) a végrehajtás során tett intézkedéseket (inkasszó benyújtását, ingó és ingatlan vagyontárgyak végrehajtását stb.) és azok időpontját, az intézkedés eredményeként befolyt pénzösszegeket, a jelentési kötelezettség időpontját,

g) a behajtásra kimutatott köztartozás összegét, a késedelmi pótlékot,

h) a végrehajtási költséget,

i) a levonás, átutalás, megfizetés elmulasztásának tényét.

(9)[20] A (3) bekezdésben felsorolt adatokat az elszámolás (számfejtés) elvégzéséhez szükséges részletezésben kell nyilvántartani, elkülönítve a saját, illetve az idegen tartozásokat, befizetéseket, változásokat.

Nyilvántartások vezetése, kezelése

4. §[21] (1) Az adózói törzsadat-nyilvántartás vezetésének rendje:

a) A 2. § (1) bekezdése és a 3. § (1) bekezdése szerinti törzsadatokat az önkormányzati adóhatóság nyilvántartásba veszi vagy törli.

b) Az éves adókivetésről kivetési összesítőt (lajstromot), az önadózók bevallásainak feldolgozásáról összesítőt kell készíteni. E listának a 3. § (3) bekezdés a) és b) pontja szerinti adatokat kell tartalmaznia. A törzsadatok alapjául szolgáló adóbevallásokat egy helyen, elkülönítetten kell tárolni.

c)[22] Az adóhatóság a törzsadatokat, valamint a törzsadatok esetleges változása okán szükséges módosítás utáni valamennyi adatot elektronikus adathordozóra menti, és az állományt elkülönítve a biztonsági-technikai előírásokhoz igazodóan tárolja.

d)[23] Év végén az éves adattartalomról listát kell készíteni és az adatokat - biztosítva a technikai változásoknak megfelelően az adatállomány továbbvitelét - adathordozón kell tárolni.

(2) A 3. § (2) bekezdése szerint létrehozott, nem állandó jellegű adatnyilvántartás vezetésének rendje:

a) Az esetenként jelentkező évközi változási tételeket az adóhatóság listába foglalja (könyvelési napló stb.) . Ez a lista folyamatosan növekvő sorszámmal ellátva, tételesen tartalmazza a 3. § (2) bekezdésében felsorolt adatokat.

b) Az előállított könyvelési lista - melynek sorszámozását a gépi program biztosítja - az (1) bekezdés c) pontjában előírt módon kerül tárolásra és kimentésre.

(3) A 3. § (3) bekezdés szerinti adószámla adattartalmát számítógépes programmal kell előállítani oly módon, hogy egyben erre a lapra ki kell nyomtatni az előző félév valamennyi (előírás, változás, befizetés stb.) adatát, és el kell végezni a számszaki adatok összegzését (egyenlege-zését) . A programnak biztosítani kell, hogy az adózó az összes adatával együtt mind azonosító szám szerint, mind név szerint megkereshető legyen.

(4) Ha az adózó adófizetési kötelezettségét más személy átvállalja, vagy az adó megfizetéséért kezességet vállal, az adóhatóság gondoskodik az átvállalás, illetve a kezességvállalás nyilvántartásba vételéről.

Az adóelőleg (adó) előírása és elszámolása

4/A. §[24] (1) A fizetési meghagyással (határozattal) megállapított adóelőleget elő kell írni, és a befizetéseket az adóelőleggel szemben kell elszámolni.

(2) Ha az adóbevallásban megállapított tényleges adó eltér az előírt adóelőleg összegétől, akkor a különbözetet elő kell írni, vagy törölni kell.

(3) Az előző évben megfizetett adóelőleg és az adóbevallás alapján megállapított tényleges adó közötti különbözetet el kell számolni

Az iparűzési adóbevallás feldolgozásának általános szabályai[25]

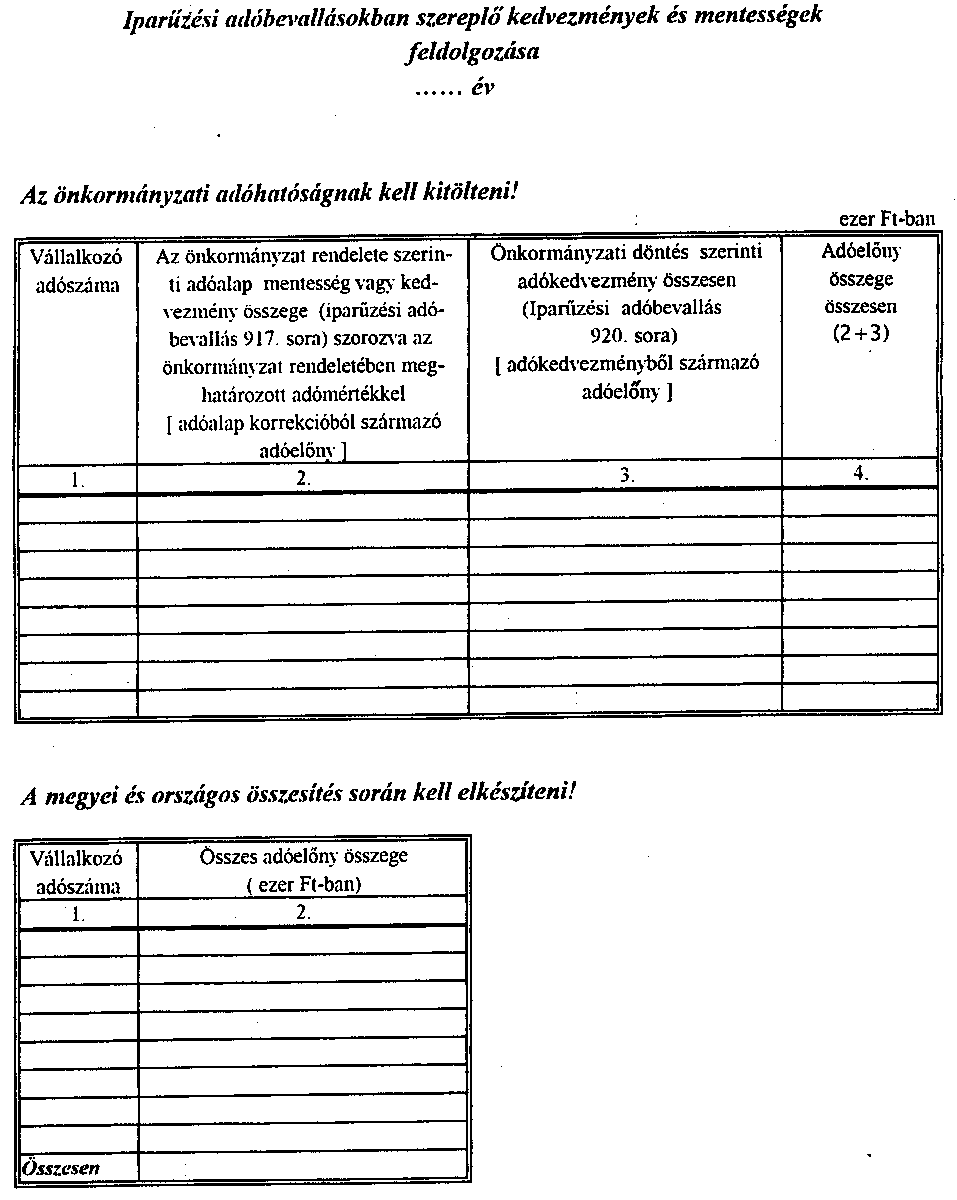

4/B. § (1)[26] Az iparűzési adóbevallásokat fel kell dolgozni az előtársaságok, az évközben kezdő vállalkozások, a megszűnt vállalkozások, naptári évtől eltérő üzleti évet választó vállalkozások, a teljes adóévben működő vállalkozások, a személyi jövedelemadóról szóló törvény szerinti mezőgazdasági őstermelők, a helyi adókról szóló 1990. évi C. törvény (a továbbiakban: Htv.) 37. § (2) bekezdésének (2) b) pontja alapján állandó jellegű iparűzési tevékenységgé váló tevékenység, valamint az önkormányzati rendeletekben meghatározott adómentes vállalkozások szerint, és az elkészült listákat településenként összesíteni kell.

(2)[27] Az adóalap egyszerűsített meghatározási módját - ezen belül a személyi jövedelemadóban átalányadózást - választó adózók, valamint az egyszerűsített vállalkozói adó hatálya alá tartozó adózók iparűzési adóbevallásait külön is fel kell dolgozni.

(3) Utólag fel kell dolgozni azoknak az adóalanyoknak az iparűzési adó bevallását, akik korábban a mentességük miatt "0"-ás bevallást nyújtottak be, de az adóév során mentességük megszűnt. Az egyszerűsített vállalkozói adóról szóló törvény hatálya alól kikerült vállalkozók adóévre vonatkozó mindkét benyújtott iparűzési adóbevallását fel kell dolgozni. Az egyszerűsített vállalkozói adóról szóló törvény hatálya alá tartozó időszakra vonatkozó adatokat a 13/b)számú melléklet alapján kell elkészíteni.

(4)[28] Az iparűzési adóbevallásokat településsorosan a 13. számú melléklet alapján úgy kell feldolgozni, hogy valamennyi vállalkozás 2 500 000 Ft iparűzési adóalapot meg nem haladó, 2 500 001-5 000 000 Ft közötti iparűzési adóalappal rendelkező, 5 000 001-10 000 000 Ft közötti iparűzési adóalappal rendelkező, 10 000 001-50 000 000 Ft közötti iparűzési adóalappal rendelkező, 50 000 001-100 000 000 Ft közötti iparűzési adóalappal rendelkező, 100 000 001-300 000 000 Ft közötti iparűzési adóalappal rendelkező, 300 000 001-500 000 000 Ft közötti iparűzési adóalappal rendelkező, 500 000 001-1 000 000 000 Ft közötti iparűzési adóalappal rendelkező, 1 000 000 000 Ft adóalapot meghaladó vállalkozások szerint kerüljön kigyűjtésre, továbbá:

a) a magánszemély vállalkozók 2 500 000 Ft iparűzési adóalapot meg nem haladó, 2 500 001-5 000 000 Ft közötti iparűzési adóalappal rendelkező, 5 000 000 Ft iparűzési adóalapot meghaladó vállalkozók, a nem magánszemély vállalkozások esetében 2 500 000 Ft iparűzési adóalapot meg nem haladó, 2 500 001-10 000 000 Ft közötti iparűzési adóalappal rendelkező, 10 000 001-100 000 000 Ft közötti iparűzési adóalappal rendelkező, 100 000 001- 300 000 000 Ft közötti iparűzési adóalappal rendelkező, 300 000 001-500 000 000 Ft közötti iparűzési adóalappal rendelkező, 500 000 001-1 000 000 000 Ft közötti iparűzési adóalappal rendelkező, 1 000 000 000 Ft adóalapot meghaladó vállalkozások szerint kerüljenek kigyűjtésre;

b) a hitelintézetek, pénzügyi vállalkozások, biztosítók, befektetési vállalkozások, kockázati tőke társaságok, kockázati tőkealapok 50 000 000 Ft iparűzési adóalapot meg nem haladó, 50 000 001-100 000 000 Ft közötti iparűzési adóalappal rendelkező, 100 000 001-300 000 000 Ft közötti iparűzési adóalappal rendelkező, 300 000 001 - 500 000 000 Ft közötti iparűzési adóalappal rendelkező, 500 000 001-1 000 000 000 Ft közötti iparűzési adóalappal rendelkező, 1 000 000 000 Ft iparűzési adóalapot meghaladó vállalkozások szerint kerüljenek kigyűjtésre.

(5)[29] Az iparűzési adóbevallásokat településsorosán, nemzetgazdasági ágazatok szerint a 13. számú mellékletben meghatározott adattartalommal úgy kell feldolgozni, hogy 2 500 000 forint iparűzési adóalapot meg nem haladó, 2 500 001-10 000 000 Ft közötti iparűzési adóalappal rendelkező, 10 000 001-100 000 000 Ft közötti iparűzési adóalappal rendelkező, 100 000 001-300 000 000 Ft közötti iparűzési adóalappal rendelkező, 300 000 001- 500 000 000 Ft közötti iparűzési adóalappal rendelkező, 500 000 001-1 000 000 000 Ft közötti iparűzési adóalappal rendelkező, valamint 1 000 000 000 Ft iparűzési adóalapot meghaladó vállalkozások szerint kerüljenek kigyűjtésre. A nemzetgazdasági ágazatokat a KSH Gazdasági Tevékenységek Egységes Osztályozási Rendszere 2008. január 1-jétől (a továbbiakban: TEÁOR'08) hatályos besorolása szerint kell meghatározni.

(6)[30] Egyszerűsített adóalap megállapítást választó adózók iparűzési adóbevallásait a 13/b. számú melléklet alapján településsorosan kell feldolgozni.

(7)[31] Az ideiglenes jelleggel végzett iparűzési tevékenységről szóló bevallásokat a 13/c. számú mellékletben meghatározott adattartalommal kell feldolgozni.

Az építményadó és a telekadó kivetési összesítők készítésének általános szabályai[32]

4/C. §[33] Az építményadó és a telekadó kivetési összesítőket településsorosan az 5-7. számú melléklet alapján nemzetgazdasági ágazatonként, ingatlantípusonként (lakás, üdülő, egyéb nem lakás céljára szolgáló építmény), valamint az önkormányzat képviselőtestülete által rendeletben meghatározott adómértékenként kell elkészíteni. Amennyiben az önkormányzat képviselő-testülete több adómértéket állapít meg rendeletében, akkor valamennyi adómérték mellett szerepelnie kell a hozzátartozó kivetési adatoknak. A nemzetgazdasági ágazatokat a TEÁOR'08 alapján kell meghatározni.

[34]

5. §[35]

A befizetések ellenőrzése

6. §[36] (1) Az adóhatóság a számláit vezető hitelintézettől naponta érkező számlakivonatokon jóváírt összegeket egyezteti a hitelintézet által mellékelt fénymásolt készpénz-átutalási megbízásokról készített másolatokkal, illetve a Postán befizetett a Posta Elszámoló Központ által rögzített készpénz-átutalási megbízásokról készült kivonatokkal, eltérés esetén a különbözetet - rendeltetésének felderítéséig - átfutó tételként tartja nyilván.

(2)[37] Ha a számlavezető hitelintézet által küldött számlakivonat szerint a jóváírás eltér a befizetett készpénz-átutalási megbízásokról készült mágneses adathordozón szereplő vagy elektronikus úton megküldött összegtől, illetve a számlavezető hitelintézet által fénymásolt készpénz-átutalási megbízásokon szereplő összegtől, elszámolni csak a készpénz-átutalási megbízásokon szereplő összeget lehet, és az eltérés okait tisztázni kell.

[38]

7. §[39]

8. §[40]

A befizetések nyilvántartása, utalása

(2)[43] Az adóhatóság az államháztartás működési rendjéről szóló kormányrendeletben előírt adattartalommal és határidőre adatszolgáltatást teljesít. Az adóhatóság az általa nyilvántartott követelések, kötelezettségek változását és az adóbeszedési számlák forgalmát a Pénzügyminisztérium által közzétett Tájékoztató alapján - legkésőbb a tárgynegyedévet követő hónap 15. napjáig - összesíti és feladja az önkormányzati főkönyvi nyilvántartás számára rögzítés céljából.

(3)[44] Az adóbeszedési számlákról, az illeték beszedési számláról, a pótlék beszedési számláról és a bírság beszedési számláról kiutalt összegekről kiadási naplót kell vezetni, amely tartalmazza a számlakivonat számát, az utalás megnevezését vagy annak jelölését (kódját), az utalt összeget és a beszedési számla banki megterhelésének napját.

(4) A számlakivonat nyilvántartás adatai alapján utalt összegnek zárás idején meg kell egyeznie a kiadási napló utalási összegével. A befizetett összegnek egyezni kell az egyedi nyilvántartó lapokra a bejegyzett befizetések, valamint az átfutó nyilvántartásba vett befizetések együttes összegével.

(5) Pénzügyi zárások során a számlakivonat nyilvántartás ellenőrzött záró összegét az adóhatóság a főkönyvi könyvelés részére adja át.

(6)[45]

(7)[46]

(8)[47]

(9)[48]

Befizetések visszatérítése

10. § (1)[49]

(2) Ha az adózó nem szerepel a nyilvántartásban, az adóhatóság a befizetett összeget átfutó bevételként kezeli és rendeltetésének közlése végett a befizetőt haladéktalanul megkeresi.

[50]

11. §[51]

Egyéb és idegen bevételek elszámolása[52]

12. § (1)[53] Az adóhatóság az egyéb bevételek elszámolási számlára befolyt bevételeket az önkormányzat költségvetési elszámolási számlája javára utalja át. Az önkormányzat egyéb bevételek elszámolási számlájára befolyt befizetések utalásának rendjét és időpontját az államháztartásról szóló törvény végrehajtásáról szóló kormányrendelet szabályozza.

(2)[54] Az adóhatóság az idegen bevételek elszámolási számlára befolyt, az önkormányzatot megillető bevételeket, az önkormányzat költségvetési elszámolási számlája javára, a nem az önkormányzatot megillető bevételeket a behajtást kérő szerv megfelelő számlájára utalja át. Az önkormányzat idegen bevételek elszámolási számlájára befolyt befizetések utalásának rendjét és időpontját az államháztartásról szóló törvény végrehajtásáról szóló kormányrendelet szabályozza.

(3) Az egyéb bevételek elszámolási számlára, valamint az idegen bevételek elszámolási számlára történt ismeretlen rendeltetésű befizetésekről az adóhatóság átfutó bevételi nyilvántartást vezet.

(4) Ha az egyéb bevételek elszámolási számlára, valamint az idegen bevételek elszámolási számlára befizetett összeg végrehajtási költséget is tartalmaz, akkor a végrehajtási költségről az adóhatóság analitikus nyilvántartást vezet, és a végrehajtási költséget a tárgyhót követő hónap 10. napjáig az önkormányzat költségvetési elszámolási számlájára átutalja.

(5) Az egyéb bevételek elszámolási számlát, valamint az idegen bevételek elszámolási számlát vezető hitelintézet napi számlakivonatairól az adóhatóság számlakivonat nyilvántartást vezet. Az összegek nyilvántartására a 9. § (2) bekezdésében foglaltakat kell alkalmazni.

[55]

13. §[56]

Az információs szolgáltatás rendje

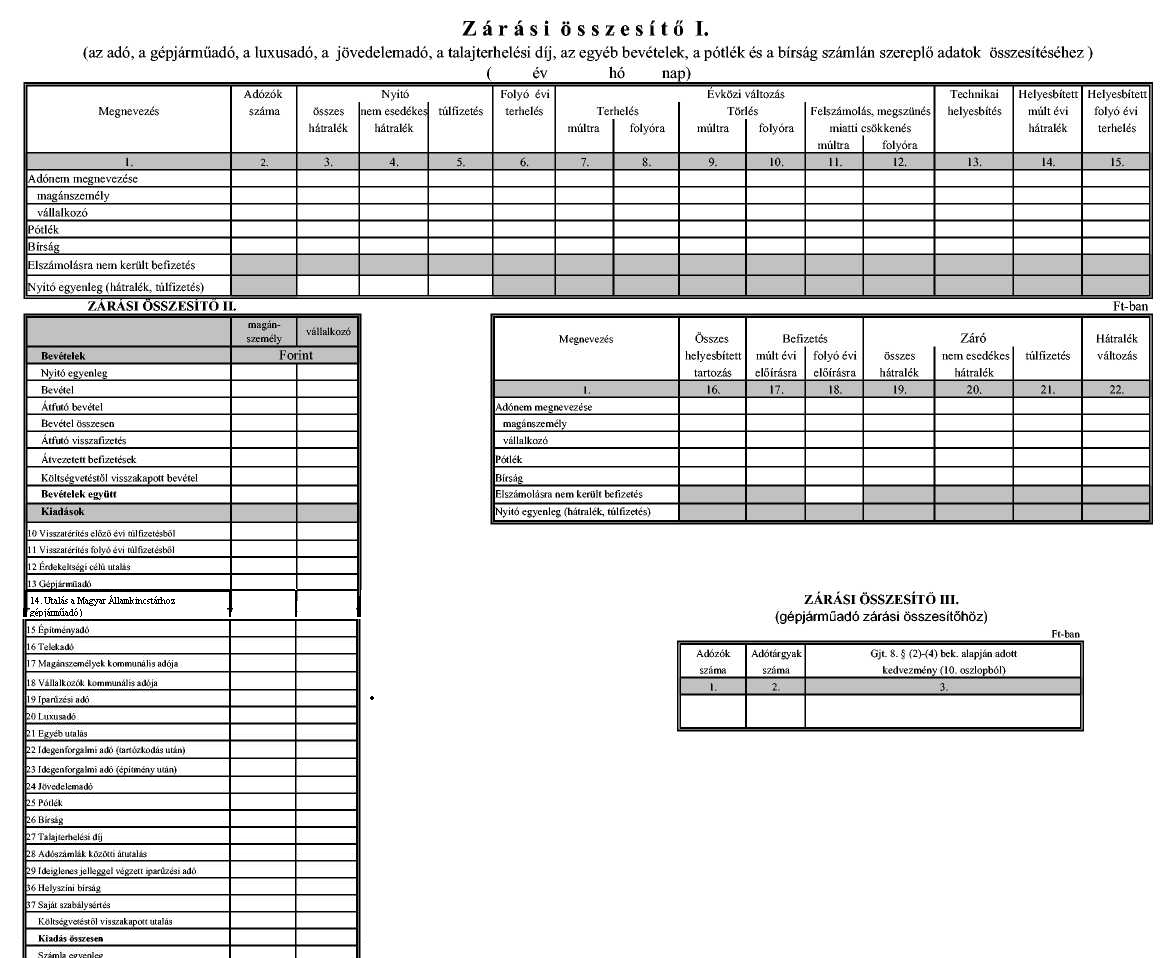

14. §[57] (1)[58] Az adóhatóság - a kincstár területi szervei közreműködésével - az adóról, a gépjárműadóról, a jövedelemadóról, a talajterhelési díjról, az államigazgatási eljárási illetékről, az adók módjára behajtandó köztartozásokról az adózók adószámláján lévő adatok alapján június 30-ai állapotnak megfelelő féléves, továbbá a december 31-ei állapotnak megfelelő év végi zárási összesítőt készít. A zárási összesítő és az adószámlák összegei között eltérés nem lehet. A zárási összesítő kiadási tételeit magánszemély és vállalkozó megbontásban kell a főkönyv részére átadni. A zárási összesítőt a 3., 3/b. és 3/c. számú mellékletek alapján kell elkészíteni. A zárási összesítő elkészítéséhez szükséges kitöltési útmutatót az adópolitikáért felelős miniszter által vezetett minisztérium a kincstár területi szervein keresztül bocsátja az adóhatóságok rendelkezésére. Az adóhatóság az első félévi zárási összesítőt július 20-áig, az év végi zárási összesítőt és annak mágneses adathordozóját a tárgyévet követő év január 20-áig ellenőrizve, aláírással és az adóhatóság pecsétjével ellátva a kincstár illetékes területi szerve részére megküldi. Az adóhatóságok zárási összesítőiből a kincstár területi szerve megyei (fővárosi) szintű zárási összesítőt készít. A féléves megyei szintű zárási összesítőket, valamint a településsoros zárási összesítőket tárgyév július 30. napjáig, az év végi (megyei és településsoros) zárási összesítőket a tárgyévet követő év január 30. napjáig a kincstár területi szerve a kincstár részére elektronikus úton megküldi.

(2)[59] Az adóhatóság a zárási összesítők adatainak felhasználásával az államháztartásról szóló törvény végrehajtásáról szóló kormányrendeletben előírt adattartalommal és határidőre adatszolgáltatást teljesít. Az adóhatóság a követelések és kötelezettségek alakulásáról adónemenként készült 4/a. számú melléklet adatai alapján az államháztartás szervezetei beszámolási és könyvvezetési kötelezettségeinek sajátosságairól szóló kormányrendeletben előírt tartalommal és határidőre, legkésőbb a tárgynegyedévet követő hó 15. napjáig adatszolgáltatást teljesít. A 4/a. számú melléklet kitöltésének részletes szabályait az adópolitikáért felelős miniszter által vezetett minisztérium által kiadott kitöltési útmutató tartalmazza. Az adóhatóság az első félévi zárási összesítőt és annak mágneses adathordozóját július 20-áig, az év végi zárási összesítőt és annak mágneses adathordozóját a tárgyévet követő év január 20-áig az illetékes Magyar Államkincstár Területi Igazgatósága (a továbbiakban: Igazgatóság) részére megküldi. Az adóhatóságok zárási összesítőiből az Igazgatóság megyei (fővárosi) szintű zárási összesítőt készít. A féléves zárási összesítőt és annak mágneses adathordozóját július 30. napjáig, az év végi zárási összesítőt és annak mágneses adathordozóját a tárgyévet követő év január 30. napjáig az Igazgatóság a Magyar Államkincstár (a továbbiakban: Kincstár) részére megküldi.

(3)[60] Az adóhatóság a kivetéssel megállapított adók, gépjárműadó adatairól összesítőt készít, és azt a tárgyév május 20. napjáig kincstár illetékes területi szerve részére megküldi. A kivetéssel megállapított adók, a gépjárműadó adatairól a kincstár területi szerve megyei (fővárosi) összesítőt készít, és azt a tárgyév május 25. napjáig a kincstár részére megküldi. Az adóbeszedésre kötelezett által beszedett idegenforgalmi adó (a továbbiakban: beszedett adó), a jövedelemadó adatairól az adóhatóság összesítőt készít, és azt a tárgyévet követő év május 20. napjáig megküldi a kincstár illetékes területi szerve részére. A beszedett adó, a jövedelemadó adatairól a kincstár területi szerve megyei (fővárosi) összesítőt készít, és azt a tárgyévet követő év május 25. napjáig a kincstár részére megküldi. Az adóhatóság az "E", illetve a "P" betűjelű ideiglenes rendszámtáblával ellátott gépjárművek adó adatairól a december 31-i állapotnak megfelelően összesítést készít és a tárgyévet követő év január 20-áig a kincstár illetékes területi szerve részére megküldi. Az "E", illetve a "P" betűjelű ideiglenes rendszámtáblával ellátott gépjárművek adó adatairól a kicstár területi szerve megyei (fővárosi) összesítőt készít, és azt a tárgyévet követő év január 25. napjáig megküldi a kincstár részére. A kivetési összesítőt és a beszedett adóról, valamint az "E" és a "P" betűjelű ideiglenes rendszámtáblával ellátott gépjárművek adó adatairól készült összesítőt az 5-11. számú mellékletek, a jövedelemadó összesítőt a 14. számú melléklet alapján kell elkészíteni.

(4)[61] Az adóhatóság a vállalkozók kommunális adója és az iparűzési adó június 30-áig beérkező bevallásainak feldolgozásáról összesítőt készít, és azt a tárgyévet követő év augusztus 15-ig kincstár illetékes területi szerve részére megküldi. A vállalkozók kommunális adója és az iparűzési adó bevallásainak feldolgozásáról a kincstár területi szerve település típusonként (megyei jogú város, város, nagyközség, község) megyei (fővárosi) összesítőt készít, és azt, valamint az iparűzési adóbevallások települési önkormányzatonkénti bontásban készült feldolgozási összesítőit a tárgyév szeptember 1. napjáig a kincstár részére megküldi. A kincstár országos összesítőt készít és azt, valamint a megyei (fővárosi) kincstár területi szervei által készített megyei (fővárosi) és településsoros összesítőket az adópolitikáért felelős miniszter által vezetett minisztérium részére szeptember 5. napjáig megküldi. Az adóhatóság a december 31-ig beérkezett iparűzési adóbevallásokat január 20-áig feldolgozza és a kincstár illetékes területi szerve részére megküldi. Az iparűzési adóbevallások feldolgozásáról a kincstár területi szerve településtípusonként (megyei jogú város, város, nagyközség, község) megyei (fővárosi) összesítőt készít, és azt, valamint annak települési önkormányzatonkénti bontását január 30-áig megküldi a kincstár részére. A kincstár országos összesítőt készít és azt, valamint a megyei (fővárosi) kincstár területi szervei által készített megyei (fővárosi) és településsoros összesítőket 5 munkanapon belül az adópolitikáért felelős miniszter által vezetett minisztérium részére megküldi. Az önadózók bevallásainak feldolgozásáról készült összesítőket a 12-13/b., valamint a 18. számú melléklet alapján kell elkészíteni. Az adóhatóság a december 31-éig beérkező ideiglenes jelleggel végzett iparűzési tevékenység adókötelezettségéről szóló adóbevallásainak (bejelentéseinek) feldolgozásáról összesítőt készít, az erről készült mágneses adathordozót a tárgyévet követő év január 20-áig a kincstár illetékes területi szerve részére megküldi. Az ideiglenes jelleggel végzett iparűzési tevékenység adókötelezettségéről szóló adóbevallások feldolgozásáról a kincstár területi szerve megyei (fővárosi) összesítőt készít, és azt, január 30-ig a kincstár részére megküldi. Az ideiglenes jelleggel végzett iparűzési tevékenység adókötelezettségéről szóló adóbevallások feldolgozásáról készült összesítőt a 13/c. számú melléklet alapján kell elkészíteni.

(5)[62] A kincstár az (1) és a (3)-(4) bekezdés szerinti megyei (fővárosi) összesítőkből 5 munkanapon belül országos összesítőt készít, és az állományba rendezett településsoros összesítőket, a megyesoros összesítőket, valamint az országos összesítőt az adópolitikáért felelős miniszter által vezetett minisztérium részére elektronikus úton megküldi.

(6)[63] Az adóhatóság a január 1-jei állapotnak megfelelően összesítést készít az önkormányzat által bevezetett helyi adókról. Az összesítést az adóhatóság január 31-ig küldi meg a kincstár területileg illetékes szervének. Az önkormányzatok által bevezetett helyi adókról a kincstár területi szerve megyei (fővárosi) összesítőt készít, és azt a kincstár adatfeldolgozásért felelős területi szerve részére, valamint az adópolitikáért felelős miniszter által vezetett minisztérium részére február 10-ig megküldi. Az összesítőt a 15. számú melléklet alapján kell elkészíteni.

(7)[64] Az adóhatóság a lakás utáni építményadó és a magányszemély kommunális adója fizetési kötelezettség alól igényelt adófelfüggesztésről összesítőt készít a február 15-i állapotnak megfelelően és azt a kincstár illetékes területi szerve részére március 20-áig megküldi. A kincstár illetékes területi szerve megyei (fővárosi) összesítőt készít és és azt március 25-éig a kincstár részére megküldi. A kincstár a megyei (fővárosi) összesítőkből 5 munkanapon belül országos összesítőt készít és azt az adópolitikáért felelős miniszter által vezetett minisztérium részére megküldi.

(8)[65] Az adóhatóság a településen bevezetett települési adóról a január 1-jei állapotnak megfelelően a 15/a. számú melléklet szerinti adatszolgáltatást készít, melyet a kincstár által üzemeltetett elektronikus rendszeren keresztül a tárgyév január 31-éig megküld a kincstár területileg illetékes szervének. Az önkormányzatok által bevezetett települési adókról a kincstár területi szerve megyei (fővárosi) összesítőt készít, melyet részére tárgyév február 5-éig megküld a kincstár adatfeldolgozásért felelős szerve. A kincstár adatfeldolgozásért felelős szerve országos összesítőt készít, és azt február 10-éig megküldi az adópolitikáért felelős miniszter által vezetett minisztérium részére.

(9)[66] Az adóhatóság a magánfőző által előállított magánfőzött párlat utáni jövedéki adó adatairól a december 31-ei állapotnak megfelelően a 16. számú melléklet szerinti összesítést készít, melyet a tárgyévet követő év január 20-áig a kincstár által üzemeltetett elektronikus rendszeren keresztül megküld a kincstár területileg illetékes szervének. A magánfőző által előállított magánfőzött párlat utáni jövedéki adóról a kincstár területi szerve megyei (fővárosi) összesítőt készít, melyet a tárgyévet követő év február 5-éig megküld a kincstár adatfeldolgozásért felelős szerve részére. A kincstár adatfeldolgozásért felelős szerve országos összesítőt készít, és azt február 10-éig megküldi az adópolitikáért felelős miniszter által vezetett minisztérium részére.

(10)[67] Az adóhatóság a távhőszolgáltatásról más hőellátásra áttérő által felhasznált hőmennyiség és annak előállítása során kibocsátott széndioxid után fizetendő díj adatairól a december 31-ei állapotnak megfelelően a 17. számú melléklet szerinti összesítést készít, melyet a tárgyévet követő év január 20-áig a kincstár által üzemeltetett elektronikus rendszeren keresztül megküld a kincstár területileg illetékes szervének. A távhőszolgáltatásról más hőellátásra áttérő által felhasznált hőmennyiség és annak előállítása során kibocsátott széndioxid után fizetendő díjról a kincstár területi szerve megyei (fővárosi) összesítőt készít, melyet a tárgyévet követő év január 25-éig megküld a kincstár adatfeldolgozásért felelős szerve részére. A kincstár adatfeldolgozásért felelős szerve országos összesítőt készít, és azt február 10-éig megküldi az adópolitikáért felelős miniszter által vezetett minisztérium részére.

(11)[68] Az adóhatóság a talajterhelési díj adatairól a december 31-ei állapotnak megfelelően a 20. számú melléklet szerinti összesítést készít, melyet a tárgyévet követő év január 20-áig a kincstár által üzemeltetett elektronikus rendszeren keresztül megküld a kincstár területileg illetékes szervének. A talajterhelési díjról a kincstár területi szerve megyei (fővárosi) összesítőt készít, melyet a tárgyévet követő év február 5-éig megküld a kincstár adatfeldolgozásért felelős szerve részére. A kincstár adatfeldolgozásért felelős szerve országos összesítőt készít, és február 10-éig megküldi azt az adópolitikáért felelős miniszter által vezetett minisztérium részére.

(12)[69]

(13)[70] Az adóhatóság az (1), a (3)-(4), a (6)-(7), valamint a (11) bekezdés alapján teljesítendő adatszolgáltatása során a megyekódot és a KSH településazonosító törzsszámát feltünteti. A kincstár területi szerve az adóhatóságok által szolgáltatott összesítéseket állományba rendezve, településsorosan is megküldi a kincstár részére.

(14)[71] Az önkormányzati adóhatóság az e § szerinti adatszolgáltatást a kincstár által üzemeltett elektronikus rendszeren keresztül teljesíti.

14/A. §[72] Az adóhatóság a jövedéki adóról és a jövedéki termékek forgalmazásának különös szabályairól szóló 2003. évi CXXVII. törvény 67/A. § (5) bekezdése szerinti adatszolgáltatást a hozzá beérkezett bejelentés, adóbevallás másolatának

a) - a címzett hatósággal egyeztetett módon történő - elektronikus, vagy

b) postai úton

havi rendszerességgel történő megküldésével teljesíti.

Záró rendelkezések

15. § (1) Ez a rendelet 1991. június 1-jén lép hatályba.

(2) A rendelet hatálybalépésével egyidejűleg hatályát veszti a lakossági adók és az adók módjára behajtandó köztartozások nyilvántartásáról, könyveléséről és elszámolásáról szóló 113/1981. (PK. 23.) PM utasítás.

1. számú melléklet a 13/1991. (V. 21.) PM rendelethez[73]

2. számú melléklet a 13/1991. (V. 21.) PM rendelethez[74]

3. számú melléklet a 13/1991. (V. 21.) PM rendelethez[75]

3/a. számú melléklet a 13/1991. (V. 21.) PM rendelethez[77]

3/b. számú melléklet a 13/1991. (V. 21.) PM rendelethez[78]

| ZÁRÁSI ÖSSZESÍTŐ |

| (idegen bevételek elszámolásához) |

| (..........év..................hó......nap) |

| Ft-ban |

| Megnevezés | Hátralékosok száma | Behajtásra kimutatott köztartozások | Befizetések | Marad hátralék | ||||||

| köztartozás | késedelmi pótlék | változások | együtt | köztartozás | késedelmi pótlék | behajtási költség | együtt | |||

| 1. | 2. | 3. | 4. | 5. | 6. | 7. | 8. | 9. | 10. | 11. |

| Idegen bevételek | ||||||||||

| Elszámolásra nem került befizetés | ||||||||||

| ZÁRÁSI ÖSSZESÍTŐ II. |

| Ft-ban |

| Bevételek | |

| Nyitó egyenleg | |

| Átfutó bevétel | |

| Átfutó visszafizetés | |

| Bevételek együtt | |

| Kiadások | |

| 31 Átutalás saját költségvetésnek | |

| 32 Átutalás más szerv részére | |

| 34 Egyéb utalás | |

| 35 Idegen szabálysértés | |

| 36 Visszafizetés egyéb címen | |

| Kiadások összesen | |

| Számla egyenleg |

3/c. számú melléklet a 13/1991. (V. 21.) PM rendelethez[79]

Zárási összesítő I.

(közigazgatási hatósági eljárási eljárási illeték számlán szereplő adatok összesítéséhez )[80]

(......év ......hó ......nap)

| Megnevezés | Adózók száma | Nyitó | Követelés | Befizetés | Záró | ||||||

| összes hátralék | túlfizetés | Előirása | Törlése | múlt évi előírásra | folyó évi előírásra | összes hátralék | túlfizetés | ||||

| múltra | folyóra | múltra | folyóra | ||||||||

| 1. | 2. | 3. | 5. | 7. | 8. | 9. | 10. | 17. | 18. | 19. | 21. |

| Közigazgatási hatósági eljárási eljárási illeték | |||||||||||

| Mulasztási bírság | |||||||||||

| Pótlék | |||||||||||

| Elszámolásra nem került befizetés | |||||||||||

| Nyitó egyenleg (hátralék, túlfizetés) | |||||||||||

Zárási összesítő II.

| Bevételek | Forint |

| Nyitó egyenleg | |

| Bevétel | |

| Átfutó bevétel | |

| Bevétel összesen | |

| Átfutó visszafizetés | |

| Átvezetett befizetések | |

| Bevételek együtt | |

| Kiadások | |

| 10 Visszatérítés előző évi befizetésből | |

| 11 Visszatérítés folyó évi befizetésből | |

| 13 Visszautalás saját költségvetésnek | |

| 14 Utalás a Magyar Államkincstárhoz | |

| Saját költségvetéstől kapott összeg a visszatérítés fedezetének biztosítása érdekében | |

| Kiadás összesen | |

| Számla egyenleg |

4. számú melléklet a 13/1991. (V. 21.) PM rendelethez[82]

4/a. számú melléklet a 13/1991. (V. 21.) PM rendelethez[83]

5. számú melléklet a 13/1991. (V. 21.) PM rendelethez[84]

ÉPÍTMÉNYADÓ

(hasznos alapterület után)

20... . évi kivetési összesítő

| Megnevezés | Adóalanyok száma | Adótárgyak száma | Jellemző érték | Adó- megállapítás | |||||

| magánszemély | vállalkozó | összesen | |||||||

| tulajdonos | vagyoni értékű jog jogosítottja | tulajdonos | vagyoni értékű jog jogosítottja | ||||||

| (fő) | (fő, db) | (fő, db) | (db) | (m2) | (Ft) | ||||

| 1. Lakás | |||||||||

| 2. Htv. 13. § a)pontja alapján mentes | |||||||||

| 3. Htv. 13. § b)pontja alapján mentes | |||||||||

| L | 4. Htv. 13/A. § alapján mentes | ||||||||

| A | 5. Önkormányzati döntés alapján mentes | ||||||||

| K | 6. LAKÁS ADÓKÖTELES TERÜLETE [1-(2+3+4+5)] | ||||||||

| Á | 7. LAKÁS ADÓJA | ||||||||

| S | 8. Önkormányzati döntés alapján kedvezmény | ||||||||

| 9. FIZETENDŐ ADÓ [7-8] | |||||||||

| 10. Üdülő | |||||||||

| Ü | 11. Htv. 13/A. § (1) bekezdése alapján mentes | ||||||||

| D | 12. Önkormányzati döntés alapján mentes | ||||||||

| Ü | 13. ÜDÜLŐ ADÓKÖTELES TERÜLETE [10-(11+12)] | ||||||||

| L | 14. ÜDÜLŐ ADÓJA | ||||||||

| Ő | 15. Önkormányzati döntés alapján kedvezmény | ||||||||

| 16. FIZETENDŐ ADÓ [14-15] | |||||||||

| E | 17. Gépjárműtároló | ||||||||

| G | 18. Kereskedelmi egység | ||||||||

| Y | 19. 18-ból szállásépület | ||||||||

| É | 20. 18-ból kereskedelmi üzlethelyiség, vendéglátóipari egység | ||||||||

| B | 21. Egyéb nem lakás céljára szolgáló épület | ||||||||

| 22. Htv. 13. § b) pontja alapján mentes | |||||||||

| 23. Htv. 13. § h)pontja alapján mentes | |||||||||

| É P Ü L E T | 24. Htv. 13/A § (1) bekezdése alapján mentes | ||||||||

| 25. Önkormányzati döntés alapján mentes | |||||||||

| 26. EGYÉB ÉPÜLET ADÓKÖTELES TERÜLETE [(17+18+21)-(22+23+24+25)] | |||||||||

| 27. EGYÉB ÉPÜLET ADÓJA | |||||||||

| 28. Önkormányzati döntés alapján kedvezmény | |||||||||

| 29. FIZETENDŐ ADÓ [27-28] | |||||||||

| 31. ÖSSZES TERÜLET (6+13+26) | |||||||||

| 32. ÖSSZES ADÓ (7+14+27) | |||||||||

| 33. ÖSSZES MENTESSÉG, KEDVEZMÉNY (2+3+4+5+8+11+12+15+22+23+24+25+28) | |||||||||

| 34. ÖSSZES FIZETENDŐ ADÓ (9+16+29) |

6. számú melléklet a 13/1991. (V. 21.) PM rendelethez[85]

ÉPÍTMÉNYADÓ

(korrigált forgalmi érték után)

20... . évi kivetési összesítő

| Megnevezés | Adóalanyok száma | Adótárgyak száma | Korrigált forgalmi érték (adóalap) | Adó- megállapítás | ||||

| magánszemély | vállalkozó | összesen | ||||||

| tulajdonos | vagyoni értékű jog jogosítottja | tulajdonos | vagyoni értékű jog jogosítottja | |||||

| (fő) | (fő, db) | (fő, db) | (db) | (Ft) | (Ft) | |||

| 1. Lakás | ||||||||

| 2. Üdülő | ||||||||

| 3. Nem lakás céljára szolgáló építmény | ||||||||

| 4. Az építmény összesen (1+2+3) | ||||||||

| 5. Htv. 13. § a) pontja alapján mentes | ||||||||

| 6. Htv. 13. § b) pontja alapján mentes | ||||||||

| 7. Htv. 13. § h) pontja alapján mentes | ||||||||

| 8. Htv. 13/A. § (1) bekezdése alapján mentes | ||||||||

| 9. Önkormányzati döntés alapján mentes | ||||||||

| 10. Adóköteles építmény [4-(5+6+7+8+9)] | ||||||||

| 11. Önkormányzati döntés alapján kedvezmény | ||||||||

| 12. KORRIGÁLT FORG. ÉRTÉK UTÁN FIZETENDŐ ADÓ [10-11] | ||||||||

7. számú melléklet a 13/1991. (V. 21.) PM rendelethez[86]

TELEKADÓ

20... . évi kivetési összesítő

| Megnevezés | Adóalanyok száma | Adótárgyak száma | Jellemző érték | Adó- megállapítás | |||||

| magánszemély | vállalkozó | összesen | |||||||

| tulajdonos | vagyoni értékű jog jogosítottja | tulajdonos | vagyoni értékű jog jogosítottja | ||||||

| (fő) | (fő, db) | (fő, db) | (db) | (m2, Ft) | (Ft) | ||||

| 1. Ingatlan teljes területe | |||||||||

| 2. Építménnyel lefedett földterület | |||||||||

| T | 3. Htv. 19. § a)pontja alapján mentes | ||||||||

| E | 4. Htv. 19. § b)pontja alapján mentes | ||||||||

| R | 5. Htv. 19. § c)pontja alapján mentes | ||||||||

| Ü | 6. Htv. 19. § d)pontja alapján mentes | ||||||||

| L | 7. Önkormányzati döntés alapján mentes | ||||||||

| E | 8. ADÓKÖTELES TERÜLET [1-(2+3+4+5+6+7)] | ||||||||

| T | 9. TELEK ADÓJA | ||||||||

| 10. Önkormányzati döntés alapján kedvezmény | |||||||||

| 11. FIZETENDŐ ADÓ [9-10] | |||||||||

| F | 12. Ingatlan | ||||||||

| O | 13. Korrigált forgalmi érték | ||||||||

| R | 14. Htv. 19 § a)pontja alapján mentes | ||||||||

| G | 15. Htv. 19. § b)pontja alapján mentes | ||||||||

| A | 16. Htv. 19. § c)pontja alapján mentes | ||||||||

| L | 17. Htv. 19. § d)pontja alapján mentes | ||||||||

| M | 18. Önkormányzati döntés alapján mentes | ||||||||

| I | 19. ADÓKÖTELES FORGALMI ÉRTÉK [12- | ||||||||

| (13+14+15+16+17+18)] | |||||||||

| É R T | 20. TELEK ADÓJA | ||||||||

| 21. Önkormányzati döntés alapján kedvezmény | |||||||||

| 22. FIZETENDŐ ADÓ [20-21] | |||||||||

8. számú melléklet a 13/1991. (V. 21.) PM rendelethez[87]

Magánszemély kommunális adója 20 . évi kivetési összesítő

| Megnevezés | Adóalanyok száma (fő) | Adótárgyak száma (db) | Adómegállapítás (Ft) |

| 1. Építmény | |||

| Ezen belül: | |||

| - lakás | |||

| - nem lakás | |||

| 2. Telek | |||

| 3. Bérleti jog | |||

| 4. KOMMUNÁLIS ADÓ ÖSSZESEN (1+2+3) | |||

| 5. Önkormányzati döntés alapján mentesség, kedvezmény | |||

| 6. Az 1995. évi XCVIII. tv. 10. § (2) bekezdése alapján csökkentés | |||

| 7. FIZETENDŐ KOMMUNÁLIS ADÓ [4-(5+6)] | |||

9. számú melléklet a 13/1991. (V. 21.) PM rendelethez[88]

Idegenforgalmi adó

(üdülőépület után)

20 . évi kivetési összesítő

| Megnevezés | Adóalanyok száma (fő) | Adótárgyak száma (db) | Jellemző érték (m2) | Adómegállapítás (Ft) |

| 1. Üdülőépület | ||||

| 2. Önkormányzati döntés alapján mentesség | ||||

| 3. Összesen (1-2) | ||||

| 4. Önkormányzati döntés alapján kedvezmény | ||||

| 5. Az 1995. évi XCVIII. tv. 10. § (2) bekezdése alapján csökkentés | ||||

| 6. Összesen [3-(4+5)] |

10. számú melléklet a 13/1991. (V. 21.) PM rendelethez[89]

GÉPJÁRMŰADÓ I.

20 . évi kivetési összesítő

| Megnevezés* | Személygépkocsi és motorkerékpár | |||||

| ........... éves** | Mindösszesen | |||||

| db | adóalap (kilowatt) | adó összeg (Ft) | db | adóalap (kilowatt) | adó összeg (Ft) | |

| 1. Adóköteles személygépkocsi | ||||||

| 2. Adómentes személygépkocsi (3+4+5+6+7+8) | ||||||

| 3. a gépjárműadó törvény 5. § a) pontja | ||||||

| 4. a gépjárműadó törvény 5. § b) pontja | ||||||

| 5. a gépjárműadó törvény 5. § d) pontja | ||||||

| 6. a gépjárműadó törvény 5. § f) pontja | ||||||

| 7. a gépjárműadó törvény 5. § j) pontja | ||||||

| 8. a gépjárműadó törvény 5. § k) pontja | ||||||

| 9. Összes személygépkocsi (1+2) | ||||||

| 10. Adóköteles motorkerékpár | ||||||

| 11. Adómentes motorkerékpár (12+13+14+15+16) | ||||||

| 12. a gépjárműadó törvény 5. § a) pontja | ||||||

| 13. a gépjárműadó törvény 5. § b) pontja | ||||||

| 14. a gépjárműadó törvény 5. § d) pontja | ||||||

| 15. a gépjárműadó törvény 5. § j) pontja | ||||||

| 16. a gépjárműadó törvény 5. § k) pontja | ||||||

| 17. Összes motorkerékpár (10+11) | ||||||

| 18. KEK KH által átadott adatok: | ||||||

| - személygépkocsi | ||||||

| - motorkerékpár | ||||||

| 19. MINDÖSSZESEN (9+17) | ||||||

* A megnevezés címszó alatt található sorokat 0-20 kilowatt (kW), 21-30 kW, 31-40 kW, 41-50 kW, 51-60 kW, 61-70 kW, 71-80 kW, 81-90 kW, 91-100 kW, 101-110 kW, 111-120 kW és 120 kW feletti kategóriák szerint kell kigyűjteni.

** 0-16 éves korig évente, 16 éves kor után halmozottan kell az adatokat összesíteni.

*** A gépjárműadóról szóló 1991. évi LXXXII. törvény (a továbbiakban: gépjárműadó törvény)

10/a. számú melléklet a 13/1991. (V. 21.) PM rendelethez[90]

GÉPJÁRMŰADÓ II.

20.... évi kivetési összesítő

| Megnevezés | AUTÓBUSZ (ideértve lakópótkocsi, lakókocsi) | ||||||||||||||

| száma db | adóköteles adóalap kg | kedvezmény, mentesség összege Ft | fizetendő adó Ft | összes* adó Ft | |||||||||||

| légrugós | nem légrugós | összesen | légrugós | nem légrugós | összesen | légrugós | nem légrugós | összesen | légrugós | nem légrugós | összesen | légrugós | nem légrugós | összesen | |

| 1) Nem kedvezményezett és nem mentes gépjárművek | |||||||||||||||

| 2) Kedvezmény összesen (3+4) | |||||||||||||||

| 3) 20%-os adókedvezménnyel érintett gépjárművek | |||||||||||||||

| 4) 30%-os adókedvezménnyel érintett gépjárművek | |||||||||||||||

| 5) Mentesség összesen (6+7+8+9+10+11) | |||||||||||||||

| 6) a gépjárműadó törvény 5. § a) | |||||||||||||||

| 7) a gépjárműadó törvény 5. § b) | |||||||||||||||

| 8) a gépjárműadó törvény 5. § c) | |||||||||||||||

| 9) a gépjárműadó törvény 5. § d) | |||||||||||||||

| 10) a gépjárműadó törvény 5. § j) | |||||||||||||||

| 11) a gépjárműadó törvény 5. § k) | |||||||||||||||

| 12) MINDÖSSZESEN (1+2+5) |

| Megnevezés | TEHERGÉPJÁRMŰ | ||||||||||||||

| száma db | adóköteles adóalap kg | kedvezmény, mentesség összege Ft | fizetendő adó Ft | összes* adó Ft | |||||||||||

| légrugós | nem légrugós | összesen | légrugós | nem légrugós | összesen | légrugós | nem légrugós | összesen | légrugós | nem légrugós | összesen | légrugós | nem légrugós | összesen | |

| 1) Nem kedvezményezett és nem mentes gépjárművek | |||||||||||||||

| 2) Kedvezmény összesen (3+4+5) | |||||||||||||||

| 3) 20%-os adókedvezménnyel érintett gépjárművek | |||||||||||||||

| 4) 30%-os adókedvezménnyel érintett gépjárművek | |||||||||||||||

| 5) Kombinált áruszállítás után járó kedvezmény | |||||||||||||||

| 6) Mentesség összesen (7+8+9+10+11+12) | |||||||||||||||

| 7) a gépjárműadó törvény 5. § a) | |||||||||||||||

| 8) a gépjárműadó törvény 5. § b) | |||||||||||||||

| 9) a gépjárműadó törvény 5. § d) | |||||||||||||||

| 10) a gépjárműadó törvény 5. § e) | |||||||||||||||

| 11) a gépjárműadó törvény 5. § j) | |||||||||||||||

| 12) a gépjárműadó törvény 5. § k) | |||||||||||||||

| 13) MINDÖSSZESEN (1+2+6) | |||||||||||||||

| Megnevezés | NYERGESVONTATÓ | ||||||||||||||

| száma db | adóköteles adóalap kg | kedvezmény, mentesség összege Ft | fizetendő adó Ft | összes* adó Ft | |||||||||||

| légrugós | nem légrugós | összesen | légrugós | nem légrugós | összesen | légrugós | nem légrugós | összesen | légrugós | nem légrugós | összesen | légrugós | nem légrugós | összesen | |

| 1) Nem kedvezményezett és nem mentes gépjárművek | |||||||||||||||

| 2) Kedvezmény összesen (3+4+5) | |||||||||||||||

| 3) 30%-os adókedvezménnyel érintett gépjárművek | |||||||||||||||

| 4) 50%-os adókedvezménnyel érintett gépjárművek | |||||||||||||||

| 5) Kombinált áruszállítás után járó kedvezmény | |||||||||||||||

| 6) Mentesség összesen (7+8+9+10+11+12) | |||||||||||||||

| 7) a gépjárműadó törvény 5. § a) | |||||||||||||||

| 8) a gépjárműadó törvény 5. § b) | |||||||||||||||

| 9) a gépjárműadó törvény 5. § d) | |||||||||||||||

| 10) a gépjárműadó törvény 5. § e) | |||||||||||||||

| 11) a gépjárműadó törvény 5. § j) | |||||||||||||||

| 12) a gépjárműadó törvény 5. § k) | |||||||||||||||

| 13) MINDÖSSZESEN (1+2+6) | |||||||||||||||

| Megnevezés | ÖSSZESEN | ||||||||||||||

| száma db | adóköteles adóalap kg | kedvezmény, mentesség összege Ft | fizetendő adó Ft | összes* adó Ft | |||||||||||

| légrugós | nem légrugós | összesen | légrugós | nem légrugós | összesen | légrugós | nem légrugós | összesen | légrugós | nem légrugós | összesen | légrugós | nem légrugós | összesen | |

| 1) Nem kedvezményezett és nem mentes gépjárművek | |||||||||||||||

| 2) Kedvezmény összesen (3+4+5+6) | |||||||||||||||

| 3) 20%-os adókedvezménnyel érintett gépjárművek | |||||||||||||||

| 4) 30%-os adókedvezménnyel érintett gépjárművek | |||||||||||||||

| 5) 50%-os adókedvezménnyel érintett gépjárművek | |||||||||||||||

| 6) Kombinált áruszállítás után járó kedvezmény | |||||||||||||||

| 7) Mentesség összesen (8+9+10+11+12+13+14) | |||||||||||||||

| 8) a gépjárműadó törvény 5. § a) | |||||||||||||||

| 9) a gépjárműadó törvény 5. § b) | |||||||||||||||

| 10) a gépjárműadó törvény 5. § c) | |||||||||||||||

| 11) a gépjárműadó törvény 5. § d) | |||||||||||||||

| 12) a gépjárműadó törvény 5. § e) | |||||||||||||||

| 13) a gépjárműadó törvény 5. § j) | |||||||||||||||

| 14) a gépjárműadó törvény 5. § k) | |||||||||||||||

| 15) MINDÖSSZESEN (1+2+7) |

* Az "összes adó" oszlop rovataiba az adókedvezmény és a fizetendő adó együttes összegét kell beírni.

10/b. számú melléklet a 13/1991. (V. 21.) PM rendelethez[91]

Az E betűjelű ideiglenes rendszámtáblával ellátott gépjárművek összesítője

20... év

| Megnevezés | SZEMÉLYSZÁLLÍTÓ GÉPJÁRMŰ | TEHERGÉPJÁRMŰ | ÖSSZESEN | ||||||

| adótárgy (db) | mentesség összege Ft | összes adó Ft | adótárgy (db) | mentesség összege Ft | összes adó Ft | adótárgy (db) | mentesség összege Ft | összes adó Ft | |

| Nem mentes gépjárművek | |||||||||

| MENTESSÉG | |||||||||

| a gépjárműadó törvény 5. § a) | |||||||||

| a gépjárműadó törvény 5. § b) | |||||||||

| a gépjárműadó törvény 5. § f) | |||||||||

| Mentesség összesen | |||||||||

| MINDÖSSZESEN | |||||||||

Az P betűjelű ideiglenes rendszámtáblával ellátott gépjárművek összesítője

20... év

| darab | összes adó (Ft) | ||

11. számú melléklet a 13/1991. (V. 21.) PM rendelethez[92]

IDEGENFORGALMI ADÓ (tartózkodási idő után vagy szállásdíj, ellenérték alapján) 20... . évi feldolgozási összesítő

| Megnevezés | Jellemző érték (szám) | Adómegállapítás (Ft) |

| Tartózkodási idő után | ||

| 1. Vendégéjszakák száma | ||

| 2. IDEGENFORGALMI ADÓ | ||

| 3. Htv. 31. § a) pontja alapján mentes | ||

| 4. Htv. 31. § b) pontja alapján mentes | ||

| 5. Htv. 31. § c) pontja alapján mentes | ||

| Ezen belül: | ||

| - szolgálati kötelezettség teljesítése | ||

| - vállalkozási tevékenységgel kapcsolatban | ||

| 6. Htv. 31. § d) pontja alapján mentes | ||

| 7. Htv. 31. § e) pontja alapján mentes | ||

| 8. Önkormányzati döntés alapján mentesség, kedvezmény | ||

| 9. IDEGENFORGALMI ADÓ [2-(3+4+5+6+7+8)] | ||

| Szállásdíj, ellenérték alapján | ||

| 10. Vendégéjszakákra eső szállásdíj, ellenérték | ||

| 11. IDEGENFORGALMI ADÓ | ||

| 12. Htv. 31. § a) pontja alapján mentes | ||

| 13. Htv. 31. § b) pontja alapján mentes | ||

| 14. Htv. 31. § c) pontja alapján mentes | ||

| Ezen belül: | ||

| - szolgálati kötelezettség teljesítése | ||

| - vállalkozási tevékenységgel kapcsolatban | ||

| 15. Htv. 31. § d) pontja alapján mentes | ||

| 16. Htv. 31. § e) pontja alapján mentes | ||

| 17. Önkormányzati döntés alapján mentesség, kedvezmény | ||

| 18. IDEGENFORGALMI ADÓ [11-(12+13+14+15+16+17)] | ||

| 19. IDEGENFORGALMI ADÓ ÖSSZESEN (9+18) | ||

| 20. Htv. alapján mentes (3+4+5+6+7+12+13+14+15+16) | ||

| 21. Önkormányzati döntés alapján mentesség, kedvezmény (8+17) | ||

12. számú melléklet a 13/1991. (V. 21.) PM rendelethez[93]

| VÁLLALKOZÓK KOMMUNÁLIS ADÓJA 199 . évi feldolgozási összesítő |

| Megnevezés | Jellemző érték (fő) | Adómegállapítás (Ft) |

| 1. Éves korrigált átlagos statisztikai állományi létszám | - | |

| 2. Önkormányzati döntés alapján mentesség, kedvezmény | - | |

| 3. VÁLLALKOZÓK KOMMUNÁLIS ADÓJA | - | |

| 4. Önkormányzati döntés alapján mentesség, kedvezmény | - | |

| 5. Htv. 10. §-a alapján csökkentés | - | |

| 6. FIZETENDŐ VÁLLALKOZÓK KOMMUNÁLIS ADÓJA Ft. [3-(4+5)] | - |

| 7. ELŐÍRT ADÓELŐLEG | - | |

| 8. KÜLÖNBÖZET-ELŐÍRANDÓ (még fizetendő) | - | |

| 9. KÜLÖNBÖZET-TÖRLENDŐ (túlfizetés) | - | |

| 10. Adóelőleg a következő évre | - |

13. számú melléklet a 13/1991. (V. 21.) PM rendelethez[94]

Iparűzési adó feldolgozási összesítő

| Megnevezés | Összesen (Ft) | Adózók száma (fő, db) |

| 1. Számviteli tv. szerinti éves nettó árbevétel (ÁFA nélkül) (+) | ||

| 2. Egyéb pénzügyi szolgáltatás bevételei (+) | ||

| 3. Kapott kamatok és kamatjellegű bevételek (+) | ||

| 4. Nem pénzügyi és befektetési szolgáltatás nettó árbevétele (+) | ||

| 5. Befektetési szolgáltatás bevétele (+) | ||

| 6. Nem befektetési szolgáltatási tevékenység bevétele (+) | ||

| 7. Biztosítástechnikai eredmény (+) | ||

| 8. Biztosítóknál nettó működési költségek (+) | ||

| 9. Befektetésekből származó biztosítástechnikai ráfordítások, egyéb | ||

| biztosítástechnikai ráfordítások (+) | ||

| 10. Nem biztosítási tevékenység bevétele, befektetések nettó bevétele, egyéb növelő tételek (+) | ||

| 11. Fedezeti ügyletek veszteségének/nyereségének nyereségjellegű különbözete (+) | ||

| 12. Alapügyletek (fedezett ügyletek) nyereségének/veszteségének nyereségjellegű különbözete (+) | ||

| 13. Biztosítóknál a Htv. 52. § 22. c) pontjában foglalt csökkentések (-) | ||

| 14. Az egyéb szolgáltatások értékeként, illetve egyéb ráfordítások között kimutatott | ||

| jövedéki adó (-) | ||

| 15. Egyéb ráfordítások között kimutatott, az adóhatósággal elszámolt regisztrációs | ||

| adó, energia adó (-) | ||

| 16. Felszolgálási díj árbevétele (-) | ||

| 17. A társasági adóról és az osztalékadóról szóló törvény szerinti jogdíjból származó, | ||

| árbevételként elszámolt ellenérték (-) | ||

| 18. Fizetett kamatok és kamatjellegű ráfordítások (-) | ||

| 19. Pénzügyi lízinget végző vállalkozások esetén az eladott áruk beszerzési értéke (-) | ||

| 20. HTV. SZERINTI NETTÓ ÁRBEVÉTEL [(1+2+3+4+5+6+7+8+9+10+11+12)- | ||

| (13+14+15+16+17+18+19)] | ||

| 21. Eladott áruk beszerzési értéke | ||

| 22. Közvetített szolgáltatások értéke | ||

| 23. Eladott áruk beszerzési értéke és közvetített szolgáltatások értéke együttesen | ||

| levonható összege (-) | ||

| 24. Alvállalkozói teljesítések értéke (-) | ||

| 25. Anyagköltség (a Htv. 39. § (1) bek.) (-) | ||

| 26. Alapkutatás, alkalmazott kutatás, kísérleti fejlesztés közvetlen költsége (-) | ||

| 27. HTV. SZERINTI ADÓALAP [20-(23+24+25+26)] | ||

| 28. A foglalkoztatás növeléséhez kapcsolódó adóalap-mentesség (-) | ||

| 29. A foglalkoztatás csökkenéséhez kapcsolódó adóalap növekedés (+) | ||

| 30. HTV. SZERINTI ADÓALAP MENTESSÉGGEL KORRIGÁLVA [(27-28)+29] | ||

| 31. Adómentes adóalap önkormányzati döntés alapján (-) | ||

| 32. Adózás alá eső adóalap (30-31) | ||

| 33. ADÓKÖTELES ADÓALAP SZERINTI IPARŰZÉSI ADÓ | ||

| 34. Kedvezmény az adóból az önkormányzat döntése alapján (-) | ||

| 35. A Htv. 40/A. § (1) bekezdés b) pontja alapján levonható útdíj (-) | ||

| 36. Az ideiglenes jelleggel megfizetett adóátalány levonható összege (-) | ||

| 37. FIZETENDŐ IPARŰZÉSI ADÓ [33-(34+35+36)] | ||

| 38. A Htv. 40. § (3)-(4) bek. alapján megfizetett adóátalány önkormányzatra jutó | ||

| összege | ||

| 39. Első adóelőleg részletre bevallott összeg | ||

| 40. Második adóelőleg részletre bevallott összeg | ||

| 41. Külföldön létesített telephelyre jutó adóalap | ||

| 42. Az export árbevétellel összefüggésben elszámolt elábé és közvetített szolgáltatás értéke | ||

| 43. A közfinanszírozott gyógyszerek értékesítésével összefüggésben elszámolt eladott | ||

| áruk beszerzési értéke | ||

| 44. Az elszámolóházi tevékenységet végző szervezet által - a földgázpiaci és villamosenergia piaci ügyletek elszámolása érdekében - vásárolt és továbbértékesített földgáz és villamosenergia beszerzési értékének teljes összege |

Kapcsolt vállalkozásokra vonatkozó adatok[96]

| Megnevezés | Összesen (Ft) | Adózók száma (fő, db) |

| 1. Számviteli tv. szerinti éves nettó árbevétel (ÁFA nélkül) (+) | ||

| 2. Egyéb pénzügyi szolgáltatás bevételei (+) | ||

| 3. Kapott kamatok és kamatjellegű bevételek (+) | ||

| 4. Nem pénzügyi és befektetési szolgáltatás nettó árbevétele (+) | ||

| 5. Befektetési szolgáltatás bevétele (+) | ||

| 6. Nem befektetési szolgáltatási tevékenység bevétele (+) | ||

| 7. Biztosítástechnikai eredmény (+) | ||

| 8. Biztosítóknál nettó működési költségek (+) | ||

| 9. Befektetésekből származó biztosítástechnikai ráfordítások, egyéb | ||

| biztosítástechnikai ráfordítások (+) | ||

| 10. Nem biztosítási tevékenység bevétele, befektetések nettó bevétele, egyéb növelő tételek (+) | ||

| 11. Fedezeti ügyletek veszteségének/nyereségének nyereségjellegű különbözete (+) | ||

| 12. Alapügyletek (fedezett ügyletek) nyereségének/veszteségének nyereségjellegű különbözete (+) | ||

| 13. Biztosítóknál a Htv. 52. § 22. pont c) alpontjában foglalt csökkentések (-) | ||

| 14. Az egyéb szolgáltatások értékeként, illetve egyéb ráfordítások között kimutatott jövedéki adó (-) | ||

| 15. Egyéb ráfordítások között kimutatott, az adóhatósággal elszámolt regisztrációs adó, energiaadó (-) | ||

| 16. Felszolgálási díj árbevétele (-) |

| 17. A társasági adóról és az osztalékadóról szóló törvény szerinti | ||

| jogdíjból származó, árbevételként elszámolt ellenérték (-) | ||

| 18. Fizetett kamatok és kamatjellegű ráfordítások (-) | ||

| 19. Pénzügyi lízinget végző vállalkozások esetén az eladott áruk | ||

| beszerzési értéke (-) | ||

| 20. HTV. SZERINTI NETTÓ ÁRBEVÉTEL | ||

| [(1+2+3+4+5+6+7+8+9+10+11+12)-(13+14+15+16+17+18+19)] | ||

| 21. Eladott áruk beszerzési értéke | ||

| 22. Közvetített szolgáltatások értéke | ||

| 23. Eladott áruk beszerzési értéke és közvetített szolgáltatások értéke | ||

| együttesen levonható összege (-) | ||

| 24. Alvállalkozói teljesítések értéke (-) | ||

| 25. Anyagköltség [a Htv. 39. § (1)] (-) | ||

| 26. Alapkutatás, alkalmazott kutatás, kísérleti fejlesztés közvetlen | ||

| költsége (-) | ||

| 27. ÖSSZESÍTETT CSOPORTSZINTŰ ADÓALAP | ||

| [20-(23+24+25+26)] |

13/a. számú melléklet a 13/1991. (V. 21.) PM rendelethez[97]

13/b. számú melléklet a 13/1991. (V. 21.) PM rendelethez[98]

Egyszerűsített adóalap megállapítási módot választó adóalanyok iparűzési adóbevallásának 20......évi feldolgozási összesítője

Ft

| Megnevezés | Egyszerűsített adóalap megállapítási módot választó adóalany vállalkozási szintű adóalap | Összesen | ||

| 0- 2 500 000 | 2 500 001- 5 000 000 | 5 000 001- | ||

| ÁTALÁNYADÓZÓK, EGYÉB 8 MILLIÓ FORINT NETTÓ ÁRBEVÉTELT MEG NEM HALADÓ VÁLLALKOZÁSOK | ||||

| 1. Személyi jövedelemadóról szóló törvény szerinti bevétel | ||||

| vagy kisadózó vállalkozás bevétele vagy nettó árbevétel | ||||

| 2. Htv. szerinti egyszerűsített adóalap | ||||

| 3. A foglalkoztatás csökkenéséhez kapcsolódó adóalap növekedés(+) | ||||

| 4. A foglalkoztatás növeléséhez kapcsolódó | ||||

| adóalap-mentesség (-) | ||||

| 5. Adómentes adóalap önkormányzati döntés alapján (-) | ||||

| 6. Adózás alá eső adóalap [(2+3)-(4+5)] | ||||

| 7. ADÓKÖTELES ADÓALAP SZERINTI IPARűZÉSI | ||||

| ADÓ | ||||

| 8. Kedvezmény az adóból az önkormányzat döntése alapján (-) | ||||

| 9. Az ideiglenes jelleggel megfizetett adóátalány levonható | ||||

| összege (-) | ||||

| 10. Az 1995. évi XCVIII. tv. 10. § (2) bek. alapján csökkentés (-) | ||||

| 11. fizetendőiparűzési adó [7-(8+9+10)] | ||||

| egyszerűsített vállalkozói adó hatálya alá tartozók | ||||

| Magánszemély vállalkozó | ||||

| 1. Egyszerűsített vállalkozói adó törvény szerinti adóalap | ||||

| 2. Htv. szerinti egyszerűsített adóalap (50%) | ||||

| 3. A foglalkoztatás csökkenéséhez kapcsolódó adóalap | ||||

| növekedés(+) | ||||

| 4. A foglalkoztatás növeléséhez kapcsolódó | ||||

| adóalap-mentesség (-) | ||||

| 5. Adómentes adóalap önkormányzati döntés alapján (-) | ||||

| 6. Adózás alá eső adóalap [(2+3)+(4+5)] | ||||

| 7. ADÓKÖTELES ADÓALAP SZERINTI IPARŰZÉSI | ||||

| ADÓ | ||||

| 8. Kedvezmény az adóból az önkormányzat döntése | ||||

| alapján (-) | ||||

| 9. Az ideiglenes jelleggel megfizetett adóátalány levonható | ||||

| összege (-) | ||||

| 10. Az 1995. évi XCVIII. tv. 10. § (2) bek. alapján | ||||

| csökkentés (-) | ||||

| 11. FIZETENDŐ IPARŰZÉSI ADÓ [7-(8+9+10)] | ||||

| 12. A Htv. 40. § (3)-(4) bek. alapján megfizetett adóátalány önkormányzatra jutó összege | ||||

| Nem magánszemély vállalkozó | ||||

| 1. Egyszerűsített vállalkozói adó törvény szerinti adóalap | ||||

| 2. Htv. szerinti egyszerűsített adóalap (50%) | ||||

| 3. A foglalkoztatás csökkenéséhez kapcsolódó adóalap | ||||

| növekedés(+) | ||||

| 4. A foglalkoztatás növeléséhez kapcsolódó adóalap-mentesség (-) | ||||

| 5. Adómentes adóalap önkormányzati döntés alapján (-) | ||||

| 6. Adózás alá eső adóalap [(2+3)-(4+5)] | ||||

| 7. ADÓKÖTELES ADÓALAP SZERINTI IPARŰZÉSI ADÓ | ||||

| 8. Kedvezmény az adóból az önkormányzat döntése alapján (-) | ||||

| 9. Az ideiglenes jelleggel megfizetett adóátalány levonható összege (-) | ||||

| 10. FIZETENDŐ IPARŰZÉSI ADÓ [7-(8+9)] | ||||

| 11. A Htv. 40. § (3)-(4) bek. alapján megfizetett adóátalány önkormányzatra jutó összege | ||||

| KISADÓZÓ VÁLLALKOZÁSOK TÉTELES ADÓJA HATÁLYA ALA TARTOZÓ VÁLLALKOZÓK | ||||

| 1. Kisadózó vállalkozás Htv. szerinti adóalapja | ||||

| 2. A foglalkoztatás csökkenéséhez kapcsolódó adóalap növekedés(+) | ||||

| 3. A foglalkoztatás növeléséhez kapcsolódó adóalap-mentesség (-) | ||||

| 4. Adómentes adóalap önkormányzati döntés alapján (-) | ||||

| 5. Adózás alá eső adóalap [1+2-(3+4)] | ||||

| 6. ADÓKÖTELES ADÓALAP SZERINTI IPARŰZÉSI ADÓ | ||||

| 7. Kedvezmény az adóból az önkormányzat döntése alapján (-) | ||||

| 8. Az ideiglenes jelleggel megfizetett adóátalány levonható összege (-) | ||||

| 9. FIZETENDŐ IPARŰZÉSI ADÓ [6-(7+8)] | ||||

| 10. A Htv. 40. § (3)-(4) bek. alapján megfizetett adóátalány önkormányzatra jutó összege | ||||

| A KISVÁLLALATI ADÓ HATÁLYA ALÁ TARTOZÓ VÁLLALKOZÓK | ||||

| 1. A kisvállalati adóról és a kisvállalkozások tételes adójáról szóló törvény szerinti adóalap | ||||

| 2. Htv. szerinti egyszerűsített adóalap (1.sor*1,2) | ||||

| 3. A foglalkoztatás csökkenéséhez kapcsolódó adóalap növekedés(+) | ||||

| 4. A foglalkoztatás növeléséhez kapcsolódó adóalap-mentesség (-) | ||||

| 5. Adómentes adóalap önkormányzati döntés alapján (-) | ||||

| 6. Adózás alá eső adóalap [(2+3)-(4+5)] | ||||

| 7. ADÓKÖTELES ADÓALAP SZERINTI IPARŰZÉSI ADÓ | ||||

| 8. Kedvezmény az adóból az önkormányzat döntése alapján (-) | ||||

| 9. Az ideiglenes jelleggel megfizetett adóátalány levonható összege (-) | ||||

| 10. FIZETENDŐ IPARŰZÉSI ADÓ [7-(8+9)] | ||||

| 11. A Htv. 40. § (3)-(4) bek. alapján megfizetett adóátalány önkormányzatra jutó összege | ||||

| TÁJÉKOZTATÓ ADATOK (egyszerűsített adóalap-megállapítást választók esetén) | ||||

| 1. Egyszerűsített vállalkozói adó alanya (db) | ||||

| 2. Átalányadózók és 8 millió forint adóalapot el nem érő egyéb vállalkozások (db) | ||||

| 3. Kisadózó vállalkozások tételes adója hatálya alá tartozó adóalany (db) | ||||

| 4. Kisvállalati adó hatálya alá tartozó adóalany (db) | ||||

| 5. Külföldön létesített telephelyre jutó adóalap (Ft) | ||||

13/c. számú melléklet a 13/1991. (V. 21.) PM rendelethez[99]

Ideiglenes jelleggel végzett helyi iparűzési tevékenységről

20.....évi feldolgozási összesítő

| Tevékenység megnevezése | Adóköteles napok száma (A bevallás 5. sora) | Adó összeg Ft | Adókedvezmény összege Ft | Fizetendő adó Ft |

| 1. Építőipari tevékenység, illetve természeti erőforrás feltárása vagy kutatása | ||||

| 2. A Htv. 37. § (2) bekezdés b) pontja alá tartozó tevékenység | ||||

| 3. Összesen |

14. számú melléklet a 13/1991. (V. 21.) PM rendelethez[100]

A magánszemély termőföld bérbeadásából származó jövedelemadójáról készült bevallás ....................... évi feldolgozási összesítője

| Megnevezés | Jellemző érték (fő, hektár) | Adómegállapítás (Ft) |

| Adóalanyok száma | - | |

| A földterület mérete | - | |

| A bérbeadásból származó jövedelem | - | |

| Fizetendő adó | - | |

| Kifizetők által levont adó összege | - | |

| Az adózók által befizetett adó összege | - |

15. számú melléklet a 13/1991. (V. 21.) PM rendelethez[101]

| A d a t s z o l g á l t a t á s a b e v e z e t e t t h e l y i a d ó k r ó l 199 . január 1-i állapot |

| Sor- szám | Település neve | Vagyoni típusú adók | Kommunális jellegű adók | Helyi iparűzési adó | Bevezetés ideje év-hó-nap | |||||||

| Építményadó | Telekadó Ft/m2 vagy a forgalmi érték %-a | Magán- személyek | Vállalkozók | Tartózkodási idő utáni | Szállásdíj utáni | Építmény utáni | Nettó árbevétel | Napi átalány | ||||

| lakás | nem lakás céljára szolgáló | kommunális adója | i d e g e n f o r g al m i a d ó | |||||||||

| Ft/m2 vagy a forgalmi érték %-a | Ft/év | Ft/fő | Ft/nap | %-a | Ft/m2 | %-a | Ft/nap | |||||

| Az egyes adónemeket bevezető önkormányzatok száma | ||||||||||||

15/a. számú melléklet a 13/1991. (V. 21.) PM rendelethez[103]

Adatszolgáltatás a bevezetett települési adó(k)ról

.............január 1-jei állapot

| A település neve | A települési adó | |||

| Neve | Alapja | Mértéke | Bevezetésének ideje | |

16. számú melléklet a 13/1991. (V. 21.) PM rendelethez[104]

| Adatszolgáltatás a magánfőző által előállított magánfőzött párlat utáni jövedéki adó adatairól 20... év | |

| A település neve: | |

| Adózók száma (fő) | Összes adó (Ft) |

16/A. számú melléklet a 13/1991. (V. 21.) PM rendelethez[105]

17. számú melléklet a 13/1991. (V. 21.) PM rendelethez[106]

| Adatszolgáltatás a távhőszolgáltatásról más hőellátásra áttérő által felhasznált hőmennyiség és annak előállítása során kibocsátott széndioxidról 20... év | |

| A település neve: | |

| Díjfizetők száma (fő) | Összes díj (Ft) |

18. számú melléklet a 13/1991. (V. 21.) PM rendelethez[107]

19. számú melléklet a 13/1991. (V. 21.) PM rendelethez[108]

Lakás utáni építményadó és magánszemély kommunális adója alól igényelt adófelfüggesztés[109]

20... év[110]

| Megnevezés | Adóalanyok száma (fő) | Tárgyévi előírás összege (Ft) | Előző években előírt adó összege | Összes előírt adó | Tárgyévben felszámított kamat (Ft) | Előző években felszámított kamat | Összes felszámított kamat | Összes tartozás (5+8) | Tárgyévben bejegyzett jelzálog összege (Ft) | Előző években bejegyzett jelzálog összege (Ft) |

| 1. | 2. | 3. | 4. | 5. | 6. | 7. | 8. | 9 | 10. | 11. |

| 65. életévét betöltött magánszemély | ||||||||||

| 67 %-ban rokkant (III. rokantsági csoport) rokkantnyugdíjas magánszemély | ||||||||||

| Összesen |

20. számú melléklet a 13/1991. (V. 21.) PM rendelethez[111]

| Adatszolgáltatás a talajterhelési díjról 20... év | |

| A település neve: | |

| Díjfizetők száma (fő) | Összes díj (Ft) |

21. számú melléklet a 13/1991. (V. 21.) PM rendelethez[112]

22. számú melléklet a 13/1991. (V. 21.) PM rendelethez[113]

Lábjegyzetek:

[1] Megállapította az 54/2014. (XII. 31.) NGM rendelet 1. §-a. Hatályos 2015.01.01.

[2] Megállapította a 42/2003. (XII. 29.) PM rendelet 2. § -a. Hatályos 2004.01.01.

[3] Módosította az 54/2014. (XII. 31.) NGM rendelet 7. § a) pontja. Hatályos 2015.01.01.

[4] Módosította az 54/2014. (XII. 31.) NGM rendelet 7. § b) pontja. Hatályos 2015.01.01.

[5] Beiktatta a 44/2007. (XII. 29.) PM rendelet 1. § -a. Hatályos 2008.01.01.

[6] Hatályon kívül helyezte az 54/2004. (XII. 29.) PM rendelet 10. § (2) bekezdése. Hatálytalan 2005.01.01.

[7] Megállapította a 42/2003. (XII. 29.) PM rendelet 3. § (1) bekezdése. Hatályos 2004.01.01.

[8] Módosította a 77/2013. (XII. 31.) NGM rendelet 2. § c) pontja. Hatályos 2014.01.01.

[9] Megállapította az 54/2014. (XII. 31.) NGM rendelet 2. §-a. Hatályos 2015.01.01.

[10] Módosította az 54/2004. (XII. 29.) PM rendelet 3. § (2) bekezdése. Hatályos 2005.01.01.

[11] Módosította az 54/2014. (XII. 31.) NGM rendelet 7. § c) pontja. Hatályos 2015.01.01.

[12] A 3. § új (4) bekezdését a 10/1995. (V. 4.) PM rendelet 2. §-a iktatta a szövegbe, s egyidejűleg az eredeti (4) bekezdés számozását (5) bekezdésre változtatta. A (4) bekezdés felvezető szövegét és a) pontját újonnan megállapította a 29/1996. (XII. 17.) PM rendeletet 3. §-a.

[13] A felvezető szöveget módosította az 54/2014. (XII. 31.) NGM rendelet 7. § b) pontja. Hatályos 2015.01.01.

[14] Megállapította az 50/2001. (XII. 20.) PM rendelet 1. § (2) bekezdése. Hatályos 2002.01.01.

[15] Módosította az 54/2014. (XII. 31.) NGM rendelet 7. § b) pontja. Hatályos 2015.01.01.

[16] Beiktatta a 42/2003. (XII. 29.) PM rendelet 3. § (4) bekezdése. Hatályos 2004.01.01.

[17] Beiktatta a 44/2007. (XII. 29.) PM rendelet 2. § -a. Hatályos 2008.01.01.

[18] Számozását módosította a 44/2007. (XII. 29.) PM rendelet 2. § -a. Hatályos 2008.01.01.

[19] Számozását módosította a 44/2007. (XII. 29.) PM rendelet 2. § -a. Hatályos 2008.01.01.

[20] Számozását módosította a 44/2007. (XII. 29.) PM rendelet 2. § -a. Hatályos 2008.01.01.

[21] Megállapította az 54/2004. (XII. 29.) PM rendelet 4. § -a. Hatályos 2005.01.01.

[22] Megállapította az 54/2014. (XII. 31.) NGM rendelet 3. §-a. Hatályos 2015.01.01.

[23] Módosította az 54/2014. (XII. 31.) NGM rendelet 9. § (1) bekezdése 1. pontja. Hatályos 2015.01.01.

[24] A 4/A §-t, valamint címét a 32/1995. (XII. 29.) PM rendelet 2. §-a iktatta a szövegbe.

[25] Beiktatta az 52/2002. (XII. 29.) PM rendelet 1. § -a. Hatályos 2003.01.01.

[26] Megállapította az 54/2004. (XII. 29.) PM rendelet 5. § -a. Hatályos 2005.01.01.

[27] Módosította a 42/2003. (XII. 29.) PM rendelet 8. § (2) bekezdése. Hatályos 2004.01.01.

[28] Megállapította a 44/2007. (XII. 29.) PM rendelet 3. § -a. Hatályos 2008.01.01.

[29] Megállapította a 44/2007. (XII. 29.) PM rendelet 3. § -a. Hatályos 2008.01.01.

[30] Beiktatta a 41/2006. (XII. 25.) PM rendelet 1. § - a. Hatályos 2007.01.01.

[31] Beiktatta a 41/2006. (XII. 25.) PM rendelet 1. § - a. Hatályos 2007.01.01.

[32] Megállapította a 44/2007. (XII. 29.) PM rendelet 4. § -a. Hatályos 2008.01.01.

[33] Beiktatta a 44/2007. (XII. 29.) PM rendelet 4. § -a. Hatályos 2008.01.01.

[34] A címet hatályon kívül helyezte az 54/2014. (XII. 31.) NGM rendelet 9. § (1) bekezdése 2. pontja. Hatálytalan 2015.01.01.

[35] Hatályon kívül helyezte az 54/2014. (XII. 31.) NGM rendelet 9. § (1) bekezdése 2. pontja. Hatálytalan 2015.01.01.

[36] Megállapította az 54/2004. (XII. 29.) PM rendelet 7. § -a. Hatályos 2005.01.01.

[37] Megállapította az 54/2014. (XII. 31.) NGM rendelet 4. §-a. Hatályos 2015.01.01.

[38] A címet hatályon kívül helyezte az 54/2014. (XII. 31.) NGM rendelet 9. § (1) bekezdése 3. pontja. Hatálytalan 2015.01.01.

[39] Hatályon kívül helyezte az 54/2014. (XII. 31.) NGM rendelet 9. § (1) bekezdése 3. pontja. Hatálytalan 2015.01.01.

[40] Hatályon kívül helyezte a 33/1999. (XII. 22.) PM rendelet 7. § (4) bekezdése. Hatálytalan 2000.01.01.

[41] A 9. § (1)-(3) bekezdésének szövegét megállapította, a korábbi (3)-(5) bekezdés számozását (4)-(6) bekezdésre változtatta a (7)-(9) bekezdést a szövegbe iktatta a 38/1991. (XII. 26.) PM rendelet 9. §-a.

[42] Hatályon kívül helyezte az 54/2014. (XII. 31.) NGM rendelet 9. § (1) bekezdése 4. pontja. Hatálytalan 2015.01.01.

[43] Megállapította az 54/2004. (XII. 29.) PM rendelet 8. § (1) bekezdése. Hatályos 2005.01.01.

[44] Megállapította az 54/2004. (XII. 29.) PM rendelet 8. § (1) bekezdése. Hatályos 2005.01.01.

[45] Hatályon kívül helyezte az 54/2014. (XII. 31.) NGM rendelet 9. § (1) bekezdése 4. pontja. Hatálytalan 2015.01.01.

[46] Hatályon kívül helyezte a 42/2003. (XII. 29.) PM rendelet 8. § (2) bekezdése. Hatálytalan 2004.01.01.

[47] Hatályon kívül helyezte a 41/1998. (XII. 27.) PM rendelet 8. § (3) bekezdése. Hatálytalan 1999.01.01.

[48] A 9. § (9) bekezdését a 32/1995. (XII. 29.) PM rendelet 6. §-ának (3) bekezdése hatályon kívül helyezte.

[49] Hatályon kívül helyezte az 54/2014. (XII. 31.) NGM rendelet 9. § (1) bekezdése 5. pontja. Hatálytalan 2015.01.01.

[50] A címet hatályon kívül helyezte az 54/2014. (XII. 31.) NGM rendelet 9. § (1) bekezdése 6. pontja. Hatálytalan 2015.01.01.

[51] Hatályon kívül helyezte az 54/2014. (XII. 31.) NGM rendelet 9. § (1) bekezdése 6. pontja. Hatálytalan 2015.01.01.

[52] Megállapította a 42/2003. (XII. 29.) PM rendelet 6. § -a. Hatályos 2004.01.01.

[53] Módosította az 54/2014. (XII. 31.) NGM rendelet 7. § d) pontja. Hatályos 2015.01.01.

[54] Módosította az 54/2014. (XII. 31.) NGM rendelet 7. § d) pontja. Hatályos 2015.01.01.

[55] A címet hatályon kívül helyezte az 54/2014. (XII. 31.) NGM rendelet 9. § (1) bekezdése 7. pontja. Hatálytalan 2015.01.01.

[56] Hatályon kívül helyezte az 54/2014. (XII. 31.) NGM rendelet 9. § (1) bekezdése 7. pontja. Hatálytalan 2015.01.01.

[57] A 14. § a 10/1995. (V. 4.) PM rendelet 3. §-ával megállapított szöveg. A 14. § (1) bekezdésének utolsó mondatát a 32/1995. (XII. 29.) PM rendelet 5. §-a iktatta a szövegbe.

[58] Módosította az 54/2014. (XII. 31.) NGM rendelet 9. § (2) bekezdése. Hatályos 2015.01.01.

[59] Módosította az 54/2014. (XII. 31.) NGM rendelet 7. § d) pontja. Hatályos 2015.01.01.

[60] Módosította az 54/2014. (XII. 31.) NGM rendelet 7. § e) pontja. Hatályos 2015.01.01.

[61] Módosította az 54/2014. (XII. 31.) NGM rendelet 7. § f)-i) pontja, és 9. § (1) bekezdése 8-9. pontja . Hatályos 2015.01.01.

[62] Megállapította a 44/2007. (XII. 29.) PM rendelet 5. § (2) bekezdése. Hatályos 2008.01.01.

[63] Módosította az 54/2014. (XII. 31.) NGM rendelet 7. § j), és k) pontja. Hatályos 2015.01.01.

[64] Módosította az 54/2014. (XII. 31.) NGM rendelet 7. § e), i) és l) pontja. Hatályos 2015.01.01.

[65] Beiktatta az 54/2014. (XII. 31.) NGM rendelet 5. § (1) bekezdése. Hatályos 2015.01.01.

[66] Beiktatta az 54/2014. (XII. 31.) NGM rendelet 5. § (1) bekezdése. Hatályos 2015.01.01.

[67] Beiktatta az 54/2014. (XII. 31.) NGM rendelet 5. § (1) bekezdése. Hatályos 2015.01.01.

[68] Beiktatta az 54/2014. (XII. 31.) NGM rendelet 5. § (1) bekezdése. Hatályos 2015.01.01.

[69] Hatályon kívül helyezte a 35/2008. (XII. 31.) PM rendelet 3. §-a. Hatálytalan 2009.01.01.

[70] Beiktatta a 44/2007. (XII. 29.) PM rendelet 5. § (3) bekezdése. Hatályos 2008.01.01.

[71] Beiktatta az 54/2014. (XII. 31.) NGM rendelet 5. § (2) bekezdése. Hatályos 2015.01.01.

[72] Beiktatta az 54/2014. (XII. 31.) NGM rendelet 6. §-a. Hatályos 2015.01.01.

[73] Hatályon kívül helyezte a 35/2008. (XII. 31.) PM rendelet 3. §-a. Hatálytalan 2009.01.01.

[74] Hatályon kívül helyezte a 35/2008. (XII. 31.) PM rendelet 3. §-a. Hatálytalan 2009.01.01.

[75] Megállapította a 42/2005. (XII. 22.) PM rendelet 7. § (5) bekezdése. Hatályos 2006.01.01.

[76] Módosította a 77/2013. (XII. 31.) NGM rendelet 1. § (1) bekezdése. Hatályos 2014.01.01.

[77] Hatályon kívül helyezte a 42/2005. (XII. 22.) PM rendelet 7. § (4) bekezdése. Hatálytalan 2006.01.01.

[78] Beiktatta az 52/2002. (XII. 29.) PM rendelet 4. § (2) bekezdése e) pontja. Hatályos 2003.01.01.

[79] Beiktatta az 54/2004. (XII. 29.) PM rendelet 10. § (3) bekezdése. Hatályos 2005.01.01.

[80] Módosította az 54/2014. (XII. 31.) NGM rendelet 8. § (1) bekezdése. Hatályos 2015.01.01.

[81] Módosította az 54/2014. (XII. 31.) NGM rendelet 8. § (1) bekezdése. Hatályos 2015.01.01.

[82] Hatályon kívül helyezte a 42/2005. (XII. 22.) PM rendelet 7. § (4) bekezdése. Hatálytalan 2006.01.01.

[83] Hatályon kívül helyezte az 54/2004. (XII. 29.) PM rendelet 10. § (2) bekezdése. Hatálytalan 2005.01.01.

[84] Megállapította a 77/2013. (XII. 31.) NGM rendelet 1. § (2) bekezdése. Hatályos 2014.01.01.

[85] Megállapította a 77/2013. (XII. 31.) NGM rendelet 1. § (3) bekezdése. Hatályos 2014.01.01.

[86] Megállapította a 77/2013. (XII. 31.) NGM rendelet 1. § (4) bekezdése. Hatályos 2014.01.01.

[87] Megállapította a 44/2007. (XII. 29.) PM rendelet 6. § (4) bekezdése e) pontja. Hatályos 2008.01.01.

[88] Megállapította a 44/2007. (XII. 29.) PM rendelet 6. § (4) bekezdése f) pontja. Hatályos 2008.01.01.

[89] Megállapította a 44/2007. (XII. 29.) PM rendelet 6. § (4) bekezdése g) pontja. Hatályos 2008.01.01.

[90] Megállapította a 77/2013. (XII. 31.) NGM rendelet 1. § (5) bekezdése. Hatályos 2014.01.01.

[91] Számozását módosította a 41/2006. (XII. 25.) PM rendelet 3. § (4) bekezdése. Hatályos 2007.01.01.

[92] Megállapította a 45/2012. (XII. 27.) NGM rendelet 1. § (1) bekezdése. Hatályos 2013.01.01.

[93] A 12. számú melléklet a 10/1995. (V. 4.) PM rendelet 4. §-ának (3) bekezdésével, illetve 12. számú mellékletével megállapított szöveg.

[94] Megállapította a 45/2012. (XII. 27.) NGM rendelet 1. § (2) bekezdése. Hatályos 2013.01.01.

[95] Módosította a 77/2013. (XII. 31.) NGM rendelet 1. § (6) bekezdése. Hatályos 2014.01.01.

[96] Beiktatta a 77/2013. (XII. 31.) NGM rendelet 1. § (6) bekezdése. Hatályos 2014.01.01.

[97] Hatályon kívül helyezte a 41/2006. (XII. 25.) PM rendelet 3. § (5) bekezdése. Hatálytalan 2007.01.01.

[98] Megállapította a 45/2012. (XII. 27.) NGM rendelet 1. § (3) bekezdése. Hatályos 2013.01.01.

[99] Megállapította a 77/2013. (XII. 31.) NGM rendelet 1. § (7) bekezdése. Hatályos 2014.01.01.

[100] Beiktatta a 42/1997. (XII. 30.) PM rendelet 6. § (3) bekezdése. Hatályos 1998.01.01.

[101] Számozását módosította a 42/1997. (XII. 30.) PM rendelet 6. § (3) bekezdése. Hatályos 1998.01.01.