32008L0048[1]

Az Európai Parlament és a Tanács 2008/48/EK irányelve ( 2008. április 23. ) a fogyasztói hitelmegállapodásokról és a 87/102/EGK tanácsi irányelv hatályon kívül helyezéséről

AZ EURÓPAI PARLAMENT ÉS A TANÁCS 2008/48/EK IRÁNYELVE

(2008. április 23.)

a fogyasztói hitelmegállapodásokról és a 87/102/EGK tanácsi irányelv hatályon kívül helyezéséről

I. FEJEZET

TÁRGY, HATÁLY ÉS FOGALOMMEGHATÁROZÁSOK

1. cikk

Tárgy

Ezen irányelv célja a tagállamok fogyasztóknak nyújtott hitelekkel kapcsolatos megállapodásokra vonatkozó törvényei, rendeletei és közigazgatási eljárásai egyes aspektusainak összehangolása.

2. cikk

Hatály

(1) Ezt az irányelvet hitelmegállapodásokra kell alkalmazni.

(2) Ez az irányelv nem alkalmazandó a következőkre:

a) olyan hitelmegállapodások, amelyek fedezete ingatlanfedezetű jelzálog vagy a tagállamokban az ingatlanokra általánosan alkalmazott más hasonló biztosíték vagy az ingatlanokhoz kapcsolódó valamely jog;

b) a földterület vagy meglévő vagy tervezett épület tulajdonjoga megszerzését vagy fenntartását célzó hitelmegállapodások;

c) olyan hitelmegállapodások, amelyekben a hitel teljes összege 200 EUR-nál kisebb, vagy pedig a 75 000 EUR-t meghaladja;

d) bérleti vagy haszonbérleti megállapodások, amelyek esetében a megállapodás tárgyának tekintetében sem maga a megállapodás, sem más különálló megállapodás nem írja elő a megvásárlás kötelezettségét; a megvásárlás kötelezettsége fennáll, ha arról a hitelező egyoldalúan határoz;

e) folyószámlahitel formájában fennálló hitelmegállapodások, amelyek alapján a hitelt egy hónapon belül vissza kell fizetni;

f) olyan hitelmegállapodások, amelyek alapján a hitel mentes a kamattól és egyéb díjaktól, valamint olyan hitelmegállapodások, amelyeknek értelmében a fogyasztónak három hónapon belül és kizárólag jelentéktelen összegű díjakkal kell a hitelt visszafizetnie;

g) olyan hitelmegállapodások, amelyek alapján a munkaadó másodlagos tevékenységként, kamatmentesen vagy a piacon szokásos teljeshiteldíj-mutatóknál alacsonyabb díjakkal nyújt munkavállalóinak hitelt, és amelyek a nyilvánosság számára általában nem hozzáférhetőek;

h) olyan hitelmegállapodások, amelyeket a pénzügyi eszközök piacairól szóló, 2004. április 21-i 2004/39/EK európai parlamenti és tanácsi irányelv ( 1 ) 4. cikkének (1) bekezdésében meghatározott befektetési vállalkozásokkal vagy a 2006/48/EK irányelv 4. cikkében meghatározott hitelintézetekkel kötnek abból a célból, hogy egy befektető a 2004/39/EK irányelv I. mellékletének C. szakaszában felsorolt egy vagy több eszközhöz kapcsolódó ügyletet végrehajthasson, amennyiben a hitelt nyújtó befektetési vállalkozás vagy hitelintézet érintett az ügyletben;

i) olyan hitelmegállapodások, amelyek egy ügy bíróság vagy más hatóság előtti rendezésének következményei;

j) olyan hitelmegállapodások, amelyek meglévő adósság díjmentes, halasztott megfizetésére vonatkoznak;

k) olyan hitelmegállapodások, amelyek megkötésekor a fogyasztó köteles, a hitelező megőrzésére biztosítékként letétbe helyezni egy tárgyat, és amelyek esetében a fogyasztó felelőssége szigorúan az említett zálogtárgyra korlátozódik;

l) olyan hitelmegállapodások, amelyek korlátozott közönségnek és az általános közérdeket szolgáló céllal jogszabályban foglalt kötelezettség szerint, a piacon érvényes kamatlábaknál alacsonyabb kamatlábak mellett vagy kamatmentesen, vagy más, a piacon érvényes feltételekhez képest a fogyasztó számára kedvezőbb feltételek mellett, valamint a piacon érvényes kamatlábaknál nem magasabb kamatlábak mellett nyújtott kölcsönökhöz kapcsolódnak.

(2a) A (2) bekezdés c) pontja ellenére ez az irányelv alkalmazandó az olyan fedezetlen hitelekre, amelyek célja egy lakóingatlan felújítása, és amelyek esetében a teljes hitelösszeg meghaladja a 75 000 EUR-t.

(3) Folyószámlahitel formájában létrejött hitelmegállapodások esetében, amikor a hitelt felszólításra vagy három hónapon belül vissza kell fizetni, csak az 1-3. cikk, a 4. cikk (1) bekezdése, a 4. cikk (2) bekezdésének a)-c) pontja, a 4. cikk (4) bekezdése, az 6-9. cikk, a 10. cikk (1), (4) és (5) bekezdése, a 12. cikk, a 15. cikk, a 17. cikk, valamint a 19-32. cikk alkalmazandó.

(4) Túllépés formájában nyújtandó hitelmegállapodások esetén kizárólag az 1-3. cikk, a 18., a 20. és a 22-32. cikk alkalmazandó.

(5) A tagállamok előírhatják, hogy csak az 1-4. cikk, a 6., 7. és 9. cikk, a 10. cikk (1) bekezdése, a 10. cikk (2) bekezdésének a)-h) és l) pontja, a 10. cikk (4) bekezdése, valamint a 11., a 13. és a 16-32. cikk alkalmazandó olyan szervezettel kötött hitelmegállapodások esetében, amely:

a) tagjainak kölcsönös hasznára jött létre;

b) tagjain kívül senki más számára nem termel nyereséget;

c) a hazai jogszabályok által megkövetelt társadalmi célt szolgál;

d) csak tagjai számára gyűjt és kezel megtakarításokat, valamint nyújt hitelforrásokat; és

e) a piacon érvényes hiteldíjaknál alacsonyabb, vagy a nemzeti jogszabályokban meghatározott felső határú teljeshiteldíj-mutató alapján nyújt hitelt;

továbbá tagsága olyan személyekre korlátozódik, akik egy meghatározott területen lakóhellyel vagy munkahellyel rendelkeznek, vagy egy meghatározott munkaadó munkavállalói és nyugdíjas munkavállalói, vagy olyan személyekre, akik megfelelnek a tagok egymás közötti viszonya alapjául szolgáló, a nemzeti jogban meghatározott egyéb minősítéseknek.

A tagállamok mentesíthetik az irányelv alkalmazása alól az ilyen szervezet által kötött hitelmegállapodásokat, ha a szervezet által kötött összes érvényes hitelmegállapodás teljes értéke jelentéktelen az abban a tagállamban érvényes összes hitelmegállapodás teljes értékéhez viszonyítva, amelyben a szervezet székhelye található, és az adott tagállamban az összes ilyen szervezet által kötött érvényes hitelmegállapodás együttes értéke az ugyanazon tagállamban kötött összes érvényes hitelmegállapodás együttes értékének 1 %-ánál kisebb.

A tagállamok minden évben felülvizsgálják, hogy bármely ilyen mentesítés alkalmazására továbbra is fennállnak-e a feltételek, és intézkedést foganatosítanak a mentesítés visszavonására abban az esetben, ha úgy ítélik meg, hogy a feltételek már nem állnak fenn.

(6) A tagállamok határozhatnak úgy, hogy csak az 1-4. cikk, a 6., 7. és 9. cikk, a 10. cikk (1) bekezdése, a 10. cikk (2) bekezdésének a)-i), l) és r) pontja, a 10. cikk (4) bekezdése és a 11., a 13., a 16. és a 18-32. cikk alkalmazandó azon hitelmegállapodásokra, amelyek értelmében a hitelező és a fogyasztó a halasztott fizetés vagy a visszafizetési módszerek tekintetében kölcsönösen elfogadott rendelkezéseket határoznak meg arra az esetre, ha a fogyasztó az eredeti hitelmegállapodást már eleve késedelmesen teljesíti, és amennyiben:

a) az ilyen rendelkezésekkel elkerülhető az ilyen késedelemmel kapcsolatos bírósági eljárás lehetősége; és

b) ezáltal a fogyasztóra nem vonatkoznak az eredeti hitelmegállapodásban megállapított feltételeknél kedvezőtlenebb feltételek.

Ha azonban a hitelmegállapodás a (3) bekezdés hatálya alá tartozik, csak az azon bekezdés rendelkezései alkalmazandók.

3. cikk

Fogalommeghatározások

Ezen irányelv alkalmazásában a következő fogalommeghatározások alkalmazandók:

a) "fogyasztó": olyan természetes személy, aki az ezen irányelv hatálya alá tartozó ügyletek keretében olyan célból jár el, amely kívül esik szakmája, üzleti tevékenysége vagy foglalkozása körén;

b) "hitelező": olyan természetes vagy jogi személy, aki/amely szakmája, üzleti tevékenysége vagy foglalkozása gyakorlása során hitelt nyújt vagy arra ígéretet tesz;

c) "hitelmegállapodás": olyan megállapodás, amely alapján a hitelező a fogyasztónak hitelt nyújt vagy annak nyújtására ígéretet tesz halasztott fizetés, kölcsön vagy más, ezekhez hasonló pénzügyi megoldás formájában, azon megállapodások kivételével, amelyek folyamatos szolgáltatásnyújtásra vagy ugyanolyan jellegű áruk ugyanolyan mennyiségben történő folyamatos értékesítésére vonatkoznak, és amelyek esetében a fogyasztó az ilyen szolgáltatásokért vagy árukért azok rendelkezésre bocsátása időtartama alatt részletekben fizet;

d) "folyószámlahitel": olyan kifejezett hitelmegállapodás, amellyel a hitelező a fogyasztó számára folyószámlájának aktuális egyenlegét meghaladó összeget bocsát tesz hozzáférhetővé;

e) "túllépés": olyan hallgatólagosan elfogadott folyószámlahitel, amellyel a hitelező a fogyasztó számára folyószámlájának aktuális egyenlegét vagy a megállapodás szerinti folyószámlahitelét meghaladó összeget tesz hozzáférhetővé;

f) "hitelközvetítő": olyan természetes vagy jogi személy, aki/amely nem hitelezőként jár el, azonban szakmai, üzleti vagy foglalkozása keretében gyakorolt tevékenységi körén belül - anyagi vagy egyéb kölcsönösen elfogadott pénzügyi formát öltő - díj ellenében:

i. fogyasztók számára hitelmegállapodásokat kínál vagy ajánl;

ii. fogyasztók számára hitelmegállapodások tekintetében az i. alpontban említettektől eltérő előkészítő munkával segítséget nyújt; vagy

iii. a hitelező nevében fogyasztókkal hitelmegállapodásokat köt;

g) "a hitel fogyasztó által viselt teljes költsége": minden költség, ideértve a kamatot, jutalékot, az adókat és bármely olyan egyéb díjat, amelyet a fogyasztónak a hitelmegállapodás vonatkozásában meg kell fizetnie és amelyek a hitelező előtt ismertek, kivéve a közjegyzői költségeket; továbbá a hitelmegállapodáshoz kapcsolódó járulékos szolgáltatások költségei is, különösen a biztosítási díjak, amennyiben ezenfelül egy szolgáltatási szerződés megkötése a hitel megszerzéséhez, vagy a meghirdetett feltételek melletti megszerzéséhez kötelező;

h) "a fogyasztó által fizetendő teljes összeg": a teljes hitelösszegnek és a hitel fogyasztó által viselt teljes költségének összege;

i) "teljeshiteldíj-mutató": a hitel fogyasztó által viselt teljes költsége a teljes hitelösszeg éves százalékában kifejezve, beleértve - adott esetben - a 19. cikk (2) bekezdésében említett költségeket;

j) "hitelkamatláb": rögzített vagy változó százalékban kifejezett, a lehívott hitel összegére éves szinten alkalmazott kamatláb;

k) "rögzített hitelkamatláb": a hitelmegállapodásban a hitelező és a fogyasztó a hitelmegállapodás teljes időtartamára egyetlen hitelkamatlábat, vagy a részidőszakokra több hitelkamatlábat állapít meg, kizárólag egy adott rögzített százalékarányt alkalmazva. Ha a hitelmegállapodás nem határozza meg valamennyi hitelkamatlábat, úgy a hitelkamatláb kizárólag arra a részidőszakra vonatkozóan tekintendő rögzítettnek, amelynek tekintetében a hitelkamatlábakat kizárólag a hitelmegállapodás megkötésekor elfogadott, adott rögzített százalékarány határozza meg;

l) "teljes hitelösszeg": egy hitelmegállapodás értelmében rendelkezésre bocsátott felső összeghatár vagy teljes összeg;

m) "tartós adathordozó": olyan eszköz, amely lehetővé teszi a fogyasztó számára a személyesen neki címzett adatoknak a jövőben is hozzáférhető módon és az adat céljának megfelelő ideig történő tárolását, valamint a tárolt adatok változatlan formában történő megjelenítését;

n) "kapcsolt hitelmegállapodás": olyan hitelmegállapodás, amelynek esetében

i. az adott hitel kizárólag meghatározott áruk értékesítésével vagy egy meghatározott szolgáltatás nyújtásával kapcsolatos megállapodás finanszírozását szolgálja; és

ii. a két megállapodás objektív szempontból kereskedelmi egységet képez; kereskedelmi egységről van szó, ha a szállító vagy a szolgáltató maga finanszírozza a hitelt a fogyasztó részére, vagy ha ezt egy harmadik személy finanszírozza, ha a hitelező a szállító vagy szolgáltató által nyújtott szolgáltatásokat a hitelmegállapodás megkötésének vagy előkészítésének céljára használja fel, vagy ha a hitelmegállapodásban meghatározott árut vagy meghatározott szolgáltatást rögzítettek.

II. FEJEZET

A HITELMEGÁLLAPODÁS MEGKÖTÉSÉT MEGELŐZŐ TÁJÉKOZTATÁS ÉS GYAKORLAT

4. cikk

A reklámokba foglalandó általános tájékoztatás

(1) Bármely, hitelmegállapodásra vonatkozó olyan reklámnak, amely kamatlábat vagy bármely, a hitelnek a fogyasztó által viselt költségére vonatkozó számadatot megjelöl, általános tájékoztatást kell tartalmaznia e cikkel összhangban.

Ez a kötelezettség nem vonatkozik arra, ha a nemzeti jogszabályok a teljeshiteldíj-mutató feltüntetését írják elő az olyan hitelmegállapodásokra vonatkozó reklámokban, amelyek a hitelnek a fogyasztó által viselt költsége vonatkozásában nem jelölnek meg kamatlábat vagy számadatot, illetve a hitelnek az első albekezdés értelmében vett egyéb költségét.

(2) Az általános tájékoztatásnak egyértelmű, világos és jól látható módon egy reprezentatív példával szemléltetve a következőket kell tartalmaznia:

a) hitelkamatláb (rögzített vagy változó vagy mindkettő) az alkalmazandó díjakra vonatkozó részletes tájékoztatással együtt beleértve a hitel fogyasztó által viselt teljes költségét;

b) a teljes hitelösszeg;

c) a teljeshiteldíj-mutató; a 2. cikk (3) bekezdésében említett típusú hitelmegállapodás esetében a tagállam dönthet úgy, hogy nem szükséges a teljeshiteldíj-mutató feltüntetése;

d) adott esetben a hitelmegállapodás időtartama;

e) egyedi árura vagy szolgáltatásra vonatkozóan halasztott fizetés formájában nyújtott hitel esetén a készpénzár és bármely előtörlesztés összege; és

f) adott esetben a fogyasztó által fizetendő teljes összeg és a törlesztések összege.

(3) Ha a hitelmegállapodással kapcsolatos járulékos szolgáltatásra, különösen biztosításra vonatkozó szerződés megkötése a hitel megszerzéséhez, vagy a hitelnek a meghirdetett feltételek melletti megszerzéséhez kötelező, és azon szolgáltatás költségei előre nem határozhatók meg, az e szerződés megkötésére vonatkozó kötelezettséget a teljeshiteldíj-mutatóval együtt ugyancsak egyértelmű, világos és jól látható módon meg kell említeni.

(4) Ez a cikk nem érinti a 2005/29/EK irányelvet.

5. cikk

Szerződéskötést megelőző tájékoztatás

(1) Kellő időben azt megelőzően, hogy a fogyasztót bármilyen hitelmegállapodás vagy ajánlat kötelezné, a hitelező és adott esetben a hitelközvetítő - a hitelező által felajánlott hitelfeltételek, valamint adott esetben a fogyasztó által kifejezett kívánságok és az általa nyújtott információk alapján - a fogyasztó rendelkezésére bocsátja a különböző ajánlatok összehasonlításához szükséges információkat annak érdekében, hogy a fogyasztó megalapozott döntést hozhasson a hitelmegállapodás esetleges megkötéséről. Ezeket az információkat nyomtatott formában vagy más tartós adathordozón, az ezen irányelv II. mellékletében foglalt "Általános európai fogyasztói hiteltájékoztató" című formanyomtatvány felhasználásával kell a fogyasztó rendelkezésére bocsátani. A hitelező az "Általános európai fogyasztói hiteltájékoztató" című formanyomtatvány átadásával teljesíti az ezen bekezdés, valamint a 2002/65/EK irányelv 3. cikkének (1) és (2) bekezdése szerinti tájékoztatási követelményeket.

Az adott tájékoztatásnak a következőket kell tartalmaznia:

a) a hitel típusa;

b) a hitelező neve, postai címe és adott esetben az érintett hitelközvetítő neve és postai címe;

c) a teljes hitelösszeg és a lehívásra vonatkozó feltételek;

d) a hitelmegállapodás időtartama;

e) egy meghatározott áru vagy szolgáltatás vonatkozásában halasztott fizetés formájában nyújtott hitelek és kapcsolódó hitelmegállapodások esetén az áru vagy szolgáltatás és annak készpénzára;

f) a hitelkamatláb, a hitelkamatláb alkalmazására vonatkozó feltételek és adott esetben bármilyen, az eredeti hitelkamatlábra alkalmazandó index- vagy referencia-kamatláb, továbbá a hitelkamatláb változtatásával kapcsolatos időszakok, feltételek és eljárás; ha eltérő körülmények esetén eltérő hitelkamatlábak alkalmazandók, a fent említett információk valamennyi alkalmazandó hitelkamatláb esetében;

g) a teljeshiteldíj-mutató és a fogyasztó által fizetendő teljes összeg, a kamat mértékének kiszámításához használt valamennyi feltevést megemlítő reprezentatív példa bemutatásával; ha a fogyasztó tájékoztatta a hitelezőt az általa előnyben részesített hitel egy vagy több alkotóeleméről - például a hitelmegállapodás időtartamáról és a teljes hitelösszegről - a hitelezőnek ezeket az alkotóelemeket figyelembe kell vennie; ha a hitelmegállapodás különböző módokat biztosít a lehívásra, amelyekhez különböző díjak és hitelkamatlábak kapcsolódnak és a hitelező az I. melléklet II. részének b) pontjában említett feltevést használja, jeleznie kell, hogy az ilyen típusú hitelmegállapodáshoz kapcsolódó más lehívási mechanizmusok magasabb éves hitelkamatlábakat eredményezhetnek;

h) a fogyasztó által teljesítendő fizetések összege, száma és gyakorisága, és adott esetben az a sorrend, amelynek megfelelően a különböző fennálló, eltérő hitelkamatlábú egyenlegekbe befizetésre kerülnek a törlesztések célját szolgáló fizetések;

i) adott esetben az egy vagy több számla fenntartásának díjai mind a fizetési ügyletek, mind a lehívások rögzítése tekintetében, kivéve, ha a számlanyitás fakultatív, a fizetési ügyletek és a lehívások céljára egyaránt szolgáló fizetési eszköz használati díjaival együttesen, és a hitelmegállapodásból eredő bármely más díj, valamint e díjak megváltoztatásának feltételei;

j) adott esetben a fogyasztó által a hitelmegállapodás megkötésekor a közjegyzőnek fizetendő költségek;

k) a hitelmegállapodásban foglalt bármilyen járulékos szolgáltatás, különösen biztosítás igénybevételi kötelezettsége, ha az ilyen szolgáltatási szerződés megkötése a hitel megszerzéséhez, vagy a meghirdetett feltételek melletti megszerzéséhez kötelező;

l) a késedelmes fizetés esetén alkalmazandó kamatláb és a kiigazításához szükséges intézkedések, valamint adott esetben a késedelem esetén fizetendő díjak;

m) a fizetés elmulasztásának következményeire vonatkozó figyelmeztetés;

n) adott esetben az előírt garanciák;

o) az elállási jog megléte vagy hiánya;

p) a határidő előtti visszafizetés joga, valamint adott esetben tájékoztatás a hitelező ellentételezési jogáról és az ellentételezés meghatározásának módjáról; a 16. cikknek megfelelően;

q) a fogyasztónak a 9. cikk (2) bekezdése szerinti adatbázisban a hitelképessége értékelése érdekében végzett keresés eredményéről történő azonnali és díjmentes tájékoztatáshoz való joga;

r) a fogyasztónak a kérésére a hitelmegállapodás-tervezet egy példánya díjmentes rendelkezésre bocsátásának a joga; e rendelkezés nem alkalmazandó, ha a kérelem benyújtásának időpontjában a hitelező nem kívánja a fogyasztóval a hitelmegállapodást megkötni; és

s) adott esetben azon időtartam, ameddig a hitelezőt a szerződéskötést megelőző tájékoztatás kötelezi.

Amennyiben a hitelmegállapodás egy az (EU) 2016/1011 európai parlamenti és tanácsi rendelet ( 2 ) 3. cikke (1) bekezdésének 3. pontjában meghatározott referenciamutatóra hivatkozik, a hitelezőnek, vagy adott esetben a hitelközvetítőnek, külön dokumentumban kell közölnie a fogyasztóval a referenciamutató és annak kezelőjének nevét és a fogyasztóra vonatkozó esetleges következményeket, és ez a dokumentum mellékelhető az "Általános európai fogyasztói hiteltájékoztató" című formanyomtatványhoz.

Bármely további olyan tájékoztatást, amelyet a hitelező a fogyasztónak nyújthat, külön dokumentumban kell megadni, amely az "Általános európai fogyasztói hiteltájékoztató" című formanyomtatványhoz mellékelhető.

(2) A 2002/65/EK irányelv 3. cikkének (3) bekezdésében említett, távbeszélőn keresztüli kapcsolattartás esetében azonban a pénzügyi szolgáltatás fő jellemzőinek az ugyanazon irányelv 3. cikke (3) bekezdésének második francia bekezdése szerinti leírása tartalmazza legalább ezen irányelv (1) bekezdésének c), d), e), f) és h) pontjában említett információkat és a teljeshiteldíj-mutatót reprezentatív példával szemléltetve, továbbá a fogyasztó által fizetendő teljes összeget.

(3) Ha a megállapodást a fogyasztó kérésére olyan távközlő eszköz használatával kötötték, amely nem teszi lehetővé az (1) bekezdésnek megfelelő tájékoztatást, különösen a (2) bekezdésben említett esetben, a hitelező a hitelmegállapodás megkötését követően haladéktalanul továbbítja a fogyasztó részére a szerződéskötést megelőző, teljes körű információkat a "Szabványos európai fogyasztói hiteltájékoztató" című formanyomtatvány formájában.

(4) Az "Általános európai fogyasztói hiteltájékoztató" című formanyomtatványon kívül kérelemre díjmentesen a fogyasztó rendelkezésre kell bocsátani a hitelmegállapodás-tervezet egy példányát. E rendelkezés nem alkalmazandó, ha a kérelem benyújtásának időpontjában a hitelező nem kívánja a fogyasztóval a hitelmegállapodást megkötni.

(5) Olyan hitelmegállapodás esetében, ahol a fogyasztó általi fizetések nem vezetnek a teljes hitelösszeg azonnali, ennek megfelelő törlesztéséhez, hanem azt tőkeképzésre használják a hitelmegállapodásban vagy egy járulékos megállapodásban megállapított időszakokban és feltételek szerint, az (1) bekezdés szerinti szerződéskötést megelőző tájékoztatás világos és egyértelmű nyilatkozatot tartalmaz arra vonatkozóan, hogy az ilyen hitelmegállapodások nem írnak elő a hitelmegállapodás szerinti teljes hitelösszeg lehívására visszafizetési garanciát, kivéve, ha ilyen garanciát nyújtanak.

(6) A tagállamok biztosítják, hogy a hitelezők és adott esetben a hitelközvetítők megfelelő magyarázattal szolgáljanak a fogyasztónak annak érdekében, hogy az értékelhesse, hogy a javasolt hitelmegállapodás megfelelő-e igényei és pénzügyi helyzete szempontjából, adott esetben az (1) bekezdéssel összhangban a szerződéskötést megelőzően nyújtandó információk, a javasolt termékek fő jellemzőinek, valamint e jellemzők fogyasztóra gyakorolt konkrét hatásainak - többek között a fogyasztó nemfizetése következményeinek - magyarázatával. A tagállamok kiigazításokat végezhetnek az ilyen segítségnyújtás módját és mértékét, valamint a segítségnyújtó személyét illetően a hitelmegállapodási ajánlat adott körülményeinek, az ajánlat címzettjének, valamint az ajánlott hitel típusának megfelelően.

6. cikk

Szerződéskötést megelőző tájékoztatási követelmények bizonyos folyószámlahitel-kedvezmény formájában történő hitelmegállapodások és bizonyos egyedi hitelmegállapodások esetében

(1) Kellő időben azt megelőzően, hogy a fogyasztót a 2. cikk (3), (5) vagy (6) bekezdésében említett hitelre vonatkozó bármilyen hitelmegállapodás vagy ajánlat kötné, a hitelező és adott esetben a hitelközvetítő - a hitelező által felajánlott hitelfeltételek, valamint adott esetben a fogyasztó által kifejezett kívánságok és az általa nyújtott információk alapján - a fogyasztó rendelkezésére bocsátja a különböző ajánlatok összehasonlításához szükséges információkat annak érdekében, hogy a fogyasztó megalapozott döntést hozhasson a hitelmegállapodás esetleges megkötéséről.

A tájékoztatásnak a következőket kell tartalmaznia:

a) a hitel típusa;

b) a hitelező neve és postai címe, valamint adott esetben az érintett hitelközvetítő neve és postai címe;

c) a teljes hitelösszeg;

d) a hitelmegállapodás időtartama;

e) a hitelkamatláb; a hitelkamatláb alkalmazására vonatkozó feltételek, valamint bármilyen, az eredeti hitelkamatlábra alkalmazandó index- vagy referencia-kamatláb; a hitelmegállapodás megkötésének időpontjától alkalmazandó díjak, és adott esetben azok a feltételek, amelyek esetén a díjak módosíthatók;

f) a teljeshiteldíj-mutató a kiszámításához használt valamennyi feltevést megemlítő reprezentatív példákkal szemléltetve;

g) a hitelmegállapodás felbontására vonatkozó feltételek és eljárás;

h) adott esetben a 2. cikk (3) bekezdése szerinti hitelmegállapodások esetében annak feltüntetése, hogy a fogyasztót bármikor felszólíthatják a teljes hitelösszeg visszafizetésére;

i) a késedelmes fizetés esetén alkalmazandó kamatláb és a kiigazításához szükséges intézkedések, valamint adott esetben a késedelem esetén fizetendő díjak;

j) a fogyasztónak a 9. cikk (2) bekezdése szerinti adatbázisban a hitelképessége értékelése érdekében végzett keresés eredményéről történő azonnal és díjmentes tájékoztatáshoz való joga;

k) a 2. cikk (3) bekezdése szerinti hitelmegállapodások esetében a megállapodás megkötésétől kezdve alkalmazandó költségekre, valamint - adott esetben - e költségek esetleges módosításának feltételeire vonatkozó információk;

l) adott esetben az az időtartam, ameddig a hitelezőt a szerződéskötést megelőző tájékoztatás kötelezi.

E tájékoztatást nyomtatott formában vagy más tartós adathordozón kell biztosítani, és minden információt egyaránt jól látható módon kell feltüntetni. A tájékoztatás a III. mellékletben található "Szabványos európai fogyasztói hiteltájékoztató" című formanyomtatványon adható meg. A hitelező a "Szabványos európai fogyasztói hiteltájékoztató" című formanyomtatvány átadásával teljesíti az ezen bekezdés, valamint a 2002/65/EK irányelv 3. cikke (1) és (2) bekezdése szerinti tájékoztatási követelményeket.

(2) A 2. cikk (3) bekezdésében említett típusú hitelmegállapodás esetében a tagállam határozhat úgy, hogy nem tünteti fel a teljeshiteldíj-mutatót.

(3) A 2. cikk (5) bekezdése és (6) bekezdésében említett hitelmegállapodás esetében a fogyasztónak az e cikk (1) bekezdésével összhangban nyújtandó tájékoztatás tartalmazza továbbá az alábbiakat:

a) a fogyasztó által teljesítendő fizetések összege, száma és gyakorisága, és adott esetben az a sorrend, amelynek megfelelően a különböző fennálló, eltérő hitelkamatlábú egyenlegekbe befizetésre kerülnek a törlesztések célját szolgáló fizetések; és

b) a határidő előtti visszafizetés joga, valamint adott esetben tájékoztatás a hitelező ellentételezési jogáról és az ellentételezés meghatározásának módjáról.

Ha azonban a hitelmegállapodásra a 2. cikk (3) bekezdése vonatkozik, kizárólag az e cikk (1) bekezdésében említett rendelkezések alkalmazandók.

(4) Távbeszélőn keresztüli kapcsolattartás esetében azonban, és ha a fogyasztó kéri a folyószámlahitel azonnali rendelkezésre bocsátását, a pénzügyi szolgáltatás fő jellemzőinek a leírása tartalmazza legalább az (1) bekezdés c), e), f) és h) pontjában említett információkat. A (3) bekezdésében említett típusú hitelmegállapodások esetén a fő jellemzők leírása ezen túlmenően tartalmazza a hitelmegállapodás időtartamának megjelölését is.

(5) A 2. cikk (2) bekezdésének e) pontjában foglalt kizárás ellenére a tagállamok legalább e cikk (4) bekezdése első mondatának előírásait alkalmazzák a folyószámlahitel formájában biztosított hitelmegállapodásokra, amelyek alapján a hitelt egy hónapon belül vissza kell fizetni.

(6) Amennyiben a 10. cikk alkalmazandó, az (1)-(4) bekezdésben említett tájékoztatáson kívül kérelemre díjmentesen a fogyasztó rendelkezésére kell bocsátani a 10. cikk szerinti, szerződéssel kapcsolatos információkat tartalmazó hitelmegállapodás-tervezet egy példányát. E rendelkezés nem alkalmazandó, ha a kérelem benyújtásának időpontjában a hitelező nem kívánja a fogyasztóval a hitelmegállapodást megkötni.

(7) Ha a hitelmegállapodást a fogyasztó kérésére olyan távközlő eszköz használatával kötötték, amely nem teszi lehetővé az (1) és (3) bekezdésnek megfelelő tájékoztatást, ideértve a (4) bekezdésben említett eseteket is, a hitelező közvetlenül a hitelmegállapodás megkötése után teljesíti az (1) és (3) bekezdés szerinti kötelezettségét a 10. cikk szerinti, szerződéssel kapcsolatos tájékoztatás révén, amennyiben a 10. cikk alkalmazandó.

7. cikk

Mentességek az előzetes tájékoztatási követelmények alól

Az 5. és 6. cikk nem alkalmazandó a hitelközvetítőként kisegítő tevékenység keretében eljáró szállítókra és szolgáltatókra. Ez nem sérti a hitelező annak biztosítására irányuló kötelezettségét, hogy a fogyasztó a fenti cikkekben említett, szerződéskötést megelőző tájékoztatást megkapja.

8. cikk

A fogyasztó hitelképességének értékelésére vonatkozó kötelezettség

(1) A tagállamoknak biztosítaniuk kell, hogy a hitelmegállapodás megkötését megelőzően a hitelező az adott esetben a fogyasztótól kapott megfelelő információ és a szükség esetén a vonatkozó adatbázisban végzett keresés alapján értékeli a fogyasztó hitelképességét. Az olyan tagállamok, amelyekben jogszabály már most is előírja, hogy a hitelező vonatkozó adatbázisban végzett keresés alapján értékelje a fogyasztó hitelképességét, fenntarthatják ezt az előírást.

(2) A tagállamoknak biztosítaniuk kell, hogy ha a felek a hitelmegállapodás megkötését követően megállapodnak a teljes hitelösszeg megváltoztatásában, a hitelező köteles a fogyasztóval kapcsolatosan rendelkezésére álló pénzügyi információkat naprakésszé tenni, és a fogyasztó hitelképességét értékelni a teljes hitelösszeg jelentős mértékű növelését megelőzően.

III. FEJEZET

AZ ADATBÁZISOKHOZ VALÓ HOZZÁFÉRÉS

9. cikk

Az adatbázisokhoz való hozzáférés

(1) A határokon átnyúló hitelek esetében a fogyasztók hitelképességének értékelése céljából minden tagállam szavatolja a más tagállamokból származó hitelezők számára az adott tagállamban használt adatbázisokhoz való hozzáférést. A hozzáférési feltételekre érvényes a megkülönböztetés tilalma.

(2) Ha a hiteligénylést adatbázisban való keresés alapján utasítják vissza, a hitelező a fogyasztót késedelem nélkül és díjmentesen tájékoztatja az adatbázisban végzett keresés eredményéről és a szóban forgó adatbázis jellemzőiről.

(3) Ezt az információt meg kell adni, kivéve, ha az információ megadását a közösségi jog tiltja vagy az ellentétes a közrend és a közbiztonság céljaival.

(4) Ez a cikk nem érinti a személyes adatok feldolgozása vonatkozásában az egyének védelméről és az ilyen adatok szabad áramlásáról szóló, 1995. október 24-i 95/46/EK európai parlamenti és tanácsi irányelv alkalmazását ( 3 ).

IV. FEJEZET

A HITELMEGÁLLAPODÁSOKRA VONATKOZÓ TÁJÉKOZTATÁS ÉS JOGOK

10. cikk

A hitelmegállapodásokban feltüntetendő információk

(1) A hitelmegállapodásokat nyomtatott formában vagy más tartós adathordozón kell elkészíteni.

Valamennyi szerződő félnek kézhez kell kapnia a hitelmegállapodás egy-egy példányát. Ez a cikk nem érinti a hitelmegállapodások megkötésének érvényességére vonatkozó, a közösségi joggal összhangban álló nemzeti rendelkezéseket.

(2) A hitelmegállapodásnak világos és egyértelmű módon tartalmaznia kell a következőket:

a) a hitel típusa;

b) a szerződő felek neve, postai címe és adott esetben az érintett hitelközvetítő neve és postai címe;

c) a hitelmegállapodás időtartama;

d) a teljes hitelösszeg és a hitel lehívására vonatkozó feltételek;

e) meghatározott áru vagy szolgáltatás vonatkozásában halasztott fizetés formájában nyújtott hitel vagy kapcsolódó hitelmegállapodások esetén az áru vagy szolgáltatás és annak készpénzára;

f) a hitelkamatláb, a hitelkamatláb alkalmazására vonatkozó feltételek és adott esetben bármilyen, az eredeti hitelkamatlábra alkalmazandó index- vagy referencia-kamatláb, továbbá a hitelkamatláb változtatásával kapcsolatos időszakok, feltételek és eljárások. Ha eltérő körülmények esetén eltérő hitelkamatlábak alkalmazandók, a fent említett információk valamennyi alkalmazandó hitelkamatláb esetében;

g) a teljeshiteldíj-mutató és a fogyasztó által fizetendő teljes összeg, a hitelmegállapodás megkötésének időpontjában kiszámítva; valamennyi, a teljeshiteldíj-mutató kiszámításához felhasznált feltevés megemlítésével;

h) a fogyasztó által teljesítendő fizetések összege, száma és gyakorisága, és adott esetben az a sorrend, amelynek megfelelően a különböző fennálló, eltérő hitelkamatlábú egyenlegekbe befizetésre kerülnek a törlesztések célját szolgáló fizetések;

i) ha egy hitelmegállapodásra vonatkozóan határozott időtartamú tőketörlesztésről van szó, a fogyasztó joga, hogy kérésére ingyenesen, a hitelmegállapodás teljes időtartama alatt számlakivonatot kapjon törlesztési táblázat formájában.

A törlesztési táblázat feltünteti a hátralevő fizetéseket, az ilyen összegek megfizetésére vonatkozó időtartamokat és feltételeket; a táblázat tartalmazza a törlesztések bontását a tőketörlesztés kimutatására, a hitelkamatláb alapján számított kamatot és adott esetben a járulékos költségeket; amennyiben a kamatláb nem rögzített, vagy a járulékos költségek a hitelmegállapodás szerint változhatnak, a törlesztési táblázat világos és egyértelmű módon jelzi, hogy a táblázat adatai kizárólag a hitelkamatlábnak vagy a járulékos költségeknek a hitelmegállapodás szerinti, következő változásáig érvényesek;

j) ha a díjakat és a kamatot tőketörlesztés nélkül kell megfizetni, kimutatás a hitelkamat fizetésének időszakairól és feltételeiről és bármely kapcsolódó rendszeres és nem rendszeres díjakról;

k) adott esetben a mind a fizetési ügyleteket, mind a lehívásokat rögzítő egy vagy több számla fenntartásának díjai, kivéve, ha a számlanyitás fakultatív, a fizetési ügyletek és a lehívások céljára egyaránt szolgáló fizetési eszköz használati díjai és a hitelmegállapodásból eredő bármely díj, valamint e díjak megváltoztatásának feltételei;

l) a késedelmes fizetések esetén alkalmazandó, a megállapodás megkötése időpontjában alkalmazandó kamat és a kiigazítására vonatkozó rendelkezések, valamint adott esetben a fizetendő késedelmi díjak;

m) a fizetés elmulasztásának következményeire vonatkozó figyelmeztetés;

n) adott esetben nyilatkozat arról, hogy a felmerülő közjegyzői díjak megfizetendők;

o) az előírt garanciák és biztosítás, ha van ilyen;

p) az elállási jog megléte vagy hiánya, azon időszak, amelyen belül az elállási jog gyakorolható, valamint az elállási jog gyakorlásának egyéb feltételei, ideértve a fogyasztó azon kötelezettségére vonatkozó tájékoztatást is, hogy a 14. cikk (3) bekezdésének b) pontja értelmében a lehívott tőkeösszeget, valamint a kamatot és a napi kamatösszeget meg kell fizetnie;

q) a 15. cikkből eredő jogokra vonatkozó információ, valamint az e jogok gyakorlására vonatkozó feltételek;

r) a határidő előtti visszafizetés joga, a határidő előtti visszafizetés eljárása, valamint adott esetben tájékoztatás a hitelező ellentételezési jogáról és az ellentételezés meghatározásának módjáról;

s) a hitelmegállapodás felbontása jogának gyakorlása esetén alkalmazandó eljárás;

t) a fogyasztó számára rendelkezésre áll-e peren kívüli panasz- és jogorvoslati eljárás, és ha igen, akkor az milyen módon vehető igénybe;

u) adott esetben az egyéb szerződési feltételek;

v) adott esetben az illetékes felügyeleti hatóság neve és címe.

(3) A (2) bekezdés i) pontja esetében a hitelezőnek a fogyasztó kérésére ingyenesen rendelkezésére kell bocsátania a hitelmegállapodás teljes időtartama alatt a számlakivonatot törlesztési táblázat formájában.

(4) Olyan hitelmegállapodás esetében, ahol a fogyasztó általi fizetések nem vezetnek a teljes hitelösszeg azonnali, ennek megfelelő törlesztéséhez, hanem tőkeképzésre használják a hitelmegállapodásban vagy egy járulékos megállapodásban megállapított időszakokban és feltételek szerint, a (2) bekezdés szerinti tájékoztatás világos és egyértelmű nyilatkozatot tartalmaz arra vonatkozóan, hogy az ilyen hitelmegállapodások nem írnak elő a hitelmegállapodás szerinti teljes hitelösszeg lehívására visszafizetési garanciát, kivéve, ha ilyen garanciát nyújtanak.

(5) A 2. cikk (3) bekezdésében említett, folyószámlahitel formájában fennálló hitelmegállapodásoknak világos és egyértelmű módon tartalmazniuk kell a következőket:

a) a hitel típusa;

b) a szerződő felek neve és postai címe, valamint adott esetben az érintett hitelközvetítő neve és postai címe;

c) a hitelmegállapodás időtartama;

d) a hitel teljes összege és a hitel lehívására vonatkozó feltételek;

e) a hitelkamatláb, a hitelkamatláb alkalmazására vonatkozó feltételek és adott esetben bármilyen, az eredeti hitelkamatlábra alkalmazandó index- vagy referencia-kamatláb, továbbá a hitelkamatláb változtatásával kapcsolatos időszakok, feltételek és eljárások; ha eltérő körülmények esetén eltérő hitelkamatlábak alkalmazandók, a fent említett információ valamennyi alkalmazandó hitelkamatláb esetében;

f) a teljeshiteldíj-mutató és a fogyasztó által fizetendő összes költség, a hitelmegállapodás megkötésének időpontjában kiszámítva; a 3. cikk g) és i) pontjával összefüggésben a 19. cikk (2) bekezdése szerint valamennyi, a teljeshiteldíj-mutató kiszámításához felhasznált feltevés megemlítésével; a tagállam határozhat úgy, hogy nem szükséges feltüntetni a teljeshiteldíj-mutatót;

g) annak feltüntetése, hogy a fogyasztót bármikor felszólíthatják a teljes hitelösszeg visszafizetésére;

h) a hitelmegállapodástól való elállás jogának gyakorlása esetén alkalmazandó eljárás; és

i) a hitelmegállapodás megkötésének időpontjától alkalmazandó díjakra, és adott esetben azokra a feltételekre vonatkozó tájékoztatás, amelyek esetén a díjtételek módosíthatók.

11. cikk

A hitelkamatlábra vonatkozó tájékoztatás

(1) Adott esetben a fogyasztót nyomtatott formában vagy más tartós adathordozón - mielőtt a változás hatályba lépne - a lehető leghamarabb tájékoztatni kell a hitelkamatláb változásáról. A tájékoztatásnak tartalmaznia kell az új hitelkamatláb hatálybalépését követő fizetések összegét és, ha a fizetések számában vagy gyakoriságában változás történik, az erre vonatkozó részleteket.

(2) A felek azonban a hitelmegállapodásban megegyezhetnek úgy is, hogy az (1) bekezdésben említett információkról a fogyasztó rendszeresen tájékoztatást kap azokban az esetekben, amikor a hitelkamatláb változását referenciakamatláb-változás okozza, s az új referencia-kamatlábat megfelelő módon nyilvánosságra hozzák, továbbá az új referencia-kamatlábra vonatkozó tájékoztatás a hitelező hivatali helyiségében is hozzáférhető.

12. cikk

Kötelezettségek a folyószámlahitel formájában nyújtott hitelmegállapodásoknál

(1) Ha a hitelmegállapodás folyószámlahitel formájában történő hitelnyújtásra vonatkozik, a fogyasztót rendszeresen tájékoztatni kell számlakivonatok révén, nyomtatott formában vagy más tartós adathordozón, a következő információk feltüntetésével:

a) a pontos időszak, amelyre a számlakivonat vonatkozik;

b) a lehívások összegei és időpontjai;

c) a korábbi számlakivonat egyenlege és időpontja;

d) az új egyenleg;

e) a fogyasztó által teljesített fizetések időpontja és összege;

f) az alkalmazott hitelkamatláb;

g) minden alkalmazott díj;

h) adott esetben a fizetendő minimális összeg.

(2) A fogyasztót továbbá nyomtatott formában vagy más tartós adathordozón a változások hatálybalépése előtt tájékoztatni kell a hitelkamatláb vagy a fizetendő díjak emeléséről.

A felek azonban a hitelmegállapodásban megállapodhatnak úgy is, hogy a hitelkamatláb változásairól az (1) bekezdésben előírt módon történik a tájékoztatás, ha a hitelkamatláb változását referenciakamatláb-változás okozza, és az új referencia-kamatlábat megfelelő módon nyilvánosságra hozzák, továbbá az új referencia-kamatlábra vonatkozó tájékoztatás a hitelező hivatali helyiségében is hozzáférhető.

13. cikk

Nyílt végű hitelmegállapodások

(1) A fogyasztó bármikor díjmentesen kezdeményezheti a nyílt végű hitelmegállapodás szokásos felbontását, kivéve, ha a felek felmondási időről állapodtak meg. Ez az idő nem haladhatja meg az egy hónapot.

Ha a hitelmegállapodás azt tartalmazza, a hitelező a nyílt végű hitelmegállapodás szokásos felbontását a fogyasztónak nyomtatott formában vagy más tartós adathordozón megküldött két hónapos felmondási idővel kezdeményezheti.

(2) Ha a hitelmegállapodás azt tartalmazza, a hitelező objektív indokokkal alátámasztott esetben megszüntetheti a fogyasztó azon jogát, hogy nyílt végű hitelmegállapodás alapján lehívást kezdeményezzen. A hitelező nyomtatott formában vagy más tartós adathordozón lehetőség szerint a hitelmegállapodás megszüntetését megelőzően, de legkésőbb haladéktalanul azt követően tájékoztatja a fogyasztót a hitelmegállapodás megszüntetéséről és annak okairól, kivéve, ha e tájékoztatást egyéb közösségi jogszabályok tiltják, vagy e tájékoztatás a közrend vagy a közbiztonság céljaival ellentétes lenne.

14. cikk

Az elállás joga

(1) A fogyasztó tizennégy naptári napon belül indokolás nélkül elállhat a hitelmegállapodástól.

Az elállásra nyitva álló időszak kezdete:

a) vagy a hitelmegállapodás aláírásának napja; vagy

b) az a nap, amikor a fogyasztó a 10. cikk értelmében megkapja a szerződéses feltételeket és tájékoztatást, ha ez az időpont későbbi, mint az a) pontban említet időpont.

(2) Ha a 3. cikk n) pontja szerinti kapcsolódó hitelmegállapodások esetén nemzeti jogszabály az irányelv hatálybalépésekor már előírja, hogy a finanszírozást nem lehet a fogyasztó részére egy meghatározott időszak lejárta előtt nyújtani, a tagállamok kivételesen előírhatják, hogy az (1) bekezdésben említett időtartamot a fogyasztó kifejezett kérésére erre a meghatározott időszakra lehet lerövidíteni.

(3) Ha a fogyasztó gyakorolja elállási jogát,

a) annak érdekében, hogy az (1) bekezdésben említett határidő lejárta előtt érvényt szerezzen az elállásnak, a hitelező által a 10. cikk (2) bekezdésének p) pontja szerint nyújtott tájékoztatás alapján a nemzeti jognak megfelelő, igazolható módon értesíti erről a hitelezőt. A határidőt betartottnak kell tekinteni, ha az értesítést nyomtatott formában vagy más, a hitelező számára elérhető és hozzáférhető tartós adathordozón a határidő lejárta előtt feladják; és

b) a hitelező számára indokolatlan késedelem nélkül és az elállásról szóló értesítésnek a hitelező számára történő megküldését követő legkésőbb 30 naptári napon belül megfizeti a tőkét, valamint a tőke után a hitellehívás időpontjától a tőke visszafizetésének időpontjáig felgyülemlett kamatot. A kamatot a megállapodás szerinti hitelkamatláb alapján kell kiszámítani. Elállás esetén a hitelező a fogyasztó részéről semmilyen más ellentételezésre nem jogosult, a hitelező által a közigazgatási szerveknek kifizetett, vissza nem térítendő díjakért járó ellentételezést kivéve.

(4) Ha a hitelező vagy - a hitelező és egy harmadik fél között létrejött megállapodás alapján - harmadik fél a hitelmegállapodással kapcsolatosan járulékos szolgáltatást is nyújt, a fogyasztót, ha a hitelmegállapodás tekintetében e cikknek megfelelően gyakorolja elállási jogát, a továbbiakban a járulékos szolgáltatás nem köti.

(5) Amennyiben a fogyasztó az (1), (3) és (4) bekezdés szerinti elállási joggal rendelkezik, a 2002/65/EK irányelv 6. és 7. cikkét, valamint az üzlethelyiségen kívül kötött szerződések esetén a fogyasztók védelméről szóló, 1985. december 20-i 85/577/EGK tanácsi irányelv 5. cikkét ( 4 ) nem kell alkalmazni.

(6) A tagállamok rendelkezhetnek úgy, hogy az e cikk (1)-(4) bekezdését nem kell alkalmazni azon hitelmegállapodásokra, amelyek megkötéséhez a törvény közjegyző közreműködését írja elő, feltéve, hogy a közjegyző megerősíti, hogy a fogyasztó számára garantálták az 5. és 10. cikk szerinti jogokat.

(7) E cikk nem érinti a nemzeti jog azon rendelkezéseit, amelyek olyan időtartamot írnak elő, amelynek során a szerződés teljesítése nem kezdődhet meg.

15. cikk

Kapcsolt hitelmegállapodás

(1) Ha a fogyasztó adásvételi vagy szolgáltatásnyújtási szerződés tekintetében a közösségi jog alapján az elállás jogát gyakorolja, a továbbiakban kapcsolt hitelmegállapodás nem kötelezheti.

(2) Ha a kapcsolt hitelmegállapodás tárgyát képező áru értékesítésére vagy szolgáltatás nyújtására nem vagy csak részben került sor, vagy azok nem felelnek meg az adásvételi vagy szolgáltatásnyújtási szerződésben foglaltaknak, a fogyasztó jogorvoslattal élhet a hitelezővel szemben, amennyiben a fogyasztó az értékesítővel vagy a szolgáltatásnyújtóval szemben jogorvoslattal élt, de az adásvételre vagy szolgáltatásnyújtásra vonatkozó jog vagy szerződés szerinti igényeit nem tudta érvényesíteni. A tagállamok határozzák meg, hogy a jogorvoslat milyen mértékig és feltételek mellett gyakorolható.

(3) E cikk nem érinti azokat a nemzeti szabályokat, amelyek szerint a hitelező együttesen és egyetemlegesen felelős a fogyasztó szállítóval szembeni követeléseiért, ha az áruk vagy szolgáltatások szállítótól történő beszerzését hitelmegállapodással finanszírozza.

16. cikk

Határidő előtti visszafizetés

(1) A fogyasztónak joga van a hitelmegállapodás szerinti kötelezettségeit egészben vagy részben bármikor teljesíteni. Ilyen esetekben jogosult a hitel teljes költségének csökkentésére, ami a szerződés fennmaradó időtartamára esedékes kamatot és költségeket foglalja magában.

(2) A hitel határidő előtti visszafizetése esetén a hitelező jogosult a hitel határidő előtti visszafizetéséhez közvetlenül kapcsolódó esetleges méltányos és objektíve indokolt költségek ellentételezésére, feltéve, hogy a határidő előtti visszafizetés olyan időszakra esik, amelyre a hitelkamatláb rögzített.

Az ilyen ellentételezés nem haladhatja meg a határidő előtt visszafizetett hitel összegének 1 %-át, ha a határidő előtti visszafizetés és a hitelmegállapodásnak a megállapodásban foglalt megszűnési időpontja közötti időszak az egy évet meghaladja. Ha ez az időszak az egy évet nem haladja meg, az ellentételezés nem lépheti túl a határidő előtt visszafizetett hitel összegének 0,5 %-át.

(3) Nem követelhető a határidő előtti visszafizetésért ellentételezés,

a) ha a visszafizetés hitel-visszafizetési garancia gyanánt kötött biztosítási szerződés szerint történt;

b) folyószámlahitel esetén; vagy

c) a határidő előtti visszafizetés olyan időszakra esik, amelyre nem rögzített hitelkamatláb vonatkozik.

(4) A tagállamoknak rendelkezhetnek úgy, hogy:

a) a hitelező csak azzal a feltétellel kérhet ellentételezést, hogy a visszafizetendő összeg túllépi a nemzeti jogban meghatározott küszöböt. A küszöb 12 hónapra nem haladhatja meg a 10 000 EUR-t;

b) a hitelező kivételesen követelhet nagyobb ellentételezést, ha tudja bizonyítani, hogy a határidő előtti visszafizetés miatti vesztesége meghaladja a (2) bekezdés szerint meghatározott összeget.

Ha a hitelező által kért ellentételezés meghaladja a tényleges veszteséget, a fogyasztó megfelelő csökkentést kérhet.

Ebben az esetben a veszteség az eredetileg rögzített kamatláb és azon kamatláb különbsége, amelyen a hitelező a határidő előtt visszafizetett összeget kölcsön tudja adni a piacon a határidő előtti visszafizetés időpontjában, beleértve a határidő előtti visszafizetésnek az igazgatási költségekre gyakorolt hatását.

(5) Az ellentételezés nem haladhatja meg azt a kamatösszeget, amelyet a fogyasztó a hitel határidő előtti visszafizetésének időpontja és a hitelmegállapodásnak a megállapodásban foglalt megszűnési időpontja közötti időszakban fizetett volna.

17. cikk

Jogok engedményezése

(1) A hitelmegállapodás szerinti hitelezői jogoknak vagy magának a hitelmegállapodásnak harmadik személyre történő engedményezése esetén a fogyasztó az eredeti hitelezővel szembeni bármilyen követelése tekintetében az engedményes ellen jogosult keresetet benyújtani, ideértve az ellentételezést is, ha ez az érintett tagállamban megengedett.

(2) A fogyasztót kizárólag akkor nem kell tájékoztatni az (1) bekezdésben említett engedményezésről, ha az eredeti hitelező az engedményessel megállapodva továbbra is hitelezőként jár el a fogyasztó felé.

18. cikk

Túllépés

(1) Folyószámla nyitására vonatkozó megállapodások esetében - amennyiben a fogyasztó számára engedélyezik a túllépést - a megállapodásnak tartalmaznia kell a 6. cikk (1) bekezdésének e) pontjában említett információkat is. A hitelezőnek ezen tájékoztatást mindenképpen nyomtatott formában vagy más tartós adathordozón, rendszeresen kell biztosítania.

(2) Jelentős, egy hónapos időszakot meghaladó túllépés esetén a hitelező - írásban vagy más tartós adathordozón - haladéktalanul tájékoztatja a fogyasztót:

a) a túllépésről;

b) annak összegéről;

c) a hitelkamatlábról;

d) bármilyen alkalmazandó büntetésről, díjról vagy késedelmi kamatról.

(3) Ez a cikk nem érinti az arról rendelkező nemzeti jogszabályokat, hogy amennyiben a túllépés időtartama jelentős, a hitelező köteles más típusú hitelterméket felkínálni.

V. FEJEZET

TELJESHITELDÍJ-MUTATÓ

19. cikk

A teljeshiteldíj-mutató kiszámítása

(1) A teljeshiteldíj-mutatót amely éves alapon a hitelező és a fogyasztó megállapodása szerinti valamennyi jövőbeli vagy meglevő kötelezettségvállalás (lehívások, visszafizetések és díjak) jelenértékének felel meg az I. melléklet I. részében meghatározott matematikai képletnek megfelelően kell kiszámítani.

(2) A teljeshiteldíj-mutató kiszámítása céljából meg kell határozni a hitel fogyasztó által viselt teljes költségét azon díjak kivételével, amelyeket a fogyasztónak abban az esetben kell megfizetnie, ha a hitelmegállapodásban meghatározott kötelezettségeit nem teljesíti, valamint a vételártól eltérő azon díjak kivételével, melyet áruk vagy szolgáltatások beszerzéséért köteles fizetni, függetlenül attól, hogy készpénzben vagy hitelből fedezik az ügyletet.

A fizetési ügyleteket és lehívásokat egyaránt rögzítő számlafenntartási költségeket, a fizetési ügyletek és a lehívások céljára egyaránt szolgáló fizetési eszköz használatának költségeit, és a fizetési ügyletekkel kapcsolatos egyéb költségeket a hitel fogyasztó által viselt teljes költségébe bele kell számítani, kivéve, ha a számlanyitás opcionális és a számlával kapcsolatos költségeket a hitelmegállapodásban vagy a fogyasztóval kötött egyéb megállapodásban egyértelműen és külön feltüntették.

(3) A teljeshiteldíj-mutató kiszámítását arra a feltevésre kell alapozni, hogy a hitelmegállapodás a megállapodás szerinti időszakban érvényes marad, továbbá hogy a hitelező és a fogyasztó kötelezettségeit teljesíti a hitelmegállapodás szerinti feltételek mellett és időpontokig.

(4) Olyan hitelmegállapodások esetében, amelyek a teljeshiteldíj-mutatóban foglalt hitelkamatláb és adott esetben más díjak változását lehetővé tévő záradékokat tartalmaznak, a számítás idején azonban nem számszerűsíthetők, a teljeshiteldíj-mutatót azon alapfeltevés alapján kell kiszámítani, hogy a hitelkamatláb és más díjak az eredeti szint tekintetében rögzítettek, és a megállapodás időtartamának végéig alkalmazandóak maradnak.

(5) Szükség esetén az I. mellékletben meghatározott további feltevések alkalmazhatók a teljeshiteldíj-mutató kiszámításakor.

Arra az esetre, ha az e cikkben és az I. melléklet II. részében meghatározott feltevések nem elegendők a teljeshiteldíj-mutató egységes módon történő kiszámításához vagy már nem alkalmazkodnak a piaci kereskedelmi helyzethez, a Bizottság felhatalmazást kap arra, hogy a 24a. cikknek megfelelően e cikket és az I. melléklet II. részét módosító, felhatalmazáson alapuló jogi aktusokat fogadjon el abból a célból, hogy azokat kiegészítse a teljeshiteldíj-mutató kiszámításához szükséges további feltevésekkel, illetve a meglévő feltevéseket módosítsa.

VI. FEJEZET

HITELEZŐK ÉS HITELKÖZVETÍTŐK

20. cikk

A hitelezőkre vonatkozó szabályozás

A tagállamok biztosítják, hogy a hitelezőket a pénzügyi intézményektől független testület vagy hatóság felügyeli vagy szabályozza. Ez nem érinti a 2006/48/EK irányelvet.

21. cikk

A hitelközvetítők egyes kötelezettségei a fogyasztók felé

A tagállamok biztosítják, hogy:

a) a hitelközvetítő a fogyasztóknak szánt reklámokban és dokumentumokban feltünteti a jogkörét, különösen azt, hogy kizárólag egy vagy több hitelező javára, vagy független ügynökként jár-e el;

b) adott esetben a fogyasztó által a hitelközvetítőnek fizetendő díjat a fogyasztó tudomására kell hozni, és a hitelmegállapodás megkötése előtt a fogyasztó és a hitelközvetítő között papíron vagy más tartós adathordozón rögzíteni kell;

c) adott esetben a fogyasztó által a hitelközvetítőnek fizetendő díjról a hitelközvetítőnek tájékoztatnia kell a hitelezőt, a teljeshiteldíj-mutató kalkulálása érdekében.

VII. FEJEZET

VÉGREHAJTÁSI INTÉZKEDÉSEK

22. cikk

Harmonizáció és az irányelv kötelező jellege

(1) Amennyiben ez az irányelv harmonizált rendelkezéseket tartalmaz, a tagállamok nem tarthatnak fenn vagy a nemzeti jogukba nem vezethetnek be az ebben az irányelvben meghatározottaktól eltérő rendelkezéseket.

(2) A tagállamok biztosítják, hogy a fogyasztók ne mondhassanak le a nemzeti jog ezen irányelvet végrehajtó vagy annak megfelelő rendelkezéseiben rájuk ruházott jogokról.

(3) A tagállamok továbbá biztosítják, hogy az általuk ezen irányelv végrehajtása során elfogadott rendelkezések a megállapodások szövegezéséből adódóan nem megkerülhetők, különösen az ezen irányelv hatálya alá tartozó lehívások vagy hitelmegállapodások olyan hitelmegállapodásokba történő integrálásával, amelyek jellege vagy célja lehetővé teszi az irányelv alkalmazásának megkerülését.

(4) A tagállamok megteszik a szükséges intézkedéseket annak érdekében, hogy a fogyasztók ne veszítsék el az ezen irányelvben biztosított védelmet egy harmadik ország jogának a hitelmegállapodásra alkalmazandó jogként történő kiválasztásával, ha a hitelmegállapodás egy vagy több tagállam területéhez szorosan kötődik.

23. cikk

Szankciók

A tagállamoknak meg kell állapítaniuk az ezen irányelv alapján elfogadott nemzeti rendelkezések megszegése esetén alkalmazandó szankciókra vonatkozó szabályokat, és minden szükséges intézkedést meghoznak azok végrehajtásának biztosítására. Az előírt szankcióknak hatékonyaknak, arányosaknak és visszatartó erejűeknek kell lenniük.

24. cikk

Jogviták peren kívüli rendezése

(1) A tagállamok biztosítják a hitelmegállapodásokkal kapcsolatos fogyasztói jogviták peren kívüli rendezésére vonatkozó megfelelő és hatékony eljárások létrehozását, adott esetben meglévő szervek felhasználásával.

(2) A tagállamok ösztönzik ezeket a szerveket, hogy a hitelmegállapodásokkal kapcsolatos határokon átnyúló viták rendezésében is együttműködjenek.

24a. cikk

A felhatalmazás gyakorlása

(1) A felhatalmazáson alapuló jogi aktusok elfogadására vonatkozóan a Bizottság részére adott felhatalmazás feltételeit ez a cikk határozza meg.

(2) A Bizottságnak a 19. cikk (5) bekezdésében említett, felhatalmazáson alapuló jogi aktusok elfogadására vonatkozó felhatalmazása ötéves időtartamra szól 2019. július 26-tól kezdődő hatállyal. A Bizottság legkésőbb kilenc hónappal az ötéves időtartam letelte előtt jelentést készít a felhatalmazásról. A felhatalmazás hallgatólagosan meghosszabbodik a korábbival megegyező időtartamra, amennyiben az Európai Parlament vagy a Tanács nem ellenzi a meghosszabbítást legkésőbb három hónappal minden egyes időtartam letelte előtt.

(3) Az Európai Parlament vagy a Tanács bármikor visszavonhatja a 19. cikk (5) bekezdésében említett felhatalmazást. A visszavonásról szóló határozat megszünteti az abban meghatározott felhatalmazást. A határozat az Európai Unió Hivatalos Lapjában való kihirdetését követő napon, vagy a benne megjelölt későbbi időpontban lép hatályba. A határozat nem érinti a már hatályban lévő, felhatalmazáson alapuló jogi aktusok érvényességét.

(4) A felhatalmazáson alapuló jogi aktus elfogadása előtt a Bizottság a jogalkotás minőségének javításáról szóló, 2016. április 13-i intézményközi megállapodásban ( 5 ) foglalt elveknek megfelelően konzultál az egyes tagállamok által kijelölt szakértőkkel.

(5) A Bizottság a felhatalmazáson alapuló jogi aktus elfogadását követően haladéktalanul és egyidejűleg értesíti arról az Európai Parlamentet és a Tanácsot.

(6) A 19. cikk (5) bekezdése értelmében elfogadott, felhatalmazáson alapuló jogi aktus csak akkor lép hatályba, ha az Európai Parlamentnek és a Tanácsnak a jogi aktusról való értesítését követő három hónapon belül sem az Európai Parlament, sem a Tanács nem emelt ellene kifogást, illetve ha az említett időtartam lejártát megelőzően mind az Európai Parlament, mind a Tanács arról tájékoztatta a Bizottságot, hogy nem fog kifogást emelni. Az Európai Parlament vagy a Tanács kezdeményezésére ez az időtartam két hónappal meghosszabbodik.

26. cikk

A Bizottság tájékoztatása

Amennyiben valamely tagállam él a 2. cikk (5) bekezdésében, a 2. cikk (6) bekezdésében, a 4. cikk (1) bekezdésében, a 4. cikk (2) bekezdésének c) pontjában, a 6. cikk (2) bekezdésében, a 10. cikk (1) bekezdésében, a 10. cikk (5) bekezdésének f) pontjában, a 14. cikk (2) bekezdésében és a 16. cikk (4) bekezdésében foglalt szabályozási lehetőségekkel, arról, valamint a későbbi változásokról tájékoztatja a Bizottságot. A Bizottság a honlapján keresztül vagy más, könnyen hozzáférhető módon nyilvánosságra hozza ezt a tájékoztatást. A tagállamok meghozzák a megfelelő intézkedéseket, hogy a tájékoztatás eljusson a hitelezőkhöz és a fogyasztókhoz.

27. cikk

Átültetés

(1) A tagállamok 2010. június 11-ig elfogadják és kihirdetik azokat a rendelkezéseket, amelyek szükségesek ahhoz, hogy ennek az irányelvnek megfeleljenek. Erről haladéktalanul tájékoztatják a Bizottságot.

A tagállamok e rendelkezéseket 2010. június 11-től alkalmazzák.

A tagállamok 2018. július 1-ig elfogadják, közzéteszik és közlik a Bizottsággal azokat a rendelkezéseket, amelyek szükségesek az 5. cikk (1) bekezdése harmadik albekezdésének való megfeleléshez. Az említett rendelkezések 2018. július 1-től alkalmazandók.

Amikor a tagállamok elfogadják ezeket a rendelkezéseket, azokban hivatkozni kell erre az irányelvre, vagy azokhoz hivatalos kihirdetésük alkalmával ilyen hivatkozást kell fűzni. A hivatkozás módját a tagállamok határozzák meg.

(2) A Bizottság ötévente, és első alkalommal 2013. június 11-ig felülvizsgálja az ezen irányelvben és mellékleteiben megállapított küszöbértékeket és a határidő előtti visszafizetésre vonatkozó ellentételezés mértékének kiszámításához alkalmazott százalékokat annak érdekében, hogy a közösségi gazdasági folyamatok és az érintett piac helyzetének fényében értékelje azokat. A Bizottság nyomon követi a 2. cikk (5) bekezdésében, a 2. cikk (6) bekezdésében, a 4. cikk (1) bekezdésében, a 4. cikk (2) bekezdésének c) pontjában, a 6. cikk (2) bekezdésében, a 10. cikk (1) bekezdésében, a 10. cikk (5) bekezdésének f) pontjában, a 14. cikk (2) bekezdésében és a 16. cikk (4) bekezdésében foglalt szabályozási lehetőségeknek a belső piacra és a fogyasztókra gyakorolt hatását. Az eredményeket közlik az Európai Parlamenttel és a Tanáccsal, adott esetben a küszöbértékek és a százalékok, valamint a fent említett szabályozási lehetőségek ennek megfelelő módosítására vonatkozó javaslatokkal együtt.

28. cikk

Az euróban kifejezett összegek átszámítása nemzeti pénznemre

(1) Ezen irányelv alkalmazásában azon tagállamoknak, amelyek az euróban kifejezett összegeket átszámítják nemzeti pénznemükre, az átszámítás tekintetében a kezdeti időszakban ezen irányelv elfogadásának időpontjában érvényes átváltási árfolyamot kell alkalmazniuk.

(2) A tagállamok az átszámítás eredményeként kapott összegeket kerekíthetik, ha az ilyen kerekítés nem haladja meg a 10 EUR-t.

VIII. FEJEZET

ÁTMENETI ÉS ZÁRÓ RENDELKEZÉSEK

29. cikk

Hatályon kívül helyezés

A 87/102/EGK irányelv 2010. június 11-től hatályát veszti.

30. cikk

Átmeneti intézkedések

(1) Ezt az irányelvet nem kell alkalmazni azokra a hitelmegállapodásokra, amelyek a nemzeti végrehajtási intézkedések hatálybalépésének időpontjában már léteznek.

(2) A tagállamok azonban biztosítják, hogy a 11-13. cikket, a 17. cikket, valamint a 18. cikk (1) bekezdésének második mondatát és a 18. cikk (2) bekezdését a nemzeti végrehajtási intézkedések hatálybalépésének időpontjában már létező nyílt végű hitelmegállapodásokra is alkalmazzák.

31. cikk

Hatálybalépés

Ez az irányelv az Európai Unió Hivatalos Lapjában való kihirdetését követő huszadik napon lép hatályba.

32. cikk

Címzettek

Ennek az irányelvnek a tagállamok a címzettjei.

Kelt Strasbourgban, 2008. április 23-án.

I. MELLÉKLET

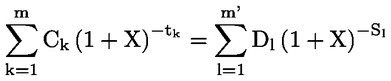

I. Az egyrészről a lehívások, másrészről a visszafizetések és díjak egyenlőségét kifejező alapegyenlet

A teljeshiteldíj-mutatót (THM) megállapító alapegyenlet éves alapon egyenletbe állítja egyrészről a lehívások teljes jelenértékét, másrészről a visszafizetések és a díjfizetések teljes jelenértékét, azaz:

ahol:

| — X: | a THM, |

| — m: | az utolsó lehívás száma, |

| — k: | a lehívás száma, ezért 1 ≤ k ≤ m, |

| — Ck | a k-adik lehívás összege, |

| — tk | az első lehívás időpontja és minden egyes ezt követő lehívás időpontja közötti időtartam, években és töredékévekben kifejezve, ezért t1 = 0, |

| — m’: | az utolsó visszafizetés vagy díjfizetés száma, |

| — l: | a visszafizetés vagy díjfizetés száma, |

| — Dl | a visszafizetés vagy díjfizetés összege, |

| — sl | az első lehívás időpontja és minden egyes visszafizetés vagy díjfizetés időpontja közötti időtartam, években és töredékévekben kifejezve. |

Megjegyzések:

a) A mindkét fél által különböző időpontokban fizetendő összegek nem szükségszerűen egyenlők és nem szükségszerűen kell ezeket egyenlő időközönként megfizetni.

b) A kiindulási időpont az első lehívás időpontja.

c) Az időpontok közötti, a számításokban használt időtartamokat években vagy töredékévekben kell kifejezni. Egy évet 365 napból (vagy szökőév esetén 366 napból), 52 hétből vagy tizenkét egyenlő hosszúságú hónapból állónak kell tekinteni. Egy ilyen hónapot 30,41666 napból (vagyis 365/12 napból) állónak kell tekinteni függetlenül attól, hogy szökőévről van-e szó.

d) A számítás eredményét legalább egy tizedesnyi pontossággal kell kifejezni. Ha a következő tizedeshelyen álló számjegy 5-nél nagyobb vagy azzal egyenlő, az adott tizedeshelyen lévő számjegyet eggyel növelni kell.

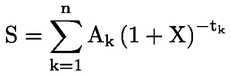

e) Az egyenlet átírható egy egységes összeg és a pénzáramlás fogalmának felhasználásával (Ak), ami lehet pozitív vagy negatív, más szóval megfizetett vagy megkapott az 1 és k közötti időszakok során, években kifejezve, azaz:

ahol "S" a pénzáramlás jelenlegi egyenlege. A kétirányú pénzáramlás egyenlősége esetén ennek értéke nulla.

II. További feltevések a teljeshiteldíj-mutató kiszámításához:

a) Ha a hitelmegállapodás értelmében a fogyasztó szabadon hívhatja le a hitelt, a teljes hitelösszeget azonnal és teljes egészében lehívottnak kell tekinteni.

b) Ha a hitelmegállapodás értelmében a fogyasztó általánosságban szabadon hívhatja le a hitelt, de a megállapodás a lehívás különböző módjai tekintetében hitelösszegre vagy időtartamra vonatkozó korlátokat határoz meg, a hitelösszeget a megállapodásban említett legkorábbi időpontban és az említett lehívási korlátok szerint lehívottnak kell tekinteni.

c) Ha a hitelmegállapodás különböző módokat biztosít a lehívásra, amelyekhez különböző díjak és hitelkamatlábak kapcsolódnak, a teljes hitelösszeget a legmagasabb, az adott hitelmegállapodás esetében a leggyakoribb ügyletkategóriára alkalmazandó díj és hitelkamatláb mellett lehívottnak kell tekinteni.

d) Folyószámlahitel esetében a teljes hitelösszeget teljes egészében, a hitelmegállapodás teljes időtartamára vonatkozóan lehívottnak kell tekinteni. Ha a folyószámlahitel időtartama nem ismeretes, a teljeshiteldíj-mutatót azzal a feltevéssel kell kiszámítani, hogy a hitel időtartama három hónap.

e) Olyan nyílt végű hitelmegállapodás esetében, amely nem folyószámlahitel, fel kell tételezni, hogy:

i. a hitelt az eredeti lehívás időpontjától kezdődő egyéves időszakra nyújtják, és a fogyasztó az utolsó részlet kifizetésével rendezi a tőke-, kamat- és egyéb, esetleges díjtartozásokat;

ii. a fogyasztó az eredeti lehívás után egy hónappal kezdi el törleszteni a tőkét egyenlő havi részletekben. Azokban az esetekben viszont, amikor a tőkét az egyes törlesztési időszakokon belül teljes egészében egyetlen részletben kell visszafizetni, azt kell feltételezni, hogy a teljes tőke egymást követő lehívásai és visszafizetései egy egyéves időszakon belül történnek. A kamatokat és más díjakat az említett tőkelehívásokkal és -visszafizetésekkel összhangban, valamint a hitelmegállapodásban foglaltak szerint kell alkalmazni.

E pont értelmezésében a nyílt végű hitelmegállapodáson olyan, határozott idejű tőketörlesztés nélküli hitelmegállapodás értendő, amely esetében a hiteleket egy adott időszakon belül vagy egy adott időszakot követően teljes egészében vissza kell fizetni, de ha már egyszer visszafizették őket, újra lehívhatóvá válnak.

f) Olyan hitelmegállapodások esetében, amelyek nem a d) és az e) pontban említett folyószámlahitelek és nyílt végű hitelek:

i. ha a fogyasztó általi tőketörlesztés időpontja vagy összege nem állapítható meg, azt kell feltételezni, hogy a törlesztés a hitelmegállapodásban foglalt legkorábbi időpontban és az ott meghatározott legalacsonyabb összegben történt;

ii. ha a hitelmegállapodás megkötésének időpontja nem ismert, azt kell feltételezni, hogy az első lehívás időpontja az az időpont, amely az ezen időpont és a fogyasztó általi első törlesztés időpontja közötti legrövidebb intervallumot eredményezi.

g) Ha a fogyasztó által fizetett törlesztés időpontja vagy összege a hitelmegállapodás, vagy a d), e) vagy f) pontban szereplő feltevések alapján nem állapítható meg, azt kell feltételezni, hogy a törlesztés a hitelező által meghatározott időpontoknak és feltételeknek megfelelően történt; amennyiben ezek nem ismertek:

i. a kamatdíjak kifizetése a tőketörlesztésekkel együtt történik;

ii. a hitelmegállapodás megkötésének időpontjában egy nem kamatdíj egyetlen összegben történő kifizetésére kerül sor;

iii. több részletben kifejezett, nem kamatdíjak kifizetésére kerül sor rendszeres időközönként, ami az első tőketörlesztéskor veszi kezdetét; ha ezen részletek összege nem ismert, azt kell feltételezni, hogy egyenlő összegekről van szó;

iv. az utolsó részlet kifizetése rendezi a tőke-, kamat- és egyéb, esetleges díjtartozásokat.

h) Amennyiben a hitel felső összeghatáráról még nem született megállapodás, azt 1 500 EUR-nak kell tekinteni.

i) Ha egy korlátozott időszakra vagy összegre eltérő hitelkamatlábakat és díjakat kínálnak, a hitelkamatlábat és a díjakat a hitelmegállapodás teljes időtartama tekintetében a legmagasabbnak kell tekinteni.

j) Olyan fogyasztói hitelmegállapodások esetében, amelyek tekintetében a kezdeti időszakra rögzített hitelkamatlábat állapítanak meg, amely időszak végén új hitelkamatláb kerül meghatározásra, amelyet ezt követően a megállapodás szerinti mutatónak megfelelően, rendszeres időközönként kiigazítanak, a teljeshiteldíj-mutatót azon feltevés alapján kell kiszámítani, hogy a rögzített hitelkamatláb hatálya alá tartozó időszak végén a hitelkamatláb azonos a teljeshiteldíj-mutató a megállapodás szerinti mutatónak az adott időpontban érvényes értékén alapuló kiszámításának időpontjában érvényes hitelkamatlábbal.

II. MELLÉKLET

ÁLTALÁNOS EURÓPAI FOGYASZTÓIHITEL-TÁJÉKOZTATÓ

1. A hitelező/hitelközvetítő neve és elérhetősége

| Hitelező | [Név] |

| Cím Telefonszám (1) E-mail cím (1) Fax (1) Internetcím (1) | [A fogyasztó által használandó postai cím] |

| Adott esetben | |

| Hitelközvetítő | [Név] |

| Cím Telefonszám (1) E-mail cím (1) Fax (1) Internetcím (1) | [A fogyasztó által használandó postai cím] |

| (*1) Nem kötelező kitölteni. | |

Ahol fel van tüntetve az "adott esetben" kifejezés, a hitelezőnek ki kell töltenie a rovatot, amennyiben az információk vonatkoznak az adott hiteltermékre, illetve törölnie kell az információt vagy az egész sort, amennyiben az információk nem vonatkoznak az adott hiteltípusra.

A szögletes zárójelben levő tájékoztatás magyarázatként szolgál a hitelező számára, és a megfelelő adatokat kell beírni a helyébe.

2. A hiteltermék fő jellemzőinek leírása

| A hitel típusa | |

| A teljes hitelösszeg A hitelmegállapodás értelmében rendelkezésre bocsátott felső összeghatár vagy teljes összeg. | |

| A lehívásra vonatkozó feltételek A pénz rendelkezésre bocsátásának módja és ideje. | |

| A hitelmegállapodás időtartama | |

| A részletek és adott esetben a részletek kiutalásának sorrendje. | Önnek az alábbi fizetéseket kell teljesítenie: [A fogyasztó által teljesítendő fizetések összege, száma és gyakorisága] A kamat és/vagy díjak az alábbi módon fizetendők: |

| A fizetendő teljes összeg A felvett tőke, valamint a kamat és a hitelhez kapcsolódó esetleges költségek összege. | [A teljes hitelösszeg és a hitel teljes költségének összege] |

| Adott esetben A hitel árura vagy szolgáltatásra vonatkozóan halasztott fizetés formájában nyújtott hitel, vagy konkrét áru szállításához vagy szolgáltatás nyújtásához kapcsolódik. Áru/szolgáltatás neve Készpénzár | |

| Adott esetben | |

| Az előírt garanciák | [A biztosítékok fajtái] |

| A hitelmegállapodáshoz kapcsolódóan nyújtandó biztosíték leírása. | |

| Adott esetben A visszafizetések nem vezetnek a tőke azonnali törlesztéséhez. |

3. A hitel költségei

| A hitelkamatláb vagy adott esetben a hitelmegállapodásra alkalmazandó különböző hitelkamatlábak | [% — Rögzített vagy — Változó (az eredeti hitelkamatlábra alkalmazandó index- vagy referencia-kamatlábbal) — Időtartamok] |

| Teljeshiteldíj-mutató (THM) A teljes költség a teljes hitelösszeg éves százalékában kifejezve. A THM célja, hogy segítse a különböző ajánlatok összehasonlítását. | [% A kamatláb mértékének kiszámításához használt valamennyi feltevést megemlítő reprezentatív példát kell itt meghatározni] |

| Kötelező-e a hitel megszerzéséhez, vagy a hitelnek a meghirdetett feltételek melletti megszerzéséhez az alábbiak megléte: | |

| — a hitelt biztosító biztosítási kötvény, vagy | Igen/nem [amennyiben igen, tüntesse fel a biztosítás típusát] |

| — egyéb járulékos szolgáltatásra vonatkozó szerződés? | Igen/nem [amennyiben igen, tüntesse fel a járulékos szolgáltatás típusát] |

| Amennyiben ezen szolgáltatások költségeit a hitelező nem ismeri, azok a THM-ben nem szerepelnek. | |

| Kapcsolódó költségek | |

| Adott esetben Egy vagy több számla fenntartása szükséges mind a fizetési ügyletek, mind a lehívások rögzítéséhez | |

| Adott esetben Egy adott fizetési eszköz (pl. hitelkártya) használati költségeinek összege | |

| Adott esetben A hitelmegállapodásból eredő bármely egyéb költség | |

| Adott esetben Azon feltételek, amelyek mellett a hitelmegállapodáshoz kapcsolódó, fent említett költségek módosíthatók | |

| Adott esetben Közjegyzői díjak fizetésére vonatkozó kötelezettség | |

| A késedelmes fizetés esetén fizetendő költségek | A késedelmes fizetés következtében az Ön által fizetendő összeg: [… (az alkalmazandó kamatláb, valamint az ennek kiigazítására vonatkozó szabályok, és adott esetben a késedelmi díjak)] |

| A fizetés elmulasztása súlyos következményekkel járhat Önre nézve (pl. kényszerértékesítés), és megnehezítheti a hitelfelvételt. | |

4. Egyéb fontos jogi vonatkozások

| Elállási jog | Igen/nem |

| Önnek 14 naptári napon belül joga van elállni a hitelmegállapodástól. | |

| Határidő előtti visszafizetés Önnek joga van a hitelt teljes egészében vagy részben a határidő előtt bármikor visszafizetni. | |

| Adott esetben | |

| A határidő előtti visszafizetés esetén a hitelező a következő ellentételezésre jogosult: | [Az ellentételezést (kiszámításának módját) a 2008/48/EK irányelv 16. cikkét végrehajtó rendelkezéseknek megfelelően kell meghatározni.] |

| Adatbázisokban végzett keresés A hitelezőnek késedelem nélkül és díjmentesen tájékoztatnia kell Önt az adatbázisokban végzett keresés eredményéről, ha a hiteligénylést adatbázisban való keresés alapján utasítják vissza. Ez nem alkalmazandó abban az esetben, ha az ilyen tájékoztatást az európai közösségi jog tiltja, vagy az a közrend vagy a közbiztonság céljaival ellentétes lenne. | |

| A hitelmegállapodás tervezetéhez való jog Önnek joga van arra, hogy kérelmezze a hitelmegállapodás tervezete egy példányának díjmentes rendelkezésre bocsátását. E rendelkezés nem alkalmazandó, ha a kérelem benyújtásának időpontjában a hitelező nem kívánja Önnel a hitelmegállapodást megkötni. | |

| Adott esetben | |

| Az az időtartam, ameddig a hitelezőt a szerződéskötést megelőző tájékoztatás kötelezi. | Ez a tájékoztatás …-tól/-től …-ig érvényes. |

Adott esetben

5. A pénzügyi szolgáltatások távértékesítéssel történő forgalmazása esetén nyújtandó kiegészítő információk

| a) a hitelező tekintetében | |

| Adott esetben | |

| A hitelező képviselője az Ön lakóhelye szerinti tagállamban | [Név] |

| Cím | [A fogyasztó által használandó postai cím] |

| Telefonszám (1) E-mail cím (1) Faxszám (1) Internetcím (1) | |

| Adott esetben | |

| Nyilvántartásba vétel | [A cégjegyzék, amelybe a hitelezőt bejegyezték, valamint a cégjegyzékszáma vagy a nyilvántartásban az azonosítására szolgáló egyenértékű azonosítási mód.] |

| Adott esetben A felügyelő hatóság | |

| b) a hitelmegállapodás tekintetében | |

| Adott esetben | |

| Az elállási jog gyakorlása | [Az elállási jog gyakorlására vonatkozó gyakorlati utasítások, amelyek tartalmazzák többek között e jog gyakorlásának időtartamát, azt a címet, amelyre az elállási jogról szóló értesítést küldeni kell, valamint az e jog gyakorlásának elmulasztásából eredő következményeket.] |

| Adott esetben Az a jog, amely alapján a hitelszerződés létrejöttét megelőzően a hitelező kapcsolatot teremtett Önnel | |

| Adott esetben | |

| A hitelmegállapodásra irányadó alkalmazandó jogra és/vagy az illetékes bíróságra vonatkozó záradék | [Határozza meg a vonatkozó záradékot.] |

| Adott esetben | |

| Nyelvhasználat | Az információk és a szerződési feltételek [… nyelven] kerülnek meghatározásra. A hitelmegállapodás időtartama alatt az Ön hozzájárulásával a(z) [… nyelven/nyelveken] kívánunk Önnel kapcsolatot tartani. |

| c) a jogorvoslat tekintetében | |

| Peren kívüli panasz- és jogorvoslati eljárások megléte, és az azokhoz való hozzáférés | [Az, hogy a távollevők között kötött szerződés szerződő felének minősülő fogyasztó számára rendelkezésre áll-e peren kívüli panasz- és jogorvoslati eljárás, és ha igen, akkor az milyen módon vehető igénybe.] |

| (*1) Nem kötelező kitölteni. | |

III. MELLÉKLET

EURÓPAI FOGYASZTÓI HITELTÁJÉKOZTATÓ

a folyószámlahitelekrőaz egyes hitelszövetkezetek által ajánlott fogyasztói hitelekről (a 2008/48/EK irányelv 2. cikkének (5) bekezdése)az adósságátütemezési célú hitelekről

1. A hitelező/hitelközvetítő neve és elérhetősége

| Hitelező | [Név] |

| Cím Telefonszám (1) E-mail cím (1) Faxszám (1) Internetcím (1) | [A fogyasztó által használandó postai cím] |

| Adott esetben | |

| Hitelközvetítő | [Név] |

| Cím Telefonszám (1) E-mail cím (1) Faxszám (1) Internetcím (1) | [A fogyasztó által használandó postai cím] |

| (*1) Nem kötelező kitölteni. | |

Ahol fel van tüntetve az "adott esetben" kifejezés, a hitelezőnek ki kell töltenie a rovatot, ha az információk vonatkoznak az adott hiteltermékre, illetve törölnie kell a sort, ha az információk nem vonatkoznak az adott hiteltípusra.

A szögletes zárójelben levő tájékoztatás magyarázatként szolgál a hitelező számára, és a megfelelő adatokat kell beírni a helyébe.

2. A hiteltermék fő jellemzőinek leírása

| A hitel típusa | |

| A teljes hitelösszeg A hitelmegállapodás értelmében rendelkezésre bocsátott felső összeghatár vagy teljes összeg. | |

| A hitelmegállapodás időtartama | |

| Adott esetben Önt bármikor felszólíthatják a teljes hitelösszeg visszafizetésére. |

3. A hitel költségei

| A hitelkamatláb vagy adott esetben a hitelmegállapodásra alkalmazandó eltérő hitelkamatlábak. | [ % — rögzített vagy — változó (az eredeti hitelkamatlábra alkalmazandó index- vagy referencia-kamatlábbal)] |

| Adott esetben | |

| A teljeshiteldíj-mutató (THM) (1) Ez a hitel teljes költsége a teljes hitelösszeg éves százalékában kifejezve. A THM a különböző ajánlatok összehasonlítását segíti. | [ % Az itt meghatározandó kamatláb mértékének kiszámításához használt valamennyi feltevést megemlítő reprezentatív példa.] |

| Adott esetben | |

| Költségek Adott esetben A költségek módosításának feltételei | [A hitelmegállapodás megkötésének időpontjától érvényes költségek.] |

| A késedelmes esetén felmerülő költségek | A késedelmes fizetések következtében az Ön által fizetendő összeg: [… (az alkalmazandó kamatláb, valamint ennek kiigazítására vonatkozó szabályok, és adott esetben a késedelmi díjak)] |

| (*1) Nem alkalmazandó a folyószámlahitelekre vonatkozó európai fogyasztói hiteltájékoztatóra azokban a tagállamokban, amelyek a 2008/48/EK irányelv 6. cikkének (2) bekezdése alapján úgy határoznak, hogy folyószámlahitelek esetében a THM-et nem kell feltüntetni. | |

4. Egyéb fontos jogi vonatkozások

| A hitelmegállapodás felbontása | [A hitelmegállapodás felbontására vonatkozó feltételek és eljárás.] |

| Adatbázisokban végzett keresés A hitelezőnek késedelem nélkül és díjmentesen tájékoztatnia kell Önt az adatbázisokban végzett keresés eredményéről, ha a hiteligénylést adatbázisban való keresés alapján utasítják vissza. Ez nem alkalmazandó abban az esetben, ha az ilyen tájékoztatást a közösségi jog tiltja, vagy az a közrend vagy a közbiztonság céljaival ellentétes lenne. | |

| Adott esetben | |

| Azon időtartam, ameddig a hitelezőt kötelezi a szerződéskötést megelőző kötelezettség. | Ez a tájékoztatás …-tól/-től …-ig érvényes. |

Adott esetben

5. Arra az esetre vonatkozó kiegészítő információk, ha a szerződéskötést megelőző tájékoztatást egy meghatározott hitelszövetkezet nyújtja (2008/48/EK irányelv 2. cikkének (5) bekezdése), vagy ha arra adósságátütemezési célú fogyasztói hitel nyújtása céljából kerül sor

| A részletek és adott esetben a részletek kiutalásának sorrendje. | Önnek az alábbi fizetéseket kell teljesítenie: [A részletfizetési táblázat reprezentatív mintája, amely tartalmazza többek között a fogyasztó által teljesítendő fizetések összegét, számát és gyakoriságát.] |

| A fizetendő teljes összeg | |

| Határidő előtti visszafizetés Önnek joga van a hitelt teljes egészében vagy részben a határidő előtt bármikor visszafizetni. Adott esetben | |

| A határidő előtti visszafizetés esetén a hitelező a következő ellentételezésre jogosult: | [Az ellentételezést (kiszámításának módját) a 2008/48/EK irányelv* 16. cikkét végrehajtó rendelkezéseknek megfelelően kell meghatározni.] |

Adott esetben

6. A pénzügyi szolgáltatások távértékesítéssel történő forgalmazására vonatkozó kiegészítő információk

| a) a hitelező tekintetében | |

| Adott esetben | |

| A hitelező képviselője az Ön lakóhelye szerinti tagállamban | [Név] |

| Cím Telefonszám (1) E-mail cím (1) Faxszám (1) Internetcím (1) | [A fogyasztó által használandó postai cím] |

| Adott esetben | |