21/1955. (XII. 30.) PM rendelet

a magániparosok, háziiparosok és magánkereskedők forgalmi adójáról

ANYAGI JOGSZABÁLYOK

I. Fejezet

Általános rendelkezések

1. §

A forgalmi adók fajai

A jelen rendelet alapján fizetendő forgalmi adók:

a termelői forgalmi adó,

az árkiegyenlítési forgalmi adó,

a fényűzési forgalmi adó.

II. Fejezet

Termelői forgalmi adó

2. §

Termelői forgalmi adókötelezettség

(1) Termelői forgalmi adót kell fizetni az önálló kereseti tevékenység körében saját számlára végzett alább felsorolt tevékenységek után:

a) áruelőállítás, továbbmegmunkálás vagy kitermelés;

b) termelői forgalmi adóval még meg nem adóztatott áru forgalombahozatala, felvásárolt őstermelői termék iparcikké feldolgozása, felvásárolt baromfi és tojás forgalombahozatala;

c) nyílt üzlethelyiségben vagy más állandó jellegű elárusító helyen élővirág, vagy dísznövény forgalombahozatala;

d) haltenyésztés, halászat, mesterséges gombatermelés, erdő- és nádgazdálkodás;

e) marhalevélkötelezettség alá eső állatnak közfogyasztás céljára történő levágása, feldolgozott vagy tartósított (füstölt, szárított stb.) sertéstermék közfogyasztásra való forgalombahozatala;

f) használt tárgyak kijavítása, átalakítása (festése, tisztítása stb.); ha a használt tárgyat úgy alakítják át, hogy eredeti jellegétől eltérő új áru keletkezik, az átalakítást (átdolgozást) áruelőállításnak kell tekinteni és a termelői forgalmi adót az újonnan előállított árura megállapított adókulcs szerint kell megfizetni.

g) koszorúkészítés élő- és művirágból.

(2) Termelői forgalmi adóval már adóztatott áru ismételt értékesítése esetén azt, hogy az áru már adóztatott, az árubeszerzésre vonatkozó számlákkal kell igazolni. Ha az áru adóztatottsága számlákkal nem igazolható, a termelői forgalmi adókötelezettséget meg kell állapítani.

(3) Termelői forgalmi adóval már megadóztatott áru, ha alapanyagként kerül felhasználásra, illetőleg ha azon olyan továbbmegmunkálást (átdolgozást, festést, díszítést stb.) végeznek, amelynek során az áru jellege megváltozik, újból termelői forgalmi adó alá esik. Ha a már adóztatott árun olyan továbbmegmunkálást végeznek, amelynek során az áru jellege nem változik meg, termelői forgalmi adót csak abban az esetben kell fizetni, ha a továbbmegmunkálás eredményeképpen legalább 50 százalékos értékemelkedés mutatkozik. Értékemelkedésnek a megmunkált áru beszerzési és eladási ára közötti különbözetet kell tekinteni.

(4) A forgalmi adó fizetésére kötelezett a részére bérmunkában előállított (termelt, kitermelt); vagy továbbmegmunkált áru forgalombahozatala után is köteles a termelői forgalmi adót megfizetni.

(5) Az, hogy a forgalmi adóköteles tevékenységet fő- vagy mellékfoglalkozásként folytatják, az adókötelezettségre befolyással nincs.

(6) Az adófizetési kötelezettség akkor is fennáll, ha a kereseti tevékenységet iparigazolvány, iparengedély, vagy más hatósági engedély nélkül folytatják, továbbá akkor is, ha az áruszállítás veszteséges.

3. §

Termelői forgalmi adó alá nem eső tevékenységek

Termelői forgalmi adó alá nem eső tevékenység:

a) a mező- és szőlőgazdaság, a kertészet, a gyümölcs- és zöldségtermelés, a méhészet, az állattenyésztés, valamint a vadászat termékeinek a termelő által történő forgalombahozatala;

b) a képzőművészeti és népművészeti alkotások értékesítése;

c) az iparművészeti termékeknek a Képzőművészeti Alap vállalatai részére történő értékesítése; nem esik termelői forgalmi adó alá az iparművész tervezői tevékenysége sem abban az esetben, ha a tervezéssel kapcsolatban a tervező iparművész részéről áruelőállítás nem történik, illetőleg a tervezés során eredeti iparművészeti alkotást állít elő és azt értékesíti;

d) az alkalmazott részére illetmény, munkabér (konvenció) fejében történő áruszolgáltatás, amennyiben ez után SZTK járulékot kell fizetni;

e) az állami vállalatok, intézmények és szövetkezetek forgalmi adójára nézve mindenkor érvényben lévő pénzügyminiszteri utasítás "Vas-, Fém- és Gépipari" mellékletében felsorolt adómentes termékeknek, termelő vagy szolgáltató állami vállalat, külkereskedelmi vagy ipari készletező (anyagellátó) vállalat, állami szerv vagy intézmény részére történő szállítása; ezeknek a termékeknek adómentes vásárlásra nem jogosult vevő részére történő szállítása esetén a magániparos is az állami vállalatokra érvényes utasításban meghatározott mértékű adó fizetésére köteles;

f) szabó és fehérneműkészítő mértékutáni ruha-, illetőleg fehérnemű készítése abban az esetben is, ha az árut saját anyagából állítja elő; ez a mentesség azonban nem vonatkozik a szabó és fehérneműkészítő nem mértékutáni, továbbá a fűző- és melltartókészítő, valamint a fürdőruhakészítő áruelőállítási tevékenységére;

g) az adóztatottan beszerzett árunak változatlan állapotban történő értékesítése;

h) a feleslegessé vált berendezési és felszerelési tárgyaknak a tulajdonos részéről történő értékesítése.

4. §

A termelői forgalmi adó alapja

(1) A termelői forgalmi adó alapja az adóköteles áruszállításért bármilyen címen felszámított ellenérték, vagy az áruszállítás ellenértéke fejében bármilyen címen teljesített fizetés. Az eladási áron felül felár, költségtérítés címén vagy bármilyen más címen felszámított összegeket a termelői forgalmi adó alapjához hozzá kell számítani.

(2) Ha az adóköteles áruszállítás ellenértékét nem pénzzel, hanem áruval egyenlítik ki (csereüzlet), úgy a termelői forgalmi adó alapja a szállított áru kötött forgalma esetén a hatóságilag megállapított ár, szabadforgalma esetén az áru közönséges forgalmi értéke.

(3) Termelői forgalmi adó alá nem eső forgalomban beszerzett áru (tojás, baromfi) értékesítése esetén a termelői forgalmi adó alapja az eladási ár.

(4) A külön összegben felszámított csomagolóanyag vagy göngyöleg értékét a termelői forgalmi adó alapjához hozzá kell számítani. Amennyiben a bruttó eladási ár a csomagolóanyag, vagy göngyöleg értékét is magában foglalja, úgy annak értékével a termelői forgalmi adó alapja nem csökkenthető még akkor sem, ha az eladó azt meghatározott értékben visszaveszi.

(5) Nem csökkenthető a termelői forgalmi adó alapja az ellenértékből bármilyen címen (engedmény, jutalék, fuvar, kiszállási költség stb.) kifizetendő összegekkel.

(6) Ha az adóalany az eladott árut saját vagy bérelt fuvarozási eszközzel a vevőhöz szállítja, az eladási árban foglalt vagy külön felszámított szállítási költséggel az adóalap nem csökkenthető.

(7) Az áru továbbmegmunkálása esetén a termelői forgalmi adó alapja a megmunkálás alá vett áru beszerzési ára és a megmunkált áru eladási ára közötti különbözet.

(8) A lisztnek kenyérre történő kicserélése után a sütőiparos által fizetendő termelői forgalmi adó alapja a kiszolgáltatott kenyér értéke (eladási ára).

5. §

A többfokozatú (vertikális) termelési tevékenység adóztatása

(1) Az az áruelőállító, aki üzemében (műhelyében) a termelés során több fokozatban végez (bérmunkában végeztet) termelési tevékenységet, a (2) bekezdésben felsorolt mindegyik termelési tevékenység után külön-külön tartozik a termelői forgalmi adót a jelen rendelet I. számú mellékletében meghatározott adókulcsok alkalmazásával megfizetni.

(2) Az (1) bekezdés rendelkezései szerint kell megfizetni a termelői forgalmi adót az alábbi többfokozatú (vertikális) termelői tevékenység esetében:

a) a faipar körében:

1. fakitermelés,

2. fűrész- vagy furnéráru előállítása,

3. használati tárgy előállítása,

b) a textilipar körében:

1. fonás, szövés, kötszövés, kötés (gépihurkolás),

2. konfekcionálás.

6. §

Fizetési kötelezettség

(1) A forgalmi adót az adóköteles kereseti tevékenységet folytató személy köteles megfizetni.

(2) Termelői forgalmi adót köteles fizetni az a személy is, aki csak alkalmilag folytat termelői forgalmiadó-köteles tevékenységet. Ilyenek: az alkalmi mész-, szén- és téglaégetők, a kavics-, kő-, jég- stb. kitermelők.

(3) A közösen folytatott adóköteles kereseti tevékenység után fizetendő forgalmi adóért és az ezzel kapcsolatban megszabott egyéb kötelezettség teljesítéséért a kereseti tevékenységet közösen folytatók egyetemlegesen felelősek.

(4) Az egyetemleges fizetési kötelezettséget minden egyetemlegesen felelős személlyel szemben külön kell megállapítani. A határozatban fel kell tüntetni az adófizetési kötelezettség teljesítéséért való egyetemleges felelősséget.

(5) Az egyetemleges fizetésre kötelezettek nevét, a részükre kibocsátott határozat adatait, az esedékességet és a teljesített befizetéseket egy számlalapon kell feljegyezni és elkönyvelni.

7. §

Mentességek a termelői forgalmi adó alól

Mentes a termelői forgalmi adó alól:

a) a 65 éven felüli iparos tevékenysége abban az esetben, ha társas viszonyban nincs, elemi erővel meghajtott géppel nem rendelkezik, üzemében egy tanulónál több alkalmazottat nem foglalkoztat, az áruelőállítást kizárólag maga végzi és áruit közvetlenül a fogyasztók részére értékesíti; a közület, intézmény, vállalat, szövetkezet stb. részére teljesített áruszállításai azonban termelői forgalmiadó-kötelesek;

b) a képesítéshez kötött ipart özvegyi jogon gyakorló 65 éven felüli iparos tevékenysége abban az esetben, ha társas viszonyban nincs, elemi erővel meghajtott géppel nem rendelkezik, üzemében egy segédnél és egy tanulónál több alkalmazottat nem foglalkoztat és áruit közvetlenül a fogyasztók részére értékesíti; a közület, intézmény, vállalat, szövetkezet stb. részére teljesített áruszállításai azonban termelői forgalmiadó-kötelesek;

c) a 100 százalékos hadirokkant, illetőleg háborús polgári rokkant iparos tevékenysége abban az esetben, ha társas viszonyban nincs, elemi erővel meghajtott géppel nem rendelkezik, üzemében egy segédnél és egy tanulónál több alkalmazottat nem foglalkoztat.

8. §

Háziiparosok termelői forgalmi adója

(1) A háziiparos az általa előállított háziipari terméknek közvetlenül fogyasztó vagy magánkereskedő részére történő értékesítése esetén a jelen rendelet I. számú mellékletében foglalt adókulcsok alkalmazásával termelői forgalmiadót köteles fizetni.

(2) Háziiparosnak állami vállalat vagy szövetkezet részére történő és számlával igazolt áruszállítása mentes a termelői forgalmi adó alól.

(3) Háziiparos - a jelen rendelet alkalmazása szempontjából - az, aki a 34/1953. (VII. 7.) MT és az azt módosító 49/1954. (VIII. 1.) MT rendelet szerint háziiparosnak minősül. A háziipari termékek körére vonatkozólag is az idézett rendeletek az irányadók.

9. §

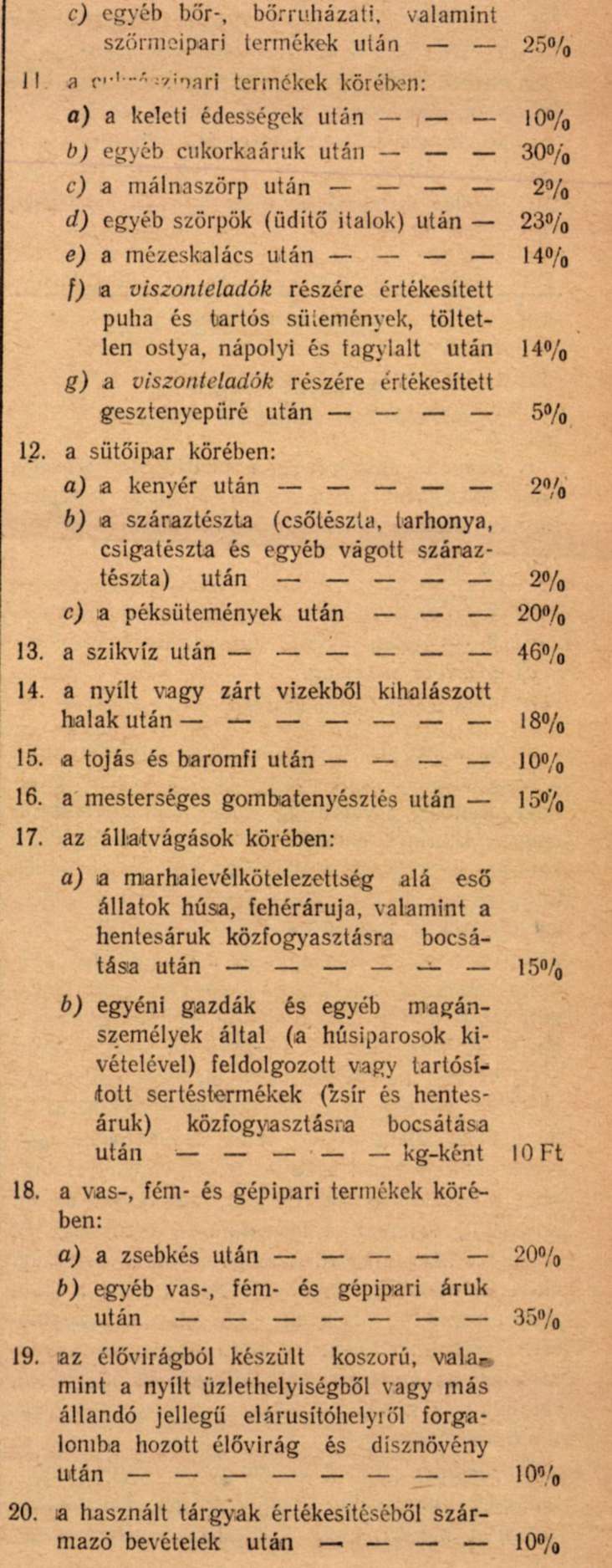

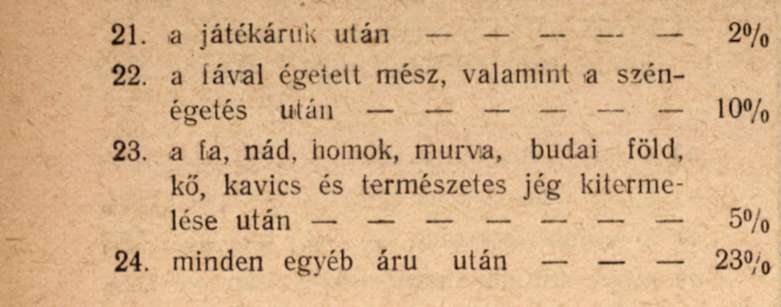

A termelői forgaltmiadó kulcsa

(1) A jelen rendelet alapján fizetendő forgalmiadó kulcsait a rendelet 1. számú melléklete tartalmazza.

(2) A Pénzügyminisztérium indokolt esetben, a Könnyűipari Minisztérium javaslatára az I. sz. mellékletben foglalt adókulcsoktól eltérő adókulcsok alkalmazását engedélyezheti.

III. Fejezet

10. §

Árkiegyenlítési forgalmiadó

Abban az esetben, ha a jelen rendelet értelmében adóköteles tevékenység ellenértékére irányadó árszabályozás következtében az adóalany indokolatlan többletbevételhez jut, árkiegyenlítési forgalmiadót köteles fizetni. Az adó mértékét ilyen esetekben a Pénzügyminisztérium, vagy a Pénzügyminisztérium hozzájárulásával az árhatóság, külön rendelkezéssel állapítja meg.

IV. Fejezet

11. §

Fényűzési forgalmiadó

(1) Fényűzési forgalmiadót a (2) bekezdésben felsorolt áruk forgalombahozatala után kell fizetni. Az adót akkor kell megfizetni, amikor az áruk a kiskereskedelmi forgalomba vagy pedig - a kereskedelmi forgalom kikapcsolásával az előállítótól (termelőtől) közvetlenül - a fogyasztóhoz kerülnek. Az, hogy az áru új vagy használt (a fényképezőgép kivételével), továbbá az, hogy utána egyéb adót is kell leróni, a fényűzési forgalmiadó fizetési kötelezettséget nem érinti.

(2) A fényűzési forgalmiadó alá a következő áruk értékesítése tartozik:

a) csomózott szőnyeg, állati selyemfonálból készült szőnyeg, valódi gobelin, 700 Ft-os eladási árnál magasabb áron értékesített új fényképezőgép, teleobjektív; az adókulcs 23 százalék;

b) nemesfémből vagy ötvözetből készült óra, ékszer és dísztárgy, igazgyöngy (tenyészgyöngy is), valódi koráll, brilliáns, drágakő, féldrágakő, élőállatkereskedésben eladott állat (kutya, macska, mókus, madár, díszhal stb.); az adókulcs 33,5 százalék;

c) a hanglemezváltó: az adókulcs 9 százalék.

(3) Mentes a fényűzési forgalmi adó alól a következő áruk értékesítése:

a) a használt fényképezőgép;

b) a Magyarországon működő külképviseleti testületek tagjainak, ezek családtagjainak, valamint a nemzetközi hivatalok és intézmények diplomáciai előjogokat élvező alkalmazottainak és ezek családtagjainak eladott áru; az adómentességre való jogosultság igazolására a diplomáciai előjogokat élvező, illetőleg családtagja számára a Külügyminisztérium által kiállított névre szóló arcképes igazolvány és az átvételi elismervény szolgál;

c) a kereskedelmi tevékenységet folytató viszont-előadóknak eladott áru; az adómentességre való jogosultság igazolására a cégszerűen kiállított megrendelőjével és az átvételi elismervény szolgál.

V. Fejezet

Alaki jogszabályok

12. §

Hatáskör és illetékesség

(1) A jelen rendelet hatálya alá tartozó forgalmiadókra vonatkozó 1. fokú intézkedés (az adó-közösséggel kapcsolatban a fővárosi, megyei, megyei jogú városi tanács végrehajtóbizottsága pénzügyi osztályának hatáskörébe inalt feladatok kivételével), továbbá a forgalmi adók nyilvántartása, kezelése, beszedése és ellenőrzése a járási, járási jogú városi, a fővárosi kerületi és a megyei jogú városi kerületi tanácsok végrehajtóbizottsága pénzügyi osztályainak (a továbbiakban: elsőfokú pénzügyi hatóság) hatáskörébe tartozik.

(2) Az illetékességet a forgalmiadó-köteles kereseti tevékenység folytatásának helye, állandó telephely hiányában pedig az adóalany lakóhelye határozza meg.

13. §

Adóközösségben történő adózással kapcsolatos eljárás

(1) A jelen rendelet hatálya alá tartozó forgalmiadó fizetésére kötelezettek adófizetési kötelezettségüket - az alkalmi adózók kivételével adóközösségben kötelesek teljesítem.

(2) Budapest főváros területén szakmai adóközösségeket, vidéken pedig megyénként vegyes szakmai adóközösségeket kell szervezni. A Pénzügyminisztérium országos adóközösség létesítését is engedélyezheti.

(3) A fővárosi, megyei, megyei jogú városi tanács végerhajtóbizottságának pénzügyi osztálya (a; továbbiakban: megyei pénzügyi osztály) - az adóközösségek vezetőségének és az érdekképviseleti szerveknek a meghallgatásával - a következő naptári félévre egyezségileg az adóközösség terhére adóelőleget állapít meg. Az adóelőleg megállapításánál figyelembe kell venni az elmúlt félévre vonatkozó leszámolást, valamint az elmúlt félévben foganatosított vizsgálatok eredményeit.

(4) Az adóközösség által az elmúlt félévre fizetendő végleges adóösszeget a megyei pénzügyi, osztály leszámolás útján állapítja meg. A leszámolás alkalmával a félévi adóelőleg és a végleges; adóösszeg közötti különbözetet az adóközösség a leszámolási jegyzőkönyvben meghatározott időben de legkésőbb 45 napon belül köteles megfizetni.

(5) Az adóközösség leszámoltatását és az előleg egyezségi megállapítását a naptári félév első hónapjának utolsó napjáig kell elvégezni. A leszámolásról és az előleg megállapításáról jegyzőkönyvet kell készíteni. A jegyzőkönyvnek tartalmaznia kell az adóelőleg befizetésének módját, valamint az adóközösség működésével kapcsolatos egyéb követelményeket. A jegyzőkönyvet a leszámolás, illetőleg az egyezség megkötésétől számitott 3 napon belül jóváhagyás végett a Pénzügyminisztériumhoz fel kell terjeszteni. Az egyezség az adóközösségre nézve a jegyzőkönyv aláírása után azonnal, az államra nézve azonban csak a Pénzügyminisztérium jóváhagyása után válik kötelezővé.

(6) Ha az elsőfokú pénzügyi hatóság és az adóközösség között az adóelőleg összegére nézve egyezség nem jön létre, az adóelőleg összegét a Pénzügyminisztérium állapítja meg.

(7) Amíg a Pénzügyminisztérium a leszámolást, illetőleg az adóelőlegre vonatkozó egyezséget jóvá nem hagyja, az adóközösség havonként az elmúlt félévre megállapított végleges adó egyhavi összegét köteles fizetni.

(8) Az adóközösség a terhére megállapított előleget - az erre a célra alakított kivetőbizottság útján - saját hatáskörében tagjai között, forgalmuk arányában megosztja és tőlük beszedi. A kivetőbizottság az érdekelt tagot a reá kirótt adó összegéről írásban értesíti.

(9) Az adóközösségnek a terhére megállapított előleg összegének a kivetőbizottság által történt megosztásáról készült kimutatást az adóközösség helyiségében - a megosztás befejeztével - 15 napra közszemlére kell kitennie. Az érdekelt tag - amennyiben az adómegosztást magára nézve sérelmesnek tartja - az írásbeli értesítés kézbesítésétől számított 15 napon belül fellebbezéssel élhet az adóközösség kebelében alakított felszólamlási bizottsághoz. A fellebbezésnek halasztó hatálya nincs.

(10) A felszólamlási bizottság tagjainak felerészét az adóközösség tagjai közül az érdekképviselet küldi ki, felerészét pedig az adóközösség választja. A felszólamlási bizottságnak nem lehet tagja az, aki kivető bizottságnak tagja. A felszólamlási bizottság elnöke a fővárosi, megyei, megyei jogú városi tanács végrehajtóbizottsága pénzügyi osztályának kiküldötte. A felszólamlási bizottság határozata ellen további jogorvoslatnak helye nincs. A jogerős adómegosztásról az adóközösség vezetősége a felszólamlási bizottság működésének befejezése után haladéktalanul köteles a megyei pénzügyi osztályhoz kimutatást küldeni.

(11) Az adóközösség terhére megállapított és az adóközösség részére nyitott külön számlán előírt adóért az adóközösség tagjai az állammal szemben - a tartalékalap erejéig - egyetemlegesen, egymással szemben pedig részarányosan felelősek. Az adóközösség a terhére megállapított adót még abban az esetben is hiánytalanul köteles befizetni, ha valamelyik tagja adófizetési kötelezettségének egyáltalán nem, vagy csak késedelmesen tesz eleget. Ha az adóközösség valamelyik tagja adófizetési kötelezettségének nem tett eleget, a hátralékot tőle -az adóközösségi hátralék kimutatása alapján az adóközösség javára - közadók módjára be kell hajtani.

(12) A megyei pénzügyi osztály az adóközösség vezetőségének jelentése alapján - az érdekképviselet meghallgatása után - az adóközösségnek arra a tagjára, aki - bár adóját meg tudta volna fizetni - 3 havi adóval tartozik, az illetékes tanács véghajtóbizottságának javasolni tartozik az iparigazolvány (engedély) meghatározott időre szóló, vagy végleges megvonását, vagy a foglalkozás meghatározott időtartamra szóló, vagy végleges betiltását, illetőleg az üzlethelyiség igénybevételét.

(13) Ha évközben olyan iparost vagy kontárt fedeznek fel, aki addig nem adózott, a felfedezés időpontjáig esedékes adóhiány és pénzbírság megállapításáról, előírásáról és beszedéséről az iparos vagy kontár lakóhelye szerint illetékes elsőfokú pénzügyi hatóság gondoskodik. A továbbiakban az adóköteles tevékenységet folytató adóztatását az adóközösség látja el. Ezért az adó előírásáról szóló határozat egy példányát az adóközösségnek is meg kell küldeni.

(14) Az adóközösségből kilépni vagy tagot kizárni nem lehet. Az iparos adóztatásáról mindaddig, amíg adóköteles tevékenységet végez, az adóközösség köteles gondoskodni.

(15) Az adóközösség és az adóközösség tagjai a pénzügyi hatósággal, valamint az adóközösség tagjai az adóközösség vezetőségével kötelesek mndazokat az adatokat közölni, amelyek az adó-közösség által fizetendő adó megállapításához, vagy a megállapított adó egyénenkénti felosztásához szükségesek. Az adóközösség vezetőségének joga van az adóközösség tagjai által szolgáltatott adatok helyességéről meggyőződni.

(16) Az adóközösség vagy annak tagjai által szolgáltatott bevételi adatok helyességét, továbbá az adóközösség tagjai forgalmában elért változásokat a pénzügyi hatóság adóellenőrei útján köteles ellenőriztetni. Ha a végleges adómegállapítás után az adóközösségi tagnál foganatosított vizsgálat adórövidítést állapít meg, a megrövidített adót és bírságot az adóközösség: tag terhére, egyéni számlán kell előírni.

(17) Az adóközösség a tagjaitól tartalékalap létesítésére és kezelési költségekre adójuk arányában hozzájárulási szedhet. Az adóközösség a megállapított adóösszegen, továbbá tartalékalap és kezelési költség hozzájáruláson felül, más címen fizetést nem követelhet és az említett címeken befolyt összegeket csak rendeltetésüknek megfelelően használhatja fel. Az adóközösség a tartalékalap- és kezelési költséghozzájárulás feleslegét az év végén tagjainak köteles visszafizetni vagy azt - a tagok hozzájárulásával - a következő évre átviheti és rendeltetésének megfelelően tovább kezelheti.

(13) Az adóközösség tagjai jogosultak az adóközösség vezetőségének és szerveinek működésével kapcsolatos észrevételeiket a megyei pénzügyi osztálynak bármikor bejelenteni. A beérkezett bejelentéseket a megyei pénzügyi osztály köteles megvizsgálni és annak eredményéről a bejelentőt értesíteni.

(19) Az adóközösség ügyrendjét a jelen rendelet II. számú melléklete tartalmazza.

(20) A megyei pénzügyi osztály a félévi leszámolást és adóelőleg-megállapítást követő 30 napon belül az adóközösségnél a tartalékalap és kezelési költség felhasználására is kiterjedően részletes vizsgálatot köteles tartani. A vizsgálatról jegyzőkönyvet kell készíteni és azt a vizsgálat lefolytatását követő 3 napon belül a Pénzügyminisztériumhoz fel kell terjeszteni.

14. §

Bejelentési kötelezettség

(1) Az adóközösségben történő adózásra kötelezettek a jelen rendelet hatálya alá tartozó forgalmi adóköteles kereseti tevékenység megkezdését 15 napon belül a 12. § szerint illetékes elsőfokú pénzügyi hatóságnál, valamint az illetékes megyei (fővárosi szakmai) adóközösségnél kötelesek írásban bejelenteni. A bejelentésnek tartalmaznia kell az adóköteles nevét (cégét), lakó- (szék-) helyét, esetleges telephelyét, a kereseti tevékenység megkezdésének pontos idejét, a kereseti tevékenység részletes meghatározását és az alkalmazottak számát.

(2) A foglalkozás vagy kereseti tevékenység helyének megváltoztatását, a régi kereseti tevékenység mellett új tevékenység megkezdését, a régi vagy új kereseti tevékenység kibővítését, továbbá minden olyan változást, amely az adókötelezettséget befolyásolja (szünetelés, újrakezdés, megszűnés stb.), a változás bekövetkezésétől számított 15 napon belül az (1) bekezdésben meghatározott helyekre ugyancsak be kell jelenteni.

(3) Az adóközösségben történő adózásra nem kötelezett alkalmi adózók a bejelentést legkésőbb a forgalmi adóköteles kereseti tevékenység megkezdése napjáig a 12. § szerint illetékes elsőfokú pénzügyi hatóságnál kötelesek teljesíteni.

(4) Az (1)-(3) bekezdés alapján teljesített bejelentés illetékmentes.

15. §

Adóbevallás

(1) Az adóközösségben adózó adóalanyok félévenként, a félévet követő hó 10. napjáig (január 10. és július 10.) bevallást kötelesek adni. A bevallásban a félévi adóköteles és adómentes bevételeket - havonkénti és adókulcsonkénti részletezéssel - kell feltüntetni. A bevallást két példányban kell kiállítani és mindkét példányt az adóköteles lakóhelye szerint illetékes megyei (fővárosi szakmai) adóközösséghez kell benyújtani.

(2) Az alkalmi adózók, akik forgalmi adójukat nem adóközösségben róják le, alkalomszerű kereseti tevékenységükből származó forgalmi adóköteles bevételeiket a tárgyhónapot követő hó 5. napjáig az illetékes elsőfokú pénzügyi hatóságnál tartoznak bevallani. Azokat a bevételeket, amelyek után az esedékes forgalmi adót a 16. § (5) bekezdésében foglallak alapján a helyszínen beszedték, bevallani nem kell.

16. §

Adóbefizetés

(1) Az adóközösségben adózó adóalany köteles az adóközösség által terhére megállapított havi forgalmi adóelőlegeket az adóközösség számlájára postai befizetési lap felhasználásával befizetne Az adóelőleg minden hónap 5-ig esedékes és 10-ig adópótlékmentesen fizethető.

(2) Az adóközösség a megállapított havi adóelőleg összegét minden hónap 15-ig köteles az adóközösség forgalmi adóbefizetéseinek kezelésével megbízott tanács vb. pénzügyi osztálya forgalmi adóbevételi számlájára átutalni. Késedelmes fizetés esetén a mindenkori törvényes adópótlékot is fizetni kell.

(3) A határozattal előírt forgalmi adót vagy pénzbírságot a határozat kézbesítésétől számított 15 nap alatt, fellebbezés esetén a másodfokú határozat kézbesítésétől számított 15 nap alatt kell az illetékes elsőfokú pénzügyi hatóság forgalmi adóbevételi számlájára befizetni.

(4) Az alkalmi adózó az adóbevallás beadásával egyidejűleg köteles a bevallott és esedékessé vált forgalmi adót az illetékes elsőfokú pénzügyi hatóság forgalmiadó bevételi számlájára befizetni.

(5) Az alkalmi adózóktól az általuk vásáron és piacon forgalombahozott adóköteles áruik után járó forgalmi adót a helyszínen is be lehet szedni. A beszedett forgalmi adóról nyugtát kell kiállítani.

A piacon és vásáron fizetendő forgalmi adót az elsőfokú pénzügyi hatóság, valamint a pénzügyőrség alkalmazottai jogosultak beszedni. Az így beszedett forgalmi adót 24 órán belül a területileg illetékes tanács vb. pénzügyi osztálya forgalmiadó bevételi számlájára kell befizetni. A tanács végrehajtóbizottsága, más államigazgatási szerv vagy Intézmény alkalmazottját a forgalmi adó helyszíni beszedésével megbízni csak rendkívüli esetekben, a megyei pénzügyi osztály külön engedélyével szabad.

17. §

Adópótlék, behajtás, elévülés

(1) Aki az esedékessé vált forgalmi adót a 16. §-ban megállapított fizetési határidőn belül nem fizeti meg, a hátralékos forgalmi adó és bírság után a határidő utolsó napjától a késedelem minden egész, vagy megkezdett hónapjára havi 3%-os adópótlékot köteles fizetni.

(2) A forgalmi adóhátralék biztosítására, behajtására nézve a közadók kezelésére vonatkozó rendelkezéseket kell alkalmazni.

18. §

Könyvvezetési kötelezettség

(1) Azok a forgalmi adófizetésre kötelezettek, akik az adóalap megállapítására és ellenőrzésére alkalmas kereskedelmi könyveket nem vezetnek, legalább a bevételeiket és kiadásaikat tartalmazó pénztárkönyvet kötetesek vezetni. A pénztárkönyvbe minden forgalmi adóköteles és forgalmi adómentes bevételt, továbbá minden üzleti, üzemi, háztartási stb. kiadást időrendi sorrendben be kell vezetni. A pénztárkönyvet havonta le kell zárni.

(2) A forgalmi adó fizetésére kötelezett a pénztárkönyvét használatbavétel előtt a lakóhelye szerint illetékes tanács végrehajtóbizottsága pénzügyi szakigazgatási szervénél láttamoztatni köteles.

(3) A pénztárkönyvet az adóalany telephelyén, ennek hiányában lakóhelyén (lakásán) tartozik vezetni. A pénztárkönyvben lévő bejegyzéseket kaparással, törléssel vagy átírással megváltoztatni nem szabad.

A pénztárkönyvben a téves bejegyzést áthúzással és a helyes tétel bejegyzésével kell kiigazítani.

(4) A forgalmiadó fizetésére kötelezett a bejegyzés alapjául szolgáló feljegyzéseit, számláit, levelezéseit és iratait az utolsó bejegyzéstől számított 5 évig köteles megőrizni.

(5) Az a forgalmiadó fizetésére kötelezett, aki egy termékfajtából havi 5.000 Ft-ot elérő értékű árut állít elő, köteles az anyagbeszerzést és anyagfelhasználást időrendi sorrendben feltüntető feljegyzést is vezetni.

(6) A forgalmi adóalanyok ellenőrzését végző elsőfokú pénzügyi hatóságok egyes adóalanyoknál indokolt esetben a pénztárkönyvön kívül egyéb nyilvántartások (segédkönyvek) vezetését is elrendelheti. A nyilvántartás vezetését az illetékes elsőfokú pénzügyi hatóság határozattal rendeli el.

(7) A pénztárkönyvvezetési kötelezettség alól - kellően indokolt esetben - az elsőfokú pénzügyi hatóság a KIOSZ (KISOSZ) megyei (fővárosi) titkárságának javaslata alapján felmentést adhat.

(8) A forgalmiadó ellenőrzést végző pénzügyi szervek az adóalanyok könyvvezetését rendszeresen ellenőrizni tartoznak.

19. §

Adatszolgáltatás

(1) Az adófizetésre kötelezettek kötelesek a pénzügyi hatóság kívánságára valamennyi üzleti könyvüket és egyéb üzleti feljegyzésüket, valamint az adóztatás szempontjából figyelembe jöhető minden iratot és segédeszközt rendelkezésre bocsátani, illetőleg felmutatni.

(2) Az (1) bekezdésben felsoroltakon kívül bárki köteles a pénzügyi hatóság felhívására a birtokában lévő mindazokat az iratokat és segédeszközöket felmutatni, továbbá mindazokat a felvilágosításokat megadni, amelyek valamely adóköteles ügyletre vonatkozó tényállás vagy az adókötelezettség és az adó összege tekintetében irányadó más körülmény tisztázásához szükségesek.

20. §

Ellenőrzés

(1) A pénzügyi hatóság közegei az üzleti vagy üzemi idő alatt bármikor - éjjeli üzem idején is - jogosultak a vonatkozó törvényes rendelkezésekben megállapított szabályok pontos betartásának ellenőrzése végett megjelenni az adóköteles üzemi, üzleti vagy irodai helyiségében, továbbá mindazon helyeken, ahol az adóköteles üzletének, üzemének folytatásához szükséges könyveket, feljegyzéseket, áruraktárát stb. tartja. Az ellenőrző közegek személyazonosságukat működésük megkezdése előtt felszólítás nélkül arcképes igazolvánnyal kötelesek igazolni. Az adóköteles személy vagy annak alkalmazottja tartozik a kívánt felvilágosítást megadni és az ellenőrzéshez szükséges üzleti könyveket, feljegyzéseket, vagy egyéb adatokat rendelkezésre bocsátani.

(2) Az adóztatásra vonatkozó feljegyzések, üzleti könyvek és levelezések alapján végzendő ellenőrzést az adófizetésre kötelezett műhelyében, irodahelyiségében vagy az adóköteles személy lakásán kell megtartani aszerint, hogy az adóalany hol vezeti vagy őrzi az említett iratokat. A könyveknek és egyéb üzleti feljegyzéseknek a pénzügyi hatósághoz való szállítását akkor lehet elrendelni, ha pénzügyi bűntett, vagy szabálysértés alapos gyanúja merül fel s emiatt a bizonyítékul szolgáló könyvekét vagy feljegyzéseket nem lehet az adóalany birtokában hagyni. Beszállíthatók az üzleti könyvek és feljegyzések akkor is, ha az adóalany a vizsgálat zavartalan lefolytatására nem tud megfelelő helyiséget biztosítani vagy a vizsgálatot magatartásával megnehezíti vagy gátolja. Az adóalany és alkalmazottai kötelesek az ellenőrző közegek segítségére lenni és részükre a szükséges munkahelyet, világítást stb. rendelkezésre bocsátani. A pénzügyi hatóság kiküldöttei az adóköteles kifejezett hozzájárulása nélkül csak az üzleti vagy üzemi órák alatt jogosullak az ellenőrzés megtartása végett az üzleti (irodai) üzemi, raktár- stb. helyiségben tartózkodni. Az adófizetésre kötelezettek lakásán csak a nappali órákban jelenhetnek meg. Az ellenőrzéssel megbízott közegek jogosultak mindennemű szállítmányt a közúti forgalomban is ellenőrizni.

(3) Az alkalmi adózók, kontárok, továbbá a piaci és a vásári adózók forgalmi adóköteles tevékenységét és az ezzel kapcsolatban előírt kötelezettségek teljesítését - rendes szolgálatuk keretében - a pénzügyőri szervek is kötelesek ellenőrizni. A megállapított adóhiányról vagy szabálytalanságról készítendő jegyzőkönyvet az adóalany lakóhelye (a cég telephelye) szerint az illetékes elsőfokú pénzügyi hatósághoz kell megküldeni.

21. §

Adómegállapítás becsléssel

(1) Amennyiben az adóalany az előírt üzleti könyveket vagy nyilvántartásokat hiányosan vagy egyáltalán nem vezeti és emiatt az ezek alapján kimutatható adóalap aggályos, a pénzügyi hatóság az adóköteles forgalmat becsléssel állapítja meg. A becslés alkalmával a helyszíni vizsgálat megállapításait, valamint a rendelkezésre álló egyéb adatokat kell figyelembe venni, esetleg más hasonló adózó forgalmával való összehasonlítás útján kell az adóköteles forgalmat megbecsülni. A becslésről jegyzőkönyvet kell készíteni, amelyben az összegszerű eredmény megállapításánál figyelembe vett minden lényeges adatot és körülményt részletesen fel kell sorolni. A jegyzőkönyvet aláírás előtt teljes egészében ismertetni kell az adóalannyal és őt a megállapításokkal kapcsolatban nyilatkozattételre kell felhívni. Az adóalany kérheti, hogy a becsléssel kapcsolatos észrevételeit a megállapítandó záros határidő alatt, legfeljebb azonban 8 napon belül külön beadványban terjeszthesse elő. A becslési jegyzőkönyv alapján - esetleg az adóalany észrevételeinek figyelembevételével - megállapított forgalmi adót határozattal kell az adóalany terhére előírni.

(2) Ha az adóalany a becslési jegyzőkönyv megállapításával szemben szakértő meghallgatását kéri, vagy ha az adóalap máskép megnyugtató módon nem állapítható meg, akkor a pénzügyi hatóság szakértői becslést rendel el s egyidejűleg szakértő kirendelése iránt is intézkedik. Az érdekelt adóalanyt a becslési eljárásra írásban kell megidézni s egyidejűleg figyelmeztetni kell, hogy joga van saját költségére ellenőrző szakértőt alkalmazni. Az adóalany vagy az ellenőrző szakértő távolmaradása azonban a becslési eljárást nem akadályozza.

(3) A pénzügyi hatóság a szakértő kirendelésénél különös gondot tartozik fordítani arra, hogy az illető nemcsak szakértelménél, hanem feltétlen megbízhatóságánál fogva is erre alkalmas legyen, továbbá, hogy az adóköteles féllel összeférhetetlenségi viszonyban ne legyen. A szakértő kirendelése egyes esetekre, esetleg több - egy időszakban előforduló - esetre is szólhat. A pénzügyi hatóság köteles a szakértőt kiküldetése alkalmával a titoktartási kötelezettségre, valamint az annak megszegésével járó következményekre figyelmeztetni.

(4) A becslési eljárásról jegyzőkönyvet kell vezetni. A jegyzőkönyvet a pénzügyi hatóság kiküldöttje, az adóalany és a jelenlévő szakértők írják alá. Az adóköteles vagy ellenőrző szakértője kérheti, hogy ellenvéleményét írásban terjeszthesse elő. Ezt a jegyzőkönyvben fel kell tüntetni s az írásbeli észrevétel benyújtására egyidejűleg legfeljebb 8 napi határidőt kél! engedélyezni. A pénzügyi hatóság a becslésről felvett jegyzőkönyv adatainak és az adóalany vagy ellenőrző szakértő esetleges észrevételeinek gondos mérlegelése után megállapított adóról határozatot ad ki. A határozatban megokolt választ kell adni a külön benyújtott észrevételekben foglaltakra.

(5) A becslésnél eljáró szakértőket a 9/1954. (IX. 1.) IM rendeletben megállapított szakértői díj illeti meg. Ha a szakértőnek tevékenységét vagy annak egy részét lakóhelyén kívül kell végeznie, akkor erre a közszolgálati alkalmazottak kiküldetésére vonatkozó jogszabályok irányadók. A becslési eljárás költségeivel az adókötelest kell megterhelni abban az esetben, ha az előírt könyveket vagy nyilvántartásokat egyáltalában nem vezeti, vagy ha a becsléssel megállapított adó a bevallott adót legalább 1000 Ft-tal meghaladja. A becslési költségeket az adómegállapítással egyidejűleg meg kell állapítani és az elsőfokú pénzügyi hatóság rendes külszolgálati költségei terhére ki kell fizetni. Ha a becslés költségei az adóalanyt terhelik, ezt az adóalannyal határozat útján közölni kell s a költségeket az adóalany számláján is elő kell írni.

(5) Az elsőfokú pénzügyi hatóság az ellenőrzések alkalmával becsléssel megállapított forgalmi adó összegét határozattal közli az adóalannyal, valamint az egyetemlegesen fizetésre kötelezettekkel. A határozatban az adókötelezettséget megállapító jogszabályra utalással az adó alapját adónemenként, ezen belül adókulcsok szerinti részletezéssel és végösszegben is fel kell tüntetni. Az adóalap összegszerű megállapítását s az előírás jogosságát röviden indokolni is kell. Közölni kell továbbá az adóalannyal a határozattal követelt összeg befizetésére megszabott határidőt, a késedelmes fizetés következményeit (adópótlék, behajtás) s a törvényes jogorvoslati utat.

22. §

Adóhelyesbítés

(1) A befizetett forgalmi adó helyesbítését az adóközösség tagja az adóközösség leszámolását követő hó első napjától számított hat hónap alatt kérheti.

(2) Az alkalmi adózó a befizetett forgalmi adó helyesbítését az adóbevallás benyújtását követő hónap első napjától számított hat hónap alatt kérheti.

(3) Az (1) és (2) bekezdésben megállapított határidő eltelte után helyesbítési vagy visszatérítési kérelemnek csak akkor van helye, ha az a körülmény, amelyre a kérelmet alapítják, a határidő eltelte után következett be. A határidő ilyen esetben a kérdéses körülmény beálltát követő hónap első napjától számított hat hónap.

(4) Az (1)-(3) bekezdés szabályai nem terjednek ki a tartozás (előírás) nélküli túlfizetésekre, amelyek tekintetében a közadók kezelésére vonatkozó rendelkezések az irányadók

(5) Az adóközösség tagjának adóhelyesbítés iránt előterjesztett kérelme felett az illetékes megyei pénzügyi osztály határoz.

(6) Az alkalmi adózó által befizetett adó helyesbítése iránt előterjesztett kérelem felett elsőfokon az illetékes elsőfokú pénzügyi hatóság határoz. Ha az elsőfokú pénzügyi hatóság a kérelmet - esetleg előzetes könyvvizsgálat után - indokoltnak találja, a tartozatlanul fizetett adó összegéről kellően indokolt határozatban azzal értesíti az adóalanyt, hogy azt a határozat számára utalással a legközelebbi adóbevallása szerint fizetendő adóból levonhatja. Ha a levonásra lehetőség nincs, akkor az elsőfokú pénzügyi hatóság a tartozatlanul befizetett adó pénzben való visszatérítését rendeli el.

23. §

Jogorvoslatok

(1) Az elsőfokú pénzügyi hatóság intézkedései és határozatai ellen a megyei pénzügyi osztályhoz halasztó hatályú fellebbezésnek van helye.

(2) A fellebbezést a megtámadott határozat kézbesítésétől számított 15 nap alatt az első fokon eljárt hatóságnál kell benyújtani.

VI. Fejezet

Vegyes rendelkezések

24. § (1) A jelen rendelet 1956. évi január hó 1. napján lép hatályba.

(2) A rendeletben meghatározott forgalmiadó-kötelezettséget a rendelet hatálybalépése után teljesített áruszállítások tekintetében kell alkalmazni a jogügylet megkötésének napjára és feltételeire tekintet nélkül.

(3) A rendelet hatálybalépésével az 1/1952. (I. 5.) PM rendelet - IX. fejezetének kivételével - hatályát veszti.

(4) A rendelet hatálybalépésével egyidejűleg a forgalmiadó-kötelezettséggel kapcsolatban korábban engedélyezett valamennyi kedvezmény és mentesség megszűnik.

Olt Károly s. k.,

pénzügyminiszter

1. számú melléklet a 21/1955. (XII. 30.) PM rendelethez.

II. számú melléklet a 21/1955. (XII. 30.) PM rendelethez.

Az adóközösségek szervezeti és működési rendjéről

1. Szakmai adóközösség a pénzügyminiszternek adóközösségben való adózásra kötelező rendelete folytán alakul.

2. Az adóközösség szervei:

a) a közgyűlés,

b) a vezetőség,

c) a kivető bizottság,

d) a felszólamlási bizottság.

3. Az adóközösség minden tagja egyúttal tagja a közgyűlésnek is. A közgyűlésen a vezetőség elnöke, illetőleg a vezetőség elnökének megválasztásáig a korelnök elnököl. A közgyűlést legalább kétszer, de szükség esetén többször is az elnök hívja össze. Az összehívás egyénenkénti értesítéssel történik a közgyűlés napját megelőzőleg legalább 8 nappal. A közgyűlés a megjelentek számára tekintet nélkül határozatképes és azon szavazati jogát minden tag csak személyesen gyakorolhatja. A közgyűlésre a fővárosi (megyei, megyei jogú városi) tanács végrehajtóbizottsága pénzügyi osztálya vezetőjét is mindenkor meg kell hívni. A közgyűlés választja - titkos szavazással, egyszerű szótöbbséggel - a vezetőség elnökét és tagjait, a kivetőbizottság elnökét, két tagját és két póttagját, valamint a felszólamlási bizottság két tagját és két póttagját. A megválasztott vezetőségi elnök és vezetőségi tagok a korelnök előtt, a többi megválasztottak pedig az elnök előtt a közgyűlésen fogadalmat kötelesek tenni tisztségük lelkiismeretes, az érvényes jogszabályoknak megfelelő, részrehajlás nélküli ellátására. A közgyűlés egyszerű szótöbbséggel határoz a kezelési költség és a tartalékalap-felesleg visszafizetése vagy rendeltetésének megfelelő továbbkezelése kérdésében, valamint minden olyan kérdésben, amelyet a vezetőség előterjeszt. A közgyűlésről jegyzőkönyvet kell készíteni és abba fel kell venni a tagok esetleges panaszát is.

4. A vezetőség elnökből és két tagból áll. A vezetőség képviseli az adóközösséget a hatóságokkal, a hivatalokkal és magánszemélyekkel való érintkezésben, megköti az adóközösség által fizetendő adóra vonatkozó egyezséget a fővárosi (megyei, megyei jogú városi) tanács végrehajtóbizottsága pénzügyi osztályával, gondoskodik az adóközösség ügyviteléről és az ügyintézéshez szükséges személyzetről. Elnöke összehívja a közgyűlést, vezeti a közgyűlés tárgyalásait, fenntartja azok során a rendet, megállapítja a közgyűlés határozatát. A vezetőség gondoskodik továbbá a közgyűlési határozatok végrehajtásáról, kezeli az adóközösség vagyonát és utalványozza a szükséges pénzösszegeket. Az utalványozást a vezetőség elnöke és két tagja együttesen teljesíti.

5. A kivető bizottság elnökből" négy rendes és négy póttagból áll. Az elnököt, valamint két rendes és két póttagot a közgyűlés választja, két rendes és két póttagot pedig az illetékes érdekképviselet küldi ki az adóközösségi tagjai közül. A kivető bizottság határozatképességéhez az elnökön kívül négy tag jelenléte szükséges. A bizottság határozatát szótöbbséggel hozza. Az elnököt megilleti a szavazás joga. A kivető bizottság elnöke felelős azért, hogy az adó felosztásáról készült kimutatás az adóközösség irodahelyiségében közszemlére kerüljön és a közszemlére tétel idejét a fővárosi (megyei, megyei jogú városi) tanács végrehajtóbizottsága pénzügyi osztályának bejelentsék. A kivető bizottság elnöke felelős azért is, hogy az adófelosztásról az érdekelt tagok írásban értesítést kapjanak.

6. A felszólamlási bizottság elnökből, négy rendes és négy póttagból áll. Az elnök a fővárosi (megyei, megyei jogú városi) tanács végrehajtóbizottsága pénzügyi osztályának kiküldötte; a bizottság két rendes és két póttagját a közgyűlés választja, másik két rendes és két póttagját pedig az illetékes érdekképviselet küldi ki az adóközösség tagjai közül. A felszólamlási bizottság tagja nem lehet az, aki a kivetőbizottságnak tagja. A bizottság határozatképességéhez az elnökön kívül négy tag jelenléte szükséges. A bizottság határozatát szótöbbséggel hozza. Az elnököt megilleti a szavazás joga. A bizottság határozatáról az érdekelt tagot írásban értesíteni kell.

7. Mind a kivető, mind a felszólamlási bizottság tárgyalásairól jegyzőkönyvet kell felvenni.

8. Az adóközösségi tagok kötelesek a vezetőség, illetőleg a kivető vagy felszólamlási bizottság felhívására a kért adatokat írásban beszolgáltatni, idézésre személyesen megjelenni és a teljes (bruttó) bevétel megállapításához szükséges üzleti könyveiket, irataikat és egyéb adataikat bemutatni.

9. Az adóközösségi tag az adót a vezetőség által megállapított határidőben köteles befizetni az egyezség szerint szedhető tartalékalap- és költséghozzájárulással együtt. Ha a tag késedelmesen fizet terhére havonként 3 százalékos adópótlékot kell felszámítani. Befizetési napnak azt a napot kell tekinteni, amelyen a tag az adót személyesen, postautalvány vagy csekkbefizetési lap útján befizette, illetőleg amely napon a kliring-csekk a Magyar Nemzeti Bank pénzforgalmi osztályához érkezett.

10. Ha a késedelmesen fizető tagoktól beszedett adópótlék kezelésének eredményeként az adóév végével felesleg mutatkozik, a felesleget a tartalékalaphoz kell csatolni.

11. Az adóközösség javára befizetett adó-, tartalékalap- és kezelési költségösszegeket az Országos Takarékpénztárnál kell kezelni. Ha a tagok befizetéseiket nem közvetlenül az Országos Takarékpénztárnál teljesítik, hanem az adóközösség pénzbeszedőjénél, az így beszedett összegeket az adóközösség vezetősége naponként köteles a Takarékpénztárhoz befizetni. A folyó kiadások fedezetére a kezelési költségekre szedhető hozzájárulásnak legfeljebb 50 százaléka tartható házipénztárban.

12. Az adóközösség köteles olyan nyilvántartást vezetni, amely feltünteti

a) az adóközösségi tag félévi adójának, tartalékalap- és kezelési költséghozzájárulásának összegét, valamint az erre teljesített befizetések időpontját és összegét, továbbá az esetleg felszámított adópótlék összegét külön-külön.

b) a pénzbeszedő útján beszedett - előre számozott, átírásos, kétlapos nyugtafüzel felhasználásával nyugtázott - összeget és annak átutalását,

c) a kezelési költséghozzájárulás címén befolyt összegből időrendben, tételesen teljesített kifizetéseket.

13. (1) Az adóközösség - működésének megszűntével - összes iratait köteles beszolgáltatni a fővárosi (megyei, megyei jogú városi) tanács végrehajtóbizottsága pénzügyi osztályának.

(2) Az adóközösségben való adózás az adóközösségi tagot az egyébként fennálló könyvvezetési kötelezettség alól nem mentesíti.