3/1958. (VIII. 27.) KKM rendelet

a vámjog szabályozásáról szóló 1954. évi 16. számú törvényerejű rendelet, valamint az azt módosító 1955. évi 7. számú törvényerejű rendelet végrehajtásáról rendelkező 1/1956. (III. 17.) KKM számú rendelet egyes rendelkezéseinek módosításáról

Az 1954. évi 16. számú törvényerejű rendelet 5. §-ának (2) bekezdésében és 22. §-ának (4) bekezdésében foglalt felhatalmazás alapján a pénzügyminiszterrel egyetértésben az alábbiakat rendelem.

1. § Az 1/1956. (III. 17.) KKM számú rendelet (továbbiakban: R.) 1. számú mellékletében foglalt Utastarifát hatályon kívül helyezem és annak helyébe a jelen rendelet mellékletében foglalt Utastarifát adom ki. Ennek megfelelően a R. 5. §-ának (9) bekezdése helyébe a következő rendelkezés lép:

"(9) Az utasforgalomban behozott, nem kereskedelmi jellegű vagy rendeltetésű vámköteles árukat az Utastarifa alapján kell vámkezelni. Az Utastarifát és annak végrehajtási utasítását a jelen rendelet 1. számú melléklete tartalmazza."

2. § (1) A R. 11. § (1) bekezdésének a) pontja helyébe a következő rendelkezés lép:

"a) az utasforgalomban szállított vámmentes útiholmi,"

(2) A R. 11. § (3) bekezdése az alábbi e) ponttal egészül ki:

"e) az utasforgalomban szállított vámköteles áruk behozatalánál a belföldi utas által kiállított Jegyzéket."

3. § (1) A R. 21. § (15) bekezdése után új (16) bekezdésként a következőket kell felvenni:

"(16) Utasforgalomban nem kell a vámot megfizetni, ha az utas által behozott, kereskedelmi jellegűnek vagy rendeltetésűnek nem minősülő vámköteles áruk belföldi fogyasztói ára az 1000 Ft-ot nem haladja meg."

(2) A R. 21. §-ának (16)-(57) bekezdése (17)-(58) bekezdésre változik.

4. § A jelen rendelet 1958. szeptember 1-én lép hatályba, egyidejűleg a 83/1955. (Kk. É. 39.) KKM számú, a 67/1957. (Kk. É. 49.) KKM számú, valamint a 13/1958. (Kk. É. 10.) KKM számú utasítások hatályukat vesztik.

Karádi Gyula s. k.,

a külkereskedelmi miniszter első helyettese

Melléklet a 3/1958. (VIII. 27.) KKM számú rendelethez

1. számú melléklet az 1/1956. (III. 17.) KKM számú rendelethez

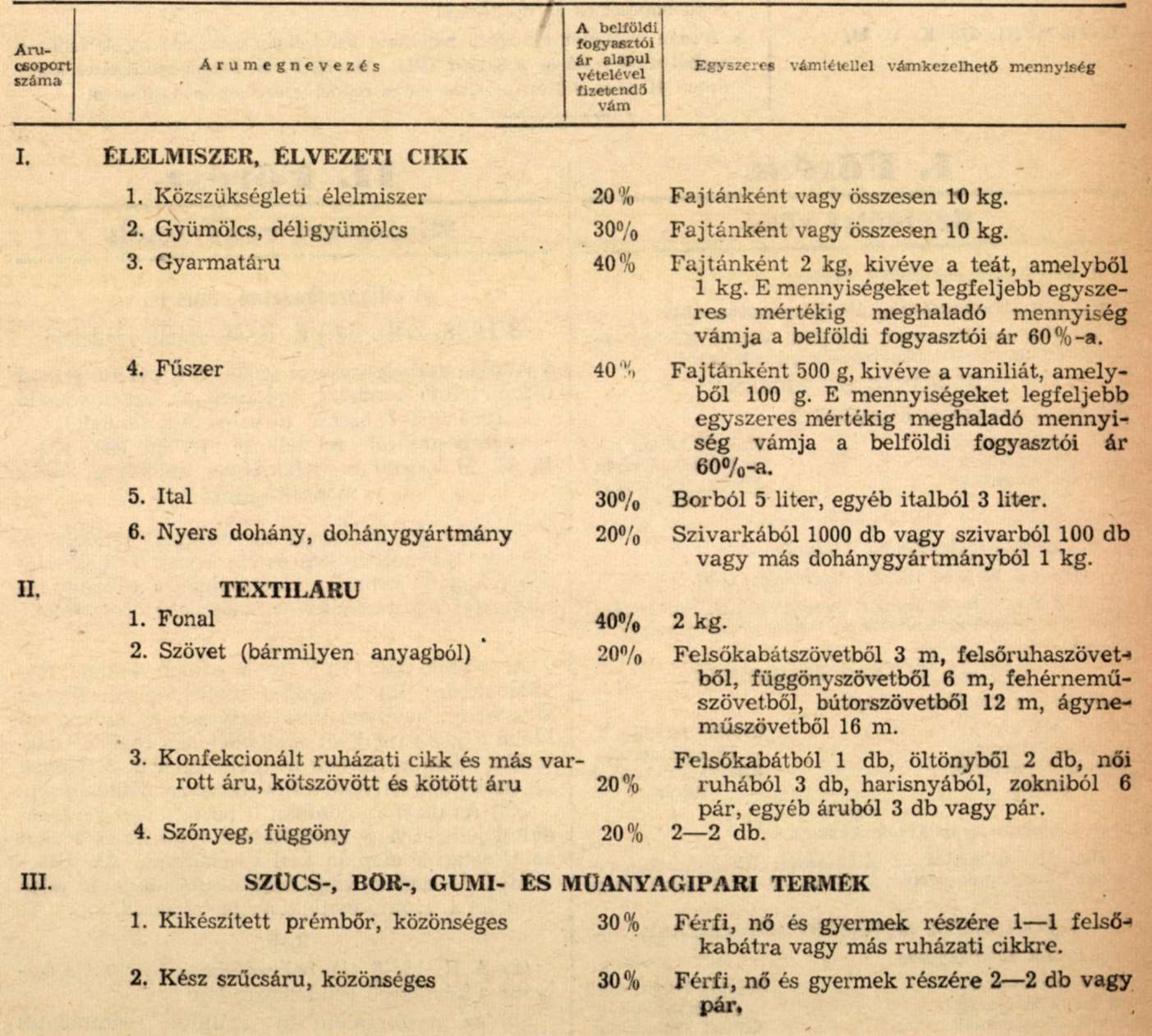

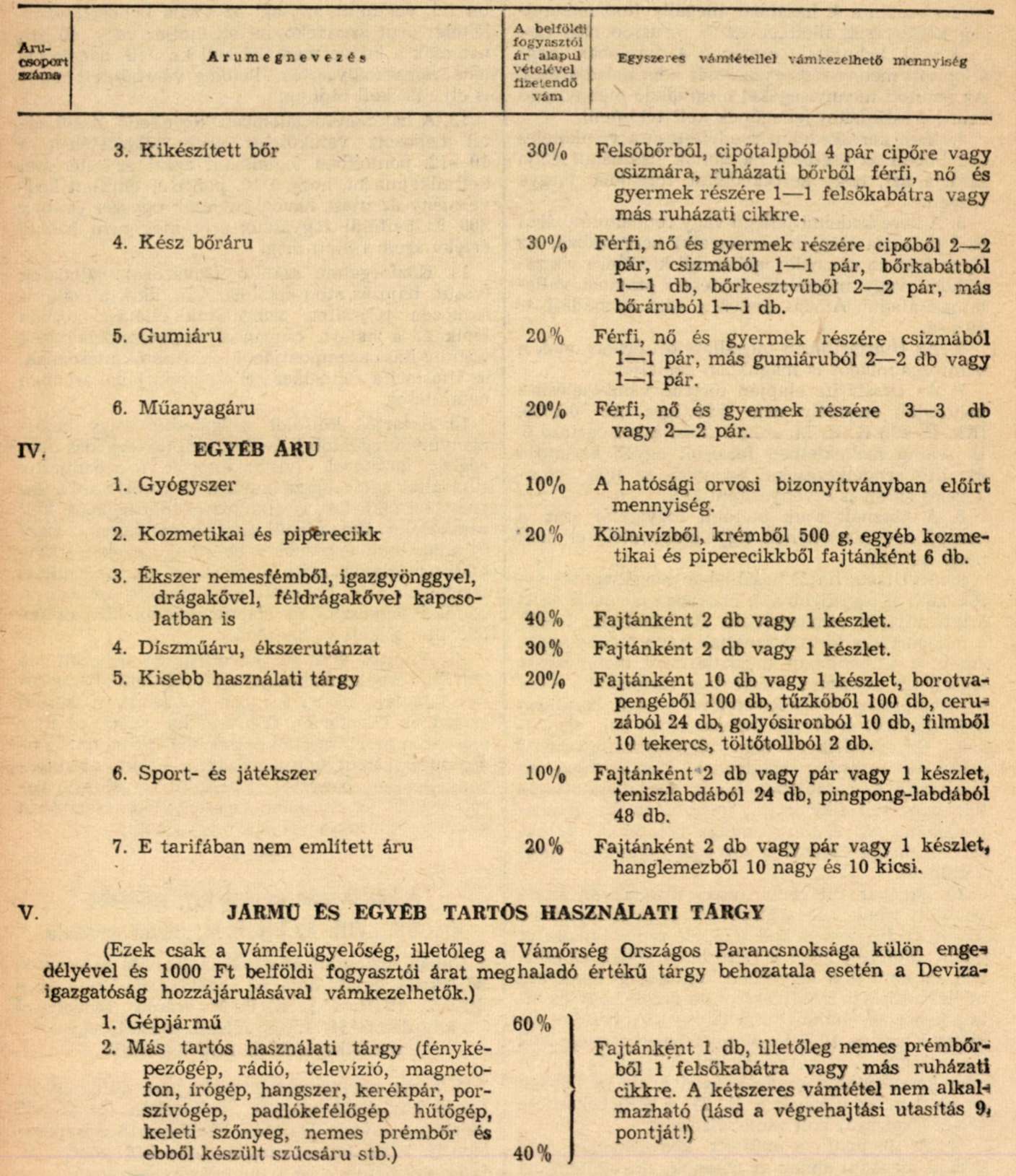

UTASTARIFA

Az Utastarifa végrehajtási utasítása

1. Az Utastarifát az utasforgalomban behozott, nem kereskedelmi jellegű vagy rendeltetésű, továbbá nem másnak a megbízásából ajándékba hozott vámköteles áruk megvámolására kell alkalmazni.

2. Az Utastarifa alapján kell megvámolni a nem kereskedelmi forgalomban, természetes személyek részére érkező azokat az árukat is, amelyekre az Ajándéktarifa nem nyerhet alkalmazást.

3. Nem kereskedelmi jellegű a vámköteles áru abban az esetben, ha annak mennyisége az Utastarifa I-IV. árucsoportjába tartozó áruk behozatala esetén a 4. hasábban megállapított mennyiség kétszeresét, illetőleg az V, árucsoportba tartozó áruk behozatala esetén a 4. hasábban megállapított mennyiség egyszeresét nem haladja meg. Az említett mennyiségeket meghaladó mennyiségű árut kereskedelmi jellegűnek kell tekinteni.

4. Nem kereskedelmi rendeltetésű a vámköteles áru abban az esetben, ha annak használati célja kizárja azt, hogy kereskedelmi forgalom tárgya legyen.

5. A kereskedelmi jellegű vagy rendeltetésű árut az Utastarifa alapján vámkezelni nem szabad. Az ilyen árut az utasnak jogában áll külföldre visszaküldeni vagy megfelelő térítéséit szakmai vállalatnak átadni. Átadás esetén a vám az átadási ár 40%-a.

6. Az Utastarifában megállapított értékvámok a vámforgalmiadót is magukban foglalják.

7. Az Utastarifa alapján történő vámkezeléshez behozatali engedély nem szükséges. Az 50/1956. (Kk. É. 40.) KKM számú utasításhoz tartozó 5 U. számú mellékletben felsorolt egyéb korlátozó és tiltó rendelkezéseket azonban az ilyen vámkezelés során is érvényesíteni kell.

8. A használt áruk belföldi fogyasztói árát a használtság mértékének figyelembevételével kell megállapítani.

9. Az Utastarifa 3. hasábjában megállapított értékvámmal legfeljebb a 4. hasábban meghatározott árumennyiség vámkezelhető. Az Utastarifa I-IV. árucsoportjába tartozó áruknak azt a mennyiségét, amely a 4. hasábban meghatározott mennyiséget legfeljebb egyszeres mértékben meghaladja - a gyarmatáru és fűszer kivételével - a 3. hasábban megállapított értékvám kétszeresével kell vámkezelni. Ez a rendelkezés nem vonatkozik a gyarmatárura és fűszerre, amelyekre vonatkozólag az Utastarifa 4. hasábjában külön megállapított értékvámot kell alkalmazni, továbbá az V. árucsoportba tartozó árukra, amelyekből csak a 4. hasábban meghatározott mennyiség egyszerese vámkezelhető.

10. Magyar útlevéllel utazó utasnak az általa behozott vámköteles árukról részletes felsorolással kiállított Jegyzéken kell írásbeli árunyilatkozatot adnia. Mellőzni lehet a felsorolást abban az esetben, ha az utas a Jegyzéken büntetőjogi felelősség mellett írásbeli nyilatkozatot ad arról, hogy az általa behozott vámköteles áruk együttes belföldi fogyasztói ára az 1000 Ft-ot nem haladja meg, azok mennyisége nem kereskedelmi jellegű és azokat nem kereskedelmi rendeltetéssel hozta be. Ebben az esetben az utasnak a R. 21. § (16) bekezdése értelmében nem kell vámot fizetnie.

11. A 10. pontban említett kedvezményt nem szabad megadni annak az utasnak, aki büntetőjogi felelősség mellett kiállított nyilatkozatot adott ugyan, a vizsgálat során azonban megállapítást nyer, hogy az általa behozott áruk belföldi fogyasztói ára az 1000 Ft-ot meghaladja.

12. Azt az utast, aki írásbeli árunyilatkozatában valamely általa behozott vámköteles árut nem tüntet fel, valamint azt, aki az általa behozott vámköteles árut szándékosan eltitkolja vagy elrejti, nemcsak a kedvezményből kell kizárni, hanem ellene vámszabálysértés, illetőleg vámbűntett miatt is eljárást kell indítani.

13. A határsávforgalomban közlekedő utasok által behozott vámköteles áruk tekintetében a 10-12. pontokban foglaltakat azzal az eltéréssel kell alkalmazni, hogy a 10. pontban említett kedvezmény az utast havonként csak egyszer és csak 300 Ft belföldi fogyasztói árat meg nem haladó értékű árukra illeti meg.

14. Közforgalmú szállító (fuvarozó) vállalatok (vasút, hajózás stb.) alkalmazottai, akik a szállítóeszközön teljesített szolgálatuk ellátása közben lépik át a határt, csupán a devizarendelkezések végrehajtása szempontjából tekinthetők utasoknak, az Utastarifa rendelkezései szempontjából azonban nem utasok.

15. A tartós külföldi szolgálatból vagy tanulmányútról legalább 1 évi külföldi tartózkodás után végleg hazatérők (visszaköltözők, ösztöndíjasok stb.) által saját használatukra behozott tartós fogyasztási cikkeket is átköltözési ingóságként kell vámkezelni, függetlenül attól, hogy használt vagy új állapotban érkeznek-e be s hogy azokat a külföldi tartózkodás alatt mikor szerezték. Az említett személyek által behozott gépjárművet azonban a belföldi fogyasztói ár alapulvételével 30%-os értékvámmal kell vámkezelni.

16. Az utas által törvényellenesen behozott, de belföldi forgalombahozatal előtt büntető eljárás során lefoglalt, utóbb azonban visszaadásra kerülő árukat az Utastarifa, illetőleg, ha azokat az utas másnak a megbízásából ajándékba hozta, az Ajándéktarifa szerint kell vámkezelni. Az utas által törvényellenesen behozott és belföldi forgalomba került árukat az Autonóm és szerződéses vámtarifa kétszeres vámtételével kell megvámolni.