41/1985. (XII. 17.) PM-KkM együttes rendelet

a vámjog részletes szabályainak megállapításáról és a vámeljárás szabályozásáról szóló 39/1976. (XI. 10.) PM-KkM számú együttes rendelet módosításáról

A vám- és pénzügyőrségről, valamint a vámjog szabályozásáról szóló 1966. évi 2. törvényerejű rendelet végrehajtásáról rendelkező 9/1966. (II. 5.) Korm. rendeletben kapott felhatalmazás alapján - az érdekelt miniszterekkel egyetértésben - a következőket rendeljük:

1. §

A vámjog részletes szabályainak megállapításáról és a vámeljárás szabályozásáról szóló - módosított - 39/1976. (XI. 10.) PM-KkM számú együttes rendelet (a továbbiakban: R.) 1. §-a helyébe a következő rendelkezés lép:

"1. § Az áruk vámkezelésére, a vám kiszabására és beszedésére, ideértve a vám helyesbítését, visszatérítését és törlését is - ha e jogszabály eltérően nem rendelkezik - első fokú hatósági jogkörben az a vámhivatal vagy vámhivatali kirendeltség (a továbbiakban együtt: vámhivatal) illetékes, ahol az árut vámkezelés céljából bemutatták."

2. §

(1) Az R. 31. §-ának (3) bekezdése helyébe az alábbi rendelkezés lép:

"(3) Az 1. §-ban foglaltaktól eltérően:

a) a nem külkereskedelmi áruforgalomban beérkező gépkocsi és motorkerékpár belföldi forgalom számára való vámkezelésére, valamint az ideiglenes használat céljára 6 hónapot meghaladó időtartamra behozott gépjárművek behozatali előjegyzésére a budapesti 7. számú vámhivatal;

b) a Magyar Népköztársaság területén működő diplomáciai képviseletek, nemzetközi szervezetek, továbbá ezek személyzetének tagjai és alkalmazottai használatára vasúti, légi, hajózási és közúti forgalomban érkező, illetőleg külföldi rendeltetéssel feladott áruk vámkezelésére - a szén és a tűzifa küldemények kivételével - Budapesten a 4. számú, vidéken pedig a diplomáciai képviselet vagy nemzetközi szervezet székhelyén illetékes vámhivatal;

c) a Magyarországon működő külföldi kulturális intézetek, sajtótudósítók, a külföldi részvétellel működő gazdasági társulások, a külföldi érdekeltségű társaságok és a külföldi társaságok magyarországi képviselete, illetőleg ezek nem magyar állampolgárságú tagjai és alkalmazottai részére érkező vámáruk vámkezelésére a budapesti 4. számú vámhivatal;

d) a belföldi forgalom számára a 84. 5-ban foglaltak alapján történő vámkezelésre Budapesten a 7. számú, vidéken a megye székhelyen működő vámhivatal, Pest megyében a Budakörnyéki vámhivatal;

e) az utas- és ajándékforgalomban behozott vámáruk vámkezelésére, amennyiben a vámkezeléshez más hatóság engedélye - ide nem értve a vámhivatal által átruházott hatáskörben adott engedélyeket - szükséges és ez az engedély a belépéskor nem áll rendelkezésre - a fegyver, a lőszer, a pirotechnikai készítmények továbbá a h) pontban foglaltak kivételével - a megyeszékhelyen működő vámhivatal;

f) a külföldi légitársaságok részére érkező vámáruk vámkezelésére a budapesti 2. számú vámhivatal;

g) a Magyar Filatélia Vállalat forgalmában beérkező, vagy kiszállításra kerülő bélyegküldemények vámkezelésére a budapesti 7. számú vámhivatal;

h) a postaforgalomban beérkező küldemények vámkezelésére, továbbá a Gyorsszolgálat Szövetkezet telephelyén a kiküldendő postacsomagok kiviteli ellenőrzésére a budapesti 14. számú vámhivatal;

i) a kivándorlók ingóságainak a Nyugati Pályaudvaron levő kivándorló raktárban történő kiviteli ellenőrzésére a budapesti 6. számú vámhivatal;

j) magánszemélyek esetében az a-i) pontokba nem tartozó áruk vámkezelésére Budapest területén a 2., a 3., a 6., a 7., a 8. és a 15. számú vámhivatal illetékes."

(2) Az R. 31. §-a a következő (4) bekezdéssel egészül ki;

"(4) Külkereskedelmi áruforgalomban beérkező, illetőleg kivitelre kerülő áruk vámkezelésénél csak vámügyi szakvizsgával rendelkező személy működhet közre. A vámügyi szaképzettséget a vámhivatal felszólítására igazolni kell."

3. §

Az R. 48. §-a (1) bekezdésének c) pontja helyébe a következő rendelkezés lép:

(Behozatali előjegyzésben kell vámkezelni:)

"c) a külkereskedelmi áruforgalomban javítás, kikészítés, lecserélés, kipróbálás, megvizsgálás és reexport céljából behozott vámárukat, valamint az exportáruk csomagolásához devizafizetési kötelezettség mellett behozott burkolatokat és csomagolóanyagokat."

4. §

Az R. 50. §-ának (1) bekezdése helyébe a következő rendelkezés lép:

"(1) A 48. § (1) bekezdésének c-e) pontjában, valamint a (2) bekezdése a) pontjának második fordulatában említett célból behozott vámáruk behozatali előjegyzésben való vámkezeléséhez a Külkereskedelmi Minisztérium behozatali engedélyét - lecserélés, reexport, exportáru csomagolásához devizafizetési kötelezettség mellett behozott burkolat vagy csomagolóanyag továbbá a 48. § (1) bekezdésének d) pontja esetében a kiviteli engedélyét is - be kell mutatni."

5. §

Az R. 50. §-a a következő (3) bekezdéssel, egészül ki:

"(3) A 48. § (2) bekezdésének d) pontjában említett célból behozott vámáruk behozatali előjegyzésben való vámkezeléséhez a devizahatóság engedélyét kell bemutatni."

6. §

Az R. 51. §-a (2) bekezdése második mondatában az "érdekelt" szó helyébe az "előjegyzésbe vételt kérő" szöveg lép.

7. §

Az R. 53. §-a (3) bekezdésének utolsó mondata helyébe a következő rendelkezés lép:

"Kikészítés, reexport, az exportáru csomagolásához devizafizetési kötelezettség mellett behozott burkolat és csomagolóanyag, valamint a 48. § (1) bekezdés d) pontjában írtak esetében a jóváírás további feltétele, hogy az exportra az importtal azonos, vagy kedvezőbb fizetési feltételek mellett kerüljön sor, továbbá az exportáru előjegyzett importhányada után visszatérítést ne vegyenek igénybe."

8. §

Az R. 55. §-a a következő (4) bekezdéssel egészül ki:

"(4) Az előjegyzési (konszignációs) raktárból kitárolt és egy naptári negyedév alatt belföldön forgalomba hozott vámáruk belföldi forgalom számára való vámkezelését a raktárengedélyes vagy a raktárt kezelő vállalat legkésőbb a negyedévet követő hónap 25. napjáig köteles kérni."

9. §

Az R. 61. §-ának (3) bekezdése a következő mondattal egészül ki:

"A jótállási vagy szavatossági igény érvényesítése céljából külföldre szállított áru esetében az árunyilatkozatot adó ezt a körülményt az árunyilatkozaton köteles feltüntetni és megfelelően igazolni."

10. §

Az R. 66. §-ának (3) bekezdése helyébe a kővetkező rendelkezés lép:

"(3) Az engedélyezés megtörténtét a vám- és pénzügyőrség szervei a külkereskedelmi vállalatoknál ellenőrizhetik."

11. §

Az R. 67. §-a (3) bekezdésének f) pontja helyébe a következő rendelkezés lép:

(Az MNB kiviteli engedélye nélkül vonhatók kiviteli ellenőrzés alá, illetőleg kezelhetők kiviteli előjegyzésben:)

"f) az ideiglenes használat céljából behozott külföldi rendszámú gépjárművek és vízijárművek, valamint a belföldi rendszámú személygépkocsik, motorkerékpárok és vízijárművek, továbbá a jogi személy használatában levő tehergépkocsik és autóbuszok;"

12. §

Az R. 70. §-a (1) bekezdésének a) pontja helyébe a következő rendelkezés lép:

(A Tvr. 6. §-ának b) pontjában foglalt rendelkezés szempontjából a vámárut jogellenesen belföldi forgalomba hozónak kell tekinteni azt, aki:)

"a) A vámárut a belföldi forgalom számára való vámkezelés nélkül vagy a vámhivatal megtévesztésével történt vámkezelés után belföldi forgalomba hozza vagy az ilyen forgalombaha-zatalt elősegíti, illetőleg felhasználja;"

13. §

Az R. 79. §-a a következő (6)-(7) bekezdéssel egészül ki:

"(6) Vámmentesek a külkereskedelmi tevékenység keretében devizafizetési kötelezettség nélkül beküldött, a külföldi cég áruinak reklámozására szolgáló, cégjelzéssel ellátott, belföldön ellenszolgáltatás nélkül szétosztásra kerülő, 200 Ft-ot meg nem haladó egyedi értékű reklám és propaganda anyagok, esetenként 25 000 Ft összértékig. A 200 Ft-ot meghaladó egyedi érték, illetőleg esetenként a 25 000 Ft összérték feletti áruérték után a vámot az Ajándék Vámtarifa rendelkezései szerint meg kell fizetni.

(7) A (6) bekezdésben meghatározott és vámmentesen vámkezelt reklám- és propagandaanyagok csak a forgalombahozatalkor hatályos rendelkezések szerint kiszabott vám megfizetése után hozhatók belföldön nagy- vagy kiskereskedelmi forgalomba."

14. §

Az R. 82. §-a a következő (5) bekezdéssel egészül ki:

"(5) Vámmentes a nem külkereskedelmi áruforgalomban behozott és a belföldi forgalom számára vámkezelt áru helyett a külföldi által jótállási vagy szavatossági igény alapján igazoltan, ellenszolgáltatás nélkül adott azonos értékű vámáru, ideértve a meghibásodott alkatrész vagy részegység helyett adott csereárut is. A vámmentesség feltétele a meghibásodott áru vagy alkatrész külföldre történő kivitele vagy a vámhivatal ellenőrzése mellett történő megsemmisítése, továbbá annak igazolása, hogy a külföldre szállított áru után vámvisszatérítést nem vettek igénybe. Amennyiben a csereáru értéke magasabb, az értékkülönbözet után az Utas Vámtarifa rendelkezései szerint vámot kell fizetni."

15. §

Az R. 83. §-a (1) bekezdésének helyébe a következő rendelkezés lép:

"(1) Vámmentesek a letelepedők, Illetőleg a hazatérők (a továbbiakban együtt: beköltözők) által

a) behozott és a beköltözésük előtt is tulajdonukat képező, valamint

b) az arra kijelölt kereskedelmi vállalatnál, vagy belföldi pénzintézet közreműködésével a beköltözést követő 90 napon belül külföldről megrendelt

azok a vámáruk, amelyek a háztartás, illetőleg a saját foglalkozás űzésének-szükségletét, üzemi felszerelés esetében pedig a hazai kisipar mértékét nem haladják meg. Családonként személygépkocsiból és teherkocsiból 1-1 db, nemesfémtárgyakból 1000 gramm hozható be vámmentesen. Az a) pontban említett vámáruknak a beköltözéstől számított egy éven túl történő behozatala esetében a vámmentes vámkezeléshez a megyei (fővárosi) parancsnokság engedélye szükséges."

16. §

(1) Az R. 84. §-ának (1) bekezdése helyébe a következő rendelkezés lép:

"(1) Vámmentesek az egy évet meghaladó folyamatos külföldi szolgálat, ösztöndíjon alapuló tanulmányút, valamint az illetékes belföldi szerv kiküldetése, kiközvetítése vagy hozzájárulása alapján történt külföldi munkavállalás, munkavégzés (a továbbiakban: külszolgálat) után végleg hazatérők által

a) a külszolgálat időtartama alatt behozott,

b) utánküldött, de a külszolgálatból való végleges hazatérés előtt igazoltan külföldön vásárolt vagy megrendelt,

c) az arra kijelölt kereskedelmi vállalatnál vagy belföldi pénzintézet közreműködésével a végleges hazatérést, illetőleg a külszolgálatból S7ármazó devizajárandóságuk devizaszámlán való jóváírását követő 90 napon belül külföldről megrendelt, a személyi és családi szükségletet meg nem haladó, a (2)-(9) bekezdésben meghatározott értékű és mennyiségű vámáruk."

(2) A R. 84. §-ának (6) bekezdése helyébe a következő rendelkezés lép:

"(6) Az (1) bekezdésben meghatározott személyek által - a 2000 cm3-t meghaladó lökettérfogatú benzinüzemű, illetőleg a 2500 cm3-t meghaladó lökettérfogatú dízel-üzemű személygépkocsik kivételével - a családonként behozható 1 db,

a) külföldről behozott személygépkocsi után, ha a külszolgálat időtartama az egy évet meghaladja a vámalap 30%-át, ha a két évet meghaladja a vámalap 15%-át,

b) legkésőbb a végleges hazatérést, illetőleg a külszolgálatból származó devizajárandóságuk devizaszámlán való jóváírását követő 90. napon belül az arra kijelölt kereskedelmi vállalatnál megrendelt személygépkocsi után, ha a külszolgálat időtartama az egy évet meghaladja a vámalap 15%-át, ha a két évet meghaladja a vámalap 10%-át kell vám címén megfizetni. A három évet meghaladó külszolgálat esetén a személygépkocsi vámmentesen vámkezelhető.

A kedvezményes vámmal, illetőleg vámmentesen történő vámkezelésnek további feltétele, hogy a kérelmező vagy a vele együttélő házastársa részére a vámkezelést megelőző öt éven belül e § rendelkezései szerint személygépkocsit nem vámkezeltek."

(3) Az R. 84. §-a a következő (10) bekezdéssel egészül ki:

"(10) A külszolgálat akkor tekinthető egy évet meghaladónak, ha a külföldön megszakítás nélkül eltöltött időtartama legalább 366 nap. A folyamatos külszolgálatot nem szakítja meg:

a) a fizetett szabadságidő akkor sem, ha annak eltöltése céljából a külszolgálatos Magyarországra hazatér,

b) a betegség időtartama, ha a külszolgálatos gyógykezeltetés céljából ideiglenesen hazatér, majd felgyógyulása után a külszolgálatot folytatja,

c) a beszámoltatás, vízumfelvétel vagy egyéb hivatalos célból történő, rövid időtartamú hazatérés,

d) a munkaszüneti napon, heti pihenőnapon és a fogadó állam ünnepei alkalmából való hazatérés,

e) a túlmunka címén kapott és Magyarországon eltöltött szabadságidő, legfeljebb azonban ilyen címen évente 30 nap,

f) több kiküldetésen alapuló külszolgálat esetében az a kiküldő szerv által igazolt időtartam, amely a megelőző külszolgálat elszámolása, az új külszolgálatra való felkészülés érdekében szükséges."

(4) Az R. 84. §-a a következő (11) bekezdéssel egészül ki:

"(11) A folyamatos külszolgálat Időtartamába beszámít a tengerjáró hajókon szolgálatot teljesítők által Magyarországon töltött - a ki nem adott munkaszüneti napok, heti pihenőnapok és szabad szombatok fejében járó - évi legfeljebb 90 nap. Ha az érdekelt által ténylegesen teljesített külföldi szolgálat egy évben nem éri el a kilenc hónapot, akkor

a) a vámmentességet a 84/A. § szerint igényelheti, vagy

b) lehetősége van a teljesített külszolgálat időtartamának az újabb behajózás alkalmával teljesített külszolgálattal való összevonásra, ötévenként legalább kétszeri elszámolási kötelezettséggel."

(5) Az R. 84. §-a a következő (12) bekezdéssel egészül ki:

"(12) Nem számít be a külszolgálat időtartamába a (10) bekezdés f) pontja szerinti, illetőleg a külföldi napidíjban részesülők által Magyarországon töltött olyan időtartam, amelyre az érdekelt külföldi napidíjat, illetményt nem kap. A magyarországi munkafelvétel a külszolgálatot minden esetben megszakítja."

(6) Az R. 84. §-a a következő (13) bekezdéssel egészül ki:

"(13) Az e § alapján történő vámkezelést aa érdekeltnek a külszolgálatból való végleges hazatérést - feladott csomag esetén az utolsó küldemény beérkezését - követő harminc napon belül kell kérnie. E határidő elmulasztása esetén a 103. § (13) bekezdésében meghatározott kamatot kell fizetni."

17. §

Az R. 98. §-ának (4) és (5) bekezdése helyébe a következő rendelkezés lép:

"(4) A belföldi személyek az általuk utas- és határsávforgalomban behozott vámáru után, belépéskor a határvámhivatal által kiszabott vámot - fellebbezés hiányában - az esedékesség napjától számított harminc napon belül kötelesek megfizetni.

(5) A jogerősen kiszabott vám megfizetésére a határozatot hozó vámhivatal - a lízing szerződés alapján behozott vámáru, valamint a külföldi részvétellel működő gazdasági társulás részére beérkező, a társulás beruházásához szükséges ingóságok kivételével - legfeljebb 36 havi időtartamra részletfizetési kedvezményt engedélyezhet. Lízing szerződés alapján behozott vámáruk esetében a részletfizetési kedvezmény időtartamát, a fizetendő részletek összegét és a fizetési határidőt a szerződéssel összhangban -de legfeljebb 60 hónapban - kell megállapítani. A külföldi részvétellel működő gazdasági társulás részére beérkező, a társulás beruházásához szükséges ingóságok esetében a részletfizetési kedvezmény időtartamát az ügyfél kérelmének megfelelően - de legfeljebb 60 hónapban -kell engedélyezni."

18. §

Az R. 101. §-a következő (4) bekezdéssel egészül ki:

"(4) Az Országos Orvosszakértői Intézet szakvéleménye alapján a megyei (fővárosi) parancsnokság a belföldön állandó lakóhellyel rendelkező, legalább 50%-os mértékben mozgásában tartósan korlátozott magyar állampolgár részére érkező vagy általa behozott személygépkocsi után kiszabott vámot - a mikrobusz, a sportkocsi, a 2000 cm3-t meghaladó lökettérfogatú benzinüzemű és a 2500 cm3-t meghaladó lökettérfogatú dízel-üzemű személygépkocsi kivételével -legfeljebb 50%-kal mérsékelheti. Ennek részletes szabályait - a jogosultság tekintetében az Egészségügyi Minisztériummal egyetértésben -az országos parancsnokság állapítja meg."

19. §

(1) Az R. 103. §-ának (8) bekezdése helyébe a következő rendelkezés lép:

"(8) A külkereskedelmi áruforgalomban behozott és behozatali előjegyzésben vámkezelt vámáru után - az előjegyzett vámáru hulladéka és mellékterméke, bérmunka esetében maradéka, valamint a reexport céljából, vagy bérleti, haszonbérleti és haszonkölcsön szerződés alapján behozott, de később az arra vonatkozó behozatali engedély alapján belföldi forgalomba kerülő áru kivételével - az előjegyzésbevétel napjától a belföldi forgalom számára való vámkezelés napjáig, az 54. § (3) bekezdésének alkalmazása esetén a visszaviteli határidő lejártáig, az esedékessé vált vám alapulvételével minden megkezdett naptári hónapra 1,5%-os kamatot kell fizetni."

(2) Az R. 103. §-ának (10) és (11) bekezdése helyébe a következő rendelkezés lép:

"(10) Ha a vámfizetésre kötelezett jogi személy a vámot a megállapított teljesítési határidőig nem utalja át. a vám esedékessége napjától a vám megfizetése napjáig minden megkezdett naptári hónapra 2% kamatot köteles fizetni.

(11) Ha a külkereskedelmi áruforgalomban behozott vámáru vámkezelése a vámhivatal megtévesztésével történt, az ebből keletkező - a vámhivatal által utólag megállapított - vámhiány után a vámfizetésre kötelezettnek a vámkezelés napjától a felfedés napjáig minden megkezdett naptári hónapra 2% kamatot kell fizetnie."

(3) Az R. 103. §-a a következő (12)-(13) bekezdései egészül ki:

"(12) Ha a vámfizetésre kötelezett az 55. § (4) bekezdésében előírtaknak határidőre nem tesz eleget, a határidő lejártának napjától az árunyilatkozat benyújtásának napjáig, megkezdett hónaponként, az esedékes vám alapulvételével 2% kamatot köteles fizetni.

(13) Ha a 84. § szerinti vámkezelést a végleges hazatéréstől vagy az utolsó csomag megérkezésétől számított harminc napon túl kérik, a késedelem minden napjára 150 Ft kamatot kell fizetni. A kamat összege a 6000 Ft-ot nem haladhatja meg."

20. §

(1) Az R. 105. §-ának (4) bekezdése helyébe a következő rendelkezés lép:

"(4) A vámhivatal hivatalos helyén kívül végzett eljárás esetében

a) nem külkereskedelmi áruforgalomban - a tartós külszolgálatot teljesítők részére végzett vámkezelések kivételével - megkezdett naponként 500 Ft;

b) külkereskedelmi áruforgalomban

- a munkaszüneti napon, heti pihenőnapon és szabad szombaton végzett vámkezelés esetében vámkezelési bejelentésként 500 Ft,

- a vámhivatal, hivatalos idején belül egy helyszínre kért és napi 5 órát meghaladó időtartamú folyamatos vámkezelés esetében vámkezelési bejelentésenként 300 Ft,

- minden más, a vámhivatal hivatalos idején belül végzett vámkezelés esetében vámkezelési bejelentésenként 100 Ft,

- munkanapon, a vámhivatal hivatalos Idején túl végzett vámkezelés esetében a fentieken kívül megkezdett óránként 100 Ft

kiszállási díjat kell fizetni. A b) pontban meghatározott kiszállási díjat a vámhivatal naptári hónaponként, összesítve szabja ki és szedi be."

(2) Az R. 105. §-a a következő (7) bekezdéssel egészül ki:

"(7) Ha a külkereskedelmi áruforgalomban az áru kiléptetését keret árukiviteli bizonylat alapján kérik, a külkereskedelmi vállalatnak leírószelvényként 50 Ft költségtérítést kell fizetnie. A költségtérítést a vámhivatal naptári hónaponként összesítve szabja ki és szedi be."

21. §

(1) Az R. 1. számú mellékletét képező Ajándék Vámtarifa és annak végrehajtási szabályai e rendelet 1. számú melléklete szerint módosulnak.

(2) Az R. 2. számú mellékletét képező Utas Vámtarifa és annak végrehajtási szabályai e rendelet 2. számú melléklete szerint módosulnak.

(3) Az R.-nek a határsáv áruforgalmára vonatkozó szabályairól szóló 3. számú melléklete e rendelet 3. számú melléklete szerint módosul.

(4) Az R-nek a fuvarozóválallati és a postai alkalmazottak, valamint a határforgalom lebonyolításában és ellenőrzésében résztvevők vámkedvezményéről szóló 5. számú melléklete e rendelet 4. számú melléklete szerint módosul

22. §

(1) Ez a rendelet - a (2) bekezdésben foglalt kivétellel - 1986. január 1. napján lép hatályba. Rendelkezéseit a hatálybalépést követően végzett vámkezeléseknél kell alkalmazni, a 16. § (1)-(5) bekezdésében foglalt rendelkezéseket pedig a folyamatban levő ügyekben is alkalmazni kell.

(2) E rendelet 2. §-ának (2) bekezdésében foglalt rendelkezés 1987. január 1. napján lép hatályba.

(3) A belföldön állandó lakóhellyel rendelkező magyar állampolgár által a felvásárlásra jogosult szervnek való értékesítés céljából 1985 decemberében behozott nemesfémtárgyakra az Utas Vámtarifa végrehajtási szabályai 17. pontjának 1986. január 1. napját megelőzően hatályos rendelkezéseit kell alkalmazni feltéve, ha azokat a behozataltól számított 30 napon belül az arra jogosult felvásárló szervnek értékesítik.

Dr. Hetényi István s. k.,

pénzügyminiszter

Veress Péter s. k.,

külkereskedelmi miniszter

1. számú melléklet a 41/1985. (XII. 17.) PM-KkM számú együttes rendelethez

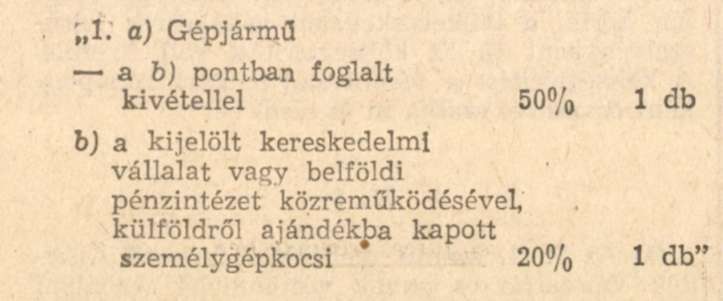

1. Az R. 1. számú mellékletét képező Ajándék Vámtarifa 1. pontja a következők szerint módosul:

2. Az R. 1. számú mellékletét képező Ajándék Vámtarifa végrehajtási szabályai 5. pontja helyébe a következő rendelkezés lép:

"5. a) A kisiparos, a képző-, ipar- vagy fotóművész, a magánkereskedő, ideértve a magánkereskedői tevékenységet közös név alatt folytató polgári jogi társaság tagját is. a vállalati gazdasági munkaközösség kivételével a gazdasági munkaközösség tagja, valamint a szerződé ses üzemeltetésű üzlet vezetője, illetőleg a szerződéses üzemeltetésre alakult polgári jogi társaság tagja* (a továbbiakban: kedvezményezett részére ajándékba küldött - az engedélyezet tevékenység folytatásához szükséges - gépet készüléket, műszert, szerszámot, az áruk állagának megóvásához szükséges berendezést, valamint mindezek alkatrészeit, alapanyagot, nyers anyagot és félkészterméket - az eladás (tovább eladás) célját szolgáló vámáru kivételével -belföldi forgalmi érték alapulvételével 40%-o vámmal kell vámkezelni. A magánkereskedő, ide értve a magánkereskedői tevékenységet közös név alatt folytató polgári jogi társaság tagját is, szerződéses üzemeltetésű üzlet vezetője, illetőleg a szerződéses üzemeltetésre alakult polgári jog társaság tagja* részére ajándékba küldött - a engedélyezett tevékenység folytatásához szükséges - eladás (továbbeladás) célját szolgáló vám árut a belföldi forgalmi érték alapulvételével 60%-os vámmal kell vámkezelni. A vámkezelésnél az Ajándék Vámtarifa 4. hasábja szerint mennyiségi korlátozást nem kell figyelembe venni.[1]

b) Nem kell a vámot megfizetni 200 000 Ft bel földi forgalmi értékig a kedvezményezett részére ajándékba küldött, az engedélyezett tevékenység folytatásához alapvetően szükséges, olya gép, készülék, műszer, szerszám, valamint ezek alkatrészei után, amely a termékelőállításhoz az általa előállított termék csomagolásához, a feldolgozáshoz, a javításhoz, a karbantartáshoz, szereléshez, a szakipari tevékenységhez, a kicsinybeni belkereskedelmi áruforgalmazási tevékenységhez (ide nem értve a kölcsönzést), a fényképészeti szolgáltatáshoz, a számítógépes programkészítéshez, a kedvezményezettek tevékenységét elősegítő adminisztrációhoz és az áruk állagának megóvásához szükséges. Ez a kedvezménya kedvezményezettet ötévenként egyszer illet meg. A kedvezmény részletekben is igénybe vehető. Nem alkalmazható a kedvezmény a járművekre és azok alkatrészeire. A kedvezményezette a vámkedvezmény csak egy jogcímen illeti meg A vám megfizetése nélkül kiadott árukat a vám kezeléstől számított öt éven belül csak az eredetileg megállapított vám megfizetése után szabad elidegeníteni, bérbe vagy tartós használatba adni

Az 5. pont alapján végzett vámkezeléshez KIOSZ, a KISOSZ, illetőleg a kedvezményezet tevékenységét engedélyező szerv, képző-, ipar és fotóművész esetében a Magyar Népköztársaság Művészeti Alapja olyan értelmű igazolása szükséges, amely szerint a vámkezelni kért áru a kedvezményezett engedélyezett tevékenységéhe: szükséges, illetőleg az 5. b) pont esetén alapvetően szükséges. A 200 000 Ft-os értékkeretnél az Utas Vámtarifa végrehajtási szabályai 12. f) pontja alapján vámfizetés nélkül kiadott áruk értékét is figyelembe kell venni."

3. Az R. 1. számú mellékletét képező Ajándék Vámtarifa végrehajtási szabályai 9. pontja helyébe a következő rendelkezés lép:

"9. Az Ajándék Vámtarifa rendelkezései szerint csak gyógyszergyár vagy gyógyszertár által kiszerelt, bontatlan gyógyszert szabad vámkezelni."

4. Az R. 1. számú mellékletét képező Ajándék Vámtarifa végrehajtási szabályai a következő 12. ponttal egészülnek ki:

"12. Az Ajándék Vámtarifa 1. b) pontja szerint vámkezelhető személygépkocsi után a vámfizetési kötelezettséget egyes típusok tekintetében az ott megjelölt szervezetek átvállalhatják."

2. számú melléklet a 41/1985. (XII. 17.) PM-KkM számú együttes rendelethez

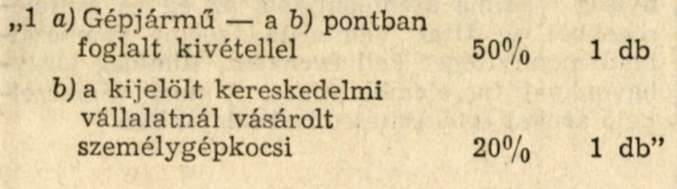

1. Az R. 2. számú mellékletét képező Utas Vámtarifa 1. pontja a következők szerint módosul:

2. Az R. 2. számú mellékletét képező Utas Vámtarifa végrehajtási szabályai 2. pontja a következő b) ponttal egészül ki, egyidejűleg a jelenlegi szöveg jelölése a) pontra módosul:

"b) A devizajogszabályok alkalmazásában belföldinek tekintendő természetes személyek devizaszámláján elhelyezett vagy ilyen számlán elhelyezhető fizetőeszköz felhasználásával külföldön vásárolt vagy megrendelt személygépkocsi az Utas Vámtarifa 1. a) pontjában meghatározott vámtétel 40%-os mérséklésével vámkezelhető. Az így vámkezelt személygépkocsi a vámkezeléstől számított öt éven belül csak a kedvezményes vám és az Utas Vámtarifa 1. a) pontjában meghatározott vámtétel szerint fizetendő vám különbözetének megfizetése után idegeníthető el, vagy adható bérbe, illetőleg tartós használatba."

3. Az R. 2. számú mellékletét képező Utas Vámtarifa végrehajtási szabályai 7. pontja a következő b) ponttal egészül ki, egyidejűleg a jelenlegi szöveg jelölése a) pontra változik:

"7. b) Az Ajándék Vámtarifa végrehajtási szabályai 5. a) pontjában foglaltakat - a vámáruk köre, mennyisége és a vámtétel tekintetében - a kedvezményezettek által utasforgalomban behozott vámáruk vámkezelésére is alkalmazni kell. Az e pont szerinti vámkezeléshez az Ajándék Vámtarifa végrehajtási szabályai 5. pontjában meghatározott szervek igazolását be kell nyújtani."

4. Az R. 2. számú mellékletét képező Utas Vámtarifa végrehajtási szabályai 12. pontja a következő f) ponttal egészül ki:

"f) Az Ajándék Vámtarifa végrehajtási szabályai 5. b) pontjában foglalt vámkedvezményt a kedvezményezett által utasforgalomban behozott vámárukra is alkalmazni kell. A vámkezeléshez az Ajándék Vámtarifa végrehajtási szabályai 5. pontjában meghatározott szervek igazolása szükséges. A 200 000 Ft-os értékkeretnél a kedvezményezett részére az Ajándék Vámtarifa végrehajtási szabályai 5. b) pontja alapján vámfizetés nélkül kiadott áruk értékét is figyelembe kell venni."

5. Az R. 2. számú mellékletét képező Utas Vámtarifa végrehajtási szabályai 17. pontja helyébe a következő rendelkezés lép:

"17. Amennyiben a belföldön állandó lakóhellyel rendelkező magyar állampolgár nemesfémtárgyat a felvásárlásra jogosult szerv részére értékesítés céljából hoz be és erről a szándékáról írásban is nyilatkozatot tesz, a nemesfémtárgy után az Utas Vámtarifa 3. hasábiában meghatározott mértékű vámot a felvásárlási ár alapulvételével, a felvásárlás napján köteles megfizetni. A vámot a felvásárló szerv a felvásárlási árból levonja és átutalja az illetékes megyei (fővárosi) parancsnokság vámbevételi számlájára. Ilyen esetben a nemesfémtárgyak devizahatósági engedély és mennyiségi korlátozás nélkül vámkezelhetők."

6. Az R. 2. számú mellékletét képező Utas Vámtarifa végrehajtási szabályai 18. pontja helyébe a következő rendelkezés lép:

"18. A 17. pont rendelkezései akkor alkalmazhatók, ha a nemesfémtárgyakat a behozataltól számított 30 napon belül az arra jogosult felvásárló szervnek értékesítik."

3. számú melléklet a 41/1985. (XII. 17.) PM-KkM számú együttes rendelethez

Az R. 3. számú mellékletének 3. pontja a következők szerint módosul:

"3. Az 1. pontban meghatározott árukon kívül a határsávforgalomban közlekedő személyek havonta 500 Ft belföldi forgalmi értéket meg nem haladó összértékű vámárut vámmentesen, további 500 Ft belföldi forgalmi értéket meg nem haladó összértékű vámárut pedig az Utas Vámtarifa szerinti vám megfizetése mellett behozhatnak. Az így behozható vámáruk együttes mennyisége azonban az Utas Vámtarifa 4. hasábjában meghatározott mennyiséget nem haladhatja meg. E pontban foglaltak alapján szesz vagy szeszes ital nem vámkezelhető. A személyenként megállapított vámkedvezményt és értékkeretet ugyanazzal az áruval kapcsolatban összevontan alkalmazni még. együtt utazó családtagok esetében sem szabad."

4. számú melléklet a 41/1985. (XII. 17.) PM-KkM számú együttes rendelethez

1. Az R. 5. számú mellékletének I/1. pontjában a "25 000 Ft-ot" szövegrész "50 000 Ft-ot"-ra változik.

2. Az R. 5. számú mellékletének I/3. pontja helyébe a következő rendelkezés lép:

"3. A 31-120 nap között eltöltött külföldi szolgálat esetében legfeljebb az évi keret 50%-ának (25 000 Ft-nak) megfelelő értékű vámáru, 120 külföldön eltöltött nap után pedig a teljes évi keret (50 000 Ft értékű vámáru) hozható be vámmentesen."

3. Az R. 5. számú mellékletének II. része helyébe a következő rendelkezés lép:

"II. Egyéb fuvarozóvállalati és postai alkalmazottakat megillető vámkedvezmények

1. Vámmentesek a közforgalmú fuvarozóvállalatnak és a postának az államhatárt szállítóeszközön való szolgálatteljesítés miatt átlépő -ideértve, függetlenül az igénybe vett szállítóeszköztől, a szolgálatteljesítésből történő hazatérés esetét is - alkalmazottai által behozott, nem kereskedelmi jellegű vámáruk, ha azok belföldi forgalmi-éréke havonta a 3000 Ft-ot nem haladja meg. E rendelkezés alkalmazása szempontjából fuvarozóvállalati és postai alkalmazottnak tekintendők a következők:

- az autóközlekedési vállalatok és egyéb fuvarozó vállalatok gépkocsivezetői, a menetrend szerinti járatokon közlekedő kalauzok, a MALÉV hajózó személyzete, a GYSEV osztrák vonalszakaszain dolgozó pályamunkások,

- a hálókocsi kalauzok, a vasúti étkezőkocsi személyzete; a MÁV és a GYSEV alkalmazottai (vonat-személyzet, vonat átvevők, vonat- és mozdonyvezetők, kocsilakatosok stb.)

- a mozgópostai alkalmazottak.

2. A megállapított havi vámmentes keretet, legfeljebb hat hónapra - a IV/1. pont kivételével - összevontan is igénybe lehet venni. Összevonni csak azoknak a hónapoknak igénybe nem vett vámkedvezményét lehet, amelyekben tényleges külföldi munkavégzés történt.

3. A vámmentes kereten felüli áruérték után az Utas Vámtarifa szerinti vámot kell kiszabni és beszedni. A kiszabott vám megfizetésére a 98. § (4) bekezdésében foglaltakat kell alkalmazni. A vámkezeléshez 25 000 Ft-on felüli érték esetében az MNB engedélye szükséges."

4. Az R. 5. számú mellékletének IV. része helyébe a következő rendelkezés lép:

"IV. Közös szabályok

1. Az I-II. pontban meghatározott személyek jogosultak a kijelölt kereskedelmi vállalatnál személygépkocsi vásárlására akkor, ha a külföldi napidíjuk meghatározott részét előtakarékosság címén befizetik és a részükre járó mindenkori vámkedvezmény 50%-át veszik csak igénybe. E feltételek fennállása esetén az előtakarékosság bejelentésétől számított

- legalább 366 külföldi szolgálati nap esetén a vámalap 15%-át,

- legalább 731 külföldi szolgálati nap esetén a vámalap 10%-át,

kell vám címén megfizetni. A személygépkocsi 1096 külföldi szolgálati nap után vámmentesen kezelhető.

2. Az I-III. pontban foglaltak szerinti vámkezelést írásbeli árunyilatkozattal kell kérni. Az I-III. pont alkalmazásában kereskedelmi mennyiség fogalma szempontjából az egyes áruféleségekből az Utas Vámtarifa szerint vámkezelhető mennyiséget kell évenként, illetőleg tárgyhavonként figyelembe venni. A nem vámkezelhető árukat értékesítésre kell felajánlani."

Lábjegyzetek:

[1] * 38/1980. (IX. 30.) MT rendelet 2. § (3) bekezdés, 30/1981. (IX. 14.) MT rendelet 5. § (4) bekezdés.