1987. évi VI. törvény

a magánszemélyek jövedelemadójáról

A társadalom közösségi szükségleteinek kielégítése, a szocialista állam feladatainak ellátása azt igényli, hogy az állampolgárok jövedelmükkel arányosan vállaljanak részt a közterhekből. Ennek érdekében az Országgyűlés a következő törvényt alkotja:

I. fejezet

Az adókötelezettség

1. § A magánszemélyt összes jövedelme után adókötelezettség terheli.

2. § (1) Az adókötelezettség a jogszabályban előírt bejelentési, nyilvántartási, adóbevallási, adómegállapítási, adóelőlegfizetési, adófizetési, bizonylatmegőrzési, valamint vagyonnyilatkozat-tételi kötelezettséget foglalja magában.

(2) Az adókötelezettség a jövedelemszerző tevékenység megkezdésének vagy a jövedelmet eredményező jogviszony keletkezésének a napján kezdődik.

(3) Az adót az adóigazgatási eljárásról szóló jogszabályokban meghatározott időpontban kell megfizetni.

3. § Az adókötelezettség kiterjed:

a) a belföldről származó jövedelemre,

b) a külföldről származó jövedelemre, ha a magánszemély lakóhelye vagy szokásos tartózkodási helye Magyarországon van (belföldi illetőség).

II. fejezet

A jövedelem

4. § (1)[1] A jövedelem a magánszemély által bármilyen címen megszerzett vagyoni érték (bevétel) egésze, illetve annak e törvényben meghatározott hányada vagy elismert költségekkel csökkentett része.

(2)[2] Nem minősül jövedelemnek:

a) a hitelként vagy kölcsönként kapott, illetve visszatérített összeg,

b) az adókülönbözet visszatérítéseként kapott összeg,

c) a vállalkozásba (8. §, 8/A. §) befektetett vagyoni érték a vállalkozásból történő kivonásakor.

(3)[3] A hitelként vagy kölcsönként kapott összeg visszafizetése költségként nem számolható el.

Munkaviszonyból származó jövedelem

5. §[4] (1) Munkaviszonyból vagy munkavégzési kötelezettséggel járó, szövetkezeti tagsági viszonyból, bedolgozói jogviszonyból (továbbiakban együtt: munkaviszony) származó bevételnek a (2) bekezdés figyelembevételével számított része tekintendő jövedelemnek.

(2) Az adóalap kiszámításakor az összjövedelmet (14. §) a naptári év során minden munkaviszonyban töltött hónap után 1000 forinttal csökkenteni kell. Az összjövedelem egyidejűleg csak egy munkaviszony alapján csökkenthető.

(3) Nem illeti meg a csökkentés lehetősége a magánszemélyt

a) az után a hónap után, amelyben - a gyermek, illetve a munkaképtelen egyedülálló szülő gondozása, ápolása miatt igénybe vett fizetés nélküli szabadság kivételével - 10 munkanapnál többet fizetés nélküli szabadságon töltött;

b) akkor, ha munkabeosztására tekintettel - az éves munkarendben foglalkoztatottak kivételével - az adott hónapban munkavégzési kötelezettsége nem volt.

(4) A (3) bekezdés b) pontja nem alkalmazható, ha a magánszemély munkavégzési kötelezettségének jogszabályban meghatározott jogosultság vagy kötelezettség alapján nem tesz eleget, valamint, ha a mezőgazdasági termelőszövetkezet tagja éves munkavégzési kötelezettségének eleget tett.

(5) A fegyveres erők, fegyveres testületek és rendészeti szervek hivatásos és továbbszolgáló állományú tagjait, valamint az egyházi személyeket e törvény alkalmazása során munkaviszonyban állóknak kell tekinteni.

Egyes szellemi tevékenységekből származó jövedelmek

6. § (1)[5] A munkaviszonyon, illetve vállalkozáson (8. §, 8/A. §) kívül végzett egyes szellemi tevékenységeknél az eredeti jogosult jövedelmeként a bevételnek a következőkben meghatározott hányadát kell számításba venni:

a) a végleges szabadalmi oltalommal rendelkező találmány átruházásából, megterheléséből, illetve hasznosításából, valamint az államilag minősített állat- és növényfajta után járó fajtajutalék (a továbbiakban: találmány) kifizetéséből származó

- 500 000 forint bevételig a bevétel 35%-át,

- 500 000 forint feletti bevétel 50%-át;

b) a szerzői jogi védelem alá tartozó alkotásból, valamint az e törvény végrehajtási rendeletében (a továbbiakban: végrehajtási rendelet) meghatározott egyes más tudományos és művészeti tevékenységekből származó

- 200 000 forint bevételig a bevétel 35%-át,

- a 200 000 forint feletti bevétel 60%-át.

(2) Ha az (1) bekezdésben említett tevékenységekből származó jövedelem a ténylegesen felmerült és igazolt költségek alapján kisebb az ott meghatározottnál, a jövedelmet a 13. § (2) bekezdése szerint lehet meghatározni.

(3) Ha a magánszemély az (1) bekezdésben meghatározott jövedelmet többévi tevékenység után egy naptári évben szerzi meg, és az az előző évi adóalapjának az 50%-át meghaladja, a jövedelem kérelemre - a végrehajtási rendeletben meghatározott módon és feltételek szerint - legfeljebb három részre megosztható.

Mezőgazdasági kistermelésből származó jövedelem

7. § (1)[6] A mezőgazdasági kistermeléssel elért bevétel - ha az nem haladja meg a 2 000 000 forintot - 500 000 forintot meghaladó részének növénytermesztés esetén 30%-a, állattenyésztés és állati termékek értékesítése esetén 10%-a tekintendő jövedelemnek. A végrehajtási rendelet állapítja meg, hogy e törvény alkalmazásában mi minősül mezőgazdasági kistermelésnek.

(2) A közös háztartásban élő, 16. életévüket betöltött közeli hozzátartozók [Ptk. 685. § b) pontja] által elért bevételt - ha a mezőgazdasági kistermelést közösen folytatják - egybe kell számítani, és az ebből származó jövedelmet közöttük egyenlő arányban meg kell osztani. Ebben az esetben a 15. § 16. pontjában meghatározott mentesség csak együttesen illeti meg a kistermelőket.

Vállalkozásból származó jövedelem

8. §[7] (1) Vállalkozási nyereségadó kötelezettséggel járó vállalkozásból (a továbbiakban: társas vállalkozás) a tag (részvényes, vállalkozó) részére e jogviszonyra tekintettel juttatott vagyoni érték egésze jövedelem.

(2) A társas vállalkozás tagjának a vállalkozás adózott eredményéből megszerzett jövedelme után az adót az értékpapírból származó jövedelmekre (11. §) vonatkozó szabályok szerint kell megfizetni.

Egyéni vállalkozásból származó jövedelem[8]

8/A. §[9] (1) Az egyéni vállalkozásból származó bevételnek a tevékenység folytatása érdekében felmerült és igazolt költségekkel, valamint az (5) bekezdésben meghatározott kedvezményekkel csökkentett része tekintendő jövedelemnek.

(2) Ha az egyéni vállalkozó vállalkozásában saját találmányát hasznosítja, a vállalkozásból származó (1) bekezdés szerinti jövedelmének 50%-át kell jövedelemnek tekinteni, feltéve, hogy a vállalkozásban más üzleti tevékenységet nem folytat.

(3) Ha az egyéni vállalkozó saját találmányának megvalósítása mellett más üzleti tevékenységet is folytat, akkor a (2) bekezdés szerinti kedvezmény a vállalkozásból kivont jövedelmének olyan hányadára alkalmazható, amilyen arányt a saját találmányból származó bevétele a vállalkozás összes bevételében képvisel.

(4) E törvény alkalmazásában egyéni vállalkozó - ha nem tartozik a vállalkozási nyereségadó hatálya alá -

a) a kisiparos, a magánkereskedő, a jogi személy részlegét szerződéses rendszerben üzemeltető magánszemély;

b) a gazdálkodó szervezet részlegét jogszabályban meghatározott átalányelszámolásos rendszerben üzemeltető magánszemély, az e tevékenységéből származó - egyébként az 5. § alá nem tartozó - jövedelme tekintetében;

c) az a mezőgazdasági kistermelést folytató magánszemély [ideértve a 7. § (2) bekezdésében felsorolt személyeket együttesen is], akinek ebből a tevékenységből évi 2 000 000 forintot meghaladó árbevétele származik;

d) az a magánszemély is, aki az adóhatóságnál tevékenységének megjelölésével, vállalkozóként bejelentkezett, feltéve, ha az abból származó bevétele egyébként a 6. § vagy a 13. § alá esik.

(5) Az egyéni vállalkozót szakmunkástanuló képzése, továbbá legalább 50%-ban csökkentett munkaképességű alkalmazott foglalkoztatása esetén - személyenként, minden megkezdett hónap után - 1000 forint összjövedelmet csökkentő kedvezmény illeti meg. Ez a kedvezmény illeti meg az egyéni vállalkozót akkor is, ha főfoglalkozásban alkalmaz olyan munkavállalót, akit ezt közvetlenül megelőzően legalább 6 hónapon át közhasznú munkavégzés keretében foglalkoztattak.

(6) Az egyéni vállalkozó a végrehajtási rendeletben meghatározott üzleti nyilvántartásokat köteles vezetni.

Ingatlan, ingó dolog és vagyoni értékű jog átruházásából származó jövedelem

9. § (1) Az ingatlan átruházásából, az ingó dolog nem üzletszerű értékesítéséből, valamint a vagyoni értékű jogról való lemondásból, ilyen jog alapításából vagy átruházásából, illetőleg gyakorlásának átengedéséből származó bevételnek a (2) bekezdésben meghatározott levonásokkal csökkentett részét kell jövedelemnek tekinteni.

(2) A bevételből le kell vonni az ingatlannak, az ingó dolognak és a vagyoni értékű jognak a megszerzése idején képviselt forgalmi értékét, a megszerzésével és értékesítésével kapcsolatban felmerült költségeket, valamint az értéknövelő beruházásra fordított kiadásokat.

(3)[10] Ha az ingó dolognak, illetve a vagyoni értékű jognak a megszerzése idején képviselt forgalmi értéke nem állapítható meg, a jövedelem a bevétel 25%-a. Jogi személy által magánszemély részére történő ingatlan értékesítés esetén - ha a szerződést nem kellett illeték kiszabása végett bemutatni - a szerződésben szereplő teljes vételárat kell szerzés idején képviselt forgalmi értéknek tekinteni. Ha az értékesített ingatlan szerzés idején képviselt forgalmi értéke nem állapítható meg, akkor jövedelemnek az eladáskor az illetékkiszabás alapjául szolgáló forgalmi érték 25%-át kell tekinteni.

(4) E § alkalmazásában vagyoni értékű jog a tartós földhasználat, a földhasználat, a haszonélvezet, a használat, a telki szolgalom, az üdülőhasználati jog és a külföldiek ingatlanhasználati joga.

(5) A forgalmi érték megállapításakor az illetékekről szóló 1986. évi I. törvény 52. §-ában és a 66. § (1) bekezdésének d) pontjában foglaltakat kell megfelelően alkalmazni. Külföldről behozott ingó dolog esetén a vámkiszabás alapjául szolgáló érték tekintendő forgalmi értéknek.

(6) Az ingatlan átruházásából származó jövedelem a végrehajtási rendeletben meghatározott módon és feltételek szerint - legfeljebb három részre megosztható.

Egyes építmények hasznosításából származó jövedelmek

10. § (1) A fizető-vendéglátó igazolással rendelkező, szálláshelyet hasznosító magánszemély e tevékenységből származó bevételének - ha a bevételt idegenforgalmi szervezet fizeti ki - 40%-a a jövedelem, egyébként a bevétel 60%-a tekintendő jövedelemnek.

(2) A nem lakás céljára szolgáló építmény bérbeadásából származó bevétel 70%-át kell jövedelemként számításba venni, ha azt nem az (1) bekezdésben meghatározott módon hasznosítják.

Takarékbetétből, értékpapírból származó jövedelem

11. § (1)[11] A takarékbetétből, a takaréklevélből (a továbbiakban együtt: takarékbetét), a kötvényből, a kincstárjegyből, letéti jegyből, a szövetkezeti részjegyből, a szövetkezeti célrészjegyből, a mezőgazdasági termelőszövetkezeti termelés fejlesztési hozzájárulásból és vagyoni hozzájárulásból, a vagyonjegyből, a részvényből és a külön jogszabályban meghatározott egyéb értékpapírból (a továbbiakban együtt: értékpapír) származó bevétel (például kamat, osztalék, járadék, árfolyamnyereség) egésze jövedelemnek tekintendő. A lejárat előtt megszűnt tízéves vagy annál hosszabb tartamú életbiztosításból származó bevétel esetén a jövedelmet a végrehajtási rendelet állapítja meg.

(2) Az (1) bekezdésben felsorolt jövedelmeket nem kell bevallani, és azokat az összjövedelem (14. §) számításakor figyelmen kívül kell hagyni.

Egyes kis összegű kifizetésekből származó jövedelmek

12. §[12] (1) A jogi személy, a gazdasági társaság, az egyéni vállalkozó, a közös név alatt működő polgári jogi társaság, a szakcsoport, a társasház és a társas nyaraló (továbbiakban együtt: kifizető) által kifizetett, egy szerződésből származó, egyébként a 6. vagy 13. §-ban említeti bevétel egésze jövedelem, ha a bevétel a 2000 forintot nem haladja meg.

(2) Az (1) bekezdésben meghatározott jövedelmei nem kell bevallani és az összjövedelem (14. §) számításakor figyelmen kívül kell hagyni.

(3) Ha a magánszemély a kifizetővel írásban közli, hogy az (1) bekezdésben meghatározott bevételét egyéb jövedelmével össze kívánja vonni, akkor az ilyen kifizetésekre az általános szabályok az irányadók.

Egyéb jövedelmek

13. § (1) Az 5-12. §-ban nem szabályozott bevételt a jövedelem kiszámítása során az annak megszerzése érdekében felmerült és elismert költségekkel csökkentetni kell.

(2)[13] A végrehajtási rendeletben meghatározott költségek - számlák vagy útnyilvántartás alapján - évi 24 000 forintig számolhatók el. Egyébként a magánszemély a költségeit - az adóhatóság részére történő előzetes bejelentés esetén - az egyéni vállalkozókra vonatkozó szabályok szerint számolhatja el.

(3)[14] A (2) bekezdés szerint kell eljárni akkor is, ha a magánszemély a tevékenységére tekintettel kap egyébként nem adómentes költségtérítést.

(4)[15] Az ügyvédi, jogtanácsosi, jogi oktatói munkaközösség tagjának a vállalkozási nyereségadó alá nem eső tevékenységéből származó bevételének a jogszabályban meghatározott mértékű költségtérítéssel csökkentett része a jövedelem.

III. fejezet

Az adó alapja és mértéke, mentességek és kedvezmények

Az adó alapja

14. § (1) Az adót a magánszemély egy naptári évben megszerzett összes jövedelmének (a továbbiakban: összjövedelem) az adómentes jövedelmekkel (15-16. §) és a 17. §-ban meghatározott kiadásokkal csökkentett része (adóalap) után kell megállapítani.

(2) Az adóalap megállapítása során a jövedelmeket - a 11-12. §-ban, a 18. § (5) bekezdésében és a 33. § (2) bekezdésében meghatározott kivételekkel - össze kell vonni.

Adómentesség

15. § Mentes az adó alól:

1.[16] a társadalombiztosítás keretében nyújtott anyasági segély, temetési segély, családi pótlék, jövedelempótlék, házastársi pótlék, árvaellátás, végkielégítés, szociális támogatás, lakbér-hozzájárulás, árvaellátásra jogosult gyermekre tekintettel kapott özvegyi nyugdíj, továbbá a külföldről kapott nyugdíj;

2.[17] a gyermekgondozási segély, a vakok személyi járadéka, a rokkantsági járadék, a szociális és nevelési segély, a sorkatona hozzátartozóinak járó családi segély, a nemzeti gondozottak gondozási díja, a hadigondozási pénzellátások, valamint a megváltozott munkaképességű dolgozók rendszeres szociális és átmeneti járadéka;

3.[18] az egészségügyi és szociális intézmény keretében társadalmi munkában végzett szociális gondozásért kapott havi 2000 forintot meg nem haladó összeg;

4. a természetben nyújtott oktatási, egészségügyi és szociális ellátás;

5. az intézeti vagy állami nevelésbe vett kiskorú gondozásának, nevelésének családban való biztosításáért, valamint az ápolásra kihelyezett betegek gondozásáért kapott díj, illetve térítés;

6. az intézeti, állami nevelést követően kapott önálló életkezdési támogatás;

7. a szakmunkástanulóknak, valamint a közép-és felsőfokú oktatási intézmények nappali tagozatos hallgatóinak ösztöndíja, pénzbeli szociális támogatása, jövedelemkiegészítő pótléka és jutalma;

8.[19] a sorkatonák, a felsőfokú végzettséggel nem rendelkező katonai tanintézeti hallgatók illetménye, egyéb pénzbeli juttatása és a leszerelő sorkatonák egyszeri pénzjuttatása;

9. a jogszabályban meghatározott kötelezettség alapján kapott tartásdíj, kártalanítás, kártérítés, kivéve a jövedelmet pótló kártérítést;

10. a jogszabályban meghatározott mértékű költségtérítés, költségátalány;

11.[20] a közlekedési költség megtérítésére fizetett összeg, a gépkocsi költségátalány esetén - ha jogszabály ennél magasabb összeget vagy nagyobb távolságot nem állapít meg - a kifizető által a havi 500 km-t meg nem haladó távolságra fizetett összeg, az üzemanyag megtakarításra tekintettel kapott összeg, a tanfolyami hozzájárulás, az oktatási költségek dolgozónak történő megtérítése, a tudományos konferenciák, kongresszusok részvételi díjának munkáltatói megtérítése;

12. a jogszabályban meghatározott vagy 1987. január 1-jét megelőzően megállapított természetbeni juttatás, illetve annak pénzbeli megváltása;

13. a találmány átruházásáért, megterheléséért, illetve hasznosításáért az eredeti jogosult részére találmányonként kifizetett egész összegnek a 100 000 forintot meg nem haladó része;

14. a KST-betétnek, az iskolai takarékbélyegnek, az átutalási betétszámlának, a látra szóló takarékbetétnek, a látra szóló csekkszámlabetétnek és a devizaszámlának a kamata, valamint az ifjúsági takarékbetétnek és egyéb lakás célú takarékbetétnek a kamata, illetve a prémiuma, ha a betét összegét lakás vásárlására, építésére, bővítésére használják fel;

15. a biztosítási jogviszony alapján kapott összeg, kivéve a jövedelmet helyettesítő felelősségbiztosítási összeget, valamint a lejárat előtt megszűnt, tízéves vagy annál hosszabb tartamú életbiztosításból származó jövedelmet;

16. a mezőgazdasági kistermelésből származó jövedelemnek az a része, amely évi 500 000 forintot meg nem haladó bevételből származik;

17. a földjáradék, a háztáji és illetményföld megváltásának összege, valamint a termelőszövetkezet használatában, de tagja vagy kívülálló tulajdonában levő földterületnek a szövetkezet részére történő értékesítéséből származó jövedelem;

18.[21] a lakásbérleti jogról való lemondásért kapott térítés (ide értve a bérlakásból a bírói ítélet alapján távozó bérlőtárs részére, a családjogi törvény rendelkezése szerint megítélt, a lakáshasználati jog ellenértékeként fizetett összeget is), lakásbérleti jogok egymás közötti cseréjéből, továbbá a lakástulajdonnak, bérlakás bérleti joga megszerzése ellenében történő átruházásból származó jövedelem;

19. a lakás vásárlásához, építéséhez nyújtott szociálpolitikai kedvezmény, a vissza nem térítendő munkáltatói, illetve helyi tanácsi támogatás;

20.[22] a lakástulajdon vagy lakótelek átruházásáért, illetve lakásbérleti jogviszony folytatásáért kötött tartási, életjáradéki vagy öröklési szerződésből származó jövedelem;

21. a hatósági intézkedés alapján létrejött lakásbérleti jogviszonyból származó jövedelem;

22. a tíz évnél régebben megszerzett ingatlan vagy vagyoni értékű jog átruházásából, valamint az ilyen vagyoni értékű jogról való lemondásból származó jövedelem;

23.[23] a tíz évnél nem régebben megszerzett ingatlan értékesítéséből származó jövedelemnek az a része, amelyet a magánszemély - a végrehajtási rendeletben meghatározott időszakon belül - saját maga, házastársa, volt házastársa, szülője vagy gyermeke részére lakás vásárlására, építésére, bővítésére vagy lakásbérleti jog megszerzésére fordított;

24.[24] ingó vagyontárgyak - kivéve az értékpapírokat - nem üzletszerű értékesítéséből származó jövedelemnek az évi 100 000 forintot meg nem haladó része;

25.[25] az örökség, a magánszemélytől, illetve a nyugdíjba vonuláskor kapott ajándék, valamint az illetékjogszabályok hatálya alá tartozó más vagyoni érték megszerzése;

26. az állami kitüntetésekkel járó pénzjutalom, továbbá az egyéb kitüntetésekkel járó, illetve társadalmi munkáért kapott jutalomnak a végrehajtási rendeletben meghatározott része;

27. az egészségügyi intézmény által fizetett donor-díj és gyógyszernek emberen való kipróbálásával kapcsolatban a beteg részére fizetett díj;

28. az egyházi személynek egyházi szertartásért magánszemély által adott vagyoni érték.

29.[26] az alapítványból magánszemély részére kifizetett, a végrehajtási rendeletben meghatározott ösztöndíj, továbbá a Minisztertanács által külön meghatározott alapítványból és közérdekű célú kötelezettségvállalásból kifizetett összeg;

30.[27] a társadalmi és érdekképviseleti szenektől, valamint az egyesületektől kapott - a végrehajtási rendeletben meghatározott -, továbbá vetélkedők és versenyek díjaként kapott tárgyjutalom értékéből darabonként 5000 forintot meg nem haladó összeg, továbbá összeghatártól függetlenül a nemzetközi sportversenyeken nyert érmek értéke;

31.[28] jogszabályban meghatározott mértékű, továbbá a pályakezdők részére a végrehajtási rendeletben meghatározott feltételhez kötött letelepedési támogatás, valamint a kedvezőtlen adottságú mezőgazdasági nagyüzemek szakemberei számára adott lakásépítési támogatás;

32.[29] a jogi személy által szervezett olyan társadalmi munka ellenértéke, illetve jótékony célú rendezvény olyan bevétele, amelyet munkabérként, honoráriumként vagy tiszteletdíjként számfejtenek, de azt a magánszemély nem veszi fel, hanem valamely közérdekű célra felajánlja;

33.[30] a Magyar Nemzeti Bank által kibocsátott külföldi pénzértékre szóló értékpapírból továbbá a valutaárfolyam-nyereségből származó jövedelem;

34.[31] az 1988. január 1. napját megelőzően megállapított baleseti és kártérítési járadék, akkor is, ha annak összegét utóbb módosítják;

35.[32] a haszonélvezettel terhelt ingatlan értékesítéséből a haszonélvező által megszerzett jövedelem feltéve, hogy az értékesítéstől számított egy éven belül a korábbi tulajdonos új ingatlanán a korábbi haszonélvező ismét haszonélvezetet szerez.

16. § (1) Mentes az adófizetési kötelezettség alól az a magánszemély és adómentes az a jövedelem, akinek, illetve amelynek mentessége nemzetközi szerződés vagy viszonosság alapján áll fenn.

(2) A viszonosság kérdésében a pénzügyminiszternek a külügyminiszterrel egyetértésben kialakított állásfoglalása az irányadó.

Az összjövedelmet csökkentő kiadások

17. §[33] (1) Az adó megállapításakor az összjövedelemből levonható:

a) az alapítvány céljára fordított összeg (Ptk. 74/A-74/E §),

b) a közérdekű kötelezettség vállalásra (Ptk. 593-596. §) fordított összeg,

c) a befizetett (levont) szakszervezeti tagdíj összege,

d) a súlyosan fogyatékosok jövedelméből havi 1000 forint, ha a fogyatékos állapot az adott hónapban legalább egy napig fennállt.

(2) A magánszemély összjövedelméből gyermekenként, illetve a c) pont esetén fogyatékos gyermekenként havi 1000 forint levonható, ha saját háztartásában legalább

a) három gyermeket, vagy

b) egyedülállóként kettő gyermeket, vagy

c) súlyosan fogyatékos gyermeket nevel.

(3) A (2) bekezdés szerinti kedvezményt a gyermeket nevelő magánszemélyek közös nyilatkozatában megjelölt egy magánszemély veheti igénybe, feltéve, ha a jogosultság az adott hónapban legalább 1 napig fennállt.

(4) Az összjövedelmet csökkentő kiadások igénybevételének részletes szabályait és feltételeit a végrehajtási rendelet állapítja meg.

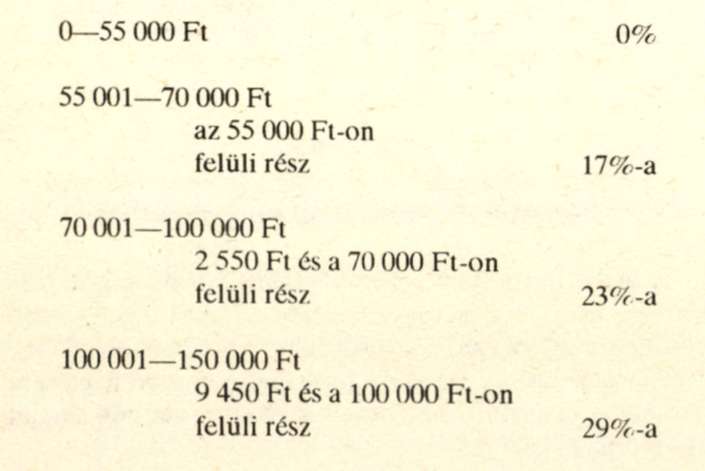

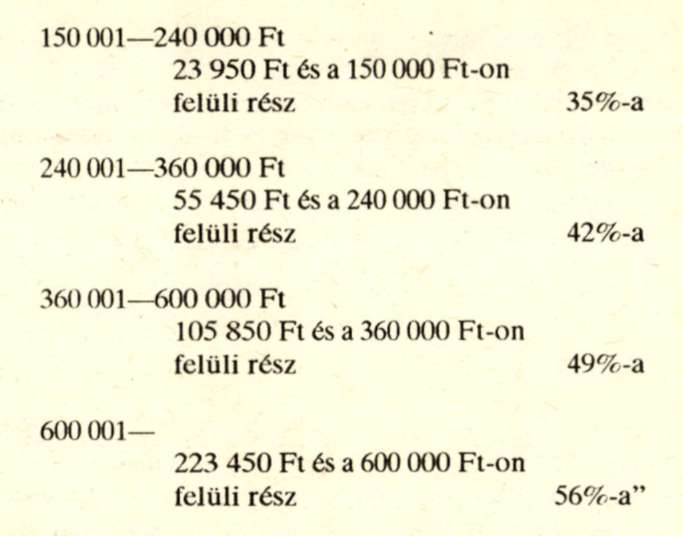

Az adó mértéke

18. § (1)[34] Az adó mértéke ha az adó alapja

(2) Az adó mértéke 20%, ha a jövedelem takarékbetétből, értékpapírból, illetve lejárat előtt megszűnt, tízéves vagy annál hosszabb tartamú életbiztosításból (11. §) származik.

(3) A (2) bekezdésben meghatározott adót a kifizető - takarékbetétenként, értékpapíronként és kifizetésenként - állapítja meg és vonja le.

(4) A kis összegű kifizetésből (12. §) származó jövedelem után az adó mértéke 20%. Az adót a kifizető állapítja meg és vonja le.

(5) Külföldről származó bevétel esetén - ha nemzetközi szerződésből vagy viszonosságból más nem következik - a külföldön fizetett jövedelemadó összegével csökkentett jövedelem után az adó mértéke 20%.

Adókedvezmények

19. § (1)[35] Nem kell az adót megfizetni:

a) a nyugdíjnak, a mezőgazdasági szövetkezeti tagok öregségi és munkaképtelenségi járadékának, tagsági pótlékának, a mezőgazdasági szövetkezeti tag özvegye özvegyi járadékának, a szakszövetkezeti tag részére járó növelt összegű öregségi, munkaképtelenségi járadéknak egész összege után, valamint

b)[36] a nyugdíj, a mezőgazdasági szövetkezeti tagok öregségi és munkaképtelenségi járadéka, illetve a mezőgazdasági szövetkezeti tag özvegyének özvegyi járadéka, a szakszövetkezeti tag részére járó növelt összegű öregségi, munkaképtelenségi járadék, és az adott évben szerzett egyéb jövedelmek együttes összegének évi 108 000 forintot meg nem haladó része után.

(2)[37] Az (1) bekezdés nem alkalmazható azokra a magánszemélyekre, akiknek a nyugdíja a 15. § szerint adómentes.

(3) A legalább 67%-ban csökkent munkaképességű és rokkantsági nyugdíjban nem részesülő magánszemélyt e törvény alkalmazásában nyugdíjasnak kell tekinteni.

(4) A fizetendő adót úgy kell megállapítani, hogy az összevont jövedelem után a 18. § (1) bekezdése szerint kiszámított adóból le kell vonni azt az összeget, amely az (1) bekezdésben meghatározott jövedelmek összegével azonos összjövedelmű személyt adóként terhelné.

20. § (1) A 18. § (1) bekezdése szerint fizetendő adóból a következő összegek levonhatók:

a) a lakótelek és lakás vásárlása, építése, bővítése céljából az adott évben pénzintézetnél -a megtakarító nevére - elhelyezett elkülönítetten kezelt, legfeljebb évi 36 000 forint összegű megtakarítás 20%-a;

b) a lakás vásárlására, építésére, bővítésére felvett, jogszabályban meghatározott pénzintézeti kölcsön évi 3%-ot meghaladó kamatának 20%-a;

c)[38] a naptári évben kifizetett út- és közműfejlesztési hozzájárulás, közműfejlesztési társulási, illetve vízgazdálkodási társulati érdekeltségi hozzájárulás, a távközlési alaphálózat fejlesztése érdekében közvetlenül erre a célra fizetett hozzájárulás 30%-a.

d) a végrehajtási rendeletben meghatározott mértékig a nyugdíjbiztosítás és a tízéves vagy annál hosszabb tartamú életbiztosítás naptári évben kifizetett díjainak 20%-a.

(2) Az (1) bekezdés a) pontjában meghatározott megtakarítás összegének felvétele esetén, ha a magánszemély a végrehajtási rendeletben szabályozott módon nem igazolja, hogy a megtakarítást - saját maga, házastársa vagy egyeneságbeli rokona, ideértve az örökbe fogadott, mostoha- és nevelt gyermeket, valamint az örökbefogadó, mostoha- és nevelőszülőt is, részére - lakás vásárlására, építésére, bővítésére, illetve lakótelek vásárlására használta fel, az igénybe vett adókedvezmény 40%-kal megnövelt összegét kell visszafizetni.

IV. fejezet

Az adó megállapítása és megfizetése

Az adó megállapításának módja

21. § (1)[39] A magánszemély - a 11. §-ban,a 12. § (1)-(2) bekezdésében, valamint a 15-16. §-okban meghatározott jövedelmek kivételével - az adóigazgatási jogszabályok rendelkezései szerint maga köteles az összjövedelmét és az adóját megállapítani, bevallani és befizetni (önadózás).

(2)[40] Ha a magánszemélynek kizárólag egy munkaviszonyból, gazdasági társaságban, polgári jogi társaságban vagy szakcsoportban fennálló tagsági viszonyból származó - adómentességet nem élvező - jövedelme van és erről a munkáltató, a szövetkezet, a gazdasági társaság, a polgári jogi társaság, a szakcsoport (a továbbiakban együtt: munkáltató) részére nyilatkozatot ad, az adóalapot és az adót - a 17. és a 20. §-ban foglaltakat is figyelembe véve - a munkáltató állapítja meg, vonja le és fizeti be, illetve túlfizetés esetén az adókülönbözetet visszatéríti.

(3) A (2) bekezdésben meghatározott nyilatkozat a jogkövetkezmények tekintetében adóbevallásnak minősül. Ha a magánszemély a megállapított adót vitatja, az adóhatósághoz fordulhat.

(4)[41] Ha a magánszemély meghal vagy engedély nélkül külföldre távozik (ide értve azt az esetet is, ha a hazatérést megtagadja), összjövedelmét és adóját - az elévülési időszakon belül - az adóhatóság állapítja meg.

Adóelőleg-fizetési kötelezettség

22. §[42] (1) A jövedelem után a végrehajtási rendeletben meghatározott módon és mértékben adóelőleget kell fizetni.

(2) A kifizető az általa kifizetett összegből adóelőleget köteles levonni. Nem kell adóelőleget levonni a törvény 7., 9. és 11. §-ában meghatározott jövedelmek, valamint a tartalékos katonai szolgálatot teljesítő honvédek, határőrök és tisztesek illetményének kifizetése esetén. Nem kell adóelőleget levonni a társas és az egyéni vállalkozás részére kifizetett összegből sem.

23. § (1) A magánszemély a fizetendő adó és a naptári évben befizetett, illetve levont adóelőlegek összege közötti különbséget (adókülönbözet) köteles az adóhatóságnak megfizetni. Ha a naptári évben befizetett, illetve levont adóelőleg összege az adó összegét meghaladja, az adókülönbözetet az adóhatóság köteles visszatéríteni.

(2) Az adó megfizetésére az adóhatóság - az adóigazgatási jogszabályokban meghatározott feltételek szerint - legfeljebb 12 havi részletfizetést engedélyezhet.

24. § (1) Ha a kifizető az adóelőleget levonta,az adóhatóság a továbbiakban azt csak a kifizetőtől követelheti.

(2) Ha a magánszemély adólevonás útján adózik, a jövedelem és az adó megállapításáért. levonásáért és befizetéséért az adólevonásra kötelezett a felelős, az adóhatóság a magánszemélytől azt nem követelheti.

Az adókötelezettség teljesítésének ellenőrzése; a vagyonnyilatkozat

25. § (1) Az adóhatóság ellenőrzi a magánszemély adókötelezettségének a teljesítését, az adó megállapításának a helyességét és befizetésének a tényét.

(2) Az adóhatóság határozattal állapítja meg annak a magánszemélynek az adóját, akiről megállapította, hogy valótlan adóbevallást nyújtott be, vagy adóbevallási kötelezettségének nem tett eleget.

(3) Ha a határozattal megállapított jövedelem, illetve adó a bevallott jövedelem, illetve adó összegét meghaladja (adóhiány), a feltárt jövedelmet teljes egészében a feltárás évét megelőző év összjövedelméhez kell hozzászámítani.

(4) Az adóhatóság határozattal állapítja meg az adót abban az esetben is, ha a magánszemély a 18. § (2) és (4) bekezdése, továbbá a 21. § (2) bekezdése szerint megállapított adót vitatja.

26. § (1) A belföldi állandó lakóhellyel rendelkező magánszemély - teljes vagyonáról vagy egyes vagyontárgyairól - a Minisztertanács rendeletében háromévenként, az adóhatóság határozatával pedig legfeljebb évente egy alkalommal vagyonnyilatkozat tételére kötelezhető. Az adóhatóság ilyen határozata ellen - az államigazgatási eljárás általános szabályairól szóló 1981. évi I. törvény 62. §-ának (3) bekezdése alapján -jogorvoslatnak nincs helye.

(2) Az adóhatóság abban az esetben kötelezheti a magánszemélyt vagyonnyilatkozat tételére, ha az adóhatóság rendelkezésére álló adatok alapján feltehető, hogy a magánszemély vagyona jelentős mértékben gyarapodott, és ez a bevallott összjövedelmét számottevően meghaladja.

(3) A nyilatkozattételi kötelezettség az ingatlanok és a nagy értékű ingóságok felsorolására terjedhet ki. Nem terjedhet ki a kötelezettség a takarékbetétben levő vagyonra. Ha azonban a magánszemély erről nyilatkozatot tesz, és meglétét a végrehajtási rendeletben meghatározott módon igazolja, az adóhatóságnak azt el kell fogadnia.

(4) A vagyonnyilatkozatban nem szereplő vagyontárgyat az adózás szempontjából - az ellenkező bizonyításáig - úgy kell tekinteni, mintha azt a magánszemély az utolsó vagyonnyilatkozatot követően szerezte volna.

27. § (1) Az adóhatóság a határozatát az adóbevallással, az ellenőrzés során, illetve más módon tudomására jutott adatoknak és más bizonyítékoknak a mérlegelésével hozza meg.

(2) Ha az adó alapja másképp nem állapítható meg - ideértve azt az esetet, ha a magánszemély kiadásai meghaladják adómentes és bevallott jövedelmeinek az összegét - a jövedelmet becsléssel kell megállapítani.

Önellenőrzési pótlék, késedelmi pótlék, bírság

28. § (1) A magánszemély az adóhatóság eljárásának megkezdése előtt adóbevallását helyesbítheti (önellenőrzés). Az így feltárt adóhiány után havi 2% - de legfeljebb 20% - önellenőrzési pótlékot kell fizetni.

(2)[43] A késedelmesen teljesített adóelőleg, illetve adófizetés, valamint az adókülönbözet késedelmes visszatérítése esetén minden megkezdett naptári hónap után havi 2% késedelmi pótlékot kell fizetni. A helytelen adóbevallás miatt jelentkező adótöbblet esetén az adóbevallás helyesbítéséig késedelmi pótlék nem jár.

(3) Ha az adóhatóság a határozatában adóhiányt állapit meg, a magánszemélyt legalább az adóhiány 50%-ának megfelelő összegű bírság megfizetésére kötelezi. A bírság mértéke - az eset összes körülményeire tekintettel - gondatlanság esetén 100%-ig, súlyos gondatlanság esetén 150%-ig, szándékosság esetén 200%-ig terjedhet.

(4)[44] Az Adó- és Pénzügyi Ellenőrzési Hivatal elnöke az önellenőrzési pótlék, a késedelmi pótlék és a bírság fizetésére kötelezettet különös méltánylást érdemlő esetben -a szándékosság kivételével - mentesítheti a pótlékok és a bírság megfizetése alól.

(5)[45] Ha az adót a munkáltató állapította meg, az adóhatóság határozatában előírt adóhiány után a bírságot a munkáltatónak a rá vonatkozó szabályok szerint kell megfizetnie. Ha az adózó adóbevallását a munkáltató hibás adatszolgáltatása miatt tévesen tette meg, az adóhatóság által megállapított adóhiány után a bírságot a munkáltatónak kell megfizetnie.

Elévülés

29. § (1) Az adó megállapításához való jog elévül annak a naptári évnek az utolsó napjától számított egy év elteltével, amelyben a be nem vallott jövedelem megszerzése az adóhatóság tudomására jut.

(2) Az adó megállapításához való jog a jövedelem megszerzése évének utolsó napjától számított öt év elteltével - az (1) bekezdésben foglaltakra való tekintet nélkül - elévül.

(3) A (2) bekezdésben foglalt rendelkezést kell alkalmazni az adókülönbözet visszatérítéséhez való jog elévülésére is.

Az adóhatóság határozatának bírósági felülvizsgálata

30. § Az adót megállapító másodfokú határozat bíróság által felülvizsgálható és megváltoztatható. A felülvizsgálat kiterjedhet az adómegállapítás jogalapjára, továbbá a megállapított adó összegére abban az esetben, ha a vitatott összeg az 5000 forintot meghaladja.

Az adó mérséklése

31. § Az Adó- és Pénzügyi Ellenőrzési Hivatal elnöke - az illetékes községi, nagyközségi, városi, fővárosi kerületi tanács szociális feladatot ellátó szakigazgatási szerve véleményének ismeretében - az adótartozást és a késedelmi pótlékot kérelemre elengedheti vagy mérsékelheti, ha annak megfizetése a magánszemély vagy az általa eltartott hozzátartozói megélhetését veszélyezteti.

V. fejezet

Záró rendelkezések

32. § Ez a törvény 1988. január 1. napján lép hatályba; rendelkezéseit az ezt követően megszerzett jövedelmekre kell alkalmazni.

33. § (1) Az e törvény hatálybalépése előtt kibocsátott értékpapírból származó jövedelemre az adókötelezettség nem terjed ki.

(2) Ha az e törvény 6. §-ának (1) bekezdésében meghatározott - 1988. és 1989. évben megszerzett - jövedelem 1987. december 31-ét megelőzően kifizetővel kötött szerződésből származik, a jövedelmet más jövedelmekkel nem kell összevonni és nem kell bevallani. E jövedelem után az adó mértéke 20%. Az adót a kifizető állapítja meg, vonja le és fizeti be.

(3) Az 1988. évben keletkezett adókötelezettséggel kapcsolatos adóhiány miatt a bírságot - a szándékosság esetének kivételével - legalább az adóhiány 20%-áig, súlyos gondatlanság esetén legfeljebb 50%-áig terjedő mértékben lehet megállapítani, vagy a bírság kiszabásától el lehet tekinteni.

34. §[46] A törvény hatályba lépésével kapcsolatos további átmeneti intézkedésekről törvényerejű rendelet rendelkezik. Ennek során a 8/A. §-ban meghatározott egyéni vállalkozók vállalkozásba bevitt vagyona tekintetében a törvény rendelkezéseitől eltérő szabályok is megállapíthatók'

35. § Az adó következő évi mértékeire és az alkalmazandó összeghatárokra az állami költségvetésről szóló törvényjavaslatban a Minisztertanács - az ár- és jövedelmi viszonyok változására tekintettel - tesz javaslatot.

36. § (1) E törvény végrehajtásáról a pénzügyminiszter gondoskodik.

(2)[47] Felhatalmazást kap a Minisztertanács, hogy rendeletben meghatározza:

a) a törvényben használt egyes fogalmak értelmezését;

b) a törvény 6. §-ának (1) és (3) bekezdésében, 8/A. §-ában, 9. §-ának (6) bekezdésében, 15. §-ában, 20. § (1) bekezdésében, valamint 22. §-ában megjelölt körben a részletes szabályokat;

c) az állandó külföldi lakóhellyel rendelkező személyek, illetve egyes külföldről és tartós külszolgálatból származó jövedelmek adózási szabályait;

d) a társasház vagy társasüdülő által a tulajdonosok nevében megkötött szerződésekből, továbbá a totó-lottó árusításból származó jövedelmek után az adózás módját;

e) a takarékbetétekből származó 1988-1990. évi jövedelmek utáni adó megfizetésének módját.

(3) Felhatalmazást kap a pénzügyminiszter, hogy

- meghatározza a lakáscélú megtakarítások (20. §) formáit,

- meghatározza a törvény végrehajtásához szükséges számviteli szabályokat és ezekhez kapcsolódóan nyomtatványok kötelező alkalmazását írja elő.

(4)[48] Felhatalmazást kap a szociális és egészségügyi miniszter, hogy meghatározza a súlyos fogyatékosság minősítésének és igazolásának rendjét.

(5)[49] A törvény 15. §-ának 10. pontjában meghatározott költségtérítést, költségátalányt, 12. pontjában meghatározott természetbeni juttatást, 31. pontjában említett letelepedési támogatást miniszteri rendelet csak a pénzügyminiszterrel egyetértésben állapíthat meg.

(6)[50] Elemi csapás esetén az újjáépítés elősegítésére a pénzügyminiszter rendeletben e törvény rendelkezéseitől eltérő szabályokat állapíthat meg.

Németh Károly s. k.,

a Magyar Népköztársaság Elnöki Tanácsának elnöke

Katona Imre s. k.,

a Magyar Népköztársaság Elnöki Tanácsának titkára

Lábjegyzetek:

[1] Számozását módosította az 1988. évi VIII. törvény 1. §-a. Hatályos 1989.01.01.

[2] Beiktatta az 1988. évi VIII. törvény 1. §-a. Hatályos 1989.01.01.

[3] Beiktatta az 1988. évi VIII. törvény 1. §-a. Hatályos 1989.01.01.

[4] Megállapította az 1988. évi VIII. törvény 2. §-a. Hatályos 1989.01.01.

[5] Megállapította az 1988. évi VIII. törvény 3. §-a. Hatályos 1989.01.01.

[6] Megállapította az 1988. évi VIII. törvény 4. §-a. Hatályos 1989.01.01.

[7] Megállapította az 1988. évi VIII. törvény 5. §-a. Hatályos 1989.01.01.

[8] Beiktatta az 1988. évi VIII. törvény 6. §-a. Hatályos 1989.01.01.

[9] Beiktatta az 1988. évi VIII. törvény 6. §-a. Hatályos 1989.01.01.

[10] Módosította az 1988. évi VIII. törvény 7. §-a. Hatályos 1989.01.01.

[11] Megállapította az 1988. évi VIII. törvény 8. §-a. Hatályos 1989.01.01.

[12] Megállapította az 1988. évi VIII. törvény 9. §-a. Hatályos 1989.01.01.

[13] Megállapította az 1988. évi VIII. törvény 10. §-a. Hatályos 1989.01.01.

[14] Beiktatta az 1988. évi VIII. törvény 10. §-a. Hatályos 1989.01.01.

[15] Beiktatta az 1988. évi VIII. törvény 10. §-a. Hatályos 1989.01.01.

[16] Megállapította az 1988. évi VIII. törvény 11. §-a. Hatályos 1989.01.01.

[17] Megállapította az 1988. évi VIII. törvény 11. §-a. Hatályos 1989.01.01.

[18] Megállapította az 1988. évi VIII. törvény 11. §-a. Hatályos 1989.01.01.

[19] Megállapította az 1988. évi VIII. törvény 11. §-a. Hatályos 1989.01.01.

[20] Megállapította az 1988. évi VIII. törvény 11. §-a. Hatályos 1989.01.01.

[21] Megállapította az 1988. évi VIII. törvény 11. §-a. Hatályos 1989.01.01.

[22] Megállapította az 1988. évi VIII. törvény 11. §-a. Hatályos 1989.01.01.

[23] Megállapította az 1988. évi VIII. törvény 11. §-a. Hatályos 1989.01.01.

[24] Megállapította az 1988. évi VIII. törvény 11. §-a. Hatályos 1989.01.01.

[25] Megállapította az 1988. évi VIII. törvény 11. §-a. Hatályos 1989.01.01.

[26] Beiktatta az 1988. évi VIII. törvény 11. §-a. Hatályos 1989.01.01.

[27] Beiktatta az 1988. évi VIII. törvény 11. §-a. Hatályos 1989.01.01.

[28] Beiktatta az 1988. évi VIII. törvény 11. §-a. Hatályos 1989.01.01.

[29] Beiktatta az 1988. évi VIII. törvény 11. §-a. Hatályos 1989.01.01.

[30] Beiktatta az 1988. évi VIII. törvény 11. §-a. Hatályos 1989.01.01.

[31] Beiktatta az 1988. évi VIII. törvény 11. §-a. Hatályos 1989.01.01.

[32] Beiktatta az 1988. évi VIII. törvény 11. §-a. Hatályos 1989.01.01.

[33] Megállapította az 1988. évi VIII. törvény 12. §-a. Hatályos 1989.01.01.

[34] Megállapította az 1988. évi XIX. törvény 1. §-a. Hatályos 1989.01.01.

[35] Megállapította az 1988. évi VIII. törvény 13. §-a. Hatályos 1989.01.01.

[36] Megállapította az 1988. évi XIX. törvény 2. §-a. Hatályos 1989.01.01.

[37] Megállapította az 1988. évi VIII. törvény 13. §-a Hatályos 1989.01.01.

[38] Megállapította az 1988. évi VIII. törvény 14. §-a. Hatályos 1989.01.01.

[39] Megállapította az 1988. évi VIII. törvény 15. § (1) bekezdése. Hatályos 1989.01.01.

[40] Megállapította az 1988. évi VIII. törvény 15. § (1) bekezdése. Hatályos 1989.01.01.

[41] Beiktatta az 1988. évi VIII. törvény 15. § (2) bekezdése. Hatályos 1989.01.01.

[42] Megállapította az 1988. évi VIII. törvény 16. §-a. Hatályos 1989.01.01.

[43] Megállapította az 1988. évi VIII. törvény 17. § (1) bekezdése. Hatályos 1989.01.01.

[44] Megállapította az 1988. évi VIII. törvény 17. § (2) bekezdése. Hatályos 1989.01.01.

[45] Beiktatta az 1988. évi VIII. törvény 17. § (3) bekezdése. Hatályos 1989.01.01.

[46] Megállapította az 1988. évi VIII. törvény 18. §-a. Hatályos 1989.01.01.

[47] Megállapította az 1988. évi VIII. törvény 19. § (1) bekezdése. Hatályos 1989.01.01.

[48] Megállapította az 1988. évi VIII. törvény 19. § (2) bekezdése. Hatályos 1989.01.01.

[49] Beiktatta az 1988. évi VIII. törvény 19. § (2) bekezdése. Hatályos 1989.01.01.

[50] Számozását módosította az 1988. évi VIII. törvény 19. § (2) bekezdése. Hatályos 1989.01.01.