293/2005. (XII. 23.) Korm. rendelet

az önkéntes kölcsönös nyugdíjpénztárak befektetési és gazdálkodási szabályairól szóló 281/2001. (XII. 26.) Korm. rendelet módosításáról

Az önkéntes kölcsönös biztosító pénztárakról szóló 1993. évi XCVI. törvény 78. §-ának (1) bekezdésében foglalt felhatalmazás alapján a Kormány a következőket rendeli el:

1. §

(1) Az önkéntes kölcsönös nyugdíjpénztárak befektetési és gazdálkodási szabályairól szóló 281/2001. (XII. 26.) Korm. rendelet (a továbbiakban: Nybr.) 2. §-ának (3) bekezdése a következő c) ponttal egészül ki:

(E rendelet befektetési szabályai nem vonatkoznak:)

"c) a pénztár vagyonának befektetését és kezelését végző vagy adminisztrációs és nyilvántartási, járadékszolgáltatási feladatait ellátó szervezetben lévő tulajdoni részesedésre."

(2) Az Nybr. 2. §-a a következő (4) bekezdéssel egészül ki:

"(4) A (3) bekezdés a), c) pontjában felsorolt tulajdonosi részesedések összessége nem lehet nagyobb, mint a pénztár éves beszámolója szerinti összes befektetett eszközei értékének 3%-a, és nem haladhatja meg az 500 millió forintot."

2. §

Az Nybr. 9. §-a helyébe a következő rendelkezés lép:

"9. § (1) A pénztár befektetései között-az állampapírok kivételével - ugyanazon kibocsátó különböző értékpapírjainak együttes részaránya nem haladhatja meg az összes pénztári eszköz tíz százalékát.

(2) A pénztár - az állampapírok és a nyílt végű befektetési alap befektetési jegyeinek, valamint a jelzáloglevelek kivételével - nem szerezheti meg az egy kibocsátó által kibocsátott értékpapírok tíz százalékot meghaladó mértékű részét."

3. §

Az Nybr. 13. §-a (3) bekezdésének második mondata helyébe a következő szövegrész lép:

"A pénztár köteles minden befektetési tevékenységét olyan módon végezni, hogy a pénztár tulajdonában lévő és a vagyonkezelést végző szervezet vagy szervezetek rendelkezésére bocsátott eszközök teljes egészében és folyamatosan a letétkezelő birtokában maradjanak."

4. §

Az Nybr. 15. §-ának (3) bekezdése helyébe a következő rendelkezés lép, egyidejűleg a § a következő (4) bekezdéssel egészül ki:

"(3) A befektetések vagyonarányos költségei között számolhatók el a pénztári eszközök befektetését - részben vagy egészben - saját maga kezelő pénztárnál az e tevékenységet kizárólagosan végző, munkaviszony keretében foglalkoztatott személyek alkalmazásából fakadó személyi jellegű költségek és azok közterhei, a teljes pénztári vagyon és a saját kezelésű vagyon arányában. Erről a pénztárnak a hozamfelosztási szabályzatában kell rendelkeznie. Amennyiben a pénztár saját kezelésű vagyonrésze az 5 milliárd forintot meghaladja, akkor a fenti költségek teljes egészében elszámolhatóak a befektetések vagyonarányos költségei között.

(4) Nem minősül saját vagyonkezelési tevékenységnek, amennyiben a pénztár vagyonkezelésbe ki nem helyezett befektetett eszközei kizárólag házipénztárban, pénzforgalmi számlán, befektetési számlán, illetve tagi kölcsönben vannak elhelyezve."

5. §

Az Nybr. 23. §-ának (1) bekezdése helyébe a következő rendelkezés lép:

"23. § (1) A pénztári hozamráta kiszámításának képletét a 4. számú melléklet A. pontja tartalmazza. A hozamrátát ki kell számolni a pénztár egészére vonatkozóan, bruttó és nettó módon. A napi eszközértékelésre nem kötelezett pénztárak a negyedéves hozamrátájukat ettől eltérően, a 4. számú melléklet B. pontjában leírt módszer alapján is kiszámíthatják. A napi eszközértékelésre nem kötelezett pénztáraknak az alkalmazott hozamrátaszámítási módszert a befektetési politikájukban rögzíteniük kell, a módszer éven belül nem változtatható."

6. §

Az Nybr. 24. §-ának (2) bekezdése helyébe a következő rendelkezés lép:

"(2) A pénztárnak a tárgyévre vonatkozó bruttó, nettó pénztári hozamrátáját, referenciahozamát, illetve az elmúlt 5 naptári év - 25. § (3) bekezdésében foglaltak szerint számított - átlagos hozamrátáját a tárgyévet követő év február 28-ig a Felügyeletnek be kell jelentenie és azt a Felügyelet március 15-ig a honlapján közzéteszi."

7. §

(1) Az Nybr. 25. §-a (1) bekezdésének bevezető szövege helyébe a következő szövegrész lép:

"(1) A pénztár minden évben, legkésőbb a pénzügyi évet követő év június 30-ig köteles nyilvánosságra hozni:"

(2) Az Nybr. 25. §-a (1) bekezdésének c) pontja helyébe a következő rendelkezés lép:

(A pénztár minden évben, legkésőbb a pénzügyi évet követő év június 30-ig köteles nyilvánosságra hozni:)

"c) a pénztár egészének a tárgyévi és az azt megelőző négyévi nettó és bruttó hozamrátáját a 4. számú mellékletben leírt módszerrel számítva, összehasonlítható szerkezetben, valamint a referencia index ugyanazon időszakra vonatkozó hozamrátáját. A referencia index hozamrátáját csak a 2002. január 1-jétől kezdődő időszakra kell publikálni."

(3) Az Nybr. 25. §-ának (3) és (4) bekezdése helyébe a következő rendelkezés lép:

"(3) A pénztár tájékoztatóiban, hirdetéseiben és bármilyen adat, információ nyilvánosságra hozatala esetén a saját vagy más pénztár teljesítményére vonatkozóan megtévesztésre alkalmas módon adatokat, információkat nem közölhet. Amennyiben a közlés hozamrátát tartalmaz (ide nem értve a kötelező nyilvánosságra hozatal során történő hozamráta közlést), akkor az elmúlt 5 naptári év átlagos hozamát (hozamrátáját) is fel kell tüntetni, a többi hozamrátával azonos méretben. Az átlagos hozam a nyilvánosságra hozatalt megelőző 5 teljes naptári évre vonatkozó, hivatalosan közzétett pénztári szintű nettó éves hozamráta mértani átlaga alapján számítandó. Amennyiben az adott pénztár alapítási időpontja miatt 5 teljes naptári évre vonatkozó hozam nem áll rendelkezésre, akkor a pénztár alapítása óta eltelt teljes naptári évek fenti módszerrel számított átlagos hozamát kell megjelentetni, annak feltüntetésével, hogy az mely időszak adataiból került számításra. Amennyiben a pénztár a hozamát más, előre kiválasztott pénztárakkal, csoporttal kívánja összevetni, akkor az összehasonlításnál a kiválasztott pénztárakra, csoportra is be kell mutatni az elmúlt 5 év fentiek szerint számított vagyonnal súlyozott átlagos hozamát. Csoporttal való összehasonlítás esetében a nyilvánosságra hozatal során a csoport kiválasztási elvét is definiálni kell.

(4) A pénztár által nyilvánosságra hozandó adatokat a Pénzügyi Közlönyben kell nyilvánosságra hozni."

8. §

Az Nybr. 29. §-a helyébe a következő rendelkezés lép:

"29. § (1) A pénztár az alapszabályában meghatározott tagdíjfelosztási aránytól kizárólag a belépéstől számított első két hónapban térhet el. Az eltérés eredményeképpen az első két hónapban a működési és a likviditási tartalékra jutó rész legfeljebb összesen 4000 forinttal haladhatja meg azt az összeget, ami az egyébként meghatározott arányok alkalmazásából adódna.

(2) A tagsági jogviszony megszűnése, valamint az egyéni nyugdíj számlán nyilvántartott összeg egészének, vagy egy részének felvétele esetén a tag követeléséből az indokolt költség, de legfeljebb 4000 forint vonható le.

(3) A pénztár az (1)-(2) bekezdésében foglaltakon kívül a tagsági jogviszony létesítéséhez és megszűnéséhez, valamint az egyéni nyugdíj számlán nyilvántartott összeg egészének, vagy egy részének felvételéhez kapcsolódóan egyéb díjat, költséget, levonást semmilyen jogcímen nem érvényesíthet."

9. §

Az Nybr. 29/A. §-a helyébe a következő rendelkezés lép:

"29/A. § (1) Az egyéni nyugdíjszámlán nyilvántartott összeg egy részének felvétele esetén [Öpt. 47. § (4) bekezdés b) pont], amennyiben a kifizetési kérelem összege nem éri el az egyéni nyugdíj számlán nyilvántartott, tagi kölcsön összegével, illetve tagi lekötés összegének kétszeresével csökkentett összeg 90%-át, akkor a kérelemben meghatározott összeget a bejelentés napjától számított 15 napon belül kell kifizetni. A teljes összeg felvétele esetén, illetve olyan részfelvétel esetében, amikor a felvenni kívánt összeg a 90%-ot meghaladja, akkor az összeg 90%-ának átutalását, kifizetését legkésőbb a bejelentés napjától számított 15 napon belül kell elvégezni. A pénztár a hátralévő összeg átutalását, kifizetését legkésőbb a bejelentés negyedévét követő 50 napon belül végzi el.

(2) A tagsági jogviszony megszűnésével kapcsolatos elszámolási módszert a pénztár a tagokkal való elszámolásról szóló szabályzatában rögzíti. Ennek során

a) a Pénztár a tagsági jogviszony megszűnésekor az átlépésre, kilépésre vonatkozó bejelentés, a kizárásról való döntés, illetve a pénztártag halála miatt szükségessé váló egyösszegű kifizetés vagy átutalás esetén a jogosultság igazolásának (a továbbiakban: kiváltó esemény időpontja) negyedévét követő 50 napon belül végzi el a tag tagi kölcsönnel csökkentett követelésének kifizetését, átutalását. A pénztár a tagsági jogviszony megszűnésének fordulónapja és az átutalás napja közötti időszakra fizetendő hozamot a napi eszközértékelésre támaszkodva állapítja meg, vagy

b) a Pénztár az elszámolást több szakaszban végzi. Ebben az esetben a pénztár a tag tagi kölcsönnel csökkentett követelésének legalább 90 százalékát a kiváltó esemény időpontjának negyedévét követő 50 napon belül fizeti ki, utalja át. A fennmaradó követelést a kiváltó esemény időpontjának negyedévét követő második negyedév 50. napjáig kell elszámolni. A részletszabályokat a Hozamfelosztási szabályzatban kell rögzíteni, vagy

c) a tagsági jogviszony megszűnése esetén a tag tagi kölcsönnel csökkentett követelése 90%-ának átutalását, kifizetését legkésőbb a kiváltó esemény időpontjától számított 15 napon belül végzi el a pénztár. Az egyéni számla lezárását és a végleges elszámolást a kiváltó esemény időpontjának negyedévét követő 50 napon belül végzi el."

10. §

Az Nybr. a 29/A. §-t követően a következő alcímmel és 29/B. §-sal egészül ki:

"A magánnyugdíjpénztárból átutalt tagdíj-kiegészítésre vonatkozó különös szabályok

29/B. § Az önkéntes kölcsönös nyugdíjpénztárnak a társadalombiztosítás ellátásaira és a magánnyugdíjra jogosultakról, valamint e szolgáltatások fedezetéről szóló 1997. évi LXXX. törvény (a továbbiakban: Tbj.) 45. §-ának (4) bekezdése, valamint az adókról, járulékokról és egyéb költségvetési befizetésekről szóló törvények módosításáról szóló 2002. évi XLII. törvény 313. §-a alapján a társadalombiztosítási rendszerbe visszalépő tag a tagdíj-kiegészítés összegét önkéntes nyugdíjpénztárba utaltathatja. Az önkéntes nyugdíjpénztár az így átutalt összeget teljes egészében a tag egyéni számlájára helyezi."

11. §

Az Nybr. 30. §-ának (1) bekezdése a következő q) ponttal egészül ki:

(A pénztártagnak küldött számlaértesítőnek legalább tartalmaznia kell:)

"q) a Felügyelet internetes honlapjának címét azzal a megjegyzéssel, hogy azon a pénztárak működését, működésének eredményeit bemutató, összehasonlítható adatok is találhatók."

12. §

Az Nybr. a következő új 39. §-sal egészül ki:

"39. § E rendelet alkalmazásában az "elismert értékpapírpiac" kifejezésen szabályozott piacot kell érteni."

13. §

(1) Az Nybr. 1. számú melléklet 1. pontja helyébe a következő rendelkezés lép:

"1. A 3. § (1) bekezdése szerinti csoportokba a következők tartoznak:

a) házipénztár: forint- és valutapénztár;

b) pénzforgalmi számla és befektetési számla;

c) lekötött betét (betétszerződés): hitelintézeti betétszámlán lekötött pénzösszeg;

d) hitelviszonyt megtestesítő értékpapírok (kötvények):

d1) magyar állampapír,

d2) értékpapír, amelyben foglalt kötelezettség teljesíté-séért a magyar állam készfizető kezességet vállal,

d3) külföldi állampapír,

d4) értékpapír, amelyben foglalt kötelezettség teljesíté-séért külföldi állam készfizető kezességet vállal,

d5) Magyarországon bejegyzett gazdálkodó szervezet - a hitelintézet kivételével - által nyilvánosan forgalomba hozott kötvény,

d6) külföldön bejegyzett gazdálkodó szervezet - a hitelintézet kivételével - által nyilvánosan forgalomba hozott kötvény,

d7) Magyarországon bejegyzett hitelintézet által nyilvánosan forgalomba hozott kötvény,

d8) külföldön bejegyzett hitelintézet által nyilvánosan forgalomba hozott kötvény,

d9) magyarországi helyi önkormányzat által nyilvánosan forgalomba hozott kötvény,

d10) külföldi önkormányzat által nyilvánosan forgalomba hozott kötvény;

e) részvények:

e1) a Budapesti Értéktőzsdére vagy más elismert értékpapírpiacra bevezetett Magyarországon nyilvánosan forgalomba hozott részvény,

e2) Magyarországon kibocsátott, nyilvánosan forgalomba hozott részvény, melynek kibocsátója kötelezettséget vállalt az általa adott értékpapír fél éven belüli, bármely tőzsdére vagy elismert értékpapírpiacra történő bevezetésére, és a bevezetésnek nincs törvényi vagy egyéb akadálya, vagy olyan részvény, amelyre a vételt megelőző 30 napon belül folyamatosan legalább két befektetési szolgáltató nyilvános módon visszavonhatatlan vételi kötelezettséget jelentő árfolyamot tesz közzé,

e3) tőzsdére vagy más elismert értékpapírpiacra bevezetett, külföldön kibocsátott, nyilvánosan forgalomba hozott részvény,

e4) külföldön kibocsátott, nyilvánosan forgalomba hozott részvény, melynek kibocsátója kötelezettséget vállalt az általa adott értékpapír fél éven belüli, bármely tőzsdére vagy elismert értékpapírpiacra történő bevezetésére, és a bevezetésnek nincs törvényi vagy egyéb akadálya, vagy olyan részvény, amelyre a vételt megelőző 30 napon belül folyamatosan legalább két befektetési szolgáltató nyilvános módon visszavonhatatlan vételi kötelezettséget jelentő árfolyamot tesz közzé;

f) befektetési jegy, illetve egyéb kollektív befektetési értékpapír:

f1) Magyarországon bejegyzett befektetési alap befektetési jegye, ideértve az ingatlan befektetési alapot is,

f2) külföldön bejegyzett befektetési alap befektetési jegye, ideértve az ingatlan befektetési alapot is,

f3) egyéb kollektív befektetési értékpapír;

g) jelzáloglevél:

g1) Magyarországon bejegyzett jelzálog-hitelintézet által kibocsátott jelzáloglevél,

g2) külföldön bejegyzett jelzálog-hitelintézet által kibocsátott jelzáloglevél;

h) ingatlan;

i) határidős ügyletek;

j) opciós ügyletek;

k) repó (fordított repó) ügyletek;

l) swap ügyletek;

m) tagi kölcsön;

n) értékpapír-kölcsönzési ügyletből származó követelések;

o) kockázati tőkealap-jegy."

(2) Az Nybr. 1. számú melléklet 2. pontja helyébe a következő rendelkezés lép:

"2. Az (1) bekezdésben leírtaktól eltérően a pénztár nem szabványosított határidős és opciós ügyletet csak devizaárfolyam-kockázat fedezeti céllal köthet."

(3) Az Nybr. 1. számú melléklete a következő 5-6. ponttal egészül ki:

"5. Az egyéb kollektív befektetési értékpapírokra az e rendeletben a befektetési jegyekre meghatározott befektetési előírások az irányadók.

6. A pénztári portfolió terhére a Tpt.-nek az értékpapír-kölcsönzésre vonatkozó szabályainak betartásával értékpapír-kölcsönzési ügylet köthető, ezen ügyletek összértéke nem haladhatja meg a befektetett pénztári eszközök 30%-át. A pénztári befektetési portfolióban csak értékpapírok kölcsönadása lehetséges, kölcsönvétele nem. Az értékpapír-kölcsönzési ügylet futamideje egy évnél hosszabb nem lehet, az ügylethez kapcsolódóan megfelelő óvadékot kell kikötni. Értékpapír-kölcsönzési ügylet esetében óvadékként csak olyan befektetési eszközök szolgálhatnak, amelyek megszerzését a jogszabályok és a pénztár befektetési politikája lehetővé teszik."

14. §

(1) Az Nybr. 2. számú mellékletének 2/B. pontja a következő mondattal egészül ki:

"Ettől eltérően, amennyiben a közvetlen ingatlanbefektetésekre vonatkozó befektetési korlátozások kizárólag a piaci árfolyamok mozgása, szolgáltatások kifizetése, illetve az Öpt. 47. § (4) bekezdése szerinti pénzfelvétel miatt sérülnek, akkor az előírt arányok helyreállítására a pénztárnak 6 hónap áll rendelkezésére."

(2) Az Nybr. 2. számú melléklet 7. pontja helyébe a következő rendelkezés lép:

"7. Magyarországon bejegyzett származtatott ügyletekbe befektető alap befektetési jegyének, illetve a külföldön bejegyzett és a kibocsátás országában származtatott ügyletekbe befektető alapnak minősülő befektetési alap jegyének együttes aránya nem haladhatja meg a befektetett pénztári eszközök 5%-át. Magyarországon bejegyzett kockázati tőkealap jegyének, illetve külföldön bejegyzett és a kibocsátás országában kockázati tőkealapnak minősülő alap jegyének együttes aránya nem haladhatja meg a befektetett pénztári eszközök 5%-át. Egy kockázati tőkealap által kibocsátott jegyek aránya nem haladhatja meg a befektetett pénztári eszközök 2%-át."

15. §

(1) Az Nybr. 3. számú melléklet II. 4. d) pontja helyébe a következő rendelkezés lép:

(Hitelviszonyt megtestesítő értékpapírok)

"d) ha tőzsdére bevezetett hitelviszonyt megtestesítő értékpapírnak - az elsődleges forgalmazói rendszerbe bevezetett állampapírokat kivéve - nincsen 30 napnál nem régebbi árfolyama, akkor a piaci érték meghatározása a tőzsdén kívüli kereskedelem szerinti regisztrált és a fordulónapig közzétett utolsó, forgalommal súlyozott nettó átlagár és a fordulónapig felhalmozott kamat felhasználásával történik, ha ez az adat nem régebbi 30 napnál. A tőzsdén kívüli kereskedelem szerint regisztrált árfolyamok 30 napos érvényessége a közzétételben megjelölt vonatkozási időszak utolsó napjától számítandó akkor is, ha az nem munkanapra esik. Ugyanezen módszert kell alkalmazni a tőzsdére be nem vezetett hitelviszonyt megtestesítő értékpapírra."

(2) Az Nybr. 3. számú melléklet II. 6. b) pontja a következő rendelkezéssel egészül ki:

"Az utolsó tőzsdei záróárfolyam akkor alkalmazható, ha ez az árfolyam a fordulónaphoz képest 30 napnál nem régebbi. A kockázati tőkealap-jegyeket is a zárt végű befektetési alapokra vonatkozó értékelési módszer alapján kell értékelni."

16. §

Az Nybr. 4. számú melléklete helyébe e rendelet melléklete lép.

17. §

(1) Ez a rendelet 2006. január 1-jén lép hatályba, egyidejűleg hatályát veszti az Nybr. 4. §-ának (2) bekezdése, 24. §-ának (3) bekezdése és a 33/A. §-a, az önkéntes kölcsönös nyugdíjpénztárak befektetési és gazdálkodási szabályairól szóló 281/2001. (XII. 26.) Korm. rendelet módosításáról szóló 302/2002. (XII. 27.) Korm. rendelet 1. §-a, 3. §-ának (1) bekezdése, 5. §-ának (2) bekezdése, 6. §-a, valamint a 8. §-a, az önkéntes kölcsönös nyugdíjpénztárak befektetési és gazdálkodási szabályairól szóló 281/2001. (XII. 26.) Korm. rendelet módosításáról szóló 332/2004. (XII. 11.) Korm. rendelet 7. §-a, valamint a 10. §-a, és az önkéntes kölcsönös nyugdíjpénztárak befektetési és gazdálkodási szabályairól szóló 281/2001. (XII. 26.) Korm. rendelet módosításáról szóló 259/2003. (XII. 24.) Korm. rendelet 2. §-ának (1) bekezdése.

(2) E rendelet hatálybalépésével egyidejűleg az Nybr. 23. § (3) bekezdésében a "fedezeti tartalék" szövegrész helyébe a "pénztár vagyona" szövegrész lép, a 25. § (6) bekezdése a "köteles portfoliónként" szövegrész után kiegészül az "is" szövegrésszel, a 2. számú melléklet 2/B. pontjának harmadik mondata a "piaci árfolyamok mozgása" szövegrész után kiegészül a "vagy értékpapír-kölcsönzési ügylet óvadékának portfolióba kerülése" szövegrésszel, a 3. számú melléklet II. 4. b) pontja a "rendszerbe bevezetett," szövegrész után kiegészül a "kötelező árjegyzésű," szövegrésszel, valamint a 3. számú melléklet II. 4. c) pontjában "A 3 hónapnál" szövegrész helyébe "Az elsődleges forgalmazói rendszerben nem kötelező árjegyzésű, 3 hónapnál" szövegrésszel lép.

(3) Az Nybr. 29/A. §-ának e rendelettel módosított (1) bekezdését 2006. július 1-jétől kell alkalmazni.

Gyurcsány Ferenc s. k.,

miniszterelnök

Melléklet a 293/2005. (XII. 23.) Korm. rendelethez

[4. számú melléklet a 281/2001. (XII. 26.) Korm. rendelethez]

A. A pénztárak hozamrátáinak, referenciaindex hozamainak számítása:

1. A pénztár hozamrátái:

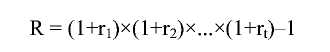

a) A pénztár egészére vonatkozó időszakos (negyedéves, éves) hozamrátát az alábbi idősúlyos módszer alapján kell számítani:

| R | = | a pénztári portfolió időszakos hozama |

| r1 ahol: | = | a pénztári portfolió napi hozama |

| illetve ahol: | ||

| rt | = | a t. napi idősúlyozású hozam |

| Pt | = | a pénztári vagyon t. napi záró bruttó piaci |

| értéke | ||

| CFt | = | t. napi pénzmozgás, azaz a nem vagyon- |

| kezeléshez kapcsolódó be, illetve kifize- | ||

| tés (előjeles) nettó értéke |

b) A napi teljesítményt legalább 8 tizedes jegyig ki kell számolni és a negyedéves, éves hozam számításakor nem szabad kerekíteni. A kiszámított negyedéves, éves hozamot két tizedes jegyre kell kerekíteni.

c) A bruttó hozamrátát a kereskedési költségek (jutalékok) levonása után kell számítani.

d) A nettó, illetve bruttó hozamráta közötti különbségként az adott időszakra vonatkozó befektetési vagyonará-nyos költségeket kell figyelembe venni.

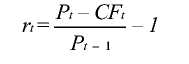

2. Referenciaindex hozamának számítása:

Az időszakos (negyedéves, éves) referenciaindex hozamát az alábbi módszer alapján kell számítani:

| ahol: | ||

| R | = | a referenciaindex éves, negyedéves ho- |

| zama | ||

| rn | = | a referenciaindex havi hozama |

| BMk | = | a k. referenciaindex |

| IBMk(n) | = | a k. referenciaindex n. havi záró indexér- |

| téke | ||

| x, y, z…s= | = | a BM1, BM2, BM3.....BMk súlya a port- |

| folióhoz kijelölt referenciaindexekhez | ||

| x+y+z+…+s = | = 100% | |

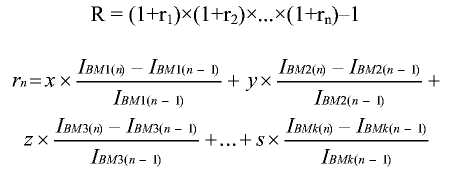

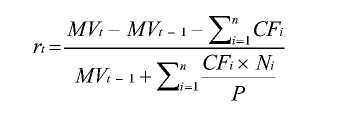

B. Napi eszközértékelésre nem kötelezett pénztárak esetében alkalmazható további hozamráta, referenciaindex hozam számítási mód:

1. A pénztár hozamrátái:

a) A pénztár negyedéves hozamrátája

| ahol: | ||

| MVt | = | a pénztár eszközeinek bruttó piaci értéke |

| a tárgynegyedév utolsó napján (ideértve | ||

| az értékelési különbözetet), | ||

| MVt–1 | = | a pénztár eszközeinek piaci értéke a |

| tárgynegyedévet megelőző negyedév | ||

| utolsó napján (ideértve az értékelési kü- | ||

| lönbözetet), | ||

| n | = | a pénztárba/ból a negyedévben történt |

| be-, illetve kifizetések száma, | ||

| CFi | = | a negyedév alatti nem a vagyonkezelés- |

| hez kapcsolódó i-edik be-, illetve kifize- | ||

| tés (előjeles) nettó értéke |

Ni = az i-edik be-, illetve kifizetés napjától a részidőszak végéig hátralévő teljes napok száma,

P = a részidő szak napjainak száma.

A képlet alkalmazása során minden esetben a negyedév naptári napjainak számával kell számolni.

b) A pénztár éves hozamrátája

R = (1+r1) ×(1+r2) ×(1+r3) ×(1+r4)-1

ahol r1, r2, r3 és r4 a pénztárnak az évet alkotó négy negyedévre vonatkozó (nettó vagy bruttó) negyedéves hozamrátájának értéke (attól függően, hogy nettó vagy bruttó éves hozamrátáról van szó) .

c) A bruttó hozamrátát a kereskedési költségek (jutalékok) levonása után kell számítani.

d) A nettó, illetve bruttó hozamráta közötti különbségként az adott időszakra vonatkozó befektetési vagyonará-nyos költségeket üzemgazdasági szemléletben kell figyelembe venni.

2. A pénztár referencia-indexének hozamai: A referencia indexek hozamrátáját a hozamrátával összevethető módon kell számítani, az éves referencia index hozamot a negyedéves értékek láncszorzata adja.