22/2018. (VI. 27.) MNB rendelet

a hitelintézetek devizapozícióbeli lejárati összhangjának szabályozásáról, valamint a pénz- és hitelpiaci szervezetek által a jegybanki információs rendszerhez elsődlegesen a Magyar Nemzeti Bank felügyeleti feladatai ellátása érdekében teljesítendő adatszolgáltatási kötelezettségekről szóló 43/2013. (XII. 29.) MNB rendelet módosításáról szóló 14/2014. (V. 19.) MNB rendelet módosításáról

A Magyar Nemzeti Bankról szóló 2013. évi CXXXIX. törvény 171. § (1) bekezdés k) pont kc) alpontjában kapott felhatalmazás alapján, a Magyar Nemzeti Bankról szóló 2013. évi CXXXIX. törvény 4. § (7) bekezdésében meghatározott feladatkörömben eljárva,

a 4. § tekintetében a Magyar Nemzeti Bankról szóló 2013. évi CXXXIX. törvény 171. § (1) bekezdés i) pontjában kapott felhatalmazás alapján, a Magyar Nemzeti Bankról szóló 2013. évi CXXXIX. törvény 4. § (6) és (9) bekezdésében meghatározott feladatkörömben eljárva

a következőket rendelem el:

1. § A hitelintézetek devizapozícióbeli lejárati összhangjának szabályozásáról, valamint a pénz- és hitelpiaci szervezetek által a jegybanki információs rendszerhez elsődlegesen a Magyar Nemzeti Bank felügyeleti feladatai ellátása érdekében teljesítendő adatszolgáltatási kötelezettségekről szóló 43/2013. (XII. 29.) MNB rendelet módosításáról szóló 14/2014. (V. 19.) MNB rendelet [a továbbiakban: 14/2014. (V. 19.) MNB rendelet] 1. § (2) bekezdés d) pontja helyébe a következő rendelkezés lép:

(E rendelet hatálya nem terjed ki)

"d) a KELER Zrt.-re."

2. § (1) A 14/2014. (V. 19.) MNB rendelet 2. § 2. pontja helyébe a következő rendelkezés lép:

(E rendelet alkalmazásában:)

"2. egyéb szektor: a jegybanki információs rendszerhez elsődlegesen a Magyar Nemzeti Bank alapvető feladatai ellátása érdekében teljesítendő adatszolgáltatási kötelezettségekről szóló MNB rendelet szerint meghatározott központi bank, központi kormányzat, helyi önkormányzatok, társadalombiztosítási alapok, valamint háztartásokat segítő nonprofit intézmények szektorába sorolt jogi személy, valamint jogi személyiséggel nem rendelkező szervezet, függetlenül attól, hogy rezidens vagy nem-rezidens;"

(2) A 14/2014. (V. 19.) MNB rendelet 2. § 5. pontja helyébe a következő rendelkezés lép:

(E rendelet alkalmazásában:)

"5. hátralévő lejárat: hitel, betét vagy egyéb instrumentum esetén a devizafinanszírozás megfelelési mutató számításának időpontja és a szerződésben meghatározott eredeti lejárat között fennálló időtartam; forrás tételeknél azt kell feltételezni, hogy a forrást elhelyező a legkorábbi időpontban él a visszahívási opciójával;"

(3) A 14/2014. (V. 19.) MNB rendelet 2. § 19. pontja helyébe a következő rendelkezés lép:

(E rendelet alkalmazásában:)

"19. pénzügyi vállalat: a jegybanki információs rendszerhez elsődlegesen a Magyar Nemzeti Bank alapvető feladatai ellátása érdekében teljesítendő adatszolgáltatási kötelezettségekről szóló MNB rendelet szerint meghatározott egyéb monetáris pénzügyi intézmények, egyéb pénzügyi közvetítők, pénzügyi kiegészítő tevékenységet végzők, valamint biztosítók és nyugdíjpénztárak szektorába sorolt természetes és jogi személy, valamint jogi személyiséggel nem rendelkező szervezet, függetlenül attól, hogy rezidens vagy nem-rezidens;"

(4) A 14/2014. (V. 19.) MNB rendelet 2. § 21. pontja helyébe a következő rendelkezés lép:

(E rendelet alkalmazásában:)

"21. stabil devizabetét: az a devizabetét, amely az 575/2013/EU európai parlamenti és tanácsi rendeletnek a hitelintézetekre vonatkozó likviditásfedezeti követelmények tekintetében történő kiegészítéséről szóló, 2014. október 10-i (EU) 2015/61 felhatalmazáson alapuló bizottsági rendelet 24. cikke szerinti jellemzőkkel bír;"

3. § A 14/2014. (V. 19.) MNB rendelet 1. melléklete az 1. melléklet szerint módosul.

4. § A pénz- és hitelpiaci szervezetek által a jegybanki információs rendszerhez elsődlegesen a Magyar Nemzeti Bank felügyeleti feladatai ellátása érdekében teljesítendő adatszolgáltatási kötelezettségekről szóló 28/2017. (XI. 22.) MNB rendelet [a továbbiakban: 28/2017. (XI. 22.) MNB rendelet]

a) 2. melléklete a 2. melléklet szerint,

b) 3. melléklete a 3. melléklet szerint

módosul.

5. § A 14/2014. (V. 19.) MNB rendelet 3. § (4) bekezdésében a "havi" szövegrész helyébe a "negyedéves" szöveg lép.

6. § Hatályát veszti a 14/2014. (V. 19.) MNB rendelet 2. § 7. pontja és a 4. § (3) bekezdés a)-c) pontja.

7. § Ez a rendelet 2018. július 1-jén lép hatályba.

8. § E rendelet tervezetének a nemzeti hatóságoknak az Európai Központi Bankkal a jogszabálytervezetekről folytatott konzultációjáról szóló, 1998. június 29-i 98/415/EK tanácsi határozat 2. cikk (1) bekezdés hatodik francia bekezdése szerinti előzetes bejelentése megtörtént.

Dr. Matolcsy György s. k.,

a Magyar Nemzeti Bank elnöke

1. melléklet a 22/2018. (VI. 27.) MNB rendelethez

1. A 14/2014. (V. 19.) MNB rendelet 1. melléklet 2. pontjában foglalt táblázat helyébe a következő táblázat lép:

| Beszámítandó elemek | Súlyok | |

| 1. | 1 év vagy azon túli hátralévő lejáratú devizabetétek és devizakötelezettségek | 100% |

| 2. | Óvadéki devizabetét | 100% |

| 3. | Lejárat nélküli vagy 1 éven belüli hátralévő lejáratú háztartási stabil devizabetétek | 95% |

| 4. | Lejárat nélküli vagy 1 éven belüli hátralévő lejáratú háztartási, stabilnak nem minősülő devizabetétek | 90% |

| 5. | Lejárat nélküli vagy 1 éven belüli hátralévő lejáratú kkv stabil devizabetétek | 95% |

| 6. | Lejárat nélküli vagy 1 éven belüli hátralévő lejáratú kkv, stabilnak nem minősülő devizabetétek | 90% |

| 7. | Lejárat nélküli vagy 1 éven belüli hátralévő lejáratú nem pénzügyi vállalatok és egyéb szektorok devizabetétei | 50% |

| 8. | az (EU) 2015/61 felhatalmazáson alapuló bizottsági rendelet 27. cikke szerinti operatív betétek | 50% |

| 9. | Lejárat nélküli vagy 6 hónapon belüli hátralévő lejáratú, nem banki pénzügyi vállalatok devizabetétei, ideértve a pénzpiaci alapok betéteit is | 50% |

| 10. | 6 hónap vagy azon túli, de 1 éven belüli hátralévő lejáratú devizabetétek, ideértve a külföldi hitelintézetek betéteit is | 50% |

2. A 14/2014. (V. 19.) MNB rendelet 1. melléklet 3. pontjában foglalt táblázat helyébe a következő táblázat lép:

| Beszámítandó elemek | Súlyok | |

| 1. | Valuta pénztárkészlet | 0% |

| 2. | 6 hónapon belüli hátralévő lejáratú, pénzügyi vállalattal szembeni devizakövetelés | 0% |

| 3. | Fordított repóügyletek (csak deviza) | 5% |

| 4. | az (EU) 2015/61 felhatalmazáson alapuló bizottsági rendelet 10. cikke szerinti 1. szintű eszközök, ideértve az államkötvényeket is | 0% |

| 5. | 6 hónap vagy azon túli, de 1 éven belüli hátralévő lejáratú, pénzügyi vállalattal szembeni devizakövetelés | 50% |

| 6. | az (EU) 2015/61 felhatalmazáson alapuló bizottsági rendelet 11. cikke szerinti 2A. szintű eszközök | 15% |

| 7. | az (EU) 2015/61 felhatalmazáson alapuló bizottsági rendelet 12. cikke szerinti 2B. szintű eszközök | az (EU) 2015/61 felhatalmazáson alapuló bizottsági rendelet 12. cikk (2) bekezdése szerinti haircutokkal megegyezően |

| 8. | a hitelintézetekre és befektetési vállalkozásokra vonatkozó prudenciális követelményekről és a 648/2012/EU rendelet módosításáról szóló 2013. június 26-i 575/2013/EU európai parlamenti és tanácsi rendelet 162. cikk (3) bekezdés második albekezdés b) pontjában említett kereskedelemfinanszírozási ügyletek | 10% |

| 9. | 1 éven belüli hátralévő lejáratú nem pénzügyi vállalatoknak és egyéb szektoroknak nyújtott devizahitelek | 50% |

| 10. | Nem a hitelintézet vagy leányvállalata által kibocsátott tőzsdei indexben szereplő devizában denominált részvények | 85% |

| 11. | 1 év vagy azon túli hátralévő lejáratú, nem csoporton belüli hitelintézet által kibocsátott devizában denominált értékpapírok | 85% |

| 12. | Bármilyen lejáratú, 35%-os, vagy annál kisebb súlyozású, lakóingatlannal fedezett devizakitettségek | 65% |

| 13. | 1 éven belüli hátralévő lejáratú háztartási devizahitelek | 50% |

| 14. | Egyéb fent nem nevesített devizaeszközök | |

| 14.1. | 1 év vagy azon túli hátralévő lejáratú és lejárat nélküli háztartási devizahitelek | 85% |

| 14.2. | 1 év vagy azon túli hátralévő lejáratú és lejárat nélküli nem pénzügyi vállalatoknak nyújtott devizahitelek | 85% |

| 14.3. | 1 év vagy azon túli hátralévő lejáratú és lejárat nélküli pénzügyi vállalatnak nyújtott devizahitelek | 100% |

| 14.4. | 1 év vagy azon túli hátralévő lejáratú és lejárat nélküli egyéb szektoroknak nyújtott devizahitelek | 85% |

| 14.5. | Egyéb devizakövetelések | 100% |

| 14.6. | Vagyoni érdekeltségek (devizában denominált) | 0% |

| 14.7. | Saját devizaeszközök | 100% |

| 14.8. | Minden egyéb devizaeszköz | 100% |

| 15. | Garanciák, egyéb mérlegen kívüli devizakötelezettségek | 1% |

| 16. | Le nem hívott deviza likviditási keret és deviza hitelkeret | 5% |

| 17. | Változó devizás hitelkeret | 2,5% |

2. melléklet a 22/2018. (VI. 27.) MNB rendelethez

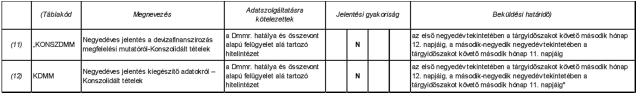

1. A 28/2017. (XI. 22.) MNB rendelet 2. mellékletében az "ÖSSZEFOGLALÓ TÁBLA EGYEDI JELENTÉSEK" megnevezésű táblázat 55. sora helyébe a következő rendelkezés lép:

2. A 28/2017. (XI. 22.) MNB rendelet 2. mellékletében az "ÖSSZEFOGLALÓ TÁBLA KONSZOLIDÁLT JELENTÉSEK" megnevezésű táblázat 11. és 12. sora helyébe a következő rendelkezések lépnek:

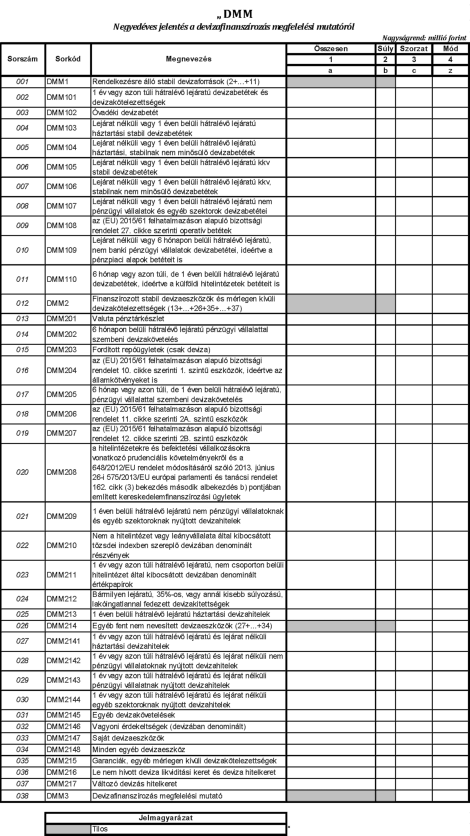

3. A 28/2017. (XI. 22.) MNB rendelet 2. mellékletében a DMM táblakódú felügyeleti jelentés táblája helyébe a következő tábla lép:

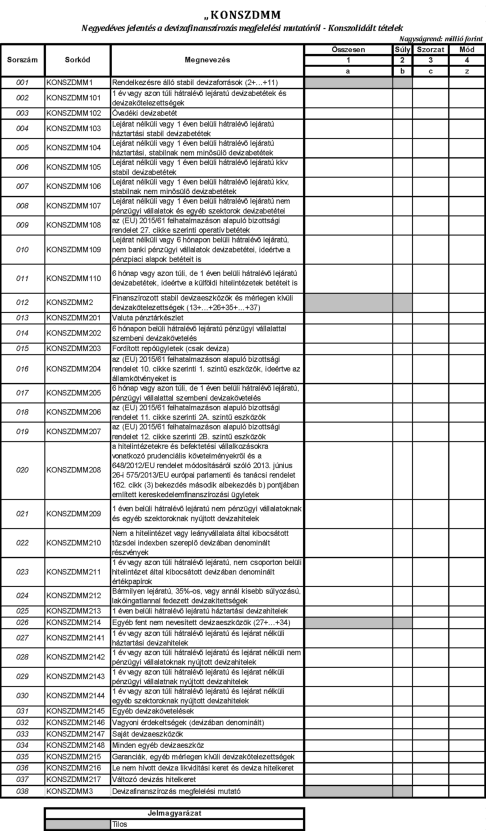

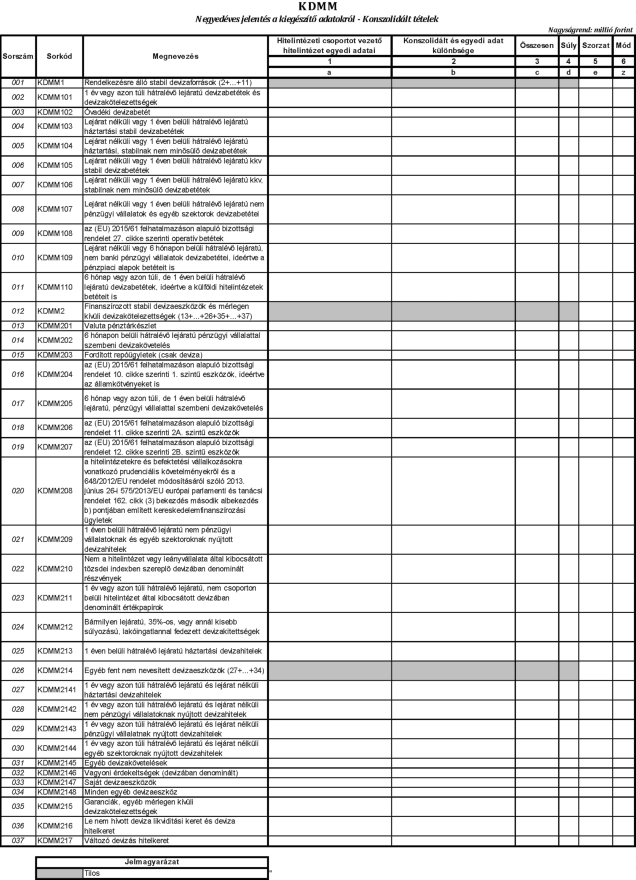

4. A 28/2017. (XI. 22.) MNB rendelet 2. mellékletében a KONSZDMM és a KDMM táblakódú felügyeleti jelentés táblája helyébe a következő táblák lépnek:

3. melléklet a 22/2018. (VI. 27.) MNB rendelethez

1. A 28/2017. (XI. 22.) MNB rendelet 3. melléklet II.3.12. pontja helyébe a következő rendelkezés lép:

"3.12. DMM - Negyedéves jelentés a devizafinanszírozás megfelelési mutatóról

Általános előírások

A táblát a Dmmr. hatálya alá tartozó adatszolgáltatónak kell kitöltenie. Azon adatszolgáltatónak, amely nem tartozik a Dmmr. hatálya alá, a táblát nemlegesen kell megküldenie az MNB részére.

Az adatokat a magyar számviteli előírásokat alkalmazó adatszolgáltató esetében az 1AN Felügyeleti mérleg (Eszközök könyv szerinti nettó adatokkal), az 1B Felügyeleti mérleg (Források), IFRS-eket alkalmazó adatszolgálató esetében az SF0101 Felügyeleti mérleg - Eszközök, SF0102 Felügyeleti mérleg - Kötelezettségek táblákkal összhangban és a hátralévő futamidők alapulvételével kell kimutatni. Forrás tételeknél azt kell feltételezni, hogy a forrást elhelyező a legkorábbi időpontban él a visszahívási opciójával. A tételeket a felügyeleti mérleg fennálló állományi adataiból kiindulva a vonatkozó szerződésekkel összhangban kell kitölteni, könyv szerinti nettó értéken. Amennyiben a hitel, betét vagy egyéb instrumentum esetén a devizafinanszírozás megfelelési mutató számításának időpontja és a szerződésben meghatározott eredeti lejárat között fennálló időtartam 1 év, azt éven túli hátralévő futamidőnek kell tekinteni.

A táblában az adatszolgáltató külföldi fióktelepekkel nem konszolidált, rezidens részének adatait kell szerepeltetni. Az adatszolgáltató hitelintézet külföldi fióktelepe különálló hitelintézetnek minősül, így a DMM adatszolgáltatásban a külföldi fiókteleppel kapcsolatos követelések és kötelezettségek állományát ennek megfelelően hitelintézetekkel szemben kell kimutatni.

Az egyes pénzügyi szektorokkal szembeni kötelezettségek és követelések besorolását attól függetlenül kell elvégezni, hogy a partner rezidens vagy nem-rezidens. Az adatszolgáltatásnak a tárgyidőszak utolsó napjára vonatkozó deviza állományi adatokat kell tartalmaznia.

A forintra történő átszámítást a tárgyidőszak utolsó napján érvényes, az MNB által közzétett hivatalos devizaárfolyamon, illetve az MNB által nem jegyzett deviza esetében a Hitkr. 9. § (5) bekezdése alapján kell elvégezni. Az adatokat millió forintban, kerekítve kell megadni. A súlyozott, illetve a szorzott értékek kiszámításánál a kapott értéket a kerekítés általános szabálya szerint (0,49-ig lefelé, 0,5-től felfelé) kell kerekíteni.

A deviza alapú forinthiteleket és az ezekhez tartozó értékvesztést deviza tételként kell számba venni.

A tábla oszlopai

A tábla kitöltése során a Dmmr. 2. §-ában és 1. mellékletében foglaltak az irányadók, az alábbiak figyelembevételével. A tábla a) oszlopában a deviza állományi adatokat az Általános előírások részben előírt módon kell meghatározni.

A tábla b) oszlopában a Dmmr. 1. mellékletében meghatározott súlyokat százalékos formában, egy tizedesjegy pontossággal kell feltüntetni.

A tábla c) oszlopában - a jelen kitöltési előírások eltérő rendelkezése hiányában - az a) és b) oszlopban megadott adatok szorzatának eredményét kell megadni.

A tábla egyes sorai

A megterhelt eszközök esetében az egyes sorokba való besoroláshoz használt futamidő az eszköz hátralévő futamideje és a megterhelés forrását jelentő ügylet futamideje közül a hosszabb. Az olyan eszközök esetében, amelyek megterheltségének hátralévő futamideje hat hónapnál rövidebb, ugyanaz a szabály alkalmazandó a besorolásnál, mint a meg nem terhelt eszközök esetében.

Ha egy tétel több sor feltételeit is teljesíti, akkor az intézmény a számára legkedvezőbb soron tüntetheti fel. Egy tétel csak egy soron tüntethető fel. Az egymástól kölcsönösen függő tételeket ki lehet zárni a jelentésből az MNB előzetes jóváhagyását követően, ha teljesítik az (EU) 2015/61 felhatalmazáson alapuló bizottsági rendelet 26. cikke szerinti feltételeket.

DMM101 1 év vagy azon túli hátralévő lejáratú devizabetétek és devizakötelezettségek: ezen a soron kell kimutatni valamennyi forrás oldali, devizában denominált tételt, amelynek a hátralévő lejárata a tárgyidőszak utolsó napján eléri vagy meghaladja az egy évet (függetlenül a fedezettségtől, azaz ideértve a repóügylet keretében fennálló kötelezettséget is), ide nem értve a DMM102 sor szerinti óvadéki devizabetéteket. Idesorolandók a központi bankkal, valamint a Hpt. 1. melléklete szerinti nemzetközi pénzügyi intézménnyel kötött éven túli hátralévő lejáratú, forinttal szembeni devizaswap ügyletek, ideértve a kamatozó devizacsere ügyleteket [Cross currency interest rate swap (CCIRS)] is. Külön felügyeleti jóváhagyást követően figyelembe vehető a lejárat nélkül kapott kölcsöntőkék összege is.

DMM102 Óvadéki devizabetét: Ezen a soron csak azokat az óvadéki betéteket kell feltüntetni, amelyeket egy éven túli hátralévő lejárattal rendelkező követelés (hitel) biztosítékaként helyeztek el.

DMM103 Lejárat nélküli vagy 1 éven belüli hátralévő lejáratú háztartási stabil devizabetétek: ezen a soron kell jelenteni azokat a stabilnak minősülő háztartási betéteket, amelyek hátralévő lejárata kevesebb, mint egy év, vagy a betéthez nem rendelhető lejárat, ide nem értve a DMM102 soron meghatározott óvadéki deviza betétek körét.

DMM104 Lejárat nélküli vagy 1 éven belüli hátralévő lejáratú háztartási, stabilnak nem minősülő devizabetétek: ezen a soron kell jelenteni azokat a stabilnak nem minősülő háztartási betéteket, amelyek hátralévő lejárata kevesebb, mint egy év, vagy a betéthez nem rendelhető lejárat.

DMM105 Lejárat nélküli vagy 1 éven belüli hátralévő lejáratú kkv stabil devizabetétek: ezen a soron kell jelenteni a mikro-, kis- és középvállalkozások stabilnak minősülő lekötött betéteit, látra szóló- és folyószámlabetét-állományát, valamint lejárat nélküli betéteit abban az esetben, ha az nem része a DMM102-DMM104 soron jelentendő állományoknak.

DMM106 Lejárat nélküli vagy 1 éven belüli hátralévő lejáratú kkv, stabilnak nem minősülő devizabetétek: ezen a soron kell jelenteni a mikro-, kis- és középvállalkozások stabilnak nem minősülő lekötött betéteit, látra szóló- és folyószámlabetét-állományát, valamint a lejárat nélküli betéteit abban az esetben, ha az nem része a DMM102-DMM105 soron jelentendő állományoknak.

DMM107 Lejárat nélküli vagy 1 éven belüli hátralévő lejáratú nem pénzügyi vállalatok és egyéb szektorok devizabetétei: ezen a soron kell kimutatni az egyéb szektorokba sorolt szervezetek, így a központi bank, központi kormányzat, helyi önkormányzatok, társadalombiztosítási alapok, valamint háztartásokat segítő nonprofit intézmények szektorába sorolt szervezet azon devizabetéteit, amelyek hátralévő lejárata kevesebb, mint egy év, illetve azokat a devizabetéteket, amelyekhez nem rendelhető lejárat, ide nem értve a DMM102 soron meghatározott óvadéki devizabetétek körét és a DMM105 és DMM106 soron szerepeltetett tételeket. Idesorolandók a központi bankkal, valamint a Hpt. 1. melléklete szerinti nemzetközi pénzügyi intézménnyel kötött, eredetileg éven túli lejáratú, de éven belüli hátralévő lejáratú, forinttal szembeni devizaswap ügyletek, ideértve a kamatozó devizacsere ügyleteket [Cross currency interest rate swap (CCIRS)] is.

DMM109 Lejárat nélküli vagy 6 hónapon belüli hátralévő lejáratú nem banki pénzügyi vállalatok devizabetétei, ideértve a pénzpiaci alapok betéteit is: ezen a soron kell jelenteni az egyéb pénzügyi közvetítők, pénzügyi kiegészítő tevékenységet végzők, biztosítók és nyugdíjpénztárak által elhelyezett lejárat nélküli vagy hat hónapon belüli hátralévő lejáratú devizabetéteket, a DMM108-as soron jelentett tételek kivételével.

DMM110 6 hónap vagy azon túli, de 1 éven belüli hátralévő lejáratú devizabetétek, ideértve a külföldi hitelintézetek betéteit is: ezen a soron kell jelenteni a DMM102-DMM108 sorokon nem jelentett, hat hónap vagy azon túli, de egy éven belüli hátralévő futamidejű devizabetéteket, ideértve a központi bankok és pénzügyi vállalatok devizabetéteit is.

DMM201 Valuta pénztárkészlet: ezen a soron a Dmmr. 2. § 17. pontja szerinti pénztárkészlet fogalmának megfelelő, kizárólag a valutakészletre értelmezett adatot kell kimutatni.

DMM202 6 hónapon belüli hátralévő lejáratú pénzügyi vállalattal szembeni devizakövetelés: ezen a soron a hat hónapnál rövidebb hátralévő lejáratú, hitelintézetnél és központi banknál vezetett pénzforgalmi (elszámolási, nostro) és betéti számlák, valamint a hozzájuk kapcsolódó átvezetési számlák egyenlegét kell jelenteni. Itt kell kimutatni hitelintézetnél betéti szerződés keretében elhelyezett betéteket és a pénzügyi vállalatoknak nyújtott hiteleket. Itt kell jelenteni az egyéb pénzügyi vállalatokkal szembeni hat hónapon belüli hátralévő lejáratú devizaköveteléseket. A letéti számlák egyenlegeit a derivatív pozíciók nettósításánál a DMM2145 soron kell figyelembe venni.

DMM203 Fordított repóügyletek (csak deviza): itt kell jelenteni az adatszolgáltató által óvadéki repóügylet, sajátos szállításos repóügyletek és az azonnali vétel-eladási (buy-sell-back) típusú repóügylet keretében repóba vett, devizában denominált értékpapírok értékét. Csak azok az ügyletek tüntethetők fel ezen a soron, amelyeknél az értékpapír és a hitel láb is deviza denominációjú.

DMM207 az (EU) 2015/61 felhatalmazáson alapuló bizottsági rendelet 12. cikke szerinti 2B. szintű eszközök: a 2. oszlopban szereplő súly az egyes, 2B. szintű likvid eszköztétel típusokhoz rendelt súlyok súlyozott átlagaként számolandó.

DMM209 1 éven belüli hátralévő lejáratú, nem pénzügyi vállalatoknak és egyéb szektoroknak nyújtott devizahitelek: ezen a soron kell jelenteni a Dmmr. szerinti egyéb szektoroknak, közte a központi banknak nyújtott éven belül lejáró hiteleket. Ugyanakkor nem kell szerepeltetni a lakóingatlannal fedezett, az előző sorokon szerepeltetendő követeléseket. Ezen a soron kell jelenteni az egy éven belüli hátralévő lejáratú, nem pénzügyi vállalatok által kibocsátott értékpapírok állományát is.

DMM210 Nem a hitelintézet vagy leányvállalata által kibocsátott tőzsdei indexben szereplő devizában denominált részvények: ezen a soron a devizában denominált, az adatszolgáltató tulajdonában lévő, tőzsdei indexben szereplő, részvény típusú értékpapírok állománya jelentendő nettó értéken. Csak a 2004/39/EK európai parlamenti és tanácsi irányelvnek a befektetési vállalkozások nyilvántartás-vezetési kötelezettségei, az ügyletek bejelentése, a piac átláthatósága, a pénzügyi eszközök piaci bevezetése, valamint az irányelv alkalmazásában meghatározott kifejezések tekintetében történő végrehajtásáról szóló 2006. augusztus 10-i 1287/2006/EK bizottsági rendelet 22. cikke szerint is elismerhető, az MNB honlapján közzétett - likvid - részvényeket lehet figyelembe venni.

DMM211 1 év vagy azon túli hátralévő lejáratú, nem csoporton belüli hitelintézet által kibocsátott devizában denominált értékpapírok: ezen a soron kell jelenteni az adatszolgáltató tulajdonában lévő, egy év vagy azon túli hátralévő lejáratú jelzáloglevelek, illetve egyéb értékpapírok állományát nettó értéken, amelynek kibocsátója az adatszolgáltatóval nem ugyanazon összevont alapú felügyeleti körbe tartozó hitelintézet.

DMM212 Bármilyen lejáratú, 35%-os, vagy annál kisebb súlyozású, lakóingatlannal fedezett devizakitettségek: ezen a soron kell jelenteni a CRR 125. cikke szerinti 35%-os vagy annál kisebb hitelkockázati súlyozású, lakóingatlannal fedezett kitettségeket, függetlenül az adatszolgáltató által a hitelezési kockázat kezelésére alkalmazott (sztenderd vagy belső minősítési) módszertől. Ezen a soron csak a meg nem terhelt eszközök jelentendők.

DMM213 1 éven belüli hátralévő lejáratú háztartási devizahitelek: ezen a soron az adatszolgáltató saját dolgozói részére nyújtott devizahitelek állományát is szerepeltetni kell. Ugyanakkor nem kell szerepeltetni a lakóingatlannal fedezett, a DMM212 soron szerepeltetendő követeléseket.

DMM2141 1 év vagy azon túli hátralévő lejáratú és lejárat nélküli háztartási devizahitelek: ezen a soron az adatszolgáltató saját dolgozói részére nyújtott deviza hitelek állományát is szerepeltetni kell. Ugyanakkor nem kell szerepeltetni a lakóingatlannal fedezett, az előző sorokon szerepeltetendő követeléseket. Itt kell jelenteni a jelzáloglevelek, a Jht. 5. § (1) bekezdése szerinti refinanszírozási jelzáloghitelek és a Jht. 8. § (5) bekezdése szerinti visszavásárlási vételár fedezeteként megterhelt háztartási hiteleket is. Idesorolandók a jelzálog-hitelintézet háztartásoknak nyújtott, jelzáloghitel fedezete mellett fennálló, a Jht. 5. § (1) bekezdése szerinti refinanszírozási jelzáloghitelekkel és a Jht. 8. § (5) bekezdése szerinti visszavásárlási vételárral összefüggő követelései is. Csak a teljesítő tételek mutathatók ki ezen a soron.

DMM2142 1 év vagy azon túli hátralévő lejáratú és lejárat nélküli nem pénzügyi vállalatoknak nyújtott devizahitelek: ezen a soron sem kell szerepeltetni a lakóingatlannal fedezett, előző sorokon szerepeltetendő követeléseket. Itt kell jelenteni a jelzáloglevelek, a Jht. 5. § (1) bekezdése szerinti refinanszírozási jelzáloghitelek és a Jht. 8. § (5) bekezdése szerinti visszavásárlási vételár fedezeteként megterhelt, nem pénzügyi vállalatoknak nyújtott hiteleket is. Idesorolandók a jelzálog-hitelintézet nem pénzügyi vállalatoknak nyújtott jelzáloghitelek fedezete mellett fennálló, a Jht. 5. § (1) bekezdése szerinti refinanszírozási jelzáloghitelekkel és a Jht. 8. § (5) bekezdése szerinti visszavásárlási vételárral összefüggő követelései is. Ezen a soron kell jelenteni az egy év vagy azon túli hátralévő lejáratú, nem pénzügyi vállalatok által kibocsátott értékpapírok állományát is. Csak a teljesítő tételek mutathatók ki ezen a soron.

DMM2143 1 év vagy azon túli hátralévő lejáratú és lejárat nélküli pénzügyi vállalatnak nyújtott devizahitelek: ezen a soron kell kimutatni a pénzügyi vállalatokkal szemben, hitelszerződés alapján, illetve - a valódi penziós ügyleteken, a sajátos szállításos repóügyleteken, IFRS-eket alkalmazó adatszolgáltató esetében a mérlegben megjelenített visszavásárlási megállapodásokon, a betétszerződéseken kívül - bármilyen megállapodás alapján ténylegesen fennálló követelések állományát, ideértve a számlavezetőként nyújtott hiteleket, valamint a más hitelintézet számára szervezett konzorciális hitelből a hitelintézet által nyújtott részt is. Csak a teljesítő tételek mutathatók ki ezen a soron.

DMM2144 1 év vagy azon túli hátralévő lejáratú és lejárat nélküli egyéb szektoroknak nyújtott devizahitelek: ezen a soron kell kimutatni a központi banknak nyújtott hiteleket, a központi kormányzatnak közvetlenül nyújtott hiteleken felül az állam által szerződés vagy jogszabály alapján más pénztulajdonostól átvállalt hitelek állományát, a helyi önkormányzatoknak és a társadalombiztosítási alapoknak, valamint a háztartásokat segítő nonprofit intézményeknek nyújtott hiteleket és a valódi penziós ügyletből, IFRS-eket alkalmazó adatszolgáltató esetében a mérlegben megjelenített visszavásárlási megállapodásokból származó követeléseket. Csak a teljesítő tételek mutathatók ki ezen a soron.

DMM2145 Egyéb devizakövetelések: ezen a soron a CRR szerinti befektetési szolgáltatási tevékenységből eredő követelések állományát, a DMM2141-DMM2144 soron ki nem mutatható nem teljesítő tételeket, valamint a devizával kapcsolatos valamennyi aktív elszámolást - ideértve az aktív időbeli elhatárolásokat (a kamatelhatárolások kivételével) - kell jelenteni. A származékos ügyletek pozitív értékelési különbözetét a következők szerint kell jelenteni:

• csak azokat az ügyleteket kell figyelembe venni, ahol van deviza, és az ügylet nem került beszámításra a DMM101 és DMM107 sorokon;

• csak az ügylet deviza lábát kell figyelembe venni, kivéve, ha a névérték cseréjére is sor kerül, amely esetben a deviza láb összege csökkenthető az ügyletben részt vevő forint láb összegével; ez a nettósítás az azonos napon lejáró ügyletek között is elvégezhető; ha a forint láb a nagyobb, akkor a napi nettósítás eredménye 0;

• nettósítás elvégezhető minden napi pozíció és minden kapcsolódó változó letét tekintetében;

• a soron csak a pozitív végső érték jelentendő.

DMM2146 Vagyoni érdekeltségek (devizában denominált,): ezen a soron kell kimutatni azokat a kevésbé mobilizálható befektetéséket, amelyeket az adatszolgáltató üzletpolitikai, illetve veszteségmérséklési célból szerzett, valamint a nem forgalomképes vagyoni érdekeltségeket könyv szerinti (nettó) értéken. Idetartozik az összes belföldi - CRR szerint meghatározott - hitelintézeti befektetés értéke (beleértve a befektetés értékvesztését és értékelési különbözetét), az egyéb pénzügyi közvetítők kockázati tőkealap-jegyei, részvényei és egyéb részesedései, üzletrészei, valamint a pénzügyi kiegészítő tevékenységet végzők részvényei, egyéb részesedései és üzletrészei, biztosítók részvényei és nyugdíjpénztárak részesedései (beleértve az e tételekhez tartozó értékvesztést és értékhelyesbítést). Itt kell jelenteni az adatszolgáltató üzletszerű működését kiegészítő tevékenységet végző, saját járulékos vállalkozásokba történt minden befektetést, a nem pénzügyi vállalatokban lévő valamennyi olyan befektetést, amely nem veszteségmérséklés során került az adatszolgáltató tulajdonába és a nem pénzügyi vállalatok hitel-tőke konverzióból származó részvényeinek és egyéb üzletrészeinek állományát, beleértve az e tételeken elszámolt értékvesztést és értékelési különbözetet. Szintén ezen a soron kell szerepeltetni a külföldi részvényeket és azokat a veszteségmérséklésként, hitel-tőke konverzióval szerzett külföldi vagyoni érdekeltségeket, amelyek nem hitelintézetekkel, pénzügyi, befektetési vagy a járulékos vállalkozásokkal, illetve biztosítókkal kapcsolatosak, beleértve az ezekhez az ügyletekhez kapcsolódó értékvesztést és értékelési különbözetet. Ezen a soron nem kell jelenteni az előző sorokon már szereplő tételeket (pl. nem az adatszolgáltató vagy leányvállalata által kibocsátott tőzsdei indexben szereplő, devizában denominált részvényeket).

DMM2147 Saját devizaeszközök: ezen a soron az adatszolgáltató saját eszközeinek tekintendő tételek szerepelnek. Itt kell jelenteni az adatszolgáltató által visszavásárolt saját, belföldön, illetve külföldön kibocsátott kötvény és saját részvény, visszafizetett szövetkezeti részjegy állományát abban az esetben, ha ezen tételek követeléskiegyenlítés útján kerültek az adatszolgáltatóhoz. Itt kell jelenteni továbbá az összes olyan készletállományt, amelyet az adatszolgáltató követelés és nem követelés ellenében kapott (beleértve a készletekre képzett értékvesztés fennálló állományát), az immateriális javakat és a tárgyi eszközöket értékcsökkenési leírással csökkentett nettó értéken, az ingatlanhoz nem kapcsolódó vagyoni jogok értékét, az immateriális javak között elszámolt szoftverállományt, az immateriális javak egyéb állományát (beleértve az immateriális javak között kimutatható alapítás-átszervezés aktivált értékét is - ahol az alkalmazott számviteli rend szerint ez értelmezhető -, és beleértve az immateriális javak értékhelyesbítését), az adatszolgáltató elhelyezését szolgáló, vásárolt bérleti jogokat, a pénzügyi és befektetési szolgáltatási célú ingatlanokhoz kapcsolódó egyéb vagyoni értékű jogokat, a mérlegben közvetlen pénzügyi és befektetési szolgáltatási célú tárgyi eszközként szereplő ingatlanok, illetve műszaki berendezések, gépek, felszerelések, járművek értékét, a pénzügyi és befektetési célú beruházásokat és a beruházásokra adott előlegeket (beleértve az ezen eszközökhöz tartozó értékhelyesbítést), a nem az adatszolgáltató működéséhez kapcsolódó tárgyi eszközöket értékhelyesbítéssel.

DMM2148 Minden egyéb devizaeszköz: ezen a soron a fentiekben nem nevesített devizaeszközöket kell szerepeltetni. Nem kell jelenteni az aktív kamatelhatárolásokat és egyéb aktív időbeli elhatárolásokat. Itt kell jelenteni a jelzálogleveleken, a Jht. 5. § (1) bekezdése szerinti refinanszírozási jelzáloghiteleken és a Jht. 8. § (5) bekezdése szerinti visszavásárlási vételáron kívüli okból éven túli időszakra megterhelt tételeket is.

DMM215 Garanciák, egyéb mérlegen kívüli devizakötelezettségek: az adatokat a magyar számviteli előírásokat alkalmazó adatszolgáltató esetében a C12H Mérlegen kívüli tételek - Függő és jövőbeni kötelezettségek táblával, az IFRS-eket alkalmazó adatszolgálató esetében a SF0901 Mérlegen kívüli kötelezettségek - Adott hitelnyújtási elkötelezettségek, pénzügyi garanciák és egyéb kötelezettségvállalások táblával összhangban kell kimutatni.

DMM216 Le nem hívott deviza likviditási keret és deviza hitelkeret: ezen a soron kell kimutatni minden devizában denominált hitel- és likviditási keretet, a változó devizás hitelkeretek kivételével.

DMM217 Változó devizás hitelkeret: olyan le nem hívott hitelkeret, amely esetében az adatszolgáltató ügyfelének saját döntése a folyósított hitel denominációjának megválasztása, ideértve a forintban vagy a devizában denominált ilyen tulajdonsággal rendelkező hitelkereteket is.

DMM3 Devizafinanszírozás megfelelési mutató: ebben a sorban a Dmmr. szerinti devizafinanszírozás megfelelési mutató (DMM) értéke a stabilnak minősített devizaforrások, valamint a finanszírozott stabil devizaeszközök és mérlegen kívüli devizakötelezettségeknek a hányadosaként számítandó ki. Az adatszolgáltatónak a mutató értékét három tizedesjegy pontossággal, százalékpontos (azaz együtthatós) formában kell kimutatnia. Így például a 100%-os mutató érték 1,000 formában jelentendő."

2. A 28/2017. (XI. 22.) MNB rendelet 3. melléklet III.3.1. pontja helyébe a következő rendelkezés lép:

"3.1. KONSZDMM, KDMM Összevont alapú jelentések a devizafinanszírozás megfelelési mutatóról

A "konszolidált" fogalmat a KONSZDMM és a KDMM táblák vonatkozásában - a konszolidált felügyeleti jelentéseknél irányadó számviteli jogszabályoktól és a Hpt.-től eltérően - a Dmmr. 3. § (2) bekezdése szerint kell értelmezni, azaz a konszolidált kör a Dmmr. hatálya alá tartozó, részvénytársasági formában működő hitelintézeteknek a Dmmr. 3. § (2) bekezdése szerinti körét foglalja magában.

A KONSZDMM táblát az összevont alapú felügyelet alá tartozó, hitelintézeti csoportot vezető hitelintézeteknek kell kitöltenie a "Negyedéves jelentés a devizafinanszírozás megfelelési mutatóról" (táblakód: DMM) megnevezésű adatszolgáltatás (a továbbiakban: DMM tábla) helyett úgy, hogy az a csoporton belüli hitelintézetekkel konszolidált adatokat tartalmazza. A hitelintézeti csoportokhoz tartozó, nem csoportvezető, magyarországi székhelyű hitelintézeteknek nincs önálló adatszolgáltatási kötelezettsége.

A KDMM táblát is kizárólag az összevont alapú felügyelet alá tartozó, több magyarországi székhelyű hitelintézetet is tartalmazó csoport esetében kell a hitelintézeti csoportot vezető hitelintézeteknek kitöltenie, a magyarországi székhelyű hitelintézetek adatainak figyelembevételével. Az ezen a körön kívül eső, részvénytársasági formában működő hitelintézetnek - ide nem értve az összevont alapú felügyelet alá tartozó, több magyarországi hitelintézetet is tartalmazó csoport nem csoportvezető hitelintézeteit - kizárólag a DMM táblát kell teljesítenie.

KONSZDMM - Negyedéves jelentés a devizafinanszírozás megfelelési mutatóról - Konszolidált tételek

A tábla kitöltése során a DMM tábla kitöltésére vonatkozó előírások szerint kell eljárni.

KDMM - Negyedéves jelentés kiegészítő adatokról - Konszolidált tételek

Az egyes sorok a) oszlopában a DMM tábla vonatkozó sorainál leírtaknak megfelelő tartalommal kell jelenteni a hitelintézeti csoportot vezető hitelintézetre vonatkozó egyedi adatokat, az egyes sorok b) oszlopában a konszolidált adat és a csoportvezető hitelintézet egyedi adatai közötti különbséget, az egyes sorok c) oszlopában pedig az a) és b) oszlopok összegét kell jelenteni. A tábla e) oszlopa a DMM tábla c) oszlopával megegyező módon számítandó, míg a d) oszlopban a Dmmr.-ben meghatározott súlyokat százalékos formában, egy tizedesjegy pontossággal kell feltüntetni."