9/2018. (III. 23.) MNB rendelet

adatszolgáltatási tárgyú MNB rendeletek módosításáról és hatályon kívül helyezéséről

A Magyar Nemzeti Bankról szóló 2013. évi CXXXIX. törvény 171. § (1) bekezdés i) pontjában kapott felhatalmazás alapján,

a Magyar Nemzeti Bankról szóló 2013. évi CXXXIX. törvény 4. § (6) és (9) bekezdésében meghatározott feladatkörömben eljárva,

a 2. § és az 5. § (1) bekezdés 1. pontja tekintetében a Magyar Nemzeti Bankról szóló 2013. évi CXXXIX. törvény 4. § (6) bekezdésében meghatározott feladatkörömben eljárva

a következőket rendelem el:

1. § (1) A biztosítási piaci szervezetek által a jegybanki információs rendszerhez elsődlegesen a Magyar Nemzeti Bank felügyeleti feladatai ellátása érdekében teljesítendő adatszolgáltatási kötelezettségekről szóló 48/2016. (XII. 12.) MNB rendelet [a továbbiakban: 48/2016. (XII. 12.) MNB rendelet] 14. §-a a következő (6)-(8) bekezdéssel egészül ki:

"(6) A kisbiztosítónak nem minősülő biztosító által 2017. évre mint tárgyidőszakra vonatkozóan teljesítendő, a 2017. november 23-án hatályban volt 6. melléklet "ÖSSZEFOGLALÓ TÁBLA" megnevezésű táblázat 2-17. sora, valamint a Módosító Rendelet 4. mellékletével megállapított 6. melléklet "ÖSSZEFOGLALÓ TÁBLA" megnevezésű táblázat 1-7. sora szerinti felügyeleti jelentés teljesítésének határideje 2018. május 31.

(7) A kötelező gépjármű-felelősségbiztosítási terméket terjesztő biztosító a 8. melléklet "ÖSSZEFOGLALÓ TÁBLA" megnevezésű táblázatának az adatszolgáltatási tárgyú MNB rendeletek módosításáról és hatályon kívül helyezéséről szóló 9/2018. (III. 23.) MNB rendelet 2. melléklet 1. pontjával megállapított 21. sora szerinti felügyeleti jelentést

a) első alkalommal a 2011. január 1. - 2018. március 31. közötti időszakra vonatkozóan, 2018. május 31-ig,

b) 2018 második negyedévére mint tárgyidőszakra vonatkozóan 2018. július 31-ig

teljesíti.

(8) Az alkusz és a többes ügynök

a) a 2017. évre mint tárgyidőszakra vonatkozó éves felügyeleti jelentést a 2018. március 31-én hatályban volt 10. melléklet szerinti tartalommal teljesíti,

b) az adatszolgáltatási tárgyú MNB rendeletek módosításáról és hatályon kívül helyezéséről szóló 9/2018. (III. 23.) MNB rendelet 4. mellékletével megállapított 10. melléklet "ÖSSZEFOGLALÓ TÁBLA" megnevezésű táblázatának 1-9. sora szerinti féléves felügyeleti jelentést első alkalommal 2018 első félévére mint tárgyidőszakra vonatkozóan teljesíti."

(2) A 48/2016. (XII. 12.) MNB rendelet 6. melléklete az 1. melléklet szerint módosul.

(3) A 48/2016. (XII. 12.) MNB rendelet 8. melléklete a 2. melléklet szerint módosul.

(4) A 48/2016. (XII. 12.) MNB rendelet 9. melléklete helyébe a 3. melléklet lép.

(5) A 48/2016. (XII. 12.) MNB rendelet 10. melléklete helyébe a 4. melléklet lép.

(6) A 48/2016. (XII. 12.) MNB rendelet 11. melléklete helyébe az 5. melléklet lép.

(7) A 48/2016. (XII. 12.) MNB rendelet

a) 7. § (1) bekezdésében az "éves" szövegrész helyébe a "negyedéves, éves és eseti" szöveg,

b) 8. § (1) bekezdésében az "éves" szövegrész helyébe a "féléves és éves" szöveg

lép.

2. § (1) A jegybanki információs rendszerhez elsődlegesen a Magyar Nemzeti Bank alapvető feladatai ellátása érdekében teljesítendő adatszolgáltatási kötelezettségekről szóló 27/2017. (XI. 21.) MNB rendelet [a továbbiakban: 27/2017. (XI. 21.) MNB rendelet] 3. §-a a következő (4) bekezdéssel egészül ki:

"(4) Az adatszolgáltató a P61 MNB azonosító kódú adatszolgáltatást az adatszolgáltatási tárgyú MNB rendeletek módosításáról és hatályon kívül helyezéséről szóló 9/2018. (III. 23.) MNB rendelet 7. melléklet 2. pontjával megállapított táblaszerkezetben és tartalommal első alkalommal 2018. április - 2018. június hónapra mint tárgyidőszakra vonatkozóan teljesíti, a teljesítési határidő 2018. július 13."

(2) A 27/2017. (XI. 21.) MNB rendelet 1. melléklete a 6. melléklet szerint módosul.

(3) A 27/2017. (XI. 21.) MNB rendelet 2. melléklete a 7. melléklet szerint módosul.

(4) A 27/2017. (XI. 21.) MNB rendelet

a) 1. melléklet I. pontjában foglalt táblázat 47. sora szerinti L72 MNB azonosító kódú adatszolgáltatás tekintetében az adatszolgáltatók körét meghatározó mezőben a "bank" szövegrészek helyébe a "bank, jelzálog-hitelintézet" szöveg,

b) 1. melléklet I. pontjában foglalt táblázat 48. sora szerinti L73 MNB azonosító kódú adatszolgáltatás tekintetében az adatszolgáltatók körét meghatározó mezőben a "bank" szövegrészek helyébe a "bank, jelzálog-hitelintézet" szöveg,

c) 1. melléklet I. pontjában foglalt táblázat 93. sora szerinti P58 MNB azonosító kódú adatszolgáltatás tekintetében az adatszolgáltatás megnevezését meghatározó mezőben, valamint 2. melléklet II. pontjában a P58 MNB azonosító kódú adatszolgáltatás táblájának és kitöltési előírásainak címében a "banki pénzforgalmat" szövegrészek helyébe a "pénzforgalmi szolgáltatást" szöveg,

d) 1. melléklet I. pontjában foglalt táblázat 93. sora szerinti P58 MNB azonosító kódú adatszolgáltatás tekintetében az adatszolgáltatók körét meghatározó mezőben a "bank, szakosított hitelintézet" szövegrész helyébe a "pénzforgalmi szolgáltató" szöveg,

e) 1. melléklet I. pontjában foglalt táblázat 94. sora szerinti P59 MNB azonosító kódú adatszolgáltatás tekintetében az adatszolgáltatók körét meghatározó mezőben a "bank, szakosított hitelintézet" szövegrész helyébe a "pénzforgalmi szolgáltató" szöveg,

f) 1. melléklet I. pontjában foglalt táblázat 97. sora szerinti P62 MNB azonosító kódú adatszolgáltatás tekintetében az adatszolgáltatók körét meghatározó mezőben a "pénzforgalmi szolgáltató" szövegrész helyébe a "pénzforgalmi szolgáltató, az ezen típusú EGT-fióktelep" szöveg

lép.

3. § A pénz- és hitelpiaci szervezetek által a jegybanki információs rendszerhez elsődlegesen a Magyar Nemzeti Bank felügyeleti feladatai ellátása érdekében teljesítendő adatszolgáltatási kötelezettségekről szóló 28/2017. (XI. 22.) MNB rendelet 15. § (5) bekezdése helyébe a következő rendelkezés lép:

"(5) Az adatszolgáltató a 10. melléklet I. pontjában foglalt "ÖSSZEFOGLALÓ TÁBLA" megnevezésű táblázat 1-19., 21. és 22. sora szerinti felügyeleti jelentést első alkalommal 2018. június 29-ei állapotra vonatkozóan, 2018. június 28-ig teljesíti."

4. § Ez a rendelet 2018. április 1-jén lép hatályba.

5. § (1) Hatályát veszti

1. a jegybanki információs rendszerhez elsődlegesen a Magyar Nemzeti Bank alapvető feladatai ellátása érdekében teljesítendő adatszolgáltatási kötelezettségekről szóló 50/2015. (XII. 9.) MNB rendelet módosításáról és egyes rendelkezései hatályba nem lépéséről szóló 17/2016. (V. 11.) MNB rendelet,

2. az adatszolgáltatási tárgyú MNB rendeletek egyes rendelkezései tartalmának a hatálybalépést megelőző megváltoztatásáról, valamint a jegybanki információs rendszerhez elsődlegesen a Magyar Nemzeti Bank alapvető feladatai ellátása érdekében teljesítendő adatszolgáltatási kötelezettségekről szóló 50/2015. (XII. 9.) MNB rendelet módosításáról szóló 21/2016. (VI. 29.) MNB rendelet.

(2) Hatályát veszti a 48/2016. (XII. 12.) MNB rendelet 8. melléklet címében az "éves" szövegrész.

Nagy Márton s. k.,

a Magyar Nemzeti Bank alelnöke

1. melléklet a 9/2018. (III. 23.) MNB rendelethez

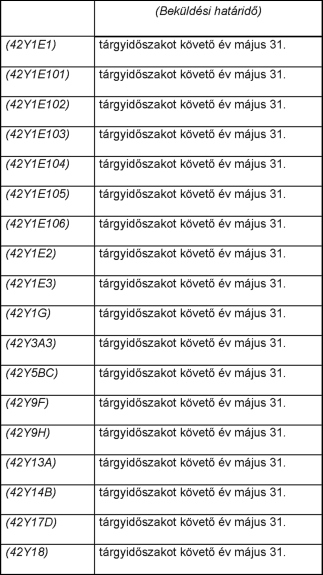

1. A 48/2016. (XII. 12.) MNB rendelet 6. mellékletében foglalt "ÖSSZEFOGLALÓ TÁBLA" megnevezésű táblázat 1-18. sora szerinti éves felügyeleti jelentés tekintetében a beküldési határidőt meghatározó mezők helyébe a következő mezők lépnek:

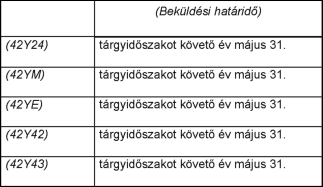

2. A 48/2016. (XII. 12.) MNB rendelet 6. mellékletében foglalt "ÖSSZEFOGLALÓ TÁBLA" megnevezésű táblázat 20-24. sora szerinti éves felügyeleti jelentés tekintetében a beküldési határidőt meghatározó mezők helyébe a következő mezők lépnek:

2. melléklet a 9/2018. (III. 23.) MNB rendelethez

1. A 48/2016. (XII. 12.) MNB rendelet 8. melléklet "ÖSSZEFOGLALÓ TÁBLA" megnevezésű táblázata a következő sorokkal egészül ki:

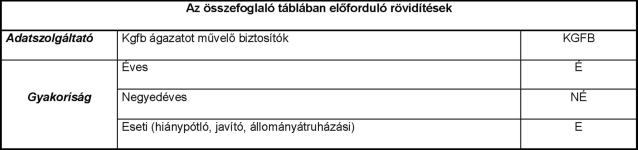

2. A 48/2016. (XII. 12.) MNB rendelet 8. melléklet "Az összefoglaló táblában előforduló rövidítések" megnevezésű táblázata helyébe a következő táblázat lép:

3. A 48/2016. (XII. 12.) MNB rendelet 8. melléklete a következő rendelkezéssel egészül ki:

"KKTA

Kgfb szerződés- és kárállományra vonatkozó tételes adatszolgáltatás (KKTA) esetében szolgáltatandó adattartalom

1. Szerződések

1.1. Szerződésazonosító (kötelező, módosuló, szöveges)

1.2. Szerződésazonosító adat hatálya (kötelező, módosuló, dátum)

1.3. Határozott tartamú? (kötelező, állandó, lista)

1.4. Szerződés státusza (kötelező, módosuló, lista)

1.5. A szerződés státusza adat hatálya (kötelező, módosuló, dátum)

1.6. A szerződés létrejötte (kötelező, állandó, dátum)

1.7. Biztosítási évforduló (kötelező, módosuló, dátum (hónap, nap))

1.8. Biztosítási évforduló adat hatálya (kötelező, módosuló, dátum)

1.9. Járműtípus (kötelező, módosuló, lista)

1.10. Járműtípus adat hatálya (kötelező, módosuló, dátum)

1.11. A jármű hengerűrtartalma (cm3) (kötelező, állandó, pozitív egész szám, hiányzó érték 999.999)

1.12. A jármű teljesítménye (kW) (kötelező, állandó, pozitív egész szám, hiányzó érték 999.999)

1.13. A jármű tömege (kg) (kötelező, állandó, pozitív egész szám, hiányzó érték 999.999)

1.14. Használati mód (kötelező, módosuló, lista)

1.15. A használati mód adat hatálya (kötelező, módosuló, dátum)

1.16. Természetes/jogi személy (kötelező, állandó, lista)

1.17. A szerződő, üzemben tartó születési éve (kötelező, állandó, pozitív egész szám, hiányzó érték 1000)

1.18. A szerződő, üzemben tartó irányítószáma (kötelező, módosuló, négyjegyű egész szám, hiányzó érték 9999)

1.19. A szerződő, üzemben tartó irányítószáma adat hatálya (kötelező, módosuló, dátum)

1.20. Egyedi/flotta (kötelező, módosuló, lista)

1.21. Az egyedi/flotta adat hatálya (kötelező, módosuló, dátum)

1.22. Flottaazonosító (nem kötelező, módosuló, szöveg)

1.23. A flottaazonosító adat hatálya (nem kötelező, módosuló, dátum)

1.24. BM besorolás (kötelező, módosuló, lista)

1.25. A BM besorolás adat hatálya (kötelező, módosuló, dátum)

1.26. Az állománydíj összege (kötelező, módosuló, összeg)

1.27. Az állománydíj devizaneme (kötelező, módosuló, lista)

1.28. Az állománydíj adat hatálya (kötelező, módosuló, dátum)

1.29. A díjfizetés gyakorisága (kötelező, módosuló, lista)

1.30. A díjfizetés gyakorisága adat hatálya (kötelező, módosuló, dátum)

1.31. A fizetett díj összege (nem kötelező, többszörös, összeg)

1.32. A fizetett díj devizaneme (nem kötelező, többszörös, lista)

1.33. A díjfizetés időpontja (nem kötelező, többszörös, dátum)

1.34. A beszedett fedezetlenségi díj összege (nem kötelező, többszörös, összeg)

1.35. A beszedett fedezetlenségi díj devizaneme (nem kötelező, többszörös, lista)

1.36. A fedezetlenségi díj fizetésének időpontja (nem kötelező, többszörös, dátum)

1.37. A beszedett fedezetlenségi díjhoz tartozó fedezetlenségi napok száma (nem kötelező, többszörös, pozitív egész szám, hiányzó érték 9.999)

2. Káresemények

2.1. A károkozó biztosítóazonosítója (kötelező, állandó, lista)

2.2. A károkozó szerződésazonosítója (kötelező, állandó, szöveg)

2.3. A káresemény azonosítója (kötelező, módosuló, szöveg)

2.4. A káresemény azonosítójának hatálya (kötelező, módosuló, dátum)

2.5. A káresemény bekövetkezésének dátuma (kötelező, állandó, lista)

2.6. A káresemény országa (kötelező, állandó, lista)

3. Részkárok

3.1. A részkár azonosítója (kötelező, módosuló, szöveg)

3.2. A részkár azonosítójának hatálya (kötelező, módosuló, dátum)

3.3. A részkár típusa (kötelező, állandó, lista)

3.4. A részkár bejelentésének dátuma (kötelező, állandó, dátum)

3.5. A részkár státusza (kötelező, módosuló, lista)

3.6. A részkár státusza adat hatálya (kötelező, módosuló, dátum)

3.7. Peres eljárás típusa (nem kötelező, többszörös, lista)

3.8. Peres eljárás kezdete (nem kötelező, többszörös, dátum)

3.9. Peres eljárás vége (nem kötelező, többszörös, dátum)

3.10. A kárkifizetés összege (nem kötelező, többszörös, összeg)

3.11. A kárkifizetés devizaneme (nem kötelező, többszörös, lista)

3.12. A kárkifizetés dátuma (nem kötelező, többszörös, dátum)

3.13. Járadékkifizetés összege (nem kötelező, többszörös, összeg)

3.14. A járadékkifizetés devizaneme (nem kötelező, többszörös, lista)

3.15. A járadékkifizetés dátuma (nem kötelező, többszörös, dátum)

3.16. Regreszmegtérülés összege (nem kötelező, többszörös, összeg)

3.17. Regreszmegtérülés devizaneme (nem kötelező, többszörös, lista)

3.18. Regreszmegtérülés dátuma (nem kötelező, többszörös, dátum)

3.19. Bruttó, költségrész nélküli tételes függőkár-tartalék összege (kötelező, módosuló, összeg)

3.20. Bruttó, költségrész nélküli tételes függőkár-tartalék devizaneme (kötelező, módosuló, lista)

3.21. Bruttó, költségrész nélküli tételes függőkár-tartalék hatálya (kötelező, módosuló, dátum)

3.22. Bruttó, költségrész nélküli járadéktartalék összege (nem kötelező, módosuló, összeg)

3.23. Bruttó, költségrész nélküli járadéktartalék devizaneme (nem kötelező, módosuló, lista)

3.24. Bruttó, költségrész nélküli járadéktartalék hatálya (nem kötelező, módosuló, dátum)

3.25. Bruttó, költségrész nélküli regresz tartalék összege (nem kötelező, módosuló, összeg)

3.26. Bruttó, költségrész nélküli regresz tartalék devizaneme (nem kötelező, módosuló, lista)

3.27. Bruttó, költségrész nélküli regresz tartalék hatálya (nem kötelező, módosuló, dátum)

3.28. A károsult jármű telephelye szerinti ország (kötelező, állandó, lista)

3.29. A károsult jármű típusa (kötelező, állandó, lista)

3.30. A személyi sérüléses kár károsultjának állampolgársága (kötelező, állandó, lista)"

3. melléklet a 9/2018. (III. 23.) MNB rendelethez

"9. melléklet a 48/2016. (XII. 12.) MNB rendelethez

A kötelező gépjármű-felelősségbiztosítási terméket terjesztő biztosító felügyeleti jelentése kitöltésére vonatkozó részletes előírások

I.

A felügyeleti jelentésre vonatkozó általános szabályok

A Kapcsolódó jogszabályok, fogalmak, rövidítések

A felügyeleti jelentés teljesítése során alkalmazandó jogszabályok körét az 1. melléklet 1. pontja, a táblákban és a kitöltési előírásokban használt fogalmak, rövidítések értelmezésére vonatkozó rendelkezést az 1. melléklet 2. pontja határozza meg.

2. A felügyeleti jelentés formai követelményei

2.1. A felügyeleti jelentés formai követelményeit - a 2.2. - 2.5. pontban foglaltak kivételével - az 1. melléklet 3. pontja határozza meg.

2.2. A biztosító a KKTA kódú felügyeleti jelentést (a továbbiakban: KKTA jelentés) XML formátumban teljesíti. Az adott jelentés jellegétől (rendszeres, hiánypótló, eseti javító, eseti állományátruházási) függően alkalmazandó XML formátumok szerkezetét leíró XSD fájlt (a továbbiakban: XSD fájl) az MNB a honlapján teszi közzé.

2.3. Amennyiben a biztosító megállapítja, hogy az általa teljesített rendszeres (negyedéves) KKTA jelentés hiányos, köteles erről az MNB-t haladéktalanul értesíteni, a KKTA jelentés feltöltésére szolgáló felületen közzétettek szerint. A hiányos KKTA jelentés kiegészítését - akár maga a biztosító, akár az MNB állapítja meg a hiányosságot - a biztosító kizárólag az MNB ezirányú felhívására teljesített, hiánypótló jelentéssel végzi el.

2.4. Amennyiben az MNB vagy a biztosító megállapítja, hogy a biztosító által teljesített rendszeres (negyedéves) KKTA jelentés hibás, a biztosító a korábban megadott adatokat eseti javító jelentéssel javíthatja, törölheti.

2.5. Állományáttuházás esetén az MNB ezirányú felhívására az átvevő biztosító eseti állományátruházási jelentést teljesít.

3. A felügyeleti jelentés tartalmi követelményei

A felügyeleti jelentés tartalmi követelményeit az 1. melléklet 4. pontja határozza meg.

II.

Az éves felügyeleti jelentésre vonatkozó részletes szabályok

1. A kötelező gépjármű-felelősségbiztosítási terméket terjesztő biztosítók gépjármű-felelősségbiztosítási termékük december 31-i évfordulóra történt átkötésekkel kapcsolatos felügyeleti jelentése (43D1, 43DF1, 43D2, 43DF2, 43D3, 43DF3, 43D4, 43DF4, 43D5 és 43DF5 tábla)

43D1 Kgfb szerződések december 31-i évfordulóra történő átkötéseinek bemutatása

A tábla kitöltése

A biztosító ebben a táblában jelenti a december 31-i évfordulóra felmondott, január 1-jével más biztosítótól hozzá átkötött vagy nála újrakötött teljes (belföldön, külföldi fióktelepe útján, határon átnyúló szolgáltatás keretében terjesztett) kgfb állományát darabban és állománydíjban (ezer Ft) egyedi és flotta szerződések megkülönböztetésével. Egyedi szerződések esetén gépjármű kategóriák szerinti besorolást is meg kell adni. A táblában külön jelezni szükséges az új kötésekből a felmondás után a biztosítóhoz visszatérő szerződők számát és a kapcsolódó szerződések állománydíját (ezer Ft), illetve az új kötésekből az évfordulóra történt átkötést követő év január 31-én a biztosítónál még nem feldolgozott ajánlatok darabszámát.

A tábla oszlopai

3. oszlop Új kötések száma január 1-jén (db)

Ebben az oszlopban a december 31-ei évfordulóra felmondott szerződésekből másik biztosítótól átkötött, valamint a biztosítónál újrakötött szerződések darabszámát kell együttesen megadni.

4. oszlop Január 1-jei új kötések állománydíja (ezer Ft)

Ebben az oszlopban a december 31-ei évfordulóra felmondott szerződésekből másik biztosítótól átkötött, valamint a biztosítónál újrakötött szerződések állománydíját kell együttesen megadni.

43DF1 A biztosító külföldi fióktelepe útján vagy határon átnyúló szolgáltatás keretében terjesztett kgfb szerződések december 31-i évfordulóra történő átkötéseinek bemutatása

A tábla kitöltése

A biztosító ebben a táblában jelenti a külföldi fióktelepe útján vagy határon átnyúló szolgáltatás keretében terjesztett kgfb szerződések adatait a 43D1 táblával megegyező szerkezetben.

43D2 A biztosító állománya január 1-jén életkor és járműkategóriák szerint (db)

A tábla kitöltése

A biztosító ebben a táblában jelenti a teljes (belföldön, külföldi fióktelepe útján, határon átnyúló szolgáltatás keretében terjesztett) kgfb állományát az új gépjármű teljesítménykategóriák, valamint flottás/nem flottás, természetes személy/ nem természetes személy megbontás szerint. Nem flottás természetes személy szerződő esetén a szerződő életkora szerinti besorolást is meg kell adni. Az egyéni vállalkozó szerződők flottás természetes személynek minősülnek.

43DF2 A biztosító külföldi fióktelepe útján vagy határon átnyúló szolgáltatás keretében terjesztett kgfb állománya január 1-jén életkor és járműkategóriák szerint (db)

A tábla kitöltése

A biztosító ebben a táblában jelenti a külföldi fióktelepe útján vagy határon átnyúló szolgáltatás keretében terjesztett kgfb szerződések adatait a 43D2 táblával megegyező szerkezetben.

43D3 A biztosító állománydíja január 1-jén kategóriánként összesen, életkor és járműkategóriák szerint (ezer forint)

A tábla kitöltése

A biztosító ebben a táblában jelenti teljes (belföldön, külföldi fióktelepe útján, határon átnyúló szolgáltatás keretében terjesztett) kgfb állománydíjait az új gépjármű teljesítménykategóriák, valamint flottás/nem flottás, természetes személy/ nem természetes személy megbontás szerint. Nem flottás természetes személy szerződő esetén a szerződő életkora szerinti besorolást is meg kell adni. Az egyéni vállalkozó szerződők flottás természetes személynek minősülnek.

43DF3 A biztosító külföldi fióktelepe útján vagy határon átnyúló szolgáltatás keretében terjesztett kgfb állománydíja január 1-jén kategóriánként összesen, életkor és járműkategóriák szerint (ezer forint)

A tábla kitöltése

A biztosító ebben a táblában jelenti a külföldi fióktelepe útján vagy határon átnyúló szolgáltatás keretében terjesztett kgfb szerződések adatait a 43D3 táblával megegyező szerkezetben.

43D4 A biztosító állománya január 1-jén területi bontásban és járműkategóriák szerint

A tábla kitöltése

Ebben a táblában a biztosító évfordulóra történt átkötést követő év január 1-jén fennálló teljes (belföldön, külföldi fióktelepe útján, határon átnyúló szolgáltatás keretében terjesztett) állomány darabszámát és állománydíját jelenti az új gépjármű teljesítménykategóriák, valamint a szerződő lakóhelye szerinti besorolásban.

43DF4 A biztosító külföldi fióktelepe útján vagy határon átnyúló szolgáltatás keretében terjesztett kgfb állománya január 1-jén területi bontásban és járműkategóriák szerint

A tábla kitöltése

A biztosító ebben a táblában jelenti a külföldi fióktelepe útján vagy határon átnyúló szolgáltatás keretében terjesztett kgfb szerződések adatait a 43D4 táblával megegyező szerkezetben.

43D5 A biztosító állománya december 31-én a biztosítások évfordulója szerinti bontásban és járműkategóriák szerint

A tábla kitöltése

A tábla célja a biztosító teljes (belföldön, külföldi fióktelepe útján, határon átnyúló szolgáltatás keretében terjesztett) szerződésállományának bemutatása a szerződések biztosítási évfordulója szerinti megbontásban, díjosztályok szerint.

A táblát a december 31-ei állapotnak megfelelően kell kitölteni: az 1-6. oszlopba a vonatkozási időszak végén (december 31-én) élő kgfb szerződések alapján biztosított gépjárművek darabszámát, a 7 - 12. oszlopba ugyanezen állomány december 31-ei állománydíját, egyszeri díjas szerződések esetén az egyszeri díját kell beírni.

Az 1. és 7. oszlopba kerülnek azon gépjárművek megfelelő adatai, amelyekre vonatkozó szerződések biztosítási évfordulója egybeesik a naptári évfordulóval (december 31-ei biztosítási évfordulós szerződések), vagyis ezekben az oszlopokban azon szerződések adatai szerepelnek, amelyek esetében a kockázatviselés kezdete 2010. január 2-át megelőző dátum, vagy bármelyik ezt követő év január 1. A többi oszlopba a nem naptári évfordulós szerződéseket kell értelemszerűen besorolni. A 6. és 12. oszlopba azon gépjárművek adatai kerülnek, amelyekre vonatkozó szerződésnek nincs biztosítási évfordulója (egyszeri díjas szerződések).

43DF5 A biztosító külföldi fióktelepe útján vagy határon átnyúló szolgáltatás keretében terjesztett kgfb állománya december 31-én a biztosítások évfordulója szerinti bontásban és járműkategóriák szerint

A tábla kitöltése

A biztosító ebben a táblában jelenti a külföldi fióktelepe útján vagy határon átnyúló szolgáltatás keretében terjesztett kgfb szerződések adatait a 43D5 táblával megegyező szerkezetben.

2. A kötelező gépjármű-felelősségbiztosítási terméket terjesztő biztosítók gépjármű felelősségbiztosítási terméke felügyeleti jelentése (43JA, 43B, 43C1, 43C2, 43C3.. kezdetű, 43CF31S, 43C4, 43C5, 43CF5, 43C6 tábla)

43JA Kötelező gépjármű-felelősségbiztosítás eredménykimutatása

A tábla kitöltése

A táblát a Bszkr. 7-9. §-ában meghatározottak szerint - a Bszkr. 2. melléklet D) sora: "Szokásos vállalkozási eredmény" szintjéig - kell kitölteni.

43B Kötelező gépjármű-felelősségbiztosítás tartalékai

A tábla kitöltése

A táblában a kgfb-t művelő biztosítók termékeik számviteli biztosítástechnikai tartalékait mutatják be bruttó tartalékok / nettó tartalékok bontásban.

43C1 Állományi adatok a tárgyév január 1-jén (darab)

A tábla kitöltése

Ebben a táblában a kgfb-t művelő biztosítónak a tárgyév január 1-jén érvényes szerződések belföldi állományi darabszámát kell megadnia bonus-malus kategóriák szerinti bontásban, valamint külfödi fióktelepe adatait összesítve, gépjármű-kategóriák szerint besorolva a szerződéseket. A táblában az A00 oszlopba kell azon járműkategóriákra vonatkozó szerződéseket beírni, amelyek nem vesznek részt a bonus-malus rendszerben.

43C2 Állományi adatok a tárgyév december 31-én (darab)

A tábla kitöltése

Ebben a táblában a kgfb-t művelő biztosító a tárgyév december 31-én érvényes szerződések belföldi állományi darabszámát adja meg bonus-malus kategóriák szerinti bontásban, valamint külföldi fióktelepe adatait összesítve, gépjármű-kategóriák szerint besorolva a szerződéseket. A táblában az A00 oszlopba kell azon járműkategóriákra vonatkozó szerződéseket beírni, amelyek nem vesznek részt a bonus-malus rendszerben.

43C3.. Károk alakulása, tárgyévi kifizetések és tartalékok a kár keletkezése és bejelentése éve alapján megbontva

A tábla kitöltése

Ebben a táblában a kötelező gépjármű-felelősségbiztosítást terjesztő biztosító a tárgyév káralakulását mutatja be gépjármű-kategóriánként és összesítve. Minden egyes gépjármű kategóriához külön táblát kell kitölteni.

A tábla sorai

Károk száma (darab)

A károk száma azon káresemények számát jelenti, melyekre a következő események közül legalább az egyik bekövetkezett: kárkifizetés a tárgyévben, a tárgyév december 31-én a tételes függőkár tartalék pozitív, végleges járadékot a tárgyévben állapítottak meg.

Kárkifizetés (ezer Ft)

A kárkifizetések között a konkrét káreseményekhez köthető, kármegtérülésekkel csökkentett bruttó kárkifizetéseket kell szerepeltetni. A kárkifizetések között csak azon járadékjellegű kárkifizetéseket (pl. járadékkifizetéseket és járadékmegváltásokat) kell szerepeltetni, melynek fedezetéül a tárgyévet megelőző év december 31-ét követően megképzett felelősségbiztosítási járadéktartalék szolgált, vagy kellett volna szolgálnia.

Tételes függőkár tartalék (ezer Ft)

A konkrét káreseményekhez rendelhető bruttó, költségrészt nem tartalmazó, a várható kármegtérülésekkel csökkentett tételes függőkár tartalékot kell itt szerepeltetni a kár bekövetkezése, illetve bejelentése szerinti bontásban.

Az összesített tábla összesített tételes függőkár tartalék adata megegyezik a 43B tábla a konkrét káreseményhez nem rendelhető tételes függőkár tartalékkal és a költségekkel csökkentett bruttó függőkár tartalék adatával.

Újonnan képzett járadéktartalék

Az újonnan képzett járadéktartalékban azon járadékok tartalékát kell szerepeltetni, melyekre első ízben a tárgyév december 31-én képeztek járadéktartalékot, ide értve azon járadékemelések és új járadékrészek többlettartalékát is, amelyre a biztosító szabályzatai, illetve az általános szakmai szabályok alapján nem a tárgyévet megelőző év december 31-én megképzett járadéktartalék nyújtott fedezetet.

43CF31S A biztosító külföldi fióktelepe útján vagy határon átnyúló szolgáltatás keretében terjesztett kgfb kárainak alakulása, tárgyévi kifizetések és tartalékok a kár keletkezése és bejelentése éve alapján megbontva

A tábla kitöltése

A biztosító ebben a táblában jelenti a külföldi fióktelepe útján vagy határon átnyúló szolgáltatás keretében terjesztett kgfb szerződések adatait a 43C31S összesítő táblával megegyező szerkezetben.

43C4 A tárgyévi járadék- és egyéb kárkifizetések

A tábla kitöltése

A kgfb-t terjesztő biztosító ebben a táblában mutatja be az összesített tárgyévi járadék- és egyéb kárkifizetéseit.

A tábla sorai

43C41 sor Összesen

A tábla összesen adata és a 43C3.. tábla összesített kárkifizetése összesítve adja az 43JA Eredményelszámolás tábla 04. aa) 1. sorát.

43C411 sor Járadékkifizetések (ezer Ft)

A járadékkifizetések soron azon kárkifizetéseket (pl. járadékkifizetéseket és járadékmegváltásokat) kell szerepeltetni, melyek fedezetéül a tárgyévet megelőző év december 31-én megképzett felelősségbiztosítási járadéktartalék szolgált, vagy kellett volna szolgálnia.

43C412 sor Egyéb kárkifizetések (ezer Ft)

Az egyéb kárkifizetések soron azon kifizetéseket kell bemutatni, melyek szerepelnek az 43JA Eredményelszámolás tábla 04. aa) 1. sorában, de nem szerepelnek a "járadékkifizetések" soron és a 43C1.. tábla kárkifizetései között.

43C5 A díjbevétel alakulása díjosztályonként

A tábla kitöltése

A kgfb-t művelő biztosító ebben a táblában tünteti fel díjbevételét az új gépjármű teljesítménykategóriák szerint besorolva.

Az előzetes fedezetigazolási szerződéseket a határozott idejű szerződések között kell szerepeltetni.

A tábla sorai

43C51 sor Mindösszesen

A tábla mindösszesen adata megegyezik a 43JA Eredményelszámolás tábla 01. a) bruttó díj - [c) meg nem szolgált díjak tartalékának változása (+/-) + d) a viszontbiztosító részesedése a meg nem szolgált díjak tartalékainak változásából (+/-)] értékével.

43CF5 A biztosító külföldi fióktelepe útján vagy egyéb határon átnyúló tevékenysége keretében terjesztett kgfb díjbevétele díjosztályonként

A tábla kitöltése

A biztosító ebben a táblában jelenti a külföldi fióktelepe útján vagy határon átnyúló szolgáltatás keretében terjesztett kgfb szerződések adatait a 43C5 táblával megegyező szerkezetben.

43C6 IBNR tartalék megbontása a kár keletkezésének éve szerint

A tábla kitöltése

A táblában a kgfb-t művelő biztosító IBNR tartalékát jelenti, a kár keletkezésének éve szerinti megbontásban.

A tábla sorai

43C61 sor Összesen

Az összesen sor adata megegyezik a 43B tábla költségekkel csökkentett bruttó IBNR tartalék adatával.

III.

A KKTA jelentésre vonatkozó részletes előírások

1. Általános előírások

1.1. A biztosítók azonosítása a törzsszám alapján történik.

1.2. A KKTA jelentés háromféle típusú attribútumot tartalmaz:

a) az "állandó" adatok a szerződés, illetve kár teljes hatálya, kifutása alatt az adatkör természetéből fakadóan változatlanok; ezen adatok csak javíthatók (visszamenőlegesen: amennyiben azok utóbb hibásnak bizonyulnak, például hibás rögzítés vagy hibás adatfeltöltés miatt);

b) a "módosuló" adatok az adatkör természetéből fakadóan megváltozhatnak: egy időpont előtt az egyik, attól fogva egy másik adat a helyes érték; ezen adatoknál nemcsak az aktuális érték szerepel a KKTA jelentésben, hanem az is, hogy az egyes értékek mikortól hatályosak, ez a "hatály" adatkör. A módosuló adatok mindegyikét külön kell jelenteni a maga hatályával, összegek esetében devizanemenként is külön; egy adott hatálynapra azonban csak egy - összeg típusú adatok esetében devizanemenként egy -, az adott hatálynap végi állapotnak megfelelő módosuló adatot lehet jelenteni; ez alól kivétel képez a korábban lezárt részkár újranyitásával ismét "nyitott" státusz hatálya, amely esetben egy nappal korábbi dátumot kell megadni (napi nyitó státusz);

c) a "többszörös" adatok egy-egy eseményhez kapcsolódnak, amiből több is lehet; ezen adatoknál az adott esemény megtörténtének időpontját is tartalmazza a KKTA; a többszörös adatok mindegyikét külön kell jelenteni a maga dátumával, összegek esetében devizanemenként is külön; egy időpontra azonban devizanemenként csak egy többszörös adatot lehet jelenteni; amennyiben egy napon több azonos devizájú tranzakció is történt, az adott időpontra ezek összegét kell jelenteni.

1.3. Az utólag hibásnak bizonyult adatok visszamenőleges hatállyal kerülnek javításra, az új érték fölülírja a korábbit. A javítás egy speciális esete a törlés, teljes szerződés, káresemény, részkár is törölhető. Káresemény törlésével annak minden részkára, illetve egy káresemény minden részkárának törlésével maga a káresemény is törlésre kerül.

1.4. Egy attribútum "kötelező", ha a hozzá tartozó adat az adatkör természetéből fakadóan a szerződés létrejöttétől, a káresemény/részkár bekövetkezésétől, illetve ezek rögzítésétől kezdve létezik. Amennyiben egy kötelező adatkörnél nem áll rendelkezésre adat a biztosító nyilvántartási rendszerében, a hiányzó érték kódját kell beküldeni.

1.5. Az egymáshoz tartozó értékeket - egy módosuló adat és annak hatálya, egy többszörös adat és annak időpontja, egy pénzösszeg és annak devizaneme, illetve fedezetlenségi díj és fedezetlenségi napok száma - csak együtt lehet megadni, javítani és törölni.

1.6. Az állományátruházási jelentés csak az átvett állomány régi és új azonosítóit (biztosítók törzsszáma, szerződésazonosítók, kárazonosítók, részkárazonosítók) illetve az átruházás időpontját tartalmazza.

1.7. A beküldött adatok a biztosító nyilvántartásaiban szereplő értékeket tükrözik. A biztosító a nyilvántartásaiban elérhető adat esetén abban az esetben jelenthet hiányzó értéket, ha a kért információ elektronikus úton nem, illetve manuálisan ésszerű ráfordítással nem előállítható. Amennyiben a nyilvántartásban hibás adat szerepel, akkor annak javítását csak akkor lehet, illetve kell jelenteni, ha az a nyilvántartásban is javításra került.

1.8. A KKTA jelentés kizárólag a kgfb hatálya alá tartozó szerződések, szerződésrészek, károk és kárrészek adatait tartalmazza. Az adatokat meg kell tisztítani a kiegészítő biztosításoktól és kockázatoktól, az ezekhez tartozó károktól, kárrészektől és a szívességi károktól.

1.9. A KKTA jelentés kizárólag a hazai kgfb állomány adatait tartalmazza. Az adatokat meg kell tisztítani a letelepedés és a szolgáltatásnyújtás szabadsága alapján végzett határon átnyúló tevékenységhez tartozó részektől.

1.10. A KKTA jelentés teljes mértékben figyelmen kívül hagyja mind az aktív, mind a passzív viszontbiztosítási tevékenységet.

1.11. A KKTA jelentés nem tartalmaz költségadatokat.

1.12. A KKTA jelentés szerződéslistája járművenként tartalmazza az adatokat.

1.13. A KKTA jelentés káresemény és részkár szinten tartja nyilván az adatokat. A KKTA jelentés szempontjából részkárokra bontás alapelvei:

a) a jármű/személyi sérüléses/dologi károk külön részkárokhoz tartoznak;

b) a különböző sérült járművekkel, különböző sérült személyekkel, különböző tulajdonoshoz tartozó sérült tárgyakkal (ideértve pl. a környezeti károkat is) kapcsolatos kárigények különböző részkárokhoz tartoznak;

c) a sérült autóval, illetve a sérült személlyel sérült személyes tárgyak az adott jármű, illetve személyi sérüléses részkárhoz tartoznak;

d) egy sérült személyhez kapcsolódó (többnyire hozzátartozói) kárigények az adott sérült személy részkárához tartoznak.

1.14. A kárlista csak a konkrét káreseményekhez tartozó adatokat tartalmazza.

2. Adattartalom

2.1. Az adatmező után zárójelben az adott attribútum legfőbb jellemzői találhatók, amelyek az XSD fájlból is kiolvashatók. A "lista" típusú adatok lehetséges értékeit is tartalmazza az XSD fájl. "Lista" típusú attribútumok esetében a biztosító nyilvántartásában rögzítetteknek megfelelően kell az XSD-ben megadott kódok valamelyikét jelenteni.

2.2. Az egyes adatmezőkben jelentendő adatok:

1. Szerződések

1.1. Szerződésazonosító (kötelező, módosuló, szöveges)

A biztosítónál a szerződés azonosítására elsődlegesen alkalmazott adat, a biztosító nyilvántartásának megfelelően.

1.2. A szerződésazonosító adat hatálya (kötelező, módosuló, dátum)

Alapértelmezésben megegyezik a szerződés létrejöttének hatályával. Állományátruházás esetén az új szerződésazonosító hatálya az állományátruházás hatálya.

1.5. A szerződés státusza adat hatálya (kötelező, módosuló, dátum)

Az az időpont, amikortól a szerződés az adott státuszba lépett, függetlenül attól, hogy a státusz módosítását a biztosító mikor végezte el. Alapértelmezésben megegyezik a szerződés létrejöttének hatályával.

1.6. A szerződés létrejötte (kötelező, állandó, dátum)

Az a nap, amikor a szerződés hatályba lépett, ideértve a Gfbtv. 6. §-a szerinti esetkört is.

1.7. Biztosítási évforduló (kötelező, módosuló, dátum (hónap, nap)

A biztosítási időszak végének hónapja és napja. Határozott tartamú szerződés esetén a tartam végének hónapja és napja.

1.8. Biztosítási évforduló adat hatálya (kötelező, módosuló, dátum)

Alapértelmezésként a szerződés létrejöttének hatálya, módosulás esetén a módosulás hatályának napja, függetlenül attól, hogy a biztosító a módosítást mikor rögzítette.

1.9. Járműtípus (kötelező, módosuló, lista)

A kötelező gépjármű-felelősségbiztosításnál alkalmazott gépjármű-kategóriákról szóló 20/2009. (X. 9.) PM rendeletben meghatározott gépjármű-kategóriáknak megfelelően.

1.10. Járműtípus adat hatálya (kötelező, módosuló, dátum)

Alapértelmezésként a szerződés létrejöttének hatálya, módosulás esetén a módosulás hatályának napja, függetlenül attól, hogy a biztosító a módosítást mikor rögzítette.

1.13. A jármű tömege (kg) (kötelező, állandó, pozitív egész szám, hiányzó érték 999.999)

A jármű megengedett legnagyobb össztömege.

1.15. A használati mód adat hatálya (kötelező, módosuló, dátum)

Alapértelmezésként a szerződés létrejöttének hatálya, módosulás esetén a módosulás hatályának napja, függetlenül attól, hogy a biztosító a módosítást mikor rögzítette.

1.17. Az üzemben tartó születési éve (kötelező, állandó, pozitív egész szám, hiányzó érték 1000)

Nem természetes személyek esetén is a hiányzó érték-t kell megadni.

1.18. Az üzemben tartó irányítószáma (kötelező, módosuló, négyjegyű egész szám, hiányzó érték 9999)

Természetes személy esetén az állandó lakcím, jogi személy esetén a forgalmi engedélyben szereplő cím (székhely) irányítószáma. Külföldi irányítószám esetén 1000 (akkor is, ha tudott, hogy külföldi, de az irányítószám nem ismert).

1.19. Az üzemben tartó irányítószáma adat hatálya (kötelező, módosuló, dátum)

Alapértelmezésként a szerződés létrejöttének hatálya, módosulás esetén a módosulás hatályának napja, függetlenül attól, hogy a biztosító a módosítást mikor rögzítette.

1.20. Egyedi/flotta (kötelező, módosuló, lista)

A biztosító nyilvántartásának megfelelően, figyelemmel a Gfbtv. szabályaira is.

1.21. Az egyedi/flotta adat hatálya (kötelező, módosuló, dátum)

Alapértelmezésként a szerződés létrejöttének hatálya, módosulás esetén a módosulás hatályának napja, függetlenül attól, hogy a biztosító a módosítást mikor rögzítette.

1.22. Flottaazonosító (nem kötelező, módosuló, szöveg)

Az az azonosító, amely az egyazon flottához tartozó szerződések (járművek) egymáshoz rendelését szolgálja.

1.23. A flottaazonosító adat hatálya (nem kötelező, módosuló, dátum)

Alapértelmezésként a szerződés létrejöttének hatálya, módosulás esetén a módosulás hatályának napja, függetlenül attól, hogy a biztosító a módosítást mikor rögzítette.

1.24. BM besorolás (kötelező, módosuló, lista)

A bonus-malus rendszer, az abba való besorolás, illetve a kártörténeti igazolások kiadásának szabályairól szóló 21/2011. (VI. 10.) NGM rendeletnek megfelelően.

1.25. A BM besorolás adat hatálya (kötelező, módosuló, dátum)

Alapértelmezésként a szerződés létrejöttének hatálya, módosulás esetén a módosulás hatályának napja, függetlenül attól, hogy a biztosító a módosítást mikor rögzítette.

1.26. Az állománydíj összege (kötelező, módosuló, összeg)

A kiegészítő biztosítások és kockázatok díja és a baleseti adó nélkül. Egyszeri díjas szerződések esetén az egyszeri díj összege.

1.27. Az állománydíj devizaneme (kötelező, módosuló, lista)

Az állománydíjat abban a devizában kell megadni, amely a biztosítási szerződésen szerepel, illetve amennyiben ez nem elérhető, amely a biztosító nyilvántartásában szerepel.

1.28. Az állománydíj adat hatálya (kötelező, módosuló, dátum)

Alapértelmezésként a szerződés létrejöttének hatálya, módosulás esetén a módosulás hatályának napja, függetlenül attól, hogy a biztosító a módosítást mikor rögzítette.

1.30. A díjfizetés gyakorisága adat hatálya (kötelező, módosuló, dátum)

Alapértelmezésként a szerződés létrejöttének hatálya, módosulás esetén a módosulás hatályának napja, függetlenül attól, hogy a biztosító a módosítást mikor rögzítette.

1.31. A fizetett díj összege (nem kötelező, többszörös, összeg)

Az az összeg, amelyet a biztosító a kgfb díjaként kezel. Nem tartalmazza a kiegészítő biztosításokra és kockázatokra, valamint a baleseti adóra eső díjrészeket.

1.32. A fizetett díj devizaneme (nem kötelező, többszörös, lista)

A fizetett díjat abban a devizában kell megadni, amelyben az a biztosítóhoz befolyik, illetve amennyiben ez nem elérhető, amely a biztosító nyilvántartásában szerepel.

1.33. A díjfizetés időpontja (nem kötelező, többszörös, dátum)

Amikor a díj a biztosítóhoz beérkezett, függetlenül attól, hogy a biztosító a befizetést mikor sorolta az adott szerződéshez.

1.34. A beszedett fedezetlenségi díj összege (nem kötelező, többszörös, összeg)

A biztosítóhoz fedezetlenségi díjként befolyt összeg, baleseti adó nélkül.

1.35. A beszedett fedezetlenségi díj devizaneme (nem kötelező, többszörös, lista)

A beszedett fedezetlenségi díjat abban a devizában kell megadni, amelyben az a biztosítóhoz befolyik, illetve amennyiben ez nem elérhető, amely a biztosító nyilvántartásában szerepel.

1.36. A fedezetlenségi díj fizetésének időpontja (nem kötelező, többszörös, dátum)

Amikor a fedezetlenségi díj a biztosítóhoz beérkezett, függetlenül attól, hogy a biztosító a befizetést mikor sorolta az adott szerződéshez.

1.37. A beszedett fedezetlenségi díjhoz tartozó fedezetlenségi napok száma (nem kötelező, többszörös, pozitív egész szám, hiányzó érték 9.999)

Az adott fedezetlenségi díjbefizetéshez tartozó érték, azaz a dátum ehhez is hozzátartozik.

2. Káresemények

2.1. A károkozó biztosítóazonosítója (kötelező, állandó, lista)

Azon biztosító törzsszáma, amelyhez a kár alapjául szolgáló kgfb szerződés tartozott. Alapértelmezés szerint (ha nem történt állományátruházás) ez megegyezik az adatot beküldő biztosító törzsszámával.

2.2. A károkozó szerződésazonosítója (kötelező, állandó, szöveg)

Azon szerződés azonosítója - a szerződéslistában megadott adattal megegyezően -, amely alapján a kár a kgfb hatálya alá tartozik. Átruházott szerződésállomány esetén azon biztosító szerződésazonosítójával egyezik meg, amelyiknél a káresemény időpontjában volt a szerződés.

2.3. A káresemény azonosítója (kötelező, módosuló, szöveg)

A biztosítónál a káresemény azonosítására elsődlegesen alkalmazott azonosító, a biztosító nyilvántartásának megfelelően.

2.4. A káresemény azonosítójának hatálya (kötelező, módosuló, dátum)

Alapértelmezésben ez megegyezik a káresemény bekövetkezésének dátumával. Állományátruházás esetén az új azonosító hatálya az állományátruházás hatálya.

2.6. A káresemény országa (kötelező, állandó, lista)

Annak az országnak az ISO kódja, amelyben a káresemény történt. Ha ismert, hogy a káresemény külföldön történt, de pontosan nem ismert, vagy nem áll rendelkezésre, hogy melyik külföldi országban, akkor KUL, hiányzó adat esetén YYY értéket kell jelenteni.

3. Részkárok

3.1. A részkár azonosítója (kötelező, módosuló, szöveg)

Egy káron belüli részkárok megjelölésére használt, a káresemény azonosítójával együtt alkalmazott kiegészítő azonosító.

3.2. A részkár azonosítójának hatálya (kötelező, módosuló, dátum)

Alapértelmezésben ez megegyezik a káresemény bekövetkezésének dátumával. Állományátruházás esetén az új azonosító hatálya az állományátruházás hatálya.

3.6. A részkár státusza adat hatálya (kötelező, módosuló, dátum)

Alapértelmezésként a káresemény bekövetkezésének dátuma, módosulás esetén a módosulás hatályának napja, függetlenül attól, hogy a biztosító a módosítást mikor rögzítette.

3.7. Peres eljárás típusa (nem kötelező, többszörös, lista)

Az egyes részkárok vonatkozásában indult peres eljárások adatait perenként kell megadni. Amennyiben egy per több részkárt is érint, az adatokat minden érintett részkárnál meg kell adni. Perek egyesítése esetén is külön perként kell kezelni a külön indított eljárásokat.

3.10. A kárkifizetés összege (nem kötelező, többszörös, összeg)

Bruttó, költségrész nélküli kárkifizetés, ide nem értve a járadékkifizetéseket és a járadékmegváltásokat, illetve a regreszmegtérüléseket. A várhatóan járadékfizetéssel járó részkárok megváltási összegét is ide kell sorolni a járadék megindítását megelőző megváltás esetén. Mindazon kifizetések idetartoznak, amelyekre az - elvi - fedezetet a bruttó, a várható regreszmegtérülések miatt nem csökkentett költségrész nélküli függőkár-tartalék adja. A kárkifizetésekhez sorolandó minden olyan (a károsult oldaláról fölmerülő) adó és járulék, amely az adott kifizetéshez kapcsolódik, de nem sorolandók ide a biztosító oldaláról költségként jelentkező tételek (pl. tranzakciós illeték). Ugyanez vonatkozik a járadékkifizetésekre is.

3.11. A kárkifizetés devizaneme (nem kötelező, többszörös, lista)

Az adott kárkifizetést abban a devizában kell megadni, amelyben azt a biztosító teljesítette, illetve amennyiben ez még informatikai fejlesztéssel sem elérhető, amely a biztosító nyilvántartásában szerepel.

3.12. A kárkifizetés dátuma (nem kötelező, többszörös, dátum)

Az a dátum, amikor a biztosító a kifizetést elindította (átutalta).

3.13. Járadékkifizetés összege (nem kötelező, többszörös, összeg)

Bruttó, költségrész nélküli járadékkifizetés, ideértve a járadékmegváltásokat is. A várhatóan járadékfizetéssel járó részkárok megváltási összegét a járadék megindítását megelőző megváltás esetén nem ide kell sorolni. Mindazon kifizetések idetartoznak, amelyekre az - elvi - fedezetet a felelősségbiztosítási járadéktartalék adja.

3.14. A járadékkifizetés devizaneme (nem kötelező, többszörös, lista)

Az adott járadékkifizetést abban a devizában kell megadni, amelyben azt a biztosító teljesítette, illetve amennyiben ez még informatikai fejlesztéssel sem elérhető, amely a biztosító nyilvántartásában szerepel.

3.15. A járadékkifizetés dátuma (nem kötelező, többszörös, dátum)

Az a dátum, amikor a biztosító a kifizetést elindította (átutalta).

3.16. Regreszmegtérülés összege (nem kötelező, többszörös, összeg)

Minden megtérülést (pl. kármegosztás) ideértve kell megadni.

3.17. Regreszmegtérülés devizaneme (nem kötelező, többszörös, lista)

Az adott regreszmegtérülést abban a devizában kell megadni, amelyben az a biztosítóhoz befolyt, illetve amennyiben ez még informatikai fejlesztéssel sem elérhető, amely a biztosító nyilvántartásában szerepel.

3.18. Regreszmegtérülés dátuma (nem kötelező, többszörös, dátum)

Az a dátum, amikor a befizetés a biztosítóhoz beérkezett.

3.19. Bruttó, költségrész nélküli tételes függőkár-tartalék összege (kötelező, módosuló, összeg)

A regresz tartalékkal nem csökkentett tartalék.

3.20. Bruttó, költségrész nélküli tételes függőkár-tartalék devizaneme (kötelező, módosuló, lista)

Az adott tartalékot, tartalékrészt abban a devizanemben kell megadni, amelyben a biztosító azt megállapította.

3.21. Bruttó, költségrész nélküli tételes függőkár-tartalék hatálya (kötelező, módosuló, dátum)

A tartalék(rész) megállapításának, módosításának napja.

3.23. Bruttó, költségrész nélküli járadéktartalék devizaneme (nem kötelező, módosuló, lista)

Az adott tartalékot, tartalékrészt abban a devizanemben kell megadni, amelyben a biztosító azt megállapította.

3.24. Bruttó, költségrész nélküli járadéktartalék hatálya (nem kötelező, módosuló, dátum)

A tartalék(rész) megállapításának, módosításának napja.

3.26. Bruttó, költségrész nélküli regresz tartalék devizaneme (nem kötelező, módosuló, lista)

Az adott tartalékot, tartalékrészt abban a devizanemben kell megadni, amelyben a biztosító azt megállapította.

3.27. Bruttó, költségrész nélküli regresz tartalék hatálya (nem kötelező, módosuló, dátum)

A tartalék(rész) megállapításának, módosításának napja.

3.28. A károsult jármű telephelye szerinti ország (kötelező, állandó, lista)

Telephely alatt alapvetően a természetes személy tulajdonos állandó lakcímét, a jogi személy (forgalmi engedélyben szereplő) székhelyét kell érteni, illetve a káresemény sajátos kockázataira jellemző országot a biztosító nyilvántartási rendszerének megfelelően. Az országok ISO kódját kell megadni. Ha ismert, hogy a károsult telephelye külföldön van, de pontosan nem ismert, vagy nem áll rendelkezésre, hogy melyik külföldi országban, akkor KUL, nem jármű részkár és hiányzó adat esetén YYY értéket kell jelenteni.

3.29. A károsult jármű típusa (kötelező, állandó, lista)

A biztosító nyilvántartási rendszerében rögzítetteknek megfelelően kell az XSD-ben megadott kódok valamelyikének megfeleltetni.

3.30. A személyi sérüléses kár károsultjának állampolgársága (kötelező, állandó, lista)

A sérült személy állampolgárságának megfelelő ország ISO kódja szerint. Amennyiben ez nem áll rendelkezésre, az adat helyettesíthető a sérült személy állandó lakcíme vagy a szokásos tartózkodási helye szerinti ország ISO kódjával. Ha ismert, hogy a sérült személy külföldi állampolgár, de pontosan nem ismert, vagy nem áll rendelkezésre, melyik külföldi ország állampolgára, akkor KUL, nem személyi sérüléses részkár és hiányzó adat esetén YYY értéket kell jelenteni.

3. A KKTA jelentés első alkalommal való teljesítésére (a továbbiakban: ősfeltöltés) vonatkozó speciális előírások

Az ősfeltöltést azon biztosító teljesíti, amely a 2011. január 1. és 2018. március 31. közötti időszakban kgfb szerződés-, illetve kárállománnyal rendelkezett. Az ősfeltöltés vonatkozási időszaka 2011. január 1. - 2018. március 31., és annak keretében jelentendők a 2011. január 1-jén élő (ideértve a vonatkozási időszakban reaktivált), illetve a vonatkozási időszakban kötött (hatályba lépett) szerződések, továbbá a 2010. december 31. után bekövetkezett, 2018. március 31-éig bejelentett káresemények és részkárok adatai - ideértve az alapadatokat, a módosuló adatok vonatkozási időszakban történt valamennyi módosulását és a vonatkozási időszakban keletkezett valamennyi többszörös adatot -, az 1. és 2. pontban foglaltaknak megfelelően."

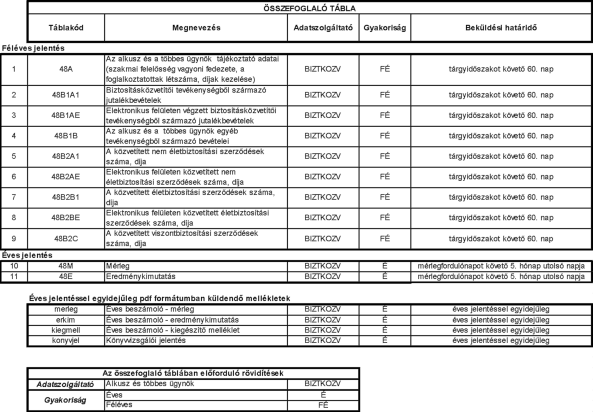

4. melléklet a 9/2018. (III. 23.) MNB rendelethez

"10. melléklet a 48/2016. (XII. 12.) MNB rendelethez

Az alkusz és a többes ügynök felügyeleti jelentései

"

5. melléklet a 9/2018. (III. 23.) MNB rendelethez

"11. melléklet a 48/2016. (XII. 12.) MNB rendelethez

Az alkusz és a többes ügynök felügyeleti jelentése kitöltésére vonatkozó részletes előírások

I.

A felügyeleti jelentésre vonatkozó általános szabályok

1. Kapcsolódó jogszabályok

A felügyeleti jelentés teljesítése során alkalmazandó jogszabályok körét az 1. melléklet 1. pontja határozza meg.

2. Fogalmak, rövidítések

2.1. E-ügyfél: az értékesítést végző elektronikus felületet, valamint az értékesítést végző összehasonlító felületet használó személy.

2.2. Értékesítést végző elektronikus felület: az e-ügyfelek számára elérhető olyan elektronikus felület, amely alkalmas az e-ügyfél igényeinek és szükségleteinek felmérésére és a biztosítási szerződés e-ügyfél által kezdeményezett megkötésére.

2.3. Értékesítést végző összehasonlító felület: az e-ügyfelek számára elérhető olyan összehasonlító felület, amely alkalmas a biztosítási szerződés e-ügyfél által kezdeményezett megkötésére.

2.4. A táblákban és a kitöltési előírásokban használt további fogalmak, rövidítések értelmezésére vonatkozó rendelkezést az 1. melléklet 2. pontja határozza meg.

3. A felügyeleti jelentés formai követelményei

3.1. Könyvvizsgálói jelentés beküldésére a Számv. tv. 155. § (3) bekezdésében előírtaknak megfelelő adatszolgáltatók nem kötelezettek.

A könyvvizsgálói jelentés csatolására nem kötelezett adatszolgáltatóknak az éves jelentés beküldhetősége érdekében csatolniuk kell egy, a könyvvizsgáló jelentésre vonatkozóan az 1. melléklet 3. pontjában megadottaknak megfelelően elnevezett pdf formátumú fájlt, amelyben arról nyilatkoznak, hogy könyvvizsgálói záradék vagy jelentés beküldésére nem kötelezettek.

3.2. A felügyeleti jelentés további formai követelményeit az 1. melléklet 3. pontja határozza meg.

4. A felügyeleti jelentés tartalmi követelményei

A felügyeleti jelentés tartalmi követelményeit az 1. melléklet 4. pontja határozza meg.

II.

Az alkusz és a többes ügynök féléves felügyeleti jelentése

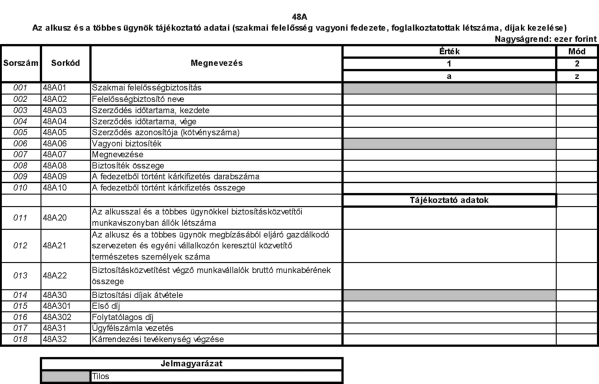

48A tábla Az alkusz és a többes ügynök tájékoztató adatai (szakmai felelősség vagyoni fedezete, foglalkoztatottak létszáma, díjak kezelése)

A tábla sorai

48A03 sor (Szakmai felelősségbiztosítás) Szerződés időtartama, kezdete

A szerződés eredeti kezdetét kell megadni.

48A04 sor (Szakmai felelősségbiztosítás) Szerződés időtartama, vége

Ebbe a sorba nem kell írni, amennyiben a szerződés határozatlan időtartamra szól.

48A07 sor (Vagyoni biztosíték) Megnevezése

Itt kell bemutatni a Bit. 4. § (1) bekezdés 105. pontjában vagyoni biztosítékként definiált pénzeszközt vagy bankgaranciát, amelyek nem azonosak sem a felelősségbiztosítással, sem a törzstőkével. Amennyiben az alkusz és a többes ügynök felelősségbiztosítással rendelkezik és azt jelezte az adattáblában, úgy a vagyoni biztosítékra vonatkozó adatot nem kell megadni.

48A09 sor A fedezetből történt kárkifizetés darabszáma

Itt kell bemutatni a tárgyévi tevékenységgel kapcsolatban felmerült, akár a felelősségbiztosítás, akár a vagyoni biztosíték terhére történt kárkifizetés darabszámát.

48A10 sor Fedezetből történt kárkifizetés összege

Itt kell bemutatni a tárgyévi tevékenységgel kapcsolatban felmerült, akár a felelősségbiztosítás, akár a vagyoni biztosíték terhére történt kárkifizetéseket.

48A20 sor Az alkusszal és a többes ügynökkel biztosításközvetítői munkaviszonyban állók létszáma (fő)

Itt kell bemutatni azokat a biztosításközvetítő természetes személyeket, akik az alkusszal és a többes ügynökkel létesített munkaviszony keretében fejtik ki tevékenységüket. Az állományi létszám tárgyidőszak (félév) végi, záró adatát kell megadni. A nem biztosításközvetítői tevékenységet végző természetes személyeket nem kell feltüntetni.

48A21 sor Az alkusz és a többes ügynök megbízásából eljáró gazdálkodó szervezeten és egyéni vállalkozón keresztül közvetítő természetes személyek száma

Azon regisztrációköteles természetes személy biztosításközvetítők tárgyidőszak (félév) végi, záró létszámát kell megadni, akik az alkusz és a többes ügynök megbízásából eljáró gazdálkodó szervezeten, vagy egyéni vállalkozón keresztül közvetítenek, munkaviszony keretében. A nem biztosításközvetítői tevékenységet végző természetes személyeket nem kell feltüntetni.

Az alkuszi és a többes ügynöki tevékenység irányító személyét is figyelembe kell venni a jogviszonyának megfelelő sorban (munkaviszony vagy egyéb jogviszony).

48A22 sor Biztosításközvetítést végző munkavállalók bruttó munkabérének összege

Ebben a sorban kell kimutatni azon munkavállalók részére kifizetett bruttó munkabér összegét, akik az alkusszal és a többes ügynökkel létesített munkaviszony keretében biztosításközvetítői tevékenységet végeznek, ideértve a munkaviszonyban foglalkoztatott biztosításközvetítői tevékenység irányító összes munkabérét.

48A301 sor Első díj

Amennyiben az alkusz és a többes ügynök az ügyféltől a biztosítási ajánlat aláírásakor az első díjat/díjrészletet - készpénzben nyugta ellenében, vagy az alkusz és a többes ügynök által kiállított számla alapján az alkusz és a többes ügynök bankszámlájára érkezően - átveszi, akkor a tábla "érték" oszlopába "1"-est kell írni, ellenkező esetben "0"-val kell jelölni.

48A302 sor Folytatólagos díj

Ha az alkusz és a többes ügynök és a biztosító(k) között létrejött megállapodás alapján, az alkuszhoz és a többes ügynökhöz pénztáron, vagy bankszámlán keresztül érkezett be (nem elsődíjas) pénzösszeg, akkor a tábla "érték" oszlopába "1"-est kell írni, ellenkező esetben "0"-val kell jelölni.

48A31 sor Ügyfélszámla vezetése

Amennyiben az alkusz és a többes ügynök a Bit. 404. § (2) bekezdésben meghatározott ügyfélszámlát vezet, a tábla "érték" oszlopába "1"-est kell írni, nemleges válasz esetén "0"-val kell jelölni.

48A32 sor Kárrendezési tevékenység

Amennyiben az alkusz és a többes ügynök valamely biztosítóval kötött megállapodás alapján kárrendezési tevékenységet lát el, a tábla "érték" oszlopába "1"-est kell írni, annak hiányában "0"-val kell jelölni.

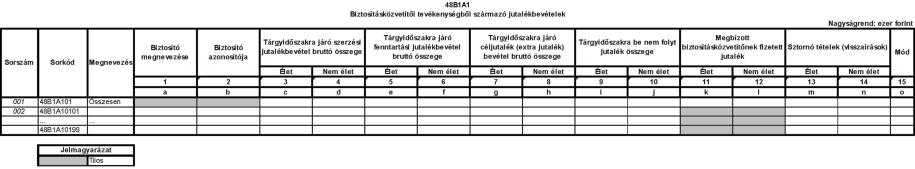

48B1A1 tábla Biztosításközvetítői tevékenységből származó jutalékbevételek

A tábla oszlopai

1 és 2. oszlop Biztosító megnevezése és azonosítója

A "Biztosító megnevezése" oszlopba a biztosítók aktuális nevét, a "Biztosító azonosítója" oszlopba a biztosító törzsszámát az MNB internetes honlapján a Felügyelet/Engedélyezés és intézményfelügyelés/Piaci szereplők keresése/Általános kereső menüpont alatt található adatbázisokban foglalt adatoknak megfelelően kell megadni. Határon átnyúló tevékenységet végző intézmények törzsszáma minden esetben 8. A "Kód" rovatban a 99 végű a maximum sort jelöli. Az első kód adott, de az alkusznak és a többes ügynöknek a szükséges sorokat (annak függvényében, hogy hány biztosítótól volt jutalékbevétele) számoznia kell a megadott első kódtól kezdődően, a többi sor törlendő.

3., 4., 5., 6., 7., 8. oszlop Tárgyidőszakra járó szerzési/fenntartási/céljutalék bevétel bruttó összege élet - nem élet

Ezen meghatározások alatt a biztosítók felé tárgyidőszakra (félévre) kiszámlázott teljes (a hagyományos értékesítési csatornákon, valamint az értékesítést végző elektronikus, illetve az értékesítést végző összehasonlító felületen keresztül közvetített) jutalékbevételét kell érteni szerzési, fenntartási, és céljutalék (extra jutalék) megbontásával. Jutalékbevétel alatt a jutalékszámla visszaírások (sztornó tételek) figyelembe vétele nélküli bruttó összeg értendő, a visszaírt jutalék összegét külön, a sztornó tételek oszlopban kell szerepeltetni. A jutalékbevételt élet, illetve nem-élet ági bontásban, biztosítónként kell bemutatni. A besorolásnak meg kell egyeznie a biztosító által megadottal. Itt kell bemutatni a biztosító vezérügynökétől, a külföldi biztosítótól, viszontbiztosítótól kapott jutalék összegét is, a jutalékot ténylegesen kifizető biztosító megjelölésével.

A szerzési jutalék a szerződéskötéssel összefüggésben, a fenntartási jutalék pedig a szerződés gondozásáért, meghatározott ideig való fennállásáért járó jutalékként azonosítható. A céljutalék minden olyan extra jutalék, amelyre az alkusz és a többes ügynök a biztosításközvetítői tevékenysége, teljesítménye vagy célfeladat kiírása alapján válik jogosulttá.

Nem ebben a táblában, hanem a 48B1B táblában (egyéb bevételként) kell bemutatni az alkuszi tevékenységet folytató biztosításközvetítő által az ügyfelével kötött megbízási szerződés alapján kapott megbízási díjat. A jutalékokat bruttó módon kell megjeleníteni, vagyis a sztornó tételeket (visszaírásokat) és a továbbadott jutalékokat nem szabad levonni a tárgyfélévben megszolgált jutalékokból.

9. és 10. oszlop Tárgyidőszakra be nem folyt jutalék összege élet - nem élet

Ezen meghatározások alatt a tárgyidőszakra (félévre) kiszámlázott, de a felügyeleti jelentés teljesítése napjáig még pénzügyileg be nem folyt jutalékok összege értendő, élet, illetve nem-élet ági bontásban, biztosítónként részletezve. A be nem folyt jutalékok összegét nem kell kivonni a bruttó összegekből.

11. és 12. oszlop Megbízott biztosításközvetítőknek fizetett jutalék élet - nem élet

Ezekben az oszlopokban kell kimutatni a szerződéses viszonyban álló alvállalkozóknak a biztosításközvetítői tevékenységük után kifizetett jutalékok összegét, ideértve a jutalék visszaírásokat is. A fizetett jutalékokat csak élet - nem élet ági bontásban kell jelenteni a tábla első Összesen sorában, az adatokat biztosítónkénti megbontásban nem kell feltüntetni.

13. és 14. oszlop Sztornó tételek (visszaírások) élet - nem élet

Itt kell megjeleníteni a jutalék kiszámlázás félévétől függetlenül a tárgyfélévben visszaírásra került jutalékokat. Azon technikai ok miatti sztornó tételeket, amelyek a jutalék összegét (a biztosítóval szembeni jutalék követelés vagy kötelezettség mértékét) nem befolyásolják, nem kell figyelembe venni.

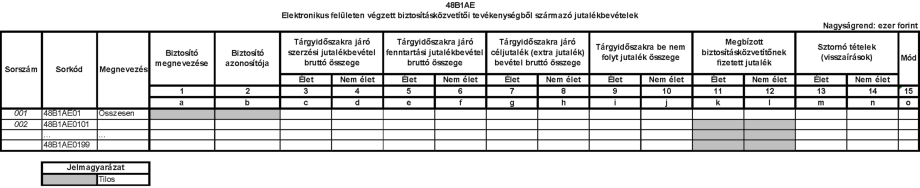

48B1AE tábla Elektronikus felületen végzett biztosításközvetítői tevékenységből származó jutalékbevételek

A tábla kitöltése

Ebben a táblában kell bemutatni - a 48B1A1 táblával megegyező szerkezetben és az ott előírtak szerint - a biztosításközvetítői tevékenységből származó jutalékbevételeket, abban az esetben, ha az adott szerződésnél a közvetítő személyes közreműködése nélkül, közvetlenül az ügyfél által használt értékesítést végző elektronikus, illetve értékesítést végző összehasonlító felület igénybevételével történt a biztosításközvetítés. Amennyiben a biztosításközvetítő nem önállóan működtetett, hanem egyéb szolgáltató által fejlesztett és karbantartott elektronikus felületet használ a biztosítási szerződések megkötésének elősegítésére, a táblák kitöltése csak abban az esetben szükséges, ha az összehasonlító oldal az ügyfél számára közvetlenül is elérhető.

Amennyiben az alkusz és a többes ügynök a biztosításközvetítéshez értékesítést végző elektronikus felületet, illetve értékesítést végző összehasonlító felületet nem vesz igénybe, a tábla első összesítő sorába nullát kell írni.

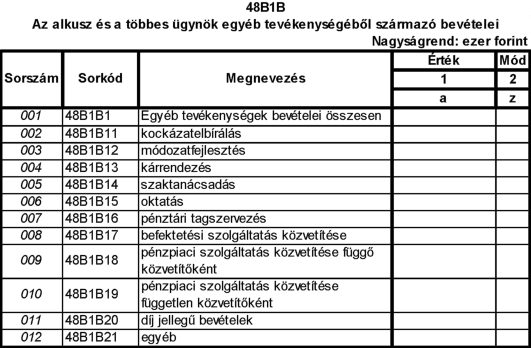

48B1B tábla Az alkusz és a többes ügynök egyéb tevékenységéből származó bevételei

A tábla kitöltése

Ebben a táblában kell bemutatni minden olyan egyéb bevételt, amely a biztosításközvetítői tevékenységhez kapcsolódóan vagy attól függetlenül, részét képezi az eredménykimutatás "Értékesítés nettó árbevétele összesen" sorában szereplő összegének.

A tábla sorai

48B1B1 sor Egyéb tevékenységek bevételei összesen

Az itt kimutatott összeget kell megbontani kockázat-elbírálás, módozatfejlesztés, kárrendezés, szaktanácsadás, oktatás, pénztári tagszervezésért kapott díj, pénzügyi intézménytől egyéb pénzügyi szolgáltatás közvetítéséért (befektetési szolgáltatás, pénzpiaci szolgáltatás közvetítése függő közvetítőként, pénzpiaci szolgáltatás közvetítése független közvetítőként) kapott díj, díj jellegű bevételek és egyéb csoportosításban. Fontos, hogy a kockázatelbírálási tevékenység és a szaktanácsadás a 66.22 biztosításközvetítői tevékenység keretein belül, a felnőttoktatás azonban csak MNB engedéllyel végezhető.

48B1B16 sor Pénztári tagszervezés

Itt kell jelenteni a nyugdíj- és egészségpénztári tagszervezésért kapott díjakat.

48B1B17 sor Befektetési szolgáltatás közvetítése

Itt kell kimutatni a befektetési szolgáltatás közvetítéséért kapott jutalékokat.

48B1B18 sor Pénzpiaci szolgáltatás közvetítése függő közvetítőként

Itt kell bemutatni a függő közvetítőként végzett pénzpiaci szolgáltatás közvetítésért kapott jutalékokat.

48B1B19 sor Pénzpiaci szolgáltatás közvetítése független közvetítőként

Itt kell bemutatni a független közvetítőként végzett pénzpiaci szolgáltatás közvetítésért kapott jutalékokat.

48B1B20 sor Díj jellegű bevételek

Itt kell bemutatni a fee jogcímen, az ügyfelektől megbízási díjként járó bevételeket.

48B1B21 sor Egyéb

Ebben a kategóriában kell kimutatni minden egyéb bevételt (pl.: bérbeadás), amely az eredménykimutatás "Értékesítés nettó árbevétele összesen" sorban szerepel, és a fenti kategóriák egyikébe sem sorolható be.

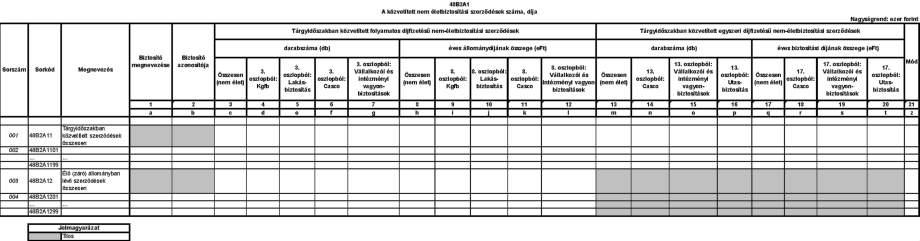

48B2A1 tábla A közvetített nem-életbiztosítási szerződések száma, díja

A tábla oszlopai

1 és 2. oszlop Biztosító megnevezése és azonosítója

A "Biztosító megnevezése" oszlopba a biztosítók aktuális nevét, a "Biztosító azonosítója" oszlopba a biztosító törzsszámát az MNB internetes honlapján a Felügyelet/Engedélyezés és intézményfelügyelés/Piaci szereplők keresése/Általános kereső menüpont alatt található adatbázisokban foglalt adatoknak megfelelően kell megadni. Határon átnyúló tevékenységet végző intézmények törzsszáma minden esetben 8.

A tábla sorai

A "Kód" rovatban a 99 végű a maximum sort jelöli. Az első kód adott, de az alkusznak és a többes ügynöknek a szükséges sorokat (annak függvényében, hogy hány biztosítótó részére közvetített) számoznia kell a megadott első kódtól kezdődően, a többi sor törlendő.

48B2A11 sor 3., 4., 5., 6., 7., 8., 9., 10., 11., 12. oszlop Tárgyidőszakban közvetített folyamatos díjfizetésű nem-életbiztosítási szerződések darabszáma és éves állománydíja

Itt kell bemutatni a tárgyidőszakban (félévben) közvetített és a felügyeleti jelentés teljesítése napjáig kötvényesített nem-életbiztosítási szerződések teljes (a hagyományos értékesítési csatornákon, valamint az értékesítést végző elektronikus, illetve az értékesítést végző összehasonlító felületen keresztül közvetített) darabszámát és teljes éves állománydíját összesen, illetve azon belül a kgfb., a lakás, a casco és az intézményi és vállalkozói vagyonbiztosításokat biztosítónként. Az egyes kiemelten is bemutatott biztosítási típusok oszlopában szereplő értékek részinformációk, ezek összegének nem kell kiadniuk a 3. és 8. Összesen oszlopok értékét. Egy adott biztosításhoz kapcsolódó kiegészítő biztosításokat nem kell megbontani, hanem az alapbiztosítás jellegének megfelelően kell szerepeltetni. A más biztosításközvetítőtől átvett biztosítási szerződések állományápolási tevékenysége esetében a biztosításközvetítőhöz került szerződéseket a tárgyfélévben közvetített szerződések között nem kell bemutatni, csak a tárgyidőszak (félév) végi élő (záró) állományban kell szerepeltetni.

Itt kell bemutatni azon biztosítási szerződések darabszámát és éves állománydíját is, amelyeket a tárgyfélévben közvetítettek, de azok a tárgyfélévben törlésre is kerültek. Azokat a korábban közvetített és a biztosítási kötvény tanúsága szerint határozott időtartamra kötött biztosítási szerződéseket, amelyek a felek megállapodása alapján az évfordulót követően automatikusan újabb egy évvel meghosszabbodnak, ha meghatározott időn belül egyik fél sem kezdeményezi a szerződés megszűnését, a szerződés második évétől kezdve folyamatos díjfizetésű szerződéseknek kell tekinteni, de azokat a tárgyfélévben közvetített szerződések között nem, hanem a tárgyidőszak (félév) végi élő (záró) állományban kell bemutatni.

Az olyan (pl. építési) biztosításokat, amelyek nem egyszeri díjasok, hanem több díjfizetési időpontjuk van, és az egyes díjak nem időarányosak, a folyamatos díjas biztosításoknál kell jelenteni, az adott időszakban (félévben) ténylegesen megfizetett díjat véve éves állománydíjként.

A tábla 7., 12., 15. és 19. Vállalkozói és intézményi vagyonbiztosítások oszlopában a vállalkozói és intézményi vagyonbiztosításokat kell jelenteni, illetve az egyéb vállalkozói és intézményi biztosításokat (pl. felelősségbiztosítás, társasházi lakás). A csoportos élet és balesetbiztosítás a Bit. ágazati besorolását alapul véve a nem élet ághoz sorolandó. Az életbiztosítási ághoz akkor kerül, ha kifejezetten életbiztosítási kockázatra kötik (nem baleseti halál).

48B2A11 sor 13., 14., 15., 16., 17., 18., 19., 20. oszlop Tárgyidőszakban közvetített egyszeri díjas nem-életbiztosítási szerződések darabszáma és éves biztosítási díjának összege

Itt kell bemutatni a tárgyidőszakban (félévben) közvetített egyszeri díjas nem-életbiztosítási szerződések összes darabszámát és éves biztosítási díját, illetve külön megadva a casco, az intézményi és vállalkozói vagyonbiztosítási és az utasbiztosítási szerződésekre vonatkozó adatokat, biztosítónként. Az egyes kiemelten is bemutatott biztosítási típusok oszlopában szereplő értékek összegének nem kell kiadniuk a 13. és 17. Összesen oszlopok értékét.

48B2A12 sor 3., 4., 5., 6., 7., 8., 9., 10., 11., 12. oszlop Élő (záró) állományban lévő folyamatos díjas nem-életbiztosítási szerződések darabszáma és éves állománydíja

A tárgyidőszak (félév) végén fennálló folyamatos díjfizetésű nem-életbiztosítási szerződések darabszáma és éves díja.

Fennálló biztosítási szerződés az a szerződés, amely érvényesen létrejött és a tárgyfélév végéig még nem szűnt meg, függetlenül annak hatályától.

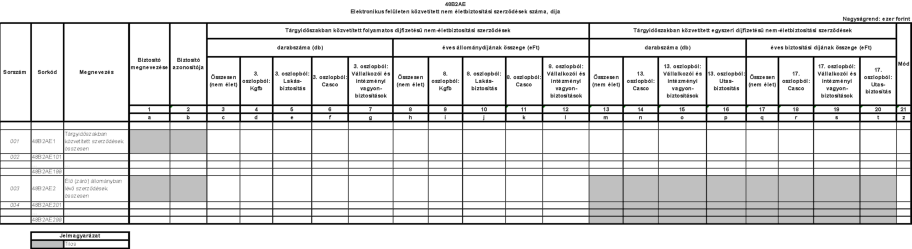

48B2AE tábla Az elektronikus felületen közvetített nem-életbiztosítási szerződések száma, díja

A tábla kitöltése

Ebben a táblában kell bemutatni - a 48B2A1 táblával megegyező szerkezetben és az ott előírtak szerint - a biztosításközvetítő személyes közreműködése nélkül, közvetlenül az ügyfél által használt értékesítést végző elektronikus, illetve értékesítést végző összehasonlító felület igénybevételével közvetített nem-életbiztosítási szerződések számát, díját. Amennyiben a biztosításközvetítő nem önállóan működtetett, hanem egyéb szolgáltató által fejlesztett és karbantartott elektronikus felületet használ a biztosítási szerződések megkötésének elősegítésére, a táblák kitöltése csak abban az esetben szükséges, ha az összehasonlító oldal az ügyfél számára közvetlenül is elérhető.

Amennyiben az alkusz és a többes ügynök a biztosításközvetítéshez értékesítést végző elektronikus felületet, illetve értékesítést végző összehasonlító felületet nem vesz igénybe, a tábla első összesítő sorába nullát kell írni.

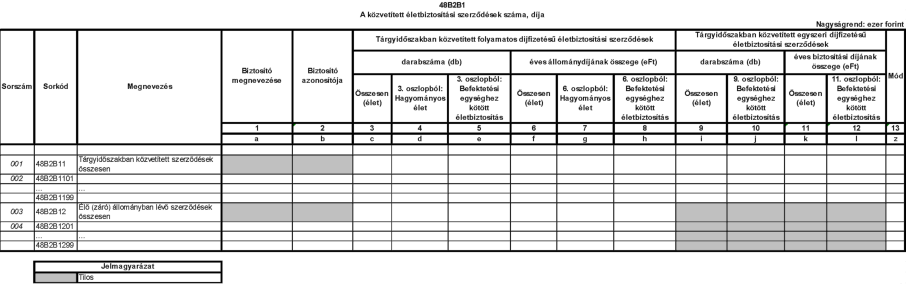

48B2B1 tábla A közvetített életbiztosítási szerződések száma, díja

A tábla oszlopai

1 és 2. oszlop Biztosító megnevezése és azonosítója

A "Biztosító megnevezése" oszlopba a biztosítók aktuális nevét, a "Biztosító azonosítója" oszlopba a biztosító törzsszámát az MNB internetes honlapján a Felügyelet/Engedélyezés és intézményfelügyelés/Piaci szereplők keresése/Általános kereső menüpont alatt található adatbázisokban foglalt adatoknak megfelelően kell megadni. Határon átnyúló tevékenységet végző intézmények törzsszáma minden esetben 8.

A tábla sorai

A "Kód" rovatban a 99 végű a maximum sort jelöli. Az első kód adott, de az alkusznak és a többes ügynöknek a szükséges sorokat (annak függvényében, hogy hány biztosítótó részére közvetített) számoznia kell a megadott első kódtól kezdődően, a többi sor törlendő.

48B2B1 sor 3., 4., 5., 6., 7., 8. oszlop Tárgyidőszakban közvetített folyamatos díjfizetésű életbiztosítási szerződések darabszáma és éves állománydíja

Itt kell bemutatni a tárgyidőszakban (félévben) közvetített és a felügyeleti jelentés teljesítése napjáig kötvényesített életbiztosítási szerződések teljes (a hagyományos értékesítési csatornákon, valamint az értékesítést végző elektronikus illetve az értékesítést végző összehasonlító felületen keresztül közvetített) darabszámát és teljes éves állománydíját összesen, illetve azon belül a hagyományos élet és a befektetési egységhez kötött életbiztosítási szerződésekre vonatkozó adatokat biztosítónként. Az egyes kiemelten is bemutatott biztosítási típusok oszlopában szereplő értékek összegének nem kell kiadniuk a 3. és 6. Összesen oszlopok értékét. Egy adott biztosításhoz kapcsolódó kiegészítő biztosításokat nem kell megbontani, hanem az alapbiztosítás jellegének megfelelően kell szerepeltetni. A más biztosításközvetítőtől átvett biztosítási szerződések állományápolási tevékenysége esetében a biztosításközvetítőhöz került szerződéseket a tárgyfélévben közvetített szerződések között nem kell bemutatni, csak a tárgyfélév végi élő (záró) állományban kell szerepeltetni.

Itt kell bemutatni azon biztosítási szerződések darabszámát és éves állománydíját is, amelyeket a tárgyfélévben közvetítettek, de azok a tárgyfélévben törlésre is kerültek. Azokat a korábban közvetített és a biztosítási kötvény tanúsága szerint határozott időtartamra kötött biztosítási szerződéseket, amelyek a felek megállapodása alapján az évfordulót követően automatikusan újabb egy évvel meghosszabbodnak, ha meghatározott időn belül egyik fél sem kezdeményezi a szerződés megszűnését, a szerződés második évétől kezdve folyamatos díjfizetésű szerződéseknek kell tekinteni, de azokat a tárgyfélévben közvetített szerződések között nem, hanem a tárgyfélév végi élő (záró) állományban kell bemutatni.

48B2B1 sor 9., 10., 11., 12. oszlop Tárgyidőszakban közvetített egyszeri díjas életbiztosítási szerződések darabszáma és éves biztosítási díjának összege

Itt kell bemutatni a tárgyidőszak (félév) alatt közvetített egyszeri díjas életbiztosítási szerződések összes darabszámát és éves biztosítási díját, illetve külön megadva a hagyományos élet és befektetési egységhez kötött életbiztosítási szerződésekre vonatkozó adatokat, biztosítónként. Az egyes kiemelten is bemutatott biztosítási típusok oszlopában szereplő értékek összegének nem kell kiadniuk a 9. és 11. Összesen oszlopok értékét.

48B2B2 sor 3., 4., 5., 6., 7., 8. oszlop Élő (záró) állományban lévő folyamatos díjas életbiztosítási szerződések darabszáma és éves állománydíja

A tárgyfélév végén fennálló folyamatos díjfizetésű életbiztosítási szerződések darabszáma és éves díja.

Fennálló biztosítási szerződés az a szerződés, amely érvényesen létrejött és a tárgyfélév utolsó napjáig még nem szűnt meg, függetlenül annak hatályától.

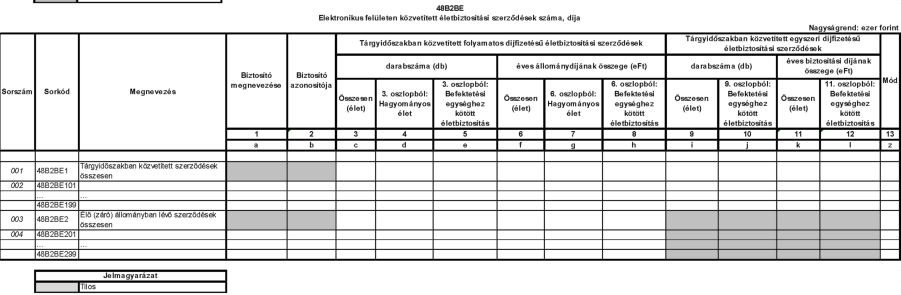

48B2BE tábla Elektronikus felületen közvetített életbiztosítási szerződések száma, díja

A tábla kitöltése

Ebben a táblában kell bemutatni - a 48B2B1 táblával megegyező szerkezetben és az ott előírtak szerint - a közvetítő személyes közreműködése nélkül, közvetlenül az ügyfél által használt értékesítést végző elektronikus, illetve az értékesítést végző összehasonlító felület igénybevételével közvetített életbiztosítási szerződések számát, díját. Amennyiben a biztosításközvetítő nem önállóan működtetett, hanem egyéb szolgáltató által fejlesztett és karbantartott elektronikus felületet használ a biztosítási szerződések megkötésének elősegítésére, a táblák kitöltése csak abban az esetben szükséges, ha az összehasonlító oldal az ügyfél számára közvetlenül is elérhető.

Amennyiben az alkusz és a többes ügynök a biztosításközvetítéshez értékesítést végző elektronikus felületet, illetve értékesítést végző összehasonlító felületet nem vesz igénybe, a tábla első összesítő sorába nullát kell írni.

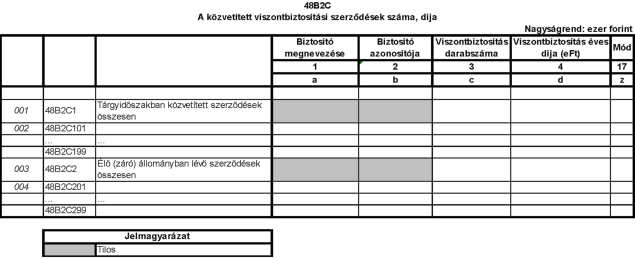

48B2C tábla A közvetített viszontbiztosítási szerződések száma, díja

A tábla oszlopai

1 és 2. oszlop Biztosító megnevezése és azonosítója

A "Biztosító megnevezése" oszlopba a biztosítók aktuális nevét, a "Biztosító azonosítója" oszlopba a biztosító törzsszámát az MNB internetes honlapján a Felügyelet/Engedélyezés és intézményfelügyelés/Piaci szereplők keresése/Általános kereső menüpont alatt található adatbázisokban foglalt adatoknak megfelelően kell megadni. Határon átnyúló tevékenységet végző intézmények törzsszáma minden esetben 8.

A tábla sorai

A "Kód" rovatban a 99 végű a maximum sort jelöli. Az első kód adott, de az alkusznak és a többes ügynöknek a szükséges sorokat (annak függvényében, hogy hány biztosítótó részére közvetített) számoznia kell a megadott első kódtól kezdődően, a többi sor törlendő.

48B2C1 sor 3. és 4. oszlop Tárgyidőszakban közvetített viszontbiztosítási szerződések darabszáma és éves díja

Itt kell bemutatni a tárgyidőszakban (félévben) közvetített és a felügyeleti jelentés teljesítése napjáig kötvényesített viszontbiztosítási szerződések darabszámát és éves díját összesen,

Itt kell bemutatni azon viszontbiztosítási szerződések darabszámát és éves díját is, amelyeket a tárgyfélévben közvetítettek, de azok a tárgyfélévben törlésre is kerültek. Azokat a korábban közvetített és a biztosítási kötvény tanúsága szerint határozott időtartamra kötött viszontbiztosítási szerződéseket, amelyek a felek megállapodása alapján az évfordulót követően automatikusan újabb egy évvel meghosszabbodnak, a tárgyfélévben közvetített szerződések között nem, hanem a tárgyfélév végi élő (záró) állományban kell bemutatni.

48B2C2 sor 3. és 4. oszlop Élő (záró) állományban lévő viszontbiztosítási szerződések darabszáma és éves díja

A tárgyfélév végén fennálló folyamatos díjfizetésű viszontbiztosítási szerződések darabszáma és éves díja.

Fennálló biztosítási szerződés az a szerződés, amely érvényesen létrejött és a tárgyfélév utolsó napjáig még nem szűnt meg, függetlenül annak hatályától.

III.

Az alkusz és a többes ügynök éves felügyeleti jelentése

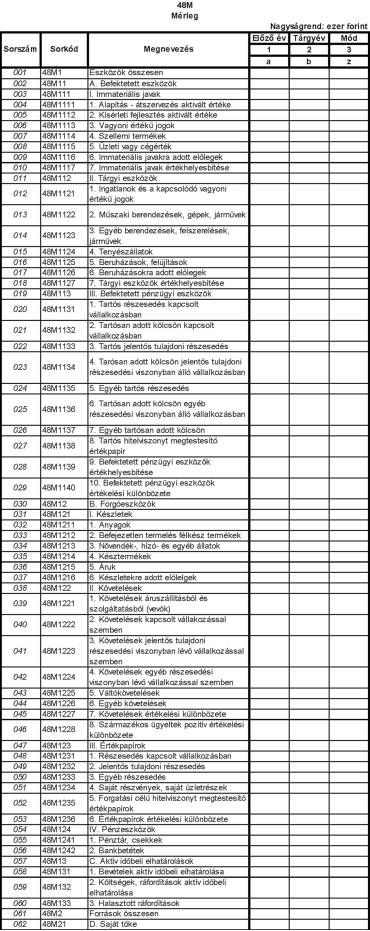

48M tábla Mérleg

A tábla kitöltése

A táblát az alkusz és a többes ügynök vagy a könyvelője által összeállított (egyszerűsített) éves beszámolóban kimutatott adatokkal egyezően kell kitölteni. Az egyszerűsített éves beszámolót készítő adatszolgáltatónak csak a mérleg nagybetűvel és római számmal jelzett sorait kell töltenie.

A tábla sorai

48M1 sor Eszközök összesen

A sornak meg kell egyeznie a 48M2 sor Források összesen értékével mind az előző évre, mind pedig a tárgyévre vonatkozóan.

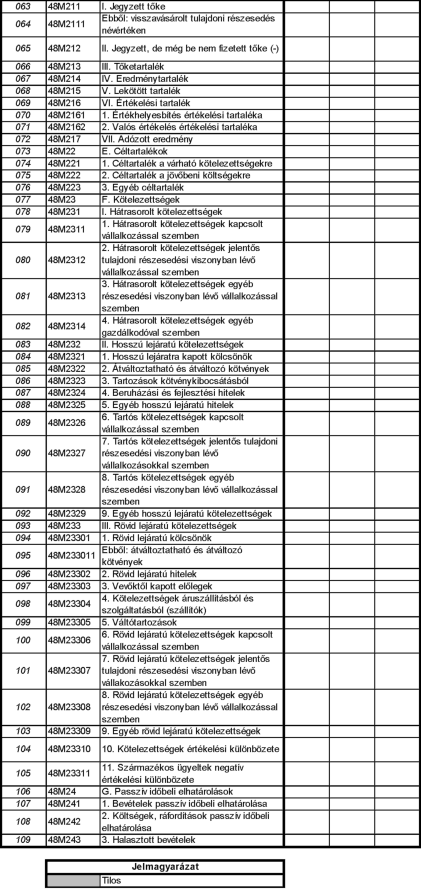

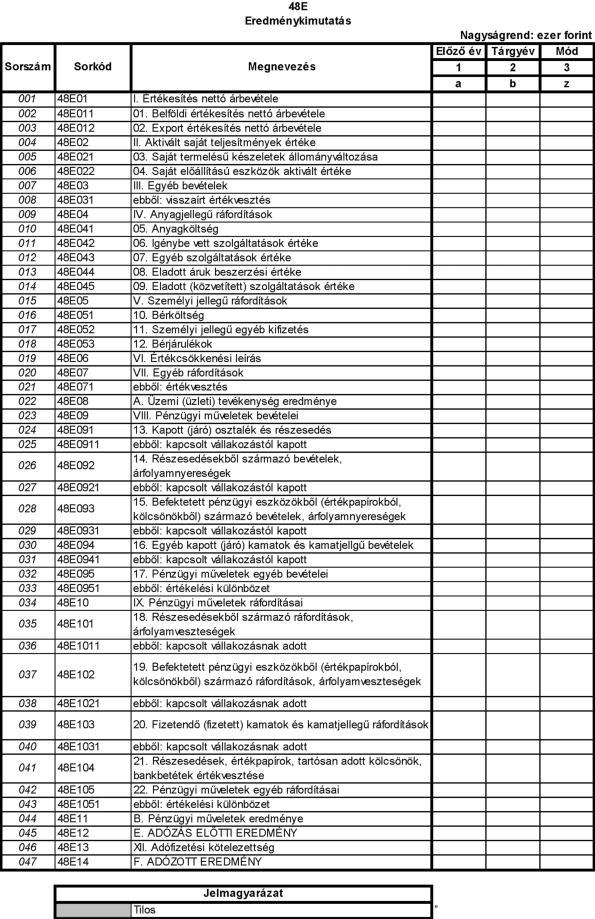

48E tábla Eredménykimutatás

A tábla kitöltése

A táblát az alkusz és a többes ügynök vagy a könyvelője által összeállított (egyszerűsített) éves beszámolóban kimutatott adatokkal egyezően kell kitölteni. Az egyszerűsített éves beszámolót készítő adatszolgáltatónak csak az eredménykimutatás nagybetűvel és római számmal jelzett sorait kell töltenie.

A tábla sorai

48E01 sor Értékesítés nettó árbevétele

Ebben a kategóriában kell bemutatni a tárgyévre előírt bevételeket, mely nem egyezik meg a pénzforgalmi szemléletű befolyt bevételekkel. Az alkuszok és a többes ügynökök saját bevételükként nem mutathatják ki a biztosítási szerződésekre átvett biztosítási díjakat, hiszen ezek a biztosítók bevételébe számítanak bele."

6. melléklet a 9/2018. (III. 23.) MNB rendelethez

1. A 27/2017. (XI. 21.) MNB rendelet 1. melléklet I. pontjában foglalt táblázat a következő 48a sorral egészül ki:

| (MNB azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | |||

| gyakorisága | teljesítésének módja | határideje) | ||||

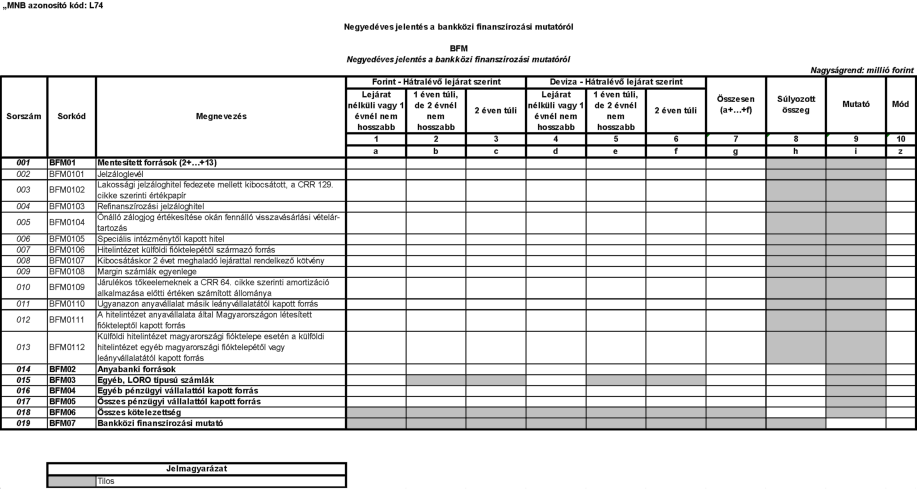

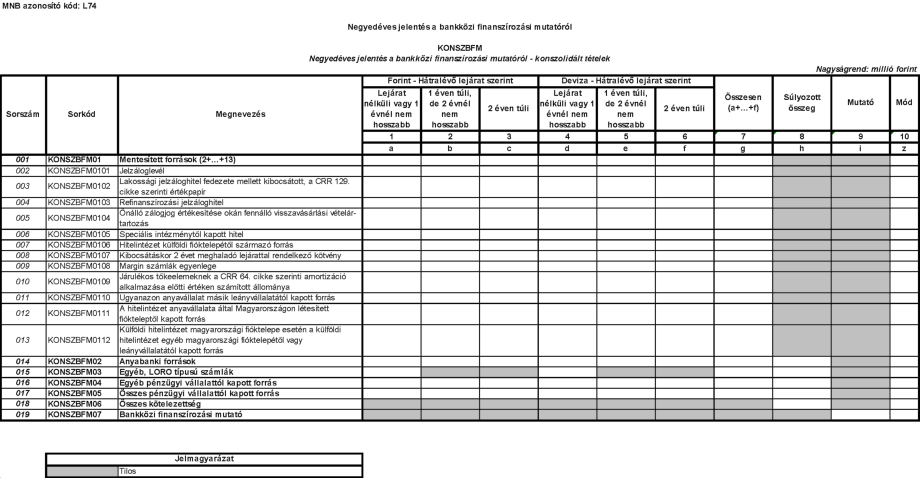

| 48a | L74 | Negyedéves jelentés a bankközi finanszírozási mutatóról | a hitelintézeti csoporthoz tartozó, nem csoportvezető, magyarországi székhelyű bank, jelzálog-hitelintézet kivételével a bank, jelzálog-hitelintézet, az ezen típusú EGT-fióktelep | negyedéves | elektronikus úton (KAP rendszer), fokozott biztonságú vagy minősített elektronikus aláírással ellátva | első negyedév tekintetében a tárgyidőszakot követő második hónap 12. nap, második-negyedik negyedév tekintetében a tárgyidőszakot követő második hónap 11.nap |

2. A 27/2017. (XI. 21.) MNB rendelet 1. melléklet I. pontjában foglalt táblázat a következő 98a - 98c sorral egészül ki:

| (MNB azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | |||

| gyakorisága | teljesítésének módja | határideje) | ||||

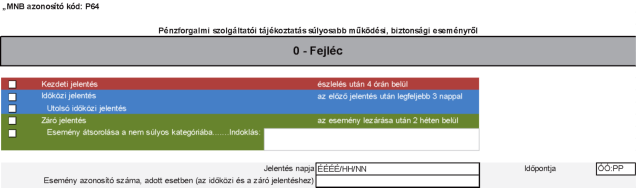

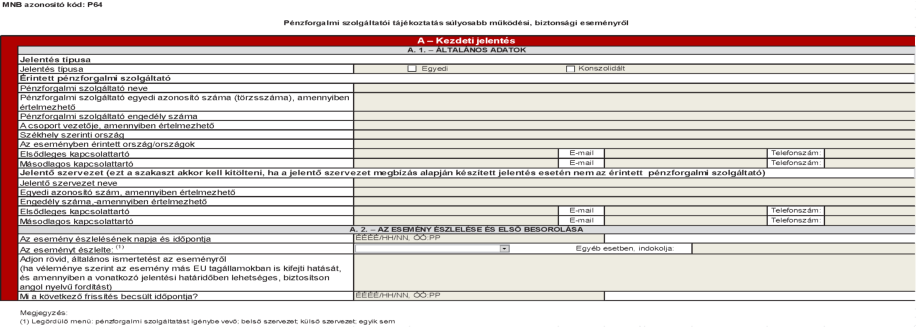

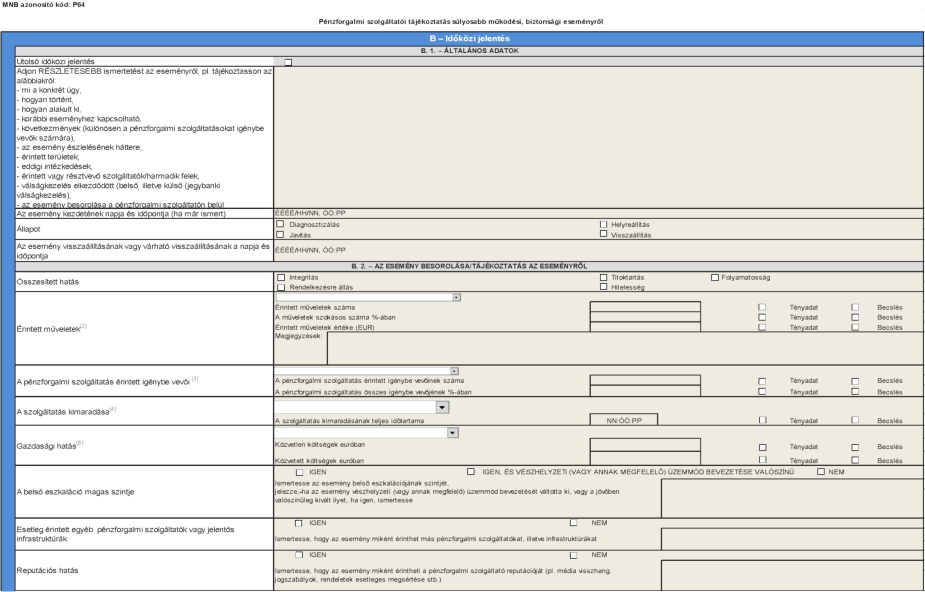

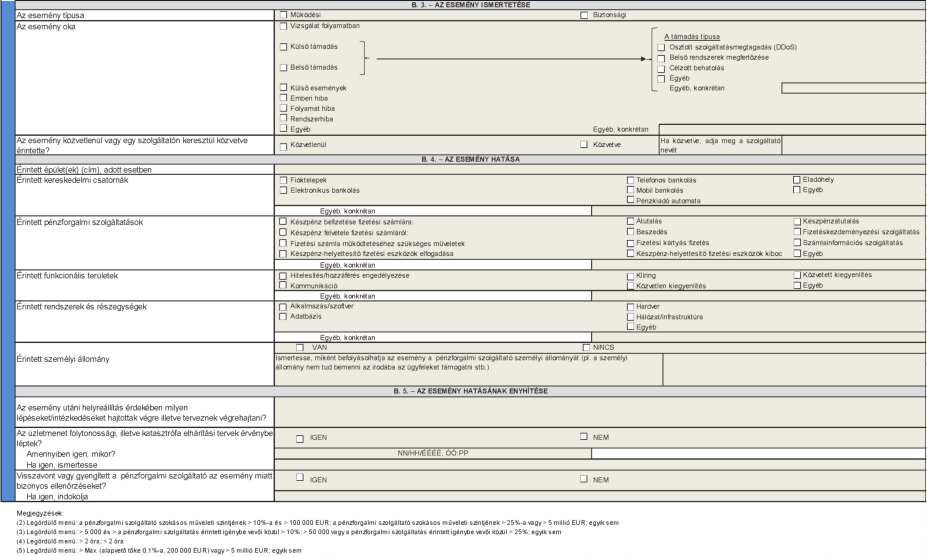

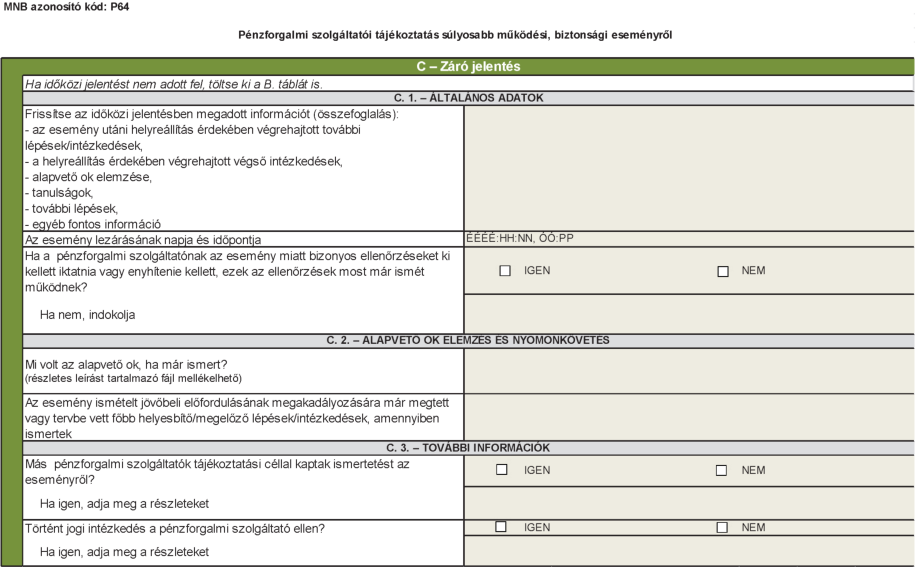

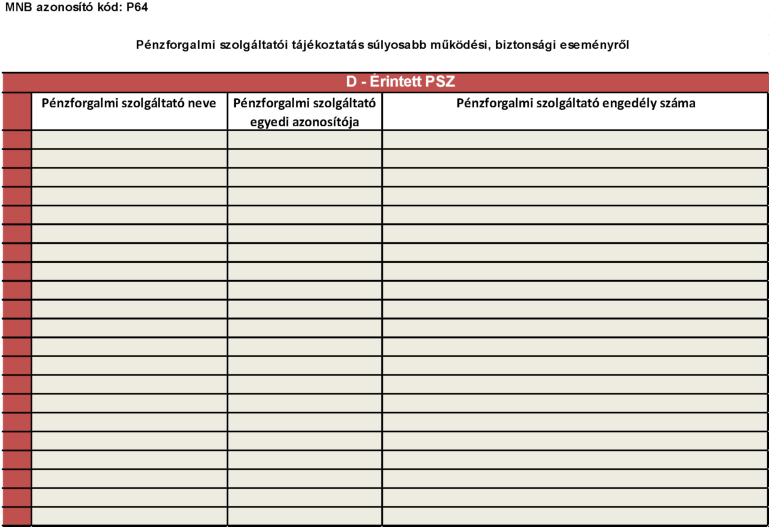

| 98a | P64 | Pénzforgalmi szolgáltatói tájékoztatás súlyosabb működési, biztonsági eseményről | pénzforgalmi szolgáltató, az ezen típusú EGT-fióktelep | eseti | elektronikus úton (ERA rendszer) | "A - kezdeti jelentés" tábla tekintetében az észleléstől számított 4 órán belül; "B - időközi jelentés" tábla tekintetében - a kitöltési előírások eltérő rendelkezése hiányában - az "A" tábla beküldését követő 3 munkanapon belül; "C - záró jelentés" tábla tekintetében - a kitöltési előírások eltérő rendelkezése hiányában - az esemény lezárása után 2 héten belül; "D - érintett PSZ" tábla tekintetében az "A - kezdeti jelentés" táblával egyidőben |

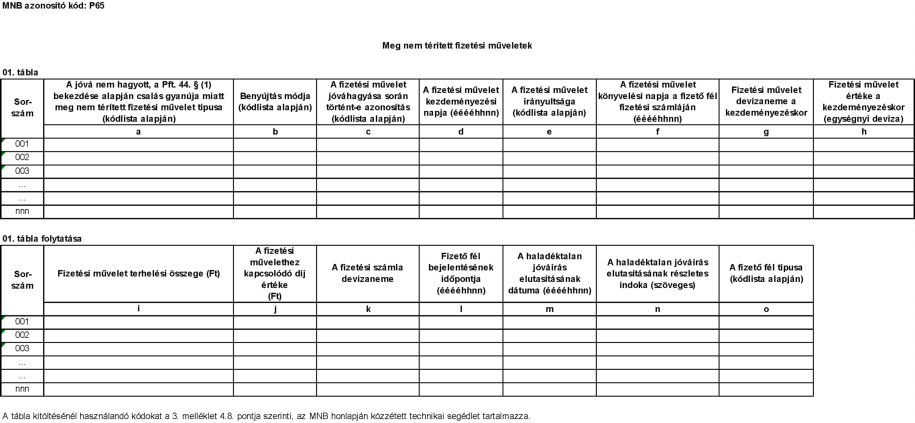

| 98b | P65 | Meg nem térített fizetési műveletek | pénzforgalmi szolgáltató, az ezen típusú EGT-fióktelep | eseti | elektronikus úton (EBEAD rendszer) | tárgynapot követő munkanap |

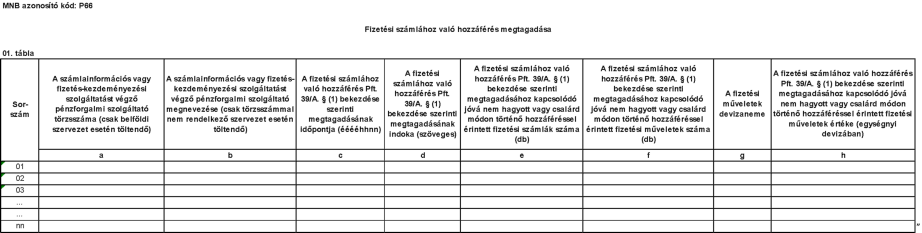

| 98c | P66 | Fizetési számlához való hozzáférés megtagadása | számlavezető pénzforgalmi szolgáltató, az ezen típusú EGT-fióktelep | eseti | elektronikus úton (EBEAD rendszer) | tárgynapot követő munkanap |

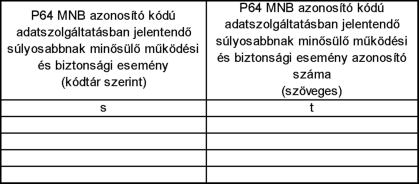

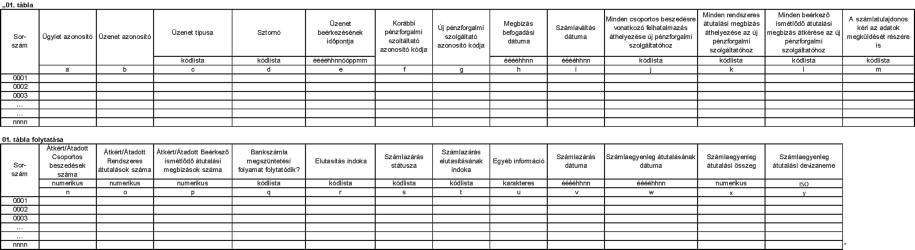

7. melléklet a 9/2018. (III. 23.) MNB rendelethez