50/2015. (XII. 9.) MNB rendelet

a jegybanki információs rendszerhez elsődlegesen a Magyar Nemzeti Bank alapvető feladatai ellátása érdekében teljesítendő adatszolgáltatási kötelezettségekről

A Magyar Nemzeti Bankról szóló 2013. évi CXXXIX. törvény 171. § (1) bekezdés i) pontjában kapott felhatalmazás alapján, a Magyar Nemzeti Bankról szóló 2013. évi CXXXIX. törvény 4. § (6) bekezdésében meghatározott feladatkörömben eljárva a következőket rendelem el:

1. § (1) A jegybanki információs rendszerhez elsődlegesen a Magyar Nemzeti Bank (a továbbiakban: MNB) alapvető feladatai ellátása érdekében szolgáltatandó információk (a továbbiakban: adatszolgáltatások) és az adatszolgáltatások teljesítésére kötelezettek (a továbbiakban: adatszolgáltatók) körét, valamint az adatszolgáltatások gyakoriságát, teljesítésének módját és határidejét az 1. melléklet tartalmazza.

(2) Az adatszolgáltatásokhoz kapcsolódó táblákat és az azok kitöltésére vonatkozó rendelkezéseket a 2. melléklet tartalmazza.

(3) Az adatszolgáltatások teljesítéséhez szükséges - a 3. mellékletben meghatározott - technikai segédleteket az MNB e rendelet hatálybalépésével egyidejűleg, a honlapján teszi közzé.

2. §[1]

3. § (1) Ez a rendelet - a (2) és (3) bekezdésben foglaltak kivételével - 2016. január 1-jén lép hatályba.

(2)[2]

(3) A 2. §, az 1. melléklet I. pontjában foglalt táblázatnak az egyes adatszolgáltatások tekintetében az adatszolgáltatás teljesítésének módját meghatározó oszlopa, a 2. melléklet I. B. pontja, valamint a 3. melléklet 3. pontja 2016. július 4-én lép hatályba.

4. § (1) A jegybanki információs rendszerhez elsődlegesen a Magyar Nemzeti Bank alapvető feladatai ellátása érdekében teljesítendő adatszolgáltatási kötelezettségekről szóló 48/2014. (XI. 27.) MNB rendelet szerinti, 2016. január 1-jét megelőző tárgyidőszakra vonatkozó adatszolgáltatás teljesítésére a jegybanki információs rendszerhez elsődlegesen a Magyar Nemzeti Bank alapvető feladatai ellátása érdekében teljesítendő adatszolgáltatási kötelezettségekről szóló 48/2014. (XI. 27.) MNB rendelet szabályait kell alkalmazni azzal, hogy az adatszolgáltató az adatszolgáltatásokat 2016. július 4-étől az ERA rendszeren keresztül, az ERA rendszer használatára vonatkozó szabályok szerint teljesíti.

(2) Az e rendelettel elrendelt, 2016. július 4-ét megelőzően teljesítendő adatszolgáltatások teljesítésének módjára - a (3) bekezdésben foglaltak kivételével - a jegybanki információs rendszerhez elsődlegesen a Magyar Nemzeti Bank alapvető feladatai ellátása érdekében teljesítendő adatszolgáltatási kötelezettségekről szóló 48/2014. (XI. 27.) MNB rendelet 1. melléklet I. pontjában foglalt táblázatnak az egyes adatszolgáltatások tekintetében az adatszolgáltatás teljesítésének módját meghatározó oszlopa, valamint a 2. melléklet I. B. pontja az irányadó.

(3) Az adatszolgáltató az 1. melléklet I. pontjában foglalt táblázat

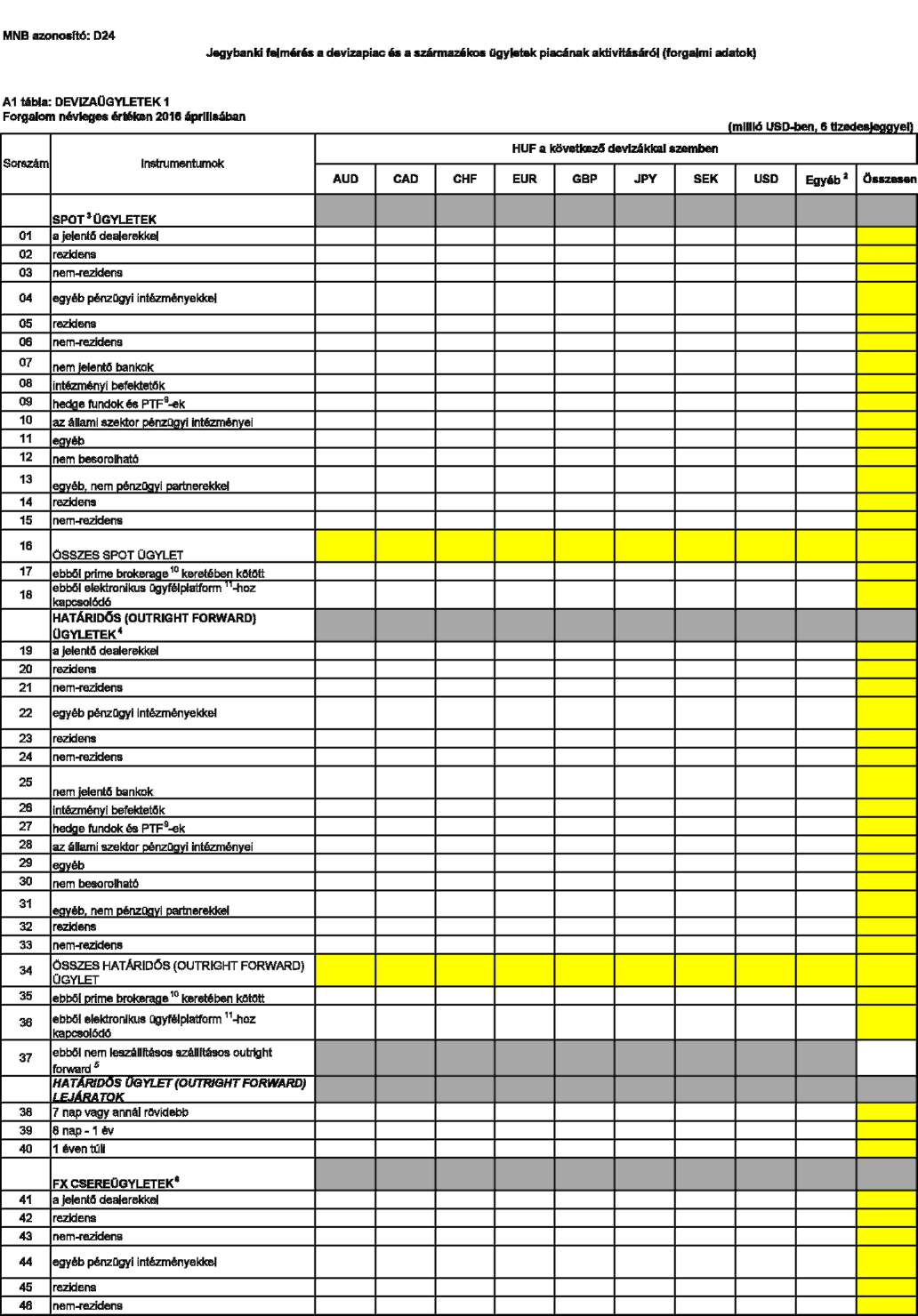

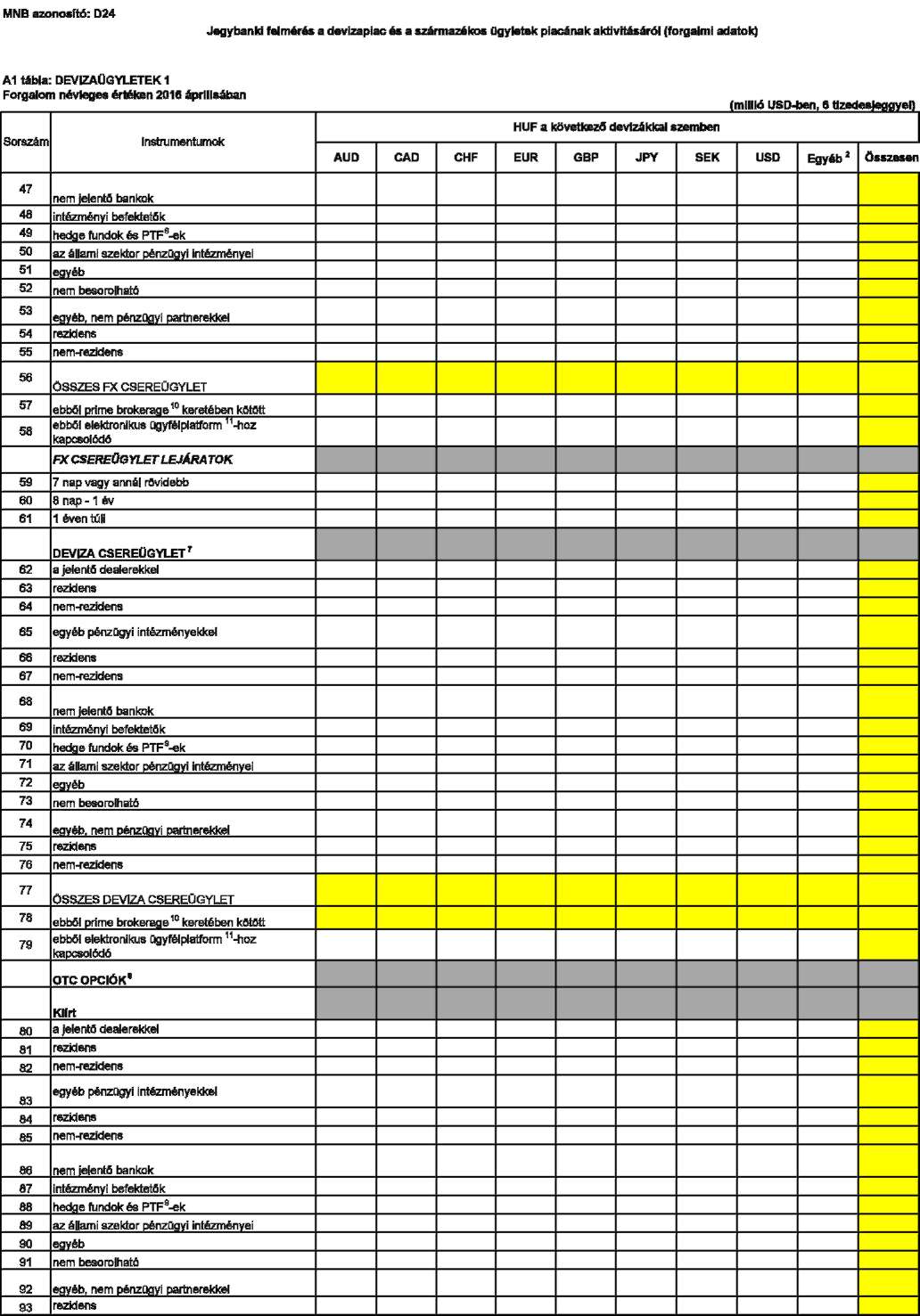

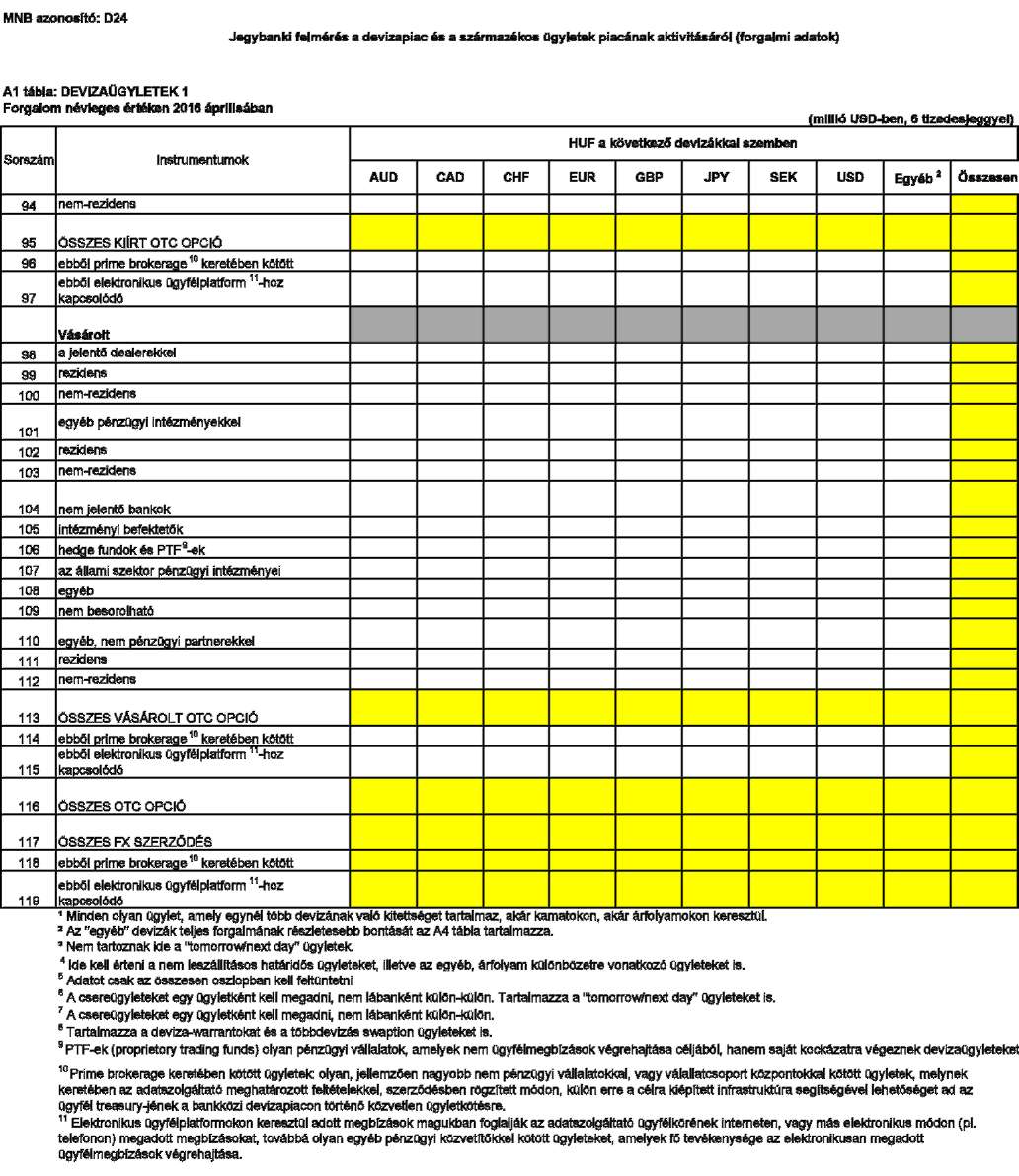

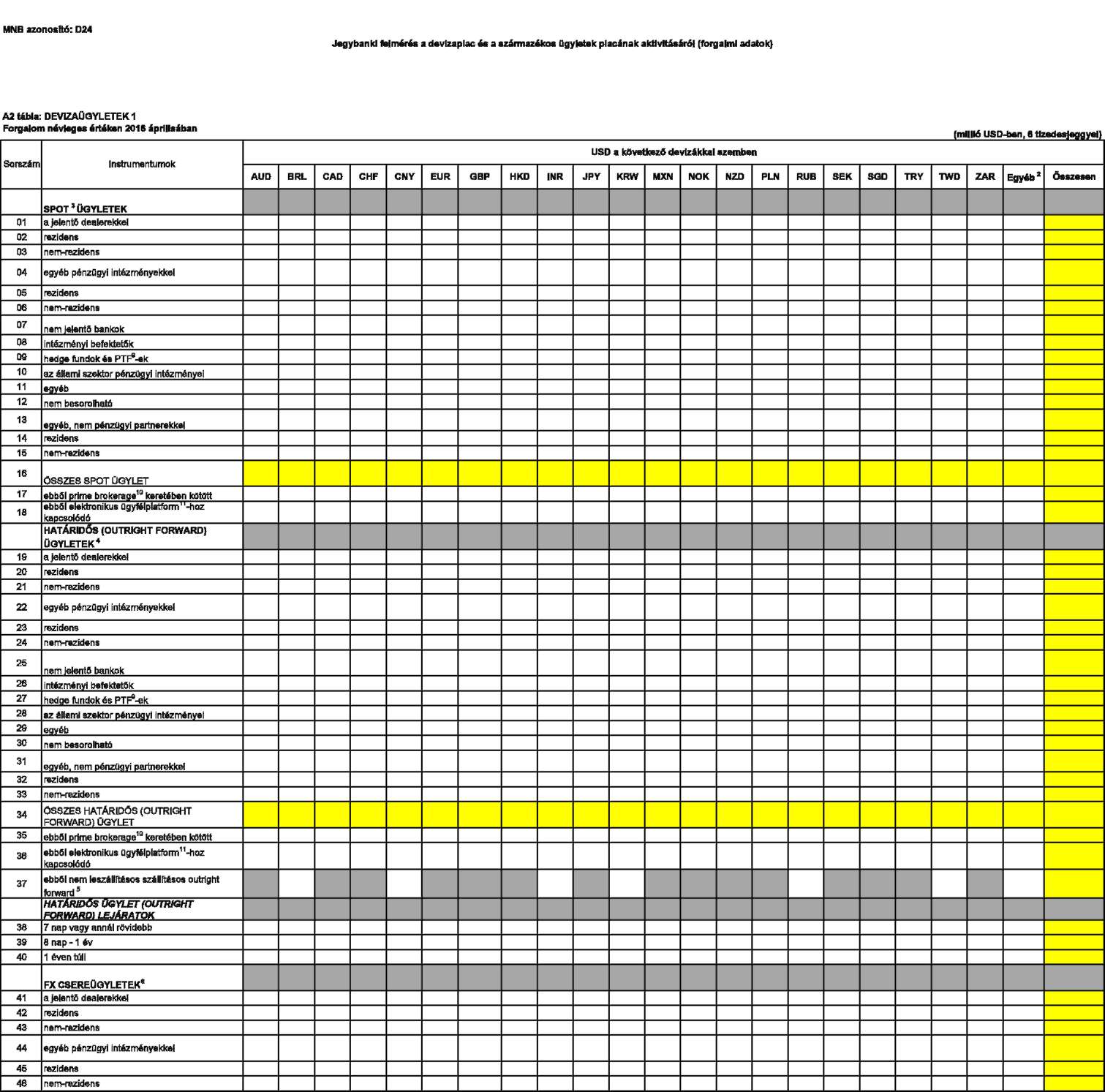

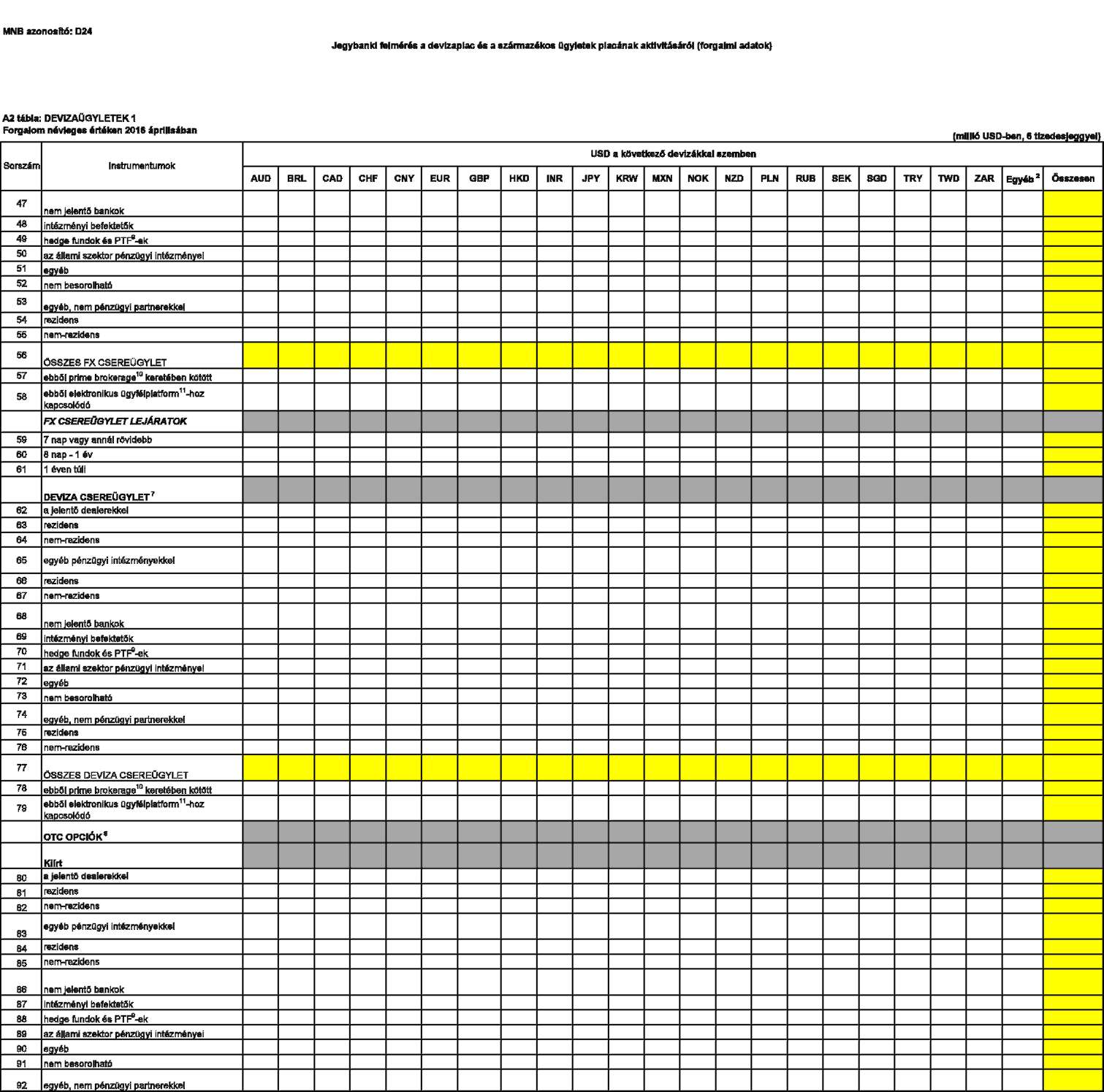

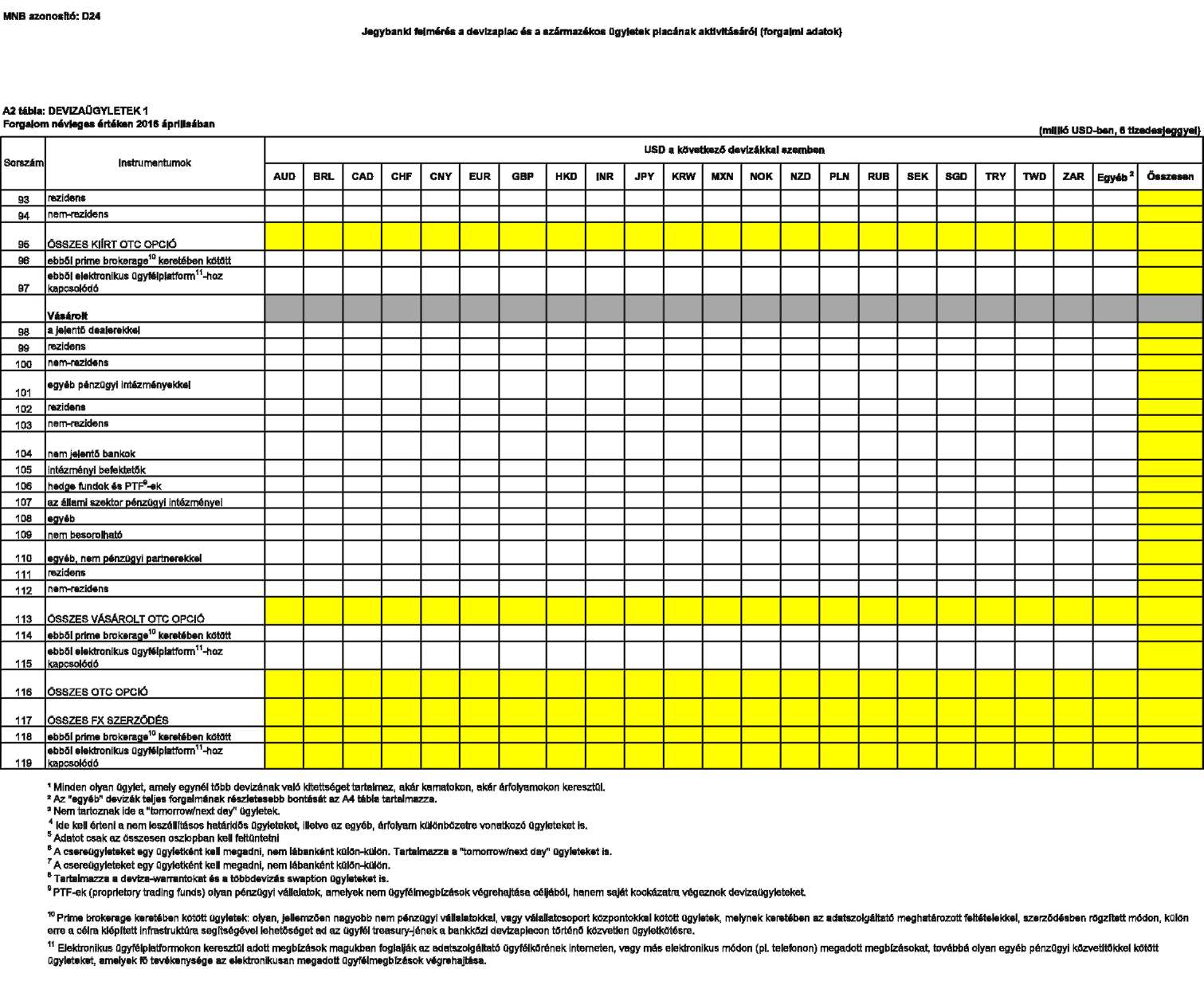

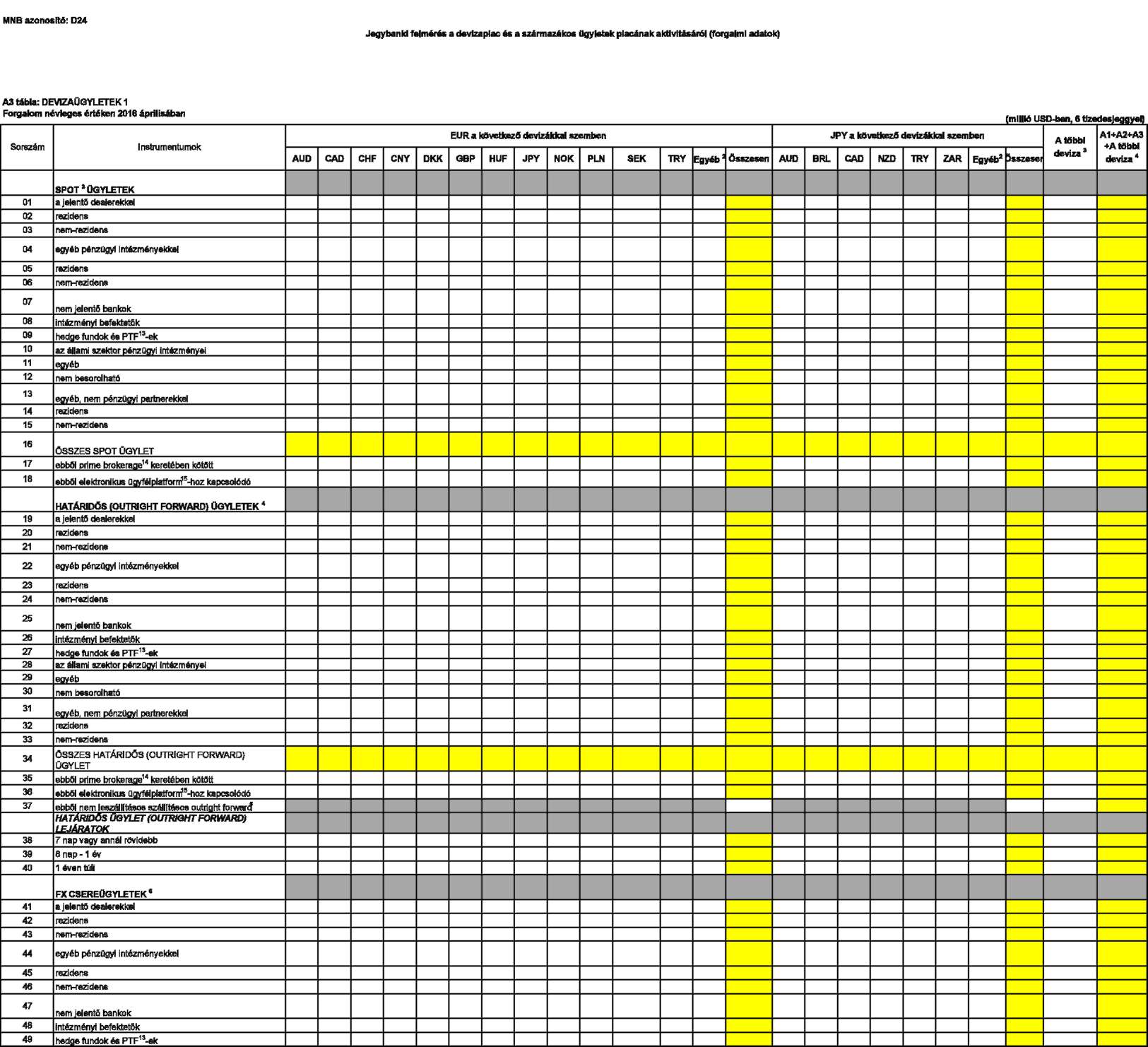

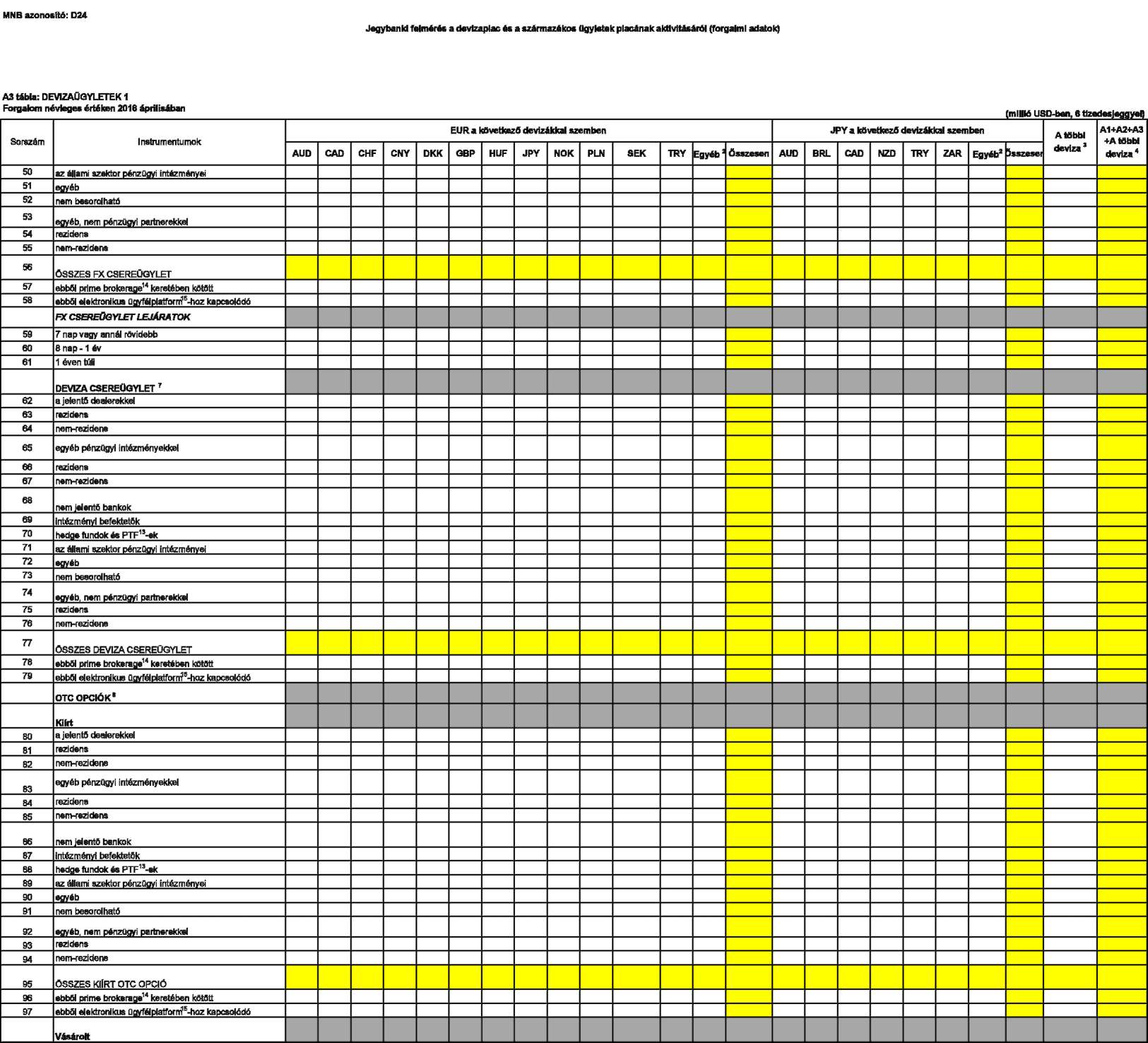

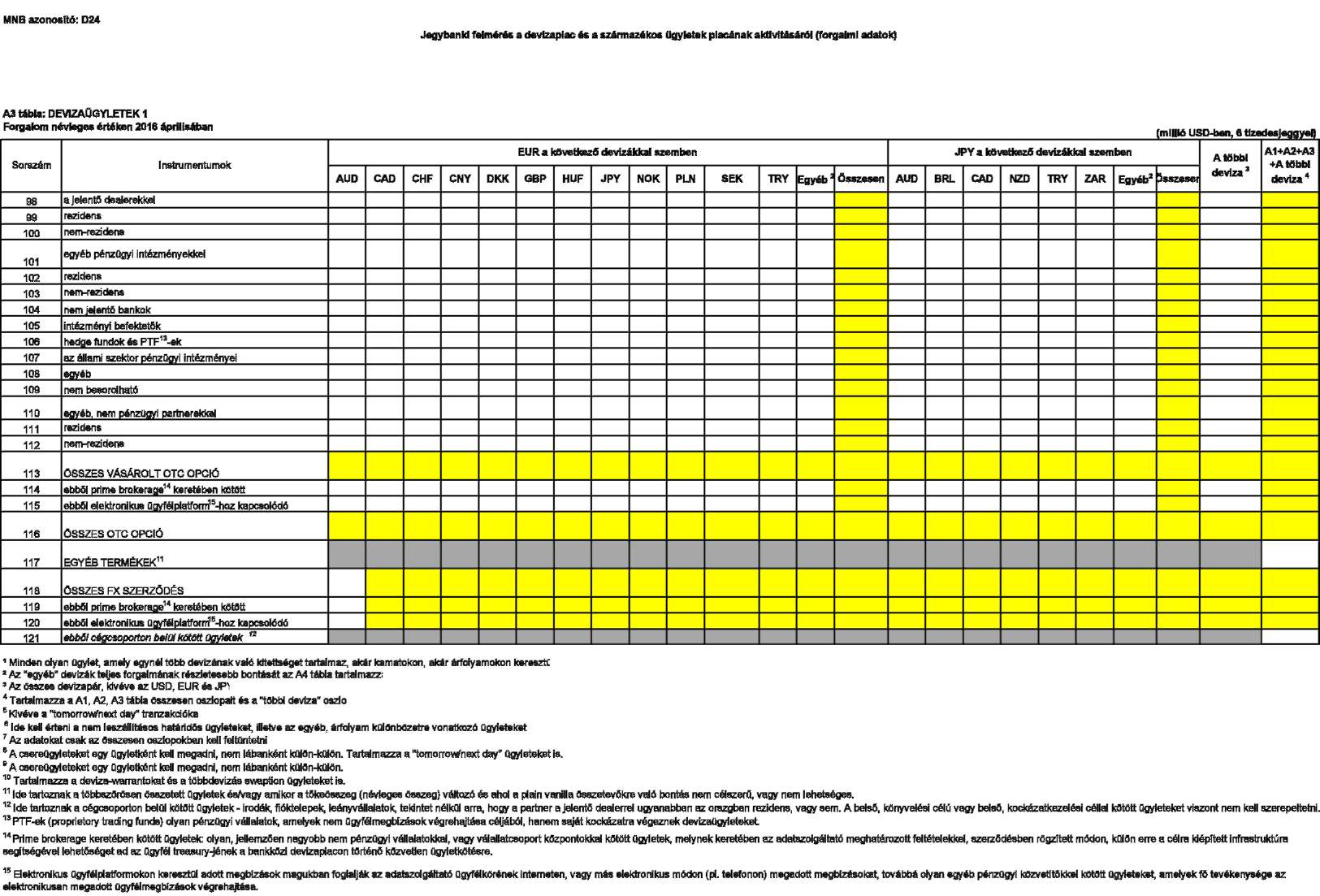

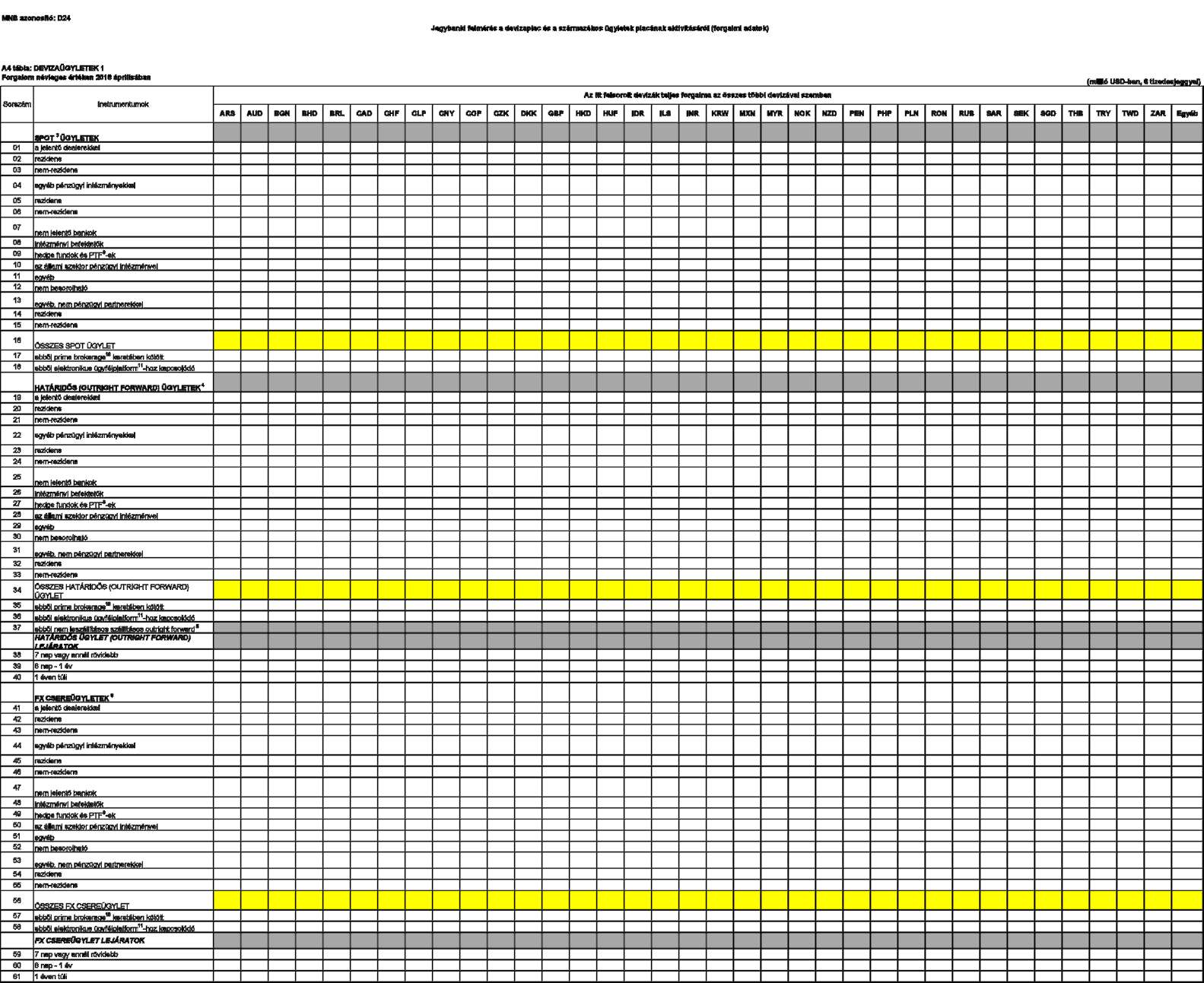

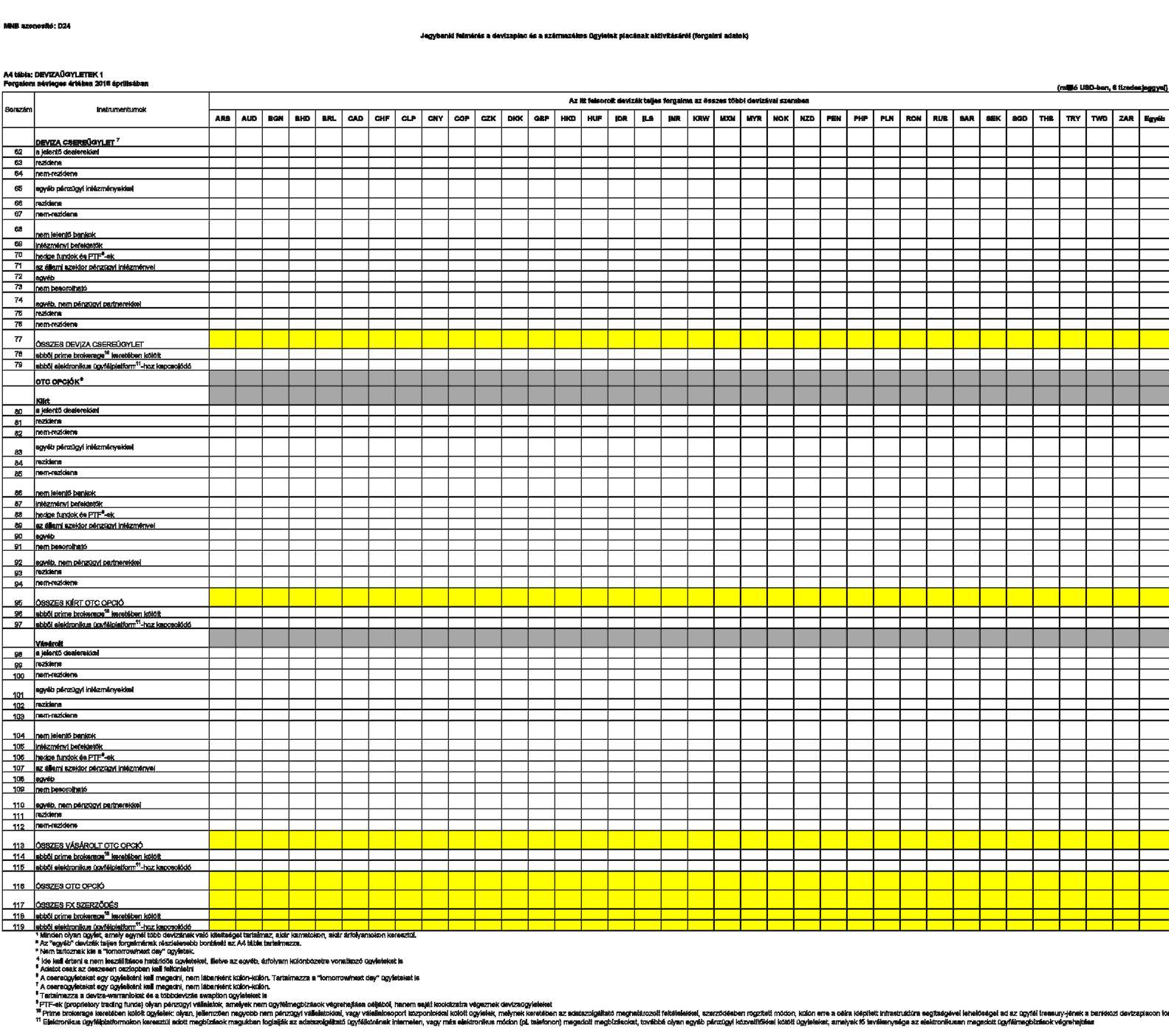

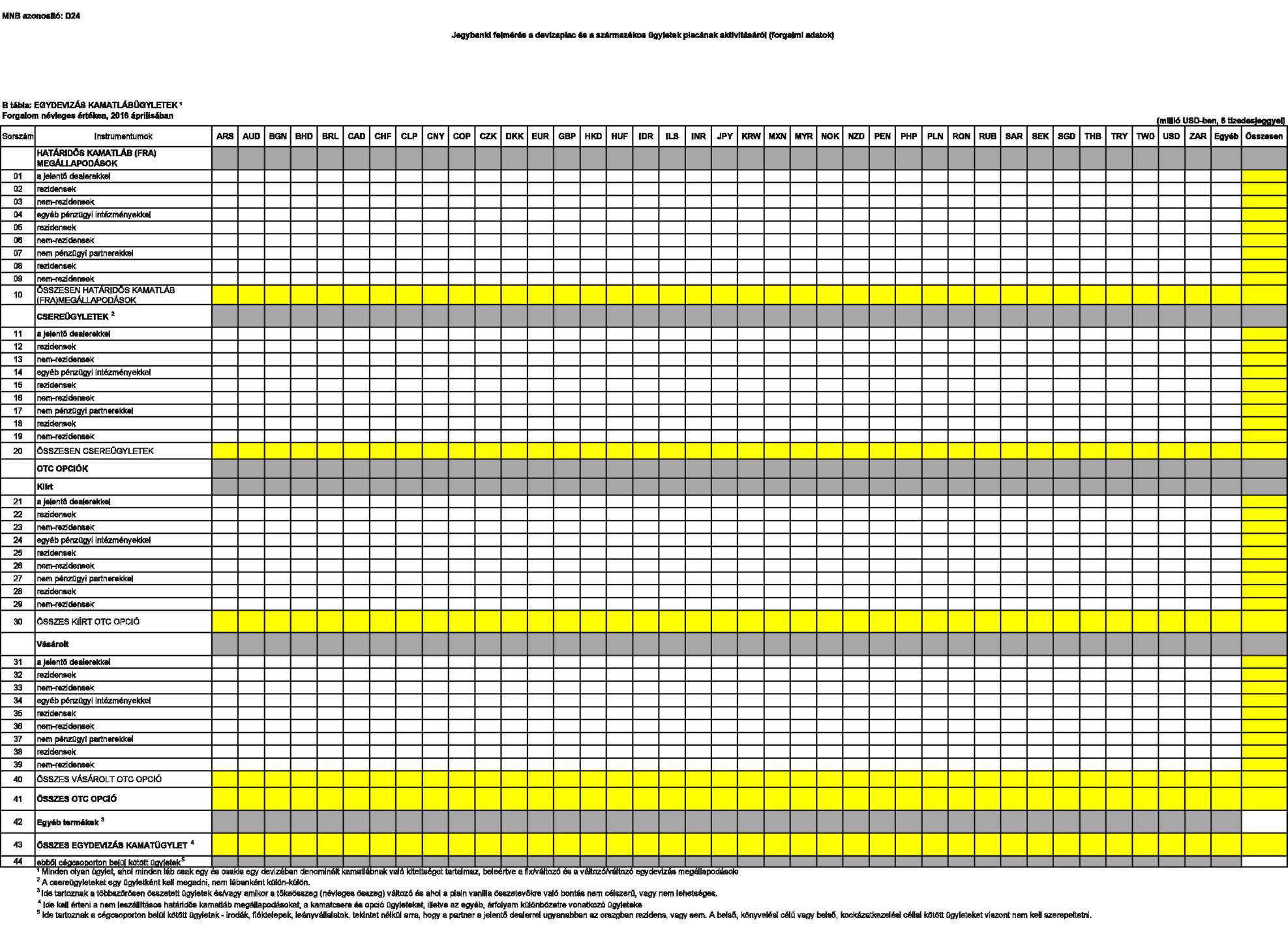

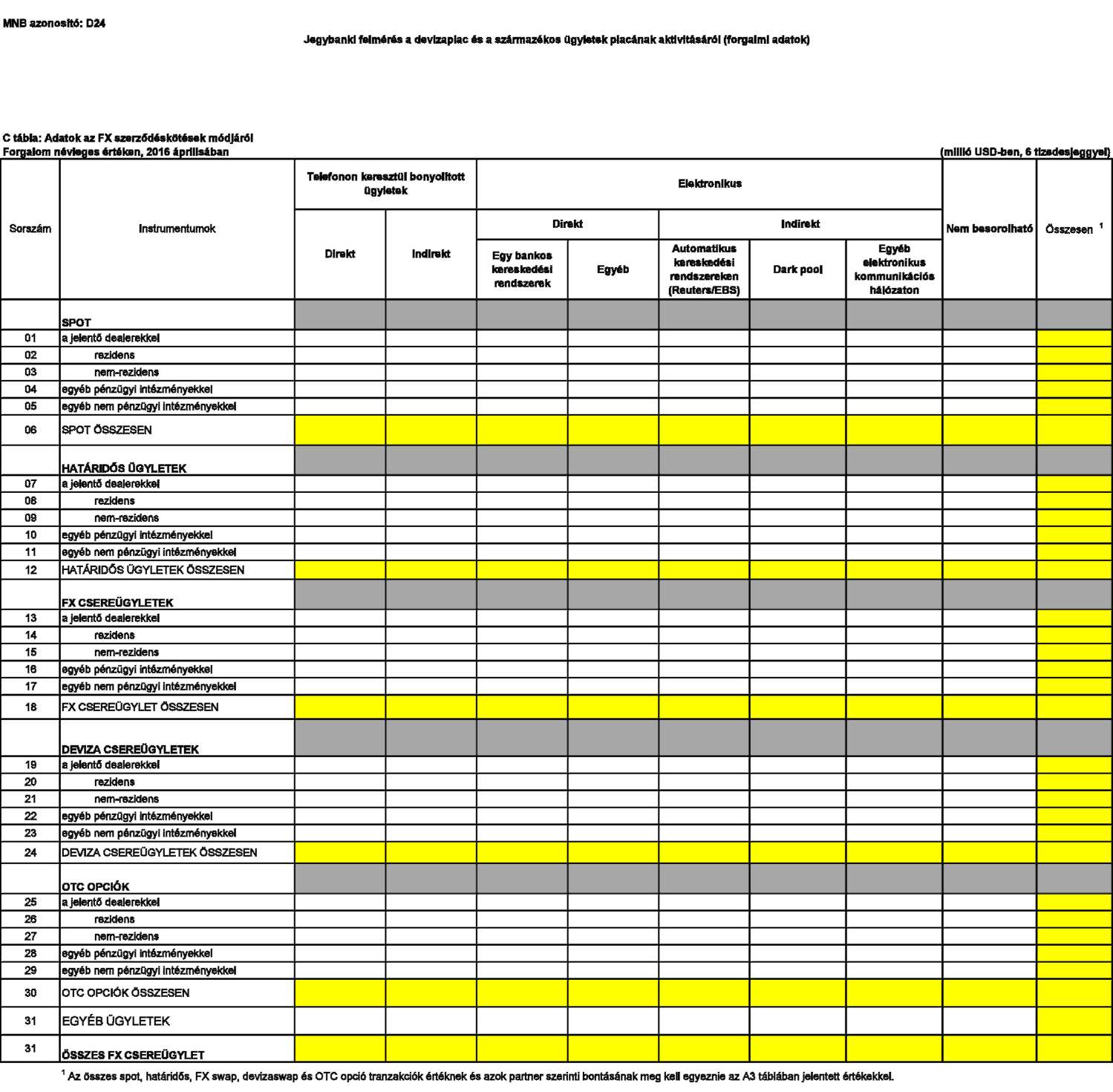

a) 2. sora szerinti "Jegybanki felmérés a devizapiac és a származékos ügyletek piacának aktivitásáról (forgalmi adatok)" (MNB azonosító kód: D24), 61. sora szerinti "Jelentés a nem pénzügyi vállalatok egyedi hitelszerződéseiről" (MNB azonosító kód: K21), 62. sora szerinti "Jelentés a háztartások és a háztartásokat segítő nonprofit intézmények egyedi hitelszerződéseiről" (MNB azonosító kód: K23), 83. sora szerinti "Fizetési kártya elfogadói szolgáltatáshoz kapcsolódó bevételek" (MNB azonosító kód: P08), 106. sora szerinti "Eseti nyilatkozat banki pénzforgalmat érintő üzemzavarról" (MNB azonosító kód: P58) és 107. sora szerinti "Negyedéves nyilatkozat a P58 azonosító kódú adatszolgáltatásban jelentett üzemzavarokról" (MNB azonosító kód: P59) megnevezésű adatszolgáltatást elektronikus úton, az MNB által üzemeltetett Elektronikus Adatbefogadási Rendszeren (EBEAD),

b) 69. sora szerinti "Negyedéves jelentés a kockázattal súlyozott kitettségek megoszlásáról" (MNB azonosító kód: L71) és 71. sora szerinti "Havi jelentés a devizaegyensúly mutatóról" (MNB azonosító kód: L73) megnevezésű adatszolgáltatást elektronikus úton, az MNB "Kihelyezett Adatküldő Program" (KAP) megnevezésű jelentésfogadó rendszerén,

c) 104. sora szerinti "Pénzforgalmat bonyolító hálózati egységek és ATM-ek elhelyezkedésére, valamint a nyújtott szolgáltatásokra vonatkozó adatok" (MNB azonosító kód: P56) megnevezésű adatszolgáltatást elektronikus úton, az ERA rendszeren,

d) 105. sora szerinti "BKR forgalom tranzakció szintű adatai" (MNB azonosító kód: P57) megnevezésű adatszolgáltatást elektronikus úton, GiroHálóMail-en

keresztül teljesíti.

(4) Az 1. melléklet I. pontjában foglalt táblázat 104. sora szerinti "Pénzforgalmat bonyolító hálózati egységek és ATM-ek elhelyezkedésére, valamint a nyújtott szolgáltatásokra vonatkozó adatok" (MNB azonosító kód: P56) megnevezésű adatszolgáltatást az adatszolgáltató első alkalommal a 2016. január 1-jei állapotra vonatkozóan teljesíti, a teljesítési határidő 2016. február 1.

5. §[3] Az adatszolgáltató az L11 MNB azonosító kódú adatszolgáltatást e rendeletnek a jegybanki információs rendszerhez elsődlegesen a Magyar Nemzeti Bank alapvető feladatai ellátása érdekében teljesítendő adatszolgáltatási kötelezettségekről szóló 50/2015. (XII. 9.) MNB rendelet módosításáról és egyes rendelkezései hatályba nem lépéséről szóló 17/2016. (V. 11.) MNB rendelet 2. melléklet 1-3. pontjával megállapított rendelkezései szerint első alkalommal 2016 harmadik negyedévére mint tárgyidőszakra vonatkozóan teljesíti.

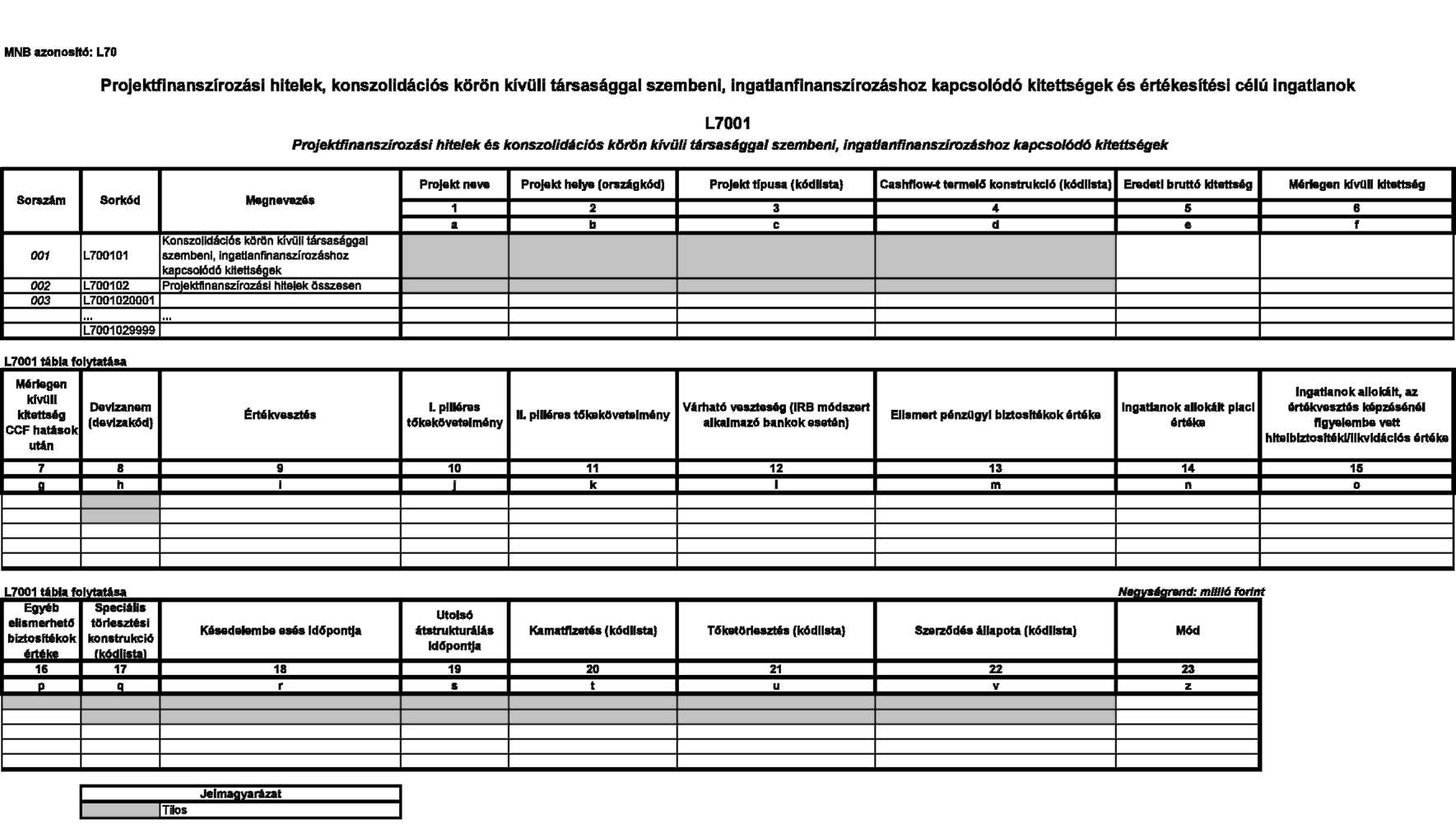

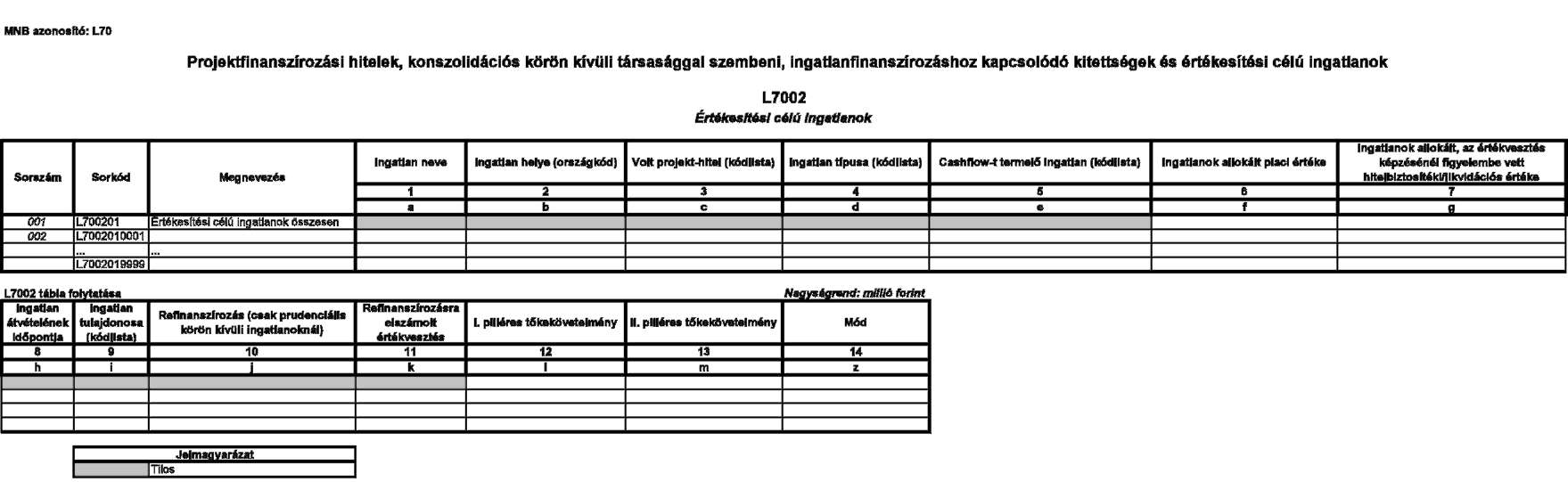

6. §[4] Az adatszolgáltató az L70 MNB azonosító kódú adatszolgáltatást e rendeletnek a jegybanki információs rendszerhez elsődlegesen a Magyar Nemzeti Bank alapvető feladatai ellátása érdekében teljesítendő adatszolgáltatási kötelezettségekről szóló 50/2015. (XII. 9.) MNB rendelet módosításáról szóló 33/2016. (VIII. 8.) MNB rendelet 2. § a) és b) pontjával megállapított rendelkezése szerint első alkalommal 2016 harmadik negyedévére mint tárgyidőszakra vonatkozóan teljesíti.

Nagy Márton s. k.,

a Magyar Nemzeti Bank alelnöke

1. melléklet az 50/2015. (XII. 9.) MNB rendelethez

A jegybanki információs rendszerhez elsődlegesen az MNB alapvető feladatai ellátásához teljesítendő adatszolgáltatások

I.

| J | MNB azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | |||

| gyakorisága | teljesítésének módja | határideje | címzettje | ||||

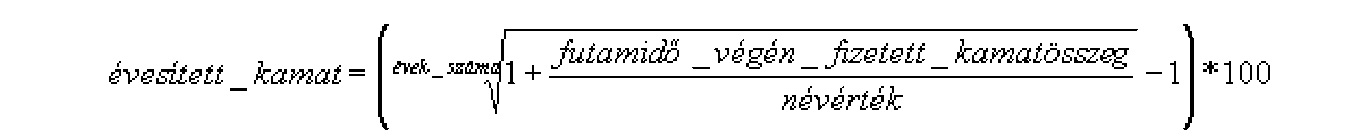

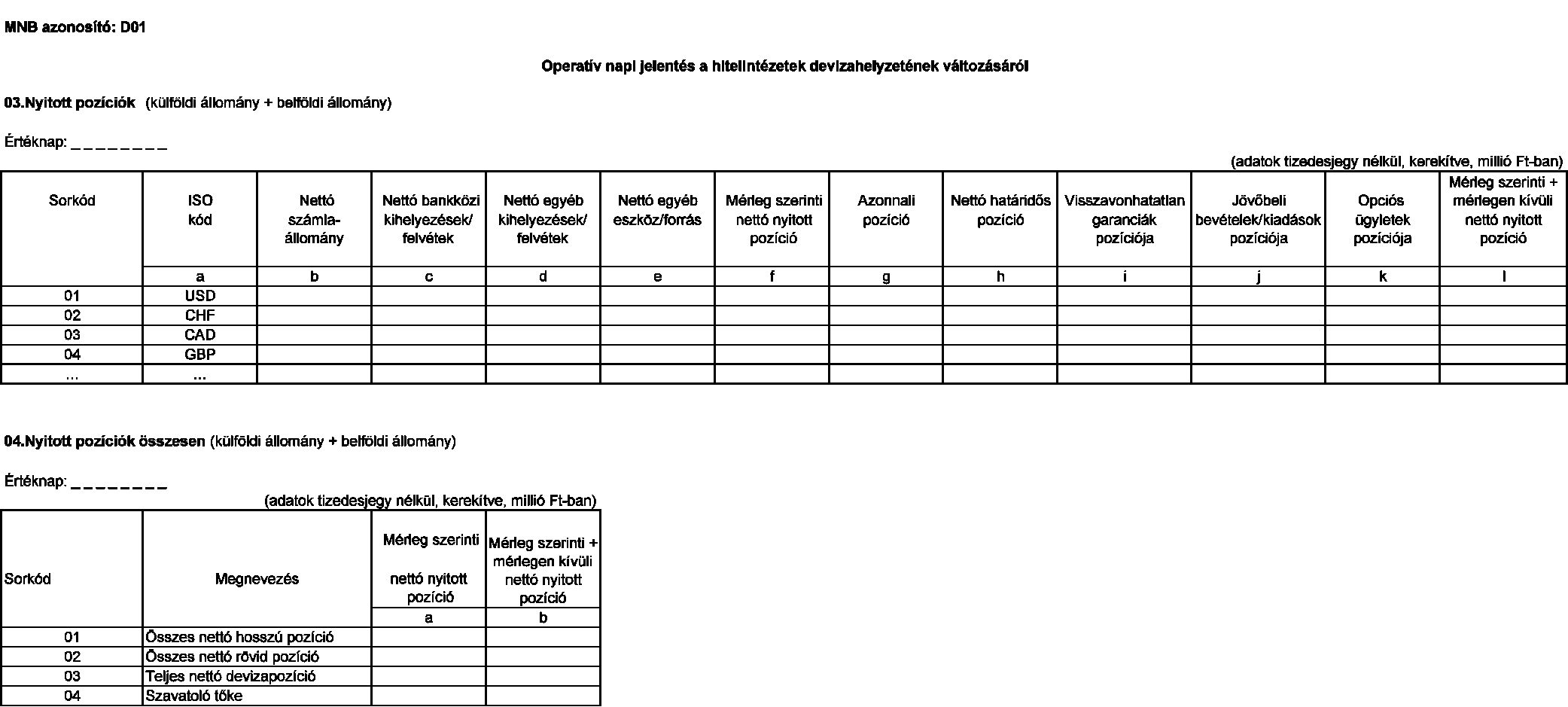

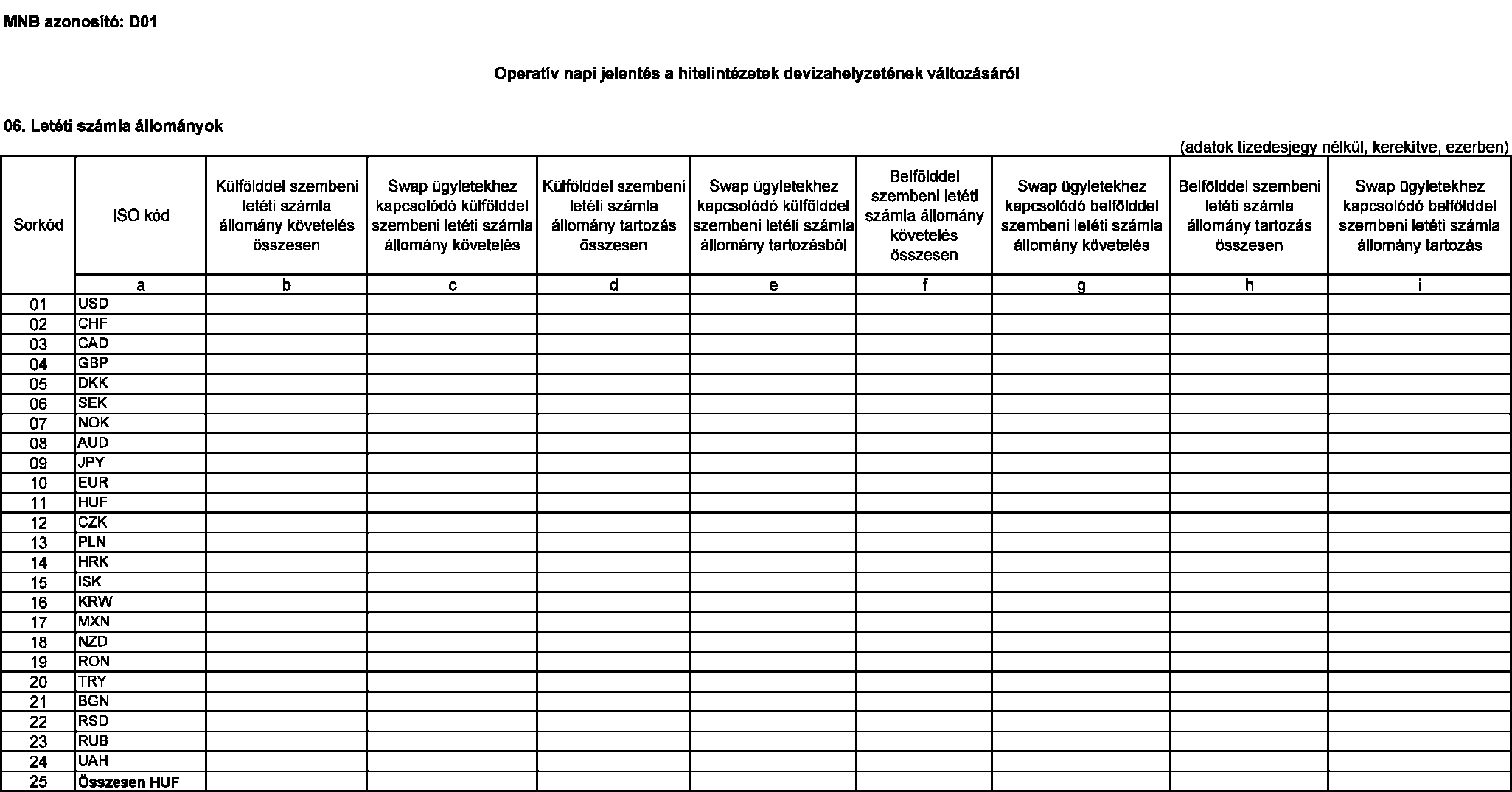

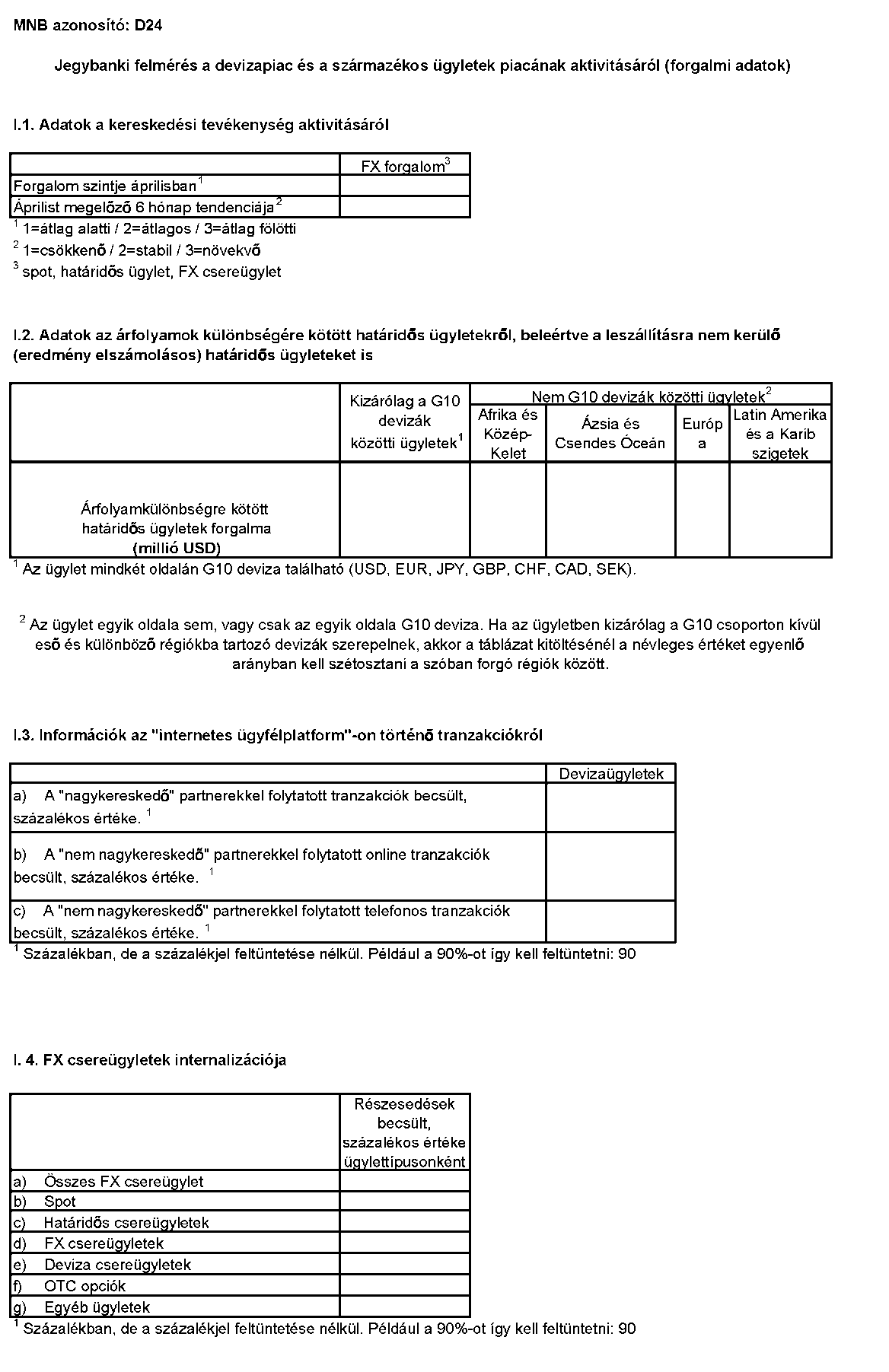

| 1 | D01 | Operatív napi jelentés a hitelintézetek devizahelyzetének változásáról | bankok, ideértve a részvénytársasági formában működő szövetkezeti hitelintézeteket is (a továbbiakban együtt: bankok), szakosított hitelintézetek, az ezen típusú, az Európai Gazdasági Térségről szóló megállapodásban részes (valamely más) tagállamban (a továbbiakban: EGT- állam) székhellyel rendelkező pénzügyi intézmények magyarországi fióktelepe (a továbbiakban: EGT- fióktelep) | napi | elektronikus úton ( EBEAD rendszer) | tárgynapot követő munkanap 11:30 óra | MNB Statisztikai igazgatóság |

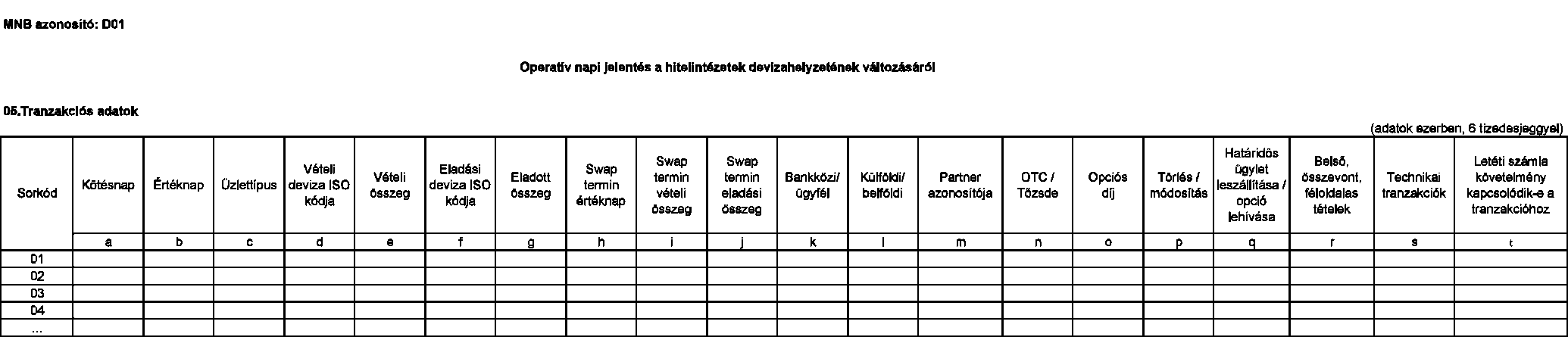

| 2 | D24 | Jegybanki felmérés a devizapiac és a származékos ügyletek piacának aktivitásáról (forgalmi adatok) | kijelölt hitelintézetek és befektetési vállalkozások, az ezen típusú EGT- fióktelepek | egyszeri | elektronikus úton (EBEAD rendszer) | 2016. május 16. | MNB Statisztikai igazgatóság |

| MNB azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | ||||

| gyakorisága | teljesítésének módja | határideje | címzettje | ||||

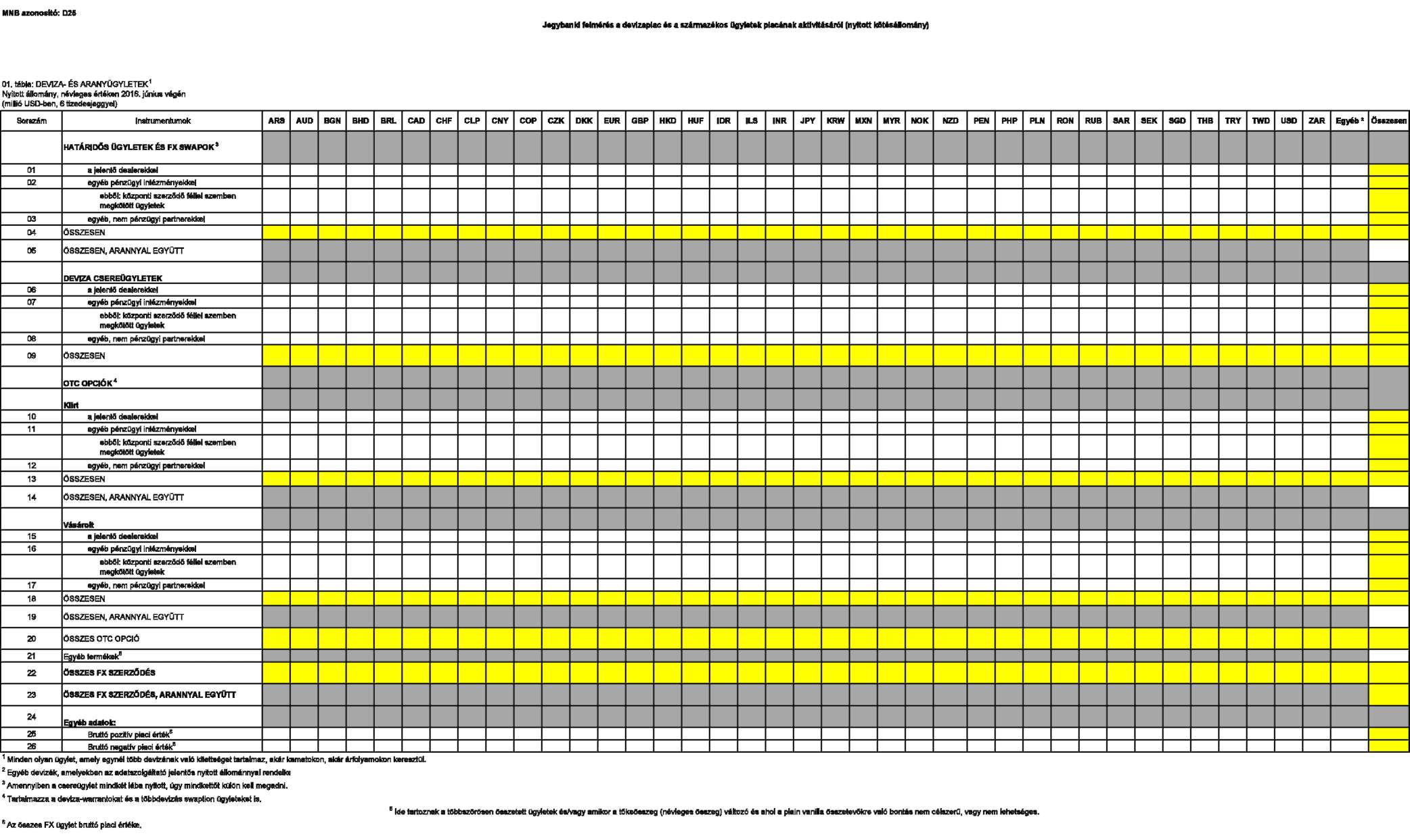

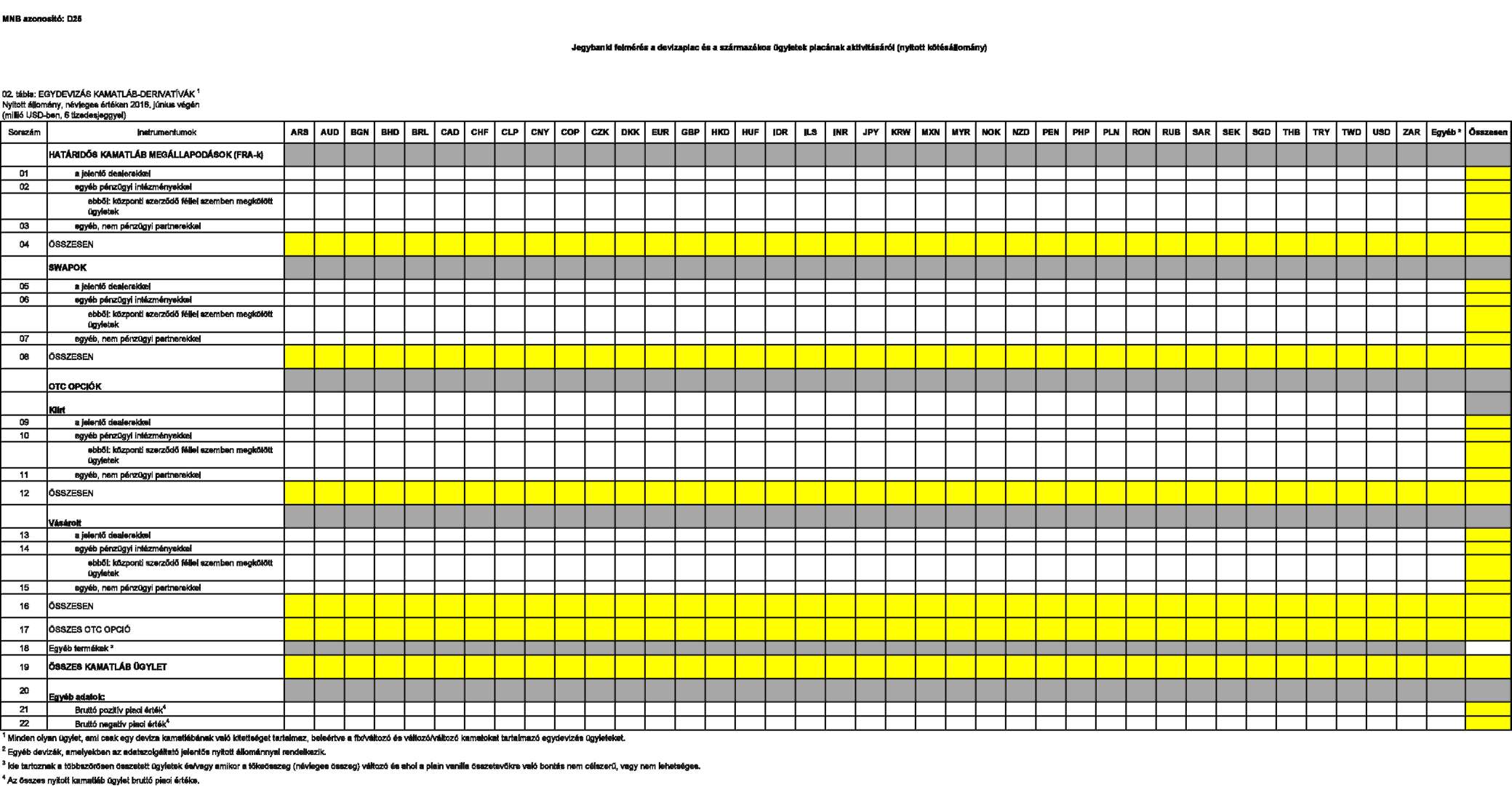

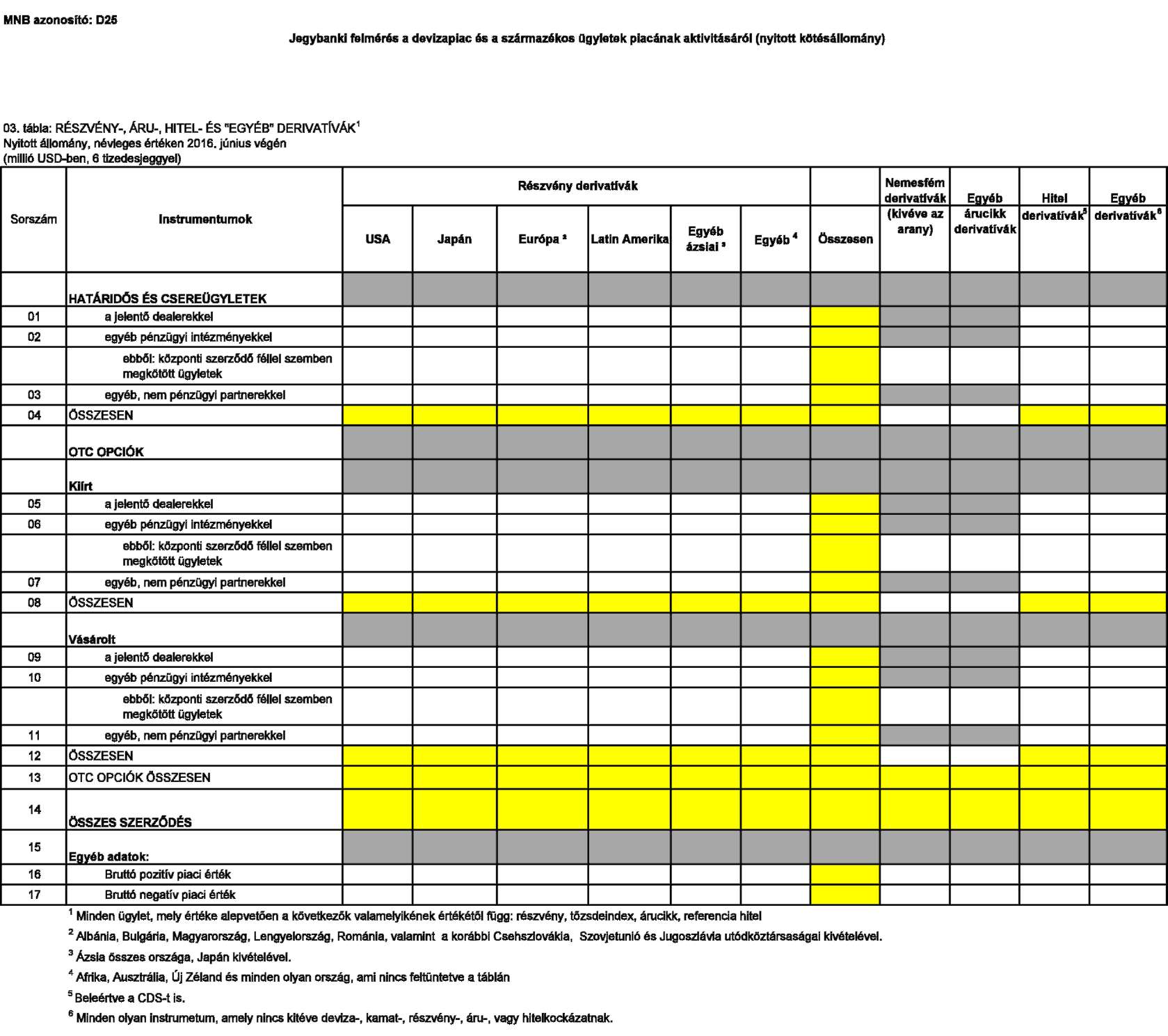

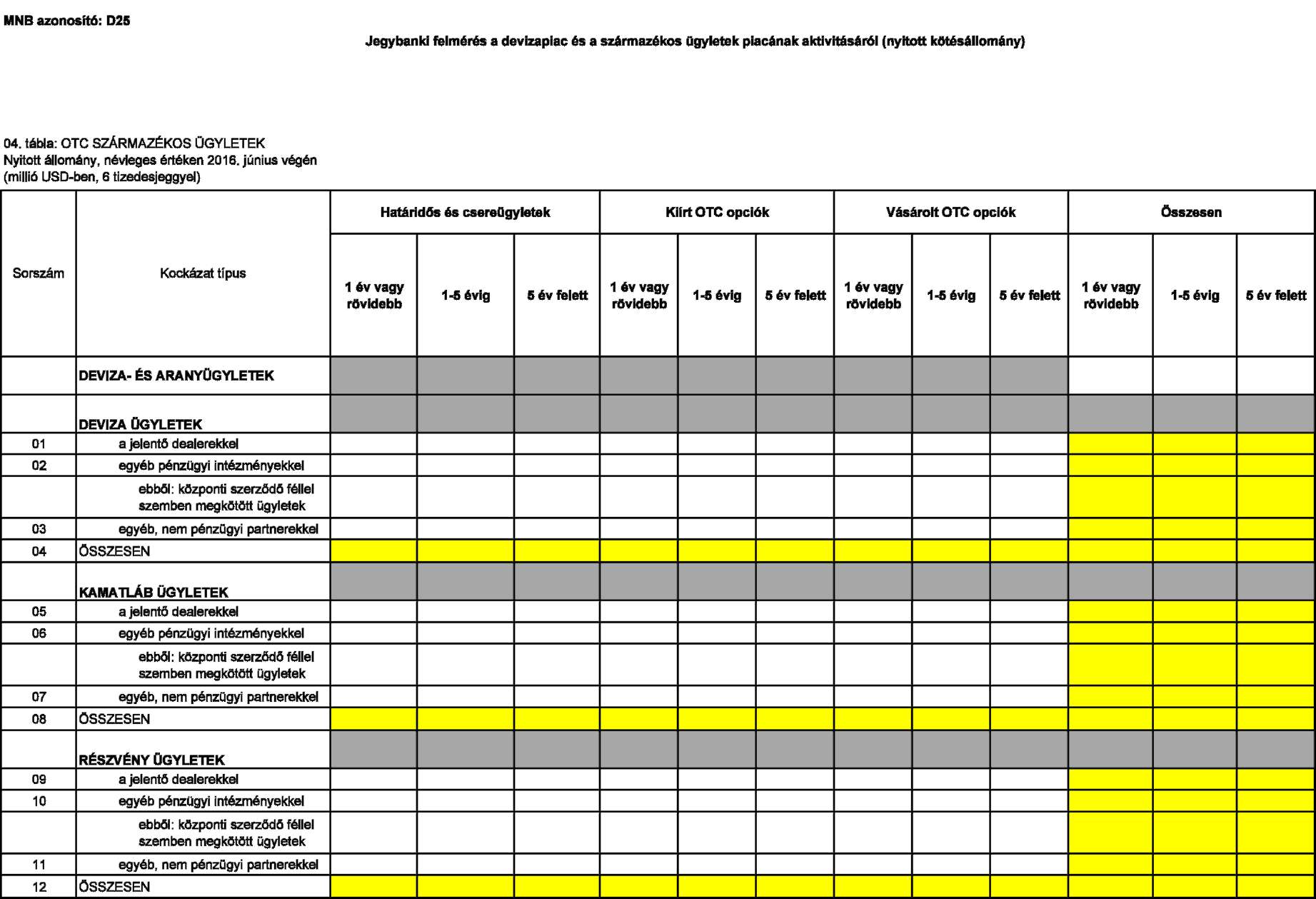

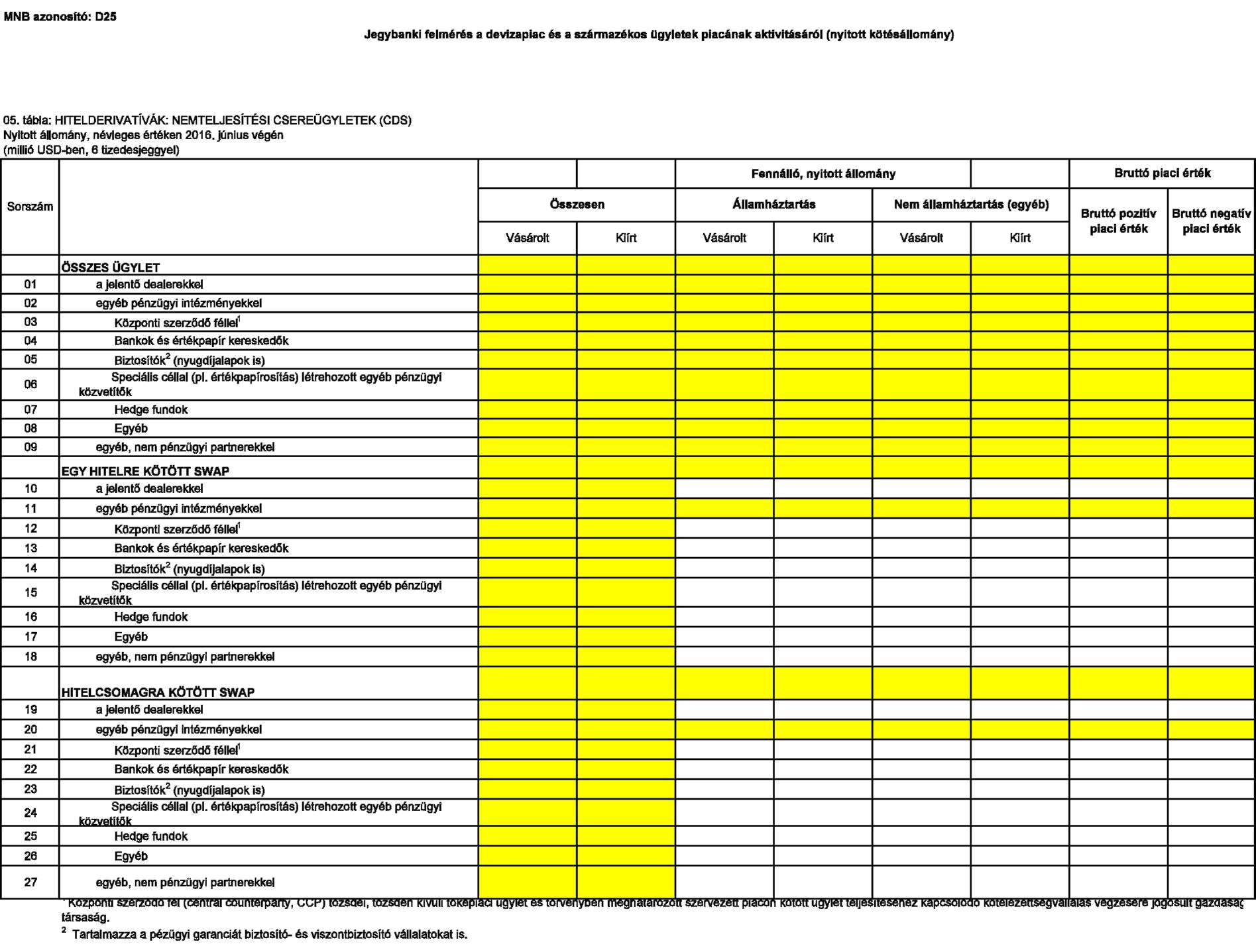

| 3 | D25 | Jegybanki felmérés a devizapiac és a származékos ügyletek piacának aktivitásáról (nyitott kötésállomány) | kijelölt hitelintézetek és befektetési vállalkozások, az ezen típusú EGT- fióktelepek | egyszeri | elektronikus úton (EBEAD rendszer) | 2016. július 29. | MNB Statisztikai igazgatóság |

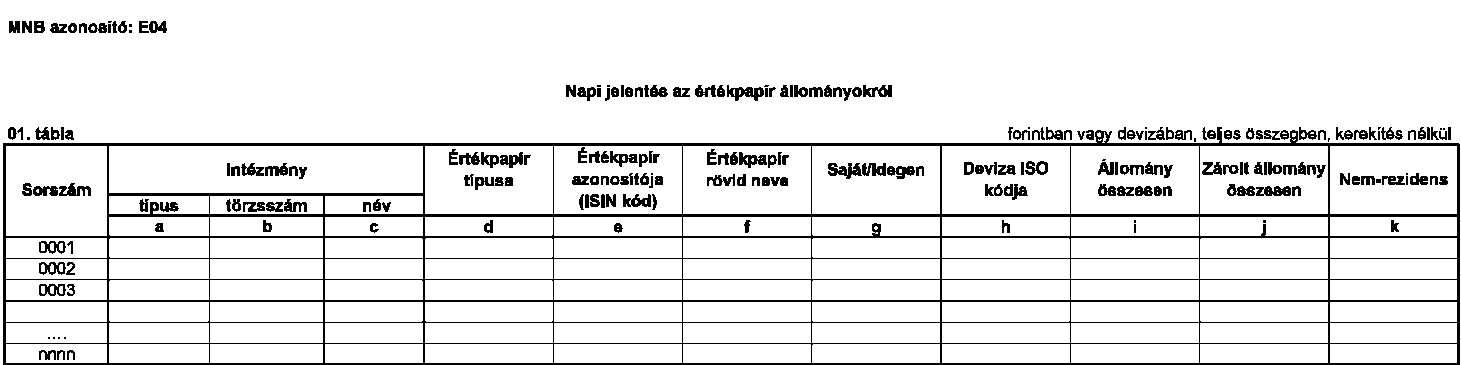

| 4 | E04 | Napi jelentés az értékpapír állományokról | központi értéktári tevékenységet végző szervezet, az ezen típusú EGT-fióktelep | napi | elektronikus úton (EBEAD rendszer) | tárgynapot követő munkanap 9 óra | MNB Statisztikai igazgatóság |

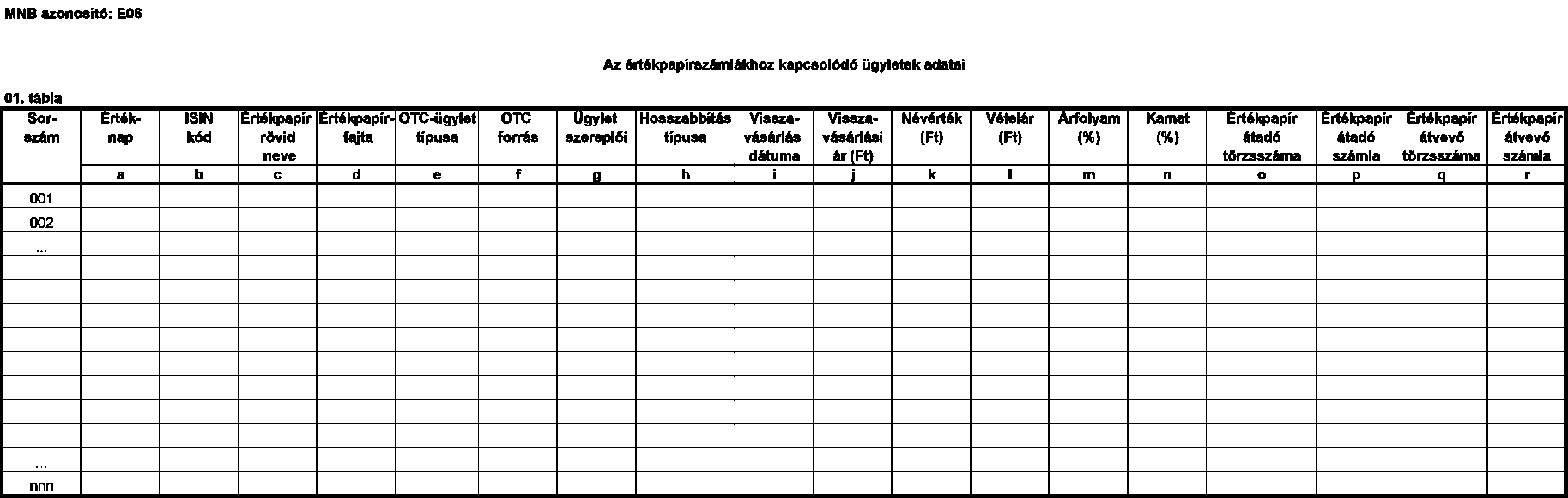

| 5 | E06 | Az értékpapír- számlákhoz kapcsolódó ügyletek adatai | A tőkepiacról szóló 2001. évi CXX. törvény (a továbbiakban: Tpt.) szerinti elszámolóházak, az ezen típusú EGT- fióktelepek | napi | elektronikus úton (EBEAD rendszer) | tárgynapot követő munkanap 9 óra | MNB Statisztikai igazgatóság |

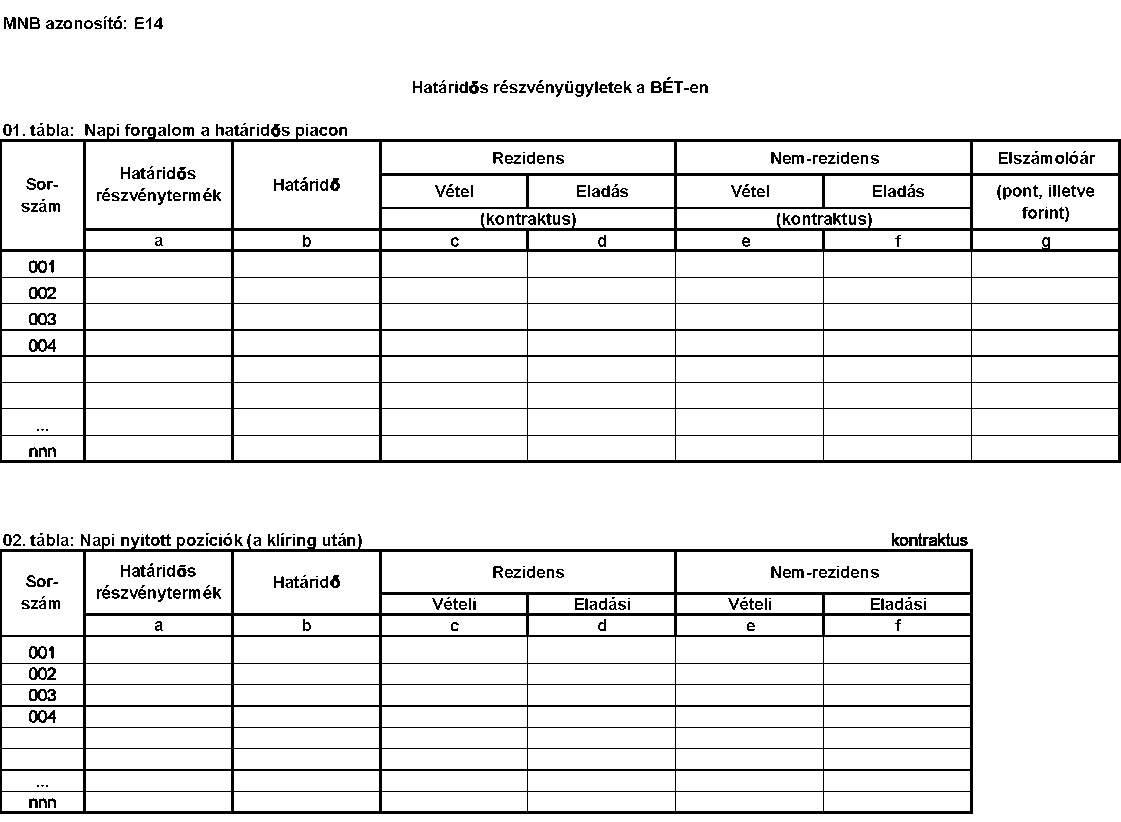

| 6 | E14 | Határidős részvényügyletek a BÉT-en | Tpt. szerinti elszámolóházak, az ezen típusú EGT-fióktelepek | napi | elektronikus úton (EBEAD rendszer) | tőzsdenapot követő munkanap 14 óra | MNB Statisztikai igazgatóság |

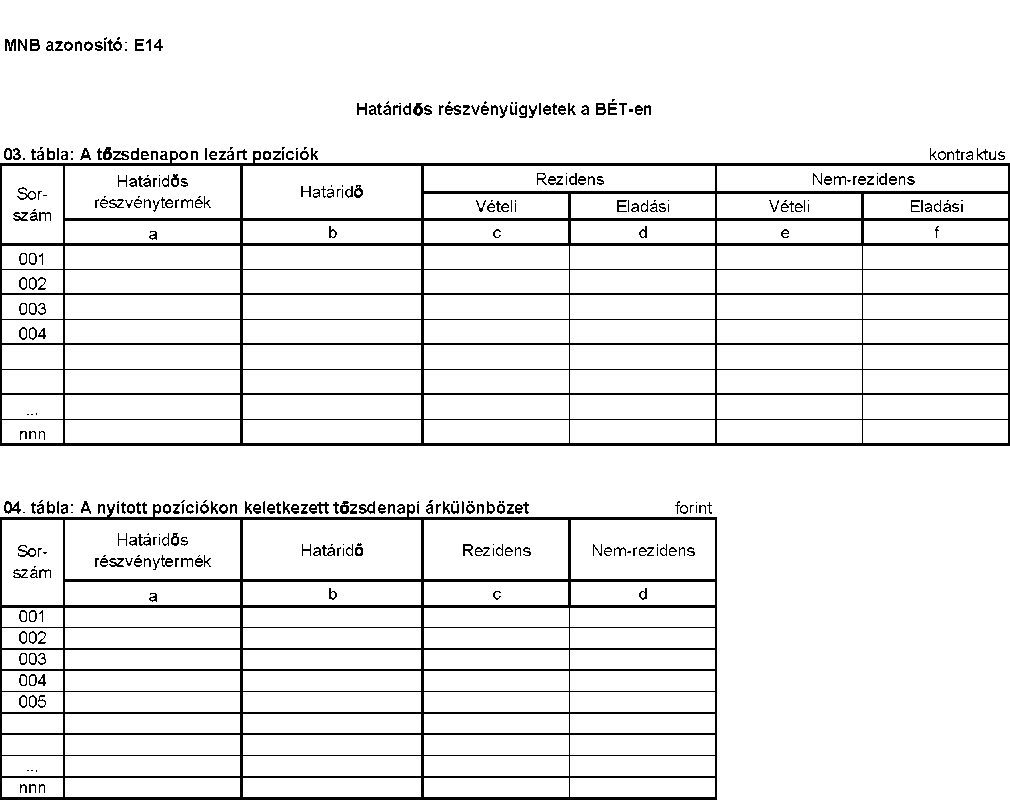

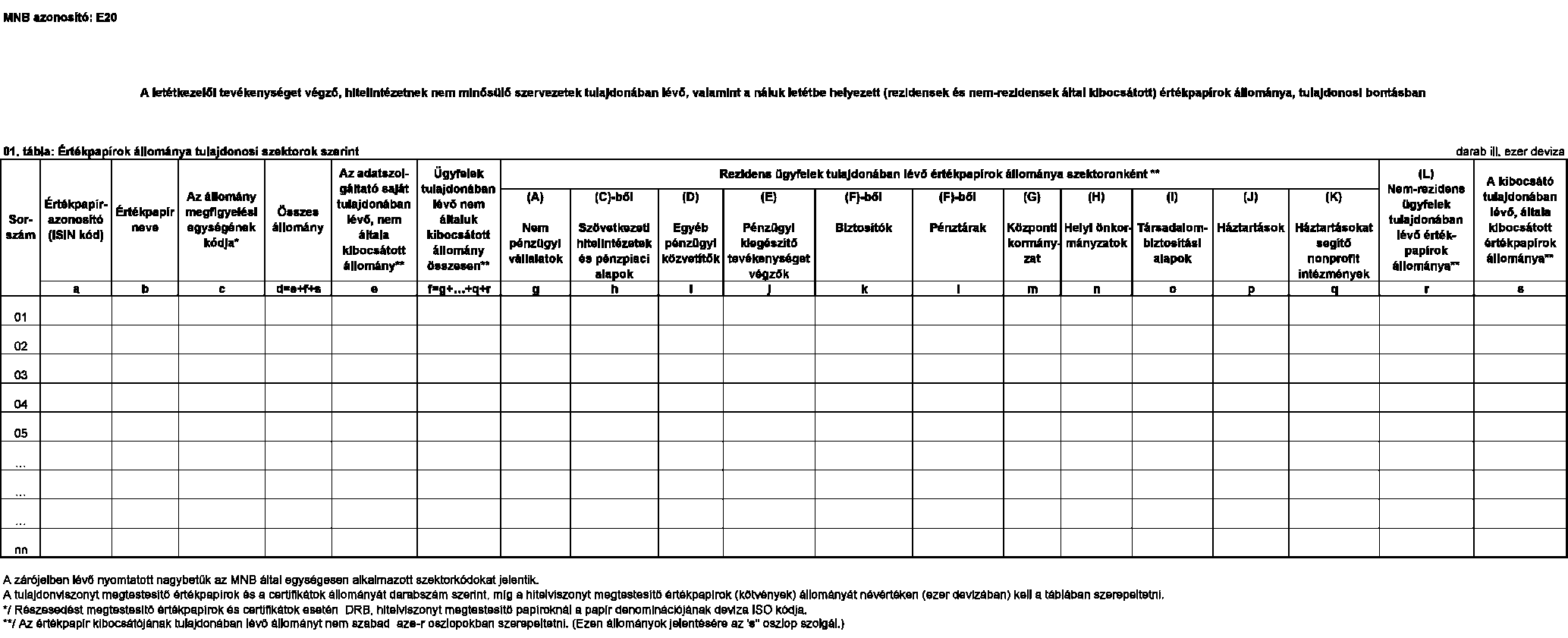

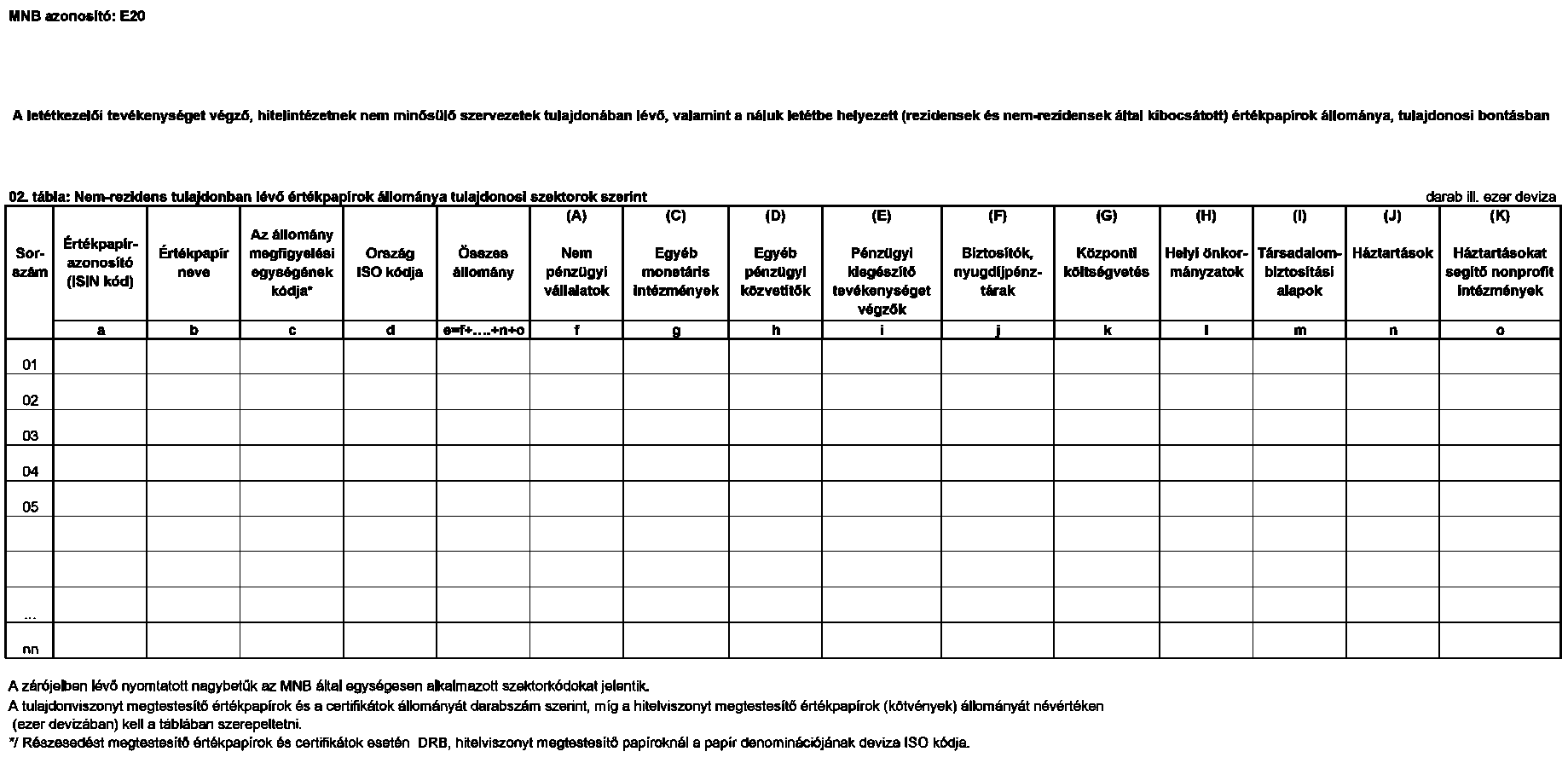

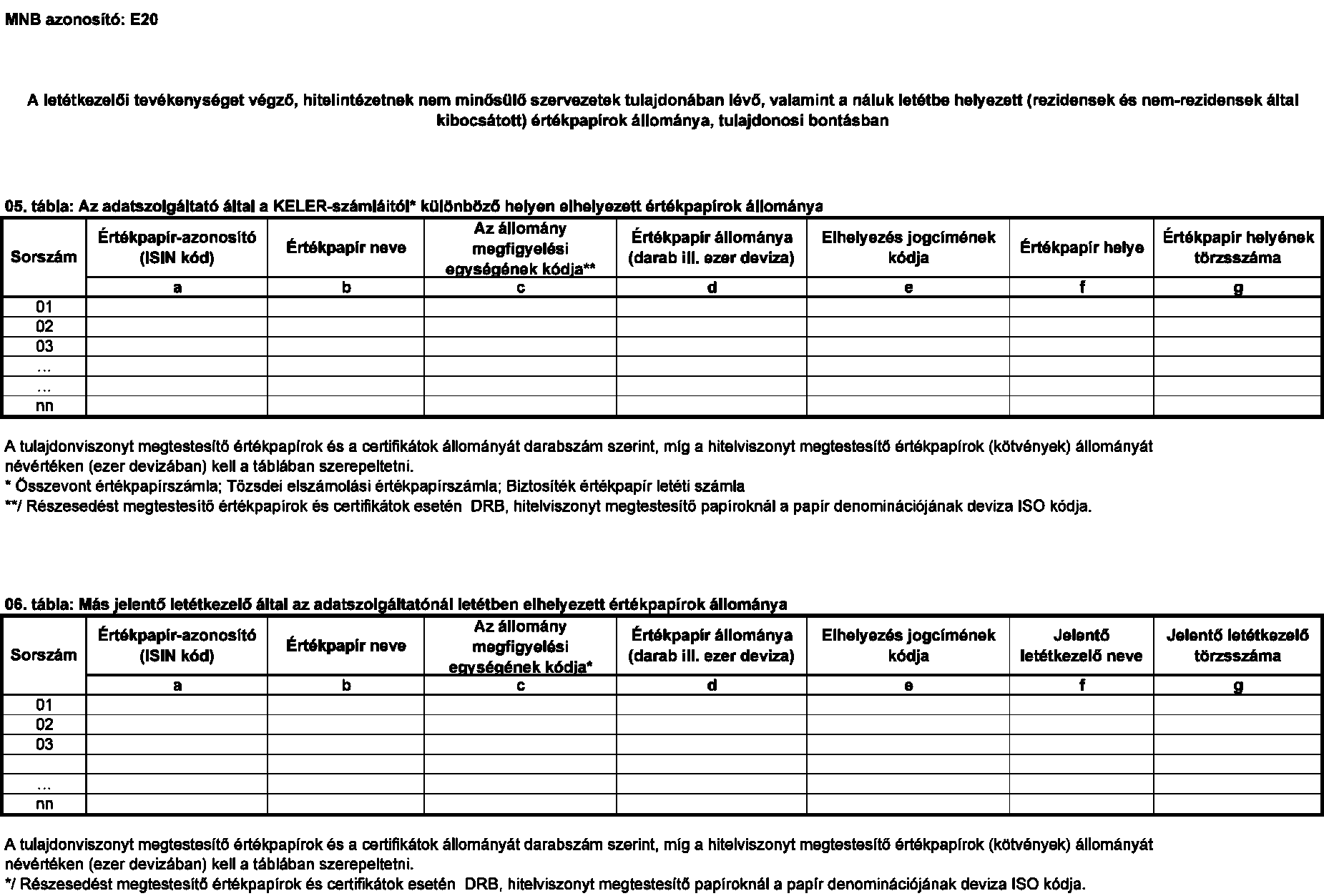

| 7 | E20 | A letétkezelői tevékenységet végző, hitelintézetnek nem minősülő szervezetek tulajdonában lévő, valamint a náluk letétbe helyezett (rezidensek és nem- rezidensek által kibocsátott) értékpapírok állománya, tulajdonosi bontásban | befektetési vállalkozások és letétkezelői tevékenységet végző, hitelintézetnek nem minősülő szervezetek, az ezen típusú EGT- fióktelepek | havi | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 8. munkanap | MNB Statisztikai igazgatóság |

| MNB azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | ||||

| gyakorisága | teljesítésének módja | határideje | címzettje | ||||

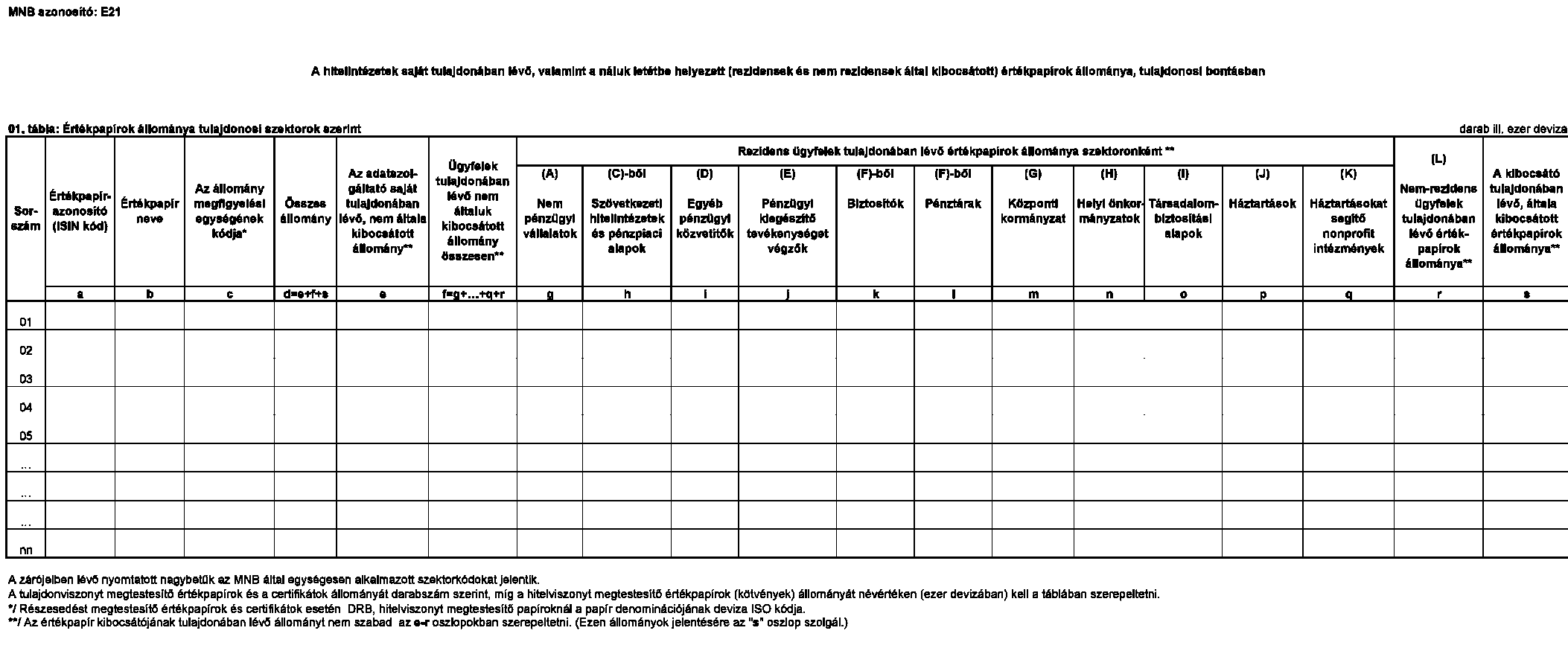

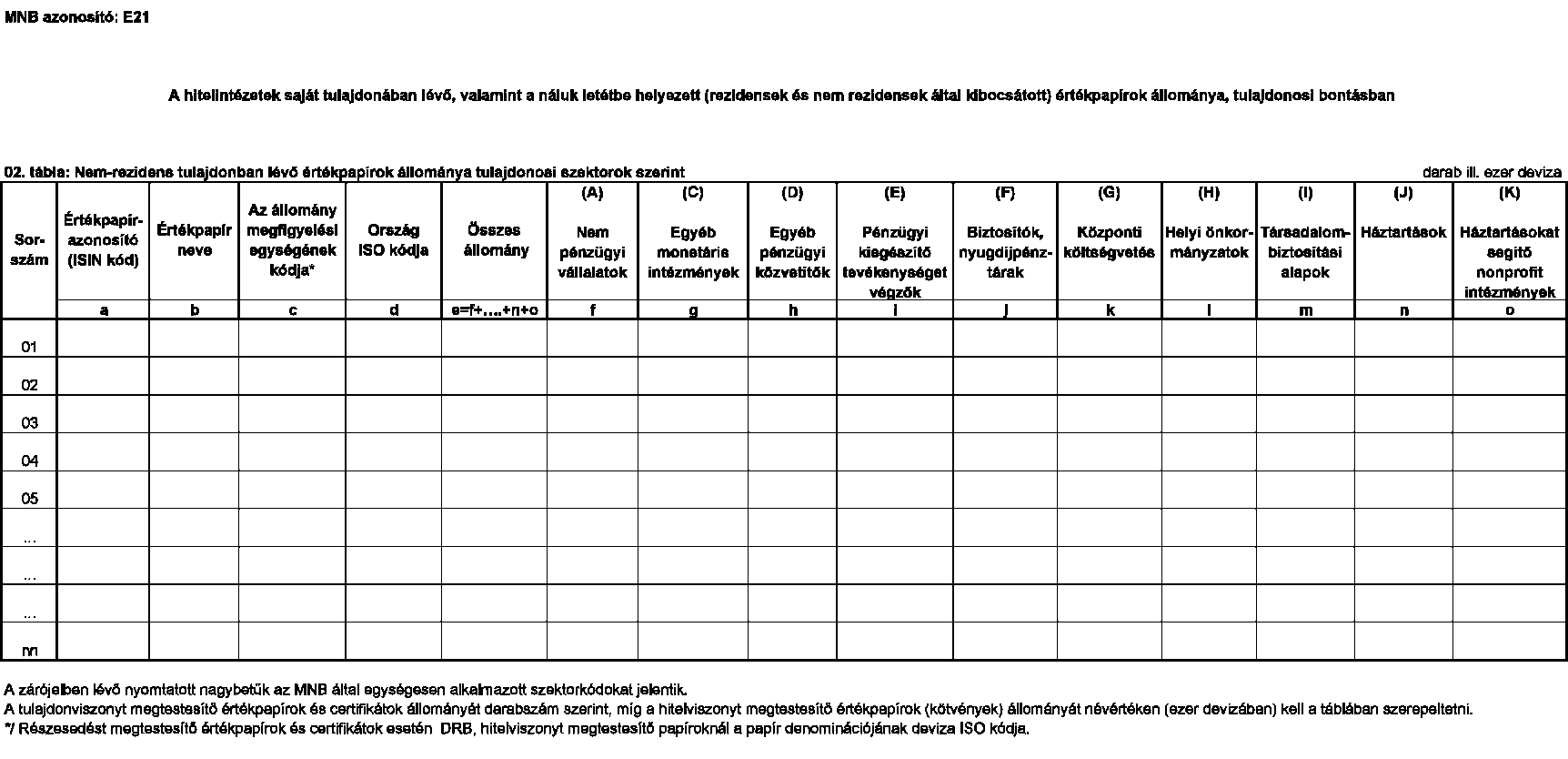

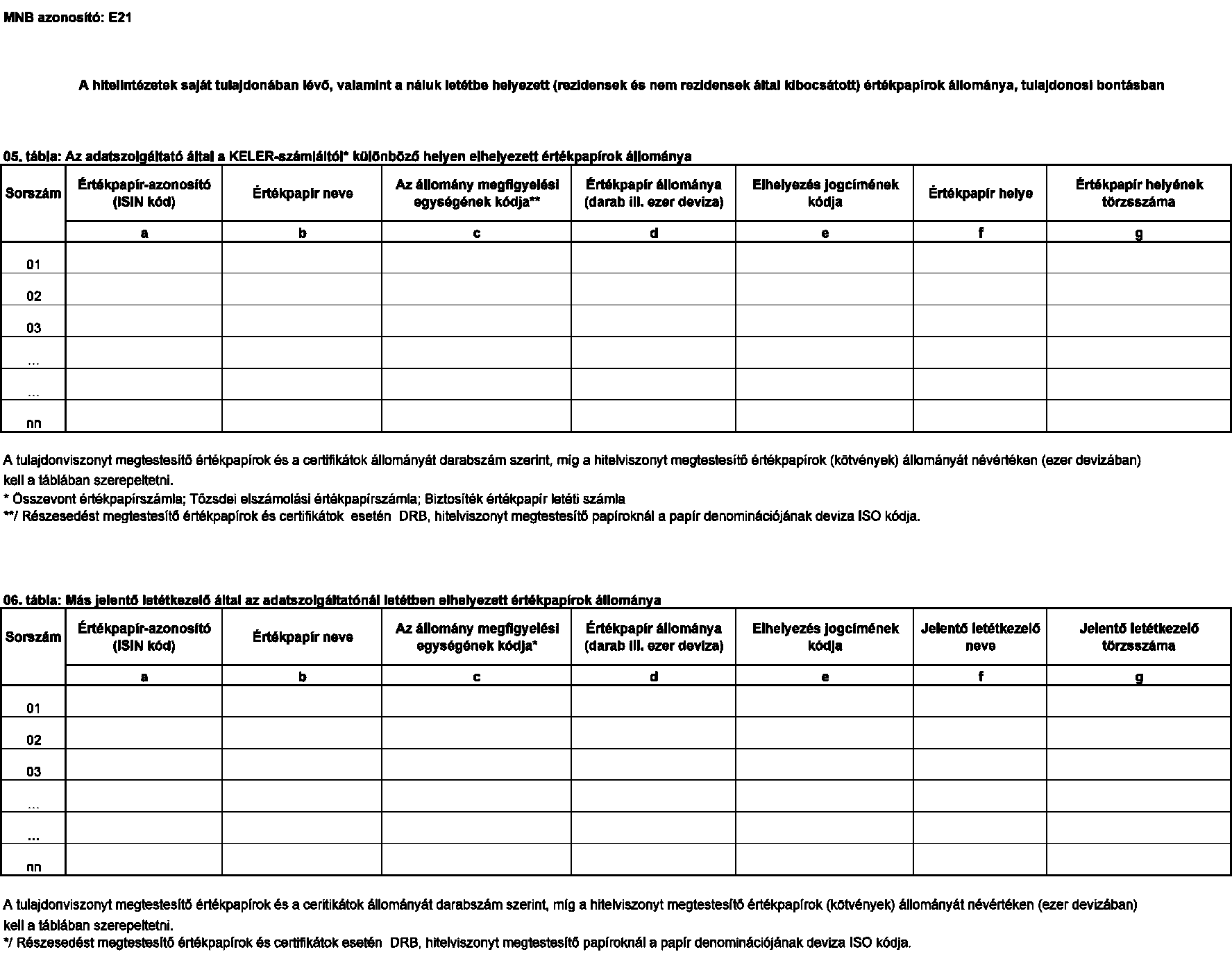

| 8 | E21 | A hitelintézetek saját tulajdonában lévő, valamint a náluk letétbe helyezett (rezidensek és nem- rezidensek által kibocsátott) értékpapírok állománya, tulajdonosi bontásban | bankok, szakosított hitelintézetek, letétkezelési tevékenységet végző szövetkezeti hitelintézetek, az ezen típusú EGT-fióktelepek | havi | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 8. munkanap | MNB Statisztikai igazgatóság |

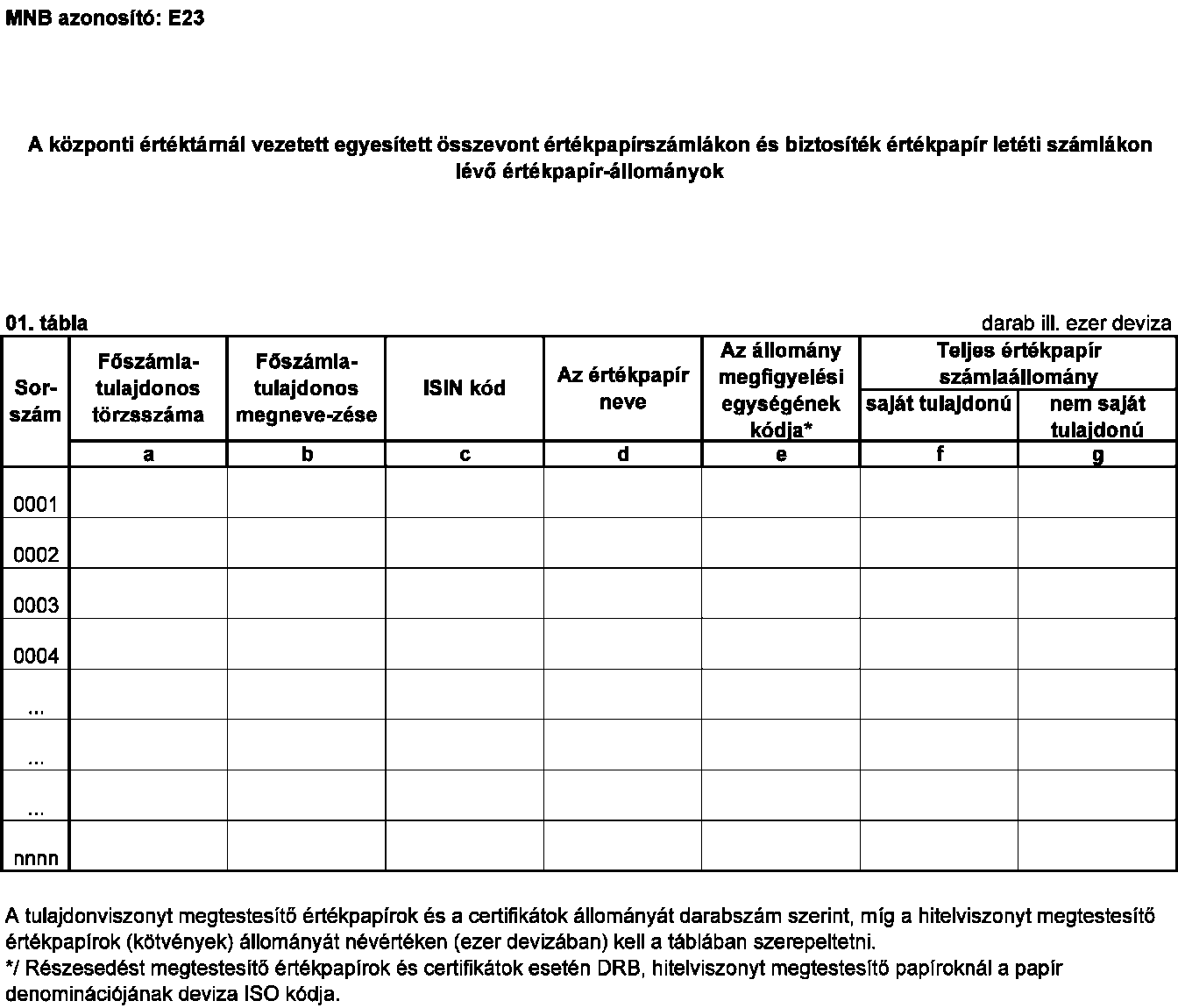

| g | E23 | A központi értéktárnál vezetett egyesített összevont értékpapírszámlákon és biztosíték értékpapír letéti számlákon lévő értékpapír- állományok | központi értéktári tevékenységet végző szervezet, az ezen típusú EGT-fióktelep | havi | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 3. munkanap | MNB Statisztikai igazgatóság |

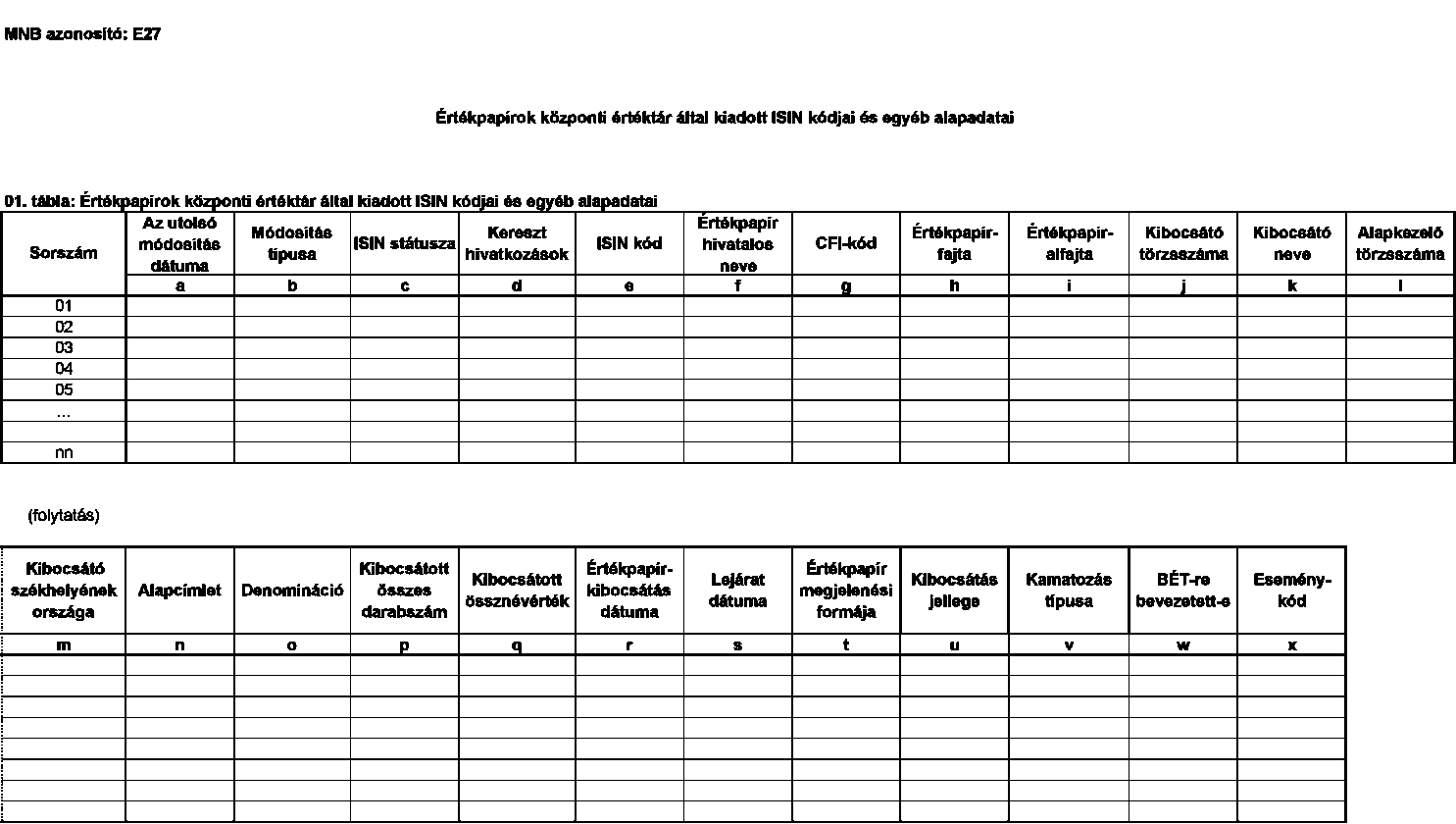

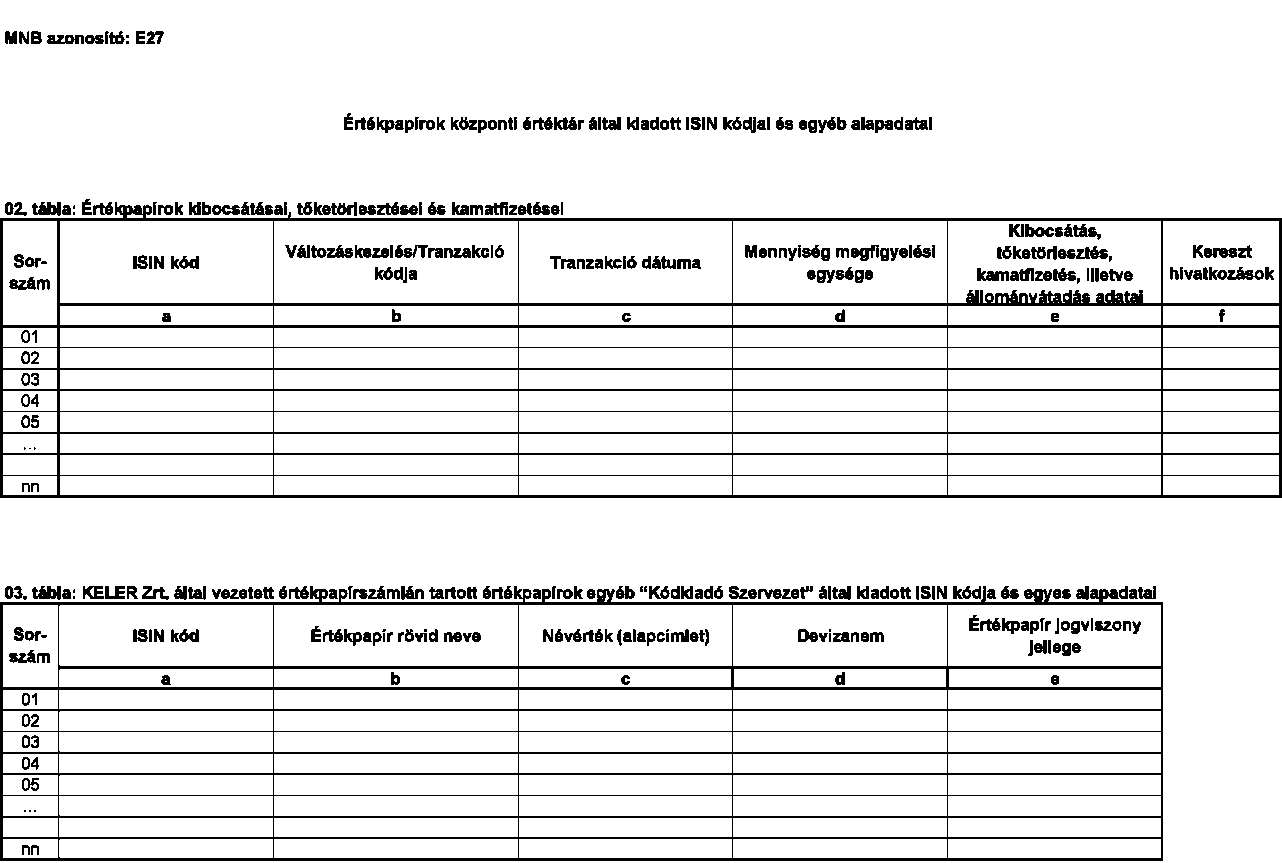

| 10 | E27 | Értékpapírok központi értéktár által kiadott ISIN kódjai és egyéb alapadatai | központi értéktári tevékenységet végző szervezet, az ezen típusú EGT-fióktelep | napi | elektronikus úton (EBEAD rendszer) | tárgynapot követő munkanap 9 óra | MNB Statisztikai igazgatóság |

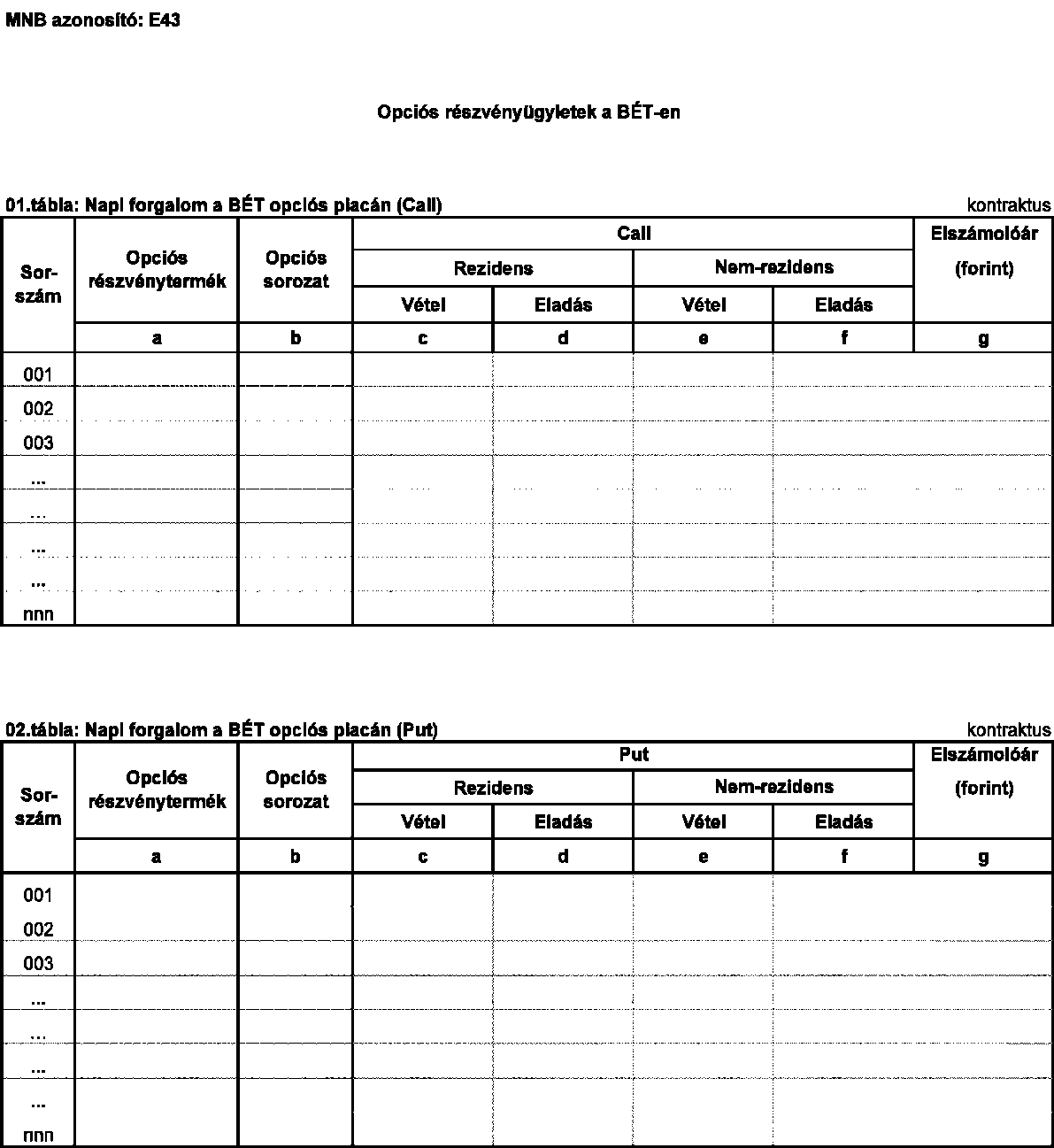

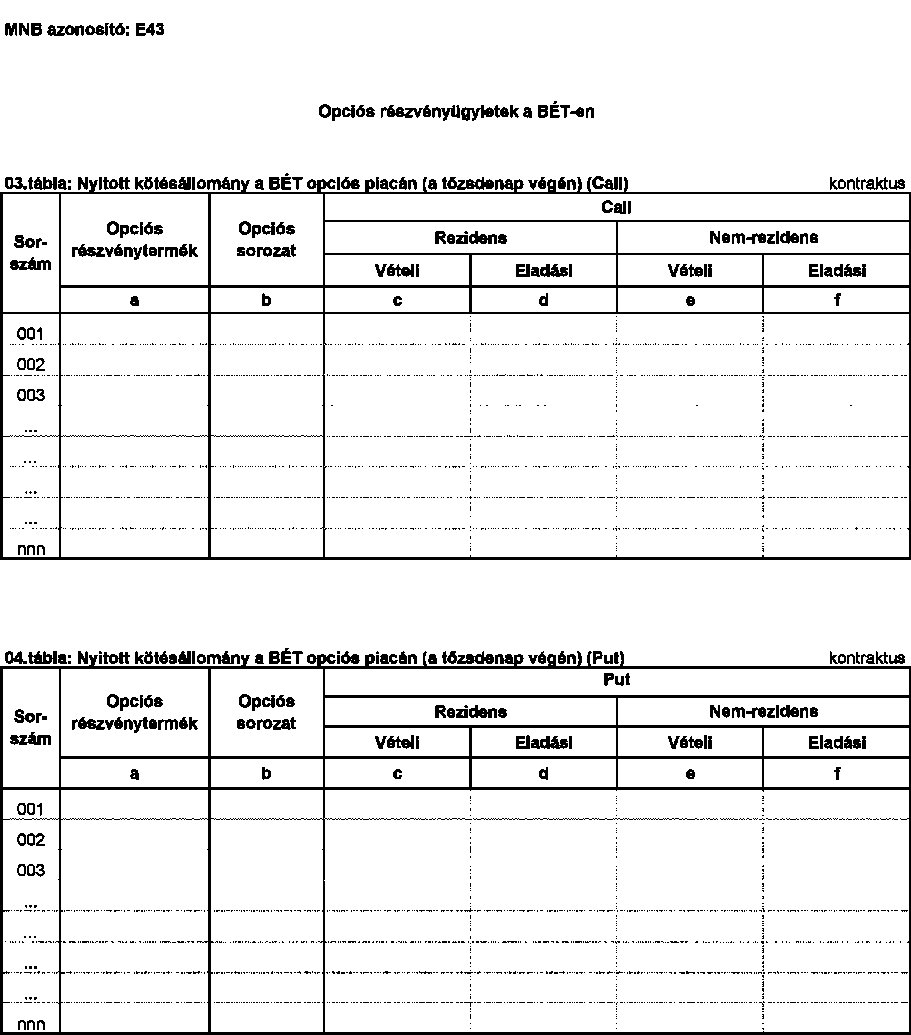

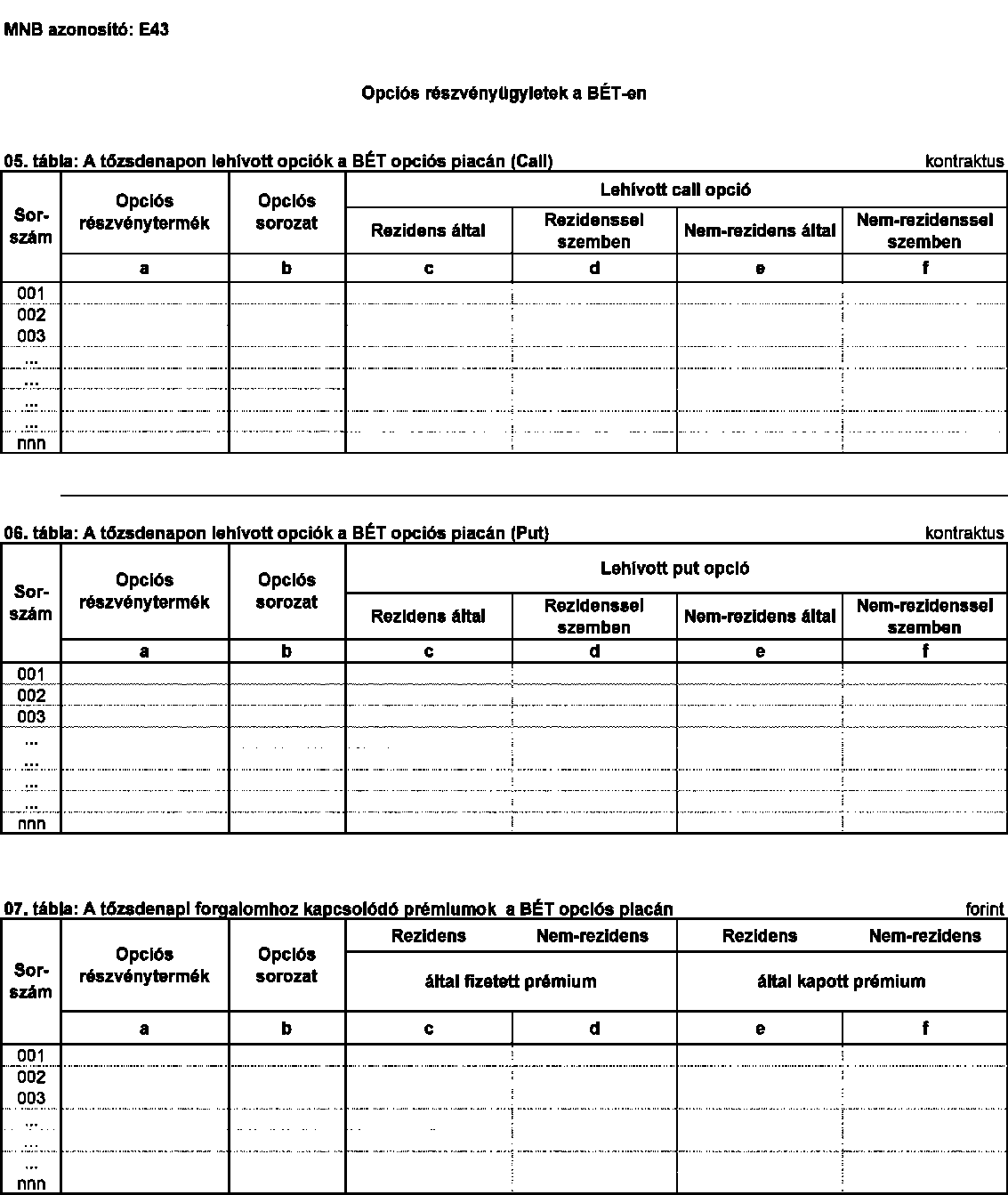

| 11 | E43 | Opciós részvényügyletek a BÉT-en | Tpt. szerinti elszámolóházak, az ezen típusú EGT-fióktelepek | napi | elektronikus úton (EBEAD rendszer) | tőzsdenapot követő munkanap 14 óra | MNB Statisztikai igazgatóság |

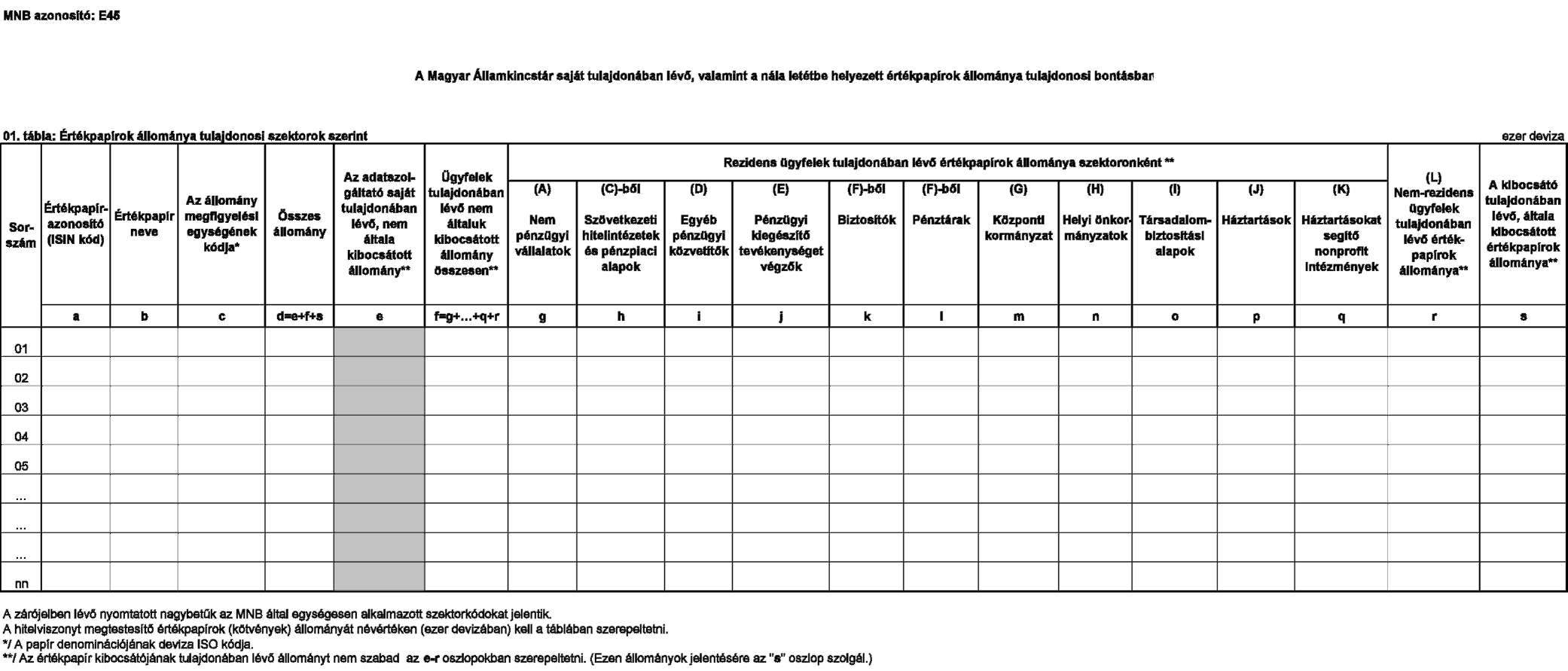

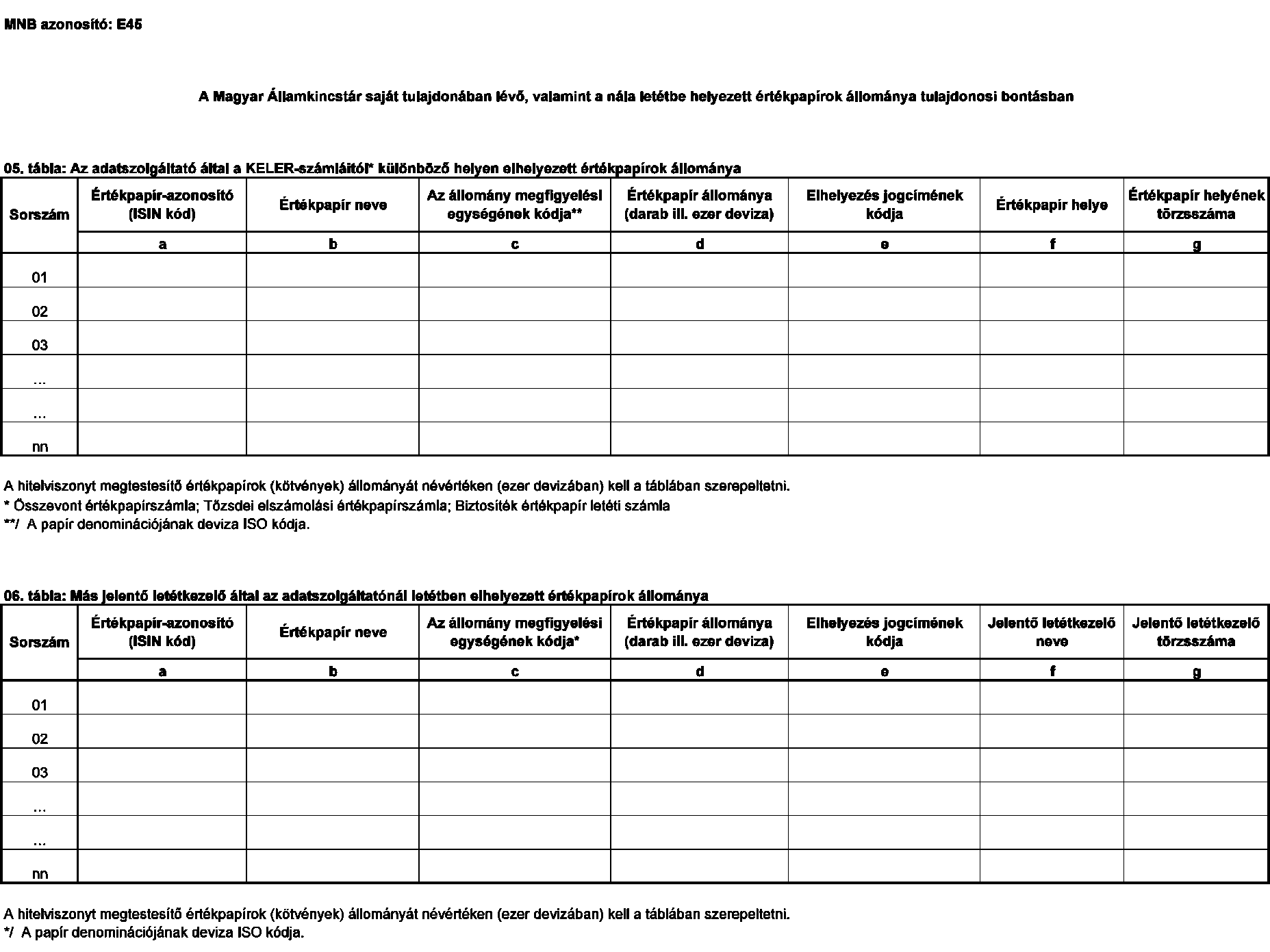

| 12 | E45 | A Magyar Államkincstár saját tulajdonában lévő, valamint a nála letétbe helyezett értékpapírok állománya tulajdonosi bontásban | Magyar Államkincstár (a továbbiakban: MÁK) | havi | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 8. munkanap | MNB Statisztikai igazgatóság |

| MNB azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | ||||

| gyakorisága | teljesítésének módja | határideje | címzettje | ||||

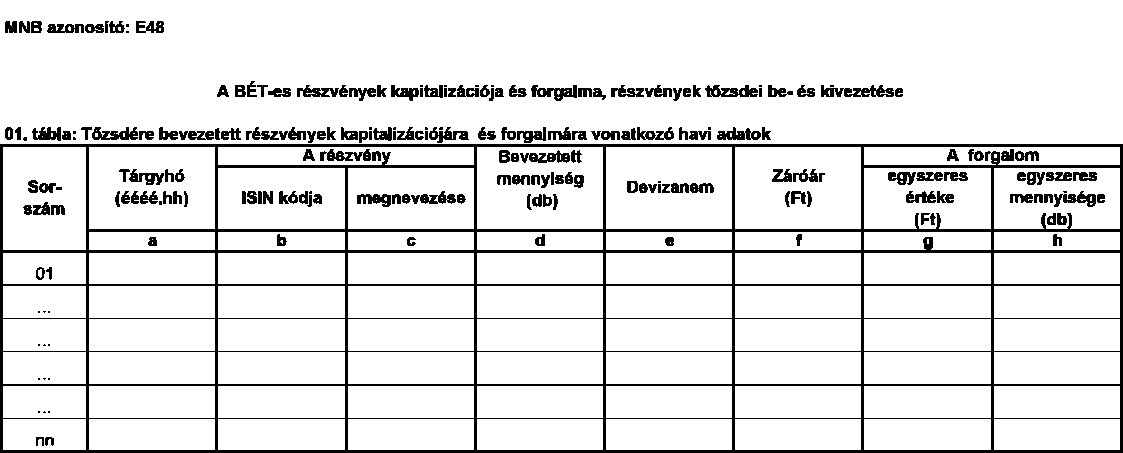

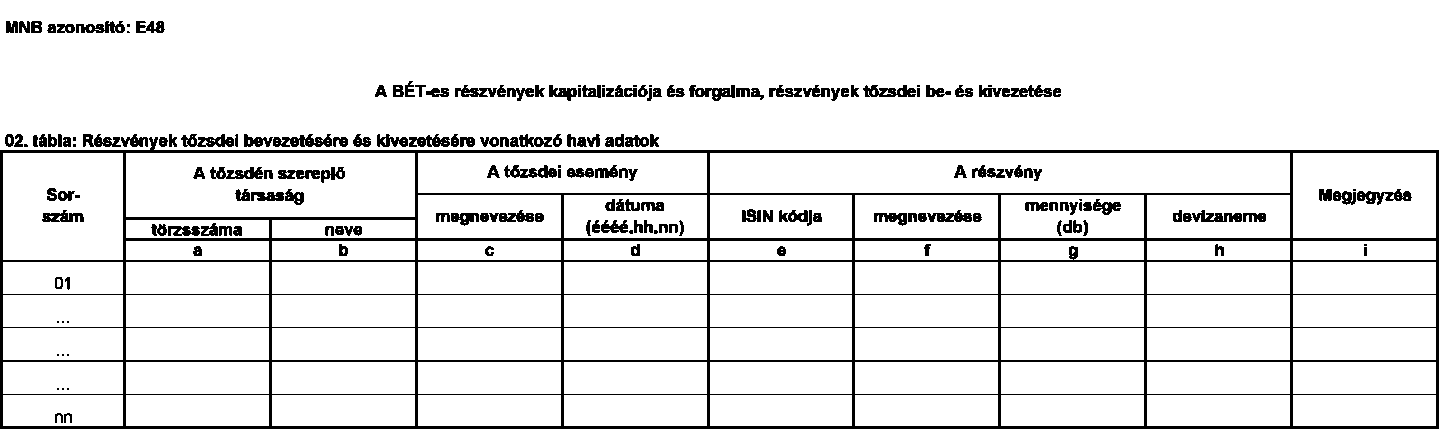

| 13 | E48 | A BÉT-es részvények kapitalizációja és forgalma, részvények tőzsdei be- és kivezetése | pénzügyi eszközök kereskedését lebonyolító tőzsdék, az ezen típusú EGT-fióktelepek | havi | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 5. munkanap | MNB Statisztikai igazgatóság |

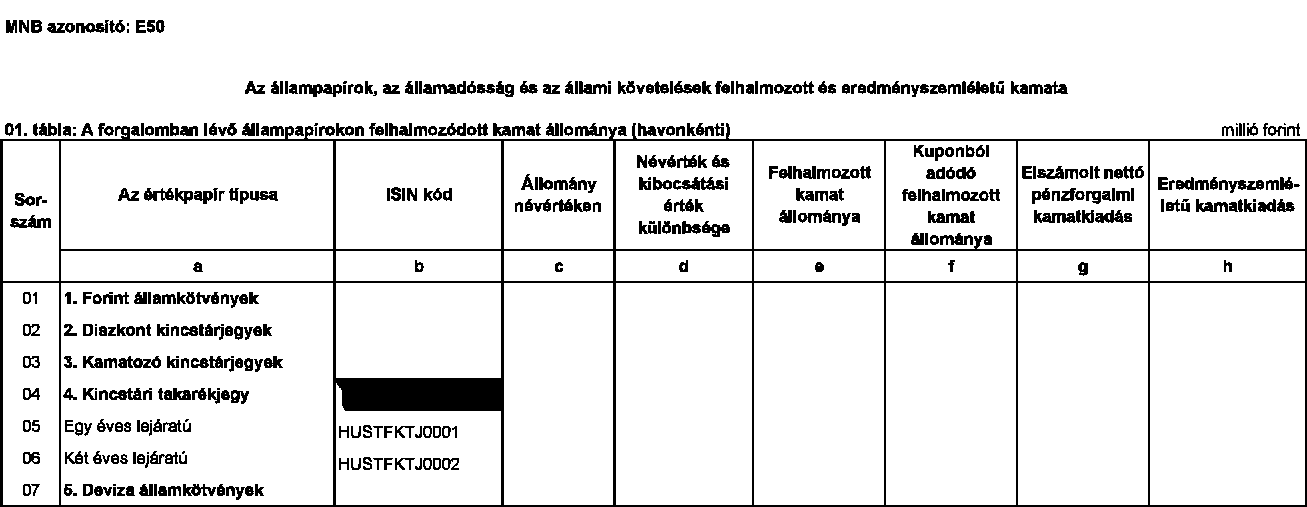

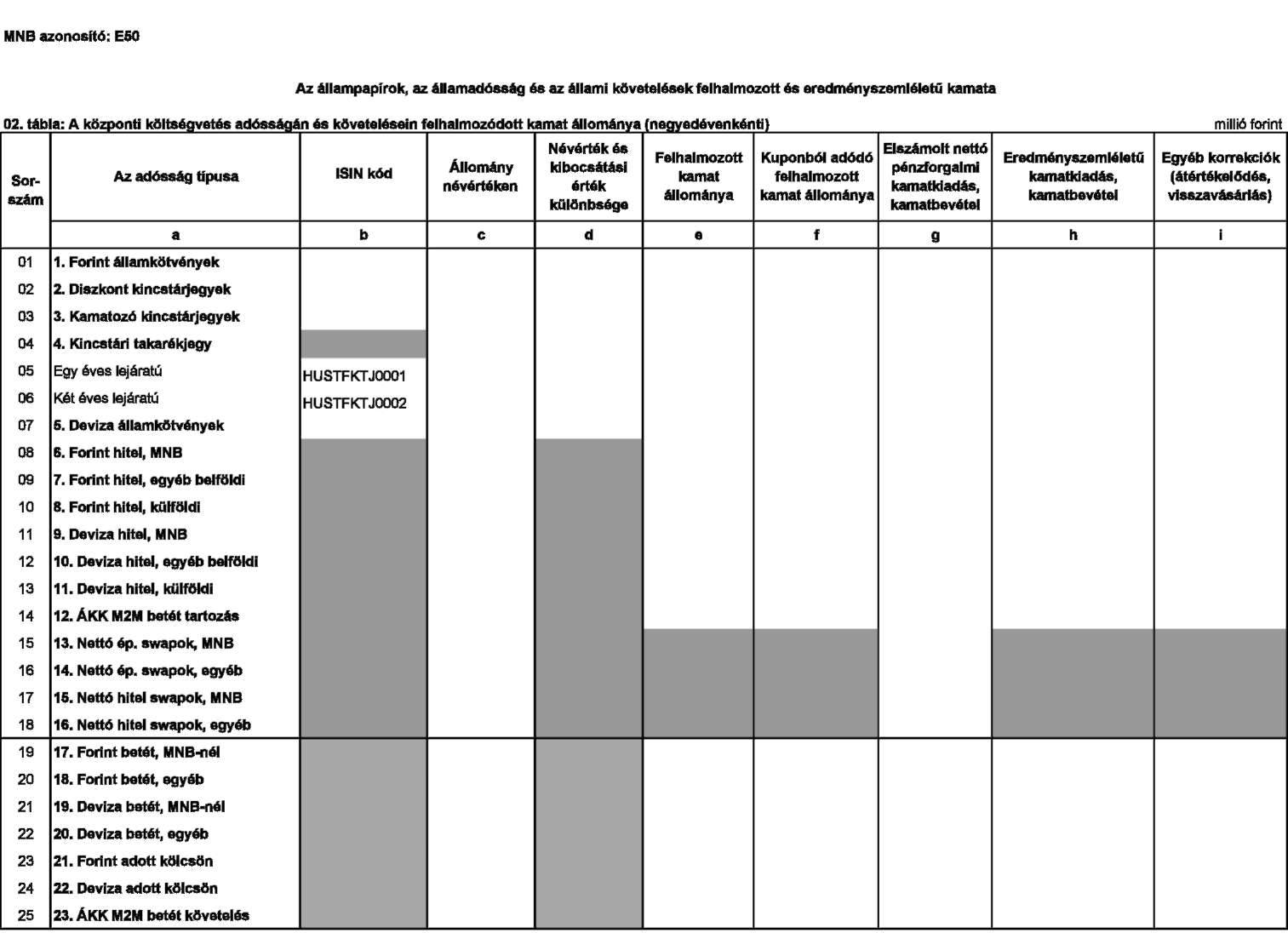

| 14 | E50 | Az állampapírok, az államadósság és az állami követelések felhalmozott és eredményszemléletű kamata | Államadósság Kezelő Központ Zrt. (a továbbiakban: ÁKK Zrt.) | havi, illetve negyedéves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 20. nap | MNB Statisztikai igazgatóság |

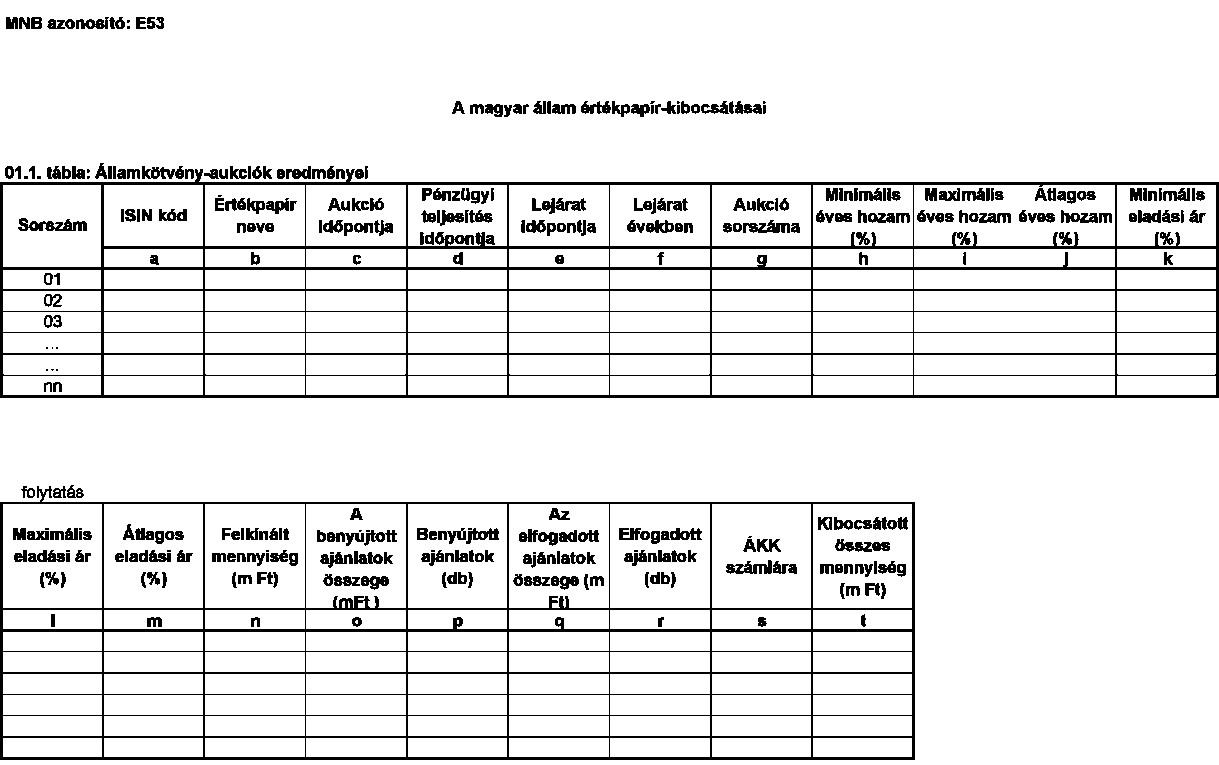

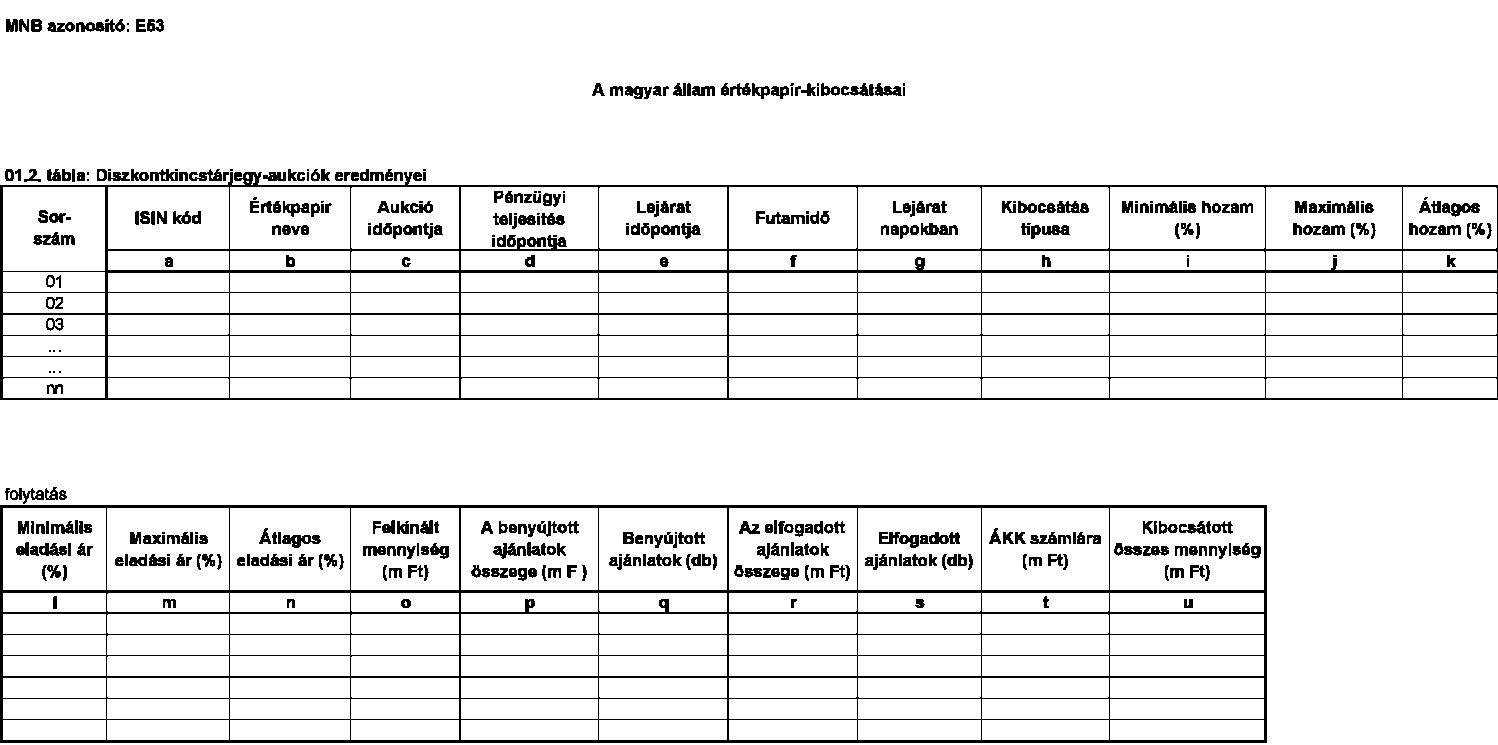

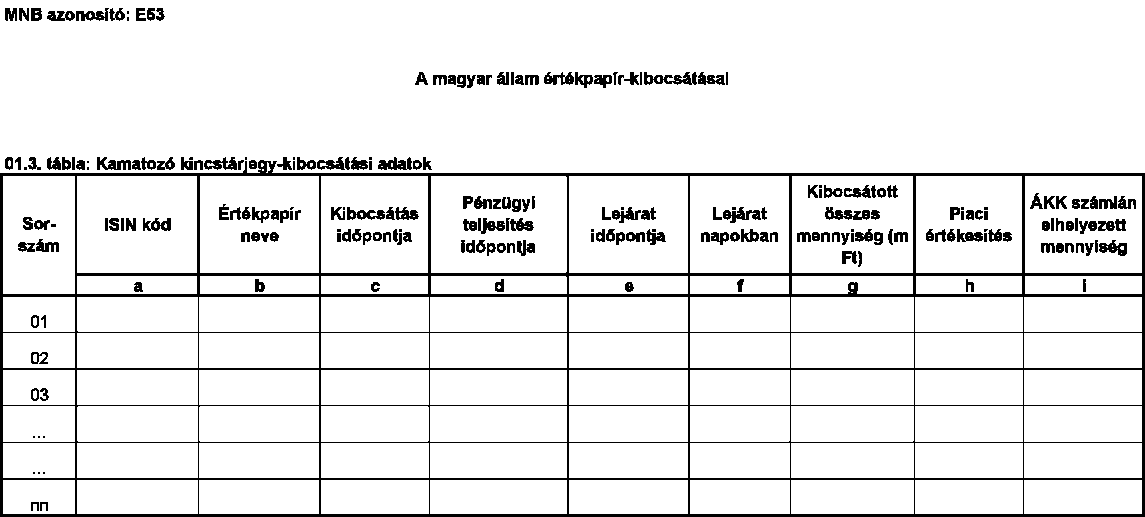

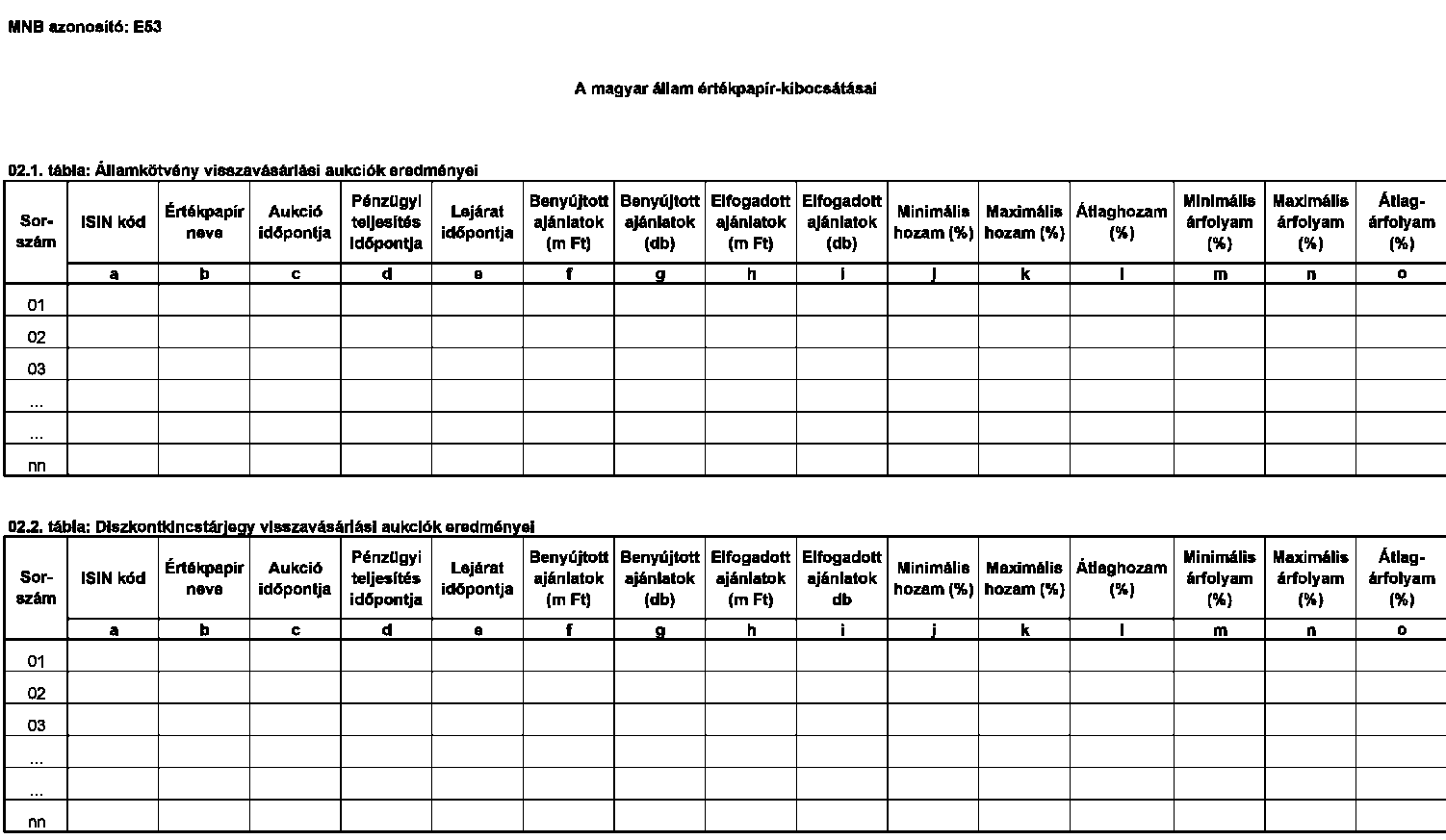

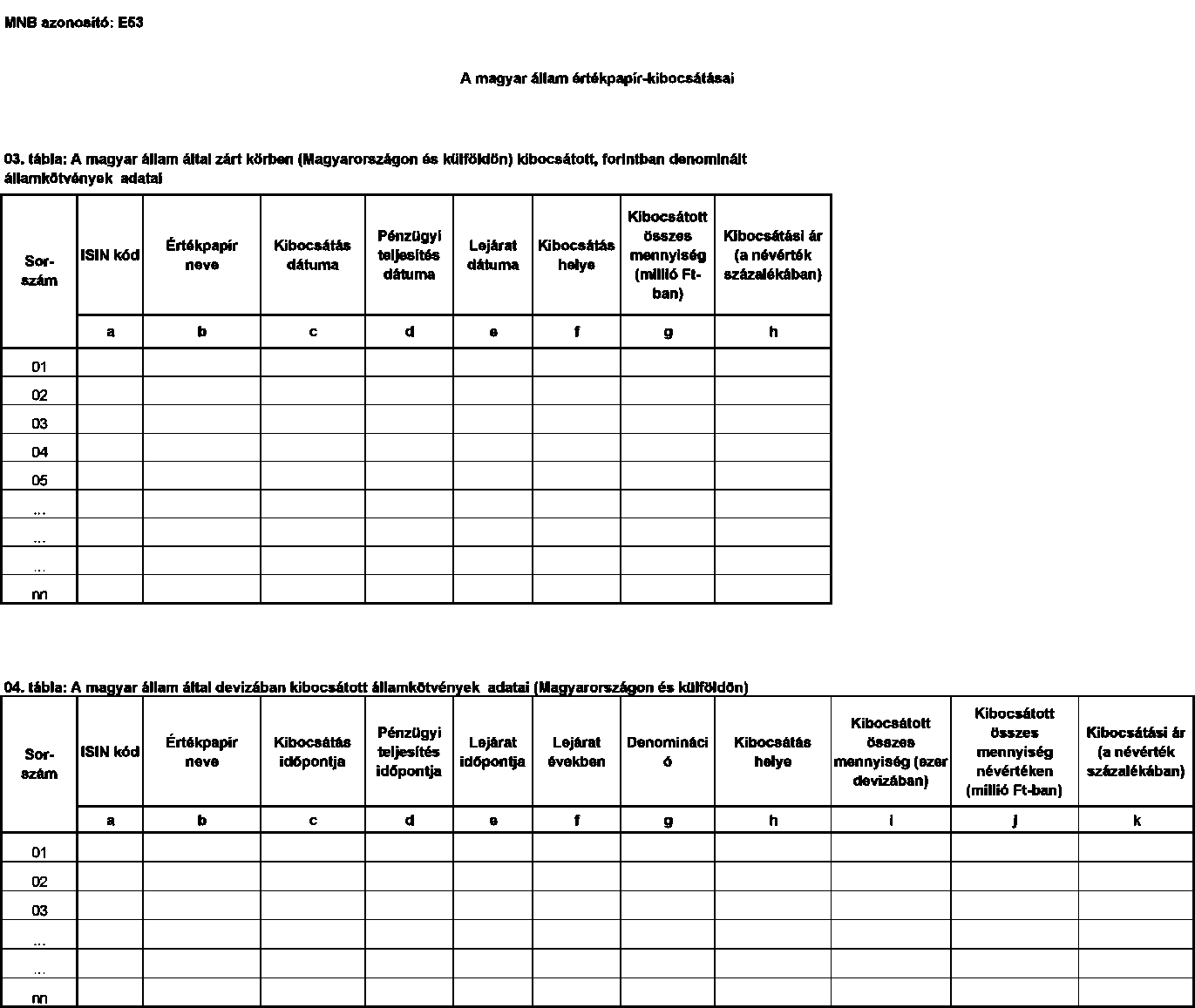

| 15 | E53 | A magyar állam értékpapír- kibocsátásai | ÁKK Zrt. | heti | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő 2. munkanap 9 óra | MNB Statisztikai igazgatóság |

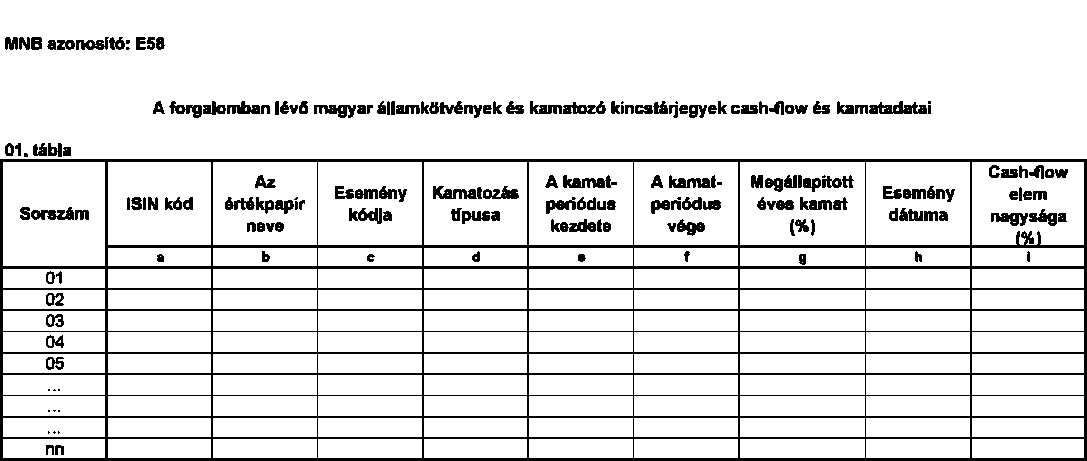

| 16 | E58 | A forgalomban lévő magyar államkötvények és kamatozó kincstárjegyek cash-flow és kamatadatai | ÁKK Zrt. | havi | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 5. munkanap | MNB Statisztikai igazgatóság |

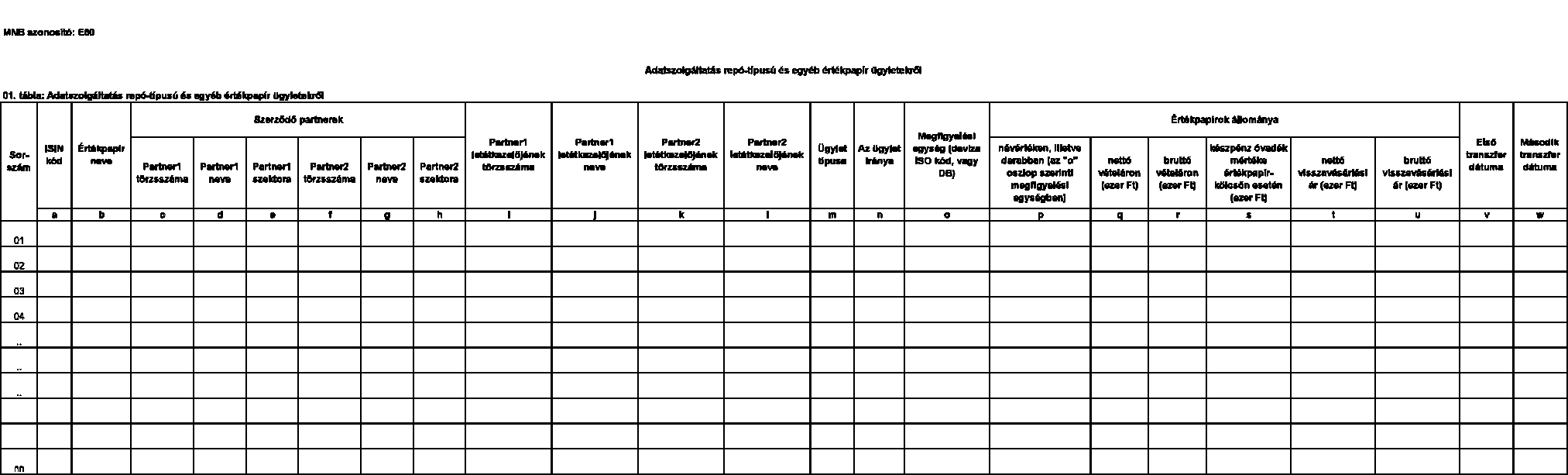

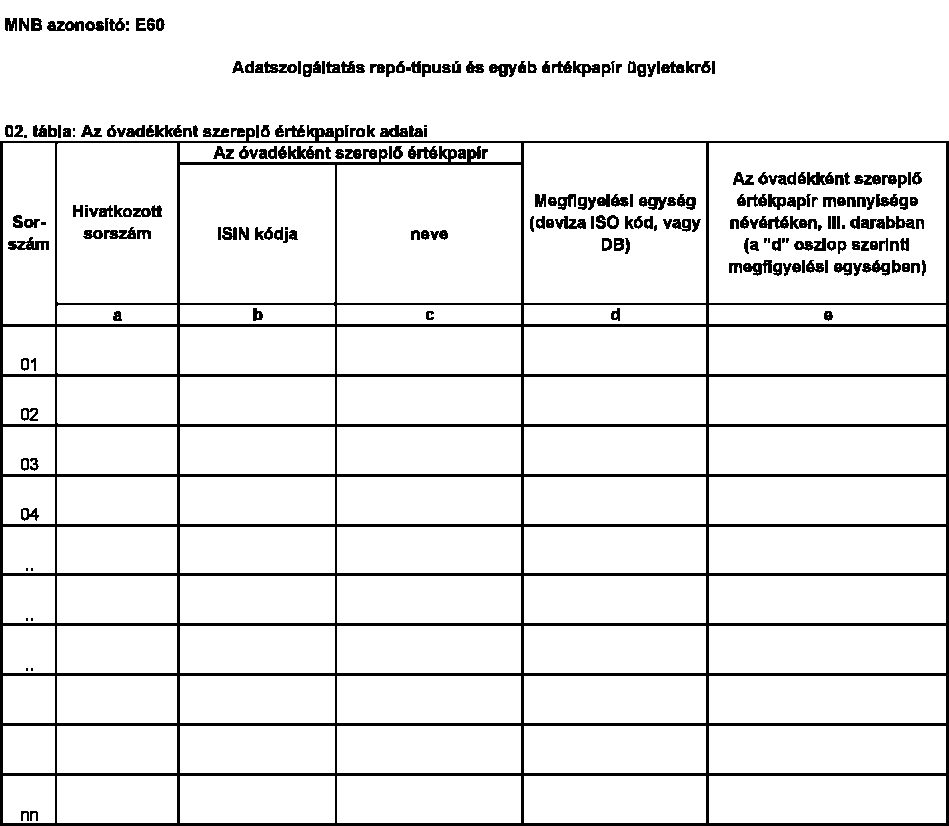

| 17 | E60 | Adatszolgáltatás repó-típusú és egyéb értékpapír ügyletekről | bankok, szakosított hitelintézetek, letétkezelési tevékenységet végző szövetkezeti hitelintézetek, befektetési vállalkozások és egyéb szervezetek, az ezen típusú EGT-fióktelepek, ÁKK Zrt. | havi | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 5. munkanap | MNB Statisztikai igazgatóság |

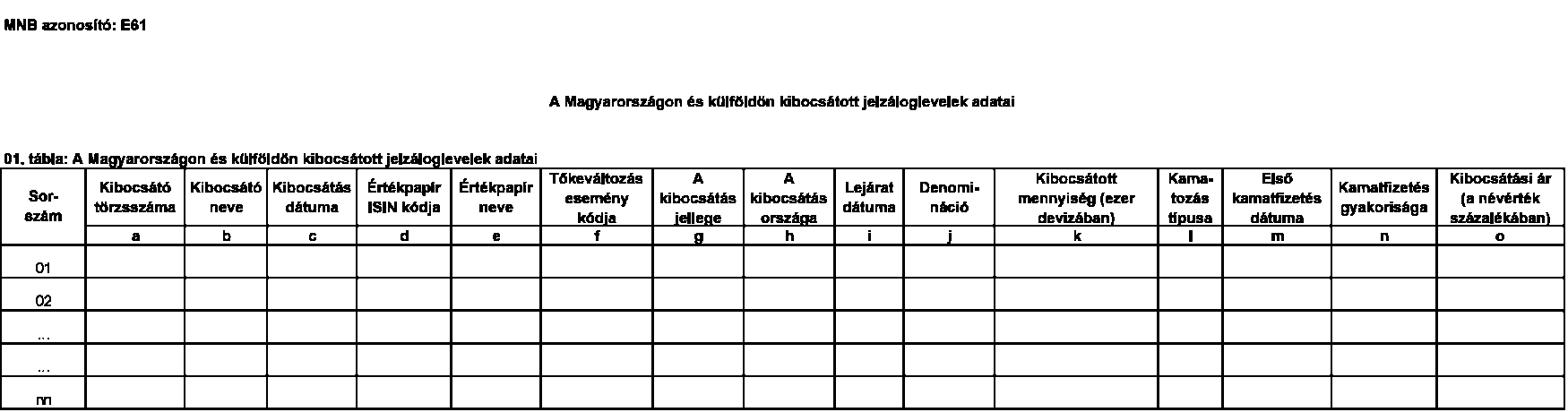

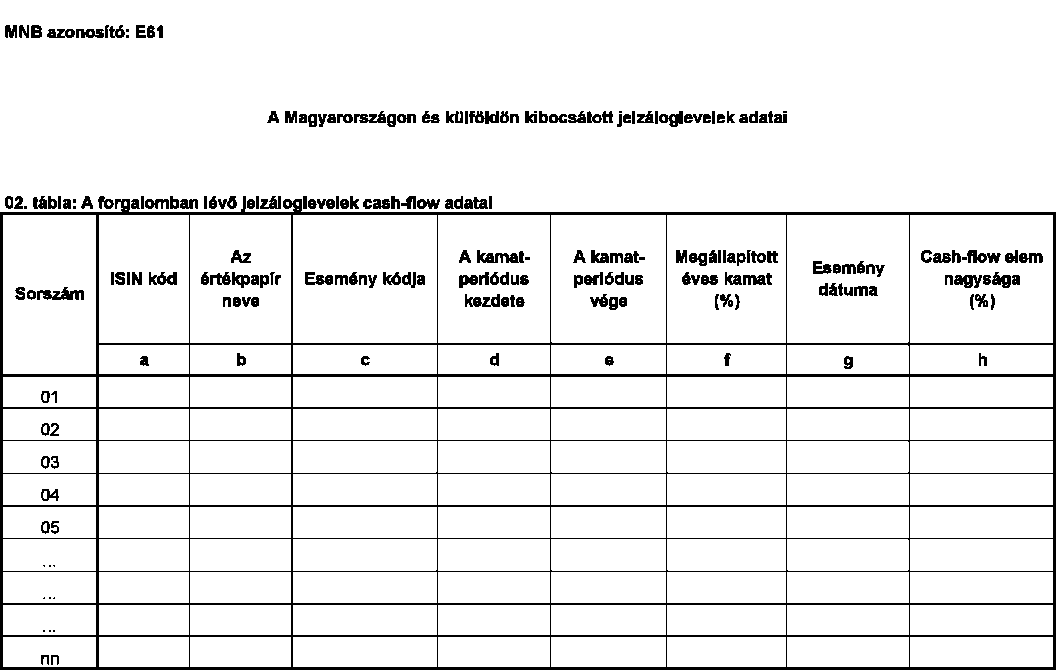

| 18 | E61 | A Magyarországon és külföldön kibocsátott jelzáloglevelek adatai | jelzálog-hitelintézetek, az ezen típusú EGT- fióktelepek | havi | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 8. munkanap | MNB Statisztikai igazgatóság |

| MNB azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | ||||

| gyakorisága | teljesítésének módja | határideje | címzettje | ||||

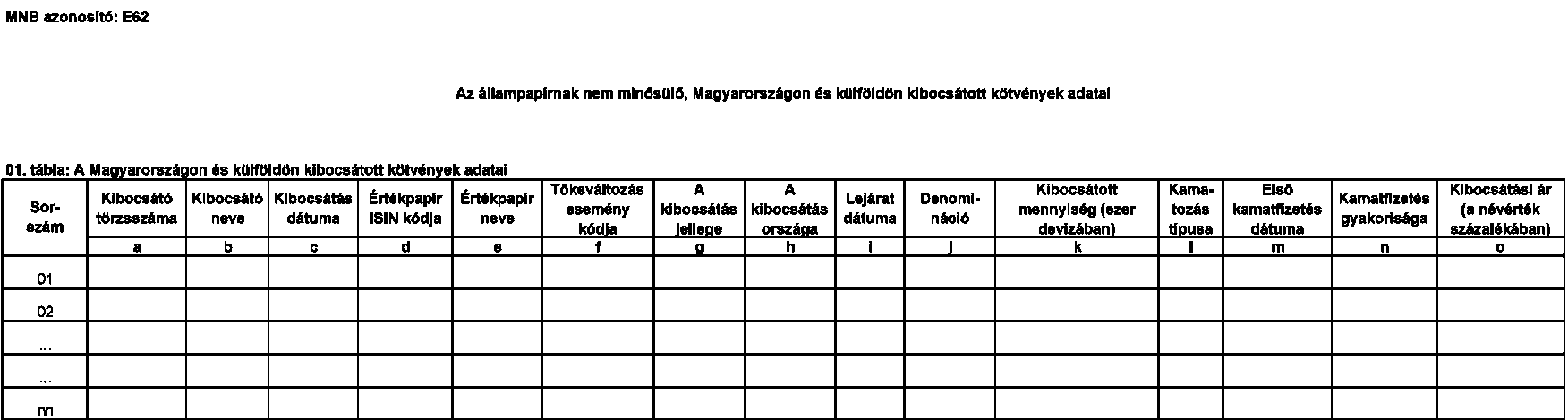

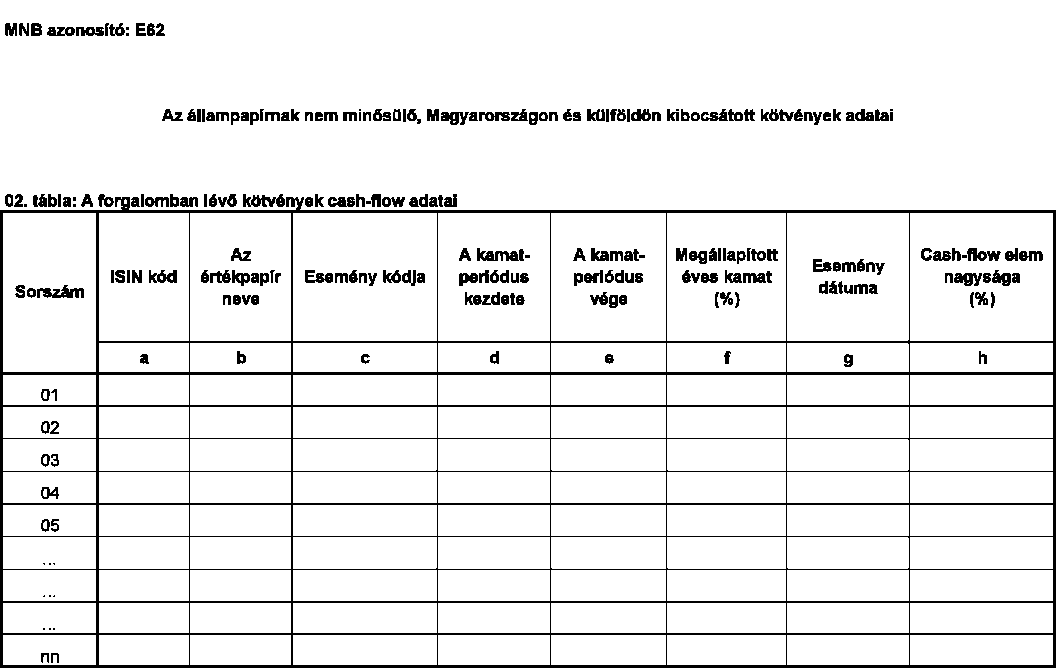

| 19 | E62 | Az állampapírnak nem minősülő, Magyarországon és külföldön kibocsátott kötvények adatai | kötvényt kibocsátó önkormányzatok, jogi személyiséggel rendelkező gazdálkodó szervezetek, jogi személyiséggel rendelkező külföldi gazdálkodó szervezetek magyarországi fióktelepei | havi | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 8. munkanap | MNB Statisztikai igazgatóság |

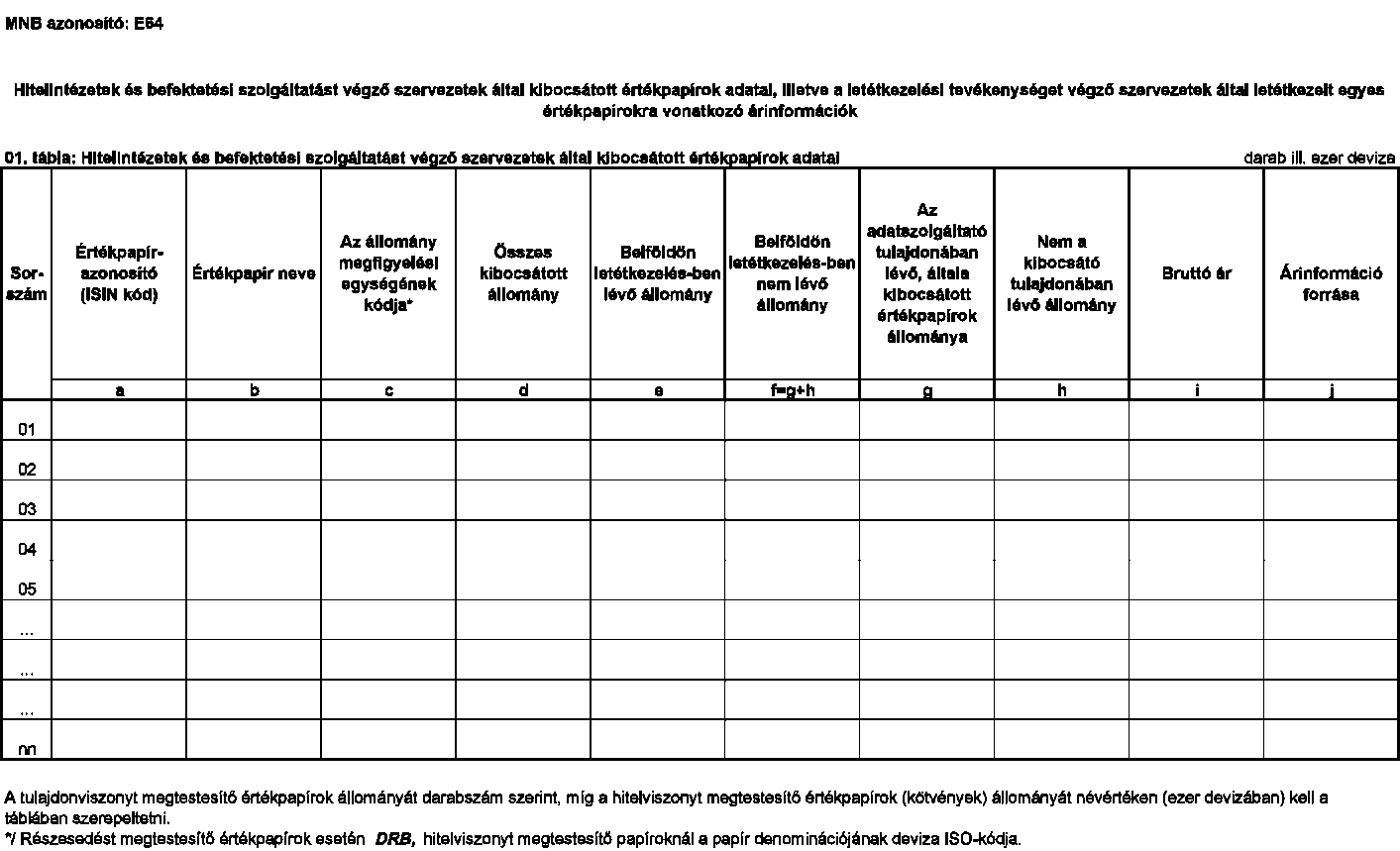

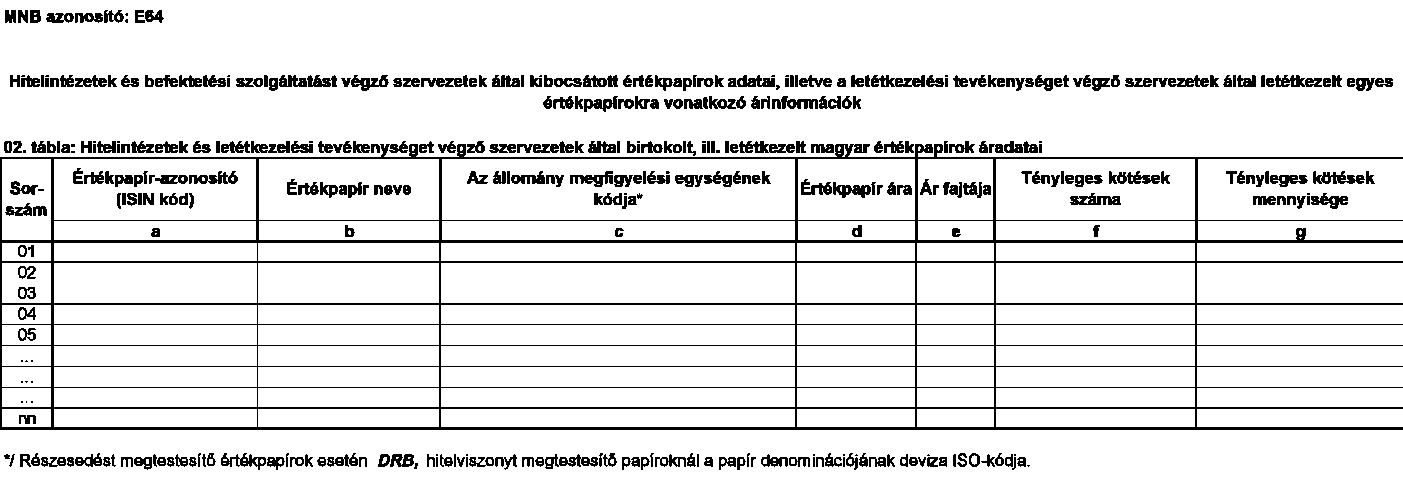

| 20 | E64 | Hitelintézetek és befektetési szolgáltatást végző szervezetek által kibocsátott értékpapírok adatai, illetve a letétkezelési tevékenységet végző szervezetek által letétkezelt egyes értékpapírokra vonatkozó ár-információk | bankok, szakosított hitelintézetek, letétkezelési tevékenységet végző szövetkezeti hitelintézetek, befektetési vállalkozások és egyéb szervezetek, az ezen típusú EGT-fióktelepek, ÁKK Zrt | havi | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 8. munkanap | MNB Statisztikai igazgatóság |

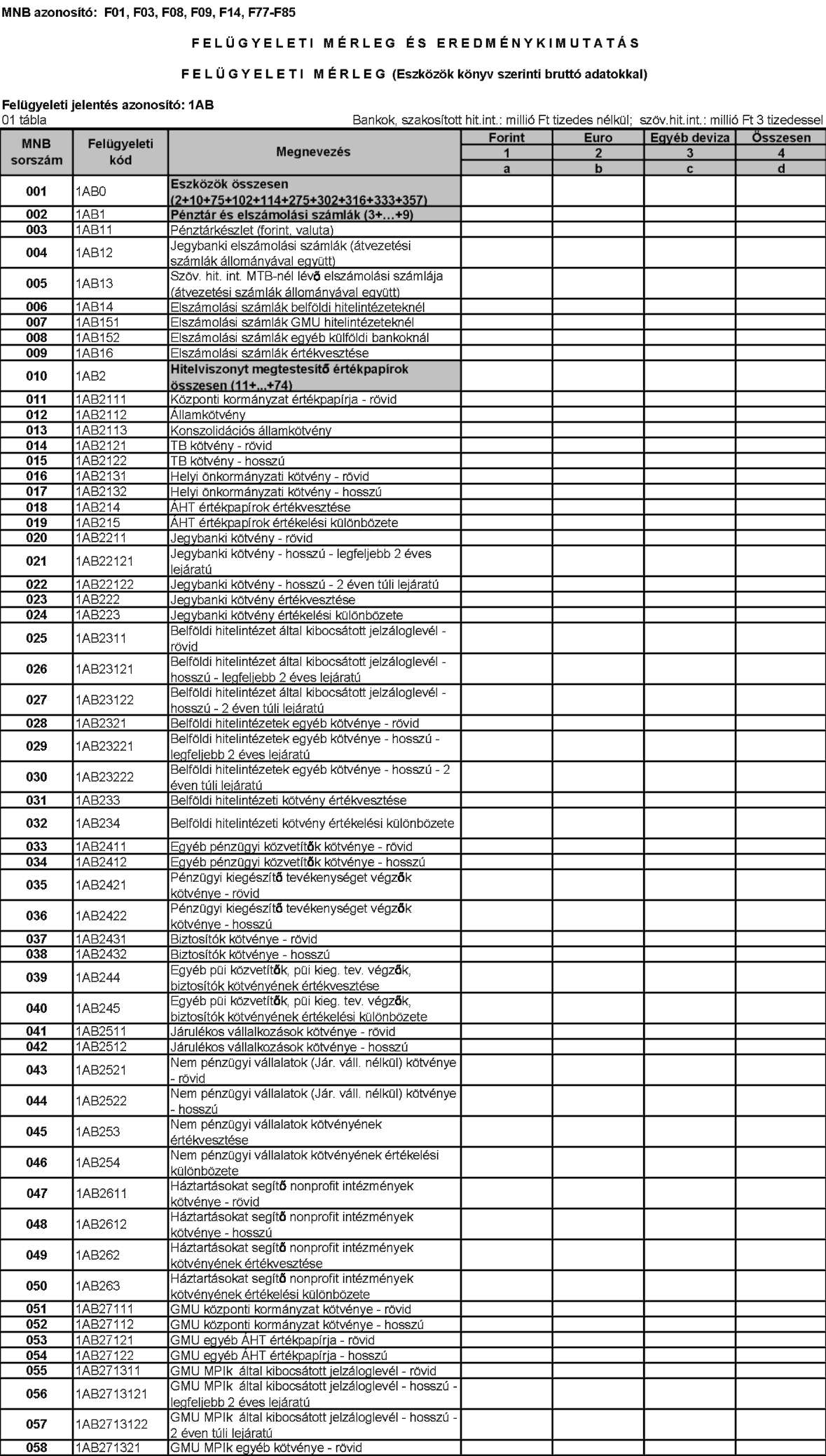

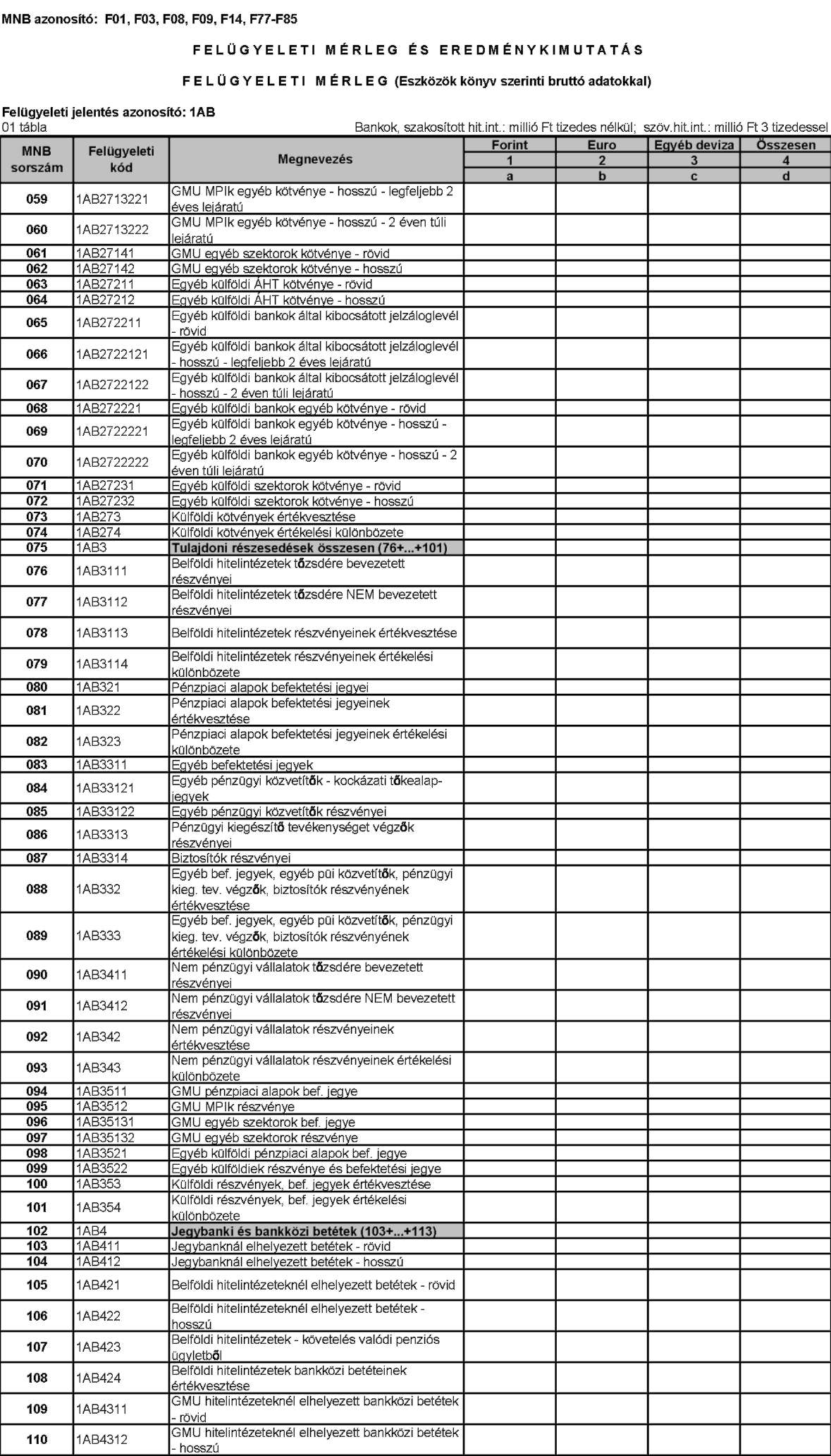

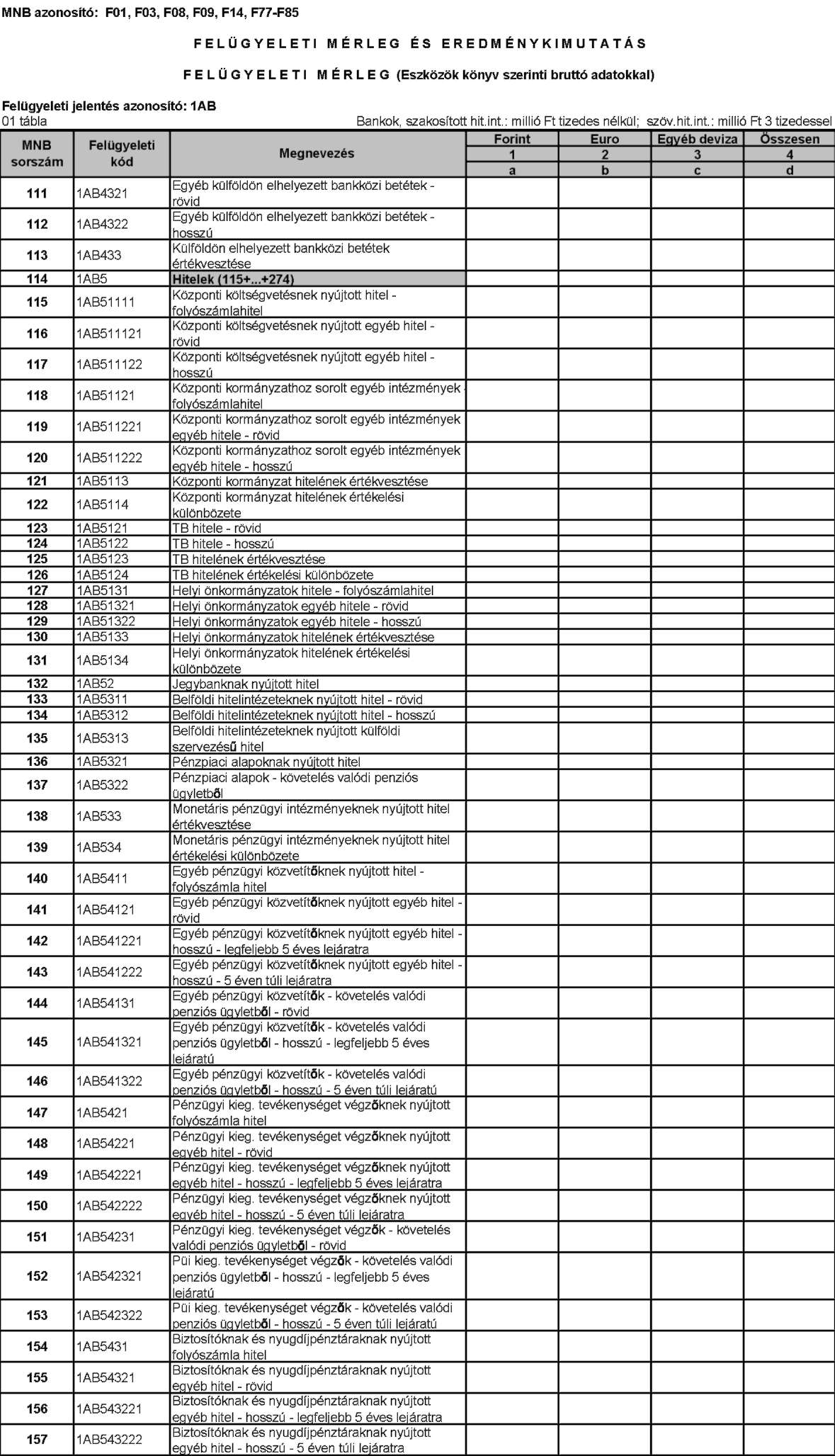

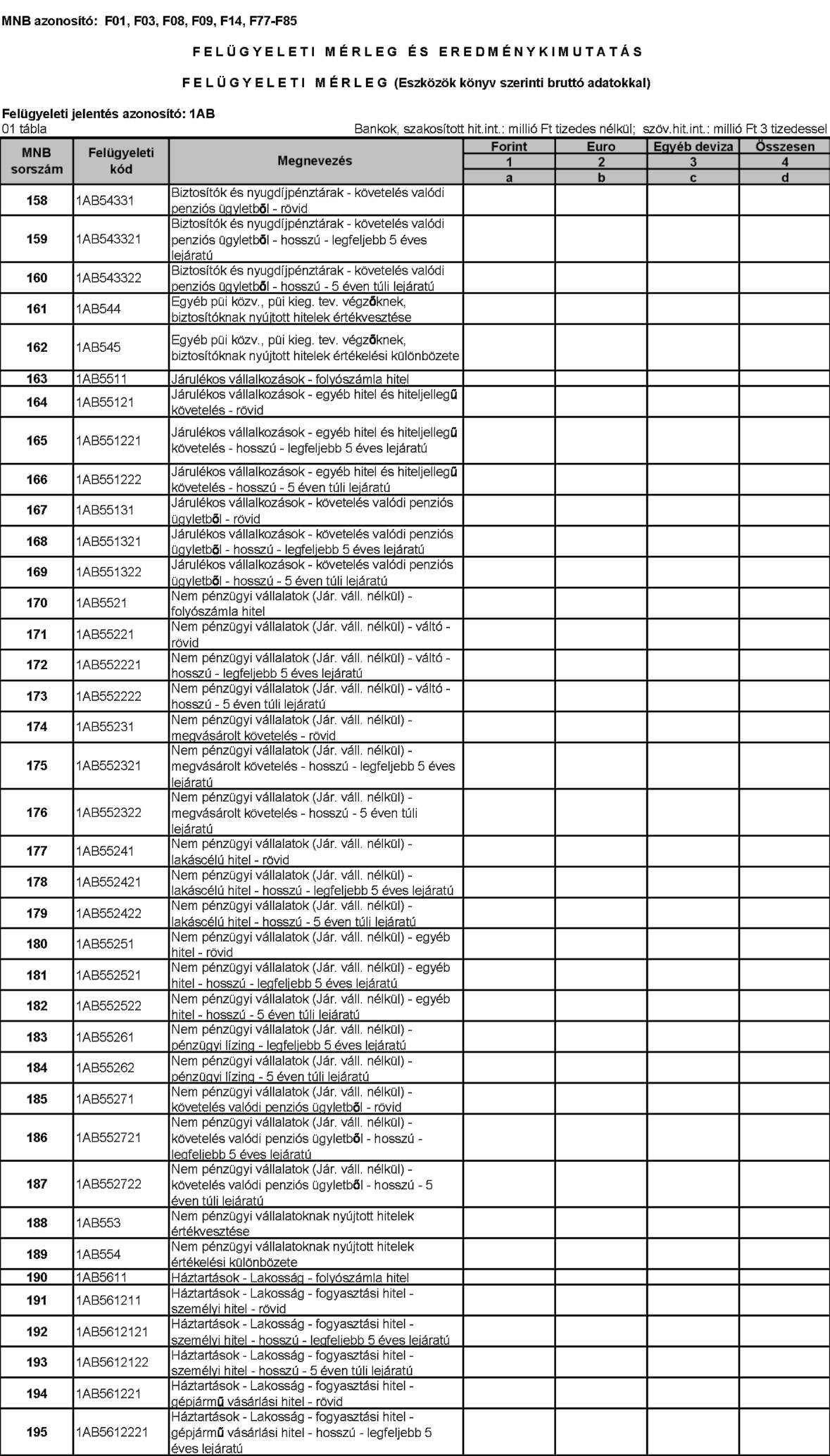

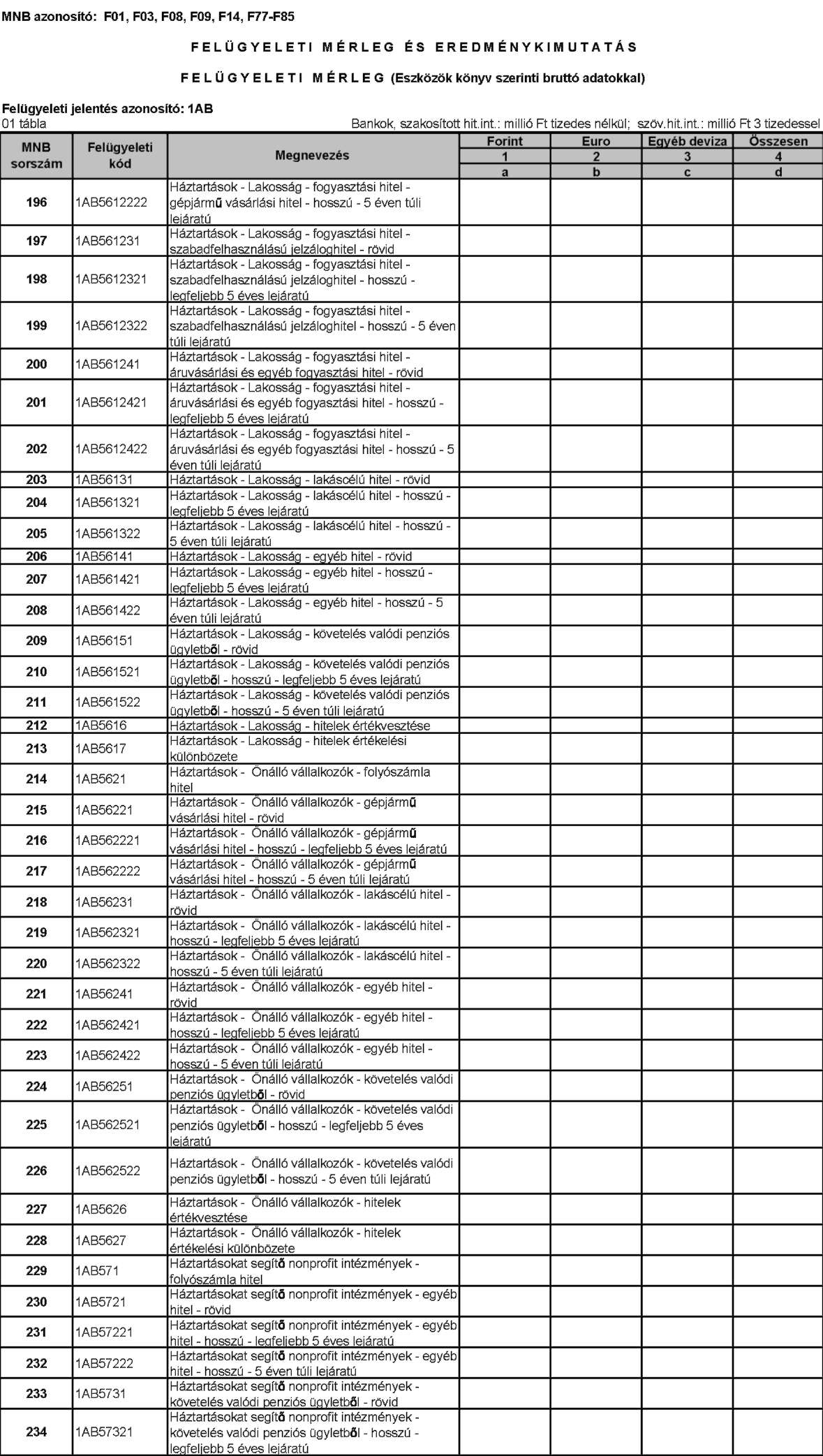

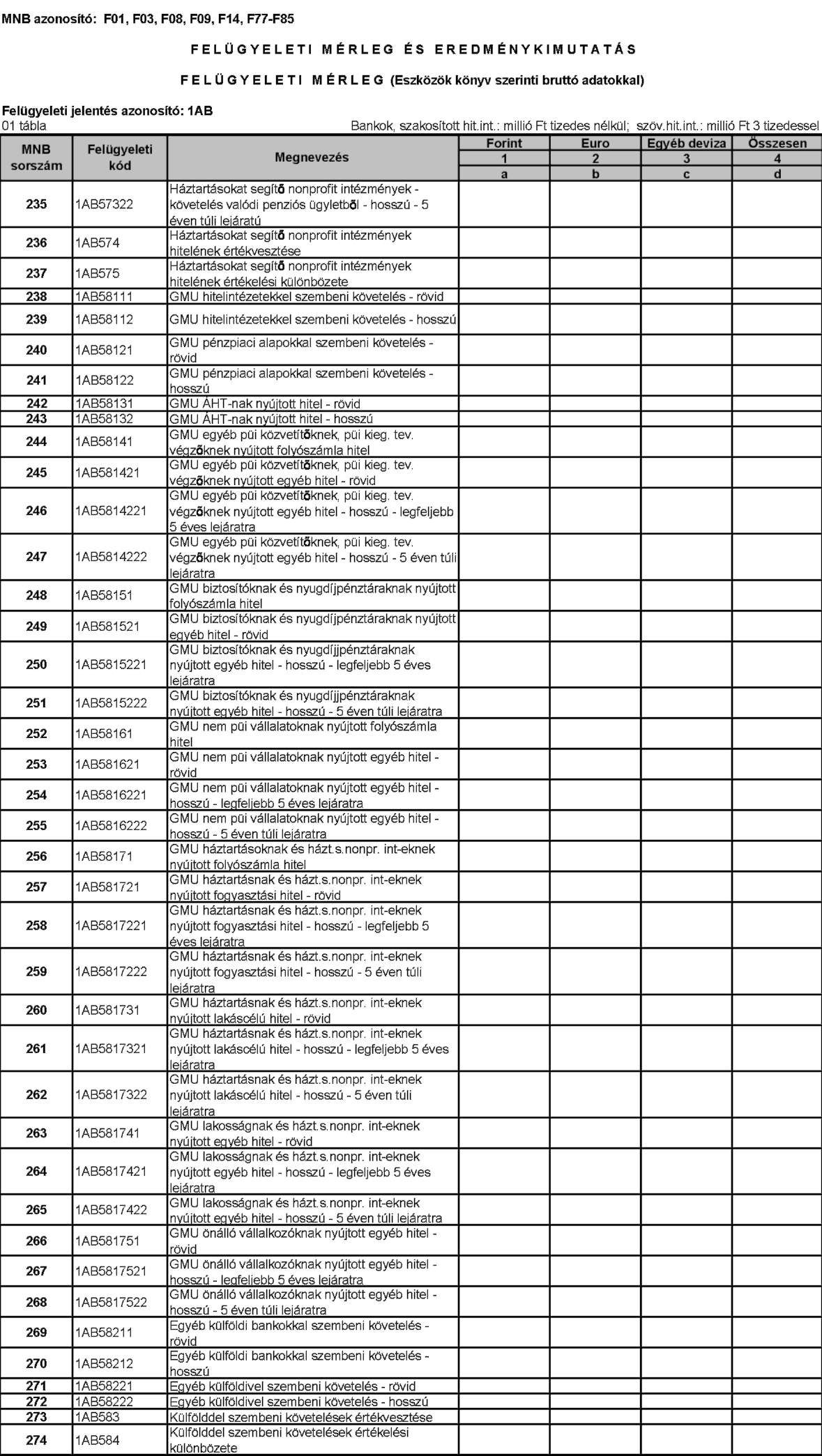

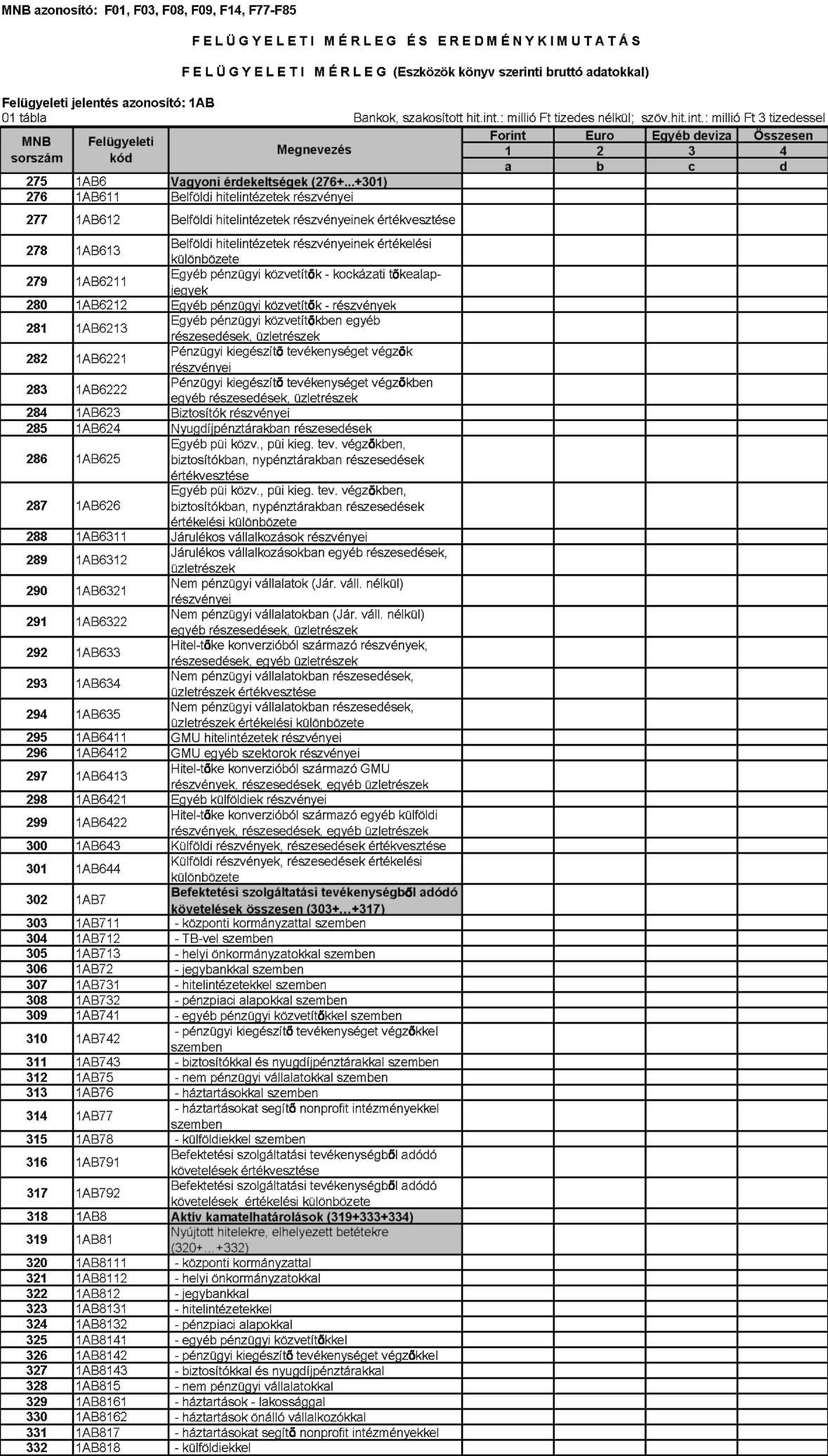

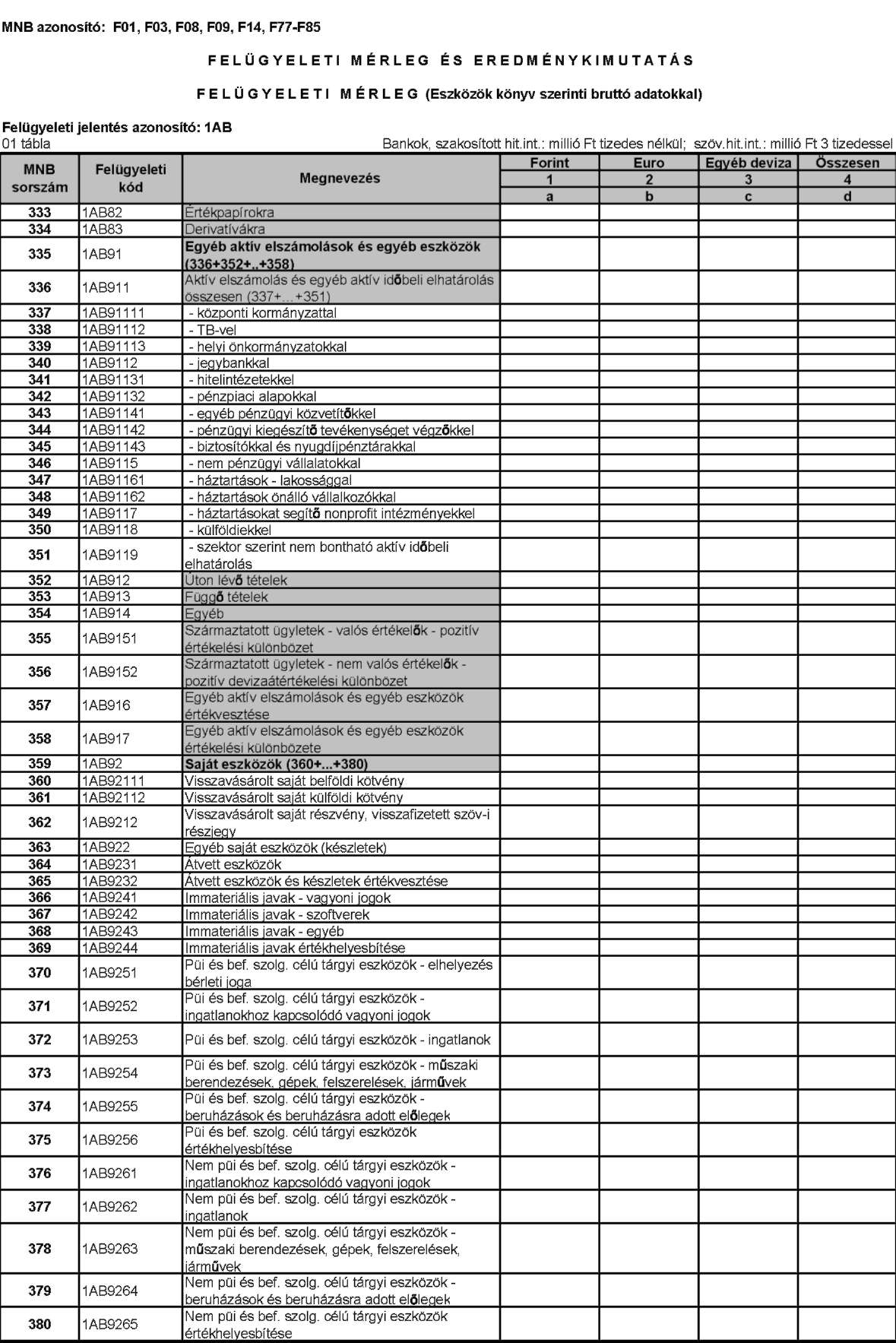

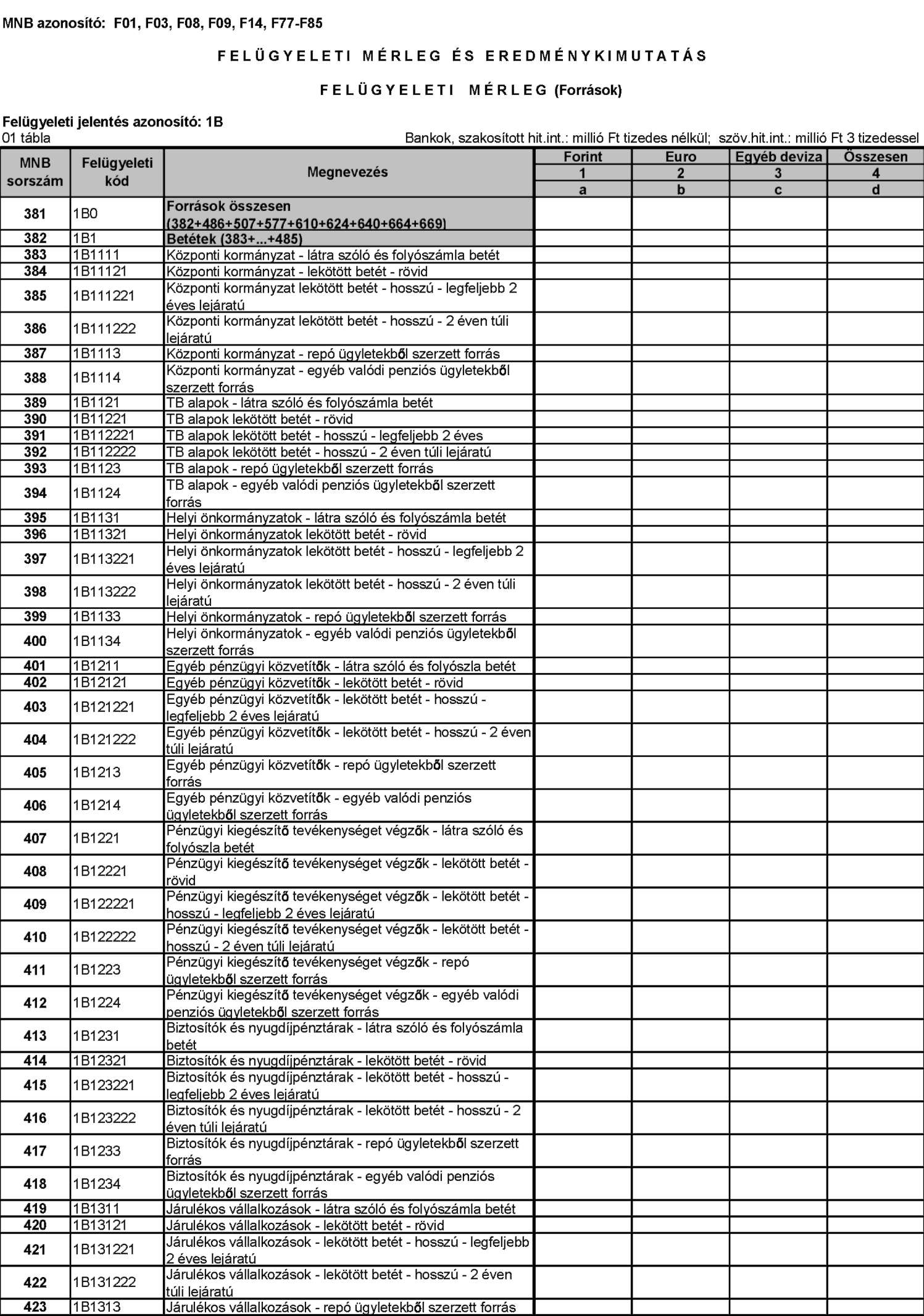

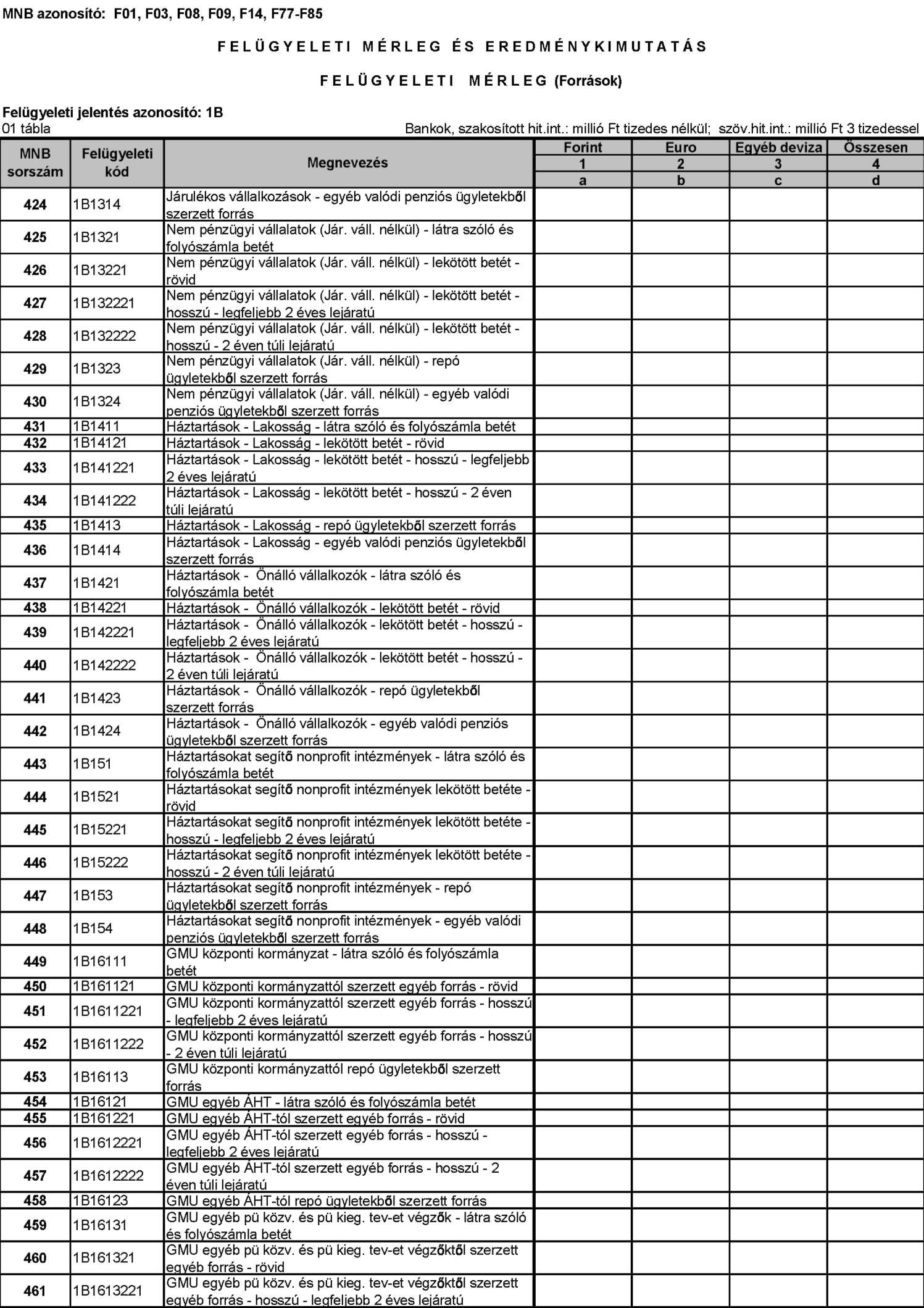

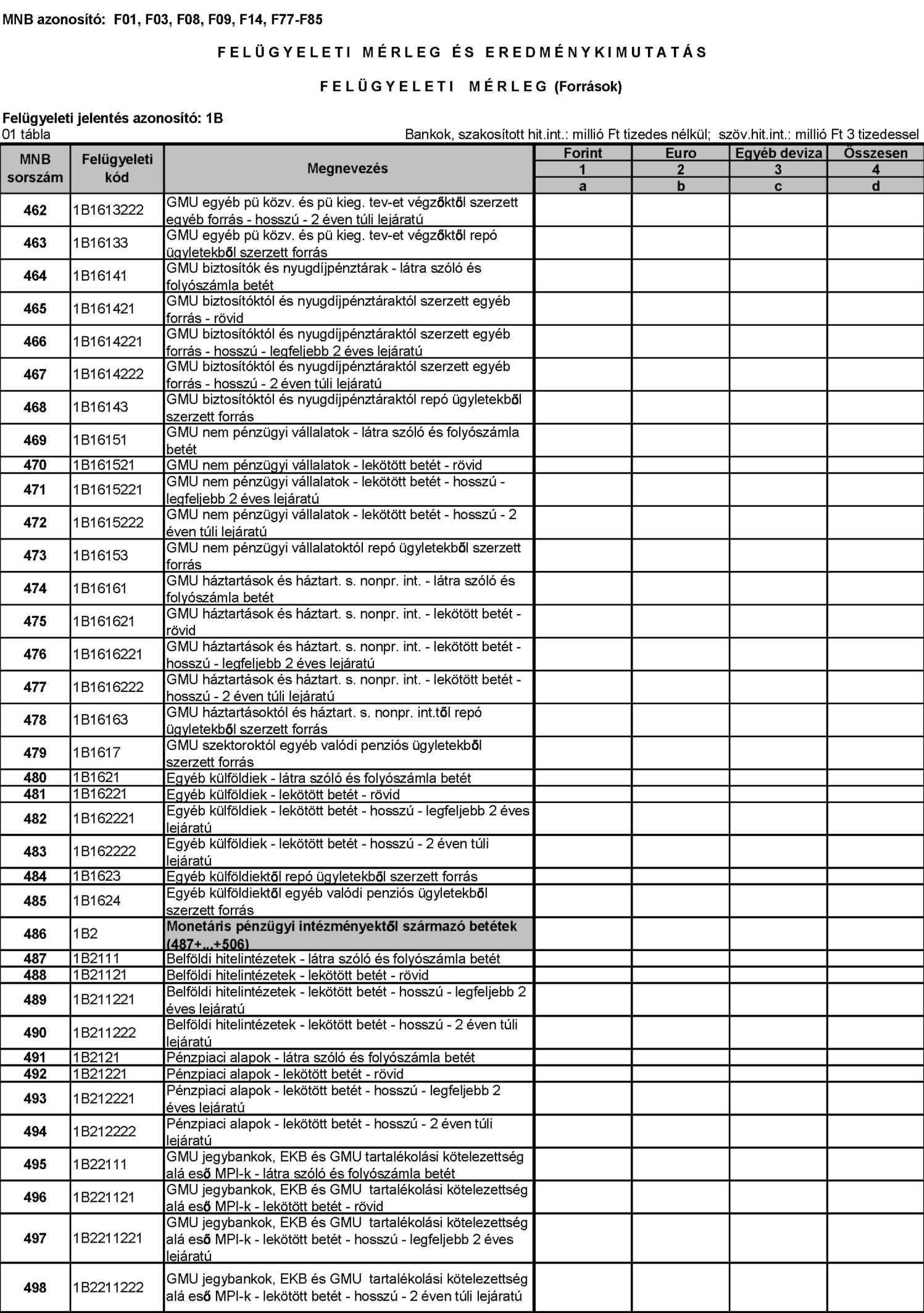

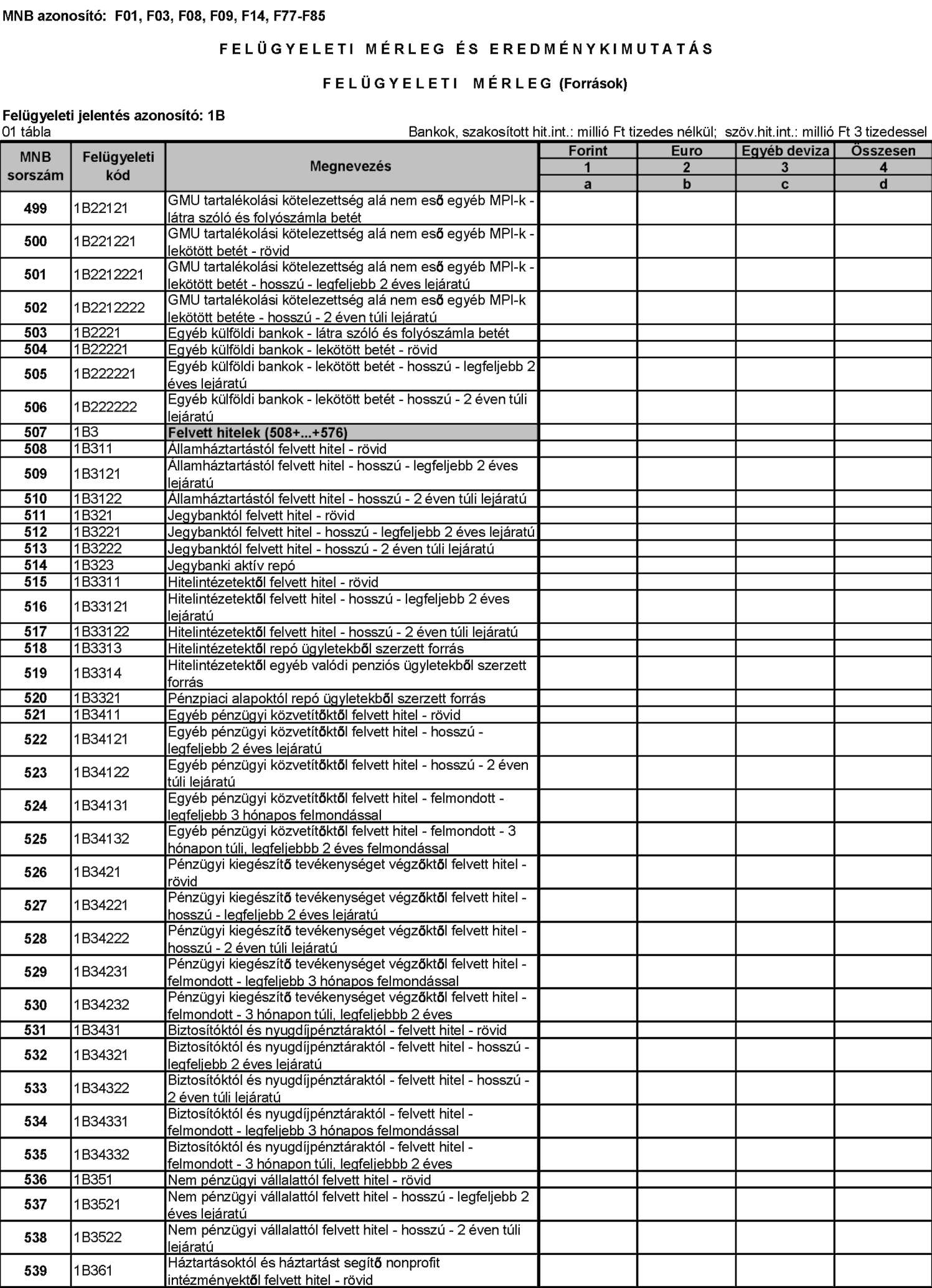

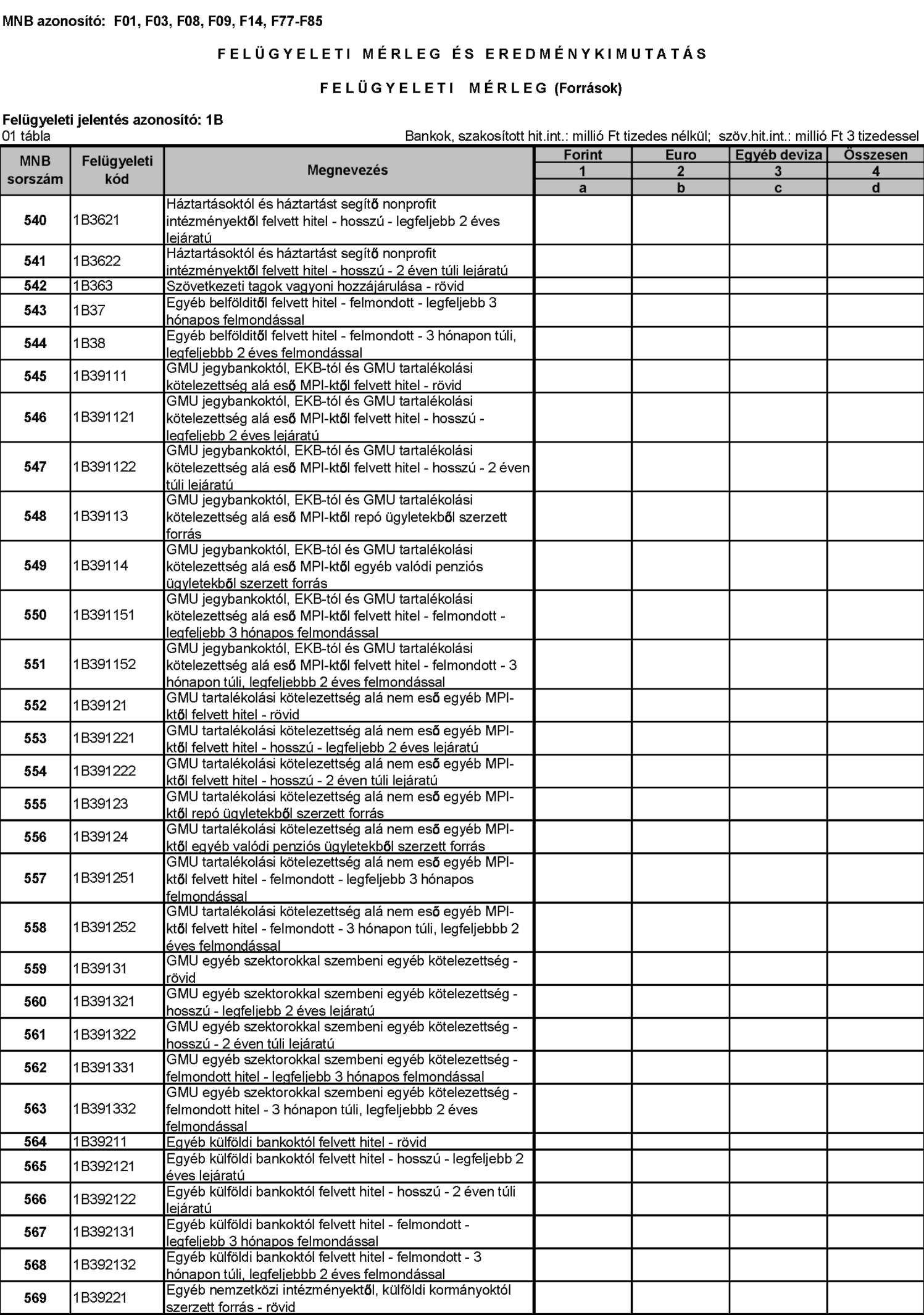

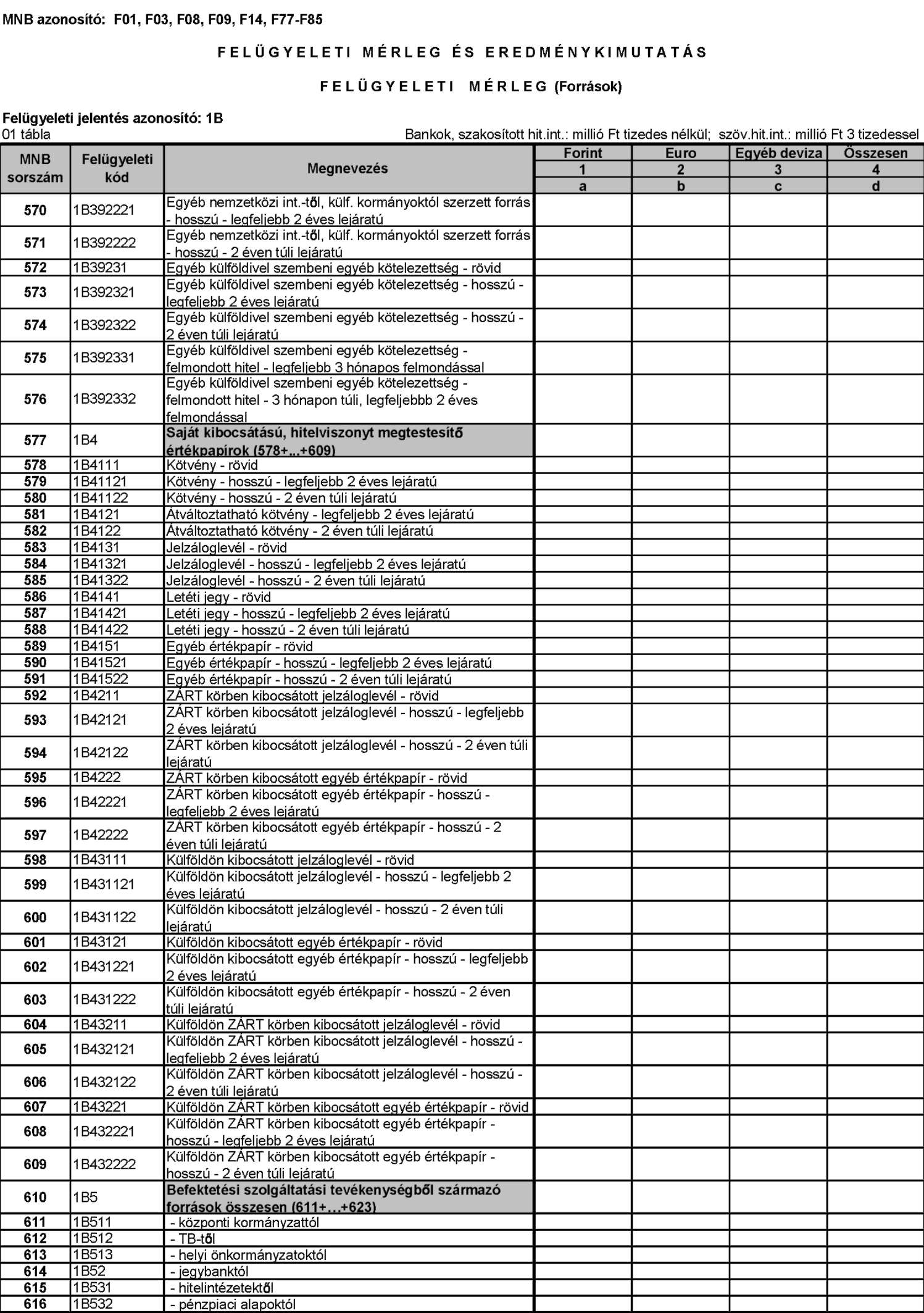

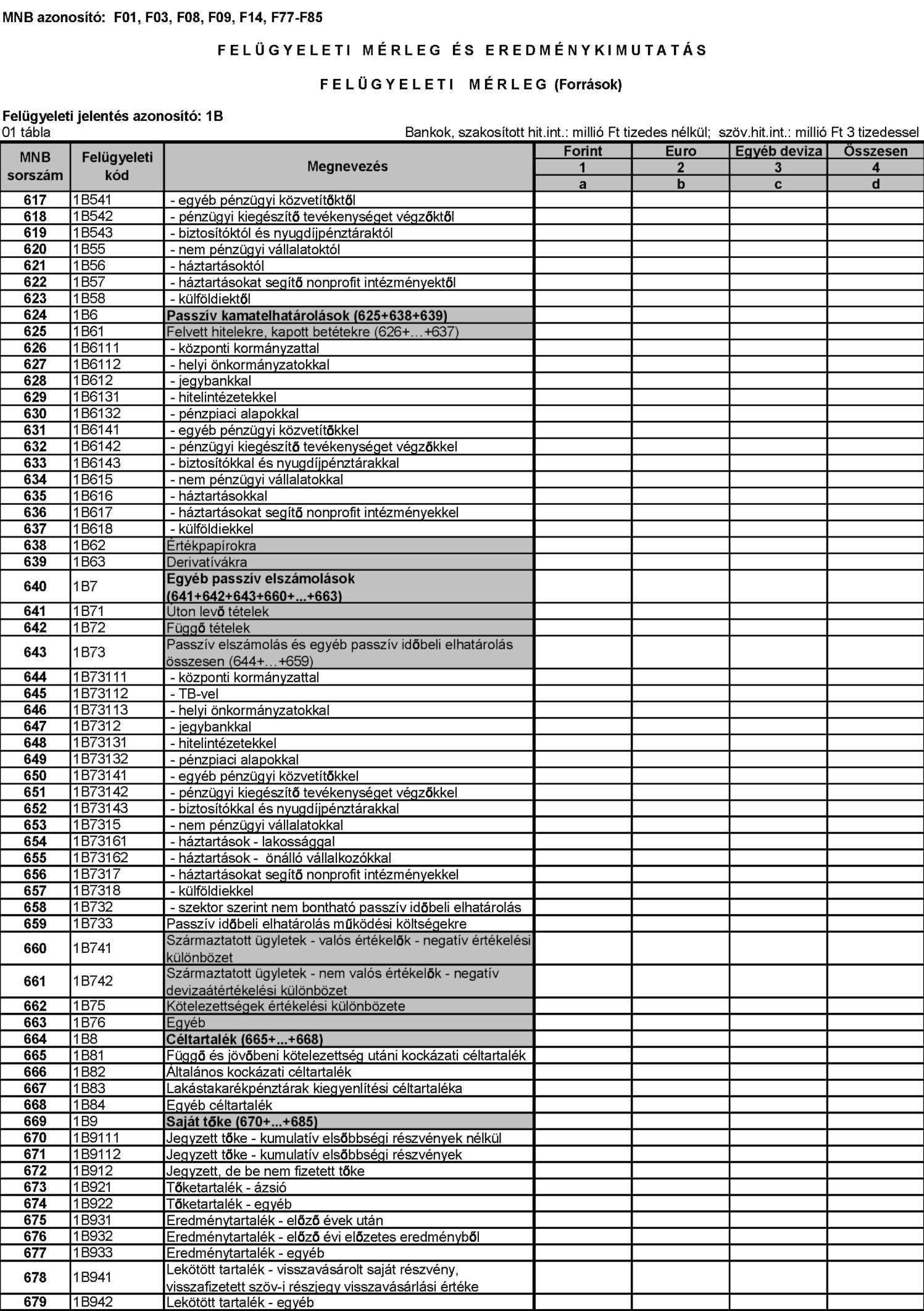

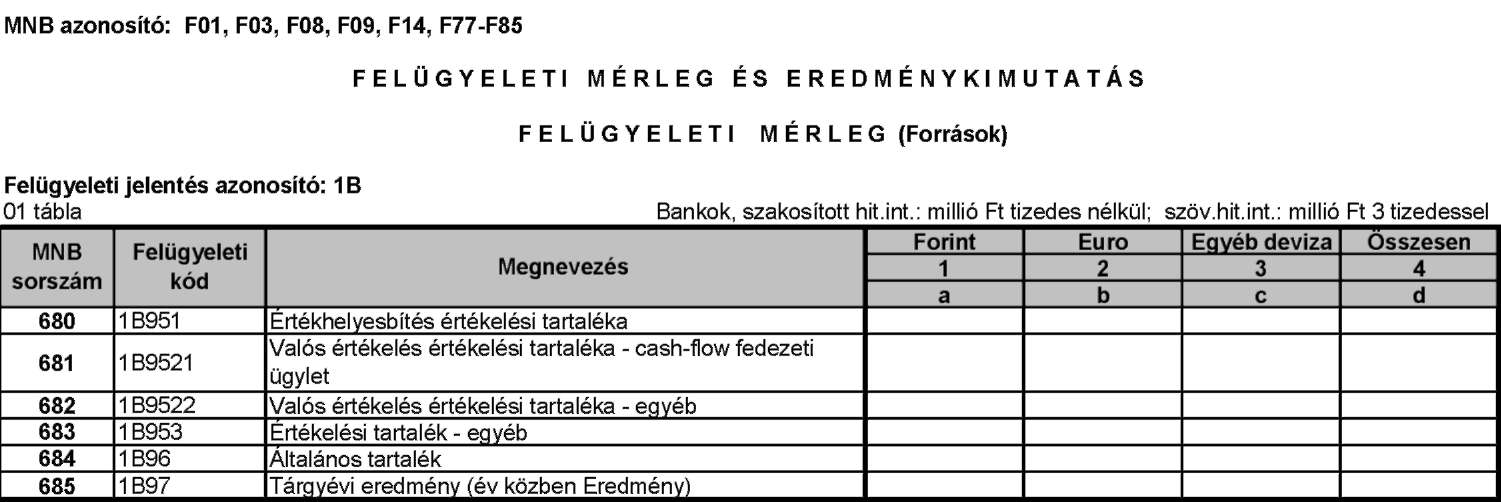

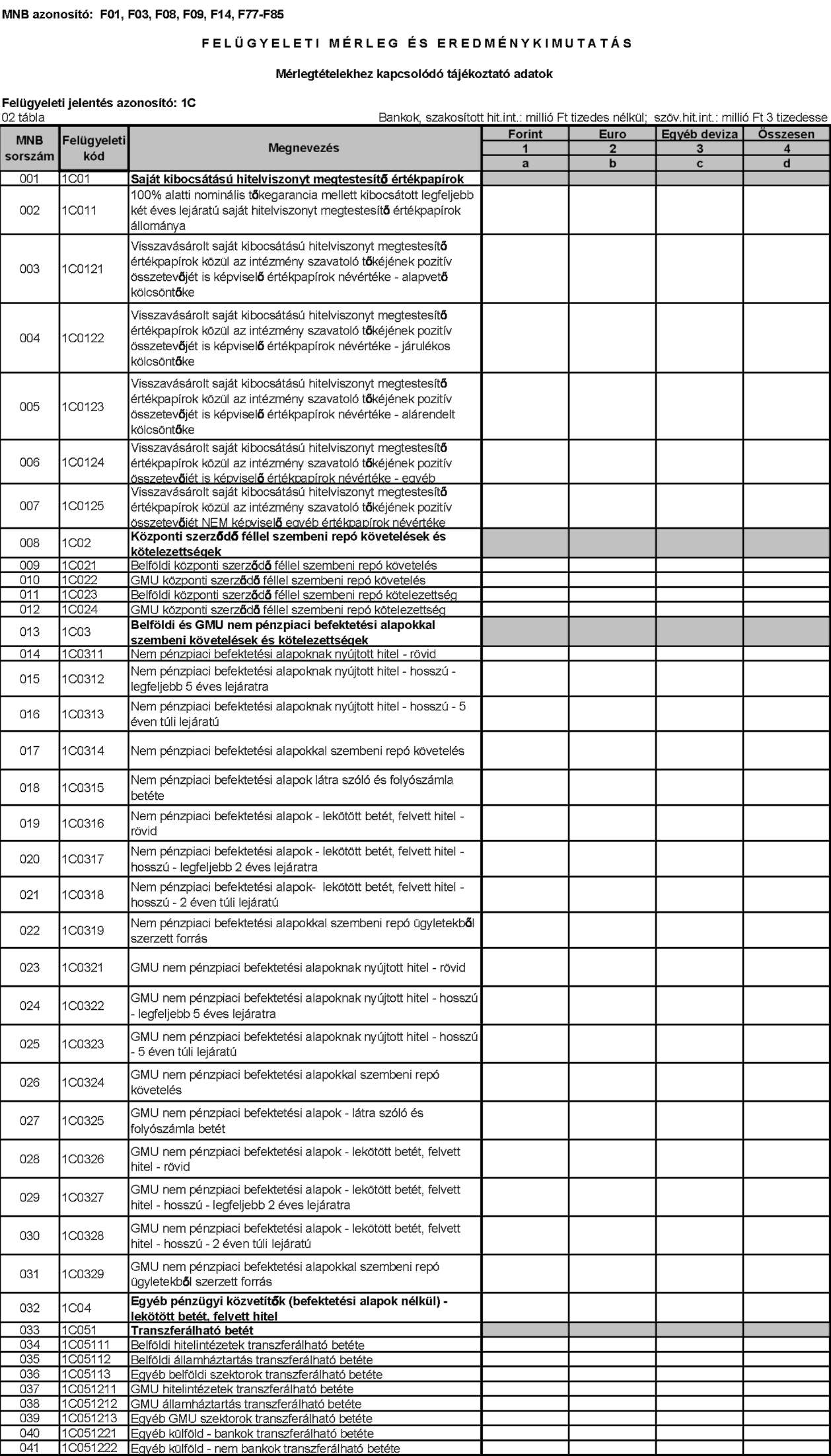

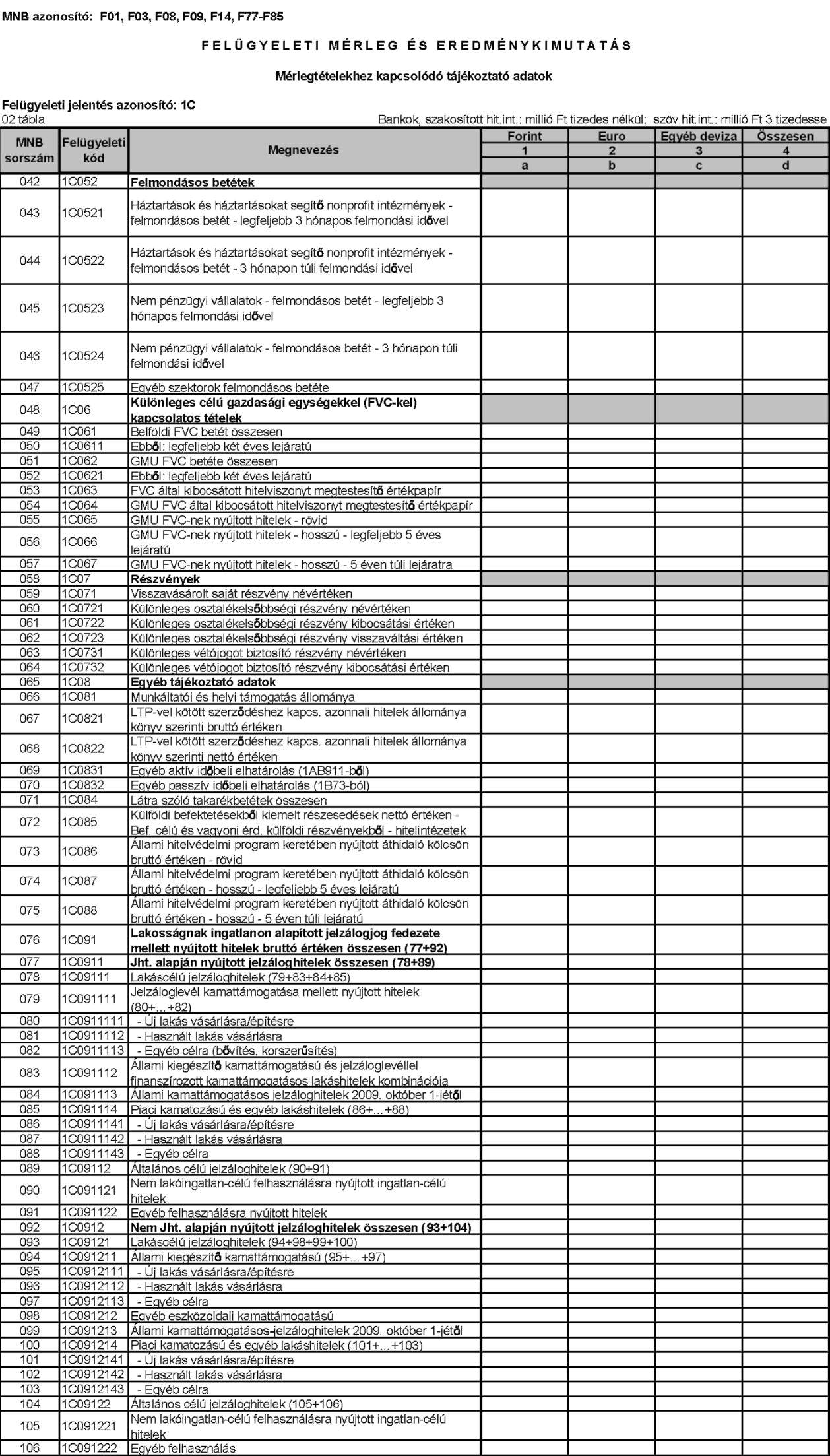

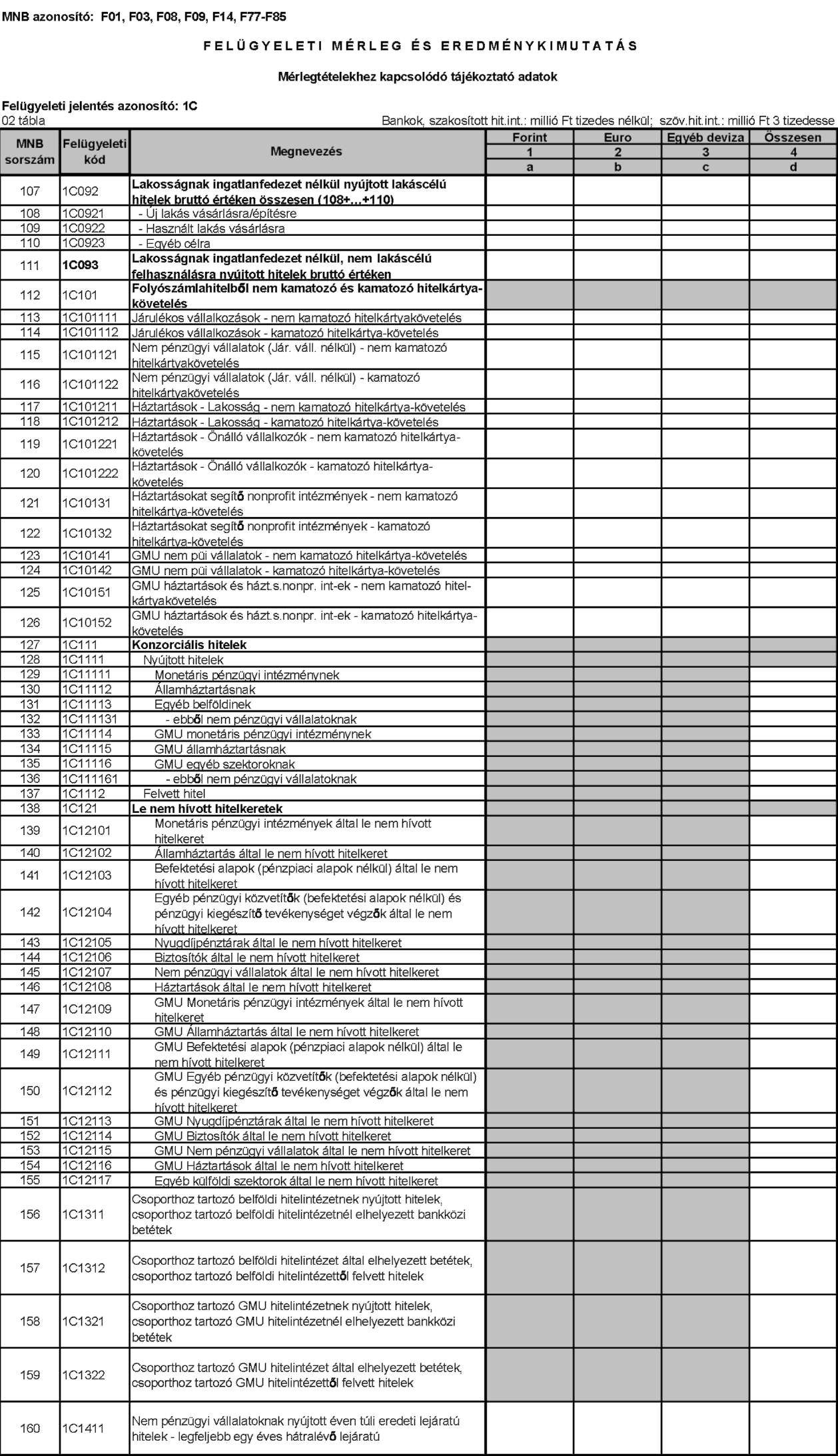

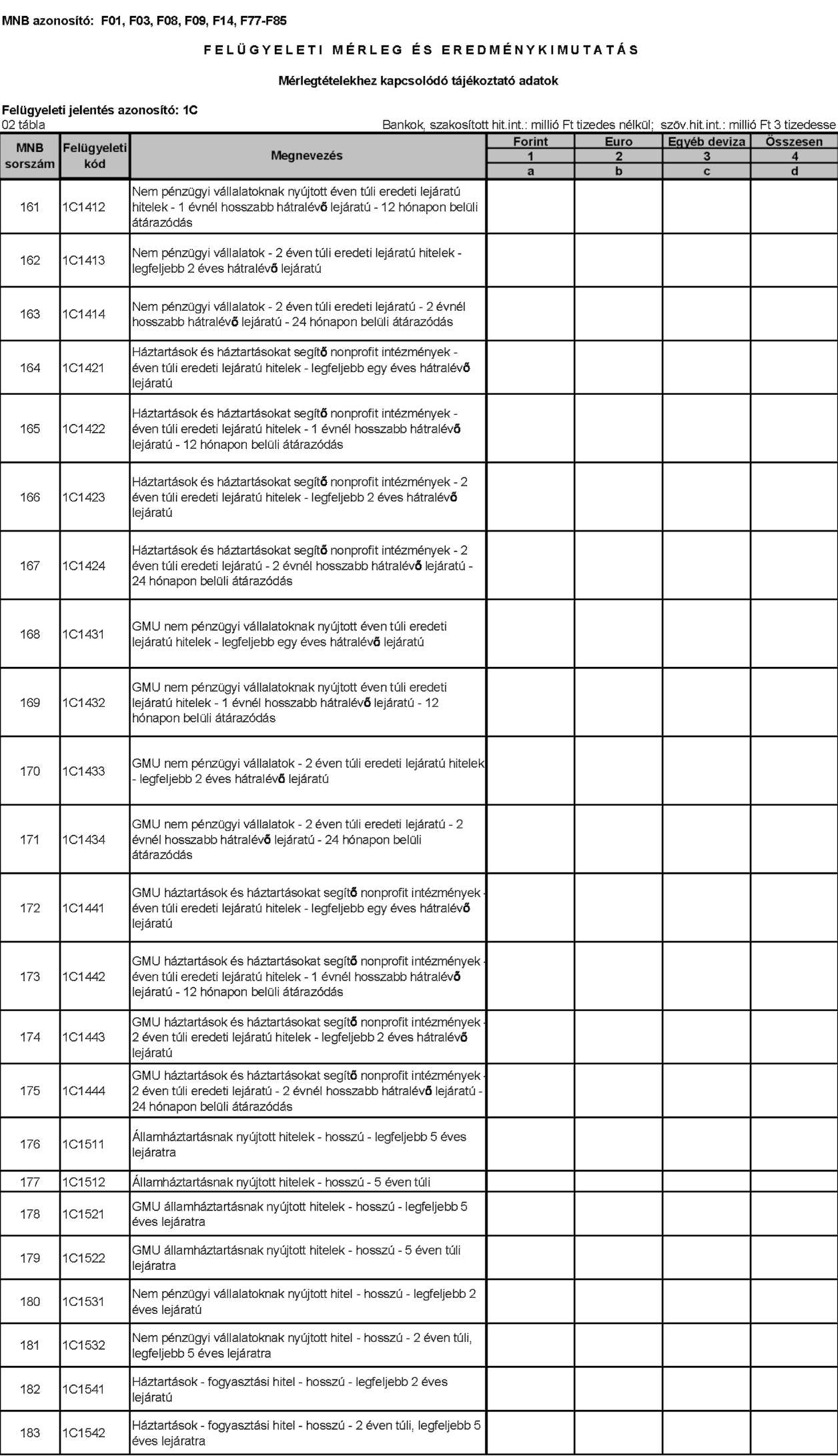

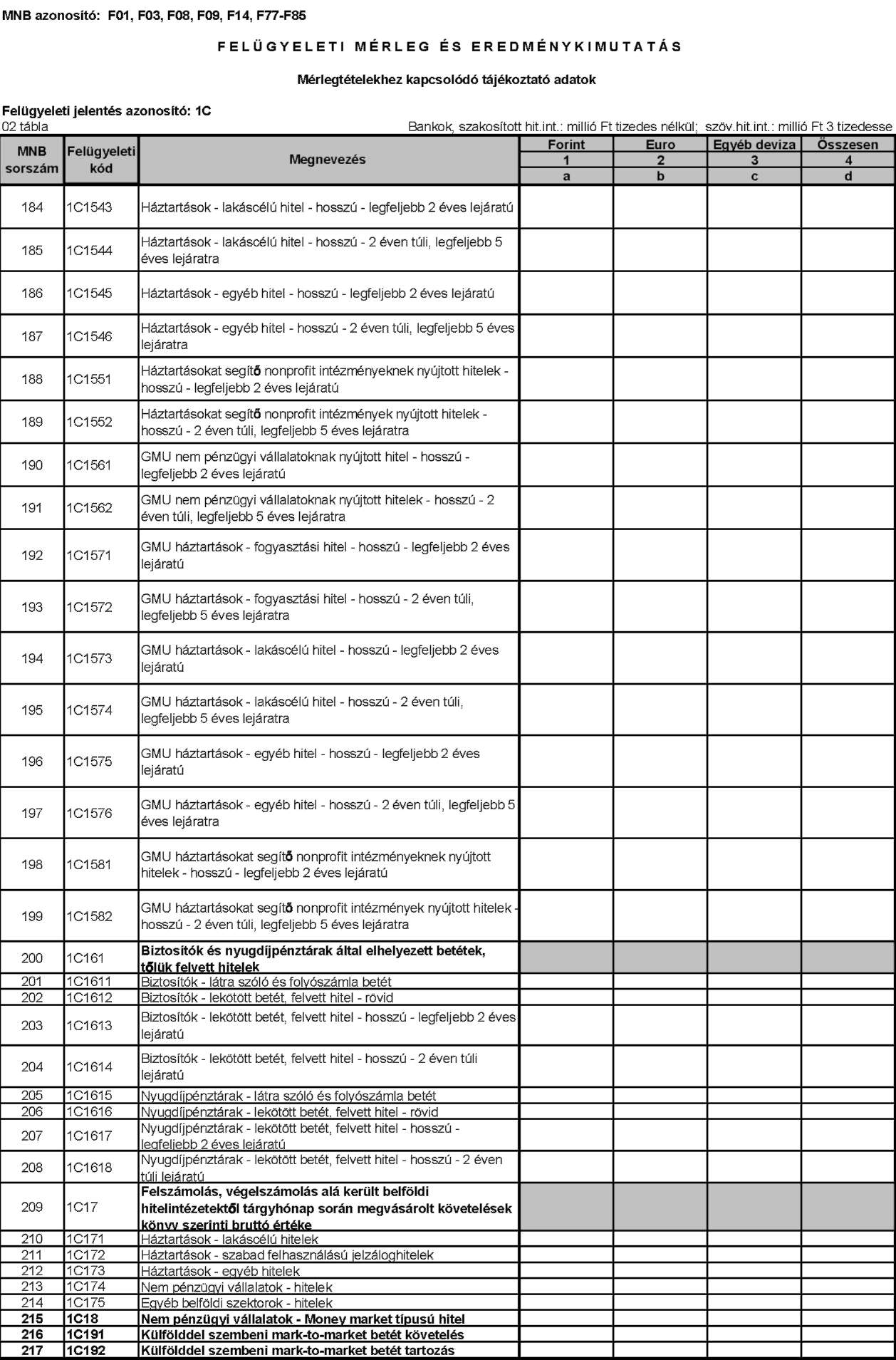

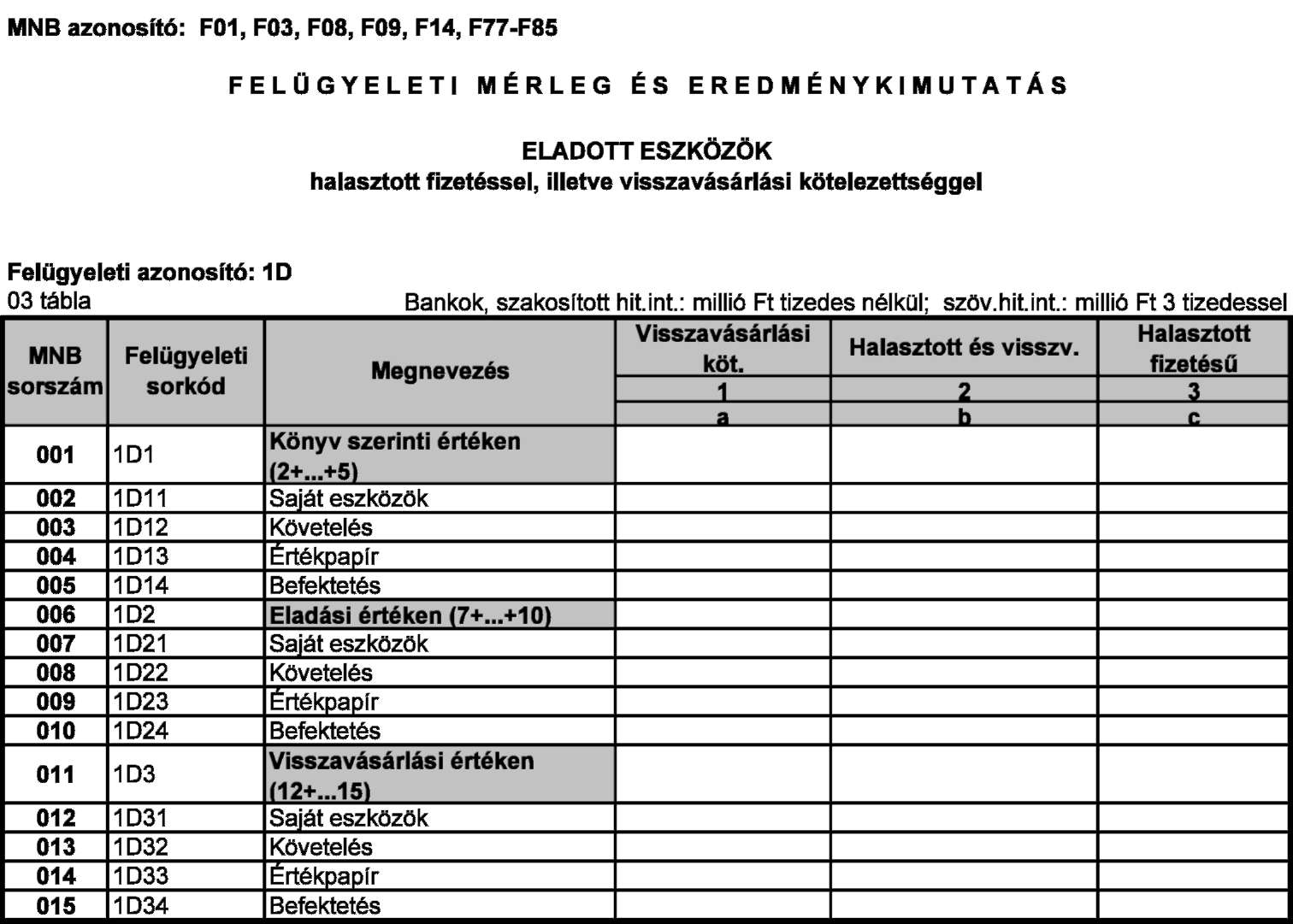

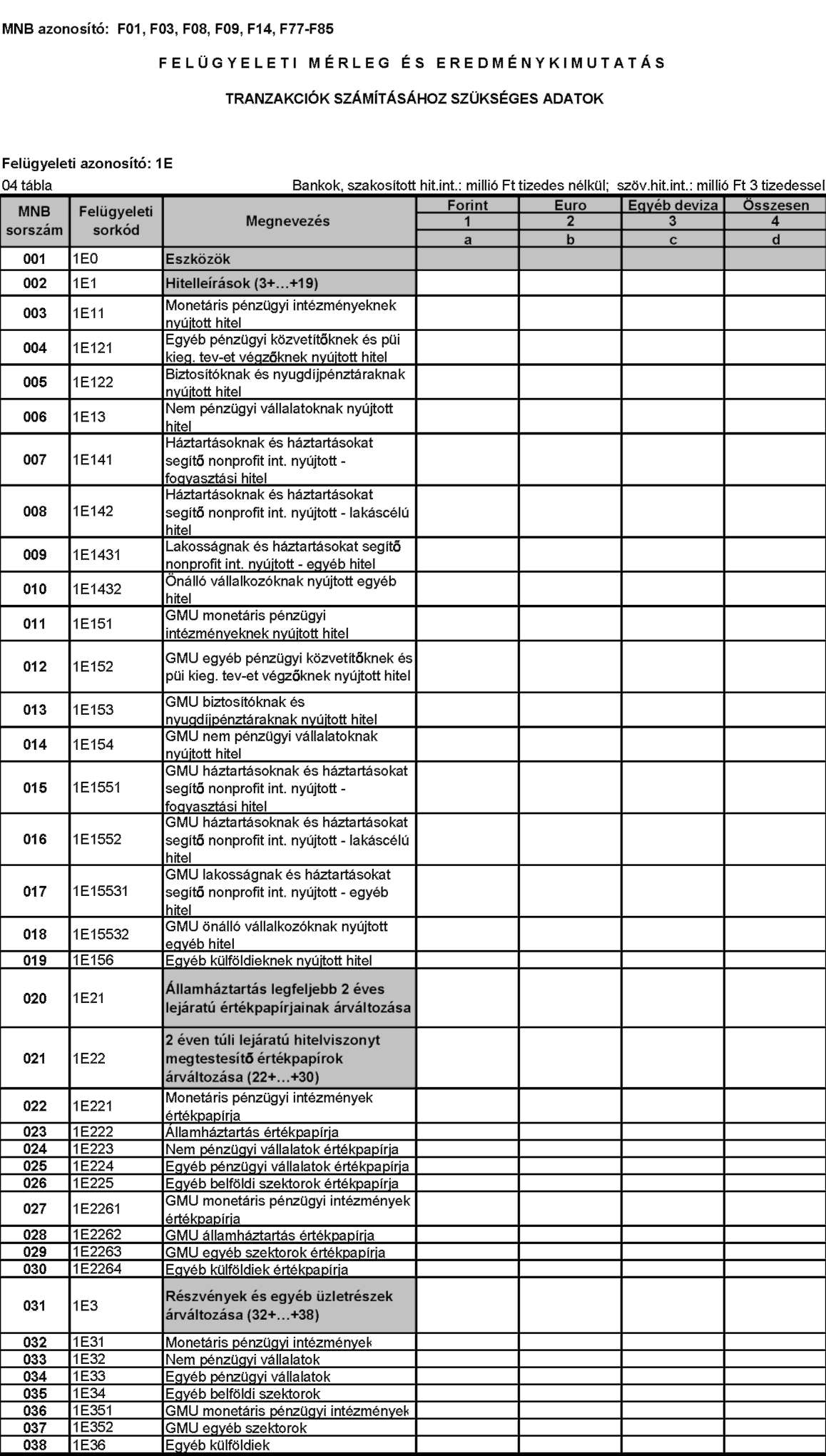

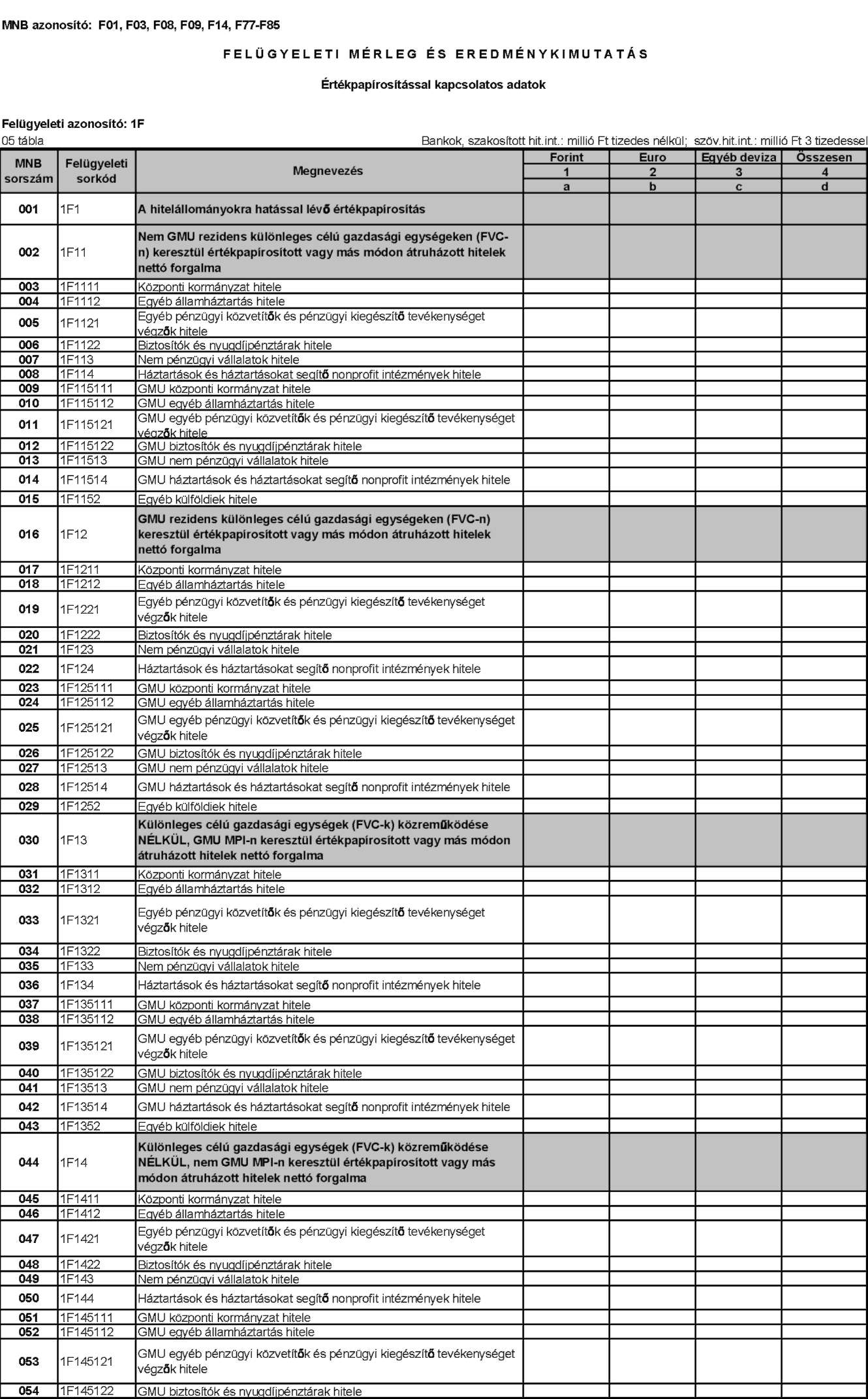

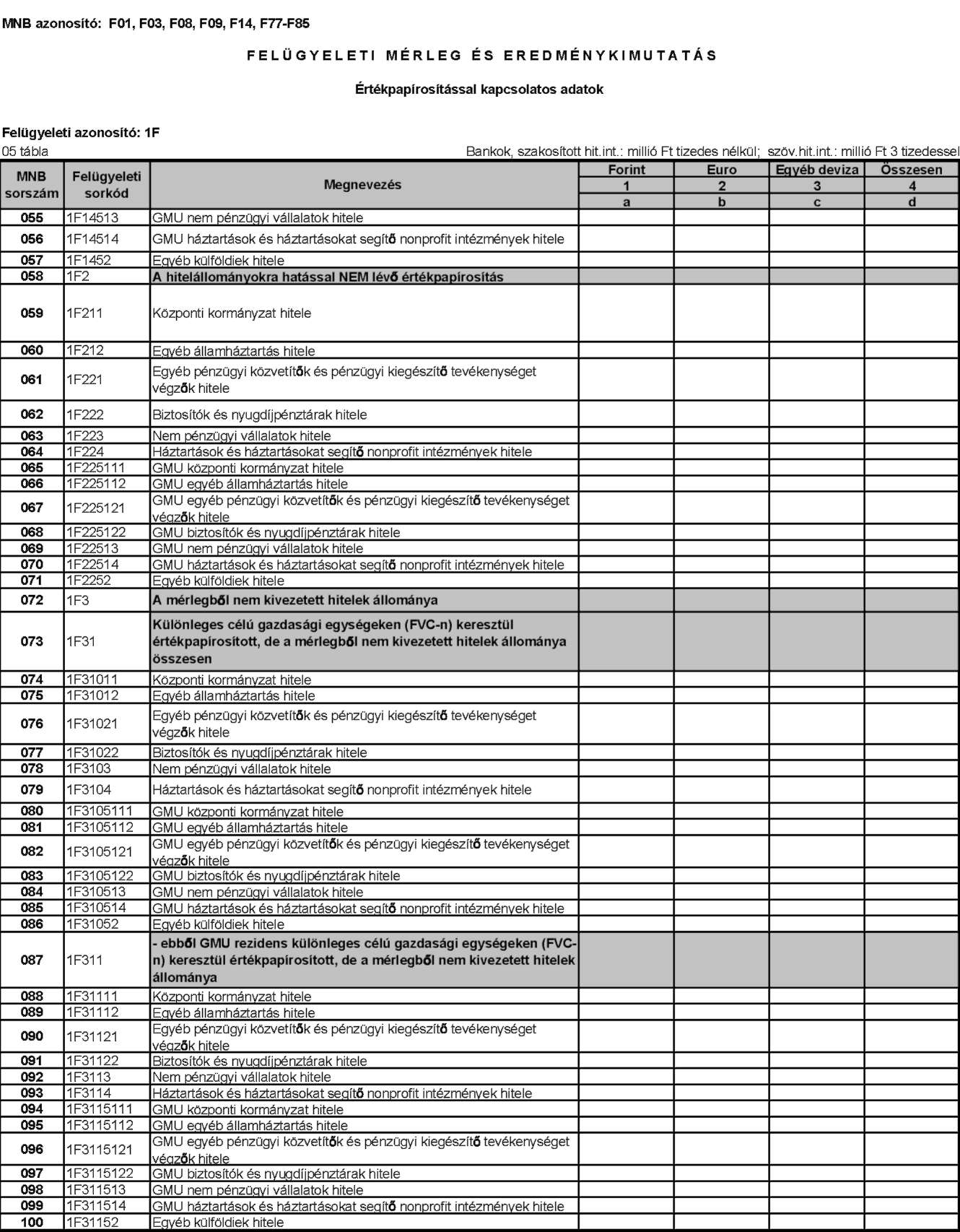

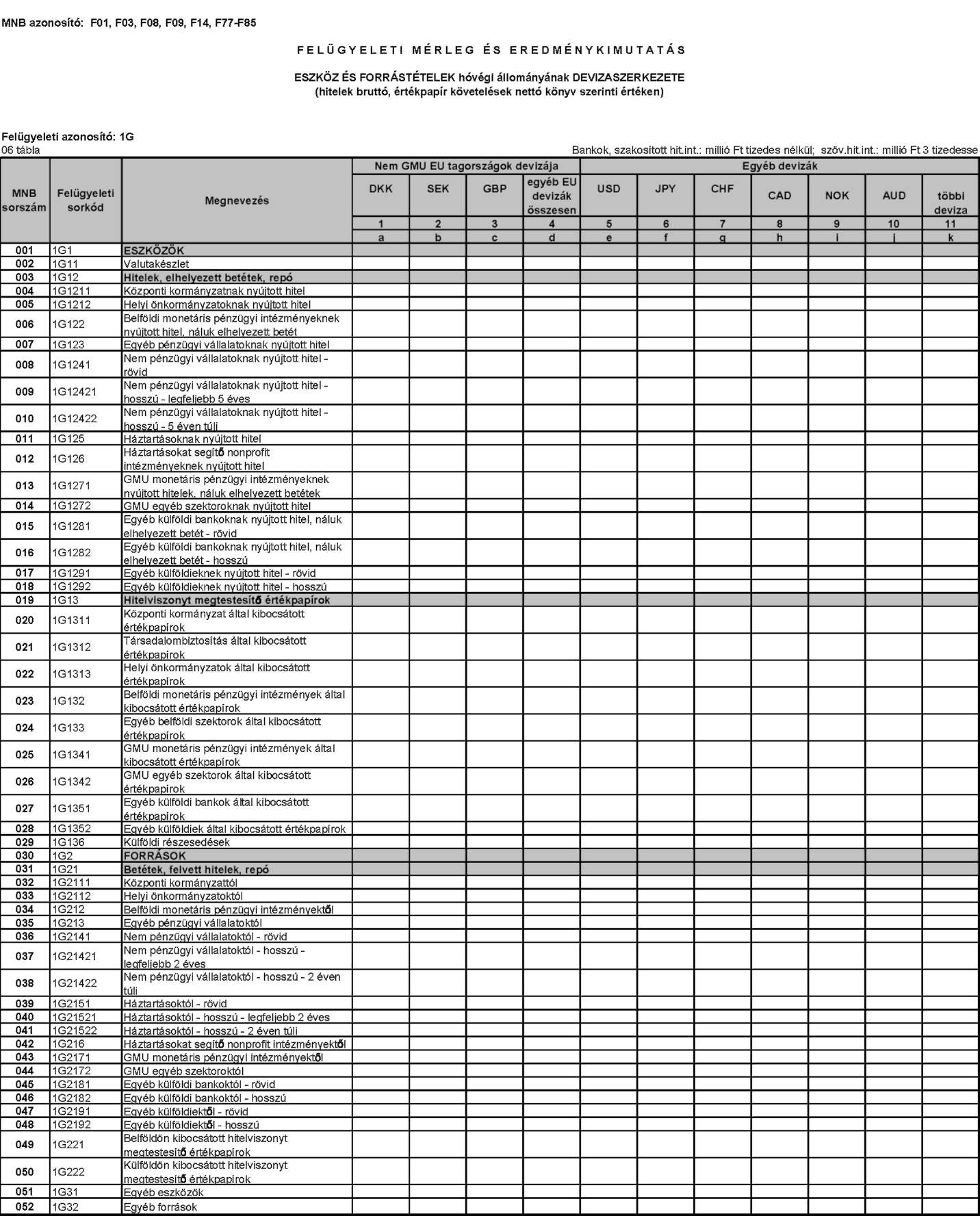

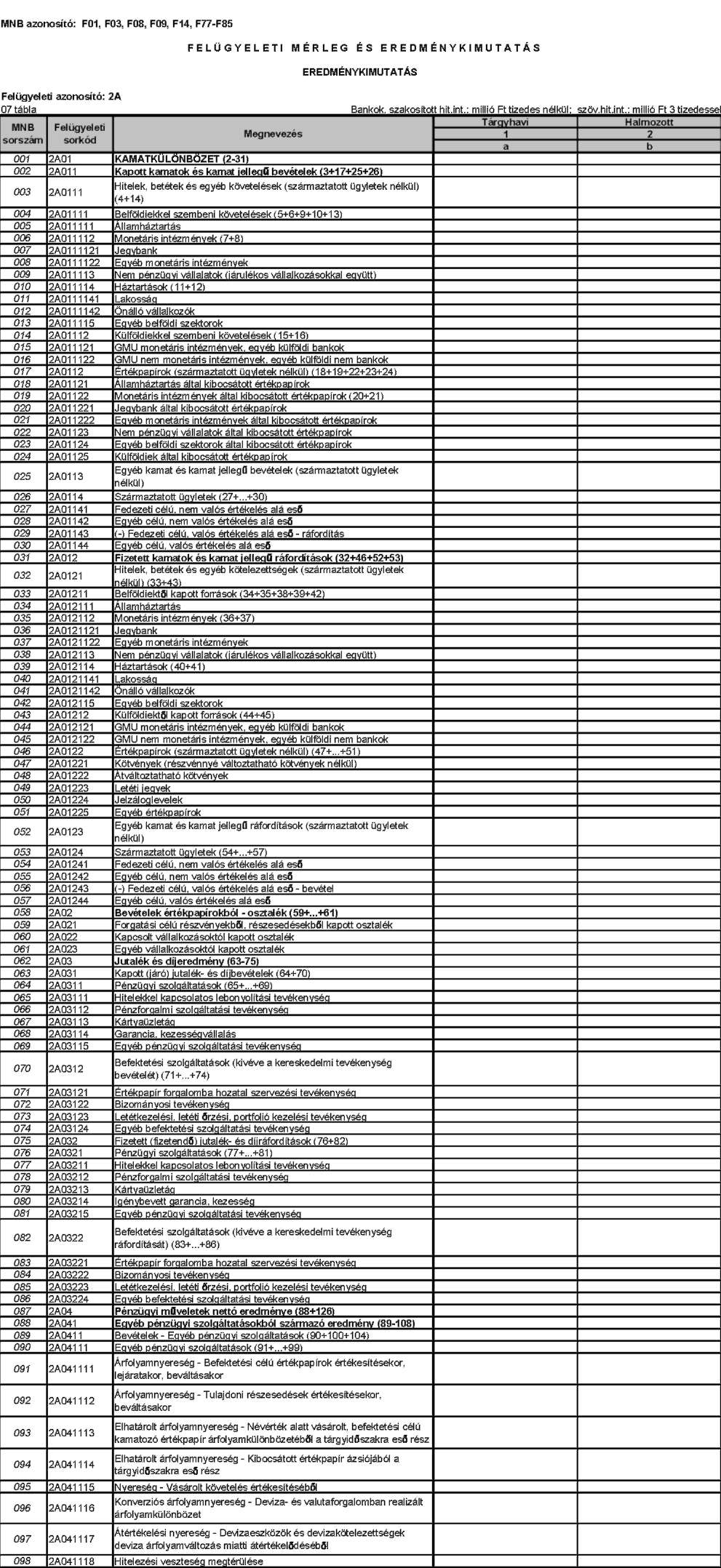

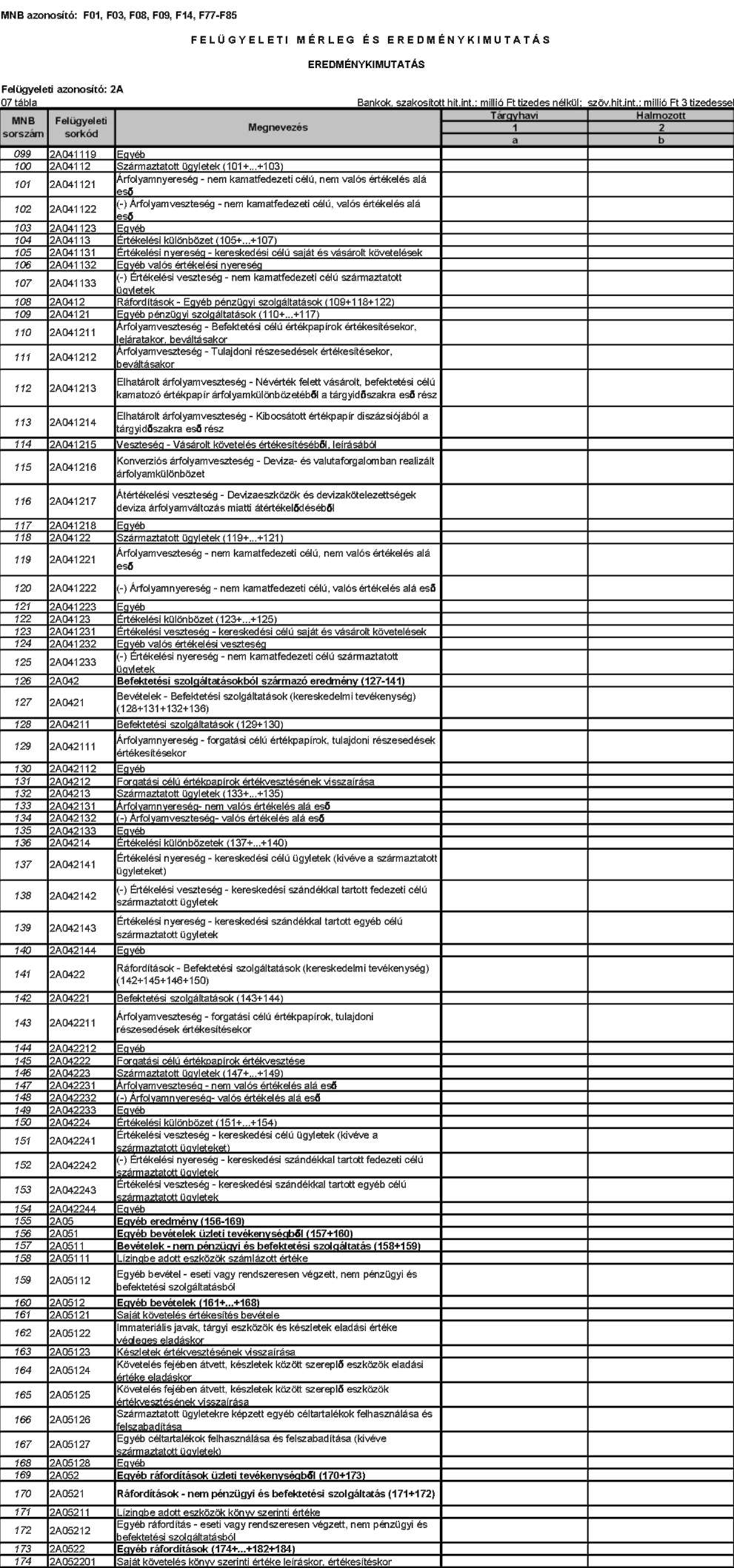

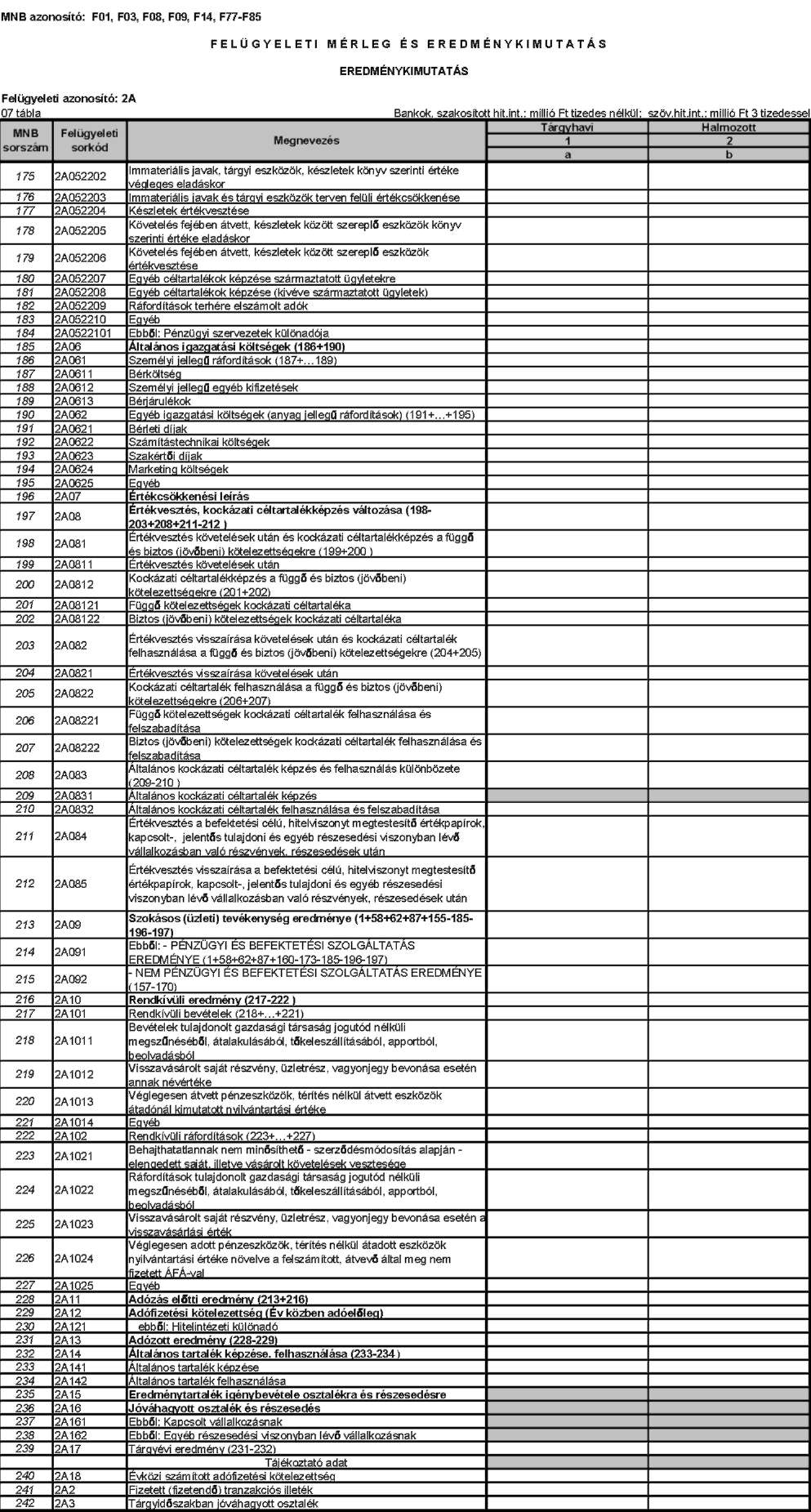

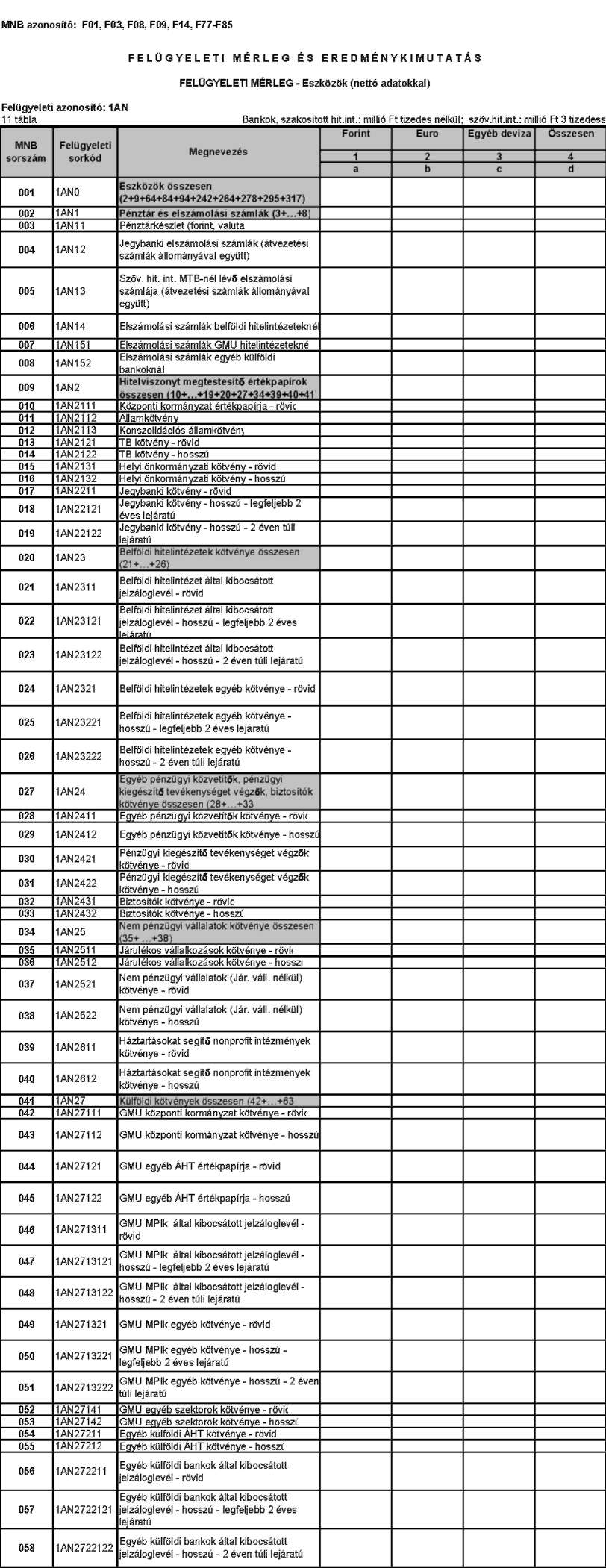

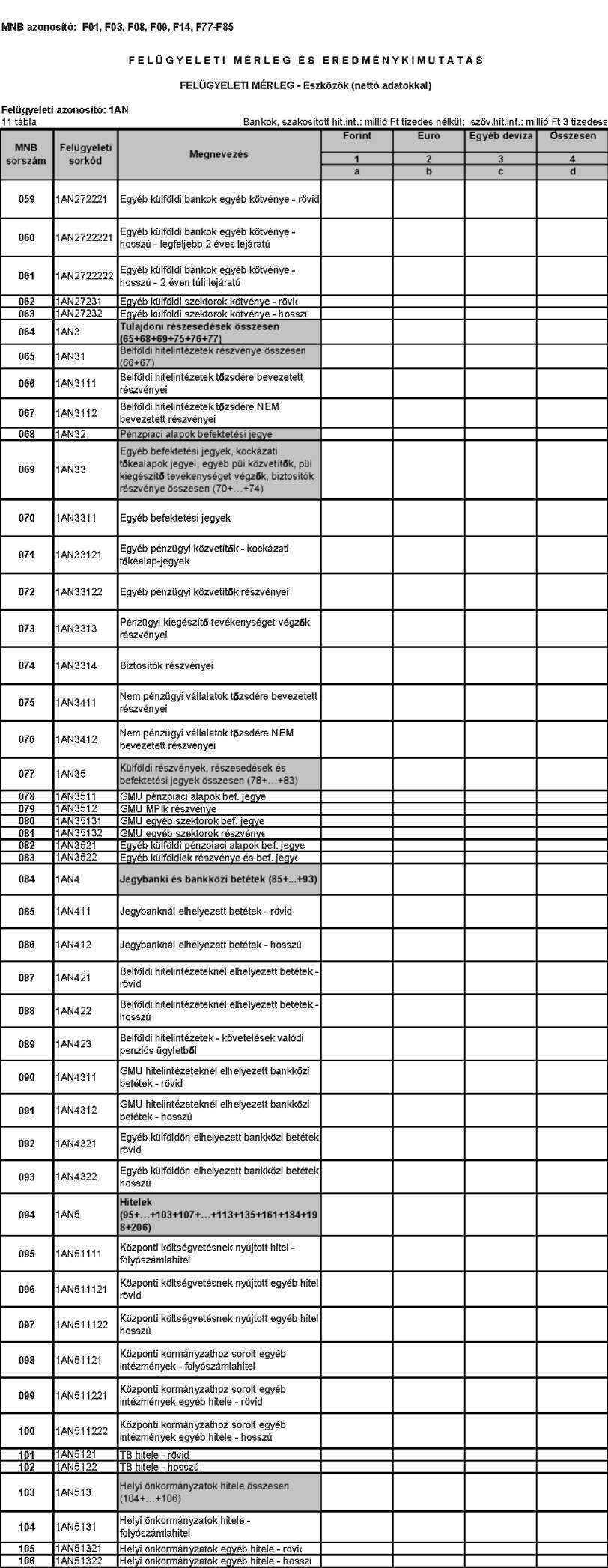

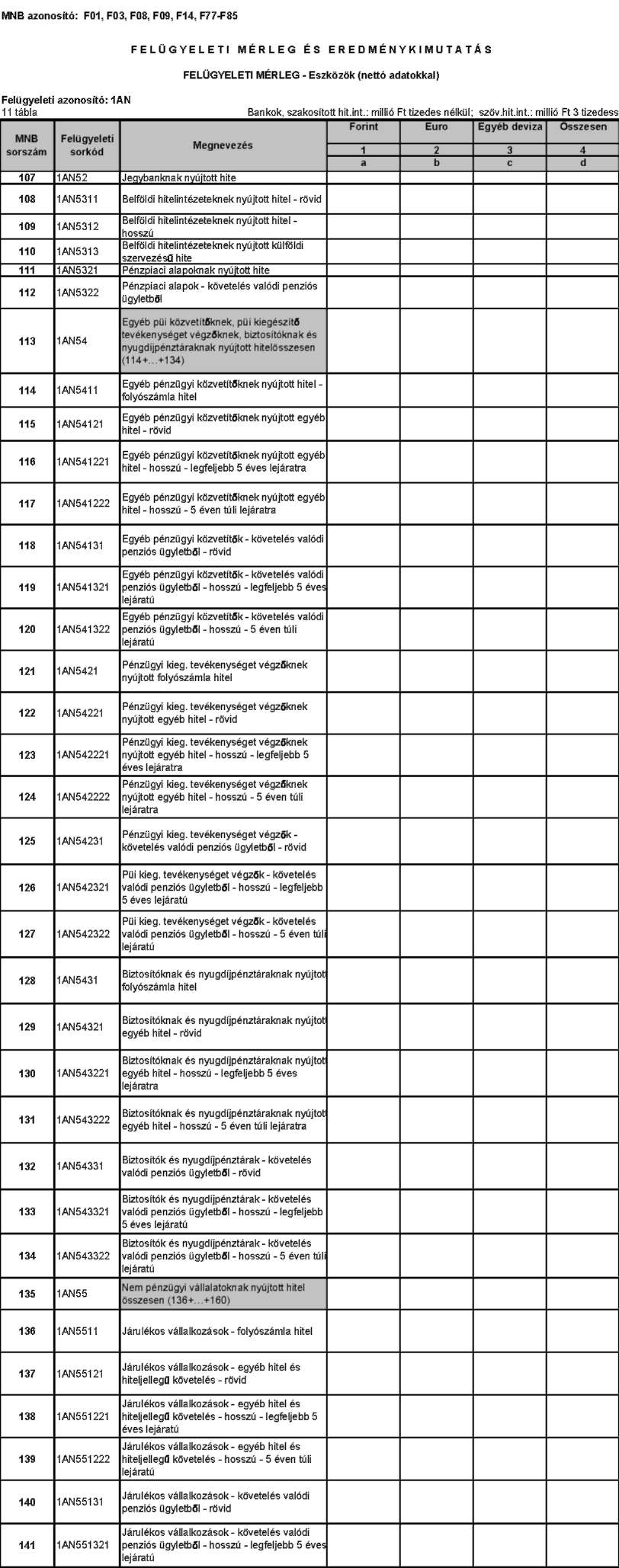

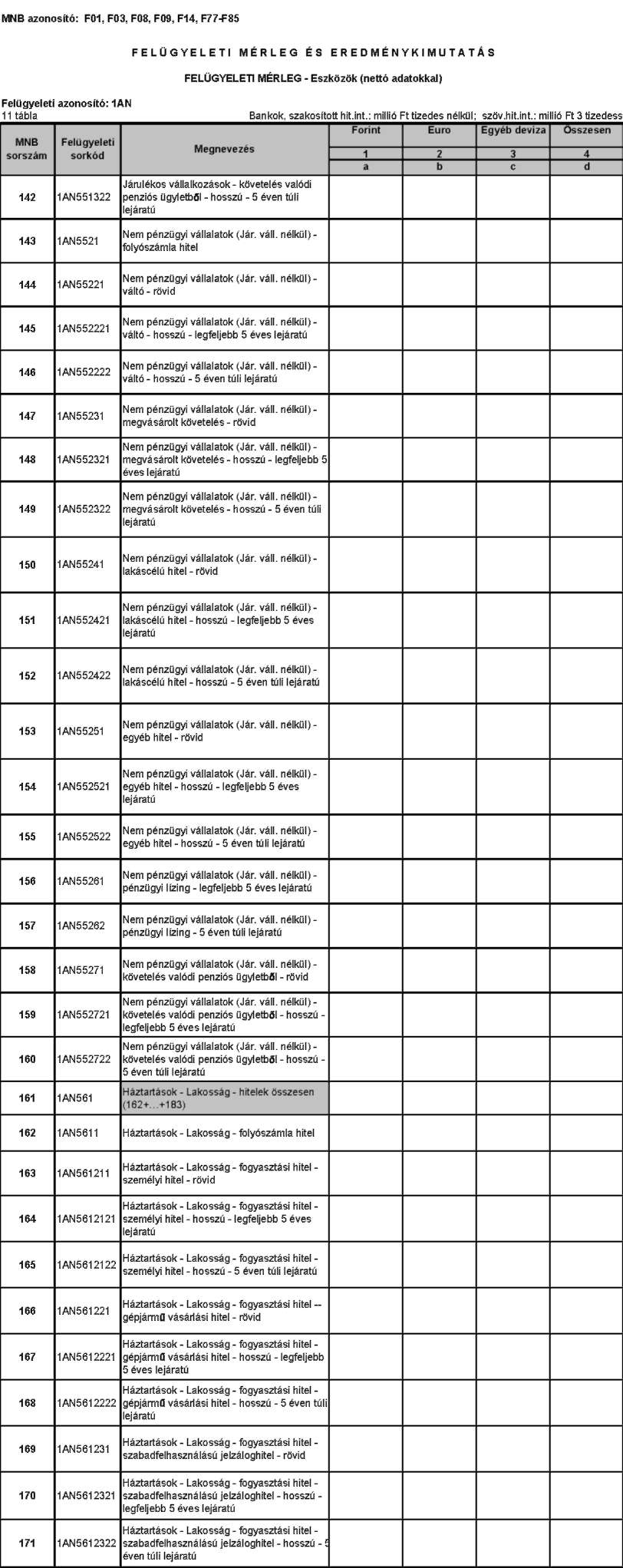

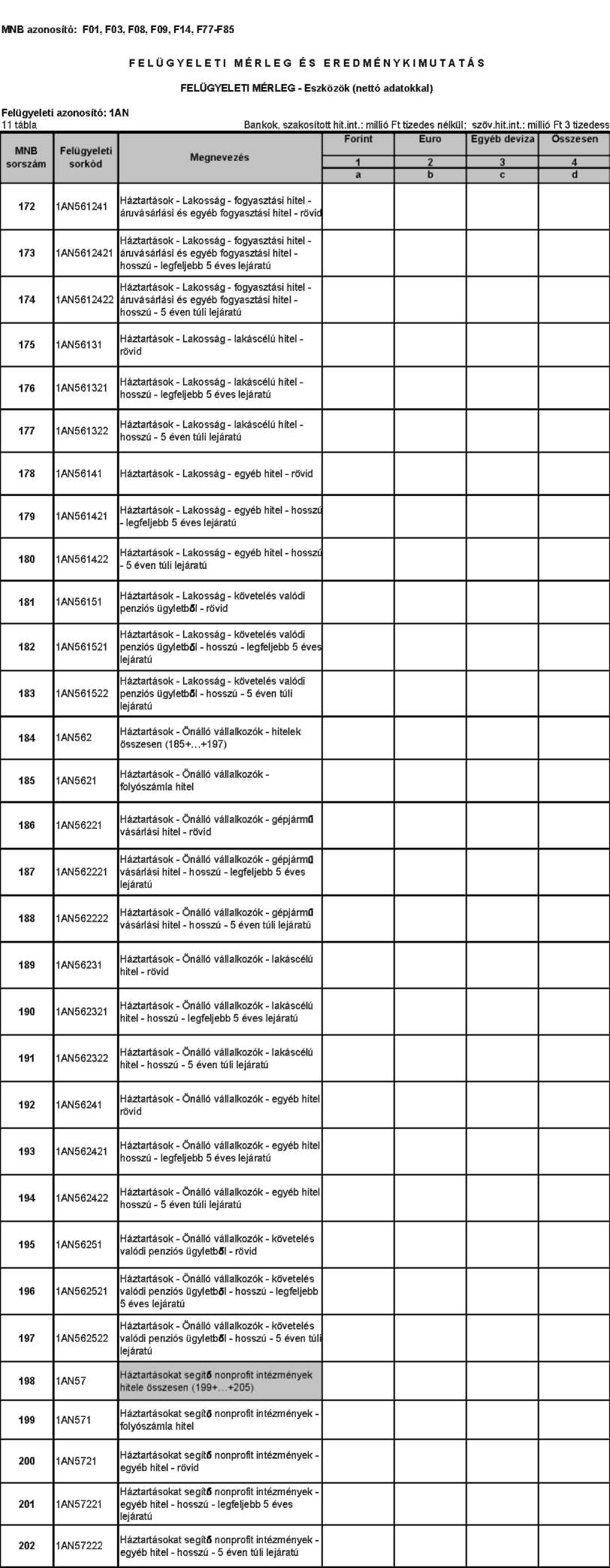

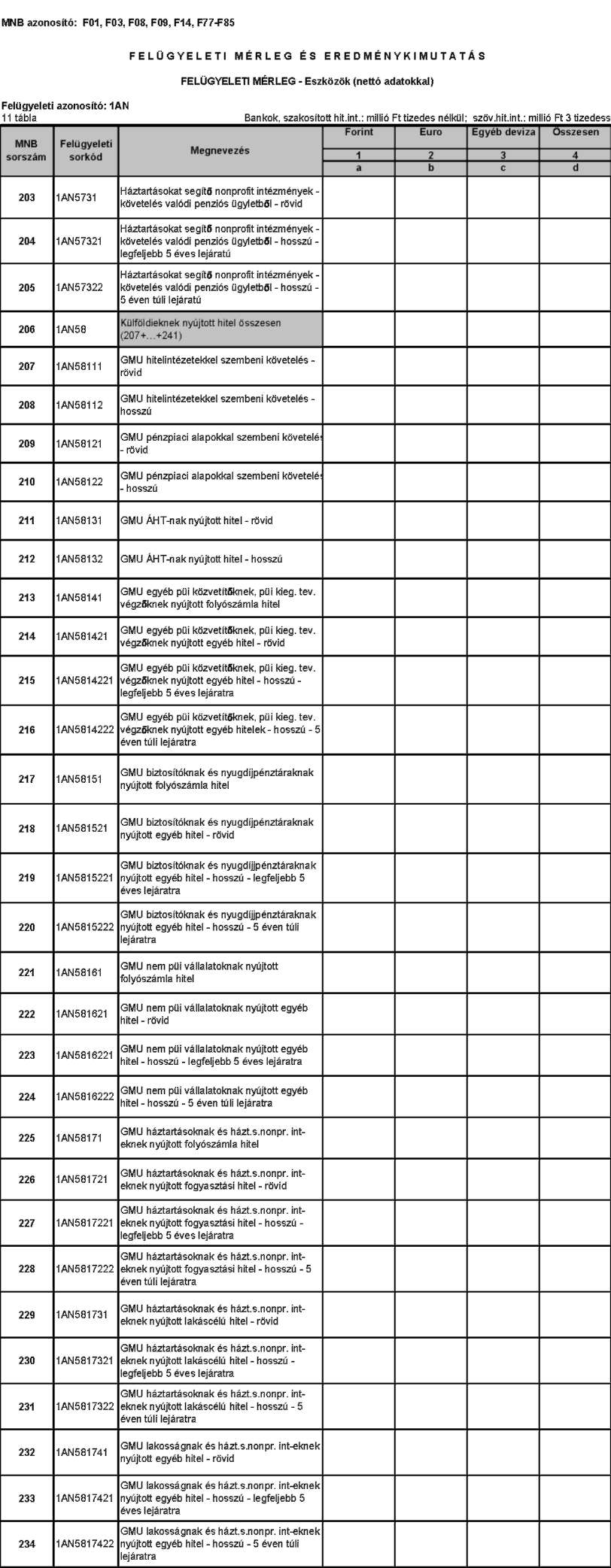

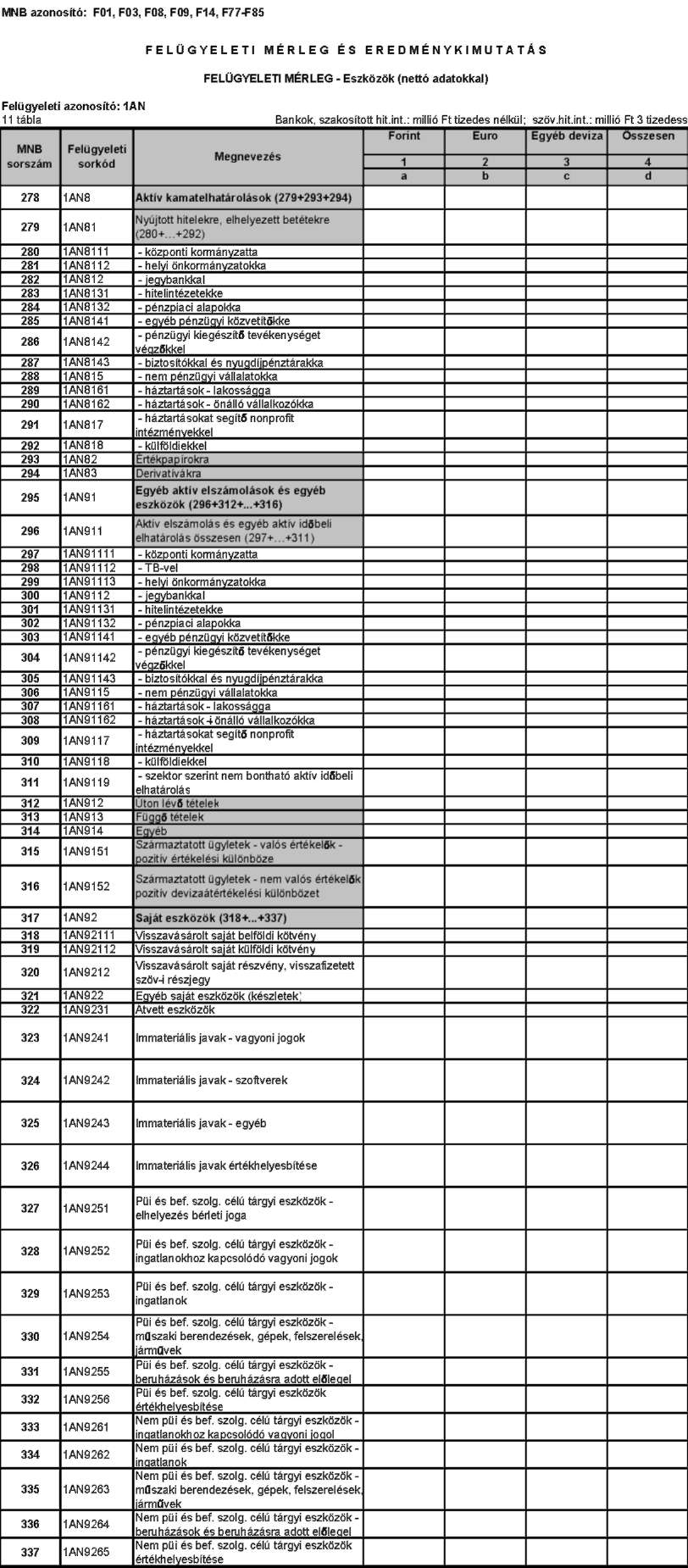

| 21 | F01 | Felügyeleti mérleg és eredménykimutatás (hó végi záró állomány) | bankok, szakosított hitelintézetek, az ezen típusú EGT-fióktelepek | havi, illetve intézményi változás esetén | elektronikus úton (EBEAD rendszer) | a naptári negyedév első két hónapja tekintetében: tárgyidőszakot követő hónap 11. munkanap; a naptári negyedév utolsó hónapja tekintetében előzetes: tárgyidőszakot követő hónap 11. munkanap; végleges: tárgyidőszakot követő hónap 20. munkanap; intézményi változás esetén: az intézményi változást követő 20. munkanap | MNB Statisztikai igazgatóság |

| MNB azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | ||||

| gyakorisága | teljesítésének módja | határideje | címzettje | ||||

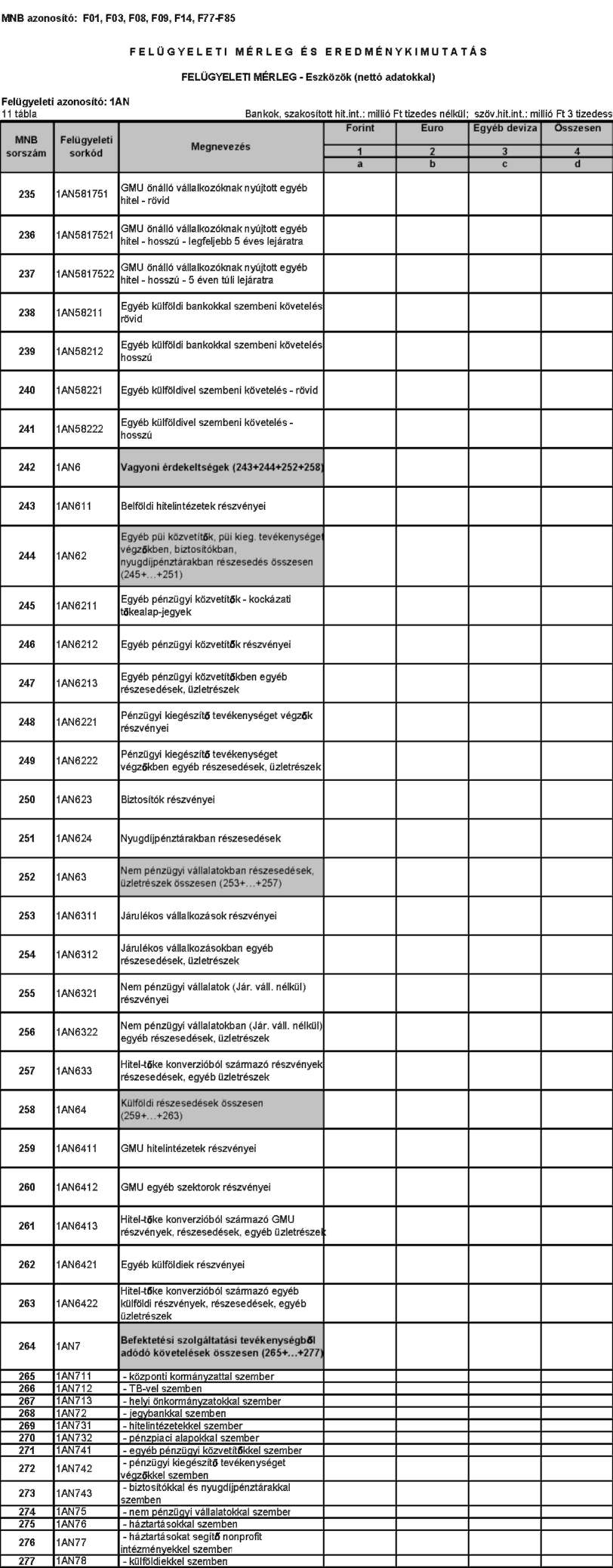

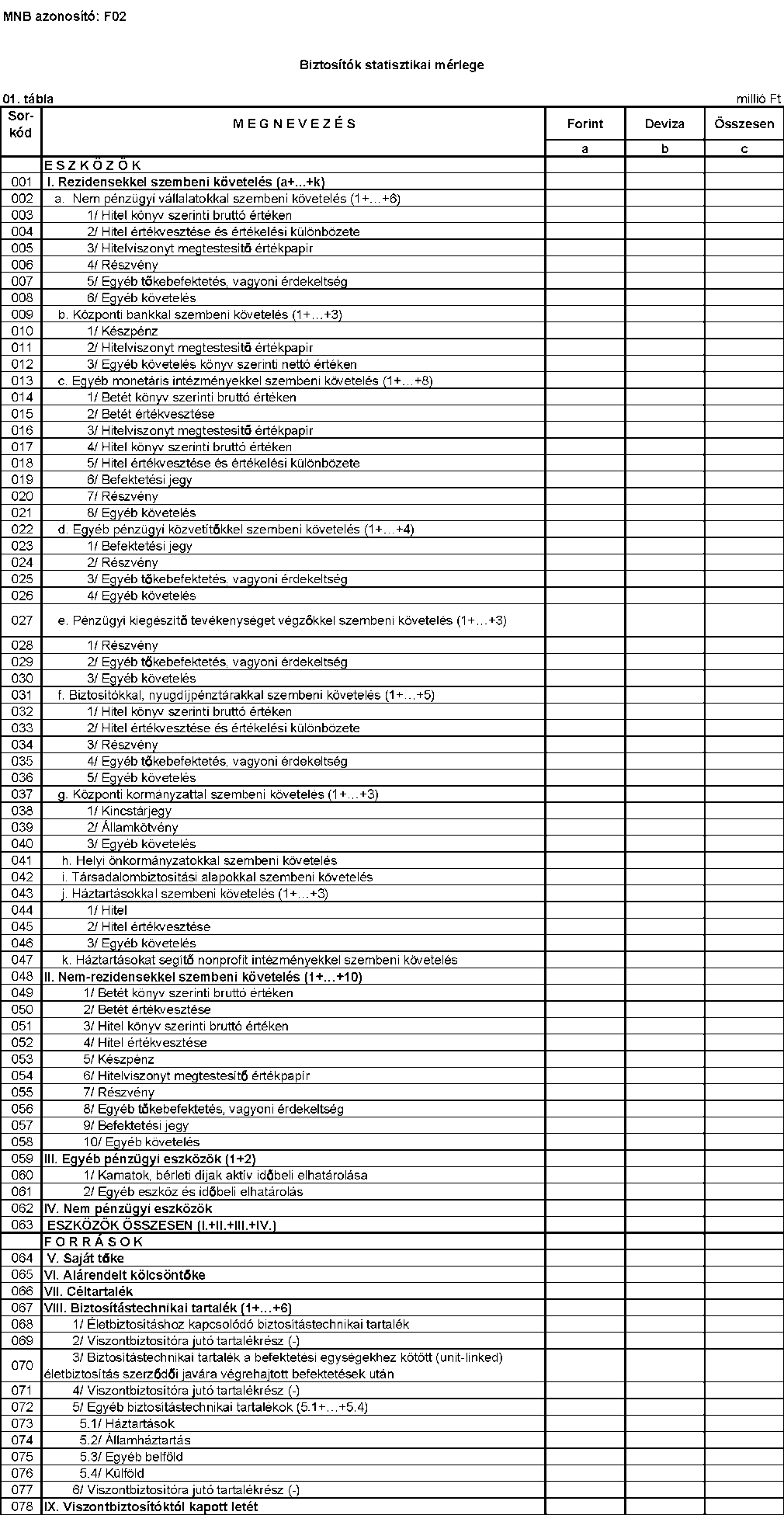

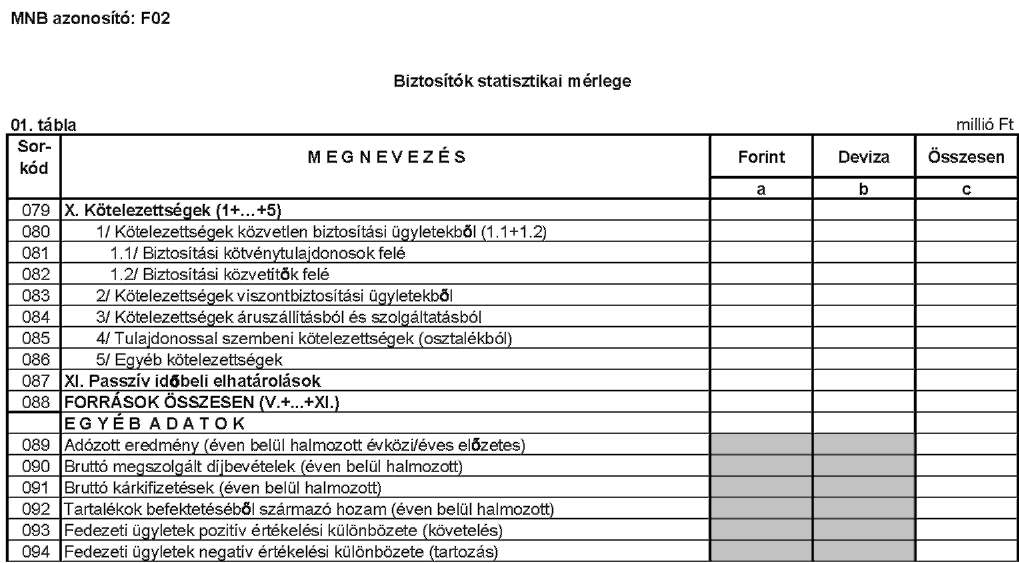

| 22 | F02 | Biztosítók statisztikai mérlege | biztosítók, az ezen típusú EGT-fióktelepek | negyedéves | elektronikus úton (ERA rendszer) | tárgyidőszakot követő hónap 13. munkanap | MNB Statisztikai igazgatóság |

| 23 | F03 | Felügyeleti mérleg és eredménykimutatás (hó végi záró állomány) | szövetkezeti hitelintézetek, ide nem értve a részvénytársasági formában működő szövetkezeti hitelintézeteket (a továbbiakban: szövetkezeti hitelintézetek), az ezen típusú EGT-fióktelepek | havi, illetve intézményi változás esetén | elektronikus úton (EBEAD rendszer) | a naptári negyedév első két hónapja tekintetében: tárgyidőszakot követő hónap 11. munkanap; a naptári negyedév utolsó hónapja tekintetében előzetes: tárgyidőszakot követő hónap 11. munkanap; végleges: tárgyidőszakot követő hónap 20. munkanap; intézményi változás esetén: az intézményi változást követő 20. munkanap | MNB Statisztikai igazgatóság |

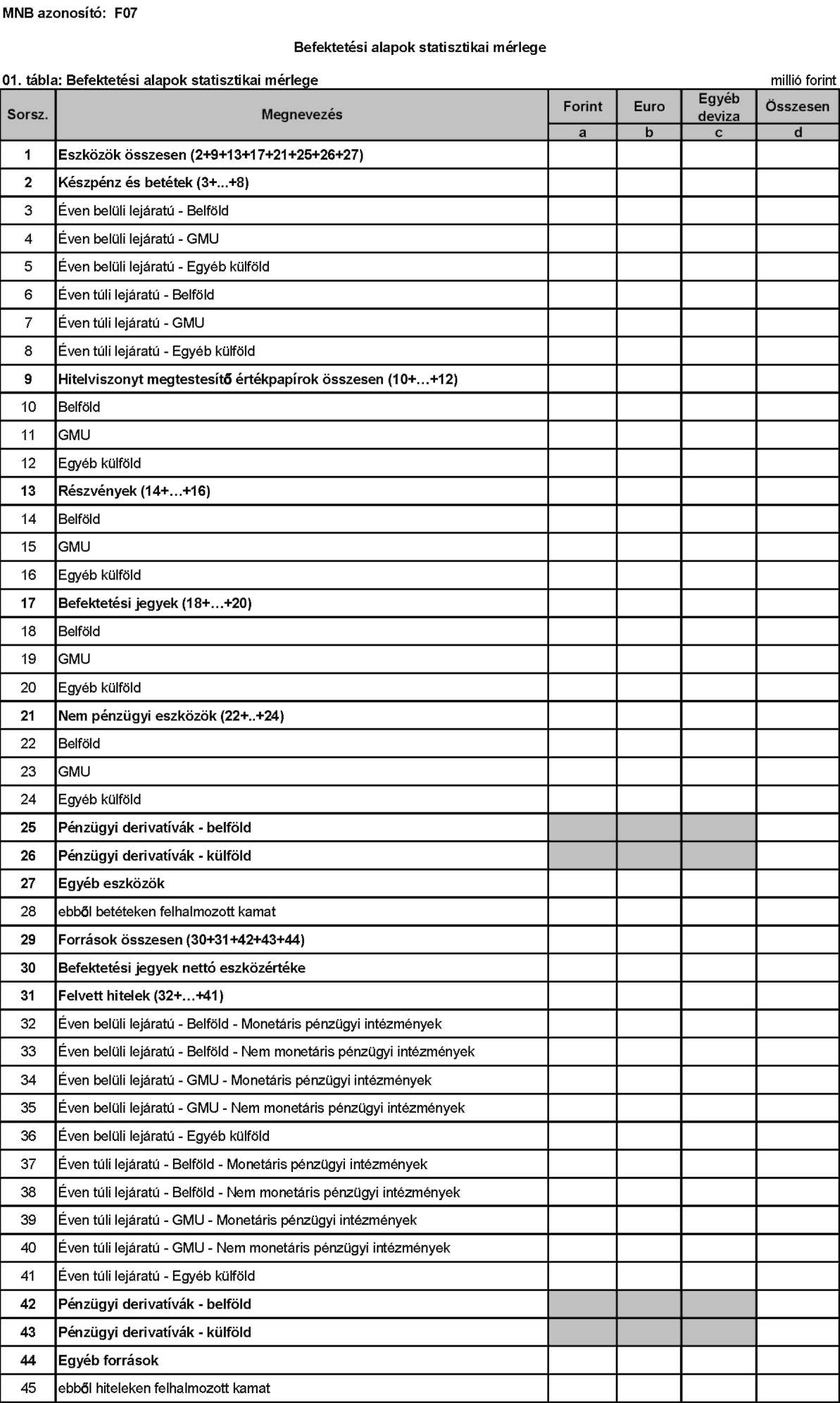

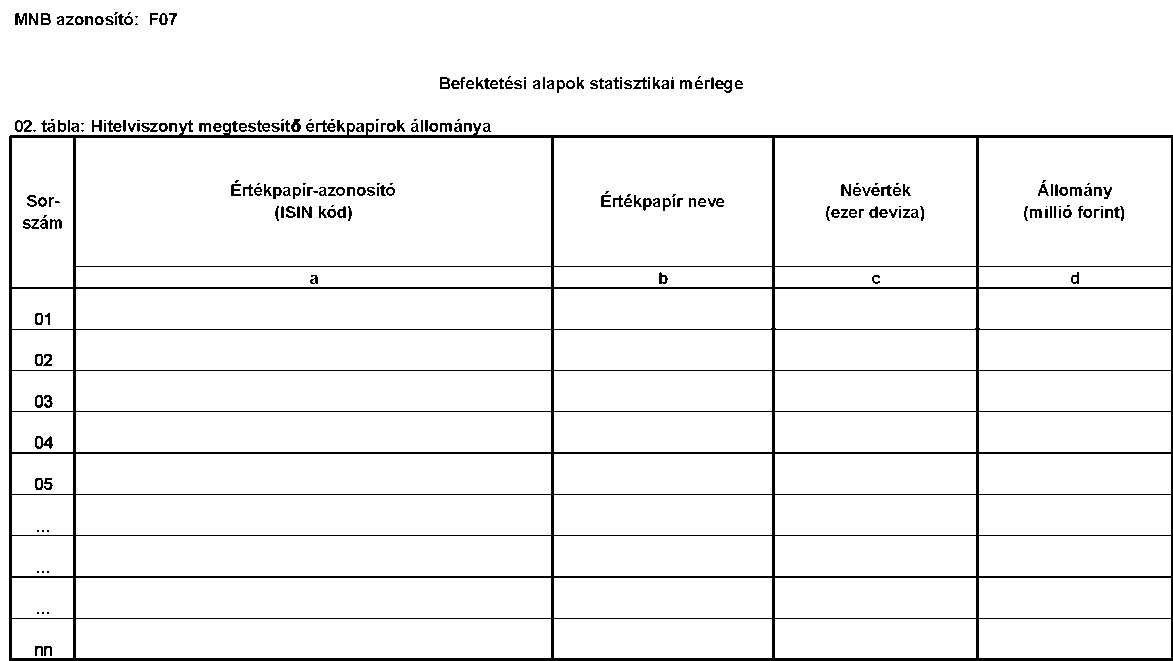

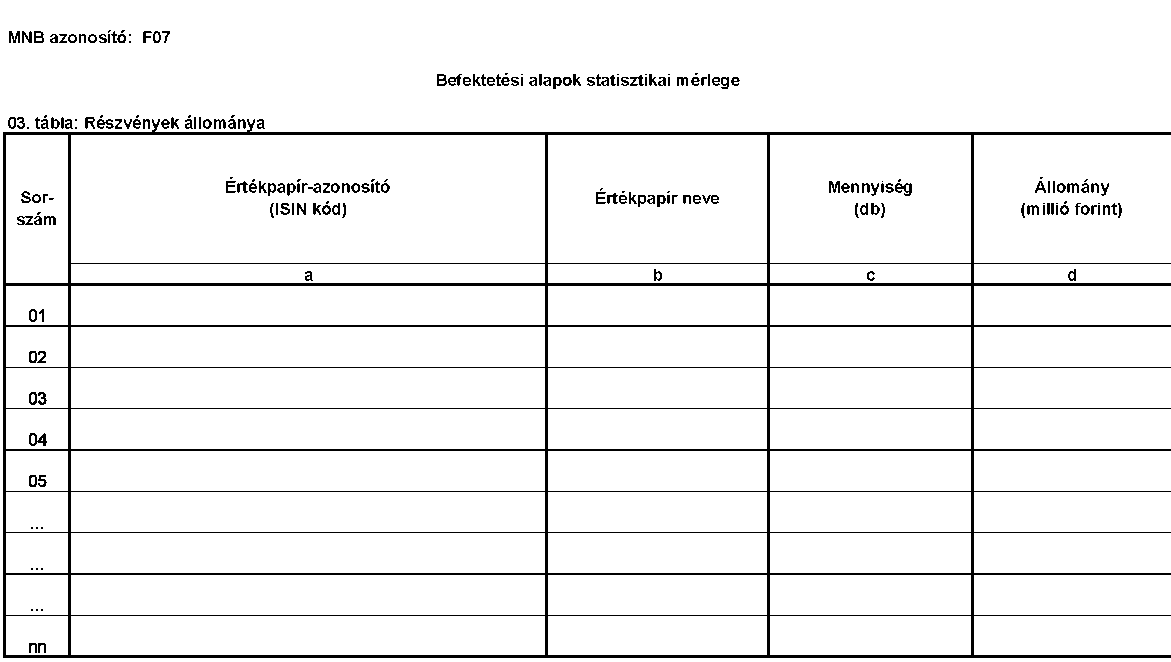

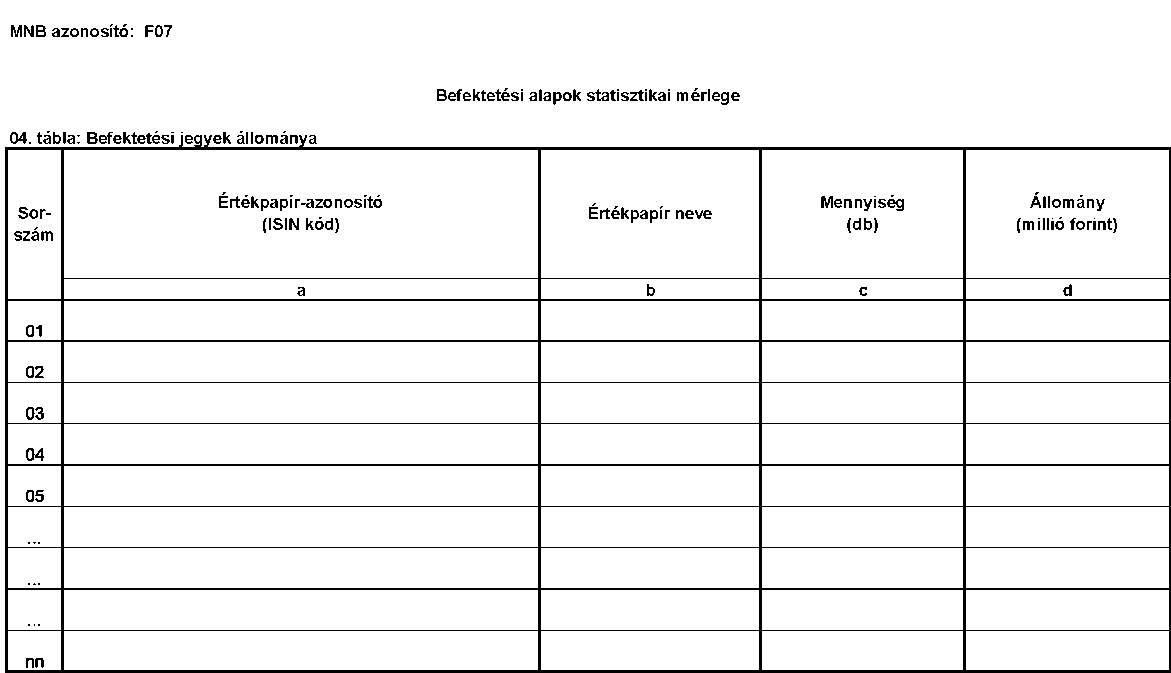

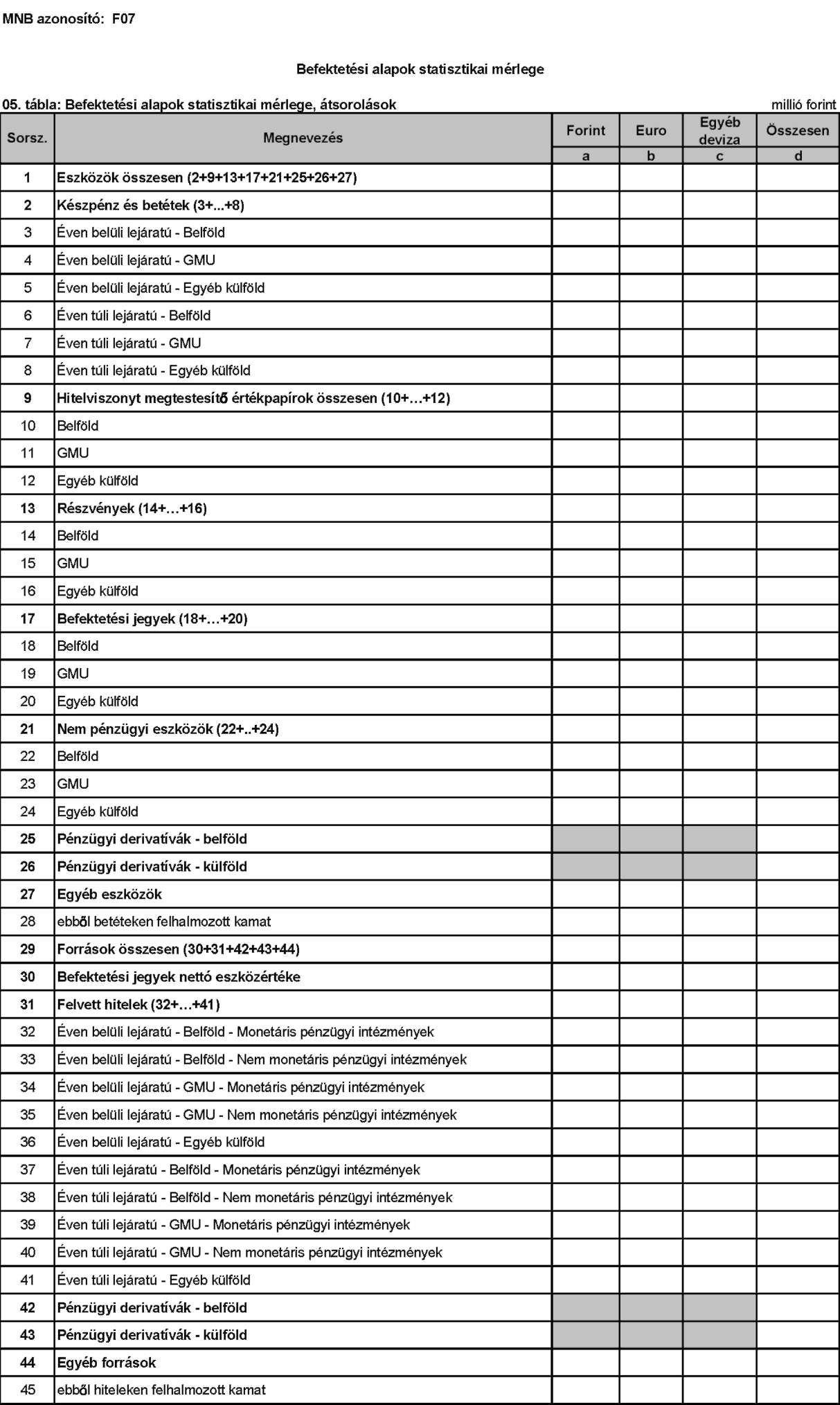

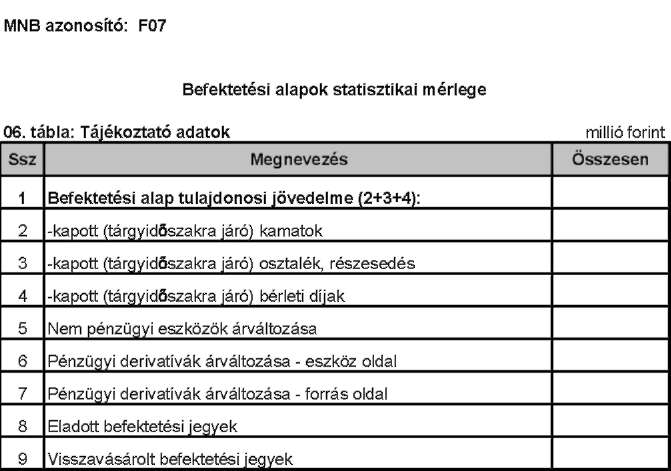

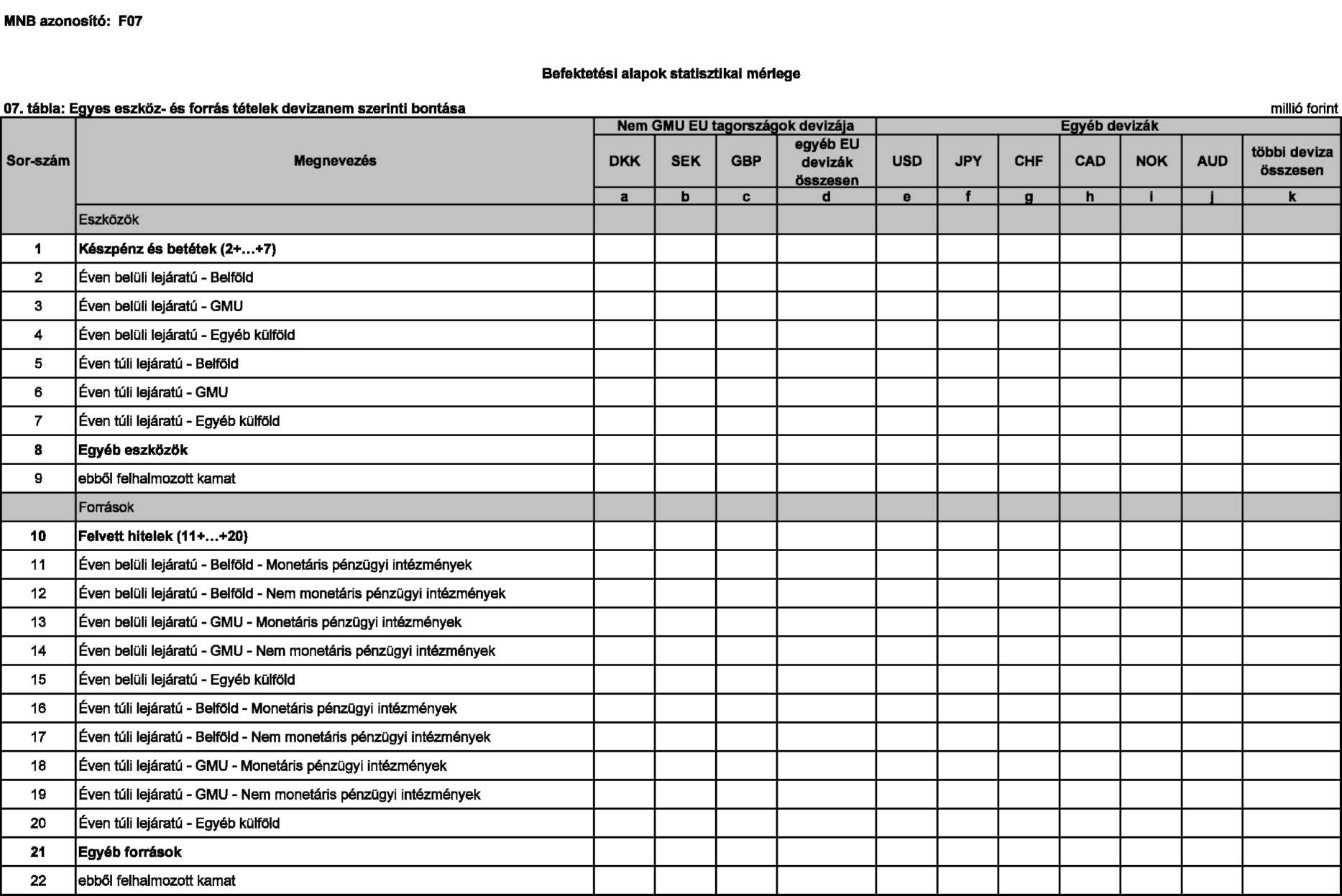

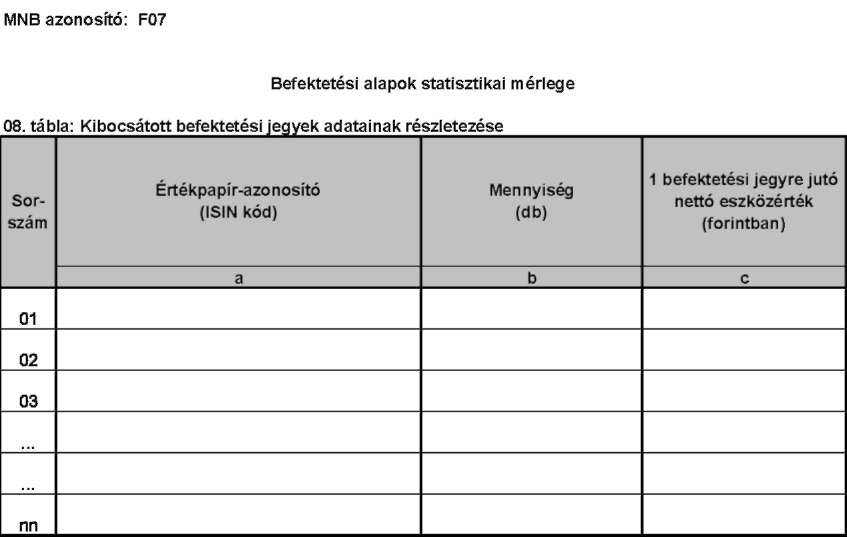

| 24 | F07 | Befektetési alapok statisztikai mérlege | befektetési-alapkezelők, az ezen típusú EGT- fióktelepek, a kockázati tőkealap-kezelők és magántőkealap-kezelők kivételével | havi | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 6. munkanap | MNB Statisztikai igazgatóság |

| 25 | F08 | Felügyeleti mérleg és eredménykimutatás (tárgyév végi záró állomány) | bankok, szakosított hitelintézetek, az ezen típusú EGT-fióktelepek | éves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő év március 31. | MNB Statisztikai igazgatóság |

| 26 | F09 | Felügyeleti mérleg és eredménykimutatás (tárgyév végi auditált záró állomány) | bankok, szakosított hitelintézetek, az ezen típusú EGT-fióktelepek | éves, illetve változás esetén | elektronikus úton (EBEAD rendszer) | záró-közgyűlést követő 15. munkanap; változás esetén (indoklással): a változást követő 11. munkanap | MNB Statisztikai igazgatóság |

| MNB azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | ||||

| gyakorisága | teljesítésének módja | határideje | címzettje | ||||

| 27 | F14 | Felügyeleti mérleg és eredménykimutatás (tárgyév végi záró állomány) | szövetkezeti hitelintézetek, az ezen típusú EGT-fióktelepek | éves, illetve változás esetén | elektronikus úton (EBEAD rendszer) | záró-közgyűlést követő 15. munkanap; ez után változás esetén (indoklással): a változást követő 11. munkanap | MNB Statisztikai igazgatóság |

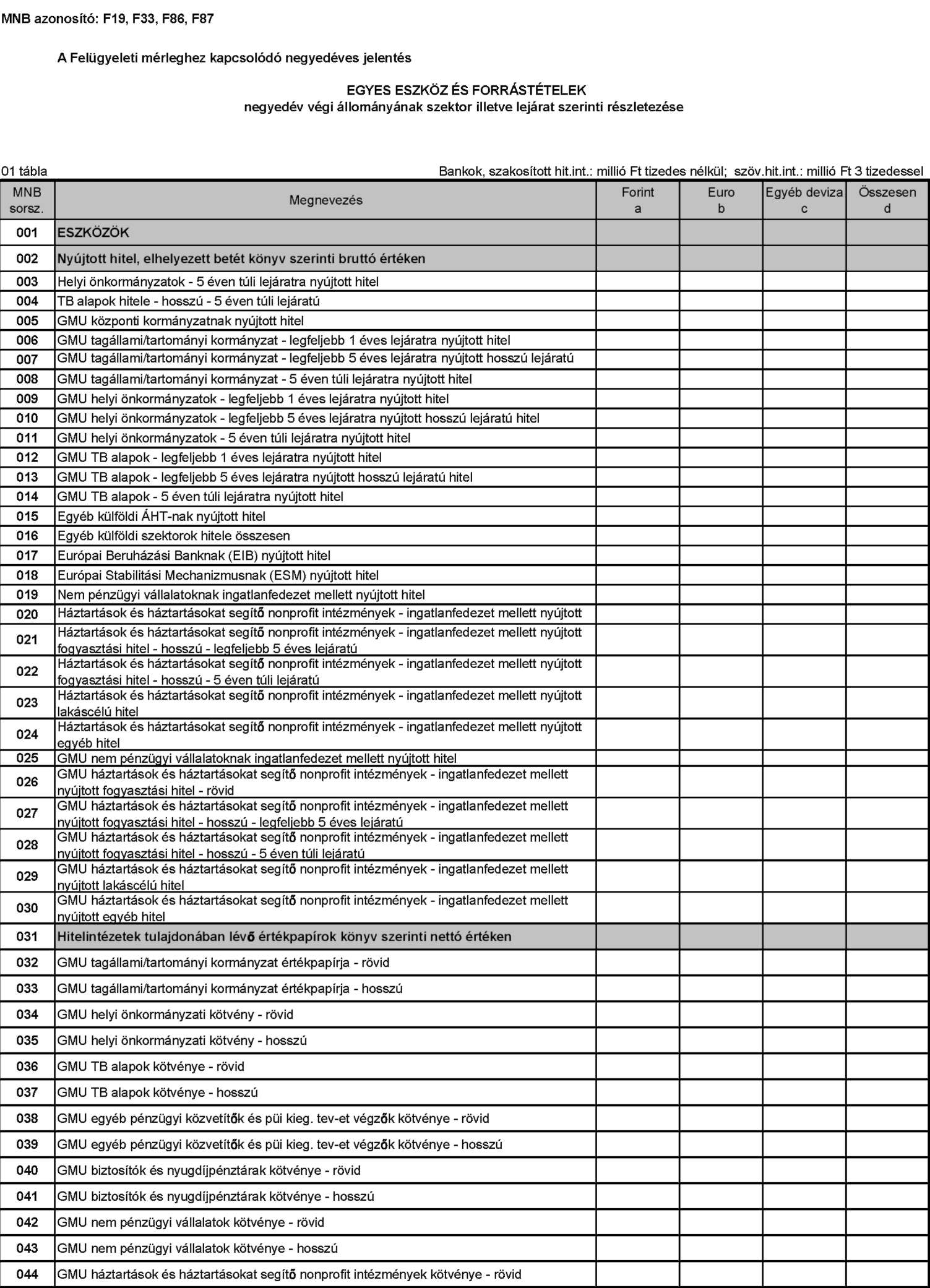

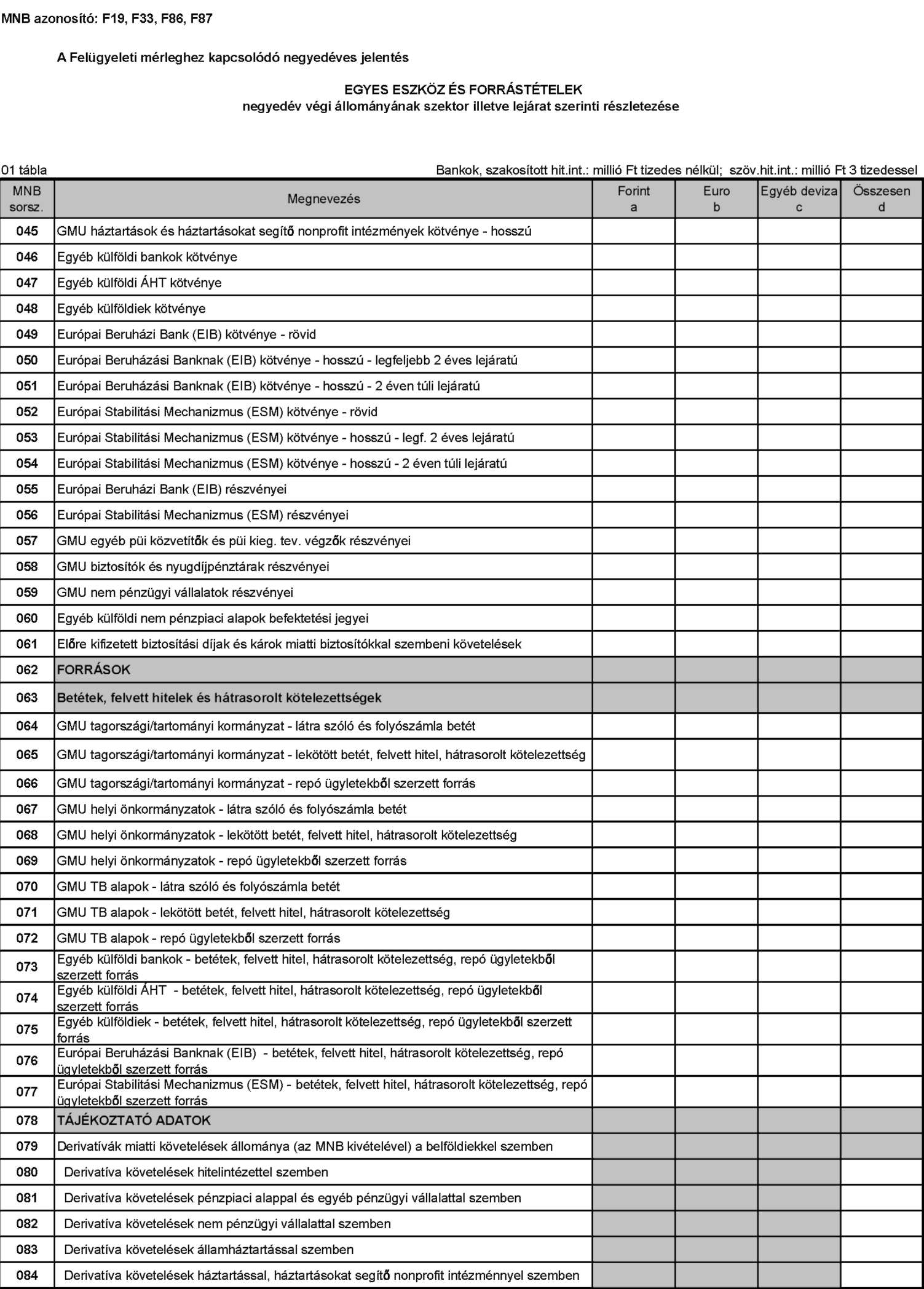

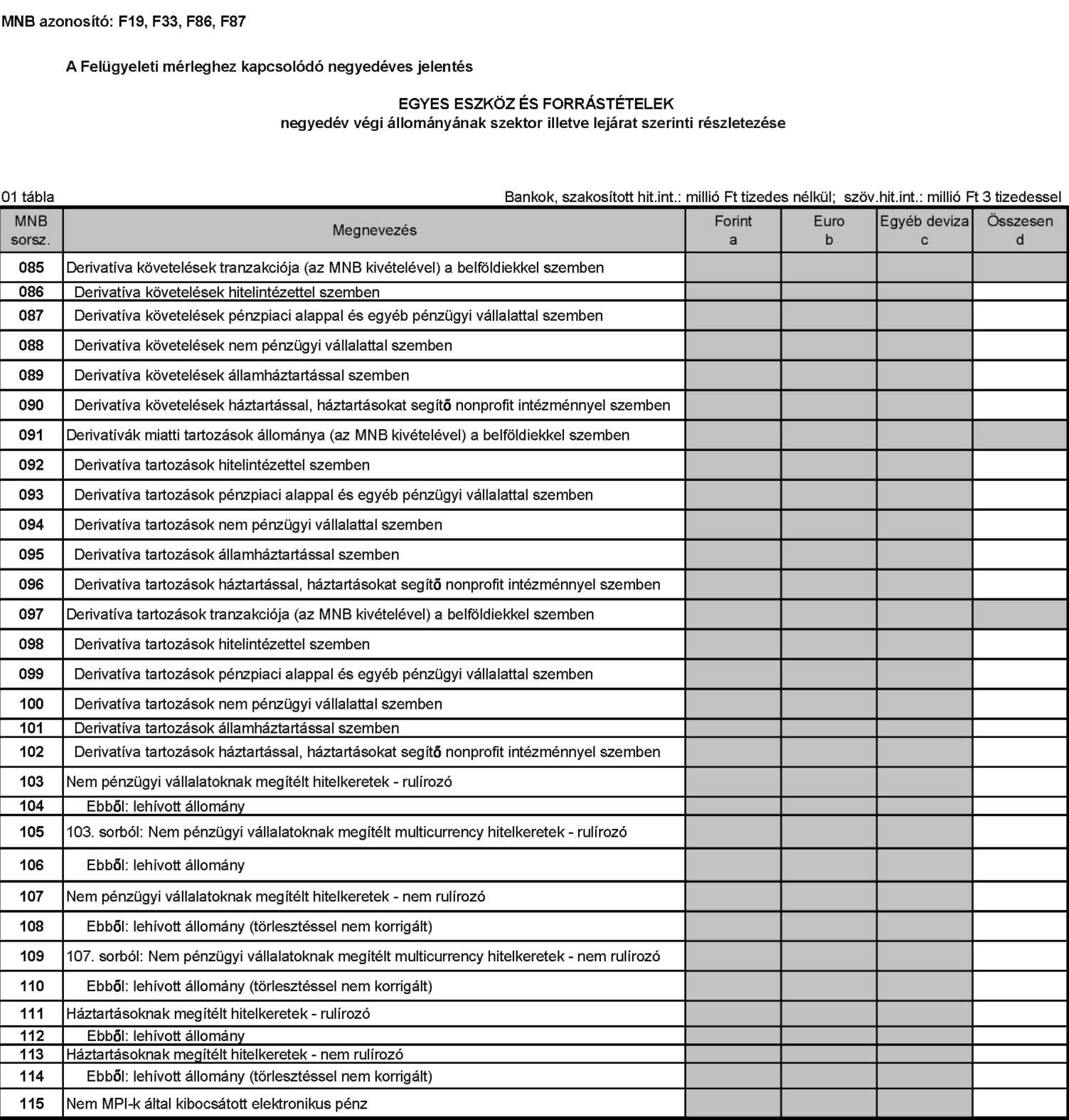

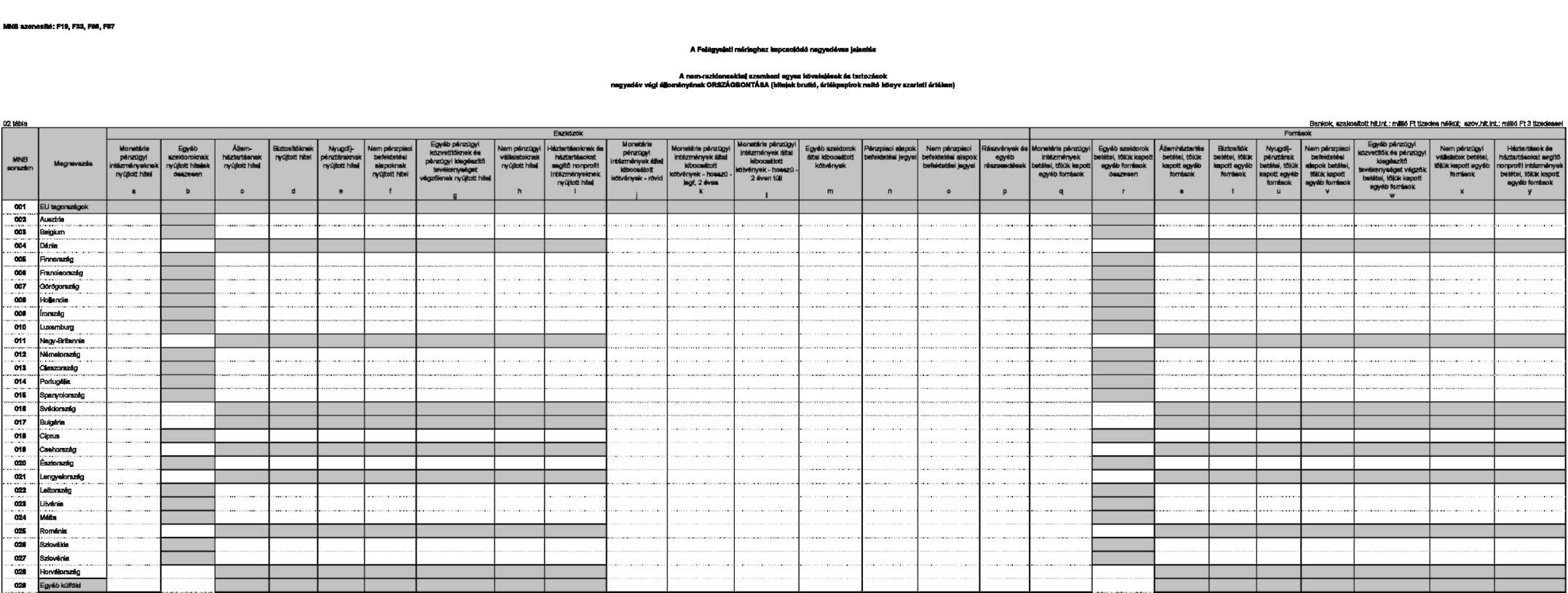

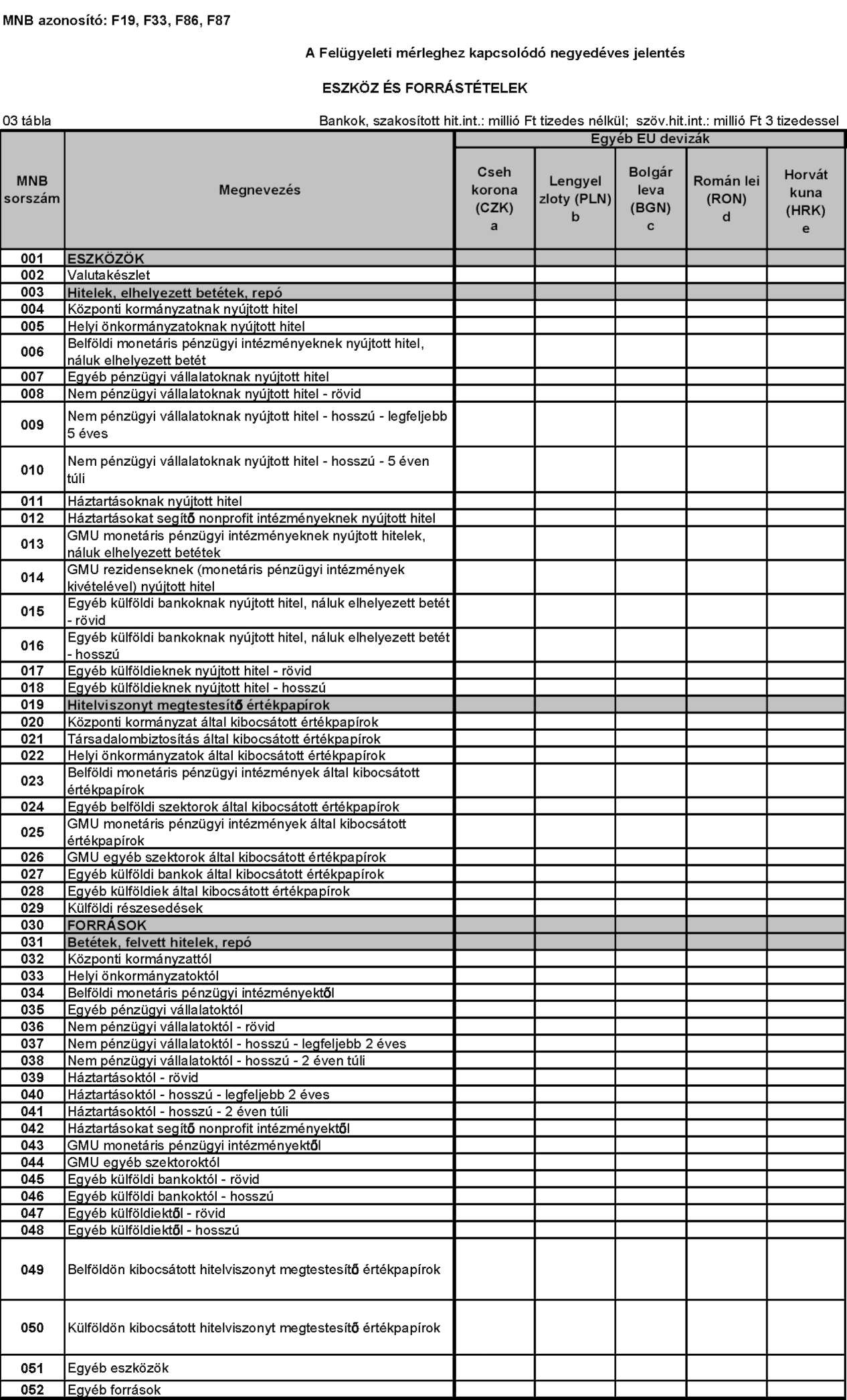

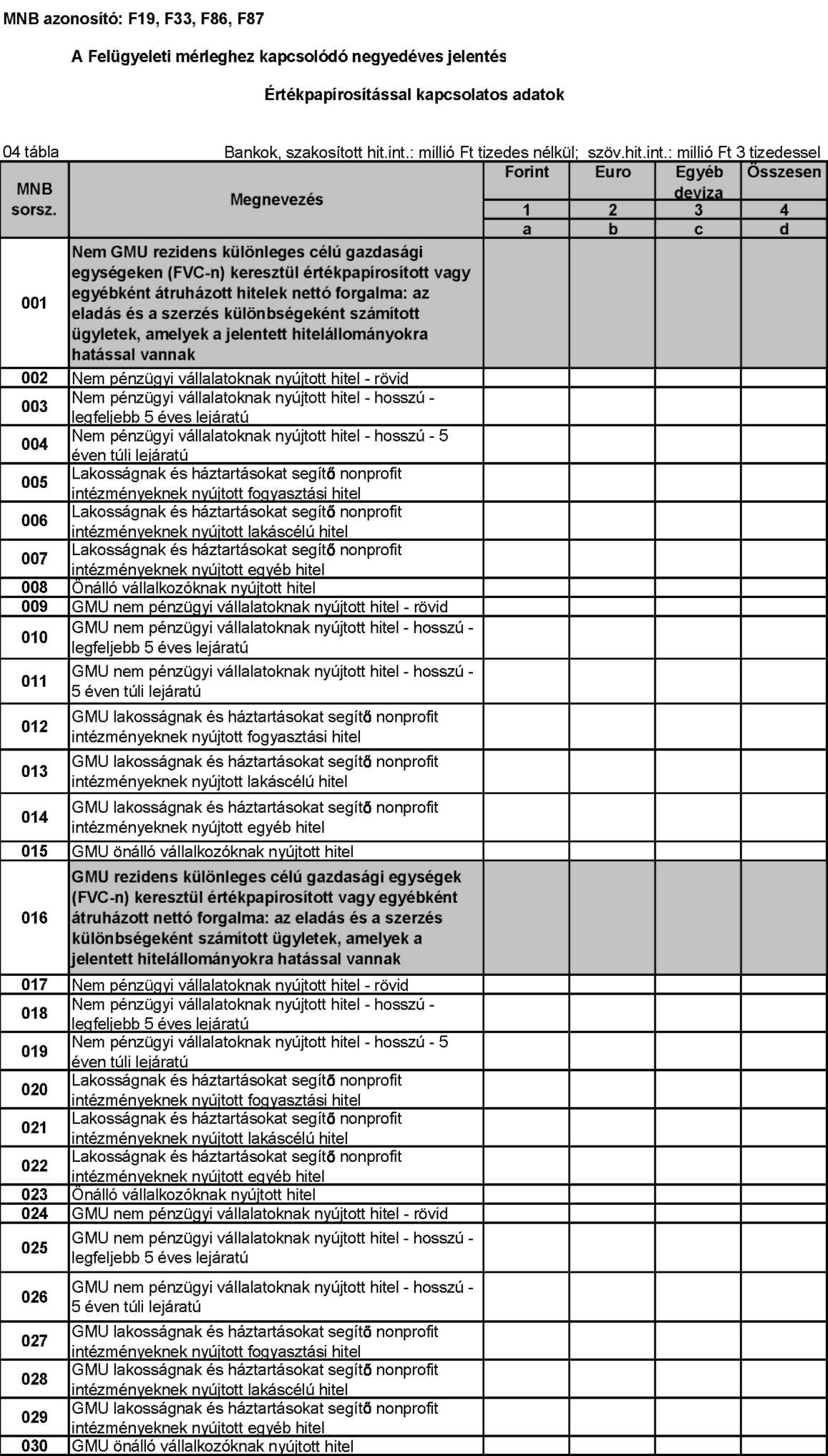

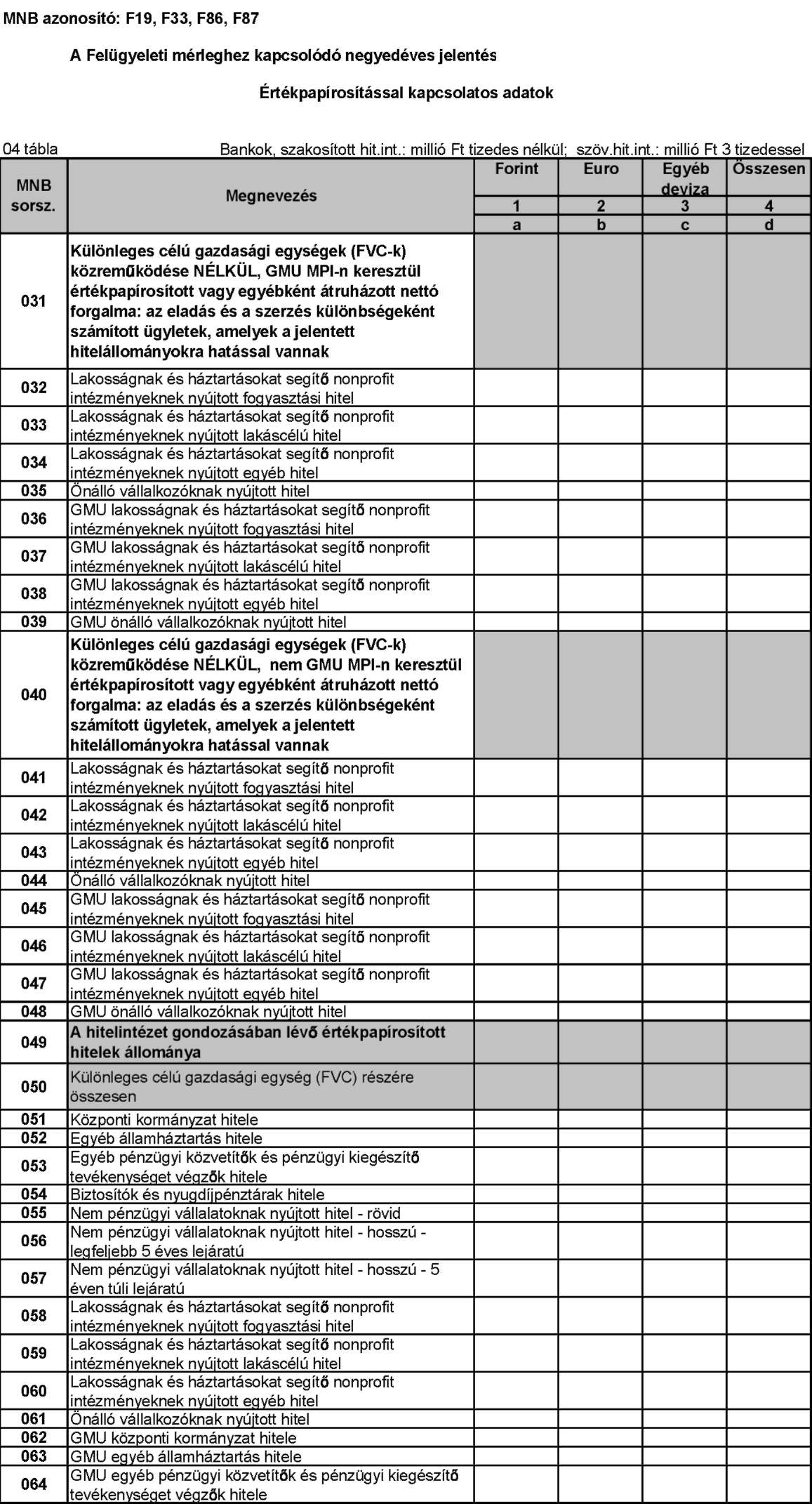

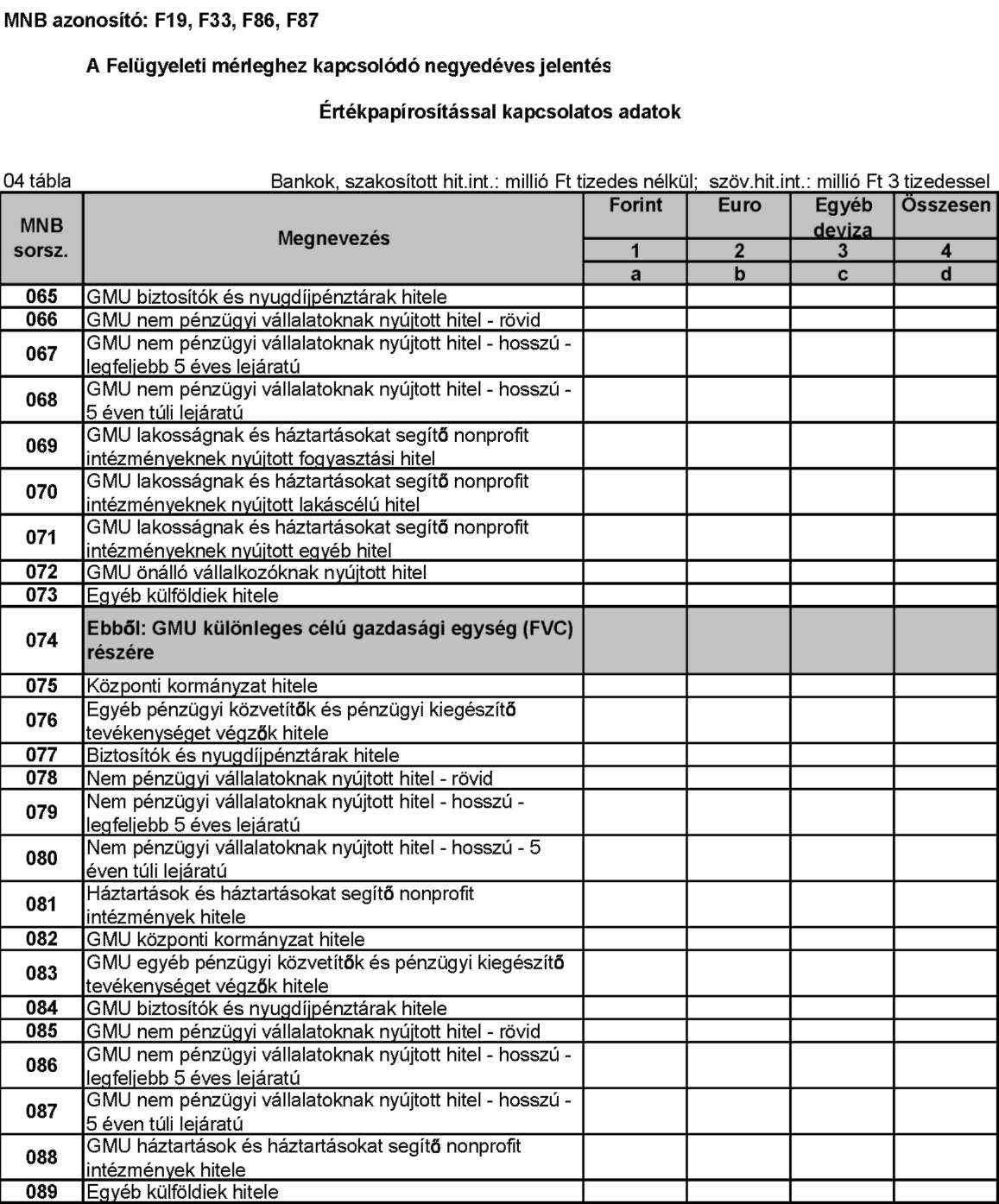

| 28 | F19 | A Felügyeleti mérleghez kapcsolódó negyedéves jelentés | bankok, szakosított hitelintézetek, az ezen típusú EGT-fióktelepek | negyedéves, illetve változás esetén | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 20. munkanap; ez után változás esetén: a változást követő 11. munkanap | MNB Statisztikai igazgatóság |

| 29 | F20 | Költségvetési szervek mérleg-jelentése alrendszerenként (vagyonmérleg) | MÁK | negyedéves | elektronikus úton (EBEAD rendszer) | a feldolgozást követő munkanap | MNB Statisztikai igazgatóság |

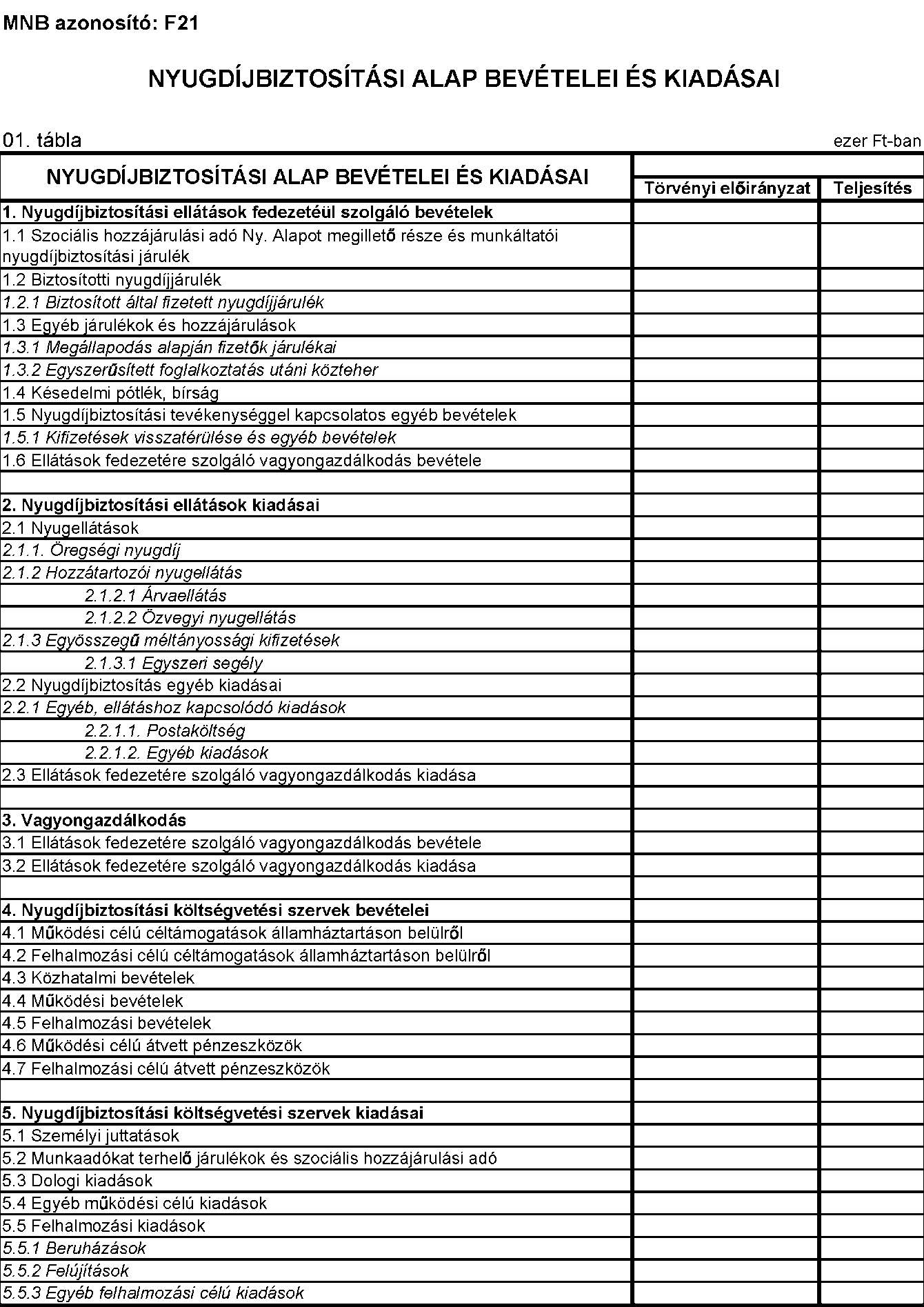

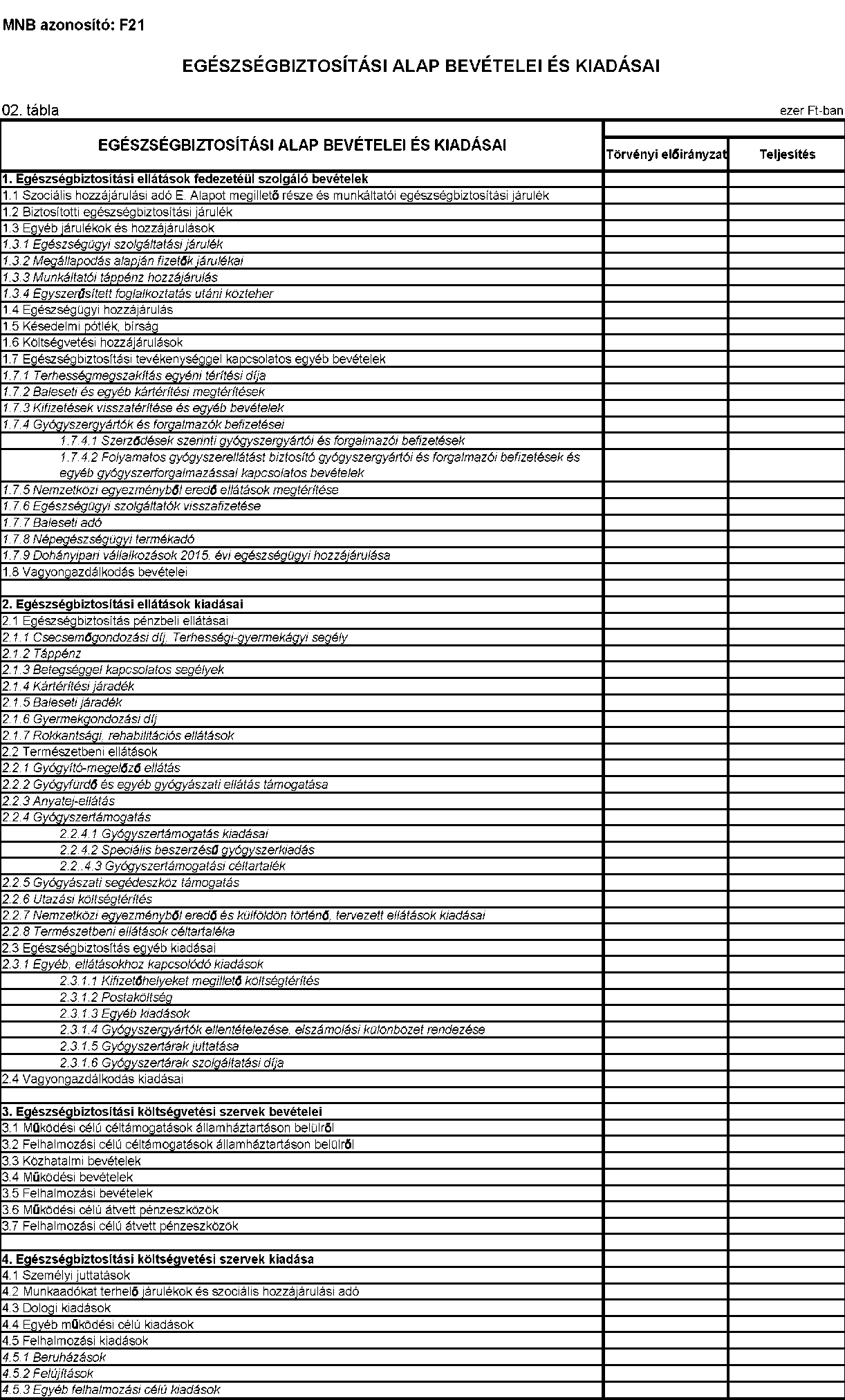

| 30 | F21 | Társadalombiztosítási alapok költségvetési jelentése | Országos Egészségbiztosítási Pénztár (a továbbiakban: OEP), Országos Nyugdíjbiztosítási Főigazgatóság (a továbbiakban: ONYF) | havi | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 25. nap | MNB Statisztikai igazgatóság |

| 31 | F28 | A helyi önkormányzatok összesített költségvetési jelentése | MÁK | negyedéves | elektronikus úton (EBEAD rendszer) | a feldolgozást követő munkanap | MNB Statisztikai igazgatóság |

| 32 | F32 | A központi költségvetés bruttó adóssága | ÁKK Zrt. | havi | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztikai igazgatóság |

| MNB azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | ||||

| gyakorisága | teljesítésének módja | határideje | címzettje | ||||

| 33 | F33 | A Felügyeleti mérleghez kapcsolódó negyedéves jelentés | szövetkezeti hitelintézetek, az ezen típusú EGT-fióktelepek | negyedéves, illetve változás esetén | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 20. munkanap; ez után változás esetén: a változást követő 11. munkanap | MNB Statisztikai igazgatóság |

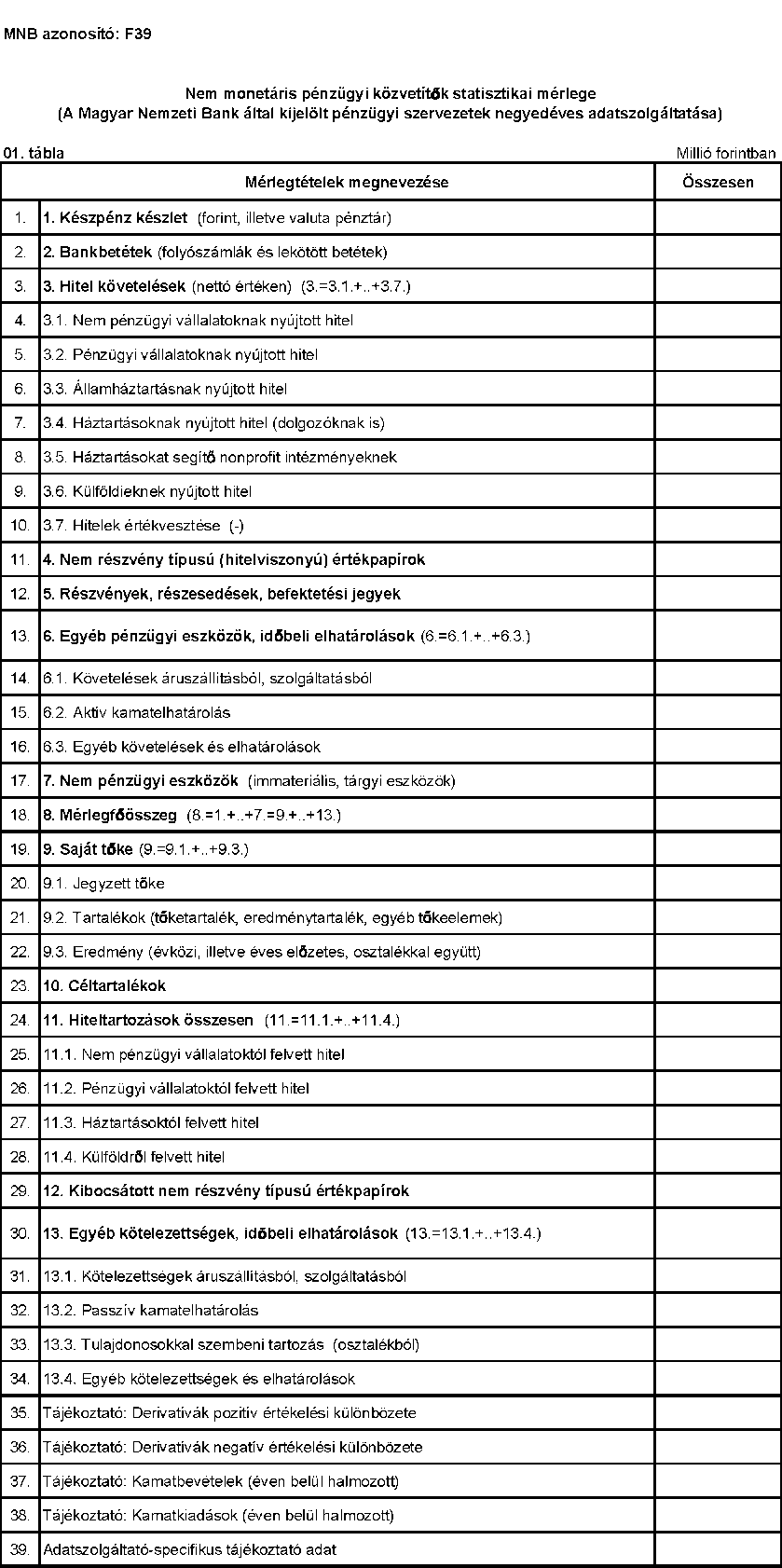

| 34 | F39 | Nem monetáris pénzügyi közvetítők statisztikai mérlege | kijelölt - a 2. melléklet 1. A. pontja szerinti D) Egyéb pénzügyi közvetítők és E) Pénzügyi kiegészítő tevékenységet végzők szektorába sorolt - gazdasági szervezetek | egyedi elrendelés alapján, negyedéves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 30. nap | MNB Statisztikai igazgatóság |

| 35 | F57 | A Magyar Államkincstár napi gyorsjelentése | MÁK | napi | elektronikus úton (EBEAD rendszer) | tárgynapot követő munkanap 11 óra | MNB Statisztikai igazgatóság |

| 36 | F58 | A Magyar Államkincstár havi jelentése az állami költségvetés alrendszereinek adatairól | MÁK | havi | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 5., illetve 15. nap | MNB Statisztikai igazgatóság |

| 37 | F77 | Felügyeleti mérleg és eredménykimutatás külföldi bankfióktelepek adataival együtt (hó végi záró állomány) | külföldön fióktelepet működtető bankok, szakosított hitelintézetek | havi, illetve intézményi változás esetén | elektronikus úton (EBEAD rendszer) | a naptári negyedév első két hónapja tekintetében: tárgyidőszakot követő hónap 11. munkanap; a naptári negyedév utolsó hónapja tekintetében: tárgyidőszakot követő hónap 20. munkanap; intézményi változás esetén: az intézményi változást követő 20. munkanap | MNB Statisztikai igazgatóság |

| MNB azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | ||||

| gyakorisága | teljesítésének módja | határideje | címzettje | ||||

| 38 | F78 | Felügyeleti mérleg és eredménykimutatás külföldi bankfióktelepek adataival együtt (hó végi záró állomány) | külföldön fióktelepet működtető szövetkezeti hitelintézetek | havi, illetve intézményi változás esetén | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 11. munkanap; a naptári negyedév utolsó hónapja tekintetében: tárgyidőszakot követő hónap 20. munkanap; intézményi változás esetén: az intézményi változást követő 20. munkanap | MNB Statisztikai igazgatóság |

| 39 | F79 | Felügyeleti mérleg és eredménykimutatás külföldi bankfióktelepek adataival együtt (tárgyév végi záró állomány) | külföldön fióktelepet működtető bankok, szakosított hitelintézetek | éves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő év március 31. | MNB Statisztikai igazgatóság |

| 40 | F80 | Felügyeleti mérleg és eredménykimutatás külföldi bankfióktelepek adataival együtt (tárgyév végi auditált záró állomány) | külföldön fióktelepet működtető bankok, szakosított hitelintézetek | éves, illetve változás esetén | elektronikus úton (EBEAD rendszer) | záró-közgyűlést követő 15. munkanap; ez után változás esetén (indoklással): a változást követő 11. munkanap | MNB Statisztikai igazgatóság |

| 41 | F81 | Felügyeleti mérleg és eredménykimutatás külföldi bankfióktele-pek adataival együtt (tárgyév végi auditált záró állomány) | külföldön fióktelepet működtető szövetkezeti hitelintézetek | éves, illetve változás esetén | elektronikus úton (EBEAD rendszer) | záró-közgyűlést követő 15. munkanap; ez után változás esetén (indoklással): a változást követő 11. munkanap | MNB Statisztikai igazgatóság |

| MNB azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | ||||

| gyakorisága | teljesítésének módja | határideje | címzettje | ||||

| 42 | F82 | Átsorolások az F01-es jelentésre vonatkozóan | bankok, szakosított hitelintézetek, az ezen típusú EGT-fióktelepek | havi | elektronikus úton (EBEAD rendszer) | a naptári negyedév első két hónapja tekintetében: tárgyidőszakot követő hónap 11. munkanap; a naptári negyedév utolsó hónapja tekintetében előzetes: tárgyidőszakot követő hónap 11. munkanap; végleges: tárgyidőszakot követő hónap 20. munkanap | MNB Statisztikai igazgatóság |

| 43 | F83 | Átsorolások az F03-as jelentésre vonatkozóan | szövetkezeti hitelintézetek, az ezen típusú EGT-fióktelepek | havi | elektronikus úton (EBEAD rendszer) | a naptári negyedév első két hónapja tekintetében: tárgyidőszakot követő hónap 11. munkanap; a naptári negyedév utolsó hónapja tekintetében előzetes: tárgyidőszakot követő hónap 11. munkanap; végleges: tárgyidőszakot követő hónap 20. munkanap | MNB Statisztikai igazgatóság |

| 44 | F84 | Átsorolások az F09-es jelentésre vonatkozóan | bankok, szakosított hitelintézetek, az ezen típusú EGT-fióktelepek | éves, illetve változás esetén | elektronikus úton (EBEAD rendszer) | záró-közgyűlést követő 15. munkanap; ez után változás esetén (indoklással): a változást követő 11. munkanap | MNB Statisztikai igazgatóság |

| 45 | F85 | Átsorolások az F14-es jelentésre vonatkozóan | szövetkezeti hitelintézetek, az ezen típusú EGT-fióktelepek | éves, illetve változás esetén | elektronikus úton (EBEAD rendszer) | záró-közgyűlést követő 15. munkanap, ez után változás esetén (indoklással): a változást követő 11. munkanap | MNB Statisztikai igazgatóság |

| MNB azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | ||||

| gyakorisága | teljesítésének módja | határideje | címzettje | ||||

| 46 | F86 | Átsorolások az F19-es jelentésre vonatkozóan | bankok, szakosított hitelintézetek, az ezen típusú EGT-fióktelepek | negyedéves, illetve változás esetén | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 20. munkanap; ez után változás esetén: a változást követő 11. munkanap | MNB Statisztikai igazgatóság |

| 47 | F87 | Átsorolások az F33-as jelentésre vonatkozóan | szövetkezeti hitelintézetek, az ezen típusú EGT-fióktelepek | negyedéves, illetve változás esetén | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 20. munkanap; ez után változás esetén: a változást követő 11. munkanap | MNB Statisztikai igazgatóság |

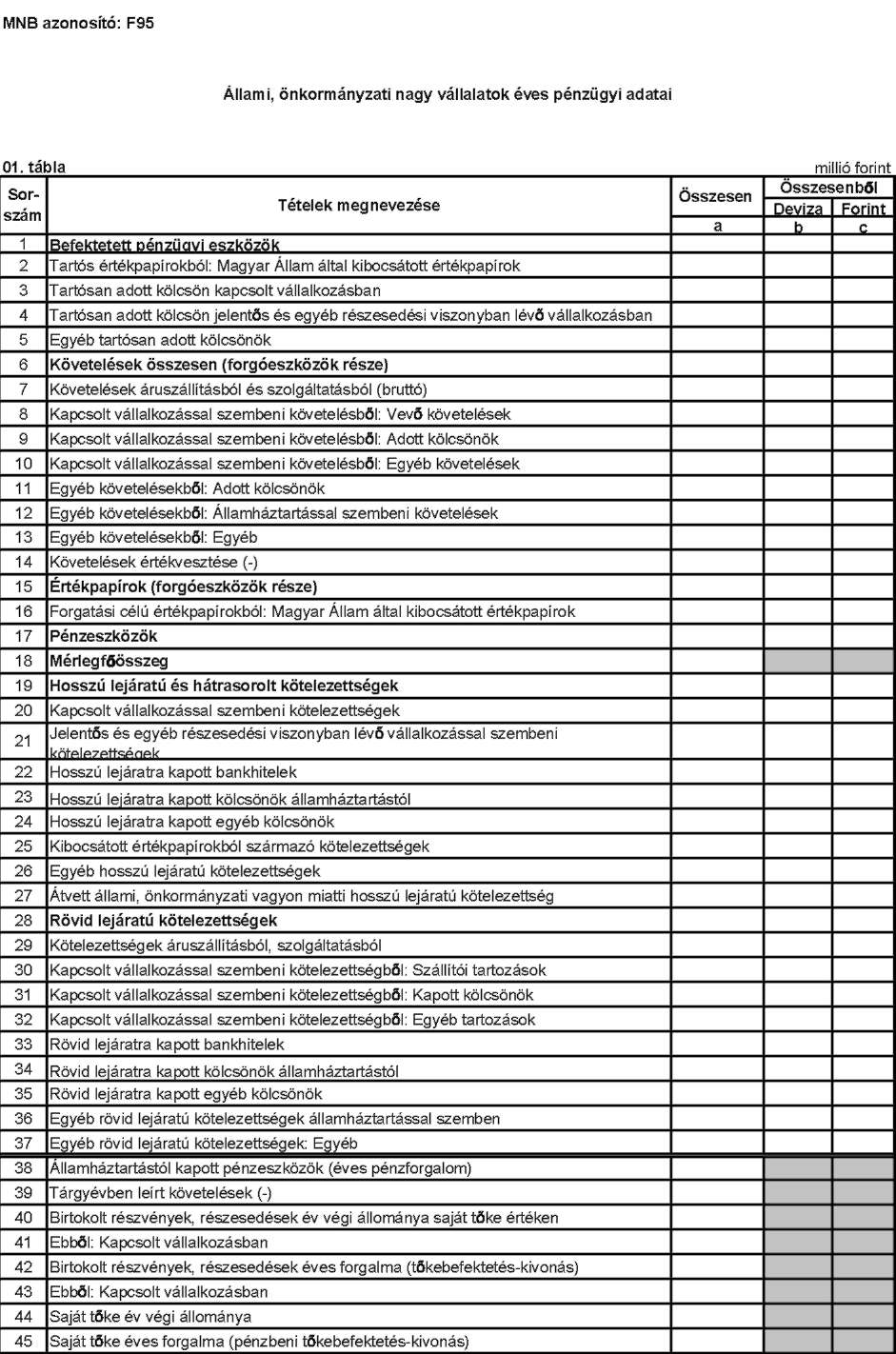

| 48 | F95 | Állami, önkormányzati nagy vállalatok éves pénzügyi adatai | kijelölt - többségi állami vagy önkormányzati tulajdonban lévő, pénzügyi intézménynek nem minősülő gazdálkodó szervezetek | egyedi elrendelés alapján, éves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő év június 30. | MNB Statisztikai igazgatóság |

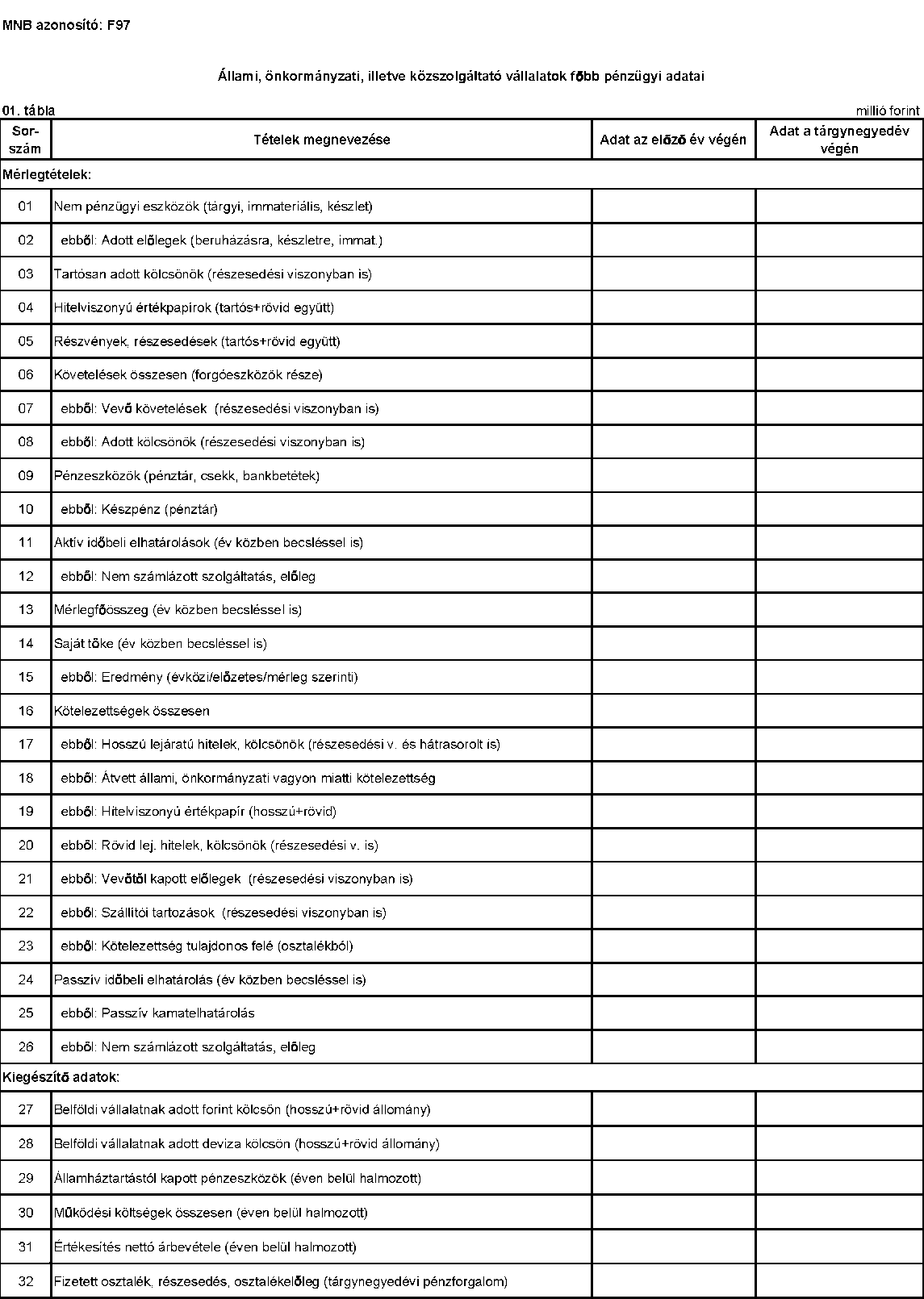

| 49 | F97 | Állami, önkormányzati, illetve közszolgáltató vállalatok főbb pénzügyi adatai | kijelölt - többségi állami vagy önkormányzati tulajdonban lévő, illetve közszolgáltatást nyújtó, pénzügyi intézménynek nem minősülő - gazdálkodó szervezetek | egyedi elrendelés alapján, negyedéves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 30. nap | MNB Statisztikai igazgatóság |

| 50 | F98 | Részletes éves beszámolót készítő vállalatok mérlege és eredménykimutatása | Igazságügyi Minisztérium | éves | elektronikus úton (elektronikus adathordozó) | tárgyidőszakot követő év július 31. az ezen időpontig beérkezett beszámolók tekintetében: tárgyidőszakot követő év december 31. a tárgyévi összes beszámoló tekintetében | MNB Statisztikai igazgatóság |

| MNB azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | ||||

| gyakorisága | teljesítésének módja | határideje | címzettje | ||||

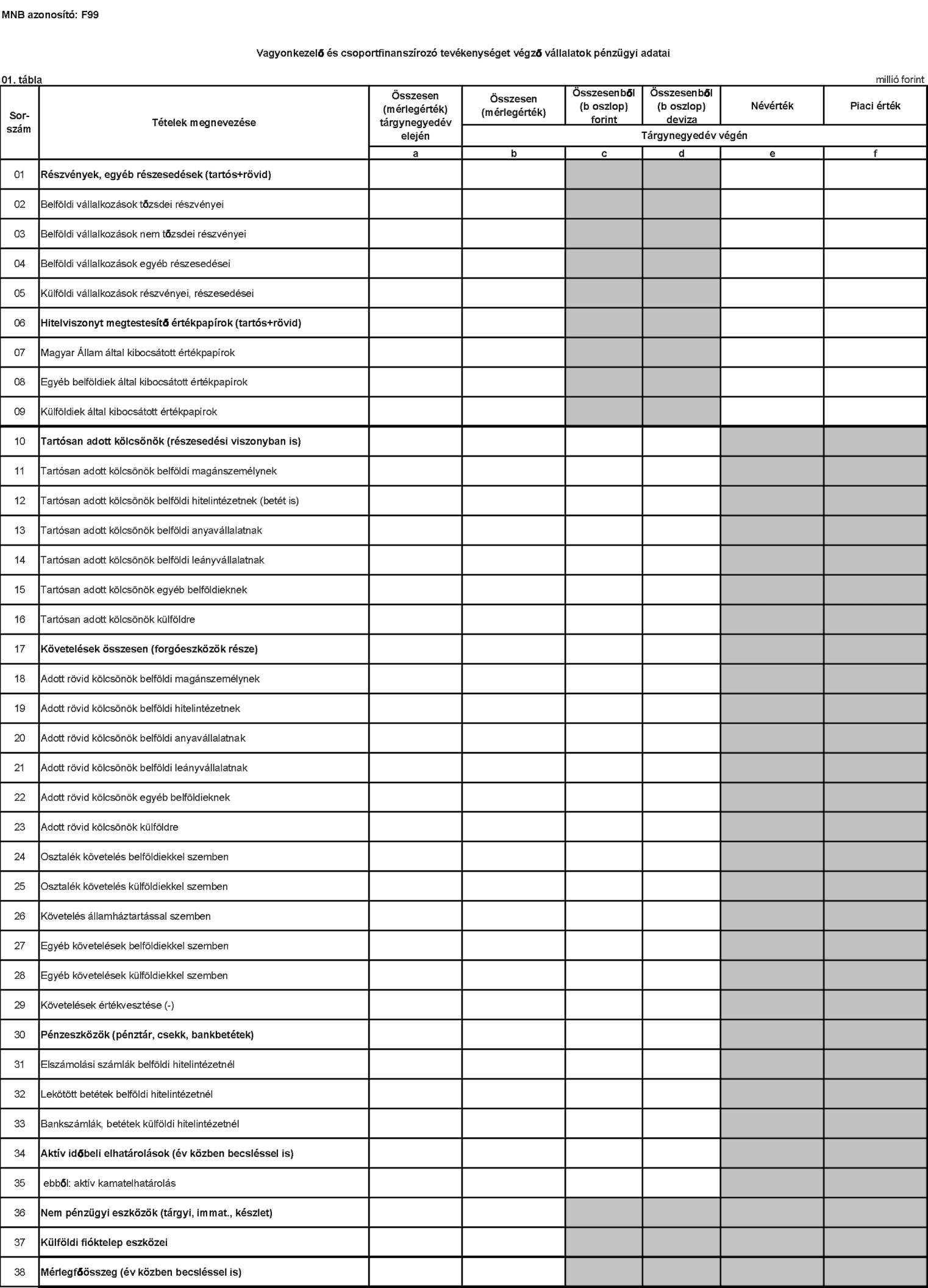

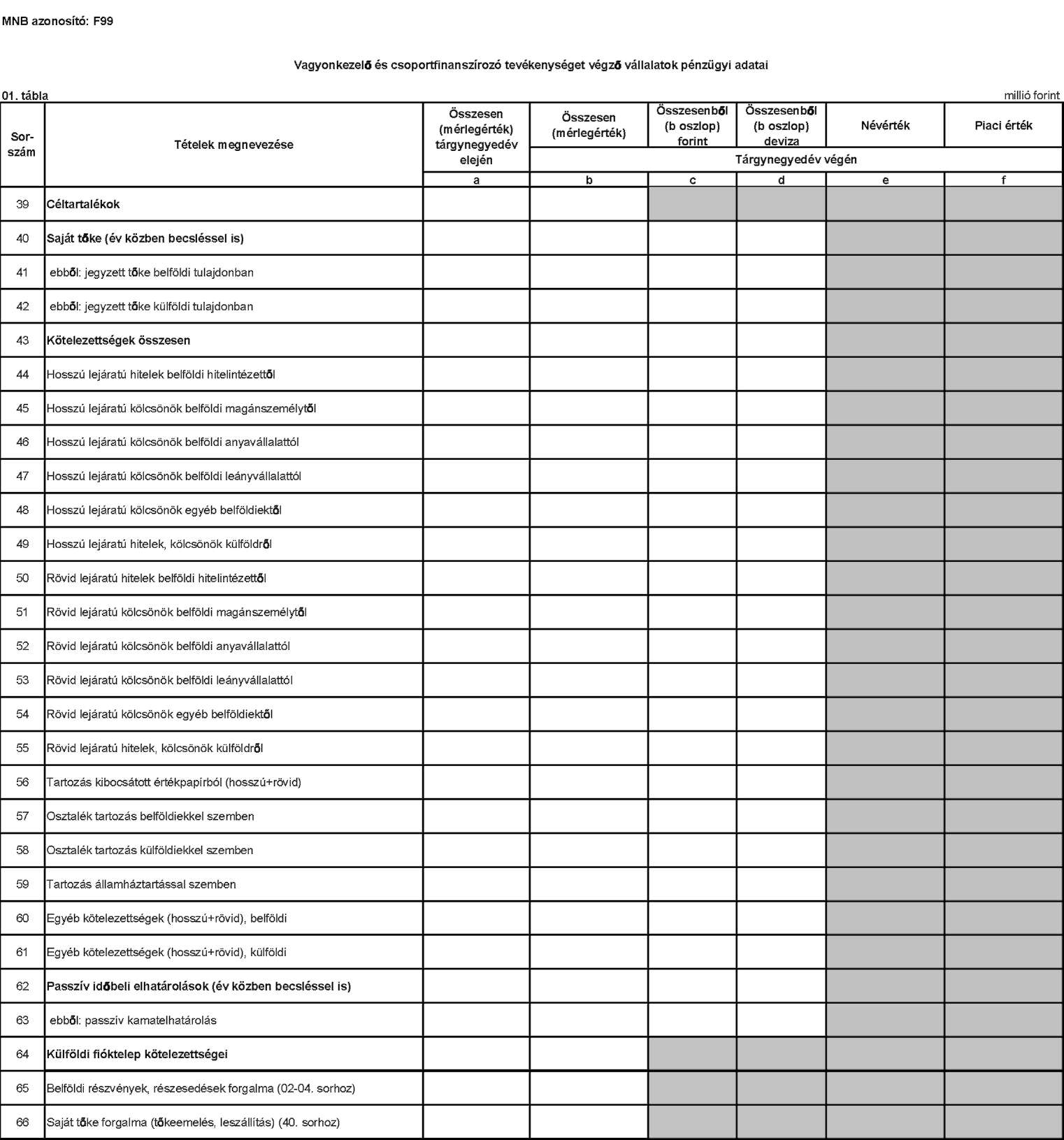

| 51 | F99 | Vagyonkezelő és csoportfinanszírozó tevékenységet végző vállalatok pénzügyi adatai | kijelölt - vagyonkezelő, illetve csoportfinanszírozó tevékenységet végző, pénzügyi intézménynek nem minősülő gazdálkodó szervezetek | egyedi elrendelés alapján, negyedéves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 30. nap | MNB Statisztikai igazgatóság |

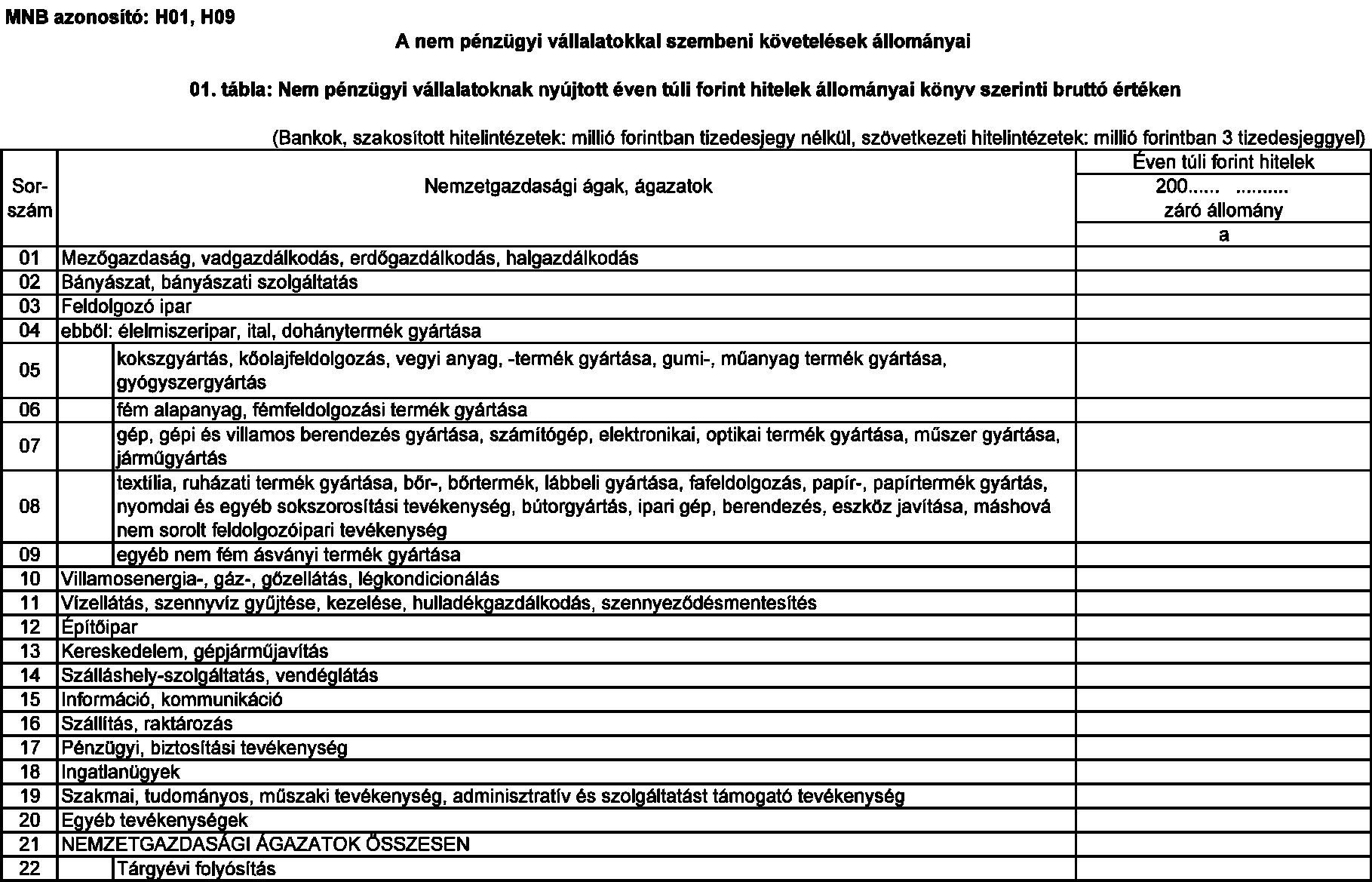

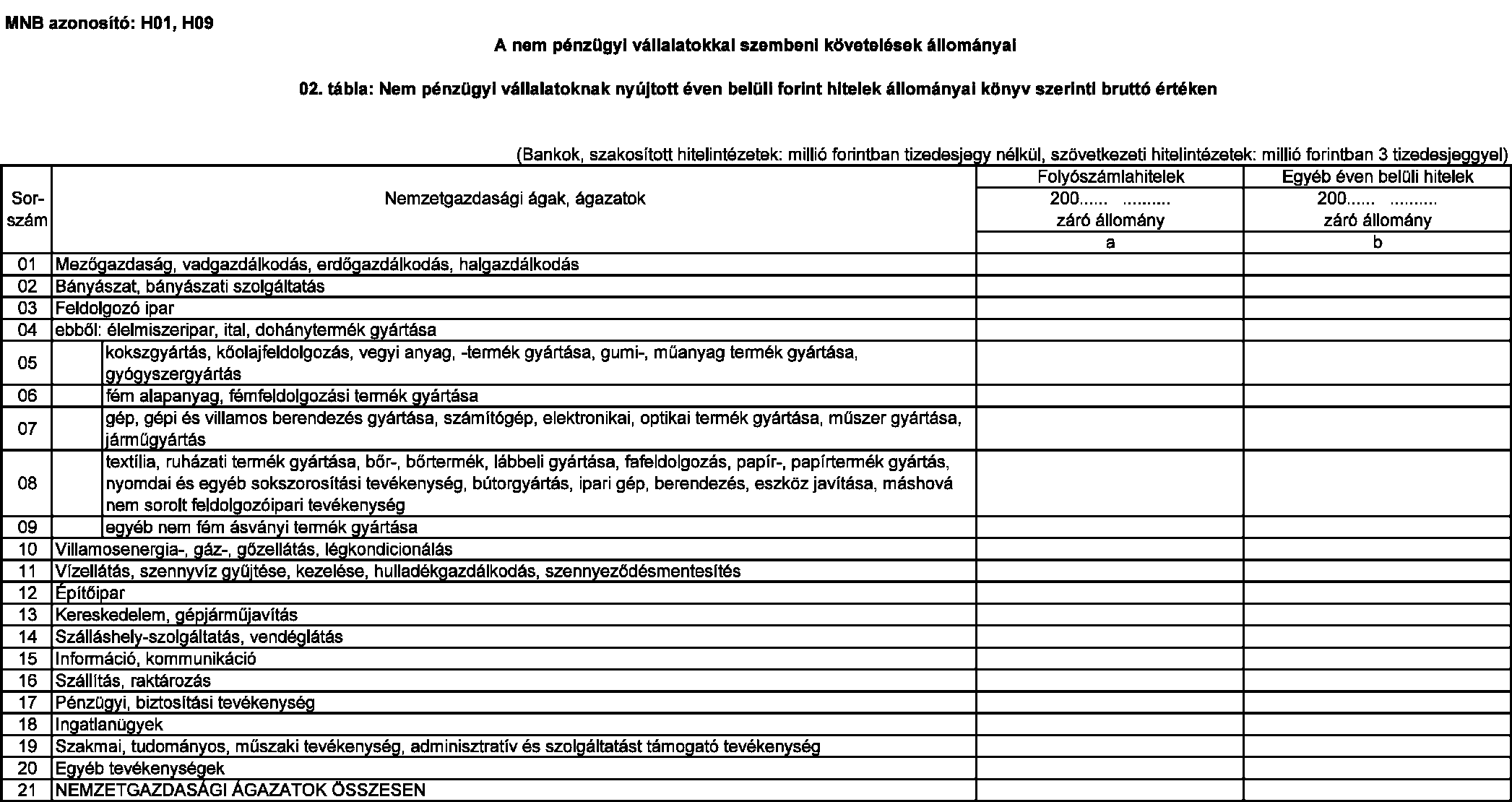

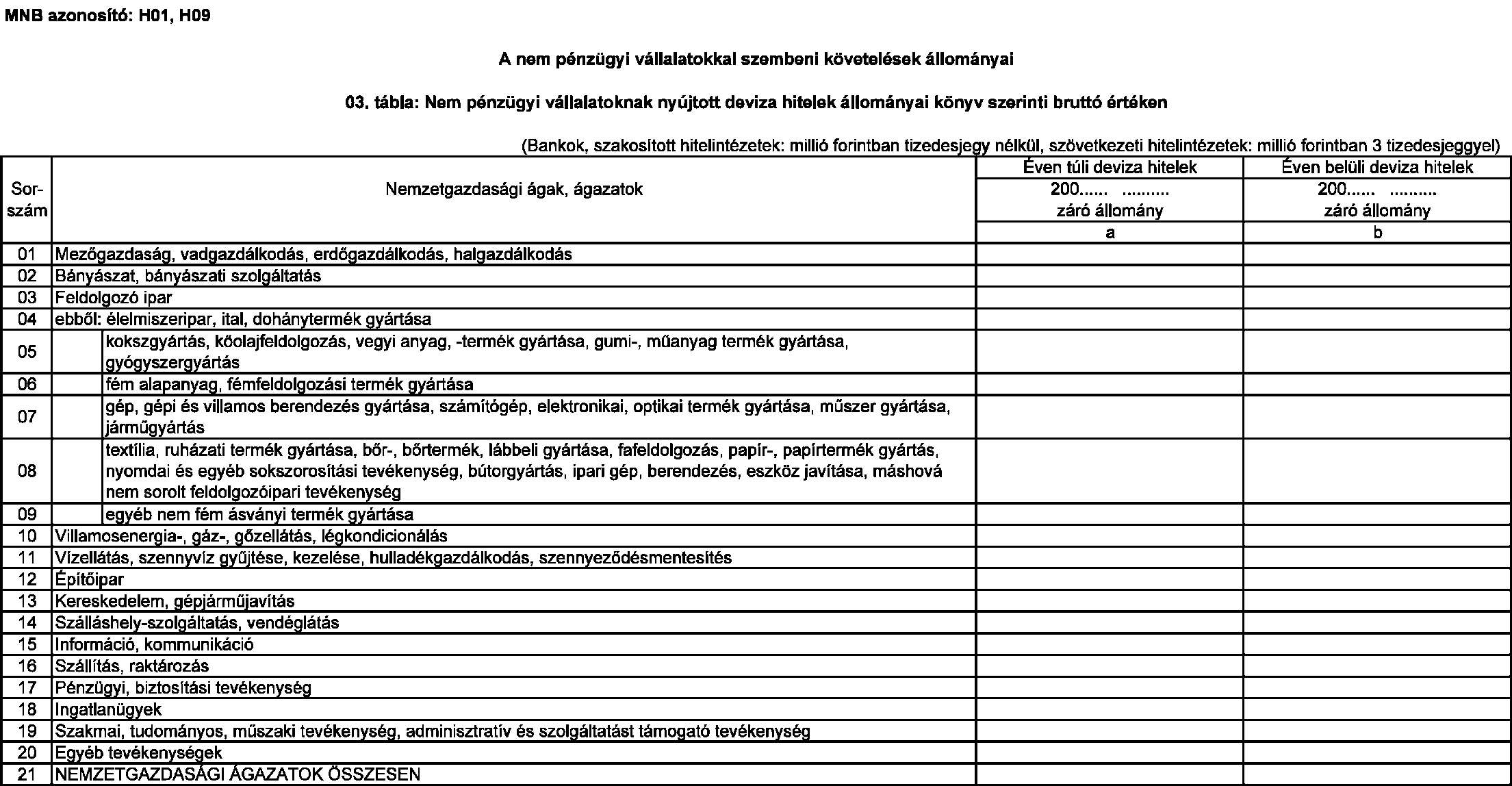

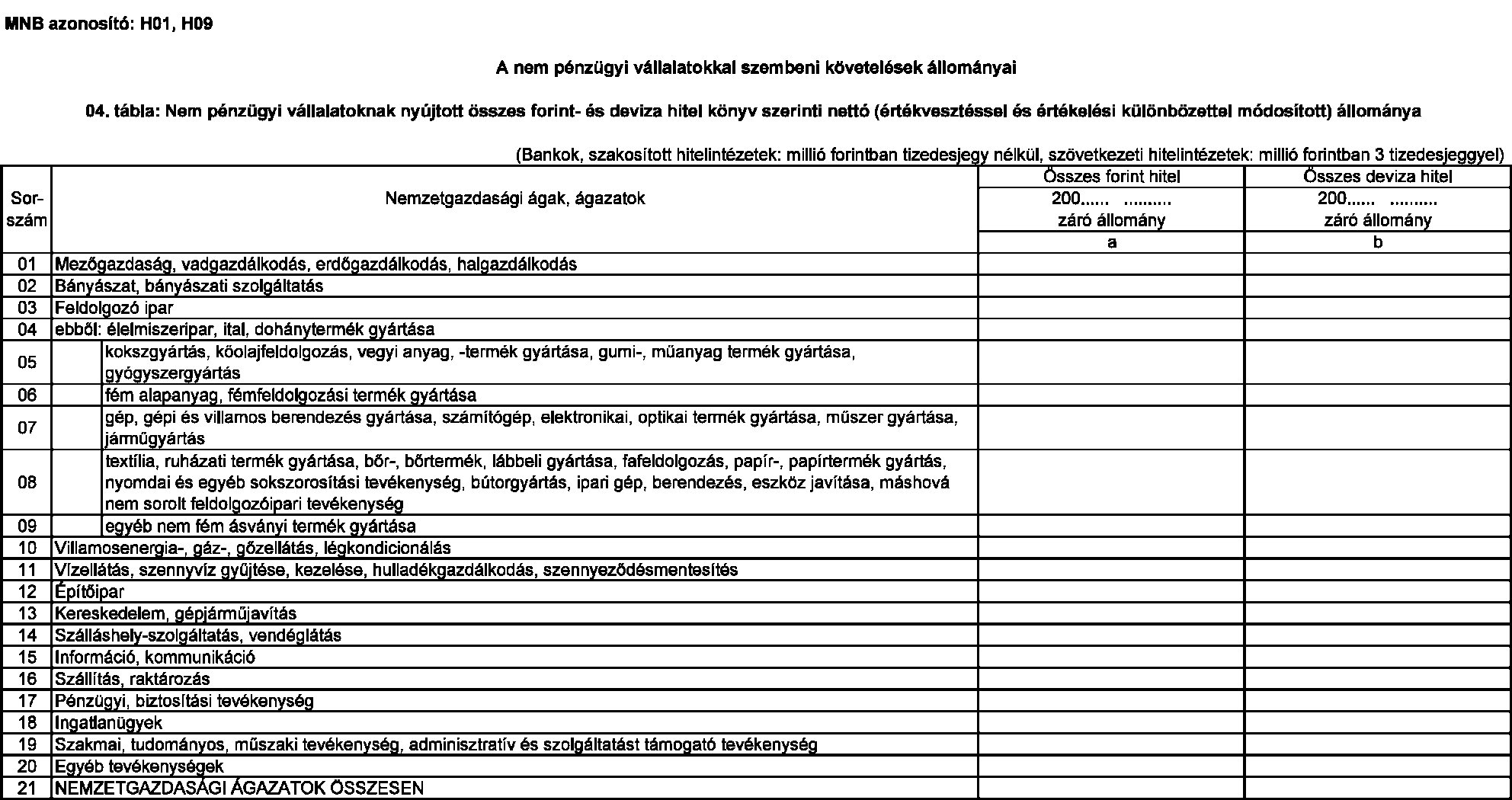

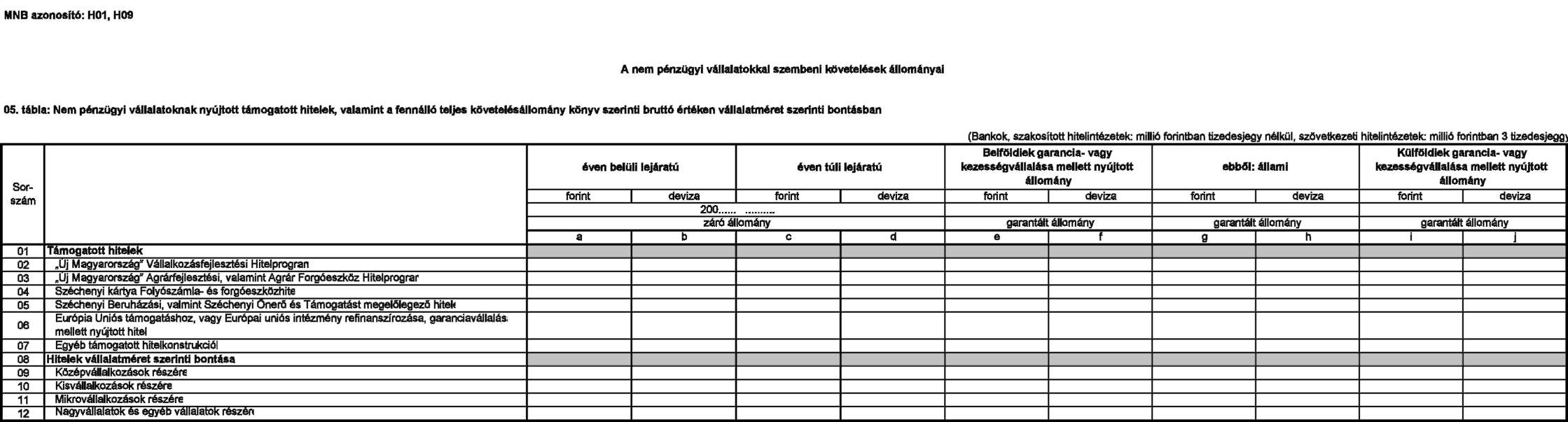

| 52 | H01 | A nem pénzügyi vállalatokkal szembeni követelések állományai | bankok, szakosított hitelintézetek, az ezen típusú, 100 milliárd forintot meghaladó mérlegfőösszeggel rendelkező EGT- fióktelepek | negyedéves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 20. munkanap | MNB Statisztikai igazgatóság |

| 53 | H09 | A nem pénzügyi vállalatokkal szembeni követelések állományai | 6 milliárd forintot meghaladó mérlegfőösszeggel rendelkező szövetkezeti hitelintézetek | negyedéves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 20. munkanap | MNB Statisztikai igazgatóság |

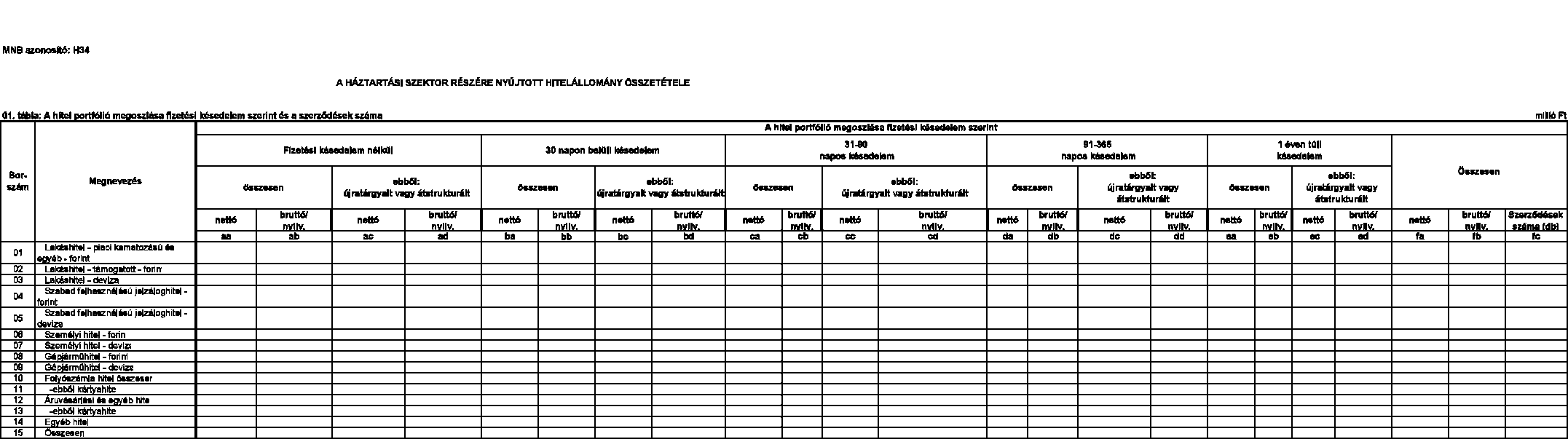

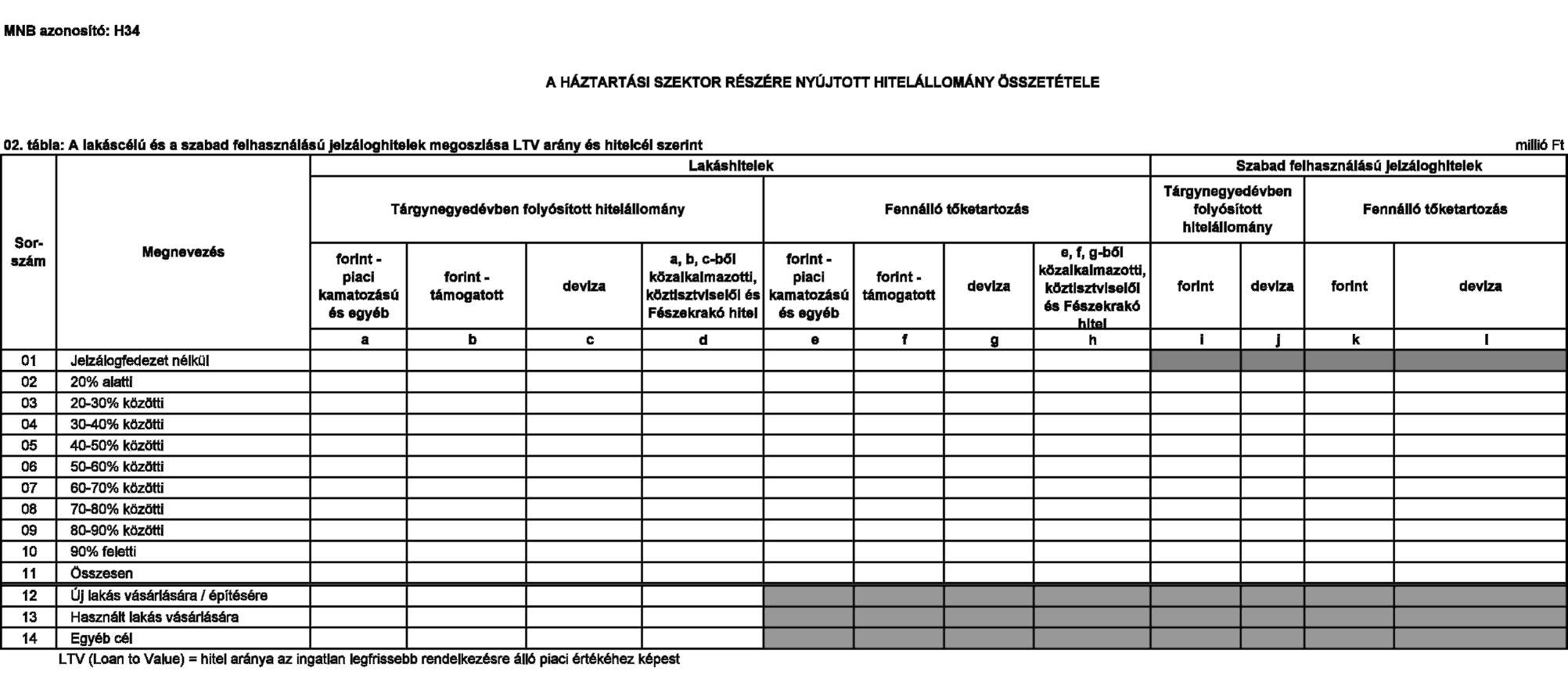

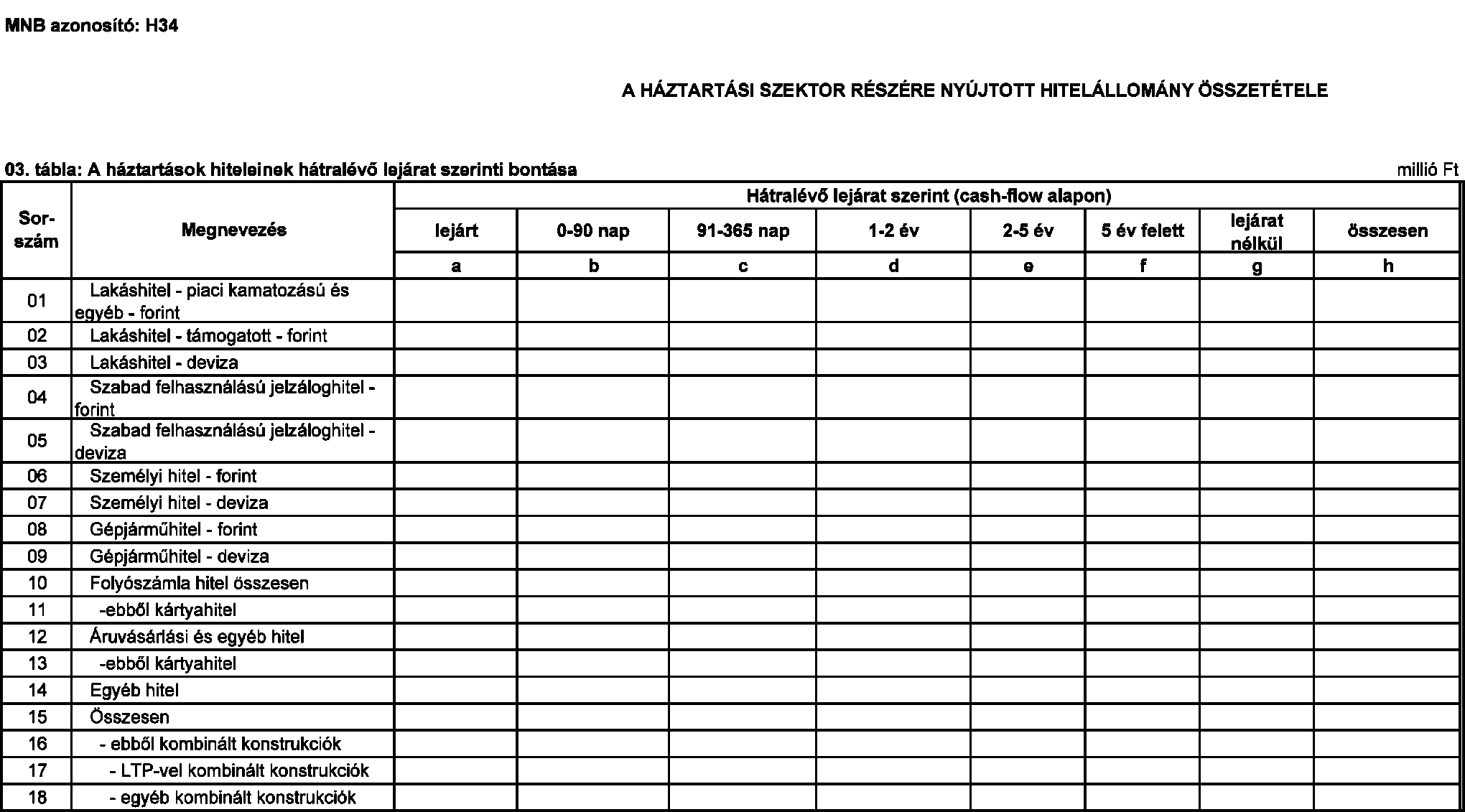

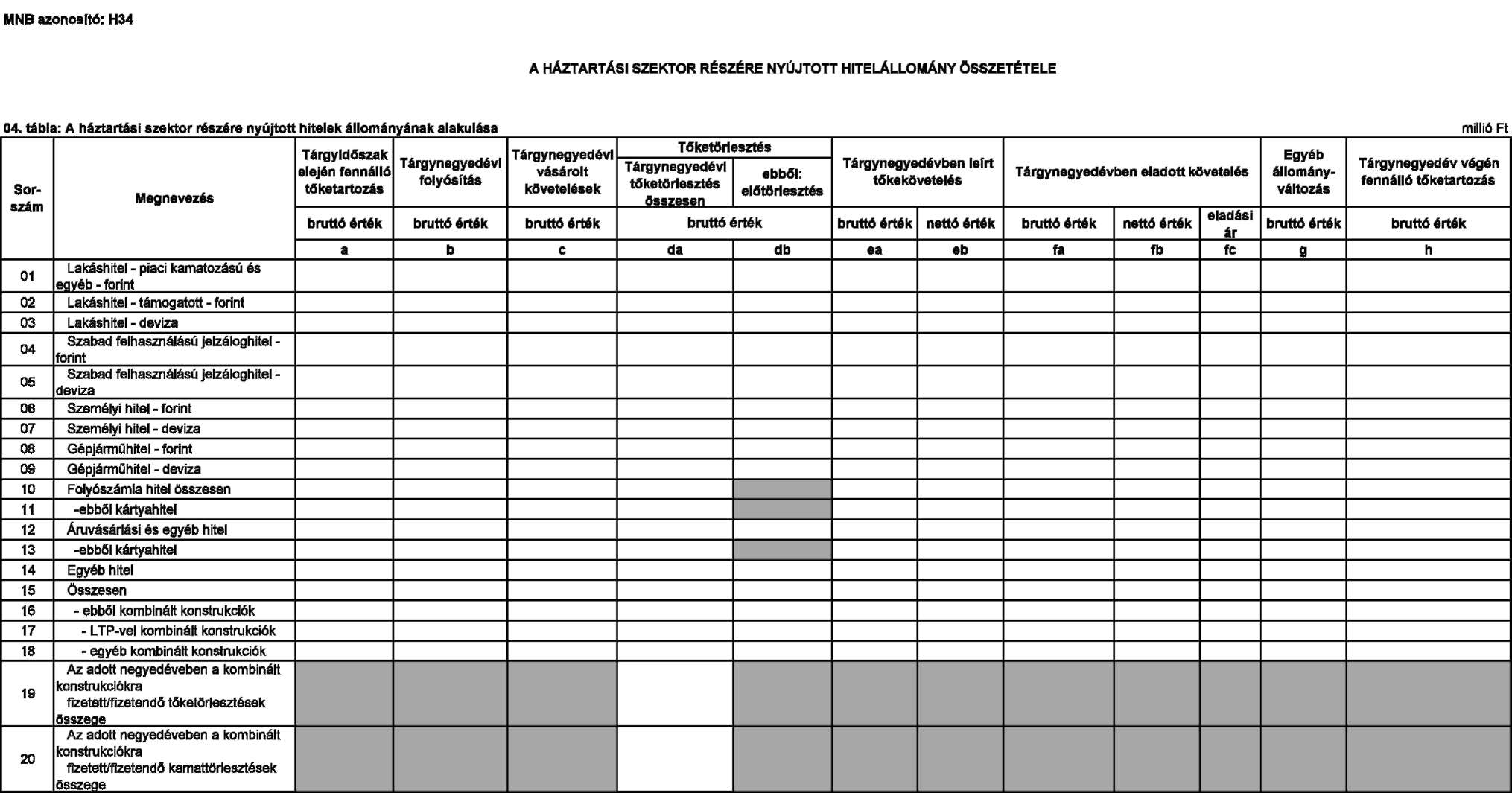

| 54 | H34 | A háztartási szektor részére nyújtott hitelállomány összetétele | bankok, szakosított hitelintézetek, az ezen típusú, 100 milliárd forintot meghaladó mérlegfőösszeggel rendelkező EGT- fióktelepek | negyedéves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 20. munkanap | MNB Statisztikai igazgatóság |

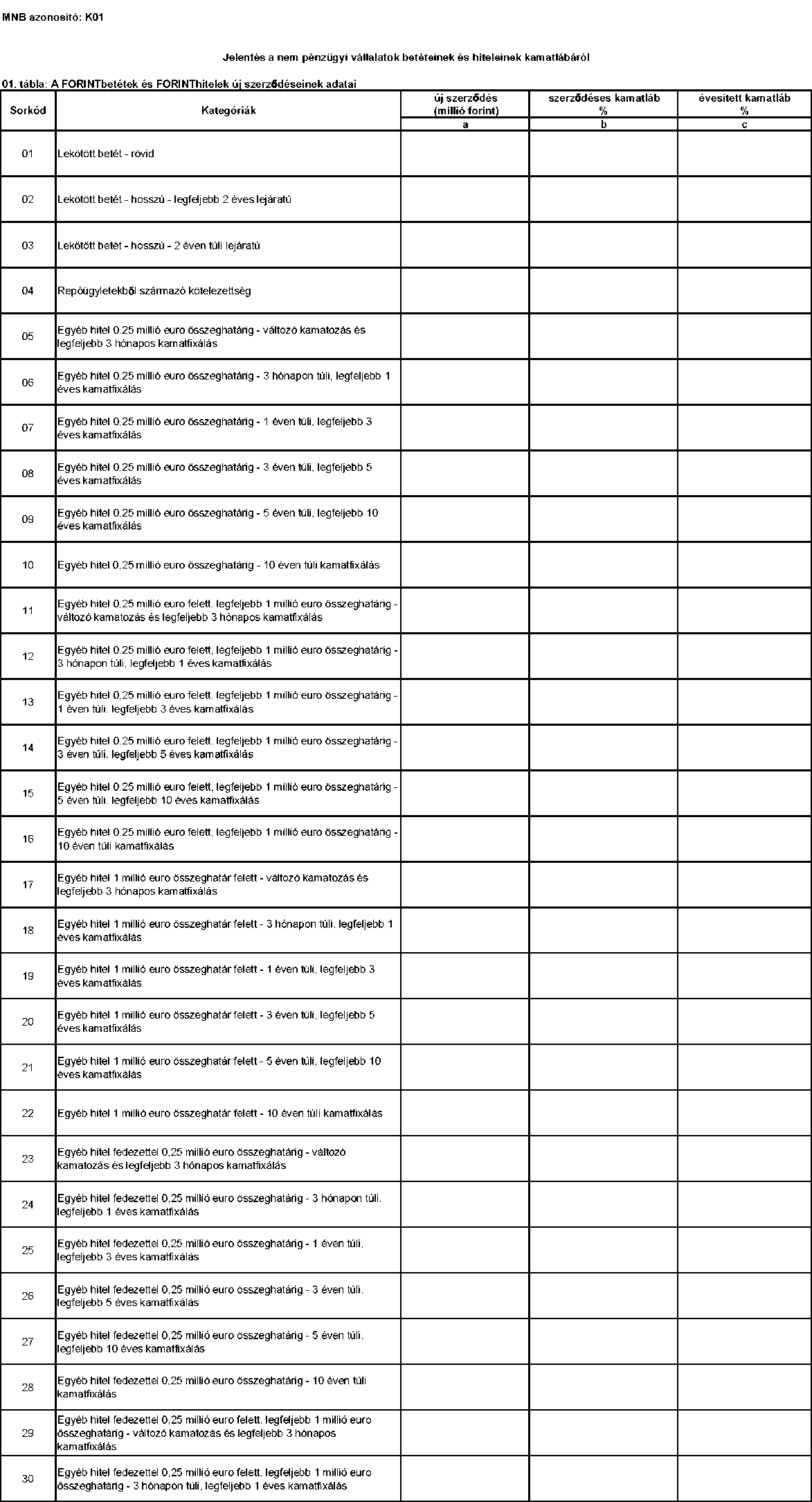

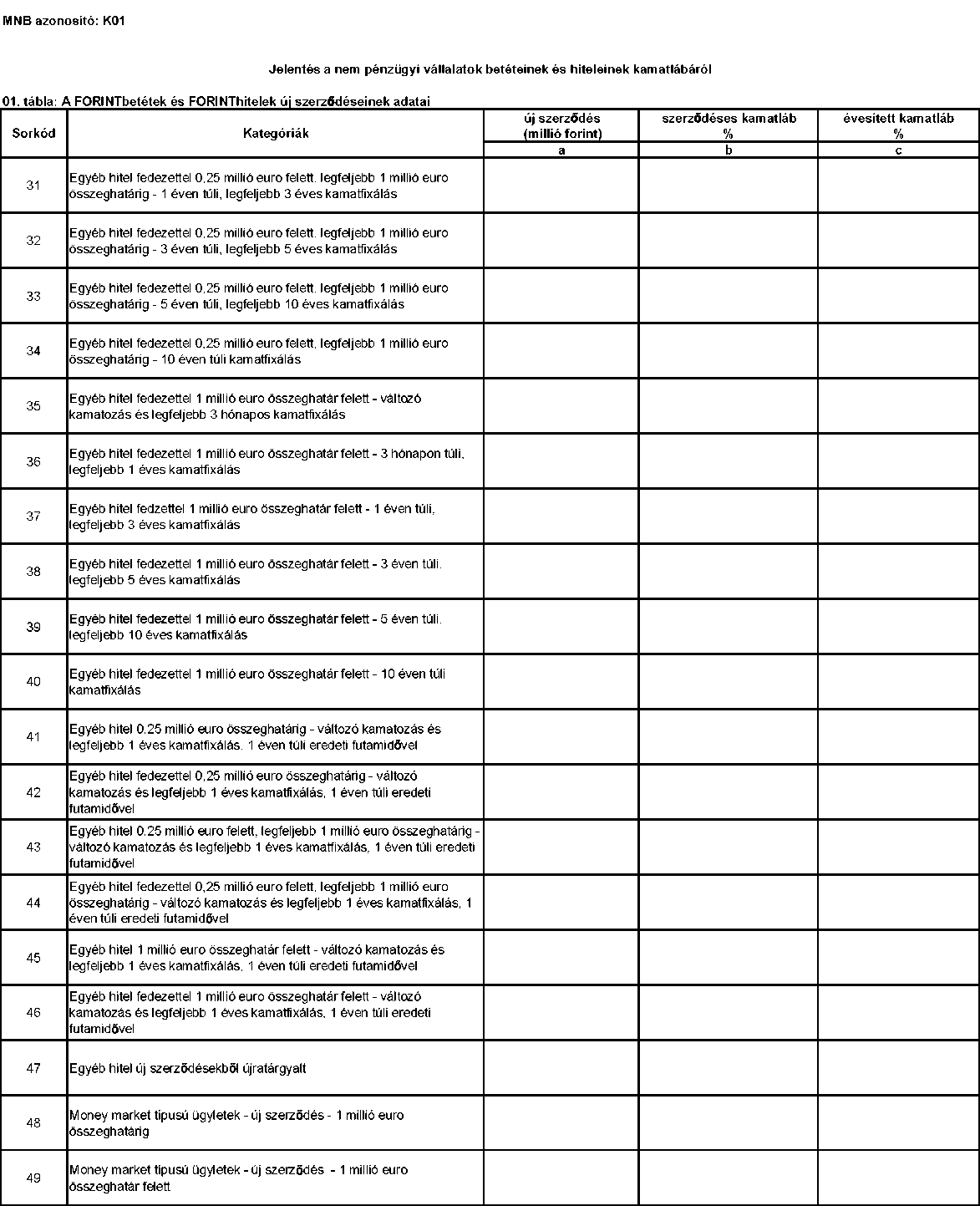

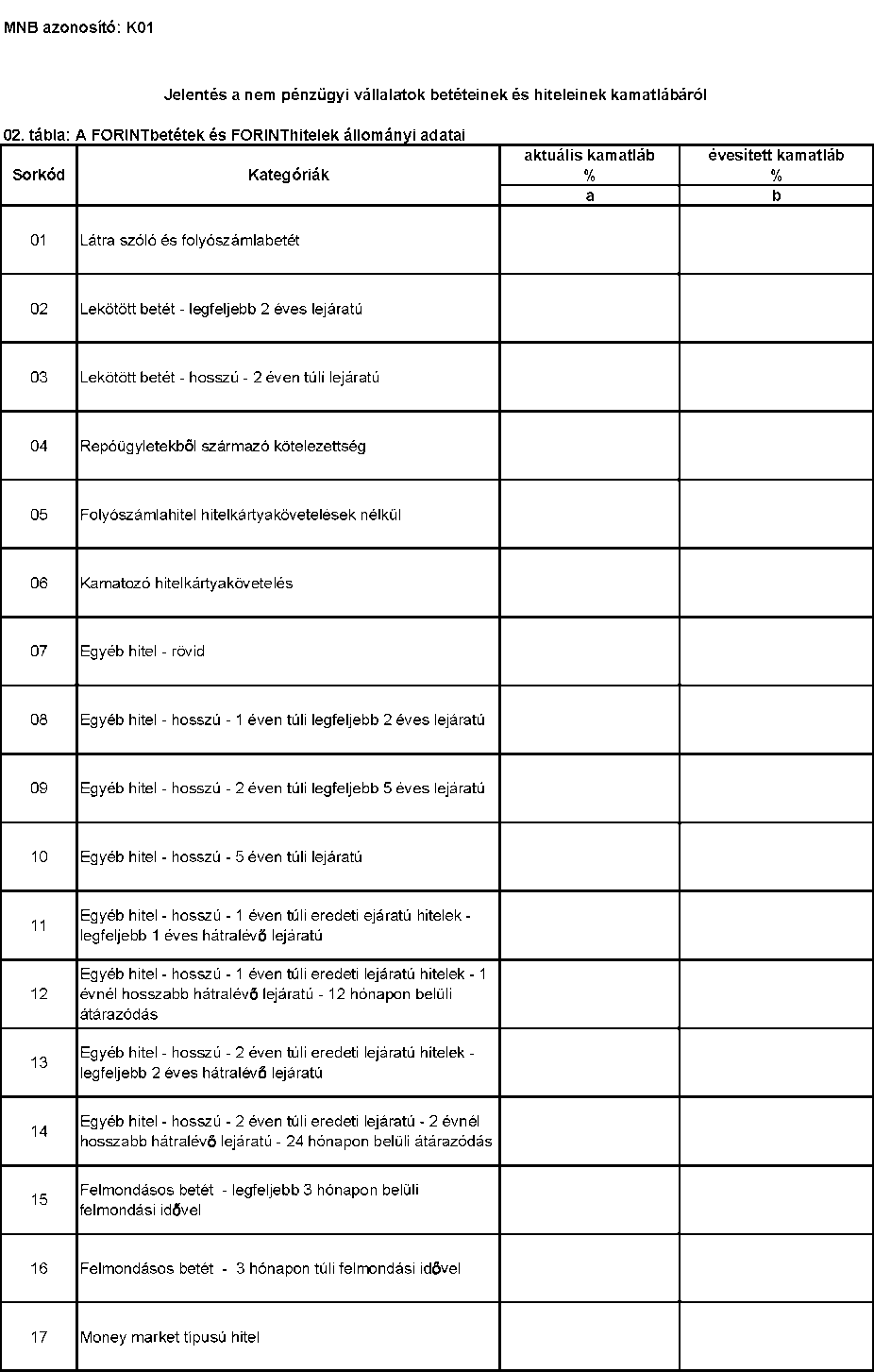

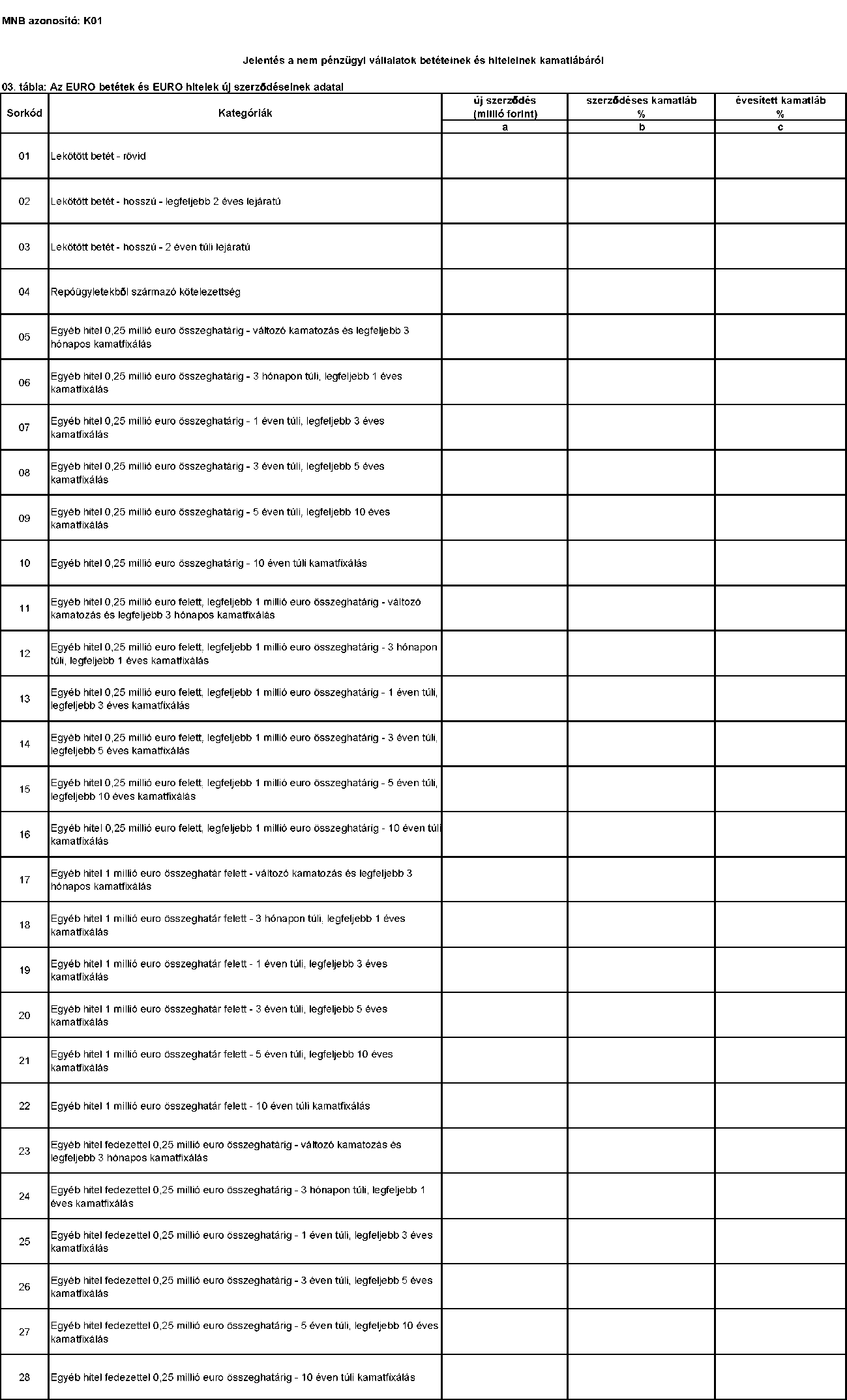

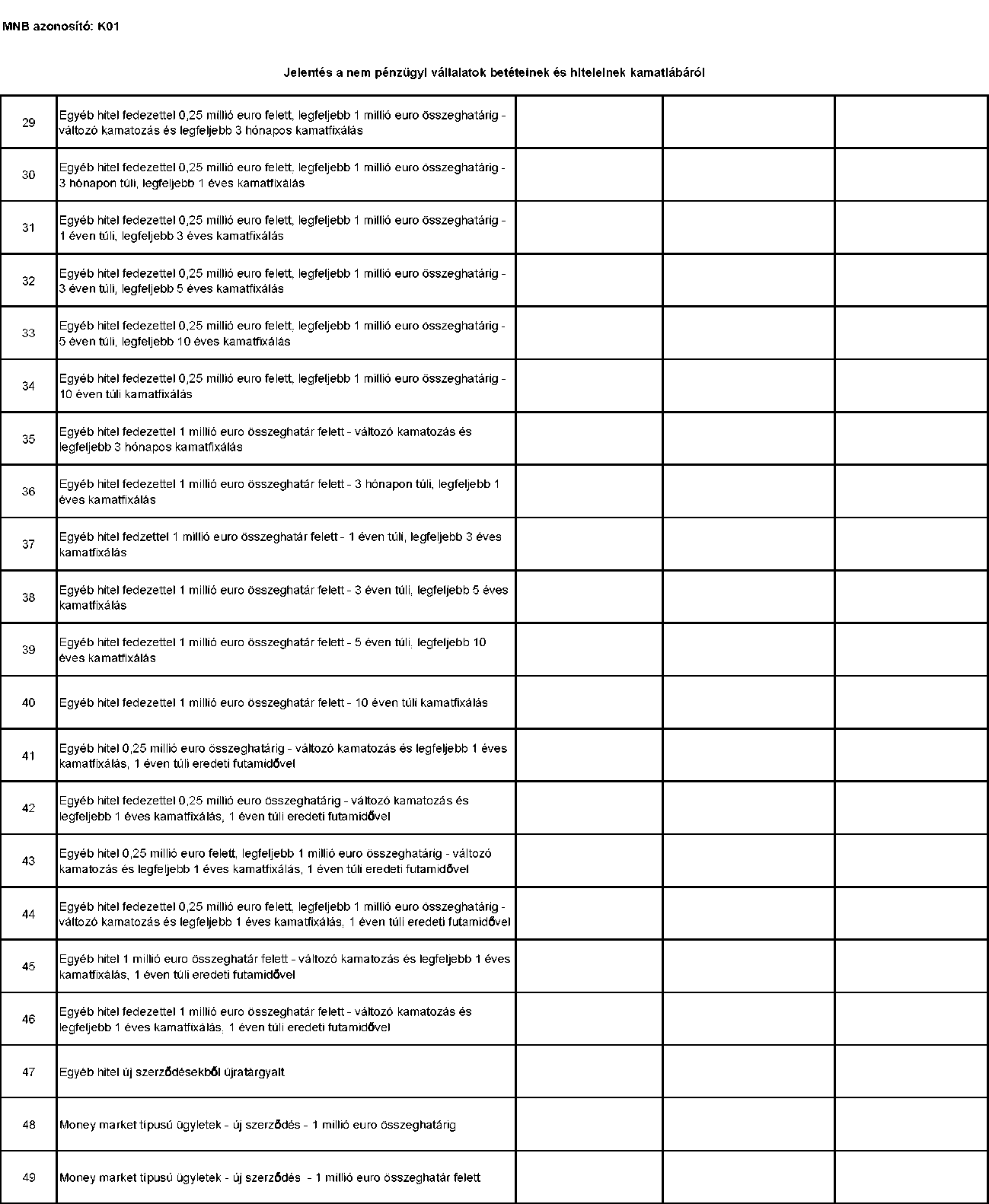

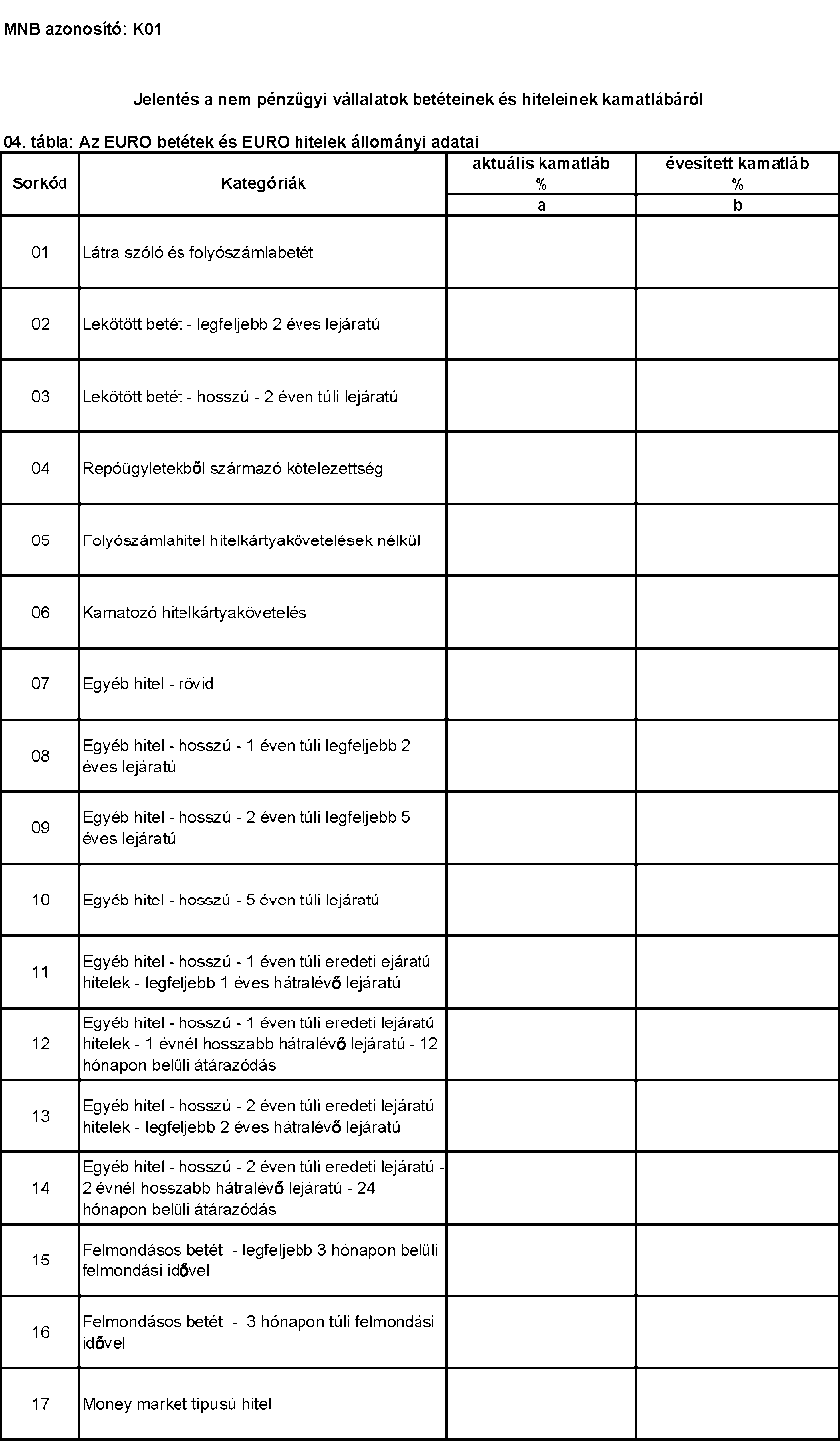

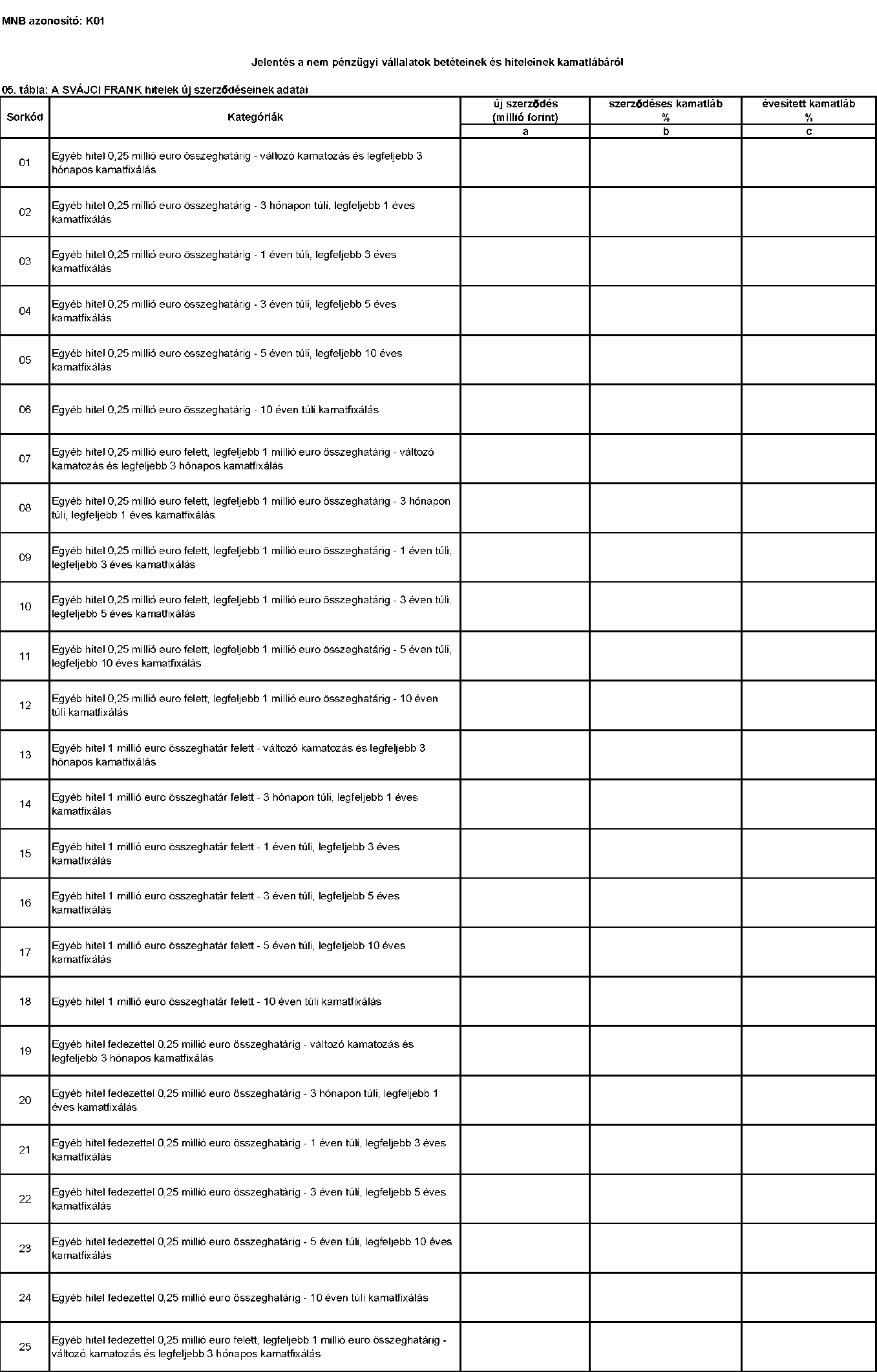

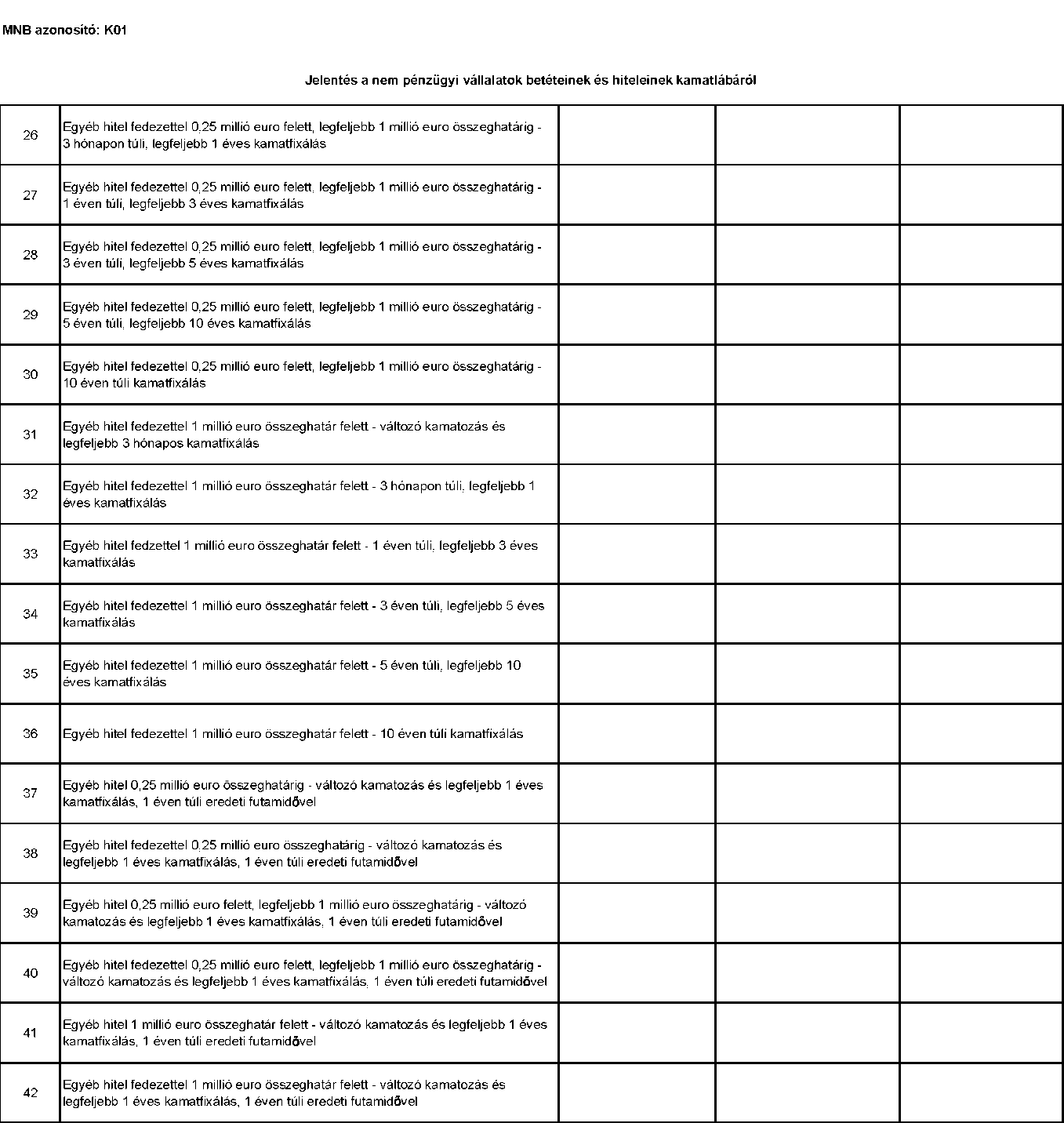

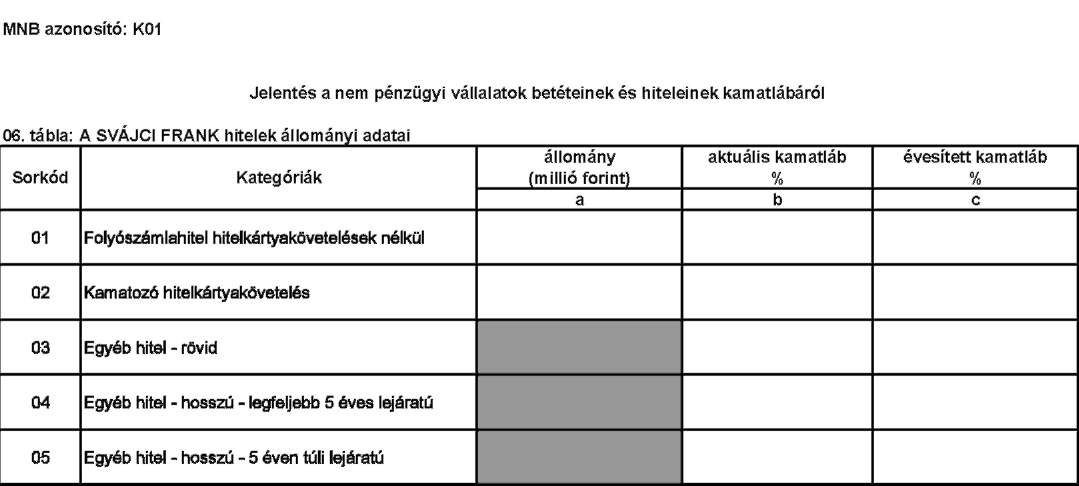

| 55 | K01 | Jelentés a nem pénzügyi vállalatok betéteinek és hiteleinek kamatlábáról | kijelölt hitelintézetek, az ezen típusú EGT- fióktelepek | egyedi elrendelés alapján, havi | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 9. munkanap | MNB Statisztikai igazgatóság |

| MNB azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | ||||

| gyakorisága | teljesítésének módja | határideje | címzettje | ||||

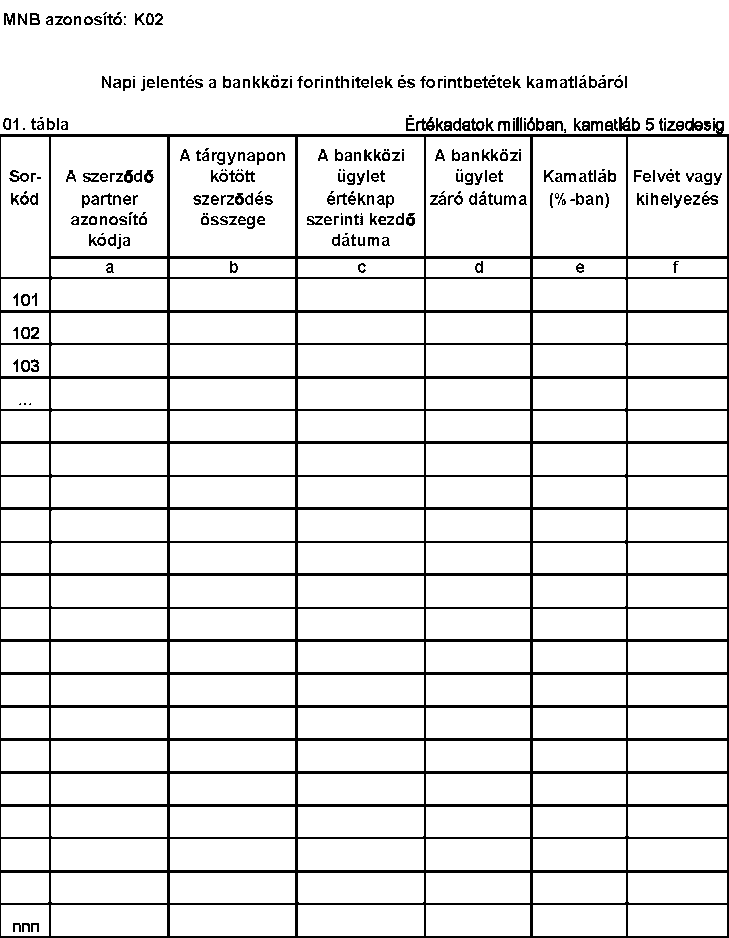

| 56 | K02 | Napi jelentés a bankközi forinthitelek és forintbetétek kamatlábáról | bankok, szakosított hitelintézetek, az ezen típusú EGT-fióktelepek | napi | elektronikus úton (EBEAD rendszer) | tárgynapot követő munkanap 8:30 óra | MNB Statisztikai igazgatóság |

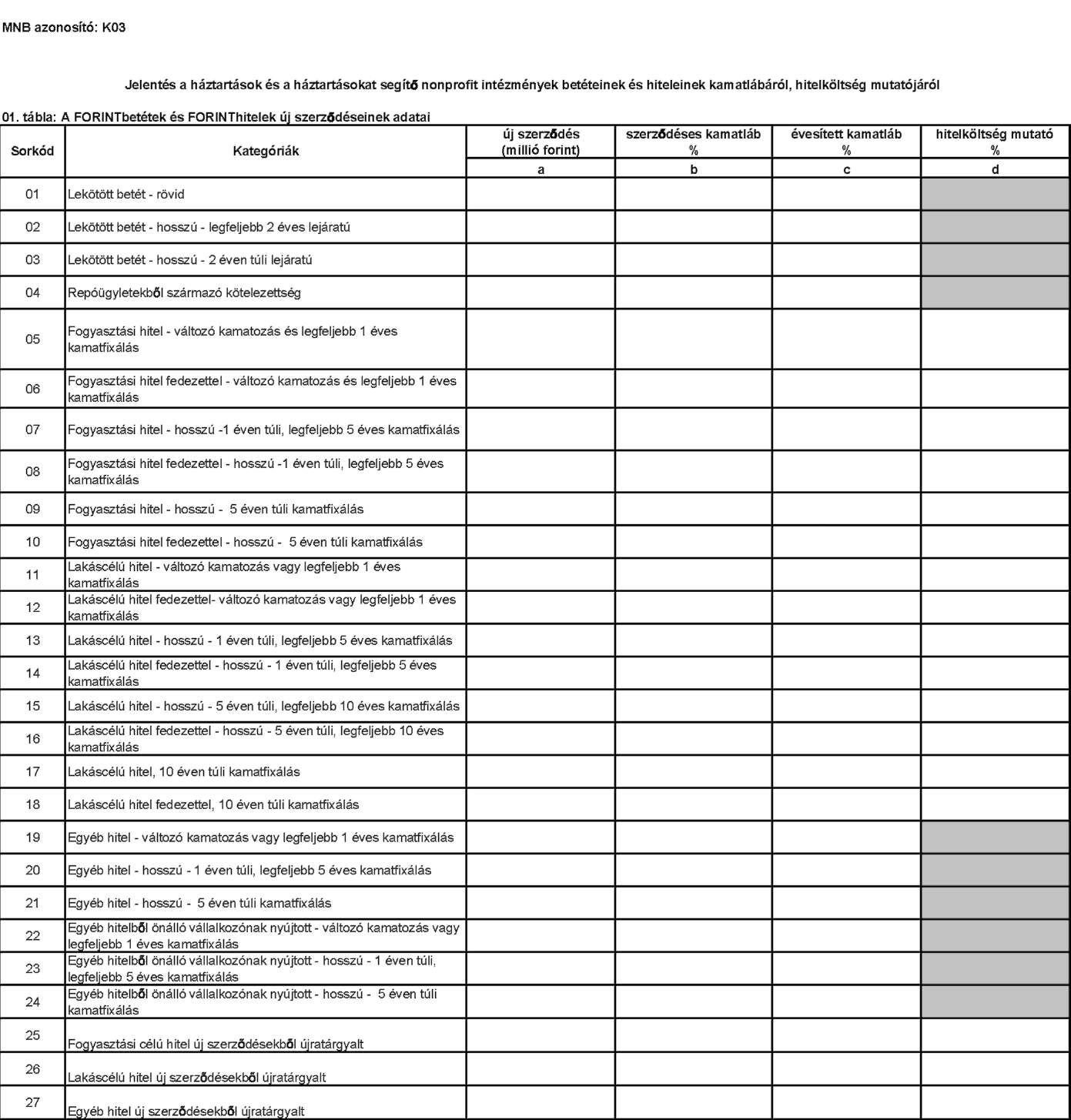

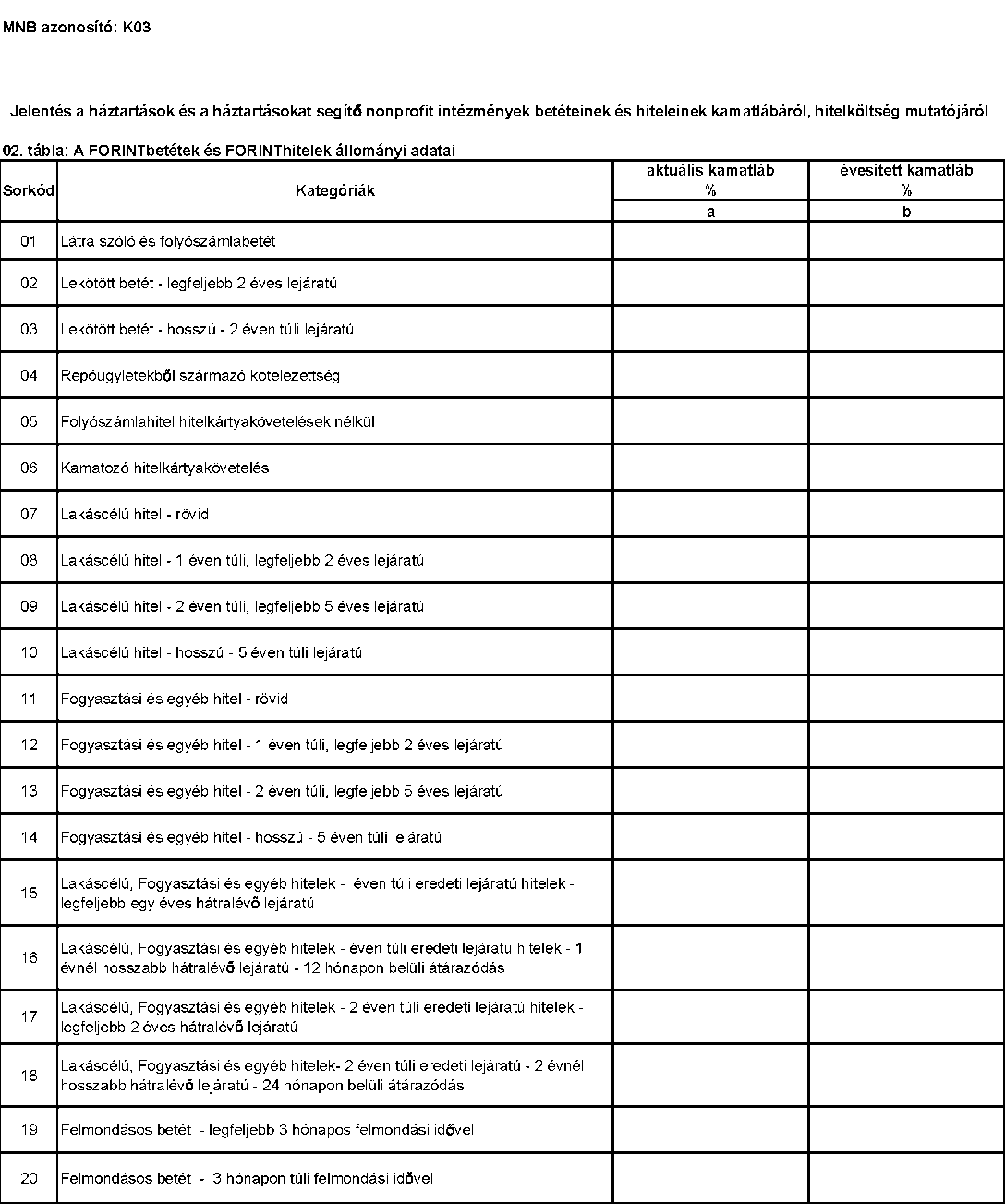

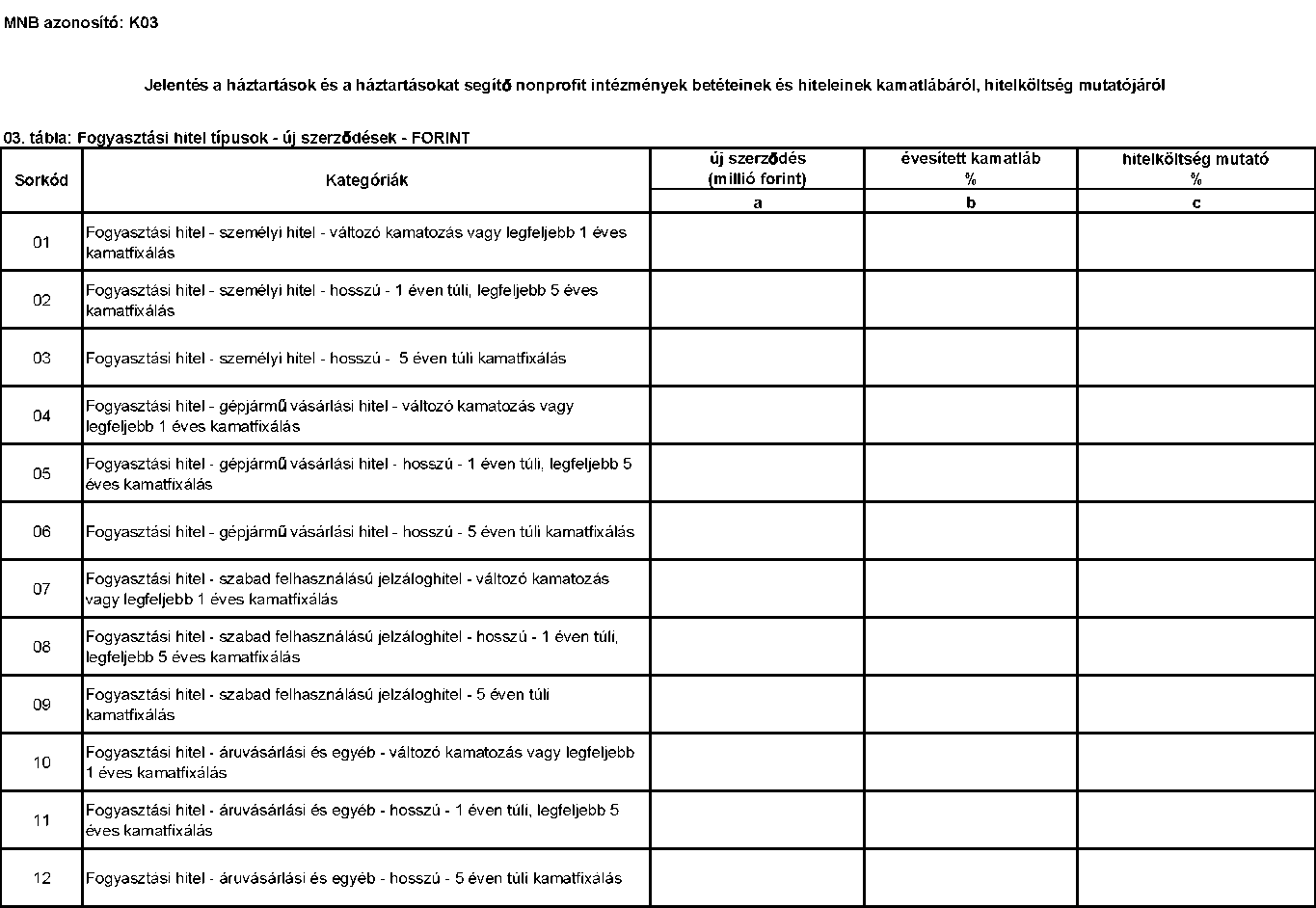

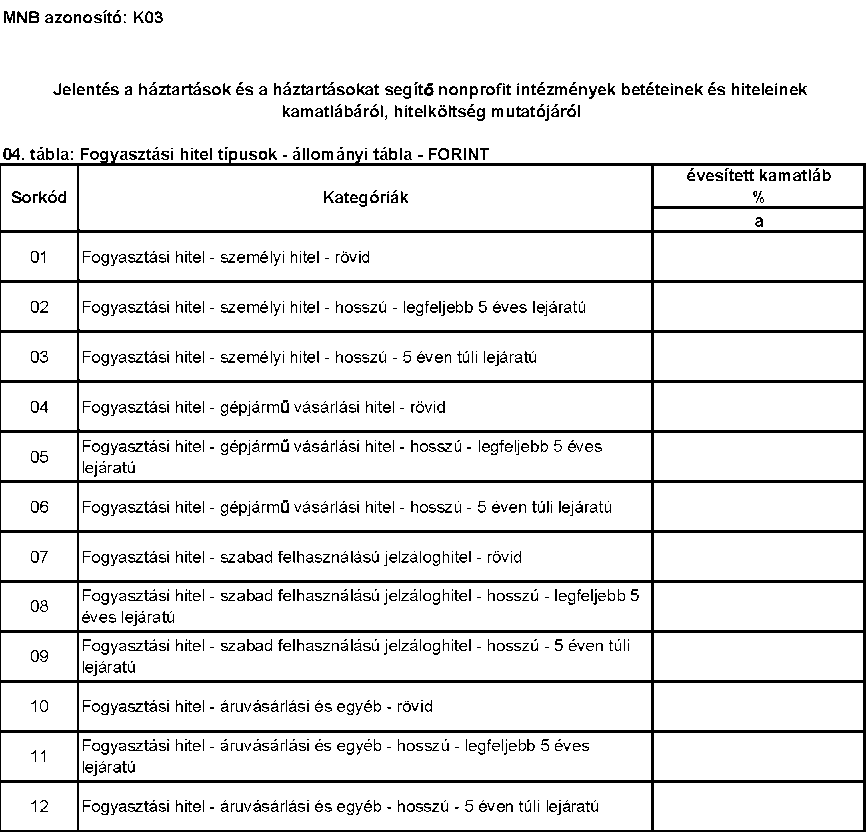

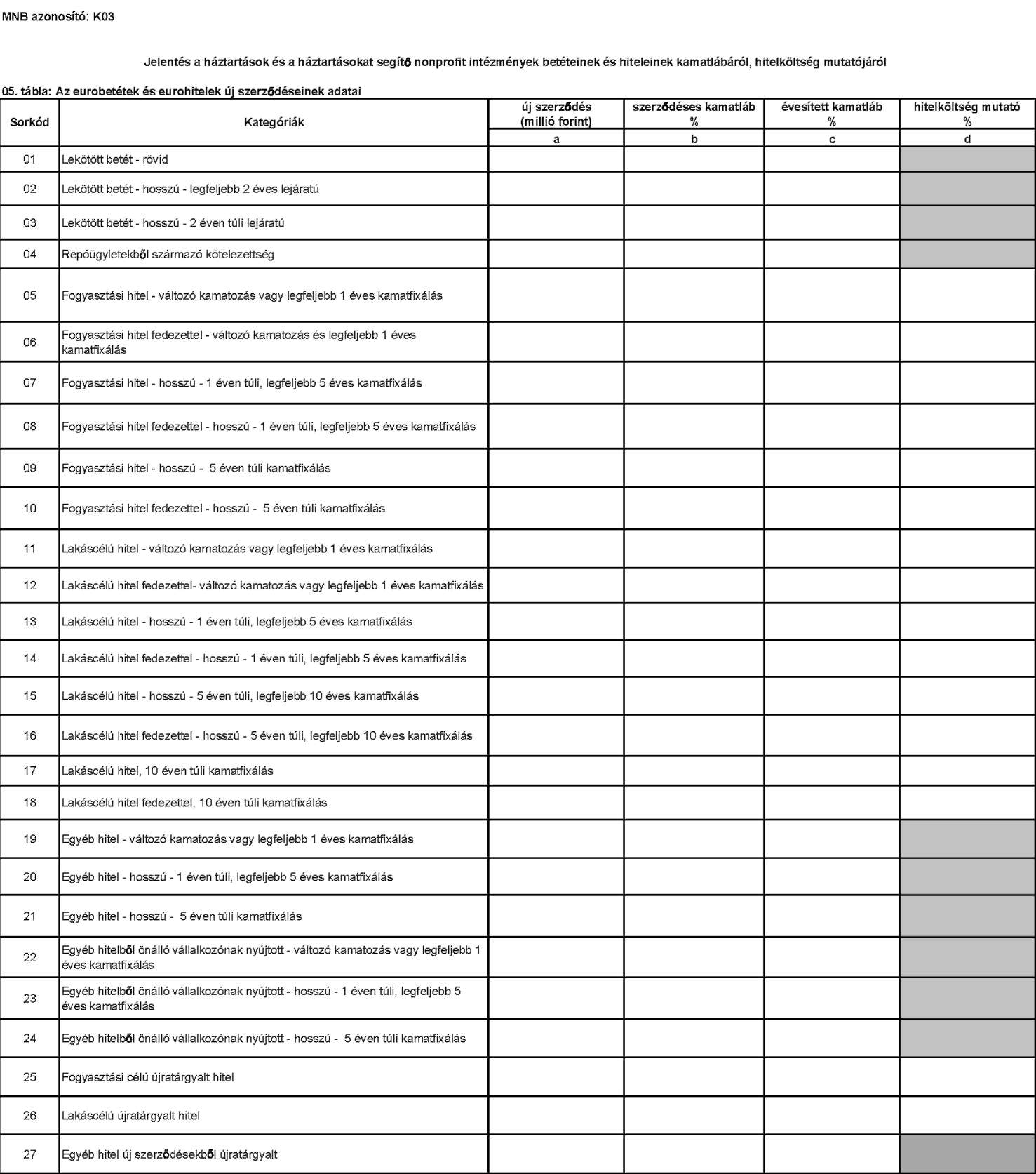

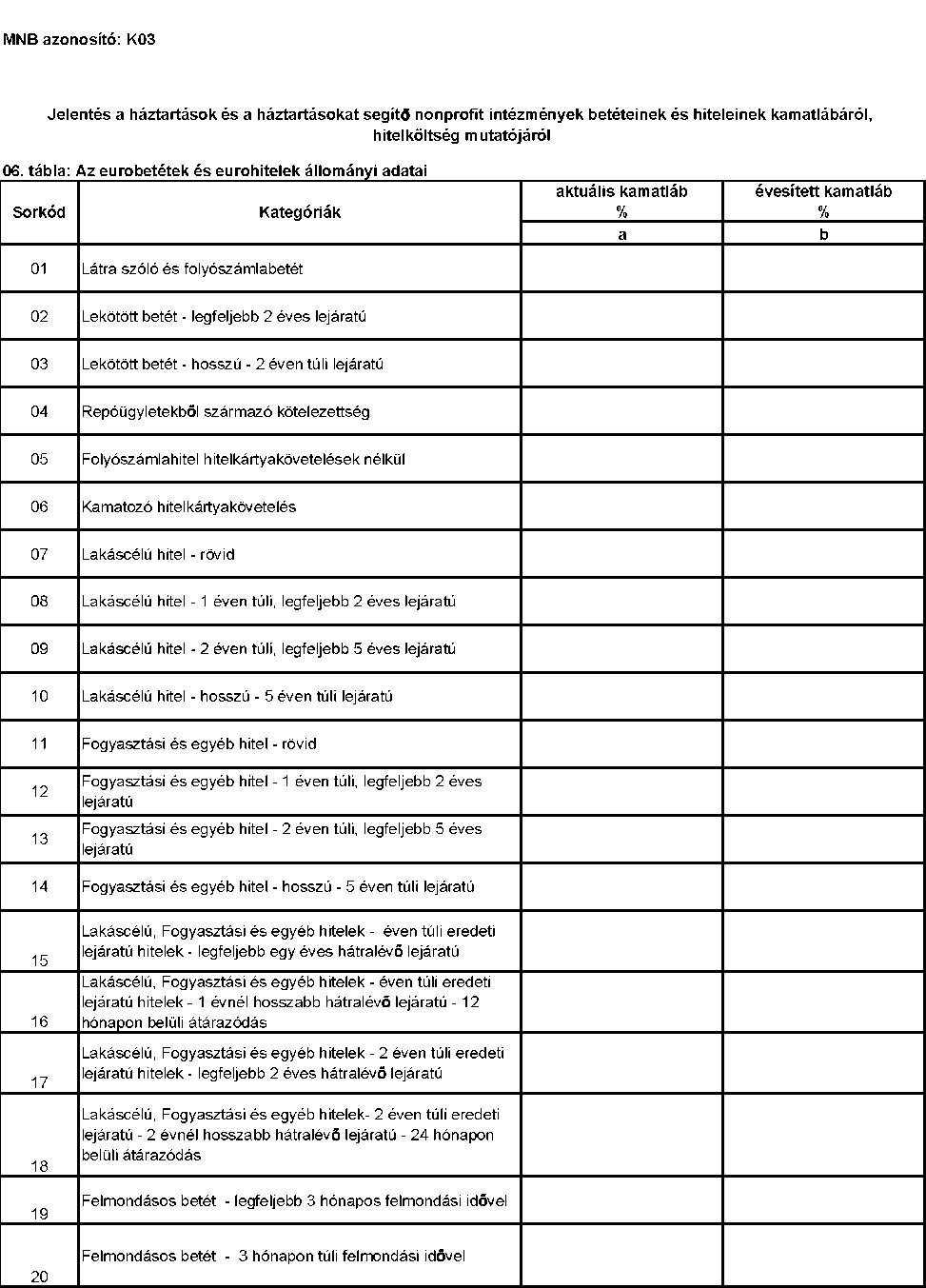

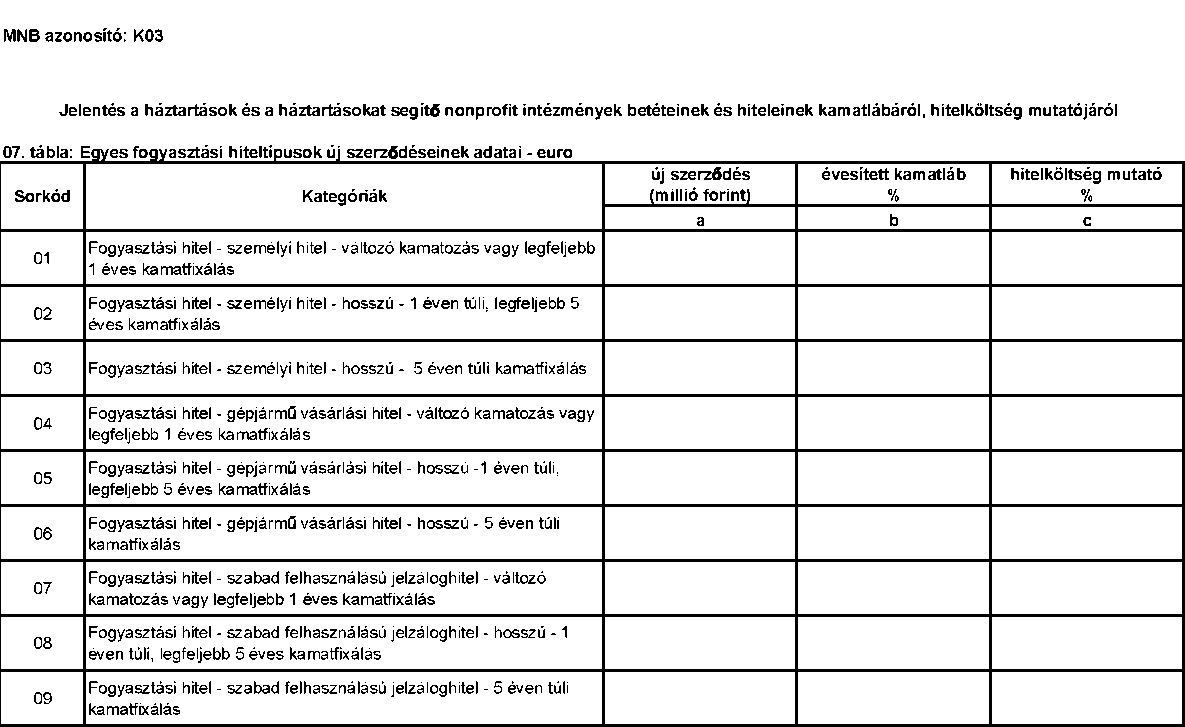

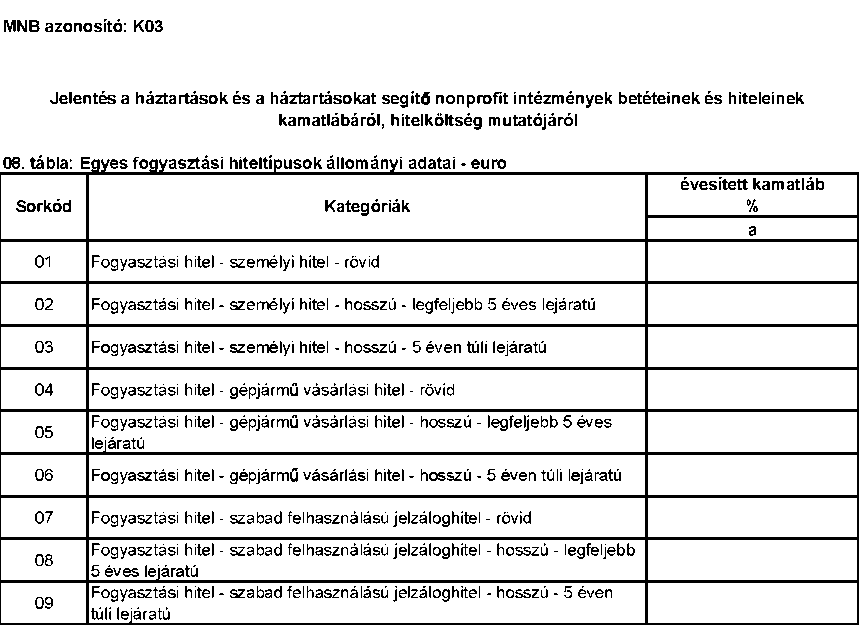

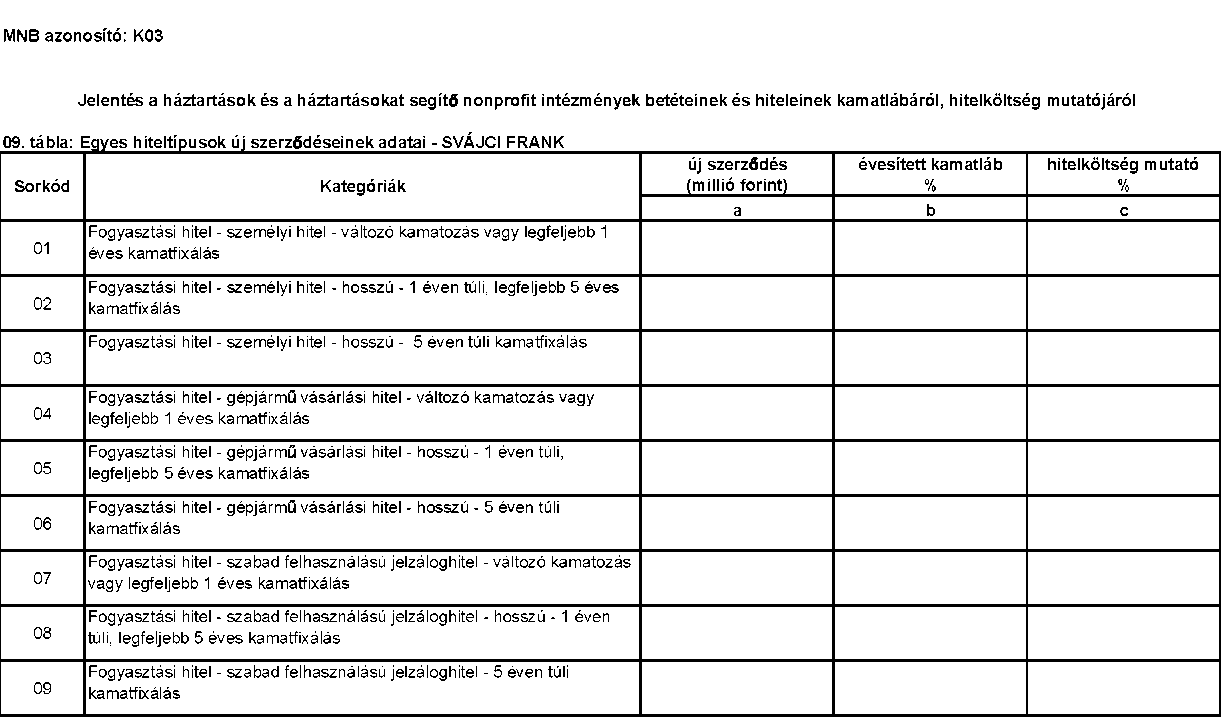

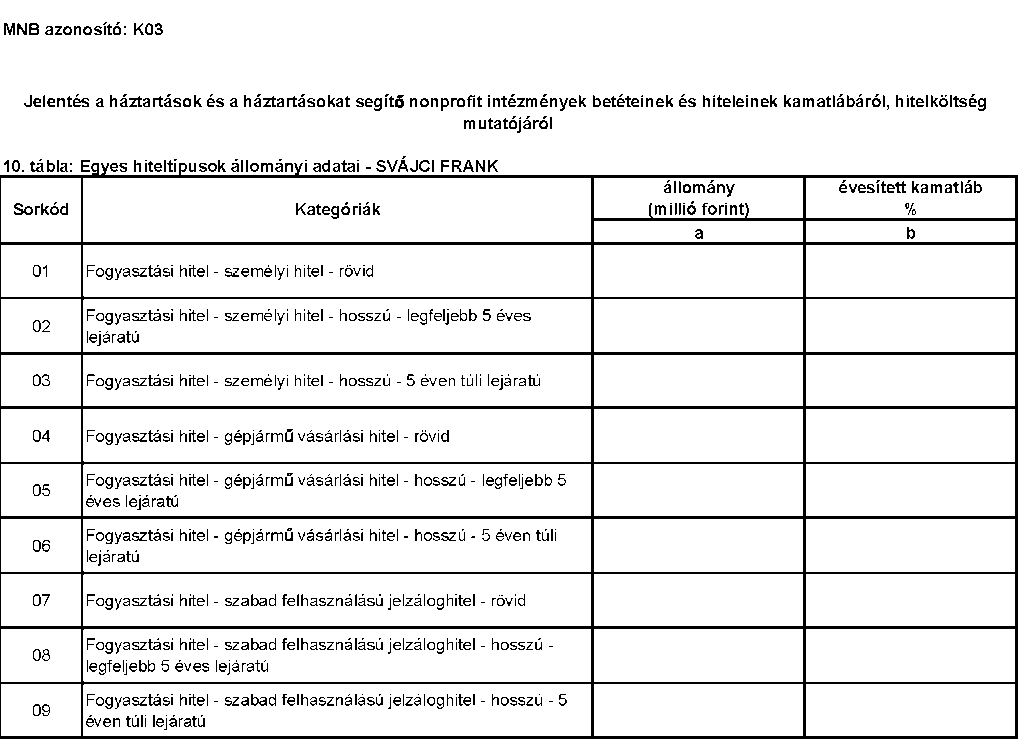

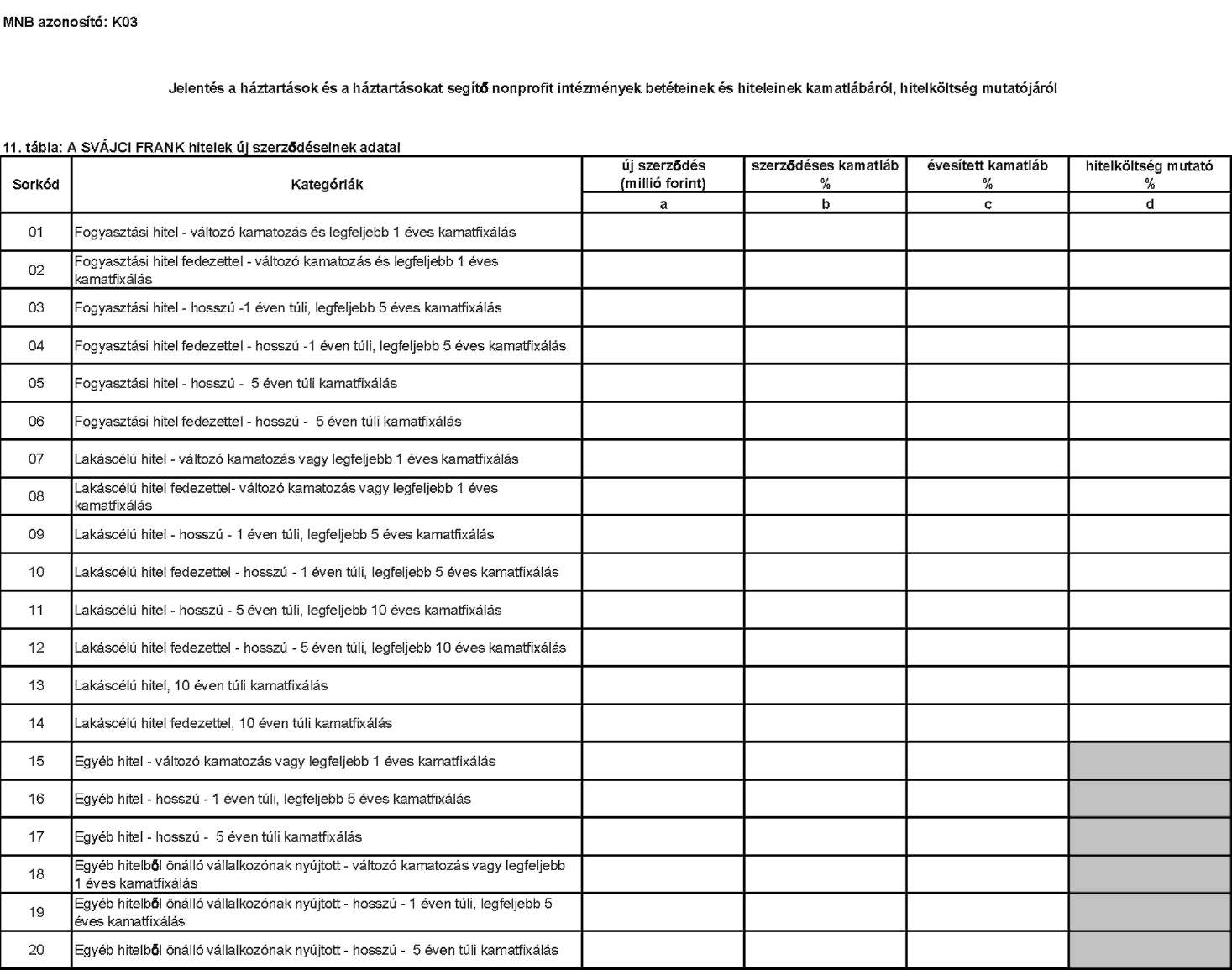

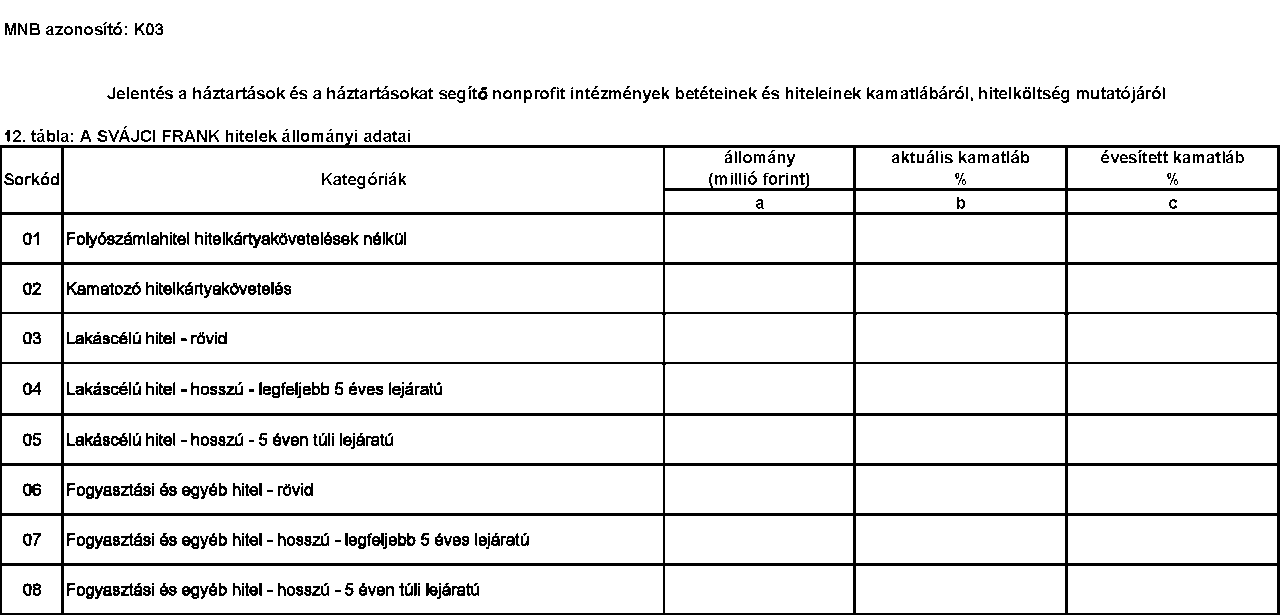

| 57 | K03 | Jelentés a háztartások és a háztartásokat segítő nonprofitintézmények betéteinek és hiteleinek kamatlábáról, hitelköltség mutatójáról | kijelölt hitelintézetek, az ezen típusú EGT- fióktelepek | egyedi elrendelés alapján, havi | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 9. munkanap | MNB Statisztikai igazgatóság |

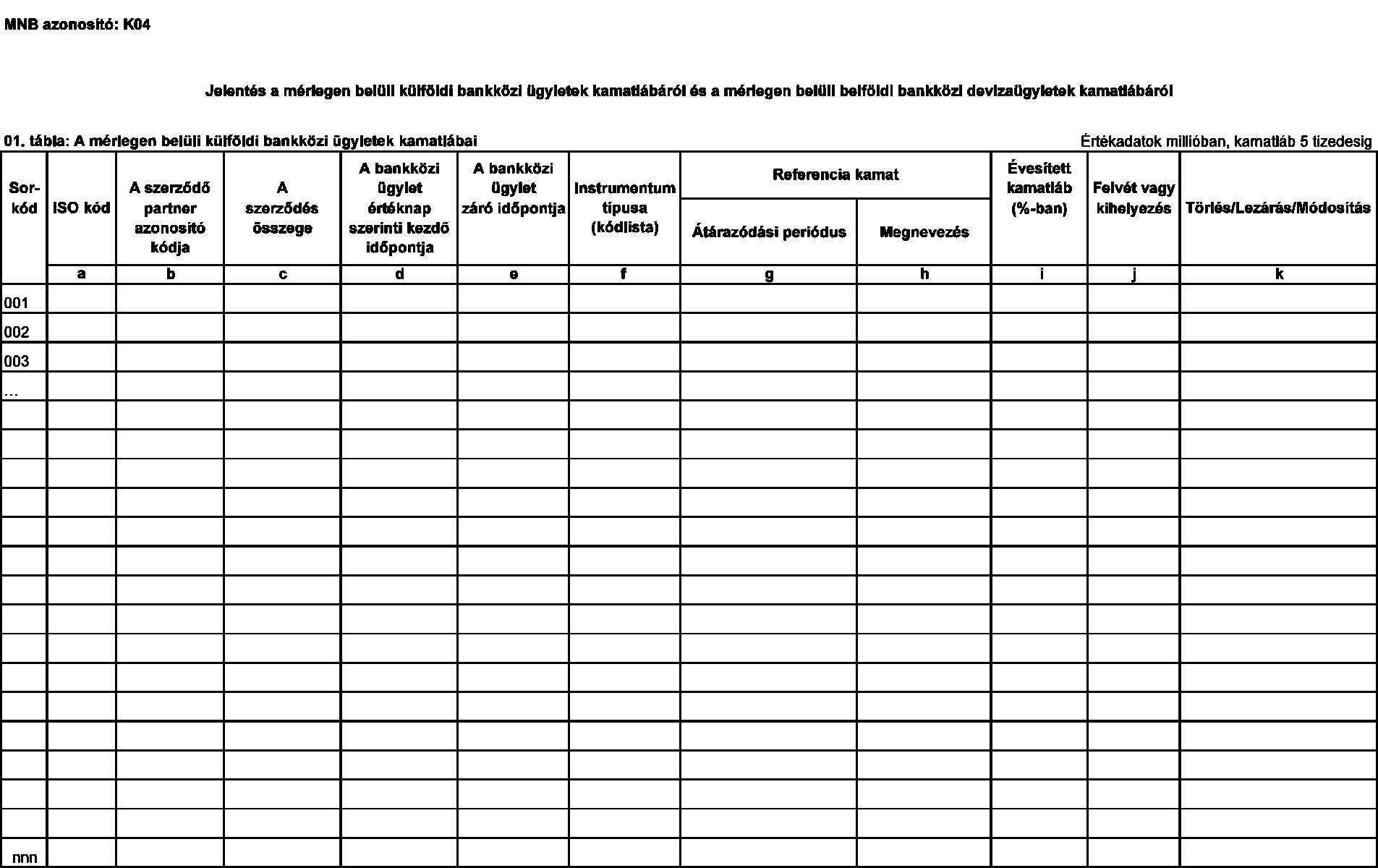

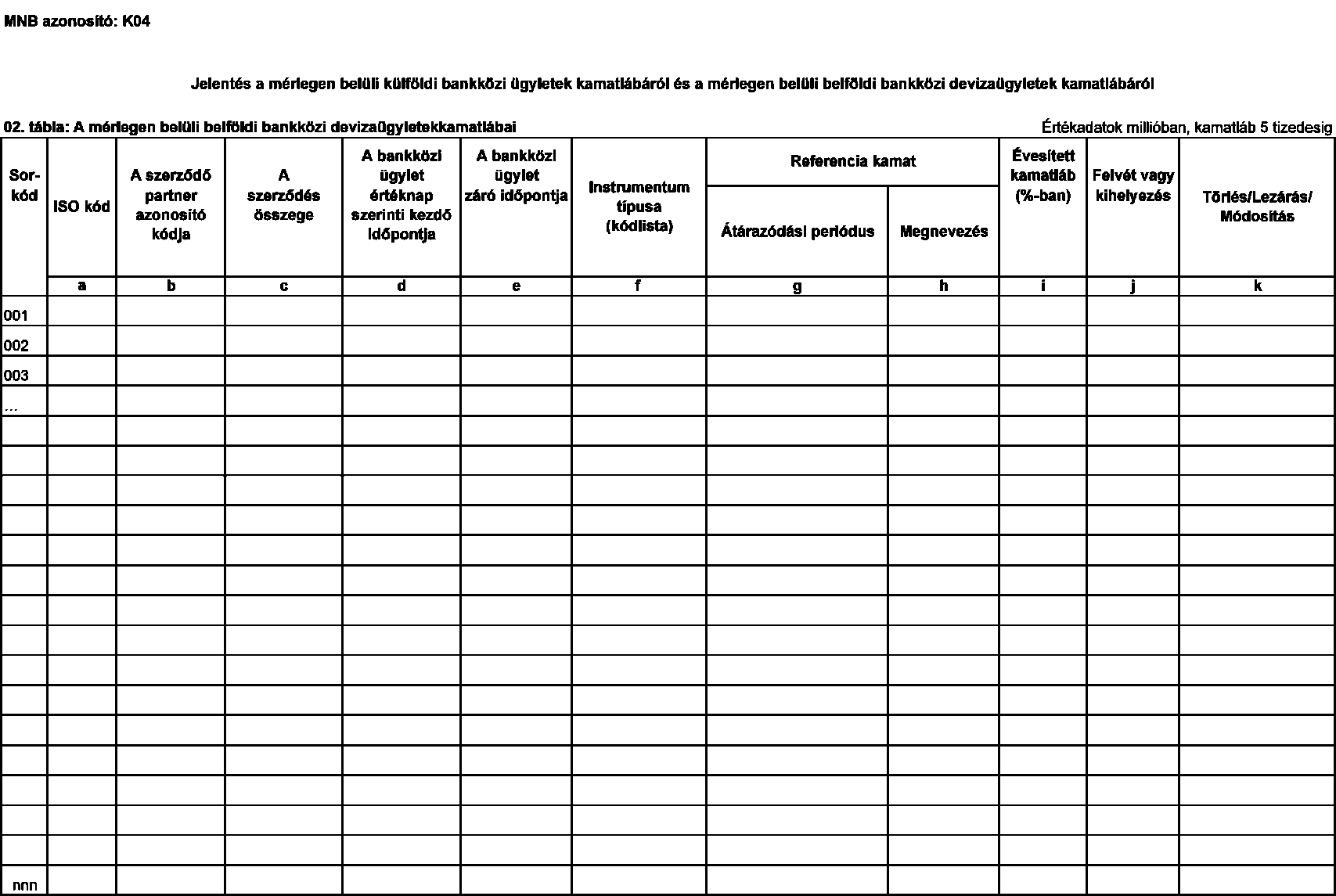

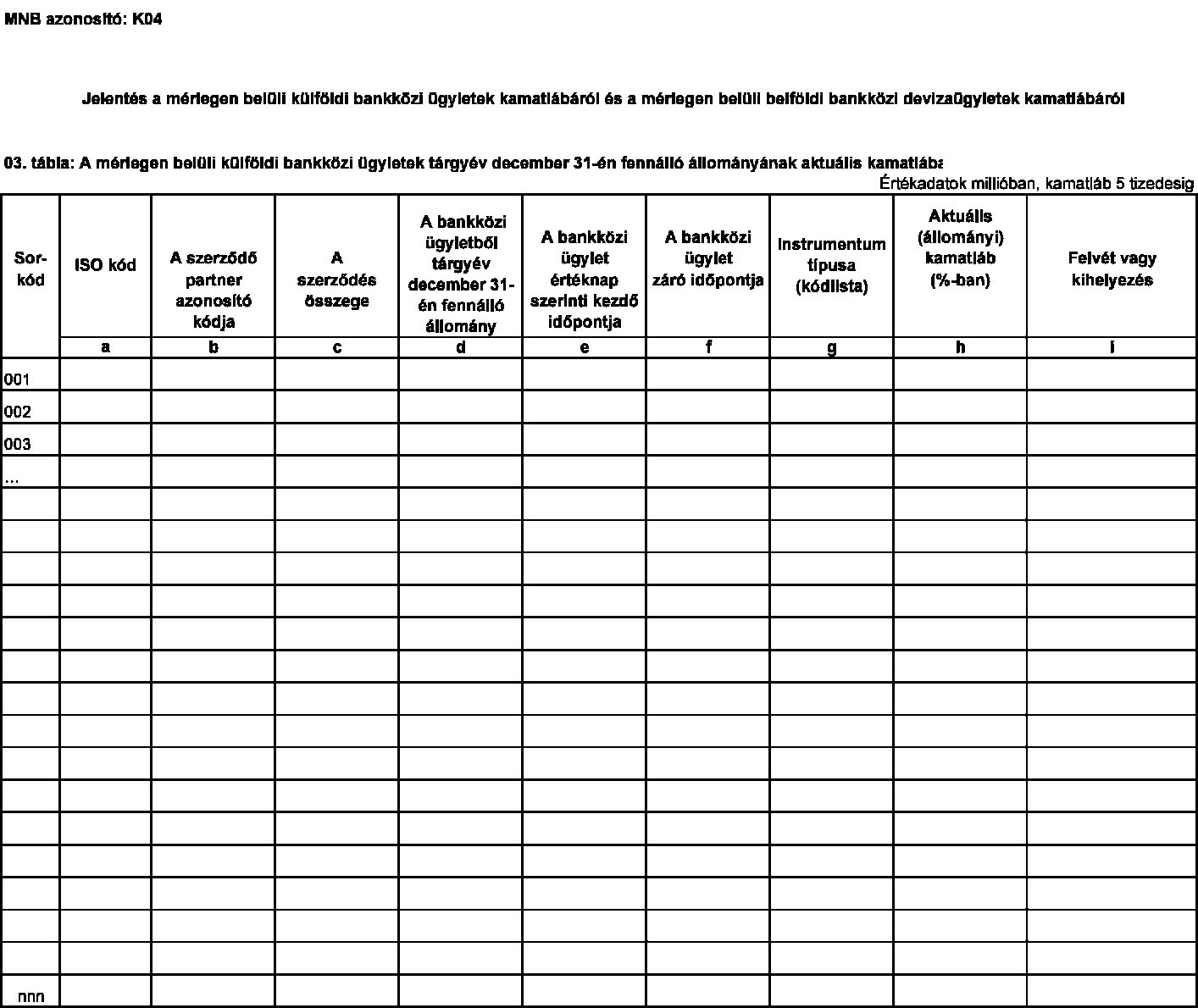

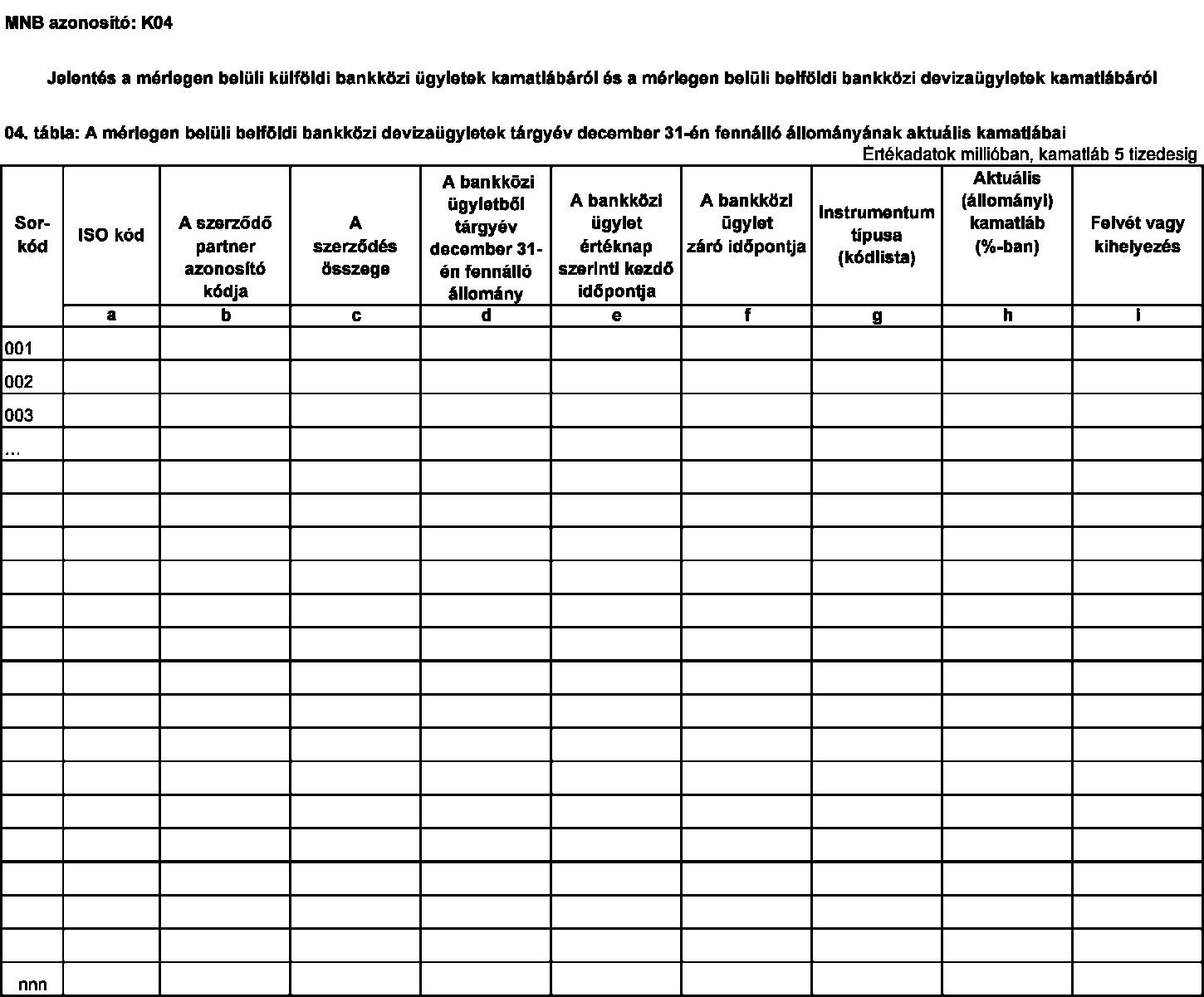

| 58 | K04 | Jelentés a mérlegen belüli külföldi bankközi ügyletek kamatlábáról és a mérlegen belüli belföldi bankközi devizaügyletek kamatlábáról | bankok, szakosított hitelintézetek, az ezen típusú EGT-fióktelepek | a 01. és 02. tábla tekintetében havi, a 03. és 04. tábla tekintetében éves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 2. munkanap | MNB Statisztikai igazgatóság |

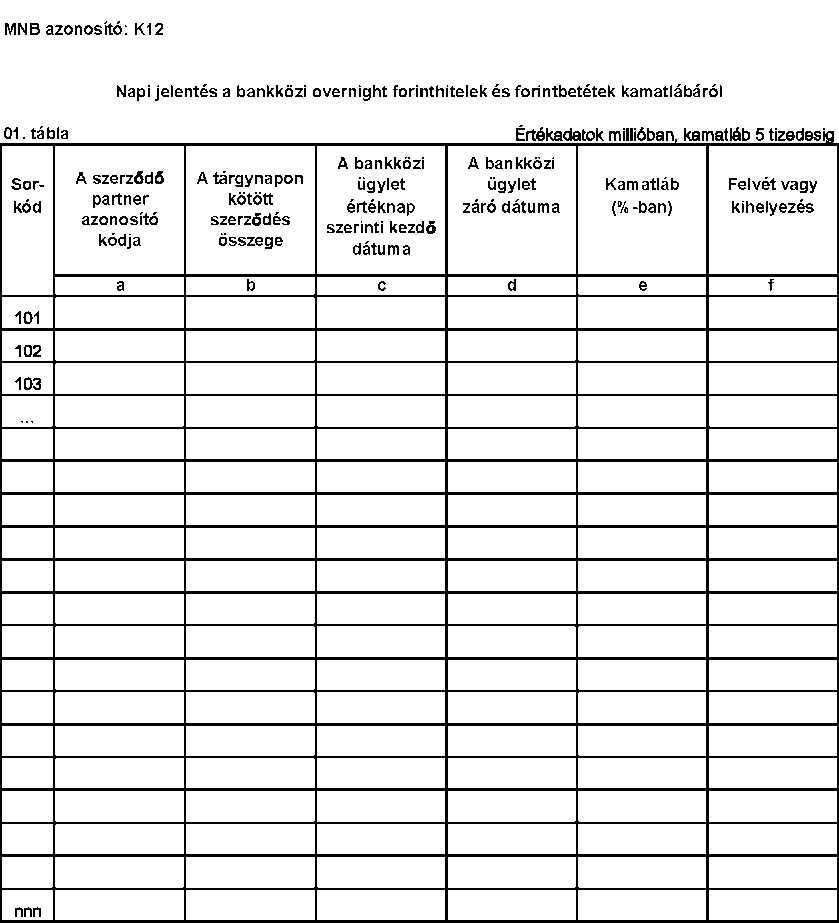

| 59 | K12 | Napi jelentés a bankközi overnight forinthitelek és forintbetétek kamatlábáról | bankok, szakosított hitelintézetek, az ezen típusú EGT-fióktelepek | napi | elektronikus úton (EBEAD rendszer) | tárgynapot követő munkanap 8 óra | MNB Statisztikai igazgatóság |

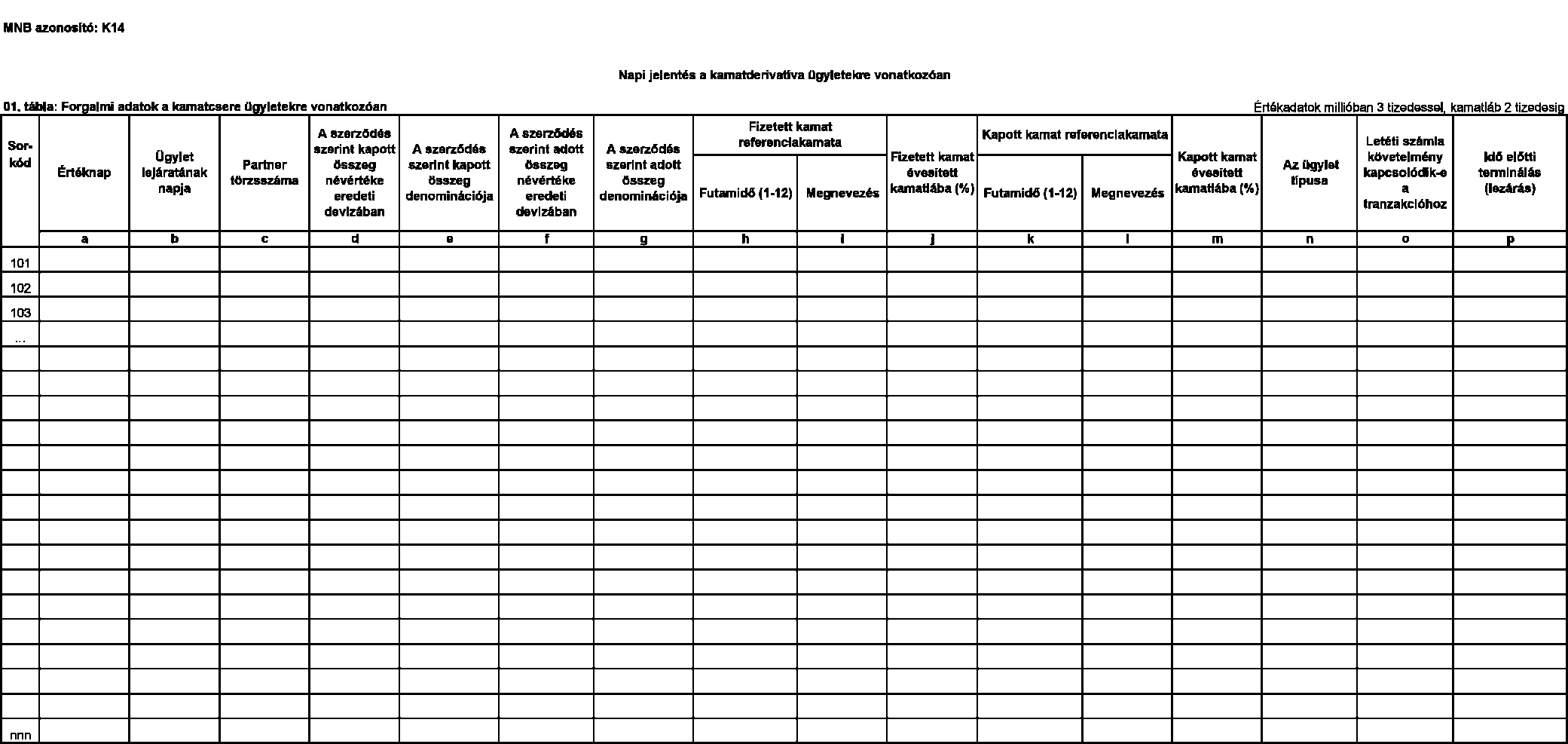

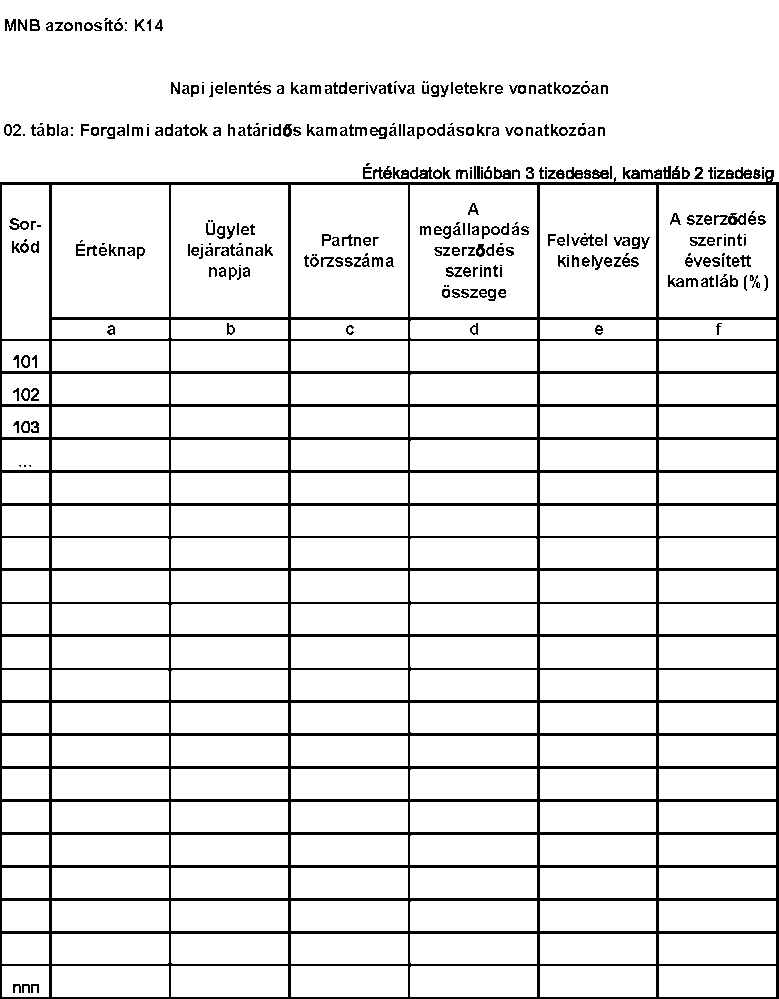

| 60 | K14 | Napi jelentés a kamatderivatíva ügyletekre vonatkozóan | bankok, szakosított hitelintézetek, az ezen típusú EGT-fióktelepek | napi | elektronikus úton (EBEAD rendszer) | tárgynapot követő munkanap 11:30 óra | MNB Statisztikai igazgatóság |

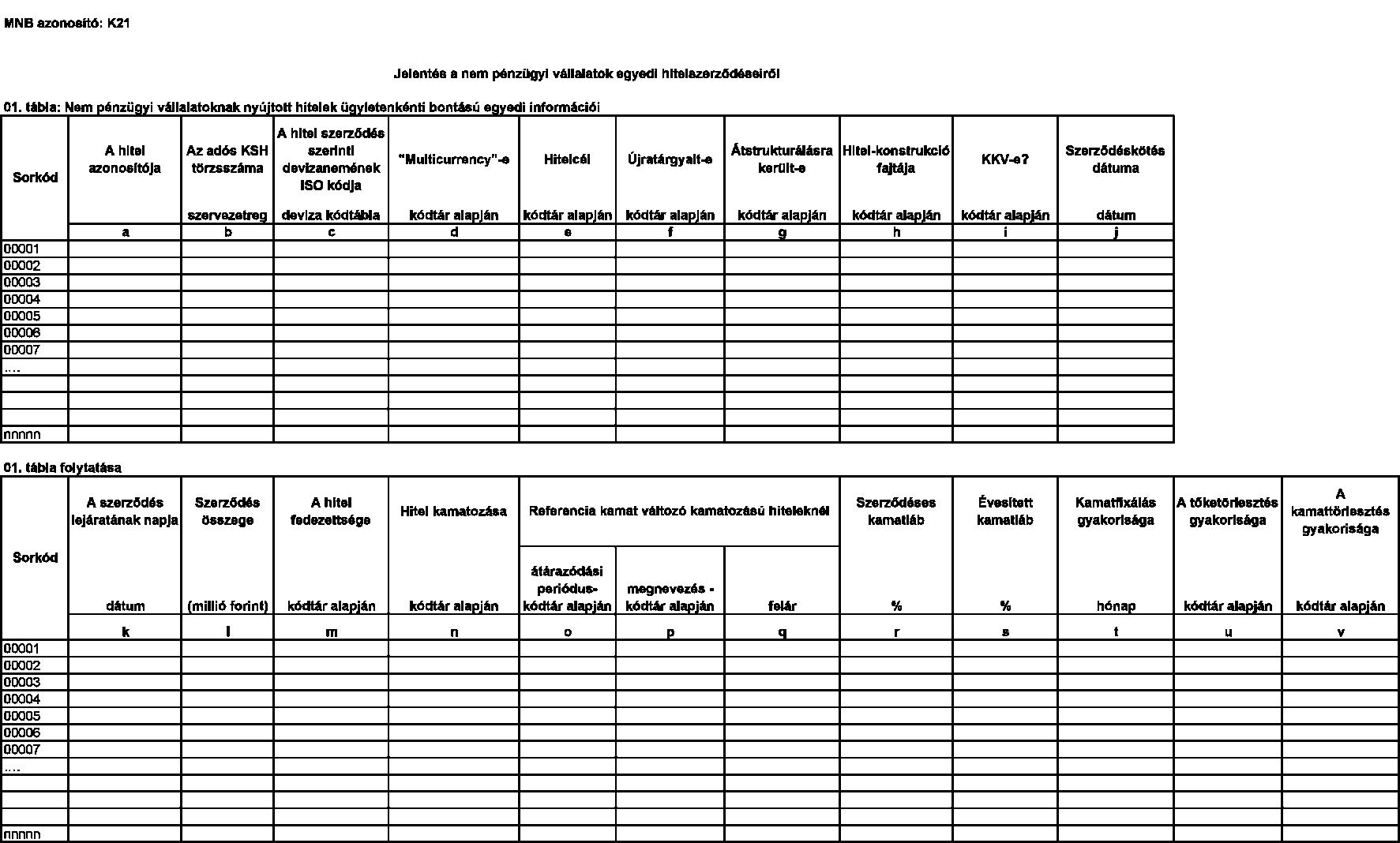

| 61 | K21 | Jelentés a nem pénzügyi vállalatok egyedi hitelszerződéseiről | kijelölt hitelintézetek, az ezen típusú EGT- fióktelepek | egyedi elrendelés alapján, havi | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 9. munkanap | MNB Statisztikai igazgatóság |

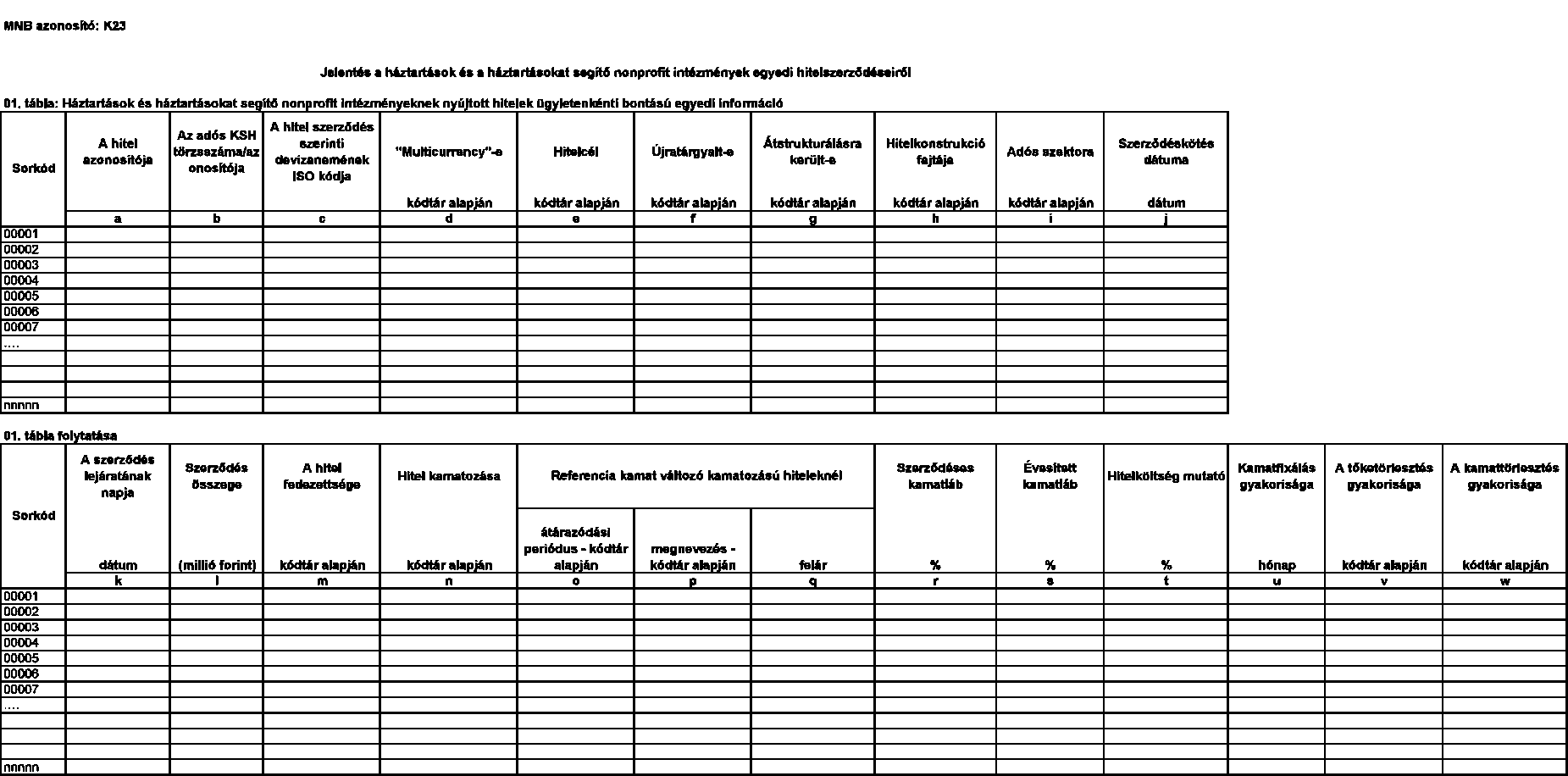

| 62 | K23 | Jelentés a háztartások és a háztartásokat segítő nonprofit intézmények egyedi hitelszerződéseiről | kijelölt hitelintézetek, az ezen típusú EGT- fióktelepek | egyedi elrendelés alapján, havi | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 9. munkanap | MNB Statisztikai igazgatóság |

| MNB azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | ||||

| gyakorisága | teljesítésének módja | határideje | címzettje | ||||

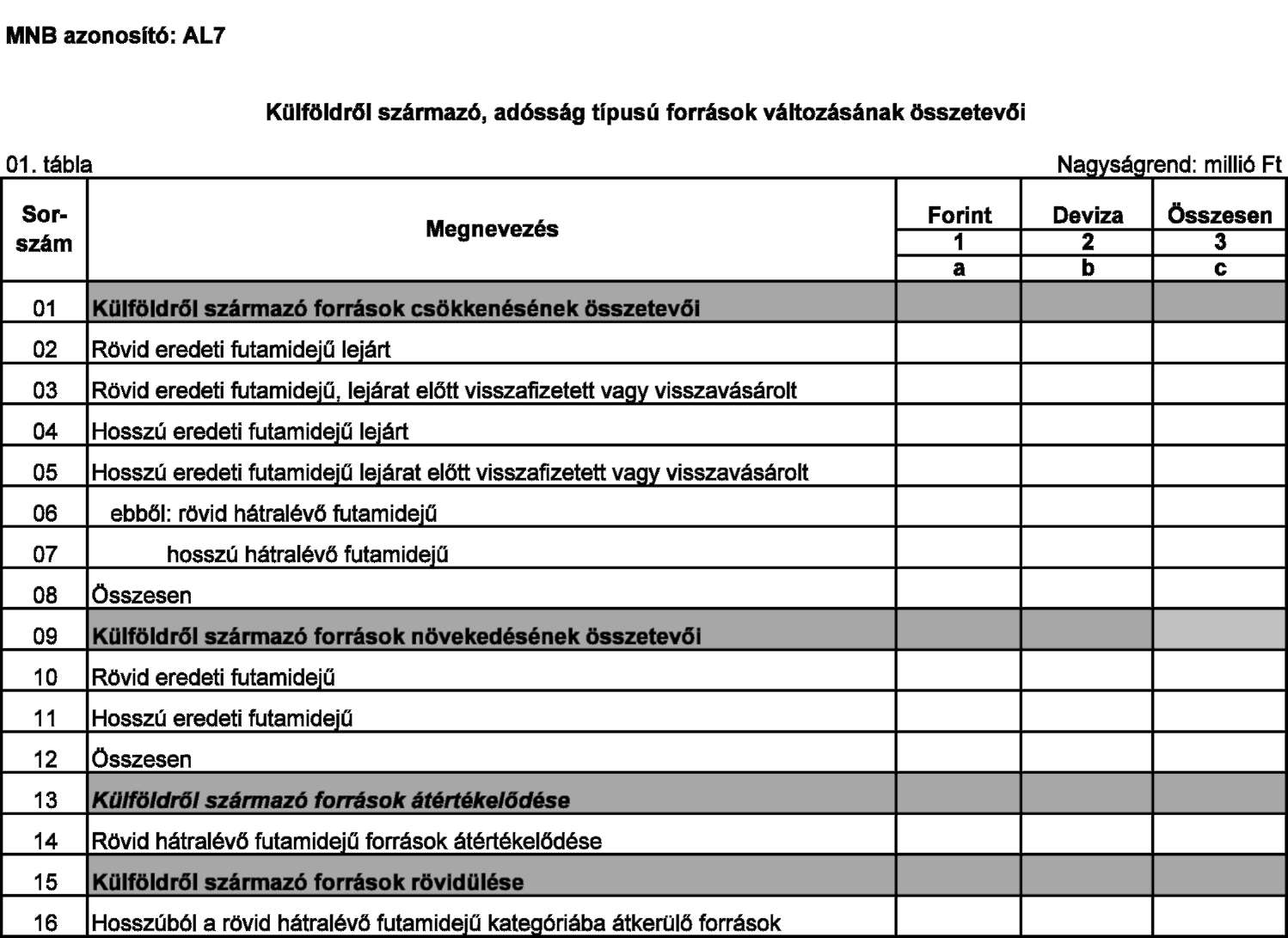

| 63 | AL7 | Külföldről származó, adósság típusú források változásának összetevői | kijelölt hitelintézetek, az ezen típusú EGT- fióktelepek | egyedi elrendelés alapján, havi | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő 3. munkanap 12 óra | MNB Statisztikai igazgatóság |

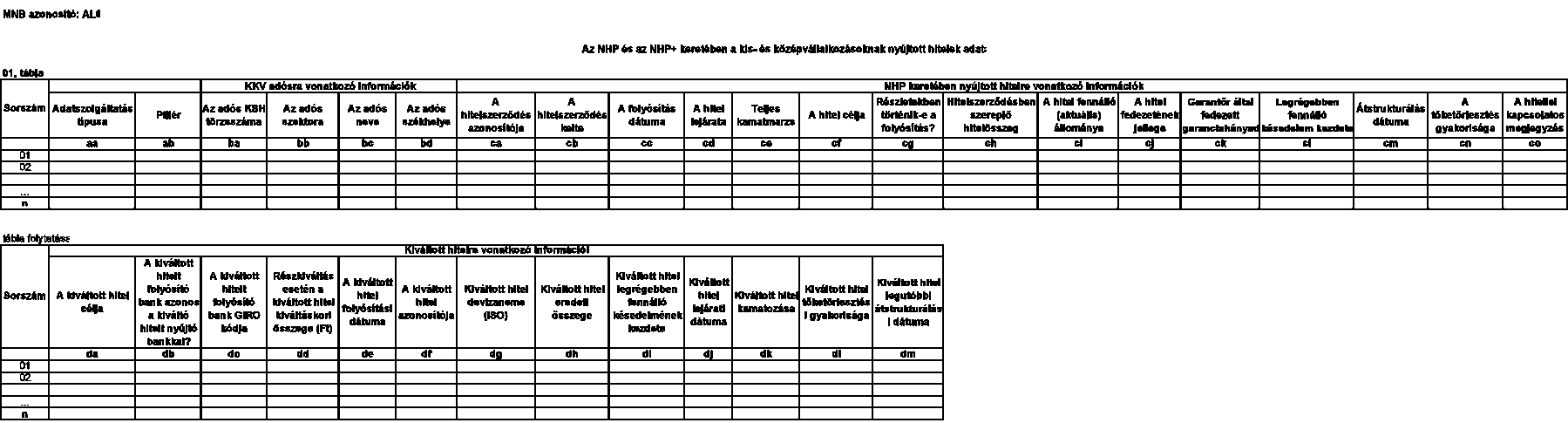

| 64 | AL8 | Az NHP és az NHP+ keretében a kis- és középvállalkozásoknak nyújtott hitelek adatai | kijelölt - a Növekedési Hitelprogramban (a továbbiakban: NHP), illetve a Növekedési Hitelprogram Pluszban (a továbbiakban: NHP+) részt vevő - hitelintézetek, az ezen típusú EGT-fióktelepek | egyedi elrendelés alapján, eseti | elektronikus úton (GiroHálóMail) | az NHP első és második szakasza, valamint harmadik szakaszának I. pillére és az NHP+ keretében az MNB-től refinanszírozni kért KKV hitelek adatai tekintetében: - a refinanszírozási hitel kívánt folyósítási napját megelőző munkanap 15 óra (szombati munkanap esetén 12 óra); - a jelentett adatokban beállt változás esetén: a kitöltési előírások eltérő rendelkezése hiányában a változás adatszolgáltató által előre ismert napján 15 óra, szombati munkanap esetén 12 óra; az NHP harmadik szakaszának II. pillére keretében az MNB-től refinanszírozni kért KKV hitelek adatai tekintetében: a KKV hitelszerződés megkötését, illetve a jelentett adatokban beállt változást követő, az NHP harmadik szakaszának I. és II. pillére keretében folyósított refinanszírozási hitelek igénybevételének módjáról és feltételeiről szóló Terméktájékoztatóban meghatározott adatszolgáltatási nap 15 óra; | MNB Pénz- és devizapiac igazgatóság |

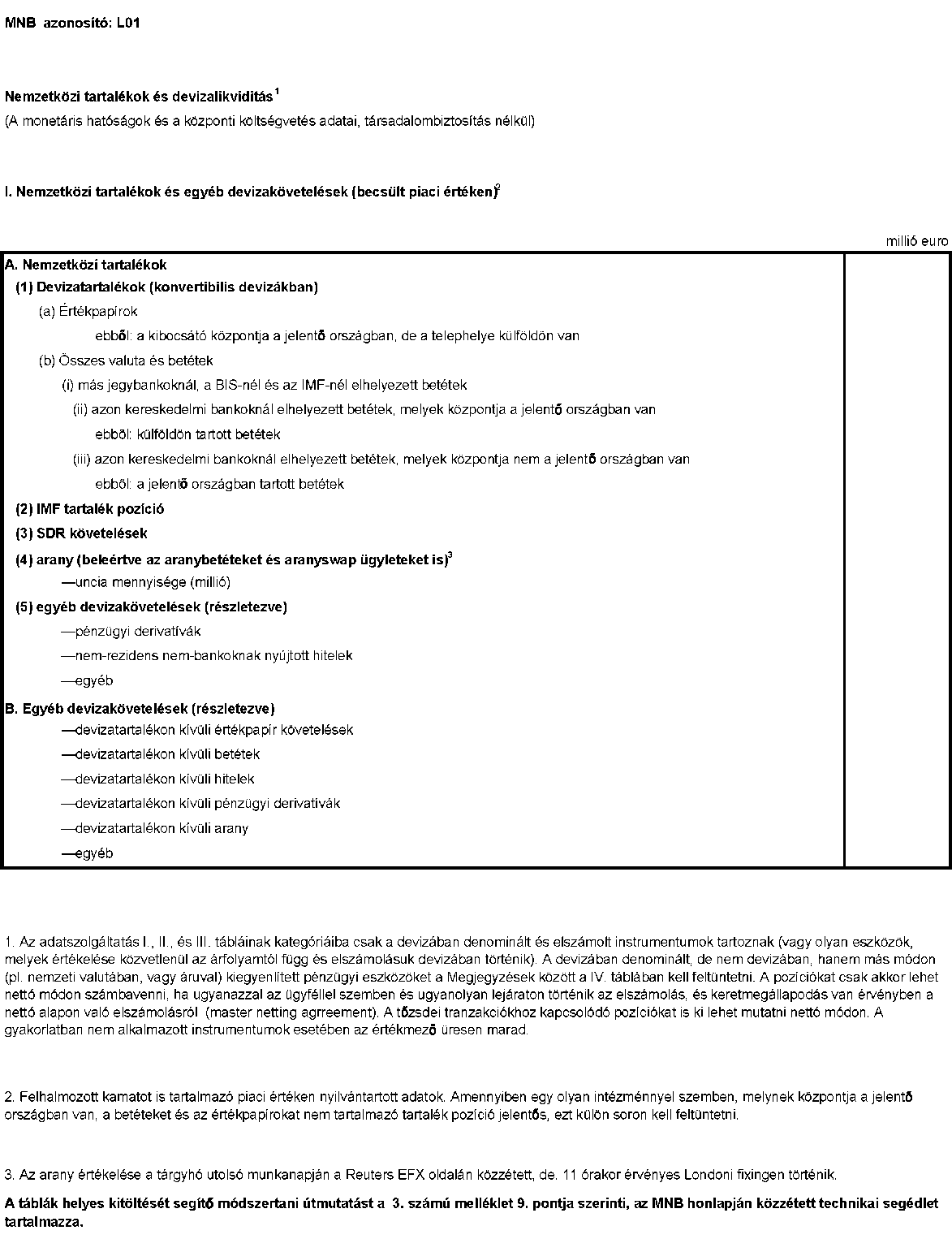

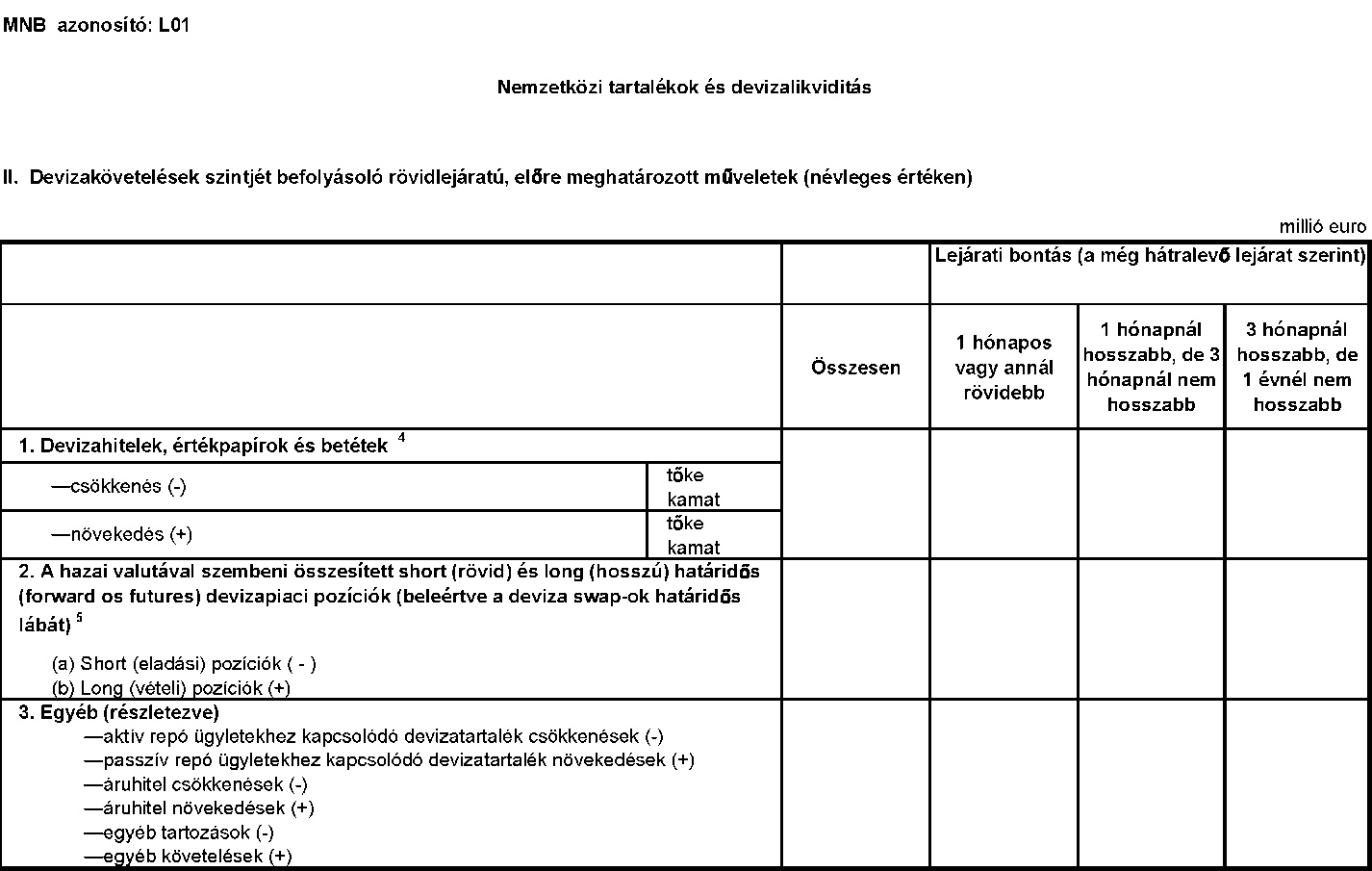

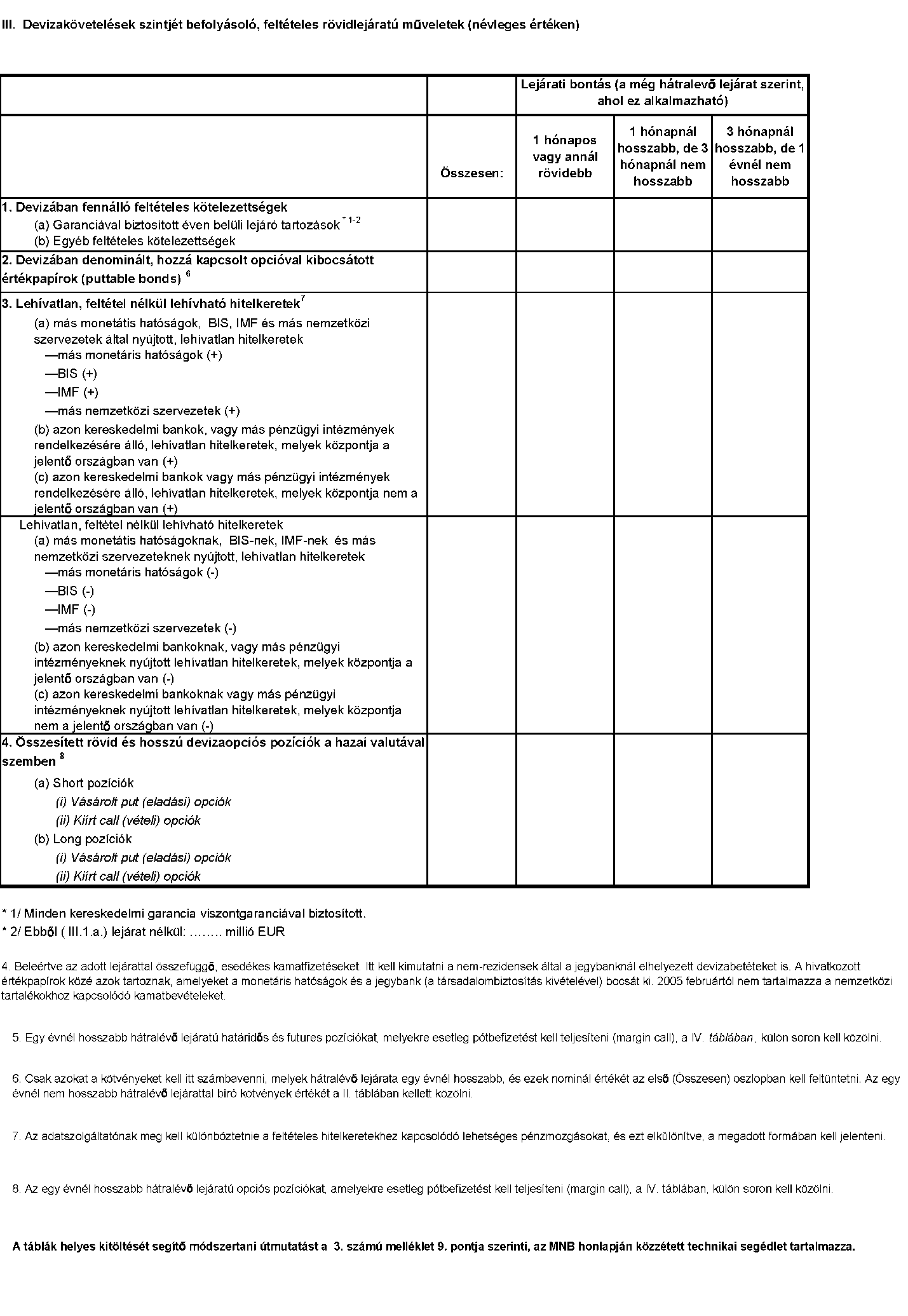

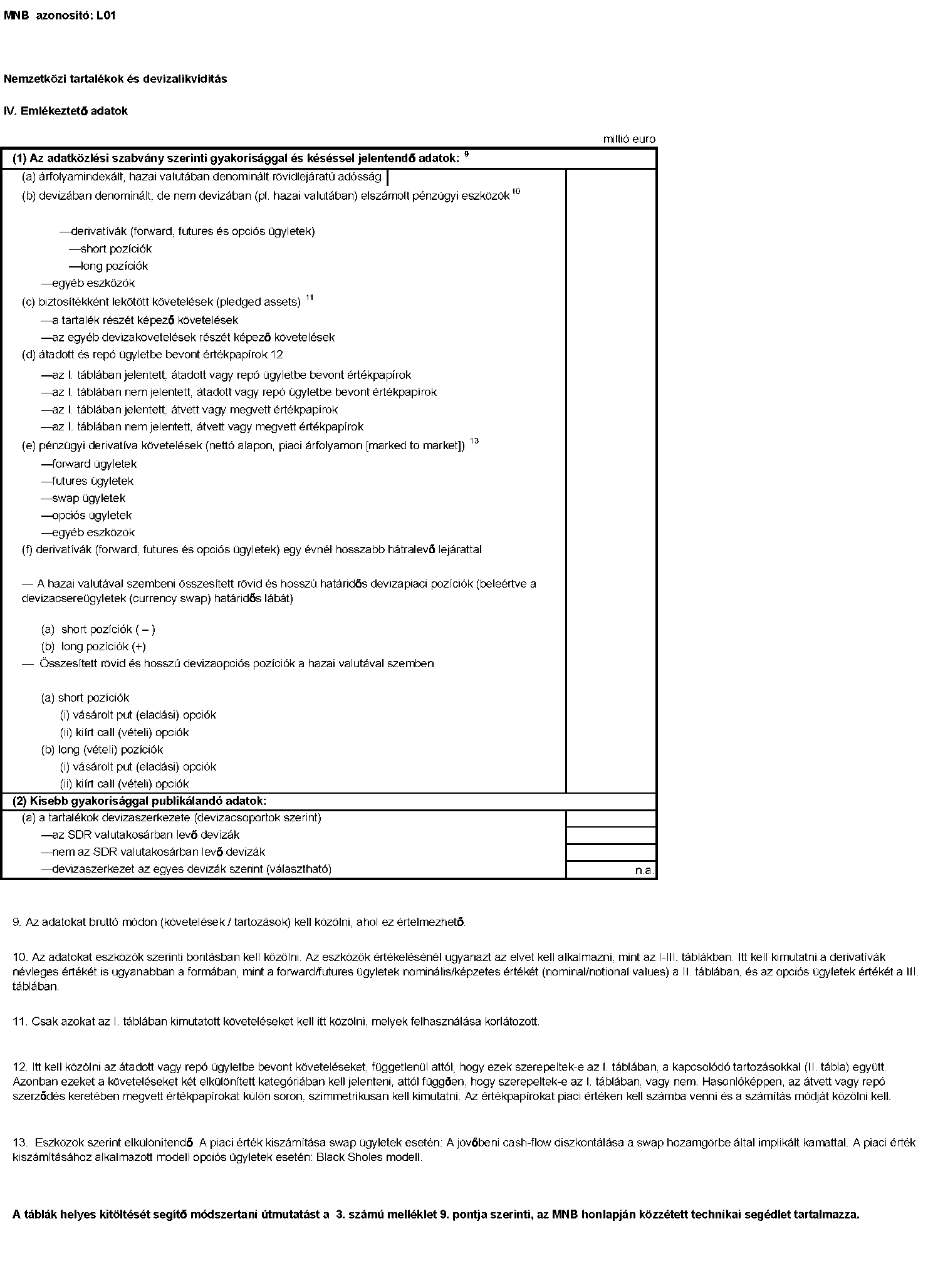

| 65 | L01 | Nemzetközi tartalékok és devizalikviditás | MÁK, ÁKK Zrt. | havi | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 15. nap | MNB Statisztikai igazgatóság |

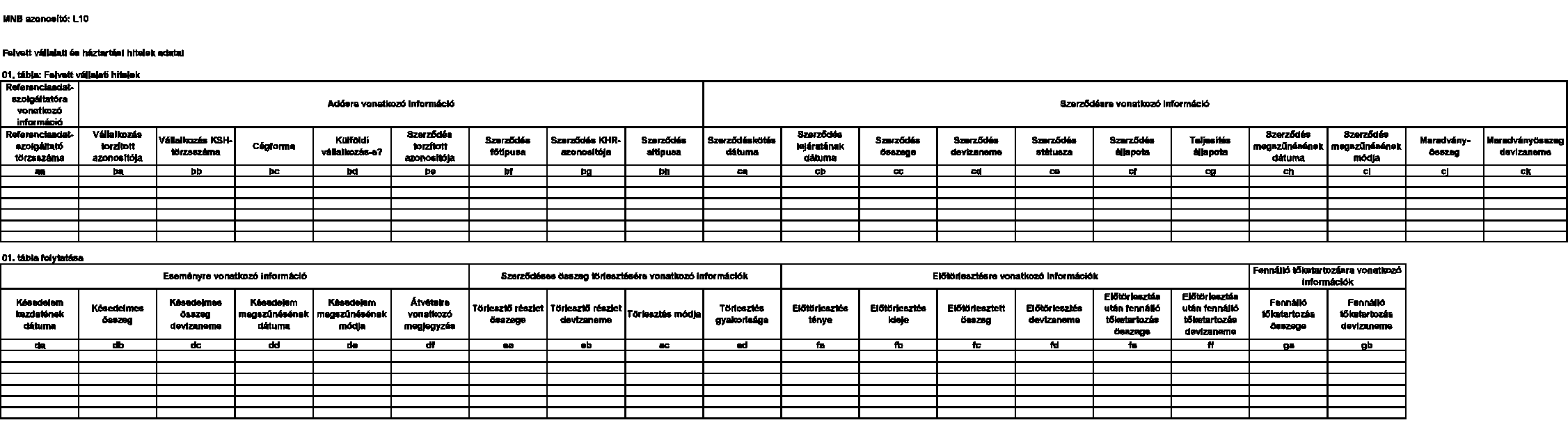

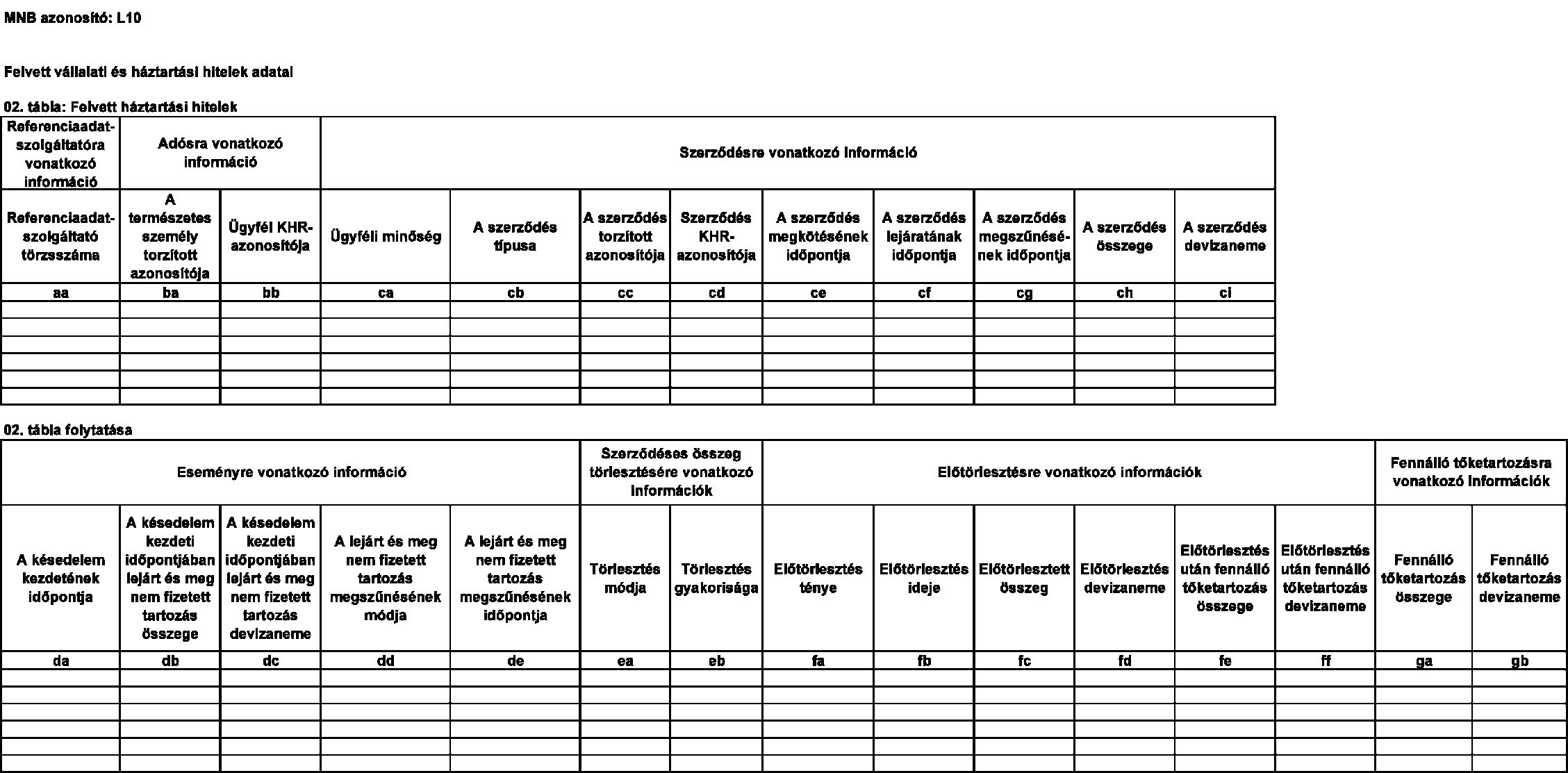

| 66 | L10 | Felvett vállalati és háztartási hitelek adatai | központi hitelinformációs rendszert (a továbbiakban: KHR) működtető pénzügyi vállalkozás | havi | elektronikus úton (elektronikus adathordozó) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztikai igazgatóság |

| MNB azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | ||||

| gyakorisága | teljesítésének módja | határideje | címzettje | ||||

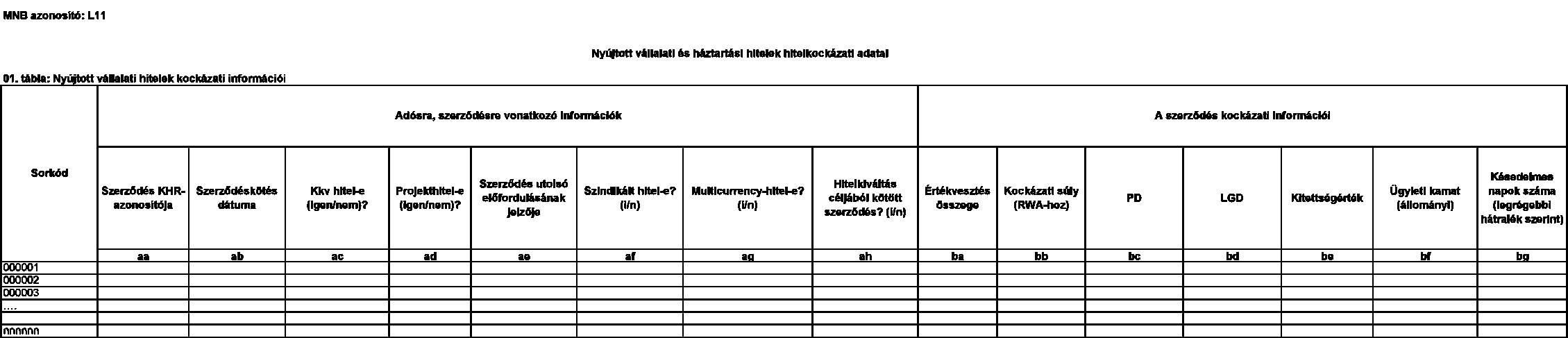

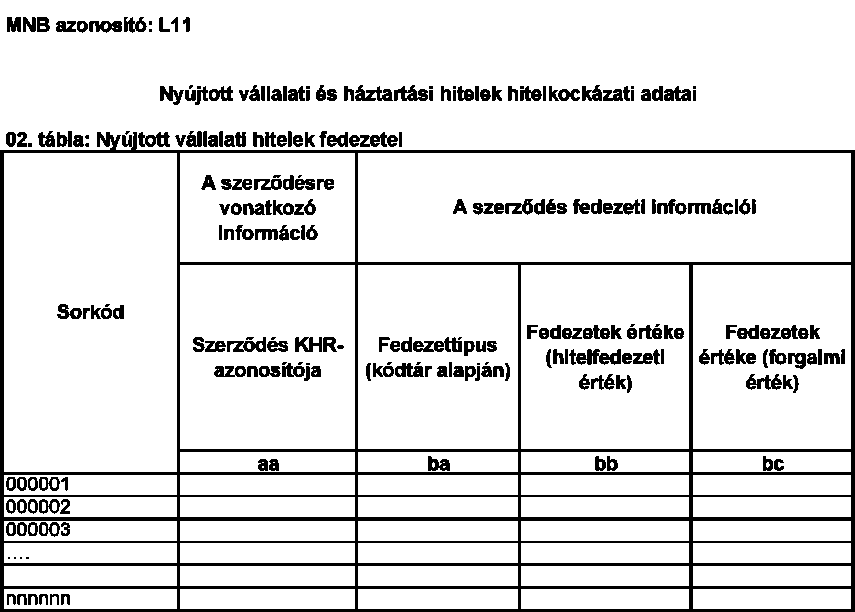

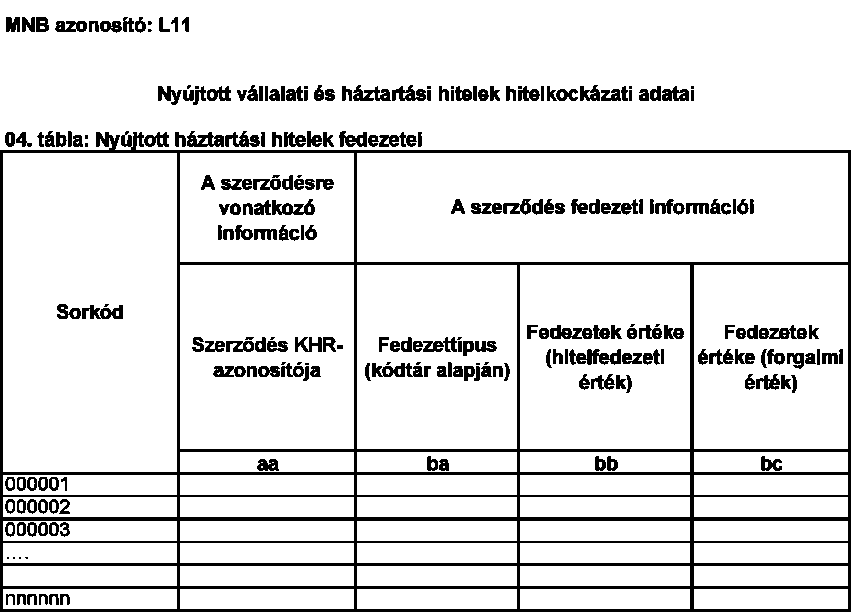

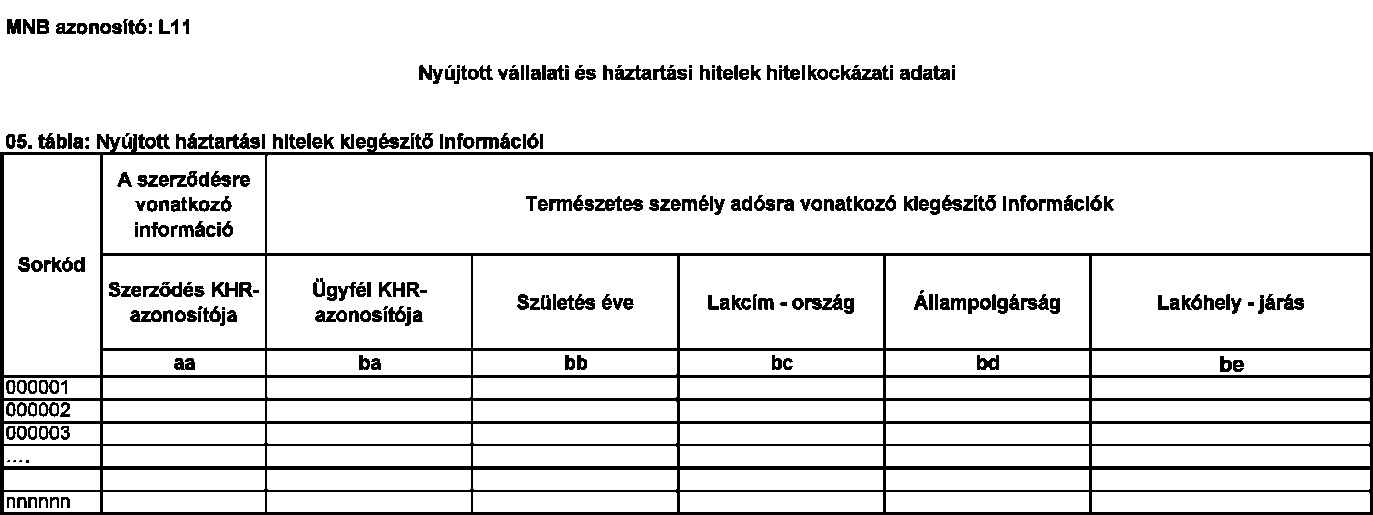

| 67 | L11 | Nyújtott vállalati és háztartási hitelek hitelkockázati adatai | hitelintézetek, az ezen típusú EGT-fióktelepek | negyedéves | elektronikus úton (KAP rendszer), fokozott biztonságú vagy minősített elektronikus aláírással ellátva | tárgyidőszakot követő 25. munkanap | MNB Statisztikai igazgatóság |

| 68 | L70 | Projektfinanszírozási hitelek, konszolidációs körön kívüli társasággal szembeni, ingatlanfinanszírozáshoz kapcsolódó kitettségek és értékesítési célú ingatlanok | kijelölt bankok | egyedi elrendelés alapján, negyedéves | elektronikus úton (KAP rendszer), fokozott biztonságú vagy minősített elektronikus aláírással ellátva | tárgyidőszakot követő 29. munkanap | MNB Statisztikai igazgatóság |

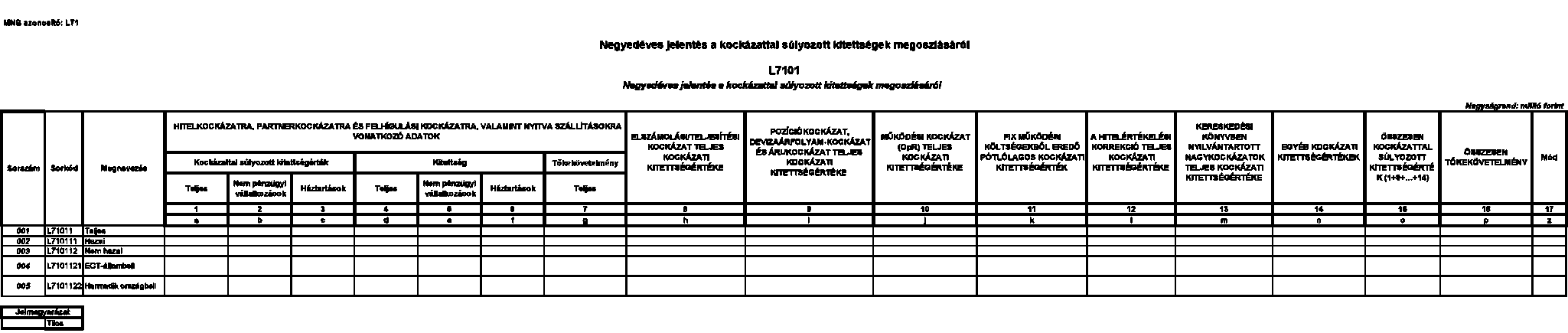

| 69 | L71 | Negyedéves jelentés a kockázattal súlyozott kitettségek megoszlásáról | hitelintézetek, a nem EGT-államban székhellyel rendelkező hitelintézet magyarországi fióktelepeként működő hitelintézet (a továbbiakban: harmadik országbeli hitelintézet fióktelepe) kivételével | negyedéves | elektronikus úton (KAP rendszer), fokozott biztonságú vagy minősített elektronikus aláírással ellátva | tárgyidőszakot követő 29. munkanap | MNB Statisztikai igazgatóság |

| MNB azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | ||||

| gyakorisága | teljesítésének módja | határideje | címzettje | ||||

| 70 | |||||||

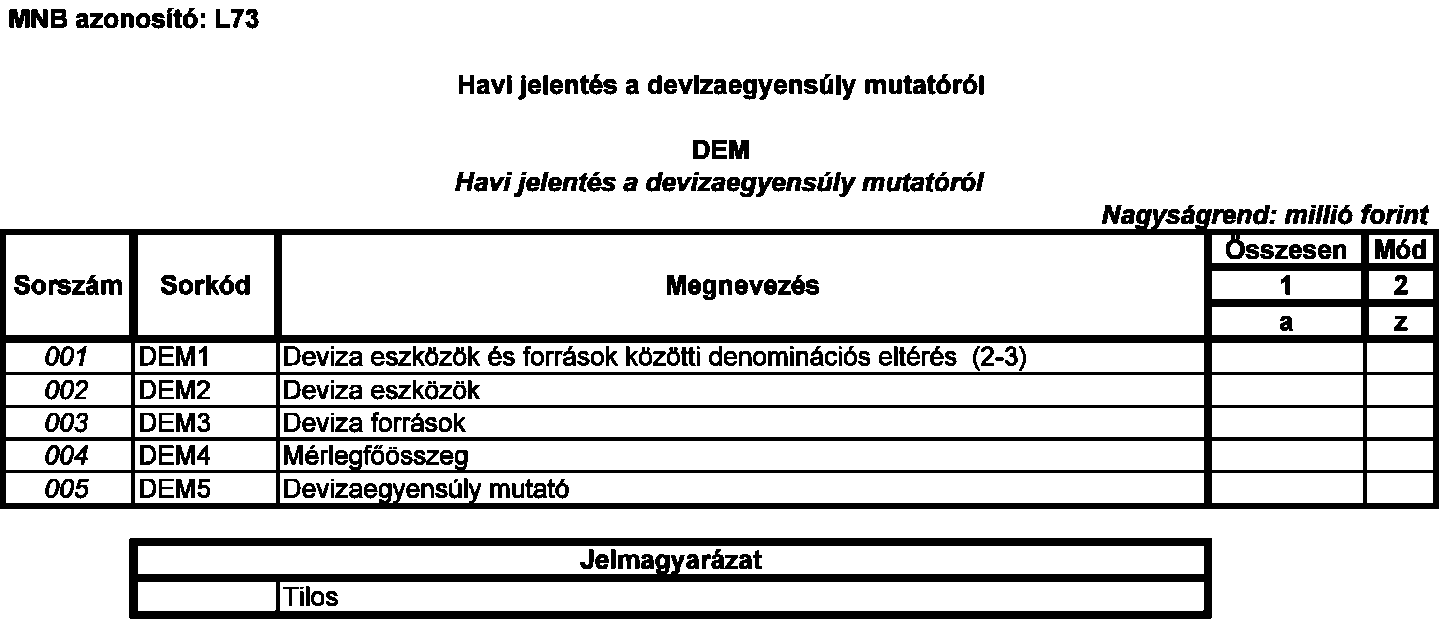

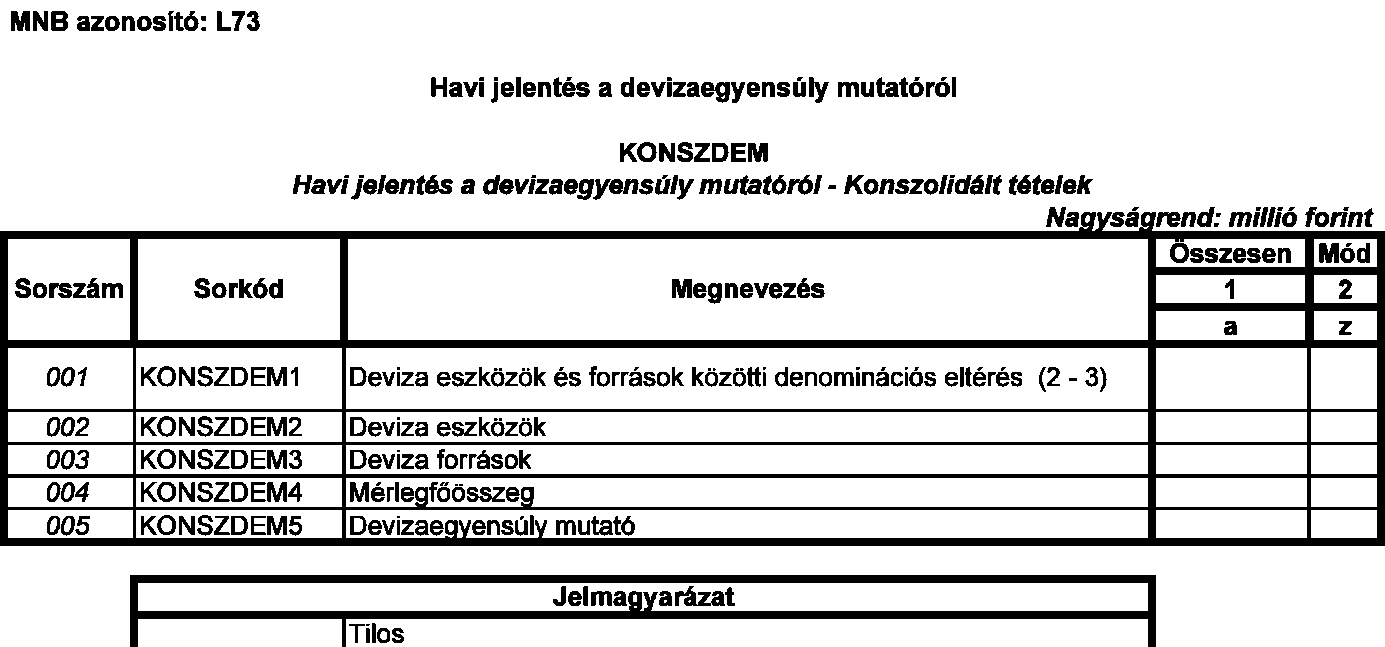

| 71 | L73 | Havi jelentés a devizaegyensúly mutatóról | a hitelintézeti csoportokhoz tartozó, nem csoportvezető, magyarországi székhelyű bankok kivételével a bankok, az ezen típusú EGT-fióktelepek | havi | elektronikus úton (KAP rendszer), fokozott biztonságú vagy minősített elektronikus aláírással ellátva | a naptári negyedév első két hónapja tekintetében: tárgyidőszakot követő hónap 15. munkanap; a naptári negyedév utolsó hónapja tekintetében: tárgyidőszakot követő hónap 20. munkanap | MNB Statisztikai igazgatóság |

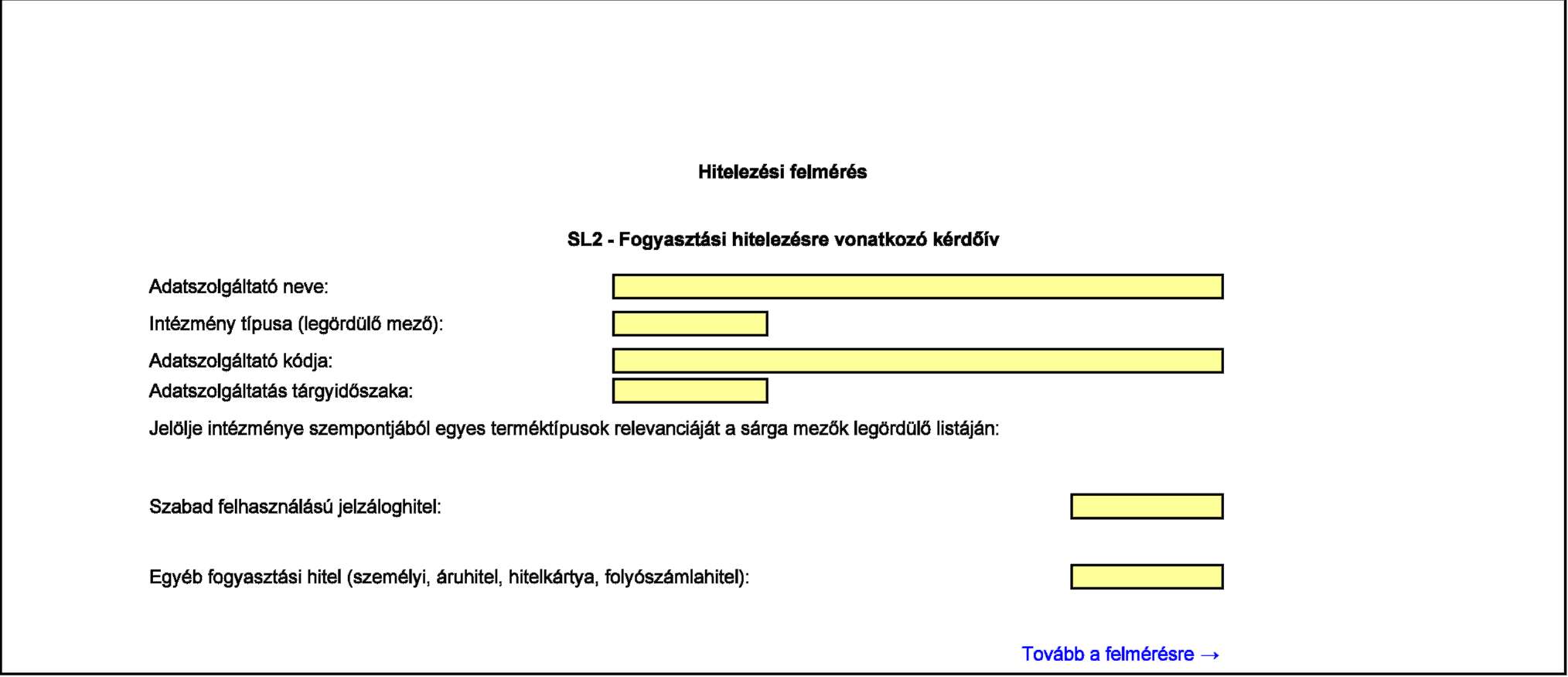

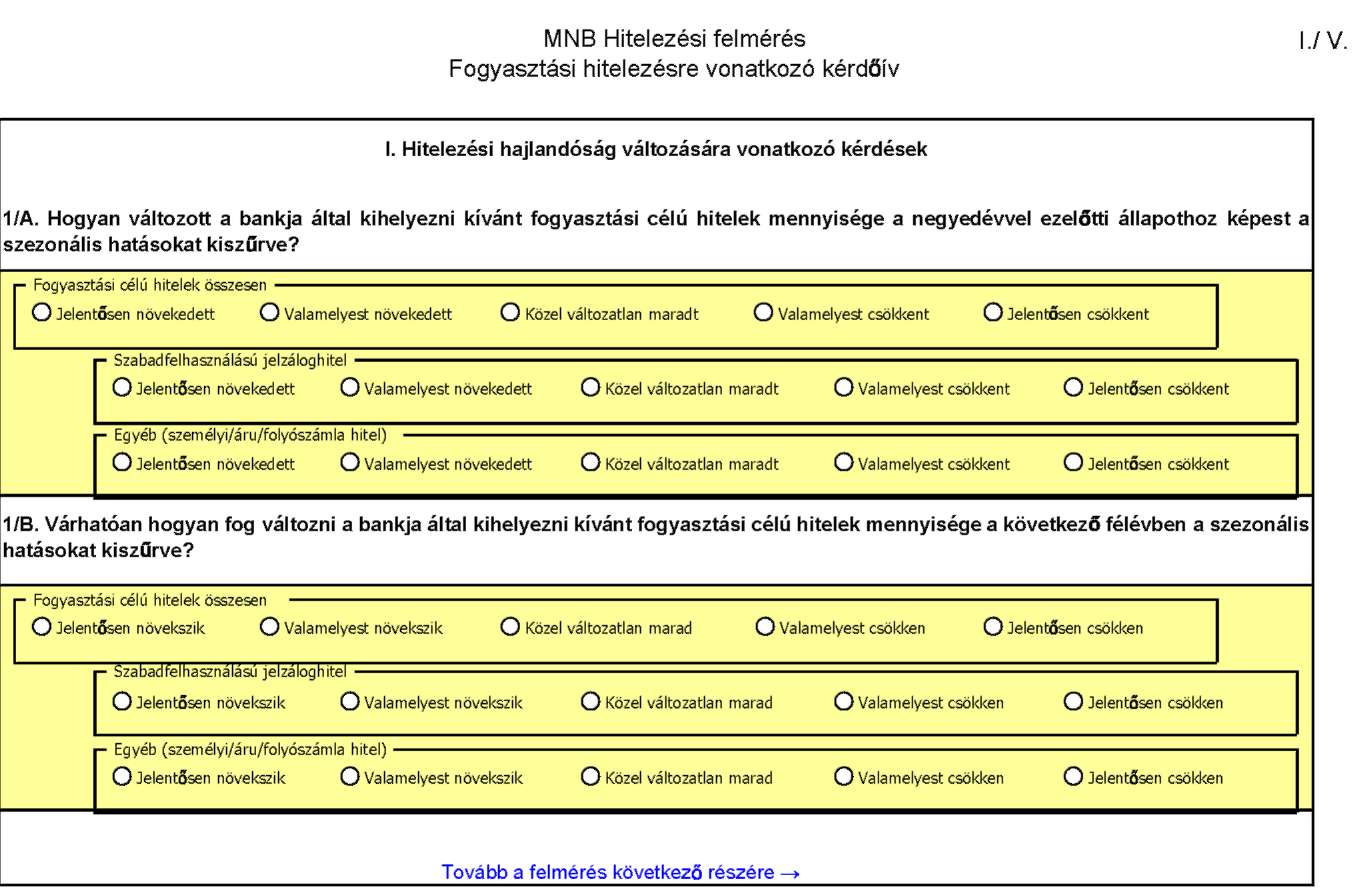

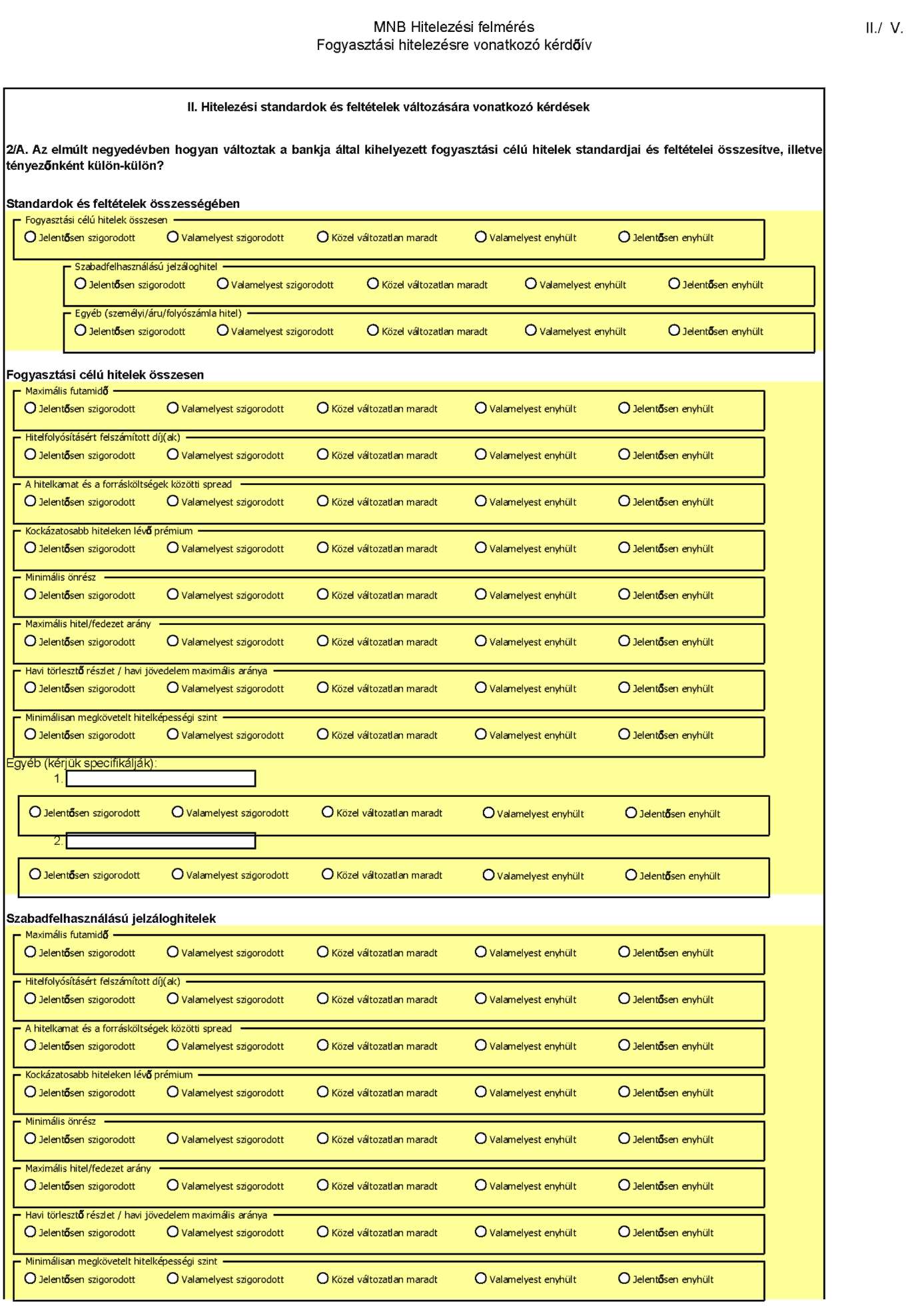

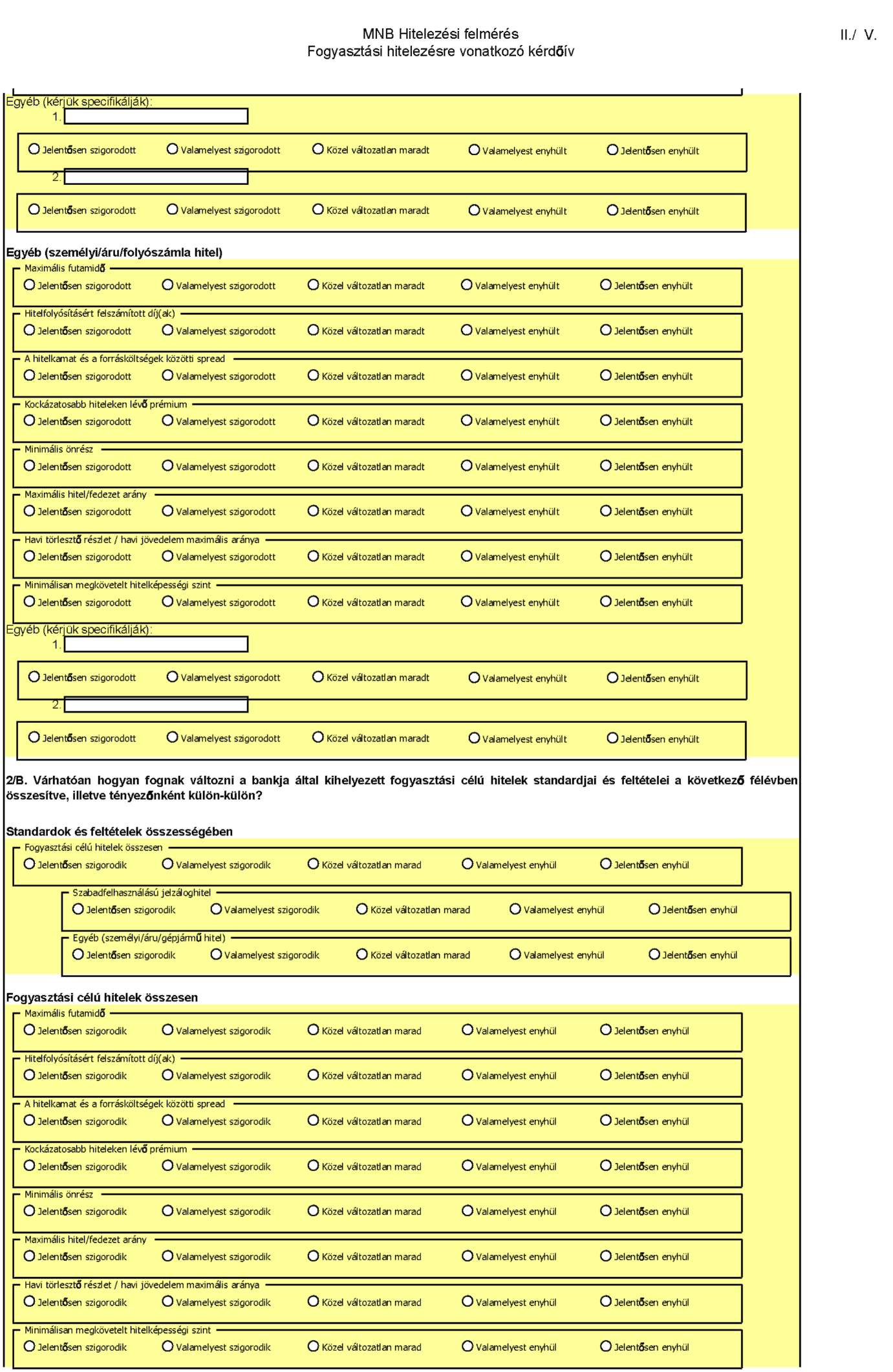

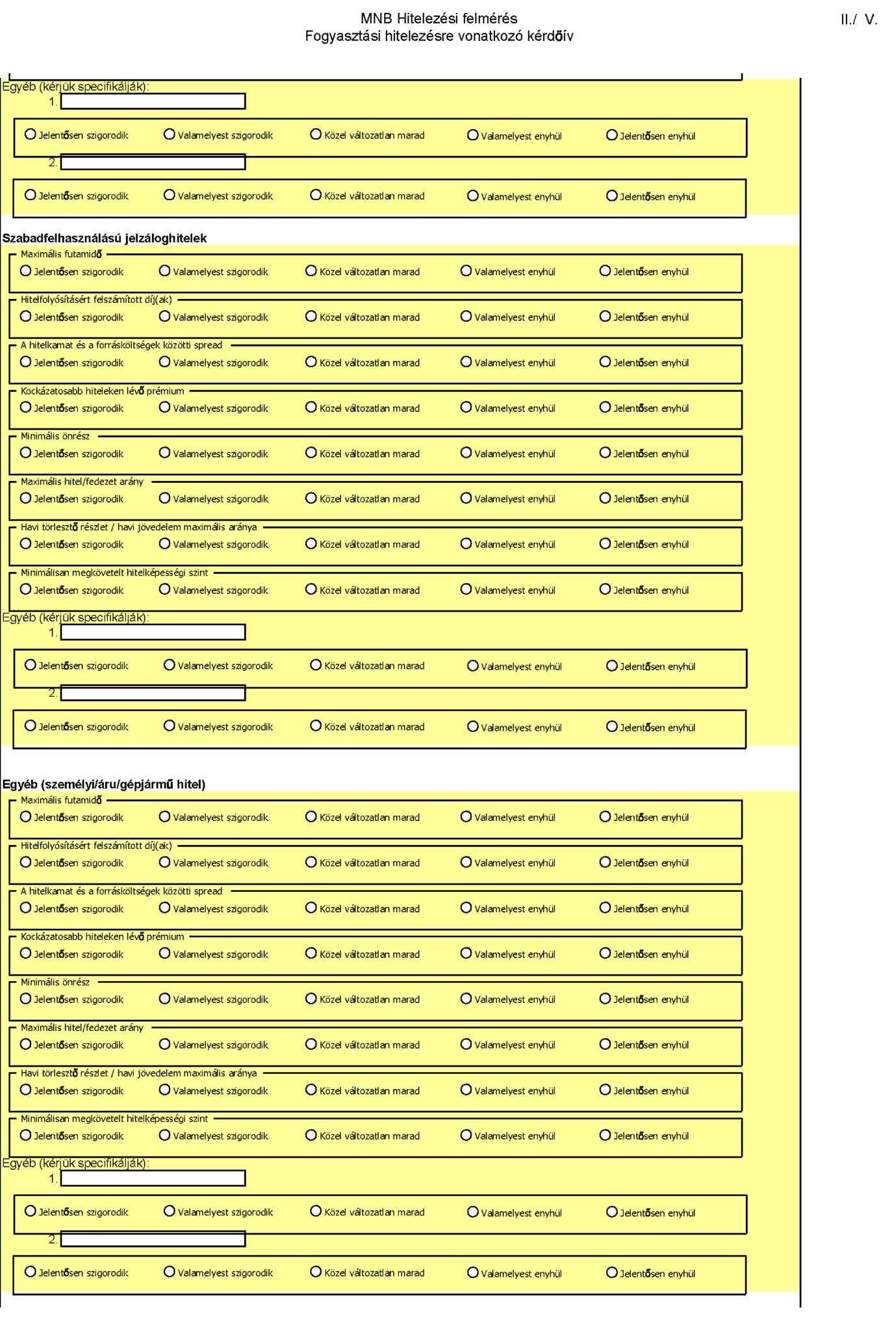

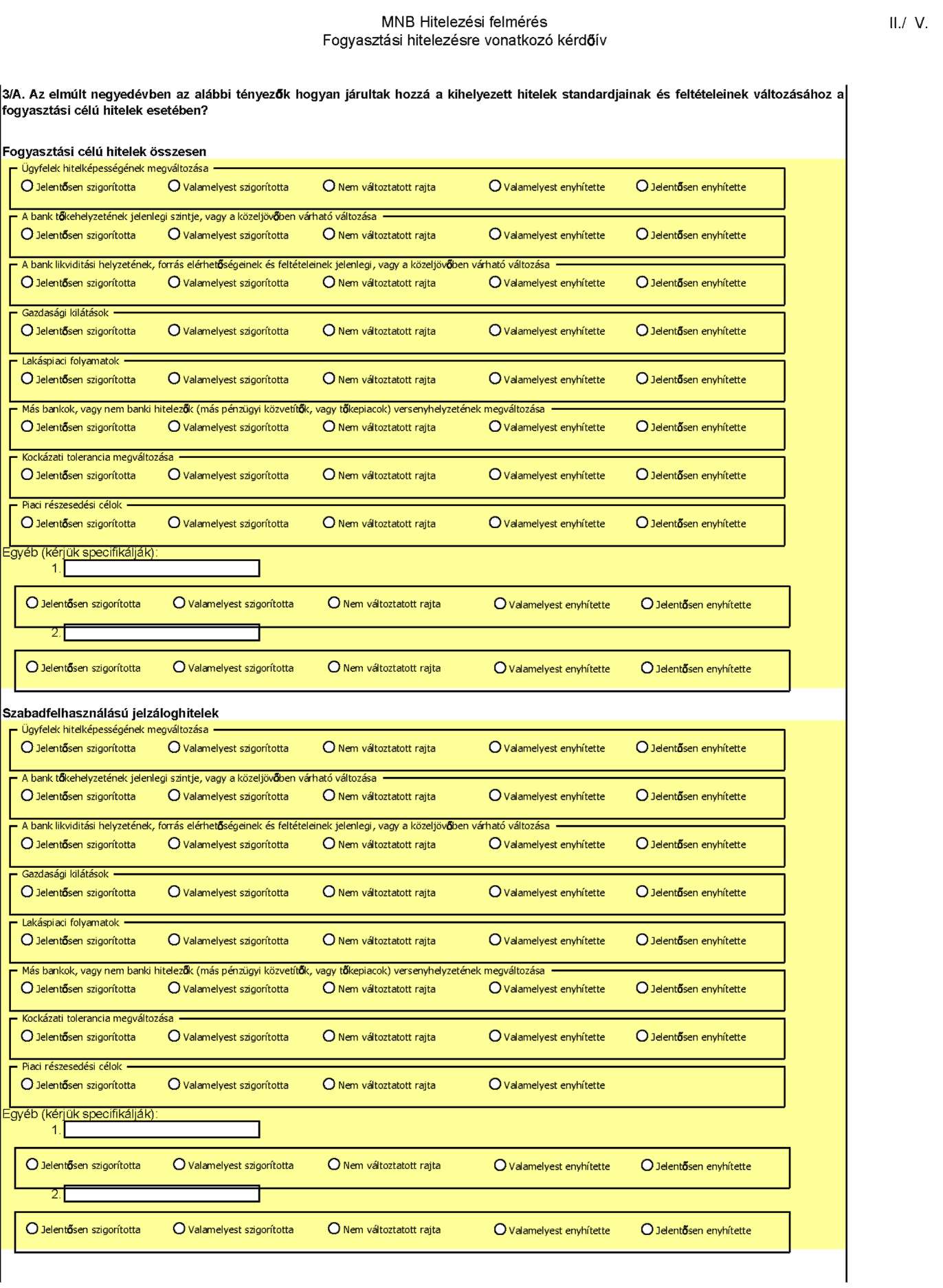

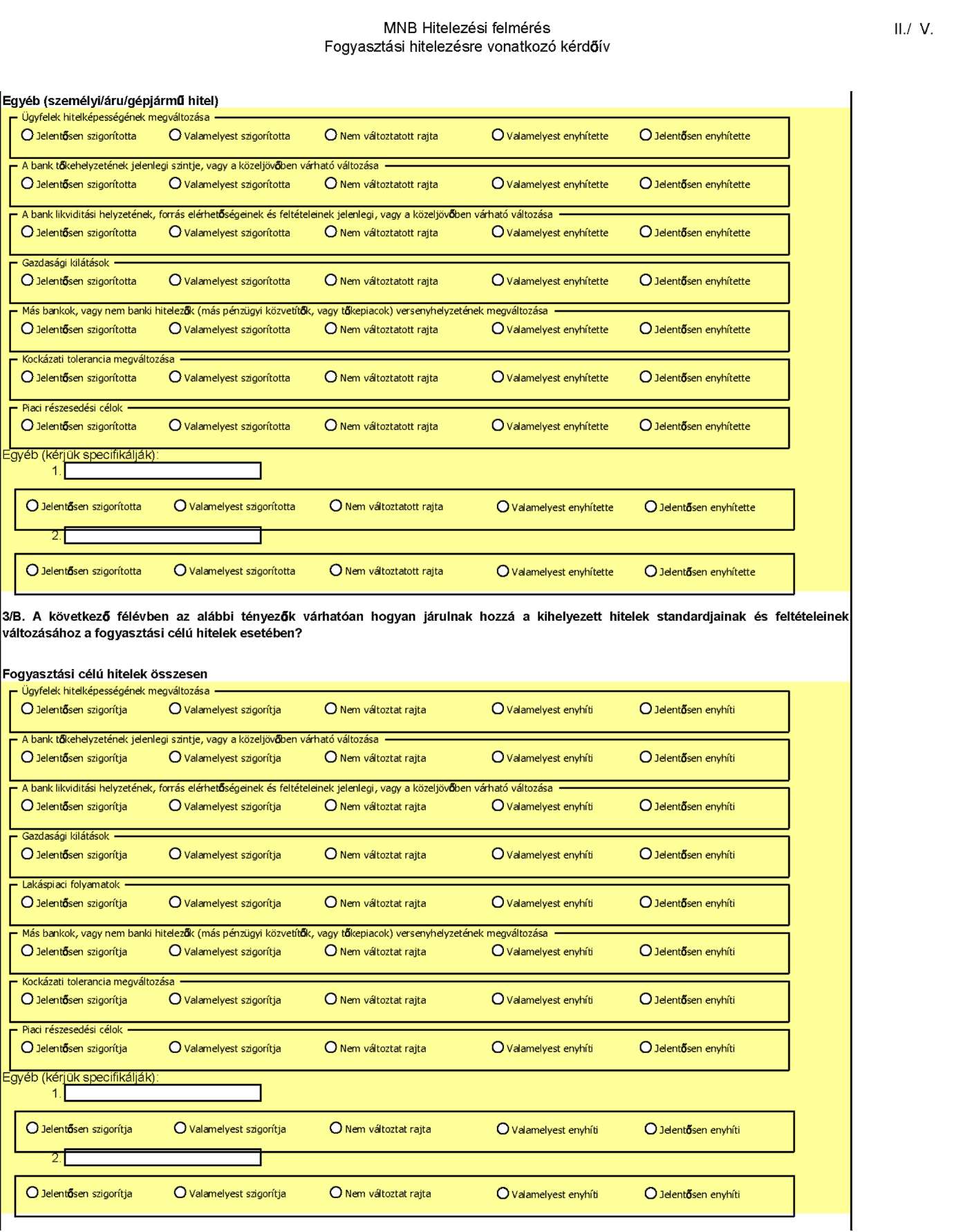

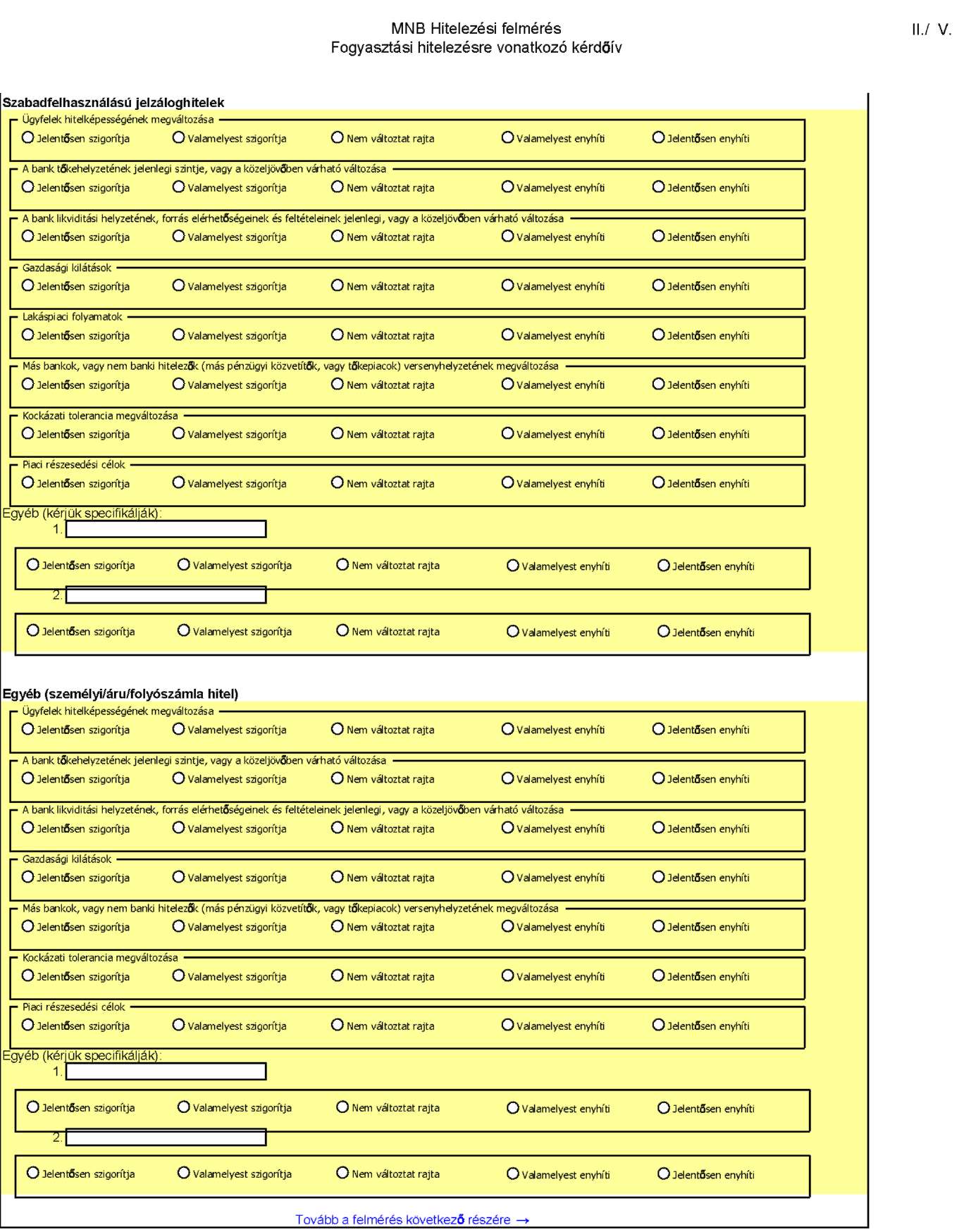

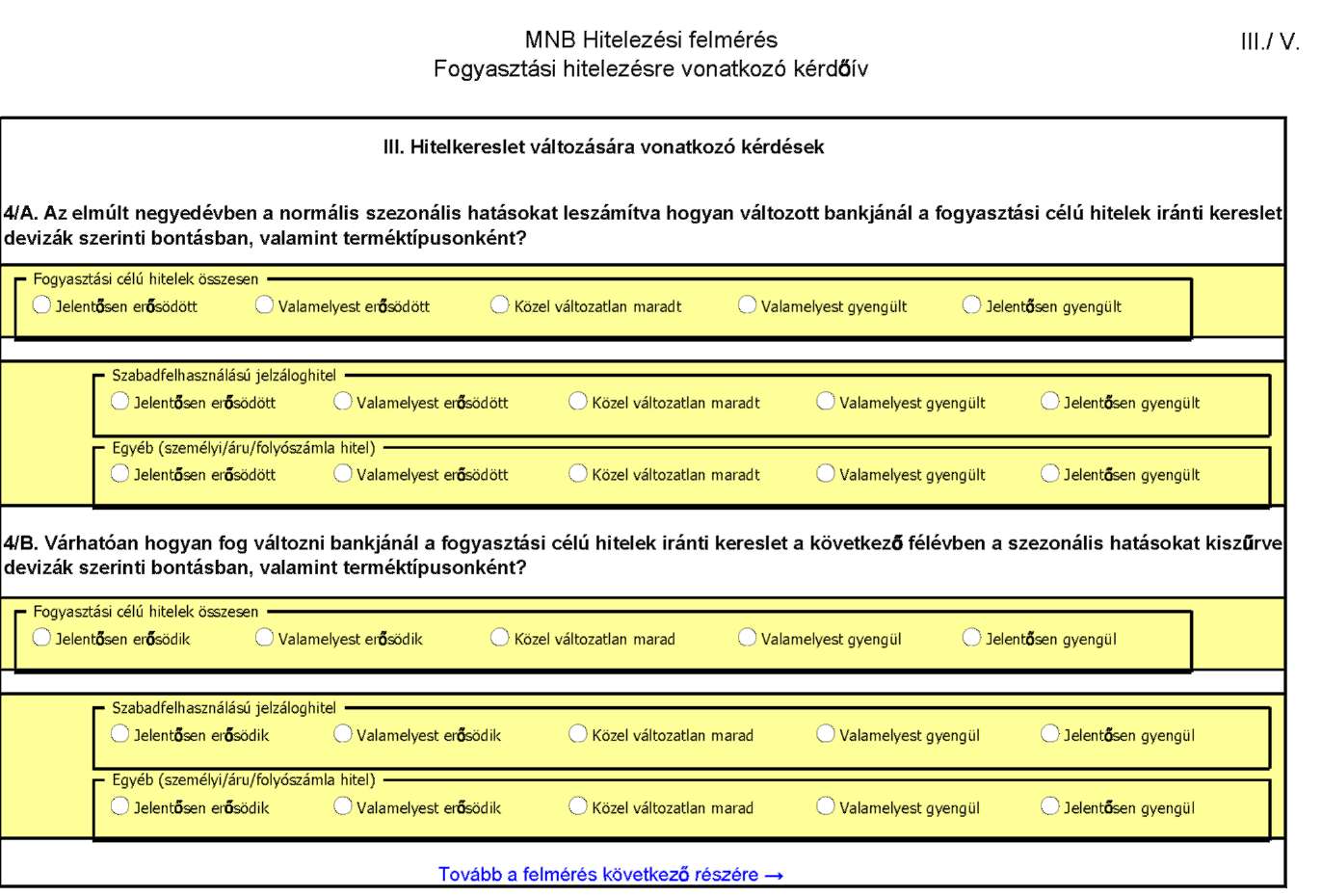

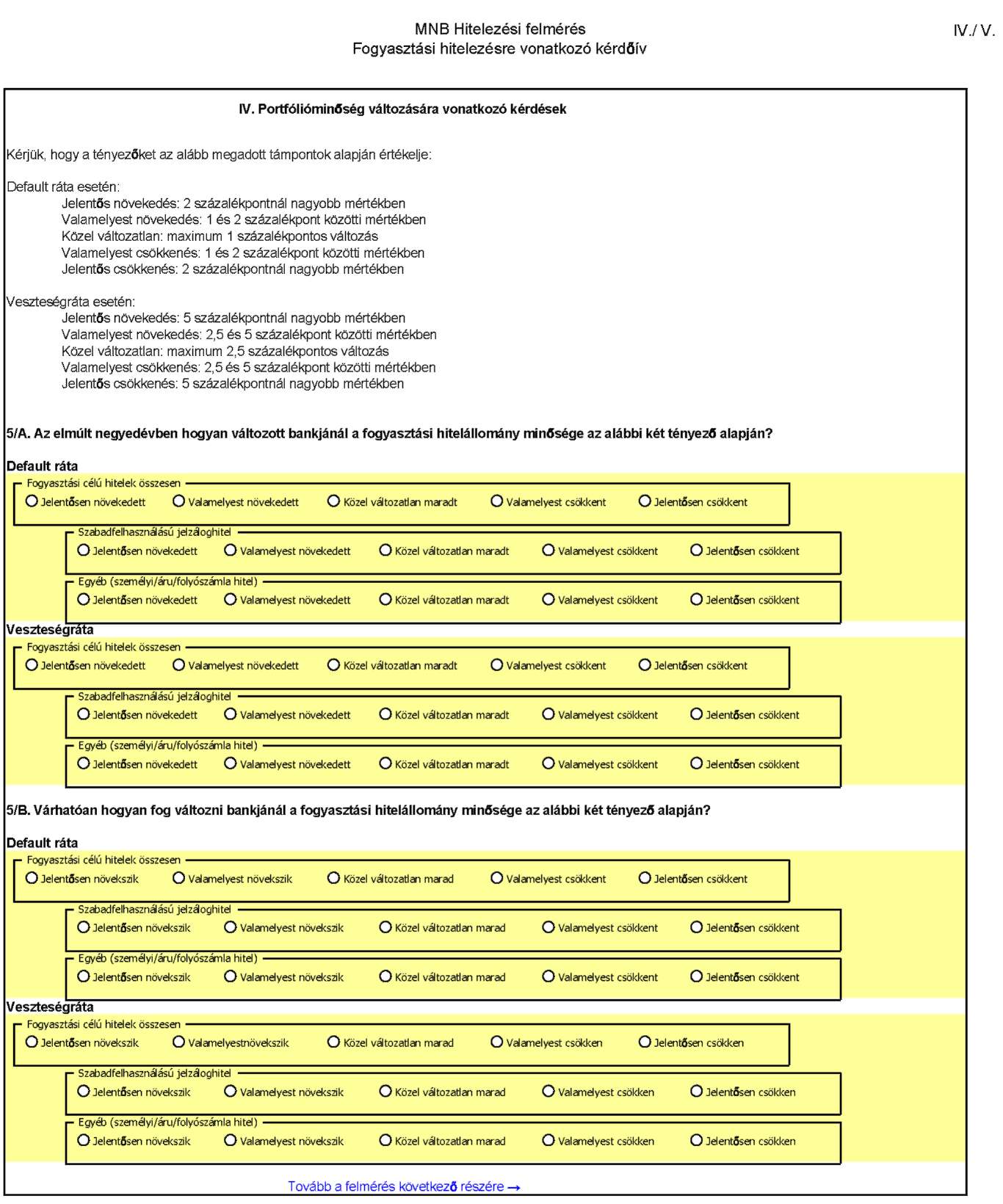

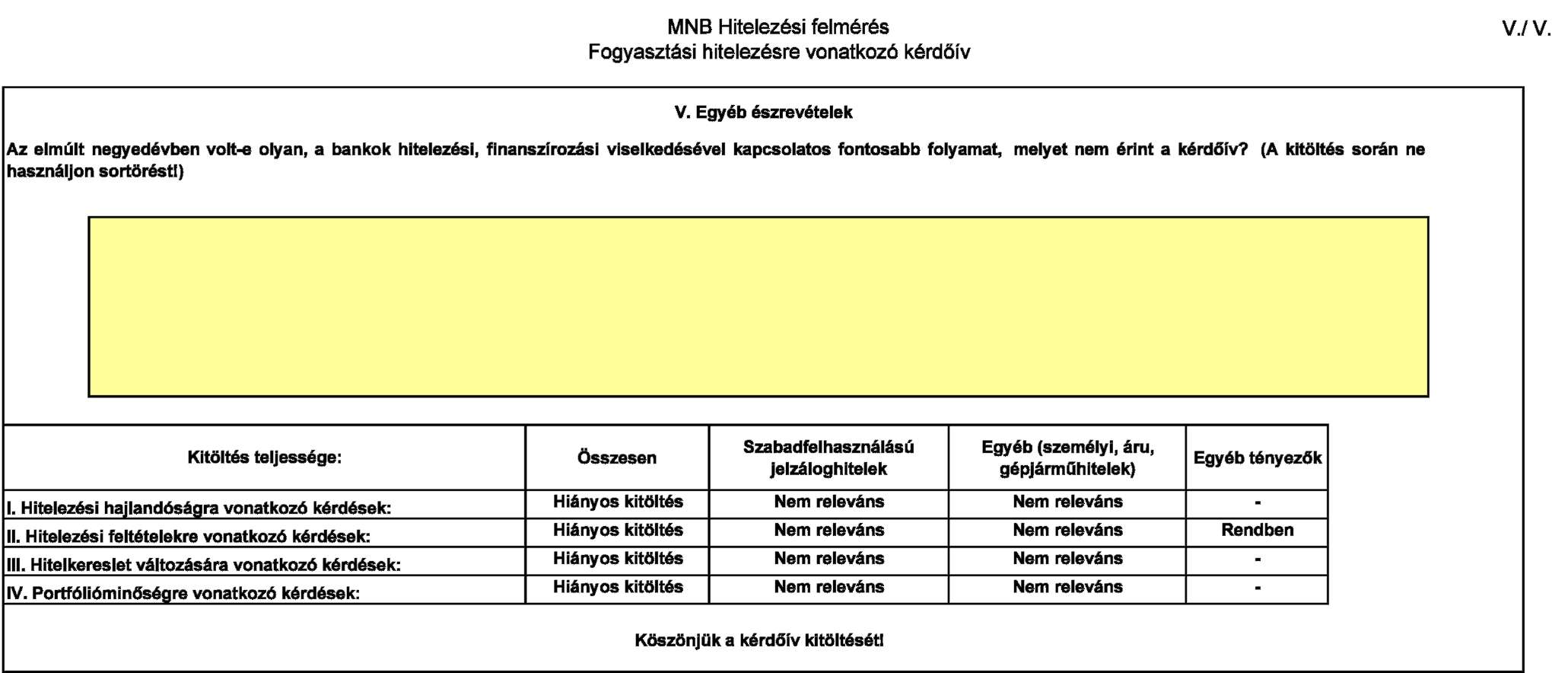

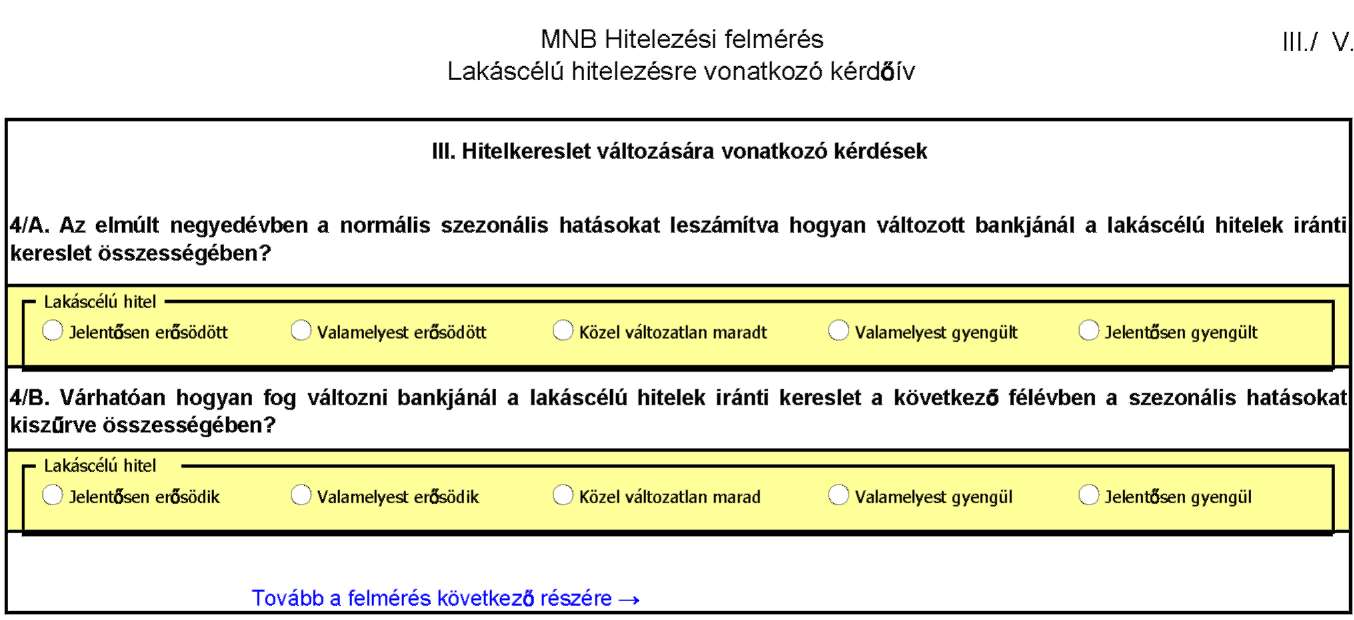

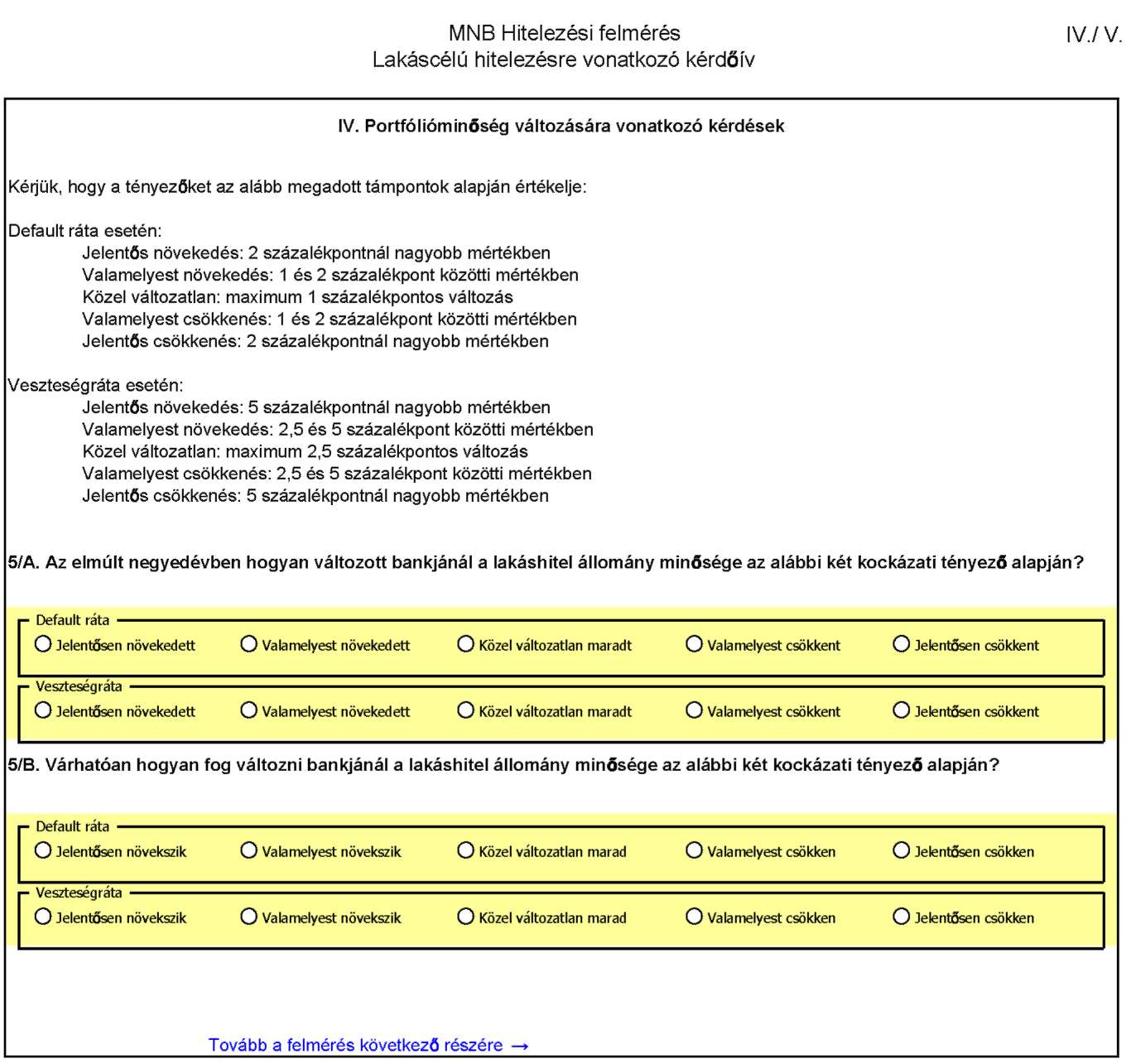

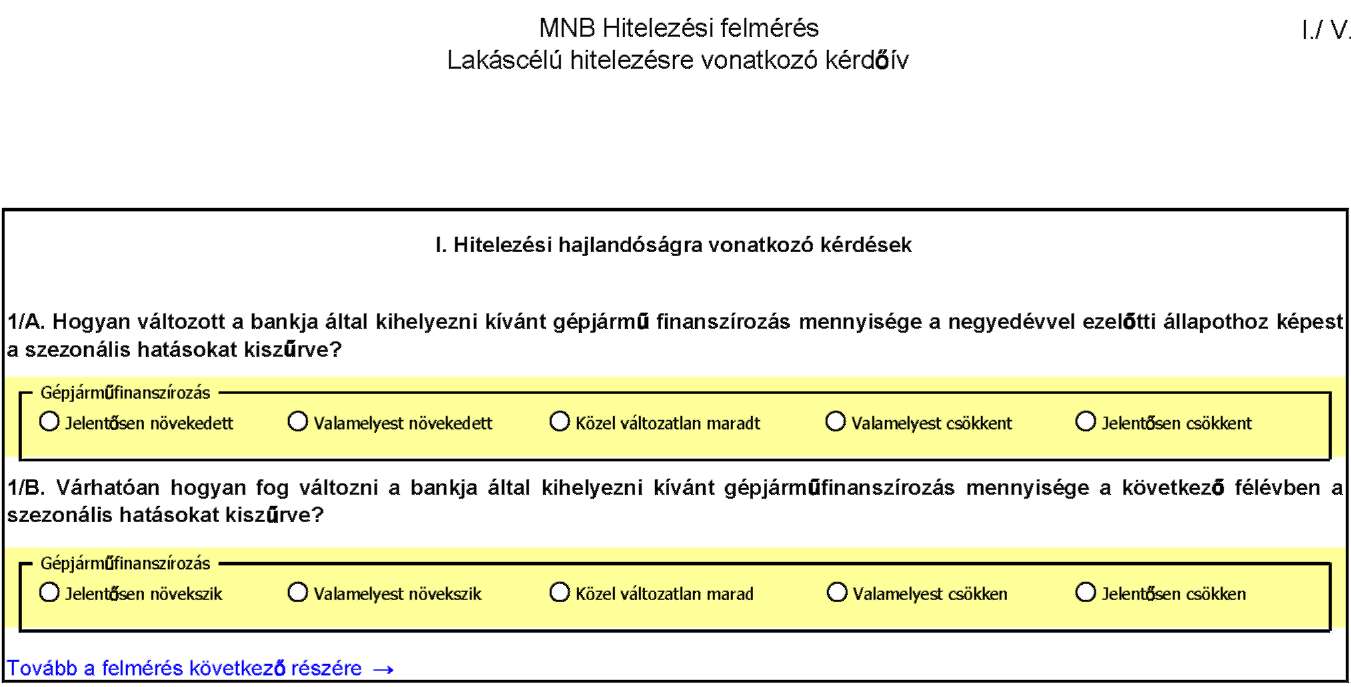

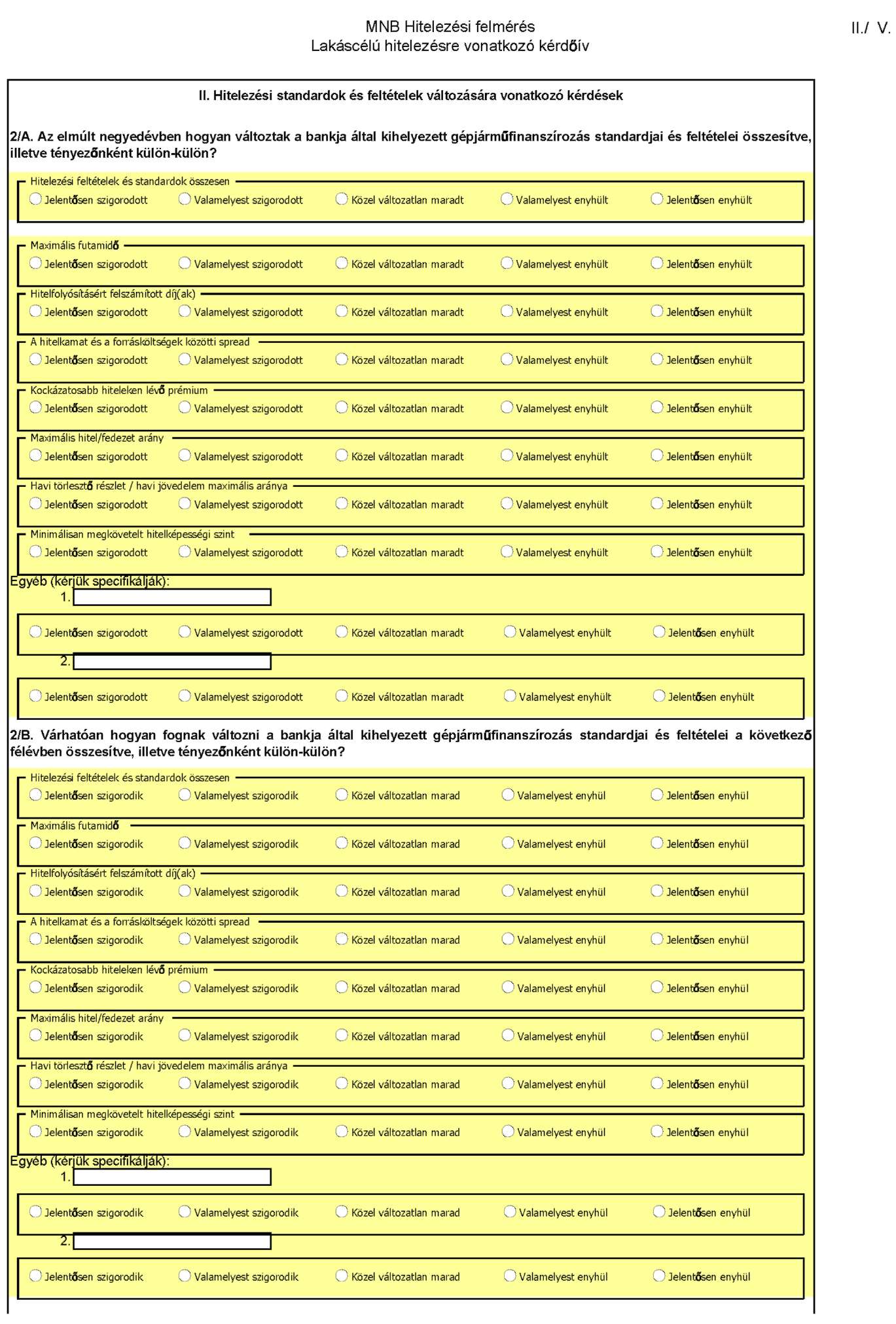

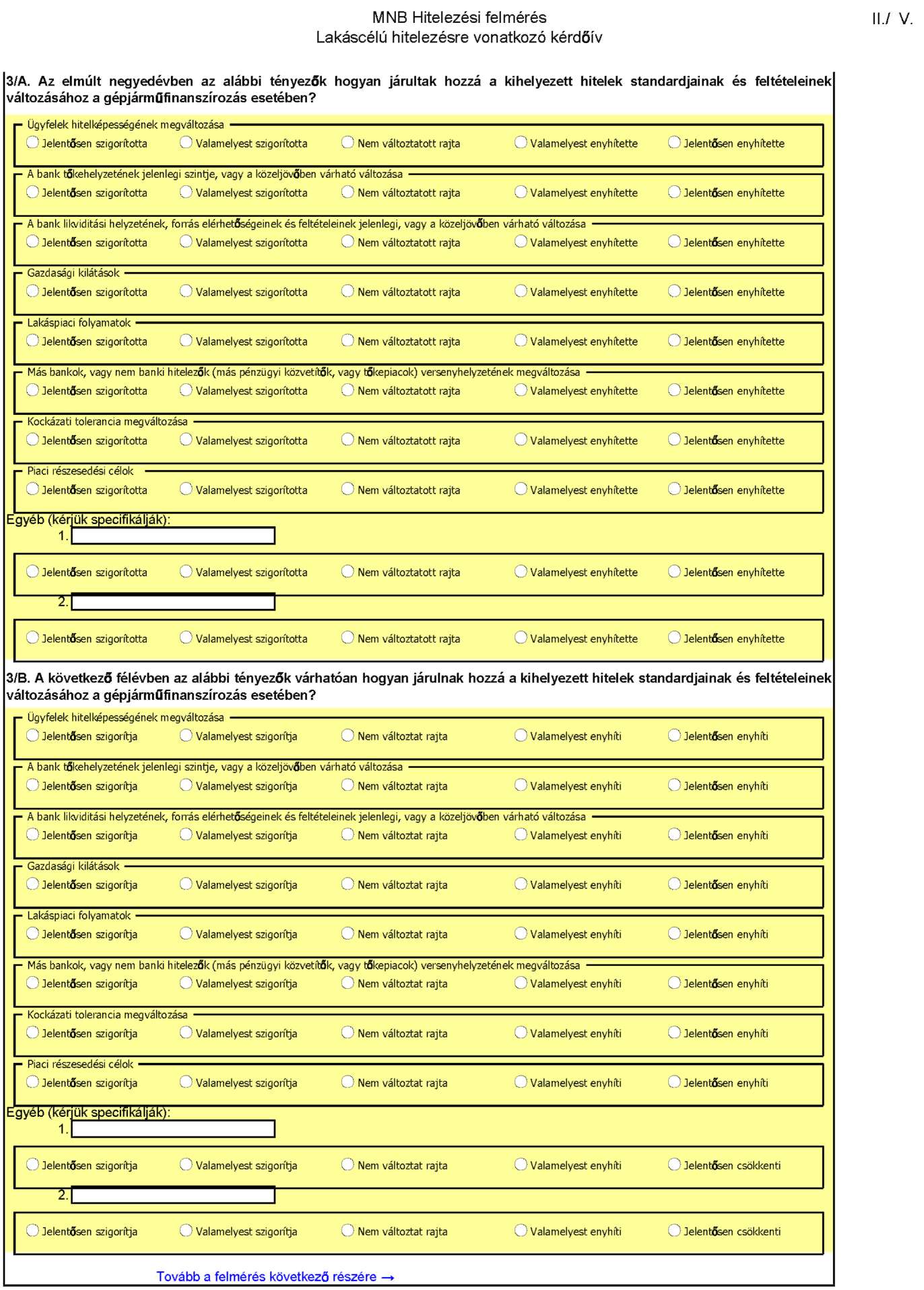

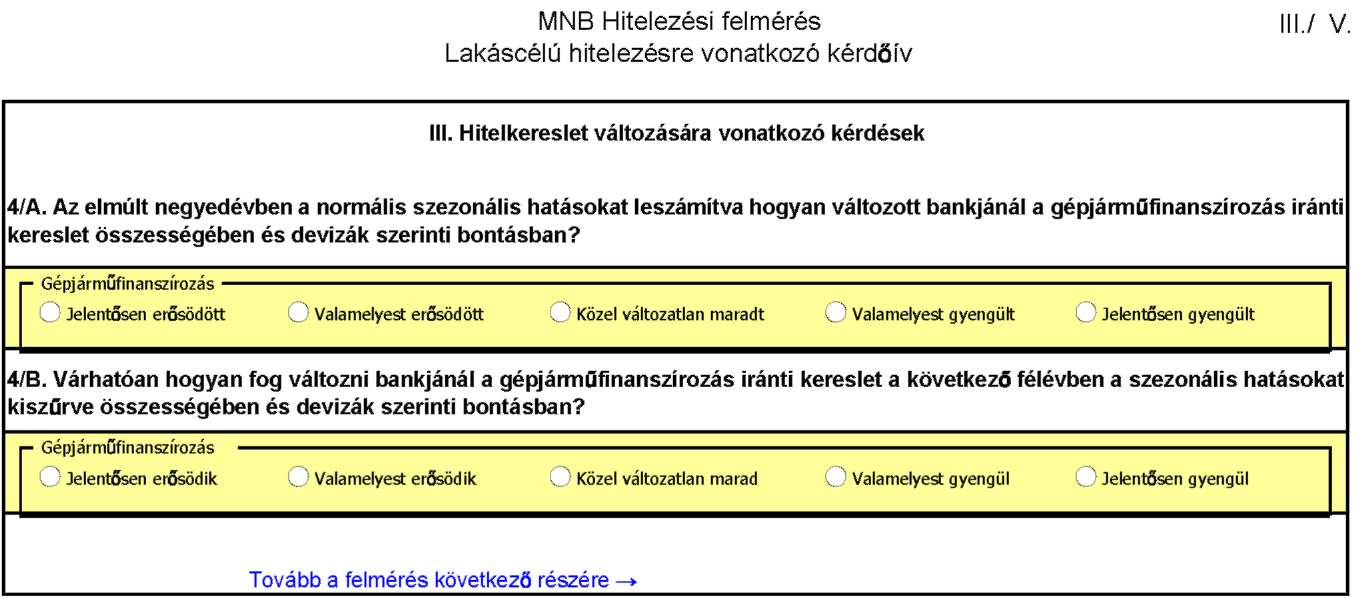

| 72 | SL2 | Fogyasztási hitelezés | kijelölt bankok, szakosított hitelintézetek, az ezen típusú EGT- fióktelepek | egyedi elrendelés alapján, negyedéves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 12. munkanap 12 óra | MNB Statisztikai igazgatóság |

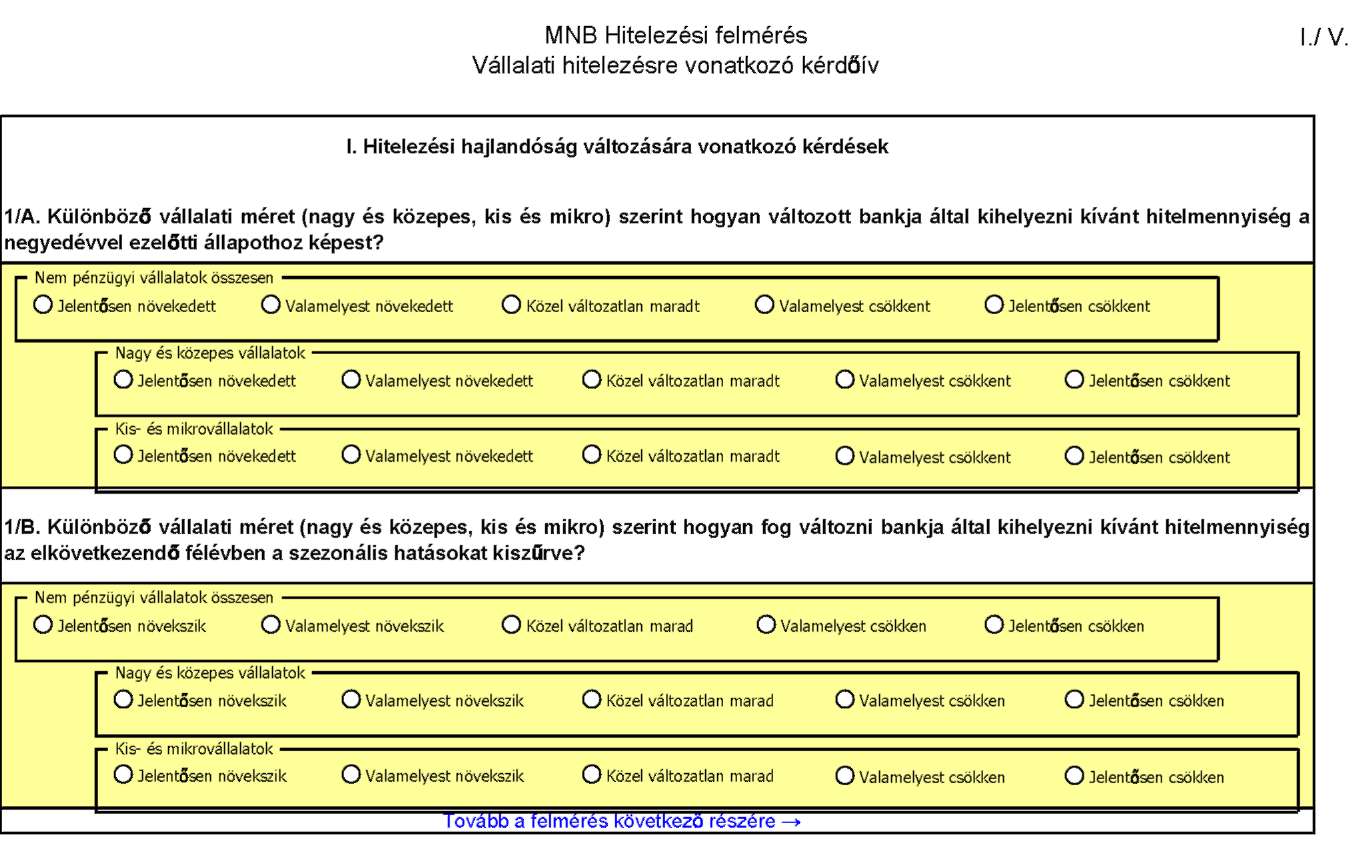

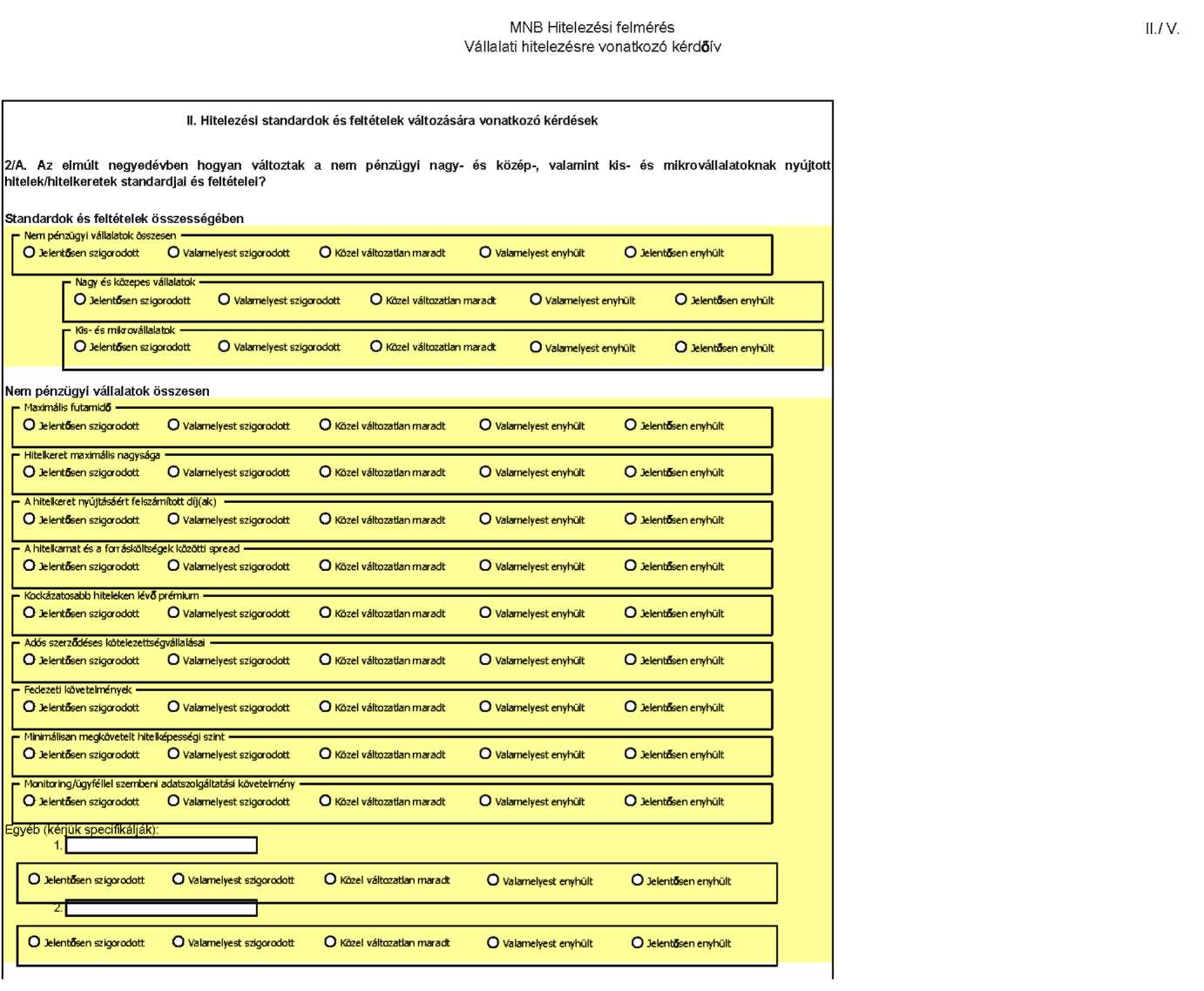

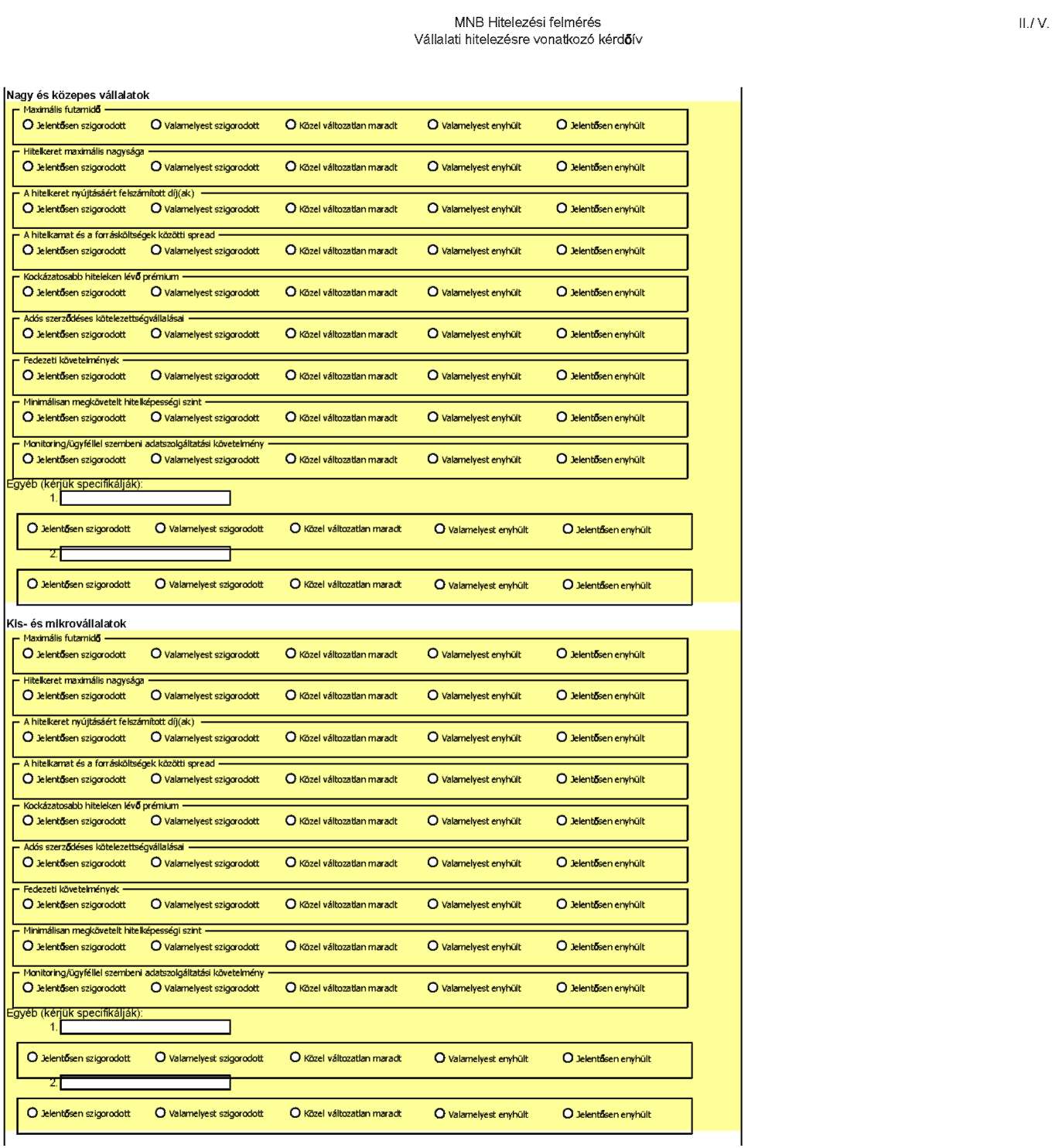

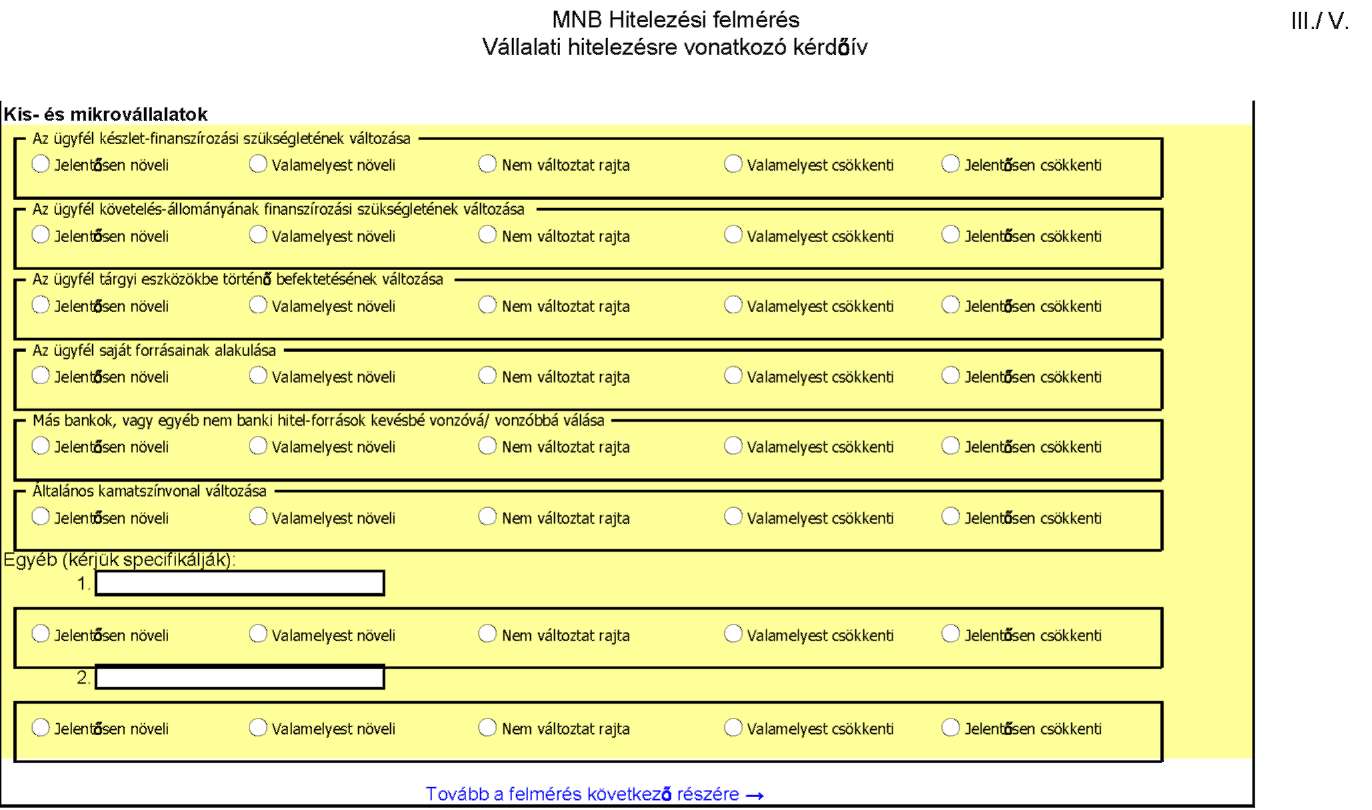

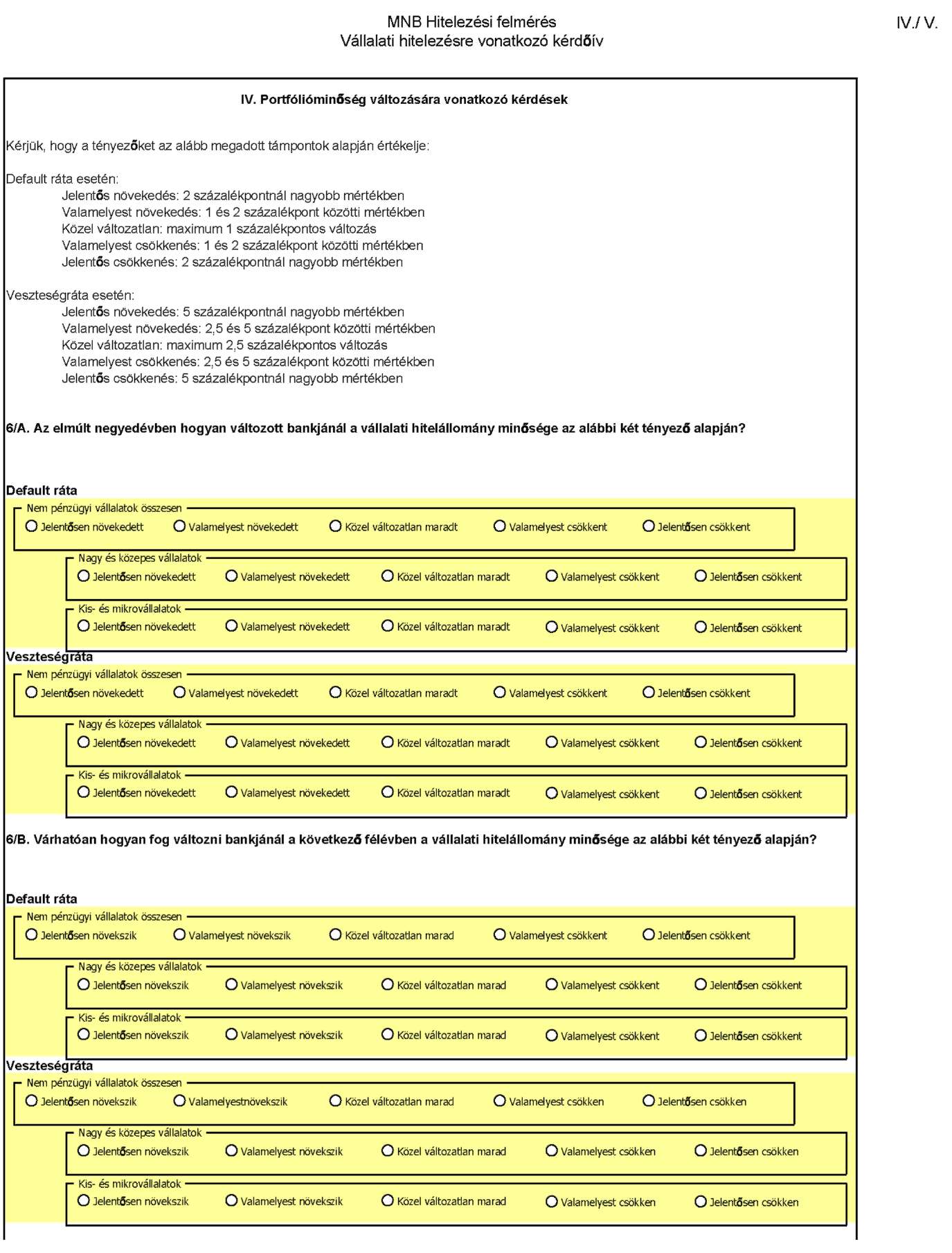

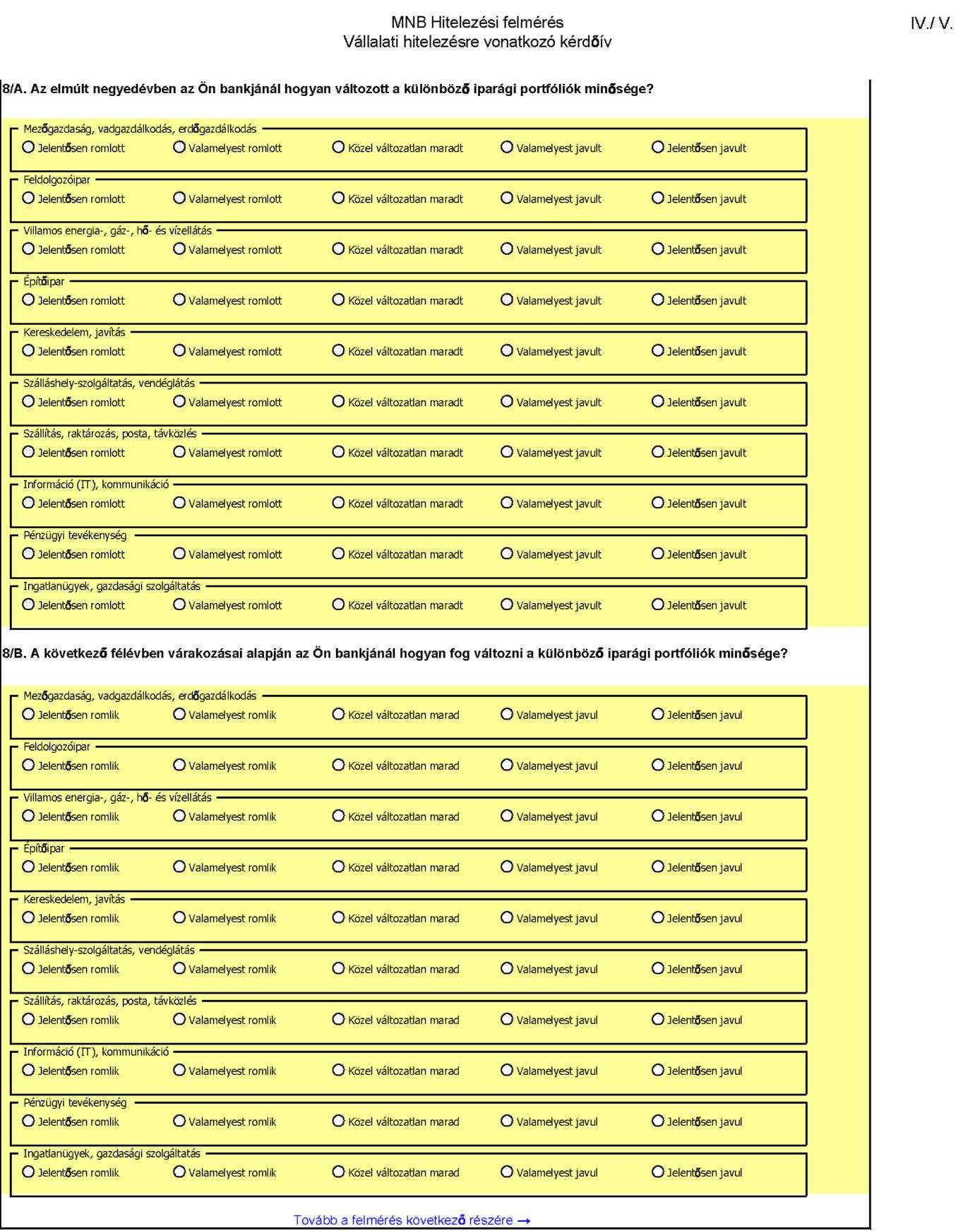

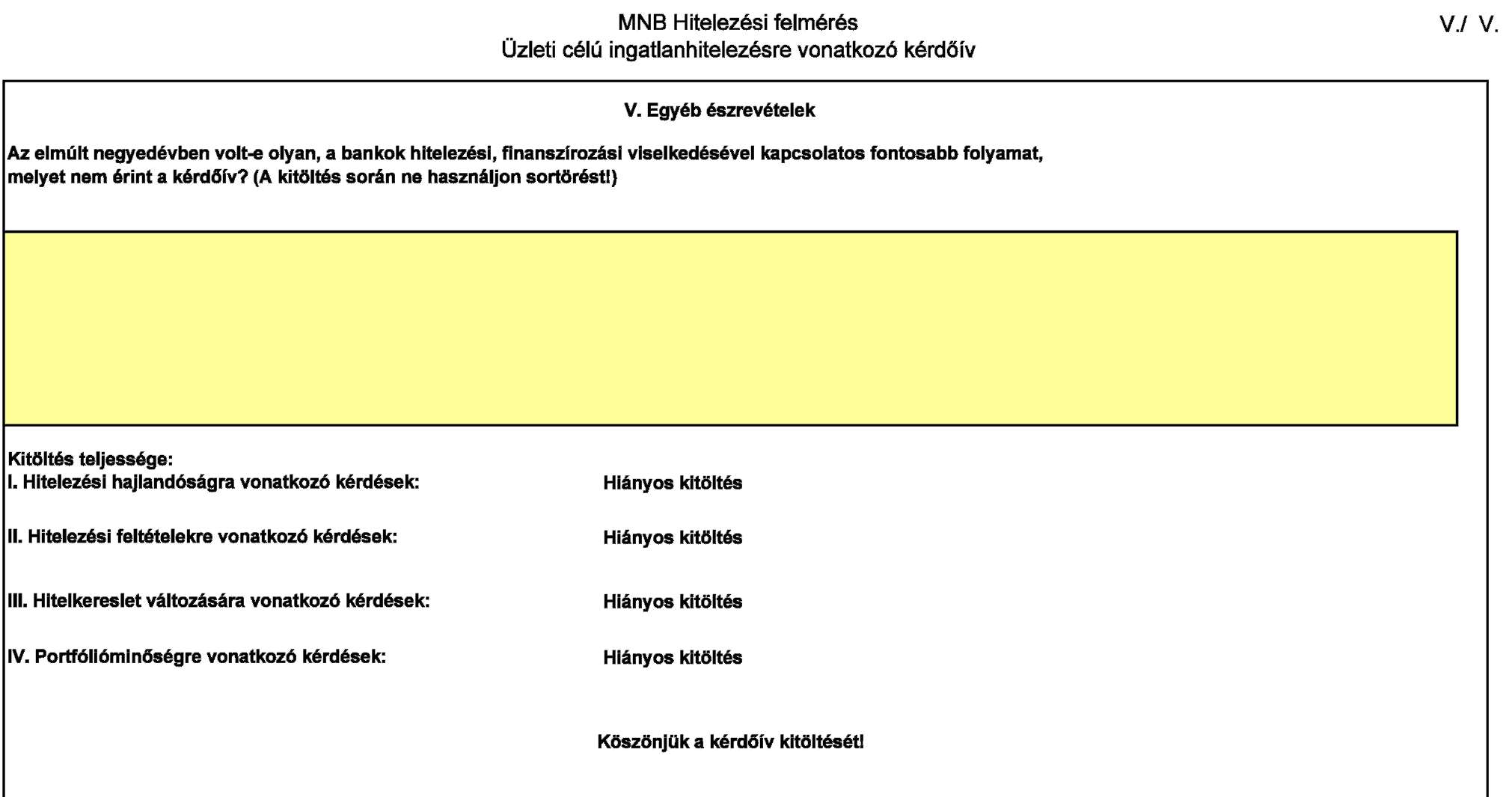

| 73 | SL3 | Vállalati hitelezés | kijelölt bankok, szakosított hitelintézetek, az ezen típusú EGT- fióktelepek | egyedi elrendelés alapján, negyedéves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 12. munkanap 12 óra | MNB Statisztikai igazgatóság |

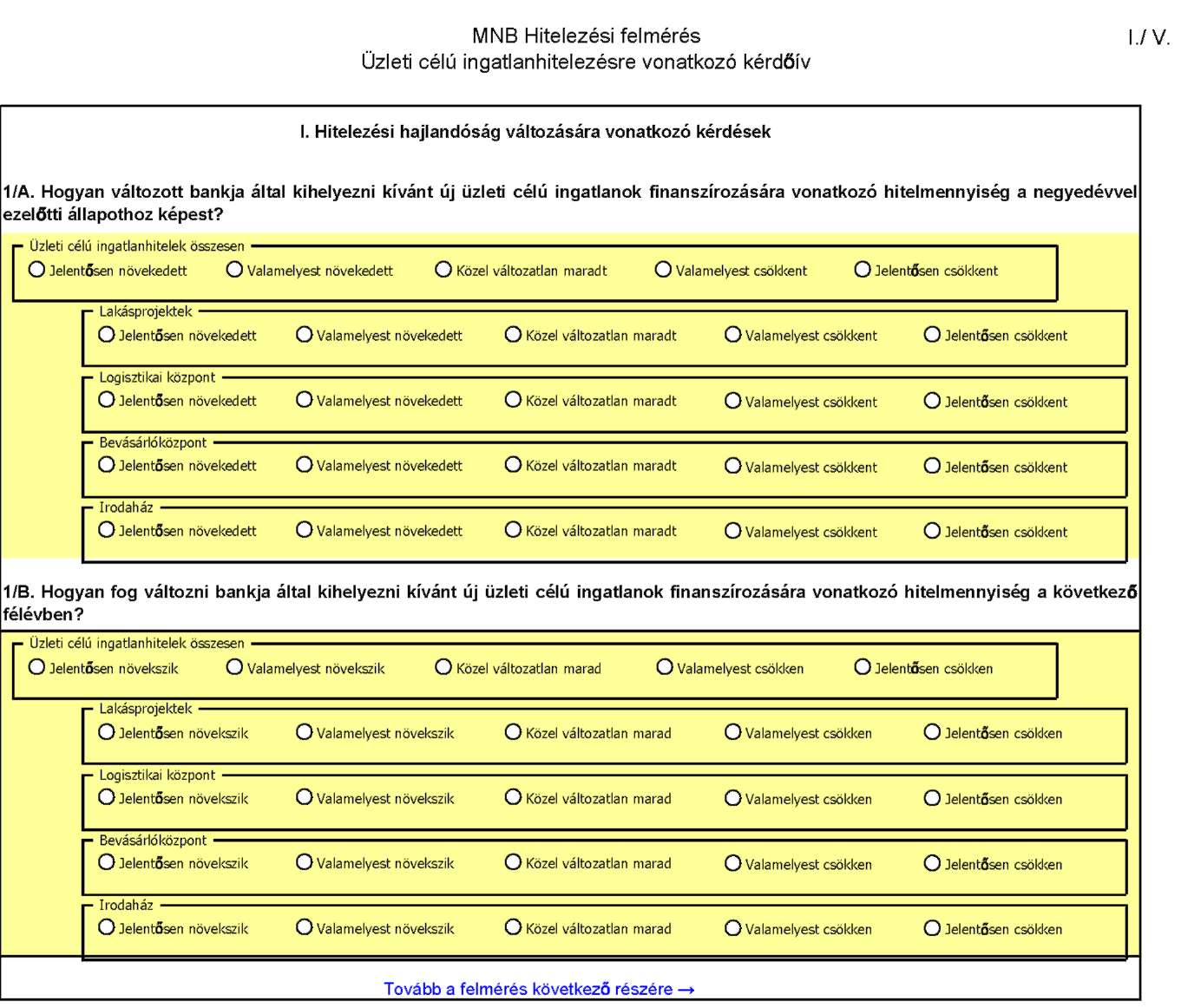

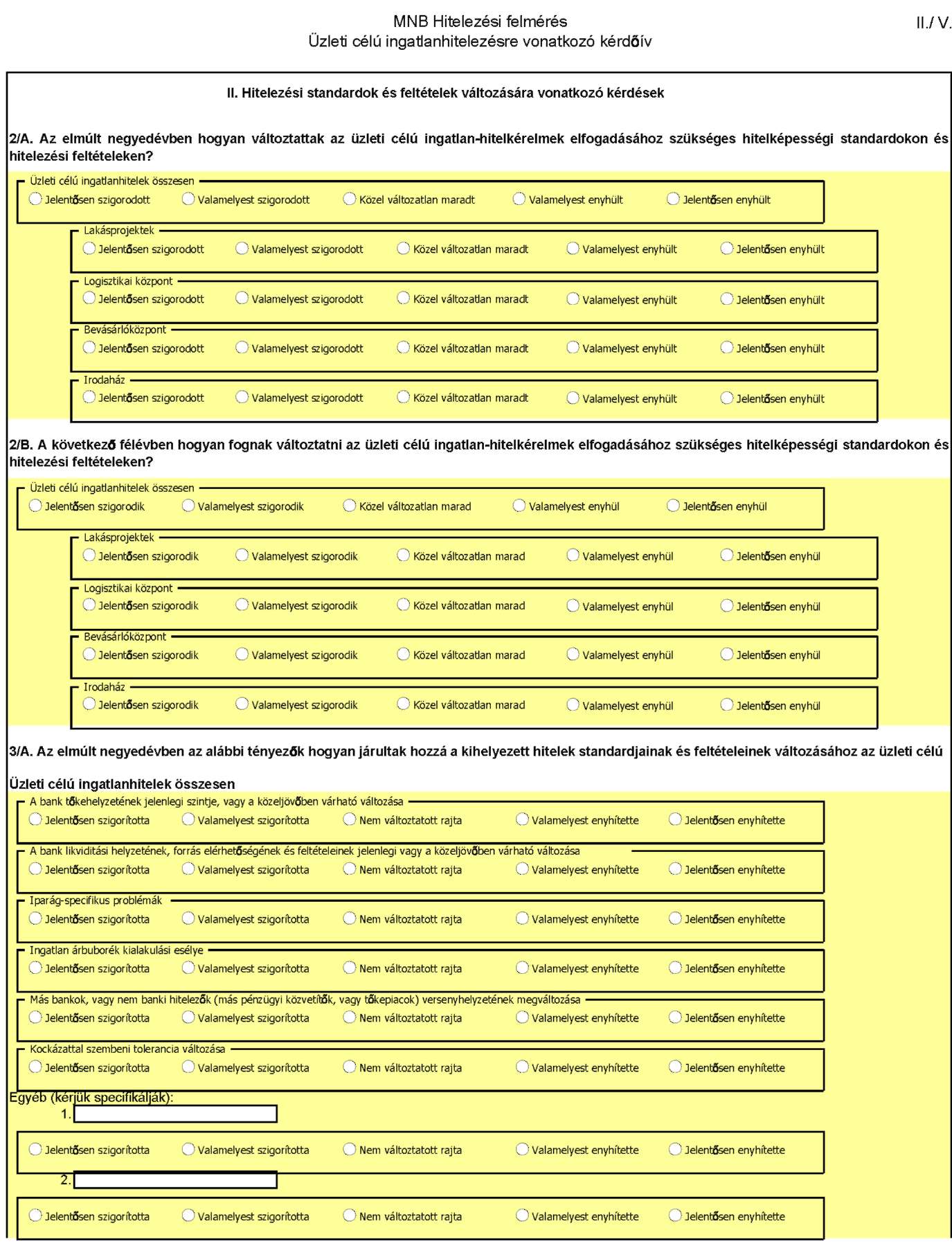

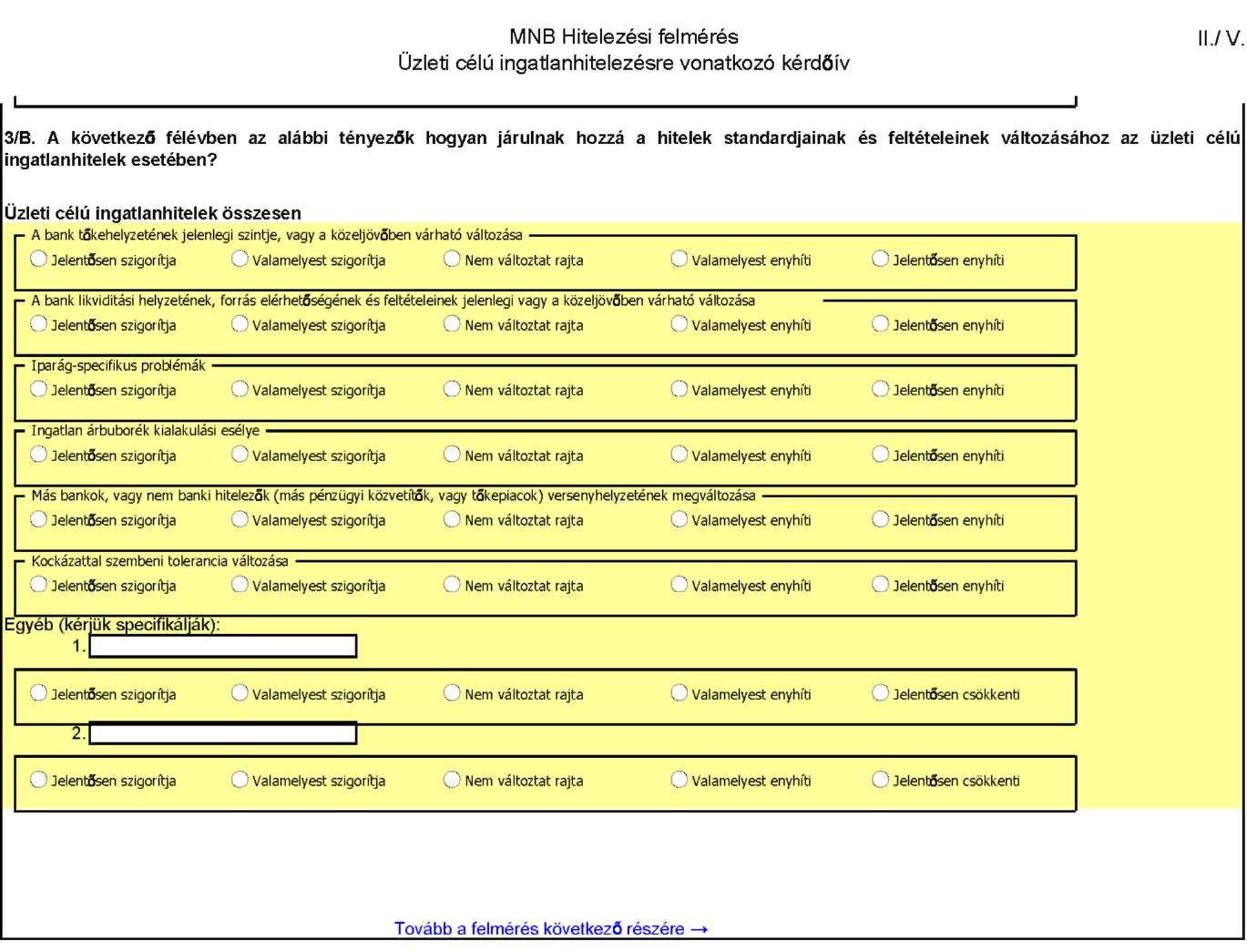

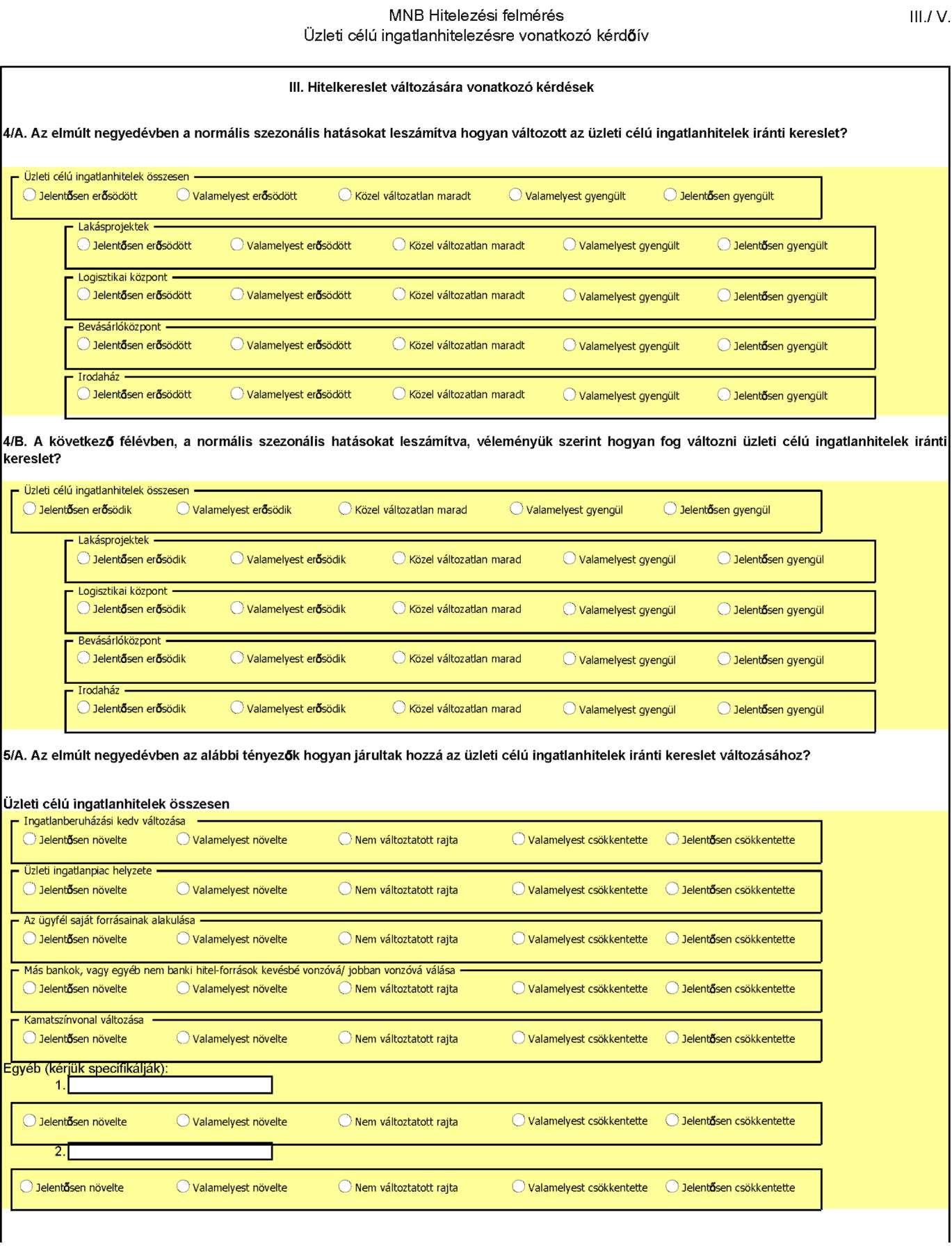

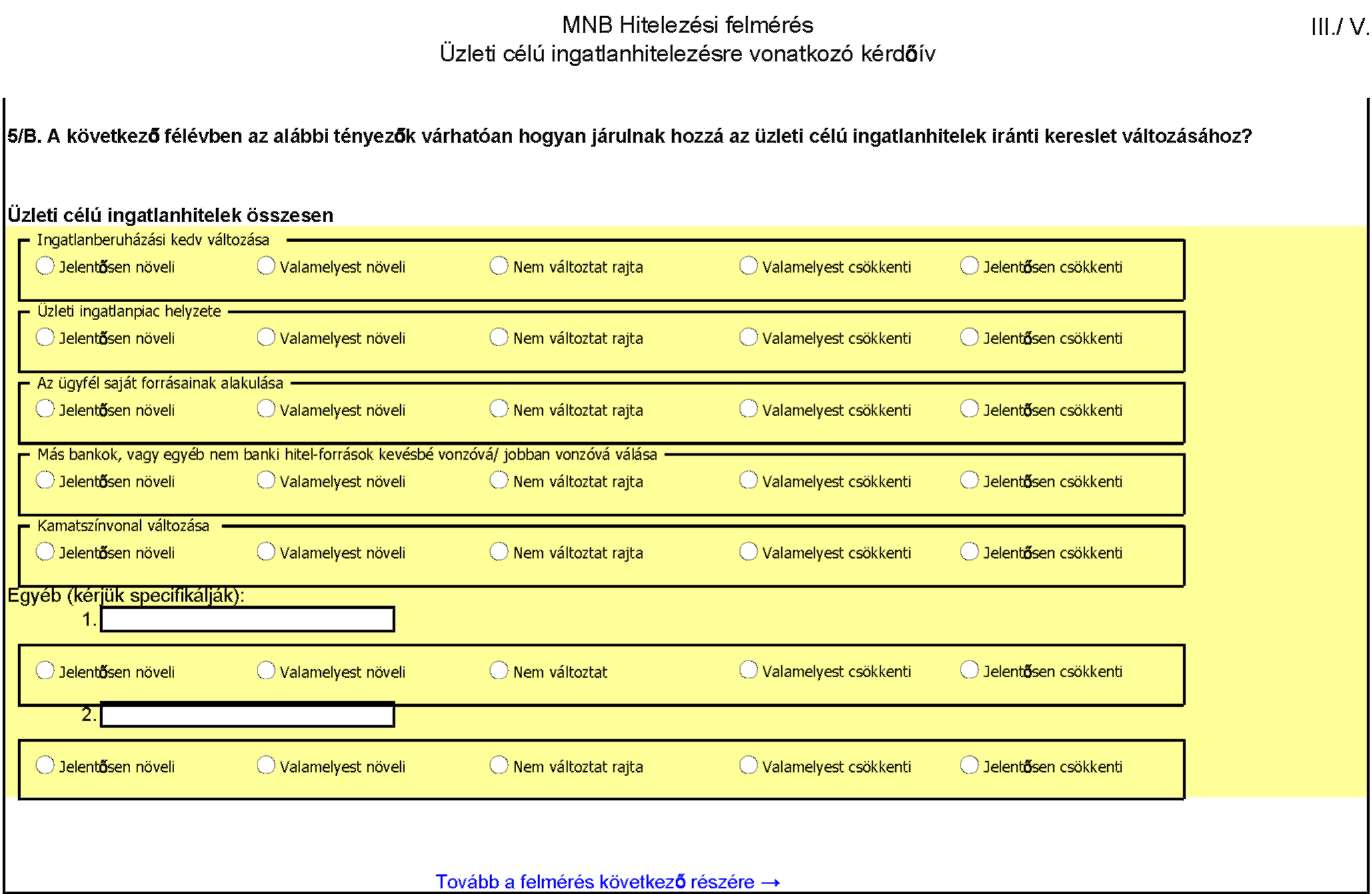

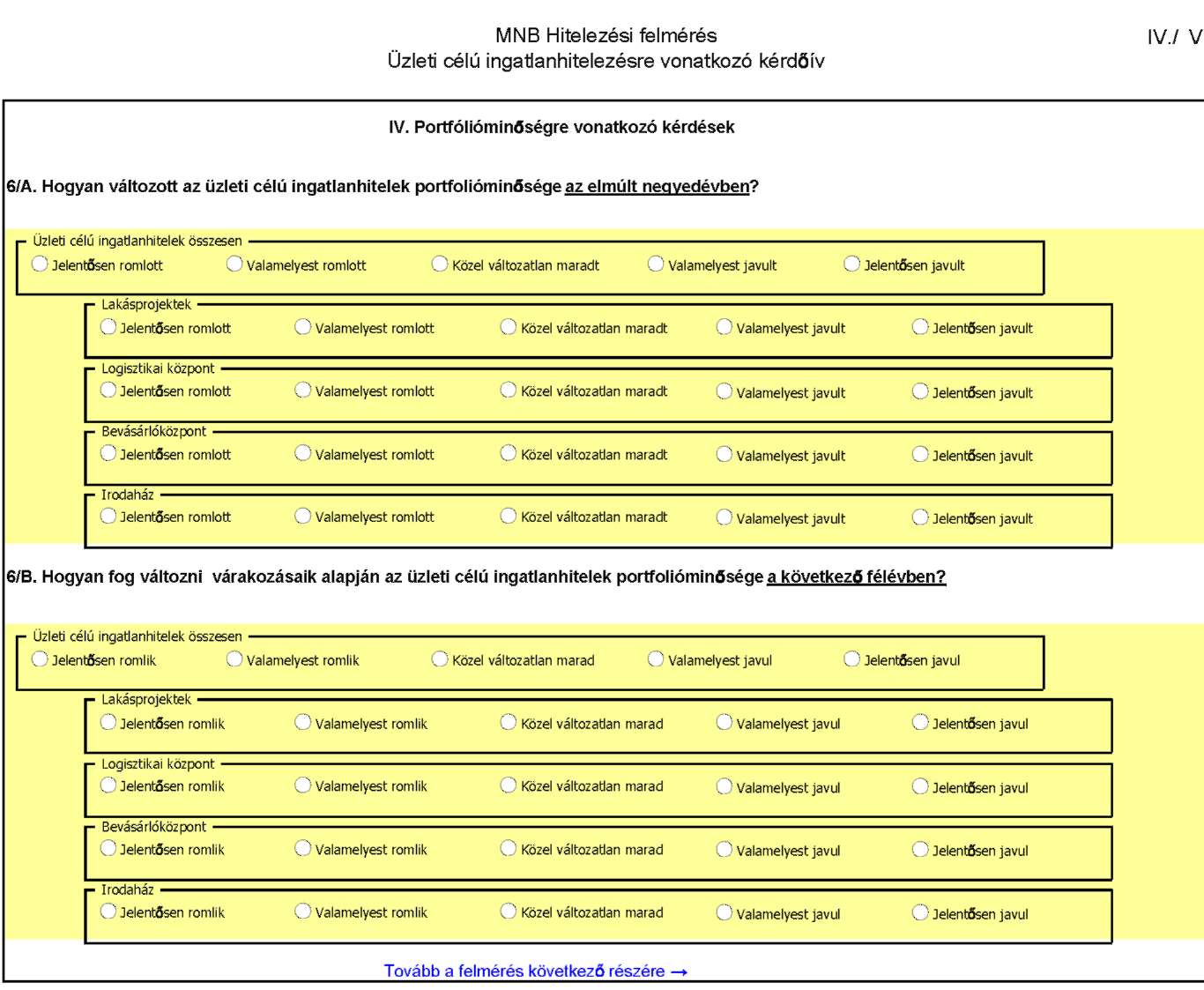

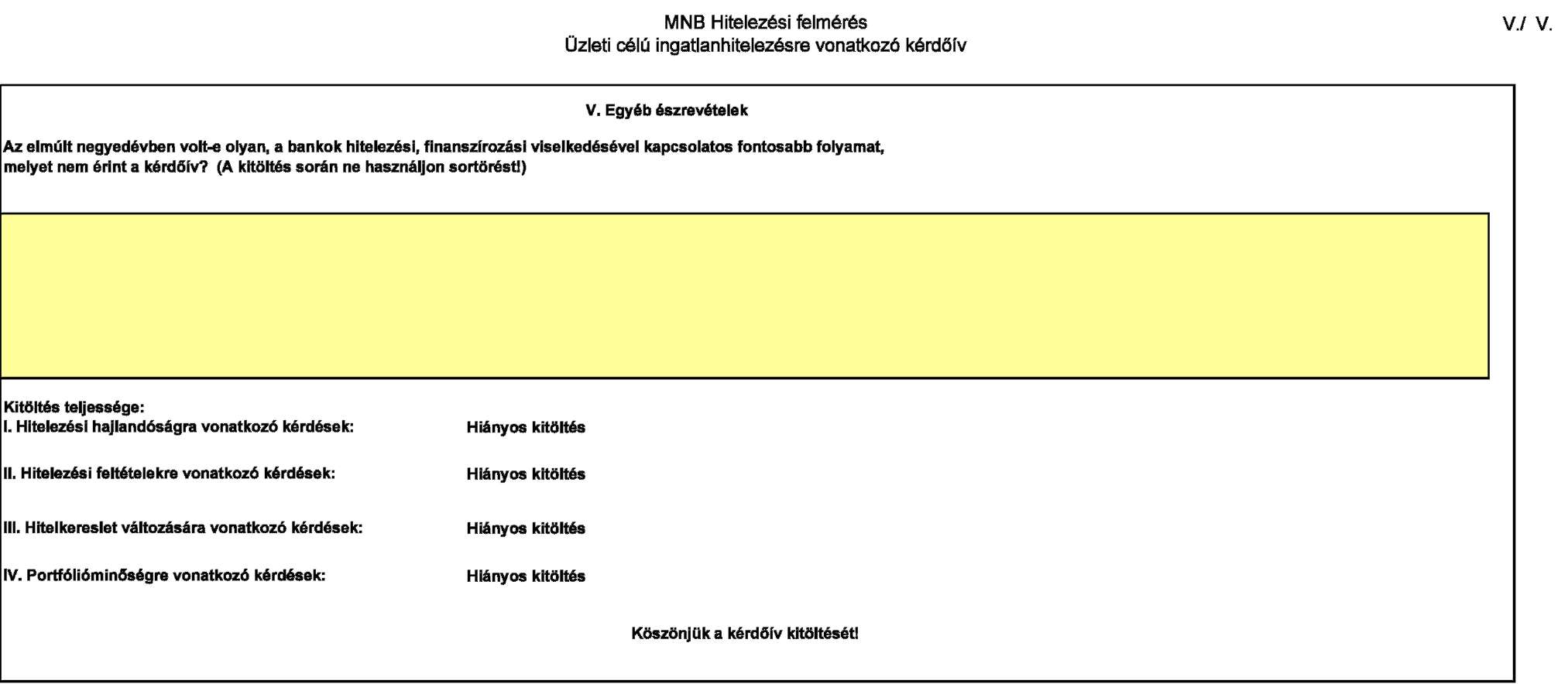

| 74 | SL4 | Üzleti célú ingatlanhitelezés | kijelölt bankok, szakosított hitelintézetek, az ezen típusú EGT- fióktelepek | egyedi elrendelés alapján, negyedéves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 12. munkanap 12 óra | MNB Statisztikai igazgatóság |

| MNB azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | ||||

| gyakorisága | teljesítésének módja | határideje | címzettje | ||||

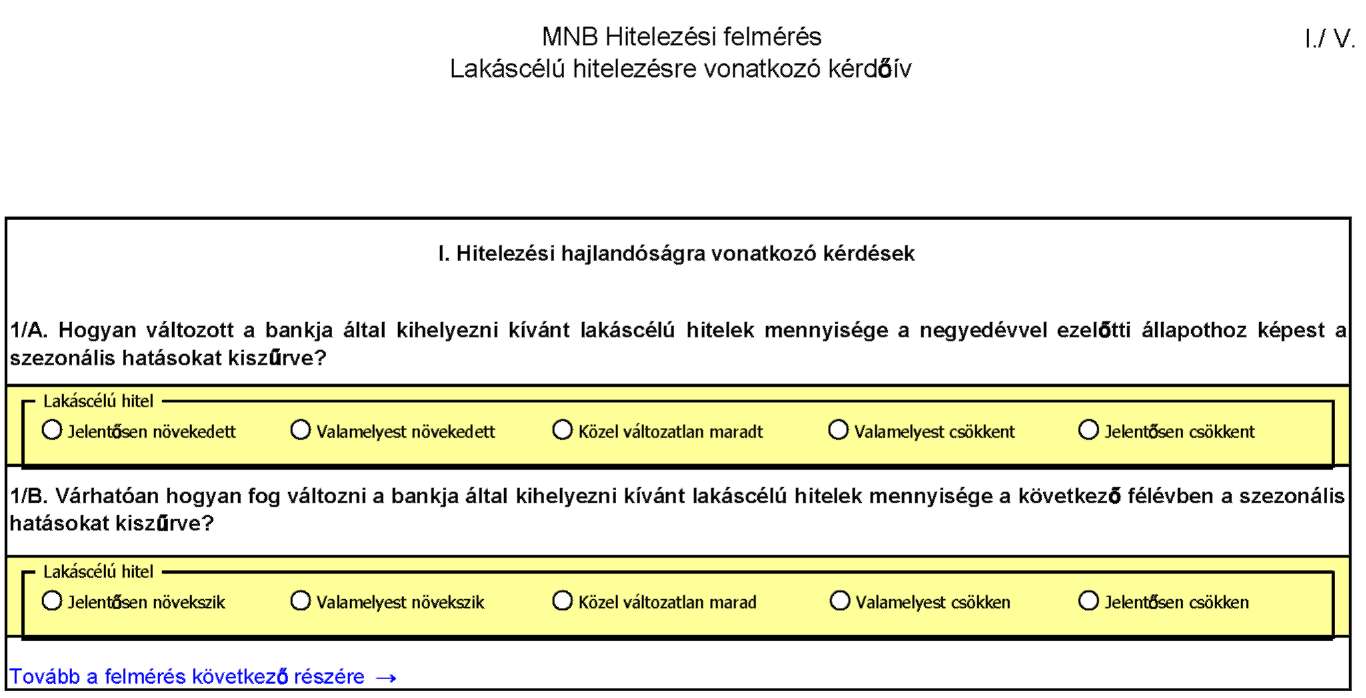

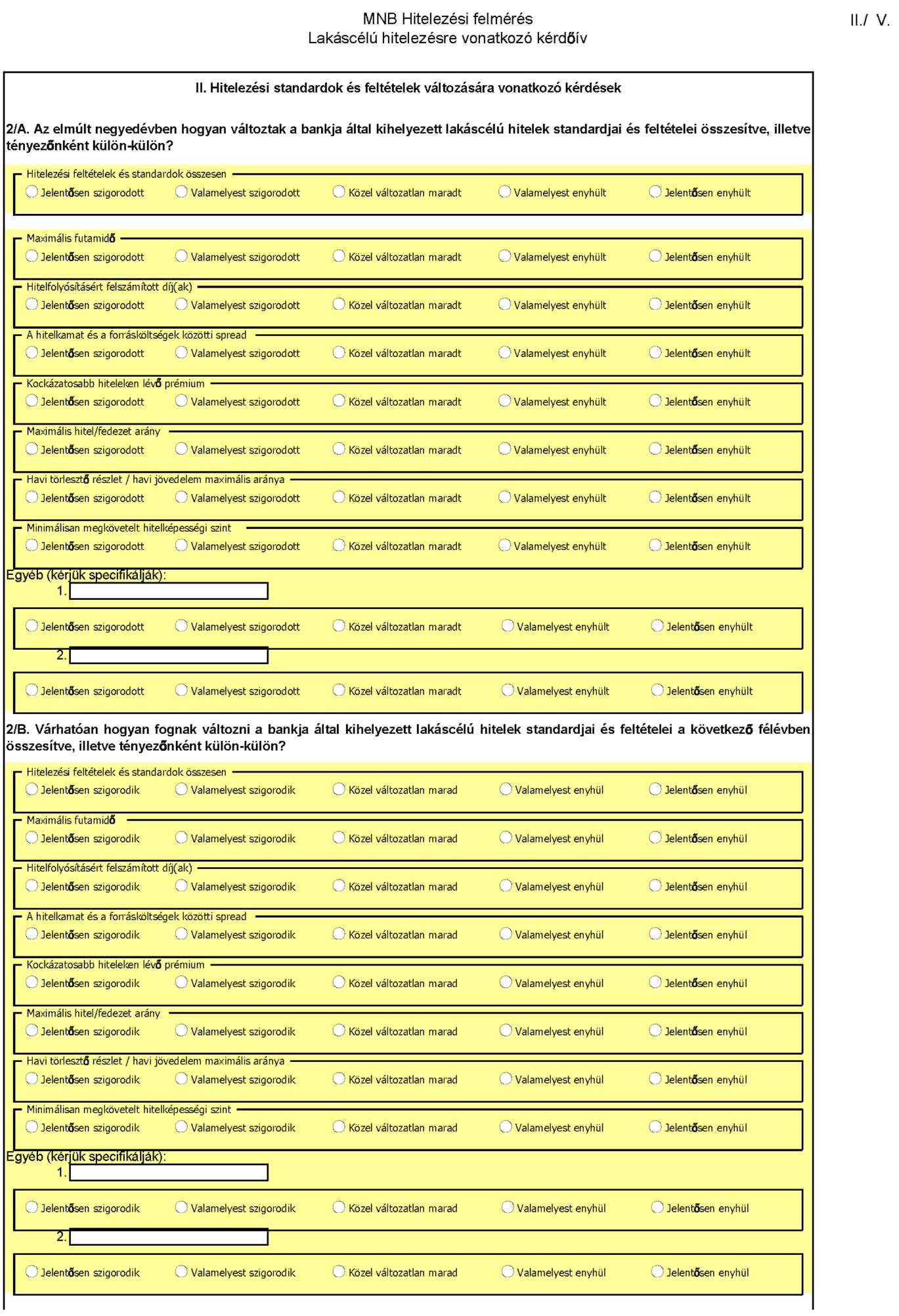

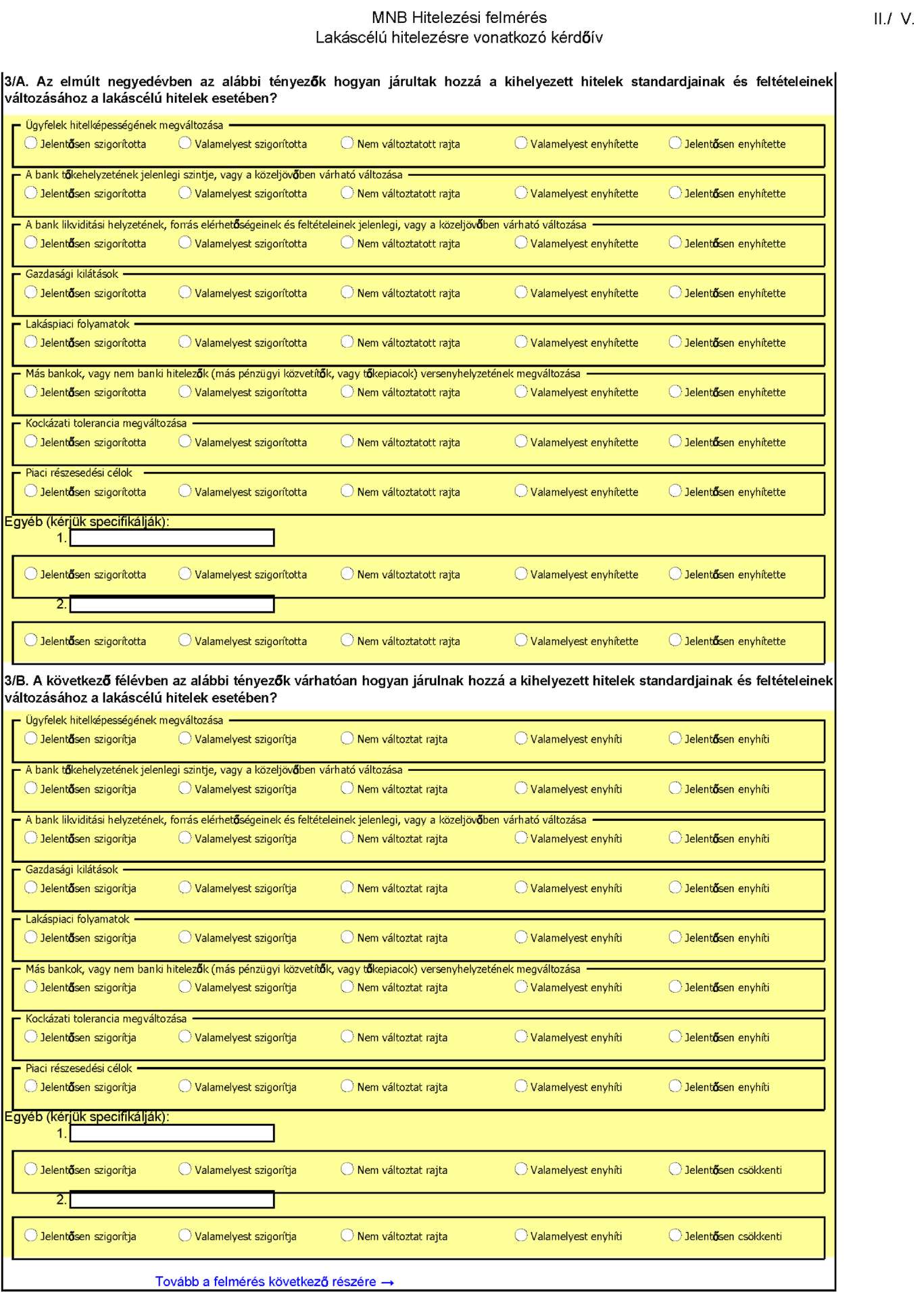

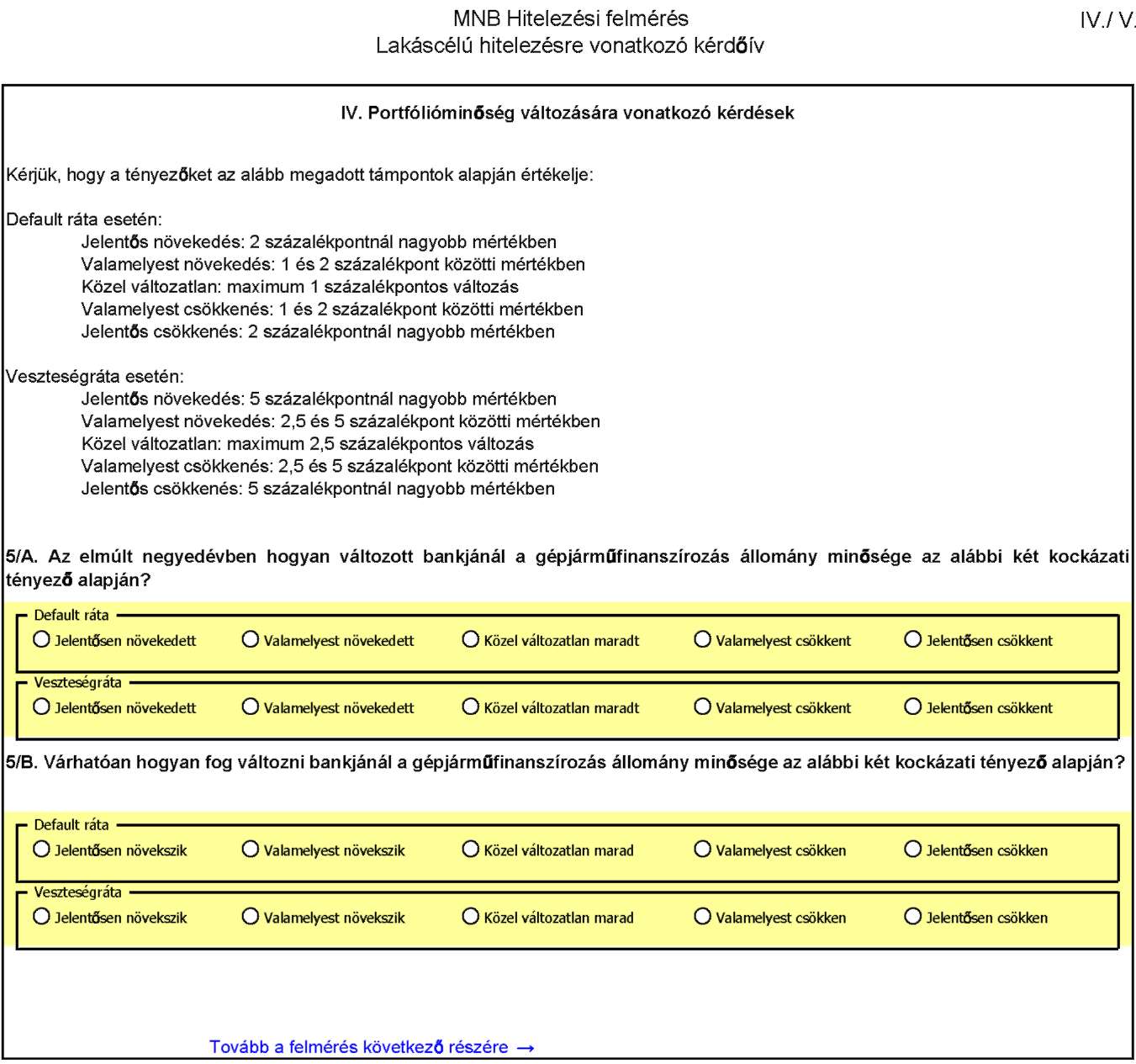

| 75 | SL5 | Lakáscélú hitelezés | kijelölt bankok, szakosított hitelintézetek, az ezen típusú EGT- fióktelepek | egyedi elrendelés alapján, negyedéves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 12. munkanap 12 óra | MNB Statisztikai igazgatóság |

| 76 | SL6 | Gépjármű finanszírozás | kijelölt bankok, szakosított hitelintézetek, az ezen típusú EGT- fióktelepek, pénzügyi vállalkozások | egyedi elrendelés alapján, negyedéves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 12. munkanap 12 óra | MNB Statisztikai igazgatóság |

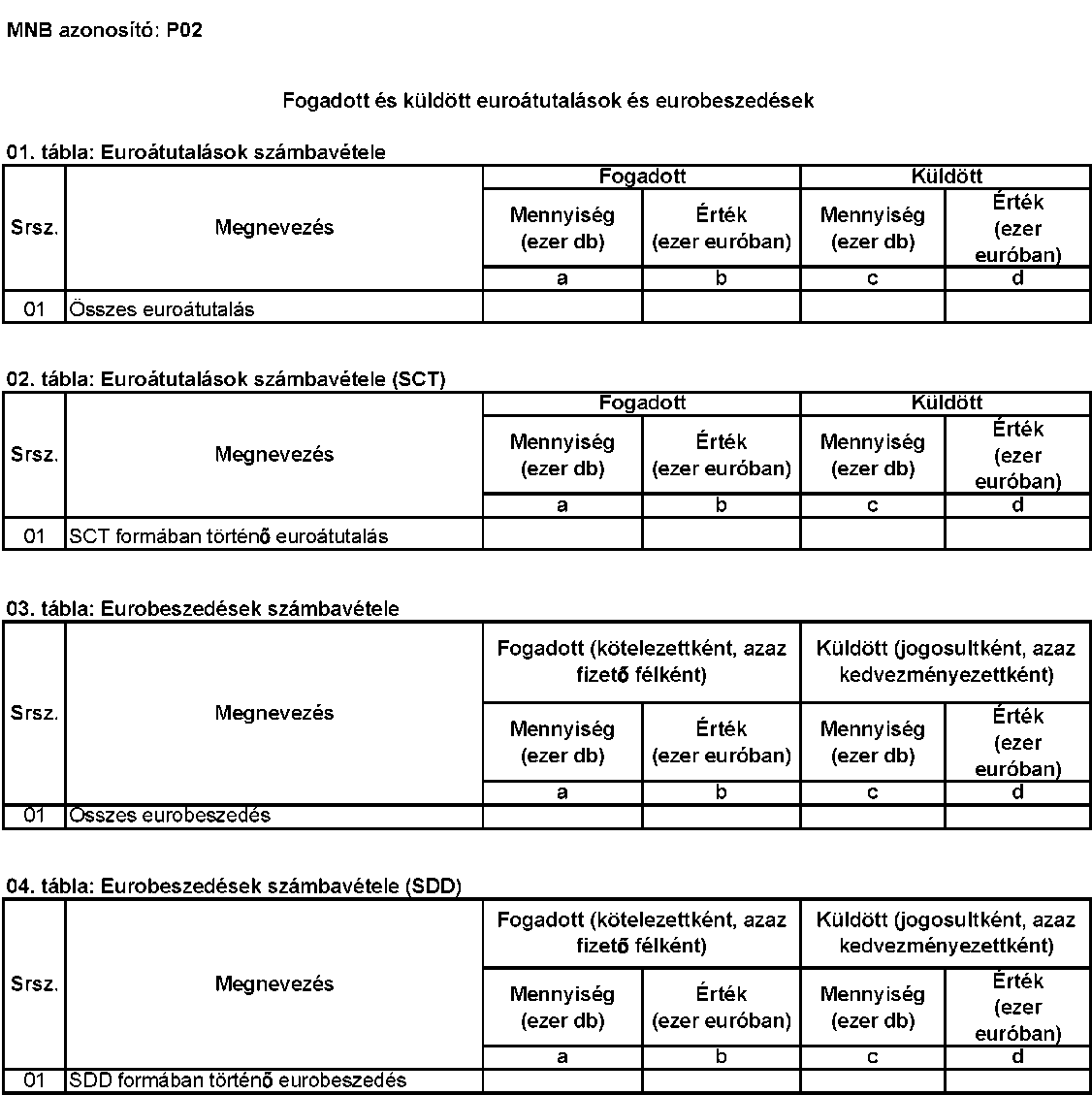

| 77 | P02 | Fogadott és küldött euroátutalások és eurobeszedések | bankok, - a Tpt. szerinti elszámolóházak kivételével - a pénzforgalmi szolgáltatatást végző szakosított hitelintézetek, az ezen típusú EGT- fióktelepek | negyedéves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap utolsó munkanap | MNB Statisztikai igazgatóság |

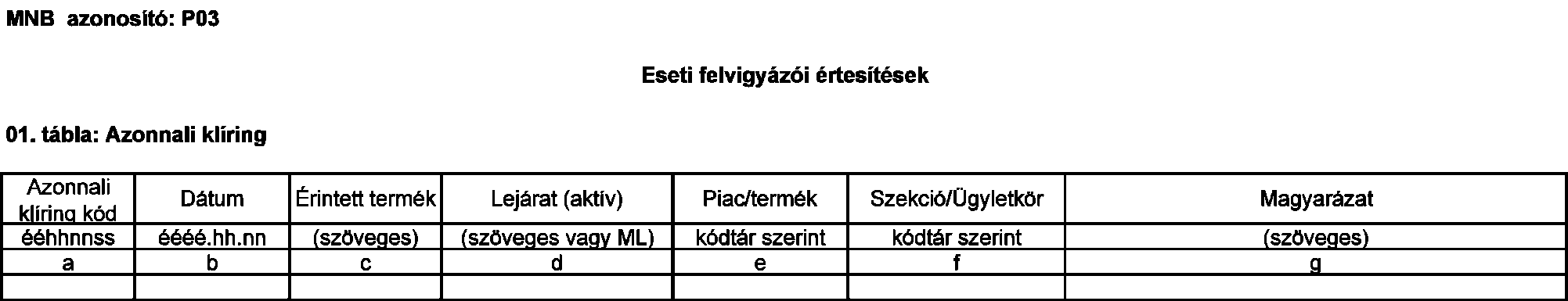

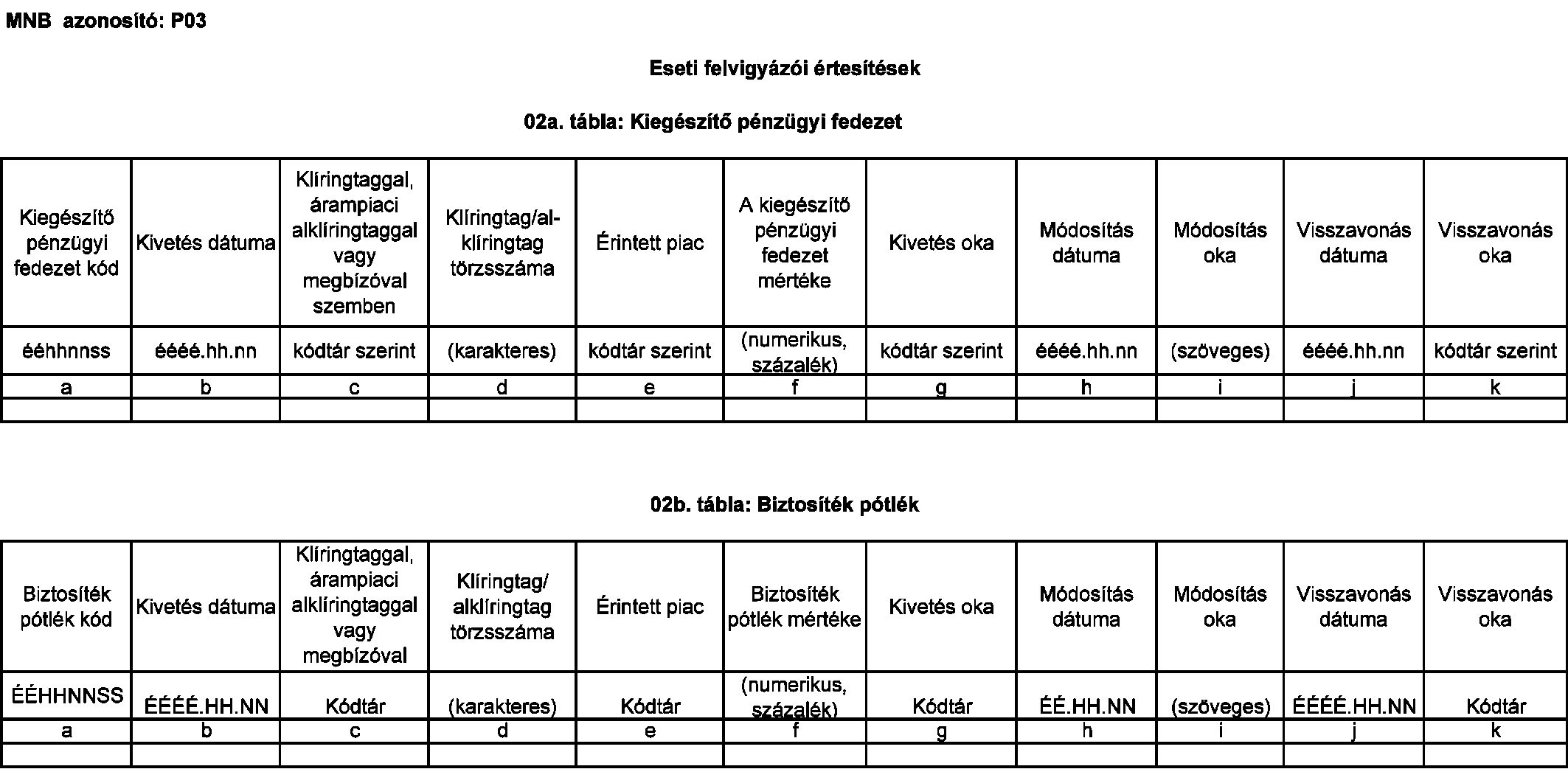

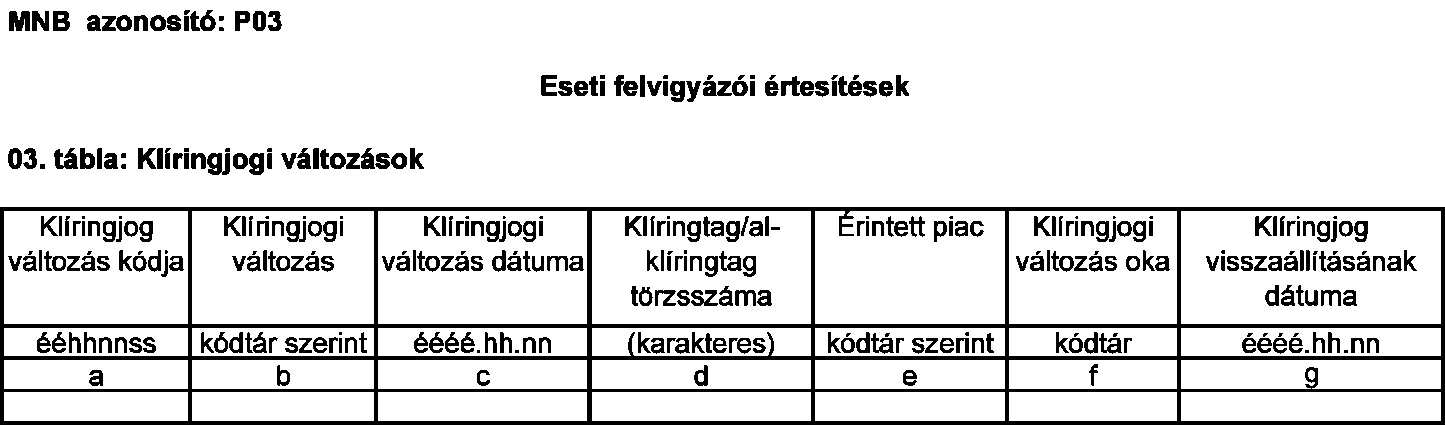

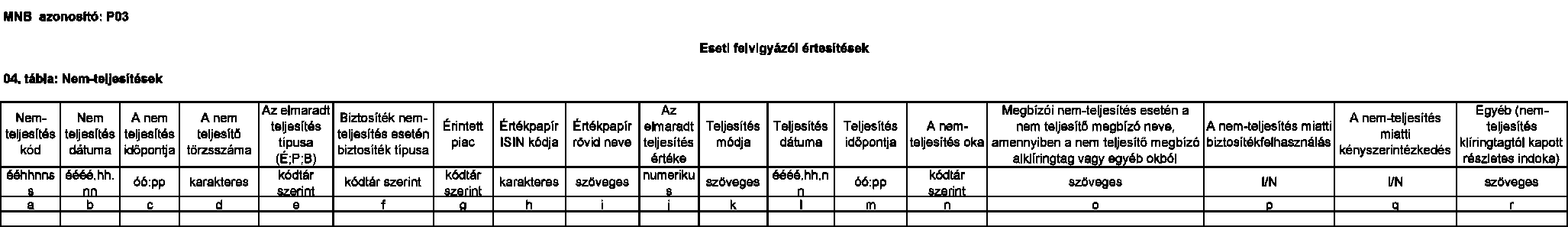

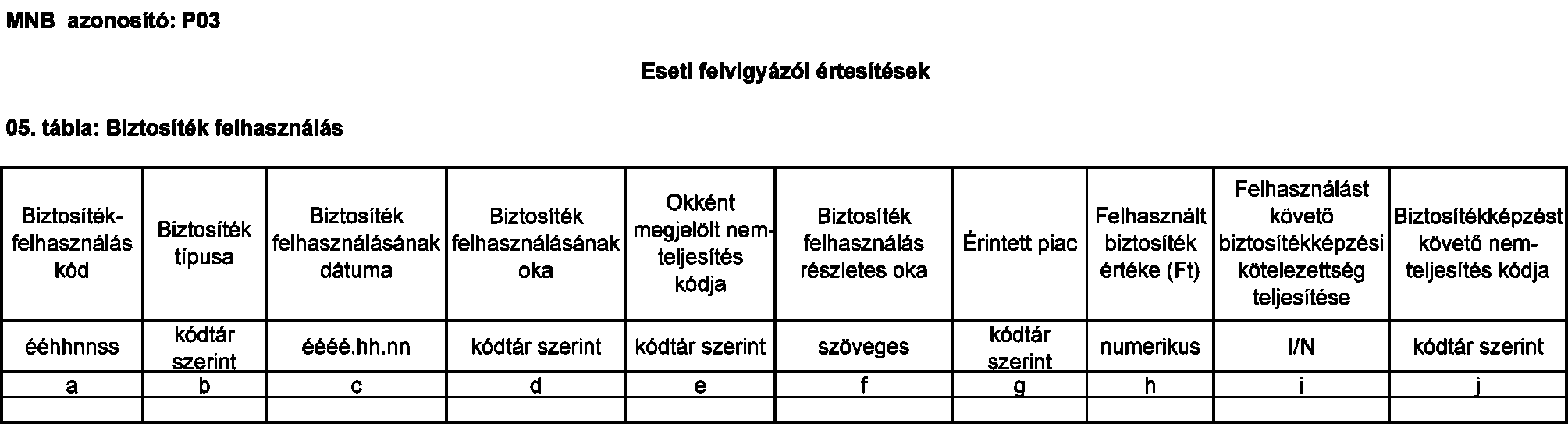

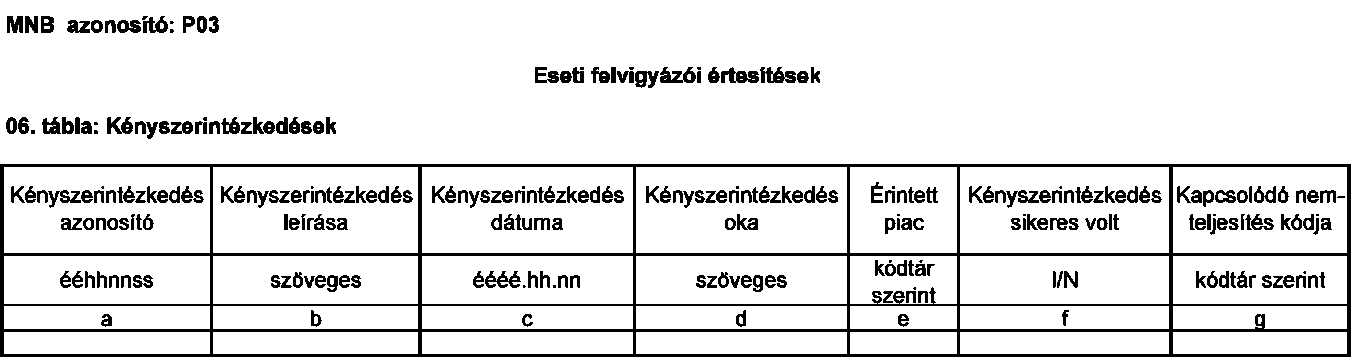

| 78 | P03 | Eseti felvigyázói értesítések | Tpt. szerinti központi szerződő fél, az ezen típusú EGT-fióktelep | eseti | elektronikus úton (EBEAD rendszer) | az eseményt követő munkanap | MNB Statisztikai igazgatóság |

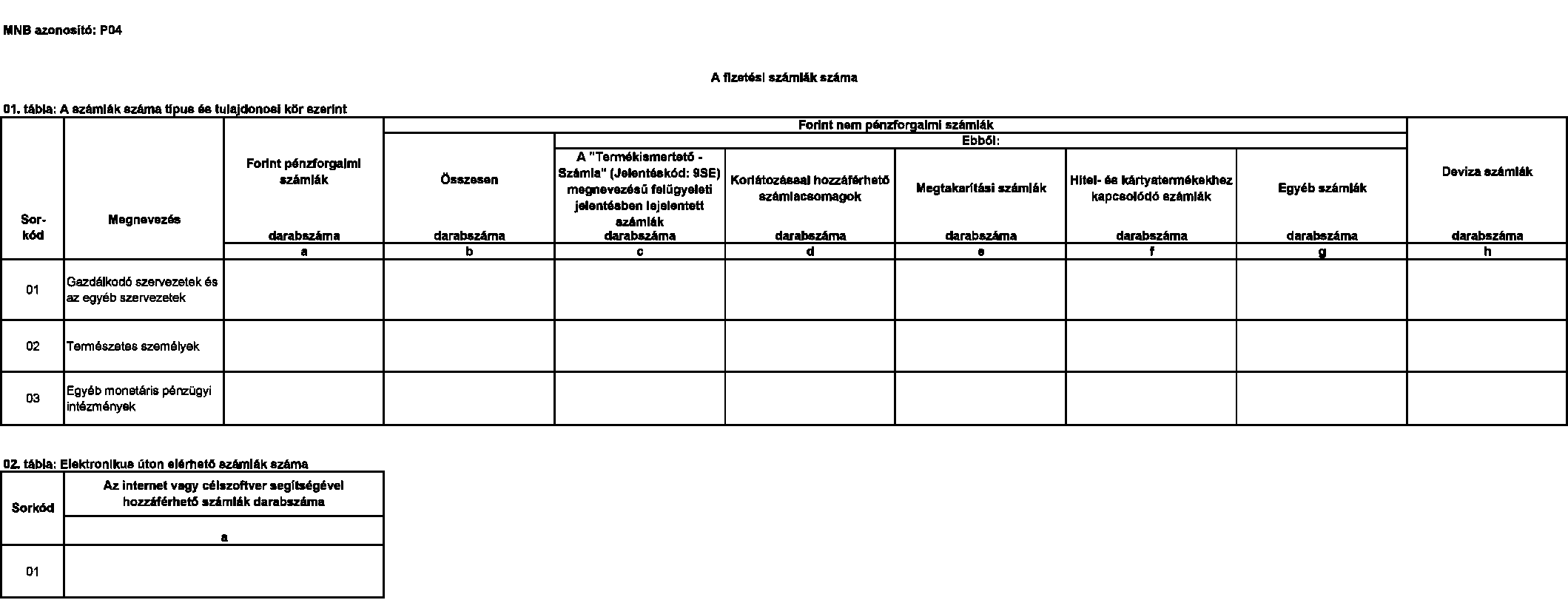

| 79 | P04 | A fizetési számlák száma | fizetési számlát vezető pénzforgalmi szolgáltatók, az ezen típusú EGT-fióktelepek | negyedéves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap utolsó munkanap | MNB Statisztikai igazgatóság |

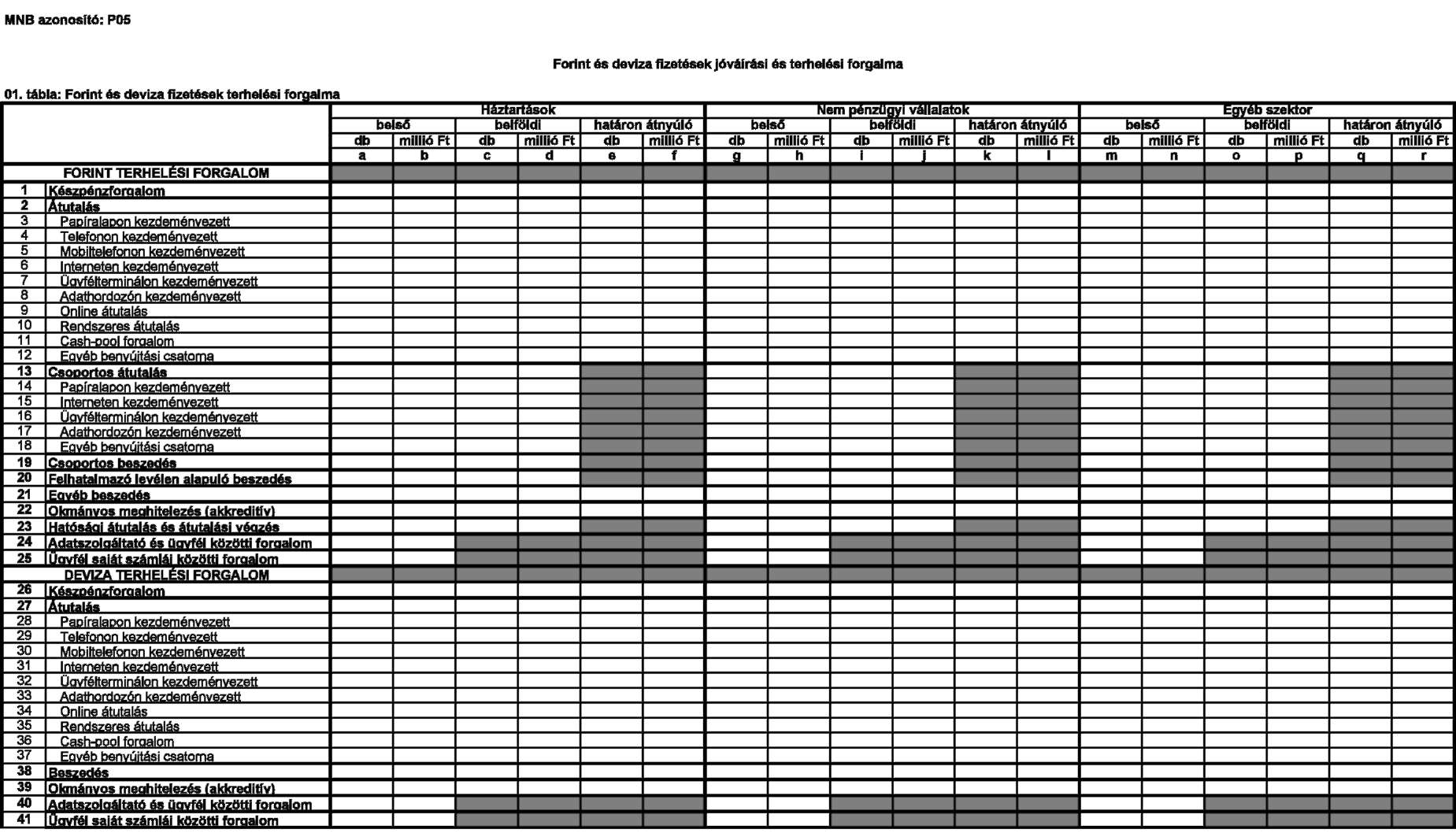

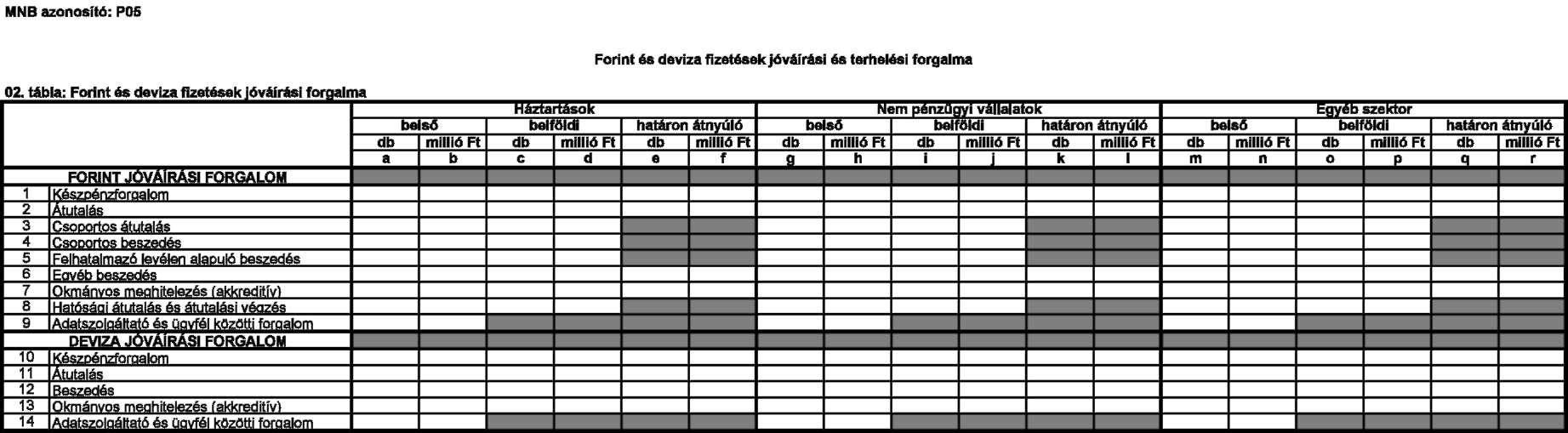

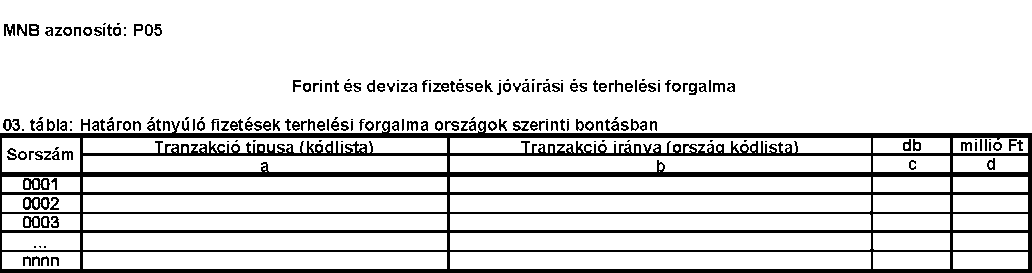

| 80 | P05 | Forint és deviza fizetések jóváírási és terhelési forgalma | fizetési számlát vezető pénzforgalmi szolgáltatók, az ezen típusú EGT-fióktelepek | negyedéves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap utolsó munkanap | MNB Statisztikai igazgatóság |

| MNB azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | ||||

| gyakorisága | teljesítésének módja | határideje | címzettje | ||||

| 81 | P06 | Stressz tesztek | Tpt. szerinti központi szerződő fél, az ezen típusú EGT-fióktelep | havi és eseti | elektronikus úton (EBEAD rendszer) | a havi adatszolgáltatás tekintetében a tárgyidőszakot követő hónap 10. munkanap; eseti adatszolgáltatás tekintetében az MNB felhívásának kézhezvételét követő 3. munkanap | MNB Statisztikai igazgatóság |

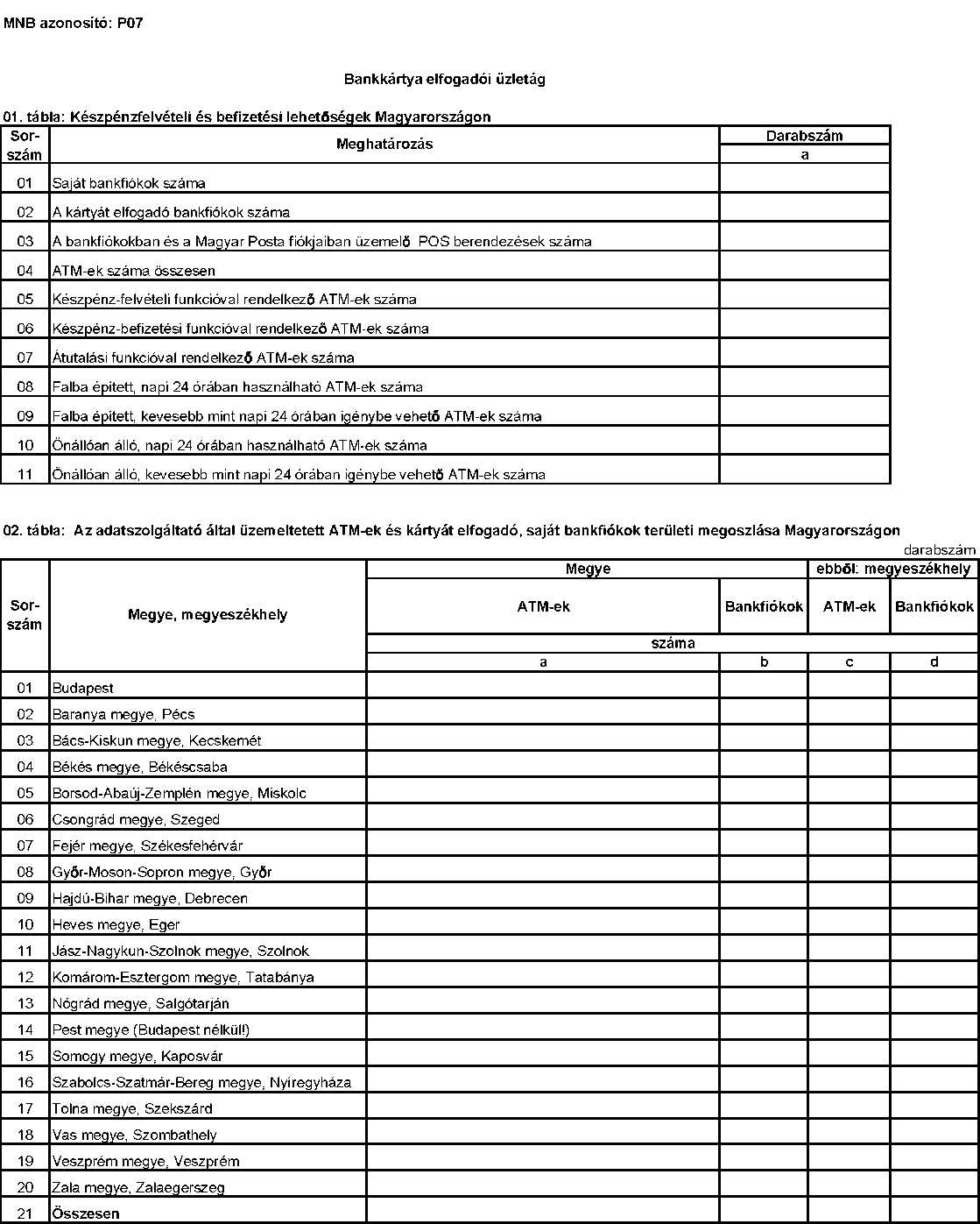

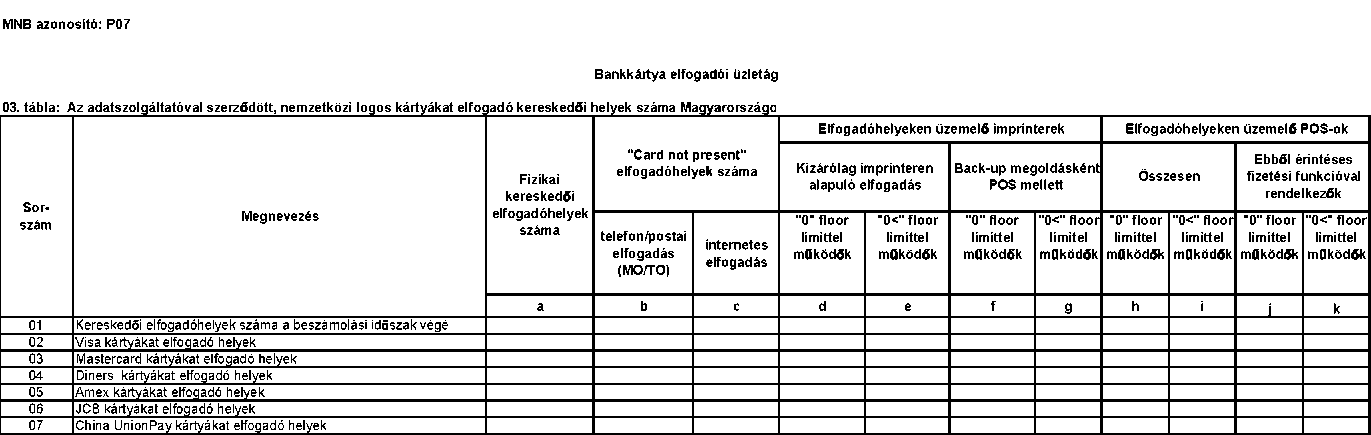

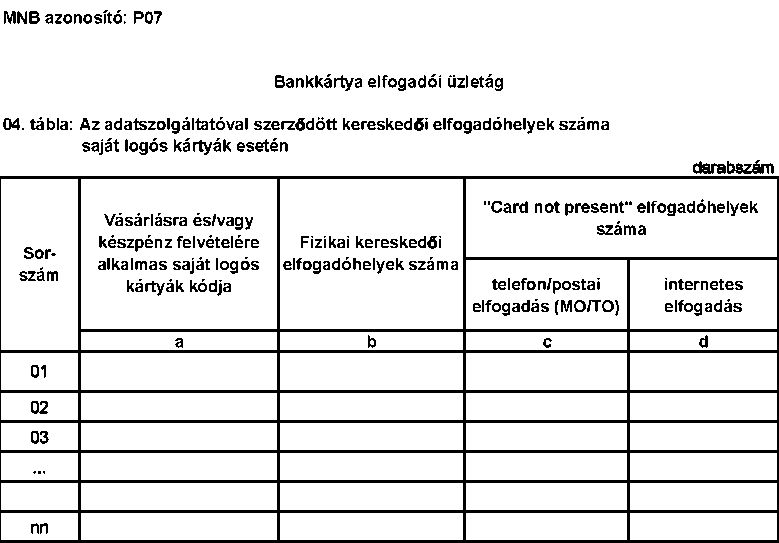

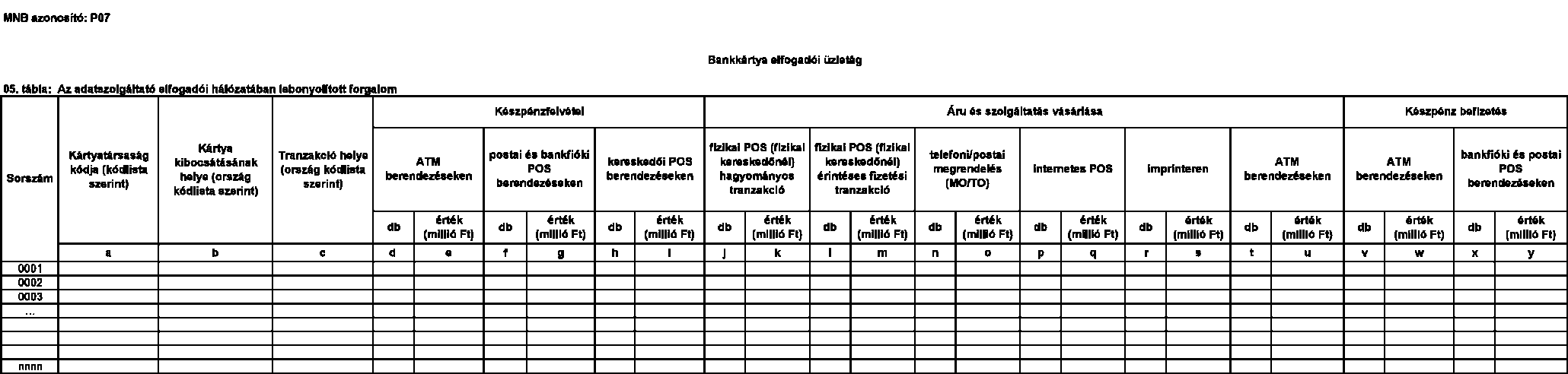

| 82 | P07 | Bankkártya elfogadói üzletág | hitelintézetek, készpénz- helyettesítő fizetési eszköz kibocsátását vagy elfogadását végző egyéb pénzforgalmi szolgáltatók, az ezen típusú EGT-fióktelepek, pénzügyi intézménynek nem minősülő, ATM szolgáltatást közvetlenül nyújtó, vagy készpénzfelvételi funkcióval rendelkező POS berendezést üzemeltető jogi személyek | negyedéves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap utolsó munkanap | MNB Statisztikai igazgatóság |

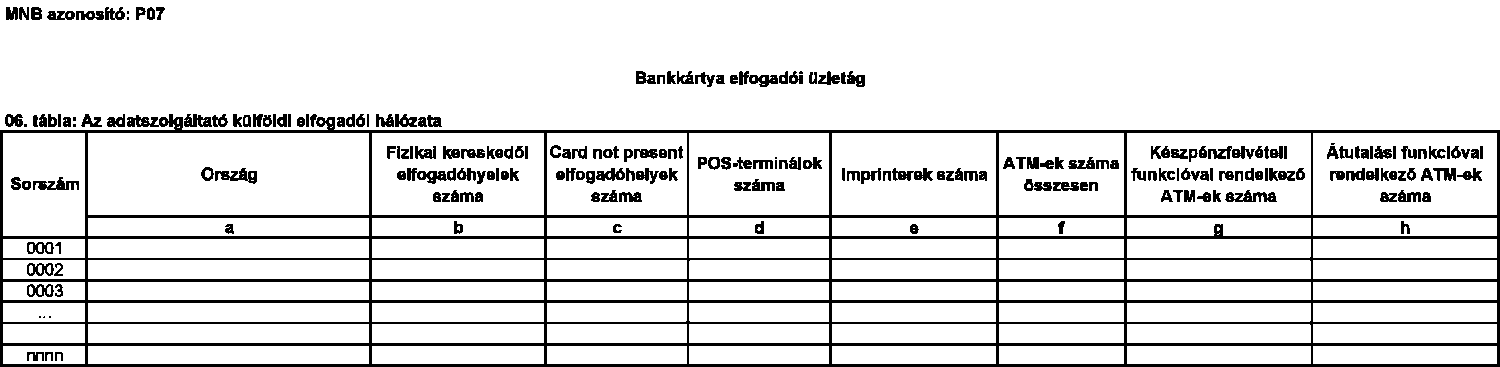

| 83 | P08 | Fizetési kártya elfogadói szolgáltatáshoz kapcsolódó bevételek | hitelintézetek, készpénz- helyettesítő fizetési eszköz kibocsátását vagy elfogadását végző egyéb pénzforgalmi szolgáltatók, az ezen típusú EGT-fióktelepek | negyedéves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap utolsó munkanap | MNB Statisztikai igazgatóság |

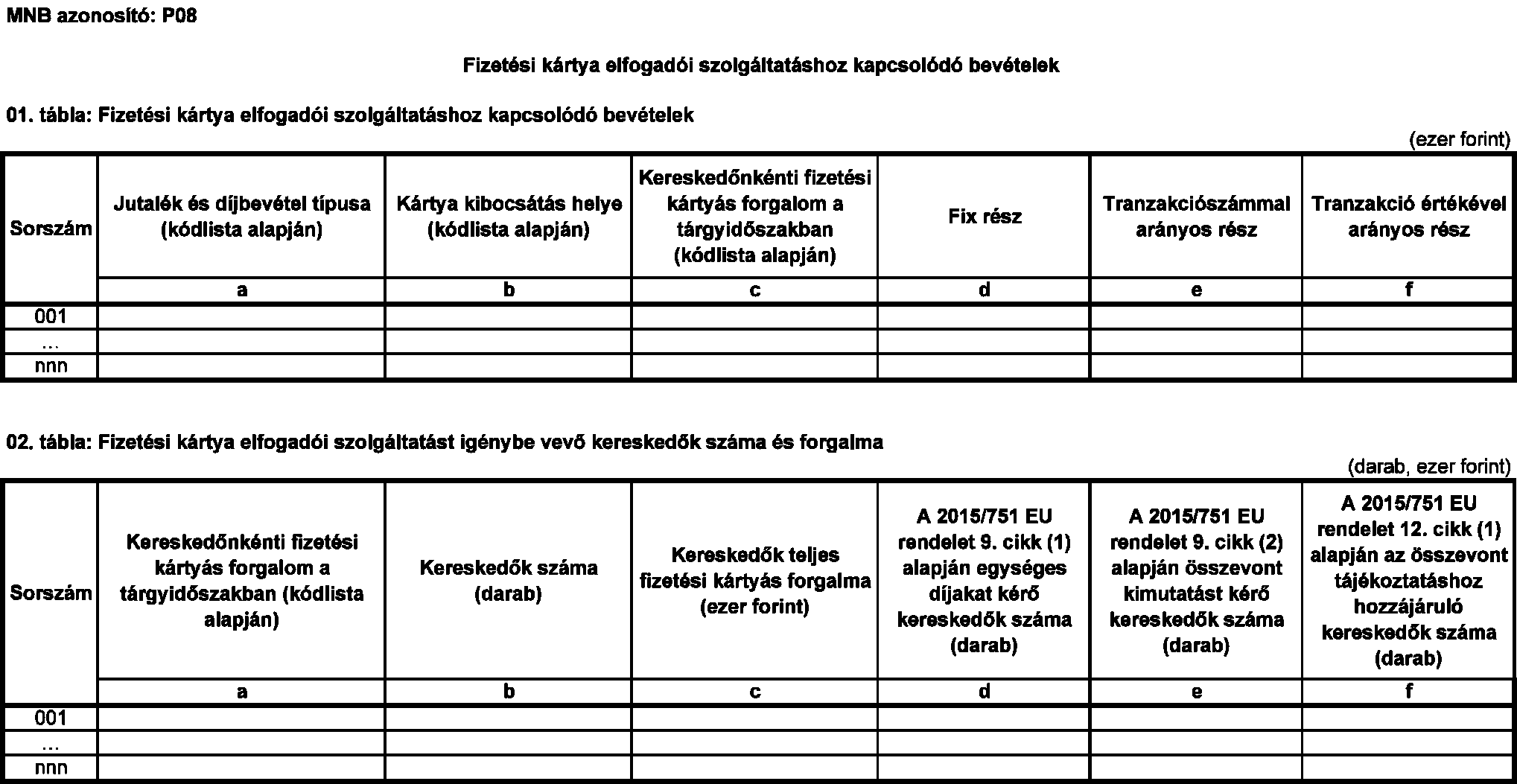

| 84 | P26 | Kimutatás a pénzfeldolgozási tevékenységről | pénzfeldolgozási tevékenység végzésére vonatkozó engedéllyel rendelkező szervezetek és kijelölt hitelintézetek | havi | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztikai igazgatóság |

| MNB azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | ||||

| gyakorisága | teljesítésének módja | határideje | címzettje | ||||

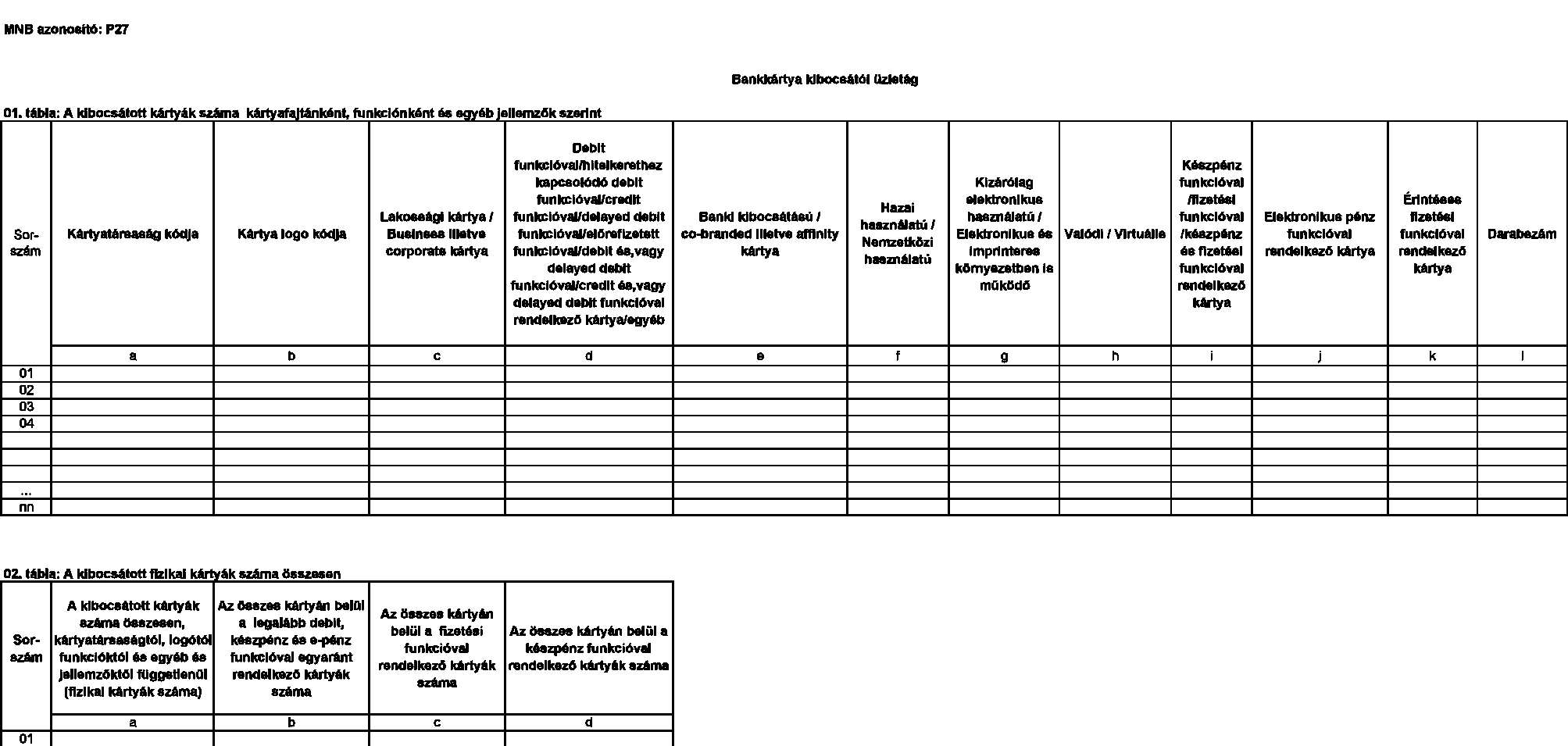

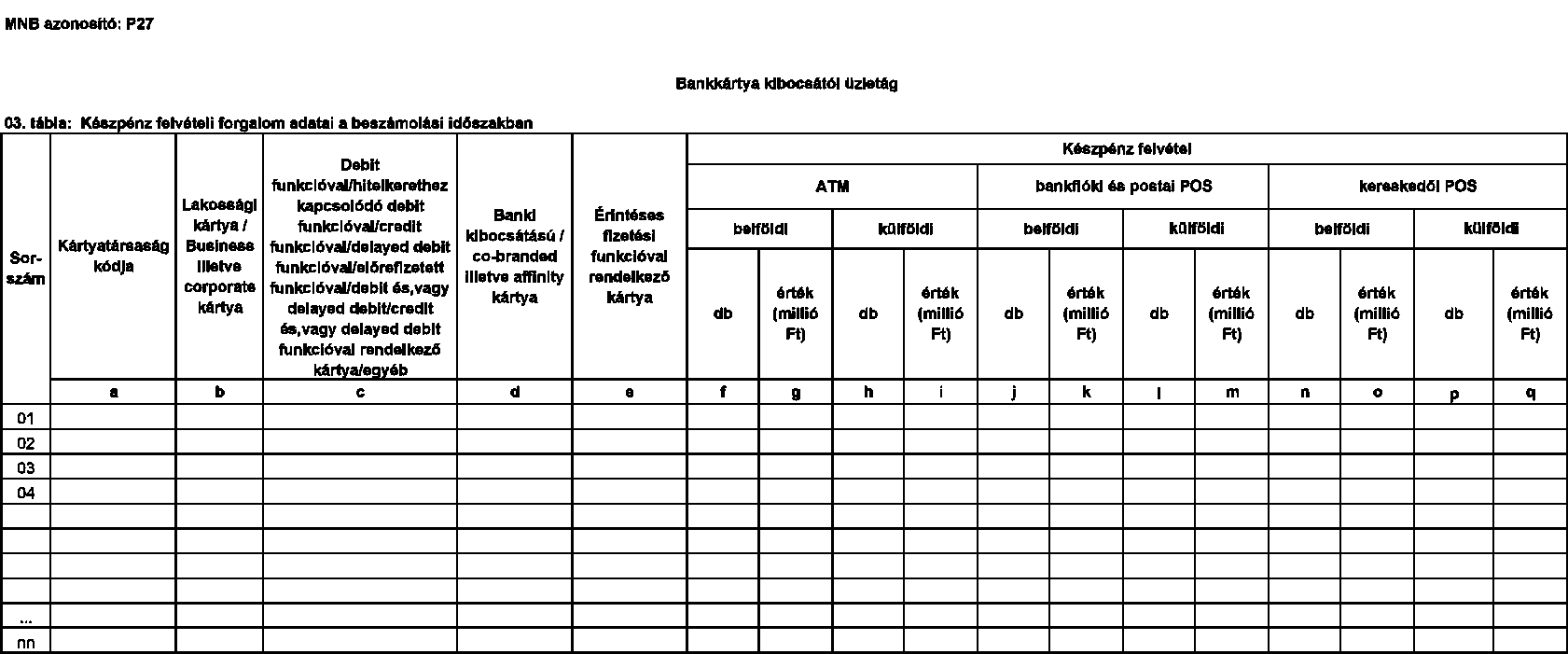

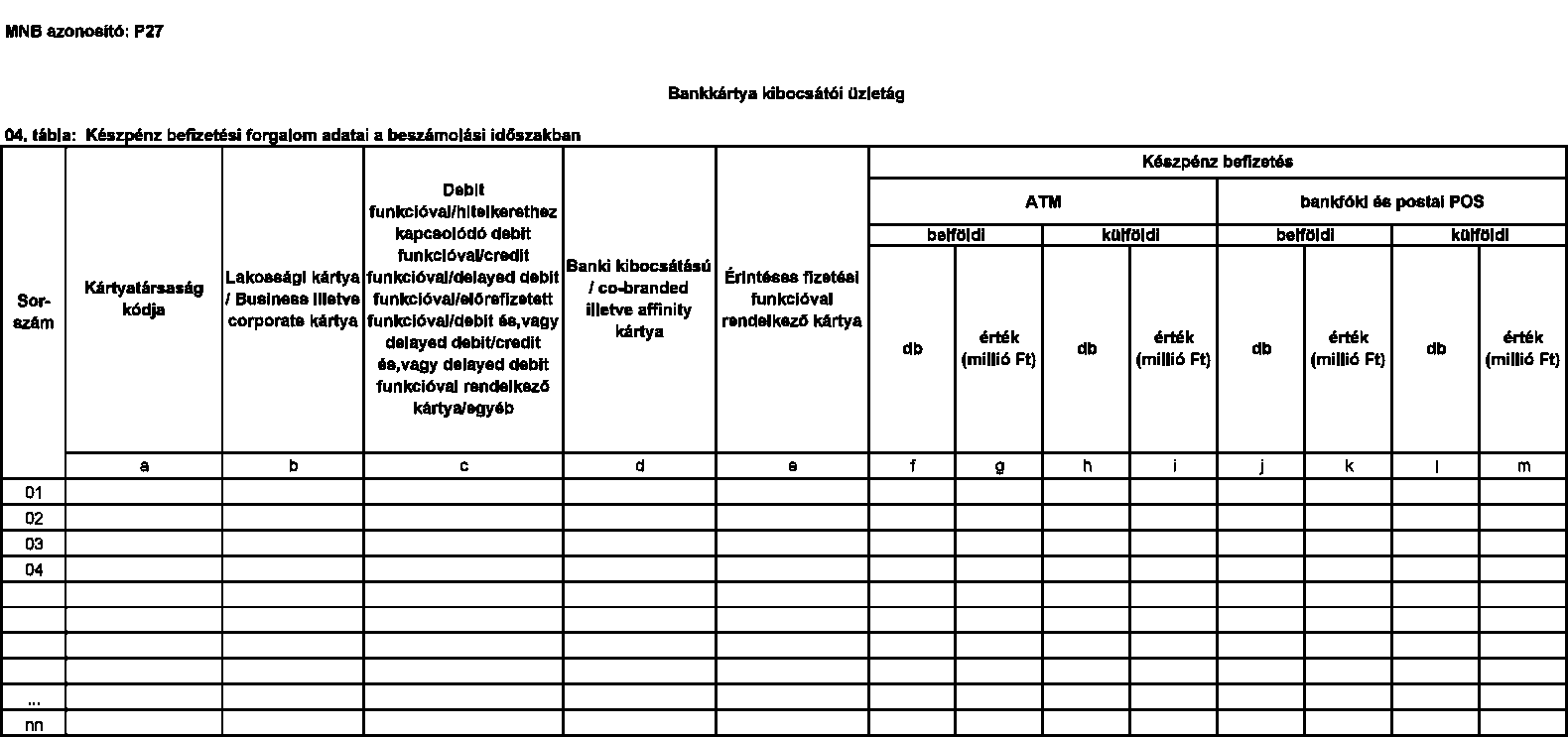

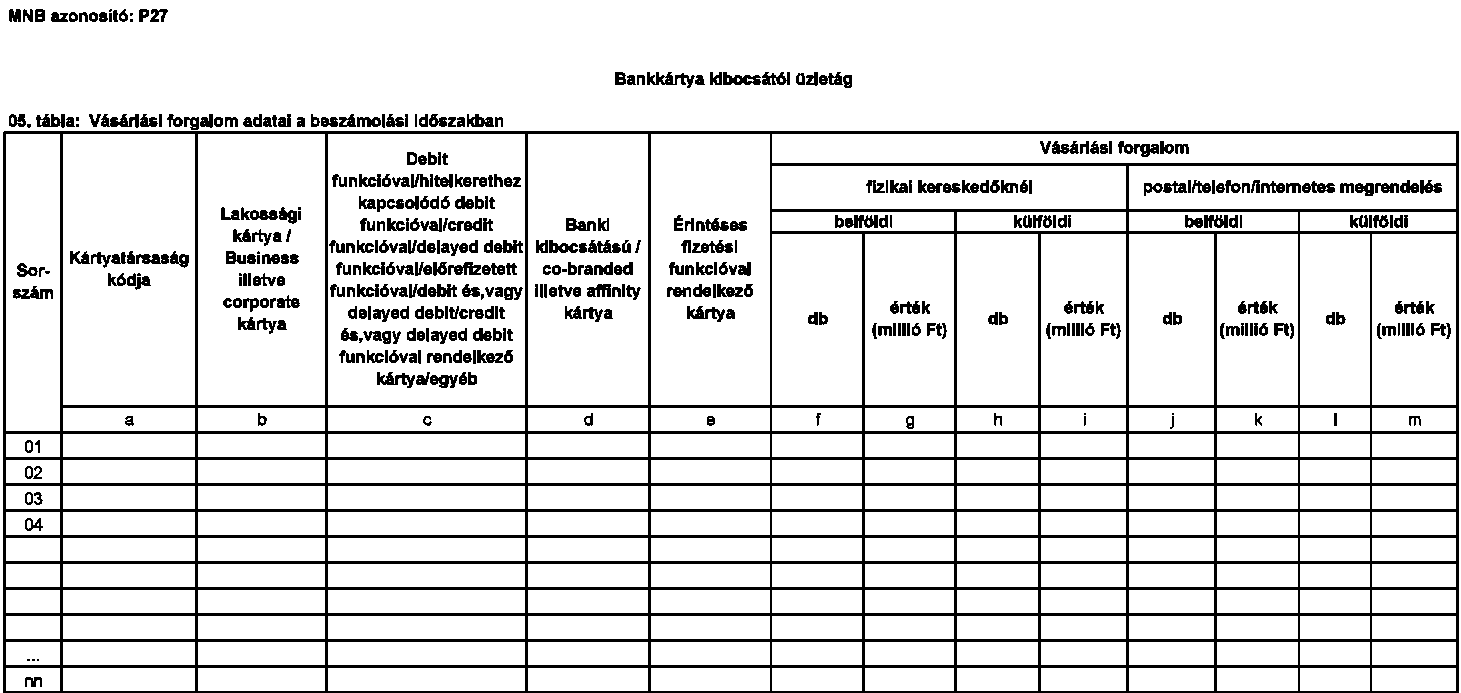

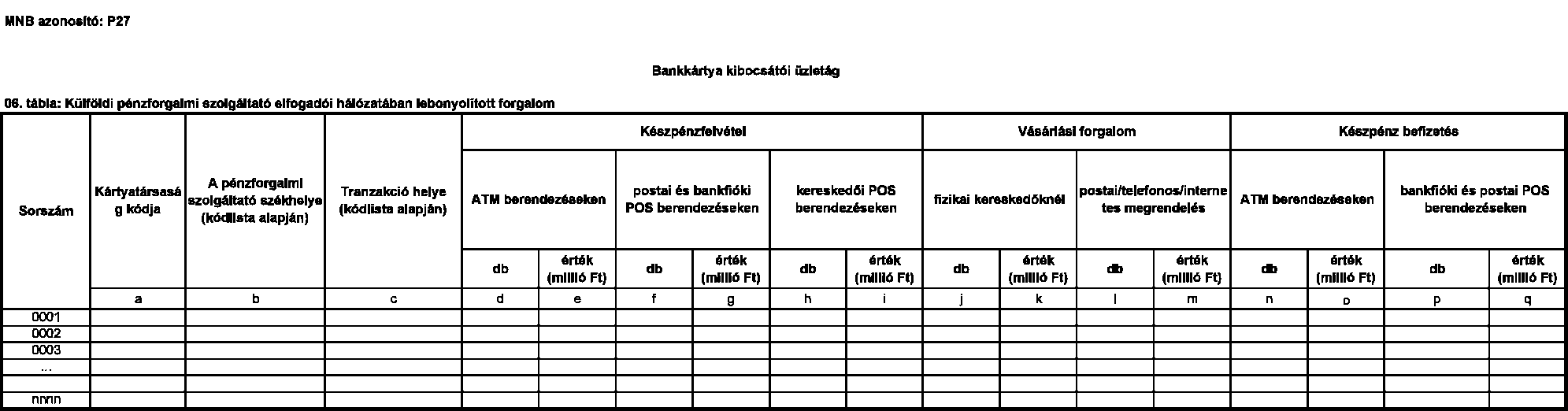

| 85 | P27 | Bankkártya kibocsátói üzletág | hitelintézetek, készpénz- helyettesítő fizetési eszköz kibocsátását végző egyéb pénzforgalmi szolgáltatók, az ezen típusú EGT-fióktelepek | negyedéves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap utolsó munkanap | MNB Statisztikai igazgatóság |

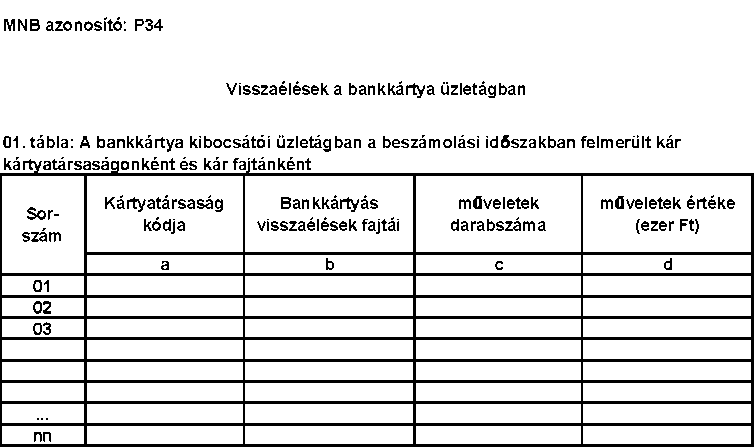

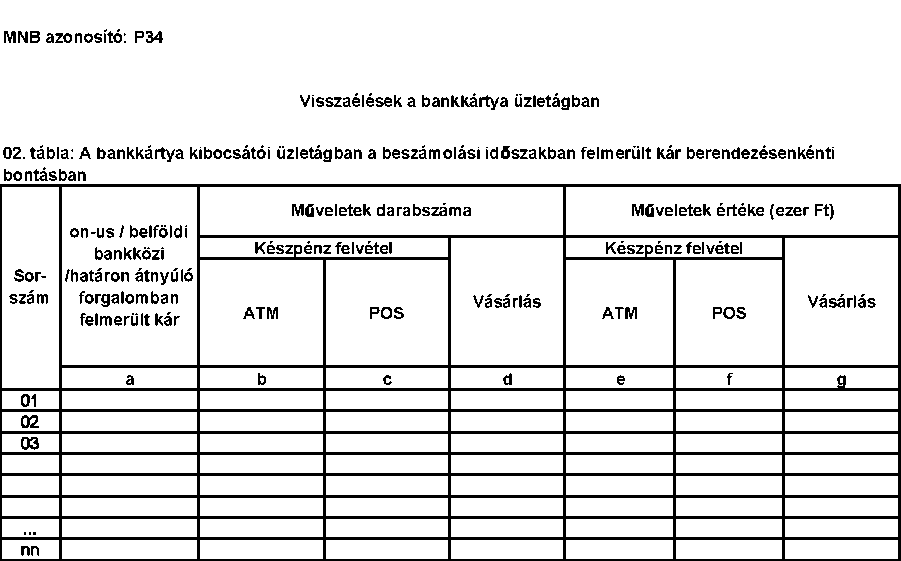

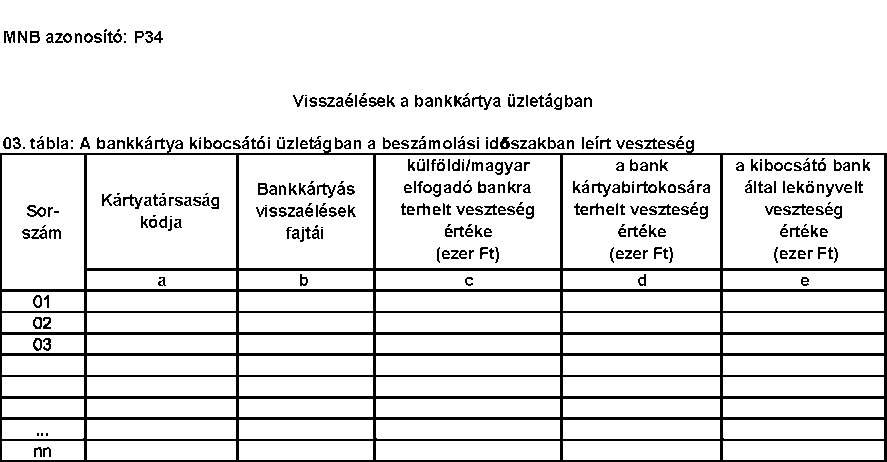

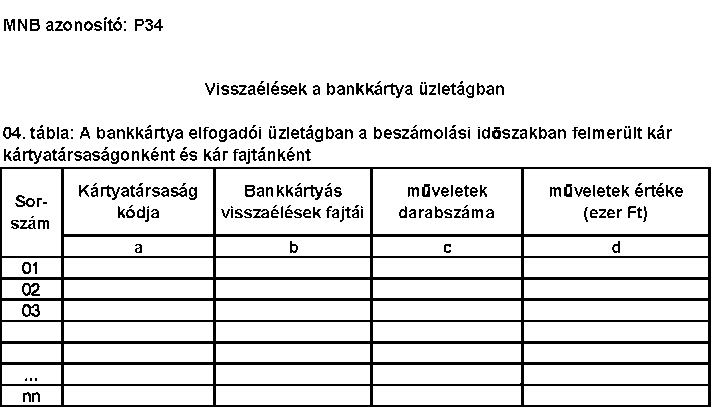

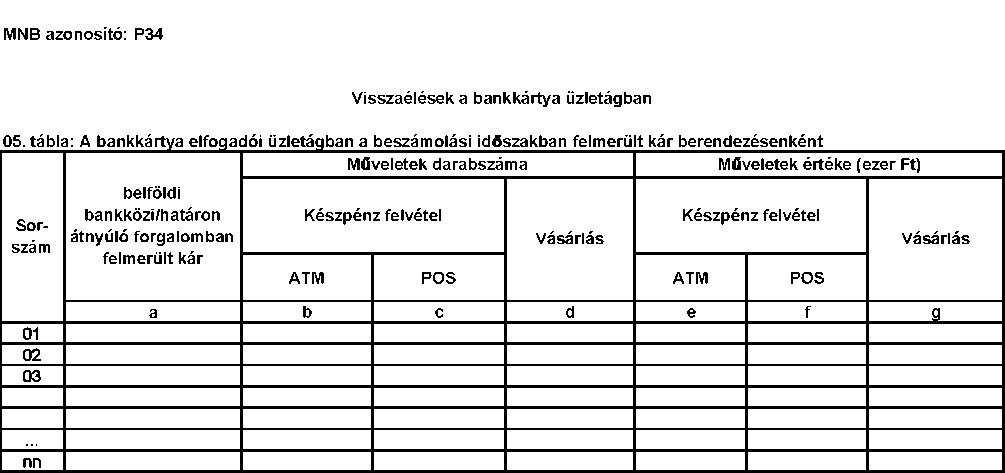

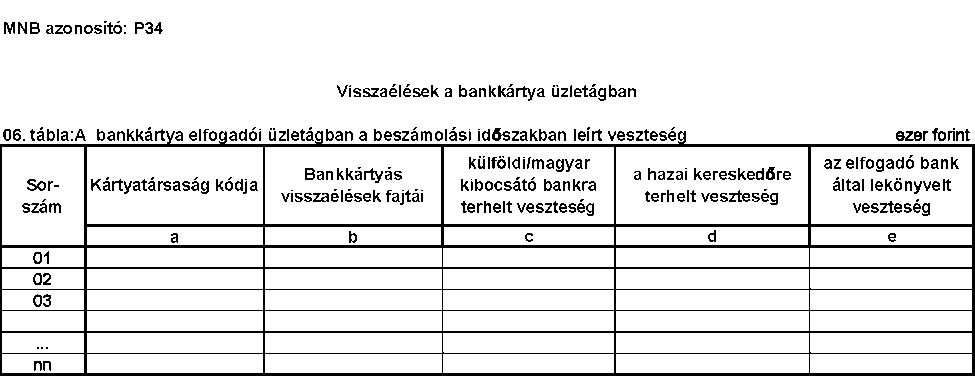

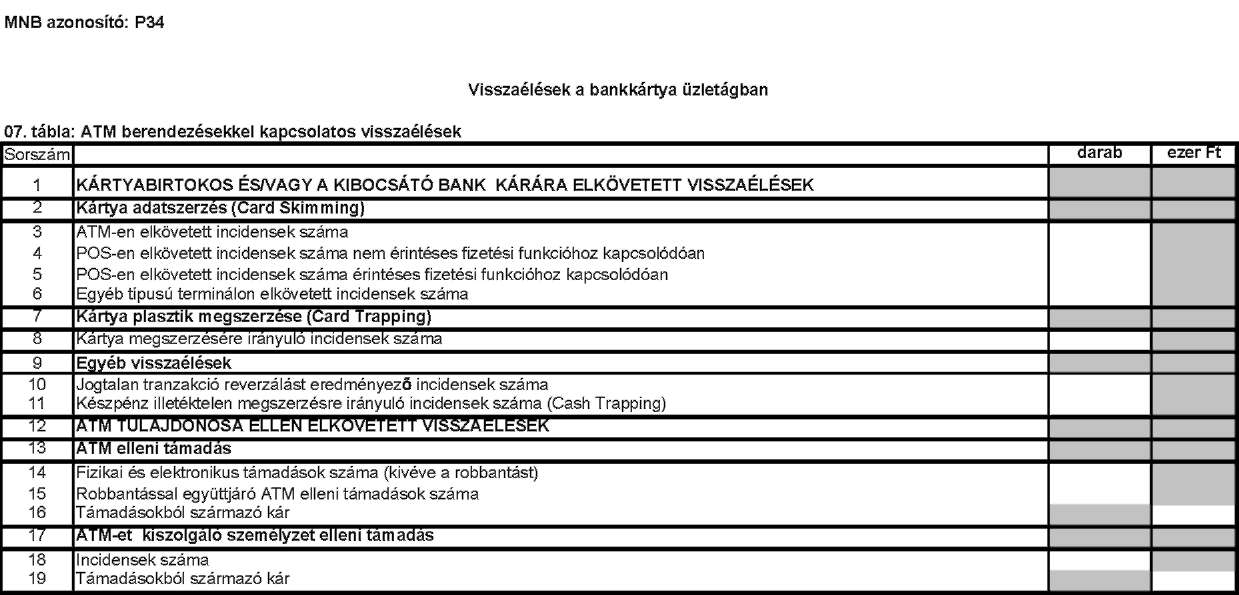

| 86 | P34 | Visszaélések a bankkártya üzletágban | hitelintézetek, készpénz- helyettesítő fizetési eszköz kibocsátását vagy elfogadását végző egyéb pénzforgalmi szolgáltatók, az ezen típusú EGT-fióktelepek, pénzügyi intézménynek nem minősülő, ATM szolgáltatást közvetlenül nyújtó, vagy készpénzfelvételi funkcióval rendelkező POS berendezést üzemeltető jogi személyek | negyedéves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő negyedik hónap utolsó munkanap | MNB Statisztikai igazgatóság |

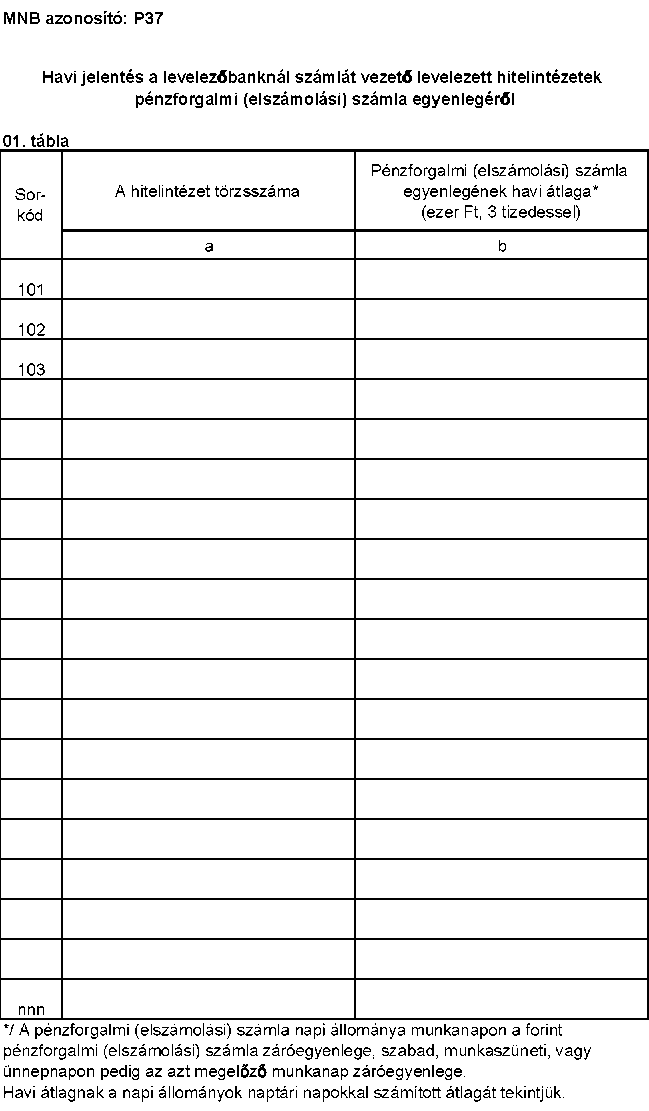

| 87 | P37 | Havi jelentés a levelezőbanknál számlát vezető levelezett hitelintézetek pénzforgalmi (elszámolási) számla egyenlegéről | hitelintézetek számára számlát vezető bankok, az ezen típusú EGT- fióktelepek | havi | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 1. munkanap 10 óra | MNB Statisztikai igazgatóság |

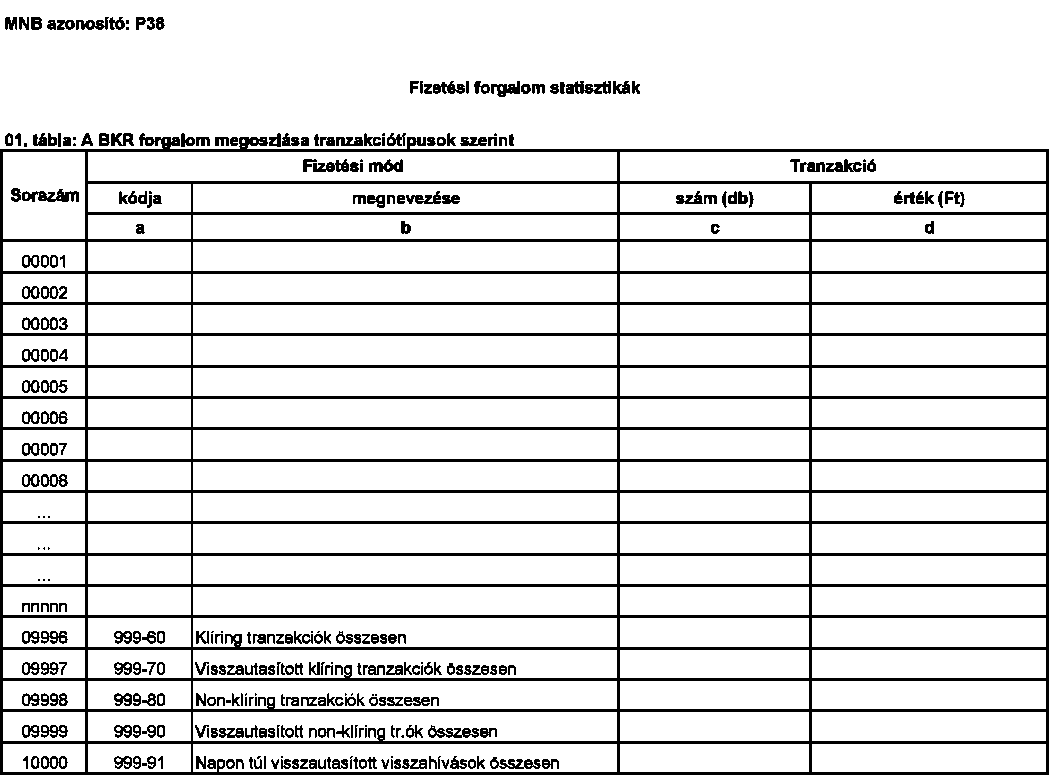

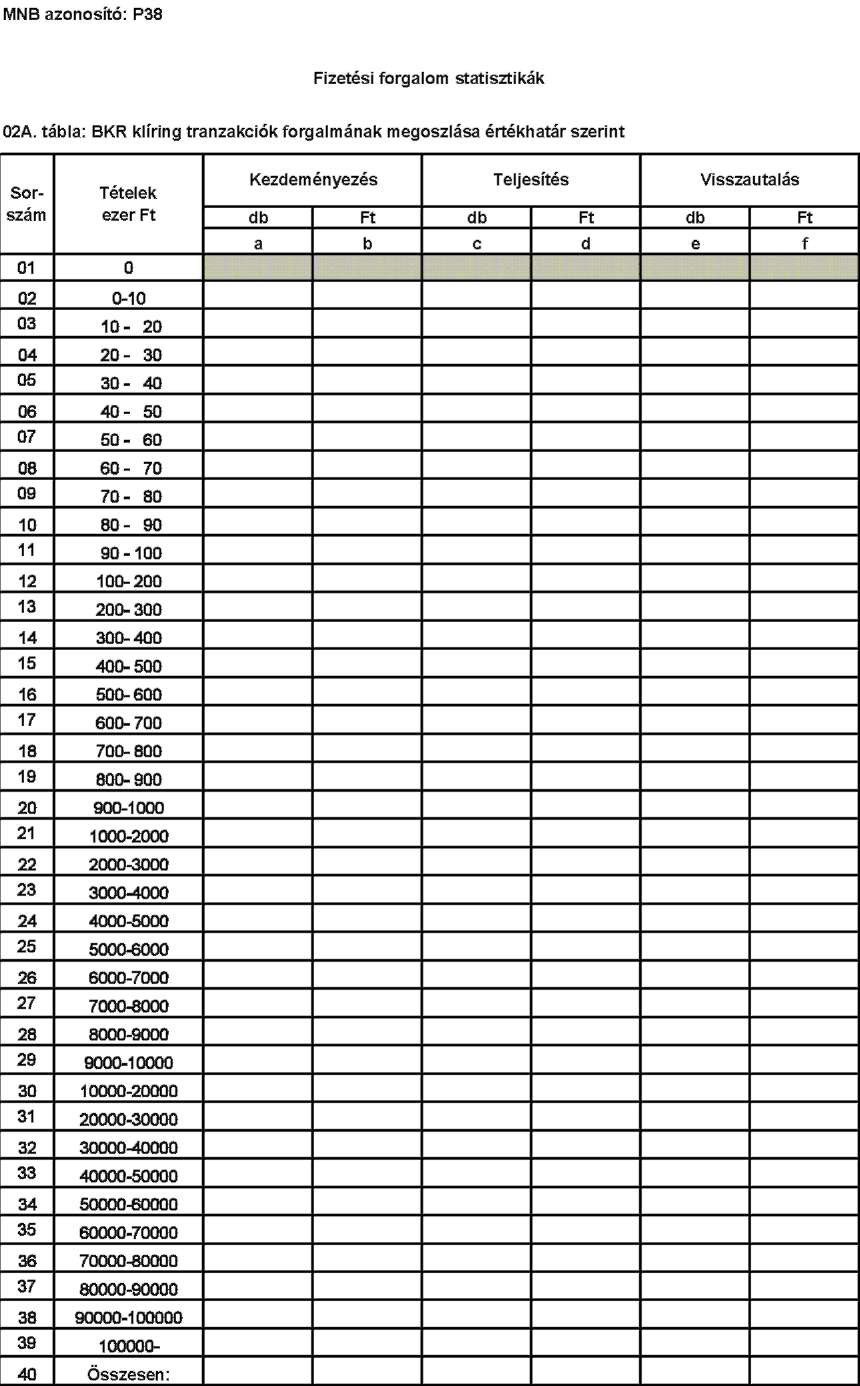

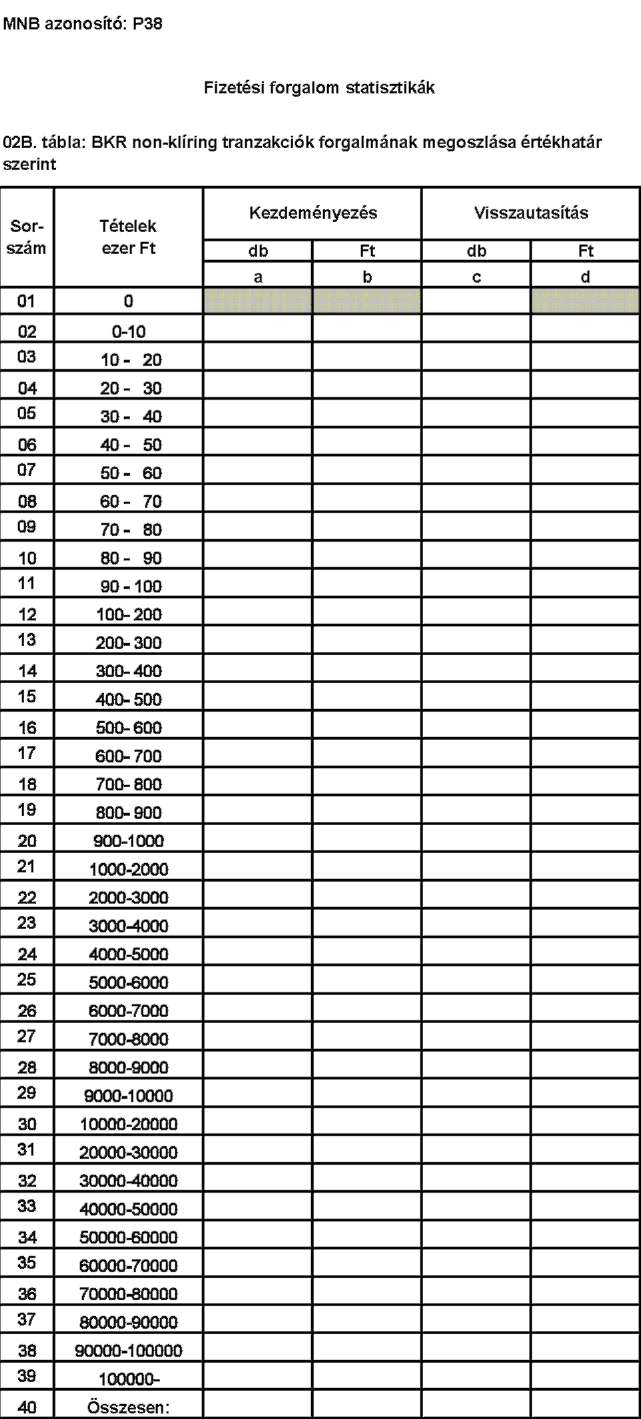

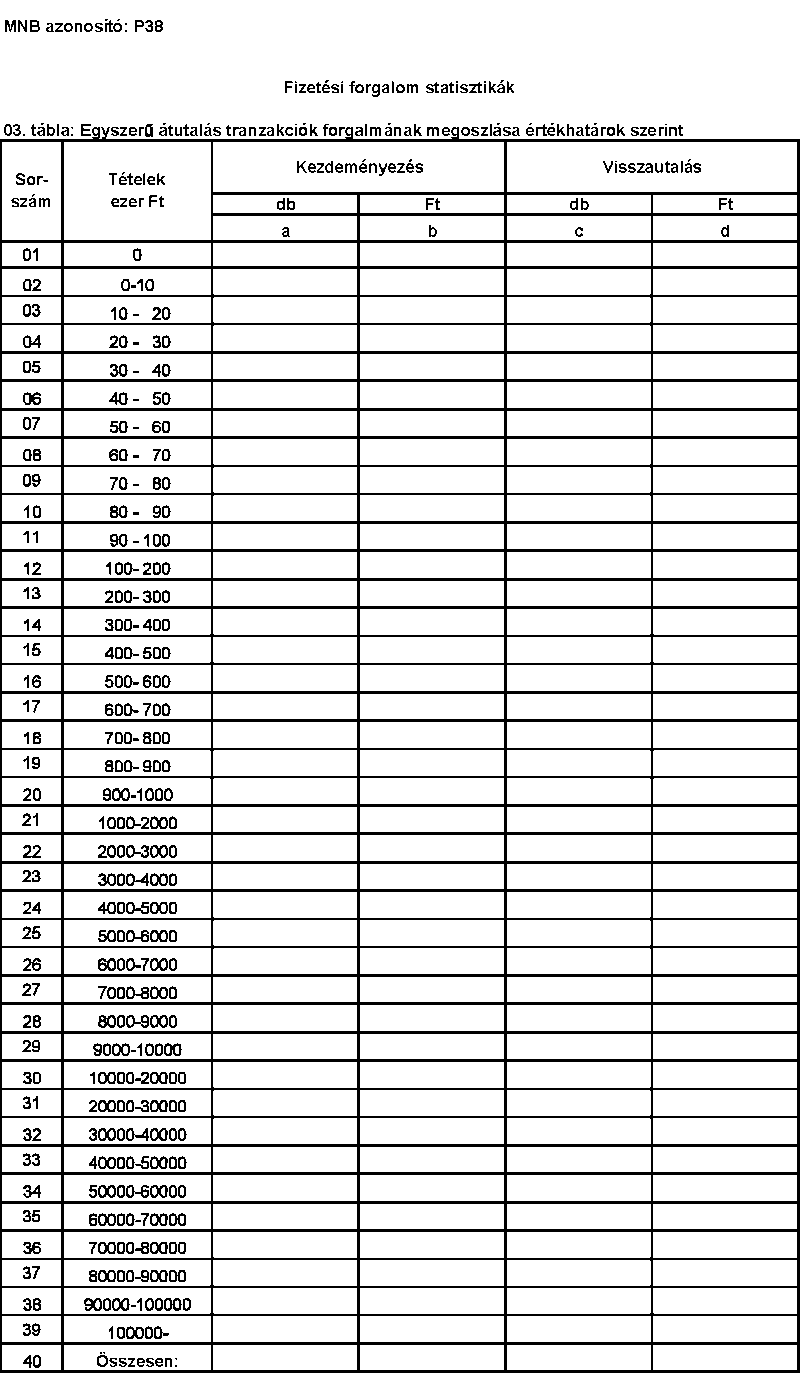

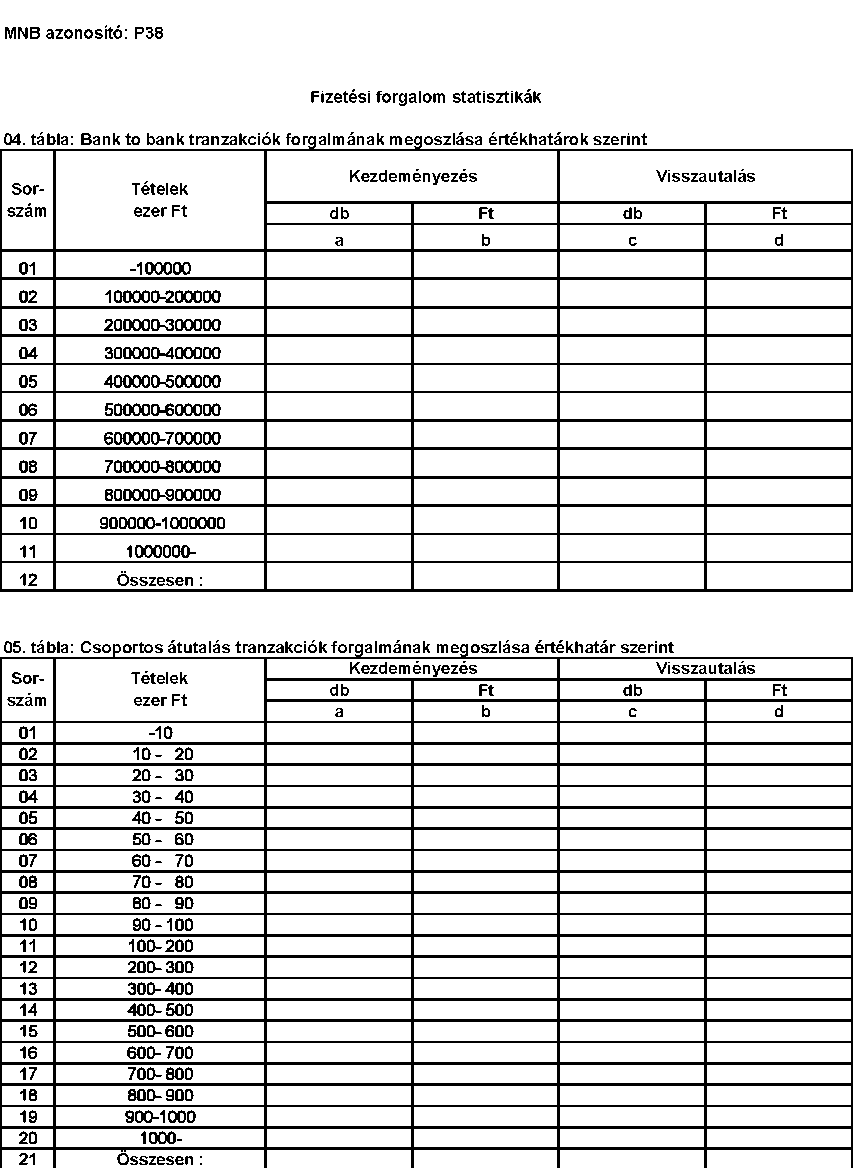

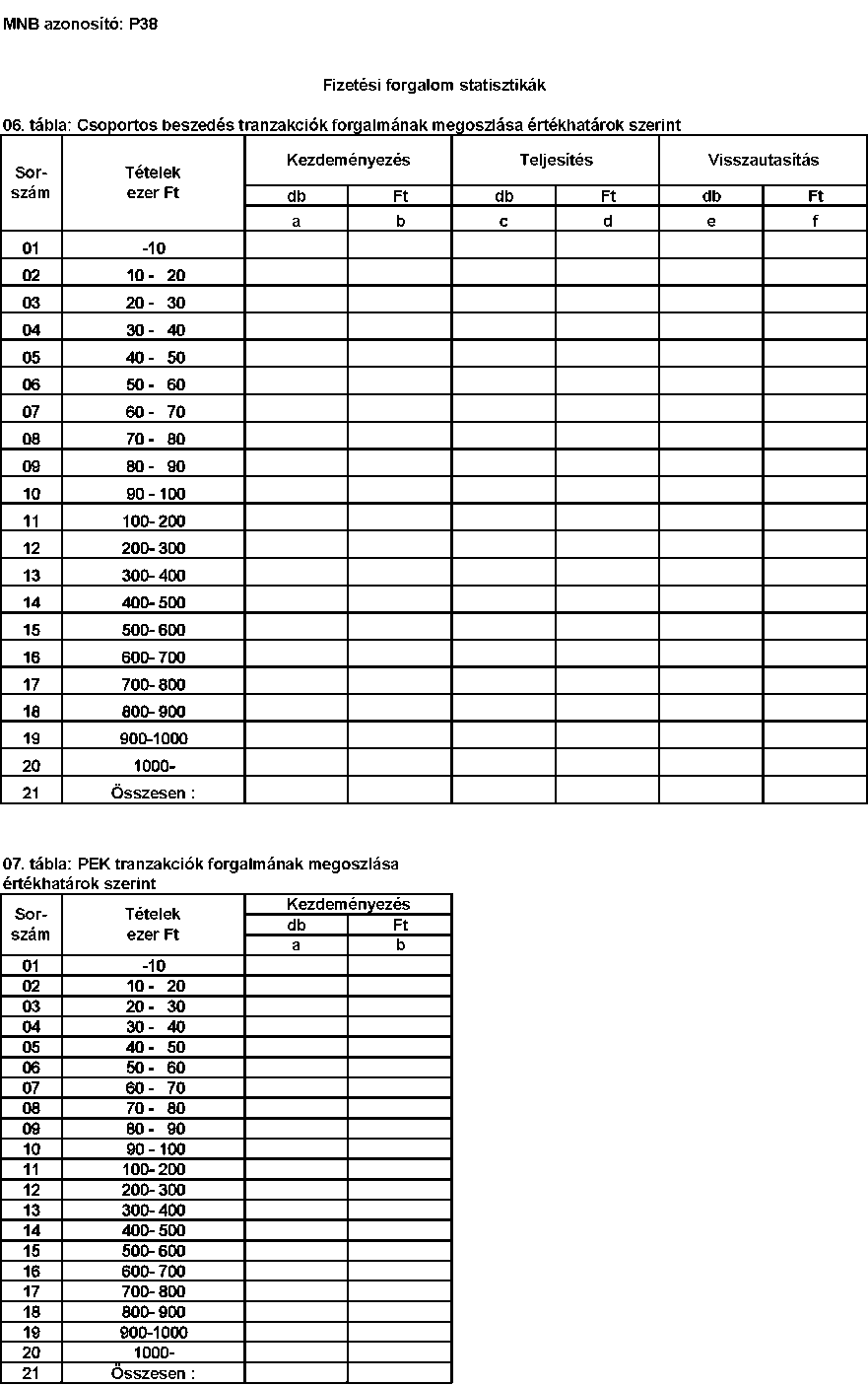

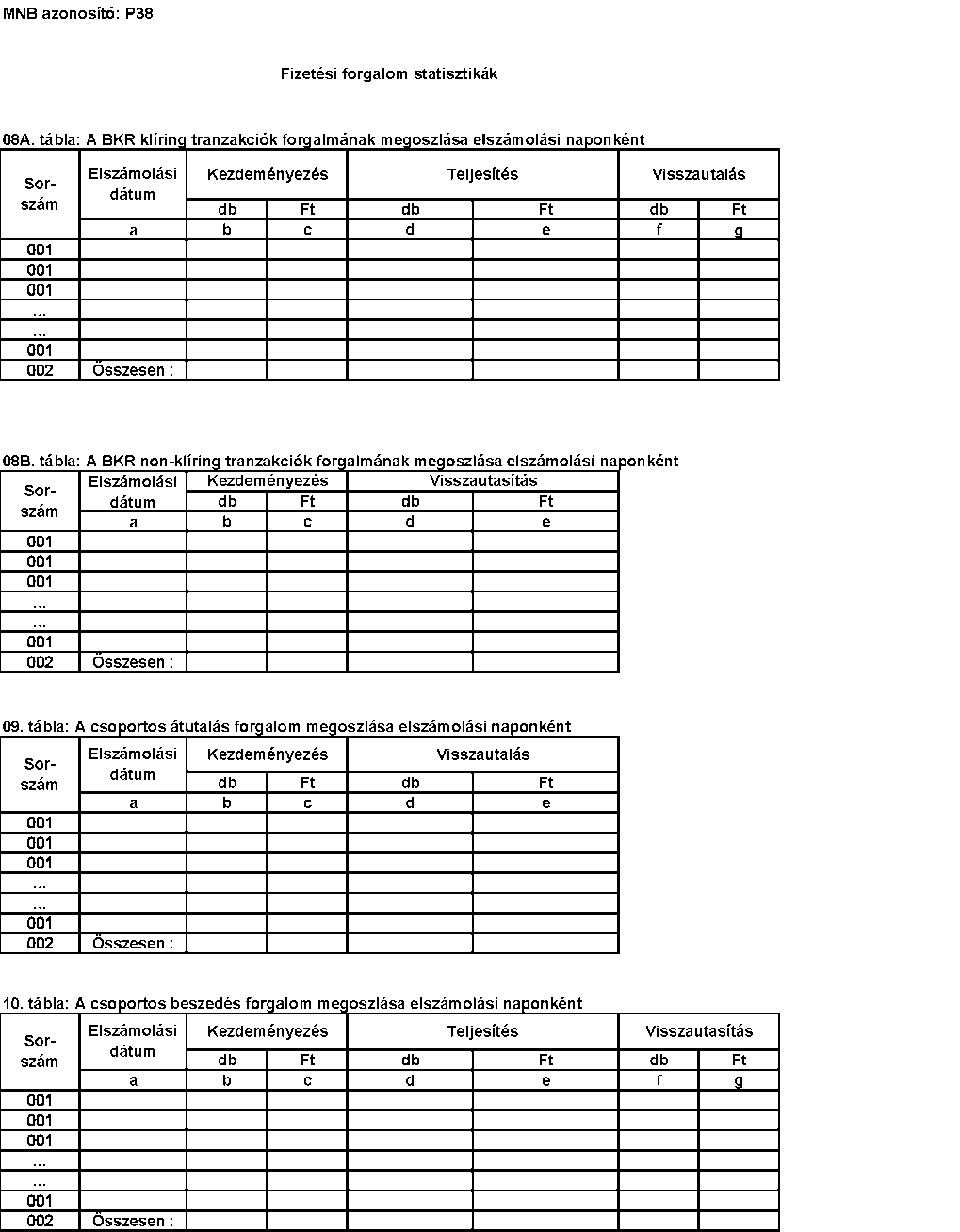

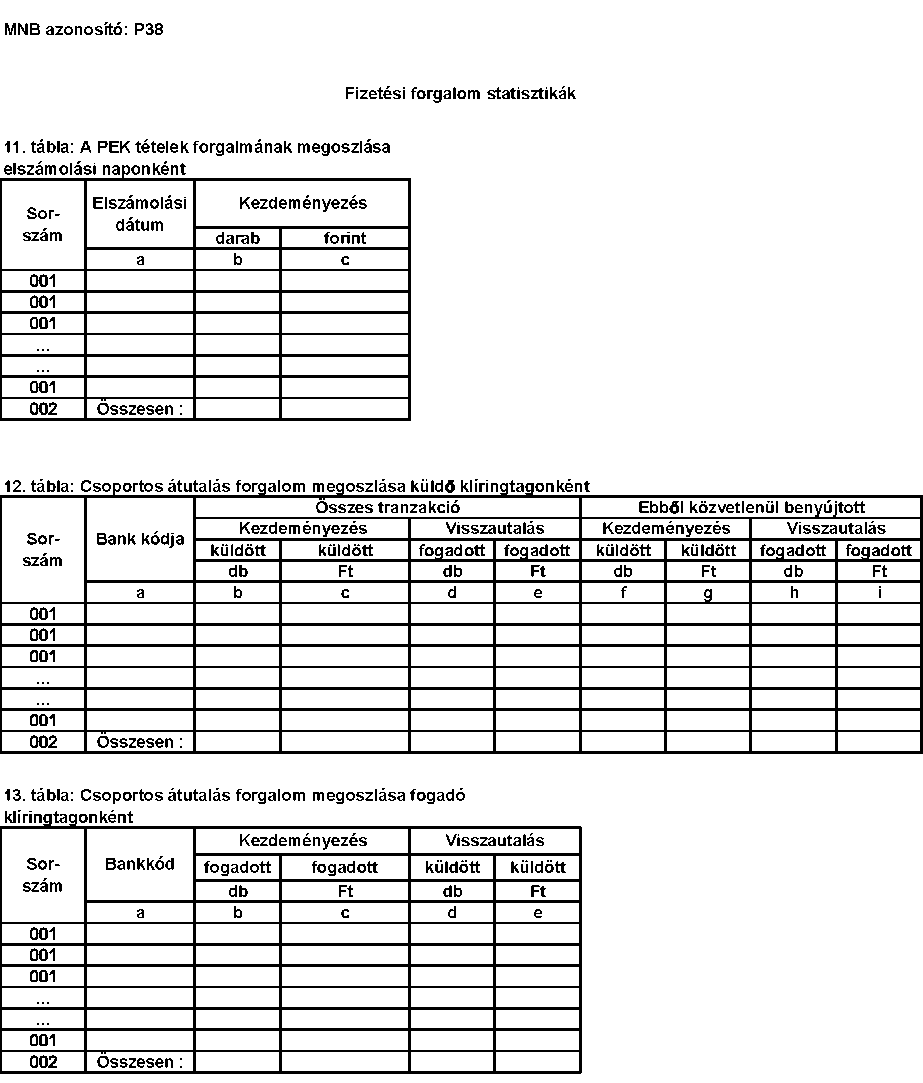

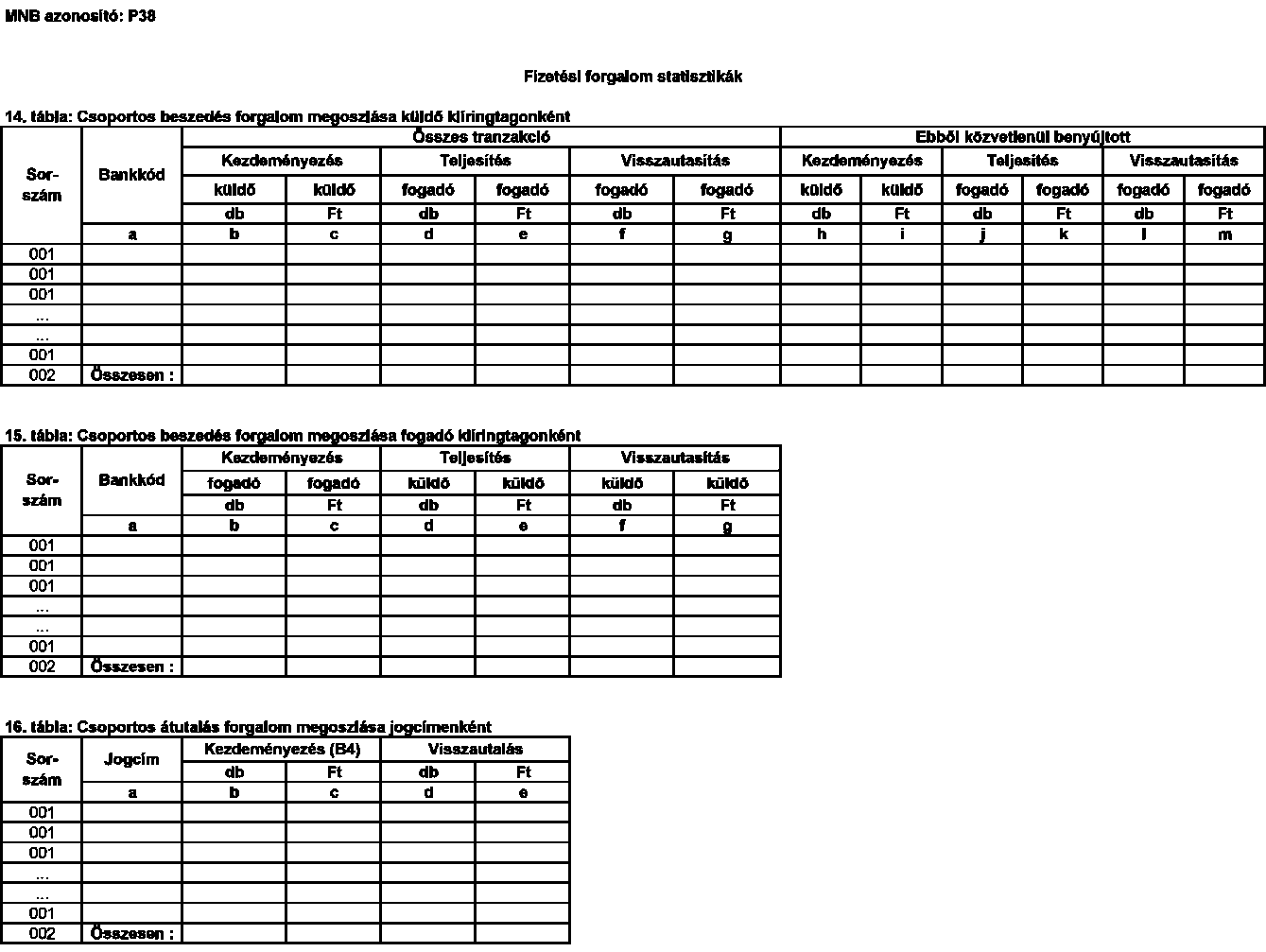

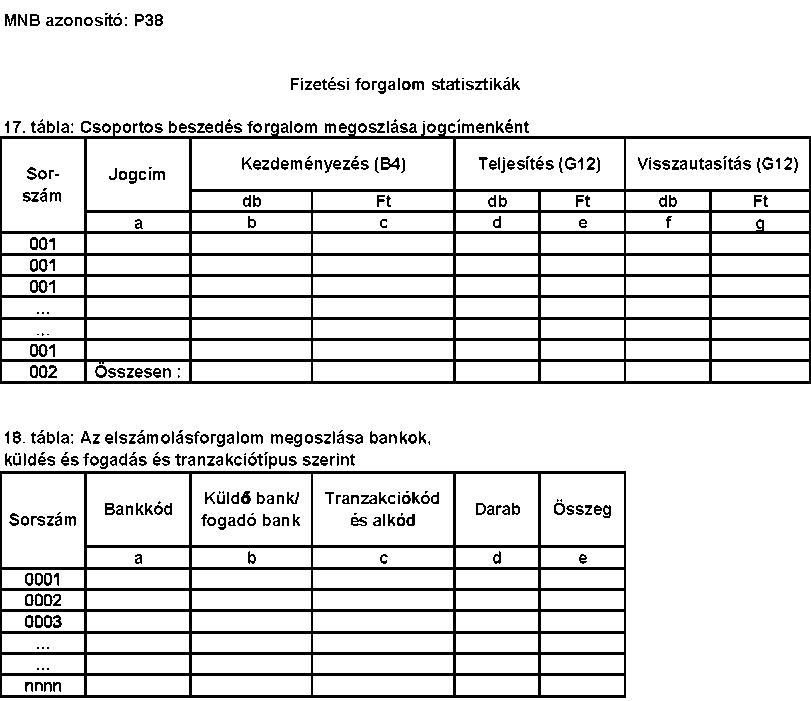

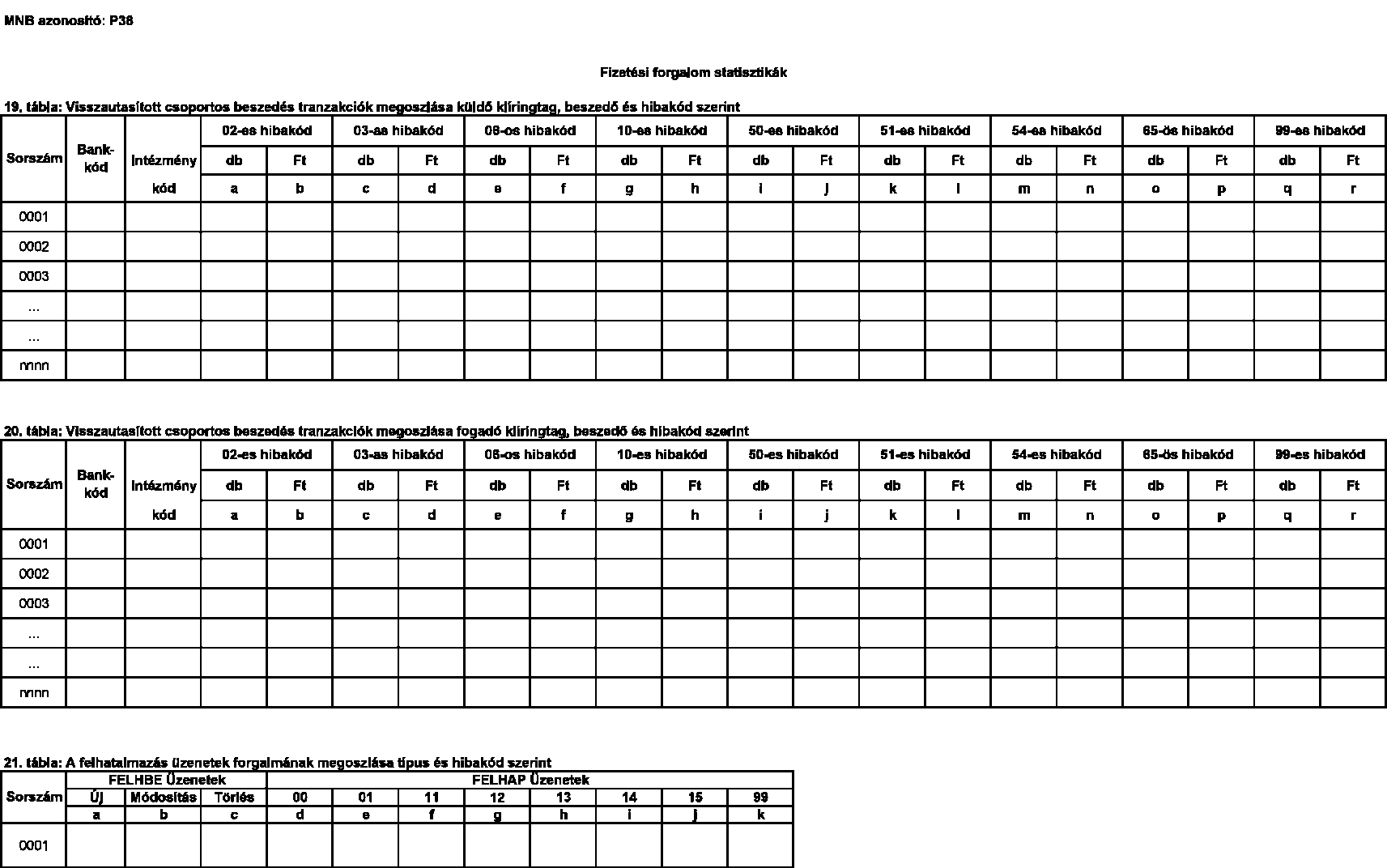

| 88 | P38 | Fizetési forgalom statisztikák | fizetési rendszer működtetését végző szervezet | havi | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 5. munkanap | MNB Statisztikai igazgatóság |

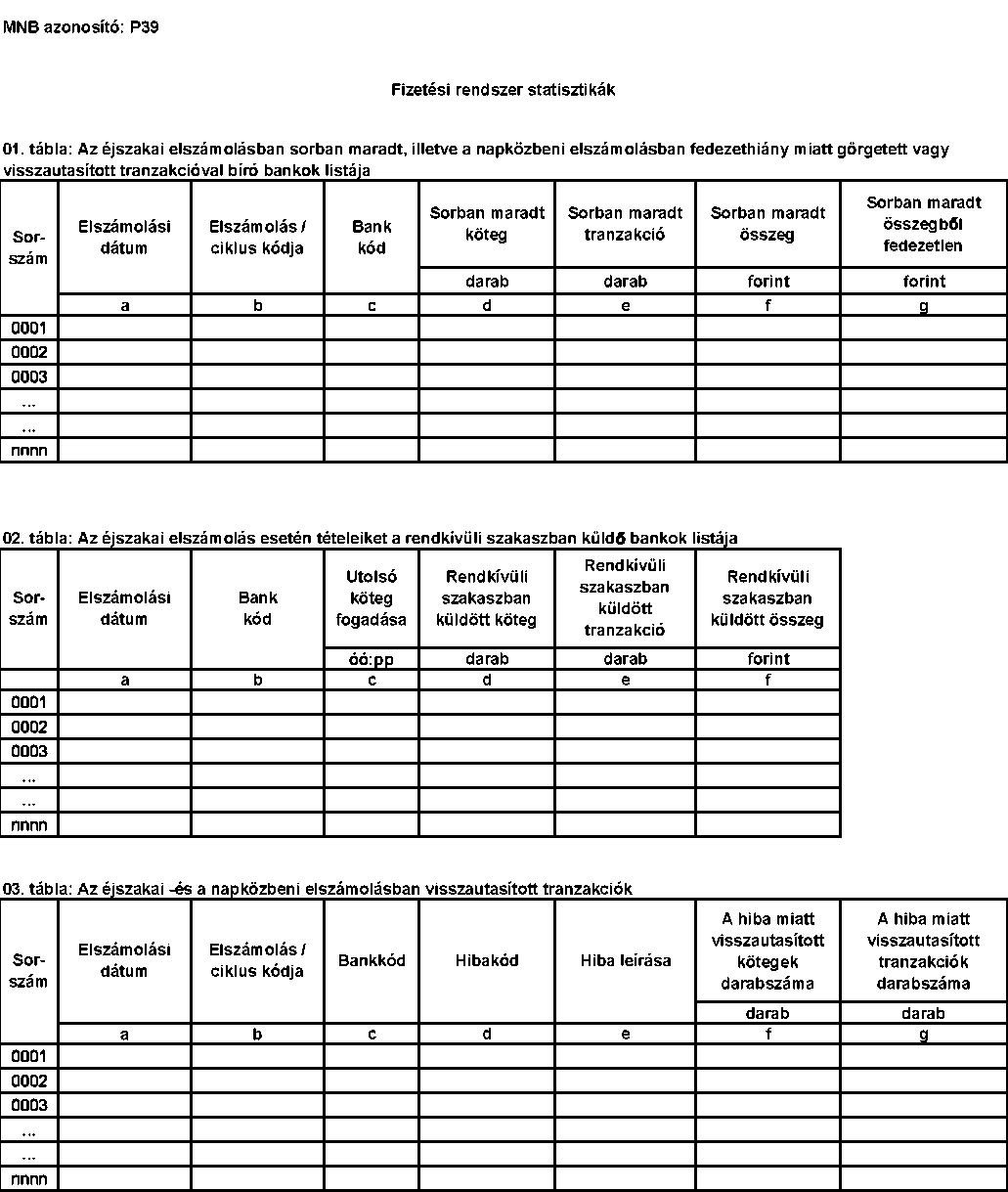

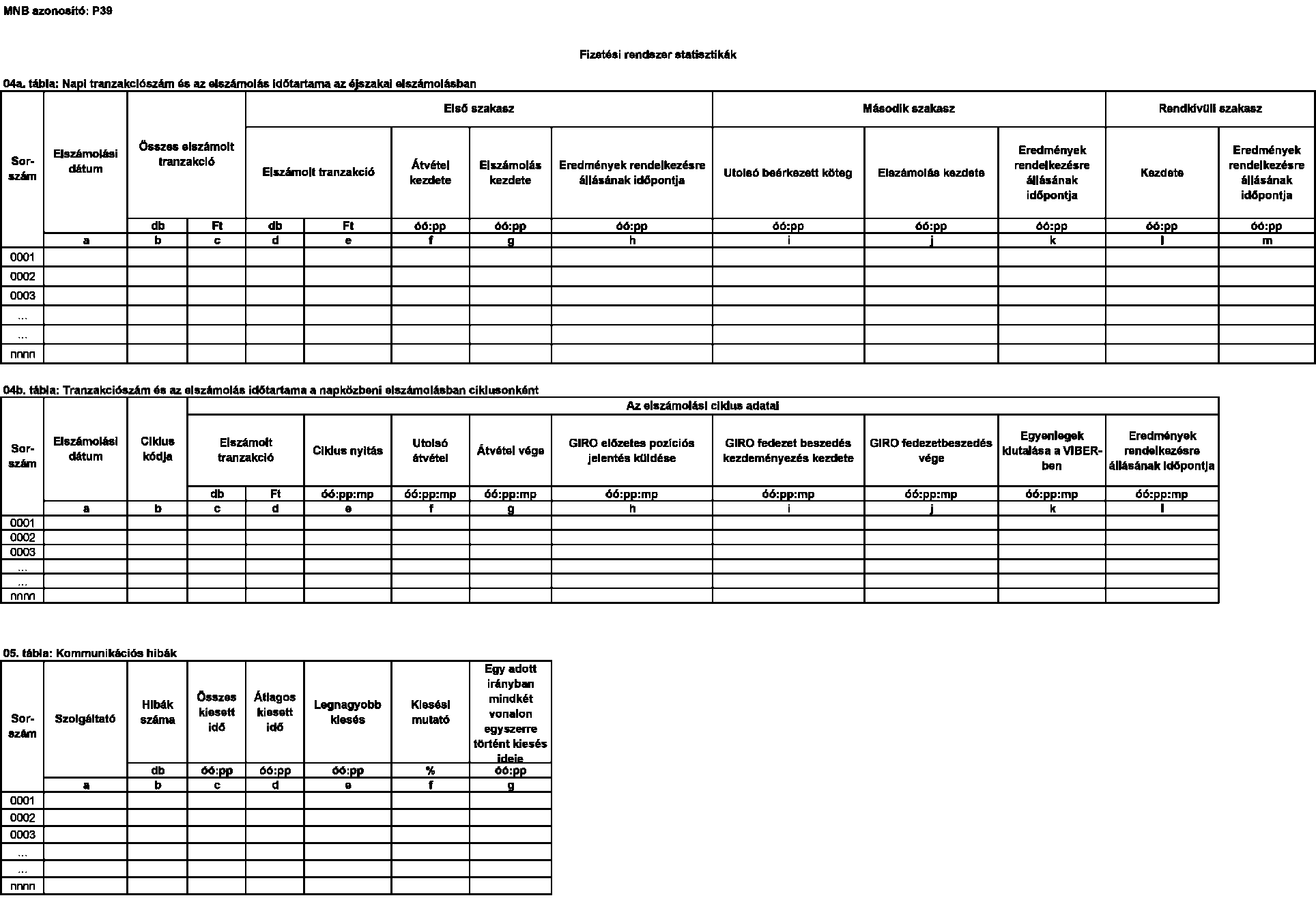

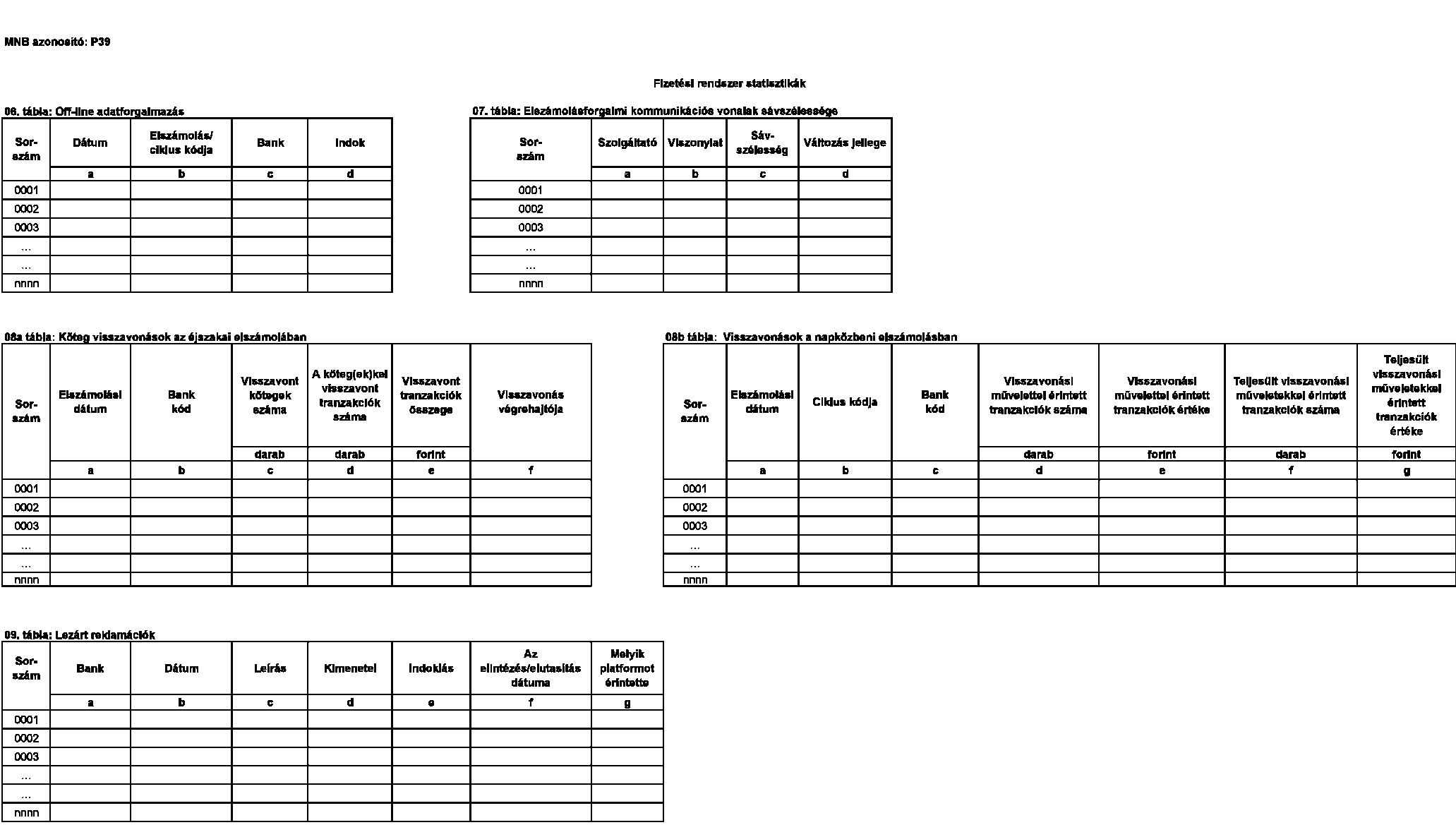

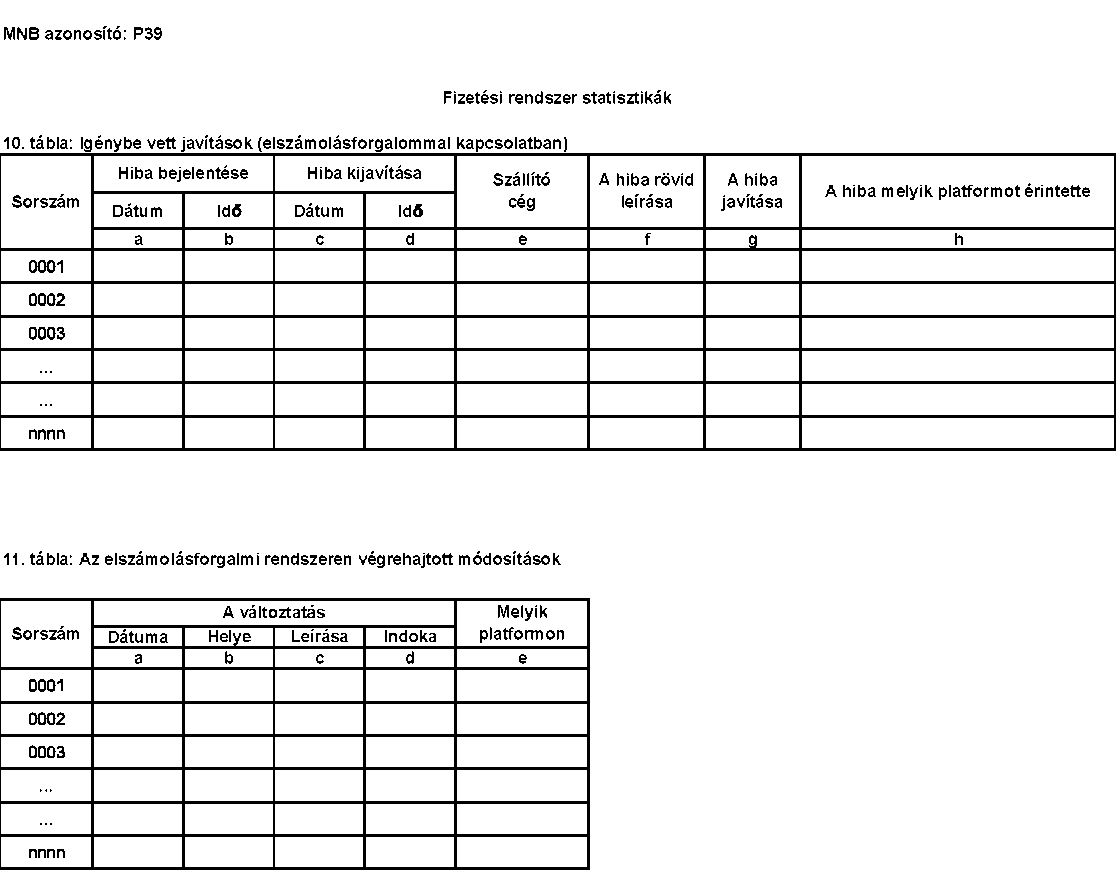

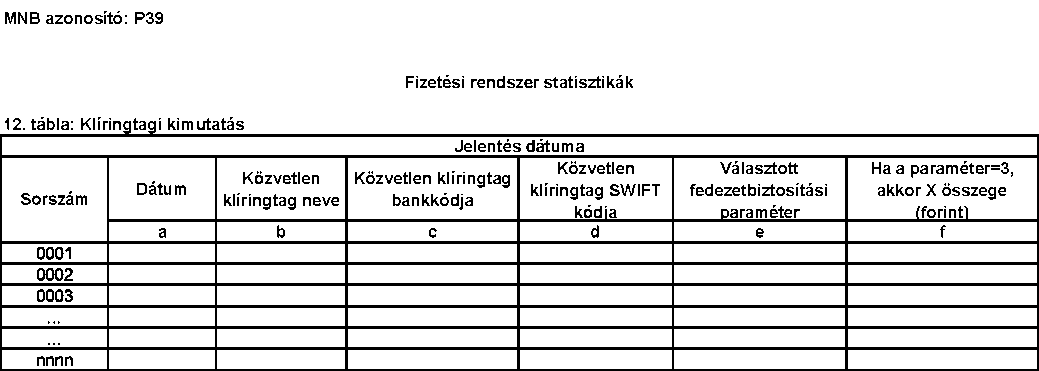

| 89 | P39 | Fizetési rendszer statisztikák | fizetési rendszer működtetését végző szervezet | havi | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztikai igazgatóság |

| MNB azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | ||||

| gyakorisága | teljesítésének módja | határideje | címzettje | ||||

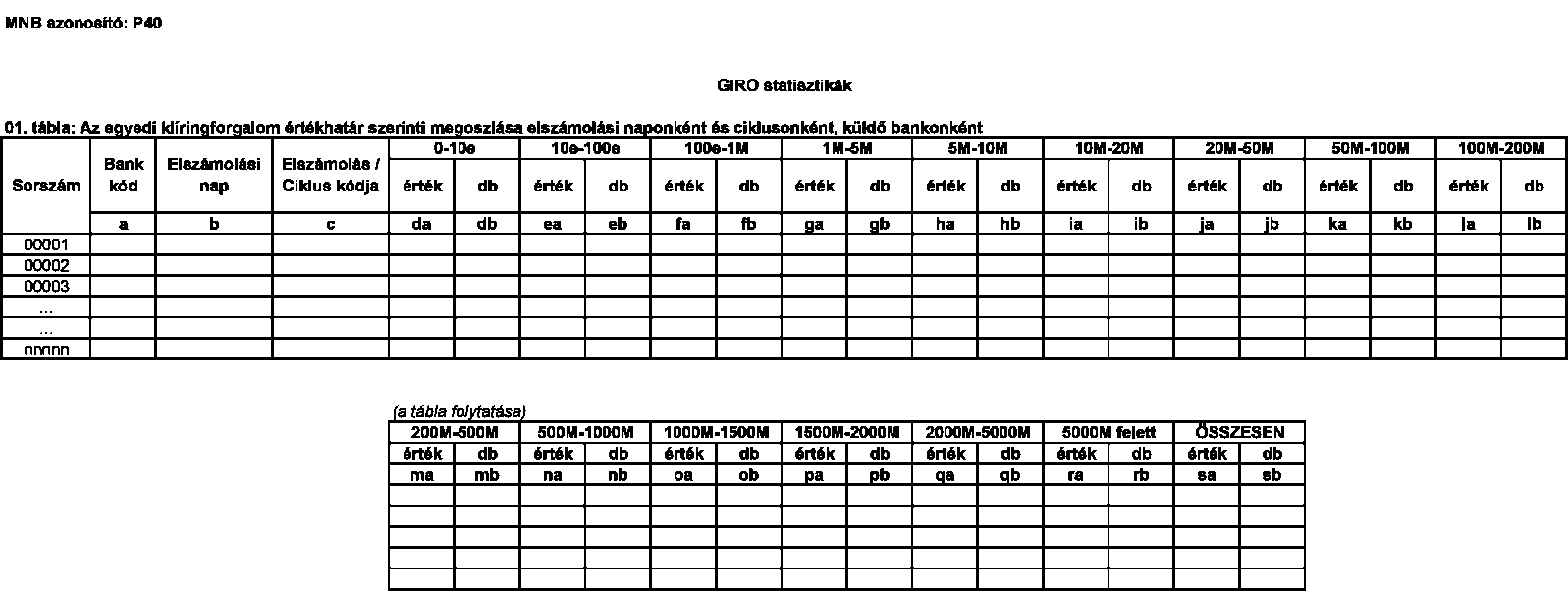

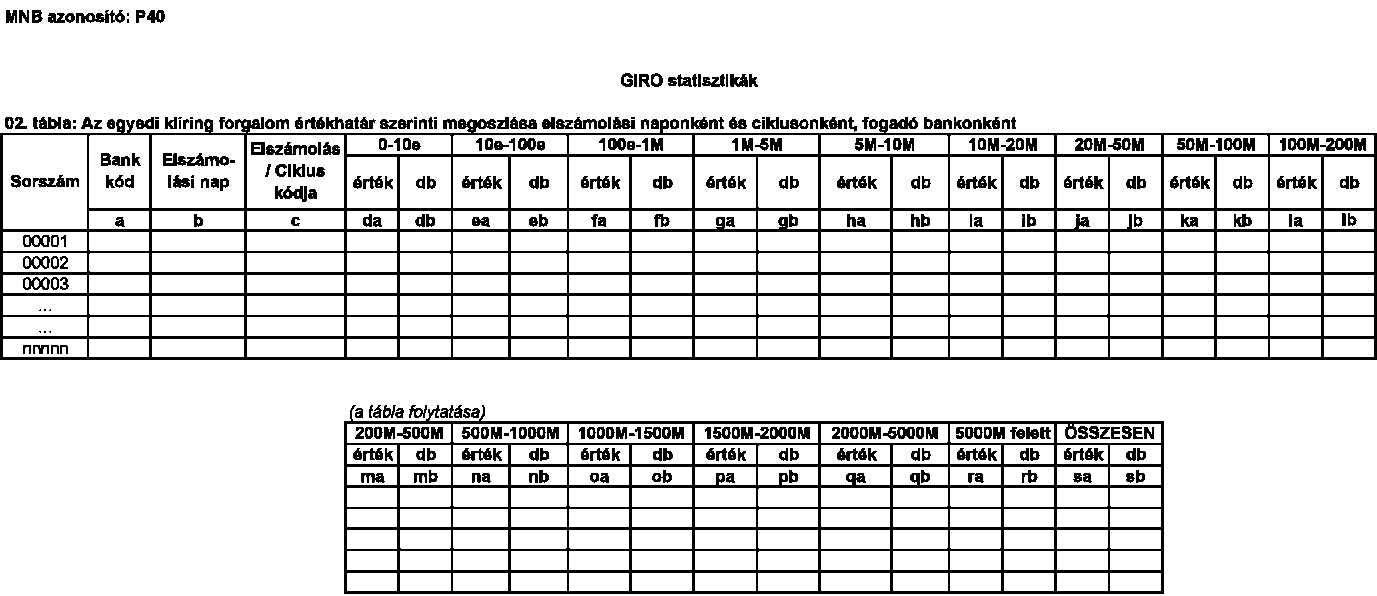

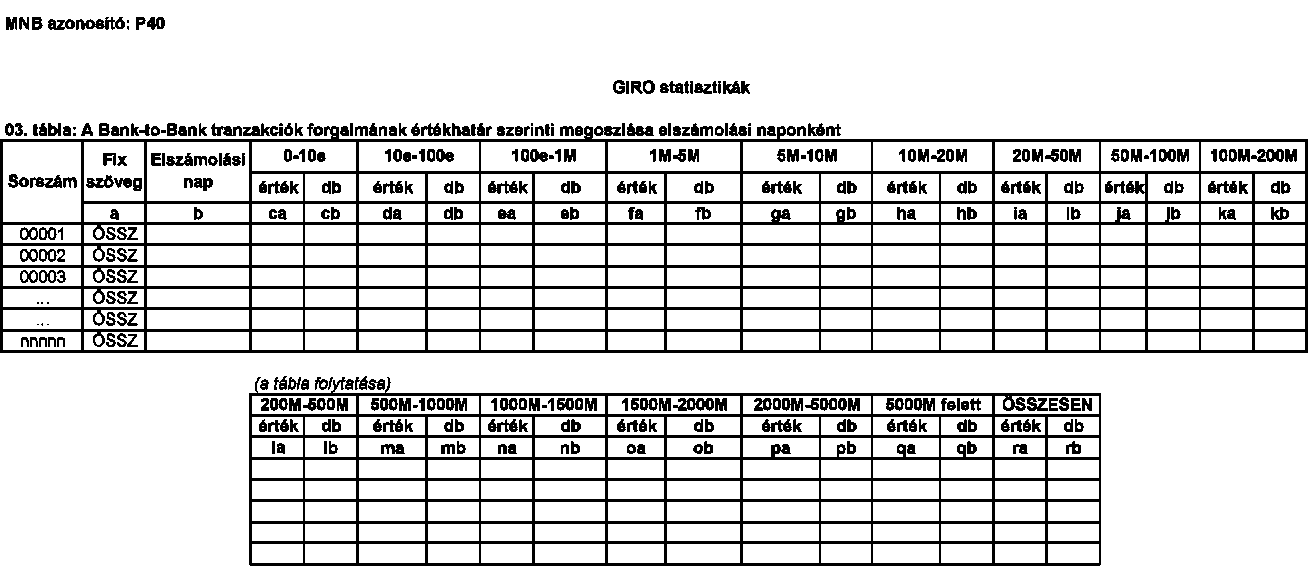

| 90 | P40 | GIRO statisztikák | fizetési rendszer működtetését végző szervezet | havi | elektronikus úton (ERA rendszer) | tárgyidőszakot követő hónap 5. munkanap | MNB Statisztikai igazgatóság |

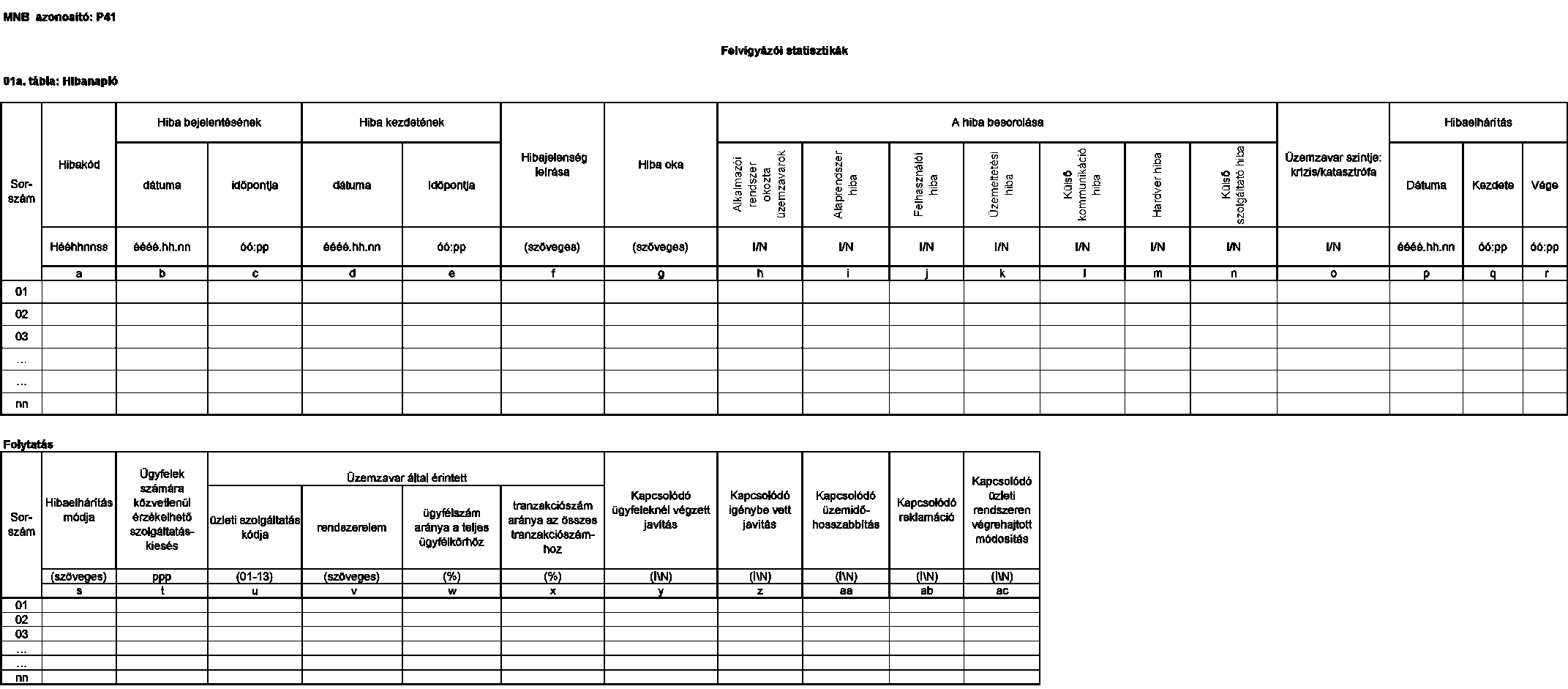

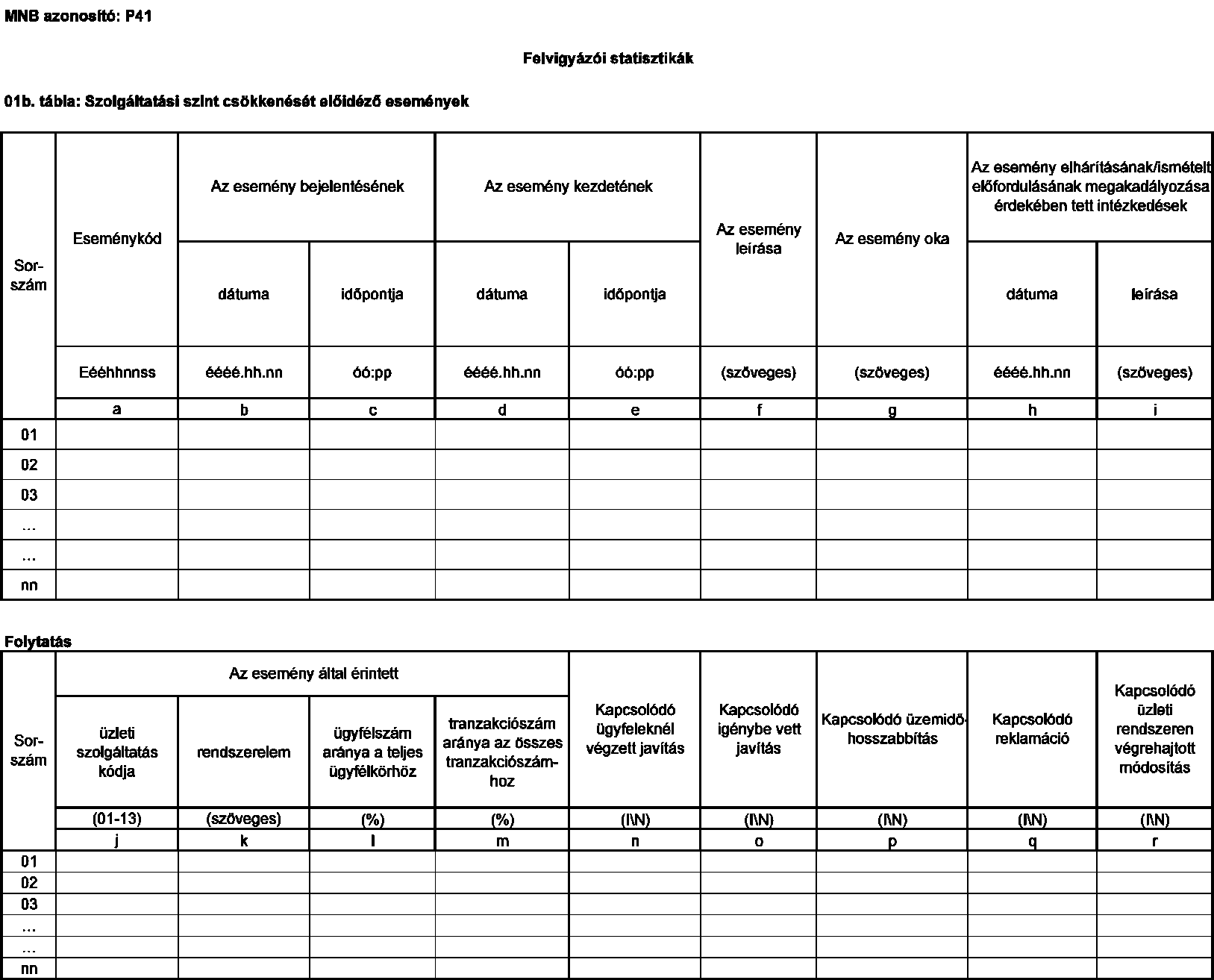

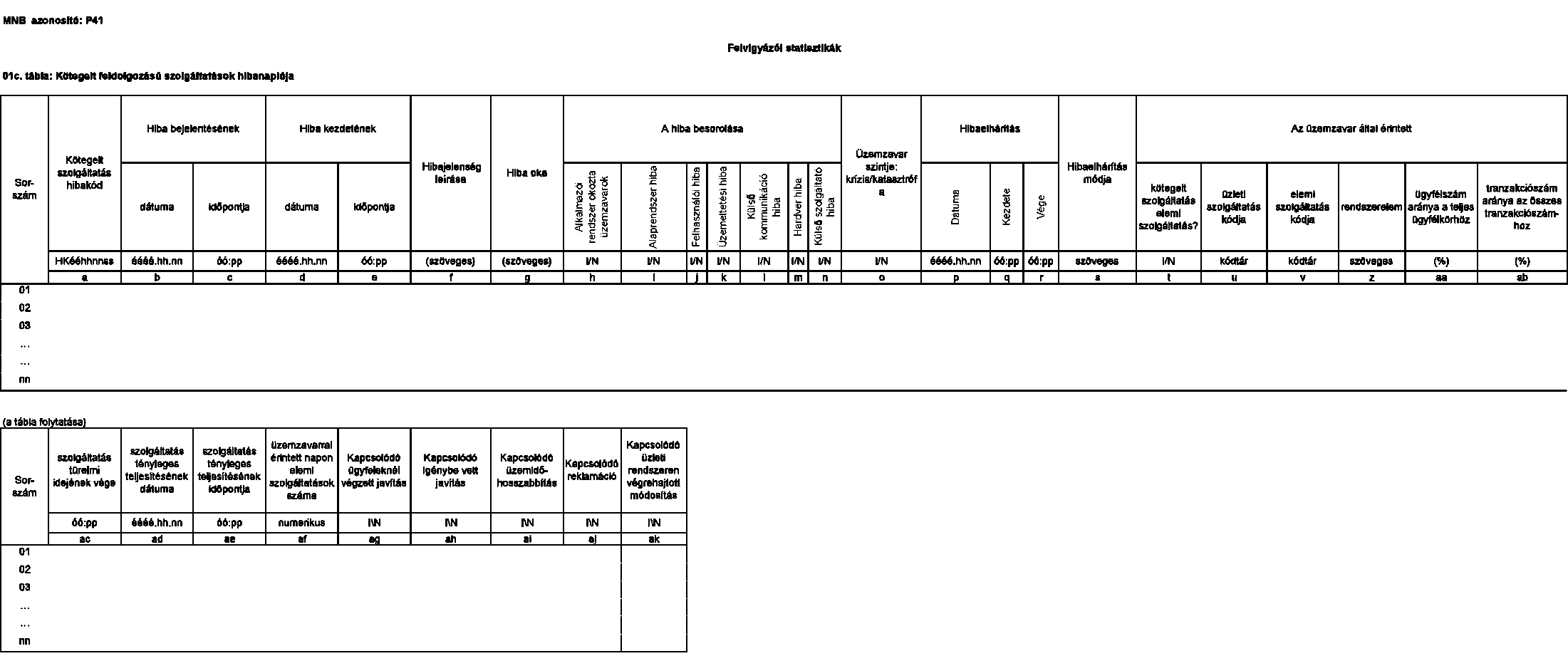

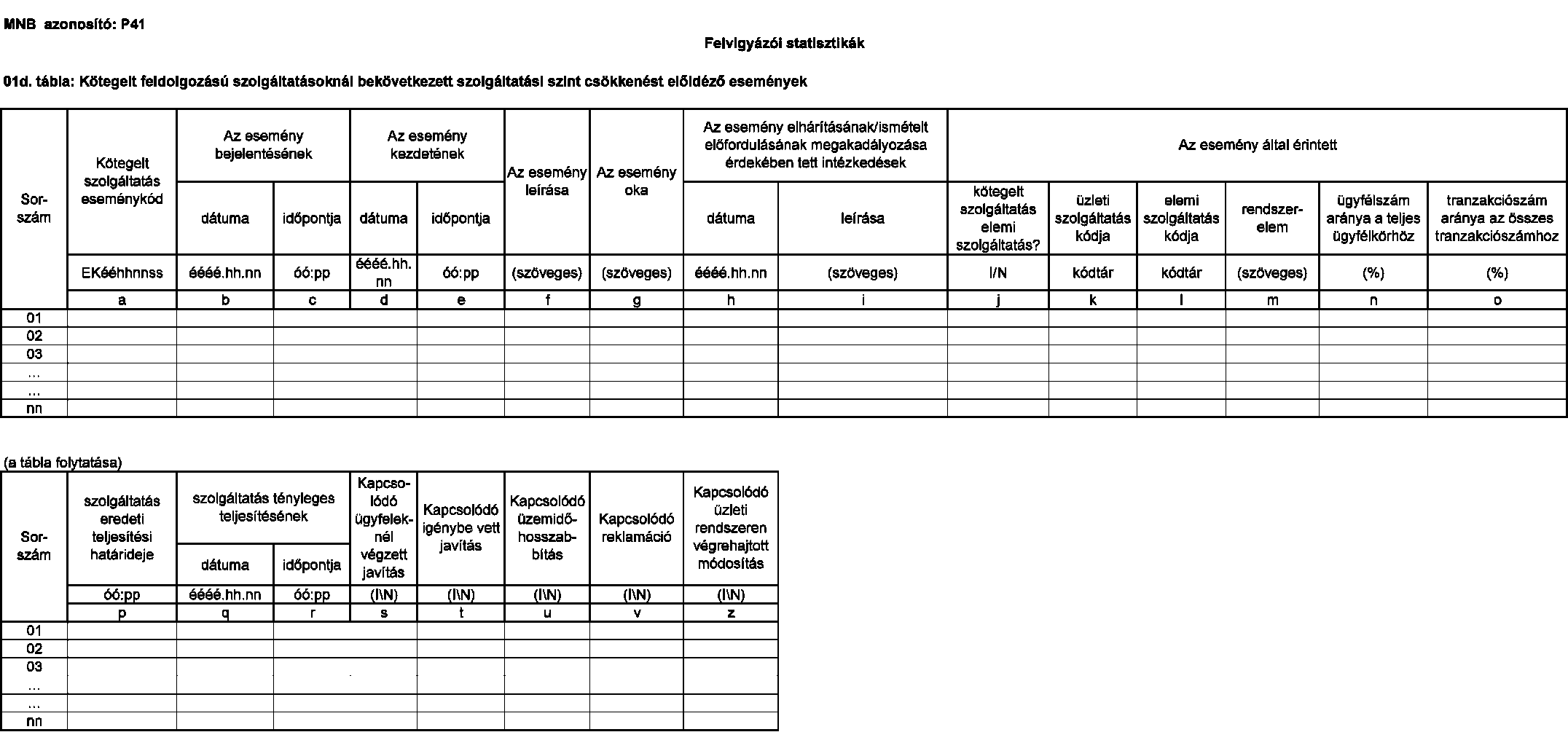

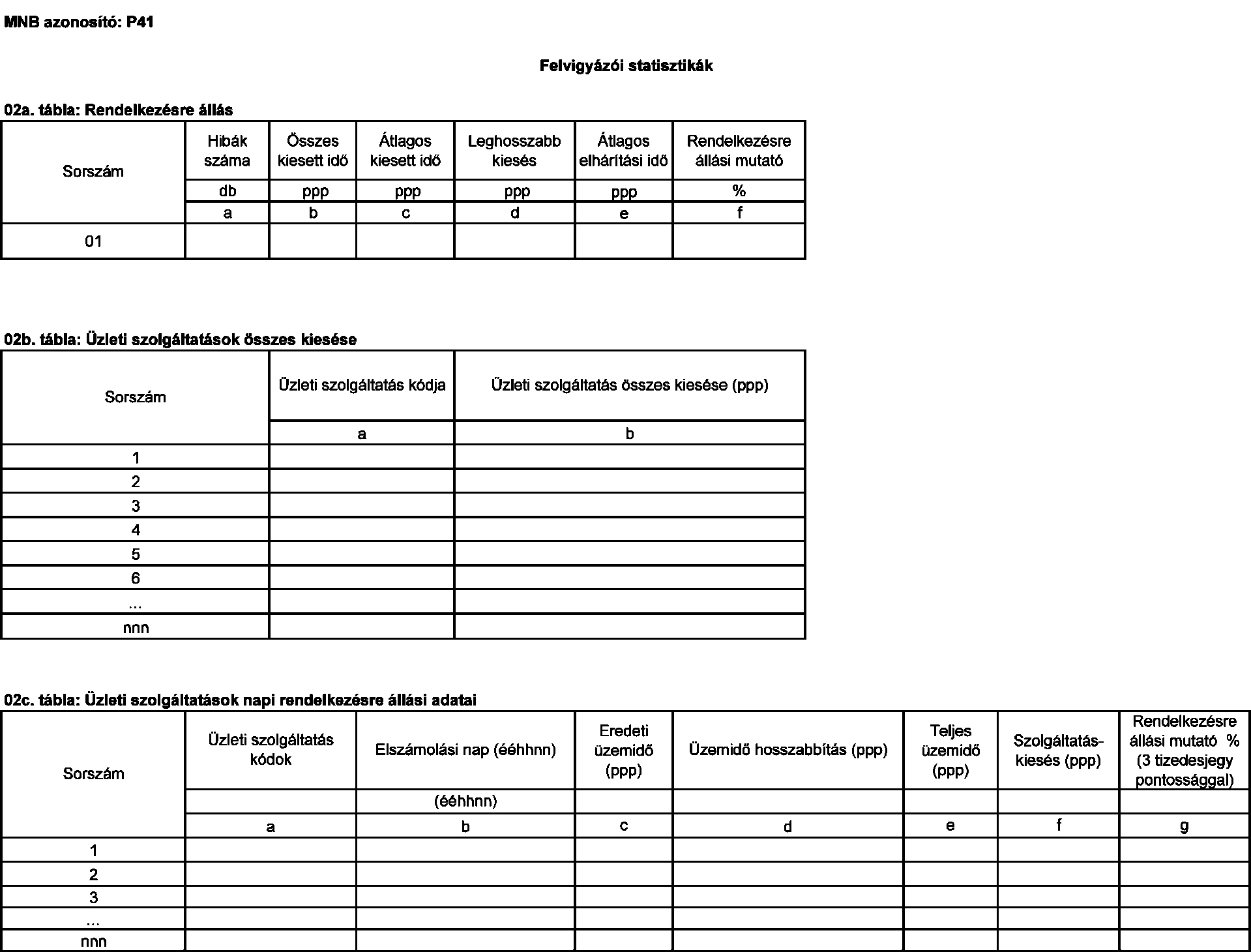

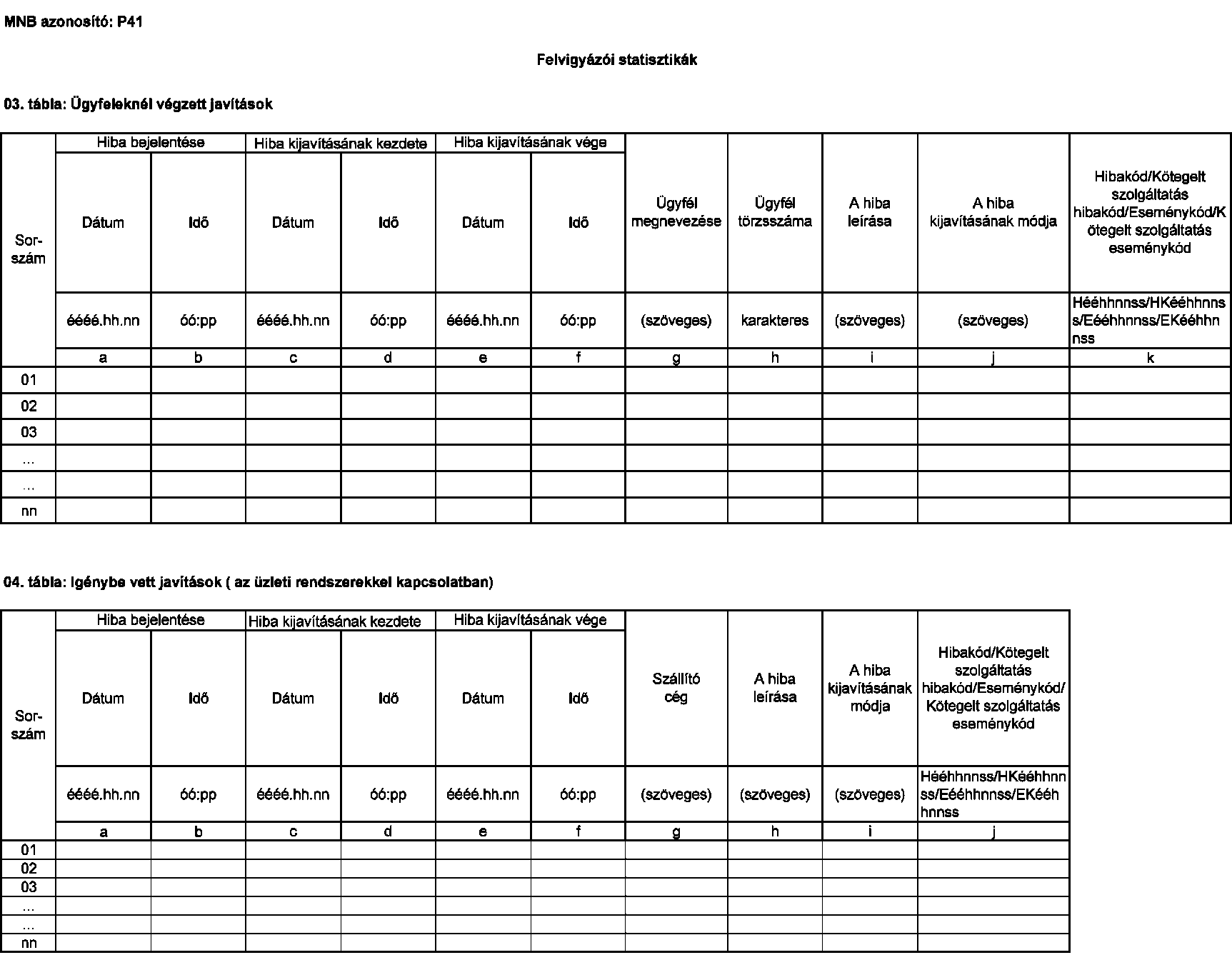

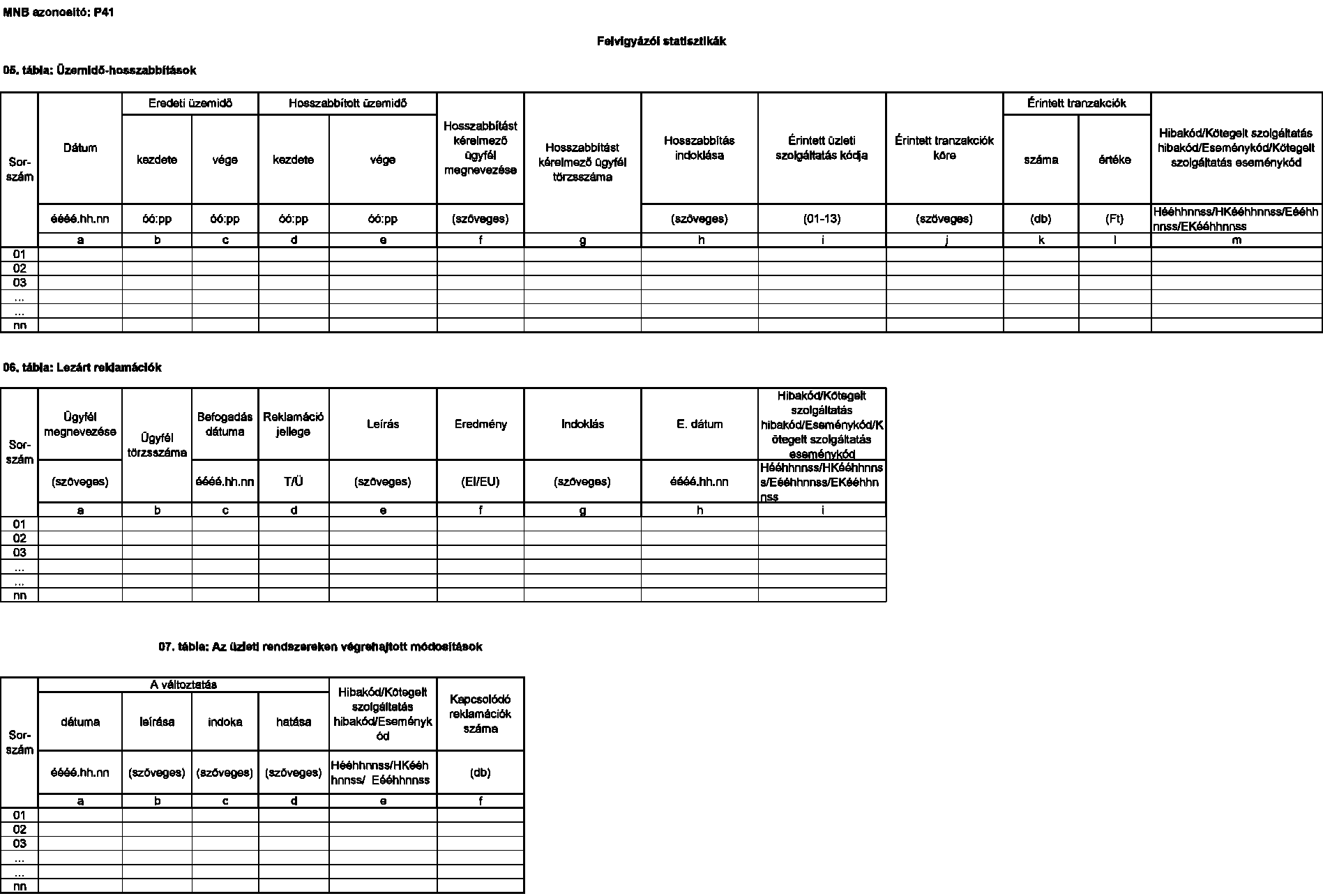

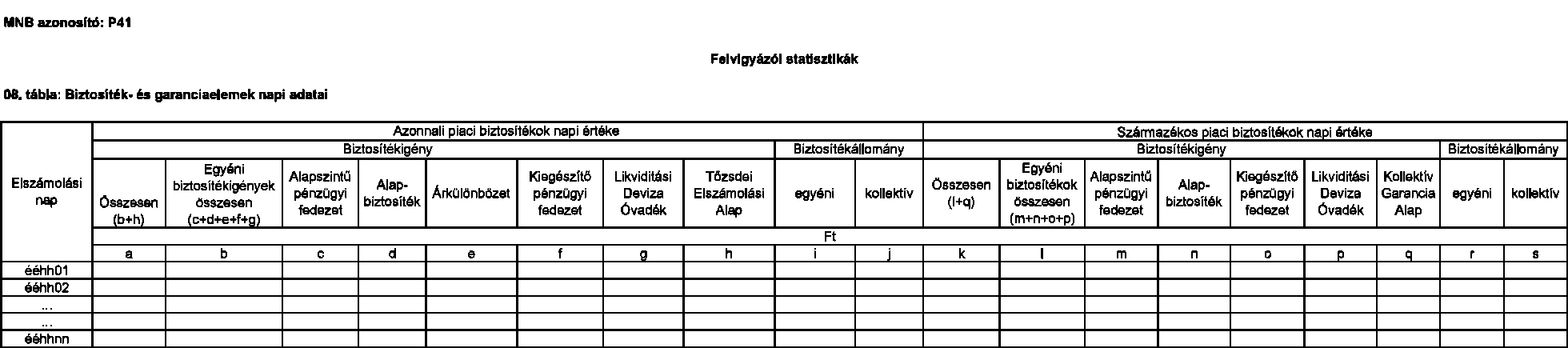

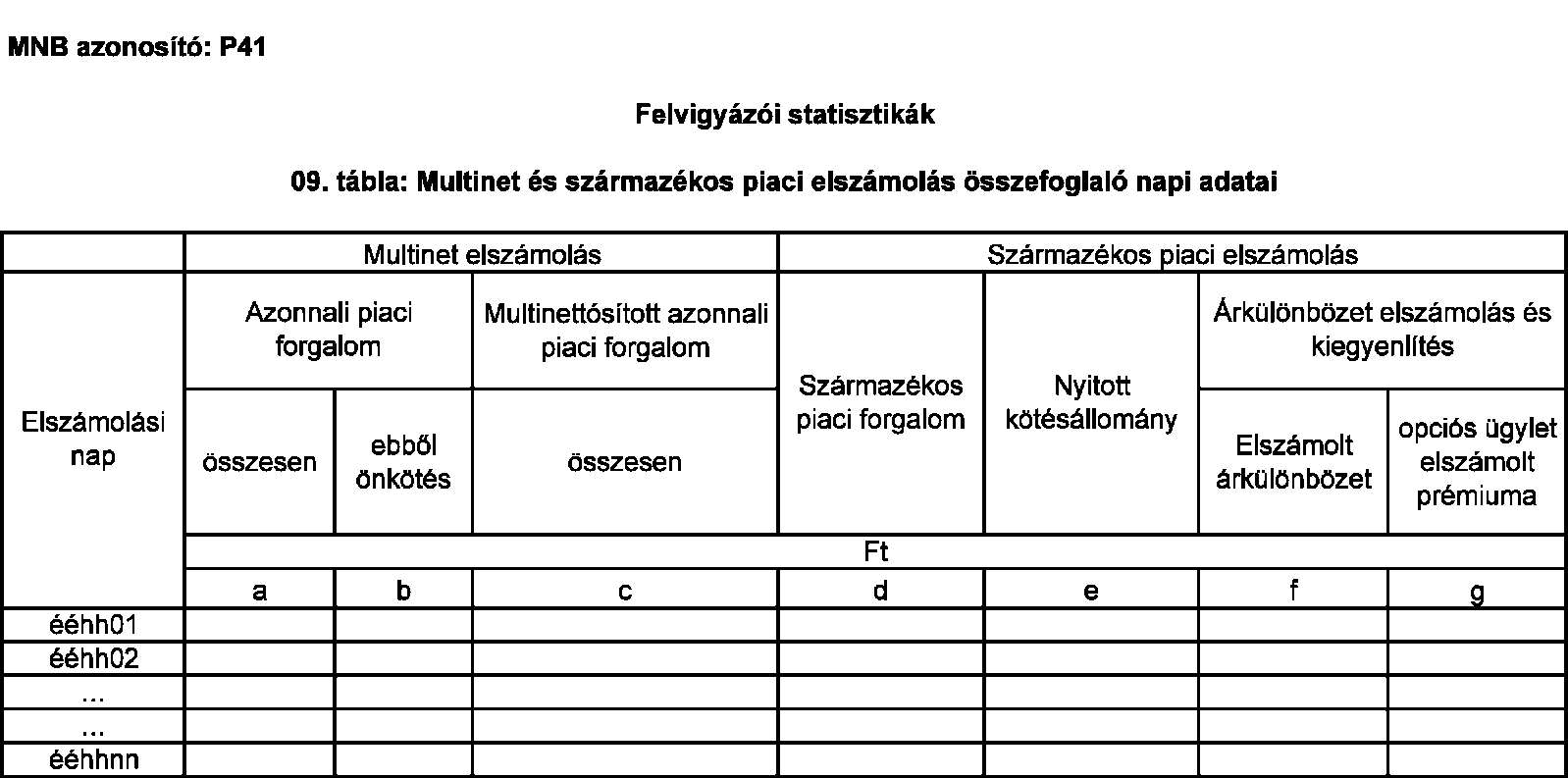

| 91 | P41 | Felvigyázói statisztikák | Tpt. szerinti elszámolóházak, központi értéktári tevékenységet végző szervezet, Tpt. szerinti központi szerződő fél, az ezen típusú EGT- fióktelepek | havi | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztikai igazgatóság |

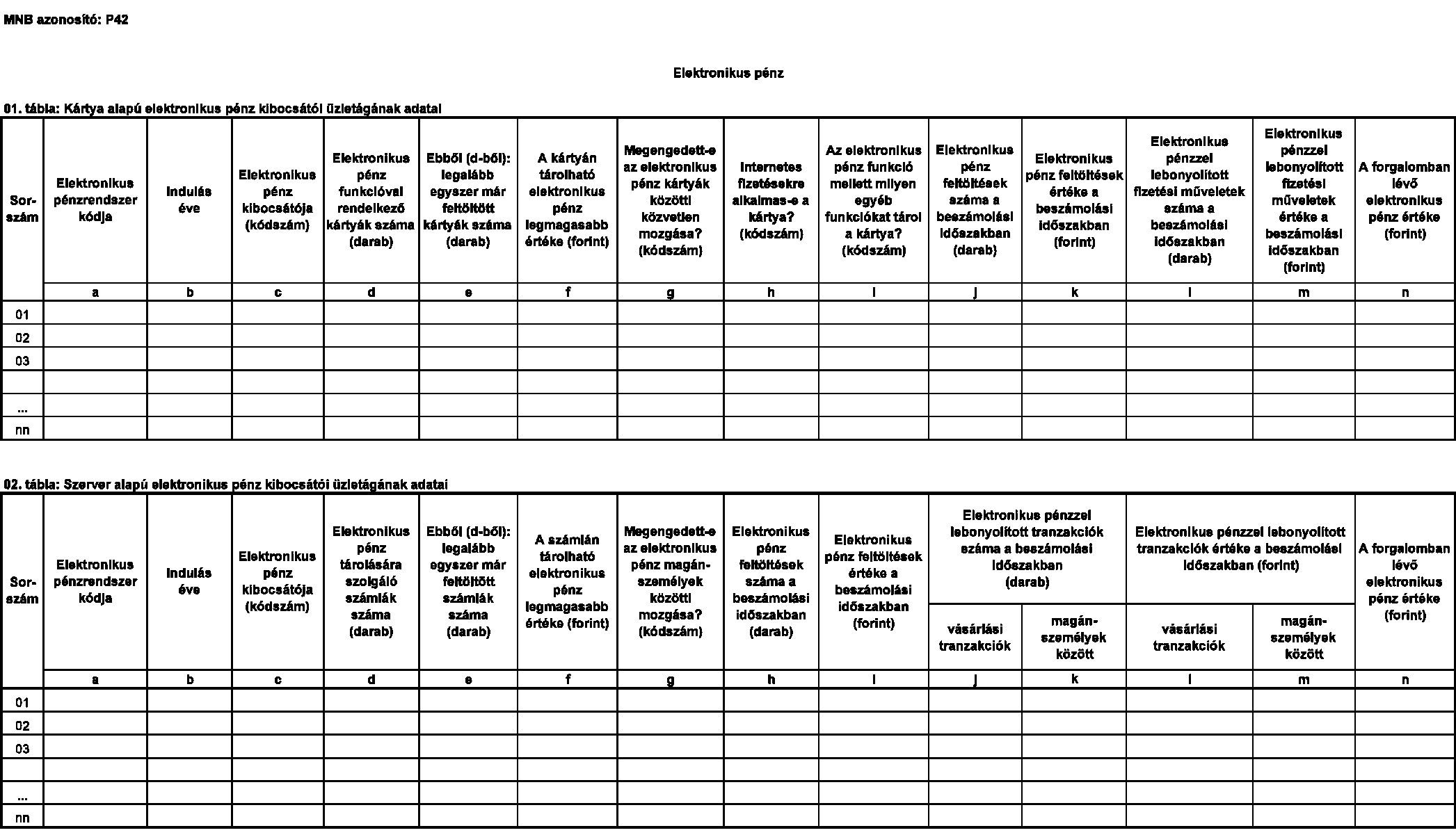

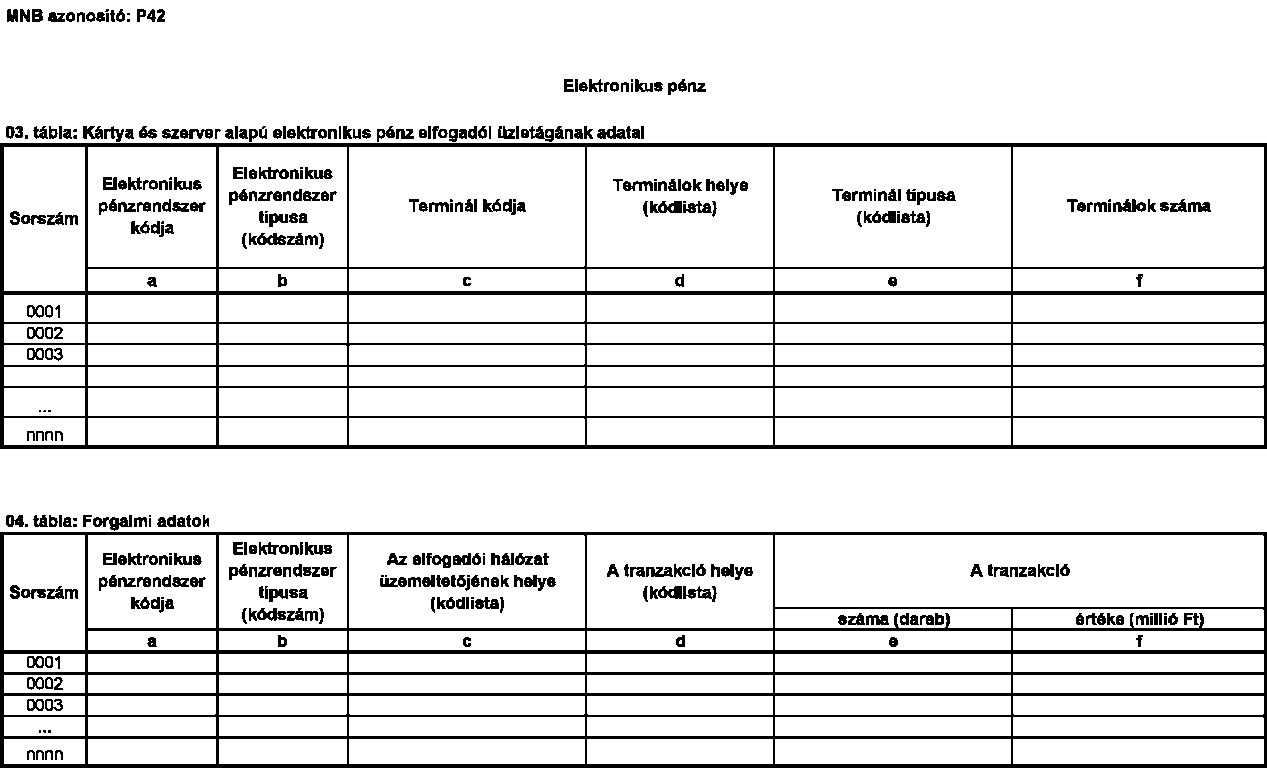

| 92 | P42 | Elektronikus pénz | hitelintézetek, az ezen típusú EGT-fióktelepek, elektronikuspénz- kibocsátó intézmények | negyedéves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap utolsó munkanap | MNB Statisztikai igazgatóság |

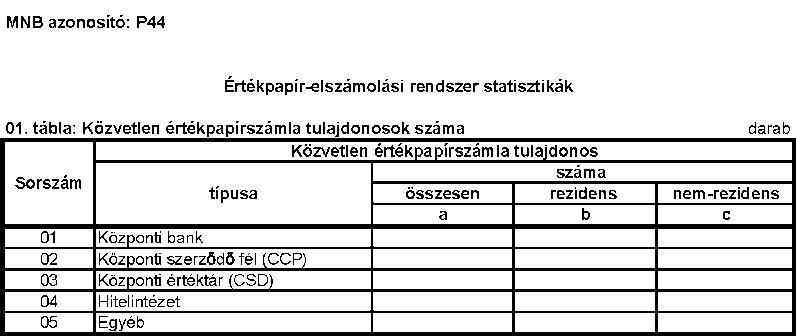

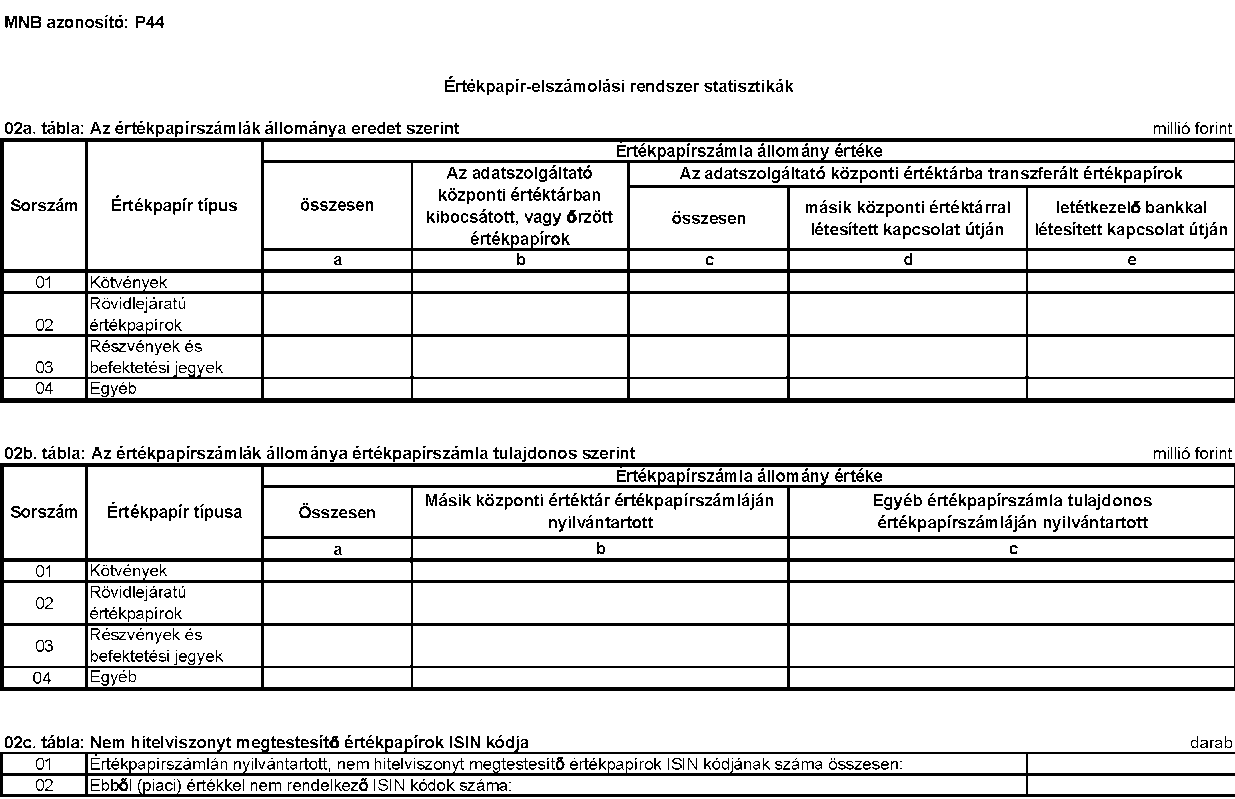

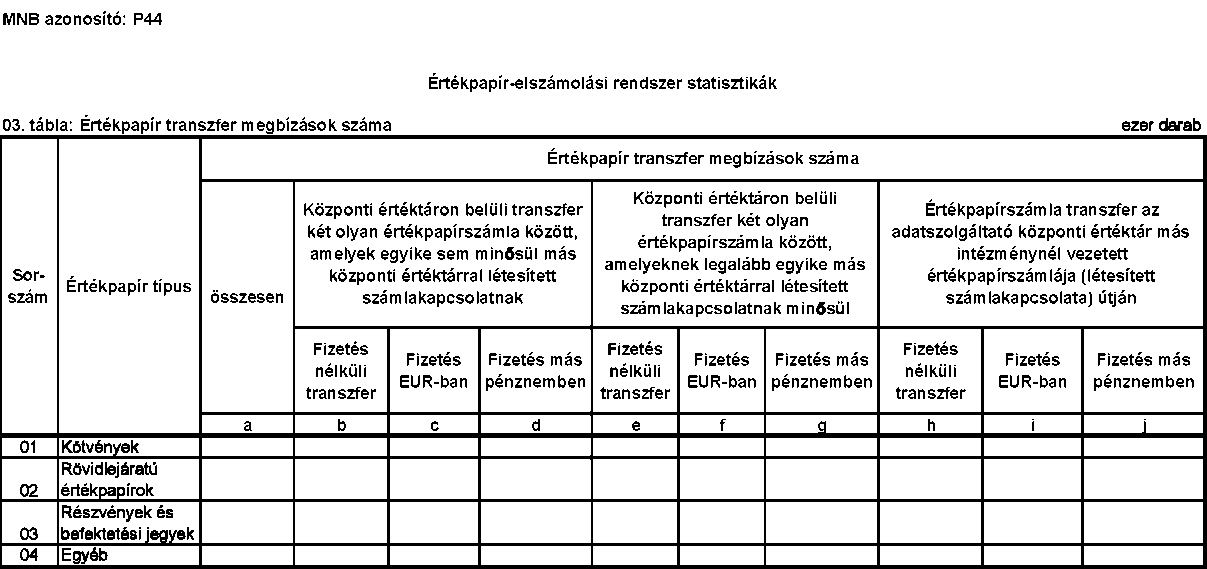

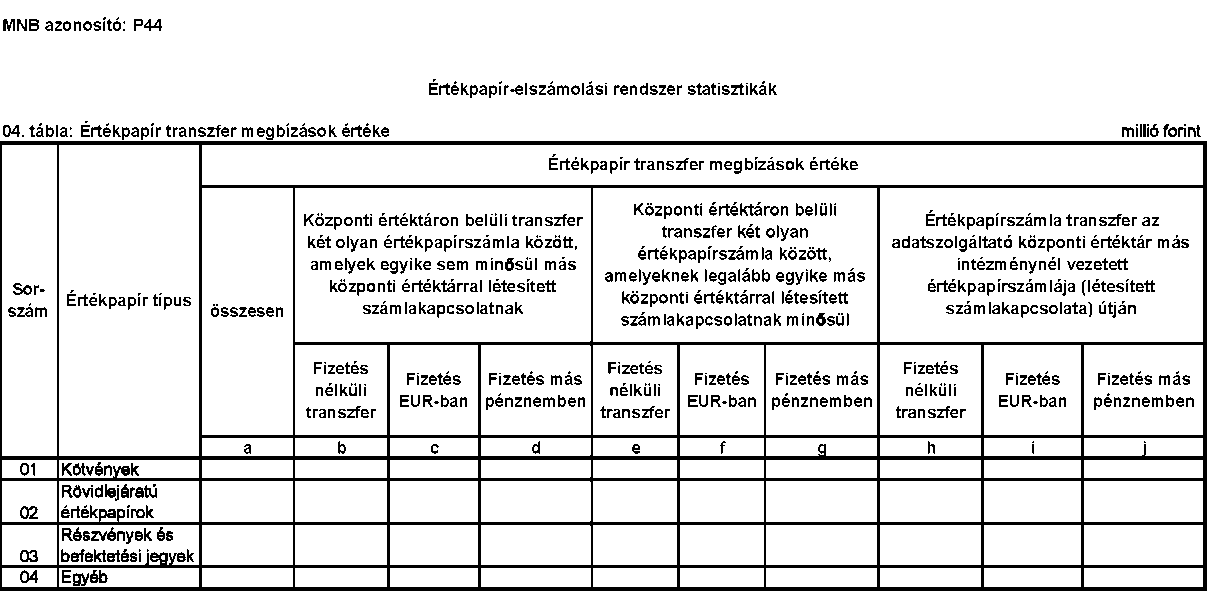

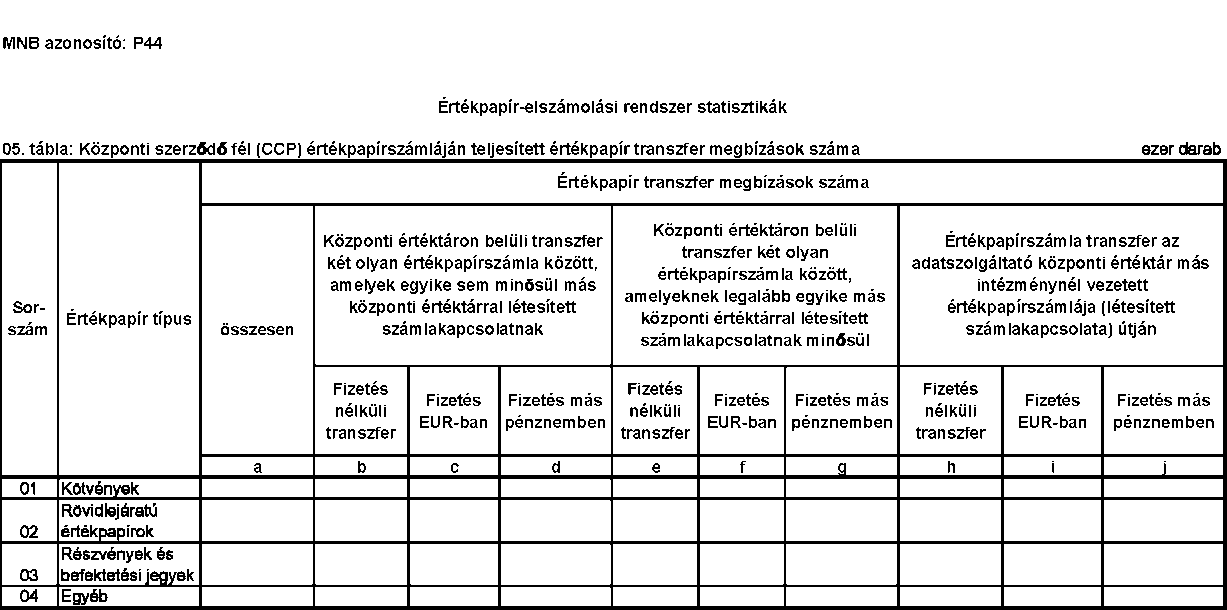

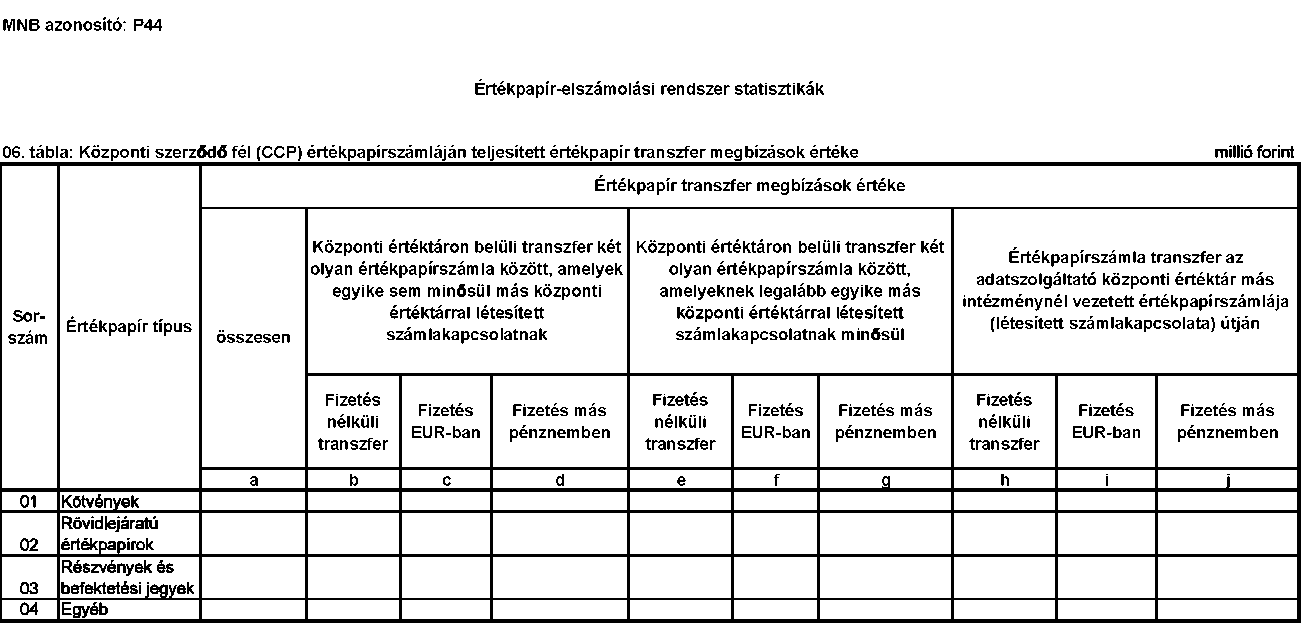

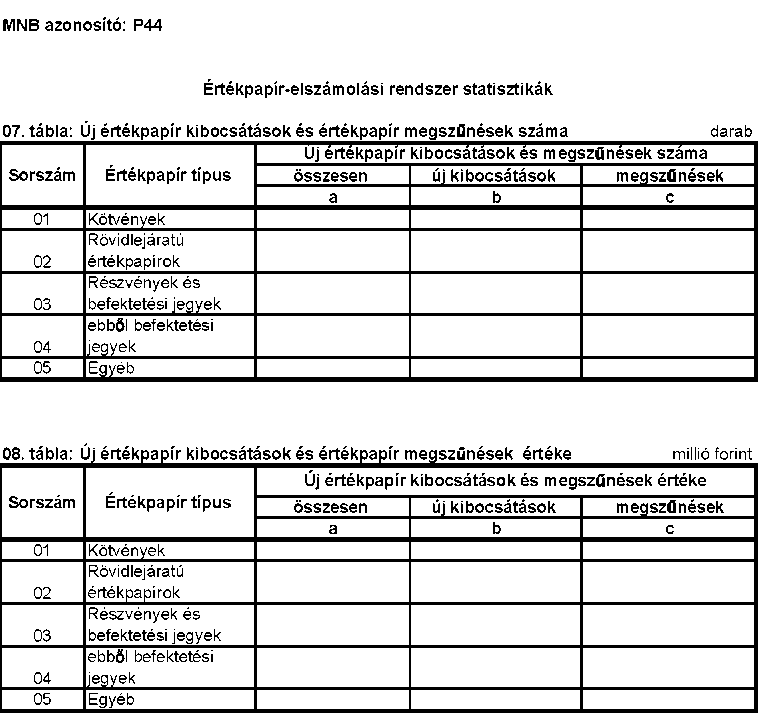

| 93 | P44 | Értékpapír-elszámolási rendszer statisztikák | központi értéktári tevékenységet végző szervezet, az ezen típusú EGT-fióktelep | éves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő év február 28. | MNB Statisztikai igazgatóság |

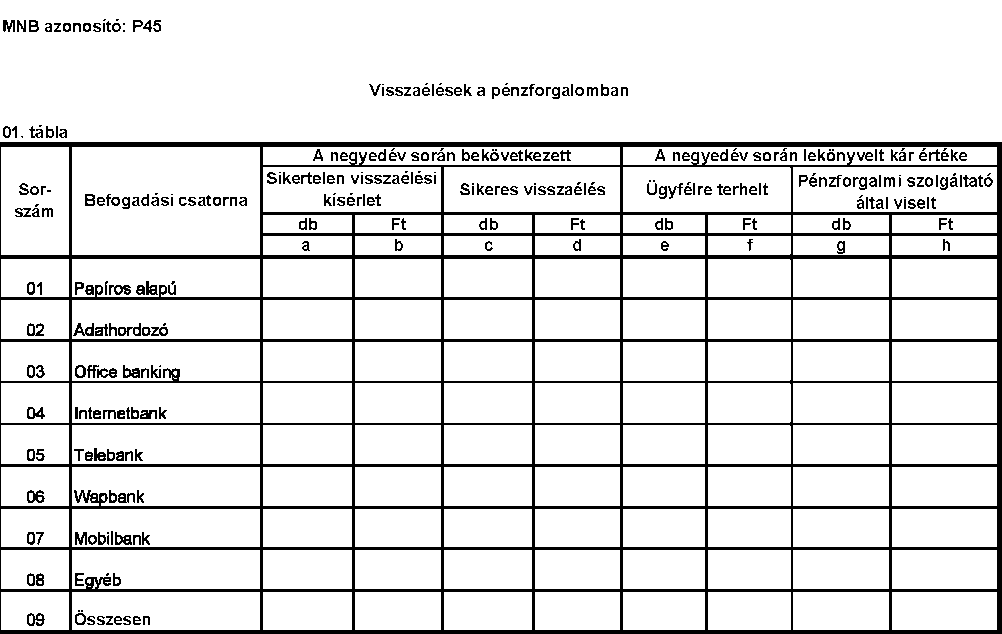

| 94 | P45 | Visszaélések a pénzforgalomban | pénzforgalmi szolgáltatók, az ezen típusú EGT-fióktelepek | negyedéves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap utolsó munkanap | MNB Statisztikai igazgatóság |

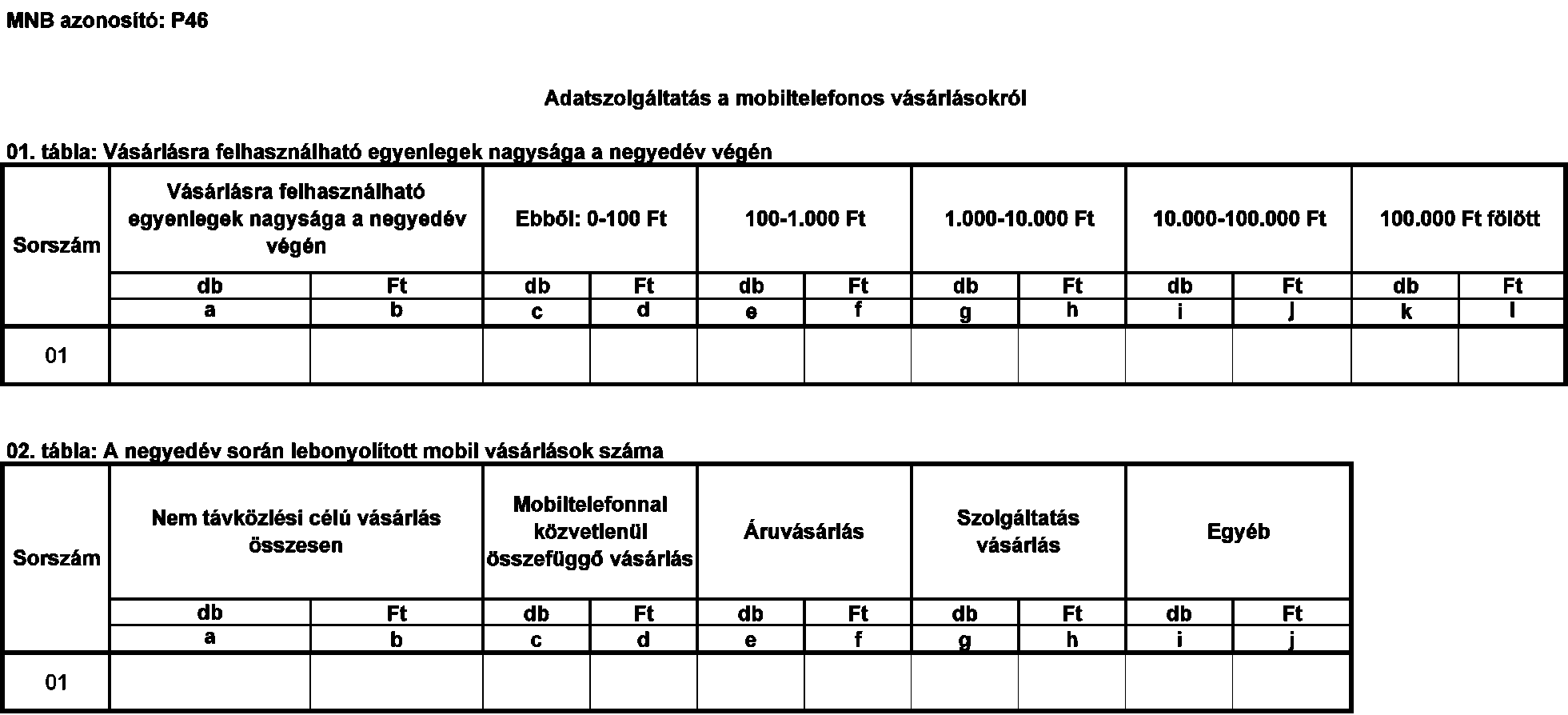

| 95 | P46 | Adatszolgáltatás a mobiltelefonos vásárlásokról | mobiltelefon szolgáltatók | negyedéves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap utolsó munkanap | MNB Statisztikai igazgatóság |

| MNB azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | ||||

| gyakorisága | teljesítésének módja | határideje | címzettje | ||||

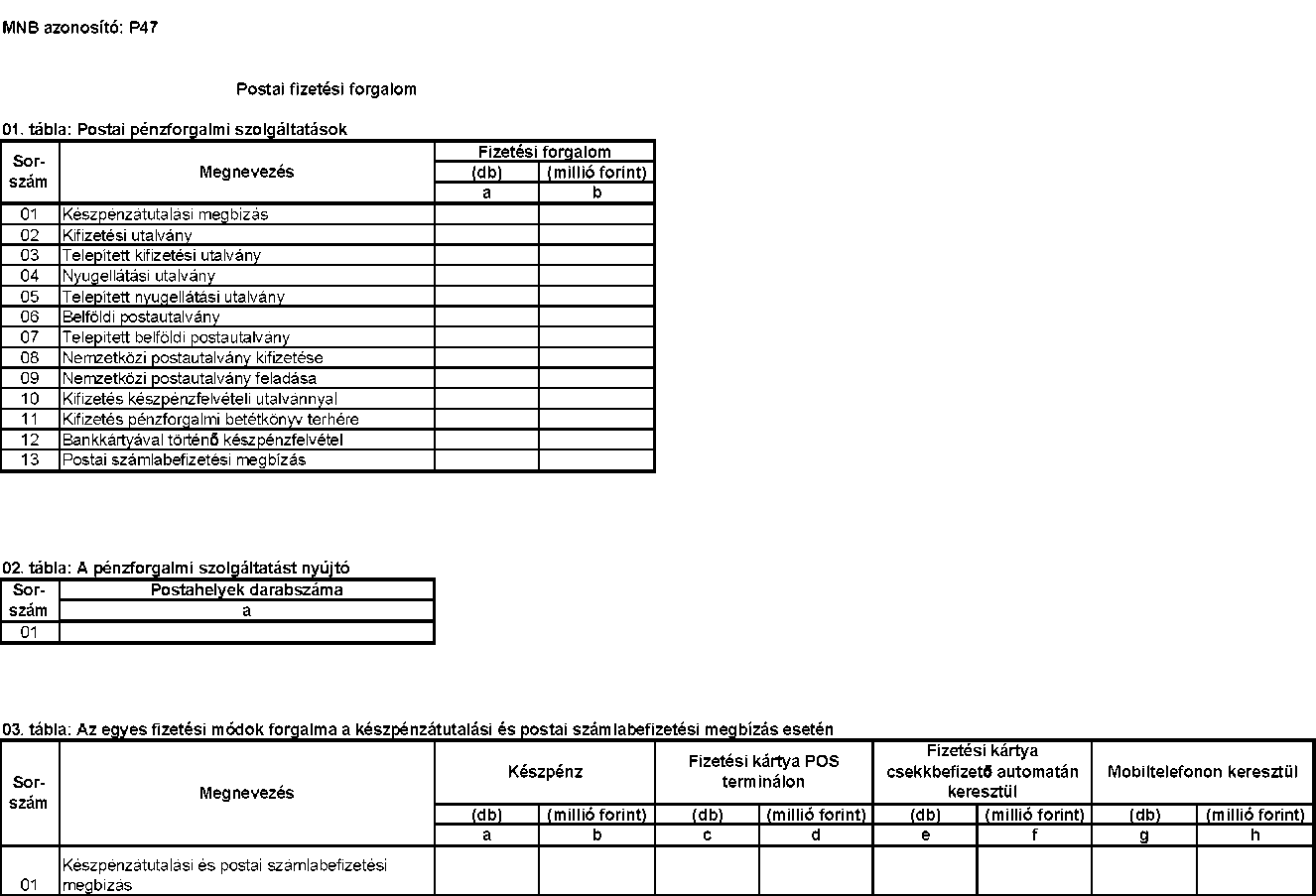

| 96 | P47 | Postai fizetési forgalom | Posta Elszámoló Központot működtető intézmény | negyedéves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap utolsó munkanap | MNB Statisztikai igazgatóság |

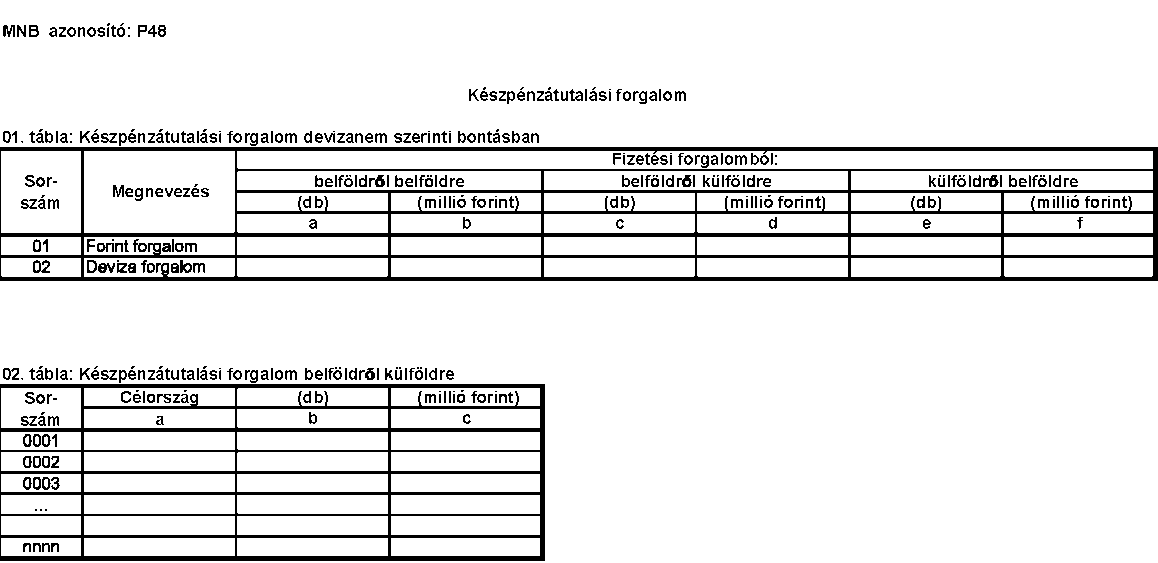

| 97 | P48 | Készpénzátutalási forgalom | a készpénzátutalási rendszerhez közvetlenül csatlakozott pénzforgalmi szolgáltatók, a készpénzátutalást határon átnyúló szolgáltatásként végző külföldi intézmény magyarországi közvetítője | negyedéves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap utolsó munkanap | MNB Statisztikai igazgatóság |

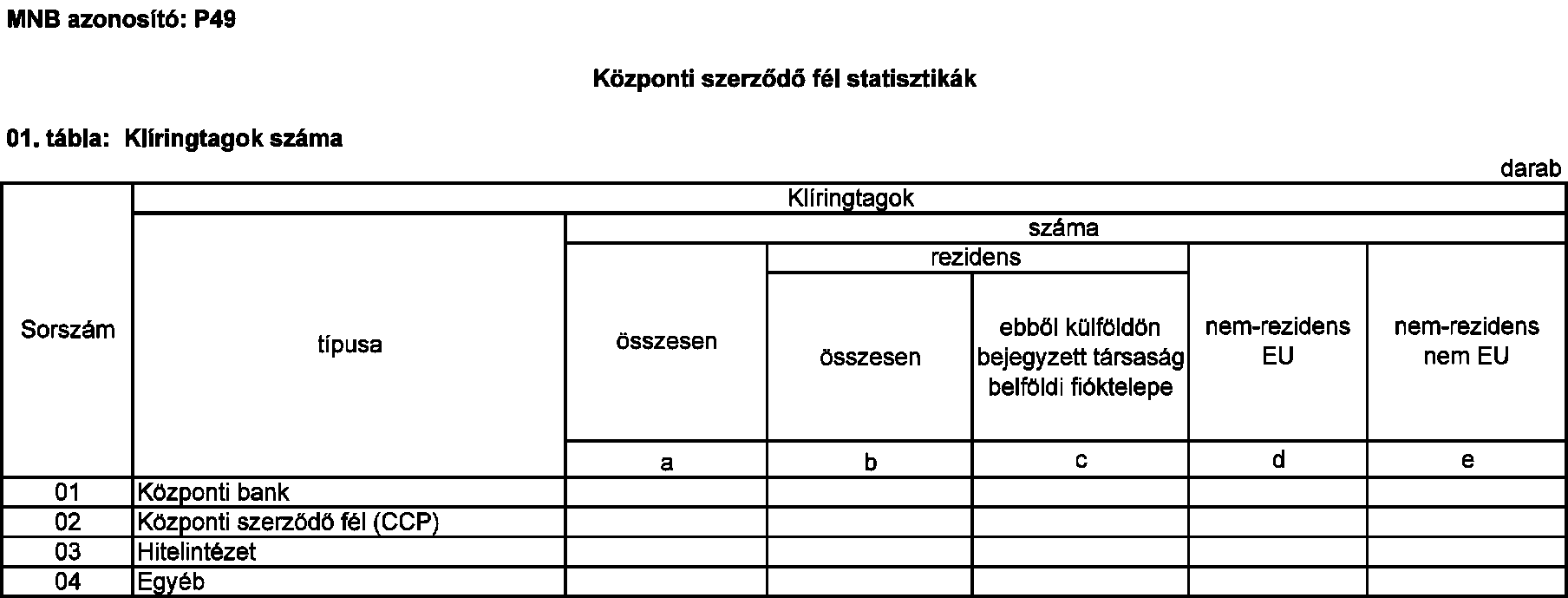

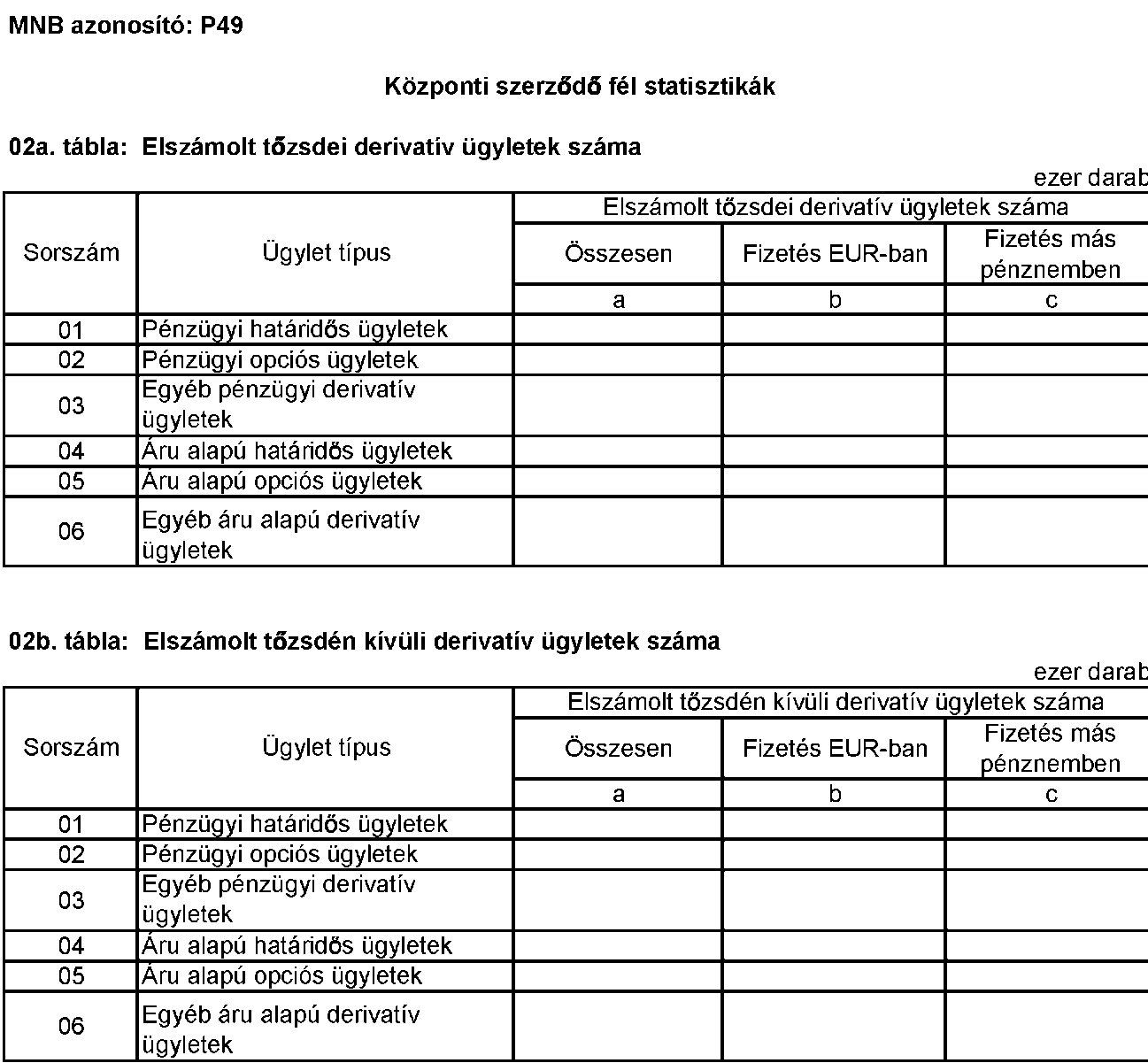

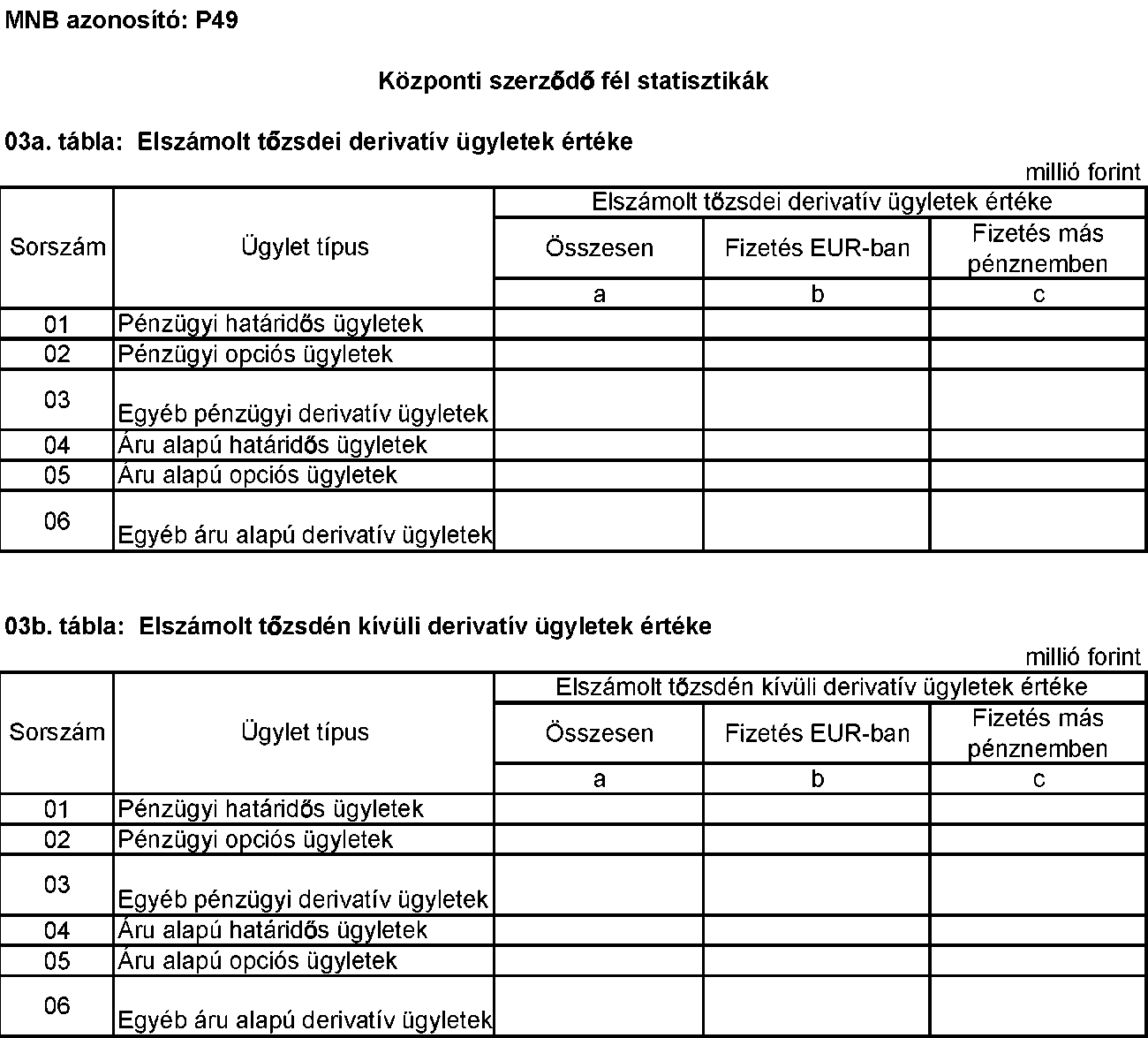

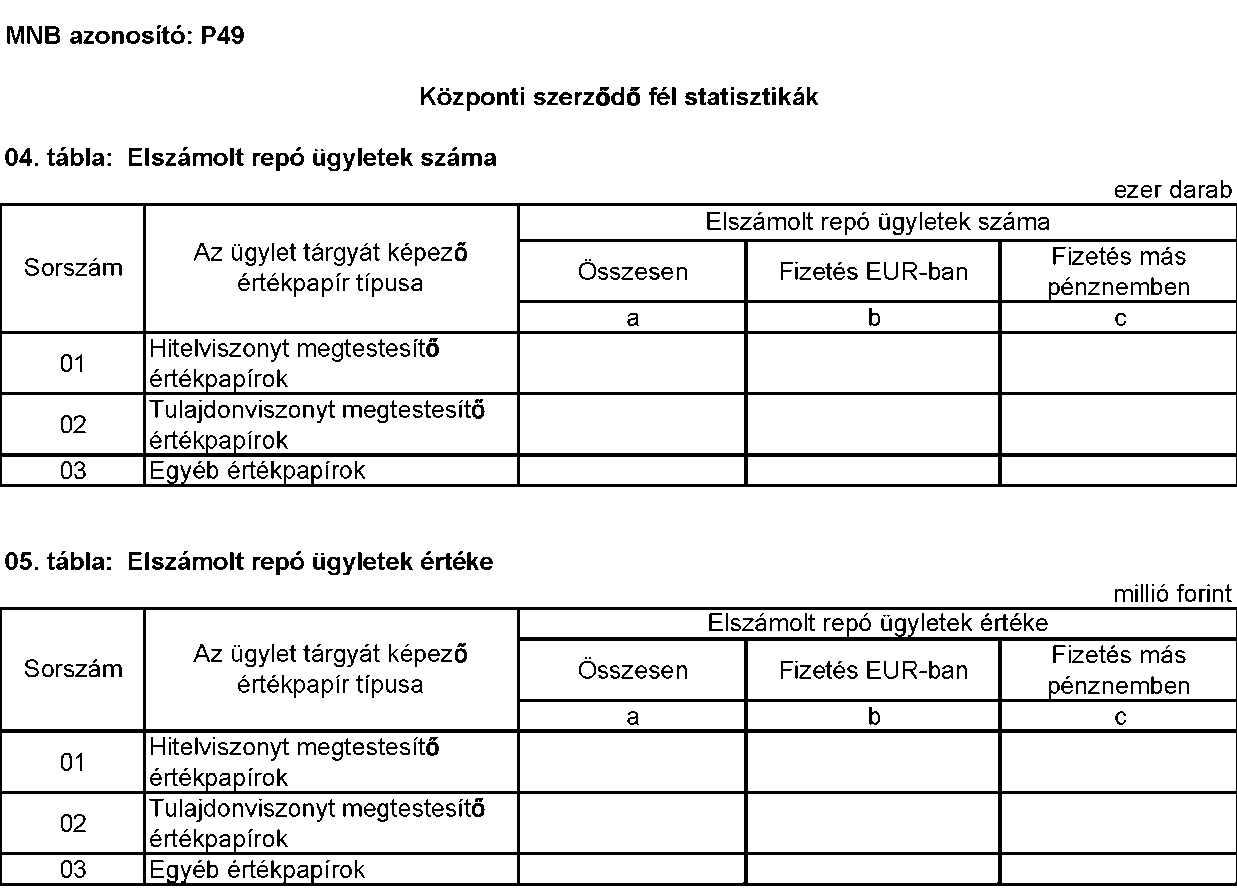

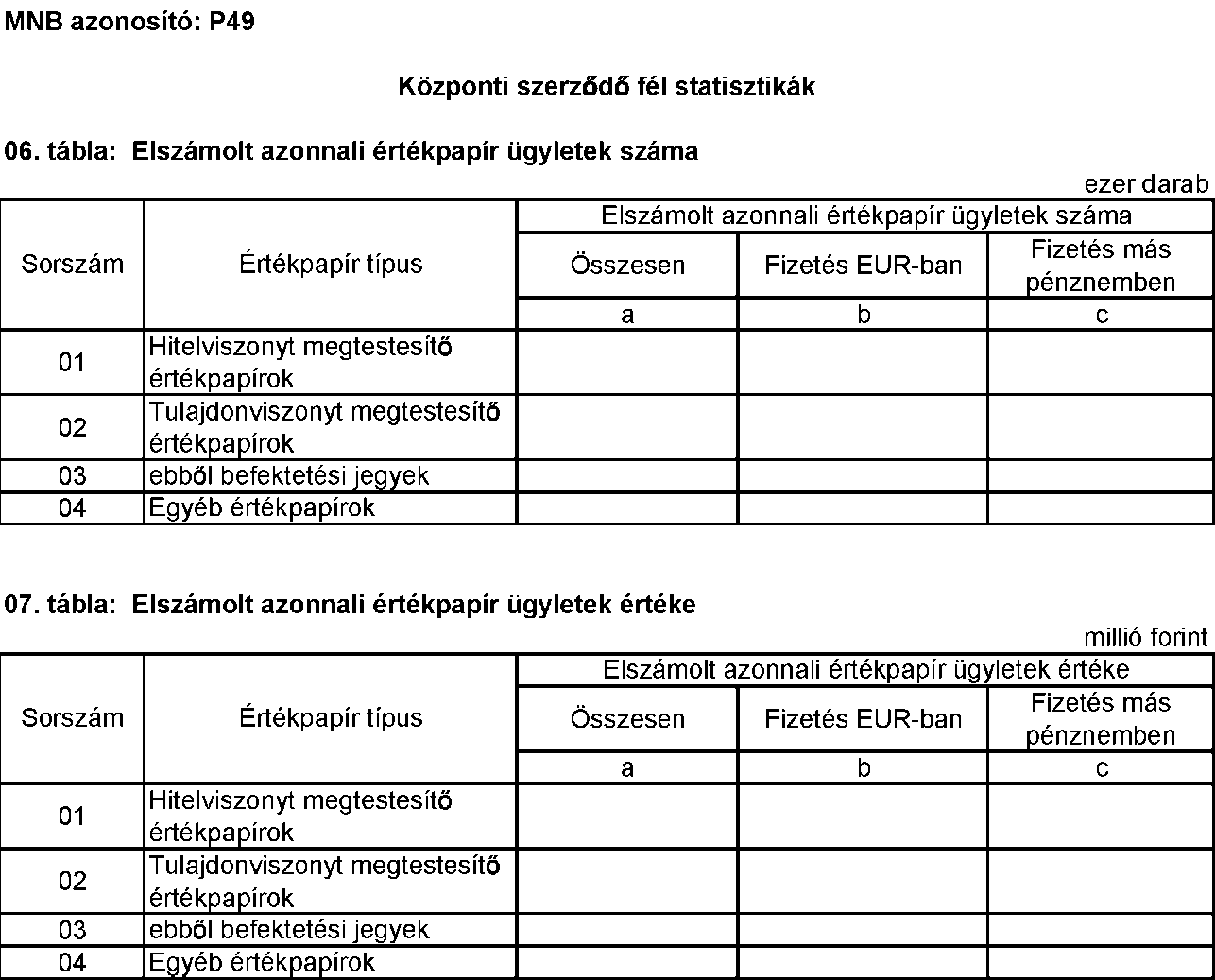

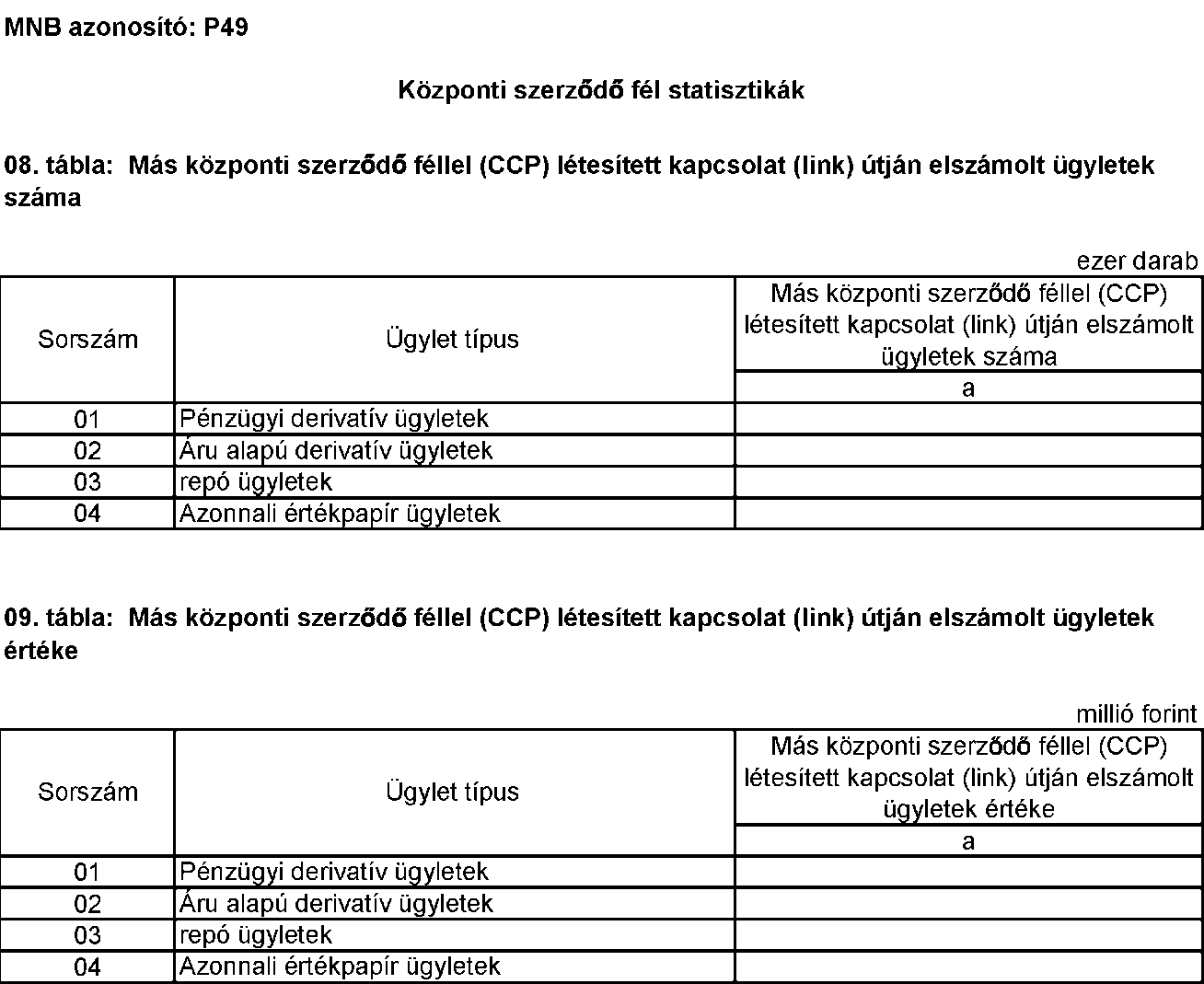

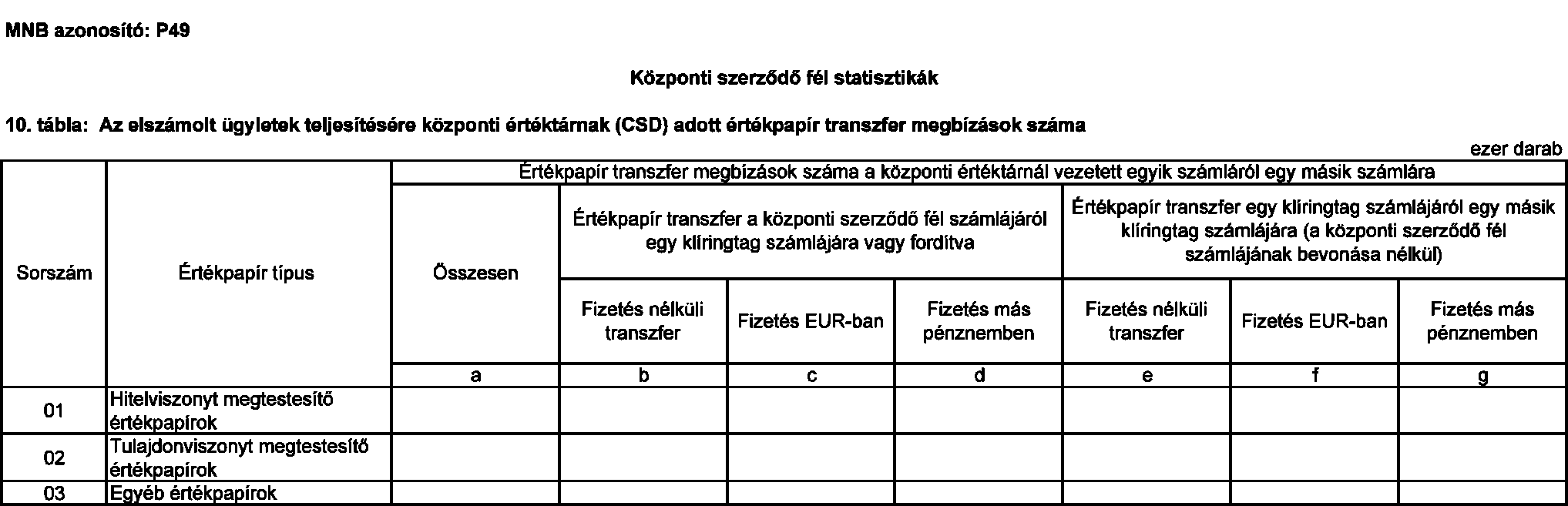

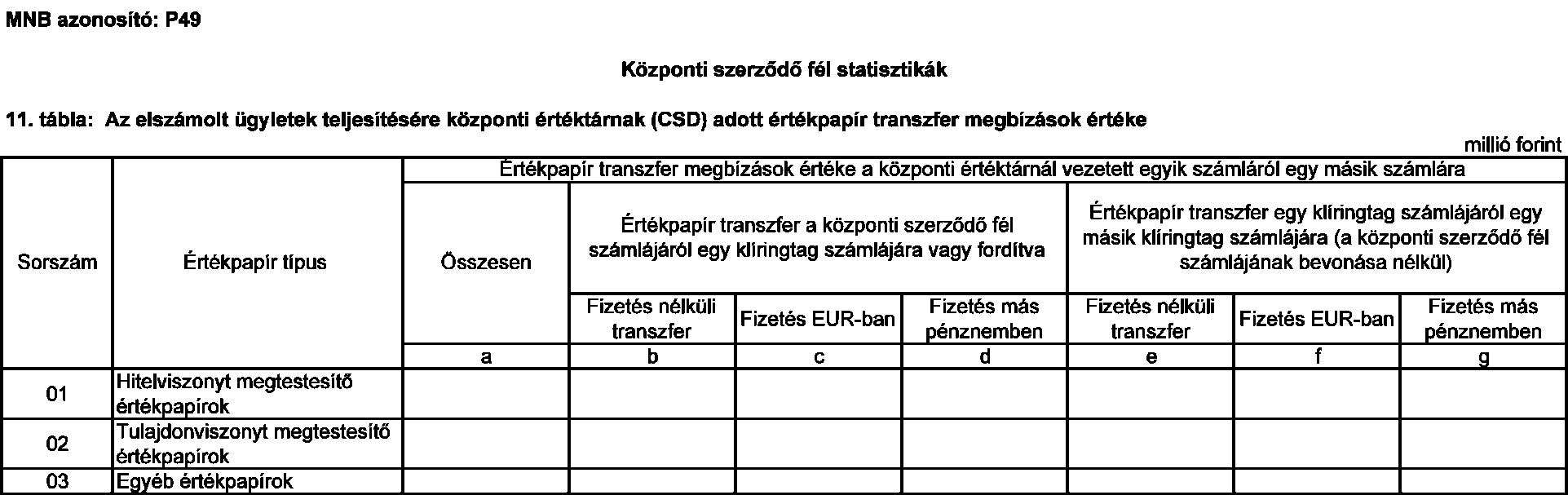

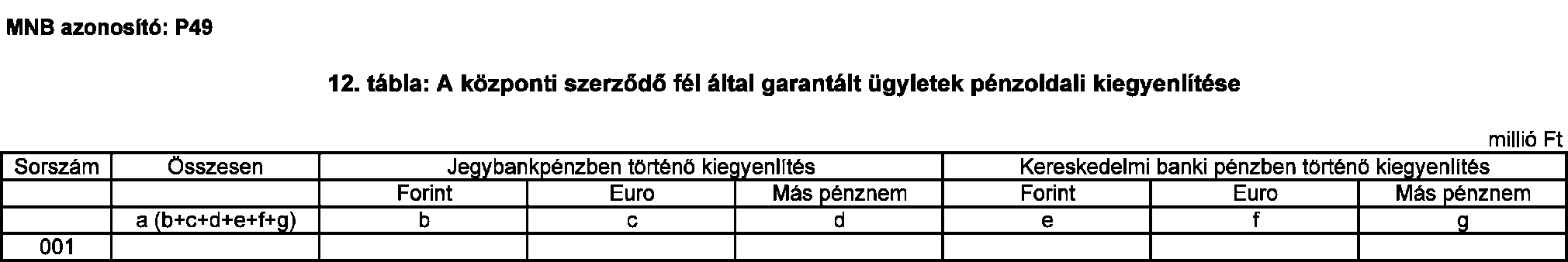

| 98 | P49 | Központi szerződő fél statisztikák | Tpt. szerinti központi szerződő fél, központi szerződő fél által garantált ügyletek elszámolását végző Tpt. szerinti elszámolóház, az ezen típusú EGT- fióktelepek | éves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő év február 28. | MNB Statisztikai igazgatóság |

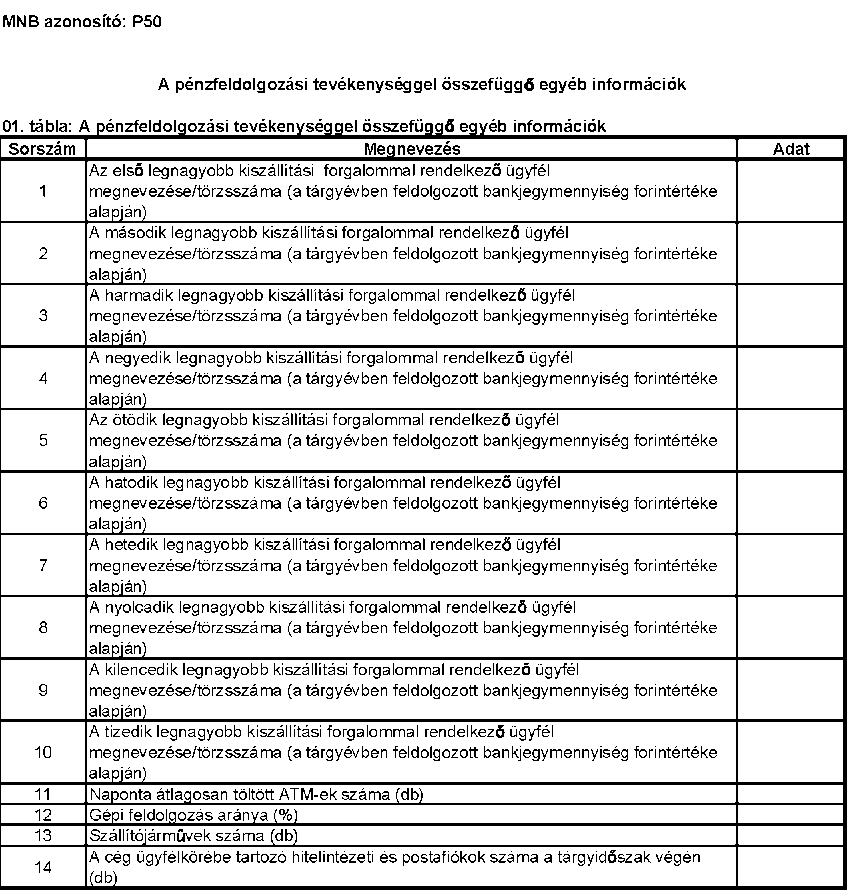

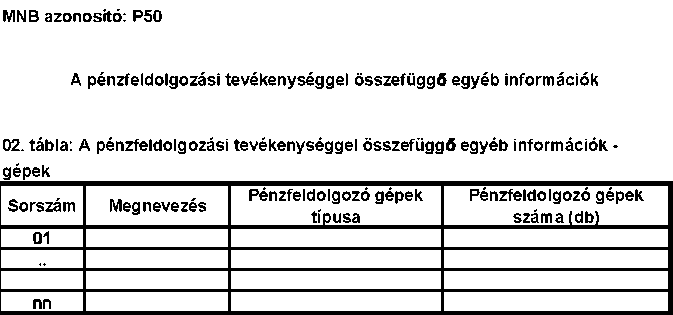

| 99 | P50 | A pénzfeldolgozási tevékenységgel összefüggő egyéb információk | bankjegyfeldolgozási tevékenység végzésére vonatkozó engedéllyel rendelkező szervezetek és kijelölt hitelintézetek | éves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő év január 31. | MNB Statisztikai igazgatóság |

| MNB azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | ||||

| gyakorisága | teljesítésének módja | határideje | címzettje | ||||

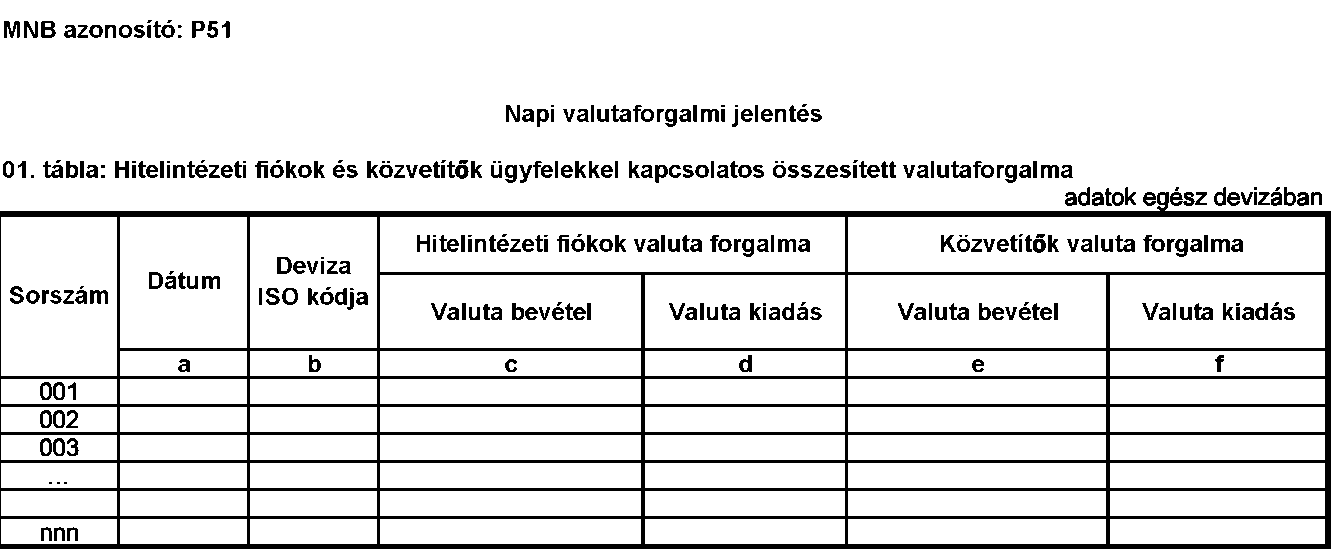

| 100 | P51 | Napi valutaforgalmi jelentés | bankok, szakosított hitelintézetek, az ezen típusú EGT-fióktelepek | havi és eseti | elektronikus úton (EBEAD rendszer) | havi adatszolgáltatás esetén a tárgyidőszakot követő hónap 10. munkanap; eseti adatszolgáltatás esetén a tárgynapot követő munkanap 12 óra | MNB Statisztikai igazgatóság |

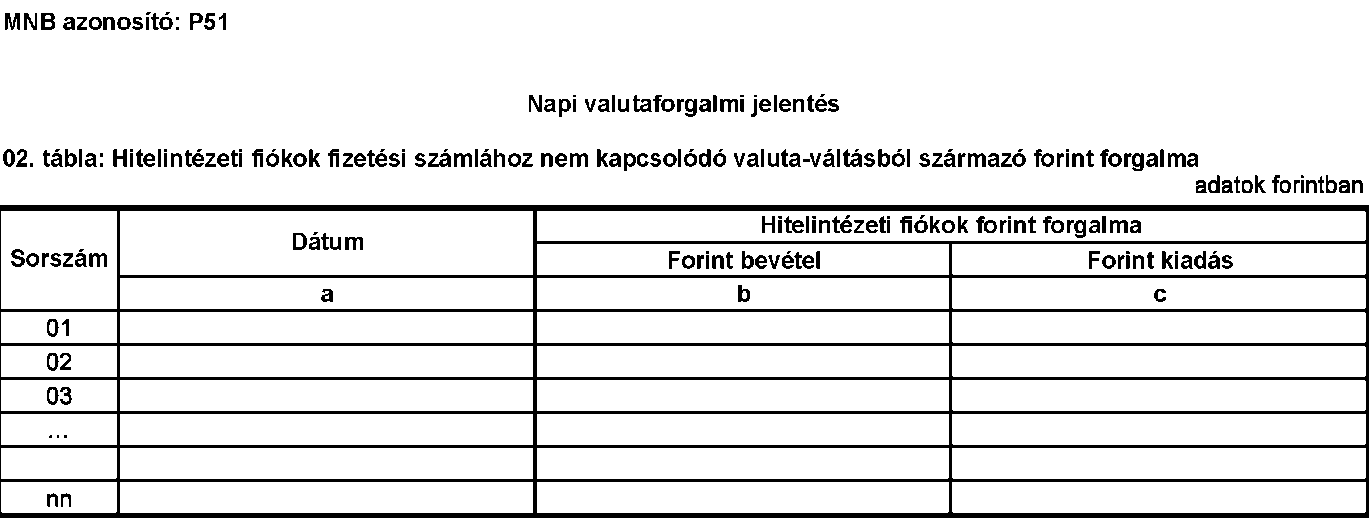

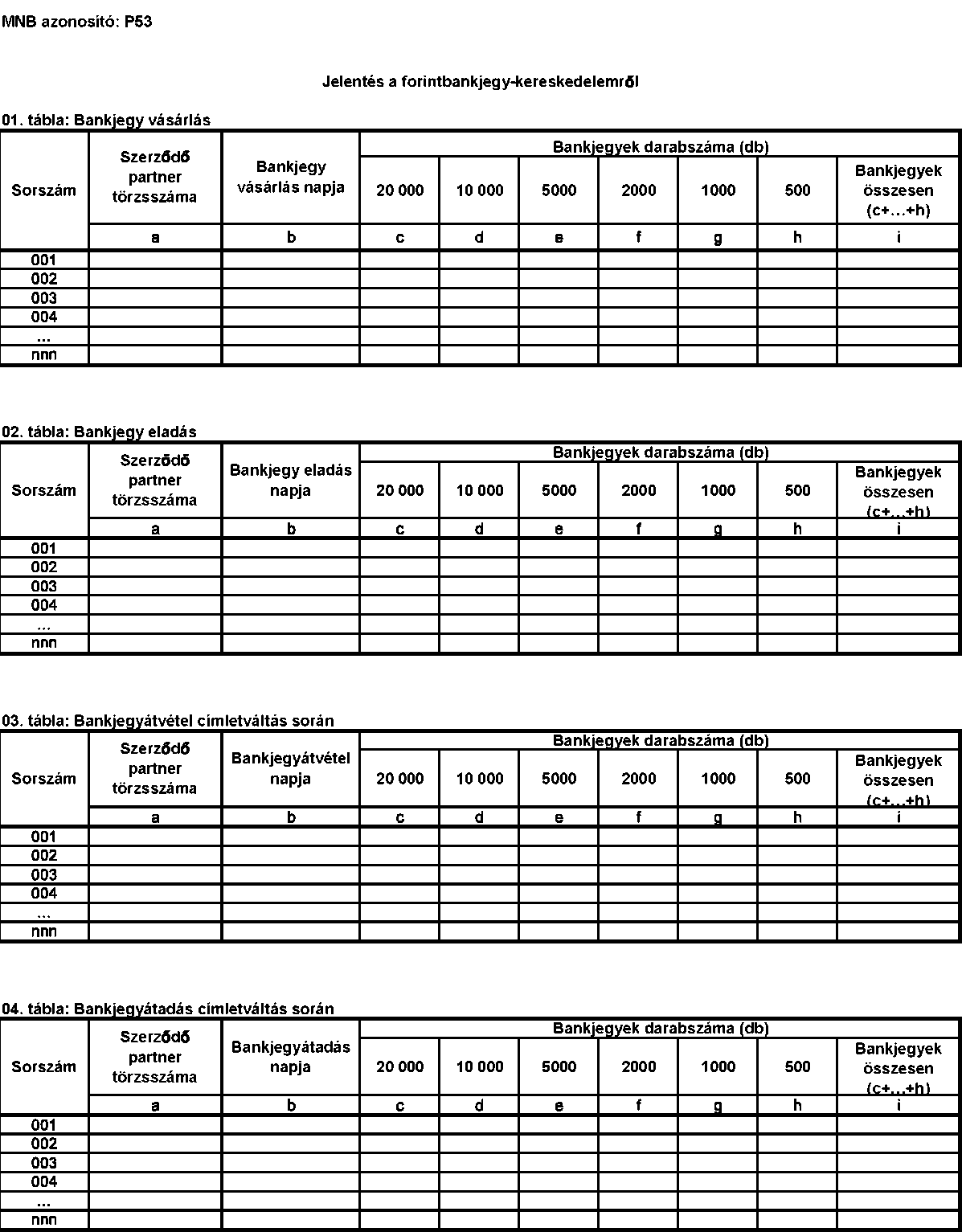

| 101 | P53 | Jelentés a forint bankjegy- kereskedelemről | bankok, az ezen típusú EGT-fióktelepek, Magyar Posta Zrt. | havi | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 5. munkanap | MNB Statisztikai igazgatóság |

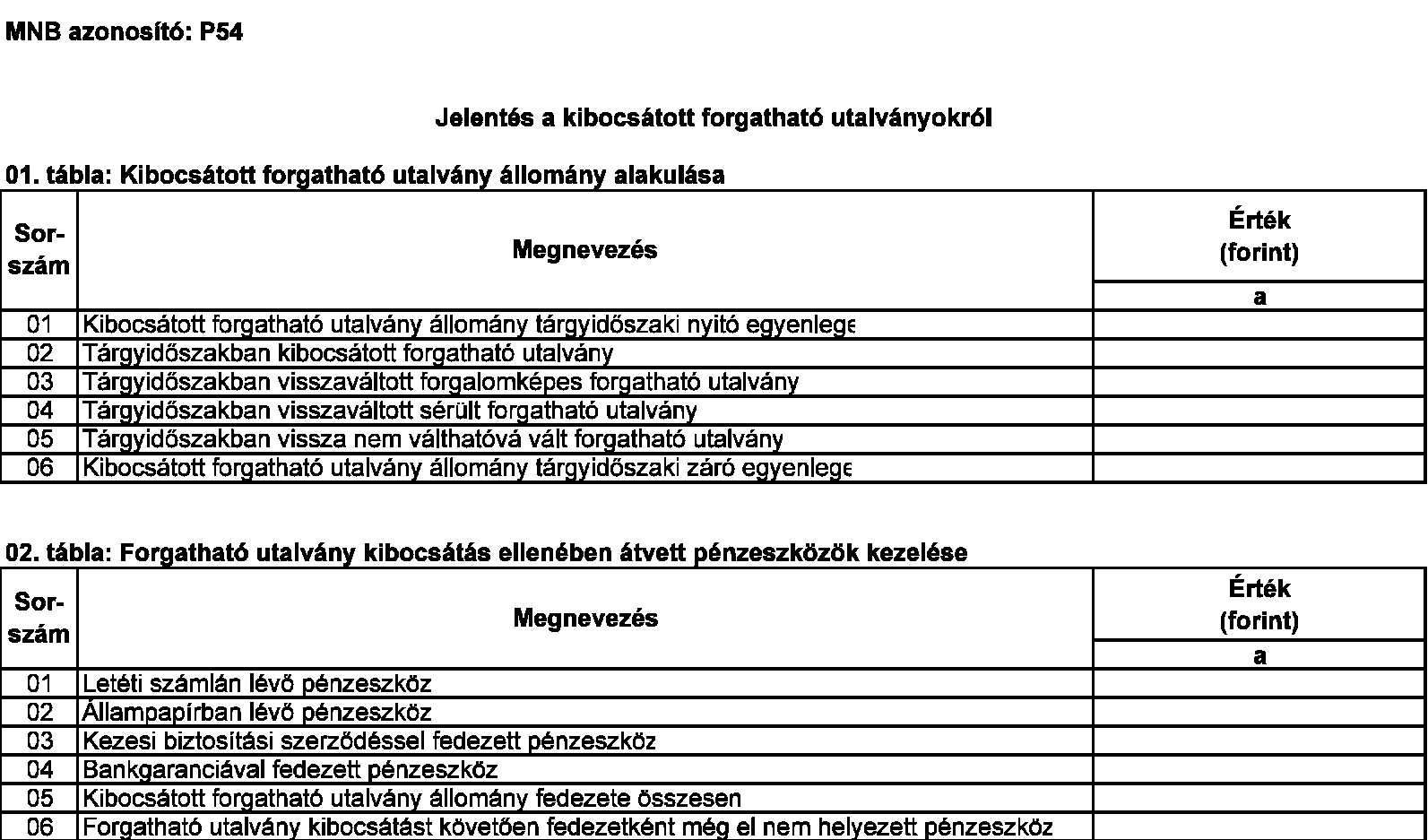

| 102 | P54 | Jelentés a kibocsátott forgatható utalványokról | kiegészítő pénzügyi szolgáltatásként forgatható utalványt kibocsátó szervezetek | havi | elektronikus úton (EBEAD rendszer) | a tárgyidőszakot követő hónap 20. munkanapja | MNB Statisztikai igazgatóság |

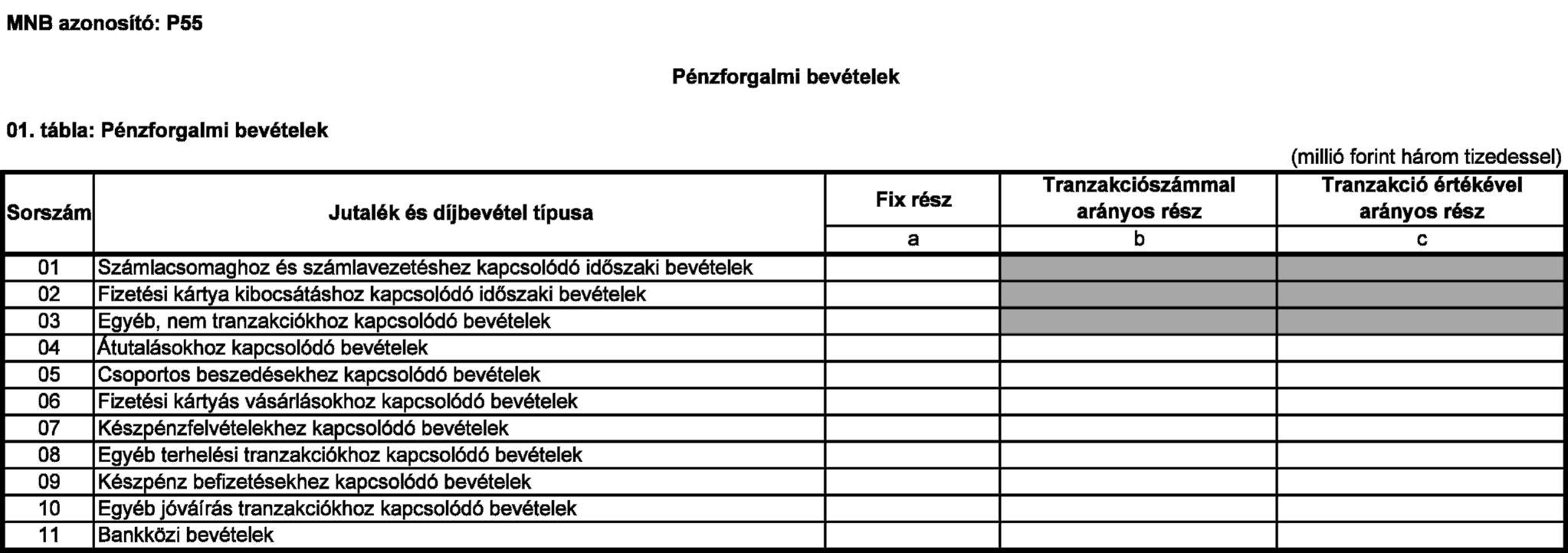

| 103 | P55 | Pénzforgalmi bevételek | pénzforgalmi szolgáltatók, az ezen típusú EGT-fióktelepek | havi | elektronikus úton (EBEAD rendszer) | a naptári negyedév első két hónapja tekintetében: tárgyidőszakot követő hónap 11. munkanap; a naptári negyedév utolsó hónapja tekintetében: tárgyidőszakot követő hónap 20. munkanap | MNB Statisztikai igazgatóság |

| MNB azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | ||||

| gyakorisága | teljesítésének módja | határideje | címzettje | ||||

| 104 | P56 | Pénzforgalmat bonyolító hálózati egységek és ATM- ek elhelyezkedésére, valamint a nyújtott szolgáltatásokra vonatkozó adatok | hitelintézetek, készpénz- helyettesítő fizetési eszköz kibocsátását vagy elfogadását végző egyéb pénzforgalmi szolgáltatók, az ezen típusú EGT-fióktelepek, pénzügyi intézménynek nem minősülő, ATM szolgáltatást közvetlenül nyújtó jogi személyek | eseti | elektronikus úton (ERA rendszer) | változás esetén, a változás időpontját megelőző munkanap | MNB Statisztikai igazgatóság |

| 105 | P57 | BKR forgalom tranzakció szintű adatai | fizetési rendszer működtetését végző szervezet | heti | elektronikus úton (GiroHálóMail) | a tárgyhét utolsó munkanapját követő 5. munkanap | MNB Statisztikai igazgatóság |

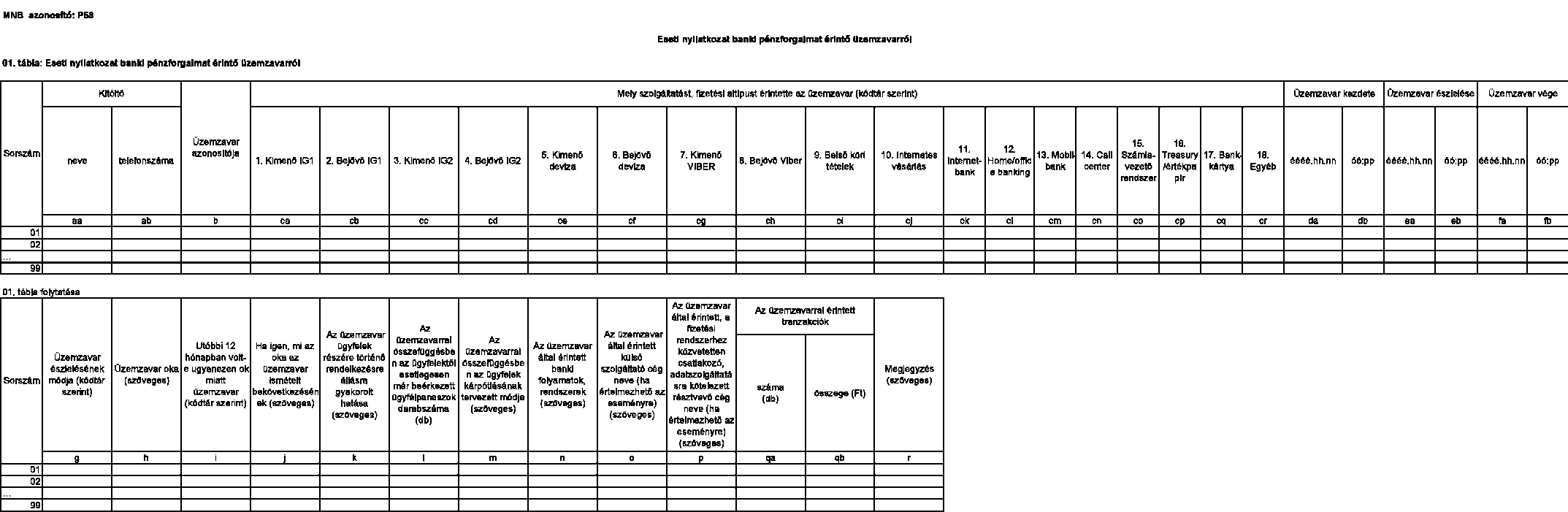

| 106 | P58 | Eseti nyilatkozat banki pénzforgalmat érintő üzemzavarról | bankok, szakosított hitelintézetek, az ezen típusú EGT-fióktelepek | eseti | elektronikus úton (EBEAD rendszer) | az esemény kivizsgálását követő 5. munkanap, de legkésőbb az eseményt követő 20. munkanap | MNB Pénzügyi infrastruktúrák igazgatóság |

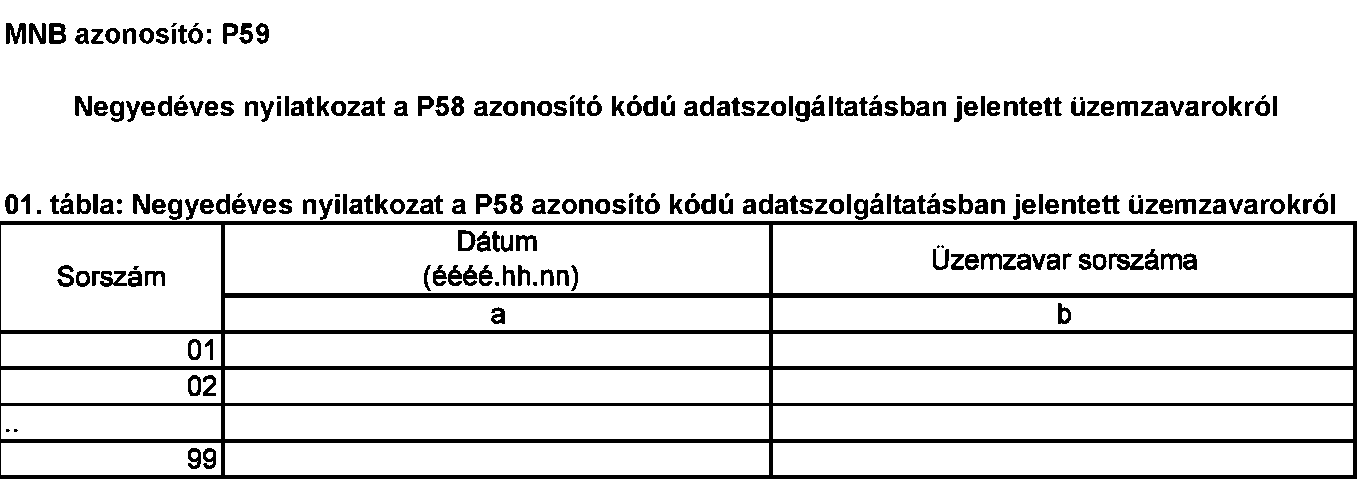

| 107 | P59 | Negyedéves nyilatkozat a P58 azonosító kódú adatszolgáltatásban jelentett üzemzavarokról | bankok, szakosított hitelintézetek, az ezen típusú EGT-fióktelepek | negyedéves | elektronikus úton (EBEAD rendszer) | a tárgyidőszakot követő hónap 10. munkanap | MNB Pénzügyi infrastruktúrák igazgatóság |

| MNB azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | ||||

| gyakorisága | teljesítésének módja | határideje | címzettje | ||||

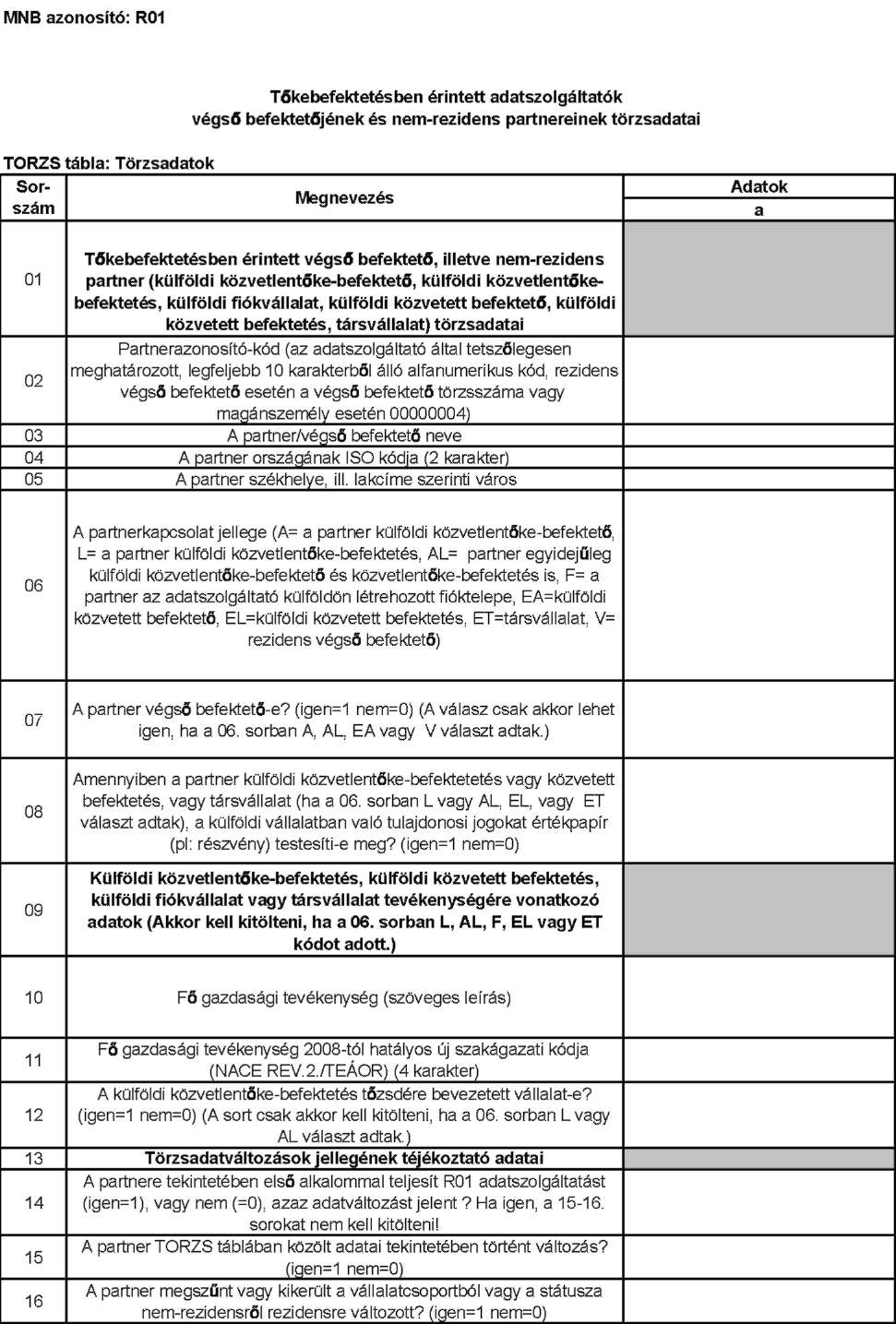

| 108 | R01 | Tőkebefektetésben érintett adatszolgáltatók végső befektetőjének és nem- rezidens partnereinek törzsadatai | az R02, R03, R12, R13 vagy R29 adatszolgáltatás teljesítésére kötelezett gazdasági szervezetek | az R02, R03, R12, R13 vagy R29 adatszolgáltatás első alkalommal történő teljesítésekor, ezt követően változás esetén | elektronikus úton (EBEAD rendszer) | az R02, R03, R12 vagy R13 adatszolgáltatáshoz kapcsolódóan azok tárgyidőszakát követő hónap 9. munkanap; az R29 adatszolgáltatáshoz kapcsolódóan annak tárgyidőszakát követő év június 20. | MNB Statisztikai igazgatóság |

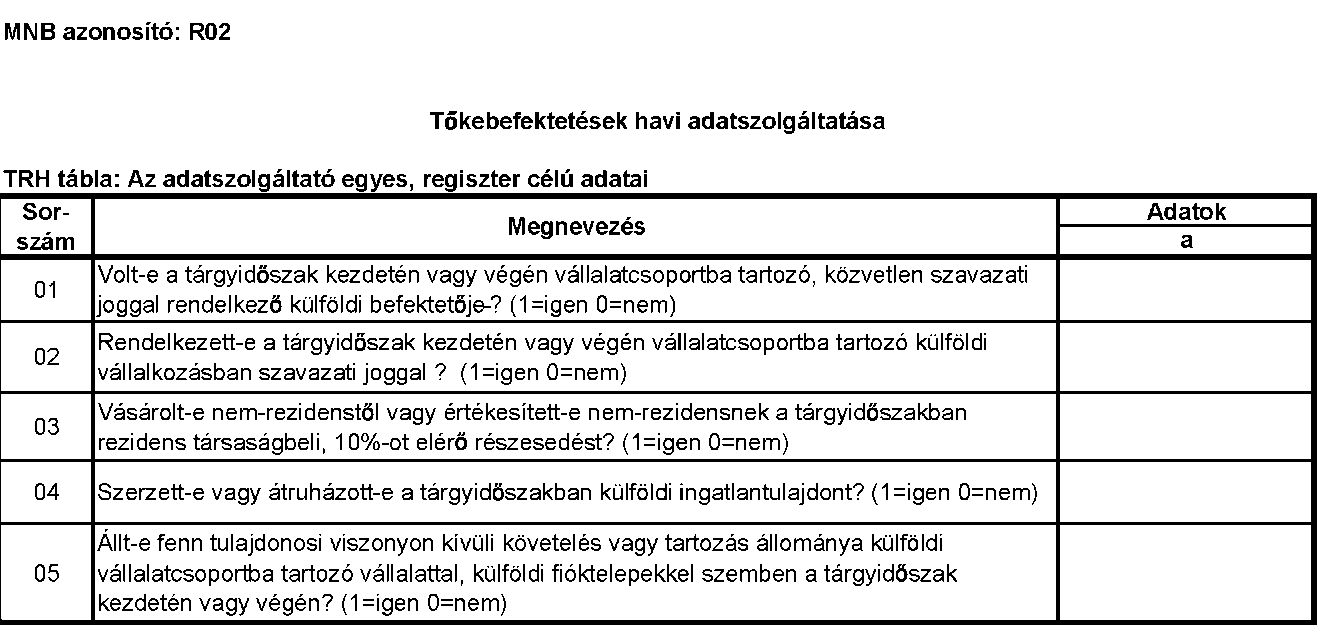

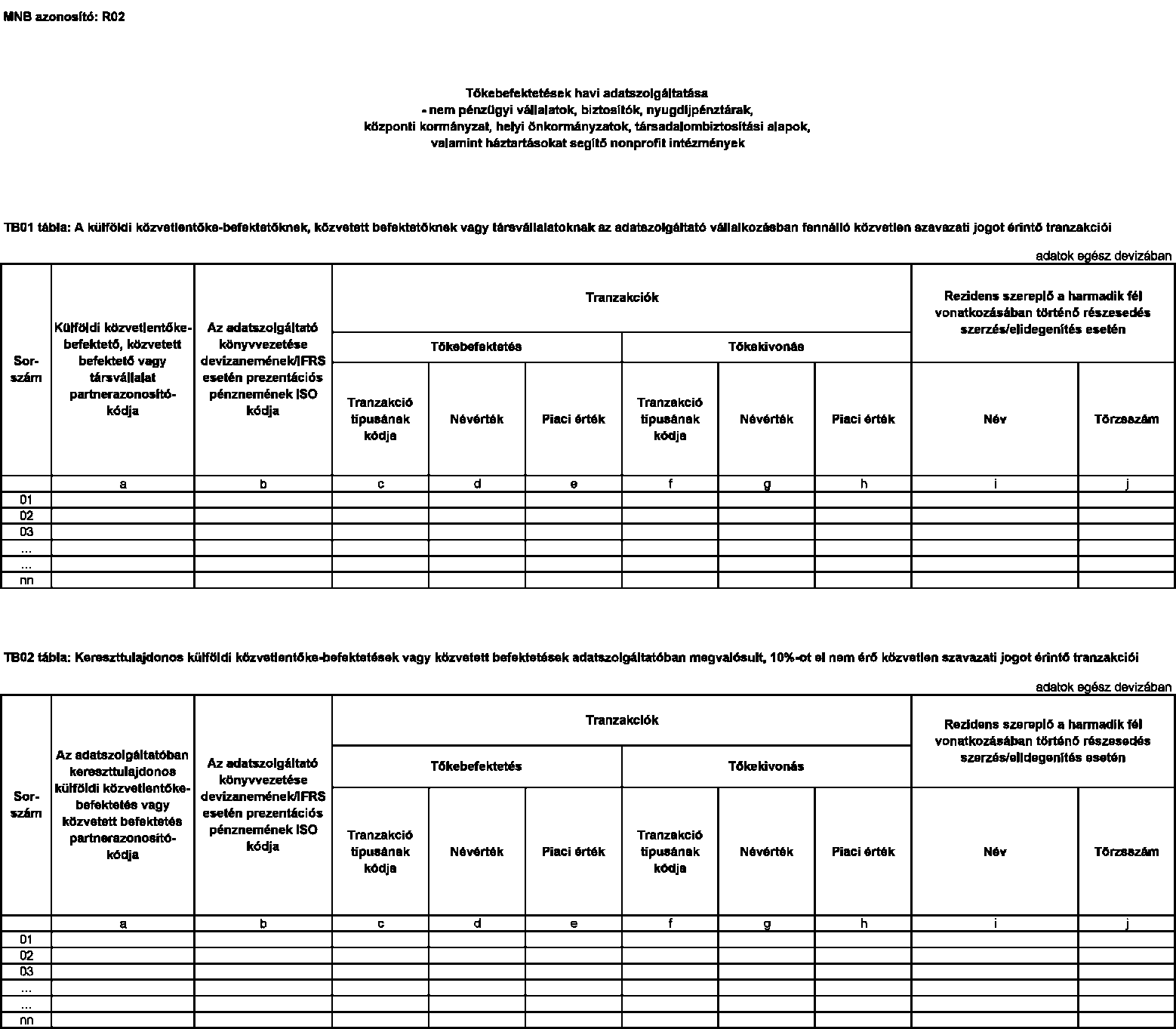

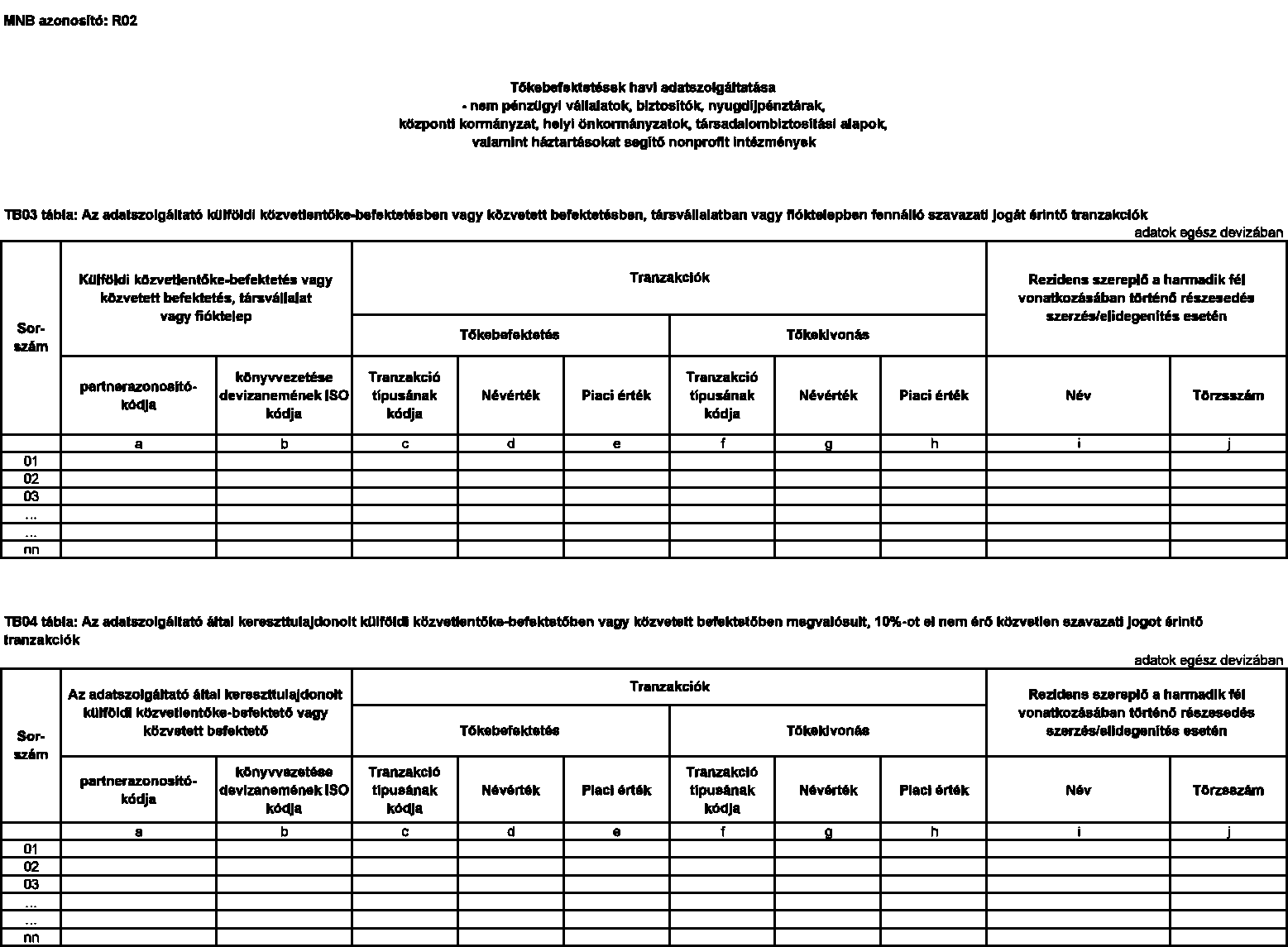

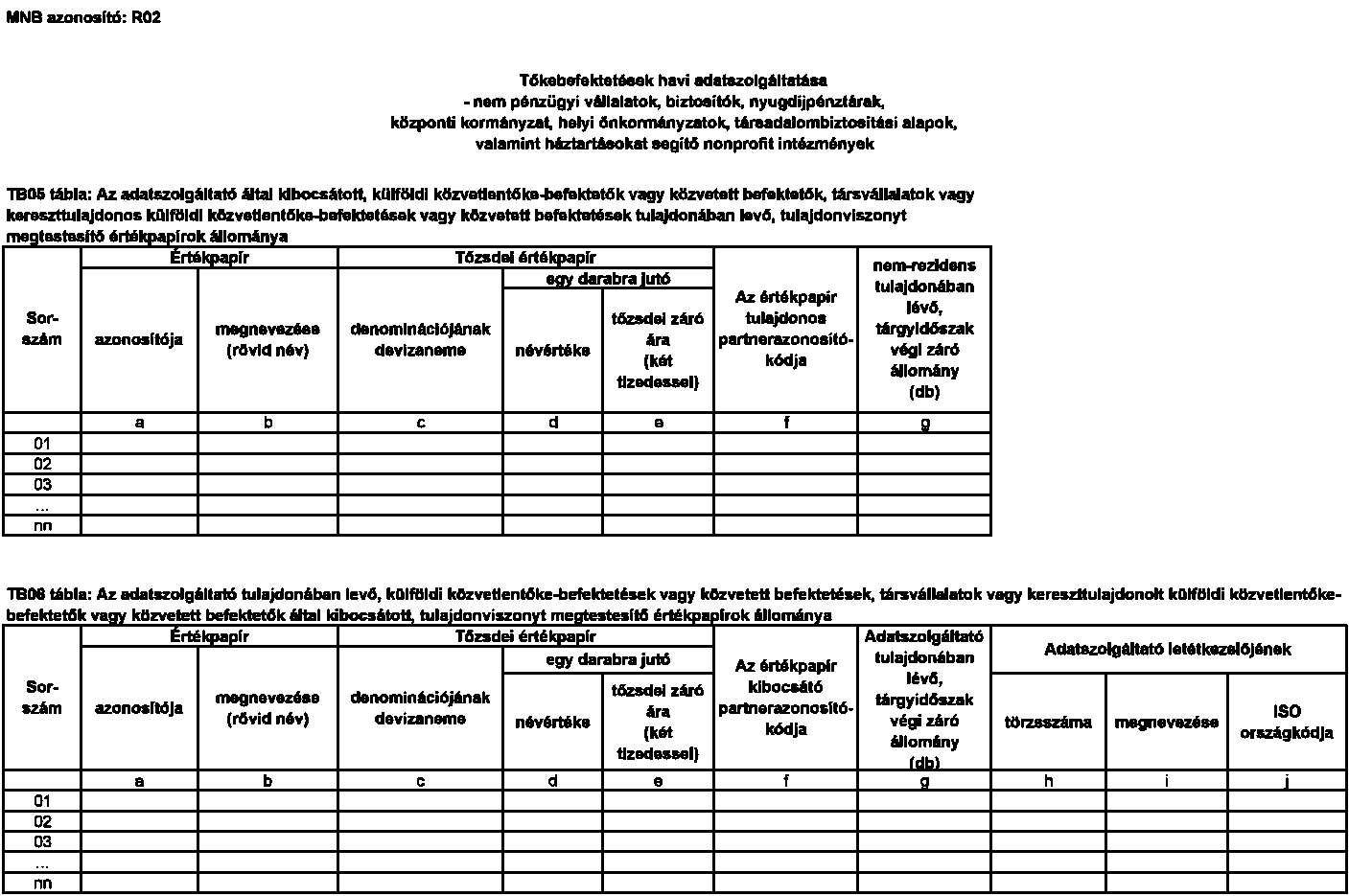

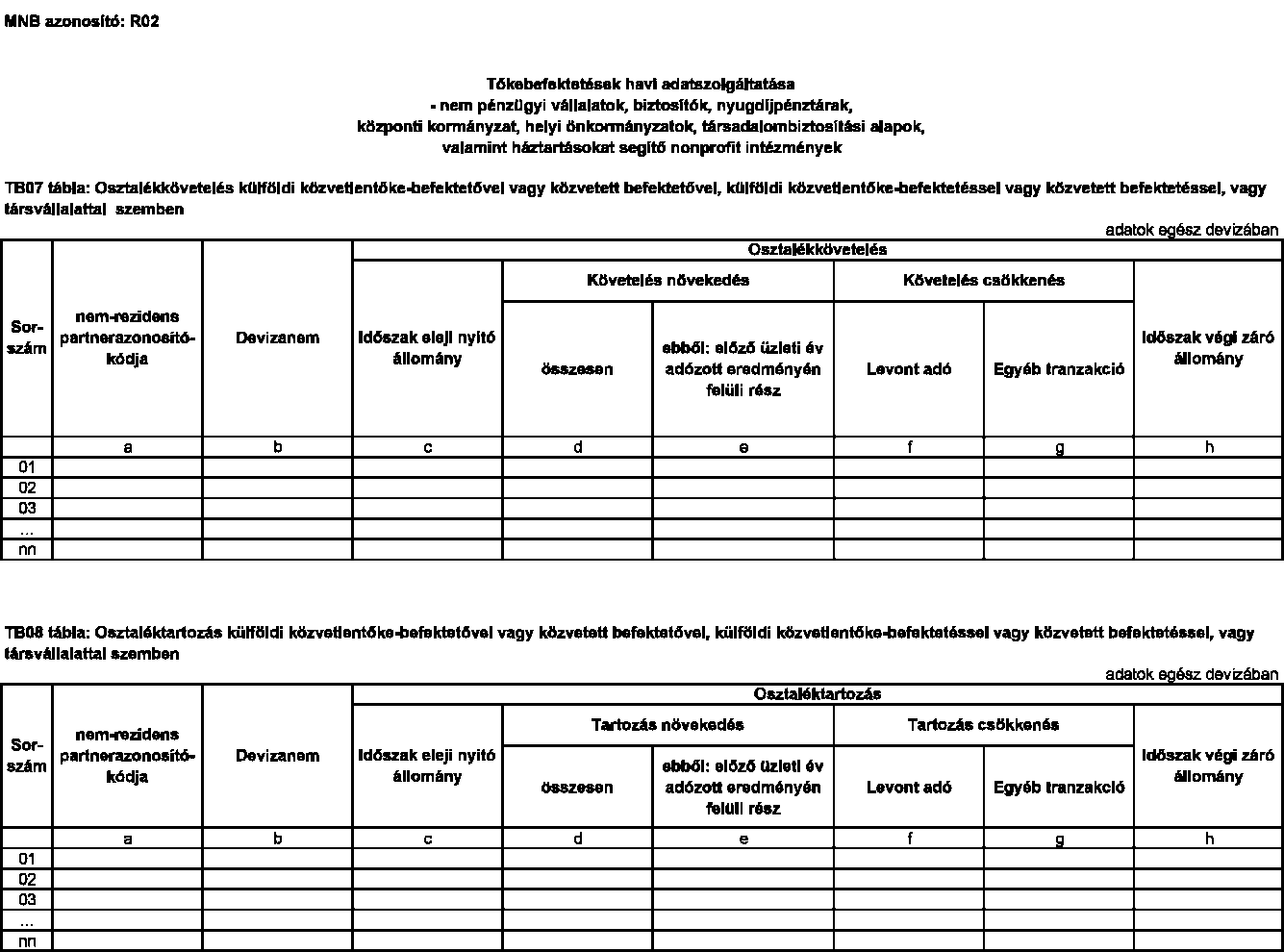

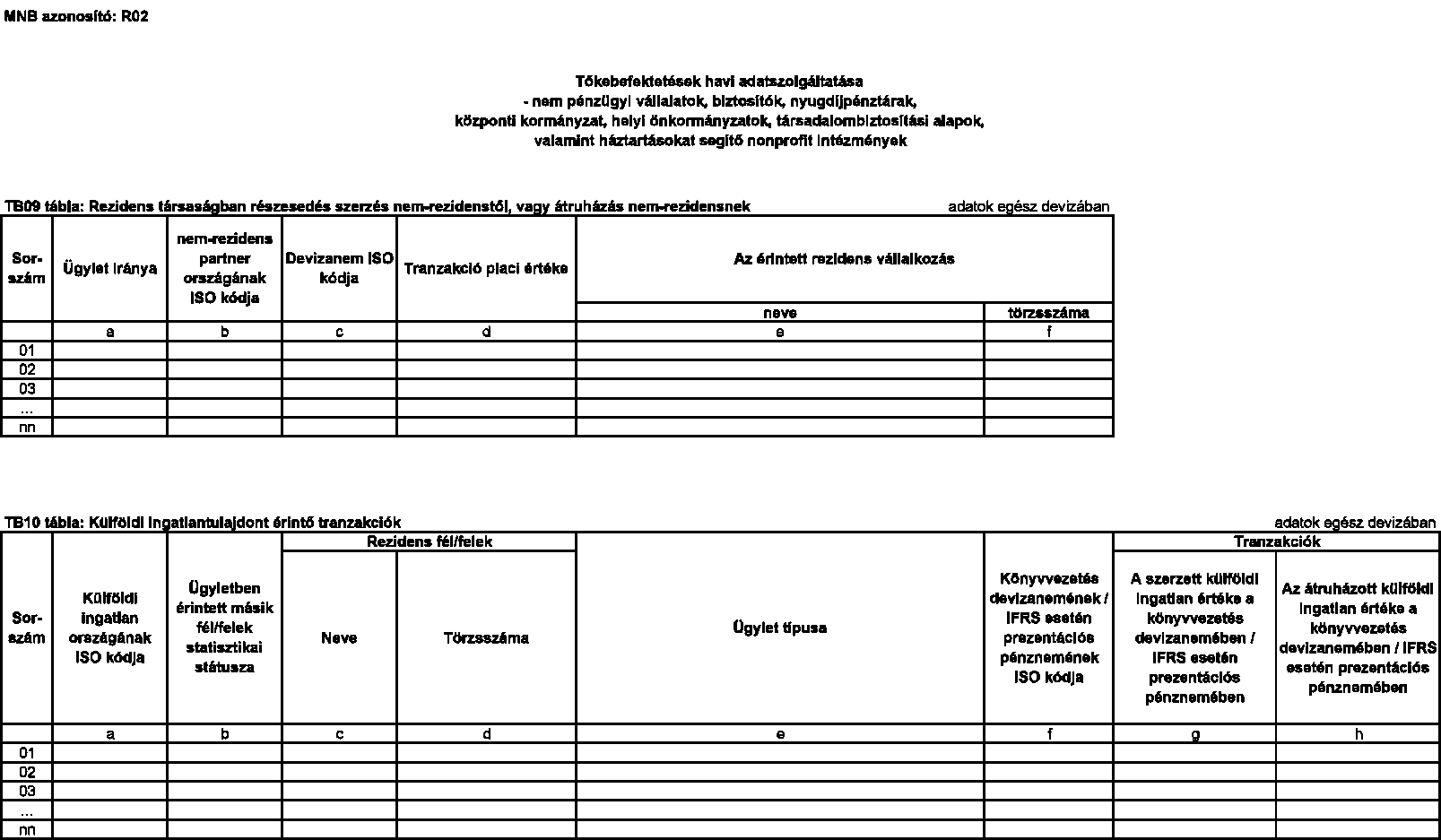

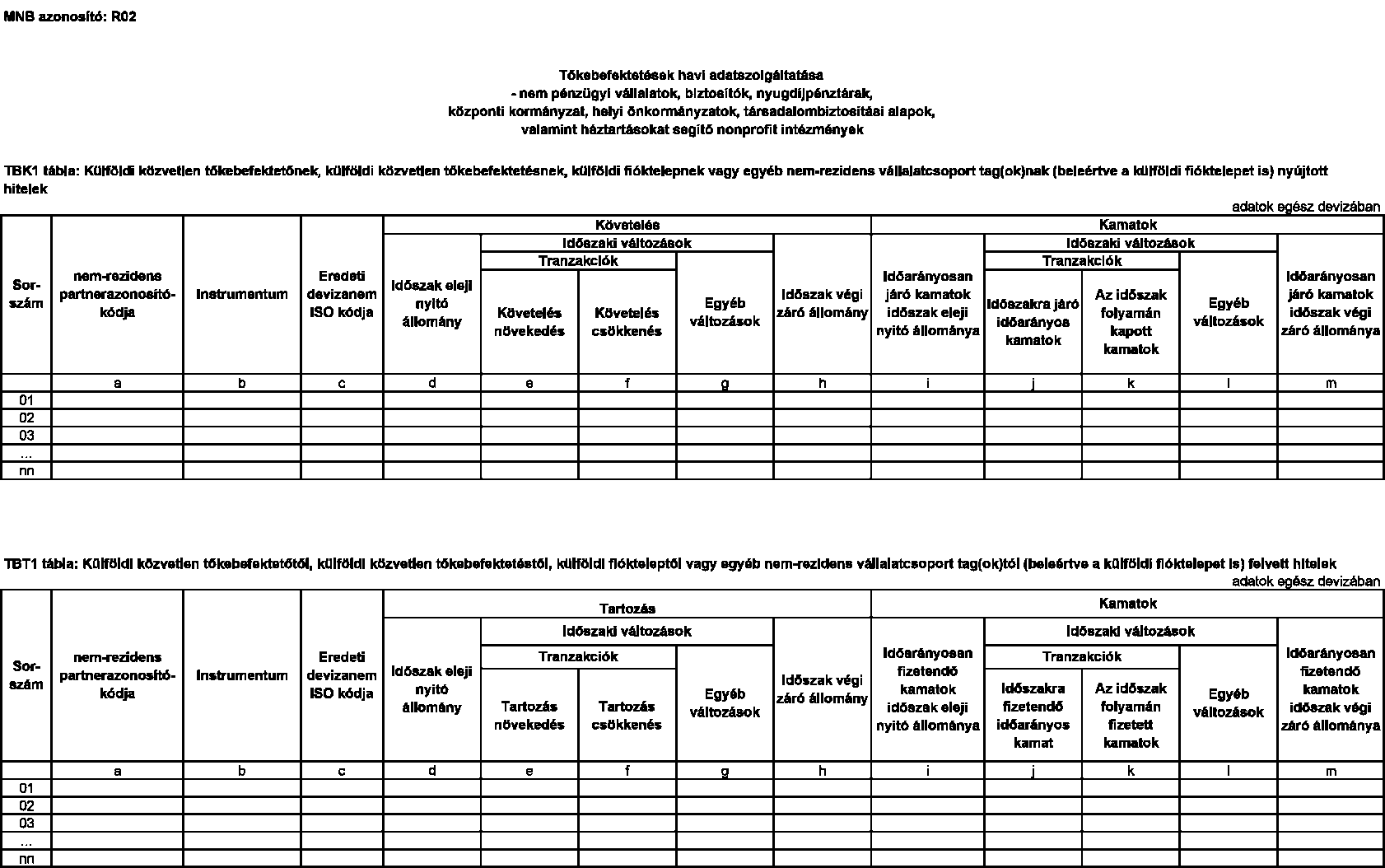

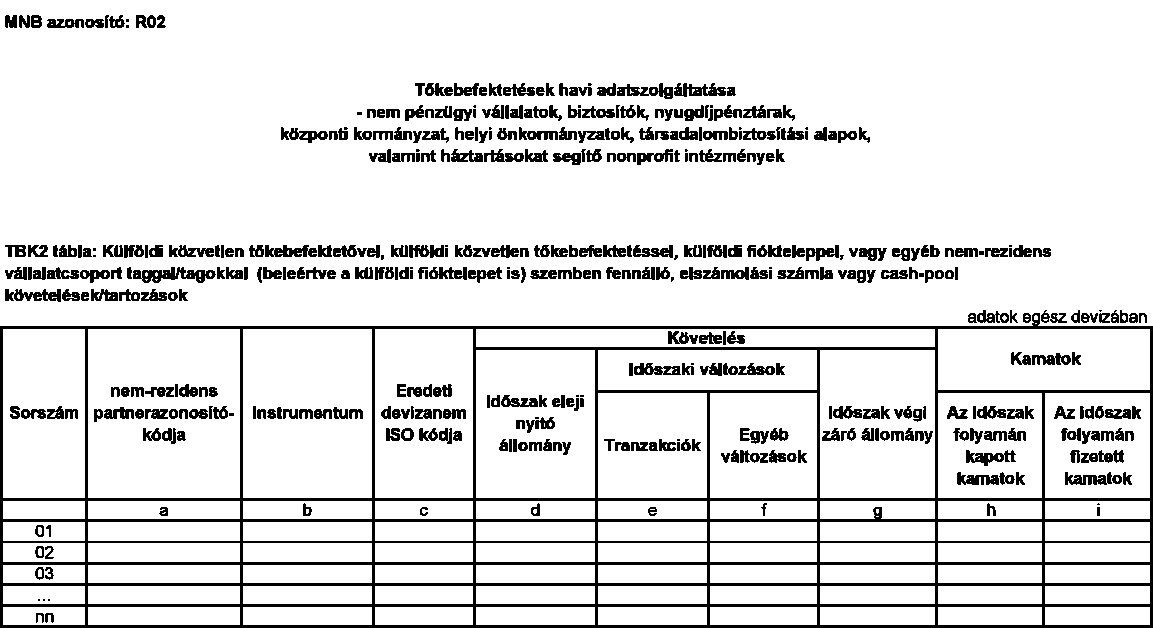

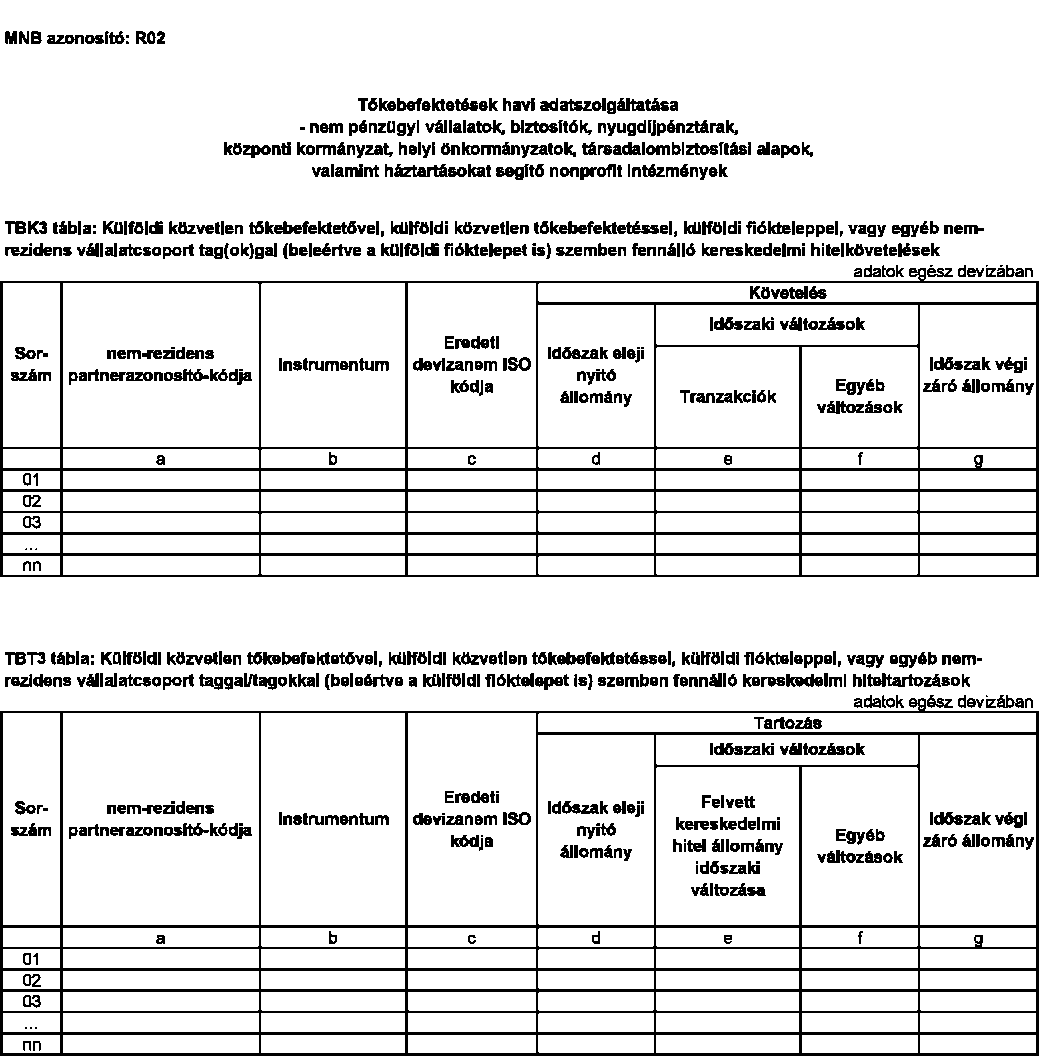

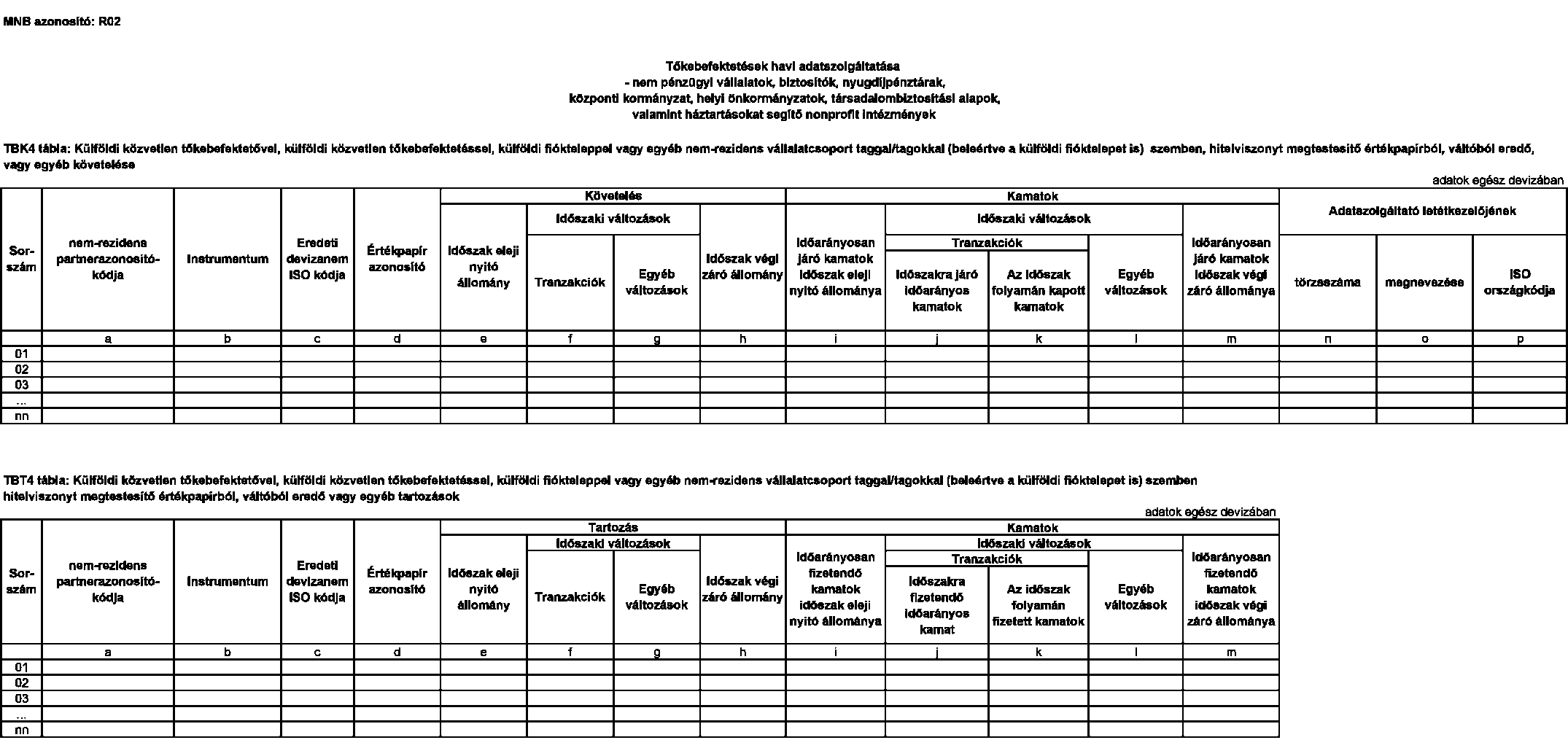

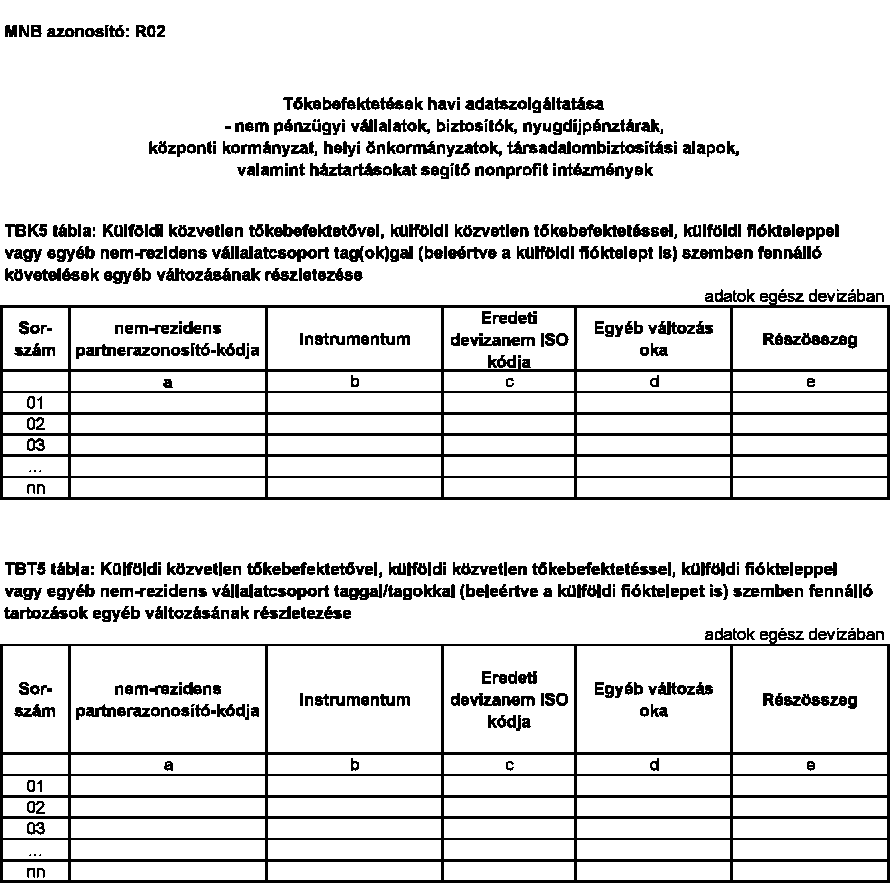

| 109 | R02 | Tőkebefektetések havi adatszolgáltatása - nem pénzügyi vállalatok, biztosítók, nyugdíjpénztárak, központi kormányzat, helyi önkormányzatok, társadalombiztosítási alapok, valamint háztartásokat segítő nonprofitintézmények | kijelölt - a 2. melléklet I. A. pontja szerinti A) Nem pénzügyi vállalatok, F) Biztosítók és nyugdíjpénztárak, G) Központi kormányzat, H) Helyi önkormányzatok, I) Társadalombiztosítási alapok, valamint K) Háztartásokat segítő nonprofit intézmények szektorába sorolt - gazdasági szervezetek | egyedi elrendelés alapján, havi | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztikai igazgatóság |

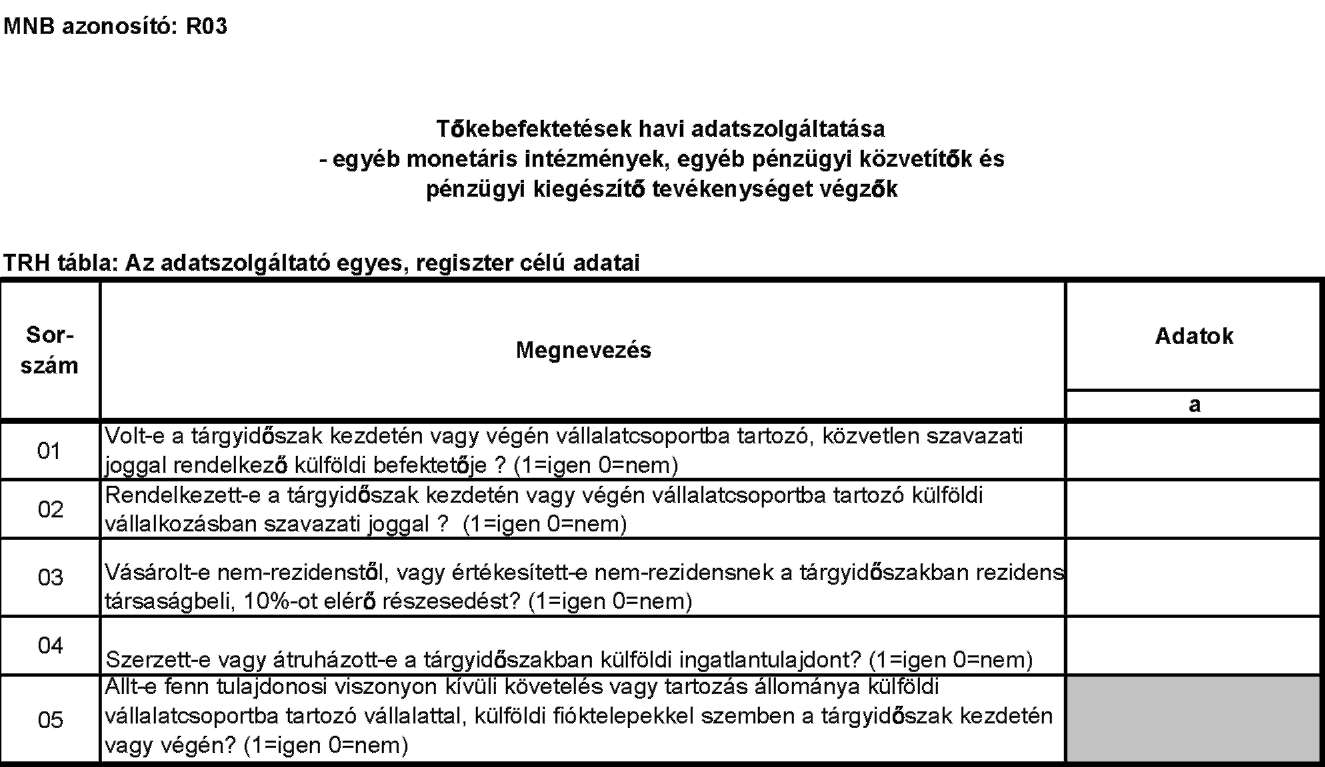

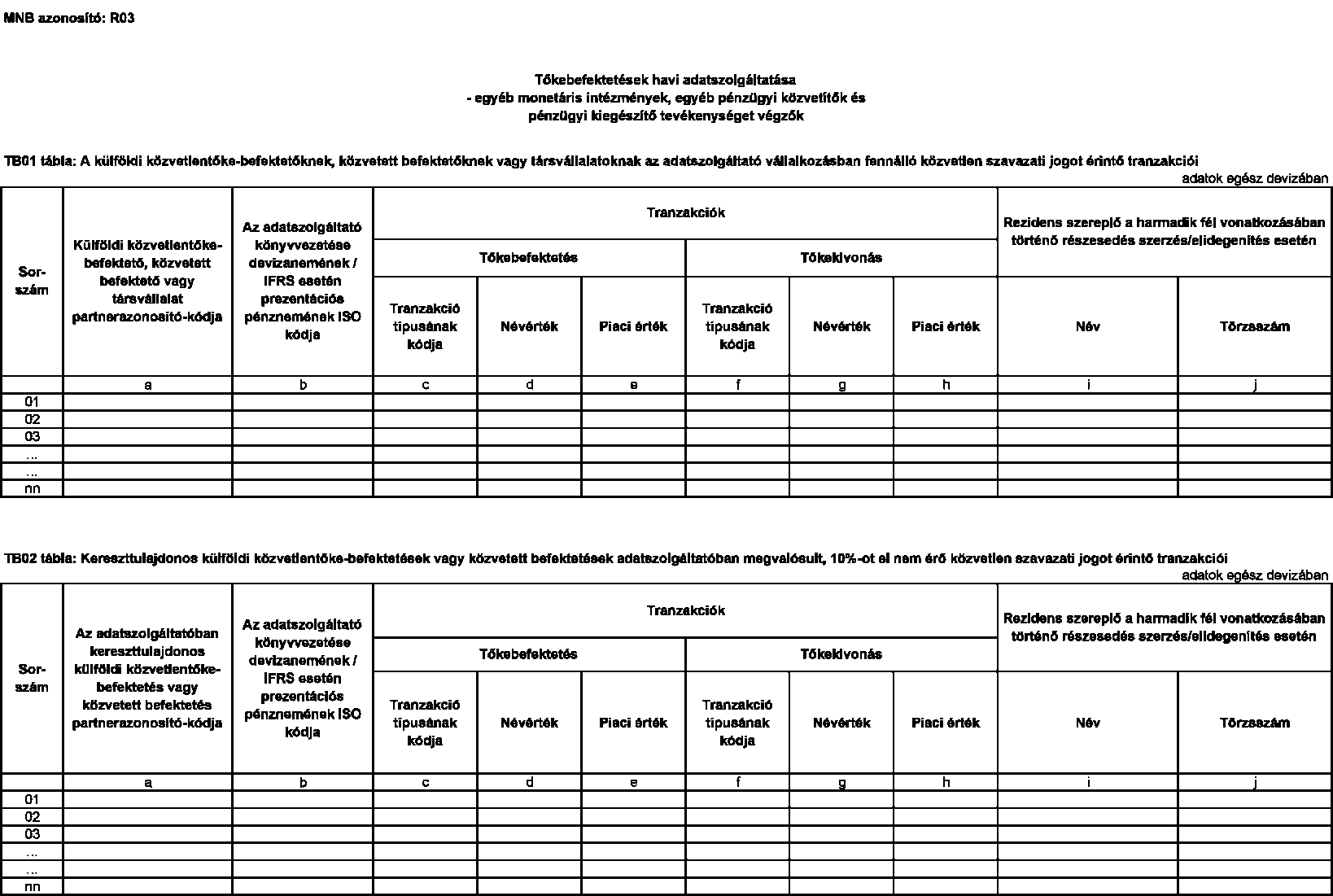

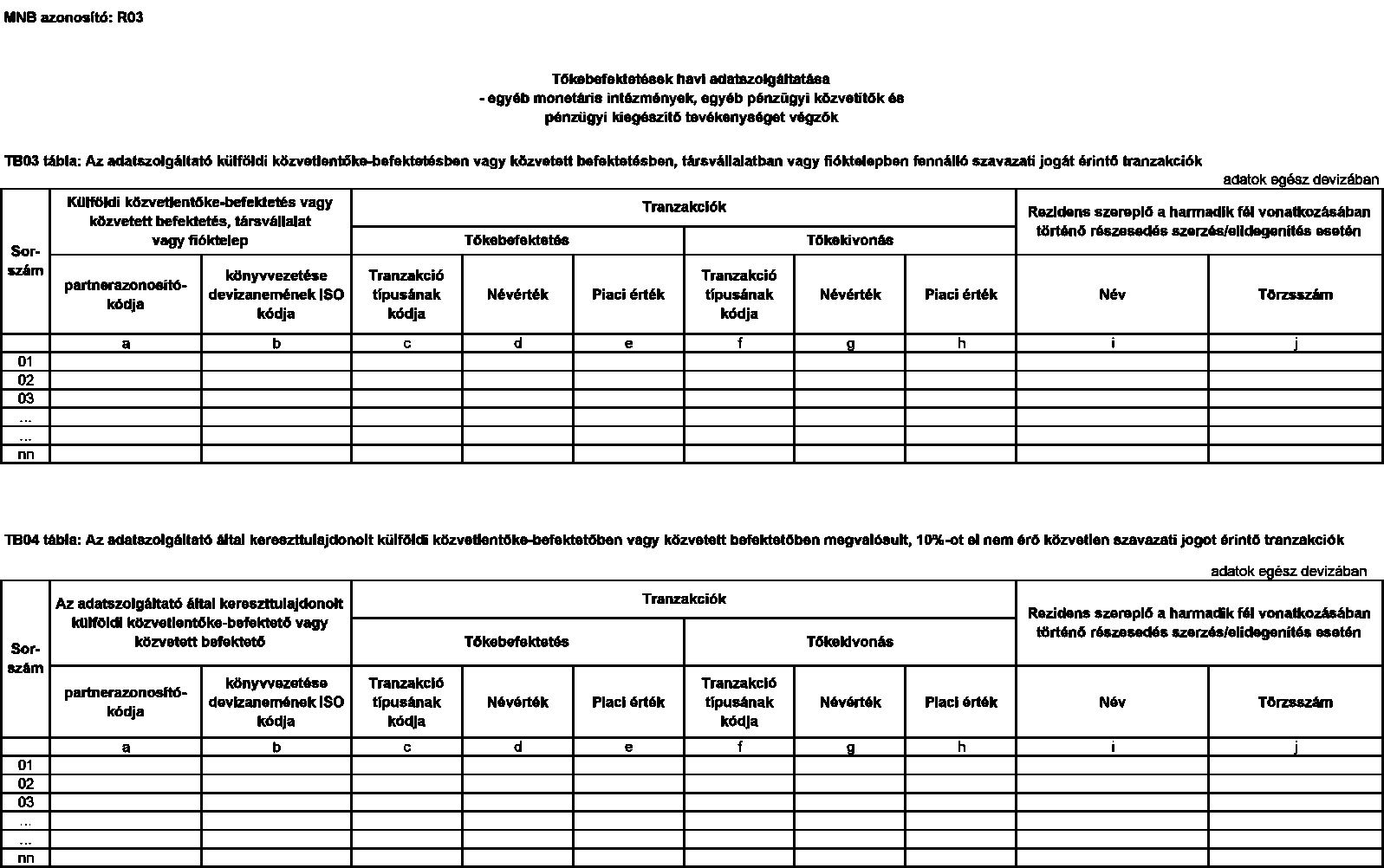

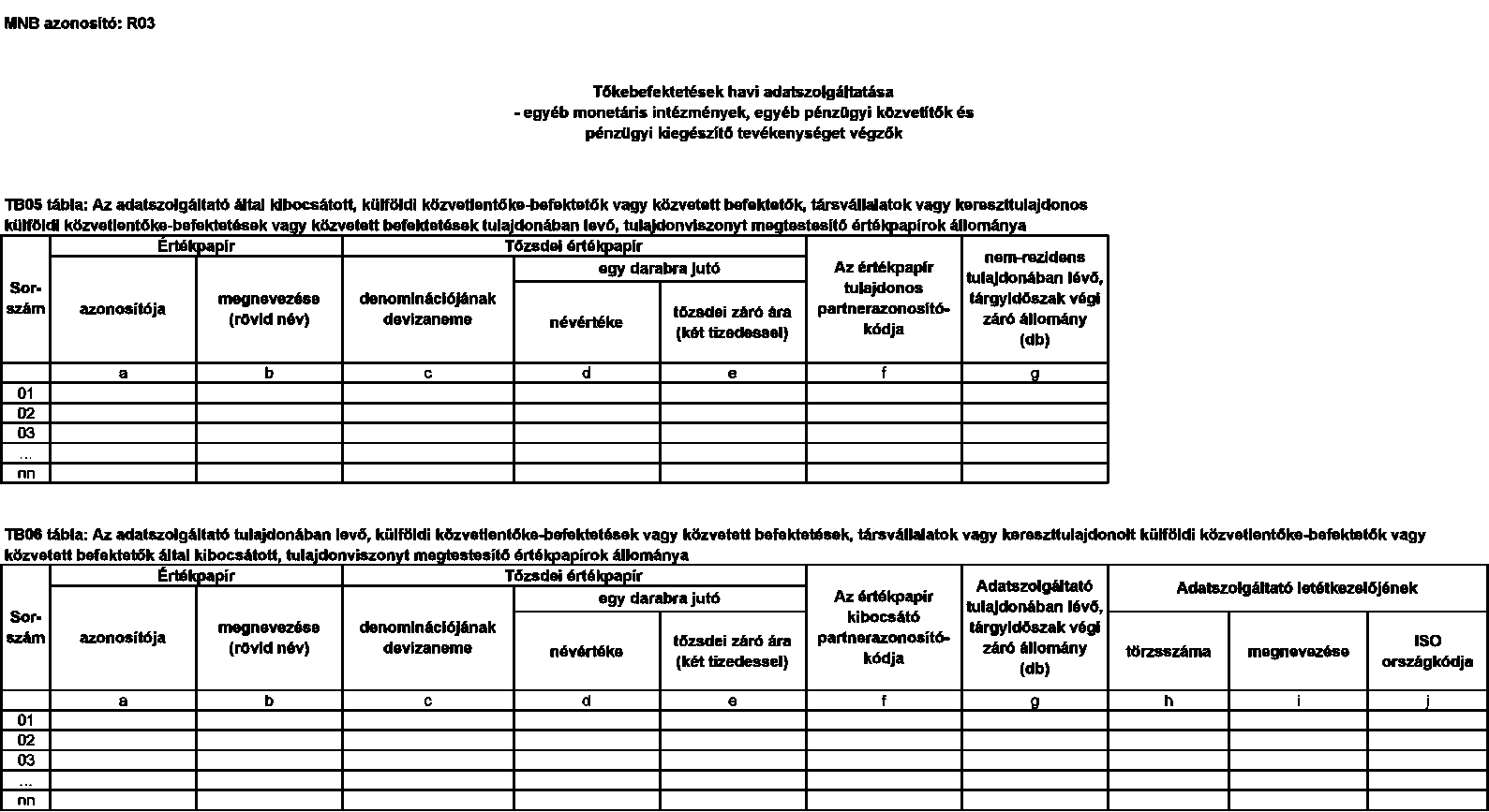

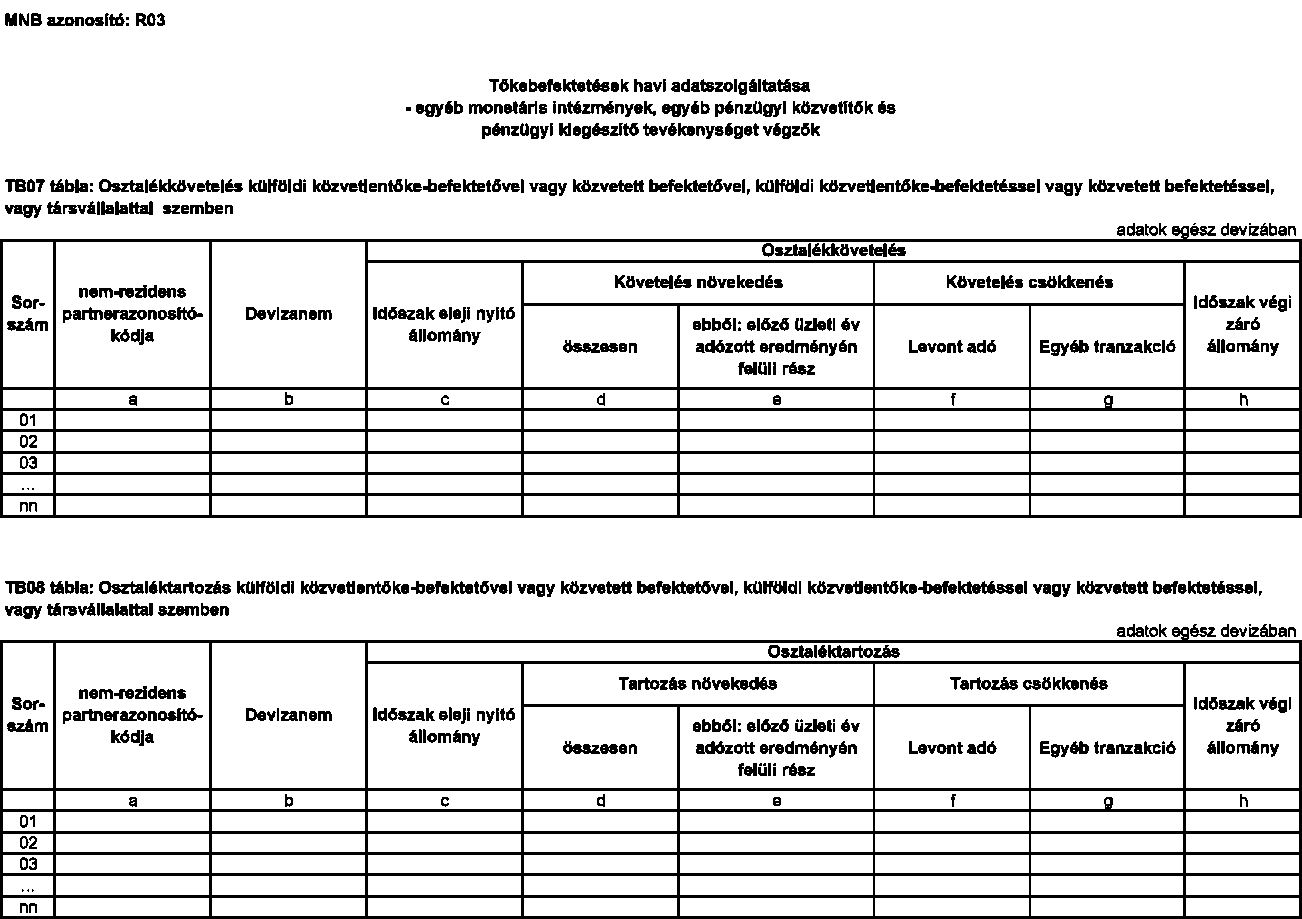

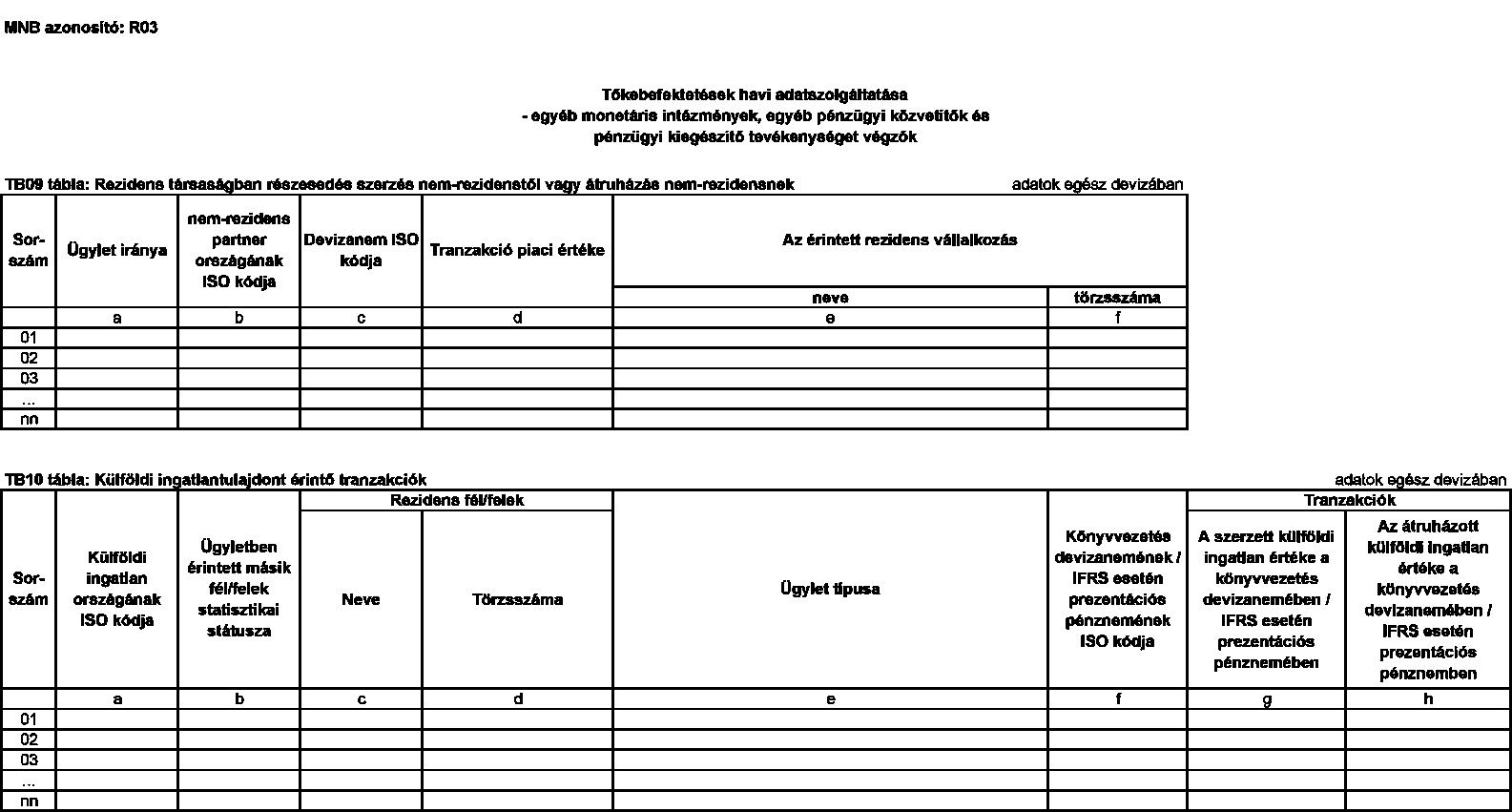

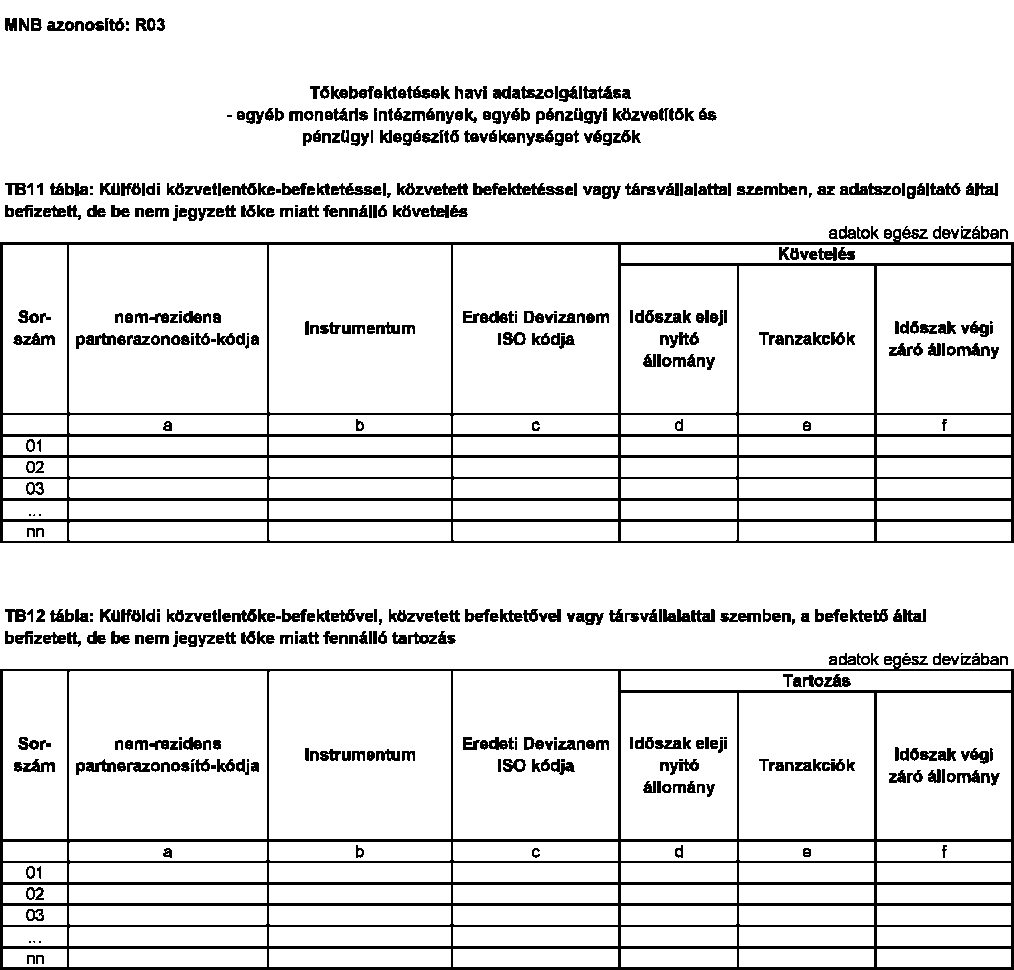

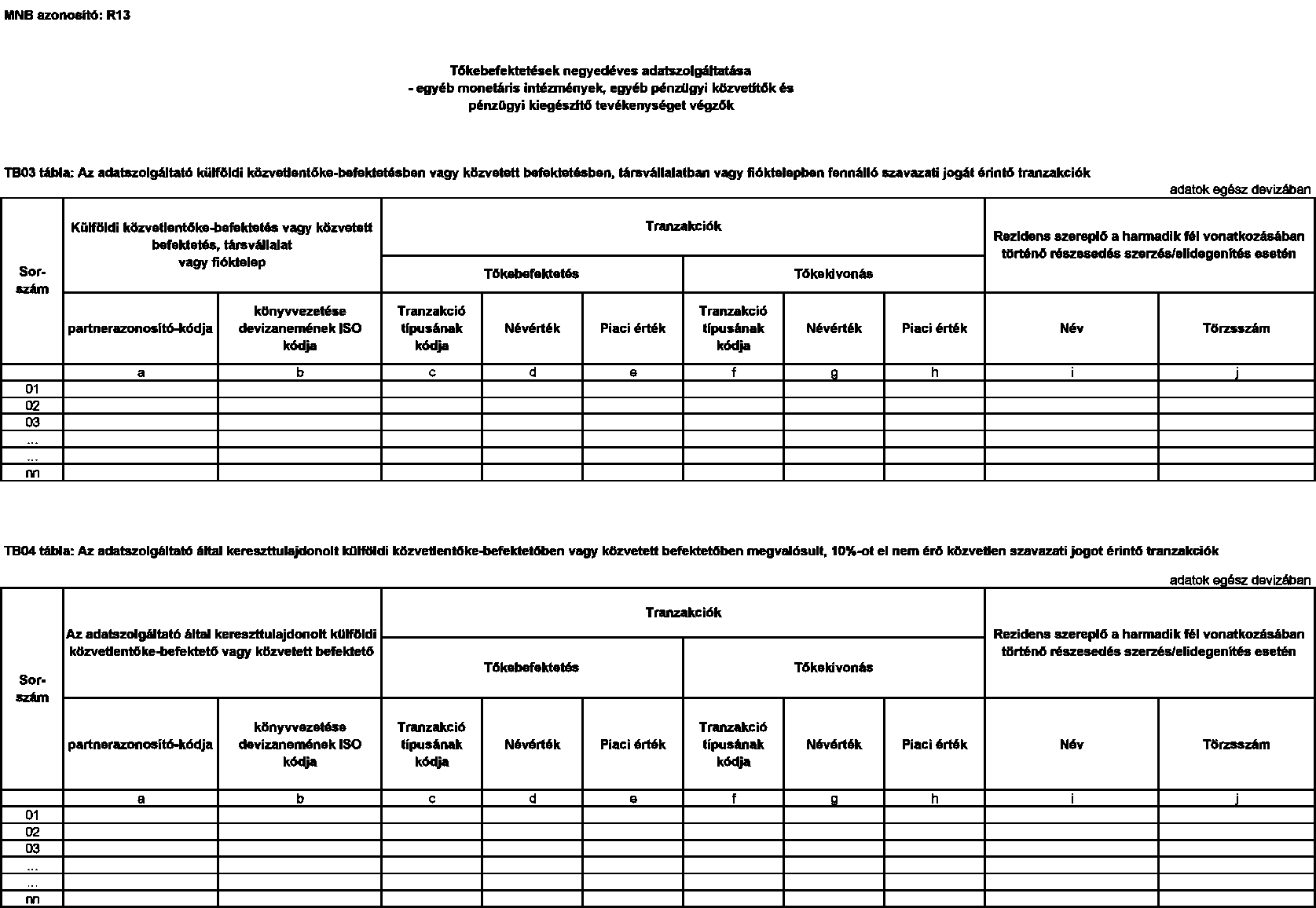

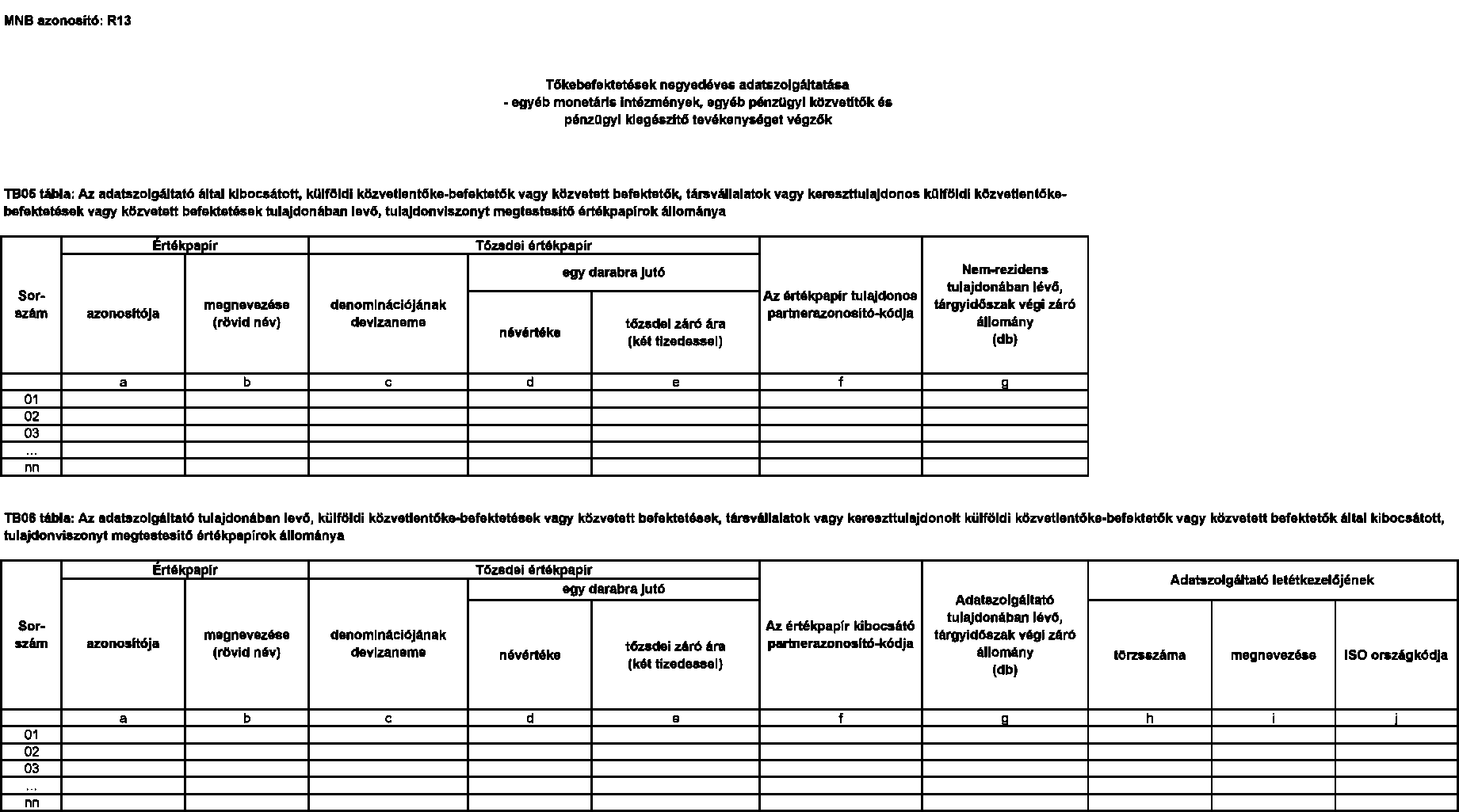

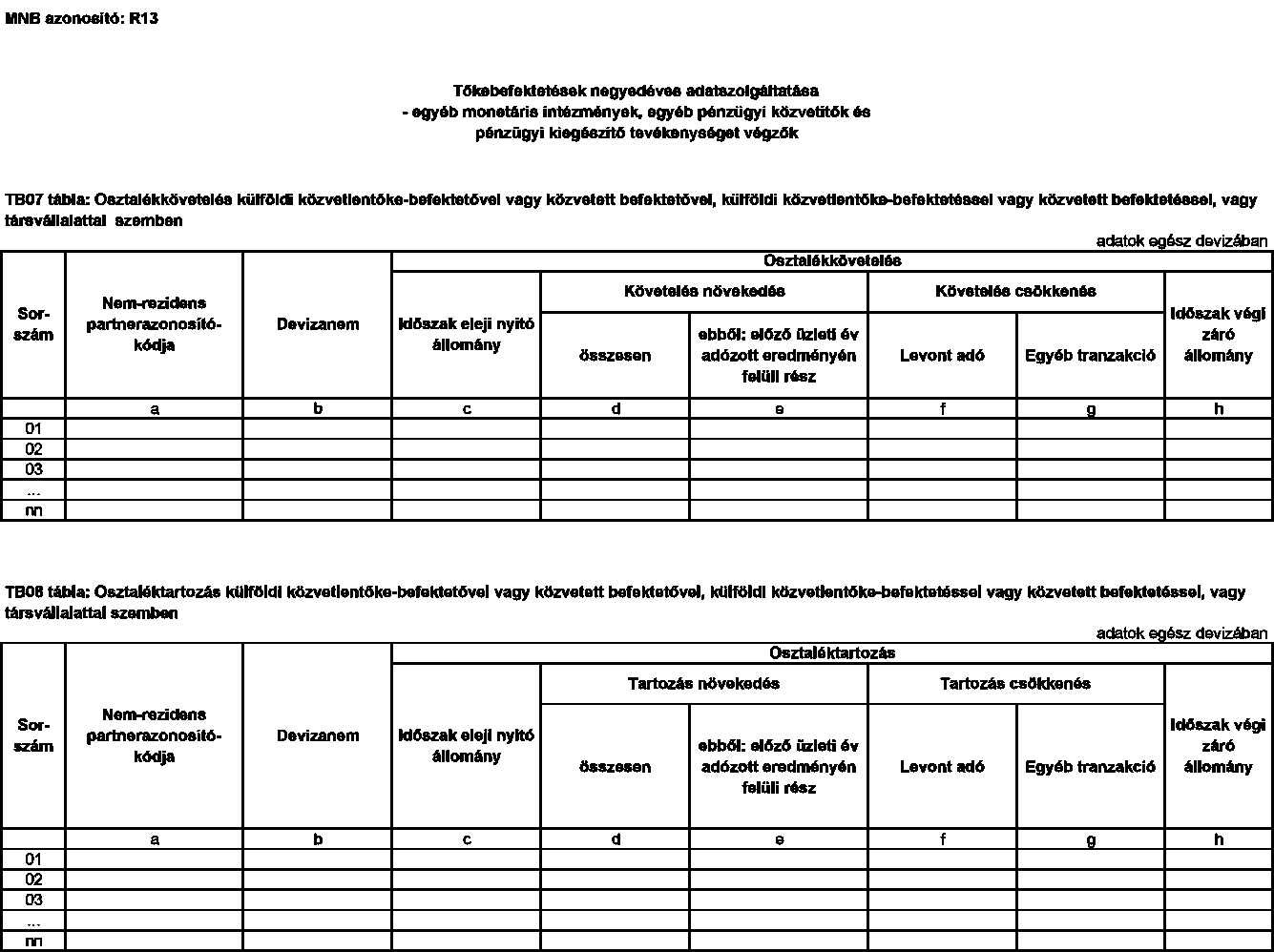

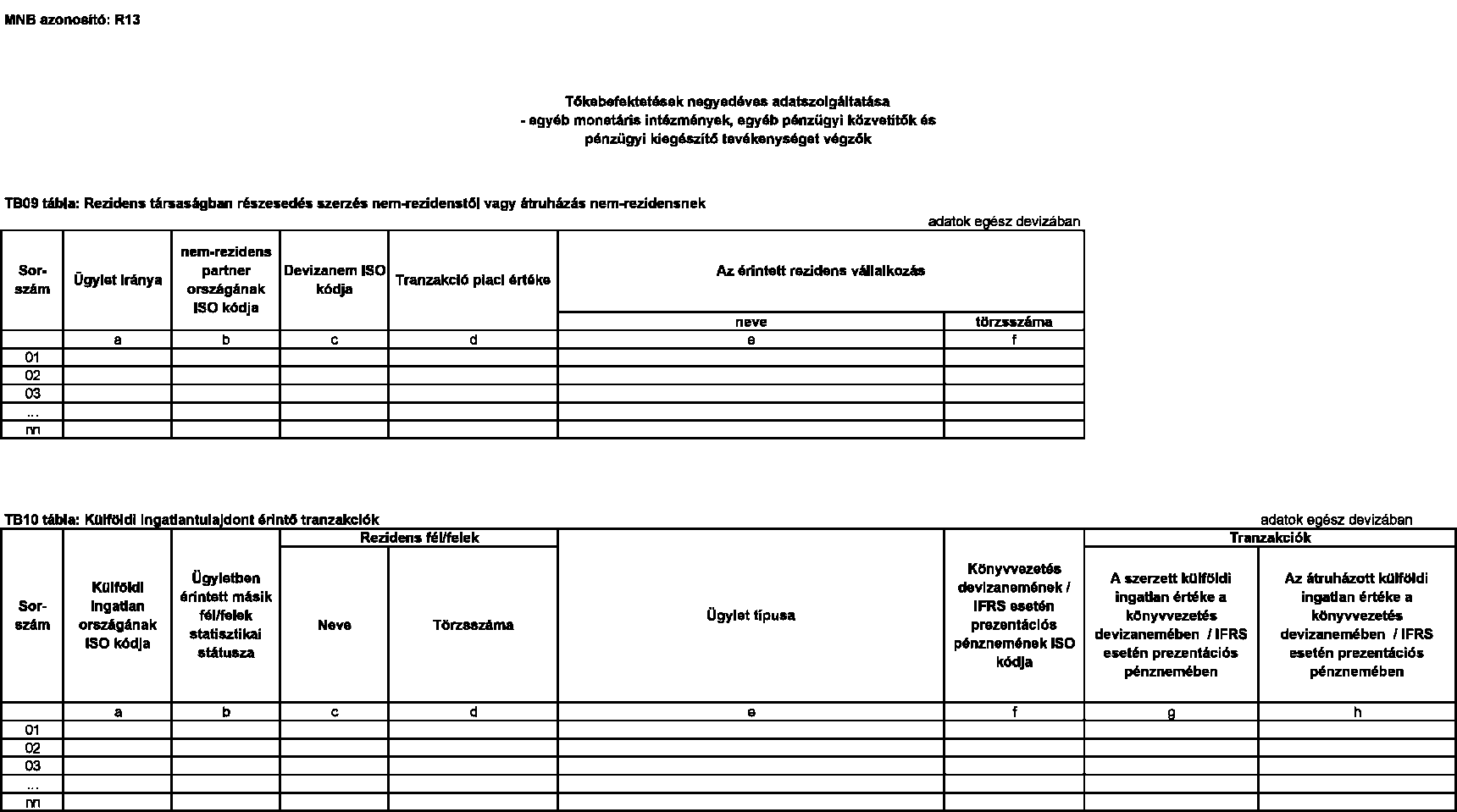

| 110 | R03 | Tőkebefektetések havi adatszolgáltatása - egyéb monetáris intézmények, egyéb pénzügyi közvetítők és pénzügyi kiegészítő tevékenységet végzők | kijelölt - a 2. melléklet I. A. pontja szerinti C) Egyéb monetáris pénzügyi intézmények, D) Egyéb pénzügyi közvetítők és E) Pénzügyi kiegészítő tevékenységet végzők szektorába sorolt - gazdasági szervezetek | egyedi elrendelés alapján, havi | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztikai igazgatóság |

| MNB azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | ||||

| gyakorisága | teljesítésének módja | határideje | címzettje | ||||

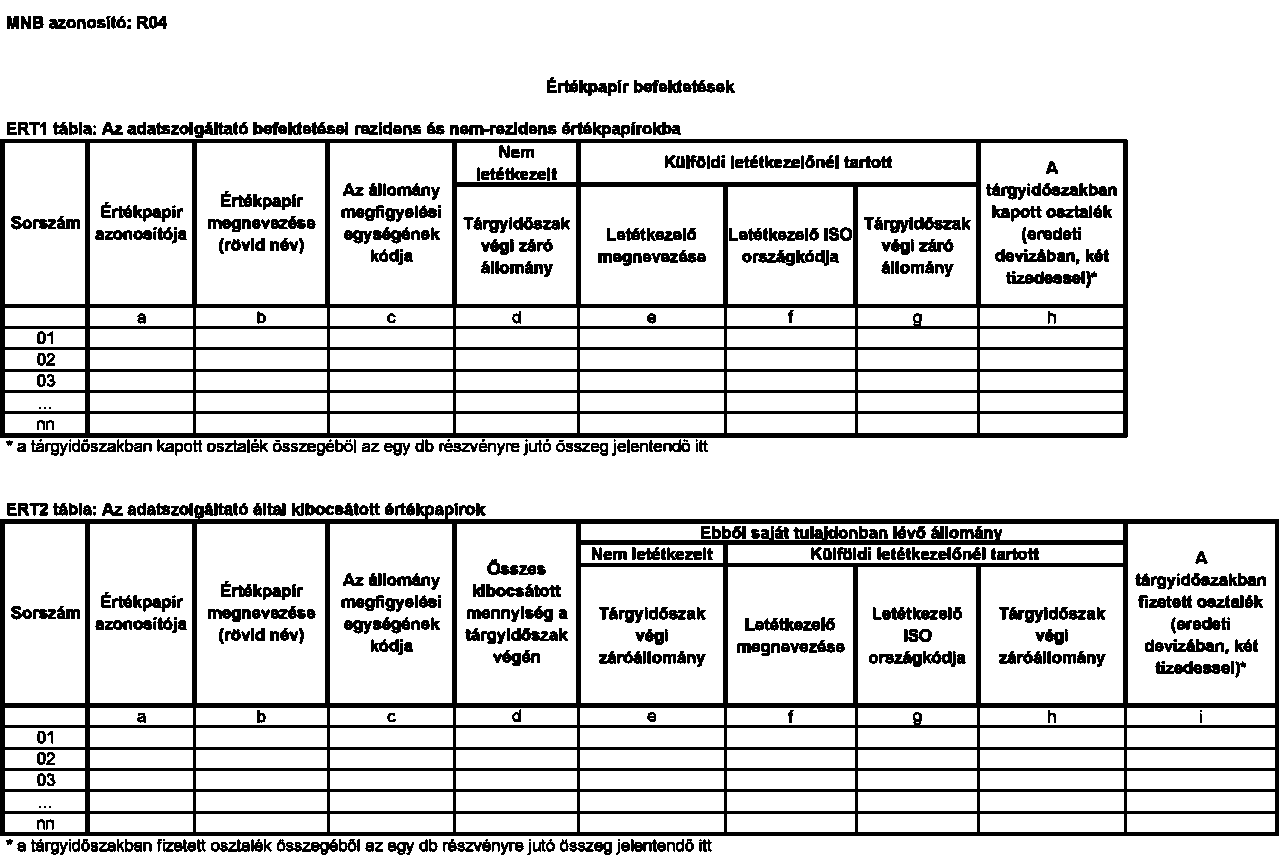

| 111 | R04 | Értékpapír befektetések | kijelölt gazdasági szervezetek, a befektetési vállalkozások, bankok, szakosított hitelintézetek, ezen típusú EGT-fióktelepek és a MÁK kivételével | egyedi elrendelés alapján, havi | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztikai igazgatóság |

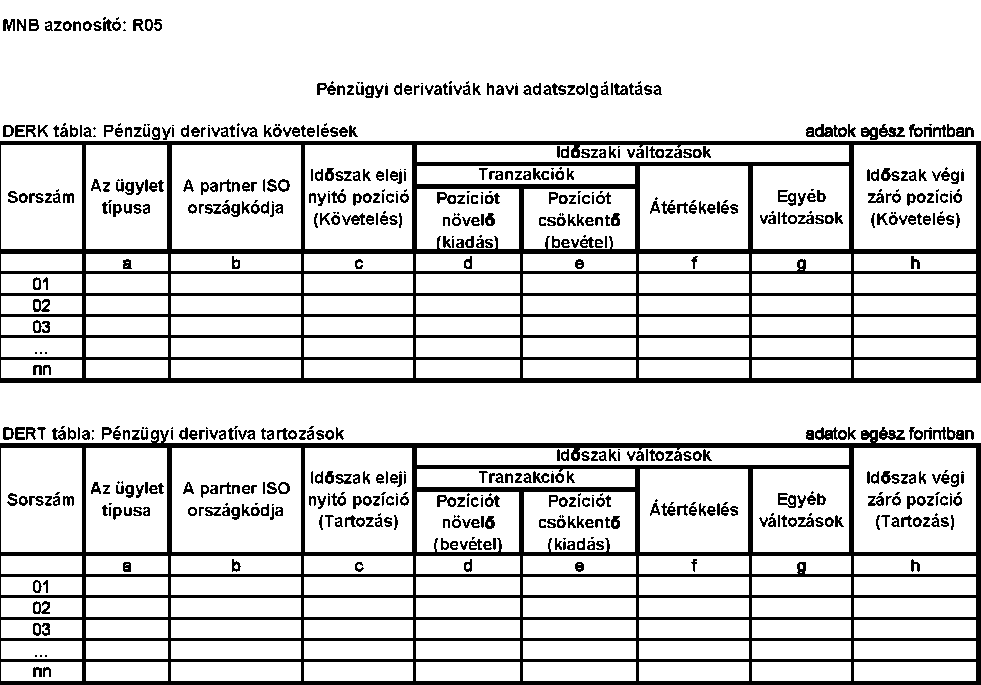

| 112 | R05 | Pénzügyi derivatívák havi adatszolgáltatása | kijelölt gazdasági szervezetek | egyedi elrendelés alapján, havi | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztikai igazgatóság |

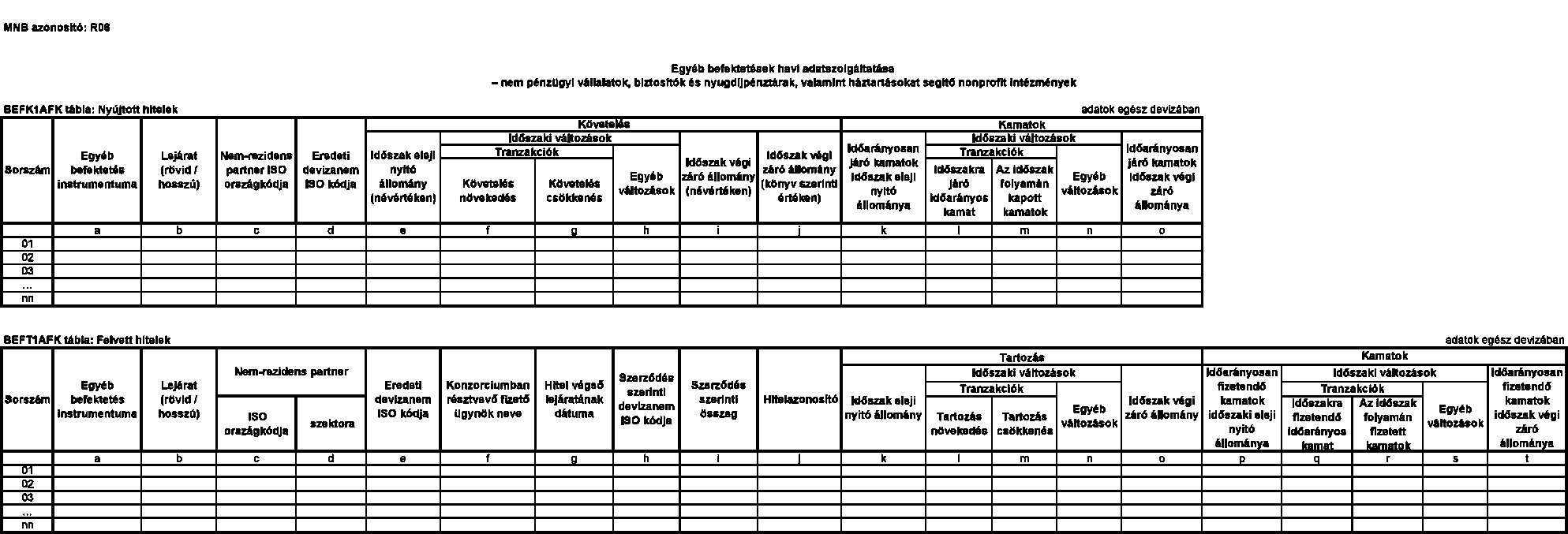

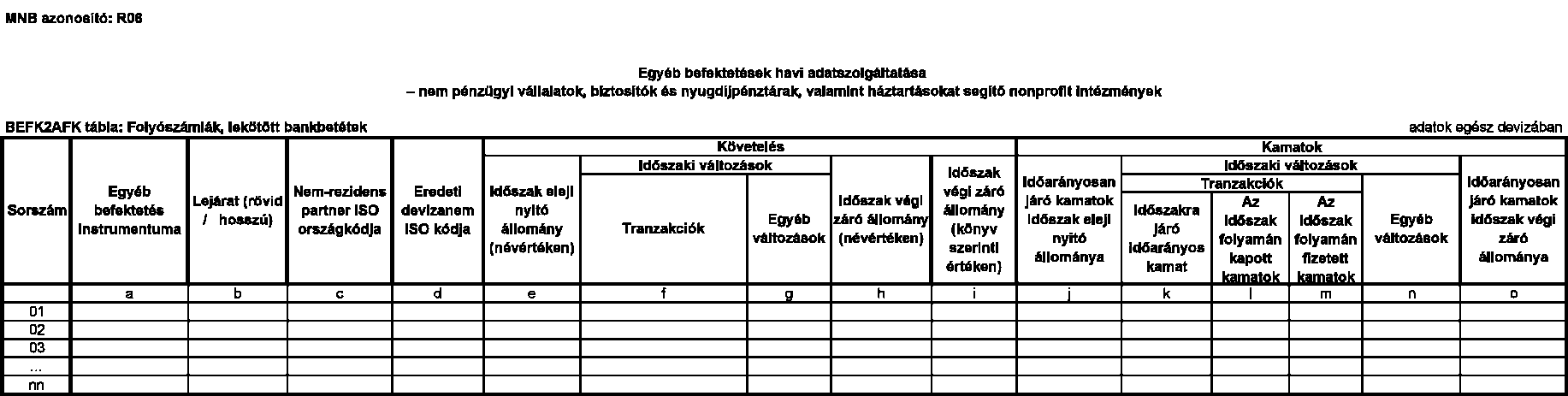

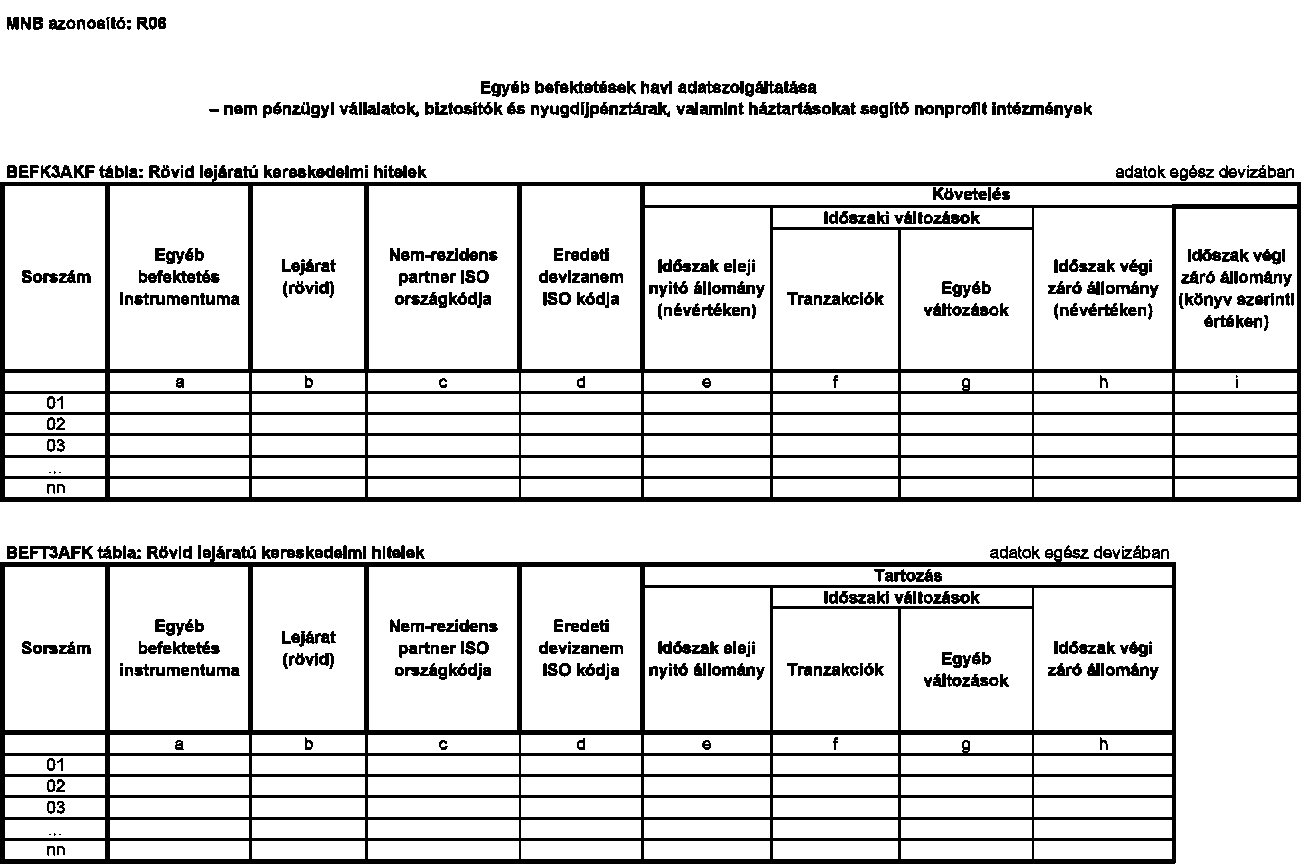

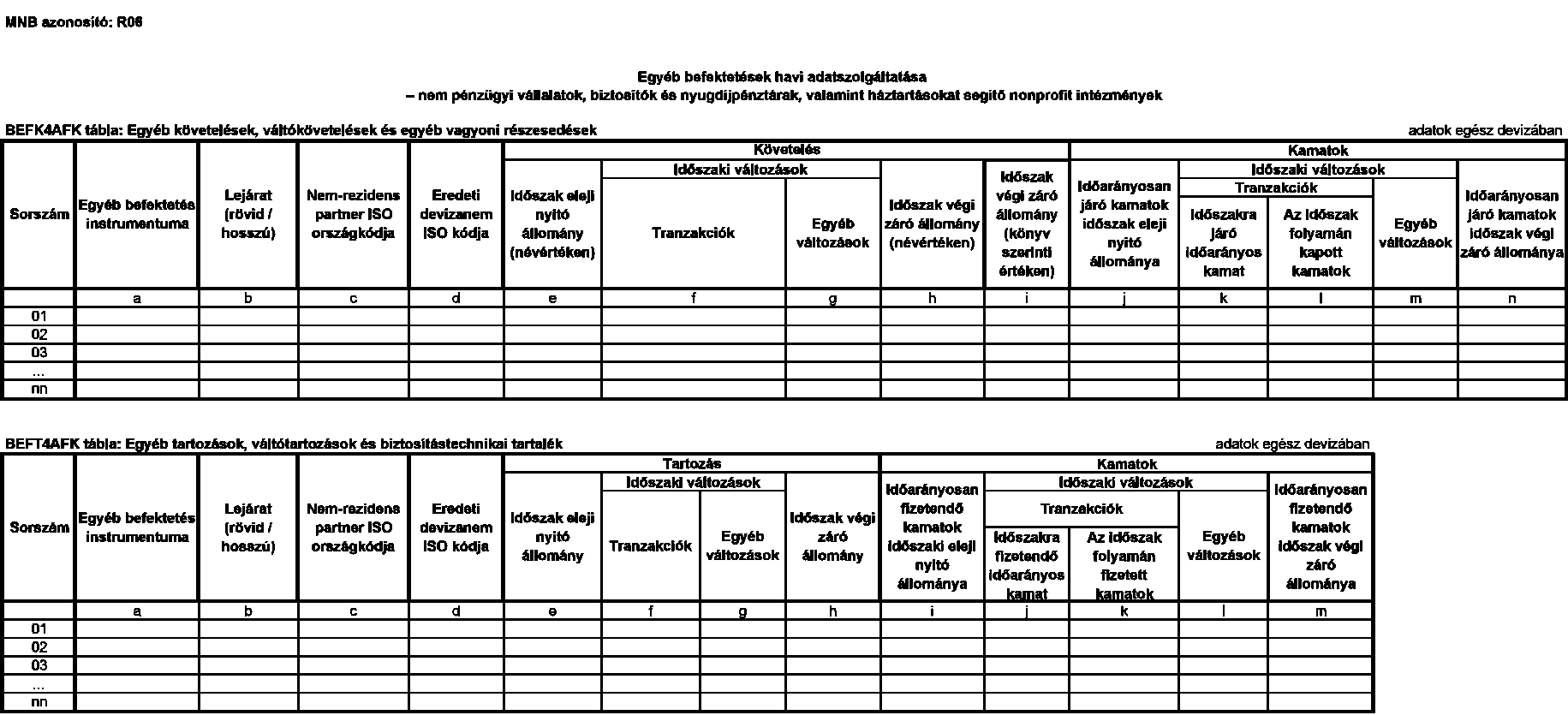

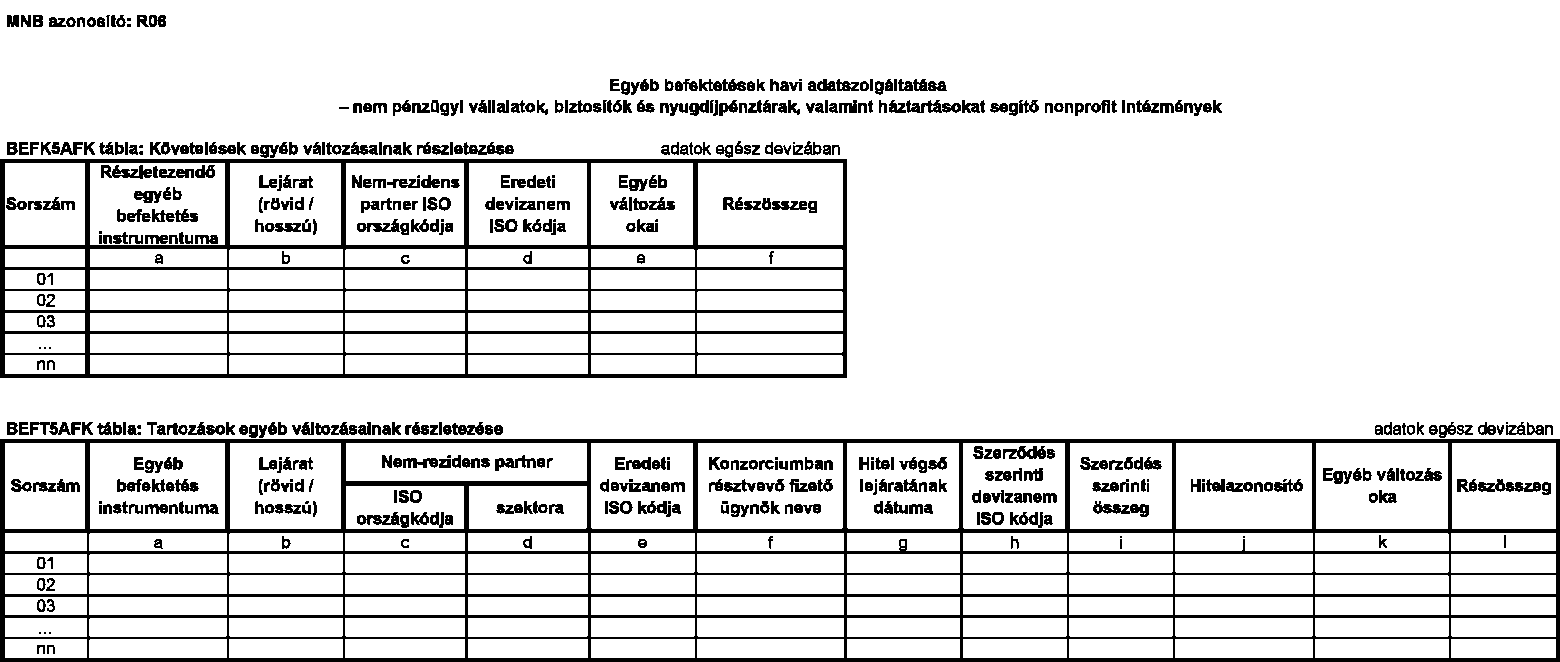

| 113 | R06 | Egyéb befektetések havi adatszolgáltatása - nem pénzügyi vállalatok, biztosítók és nyugdíjpénztárak, valamint háztartásokat segítő nonprofit intézmények | kijelölt - a 2. melléklet I. A. pontja szerinti A) Nem pénzügyi vállalatok, F) Biztosítók és nyugdíjpénztárak, valamint K) Háztartásokat segítő nonprofit intézmények szektorába sorolt - gazdasági szervezetek | egyedi elrendelés alapján, havi | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztikai igazgatóság |

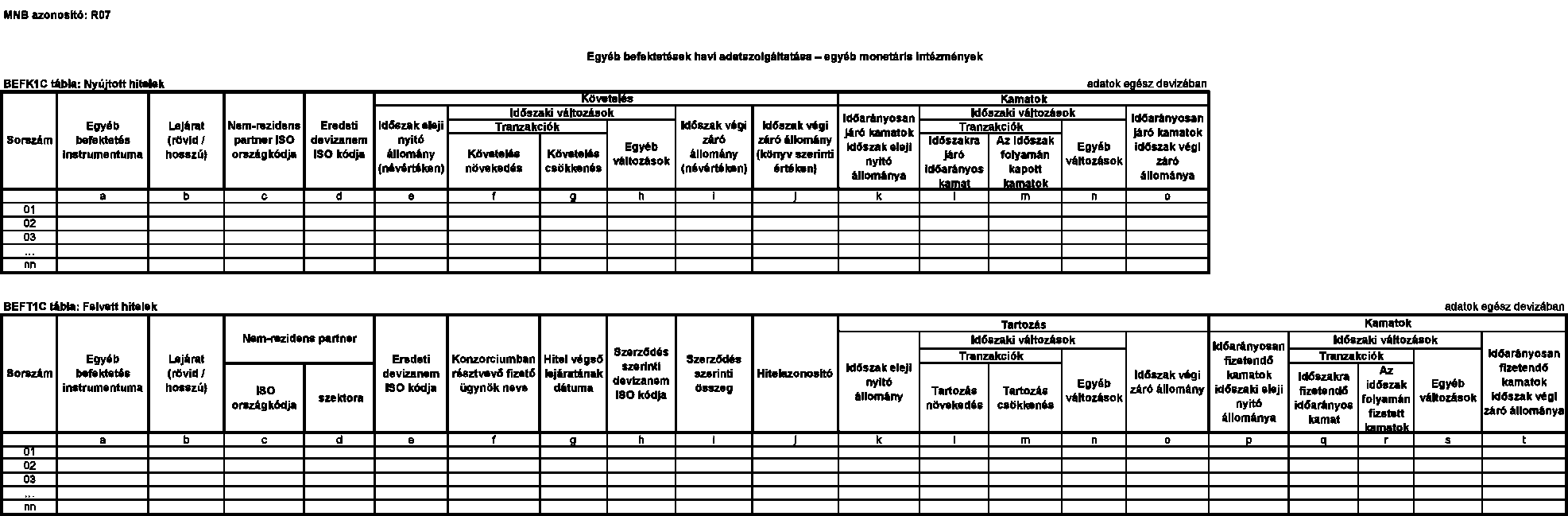

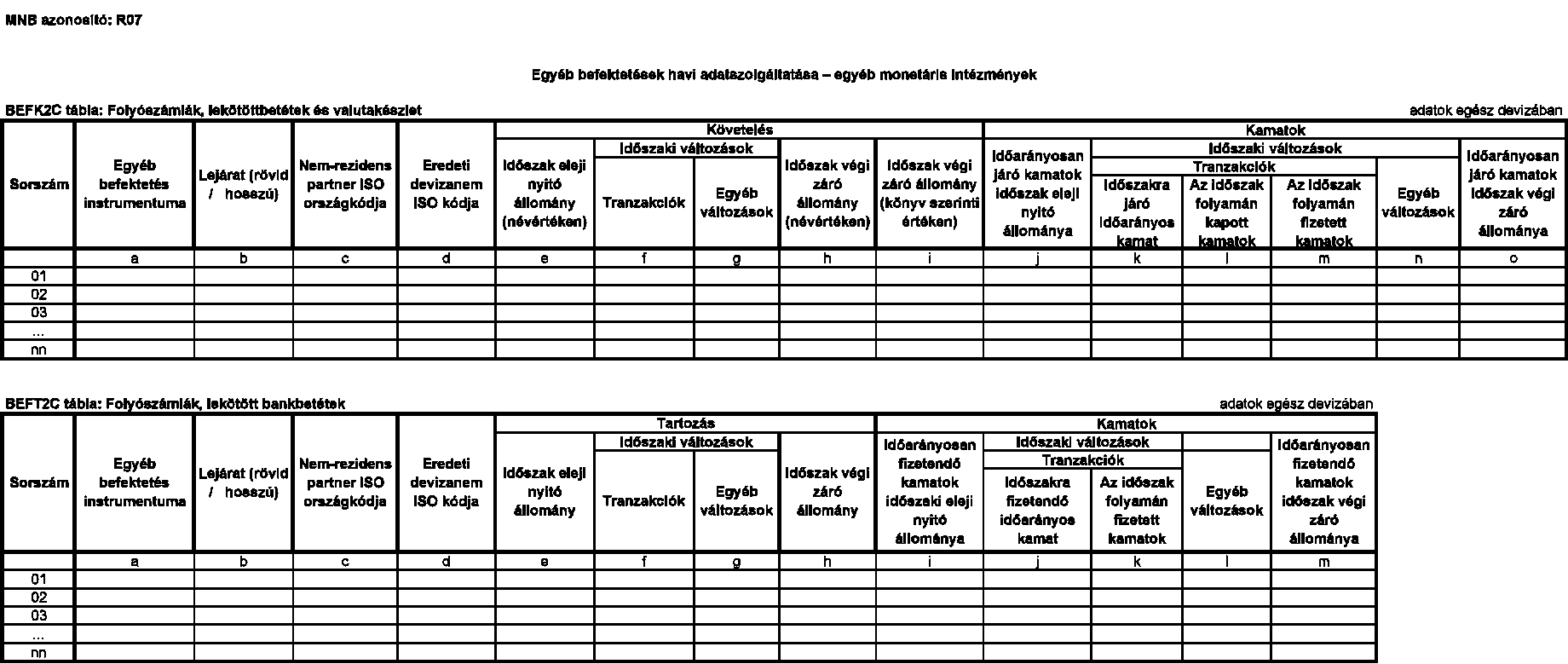

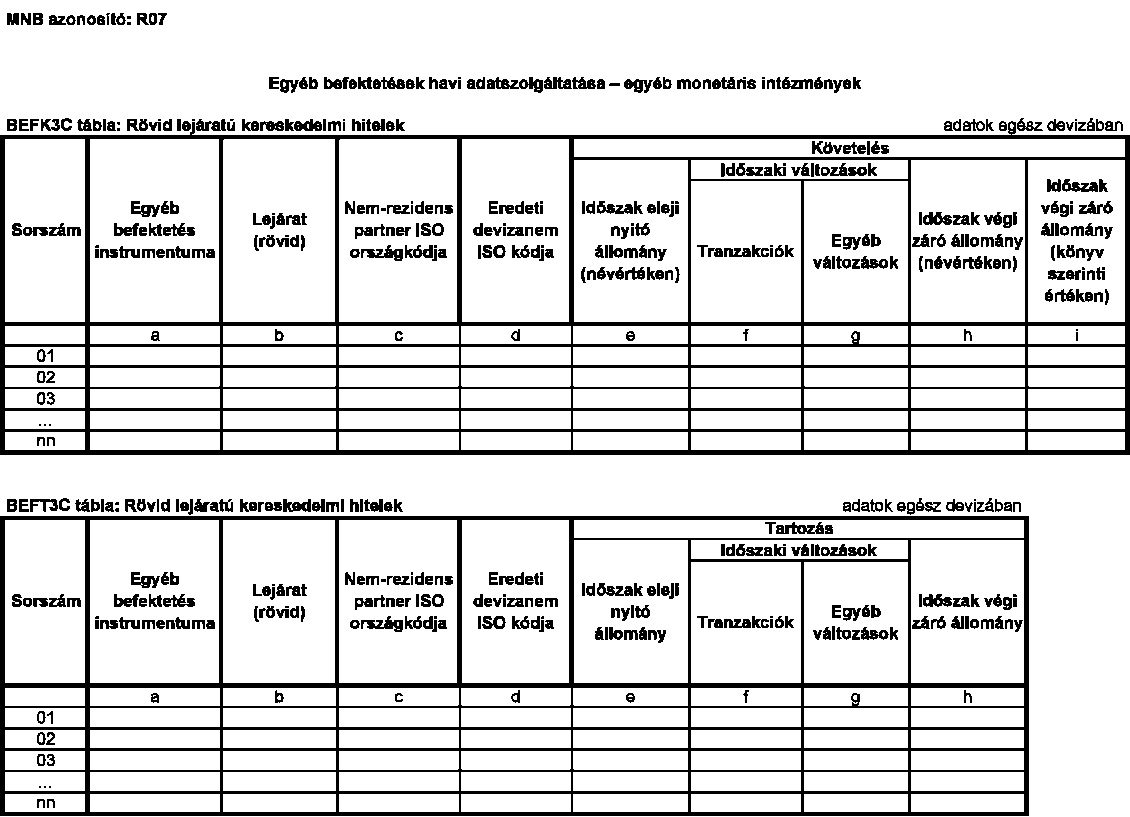

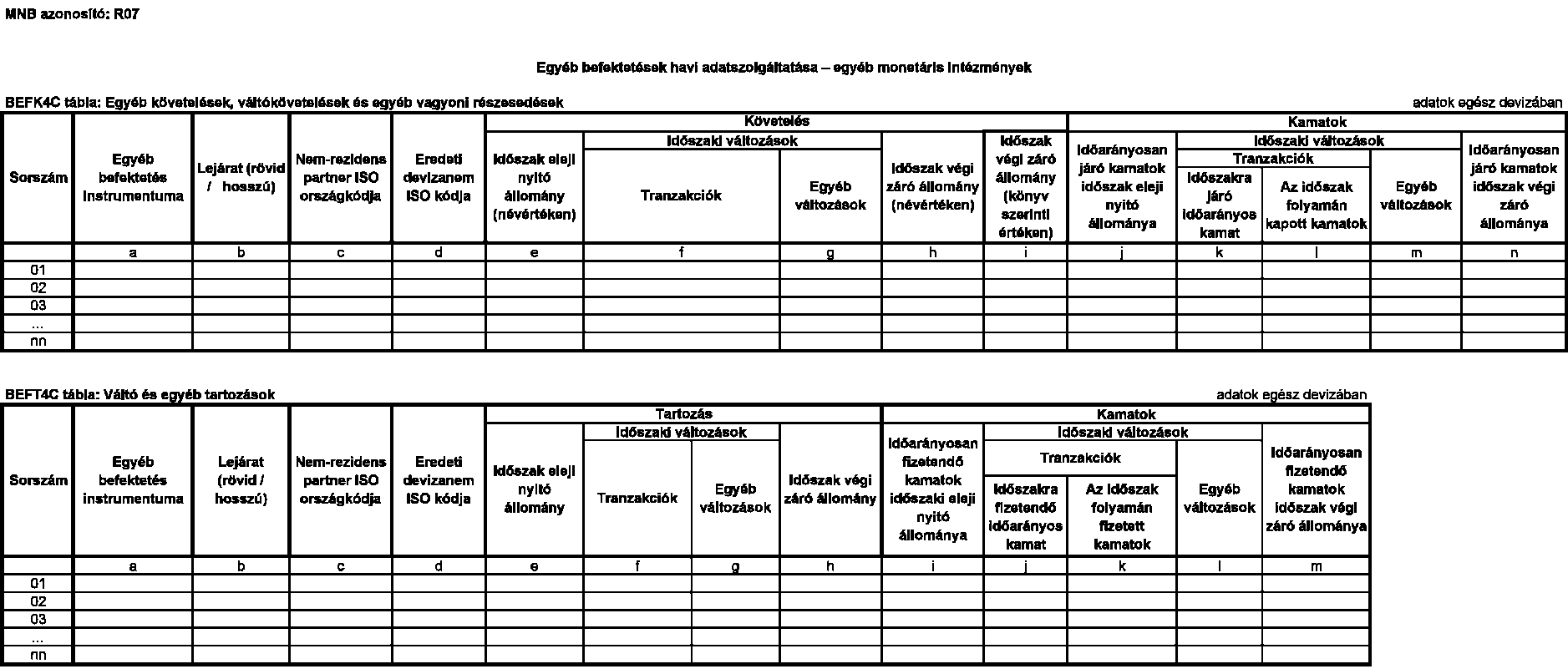

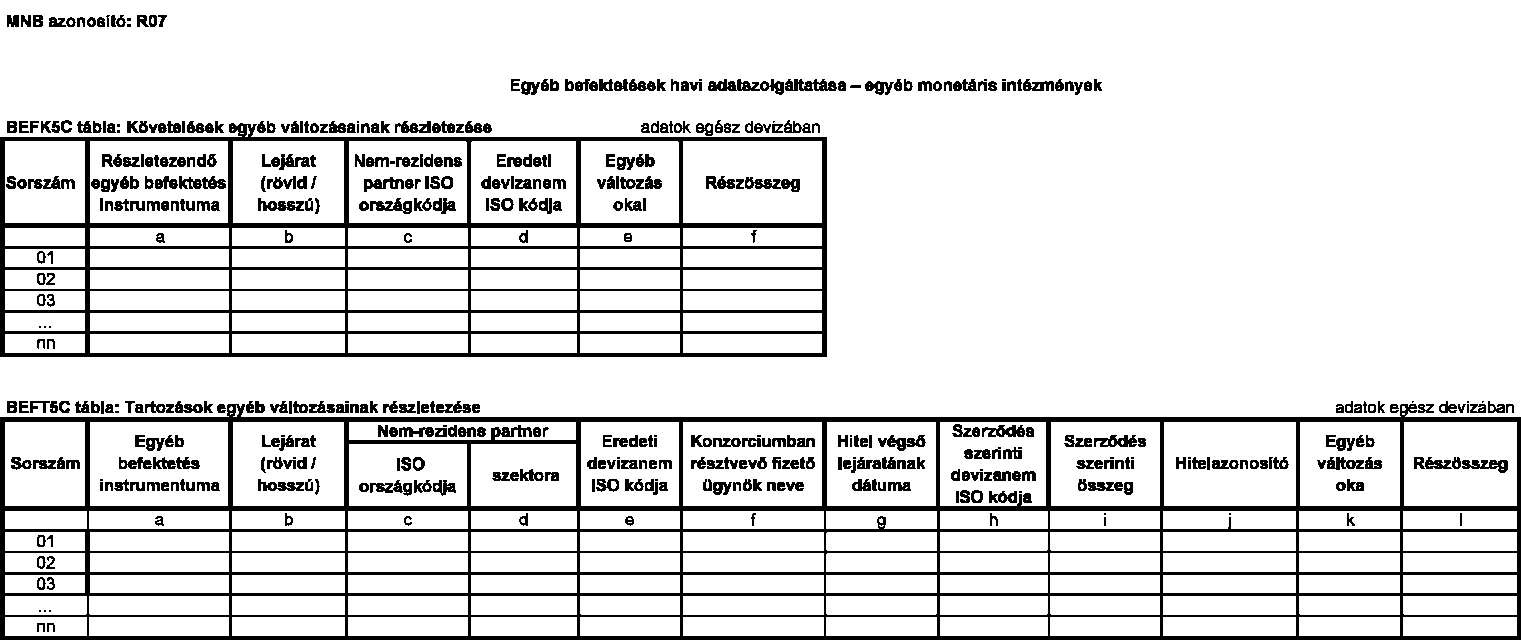

| 114 | R07 | Egyéb befektetések havi adatszolgáltatása - egyéb monetáris intézmények | kijelölt - a 2. melléklet I. A. pontja szerinti C) Egyéb monetáris pénzügyi intézmények szektorába sorolt - gazdasági szervezetek | egyedi elrendelés alapján, havi | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztikai igazgatóság |

| MNB azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | ||||

| gyakorisága | teljesítésének módja | határideje | címzettje | ||||

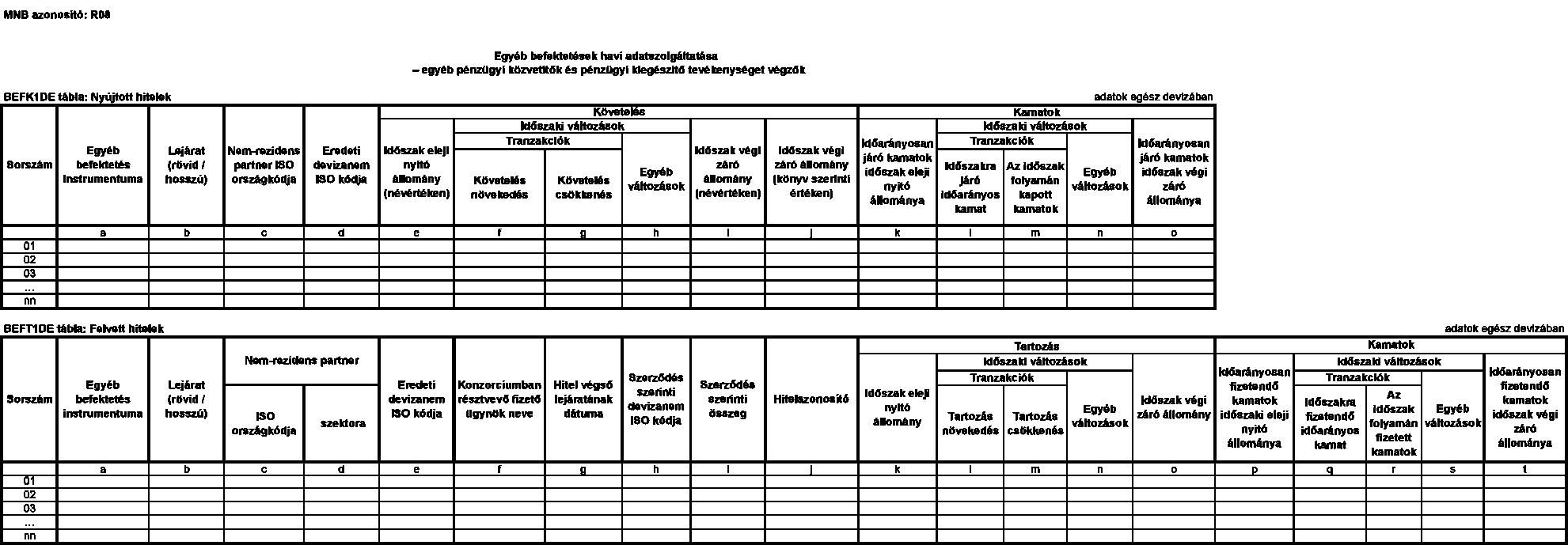

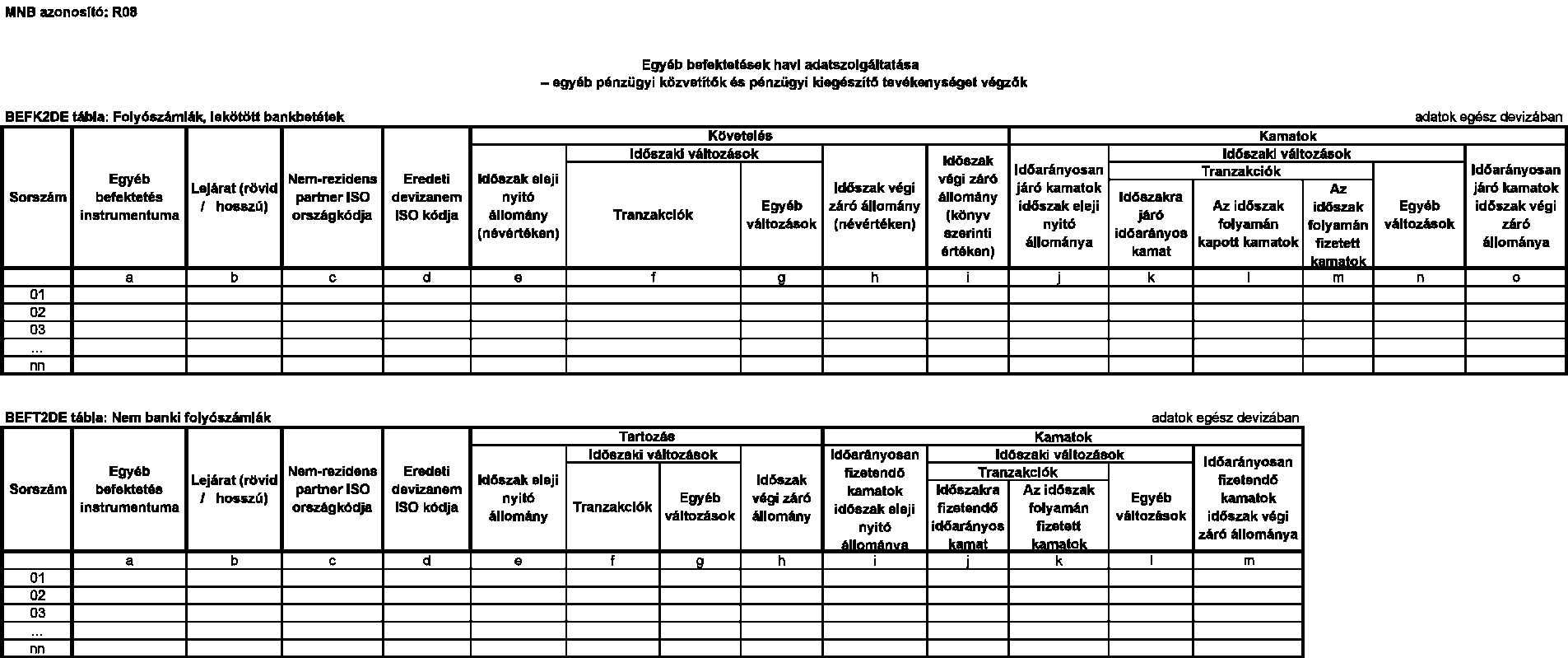

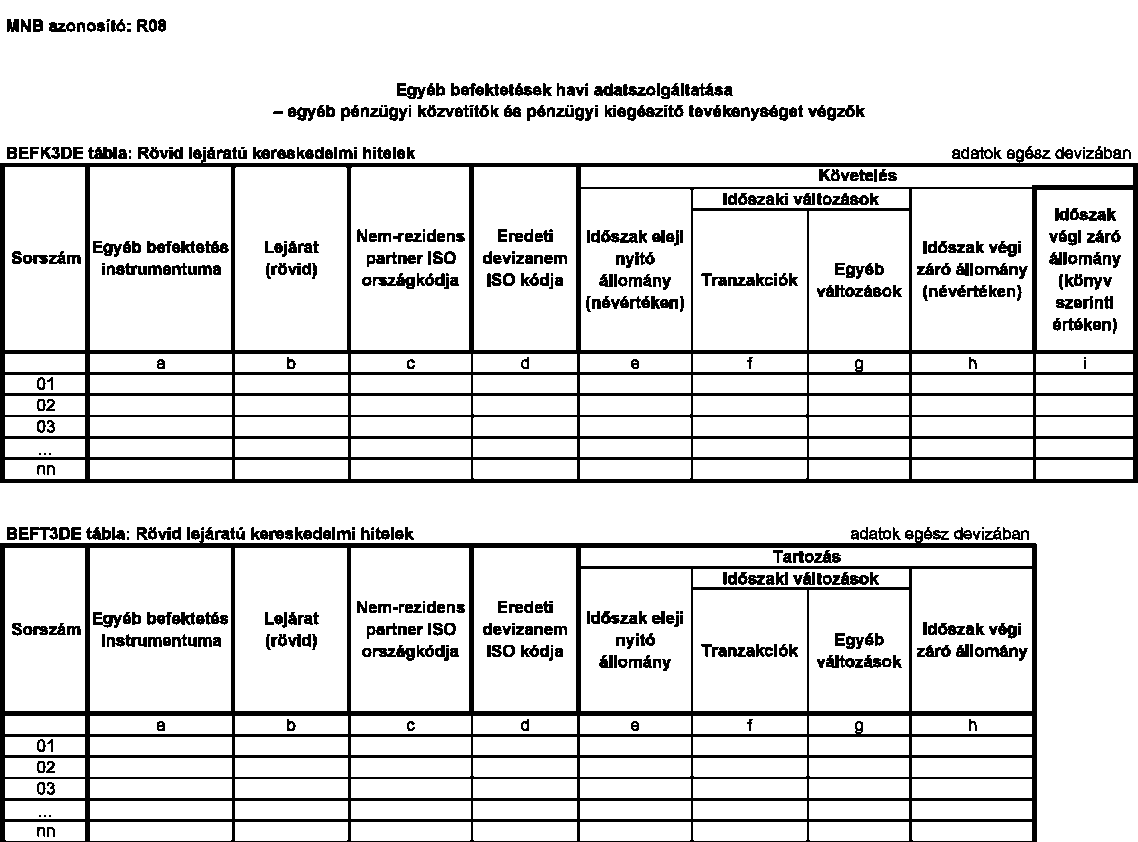

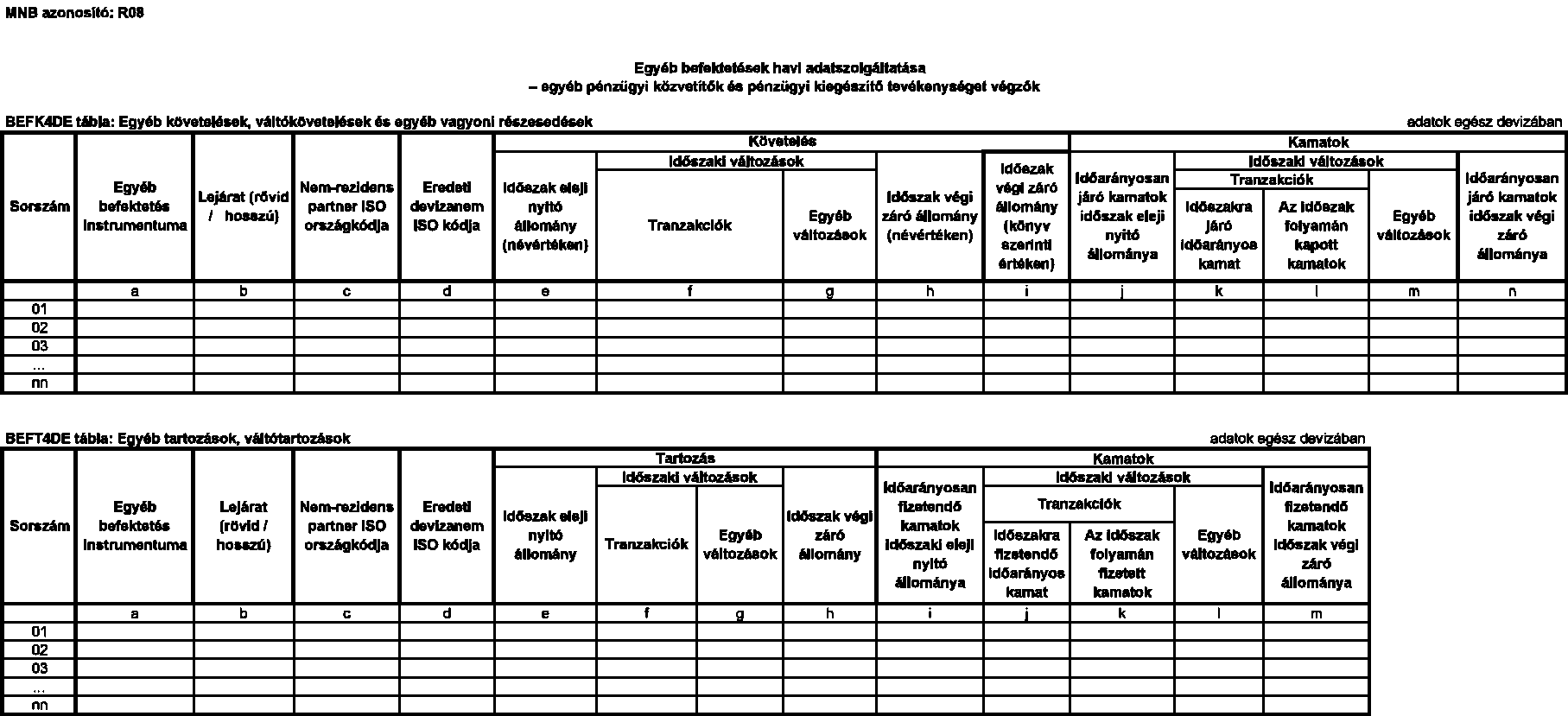

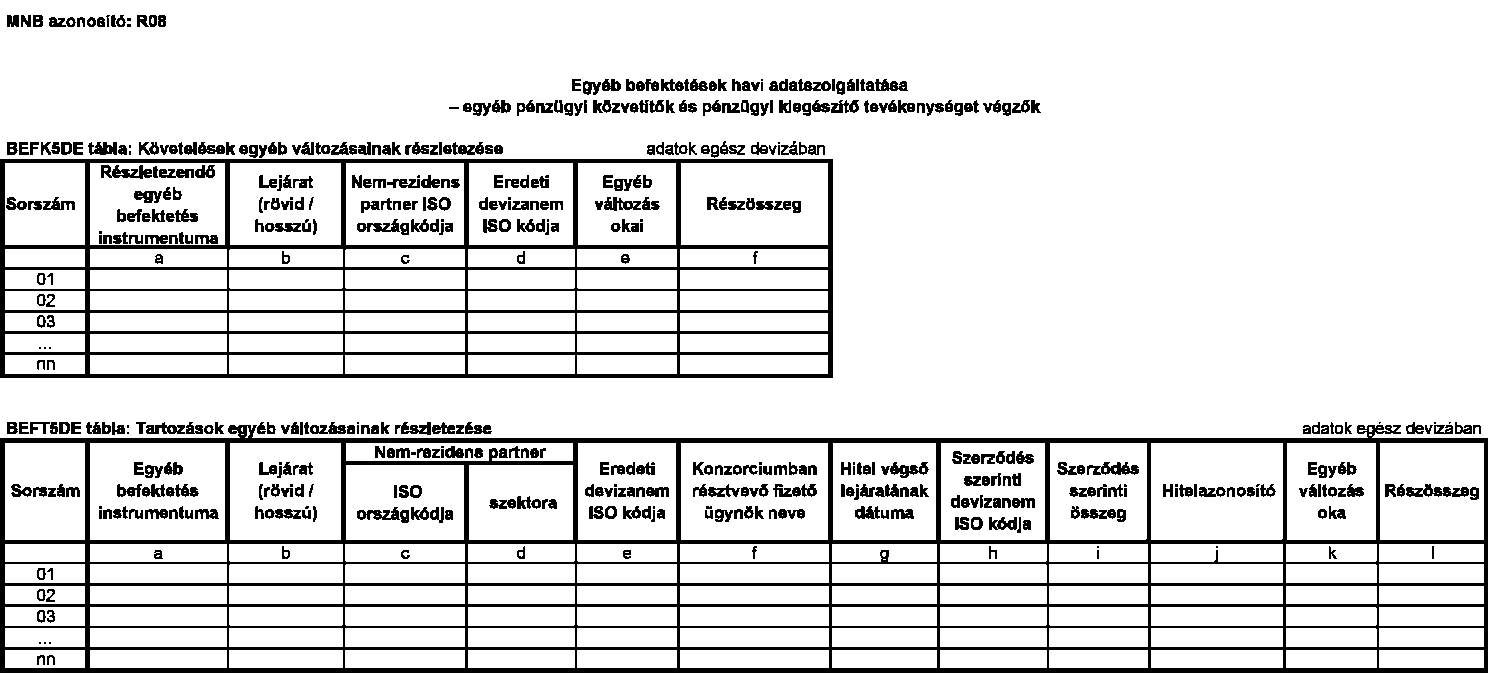

| 115 | R08 | Egyéb befektetések havi adatszolgáltatása - egyéb pénzügyi közvetítők és pénzügyi kiegészítő tevékenységet végzők | kijelölt - a 2. melléklet I. A. pontja szerinti D) Egyéb pénzügyi közvetítők és E) Pénzügyi kiegészítő tevékenységet végzők szektorába sorolt - gazdasági szervezetek | egyedi elrendelés alapján, havi | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztikai igazgatóság |

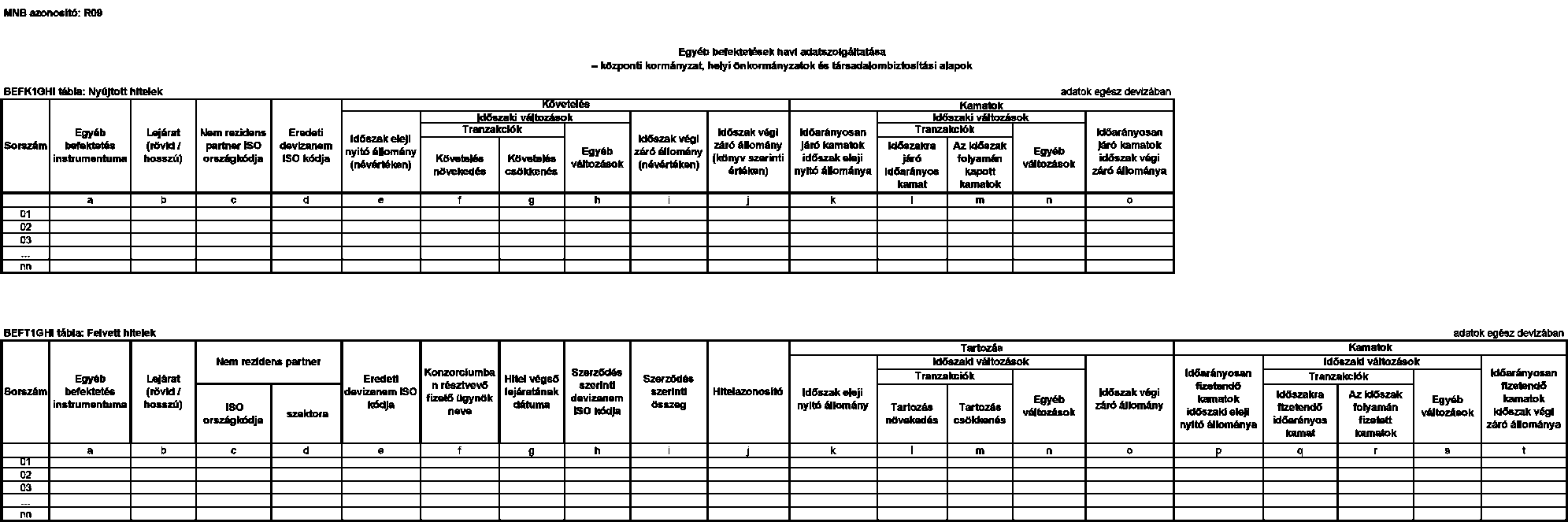

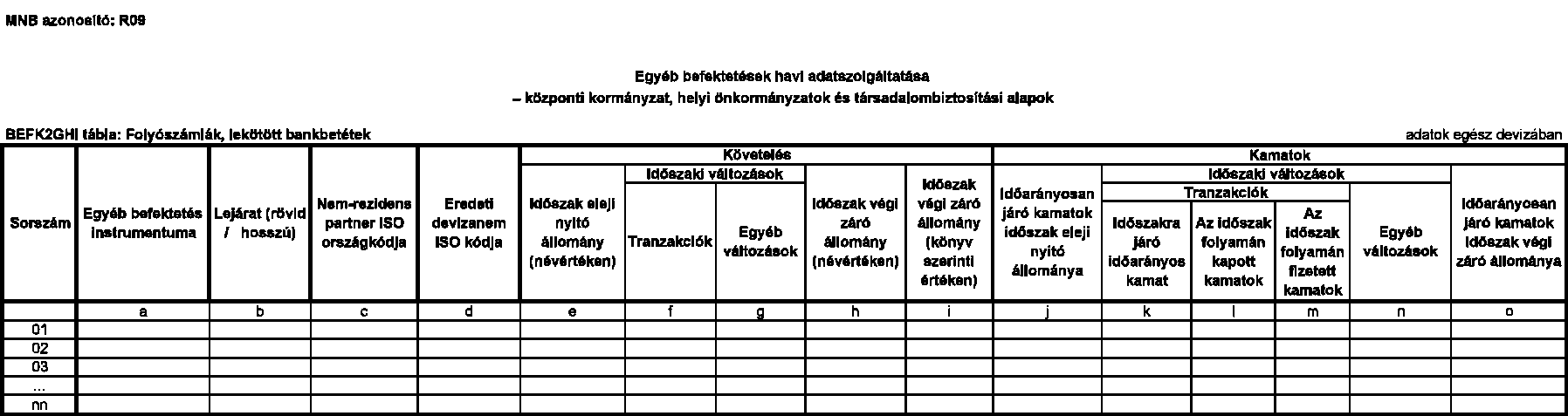

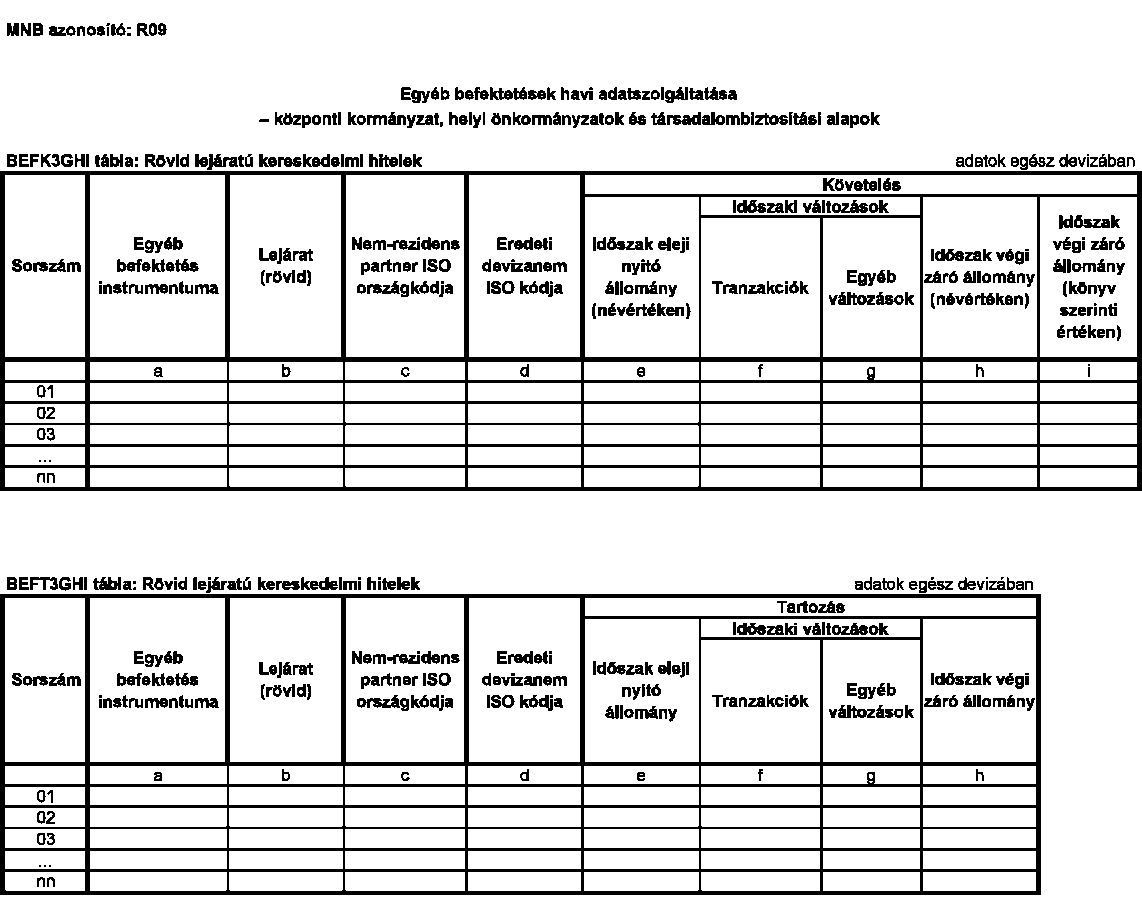

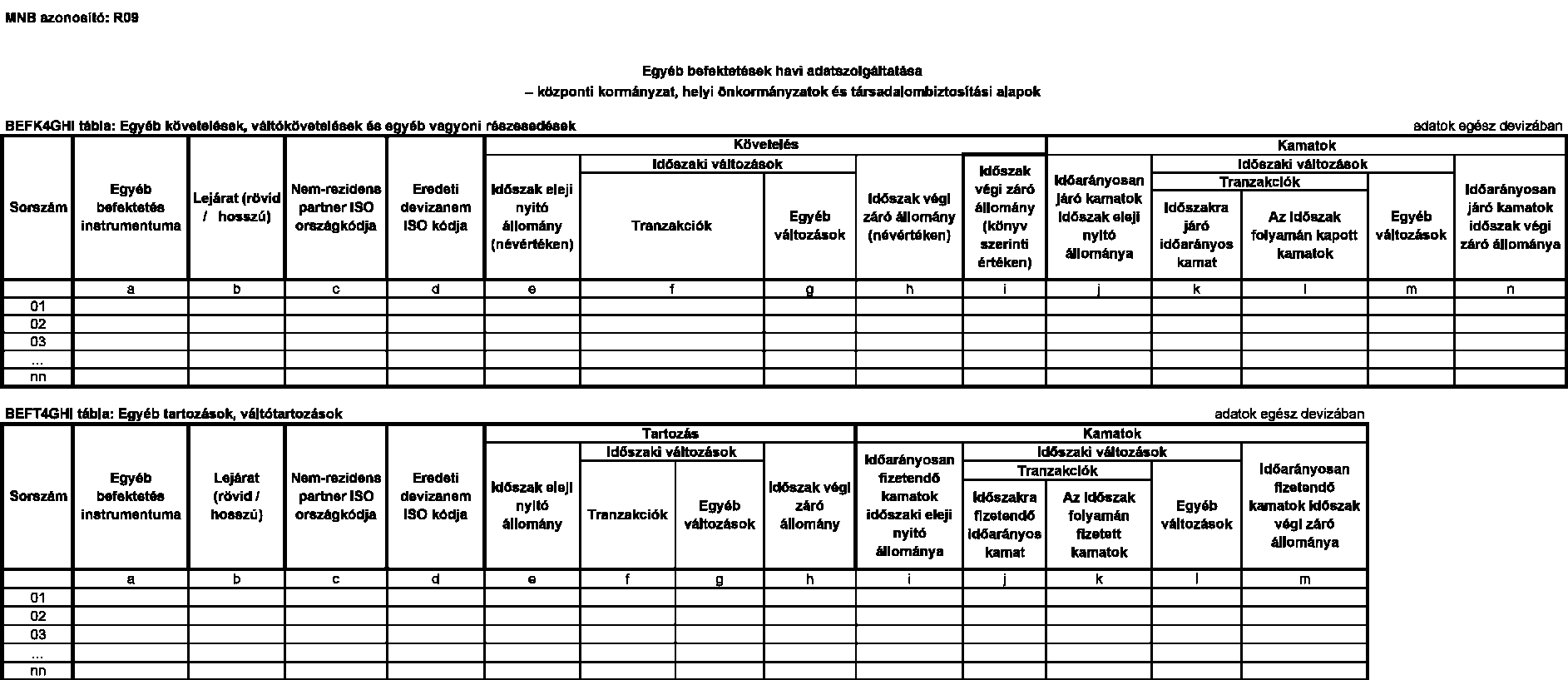

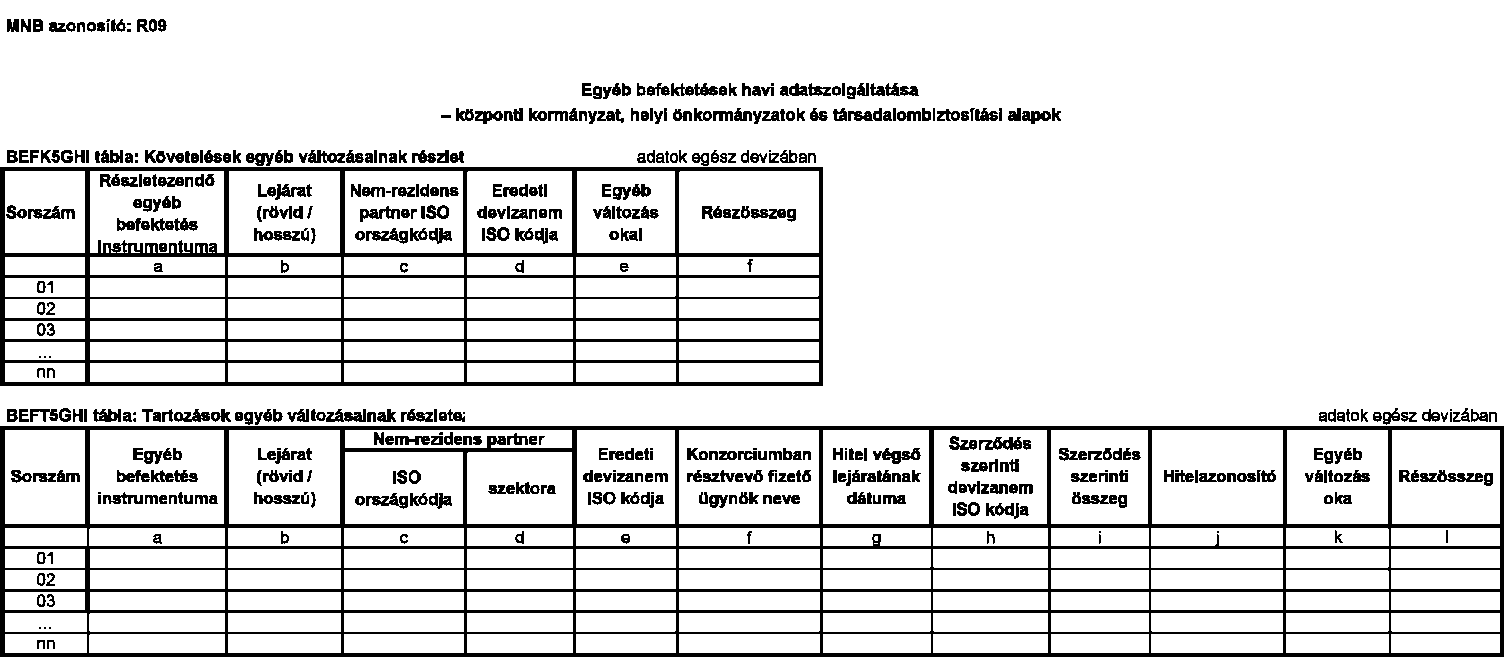

| 116 | R09 | Egyéb befektetések havi adatszolgáltatása - központi kormányzat, helyi önkormányzatok és társadalombiztosítási alapok | kijelölt - a 2. melléklet I. A. pontja szerinti G) Központi kormányzat, H) Helyi önkormányzatok és I) Társadalombiztosítási alapok szektorába sorolt - gazdasági szervezetek | egyedi elrendelés alapján, havi | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztikai igazgatóság |

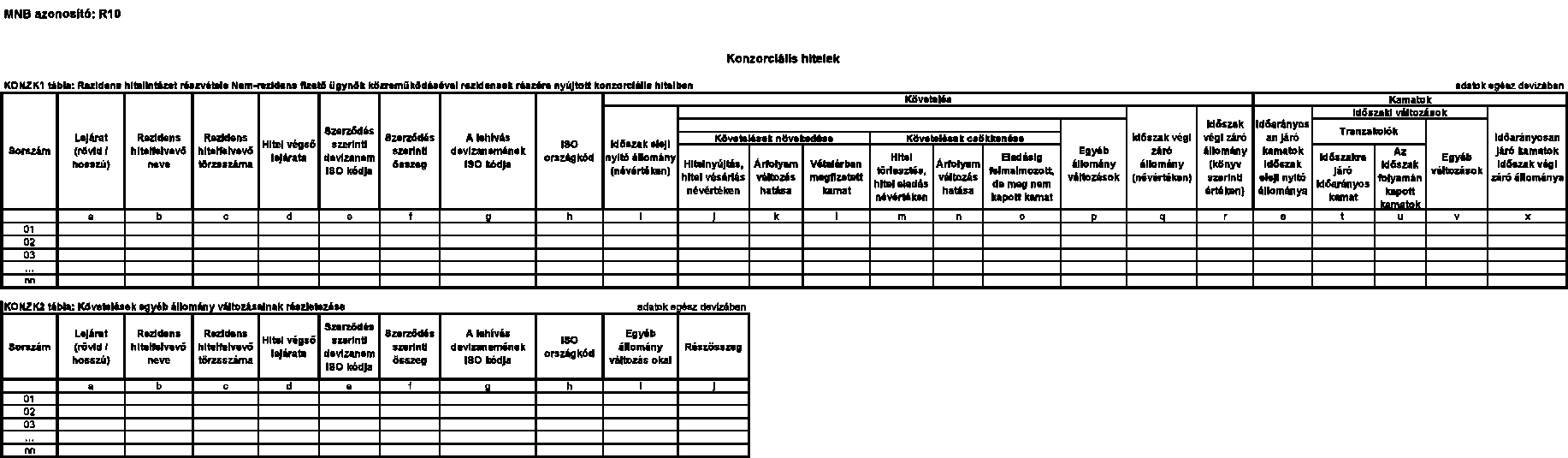

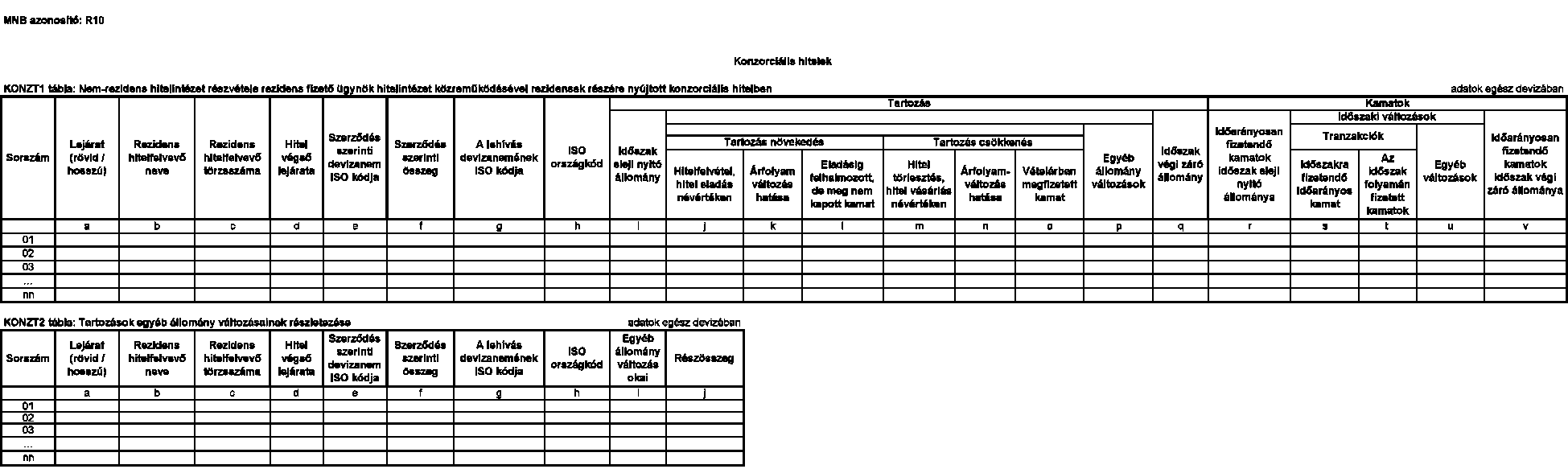

| 117 | R10 | Konzorciális hitelek | kijelölt hitelintézetek, az ezen típusú EGT- fióktelepek | egyedi elrendelés alapján, havi | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztikai igazgatóság |

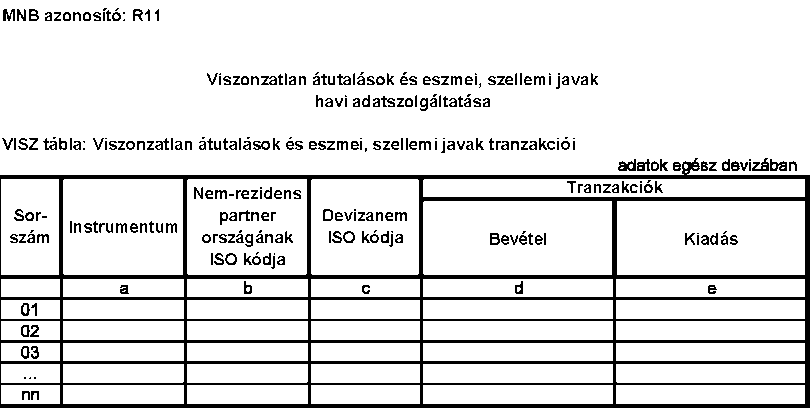

| 118 | R11 | Viszonzatlan átutalások és eszmei, szellemi javak havi adatszolgáltatása | kijelölt gazdasági szervezetek | egyedi elrendelés alapján, havi | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztikai igazgatóság |

| MNB azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | ||||

| gyakorisága | teljesítésének módja | határideje | címzettje | ||||

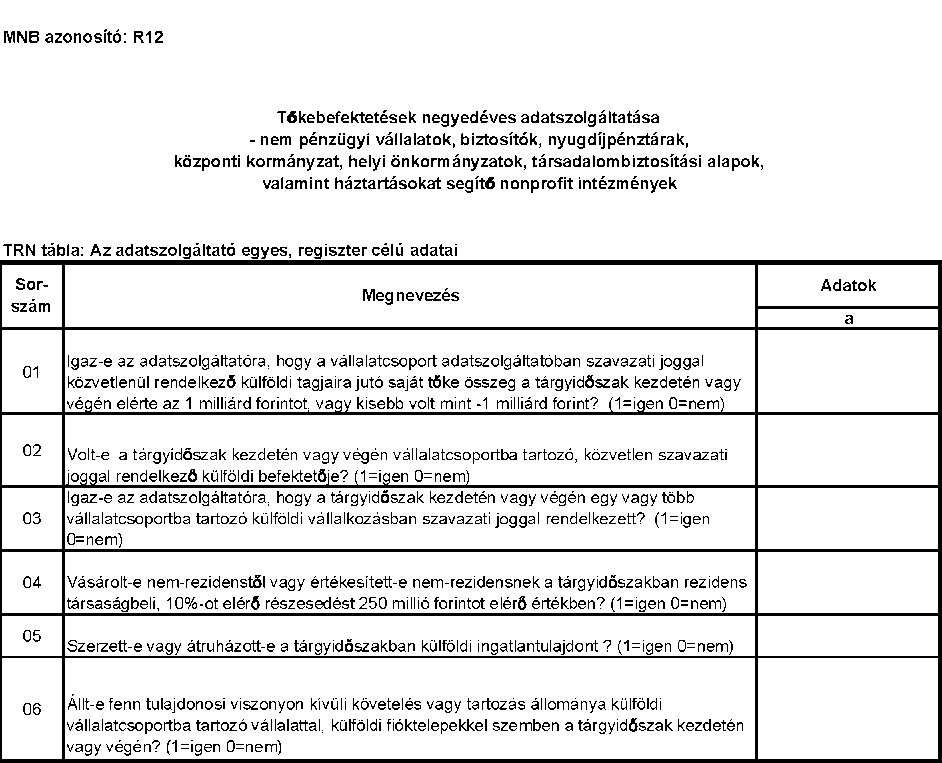

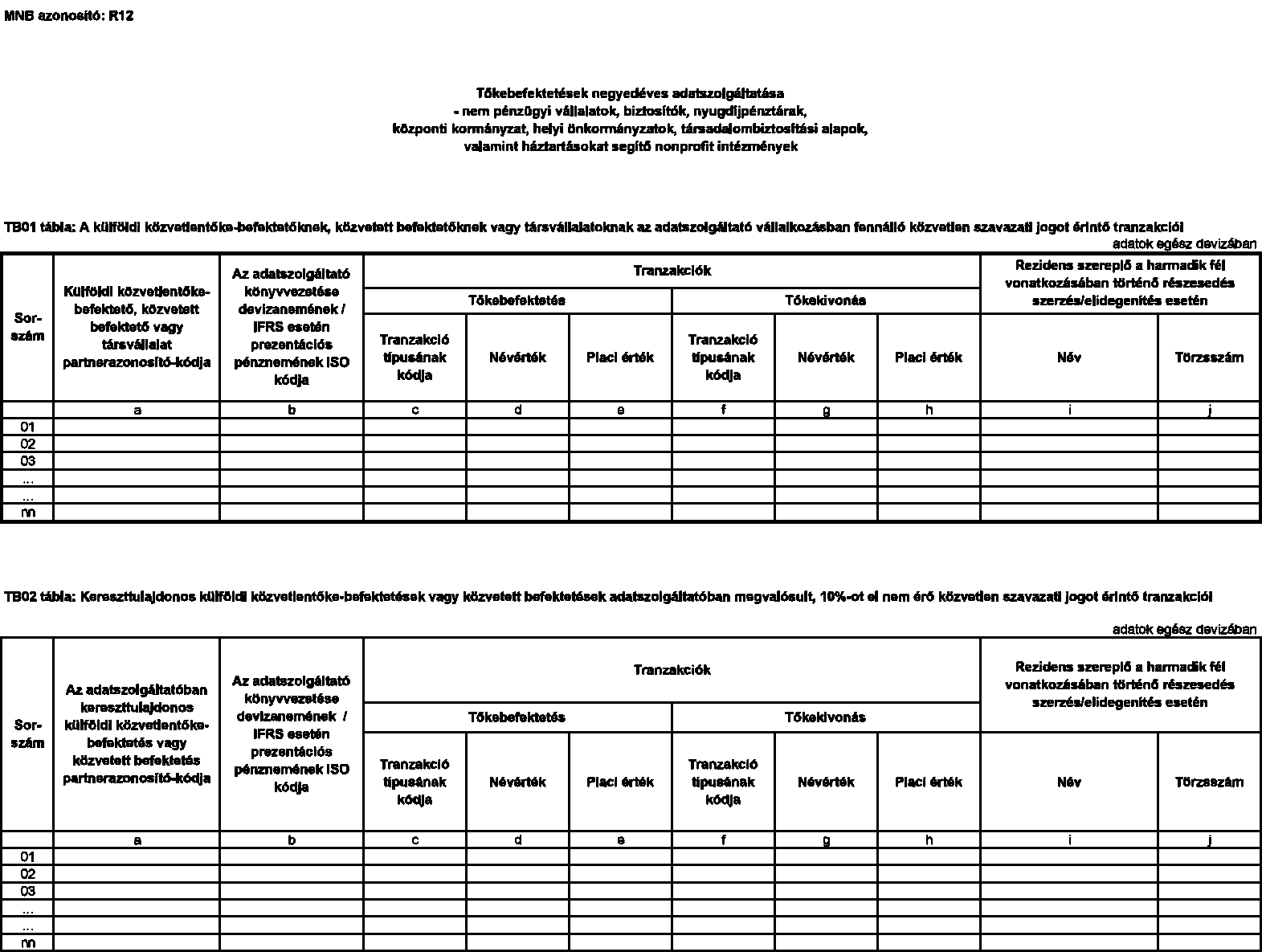

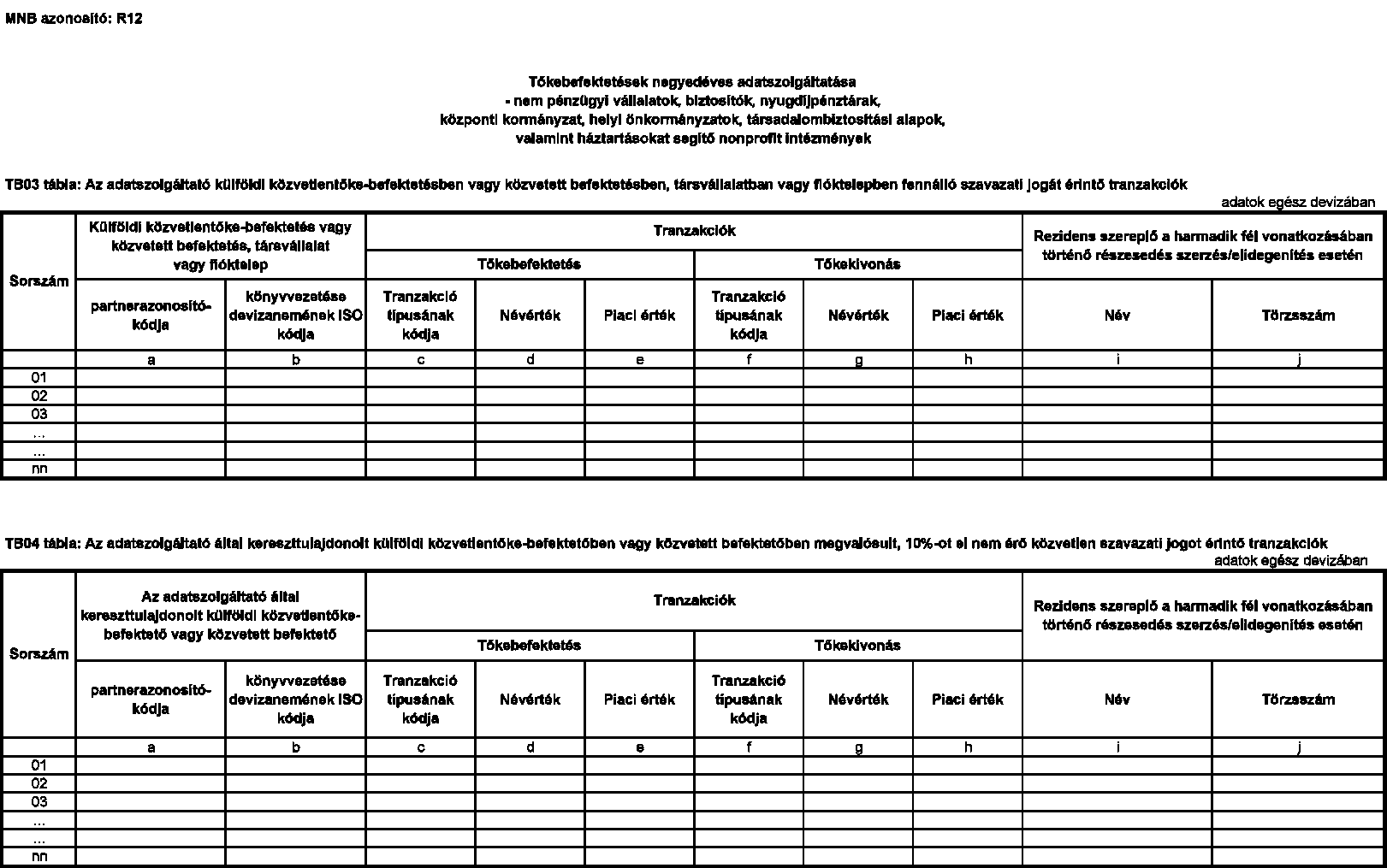

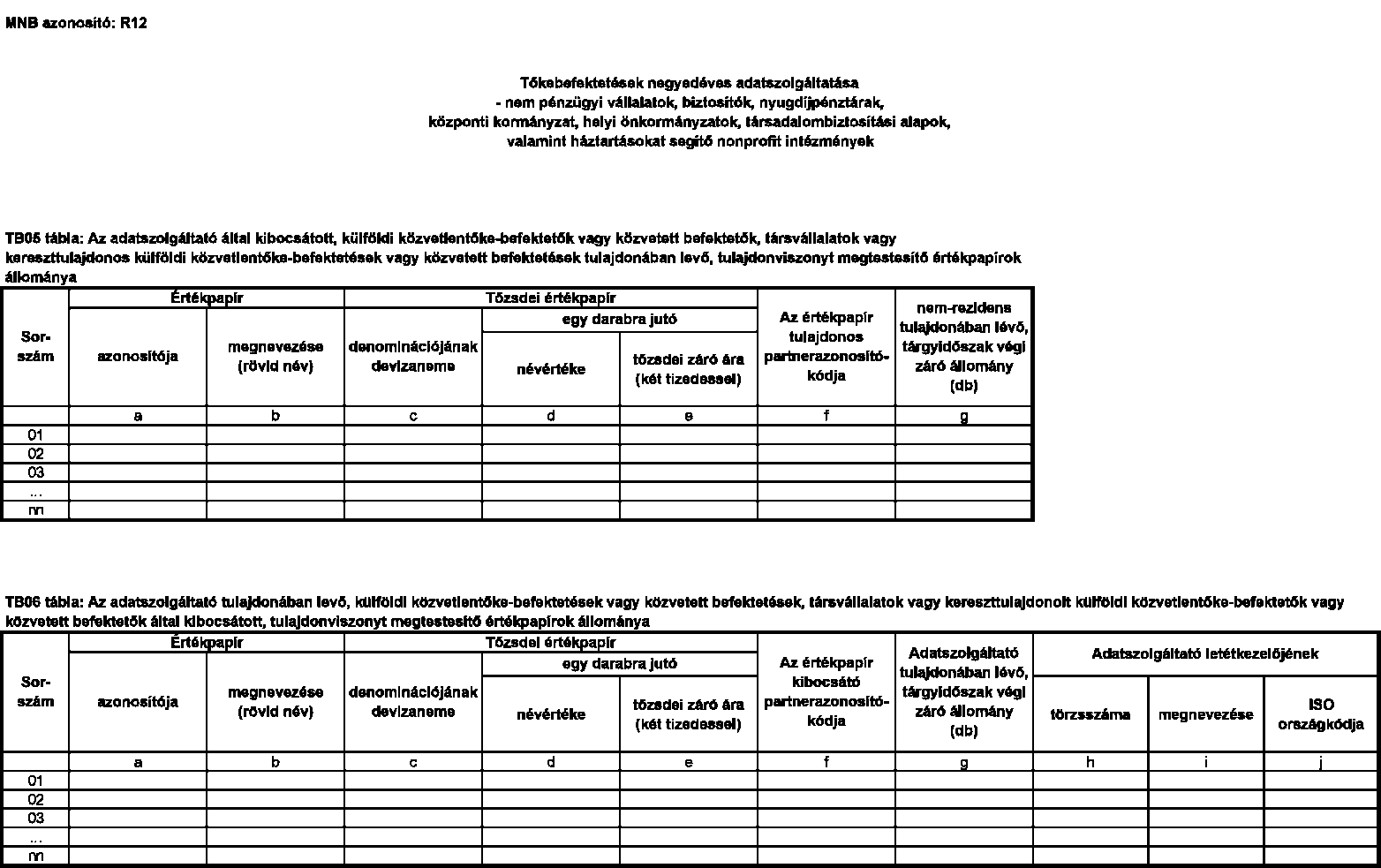

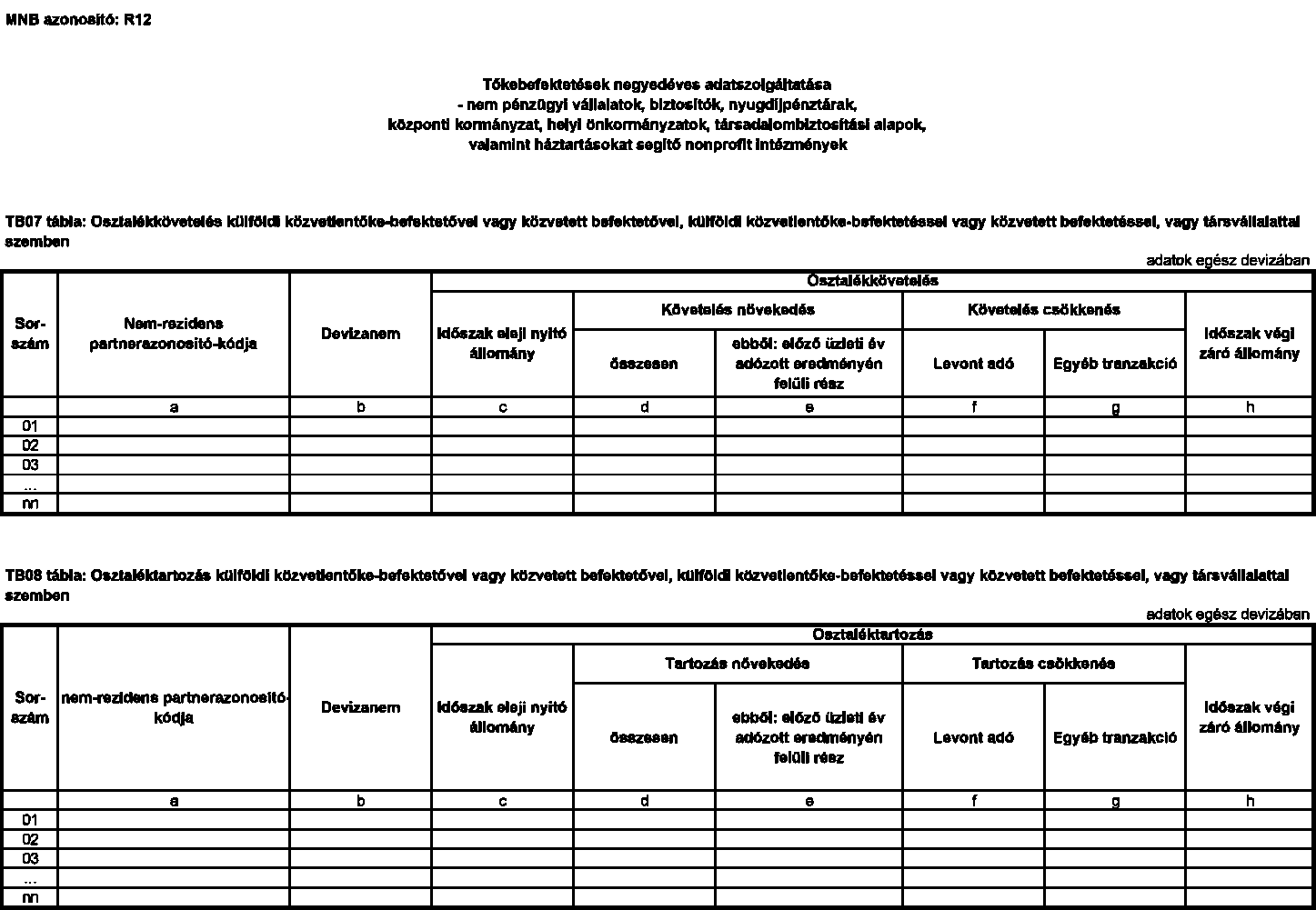

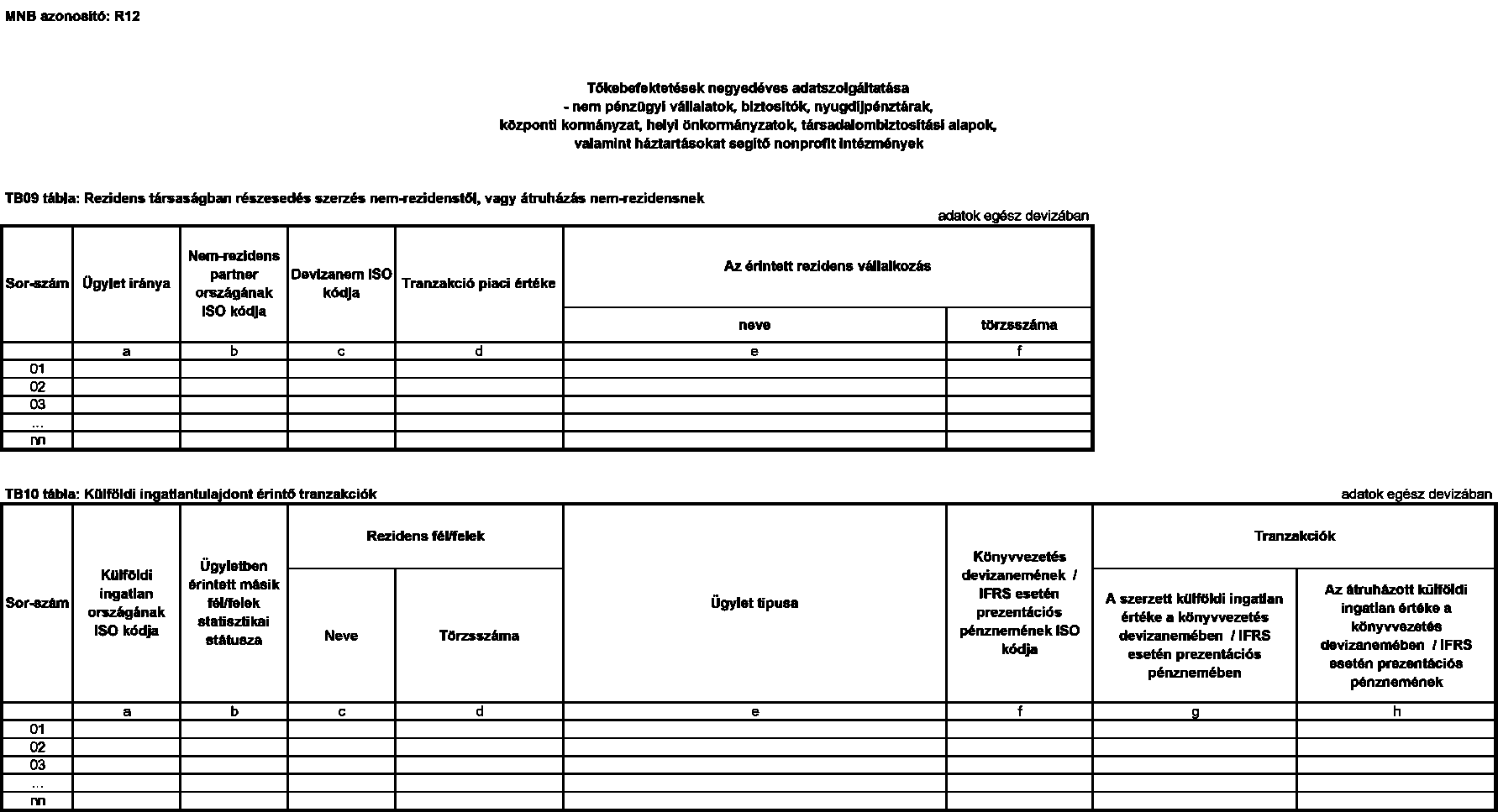

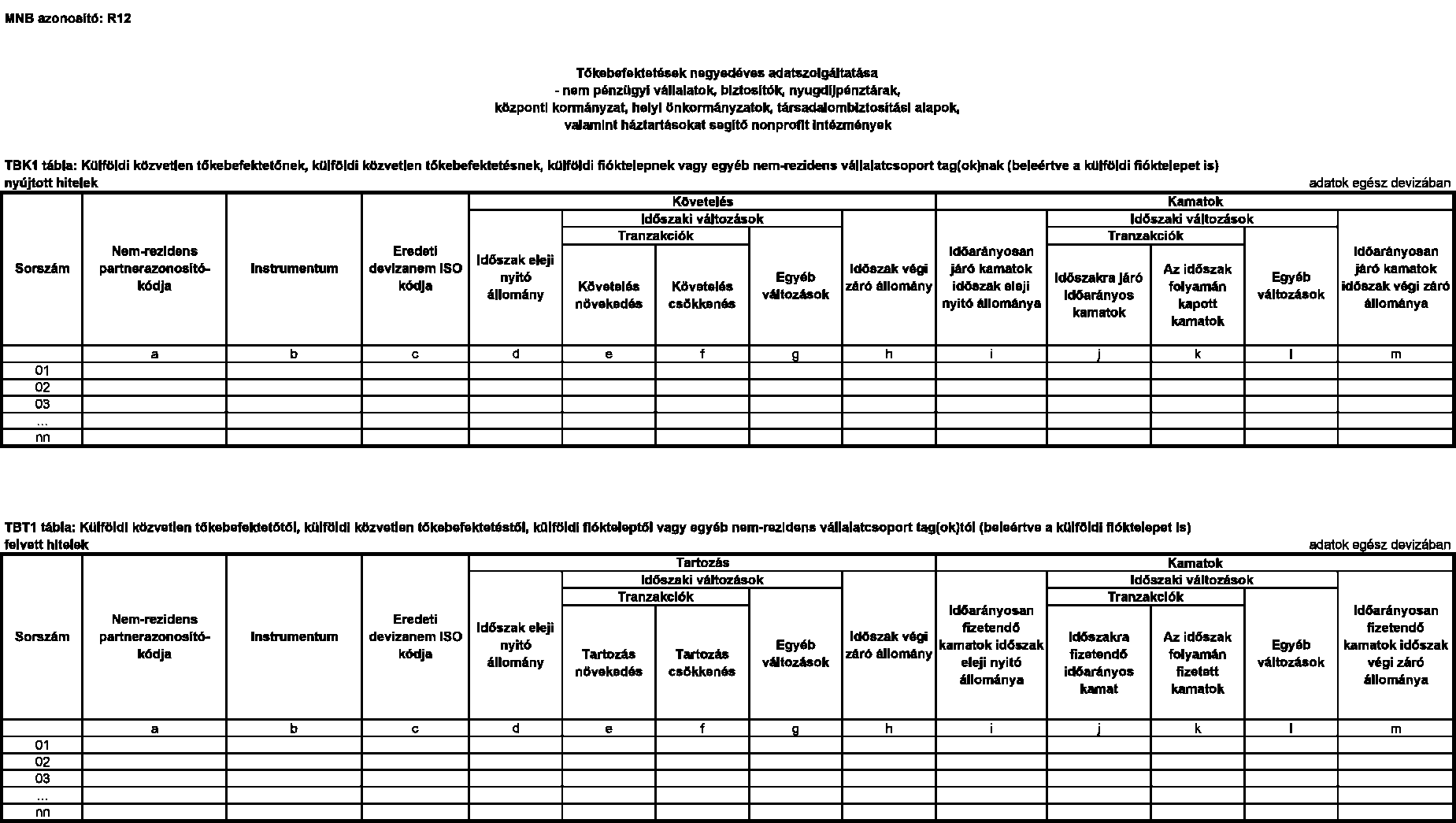

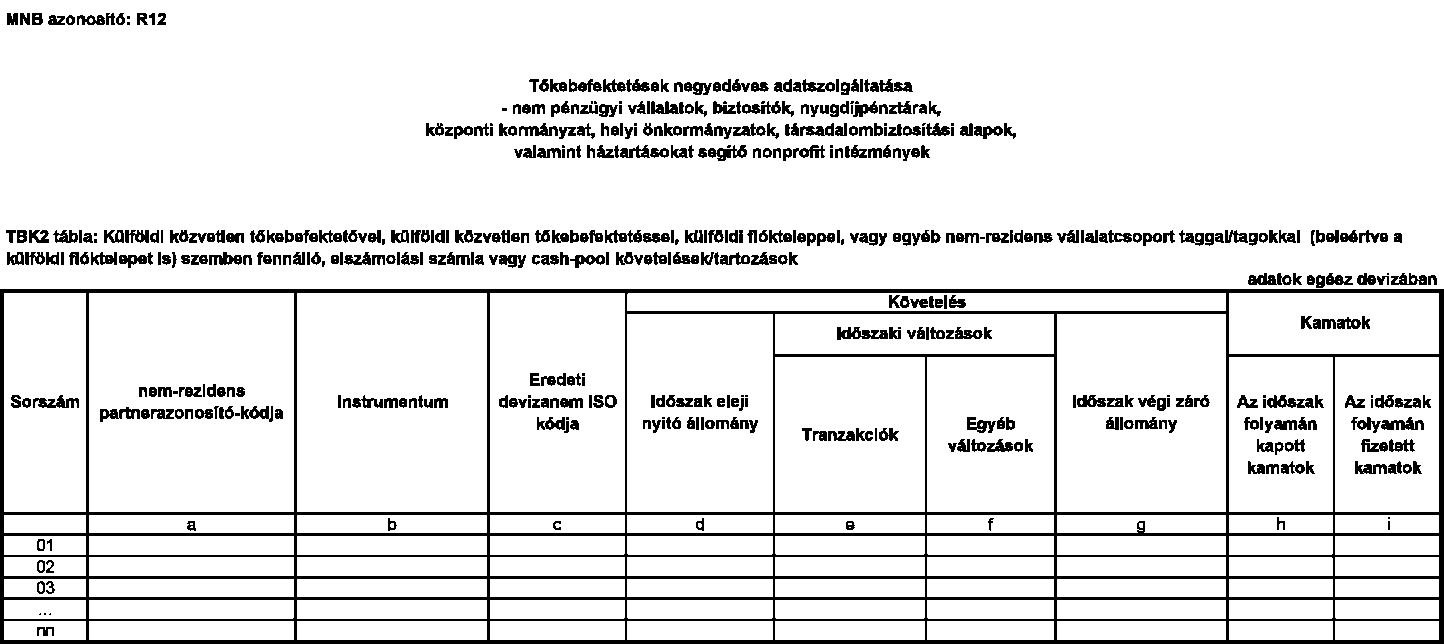

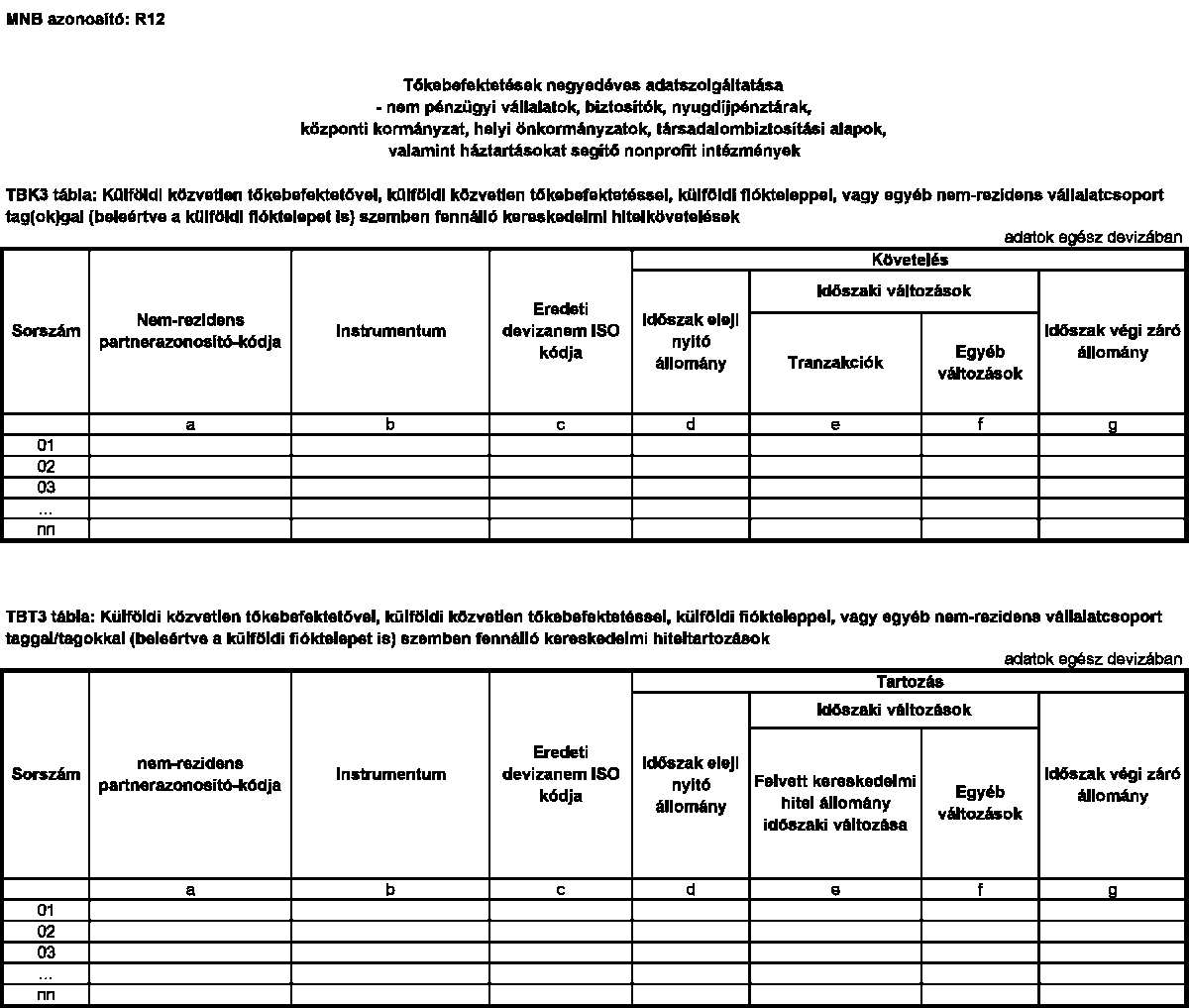

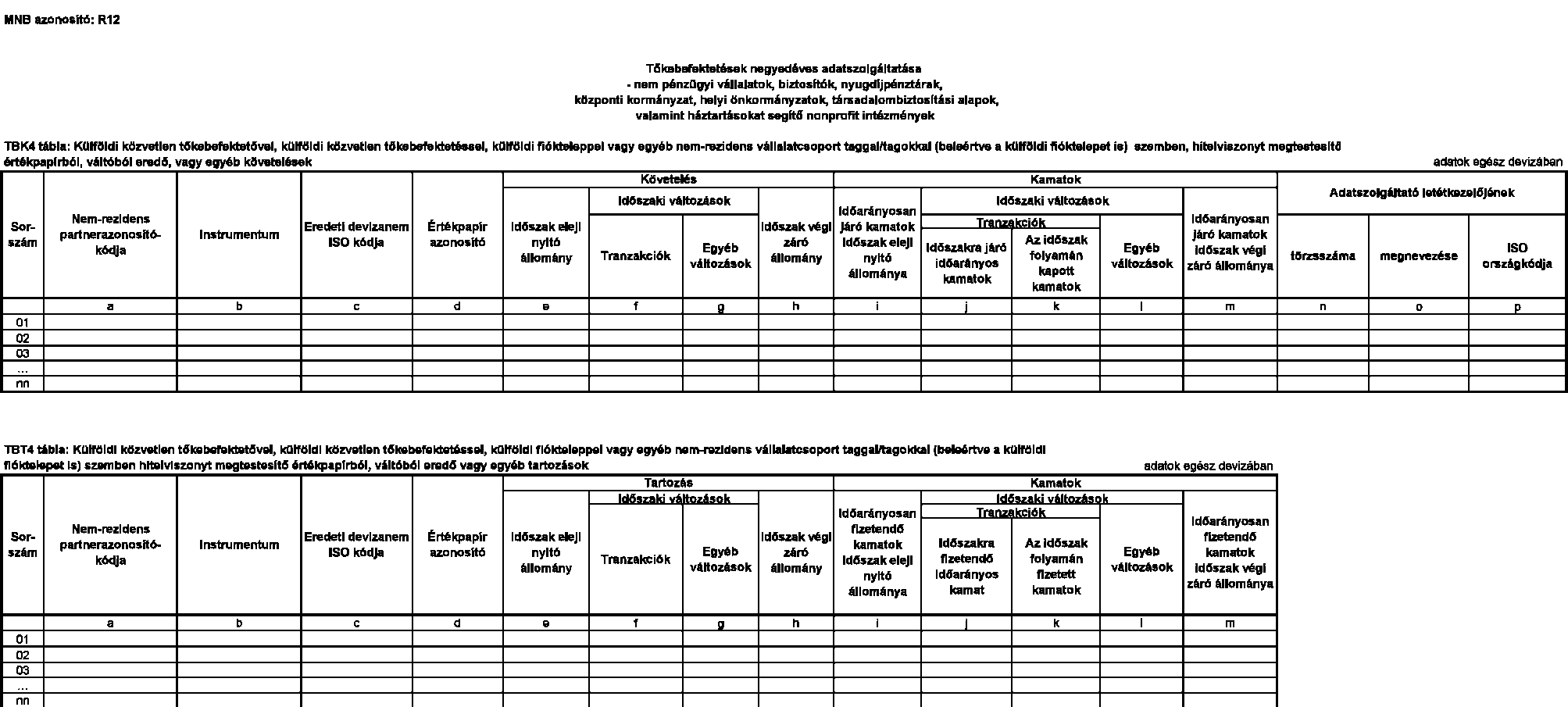

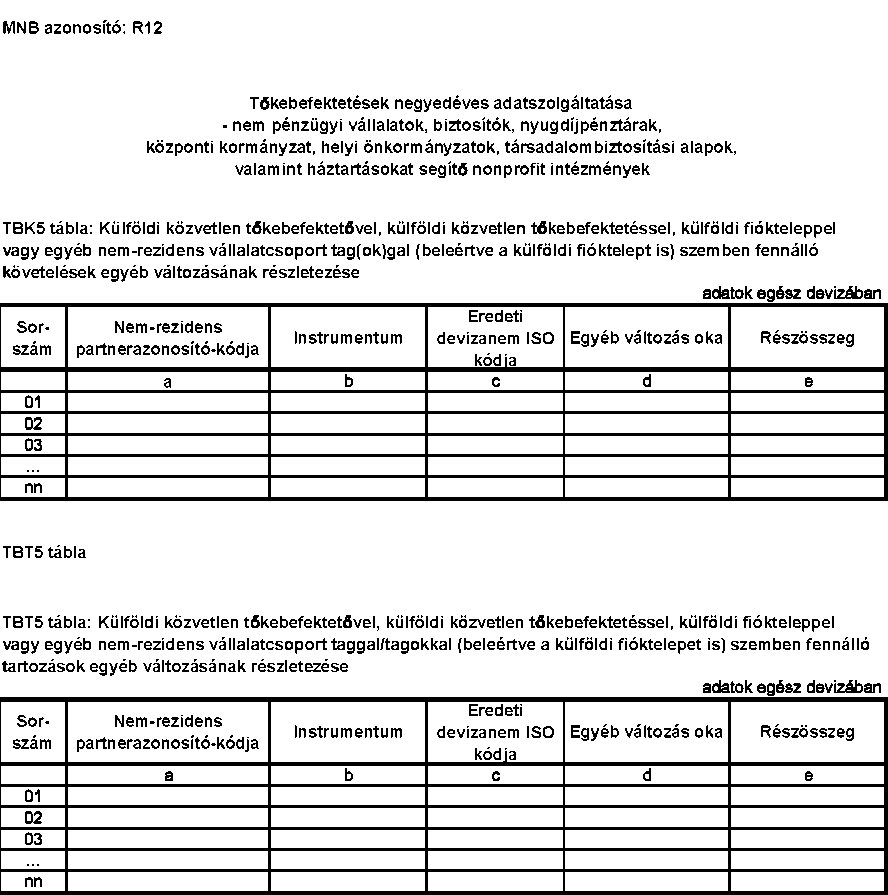

| 119 | R12 | Tőkebefektetések negyedéves adatszolgáltatása - nem pénzügyi vállalatok, biztosítók, nyugdíjpénztárak, központi kormányzat, helyi önkormányzatok, társadalombiztosítási alapok, valamint háztartásokat segítő nonprofit intézmények | az R02 azonosító kódú adatszolgáltatásra ki nem jelölt azon - a 2. melléklet I. A. pontja szerinti A) Nem pénzügyi vállalatok, F) Biztosítók és nyugdíjpénztárak, G) Központi kormányzat, H) Helyi önkormányzatok, I) Társadalombiztosítási alapok, valamint K) Háztartásokat segítő nonprofit intézmények szektorába sorolt - gazdasági szervezetek, amelyek, illetve amelyeknek - a tárgynegyedév első vagy utolsó napján a vállalatcsoport adatszolgáltatóban szavazati joggal közvetlenül rendelkező külföldi tagjaira együttesen jutó (magyar számviteli szabályok szerinti) saját tőke összege legalább 1 milliárd forint, vagy kisebb, mint mínusz 1 milliárd forint, vagy - a vállalatcsoportba tartozó egy vagy több külföldi vállalkozás jegyzett tőkéjében szavazati joggal rendelkeznek, és ezen részesedések együttes értéke vagy a külföldi fióktelepnek átadott vagyon értéke eléri a 100 millió forintot, vagy - a tárgynegyedév első vagy utolsó napján a vállalatcsoportba tartozó külföldi vállalatokkal, a külföldi fióktelepekkel szemben fennálló, tulajdonosi viszonyon kívüli követelés vagy tartozás állománya eléri a 250 millió forintot, vagy - a tárgyidőszakban 250 millió forintot elérő értékben vásároltak nem-rezidenstől vagy értékesítettek nem-rezidensnek rezidens társaságbeli, legalább 10%-os szavazati jogot biztosító részesedést | negyedéves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 12. munkanap | MNB Statisztikai igazgatóság |

| MNB azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | ||||

| gyakorisága | teljesítésének módja | határideje | címzettje | ||||

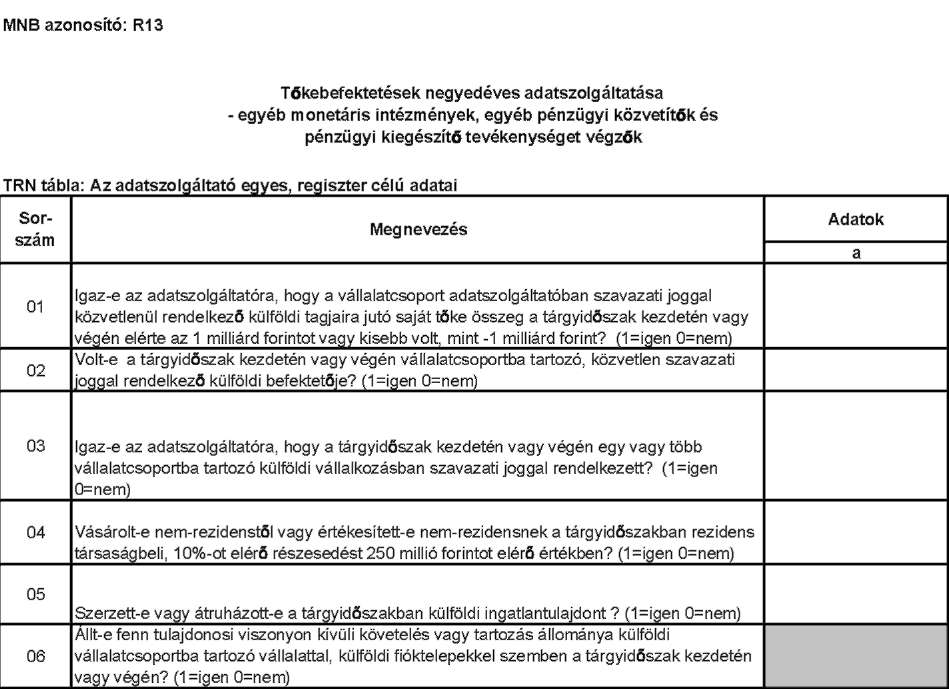

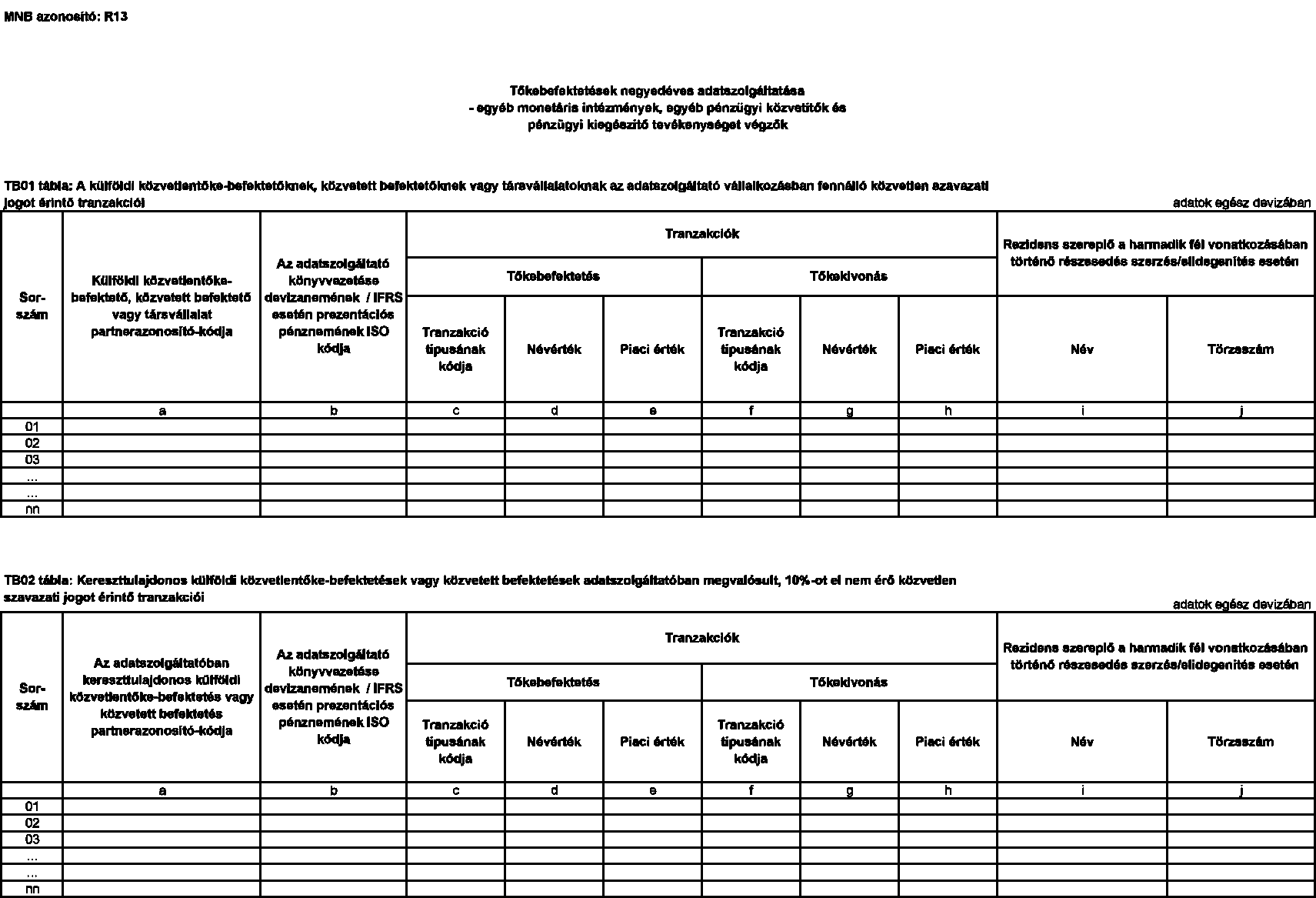

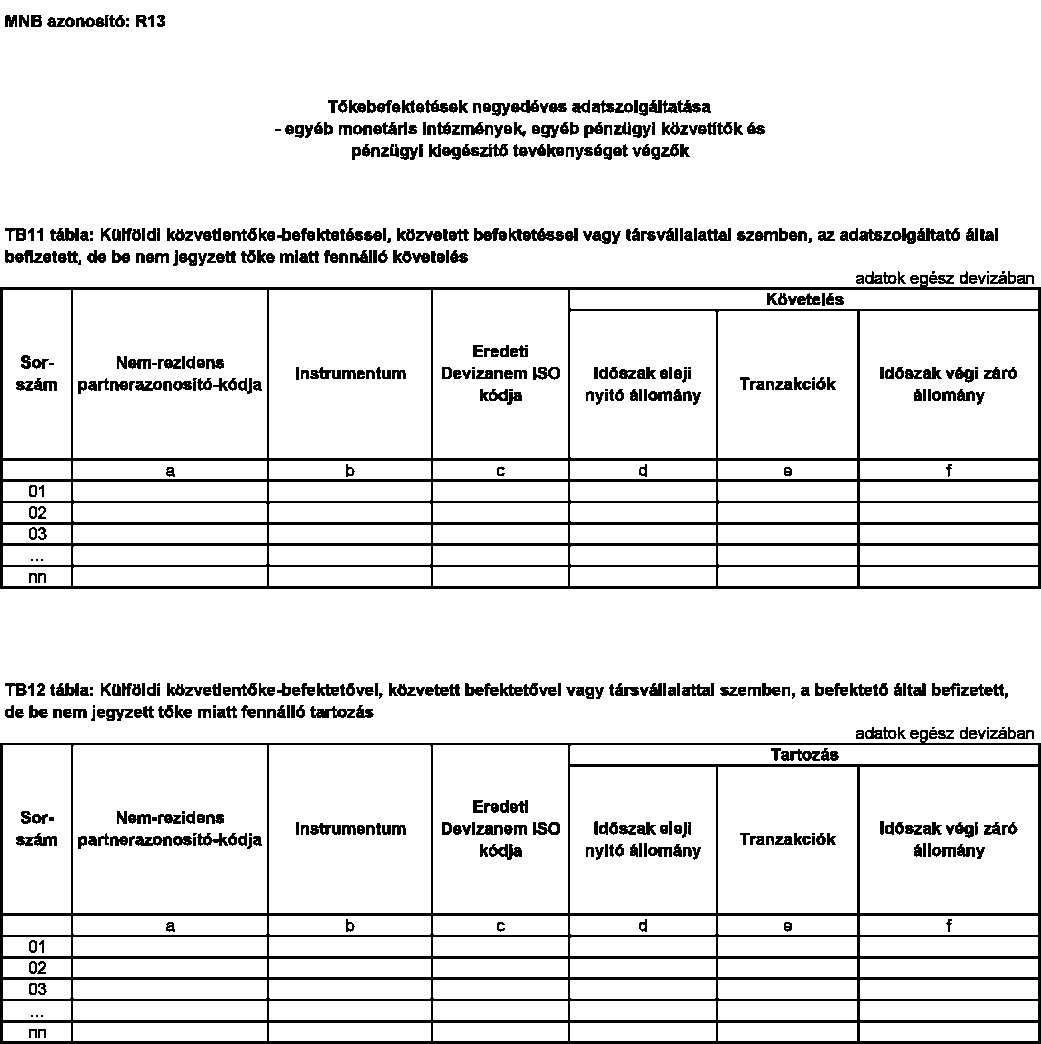

| 120 | R13 | Tőkebefektetések negyedéves adatszolgáltatása - egyéb monetáris intézmények, egyéb pénzügyi közvetítők és pénzügyi kiegészítő tevékenységet végzők | az R03 azonosító kódú adatszolgáltatásra ki nem jelölt azon - a 2. melléklet I. A. pontja szerinti C) Egyéb monetáris pénzügyi intézmények, D) Egyéb pénzügyi közvetítők és E) Pénzügyi kiegészítő tevékenységet végzők szektorába sorolt - gazdasági szervezetek, amelyek, illetve amelyeknek - a tárgynegyedév első vagy utolsó napján a vállalatcsoport adatszolgáltatóban szavazati joggal közvetlenül rendelkező külföldi tagjaira együttesen jutó (magyar számviteli szabályok szerinti) saját tőke összege legalább 1 milliárd forint, vagy kisebb mint mínusz 1 milliárd forint, vagy - a vállalatcsoportba tartozó egy vagy több külföldi vállalkozás jegyzett tőkéjében szavazati joggal rendelkeznek, és ezen részesedések együttes értéke vagy a külföldi fióktelepnek átadott vagyon értéke eléri a 100 millió forintot, vagy - a tárgyidőszakban 250 millió forintot elérő értékben vásároltak nem-rezidenstől vagy értékesítettek nem-rezidensnek rezidens társaságbeli, legalább 10%-os szavazati jogot biztosító részesedést | negyedéves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztikai igazgatóság |

| MNB azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | ||||

| gyakorisága | teljesítésének módja | határideje | címzettje | ||||

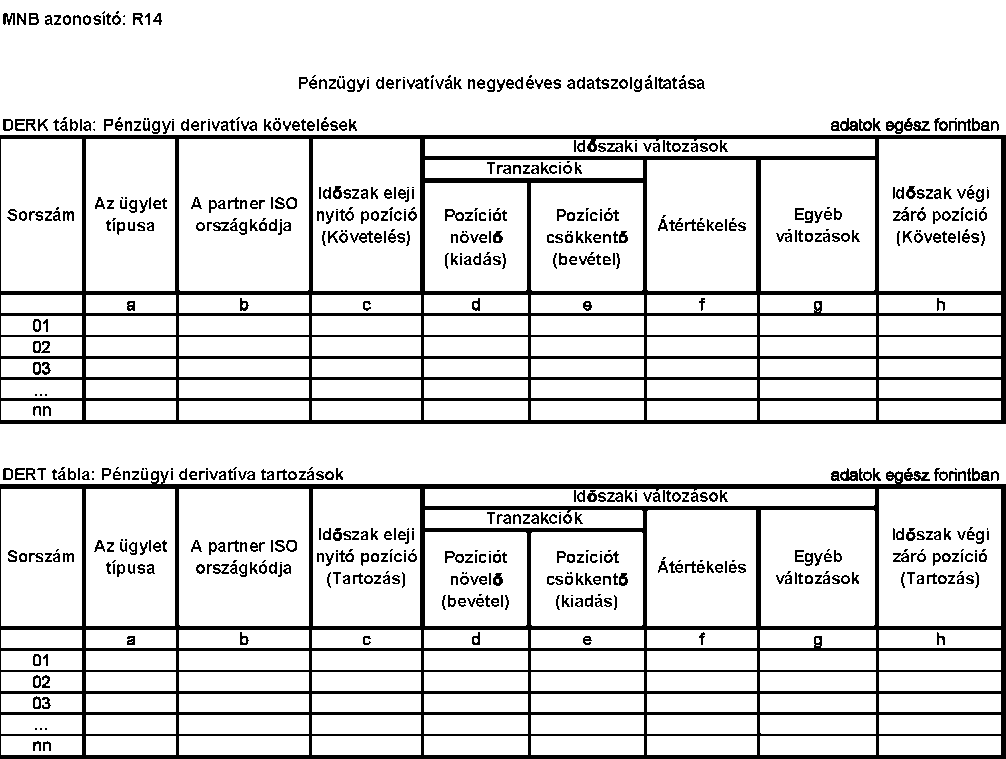

| 121 | R14 | Pénzügyi derivatívák negyedéves adatszolgáltatása | az R05 azonosító kódú adatszolgáltatásra ki nem jelölt azon gazdasági szervezetek, amelyeknek a nem-rezidens partnerekkel kötött pénzügyi derivatív megállapodásaikhoz kapcsolódóan a tárgynegyedév folyamán lebonyolított, illetve elszámolt tranzakcióik (bevételek és kiadások) összege eléri a 250 millió Ft-ot, vagy - a tárgynegyedév első vagy utolsó napján a pénzügyi derivatíva pozícióik (követelések és tartozások) piaci értékének összege eléri az 50 millió Ft-ot | negyedéves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztikai igazgatóság |

| MNB azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | ||||

| gyakorisága | teljesítésének módja | határideje | címzettje | ||||

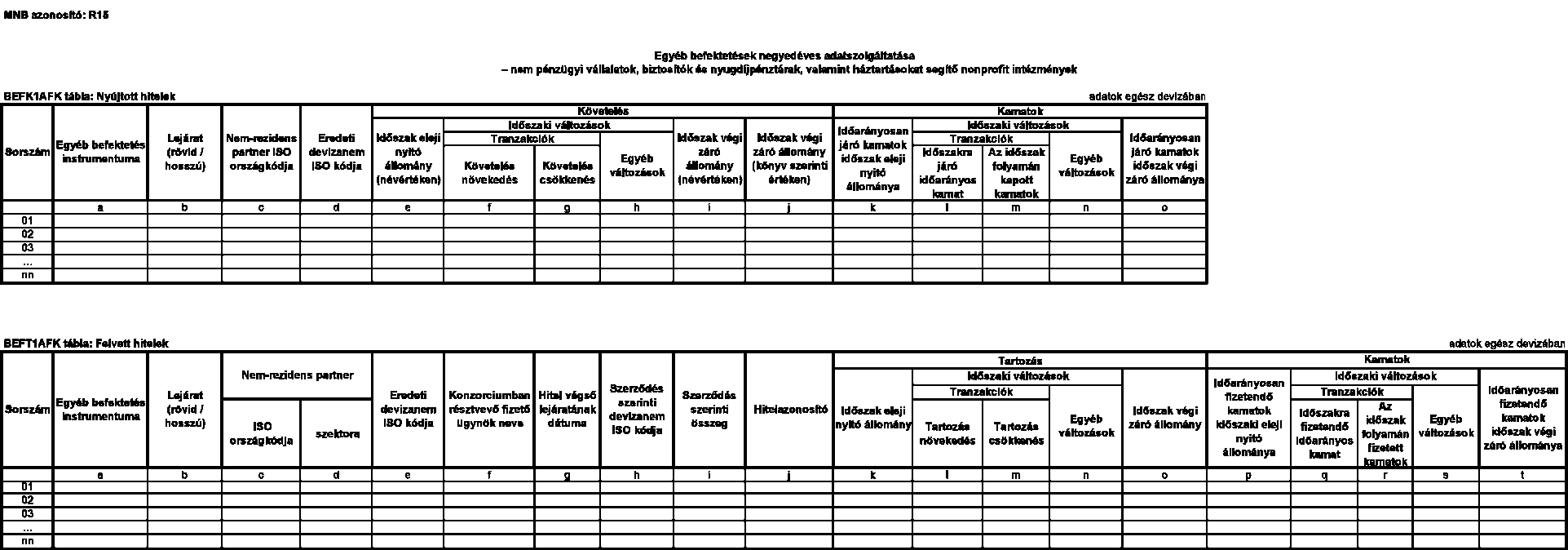

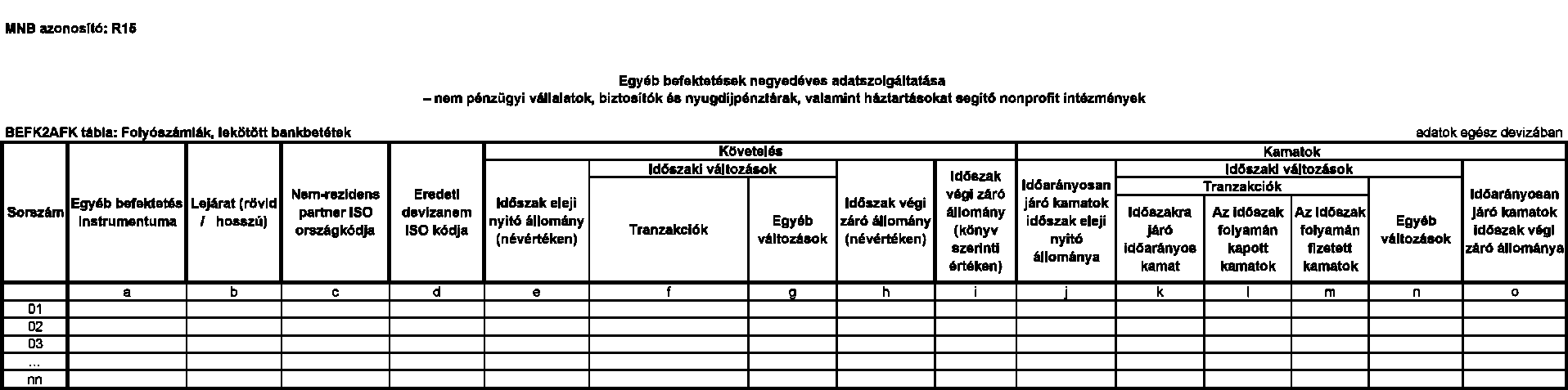

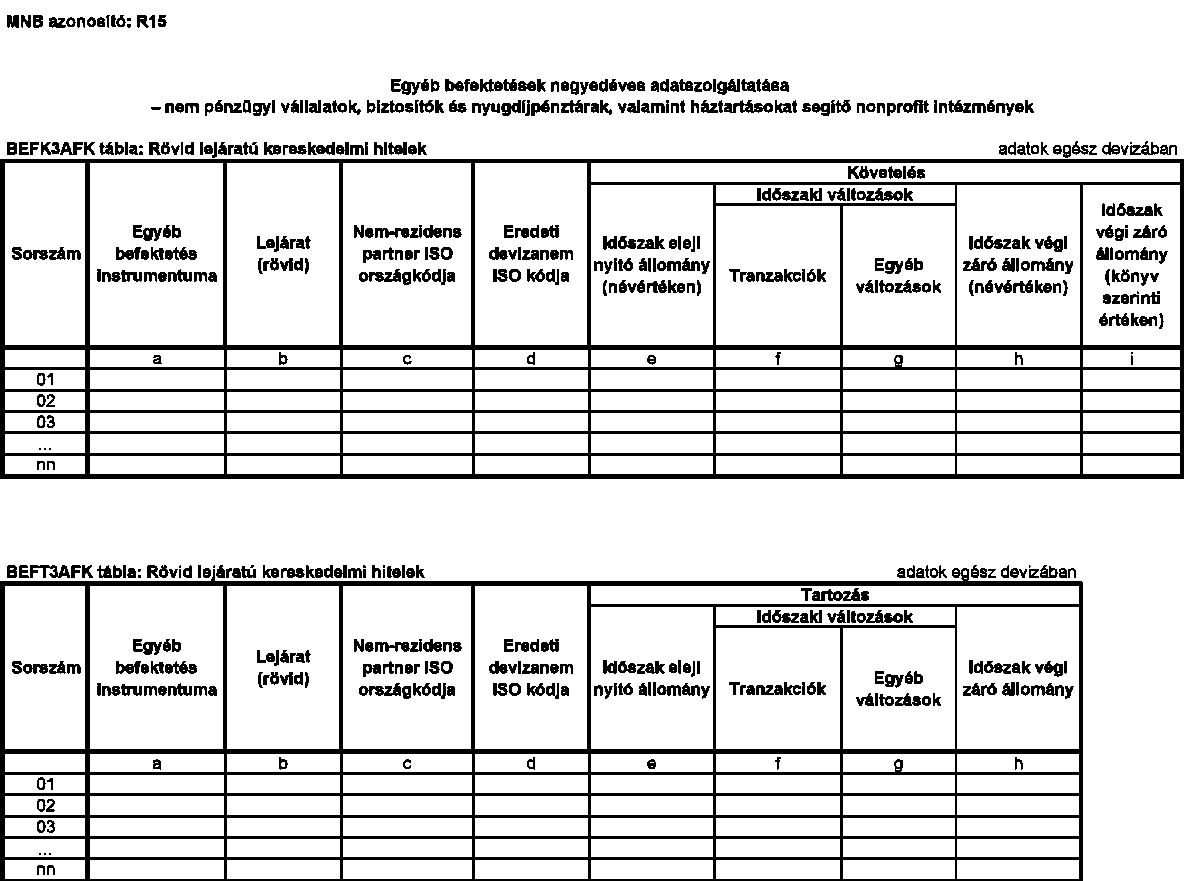

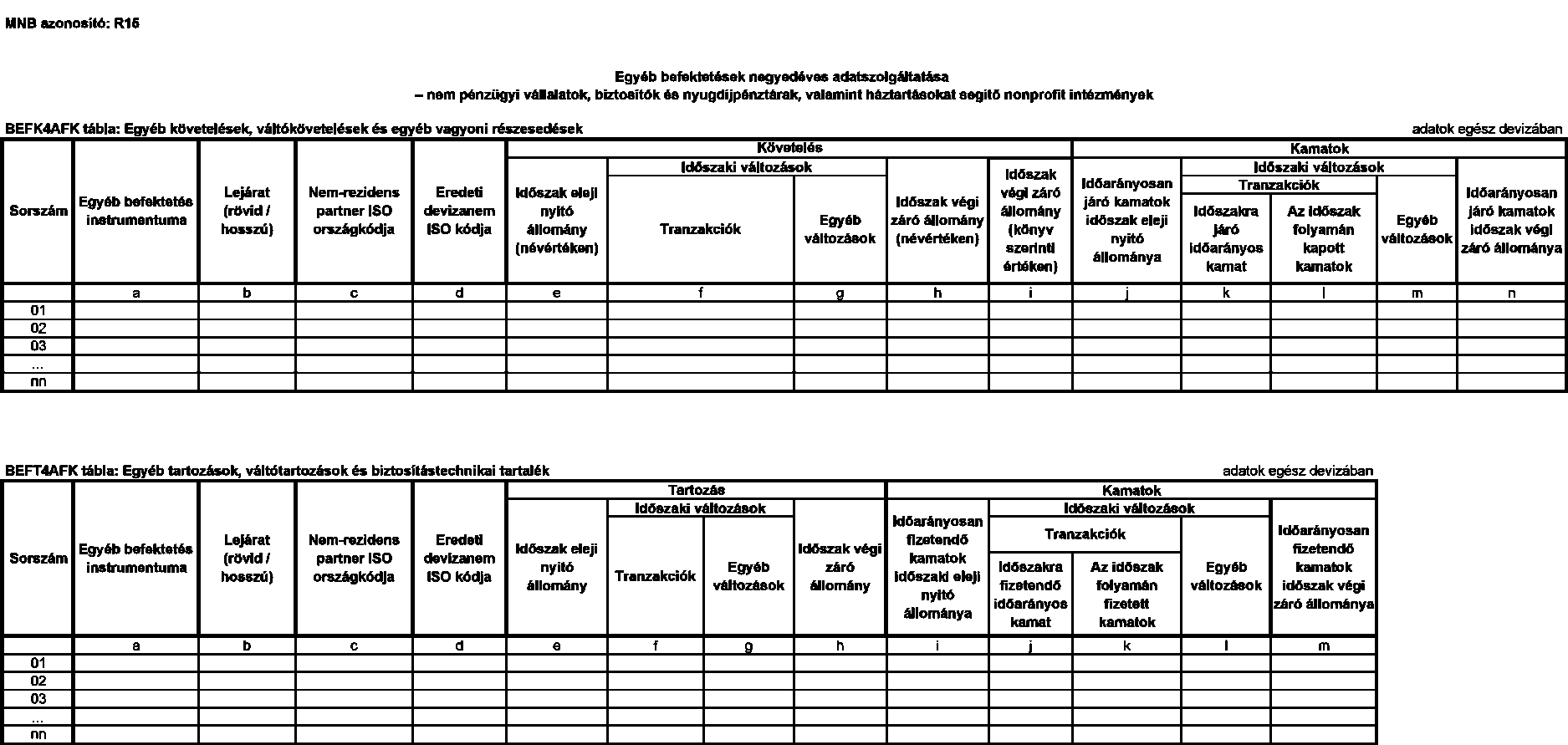

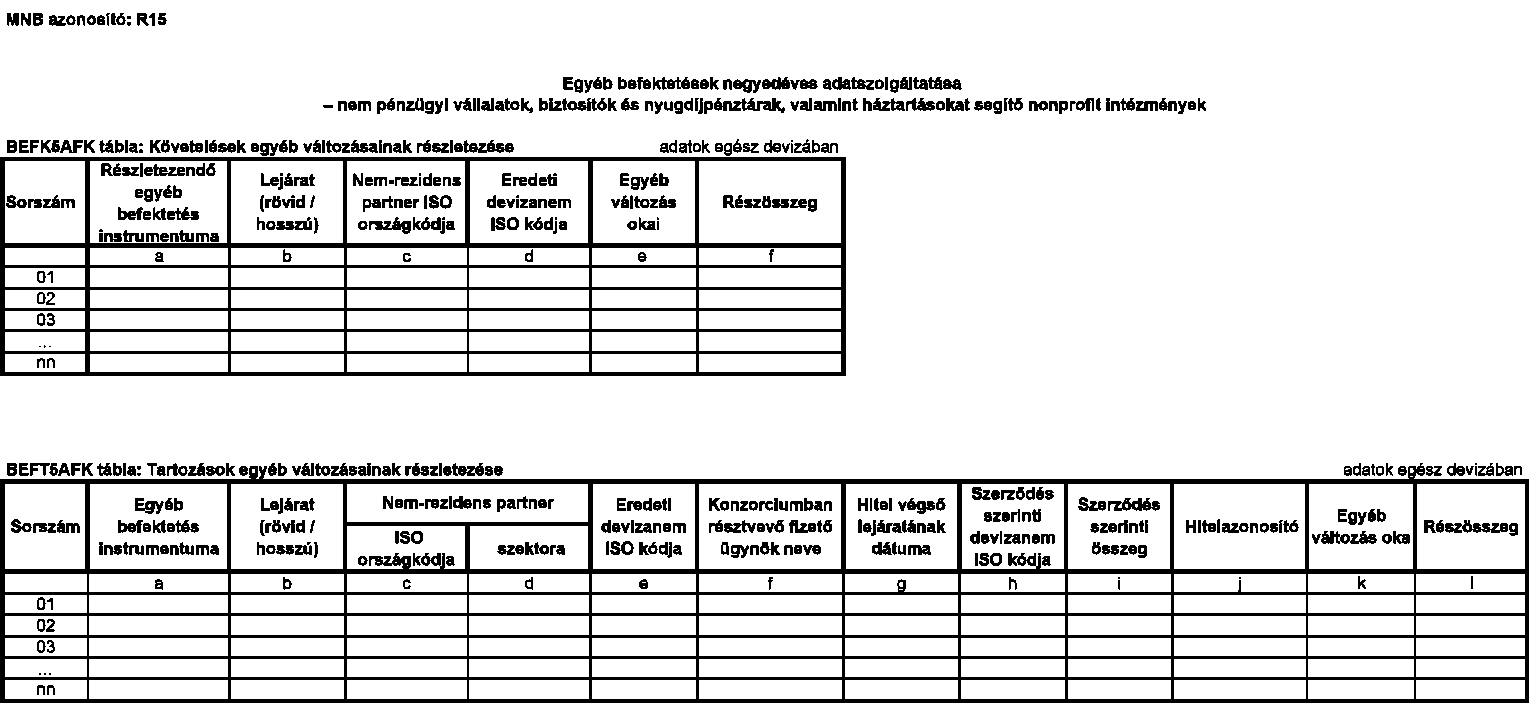

| 122 | R15 | Egyéb befektetések negyedéves adatszolgáltatása - nem pénzügyi vállalatok, biztosítók és nyugdíjpénztárak, valamint háztartásokat segítő nonprofit intézmények | az R06 azonosító kódú adatszolgáltatásra ki nem jelölt azon - a 2. melléklet I. A. pontja szerinti A) Nem pénzügyi vállalatok, F) Biztosítók és nyugdíj- pénztárak, valamint K) Háztartásokat segítő nonprofit intézmények szektorába sorolt - gazdasági szervezetek, amelyek esetében a tárgynegyedév első vagy utolsó napján az adatszolgáltatásban szereplő összes követelés vagy összes tartozás állománya eléri a 250 millió Ft-ot | negyedéves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztikai igazgatóság |

| MNB azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | ||||

| gyakorisága | teljesítésének módja | határideje | címzettje | ||||

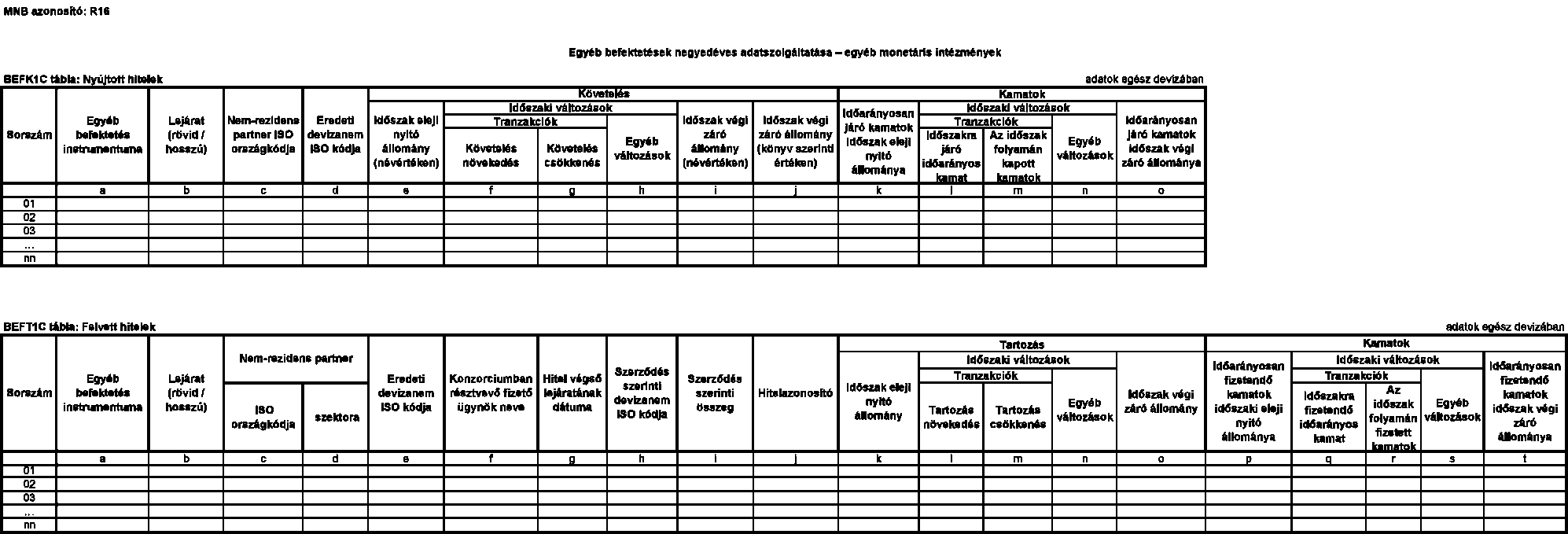

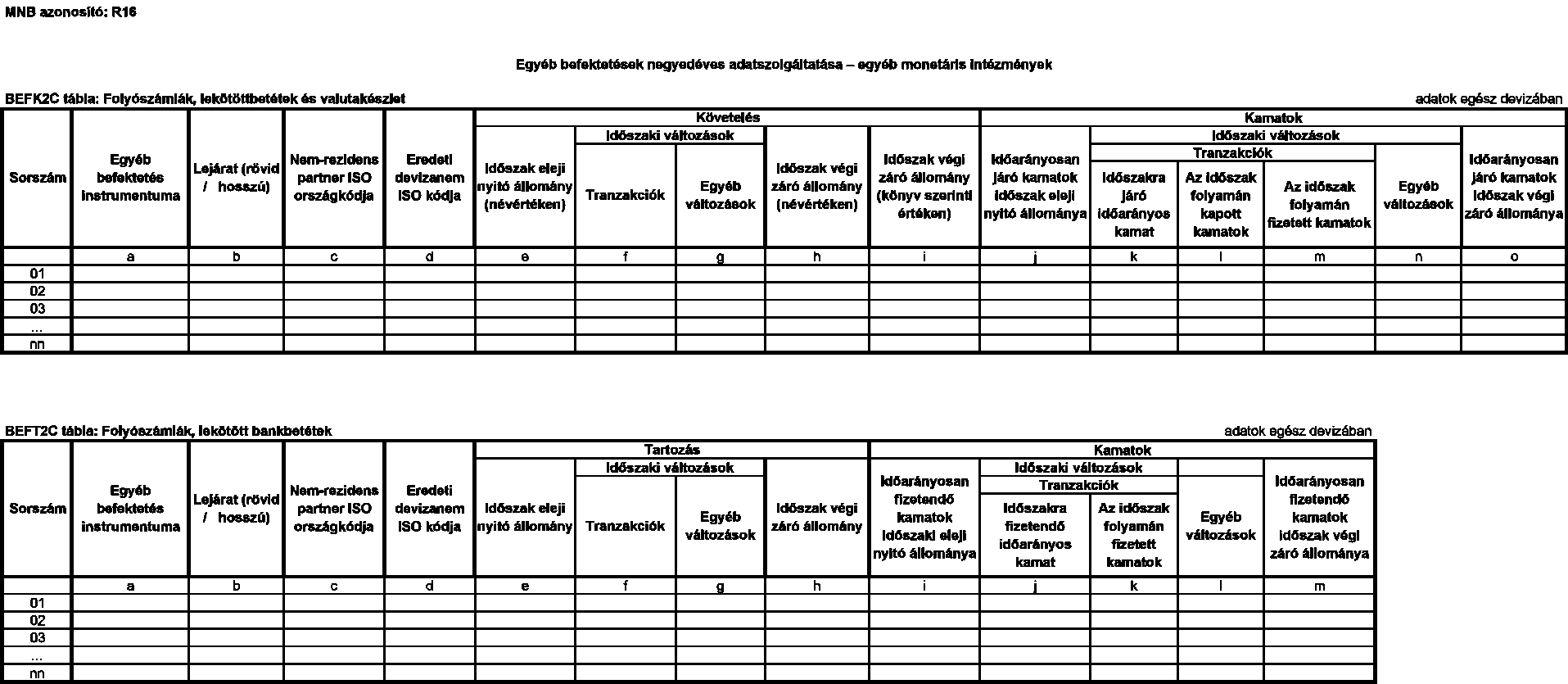

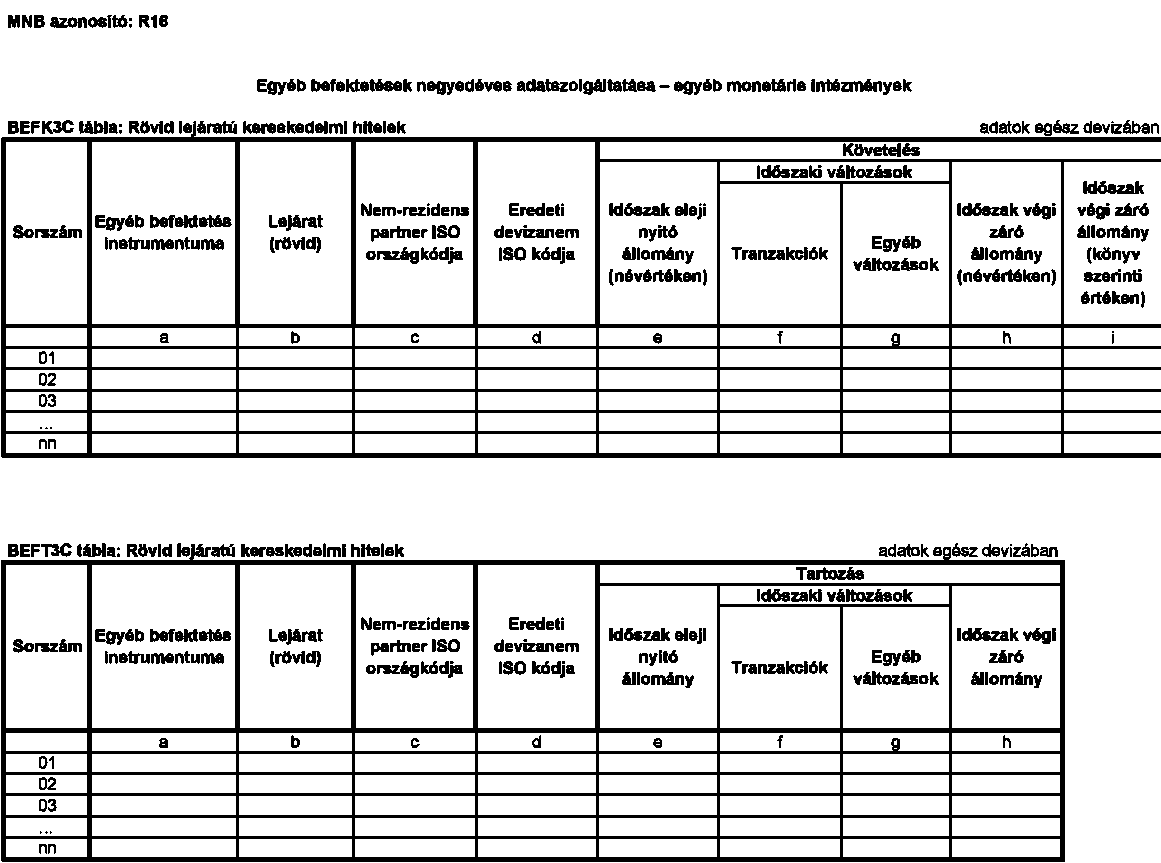

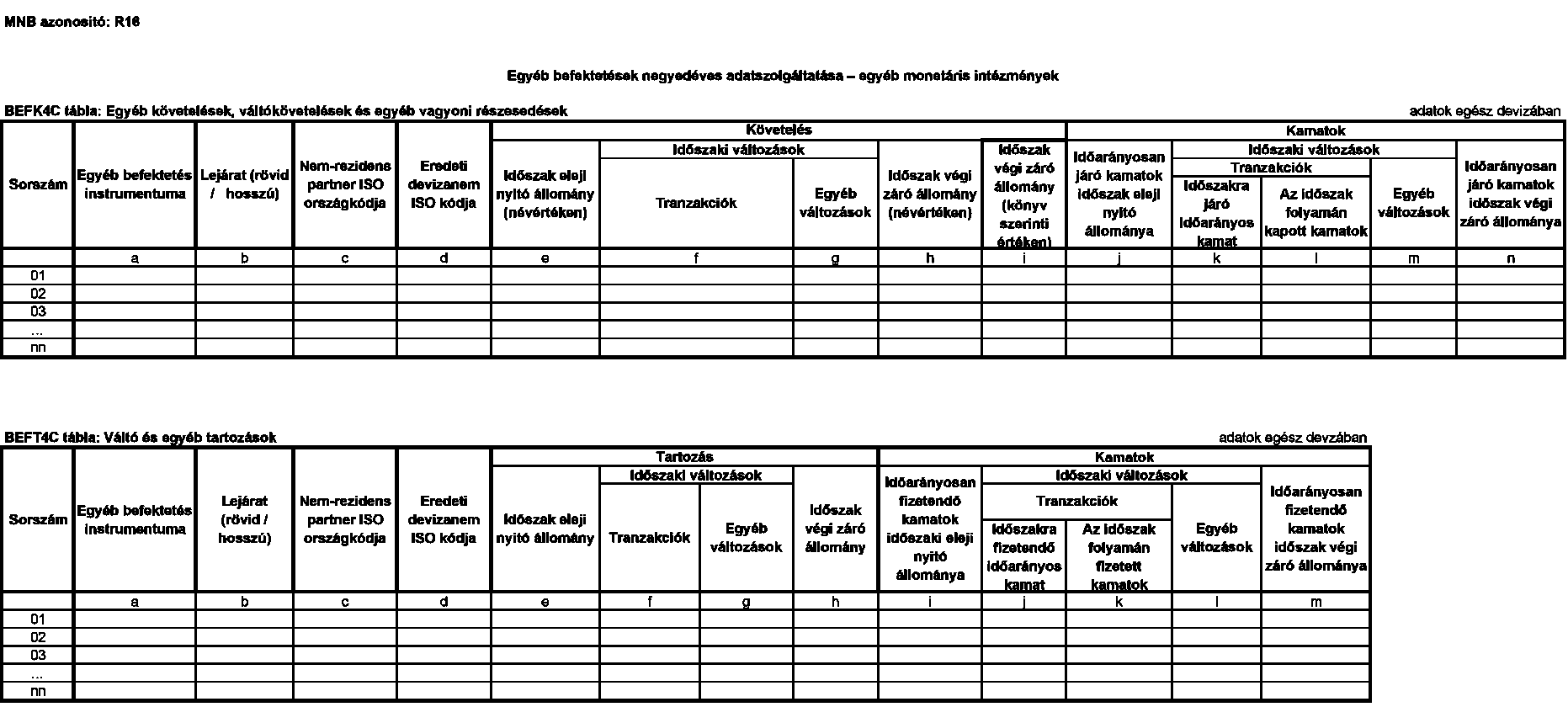

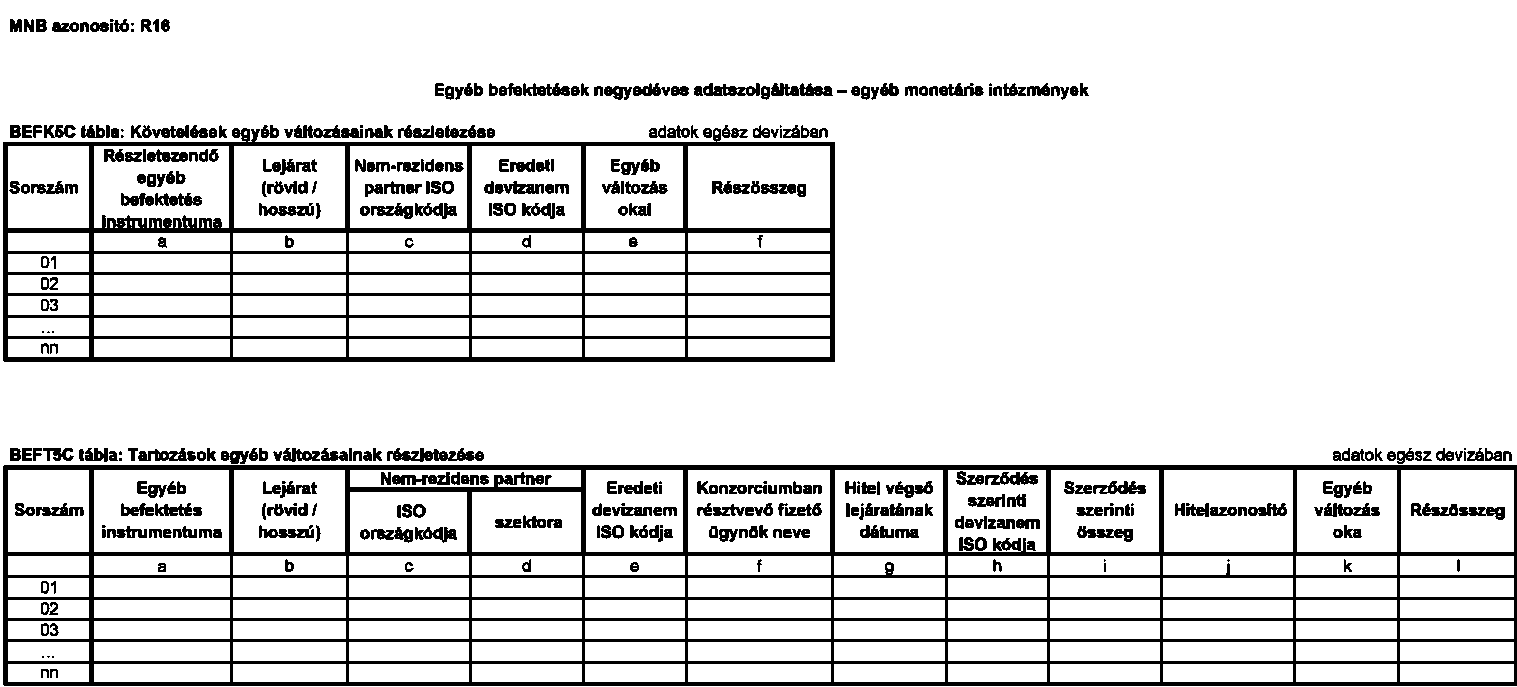

| 123 | R16 | Egyéb befektetések negyedéves adatszolgáltatása - egyéb monetáris intézmények | az R07 azonosító kódú adatszolgáltatásra ki nem jelölt azon - a 2. melléklet I. A. pontja szerinti C) Egyéb monetáris pénzügyi intézmények szektorába sorolt - gazdasági szervezetek, amelyek esetében a tárgynegyedév első vagy utolsó napján az adatszolgáltatásban szereplő összes követelés vagy összes tartozás állománya eléri a 250 millió forintot | negyedéves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztikai igazgatóság |

| MNB azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | ||||

| gyakorisága | teljesítésének módja | határideje | címzettje | ||||

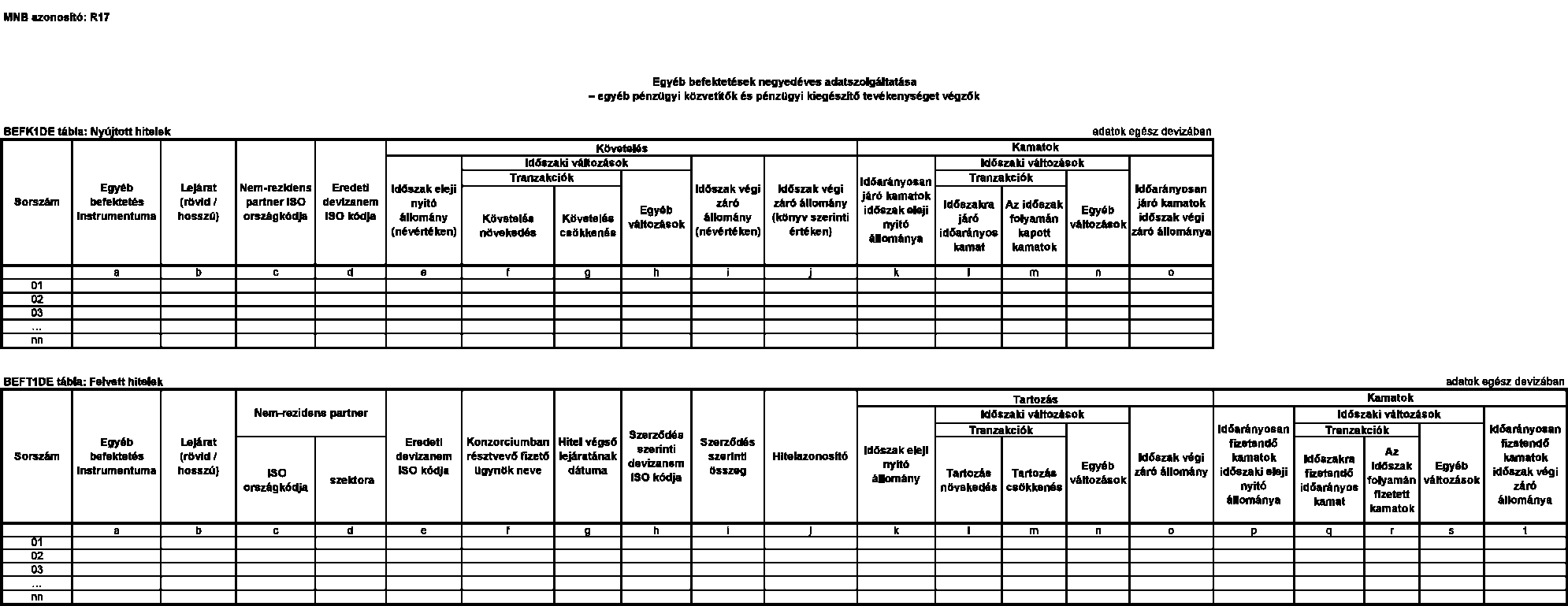

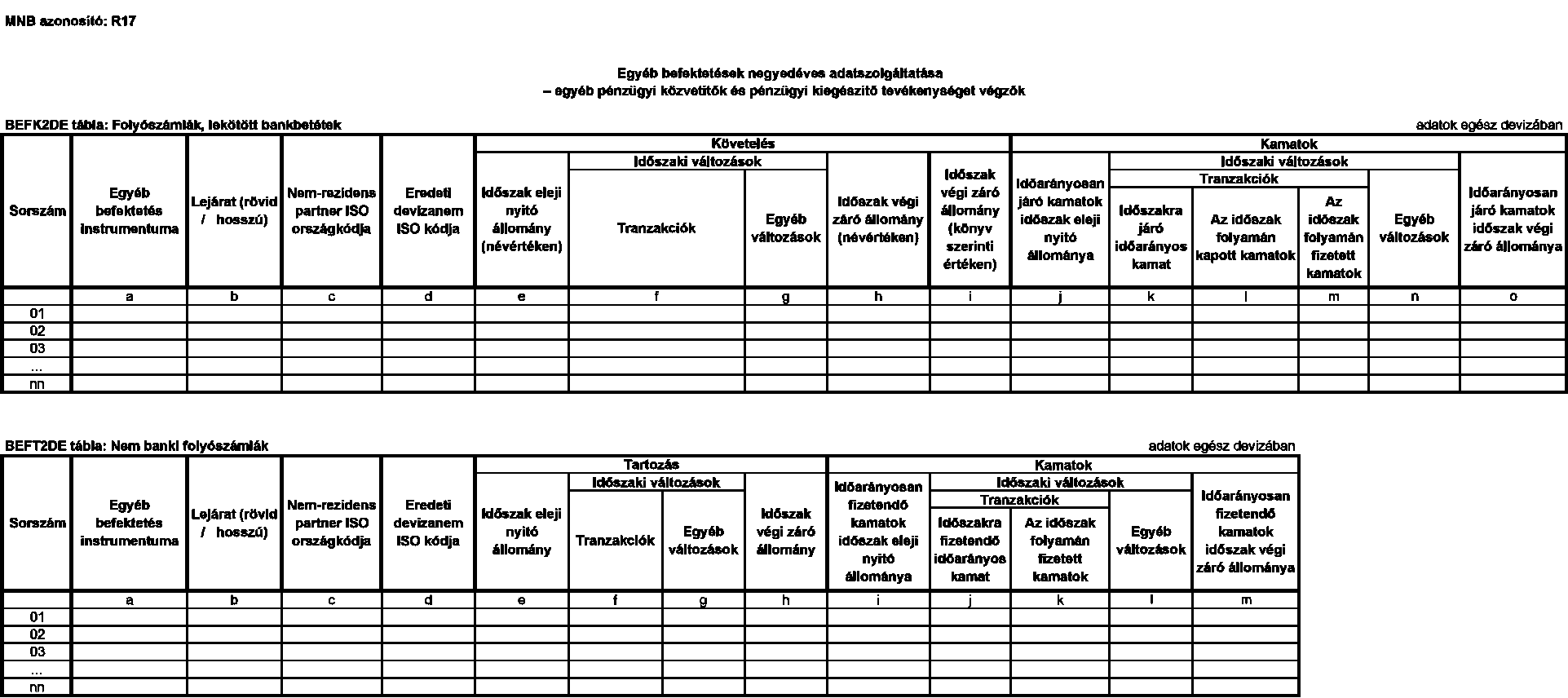

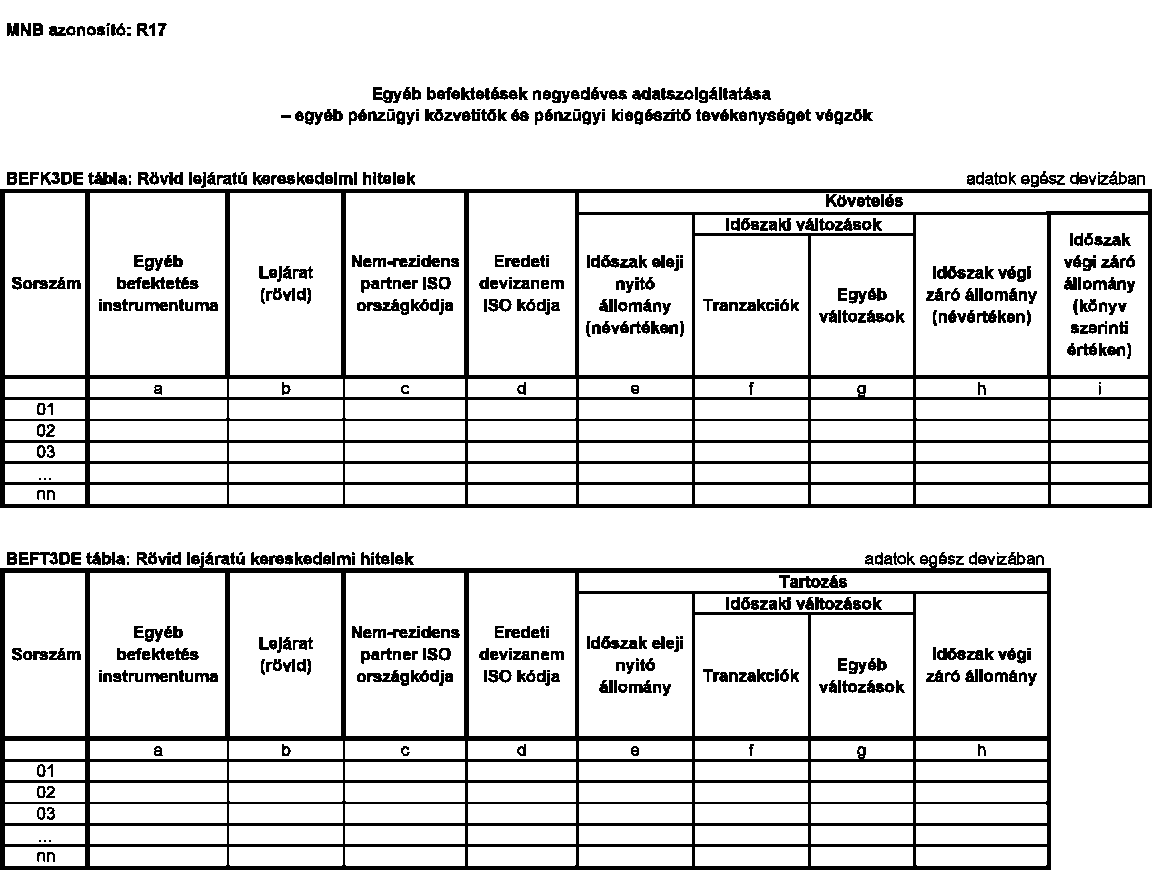

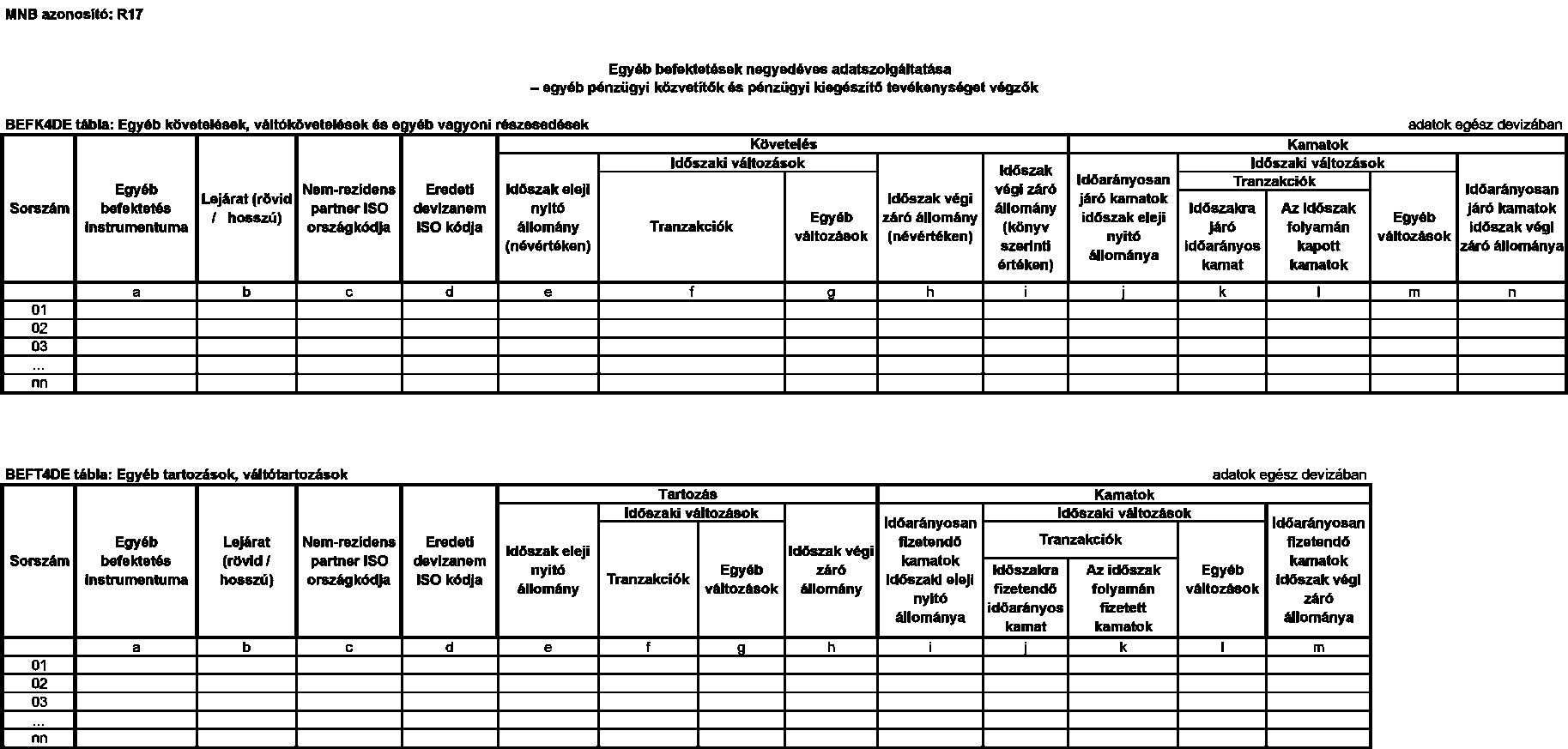

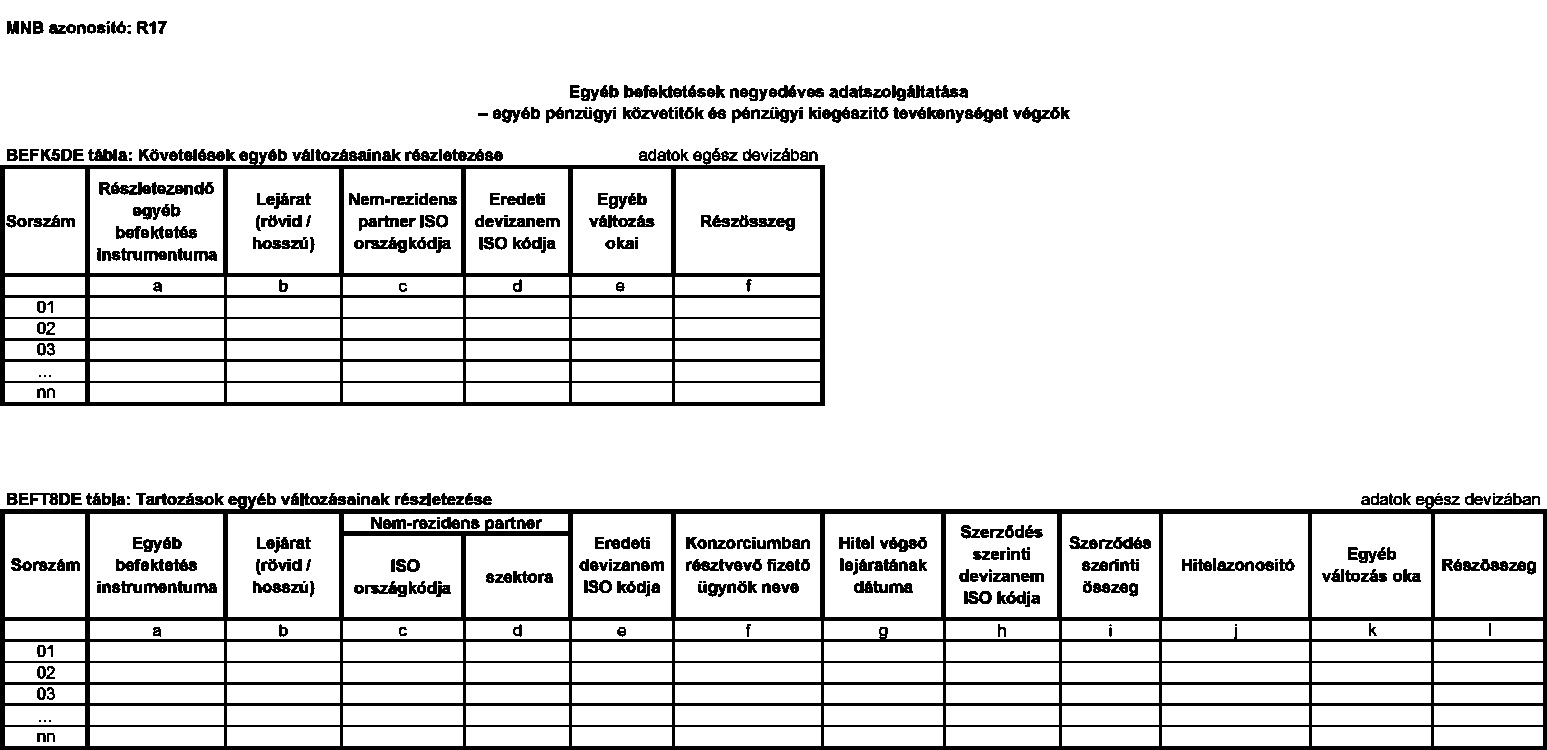

| 124 | R17 | Egyéb befektetések negyedéves adatszolgáltatása - egyéb pénzügyi közvetítők és pénzügyi kiegészítő tevékenységet végzők | az R08 azonosító kódú adatszolgáltatásra ki nem jelölt azon - a 2. melléklet I. A. pontja szerinti D) Egyéb pénzügyi közvetítők és E) Pénzügyi kiegészítő tevékenységet végzők szektorába sorolt - gazdasági szervezetek, amelyek esetében a tárgynegyedév első vagy utolsó napján az adatszolgáltatásban szereplő összes követelés vagy összes tartozás állománya eléri a 250 millió Ft-ot | negyedéves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztikai igazgatóság |

| MNB azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | ||||

| gyakorisága | teljesítésének módja | határideje | címzettje | ||||

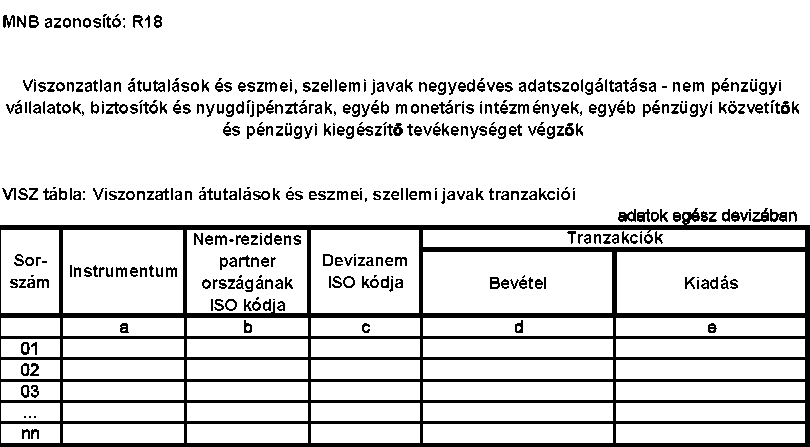

| 125 | R18 | Viszonzatlan átutalások és eszmei, szellemi javak negyedéves adatszolgáltatása - nem pénzügyi vállalatok, biztosítók és nyugdíjpénztárak, egyéb monetáris intézmények, egyéb pénzügyi közvetítők és pénzügyi kiegészítő tevékenységet végzők | az R11 azonosító kódú adatszolgáltatásra ki nem jelölt azon - a 2. melléklet I. A. pontja szerinti A) Nem pénzügyi vállalatok, F) Biztosítók és nyugdíjpénztárak, C) Egyéb monetáris pénzügyi intézmények, D) Egyéb pénzügyi közvetítők, valamint E) Pénzügyi kiegészítő tevékenységet végzők szektorába sorolt - gazdasági szervezetek, amelyek adatszolgáltatásban szereplő tárgynegyedévi összes bevételi vagy összes kiadási forgalma eléri a 100 millió Ft-ot | negyedéves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztikai igazgatóság |

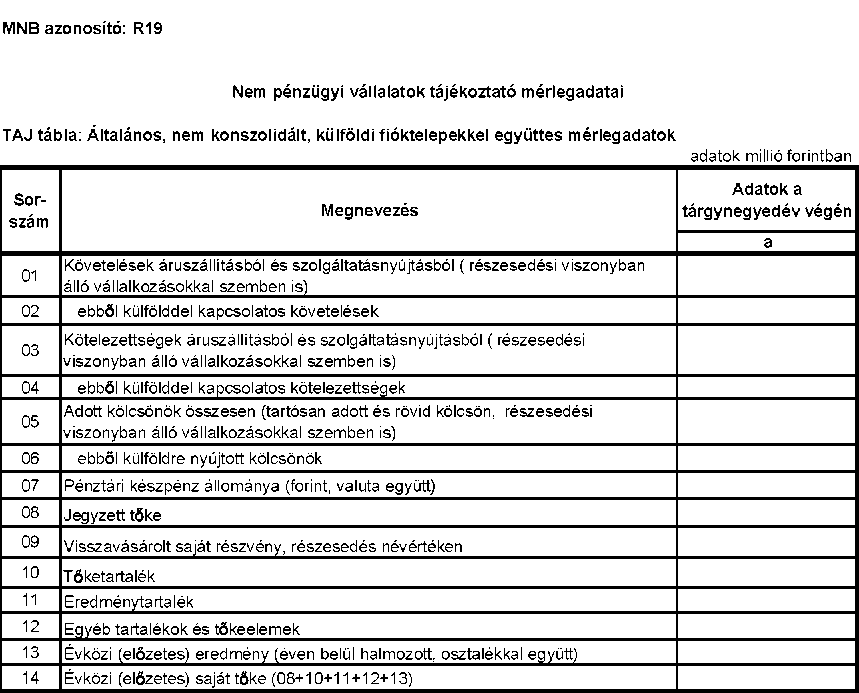

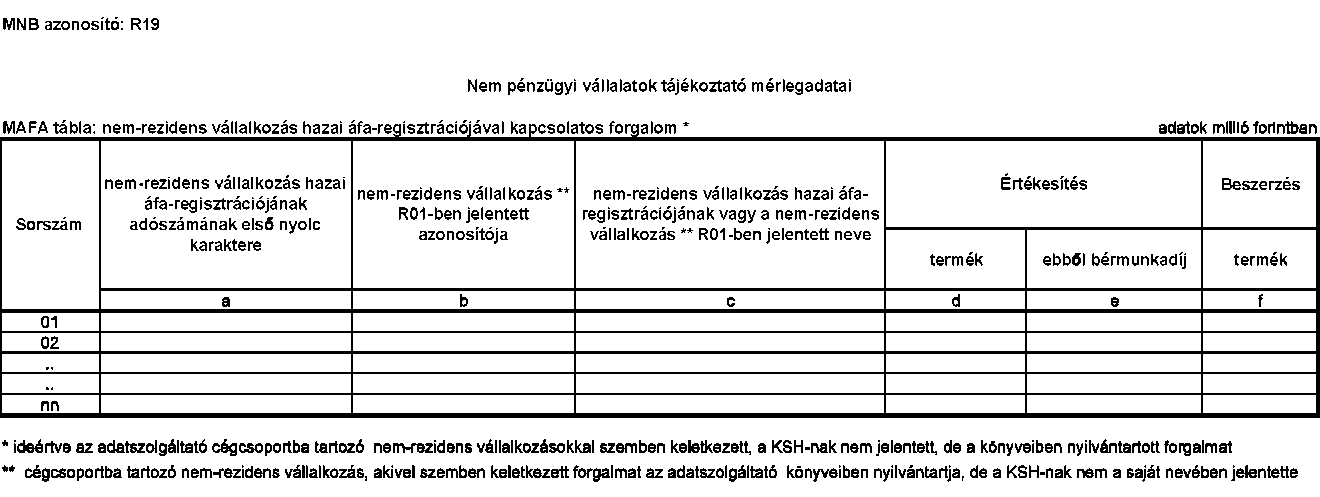

| 126 | R19 | Nem pénzügyi vállalatok tájékoztató mérlegadatai | kijelölt - a 2. melléklet I. A. pontja szerinti A) Nem pénzügyi vállalatok szektorába sorolt - gazdasági szervezetek | negyedéves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 30. nap | MNB Statisztikai igazgatóság |

| MNB azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | ||||

| gyakorisága | teljesítésének módja | határideje | címzettje | ||||

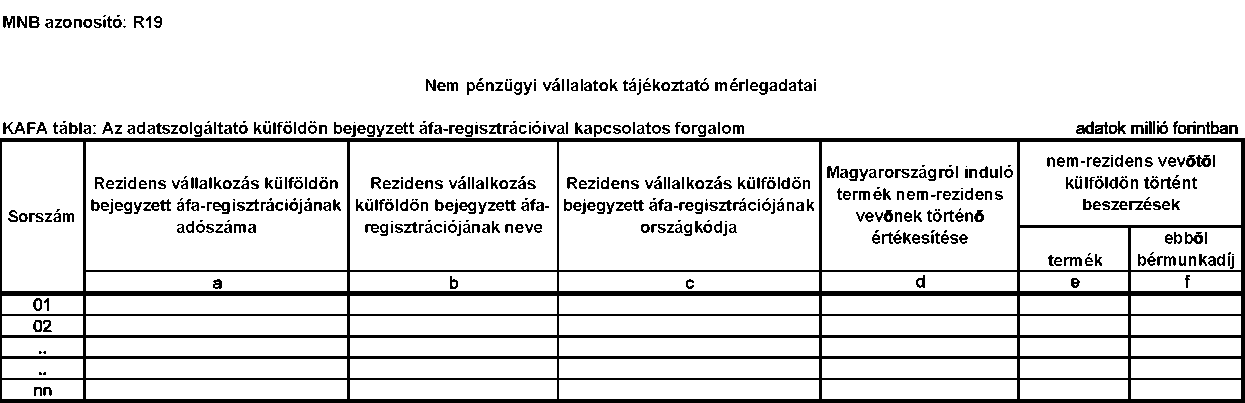

| 127 | R20 | Éven túli lejáratú tartozások esedékességi bontása - nem pénzügyi vállalatok, biztosítók és nyugdíjpénztárak, háztartásokat segítő nonprofit intézmények, egyéb pénzügyi közvetítők és pénzügyi kiegészítő tevékenységet végzők | az R06, R08, R15 vagy R17 azonosító kódú adatszolgáltatás teljesítésére kötelezett, éven túli lejáratú tartozással rendelkező gazdasági szervezetek | negyedéves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztikai igazgatóság |

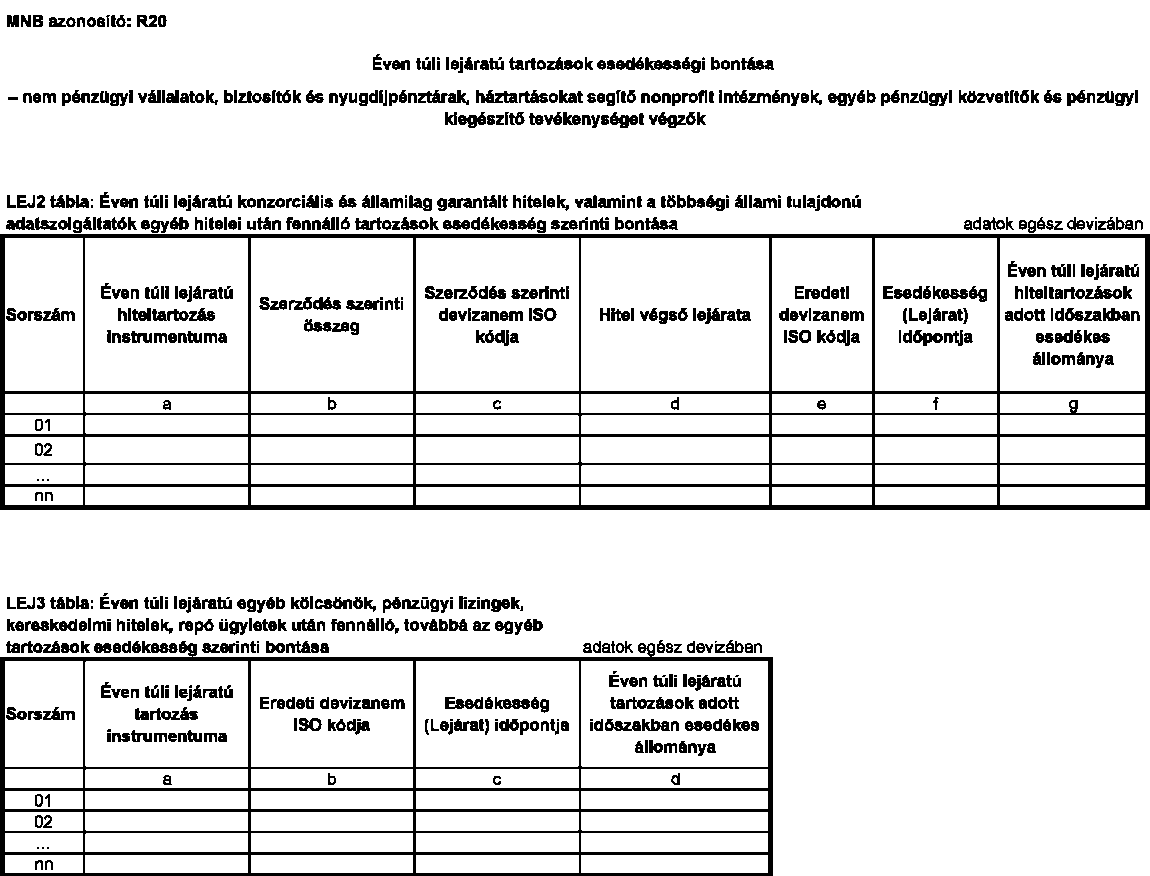

| 128 | R21 | Éven túli lejáratú követelések és tartozások esedékességi bontása - egyéb monetáris intézmények | az R07, R10 vagy R16 azonosító kódú adatszolgáltatás teljesítésére kötelezett, éven túli lejáratú követeléssel vagy tartozással rendelkező gazdasági szervezetek | negyedéves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztikai igazgatóság |

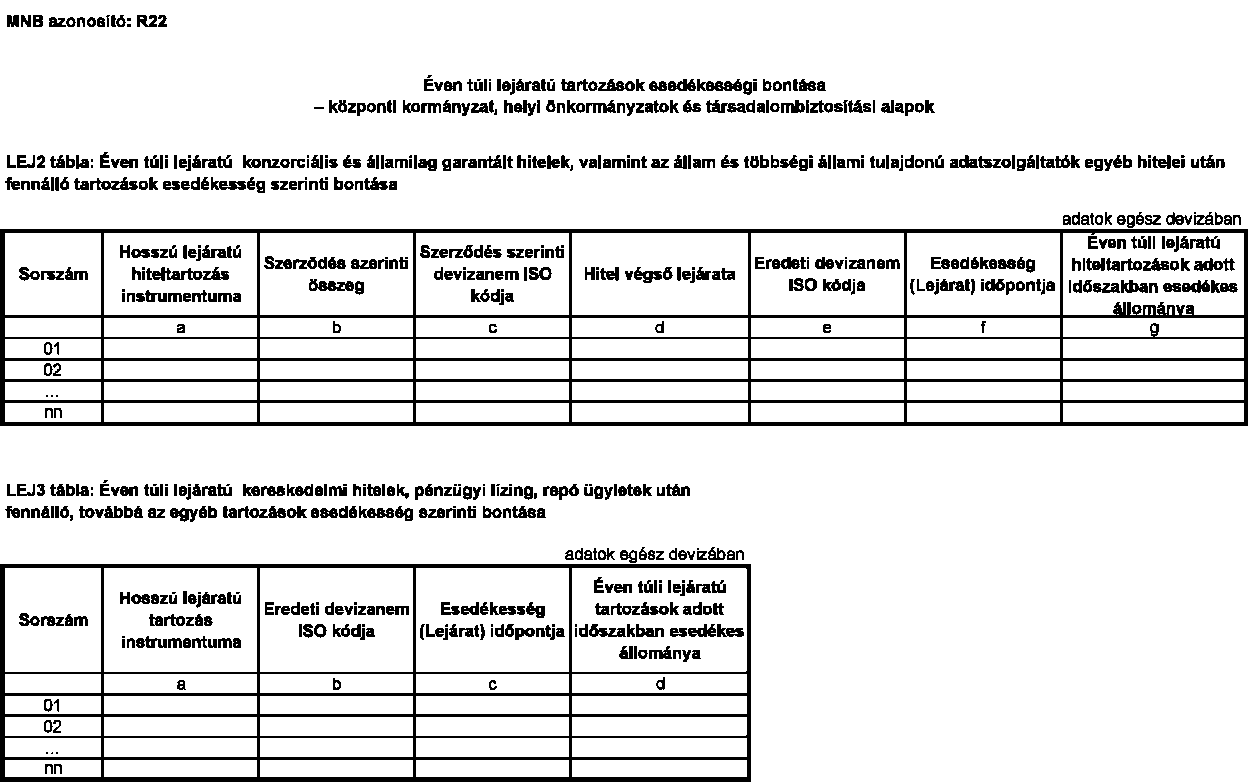

| 129 | R22 | Éven túli lejáratú tartozások esedékességi bontása - központi kormányzat, helyi önkormányzatok és társadalombiztosítási alapok | az R09 azonosító kódú adatszolgáltatás teljesítésére kijelölt, éven túli lejáratú tartozással rendelkező gazdasági szervezetek | negyedéves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztikai igazgatóság |

| MNB azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | ||||

| gyakorisága | teljesítésének módja | határideje | címzettje | ||||

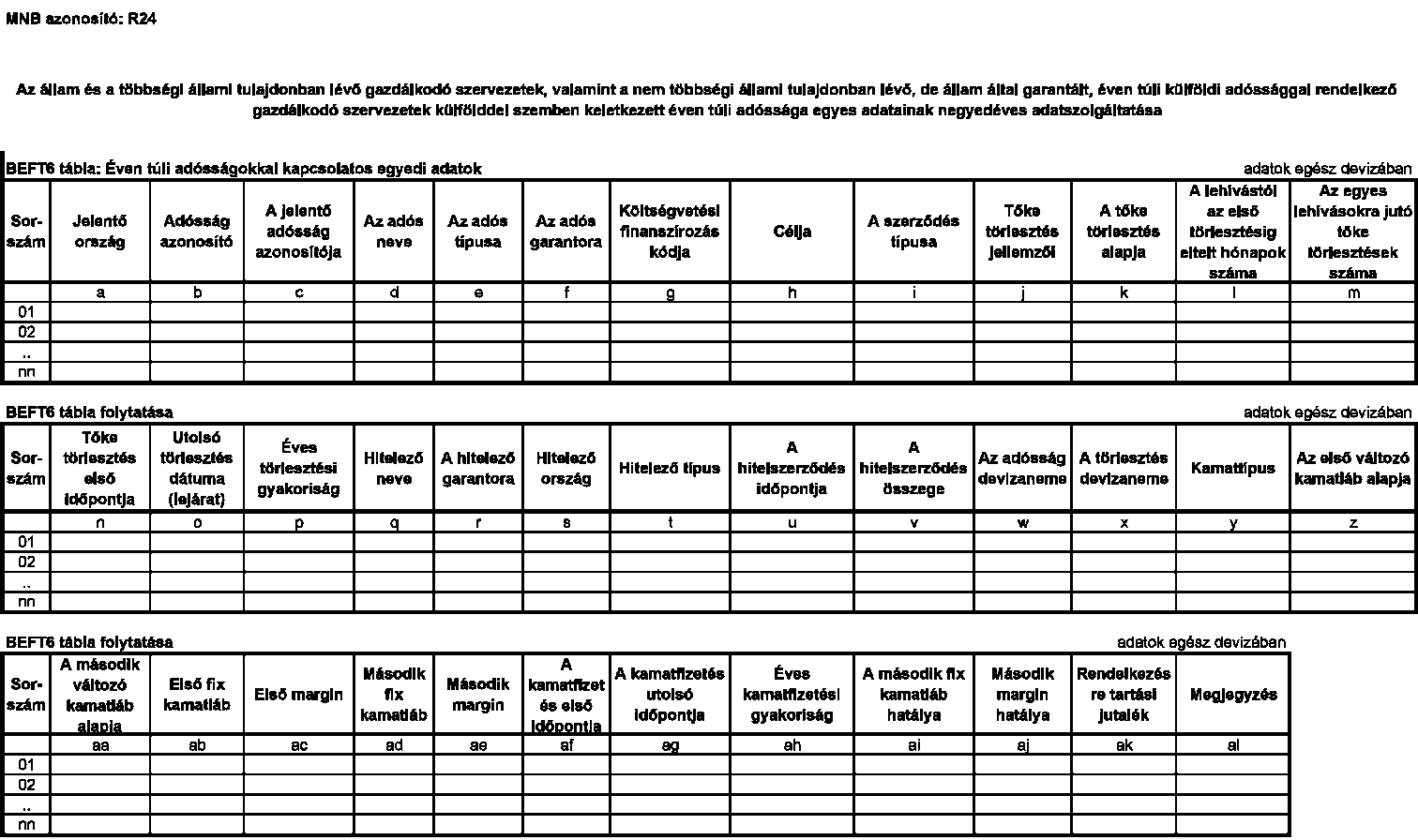

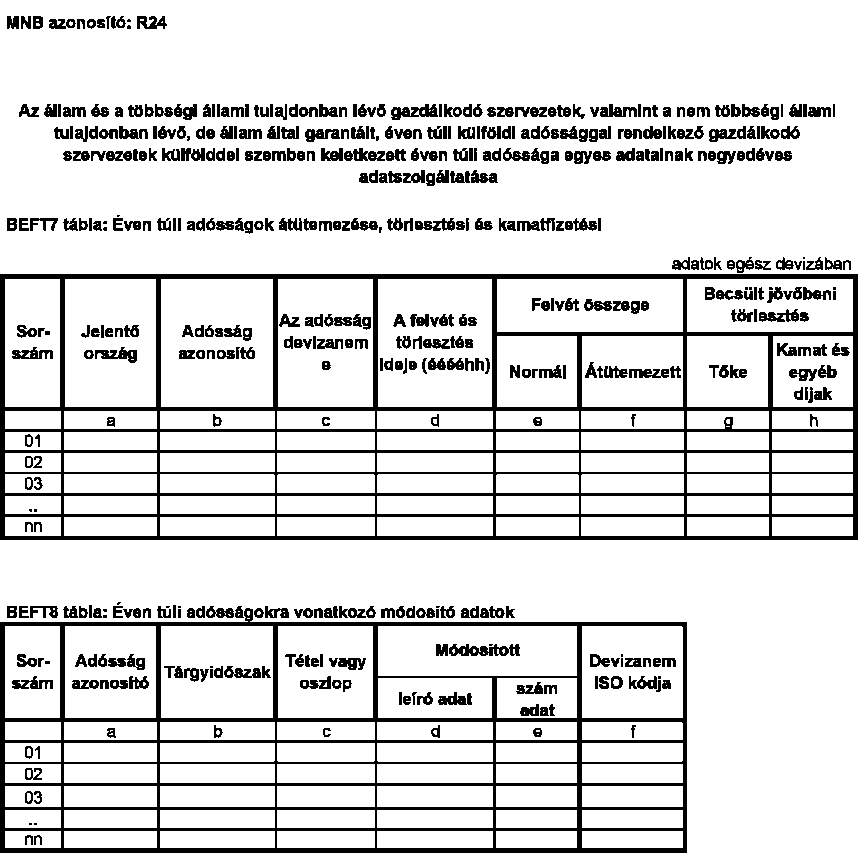

| 130 | R24 | Az állam és a többségi állami tulajdonban lévő gazdálkodó szervezetek, valamint a nem többségi állami tulajdonban lévő, de állam által garantált, éven túli külföldi adóssággal rendelkező gazdálkodó szervezetek külfölddel szemben keletkezett éven túli adóssága egyes adatainak negyedéves adatszolgáltatása | éven túli külföldi adóssággal rendelkező költségvetési szervek és többségi állami tulajdonban lévő gazdálkodó szervezetek, valamint nem többségi állami tulajdonban lévő, de állam által garantált, éven túli külföldi adóssággal rendelkező gazdálkodó szervezetek | negyedéves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztikai igazgatóság |

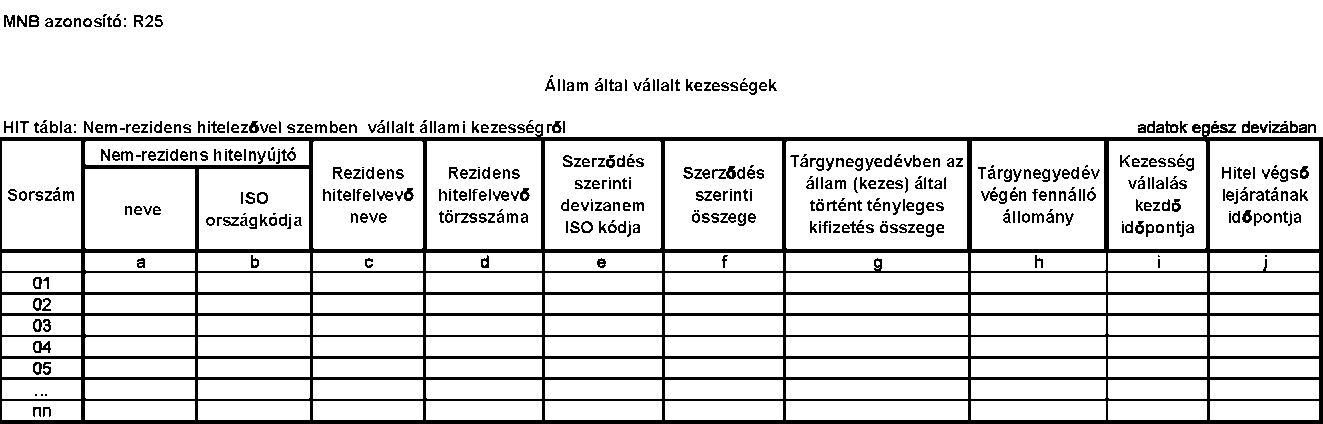

| 131 | R25 | Állam által vállalt kezességek | MÁK | negyedéves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő 51. nap | MNB Statisztikai igazgatóság |

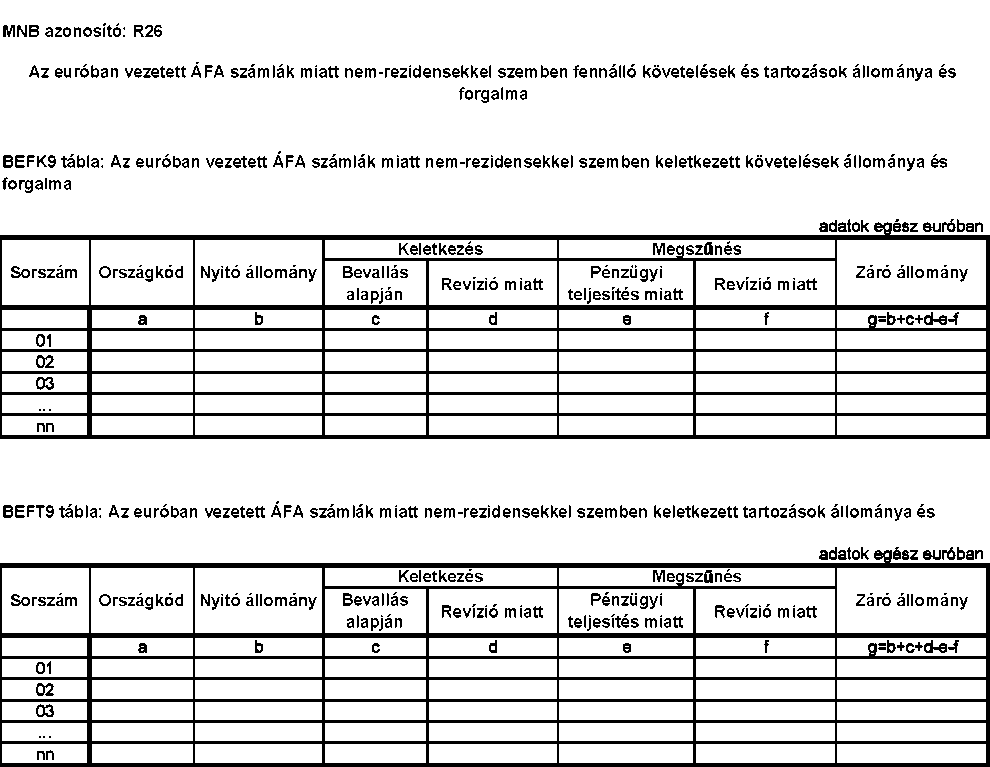

| 132 | R26 | Az euróban vezetett ÁFA számlák miatt nem- rezidensekkel szemben fennálló követelések és tartozások állománya és forgalma | Nemzeti Adó- és Vámhivatal (a továbbiakban: NAV) | negyedéves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztikai igazgatóság |

| MNB azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | ||||

| gyakorisága | teljesítésének módja | határideje | címzettje | ||||

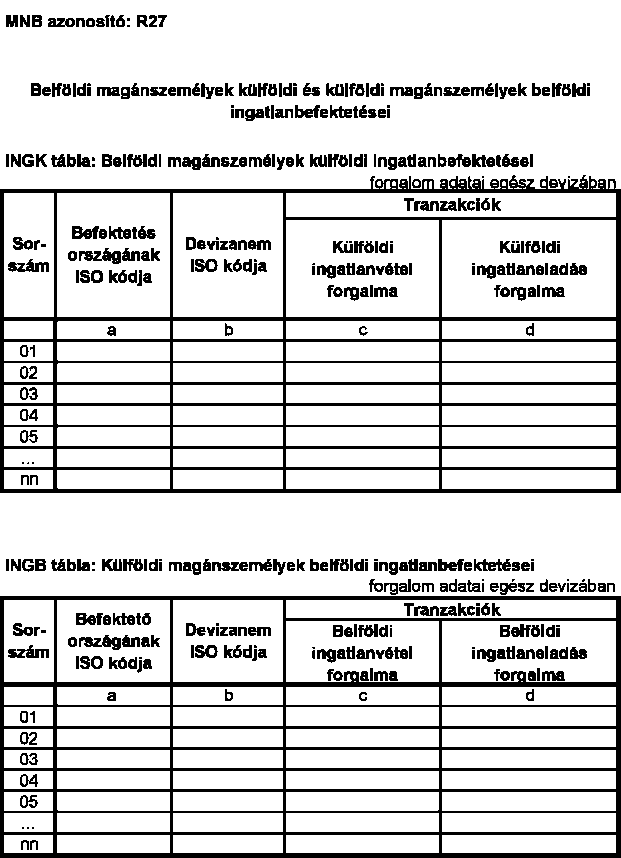

| 133 | R27 | Belföldi magánszemélyek külföldi és külföldi magánszemélyek belföldi ingatlanbefektetései | azon ingatlanközvetítői tevékenységet végzők, amelyek közvetítésével a rezidens magánszemélyek külföldi, illetve a külföldi magánszemélyek belföldi ingatlan adásvételeire vonatkozóan a tárgyidőszakban megkötött szerződések szerinti vételárak összege eléri az 500 millió Ft-ot | éves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő év március 10. munkanap | MNB Statisztikai igazgatóság |

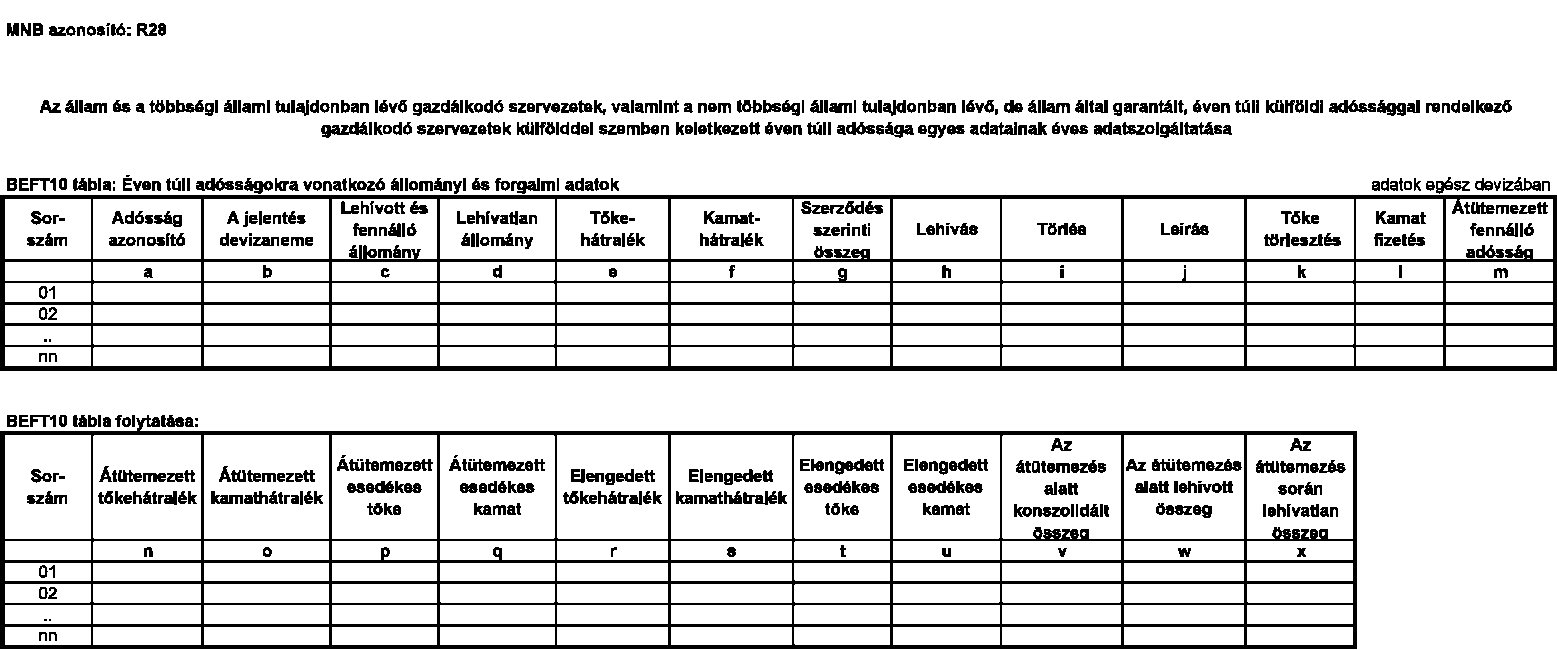

| 134 | R28 | Az állam és a többségi állami tulajdonban lévő gazdálkodó szervezetek, valamint a nem többségi állami tulajdonban lévő, de állam által garantált, éven túli külföldi adóssággal rendelkező gazdálkodó szervezetek külfölddel szemben keletkezett éven túli adóssága egyes adatainak éves adatszolgáltatása | éven túli külföldi adóssággal rendelkező költségvetési szervek és többségi állami tulajdonban lévő gazdálkodó szervezetek, valamint nem többségi állami tulajdonban lévő, de állam által garantált, éven túli külföldi adóssággal rendelkező gazdálkodó szervezetek | éves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő év 32. munkanap | MNB Statisztikai igazgatóság |

| MNB azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | ||||

| gyakorisága | teljesítésének módja | határideje | címzettje | ||||

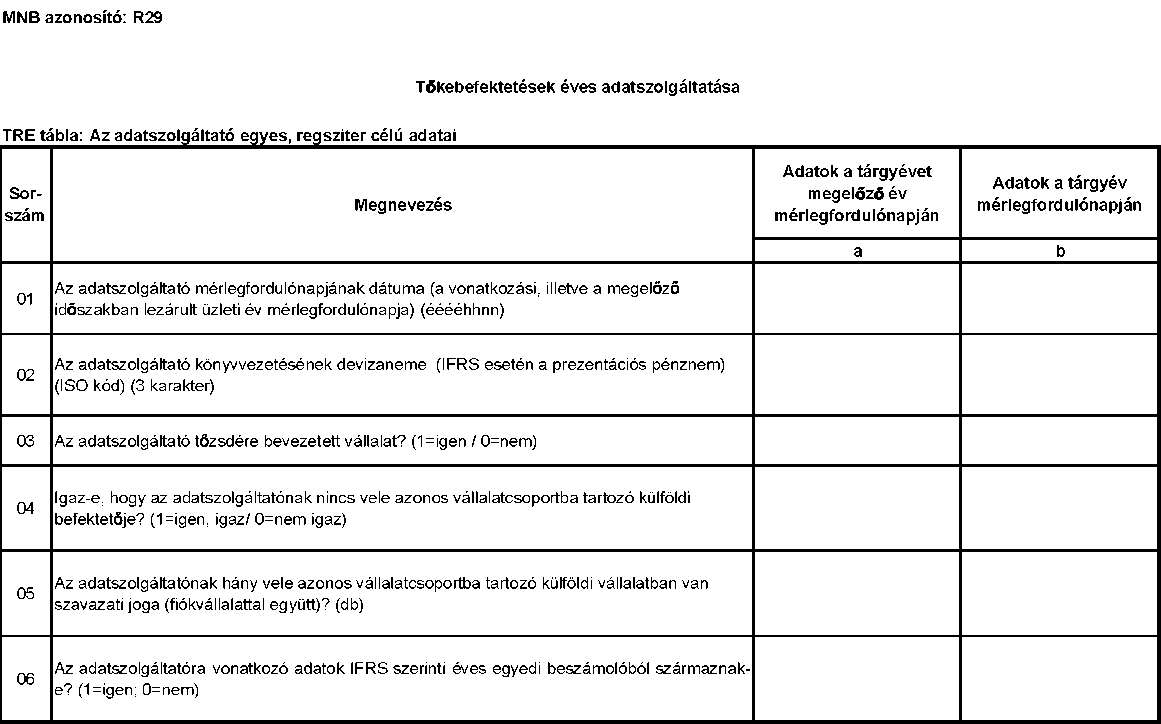

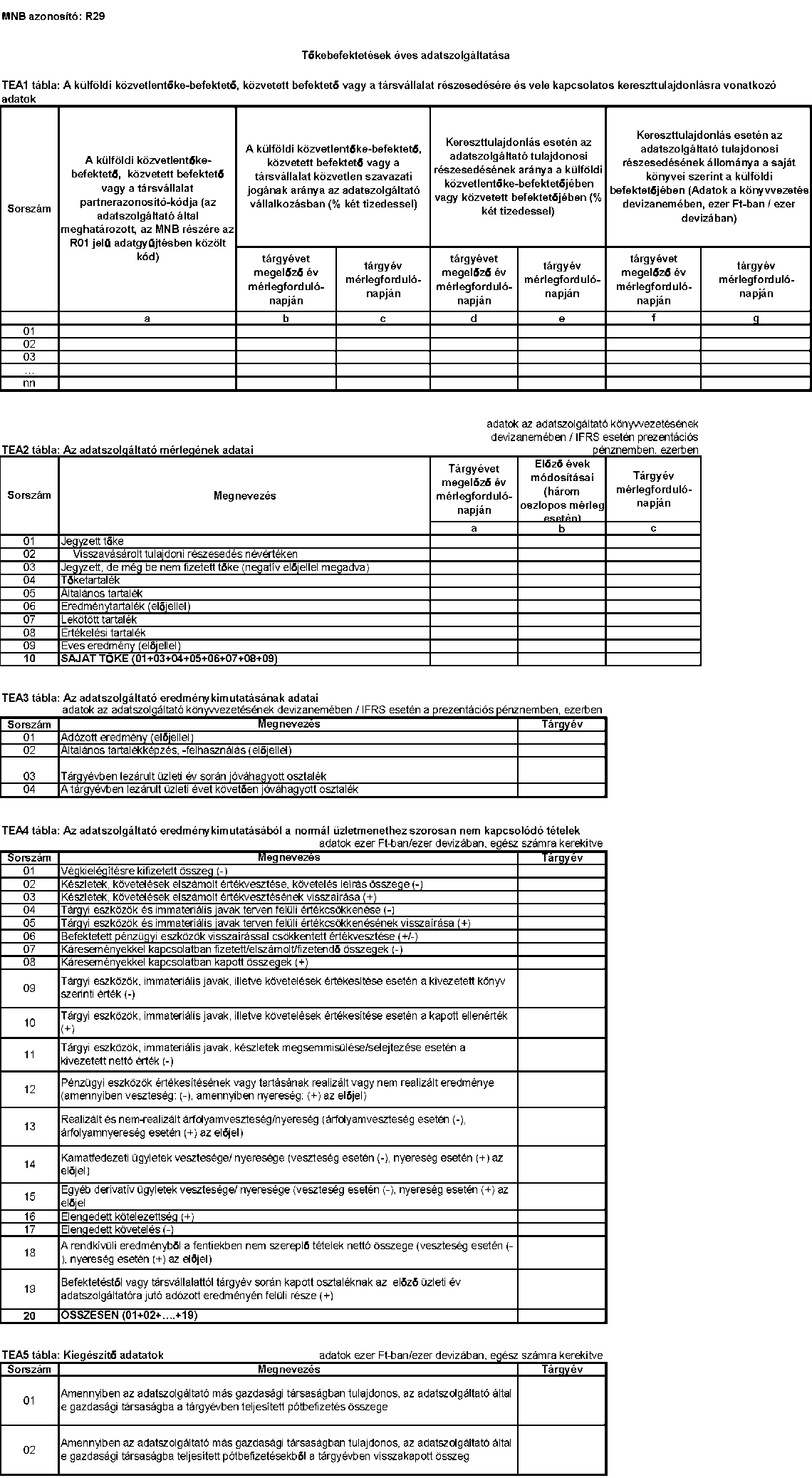

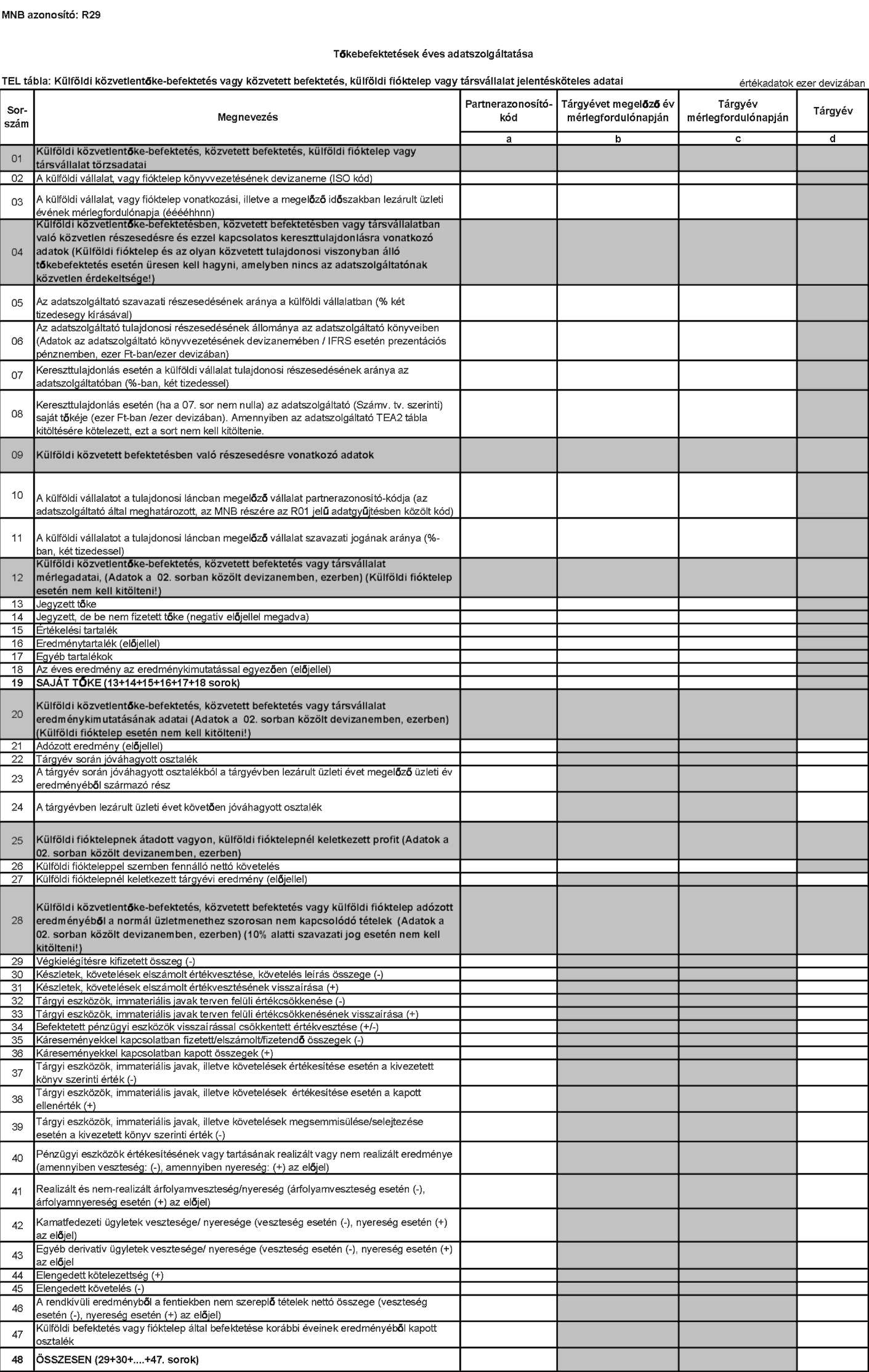

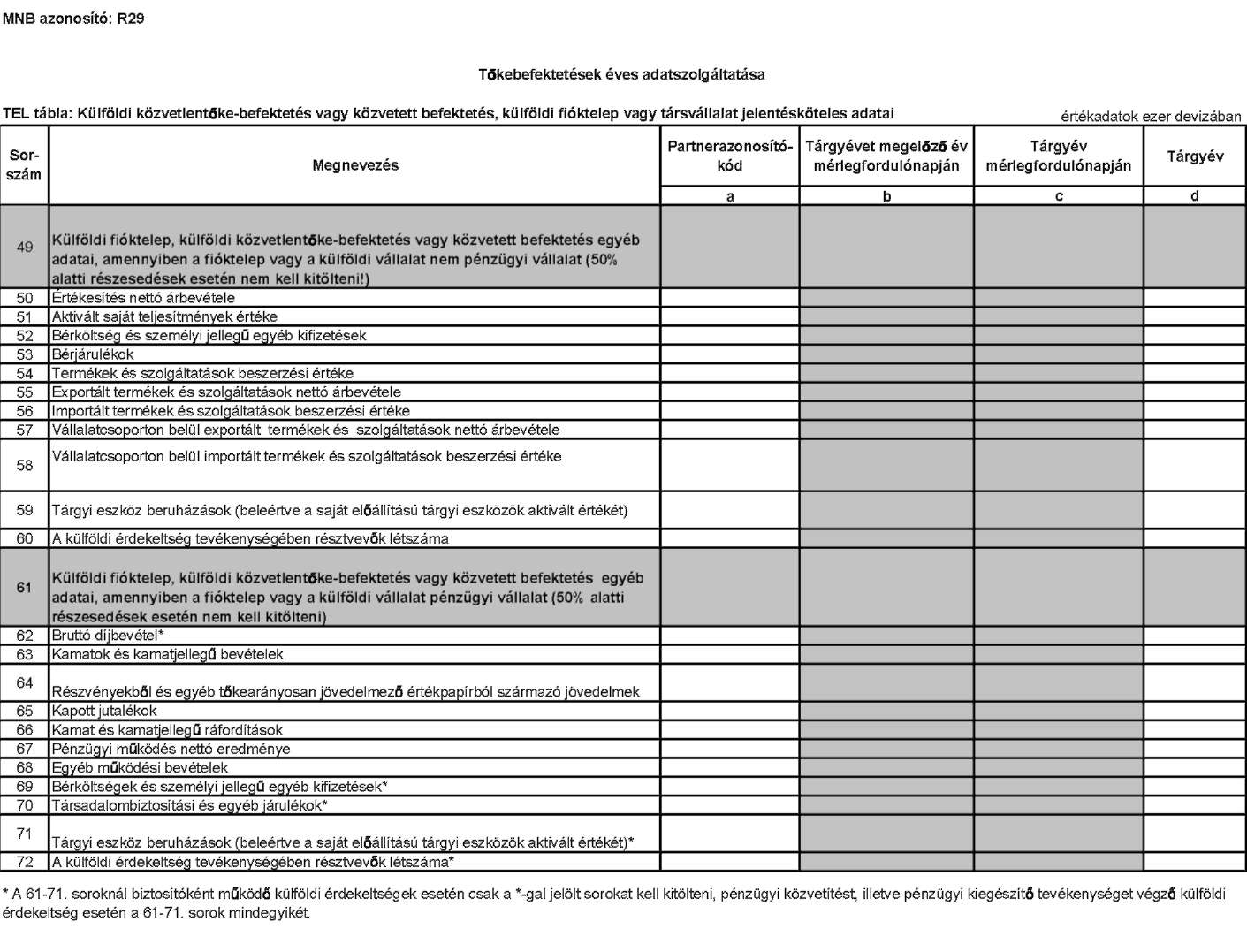

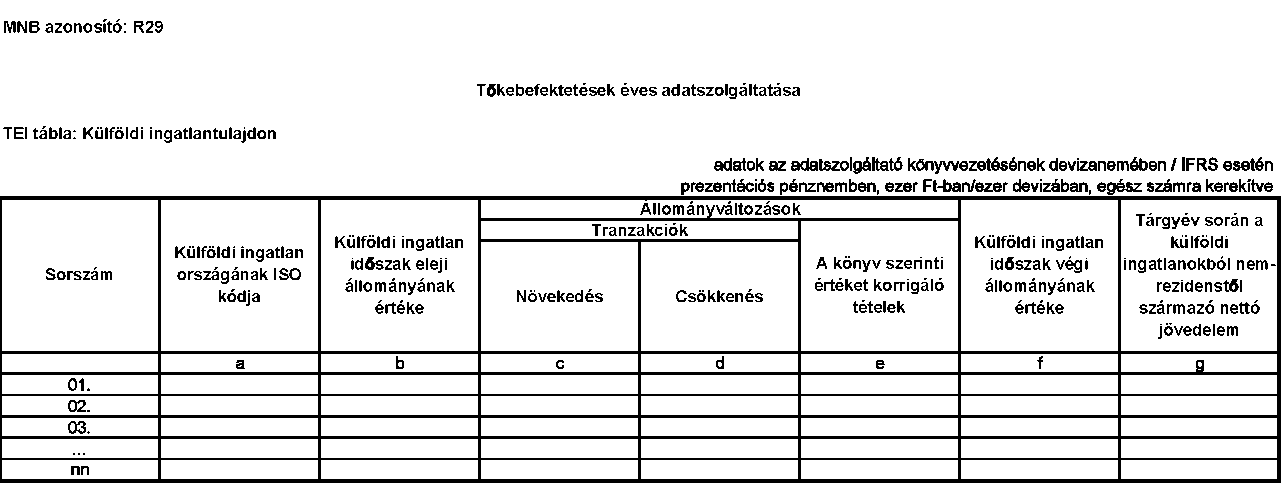

| 135 | R29 | Tőkebefektetések éves adatszolgáltatása | azon gazdasági szervezetek, amelyek - vállalatcsoportba tartozó külföldi befektetővel/befektetőkké I rendelkeznek, és a külföldi befektető(k)re jutó összes (magyar számviteli szabályok szerinti) saját tőke összege a tárgyév vagy a tárgyévet megelőző év mérlegforduló-napján eléri az 500 millió forintot, vagy kisebb, mint mínusz 500 millió forint, vagy a tárgyévi eredmény- kimutatásban a külföldi befektetőre jutó összes osztalék összege eléri az 500 millió forintot, vagy a vállalatcsoportba tartozó egy vagy több külföldi vállalkozás jegyzett tőkéjében szavazati joggal vagy külföldi fiókteleppel rendelkeznek, és ezen részesedések együttes értéke vagy a külföldi fióktelepnek átadott vagyon értéke a tárgyév vagy a tárgyévet megelőző év mérlegforduló-napján eléri a 10 millió forintot. | éves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő év június 30. | MNB Statisztikai igazgatóság |

| MNB azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | ||||

| gyakorisága | teljesítésének módja | határideje | címzettje | ||||

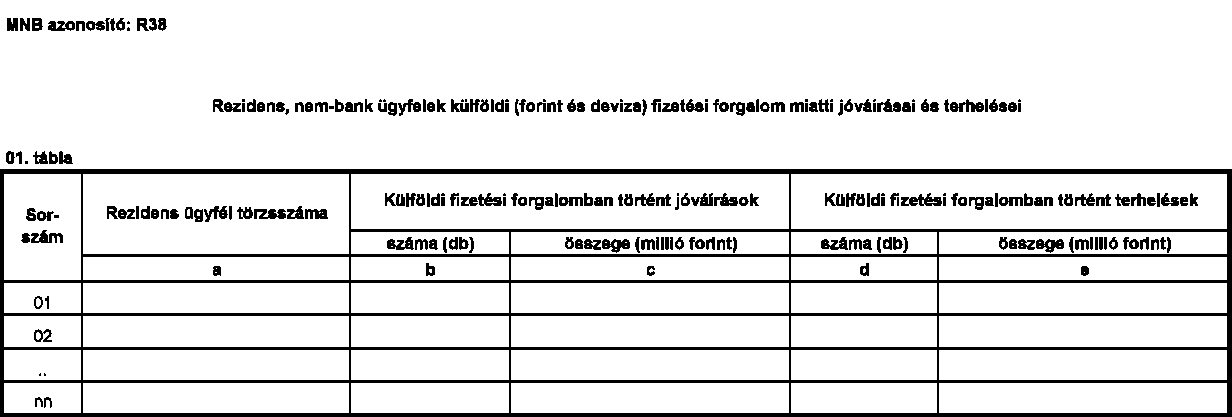

| 136 | R38 | Rezidens, nem-bank ügyfelek külföldi (forint és deviza) fizetési forgalom miatti jóváírásai és terhelései | bankok, szakosított hitelintézetek, az ezen típusú EGT-fióktelepek | negyedéves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap utolsó munkanap | MNB Statisztikai igazgatóság |

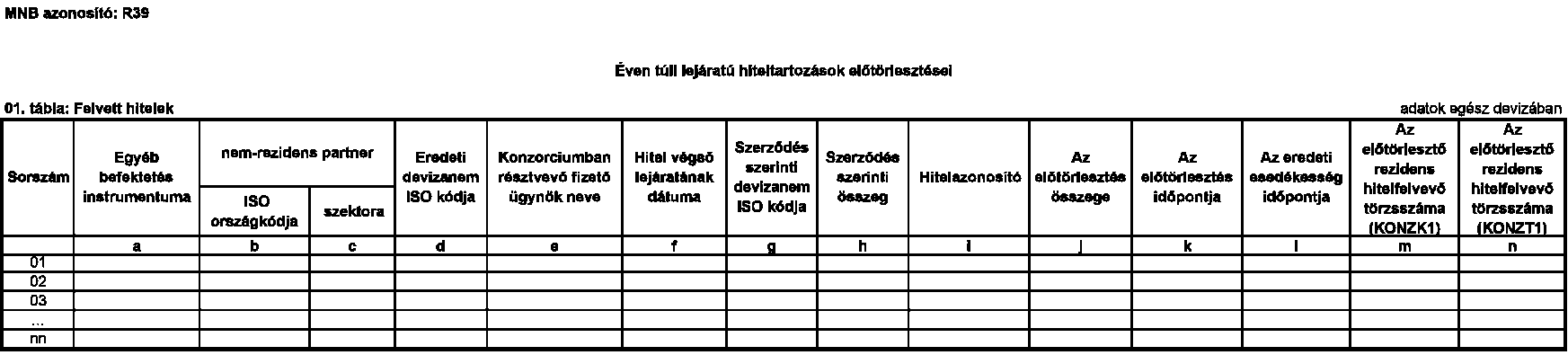

| 137 | R39 | Éven túli lejáratú hiteltartozások előtörlesztései | az R06-R10 vagy az R15- R17 azonosító kódú adatszolgáltatások teljesítésére kötelezett, éven túli külföldi adósággal rendelkező és a tárgyidőszakban előtörlesztést végrehajtó gazdasági szervezetek | éves | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő év 32. munkanap | MNB Statisztikai igazgatóság |

| 138 | R43 | Külföldi tőkebefektetővel rendelkező, átalakulás során megszűnő gazdasági társaságok eseti adatszolgáltatása (végleges vagyonmérleg) | azon gazdasági társaság jogutódja, amely vállalatcsoportba tartozó külföldi befektetővel rendelkezik, és a külföldi befektetőre jutó összes saját tőke összege az átalakulás napján eléri az 1 milliárd forintot vagy kisebb, mint mínusz 1 milliárd forint | eseti | elektronikus úton (EBEAD rendszer) | átalakulás napját követő 150. nap | MNB Statisztikai igazgatóság |

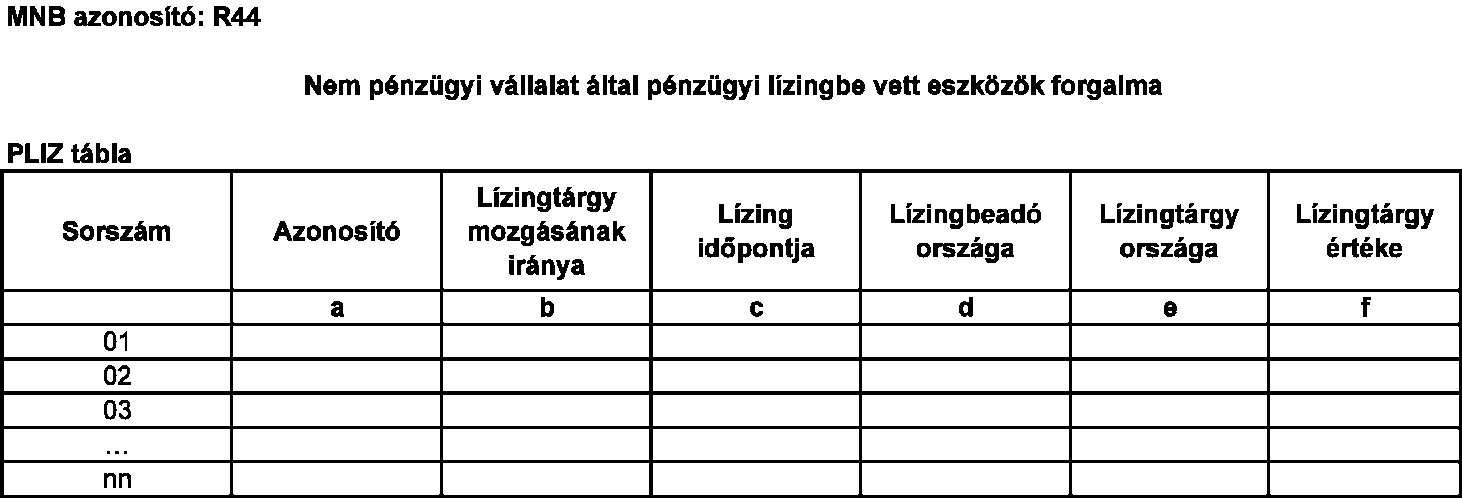

| 139 | R44 | Nem pénzügyi vállalat által pénzügyi lízingbe vett eszközök forgalma | kijelölt - a 2. melléklet I. A. pontja szerinti A) Nem pénzügyi vállalatok szektorába sorolt - gazdasági szervezetek | egyedi elrendelés alapján, havi | elektronikus úton (EBEAD rendszer) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztikai igazgatóság |

| 140 | W06 | A hitelintézetek szöveges jelentése aktuális témákban | kijelölt bankok, szakosított hitelintézetek, az ezen típusú EGT- fióktelepek | egyedi elrendelés alapján, eseti | papíron | az egyedi elrendelésben foglaltak szerint | MNB Pénzügyi rendszer elemzése igazgatóság |

| MNB azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | ||||

| gyakorisága | teljesítésének módja | határideje | címzettje | ||||

| 141 | W08 | Jelentés rendkívüli eseményekről | Tpt. szerinti és pénzforgalmi elszámolóházak, központi értéktári tevékenységet végző szervezet, Tpt. szerinti központi szerződő fél, az ezen típusú EGT- fióktelepek | negyedéves és eseti | elektronikus úton (EBEAD rendszer) | a negyedéves adatszolgáltatás tekintetében a tárgyidőszakot követő 10. munkanap; az eseti adatszolgáltatás tekintetében az esemény, (ismétlődő üzemzavar esetén az ismételt előfordulás) kivizsgálását követő 5. munkanap, de legkésőbb az eseményt követő 20. munkanap | MNB Pénzügyi infrastruktúrák igazgatóság |

| 142 | W12 | Jelentés nagyértékű visszaélésről | bankok, szakosított hitelintézetek, az ezen típusú EGT-fióktelepek | negyedéves és eseti | elektronikus úton (EBEAD rendszer) | a negyedéves adatszolgáltatás tekintetében a negyedévet követő 10. munkanap; az eseti adatszolgáltatás tekintetében az esemény kivizsgálásának befejezését követő 10. munkanap | MNB Pénzügyi infrastruktúrák igazgatóság |

II.

| MNB azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | ||||

| gyakorisága | teljesítésének módja | határideje | címzettje | ||||

| 1 | Z01 | Munkaerő-felmérés anonimizált adatai | Központi Statisztikai Hivatal (a továbbiakban: KSH) | negyedéves | elektronikus úton (elektronikus adathordozó) | megállapodás szerint | MNB Közgazdasági előrejelzés és elemzés igazgatóság |

| 2 | Z02 | A háztartások jövedelmére és fogyasztására vonatkozó anonimizált adatok | KSH | éves | elektronikus úton (elektronikus adathordozó) | megállapodás szerint | MNB Közgazdasági előrejelzés és elemzés igazgatóság |

| 3 | Z03 | A fogyasztói árindex számításához felhasznált bolti szintű, anonimizált áradatok | KSH | megállapodás szerint | elektronikus úton | megállapodás szerint | MNB Kutatási igazgatóság |

| 4 | Z04 | Természetes személyek anonimizált jövedelmi adatai | NAV | megállapodás szerint | elektronikus úton (elektronikus adathordozó) | megállapodás szerint | MNB Statisztikai igazgatóság |

| 5 | Z05 | Központi hitelinformációs rendszer anonimizált adatai | KHR-t működtető pénzügyi vállalkozás | megállapodás szerint | elektronikus úton (elektronikus adathordozó) | megállapodás szerint | MNB Statisztikai igazgatóság |

| 6 | Z06 | Természetes személyek anonimizált egészségügyi adatai | OEP | megállapodás szerint | elektronikus úton (elektronikus adathordozó) | megállapodás szerint | MNB Statisztikai igazgatóság |

| 7 | Z07 | Természetes személyek anonimizált jövedelmi és munkatörténet adatai | ONYF | megállapodás szerint | elektronikus úton (elektronikus adathordozó) | megállapodás szerint | MNB Statisztikai igazgatóság |

2. melléklet az 50/2015. (XII. 9.) MNB rendelethez

I. AZ INFORMÁCIÓK SZOLGÁLTATÁSÁRA VONATKOZÓ ÁLTALÁNOS RENDELKEZÉSEK

A szolgáltatandó információkhoz kapcsolódó táblákban (a továbbiakban: táblák) és az azok kitöltésére vonatkozó előírásokban (a továbbiakban: kitöltési előírás) használt kifejezések tartalmára - e rendelet eltérő rendelkezése hiányában - az egyes adatszolgáltatókra vonatkozó számviteli és egyéb jogszabályokban foglaltak tekintendők irányadónak.

Amennyiben valamely adatszolgáltatás teljesítésére az 1. mellékletben foglaltak szerint a hitelintézet, illetve annak valamely szervezeti formája kötelezett, az ott nevesített pénzügyi intézmény típuson - az 1. melléklet eltérő rendelkezése hiányában - a hitelintézetekről és a pénzügyi vállalkozásokról szóló törvény (a továbbiakban: Hpt.) 8. §-a, valamint 11. § (1) és (2) bekezdése szerint meghatározott működési formákban működő minden pénzügyi intézményt - azaz a bank és szakosított hitelintézet esetén a részvénytársaságként és a harmadik országbeli hitelintézet fióktelepeként működő jogalanyokat, szövetkezeti hitelintézet esetén pedig a részvénytársaságként és a szövetkezetként működő jogalanyokat - érteni kell.

Amennyiben valamely adatszolgáltatás teljesítésére az 1. mellékletben foglaltak szerint az EGT-fióktelep is köteles, a kitöltési előírások alkalmazása szempontjából az ott nevesített pénzügyi szervezet típuson - adatszolgáltatói vonatkozásban - az ugyanezen típusú EGT-fióktelepet is érteni kell.

A jelen mellékletben használt rövidítések a táblákra és a kitöltési előírásokra érvényesek.

A. Szektor-meghatározások

1. Változások a szektor-meghatározásokban

A szektor-meghatározások módszertanában 2016-ban az előző évihez képest lényeges változás nem történt.

2. A szektorok

Az adatszolgáltatásokban - e rendelet eltérő rendelkezése hiányában - a következő szektorok szerepelnek:

Szektorkód Szektor

Rezidensek:

A) Nem pénzügyi vállalatok

B) Központi bank

C) Egyéb monetáris pénzügyi intézmények

D) Egyéb pénzügyi közvetítők

E) Pénzügyi kiegészítő tevékenységet végzők

F) Biztosítók és nyugdíjpénztárak

G) Központi kormányzat

H) Helyi önkormányzatok

I) Társadalombiztosítási alapok

J) Háztartások

K) Háztartásokat segítő nonprofit intézmények

Nem-rezidensek:

L) Külföld

Egyes adatszolgáltatásokban bizonyos szektorok összevontan vagy további alábontásokkal szerepelnek. Az ezekre vonatkozó előírásokat a I. A. 4. és a I. F. 6. pont, illetve az érintett adatszolgáltatások kitöltési előírásai határozzák meg.

3. Rezidensek és nem-rezidensek elkülönítése

Rezidens: minden olyan természetes és jogi személy, valamint jogi személyiséggel nem rendelkező szervezet, amely gazdasági érdekeltségének központja Magyarország gazdasági területén van. Ennek megfelelően rezidensnek minősül:

1. Magyarország területén állampolgárságától függetlenül legalább egy éve életvitelszerűen tartózkodó, vagy szándékai szerint tartózkodni akaró természetes személy, ide nem értve az itt működő külföldi diplomáciai és konzuli képviseletek nem magyar állampolgárságú tagját, alkalmazottját és azok családtagját, továbbá a tanulmányok folytatása vagy gyógyászati kezelés céljából itt tartózkodó illetve ide érkező személyt,

2. a külföldön működő magyar diplomáciai és konzuli képviseletek, azok magyar állampolgárságú tagja, alkalmazottja és az említett személyek családtagja, a Magyar Honvédség hivatásos vagy szerződéses állományának külföldön szolgálatot teljesítő tagja, továbbá a Magyar Állam alkalmazásban külföldön munkát végző egyéb természetes személy.

3. Magyarország területén - ideértve a vámszabad- és a tranzitterületet is - székhellyel, telephellyel rendelkező vagy egyébként gazdasági tevékenységet folytató jogi személy és jogi személyiséggel nem rendelkező szervezet (a továbbiakban együtt: szervezet).

4. Amennyiben egy szervezet rezidensi státusza - a fizikai jelenlét hiányában -, nem állapítható meg a székhelye alapján, a szervezet bejegyzésének helyét kell figyelembe venni, azaz a magyar cégbíróságnál bejegyzett szervezet minősül rezidensnek.

Nem-rezidens: a rezidensnek nem minősülő természetes személy és szervezet. Nem-rezidensnek minősül az a szervezet, amely gazdasági érdekeltségének központja nem Magyarország területén - ideértve a vámszabad és a tranzitterületet is - van, és magyar cégbíróságnál nincs bejegyezve. Nem-rezidensnek minősül - többek között - az a szervezet, amelyre egyidejűleg igaz, hogy adószáma 51-re végződik, gazdálkodási forma szerinti (GFO) kódja (a statisztikai számjel 13-15. karaktere) 931, és magyar cégbíróságnál nincs bejegyezve.

Az adatszolgáltatásokban a külföldi vállalkozás Magyarországon létesített kereskedelmi képviseletét nem-rezidensnek, míg a rezidens vállalkozás külföldön létrehozott kereskedelmi képviseletét rezidensnek kell tekinteni.

4. A rezidens szektorok leírása

Egyes szervezetek többféle tevékenységet végeznek egymás mellett. A szektorba soroláshoz mindig az adott szervezet főtevékenysége szolgál alapul.

A) Nem pénzügyi vállalatok

A nem pénzügyi vállalatok szektorába tartoznak azok a gazdasági szervezetek, amelyek fő tevékenységként piaci értékesítésre szánt javakat állítanak elő, illetve nem pénzügyi szolgáltatásokat nyújtanak. Gazdálkodási forma szerint - a pénzügyi szolgáltatást nyújtók kivételével - ide tartoznak:

- a jogi személyiségű gazdasági társaságok, kivéve azokat, amelyeket közgazdasági szempontok alapján, a 3. melléklet 1. pontja szerinti, az MNB honlapján közzétett listának megfelelően a központi kormányzatba vagy a helyi önkormányzatok szektorába kell sorolni,

- a szövetkezetek (a szövetkezeti hitelintézetek és a biztosító szövetkezetek kivételével),

- az egyéb jogi személyiségű vállalkozások,

- a jogi személyiség nélküli vállalkozások (ide tartoznak az egyéni cégek),

- a gazdasági szervezeteket segítő és azok által finanszírozott nonprofit intézmények.

B) Központi bank

Ide a Magyar Nemzeti Bank tartozik.

C) Egyéb monetáris pénzügyi intézmények

Jellegzetesen a betétgyűjtő pénzügyi intézmények alkotják ezt a szektort.

Ide a központi bank kivételével a bankok, a szakosított hitelintézetek és a szövetkezeti hitelintézetek (együtt: hitelintézetek) tartoznak, valamint a befektetési alapok közül a pénzpiaci alapok. A hitelintézetek között szerepel (a 3. melléklet 1. pontja szerinti, az MNB honlapján közzétett listának megfelelően) a Hpt. szerint hitelintézetnek minősülő valamennyi intézmény, függetlenül a statisztikai számjele részét képező szakágazati (TEÁOR) kódtól. A pénzpiaci alapokhoz azok a befektetési alapok sorolandók, amelyek befektetési jegyei likviditás szempontjából a bankbetétekhez hasonlóak, és eszközeiket elsősorban pénzpiaci eszközökbe, maximum 1 éves hátralévő lejáratú transzferálható hitelviszonyt megtestesítő értékpapírokba vagy pénzpiaci eszközök kamataihoz hasonló megtérülésű eszközökbe fektetik. (Pénzpiaci eszköz: a Tpt. szerint meghatározott fogalom.)

A monetáris pénzügyi intézmények szektorát a központi bank és az egyéb monetáris pénzügyi intézmények szektorába tartozó szervezetek alkotják (B+C szektor).

D) Egyéb pénzügyi közvetítők

Ide azok a pénzügyi közvetítők tartoznak, amelyek nem végeznek betétgyűjtést, de főtevékenységként jelentős mennyiségű egyéb forrást gyűjtenek, amelyet kihelyeznek a pénz- és tőkepiacon.

Idesorolandók például a pénzügyi vállalkozások jelentős része, a befektetési alapok a pénzpiaci alapok kivételével, a befektetési alapkezelők, valamint a befektetési vállalkozások közül azok, amelyek sajátszámlás kereskedést is végezhetnek. Az alakuló, de még működési engedélyt nem kapott befektetési alapokat átmenetileg az alapkezelőjüknek megfelelő alcsoportba kell sorolni. Idesorolandó továbbá a bizalmi vagyonkezelés keretében kezelt vagyon.

E) Pénzügyi kiegészítő tevékenységet végzők

Itt azok az intézmények szerepelnek, amelyeknek fő tevékenysége olyan pénzügyi kiegészítő szolgáltatás nyújtása, amely szorosan kapcsolódik valamilyen pénzügyi közvetítési tevékenységhez. Ezen intézmények azonban nem gyűjtenek jelentős mennyiségű forrást, hanem a hitelnyújtók és a hitelfelvevők között úgy létesítenek kapcsolatot, hogy az nem érinti lényegesen a mérlegüket. Idetartoznak azok a pénzügyi intézmények is, amelyek fő tevékenységként a pénzügyi közvetítés biztonságát garantálják.

Idetartoznak például a tőzsde, a központi szerződő fél, a betétbiztosítási, intézményvédelmi és befektetésvédelmi alapok, egyéb pénzügyi kiegészítő szolgáltatást végző intézmények és a befektetési vállalkozások közül azok, amelyek sajátszámlás tevékenységet nem végezhetnek.

F) Biztosítók és nyugdíjpénztárak

Ide a biztosítótársaságok, a biztosítási egyesületek (a 3. melléklet 1. pontja szerinti, az MNB honlapján közzétett technikai segédletben F1 és F2 alcsoportkód alatti listák), a magánnyugdíjpénztárak, az önkéntes kölcsönös nyugdíj-, egészség- és önsegélyező pénztárak (a 3. melléklet 1. pontja szerinti, az MNB honlapján közzétett technikai segédletben F3-F6 alcsoportkód alatti listák), valamint a biztosítóként és pénztárként működő magyarországi fióktelepek (a 3. melléklet 1. pontja szerinti, az MNB honlapján közzétett technikai segédletben F7 alcsoportkód alatti lista) tartoznak.

G) Központi kormányzat

A központi kormányzat magában foglalja a központi költségvetést, a központi költségvetés intézményeit, az elkülönített állami pénzalapokat, és azokat a gazdasági társaságokat, amelyek közgazdasági szempontok alapján, a 3. melléklet 1. pontja szerinti, az MNB honlapján közzétett listának megfelelően a központi kormányzatba sorolandók. Idetartoznak azok a nonprofit szervezetek is, amelyeket elsősorban a központi kormányzat finanszíroz, és amelyek felett a központi kormányzat gyakorolja az irányítást.