7/2004. (XII. 7.) MNB rendelet

a jegybanki információs rendszerhez szolgáltatandó információk köréről, a szolgáltatás módjáról és határidejéről

A Magyar Nemzeti Bankról szóló 2001. évi LVIII. törvény 60. §-a (1) bekezdésének i) pontja alapján fennálló jogkörömben eljárva a következőket rendelem el:

1. §

(1) E rendelet hatálya kiterjed:

a) a pénzügyi intézményre,

b) a befektetési vállalkozásra,

c) az a)-b) pontban említett, az Európai Gazdasági Térség valamely tagállamában székhellyel rendelkező pénzügyi szervezet magyarországi fióktelepére (a továbbiakban: EGT fióktelep),

d) a pénzügyi intézménynek nem minősülő, kiegészítő pénzügyi szolgáltatást teljesítő jogi személyre, valamint

e) a pénzügyi intézménynek nem minősülő, saját tulajdonú bankjegykiadó automatát (ATM), illetve készpénzfelvételi funkcióval rendelkező POS berendezést üzemeltető jogi személyre (a továbbiakban együtt: adatszolgáltatók) .

(2) E paragrafus (1) bekezdésének a)-b) pontjában meghatározott adatszolgáltatónak minősül az ott említett, az Európai Gazdasági Térségen kívüli országban székhellyel rendelkező pénzügyi szervezet magyarországi fióktelepe is.

2. §

Az adatszolgáltatók az e rendelet 1. számú mellékletében felsorolt információkat az ott meghatározott módon, gyakorisággal és határidőben szolgáltatják a Magyar Nemzeti Bank (a továbbiakban: MNB) részére.

3. §

(1) A szolgáltatandó információkhoz kapcsolódó táblákat és az azok kitöltésére vonatkozó rendelkezéseket e rendelet 2. számú melléklete tartalmazza.

(2) Az információk szolgáltatásához szükséges - e rendelet 3. számú mellékletében meghatározott - technikai segédleteket az MNB e rendelet hatálybalépésével egyidejűleg, a honlapján teszi közzé.

4. §

Ez a rendelet a kihirdetése napján lép hatályba. Ezzel egyidejűleg hatályát veszti a jegybanknak szolgáltatandó információkról szóló 3/2003. (PK 16.) MNB rendelkezés.

Dr. Járai Zsigmond s. k.,

a Magyar Nemzeti Bank elnöke

1. számú melléklet a 7/2004. (XII. 7.) MNB rendelethez

A jegybanki információs rendszerhez szolgáltatandó információk

| Azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | |||

| gyakorisága | teljesítésének módja | határideje | ||||

| D01 | Operatív napi jelentés a hitelintézetek devizahelyzetének változásáról | bankok, szakosított hitelintézetek, az ezen típusú EGT fióktelepek | napi | elektronikus úton | a tárgyidőszakot követő munkanap naponta 11.30 óráig | |

| D11 | Nem rezidensekkel szemben keletkezett éven túli állami és államilag garantált magán adósságra vonatkozó adatszolgáltatás | bankok, szakosított hitelintézetek, az ezen típusú EGT fióktelepek | negyedéves | papíron | tárgyidőszakot követő hó 20. munkanap | |

| D12 | Nem rezidensekkel szemben keletkezett éven túli állami és államilag garantált magán adósság átütemezési, törlesztési és kamatfizetési ütemezése | bankok, szakosított hitelintézetek, az ezen típusú EGT fióktelepek | negyedéves | papíron | tárgyidőszakot követő hó 20. munkanap | |

| D13 | Nem rezidensekkel szemben keletkezett éven túli állami és államilag garantált magán adósságra vonatkozó adatszolgáltatás | bankok, szakosított hitelintézetek, az ezen típusú EGT fióktelepek | éves | papíron | tárgyidőszakot követő év február 28. | |

| D14 | Nem rezidensekkel szemben keletkezett éven túli külföldi adósságra vonatkozó adatszolgáltatás | bankok, szakosított hitelintézetek, az ezen típusú EGT fióktelepek | negyedéves | papíron | tárgyidőszakot követő hó 20. munkanap | |

| D15 | Nem rezidensekkel szemben keletkezett éven túli nem garantált magán adósságra vonatkozó adatszolgáltatás | bankok, szakosított hitelintézetek, az ezen típusú EGT fióktelepek | éves | papíron | tárgyidőszakot követő év február 28. | |

| E04 | Napi jelentés a forint értékpapír állományokról | központi értéktári tevékenységet végző Tpt. szerinti elszámolóház | napi | elektronikus úton | tárgyidőszakot követő munkanap 9.30 óra | |

| E06 | DVP értékpapír-számla transzfer és elsődleges piaci ügyletek adatai | Tpt. szerinti elszámolóházak, az ezen típusú EGT fióktelepek | napi | elektronikus úton | tárgyidőszakot követő munkanap | |

| E14 | Határidős részvényügyletek a BÉT-en | Tpt. szerinti elszámolóházak, az ezen típusú EGT fióktelepek | napi | elektronikus úton | tőzsdenapot követő munkanap 14 óra | |

| E20 | A befektetési vállalkozások tulajdonában lévő, valamint a náluk letétbe helyezett (rezidensek és nem-rezidensek által kibocsátott) értékpapírok állománya, tulajdonosi bontásban | befektetési vállalkozások, az ezen típusú EGT fióktelepek | negyedéves | elektronikus úton | tárgyidőszakot követő hó 8. munkanap | |

| E21 | A bankok és szakosított hitelintézetek saját tulajdonában lévő, valamint a náluk letétbe helyezett (rezidensek és nem rezidensek által kibocsátott) értékpapírok állománya, tulajdonosi bontásban | bankok, szakosított hitelintézetek, az ezen típusú EGT fióktelepek | negyedéves | elektronikus úton | tárgyidőszakot követő hó 8. munkanap | |

| E23 | A központi értéktárnál vezetett egyesített összevont értékpapírszámlákon és biztosíték értékpapír letéti számlákon lévő értékpapír-állományok | központi értéktári tevékenységet végző Tpt. szerinti elszámolóház | havi | elektronikus úton | tárgyidőszakot követő hó 3. munkanap | |

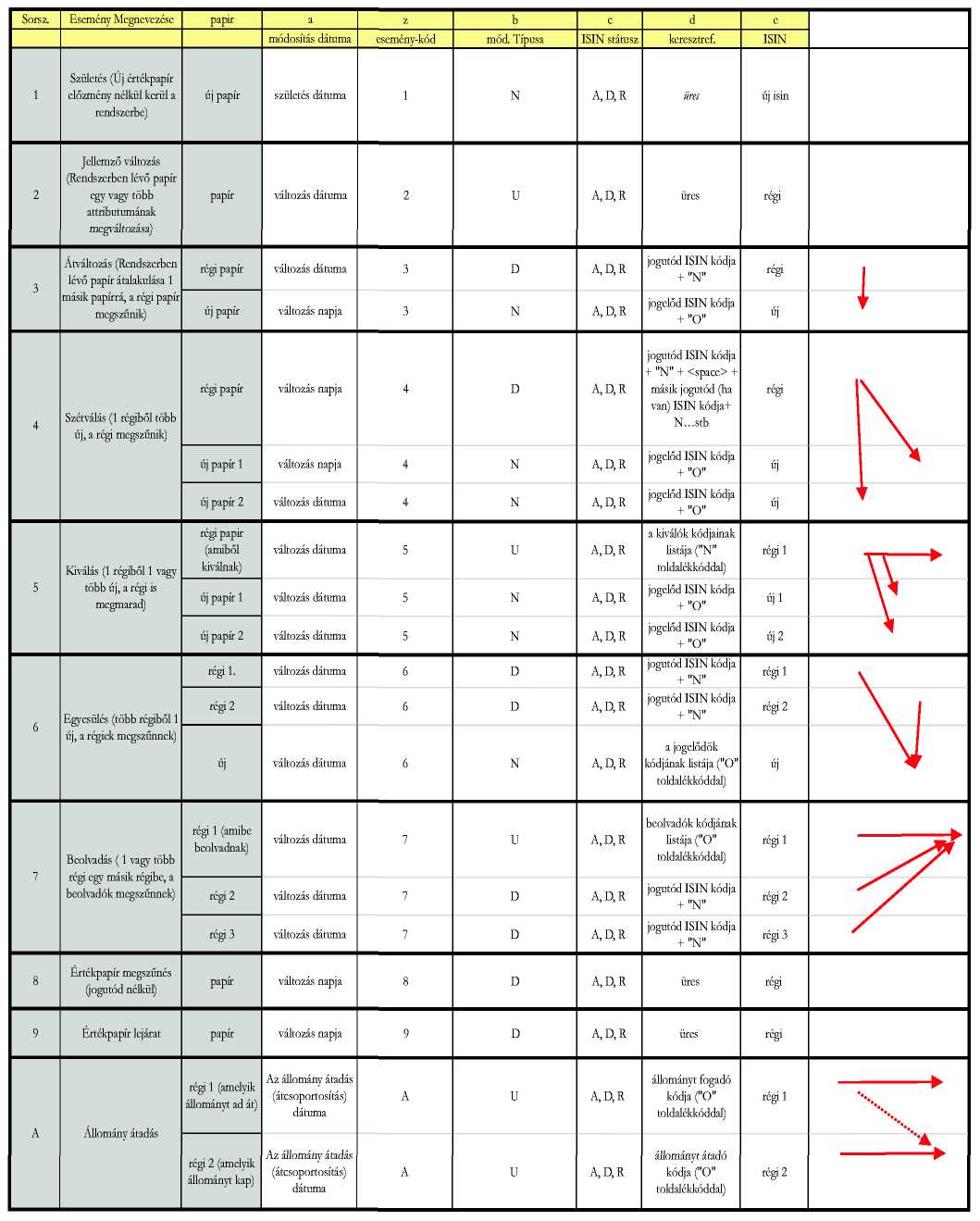

| E27 | Értékpapírok központi értéktár által kiadott ISIN-kódjai és egyéb alapadatai | központi értéktári tevékenységet végző Tpt. szerinti elszámolóház | heti | elektronikus úton | a hét első munkanapja 11.30 óra | |

| E28 | Értékpapír elszámolási rendszerben feldolgozott megbízások piaconkénti megoszlása | Tpt. szerinti elszámolóházak | féléves | elektronikus úton | tárgyidőszakot követő hó 20. munkanap | |

| E43 | Opciós részvényügyletek a BÉT-en | Tpt. szerinti elszámolóházak, az ezen típusú EGT fióktelepek | napi | elektronikus úton | tőzsdenapot követő munkanap 14 óra | |

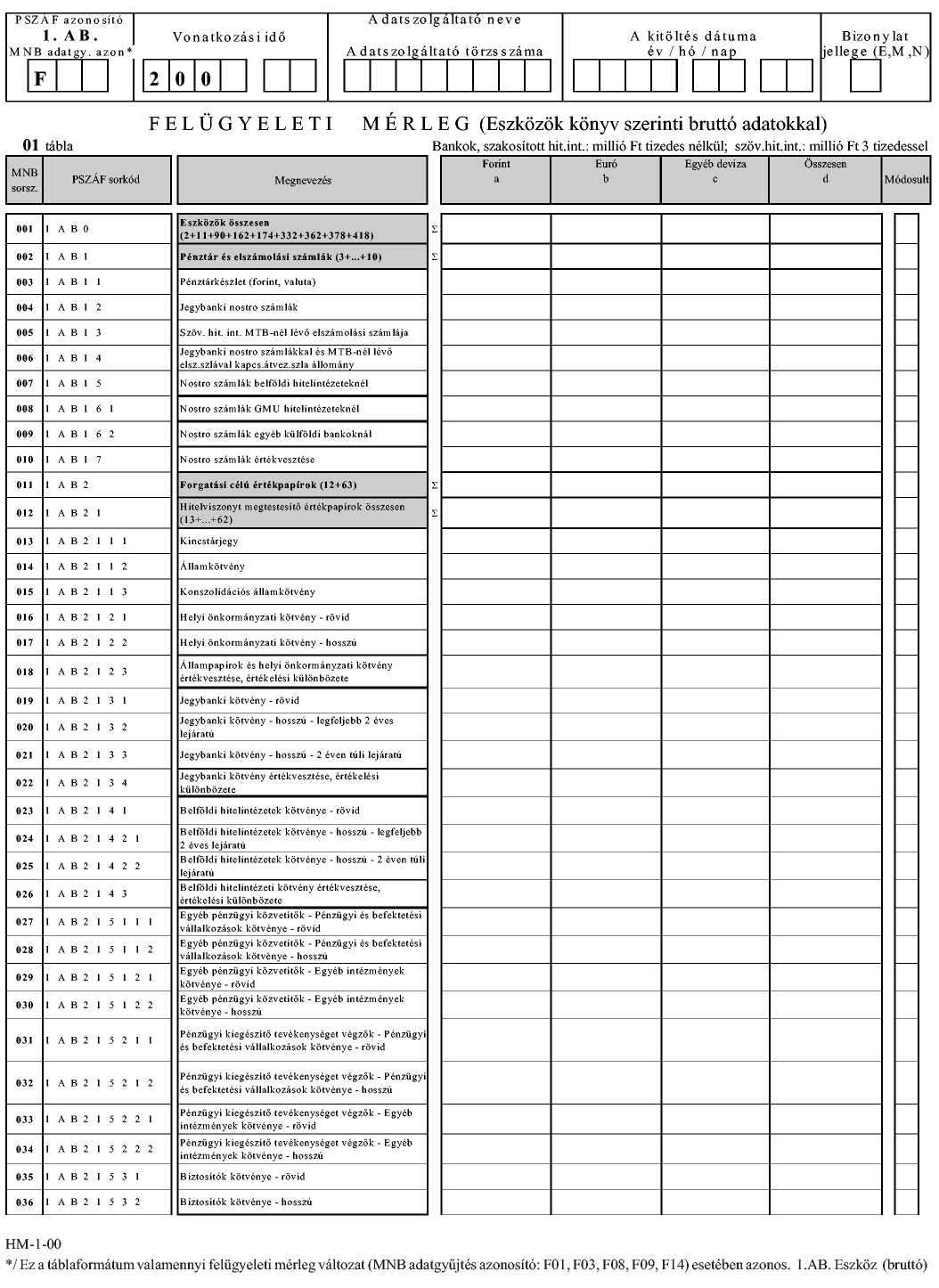

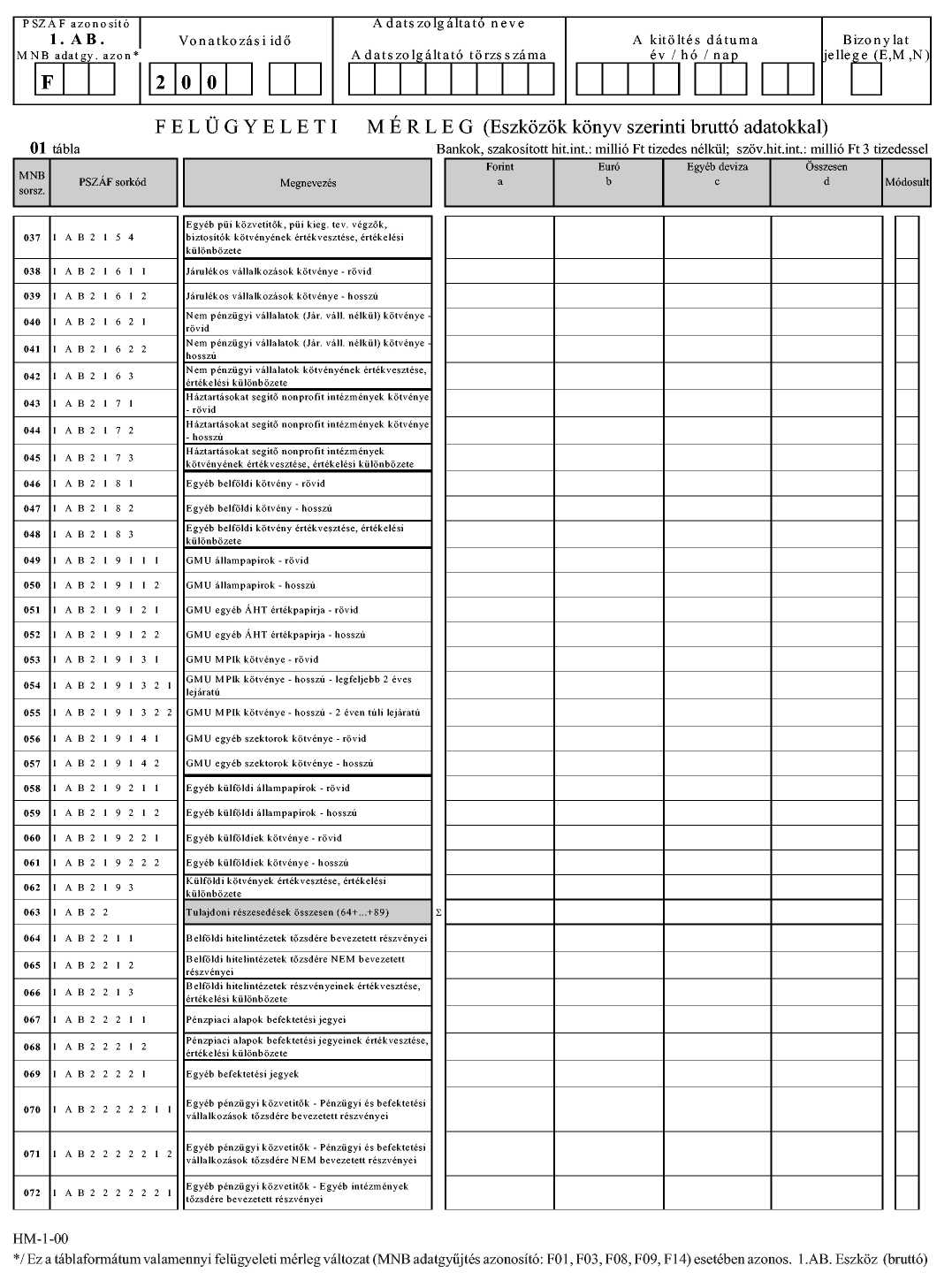

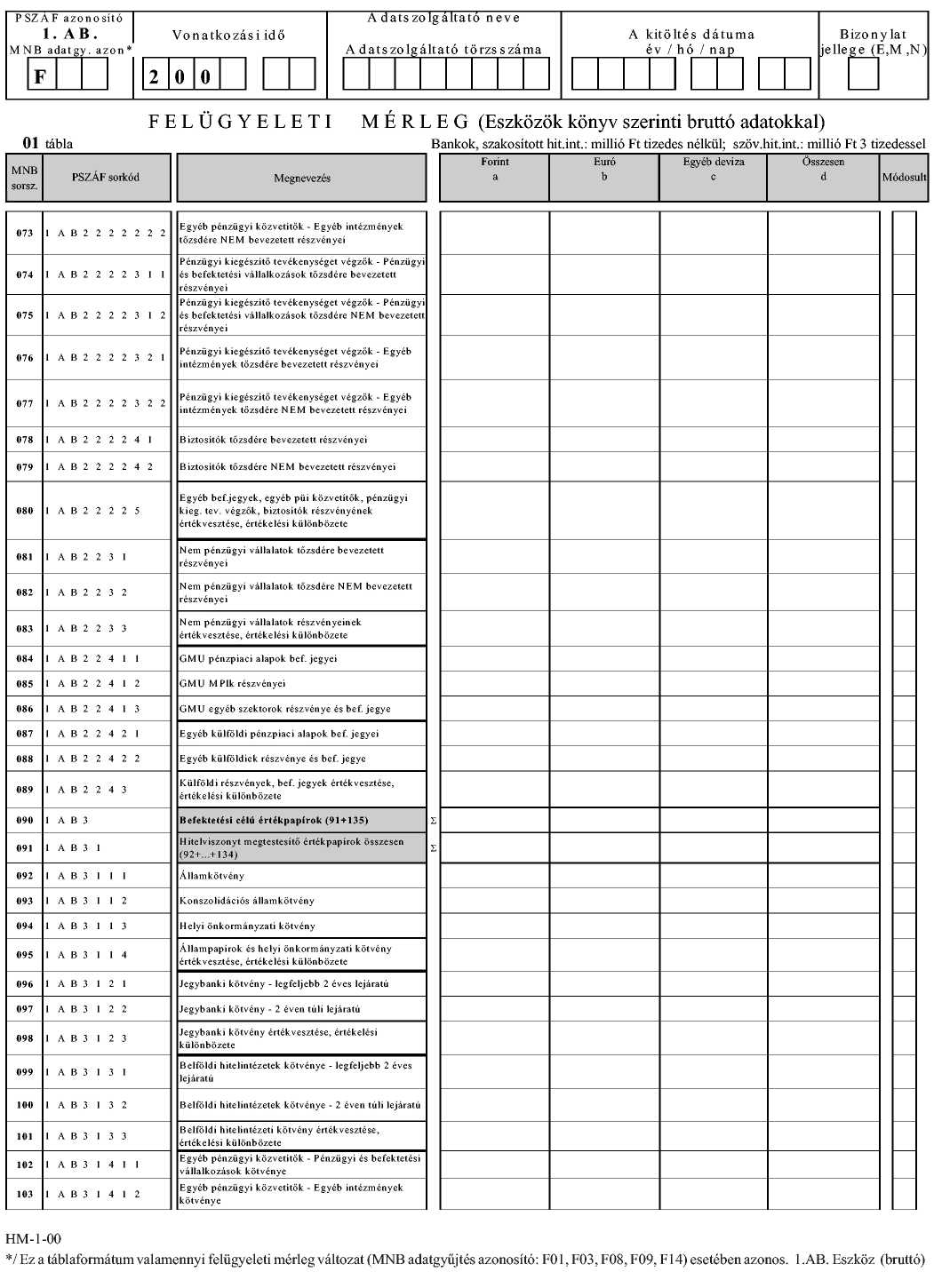

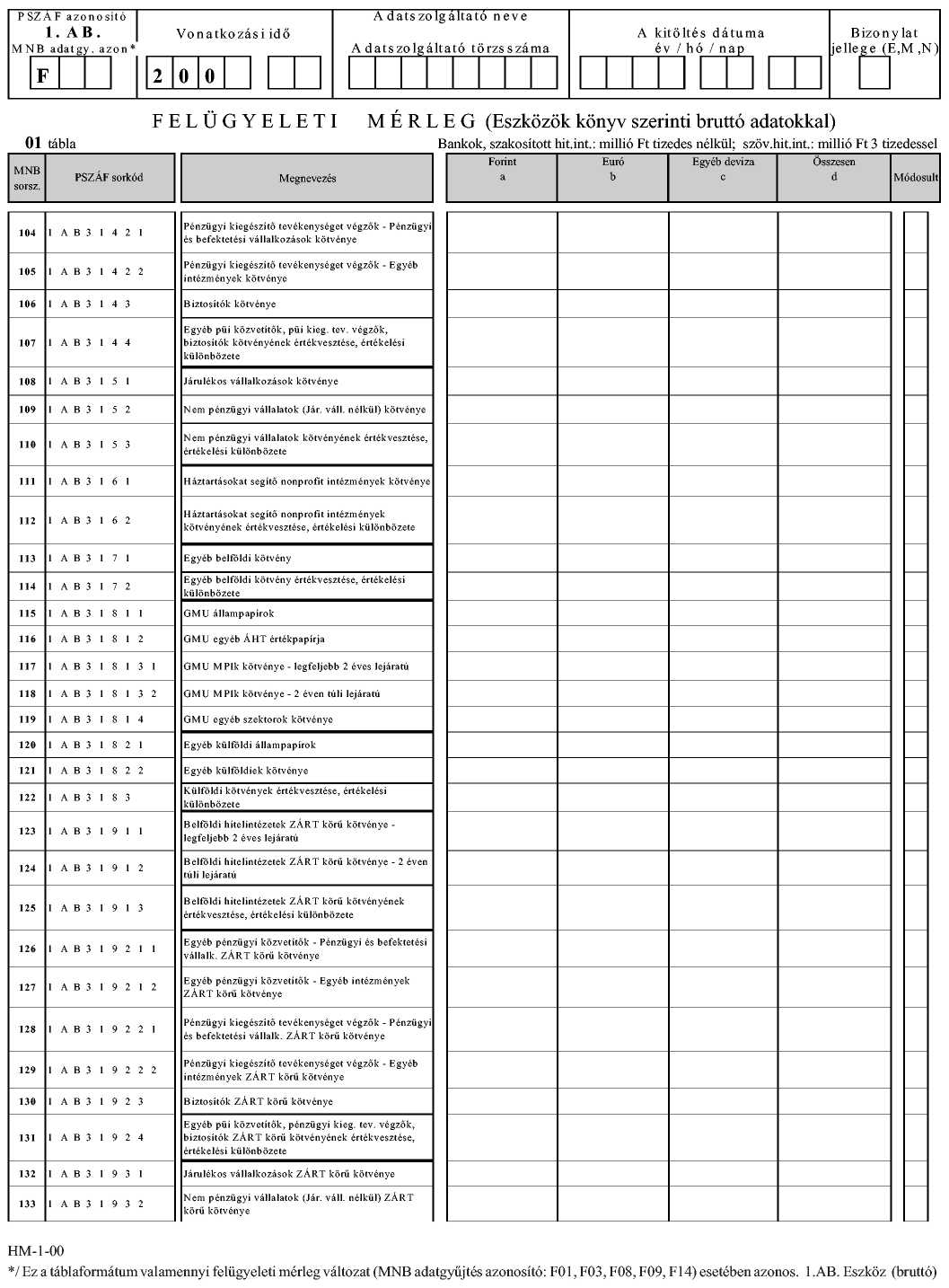

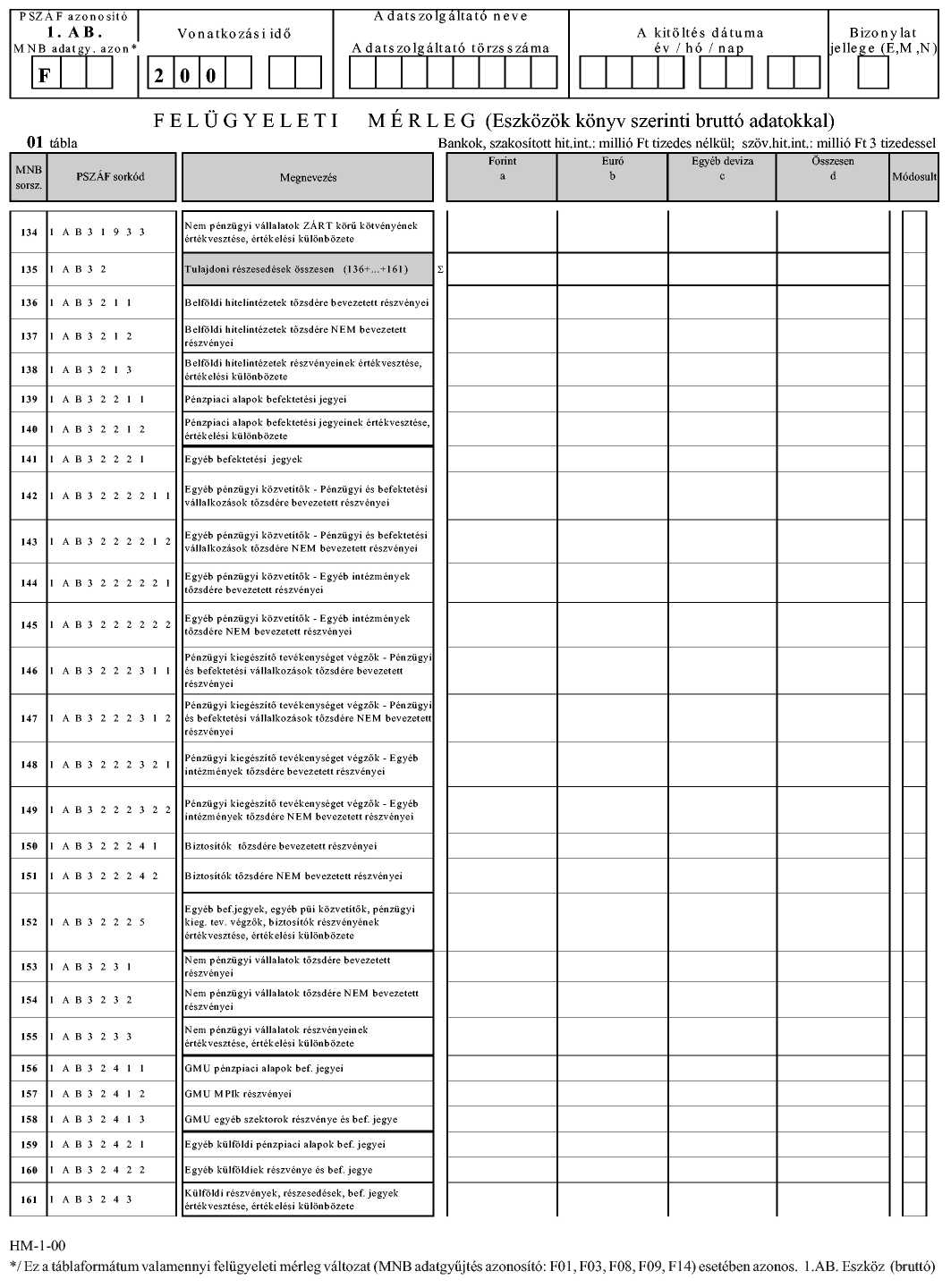

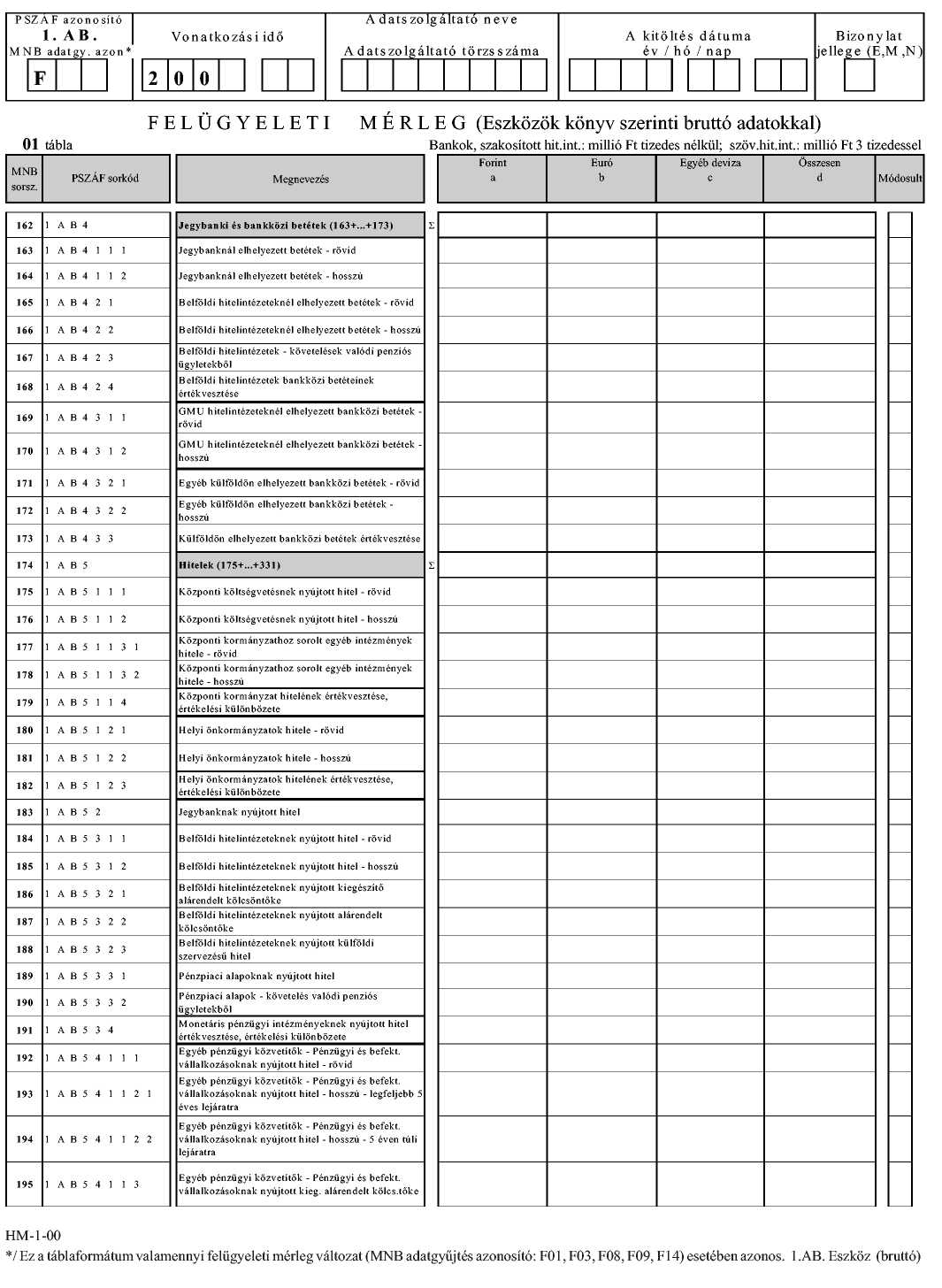

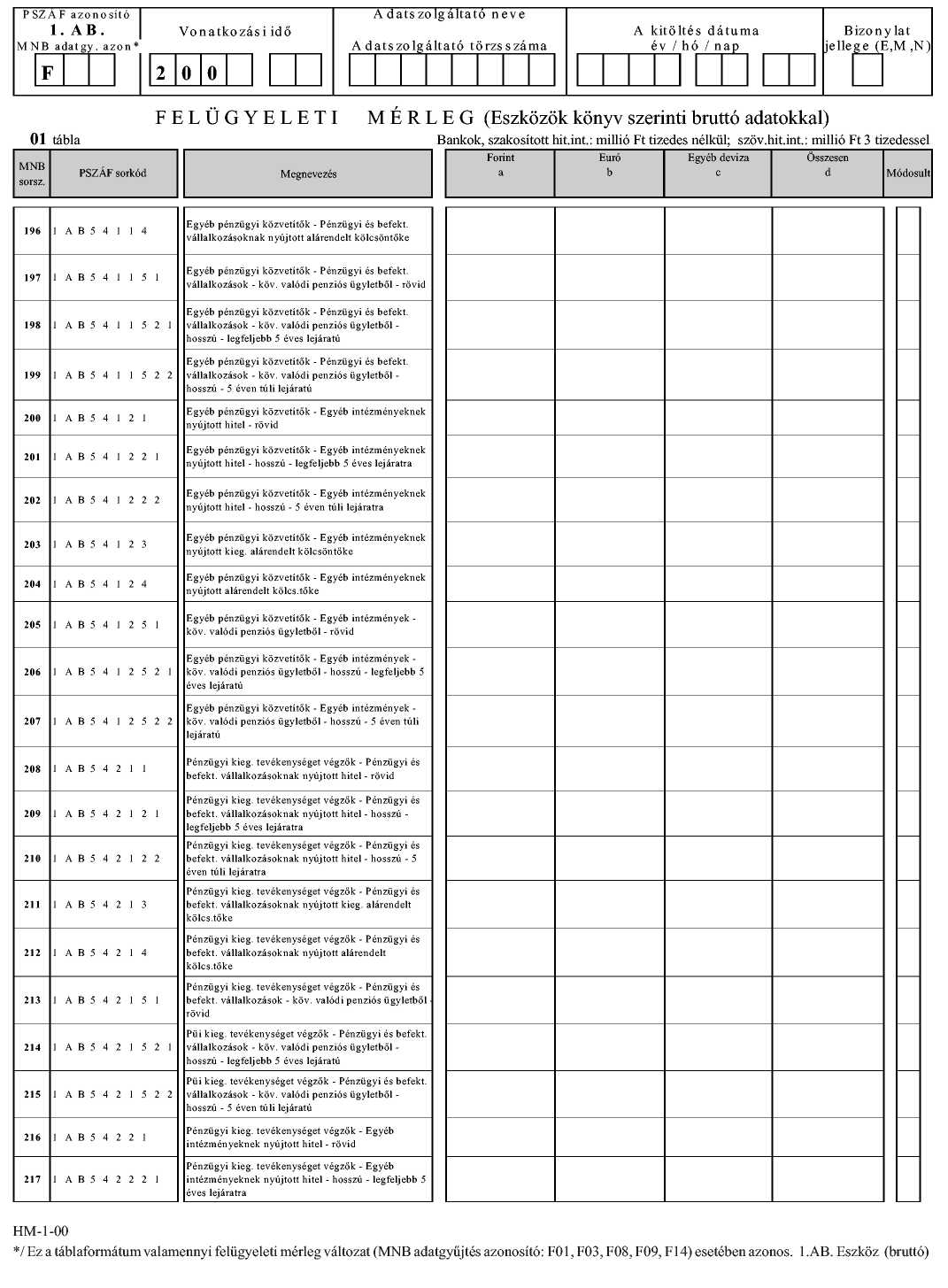

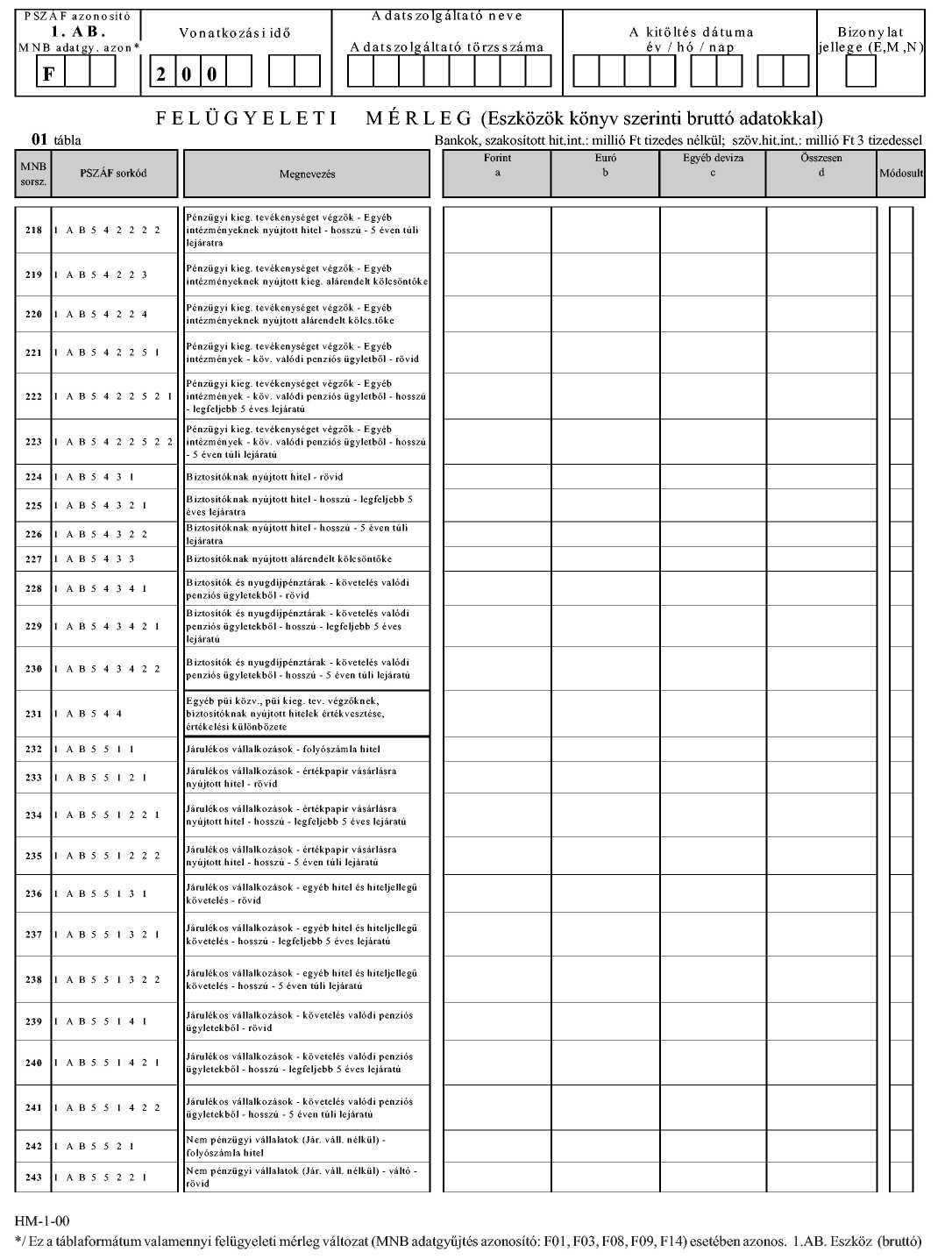

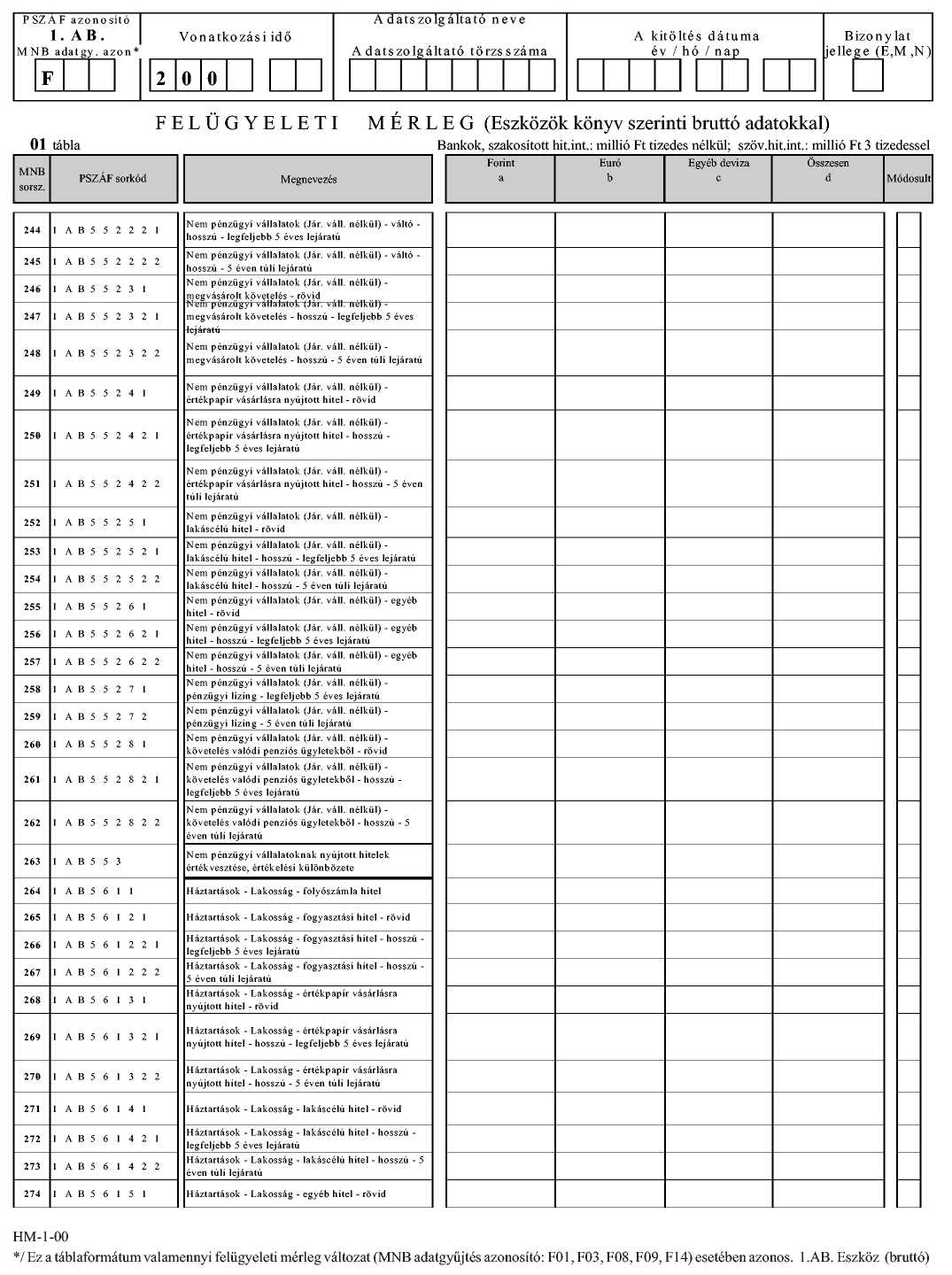

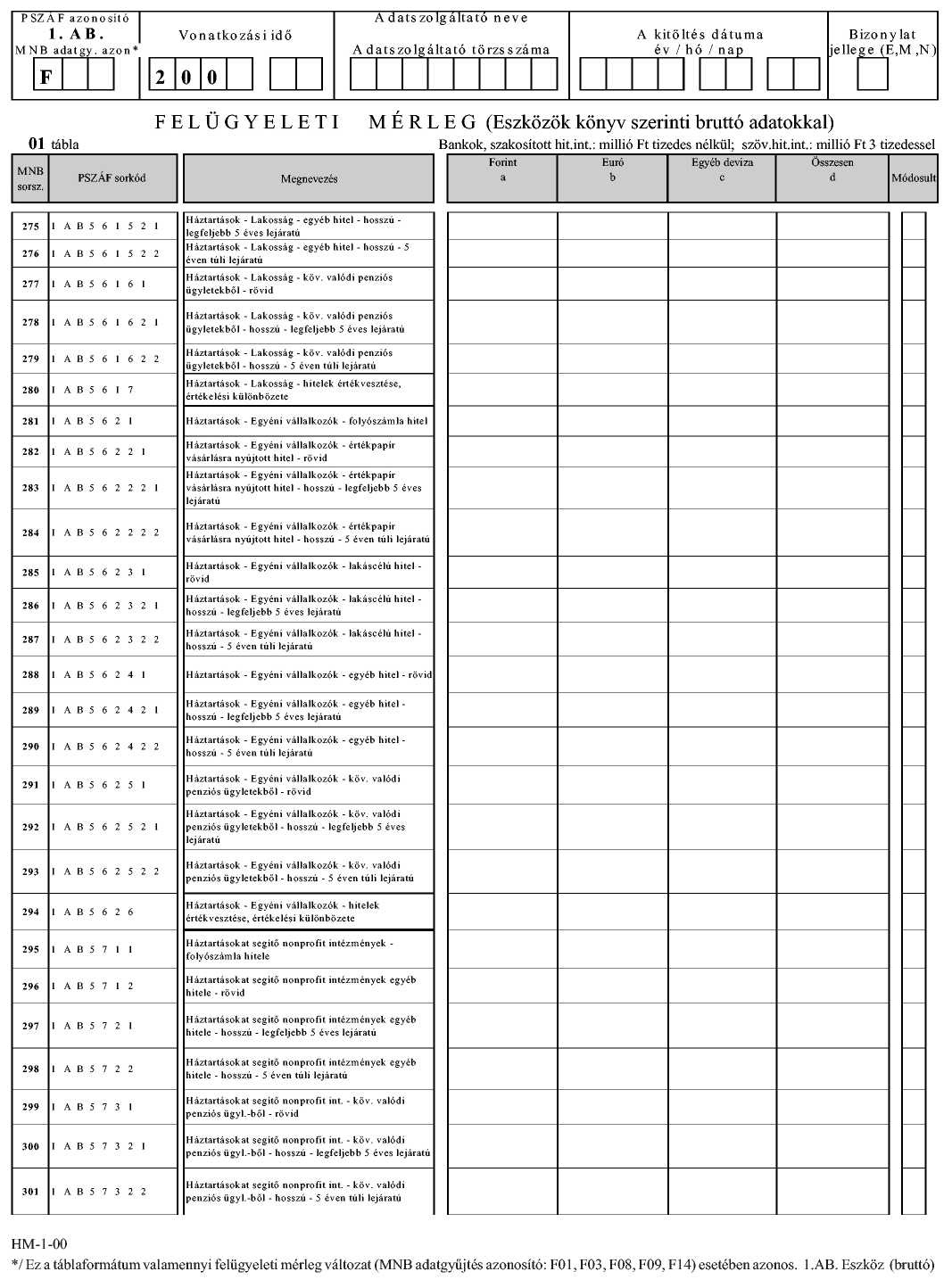

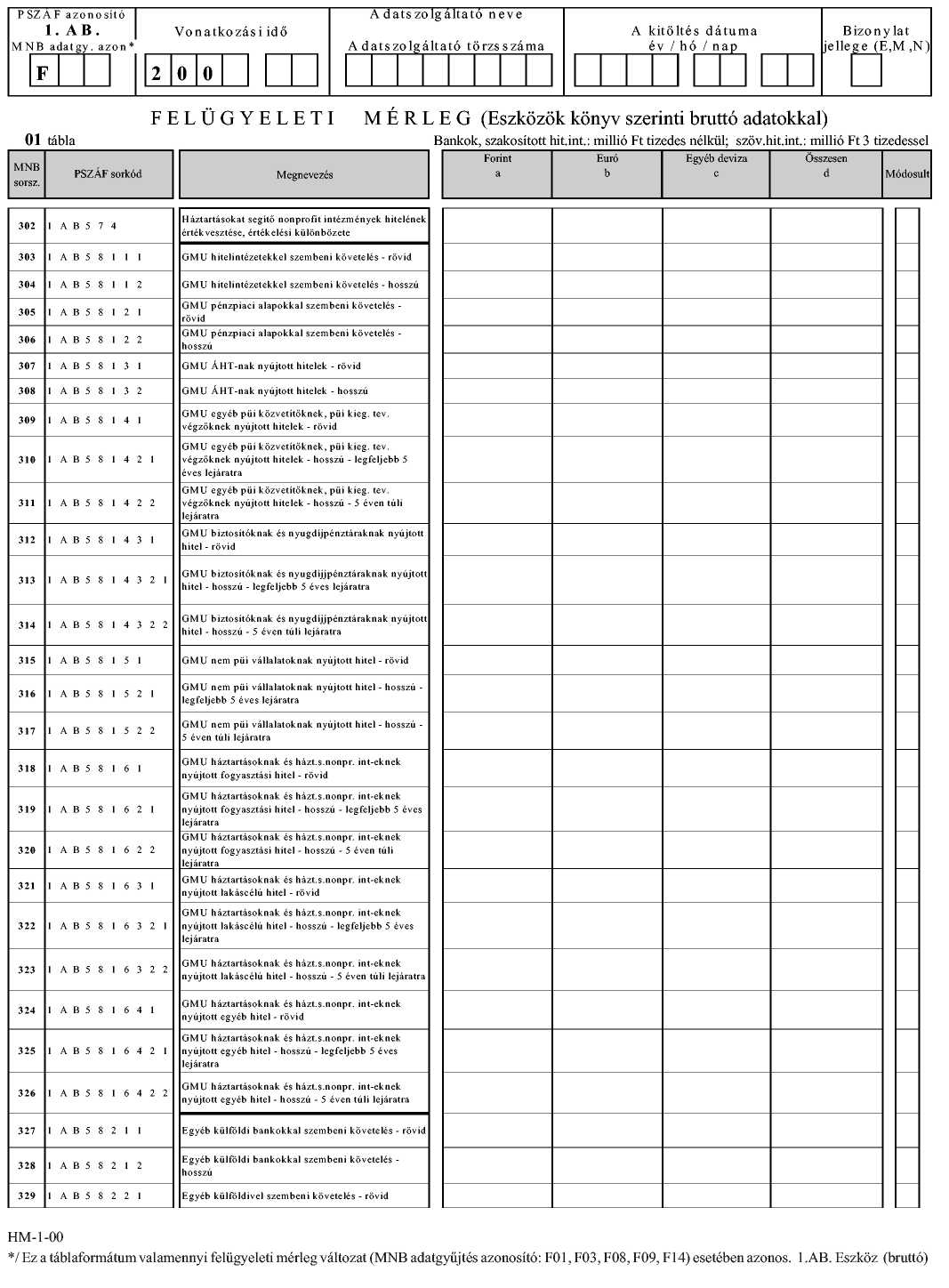

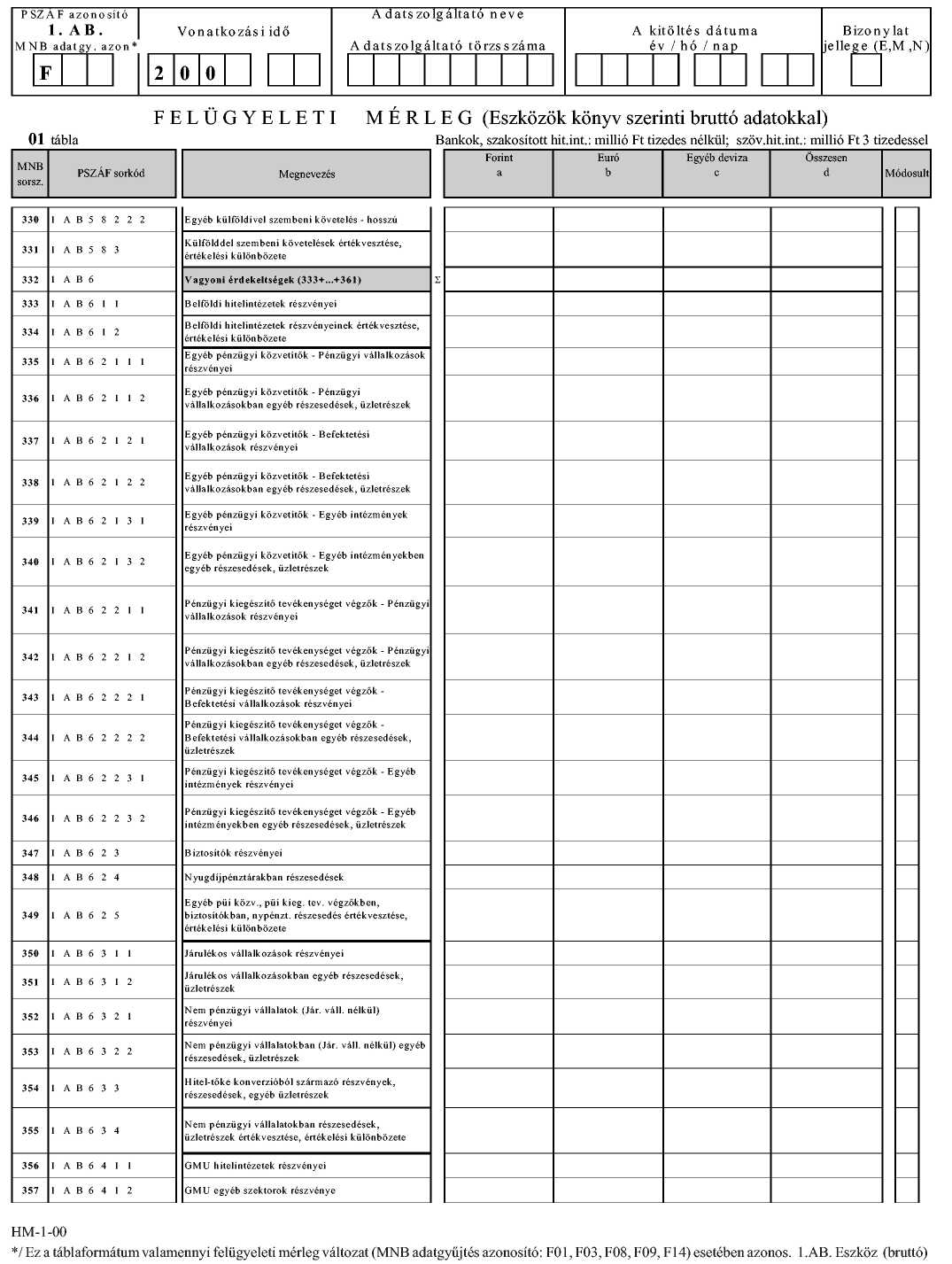

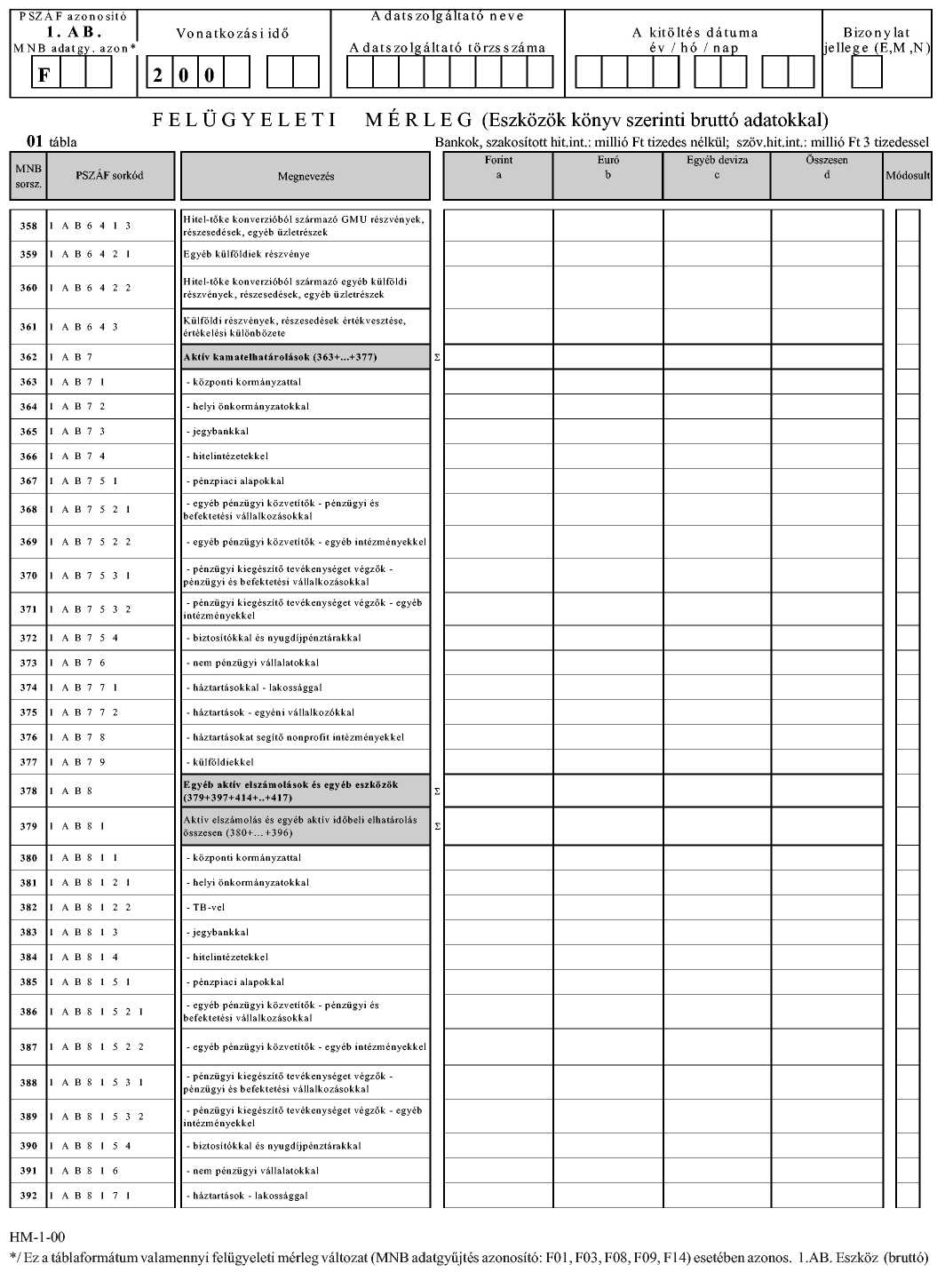

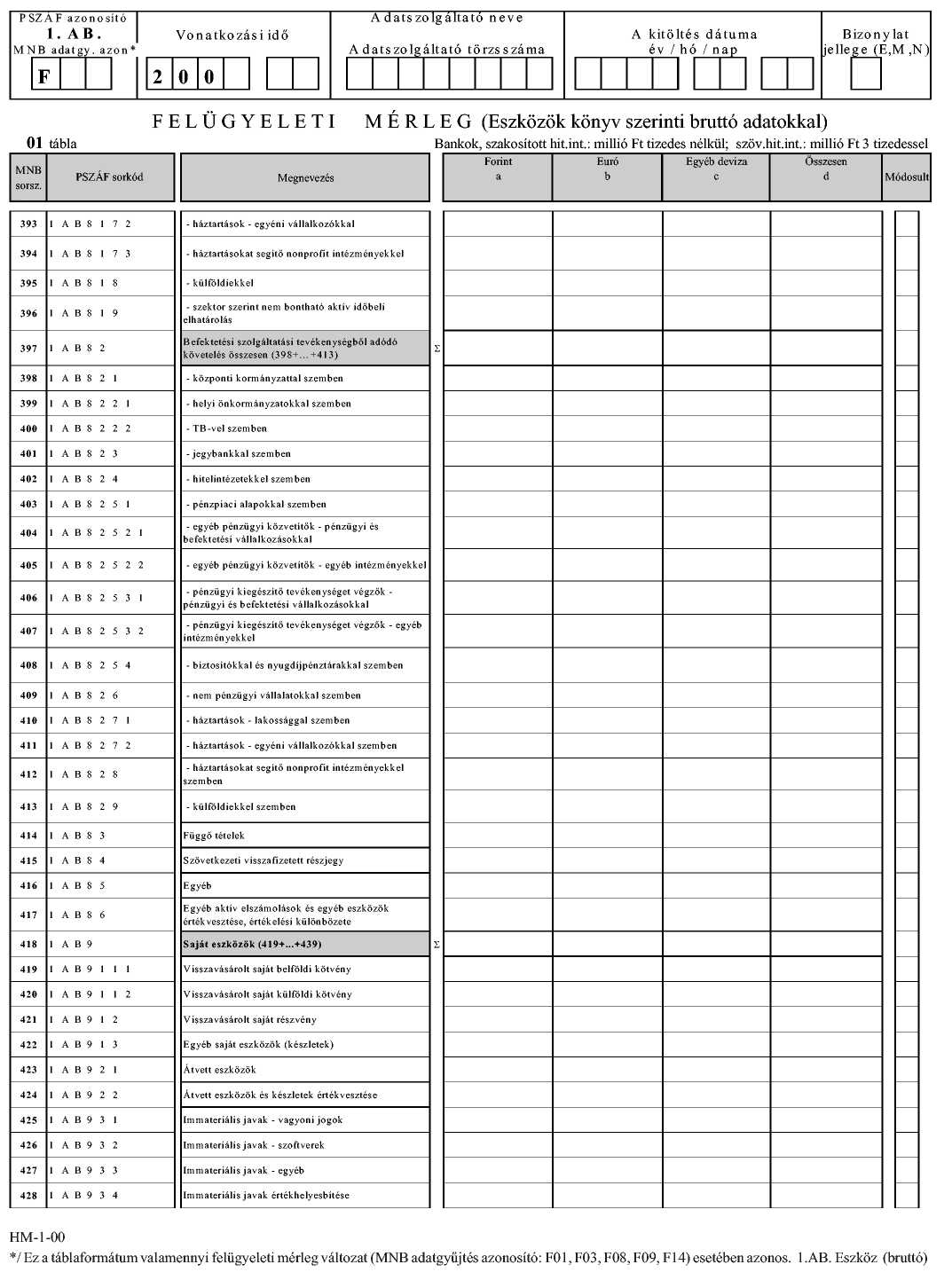

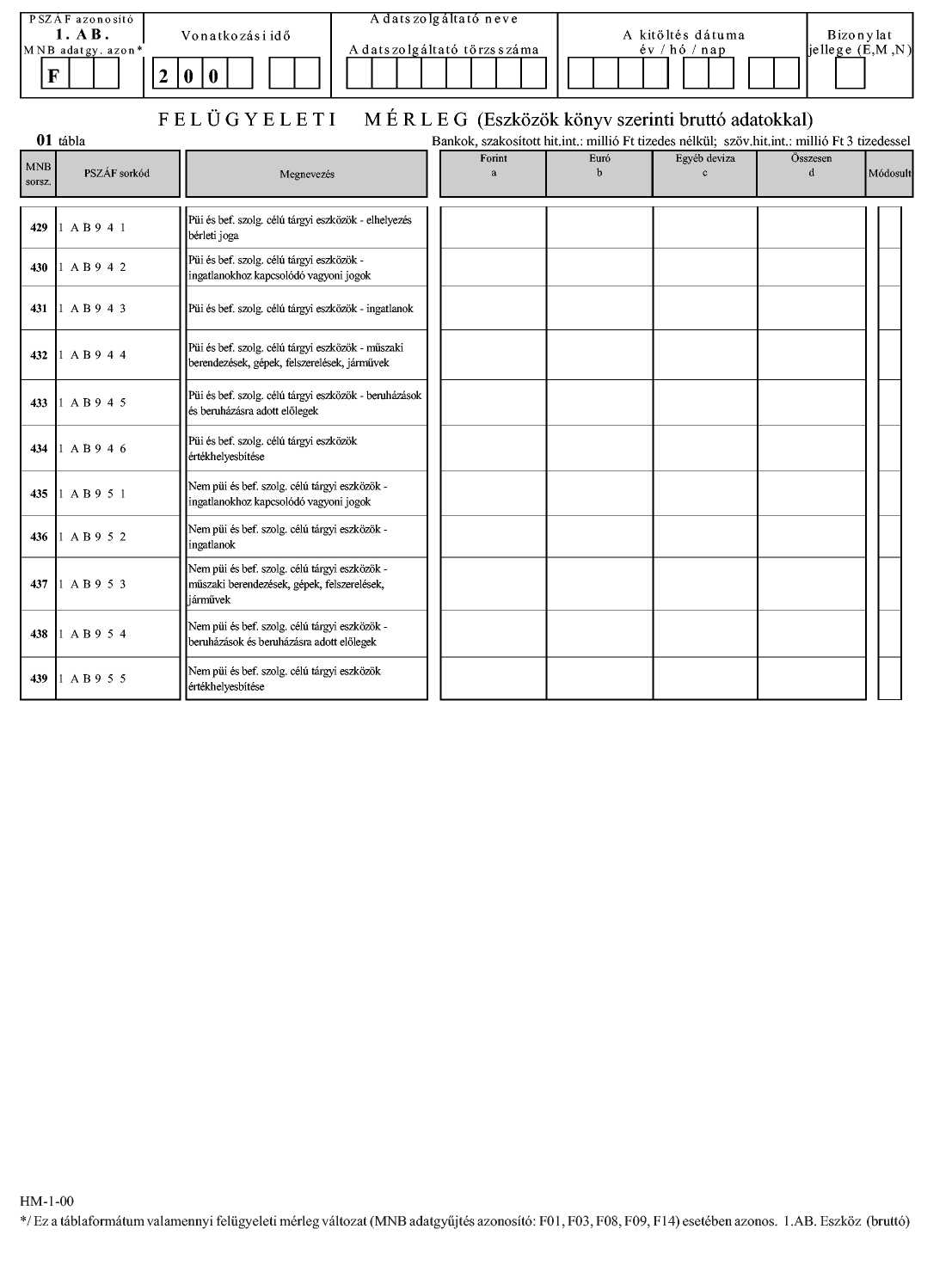

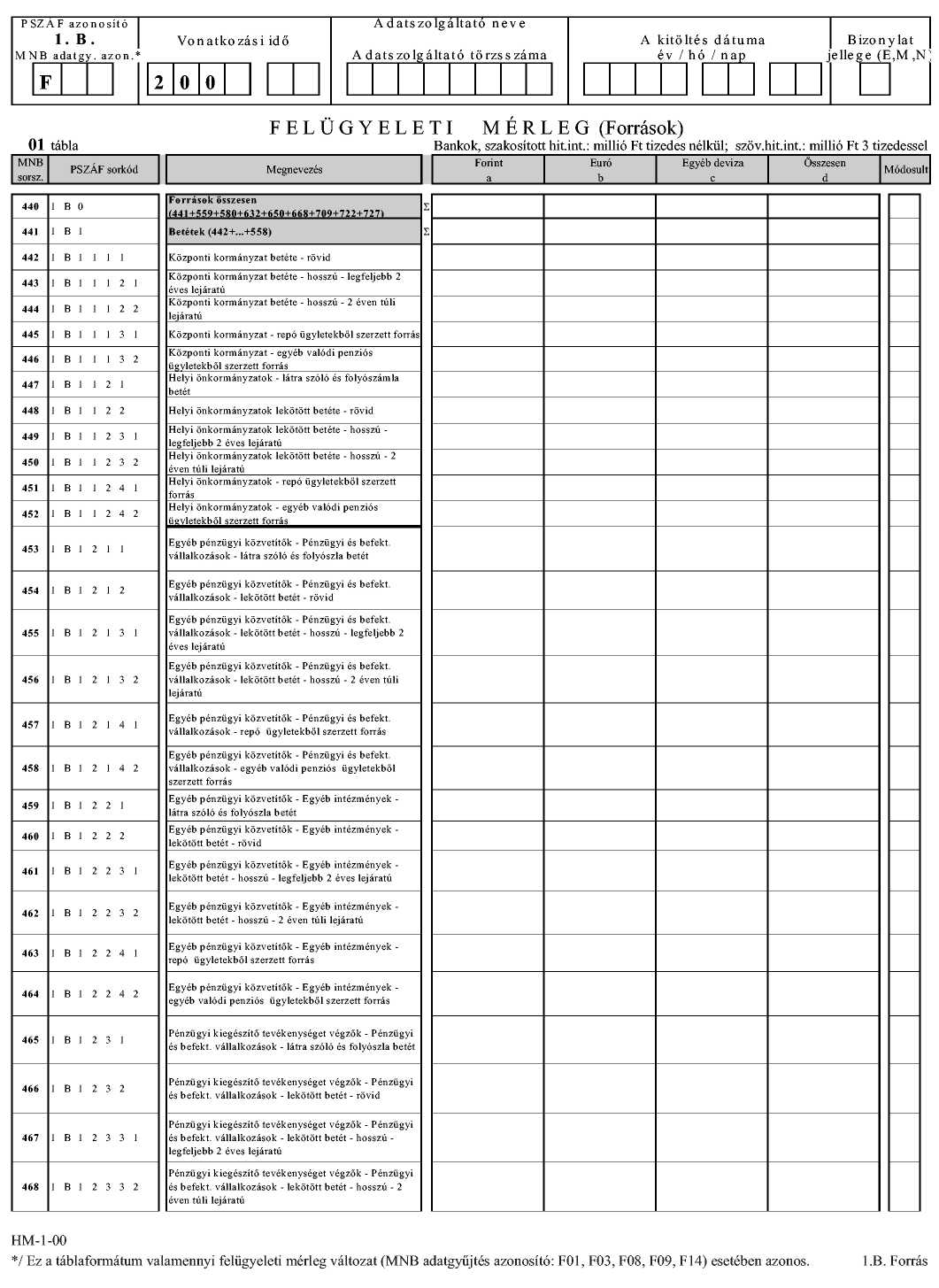

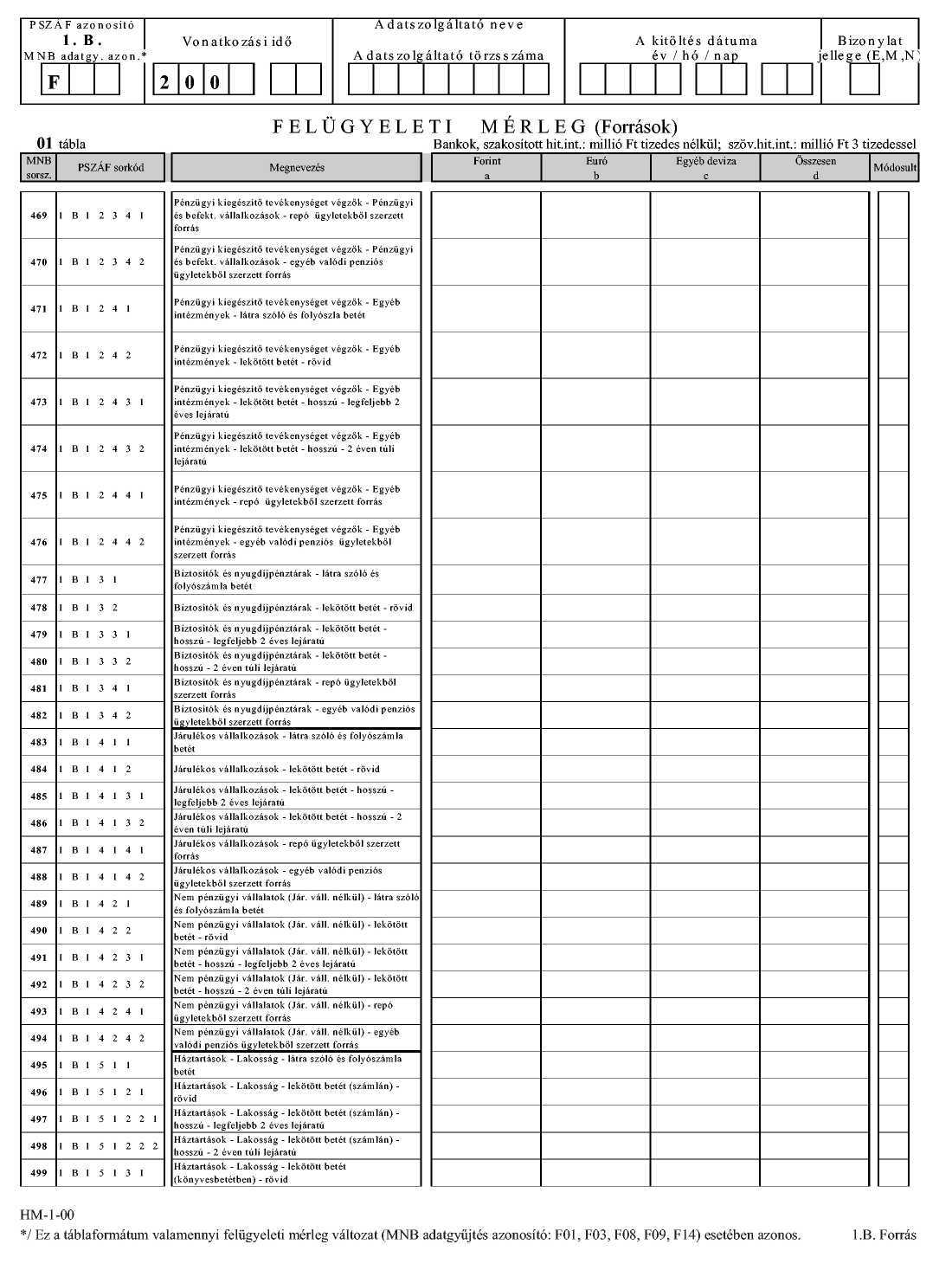

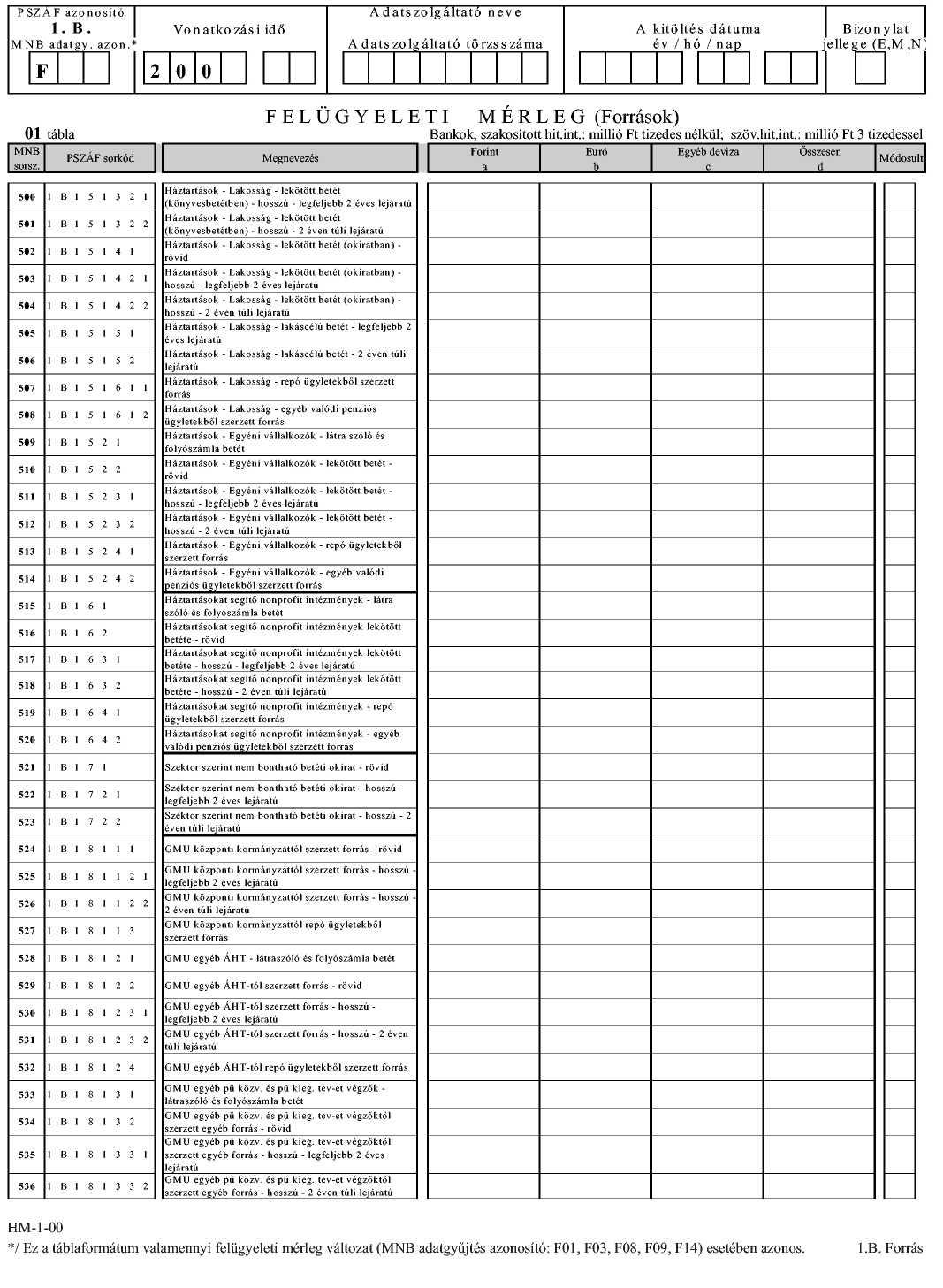

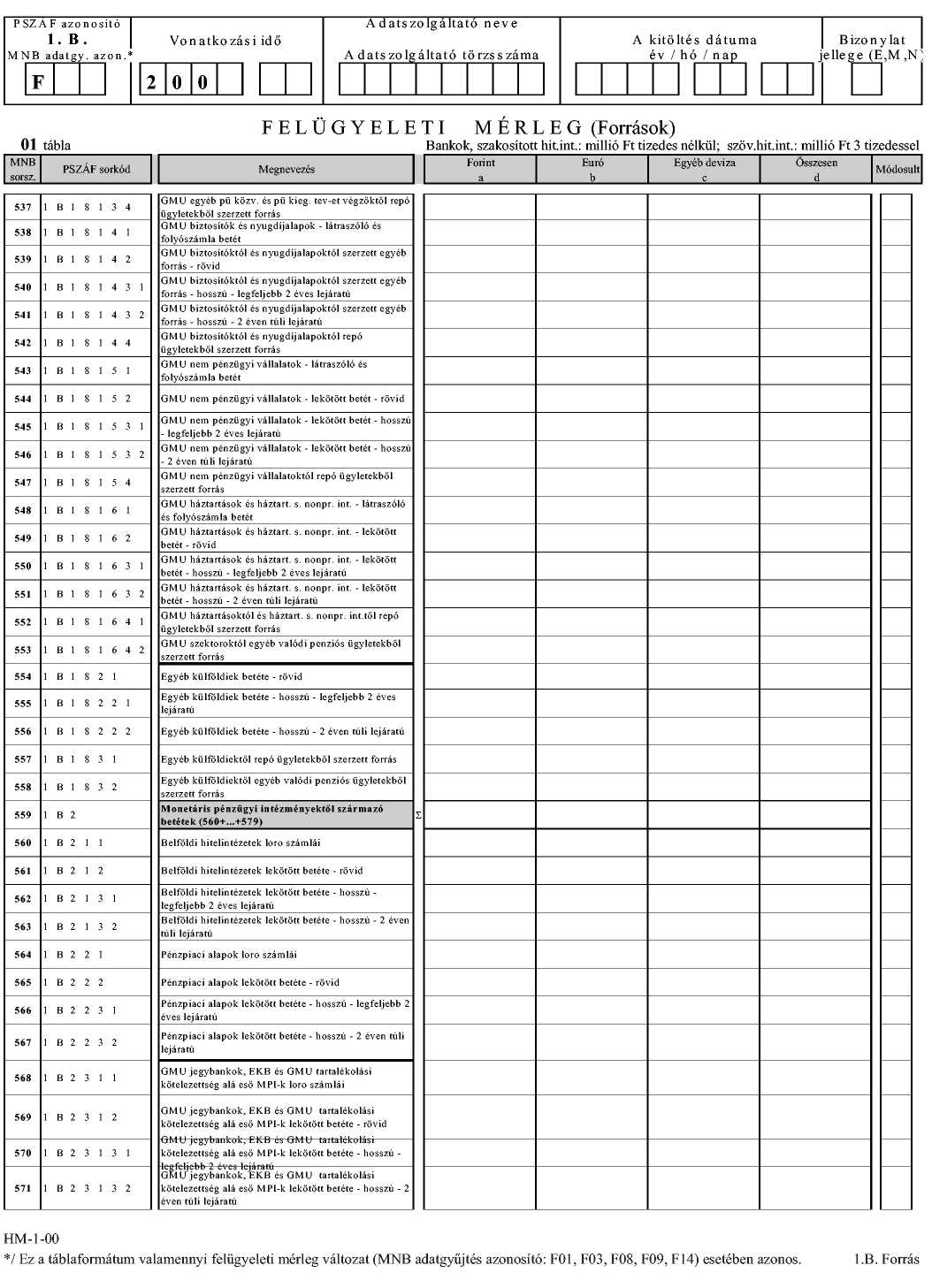

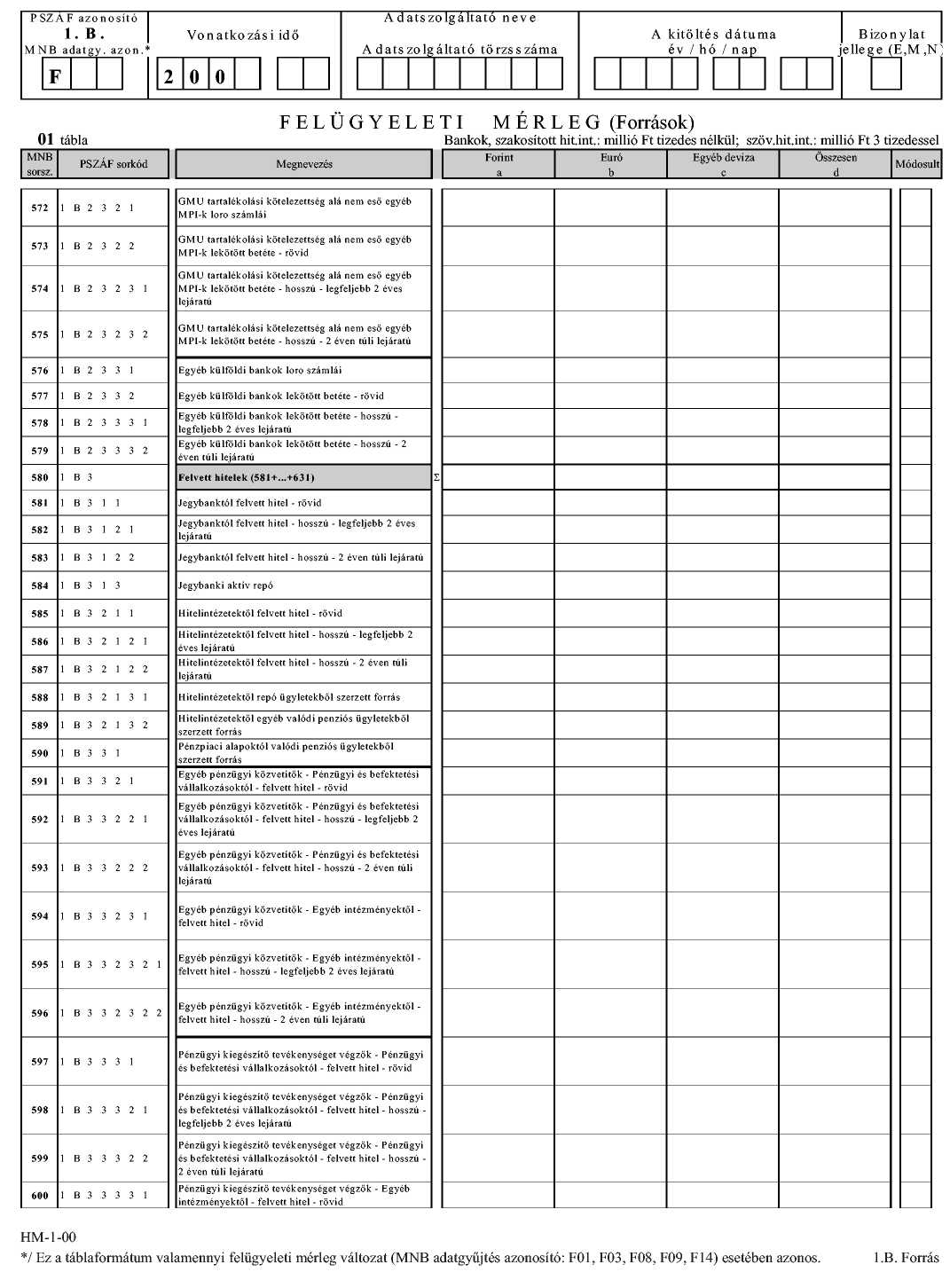

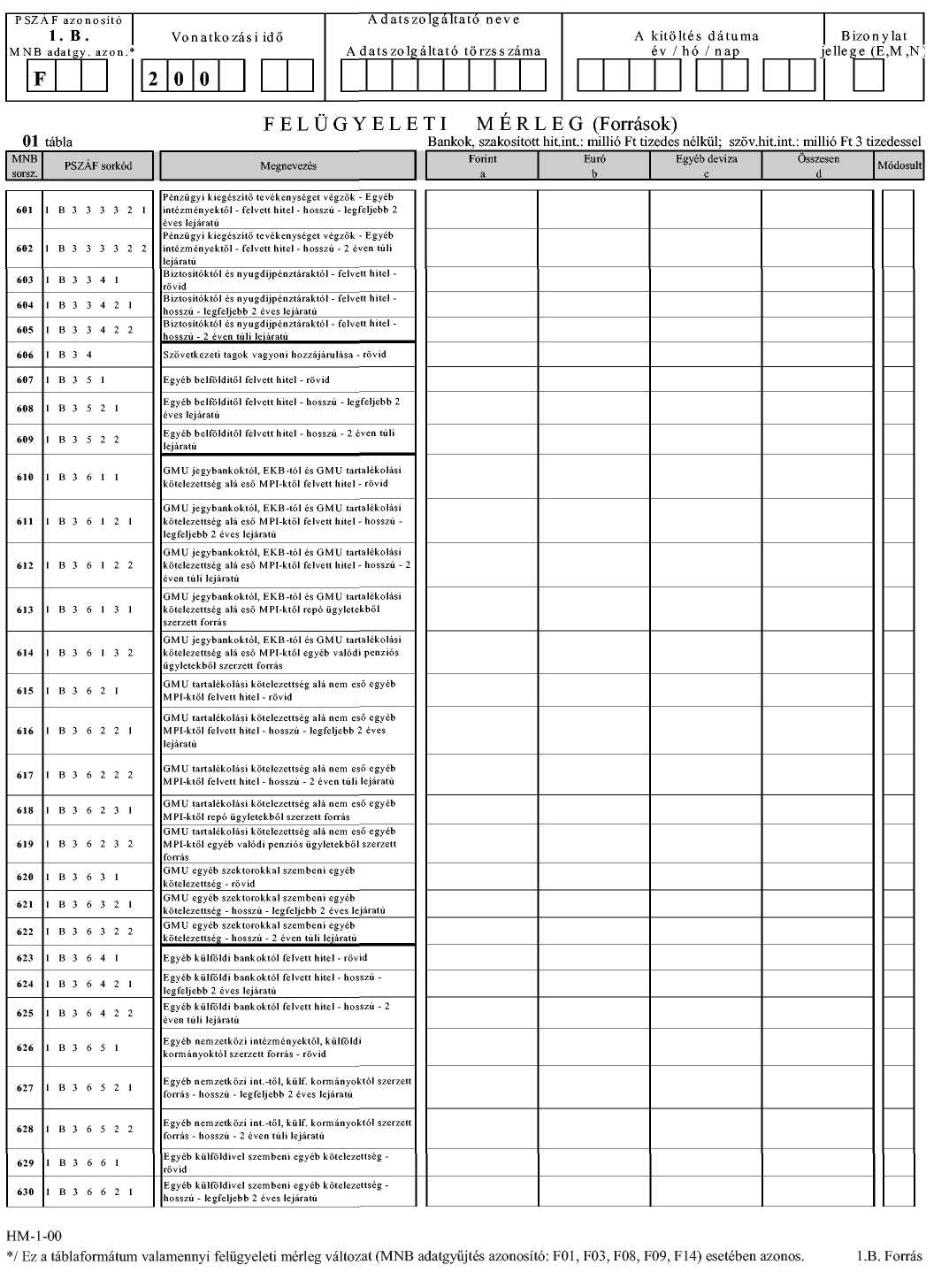

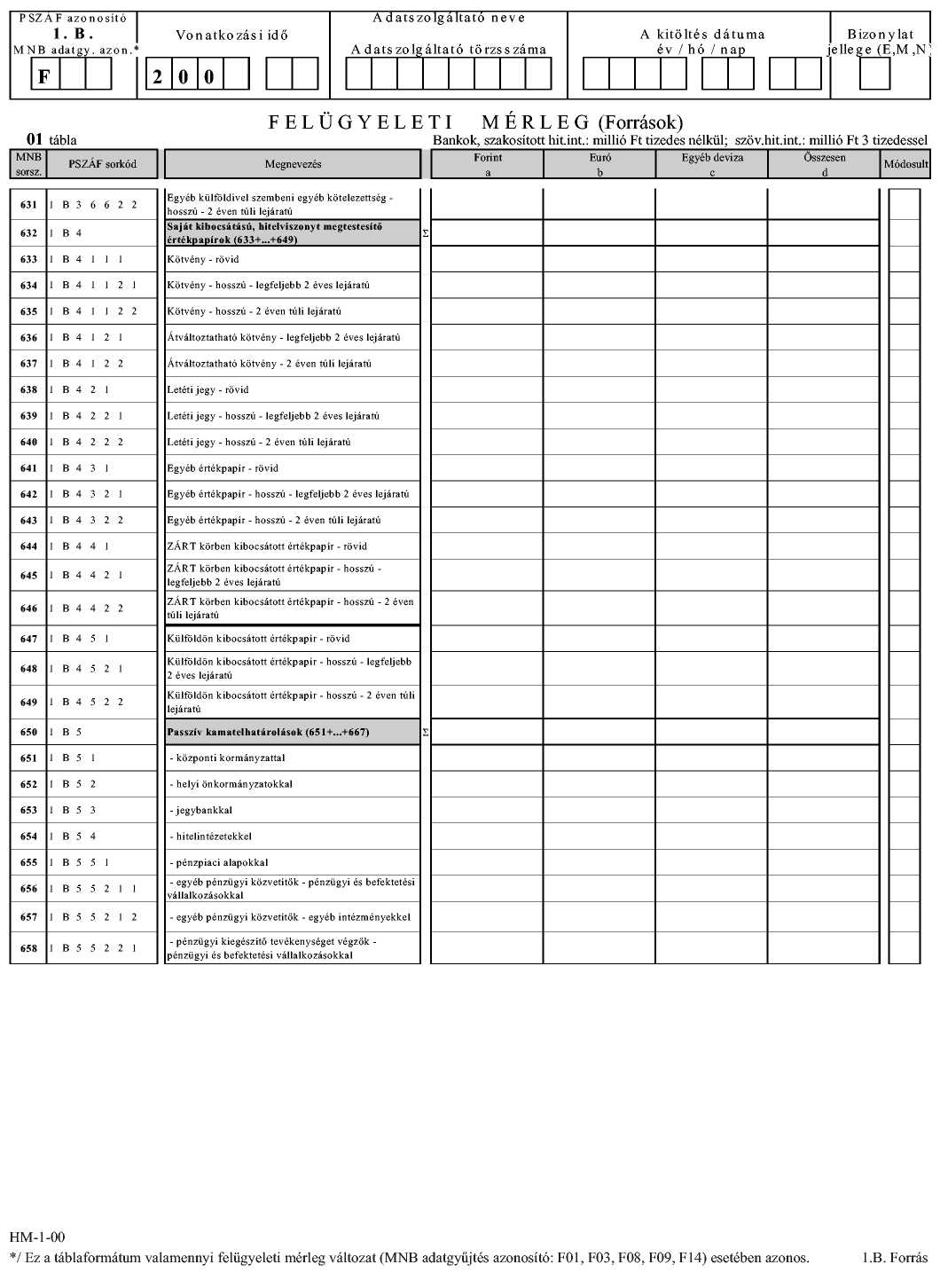

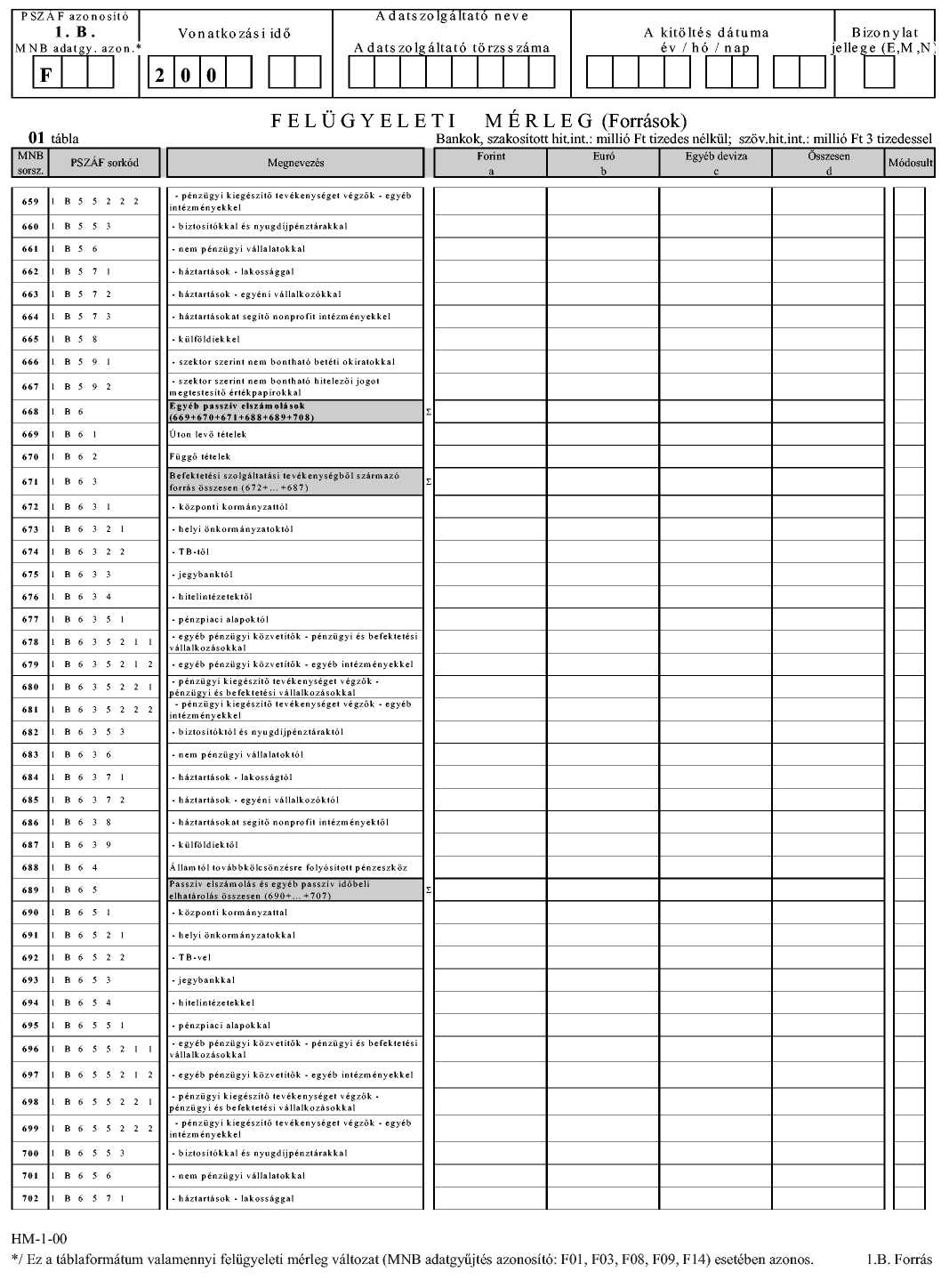

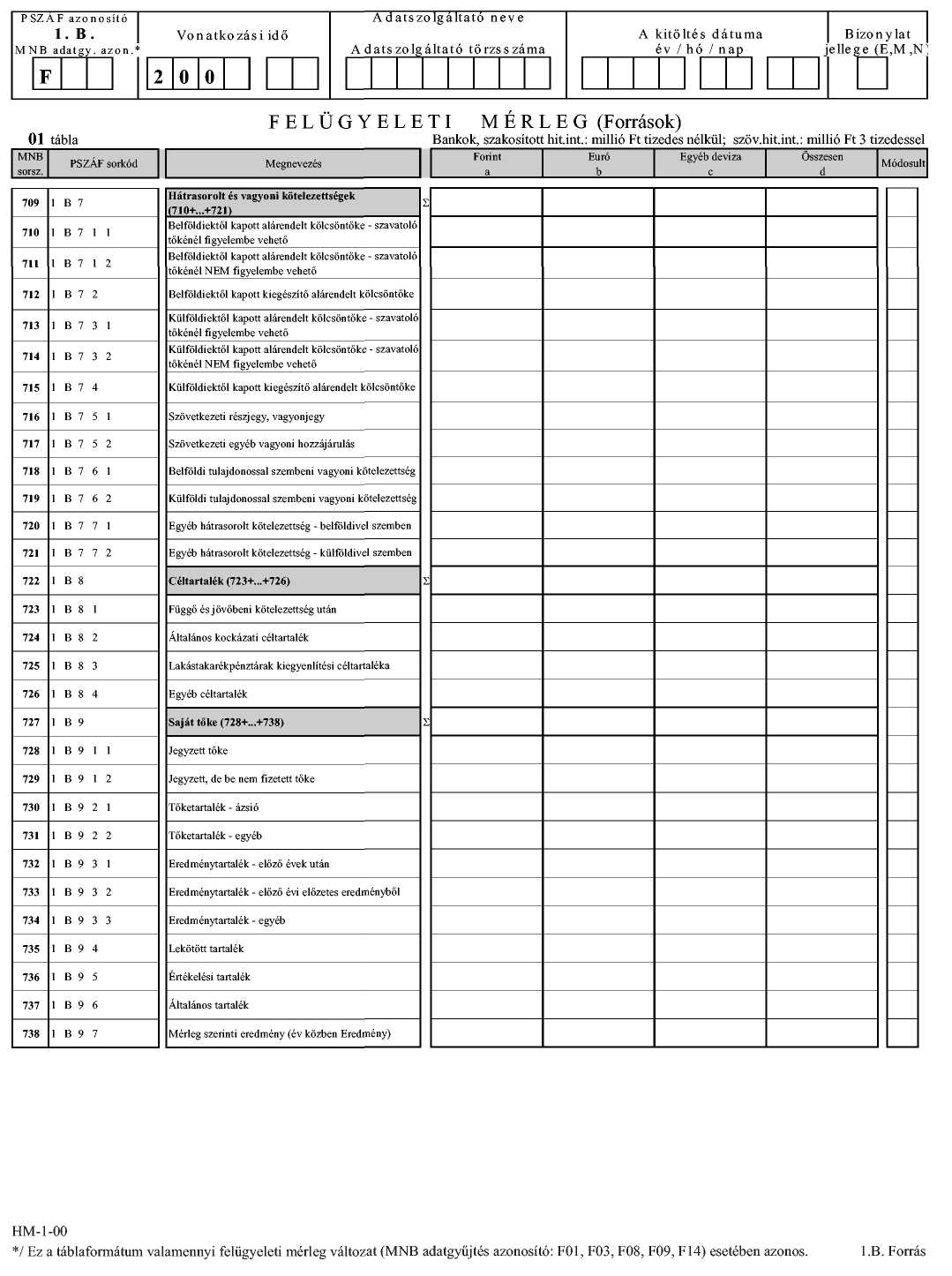

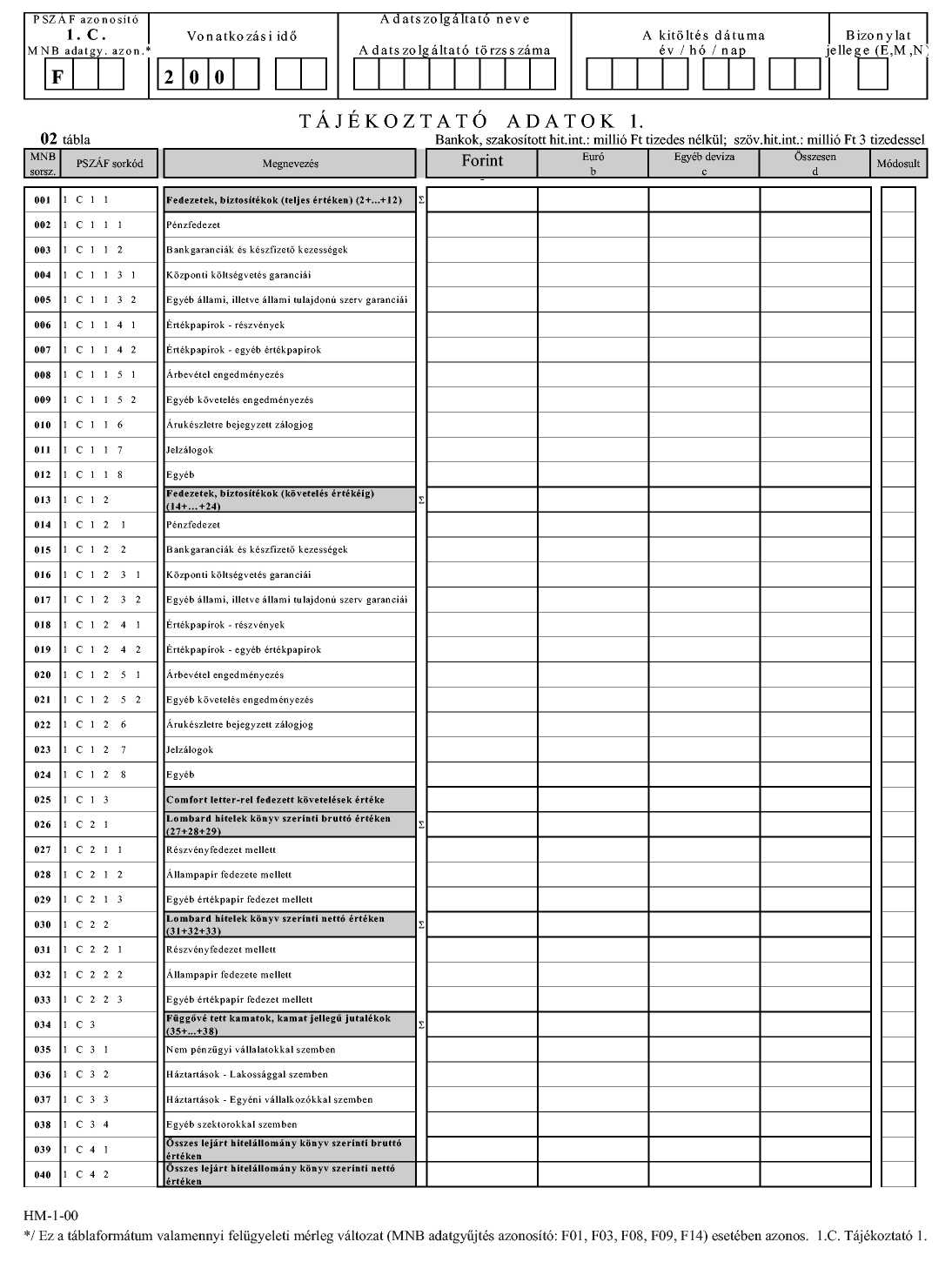

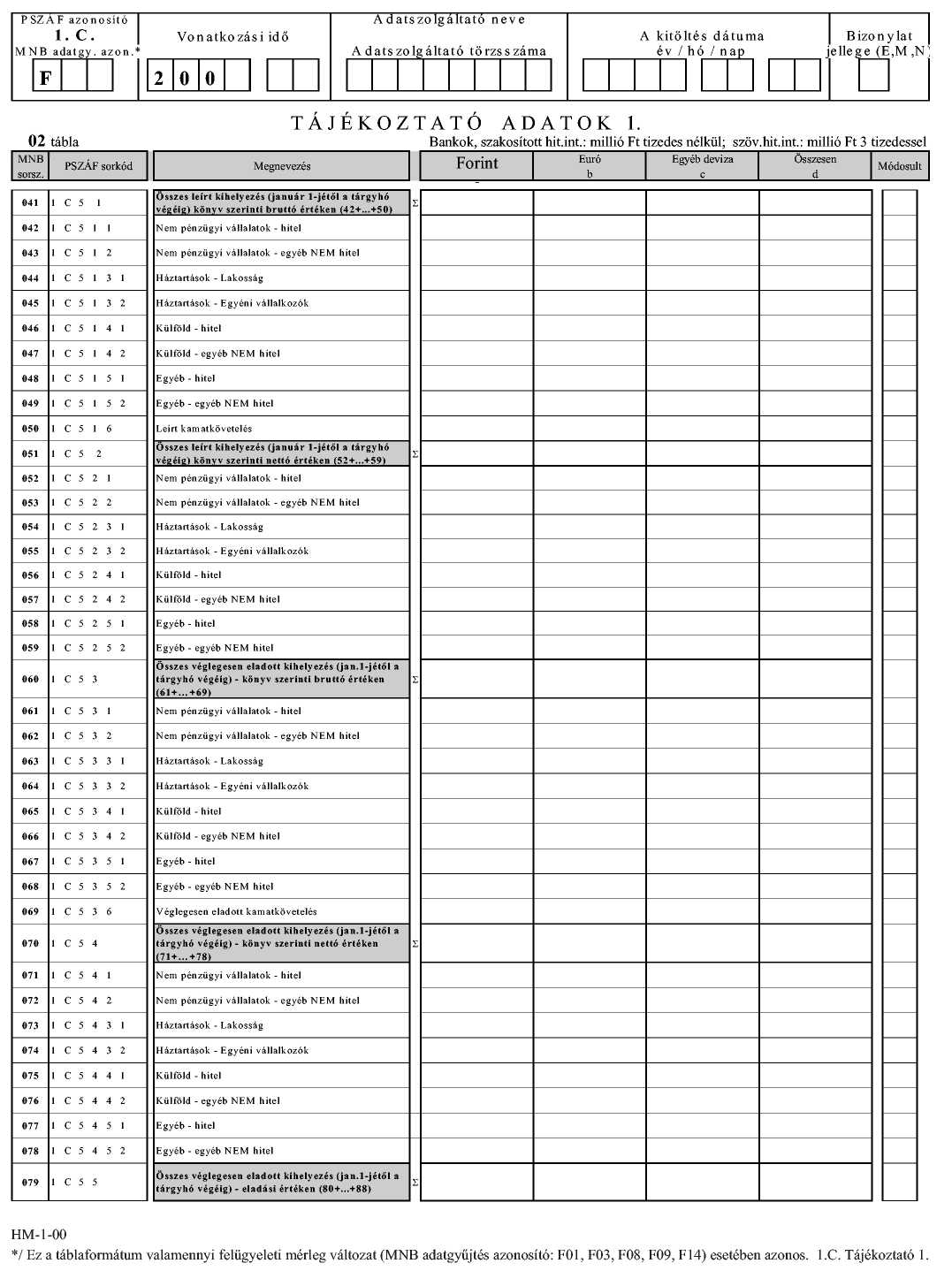

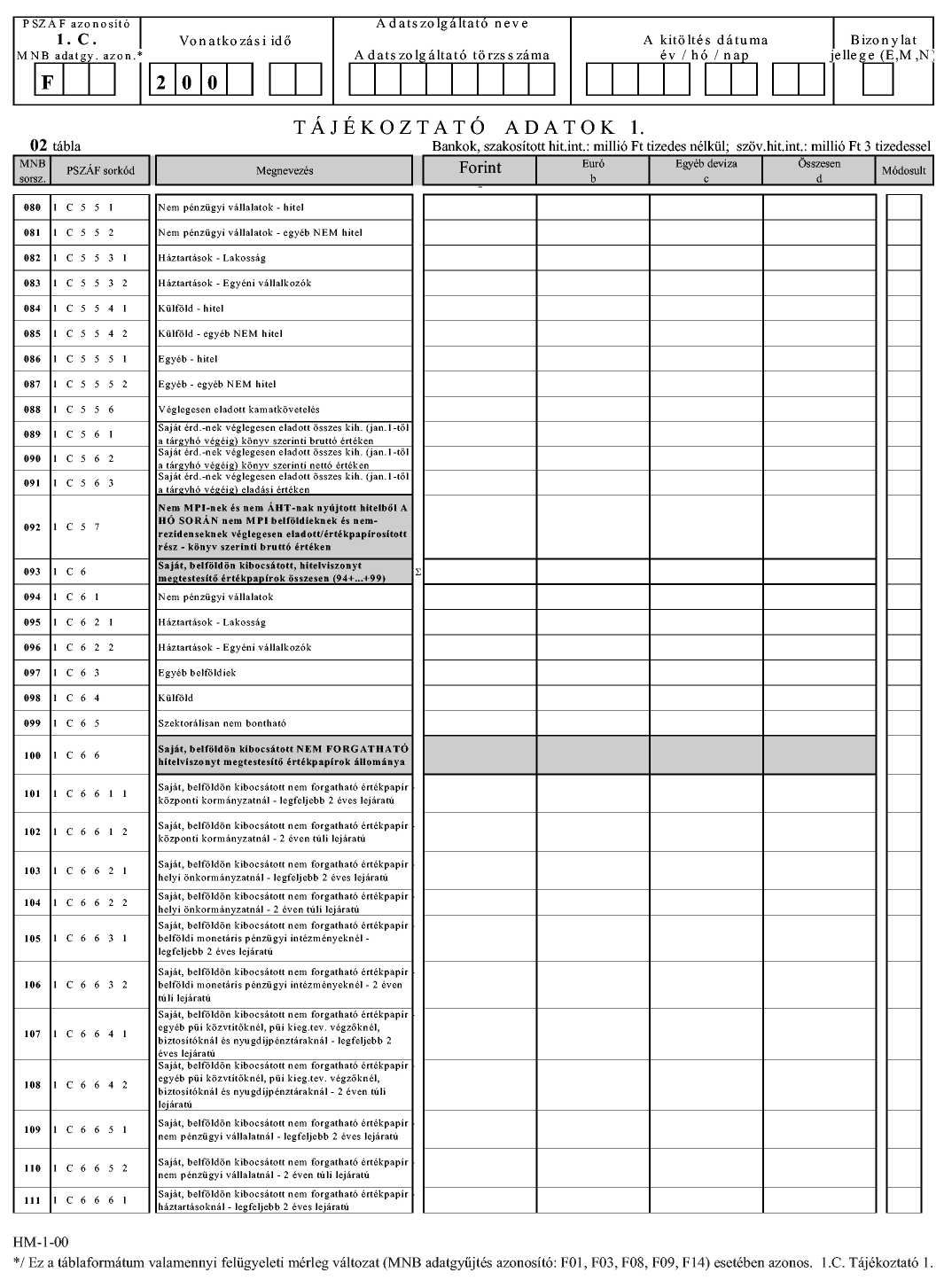

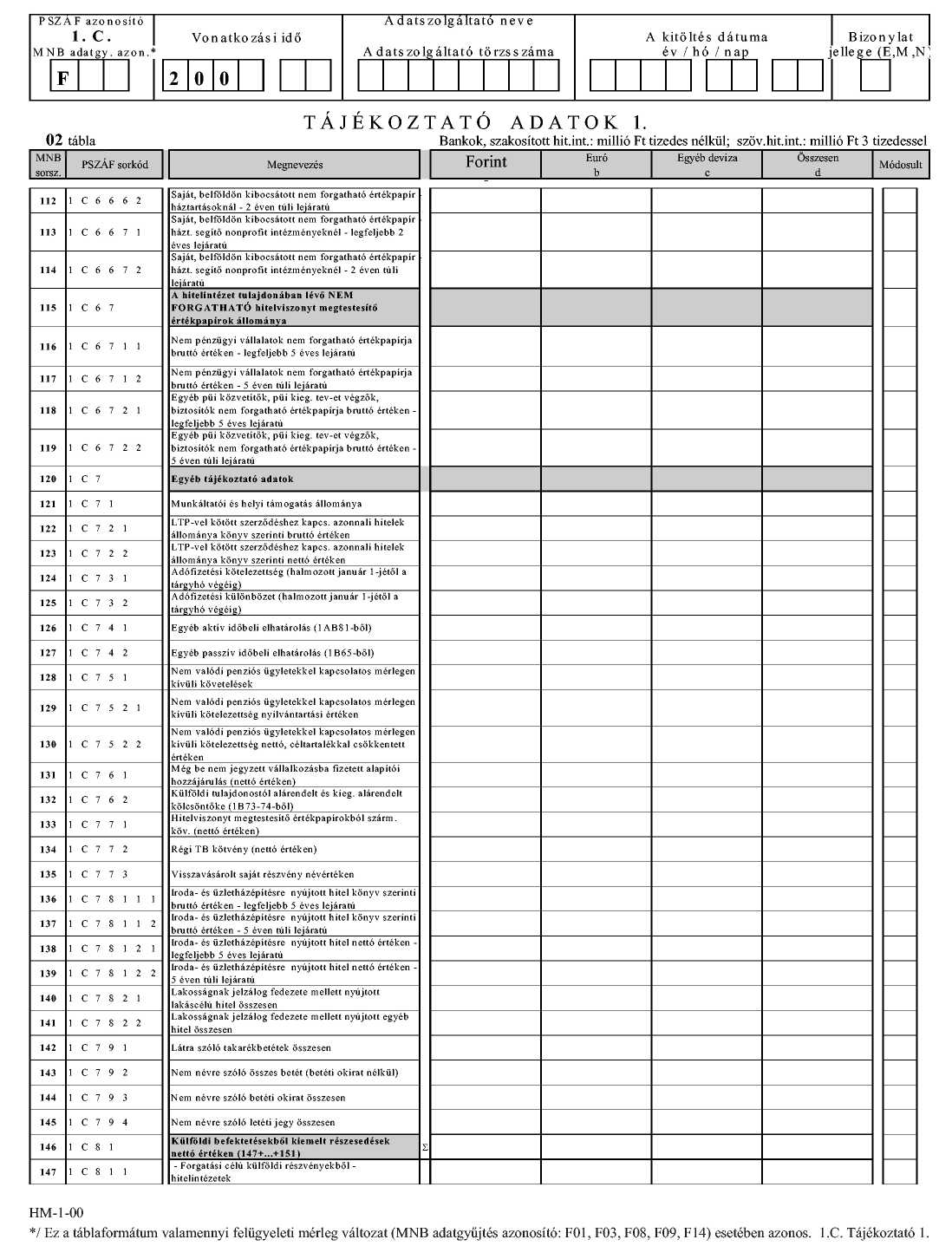

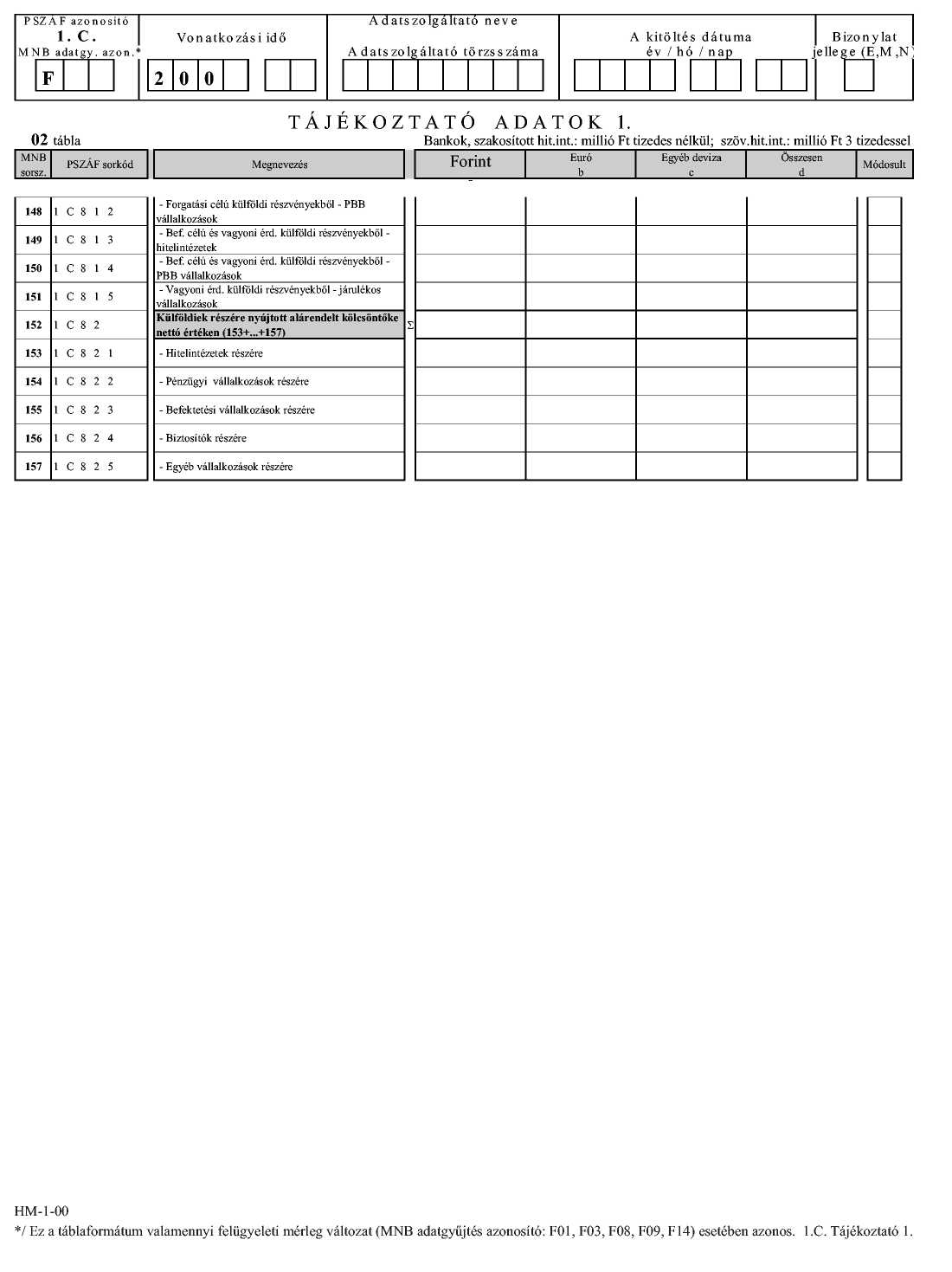

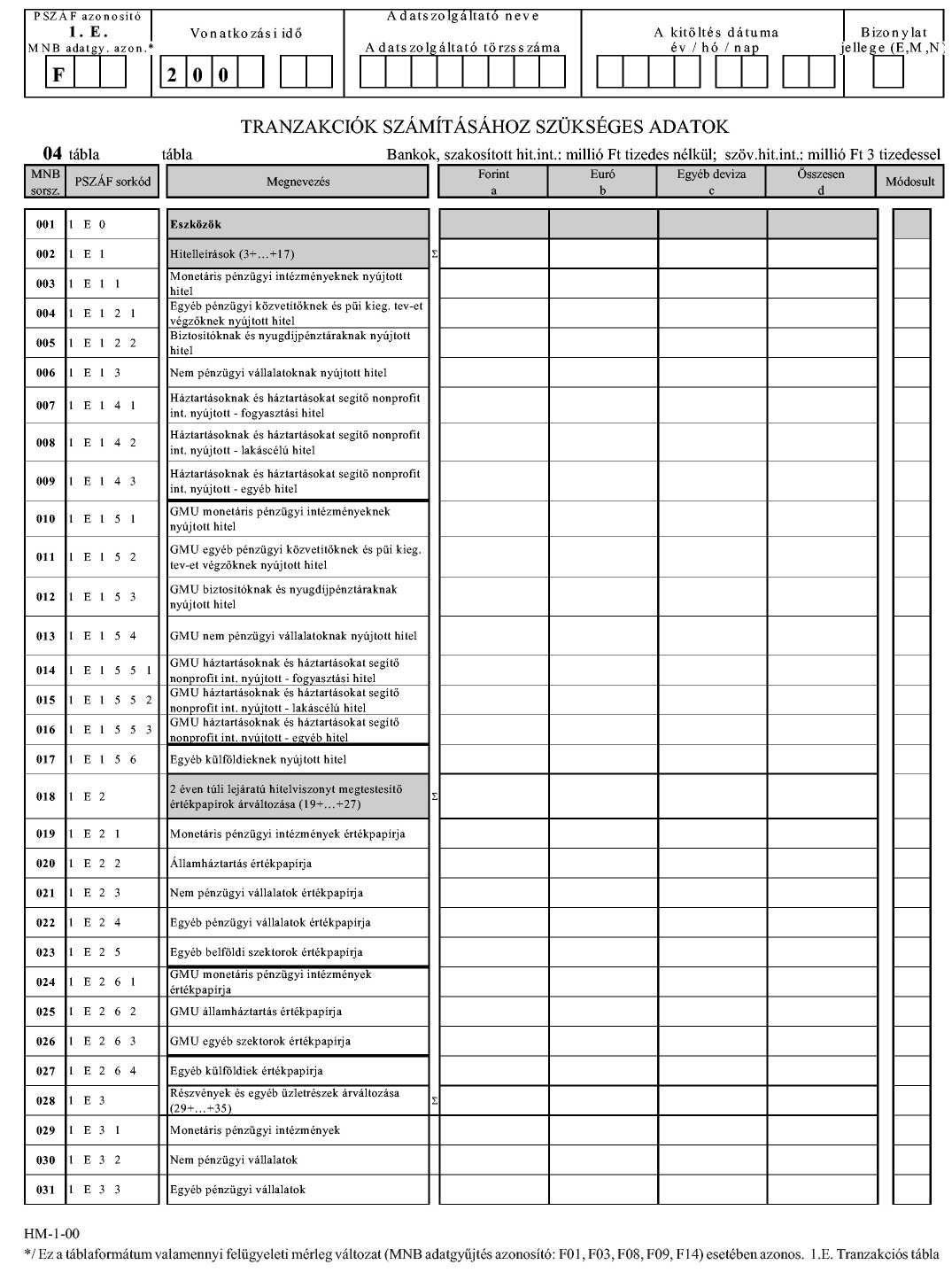

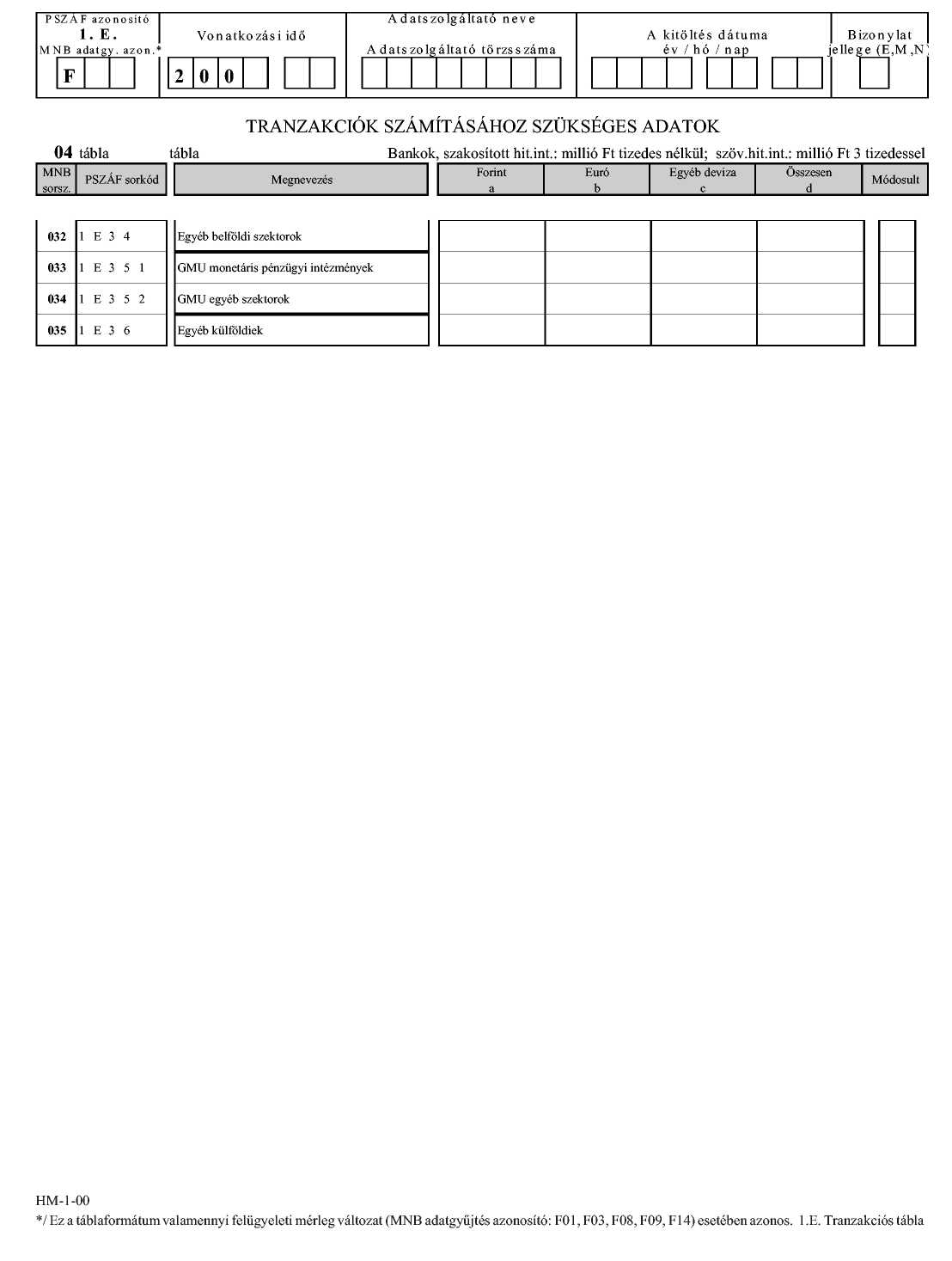

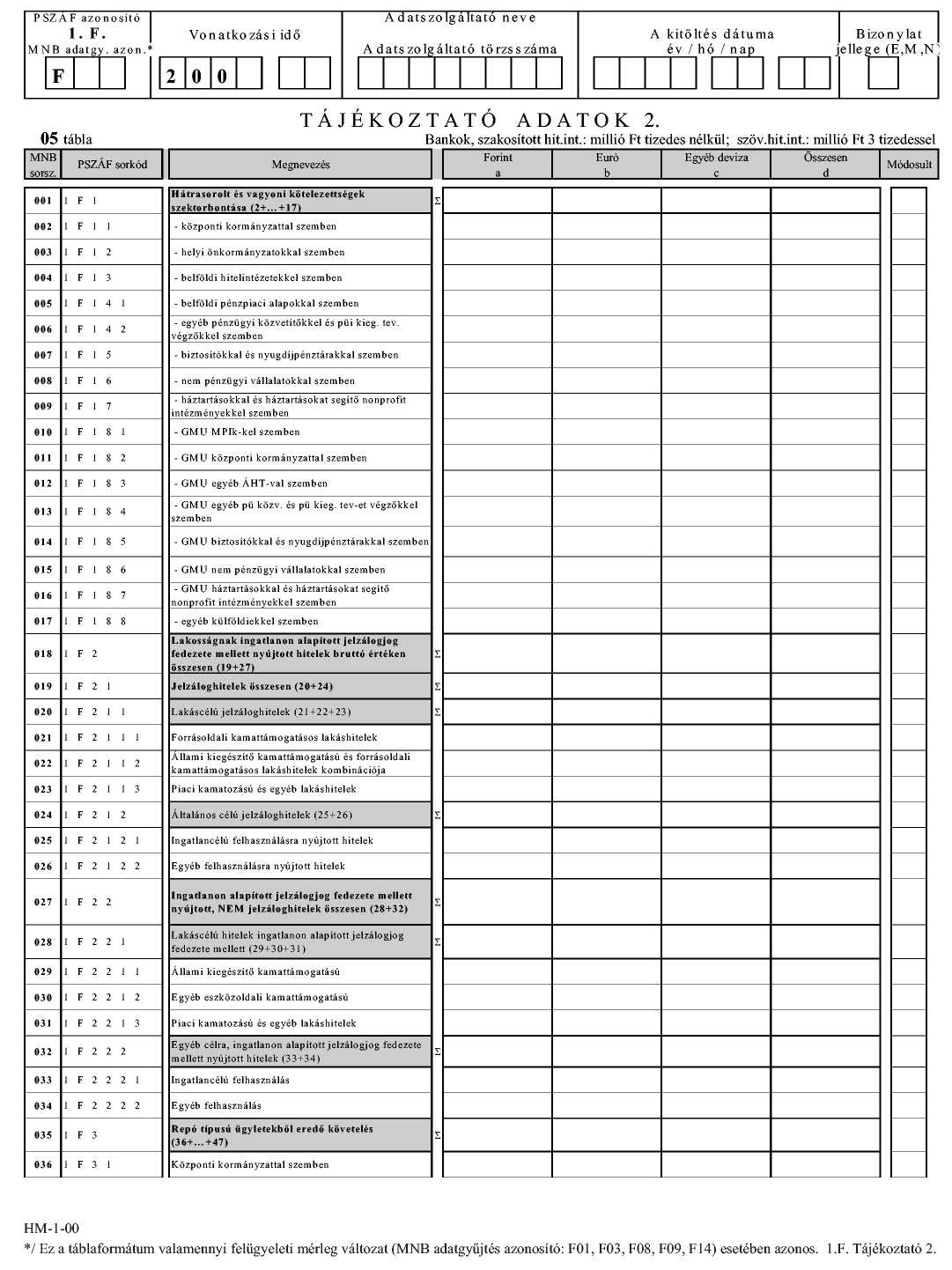

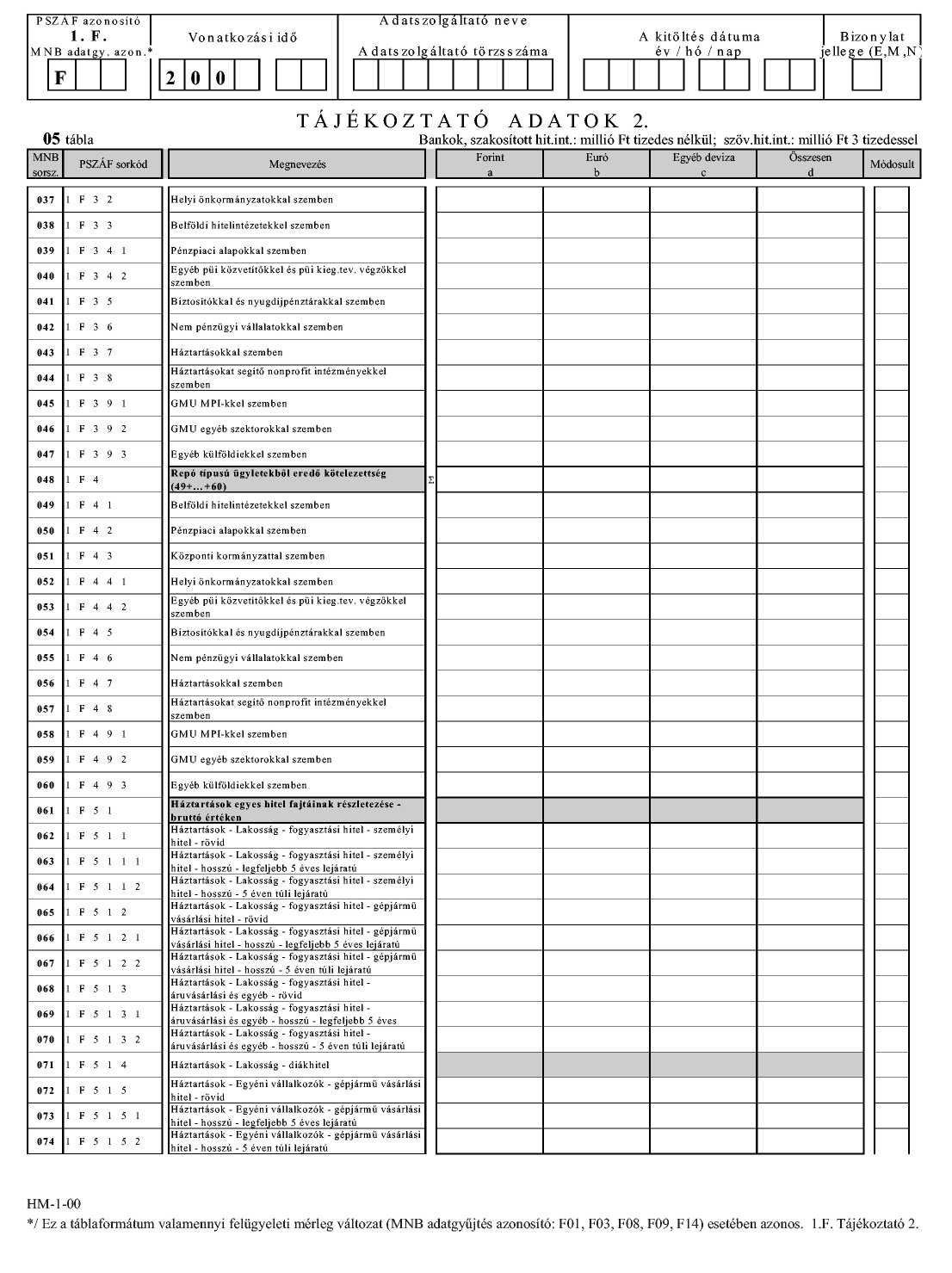

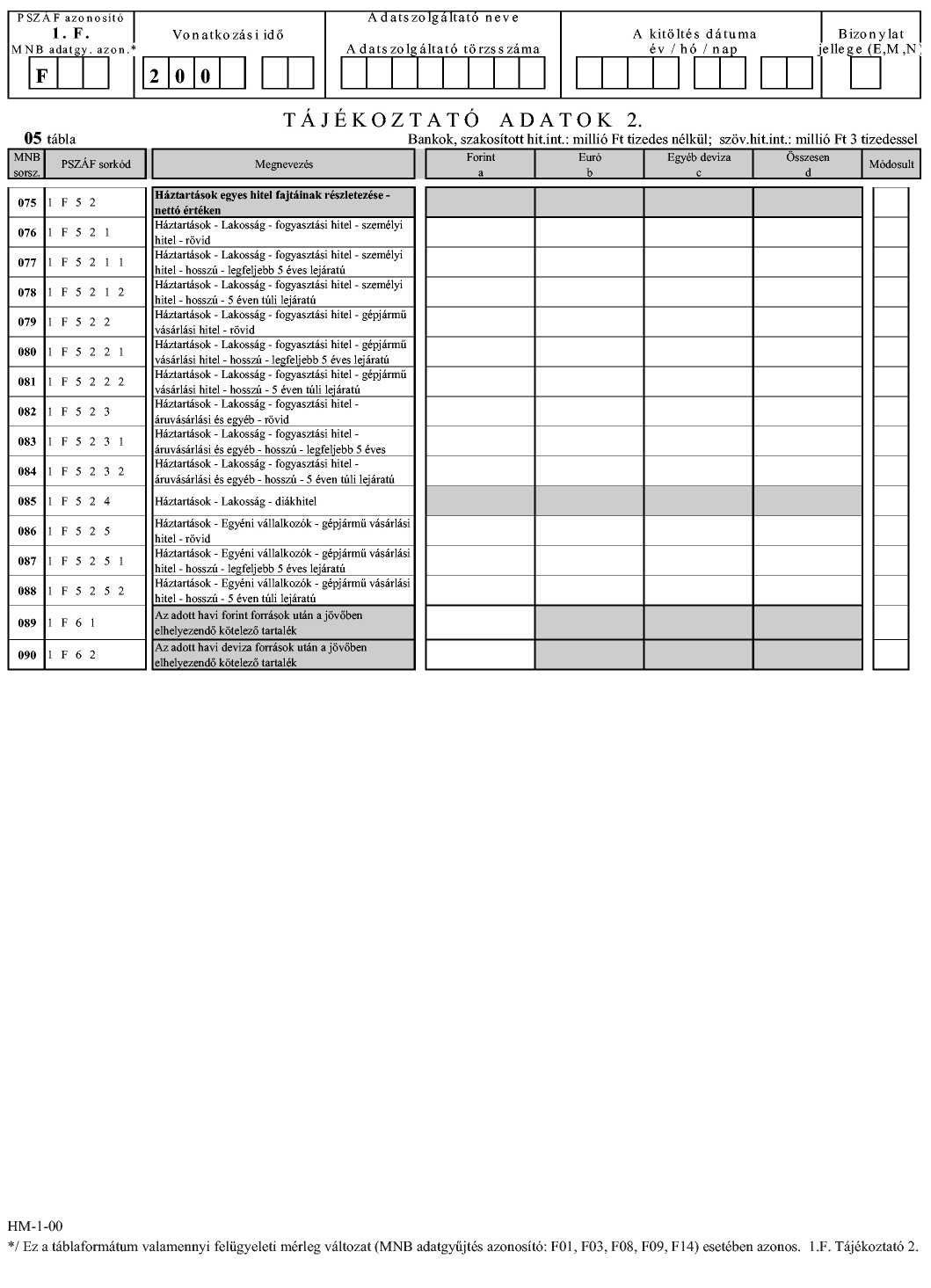

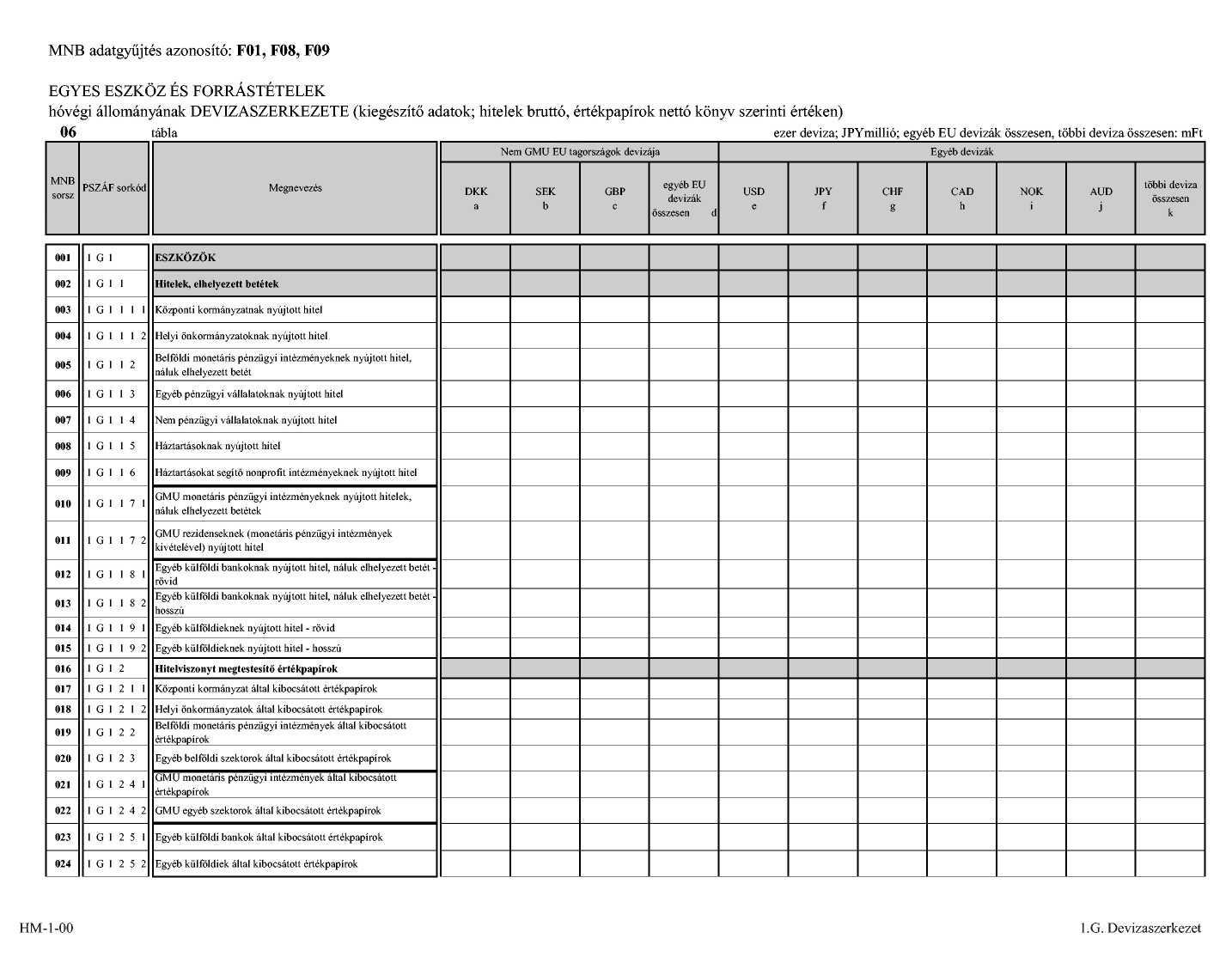

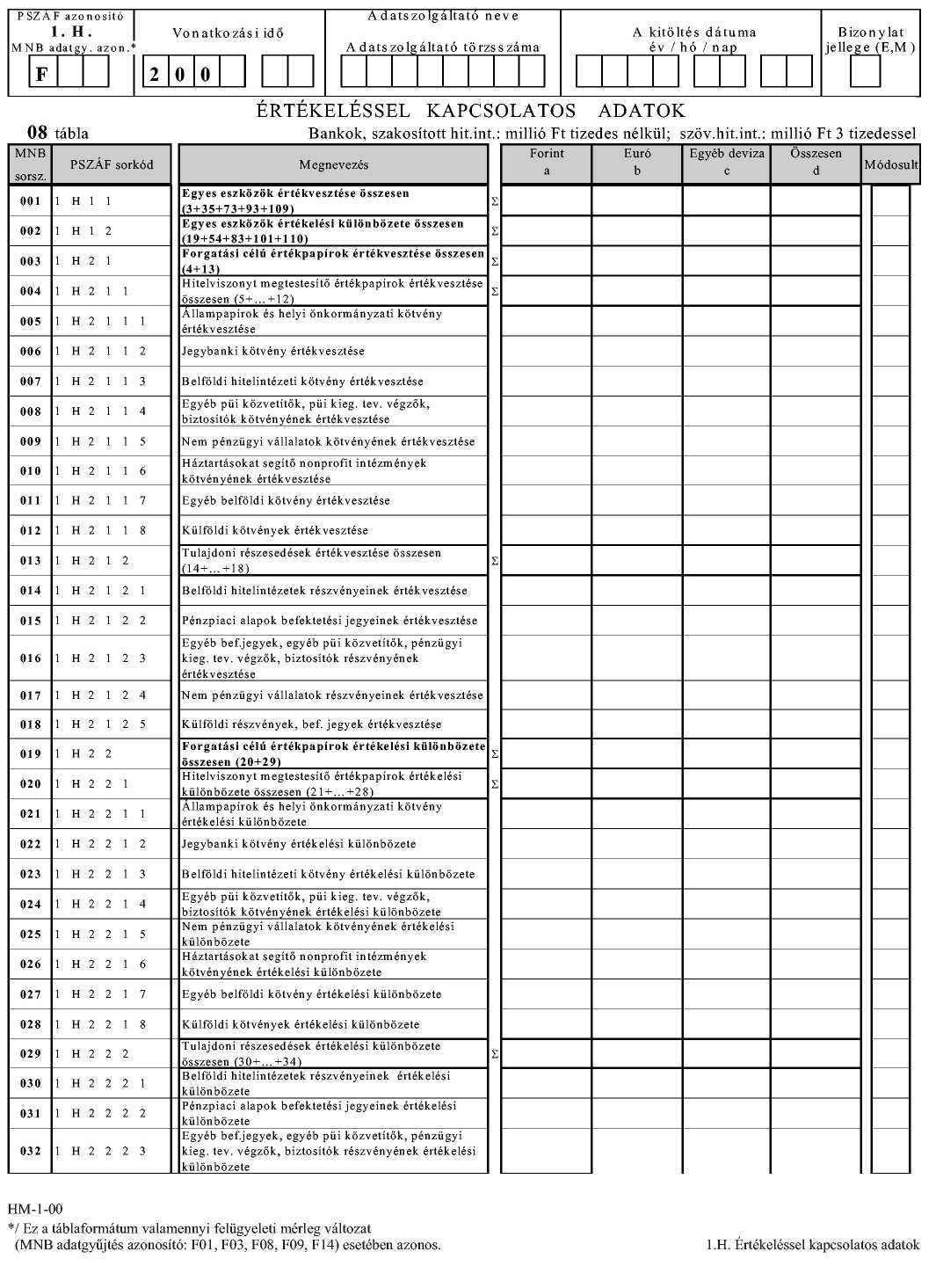

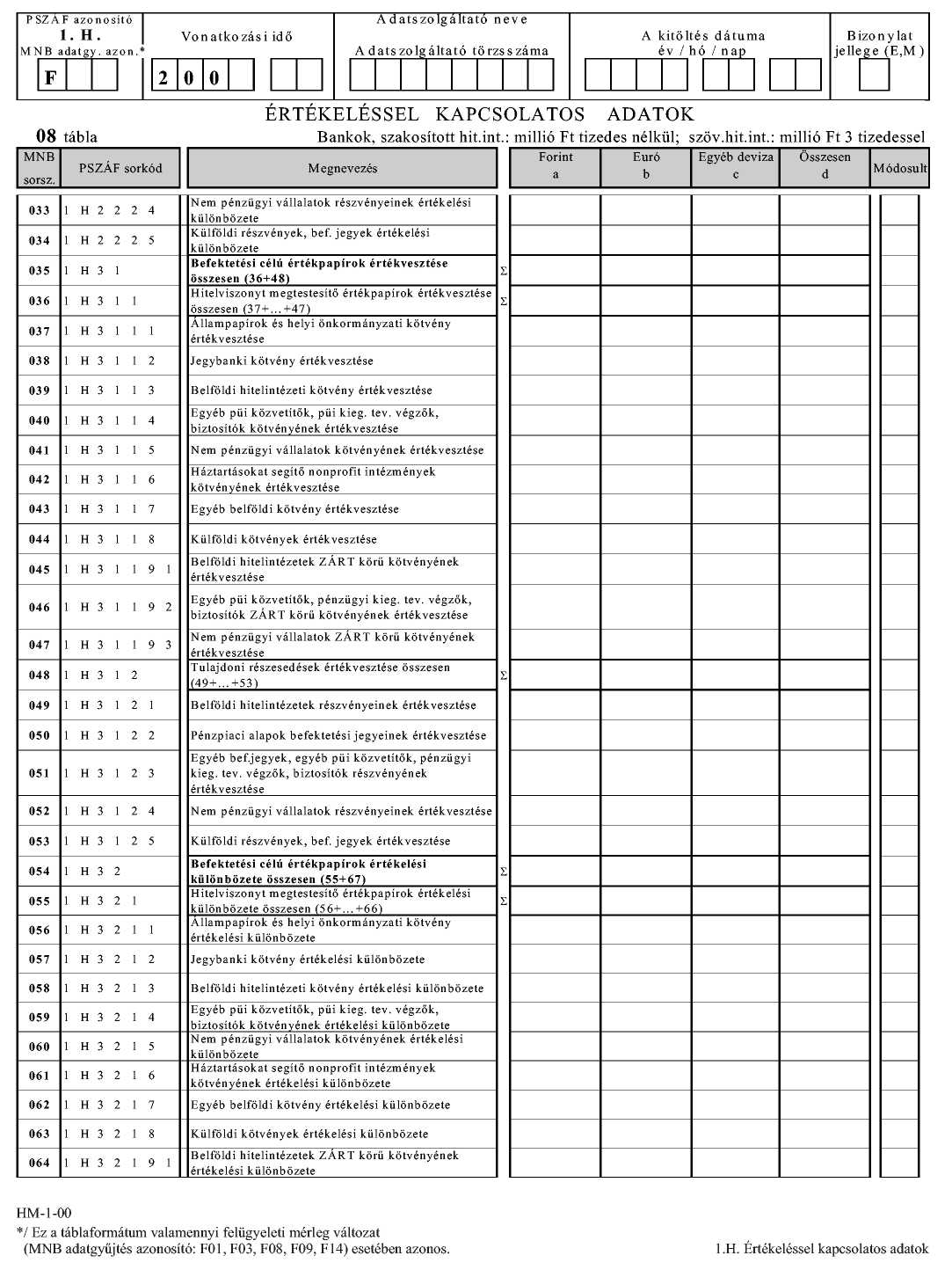

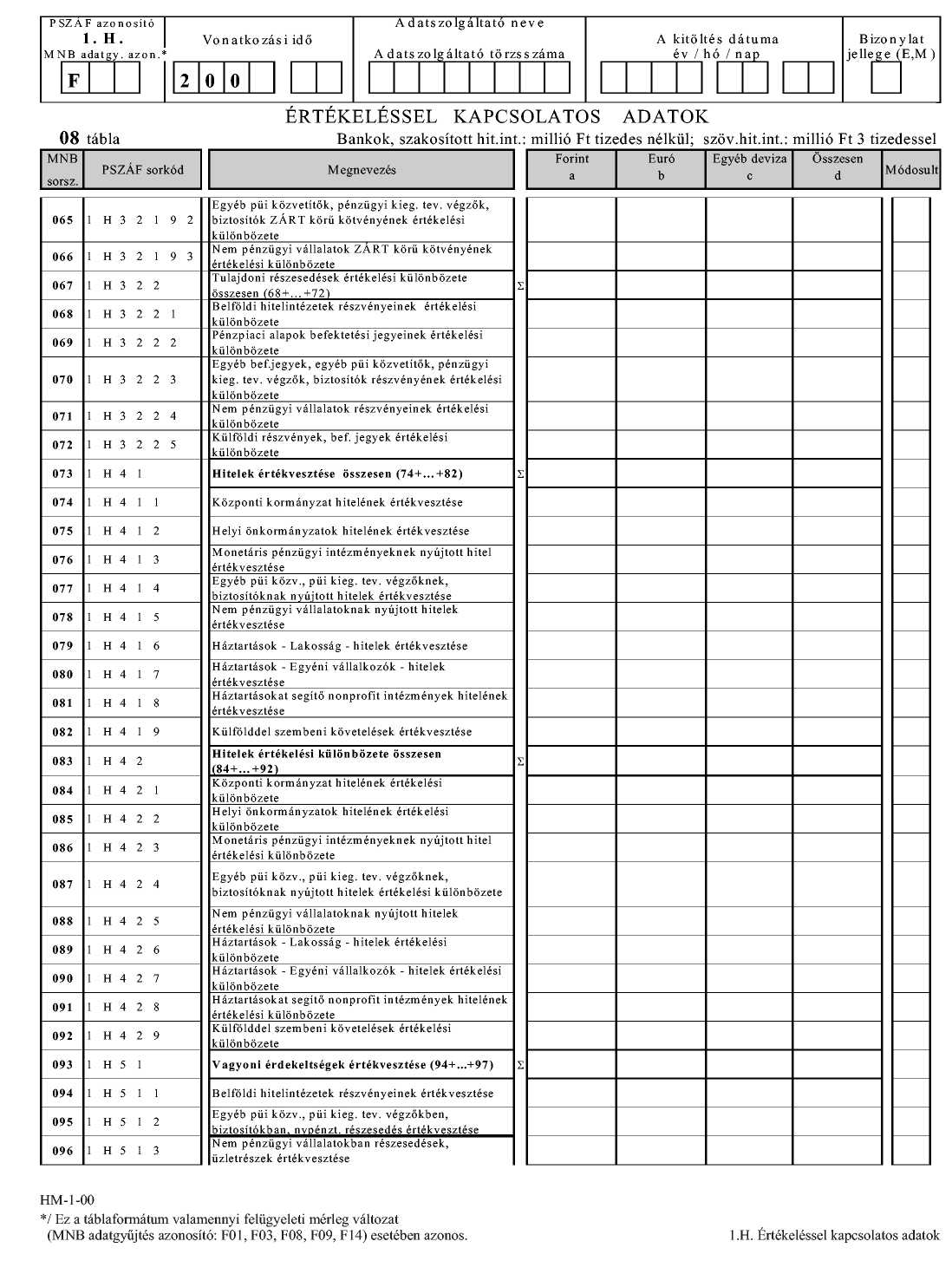

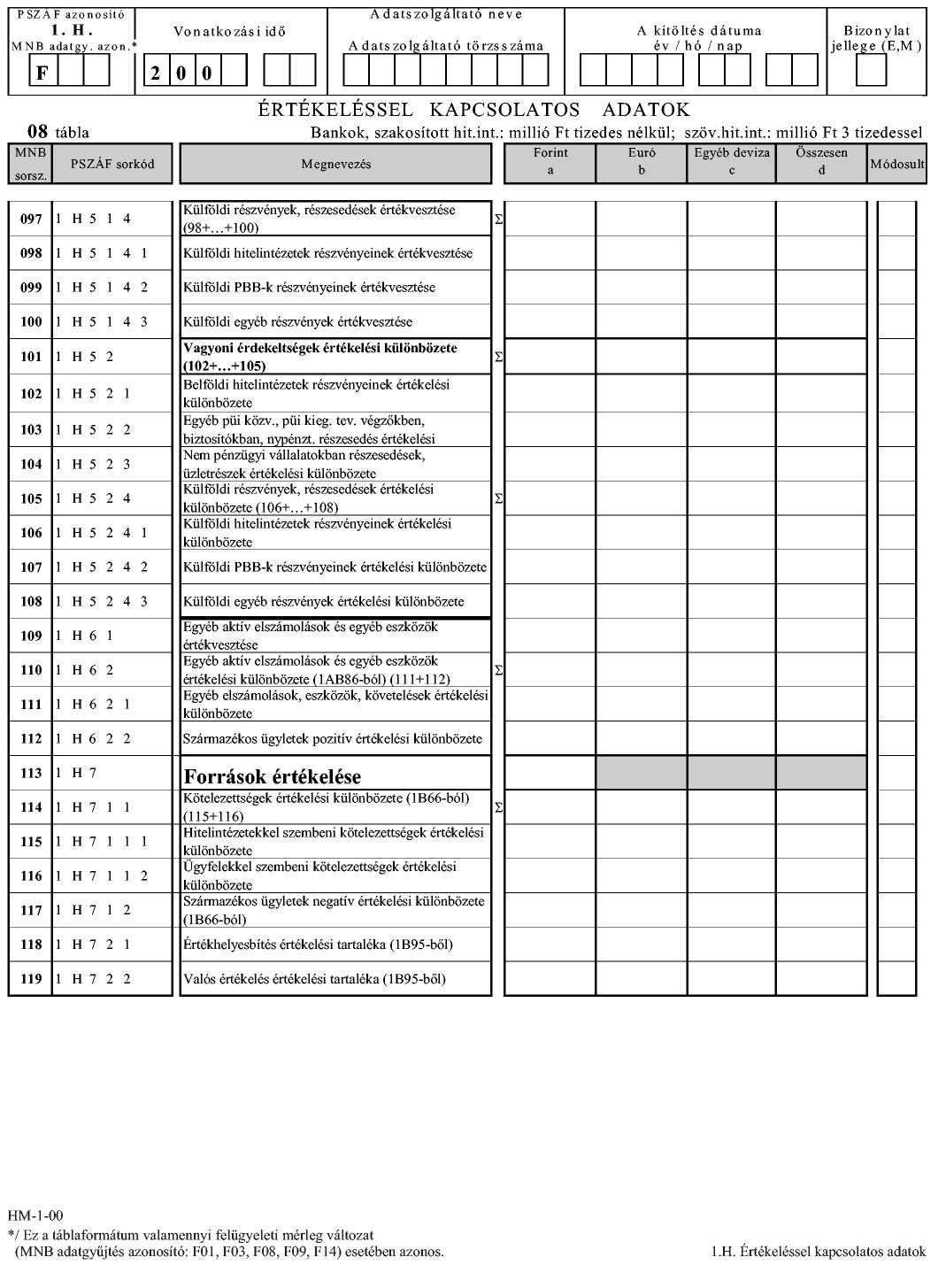

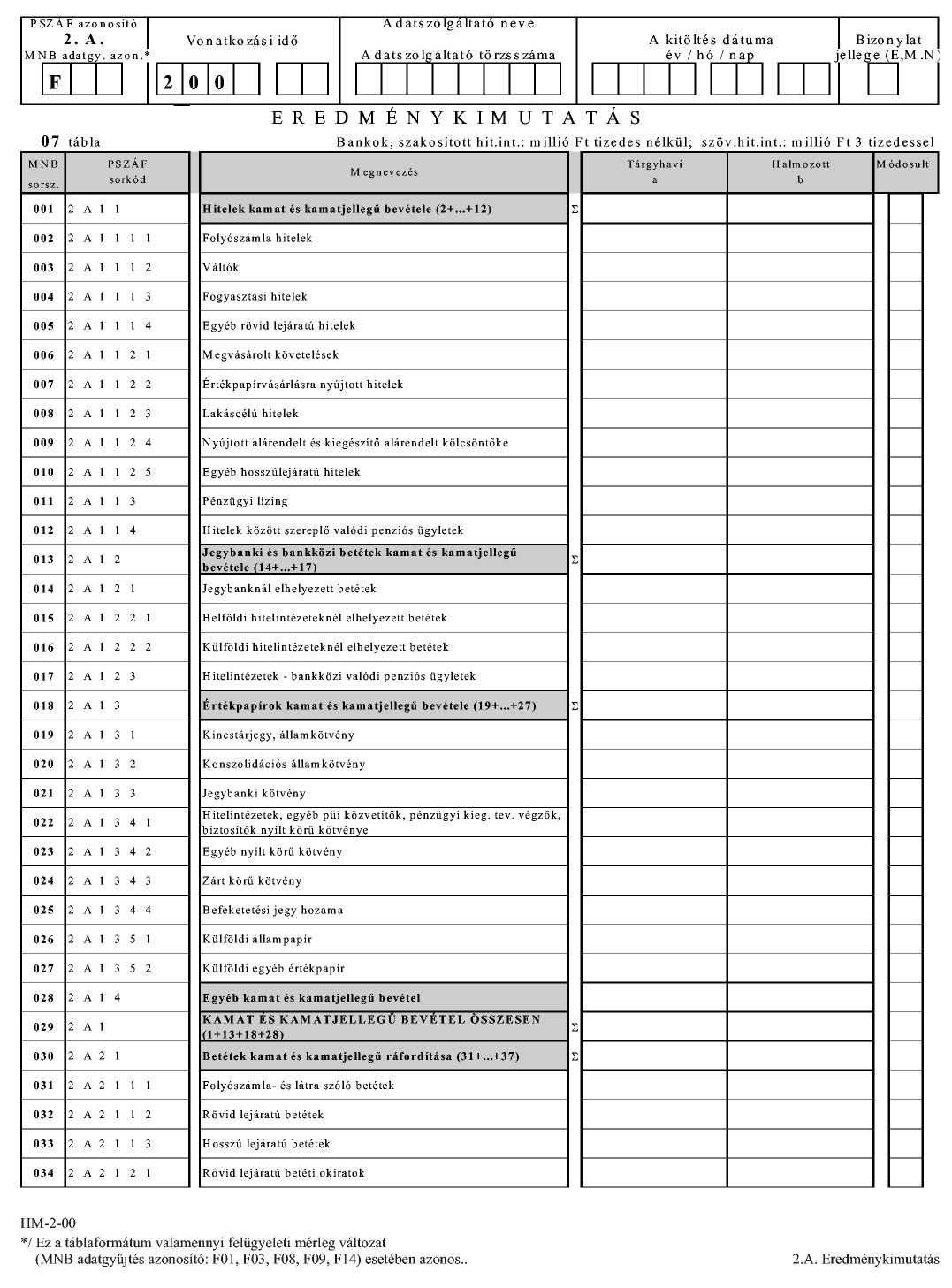

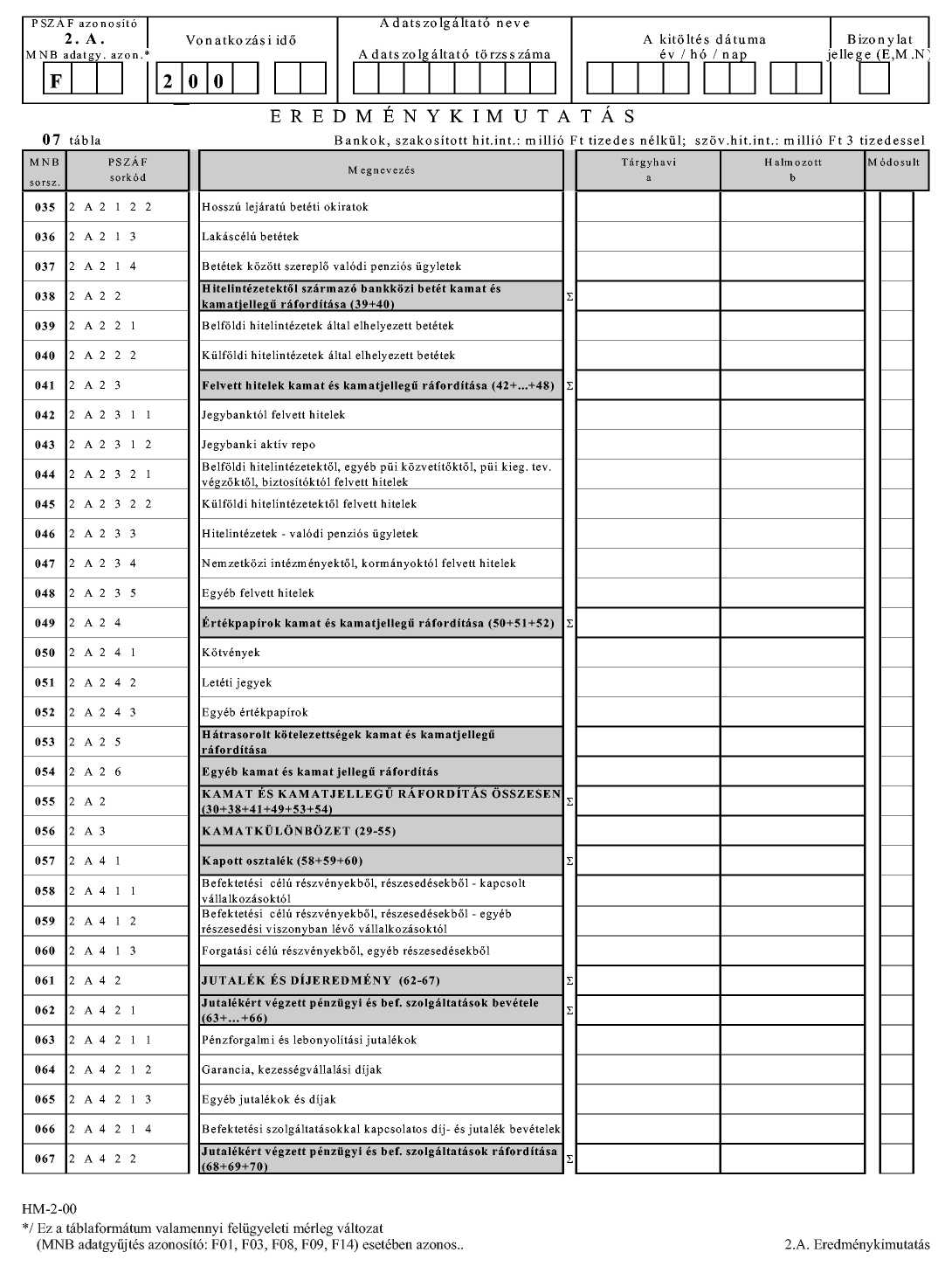

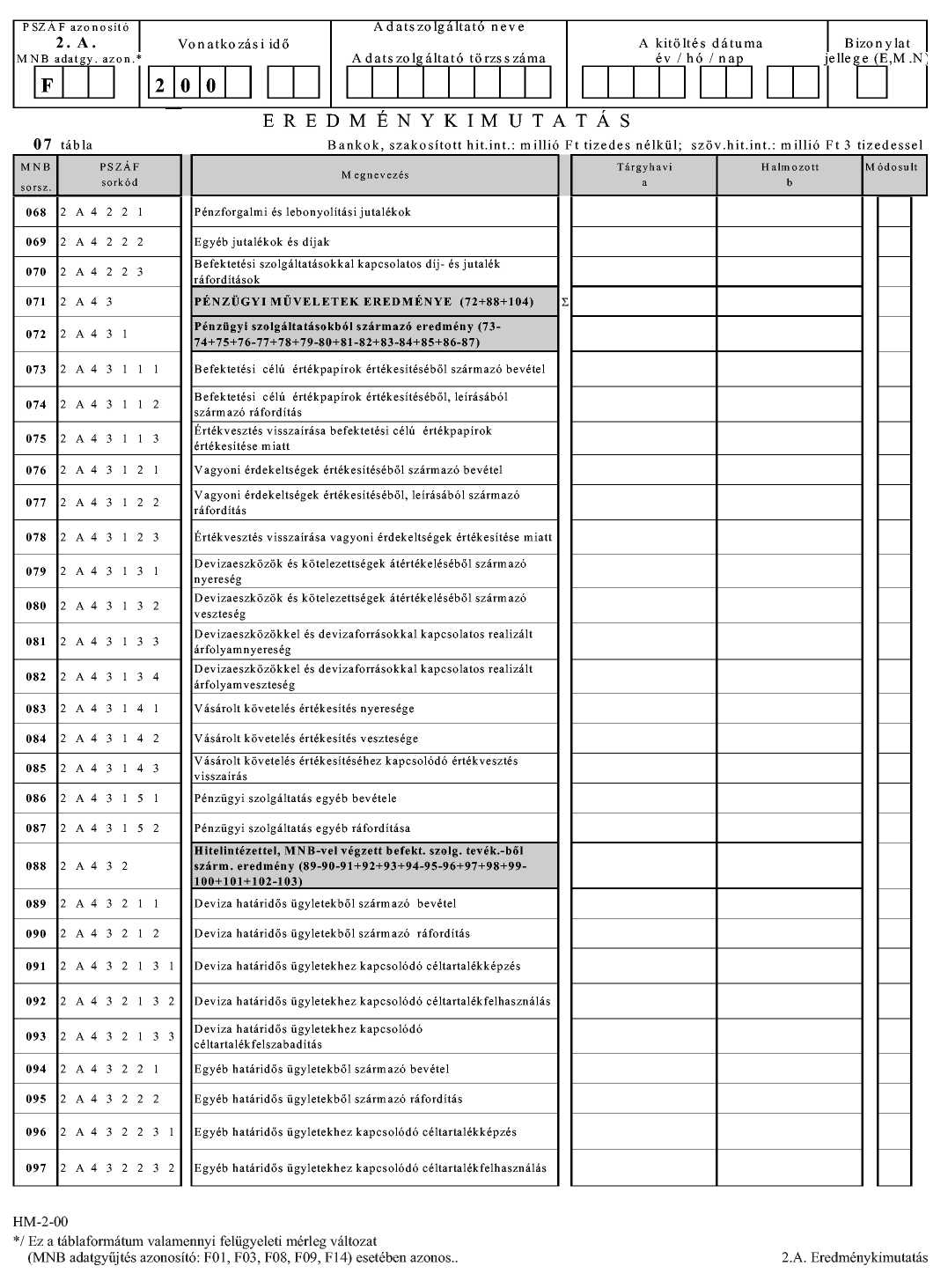

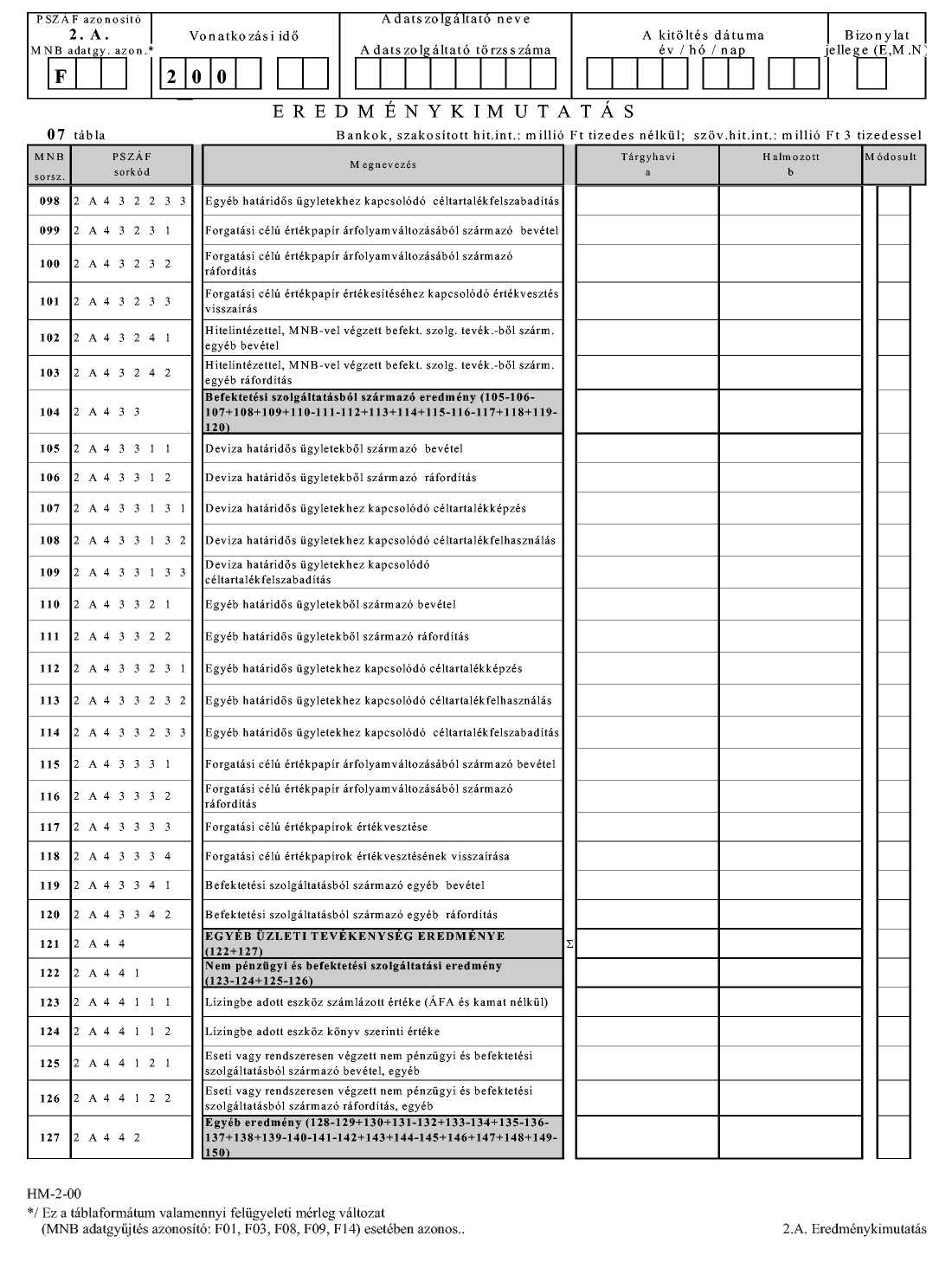

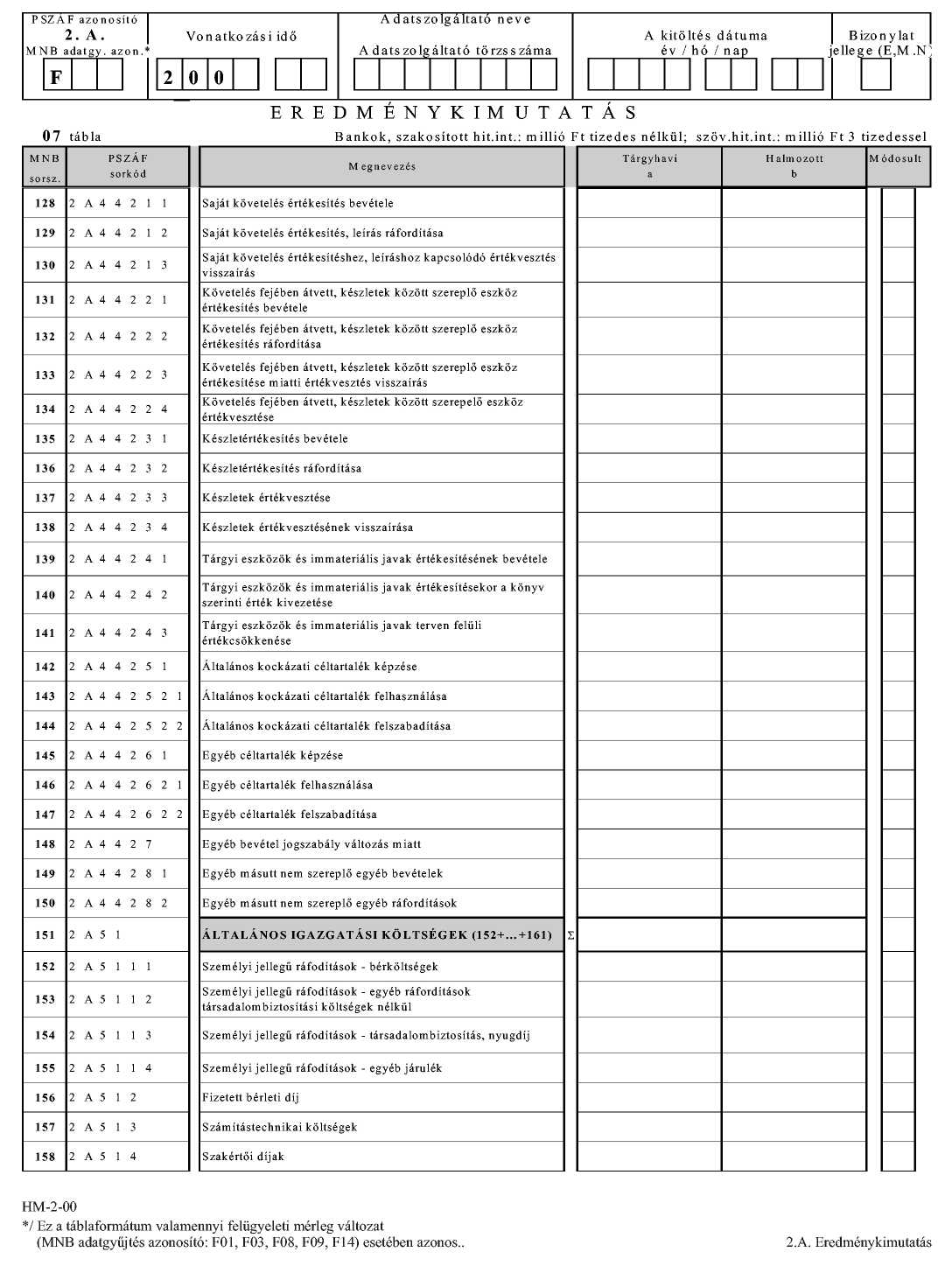

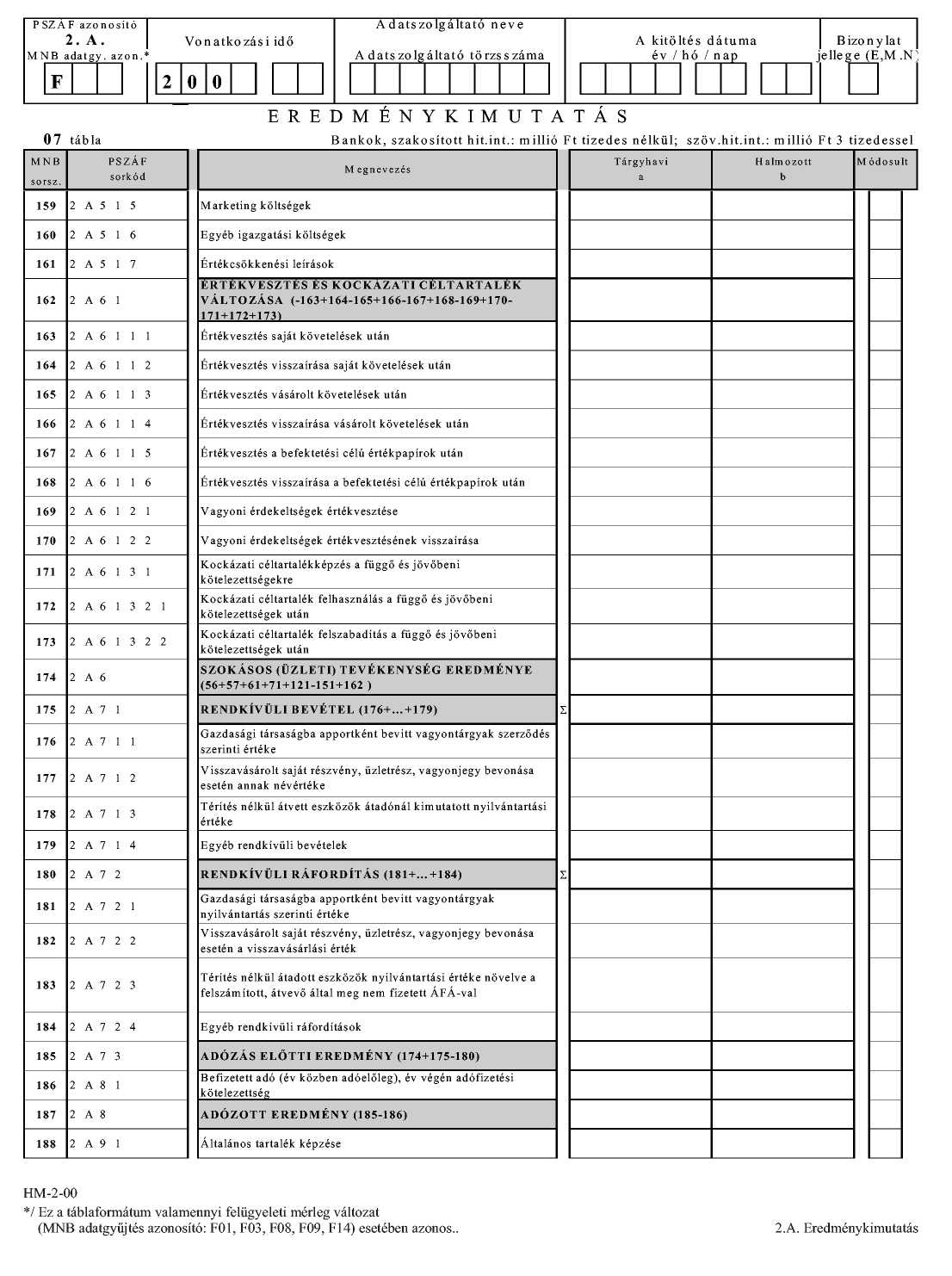

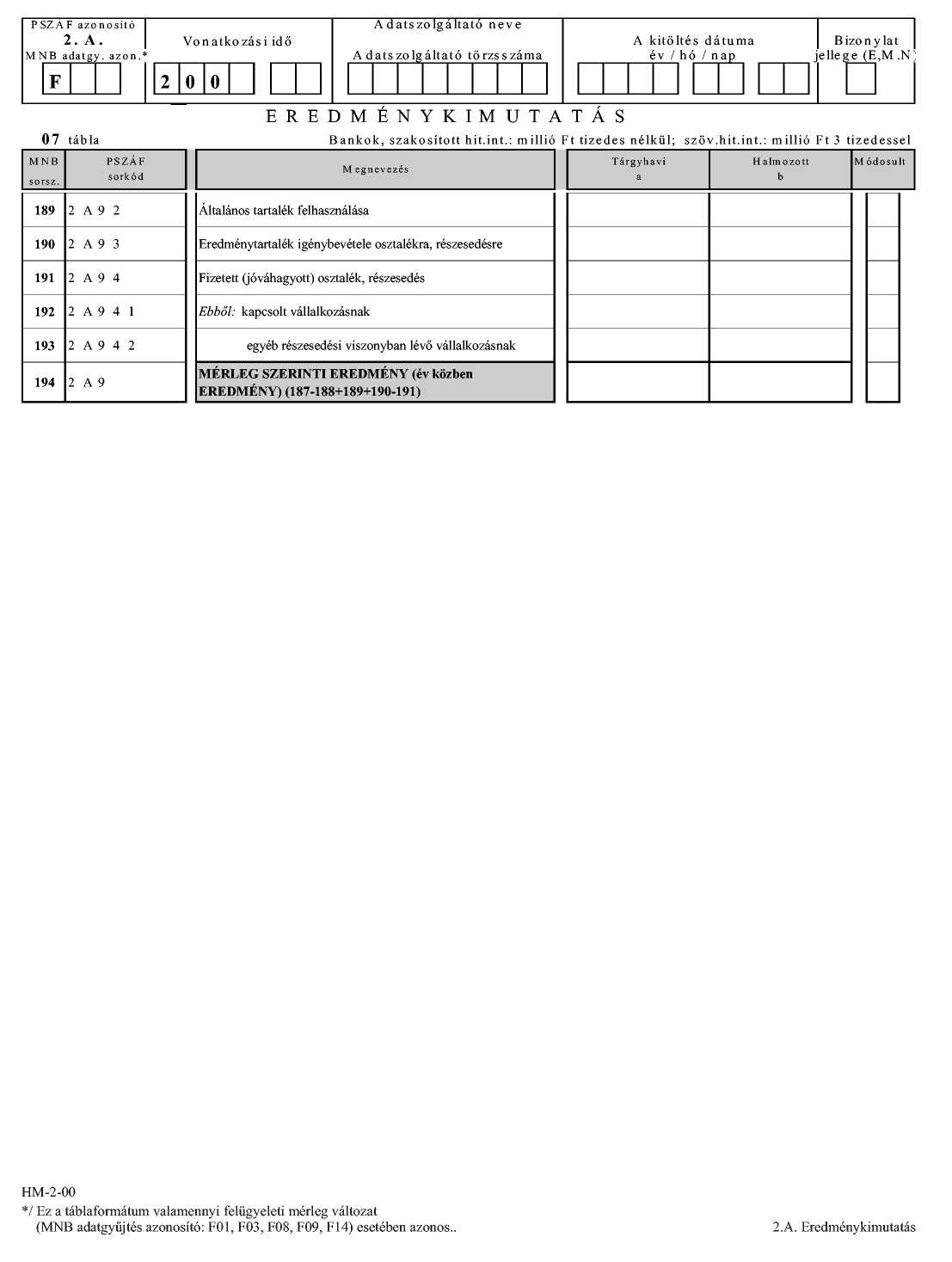

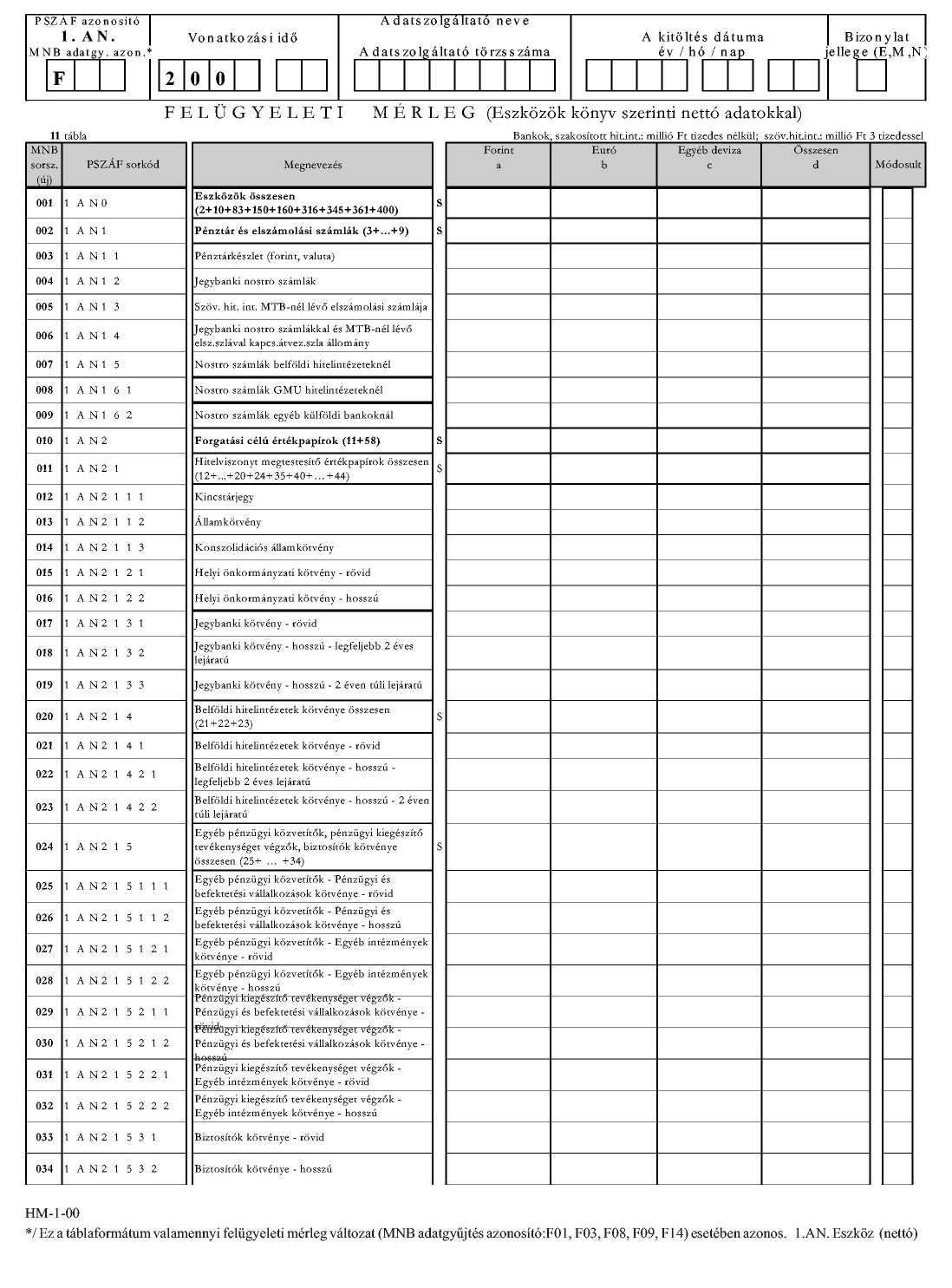

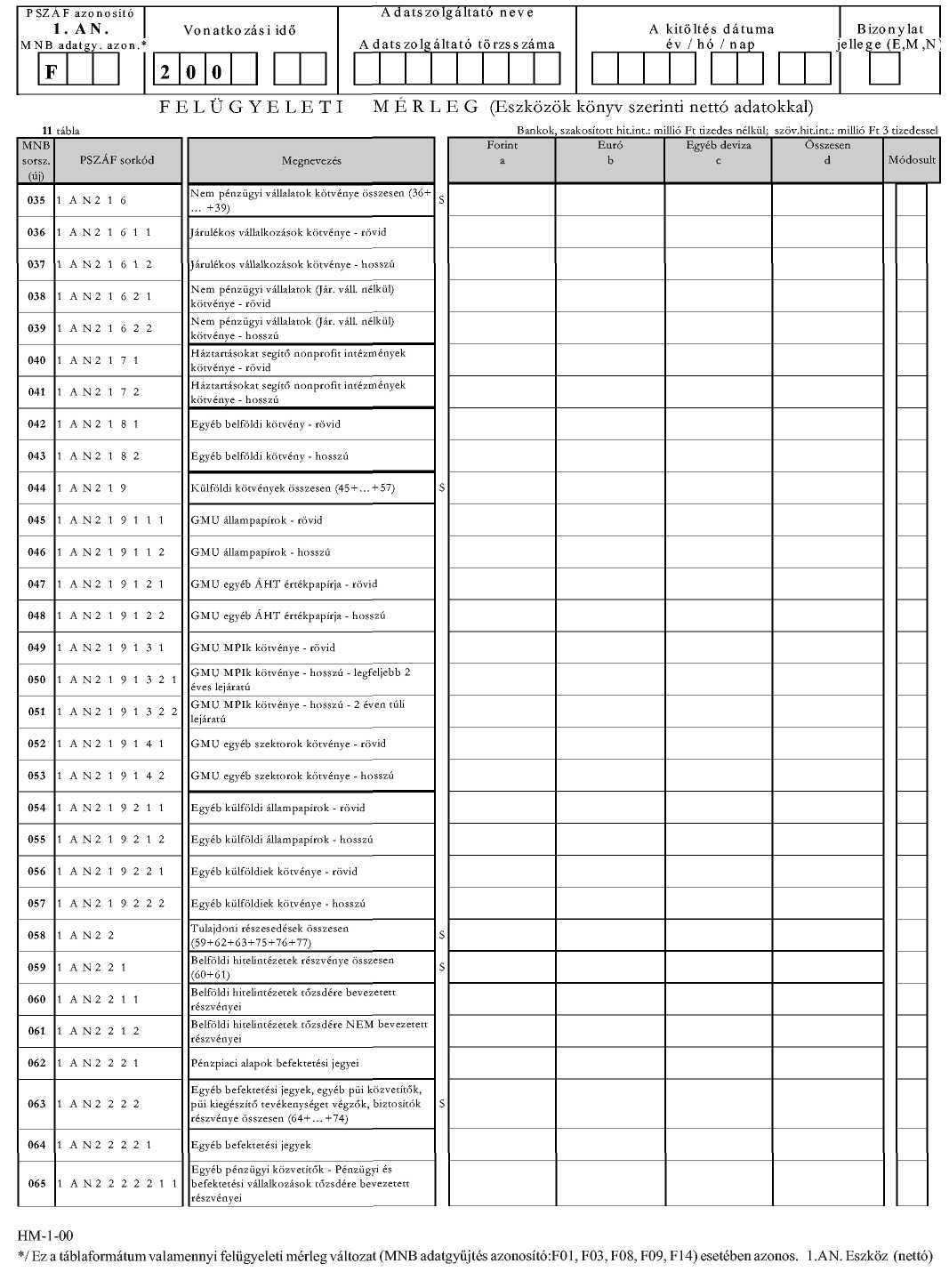

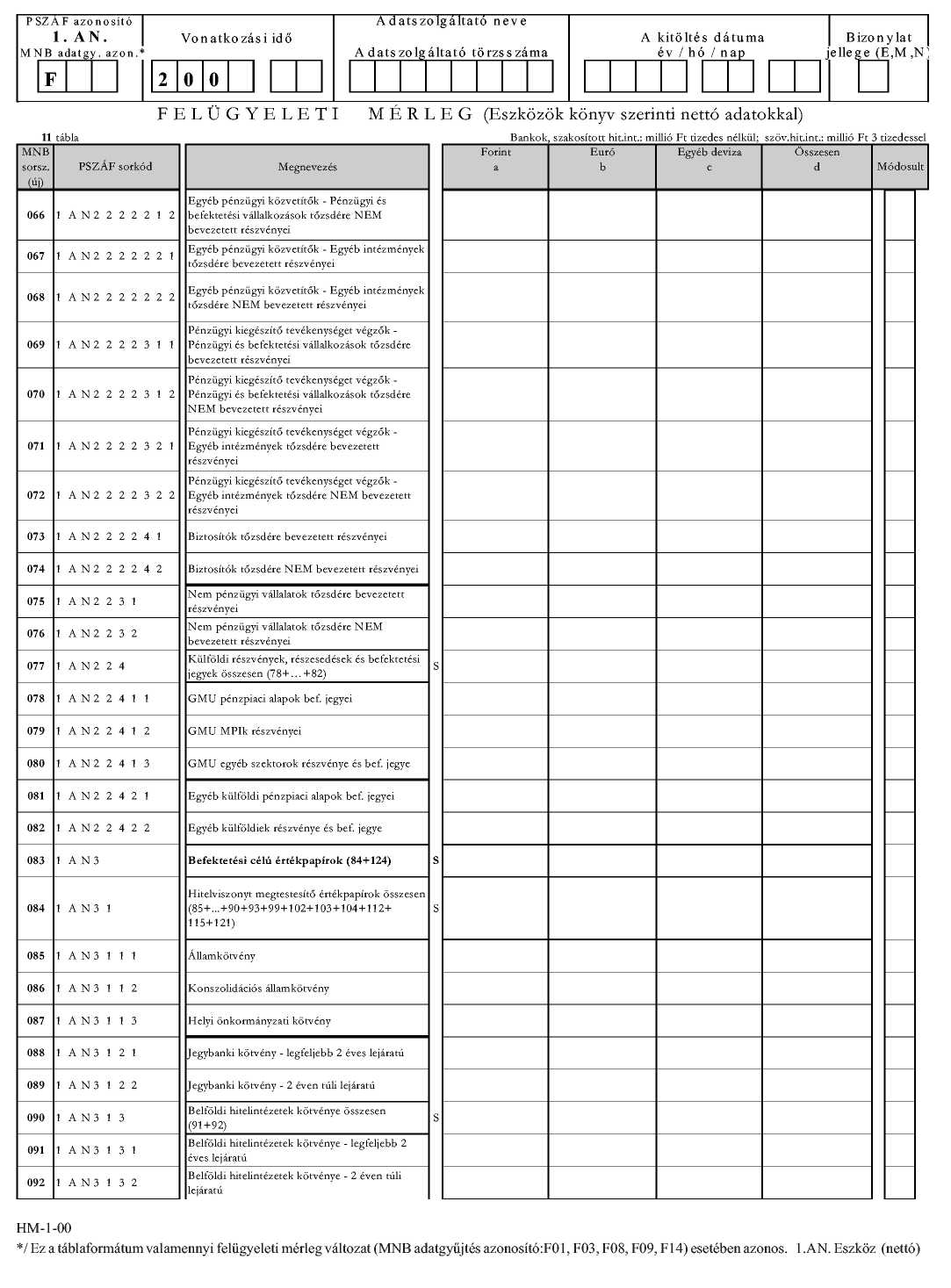

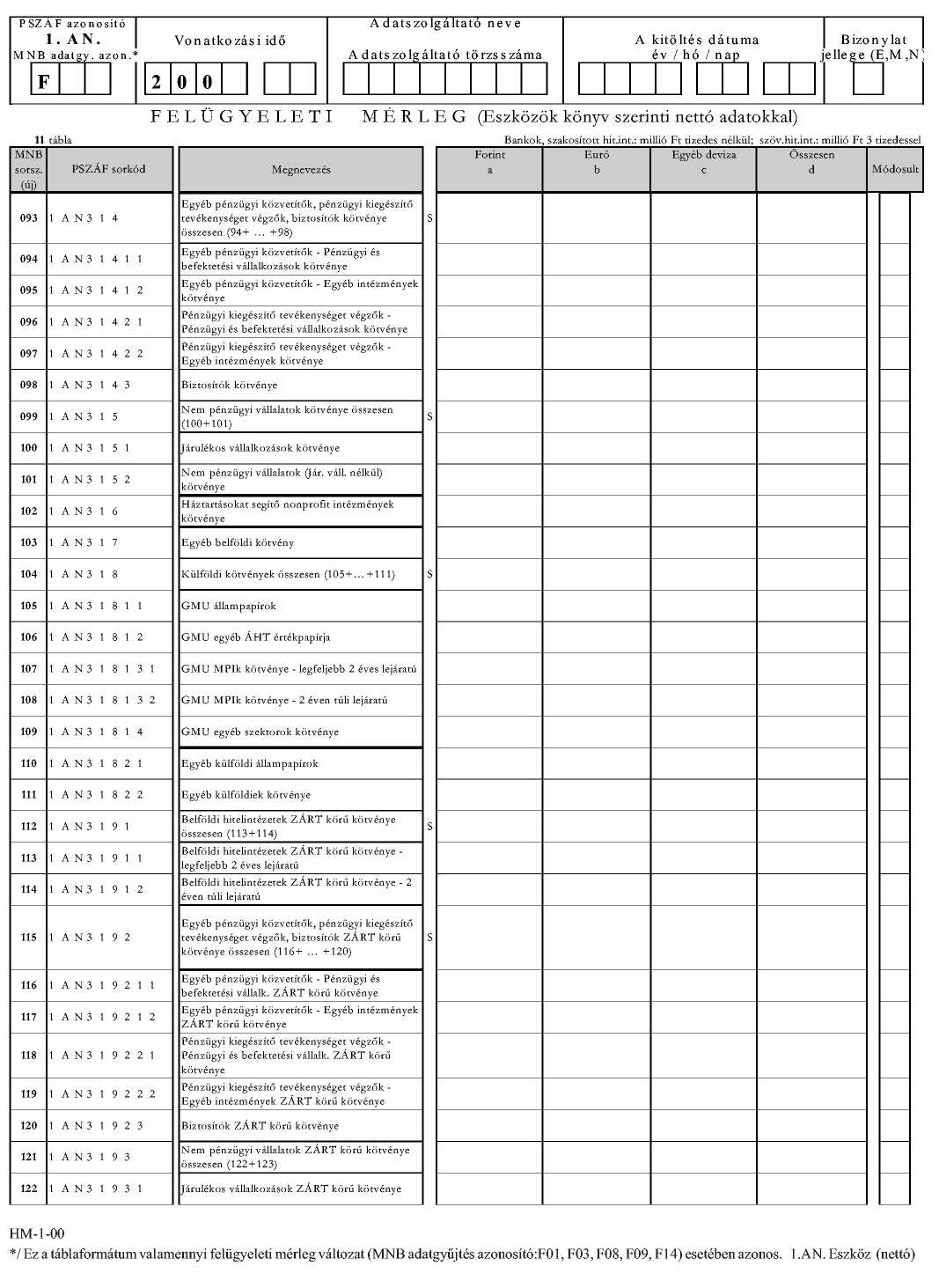

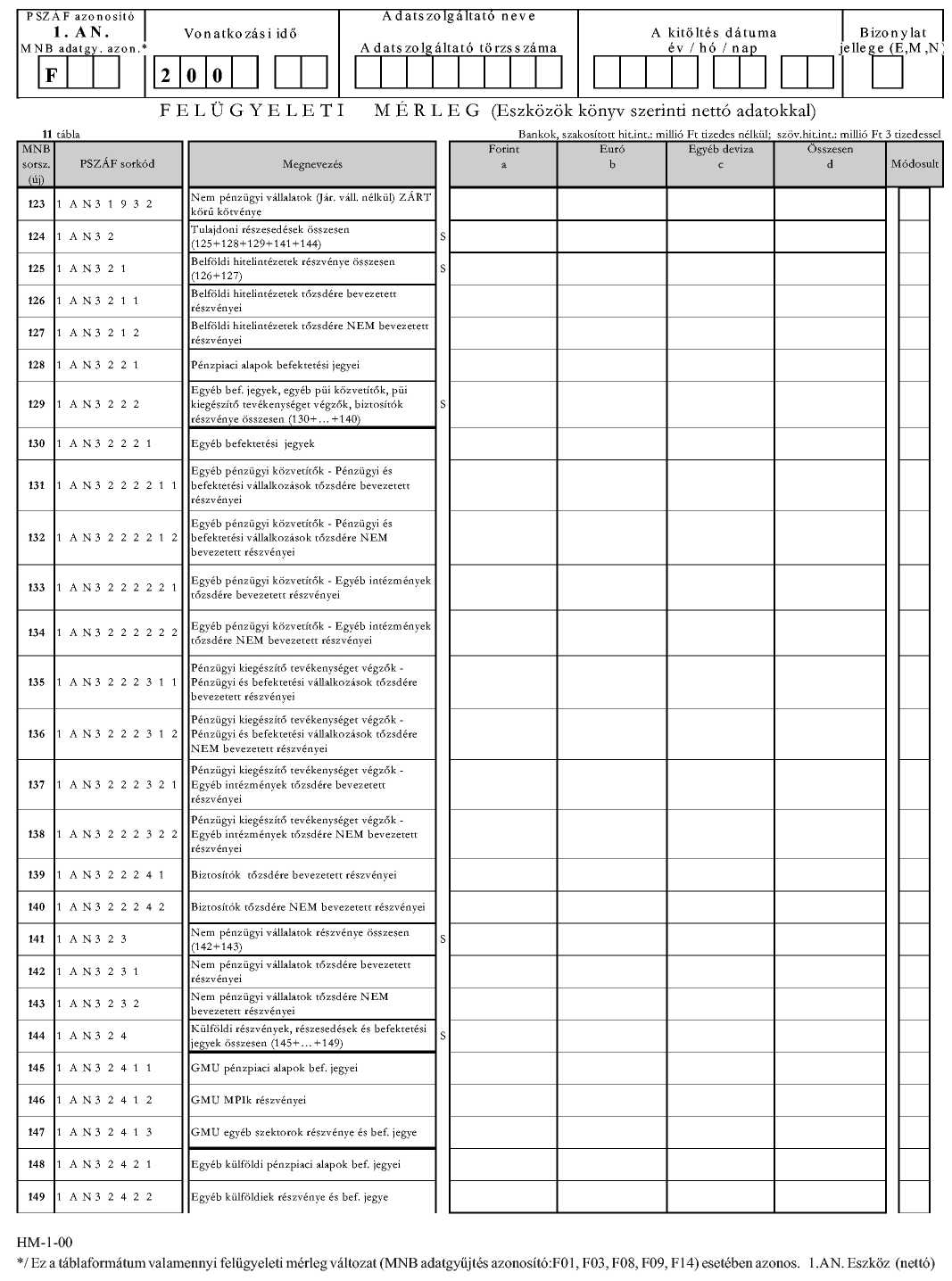

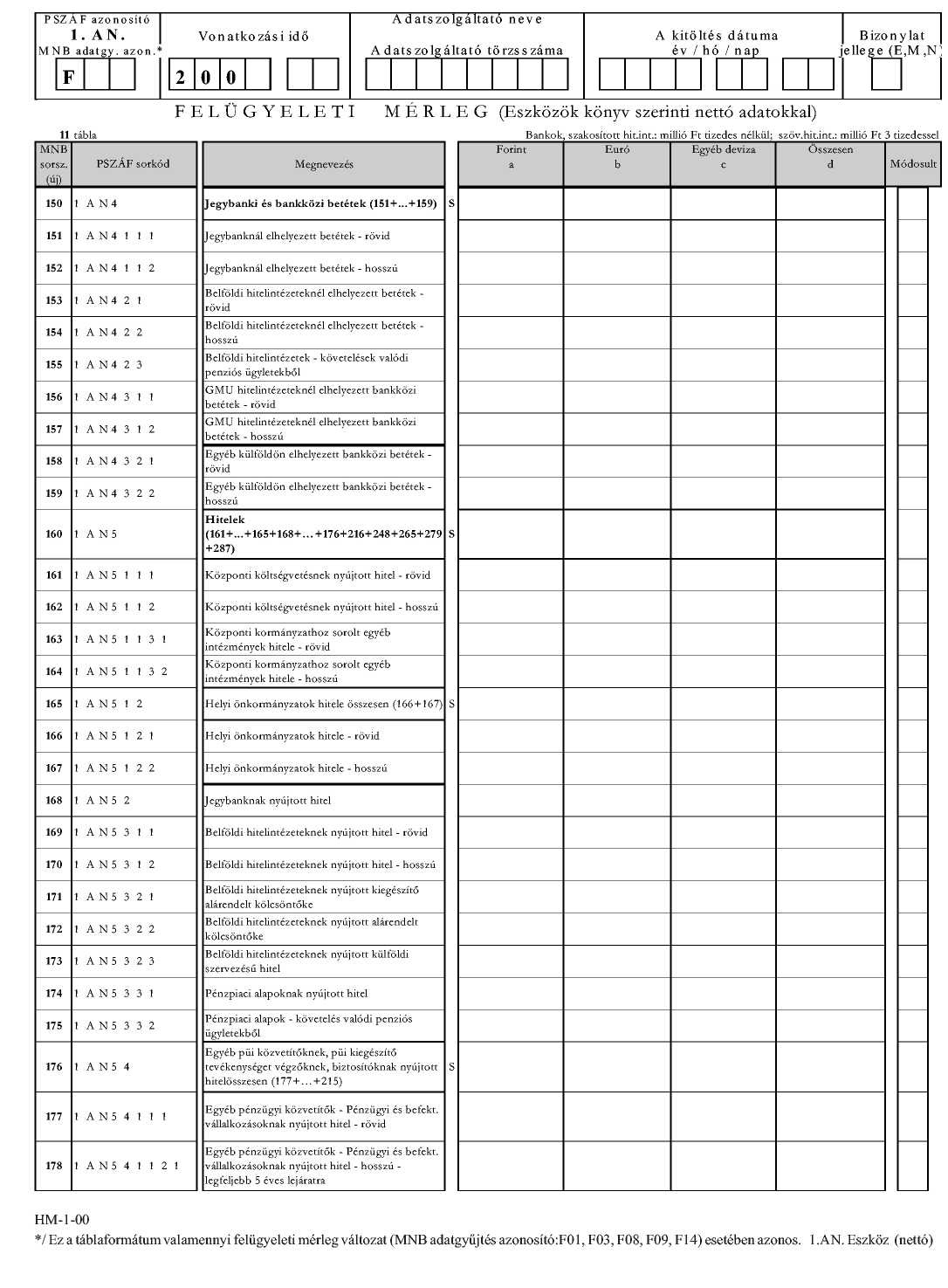

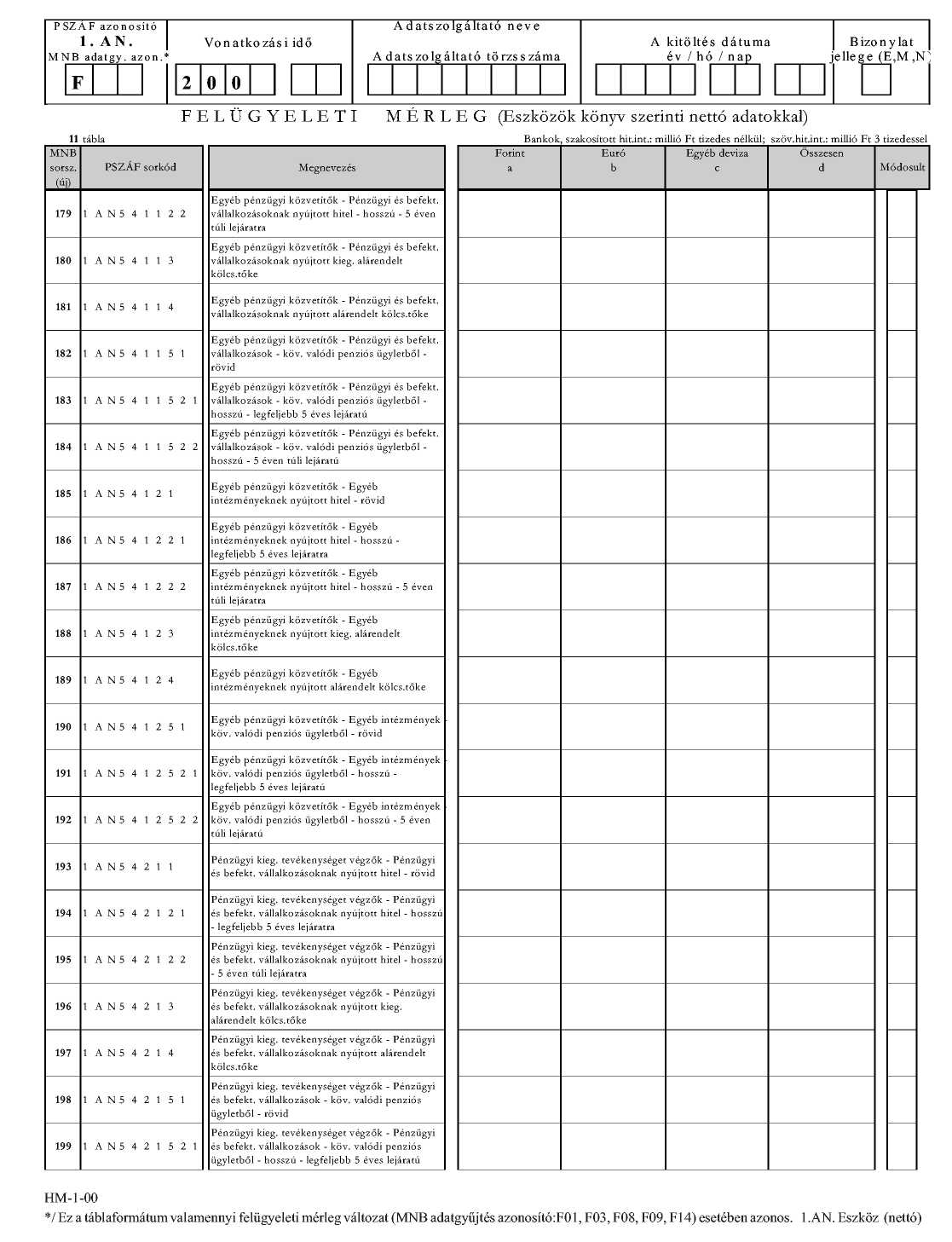

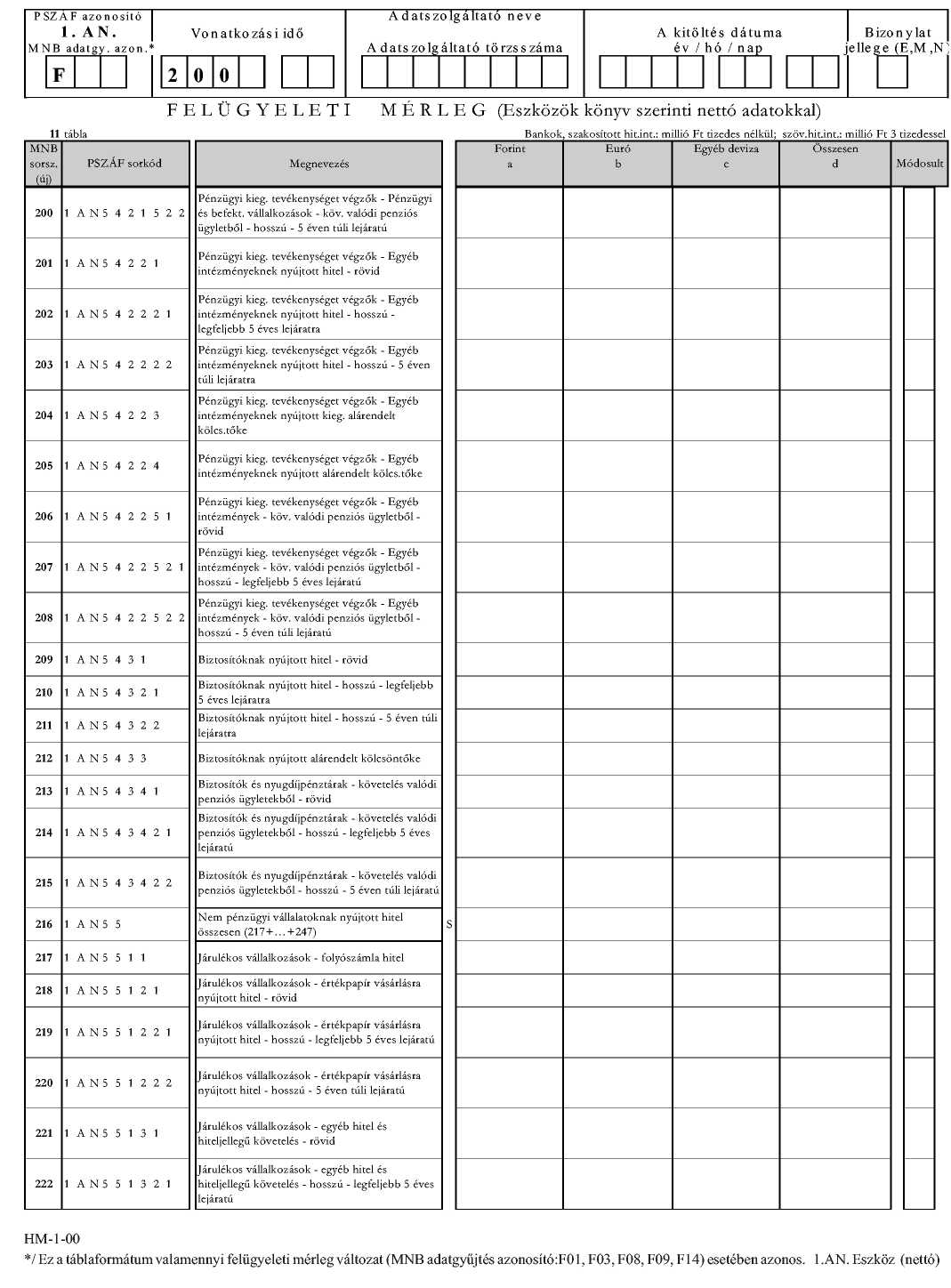

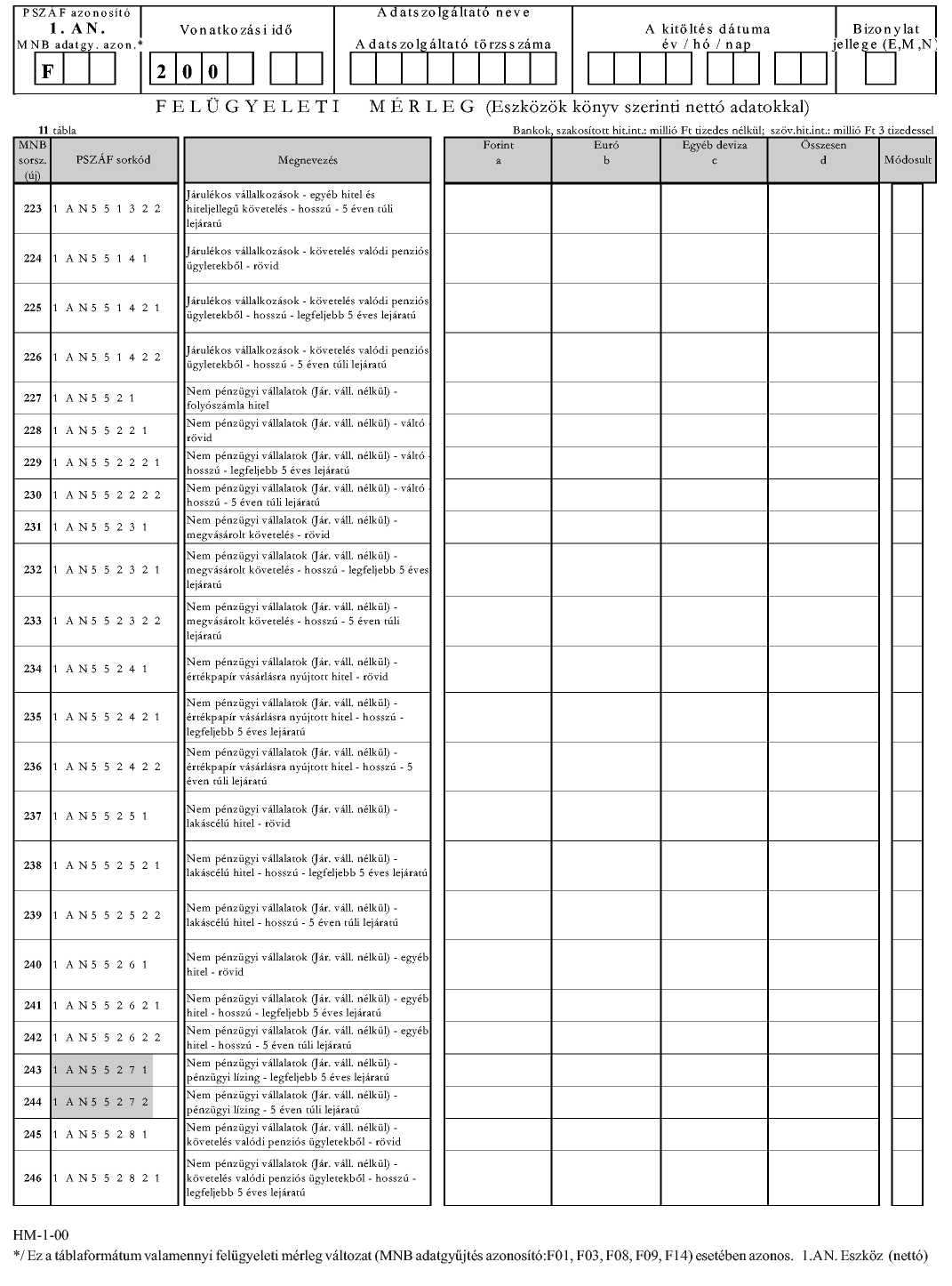

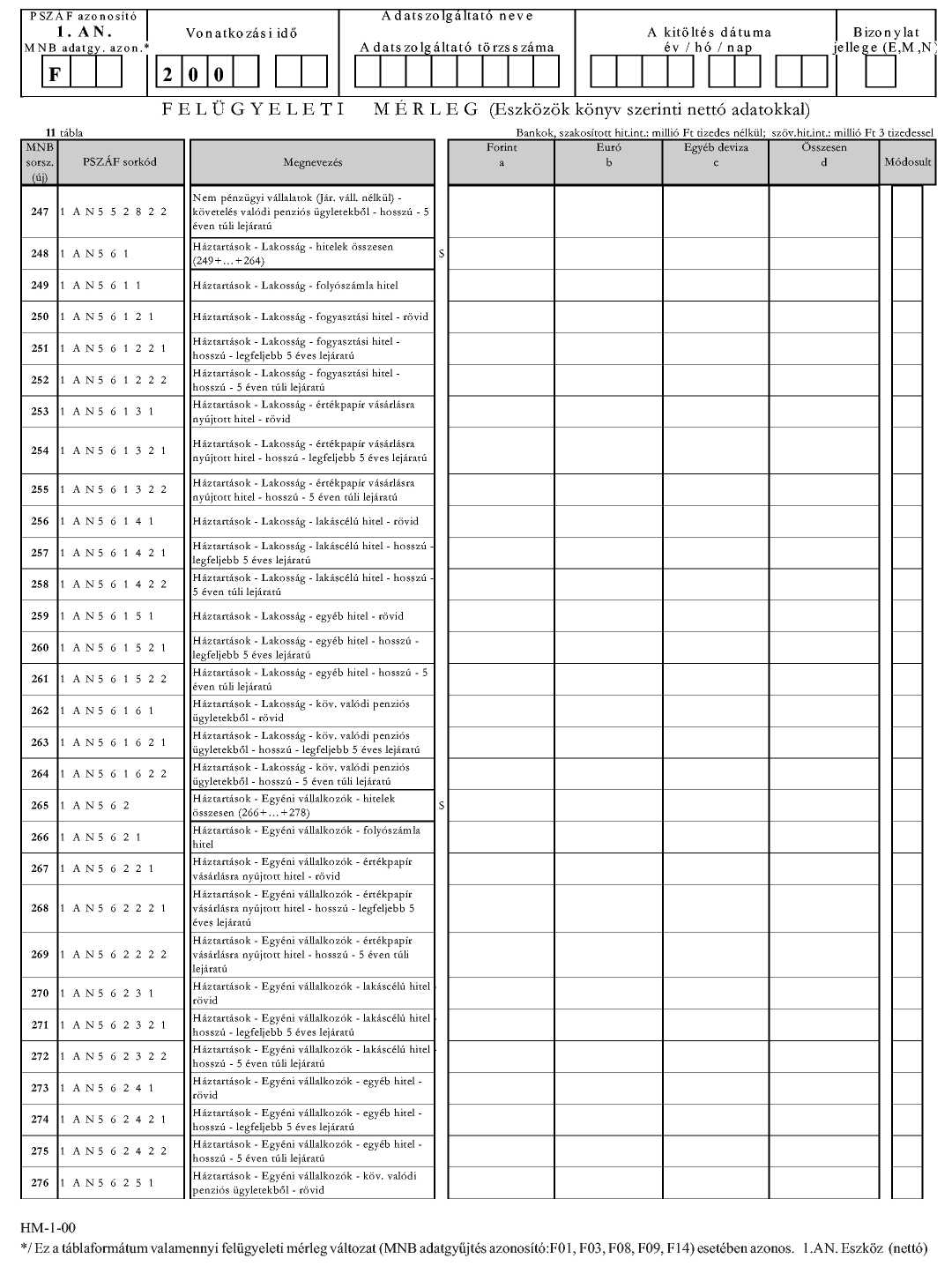

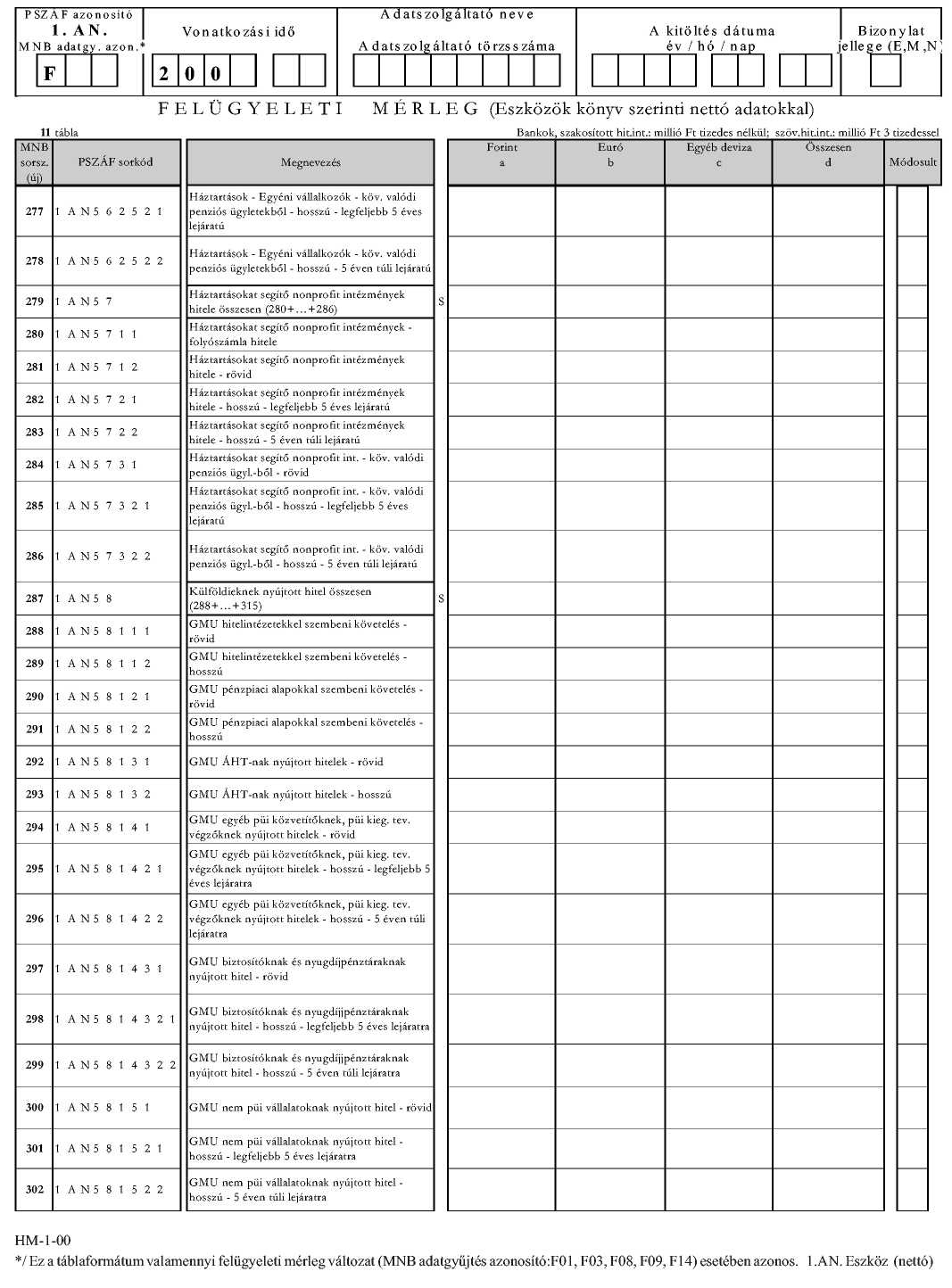

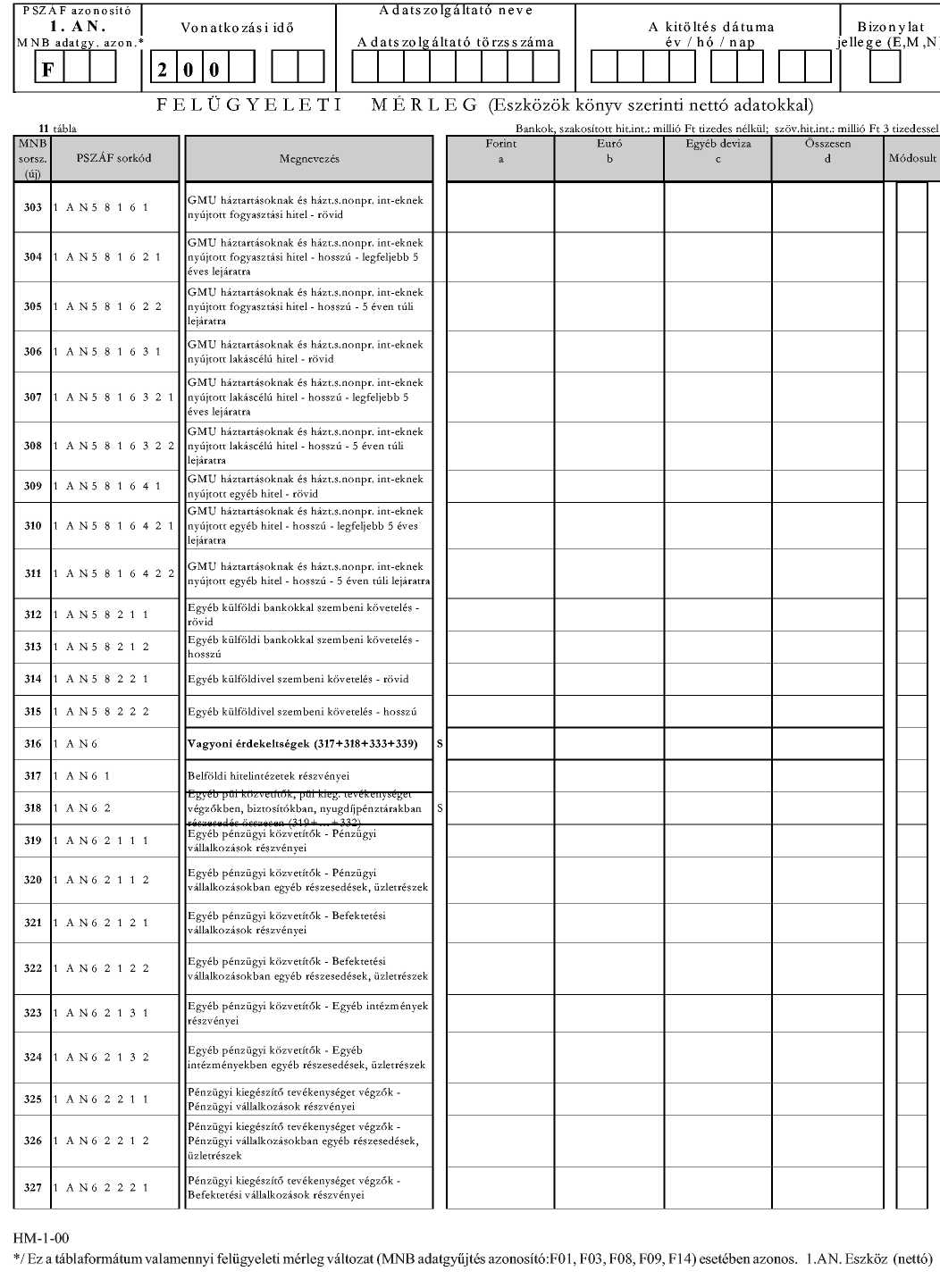

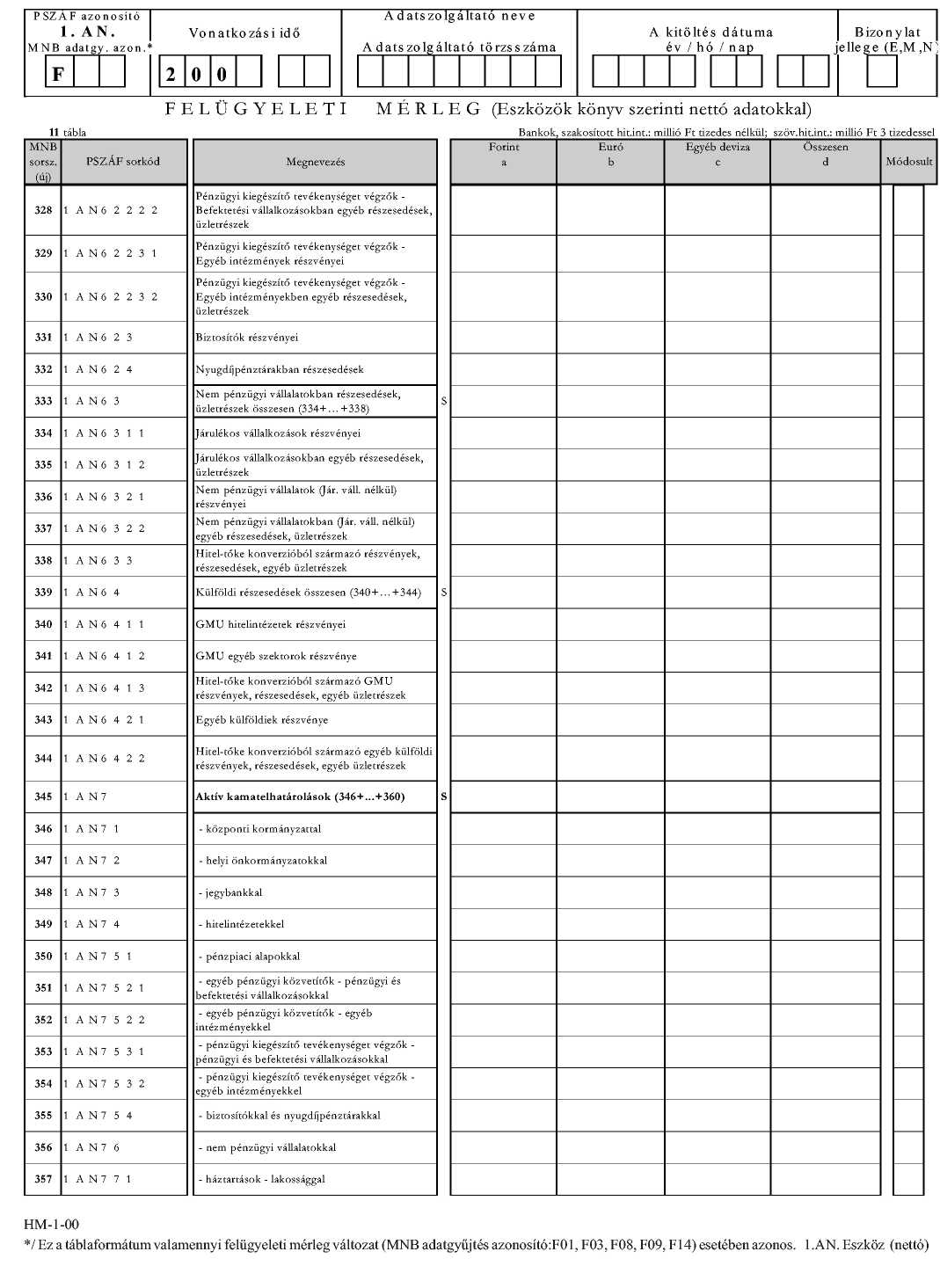

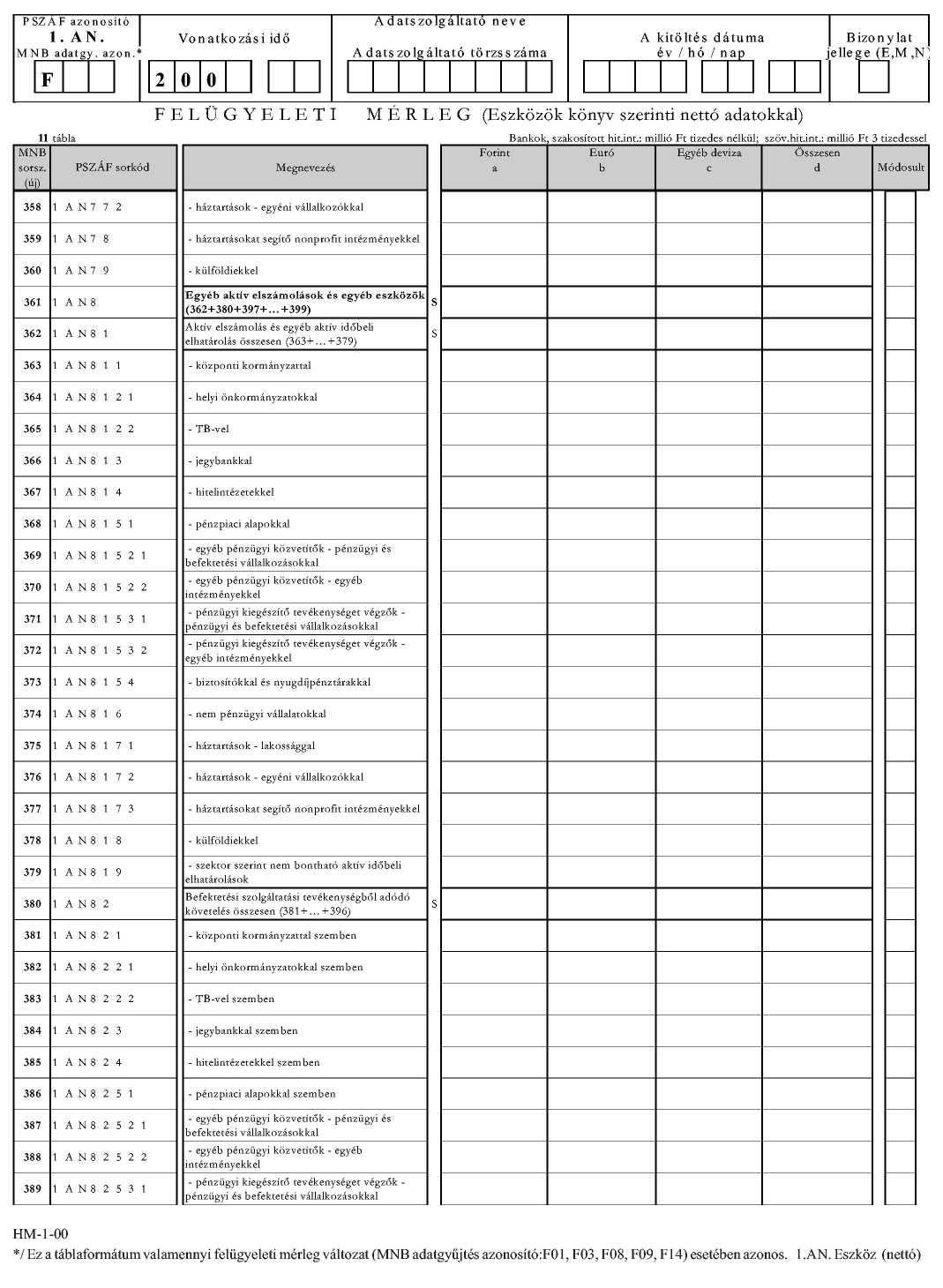

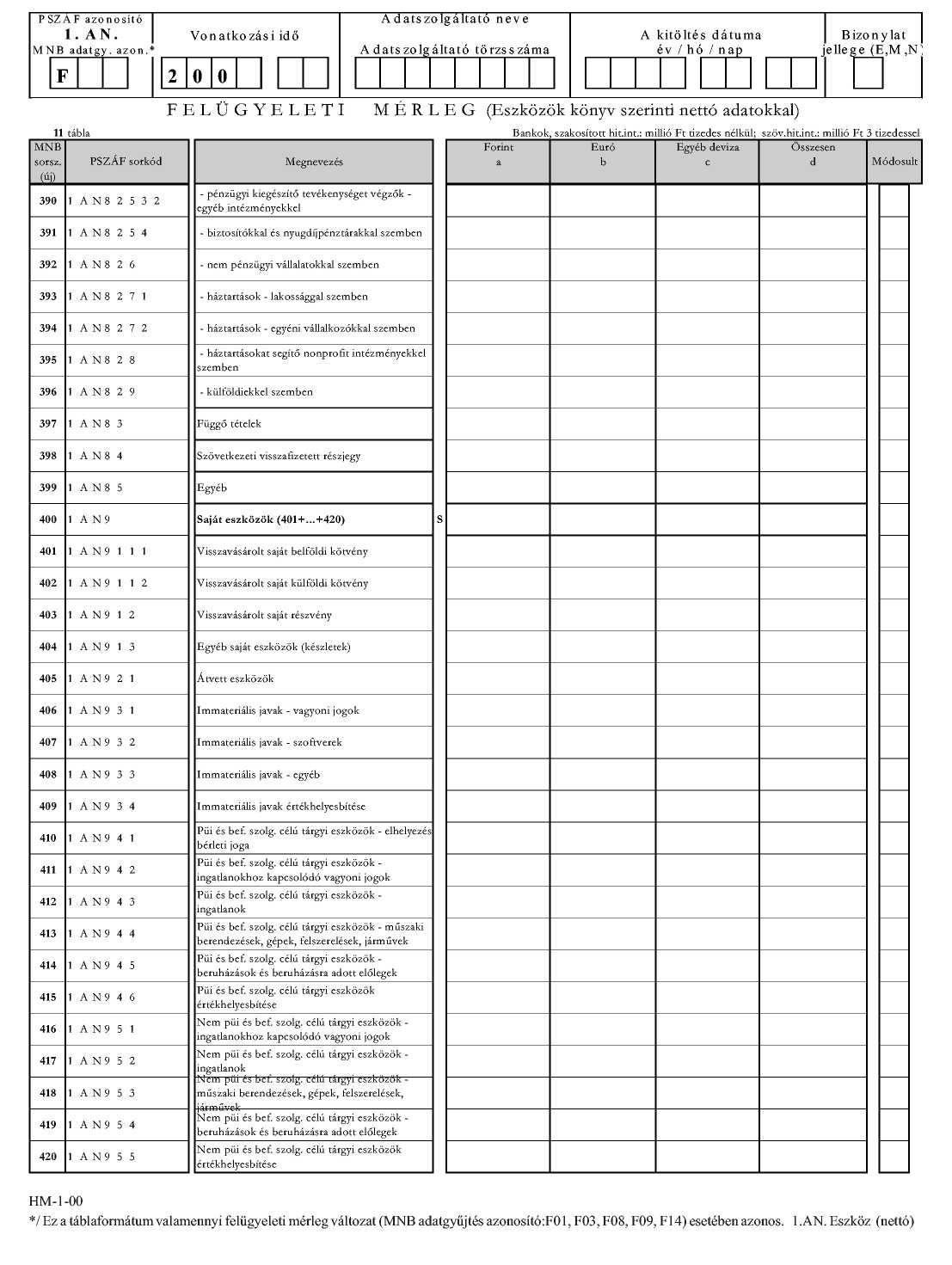

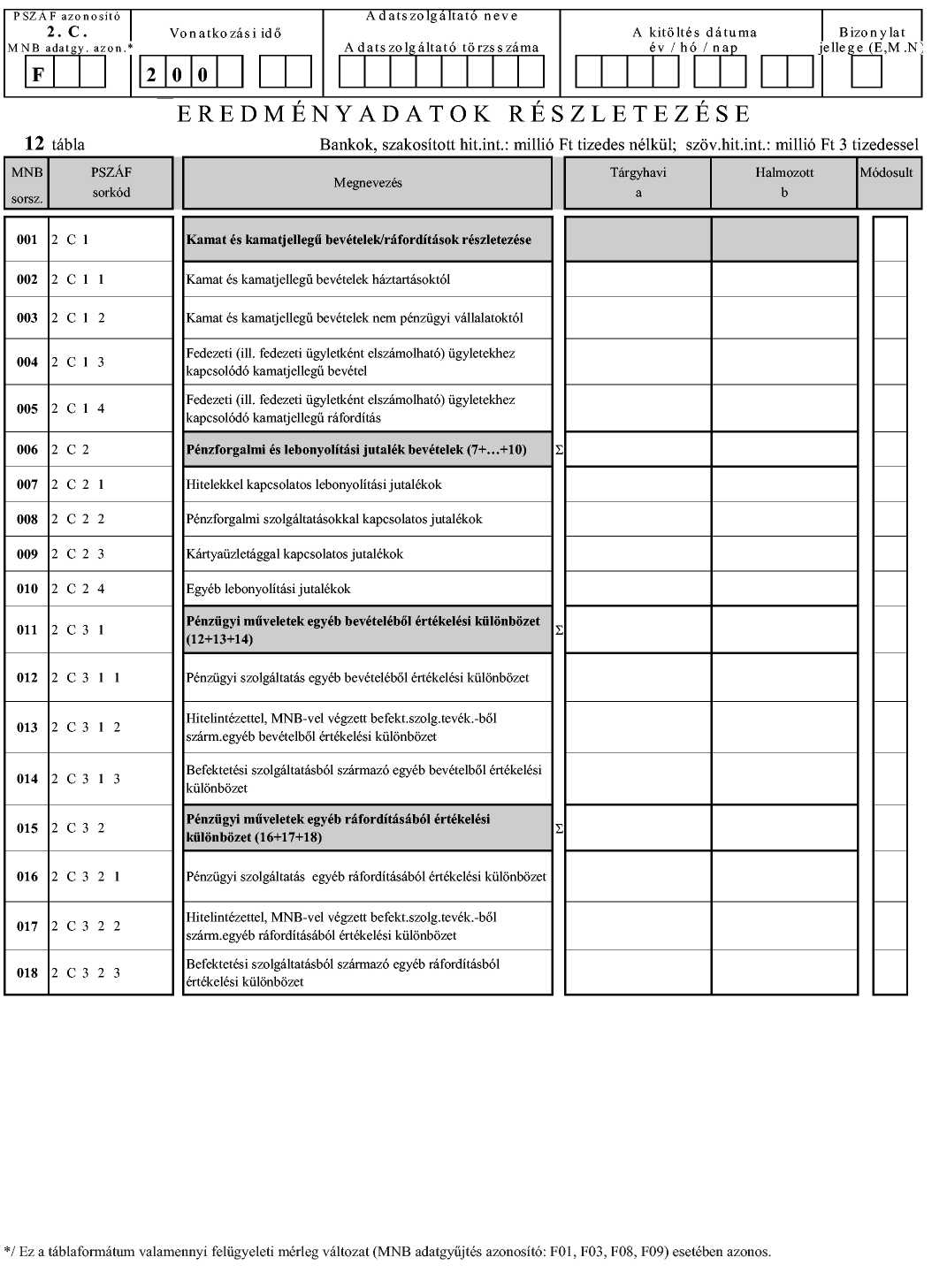

| F01 | Felügyeleti mérleg és eredménykimutatás (hó végi záró állomány) | bankok, szakosított hitelintézetek, az ezen típusú EGT fióktelepek | havi | elektronikus úton | tárgyidőszakot követő hó 11. munkanap; a naptári negyedév utolsó hónapja tekintetében előzetes: tárgyidőszakot követő hó 11. munkanap; végleges: tárgyidőszakot követő hó 20. munkanap | |

| F03 | Felügyeleti mérleg és eredménykimutatás (hó végi záró állomány) | szövetkezeti hitelintézetek, az ezen típusú EGT fióktelepek | havi | elektronikus úton | tárgyidőszakot követő hó 11. munkanap; negyedév végén előzetes: 11. munkanap; végleges: 20. munkanap | |

| F08 | Felügyeleti mérleg és eredménykimutatás (tárgyév végi záró állomány) | bankok, szakosított hitelintézetek, az ezen típusú EGT fióktelepek | eseti | elektronikus úton | 2005. március 31. | |

| F09 | Felügyeleti mérleg és eredménykimutatás (tárgyév végi auditált záró állomány) | bankok, szakosított hitelintézetek, az ezen típusú EGT fióktelepek | eseti | elektronikus úton | záró-közgyűlést követő 15. munkanap, utána változás esetén (indoklással) | |

| F14 | Felügyeleti mérleg és eredménykimutatás (tárgyév végi záró állomány) | szövetkezeti hitelintézetek, az ezen típusú EGT fióktelepek | eseti | elektronikus úton | záró-közgyűlést követő 15. munkanap, utána változás esetén (indoklással) | |

| F19 | A Felügyeleti mérleghez kapcsolódó negyedéves jelentés | bankok, szakosított hitelintézetek, az ezen típusú EGT fióktelepek | negyedéves | elektronikus úton | tárgyidőszakot követő hó 20. munkanap | |

| F33 | A Felügyeleti mérleghez kapcsolódó negyedéves jelentés | szövetkezeti hitelintézetek, az ezen típusú EGT fióktelepek | negyedéves | elektronikus úton | tárgyidőszakot követő hó 20. munkanap | |

| F39 | Befektetési vállalkozások statisztikai mérlege | befektetési vállalkozások, az ezen típusú EGT fióktelepek | éves | elektronikus úton | tárgyidőszakot követő január hó utolsó munkanap | |

| F40 | Pénzügyi vállalkozások statisztikai mérlege | pénzügyi vállalkozások, az ezen típusú EGT fióktelepek | éves | elektronikus úton | tárgyidőszakot követő január hó utolsó munkanap | |

| H01 | A nem pénzügyi vállalatokkal szembeni követelések állományai | bankok, szakosított hitelintézetek | negyedéves | elektronikus úton | tárgyidőszakot követő hó 20. munkanap | |

| H08 | Hitel- és betétállomány településtípusonkénti bontásban | szövetkezeti hitelintézetek | féléves | elektronikus úton | tárgyidőszakot követő hó 20. munkanap | |

| H09 | A nem pénzügyi vállalatokkal szembeni követelések állományai | 5 milliárd forintot meghaladó mérlegfőösszeggel rendelkező szövetkezeti hitelintézetek | negyedéves | elektronikus úton | tárgyidőszakot követő hó 20. munkanap | |

| H34 | A háztartási szektor részére nyújtott lakáscélú hitelállomány összetétele | bankok, szakosított hitelintézetek | negyedéves | elektronikus úton | tárgyidőszakot követő hó 20. munkanap | |

| K01 | Jelentés a nem pénzügyi vállalatok forintbetéteinek és forinthiteleinek kamatlábáról | bankok, - Tpt. szerinti elszámolóházak kivételével - a szakosított hitelintézetek, 5 milliárd forintot meghaladó mérlegfőösszeggel rendelkező szövetkezeti hitelintézetek, az ezen típusú EGT fióktelepek | havi | elektronikus úton | tárgyidőszakot követő hó 9. munkanap | |

| K02 | Napi jelentés a bankközi Ft-hitelek és Ft-betétek kamatlábáról | bankok, szakosított hitelintézetek, az ezen típusú EGT fióktelepek | napi | elektronikus úton | tárgyidőszakot követő munkanap 10 óra | |

| K03 | Jelentés a háztartások és a háztartásokat segítő nonprofit intézmények forintbetéteinek és forinthiteleinek kamatlábáról, hitelköltség mutatójáról | bankok, - Tpt. szerinti elszámolóházak kivételével - a szakosított hitelintézetek, 5 milliárd | forintot meghaladó mérlegfőösszeggel rendelkező szövetkezeti hitelintézetek, az ezen típusú EGT fióktelepek | havi | elektronikus úton | tárgyidőszakot követő hó 9. munkanap | |

| K12 | Napi jelentés a bankközi overnight Ft-hitelek és Ft-betétek kamatlábáról | bankok, szakosított hitelintézetek, az ezen típusú EGT fióktelepek | napi | elektronikus úton | VIBER zárási időpontja után legkésőbb fél óra | |

| L09 | Napi jelentés a rezidensekkel szembeni egyes követelések és kötelezettségek könyv szerinti bruttó állományáról | bankok, szakosított hitelintézetek | egyedi elrendelés alapján, napi | elektronikus úton | elrendelést követő első alkalommal a tárgynapot követő 2. munkanap 15 óra; az elrendelést követő második naptól a tárgynapot követő 1.nap 15 óra | |

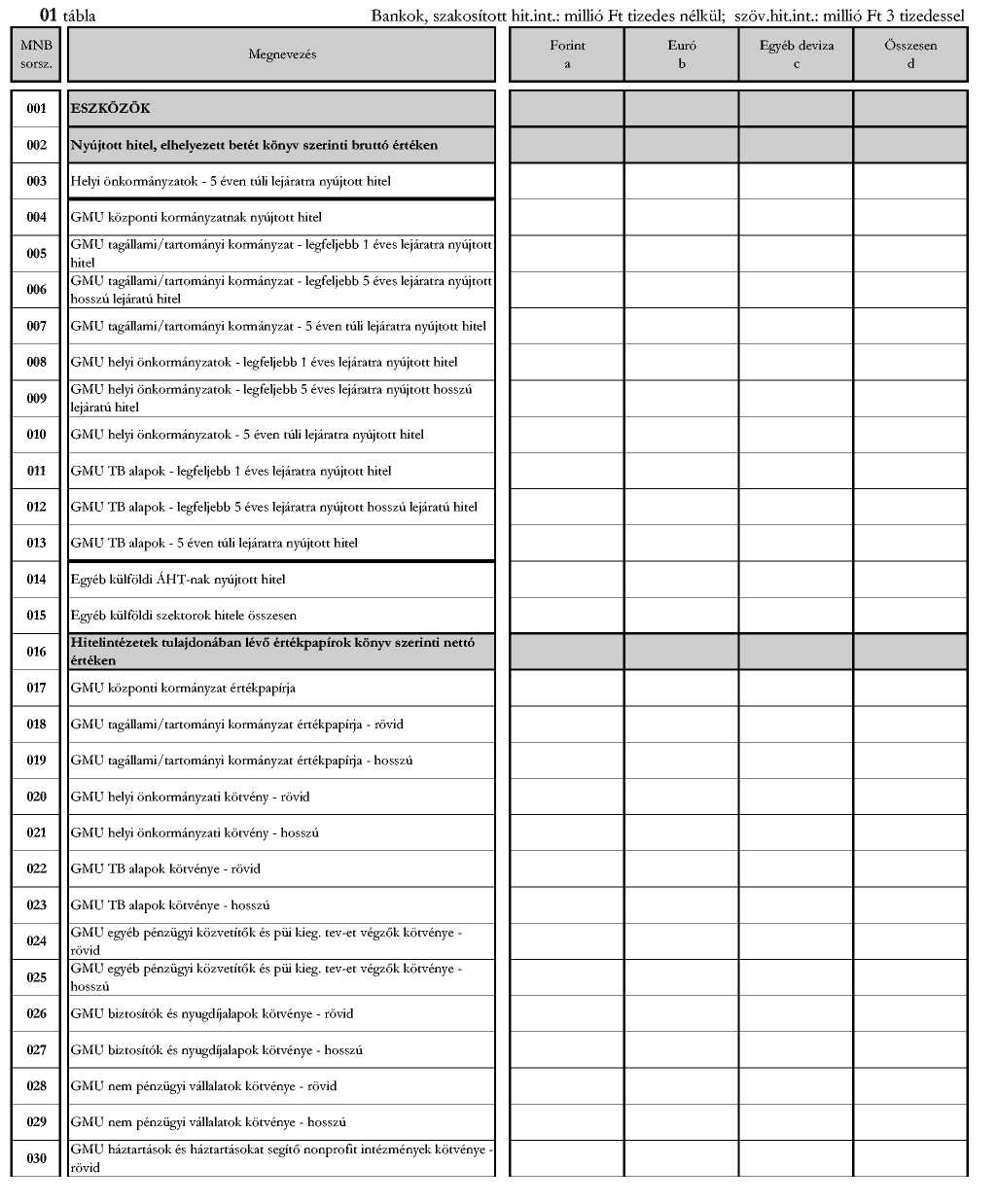

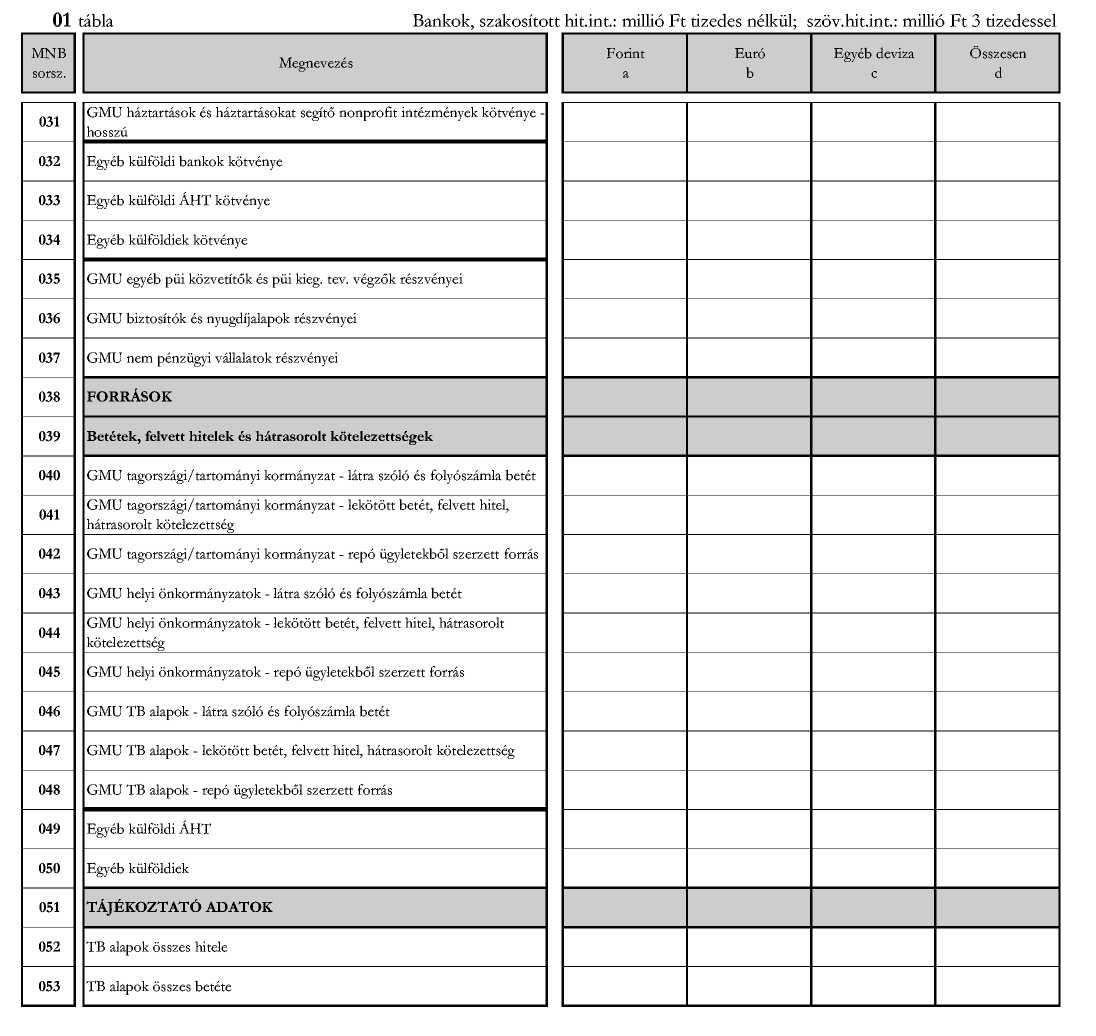

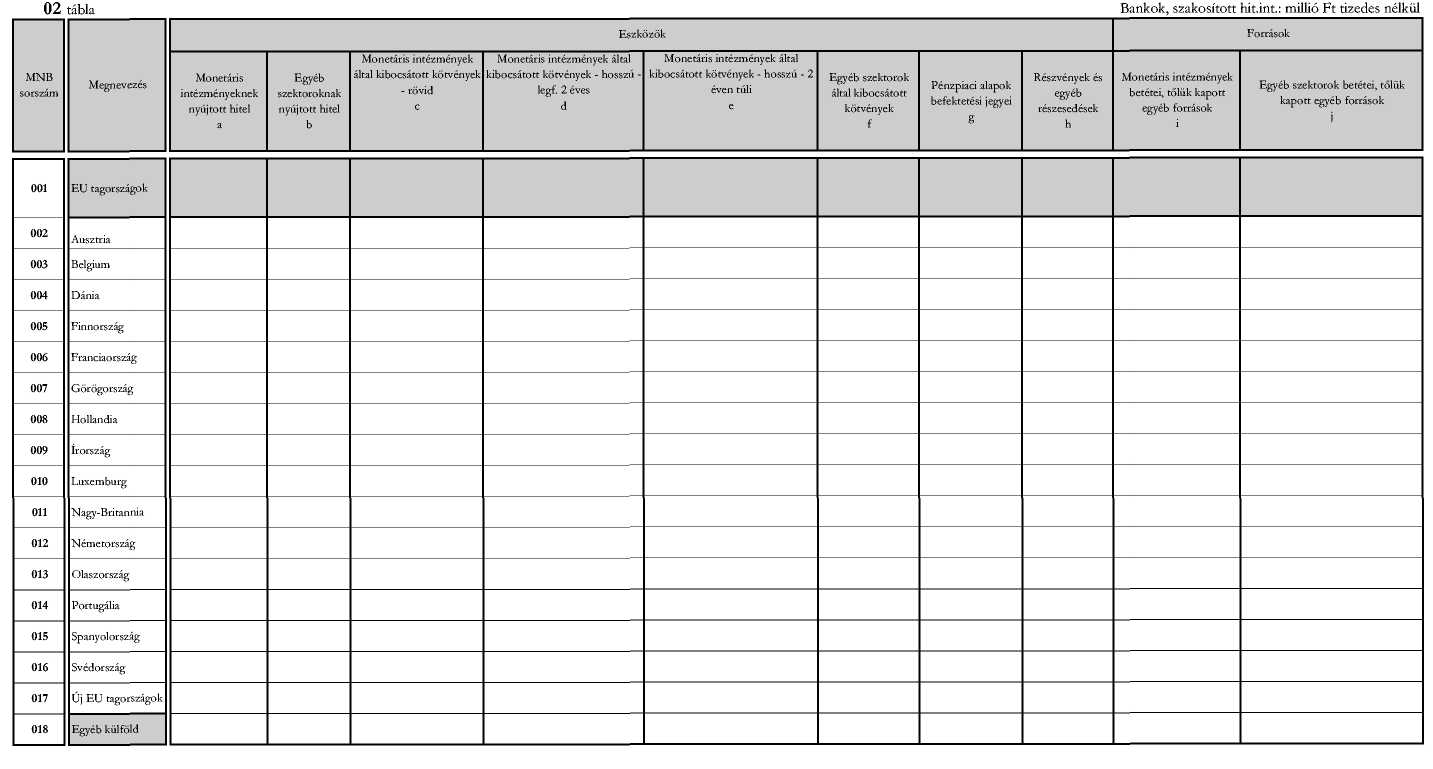

| M01 | Követelések és tartozások állománya | bankok, szakosított hitelintézetek, közvetlen GIRO csatlakozott szövetkezeti hitelintézetek, az ezen típusú EGT fióktelepek | havi | elektronikus úton | tárgyidőszakot követő hó 8. munkanap | |

| M02 | Fizetési forgalom | bankok, szakosított hitelintézetek, közvetlen GIRO csatlakozott szövetkezeti hitelintézetek, az ezen típusú EGT fióktelepek | havi | elektronikus úton | tárgyidőszakot követő hó 8. munkanap | |

| M03 | Export - import ügyletekkel kapcsolatos kereskedelmi követelések és tartozások forgalma | bankok, szakosított hitelintézetek, közvetlen GIRO csatlakozott szövetkezeti hitelintézetek, az ezen típusú EGT fióktelepek | havi | elektronikus úton | tárgyidőszakot követő hó 8. munkanap | |

| M05 | Egyéb állományváltozások | bankok, szakosított hitelintézetek, közvetlen GIRO csatlakozott szövetkezeti hitelintézetek, az ezen | típusú EGT fióktelepek | havi | elektronikus úton | 01. tábla: a tárgyidőszakot követő hó 8. munkanap 02. tábla: a tárgyidőszakot követő hó 15. munkanap | |

| M06 | Éven túli lejáratú követelések és tartozások esedékesség szerinti bontása | bankok, szakosított hitelintézetek, közvetlen GIRO csatlakozott szövetkezeti hitelintézetek, az ezen típusú EGT fióktelepek | havi | elektronikus úton | tárgyidőszakot követő hó 10. munkanap | |

| M07 | Konzorciális hitelek esedékesség szerinti bontása | bankok, szakosított i hitelintézetek, közvetlen i GIRO csatlakozott | szövetkezeti i hitelintézetek, az ezen i típusú EGT fióktelepek ! | havi | elektronikus úton | tárgyidőszakot követő hó 8. munkanap | |

| M08 | Konzorciális hitelek hó végi állománya és havi forgalma | bankok, szakosított hitelintézetek, közvetlen GIRO csatlakozott szövetkezeti hitelintézetek, az ezen típusú EGT fióktelepek | havi | elektronikus úton | tárgyidőszakot követő hó 8. munkanap | |

| M09 | Rezidensek által külföldön kibocsátott, visszavásárolt kötvények hó végi állománya és havi forgalma | bankok, szakosított hitelintézetek, közvetlen GIRO csatlakozott szövetkezeti hitelintézetek, az ezen típusú EGT fióktelepek | havi | elektronikus úton | tárgyidőszakot követő hó 8. munkanap | |

| M13 | A 923-as jogcímen jelentett adatok tartalmi magyarázata | bankok, szakosított hitelintézetek, közvetlen GIRO csatlakozott szövetkezeti hitelintézetek, az ezen típusú EGT fióktelepek | havi | elektronikus úton | tárgyidőszakot követő hó 8. munkanap | |

| M16 | Jelentés a pénzváltók valutaállományáról és forgalmáról | nem közvetlen GIRO csatlakozott szövetkezeti hitelintézetek, az ezen típusú EGT fióktelepek, valamint a pénzváltók | havi | papíron | tárgyidőszakot követő hó 10-e | |

| P01 | Bankjegy- és érmeállomány jelentés | bankok, szakosított hitelintézetek, 5 milliárd forintot meghaladó mérlegfőösszeggel rendelkező szövetkezeti hitelintézetek, az ezen típusú EGT fióktelepek | havi | elektronikus úton | tárgyidőszakot követő hó 10. munkanap | |

| P04 | A bankszámlák száma | bankok, pénzforgalmi szolgáltatást végző szakosított hitelintézetek, pénzforgalmi szolgáltatást i végző szövetkezeti hitelintézetek, az ezen típusú EGT fióktelepek | éves | elektronikus úton és papíron | tárgyidőszakot követő év január utolsó munkanapja | |

| P05 | Forint és deviza fizetések jóváírási és terhelési forgalma | bankok, pénzforgalmi szolgáltatást végző szakosított hitelintézetek, az ezen típusú EGT fióktelepek | éves | elektronikus úton és papíron | tárgyidőszakot követő év január utolsó munkanapja | |

| P07 | Bankkártya elfogadói üzletág | bankok, szakosított hitelintézetek, pénzügyi vállalkozások, az ezen típusú EGT fióktelepek, pénzügyi intézménynek nem minősülő, saját tulajdonú bankjegykiadó automatát (ATM), illetve készpénzfelvételi funkcióval rendelkező POS berendezést üzemeltető jogi személyek | féléves | elektronikus úton | tárgyidőszakot követő hó utolsó munkanapja | |

| P27 | Bankkártya kibocsátói üzletág | bankok, szakosított hitelintézetek, pénzügyi vállalkozások, az ezen típusú EGT fióktelepek | féléves | elektronikus úton | tárgyidőszakot követő hó utolsó munkanapja | |

| P34 | Visszaélések a bankkártya üzletágban | bankok, szakosított hitelintézetek, pénzügyi vállalkozások, az ezen típusú EGT fióktelepek | féléves | elektronikus úton | | tárgyidőszakot követő negyedik hó utolsó munkanapja | |

| P37 | Havi jelentés a levelező banknál számlát vezető levelezett hitelintézetek pénzforgalmi (elszámolási) számla egyenlegéről | hitelintézetek számára számlát vezető bankok, az ezen típusú EGT fióktelepek | havi | elektronikus úton | tárgyidőszakot követő hó 1. munkanap | |

| P38 | Fizetési forgalom statisztikák | hitelintézeti elszámolóházak | havi | elektronikus úton | tárgyidőszakot követő hó 10. munkanap | |

| P39 | Fizetési rendszer statisztikák | hitelintézeti i elszámolóházak i | havi | elektronikus úton | tárgyidőszakot követő hó 10. munkanap | |

| P40 | BKR statisztikák | hitelintézeti elszámolóházak | havi | elektronikus úton | | tárgyidőszakot | követő hó ! 5. munkanap | |

| W01 | A hitelintézetek által a közgyűlés elé terjesztett éves beszámoló | bankok, szakosított hitelintézetek | Éves | papíron | tárgyidőszakot követő év április 30. | |

| W02 | Konszolidált éves beszámoló | bankok, szakosított hitelintézetek | Éves | papíron | tárgyidőszakot követő év június 30. | |

| W03 | A közgyűlésről készült jegyzőkönyv | bankok, szakosított hitelintézetek | éves | papíron | közgyűlést követő 30 napon belül | |

| W04 | A rendkívüli közgyűlésről készült jegyzőkönyv | bankok, szakosított hitelintézetek | eseti | papíron | rendkívüli közgyűlést követő 30 napon belül | |

| W05 | A hitelintézetek rendszeres negyedéves beszámolója | bankok, szakosított hitelintézetek | negyedéves | papíron | tárgyidőszakot követő hó 20. munkanap | |

| W06 | A hitelintézetek szöveges jelentése aktuális témákban | bankok, szakosított hitelintézetek | egyedi elrendelés i alapján, eseti | papíron | az egyedi elrendelésben foglaltak szerint | |

| W07 | A hitelintézetek éves és középtávú üzletpolitikai irányelvei | bankok, szakosított hitelintézetek | éves | papíron | az irányelvek elkészítési határideje szerint, de legkésőbb tárgyév február 28-ig | |

| W08 | Jelentések az üzemzavarokról és elhárításukról | hitelintézeti elszámolóházak | eseti | elektroniku s úton és papíron | az eset bekövetkezését követő 5. munkanap | |

2. számú melléklet a 7/2004. (XII. 7.) MNB rendelethez

I. AZ INFORMÁCIÓK SZOLGÁLTATÁSÁRA VONATKOZÓ ÁLTALÁNOS RENDELKEZÉSEK

A szolgáltatandó információkhoz kapcsolódó táblákban (továbbiakban: táblák) és az azok kitöltésére vonatkozó útmutatókban (továbbiakban: kitöltési útmutató) használt kifejezések tartalmára - e rendelet eltérő rendelkezése hiányában - az egyes adatszolgáltatókra vonatkozó számviteli és egyéb jogszabályokban foglaltak tekintendők irányadónak.

Amennyiben valamely adatszolgáltatás teljesítésére e rendelet 1. mellékletében foglaltak szerint az EGT fióktelep is köteles, a kitöltési útmutató alkalmazása szempontjából az ott nevesített pénzügyi szervezet típuson - adatszolgáltatói vonatkozásban - az ugyanezen típusú EGT fióktelepet is érteni kell.

A jelen mellékletben használt rövidítések a táblákra és a kitöltési útmutatókra érvényesek.

A. Szektor-meghatározások

1.Változások a szektor-meghatározásokban

A 2001-ben bevezetett, az adatszolgáltatásokban egységesen alkalmazandó szektorbontás alapvetően változatlan marad, két kisebb jelentőségű változás kivételével:

- megjelent egy új gazdálkodási forma, a Magyarországi székhelyű európai gazdasági egyesülés, melynek gazdálkodási forma kódja 592 és az A) nem pénzügyi vállalatok szektorába sorolandó;

- a C) szektor elnevezése Egyéb monetáris pénzügyi intézményekre változik.

2.A szektorok

Az adatgyűjtésekben a következő szektorok szerepelnek:

| Szektorkód | Szektor |

| Rezidensek: | |

| A) | Nem pénzügyi vállalatok |

| B) | Központi bank |

| C) | Egyéb monetáris pénzügyi intézmények |

| D) | Egyéb pénzügyi közvetítők |

| E) | Pénzügyi kiegészítő tevékenységet végzők |

| F) | Biztosítók és nyugdíjpénztárak |

| G) | Központi kormányzat |

| H) | Helyi önkormányzatok |

| I) | Társadalombiztosítási alapok |

| J) | Háztartások |

| K) | Háztartásokat segítő nonprofit intézmények |

| Nem-rezidensek: | |

| L) | Külföld |

3.Rezidensek és nem-rezidensek elkülönítése

Statisztikailag - fő szabályként - magyar rezidensnek minősül minden természetes és nem természetes személy, akinek vagy amelynek közvetlen gazdasági érdeke (állandó lakhelye, telephelye, termelése stb.) elsődlegesen Magyarország gazdasági területéhez kapcsolódik [A gazdasági terület nem tartalmazza az idegen államoknak és nemzetközi szervezeteknek az adott államba beékelt területét, jóllehet ezek földrajzilag az ország közigazgatási határain belül találhatók (kormányzati, diplomáciai, katonai stb. képviseletek, illetve más államok kormányzati szintű kereskedelmi, kulturális képviseletei) ]. A meghatározásból következik, hogy egy ország rezidensének minősül az a gazdasági egység, amely valamely gazdasági tevékenységet tartósan - egy évnél hosszabb ideig - végez az adott ország területén, illetve természetes személyek esetében, aki az adott ország területén huzamosan, legalább egy éven keresztül tartózkodik, illetve szándékai szerint tartózkodni kíván (kivéve a tanulmányokat folytatókat, illetve a gyógykezelésben részesülőket) .

Természetes (vagy magán-) személyek esetében a Magyarországhoz fűződő közvetlen gazdasági érdek meglétéről, vagyis az adott természetes személy rezidens (vagy nem-rezidens) besorolásáról az eset összes körülményét figyelembe véve kell dönteni. Alapvetően a huzamos, legalább egy éves magyarországi tartózkodás, illetve annak szándéka a meghatározó, melyre nézve az ügyféltől kapott felvilágosítás mellett a banknál vezetett számla jellegéből (pl. munkabérszámla), magyarországi állandó lakhely vagy levelezési cím feltüntetéséből, magyarországi közüzemi díjak (víz, gáz, villany stb.) fizetéséből, az ügyfél banknál történő megjelenésének gyakoriságából, személyes és köztudomású tényekből (pl. a key account manager ismeri az adott ügyfél üzleti tevékenységét és személyes életvitelét) kell összességében megalapozott következtetést levonni. A fentiek nem vonatkoznak a külföldi diákokra és a gyógykezeltekre, akik a tartózkodás időtartamától függetlenül nem-rezidensnek tekintendők.

A nem természetes személyek esetében a mindenkor hatályos cégjogi szabályok alapján Magyarországon bejegyzett cégek - mivel a cégbírósági bejegyzés, illetve egyéb jogszabályon alapuló nyilvántartásba vétel közvetlenül is az adott gazdálkodó egység, illetve szervezet adott országgal szembeni közvetlen gazdasági érdekére utal, cégformára tekintet nélkül -, illetve Magyarországon nyilvántartásba vett szervezetek (pártok, alapítványok, egyházak, egyesületek stb.) rezidensnek minősülnek.

A fentiek alapján nem természetes személyek esetében a döntő elhatárolási ismérv, hogy az adott gazdálkodó egység rendelkezik-e - a cégjegyzékben is megjelenő - KSH egységes azonosító jelével, vagy sem. A rezidensi státusz szempontjából közömbös, hogy adó, vám stb. szabályok szerint a rezidenst egyéb kedvezmények is megilletik (így pl. ha "off-shore" státusza alapján reá nézve kedvezőbb adózási szabályok érvényesek) .

Így rezidens a

- vámszabadterületi társaság, hiszen közvetlen gazdasági érdeke Magyarországhoz kötődik, a társasági adóról és az osztalékadóról szóló 1996. évi LXXXI. törvény 4 § 28. pont szerinti, külföldön tevékenységet végző (off-shore; a "külföldön tevékenységet végző" adójogi meghatározás a kizárólag nemrezidensekkel kereskedelmi tevékenységet folytató és/vagy a nem-rezidensek részére egyes szolgáltatásokat nyújtó gazdasági egységek megfelelője), belföldön bejegyzett kft., vagy rt.

4.A rezidens szektorok leírása

Egyes intézményi egységek sokféle tevékenységet végeznek egymás mellett. A szektorba soroláshoz mindig az adott intézményi egység főtevékenysége szolgál alapul. A külföldi székhelyű vállalkozások magyarországi fióktelepeit abba a szektorba kell sorolni, amelybe az anyavállalat kerülne, amennyiben rezidens volna.

A) Nem pénzügyi vállalatok

A nem pénzügyi vállalatok szektorába tartoznak azok a gazdasági szervezetek, amelyek fő tevékenységként piaci értékesítésre szánt javakat vagy nem pénzügyi szolgáltatásokat állítanak elő. Gazdálkodási forma szerint - a pénzügyi szolgáltatást előállítók kivételével - ide tartoznak: - a jogi személyiségű gazdasági társaságok (egyesülés, közös vállalat, kft, rt), kivéve ÁPV Rt., MÁK, ÁKK Rt., NA Rt., MFB Üzletrészhasznosító Kft és CASA Vagyonkezelő Kft.

-a szövetkezetek (a szövetkezeti hitelintézetek kivételével)

-egyéb jogi személyiségű vállalkozások

-jogi személyiség nélküli társas vállalkozások (kkt, bt, pjt, társasház, stb.)

-a gazdasági szervezeteket segítő és azok által finanszírozott nonprofit intézmények

B) Központi bank

Ide a Magyar Nemzeti Bank tartozik.

C) Egyéb monetáris pénzügyi intézmények

Jellegzetesen a betétgyűjtő pénzügyi intézmények alkotják ezt a szektort.

Ide a központi bank kivételével a bankok, a szakosított hitelintézetek és a szövetkezeti hitelintézetek tartoznak, valamint a befektetési alapok közül a pénzpiaci alapok. A pénzpiaci alapokhoz azok a befektetési alapok sorolandók, amelyek befektetési jegyei likviditás szempontjából a bankbetétekhez hasonlóak, és eszközeiket elsősorban pénzpiaci eszközökbe, vagy maximum 1 éves hátralévő lejáratú transzferálható hitelviszonyt megtestesítő értékpapírokba, vagy pénzpiaci eszközök kamataihoz hasonló megtérülésű eszközökbe fektetik. (Pénzpiaci eszközök: alacsony kockázatú, likvid, olyan piacon forgó értékpapírok, ahol nagy forgalmat bonyolítanak le nagy mennyiségű papírokkal, és ahol ezek készpénzre váltása azonnal és alacsony költséggel lehetséges.)

D) Egyéb pénzügyi közvetítők

Ide azok a pénzügyi közvetítők tartoznak, amelyek nem végeznek betétgyűjtést, de főtevékenységként jelentős mennyiségű egyéb forrást gyűjtenek, amelyet kihelyeznek a pénz- és tőkepiacon.

Ide sorolandók jelenleg a pénzügyi vállalkozások jelentős része, a befektetési alapok a pénzpiaci alapok kivételével, a befektetési alapkezelő társaságok, a kockázatitőke-társaságok és alapok, valamint a befektetési vállalkozások közül az értékpapír-befektetési társaságok és az értékpapír-kereskedők.

E) Pénzügyi kiegészítő tevékenységet végzők

Itt azok az intézmények szerepelnek, amelyeknek fő tevékenysége olyan pénzügyi kiegészítő szolgáltatás nyújtása, amely szorosan kapcsolódik valamilyen pénzügyi közvetítési tevékenységhez. Ezen intézményi egységek azonban nem gyűjtenek jelentős mennyiségű forrást, hanem a hitelnyújtókat és a hitelfelvevők között úgy létesítenek kapcsolatot, hogy az nem érinti lényegesen a mérlegüket. Ide tartoznak azok a pénzügyi intézmények is, amelyek fő tevékenységként a pénzügyi közvetítés biztonságát garantálják. Ide tartoznak a tőzsdék, az elszámolóházak, a betétbiztosítási, intézményvédelmi és befektetésvédelmi alapok, egyéb pénzügyi kiegészítő szolgáltatást végző intézmények, és a befektetési vállalkozások közül az értékpapír-bizományosok.

F) Biztosítók és nyugdíjpénztárak

Ide a biztosítótársaságok, a biztosítási egyesületek, a magánnyugdíjpénztárak, az önkéntes kölcsönös nyugdíj, egészség és önsegélyező pénztárak tartoznak.

G) Központi kormányzat

A központi kormányzat magába foglalja a központi költségvetést, a központi költségvetés intézményeit, az elkülönített állami pénzalapokat, az Államadósság Kezelő Központ (ÁKK) Rt-t, a Magyar Államkincstár (MÁK), az Állami Privatizációs és Vagyonkezelő (ÁPV) Rt-t, a Nemzeti Autópálya (NA) Rt-t, az MFB Üzletrészhasznosító Kft-t és a CASA Vagyonkezelő Kft-t. Ide tartoznak azok a nonprofit szervezetek is, amelyeket elsősorban a központi kormányzat finanszíroz, és amelyek felett a központi kormányzat gyakorolja az irányítást.

H) Helyi önkormányzatok

A helyi önkormányzatok magukba foglalják a megyei és a települési önkormányzatokat és azok intézményeit, valamint a helyi kisebbségi önkormányzatokat és azok intézményeit. Ide tartoznak azok a nonprofit szervezetek is, amelyeket elsősorban a helyi önkormányzatok finanszíroznak, és amelyek felett a helyi önkormányzatok gyakorolják az irányítást.

I) Társadalombiztosítási alapok

Ide tartoznak a Nyugdíjbiztosítási Alap és az Egészségbiztosítási Alap, valamint ezek intézményei.

J) Háztartások

A háztartások szektora a természetes személyeket és az egyéni vállalkozókat foglalja magába. Az egyéni vállalkozók a vállalkozói igazolvánnyal rendelkező és egyéb egyéni vállalkozók (mezőgazdasági őstermelők, mezőgazdasági kistermelők, kisiparosok, magánkereskedők, stb.) .

K) Háztartásokat segítő nonprofit intézmények

A nonprofit intézmények közül csak a háztartásokat segítő nonprofit intézmények alkotnak külön szektort a nemzetközi makrostatisztikai módszertan szerint. Azok a nonprofit intézmények, amelyeket az üzleti szervezetek finanszíroznak és irányítanak, a nem pénzügyi vállalatokhoz tartoznak. Azok a nonprofit szervezetek, amelyeket az államháztartás intézményei finanszíroznak és irányítanak, a központi kormányzatba vagy a helyi önkormányzatokhoz sorolódnak.

A háztartásokat segítő nonprofit intézmények körébe tartoznak azok a nonprofit szervezetek, amelyek elsősorban a háztartásoktól kapják forrásaikat vagy nincsenek az állam vagy a gazdálkodó szervezetek irányítása alatt. Ezek a szervezetek lehetnek szakszervezetek, munkavállalói érdekképviseleti szervezetek, politikai pártok, egyházak, egyházi intézmények, egyesületek és az alapítványok jelentős része.

5. A szektor meghatározásának módja

Egy adott ügyfél megfelelő szektorát a következőképpen kell meghatározni:

5.1.Meg kell vizsgálni, hogy az ügyfél rendelkezik-e egységes statisztikai számjellel. Ha igen, akkor a jelen pont 5.2-es alpontjában leírtakat kell követni, ha nem, akkor az 5.4-es pont előírásait.

5.2. Ha az ügyfél rendelkezik egységes statisztikai számjellel, akkor meg kell vizsgálni, hogy szerepel-e valamelyik, az MNB által készített listán. A listákon azok az intézmények szerepelnek, amelyek szektorbesorolásnál gazdálkodási forma kódjukat, azaz egységes statisztikai számjelük 13-15. számjelét nem kell felhasználni. Ha az ügyfél szerepel valamelyik listán, akkor a lista alapján kell a megfelelő szektorba sorolni. Ha az ügyfél nem szerepel a listákon, akkor a jelen pont 5.3-as alpontja szerint kell eljárni.

Az MNB listát készített azokról a szervezetekről, amelyek a B) Központi bank, a C) Egyéb monetáris intézmények, a D) Egyéb pénzügyi közvetítők, az E) Pénzügyi kiegészítő tevékenységet végzők és az F) Biztosítók és nyugdíjpénztárak szektorba tartoznak. A listák az adott szektort illetően teljeskörűek és egy szervezet legfeljebb egy listán szerepel.

Ugyancsak listát készített az MNB azokról az intézményekről, amelyeket az A) nem pénzügyi vállalatok, a H) központi kormányzat vagy I) helyi önkormányzatok szektorába kell besorolni. Ha az ügyfél nem szerepel a fenti listák egyikén sem, akkor a jelen pont 5.3-as alpontja szerint kell eljárni.

A fentiekben említett, e rendelet 3. mellékletének 1-2. pontja szerinti listák tartalmazzák az érintett szervezetek nevét, törzsszámát (az egységes statisztikai számjel első nyolc számjegyét) és a megfelelő szektorbesorolást. A listákat az MNB a honlapján teszik közzé, és azok minden hónap harmadik munkanapján frissítésre kerülnek.

5.3. Ha az ügyfél rendelkezik egységes statisztikai számjellel és nincs egy listán sem, akkor az egységes statisztikai számjele alapján a jelen melléklet I.A.6. pontban leírt algoritmus alapján kell a megfelelő szektorba sorolni. Ha az algoritmus alapján nem lehet szektorba sorolni, akkor a jelen pont 5.4-es alpontjában leírtakat kell követni.

5.4. Ha a besorolandó ügyfélnek nincs egységes statisztikai számjele, (ami a magánszemélyeknél és a nem rezidenseknél tipikusan előforduló helyzet,) vagy az egységes statisztikai számjel alapján nem lehet meghatározni a megfelelő szektort, akkor jelen melléklet I.A. 3., 4. pontjaiban leírt információk alapján (tehát a rezidensek és nem rezidensek elkülönítése, valamint a rezidens szektorok leírása alapján) kell meghatározni a megfelelő szektort.

6. Az egységes statisztikai számjel felhasználása a gazdasági szereplők szektorának meghatározásában

6.1.Az egységes statisztikai számjel (ESS)

Az egységes statisztikai számjel (ESS) használatát a Központi Statisztikai Hivatal elnökének - a statisztikáról szóló 1993. évi XLVI. törvény 6. § f) pontja alapján kiadott - az egységes statisztikai számjel elemeiről és nómenklatúráiról szóló 9001/2002. (SK 3.) KSH közleménye határozza meg.

Az ESS első 8 számjegye a törzsszám, a szervezetek egyedi azonosítója, ennek alapján lehet eldönteni, hogy egy adott cég szerepel el a kivétel listákon vagy sem. Az ESS 9-12. számjegye a szervezet főtevékenysége szerinti szakágazatát fejezi ki. Ez a négy számjegy megegyezik az adott szervezet négyjegyű TEÁOR besorolásával. A TEÁOR besorolást nem kell használni a szektor-meghatározás során, mivel a pénzügyi szervezeteket az MNB külön listákon határozza meg. Az ESS 13-15. számjegye a gazdálkodási forma szerinti kód. Ennek a kódnak van szerepe a megfelelő szektor meghatározásában.

Az ESS 16-17. számjegye a területi (megye) kód. Nincs szerepe a szektorizációban.

6.2. A listákon nem szereplő, egységes statisztikai számjellel rendelkező gazdasági szereplők szektorának meghatározása az ESS segítségével

6.2.1.Az A) Nem pénzügyi vállalatok szektorba kell sorolni a következő egységeket:

a) Az ESS 13-14. számjegye 11, 12, 13, 21, 22, 54, 61, 71, 72, 73, 92

A fenti meghatározás alól kivételt képeznek az alábbi intézmények, melyek a G) Központi kormányzat szektorba tartoznak:

az ÁPV Rt.,

az Államadósság Kezelő Központ Rt.,

a Magyar Államkincstár,

a Nemzeti Autópálya Rt.,

MFB Üzletrészhasznosító Kft.,

CASA Vagyonkezelő Kft.,

b) Az ESS 13-15. számjegye 571, 591, 592.

6.2.2.A B) Központi bank szektorba kell sorolni a következő egységeket: Lista alapján kell meghatározni.

6.2.3.A C) Egyéb monetáris pénzügyi intézmények szektorba kell sorolni a következő egységeket: Lista alapján kell meghatározni.

6.2.4. A D) Egyéb pénzügyi közvetítők szektorba kell sorolni a következő egységeket: Lista alapján kell meghatározni.

6.2.5.Az E) Pénzügyi kiegészítő tevékenységet végzők szektorba kell sorolni a következő egységeket: Lista alapján kell meghatározni.

6.2.6.Az F) Biztosítók és nyugdíjpénztárak szektorba kell sorolni a következő egységeket: Lista alapján kell meghatározni.

6.2.7. A G) Központi kormányzat szektorba kell sorolni a következő egységeket:

a) Az ESS 13-14. számjegye 31, 34, 35.

b) Az ESS 13-15. számjegye 561, 562, 911, 912.

c) Az ÁPV Rt., amelynek az ESS-e: 10792601-7415-114-01

d) Az Államadósság Kezelő Központ Rt., amelynek ESS-e: 12598757-6712-114-01

e) A Magyar Államkincstár Rt., amelynek ESS-e: 12751631-6523-114-01

f) A Nemzeti Autópálya Rt., amelynek ESS-e: 11906522-4523-114-01

g) MFB Üzletrészhasznosító Kft., amelynek ESS-e: 12692246-7415-113-01 h) CASA Vagyonkezelő Kft., amelynek ESS-e: 10904266-7415-113-01

6.2.8.A H) Helyi önkormányzatok szektorba kell sorolni a következő egységeket: ESS 13-14. számjegye 32, 36, 95.

6.2.9.Az I) Társadalombiztosítási alapok szektorba kell sorolni a következő egységeket:

a) Az ESS 13-14. számjegye 33.

b) Az ESS 13-15. számjegye 913, 914.

6.2.10.AJ) Háztartások szektorba kell sorolni a következő egységeket:

a) Az ESS 13-14. számjegye 23.

b) Az ESS 13-15. számjegye 811.

6.2.11. A K) Háztartásokat segítő nonprofit intézetek szektorba kell sorolni a következő, a listákon nem szereplő egységeket:

ESS 13-14. számjegye 51, 52, 53, 55, 69. Az ESS 13-15. számjegye 569, 599.

6.2.12.Az L) Külföld szektorba kell sorolni a következő egységeket: ESS 13-15. számjegye 941.

B. Számítástechnikai segédlet (általános leírás)

Az általános számítástechnikai leírás célja, hogy az adatszolgáltatások készítőit ellássa azon információkkal, amelyek szükségesek bármely adatszolgáltatás - MNB által előírt szerkezetben történő - elkészítéséhez.

1. Általános tartalmi tudnivalók

1.1. Egy fájlban egy adatszolgáltatónak eredeti jelentés esetén ("E" jelű) egy adott adatgyűjtési egység (a továbbiakban: adatgyűjtés) egy konkrét vonatkozási idejéhez tartozó összes adatát kell beküldenie. Amennyiben módosított ("M" jelű) jelentést tartalmaz a fájl, a legkisebb beküldendő egység egy tábla minden adata. Amennyiben az adatszolgáltató a megadott vonatkozási időre nem rendelkezik adattal, tehát a teljes jelentése nemleges, a beküldendő fájl egyetlen olyan rekordot kell tartalmazzon, amelyben csak az azonosítók (adatgyűjtés azonosító, vonatkozási idő, az adatszolgáltató azonosítója, kitöltés dátuma, és a bizonylat jellegeként az "N" betűkód) szerepelnek.

Egy adatgyűjtés egy vagy több kérdőív-táblából áll, a táblák sorokból, a sorok rovatokból állnak.

A fájlok rekordjai tartalmilag a kérdőív-táblák sorainak, a rekordok egyes mezői pedig - az azonosító

mezőkön túl - a kérdőív-táblák rovatainak felelnek meg.

1.2. A fájl egy rekordjának szerkezetét tekintve minden rekord eleje - még a kérdőív-tábla adatrovatait tartalmazó mezők előtt - azonosító mezőket is tartalmaz. Ezek az azonosító mezők mondják meg a feldolgozó rendszer számára, hogy az adatok pl.:

-melyik adatgyűjtésből származnak,

-melyik időszakra/időpontra vonatkoznak (vonatkozási idő dátuma),

-melyik adatszolgáltatótól érkeznek,

-az adatszolgáltató mely napon készítette az adatszolgáltatást (kitöltés dátuma),

-a bizonylat eredeti, módosító vagy nemleges jellegű-e,

-a mezők melyik kérdőív-tábla melyik sorának adatait tartalmazzák stb.

Ezután következnek a rekordban a kérdőív-tábla adatrovatait tartalmazó mezők. (A pontos rekordszerkezet-leírást lásd. a I. B. 4.4. - 4.5. pontokban.)

1.3. A fájl a fent leírt tartalmú és szerkezetű rekordokon kívül még technikai összesítő (ellenőrző) rekordokat is tartalmazhat - ha annak készítését a kitöltési útmutató előírja, és a kérdőív táblázatán szerepel ilyen sor. Ilyen technikai ellenőrző sor előírására olyan kérdőív-tábla esetén kerülhet sor, amely "igazi", tehát tartalommal bíró összesen sort nem tartalmaz. A technikai ellenőrző rekord kizárólag arra szolgál, hogy a fájl beolvasásakor ellenőrizhető legyen, hogy valamennyi rekord (sor) sikeresen beolvasásra került-e. Szerkezete azonos a fájl többi rekordjának szerkezetével, az azonosító mezők után a táblaszám annak a táblának a száma, amihez tartozik, a sorszám csupa nulla, az egyes mezők pedig a tábla megfelelő oszlopaiban lévő értékek összegét tartalmazzák akkor, ha az oszlopban lévő mezők számértéket tartalmaznak, azaz összesíthetők. Mivel a sor célja tisztán technikai jellegű, az összeg nem kell, hogy jelentéssel bíró legyen, a sor mezőinek hossza az összegzés miatt természetesen nagyobb lehet, mint az elemi sorokban lévő mezők hossza.

1.4. Az értékadatokat tartalmazó mezők hosszára vonatkozóan (ld. az I.B. 4. pont alatt található táblázatokat) vagy a kérdőív-tábla egészére, vagy annak oszlopaiban megadott mértékegység, illetve leírás (kódérték vagy szöveg) határozza meg az adat típusát (ld. az I.B. 4.2. pontot: C, N vagy S) .

A technikai ellenőrző rekordban lévő mezők hossza az alapadatokra vonatkozóan meghatározottnál hosszabb is lehet.

1.5. A vonatkozási időjelzésére az alábbi táblázatban közölt dátumkódokat kell használni:

| 200□ | 0-9 | éves gyakoriság esetén | |

| 200□ | F□ | 1 vagy 2 | féléves gyakoriság esetén |

| 200□ | N□ | 1-4 | negyedéves gyakoriság esetén |

| 200□ | □ | 01-12 | havi gyakoriság esetén |

| 200□ | H□ | 01-52 | heti gyakoriság esetén |

| 200□ | □□□□ | 01-12/1-2 | kétheti gyakoriság esetén (hónapon belüli sorszám) |

| 200□ □□ □□ | 01-31 | napi gyakoriság esetén | |

| ... | egyszeri * | ||

| … | eseti * | ||

| *Az adatgyűjtés konkrét vonatkozási ideje alapján lehet bekódolni. | |||

2. A fájl típusa, szerkezete

2.1 A fájlt CSV (comma separated values, azaz vesszővel elválasztott értékek) típusú, ASCII szöveg fájlként kérjük elkészíteni.

A fájl formátuma feleljen meg az IBM PC DOS 3.3-as vagy magasabb verzió számú operációs rendszer követelményeinek.

A karakterkészlet DOS 852 (Windows 1250)

2.2. A rekordokat rekordhatárolójel, a mezőket mezőhatárolójel választja el egymástól (ld. I.B. 2.10 pont) .

2.3. A mezők tetszőlegesen fix vagy változó hosszon küldhetők.

(Magyarázat: A fogadó program első lépése két vessző közötti értékekkel dolgozik - természetesen az első, illetve utolsó mező sajátosságait figyelembe véve -, így az adatszolgáltatóra van bízva, hogy eszközeinek megfelelően fix hosszan, változó hosszan vagy vegyesen küldi be - két vessző között - a mezőket.)

2.4. A rekord elején szereplő, azonosítás célját szolgáló mezők soha nem lehetnek üresek.

2.5. A számértéket tartalmazó mezők, ha értékük nulla, üresen hagyhatók, de tetszés szerint a nulla be is írható. Az "üres" mezőhöz tartozó elválasztó karaktert (a vesszőt) ki kell tenni. Ilyenkor két vessző -vagy több üres mező esetén több vessző - követi egymást.

2.6.Üres adattartalmú sor beküldése lehetséges, de nem kötelező. Vonatkozik ez arra az esetre is, amikor a kérdőív táblájában sorszámmal ellátott, de adattal nem rendelkező ú.n. címsor található (a sor összes rovata ki van szürkítve) .

2.7. A sorban az utolsó értékes adatot követő vessző(k) elhagyható(k) akkor is, ha még több mező következne (de csak akkor, ha ezek mindegyike üres) . Ezek a vesszők, az adatszolgáltató választásától függően, szerepeltethetők is. A rekordelválasztó jel előtti utolsó mezőt is tetszőlegesen követheti vessző, vagy nem.

(Magyarázat: A fogadó program a rekordelválasztó jelből észreveszi, hogy vége a sornak, és a hiányzó mezőket üres mezőnek tételezi fel. Ha ezek numerikus adatokat tartalmazó mezők lennének, akkor értékük nulla lesz.)

2.8. A 'két vessző között' szereplő érték idézőjelek között is lehet.

2.9. Szabad szöveget tartalmazó mező küldése esetén a mező tartalmát idézőjelek közé kell tenni, akkor

-ha a szöveg maga vessző karaktert tartalmaz, vagy

-ha a szöveg maga idézőjelet tartalmaz. A szövegben eredetileg előforduló idézőjelet meg kell duplázni.

(A szoftverek nagy része automatikusan így viszi ki fájlba íráskor a szöveges mezők tartalmát.)

2.10. Különleges karakterek a fájlban:

-rekordelválasztó karakter: ASCII 13-as és 10-es kód (ez az enter vagy másképpen return billentyű,),

-mezőelválasztó karakter: ASCII 44-es kód (vessző),

-negatív előjel: ASCII 45-ös kód (mínuszjel),

-tizedesjel: ASCII 46-os kód (pont),

-idézőjel: ASCII 34-es kód ("),"

-magyar ékezetes szöveg küldése esetén a karakterkészlet tekintetében az I.B. 2.1. pont tartalma az irányadó.

3.A fájl neve

A fájl neve: AAADDDDD.GGG

ahol AAA az adatgyűjtés azonosító kódja (e rendelet 1. mellékletében foglalt táblázat

első oszlopában megadott kód)- fix, 3 karakter hosszon. DDDDD a vonatkozási idő dátumkódja - változó, max. 5 karakter hosszon.

Felbomolhat az évet, hónapot (hetet, kéthetet, stb.), napot jelző részekre, az adatgyűjtés gyakoriságának függvényében. A dátumkódot az I.B. 1.5. pontban leírt táblázat alapján kell képezi.

Példák:

2 éves gyakoriság esetén (2002 év)

2F1 féléves gyakoriság esetén (2002 első félév)

2N3 negyedéves gyakoriság esetén (2002 harmadik negyedév)

210 havi gyakoriság esetén (2002 október)

2H35 heti gyakoriság esetén (2002 35. hét)

205K1 kétheti gyakoriság esetén (2002 május első két hete)

21231 napi gyakoriság esetén (2002 december 31)

a fájl kiterjesztése előtti pont

GGG hitelintézet esetén az adatszolgáltató Giro kódja, más esetben az MNB által adott három karakteres azonosító kód - fix, 3 karakter hosszon.

4.A mezőkre vonatkozó ellenőrzési szabályok

4.1. A következőkben megadjuk azokat a legfontosabb formai és tartalmi szabályokat, amelyek betartását (többek között) ellenőrzi a befogadó program az MNB-ben. A megadott formai szabályokat úgy kell értelmezni, hogy a 'két határoló vessző között beérkező' mező tartalmát a fogadó programnak át kell tudnia tenni egy olyan mezőbe, amelyre a jelen pont 4.4.,4.5. alpontja alatt szereplő táblázatokban megadott szabályok igazak. (Pl.: az I.B. 4.5. alpontban N típusúra definiált mező esetén a text fájlban lévő karaktersorozatban nem lehet számjegytől, előjeltől, tizedesjeltől eltérő karakter.)

4.2. A táblázatokban szereplő rövidítések jelentése és a velük kapcsolatos tudnivalók a következők: A tartalom típusa szerint a mező lehet:

C: Kódot tartalmazó mező: leggyakrabban azonosítási célokat szolgál

-Általában adott kódértéket, vagy egy adott értékkészlet valamely tagját, esetleg dátumot (dátumkódot) tartalmaz.

-Nem lehet üres.

(Kivétel: Technikai ellenőrző sor esetén üres mező lehet ott, ahol a kitöltési útmutató ezt leírja.)

N: Számértéket tartalmazó mező: az értékadatokat tartalmazó mezők ilyenek

-Csak számjegy karaktereket (0-tól 9-ig), előjelet és tizedesjelet tartalmaz.

-Az előjel közvetlenül az első számjegy előtt legyen.

-A tizedesjel a "pont".

- Az értékadatokat a táblákban vagy a kitöltési útmutatóban meghatározott formában kell

megadni, amely formátum kivételes esetben lehet az általánostól eltérő is. Általánosságban az értékadatokat egész számban, tizedesek nélkül, vagy százalékos adatok esetében két tizedesjegy pontossággal kell megadni.

S: Szöveget tartalmazó mező:

-Tetszőleges szöveg.

-A szövegben előforduló idézőjelet duplán kell megadni. A szövegben vessző is lehet.

-Ha a szöveg vesszőt vagy idézőjelet tartalmaz, akkor a mező tartalma idézőjelek között legyen.

A hossz típusa szerint a mező lehet:

F: Fix hosszúságú (a kódok hosszúsága határozza meg) V: Változó hosszúságú

4.3. Az általános rekordszerkezet a következő:

A, D, Tsz, K, J, T, I1,......,In,S,a,b,...........,x

azaz:

adatgyűjtés azonosító kódja, vonatkozási idő dátum kódja, adatszolgáltató törzsszáma, kitöltés dátuma, bizonylat jellege, táblaszám, első csoportosító ismérv,....., utolsó csoportosító ismérv, sorszám a táblán belül, első adatmező tartalma, második adatmező tartalma, ......., utolsó adatmező tartalma.

4.4. Minden tábla minden sora elején, azaz minden rekord elején a következő azonosító mezőknek kell lenniük:

A, D, Tsz, K, J

| Mező jele, megnevezése | Tartalom típusa | Hossz típusa | Mező hossza (számérték esetén az egészrész) | Tizedes jegyek száma | Magyarázat (érték, értékkészlet, összefüggés) |

| A Adatgyűjtés azonosítója | C | F | 3 | Az adatgyűjtés azonosító kódja, AAA pl. L09 | |

| D Vonatkozási idő | C | F | 4 vagy 6 vagy 7 vagy 8 | A gyakoriságnak megfelelő dátumkód kitöltési leírása. Pl.: ééééNx: éééé évszám N negyedév jele x negyedév száma | |

| Tsz Adatszolgáltató / adatátadó azonosítója | C | F | 8 | Törzsszám | |

| K Kitöltés dátuma | C | F | 8 | ééééhhnn: éééé évszám hh hónap előnullázva nn nap előnullázva | |

| J Bizonylat jellege | C | F | 1 | E, M vagy N: E eredeti M módosító N nemleges |

4.5. A folytató mezők (táblánként) a következők: T, I1, ...In, S, a, b,...........,x

| Mező jele, megnevezése | Tartalom típusa | Hossz típusa | Mező hossza (számérték esetén az egészrész) | Tizedes jegyek száma | Magyarázat (érték, értékkészlet, példa, valamint a mezőre önmagára vonatkozó szabály leírása) |

| előtte kell legyenek az állandó mezők, ld. az I.B. 4.4. alatti táblázatot | |||||

| T Táblaszám | C | F | 2 | Táblaszám (előnullázva) | |

| I1 Kiemelt csoportosító ismérv 1 | C | F | (a mező létezése esetleges) pl.: devizanemek | ||

| c | F | ||||

| In Kiemelt csoportosító ismérv n | c | F | (a mező létezése esetleges) | ||

| S Sorszám vagy sorazonosító | c | F | Sorszám (előnullázva), ISIN kód, esetleg a sorszámot helyettesítő egyéb azonosító kód | ||

| a "a" rovat adata | N vagy C vagy S | V vagy F | |||

| b "b" rovat adata | N vagy C vagy S | V vagy F | |||

| X "x" rovat adata | N Vagy C vagy S | V vagy F |

Kiemelt csoportosító ismérv mezők olyan adatszolgáltatásokban fordulnak elő, ahol egy adott számú táblát többször kell/lehet kitölteni pl. a fizetési mérleg adatszolgáltatások esetében kiemelt csoportosító ismérv a devizanem.

Egy konkrét adatszolgáltatásban minden tábla esetén az ABC betűivel jelzett oszlopoknak megfelelő számú adatmezőt kell szerepeltetni a Sorszám mező után.

Amelyik táblában van csupa nulla sorszámú ún. technikai ellenőrző sor, az ebben a sorban lévő mezők hossza az összegzés miatt természetesen nagyobb lehet, mint az elemi sorokban lévő mezők hossza. A technikai jellegű összesen adat képzését lásd az I.B. 1.3 pontban.

4.6. További szabályok és összefüggések

Az e rendelet 3. mellékletének 5. pontja szerinti, "A jelentések összefüggései, egyedi ellenőrzési szempontjai" című, az MNB honlapján közzétett táblázat tartalmazza azokat az ellenőrzési szempontokat, amelyek olyan -mezők közötti, táblák közötti, illetve adatgyűjtések közötti - összefüggéseket írnak le, amelyek meglétét az MNB adatbefogadó és -ellenőrző programjai ellenőrzik, és hiba esetén a javításhoz az adatszolgáltató közreműködése szükséges. Ezért célszerű, hogy ezen szabályok fennállását már az adatküldő rendszerek előzetesen is ellenőrizzék.

C. Eljárás bankszünnap esetén

A hitelintézetekről és a pénzügyi vállalkozásokról szóló 1996. évi CXII. törvény 215. § (1)-(2) bekezdésében foglaltak alapján a hitelintézeteknek a PSZÁF-nál, illetve az MNB-nél tett bejelentésében

pontosan fel kell tüntetniük, hogy a bankszünnap könyvelési szünnapot (a), pénztári szünnapot (b), vagy könyvelési és pénztári szünnapot (c) együttesen jelentenek-e.

A b) eset előfordulása esetén, azaz csak pénztári bankszünnapon valamennyi aznapra, mint tárgynapra vonatkozó, és az aznapi határidős adatszolgáltatást is teljesíteni kell.

Amennyiben az a) vagy a c) esetről van szó, azaz a bankszünnap egyben könyvelési szünnapot is jelent, a napi gyakorisággal elrendelt adatszolgáltatásokra az alábbiak érvényesek:

Ha az adatszolgáltatás vonatkozási időpontja bankszünnapra esik, és azon a napon bármilyen ügylet lebonyolítására sor került, arra vonatkozóan az adatszolgáltatást minden esetben teljesíteni kell.

Ha az adatszolgáltatás vonatkozási időpontja bankszünnapra esik, de azon a napon ügyletkötés nem történt, akkor aznapra nemleges adatszolgáltatást kell beküldeni.

Ha az adatszolgáltatás teljesítési határideje bankszünnapra esik és ezért az adatszolgáltató aznap adatszolgáltatást nem tud küldeni, akkor gondoskodnia kell arról, hogy az ezen a napon teljesítendő adatszolgáltatások a megelőző nap 22 óráig beérkezzenek az MNB-hez.

Havi, negyedéves, féléves vagy éves adatszolgáltatásnál, amennyiben az adatszolgáltatási kötelezettség teljesítési határideje könyvelési szünnapra esik, akkor az adatszolgáltatást a banküzem szünetelésétől függetlenül az e rendelet 1. mellékletében rögzített időszakra vonatkozóan, az ott meghatározott teljesítési határidőre kell megküldeni.

D. A nem elektronikusan küldött adatszolgáltatások kísérőlevele

Minden nem elektronikusan küldött adatszolgáltatáshoz az alábbi adatokat tartalmazó, kitöltött táblázatot kell mellékelni:

| Az adatszolgáltató neve, címe: |

| Az adatszolgáltató törzsszáma: |

| A bizonylat jellege: eredeti (E) - módosító (M) - nemleges (N) |

| A kitöltésért felelős személy olvasható aláírása, telefonszáma: |

| A kitöltés dátuma: |

Ha az adott időszakban valamelyik adatgyűjtés egyetlen táblájában sincs adat, tehát az adatszolgáltatás "nemleges", ezt az adatszolgáltatáshoz tartozó kísérőlevél kitöltésével, az ott megadott gyakorisággal és határidőre történő beküldésével kell jelezni. Amennyiben több olyan, az MNB által papíron bekért adatgyűjtésük van, amely tevékenységi körük meghatározása alapján egész évben "nemleges" lesz, elegendő azok egy összefoglaló listán történő egyszeri megküldése az MNB Statisztikai főosztálya Adatbefogadó és -előkészítő osztálya részére.

E. Irányelvek a statisztikai információszolgáltatásokhoz

A statisztikai információk helyessége érdekében:

teljesülnie kell valamennyi lineáris megkötöttségnek (pl. a mérleg két oldalának egyensúlyban kell lennie, a részösszegek összegének meg kell egyeznie a végösszeggel);

a különböző gyakoriságú adatok legyenek konzisztensek;

a szolgáltatott statisztikai információknak teljes körűeknek kell lenniük.

II. A SZOLGÁLTATANDÓ INFORMÁCIÓKHOZ KAPCSOLÓDÓ TÁBLÁK ÉS AZ AZOK KITÖLTÉSÉRE VONATKOZÓ RENDELKEZÉSEK

MNB adatgyűjtés azonosító: D01

Operatív napi jelentés a hitelintézetek devizahelyzetének változásáról

01. Állományi adatok külföld

Értéknap:____________ Az állomány típusa: K (külföld)

(Adatok ezerben, JPY millióban)

| Sorkód | ISO kód | Nostro számlák állománya | Bankközi kihelyezések | Egyéb kihelyezések | Értékpapír követelés | Egyéb eszköz | Pénztár valutakészlet | Loro számlák állománya | Bankközi felvétek | Egyéb felvétek | Értékpapír tartozás | Egyéb forrás | |||||

| Rövid | Hosszú | Rövid | Hosszú | Bank | Egyéb | Rövid | Hosszú | Rövid | Hosszú | ||||||||

| a | b | c | d | e | f | g | h | i | j | k | 1 | m | n | o | P | q | |

| 01 | USD | ||||||||||||||||

| 02 | CHF | ||||||||||||||||

| 03 | CAD | ||||||||||||||||

| 04 | GBP | ||||||||||||||||

| … | … | ||||||||||||||||

MNB adatgyűjtés azonosító: D01

02. Állományi adatok belföld

Értéknap:____________ Az állomány típusa: B (belföld)

(Adatok ezerben, JPY millióban)

| Sorkód | ISO kód | Nostro számlák állománya | Bankközi kihelyezések | Egyéb kihelyezések | Értékpapír követelés | Egyéb eszköz | Loro számlák állománya | Bankközi felvétek | Egyéb felvétek | Értékpapír tartozás | Egyéb forrás | |||||

| Rövid | Hosszú | Rövid | Hosszú | Bank | Egyéb | Rövid | Hosszú | Rövid | Hosszú | |||||||

| a | b | c | d | e | f | g | h | i | j | k | 1 | m | n | o | p | |

| 01 | USD | |||||||||||||||

| 02 | CHF | |||||||||||||||

| 03 | CAD | |||||||||||||||

| 04 | GBP | |||||||||||||||

| … | … | |||||||||||||||

MNB adatgyűjtés azonosító: D01

Operatív napi jelentés a hitelintézetek devizahelyzetének változásáról

03. Nyitott pozíciók

(külföldi állomány + belföldi állomány)

Értéknap:___________

adatok millió Ft-ban

| Sorkód | ISO kód | Nettó számlaállomány | Nettó bankközi kihelyezések/ felvétek | Nettó egyéb kihelyezések/ felvétek | Nettó egyéb eszköz/forrás | Mérleg szerinti nettó nyitott pozíciók | Azonnali pozíció | Nettó határidõs pozíció | Visszavonhatatlan garanciák pozíciója | Jövõbeli bevételek/ kiadások pozíciója | Opciós ügyletek pozíciója | Devizanemenkénti nettó nyitott pozíciók |

| a | b | c | d | e | f | h | i | i | k | 1 | ||

| 01 | USD | |||||||||||

| 02 | CHF | |||||||||||

| 03 | CAD | |||||||||||

| 04 | GBP | |||||||||||

| … | … |

04. Nyitott pozíciók összesen

(külföldi állomány + belföldi állomány)

Értéknap:___________

adatok millió Ft-ban

| Sorkód | Megnevezés | Mérleg szerinti nettó nyitott pozíciók | Devizanemenkénti nettó nyitott pozíciók |

| a | b | ||

| 01 | Nettó nyitott hosszú pozíció | ||

| 02 | Nettó nyitott rövid pozíció | ||

| 03 | Teljes nyitott pozíció | ||

| 04 | Szavatoló tőke |

MNB adatgyűjtés azonosító: D01

Operatív napi jelentés a hitelintézetek devizahelyzetének változásáról

05. Azonnali üzletek

| Sorkód | Kötésnap | Értéknap | Vételi deviza ISO kódja | Vételi összeg | Eladási deviza ISO kódja | Eladott összeg | Bankközi/ ügyfél | Külföldi/ belföldi | Partner azonosítója |

| a | b | c | d | e | f | g | h | i | |

| 01 | |||||||||

| 02 | |||||||||

| 03 | |||||||||

| 04 | |||||||||

| … |

06. Határidős műveletek

| Sorkód | Kötésnap | Értéknap | Üzlettípus | Lejárat típusa | Vételi dfeviza ISO kódja | Vételi összeg | Eladási deviza ISO kódja | Eladott összeg | Swap termin értéknap | Swap termin értéknap típusa | Swap termin vételi összeg | Swap termin eladási összeg | Bankközi/ ügyfél | Külföldi/ belföldi | Partner azonosítója | OTC/ Tőzsde | Opciós díj |

| a | b | c | d | e | f | g | h | i | j | k | 1 | m | n | o | p | r | |

| 01 | |||||||||||||||||

| 02 | |||||||||||||||||

| 03 | |||||||||||||||||

| 04 | |||||||||||||||||

| … |

MNB adatgyűjtés azonosító: D01

KITÖLTÉSI ÚTMUTATÓ

Operatív napi jelentés a hitelintézetek devizahelyzetének változásáról

I.Általános tudnivalók

1.Az "Operatív napi jelentés" -nek a benyújtást megelőző napra, mint értéknapra (a külön megjelölteknél üzletkötési napra) vonatkozó állományi adatokat és e napra vonatkozó forgalmi adatokat kell tartalmaznia.

2.A jelentés az adatszolgáltatók devizaállományára és devizaforgalmára vonatkozó adatokat tartalmaz. A forintra, dollárra történő átszámításokat a benyújtást megelőző munkanapon kiadott hivatalos MNB deviza középárfolyamon kell elvégezni. A kitöltési útmutató 1. táblájában külön sorban nem megjelölt devizákra vonatkozó állományi és forgalmi adatokat USD-ra átszámítva, EGY ISO kóddal kell jelenteni.

3.Az adatokat a 01 és 02. táblákban tizedesjegy nélkül, kerekítve ezerben, a JPY-ben lévőket millióban kell megadni, a 03 és 04. táblákban tizedesjegy nélkül, kerekítve, millió HUF-ban. A 05 és 06. forgalmi táblák tranzakciós értékeit ezres ill. JPY és HUF esetében milliós nagyságrendben, az összes tizedesjegy kiírásával (kerekítés nélkül) kell megadni.

II. A táblák kitöltésével kapcsolatos részletes tudnivalók, az adatok összeállításának módja Táblaszám: 01, 02 - Állományi adatok külföld; Állományi adatok belföld

1.Az állományi adatok esetében a jelentés tárgynapja megegyezik az értéknappal.

2.Az állományi adatok között az eszköztételeket könyv szerinti nettó értéken kell szerepeltetni.

3.Kiemelt csoportazonosító ismérv 1: értéknap, mely megegyezik a vonatkozási idővel.

4.Kiemelt csoportazonosító ismérv 2: Külföld/belföld

A külföld a nem rezidens, a belföld a rezidens körnek felel meg. (A rezidens, nem-rezidens kör pontos meghatározása az MNB rendelet 2. sz. mellékletének A/3. pontjában található.)

5.A tábla oszlopainak tartalma:

a) Sorazonosító

b) ISO kód (01a,02a.)

Az EGY ISO kóddal jelölve az alábbi táblában külön fel nem sorolt egyéb devizáknak és az aranynak kell szerepelniük USD-ra átszámítva és összesítve. Az átszámításhoz az MNB által jegyzett napi hivatalos középárfolyamot kell használni. Ha az MNB az adott devizára nem jegyzett devizaárfolyamot, akkor az árfolyamot az adott devizát kibocsátó ország jegybankja vagy jegybanki funkciókkal rendelkező intézménye által meghatározott hazai devizaárfolyam és az euró keresztárfolyamából kell átszámítani.

1. tábla: a D01 jelentésben használandó devizák megnevezése és ISO kódjai

| ISO | Megnevezés | A jelentésben használt egység1 |

| USD | USA DOLLÁR | 1,000 |

| CHF | SVÁJCI FRANK | 1,000 |

| CAD | KANADAI DOLLÁR | 1,000 |

| GBP | ANGOL FONT | 1,000 |

| DKK | DÁN KORONA | 1,000 |

| SEK | SVÉD KORONA | 1,000 |

| NOK | NORVÉG KORONA | 1,000 |

| AUD | AUSZTRÁL DOLLÁR | 1,000 |

| JPY | JAPÁN YEN | 1,000,000 |

| EUR | EURO | 1,000 |

| HUF | HUF FORINT | 1,000,000 |

| EGY | EGYÉB DEVIZA | 1,000 |

1 Példa: 1256.65 USD, USD 1.257-ként szerepel

c) Nostro számlák állománya (01b,02b.)

Az adatszolgáltató számára vezetett látra szóló számlákon levő, az adatszolgáltató által könyvelt állományokat kell jelenteni. Amennyiben egy-egy konkrét nostro számla könyvelt állományának egyenlege negatív, úgy azt az egyéb források között kell szerepeltetni. A külföldi/belföldi megbontás a számlavezető hitelintézet alapján történik.

d) Bankközi kihelyezések rövid (01c,02c.) Bankközi kihelyezések hosszú (01d,02d.)

Az adatszolgáltató által hitelintézethez kihelyezett betétállományt, illetve az adatszolgáltató által hitelintézet számára nyújtott hitelállományt kell itt jelenteni.

A lejárt, de még le nem írt követeléseket prolongációként kell kezelni, azaz mindaddig szerepeltetni kell a jelentésben, amíg a könyvekben szerepelnek.

A futamidő meghatározásánál az eredeti lejárat szerinti futamidőt kell figyelembe venni. Az egy éves és az egy év alatti futamidejű tételek rövidlejáratúaknak, az egy év feletti futamidejű tételek hosszúlejáratúnak tekintendők. Megvásárolt követelés esetén nem a megvásárolt követelés eredeti lejáratát, hanem a megvásárláskor nyújtott hitel eredeti lejáratát kell figyelembe venni.

A külföldi/belföldi, bankközi kihelyezések/egyéb kihelyezések megbontás a végső hiteladós alapján történik.

e) Egyéb kihelyezések rövid (01e,02e.)

Egyéb kihelyezések hosszú (01f,02f.)

Az adatszolgáltató által nem hitelintézethez kihelyezett betétek, illetve az adatszolgáltató által nem hitelintézetnek nyújtott hitelek állományát kell itt szerepeltetni.

A lejárt, de még le nem írt követeléseket prolongációként kell kezelni, azaz mindaddig szerepeltetni kell a jelentésben, amíg a könyvekben szerepelnek.

A futamidő meghatározásánál az eredeti lejárat szerinti futamidőt kell figyelembe venni. Az egy éves és az egy év alatti futamidejű tételek rövidlejáratúnak, az egy év feletti futamidejű tételek hosszúlejáratúnak tekintendők. Megvásárolt követelés esetén nem a megvásárolt követelés eredeti lejáratát, hanem a megvásárláskor nyújtott hitel eredeti lejáratát kell figyelembe venni.

A külföldi/belföldi, bankközi kihelyezések/egyéb kihelyezések megbontás a végső hiteladós alapján történik.

f) Értékpapír követelés (01g,02g.)

Itt kell szerepeltetni a megvásárolt idegen értékpapírokat, a devizában eszközölt befektetéseket,

tulajdonosi részesedéseket beszerzési értéken, a visszavásárolt, és ideiglenesen a portfolióban kezelt saját

kibocsátású értékpapírokat visszavásárlási értéken.

Az MNB vagy más belföldi hitelintézet által külföldön kibocsátott devizakötvények megvásárlását a

belföldi állománytáblában kell figyelembe venni.

A külföldi, belföldi megbontást az értékpapír kibocsátója szerint kell alkalmazni.

g) Egyéb eszköz (01h,02h.)

Az oszlop az adatszolgáltató valamennyi, eddig fel nem sorolt, devizában nyilvántartott, mérleg szerinti eszköz állományát tartalmazza, ideértve az aktív időbeli elhatárolásokat is.

h) Pénztári valutakészlet (01i.)

Csak a külföldi állományban szerepel, a jelentés benyújtása előtti munkanap záró pénztári valutakészletét

tartalmazza.

i) Loro számlák állománya hitelintézet (01j,02i.)

Loro számlák állománya egyéb (01k, 02j.)

Az adatszolgáltató által vezetett látraszóló számlák más hitelintézetek és nem hitelintézetek (egyéb) részére.

Az adatszolgáltató által könyvelt állományokat kell jelenteni. Amennyiben a számla egyenlege negatív, úgy azt az egyéb eszközök között kell jelenteni. A megbontás külföldire, belföldire a számlatulajdonos alapján történik.

j) Bankközi felvétek rövid (01l,02k.)

Bankközi felvétek hosszú (01m,02l.)

Az adatszolgáltató által hitelintézettől felvett hitelek, hitelintézettől származó betétek állományát tartalmazzák az oszlopok.

A futamidő meghatározásánál az eredeti lejárat szerinti futamidőt kell figyelembe venni. Az egy éves és az egy év alatti futamidejű tételek rövidlejáratúnak, az egy év feletti futamidejű tételek hosszúlejáratúnak tekintendők. A külföldi/belföldi megbontás a partner szerint történik.

k) Egyéb felvétek rövid (01n,02m.)

Egyéb felvétek hosszú (01o,02n.)

Az adatszolgáltató által nem hitelintézettől felvett hitelek, nem hitelintézettől származó betétek állományát kell jelenteni.

A futamidő meghatározásánál az eredeti lejárat szerinti futamidőt kell figyelembe venni. Az egy éves és az egy év alatti futamidejű tételek rövidlejáratúaknak, az egy év feletti futamidejű tételek hosszúlejáratúnak tekintendők. A külföldi/belföldi megbontás a hitelnyújtó szerint történik.

l) Értékpapír tartozás (01p,02o.)

Az értékpapírok között az adatszolgáltató által kibocsátott, saját értékpapírok szerepelnek névértéken.

m) Egyéb forrás (01q,02p.)

Az oszlop az adatszolgáltató valamennyi, eddig fel nem sorolt, devizában nyilvántartott mérleg szerinti

forrás állományát tartalmazza, ideértve a passzív időbeli elhatárolásokat is.

Táblaszám: 03 - Nyitott pozíciók tábla

1.A nyitott pozíció számítása során a kereskedési könyvben nyilvántartott pozíciók, kockázatvállalások, a devizaárfolyam kockázat és nagykockázatok fedezetéhez szükséges tőkekövetelmény megállapításának szabályairól és a kereskedési könyv vezetésének részletes szabályairól szóló, mindenkor hatályos 244/2000. Kormányrendeletben (a továbbiakban: Kkr.) foglaltak és a lent leírtak az irányadóak.

A mérleg szerinti nyitott pozíció számításának keretében devizanemenként kell meghatározni a nyitott pozíciót, ami az adott devizában nyilvántartott összes eszköz és összes forrás nettó egyenlegéből adódó pozíció. Az adatokat a 01, 02 állományi táblák ide vonatkozó adatai alapján kell kiszámítani. A mérlegben nem jelentkező tételekhez kapcsolódó nyitott pozíció számítását a Kkr. 40. §-ában meghatározottak szerint kell elvégezni, azzal a kiegészítéssel, az azonnali ügyletek nyitott pozícióit is meg kell határozni, a lentiekben részletezettek szerint.

2.A nyitott pozícióra vonatkozó adatokat tizedesjegy kiírása nélkül, millió forintban kell szerepeltetni. A nap végi pozíció értékét az MNB által jegyzett napi hivatalos középárfolyamon kell meghatározni. Ha az MNB az adott devizára nem jegyzett devizaárfolyamot, akkor az árfolyamot az adott devizát kibocsátó ország jegybankja vagy jegybanki funkciókkal rendelkező intézménye által meghatározott hazai devizaárfolyam és az euró keresztárfolyamából kell átszámítani.

3.Kiemelt csoportazonosító ismérv 1: értéknap, mely megegyezik a vonatkozási idővel.

4.A tábla oszlopainak tartalma:

a) Sorazonosító

b) ISO kód (a)

Kitöltésénél a 01 tábla idevonatkozó részében leírtak az irányadók.

c) Nettó számlaállomány (b)

[(01b + 01i + 02b)-(01j + 01k + 02i + 02j) ]

d) Nettó bankközi kihelyezések/felvétek (c)

[(01c + 01d + 02c + 02d)-(011 + 01m + 02k + 02l) ]

e) Nettó egyéb kihelyezések/felvétek (d)

[(01e + 01f + 02e + 02f)-(01n + 01o + 02m + 02n) ]

f) Nettó egyéb eszköz/forrás, értékpapírok (e)

[(01g + 01h + 02g + 02h)-(01p + 01q + 02o +02p) ]

g) Mérleg szerinti nettó nyitott pozíciók (f)

[03b + 03c + 03d + 03e]

h) Azonnali pozíció (g)

A spot napon, vagy spot napon belül esedékes deviza konverziók pozícióját tartalmazza - ideértve a swap üzletek induló oldalát és az overnight, valamint a tom next swapok termin lábát, amennyiben teljesítésük spot napon, vagy azon belül esedékes - az üzletkötés napjától az értéknapig terjedő időszakra.

i) Nettó határidős pozíció (h)

A Kkr 40. §-ának b) pontjában szereplő határidős pozíciók értéke.

j) Visszavonhatatlan garanciák pozíciója (i)

A Kkr 40. §-ának c) pontja alapján a visszavonhatatlan garanciák és hasonló okmányok pozíciója,

amennyiben ezeket bizonyosan igénybe veszik.

k) Jövőbeli bevételek/kiadások pozíciója (j)

A Kkr 40. §-a d) pontjának megfelelően számított pozíciós érték.

l) Opciós ügyletek pozíciója (k)

A Kkr 40. §-a e),f.) pontjainak megfelelően számított opciós pozíció.

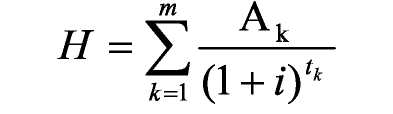

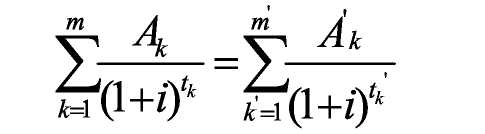

A Kkr. 40. §-ának (2) bekezdése értelmében a deviza nettó nyitott pozíció meghatározása során a Felügyelet engedélye alapján az adatszolgáltató a belső szabályzatában meghatározott diszkonttényezővel számított - az egyes devizák szerinti - nettó jelenértékre vonatkozó számítási módszert is alkalmazhatja

m) Devizanemenkénti nettó nyitott pozíciók (l) [03f+03g + 03h + 03i +03j +03k]

Táblaszám: 04 - Nyitott pozíciók összesen

1.A nyitott pozícióra vonatkozó összesített adatokat tartalmazza

2.Kiemelt csoportazonosító ismérv 1: értéknap, mely megegyezik a vonatkozási idővel.

3.A tábla tartalma:

01.Nettó nyitott hosszú pozíció: devizanemenkénti nettó nyitott hosszú pozíciók előjeles összege.

02.Nettó nyitott rövid pozíció: devizanemenkénti nettó nyitott rövid pozíciók előjeles összege.

03.Teljes nyitott pozíció: az egyes külföldi pénznemekben fennálló, és forintra átszámított, előjel nélküli nettó hosszú és nettó rövid pozíciók összege.

04. Szavatoló tőke: A hitelintézetekről és pénzügyi vállalkozásokról szóló, mindenkor hatályos CXII/1996. törvény 5. számú mellékletében leírtak szerinti szavatoló tőke.

a) A mérleg szerinti nettó nyitott pozíciókra vonatkozó adatok

b) A devizanemenkénti nettó nyitott pozíciókra vonatkozó adatok A szavatoló tőke esetében a két oszlop értéke megegyezik.

Devizaforgalomra vonatkozó adatok.

1. A forgalmi adatok között csak az 5 millió forintnak megfelelő értékhatárt meghaladó tranzakciókat kell jelenteni.

Táblaszám: 05 - Azonnali konverziós ügyletek

1. Az adatszolgáltató által a jelentés benyújtását megelőző napon kötött deviza/deviza, deviza/forint azonnali konverzióra vonatkozó forgalmi tételeket kell itt jelenteni az értéknap megjelölésével.

A jelentés szempontjából azonnalinak minősülnek a spot napnál nem későbbi értéknapra kötött konverziók.

2.A jelentést ügyletenként kell kitölteni az alábbi bontásban: a) Sorszám

b) Kötésnap (a):

Az üzletkötés napja, megegyezik a jelentés tárgynapjával.

c) Értéknap (b): Az üzlet értéknapja.

d) Vételi deviza (c):

A vásárolt deviza ISO kódja.

e) Vételi összeg (d):

A vásárolt deviza összege.

f) Eladási deviza (e):

Az eladott deviza ISO kódja.

g) Eladott összeg (f):

Az eladott deviza összege.

h) Bankközi/ügyfél jelző (g):

B: a partner hitelintézet E: a partner egyéb

i) Külföldi/belföldi jelző (h):

K: a partner nem-rezidens B: a partner rezidens

j) Partner azonosítója (i):

Ha a partner

C: egyéb monetáris intézmények,

D: egyéb pénzügyi közvetítők,

E. Pénzügyi kiegészítő tevékenységet végzők,

F: Biztosítók és nyugdíjpénztárak szektorok valamelyikébe tartozik és rezidens,

akkor a törzsszámát kell megadni. A törzsszámokat az MNB honlapján található MNB rendelet 3. sz. mellékletének 1.1. pontjában szereplő lista tartalmazza. Ha a partner nem rezidens hitelintézet, vagy pénzintézet, a SWIFT-kódjának első nyolc karakterét kell jelenteni. A fel nem sorolt esetekben ha a partner rezidens, az 00000002, ha nem rezidens, az 00000001 azonosítót kell beírni.

A szektor-meghatározások az MNB rendelet 2. sz. mellékletének A. pontjában találhatók.

3.A megkötött üzletek pozícióját a kötés napjától az értéknapig a 03. Nyitott pozíciók tábla "g" azonnali pozíció oszlopában kell jelenteni.

4.A valuta-deviza, valuta-valuta, valuta-forint konverziókat nem kell szerepeltetni.

5. A swap üzletek induló lábát, valamint az overnight és a tom next swapok termin lábát -a teljesítés idejétől függetlenül - nem itt, hanem a határidős forgalmak között kell feltüntetni.

Táblaszám: 06 - Határidős műveletek

1. Itt kell szerepeltetni valamennyi határidős deviza/deviza, deviza/forint konverziós ügylet forgalmát az elszámolás módjától függetlenül. Az adatszolgáltató által a jelentés benyújtását megelőző napon kötött tranzakciókat kell lejelenteni szerződés szerinti értéken, az értéknap feltüntetésével. A swap termin üzletet a swap üzlet induló lábának jelentésével egyidejűleg kell szerepeltetni. Ebben a táblában kell szerepeltetni az overnight és a tom next swapok nyitó és termin lábaira vonatkozó forgalmi adatokat is.

2. A forgalmat ügyletenként kell jelenteni az alábbi bontásban:

a) Sorszám

b) Kötésnap (a): Az üzletkötés napja.

c) Értéknap (b):

Az üzlet értéknapja. Újonnan kötött swap üzlet esetében az üzlet induló lábának értéknapja.

d) Üzlettípus (c):

TM: újonnan kötött termin, futures üzlet. OTC piacon és tőzsdén kötött határidős deviza vétel/eladás meghatározott áron, meghatározott időpontban, vagy időpontig. Az üzlet kötésének napjára vonatkozó jelentésben kell jelenteni, az értéknap megjelölésével.

SW: újonnan kötött swap üzlet. A swap üzletek közül a deviza (FX) swapokat kell jelenteni. Deviza swap fogalmán egy adott devizaösszegre egy másik ellenében egyszerre és ugyanazon partnerrel kötött, két ellentétes irányú, különböző értéknapú konverziót értünk. Az üzlet kötésének napjára vonatkozó tárgynapon kell jelenteni, az induló és a termin lábra vonatkozó értéknapok megjelölésével. Itt kell jelenteni a kamatozó devizaswapok induló és termin lábát is.

OV: opció vásárlásával keletkezett jog az opció eladójával (kiírójával) szemben egy bizonyos mennyiségű deviza egy másik devizával szembeni vételére vagy eladására egy előre meghatározott árfolyamon, előre meghatározott időpontban, vagy időpontig. Az üzlet kötésének napjára vonatkozó tárgynapon kell jelenteni, az értéknap megjelölésével.

OE: opció kiírásával keletkezett kötelesség az opció vásárlójával szemben egy bizonyos mennyiségű deviza egy másik devizával szembeni vételére vagy eladására egy előre meghatározott árfolyamon, előre meghatározott időpontban, vagy időpontig. Az üzlet kötésének napjára vonatkozó tárgynapon kell jelenteni, az értéknap megjelölésével.

e) Lejárat típusa (d):

R: spot napnál nem későbbi S: spot napon túli, egy évnél nem későbbi H: éven túli A termin és opciós ügyletek lejáratát, illetve swap üzlet esetén a spot láb lejáratát kell figyelembe venni.

f) Vételi deviza (e):

A vásárolt deviza ISO kódja. Újonnan kötött swap üzlet esetében az induló lábat kell figyelembe venni.

g) Vételi összeg (f):

A vásárolt deviza összege. Újonnan kötött swap üzlet esetében az induló lábat kell figyelembe venni.

h) Eladási deviza (g):

Az eladott deviza ISO kódja. Újonnan kötött swap üzlet esetében az induló lábat kell figyelembe venni.

i) Eladott összeg (h):

Az eladott deviza összege. Újonnan kötött swap üzlet esetében az induló lábat kell figyelembe venni.

j) Swap termin értéknap (i):

Csak a swap üzletek esetében kell kitölteni. A swap termin lábának értéknapját kell itt jelenteni.

k) Swap termin értéknap típusa (j):

R: spot napnál nem későbbi

S: spot napon túli, egy évnél nem későbbi

H: éven túli A swap ügyletek termin lábának lejáratát kell figyelembe venni.

l) Swap termin vételi összeg (k):

Csak a swap üzletek esetében kell kitölteni. A swap termin lábának vételi összegét kell itt jelenteni.

m) Swap termin eladási összeg (l):

Csak a swap üzletek esetében kell kitölteni. A swap termin lábának eladási összegét kell itt jelenteni.

n) Bankközi/ügyfél jelző (m): B: a partner hitelintézet E: a partner egyéb

o) Külföldi/belföldi jelző (n):

K: a partner nem-rezidens B: a partner rezidens

p) Partner azonosítója (o):

Ha a partner

C: egyéb monetáris intézmények,

D: egyéb pénzügyi közvetítők,

E. Pénzügyi kiegészítő tevékenységet végzők,

F: Biztosítók és nyugdíjpénztárak szektorok valamelyikébe tartozik és rezidens, akkor a törzsszámát kell megadni.

A törzsszámokat az MNB honlapján található MNB rendelet 3. sz. mellékletének 1.1. pontjában szereplő lista tartalmazza. Ha a partner nem rezidens hitelintézet, vagy pénzintézet, a SWIFT-kódjának első nyolc karakterét kell jelenteni. A fel nem sorolt esetekben ha a partner rezidens, az 00000002, ha nem rezidens, az 00000001 azonosítót kell beírni.

A szektor-meghatározások az MNB rendelet 2. sz. mellékletének A. pontjában találhatók. r) Üzletkötés helye (p): O:OTC T: Tőzsde

s) Opciós díj (r):

Az újonnan kötött opció (mind vett, mind eladott) opciós díját kell megadni, millió HUF-ban kifejezve.

III. Az adatszolgáltatás beküldésére vonatkozó előírások

A beküldés módja: GiroXMail

A beküldés formája: MNB szabványos (text) fájl

Az adatszolgáltatás címzettje: MNB

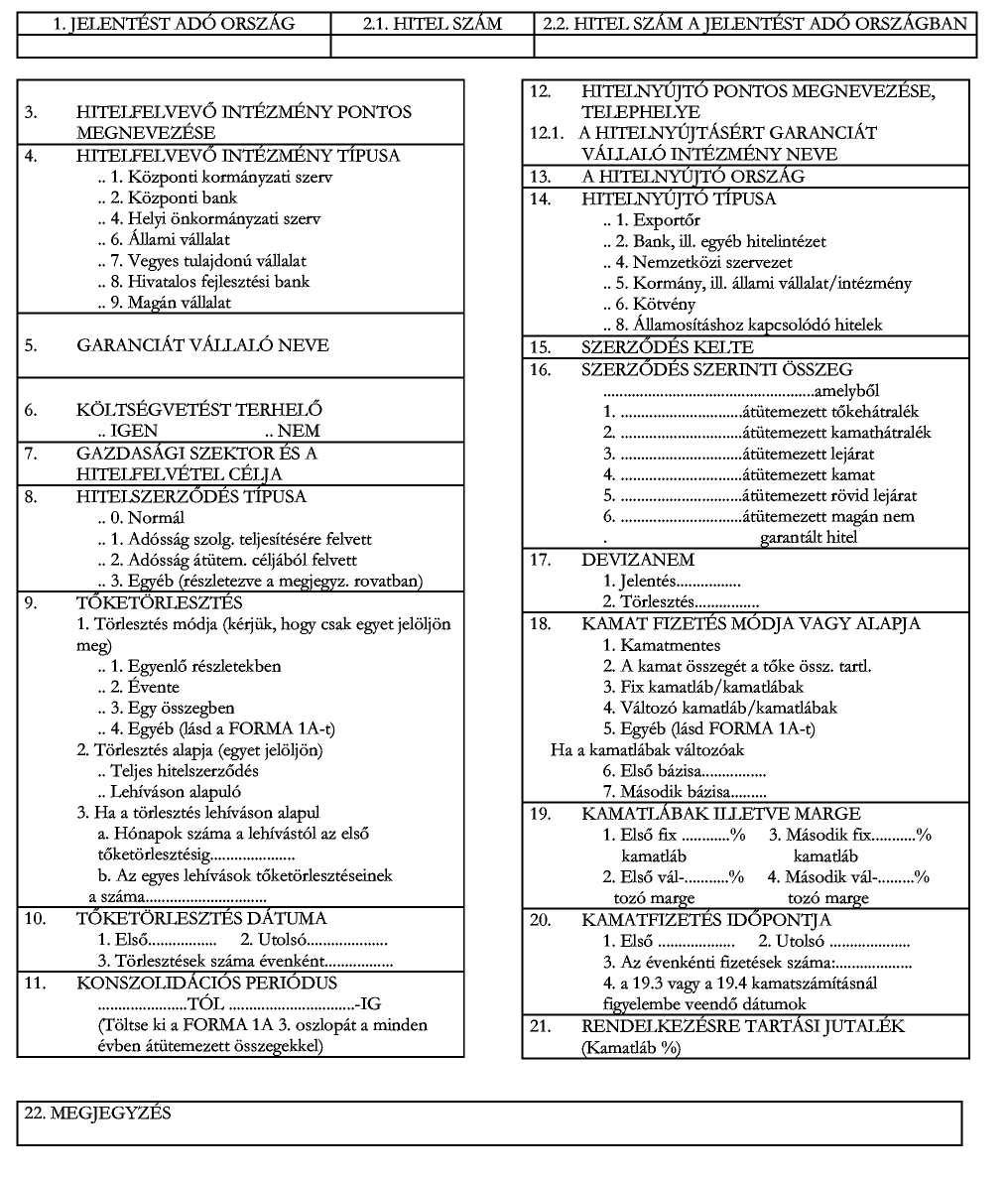

MNB adatgyűjtés azonosító: D11

1: NEM REZIDENSEKKEL SZEMBEN KELETKEZETT ÉVEN TÚLI ÁLLAMI ÉS ÁLLAMILAG GARANTÁLT MAGÁN ADÓSSÁGRA VONATKOZÓ ADATSZOLGÁLTATÁS

MNB adatgyűjtés azonosító: D12

1.A.: NEM REZIDENSEKKEL SZEMBEN KELETKEZETT ÉVEN TÚLI ÁLLAMI ÉS ÁLLAMILAG GARANTÁLT MAGÁN ADÓSSÁG ÁTÜTEMEZÉSI, TÖRLESZTÉSI ÉS KAMATFIZETÉSI ÜTEMEZÉSE

| 1. Jelentést adó ország: | 2. Hitel szám: | |||||

| 3. Devizanem | 4. Törlesztőterv jellege Eredeti ……….. | Módosított ……………. | ||||

| Dátum | Átütemezett összeg (3) | Becsült jövőbeni fizetések | ||||

| Hónap (1) | Év (2) | tőke (4) | kamat (5) | |||

Megjegyzések:

MNB adatgyűjtés azonosító: D13

2: NEM REZIDENSEKKEL SZEMBEN KELETKEZETT ÉVEN TÚLI ÁLLAMI ÉS ÁLLAMILAG GARANTÁLT MAGÁN ADÓSSÁGRA VONATKOZÓ ADATSZOLGÁLTATÁS

Állományok és évközi műveletek

| 1. Jelentést adó ország: | |||||||||||||

| 2. Beszámolási időszak vége (év, hó) | |||||||||||||

| Sorsz. | Megnevezés | ||||||||||||

| 02 | Hitel szám | ||||||||||||

| 03 | Devizanem | ||||||||||||

| ÁLLOMÁNYOK ÉS MŰVELETEK | |||||||||||||

| 010 | Fennálló adósságállomány. | ||||||||||||

| 100 | Lehívatlan állomány | ||||||||||||

| 200 | Tőkehátralék | ||||||||||||

| 300 | Kamathátralék | ||||||||||||

| 400 | Szerződés szerinti összeg | ||||||||||||

| 500 | Lehívás | ||||||||||||

| 600 | Törlés | ||||||||||||

| 700 | Leírás | ||||||||||||

| 800 | Törlesztett tőke | ||||||||||||

| 900 | Kifizetett kamat | ||||||||||||

| 30R | Átütemezett tőkehátralék | ||||||||||||

| 20R | Átütemezett kamathátralék | ||||||||||||

| 80R | Átütemezett tőke | ||||||||||||

| 90R | Átütemezett kamat | ||||||||||||

MNB adatgyűjtés azonosító: D14

3: NEM REZIDENSEKKEL SZEMBEN KELETKEZETT ÉVEN TÚLI KÜLFÖLDI ADÓSSÁGRA VONATKOZÓ ADATSZOLGÁLTATÁS

(1. és 2. számú táblázatok módosítása)

| 1. Jelentést adó ország: | ||||

| 2. Jelentés készítés dátuma) | ||||

| Hitelszám (1) | 1/ Beszámolási időszak (2) | Tétel vagy oszlop leírása (3) | 2/ Módosított adatok (4) | |

| 1/ FORMA 2 esetén a módosítandó formanyomtatvány dátumát kérjük beírni. 2/ Amennyiben összegről van szó, kérjük a jelentett devizanemet feltüntetni. Megjegyzések: | ||||

MNB adatgyűjtés azonosító: D15

4: NEM REZIDENSEKKEL SZEMBEN KELETKEZETT ÉVEN TÚLI NEM GARANTÁLT MAGÁN ADÓSSÁGRA VONATKOZÓ ADATSZOLGÁLTATÁS

| 1. JELENTÉST ADÓ ORSZÁG | ||||||||||||||||||||||||||||||||

| 2. HITELFELVEVŐ TÍPUSA (csak egyet jelöljön) D bankok D működőtőkével létrehozott társaságok D egyéb | ||||||||||||||||||||||||||||||||

| 3. BESZÁMOLÁSI IDŐSZAK | ||||||||||||||||||||||||||||||||

| A. ÁLLOMÁNYOK ÉS MŰVELETEK | ||||||||||||||||||||||||||||||||

| HITELNYÚJTÓ TÍPUSA (1) | IDŐSZAKKEZDETE | BESZÁMOLÁSI IDŐSZAK ALATTI MŰVELETEK | BESZÁMOLÁSI IDŐSZAK VÉGE | |||||||||||||||||||||||||||||

| Fennálló adósság állomány (2)* | Lehívások (3) | Törlesztett tőke (4) | Kifizetett kamat (5) | Átütemezett tőke (6) | Átütemezett kamat (7) | Fennálló adósság állomány (8)** | Tőkehátralék (9) | Kamat hátralék (10) | ||||||||||||||||||||||||

| BANKOK ÉS EGYÉB HITELINTÉZETEK | ||||||||||||||||||||||||||||||||

| KÜLFÖLDI ANYA- ÉS LEÁNYVÁLLALATOK | ||||||||||||||||||||||||||||||||

| EXPORTŐRÖK ÉS EGYÉB MAGÁN HITELNYÚJTÓK | ||||||||||||||||||||||||||||||||

| KORMÁNY, ILLETVE ÁLLAMI VÁLLALAT, NEMZETKÖZI SZERVEZET | ||||||||||||||||||||||||||||||||

| ÖSSZESEN: | ||||||||||||||||||||||||||||||||

| B. BECSÜLT JÖVŐBENI TŐKE ÉS KAMAT FIZETÉSEK | TŐKE | |||||||||||||||||||||||||||||||

| HITELNYÚJTÓ TÍPUSA (1) | 20- | 20- | 20- | 20- | 20- | 20- | 20- | 20- | 20- | 20- | 20-után | |||||||||||||||||||||

| BANKOK ÉS EGYÉB HITELINTÉZETEK | ||||||||||||||||||||||||||||||||