332/2005. (XII. 29.) Korm. rendelet

a magánnyugdíj pénztárak befektetési és gazdálkodási tevékenységéről szóló 282/2001. (XII. 26.) Korm. rendelet módosításáról

A magánnyugdíjról és a magánnyugdíjpénztárakról szóló 1997. évi LXXXII. törvény (a továbbiakban: Mpt.) 134. §-ának a), b),f), h), k), l) és m) pontjaiban foglalt felhatalmazás alapján, figyelemmel az 55. §-ának (2), a 68. §-ának (2), a 69. §-ának (6), valamint a 70. §-ának (5) bekezdésére, a Kormány a magánnyugdíjpénztárak befektetési és gazdálkodási tevékenységéről a következőket rendeli el:

1. §

A magánnyugdíjpénztárak befektetési és gazdálkodási tevékenységéről szóló 282/2001. (XII. 26.) Korm. rendelet (a továbbiakban: Br.) 6. §-a helyébe a következő rendelkezés lép:

"6. § (1) A befektetett pénztári eszközök állománya a támogató adománya, az induló vagyon összetétele, vagy követelés fejében átvett eszköz miatt térhet el az előírt arányoktól és formáktól. Az eltérésről a Pénzügyi Szervezetek Állami Felügyeletét (a továbbiakban: Felügyelet) a portfólió jelentés benyújtásával egyidejűleg értesíteni kell.

(2) Amennyiben a pénztár az induló vagyon részeként, a támogató adománya, vagy követelés fejében átvett eszköz miatt az e rendeletben meghatározott eszközcsoportokba nem tartozó, befektetett pénztári eszköznek minősített befektetéssel rendelkezik, azt be nem sorolt befektetett pénztári eszközként kell kimutatni.

(3) A pénztár az (1), illetve a (2) bekezdésben meghatározott állapot létrejöttétől számított egy éven belül köteles:

a) az előírt befektetési arányoktól való eltérést megszüntetni,

b) a be nem sorolt befektetett pénztári eszközöket az eszközcsoportok között felsorolt befektetési formák valamelyikébe átalakítani."

2. §

(1) A Br. 11. §-a (5) bekezdésének helyébe a következő rendelkezés lép:

"(5) A befektetések vagyonarányos költségei között számolhatók el a pénztári eszközök befektetését - részben vagy egészben - saját maga kezelő pénztárnál az e tevékenységet kizárólagosan végző, munkaviszony keretében foglalkoztatott személyek alkalmazásából fakadó személyi jellegű költségek és azok közterhei, a teljes pénztári vagyon és a saját kezelésű vagyon arányában. Erről a pénztárnak a hozamfelosztási szabályzatában kell rendelkeznie. Amennyiben a pénztár saját kezelésű vagyonrésze az 5 milliárd forintot meghaladja, akkor a fenti költségek teljes egészében elszámolhatóak a befektetések vagyonarányos költségei között."

(2) A Br. 11. §-a a következő (6) bekezdéssel egészül ki: "(6) Nem minősül saját vagyonkezelési tevékenységnek, amennyiben a pénztár vagyonkezelésbe ki nem helyezett befektetett eszközei kizárólag házipénztárban, pénzforgalmi számlán, befektetési számlán vannak elhelyezve."

3. §

A Br. 16/B. §-ának (1) bekezdése a következő mondattal egészül ki:

"Amennyiben a pénztári portfolió csak 10 millió forint bekerülési érték alatti, követelés fejében átvett ingat-lan(oka) t tartalmaz, akkor ingatlanértékelő megbízása nem kötelező."

4. §

A Br. 19. §-a (1)-(2) bekezdésének helyébe a következő rendelkezés lép:

"(1) A pénztári hozamráta kiszámításának képletét a 4. számú melléklet tartalmazza. A hozamrátát ki kell számolni a pénztár egészére vonatkozóan, bruttó és nettó módon. A hozamelvárással a nettó pénztári hozamrátát kell összehasonlítani.

(2) Amennyiben a pénztár vagyona megosztva kerül vagyonkezelésre, akkor vagyonkezelőnként is - ideértve a pénztár által végzett vagyonkezelést - el kell végezni a vagyonkezelési teljesítményt kifejező hozamráta és a referenciaindex hozamrátájának kiszámítását."

5. §

A Br. 20. §-ának helyébe a következő rendelkezés lép:

"20. § (1) A pénztárnak az alapítás negyedévét követő negyedévtől kezdődően az előírt hozamráta értékeket a negyedév egészére, illetve év végén, év közbeni alapítás esetén az alapítás időpontjától kezdődően az egész évre kell meghatároznia.

(2) A pénztárnak a tárgyévre vonatkozó bruttó, nettó pénztári hozamrátáját, referenciahozamát, illetve az elmúlt 5 naptári év 21. § (3) bekezdésében foglaltak szerint számított átlagos hozamrátáját a tárgyévet követő év február 28-ig a Felügyeletnek be kell jelentenie és azt a Felügyelet március 15-ig a honlapján közzéteszi."

6. §

A Br. 21. §-a(1)-(3) bekezdésének helyébe a következő rendelkezés lép:

"21. § (1) A pénztár minden évben, legkésőbb a pénzügyi évet követő év június 30-áig köteles az alábbiakat nyilvánosságra hozni (pénztár teljesítménymérésének főbb mutatói és változásuk):

a) a pénztár egészének a tárgyévi és az azt megelőző négyévi nettó és bruttó hozamrátáját a 4. számú mellékletben leírt módszerrel számítva, összehasonlítható szerkezetben, valamint a referenciaindex ugyanazon időszakra vonatkozó hozamrátáját. A referenciaindex hozamrátáját csak 2002. január 1-jétől kezdődő időszakra kell publikálni;

b) a tárgyévet követő évre vonatkozó, a befektetési politikában meghatározott eszközcsoportonkénti megengedett minimális és maximális százalékos megoszlást és a referenciaindexet;

c) a pénztár teljes vagyonának tárgyévi nyitó és záró értékét;

d) a pénztár teljes vagyonának tárgyévi eszközcsoportonkénti százalékos megoszlását az év elején és végén.

(2) A nyilvánosságra hozatal során a pénztár más pénztár teljesítményét nem minősítheti.

(3) A pénztár tájékoztatóiban, hirdetéseiben és bármilyen adat, információ nyilvánosságra hozatala esetén a saját vagy más pénztár teljesítményére vonatkozóan megtévesztésre alkalmas módon adatokat, információkat nem közölhet. Amennyiben a közlés hozamrátát tartalmaz (ide nem értve a kötelező nyilvánosságra hozatal során történő hozamráta közlést), akkor az elmúlt 5 naptári év átlagos hozamát (hozamrátáját) is fel kell tüntetni, a többi hozamrátával azonos méretben. Az átlagos hozam a nyilvánosságra hozatalt megelőző 5 teljes naptári évre vonatkozó, hivatalosan közzétett pénztári szintű nettó éves hozamráta mértani átlaga alapján számítandó. Amennyiben az adott pénztár alapítási időpontja miatt 5 teljes naptári évre vonatkozó hozam nem áll rendelkezésre, akkor a pénztár alapítása óta eltelt teljes naptári évek fenti módszerrel számított átlagos hozamát kell megjelentetni, annak feltüntetésével, hogy az mely időszak adataiból került számításra. Amennyiben a pénztár a hozamát más, előre kiválasztott pénztárakkal, csoporttal kívánja összevetni, akkor az összehasonlításnál a kiválasztott pénztárakra, csoportra is be kell mutatni az elmúlt 5 év fentiek szerint számított vagyonnal súlyozott átlagos hozamát. Csoporttal való összehasonlítás esetében a nyilvánosságra hozatal során a csoport kiválasztási elvét is definiálni kell."

7. §

A Br. 22. §-ának (1) bekezdése a következő, új o) ponttal egészül ki:

(A pénztártagnak küldött számlaértesítőnek legalább tartalmaznia kell:)

"o) a Felügyelet internetes honlapjának címét azzal a megjegyzéssel, hogy azon a pénztárak működését, működésének eredményeit bemutató, összehasonlítható adatok is találhatók."

8. §

A Br. 29. §-a (1)-(10) bekezdésének helyébe a következő rendelkezés lép:

"29. § (1) Az egyik pénztárból a másikba átlépni kívánó pénztártagnak átlépési nyilatkozatot kell benyújtania az érintett pénztárakhoz (a továbbiakban: Átadó, illetve Átvevő pénztár) . A pénztártag írásbeli felhatalmazása alapján az átlépési nyilatkozatot az Átvevő pénztár is benyújthatja az Átadó pénztárhoz. Az átlépési nyilatkozat nyomtatványt a tag kérésére a pénztár saját költségére haladéktalanul a tag rendelkezésére bocsátja. Az átlépés a választott pénztár belépési nyilatkozatának kitöltésével is történhet, amennyiben a belépési nyilatkozat az átlépéshez szükséges adatokat és a pénztártag felhatalmazását is tartalmazza.

(2) A nyilatkozat alapján a pénztárak megvizsgálják az átlépés feltételeinek meglétét. A vizsgálat eredményéről az érintett pénztárak az átlépési kérelem beérkezését követő hónap 8. napjáig értesítést küldenek egymásnak oly módon, hogy az (5) bekezdés szerinti határidők tarthatók legyenek. Amennyiben az átlépés feltételei nem állnak fenn, erről az Átadó pénztár értesíti a pénztártagot.

(3) A pénztártag átlépése nem engedélyezhető, ha a tagsági viszony megszűnésének napját megelőző negyedéves zárás alapján a pénztártagnál ki nem egyenlített tagdíjhátralék mutatható ki. Amennyiben a hátralék rendezésére az átlépési kérelem benyújtását követő negyedévben nem kerül sor, az átlépő tagot értesíteni kell, hogy az átlépésre csak az egyéni számla ismételt felülvizsgálatával kerülhet sor. Ez esetben a tag tagsági viszonya - eredeti átlépési kérelme alapján - annak a negyedévnek az utolsó napjával szűnik meg, amelyet megelőző negyedéves zárás alapján ki nem egyenlített tagdíjhátralék már nem mutatható ki.

(4) Az Mpt. 23. § (4) bekezdésében előírt, az átlépéshez az Átadó pénztárban szükséges féléves tagsági jogviszonynak a tagsági viszony megszűnésének (5) bekezdése szerinti időpontjában kell fennállnia.

(5) Amennyiben az átlépés jogszabályi feltételei fennállnak, a tag tagsági viszonya annak a negyedévnek az utolsó napjával szűnik meg, amelyben a tag, illetve a tag írásbeli felhatalmazása alapján az átvevő pénztár az átlépési nyilatkozatot (vagy az átlépési szándékot és a tag felhatalmazását tartalmazó belépési nyilatkozat másolatát) az átadó pénztárhoz benyújtotta.

(6) Az átlépő tag tagsági viszonya az Átvevő pénztárban, az Átadó pénztári tagsági jogviszony megszűnését követő napon (a továbbiakban: átlépés napja) kezdődik. Az átlépés napjával kezdődő időszakra vonatkozó bevallási és tagdíjfizetési kötelezettséget az Átvevő pénztár részére kell teljesíteni. Az Átadó pénztár az átlépés napját megelőzően, de legkésőbb az átlépési kérelem beérkezését követő hónap 8. napjáig a tagdíjfizetés folytonossága érdekében az átlépés feltételeinek meglétét és a tag valamennyi, az átlépéskor nyilvántartott munkáltatója nevét és azonosító adatait közli az Átvevő pénztárral.

(7) Az Átvevő pénztár az átlépés feltételeinek meglétéről a tagot, a tagdíjfizetési kötelezettségnek az átlépés napja utáni teljesítéshez szükséges adatokról a tagot és annak valamennyi, az átlépéskor nyilvántartott munkáltatóját, illetve a javára befizetőket legkésőbb az átlépés napját követő 15 napon belül írásban értesíti.

(8) Az átlépett tagra vonatkozóan, az átlépés napját magában foglaló, valamint az azt követő hónapokra vonatkozó az Átadó pénztárhoz érkező bevallásokat és befizetéseket, továbbá az átlépés napjától kezdődően beérkezett, az átlépés napját megelőző időszakra vonatkozó pótbevallásokat a (10) bekezdésben foglalt eltérés figyelembevételével, továbbá a bevallások helyesbítéseit, önellenőrzéseit az Átadó pénztár visszaküldi az érintett foglalkoztatóknak (befizetőknek), a visszaküldés okának és az Átvevő pénztárnak a megjelölésével.

(9) A (8) bekezdésben foglalt önellenőrzés(ek) elszámolásait az Átvevő pénztár végzi el. Ennek során megállapítja az önellenőrzés(ek) ből adódó fizetési kötelezettségek összegét, jogosultjait, illetve kötelezettjeit. Amennyiben az önellenőrzés a Tbj. 51. § (1) bekezdése szerinti bevalló részére történő visszafizetési kötelezettséggel jár, az Átvevő pénztár teljesíti a fizetési kötelezettséget.

(10) Az Átadó pénztárban a taggal való elszámolást a tagsági viszony megszűnésének napjáig terjedő bevallási időszakra vonatkozó tagdíjbevallások, pótbevallások, önellenőrzések és befizetések figyelembevételével, a tagsági viszony megszűnésének napjára vonatkozóan kell elvégezni. A tag egyéni számláját is ezzel a nappal, mint fordulónappal kell lezárni, az azon addig elért hozamok és értékelési különbözetek egyidejű jóváírása mellett. A megállapított követelésnek az Átvevő pénztár részére történő átutalását, legkésőbb az Átadó pénztárnál a tag tagsági jogviszonyának megszűnése napját követő 50 napon belül kell elvégezni. Amennyiben az átlépést megelőző bevallási időszakban befizetett és függőszámlán nyilvántartott tagdíj vonatkozásában érkezik be az átlépés napját követően pótbevallás, úgy azt a pénztár a függőszámla rendezése érdekében feldolgozza. Az átlépett tagra eső fedezeti tartalékra jutó tagdíj összegét és a függőszámla alapján megállapított hozamot - utólagos adatszolgáltatás mellett - az Átvevő pénztár részére át kell utalni."

9. §

A Br. 30. §-a a következő új (3) bekezdéssel egészül ki:

"(3) E rendelet alkalmazásában az "elismert értékpapírpiac" kifejezésen szabályozott piacot kell érteni."

10. §

A Br. 1. számú mellékletének helyébe e rendelet 1. számú melléklete lép.

11. §

(1) A Br. 2. számú mellékletének 2. pontja helyébe a következő rendelkezés lép:

"2. A befektetési szabályoknak való megfelelés szempontjából az egyes eszközök piaci értékét kell figyelembe venni. Az egyes befektetési eszközök arányának számításakor az egyes befektetési eszközökhöz kapcsolódó származékos ügyletekben megtestesülő - a befektetési alapokra vonatkozó jogszabályi előírások szerint meghatározott - nettó pozíciót is figyelembe kell venni. Ha a piaci árfolyamok mozgása vagy értékpapír-kölcsönzési ügylet óvadékának portfolióba kerülése következtében a fenti szabályok sérülnek, akkor a vagyonkezelő 30 naptári napon belül köteles az arányokat a meghatározott korlátokon belülre vinni. Amennyiben a közvetlen ingatlanbefektetésekre vonatkozó befektetési korlátozások kizárólag a piaci árfolyamok mozgása vagy szolgáltatások kifizetése miatt sérülnek, akkor az előírt arányok helyreállítására a pénztárnak 6 hónap áll rendelkezésére."

(2) A Br. 2. számú mellékletének 5. pontja helyébe a következő rendelkezés lép:

"5. Magyarországon bejegyzett származtatott ügyletekbe befektető alap befektetési jegyének, illetve a külföldön bejegyzett és a kibocsátás országában származtatott ügyletekbe befektető alapnak minősülő befektetési alap jegyének együttes aránya nem haladhatja meg a befektetett pénztári eszközök 5%-át. Magyarországon bejegyzett kockázati tőkealap jegyének, illetve külföldön bejegyzett és a kibocsátás országában kockázati tőkealapnak minősülő alap jegyének együttes aránya nem haladhatja meg a befektetett pénztári eszközök 5%-át. Egy kockázati tőkealap által kibocsátott jegyek aránya nem haladhatja meg a befektetett pénztári eszközök 2%-át."

12. §

(1) A Br. 3. számú mellékletének II. 4. b)-d) pontjai helyébe a következő rendelkezések lépnek:

"b) az elsődleges forgalmazói rendszerbe bevezetett, kötelező árjegyzésű, 3 hónapnál hosszabb hátralévő futamidejű fix és változó kamatozású, illetve diszkont állampapírok esetén az Államadósság Kezelő Központ (a továbbiakban: ÁKK) által a fordulónapon, illetve az azt megelőző legutolsó munkanapon közzétett legjobb vételi és eladási nettó árfolyamok számtani átlaga és a fordulónapig felhalmozott kamatok összegeként kell a piaci értéket meghatározni;

c) az elsődleges forgalmazói rendszerben nem kötelező árjegyzésű, 3 hónapnál rövidebb hátralévő futamidejű, fix kamatozású és diszkont állampapírok - ideértve az állami készfizető kezességgel rendelkező értékpapírokat is - esetén az ÁKK által a fordulónapon, illetve az azt megelőző legutolsó munkanapon közzétett 3 hónapos referenciahozam felhasználásával a fordulónapra számított nettó árfolyam és a fordulónapig felhalmozott kamatok összegeként kell a piaci értéket meghatározni;

d) ha tőzsdére bevezetett hitelviszonyt megtestesítő értékpapírnak - az elsődleges forgalmazói rendszerbe bevezetett állampapírokat kivéve - nincsen 30 napnál nem régebbi árfolyama, akkor a piaci érték meghatározása a tőzsdén kívüli kereskedelem szerinti regisztrált és a fordulónapig közzétett utolsó, forgalommal súlyozott nettó átlagár és a fordulónapig felhalmozott kamat felhasználásával történik, ha ez az adat nem régebbi 30 napnál. A tőzsdén kívüli kereskedelem szerint regisztrált árfolyamok 30 napos érvényessége a közzétételben megjelölt időszak, azaz a vonatkozási időszak utolsó napjától számítandó akkor is, ha az nem munkanapra esik. Ugyanezen módszert kell alkalmazni a tőzsdére be nem vezetett hitelviszonyt megtestesítő értékpapírra;"

(2) A Br. 3. számú mellékletének II. 6. pont b) pontja a következő mondattal egészül ki:

"Az utolsó tőzsdei záróárfolyam akkor alkalmazható, ha ez az árfolyam a fordulónaphoz képest 30 napnál nem régebbi. A kockázati tőkealap-jegyeket is a zárt végű befektetési alapokra vonatkozó értékelési módszer alapján kell értékelni."

(3) A Br. 3. számú mellékletének II. 12. pontja a következő mondattal egészül ki:

"A követelés fejében átvett, 10 millió forint bekerülési értéket meg nem haladó ingatlantulajdon a pénztár könyvvizsgálója által hitelesített piaci értéken is értékelhető."

13. §

A Br. 4. számú mellékletének helyébe e rendelet 2. számú melléklete lép.

14. §

(1) E rendelet 2006. január 1-jén lép hatályba, egyidejűleg hatályát veszti a Br. 4. § (2) bekezdése, a magánnyugdíjpénztárak befektetési és gazdálkodási tevékenységéről szóló 282/2001. (XII. 26.) Korm. rendelet módosításáról szóló 300/2002. (XII. 27.) Korm. rendelet 1. §-a, valamint a 2. §-ának (1) bekezdése, a magánnyugdíjpénztárak befektetési és gazdálkodási tevékenységeiről szóló 282/2001. (XII. 26.) Korm. rendelet módosításáról szóló 262/2003. (XII. 24.) Korm. rendelet 2. §-a, valamint 3. §-a, és a magánnyugdíjpénztárak befektetési és gazdálkodási tevékenységéről szóló 282/2001. (XII. 26.) Korm. rendelet, valamint a pénztárak központi nyilvántartásával összefüggő egyes feladatokról, a pénztáraknak, valamint a foglalkoztatóknak a pénztártagokra vonatkozó adatszolgáltatási kötelezettségéről szóló 172/1997. (X. 6.) Korm. rendelet módosításáról szóló 331/2004. (XII. 11.) Korm. rendelet 4. §-ának (1) bekezdése.

(2) E rendelet hatálybalépésével egyidejűleg a Br. 7. § (4) bekezdésében a "fedezeti tartalék nettó hozamrátájára és az egyéni számlák hozamrátáira" szövegrész helyébe a "pénztári hozamrátára" szövegrész lép.

Gyurcsány Ferenc s. k.,

miniszterelnök

1. számú melléklet a 332/2005. (XII. 29.) Korm. rendelethez

[1. számú melléklet a 282/2001. (XII. 26.) Korm. rendelethez]

1. A pénztári befektetéseket szabályozó törvényi előírások által meghatározott eszközcsoportokba a következő eszközök tartoznak:

a) házipénztár: forint- és valutapénztár;

b) pénzforgalmi számla és befektetési számla;

c) lekötött betét (betétszerződés): hitelintézeti betétszámlán lekötött pénzösszeg;

d) hitelviszonyt megtestesítő értékpapírok (kötvények):

d1) magyar állampapír,

d2) értékpapír, amelyben foglalt kötelezettség teljesítéséért a magyar állam készfizető kezességet vállal,

d3) külföldi állampapír,

d4) értékpapír, amelyben foglalt kötelezettség teljesítéséért külföldi állam készfizető kezességet vállal,

d5) Magyarországon bejegyzett gazdálkodó szervezet által nyilvánosan forgalomba hozott kötvény,

d6) külföldön bejegyzett gazdálkodó szervezet által nyilvánosan forgalomba hozott kötvény,

d7) Magyarországon bejegyzett hitelintézet által nyilvánosan forgalomba hozott kötvény,

d8) külföldön bejegyzett hitelintézet által nyilvánosan forgalomba hozott kötvény,

d9) magyarországi helyi önkormányzat által nyilvánosan forgalomba hozott kötvény,

d10) külföldi önkormányzat által nyilvánosan forgalomba hozott kötvény;

e) részvények:

e1) a Budapesti Értéktőzsdére vagy más elismert értékpapírpiacra bevezetett, Magyarországon nyilvánosan forgalomba hozott részvény,

e2) Magyarországon kibocsátott, nyilvánosan forgalomba hozott részvény, melynek kibocsátója kötelezettséget vállalt az általa adott értékpapír fél éven belüli, bármely tőzsdére vagy elismert értékpapírpiacra történő bevezetésére és a bevezetésnek nincs törvényi vagy egyéb akadálya, vagy olyan részvény, amelyre a vételt megelőző 30 napon belül folyamatosan legalább két befektetési szolgáltató nyilvános módon visszavonhatatlan vételi kötelezettséget jelentő árfolyamot tesz közzé,

e3) tőzsdére vagy más elismert értékpapírpiacra bevezetett, külföldön kibocsátott, nyilvánosan forgalomba hozott részvény,

e4) külföldön kibocsátott, nyilvánosan forgalomba hozott részvény, melynek kibocsátója kötelezettséget vállalt az általa adott értékpapír fél éven belüli, bármely tőzsdére vagy elismert értékpapírpiacra történő bevezetésére és a bevezetésnek nincs törvényi vagy egyéb akadálya, vagy olyan részvény, amelyre a vételt megelőző 30 napon belül folyamatosan legalább két befektetési szolgáltató nyilvános módon visszavonhatatlan vételi kötelezettséget jelentő árfolyamot tesz közzé;

f) befektetési jegyek, illetve egyéb kollektív befektetési értékpapír:

f1) Magyarországon bejegyzett befektetési alap befektetési jegye, ideértve az ingatlanbefektetési alapot is,

f2) külföldön bejegyzett befektetési alap befektetési jegye, ideértve az ingatlanbefektetési alapot is,

f3) egyéb kollektív befektetési értékpapír;

g) jelzáloglevél:

g1) Magyarországon bejegyzett jelzáloghitel-intézet által kibocsátott jelzáloglevél,

g2) külföldön bejegyzett jelzáloghitel-intézet által kibocsátott jelzáloglevél;

h) határidős ügyletek;

i) opciós ügyletek;

j) ingatlan;

k) értékpapír-kölcsönzési ügyletből származó követelések;

l) kockázati tőkealapjegy.

2. Az (1) bekezdésben leírtaktól eltérően a pénztár nem szabványosított határidős és opciós ügyletet csak devizaárfolyam-kockázat fedezeti céllal köthet.

3. A pénztár nem köteles eladni a tulajdonában lévő, tőzsdéről kivezetésre kerülő részvényt az e rendelet befektetési kategóriáinak történő megfelelés céljából. Az ilyen értékpapírok aránya azonban nem haladhatja meg a befektetett pénztári eszközök 5%-át.

4. A pénztár csak állampapír alapú, szállításos vagy óvadéki repót (fordított repót) köthet, melyek értéke nem haladhatja meg a befektetett pénztári eszközök 20%-át.

5. Az egyéb kollektív befektetési értékpapírokra az e rendeletben a befektetési jegyekre meghatározott befektetési előírások az irányadók.

6. A pénztári portfolió terhére a Tpt.-nek az értékpapír-kölcsönzésre vonatkozó szabályainak betartásával értékpapír-kölcsönzési ügylet köthető, ezen ügyletek összértéke nem haladhatja meg a befektetett pénztári eszközök 30%-át. A pénztári befektetési portfolióban csak értékpapírok kölcsönadása lehetséges, kölcsönvétele nem. Az értékpapír-kölcsönzési ügylet futamideje egy évnél hosszabb nem lehet, az ügylethez kapcsolódóan megfelelő óvadékot kell kikötni. Értékpapír-kölcsönzési ügylet esetében óvadékként csak olyan befektetési eszközök szolgálhatnak, amelyek megszerzését a jogszabályok és a pénztár befektetési politikája lehetővé teszik.

2. számú melléklet a 332/2005. (XII. 29.) Korm. rendelethez

[4. számú melléklet a 282/2001. (XII. 26.) Korm. rendelethez]

Hozamráták meghatározásának módjai

1. A pénztár hozamrátái:

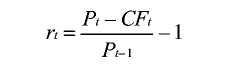

a) A pénztár egészére vonatkozó időszakos (negyedéves, éves) hozamrátát az alábbi idősúlyos módszer alapján kell számítani:

R = (1 + r1) *(1 + r2) *...*(1 + rt)-1

R = a pénztári portfolió időszakos hozama

rt = a pénztári portfolió napi hozama

ahol,

illetve ahol,

rt = a t. napi idősúlyozású hozam

Pt = a pénztári vagyon t. napi záró bruttó piaci értéke

CFt = t. napi pénzmozgás, azaz a nem vagyonkezeléshez kapcsolódó be-, illetve kifizetés (előjeles) nettó értéke

b) A napi teljesítményt legalább 8 tizedes jegyig ki kell számolni és a negyedéves, éves hozam számításakor nem szabad kerekíteni. A kiszámított negyedéves, éves hozamot két tizedes jegyre kell kerekíteni.

c) A bruttó hozamrátát a kereskedési költségek (jutalékok) levonása után kell számítani.

d) A nettó, illetve bruttó hozamráta közötti különbségként az adott időszakra vonatkozó befektetési vagyonarányos költségeket kell figyelembe venni.

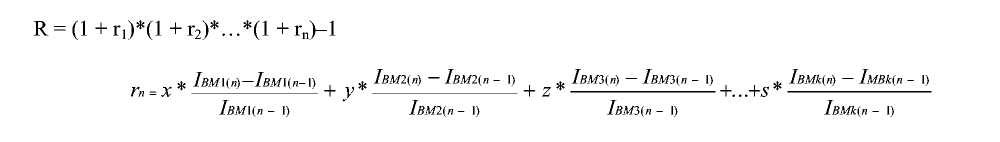

2. Referenciaindex hozamának számítása:

Az időszakos (negyedéves, éves) referenciaindex hozamát az alábbi módszer alapján kell számítani:

ahol

R = a referenciaindex éves, negyedéves hozama

rn = a referenciaindex havi hozama

BMk = a k. referenciaindex

IBMk(n) = a k. referenciaindex n. havi záró indexértéke

x, y, z.... s = a BM1, BM2, BM3.....BMk súlya a portfolióhoz kijelölt referenciaindexekhez

x+y+z+...+s=100%