23/2011. (X. 25.) PSZÁF rendelet

a biztosítók adatszolgáltatási kötelezettségéről

A Pénzügyi Szervezetek Állami Felügyeletéről szóló 2010. évi CLVIII. törvény 117. § (1) bekezdés a) pontjában kapott felhatalmazás alapján a Pénzügyi Szervezetek Állami Felügyeletéről szóló 2010. évi CLVIII. törvény 21. § n) pontjában meghatározott feladatkörömben eljárva a következőket rendelem el:

1. § (1) E rendelet hatálya a biztosítókra (a továbbiakban: adatszolgáltató) terjed ki.

(2) Az adatszolgáltató az e rendeletben foglaltak szerint felügyeleti jelentést készít, amelyet megküld a Pénzügyi Szervezetek Állami Felügyelete (a továbbiakban: Felügyelet) részére.

(3) A felügyeleti jelentések elkészítésének alapját a magyar számviteli jogszabályok szerint készített főkönyvi, analitikus és egyéb nyilvántartások képezik.

2. § Az adatszolgáltató a rendszeres adatszolgáltatási kötelezettséget az 1. mellékletben foglaltaknak megfelelő tartalommal és formában, valamint a 2. mellékletben meghatározott kitöltési útmutató szerint köteles elkészíteni és a Felügyelet részére megküldeni.

3. § (1) Az adatszolgáltató az e rendeletben előírt adatszolgáltatási kötelezettséget a Felügyelet által meghatározott elektronikus formában, minősített vagy fokozott biztonságú elektronikus aláírással ellátva teljesíti.

(2) A Felügyelet az (1) bekezdés szerinti kötelezettséget akkor tekinti teljesítettnek, ha az megfelel a 2. melléklet I. rész 3. pontjában foglalt feltételeknek.

(3) Az adatszolgáltatási kötelezettség teljesítéséhez szükséges iratokat, a számviteli, nyilvántartási, informatikai rendszerekben tárolt információkat a rendszeres adatszolgáltatás esedékessége naptári évének utolsó napjától számított öt évig kell megőrizni.

4. § (1) Az adatszolgáltató a (2) bekezdésben foglaltak kivételével

a) az első, második és harmadik negyedévről szóló negyedéves jelentést a tárgynegyedévet követő hónap 15. munkanapjáig, a negyedik negyedévről szóló negyedéves jelentést a tárgyévet követő év január 31-éig,

b) az éves jelentést a tárgyévet követő év május 31-éig,

c)[1]

d) a felügyeleti alapdíj számításáról szóló éves bevallást tárgyév január 31. napjáig, a felügyeleti változó díj számításáról szóló negyedéves jelentést a negyedéves adatszolgáltatási jelentéssel egy időben, a tárgyévre számított felügyeleti változó díj auditálás utáni esetleges különbözetét a tárgyévet követő év második negyedévére vonatkozó bevallásban - külön korrekciós tételként -

köteles a Felügyelet részére megküldeni.

(2)[2]

5. § (1) Ez a rendelet 2012. január 1-jén lép hatályba.

(2) A biztosítók 2011. évre vonatkozó, 2012-ben esedékes adatszolgáltatását a biztosítók belső adatszolgáltatásának rendjéről és tartalmáról szóló 5/2006. (II. 7.) PM rendelet előírásai szerint kell teljesíteni.

Dr. Szász Károly s. k.,

a Pénzügyi Szervezetek Állami Felügyeletének elnöke

1. melléklet a 23/2011. (X. 25.) PSZÁF rendelethez[3]

| ÖSSZEFOGLALÓ TÁBLÁZAT | ||||

| Táblakód | Megnevezés | Adatszolgáltató | Gyakori- ság | Beküldési határidő |

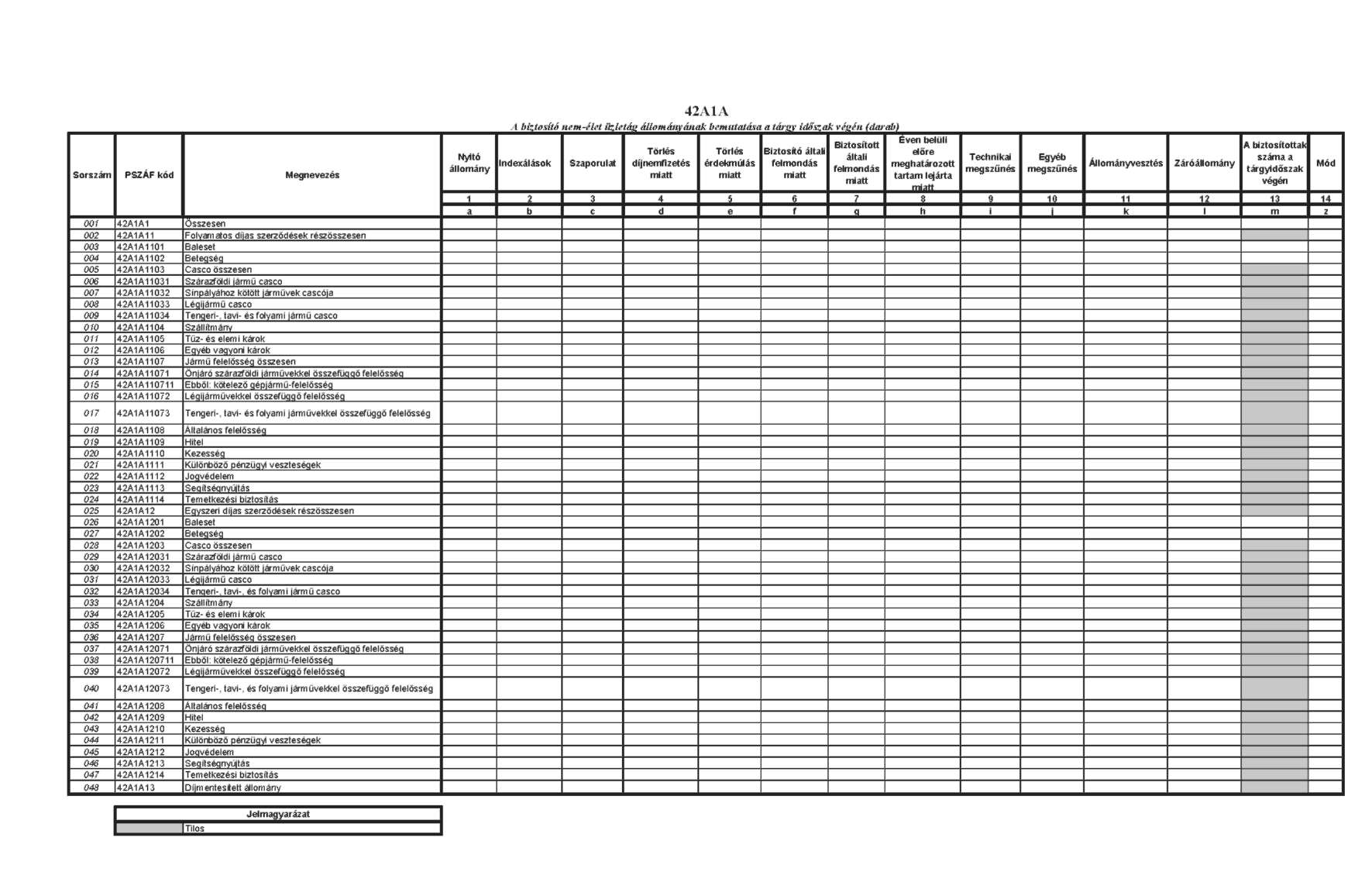

| 42A1A | A biztosító nem-élet üzletág állományának bemutatása a tárgyidőszak végén (darab) | RT, NAGYEGY | É | tárgyévet követő év május 31. |

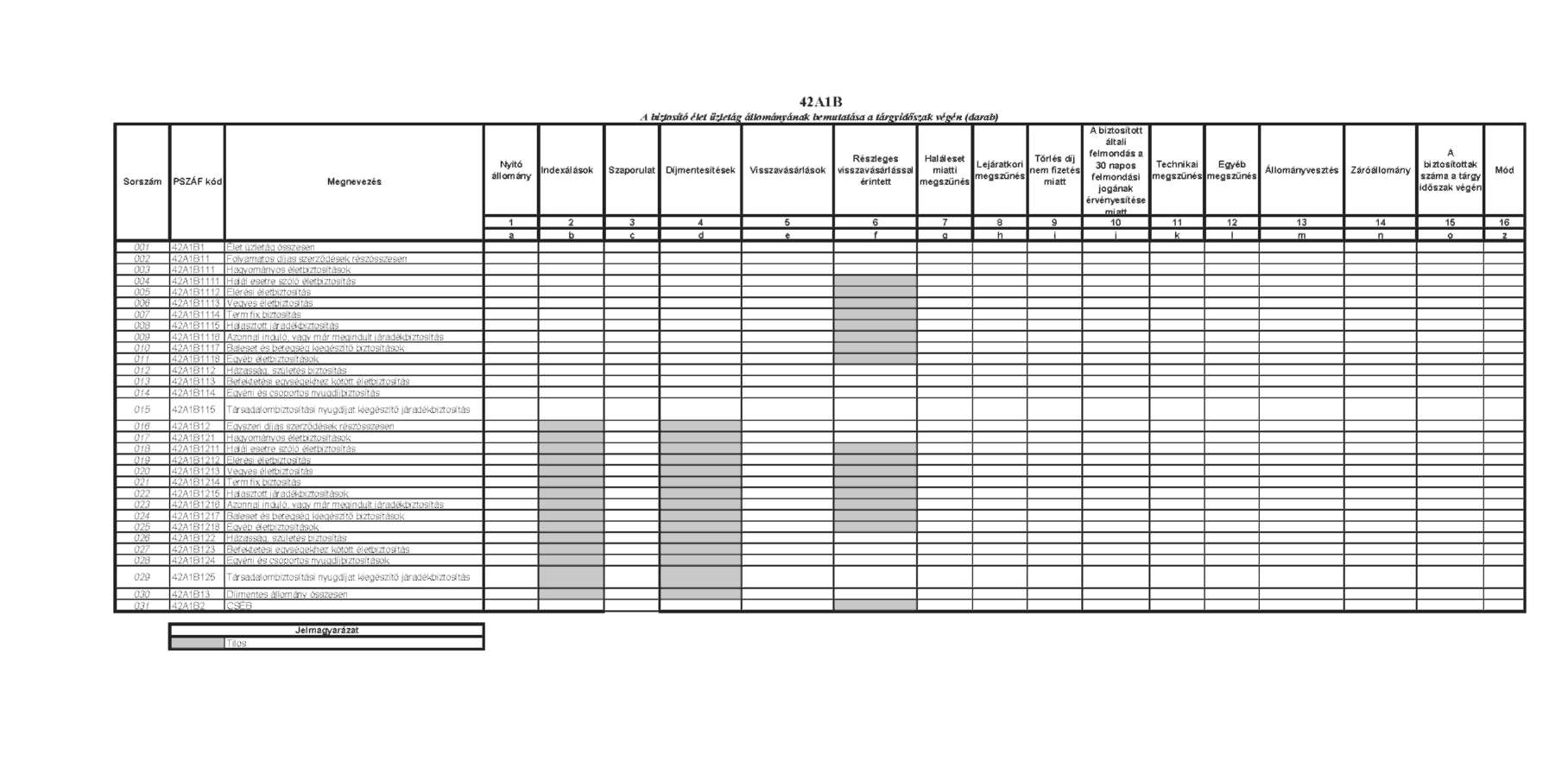

| 42A1B | A biztosító élet üzletág állományának bemutatása a tárgyidőszak végén (darab) | RT, NAGYEGY | É | tárgyévet követő év május 31. |

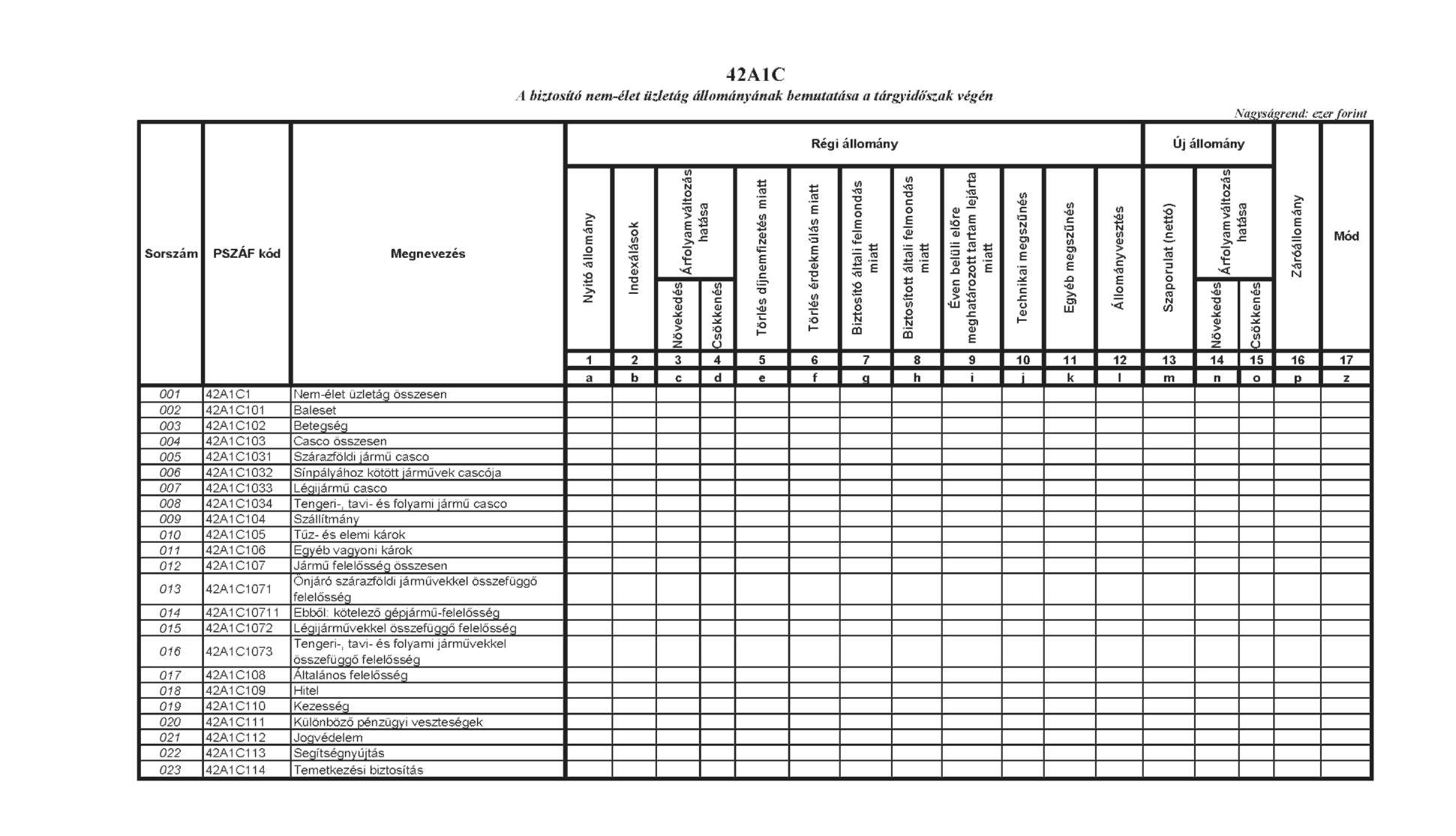

| 42A1C | A biztosító nem-élet üzletág állományának bemutatása a tárgyidőszak végén | RT, NAGYEGY | É | tárgyévet követő év május 31. |

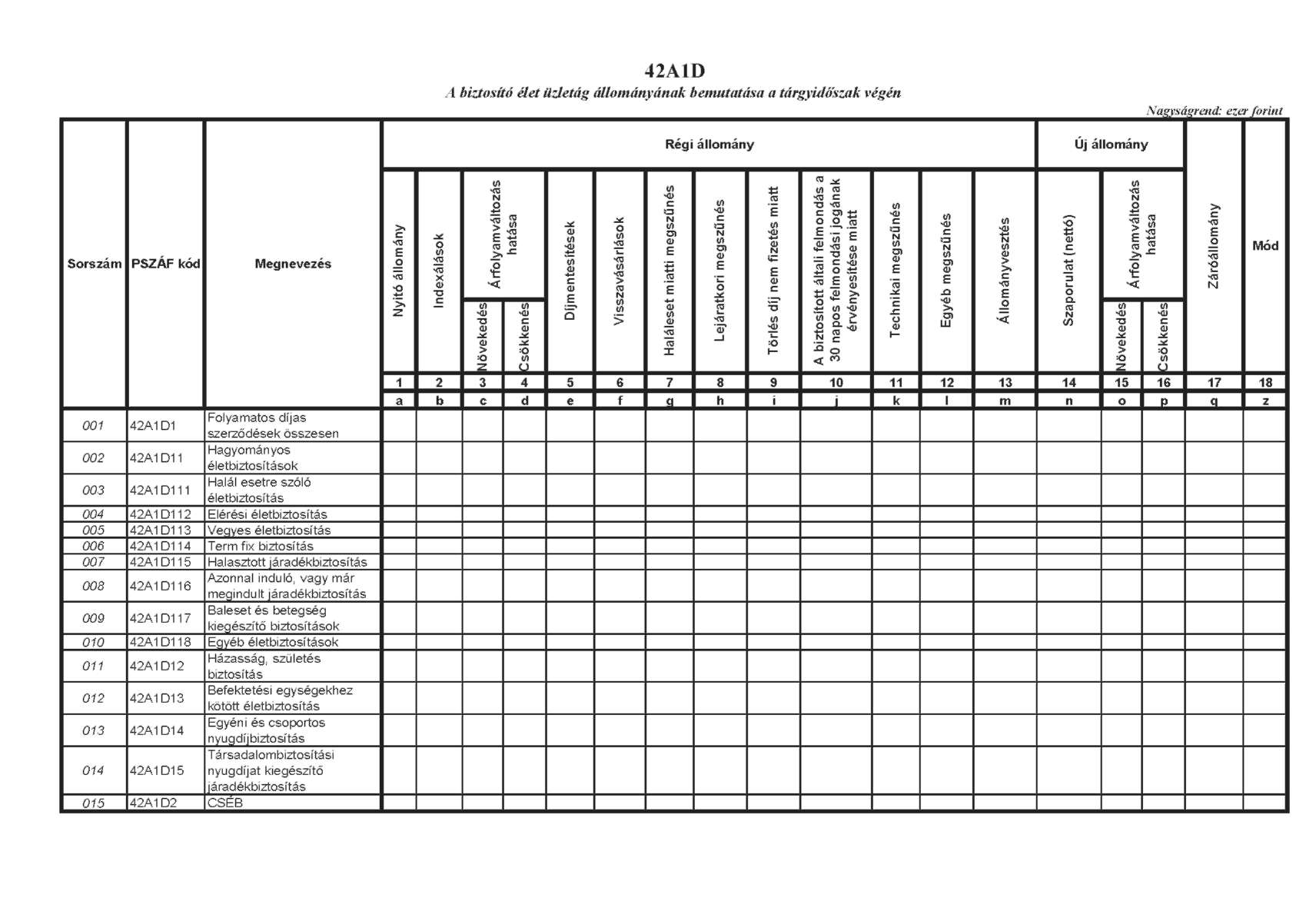

| 42A1D | A biztosító élet üzletág állományának bemutatása a tárgyidőszak végén | RT, NAGYEGY | É | tárgyévet követő év május 31. |

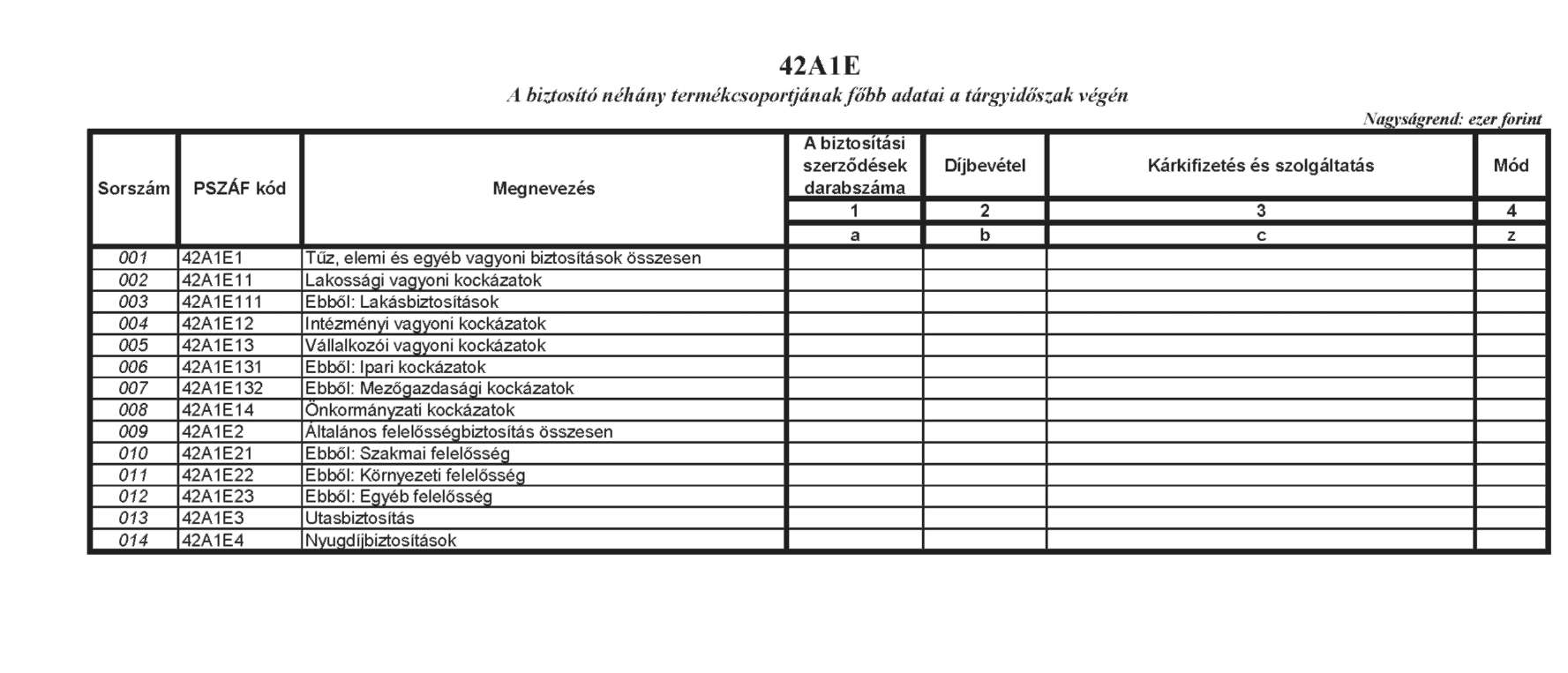

| 42A1E | A biztosító néhány termékcsoportjának főbb adatai a tárgyidőszak végén | RT, NAGYEGY | É | tárgyévet követő év május 31. |

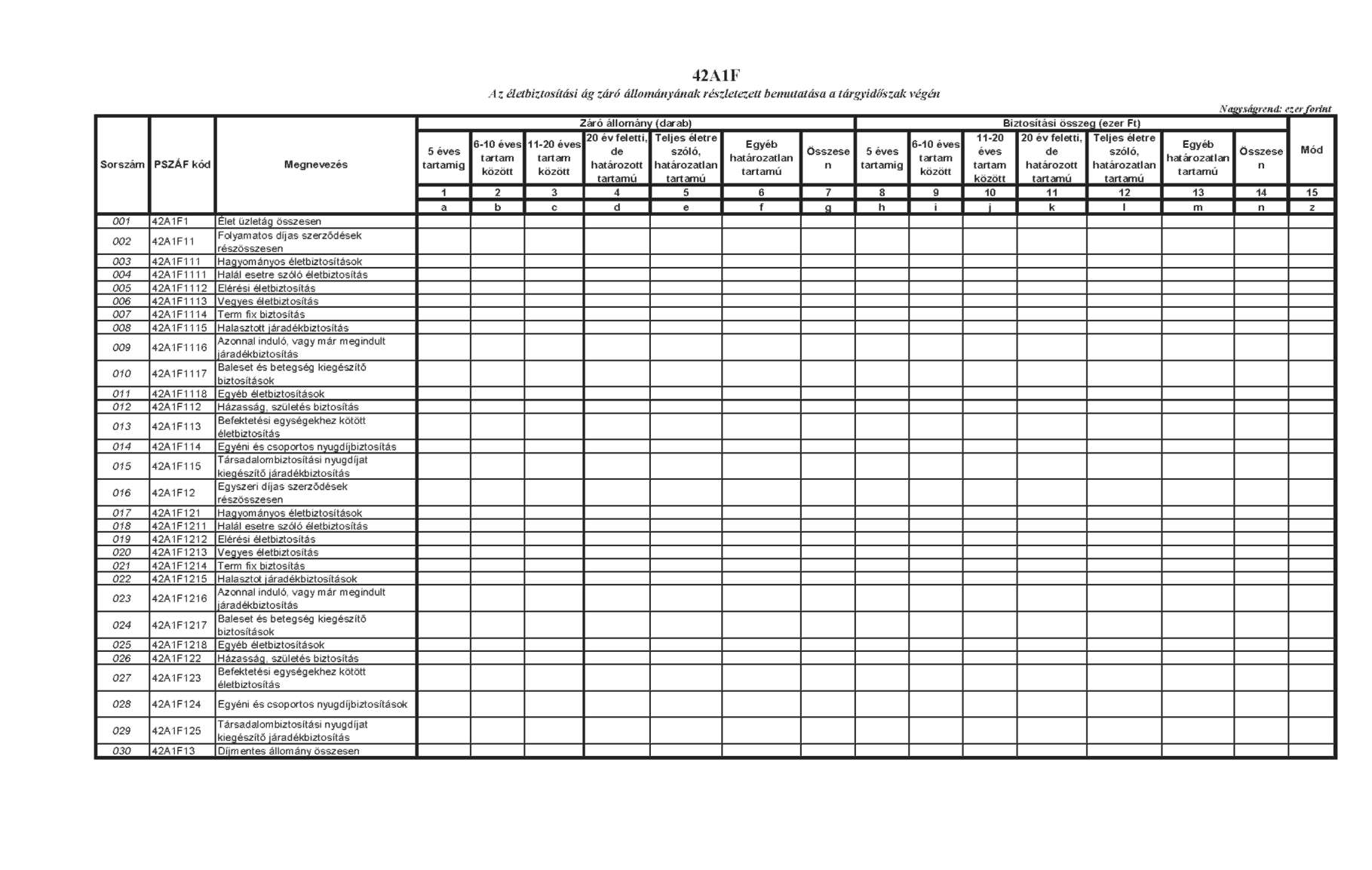

| 42A1F | Az életbiztosítási ág záró állományának részletezett bemutatása a tárgyidőszak végén | RT, NAGYEGY | É | tárgyévet követő év május 31. |

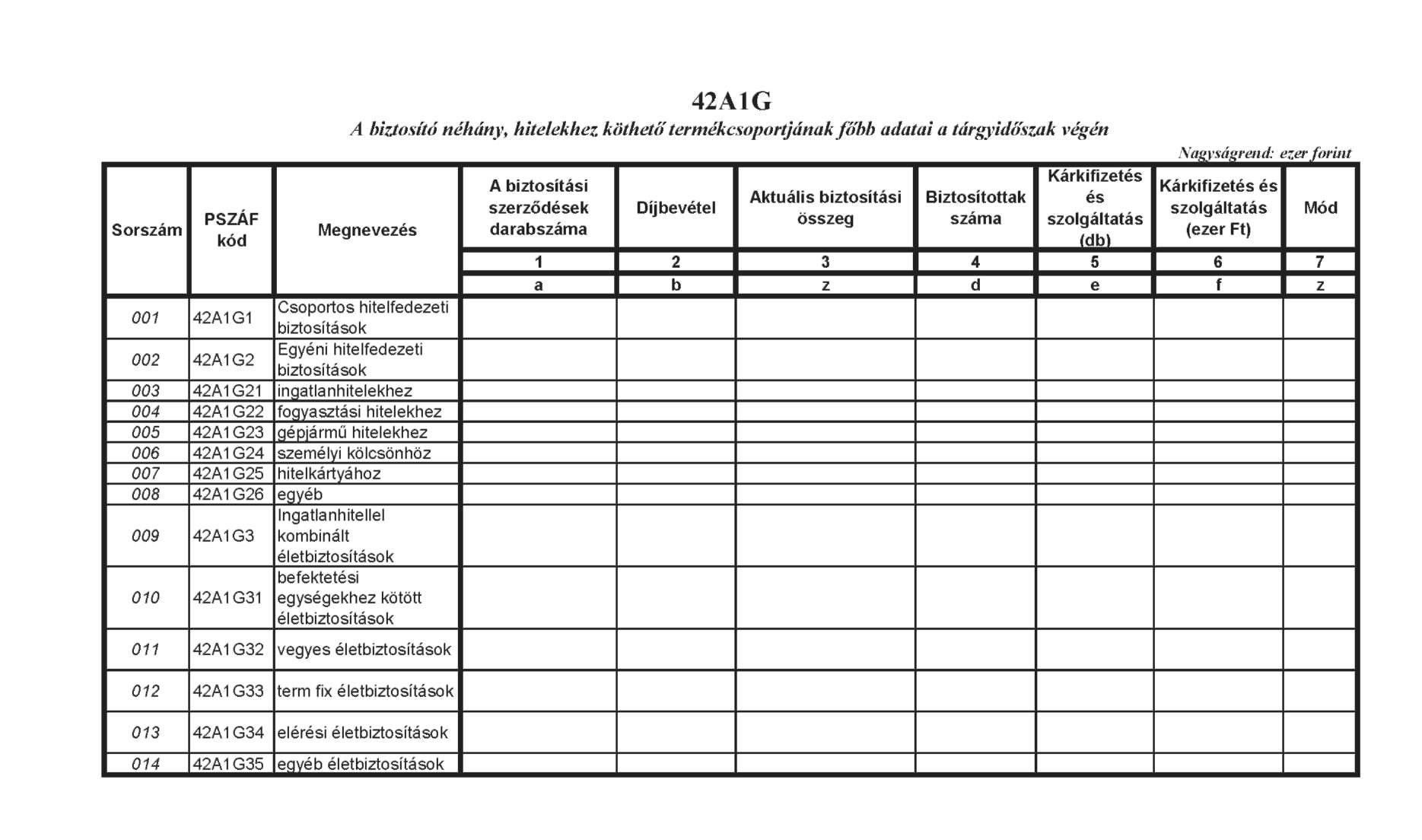

| 42A1G | A biztosító néhány, hitelekhez köthető termékcsoportjának főbb adatai a tárgyidőszak végén | RT, NAGYEGY | É | tárgyévet követő év május 31. |

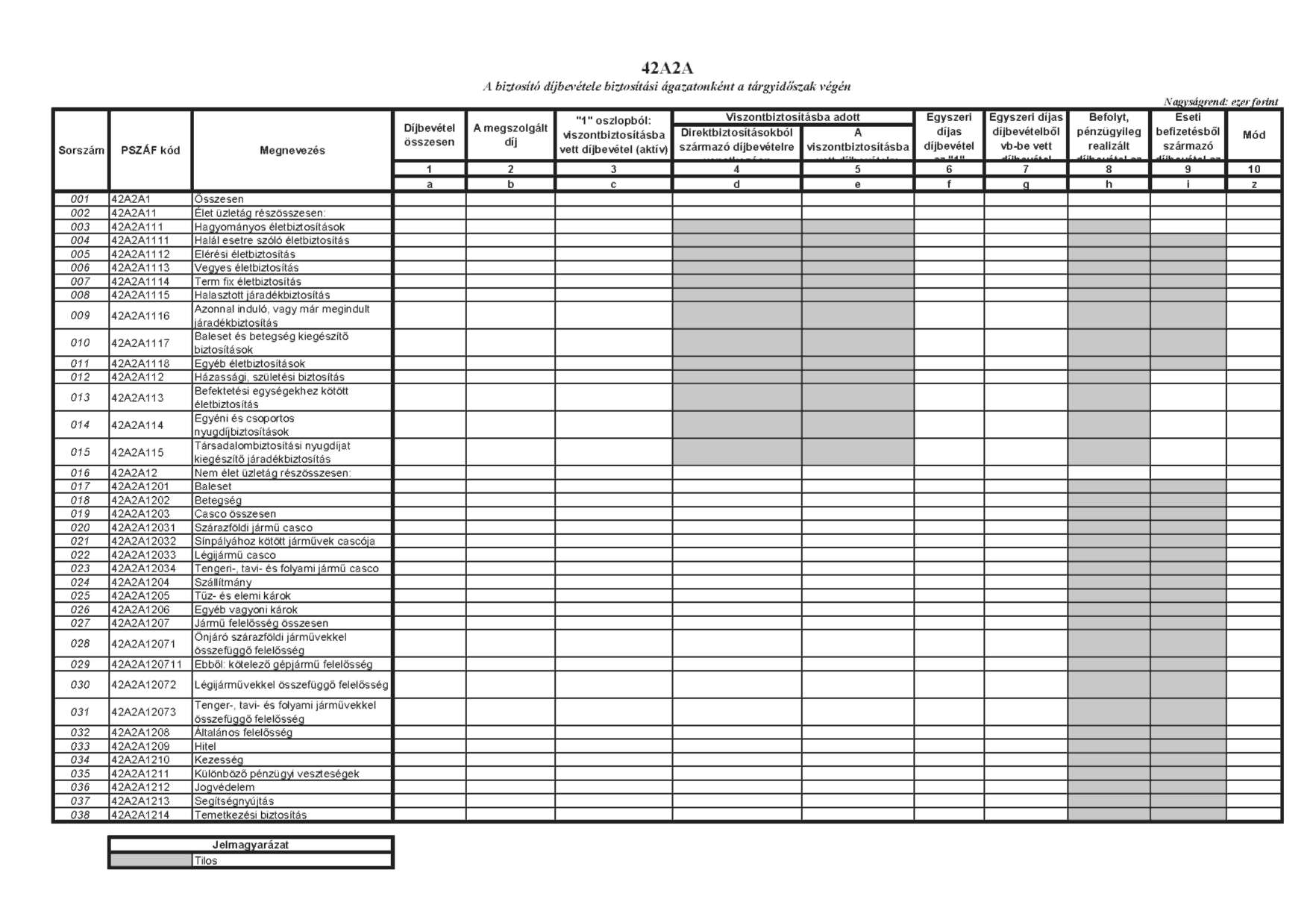

| 42A2A | A biztosító díjbevétele biztosítási ágazatonként a tárgyidőszak végén | RT, NAGYEGY | É | tárgyévet követő év május 31. |

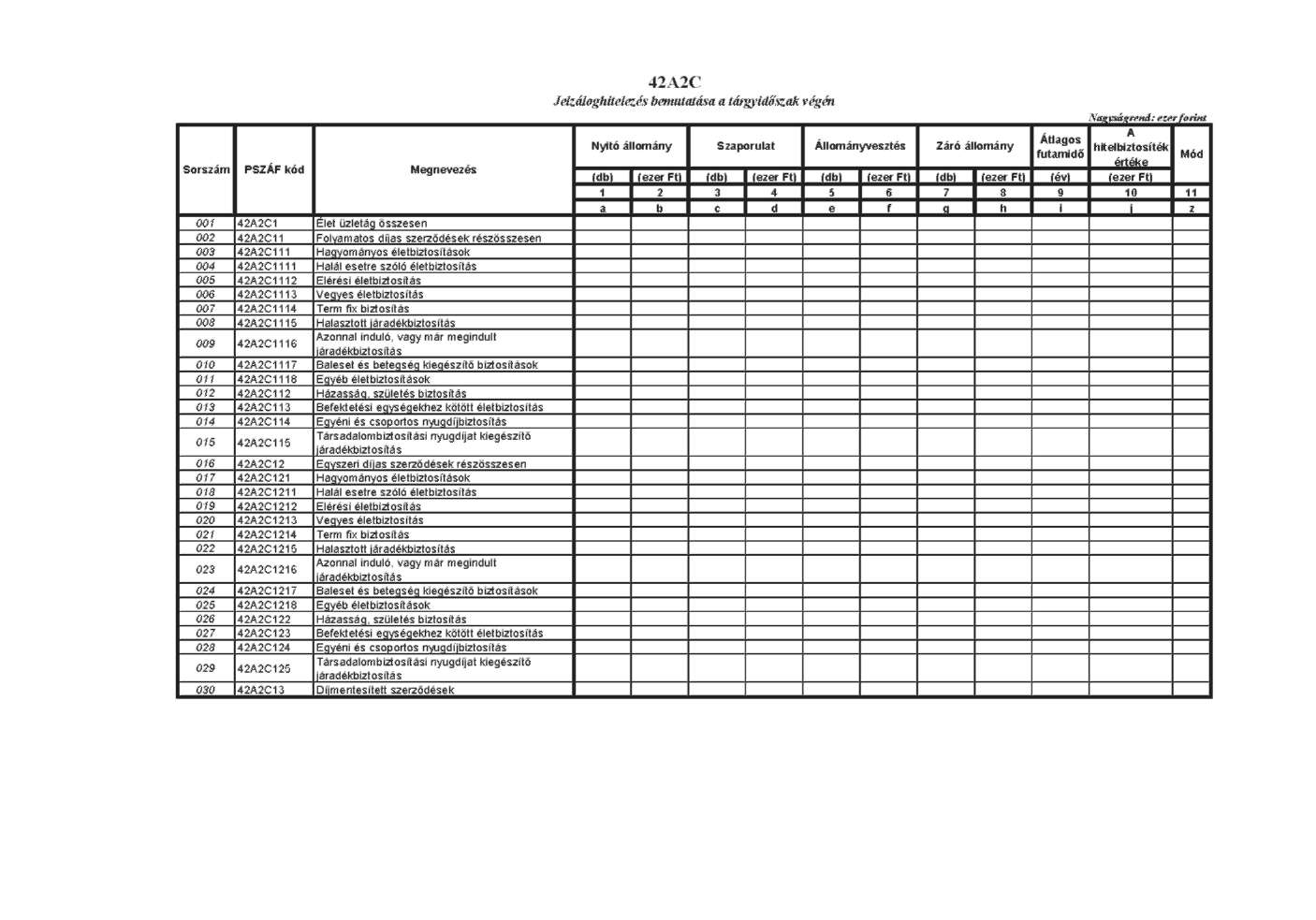

| 42A2C | Jelzáloghitelezés bemutatása a tárgyidőszak végén | RT, NAGYEGY | É | tárgyévet követő év május 31. |

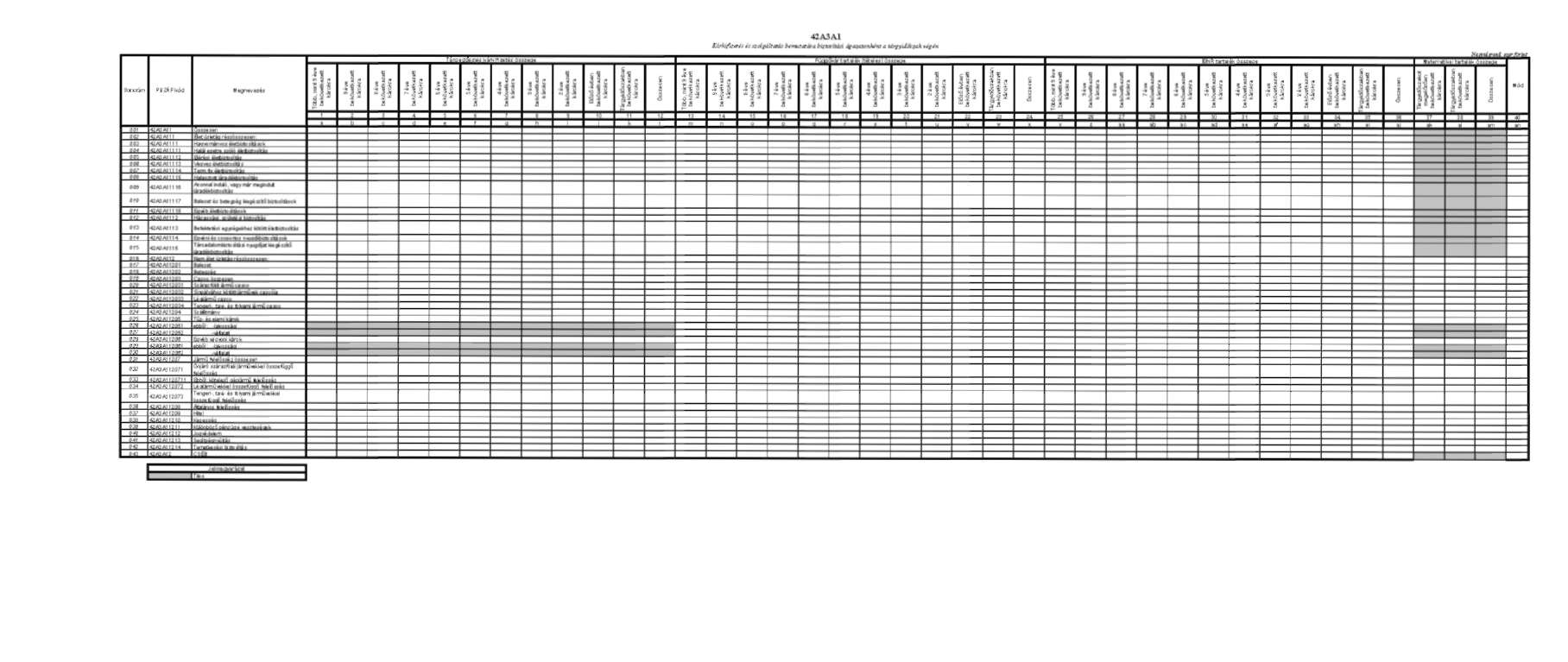

| 42A3A1 | Kárkifizetés és szolgáltatás bemutatása biztosítási ágazatonként a tárgyidőszak végén | RT, NAGYEGY | É | tárgyévet követő év május 31. |

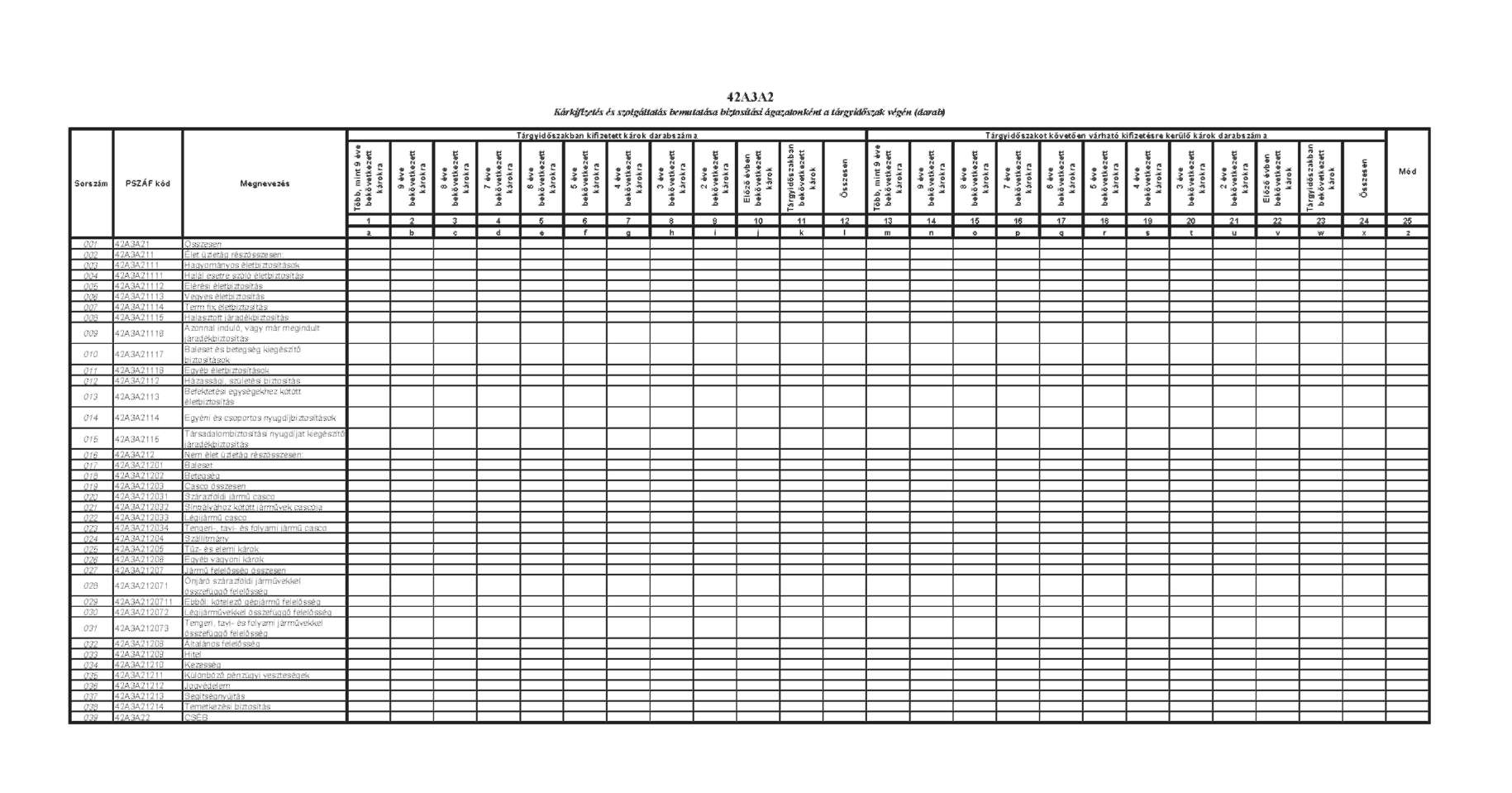

| 42A3A2 | Kárkifizetés és szolgáltatás bemutatása biztosítási ágazatonként a tárgyidőszak végén (darab) | RT, NAGYEGY | É | tárgyévet követő év május 31. |

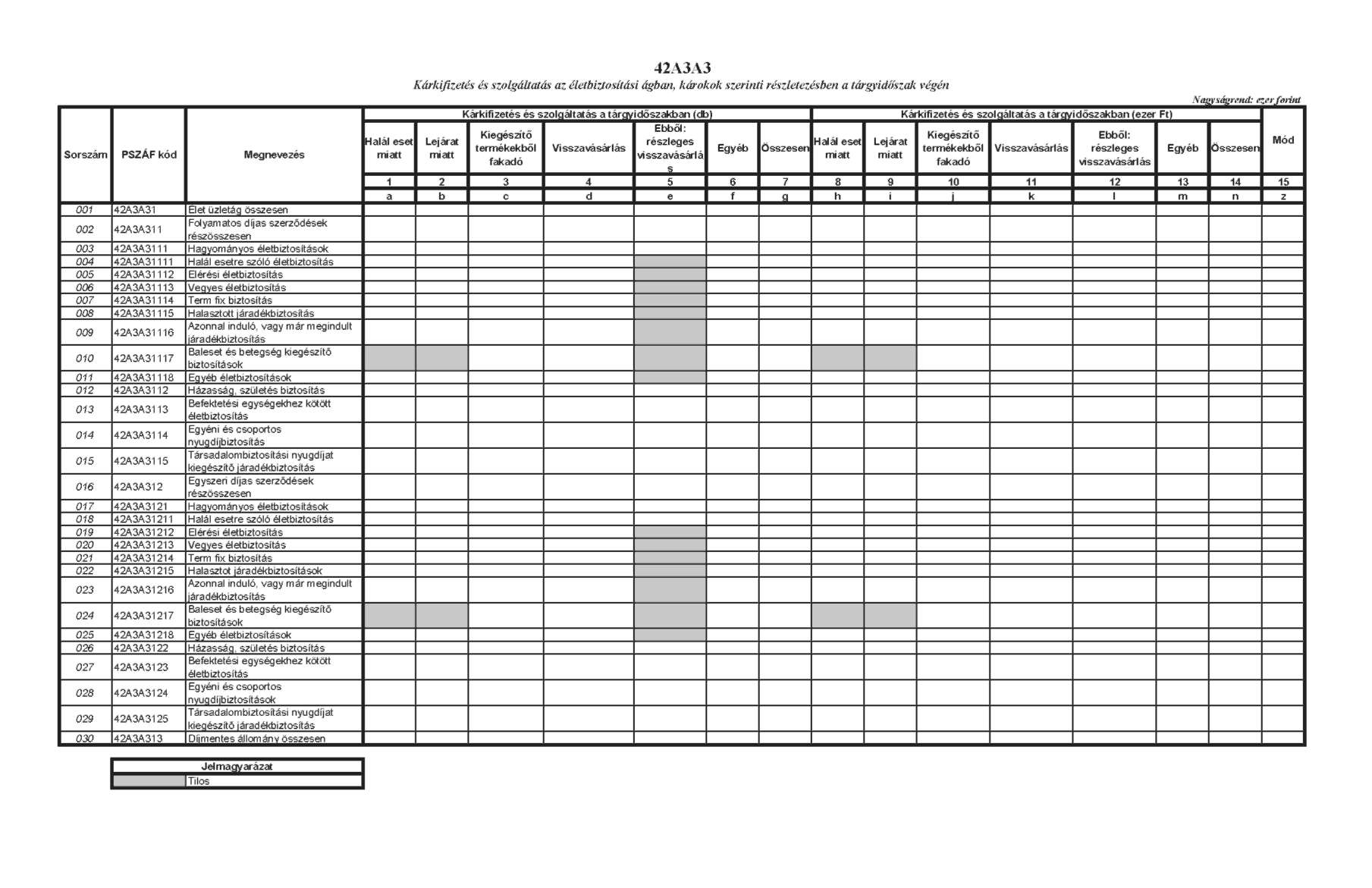

| 42A3A3 | Kárkifizetés és szolgáltatás az életbiztosítási ágban, károkok szerinti részletezésben a tárgyidőszak végén | RT, NAGYEGY | É | tárgyévet követő év május 31. |

| 42A3A4 | Egyes tartalékok viszontbiztosítóra jutó részének bemutatása az egyes biztosítási ágazatokra a tárgyidőszak végén | RT, NAGYEGY | É | tárgyévet követő év május 31. |

| 42A3B | Járadék-kifizetések a tárgyidőszakban | RT, NAGYEGY | É | tárgyévet követő év május 31. |

| 42A4A | A biztosító költségei a tárgyidőszak végén | RT, NAGYEGY | É | tárgyévet követő év május 31. |

| 42A5AA | A passzív viszontbiztosítások bemutatása a tárgyidőszak végén (keretszerződések) | RT, NAGYEGY | É | tárgyévet követő év május 31. |

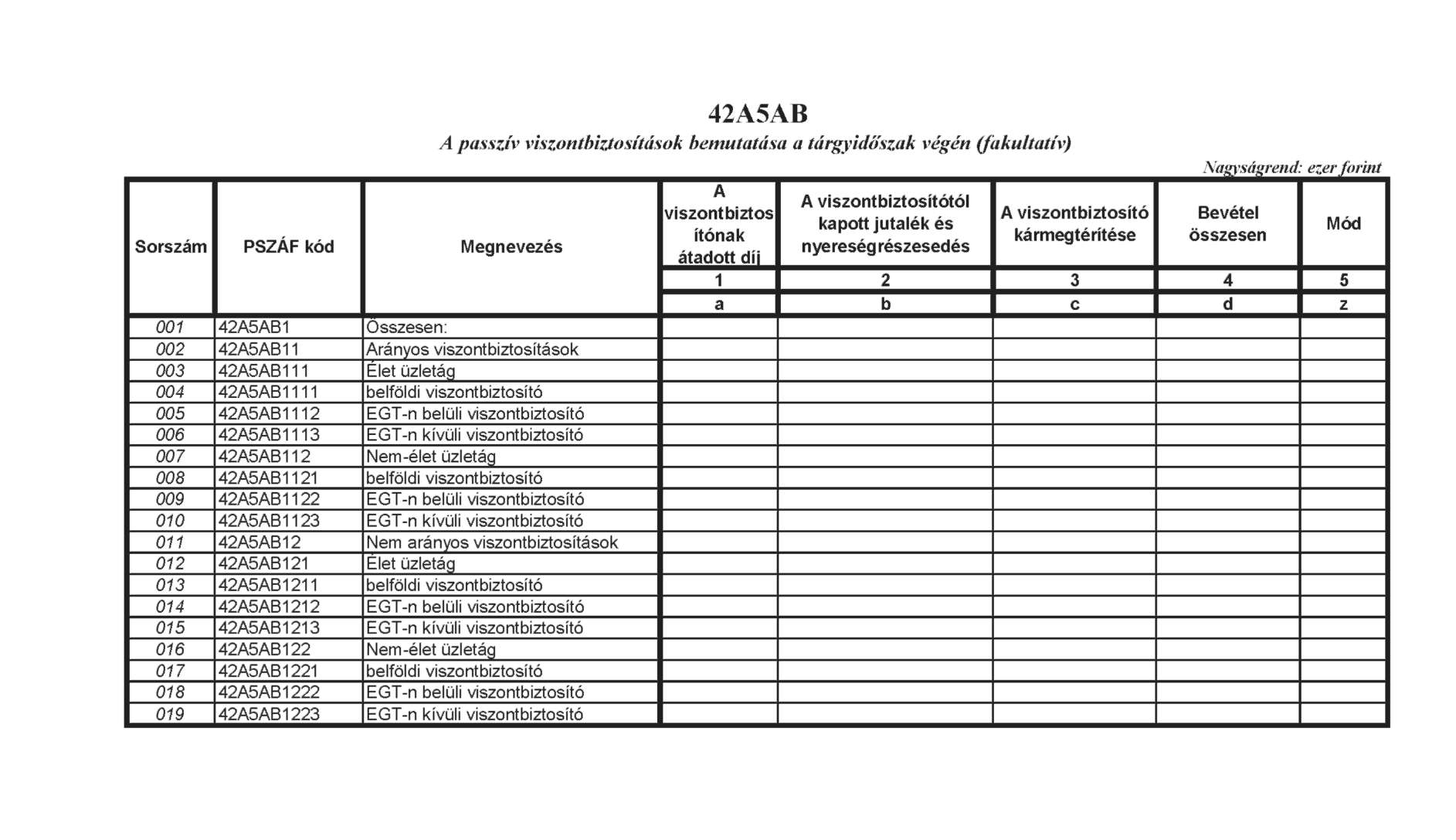

| 42A5AB | A passzív viszontbiztosítások bemutatása a tárgyidőszak végén (fakultatív) | RT, NAGYEGY | É | tárgyévet követő év május 31. |

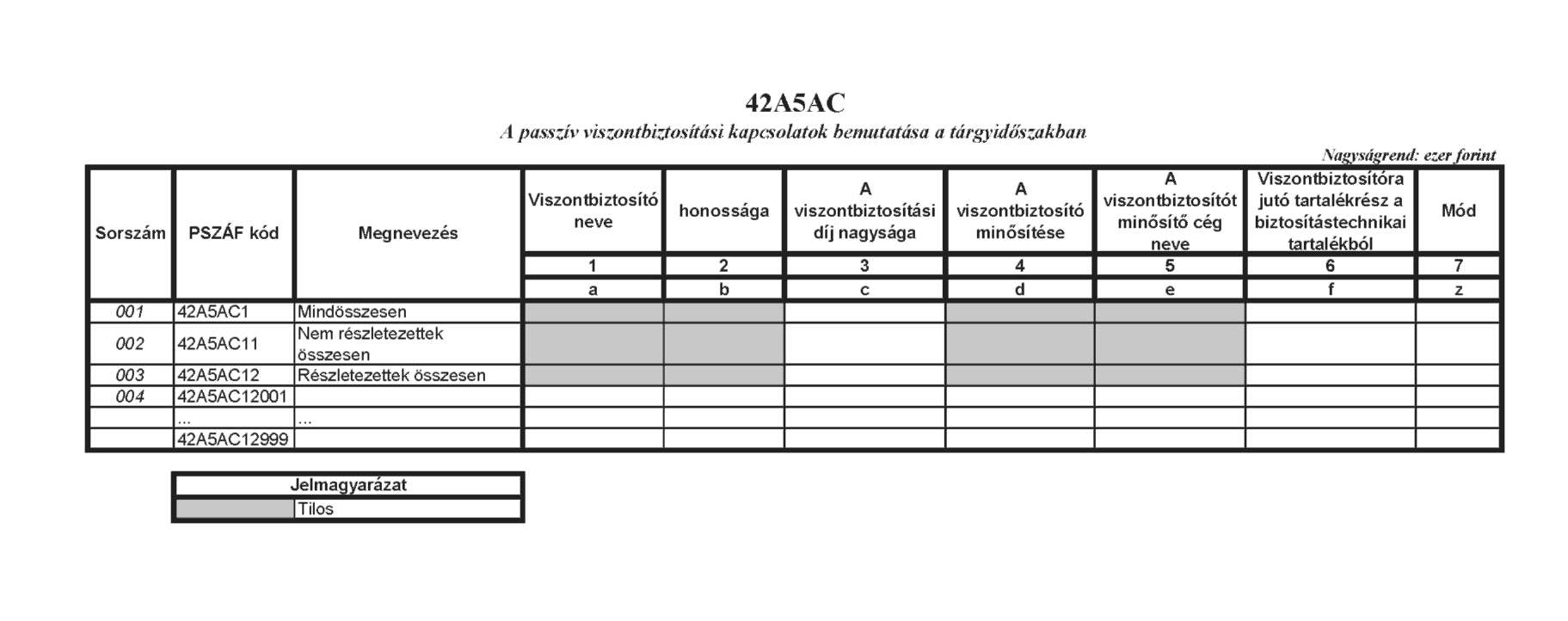

| 42A5AC | A passzív viszontbiztosítási kapcsolatok bemutatása a tárgyidőszakban | RT, NAGYEGY | É | tárgyévet követő év május 31. |

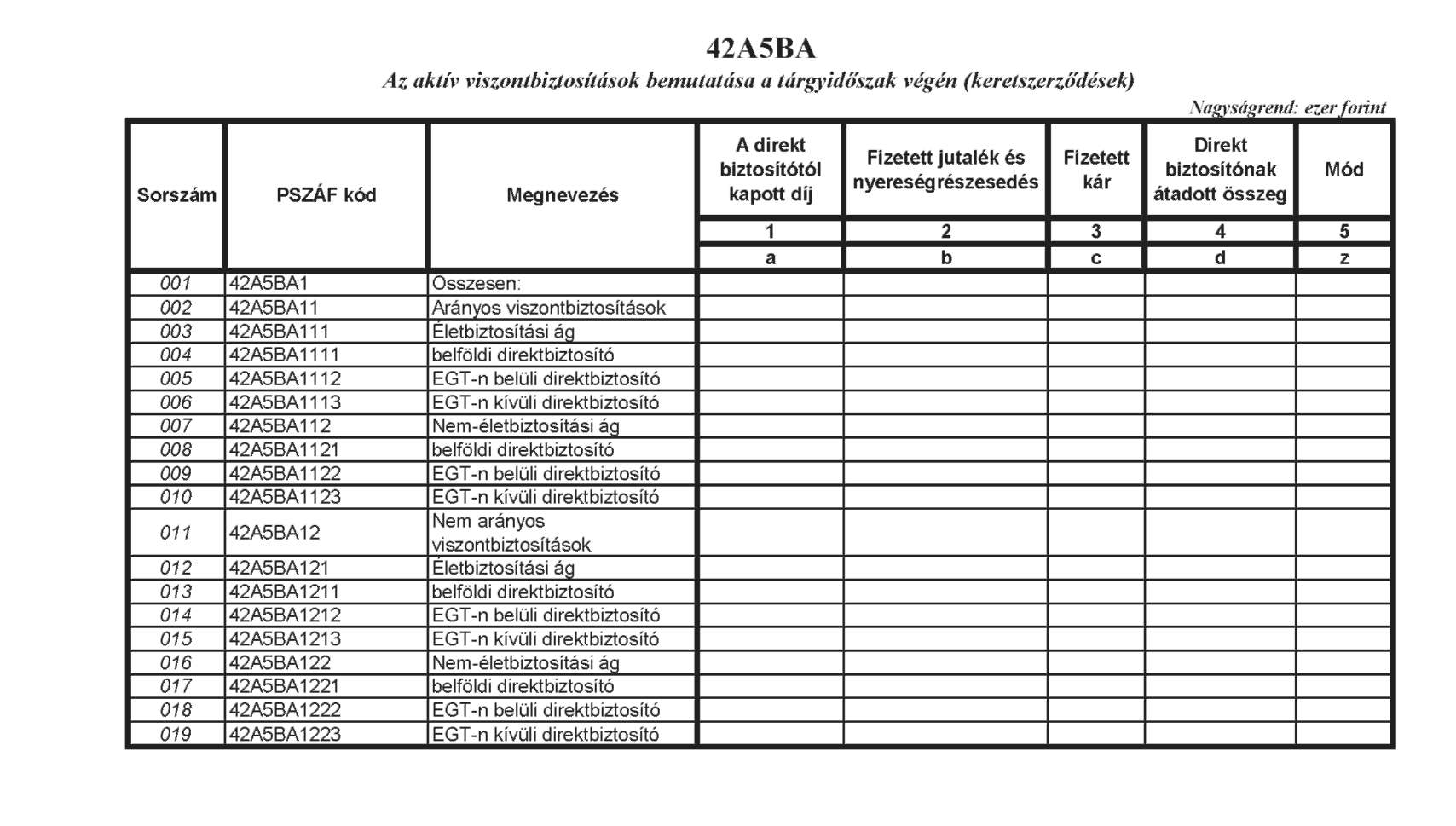

| 42A5BA | Az aktív viszontbiztosítások bemutatása a tárgyidőszak végén (keretszerződések) | RT, NAGYEGY | É | tárgyévet követő év május 31. |

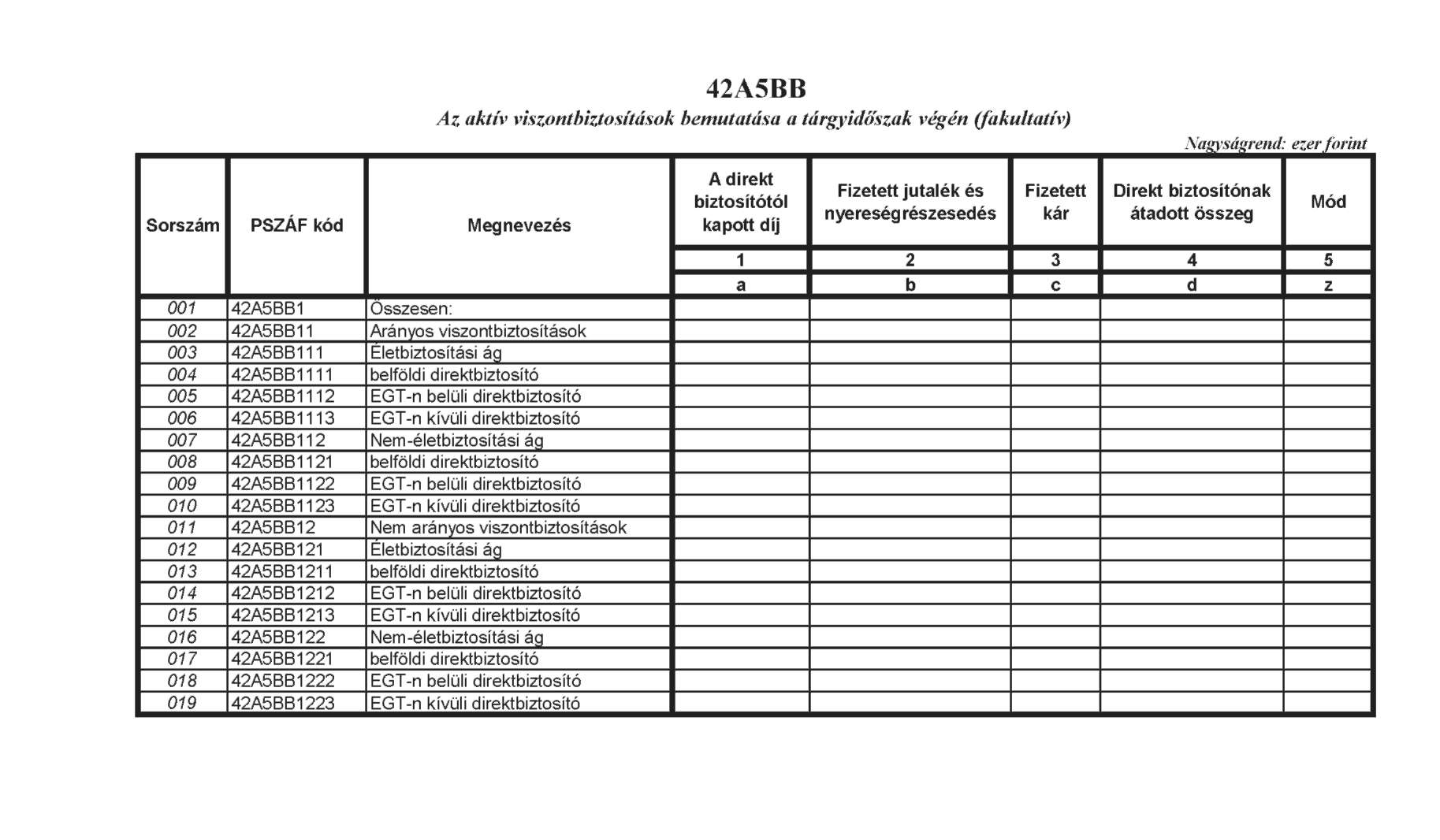

| 42A5BB | Az aktív viszontbiztosítások bemutatása a tárgyidőszak végén (fakultatív) | RT, NAGYEGY | É | tárgyévet követő év május 31. |

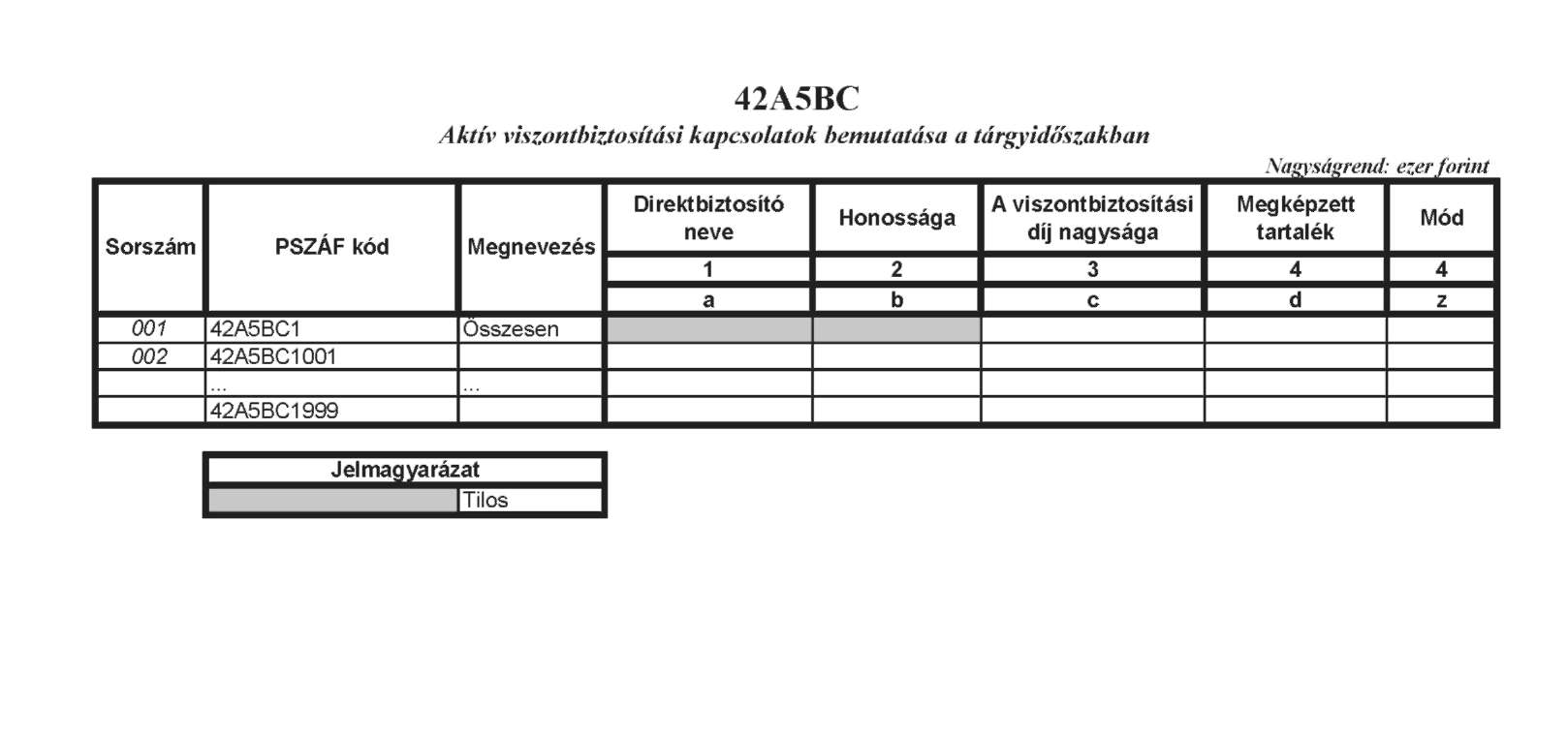

| 42A5BC | Aktív viszontbiztosítási kapcsolatok bemutatása a tárgyidőszakban | RT, NAGYEGY | É | tárgyévet követő év május 31. |

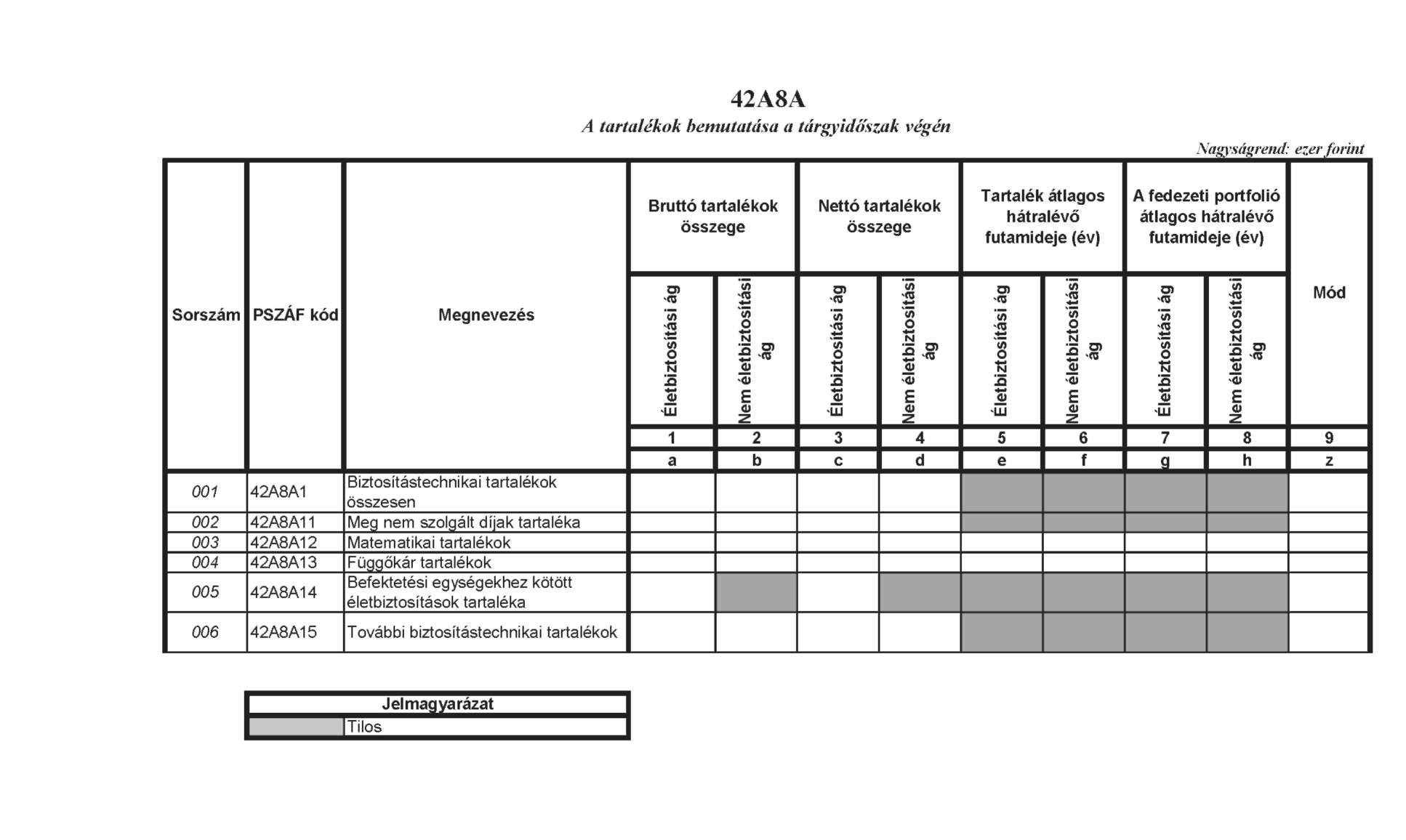

| 42A8A | A tartalékok bemutatása a tárgyidőszak végén | RT, NAGYEGY | É | tárgyévet követő év május 31. |

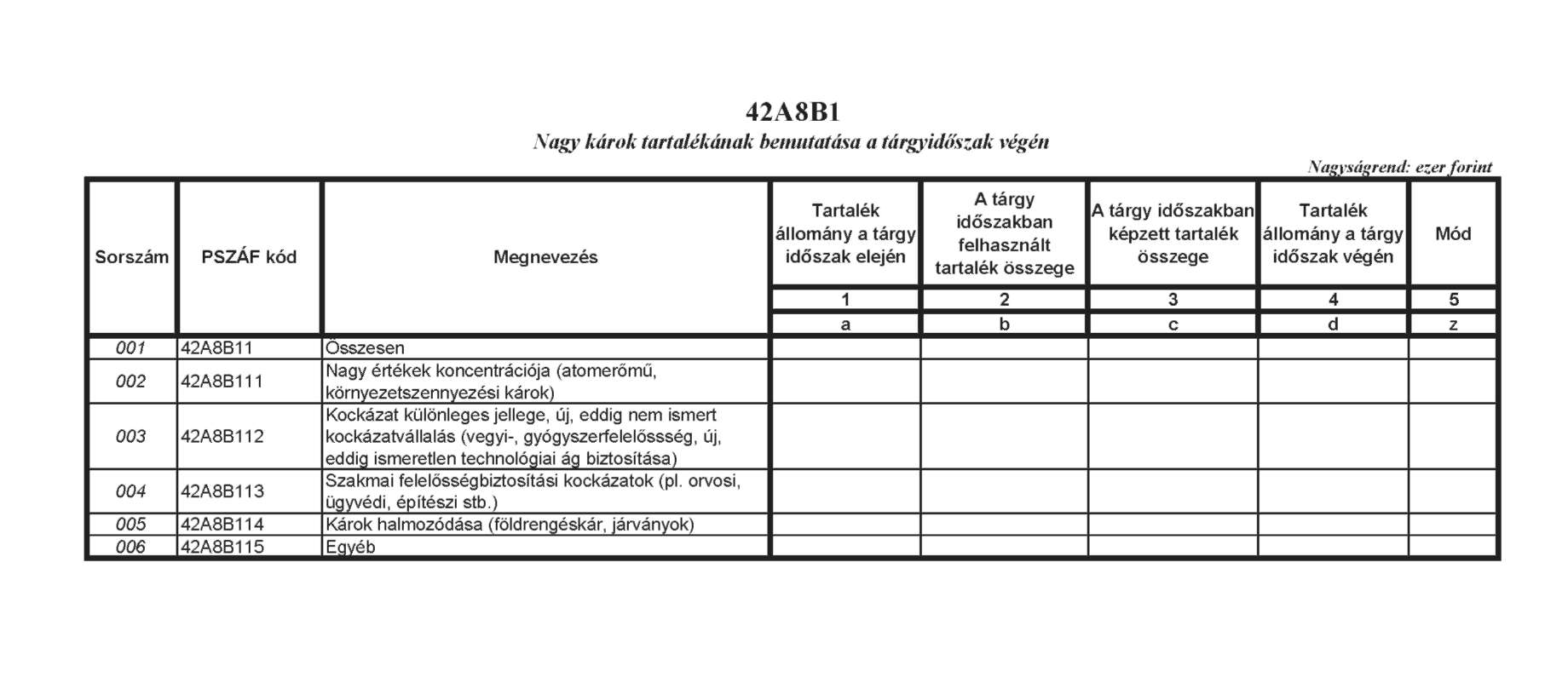

| 42A8B1 | Nagy károk tartalékának bemutatása a tárgyidőszak végén | RT, NAGYEGY | É | tárgyévet követő év május 31. |

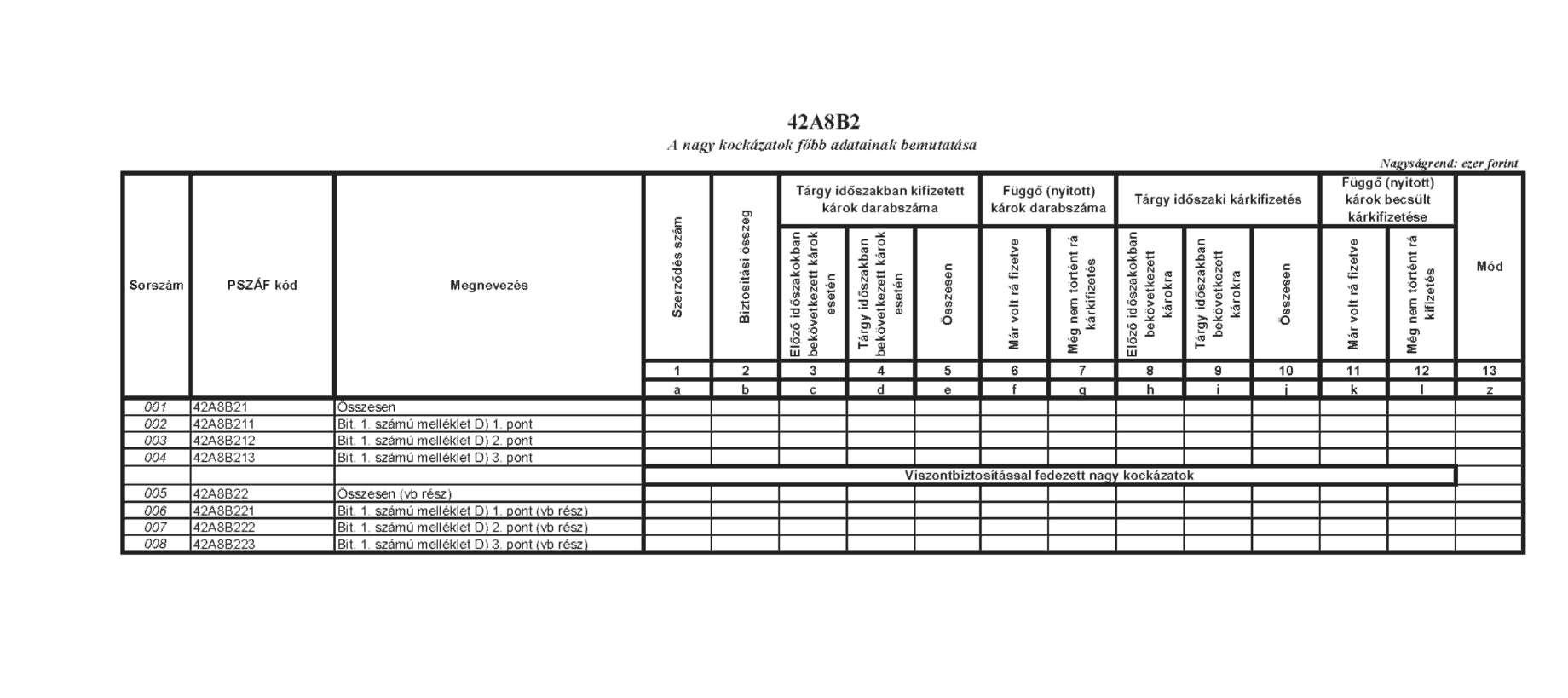

| 42A8B2 | A nagy kockázatok főbb adatainak bemutatása | RT, NAGYEGY | É | tárgyévet követő év május 31. |

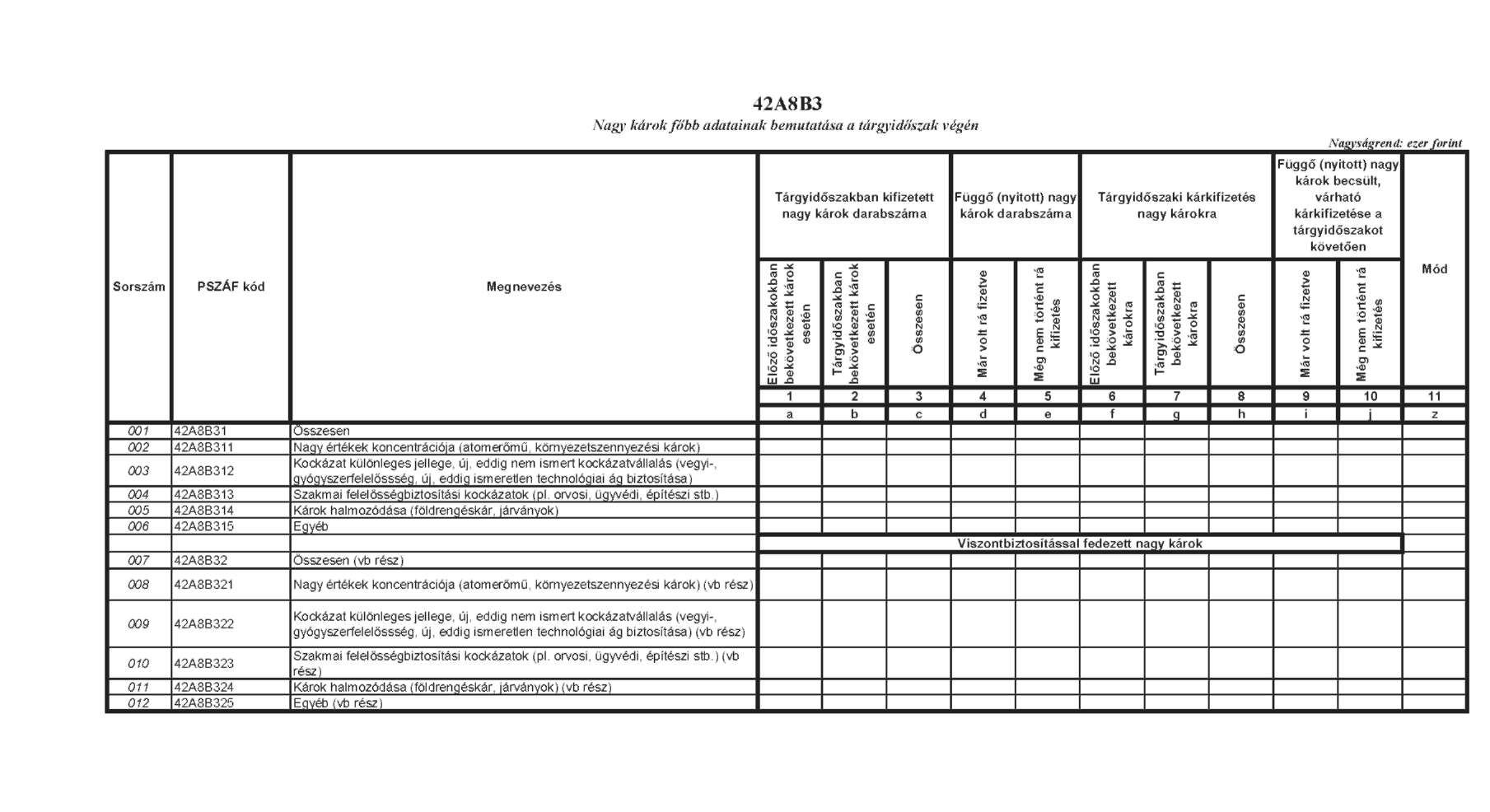

| 42A8B3 | Nagy károk főbb adatainak bemutatása a tárgyidőszak végén | RT, NAGYEGY | É | tárgyévet követő év május 31. |

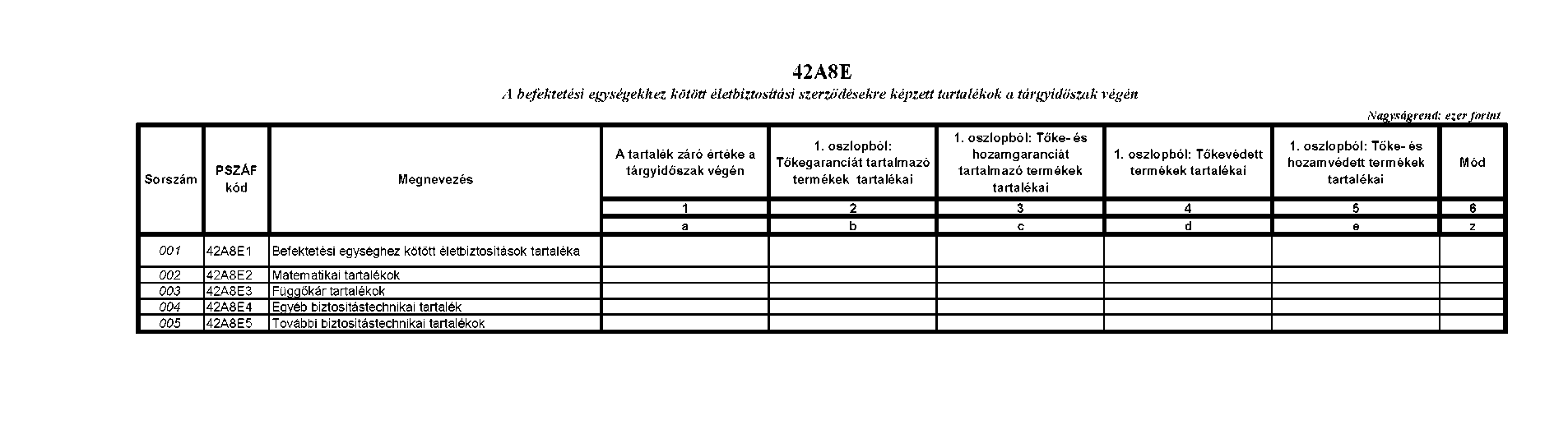

| 42A8E | A befektetési egységekhez kötött életbiztosítási szerződésekre képzett tartalékok a tárgyidőszak végén | RT, NAGYEGY | É | tárgyévet követő év május 31. |

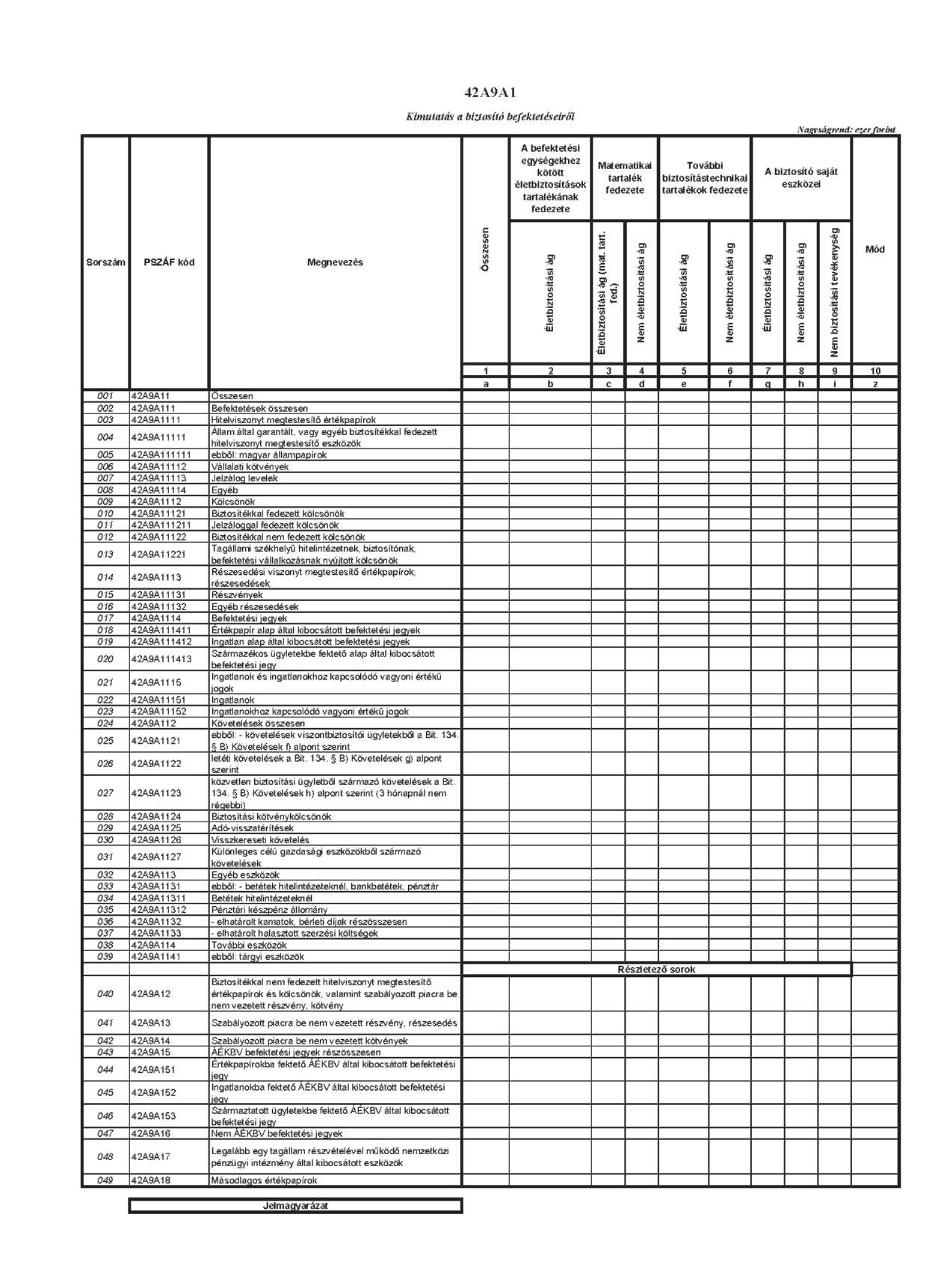

| 42A9A1 | Kimutatás a biztosító befektetéseiről | RT, NAGYEGY | É | tárgyévet követő év május 31. |

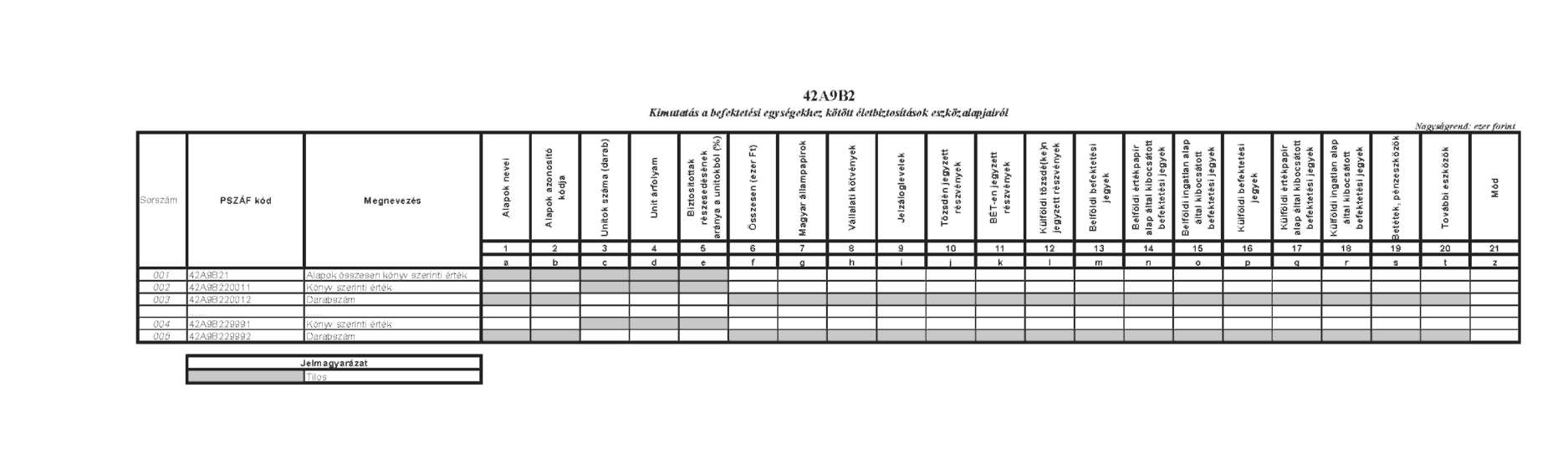

| 42A9B2 | Kimutatás a befektetési egységekhez kötött életbiztosítások eszközalapjairól | RT, NAGYEGY | É | tárgyévet követő év május 31. |

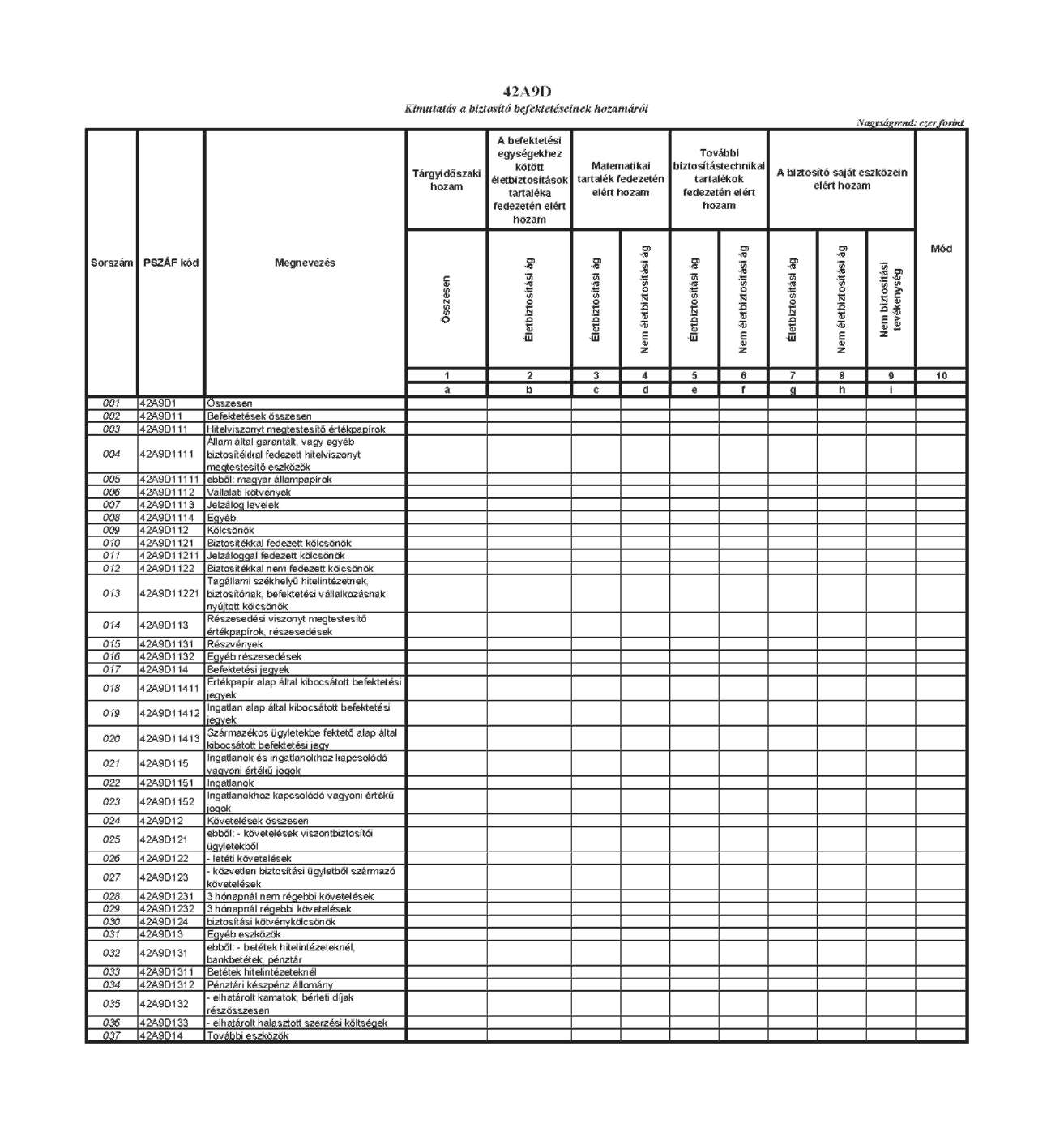

| 42A9D | Kimutatás a biztosító befektetéseinek hozamáról | RT, NAGYEGY | É | tárgyévet követő év május 31. |

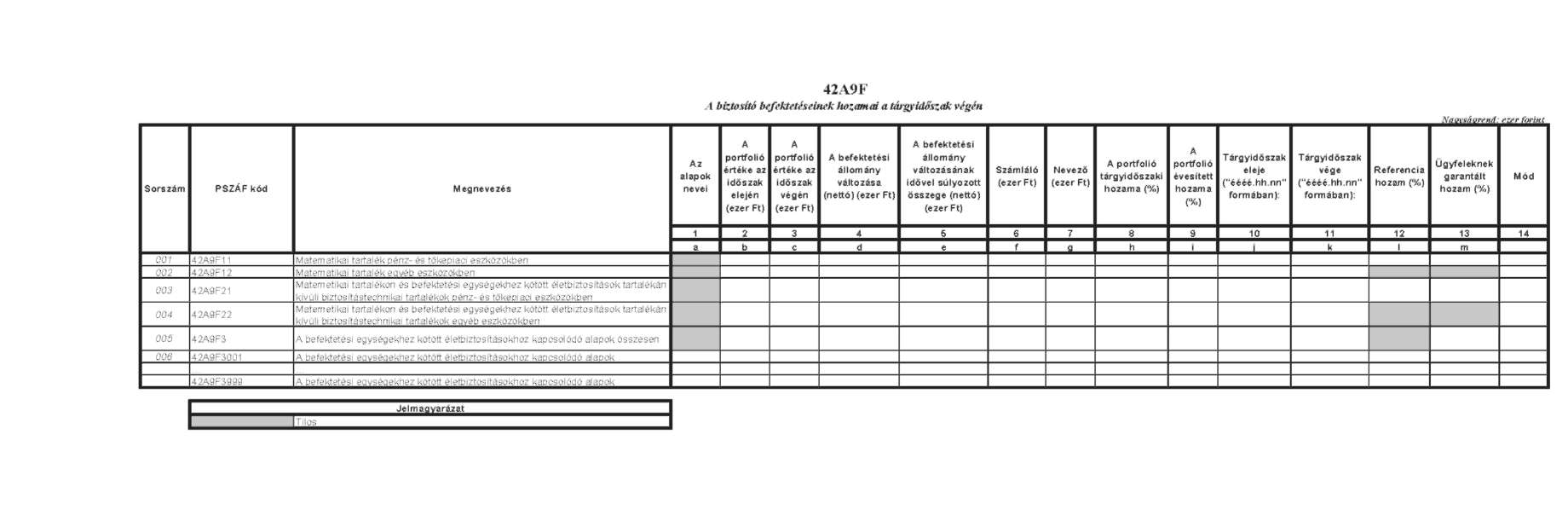

| 42A9F | A biztosító befektetéseinek hozamai a tárgyidőszak végén | RT, NAGYEGY | É | tárgyévet követő év május 31. |

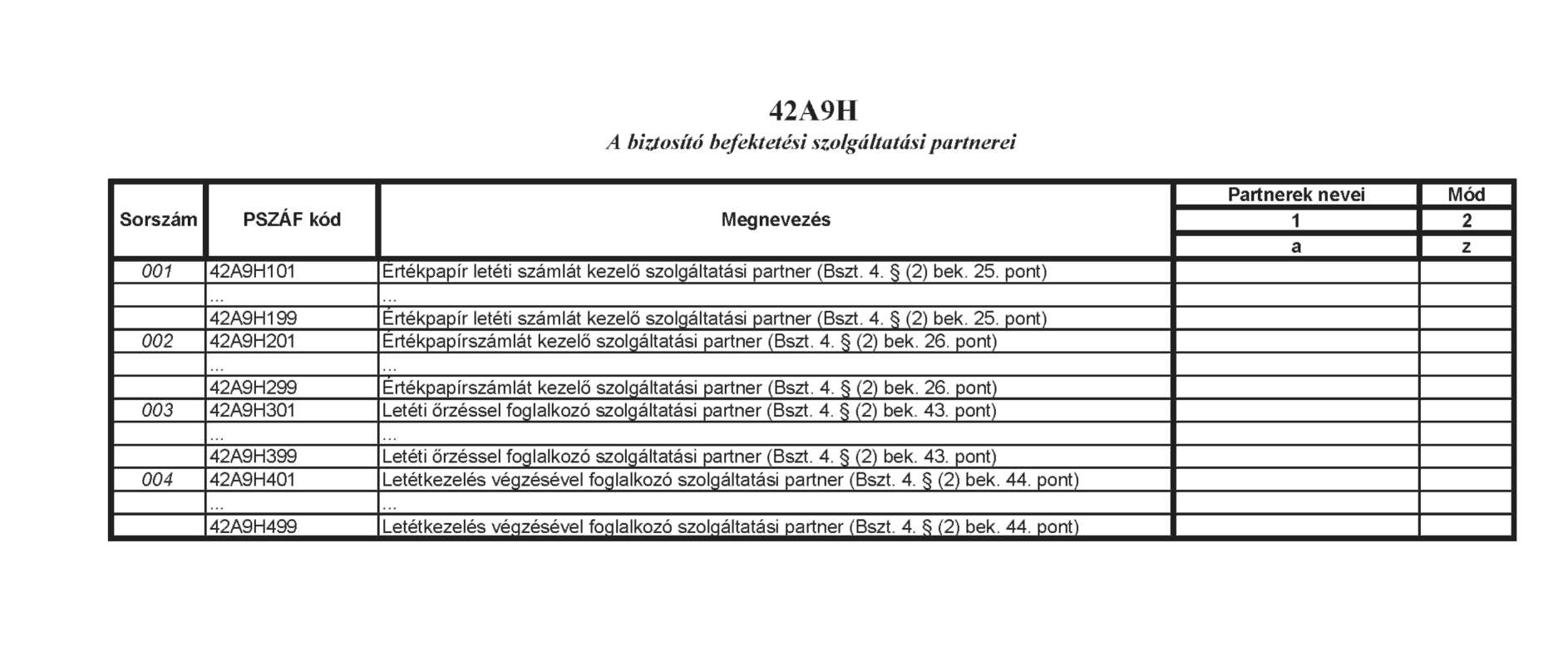

| 42A9H | A biztosító befektetési szolgáltatási partnerei | RT, NAGYEGY | É | tárgyévet követő év május 31. |

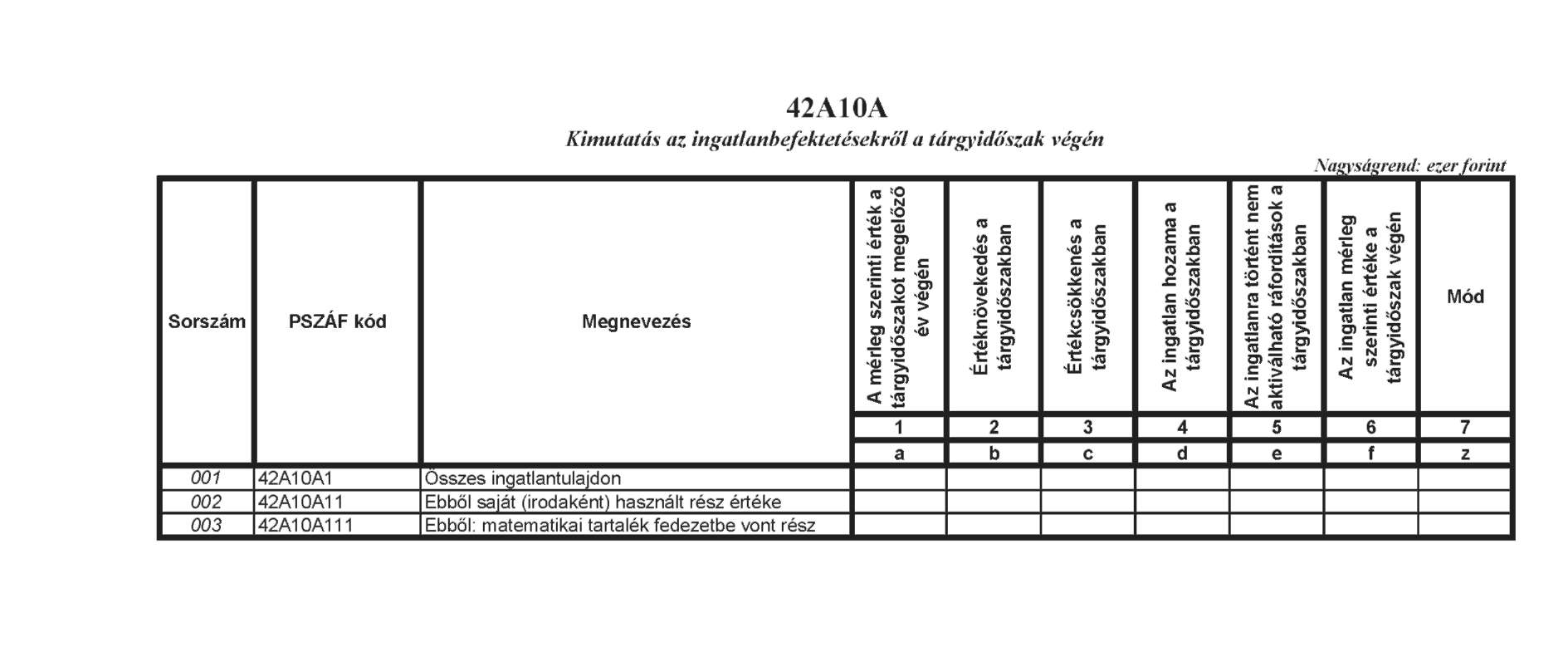

| 42A10A | Kimutatás az ingatlanbefektetésekről a tárgyidőszak végén | RT, NAGYEGY | É | tárgyévet követő év május 31. |

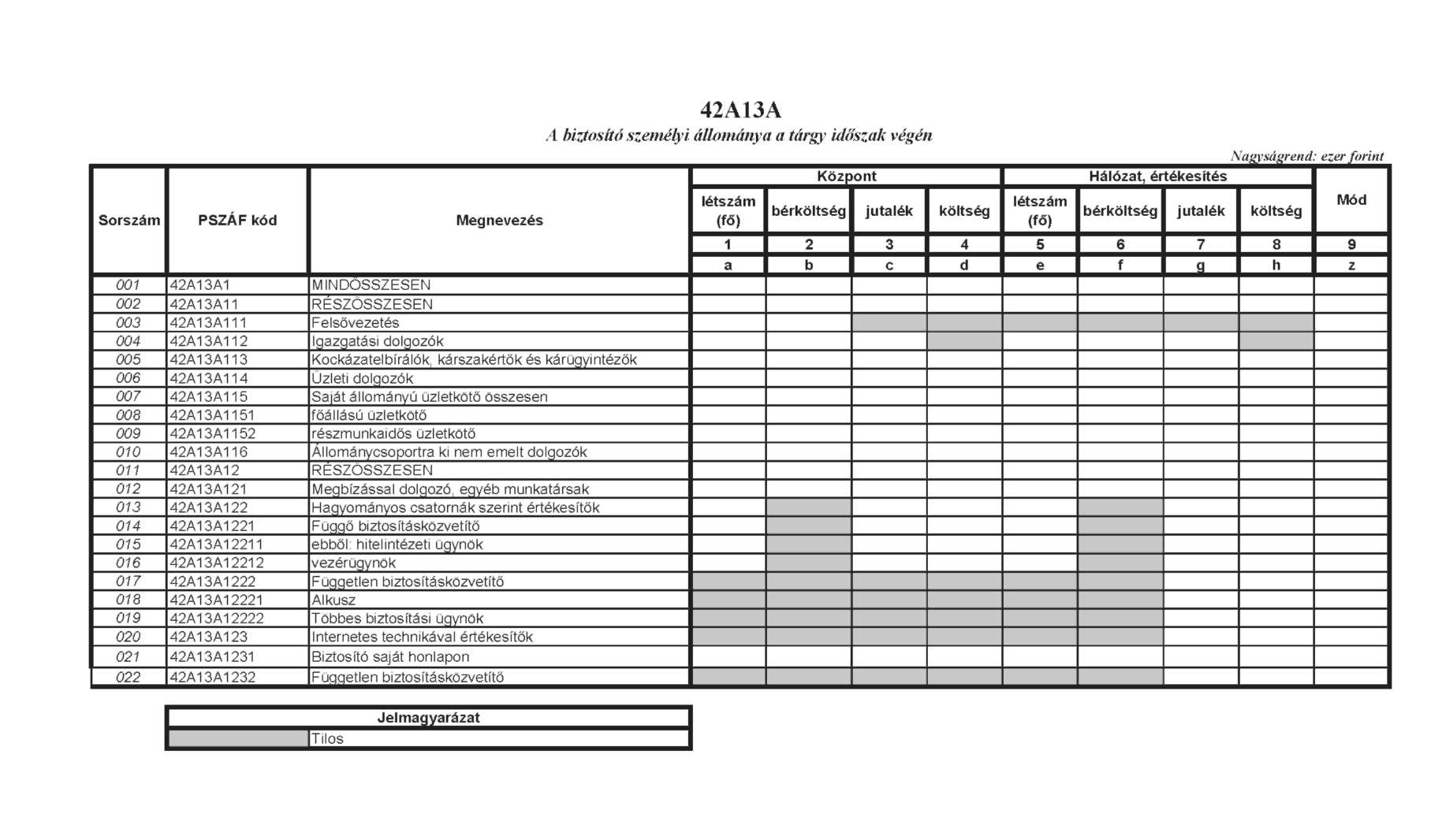

| 42A13A | A biztosító személyi állománya a tárgyidőszak végén | RT, NAGYEGY | É | tárgyévet követő év május 31. |

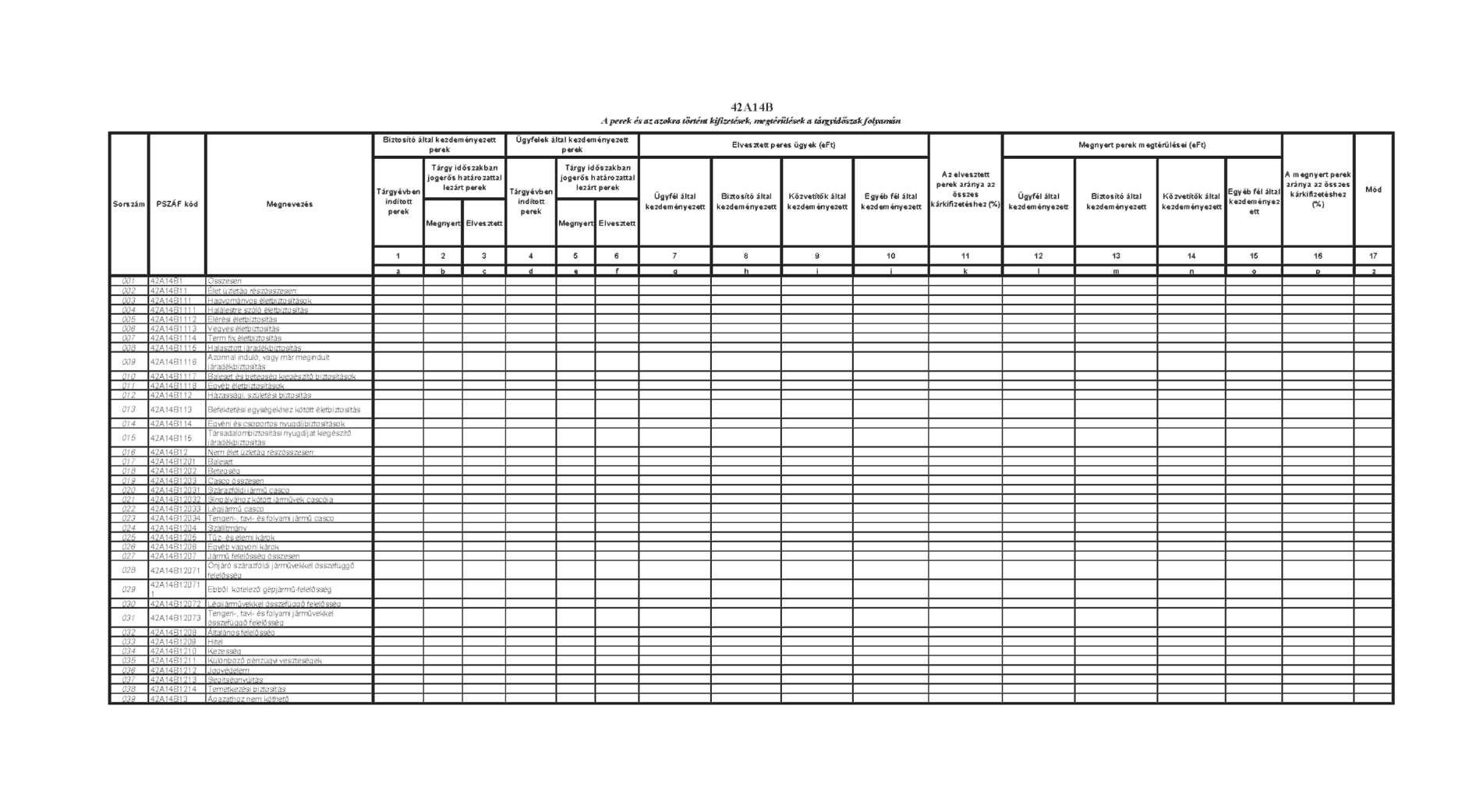

| 42A14B | A perek és az azokra történt kifizetések, megtérülések a tárgyidőszak folyamán | RT, NAGYEGY | É | tárgyévet követő év május 31. |

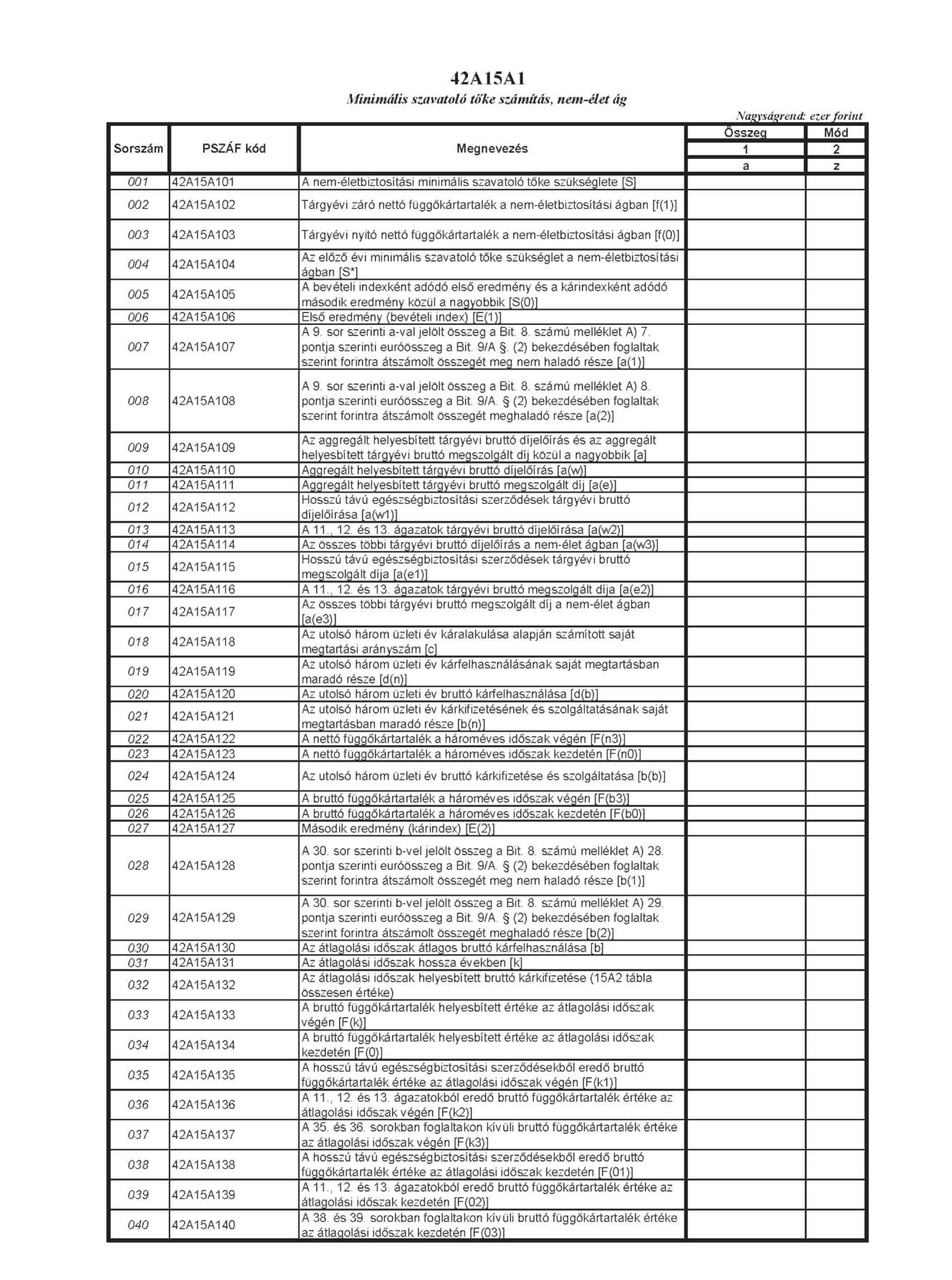

| 42A15A1 | Minimális szavatoló tőke számítás, nem élet ág | RT, NAGYEGY | É | tárgyévet követő év május 31. |

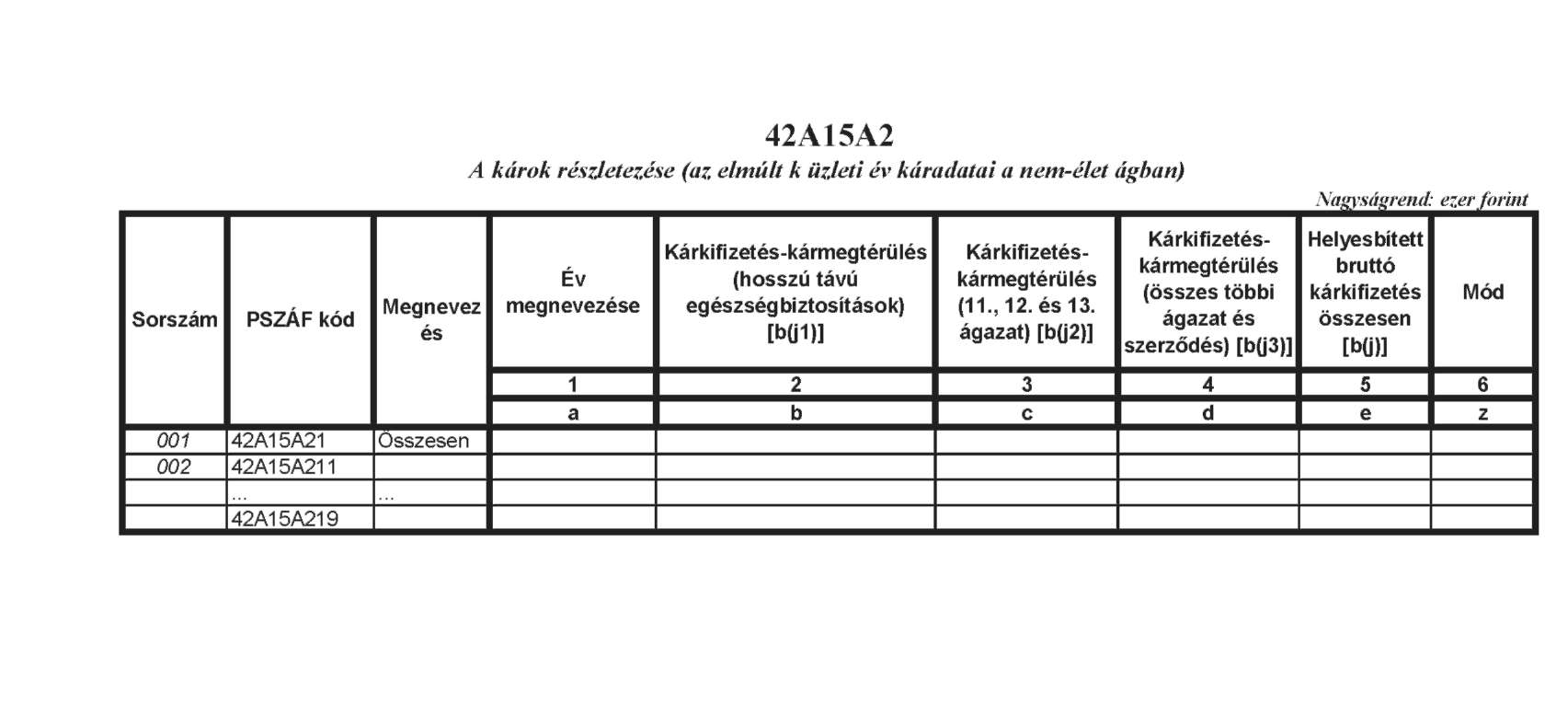

| 42A15A2 | A károk részletezése (az elmúlt üzleti év káradatai a nem élet ágban) | RT, NAGYEGY | É | tárgyévet követő év május 31. |

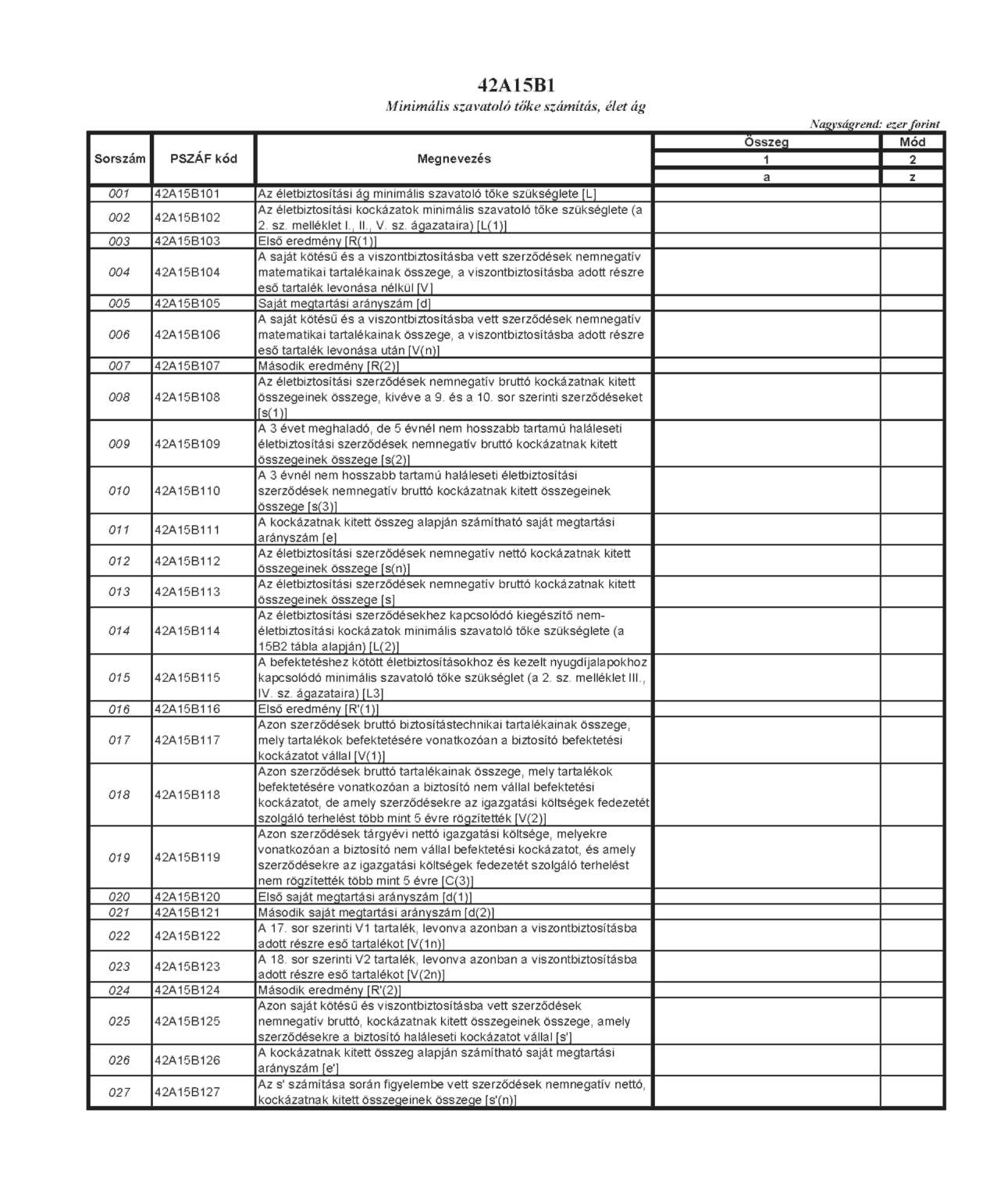

| 42A15B1 | Minimális szavatoló tőke számítás, élet ág | RT, NAGYEGY | É | tárgyévet követő év május 31. |

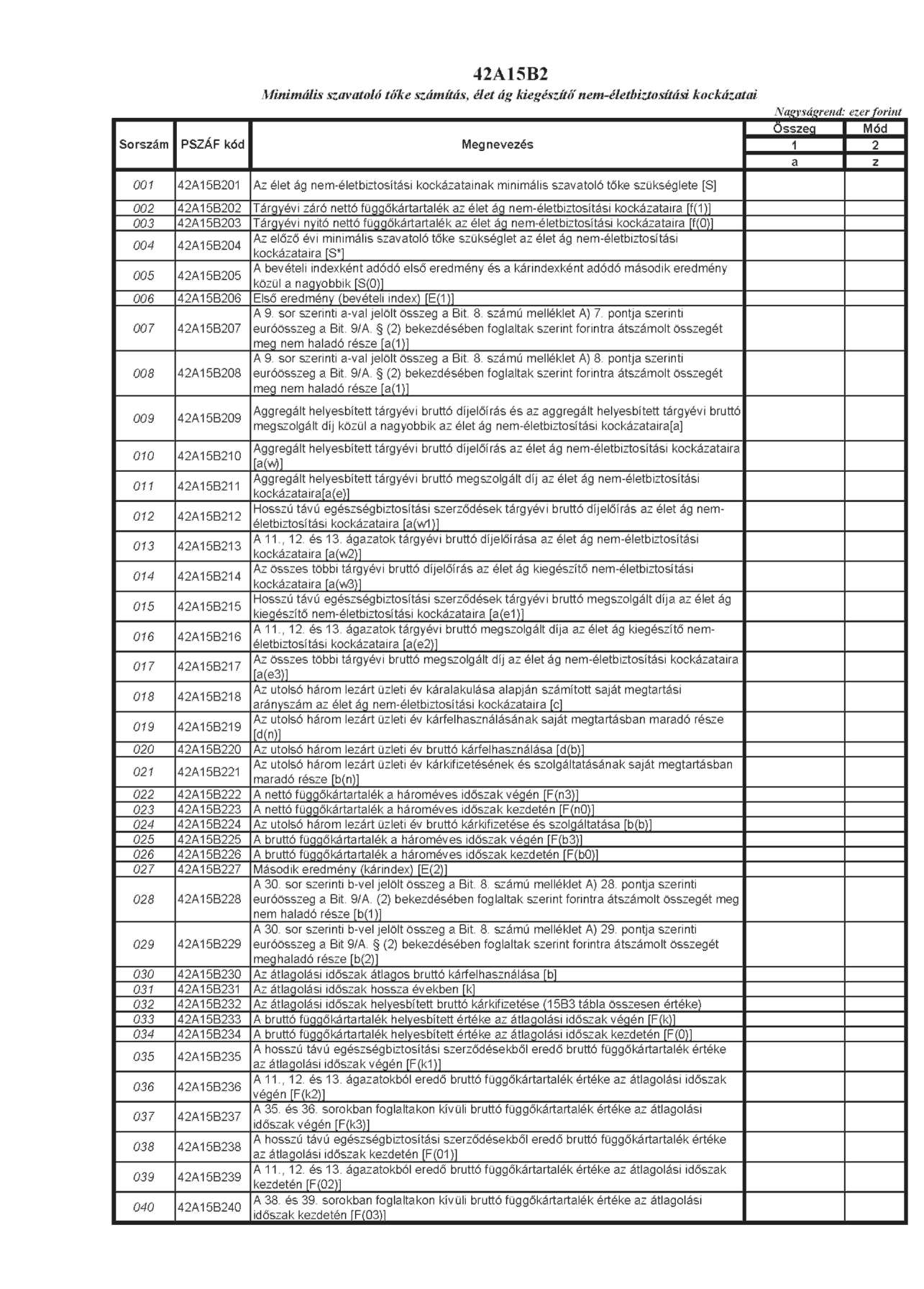

| 42A15B2 | Minimális szavatoló tőke számítás, élet ág kiegészítő nem életbiztosítási kockázatai | RT, NAGYEGY | É | tárgyévet követő év május 31. |

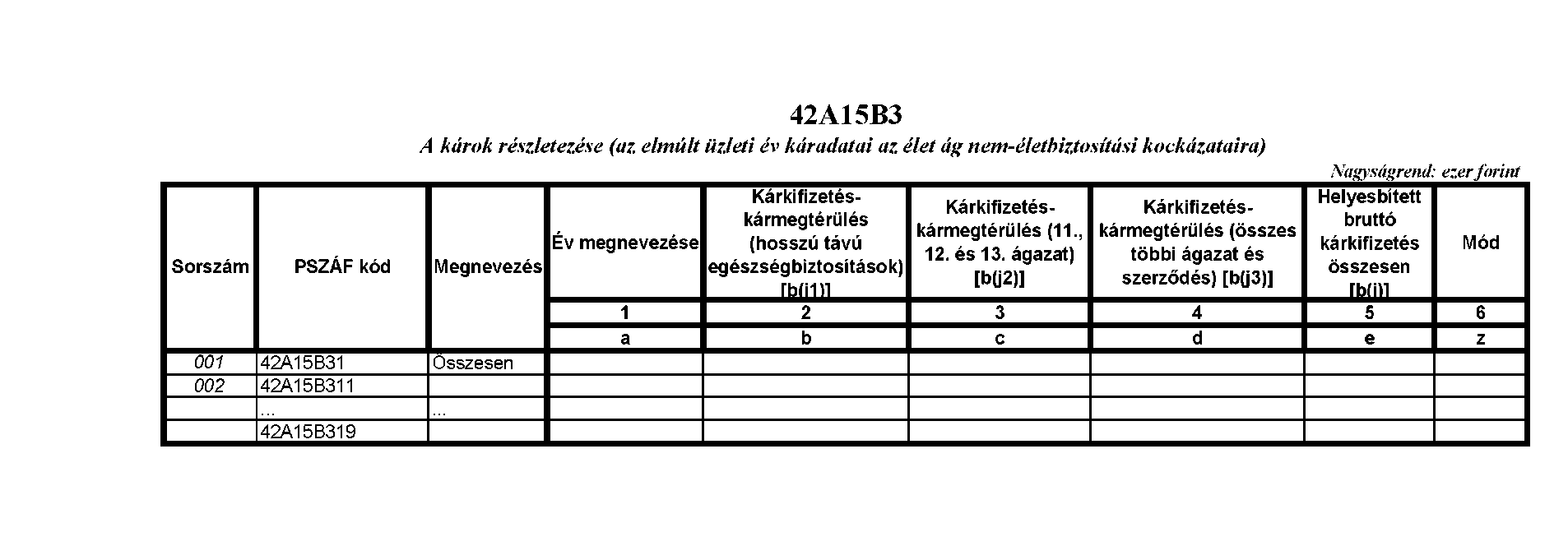

| 42A15B3 | A károk részletezése (az elmúlt üzleti év káradatai az élet ág kiegészítő nem életbiztosítási kockázataira) | RT, NAGYEGY | É | tárgyévet követő év május 31. |

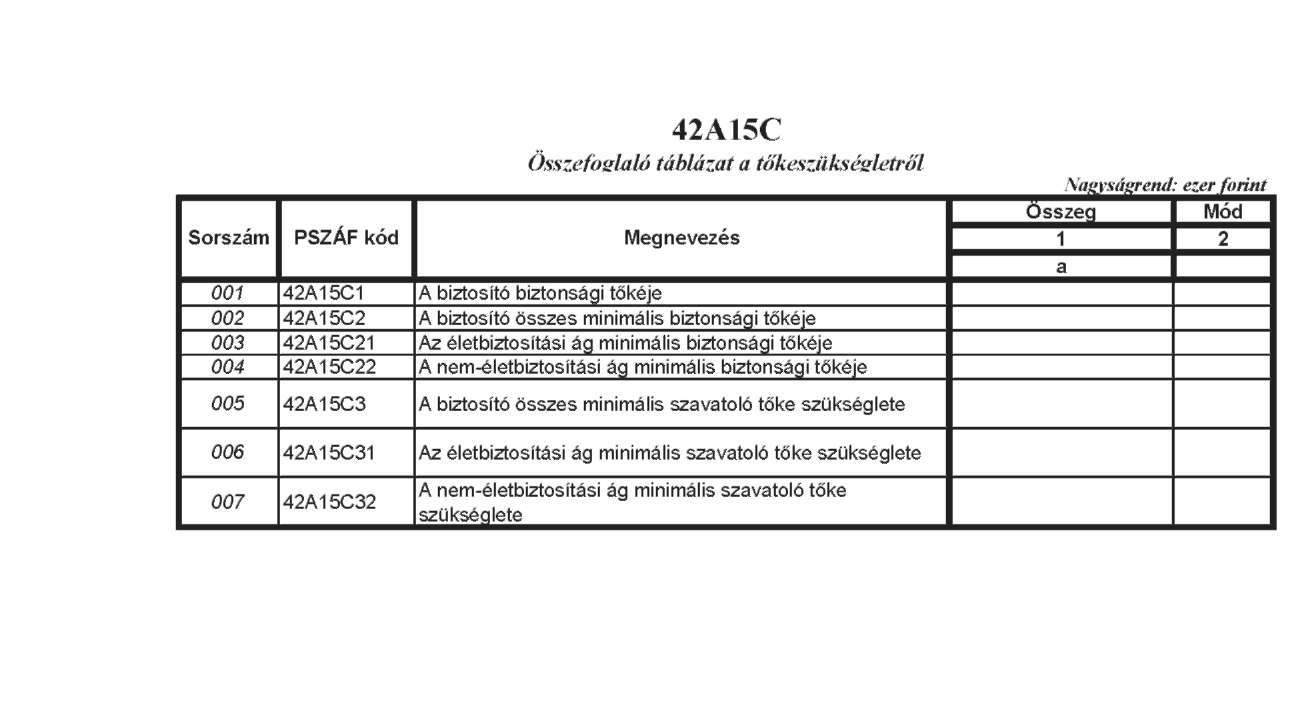

| 42A15C | Összefoglaló táblázat a tőkeszükségletről | RT, NAGYEGY | É | tárgyévet követő év május 31. |

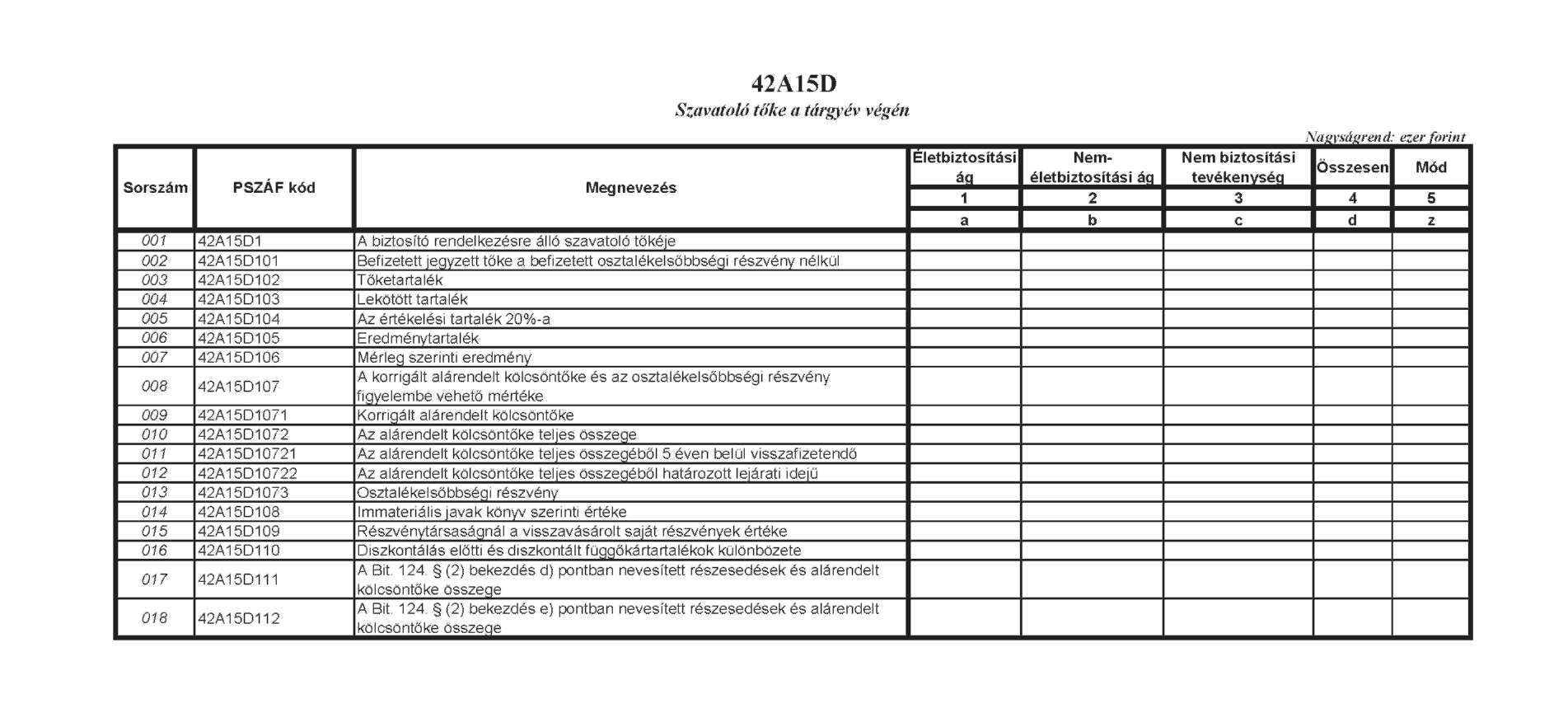

| 42A15D | Szavatoló tőke a tárgyév végén | RT, NAGYEGY | É | tárgyévet követő év május 31. |

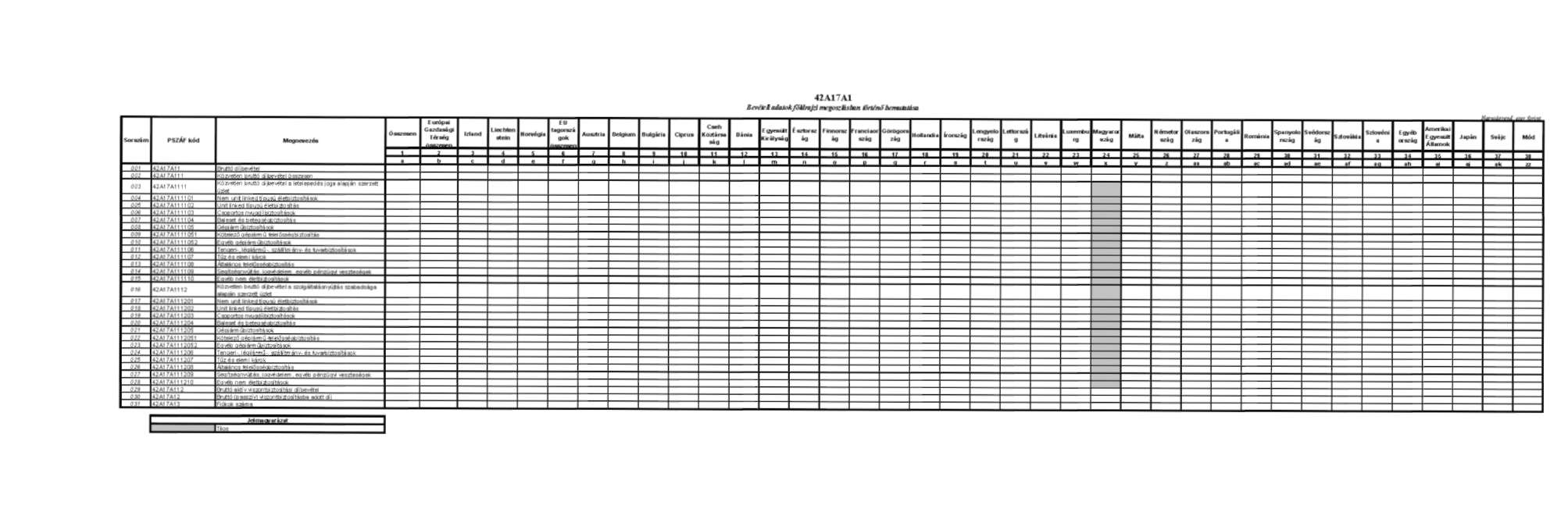

| 42A17A1 | Bevételi adatok földrajzi megoszlásban történő bemutatása | RT, NAGYEGY | É | tárgyévet követő év május 31. |

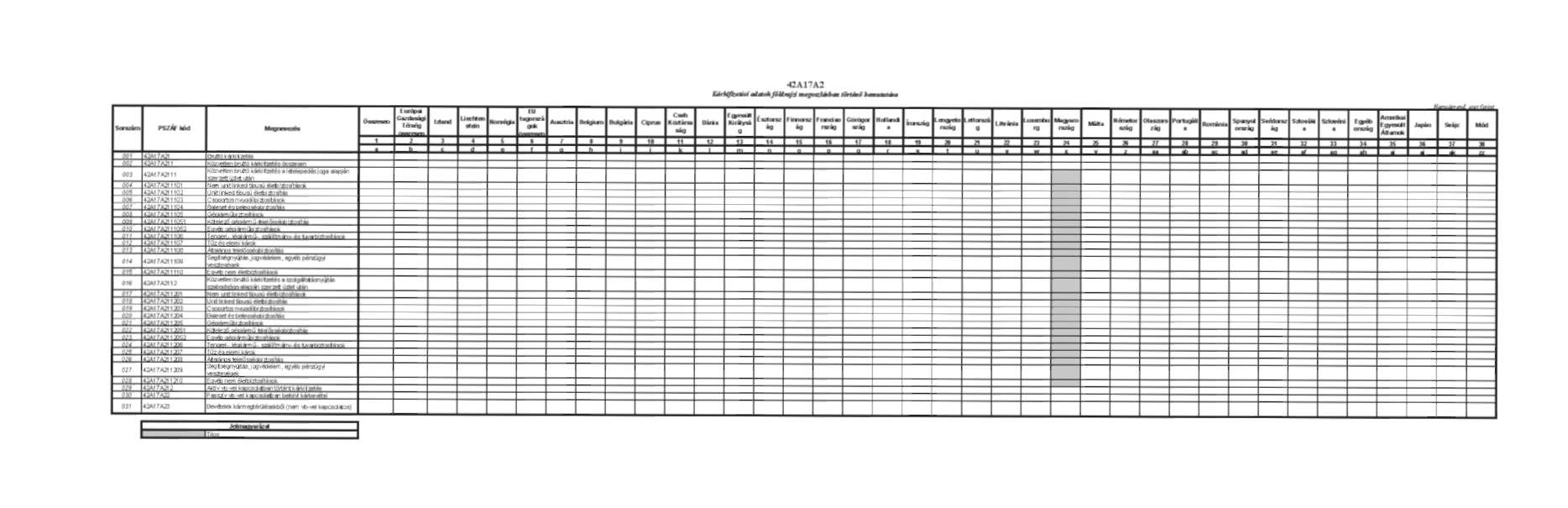

| 42A17A2 | Kárkifizetési adatok földrajzi megoszlásban történő bemutatása | RT, NAGYEGY | É | tárgyévet követő év május 31. |

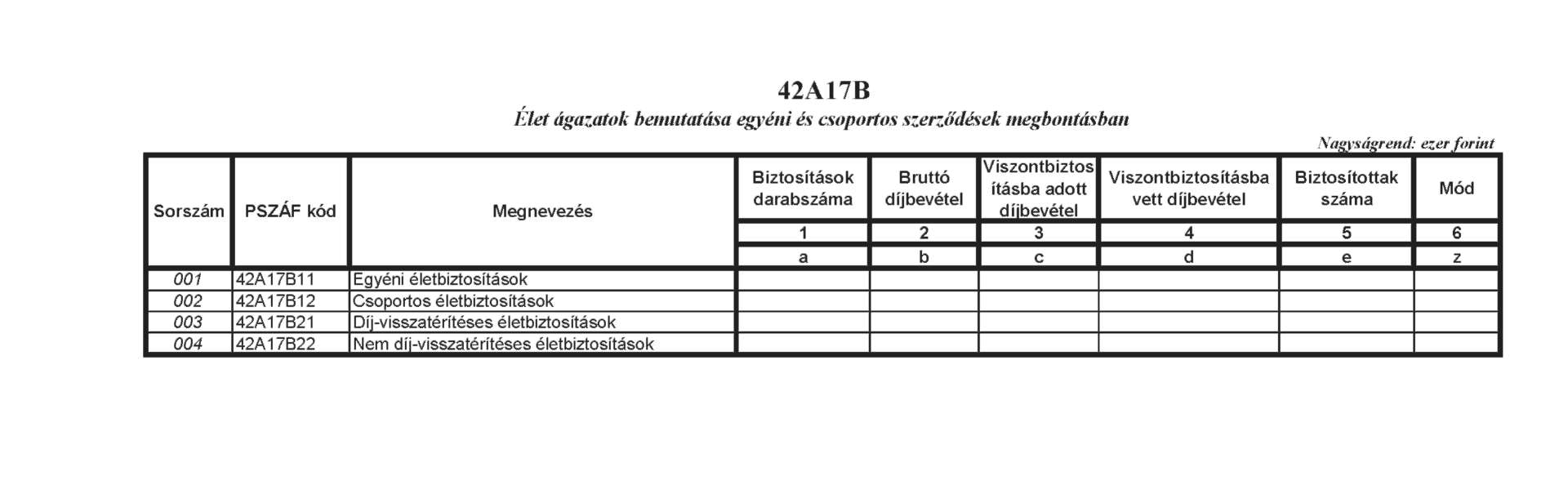

| 42A17B | Élet ágazatok bemutatása egyéni és csoportos szerződések megbontásban | RT, NAGYEGY | É | tárgyévet követő év május 31. |

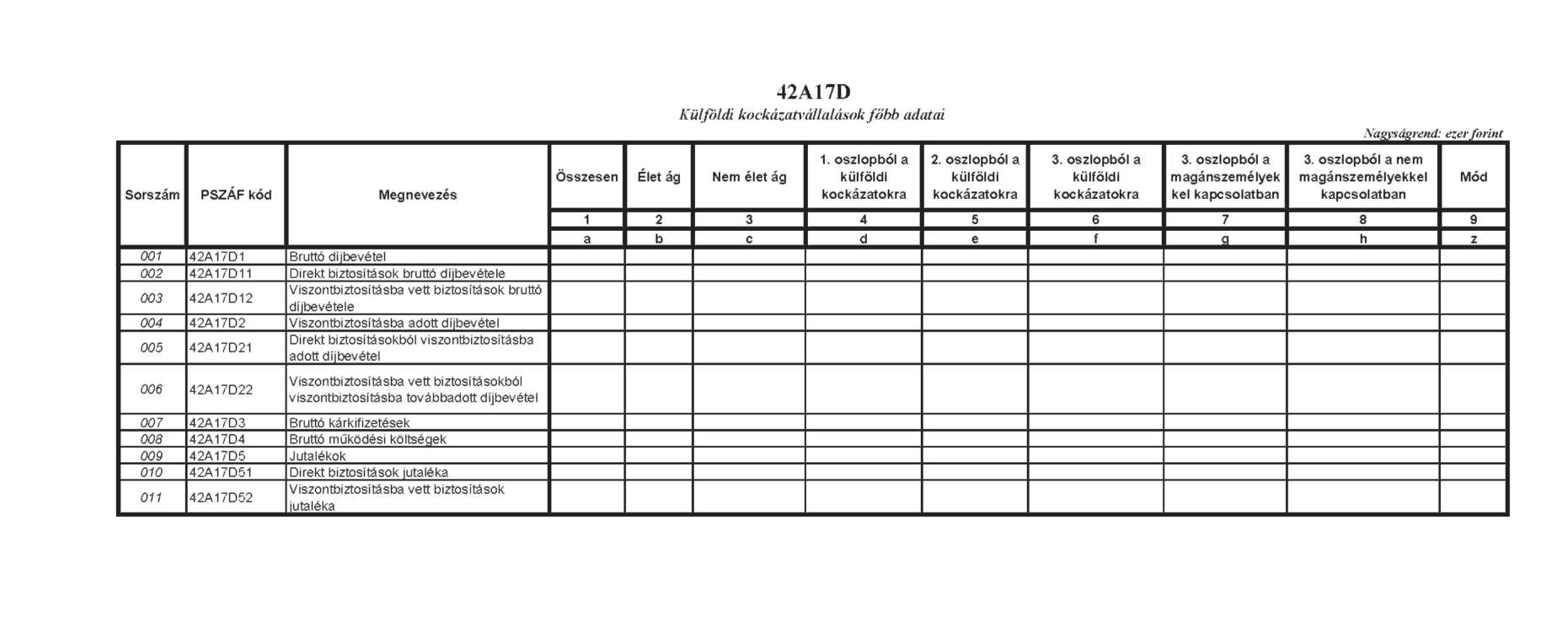

| 42A17D | Külföldi kockázatvállalások főbb adatai | RT, NAGYEGY | É | tárgyévet követő év május 31. |

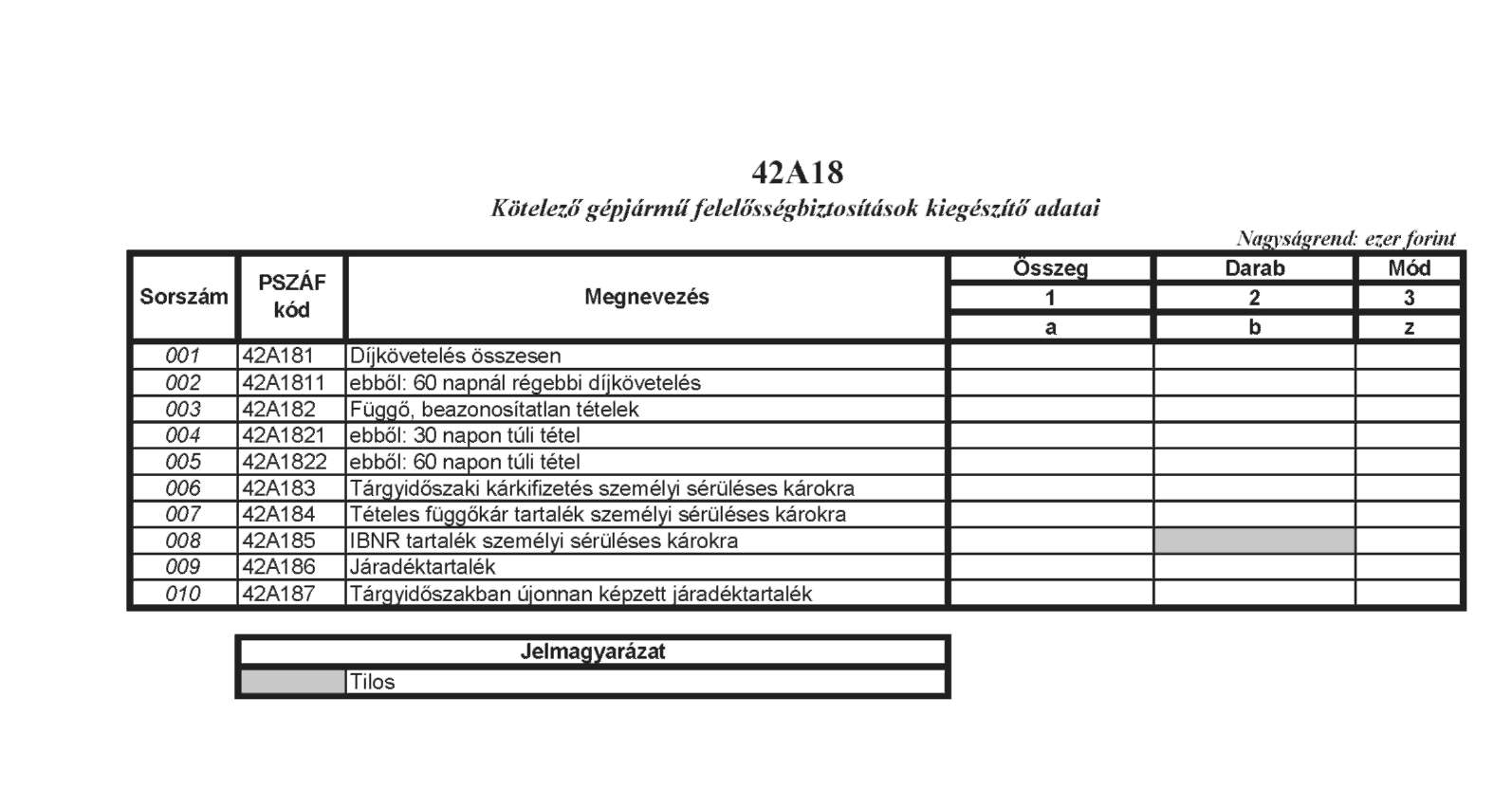

| 42A18 | Kötelező gépjármű felelősségbiztosítások kiegészítő adatai | RT, NAGYEGY | É | tárgyévet követő év május 31. |

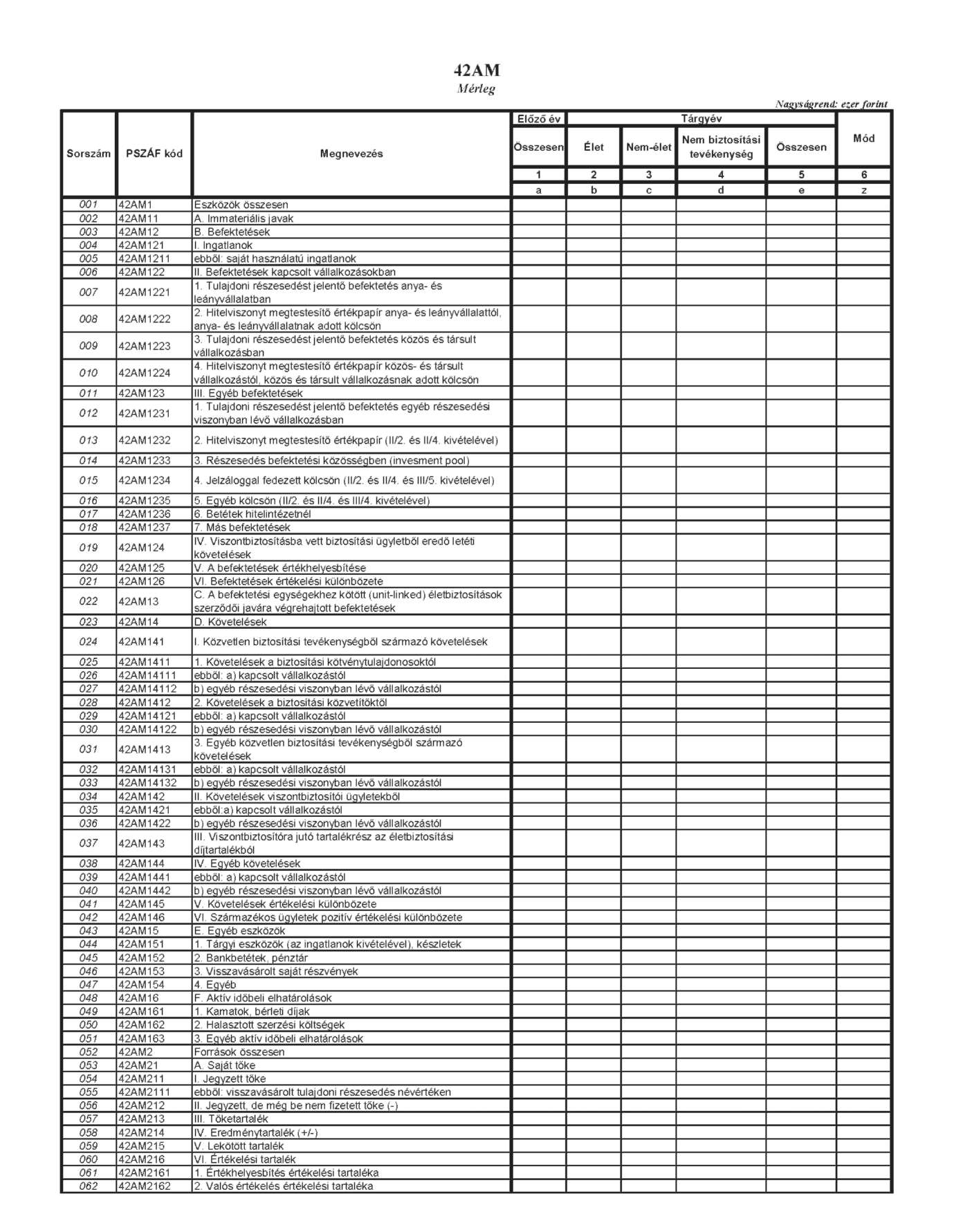

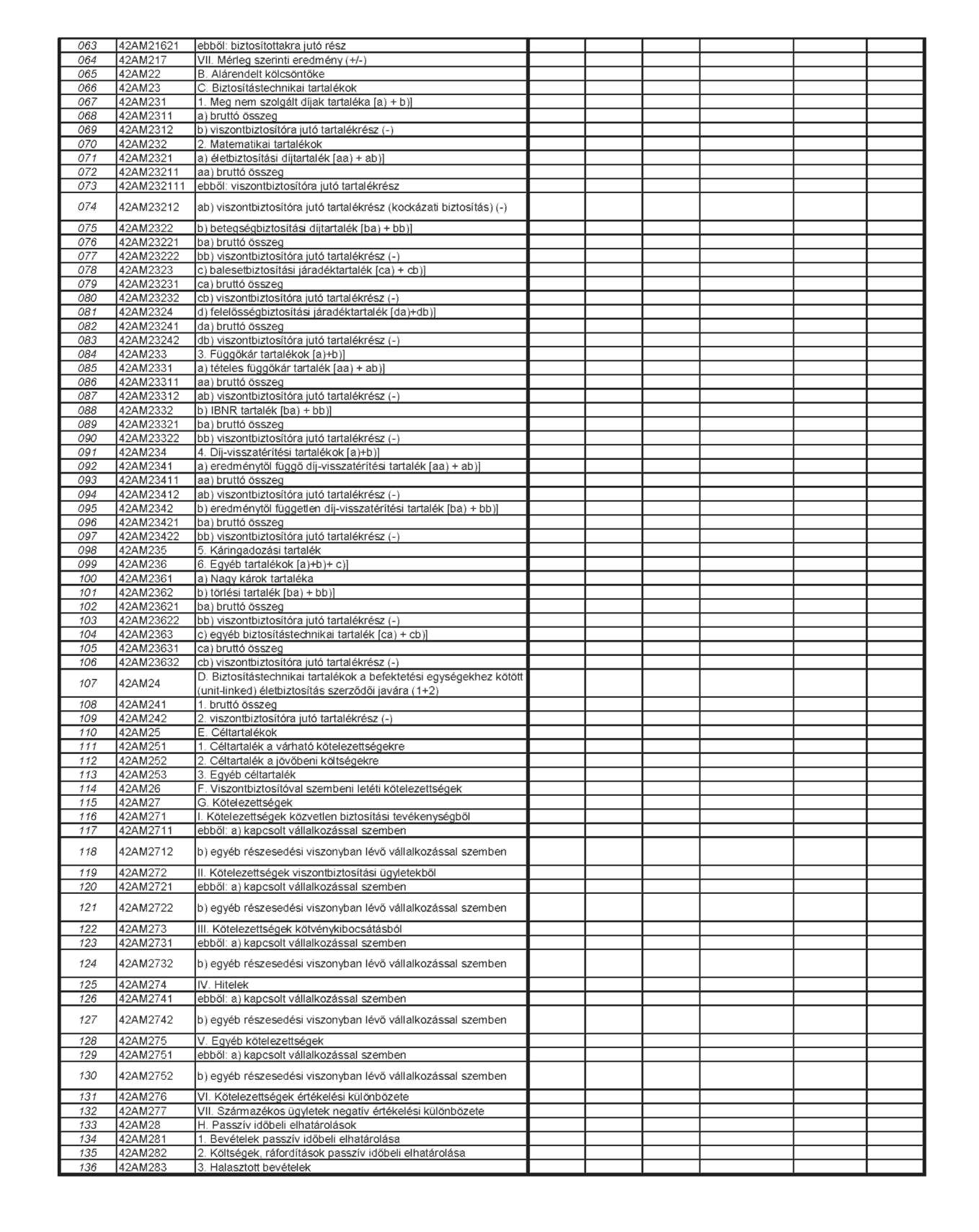

| 42AM | Mérleg | RT, NAGYEGY | É | tárgyévet követő év május 31. |

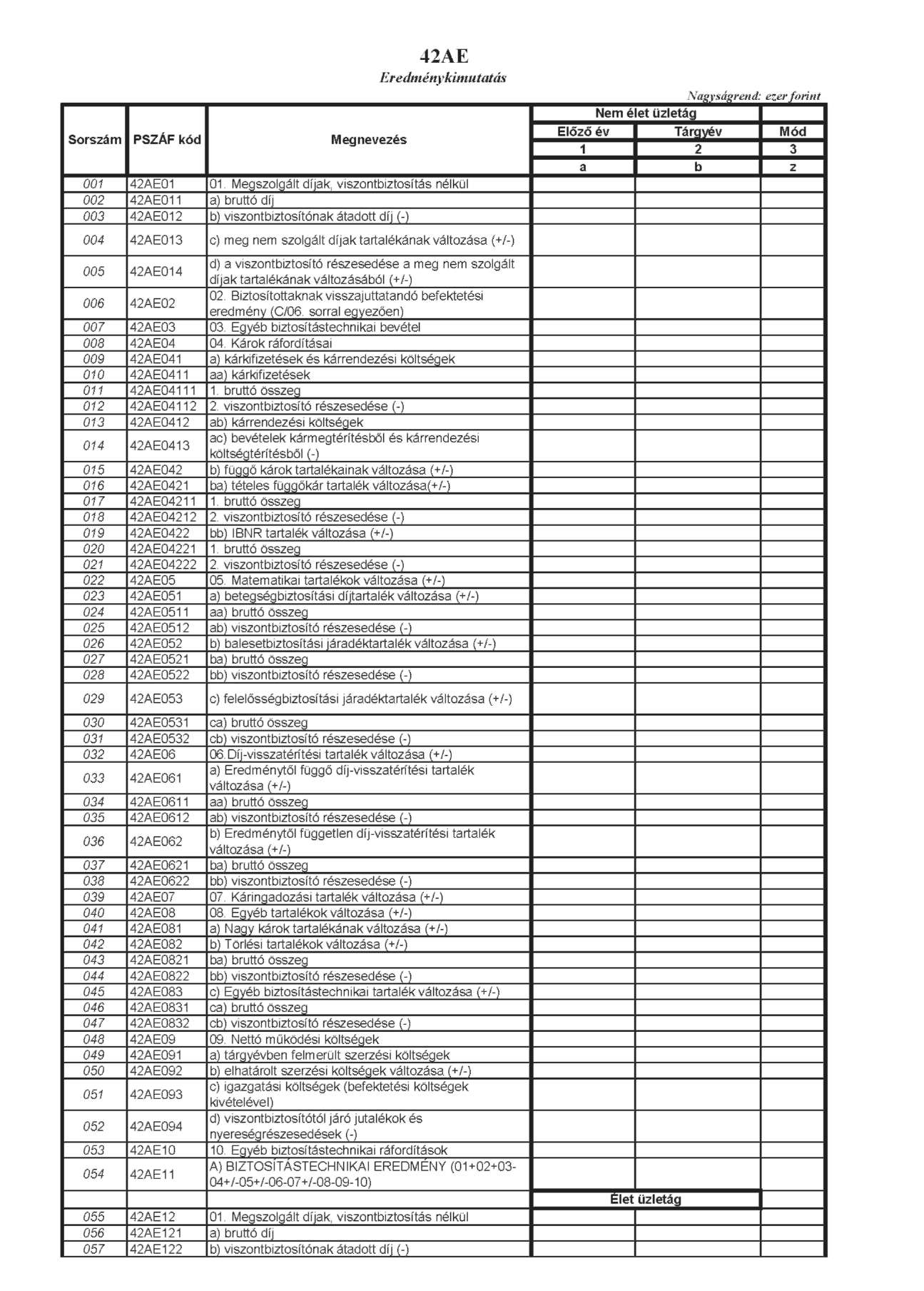

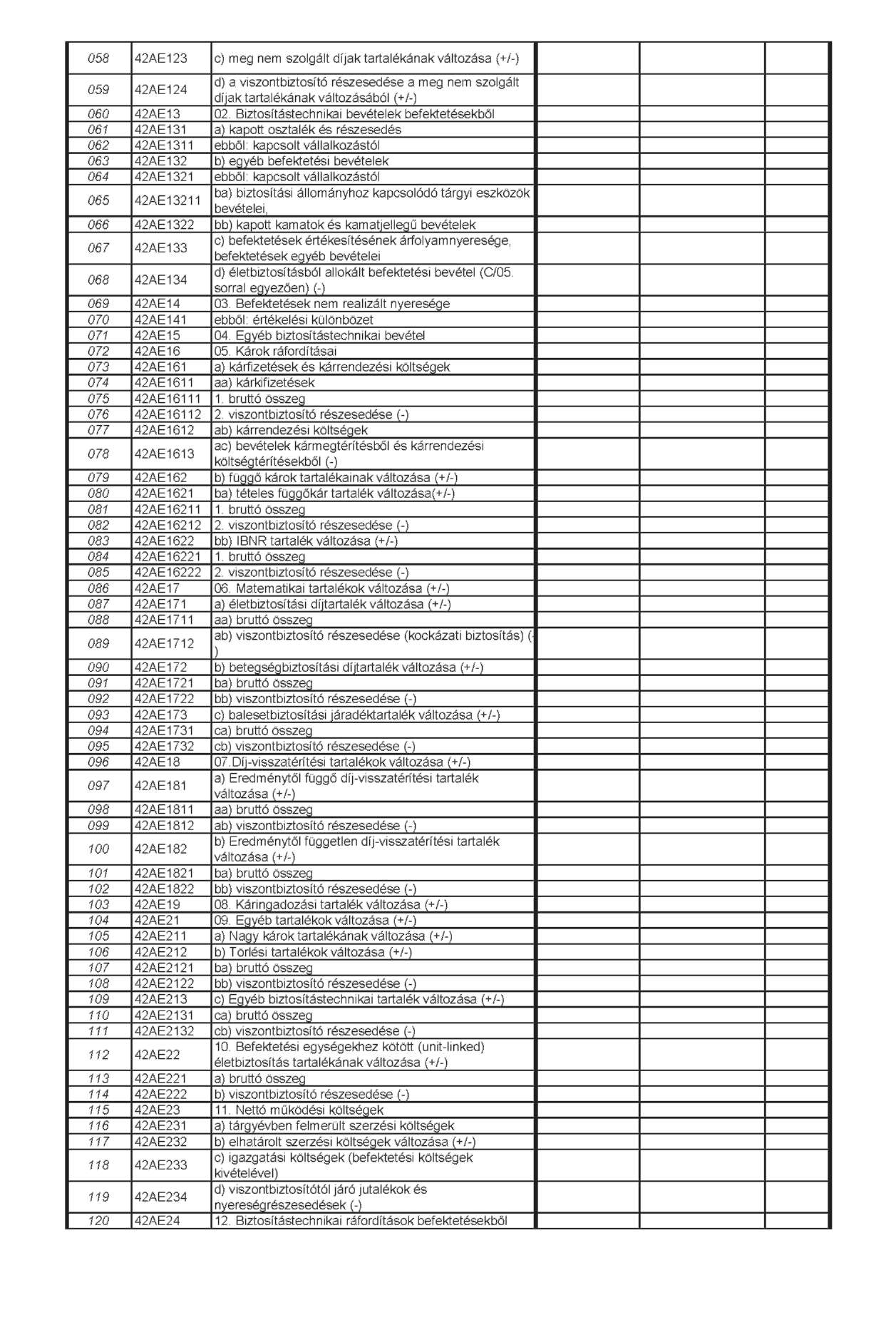

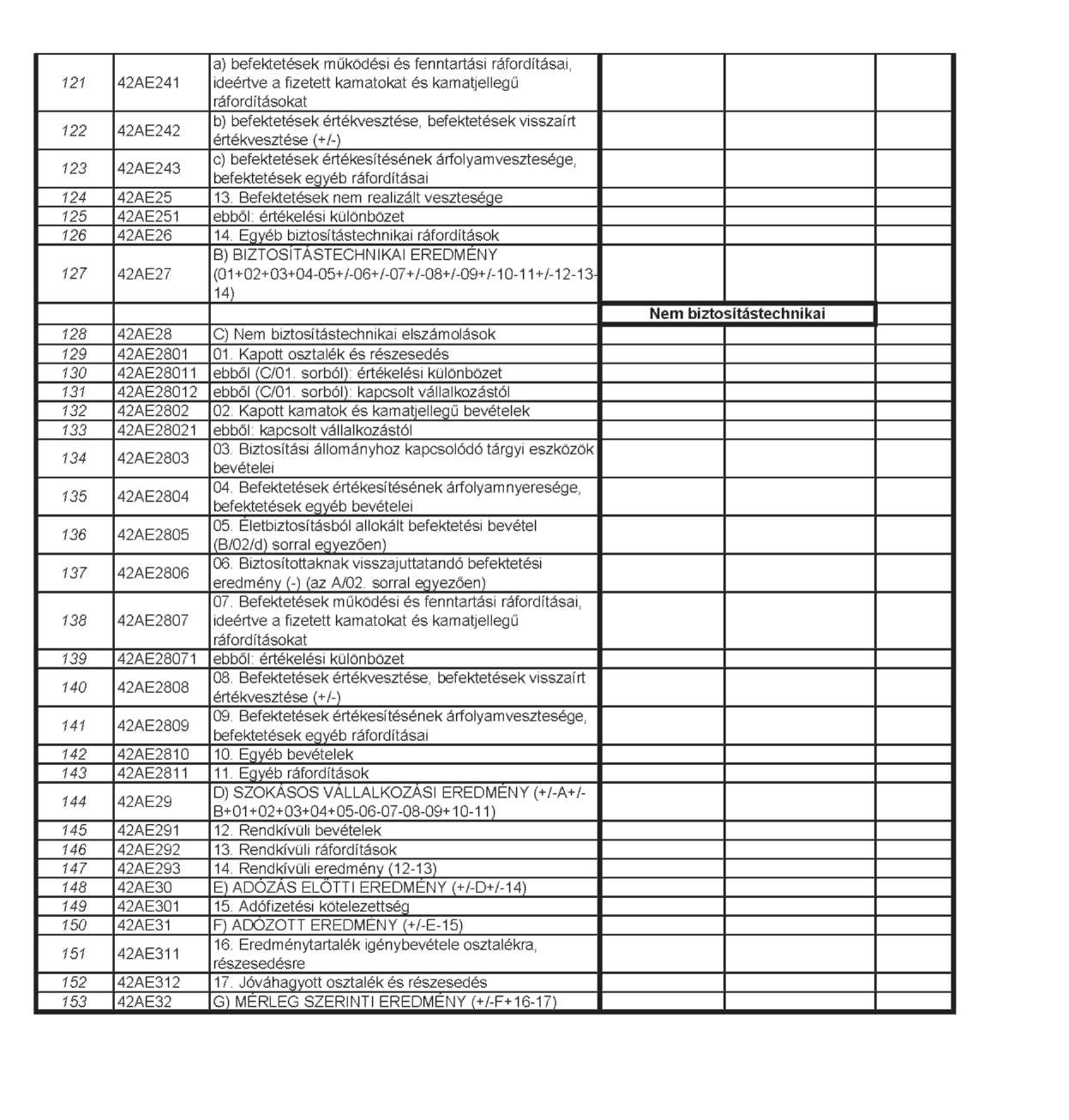

| 42AE | Eredménykimutatás | RT, NAGYEGY | É | tárgyévet követő év május 31. |

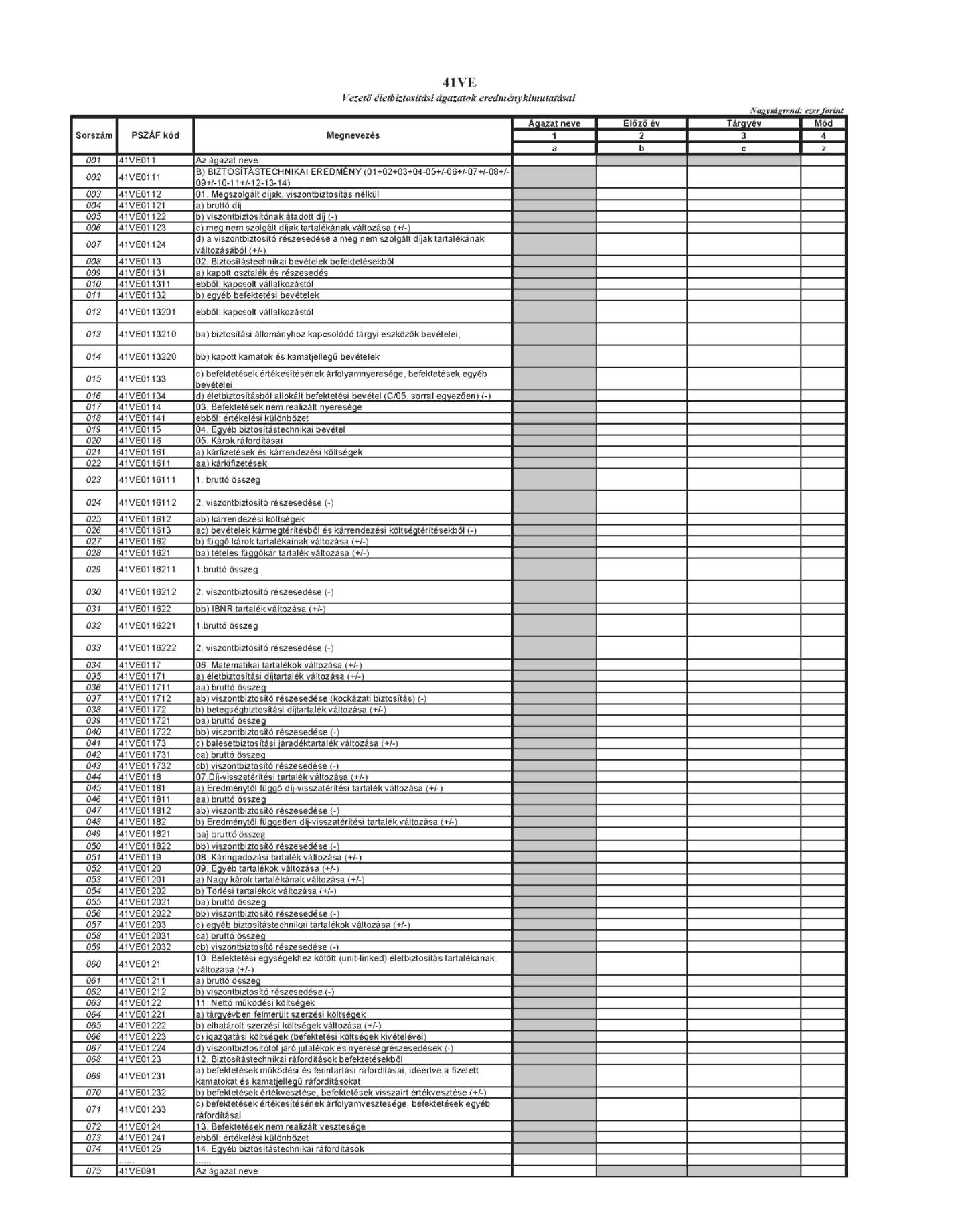

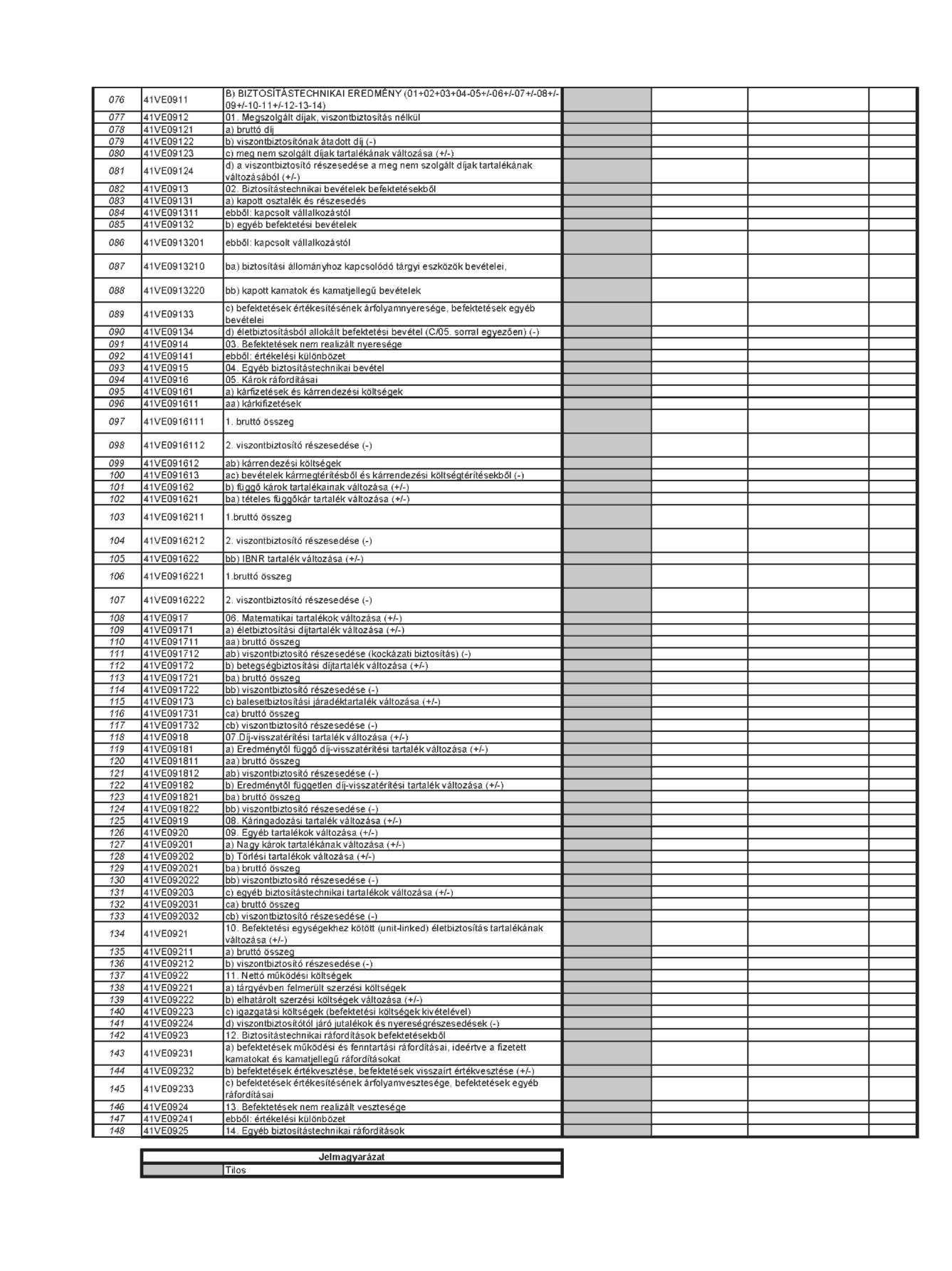

| 41VE | Vezető életbiztosítási ágazatok eredménykimutatásai | RT, NAGYEGY | É, NÉ | tárgyévet követő év május 31.; I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

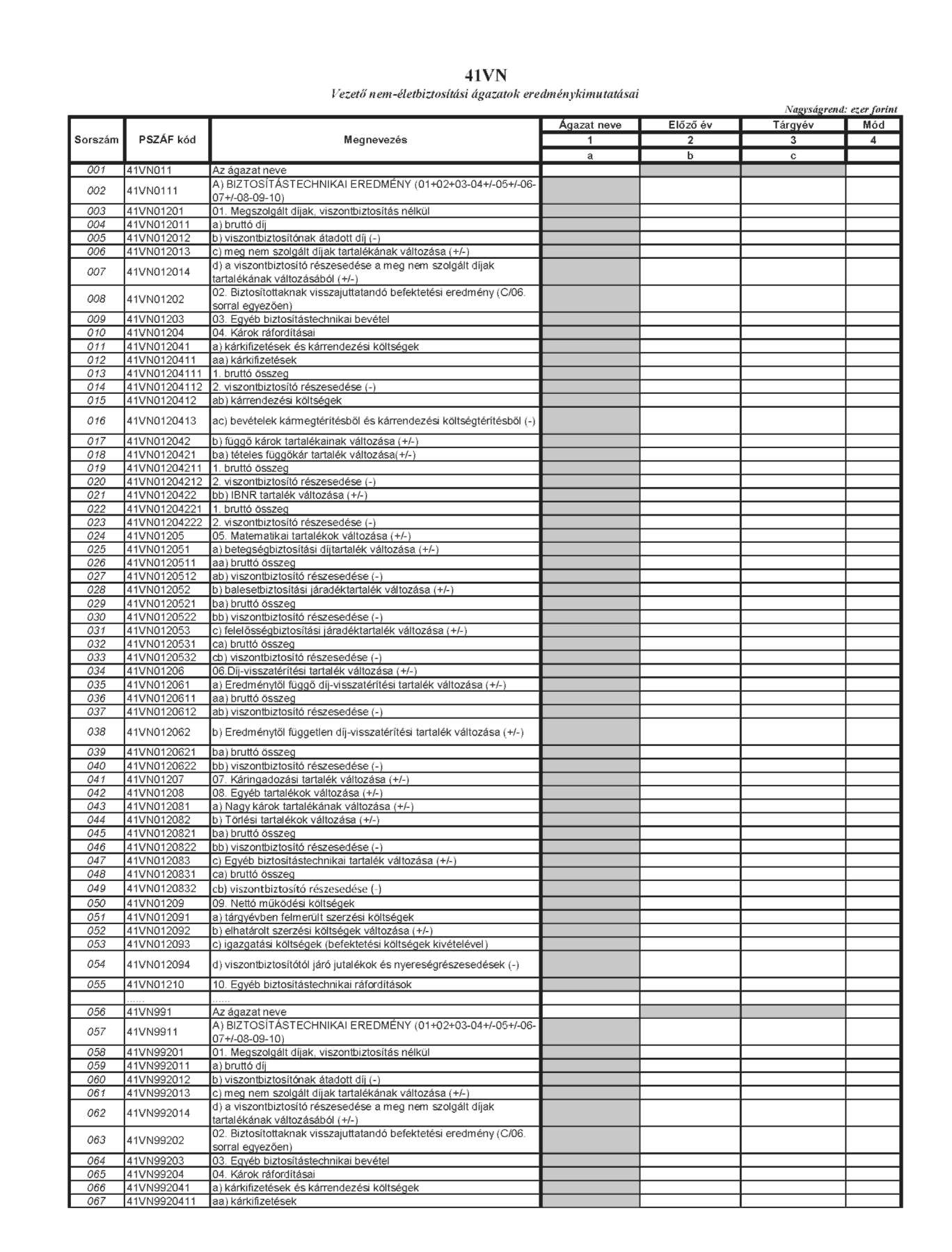

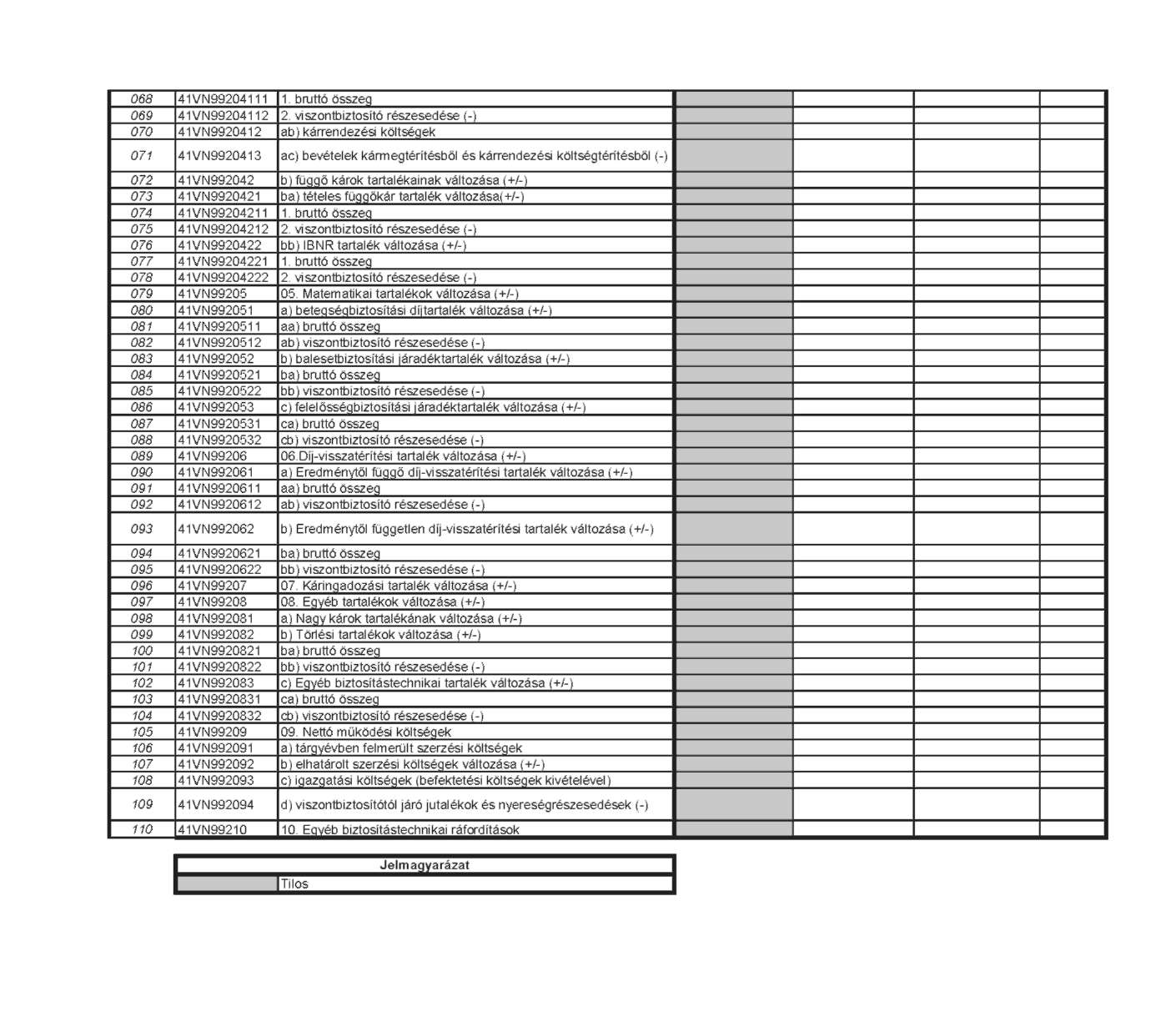

| 41VN | Vezető nem életbiztosítási ágazatok eredménykimutatásai | RT, NAGYEGY | É, NÉ | tárgyévet követő év május 31.; I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

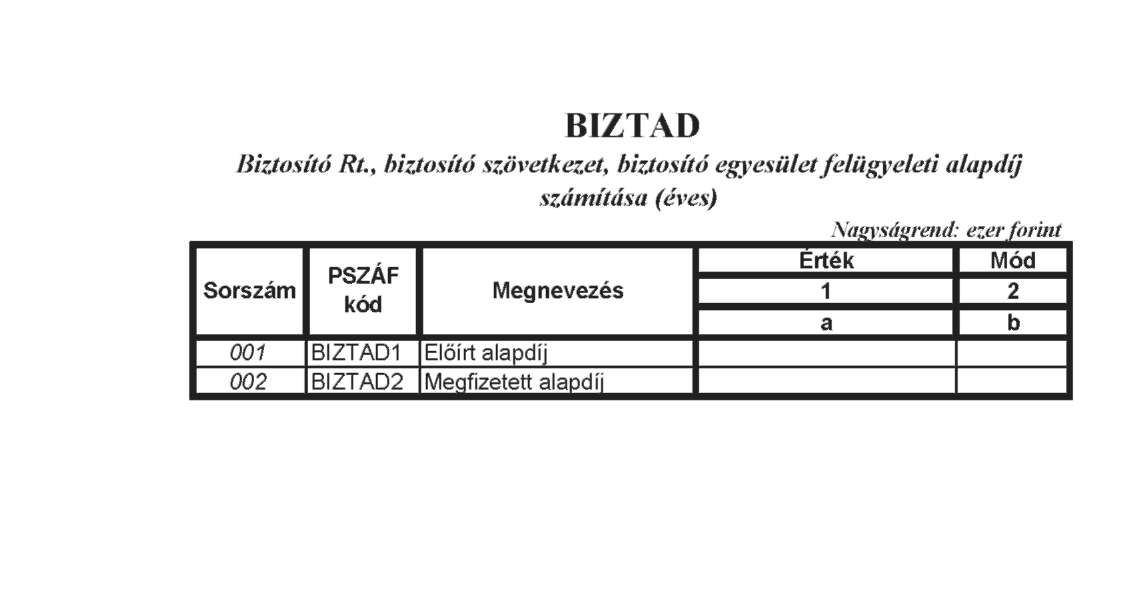

| BIZTAD | Biztosító rt., biztosító szövetkezet, biztosító egyesület felügyeleti alapdíj számítása (éves) | RT, NAGYEGY, KISEGY | É | tárgyév január 31. |

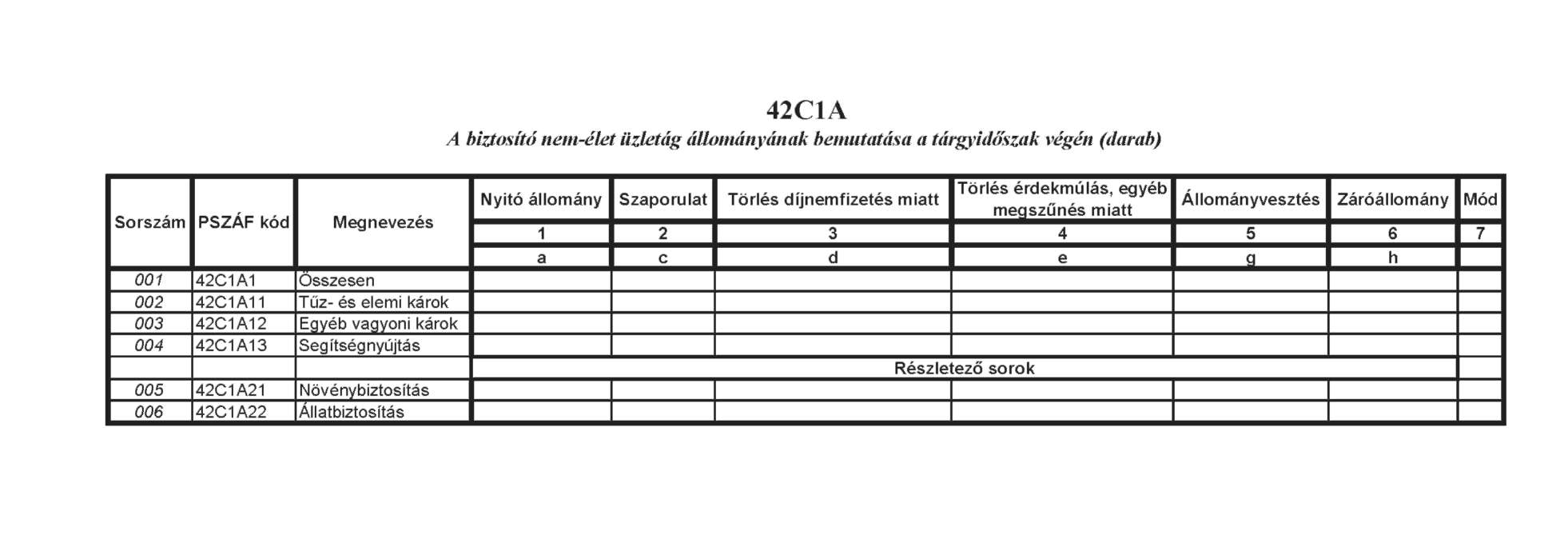

| 42C1A | A biztosító nem-élet üzletág állományának bemutatása a tárgyidőszak végén (darab) | KISEGY | É | tárgyévet követő év május 31. |

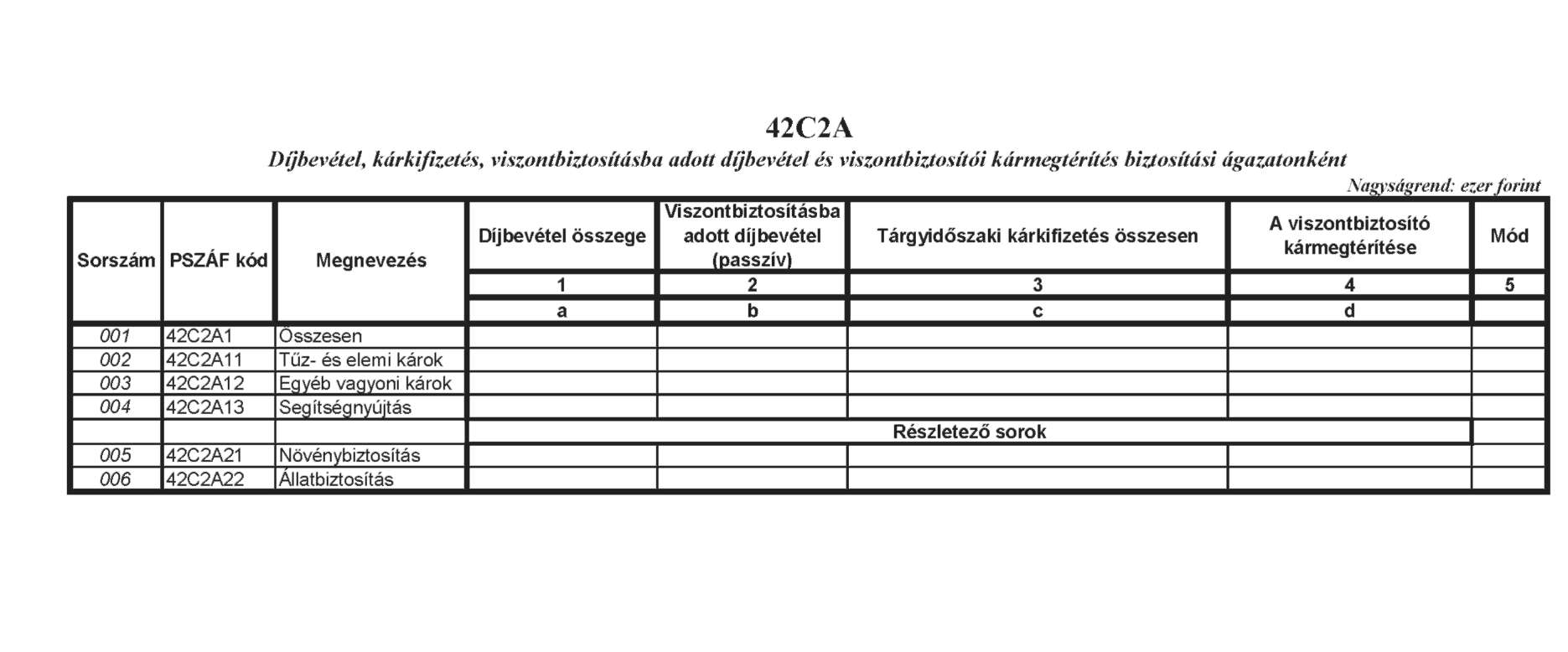

| 42C2A | Díjbevétel, kárkifizetés, viszontbiztosításba adott díjbevétel és viszontbiztosítói kármegtérítés biztosítási ágazatonként | KISEGY | É | tárgyévet követő év május 31. |

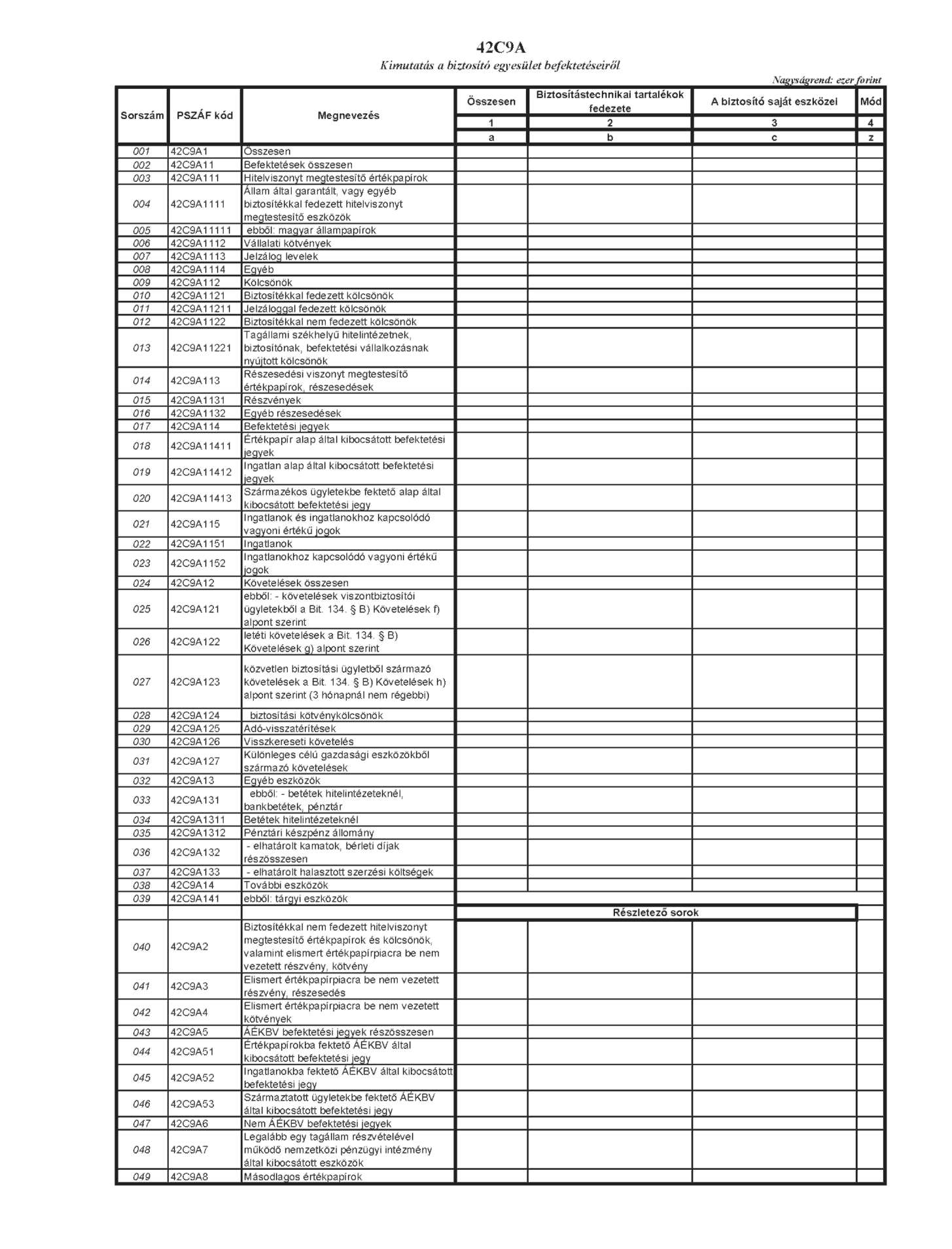

| 42C9A | Kimutatás a biztosító egyesület befektetéseiről | KISEGY | É | tárgyévet követő év május 31. |

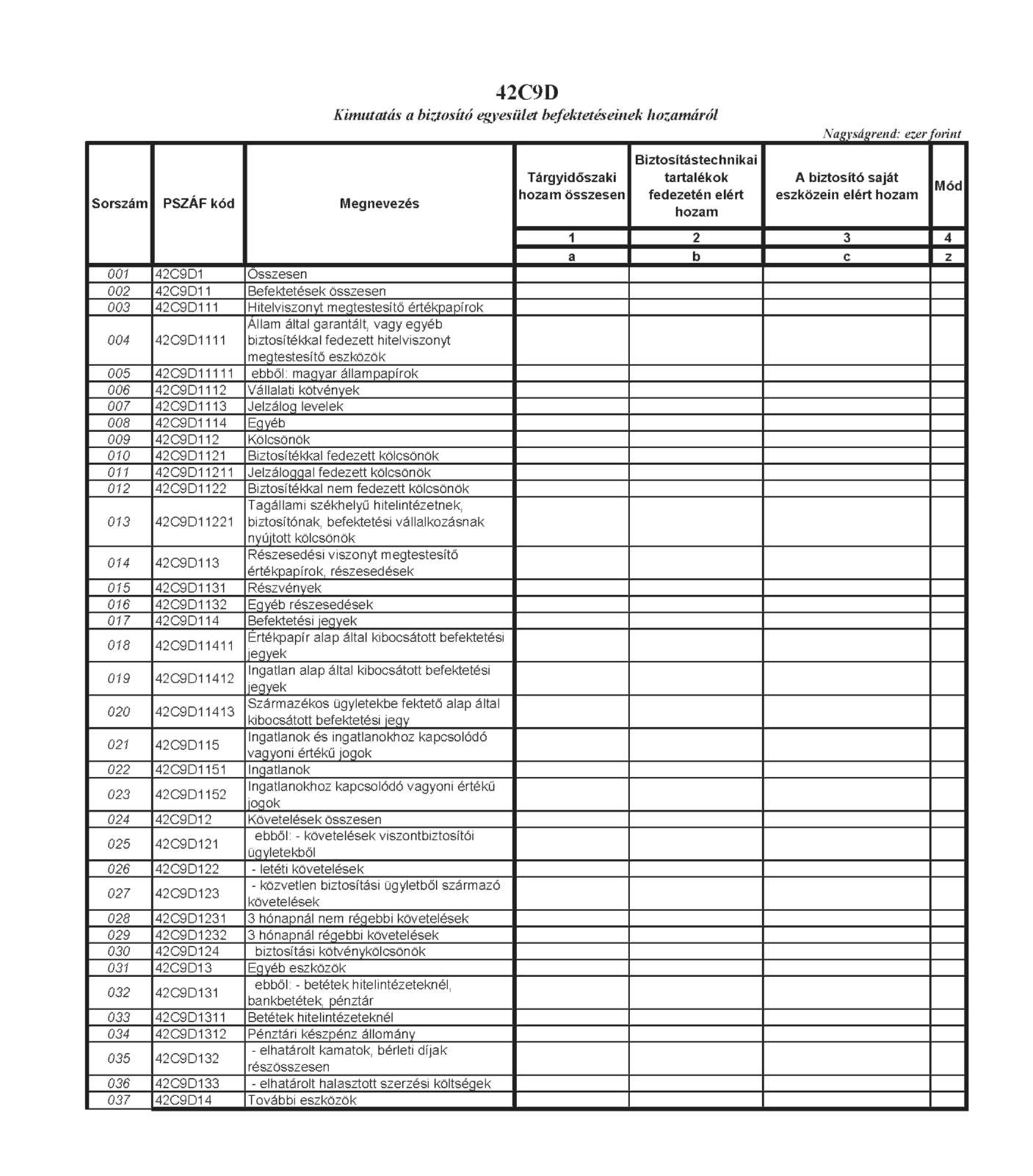

| 42C9D | Kimutatás a biztosító egyesület befektetéseinek hozamáról | KISEGY | É | tárgyévet követő év május 31. |

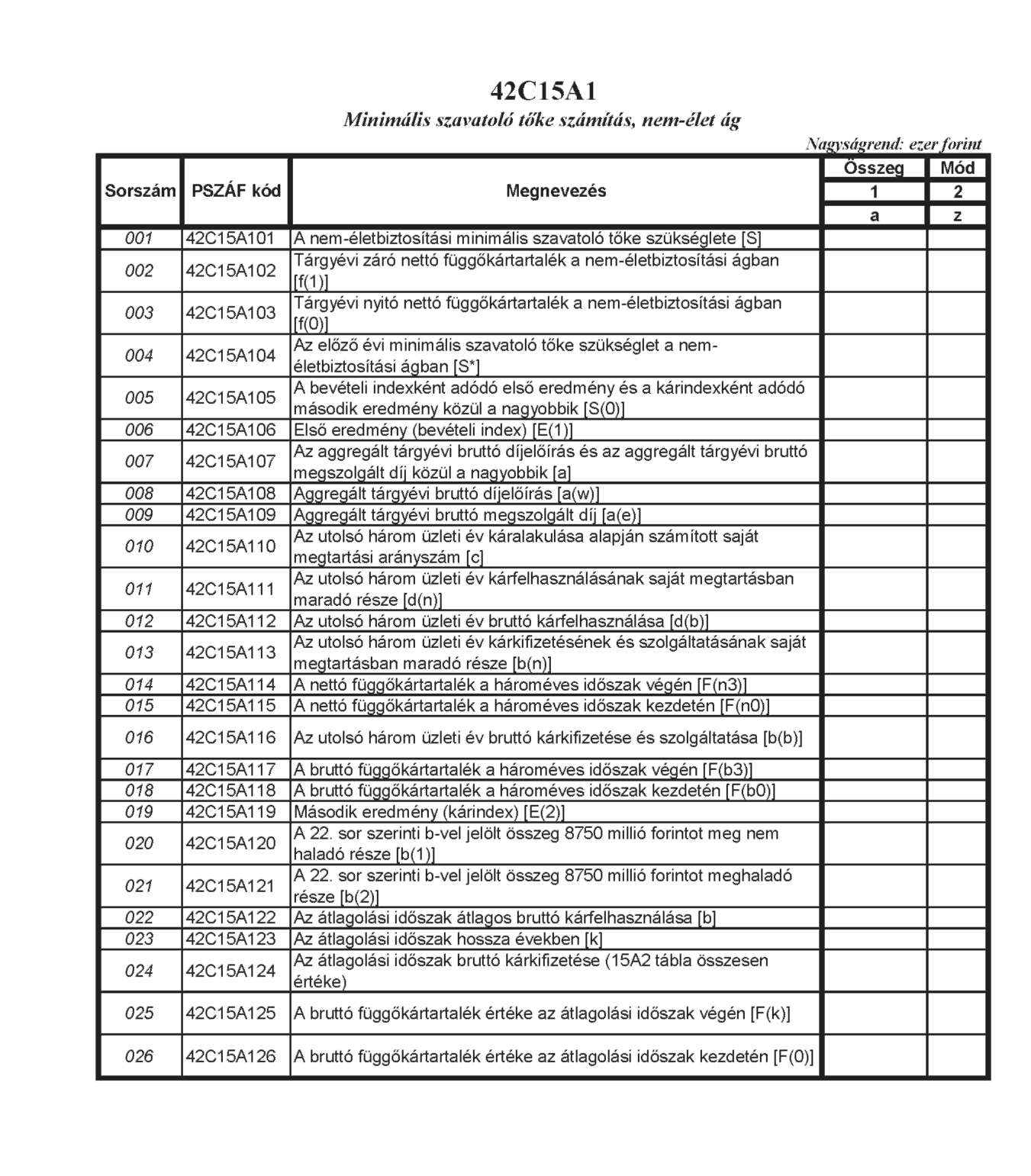

| 42C15A1 | Minimális szavatoló tőke számítás, nem élet ág | KISEGY | É | tárgyévet követő év május 31. |

| 42C15A2 | A károk részletezése (az elmúlt k üzleti év káradatai a nem élet ágban) | KISEGY | É | tárgyévet követő év május 31. |

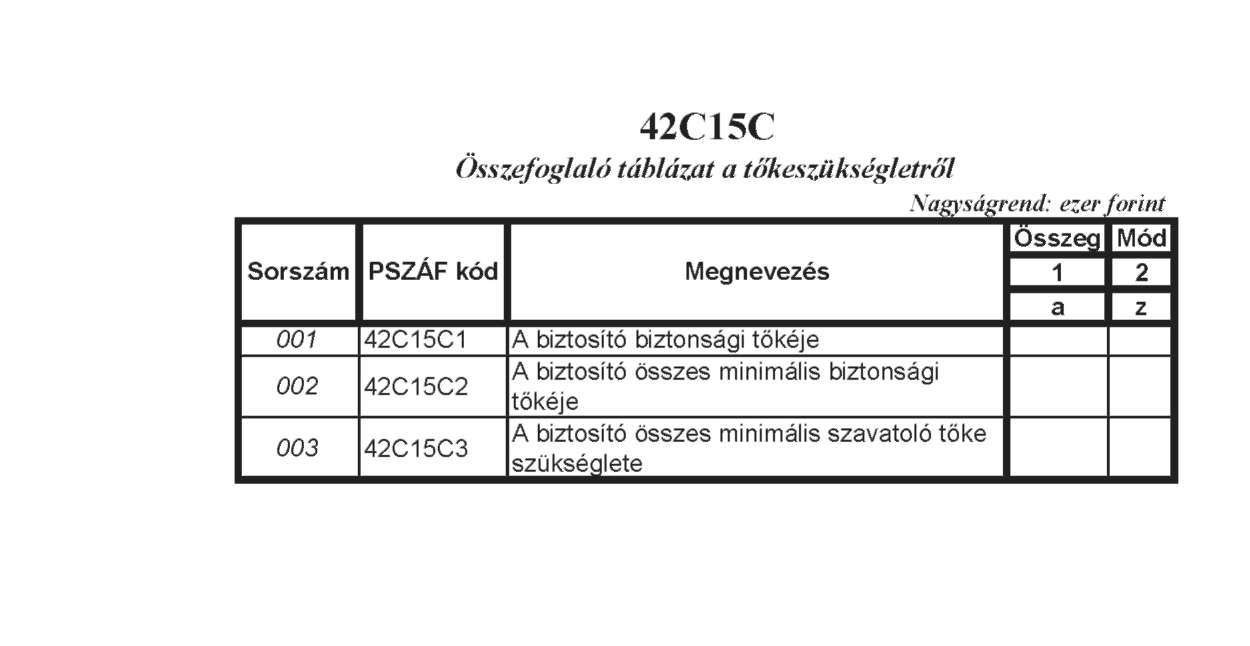

| 42C15C | Összefoglaló táblázat a tőkeszükségletről | KISEGY | É | tárgyévet követő év május 31. |

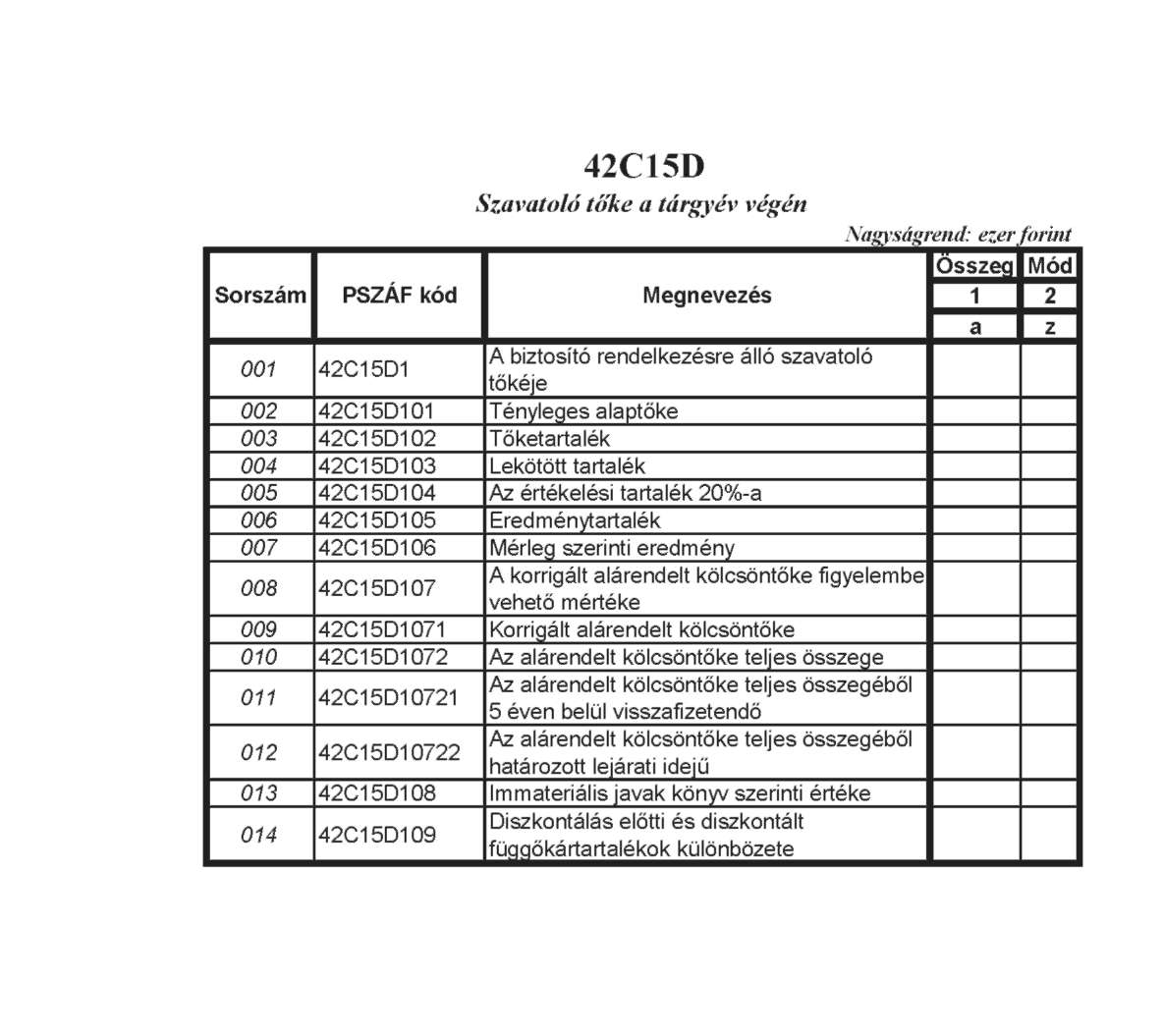

| 42C15D | Szavatoló tőke a tárgyév végén | KISEGY | É | tárgyévet követő év május 31. |

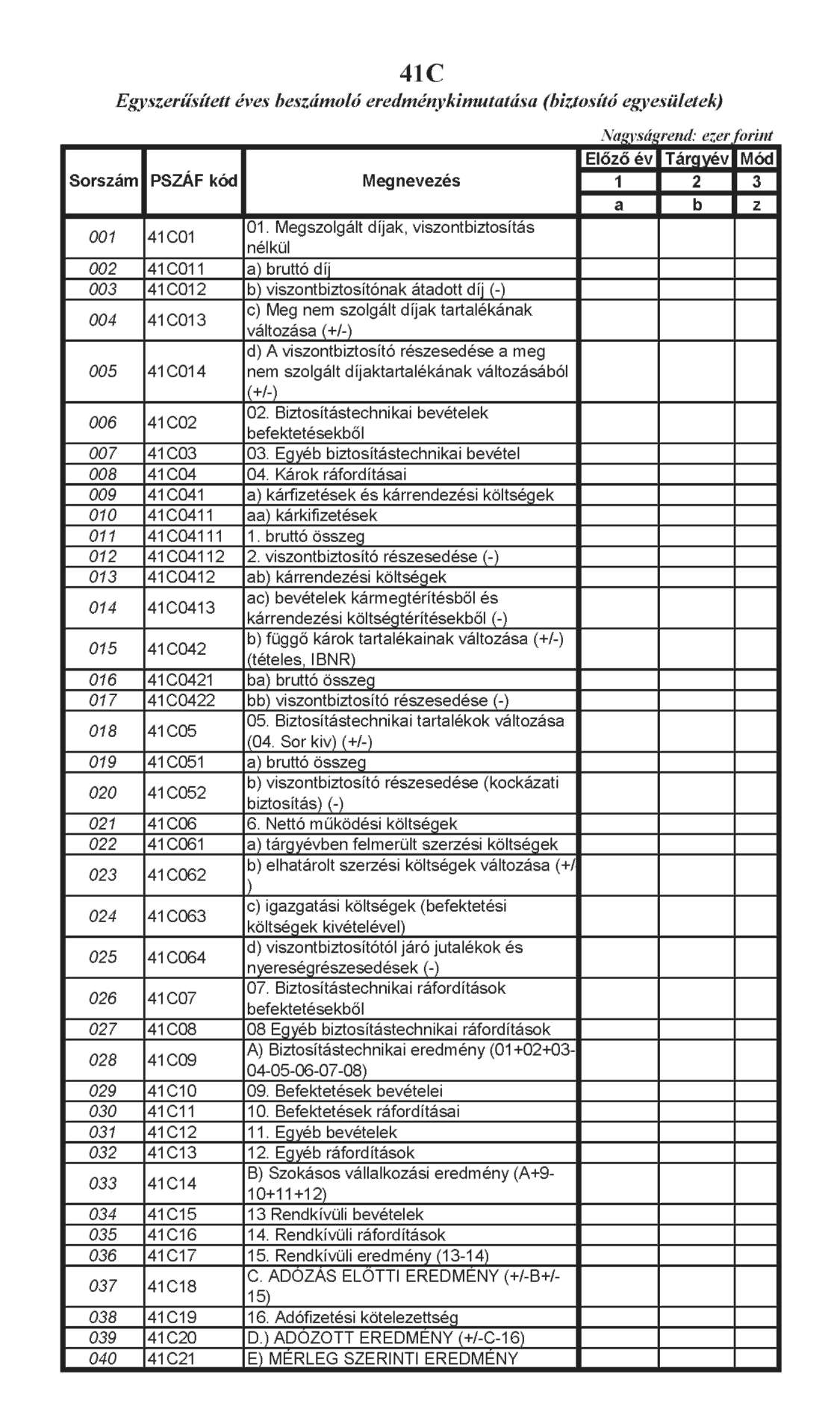

| 41C | Egyszerűsített éves beszámoló eredménykimutatása (biztosító egyesületek) | KISEGY | É | tárgyévet követő év május 31. |

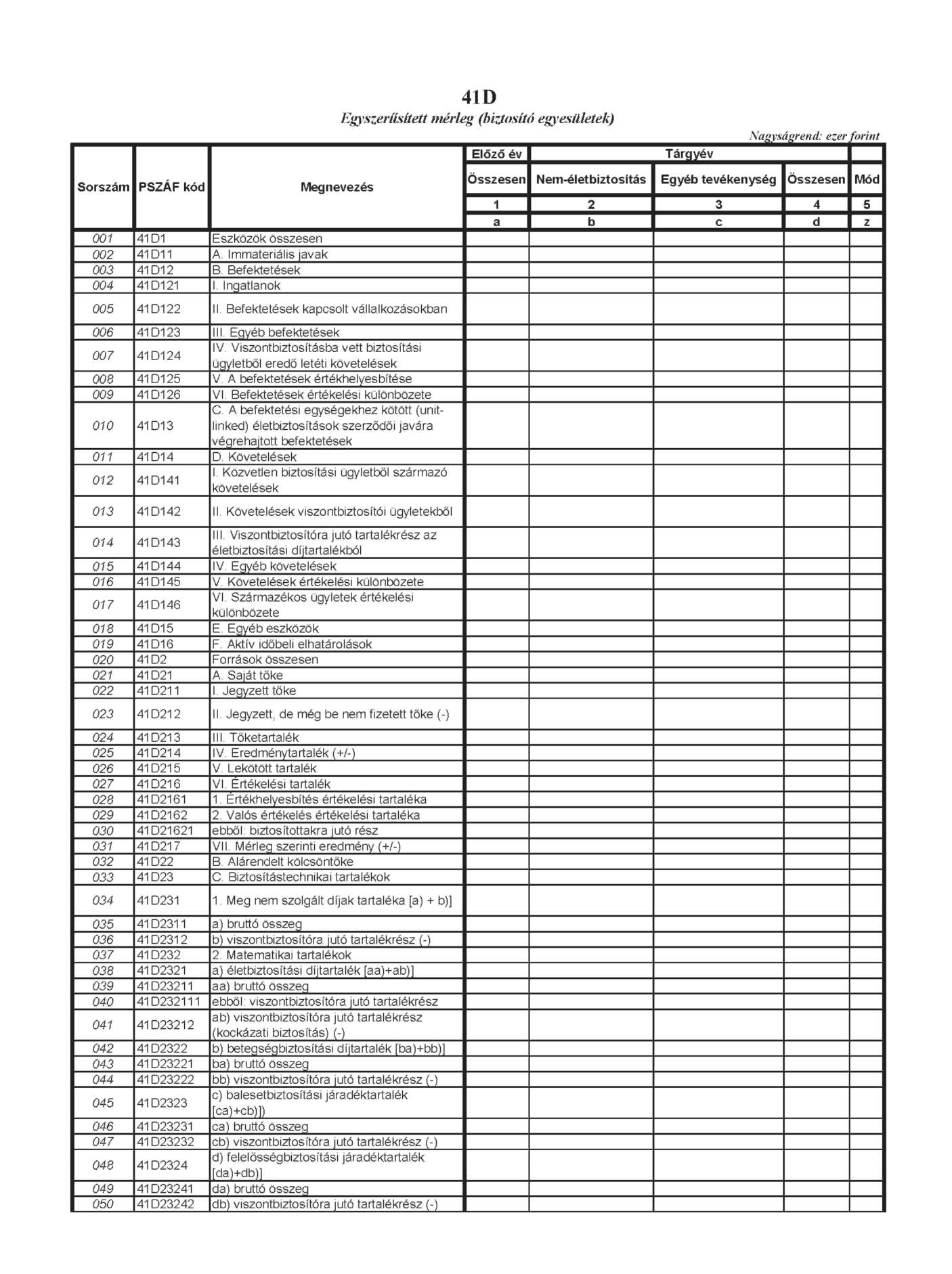

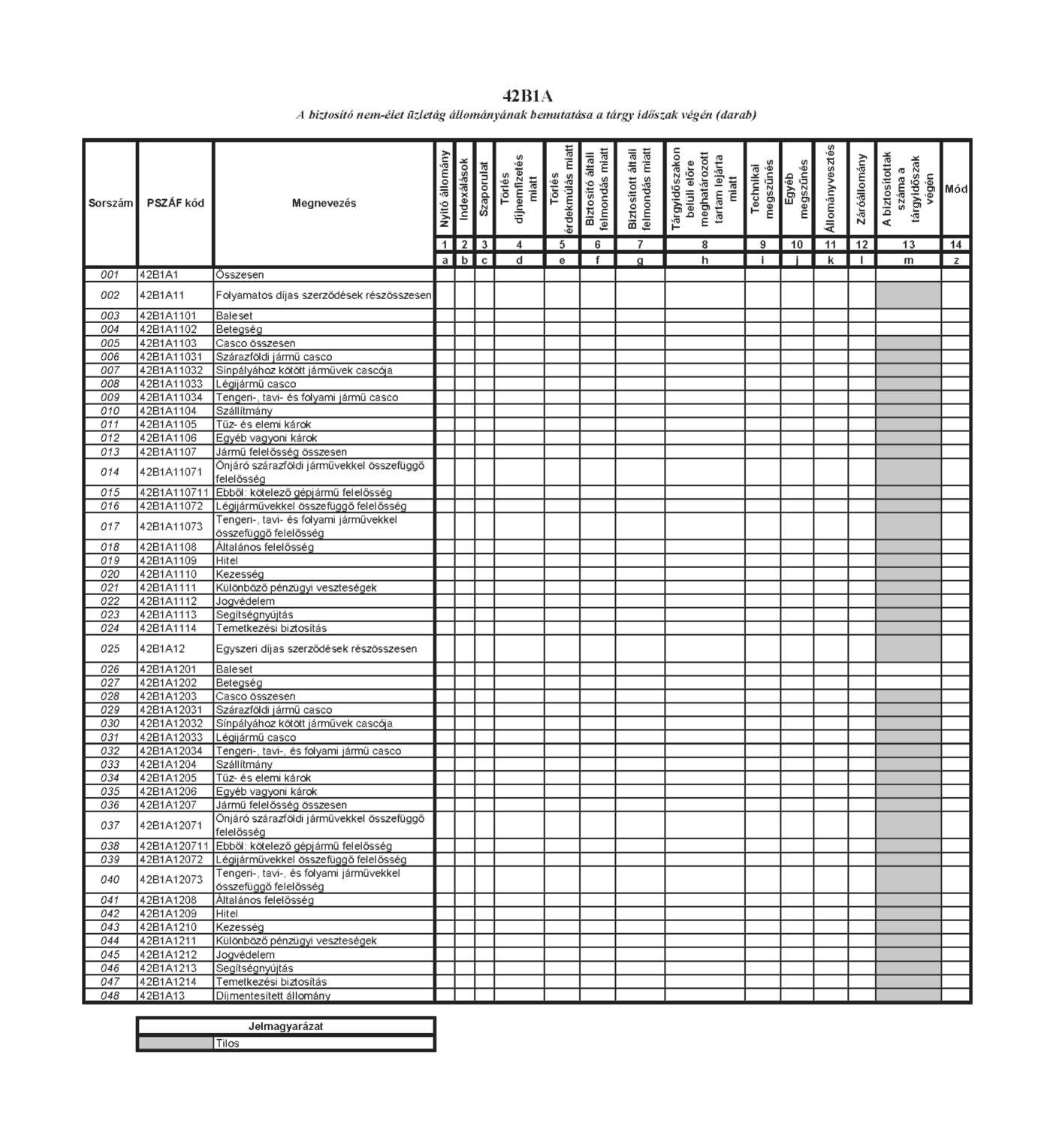

| 41D | Egyszerűsített mérleg (biztosító egyesületek) | KISEGY | É | tárgyévet követő év május 31. |

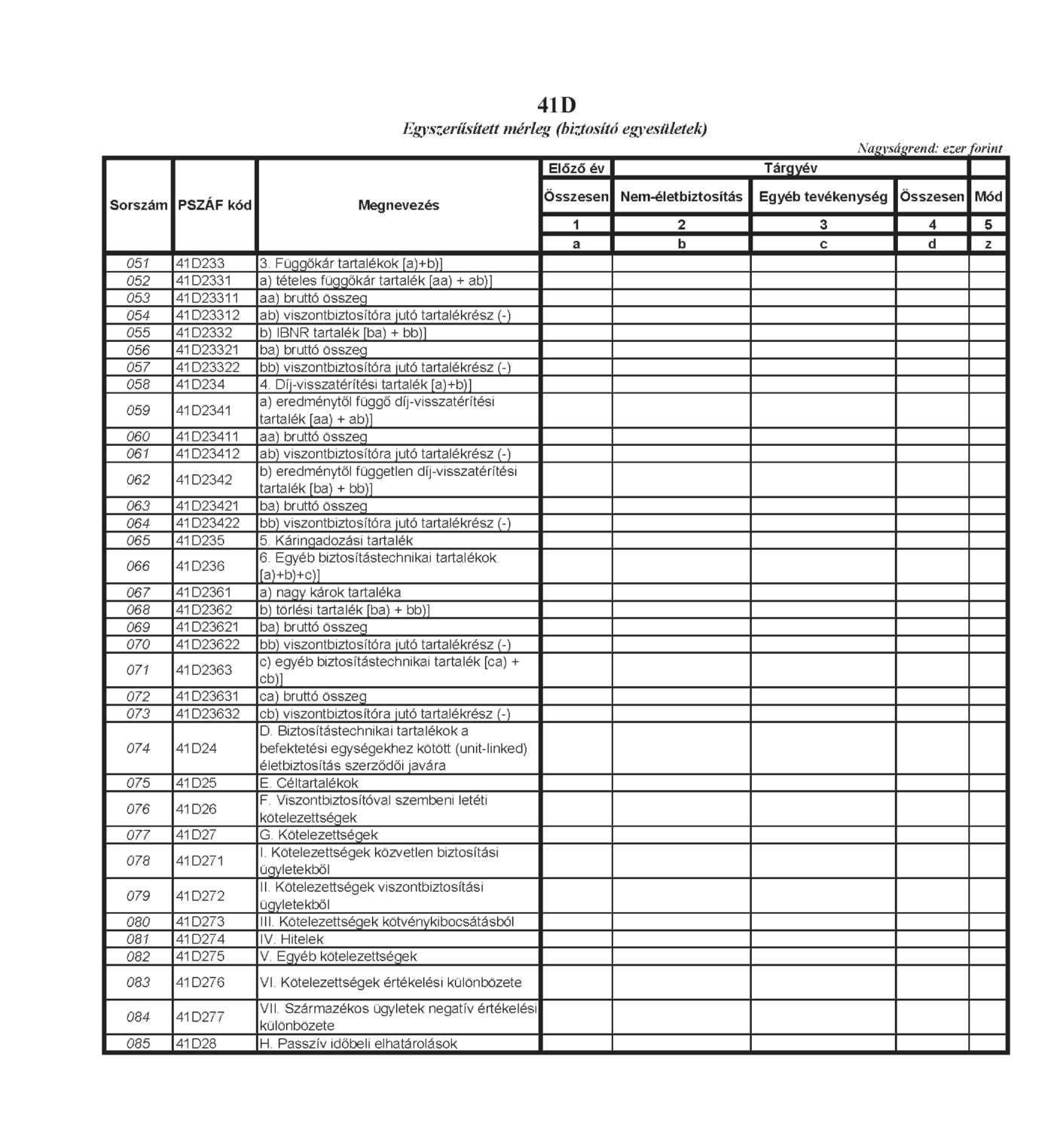

| 42B1A | A biztosító nem-élet üzletág állományának bemutatása a tárgyidőszak végén (darab) | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

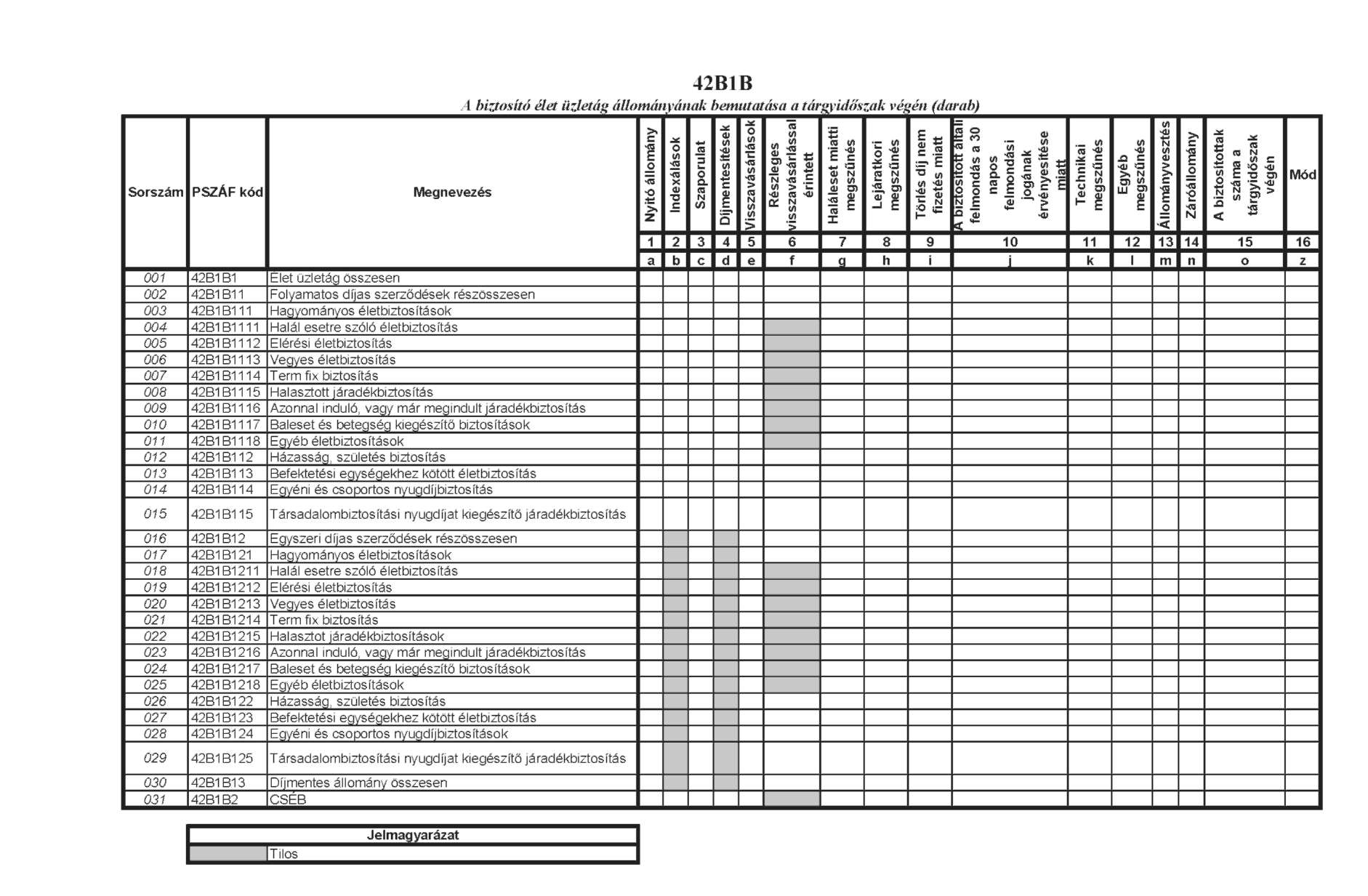

| 42B1B | A biztosító élet üzletág állományának bemutatása a tárgyidőszak végén (darab) | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

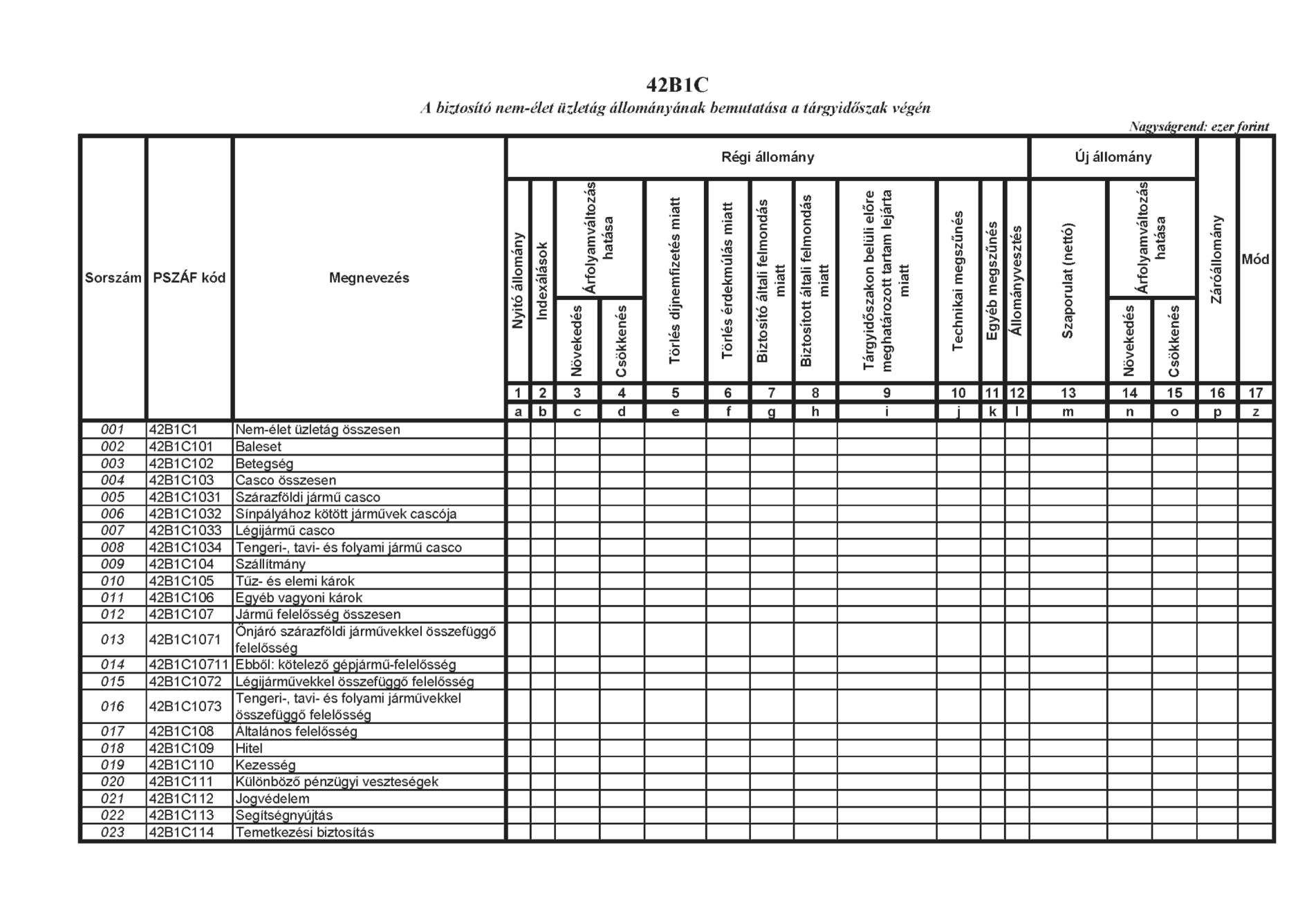

| 42B1C | A biztosító nem-élet üzletág állományának bemutatása a tárgyidőszak végén | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

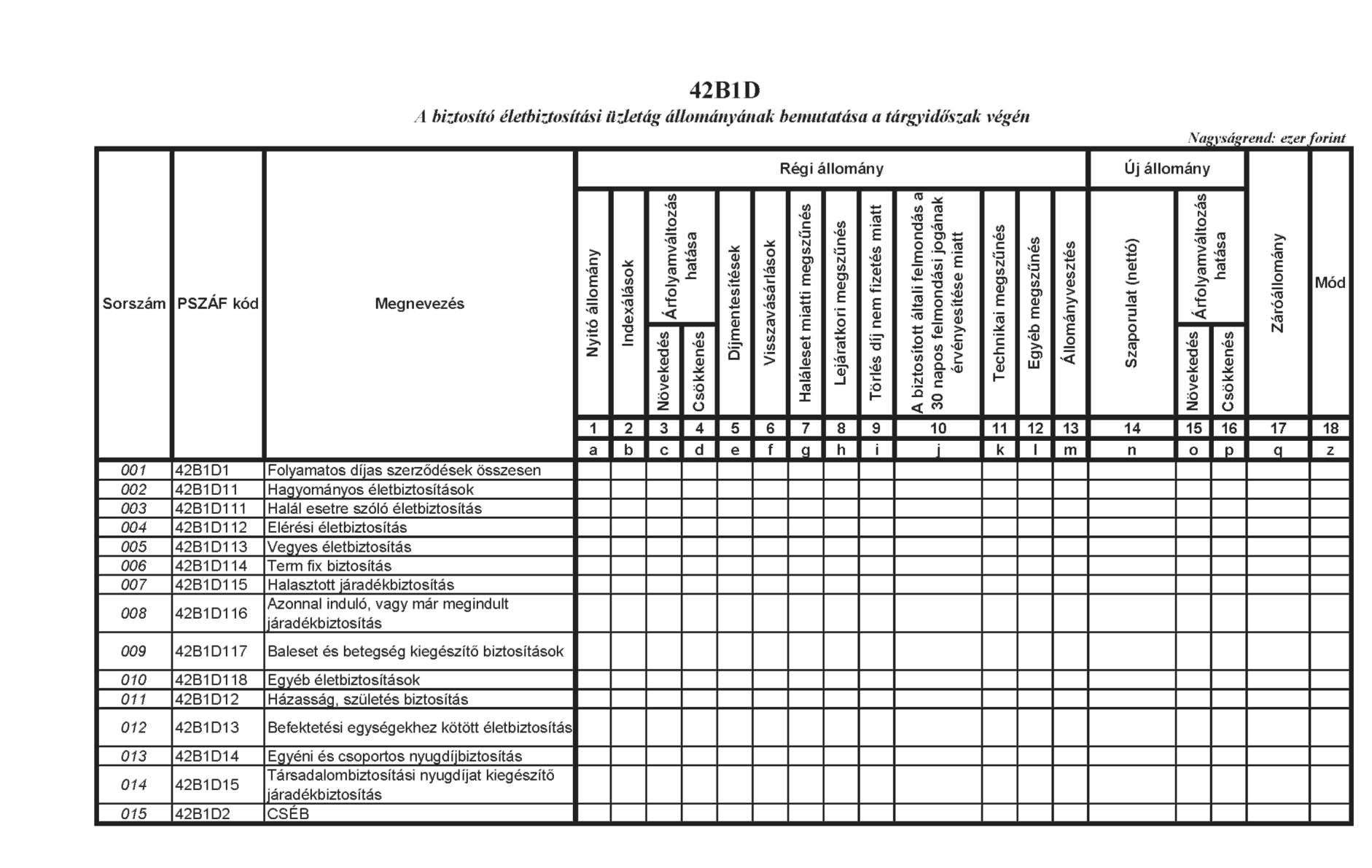

| 42B1D | A biztosító élet üzletág állományának bemutatása a tárgyidőszak végén | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

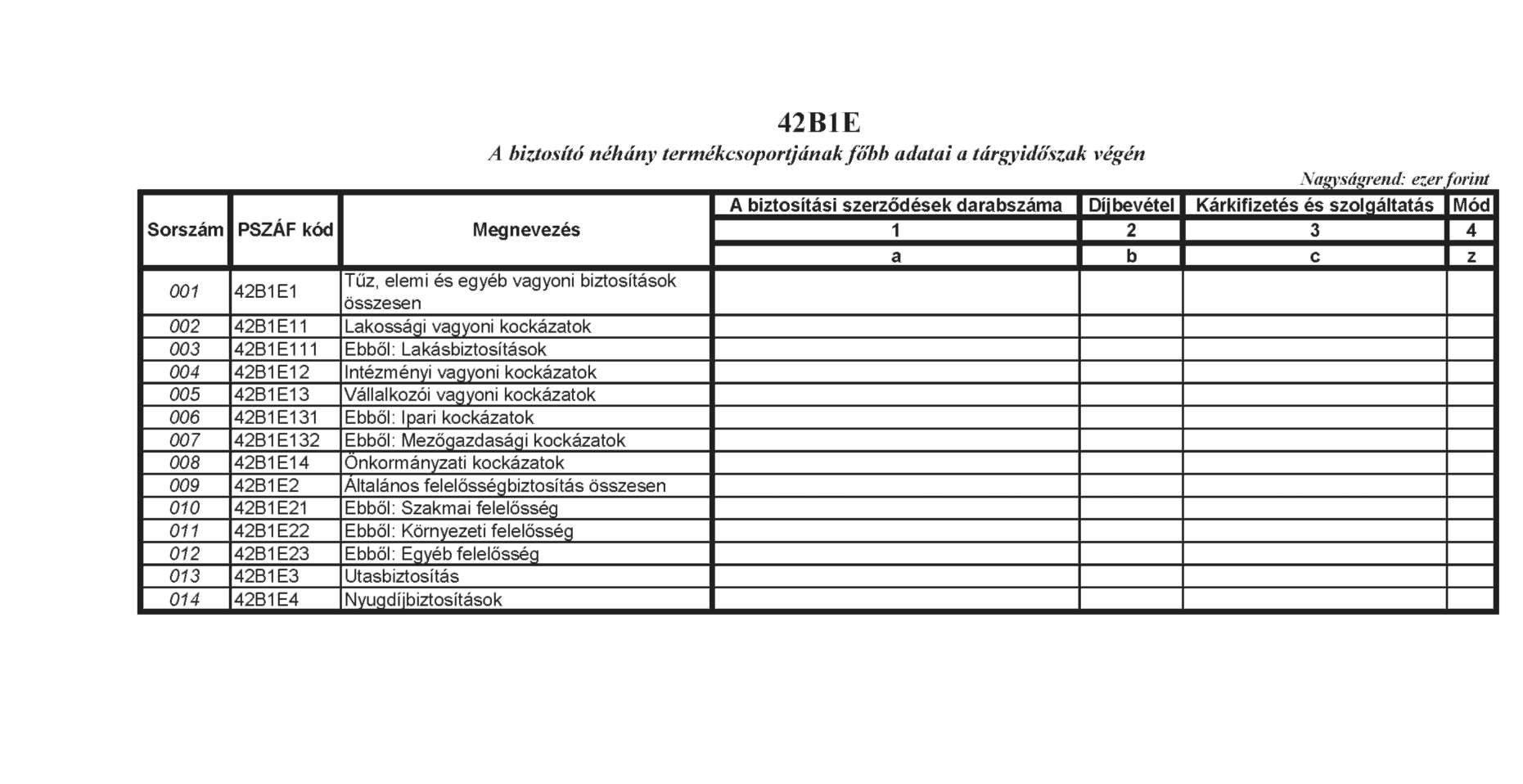

| 42B1E | A biztosító néhány termékcsoportjának főbb adatai a tárgyidőszak végén | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

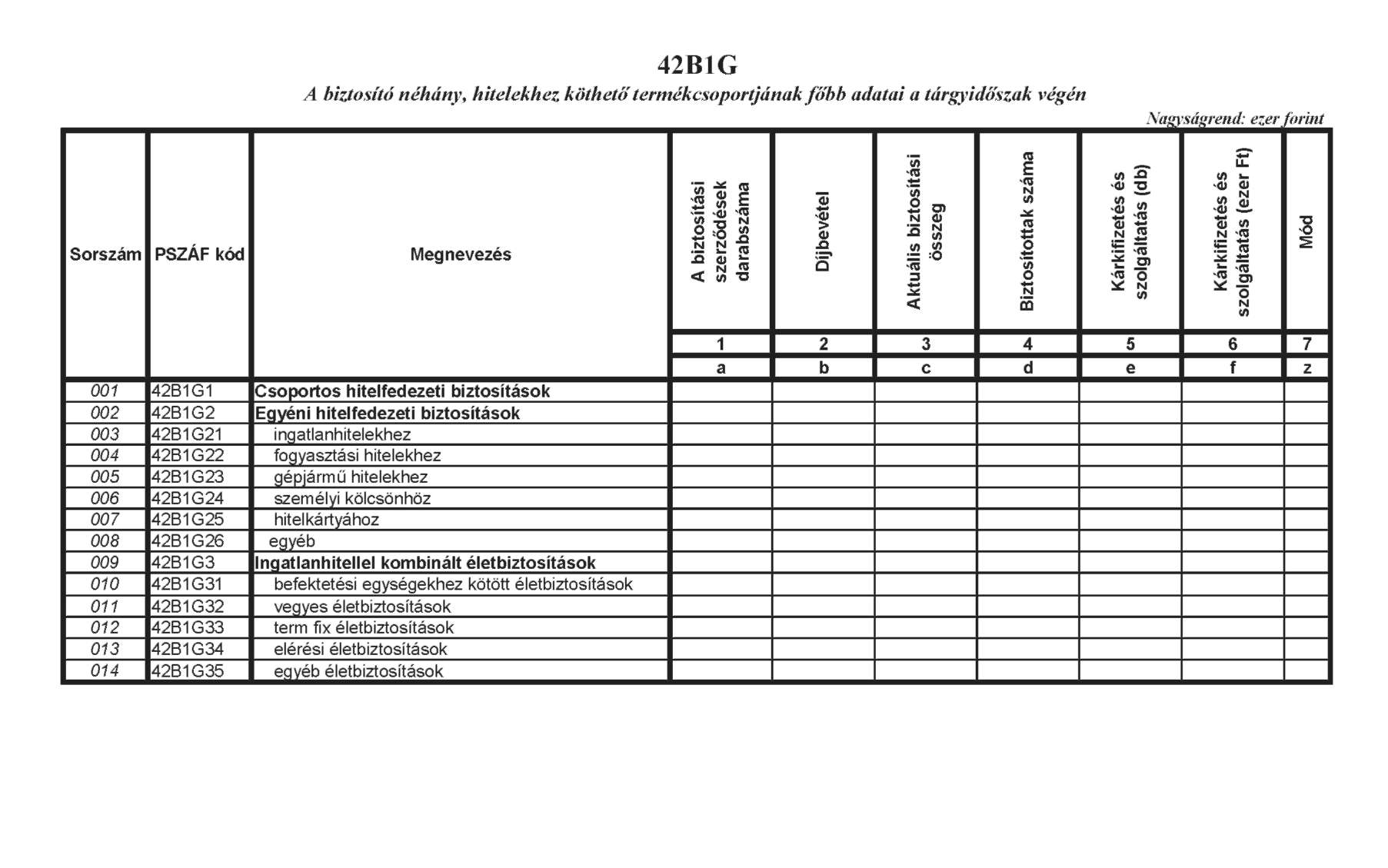

| 42B1G | A biztosító néhány, hitelekhez köthető termékcsoportjának főbb adatai a tárgyidőszak végén | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

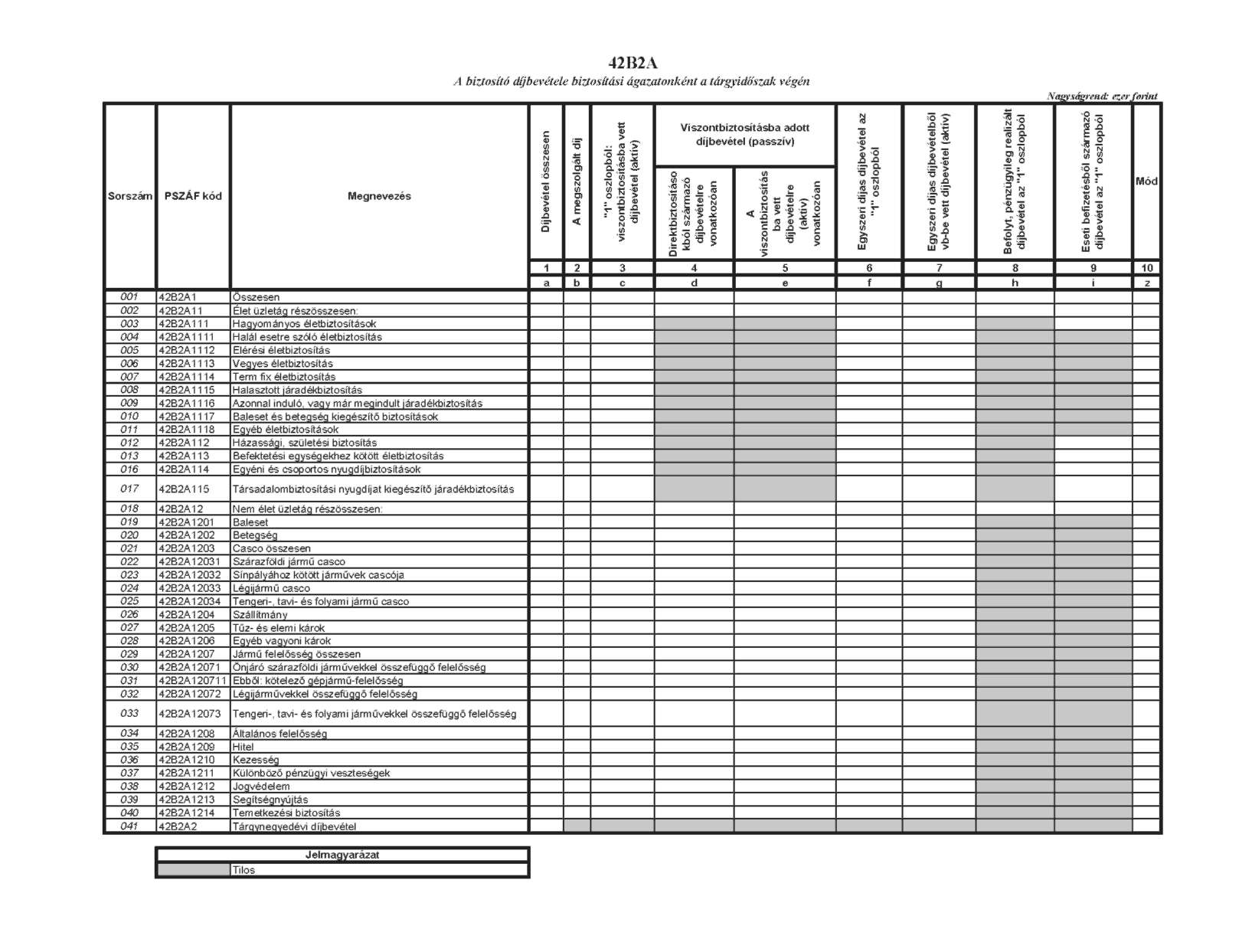

| 42B2A | A biztosító díjbevétele biztosítási ágazatonként a tárgyidőszak végén | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

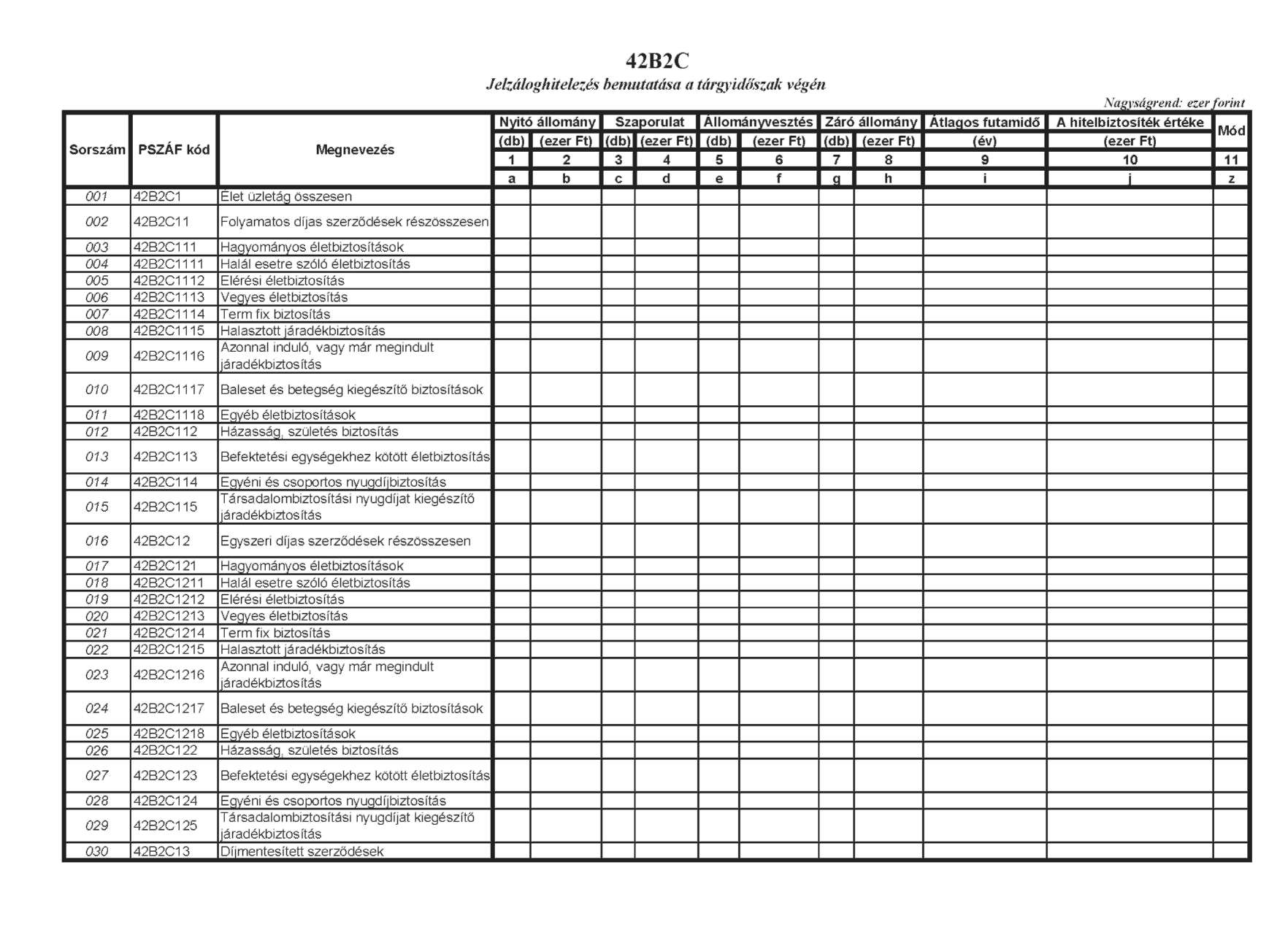

| 42B2C | Jelzáloghitelezés bemutatása a tárgyidőszak végén | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

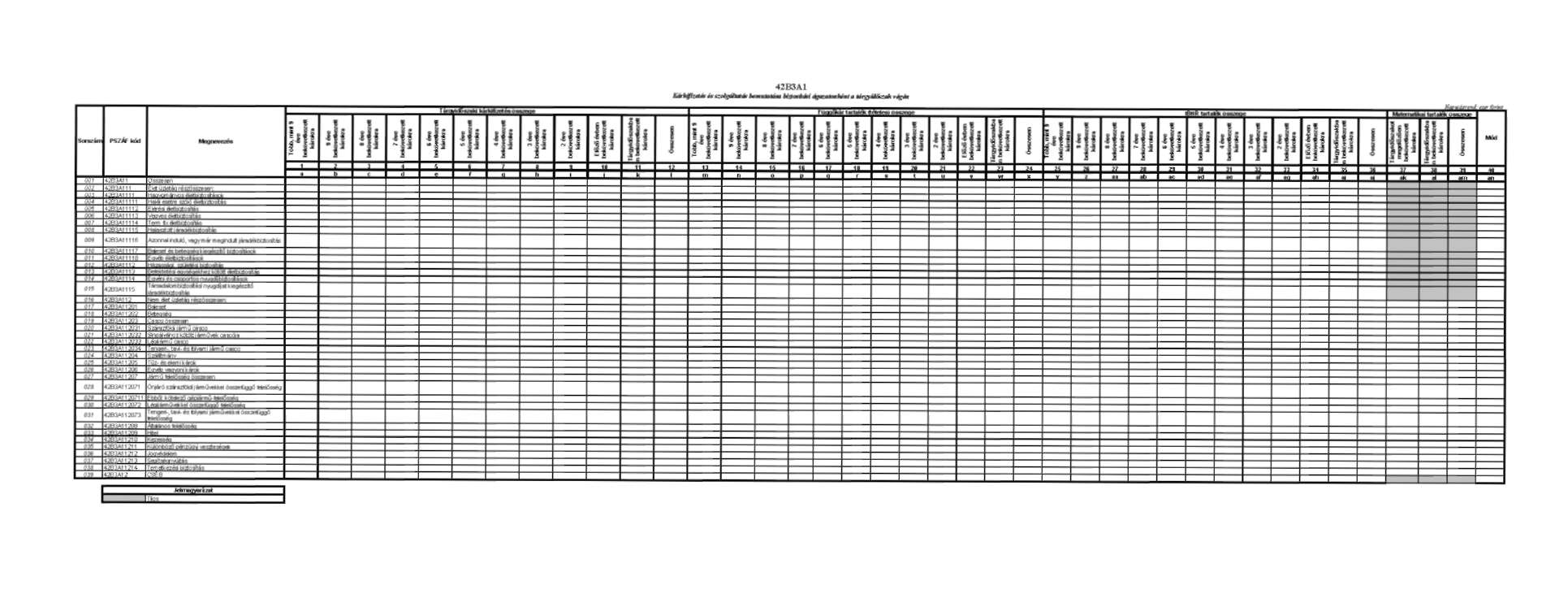

| 42B3A1 | Kárkifizetés és szolgáltatás bemutatása biztosítási ágazatonként a tárgyidőszak végén | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

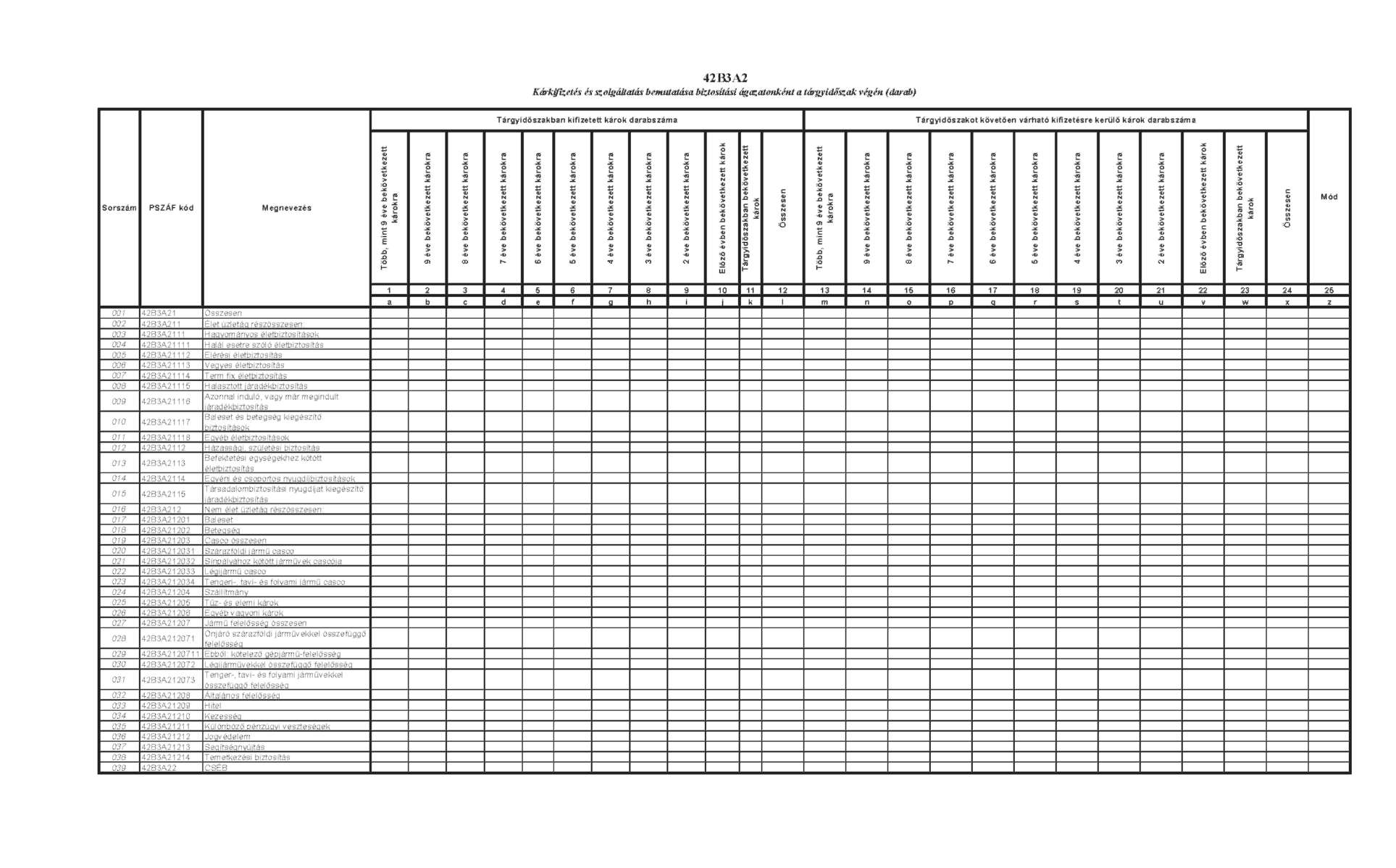

| 42B3A2 | Kárkifizetés és szolgáltatás bemutatása biztosítási ágazatonként a tárgyidőszak végén (darab) | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

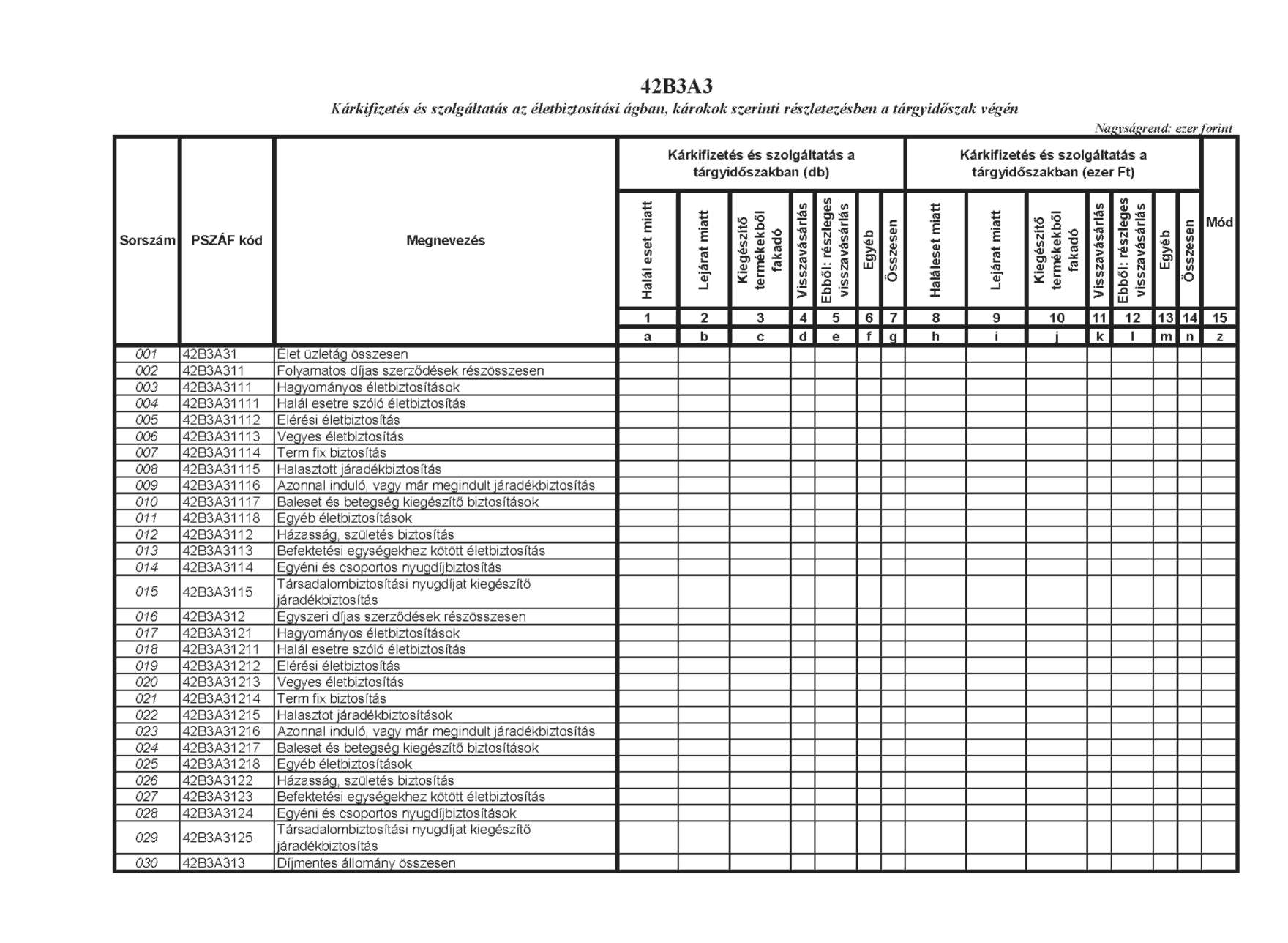

| 42B3A3 | Kárkifizetés és szolgáltatás az életbiztosítási ágban, károkok szerinti részletezésben a tárgyidőszak végén | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

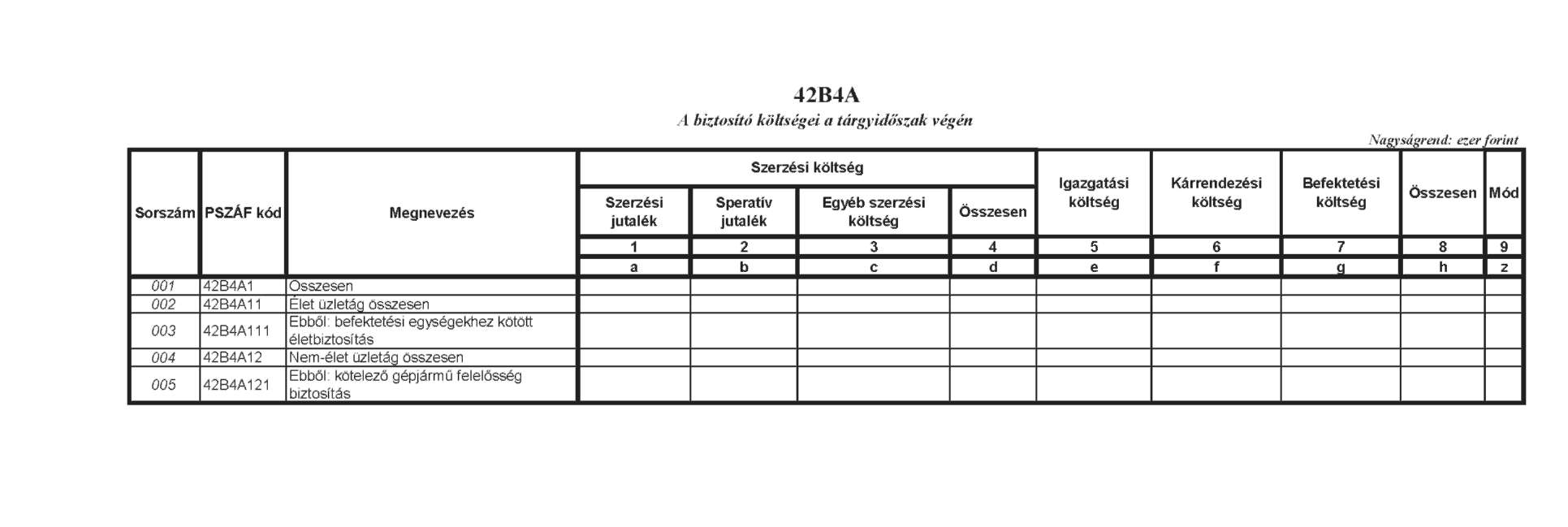

| 42B4A | A biztosító költségei a tárgyidőszak végén | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

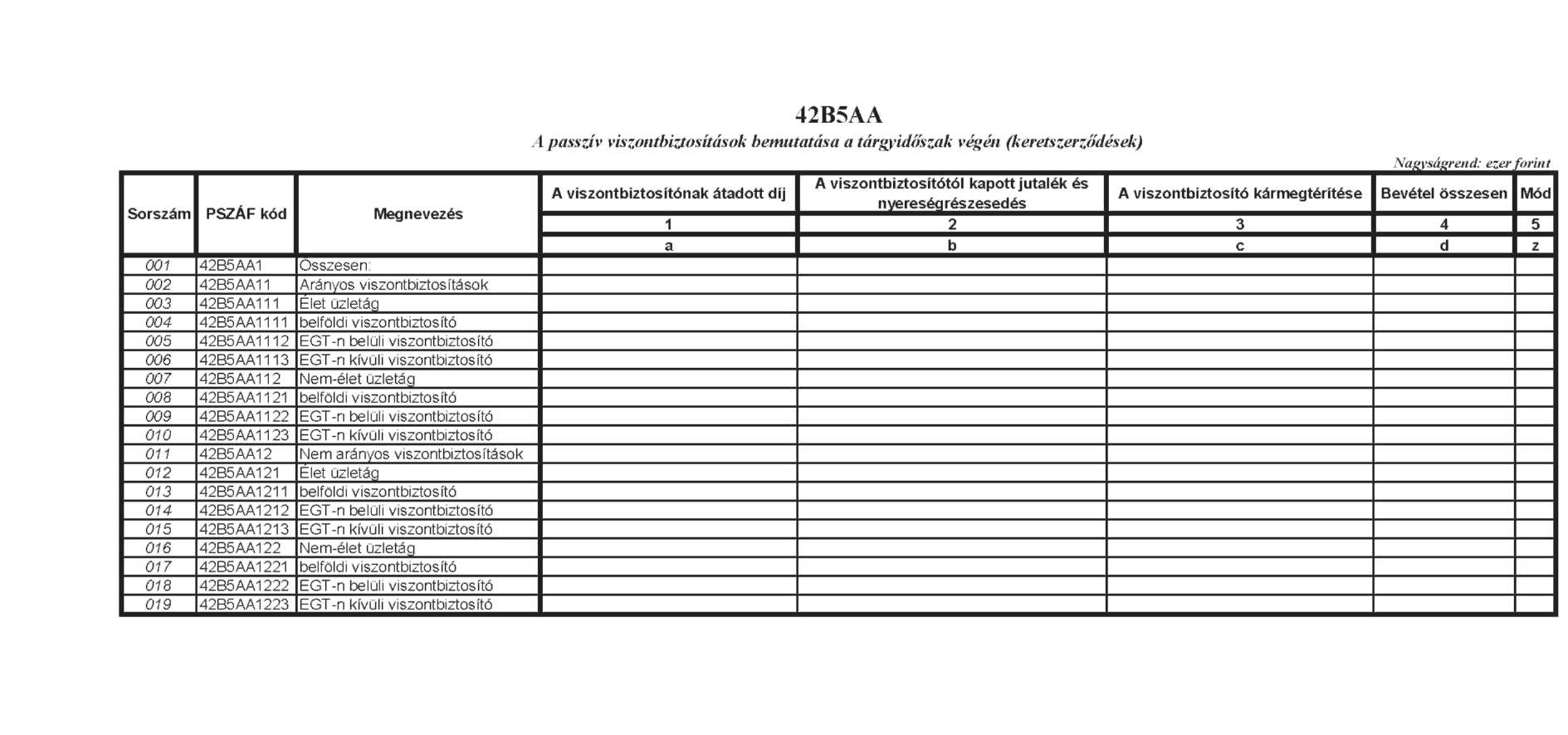

| 42B5AA | A passzív viszontbiztosítások bemutatása a tárgyidőszak végén (keretszerződések) | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

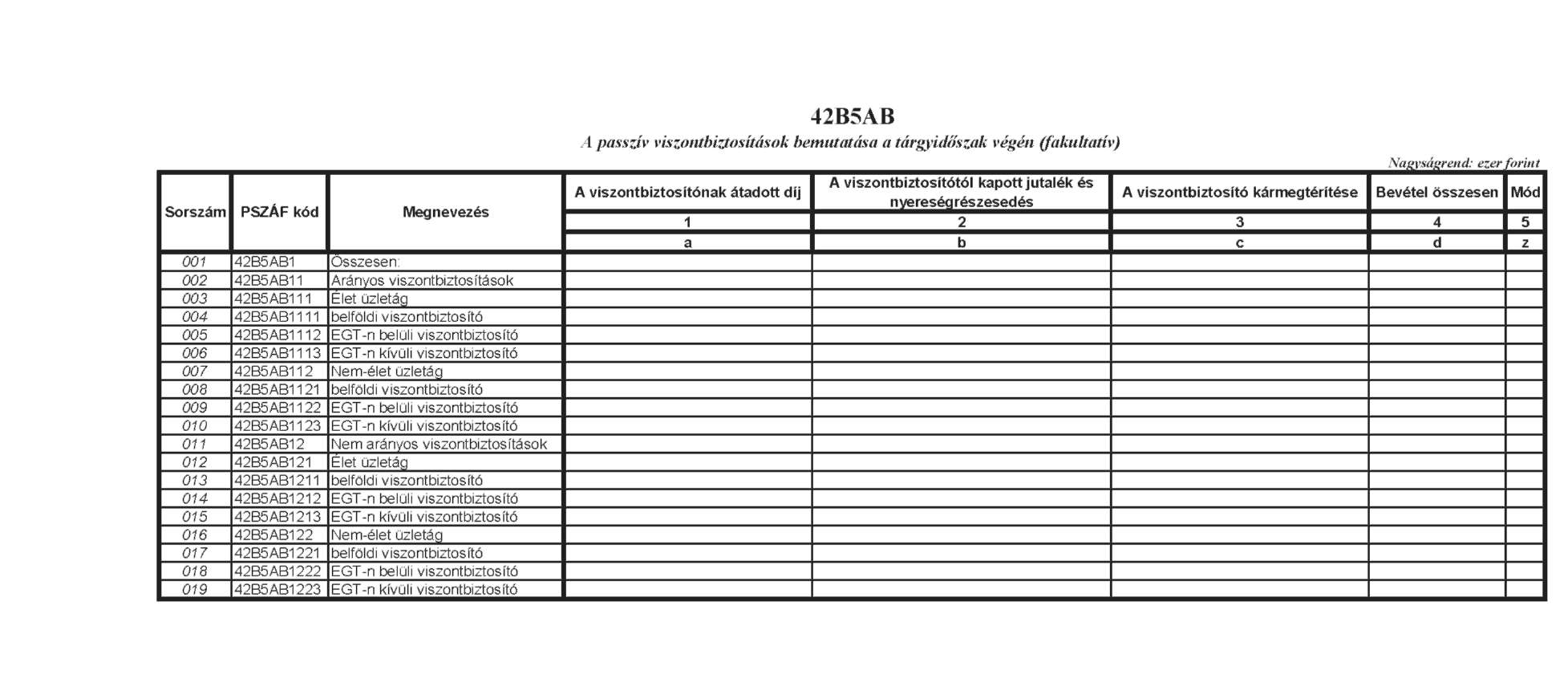

| 42B5AB | A passzív viszontbiztosítások bemutatása a tárgyidőszak végén (fakultatív) | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

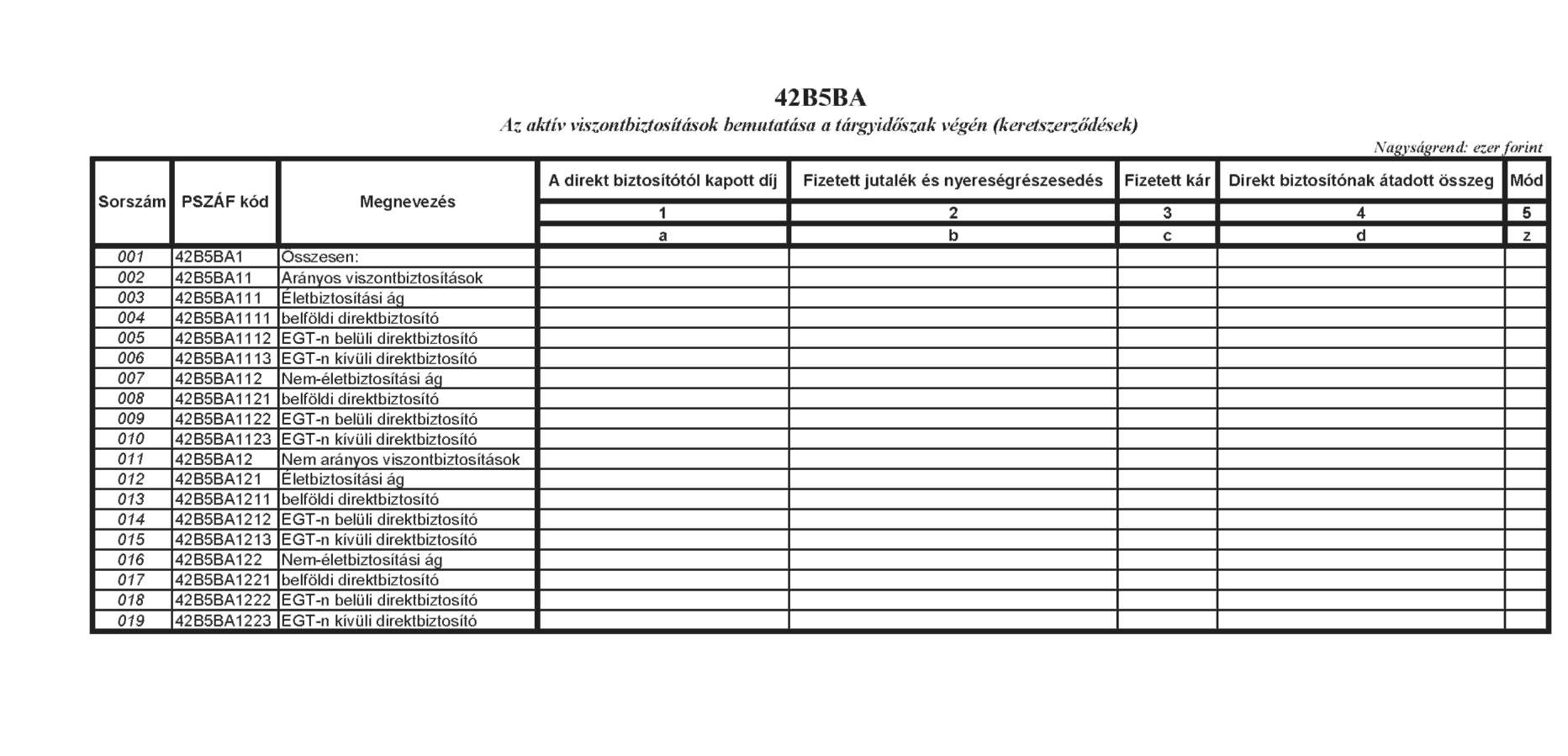

| 42B5BA | Az aktív viszontbiztosítások bemutatása a tárgyidőszak végén (keretszerződések) | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

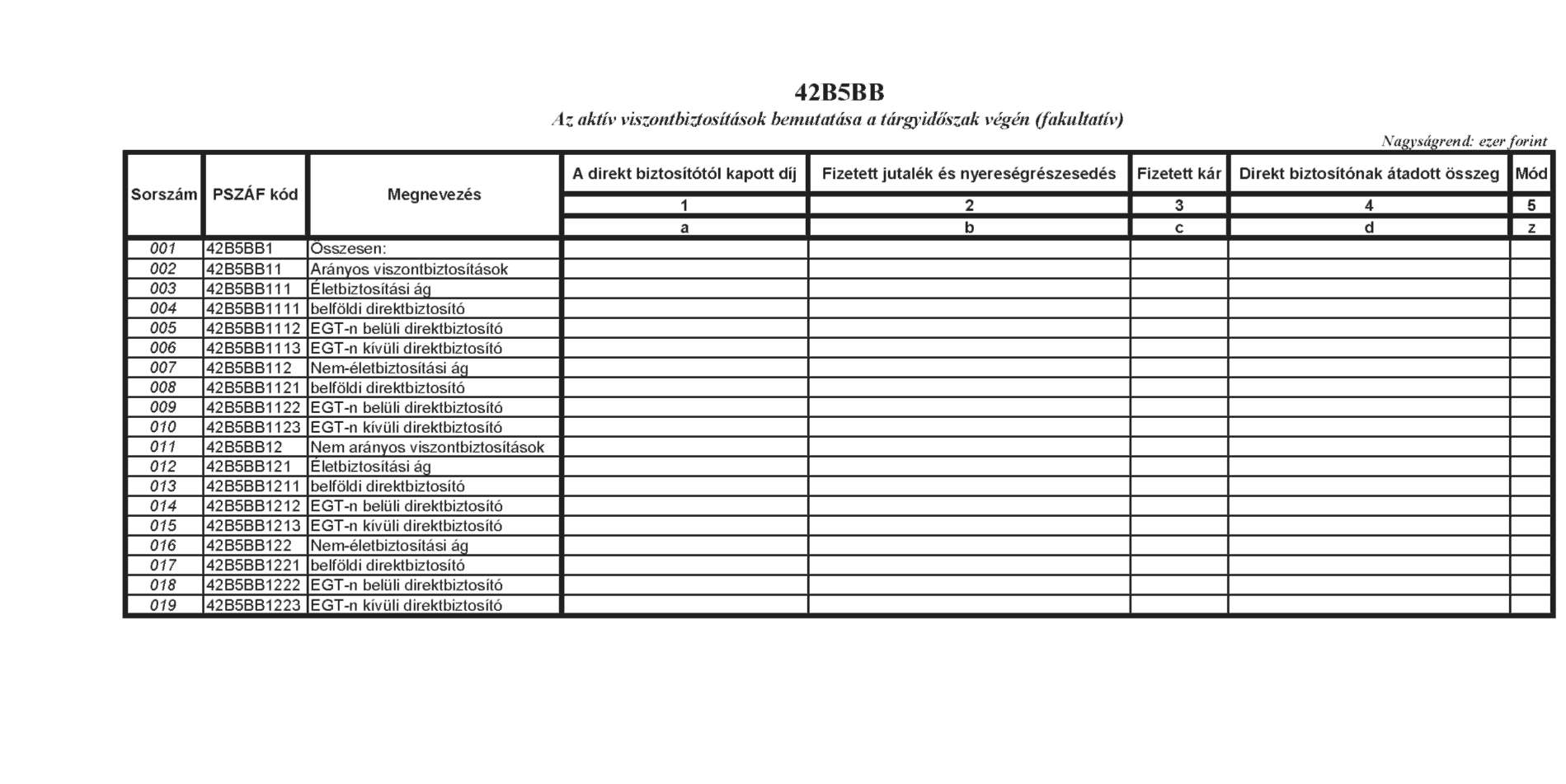

| 42B5BB | Az aktív viszontbiztosítások bemutatása a tárgyidőszak végén (fakultatív) | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

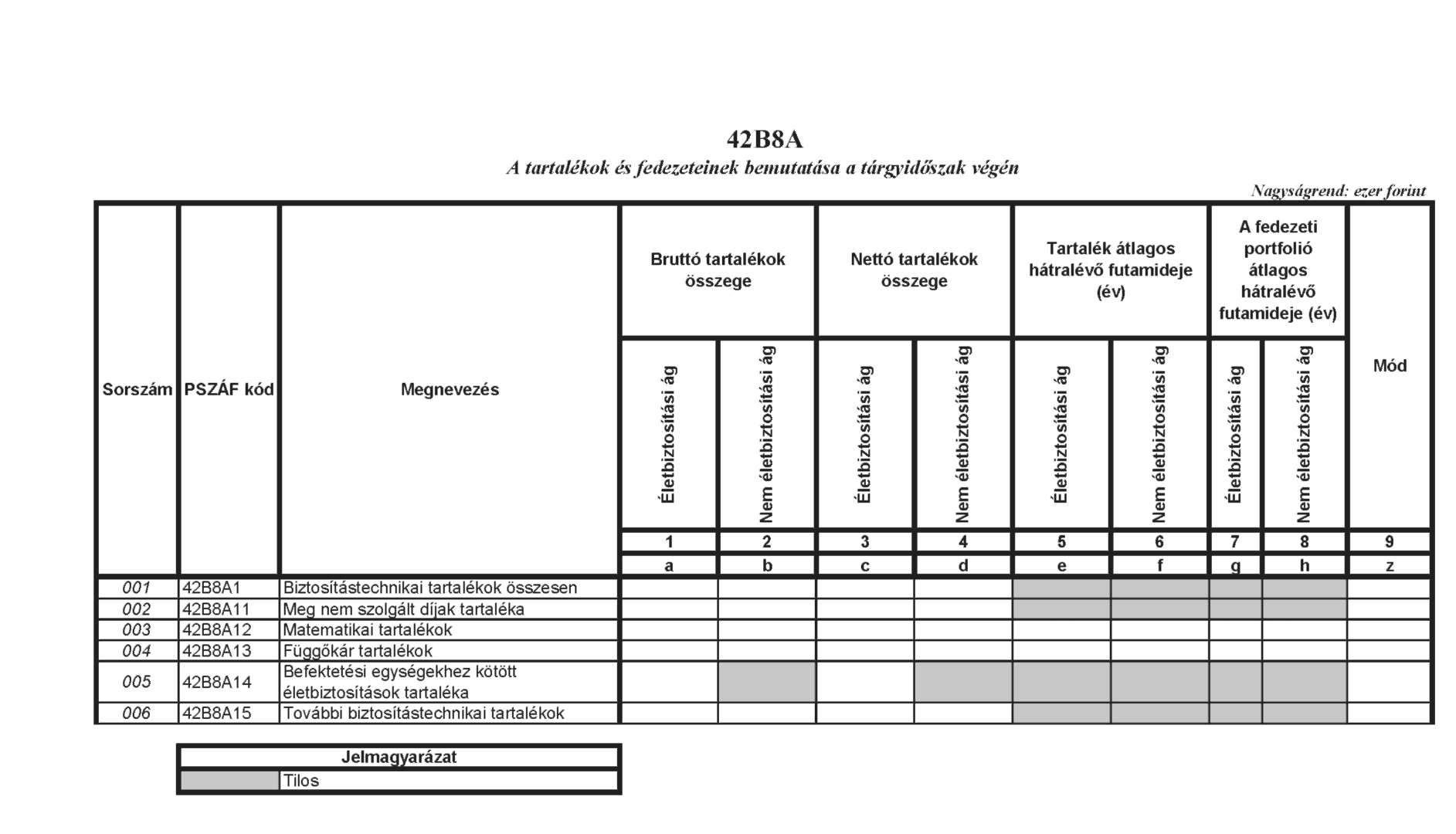

| 42B8A | A tartalékok és fedezeteinek bemutatása a tárgyidőszak végén | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

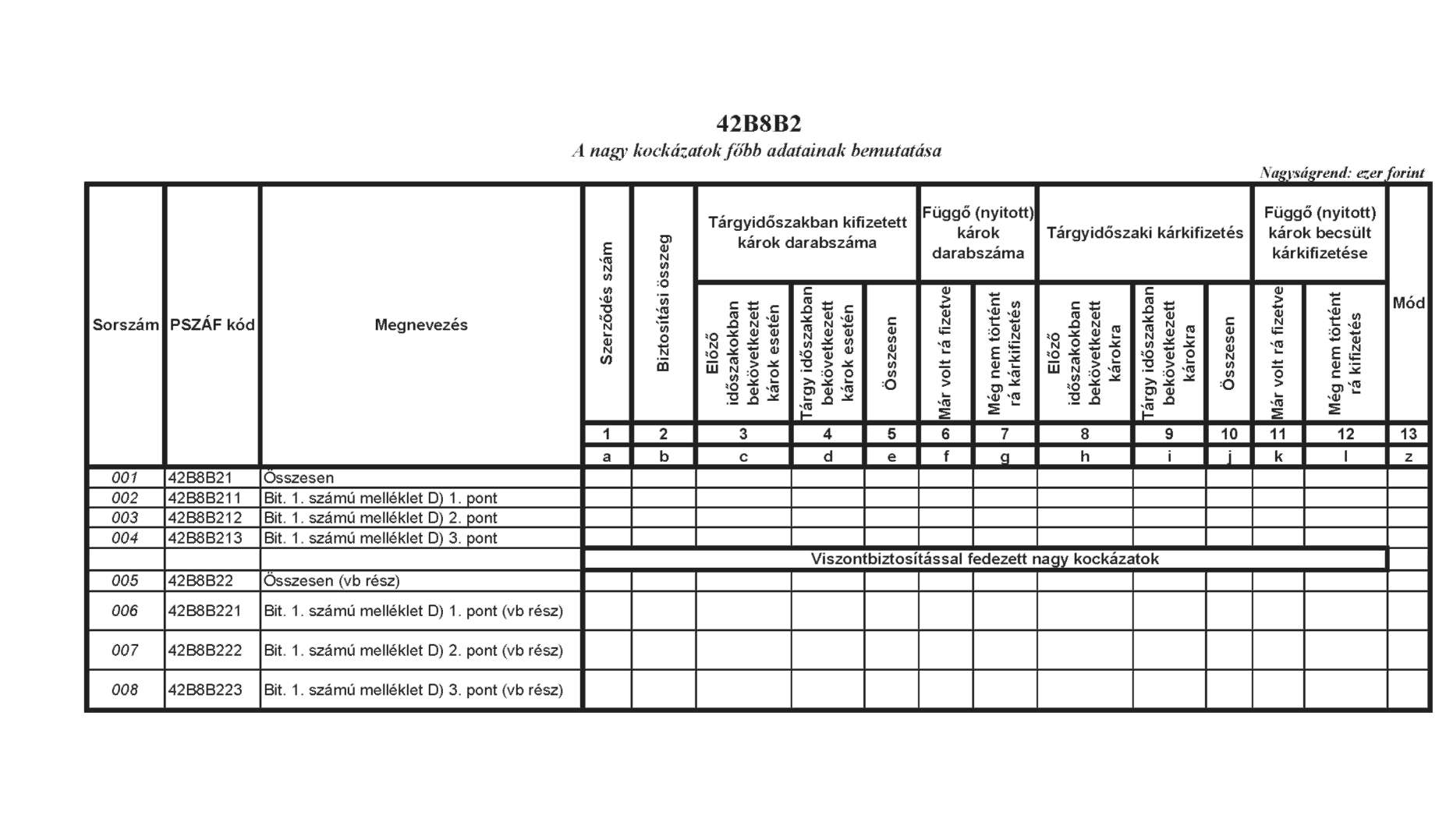

| 42B8B2 | A nagy kockázatok főbb adatainak bemutatása | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

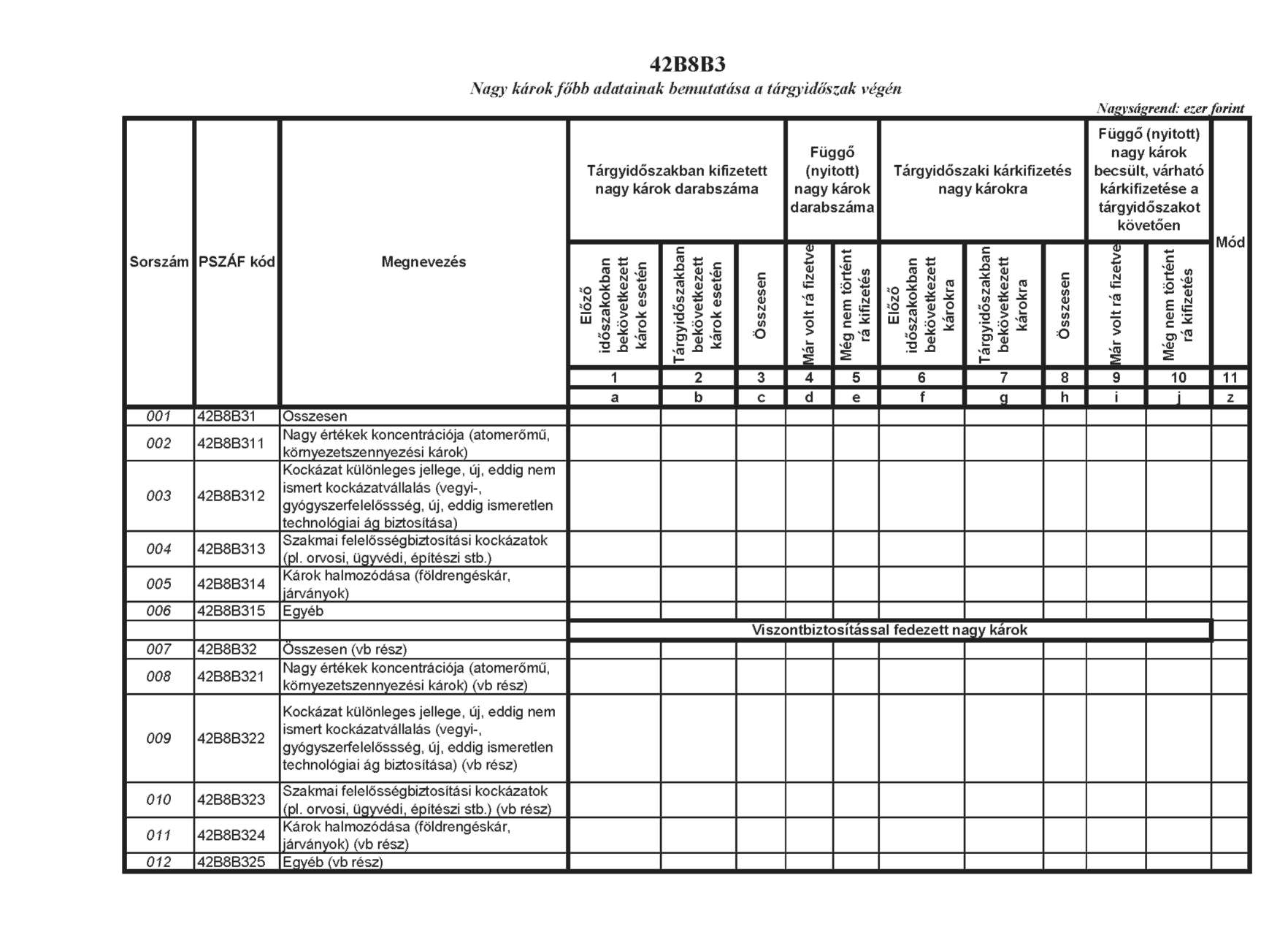

| 42B8B3 | Nagy károk főbb adatainak bemutatása a tárgyidőszak végén | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

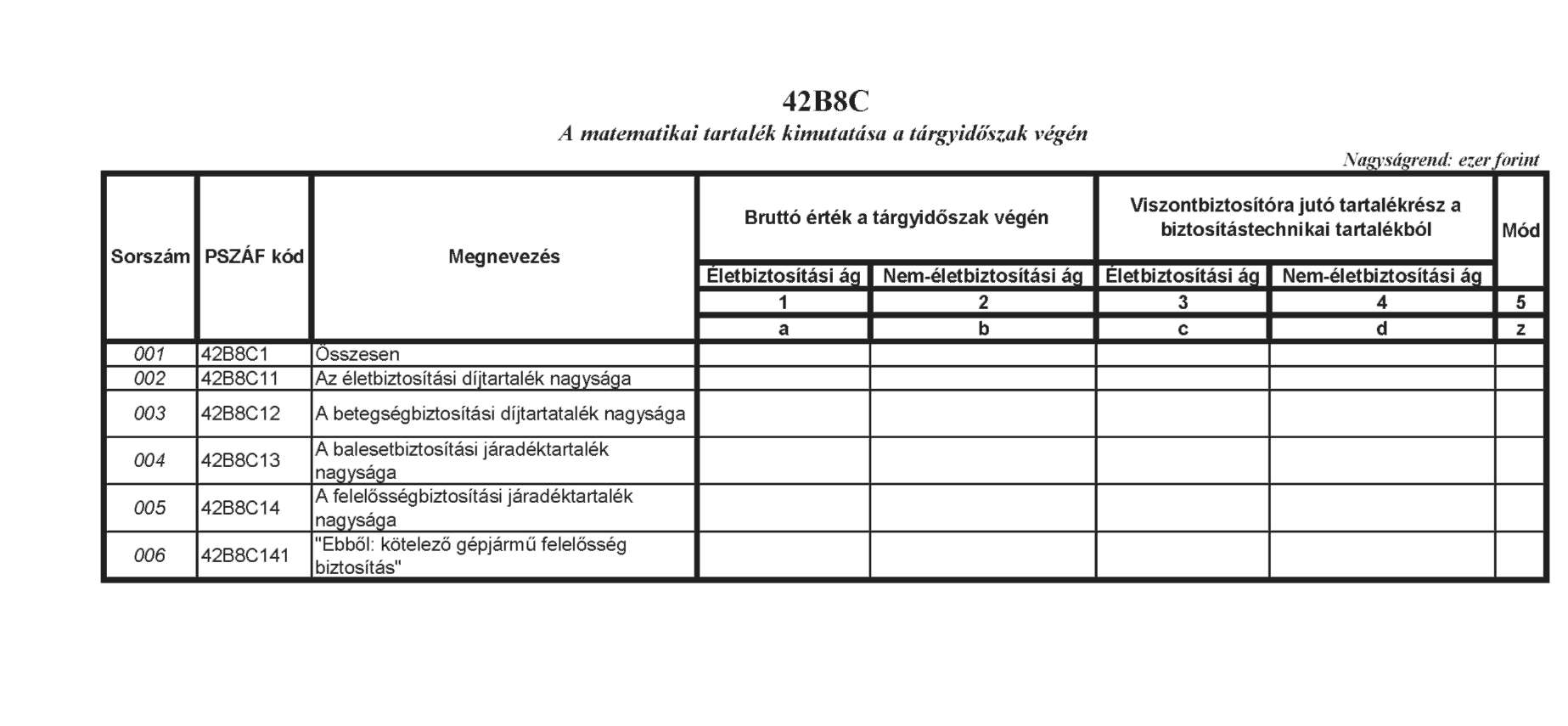

| 42B8C | A matematikai tartalék kimutatása a tárgyidőszak végén | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

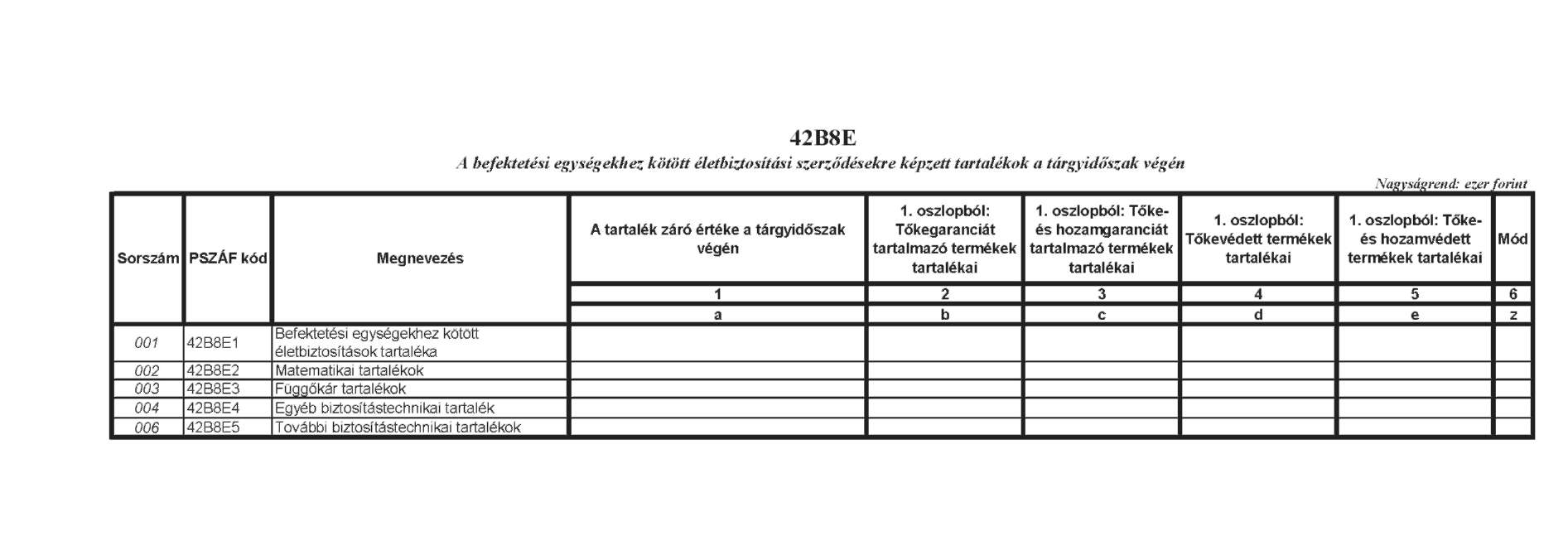

| 42B8E | A befektetési egységekhez kötött életbiztosítási szerződésekre képzett tartalékok a tárgyidőszak végén | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

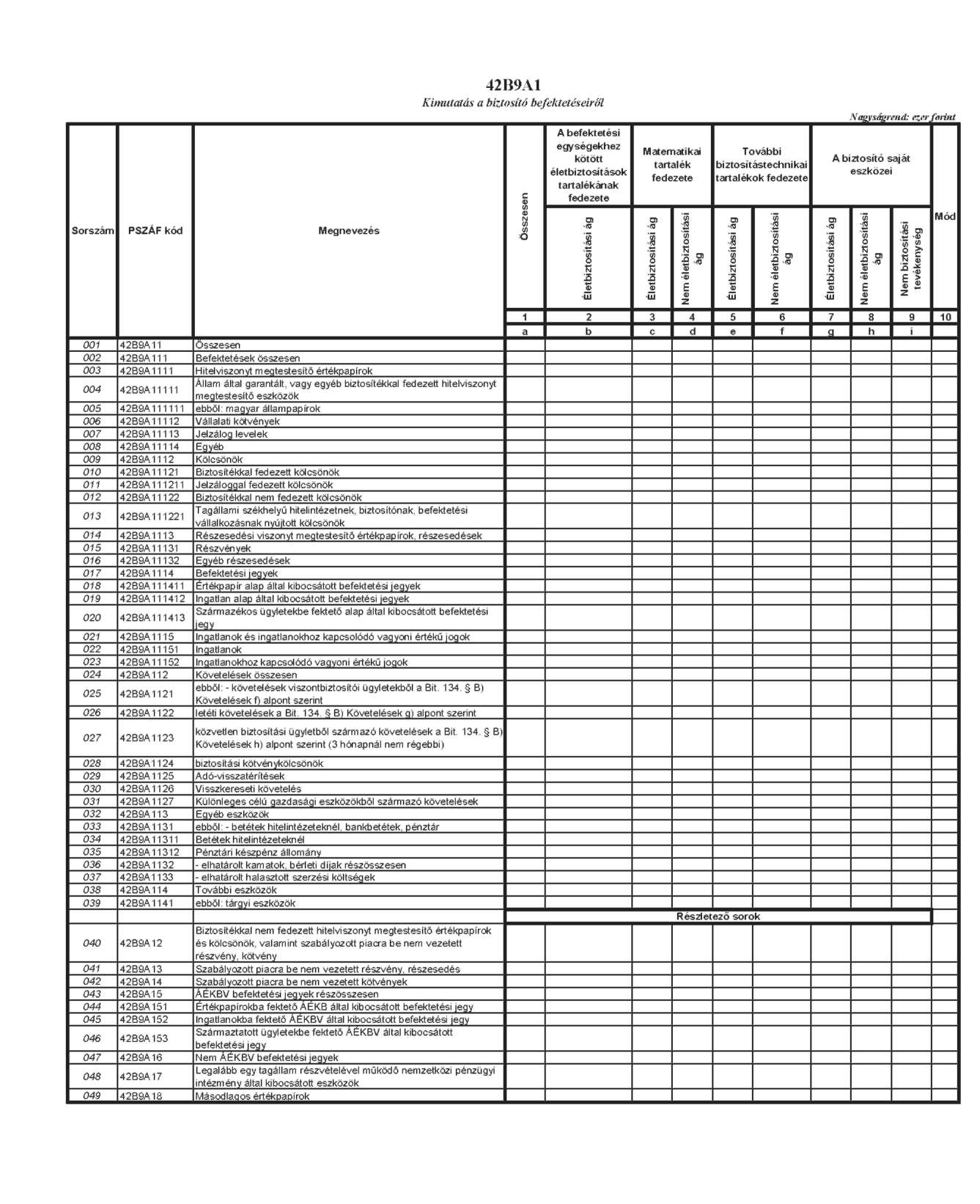

| 42B9A1 | Kimutatás a biztosító befektetéseiről | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

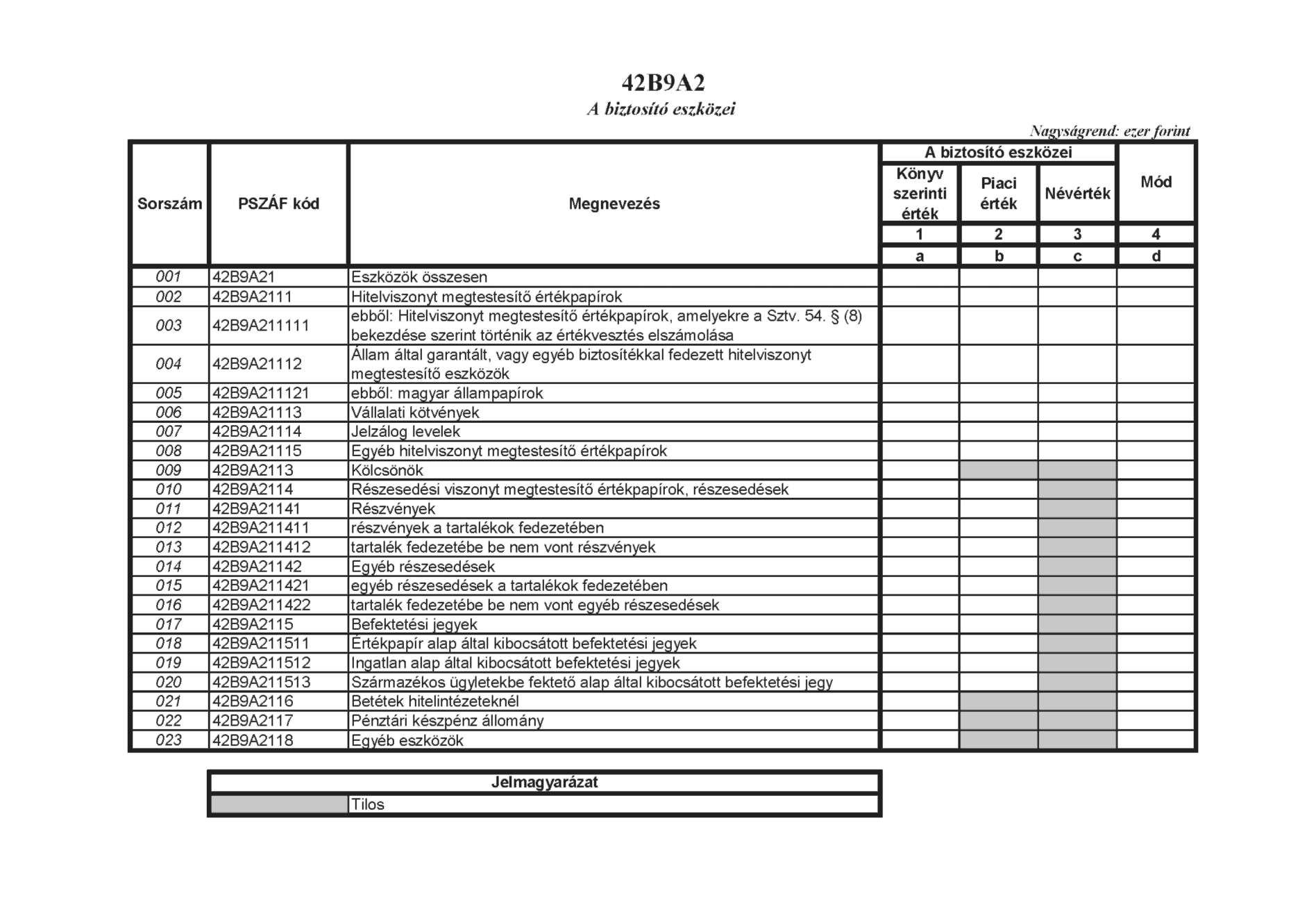

| 42B9A2 | A biztosító eszközei | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

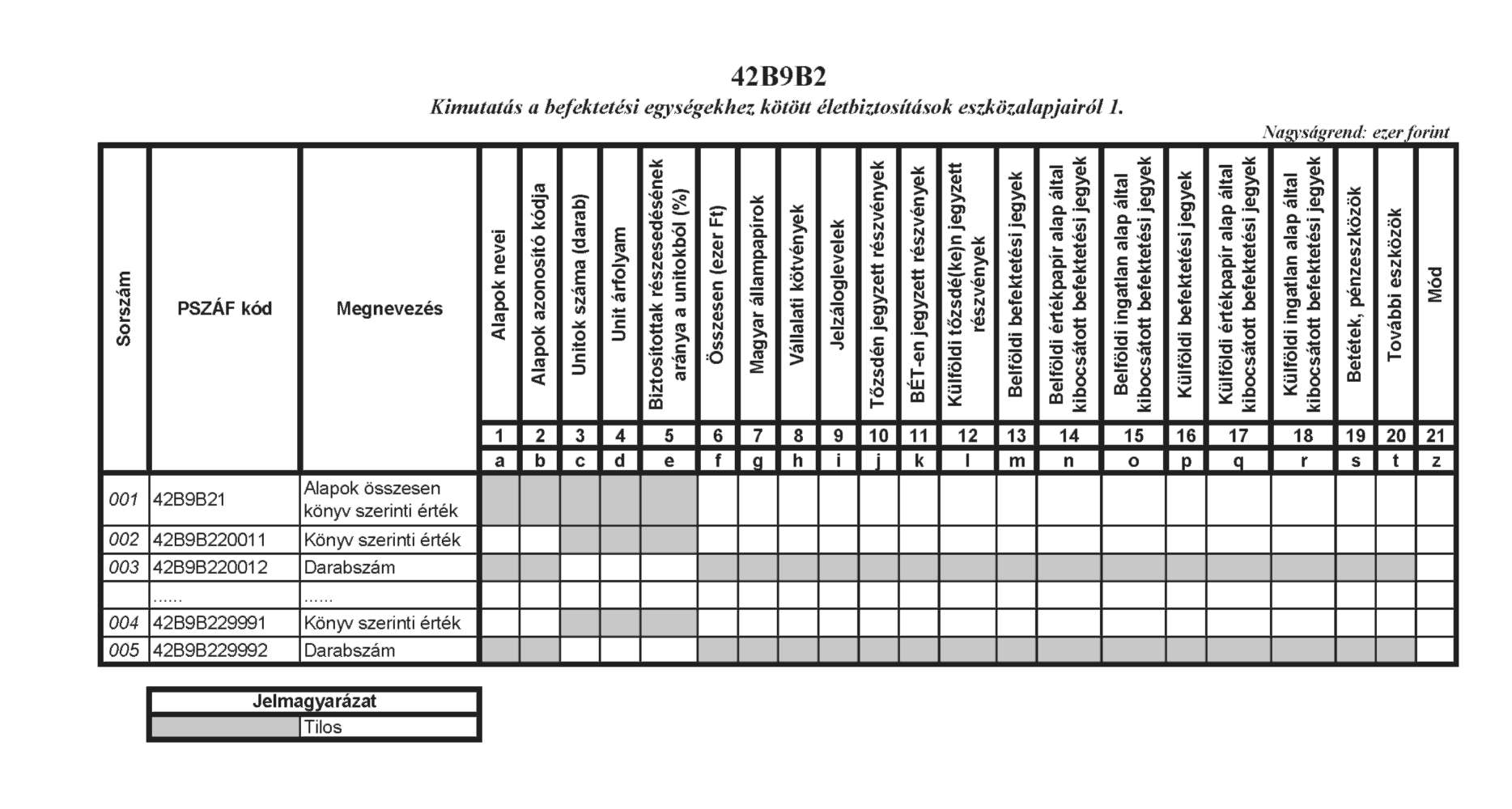

| 42B9B2 | Kimutatás a befektetési egységekhez kötött életbiztosítások eszközalapjairól 1. | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

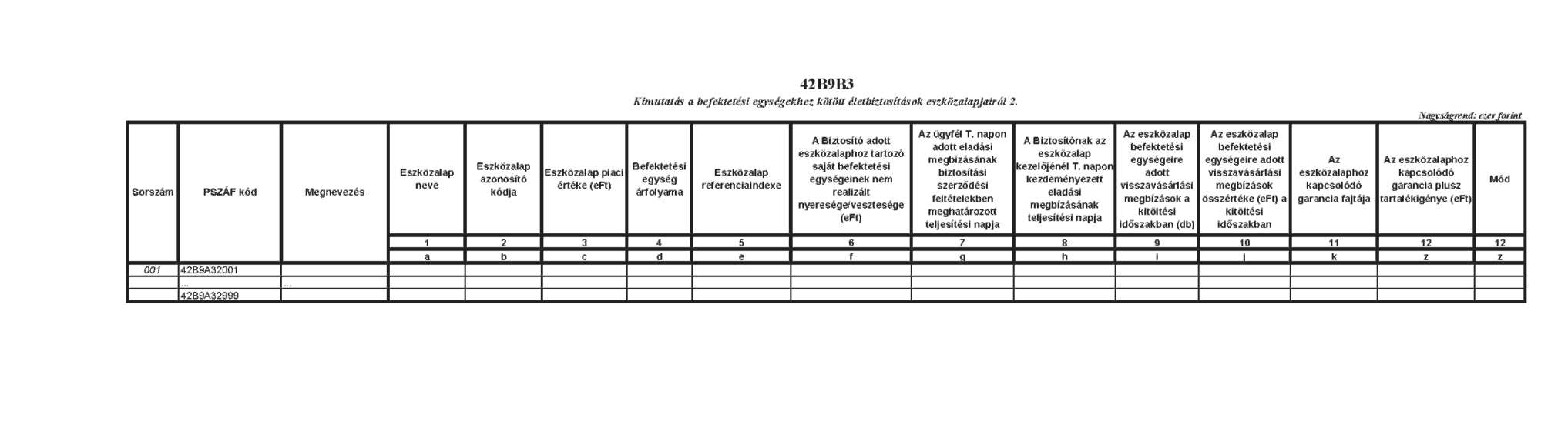

| 42B9B3 | Kimutatás a befektetési egységekhez kötött életbiztosítások eszközalapjairól 2. | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

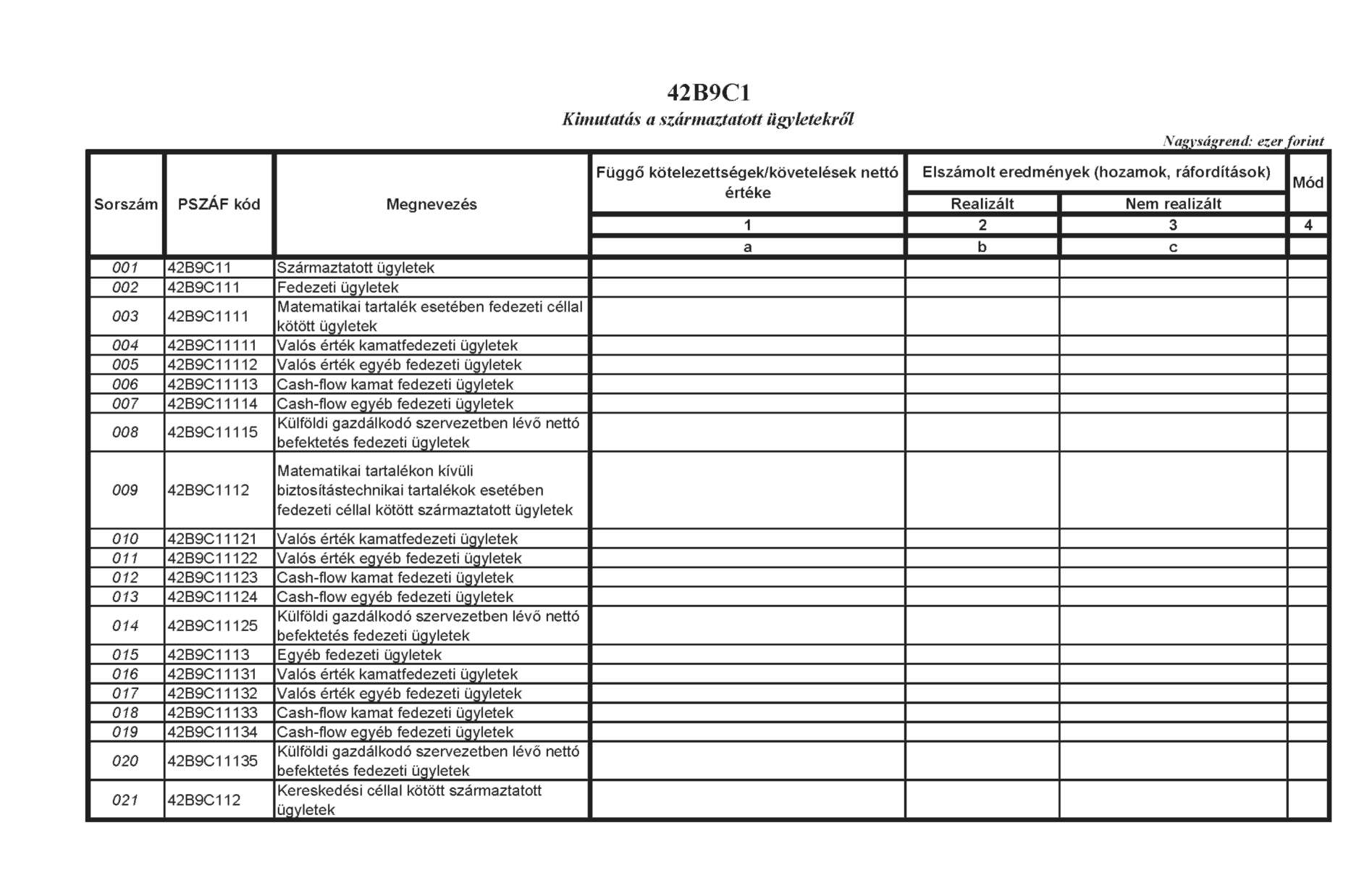

| 42B9C1 | Kimutatás a származtatott ügyletekről | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

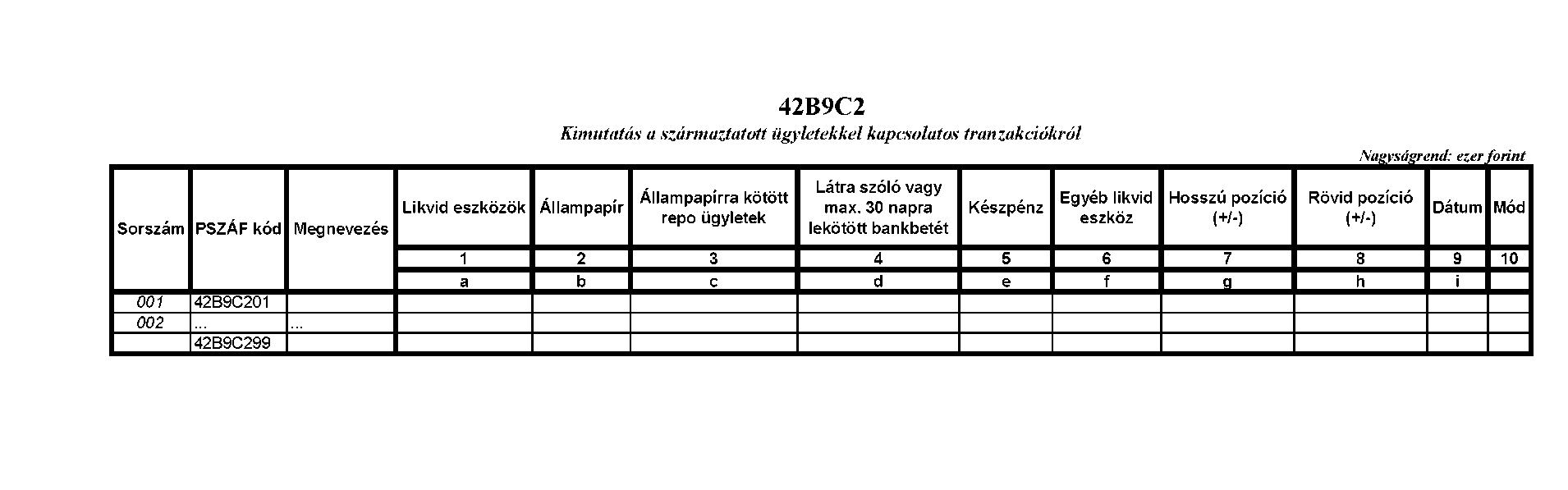

| 42B9C2 | Kimutatás a származtatott ügyletekkel kapcsolatos tranzakciókról | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

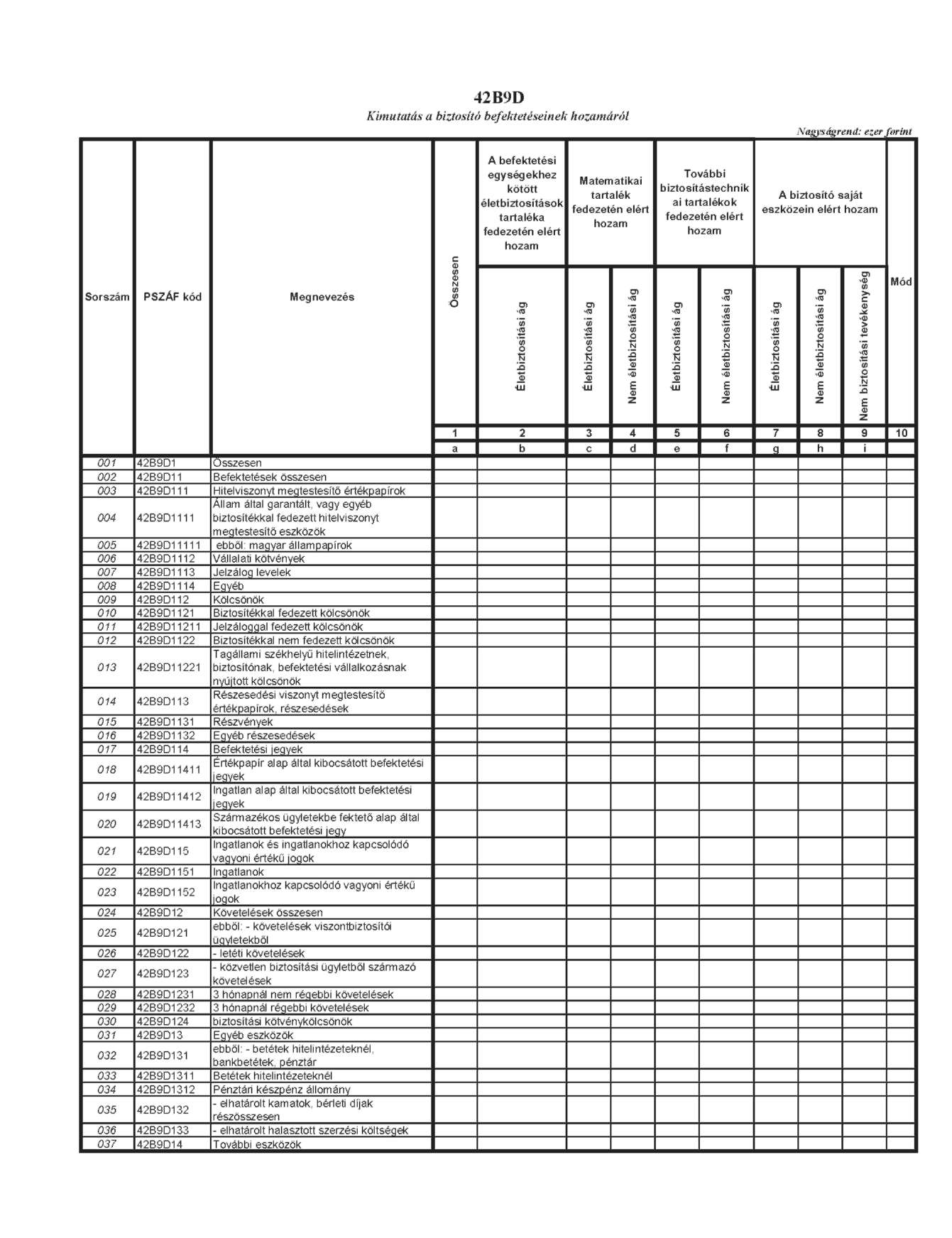

| 42B9D | Kimutatás a biztosító befektetéseinek hozamáról | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

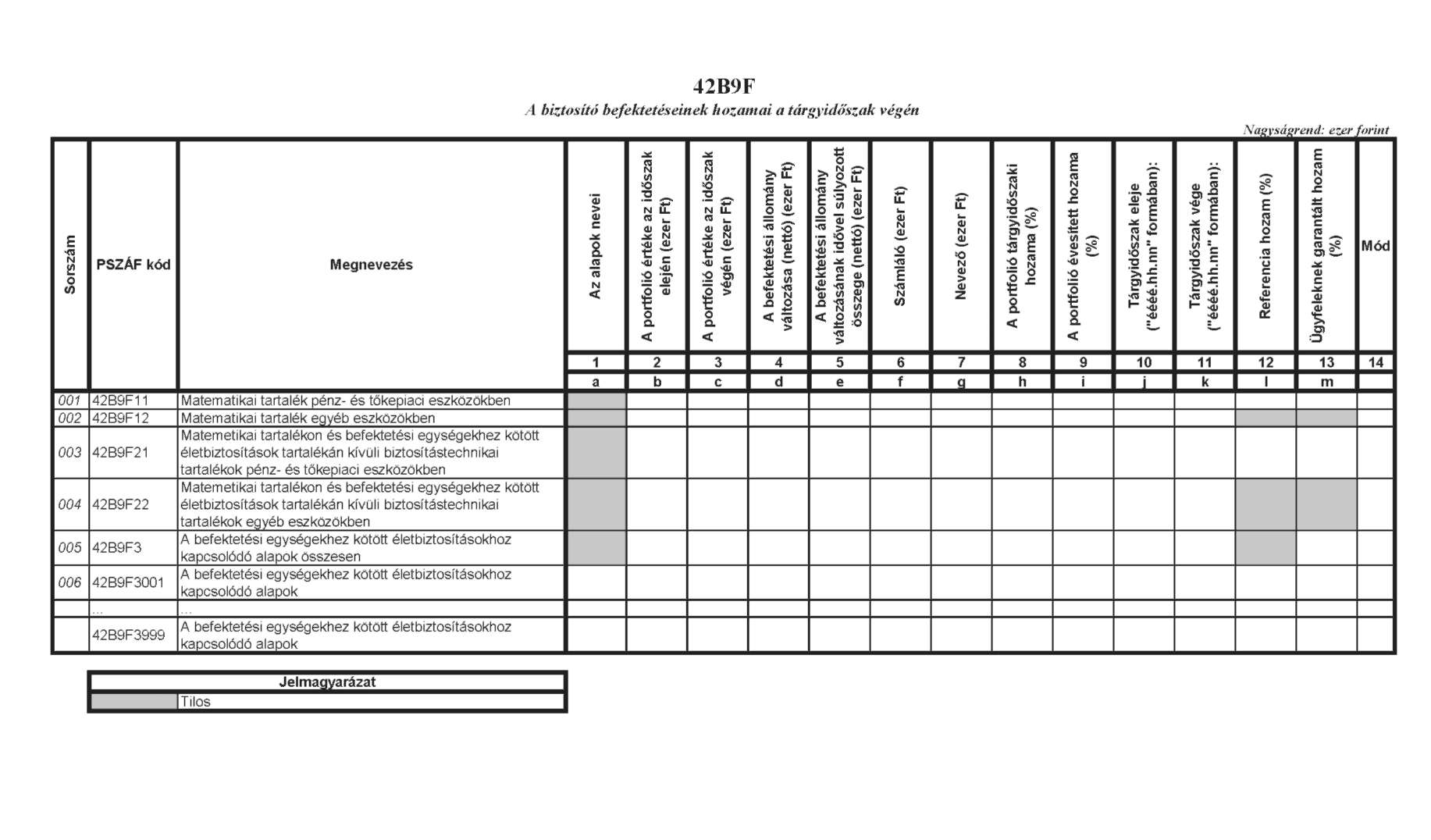

| 42B9F | A biztosító befektetéseinek hozamai a tárgyidőszak végén | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

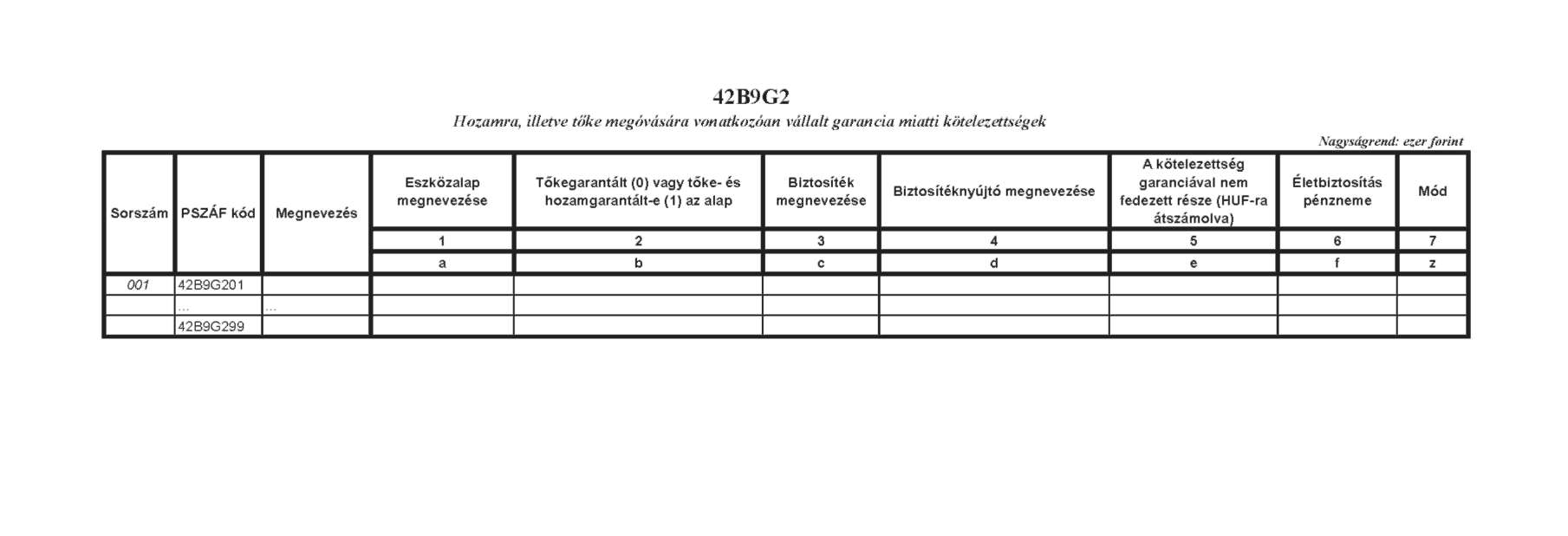

| 42B9G2 | Hozamra, illetve tőke megóvására vonatkozóan vállalt garancia miatti kötelezettségek | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

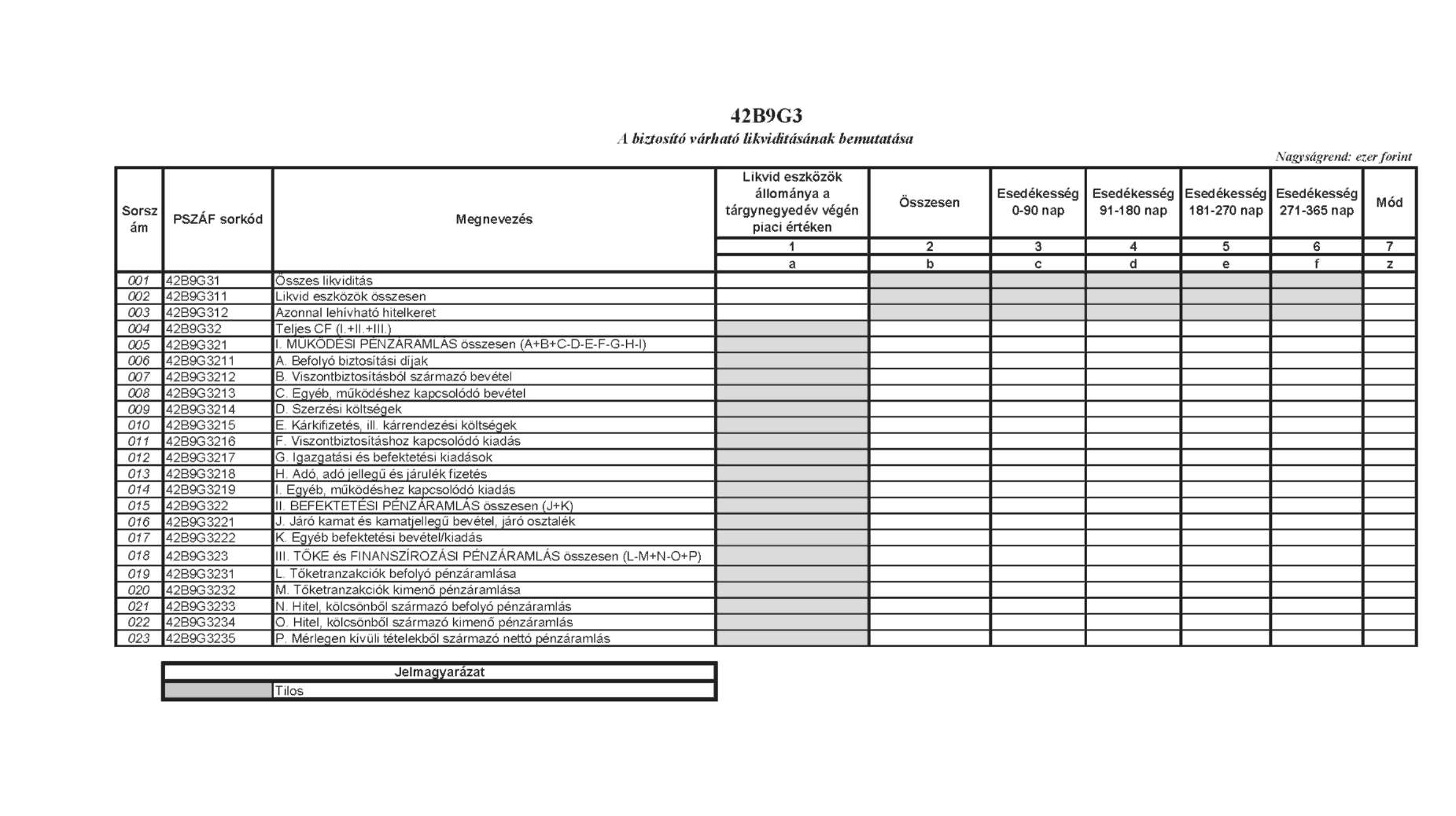

| 42B9G3 | A biztosító várható likviditásának bemutatása | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

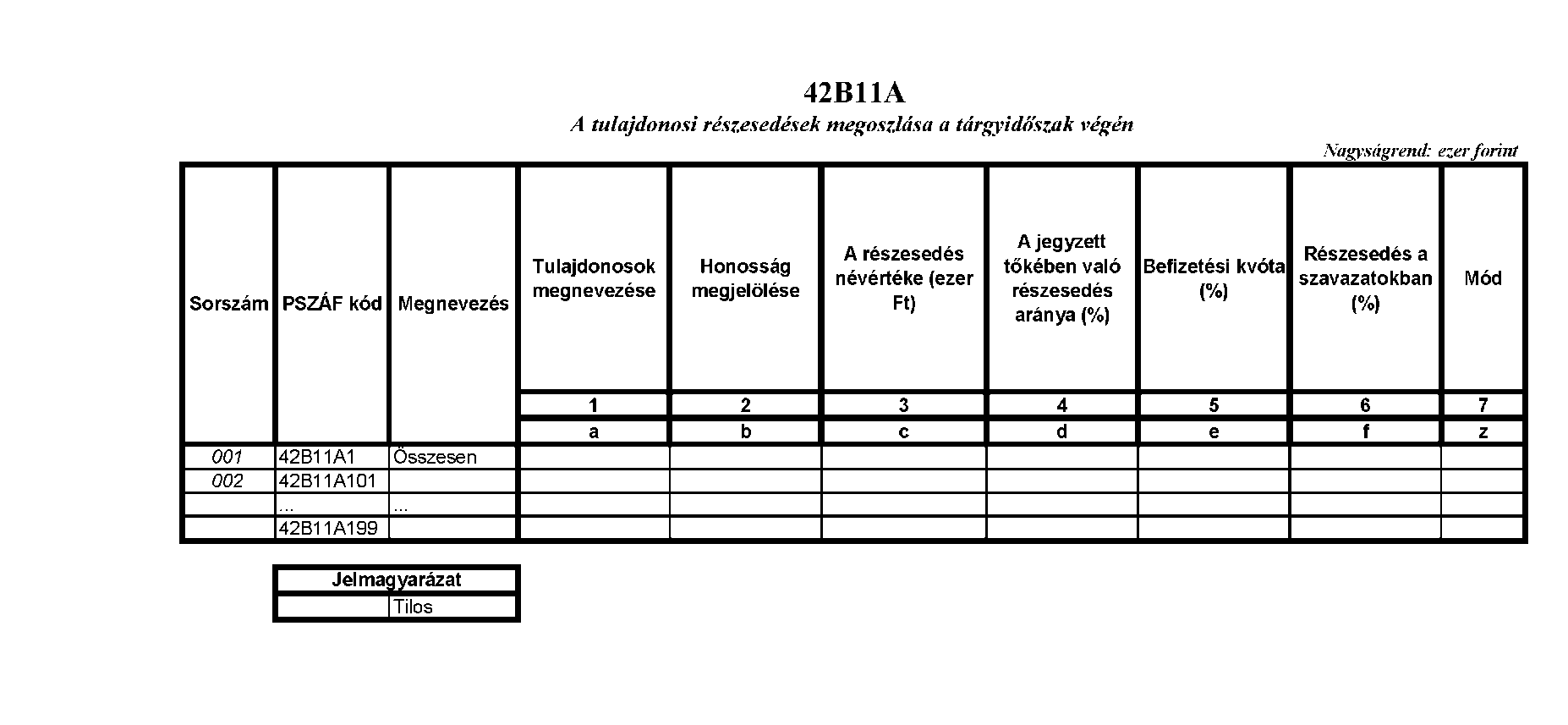

| 42B11A | A tulajdonosi részesedések megoszlása a tárgyidőszak végén | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

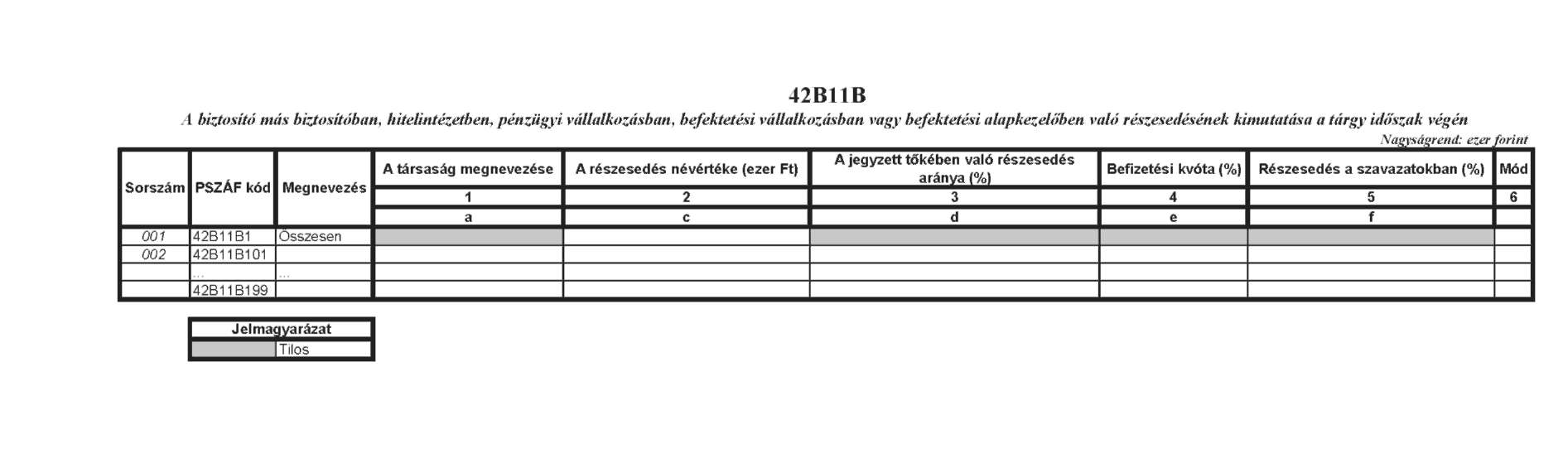

| 42B11B | A biztosító más biztosítóban, hitelintézetben, pénzügyi vállalkozásban, befektetési vállalkozásban vagy befektetési alapkezelőben való részesedésének kimutatása a tárgyidőszak végén | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

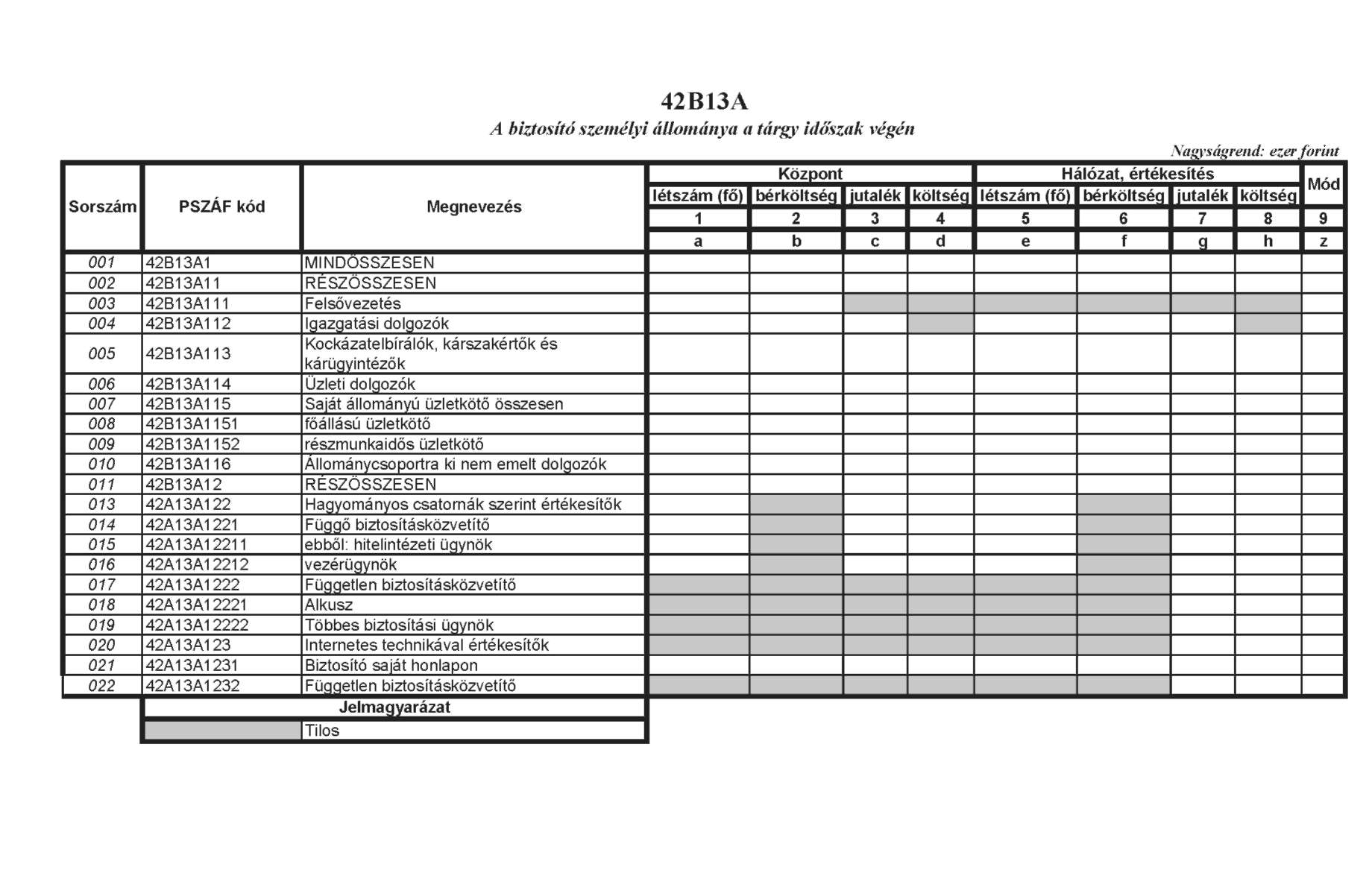

| 42B13A | A biztosító személyi állománya a tárgyidőszak végén | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

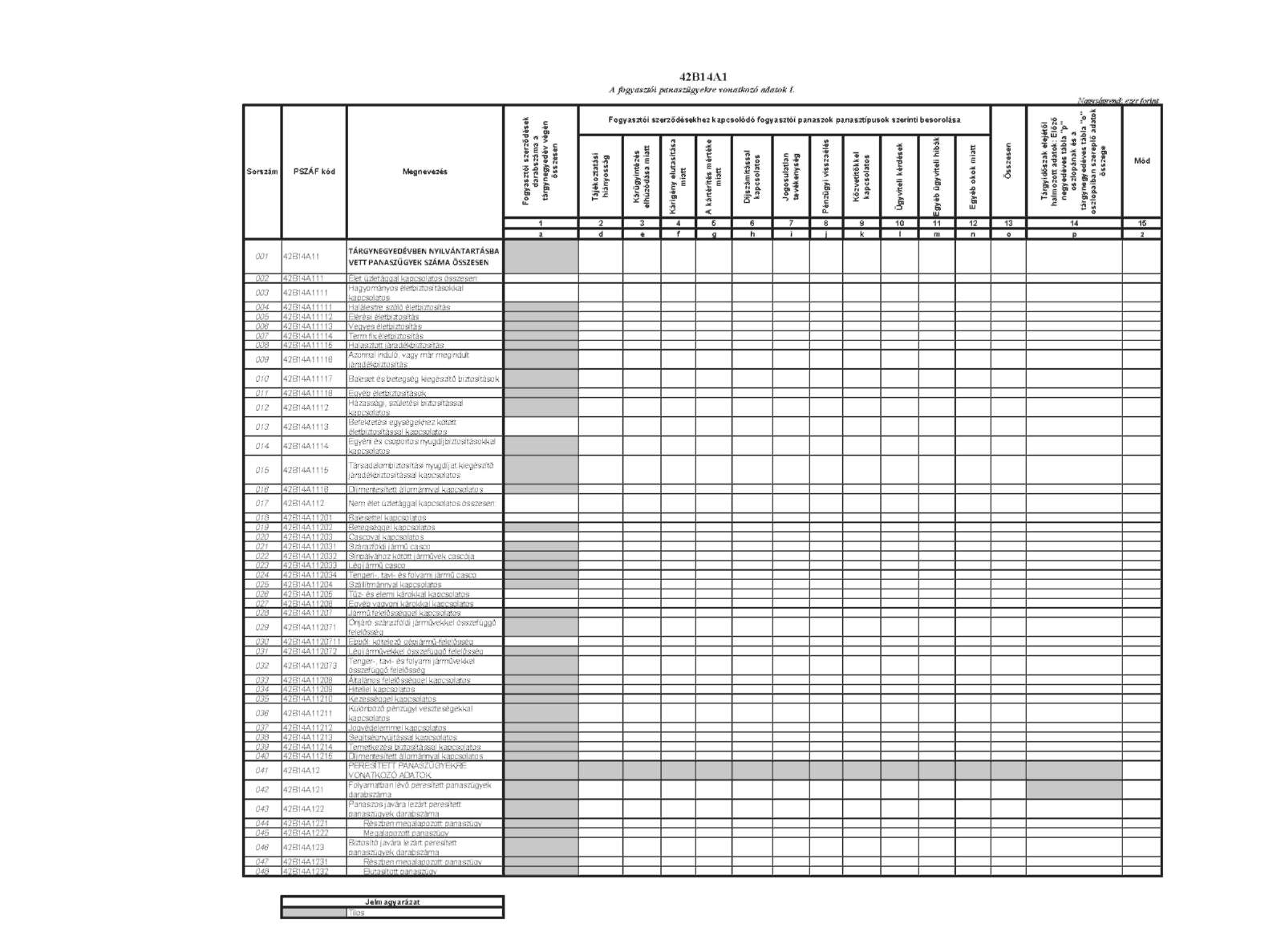

| 42B14A1 | A fogyasztói panaszügyekre vonatkozó adatok I. | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

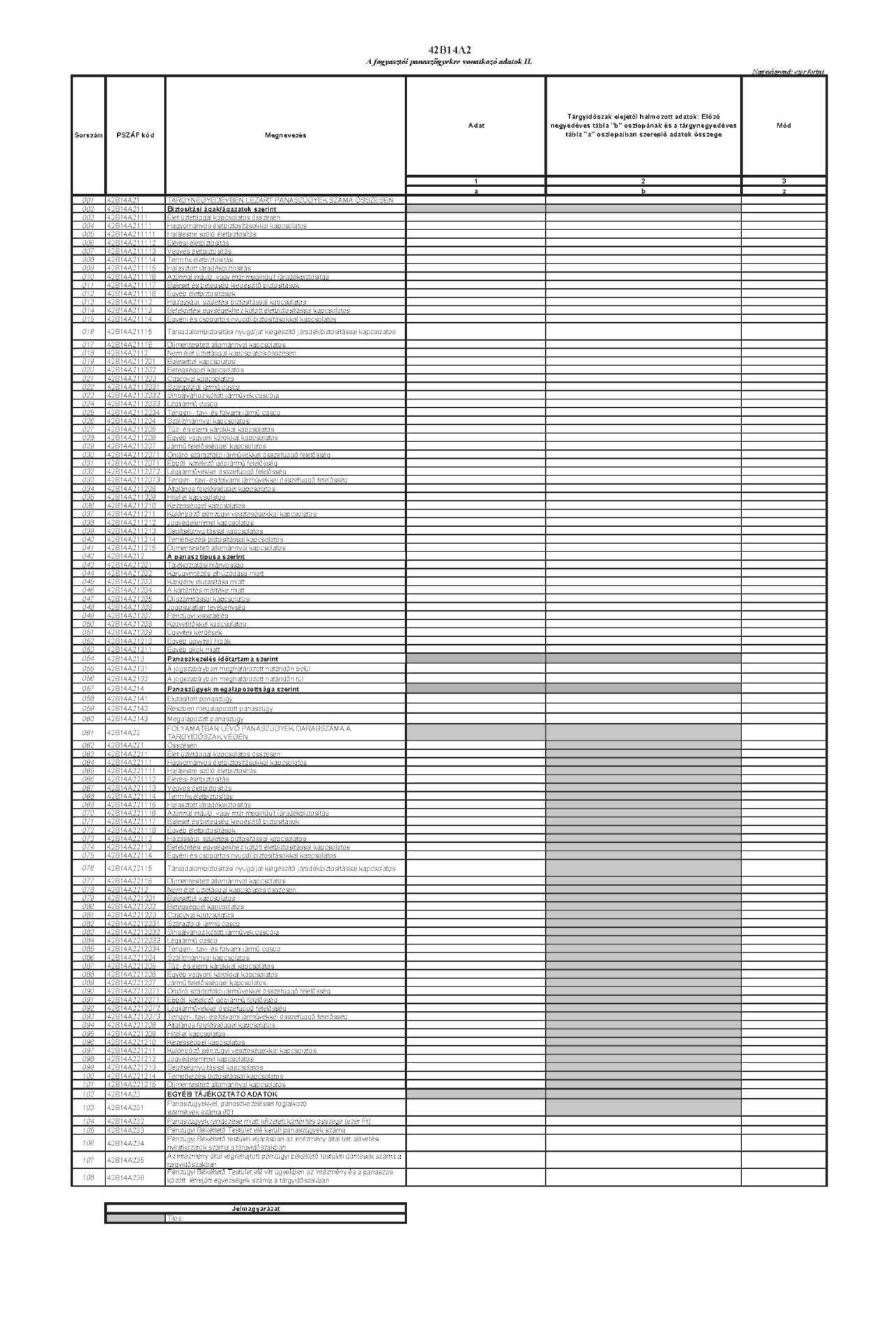

| 42B14A2 | A fogyasztói panaszügyekre vonatkozó adatok II. | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

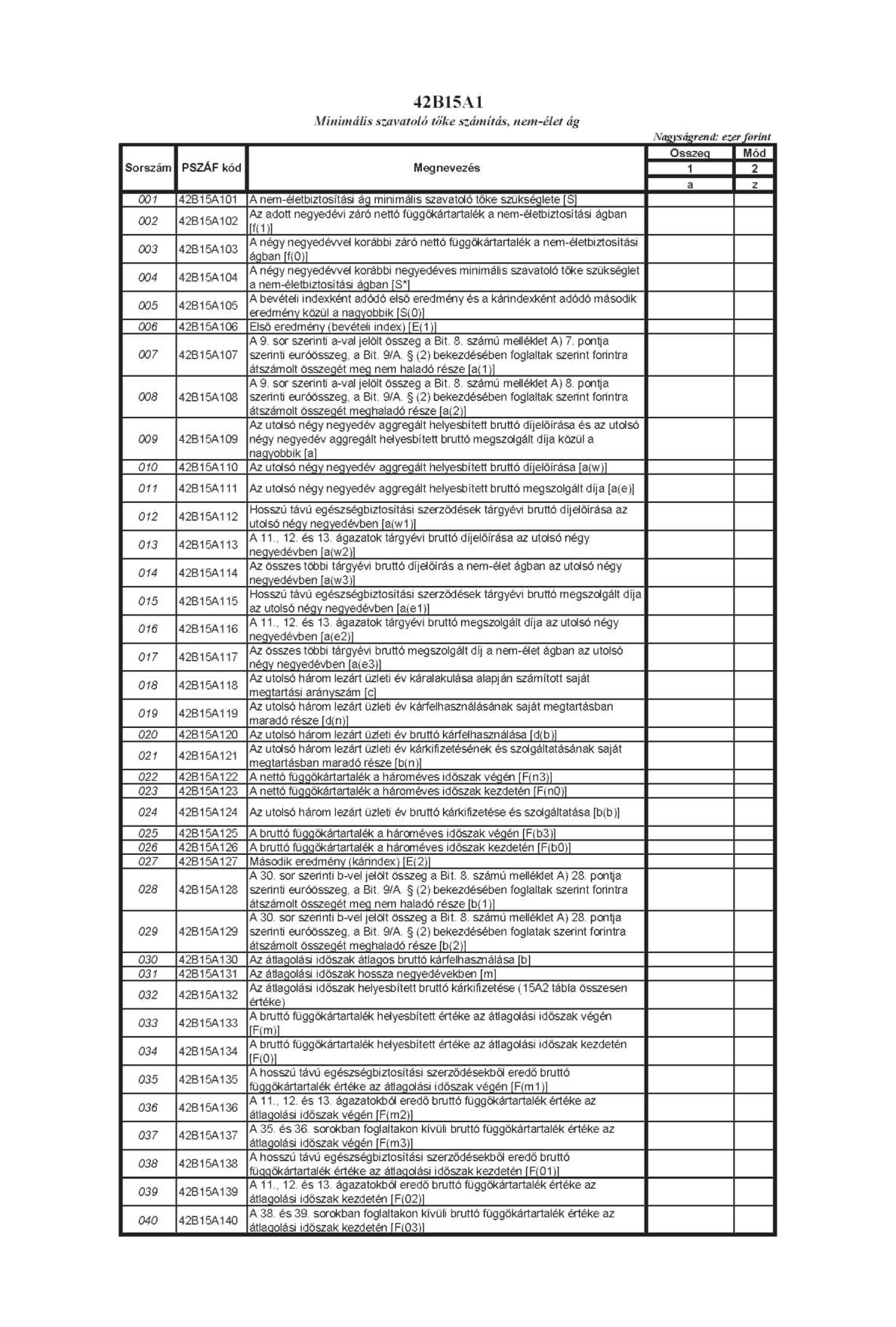

| 42B15A1 | Minimális szavatoló tőke számítás, nem élet ág | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

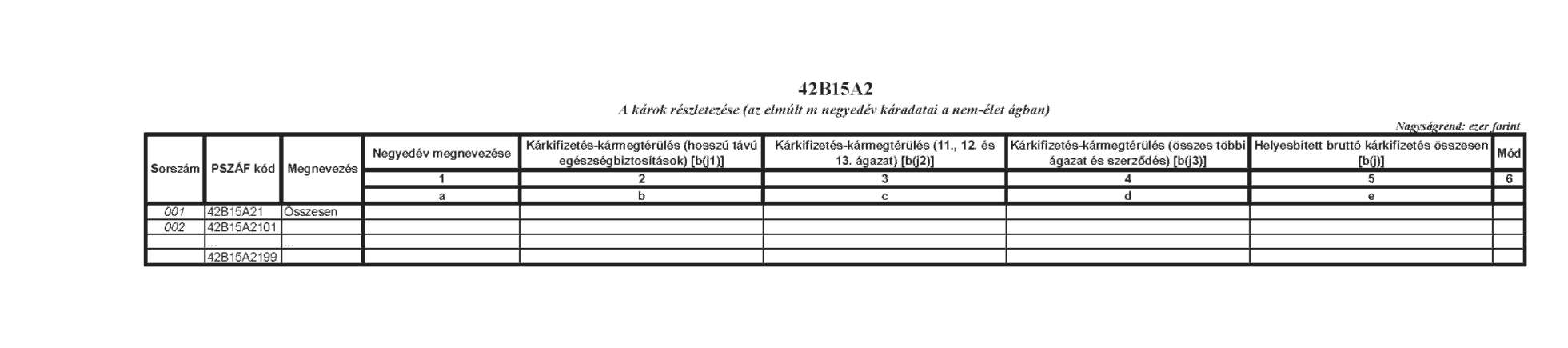

| 42B15A2 | A károk részletezése (az elmúlt m negyedév káradatai a nem élet ágban) | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

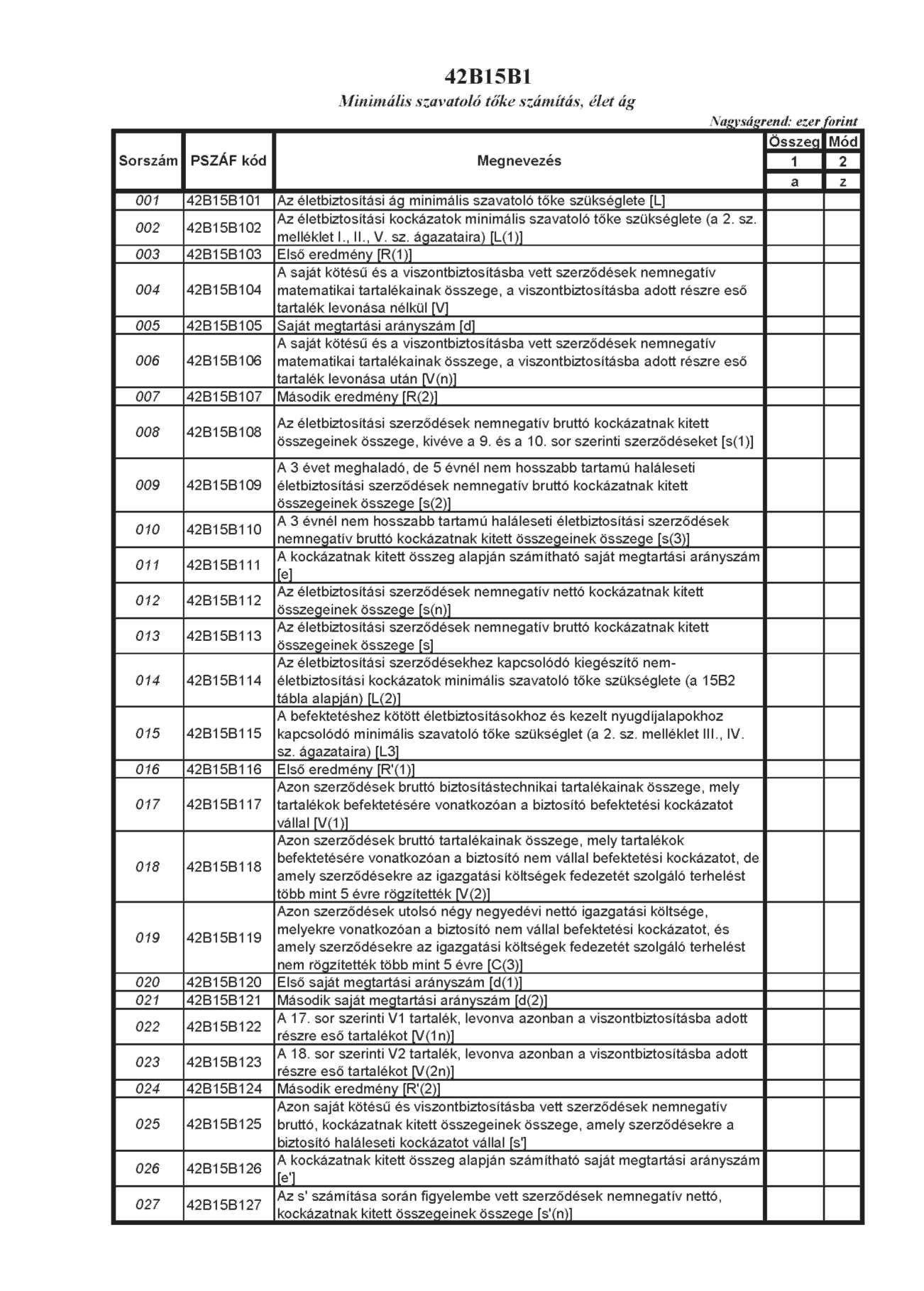

| 42B15B1 | Minimális szavatoló tőke számítás, élet ág | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

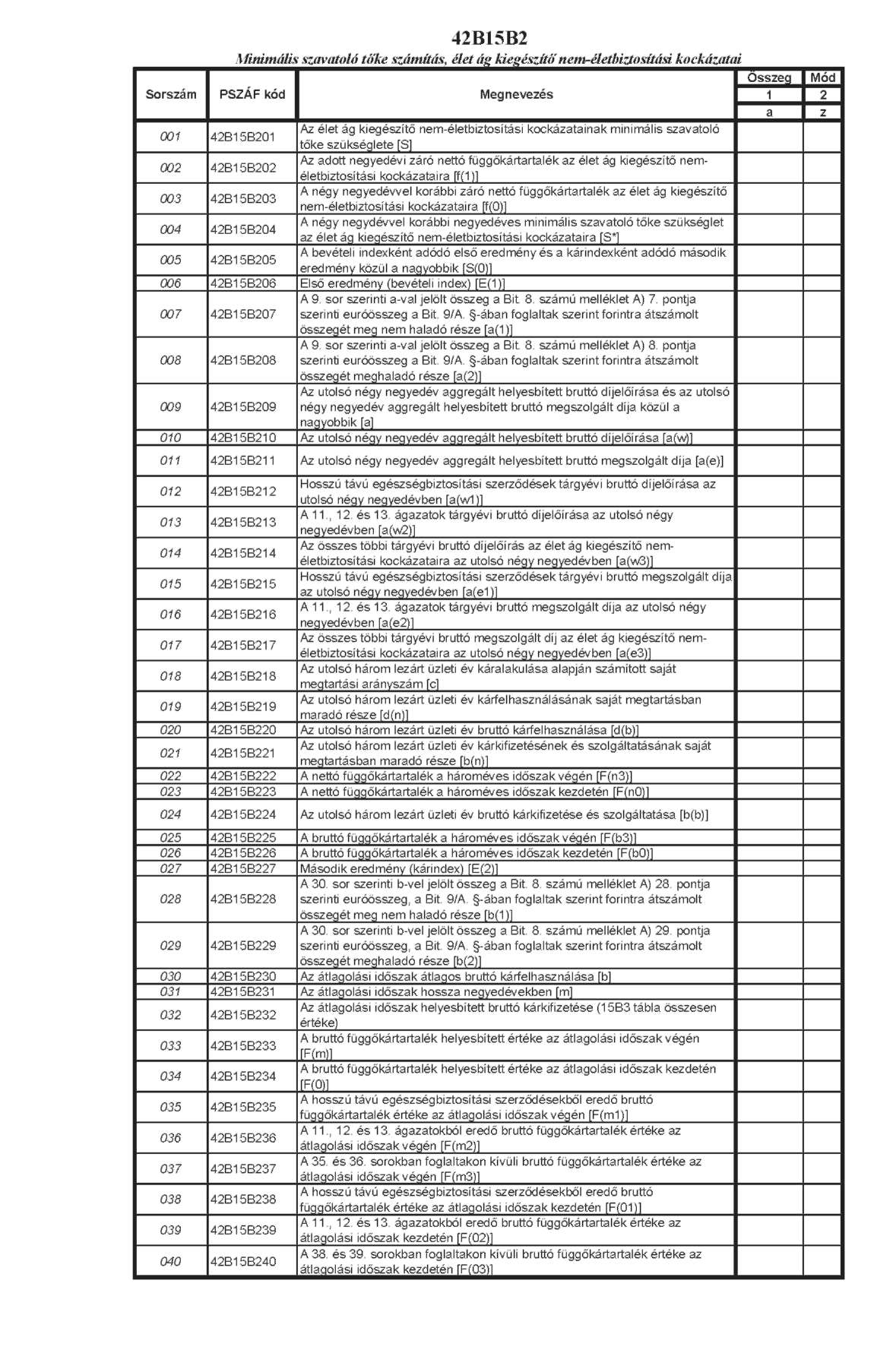

| 42B15B2 | Minimális szavatoló tőke számítás, élet ág kiegészítő nem életbiztosítási kockázatai | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

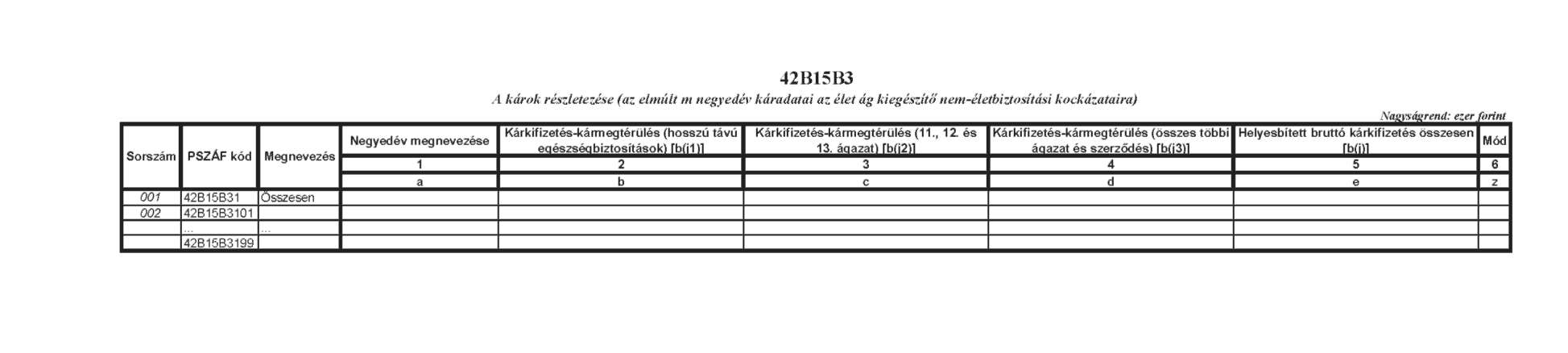

| 42B15B3 | A károk részletezése (az elmúlt m negyedév káradatai az élet ág kiegészítő nem életbiztosítási kockázataira) | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

| 42B15C | Összefoglaló táblázat a tőkeszükségletről | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

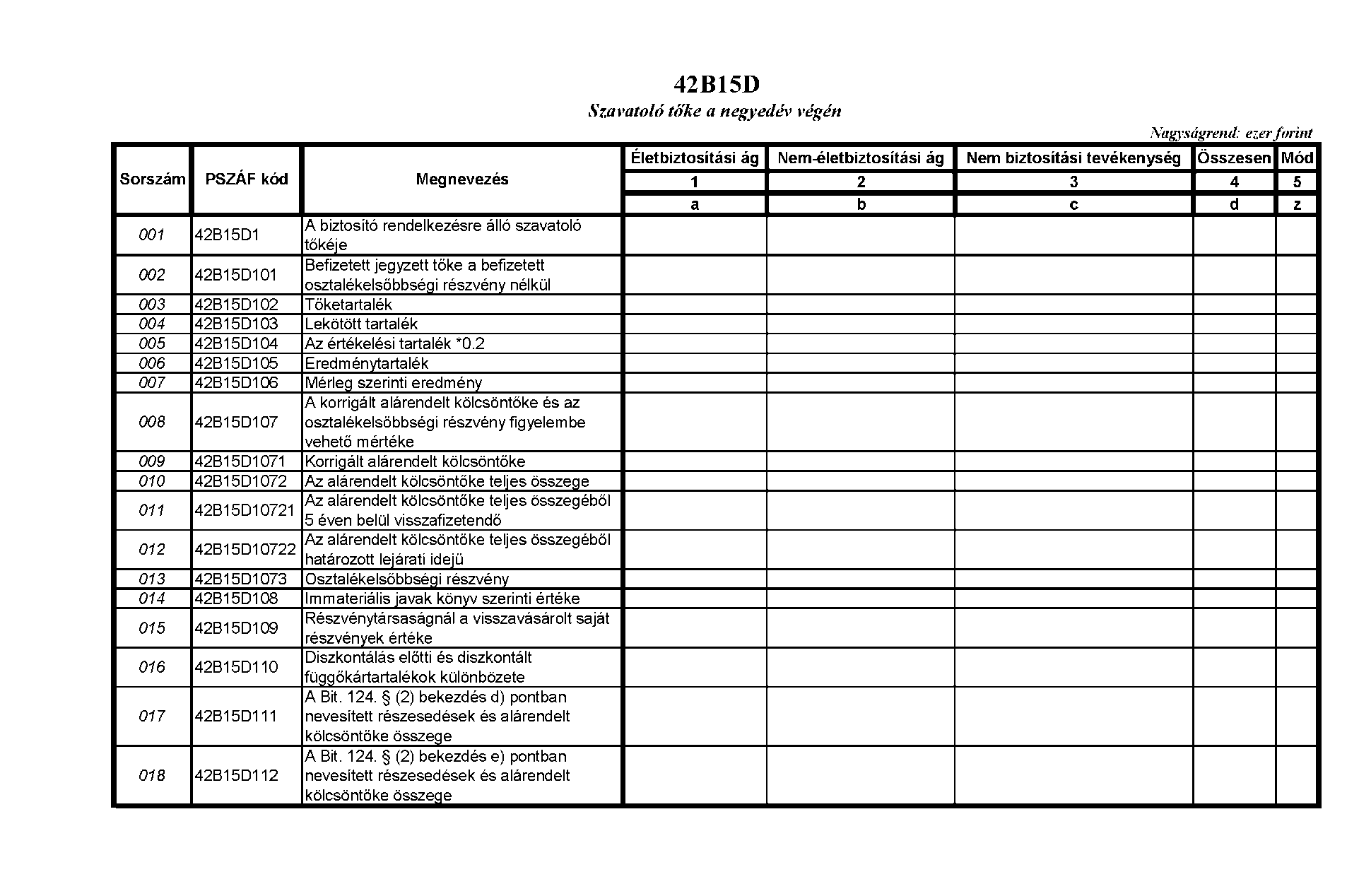

| 42B15D | Szavatoló tőke a negyedév végén | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

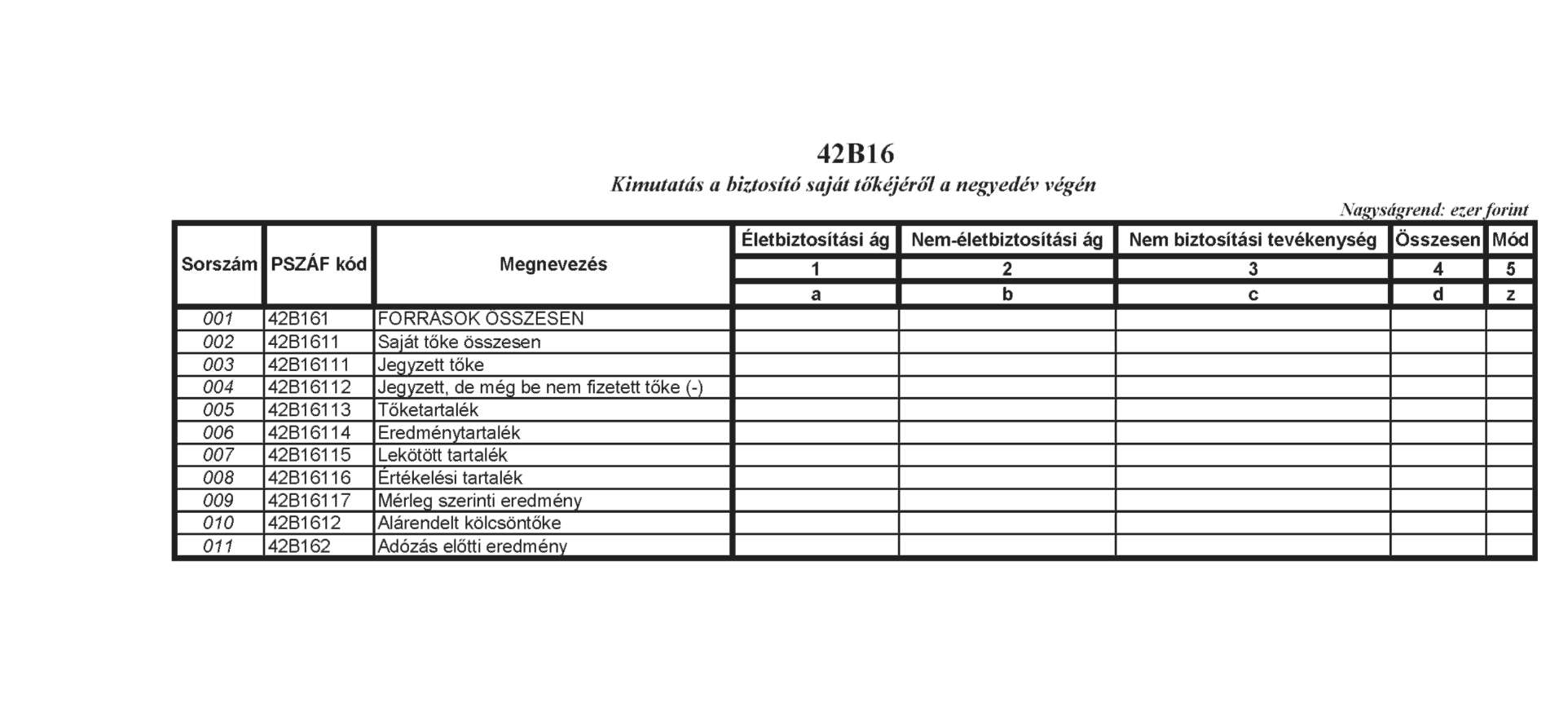

| 42B16 | Kimutatás a biztosító saját tőkéjéről a negyedév végén | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

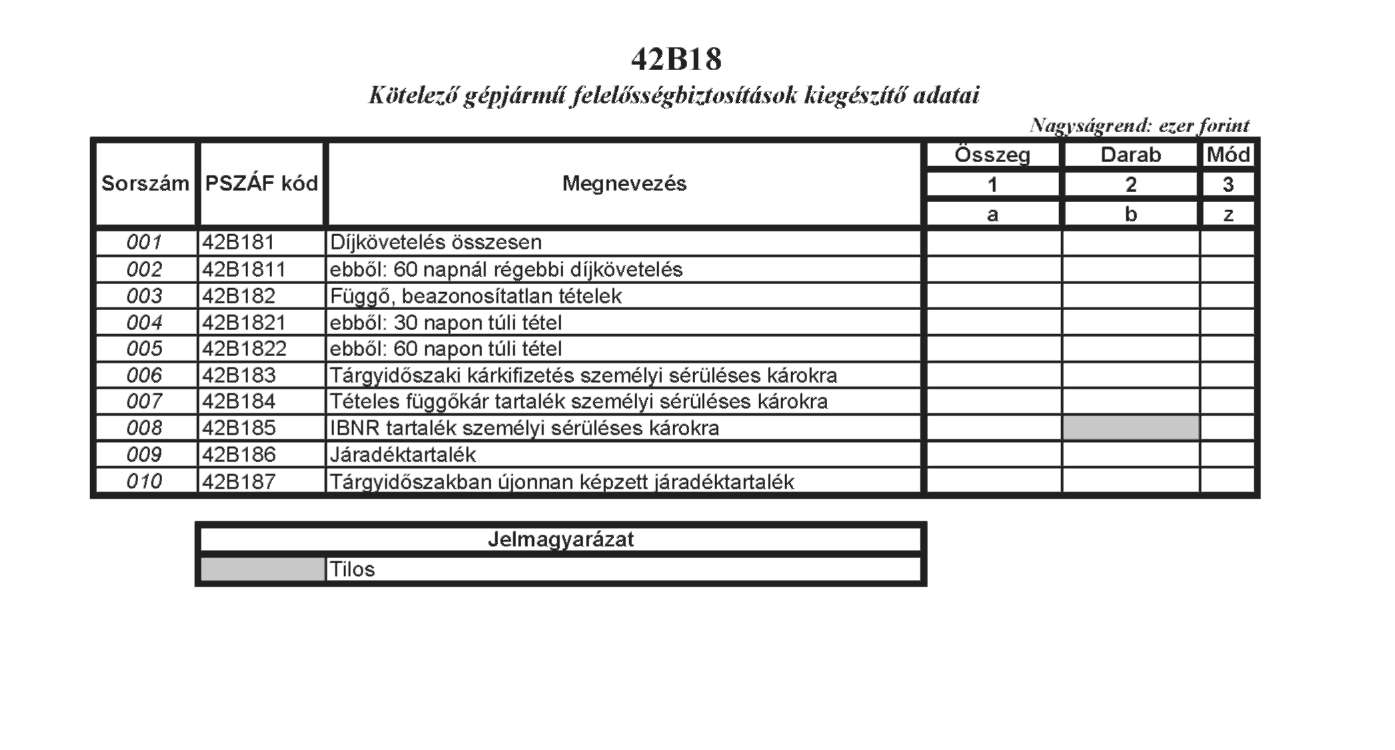

| 42B18 | Kötelező gépjármű felelősségbiztosítások kiegészítő adatai | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. |

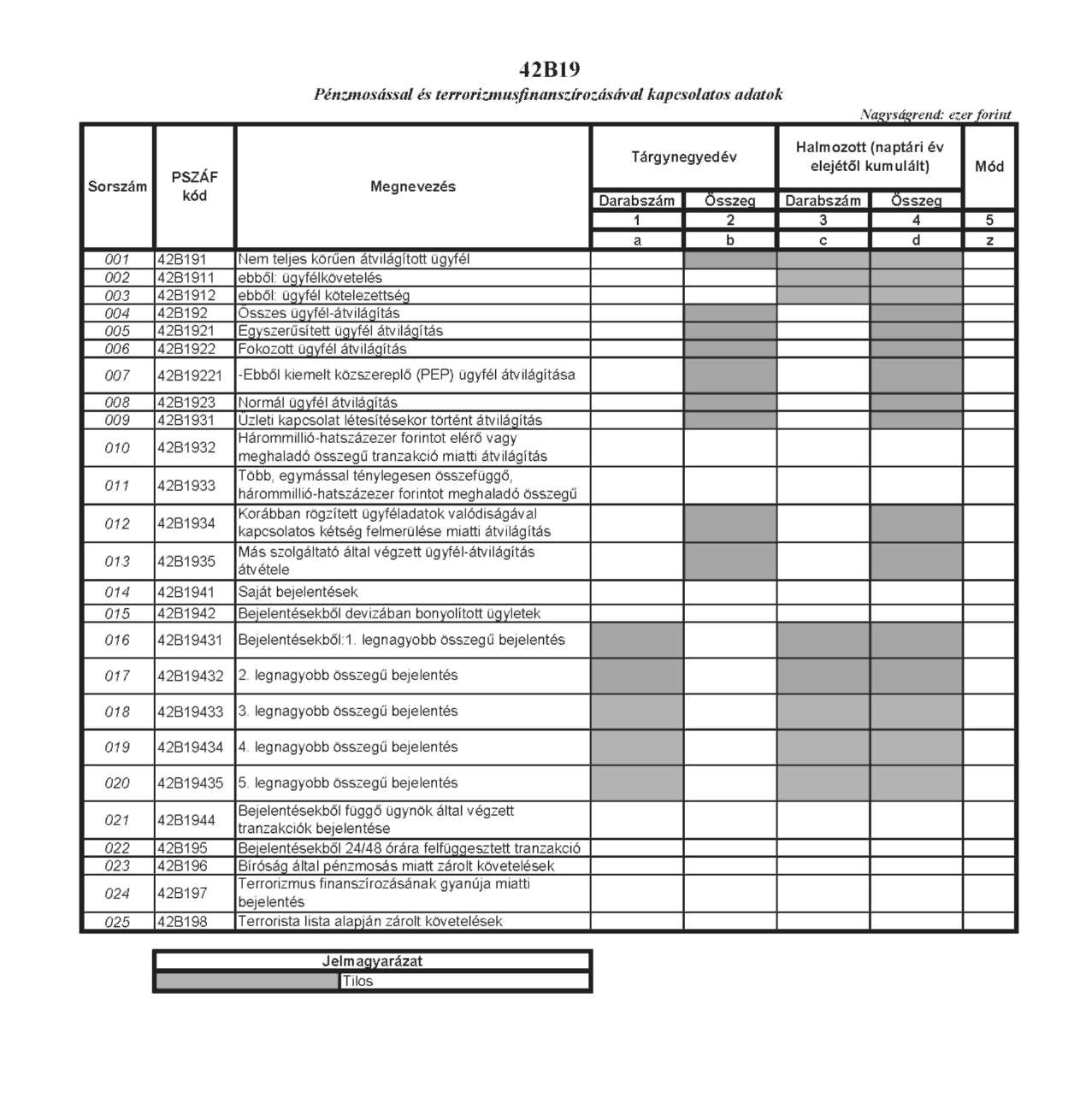

| 42B19 | Pénzmosással és terrorizmusfinanszírozással kapcsolatos adatok | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. | |

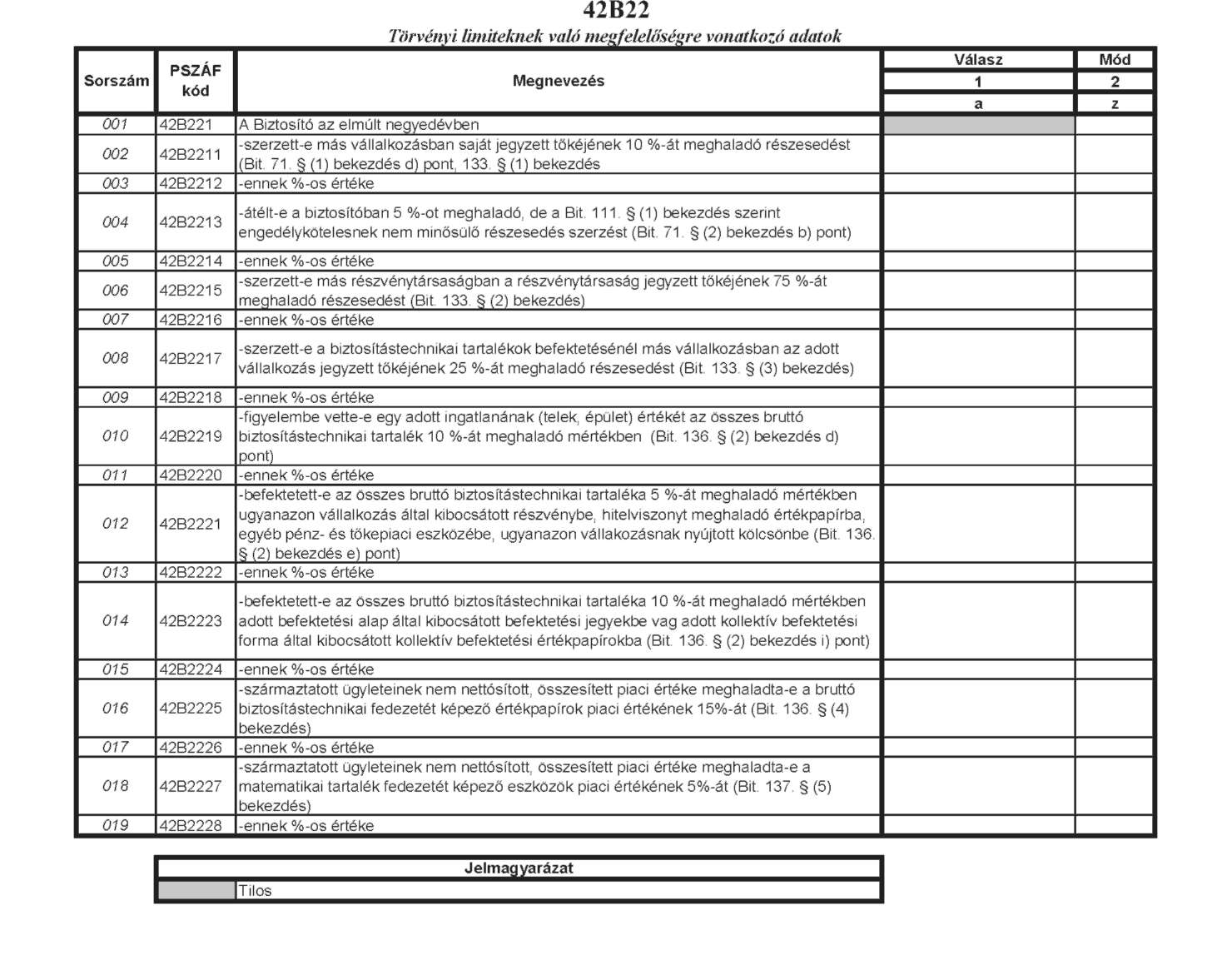

| 42B22 | Törvényi limiteknek való megfelelés | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. | |

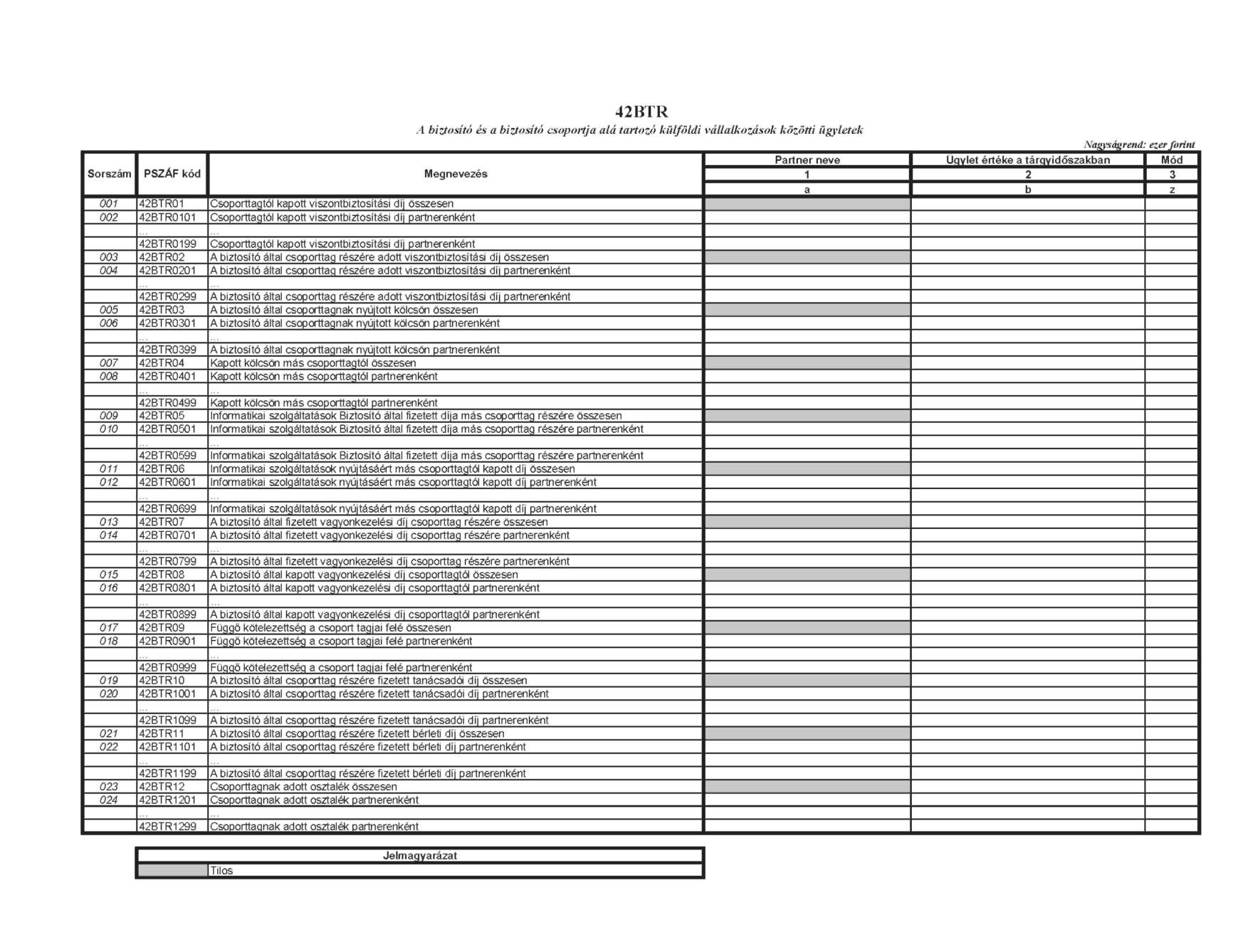

| 42BTR | A biztosító és a biztosító csoportja alá tartozó vállalkozások, illetve személyek közötti ügyletek | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. | |

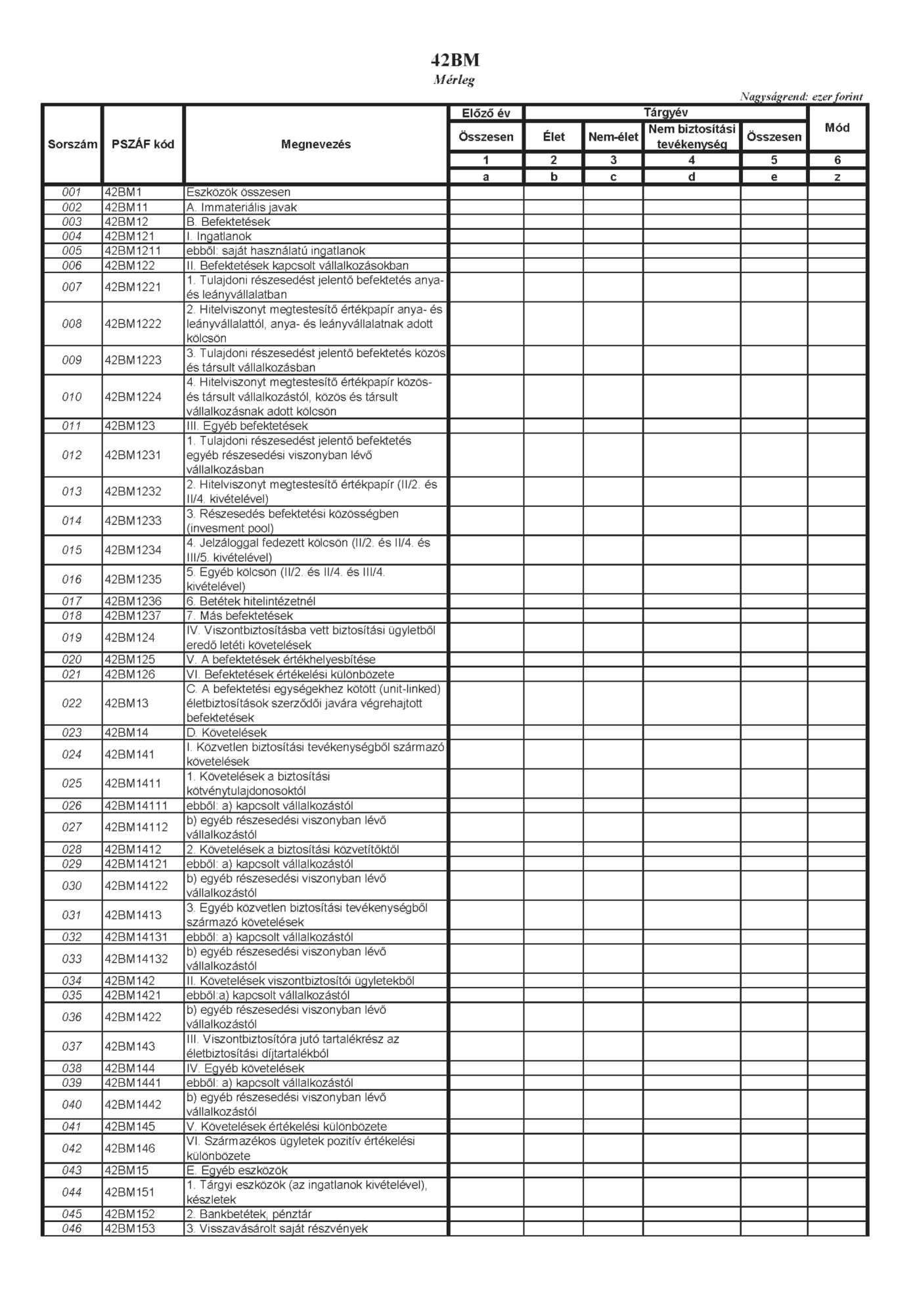

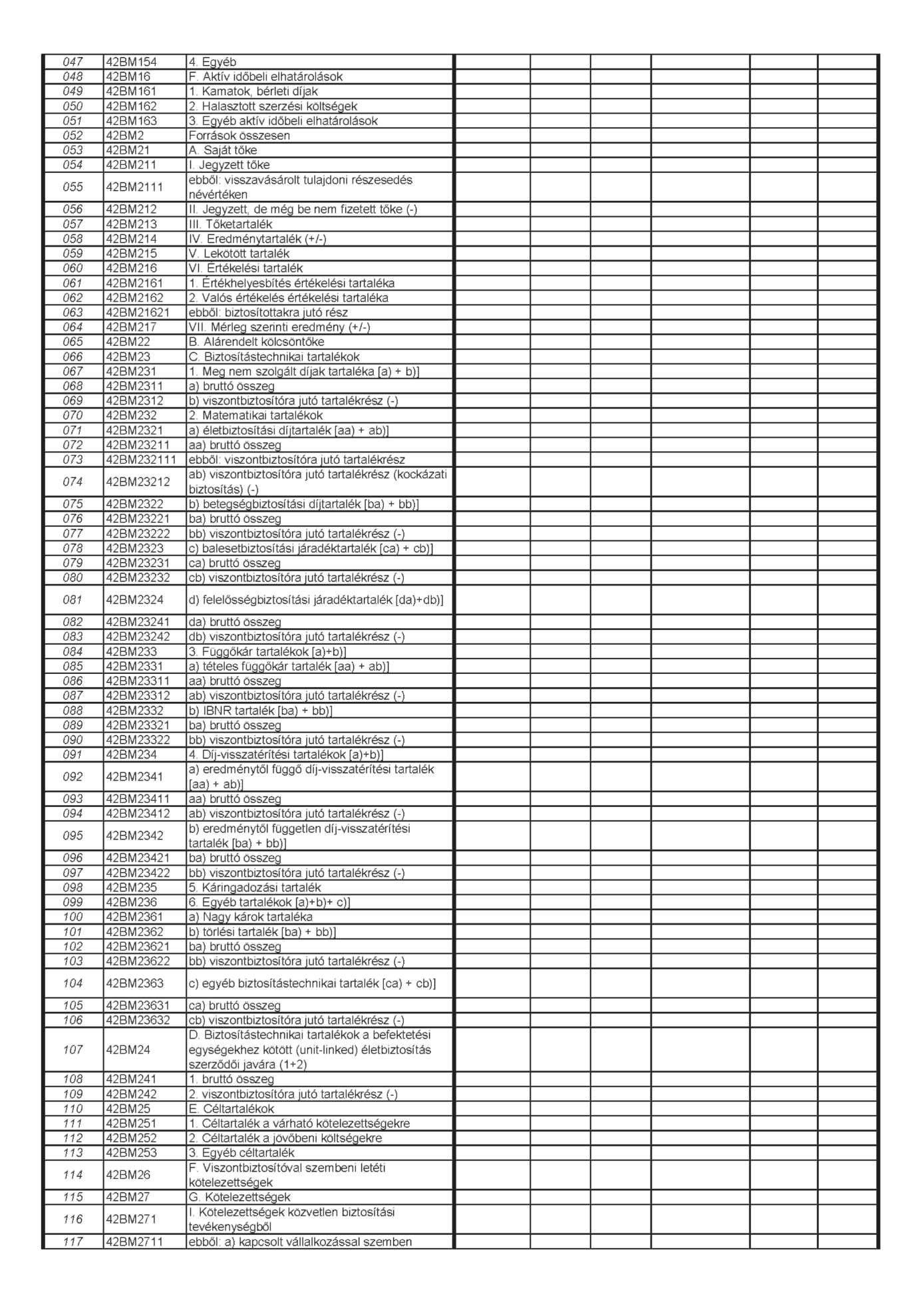

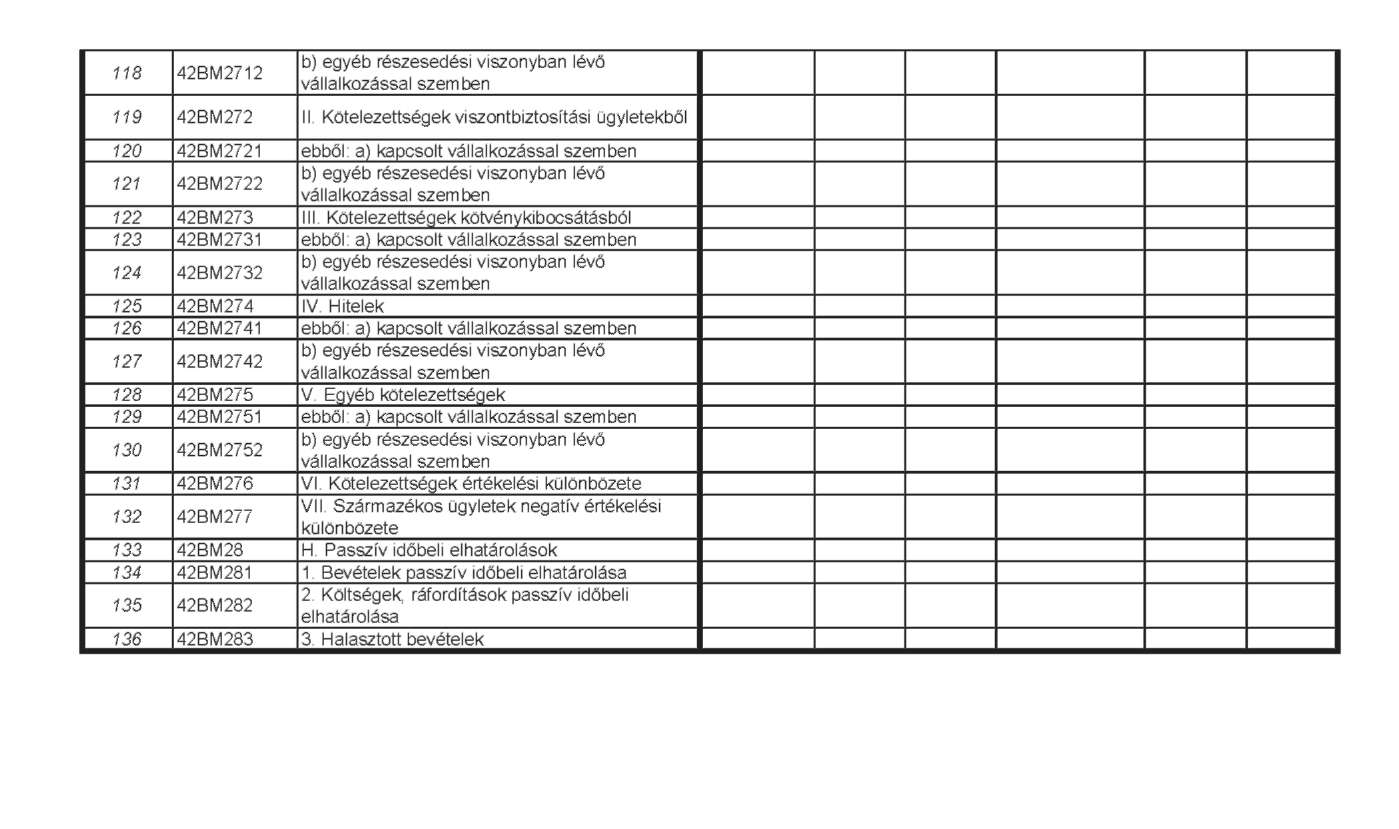

| 42BM | Mérleg | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. | |

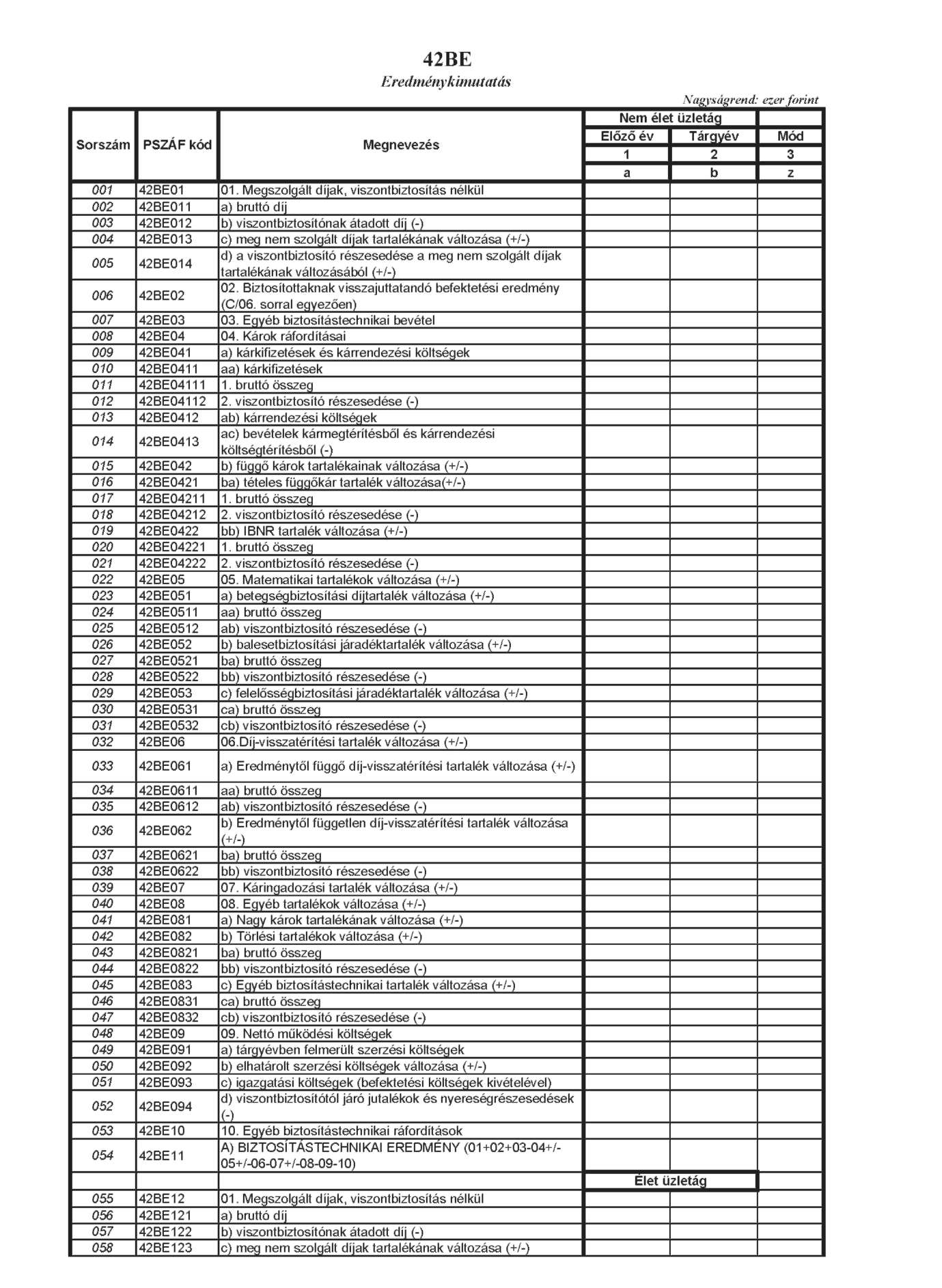

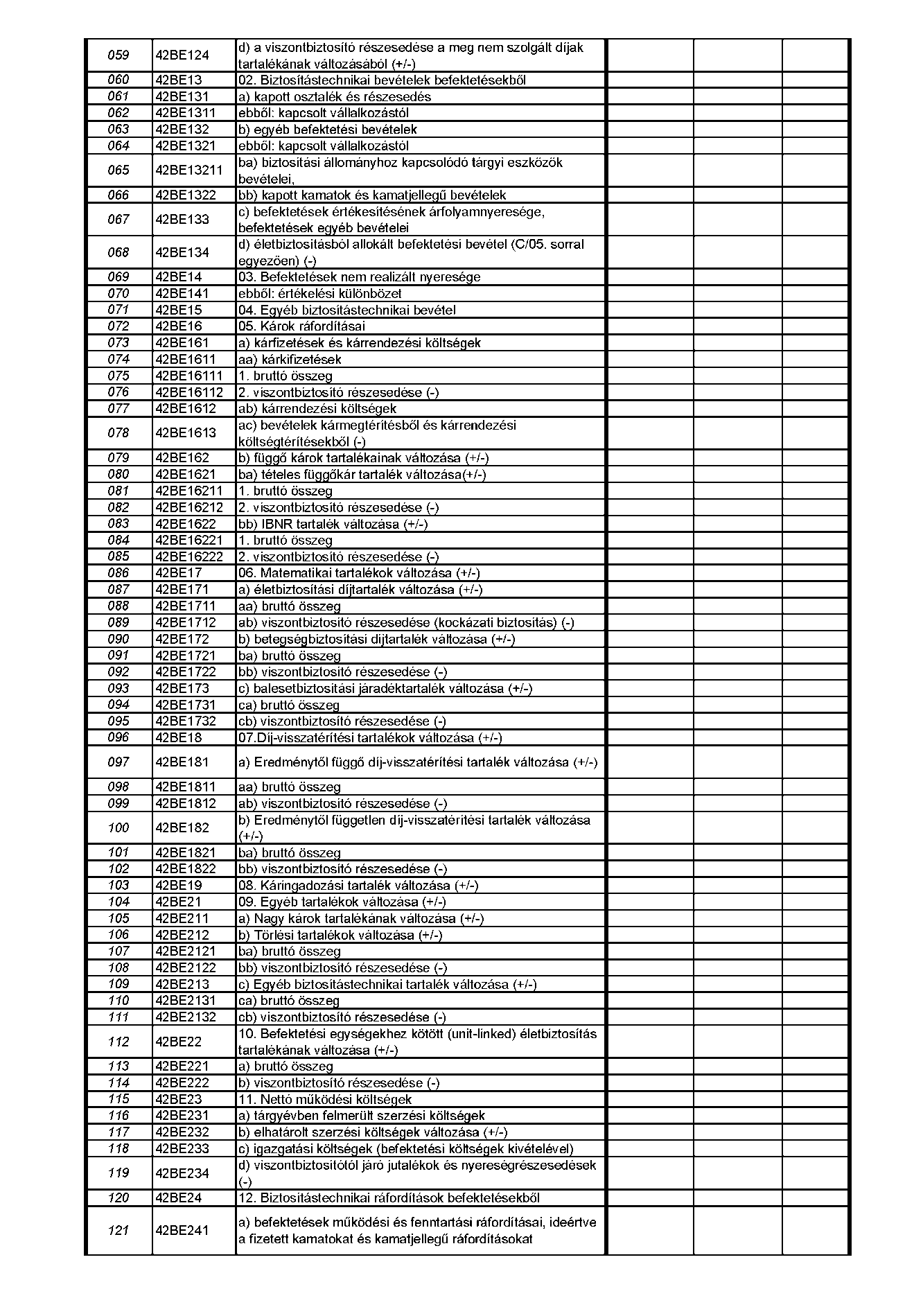

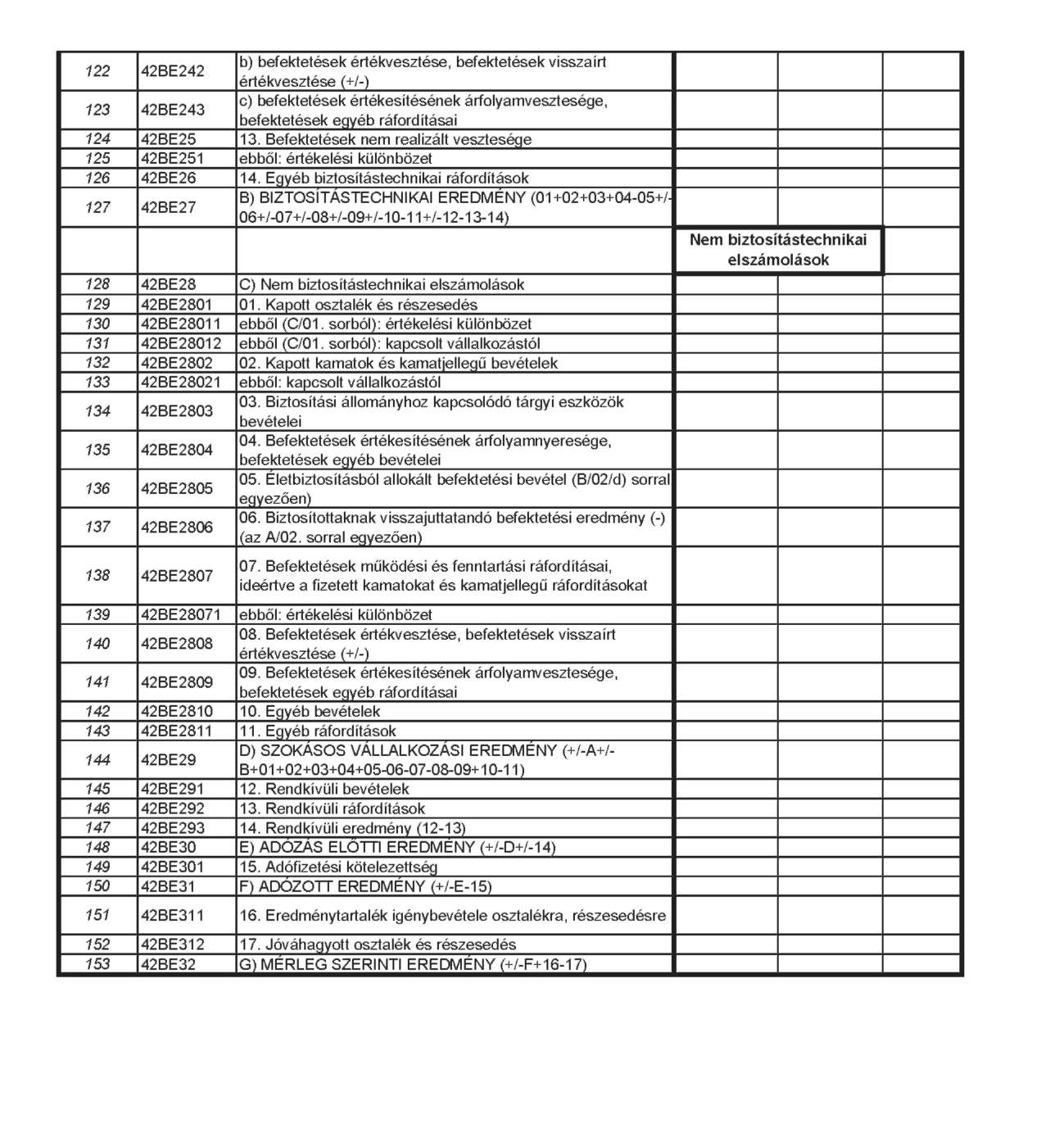

| 42BE | Eredménykimutatás | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. | |

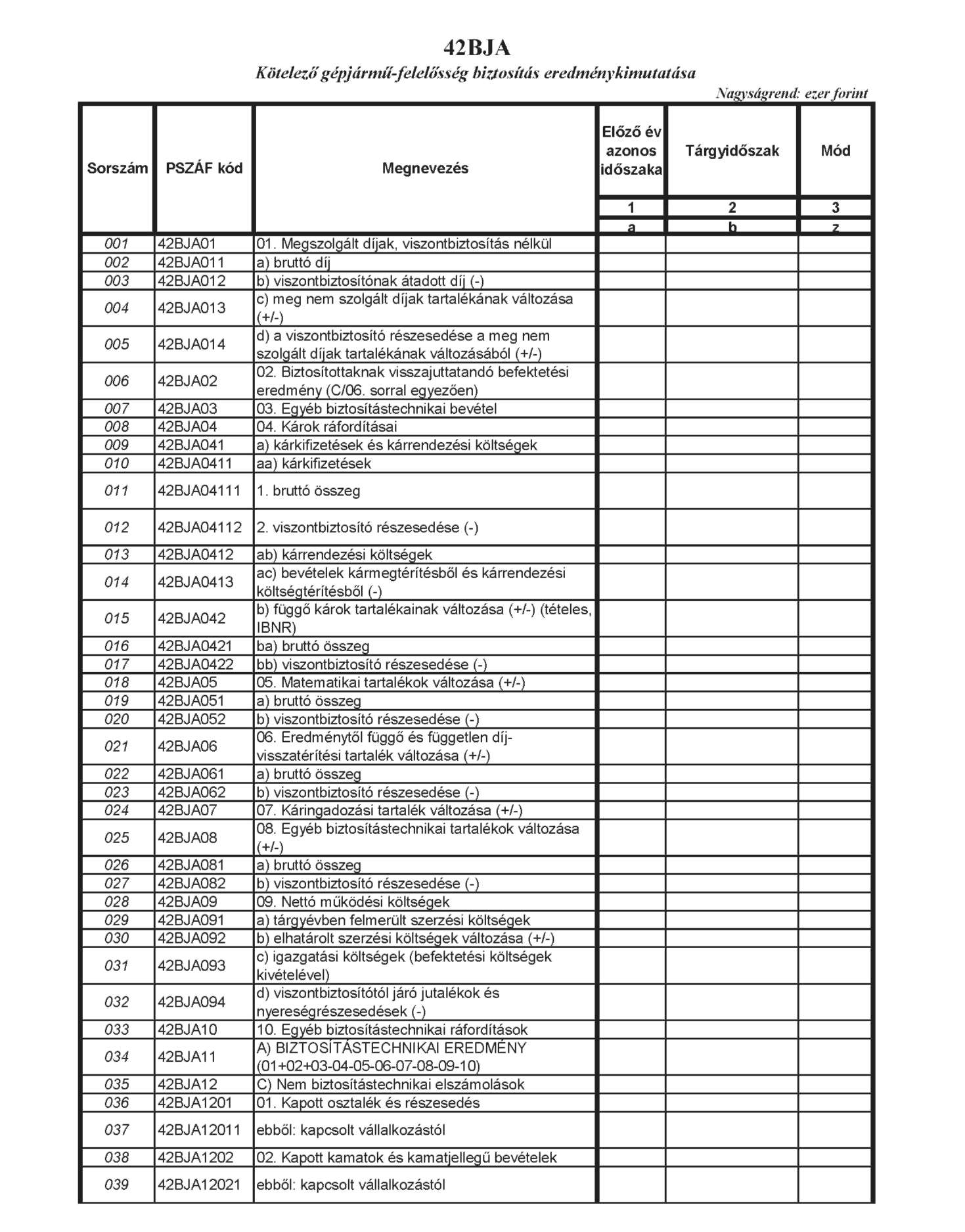

| 42BJA | Kötelező gépjármű-felelősségbiztosítás eredménykimutatása | RT, NAGYEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. | |

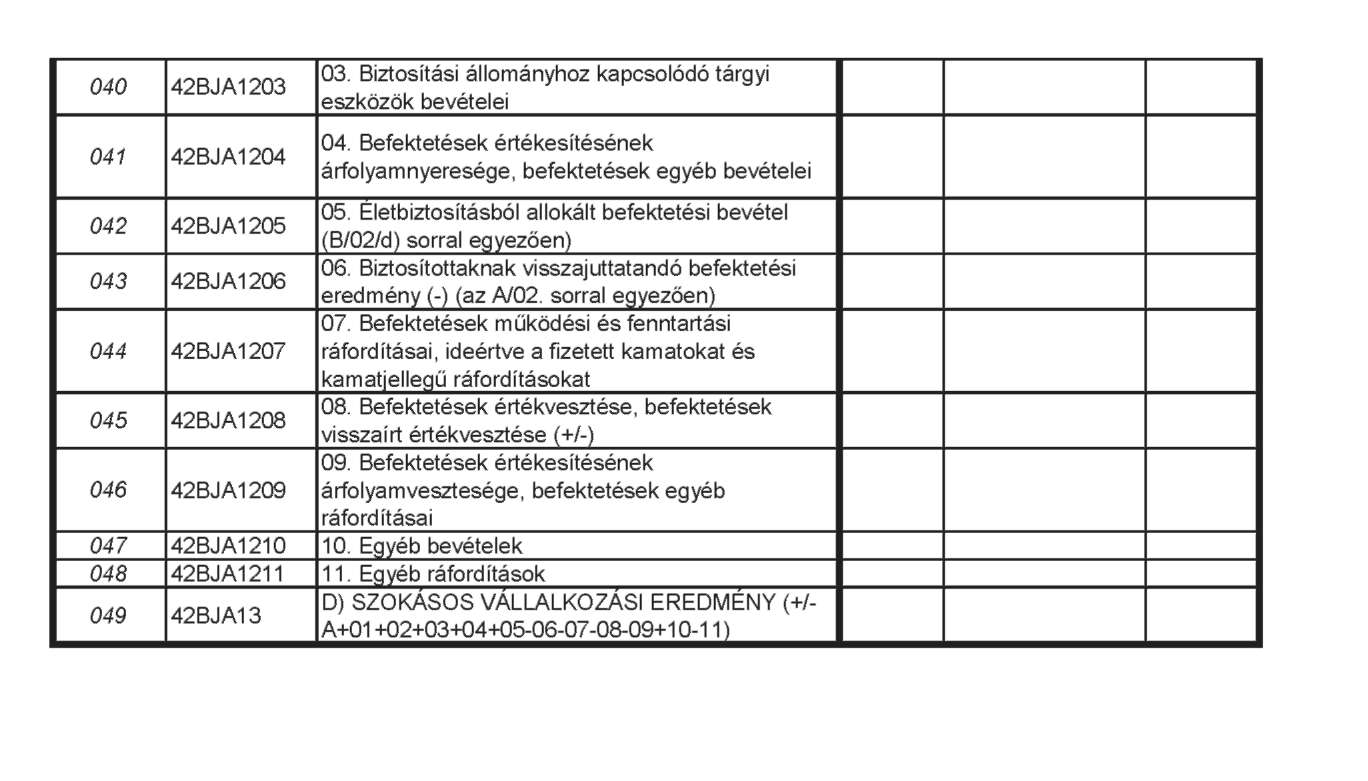

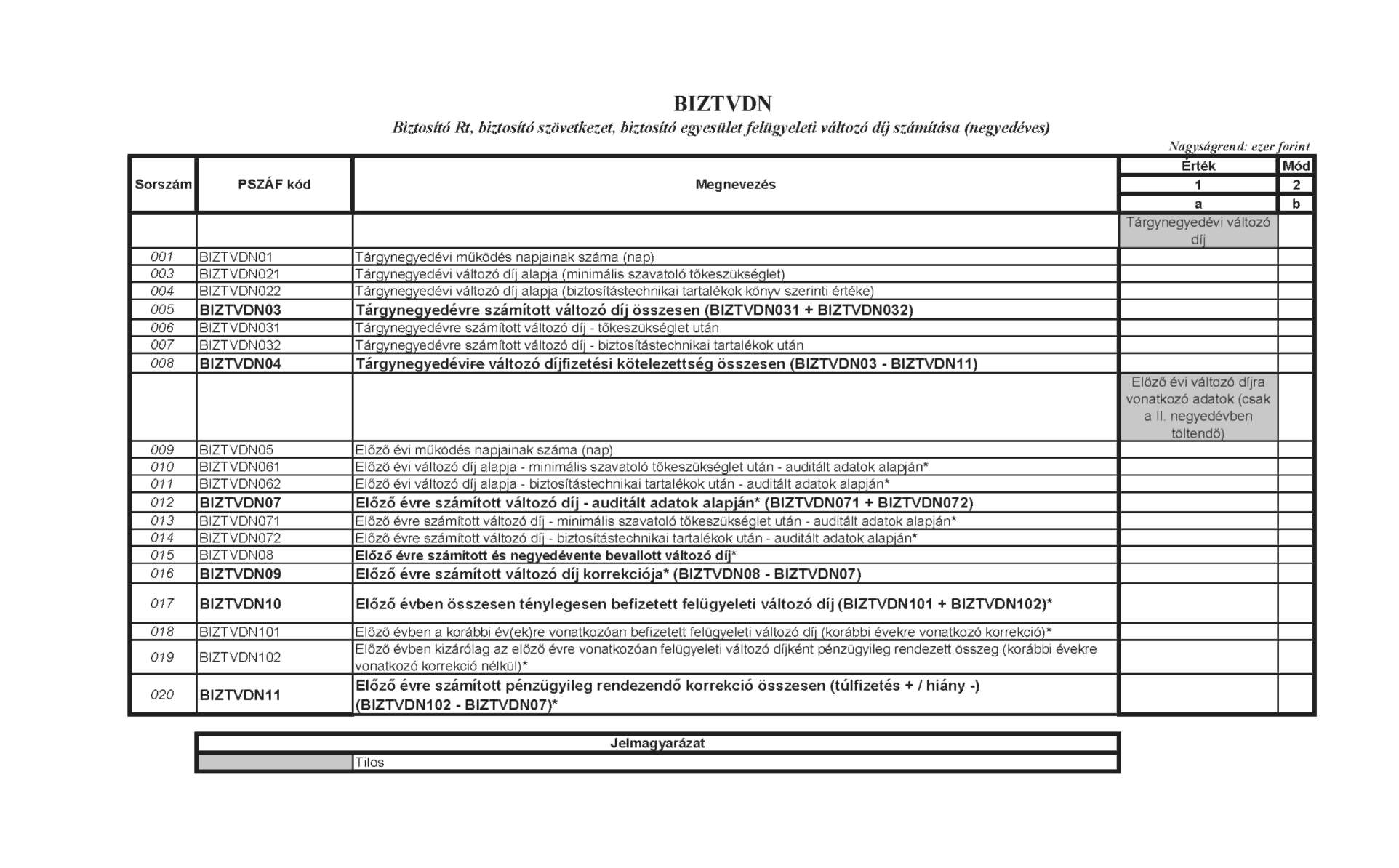

| BIZTVDN | Biztosító rt., biztosító szövetkezet, biztosító egyesület felügyeleti változó díj számítása (negyedéves) | RT, NAGYEGY, KISEGY | NÉ | I. - III. negyedév: a tárgynegyedévet követő hónap 15. munkanapja, IV. negyedéves jelentés: tárgyévet követő év január 31. | |

| Éves jelentéssel egyidejűleg pdf formátumban küldendő mellékletek | |||||

| merleg | Éves beszámoló - mérleg | RT, NAGYEGY, KISEGY | É | éves jelentéssel egyidejűleg | |

| erkim | Éves beszámoló - eredménykimutatás | RT, NAGYEGY, KISEGY | É | éves jelentéssel egyidejűleg | |

| kiegmell | Éves beszámoló - kiegészítő melléklet | RT, NAGYEGY, KISEGY | É | éves jelentéssel egyidejűleg | |

| konyvzar | Könyvvizsgálói záradék vagy jelentés | RT, NAGYEGY | É | éves jelentéssel egyidejűleg | |

| kozgyhat | Közgyűlési határozat vagy jegyzőkönyv | RT, NAGYEGY | É | éves jelentéssel egyidejűleg | |

| uzjel | Üzleti jelentés | RT, NAGYEGY | É | éves jelentéssel egyidejűleg | |

| viszontbizt | Pénzügyi beszámoló a külföldi biztosítóval kötött viszontbiztosításokról, ennek eredményéről | RT, NAGYEGY | É | éves jelentéssel egyidejűleg | |

| szervfel | A biztosító szervezeti felépítése | RT, NAGYEGY | É | éves jelentéssel egyidejűleg | |

| Az összefoglaló táblában előforduló rövidítések | |||||

| Adatszolgál- tató | Biztosító részvénytársaságok, nagyegyesületek (melyek egyesületi formában működnek, de nem felelnek meg a Bit. 126. § (4) bekezdés b) pontjában és a biztosítók éves beszámolókészítési és könyvvezetési kötelezettségeinek sajátosságairól szóló 192/2000. (XI. 24.) Korm. rendelet 2. § (3) és (4) bekezdésében foglaltaknak) | RT, NAGYEGY | |||

| Biztosító kisegyesületek (melyek megfelelnek a Bit. 126. § (4) bekezdés b) pontjában és a biztosítók éves beszámolókészítési és könyvvezetési kötelezettségeinek sajátosságairól szóló 192/2000. (XI. 24.) Korm. rendelet 2. § (3) és (4) bekezdésében foglaltaknak) | KISEGY | ||||

| Gyakoriság | Negyedéves | NÉ | |||

| Éves | É | ||||

_[5]

2. melléklet a 23/2011. (X. 25.) PSZÁF rendelethez[6]

Kitöltési útmutató

Tartalom

I. Az adatszolgáltatásra vonatkozó általános szabályok

II. Biztosító részvénytársaságok és nagyegyesületek éves felügyeleti jelentése

III. Biztosító kisegyesületek éves felügyeleti jelentése

IV. Biztosító részvénytársaságok és nagyegyesületek negyedéves felügyeleti jelentése

V. Biztosító kisegyesületek negyedéves felügyeleti jelentése

VI. Biztosító részvénytársaságok törzsadatjelentése

VII. Biztosító egyesületek törzsadatjelentése

I. RÉSZ

AZ ADATSZOLGÁLTATÁSRA VONATKOZÓ ÁLTALÁNOS SZABÁLYOK

1. Kapcsolódó jogszabályok

a) A befektetési alapkezelőkről és a kollektív befektetési formákról szóló 2011. évi CXCIII. törvény (a továbbiakban: Batv.),

b) A kötelező gépjármű-felelősségbiztosításról szóló 2009. évi LXII. törvény (a továbbiakban: Gfbtv.),

c) A befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény (a továbbiakban: Bszt.),

d) A pénzmosás és a terrorizmus finanszírozása megelőzéséről és megakadályozásáról szóló 2007. évi CXXXVI. törvény (a továbbiakban: Pmt),

e) A biztosítókról és a biztosítási tevékenységről szóló 2003. évi LX. törvény (a továbbiakban: Bit.),

f) A tőkepiacról szóló 2001. évi CXX. törvény (a továbbiakban: Tpt.),

g) A számvitelről szóló 2000. évi C. törvény (a továbbiakban: Szmt.),

h) A biztosítástechnikai tartalékok tartalmáról, képzésének és felhasználásának rendjéről szóló 8/2001. (II. 22.) PM rendelet (a továbbiakban: Tartalékrendelet),

i) A biztosítók éves beszámoló készítési és könyvvezetési kötelezettségének sajátosságairól szóló 192/2000. (XI. 24.) Korm. rend. (a továbbiakban: Bszkr.),

j) A nagykockázatok és nagykárok határértékeiről szóló 45/1996. (XII. 29.) PM rendelet

2. Rövidítések

A kitöltési útmutatóban használt rövidítéseket - külön magyarázat hiányában - a fenti jogszabályok által meghatározott módon kell érteni.

a) Biztosító nagyegyesület: egyesületi formában működő biztosító, mely nem felel meg a Bit. 126. § (4) bekezdés b) pontjában és a Bszkr. 2. § (3) és (4) bekezdésében foglaltaknak.

b) Biztosító kisegyesület: egyesületi formában működő biztosító, mely megfelel a Bit. 126. § (4) bekezdés b) pontjában és a Bszkr. 2. § (3) és (4) bekezdésében foglaltaknak.

3. Az adatszolgáltatás formai követelményei

Az adatszolgáltatást elektronikus úton a Felügyelet jelentésfogadó rendszerén keresztül kell teljesíteni. Az adatküldés formai és technikai feltételeiről a Felügyelet a Kihelyezett Adatküldő Programban (KAP) kézikönyvet tesz közzé.

A Felügyeleti jelentések formáját, szerkezetét megváltoztatni nem lehet.

Az adatszolgáltató a feltöltött küldeményről a beérkezési időpontját, érkeztetési számát és a küldeményazonosító K-számát tartalmazó, automatikus "érkeztetett" üzenetet kap.

A Felügyelet adatbefogadó rendszere a beküldött jelentés státuszáról - a feltöltött küldemény jogosultsági, tartalmi és technikai ellenőrzésének eredménye függvényében - a beküldéstől számított 24 órán belül automatikus üzenetet küld az adatszolgáltatónak. Hibás adatszolgáltatás esetén "visszautasított", az adatszolgáltatás sikeres teljesítése esetén "feldolgozott" státuszról szóló üzenetet kap az adatszolgáltató.

Az adatszolgáltatást a Felügyelet akkor tekinti teljesítettnek, ha az adatszolgáltató elektronikus úton megküldött felügyeleti jelentése az adatbefogadó rendszerben "feldolgozott" státuszt kapott.

A "feldolgozott" üzenet tekintendő a teljesítés elfogadásáról szóló tájékoztatásnak.

Ha egy jelentés valamely táblájának adattartalma nemleges, az adott táblát akkor is be kell küldeni. Ilyen esetben a tábla első sorát nulla ("0") értékkel kell kitölteni.

Ha a Felügyelet megállapítja, hogy az adatszolgáltatás javítást igényel (például téves adatközlés miatt), a javított jelentést a felszólítás kézhezvételétől számítva 2 munkanapon belül a Felügyelet részére meg kell küldeni.

Ha az adatszolgáltató önellenőrzési, belső ellenőrzési stb. tevékenysége során kiderül, hogy a jelentett adatok korrekcióra szorulnak, mert a Számviteli politikában meghatározott jelentős mértékű eltérés mutatkozik, akkor a módosítást visszamenőleg is végre kell hajtani. A feltárástól számított 15 munkanapon belül kell a módosított jelentést beküldeni, minden olyan időszakra vonatkozóan, amelyet az adatmódosítás érint.

Az adatszolgáltató a módosító jelentés beküldésével egyidejűleg tájékoztatja a felügyeletet ellátó szakfőosztályt a módosításról és annak indokairól.

A módosított jelentésben az érintett tábla javítás miatt módosuló minden sorát -beleértve az összegző sorokat is - a "Mód" oszlopban "M"-mel kell megjelölni. A teljes jelentést (javított adatot nem tartalmazó, és a nemleges táblát is) ismételten meg kell küldeni.

Nem kell értéket beírni

- az ismétlő sorok mezőibe akkor, ha az adatszolgáltatónak nincsjelentenivalója, vagyis az ismétlő sor minden jelentett értéke nulla lenne,

- a valós értékelést bemutató mezőkbe, ha az adatszolgáltató még nem alkalmaz valós értékelést.

Minden egyéb esetben értéket (legalább nullát) kell szerepeltetni a mezőben.

A táblák "Megnevezés" mezőibe adatot, szöveget nem lehet írni.

A táblák szöveges mezőibe történő adatbevitelkor vessző karakter nem használható.

A pénznemben kifejezett adatok nagyságrendje: ezer forint.

A meghatározott határidőre elektronikus úton, pdf formátumban, kötelezően beküldendő file-okat az alábbi általános formai előírások figyelembe vételével kell csatolni:

- a file név nem tartalmazhat szóközt, a megnevezésben az elválasztás egy aláhúzás karakterrel történik,

- a file név felépítése: törzsszám vonatkozás vége melléklet típusa.pdf.

A törzsszám az adatszolgáltató adószámának első nyolc karaktere.

A vonatkozás vége a tárgyidőszak záró napja, vagyis az éves auditált felügyeleti jelentéssel egyidejűleg küldendő dokumentumok esetén a vonatkozás vége a mérleg fordulónapja. Pl. a2012. évrevonatkozóan: "20121231".

A melléklet típusa a Felügyelet felé elektronikusan megküldendő alábbi dokumentumok rövid megnevezését tartalmazza a következők szerint:

Biztosító részvénytársaságok és nagyegyesületek esetében:

| Megnevezés Rövid név | |

| Eves beszámoló - mérleg | mérleg |

| Eves beszámoló - eredménykimutatás | erkim |

| Eves beszámoló - kiegészítő melléklet | kiegmell |

| Könyvvizsgálói záradék vagyjelentés | konyvzar |

| Közgyűlési határozat vagy jegyzőkönyv | kozgyhat |

| Üzleti jelentés | uzjel |

| Pénzügyi beszámoló a külföldi biztosítóval kötött viszontbiztosításokról, ennek eredményéről | viszontbizt |

| A biztosító szervezeti felépítése | szervfel |

A biztosító szervezeti felépítése

Ebben a pdf file-ban a biztosító szervezeti sémáját, annak változásait (központ, hálózat felépítése) bemutató anyagot kell megküldeni. Az egyes szervezeti egységek mellett az adott szervezeti egység vezetőjének nevét is fel kell tüntetni.

Biztosító kisegyesületek esetében:

| Megnevezés | Rövid név |

| Eves beszámoló - mérleg | merleg |

| Eves beszámoló - eredménykimutatás | erkim |

| Eves beszámoló - kiegészítő melléklet | kiegmell |

4 . Az adatszolgáltatás tartalmi követelményei

A hatályos számviteli jogszabályok szerint az adatszolgáltatónak saját magának kell az adatgyűjtését, analitikáját, nyilvántartását megszervezni és gondoskodni arról, hogy minden egyes táblába csak bizonylattal alátámasztott, és az adatszolgáltató nyilvántartásaiban rögzített gazdasági eseményekről kerüljön be adat.

A felügyeleti jelentésben szereplő állományoknak (a napi vonatkozási idejű jelentések kivételével) meg kell egyezniük a hó végére lezárt mérleg-, eredménykimutatás és mérlegen kívüli tételek állományaival. Az éves jelentés sorait a könyvvizsgáló által ellenőrzött (auditált) mérleg- és eredménykimutatás adatok és mérlegen kívüli nyilvántartások alapján kell a Felügyelet részére megküldeni.

II. RÉSZ

A BIZTOSÍTÓ RÉSZVÉNYTÁRSASÁG ÉS NAGYEGYESÜLET ÉVES FELÜGYELETI JELENTÉSE

Általános szabályok

A táblázatoknak minden esetben a tárgyidőszak egészére vonatkozó adatokat kell tartalmazniuk.

Az adatszolgáltatásban életbiztosítási ágazatként a Bit. 2. számú mellékletében római számokkal szereplő "termékcsoportok" tekintendőek.

A 42A1B, 42A1D és 42A1F táblázatokban, valamint a 42A2A, 42A3A1, 42A3A2, 42A3A3, 42A3B, 42A14A és 42A14B táblázatok életbiztosítási részeiben az életághoz kapcsolódó összes (nemcsak a hagyományos életbiztosításokkal kapcsolatos) baleset és betegség kiegészítő biztosítással kapcsolatos adatok külön soron, a "Hagyományos életbiztosítások" alatt, a Baleset és betegség kiegészítő biztosítások elnevezésű soron kerülnek bemutatásra.

A baleset és betegség kiegészítő biztosítások állománydíj-, díj- és kárrészeit, valamint biztosítási összegét a főbiztosítástól leválasztva kell kimutatni. A 42A1D és 42A1F táblázatokban, a 42A2A, 42A3A1, 42A3A3 és 42A3B táblázatok életbiztosítási részeiben a baleset és betegség kiegészítő biztosítások ezen adatait külön soron [megfelelve a Bit. 2. számú mellékletében szereplő struktúrának, és alátámasztva az életbiztosítási szavatoló tőke számítás (L2 része) követelményeivel] kell kimutatni. A I. Hagyományos életbiztosítások ágazat adatainak meghatározása során a fent említett sort az összesítésnél figyelembe kell venni (azaz ebben az esetben nem részletező sorként szerepel).

A baleset és betegség kiegészítő biztosítások darabszámként megjelenő adatait mindig részletező sorként kell kimutatni, azaz a sorkód alapján magasabb szinten lévő sor adatában nem veendők figyelembe. A baleset és betegség kiegészítő biztosításhoz tartozó darabszámnak mindig meg kell jelennie a főbiztosítás ágazati során is. Darabszámot tartalmazó táblák a 42A1B, 42A1F megfelelő része, a 42A3A2, 42A3A3 megfelelő része, 42A3B (járadékosok száma), 42A14A és 42A14B.

Az életbiztosítási ág vonatkozásában csak a baleset és betegség kiegészítő biztosításokat kell külön bemutatni (más kiegészítő biztosítások esetében nem kell a leválasztást alkalmazni), tekintettel arra, hogy a szavatoló tőke számítás szempontjából is csak ezek kerülnek külön kezelésre.

42A1A A biztosító nem élet üzletág állományának bemutatása a tárgyidőszak végén (darab)

A tábla célja

Ebben a táblázatban a nem-életbiztosítási ág biztosítási szerződéseinek darabszámát, illetőleg annak változásait kell bemutatni, ágazatonként.

A tábla kitöltése

Állományon a továbbiakban a biztosító hatályban lévő szerződéseit értjük, míg a járműbiztosítási ágazatokban állomány darabszámként a biztosított járművek darabszámát kell jelenteni.

Külön sorokon kell bemutatni a folyamatos, illetve az egyszeri díjas szerződéseket, valamint összevontan a díjmentesített állományt. Ide tartoznak a tárgyévet megelőző évben kötött, még kockázatban álló szerződések is. Az éven belül kötött és még azon évben megszűnt szerződéseket egyrészt szaporulatként, másrészt állományvesztésként (megszűnés oka szerinti megbontásban) is be kell mutatni.

A "csomagbiztosítások" egy darabnak számítanak. A termék díjfelosztásakor kapott legnagyobb arányú díjrész szerinti biztosítási kockázati csoporthoz kell sorolni őket.

A baleset és betegség ágazatokban a szerződésekben biztosítottak létszámát fel kell tüntetni.

A tábla oszlopai

1. oszlop Nyitóállomány

A nyitóállomány tartalmazza a tárgyév január l-jén hatályban lévő biztosítási szerződések darabszámát.

2. oszlop Indexálások

Az oszlopban az indexált állomány darabszámát kell szerepeltetni, és a január 1-i indexálásokat is a 2. oszlop tartalmazza.

3. oszlop Szaporulat

A reaktivált szerződések darabszámát a szaporulat oszlopban kell bemutatni. Azon szerződésekre, amelyeket egyúttal indexáltak is, az indexálás oszlopban is fel kell tüntetni.

5. oszlop Törlés érdekmúlás miatt

Itt kell szerepeltetni a lejáratkori megszűnést és a szüneteltetést.

9. oszlop Technikai megszűnés

A szerződések módosításából vagy átdolgozásából eredő változást - ideértve az ágazatok közötti átsorolásokat is - kell itt megjeleníteni úgy, hogy a technikai megszűnés oszlopban kell kivezetni a módosításra vagy átdolgozásra került szerződés addigi állományát, ezzel egyidejűleg a szaporulat oszlopban kell szerepeltetni a létrejött módosított vagy átdolgozott szerződés új állományát.

42A1B A biztosító élet üzletág állományának bemutatása a tárgyidőszak végén (darab)

A tábla célja

Ebben a táblázatban az életbiztosítási ág biztosítási szerződéseinek darabszámát, illetőleg annak változásait kell bemutatni ágazatonként.

A tábla kitöltése

Állományon a továbbiakban a biztosító hatályban lévő szerződéseit kell érteni. A baleset és betegség kiegészítő biztosítások állományi (darabszámra vonatkozó) adatait a táblázatban "csak" részletező információként kell feltüntetni. Ezáltal egyrészt ezen darabszámok nem kerülnek az összesítésnél figyelembevételre, másrészt a biztosítónak nem kell egy szerződést daraboltan több helyen (nem egész számként) kimutatni, végső soron így a halmozódás is elkerülhető.

Külön sorokon kell bemutatni a folyamatos, illetve az egyszeri díjas szerződéseket, valamint összevontan a díjmentesített állományt. Ide tartoznak a tárgyévet megelőző évben kötött, még kockázatban álló szerződések is.

Az egy szerződővel (például egy munkaadó) kötött csoportos biztosítás egy darabnak számít.

A tábla oszlopai

1. oszlop Nyitóállomány

Nyitóállomány 42A1A tábla szerint.

2. oszlop Indexálások

Az oszlopban az indexált állomány darabszámát kell szerepeltetni, és a január 1-i indexálásokat is a 2. oszlop tartalmazza.

3. oszlop Szaporulat

A reaktivált szerződések darabszámát a szaporulat oszlopban kell bemutatni. Azon szerződésekre, amelyeket egyúttal indexáltak is, az indexálás oszlopban is fel kell tüntetni.

6. oszlop Részleges visszavásárlással érintett

Részleges visszavásárlásokkal érintett szerződések között kell bemutatni azoknak a szerződéseknek a darabszámát, amelyekre visszavásárlás miatt kifizetést teljesített a biztosító, azonban a szerződés nem szűnt meg, kizárólag a biztosítási szolgáltatás értéke csökkent. A szerződések záró állományát ez a változás nem érinti, darabszámukat nem kell bemutatni sem a visszavásárlások, sem az állományvesztések oszlopokban.

11. oszlop Technikai megszűnések

A szerződések módosításából vagy átdolgozásából eredő változást - ideértve az ágazatok közötti átsorolásokat is - kell itt megjeleníteni úgy, hogy a technikai megszűnés oszlopban kell kivezetni a módosításra vagy átdolgozásra került szerződés addigi állományát, ezzel egyidejűleg a szaporulat oszlopban kell szerepeltetni a létrejött módosított vagy átdolgozott szerződés új állományát.

15. oszlop A biztosítottak száma a tárgyidőszak végén

A biztosítottak száma a beszámolási időszak végén elnevezésű oszlopban minden egyes ágazat vonatkozásában a biztosítottak számát kell feltüntetni, csoportos biztosítás esetében a szerződéssel érintett létszám figyelembevételével.

A tábla sorai

42B1B2 CSÉB

Az 1986. július 1. előtt bevezetett termékek állományát fel kell osztani az egyes ágazatok között, azonban a biztosítás speciális jellege miatt külön soron is be kell mutatni.

42A1C A biztosító nem élet üzletág állományának bemutatása a tárgyidőszak végén

A tábla célja

Ebben a táblázatban a nem-életbiztosítási ág állományilag nyilvántartott folyamatos díjas biztosítási szerződéseinek éves állománydíját kell bemutatni.

A tábla kitöltése

A tábla oszlopai

1. oszlop Régi állomány Nyitóállomány

Tartalmazza a tárgyév január l-jén 0 órakor hatályban lévő biztosítási szerződések részletfizetési pótdíj nélküli állománydíját.

2. oszlop Régi állomány Indexálások

Az indexált állományok állománydíjának indexálásból adódó növekményét kell a 2. oszlopban feltüntetni.

3. oszlop Régi állomány Árfolyamváltozás hatása Növekedés és

4. oszlop Régi állomány Árfolyamváltozás hatása Csökkenés

Az állományváltozás oszlopaiba az árfolyamváltozás hatásaitól megtisztított változásokat kell jelenteni, az árfolyamváltozás bemutatására a 3. Növekedés és a 4. Csökkenés oszlopok szolgálnak azon szerződések esetében, amikor a gyakorisági díj vagy az állománydíj devizában van nyilvántartva.

10. oszlop Régi állomány Technikai megszűnés

A szerződések módosításából vagy átdolgozásából eredő változást - ideértve az ágazatok közötti átsorolásokat is - kell itt megjeleníteni úgy, hogy a technikai megszűnés oszlopban kell kivezetni a módosításra vagy átdolgozásra került szerződés addigi állománydíját, ezzel egyidejűleg a szaporulat oszlopban kell szerepeltetni a létrejött módosított vagy átdolgozott szerződés új állománydíját.

12. oszlop Állományvesztés

12. oszlop Állományvesztés = 5. oszlop Törlés díjnemfizetés miatt + 6. oszlop Törlés érdekmúlás miatt +7. oszlop Biztosító általi felmondás miatt + 8. oszlop Biztosított általi felmondás miatt +9. oszlop Éven belüli előre meghatározott tartam lejárata miatt + 10. oszlop Technikai megszűnés + 11. oszlop Egyéb megszűnés

13. oszlop Új állomány Szaporulat

Ebben az oszlopban a tárgyidőszak végi tényleges (törlés figyelembevételével nettósított) szaporulatot kell jelenteni. A reaktivált szerződések állománydíját a szaporulat oszlopban kell bemutatni. Azon szerződésekre, amelyeket egyúttal indexáltak is, az indexálás oszlopban is fel kell tüntetni ezt az összeget.

14. oszlop Új állomány Árfolyamváltozás hatása Növekedés

15. oszlop Új állomány Árfolyamváltozás hatása Csökkenés

Az állományváltozás oszlopaiba az árfolyamváltozás hatásaitól megtisztított változásokat kell jelenteni, az árfolyamváltozás bemutatására a 14. Növekedés és a 15. Csökkenés oszlopok szolgálnak azon szerződések esetében, amikor a gyakorisági díj vagy az állománydíj devizában van nyilvántartva.

16. oszlop Záróállomány

16. oszlop Záró állomány = 1. oszlop Nyitó állomány + 2. oszlop Indexálások +3. oszlop Árfolyamváltozás hatása Növekedés - 4. oszlop Árfolyamváltozás hatása Csökkenés -12. oszlop Állományvesztés +13. oszlop Szaporulat + 14. oszlop Árfolyamváltozás hatása Növekedés -15. oszlop Árfolyamváltozás hatása Csökkenés.

42A1D A biztosító élet üzletág állományának bemutatása a tárgyidőszak végén

A tábla célja

Ebben a táblázatban az életbiztosítási ág állományilag nyilvántartott folyamatos díjas biztosítási szerződéseinek éves állománydíját, illetőleg változásait kell bemutatni, biztosítási ágazatonként (a díjmentesített szerződések kivételével).

A tábla kitöltése

Az életbiztosítási állomány darabszámhoz rendelt állománydíjat tartalmazó 42A1D tábla valamennyi, a biztosító állományában lévő folyamatos díjas szerződés állománydíját tartalmazza, beleértve a befektetési egységhez kötött életbiztosításokat is.

A tábla oszlopai

I. oszlop Régi állomány Nyitóállomány

42A1C tábla kitöltési útmutatója szerint.

3. oszlop Régi állomány Növekedés és

4. oszlop Régi állomány Csökkenés

Az állományváltozás oszlopaiba az árfolyamváltozás hatásaitól megtisztított változásokat kell jelenteni, az árfolyamváltozás bemutatására a 3. Növekedés és a 4. Csökkenés oszlopok szolgálnak, azon szerződések esetében, amikor a gyakorisági díj vagy az állománydíj devizában van nyilvántartva.

II. oszlop Régi állomány Technikai megszűnés

A szerződések módosításából vagy átdolgozásából eredő változást - ideértve az ágazatok közötti átsorolásokat is - kell itt megjeleníteni úgy, hogy a technikai megszűnés oszlopban kell kivezetni a módosításra vagy átdolgozásra került szerződés addigi állománydíját, ezzel egyidejűleg a szaporulat oszlopban kell szerepeltetni a létrejött módosított vagy átdolgozott szerződés új állománydíját.

13. oszlop Állományvesztés

13. oszlop Állományvesztés = 5. oszlop Díjmentesítések + 6. oszlop Visszavásárlások + 7. oszlop Haláleset miatti megszűnés + 8. oszlop Lejáratkori megszűnés + 9. oszlop Törlés díj nemfizetés miatt +10. oszlop A biztosított általi felmondás a 30 napos felmondási jogának érvényesítése miatt + 11. oszlop Technikai megszűnés + 12. oszlop Egyéb megszűnés

14. oszlop Új állomány Szaporulat

Ebben az oszlopban a tárgyidőszak végi tényleges (törlés figyelembevételével nettósított) szaporulatot kell jelentenie az adatszolgáltatónak. A reaktivált szerződések állománydíját a szaporulat oszlopban kell bemutatni. Azon szerződésekre, amelyeket egyúttal indexáltak is, az indexálás oszlopban is fel kell tüntetni ezt az összeget.

15. oszlop Új állomány Növekedés

16. oszlop Új állomány Csökkenés

Az állományváltozás oszlopaiba az árfolyamváltozás hatásaitól megtisztított változásokat kell jelenteni, az árfolyamváltozás bemutatására a 15. Növekedés és a 16. Csökkenés oszlopok szolgálnak, azon szerződések esetében, amikor a gyakorisági díj vagy az állománydíj devizában van nyilvántartva.

17. oszlop Záróállomány

17. oszlop Záróállomány = 1. oszlop Nyitó állomány + 2. oszlop Indexálások +3. oszlop Árfolyamváltozás hatása Növekedés - 4. oszlop Árfolyamváltozás hatása Csökkenés -13. oszlop Állományvesztés + 14. oszlop Szaporulat + 15. oszlop Árfolyamváltozás hatása Növekedés -16. oszlop Árfolyamváltozás hatása Csökkenés

A tábla sorai

42A1D2 CSÉB

42A1B tábla kitöltési útmutatója szerint.

42A1E A biztosító néhány termékcsoportjának főbb adatai a tárgyidőszak végén

A tábla célja

A táblázatban a biztosító néhány termékcsoportjára vonatkozó szerződésszám záró állományát, a díjbevétel és a kárkifizetés bruttó összegét kell bemutatni.

A tábla kitöltése

Az 42A1E táblában mind a folyamatos, mind pedig az egyszeri díjfizetésű neméletbiztosítások, illetve nyugdíjbiztosítások darabszámát, díjbevételét és kárkifizetését szerepeltetni kell.

A termékcsoportok esetében a szerződéseket a szerződő KSH besorolása (a gazdálkodási formát leíró statisztikai számjel 13-15. karaktere) szerint kell besorolni (pl. önkormányzati biztosítások soron az önkormányzatok által kötött biztosításokat kell feltüntetni), a statisztikai számjel elemeiről és nomenklatúráiról szóló 9001/2002. (SK 3.) KSH közleményben illetve a 9003/2002. (SK 6.) KSH közleményben foglaltak alapján.

A tábla sorai

42A1E Tűz, elemi és egyéb vagyoni biztosítások összesen

Azokat a vállalkozói vagyoni kockázatokat, amelyek nem a tűz és elemi kockázatok ágazatba tartoznak (pl. szállítmány ágazatba), ebben a táblában nem kell bemutatni.

42A1E3 Utasbiztosítás

A MÁV-val és a közúti közlekedési vállalatokkal kötött szerződések is beleértendőek, mint csoportos biztosítások mutatandók ki.

42A1E4 Nyugdíjbiztosítás

Ezen a soron azon termékek főbb adatait kell bemutatni, amelyek elérési elemet tartalmaznak (a Bit. szerinti ágazati megbontásban: az elérési életbiztosítás, vegyes életbiztosítás, befektetési egységekhez kötött életbiztosítás, halasztott járadékbiztosítás, valamint az azonnal induló, vagy már megindult járadékbiztosítás ágazatokba tartoznak) és a biztosított legalább 62 éves életkorában járnak le, illetve ekkor indul meg a járadékbiztosítás.

42A1F Az életbiztosítási ág záró állományának részletezett bemutatása a tárgyidőszak végén

A tábla célja

A táblázatban a szerződések hátralevő lejárati ideje szerint, naptári évre számítva (pl. 1998. március 8-án induló 10 éves futamidejű szerződés esetén 2004. év végi jelentésben 4 év van hátra, így az 1. oszlopban szerepeltetendő) kell bemutatni a hatályban lévő szerződéseket darabszám és biztosítási összeg szerinti megbontásban.

A tábla kitöltése

A táblázat 7. oszlopában bemutatott értékeknek soronként meg kell egyezniük a 42A1B táblázat 14. oszlopában bemutatott értékekkel.

A tábla sorai

Biztosítási összeg az egyes ágazatok szerint:

42A1F1112 (Díjvisszatérítéses) elérési biztosítás

Az elérési biztosítás szerint teljesítendő elérési biztosítási összeg.

42A1F1113 Vegyes életbiztosítás

Ha a haláleseti és az elérési biztosítási összeg eltér, akkor az elérési biztosítási összeg

42A1F1114 Term fix életbiztosítások

A lejárati összeg

42A1F1115 Halasztott járadékbiztosítások

Az éves járadékszolgáltatás értéke.

42A1F1116 Azonnal induló, vagy már megindult járadékbiztosítás

Az éves járadékszolgáltatás értéke.

42A1F1117 Baleset és betegség kiegészítő biztosítások

Kiegészítő balesetbiztosítás esetén: egyösszegű kifizetéskor a 100%-hoz tartozó biztosítási összege járadékos kifizetéskor az éves járadékszolgáltatás értéke.

Kiegészítő betegségbiztosítás esetén, például, műtéti térítésnél a választható kategóriák közül a legmagasabb biztosítási összegű kategória biztosítási összege, napidíj esetében a térített napok maximumára számított (összesített) szolgáltatás értéke.

42A1F113 Befektetési egységekhez kötött életbiztosítás

A haláleset esetén fizetendő szolgáltatás a tárgyidőszak végén (például, ha a biztosított befektetési egységeinek x%-ban meghatározott a szolgáltatás, akkor a tárgyidőszak végi záró érték x%-át kell venni, ha ez magasabb az egy összegben meghatározott haláleseti kifizetésnél).

42A1G A biztosító néhány, hitelekhez köthető termékcsoportjának főbb adatai a tárgyidőszak végén

A tábla célja

A táblázatban a biztosító néhány, hitelekhez köthető termékcsoportjára vonatkozó szerződésszám záró állományát, a díjbevételt, az aktuális biztosítási összeg nagyságát, a biztosítottak számát, valamint a kárkifizetés és szolgáltatás darabszámát és bruttó összegét kell bemutatni. A kért adatokat a csoportos hitelfedezeti biztosítások, az egyéni hitelfedezeti biztosítások, valamint az ingatlanhitellel kombinált életbiztosítások vonatkozásában kell megjeleníteni.

A tábla kitöltése

A hitelfedezeti biztosítások alatt a tábla keretein belül a Bit. 2. számú mellékletében megnevezett hagyományos életbiztosításokat, illetve azok kiegészítő elemekkel kombinált típusait kell érteni.

A tábla oszlopai

5. oszlop Kárkifizetés és szolgáltatás

Az engedményes vagy a szerződő részére történt bruttó kárkifizetés értéke, a felügyeleti adatszolgáltatás 3A táblájának megfelelően. A kért adatokban mind a hitelfedezeti biztosítások, mind a hitelfedezeti záradékolásnál megjelölt értéket meg kell jeleníteni. (A hitelfedezeti biztosítás esetén a biztosítási esemény bekövetkeztekor a ki nem fizetett hitelösszeget fizeti ki a biztosító. A hitelfedezeti záradékolás esetén a biztosító a kártérítés, illetve a szolgáltatás mértékéig vállalja a fedezetet.)

A tábla sorai

42A1G1 Csoportos hitelfedezeti biztosítások

Azon biztosítások vonatkozó adatait kell feltüntetni, amelyek esetében a biztosítóval szerződő fél a hitelt nyújtó hitelintézet, illetve egyéb jogi személy.

42A1G2 Egyéni hitelfedezeti biztosítások

Itt kell feltüntetni azon szerződéseket, amelyek esetében a biztosítóval szerződő fél a hitelintézettel hitelszerződést kötő ügyfél.

42A1G3 Ingatlanhitellel kombinált életbiztosítások

Ezen a soron a halasztott tőketörlesztéses konstrukcióba bekapcsolt életbiztosítási szerződések adatait kell bemutatni. Ha a biztosítási termék hitelfedezeti és megtakarítási elemmel is rendelkezik, úgy azt az ingatlanhitellel kombinált életbiztosítások között kell feltüntetni.

42A1G35 Egyéb életbiztosítások

Azon egyéni hitelfedezeti szerződéseket, amelyek esetében nem áll rendelkezésre a hitel típusa (például a biztosítást utólag engedményezték), az egyéb sorban kell feltüntetni.

42A2A A biztosító díjbevétele biztosítási ágazatonként a tárgyidőszak végén

A tábla célja

Ez a táblázat a biztosító díjbevételét mutatja be biztosítási kockázati csoportonkénti bontásban. A tábla kitöltésének alapja a Bszkr.

A tábla kitöltése

A tábla oszlopai

1. oszlop Díjbevétel összesen

A Bszkr. 2. számú melléklet alapján az eredménykimutatás A) 01. sor a) + B) 01. sor a) pontjában szereplő összeg.

2. oszlop A megszolgált díj

Beszámolási időszakra megszolgált díj: a Bszkr. 2. számú melléklet alapján az eredménykimutatás A)01. sor +B) 01. sora.

8. oszlop Befolyt, pénzügyileg realizált díjbevétel az 1. oszlopból

Itt kell bemutatni az 1. oszlopban szereplő előírt díjbevételből az adott időszakban befolyt részt. Csak az összesen, valamint az élet üzletág részösszesen és nem élet üzletág részösszesen cellákat kell kitölteni.

9. oszlop Eseti befizetésből származó díjbevétel az 1. oszlopból

Az eseti befizetésből származó díjbevételek között kell bemutatni az 1. oszlopban szereplő díjbevételből az ügyfelek által a szerződéses kötelezettségen felül eseti jelleggel teljesített díjbefizetéseket. A biztosító díjbevételének ezt a részét az egyszeri díjas díjbevétel oszlopában nem kell bemutatni.

42A2C Jelzáloghitelezés bemutatása a tárgyidőszak végén

A tábla célja

A táblában a Bit. 5. § (6) bekezdés d) pontjában meghatározott jelzáloghitelezésre vonatkozó néhány adatot, a hitelszerződésekre vonatkozó állományadatokat és a jelzáloghitel szerződések értékét kell bemutatni. A táblázat második felében külön sorokon kell bemutatni az egyszeri díjas termékekhez kapcsolódó jelzáloghitelezési tevékenységet.

A tábla kitöltése

Jelzáloghitelezés kitöltése: csak a Felügyelet által jóváhagyott, Bit. 68. § (5) szerinti módszertani elvek birtokában lehet a tevékenységet művelni. Amennyiben például egy hitelintézet jelzáloghitelezési tevékenységéhez kapcsolódik a biztosítás, úgy a tevékenységet a megfelelő biztosítási termékeknél kell szerepeltetni.

A tábla oszlopai

9. oszlop Átlagos futamidő

Az adott ágazatban kötött életbiztosítási szerződésekhez kapcsolódóan nyújtott jelzáloghitelek hátralévő futamidejének számtani átlaga.

42A3A1 Kárkifizetés és szolgáltatás bemutatása biztosítási ágazatonként a tárgyidőszak végén

A tábla célja

A táblázatban be kell mutatni élet- és nem-életbiztosítási ági, valamint azon belül ágazati bontásban egyrészt a tárgyidőszakban teljesített kárkifizetéseket a kifizetett károk bekövetkezése óta eltelt idő szerint, másrészt a függőkár tartalék (tételes) és az IBNR tartalék összegét a károk bekövetkezése óta eltelt idő szerint.

A tábla kitöltése

Amennyiben az IBNR tartalék kért megbontása nem adódik a számítási módszerből, vagy az torz eredményt ad, az adott ágazat és a biztosító sajátosságainak megfelelően kell a megbontást megbecsülni. A besorolást naptári évekre számítva kell elvégezni (például egy 1998. december 3-án bekövetkezett káreset a 2004. évről szóló éves adatszolgáltatás esetében 6 éve bekövetkezettnek számít, így az 1. oszlopban kell szerepeltetni).

A tábla oszlopai

12. oszlop Bekövetkezett és bejelentett károkra történt tárgyidőszaki kárkifizetés összesen

= a Bszkr. 2. számú melléklet eredménykimutatás A) 04. sor aa) pont 1. alpont + B) 05. sor aa) pont 1. alpont szerinti összeg.

24. oszlop Függőkár tartalék (tételes) összege + 36. oszlop IBNR tartalék összesen

= a Bszkr. 1. számú melléklet mérleg Források C. Biztosítástechnikai tartalékok 3. Függőkár tartalékok bruttó összeg [aa)+ba)].

39. oszlop Matematikai tartalék összege

= a Bszkr. 1. számú melléklet mérleg Források C. Biztosítástechnikai tartalékok 2. Matematikai tartalékok 2. ca) + 2. da).

A tábla sorai

42A3A11205 Tűz-és elemi károk 42A3A11206 Egyéb vagyoni károk

A tartalék lakossági és vállalati megbontását a biztosító saját nyilvántartása szerint, vagy arányosítással kell bemutatni.

42A3A2 Kárkifizetés és szolgáltatás bemutatása biztosítási ágazatonként a tárgyidőszak végén (darab)

A tábla célja

A táblázatban be kell mutatni élet- és nem-életbiztosítási ági, valamint azon belül ágazati bontásban a károk bekövetkezése óta eltelt idő szerint egyrészt azon káresetek darabszámát, amelyekre részben vagy egészében megtörtént a kárkifizetés, másrészt azon káresetek darabszámát, amelyekre részben vagy egészében ajövőben várható kifizetés.

A tábla kitöltése

A tárgyidőszakban részben kifizetett károk esetében az 1-5. oszlopokban, valamint a fennmaradó, várható kárkifizetés miatt a 6-10. oszlopokban is fel kell tüntetni a darabszámot.

42A3A3 Kárkifizetés és szolgáltatás az életbiztosítási ágban, károkok szerinti részletezésben a tárgyidőszak végén

A tábla célja

Ebben a táblázatban az életbiztosítási ági kárkifizetéseket és szolgáltatásokat kell részletezetten bemutatni.

A tábla kitöltése

A részletezés azt jelenti, hogy egyrészt szolgáltatási (kárkifizetési) okonként, másrészt ágazatonként, azon belül a folyamatos díjas, egyszeri díjas szerződések és a díjmentes állomány megbontásában kell bemutatni az értékeket.

A tábla oszlopai

3. oszlop Kiegészítő termékekből fakadó

A táblázat ezen oszlopában a kiegészítő termékként megkötött és a kiegészítő termékből fakadó kárkifizetést és szolgáltatást kell feltüntetni.

12. oszlop

Ebből: részleges visszavásárlás

Itt azoknak a - megelőző oszlopban is bemutatandó - visszavásárlásoknak a számát, illetve a kifizetéseknek az értékét kell megjeleníteni, amelyek következtében a szerződés nem szűnt meg, kizárólag a biztosítási szolgáltatás értéke csökkent.

A tábla sorai

42A3A31115 Halasztott járadékbiztosítás

42A3A31116 Azonnal induló, vagy már megindult járadékbiztosítás

A Halasztott, illetve az azonnal induló vagy már megindult járadékbiztosítások esetében a szolgáltatást a "lejárat miatt" oszlopba kell írni. Ezeknél a szolgáltatás darabszáma 1, ha abban az évben egyáltalán már volt a járadékbiztosítás szerint szolgáltatás, függetlenül attól, hogy ez havi, negyedéves, féléves vagy éves gyakorisággal történt.

42A3A31117 Baleset és betegség kiegészítő biztosítások

A "Baleset és betegség kiegészítő biztosítások" sorban a csak kiegészítőként köthető módozatok szerepelnek. Azoknál a csak élet ágat művelő biztosítóknál, akik a baleset és betegség biztosításokra is rendelkeznek engedéllyel, az önállóan megkötött baleset és betegség biztosításokat is ezen a soron kell bemutatni. E sor 3. oszlopában kell feltüntetni azon kárkifizetéseket és szolgáltatásokat, melyek a baleset és betegség kiegészítő biztosításokból fakadnak.

42A3A4 Egyes tartalékok viszontbiztosítóra jutó részének bemutatása az egyes biztosítási ágazatokra a tárgyidőszak végén

A tábla célja

Ebben a táblában kell bemutatni, hogy a tárgyév végén a viszontbiztosítóra jutó tartalékrészeken (értelemszerűen tételes függőkár tartalék vagy IBNR) belül mekkora tartalékrész vonatkozik tárgyévben ("Tárgyév" jelű oszlop), tárgyévet megelőző 1. évben ("Tárgyév-1" jelű oszlop), és így tovább, az egyes megelőző években bekövetkezett károkra.

A tábla kitöltése

A viszontbiztosítóra jutó tartalékrész alatt a Bszkr. 1. számú mellékletének "FORRÁSOK" C. Biztosítástechnikai tartalékok 3. Függőkár tartalékok a) tételes függőkár tartalék ab) viszontbiztosítóra jutó tartalékrész, illetve C. Biztosítástechnikai tartalékok 3. Függőkár tartalékok b) IBNR tartalék bb) viszontbiztosítóra jutó tartalékrész sorainak tartalmát kell érteni.

Amennyiben a táblázatban kért hosszúságú idősor nem áll rendelkezésre, a meglévő hosszúságú idősorral kell feltölteni a táblázatot.

42A3B Járadék-kifizetések a tárgyidőszakban

A tábla célja, a tábla kitöltése

Ebben a táblázatban kell kimutatni a járadékosok számát és az adott évben kifizetett járadék összegét, ági, életbiztosítási ágazati, valamint a kötelező gépjárműfelelősség-biztosításhoz kapcsolódó szolgáltatások megbontásban.

42A4A A biztosító költségei a tárgyidőszak végén

A tábla célja

Ebben a táblázatban a biztosító igazgatási, szerzési, kárrendezési és befektetési költségeit kell bemutatni.

A tábla kitöltése

A kötelező gépjármű-felelősségbiztosítás adatainak a Gfbtv. alapján számított adatokkal kell megegyezni, aBit. 105. § (2) bekezdésén alapulva.

A tábla oszlopai

4. oszlop Szerzési költség összesen

A Bszkr. 2. számú melléklete alapján az életbiztosítási ág és nem-életbiztosítási ág eredménykimutatás A) 09. sor a) +/- b) pont + B) 11. sor a) +/- b) pontjából.

5. oszlop Igazgatási költség

A Bszkr. 2. számú melléklete alapján az életbiztosítási ág és nem-életbiztosítási ág eredménykimutatás A) 09. sor c) pont + B)ll.sor c) pontjából.

6. oszlop Kárrendezési költség

Ebben az oszlopban az adott beszámolási időszak ilyen címen történt összes kifizetését kell érteni, a Bszkr. 2. számú melléklete alapján az életbiztosítási ág és nem-életbiztosítási ág eredménykimutatás A) 04. sor ab) pont + B)05. sor ab) pontjából.

7. oszlop Befektetési költség

A biztosító számviteli politikája alapján a befektetési tevékenységhez közvetlenül, vagy közvetetten rendelhető költségek.

42A5AA A passzív viszontbiztosítások bemutatása a tárgyidőszak végén (keretszerződések)

42A5AB A passzív viszontbiztosítások bemutatása a tárgyidőszak végén (fakultatív)

A tábla célja

Ezek a táblázatok a biztosító passzív viszontbiztosításainak bemutatására szolgálnak.

A tábla kitöltése

Belföldi: Magyarországon székhellyel rendelkező biztosító;

EGT-n belüli: Magyarországon kívüli, de EGT tagországbeli székhellyel rendelkező biztosító;

EGT-n kívüli: Nem magyarországi és nem más EGT tagországbeli, azaz harmadik országbeli székhellyel rendelkező biztosító.

A 42A5AA és 42A5AB táblák, valamint az eredménykimutatás közötti összefüggések

A viszontbiztosítónak átadott díj:

42A5AA 1. sor 1. oszlop + 42A5AB 1. sor 1. oszlop = a Bszkr. 2. számú melléklete alapján eredménykimutatás A)01. sor b) pont + B)01. sor b) pont.

A viszontbiztosítótól kapott jutalék és nyereségrészesedés:

42A5AA 1. sor 2. oszlop + 42A5AB 1. sor 2. oszlop = a Bszkr. 2. számú melléklete alapján eredménykimutatás A) 09. sor d) pont + B)ll.sor d) pont.

A viszontbiztosító kármegtérítése:

42A5AA 1. sor 3. oszlop + 42A5AB 1. sor 3. oszlop = a Bszkr. 2. számú melléklete alapján eredménykimutatás A) 04. sor aa) 2. pont + B)05. sor aa) 2. pont.

42A5AC A passzív viszontbiztosítási kapcsolatok bemutatása a tárgyidőszakban

A tábla célja, a tábla kitöltése

A viszontbiztosítókat fontossági sorrendben (a viszontbiztosítási díj nagysága szerint csökkenő sorrendben), honosságuk megjelölésével kell megadni.

Az összes viszontbiztosítási partnernek fizetett viszontbiztosítási díj 1%-a alatti viszontbiztosítási partnerek adatait a nem részletezett sorban kell szerepeltetni.

A tábla oszlopai

17. oszlop A viszontbiztosító minősítése

A minősítő cég által adott osztályzat.

18. oszlop A minősítő cég neve

A minősítő cég rövid nevét elegendő feltüntetni (pl. S&P, AmBest, Moodys)

19. oszlop Viszontbiztosítóra jutó tartalékrész a biztosítástechnikai tartalékból

Az adott viszontbiztosítóra jutó összes tartalékrész, beleértve a követelésként a mérleg eszközoldalán megjelenő díjtartalékot és a mérleg forrásoldalán a bruttó tartalékokból levonandó, viszontbiztosítóra jutó tartalékrészt is.

A tábla sorai

42A5AC1 Mindösszesen

A tábla ezen sorában bemutatott viszontbiztosítási díjnak meg kell egyeznie a 42A5AA és a 42A5AB táblázatokban bemutatott viszontbiztosítónak átadott díjak összegével.

42A5BA Az aktív viszontbiztosítások bemutatása a tárgyidőszak végén (keretszerződések)

42A5BB Az aktív viszontbiztosítások bemutatása a tárgyidőszak végén (fakultatív)

A tábla célja

Ezek a táblázatok a biztosító aktív viszontbiztosításainak a bemutatására szolgálnak.

A tábla kitöltése

Belföldi: Magyarországon székhellyel rendelkező biztosító;

EGT-n belüli: Magyarországon kívüli, de EGT tagországbeli székhellyel rendelkező biztosító;

EGT-n kívüli: Nem magyarországi és nem más EGT tagországbeli, azaz harmadik országbeli székhellyel rendelkező biztosító.

42A5BC tábla Aktív viszontbiztosítási kapcsolatok bemutatása a tárgyidőszakban

A tábla célja, a tábla kitöltése

A direktbiztosítókat a viszontbiztosítási díj nagysága szerint, honosságuk megjelölésével, fontossági (díjbevétel nagysága szerintit csökkenő) sorrendben kell megadni.

A 42A5BC tábla összesen sorában bemutatott kapott viszontbiztosítási díjnak meg kell egyeznie a 42A5BA és a 42A5BB táblázatokban bemutatott direkt biztosítótól kapott díjak összegével.

Megképzett tartalék: az adott cedens biztosítóval kötött aktív viszontbiztosítási ügyletek kapcsán megképzett biztosítástechnikai tartalékok összege.

42A8A A tartalékok bemutatása a tárgyidőszak végén

A tábla célja

A biztosítástechnikai tartalékokat és a tartalékok fedezetét képező (mögötte álló) portfoliók értékeit kell bemutatni ebben a táblában élet-, nem életbiztosítási ági megbontásban, valamint a matematikai tartalékra vonatkozóan a tartalék és fedezetének hátralévő átlagos futamidejét kell feltüntetni.

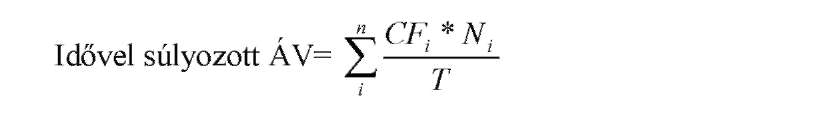

Hátralévő átlagos futamidő: a Tpt. 5. § 56. pontja alapján, két tizedesre kerekítve.

A tábla kitöltése

A tábla sorai

A 42A8A1 - 42A8A15 sorokban nem életági tartalékok esetében a nettó tartaléknak, életbiztosítások esetében a kockázati életbiztosítások tartalékain kívüli bruttó tartaléknak a mérlegértékét kell kimutatni.

42A8A1 sor Biztosítástechnikai tartalékok összesen

1. oszlop Bruttó tartalékok életbiztosítási ág

Megegyezik a Bszkr. 1. számú melléklet Mérleg Forrás D (41A24) sor 2. oszlop értékével.

42A8A11 sor Meg nem szolgált díjak tartaléka

1. oszlop Bruttó tartalékok életbiztosítási ág

Megegyezik a Bszkr. 1. számú melléklet Mérleg Forrás C (41A23) sor 2. oszlop értékével.

42A8A11 sor Meg nem szolgált díjak tartaléka

2. oszlop Bruttó tartalékok nem életbiztosítási ág

Megegyezik a Bszkr. 1. számú melléklet Mérleg Forrás C (41A23) sor 3. oszlop értékével.

42A8A12 sor Matematikai tartalékok

1. oszlop Bruttó tartalékok életbiztosítási ág

Megegyezik a Bszkr. 1. számú melléklet Mérleg Forrás Cl (41A231) sor 2. oszlop értékével.

42A8A12 sor Matematikai tartalékok

2. oszlop Bruttó tartalékok nem életbiztosítási ág

Megegyezik a Bszkr. 1. számú melléklet Mérleg Forrás Cl (41A231) sor 3. oszlop értékével.

42A8A13 sor Függőkár tartalékok

1. oszlop Bruttó tartalékok életbiztosítási ág

Megegyezik a Bszkr. 1. számú melléklet Mérleg Forrás C2 (41A232) sor 2. oszlop értékével.

42A8A13 sor Függőkár tartalékok

2. oszlop Bruttó tartalékok nem életbiztosítási ág

Megegyezik a Bszkr. 1. számú melléklet Mérleg Forrás C2 (41A232) sor 3. oszlop értékével.

42A8A14 sor Befektetési egységekhez kötött életbiztosítások tartaléka

1. oszlop Bruttó tartalékok életbiztosítási ág

Megegyezik a Bszkr. 1. számú melléklet Mérleg Forrás C3 (41A233) sor 2. oszlop értékével.

42A8A14 sor Befektetési egységekhez kötött életbiztosítások tartaléka

2. oszlop Bruttó tartalékok nem életbiztosítási ág

Megegyezik a Bszkr. 1. számú melléklet Mérleg Forrás C3 (41A233) sor 3. oszlop értékével.

42A8A15 sor További biztosítástechnikai tartalékok

1. oszlop Bruttó tartalékok életbiztosítási ág

Megegyezik a Bszkr. 1. számú melléklet Mérleg Forrás C4+C5+C6 (41A234+41A235+ 41A236) sor 2. oszlop értékével.

42A8A15 sor További biztosítástechnikai tartalékok

2. oszlop Bruttó tartalékok nem életbiztosítási ág

Megegyezik a Bszkr. 1. számú melléklet Mérleg Forrás C4+C5+C6 (41A234+41A235+ 41A236) sor 3. oszlop értékével.

42A8B1 Nagy károk tartalékának bemutatása a tárgyidőszak végén

A tábla célja

A nagy károk tartalékának képzését és felhasználását kell ebben a táblázatban ismertetni.

A tábla kitöltése

42A8B115 sor Egyéb

Azon nagykockázatokra képzett tartalék, amelyek nem sorolhatók a Tartalékrendelet 13.§(2) bekezdés a)-d) pontja szerinti kockázatokhoz.

42A8B2 A nagy kockázatok főbb adatainak bemutatása

A tábla célja

Ezt a táblázatot a nagy kockázatok és nagy károk határértékeiről szóló 45/1996. (XII. 29.) PM rendelet előírása szerint, a nagy kockázatokra vonatkozóan kell kitölteni.

A tábla kitöltése

A tábla oszlopai

1. oszlop Szerződésszám

A nagy kockázat fogalmába tartozó biztosítási szerződések darabszámát kell itt megjelölni.

Mindebből a "Viszontbiztosítással fedezett nagy kockázatok" alsó táblázat Szerződésszám oszlopba azon biztosítások darabszámát kell beírni, amelyek viszontbiztosítási fedezet alá esnek.

2. oszlop Biztosítási összeg

A megfelelő darabszámokhoz tartozó összegeket kell beírni, ahol nincs biztosítási összeg, ott a PML (probable maximum loss) is alkalmazható.

A "Viszontbiztosítással fedezett nagy kockázatok" alsó táblázat oszlopába a viszontbiztosítási fedezet alá eső biztosításokhoz tartozó, a viszontbiztosító által vállalt biztosítási összegeit kell beírni.

3-5. oszlop Tárgyidőszakban kifizetett károk darabszáma

A nagy kockázat fogalmába tartozó biztosítási szerződésekkel kapcsolatos kifizetett károk darabszáma az előző időszakokban, illetve a tárgyidőszakban bekövetkezett károk szerinti bontásban.

Mindebből a "Viszontbiztosítással fedezett nagy kockázatok" alsó táblázat oszlopába a viszontbiztosítási fedezet alá eső biztosításokhoz kapcsolódó kifizetett károk darabszámát kell beírni.

6-7. oszlop Függő (nyitott) károk darabszáma

A nagy kockázat fogalmába tartozó biztosítási szerződésekkel kapcsolatos, bekövetkezett és bejelentett, de részben vagy egészben ki nem fizetett károk darabszáma, megbontva a részlegesen kifizetett és a teljesen ki nem fizetett károkra vonatkozóan.

Mindebből a "Viszontbiztosítással fedezett nagy kockázatok" alsó táblázat oszlopába a viszontbiztosítási fedezet alá eső biztosításokhoz kapcsolódó bekövetkezett és bejelentett, de részben vagy egészben ki nem fizetett károk darabszámát kell beírni.

8-10. oszlop Tárgyidőszaki kárkifizetés

A 3-5. oszlopban bemutatott károkhoz tartozó kifizetések teljes összege.

A "Viszontbiztosítással fedezett nagy kockázatok bemutatása" alsó táblázat oszlopába a viszontbiztosítási fedezet alá eső biztosításokhoz kapcsolódó, a viszontbiztosító partner által a tárgyidőszakban már átutalt, lekönyvelt kárkifizetések teljes összegét kell beírni.

11-12. oszlop Függő (nyitott) károk becsült kárkifizetése

A 6-7. oszlopban bemutatott károkhoz tartozó várható (becsült) kárkifizetések teljes összege, megbontva aszerint, hogy részlegesen történt-e kifizetés rá, vagy teljesen ki nem fizetettek.

A "Viszontbiztosítással fedezett nagy kockázatok" alsó táblázat oszlopába a viszontbiztosítási fedezet alá eső biztosításokhoz kapcsolódó kárkifizetések teljes összegét kell beírni.

42A8B3 Nagy károk főbb adatainak bemutatása a tárgyidőszak végén

A tábla célja

Ezt a táblázatot a nagy kockázatok és nagy károk határértékeiről szóló 45/1996. (XII. 29.) PM rendelet előírása szerint, a nagy károkra vonatkozóan kell kitölteni.

A tábla kitöltése

1-3. oszlop Tárgyidőszakban kifizetett nagy károk darabszáma

A nagy károk fogalmába tartozó biztosítási szerződésekkel kapcsolatos kifizetett károk darabszáma az előző időszakokban, illetve a tárgyidőszakban bekövetkezett károk szerinti bontásban.

A "Viszontbiztosítással fedezett nagy károk" alsó táblázat oszlopába a viszontbiztosítási fedezet alá eső biztosításokhoz kapcsolódó kifizetett károk darabszámát kell beírni.

4- 5. oszlop Függő (nyitott) nagy károk darabszáma

A nagy károk fogalmába tartozó biztosítási szerződésekkel kapcsolatos, bekövetkezett és bejelentett, de részben vagy egészben ki nem fizetett károk darabszáma, megbontva a részlegesen kifizetett és a teljesen ki nem fizetett károkra vonatkozóan.

A "Viszontbiztosítással fedezett nagy károk" alsó táblázat oszlopába a viszontbiztosítási fedezet alá eső biztosításokhoz kapcsolódó bekövetkezett és bejelentett, de részben vagy egészben ki nem fizetett károk darabszámát kell beírni.

6- 8. oszlop Tárgyidőszaki kárkifizetés

Azl-3. oszlopban bemutatott károkhoz tartozó kifizetések teljes összege

A "Viszontbiztosítással fedezett nagy károk bemutatása" alsó táblázat oszlopába a viszontbiztosítási fedezet alá eső biztosításokhoz kapcsolódó, a viszontbiztosító partner által a tárgyidőszakban már átutalt, lekönyvelt kárkifizetések teljes összegét kell beírni.

9- 10. oszlop Függő (nyitott) nagy károk becsült kárkifizetése

A 4-5. oszlopban bemutatott károkhoz tartozó várható (becsült) kárkifizetések teljes összege, megbontva aszerint, hogy részlegesen történt-e kifizetés rá, vagy teljesen ki nem fizetettek.

A "Viszontbiztosítással fedezett nagy károk" alsó táblázat oszlopába a viszontbiztosítási fedezet alá eső biztosításokhoz kapcsolódó kárkifizetések teljes összegét kell beírni.

42A8E A befektetési egységekhez kötött életbiztosítási szerződésekre képzett tartalékok a tárgyidőszak végén

A tábla célja

A befektetési egységekhez kötött életbiztosításokra képzett tartalékok bemutatása. Az eszközalapokon felül be kell mutatni, például a kockázati részre képzett matematikai tartalékot, az esetlegesen kiígért hozamra vonatkozóan képzett tartalékrészeket stb.

A tábla kitöltése

A tábla sorai

42A8E4 sor Egyéb biztosítástechnikai tartalékok

Ebbe a sorba a Bit-ben és a Tartalékrendeletben felsorolt elemek értendőek, lásd még a mérleghivatkozást a 48B8A tábla kitöltési útmutatójánál.

42A8E5 sor További biztosítástechnikai tartalékok

Ezen a soron kell megjeleníteni az előző sorokban nem nevesített tartalékokat.

A tábla oszlopai

A tartalék záró értékéből külön oszlopban kell bemutatni a Bit. 132. § (6) bekezdése szerinti tőkegaranciát, illetve tőke- és hozamgaranciát tartalmazó termékek, valamint a Bit. 132. § (7) bekezdése szerinti tőkevédett, illetve tőke- és hozamvédett termékek tartalékait.

42A9A1 Kimutatás a biztosító befektetéseiről

A tábla célja

Ebben a táblázatban a biztosító biztosítástechnikai tartalékai fedezetét képező befektetéseit (a matematikai tartalék, a matematikai tartalékon kívüli biztosítástechnikai tartalékok és a befektetési egységekhez kötött életbiztosítások tartaléka) és saját eszközeit, élet- és nem-életbiztosítási ági, valamint nem biztosítási tevékenység bontásban kell bemutatni.

A táblázatban a könyvelt (főkönyvi) elszámolásokat kell bemutatni.

A fedezeti portfolió értékének legalább a fedezett tartalék mértékét el kell érnie, de azt meg is haladhatja, kivéve a befektetési egységekhez kötött életbiztosítások tartalékának esetében.

A tábla kitöltése

A tábla sorai

42A9A12 sor Biztosítékkal nem fedezett hitelviszonyt megtestesítő értékpapírok és kölcsönök, valamint szabályozott piacra be nem vezetett részvény, kötvény

A sor értelmezésénél a Bit. 137. § (3) bekezdésében foglaltakat kell irányadónak tekinteni.

Tőzsdén nem jegyzett diszkont kincstárjegyek szerepeltetése a 9A tábla részletező soraiban: mind a 42A9A12 Biztosítékkal nem fedezett hitelviszonyt megtestesítő értékpapírok és kölcsönök, valamint szabályozott piacra be nem vezetett részvény, kötvény sorban, mind a 42A9A14 Szabályozott papírpiacra be nem vezetett kötvények sorban szerepeltetni kell az értéküket.

Az önkormányzati kötvényeket az Egyéb soron kell szerepeltetni.

42A9A15 ÁÉKBV befektetési jegyek részösszesen

A Batv. 3.§1. pont szerinti befektetési jegyeket kell ide sorolni.

42A9B2 Kimutatás a befektetési egységekhez kötött életbiztosítások eszközalapjairól

A tábla célja

Ez a táblázat azon befektetési egységekhez kötött életbiztosítások tartalékainak fedezetét képező elkülönített alapok bemutatására szolgál, amelyeknél a biztosító kötelezettséget vállalt a biztosítástechnikai tartalékok elkülönített kezelésére, befektetésére.

A tábla kitöltése

A tábla oszlopai

1. oszlop Az alapok nevei

Az alapok elnevezését ebben az oszlopban kell megadni.

2. oszlop Alapok azonosító kódja

A tábla ezen oszlopa az eszközalapok azonosító kódját tartalmazza. A kód az adatszolgáltató által kialakított, az egyes eszközalapokat azonosító hatjegyű kód. Ugyanazt az eszközalapot mindig azonos kódszámmal kell jelölni, új eszközalapba történő befektetéskor a biztosítónak új azonosító kódot kell alkalmaznia. Megszűnt eszközalap kódja ismételten nem használható fel.

A kód kialakításakor az intézménynek képeznie kell egy hat jegyű azonosítót, melynek első 2 karaktere egyértelműen utal a biztosító nevére, amit közvetlenül követ egy négy számjegyből álló kombináció. Amennyiben több intézmény nevének azonos a két kezdőbetűje, úgy javasolt az első kezdőbetűt követően egy jellegzetes további betű alkalmazása.

A tábla sorai

42A9B220011 sor Könyv szerinti érték

Piaci érték aBszkr. 4. § (8) bekezdése alapján.

5. oszlop Összesen

Megegyezik a Bszkr. 1. számú melléklet Mérleg Eszközök C. pont A befektetési egységekhez kötött (unit-linked) életbiztosítások szerződői javára végrehajtott befektetések sorával.

42A9D Kimutatás a biztosító befektetéseinek hozamáról

A tábla célja

Ebben a táblázatban a biztosító biztosítástechnikai tartalékai fedezetét képező, a 42A9A táblában bemutatott befektetésein (a matematikai tartalék, a matematikai tartalékon kívüli biztosítástechnikai tartalékok és a befektetési egységhez kötött életbiztosítások tartaléka) és saját eszközein elért hozamot, élet- és nem-életbiztosítási ági, valamint nem biztosítási tevékenység bontásban kell bemutatni.

A tábla kitöltése

A befektetések elért hozama: a könyvelt (főkönyvi) hozam, azaz a könyv szerinti hozam értendő alatta, például a kapott kamatok és kamatjellegű bevételek (pénzügyileg realizált és az adott időszakra járó elhatárolt tételek), pénzügyileg realizált árfolyamnyereségek, vagy árfolyamveszteségek, értékvesztések, visszaírt értékvesztések, az adott befektetési portfolióra vonatkoztatva (ingatlanok esetében ide tartozik a bérleti díj összege).