544/B/1998. AB határozat

az Őrbottyán Nagyközség Önkormányzatának Képviselő-testülete által a helyi adókról alkotott 9/1993. (VI. 26.) számú önkormányzati rendelet 12. § (2)-(3) bekezdése, valamint 22. § (1) bekezdése alkotmányellenességének vizsgálatáról

A MAGYAR KÖZTÁRSASÁG NEVÉBEN!

Az Alkotmánybíróság önkormányzati rendelet alkotmányellenességének megállapítása iránt benyújtott indítvány alapján meghozta a következő

határozatot:

Az Alkotmánybíróság az Őrbottyán Nagyközség Önkormányzatának Képviselő-testülete által a helyi adókról alkotott 9/1993. (VI. 26.) számú önkormányzati rendelet 12. § (2)-(3) bekezdése, valamint 22. § (1) bekezdése alkotmányellenességének megállapítása és megsemmisítése iránt benyújtott indítványt elutasítja.

INDOKOLÁS

I.

Az indítványozó az Őrbottyán Nagyközség Önkormányzatának Képviselő-testülete által a helyi adókról alkotott 9/1993. (VI. 26.) számú önkormányzati rendelet (a továbbiakban: Ör.) építményadóra, valamint telekadóra vonatkozó rendelkezéseinek alkotmányossági vizsgálatát kezdeményezi.

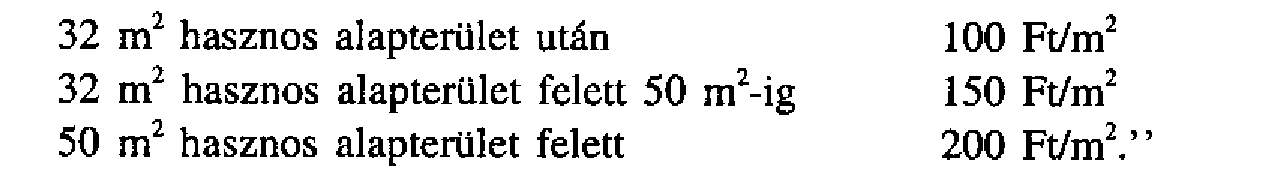

Az Ör.-nek az indítványozó által megsemmisíteni kért 12. §-ának (2) és (3) bekezdése az építményadó mértékére a következő rendelkezéseket tartalmazza:

"(2) Az adó mértéke 300 Ft/ml

(3) Az adó mértéke a nem állandó lakásként, illetve hétvégi pihenést szolgáló épületeknél:

Az Ör. vitatott 22. § (1) bekezdése a telekadó mértékét szabályozza és kimondja:

"(2) Az adó évi mértéke: 50 Ft/m2."

Indítványozó álláspontja szerint az Ör. ezen szabályai ellentétesek az Alkotmány 70/I. §-ában szabályozott arányos közteherviselés elvével, valamint sértik az Alkotmány 70/A. §-ában foglalt jogegyenlőség követelményét.

A képviselő-testület az adómértékek megállapítása során nem tett eleget a helyi adókról szóló 1990. évi C. törvény (a továbbiakban: Hatv.) 6. § c) pontjában foglalt kötelezettségének sem, mely szerint "a helyi önkormányzat adómegállapítási joga arra terjed ki, hogy az adó mértékét... az adóalanyok teherviselő képességéhez igazodóan... megállapítsa."

Az önkormányzati rendelemek a közteherviselés arányosságát sértő diszkriminatív volta - állítja az indítványozó - kitűnik az Ör. 8. §-ából, 10. §-ának c) pontjából, valamint 19. § a) pontjából. E rendelkezések szerint az építményadó-kötelezettség a nem lakás céljára szolgáló épületre, valamint a nem állandó lakásként, illetve hétvégi pihenőként szolgáló épületre terjed ki, és mentes az adófizetési kötelezettség alól a magánszemély tulajdonában álló lakás, valamint mentes a telekadó alól a lakcímnyilvántartás szerint bejelentett vagy tulajdonos magánszemély is. Indítványozó álláspontja szerint az Ör. ezzel az építmény- és telekadó-fizetési kötelezettséget gyakorlatilag az indítványozó által képviselt gazdasági társaságra szűkítette le. Ennek a megkülönböztetésnek nincs kellő súlyú alkotmányos indoka.

Hivatkozik az indítványozó az 1531/B/1991. AB határozatra, amely adóelméleti és adószakértői vélemény figyelembevételével megállapította, hogy "a tételes adó mértékénél súlyosan aránytalan, ha az adott vagyontárgy értékének 20%-át meghaladja az évi vagyonadó mértéke".

Az indítványozó előadta, hogy az ingatlan vételára 1991-ben 26 millió volt. A teljes ingatlanból 161 839 m2 tartozik Őrbottyán belterületéhez, 63 261 m2 Veresegyház területéhez tartozik, tehát az ingatlan kb. 70%-ára kell évi 4 686 650 Ft, illetve 1996-tól évi 6 880 640 Ft összegű adót fizetni. Az évente fizetendő adó már kezdettől meghaladta az ingatlan adásvételi szerződésben rögzített vételárának 20%-át, 1996-tól kezdődően pedig majdnem elérte a 40%-ot.

Az indítványozó előadta azt is, hogy az ingatlan értéke megvásárlása óta jelentősen csökkent, a jelenlegi forgalmi érték nem éri el a kifizetett vételárat. Az épületekbe jogcím nélküli lakáshasználók költöztek, a bányászati jog jogosultja előírt helyreállítási kötelezettségének nem tett eleget. A társaság évek óta tárgyalásokat folytat az önkormányzattal az ingatlan eladásáról, az önkormányzat olyan ajánlatot tett, mely szerint az adóhátralék fejében hajlandó megvásárolni az ingatlanokat. Indítványozó álláspontja szerint ezzel elismerte, hogy az adó összege az ingatlan értékével egyenlő.

Az önkormányzat álláspontjának megismerése érdekében az Alkotmánybíróság megkereste a polgármestert. A megkeresésre adott válasz a következőket tartalmazza:

- az indítványozó által képviselt gazdasági társaság üzemkész állapotban lévő, működő téglagyárat vásárolt meg, amelynek működését megszüntette, gépi berendezéseit leszerelte és azokat, valamint az üzemeltetéshez szükséges minden más eszközt a helyszínről elszállított. A területen most csak üres - időközben jelentősen leromlott állapotú - épületek állnak bekerítés, őrzés nélkül, balesetveszélyes állapotban;

- a lakásokban tisztázatlan jogi helyzetű lakók laknak;

- az ingatlan a gazdálkodás, a hasznosítás hiánya miatt elvadult, gondozatlan.

Az önkormányzat annak alátámasztására, hogy az adó megállapítása során figyelemmel volt az érintett ingatlanok értékére, csatolt egy 1998-ban elkészített igazságügyi ingatlanforgalmi szakértői véleményt, amely megerősíti az önkormányzat által leírt tényhelyzetet, és az ingatlanok akkori állapotának figyelembevételével harminckettő millió kettőszázezer forintban állapította meg az ingatlanok forgalmi értékét.

Az Alkotmánybíróság megkeresésére adott válasz utal arra is, hogy az építményadó és a telekadó mértékének és az Ör.-ben foglalt kedvezmények, mentességek megállapítása során az önkormányzat figyelemmel volt az ingatlanárak alakulására a településen, valamint arra, hogy az Ör. ezen helyi adókon kívül a nagyközségben más helyi adófajtákat is bevezetett. Így rámutat arra, hogy a polgármesteri hivatal adócsoportjának kimutatásai szerint - amelyek a településen az adó- és értékbizonyítványok kiállításának alapját képezik, a telekárak folyamatosan növekednek a településen, így 1993-ban 500 Ft/m2, 1996-ban 1000 Ft/m2, 1999-ben 1500 Ft/m2 volt az átlagos telekár a településen.

II.

1. A helyi önkormányzatok adómegállapítási joga az Alkotmány 44/A. § (1) bekezdés d) pontján alapul. Az Alkotmány e rendelkezése a helyi önkormányzati alapjogok között a képviselő-testület alkotmányi védelemben részesített hatásköreként határozza meg azt, hogy a képviselő-testület a törvény keretei között meghatározza a helyi adók fajtáit és mértékét.

A helyi önkormányzat adómegállapítási jogának kereteit a Hatv. szabályozza.

A képviselő-testületet megillető adómegállapítási jog és e tárgyban rendeletalkotási jogkörének terjedelmét a Hatv. 6. §-a állapítja meg. Eszerint:

"Az önkormányzat adómegállapítási joga arra terjed ki, hogy

a) az 5. §-ban meghatározott adókat vagy ezek valamelyikét bevezesse, a már bevezetett adót hatályon kívül helyezze, illetőleg módosítsa, azonban az évközi módosítás naptári éven belül nem súlyosbíthatja az adóalanyok adóterheit,

b) az adó bevezetésének időpontját és időtartamát (határozott vagy határozatlan időre) meghatározza,

c) az adó mértékét a helyi sajátosságokhoz, az önkormányzat gazdálkodási követelményeihez és az adóalanyok teherviselő képességéhez igazodóan - e törvényben meghatározott felső (adómaximum) határokra figyelemmel - megállapítsa,

d) az e törvény második részében meghatározott mentességeket további mentességekkel, illetőleg kedvezményeket további kedvezményekkel kibővítse,

e) e törvény és az adózás rendjéről szóló törvény keretei között a helyi adózás részletes szabályait meghatározza."

E rendelkezések alapján a helyi önkormányzat széles körű döntési szabadsággal rendelkezik a helyi adók szabályozása során. A Hatv. keretei között szabadon dönt arról, hogy vezet-e be adót, ha igen, akkor a helyi adók melyikét vezeti be, meghatározhatja a helyi adó bevezetésének időpontját és időtartamát, a helyi adózás részletes szabályait. A 6. § c) pontja arra hatalmazza fel az önkormányzatot, hogy a helyi sajátosságok, az önkormányzat gazdálkodási követelményeinek, az adóalanyok teherbíró képességének figyelembevételével állapítsa meg az adómaximumon belül az adó mértékét. A helyi önkormányzat adómegállapítási jogának részjogosítványa az adómentességek és adókedvezmények megállapításának a joga. A törvény e szabályozásával lehetőséget kíván adni a helyi önkormányzatoknak a helyi adópolitika kialakítására. A helyi adópolitika kialakítása jogalkotói mérlegelés kérdése, s e mérlegelés során a helyi önkormányzat érvényre juttathat gazdaságpolitikai, szociálpolitikai és egyéb célkitűzéseket. E mérlegelés körében hozott rendelkezésekkel kapcsolatosan az Alkotmánybíróság hatáskörébe csak annak ellenőrzése tartozik, hogy a jogalkotó a mérlegelése során nem került-e ellentétbe az Alkotmány rendelkezéseivel, nem eredményezik-e valamely alapvető jog alkotmányellenes korlátozását, vagy nem tartalmaznak-e a diszkrimináció tilalmába ütköző hátrányos megkülönböztetést. (463/H/1995. AB határozat, ABH 1996, 690., 691.; 670/B/1997. AB határozat, ABK 1999. január, 3., 5.)

Az indítványozó álláspontja szerint az Ör.-nek az építményadóra és a telekadóra vonatkozó szabályai két alkotmányi rendelkezést is sértenek, ellentétesek az Alkotmány 70/A. §-ban szabályozott jogegyenlőség és az Alkotmány 70/1. §-ában szabályozott arányos közteherviselés követelményével.

2. Az Alkotmánybíróság számos határozatában értelmezte az Alkotmány 70/A. §-ának (1) bekezdését. Kialakult gyakorlata szerint az Alkotmány e rendelkezését a jogegyenlőség általános elvét megfogalmazó alkotmányi követelményként értelmezte. Kimondta, hogy az alkotmányi tilalom elsősorban az alkotmányos alapjogok tekintetében tett megkülönböztetésekre terjed ki, abban az esetben, ha a megkülönböztetés nem az emberi vagy az alapvető állampolgári jog tekintetében történt, az eltérő szabályozás alkotmányellenessége akkor állapítható meg, ha az az emberi méltósághoz való jogot sérti. Az Alkotmánybíróság eddigi gyakorlata során ez utóbbi körben akkor ítélte alkotmányellenesnek a jogalanyok közötti megkülönböztetést, ha a jogalkotó Önkényesen, ésszerű indok nélkül tett különbséget az azonos szabályozási kör alá vont jogalanyok között. [9/1990. (IV. 25.) AB határozat, ABH 1990, 46., 48.; 21/1990. (X. 4.) AB határozat, ABH 1990, 73., 77-78.; 61/1992. (XI. 20.) AB határozat, ABH 1992, 280., 281-282.; 35/1994. (VI. 24.) AB határozat, ABH 1994, 197., 203-204.; 30/1997. (IV. 29.) AB határozat, ABH 1997, 130., 138-140.; stb.]

Az indítványozó álláspontja szerint az Ör. alábbi rendelkezései olyan széles körben adnak mentességet a különböző adóalanyoknak az adófizetési kötelezettség alól, hogy az építmény- és telekadó-fizetési kötelezettség kizárólag az általa képviselt társaságot terheli.

Az Ör. 8. § (1) bekezdése az építményadó fizetésére kötelezettek körét a következőképpen határozza meg:

"(1) Építményadó kötelezettség kiterjed az önkormányzat illetékességi területén lévő, nem lakás céljára szolgáló épületre (a továbbiakban: építmény), valamint a nem állandó lakásként, illetőleg hétvégi pihenőként szolgáló épületre."

Az Ör. 10. §-a alapján:

"Mentes az építményadó alól az, a helyi adókról szóló 1990. évi C. tv. 13. §-ban meghatározottakon túl:

a) a magánszemély tulajdonában álló lakás,

b) a pince, kivéve ha üzlet, műhely, iroda, raktár, gépkocsi-tárolóként hasznosítják."

Az Ör. 19. §-a alapján a Hatv. 19. §-ában meghatározottakon túl mentes a telekadó alól "a lakcímnyilvántartás szerint bejelentett vagy tulajdonos magánszemély".

Ezen túlmenően az építmény alapterülete szerint differenciál az Ör. az építményadó mértékének megállapítása során is.

Az adókedvezményekkel kapcsolatosan az Alkotmánybíróság állandó gyakorlata során követett - első ízben az 1393/B/1992. AB határozatban elvi éllel kifejtett - álláspontja az, hogy az adókedvezményekre senkinek nincsen az Alkotmányon alapuló alanyi joga; az adókedvezmények megadása, illetőleg visszavonása a jogalkotó mérlegelési jogkörébe tartozik, önmagában alkotmányossági problémát nem képez. Az adókedvezményre vonatkozó jogszabályi rendelkezések vizsgálata során az Alkotmánybíróság hatáskörébe kizárólag annak a megállapítása tartozik, hogy a jogalkotó a mérlegelési jogkörében megállapított kedvezményekkel nem sért-e alkotmányos rendelkezést. (ABH 1993, 626, 629.)

Az adómentességek, kedvezmények meghatározása során a Hatv. idézett 6. § d) pontja alapján az önkormányzat a helyi sajátosságokat, gazdaságpolitikai, adópolitikai szempontokat, a lakosság szociális körülményeit mérlegelve szabadon dönt arról, hogy az adóalanyok mely csoportját vonja az általánostól eltérő, kedvezőbb megítélés alá, az adóalanyok mely csoportja számára nyújt adómentességet, adókedvezményeket. Azonban a kedvezmények, mentességek megállapítása sem eredményezhet alkotmányellenes megkülönböztetést, azaz a különbségtétel nem lehet önkényes, annak ésszerű indoka kell, hogy legyen.

Az Ör. fent idézett szabályai által tett megkülönböztetések egy részének a Hatv.-ből származó indokai vannak.

Az Ör. nem csupán az építményadót és a telekadót szabályozza, hanem rendelkezik még a magánszemélyek kommunális adójáról, az iparűzési adóról, valamint az idegenforgalmi adóról is. Abban az esetben, ha az önkormányzat több helyi adófajtát is bevezet, figyelemmel kell lennie a Hatv. 7. § a) pontjában foglalt azon rendelkezésére is, mely szerint az önkormányzat adómegállapítási jogát korlátozza az, hogy az adóalanyt egy meghatározott adótárgy esetében csak egyféle - az önkormányzat döntése szerinti - adó fizetésére kötelezheti. Erre a rendelkezésre tekintettel mentesíteni kellett az építményadó alól azokat az ingatlantulajdonosokat, akiket idegenforgalmi adó terhel. A Hatv. 6. § c) pontja alapján a helyi önkormányzatnak a helyi adók megállapítása során figyelemmel kell lennie az adóalanyok teherbíró képességére, az adómentességek és az adókedvezmények megállapítása során a törvény rendelkezése alapján figyelemmel kellett lennie arra is, hogy a helyi adó ne haladja meg az adóalanyok teherviselő képességét azoknál az adóalanyoknál sem, akiket mind az építményadó, mind az iparűzési adó terhel.

Az Alkotmánybíróság már több határozatában vizsgálta egyes helyi adókedvezmények alkotmányosságát. A 2002/B/1991. AB határozatában megállapította, hogy a lakásfenntartási képességnek az Alkotmány 70/E. §-ában szabályozott szociális biztonsághoz való joggal való összefüggése miatt nem alkotmányellenes az, ha az önkormányzat adómentességben vagy adókedvezményben részesíti a lakás céljára szolgáló ingatlanok tulajdonosait. (ABH 1992, 702., 704.)

Az 1531/B/1991. AB határozatban pedig azt állapította meg az Alkotmánybíróság, hogy nem minősül alkotmányellenes diszkriminációnak az, ha a tulajdonos életvitelét, megélhetését szolgáló telek esetén a tulajdonos magánszemélyt telekadókedvezményben részesíti az önkormányzat. (ABH 1993, 707., 711-712.)

Mindezeket figyelembe véve az Alkotmánybíróság megállapította, hogy az Ör. építményadóra és telekadóra vonatkozó rendelkezéseiben foglalt megkülönböztetések részben a Hatv. előírásainak érvényesítését szolgálják, másrészt pedig a helyi sajátosságok mérlegelésén alapuló ésszerű indokokkal bírnak, ezért az Alkotmány 70/A. §-ának sérelme nem állapítható meg.

3. Az Alkotmánybíróság az indítvány alapján vizsgálta azt is, hogy az Ör.-nek az adó mértékére vonatkozó rendelkezései sértik-e az Alkotmány 70/I. §-ában foglalt rendelkezést.

Az Alkotmány 70/1. §-a szerint: "A Magyar Köztársaság minden állampolgára köteles jövedelmi és vagyoni viszonyainak megfelelően a közterhekhez hozzájárulni". Az Alkotmánybíróság korábbi határozatában e rendelkezés értelmezésével kapcsolatosan kifejtette: "ez a rendelkezés állampolgári kötelezettségként fogalmazza meg a közteherviselés elvét. A közterhekhez való hozzájárulási kötelezettség megállapítása tekintetében egyedül azt az általános követelményt támasztja, hogy annak meg kell felelnie az állampolgárok jövedelmi és vagyoni viszonyainak. Azaz a közterhekhez való hozzájárulási kötelezettségnek közvetlen összefüggésben kell állnia, arányosnak kell lennie az állampolgár jövedelmi és vagyoni viszonyaival, helyzetével. Ebből az általános követelményből a jogalkotónak nem származik kötelezettsége arra, hogy minden egyes adó megállapítása során az adó mértékét, az adó tárgyaként megállapított jövedelem vagy vagyon nagyságától, illetőleg értekétől függően, differenciáltan, azzal arányosan kell szabályoznia. Nem tekinthető alkotmányellenesnek az a szabályozás, amely valamely adó mértékét tételesen meghatározott összegben állapítja meg." (66/B/1992. AB határozat ABH 1992, 735., 737.)

Az Alkotmánybíróság e rendelkezéssel kapcsolatban rámutatott arra is, hogy a 70/I. § - mint a közteherviselési kötelezettség alapja - vonatkozik az egyéb jogalanyokra, így például a külföldiekre, jogi személyekre is. [62/1991. (XI. 22.) AB határozat ABH 1991, 466., 467.]

A helyi adók esetében az arányos közteherviselés garanciáit elsősorban a Hatv. teremti meg azzal, hogy meghatározza a helyi önkormányzat adómegállapítási jogának kereteit, a bevezethető adók fajtáit, az adóalanyok körét, az adó tárgyát és alapját, valamint az adó mértékének maximumát.

Mind az építményadó, mind a telekadó esetén a Hatv. alternatív módon határozza meg az adó alapját, illetőleg mértékét. A Hatv. 15-16. §-a, valamint a 21-22. §-a választási lehetőséget ad a helyi önkormányzatnak arra, hogy az építmény, illetőleg telek alapterülete alapján, tételes adóként vagy az ingatlan korrigált forgalmi értéke alapján, annak 3%-áig határozza meg az építmény, illetőleg telekadó mértékét. Az adó megállapításának ez utóbbi módja minden esetben biztosítja az ingatlan értékével arányos adóztatást. Abban az esetben, ha az önkormányzat az adót tételesen állapítja meg - mivel a tételes adó korlátozottabb lehetőséget kínál az értékarányos adóztatásra - a Hatv. rendelkezéseinek betartása mellett is előfordulhat, hogy az önkormányzati rendeletben meghatározott adómérték egyes adózók tekintetében súlyos méltánytalanságot eredményez. Ezért írja elő a Hatv. a 6. § c) pontjában az önkormányzat számára, hogy az adó mértékének megállapítása során köteles figyelemmel lenni a helyi sajátosságokra és az adóalanyok teherviselő képességére.

Az indítványozó - hivatkozva az Alkotmánybíróság 1531/B/1991. AB határozatára - azt sérelmezi, hogy az önkormányzat ennek a kötelezettségének nem tett eleget, mert az adó mértékének megállapításakor nem vette figyelembe, hogy az e szabályok alapján a társaságot terhelő évi adó mértéke meghaladja a vagyon értékének 20%-át.

Az Alkotmánybíróság megállapította, hogy - a tényállás jelentős eltérései miatt - az Alkotmánybíróságnak az 1531/B/1991. AB határozatában megfogalmazott megállapításai a jelen ügyben nem alkalmazhatók.

Abban az ügyben az önkormányzati rendelet a telekadó törvényben előírt mértékét, tehát az adómaximumot állapította meg a telekadó mértékeként, és a konkrét ügyben ezt az adómértéket alkalmazták nagykiterjedésű belterületi mezőgazdasági rendeltetésű területekre. Az Alkotmánybíróság által kirendelt igazságügyi ingatlanforgalmi szakértő véleménye alapján megállapította, hogy az önkormányzati rendeletnek a telekadó mértékére vonatkozó rendelkezése azt eredményezte, hogy az adózó által fizetendő telekadó éves mértéke az ingatlan szakértői véleményben megállapított értékének négyszerese volt. A szakértői vélemény alapján megállapította az Alkotmánybíróság azt is, hogy a rendelet alapján az adózó adófizetési kötelezettsége abban az esetben is meghaladná az ingatlan értékét, ha azt nem mezőgazdasági célra, hanem a község rendezési terve által meghatározott rendezési lehetőséggel bíró területként hasznosítanák.

Az 1531/B/199I. AB határozat alapjául szolgáló ügyben a tulajdonos rendeltetésének megfelelően, mezőgazdasági célra hasznosította az ingatlant. Az önkormányzat a telekadó mértékének megállapítása során nem vette figyelembe azt az értékkülönbséget, amely az építési telkek és a mezőgazdasági rendeltetésű ingatlanok között, az ingatlan rendeltetésszerű hasznosítása mellett is fennáll.

Abban az eljárásban az önkormányzati rendelet rendelkezéseinek összefüggéseit vizsgálva az Alkotmánybíróság megállapította azt is, hogy az önkormányzat a helyi adók megállapítása során olyan típusú gazdasági szabályozó eszközöket alkalmazott, amelyek kifejezetten az indítványozó mgtsz gazdasági tevékenységének a közvetett - nem adóztatási funkciójú - befolyásolását szolgálják. (ABH 1993, 707., 709-711.)

A jelen eljárás alapjául szolgáló ügyben megállapítható, hogy az ör. által megállapított építményadó és telekadó mértéke jelentősen a törvényben megállapított adómaximum alatt marad. Az építményadó mértékének maximuma a Hatv. 16. § a) pontja alapján 1996. január 1-je óta 900 Ft/m2, a telekadó mértékének maximuma a Hatv. 22. § a) pontja alapján 1996. január 1-je óta 200 Ft/m2. Az Ör. vitatott rendelkezései az építményadó mértékét 300 Ft/m2-ben, a telekadó mértékét 50 Ft/m2-ben állapították meg.

Az Alkotmánybíróság 1531/B/1991. AB számú határozata tartalmazza a következőket is:

"Az adóelméleti és adóigazgatási szakértő véleményében azt fejti ki, hogy: "ha adó címen olyan elvonást alkalmaz egy norma, amely az adóalany lehetetlenülését eredményezi, az már nem adó." Telekadó vonatkozásában - az általános adóügyi elévülési ciklusban gondolkodva - úgy véli, hogy "a tételes adó mértékénél súlyosan aránytalan, ha az adott vagyontárgy értékének 20%-át meghaladja az évi vagyonadó mértéke."

A határozatban idézett szakértői véleményben a szakértő nem tekinti az alkotmányellenesség egyetlen kritériumának a vagyon értéke és az adó mértéke közötti 20%-os arányt. Azt is kifejti, hogy a súlyos aránytalanság megítélése során további szempontokat is mérlegelni szükséges. így mérlegelendő további szempontként ajánlja annak vizsgálatát, hogy még mely adóalanyokra terjed ki azonos mértékű adóügyi kötelezettség, illetőleg nem olyan típusú gazdasági szabályozó eszközről van-e szó, amely kifejezetten a gazdálkodó gazdasági tevékenységének közvetett befolyásoltságát hivatott szolgálni. Az Alkotmánybíróság az ügy megítélése során ezeket a szempontokat is mérlegelve állapította meg a telekadó mértékét meghatározó önkormányzati rendeleti előírás alkotmányellenességét. (ABH 1993, 709-711.)

A jelen ügyben az Alkotmánybíróság úgy ítélte meg, hogy az arányosság vizsgálata során ilyen további mérlegelési szempontnak kell tekinteni az ingatlan aktuális értékét meghatározó tényezők vizsgálatát is.

Az önkormányzat által - a szakértői véleményt készítő igazságügyi szakértők hozzájárulásával - benyújtott, az indítvány benyújtásával egy időben, 1998. június 12-én készült ingatlanforgalmi szakértői vélemény 32 200 000 Ft-ra becsüli az ingatlan forgalmi értékét. Ezt a forgalmi értéket a szakértők az ingatlanok állapotára - összefüggő műveletien, gondozatlan terület, amelyen elvadult növényzet és gyenge műszaki állapotú épületek találhatók - tekintettel állapították meg.

Ezt a forgalmi értéket figyelembe véve megállapítható, hogy az önkormányzat által megállapított építmény és telekadó éves összege, kb. 7%-kal meghaladja az ingatlan forgalmi értékének 20%-át és az adó az elévülési időt figyelembe véve, öt év alatt 2 200 000 Ft-tal meghaladja az ingatlan forgalmi értékét.

A szakértői véleményből egyértelműen megállapítható, hogy az ingatlanok tulajdonosa az ingatlanokat rendeltetésüknek megfelelően nem hasznosítja, azok jó-karbantartásáról, de még állagvédelméről sem gondoskodik. Ezt a tényt maga az indítvány is megerősíti.

Az ingatlan tulajdonosa ingatlanával szabadon rendelkezik, szabadon dönt az ingatlan használatának, hasznosításának módjáról is, dönthet úgy is, hogy az ingatlanát rendeltetésszerűen nem használja, és más módon sem hasznosítja. A Polgári Törvénykönyv 112. § (2) bekezdése alapján azonban az ingatlan tulajdonjogával felhagyni nem lehet. Az ingatlan tulajdonosa a Hatv. és a Hatv. alapján alkotott helyi adókról szóló önkormányzati rendelet rendelkezéseinek megfelelően köteles a közterhekhez hozzájárulni.

Az Alkotmánybíróság álláspontja szerint nem hivatkozhat az Önkormányzati rendeletben normatív módon megállapított adómértékek súlyos aránytalanságára az az ingatlantulajdonos, akinek tulajdonosi magatartása közrehatott abban, hogy az ingatlana értéke a településen a hasonló adottságú ingatlanok értéke alatt marad. Az ingatlanok használatának, hasznosításának hiánya, leromlott állapota nem tekinthető alkotmányos indoknak ahhoz, hogy az önkormányzat erre tekintettel adókedvezményben részesítse az ingatlan tulajdonosát.

Nem helytálló indítványozónak az a megállapítása sem, hogy az önkormányzat a mentességek, kedvezmények körét úgy állapította meg, hogy az építményadó- és a telekadó-fizetési kötelezettség kizárólag az általa képviselt társaságot terhelje.

Mivel az Ör. többféle helyi adót vezetett be egy időben, az adóalanyok teherviselő képessége szempontjából valamennyi helyi adóra vonatkozó szabályt együtt kell értékelni. Az igaz, hogy a pihenés, üdülés célját szolgáló épületek után nem kell építményadót fizetni, de ezen épületek esetén az idegenforgalmi adó mértéke megegyezik az építményadó mértékével. Az önkormányzat illetékességi területén működő vállalkozók iparűzési adót kötelesek fizetni, ugyanakkor nem lakás célját szolgáló épületeik, helyiségeik után őket is terheli az építményadó. Az Ör. ezt figyelembe véve a kisebb alapterületű ilyen épületekre adókedvezményt állapít meg. A település területén a magánszemélyeket, így telekadó-mentességben részesített magánszemélyeket is terheli a magánszemélyek kommunális adója.

Az Ör. által építményként megjelölt ingatlanok után mindenkit egyformán terhel az építményadó-fizetési kötelezettség, és a telekadó-fizetési kötelezettség is kiterjed minden szervezetre.

így tehát nem állapítható meg az sem, hogy az építményadó és a telekadó Ör. által megállapított mértéke - mivel ilyen mértékű adóteher kizárólag az indítványozó által képviselt társaságot terheli - a társaság gazdasági tevékenységének - nem adóztatási funkciójú - befolyásolására szolgál.

Mindezek alapján az Alkotmánybíróság megállapította, hogy az Ör. 12. §-ának (2)-(3) bekezdése, valamint 22. §-ának (1) bekezdése nem ellentétes az Alkotmány 70/A. §-ában, valamint 70/I. §-ában foglalt rendelkezésekkel, ezért az indítványt elutasította.

Budapest, 2000. április 10.

Dr. Holló András s. k.,

előadó alkotmánybíró

Dr. Kiss László s. k.,

alkotmánybíró

Dr. Kukorelli István s. k.,

alkotmánybíró