32004R0138[1]

Az Európai Parlament és a Tanács 138/2004/EK rendelete (2003. december 5.) a közösségi mezőgazdasági számlarendszerről

AZ EURÓPAI PARLAMENT ÉS A TANÁCS 138/2004/EK RENDELETE

(2003. december 5.)

a közösségi mezőgazdasági számlarendszerről

(EGT vonatkozású szöveg)

1. cikk

Tárgy

(1) E rendelet létrehozza a közösségi mezőgazdasági számlarendszert (a továbbiakban: EAA), rendelkezve az alábbiakról:

a) összevethető számlák közösségi célokra történő összeállításához és a 3. cikkel összhangban történő adattovábbításhoz kapcsolódó felhasználásra szánt EAA-módszertan (közös szabályok, fogalommeghatározások, osztályozások és elszámolási szabályok);

b) az EAA-módszertannak megfelelően összeállított mezőgazdasági számlák továbbítására vonatkozó határidők.

(2) E rendelet nem kötelez egyetlen tagállamot sem arra, hogy a saját célra készített mezőgazdasági számlák összeállításában az EAA-módszertant alkalmazza.

2. cikk

Módszertan

(1) Az 1. cikk (1) bekezdésének a) pontjában említett EAA-módszertant az I. melléklet tartalmazza.

(2) A Bizottság felhatalmazást kap arra, hogy a 4. cikknek megfelelően felhatalmazáson alapuló jogi aktusokat fogadjon el az I. mellékletben foglalt EAA-módszertan módosítására vonatkozóan. E felhatalmazáson alapuló jogi aktusok arra korlátozódnak, hogy pontosítsák és javítsák az I melléklet tartalmát az összehangolt értelmezés, illetve a nemzetközi összehasonlíthatóság biztosítása érdekében.

E felhatalmazáson alapuló jogi aktusok elfogadására csak akkor kerülhet sor, ha azok nem változtatják meg az I. melléklet alapját képező fogalmakat, végrehajtásuk nem kíván további forrásokat az európai statisztikai rendszerben adatokat előállítóktól, és nem rónak jelentős többletterhet a tagállamokra vagy az adatszolgáltatókra.

A Bizottságnak megfelelő indokolással kell ellátnia a felhatalmazáson alapuló jogi aktusokban foglalt statisztikai intézkedéseket, adott esetben a területen illetékes szakértőktől származó információk felhasználásával, a 223/2009/EK európai parlamenti és tanácsi rendelet ( 1 ) 14. cikkének (3) bekezdésében említett költséghatékonysági elemzés alapján, amely tartalmazza a válaszadókra háruló terhek és az előállítási költségek értékelését.

3. cikk

Továbbítás a Bizottságnak

(1) A tagállamok az egyes táblázatoknál megállapított határidőkön belül továbbítják a II. mellékletben meghatározott adatokat a Bizottsághoz (az Eurostathoz).

(2) Az első adattovábbítás ideje 2003. november.

Ugyanakkor a regionális mezőgazdasági számlarendszerhez (a továbbiakban: REAA) kapcsolódó adatokat az 1059/2003/EK európai parlamenti és tanácsi rendelet ( 2 ) értelmében vett NUTS 2 szinten első alkalommal 2023. szeptember 30-ig kell továbbítani.

(3) A Bizottság felhatalmazást kap arra, hogy a 4. cikknek megfelelően felhatalmazáson alapuló jogi aktusokat fogadjon el a II. mellékletben megállapított adatok továbbítására vonatkozó változók jegyzékének módosítására vonatkozóan.

A felhatalmazáson alapuló jogi aktusok nem róhatnak jelentős többletterhet a tagállamokra vagy az adatszolgáltatókra.

A Bizottságnak megfelelő indokolással kell ellátnia a felhatalmazáson alapuló jogi aktusokban foglalt statisztikai intézkedéseket, adott esetben a területen illetékes szakértőktől származó információk felhasználásával, a 223/2009/EK európai parlamenti és tanácsi rendelet 14. cikkének (3) bekezdésében említett költséghatékonysági elemzés alapján, amely tartalmazza az adatszolgáltatókra háruló terhek és az előállítási költségek értékelését.

3a. cikk

A statisztikai adatok közzététele

Az 1367/2006/EK európai parlamenti és tanácsi rendelet ( 3 ) és a 223/2009/EK rendelet sérelme nélkül, a Bizottság (Eurostat) a részére továbbított adatokat e rendelet 3. cikkével összhangban - online, ingyenesen - közzéteszi.

3b. cikk

Minőségértékelés

(1) A tagállamok megteszik a továbbított adatok és metaadatok minőségének biztosításához szükséges intézkedéseket.

(2) E rendelet alkalmazásában az e rendelet 3. cikkével összhangban továbbítandó adatokra a 223/2009/EK rendelet 12. cikkének (1) bekezdésében meghatározott minőségértékelési szempontok alkalmazandók.

(3) A Bizottság (Eurostat) értékeli a továbbított adatok minőségét. E célból a tagállamok első alkalommal 2025. december 31-ig, majd azt követően ötévente minőségjelentést továbbítanak a Bizottság (Eurostat) részére a jelentéstételi időszak során továbbított adatkészletekre vonatkozóan.

(4) A 223/2009/EK rendelet 12. cikkének (1) bekezdésében meghatározott minőségértékelési szempontoknak az e rendelet 3. cikkével összhangban továbbítandó adatokra történő alkalmazásához a Bizottság végrehajtási jogi aktusok útján meghatározza az e cikk (3) bekezdésében említett minőségjelentések módozatait, szerkezetét és értékelési mutatóit. Ezeket a végrehajtási jogi aktusokat az e rendelet 4a. cikkének (2) bekezdésében említett vizsgálóbizottsági eljárás keretében kell elfogadni. Az említett végrehajtási jogi aktusok nem róhatnak jelentős többletterhet vagy -költséget a tagállamokra.

(5) A tagállamok késedelem nélkül megadnak a Bizottságnak (az Eurostatnak) az e rendelet végrehajtásával kapcsolatos minden olyan releváns információt vagy változást, amely érdemi módon befolyásolná a továbbított adatok minőségét.

(6) A Bizottság (Eurostat) megfelelően indokolt kérésére a tagállamok késedelem nélkül a statisztikai adatok minőségének értékeléséhez szükséges minden kiegészítő felvilágosítást megadnak.

4. cikk

A felhatalmazás gyakorlása

(1) A Bizottság az e cikkben meghatározott feltételek mellett felhatalmazást kap felhatalmazáson alapuló jogi aktusok elfogadására.

(2) A Bizottságnak a 2. cikk (2) bekezdésében és a 3. cikk (3) bekezdésében említett, felhatalmazáson alapuló jogi aktusok elfogadására vonatkozó felhatalmazása ötéves időszakra szól 2014. január 10-től kezdődő hatállyal. A Bizottság legkésőbb kilenc hónappal az ötéves időtartam vége előtt jelentést készít a felhatalmazásról. Amennyiben az Európai Parlament vagy a Tanács nem ellenzi a meghosszabbítást legkésőbb három hónappal az egyes időtartamok vége előtt, akkor a felhatalmazás hallgatólagosan meghosszabbodik a korábbival megegyező időtartamra.

(3) Az Európai Parlament vagy a Tanács bármikor visszavonhatja a 2. cikk (2) bekezdésében és a 3. cikk (3) bekezdésében említett felhatalmazást. A visszavonásról szóló határozat megszünteti az abban megjelölt felhatalmazást. A határozat az Európai Unió Hivatalos Lapjában való kihirdetését követő napon, vagy a benne megjelölt későbbi időpontban lép hatályba. A határozat nem érinti a már hatályban lévő felhatalmazáson alapuló jogi aktusok érvényességét.

(4) A Bizottság felhatalmazáson alapuló jogi aktus elfogadását követően haladéktalanul és egyidejűleg értesíti az Európai Parlamentet és a Tanácsot e jogi aktus elfogadásáról.

(5) A 2. cikk (2) bekezdése és a 3. cikk (3) bekezdése értelmében elfogadott, felhatalmazáson alapuló jogi aktus csak akkor lép hatályba, ha az Európai Parlamentnek és a Tanácsnak a jogi aktusról való értesítését követő két hónapon belül sem az Európai Parlament, sem a Tanács nem emelt ellene kifogást, illetve ha az említett időtartam lejártát megelőzően mind az Európai Parlament, mind a Tanács arról tájékoztatta a Bizottságot, hogy nem fog kifogást emelni. Az Európai Parlament vagy a Tanács kezdeményezésére ez az időtartam két hónappal meghosszabbodik.

4a. cikk

A bizottsági eljárás

(1) A Bizottságot a 223/2009/EK rendelettel létrehozott Európai Statisztikai Rendszer Bizottsága segíti. Ez a bizottság a 182/2011/EU rendelet értelmében vett bizottságnak minősül.

(2) Az e bekezdésre történő hivatkozáskor a 182/2011/EU rendelet 5. cikkét kell alkalmazni.

4b. cikk

Eltérések

(1) Ha e rendelet alkalmazása valamely tagállam nemzeti statisztikai rendszerének jelentős átalakítását tenné szükségessé az I. melléklet VII. fejezetének és a REAA II. mellékletben említett adatszolgáltatási programjának végrehajtását illetően, a Bizottság végrehajtási jogi aktusokat fogadhat el, hogy az adott tagállam számára legfeljebb kétéves időtartamra eltérést engedélyezzen. A REAA-ra vonatkozó adatok továbbításának első időpontja azonban semmi esetben sem lehet 2025. szeptember 30-ánál későbbi időpont. Ezeket a végrehajtási jogi aktusokat a 4a. cikk (2) bekezdésében említett vizsgálóbizottsági eljárás keretében kell elfogadni.

(2) Az (1) bekezdésben említett eltérés kérelmezése mellett döntő tagállamnak 2022. augusztus 21-ig megfelelően indokolt kérelmet kell benyújtania az (1) bekezdésben említett eltérés iránt a Bizottsághoz.

(3) Az Unió az Unió általános költségvetéséből pénzügyi hozzájárulást nyújthat a 223/2009/EK rendelet 5. cikkének (2) bekezdésében említett nemzeti statisztikai intézeteknek és más nemzeti hatóságoknak e rendelet végrehajtási költségeinek fedezésére, amennyiben a REAA létrehozásához valamely tagállam nemzeti statisztikai rendszerének jelentős átalakítása szükséges.

5. cikk

Záró rendelkezés

Ez a rendelet az Európai Unió Hivatalos Lapjában való kihirdetését követő 20. napon lép hatályba.

Ez a rendelet teljes egészében kötelező és közvetlenül alkalmazandó valamennyi tagállamban.

I. MELLÉKLET

MEZŐGAZDASÁGI SZÁMLARENDSZER

(EAA)

ELŐSZÓ

A számlák európai rendszerének átdolgozása (ESA 2010) ( 4 ) az EAA esetében alkalmazott alapvető módszertan átdolgozásához vezetett az ESA-val való összhang biztosítása érdekében, hogy lehetővé váljon az EAA összehangolása mind a tagállamok között, mind pedig a nemzeti számlák központi keretrendszerével, továbbá annak biztosítása céljából, hogy az elvégzendő változtatások megvalósíthatók lehessenek. E kézikönyv kialakításában e megfontolások szerepet játszottak, mivel - az EAA összeállításához szükséges fogalmak, alapelvek és alapszabályok mellett - a mezőgazdaság területén fennálló egyedi jellemzőkhöz való esetleges adaptációra is kitér.

I. A SZÁMLÁK ÁLTALÁNOS JELLEMZŐI

A. BEVEZETÉS

1.01. Az integrált gazdasági számlák rendszerének szisztematikus, összevethető és a lehető legteljesebb áttekintést kell nyújtania a gazdasági tevékenységekről, amely elemzések, előrejelzések és politikai intézkedések alapjául szolgálhat. A rendszer által lefedett hatalmas számú és rendkívül változatos gazdasági műveleteket és egységeket általános kritériumok szerint kell osztályozni, továbbá világosan és egyszerűen, számlák és táblázatok koherens rendszerében kell megadni.

1.02. Az Integrált Nemzeti Számlák Európai Rendszerét - amely az Egyesült Nemzetek Szervezete által kidolgozott Nemzeti Számlák Átdolgozott Rendszeréből ( SNA 2008) ( 5 ) származik - az Európai Unió egyedi szükségletei nyomán hozták létre. Azokat a fogalmakat, meghatározásokat, elszámolási szabályokat és azokat az egységes osztályozási rendszereket rögzíti, amelyeket az EU-tagállamoknak kell alkalmazniuk.

1.03. Az ország gazdasága nagyszámú egység tevékenységének az összessége, amelyek a termelés, pénzügyek, biztosítás, elosztás és fogyasztás céljából számos különböző típusú gazdasági műveletben vesznek részt. A nemzeti számlákban alkalmazott egységeket és az egységek csoportjait a vizsgált gazdasági modellekre vonatkoztatva kell meghatározni. Az ESA 2010 rendszert két egységtípusnak és a nemzetgazdaság felosztása két megfelelő módjának a használata jellemzi.

1.04. A jövedelem- és tőkeáramlás, a pénzügyi tranzakciók és a befektetett pénzügyi eszközök elemzéséhez elengedhetetlen azoknak az egységeknek a kiválasztása, amelyek megfelelően jellemzik a gazdasági szereplők (szervezeti egységek) közötti kölcsönhatást. A termelési folyamat elemzéséhez elengedhetetlen azoknak az egységeknek a kiválasztása, amelyek ábrázolják a műszaki-gazdasági jellegű összefüggéseket (azaz a szakosodott telephelyek és a homogén szakosodott egységek).

1.05. Így a gazdaság két különböző módon osztható fel:

i. szervezeti szektorokra vagy alszektorokra, amelyek szervezeti egységek csoportjait képviselik;

ii. "ágazatokra", amelyek a szakosodott telephelyek csoportjait (ágazat), vagy a homogén szakosodott egységek csoportjait (homogén ágazat) fogják át.

1.06. Az EAA legfőbb célja a termelés folyamatának és az általa képzett elsődleges jövedelmeknek az elemzése. Ezért a számlák az ágazati koncepción alapulnak.

1.07. Az EAA olyan szatellitszámlákból áll, amelyek a mezőgazdasági ágazat egyedi jellegéhez igazított kiegészítő információkkal és fogalmakkal szolgálnak. Bár felépítésükben nagyon közel állnak a nemzeti számlákhoz, összeállításuk mégis megfelelő szabályok és módszerek kidolgozását igényli.

1.08. Megkülönböztetést kell tenni a mezőgazdasági termelés által előállított jövedelem és a mezőgazdasággal foglalkozó háztartások jövedelme között, amely utóbbi a mezőgazdasági tevékenységből származó jövedelmen kívül a mezőgazdasággal foglalkozó háztartások esetében esetlegesen fennálló egyéb forrásokból (tulajdon, társadalmi juttatások stb.) származó jövedelmet is tartalmazza. Ezt a két jövedelemtípust (a mezőgazdasági termelés által előállított jövedelem és a mezőgazdasággal foglalkozó háztartások összjövedelme) két különböző célból mérik, ami a gazdaság felosztásának két különböző módját kívánja meg: az első az EAA esetében a termelőegységeken alapul, amelyek meghatározása valamely tevékenységi ágazatra való hivatkozással történik, míg a második a háztartásokon (vagyis a szervezeti egységeken) alapul, amelyek fő jövedelemforrása az önálló mezőgazdasági tevékenység.

B. AZ ALAPEGYSÉG ÉS A MEZŐGAZDASÁGI ÁGAZAT

1. Alapegység

1.09. A termelési folyamatban, valamint az áruk és szolgáltatások felhasználásában végbemenő gazdasági folyamatok elemzéséhez ki kell választani azokat az egységeket, amelyek a műszaki-gazdasági jellegű összefüggéseket hangsúlyozzák. E követelmény azt jelenti, hogy az intézményi egységeket általában kisebb és homogénebb egységekre kell felosztani a termelés jellege alapján. A szakosodott telephelyek (LKAU) ennek a követelménynek hivatottak eleget tenni működési szemléletű megközelítésben (ESA 2010, 2.147.) ( 6 ).

1.10. A szakosodott telephely a szakosodott egységnek az a része, amely megfelel a telephelynek. A szakosodott telephely megnevezése az SNA 2008-ban és az ISIC Rev. 4-ben: szakosodott telephely. A szakosodott egység magában foglalja azon termelő szervezeti egység valamennyi részét, amely hozzájárul a NACE Rev. 2. (gazdasági tevékenységek referenciaosztályozása, vö. 1.55.) valamely szakágazati szintjéhez (négy számjegy) tartozó tevékenység végzéséhez, és megfelel a szervezeti egység egy vagy több működési alrészlegének. Az intézményi egység információs rendszerének képesnek kell lennie arra, hogy minden egyes szakosodott telephelyre kimutassa vagy kiszámítsa legalább a termelés, a folyó termelőfelhasználás, a munkavállalói jövedelem, a működési eredmény értékét, a foglalkoztatottak létszámát és a bruttó állóeszköz-felhalmozás mértékét. (ESA 2010, 2.148.). A telephely földrajzilag meghatározott területen elhelyezkedő, javakat vagy szolgáltatásokat előállító gazdasági egység, vagy annak egy része.

1.11. Bár egy szakosodott telephely termelői minőségében megfelelhet egy szervezeti egységnek, vagy egy szervezeti egység valamely részének, de soha nem tartozhat két külön szervezeti egységhez. Mivel a gyakorlatban az árutermelő és szolgáltató szervezeti egységek többsége párhuzamosan több különböző tevékenységet végez (egyet főtevékenységként, míg egy vagy több másikat másodlagos tevékenységként), ezért azok azonos számú szakosodott telephelyre oszthatók fel, amennyiben a szükséges információk rendelkezésre állnak. A kisegítő tevékenységek (beszerzés, értékesítés, marketing, számvitel, fuvarozás, raktározás, karbantartás stb.; vö. 1.27.) viszont nem eredményezhetik szakosodott telephely létrejöttét, kivéve, ha azokat az általuk szolgáltatásokkal ellátott szakosodott telephelytől eltérő régióban, külön telephelyen hajtják végre (ESA 2010, 3.13.).

1.12. Alapvetően annyi szakosodott telephelyet kell nyilvántartani, amennyi a másodlagos tevékenységek száma, ugyanakkor megtörténhet, hogy a statisztikai (számviteli) információk nem teszik lehetővé a szakosodott telephely másodlagos tevékenységeinek vagy az ilyen tevékenységek egyes részeinek elkülönítését a főtevékenységtől. Ha az árukat és szolgáltatásokat előállító intézményi egység fő tevékenysége mellett egy vagy több másodlagos tevékenységet is folytat, akkor ezzel azonos számú szakosodott egységre kerül felosztásra, és a másodlagos tevékenységek a fő tevékenységtől eltérő tevékenységi tételbe sorolandók. A kisegítő tevékenységeket nem kell elkülöníteni a fő vagy a másodlagos tevékenységektől. Ugyanakkor az osztályozási rendszer valamely adott kategóriájába tartozó szakosodott telephely előállíthat az általa végzett másodlagos tevékenységhez kapcsolódóan a homogén csoportjába nem tartozó olyan terméket is, amelyet a rendelkezésre álló számviteli adatok alapján nem lehet külön kimutatni. Emiatt egy szakosodott egység egy vagy több másodlagos tevékenységet folytathat. (ESA 2010, 2.149.).

1.13. Tevékenység végzéséről akkor beszélhetünk, amikor az olyan erőforrásokat, mint például a berendezéseket, a munkaerőt, a gyártástechnológiát, az információs hálózatokat, illetve a termékeket egymással úgy kombináljuk, hogy meghatározott áruk vagy szolgáltatások létrejöttét eredményezze. A tevékenységet a termékek (áruk és szolgáltatások) felhasználása, a termelési folyamat és a termékkibocsátás jellemzi. A szakosodott telephely főtevékenysége az a tevékenység, amely esetében a hozzáadott érték meghaladja az egységen belül végzett minden más tevékenység hozzáadott értékét. A főtevékenység osztályozásának meghatározása a NACE Rev.2-re hivatkozva történik, először az osztályozás legmagasabb szintjén, majd mind részletesebb szintekre ereszkedve (ESA 2010, 3.10.).

2. A mezőgazdasági ágazat

1.14. Egy ágazatot az azonos típusú tevékenységet végző összes szakosodott telephely egy csoportba rendezésével lehet létrehozni. Ez lehetővé teszi a gazdasági ágazatokra történő felbontását. Ezeknek az ágazatoknak az osztályozása az így összesorolt egységek főtevékenységétől függ. Az osztályozás legrészletesebb szintjén - az ESA 2010 (2.150.) által meghatározottak szerint - egy "ágazat" a NACE Rev.2-nek egyazon szakágazatába (4 számjeggyel jelölt szint) tartozó és ezért a NACE Rev.2-ben meghatározott tevékenységnek megfelelő főtevékenységet végző összes szakosodott telephelyet magába foglalja.

1.15. Bár a mezőgazdasági ágazatot korábban úgy határozták meg, mint a homogén mezőgazdasági termelőegységek egy csoportját, mégis a szakosodott telephelyet választották az EAA leírásának alapegységéül azért, hogy i. az EAA-t a mezőgazdaság gazdasági helyzetéből kiindulva lehessen megközelíteni, azaz teljes egészében figyelembe lehessen venni bizonyos (el nem különíthető) másodlagos nem mezőgazdasági tevékenységek létét a mezőgazdasági egységek teljes termelőtevékenységének mérésénél, továbbá azért, hogy ii. fennmaradjon a konzisztencia a nemzeti számlarendszer többi részével. Ez elmozdulást jelent a homogén termelési egységen és a homogén ágazaton alapuló analitikus szemlélet irányából a szakosodott telephely és az "ágazat" fogalmán alapuló statisztikai szemlélet felé.

1.16. Az el nem különíthető, másodlagos nem mezőgazdasági tevékenységek olyan tevékenységek, amelyek költségei nem figyelhetők meg az adott mezőgazdasági tevékenység költségeitől függetlenül. Ilyen például a mezőgazdasági termékek feldolgozása a gazdaságban, az erdészet, a fakitermelés, az idegenforgalom. A mezőgazdasági ágazat kibocsátása így kétfajta tevékenységből származik:

i. mezőgazdasági egységek által végzett mezőgazdasági tevékenységek (fő- vagy másodlagos);

ii. mezőgazdasági egységek nem mezőgazdasági, el nem különíthető másodlagos tevékenységei.

1.17. A mezőgazdasági üzem - amely a mezőgazdaság statisztikai tanulmányozásához (cenzus, mezőgazdasági üzemszerkezeti összeírások) jelenleg használt egység - az a szakosodott telephely, amely leginkább megfelel a mezőgazdasági ágazatnak (annak ellenére, hogy bizonyos egyéb egységeket, mint például a bor- vagy olívaolaj-termelő szövetkezeteket, vagy szerződéses munkát végző egységeket stb. is ide kell számítani). Ettől függetlenül meg kell jegyezni, hogy a mezőgazdasági üzemekben végezhető számos mezőgazdasági tevékenység eredményeképpen ezek speciális típusú szakosodott telephelyek. Az ESA-szabályzatnak az egységekre és azok csoportjára történő szigorú alkalmazásának azt kell eredményeznie, hogy azokban az esetekben, ahol több, a NACE Rev. 2. négyszámjegyű szakágazata szerinti tevékenységet végeznek ugyanabban a mezőgazdasági üzemben, a mezőgazdasági üzem több különálló szakosodott telephelyre oszlik, és rendelkezésre állnak az 1.10. pont alapján kért információk. A mezőgazdasági üzem elfogadása a nemzeti számlákban és az EAA-ban a mezőgazdasági ágazat szakosodott telephelyeként a statisztikai megközelítésen alapul.

1.18. Ennélfogva a mezőgazdasági ágazat számlái lényegében hasonlóak a mezőgazdasági üzemek számláihoz (termelési és jövedelemkeletkezési számlák). A félreérthetőség elkerülése érdekében azonban meg kell jegyezni, hogy a mezőgazdasági számlák nem azon gazdasági egységek számlái, amelyek főtevékenysége mezőgazdasági jellegű: először is, ezekbe nem tartozik bele e gazdaságok összes, nem mezőgazdasági tevékenysége (amelyeket el lehet különíteni a mezőgazdasági tevékenységektől, azok nem tartoznak ide). Magukban foglalják továbbá olyan gazdasági egységek mezőgazdasági tevékenységeit, amelyek főtevékenysége nem mezőgazdasági jellegű. Ennek eredményeképpen a mezőgazdasági üzem elfogadása az EAA alapegységeként nem változtat azon a tényen, hogy a mezőgazdasági számlák a mezőgazdasági ágazat számlái.

1.19. Mivel az ESA 2010 szerint a nemzetgazdasági ágazat magában foglalja olyan egységek csoportját, amelyek főtevékenységként ugyanazon vagy hasonló típusú tevékenységet végeznek, a mezőgazdasági ágazat EAA-beli meghatározása az adott nemzetgazdasági ágazatban jellemző tevékenységek és egységek azonosításától függ. A mezőgazdasági tevékenységek és egységek ennek eredményeképpen történő kiválasztása bizonyos eltérésekhez vezethet az EAA mezőgazdasági ágazat számlái és a nemzetgazdasági számlák között (vö. 1.93).

1.20. A mezőgazdasági ágazatot az összes olyan helyi szintű szakosodott egység csoportjaként kell kezelni, amelyek fő- vagy másodlagos tevékenységként az alábbi gazdasági tevékenységeket végzik (a mezőgazdasági ágazat pontos meghatározásához vö. 1.60-1.66.):

- növénytermesztés; árutermelő kertészet; kertészet (beleértve a bor és az olívaolaj termelését az ugyanazon egység által termesztett szőlőből és olajbogyóból),

- állattenyésztés,

- az állattenyésztéshez kapcsolódó növénytermesztés,

- szerződéses mezőgazdasági munka,

- vadgazdálkodás; csapdával való vadászat, vadszaporítás és kapcsolódó tevékenységek.

1.21. A mezőgazdasági üzemek mellett a mezőgazdasági ágazat tartalmaz termelők csoportjaiból (pl. szövetkezetek) álló egységeket is, amelyek bort és olívaolajat állítanak elő, valamint olyan szakosított egységeket, amelyek gépeket, anyagokat és munkaerőt bocsátanak rendelkezésre szerződéses munka elvégzéséhez.

1.22. Azokat a szakosított egységeket, amelyek gépeket, berendezéseket és személyzetet bocsátanak rendelkezésre szerződéses munka elvégzéséhez a mezőgazdasági termelési szakaszban (üzleti vállalkozások, amelyek részt vesznek a szerződéses munkában vagy mezőgazdasági üzemek, amelyek megbízottként szolgáltatásokat nyújtanak) a mezőgazdasági ágazat részeként kell kezelni. Szigorúbb értelmezésben ezeknek az egységeknek - amelyeket a mezőgazdasági ágazatba kell sorolni - olyan munkát kell végezniük, amely a) része a mezőgazdasági termelési folyamatnak, b) kapcsolódik a mezőgazdasági termékek előállításához, c) általában a gazdaságok végzik, valamint d) ténylegesen teljes mértékben a gépeket, anyagokat és munkaerőt rendelkezésre bocsátó szakosított egység hatja végre.

1.23. Ha azonban a szerződéses munkát nem teljes mértékben a szakosított egység hajtja végre (pl. ha a gazdálkodók gépeket bérelnek, de saját dolgozóikat alkalmazzák), ezt a tevékenységet a NACE Rev. 2. szerinti 77. fejezet (bérbeadás, lízing) alatt kell elszámolni; ebben az esetben a gazdálkodók mellett szerződéses viszonyban dolgozó vállakozásoknak kifizetett összegeket az "egyéb áruk és szolgáltatások" néven kell elszámolni a "folyó termelőfelhasználás" alatt (vö. 2.108).

1.24. Mivel az EAA célja a mezőgazdasági tevékenységből (amely az EU-tagállamokban szinte kizárólag árutermelő tevékenység) származó bevétel felhalmozásának mérése, leírása és elemzése, az a döntés született, hogy ki kell hagyni azokat a mezőgazdasági tevékenységeket, amelyek csupán szabadidős ( 7 ) tevékenységet jelentenek. Ezzel szemben az önellátást szolgáló gazdálkodást folytató egységek szerepelnek az EAA-ban. Meg kell jegyezni, hogy a mezőgazdasági üzemek saját végső fogyasztására szánt mezőgazdasági kibocsátást el kell számolni az EAA-ban.

3. El nem különíthető, másodlagos nem mezőgazdasági tevékenységek

1.25. A szakosodott telephely használata a mezőgazdasági ágazat alapegységeként maga után vonja olyan nem mezőgazdasági másodlagos tevékenységek elszámolását, amelyeket nem lehet elkülöníteni a mezőgazdasági főtevékenységtől.

1.26. A szakosodott telephelyek el nem különíthető, nem mezőgazdasági másodlagos tevékenységei olyan, az EAA-ban meghatározott, a mezőgazdasági termeléshez szorosan kapcsolódó tevékenységek, amelyek esetében a kibocsátás, a folyó termelőfelhasználás, a munkavállalói jövedelem, a munkaerő-ráfordítás vagy a bruttó állóeszköz-felhalmozás bármelyikére vonatkozó információk a statisztikai megfigyelési időszak alatt nem különíthetők el a fő mezőgazdasági tevékenységre vonatkozó információktól.

1.27. Ezek az el nem választható, nem mezőgazdasági másodlagos tevékenységek az alábbi főbb jellemzőkkel rendelkeznek:

- céljuk az értékesítés vagy árucsere (az elszámolási időszakban, vagy azt követően, raktározás után), a termelő általi saját végsőfogyasztás, vagy természetbeni ellentételezés (beleértve az alkalmazottaknak kifizetett természetbeni ellentételezést),

- nem lehetnek kisegítő tevékenységek. A kisegítő tevékenységek viszont nincsenek külön egység formájában elválasztva az intézményi egység egészétől, és nincsenek elkülönítve azoktól a fő-, illetve másodlagos tevékenységektől, amelyek segítése a feladatuk. Ennek megfelelően a kiegészítő tevékenységeket azokhoz a szakosodott telephelyekhez kell rendelni, amelyet kiszolgálnak, kivéve, ha azokat külön egységekben és a telephelytől eltérő régióban hajtják végre. A kisegítő tevékenységek ugyanabban az iparágban maradnak, mint az általuk kiszolgált szakosodott telephely. A kisegítő tevékenységek kiegészítő tevékenységek (pl. értékesítés, marketing, raktározás, saját számlás szállítás; lásd ESA 2010, 3.12. és 3.13., valamint SNA 2008, 5.35-5.44.), amelyeket valamely gazdasági egység hajt végre annak érdekében, hogy megteremtse a fő- és másodlagos tevékenységek végrehajtásához szükséges feltételeket. A kisegítő tevékenységek kibocsátása tipikusan a különböző termelő tevékenységek ráfordításaként jelenik meg,

- megegyezés alapján ezek a tevékenységek nem foglalják magukban a nem mezőgazdasági termékek (mint például épületek vagy gépek) saját számlára történő bruttó állóeszköz-felhalmozását. Ezen, a nem mezőgazdasági termékek saját végső használatra történő bruttó állóeszköz-felhalmozása elkülöníthető tevékenységnek tekintendő, és az azonosítható szakosodott telephely termeléseként kell elszámolni. Az alkalmazottak részére természetbeni díjazásként nyújtott elszállásolási szolgáltatásokat hasonlóképpen kell kezelni (a jövedelmek keletkezése számlán természetbeni díjazásként kell elszámolni),

- jellemzőnek kell lenniük a gazdaságokra, jelentős gazdasági súllyal kell rendelkezniük nagyszámú gazdaság esetében,

- a mezőgazdasági "szerződéses munka" nem nevezhető nem mezőgazdasági tevékenységnek, mivel a mezőgazdasági ágazat jellemző tevékenysége (mezőgazdasági szolgáltatások).

1.28. Az egyedi nem mezőgazdasági másodlagos tevékenységnek csak az a része tartozik ide, amely nem elkülöníthető. Ennek eredményképpen egy adott, nem mezőgazdasági tevékenység bekerül a mezőgazdasági ágazatba, ha azt lehetetlen elkülöníteni a szakosodott telephely mezőgazdasági főtevékenységétől, azonban azt abból ki kell hagyni, ha elkülöníthető a mezőgazdasági főtevékenységtől, amely utóbbi esetben egy nem mezőgazdasági szakosodott telephely jön létre. A nem elkülöníthető nem mezőgazdasági másodlagos tevékenységek kiválasztási kritériuma nem annyira a termék jellege, inkább a tevékenység típusa ( 8 ). Például valamely gazdaság által nyújtott agrárturisztikai szolgáltatások csak abban az esetben tartoznak ide, ha azokat nem lehet elválasztani a gazdaság mezőgazdasági tevékenységeitől. Valószínűleg nem ez a helyzet áll fenn, ha e tevékenységek volumene megnő. Így a mezőgazdasági ágazat termelésében elszámolt nem mezőgazdasági termékek a földrajzi helytől függően és időben is változhatnak.

1.29. Az el nem választható, nem mezőgazdasági másodlagos tevékenységeknek két fő típusa különböztethető meg:

1. Tevékenységek, amelyek mezőgazdasági tevékenység folytatását jelentik, és amelyek mezőgazdasági termékeket használnak fel. Ez a tevékenységtípus a legtöbb EU-tagállamban megtalálható. A mezőgazdasági termékek feldolgozása e csoportba tartozó jellegzetes tevékenység:

Mezőgazdasági termékek feldolgozása

- tej feldolgozása vajjá, tejszínné, sajttá, joghurttá és egyéb tejtermékké,

- gyümölcsök és zöldségek feldolgozása gyümölcslevekké, élelmiszerkonzervekké, alkoholtartalmú italokká és egyéb termékekké,

- szőlő, must és bor feldolgozása alkoholtartalmú termékekké (pl. habzóborrá, mint például a pezsgő, és szeszes italokká, mint például a konyak),

- növényi anyagok/textíliák/gyapjú fonása,

- foie gras, pástétom és egyéb feldolgozott húskészítmények előállítása,

- egyéb mezőgazdasági termékek feldolgozása,

Mezőgazdasági termékek osztályozása és csomagolása, pl. tojás és burgonya.

2. A mezőgazdasági üzemet és annak mezőgazdasági termelőeszközeit (berendezések, létesítmények, épületek, munkaerő) bevonó tevékenységek. Alapvetően az alábbi tevékenységek tartoznak ide:

- agrárturizmus - kemping, vendéglátás, szállodák, különböző szálláshelytípusok stb.,

- gazdaságok boltjai - nem a gazdaságból származó termékeket érintő kiskereskedelmi tevékenységek. A nyers vagy feldolgozott mezőgazdasági termékek közvetlen értékesítését az érintett termékek kibocsátásánál kell elszámolni,

- sportolási lehetőség és vidéki szabadidős tevékenységek - a föld használata olyan tevékenységekre, mint például golf, lovaglás, vadászat, horgászat stb.

- harmadik fél számára nyújtott szolgáltatások - pl. mezőgazdasági gépek bérbeadása és javítása, öntözési projektek, mezőgazdasági tanácsadói szolgáltatások, terméktárolás, gazdasági épületek karbantartása, mezőgazdasági termékekkel kapcsolatos kereskedelmi szolgáltatások, mezőgazdasági termékek szállítása stb. Ezen szolgáltatásokat csak akkor számolják el másodlagos tevékenységként, ha azokat harmadik fél részére végzik. Ha elvégzésük saját részre történik, akkor kisegítő tevékenységnek minősülnek, amelyek nem szerepelnek a számlákban (vö. 1.27.).

- tájvédelmi szolgáltatások - fűnyírás, sövénynyírás, hóeltakarítás, zöld területek és hasonló jellegű területek kijelölése, telepítése és karbantartása,

- haltenyésztés,

- a föld és a mezőgazdasági termelőeszközök használatával járó egyéb tevékenységek. Ezen egyéb tevékenységek magukban foglalják a K+F-et, amennyiben azt nem különálló szakosodott telephelyek végzik, és ha lehetséges azokat felbecsülni.

1.30. A nem mezőgazdasági másodlagos tevékenységek felsorolása (vö. 1.29) azonban csak tájékoztató jellegű, és nem minden országra vonatkozik. Ellenkezőleg, minden országnak a saját mezőgazdasága jellemzői alapján magának kell összeállítania a saját jegyzékét az el nem választható, nem mezőgazdasági másodlagos tevékenységekről. A jegyzéket a nemzeti számlákkal foglalkozó szervezeti egységekkel együttműködésben kell elkészíteni annak biztosítása érdekében, hogy az EAA összeegyeztethető legyen a nemzeti számlák alkalmazásában kialakított mezőgazdasági ágazati számlákkal és e nem mezőgazdasági tevékenységek számláival (azaz annak biztosítása érdekében, hogy egyetlen tevékenységet sem hagynak ki vagy számolnak el duplán).

1.31. A nem mezőgazdasági egységek másodlagos mezőgazdasági tevékenységei elhanyagolhatók és megegyezés alapján nulla értéken számolják el azokat. Valamely nem mezőgazdasági egység által végzett mezőgazdasági termelést a számviteli adatok tekintetében valójában mindig elkülöníthetőnek kell tekinteni, a termékek és a mezőgazdasági termelőeszközök egyedi tulajdonságai, valamint az eredményül kapott EAA összeállításához alkalmazott adatforrások és módszerek (vö. az I. fejezet E. szakasza és a II. fejezet B. és C. szakasza) miatt. Annak érdekében, hogy az EAA az ágazati koncepción alapuljon, az összes mezőgazdaságitermék-kibocsátást - kivéve a nem mezőgazdasági szakosodott telephelyek másodlagos tevékenységeiből származó termékeket - mérni kell. Mivel az említett másodlagos tevékenységek megegyezés alapján nullának tekintendők, az összes mezőgazdasági kibocsátást elszámolják (kivéve azon egységek kibocsátását, amelyek esetében a mezőgazdasági tevékenység csupán szabadidős tevékenységet jelent; vö. 1.24).

1.32. A mezőgazdasági üzemek által előállított nem mezőgazdasági áruk és szolgáltatások nem szerepelnek az EAA -ban, kivéve, ha azok nem elkülöníthető másodlagos tevékenységek eredményei. Például, ha az egységeken belül számos, vertikálisan integrált termelési folyamat található (pl. baromfi vágását, csomagolását és vákuumcsomagolását; burgonya vagy egyéb zöldségfajták osztályozását, mosását és előcsomagolását; vetőmagok osztályozását, előkészítését és értékesítését végző vállalkozások; tárolóhelyet biztosító és a termékek értékesítését végző szövetkezetek, stb.), a mezőgazdasági ágazat tevékenységüknek csak azon részét tartalmazza, amely kapcsolódik a mezőgazdasági termeléshez az 1.62 és 1.63 pont szerint, valamint az el nem elkülöníthető, nem mezőgazdasági másodlagos tevékenységekhez.

C. A KIBOCSÁTÁS MÉRÉSE

1.33. Az ESA 2010 értelmében egy ágazat kibocsátása az ágazat összes egysége által a kérdéses elszámolási időszak alatt megtermelt összes terméket jelenti, az ugyanazon elszámolási időszakon belül ugyanazon egység által előállított és felhasznált áruk és szolgáltatások kivételével. A mezőgazdasági kibocsátás mérése az ESA e szabályának adaptációján alapul, a mezőgazdasági egységek által felhasznált kibocsátás egy részének a mezőgazdasági kibocsátásba való felvételével (vö. 2.032-2.036.). Ennélfogva az EAA-ban a mezőgazdasági kibocsátás az ágazat összes egységének össztermelése (kivéve az ugyanazon egység általi folyó termelőfelhasználásra szánt kibocsátást), plusz az ugyanazon egység által folyó termelőfelhasználásként használt kibocsátás, feltéve, hogy ez a kibocsátás két különböző alaptevékenységre vonatkozik (mint például az állati takarmánynak szánt növényi termékek), és megfelel bizonyos (a 2.055. pontban megállapított) kritériumoknak.

1.34. Az ESA-szabályzatot a mezőgazdasági ágazat különleges jellege miatt adaptálták:

- a mezőgazdasági termelésnek az a része, amely ugyanannál az egységnél folyó termelőfelhasználás céljára szolgál, a mezőgazdaságban nagyobb, mint a gazdaság bármely másik szektorában,

- a gazdaság sokféle, egymással szoros kapcsolatban lévő mezőgazdasági tevékenységet végez (az egyik tevékenység a másik tevékenység alapjaként vagy folytatásaként szolgál, mint például a gabonafélék és takarmánynövények termesztése állati takarmányokhoz; szoros kapcsolat áll fenn a termelési tényezők, például a berendezések és gépek használatában). A mezőgazdasági üzem változó tartalma - anélkül, hogy kérdésessé tenné szakosodott telephelyként való jellemzését - igen speciálissá teszi a helyzetet a gazdaság egyéb területeinek szakosodott telephelyeivel szemben (vö. 1.17). A gazdaság ágazatokra való lebontásában a számlák célja részben az, hogy tükrözzék a termelési folyamaton belüli részfolyamatokat: a gazdasági érték létrejöttét, átalakulását, kereskedelmét és továbbadását. A mezőgazdasági üzemben végzett különféle tevékenységeket nem lehetne teljes egészében figyelembe venni kizárólag a mezőgazdasági üzemet elhagyó kibocsátás mérésével.

1.35. Az ESA-szabályzat ezen adaptációja bizonyos termékek, mint például a gazdaságon belül takarmánynak szánt mezőgazdasági termékek, a bortermeléshez felhasznált szőlő, az olívaolaj-előállításhoz felhasznált olajbogyók, valamint az el nem választható, nem mezőgazdasági másodlagos tevékenységek folyó termelőfelhasználásaként felhasználni kívánt mezőgazdasági termékek, különleges bánásmódot igényelnek.

1.36. Élő állatok gazdaságok közötti kereskedelme és az élő állatok behozatala különleges bánásmódot igényel, mivel ezeket befejezetlen termelésként tartják számon (vö. II. fejezet).

D. A SZÁMLÁK SORRENDJE

1.

1.37. Az EAA egymással kölcsönösen összefüggő számlák sorozatán alapul. A ESA 2010-ben a számlák teljes sorozatát a folyó gazdasági műveletek számlái, a felhalmozási számlák és a vagyonmérlegek alkotják (ESA 2010, 1.113-1.115.). Ezek a különböző számlák teszik lehetővé a gazdasági műveletek és a gazdasági ciklus különleges aspektusaihoz (például a termeléshez) kapcsolódó egyéb folyamatok rendezett keretek között történő elszámolását. Ezek a gazdasági műveletek a jövedelem keletkezésétől a jövedelem eszközök formájában történő felhalmozásán keresztül annak elosztásáig és újraelosztásáig terjednek. A belőlük levont egyenlegező tételeket használjuk fel azután a gazdasági teljesítmény mérésére szolgáló aggregátumként.

1.38. A folyószámlák a jövedelem termelésével és a kapcsolódó keletkezésével, elosztásával és újraelosztásával, valamint e jövedelem végső fogyasztás formájában történő felhasználásával foglalkoznak. Ezek a számlák teszik lehetővé a "megtakarítások" kiszámítását, amelyek a felhalmozás nélkülözhetetlen alkotóelemei. A felhalmozási számlák biztosítják az egységek eszköz- és forrásváltozásában szerepet játszó összetevők elemzését és teszik lehetővé a nettó vagyon változásainak (az eszközök és a források egyenlege) elszámolását. A vagyonmérlegek a különböző egységek teljes eszköz- és forrásállományát mutatják be az elszámolási időszak elején, illetve végén azok nettó vagyonával együtt. Az egyes eszköz- és forrástételekkel összefüggésben a felhalmozási számlákon nyilvántartott folyamatok a vagyonmérleg-számlákon is megjelennek (ESA 2010, 8.02-8.09. és a 8.1. táblázat).

1.39. A számláknak a fentiekben részletezett sorozata csak az egységekre, a gazdasági szektorokra és alszektorokra, valamint a teljes gazdaságra alkalmazható. A ESA 2010 azzal a feltételezéssel él, hogy egy szakosodott telephely és egy "ágazat" vonatkozásában nincs értelme a számlák teljes sorozatát összeállítani, mivel egy ilyen egységnek ritkán áll módjában az áruk vagy az eszközök megtartása saját név alatt, vagy az hogy, jövedelemhez jusson, és azt elossza.

2. Az EAA számlák sorrendje

1.40. Mivel az EAA az ágazati koncepción alapul, a számláknak az ESA 2010 szerinti sorát a folyó gazdasági műveletek számláinak első két számlájára kell korlátozni, azaz:

- a termelési számlára és

- a jövedelmek keletkezése számlára,

amelyek egyenlegező tételei a hozzáadott érték, illetve a működési eredmény (vö. az alábbi 1. és 2. táblázatot).

1.41. Mindazonáltal általános az a nézet, hogy a mezőgazdaság sajátos jellege miatt legalább részben biztosítani kell egyéb számlák összeállításának lehetőségét, amennyiben a vonatkozó folyamatok egyértelműen hozzájuk rendelhetők. A kérdéses számlák (vö. az alábbi 3. és 4. táblázatot) a következők:

- a vállalkozói jövedelemszámla (a folyó gazdasági műveletek számláinak egyike), valamint

- a tőkeszámla (a felhalmozási számlák egyike).

1.42. Jelenleg vizsgálják a számlasorozat kiterjesztésének kérdését, hogy a felhalmozási számlák közé tartozó "Egyéb eszközváltozás" számla magába foglaljon bizonyos tételeket (folyamatokat) (vagyis bizonyos tételeket az "Az eszközök egyéb volumenváltozása" alatt és az átértékelési számlát), valamint a vagyonmérleg későbbi esetleges figyelembevételét.

1.43. Az ESA 2010 által meghatározott táblázatok és számviteli szerkezet alapján az EAA számláinak sorozata az 1-4. táblában feltüntetettek szerint ábrázolható.

| A. Folyó fizetési mérleg | |||||

| 1. táblázat: Termelési számla | |||||

| Felhasználás | Források | ||||

| P.2 | Folyó termelőfelhasználás | 50 | P.1 | Kibocsátás | 100 |

| B.1 g | Bruttó hozzáadott érték | 50 | |||

| P.51c | Állóeszközök értékcsökkenése | 10 | |||

| B.1n | Nettó hozzáadott érték | 40 | |||

| 2. táblázat: Jövedelmek keletkezése számla | |||||

| Felhasználás | Források | ||||

| D.1 | Munkavállalói jövedelem | 10 | B.1n | Nettó hozzáadott érték | 40 |

| D.29 | Egyéb termelési adók | 5 | |||

| D.39 | Egyéb termelési támogatások | – 10 | |||

| B.2n/B.3n | Nettó működési eredmény/nettó vegyes jövedelem | 35 | |||

| 3. táblázat: Vállalkozóijövedelem-számla | |||||

| Felhasználás | Források | ||||

| D.4 | Tulajdonosi jövedelem | 10 | B.2n/B.3n | Nettó működési eredmény/nettó vegyes jövedelem | 35 |

| D.41 | Kamat | 5 | |||

| D.45 | Bérleti díj | 5 | D.4 | Tulajdonosi jövedelem | 1 |

| D.41 | Kamat | 1 | |||

| D.42 | Felosztott társasági jövedelem | ||||

| D.43 | Közvetlen külföldi tőkebefektetés újrabefektetett jövedelme | ||||

| D.44 | Egyéb befektetési jövedelem | ||||

| D.45 | Bérleti díj | ||||

| B.4n | Vállalkozói jövedelem, nettó | 26 | |||

| B. Felhalmozási számlák | |||||

| 4.táblázat: Tőkeszámla | |||||

| Eszközváltozás | A kötelezettségek és a nettó vagyon változásai | ||||

| B.101 | A nettó vagyon változása megtakarítás és tőketranszferek miatt | B.8n | Nettó megtakarítás | ||

| D.9r | Tőketranszferek, kapott | 10 | |||

| D.92r | Beruházási támogatások (kapott) | 5 | |||

| D.99r | Egyéb tőketranszferek (kapott) | 5 | |||

| D.9p | Tőketranszferek, fizetendő | ||||

| D.91p | Tőkeadók, fizetendő | ||||

| D.99p | Egyéb tőketranszferek (fizetendő) | ||||

| P.51 g | Bruttó állóeszköz-felhalmozás | 100 | B.101 | A nettó vagyon változása megtakarítás és tőketranszferek miatt | |

| P.511 | Állóeszközök beszerzésének és eladásának egyenlege (bruttó állóeszköz-felhalmozás állóeszközökben) | 89 | |||

| P.511a | Bruttó állóeszköz-felhalmozás – ültetvények | 10 | |||

| P.511b | Bruttó állóeszköz-felhalmozás – állatállomány | 15 | |||

| P.511c | Bruttó állóeszköz-felhalmozás – gépek és berendezések | 20 | |||

| P.511d | Bruttó állóeszköz-felhalmozás – szállítóeszközök | 20 | |||

| P.511e | Bruttó állóeszköz-felhalmozás – gazdasági épületek | 20 | |||

| P.511f | Bruttó állóeszköz-felhalmozás – egyéb munkálatok, kivéve a terület-közművesítést (egyéb épületek, szerkezetek stb.) | 0 | |||

| P.511 g | A földterületek jelentős fejlesztése | 4 | |||

| P.511h | Kutatás és fejlesztés | 0 | |||

| P.511i | Egyéb bruttó állóeszköz-felhalmozás (pl. számítógépes programok, termelési jogok) | 0 | |||

| P.512 | Nem termelt eszközök tulajdonjog-átruházásának költségei (föld stb.) | 1 | |||

| P.51c | Állóeszközök értékcsökkenése | 10 | |||

| P.52 | Készletváltozás | 5 | |||

| P.53 | Értéktárgyak beszerzésének és eladásának egyenlege | ||||

| NSZ | Nem termelt eszközök beszerzésének és eladásának egyenlege (föld stb.) | ||||

| B.9 | Nettó hitelnyújtás (+)/nettó hitelfelvétel (–) | ||||

| K.1 | Eszközök megjelenése a gazdaságban | ||||

| K.2 | Nem termelt eszközök kikerülése a gazdaságból | ||||

1.44. Szem előtt kell tartani, hogy a 3. és 4. táblázatban dőlt betűvel szedett gazdasági műveletek és állományok olyan tételek, amelyek:

- az EAA szempontjából nem jelentősek az ágazati koncepció használata miatt és a számlák sorozata nem teljes. A szóban forgó címszavak a következők: D.42 Felosztott társasági jövedelem, D.43 Közvetlen külföldi tőkebefektetés újrabefektetett jövedelme, D.44 Egyéb befektetésből származó jövedelem, D.45 Bérleti díj a 3. táblázat Források oszlopában, valamint az alábbi tételek: B.8n Nettó megtakarítás, B.101 Nettó értékváltozás megtakarítás és tőketranszfer miatt és B.9 Nettó hitelnyújtás (+)/Nettó hitelfelvétel (-) a 4. táblázatban, vagy

- nincsenek nyilvántartva vagy megbízható információk hiányában, vagy azért, mert jelenleg kevésbé érdekesek az EAA szempontjából. A szóban forgó címszavak a következők: D.9p Tőketranszferek, fizetendő; D.91p Tőkeadók, fizetendő és D.99p Egyéb tőketranszferek, fizetendő; P.53 Értéktárgyak beszerzésének és eladásának egyenlege, NP Nem termelt eszközök beszerzésének és eladásának egyenlege (föld és egyéb nem termelt eszközök); K.1 Eszközök megjelenése a gazdaságban; K.2 Nem termelt eszközök kikerülése a gazdaságból, a 4. táblázatban. Ezek közül néhányat (pl. D.91, K.1, K.2) későbbi időpontban lehet elszámolni az EAA-ban.

1.45. A termelési számlán tartják nyilván a termelési folyamathoz kapcsolódó gazdasági műveleteket. A kibocsátás a "Források" alatt, a folyó termelőfelhasználás pedig a "Felhasználás" alatt szerepel. A hozzáadott érték, azaz az egyenlegező tétel kiszámítható az értékcsökkenés előtt vagy után (bruttó vagy nettó hozzáadott érték). Mivel a kibocsátás értékelése alapáron, a folyó termelőfelhasználás értékelése pedig beszerzési áron történik, a hozzáadott érték tartalmazza a terméktámogatások és -adók egyenlegét.

1.46. A jövedelmek keletkezése számla a termelési folyamatból származó jövedelem kialakulását és annak a "munkaerő" mint állóeszköz és az államháztartás (adók és támogatások formájában) közötti eloszlását foglalja magában. A működési eredmény, azaz az egyenlegező tétel megfelel az egységek által a saját termelőeszközeik használatával előállított jövedelemnek. A háztartások jogi személyiséggel nem rendelkező vállalkozásai esetében e számla egyenlegező tétele implicit módon tartalmazza a tulajdonos vagy családtagjai által végzett munka ellenértékét is. Ez az önálló vállalkozói tevékenységből származó jövedelem a bérek és fizetések jellemzőivel, valamint a vállalkozóként végzett munka miatti nyereség jellemzőivel rendelkezik. Ezt a jövedelmet, amely szigorúan véve sem nem bér, sem nem csak nyereség, "vegyes jövedelemnek" nevezzük (ESA 2010, 8.19.).

1.47. A vállalkozói jövedelemszámla lehetővé teszi a jövedelem mérését, amely hasonló az üzleti könyvelésben szokásosan alkalmazott, osztalék és társasági adó levonása előtti folyó nyereség fogalmához.

1.48. A tőkeszámla lehetővé teszi annak meghatározását, hogy a nem pénzügyi eszközök beszerzésének és eladásának egyenlegét milyen mértékben finanszírozták megtakarításból illetve tőketranszferrel. Ez a számla megmutatja a hitelnyújtást és a hitelfelvételt. A mezőgazdaságra nem lehet létrehozni egy teljes tőkeszámlát, mert bár egyes gazdasági folyamatok egyértelműen hozzárendelhetők ehhez az ágazathoz, más tételek (pl. nettó megtakarítás, a folyószámlák sorozatának egyenlege) nem számíthatók ki ágazati alapon. Mindazonáltal az ágazatban a nem pénzügyi eszközök értékében (beszerzések, elidegenítések és értékcsökkenések miatt) bekövetkező változások, valamint az ágazat által kapott tőketranszferek közül a lehető legtöbb elszámolásával értékes információk nyerhetők az ágazat gazdasági helyzetéről és vagyonmérlegéről (továbbá a termelési folyamat által létrehozott jövedelemre vonatkozó információk is nyerhetők).

E. ADATFORRÁSOK ÉS SZÁMÍTÁSI MÓDSZEREK AZ EAA ÖSSZEÁLLÍTÁSÁHOZ

1.49. Az EAA egyik fő jellemzője a "mennyiség × ár" képlet átvétele a termékek nagy többsége kibocsátásának méréséhez. Ezt a megközelítést elsősorban az üzleti számlák reprezentatív mintáin alapuló mezőgazdasági számlák összeállításának bonyolultsága tette szükségessé.

1.50. A növénytermesztés értékelése általában alapozható a forrásokra, azaz a termelt (betakarított) mennyiségek becslése a növényi kultúrával befedett területek és a terméshozamok becslésére, vagy a felhasználásra, azaz a felhasználói ágazat által megvásárolt mezőgazdasági termékek mennyiségére, a nettó kivitelre (kivitel mínusz behozatal) vonatkozó becslésekre, amelyhez hozzáadódnak bizonyos, a mezőgazdasági ágazat folyó termelőfelhasználásához használt mennyiségek, a termelői készletek változásai, valamint a saját célú felhasználás (amelynek nagy része saját végső fogyasztás). Ez utóbbi megközelítés különösen olyan esetekben bizonyul indokoltnak, amikor az adott mezőgazdasági termékek vásárlói könnyen azonosíthatók, és a felhasználás másik négy összetevője korlátozott (például olyan termékeknél, amelyek csak előzetes feldolgozás után használhatók fel, mint a cukorrépa, a dohány stb.). Ettől függetlenül az adatok következetességének és megbízhatóságának ellenőrzése érdekében tényleges mérleg is szükséges.

1.51. Az állattenyésztés mérésének legfontosabb adatforrásai a vágási statisztikák, az élő állatok kivitele és behozatala és az állatállományok mérete. Az állati eredetű termékek (főként tej) kibocsátását az egyedi felhasználási formák miatt általában a felhasználói ágazatoknak (tejüzemeknek, csomagolóknak) történő eladások segítségével becslik.

1.52. A számítási módszerek részletesebb leírása a II. fejezetben található.

1.53. A legtöbb köztes áru alapvetően csak a mezőgazdaságban használható fel (vetőmagok és ültetési anyagok, műtrágyák, peszticidek stb.). Ebben az esetben a mezőgazdasági beszerzések a szóban forgó közbülső árukat beszállító ágazatok értékesítéseire vonatkozó adatokon alapulnak (a külkereskedelem levonása után).

1.54. E szabály alkalmazása azonban nem mentes bizonyos kockázatoktól. Valójában az elsősorban a mezőgazdaságban használt köztes fogyasztási áruk termelői általi értékesítések nem feltétlenül felelnek meg e termékek agrárágazatban történő beszerzésének mértékével, mivel a műtrágyákat, peszticideket stb. más célokra is vásárolhatják (kereskedelmi egységek készletei, egyéb egységek - például közparkok és háztatások stb. - általi felhasználás).

F. OSZTÁLYOZÁS

1. Általános

1.55. Az EAA szerves részét képezi a számlák európai rendszerének, ennélfogva összeállítása során az Eurostat által készített gazdasági tevékenységek általános besorolását, vagyis a NACE Rev. 2. rendszert alkalmazzák. A NACE Rev. 2. a tevékenységek 2006-ban összeállított négyszintű nómenklatúrája. Tulajdonképpen az Eurostat által először 1970-ben "A tevékenységek általános osztályozási rendszere az Európai Közösségekben" címen közzétett dokumentum átdolgozott változata.

1.56. A NACE Rev. 2. az ISIC Rev. 4. ( 9 ) részletesebb változata, amelyet kifejezetten az európai körülményekhez alakítottak. Ezenkívül a NACE Rev. 2 közvetlenül kapcsolódik "A termékek tevékenység szerinti statisztikai osztályozása az Európai Gazdasági Közösségben (CPA)" című dokumentumhoz, amely viszont az Egyesült Nemzetek Szervezetének Központi Termékosztályozásán (CPC) alapul.

1.57. A NACE Rev. 2. azokat a tevékenységeket osztályozza, amelyeket az ágazatok meghatározására használnak a nemzeti számlákon. Az alábbiakban ismertetett négyszintű kódrendszerre épül:

- első szint, mely betűkódokkal meghatározott osztályokból áll (nemzetgazdasági ágak);

- második szint, amely két számjegyből álló numerikus kódokkal meghatározott rovatokból áll (ágazatok);

- harmadik szint, mely három számjegyből álló numerikus kódokkal meghatározott osztályokból áll (alágazatok); valamint

- a negyedik szint négy számjegyből álló numerikus kódokkal meghatározott osztályokból áll (szakágazatok).

1.58. Általában a gazdasági tevékenységek minden egyes osztályozási szintje meghatározható annak jellemző termékeivel és szolgáltatásaival. Ennélfogva a CPA használatos a mezőgazdasági ágazat különböző gazdasági tevékenységei részletes leírására, ahol a további két számjegy hozzáadásával történő megkülönböztetés lehetővé teszi az egyes címszavak részletesebb meghatározását.

1.59. Az ESA 2010 értelmében az ágazat az azonos vagy hasonló főtevékenységgel foglalkozó szakosodott telephelyeket foglalja magában. A legrészletesebb osztályozási szinten az ágazat magában foglalja az összes, a NACE Rev. 2. azonos szakágazatába (négy számjegy) sorolt szakosodott telephelyet, amely az e nómenklatúra szerinti azonos tevékenységet folytatja (ESA 2010, 2.150.). Ennélfogva a mezőgazdasági ágazat területének meghatározásához az alábbiak pontos megállapítása szükséges:

- a mezőgazdaság jellemző tevékenységei,

- az EAA jellemző egységei.

2. A mezőgazdaság jellemző tevékenységeinek meghatározása

1.60. A mezőgazdasági ágazat - az EAA-ban foglaltak szerint - elvileg megfelel a NACE Rev. 2 01-es ágazatának, a következő pontokban (1.62-1.66.) található különbségekkel

1.61. Az EAA a nemzeti számlák keretrendszerében létező szatellitszámla, amelynek az alapfogalmai, alapelvei és szabályai az ESA 2010 rendszeren alapulnak. Ez utóbbi azonban csak általános keretrendszert nyújt a gazdaság egészére, és a mezőgazdaság egyedi követelményeinek megfelelően kell átdolgozni. Ezek a különleges követelmények elsősorban az EAA egyedi céljaiból, az adatforrások hozzáférhetőségéből, valamint a mezőgazdasági egységek és azok gazdasági tevékenységei egyedi jellegéből erednek. A szatellitszámlák egyedi jellege szükségessé teszi az EAA jellemző mezőgazdasági tevékenységei jegyzékének összeállítását, amelynek egyértelműen a NACE Rev. 2. osztályozásán kell alapulnia.

1.62. nemzeti számlák alkalmazásában a mezőgazdasági ágazat a meghatározás szerint magában foglalja az összes olyan egységet, amely - kizárólag vagy egyéb másodlagos gazdasági tevékenységekkel együtt - a NACE Rev. 2 01-es "Növénytermesztés, állattenyésztés, vadgazdálkodás és kapcsolódó szolgáltatások" elnevezésű ágazatához tartozik. A 01-es ágazat az alábbi alágazatokból áll ( 10 ):

- 01.1 alágazat: Nem évelő növény termesztése;

- 01.2 alágazat: Évelő növény termesztése;

- 01.3 alágazat: Növényi szaporítóanyag termesztése;

- 01.4 alágazat: Állattenyésztés;

- 01.5 alágazat: Vegyes gazdálkodás;

- 01.6 alágazat: Mezőgazdasági-, betakarítást követő szolgáltatás;

- 01.7 alágazat: Vadgazdálkodás, vadgazdálkodási szolgáltatás.

1.63. Az EAA jellemző mezőgazdasági tevékenységeinek jegyzéke megfelel a fenti hét tevékenységi alágazatnak (01.1-01.7.), de az alábbi eltérésekkel:

- a bor és az olívaolaj (kizárólag az ugyanazon egység által termesztett szőlőből és olajbogyóból) termelésének felvétele,

- egyes, a NACE Rev. 2. által mezőgazdasági szolgáltatásnak tekintett tevékenységek kizárása (például öntözőrendszerek működtetése - csak a mezőgazdasági szerződéses munka figyelembevételével).

3. A mezőgazdaság jellemző egységeinek meghatározása

1.64. Minden olyan egységet fel kell tüntetni, amely az EAA szerinti mezőgazdasági ágazat valamely jellemző tevékenységét folytatja. A szóban forgó egységek a NACE Rev. 2. alábbi alágazataiba sorolt tevékenységeket folytatják:

- 01.1 és 01.2 alágazat: Nem évelő és évelő növények termesztése,

- vetőmagok előállítása: csak a vetőmag-szaporítást végző egységek,

- 01.3 alágazat: Növényi szaporítóanyag termesztése,

- 01.4 alágazat: Állattenyésztés,

- 01.5 alágazat: Vegyes gazdálkodás,

- 01.6 alágazat: Mezőgazdasági-, betakarítást követő szolgáltatás,

- kivéve azokat az egységeket, amelyek a szerződéses munkától eltérő mezőgazdasági szolgáltatási tevékenységeket folytatnak (azaz olyan egységek, amelyek öntözőrendszereket üzemeltetnek vagy szaporítási célú vetőmag-feldolgozást végeznek),

- 01.7 alágazat: Vadgazdálkodás, vadgazdálkodási szolgáltatás

1.66. A jegyzékből látható, hogy a mezőgazdasági üzemeken kívül az alábbiak a mezőgazdaság jellemző egységei: bor- és olívaolaj-termelők társulása, valamint a szerződéses mezőgazdasági munkát végző szakosodott egységek (vö. 1.20 és 1.21). Nem hagyható figyelmen kívül, hogy azok az egységek, amelyek esetében a mezőgazdasági tevékenység csak szabadidős tevékenységet jelent, nem tartoznak a mezőgazdaság jellemző egységei közé (vö. 1.24).

4. Az egyes tételekre vonatkozó észrevételek

a)

01. 1-01.3 alágazat: Nem évelő és évelő növények termesztése, növényi szaporítóanyag termesztése

1.67. A 01.1-01.3. alágazatok szisztematikus bontást tartalmaznak, amely lehetővé teszi az EU-tagállamokban végzett összes növénytermesztési tevékenység osztályozását.

1.68. Az elszámolhatóság érdekében a takarmánynövények termelésének valamelyik gazdasági tevékenység részének kell lennie.

1.70. Az EAA nómenklatúrájában a mezőgazdasági vetőmagok a "Vetőmagok" alá tartoznak, ez alól kivételt képeznek a gabonafélék (beleértve a rizst), az olajos magvak, a fehérjenövények és a különböző burgonyafélék vetőmagjai, amelyeket az egyes megfelelő gabonafélék vagy olajos magvak fajtáinál, fehérjenövényeknél és burgonyafajtáknál jegyeztek be ( 11 ). A vetőmagtermelés valójában többféle termelési tevékenységet takar: kutatás (azaz az első generációs vetőmag-prototípusok előállítása), szaporítás (amelyet mezőgazdasági üzemek végeznek szerződéses formában) és tanúsítás (azaz a szakosodott termelési egységek által végzett osztályozás és csomagolás). Ezek közül csak a vetőmagok szaporítása jellemző mezőgazdasági tevékenység, mivel a kutatási és a tanúsítási tevékenységeket kutató- és termelő üzemek végzik, és ezek nem részei a hagyományos mezőgazdasági tevékenységnek (azaz a természeti erőforrások növénytermesztés és állattenyésztés céljából való felhasználásának). Ebből kifolyólag a vetőmagok előállítása az EAA-ban csak a szaporított vetőmagokra vonatkozik. A vetőmagok folyó termelőfelhasználása i. a szaporítási célból vásárolt első generációs vetőmagokra, valamint ii. a mezőgazdasági termelők által növénytermesztés céljából vásárolt minősített vetőmagokra vonatkozik.

1.71. NACE Rev. 2 ( 12 ) által elfogadott egyezmény nyomán, ha a saját termelésű mezőgazdasági termékek előállítása ugyanazon termelési egység által történik, akkor azokat a mezőgazdasághoz kell besorolni. A CPA például a szőlőmustot, a bort és az olívaolajat élelmiszeripari termékként kezeli. A NACE Rev. 2. a bor és az olívaolaj előállítását a C. "Feldolgozóipar" ágba (11.02 "Szőlőbor termelése" és 10.41 "Olaj gyártása" szakágazat) sorolja. Csupán a borszőlő és az olajbogyó termesztése tartozik a mezőgazdaság alá (01.21-es szakágazat: "Szőlőtermesztés" és 01.26-os szakágazat: "Olajtartalmú gyümölcs termesztése"). Ugyanakkor a fenti egyezmény nyomán az ugyanazon termelési egység által szőlőből és olajbogyóból előállított bort és olívaolajat a mezőgazdasághoz kell besorolni.

1.72. Az EAA-ban a mezőgazdasági üzemekkel szoros kapcsolatban álló egységek által végzett bortermelés is jellemző mezőgazdasági tevékenységnek tekintendő. A mezőgazdasági üzemekkel szoros kapcsolatban álló egységek közé tartoznak a termelői csoportok (pl. szőlőtermesztők szövetkezetei) is. Felvételüket a mezőgazdasági ágazatba e szervezetek jellege indokolja, mivel ezek a történelem folyamán a mezőgazdasági üzemek "kiterjesztését" jelentették (a termelés és az értékesítés tekintetében kölcsönös alapokon), és mivel ezek általában a mezőgazdasági üzemek tulajdonában vannak. Ezzel szemben az agrár-élemiszeripari ágazat vállalkozásai által végzett bortermelés (olívaolaj-termelés) nem tartozik az EAA-ba (a tisztán ipari jellege miatt).

1.73. A szőlőmust előállítása a jellemző tevékenységek jegyzékén együtt szerepel a bortermeléssel, mivel a szőlőmust nyers állapotában értékesíthető vagy exportálható, illetve az értékesítést vagy kivitelt megelőzően hozzáadható a készletekhez, akár fogyasztási, akár borkészítési céllal, valamely későbbi elszámolási időszakban.

1.74. Mivel a bor, az olívaolaj és a szőlőmust (ez utóbbi csak akkor, ha az elszámolási időszak során nem forr ki borrá) mind az ugyanannál az egységnél termesztett szőlő, illetve olajbogyó feldolgozásában testet öltő mezőgazdasági termelés eredménye, ezért sem a szőlőmust és bor előállítására szánt szőlő, sem pedig az olívaolaj készítésére szolgáló olajbogyó (mint kiindulási terméket) nem képezi a termelés részét. Ezeket a tételeket egységen belüli felhasználásként kell kezelni, amely nem mérhető az ágazat kibocsátásaként (vö. 2.052). A szőlőmustot, amiből az elszámolási időszak során nem készítenek bort, beleszámítjuk az adott időszak termelésébe soroljuk. A borrá erjedés alatt ezt mint folyó termelőfelhasználást (ágazaton belüli felhasználást) kell elszámolni, amit a megegyező értékű készletcsökkenés egyenlít ki. A mustfeldolgozás eredményeként kapott bort a termelés egyik elemeként a megfelelő soron kell elszámolni.

1.75. Az ültetvények (pl. szőlőültetvények és gyümölcsösök) állóeszközök, és létesítésüket a kibocsátás alatt kell elszámolni. A saját célra szánt ültetvények létrehozása a "Saját számlára termelt állóeszközök" alá tartozik. Ha az ültetvények létrehozását szakosodott egységek végzik szerződéses alapon, akkor a vonatkozó érték az "Értékesítés".

b)

01. 4 alágazat: Állattenyésztés

1.76. A növénytermelési tevékenységekhez (vö. 1.67) hasonlóan ez az alágazat az EU-tagállamokban tenyésztett összes élő állat és előállított állati termék szisztematikus bontását tartalmazza.

1.78. A lótenyésztés az EAA szerinti jellemző tevékenység, függetlenül az állat végső rendeltetésétől (tenyésztés, húsipari termékek előállítása vagy szolgáltatások). Azonban meg kell jegyezni, hogy a versenylóistállók és lovasiskolák vezetése nem tartozik a jellemző mezőgazdasági tevékenységek közé (a sport-, szórakoztató-, és szabadidős tevékenységek közé tartozik: 93-as ágazat) (vö.: 2.210). Ennélfogva a mezőgazdasági termelők ilyen tevékenységekből keletkező folyamatait ki kell hagyni az EAA-ból. Emellett a mezőgazdasági termelési folyamatban nem szereplő versenylovakat és hátaslovakat is ki kell hagyni az EAA-ból. Hasonló módon kell kezelni a bikaviadalokhoz tenyésztett bikákat is.

1.79. A gazdasági számlákon a melléktermékeket ( 13 ) - amelyek automatikusan keletkeznek bizonyos mezőgazdasági termékek előállítása során - nem ugyanazon címszó alatt számolják el, mint magát a terméket. Elkülönítve jelennek meg a termelési tevékenységek egyes alágazatainak a végén, fajok szerinti lebontásban. A növénytermesztésben például ide tartozik a szalma, a répalevél és káposztalevél, a borsó- és babhüvely, stb.; a borkészítésben a seprő és a borkő; az olívaolaj előállítása során az olyan hulladékok, mint az olajpogácsa; valamint az állattenyésztés esetében az elhullott vagy leölt vadak bőre, szőre és prémje, valamint a viasz, a trágya és trágyalé. Általánosságban elmondható, hogy e termékek egyike sem a termelés elsődleges célja, ami magyarázatot ad arra, miért olyan ritka az ezekre a termékekre vonatkozó megbízható statisztikai adat. Magában a mezőgazdaságban ezeket a termékeket elsősorban állati takarmányként vagy talajjavítóként használják. Alkalmanként azonban ezeket a melléktermékeket a mezőgazdaságtól eltérő nemzetgazdasági ágazatoknak adják el, amely esetben a kibocsátás értékét fel kell tüntetni az EAA-ban.

c)

01. 6 alágazat: Mezőgazdasági-, betakarítást követő szolgáltatás

1.80. A 01.6 alágazat tevékenységei két csoportba sorolhatók:

- szerződéses formában a termelési szakaszban végzett mezőgazdasági szolgáltatások (azaz mezőgazdasági szerződéses munka),

- "egyéb" mezőgazdálkodási szolgáltatások (öntözőrendszerek működtetése, szaporítási célú vetőmag-feldolgozás, stb.).

1.81. A második kategóriába tartozó mezőgazdasági szolgáltatási tevékenységek nem kezelhetők jellemző EAA-tevékenységekként (még akkor sem, ha azokat a nemzeti számlák mezőgazdasági számláin számolják el), mivel nem hagyományos vagy jellegzetes mezőgazdasági tevékenységek.

Mezőgazdasági szerződéses munka

1.82. A gazdasági szakosodási folyamat részeként a mezőgazdasági üzemek és a mezőgazdasággal foglalkozó háztartások már régóta nem maguk végeznek bizonyos feladatokat, amelyeket az egyre növekvő számú szakosodott, saját termelési egységgel rendelkező szakmák vettek át. A feladatok ilyen megosztása főleg a mezőgazdasági termékek feldolgozását érinti (újabb szektorok által végzett vágási tevékenység és húsfeldolgozás, gabonafélék őrlése, kenyér, vaj és sajt gyártása, valamint vetőmag-feldolgozás), valamint - egy későbbi szakaszban - bizonyos értékesítési műveleteket. Különösen ez a helyzet a mezőgazdaságot érintő lényeges strukturális változások, a nagy teljesítményű gépek növekvő használata, valamint a növénytermesztéshez és az állattenyésztéshez közvetlenül hozzájáruló mezőgazdasági tevékenységek esetében, amelyeket egyre nagyobb mértékben helyeznek ki szakosodott egységekhez.

1.83. E tevékenységek közül említést érdemel a talaj műtrágyázása, mésztrágyázása, felszántása, bevetése, gyomirtása, kártevő-mentesítése, növényvédelme, a szénabetakarítás, a cséplés és a birkanyírás.

1.84. Mindezen tevékenységek jellemző tulajdonsága, hogy általában szükségesek a mezőgazdasági termékek termelési folyamatának részeként és e termékek előállításához kapcsolódnak.

1.85. Azokat a tevékenységeket, amelyek nem kapcsolódnak közvetlenül a mezőgazdasági termékek előállításához - azaz, amelyek nem a mezőgazdasági termelési szakaszban zajlanak le (példa a másik nemzetgazdasági ágazathoz tartozó, nem mezőgazdasági tevékenységre a harmadik fél részére történő szállítás és a tej szállítása tejüzemekbe) -, nem lehet feltüntetni az EAA rendszerében (kivéve, ha a mezőgazdasági főtevékenységtől el nem különíthető tevékenységekről van szó; vö. 1.12).

1.86. Szem előtt kell tartani, hogy ez a besorolás csak akkor alkalmazandó, ha a szóban forgó tevékenységeket kizárólag a szakosodott egység részére hajtják végre. Azonban ha a mezőgazdasági termelő kezelő nélkül vagy a szükséges kezelőszemélyzetnek csak egy részével együtt bérel egy gépet azzal az eredménnyel, hogy továbbra is saját maga végzi el a tevékenységet a gépek segítségével, akkor ez a tevékenység a NACE Rev. 2. 77-es ágazatába tartozik. Ez főként az egyszerűbb, viszonylag kevés javítást igénylő gépek esetében, és főleg a csúcsidőszakok idején fordul elő, amikor a gépek iránt a legnagyobb a kereslet (vö. 1.23).

1.87. A mezőgazdasági termelési szakaszban végrehajtott szerződéses munkákat főleg drága gépekkel és berendezésekkel hajtják végre. Ilyen munkát az alábbiak végezhetnek:

a) szakvállalkozók, akiknek ez a főtevékenységük (valódi értelemben vett vállalkozók);

b) mezőgazdasági üzemek

A gazdálkodók által végzett szerződéses munka általában az alábbi formákban történik:

- a mezőgazdasági termelők kiegészítő jövedelmét tekintve a legrugalmasabb forma a szomszédoknak alkalmanként nyújtott segítség. Ebbe a kategóriába beletartozik az állatállomány elhelyezése, és - főként sertés és baromfi esetében - az állat díjazás fejében történő tartása (különösen a hízlalás). Elhelyezés nyújtható egy másik mezőgazdasági termelő tulajdonát képező állatállománynak, vagy az állatállomány lehet egy ipari vállalkozás, általában beszállító (pl. takarmánynövények termelője vagy kereskedője) vagy vásárló (pl. vágóhíd) tulajdona,

- többé-kevésbé autonóm összevont géppark formájában, amely a szomszédok közötti kölcsönös segítségnyújtás szisztematikus formáját jelenti. A gépek magas költségei és az egyes gazdaságok általi alacsony kihasználtságuk arra ösztönözték az ilyen gépeket birtokló gazdaságokat, hogy összevont gépparkokat hozzanak létre, amelyeket egyéb gazdaságok rendelkezésére bocsátanak, a szükséges személyzettel együtt. Egyre nagyobb mértékben jellemző, hogy a mezőgazdasági termelők fő mezőgazdasági jövedelme olyan személyeknek végzett szerződéses munkából származik, akik számára a mezőgazdaság csak másodlagos tevékenység, vagy akik egyes esetekben csupán a föld tulajdonosai,

- mezőgazdasági gépellátó szövetkezetek ( 14 ). Ezek nagyméretű szövetkezetek fizetett alkalmazottakkal; hasonlóak a szakvállalkozókhoz;

c) valamely későbbi termelési szakaszban érdekelt vállalkozások, amelyek gyümölcs vagy zöldség betakarítását végzik, majd azokat maguk dolgozzák fel (pl. szerződéses munkaként zöldborsókonzervet gyártó konzervgyárak);

d) egy korábbi termelési fázisban résztvevő gazdasági egységek. Ide tartoznak a mezőgazdasági gépek szerződéses munkát végző forgalmazói. Bár egyéb esetek - az EAA szempontjából - nem túl valószínűek, elméletileg lehetséges, hogy például a rovarirtó szerek gyártója saját maga alkalmazza a terméket. Azonban ha ezt a legmodernebb technológiával hajtják végre, nem feltétlenül minősül szerződéses munkának a mezőgazdasági termelési szakaszban, és biztosan nem minősül annak, ha az adott munkát a mezőgazdasági termelő egyébként nem végzi rendszeresen (pl. légi permetezés paraziták ellen).

1.88. Azokban az esetekben, amikor valamilyen tevékenységről el kell dönteni, hogy szerződéses munkának tekintendő-e (tehát olyan munkának, amit a mezőgazdasági termelési folyamat összefüggéseiben rendszerint maguk a mezőgazdasági üzemek végeznek el), nem tévesztendő szem elől, hogy nemcsak a tevékenység jellege fontos, hanem azok a sajátos összefüggések is, melyek keretében végrehajtására sor kerül, tehát a "mezőgazdasági termelési folyamat".

1.89. A gazdaságokban díjazás fejében végzett állattartás (föld rendelkezésre bocsátása az állatállomány számára) szerződéses mezőgazdasági munka, mivel része a mezőgazdasági termelési folyamatnak. Nem tartozik ide azonban a hátaslovak magáncélú tenyésztése és gondozása, mivel ezek a tevékenységek nem árutermelésre irányulnak, hanem az ESA 2010 értelmében vett valódi szolgáltatást jelentenek (NACE Rev. 2. R. nemzetgazdasági ág).

1.90. Nincsen jelentősége annak, hogy a szerződéses munkát végzőnek milyen jellegű ellenszolgáltatást fizetnek. Semmi esetre sem kell rögzített összegű díjazásnak (azaz szigorú értelemben vett bérnek) lennie; az ellentételezés történhet nyereségrészesedés formájában vagy vegyes formában (például az ellentételezésért borjak hízlalását vállaló gazda általában kap egy fix összeget borjanként, valamint részesedést a nettó nyereségből). Az ellenszolgáltatás lehet a kibocsátás egy meghatározott része is.

1.91. Mindenesetre a munkát mindig önálló gazdasági egységnek kell végeznie: a birtok fizetett munkavállalói által végzett munka nem tartozik ebbe a kategóriába. A gazdaság szempontjából az ilyen munka díjazása (például a fizetett marhapásztor munkája) bérköltség és a "Munkavállalói jövedelem" rovatban jelenik meg. Ezzel ellentétben a szerződéses alapon fejést végző gazdasági egység munkája az EAA-ben egyrészt kibocsátásként (szolgáltatás értékesítése), másrészt folyó termelőfelhasználásként (szolgáltatás megvásárlása a gazdaság részéről) kerül nyilvántartásra.

d)

01. 7 alágazat: Vadgazdálkodás, vadgazdálkodási szolgáltatás

1.92. Ez a tevékenységi csoport az alábbi tevékenységeket foglalja magában: i. állatok vadászata és csapdával való befogása üzleti alapon; ii. állatok befogása (halott vagy élő) élelmezési célra, szőrméért vagy bőrért, kutatási célra, állatkertek számára vagy háziállatnak; iii. vadászati vagy csapdával való befogási tevékenységből származó szőrmének, vagy hüllők vagy madarak bőrének az előállítása. Meg kell jegyezni, hogy a vágóhidakról és a sportként vagy szabadidős tevékenységként űzött vadászatból származó irha és a bőr kikészítése nem tartozik a mezőgazdaság jellemző tevékenységei közé. Továbbá a "vadgazdálkodás" alágazat nem tartalmazza a vadak gazdaságokban történő tenyésztését, amelyet a 01.49 "Egyéb állat tenyésztése" szakágazat alatt kell elszámolni.

5. Eltérés az EAA szerinti mezőgazdasági ágazat és a nemzeti számlák központi keretrendszere szerinti mezőgazdasági ágazat között

1.93. Az EAA szerinti - az 1.62-1.66. pontokban meghatározott - mezőgazdasági ágazat bizonyos tekintetben különbözik a nemzeti számlák alkalmazásában meghatározott ágazattól. A különbségek mind a jellemző tevékenységek, mind a jellemző egységek meghatározását érintik. Ezek a következőképpen foglalhatók össze:

EAA szerinti mezőgazdasági ágazat = NSZ mezőgazdasági ágazat (NACE Rev. 2. 01-es ágazat)

- szerződéses munkától eltérő, kapcsolódó mezőgazdasági szolgáltatásokat nyújtó egységek termelése (pl. öntözőrendszerek működtetése)

- Azon egységek, amelyek esetében a mezőgazdasági tevékenység csak szabadidős tevékenységet jelent, és amelyek szerepelnek a nemzeti számlákban, vö. ESA 2010, 3.08.

+ Bort és olívaolajat termelő egységek termelése (kizárólag az ugyanazon egység által termesztett szőlő és olajbogyó [termelők, szövetkezetek csoportja stb.] felhasználásával)

+ Azon egységek elkülöníthető másodlagos mezőgazdasági tevékenységei, amelyek főtevékenysége nem mezőgazdasági (vö. 1.18.)

II. TERMÉKEKHEZ KAPCSOLÓDÓ GAZDASÁGI MŰVELETEK

2.001. A termékekhez kapcsolódó gazdasági műveletek a termékek eredetéről és felhasználásáról adnak számot. A termékek alatt a termelés határán belül létrehozott árukat és szolgáltatásokat értjük. A termékekhez kapcsolódó gazdasági műveletek az ESA 2010 által meghatározott főbb kategóriái a következők: kibocsátás, folyó termelőfelhasználás, végső fogyasztási kiadás, tényleges végső fogyasztás, bruttó felhalmozás, áru- és szolgáltatásexport, valamint termékek és szolgáltatások importja.

2.002. Az 1.40 és 1.41 pontban említettek szerint az EAA-ban csak a kibocsátást, a folyó termelőfelhasználást és a bruttó felhalmozást lehet figyelembe venni. A kibocsátás a termelési számlán forrásként, a folyó tőkefelhasználás pedig felhasználásként van elszámolva. A bruttó tőkefelhalmozást a tőkeszámlán számolják el felhasználásként (eszközváltozásként).

A. ÁLTALÁNOS SZABÁLYOK

1. Elszámolási időszak

2.003. Az EAA esetében az elszámolási időszak a naptári év.

2. Egységek

a) Mennyiség

2.004. A mennyiségeket általában 1 000 t-s (a szőlőmust és bor esetében 10 000 hl-es) egységben kell megadni egy tizedesjegy pontossággal. Állatok esetében az élősúlyt kell alapul venni.

b) Árak

2.005. Az EAA rendszerében az árakat tonnánként (bor és szőlőmust esetében 10 hl-re) kell feltüntetni.

2.006. Az EAA rendszerében az árakat vagy a legközelebbi egész számra, vagy egy, illetve két tizedesjegyre kerekítve kell elszámolni, a rendelkezésre álló áradat statisztikai megbízhatóságától függően. Az EAA összeállításához felhasználásra és kibocsátásra vonatkozó árinformációk szükségesek.

c) Értékek

2.007. Az értékeket a nemzeti pénznem millió egységeiben kell feltüntetni.

3. Számbavétel időpontja

2.008. Az ESA 2010 (1.101-1.105.) a gazdasági folyamatokat (különösen a termékekkel kapcsolatos gazdasági műveleteket és a jövedelemelosztással kapcsolatos gazdasági műveleteket) az eredményszemlélet alapján számolja el, azaz akkor, amikor a gazdasági érték, a követelések és a igények keletkeznek, átalakulnak, törlik azokat vagy megszűnnek, és nem a kifizetés tényleges napján.

a) Kibocsátás

2.009. A kibocsátást annak keletkezésekor kell értékelni és számba venni. Ezért az előállításakor kell elszámolni és nem akkor, amikor a vásárló kifizeti.

2.010. Az ESA 2010-ben a termelést folytonos folyamatként kezelik, amelyben az árukat és szolgáltatásokat egyéb árukká és szolgáltatásokká alakítják át. Ez a folyamat a termékektől függően különböző hosszúságú időtartamokat vehet igénybe, és ezen időtartamok túlnyúlhatnak az elszámolási időszakon. A termelés e jellemzése - az eredményszemlélet elvével kombinálva - így azt eredményezi, hogy a kibocsátást befejezetlen termelés formájában számolják el. Ezért az ESA 2010 (3.54. pontja) szerint a mezőgazdasági termékek kibocsátását úgy kell számba venni, mintha annak előállítása az egész termelési időszak alatt folyamatos lenne (és nem csupán akkor, amikor a termést betakarítják vagy az állatokat levágják). A fejlődésben levő növényeket, lábon álló faanyagot, emberi fogyasztásra tenyésztett hal- vagy állatállományt a termelés folyamatában lévő, befejezetlen termelési készletként kell kezelni, és akkor kell késztermékkészletté átminősíteni, amikor a termelés befejeződött. A kibocsátás kizárja a művelés alatt nem álló biológiai erőforrások bármilyen változását, pl. a vadon élő állatok, madarak és halak tenyésztése vagy erdők művelés nélküli növekedése esetén, de magában foglalja a vadon élő állatok, madarak és halak fogásait.

2.011. A kibocsátás befejezetlen termelésként való elszámolása egyrészt kívánatos, másrészt szükséges a gazdasági elemzéshez, amennyiben a termelési folyamat az elszámolási időszakon túlnyúló időszak alatt megy végbe. Ennek segítségével megőrizhető a költségek és a kibocsátás nyilvántartásának konzisztenciája annak érdekében, hogy a hozzáadott értékről sokatmondó adatok állhassanak rendelkezésre. Mivel az EAA a naptári évre épül, a befejezetlen termelés elszámolása értelmezhető úgy, hogy az csak azokra a termékekre vonatkozik, amelyek termelési folyamata még nem fejeződött be a naptári év végeztével (továbbá olyan esetekben is, amikor az általános árszínvonal igen gyors változásokon megy keresztül az elszámolási időszak során).

2.012. Azonban olyan gazdaságokban előállított termékek esetén, amelyek termelési ciklusa rövidebb az elszámolási időszaknál, szükségtelen lenne a kibocsátás befejezetlen termelésként való elszámolása. A kibocsátásnak a késztermékfázisban, vagyis a betakarítás időpontjában (növénytermesztés esetén) történő számbavételével valójában megőrizhető a kibocsátás és a termelési költségek közti konzisztencia megfelelő foka. Ez a helyzet áll fenn a legtöbb olyan mezőgazdasági kibocsátás esetében, amelyek termelési ciklusa egy évnél rövidebb. Nem szükséges az sem, hogy a rövidciklusú növénytermesztést befejezetlen termelésként számolják el, amelynek a termelési folyamata átnyúlik a második naptári évbe (vö. 2.172). Ezekben az esetekben a lábon álló növények nem minősülnek befejezetlentermelés-készletnek.

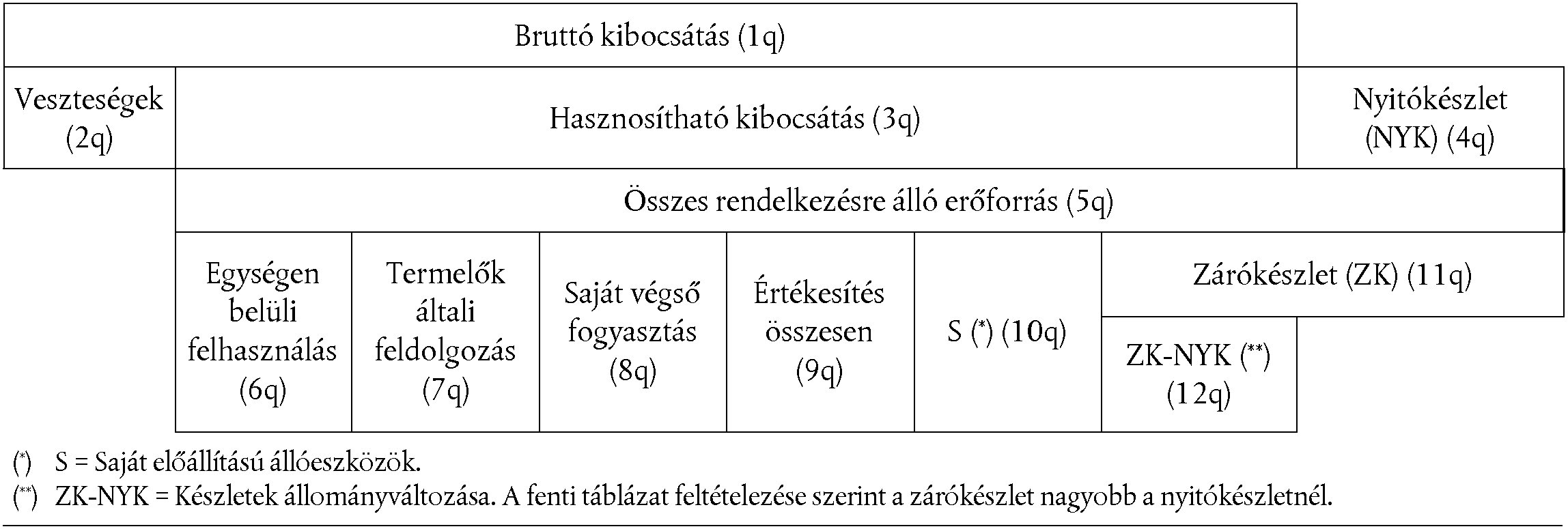

2.013. A gyakorlatban csak a hosszú termelési ciklussal rendelkező termékekre vonatkozik a befejezetlen termelés formájában történő elszámolás. Ilyen termékek különösen az állatállományok, az olyan növényi termékek, mint például a bor (amelynek az érlelése a termelési folyamat szerves részét képezi), valamint az ültetvények. Az Európai Unióban az árak normál trendje általában nem túlzottan jelentős, és ez nem lehet ok egyes termékek befejezetlen termelésként történő elszámolására (bár ez megtörténhet bizonyos kivételes esetekben, vö. 2.172).