32014D0200[1]

A Bizottság határozata (2013. július 17.) a Spanyolország által végrehajtott SA.21233 C/11. (korábbi NN/11., korábbi CP 137/06.) számú állami támogatási programról A spanyol adólízingrendszerként is ismert, bizonyos pénzügyi lízingmegállapodásokra alkalmazandó adórendszer (az értesítés a C(2013) 4426. számú dokumentummal történt) (Csak a spanyol nyelvű szöveg hiteles) (2014/200/EU)

A BIZOTTSÁG HATÁROZATA

(2013. július 17.)

a Spanyolország által végrehajtott SA.21233 C/11. (korábbi NN/11., korábbi CP 137/06.) számú állami támogatási programról A spanyol adólízingrendszerként is ismert, bizonyos pénzügyi lízingmegállapodásokra alkalmazandó adórendszer

(az értesítés a C(2013) 4426. számú dokumentummal történt)

(Csak a spanyol nyelvű szöveg hiteles)

(EGT-vonatkozású szöveg)

(2014/200/EU)

AZ EURÓPAI BIZOTTSÁG,

tekintettel az Európai Unió működéséről szóló szerződésre és különösen annak 108. cikke (2) bekezdésének első albekezdésére,

tekintettel az Európai Gazdasági Térségről szóló megállapodásra és különösen annak 62. cikke (1) bekezdésének a) pontjára,

miután a fent hivatkozott rendelkezésekkel összhangban felhívta az érdekelt feleket észrevételeik megtételére (1), és tekintettel ezen észrevételekre,

mivel:

1. ELJÁRÁS

(1) A Bizottságnál 2006 májusát követően iktatott több panasz szerint a hajózási társaságokra 2002 óta alkalmazandó spanyol program (a spanyol adólízingrendszer) lehetővé tette a tengeri szállítási társaságok számára, hogy 20-30 %-os engedménnyel vásároljanak hajókat Spanyolországban. Különösen a hajógyárak két nemzeti szövetsége, valamint egy egyéni hajógyár tett panaszt, hogy e program következtében spanyol hajógyárak nyertek el hajógyártási szerződéseket e szövetségek tagjaival szemben. 2010. július 13-án hét európai ország hajógyártási szövetsége írt alá közös petíciót az úgynevezett spanyol adólízingrendszerrel szemben. Legalább egy hajózási társaság támogatta e panaszokat. 2010 augusztusában az Európai Parlament egy képviselője is ugyanebben a témában tett fel kérdést (2).

(2) 2006. szeptember 15-i, 2007. január 30-i, 2007. november 6-i és 2008. március 3-i levelében a Bizottság tájékoztatást kért Spanyolországtól. Spanyolország a 2006. október 16-i, 2007. február 23-i és 27-i, valamint 2008. január 11-i és március 27-i levelében válaszolt. Egy 2008. április 29-én tartott értekezleten a Bizottság további tájékoztatást kért, amelyet Spanyolország a 2008. június 17-i levelében adott meg. A Bizottság 2008. szeptember 23-i leveleiben további információt kért, amelyet Spanyolország a 2008. október 24-i levelében adott meg.

(3) A panaszosoktól származó új információk fényében a Bizottság 2010. január 11-i és május 25-i levelében további tájékoztatást kért. Spanyolország a 2010. március 10-i, illetve július 26-i levélben válaszolt. 2011. január 24-én értekezletet tartottak a spanyol hatóságokkal.

(4) 2011. június 29-én kelt levelében a Bizottság tájékoztatta Spanyolországot arról a döntéséről, hogy megindítja az Európai Unió működéséről szóló szerződés (EUMSZ) 108. cikkének (2) bekezdése szerinti eljárást a támogatással kapcsolatban.

(5) 2011. augusztus 2-i levelében Spanyolország észrevételeket tett a hivatalos eljárás megindításáról szóló határozattal kapcsolatban.

(6) A hivatalos vizsgálati eljárás megindításáról szóló bizottsági határozatot (a továbbiakban: C(2011) 4494 végleges határozat) közzétették az Európai Unió Hivatalos Lapjában (3). A Bizottság felkérte az érdekelt feleket, hogy tegyék meg észrevételeiket az intézkedések vonatkozásában.

(7) A Bizottsághoz több érdekelt féltől érkeztek észrevételek. 2012. február 23-i, március 7-i, július 11-i és október 29-i, valamint 2013. február 12-i, 25-i és április 22-i levelében a Bizottság továbbította ezeket Spanyolországnak, és lehetőséget biztosított számára a válaszadásra. Spanyolország 2012. április 30-i, május 24-i, július 9-i és 23-i, november 14-i, valamint 2013. február 25-i, március 12-i és május 21-i levelében tett észrevételeket. További észrevételeket is benyújtott a 2012. október 3-i és 9-i levelében. Kérelmére a Bizottság 2012. november 13-án és 2013. február 4-én értekezletet tartott a Pequeños y Medianos Astilleros en Reconversión (PYMAR) (4) szövetséggel, valamint 2013. március 6-án a spanyol hatóságokkal.

2. A SPANYOL ADÓLÍZINGRENDSZER LEÍRÁSA

(8) A spanyol adólízingrendszer olyan ügyletekre alkalmazható, amelyekben a hajógyárak (eladók) tengerjáró hajókat építenek, a tengeri szállítási társaságok (vevők) pedig megvásárolják azokat, ezen ügyleteket pedig ad hoc jogi és pénzügyi struktúrák révén finanszírozzák.

(9) Az adólízingrendszer alapja:

- banki irányítás alatt álló ad hoc jogi és pénzügyi struktúra, amely a hajózási társaság (vevő) és a hajógyár (eladó) között áll,

- az ügyletet lebonyolító felek közötti összetett szerződéshálózat,

- több spanyol adóintézkedés alkalmazása.

(10) A Bizottság kérésére a spanyol hatóságok megerősítették, hogy az adólízingrendszert 273 hajóépítési és -vásárlási ügylet során alkalmazták 2002. január 1. és 2010. június 30. között, összesen 8 727 997 332 EUR értékben. A rendszert 2011. június 29-ig, a hivatalos vizsgálati eljárás megindításáig alkalmazták. A vevők európai és Európán kívüli hajózási társaságok. Az ügyletek mindegyike - egy kivétellel (egy 6 148 969 EUR értékű szerződés) - spanyol hajógyárakat érintett.

2.1. AZ ADÓLÍZINGRENDSZER - A JOGI ÉS PÉNZÜGYI STRUKTÚRA

(11) A fentiek szerint tehát egy adólízingügyletben a hajótulajdonos a hajógyár által szabott árhoz képest 20-30 % árengedménnyel építtethet új hajót. A hajózási társaság akkor kapja meg a kedvezményes árat (az engedmény levonása utáni árat), ha a hajót nem közvetlenül a hajógyártól, hanem bank által létesített, spanyol jog szerint bejegyzett gazdasági egyesüléstől vásárolja meg.

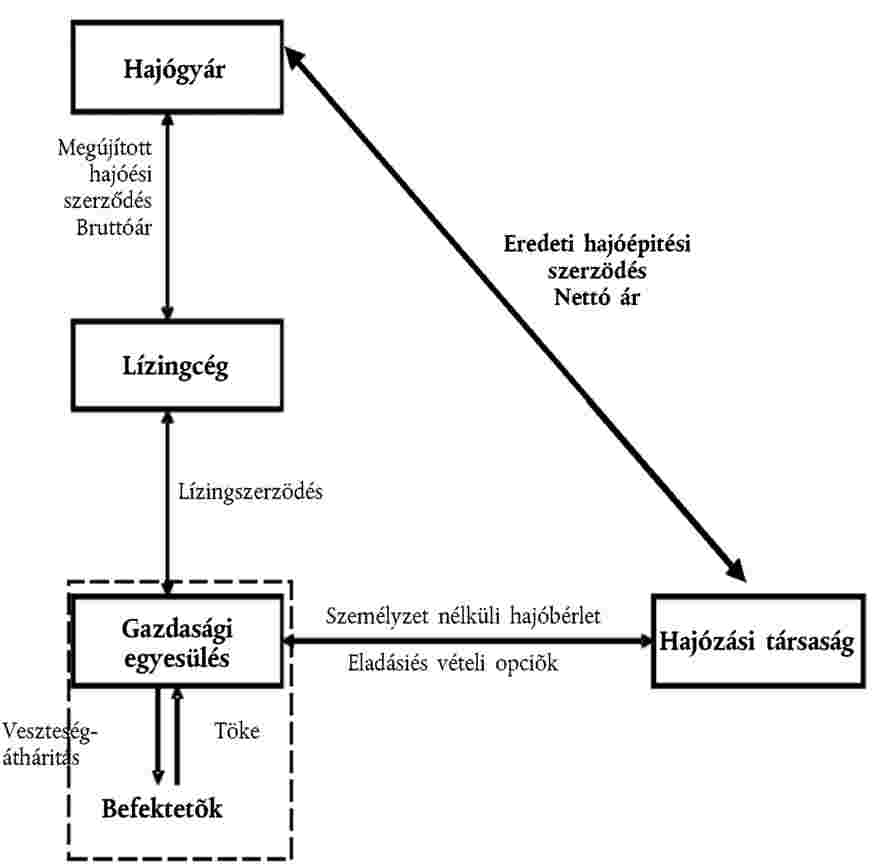

(12) Az adólízingrendszer egy általában bank által irányított adótervezési rendszer, amelynek célja, hogy adóelőnyöket generáljon egy adózási szempontból átlátható gazdasági egyesülés befektetői számára, és ezen adóelőnyök egy részét a hajó árából adott engedmény formájában átruházza a hajózási társaságokra. Az előny fennmaradó része a gazdasági egyesülés befektetőinél marad, a befektetésükért járó díjazásként. A gazdasági egyesülés mellett az adólízingügyletben más közvetítők, azaz egy bank és egy lízingcég is részt vesznek (lásd az alábbi ábrát).

(13) A gyakorlatban a gazdasági egyesülés a hajógyártás megkezdésének napjától lízingbe veszi a hajót egy lízingcégtől. A hajó megépülését követően a gazdasági egyesülés a hajót személyzet nélkül bérbe adja a hajózási társaságnak, a hajózási társaság pedig megkezdi a hajó üzemeltetését. A gazdasági egyesülés mindenesetre vállalja, hogy a lízingszerződés lejártakor megvásárolja a hajót, a hajózási társaság pedig vállalja, hogy a személyzet nélküli hajóbérleti szerződés lejártakor vásárolja meg a hajót kölcsönös adásvételi opciós szerződés (5) keretében. A lízingszerződésben megállapított opciós jog gyakorlásának időpontját úgy kell kitűzni, hogy néhány héttel megelőzze a személyzet nélküli hajóbérleti szerződésben meghatározott opció gyakorlásának időpontját. Mindkét opciót gyakorolni kell, ha a gazdasági egyesülés átlép a hajóűrtartalomadó-rendszerbe (részletesebb tájékoztatás tekintetében lásd a 2.2.4. szakaszt, 4. intézkedés: A hajóűrtartalomadó-rendszer). Az érintett felek keretszerződést kötnek, hogy garantálják, az adólízing-struktúra megszervezésében és működésében mindannyian egyetértenek.

(14) Ezeket az adólízingrendszer különböző résztvevői között létrejött ügyleteket részletesebben a C(2011) 4494 végleges határozat (6) ismerteti (2.2. szakasz), a Spanyolország által bemutatott példákon keresztül (7).

2.2. AZ ADÓLÍZINGRENDSZER - ADÓZÁSI SZEMPONTOK

(15) A fenti 2.1. szakaszban bemutatott adólízingrendszer célja először is az, hogy egyes adóintézkedésekhez kapcsolódóan előnyt teremtsen a gazdasági egyesülés és az abban részt vevő befektetők oldalán, amelyek ezt követően ezen előnyök részét az új hajót megvásárló hajózási társaságra hárítják át.

(16) A gazdasági egyesülés két különböző adószabályrendszer szerint két szakaszban jut adóelőnyhöz. Az első szakaszban az "általános" társaságiadó-rendszerben előrehozott és gyorsított értékcsökkenési leírást alkalmaznak a lízingelt hajóra. Ez erőteljes adóból levonható veszteségeket generál a gazdasági egyesülésnél. A gazdasági egyesülés adózási átláthatósága miatt e veszteségek levonhatók a befektetők saját bevételéből, a gazdasági egyesülésben fennálló részesedésükkel arányosan.

(17) Rendes körülmények között a hajó költségének ezen előrehozott és gyorsított értékcsökkenésével elért adómegtakarítást később magasabb adófizetéssel kell kompenzálni, vagy akkor, ha a hajó értékcsökkenését teljes mértékben leírták, és több értékcsökkenési leírás már nem vonható le, vagy ha a hajót eladják, és az eladásból tőkenyereség keletkezik (8). A gazdasági egyesülés adózási átláthatósága miatt a későbbi években bekövetkező nyereségnövekedés szokásosan hozzáadódik a befektetők saját bevételéhez, és adóköteles lesz.

(18) Az adólízingrendszerben azonban a gazdasági egyesülés a teljes értékcsökkenés leírását követően nem tartja meg a hajót. A második szakaszban a kezdeti veszteségekből eredő és a befektetőkre ruházott adómegtakarításokat védi, hogy a gazdasági egyesülés a társasági adózásról áttér a hajóűrtartalomadó-rendszerre, és a hajó hajózási társaság részére történő, az új rendszerre történő átállást követően nem sokkal bekövetkező eladásából eredő tőkenyereségek teljes mértékben mentesülnek az adó alól (9). E két szakaszról további részletek találhatók a C(2011) 4494 végleges határozatban (2.3.1. szakasz).

(19) A Bizottság rendelkezésére álló információ szerint (10) az adólízingrendszerben alkalmazott adóintézkedések összetett hatása következtében a gazdasági egyesülés és befektetői a hajó eredeti bruttó ára megközelítőleg 30 %-ának megfelelő adónyereséget érhetnek el. Ezen adónyereség egy része, amelyet a gazdasági egyesülés/annak befektetői értek el, a befektetőknél marad (10-15 %), egy részét pedig átruházzák a hajózási társaságra (85-90 %), amely társaság végül a hajó tulajdonosa lesz, a hajó eredeti bruttó árának 20-30 %-os csökkentése mellett.

(20) Amint az már kifejtésre került, az adólízingügyletek különböző egyedi, ugyanakkor összefüggő adóintézkedéseket kapcsolnak össze adóelőny generálása céljából. Az alábbi szakasz röviden bemutatja ezeket az intézkedéseket. További részletek találhatók a C(2011) 4494 végleges határozatban (2.4. szakasz).

2.2.1.

1. intézkedés: A lízingelt eszközök gyorsított értékcsökkenési leírása (11)

(a TRLIS 115. cikkének (6) bekezdése)

(21) Spanyolországban a lízingügylet adóügyi megítélése eltér annak elszámolási módszerétől. A társasági adóról szóló törvény egységes szerkezetbe foglalt változatának (TRLIS) jóváhagyásáról szóló, 2004. március 5-i 4/2004. sz. királyi törvényerejű rendelet (12) XIII. fejezete, valamint a társasági adóról szóló rendelet jóváhagyásáról szóló, 2004. július 30-i 1777/2004. sz. királyi rendelet (RIS) (13) 49. cikke alkalmazandó a legalább két évre kötött pénzügyi lízingszerződésekre, ha a szerződés tárgya ingó vagyon, illetve a tíz évre kötött szerződésekre, ha a szerződés tárgya ingatlan vagyon vagy ipari létesítmény.

(22) Kizárólag adózási céllal a kifizetések azon aránya, amely lehetővé teszi a lízingbe adó számára az eszköz költségeinek megtérülését (14), adóból levonható kiadásnak minősül bizonyos határokon belül, nevezetesen: a leírt összeg nem haladhatja meg az adott eszköztípus maximális lineáris amortizációja hivatalos együtthatója kétszeresének vagy háromszorosának és az eszköz költségének a szorzatát.

(23) Hajók esetében a szokásos lineáris amortizációt adózási célból tíz évre számolják (évi 10 %). A maximális gyorsított amortizációs kulcs a lízingelt eszközök esetében évi 20-30 % között mozog (40-60 hónapig tartó időszakra). A spanyol jogszabályok szerint a hajótulajdonosok csökkenő amortizációt (15) vagy az évek számának összege módszert (16) is alkalmazhatják.

2.2.2.

2. intézkedés: A lízingelt eszközök előrehozott értékcsökkenésének diszkrecionális alkalmazása

(a TRILS 115. cikkének (11) bekezdése és 48. cikkének (4) bekezdése, valamint a RIS 49. cikke)

(24) A TRILS 115. cikke (6) bekezdésének értelmében a lízingelt eszköz gyorsított értékcsökkenési leírása azon a napon kezdődik, amikor az eszköz megkezdi üzemelését, azaz azelőtt nem, hogy az eszközt átadnák a lízingbe vevőnek és az megkezdené annak használatát. Ugyanakkor a TRILS 115. cikke (11) bekezdésének (17) értelmében a Gazdasági és Pénzügyminisztérium a lízingbe vevő hivatalos kérelme alapján korábbi időpontot is meghatározhat az értékcsökkenési leírás kezdő időpontjaként. Ez a rendelkezés bizonyos feltételekkel elvben minden, lízingszerződés tárgyát képező és gyorsított értékcsökkenési leírásra alkalmas lízingelt eszközre alkalmazható.

(25) A TRLIS 115. cikkének (11) bekezdése gyakorlatilag két általános feltételt ír elő. Először is, az új kezdő napot "az eszköz tekintetében a szerződéses vagy kivitelezési időszak sajátos jellemzőire és az eszköz gazdasági rendeltetésének jellegére" tekintettel kell meghatározni. A RIS 49. cikkének értelmében az adóhatóság csak akkor ad engedélyt a kivitelezési időszak kezdetére előrehozott értékcsökkenési leírásra, ha ez a kivitelezési időszak meghaladja a 12 hónapot és a lízingszerződés előrehozott díjfizetésről rendelkezik. Másodszor, "ezen időpont meghatározása nem érinti az eszköz tényleges használatából eredő adóköteles összeg számítását, sem a tulajdonátruházásból eredő kifizetéseket, amelyeket vagy az általános adórendszer, vagy a TRLIS VII. címének VIII. fejezetében előírt különleges rendszer szerint kell megállapítani".

(26) A TRLIS 48. cikkének (4) bekezdése (18) szerint a TRLIS 115. cikkének (1) bekezdésében bemutatott előrehozott amortizációs rendszerbe tartozó eszközöket Spanyolországban bejegyzett gazdasági egyesüléseknek adják lízingbe, amelyek cserébe allízingbe adják azt harmadik feleknek. Ezenfelül a TRLIS 49. cikke megállapítja az abban az esetben követendő eljárást, ha a lízingelt eszközök előrehozott értékcsökkenési leírását kérelmezik.

2.2.3.

3. intézkedés: Gazdasági egyesülések

(27) Amint az már kifejtésre került, a spanyol gazdasági egyesülések a tagjaikétól elkülönült jogalanyisággal rendelkeznek. Ennek megfelelően - amennyiben teljesítik a spanyol jog szerinti jogosultsági követelményeket - a gazdasági egyesülések kérelmezhetik mind az előrehozott amortizációs intézkedést, mind a TRLIS 124-128. cikkében előírt alternatív hajóűrtartalomadó-rendszert (lásd a 2.2.4. szakaszt), még akkor is, ha egyik tagjuk sem hajózási társaság.

(28) Ugyanakkor adózási szempontból a gazdasági egyesülések átláthatóak, tekintettel spanyol illetőségű részvényeseikre. Más szóval, adózási tekintetben a gazdasági egyesülések nyereségeit (vagy veszteségeit) közvetlenül spanyol illetőségű tagjaiknak tulajdonítják arányos alapon. Mivel az adólízingügyletekben részt vevő gazdasági egyesüléseket tagjaik befektetési eszköznek és nem a közösen végzett tevékenység egy formájának tekintik, e határozat ezekre befektetőkként hivatkozik.

(29) A gazdasági egyesülések adózási átláthatósága azt jelenti, hogy a gazdasági egyesülés által az előrehozott és gyorsított értékcsökkenési leírás révén elért jelentős veszteség közvetlenül áthárítható a befektetőkre, amelyek e veszteségeket levonhatják saját nyereségükből, ezáltal csökkenthetik a fizetendő adót.

2.2.4.

4. intézkedés: A hajóűrtartalomadó-rendszer (a TRLIS 124-128. cikke)

(30) A spanyol hajóűrtartalomadó-rendszer 2002 óta hatályos. Lehetőséget biztosít a hajózási társaságok adóköteles nyereségének alternatív számítására az erre jogosító szállítási tevékenységeik tekintetében, az üzemeltetett űrtartalom, és nem a bevétel és kiadás különbsége alapján.

(31) A Bizottság összeegyeztethető állami támogatásként engedélyezte (19) a spanyol hajóűrtartalomadó-rendszert a tengeri szállítási ágazatnak nyújtott állami támogatásokról szóló közösségi iránymutatás (a továbbiakban: tengeri szállítási iránymutatás) (20) alapján. A hajóűrtartalomadó-rendszert szabályozó rendelkezéseket a TRLIS XVII. fejezetének 124-128. cikke tartalmazza.

(32) Spanyolország végrehajtási intézkedéseket is elfogadott a RIS VI. címében, az 50-52. cikkben. A Bizottság megjegyzi, hogy a TRILS 124-128. cikkében foglalt szabályokkal ellentétben, amelyeket bejelentettek a Bizottságnak, és amelyeket a Bizottság jóvá is hagyott, ezeket a végrehajtási intézkedéseket és különösen a RIS 50. cikkének (3) bekezdésében foglalt kivételt (lásd a 2.2.5. szakaszt), nem jelentették be a Bizottságnak, és az nem is hagyta ezeket jóvá.

(33) Amint más tagállamok esetében is, a spanyol hajóűrtartalomadó-rendszerbe való belépés opcionális, ahhoz a hatóságok előzetes engedélye kell, amely tíz évig érvényes. A nem hajózási vagy nem jogosult tevékenységekből származó jövedelmekre a rendes jövedelemadó-szabályokat kell alkalmazni.

(34) A spanyol jog szerint az adólízingrendszerben részt vevő gazdasági egyesüléseket fel lehet venni a hajózási társaságok valamelyik nyilvántartásába (21), mivel a spanyol hatóságok úgy ítélik meg, e társaságok tevékenysége kiterjed saját és bérelt hajóik üzemeltetésére is. A hajó üzemeltetésének fogalma tehát kiterjed a hajó személyzet nélküli hajóbérleti szerződés keretében harmadik fél rendelkezésére bocsátására is.

(35) A jogosult hajózási tevékenységek adóalapját a bruttó űrtartalom alapján számítják ki:

| Nettó regisztertonna | Napi mennyiség 100 tonnára (EUR) |

| 0-tól 1 000-ig | 0,90 |

| 1 001-től 10 000-ig | 0,70 |

| 10 001-től 25 000-ig | 0,40 |

| 25 001 felett | 0,20 |

(36) A hajózási társaság által üzemeltetett bruttó űrtartalomnak megfelelő alternatív adóalap kiszámítását követően ezen adóalapra a rendes társaságiadó-kulcsot kell alkalmazni.

(37) A TRLIS 125. cikke (2) bekezdése első franciabekezdésének értelmében a hajóűrtartalom-adó adóalapja a nyílt tengeren folytatott (jogosult) hajózási tevékenységekből származó valamennyi bevételt magában foglal, többek között a hajóűrtartalomadó-rendszerben kedvezményezett vállalkozás által újonnan vásárolt hajó későbbi eladásakor úgy realizált tőkenyereséget is, hogy a vállalkozás közben a hajóűrtartalomadó-rendszer hatálya alatt marad. Fordított esetben, minthogy a rendes társaságiadó-szabályok szerint az adóalapot a bevétel és a kiadás különbségeként határozzák meg, ha a vállalkozás által megszerzett hajót később tőkenyereséggel értékesítik, ezek a rendkívüli tőkenyereségek adóköteles bevételnek minősülnek, így növelik azt az adóalapot, amelyre a társasági adót kivetik.

A rendkívüli tőkenyereségek adóügyi megítélése abban az esetben, ha a hajó átkerül a hajóűrtartalomadó-rendszerbe

(38) Különös szabályokat kell alkalmazni, ha a már nem új hajó és az abból származó bevétel adóztatása a rendes társaságiadó-rendszerből átkerül a hajóűrtartalomadó-rendszerbe. Amennyiben egy hajó már a vállalkozás birtokában van, amikor az belép a hajóűrtartalomadó-rendszerbe, illetve másodkézből vett (a továbbiakban: használt) hajót akkor vásárolnak meg, amikor a vállalkozás már a hajóűrtartalomadó-rendszerben adózik, a TRLIS 125. cikkének (2) bekezdésében (22) foglalt különleges eljárást kell alkalmazni. Ezen eljárás szerint egyes összegek csak akkor adóznak a rendes társaságiadó-rendelkezések szerint, ha a hajót a későbbiekben eladják:

- A hajóűrtartalomadó-rendszer alkalmazásának első pénzügyi évében, illetve a használt hajó megszerzésének évében az e szabállyal érintett minden egyes hajó szokásos piaci értéke és a nettó könyv szerinti értéke közötti különbözettel megegyező, nem felosztható tartalékot kell képezni, vagy ezt a különbözetet külön kell feltüntetni az egyes hajókra vonatkozó éves beszámolóban minden olyan pénzügyi évben, amikor a hajó feletti tulajdonjog fennáll.

- Az említett pozitív tartalék összegét, valamint a tulajdonjog átruházásának időpontjában fennálló, az értékesített hajó adó szerinti értékcsökkenése és könyv szerinti értékcsökkenése közötti pozitív különbözetet hozzá kell adni a TRLIS 125. cikkének (1) bekezdésében említett hajóűrtartalomadó-alaphoz, amikor a hajó értékesítése lezárul.

(39) Így a spanyol hajóűrtartalomadó-rendszer Bizottság által jóváhagyott szokásos alkalmazásának eredményeként a potenciális tőkenyereséget a hajóűrtartalomadó-rendszerbe történő belépéskor adóztatják, és feltételezik, hogy a tőkenyereség adóztatására, ha késleltetve is, de sor kerül a hajó eladásakor vagy forgalomból való kivonásakor. Amint a 2.2.5. szakaszban kifejtésre került, az adólízingrendszerben erre az adóztatásra nem kerül sor halasztottan, hanem az teljes egészében elmarad, mivel az érintett hajókat újaknak és nem használtaknak tekintik. Így a különleges eljárás nem alkalmazandó.

2.2.5.

5. intézkedés: A RIS 50. cikkének (3) bekezdése

(40) Az engedélyezett adólízingügyletek esetében a Bizottság megjegyzi, hogy a gazdasági egyesülések elhagyhatják a szokásos társaságiadó-rendszert és beléphetnek a hajóűrtartalomadó-rendszerbe anélkül, hogy rendeznék az előrehozott és gyorsított értékcsökkenési leírásból eredő rejtett adókötelezettséget akár a hajóűrtartalomadó-rendszerbe történő belépéskor, akár a későbbiekben a hajó eladásakor vagy forgalomból történő kivonásakor.

(41) Ugyanis a TRLIS 125. cikkének (2) bekezdésében foglalt szabály alóli kivételként a RIS 50. cikkének (3) bekezdése (23) kimondja, hogy amikor a hajókat az adóhatóság által korábban jóváhagyott lízingszerződés részeként vételi opcióval szerzik meg, ezeket a hajókat újaknak (24) és nem használtaknak kell tekinteni - anélkül hogy figyelembe vennék, hogy üzemeltették-e vagy leírták-e már azokat - a lízingopció gyakorlásának napjától kezdve, azaz azt követően, hogy a gazdasági egyesülés átlépett a hajóűrtartalomadó-rendszerbe. A Bizottság rendelkezésére álló információ szerint ezt a kivételt csak a hatóságok által a TRLIS 115. cikke (11) bekezdésének (lásd a fenti 2.2.2. szakaszt, 2. intézkedés: A lízingelt eszközök előrehozott értékcsökkenésének diszkrecionális alkalmazása) értelmében vett előrehozott értékcsökkenési leírás iránti kérelmek vonatkozásában jóváhagyott egyedi lízingszerződésekre alkalmazták, azaz adólízingügyletek során megvásárolt, egy kivétellel spanyol hajógyárakból származó új tengerjáró hajók lízingelésére.

(42) Ezekben az esetekben úgy tekintették, hogy a hajókat a gazdasági egyesülés a lízingelési opció gyakorlásának napján, azaz a gazdasági egyesülés hajóűrtartalomadó-rendszerbe történő belépését követően újként szerezte meg. A RIS 50. cikkének (3) bekezdésében foglalt kivétel első következménye, hogy a TRLIS 125. cikkének (2) bekezdésében meghatározott szabályok alkalmazását mellőzik. A gazdasági egyesülésnek nem kell nem felosztható tartalékot képeznie, és nem adóztatják meg sem a hajózási társaság által kifizetett ár és a hajó gazdasági egyesülés könyveiben szereplő értéke közötti pozitív különbözetet (25), sem a hajó könyv szerinti értéke és adóértéke közötti pozitív különbözetet (26). A második következmény, hogy a hajózási társaságnak történő értékesítésből keletkező bevételt (a személyzet nélküli hajóbérleti opció gyakorlásának jelentős ára) a hajóűrtartalomadó-rendszerbe tartozó vállalkozás által megvásárolt és eladott hajóból származó bevételnek tekintik, és azt a TRLIS 125. cikke (2) bekezdése első franciabekezdésének értelmében beszámítják a hajóűrtartalom-adó alapjába.

3. A HIVATALOS VIZSGÁLATI ELJÁRÁS MEGINDÍTÁSÁNAK INDOKAI

(43) Először is a Bizottság arra az álláspontra helyezkedett, hogy a spanyol adólízingrendszert a különböző adóintézkedések ellenére egyetlen, egységes programként kell vizsgálnia (átfogó megközelítés), mivel a különböző intézkedéseket csak együttesen lehet alkalmazni - jogilag vagy ténylegesen -, és azt állapította meg, hogy e rendszer állami támogatásnak minősül.

(44) Második lépésként az egyedi intézkedéseket a Bizottság egyenként is értékelte (egyedi megközelítés), és ebben a szakaszban a következőket állapította meg:

- A lízingelt eszközök gyorsított értékcsökkenési leírása (1. intézkedés) ugyan állami támogatásnak minősülhet, mindenesetre létező támogatás, mivel a csatlakozást megelőzően hajtották végre. Ebből következően ezen intézkedés tekintetében a Bizottság nem indította meg a hivatalos vizsgálati eljárást.

- A lízingelt eszközök előrehozott értékcsökkenési leírása (2. intézkedés) állami támogatásnak minősülhet, mivel szelektív előnyt biztosít, tekintettel a spanyol jogszabályok által megállapított bizonytalan feltételekre és a spanyol adóhivatal által e feltételek értelmezése során gyakorolt mérlegelési jogkörre. Ezt a 2002-ben hatályba lépett (27) intézkedést a Bizottság jogellenesnek tekintette, és úgy ítélte meg, hogy valószínűleg összeegyeztethetetlen állami támogatást képez.

- A gazdasági egyesülési jogállást (3. intézkedés) a Bizottság nem tekintette lehetséges állami támogatásnak. Ezen intézkedés tekintetében a Bizottság nem indította meg a hivatalos vizsgálati eljárást.

- A hajóűrtartalomadó-rendszert (4. intézkedés) a Bizottság 2002-ben összeegyeztethető támogatásként engedélyezte. A jóváhagyott hajóűrtartalomadó-rendszer összeegyeztethetőségének kérdése nem merült fel a C(2011) 4494 végleges határozatban. A Bizottság általi engedélyezés folytán ezt az intézkedést mindenesetre létező támogatásnak kell tekinteni.

A Bizottság ugyanakkor a hajóűrtartalomadó-rendszerrel kapcsolatban két szempontot is felvetett:

- A Bizottság megkérdőjelezte egyes vállalkozások, köztük az adólízingügyletekben részt vevő gazdasági egyesülések számára biztosított azon lehetőséget, hogy élhetnek a hajóűrtartalomadó-rendszer kínálta előnyökkel, minthogy tevékenységeik hajók személyzet nélküli bérbe vagy lízingbe adására korlátozódnak. A Bizottság úgy vélte, hogy ezek a vállalkozások nem a tengeri személyszállítási vagy árufuvarozási ágazatban tevékenykedtek, amint azt a 4055/86/EGK (28) és a 3577/92/EK tanácsi rendelet (29) meghatározza, hanem a pénzügyi befektetések és a dologbérlet, illetve lízing ágazatában. A Bizottság megjegyezte, hogy ezek spanyol hajóűrtartalomadó-rendszerre való jogosultságát nem jelentették be a Bizottságnak, és a Bizottság azt nem is engedélyezte.

- A tőkenyereség adómentességét (5. intézkedés), amely a hajóűrtartalomadó-rendszer végrehajtási intézkedéseinek (a RIS 50. cikkének (3) bekezdése) következménye, és amelyet a spanyol hatóságok az engedélyezett hajóűrtartalomadó-rendszer részeként adtak elő, a Bizottság az általa 2002-ben adott engedély hatályán kívül esőnek tekintette. Ezt az intézkedést emellett jogellenesnek és valószínűsíthetően összeegyeztethetetlen támogatásnak ítélte.

(45) A támogatás potenciális kedvezményezettjeiként a következőket határozták meg:

- a gazdasági egyesülések, mint az adókedvezmények elsődleges kedvezményezettjei,

- a gazdasági egyesülések tagjai/befektetői, amelyek részesülnek a gazdasági egyesülések átláthatósága következtében az adókedvezményben,

- a hajózási társaságok, amelyek az adókedvezmény egy részét a hajó árából adott engedmény formájában kapják meg,

- valószínűsíthetően a hajógyárak, az érintett bankok, lízingcégek és más közvetítők.

(46) A Bizottság úgy vélte, hogy a támogatás nem tűnik a belső piaccal összeegyeztethetőnek.

4. SPANYOLORSZÁG ÉS AZ ÉRDEKELT FELEK ÉSZREVÉTELEI

(47) Észrevételek a spanyol hatóságoktól és 41 harmadik féltől, köztük hatóságoktól, ágazati szövetségektől és egyedi vállalkozásoktól érkeztek, amelyek vagy részt vettek az adólízingügyletekben, vagy az azokban részt vevők versenytársai voltak, mint például külföldi hajógyárak vagy hajógyártási szövetségek.

(48) Az észrevételek a C(2011) 4494 végleges határozatban foglalt bizottsági értékelés következő szempontjaival foglalkoznak:

- eljárási szempontok,

- az általános megközelítés: az adólízingrendszer programkénti értékelése szemben az adólízingrendszer részét képező egyedi intézkedések értékelésével,

- az egyedi intézkedések állami támogatássá minősítése (előny megléte, állami források, államnak tulajdoníthatóság, a versenyre és a kereskedelemre gyakorolt hatás), és hogy ezek némelyike létező támogatásnak minősülhet-e,

- a támogatás kedvezményezettjeinek megnevezése,

- a lehetséges állami támogatás összeegyeztethetősége,

- a támogatás visszafizetésével kapcsolatos akadályok (egyenlő bánásmód, jogos bizalom, jogbiztonság).

4.1. ELJÁRÁS

(49) Spanyolország úgy véli, a Bizottság anélkül indította meg a hivatalos vizsgálati eljárást, hogy fő következtetéseit egyeztette volna a spanyol hatóságokkal. Ennek következtében a spanyol állam védelemhez való joga és a bármely közigazgatási eljárás szempontjából lényeges kontradiktórius elv sérült.

(50) Számos harmadik fél szerint a Bizottságnak a létező támogatásokra vonatkozó eljárást kellett volna alkalmaznia, mivel amennyiben támogatásnak minősülnek, a két adóintézkedés (a lízingelt eszközök értékcsökkenési leírására vonatkozó szabályok és a hajóűrtartalomadó-rendszer) létező támogatás lenne.

4.2. AZ ADÓLÍZINGRENDSZER PROGRAMKÉNTI ÉRTÉKELÉSE/AZ EGYEDI INTÉZKEDÉSEK ÉRTÉKELÉSE

4.2.1. A panaszosok

(51) A Holland Shipbuilding úgy véli, hogy az adólízingrendszert egységes programnak kell tekinteni, mivel olyan szervezett rendszerről van szó, amely szándékosan aknáz ki különböző adóintézkedéseket, hogy gazdasági előnyt generáljon, amely előny jóval meghaladja a különböző intézkedések különálló alkalmazásával esetlegesen elérhető összes előnyt, és mivel ezek az intézkedések kölcsönösen függenek egymástól. A hajóűrtartalomadó-rendszer igénybevétele lehetővé teszi a gazdasági egyesülések számára az előrehozott és gyorsított értékcsökkenési leírásból származó ideiglenes adókedvezmény tartóssá tételét. Az előrehozott értékcsökkenési leírás alkalmazásával kapcsolatos bizonytalan feltételek és azok spanyol hatóságok általi értelmezése mérlegelési jogkört ruháznak az adóhivatalra. Ezt támasztja alá az a tény is, hogy a gyakorlatban csak akkor adnak engedélyt, ha a rendes társaságiadó-rendszerről állnak át a hajóűrtartalomadó-rendszerre.

(52) A Danish Maritime és a(z) [...] (30) (31) szintén állami támogatási programnak tekinti az adólízingrendszer egészét, amely a kedvezményezettektől függetlenül egyértelműen előnyben részesít bizonyos vállalkozásokat.

4.2.2. Spanyolország és az adólízingügyletek résztvevői

(53) Spanyolország és a Bizottság által lehetséges kedvezményezettként azonosított vállalkozások (hajózási társaságok, bankok, gazdasági egyesülések befektetői, adólízingügyletekben részt vevő hajógyárak) vitatják ezt az átfogó megközelítést.

(54) Úgy vélik, hogy az adólízing, mint olyan nem szerepel a spanyol adójogszabályokban, hogy az adólízingügyletek magánmegállapodások (lízing, személyzet nélküli hajóbérlet, gazdasági egyesülés), amelyet magánfelek kötnek, akik szabadon választhatják meg az eszköz finanszírozásának legolcsóbb módját és használhatják a rendelkezésükre álló szerződéses és adóügyi rendelkezéseket. Azt is fenntartják, hogy Spanyolország nem tehető felelőssé az adóterhüket csökkenteni kívánó adófizetők által megszerzett előnyökért. Ezenfelül az adójogszabályok nem írják elő a Bizottság által a C(2011) 4494 végleges határozatban említett valamennyi intézkedés alkalmazását.

(55) Az Asociación Española de Banca (a Spanyol Bankszövetség - AEB) úgy véli, hogy ez az első olyan alkalom, hogy a Bizottság egy jogszabályi rendelkezés helyett magánfelek közötti jogügyletek kombinációját minősítette állami támogatásnak.

(56) Az AEB úgy véli, hogy nem rendszerről, inkább két különböző programról van szó (az értékcsökkenési leírás rendszere és a hajóűrtartalom-adó), amelyek egyértelműen megoszthatók és elkülönítetten kezelhetők, tekintet nélkül arra, hogy elkülönítetten vagy együttesen alkalmazzák-e azokat.

(57) Ezenfelül az AEB úgy ítéli meg, hogy a Bizottságnak nem sikerült általános referenciarendszert azonosítania, mielőtt a szelektív előnyt meghatározta volna. Az AEB szerint egy eszköz megvásárlása számtalan módon finanszírozható a jogi eszközök és adóintézkedések különböző kombinációjának alkalmazásával, a Bizottságnak pedig mindezen alternatív megoldásokat össze kell vetnie. Annak megállapítása tehát, hogy az adólízing szelektív előnyhöz juttat bizonyos vállalkozásokat, mesterséges lenne, különösen ha a Bizottság adózási szempontból a befektetés finanszírozásának legköltségesebb módszerét veszi alapul, és ezáltal figyelmen kívül hagy minden, a befektetők rendelkezésére álló ösztönző intézkedést.

(58) Ebből következően az adólízingrendszer nem juttat szelektív előnyhöz. Ezt különösen az a tény támasztja alá, hogy a Bizottság több potenciális kedvezményezettet is meghatároz, amelyeket nem lehet gazdasági ágazatoknak megfeleltetni. Az AEB az állami támogatási szabályoknak a vállalkozások közvetlen adóztatásával kapcsolatos intézkedésekre történő alkalmazásáról szóló bizottsági közleményre (32) (a továbbiakban: a vállalkozások adóztatásáról szóló közlemény) és a holland Groepsrentebox-ügyben hozott bizottsági határozatra (33) hivatkozva úgy véli, hogy nem lehet olyan következtetést levonni, hogy az intézkedés szelektív, mert nagyobb kedvezményt biztosít a gazdasági egyesülések olyan tagjai számára, akik tengerjáró hajókba fektetnek be, mint akik más eszközökbe.

(59) Minthogy az adólízingrendszerben csak olyan magánfelek vesznek részt, akik az általános adóintézkedéseket magánmegállapodásokban használják fel, nem kerül sor állami források bevonására.

(60) Az AEB szerint a tagállamok közötti verseny és kereskedelem érintettsége sem merül fel, mivel a Bizottság által azonosított fő kedvezményezettek hajózási társaságok, és az intézkedés Európa- és világszerte valamennyi hajózási társaság előtt nyitva áll.

(61) Észrevételeikben e harmadik felek az adólízinget egymással össze nem függő intézkedések soraként írják le (egyedi megközelítés), és az adólízinggel, mint egységes rendszerrel kapcsolatban nem tesznek további észrevételt.

4.3. AZ EGYEDI INTÉZKEDÉSEK ÉRTÉKELÉSÉVEL KAPCSOLATOS ÉSZREVÉTELEK

4.3.1. Gyorsított értékcsökkenési leírás (a TRLIS 115. cikkének (6) bekezdése (34) ) - 1. intézkedés

(62) Spanyolország és egyes harmadik felek szerint ez az intézkedés általánosan alkalmazandó valamennyi eszköztípusra és ágazatra. A lízingdíjak eltérő adóügyi megítélése és elszámolási módja nem jár de facto szelektivitással, amit igazol az is, hogy sokféle ágazat alkalmazza ezt az intézkedést. Ráadásul a spanyol társaságiadó-rendszer alternatív rendelkezéseket tesz lehetővé a gyorsított értékcsökkenési leírás tekintetében. Az AEB azt állítja, hogy a lineáris amortizációt nem lehet (egyedüli) referenciaként figyelembe venni az előny meglétének megállapítása során, mivel általában megengedettek más értékcsökkenési módszerek. A TRLIS 11. cikke és a RIS 1-5. cikke lehetőséget biztosít degresszív módszerek alkalmazására, ilyenek például a csökkenő amortizáció (35) vagy az évek számának összege módszer (36), valamint az a lehetőség, hogy az adóhivatallal elfogadtatott egyedi terv szerint írják le az adott eszközt (37). Az AEB azt a példát hozza fel, hogy a csökkenő amortizációt a hatályos lineáris amortizációs kulcsnál, azaz 25 %-nál 2,5-szer magasabb kulccsal kell alkalmazni.

4.3.2. Az előrehozott értékcsökkenési leírás diszkrecionális alkalmazása (a TRLIS 115. cikkének (11) bekezdése, 48. cikkének (4) bekezdése, valamint a RIS 49. cikke) - 2. intézkedés

(63) Azzal érvelnek, hogy az előrehozott értékcsökkenési leírás csak a gyorsított értékcsökkenési leírás egy módszere, amely szerint a gyorsított értékcsökkenési leírás bizonyos feltételek mellett azt megelőzően is megkezdődhet, hogy az eszközt átadnák a végső felhasználónak vagy az megkezdené annak üzemeltetését. Ha nem lehetne levonni az eszköz kivitelezése során kifizetett összegeket, ez tulajdonképpen az adózás előrehozását jelentené. Az előrehozott értékcsökkenési leírás csak helyreállítja a semlegességet és a pénzáramlás és az adóügyi megítélés közötti kapcsolatot.

(64) Az AEB azzal érvel, hogy az amortizációs időszak előrehozatalának lehetősége olyan általános intézkedés, amely a TRLIS 11. cikke (1) bekezdésének d) pontjában és a RIS 5. cikkében is szerepel, amelyek meghatározzák az értékcsökkenési leírásra alkalmazandó általános szabályokat. Ezek a rendelkezések lehetővé teszik az adóhivatal számára, hogy jóváhagyja az adóalany által benyújtott és indokolt egyedi amortizációs tervet, akár kivitelezés alatt álló eszközök esetében is.

(65) Az előrehozott értékcsökkenési leírás előzetes engedélyezésének és az adóhivatal által követett eljárásnak az az egyetlen célja, hogy ellenőrizze, az ügylet valódi, és a jogszabályban megállapított objektív követelmények teljesülnek. Különösen azt kell biztosítani előzetesen, hogy: legyen olyan lízingmegállapodás, amelynek kezdő időpontja megelőzi az eszköz megrendelését vagy leszállítását; amennyiben kérelem érkezik, feltüntessék, hogy az eszköz költségeinek megtérülésével kapcsolatos kifizetések levonhatók; a szerződés olyan eszköz megvásárlásáról szóljon, amelyre az eszköz üzemi feltételeivel összhangban hosszú szerződéses/kivitelezési időszak vonatkozik; az eszköz kivitelezéséről szóló szerződést aláírják, és egyértelműen utaljanak az eszköz használatát szabályozó konkrét szerződéses feltételekre.

(66) A RIS 49. cikkében foglalt általános feltételek mellett a TRLIS 48. cikkének (4) bekezdése további feltételt ír elő arra az esetre, ha a kérelmező gazdasági egyesülés. Az engedély nem függ más intézkedések alkalmazásától, sem további dokumentumok benyújtásától. Végül az eljárás mérlegelésmentességét jelzi az a tény is, hogy az adóhivatalhoz beérkezett egyetlen kérelmet sem utasítottak el eddig. E tekintetben az AEB úgy véli, hogy a Bizottságnak közelebbről is meg kellene vizsgálnia, hogy miért nem kerül sor finanszírozási ügyletekre. Amennyiben, amint azt a Bizottság nemhivatalos információk alapján állítja, a hajózási társaságok nem tudnának bankot találni az ügylet megszervezéséhez, ez inkább annak köszönhető, hogy a felek nem tudnak megegyezni az ügylet egyes feltételeiben, például az árban. Az AEB hivatalosan tagadja, hogy bármely tagja részt vett volna a spanyol hatóságok értekezletein, vagy hogy nemhivatalos kapcsolatot tartana fenn e hatóságokkal. A helyzet ténylegesen nem ugyanaz, mint a francia GIE fiscaux ügyben (38) hozott bizottsági határozatban bemutatott, ahol az a feltétel, amely szerint az ügyletnek jelentős gazdasági és társadalmi érdeket kell képviselnie, pontatlannak bizonyult, és az adóhatóságok mérlegelésére volt bízva. Ellenkezőleg, az AEB tagadja, hogy a RIS 49. cikkében foglalt feltételek bármelyike pontatlan lenne és értelmezés tárgyát képezhetné.

(67) Ebből következően az előrehozott értékcsökkenési leírás a gyorsított értékcsökkenési leíráshoz hasonlóan általában alkalmazandó valamennyi eszköztípusra és ágazatra. Ez általános intézkedés.

(68) Mivel ez a gyorsított értékcsökkenési leírás alkalmazásának egyik módszere, ha állami támogatásnak minősülne, azt létező támogatásnak kellene tekinteni.

4.3.3. A gazdasági egyesülések adózási átláthatósága (a TRLIS 48. cikke) - 3. intézkedés

(69) Az AEB szerint a gazdasági egyesülések átláthatósága összhangban van a spanyol adórendszer logikájával. Ez az átláthatóság lehetővé teszi több befektető számára, hogy olyan közös befektetést hajtsanak végre, amelyet egyikük sem vállalna önállóan, és olyan adóügyi megítélést érjenek el ezen átláthatóság következtében és a befektetésben való részesedésük arányában, amely akkor lett volna alkalmazandó, ha egyedül fektettek volna be. Így a gazdasági egyesülés jogállás alkalmazásához nem kapcsolódik előny. Ez a jogállás emellett nem tartalmaz ágazati korlátozásokat. Bármely spanyol adófizető tagja lehet gazdasági egyesülésnek. Ez mutatja a szelektív jelleg hiányát.

4.3.4. A hajóűrtartalom-adózási rendszer (a TRLIS 124-128. cikke) - 4. intézkedés

(70) Minthogy a Bizottság kimondta a C(2011) 4494 végleges határozatban, hogy 2002-ben a spanyol hajóűrtartalomadó-rendszert a tengeri szállítási iránymutatással (39) összeegyeztethető támogatásként engedélyezte, a spanyol hatóságok és a harmadik felek észrevételeiket a 2002-es jóváhagyás hatályára és arra a konkrét kérdésre összpontosították, hogy az adólízingügyletben részt vevő pénzügyi gazdasági egyesülések (40) igénybe vehetik-e a hajóűrtartalomadó-rendszert.

(71) Ami azt a kérdést illeti, hogy azok a pénzügyi gazdasági egyesülések (40), amelyek adólízingügyletekben vesznek részt, de nem üzemeltetnek hajókat, hanem befektetnek azokba és pénzügyi befektetésük részeként azokat bérbe adják, részesülhetnek-e a hajóűrtartalomadó-rendszer kedvezményeiben, Spanyolország azt állítja, hogy e társaságok üzemeltetnek hajókat azáltal, hogy azokat bérbe adják, és ezért azok a spanyol hajólajstromokban is szerepelnek (mint hajózási társaságok) az 1989. július 28-i 1027/1989. sz. királyi rendelet (41) 1. cikke értelmében, amelyet az 1992. november 24-i 27/1992. sz. törvény 9. cikke ismétel meg. Minthogy a Bizottság a hajóűrtartalomadó-rendszer alkalmazását a spanyol hajólajstromban szereplő valamennyi társaság tekintetében engedélyezte (42), ez az engedély kiterjed olyan társaságokra is, amelyek hajók tulajdonosai és e hajókat bérbe vagy lízingbe adják harmadik feleknek. Ha ezt az intézkedést állami támogatásnak minősítik, azt ennélfogva létező támogatásnak kell tekinteni.

4.3.5. A RIS 50. cikkének (3) bekezdése - 5. intézkedés

(72) Spanyolország, a PYMAR és néhány bank azzal érvel, hogy a RIS 50. cikkének (3) bekezdése pusztán a jogbiztonság garantálását szolgáló végrehajtási intézkedéseket tartalmaz. Úgy vélik, hogy a spanyol jogrendszer elveivel összhangban az adóintézkedések lényegi elemeit törvényben kell meghatározni, és ez a rendelkezés, amelyet egy királyi rendelet tartalmaz, nem vezet be újdonságot, csak egyértelművé teszi a TRLIS 125. cikke (2) bekezdésének hatályát. Nem tér el a törvénytől, és nem teremt további kedvezményeket sem. A tőkenyereség adóztatás alóli mentesítése már a Bizottság által engedélyezett program részét képezte, ennélfogva ha támogatásnak minősül, azt létező támogatásnak kell tekinteni.

(73) Emellett Spanyolország és az állítólagos kedvezményezettek azt állítják, hogy logikus a hajót "újnak" tekintetni, mivel a lízingbe vevő előtt senki nem használta azt, és az opciós jog gyakorlásáról a lízingszerződés aláírásakor állapodnak meg (43). Az AEB azt állítja, hogy általában egy eszközt újnak tekintenek, ha azt lízingszerződés opciója révén szerzik meg.

4.4. AZ ÁLLAMI FORRÁSOK ÁTRUHÁZÁSÁVAL ÉS AZ INTÉZKEDÉSEK ÁLLAMNAK TULAJDONÍTHATÓSÁGÁVAL KAPCSOLATOS ÉSZREVÉTELEK

(74) A panaszosok szerint az adólevonás állami források átruházását jelenti, minthogy adóbevétel esik ki. Az adólízing/adóintézkedések az államnak tulajdoníthatók, mivel mindegyik intézkedésről a spanyol jog rendelkezik. Emellett az adólízing olyan engedélyre épül, amelyet az adóhatóságok adnak ki. Még ha ezek az engedélyek egyedi intézkedésekhez kapcsolódnak is, egyértelmű, hogy a gyakorlatban a teljes adólízingügylet tekintetében adják azt meg. Ezt támasztja alá az a tény is, hogy az előrehozott értékcsökkenési leírás iránt az adóhivatalhoz benyújtott kérelem részletesen bemutatja az adókedvezmény konstrukcióját és annak a gazdasági egyesülés, illetve befektetők és a hajózási társasági közötti megoszlását, valamint egy feljegyzést tartalmaz a hajógyártól, amelyben az kifejti a rendelkezéstől várható társadalmi és gazdasági előnyöket. Ha e dokumentumok nem lennének ténylegesen a jóváhagyás előfeltételei, indokolatlan lenne azokat rendszeresen benyújtani.

(75) A hajózási társaságok másfelől azzal érvelnek, hogy a hajógyár vagy a gazdasági egyesülés által az eredeti árhoz képest adott árengedmény nem az államnak tulajdonítható, hanem a gazdasági egyesülés és az ügyletben részt vevő hajózási társaság közötti magánjellegű szerződéses jogviszony eredménye.

4.5. A VERSENYTORZULÁSSAL ÉS A KERESKEDELEM ÉRINTETTSÉGÉVEL KAPCSOLATOS ÉSZREVÉTELEK

(76) [...] úgy véli, hogy az érintett előny nagyságrendje (14 millió EUR a C(2011) 4494 végleges határozatban szereplő példában) kétségtelenül érinti a kedvezményezettek piaci pozícióját, ezért jelentős torzulásokat eredményez az erőteljes versennyel jellemzett piacokon. A rendszer jókora előnyt nyújt a spanyol hajógyárak számára, amelyek olyan, a többi európai hajógyárénál alacsonyabb árakon tudják kínálni hajóikat, amely árak tartalmazzák az adólízingrendszerből eredő kedvezményeket. [...] hivatkozik a Spanyol Ipari Minisztérium statisztikáira, amelyek szerint a spanyol hajógyárak egyre több külföldi hajótulajdonost láttak el az idő előrehaladtával.

(77) Ami a hajózási társaságokat illeti, [...] véleménye szerint azáltal, hogy ezek jóval olcsóbban vásárolnak hajót a spanyol hajógyáraktól, állandó költségeik jelentős részét tekintve több millió eurót takarítanak meg. Minthogy ez az előny eloszlik a hajó költsége megtérülésének időszakára, e társaságok versenyelőnyhöz jutnak más hajóüzemeltetőkkel szemben, ezért a verseny hosszú évekre torzul.

(78) Amint az már kifejtésre került, a hajótulajdonosok azzal érvelnek, hogy minden hajózási társaság élhet a spanyol hajógyárak kínálta feltételekkel, ezért részesülhet a spanyol hajógyárak által esetlegesen kínált bármilyen árengedményben. Azzal is érvelnek, hogy tisztességes piaci árat fizettek, és nem részesültek semmilyen gazdasági előnyben. Ennélfogva a hajók spanyol hajógyáraktól való megvásárlása valószínűleg nem csökkenti jelentősen működési költségeiket, és nem erősíti tartósan pozíciójukat sem, amint azt a Bizottság C(2011) 4494 végleges határozata állítja.

4.6. A TÁMOGATÁS KEDVEZMÉNYEZETTJEINEK MEGHATÁROZÁSÁVAL KAPCSOLATOS ÉSZREVÉTELEK

(79) Az AEB szerint a gazdasági egyesüléseket nem lehet a támogatás kedvezményezettjeinek tekinteni. Adózási átláthatóságuk miatt a befektetőknek kell a gazdasági egyesülés kereskedelmi tevékenységéből eredő adót megfizetniük. Így a gazdasági egyesülések semmilyen gazdasági előnyben nem részesülnek az adócsökkentés eredményeként. Emellett bármely spanyol adófizető befektető - tag - lehet gazdasági egyesülésben.

(80) Másfelől számos hajózási társaság véli úgy, hogy kizárólag a gazdasági egyesülések a támogatás lehetséges kedvezményezettjei. A hajógyárak nem lehetnek a támogatás kedvezményezettjei, mivel nem spanyol adófizetők. Ezenfelül úgy érvelnek, hogy a Bizottság tévesen vélte úgy - és magyarázatot sem adott arra-, hogy az adóelőnyöket a gazdasági egyesülés árengedményen keresztül a hajózási társaságra ruházza. Az árat lényegében az eszköz magántulajdonosának kereskedelmi döntése eredményeként határozzák meg.

(81) A hajótulajdonosok azzal érvelnek, hogy a hajózási társaságok világszerte általában különböző országok hajógyáraitól veszik hajóikat, többek között, amennyiben úgy kívánják, spanyol hajógyáraktól. Ezért a spanyol hajógyárak által kínált árengedményekben mindegyik hajózási társaság részesülhet.

(82) Több hajótulajdonos érvel azzal, hogy amennyiben az adólízing állami támogatásnak minősül, nem ők e támogatás kedvezményezettjei. Ezt két dologgal indokolják: először is, az adólízing-struktúra működése arra utal, hogy a gazdasági egyesülés és a hajógyár egyeztet, ezáltal egyetlen érdekeltséget alkotva, és így határozzák meg az eladási árat; másodszor, vontatóhajókat és mentőhajókat üzemeltető társaságok jelentik a példát arra, hogy Spanyolországon kívüli hajógyáraktól is kérnek be hasonló vontatók építésére vonatkozó ajánlatokat. Ezek az ajánlatok ugyanabban az ártartományban mozognak, vagy még olcsóbbak is, mint a véletlenszerűen kiválasztott spanyol hajógyárak. Azzal érvelnek, hogy ebből következően tisztességes piaci árat fizettek, és nem részesültek semmilyen, az EUMSZ 107. cikke (1) bekezdésének értelmében vett gazdasági előnyben. Amennyiben az adólízingrendszer gazdasági előnyt biztosítana, a kedvezményezettek az adólízingügyletekben részt vevő hajógyárak és nem a hajózási társaságok lennének.

(83) A Holland Shipbuilding úgy véli, hogy a támogatás kedvezményezettjei a gazdasági egyesülések és azok befektetői, valamint a hajózási társaságok, de a spanyol hajógyárak is, mivel jelentős különbség van a hajótulajdonos által fizetett és a hajógyár által kapott ár között, amely ár meghaladja a piaci árat. A nemzeti hajógyártási szövetség véleménye szerint a rendszerrel a hajógyáraknak kívántak kedvezni. Helytelen lenne azt megállapítani, hogy az adólízingrendszer a hajózási társaságokat juttatja előnyhöz. A kivitelezési ár csökkentése nem feltétlenül jelent előnyt a hajó vevője számára. Emellett a spanyol hajógyárak csak olyan vevőket részesíthetnek ebben az előnyben, amelyek az adólízingrendszert alkalmazzák. Az adólízingrendszer a hajógyártáshoz nyújtott jogellenes támogatás, amely károsítja azokat a nemzeti hajógyártókat, amelyek a spanyol hajógyárak közvetlen versenytársai.

(84) A PYMAR úgy véli, a Bizottság nem indokolta kellőképpen a C(2011) 4494 végleges határozatban, hogy miért azonosította a hajógyárakat az állami támogatás lehetséges kedvezményezettjeiként. Arra is rámutat, hogy hasonló adórendszerrel kapcsolatos, a GIE Fiscaux, a Brittany Ferries, az Air Caraïbes vagy a Le Levant ügyben hozott határozatokban (44) a Bizottság az eszköz gyártóját nem nevezte meg a támogatás kedvezményezettjeként.

4.7. A LÉTEZŐ VAGY JOGELLENES TÁMOGATÁSKÉNTI MINŐSÍTÉSSEL KAPCSOLATOS ÉSZREVÉTELEK

(85) Amint az a fenti 4.3. szakaszban említésre került, Spanyolország és egyes harmadik felek úgy vélik, csak két intézkedés jöhet szóba: először is a TRLIS 115. cikkének rendelkezései, amelyek a pénzügyi lízingszerződés keretében szerzett eszköz költségeinek leírására vonatkoznak. Spanyolország e rendelkezéseket az uniós csatlakozása előtt fogadta el. Így tehát, amennyiben ez az intézkedés támogatásnak minősül, az létező támogatás, amint azt a C(2011) 4494 végleges határozat is kimondta, és a TRLIS 115. cikkének (11) bekezdése, amely lehetővé teszi az adóhivatal számára, hogy a leírás kezdőpontját meghatározza, pusztán a 115. cikk végrehajtási szabálya. Másodszor, a TRLIS 124-128. cikkében foglalt hajóűrtartalomadó-rendszer, amelyet a Bizottság 2002-ben jóváhagyott, és amely ezért szintén létező támogatás. A végrehajtási rendelkezések, különösen a RIS 50. cikkének (3) bekezdése nem változtatnak a törvényben foglalt szabályokon, ezért azokra kiterjed a bizottsági engedély.

4.8. A TÁMOGATÁS ÖSSZEEGYEZTETHETŐSÉGÉVEL KAPCSOLATOS ÉSZREVÉTELEK

(86) A spanyol hatóságok és az állítólagos kedvezményezettek azzal érvelnek, hogy a támogatás a 2002-ben jóváhagyott hajóűrtartalomadó-rendszer alapján összeegyeztethető, mivel "a spanyol jog (45) szerint bejegyzett hajózási társaságokra" terjed ki, "amelyek tevékenysége magában foglalja saját tulajdonú vagy bérhajók üzemeltetését". Mivel a RIS 50. cikkének (3) bekezdése csak végrehajtja a hajóűrtartalomadó-rendszert, arra szintén kiterjed a 2002. évi határozat.

(87) Harmadik felek azzal is érvelnek, hogy bármely olyan támogatás összeegyeztethető lenne a tengeri szállítási iránymutatással, amely kiterjed saját tulajdonú és bérhajók üzemeltetésére és az ezen iránymutatásban meghatározott maximális támogatási intenzitás alatt marad.

(88) Az Asociación de Ingenieros Navales y Oceánicos de España (Hajógyártók és Hajómérnökök Spanyol Szövetsége) úgy véli, bármely támogatás összeegyeztethetőségét az átfogó versenykörnyezetben kell elemezni, és nem a belső piacra kell koncentrálni, mivel a nem uniós országok hajógyárai is támogatást kapnak, amely támogatás nem áll a versenyszabályok hatálya alatt, mint az EU esetében.

(89) Ezzel szemben [...] úgy véli, a rendszert egyáltalán nem lehet összeegyeztethetőnek tekinteni, még - amint azt a C(2011) 4494 végleges határozat kimondja - a tengeri szállítási iránymutatás szerint sem. Úgy véli először is, hogy Spanyolország nem tudja bizonyítani, hogy bármely hajó jogosult az ezen iránymutatásban foglalt kedvezményekre, és másodszor, hogy a támogatás csak abban az országban csökkenti a kedvezményezett által fizetendő adót nullára, amely a rendszert elfogadja. Ezért egyetlen nem spanyol hajótulajdonos sem részesülhet a rendszer előnyeiből, a spanyol hajótulajdonosok által fizetett adó pedig valószínűleg korlátozott, mivel azok élvezik a hajóűrtartalomadó-rendszer előnyeit, szociális terheik pedig csökkentettek.

4.9. A VISSZAFIZETÉSSEL KAPCSOLATOS ÉSZREVÉTELEK

(90) Mind a spanyol hatóságok, mind a lehetséges kedvezményezettek azt állítják, hogy a visszafizetést ki kellene zárni, mivel az sértené az uniós jog alapvető elveit (46), jelesül az egyenlő bánásmódot, a bizalomvédelmet és a jogbiztonságot.

4.9.1. Egyenlő bánásmód

(91) A PYMAR azzal érvel, hogy hasonló adóintézkedéseket vizsgáltak két másik ügyben (Brittany Ferries (47) és GIE Fiscaux), ahol nem rendeltek el visszafizettetést. Amennyiben a Bizottság azt állapítaná meg, hogy támogatás áll fenn, ezt a támogatást összeegyeztethetőnek kellene tekinteni a tengeri szállítási iránymutatás 11. fejezetében megállapított határon belül, és az e határt meghaladó összeg tekintetében a jogbiztonság védelme a francia esethez hasonlóan arra kellene indítsa a Bizottságot, hogy tartózkodjon a visszafizettetés követelésétől. [...] úgy véli, hogy mivel a francia gazdasági szereplőkkel sem fizettették vissza a támogatást, a spanyol gazdasági szereplőktől egy nagyon hasonló esetben várt visszafizettetés ez utóbbiakat előnytelen versenyhelyzetbe hozná és sértené az egyenlő bánásmód elvét.

(92) Spanyolország és a PYMAR egy sor határozatra hivatkoznak, amelyek esetében a Bizottság nem követelt visszafizettetést a Bizottság vagy valamely tagja által tett nyilvános nyilatkozat miatt. Hivatkoznak a belga koordinációs központok, a luxemburgi 1929-es holdingtársaságok és más koordinációs központok, valamint multinacionális vállalatok csoporton belüli tevékenységei ügyében (48), a spanyol cégérték-ügyben (49), egy nehéz helyzetben lévő nagyvállalatoknak nyújtott olaszországi támogatási ügyben (50) és két halászati ügyben (51) (Shetland- és Orkney-szigetek) hozott határozatra.

4.9.2. Jogos bizalom és jogbiztonság

(93) Spanyolország (52) és egyes, az adólízingügyletekben részt vevő harmadik felek szerint az ügyletekben részt vevők a következő tényezők alapján vélték úgy, hogy az ügyletekben alkalmazott adóintézkedések nem minősülnek állami támogatásnak:

1. a Bizottság Brittany Ferries ügyben 2001-ben hozott határozatában (53) tett állítása abban az értelemben, hogy a spanyol adólízinghez hasonló rendszer, a francia GIE Fiscaux általános intézkedésnek minősült;

2. az intézkedéstervezetek (előrehozott értékcsökkenési leírás és hajóűrtartalomadó-rendszer) közzététele a Spanyol Parlament Hivatalos Közlönyében 2001. október 10-én (54);

3. a Bizottság 2001-es levele, amelyben tájékoztatást kér Spanyolországtól több állítólagos támogatási intézkedéssel kapcsolatos vizsgálattal összefüggésben, ezen intézkedések közé értve egy, a hajógyártás javára létrehozott adólízingrendszert;

4. egy 2004. évi bizottsági határozat (55), amely elutasítja a holland hajógyáraknak azon a címen nyújtott támogatást, hogy az ugyanazon hajógyártási szerződésekért versengő spanyol hajógyáraknak állítólagosan nyújtott támogatást kompenzálják;

5. a francia GIE Fiscaux ügyben (56) 2006-ban hozott határozat;

6. az akkoriban a versenyjogért felelős Kroes biztos 2009. évi levele (57) a norvég kereskedelmi és ipari miniszternek válaszul arra a panaszra, hogy a spanyol adólízingrendszer előnyhöz juttatja a spanyol hajógyárakat;

7. az intézkedéstervezetek 2001-es közzététele, a rendszer 2002-es indulása, illetve a Bizottsághoz 2006-ban beérkezett első panaszok és az eljárás 2011. júniusi megindítása között eltelt idő. Ez a hosszú időtartam megerősíti azt a vélekedést, hogy nem volt elégséges bizonyíték az eljáráshoz;

8. egy körültekintő gazdasági szereplő nem láthatta volna előre az állami támogatást olyan különböző rendszerek kombinációjában, amelyek a nemzeti adóztatásnak régóta részét képezik (a lízingelt eszközök gyorsított értékcsökkenési leírása, a gazdasági egyesülések jogállása), illetve amelyeket a Bizottság korábban jóváhagyott (hajóűrtartalomadó-rendszer);

9. az értékcsökkenési módszerekre vonatkozó intézkedéseket illetően a támogatás hiányára utaló állítások a vállalkozások adóztatásáról szóló közleményben (58).

4.9.2.1. A Bizottság 2001. évi határozata a Brittany Ferries (BAI) ügyben

(94) Az említett határozat (193) preambulumbekezdésében a Bizottság kimondta, hogy: "[...] tekintettel a gazdasági egyesülésekre, és az általuk esetlegesen juttatott adókedvezményekre, a Bizottság úgy véli, hogy ezek általános intézkedéseknek minősülnek, mivel Franciaországban megszokottnak tekinthetők, hogy a gazdasági tevékenységek valamennyi ágazatában kialakíthatók és a közjog részét képezik".

(95) A határozatot 2002. január 15-én tették közzé a Hivatalos Lapban. A GIE Fiscaux ügyben 2006-ban hozott határozatban a Bizottság úgy vélte, hogy: "Ha igaz az, hogy a szóban forgó rendszer ebben az ügyben ugyanaz volt, mint az 1998 előtt hatályos, azt mindazonáltal meg kell állapítani, hogy ez a tény ennek a határozatnak az indokaiból nem következett egyértelműen, és hogy ez a körülmény ily módon a szóban forgó rendszer kedvezményezetteit félrevezethette."

(96) Spanyolország (59) és egyes harmadik felek azzal érveltek, hogy ez az állítás vagy jogbizonytalanságot teremtett a felépítésében és hatásaiban nagyon hasonló spanyol adólízingrendszer jogszerűségével kapcsolatban, vagy pedig jogos bizalmat keletkeztetett azt érintően, hogy a spanyol adólízingrendszer nem minősül állami támogatásnak.

4.9.2.2. Az intézkedéstervezetek közzététele a Spanyol Parlament Hivatalos Közlönyében

(97) A PYMAR szerint a Bizottság tudomást szerzett az adólízingrendszer meglétéről, amikor az azt alkotó intézkedéseket (a lízingelt eszközök előrehozott értékcsökkenési leírásának diszkrecionális alkalmazását és a hajóűrtartalomadó-rendszert) 2001. október 10-én közzétették a Spanyol Parlament Hivatalos Közlönyében ugyanazon törvénytervezet részeként. Ezt követően a hajógyárak az ezen intézkedések nyomán keletkező előnyöket belefoglalták az új hajógyártási projektekkel kapcsolatos ajánlataikba, és nem várták meg az intézkedések hatálybalépését, hogy előrelépjenek az első adólízing-struktúrák megtárgyalásának és végrehajtásának folyamatában.

4.9.2.3. A spanyol adólízingrendszerrel kapcsolatos 2001. évi tájékoztatáskérés

(98) A PYMAR hivatkozik a Bizottság által 2001. december 21-én, számos olyan állami intézkedéssel szembeni panasz nyomán küldött levélre, amely intézkedések állítólag csökkentették a spanyol hajógyáraktól vásárolt hajók költségét. Ebben a levélben a Bizottság különösen az adólízingrendszerrel kapcsolatban kért tájékoztatást:

"A Bizottság tudomására jutott, hogy számos intézkedés csökkentheti a spanyol hajógyáraktól származó hajók vásárlásának költségét. A Bizottság különösen azt az információt kapta, hogy a következő intézkedések állnak rendelkezésre:

...

3. Egy olyan adólízingrendszer, amelyben a Spanyolországban vásárolt hajókat fel lehet használni adócsökkentésre különleges célú gazdasági egység alkalmazásán keresztül. Úgy tűnik, az e kombinációból származó nyereséget alacsonyabb áron vagy csökkentett lízingelési költségek mellett a hajótulajdonosokra ruházzák. A Bizottság arra kéri Spanyolországot, hogy adjon meg minden releváns információt, amely lehetővé teszi e kérdés értékelését".

(99) A PYMAR szerint ez a levél arra utal, hogy a Bizottságnak rendelkezésére állt információ, és tudomása volt az adólízingrendszer létezéséről, és hogy már 2001-ben vizsgálta az ügyet, anélkül, hogy további lépéseket tett volna; mindez jogos bizalmat ébresztett aziránt, hogy a spanyol intézkedés nem minősül támogatásnak.

4.9.2.4. A holland bejelentésről szóló 2004. évi határozat

(100) 2002. szeptember 9-én a holland hatóságok bejelentettek egy "kiegyenlítő támogatást", amelyet a holland hajógyáraknak kívántak nyújtani az állítólag Spanyolország által nyújtott támogatás kiegyenlítése érdekében (60). A hivatalos vizsgálat lezárultakor (61) a Bizottság végleges határozatában (62) azt állapította meg, hogy mivel "a spanyol illetékesek egyértelműen cáfolták, hogy a támogatást valaha is rendelkezésre bocsátották volna" (63), a Bizottság nem rendelkezik "az állítólagos spanyolországi támogatás kielégítő bizonyításához" szükséges bizonyítékokkal, és a bejelentett támogatást a belső piaccal összeegyeztethetetlennek nyilvánította.

(101) A PYMAR szerint, minthogy a spanyol adólízingrendszer 2002-ben már hatályos volt, mielőtt Hollandia bejelentette volna a támogatást, a 2004. évi bizottsági határozat jogos bizalmat ébresztett volna aziránt, hogy az adólízingrendszer nem minősül állami támogatásnak.

4.9.2.5. A francia GIE Fiscaux ügyben 2006-ban hozott határozat

(102) A PYMAR szerint a francia GIE Fiscaux rendszer nagyon hasonlít a spanyol adólízingrendszerre. Ennek eredményeként a francia ügyben hozott 2006. évi határozat ahhoz a jogos bizalomhoz vezetett a gazdasági szereplők részéről, hogy: 1. az adólízingrendszer összeegyeztethetőnek tekinthető a belső piaccal a tengeri szállítási iránymutatás 11. fejezetének határain belül, és 2. az iránymutatás 11. fejezetében foglalt felső határt meghaladó támogatások visszafizettetését nem követelik majd, tekintettel a két ügy eljárási hasonlóságaira.

(103) Emellett a PYMAR számtalan bizottsági határozatra hivatkozik, ahol egy adott intézkedésnek egy korábban a Bizottság által jóváhagyott intézkedéshez való hasonlósága a gazdasági szereplők jogos bizalmát alátámasztó tényező volt. A PYMAR különösen arra hivatkozik, hogy nem rendeltek el visszafizettetést például a következő esetekben (64): külföldi jövedelem (Írország), nemzetközi finanszírozási tevékenységek (Hollandia), koordinációs központok és pénzügyi vállalatok (Luxemburg), vizcayai koordinációs központok (Spanyolország), ellenőrzési és koordinációs központok (Németország), központi vállalati pénztárak, székhely- és logisztikai központok (Franciaország), egyesült államokbeli külföldi exportvállalkozásokra vonatkozó adóügyi határozatok (Belgium), gibraltári kötelezett társaságok (Egyesült Királyság); ezek az esetek nagyon hasonlóak a Bizottság által korábban jóváhagyott belga koordinációs központok rendszeréhez.

4.9.2.6. Kroes biztos 2009. évi levele

(104) A norvég hatóságok azon levelére válaszul, amely a spanyol adólízingrendszerrel összefüggésben panaszt emel a norvég hajógyárakkal szembeni állítólagos diszkrimináció ellen, Kroes biztos azt válaszolta, hogy a Versenypolitikai Főigazgatóság: "már vizsgálta az ügyet", és kérésére Spanyolország nyilvános nyilatkozatot tett közzé egy adófizető adóhivatalhoz intézett kérdésére adott válasz (65) - adóügyi határozat - formájában, amely megerősíti, hogy az intézkedés nem korlátozódott a spanyol hajógyárakra és azt más tagállamokban gyártott hajók vásárlása esetén is igénybe lehet venni. A levél azt állapította meg, hogy e pontosításra tekintettel nincs szükség további lépésekre.

(105) A PYMAR szerint 2009. április 2-án egy norvég hajótulajdonos megosztotta Kroes biztos levelének tartalmát egy spanyol hajógyárral, amellyel együtt részt vett az adólízingügyletekben. A PYMAR benyújtotta a Gerencia del Sector de la Construcción Naval (66) (GSN) 2012. szeptember 13-i levelét is, amely arról tanúskodott, hogy még 2009-ben megismerte Kroes biztos levelének tartalmát, és azt megosztotta az adólízingügyletekben részt vevő jogalanyokkal, valamint a PYMAR-ral rendszeres értekezleteik alkalmával.

4.9.2.7. A panasz és az eljárás megindítása között eltelt idő

(106) A PYMAR szerint kilenc év telt el aközött, hogy a Bizottság 2001 decemberében tudomást szerzett a rendszerről, illetve, hogy a rendszer 2002-ben elindult (az első panaszok 2006-ban történő bizottsági kézhezvételét követően pedig öt év), és aközött, hogy az eljárást 2011-ben megindították. Az idő anélkül telt el, hogy a Bizottság lépéseket tett volna, ez pedig azt a vélekedést támasztotta alá, hogy nincs elegendő bizonyíték az eljáráshoz.

4.9.2.8. Körültekintő gazdasági szereplő nem láthatta volna előre az állami támogatás fennállását több intézkedés kombinációjában

(107) A PYMAR és más harmadik felek szerint ez az első alkalom, hogy a Bizottság több intézkedés együttes alkalmazását állami támogatásnak minősíti, ezt szokásos körülmények között egy körültekintő gazdasági szereplő nem láthatta volna előre.

4.9.2.9. Az értékcsökkenési módszereket érintően vállalkozások adóztatásáról szóló bizottsági közleményben foglalt állítások

(108) A PYMAR azzal érvel, hogy a vállalkozások adóztatásáról szóló bizottsági közlemény 13. pontja értelmében a teljesen technikai jellegű adóintézkedések, mint például az értékcsökkenés leírására vonatkozó szabályok nem minősülnek állami támogatásnak. Ennek alapján a gazdasági szereplők jogosan vélhették úgy, hogy az előrehozott értékcsökkenési leírással kapcsolatos intézkedés nem minősül állami támogatásnak.

4.9.3. A visszafizettetés következményei

(109) Attól az időponttól, hogy a Bizottság tudomást szerzett az adólízingrendszer meglétéről, az általa tett lépések és az eltelt idő jogos bizalomhoz vezettek aziránt, hogy nincs szó támogatásról, és ennek következtében, hogy a korábban végrehajtott ügyletekhez nyújtott támogatást nem kell visszafizetni. A Bizottságnak tehát minden ügylet esetében tartózkodnia kell a támogatás visszafizetésének elrendelésétől.

(110) Hasonlóképpen, Kroes biztos 2009. évi levele is azt erősítette meg, hogy a rendszert a Bizottság vizsgálta. Az adólízingügyletben részt vevő valamennyi fél (hajózási társaságok, gazdasági egyesülések, bankok és közvetítők stb.) jogosan várhatták, hogy a Bizottság feltárt volna bármilyen támogatást a rendszerben, és mivel nem került sor további vizsgálatra, nem volt szó támogatásról.

(111) A PYMAR hivatkozik olyan határozatokra is, amelyekben a Bizottság elismerte, hogy az uniós intézmények (Bíróság, Bizottság stb.) eljárása jogos bizalmat kelthetett aziránt, hogy a múltban odaítélt támogatást nem kell majd visszafizetni, ami gátolná a Bizottságot abban, hogy elrendelje a visszafizetést, ideértve azt az esetet is, amikor a támogatást a jogos bizalmat keltő eljárást megelőzően ítélték oda. Hivatkoznak a spanyol cégérték-ügyben a belga koordinációs központok ügyében, az osztrák energiaadó-kedvezmény ügyében és a nehéz helyzetben lévő nagyvállalatoknak Olaszországban nyújtott támogatás ügyében hozott határozatokra (67).

4.9.4. Szerződéses kikötések

(112) A spanyol hatóságok és a PYMAR azt állítják, hogy a Bizottság által a hajózási társaságok vagy a gazdasági egyesülések és a befektetők javára szólóként azonosított támogatások mindenképpen érintenék a hajógyárakat, amelyekhez a gazdasági egyesülések vagy a befektetők, illetve befektetési társaságok követeléseket nyújtanának be az adólízingügyletekben részt vevő különböző szereplők közötti szerződéses jogviszony értelmében. A PYMAR szerint ugyanis egyes szerződéses kikötések előírják a hajógyárak számára, hogy kártalanítsák a befektetőket és a hajózási társaságokat különösen az ügyletet érintő jogszabályi, többek között adójogi változás esetén.

5. ÉRTÉKELÉS

5.1. ELJÁRÁS

(113) A Bizottság úgy véli, hogy az alkalmazott eljárás nem sértette Spanyolország védelemhez való jogát, sem harmadik felek meghallgatáshoz való jogát. Ellenkezőleg, a hivatalos eljárás megindításáról szóló határozat az első hivatalos lépés, amelyet a Bizottságnak meg kell tennie az EK-Szerződés 93. cikkének alkalmazására vonatkozó részletes szabályok megállapításáról szóló, 1999. március 22-i 659/1999/EK tanácsi rendelet (68) (a továbbiakban a 659/1999/EK rendelet) értelmében, ha az előzetes vizsgálatot követően kétségei vannak az állami támogatás belső piaccal való összeegyeztethetőségét illetően (a 659/1999/EK rendelet 13. cikke és 4. cikkének (4) bekezdése). Az eljárás megindításáról szóló határozatnak pontosan az a célja, hogy összefoglalja a vonatkozó ténybeli és jogi kérdéseket, megtegye az előzetes értékelést a javasolt intézkedés támogatási jellegére vonatkozóan, és meghatározza a belső piaccal való összeegyeztethetőséggel kapcsolatban felmerült kétségeket, valamint felszólítsa az érintett tagállamot és az egyéb érdekelt feleket, hogy nyújtsák be észrevételeiket (a 659/1999/EK rendelet 6. cikke).

(114) Ráadásul a Bizottság nem indított hivatalos vizsgálati eljárást a lízingelt eszközök gyorsított értékcsökkenési leírása (a TRLIS 115. cikkének (6) bekezdése) tekintetében, mivel rámutatott arra, hogy ha az intézkedés állami támogatásnak minősülne, azt mindenesetre létező támogatásnak kellene tekinteni. Nem merültek fel kételyei a hajóűrtartalomadó-rendszerrel kapcsolatban sem, legalábbis amennyiben azt a Bizottságnak bejelentették, és a Bizottság azt engedélyezte (a TRLIS 124-128. cikke), mivel ezt az intézkedést is létező támogatásnak tekintették. Ezt a két intézkedést a C(2011) 4494 végleges határozat csak azért említi és mutatja be, mert az adólízingrendszer lényeges elemei, és a hivatalos vizsgálat hatálya alá vont intézkedésekhez (a TRLIS 115. cikkének (11) bekezdése és 48. cikkének (4) bekezdése, a RIS 49. cikke és 50. cikkének (3) bekezdése, valamint a hajóűrtartalomadó-rendszer nem szállítási tevékenységekre történő alkalmazása) kapcsolódnak.

(115) A Bizottság úgy véli, hogy a TRLIS 115. cikkének (11) bekezdése és 48. cikkének (4) bekezdése, a RIS 49. cikke és 50. cikkének (3) bekezdése, valamint a hajóűrtartalomadó-rendszer nem szállítási tevékenységekre történő alkalmazása elkülöníthetők az előző preambulumbekezdésben említett más intézkedésektől (azaz a TRLIS 115. cikkének (6) bekezdésétől és a TRLIS 124-128. cikkétől), és nem minősülnek létező támogatásnak a 659/1999/EK rendelet 1. cikke b) pontjának értelmében, mivel ezeket Spanyolország uniós csatlakozását követően, 2002-ben és 2003-ban vezették be, és a Bizottság előzetes engedélye nélkül léptették hatályba. Ezért ezen intézkedések tekintetében a Bizottság jogosan követte a jogellenes támogatásra alkalmazandó eljárást (a 659/1999/EK rendelet 1. cikkének f) pontja, 13. cikke és 4. cikkének (4) bekezdése.

5.2. AZ ADÓLÍZINGRENDSZER PROGRAMKÉNTI ÉRTÉKELÉSE/AZ EGYEDI INTÉZKEDÉSEK ÉRTÉKELÉSE

(116) Az a tény, hogy az adólízingrendszer különböző intézkedésekből tevődik össze, amelyek nem mindegyike képezi részét a spanyol adóügyi jogszabályoknak, nem elegendő ahhoz, hogy megakadályozza a Bizottságot annak programkénti leírásában és értékelésében. A Bizottság ugyanis a C(2011) 4494 végleges határozatban kifejtetteknek megfelelően úgy véli, az adólízingügyletekben alkalmazott különböző adóintézkedések jogilag vagy ténylegesen összekapcsolódnak. Jogilag a lízingelt eszközök előrehozott értékcsökkenési leírásának diszkrecionális alkalmazása (a TRLIS 115. cikkének (11) bekezdése) a lízingelt eszközök gyorsított értékcsökkenési leírása előrehozott alkalmazásának (a TRLIS 115. cikkének (6) bekezdése) felel meg. Hasonlóképpen, a RIS 50. cikkének (3) bekezdése kivételt állapít meg a hajóűrtartalomadó-rendszer keretében alkalmazandó különleges eljárás alól. Jogilag a RIS 50. cikkének (3) bekezdése csak a hajóűrtartalomadó-rendszer igénybevételére jogosult hajókra és az adóhivatal által engedélyezett lízingszerződésekre vonatkozik. Ténylegesen a lízingszerződéseket csak a lízingelt eszközök előrehozott értékcsökkenési leírására adott engedély keretében tekintették az adóhivatal által engedélyezettnek. Jogilag az előrehozott értékcsökkenési leírás lízingszerződés keretében megszerezhető eszközök széles skálájára alkalmazható lehet. Ugyanakkor az előrehozott értékcsökkenési leírás feltételei értelmezés tárgyát képezhetik, és ténylegesen csak akkor tekintették azokat teljesítettnek, és az engedélyt csak akkor adták ki, ha a hajó jogosult volt a hajóűrtartalomadó-rendszer igénybevételére.

(117) Emellett a Bizottság megjegyzi, hogy az adólízingrendszerben foglalt három fő intézkedésből kettő (az előrehozott értékcsökkenési leírás diszkrecionális alkalmazása és a hajóűrtartalomadó-rendszer jogosultsági szabályai) ugyanazon a napon (2002. január 1.), ugyanazon törvényben léptek hatályba.

(118) A Bizottság megjegyzi azt is, hogy amikor a jogos bizalommal és az egyenlő bánásmóddal érvelnek, ugyanazok a harmadik felek, akik vitatják a Bizottság átfogó megközelítését, az adólízingrendszert a francia GIE Fiscaux rendszerhez nagyon hasonlóként írják le. Az a tény, hogy a francia intézkedés valamennyi jellemzőjét egyetlen jogi rendelkezésbe foglalták, szükségképpen átfogó értékelést vont maga után. Ebben a tekintetben az, hogy az adólízingrendszer különböző elemeit eltérő, de ténylegesen egymáshoz kapcsolódó jogi rendelkezések írják le, ilyenként nem indokol eltérő megközelítést.

(119) Ebből kifolyólag a Bizottság úgy véli, hogy a spanyol adólízingrendszert olyan programként kell leírni, amely összefüggő adóintézkedésekből áll, hatásait pedig ebben a kölcsönös összefüggésben kell értékelni, figyelembe véve az állam által bevezetett vagy jóváhagyott tényleges kapcsolódási pontokat.

(120) A Bizottság mindenesetre nem csak az átfogó megközelítésre támaszkodik. Az átfogó megközelítés mellett a Bizottság az adólízingrendszert felépítő egyes intézkedéseket is elemezte. A Bizottság úgy véli, hogy a két megközelítés kiegészíti egymást, és egybehangzó következtetésekhez vezet. Az egyedi értékelés annak meghatározásához szükséges, hogy az adólízingrendszer által teremtett gazdasági előnyök mely része jön létre általános, illetve szelektív intézkedések eredményeként. Az egyedi értékelés azt is lehetővé teszi a Bizottság számára, hogy szükség esetén meghatározza, a támogatás mely része egyeztethető össze a belső piaccal, és mely részét kell visszafizetni.

(121) Ez a kettős megközelítés, amelyet már a C(2011) 4494 végleges határozatban is alkalmazott, lehetővé teszi a Bizottság számára olyan referenciarendszer meghatározását mind az egyes egyedi intézkedések, mind az adólízingrendszer egésze tekintetében, amelynek segítségével azonosíthatók az állami támogatásnak minősülő szelektív előnyök. Minden adólízingügylet esetében a támogatás meglétét úgy vizsgálják a kontrafaktuális elemzés keretében, hogy magát az ügyletet veszik alapul ugyanazon szerződéses rendelkezések mellett, de az állami támogatásként azonosított intézkedések nélkül. E tekintetben egy ténylegesen eltérő szerződéses és pénzügyi rendelkezésekre épülő alternatív ügylet nem lenne megfelelő alap a kontrafaktuális elemzéshez.

(122) A gazdasági szereplők szabadon strukturálhatják eszközfinanszírozási ügyleteiket kívánságuk szerint, és ehhez azt az általános adóintézkedést vehetik igénybe, amelyet a legmegfelelőbbnek ítélnek. Ugyanakkor mivel ezek az ügyletek szelektív adóintézkedések alkalmazásával járnak, amely intézkedések az állami támogatásokkal kapcsolatos ellenőrzés hatálya alatt állnak, az ezen ügyletekben részt vevő vállalkozások állami támogatás potenciális kedvezményezettjei. Egyfelől az a tény, hogy több ágazat vagy vállalkozáskategória azonosítható potenciális kedvezményezettként nem arra utal, hogy az adólízingrendszer általános rendelkezés (69). Másfelől az a tény, hogy a rendszert a vásárlás, a személyzet nélküli hajóbérlet és tengerjáró hajók viszonteladásának finanszírozására használják, egyértelműen arra utal, hogy az intézkedés ágazati szempontból szelektív.

5.3. AZ EUMSZ 107. CIKKÉNEK (1) BEKEZDÉSE ÉRTELMÉBEN VETT TÁMOGATÁS FENNÁLLÁSA

(123) Az EUMSZ 107. cikkének (1) bekezdése értelmében "a tagállamok által vagy állami forrásból bármilyen formában nyújtott olyan támogatás, amely bizonyos vállalkozásoknak vagy bizonyos áruk termelésének előnyben részesítése által torzítja a versenyt, vagy azzal fenyeget, amennyiben ez érinti a tagállamok közötti kereskedelmet".

(124) Az állami támogatási szabályokat csak a gazdasági tevékenységet végző vállalkozásokra kell alkalmazni. Ezenfelül az EUMSZ 107. cikkének (1) bekezdésében meghatározott kritériumok kumulatív jellegűek. Ezért a vizsgált intézkedések állami támogatásnak minősülnek a Szerződés értelmében, ha valamennyi fent említett feltétel teljesül. Alapvetően a pénzügyi támogatásnak:

- az állam által vagy állami forrásokból biztosítottnak kell lennie,

- bizonyos vállalkozásokat vagy bizonyos áruk termelését előnyben kell részesítenie,

- torzítania kell a versenyt vagy versenytorzulással kell fenyegetnie; továbbá

- érintenie kell a tagállamok közötti kereskedelmet.

(125) A Bizottság két különböző szinten végezte el értékelését:

- Az érintett egyedi intézkedések szintjén, amely esetben a Bizottság azt vizsgálja, hogy az egyes intézkedések az adólízingrendszerben betöltött szerepüktől függetlenül állami támogatásnak minősülnek-e.

- Az adólízingrendszer egészének szintjén: amint az már kifejtésre került, az adólízingrendszer ezen intézkedések kombinációjára épül, amely intézkedések ténylegesen vagy jogilag egymáshoz kapcsolódnak.

5.3.1. Az EUMSZ 107. cikkének értelmében vett vállalkozások

(126) A Bizottság úgy véli, hogy az adólízingügyletekben részt vevő valamennyi fél az EUMSZ 107. cikke (1) bekezdésének értelmében vett vállalkozás, és ezt sem Spanyolország (70), sem más harmadik fél nem vitatja, mivel tevékenységeik áruk és szolgáltatások piaci kínálatából állnak (71).Közelebbről, a hajógyárak újonnan épített hajókat vagy építési, javítási és felújítási szolgáltatásokat kínálnak; a lízingcégek finanszírozási lehetőségeket kínálnak; a gazdasági egyesülések hajókat adnak bérbe és értékesítenek; a befektetők árukat és szolgáltatásokat kínálnak számos piacon, kivéve, ha gazdasági tevékenységet nem folytató magánszemélyek, amely esetben nem tartoznak e határozat hatálya alá; a hajózási társaságok tengeri szállítási szolgáltatásokat kínálnak; a szervező bankok közvetítési és finanszírozási szolgáltatásokat, más közvetítők pedig közvetítési és tanácsadási szolgáltatásokat kínálnak.

5.3.2. Szelektív előny fennállása

(127) Az állandó ítélkezési gyakorlat szerint: "a Szerződés 107. cikkének (1) bekezdése alkalmazásában azt kell eldönteni, hogy egy adott jogi szabályozás keretén belül alkalmas-e a nemzeti intézkedés arra, hogy »bizonyos vállalkozásokat vagy bizonyos termékek előállítását« előnyben részesítsen olyan vállalkozásokkal és termékekkel szemben, amelyek a szabályozás céljára tekintettel jogi és ténybeli szempontból azokkal összehasonlíthatóak. Igenlő válasz esetén az érintett intézkedés teljesíti a [...] szelektivitás követelményét." (72)

5.3.2.1. Gyorsított értékcsökkenési leírás (a TRLIS 115. cikkének (6) bekezdése) - 1. intézkedés