40/1986. (X. 31.) PM rendelet

a vállalati jövedelemszabályozásról, az érdekeltségi alap képzéséről és felhasználásáról szóló 32/1984. (XI. 5.) PM rendelet módosításáról

A vállalati jövedelemszabályozásról szóló 40/1984. (XI. 5.) MT rendelet (a továbbiakban: JR) 18. §-ának (3) bekezdésében kapott felhatalmazás alapján - az Országos Tervhivatal elnökével, az Állami Bér- és Munkaügyi Hivatal elnökével, az Országos Anyag- és Árhivatal elnökével, a Szakszervezetek Országos Tanácsával, továbbá a szövetkezetek országos érdekképviseleti szerveivel egyetértésben, az érdekelt ágazati miniszterek (országos hatáskörű szervek vezetői) véleményének figyelembevételével - a következőket rendelem:

1. §

A vállalati jövedelemszabályozásról, az érdekeltségi alap képzéséről és felhasználásáról szóló, a 28/1985. (X. 31.) PM, a 7/1986. (III. 20.) PM és a 12/1986. (V. 16.) PM rendeletekkel módosított 32/1984. (XI. 5.) PM rendelet (a továbbiakban: R.) 2. § (1) bekezdésének a) pontja helyébe a következő rendelkezés lép:

[(1) A vállalat köteles a számviteli előírásoknak megfelelően közvetlenül a jóléti és kulturális alapjába helyezni a különféle ráfordítások között elszámolt következő összegeket:]

"a) a vállalati keresetszabályozás rendszeréről szóló 14/1986. (X. 31.) ÁBMH számú rendelkezésben meghatározott képzett összlétszámra (a továbbiakban: képzett összlétszám), valamint a gyermekgondozási segélyben és a gyermekgondozási díjban részesülőkre vetítve - a szerződéses üzemeltetésű formában működő üzleteknél és részlegeknél a létszámba a vezető is beleértendő -évenként és személyenként a Minisztertanács által meghatározott összeget;"

2. §

A R. 2. §-ának (7) bekezdése helyébe a következő rendelkezés lép:

"(7) A jóléti és kulturális alap kiegészíthető az érdekeltségi alapból, valamint az ilyen feltételekkel vállalt társadalmi munka (pl. kommunista műszak) keretében a munkaidőn kívül végzett munkáért járó munkabérrel, továbbá a társadalmi munkában összegyűjtött és a hulladékot begyűjtő, felvásárló vállalatoknak átadott másodlagos nyersanyag ellenértékével."

3. §

A R. 3 §-ának (1) bekezdése a következő h) ponttal egészül ki, egyidejűleg a jelenlegi h) pont i) pontra változik:

[(1) A vállalat a jóléti és kulturális alapját a dolgozók szociális és kulturális szükségleteinek kielégítésére a következő jogcímeken használhatja fel:]

"h) az utazási irodák által szervezett, szocialista országokba irányuló üdülések költségeihez történő hozzájárulásra;"

4. §

A R. 7. §-a (2) bekezdésének b) pontja helyébe a következő rendelkezés lép:

[(2) A vállalat nyereségét a nyereségadó alapjának számításánál csökkenteni kell:]

"b) az Ipari Szövetkezetek Országos Tanácsa, a Fogyasztási Szövetkezetek Országos Tanácsa és a Termelőszövetkezetek Országos Tanácsa érdekképviseleti körébe tartozó szövetkezeteknél, szövetkezeti vállalatoknál és azok jogi személyiségű gazdasági társulásainál, valamint a felsoroltak leányvállalatainál az érdekképviseleti szervek fenntartásához való hozzájárulás összegével, a szövetkezeteknél a részjegy után fizetett osztalék és a célrészjegy utáni részesedés összegével, valamint a fogyasztási, értékesítő és beszerző szövetkezeteknél a Tagsági Érdekeltségi Alapra - külön jogszabály szerint - elszámolható összeggel;"

5. §

A R. 10. §-ának f) pontja helyébe a következő rendelkezés lép:

[A JR 12. § (1) bekezdése szerinti adózott nyereségen kívül az érdekeltségi alapba kell helyezni:]

"f) a módosított 8/1983. (VI. 29.) EüM - PM együttes rendelet alapján megváltozott munkaképességűnek minősített dolgozók foglalkoztatását elősegítő fejlesztési célra - a megváltozott munkaképességű dolgozók részére előző évben kifizetett bérköltség 30%-ának, továbbá az összes dolgozó évi bérköltsége legfeljebb 0,1%-ának mértékéig - a különféle ráfordítások között elszámolt összeget, valamint a rendelet alapján megváltozott munkaképességűnek minősített dolgozók foglalkoztatásával összefüggésben járó támogatás összegét;"

6. §

(1) A R. 11. §-a (1) bekezdésének bevezető mondata, valamint a) pontja helyébe a következő rendelkezések lépnek:

"(1) Az érdekeltségi alapot a következő célokra kell felhasználni:

a) az állammal szembeni kötelezettségek teljesítésére, beleértve az állami alapjuttatás után a külön jogszabály szerint fizetendő mozgó járadéknak a 7. § (2) bekezdés d) pontja alapján elszámolt összeggel nem fedezett részét, veszteséges gazdálkodás esetén az értékcsökkenési leírás arányában megállapított mozgó járadék teljes összegét, a 19/A § (2)-(3) bekezdése szerinti kötelezettségeket, valamint a megváltozott munkaképességűnek minősített dolgozók foglalkoztatásával összefüggésben külön jogszabály szerint fizetendő hozzájárulás összegét;"

(2) A R. 11. §-a (1) bekezdésének c) pontja helyébe a következő rendelkezés lép:

"c) eredményérdekeltségi fedezetből fizetett díjazásra és jövedelemérdekeltségű dolgozók díjazására;"

(3) A R. 11. §-a (2) bekezdésének g) pontja helyébe a következő rendelkezés lép:

[(2) Az (1) bekezdésben foglaltakon felül az érdekeltségi alap a vállalat saját elhatározásának megfelelően a következő célokra fordítható:]

"g) szövetkezeteknél, szövetkezeti vállalatoknál és azok jogi személyiségű gazdasági társulásainál, valamint a felsoroltak leányvállalatainál a szövetkezetek Közös Fejlesztési Alapjába történő befizetéséhez;"

7. §

A R. 20. §-ának (3) bekezdése helyébe a következő rendelkezés lép:

"(3) Annál a vállalatnál, amely a kötelező tartalékalap visszapótlási kötelezettségének a 11. § (1) bekezdésének a)-h) pontjában megjelölt kötelezettségek teljesítése mellett a beszámolás évében eleget tenni nem tud, és ezt ellenőrizhető módon dokumentálja, a visszapótlási kötelezettség a következő évig - legfeljebb azonban az utolsó törlesztő részlet esedékességének évéig -a vállalat saját döntése alapján felfüggeszthető. Az elmaradt törlesztő részlet tekintetében a visszapótlási kötelezettség a (2) bekezdés b)-c) pontjai szerint kalkulált összeggel csökkenthető."

8. §

A R. 21. §-ának (3) bekezdése helyébe a következő rendelkezés lép:

"(3) Az 1986. évi eredményelszámolást követően a műszaki fejlesztési alap kötelező képzésére ki nem jelölt vállalatoknak a műszaki fejlesztési alap maradványát a nyereségtartalékba kell helyezniük."

9. §

(1) A R. 1., 2., 3. és 4. számú melléklete helyébe e rendelet 1., 2., 3. és 4. számú melléklete lép.

(2) A R. 7. számú melléklete e rendelet 5. számú melléklete szerint módosul.

10. §

Ez a rendelet 1987. január 1. napján lép hatályba. Rendelkezéseit első ízben az 1987. évben, illetve az 1987. évi eredményelszámolás során kell alkalmazni.

Dr. Hetényi István s. k.,

pénzügyminiszter

1. számú melléklet a 40/1986. (X. 31.) PM rendelethez

"1. számú melléklet a 32/1984. (XI. 5.) PM rendelethez

A 7. § (6) bekezdése alapján a befizetendő nyereségadó összegét mérséklő kedvezmények a következők:

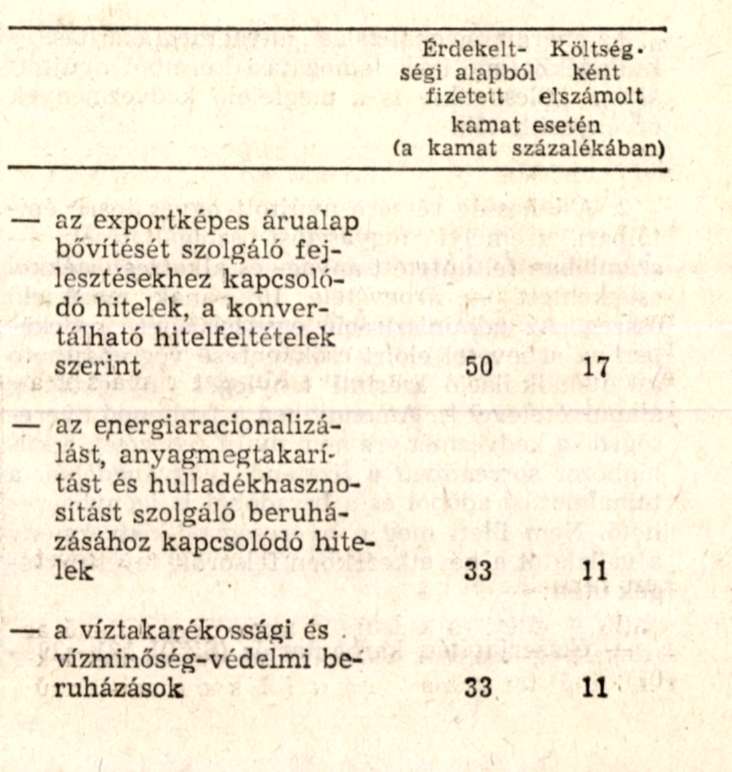

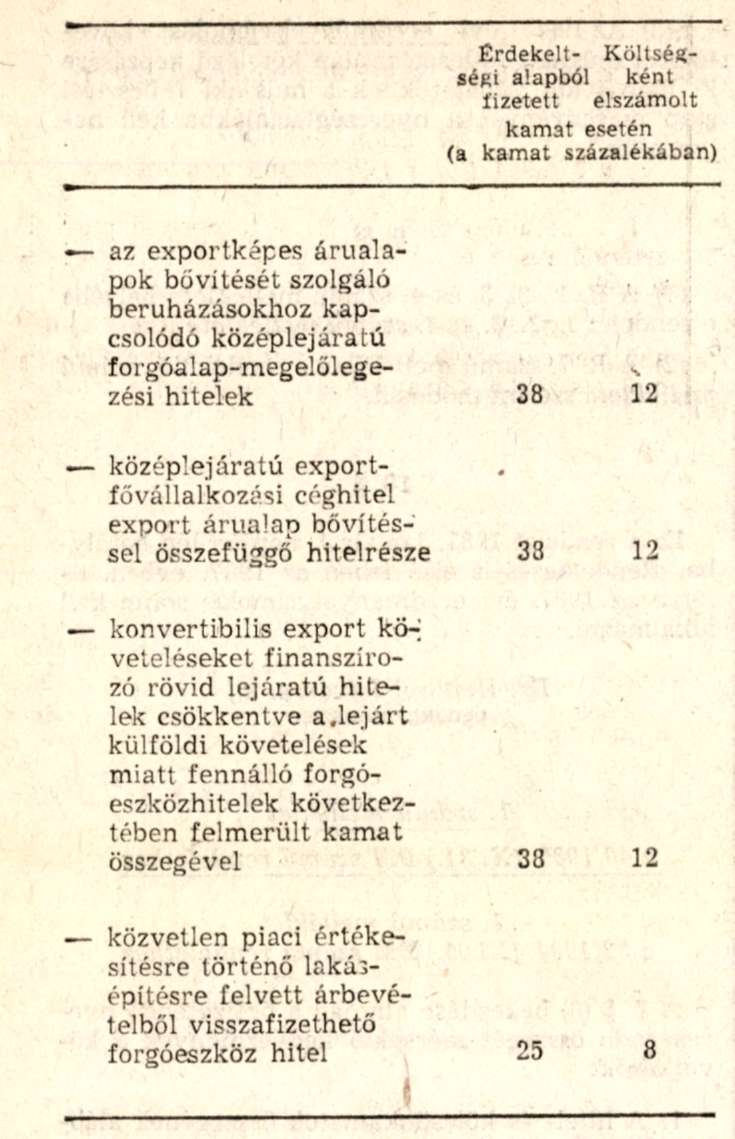

1. A hitel- és kölcsönkamatok összegének alábbi hányada a következő hitelcéloknál:

Az energiaracionalizálási, anyagmegtakarítási és hulladékhasznosítási támogatási keretből nyújtott állami kölcsönökre is a megfelelő kedvezmények érvényesíthetők.

2. A lakosság részére nyújtott egyes ipari, építőipari, személyi fogyasztási szolgáltatások -számlában feltüntetett anyag- és alkatrészértékkel csökkentett - árbevétele 10%-ának megfelelő összeg. Az adminisztráció egyszerűsítése érdekében az árbevétel előírt csökkentése végrehajtható az utókalkuláció szerinti tényleges anyagköltség alapulvételével is. Amennyiben a fizetendő nyereségadó a kedvezményre nem nyújt fedezetét, a különbözet sorrendben a fizetendő vagyonadóból, a felhalmozási adóból és a béradóból is igénybe vehető. Nem illeti meg a nyereségadó-kedvezmény a vállalatot a következőkben felsorolt tevékenységek után:

- ékszerjavítás, karbantartás (SZTJ 101-29-01);

- a mérték utáni termékek készítése egyedi megrendelésre, az ortopéd lábbeli kivételével (SZTJ 101-83, SZTJ 101-84);

- lakástakarítás (SZTJ 709-21-02);

- egyéb a lakosság részére végzett személyi szolgáltatások, a családsegítő szolgálat kivételével (SZTJ 709-19, kivéve az SZTJ 709-19-02-01);

- a szerződéses üzemeltetésből származó díjbevétel.

3. A kutatási, műszaki-fejlesztési tevékenység árbevételének az összes árbevételhez viszonyított arányában számított mérleg szerinti nyeresége után kalkulált nyereségadó 75 százaléka. Az adókedvezményben részesülő tevékenységeket az 5. számú melléklet tartalmazza.

4. Annál a külkereskedelmi vállalatnál, amelyik tagja az e célra engedélyezett, a vállalatok érdekeltségi alapjait összevonó és azokat vállalkozói jelleggel exportfejlesztési célokra fordító társaságnak, vagy erre vonatkozólag külön pénzügyminiszteri és külkereskedelmi miniszteri engedéllyel rendelkezik, a nyereségadó alapjául szolgáló nyereség legfeljebb 5 százaléka, de ez fejlesztési társaságnak adott vagyoni hozzájárulás esetében nem haladhatja meg a fejlesztési társaságba ténylegesen befektetett (pl. betét, részvény) összegeket.

5. Közvetett állami támogatásként adott nyereségadó-kedvezmény a 328/1975. (PK 39.) PM-KkM együttes közlemény I/2. pontja alapján, valamint a 43/1979. (XI. 1.) PM rendelet 7. § (1) bekezdése szerinti nyereségadó kedvezmény.

6. Az 1500 forint alatti havi keresetű bedolgozók és részmunkaidőben foglalkoztatottak általános bérpótlékának a fele, azaz személyenként és havonként 155 forint.

7. Az 5173 Idegenforgalmi vendéglátás szakágazatba tartozó vállalatoknál a fizetendő nyereségadó 80 százaléka.

8. A 6. számú mellékletben meghatározott feltételek mellett

a) a kereskedőház alapításakor az alapítók egyszeri nyereségadó-kedvezményben részesülhetnek, amelynek mértéke a nyereségadó alapjául szolgáló nyereség legfeljebb 5 százaléka (ez a kedvezmény nem érinti a külkereskedelmi vállalatokat kereskedőház alapítása esetén a melléklet 4. pontja szerint megillető nyereségadó-kedvezményt);

b) működési feltételeinek javítása érdekében a kereskedőház a működésének

- első évében a nyereségadó 50 százalékának,

- második évében a nyereségadó 25 százalékának,

- harmadik évében a nyereségadó 10 százalékának megfelelő összegű nyereségadó-kedvezményben részesülhet.

9. Az 51 Belkereskedelem ágazatba tartozó gazdálkodó szervezetek a kistelepüléseken végzett kiskereskedelmi tevékenységük után a 7. sz. mellékletben előírt módon és mértékben nyereségadókedvezményben részesülnek.

10. Az 5152 Élelmiszer kiskereskedelem, az 5156 Vegyes kiskereskedelem szakágazatokba, valamint az 518 Vegyes tevékenységű kereskedelem alágazatba tartozó fogyasztási, beszerző és értékesítő szövetkezetek az élelmiszer kiskereskedelmi tevékenységet végző bérlemények után (beleértve a vegyesboltokat is) a bérleti díjak - változatlan bérelt állomány figyelembevételével számított -emelkedése miatt az előző évhez képest bekövetkezett költségnövekedés 50 százalékát, az 517 Vendéglátás alágazatba tartozó vállalatok, valamint a fogyasztási, beszerző és értékesítő szövetkezetek az egyéb kiskereskedelmi és vendéglátó tevékenység körébe tartozó bérlemények után pedig a 25 százalékát. 1986-87-88-ban visszatarthatják a nyereségadóból.

11. Az 1/1932. (I. 16.) MM rendelet mellékletében felsorolt népi iparművészeti és hagyományos háziipari termékek gyártásából származó árbevétel 3,5 százalékának megfelelő összeg.

12. A rendelet hatálya alá tartozó vállalatokat - a KSH előírás szerinti - kész lakások darabszáma alapján lakásonként általában 20 ezer forint. Budapesten 50 ezer forint nyereségadó kedvezmény illeti meg. Nem illeti meg a nyereségadó kedvezmény a vállalatot azok után a lakások után, amelyeknél a szerződéses átadási határidő - a rendelet megjelenésének időpontjában -1987. január 1-je előtti.

13. Az idényjellegű élelmiszer és vegyes kiskereskedelmi üzletek az értékesítési árbevétel 3%-ának megfelelő összeget visszatarthatják a nyereségadóból.

14. Az a vállalat, amely érdekeltségi alapja terhére közérdekű célú kötelezettségvállalást (Ptk. 593-597. §-ai) teljesít, az ilyen címen elszámolt összeg 20%-ának megfelelő összegű nyereségadó visszatartására jogosult.

15. A különböző címen igénybe vett nyereségadó-kedvezmények együttes összege - a melléklet 2. pontjában és a 7. számú melléklet f) pontjában foglaltak kivételével - a pénzügyminiszter eltérő rendelkezése hiányában nem haladhatja meg a tárgyévi befizetendő nyereségadó összegét."

2. számú melléklet a 40/1986. (X. 31.) PM rendelethez

"2. számú melléklet a 32/1984. (XI. 5.) PM rendelethez

I. A béradónak a 8. § (1) bekezdése alapján fizetendő részénél a következő eltérések érvényesülnek:

1. A 21. Kivitelező építőipar ágazatban a béradó mértéke a munkabér címén költségként elszámolt összeg 6 százaléka és a találmányi díjak, a találmányokkal kapcsolatos közreműködői díjak, valamint a vállalatot terhelő táppénz kivételével a bérjellegű egyéb költségek, továbbá a belföldi utazási és kiküldetési költségek együttes összegének 40 százaléka.

2. A béradó mértéke 1987-ben átmenetileg 7 százalék

- az 5152 Élelmiszer-kiskereskedelem szakágazatban,

- az 5156 Vegyes kiskereskedelem szakágazatban,

- az 5171 Kereskedelmi vendéglátás szakágazatban,

- az 518 Vegyes tevékenységű kereskedelem alágazatban.

3. Nem kell béradót fizetni

- a 411 Vasúti közlekedési alágazatban a személyszállítás,

- a 4141 Hajózás szakágazatban a személyszállítás,

- a 42 Posta és távközlés ágazatban a hagyományos postai szolgáltatások (posta, hírlapterjesztés, bankközvetítés, postai távíró) munkabére címén költségként elszámolt összeg után (az adómentesség kiszámításának módját a Pénzügyminisztérium közvetlenül határozza meg), továbbá

- az 1111 Szénbányászat szakágazatban és az 1119 Egyéb ércek és ásványok bányászata szakágazatba tartozó urán-bányászatban,

- a megváltozott munkaképességűek munkabére címén költségként elszámolt összeg után,

- az idényjelleggel üzemelő élelmiszerboltokban a műszakpótlék, nyitvatartási pótlék és a túlóra-pótlék címén költségként elszámolt összeg,

- a társadalmi munkában munkaidőn kívül végzett munkáért elszámolt munkabér összege, továbbá

- a szerzői jogvédelem alatt álló alkotásokért fizetett szerzői díjak után.

II. A 8. § (2) bekezdése szerinti kifizetések után fizetendő béradó mértéke az I/1-3. pontok szerinti esetekben is 10 százalék. Az egyéb személyi jövedelem kifizetések e szempontból a következők:

- a jóléti és kulturális alap kiegészítésére, valamint az alap hiányának rendezésére felhasznált összeg;

- az 1/1983. (I. 1.) PM rendelet 6. §-ának (1) bekezdése alapján az érdekeltségi alap terhére elszámolt összeg;

- az érdekeltségi alap terhére pályázati díj címén kifizetett összeg."

3. számú melléklet a 40/1986. (X. 31.) PM rendelethez

"3. számú melléklet a 32/1984. (XI. 5.) PM rendelethez

I. Vállalati saját vagyon

A vállalati saját vagyon azokat a saját forrásokat tartalmazza, amelyeket a vállalat a jövedelemszabályozás keretében adózott nyereségből és az állóeszközök értékcsökkenési leírásából, valamint hasznosításából és selejtezéséből származó bevételek címén a saját anyagi erőforrásai növelése érdekében képzett vagy más szervezettől (pl. vállalattól, pénzintézettől, tanácstól, államtól) végleges juttatásként kapott. A vállalati saját vagyon - a technikai elszámolástól eltekintve -magában foglalja

- az állóeszközök alapját és annak évközi változását,

- a beruházások alapját,

- az érdekeltségi alap záróállományát, növelve a 10. § b) pontjában foglalt összeggel,

- a forgóeszközök alapját, - a részjegyalapot,

- a gazdasági társulásnak átadott eszközök alapját,

- a kölcsönadott fejlesztési pénzeszközök alapját,

- a vásárolt kötvények alapját.

(A vállalati saját vagyon nem tartalmazza az állami kölcsönnel, beruházási hitellel finanszírozott eszközök értékét)

A forgóeszközök alapja - az eddigiekhez hasonlóan - tartalmazza a külkereskedelmi joggal felruházott vállalatok vagyonalapját, a részvénytőkét, törzstőkét és a céltartalékot.

II. A vagyonadó alapja, mértéke

1. A vagyonadó alapja a vállalat előző évi mérlege alapján megállapított saját vagyon értéke, csökkentve a jóléti állóeszközök és készletek alapjával, a részjegy alappal, a gazdasági társulásnak, a leányvállalatnak átadott eszközök alapjával (amely után az adót a gazdasági társulás, a leányvállalat fizeti meg), a vásárolt kötvények alapjával.

2. A 13. § (2) bekezdése alapján az általánosan érvényes vagyonadó mértékének 50 százalékát kell fizetni:

- azoknál a vállalatoknál, amelyeknél a vagyonadó alapja meghaladja a 10 millió forintot, de a 25 millió forintot nem haladja meg, kivéve az 5. pontba tartozó vállalatokat;

- a kereskedőházaknak, a 6. számú mellékletben leírt feltételekkel, a működésük harmadik évében;

- az 518 Vegyes tevékenységű kereskedelem alágazatban a burgonya-zöldség-gyümölcs felvásárlási tevékenység értékesítési árbevételének arányában számított vagyonhányad után;

- a 4 Közlekedés, posta és távközlés népgazdasági ágban, kivéve a 4122 és 4123 Közúti közlekedés szakágazatokat, valamint a 415 Légi közlekedés alágazatot,

- a Cement- és Mészműveknél, továbbá

- az AGROTEK vállalatnál.

3. A 13. § (2) bekezdése alapján az általánosan érvényes vagyonadó mértékének 70 százalékát kell fizetni:

- a 2112 Lakás- és kommunális építés szakágazatban (1983. január l-jétől az általánosan érvényes vagyonadót kell fizetni).

4. A 13. § (2) bekezdése alapján a vagyonadó mértéke 0 százalék:

- azoknál a vállalatoknál, amelyeknél a vagyonadó alapja nem éri el a 10 millió forintot,

- az 1111 Szénbányászat szakágazatban,

- az 1119 szakágazatból az uránbányászatban,

- az 5152 Élelmiszer-kiskereskedelem szakágazatban,

- az 517 Vendéglátás alágazatban,

- az 518 Vegyes tevékenységű kereskedelem alágazatban az élelmiszer kiskereskedelmi és a vendéglátó tevékenység értékesítési árbevételének arányában számított vagyonhányad után,

- az 5156 Vegyes kiskereskedelem szakágazatban az élelmiszerkiskereskedelmi tevékenység értékesítési árbevételének arányában számított vagyonhányad után,

- az 518 Vegyes tevékenységű kereskedelem alágazatban a hús-, baromfifeldolgozó, sütő-, konzerv-, tartósító-, bor- és a tégla-, cserépipari tevékenység értékesítési árbevételének arányában,

- az 5141 Áruházi demigrossz-kereskedelem és az 5151 Áruházi kiskereskedelem szakágazatban az élelmiszer kiskereskedelmi tevékenység értékesítési árbevételének arányában számított vagyonhányad után,

- a 7. számú mellékletben meghatározottak szerint támogatásban részesülő kistelepüléseken folytatott kiskereskedelmi tevékenység értékesítési árbevétele arányában számított vagyonhányad után,

- a termelőeszköz kereskedelmi tevékenységet folytató vállalatnál együttműködési megállapodás keretében véglegesen átvett forgóalap után,

- a 4. Közlekedés, posta és távközlés népgazdasági ágban a közlekedési hálózatok (rendszerek), a távolsági és helyi tömegközlekedési vagyonrészek és a távközlési hálózatok (rendszerek) vagyonrészei után, kivéve a 4122 Vegyes gépjármű közlekedés szakágazatot,

- a Tégla- és Cserépipari Tröszt teljes vagyona után,

- a kutatóintézetek teljes vagyona után,

- az Építőipari Kivitelező Vállalat teljes vagyona után, (Az adómentesség kiszámításának a módját a Pénzügyminisztérium közvetlenül határozza meg),

- a kereskedőházaknál, a 6. számú mellékletben leírt feltételekkel, a működésük első két évében,

- a megváltozott munkaképességű dolgozókat foglalkoztató célvállalatok (célszövetkezetek) teljes vagyona után.

5. Az a vállalat, amelynél a vagyonadó alapja a 10 millió forintot meghaladja, de a 25 millió forintot nem haladja meg, és a foglalkoztatott létszám 500 főnél több, a 2. pontban megjelölt kedvezménnyel a pénzügyminiszter külön engedélye alapján élhet.

6. Új vállalat létesítése, létrejötte, alakulása (továbbiakban: létesítés) esetén [48/1986. (X. 31.) PM rendelet]:

a) a jogelőd (alapító) vállalatnál a II/1. pont szerinti vagyonadóalapot csökkenteni kell a létesítés időpontjában a nyitómérlegben átadott vagyon összegével;

b) az új vállalat a létesítésének időpontjában a nyitómérleg szerint átvett vagyon után köteles a vagyonadót megfizetni;

c) évközi létesítés esetén a vagyonadó alapját időarányosan (hónapok figyelembevételével) kell csökkenteni; ha a létesítés hó közben történik, a megkezdett hónapot a jogelőd (alapító) vállalatnál egész hónapként kell figyelembe venni;

d) szétválás esetén az a) és b) pontokban foglaltakat értelemszerűen kell alkalmazni.

7. Gazdasági társulásnál a tagok vagyoni betétje évközi változása (csökkenése vagy növelése) esetén a 6/a) és b) pontokban foglaltakat kell értelemszerűen alkalmazni."

4. számú melléklet a 40/1986. (X. 31.) PM rendelethez

"4. számú melléklet a 32/1984. (XI. 5.) PM rendelethez

1. A 14. § szerinti felhalmozási adó alapja a beruházások rendjéről szóló jogszabályban meghatározott beruházási költségek (aktiválandó összegek) vállalati pénzeszközökből (ideértve pl. a kötvénykibocsátásból, az érdekeltségi alap megelőlegezési hitelből. Közös Fejlesztési Alapból, célrészjegy-jegyzésből, más vállalattól, intézménytől, tanácstól kapott kölcsönből és végleges alapátadásból, központosított alapból kapott hitelből, kölcsönből származó pénzeszközöket is), illetve pénzintézet által folyósított juttatásból, hitelből, kölcsönből kifizetett összege és a vállalati pénzeszközből (érdekeltségi alapból) finanszírozott forgóalap-feltöltés.

Az előzőektől eltérően, a forgóalap-feltöltéshez kapcsolódó és az érdekeltségi alapból visszafizetendő bankhitel esetében a felhalmozási adót a hitel törlesztő részlete után kell megfizetni.

2. A felhalmozási adó alapjába nem számít be:

a) az adó, az illeték és a vám;

b) központi beruházásokra teljesített kifizetés;

c) az a beruházás, amely után a vállalat a 18/ 1982. (VI. 1.) PM rendelet szerinti beruházási illetéket befizette;

d) a vagyoni kár miatt az érdekeltségi alapba térített biztosítási összeg erejéig az utánpótlási célú kifizetés, valamint a bányakárokkal és a tájrendezési tevékenységgel kapcsolatos beruházási kifizetéseknek központi forrásokból biztosított hányada.

3. A 14. § alapján mentes a felhalmozási adó alól:

- a 4. Közlekedés, posta és távközlés népgazdasági ágban a közlekedési hálózatok (rendszerek) fejlesztése, a távolsági és helyi tömegközlekedés járműberuházásai - kivéve a 4122 Vegyes gépjármű közlekedés szakágazat beruházásait - és a távközlési hálózatok (rendszerek) fejlesztése, a pénzügyminiszter által - az Országos Tervhivatal elnökével, a közlekedési miniszterrel és a Magyar Posta elnökével egyetértésben - meghatározott mértékben:

- a termelőeszköz-kereskedelmi tevékenységet folytató vállalatoknál az együttműködési szerződés keretében átvett készlet miatti tartós készletnövekedéshez kapcsolódó forgóalap-feltöltés összege;

- az 1984. december 31-én folyamatban levő, a lakosság jobb építőanyag ellátását szolgáló, továbbá csomagolóüveg- és csiszolókorong-gyártási beruházások;

- a lakosság jobb építőanyag-ellátását szolgáló, 1985. január 1-je után induló, az a beruházás, amelynél az OT - PM - ÉVM egyedi döntés alapján felmentést adott;

- a technológiai korszerűsítéssel összefüggő kutatási célú, valamint az új elektronikai technológiák meghonosítását szolgáló eszközök beszerzése, egyes környezetvédelmi fejlesztések, kizárólag szociális foglalkoztatást szolgáló beruházások, a pénzügyminiszter külön engedélye alapján;

- a munkavédelmi, munkaegészségügyi célt szolgáló, az Országos Munkavédelmi Főfelügyelőség által közzétett eszközök beszerzése;

- a gazdaságilag elmaradott térségekben a Területfejlesztési és Szervezési Alapból 1988. január 1. napját követően megvalósuló beruházások;

- az 1985. január 1. előtt aktivált beruházásokból származó vagyontárgyak vásárlása, továbbá az olyan használt állóeszköz beszerzés, amely után korábban a felhalmozási adót megfizették (ezt az eladó írásos nyilatkozatával kell igazolni), valamint

- az Országos Műemléki Felügyelőség által kijelölt műemléki kastélyok és egyéb műemléki épületek hasznosításával kapcsolatos beruházásokra történő kifizetés.

4. A 14. § alapján 8 százalékos mértékű felhalmozási adót kell fizetni a 36/1985. (X. 31.) PM rendelet alapján bérbeadás (lizing) céljára beszerzett gépek és berendezések után. Amennyiben az így beszerzett gépet és berendezést a bérbeadó vállalat a bérleti szerződés lejártát követően termelésbe állítja, akkor a felhalmozási adó általános mértéke és a 8 százalék közötti adókülönbözetet - a gép és berendezés nettó értéke után

- köteles utólag, egyösszegben befizetni.

5. A 14. § alapján a felhalmozási adó mértéke 0 százalék - a Külkereskedelmi Minisztérium és az érdekelt vállalatok közötti megállapodás alapján a külön előírt feltételek teljesítése esetén - a konvertibilis exportfejlesztések után. A feltételek nem teljesítése esetén a felhalmozási adó általános mértéke szerinti adóösszeget utólag, egyösszegben meg kell fizetni.

6. A JR 14. §-ának (2) bekezdése alapján 50 százalékos mértékű felhalmozási adót fizetnek a vállalatok az új

a) igazgatási és irodaépület,

b) székház

építése után, valamint meglevő, ilyen célokat szolgáló épületek bővítése után.

Az általános mértékű felhalmozási adót fizeti a vállalat, ha az igazgatási épület, irodaépület építése új vállalat alapításával kapcsolatban szükséges.

7. A 14. § alapján mentesek a felhalmozási adó fizetési kötelezettség alól a megváltozott munkaképességű dolgozókat foglalkoztató célvállalattá (célszövetkezetté) a módosított 8/1983. (VI. 29.) EüM-PM együttes rendelet alapján kijelölt gazdálkodó szervezetek."

5. számú melléklet a 40/1986. (X. 31.) PM rendelethez

A 32/1984. (XI. 5.) PM rendelet 7. számú mellékletének e) és f) pontja helyébe a következő rendelkezések lépnek:

"e) A nyereségadó-kedvezmény összege az értékesítési árbevétel után, százalékban:

- 500 lakosig 2,5 százalék,

- 501-1500 lakos közötti településen 1,2 százalék,

- mozgóboltoknál 2,5 százalék.

f) Amennyiben a fizetendő nyereségadó a kedvezményre nem nyújt fedezetet, a hiányzó összeg sorrendben a vagyonadóból, a felhalmazási adóból és a béradóból visszatartható."