49/1987. (X. 15.) PM rendelet

a vállalkozói adóról szóló az 1987. évi 16. törvényerejű rendelet végrehajtásáról

A vállalkozói adóról szóló 1987. évi 16. számú törvényerejű rendelet (a továbbiakban: Tvr.) 11. §-ában és az állami pénzügyekről szóló 1979. évi II. törvény végrehajtásáról rendelkező 23/1979. (VI. 28.) MT rendelet 105. §-ának (1) bekezdésében kapott felhatalmazás alapján a következőket rendelem:

(A Tvr. 2. §-ához)

1. §

(1) A Tvr. alkalmazásában a család tagjai a közös háztartásban élő, 16. életévüket betöltött közeli hozzátartozók (Ptk. 685. § b) pont). Ha a termelést a család együttesen folytatja, az így elért bevételt egybe kell számítani.

(2) A Tvr. alkalmazásában mezőgazdasági kistermelésnek minősül a magánszemély (család) - ide értve a mezőgazdasági szakcsoport tagját is - saját gazdaságában végzett mezőgazdasági termelése (6. § (1) bek.).

(3) Egynél több alkalmazottat foglalkoztató magánszemélynek minősül az a mezőgazdasági kistermelő, aki az adóévben összesen 307 napot meghaladóan - folyamatosan vagy alkalmilag - foglalkoztat tevékenysége keretében más magánszemélyeket ellenértékért, tekintet nélkül a ledolgozott órák számára.

(4) Az adóhatóság bármely vállalkozó esetében más nyilvántartások vezetését is előírhatja, vagy annak vezetése alól felmentést adhat.

(5) A Tvr. alkalmazásában nem minősül a mezőgazdasági szakcsoport közös tevékenységének a szakcsoport tagjainak a saját gazdaságukban végzett termelése abban az esetben sem, ha az értékesítés és a beszerzés a szakcsoport útján történik.

(6) A Tvr. alkalmazásában - szerződéses munkavállalásaik körében - vállalkozónak minősülnek a KISZ-szervezetek is.

(A Tvr. 3. §-ához)

2. §

(1) A vállalkozó adóköteles nyereségének megállapításánál az adóévben befolyt bevételeket kell figyelembe venni.

(2) Az adóköteles nyereség megállapításánál a vállalkozó a bevételeit, a termelési és kezelési költségeit az 1. számú mellékletben foglaltak szerint számolhatja el.

(3) A vállalkozó készleteiről az év végén a december 31-ei állapotnak megfelelően leltárt köteles készíteni. A leltározás részletes szabályait a 2. számú melléklet tartalmazza.

(4) A vállalkozó könyvvezetési, nyilvántartási (számadási) kötelezettségére vonatkozó követelményeket a 3. számú melléklet tartalmazza. A könyvvezetés részletes szabályait számviteli közleményben kell közzétenni.

(5) A bevételt meghaladó költségek következő évre történő átvitelét az adóbevallásban be kell jelenteni.

3. §

A kisszövetkezet és az iskolai szövetkezet bevételeinek megállapítására, költségelszámolási, beszámolási és leltárkészítési kötelezettségére a gazdálkodó szervezetekre vonatkozó szabályokat kell megfelelően alkalmazni.

4. §

(1) A kisszövetkezet és az iskolai szövetkezét köteles a számviteli előírásoknak megfelelően - az 5. számú mellékletben meghatározott - jóléti és kulturális

a) bevételeinek összegét árbevételként, valamint különféle bevételként,

b) ráfordításainak összegét költségként, valamint különféle ráfordításként elszámolni.

(2) Az önkormányzati szabályzatban kell meghatározni:

a) a jóléti és kulturális bevételek, valamint kiadások kereteit és összegeit,

b) a kedvezményes üzemi étkeztetésre, a gyermekintézmények üzemeltetésére, a felsőoktatási intézmények nappali tagozatán tanulmányokat folytató szakmunkás képesítésű hallgatók részére kifizetett tanulmányi ösztöndíjra fordítható összegeket, valamint

c) az egyéb jóléti és kulturális ráfordításokat (pl. segély, szociális, kulturális, sport és üdültetési célú ráfordítás).

(3) Az Ipari Szövetkezetek Országos Tanácsa, illetve a Fogyasztási Szövetkezetek Országos Tanácsa érdekképviseleti körébe tartozó kisszövetkezet és iskolai szövetkezet az érdekképviseleti szervek fenntartásához fizetett hozzájárulás összegét a mérleg szerinti eredmény terhére, ráfordításként számolja el.

5. §

(1) A kisszövetkezet és az iskolai szövetkezet mérleg szerinti eredményét az adóalap számításánál növelni kell:

a) az 5. számú melléklet 2. pontja szerint az adóévben ténylegesen elszámolt jóléti és kulturális ráfordításoknak a külön jogszabályban meghatározott számított összegét meghaladó részével,

b) a (4) bekezdés szerint megállapított és a számviteli előírásokkal ellentétesen elszámolt összeggel.

c) a külön jogszabály szerint meghatározott, a költségek terhére elszámolható keretösszeget meghaladó reprezentációs költségek összegével,

d) a külön jogszabályban meghatározott egyéb összegekkel.

(2) A kisszövetkezet és az iskolai szövetkezet mérleg szerinti eredményét az adóalap számításánál csökkenteni kell

a) a részjegy után járó osztalék és a célrészjegy után járó részesedés jogszabályban meghatározott mértékű összegével,

b) a külön jogszabály alapján folyósított állami alapjuttatás után járó mozgó járadék összegével,

c) a járadékfizetési kötelezettséggel járó állami alapjuttatás után évi járadéknak az alapjuttatás egy évre eső összegével,

d) a ténylegesen elszámolt jóléti és kulturális bevételek összegével,

e) a számviteli előírások szerint a különféle bevételek javára az adóévben elszámolt jutalom jellegű bevételek összegével,

f) a megváltozott munkaképességű dolgozók foglalkoztatásával összefüggésben külön jogszabályban meghatározott összeggel,

g) a jogszabály szerint meghatározott - költségek terhére elszámolható - keretösszeg és az azt el nem érő, ténylegesen elszámolt reprezentációs költségek különbözetével,

h) a külön jogszabályban meghatározott egyéb összeggel.

(3) A (2) bekezdés c) pontjában meghatározott összegekkel akkor is csökkenteni kell a mérleg szerinti eredményt, ha arra az eredmény nem nyújt fedezetet.

(4) A (2) bekezdés a) és b) pontjaiban meghatározott összegek csak olyan mértékig fizethetők, ameddig arra a mérleg szerinti eredmény fedezetet nyújt.

(5) A pénzügyi ellenőrzés, továbbá az önellenőrzés során megállapított, jogtalanul költségként elszámolt személyi juttatások, költségtérítések és szabálytalan nyereség átadások után a vállalkozói adót utólag meg kell fizetni.

(6) Az adóköteles nyereség az (1)-(3) bekezdésekben foglaltak szerinti meghatározott összeggel módosított mérleg szerinti eredmény pozitív összege és a tagoknak bérköltségként elszámolt kifizetések együttes összege.

(7) A veszteséges kissszövetkezetnél a tagok részére a bérköltség terhére évközben elszámolt összegnek a minimális munkabér összegét meghaladó részével - a tényleges kifizetés, illetve a veszteségrendezéshez szükséges összeg erejéig - a mérleg szerinti veszteséget kell csökkenteni minden egyéb, az előzőekben felsorolt, adóalapot módosító összeg elszámolását megelőzően.

(A Tvr. 4. §-ához)

6. §

(1) a Tvr. alkalmazásában mezőgazdasági termelésnek minősül:

- a szántóföldi növénytermesztés, a szabadföldi és a hajtatott zöldségtermesztés, a gyógynövénytermesztés;

- a szőlő- és gyümölcstermesztés, valamint a gombatermesztés;

- az állattartás, az állathízlalás, a méhészet és a halászat;

- a saját termelésű zöldség, gyümölcs, szőlő és tej feldolgozásából származó termék előállítása és értékesítése, ha e tevékenységhez jogszabály szerint iparjogosítvány, vagy magánkereskedői engedély nem szükséges.

(2) A KISZ-szervezet szerződéses munkavállalásából származó bevételéből közösségi célra visszakapott pénzeszközök közérdekű célú kötelezettségvállalásnak minősülnek.

(A Tvr. 7. §-ához)

7. §

(1) A szakmunkástanulót foglalkoztató vállalkozót tanulóként - a teljes adóévre számítva - 9000 forint adókedvezmény illeti meg. Ha a tanuló külön jogszabály szerint megváltozott munkaképességűnek minősül, az adókedvezmény mértéke 12 000 forint.

(2) A vállalkozót - a teljes adóévre számítva - 12 000 forint adókedvezmény illeti meg minden - külön jogszabály szerint - megváltozott munkaképességűnek minősülő alkalmazott foglalkoztatása után.

(3) A kisszövetkezetnél és az iskolai szövetkezetnél az adó összegét csökkenteni kell a 4. számú mellékletben meghatározott adókedvezményekkel.

(4) A 4. számú melléklet 2-7. pontjában megállapított adókedvezmények - azonos tevékenység folytatása esetén - a vállalkozót is megilletik.

(A Tvr. 9. §-ához)

8. §

(1) A vállalkozó a Tvr-ben meghatározott célokra csak a vállalkozói adó megfizetése után fennmaradt nyereségét (adózott nyereség) fordíthatja.

(2) Ha a bankszámlán elhelyezett tartalék összege december 31-én több, mint az év kezdetén volt, a különbözettel az adózott nyereséget - a vállalkozásból kivont személyi jövedelem meghatározása érdekében - csökkenteni, ellenkező esetben növelni kell, kivéve ha azt a vállalkozó a (3)-(5) bekezdésben meghatározott célokra használta fel.

(3) Vállalkozási célú beruházásra fordított kifizetésként azt a kiadást kell figyelembe venni, amely az értékcsökkenési leírás alapjául szolgál a vállalkozói adó megállapításánál, illetőleg az állóeszköz egy összegben költségként elszámolásra került.

(4) A lakásszerzés céljára adható kölcsönre teljesített visszafizetés (törlesztés) összegével az adózott nyereséget növelni kell.

(5) A vállalkozó adózott nyereségének terhére kell elszámolni a gazdasági bírság címén kifizetett összeget, valamint azokat a vállalkozói tevékenységgel összefüggő büntetésjellegű kiadásokat, amelyek az 1. számú melléklet alapján költségként nem számolhatók el, továbbá a vállalkozó által felvett hitel törlesztőrészlete. Ezek a kiadások nem minősülnek személyi célú kifizetésnek.

(6) Személyi jövedelemnek minősül az az összeg is, amelyet a vállalkozó vesztesége esetén vagy nyereségét meghaladóan személyi célra kivon, illetve tagjainak kifizet.

(7) Ha a vállalkozó adóköteles nyereségét vagy más pénzeszközét értékpapírba fekteti, az személyi célú jövedelemkivonásnak minősül.

(A Tvr. 10. §-ához)

9. §

(1) A kisszövetkezet és az iskolai szövetkezet az 5, § szerinti összegekkel módosított és a fizetendő adóval csökkentett mérleg szerinti eredményét (a továbbiakban: adózott eredmény) növelni kell az adóévben a számviteli előírások szerint a következő jogcímeken elszámolt összegekkel:

a) a jogi személyiségű társulástól, korlátolt felelősségű társaságtól, külföldi részvétellel működő gazdasági társulástól származó, valamint a kisszövetkezet, iskolai szövetkezet tulajdonában levő részvények után járó részesedés (osztalék) összegével.

b) a külön jogszabály alapján megváltozott munkaképességűnek minősített dolgozók foglalkoztatásával összefüggésben járó dotációval és a Rehabilitációs Alapból kapott támogatás összegével,

c) a más gazdálkodó szervezet, pénzintézet adózott eredményéből, az államigazgatási szervek által, illetve központi alapokból a dolgozók anyagi ösztönzésére, illetve a vezetői érdekeltség fedezetére átutalt összegekkel,

d) a jóléti, szociális, kulturális és sportcélú beruházásra felajánlott, munkaidőn kívül végzett társadalmi munkáért járó munkabér összegével,

e) az egyéb, külön jogszabályban meghatározott összegekkel.

(2) A kisszövetkezet és az iskolai szövetkezet adózott eredményét csökkenteni kell az adóévben a számviteli előírások szerint a következő jogcímen elszámolt összegekkel:

a) a külön jogszabályban meghatározott egyéb fejlesztési célú kifizetésekkel,

b) a megváltozott munkaképességűnek minősített dolgozók foglalkoztatásával összefüggésben külön jogszabály szerint a Rehabilitációs Alapba fizetendő hozzájárulással,

c) a haszonrészesedésből fizetett díjazás összegével,

d) külön jogszabály szerint a dolgozók lakáshoz jutása céljára adott vissza nem térítendő támogatások összegével,

e) a választott testületi tagok tiszteletdíjával,

f) a pályázati díj címén kifizetett összegekkel,

g) a jövedelemérdekeltségű dolgozók díjazásaként kifizetett összeggel,

h) a magasabb vezető állású dolgozók prémiuma címén kifizetett összeggel,

i) más gazdálkodó szervezetnek, tanácsnak, illetve egyéb jogi személynek a dolgozók anyagi ösztönzésére véglegesen átadott összeggel,

j) a közérdekű kötelezettségvállalás és alapítvány létesítésére fordított összegekkel,

k) egyéb, jogszabályban előírt adózott eredmény terhére történő kifizetések összegével.

(3) A (2) bekezdés szerinti összegekkel akkor is csökkenteni kell az (1) bekezdés szerinti összegekkel növelt adózott eredményt, ha arra az nem nyújt fedezetet.

(4) Az adózott eredménynek az (1) és (2) bekezdésben meghatározott összegek elszámolása utáni egyenlege a szövetkezet tiszta eredménye.

10. §

(1) A kisszövetkezet az adózott eredményéből - haszonrészesedésből történő díjazás címén - a számviteli előírások szerint kifizetéseket teljesíthet. A kifizetés forrása a kutatási-fejlesztési szerződés alapján a megbízónál keletkezett haszonból való részesedés adóval csökkentett része.

(2) A haszonrészesedésből azok a tagok és alkalmazottak díjazhatók, akik közvetlenül részt vettek és eredményesen közreműködtek a kutatást végző kisszövetkezet számára haszonrészesedést biztosító feladatok megvalósításában, az eredmények létrehozásában, és ennek során kiemelkedő munkát végeztek. A kifizetésre csak a kutatást végző kisszövetkezet és a dolgozók között előzetesen kötött külön megállapodásban foglaltak szerint kerülhet sor.

A (2) bekezdés szerinti kifizetések nem bér jellegűek, a táppénzalapba és a nyugdíjalapba nem számítanak bele.

11. §

(1) A kisszövetkezet és az iskolai szövetkezet pénzeszközét más gazdálkodó szervezetnek, tanácsnak, illetve egyéb jogi személynek ideiglenesen átadhatja.

(2) A pénzeszközök (1) bekezdése szerinti átadása során - beleértve a kötvényvásárlást is - a pénzeszközöket átadó és átvevő állapodik meg az átadás időtartamáról és a kamat feltételeiről. Az átvevő, illetve a kötvénykibocsátó kisszövetkezet és iskolai szövetkezet a fizetett kamatot költségként, az átadó, illetve a kötvény tulajdonos kisszövetkezet és iskolai szövetkezet a kapott kamatot különféle bevételként számolja el.

(3) A kisszövetkezet és az iskolai szövetkezet pénzeszközét vagyonalapja terhére más gazdálkodó szervezetnek, tanácsnak, illetve egyéb jogi személynek véglegesen átadhatja.

(4) A pénzeszközök (3) bekezdés szerinti átadása esetén a pénzeszközét átadó és átvevő állapodik meg az átadott pénzeszközök hozamából származó részesedés mértékében. A hozamból származó részesedést a pénzeszközöket átvevő az adózott eredmény terhére, az átadó pedig az adózott eredmény javára számolja el.

12. §

(1) A kisszövetkezet és az iskolai szövetkezet beruházásainak, álló- és forgóeszközeinek, valamint máshol befektetett eszközeinek saját forrása a vagyonalap.

(2) A kisszövetkezet és az iskolai szövetkezet vagyonalapját növeli:

a) a 10. § szerinti tiszta eredmény pozitív összege,

b) a külön jogszabály szerint folyósított állami alapjuttatás,

c) a vagyonalapba juttatott vissza nem fizetendő költségvetési támogatás,

d) a más gazdálkodó szervezettől véglegesen átvett pénzeszközök összege,

e) a központilag kezelt alapokból tanácstól, egyéb jogi személytől véglegesen átvett eszközök összege,

f) a jegyzett részjegyek összege,

g) az egyéb, külön jogszabályban meghatározott összeg.

(2) A kisszövetkezet és az iskolai szövetkezet vagyonalapját csökkenti:

a) a 9. § szerinti, a tagok veszteségrendezési kötelezettségét meghaladó tiszta eredmény negatív összege,

b) a más gazdálkodó szervezetnek, illetve egyéb jogi személynek véglegesen átadott pénzeszközök összege,

c) a visszafizetett részjegyek összege,

d) egyéb, külön jogszabályban meghatározott összeg.

(3) A kisszövetkezet és az iskolai szövetkezet a rendelkezési alapja 1987. december 31-i - előírások szerint rendezett - záróállományának

- az 1987. évi eredményelszámolás során képzett vagy igénybe vett rendelkezési alap összegével,

- a rendelkezési alap terhére az 1987. év után fizetett személyi jövedelemkiegészítéssel és év végi részesedéssel,

- a magasabb vezető állású dolgozók 1987. év után fizetett prémiumával, jutalmával

módosított egyenlegét a vagyonalapba kell helyezni.

(4) A Tvr. 2. §-ának a) pontja szerinti vállalkozók az 1987. december 31-én meglevő Tartalék Alap Számlán (TASZ) elkülönített összege 1988. január 1-jétől a Tvr. 9. § (1) bekezdése szerinti tartaléknak minősül.

13. §

Ez a rendelet 1988. január 1-jén lép hatályba.

Dr. Medgyessy Péter s. k.,

pénzügyminiszter

1. számú melléklet a 49/1987. (X. 15.) PM rendelethez

1. Bevétel

a) mindaz, ami készpénz vagy jóváírás formájában, illetőleg bármilyen más módon - ideértve a természetbeni juttatást is - az adóköteles tevékenységgel kapcsolatban az adóévben az adóalany rendelkezésére áll. A készpénzt (természetbeni juttatást) a felvétele napján, a jóváírt összeget a jóváírás napjával kell bevételhez számítani;

b) a kapott kötbér, továbbá azoknak a termékeknek és szolgáltatásoknak forgalmi értéke is, amelyeket az adóalany saját céljára felhasznál, vagy másnak részben vagy egészben ingyen átenged. Az áru szállításáért vagy csomagolásáért külön felszámított összeget bevételként kell számításba venni;

c) az értékesített állóeszközért kapott ellenérték, ha - az állóeszköz beszerzési árát vagy értékcsökkenését az adóalany költségei között bármely évben elszámolta -, az üzlet, műhely használati jogáról való lemondás miatt kapott ellenérték - ha azt az adóalany költségei között bármely évben elszámolta -, a szállítónak visszaküldött göngyöleg ellenértéke. Megszűnéskor bevételnek kell tekinteni a korábban költségként elszámolt és a megszűnéskor meglevő készletek értékét, a megszűnéskor meglevő 2000 forintnál magasabb beszerzési árú fogyóeszközök leltári, az állóeszközök nettó értékét, megszűnéskor a vevők tartozásait (2. számú melléklet 2. pont) a vállalkozó bevételének kell tekinteni, de az erre eső vállalkozói adót csak akkor kell megfizetni, ha a bevétel az adóalany rendelkezésére áll. Megszűnéskor bevételnek kell tekinteni a vállalkozásban költségként elszámolt üzlet, műhely használati jogáért fizetett összeget;

d) nem számítható a bevételhez az adóalany által felvett kölcsön, a kártalanítás, a vagyonbiztosítás alapján kapott kártérítés, kivéve ha a biztosítás díját a jogszabály szerinti költségként elszámolta;

e) nem lehet bevételként figyelembe venni a vállalkozásba vagyoni hozzájárulásként bevitt eszközök (állóeszköz, pénz, anyag, fogyóeszköz, állat, göngyöleg stb.) értékét, a korábbi évekről átvitt adózott nyereséget.

2. Termelési és kezelési költség

a) az adóköteles tevékenységgel összefüggő anyag és árubeszerzésre, a szállításra, a vásárolt fogyóeszközre fordított kiadás, valamint a karbantartásra, az állóeszközök igazolt felújítására fordított költség,

b) a vállalkozó személyi jövedelme után a társadalombiztosítási jogszabályok alapján az adóévben befizetett társadalombiztosítási járulék,

c) az alkalmazott részére ténylegesen kifizetett bér, prémium, jutalom és az utána fizetett társadalombiztosítási járulék (költségelszámolás szempontjából a jogszabály szerint foglalkoztatható segítő családtag alkalmazottnak minősül) a vállalkozó által foglalkoztatott szakmunkástanuló részére kifizetett, egyéb jogszabály alapján a vállalkozót terhelő ösztöndíj összege és az utána fizetett társadalombiztosítási járulék, továbbá jogszabály alapján a munkáltatót kötelezően terhelő, az alkalmazottnak járó nem bérjellegű kifizetés, valamint a szerződéses üzemeltetést folytatók által a gazdálkodó szervezet alkalmazásában álló, de a vállalkozó felügyelete alatt dolgozó személynek e tevékenységéért adott összeg a szerződéses és átalányelszámolásos üzemeltetőknek - a bevételi időszakra vonatkozó - jogszabály szerinti szerződés (megállapodás) alapján a gazdálkodó szerv részére teljesített befizetései, az átalányelszámolásos üzemeltetőnél a nyugdíjjárulékkal csökkentve,

d) a megrendelő által igazolt, szavatosság és jótállás során felmerült költségek, a tevékenységhez közvetlenül kapcsolódó továbbképzés, valamint az ezzel összefüggő utazás igazolt költsége,

e) az egyéb üzemi költségek: az üzlet, műhely, gépek és berendezések bérleti díja (lízing díj), a fűtés, világítás és a technológiai energia költsége, a távbeszélő díja, a közlekedés és a számlával igazolt szállás költsége, a székhelytől (telephelytől) távol foglalkoztatott vállalkozónak és alkalmazottnak egyéb jogszabály alapján fizethető munkábajárási és szállásköltsége, valamint napidíja, a tevékenységhez szükséges munkaruha, a hatóságilag előírt védőeszköz, védőöltözet, a munka-, baleset- és környezetvédelmi berendezés költsége, a műszaki leírás, tervrajz költsége, a bérmunka díja, az alvállalkozó részére adott ellenérték, az adóköteles tevékenységgel összefüggően igénybe vett pénzintézeti hitelre fizetett kamat, a kifizetett kötbér, kártérítés, a tevékenységgel összefüggő per költsége, az üzletvitellel összefüggésben kifizetett vám, a késedelmi, a különbözeti, valamint önrevíziós pótlék, az alkalmazottnak kifizetett és megítélt baleseti kártérítés, az üzleti tevékenységgel összefüggésben fizetett biztosítási díj és illeték, a reklám és propaganda költsége, az érdekképviseletek részére fizetett tagsági díj, kizárólag a vállalkozás adóköteles tevékenységéhez használt termelőeszközök után fizetett adó - ide nem értve az általános forgalmi adót -, továbbá az üzleti tevékenységgel összefüggő közműfejlesztési hozzájárulás, amennyiben a közműfejlesztési hozzájárulás üzleti jellege nem kizárólagos, a kiadást akkor számolhatja el költségként, ha azt a vállalkozó a személyi jövedelemadójánál adókedvezményként nem számolta el, az üzlet, műhely használati jogáért fizetett összeg, a vállalkozás postaköltsége, a göngyöleg beszerzési értéke stb.,

f) az egyébként adóköteles nyereségből költségként számolható el a bevitt vagyoni értéknek a magánszemélyek jövedelemadójáról szóló törvény végrehajtási rendeletének 10. § (2) bekezdése szerinti hozadéka,

g) a vállalkozás tulajdonában levő állóeszközök értéke évenkénti értékcsökkenési leírással, vagy egyösszegben - a beszerzés évében - számolható el költségként. Az értékcsökkenési leírásnál az év utolsó napján a leltárban szereplő állóeszköz beszerzési árának (értékének) épületek, építmények esetén évi 5%-a, a gépeknél, berendezéseknél, felszerelési tárgyaknál, valamint kizárólagos sajátos üzemi (üzleti) járművek esetén évi 20%-a, amíg a nyilvántartott érték 0-ra nem csökkent. Sajátos üzemi (üzleti) gépjármű az, amelyet a vállalkozás kizárólag az adóköteles tevékenységgel kapcsolatban tud használni. Azonban a főállásban személyfuvarozó vállalkozó a személygépkocsi beszerzési értékének 100%-a, a mellékállásban személyfuvarozó a beszerzési érték 50%-a után elszámolhat értékcsökkenést, illetve ezt az összeget lehet egyszerre leírni. Faépület, pavilon, szabadtéri sportlétesítmény (pl. teniszpálya, tanmedence) esetében évi 10%-os értékcsökkenés adóévenként elszámolható. Az egyik évben el nem számolt amortizáció a másik évre átvihető, erre az adóbevallásban kifejezetten utalni kell. Az állóeszköz eladása vagy kiselejtezése esetén a még el nem számolt értékcsökkenési leírás egy összegben elszámolható.

Az állóeszközök után így elszámolt amortizációs költséget a vállalkozó a magánszemélyek jövedelemadó alapjának kiszámításánál nem veheti figyelembe.

h) Állóeszköznek minősül a kizárólag üzemi (üzleti) célt szolgáló épület, építmény és sportlétesítmény, a lakástól, üdülőtől műszakilag az Országos Építésügyi Szabályzat szerint elkülönült üzleti, üzemi helyiség (iroda, műhely, raktár stb.), a jármű. A gépek, berendezések, felszerelési tárgyak akkor, ha elhasználódási idejük - rendeltetésszerű használat mellett - 3 évnél hosszabb és beszerzési értékük 50 000 forintnál nagyobb, illetőleg külön jogszabály nem utalja a fogyóeszközök körébe.

i) A vállalkozás tulajdonosa által a vállalkozásba vagyoni hozzájárulásként bevitt álló- és fogyóeszközök, anyagok, áruk, alkatrészek értékét költségként úgy kell elszámolni, mintha az eszközöket a vállalkozás vásárolta volna.

Bevitt vagyon fogalmába azoknak az eszközöknek az értéke tartozik, amely a vállalkozónak a vállalkozástól különálló, illetőleg a vállalkozásból adózottan kivont vagyonából származik. A vállalkozás a bevitt vagyonról, annak változásáról nyilvántartást vezet. 1988. január 1-jén vagyonnak kell tekinteni:

- egyéni vállalkozónál - ideértve a közkereseti társaságot is - az 1987. december hó 31. napján nyilvántartott állóeszközöknek az értékcsökkenési leírással csökkentett értékét, nyilvántartási kötelezettség hiányában a vállalkozó tulajdonát képező és a vállalkozás kizárólagos szolgálatára rendelt állóeszközök bekerülési értékét, a pénztári pénzkészletet, valamint az 1987. december 31-i anyag, áru, félkész és késztermék záróleltár értékét, kivéve a fogyóeszközöket,

- a tvr. 2. §-ának c) pontjában meghatározott társas vállalkozásnál az 1987. december 31-én bevitt vagyonként nyilvántartott vagyoni értéket.

A bevitt vagyoni értéket a bevitelének évében a vállalkozónál a magánszemélyek jövedelemadóalapjának kiszámítása során figyelembe kell venni olyan terjedelemben, ahogyan azt a vállalkozó költségei között elszámolta,

j) a vállalkozó telephelyén felszerelt telefon, a tevékenységéhez szükséges CB-rádió, telexgép ára, a beszerelés költsége, amennyiben azokat a szállító a vállalkozó nevére számlázta, továbbá a vállalkozás céljára használt gépkocsiba beépített CB-rádió költsége,

k) a reprezentációs költség, legfeljebb az éves árbevétel fél százalékának megfelelő mértékben, amely azonban nem haladhatja meg a 100 000 forintot,

l) a vállalkozás adóköteles tevékenységének megkezdésével és a társasági szerződés módosításával kapcsolatos közvetlen költségek (alapítási költségek) a megalakulás és az azt követő évben; az az előzetes írásbeli megállapodás szerinti juttatás, amelyet a vállalati gazdasági munkaközösség, valamint az ipari és szolgáltató és a mezőgazdasági szövetkezeti szakcsoport a jövedelemből (nyereségből) nyújtott annak a vállalatnak, illetőleg szövetkezetnek, amelynek keretében működik,

m) az olyan életbiztosítás díja, amelyik a vállalkozó adóköteles tevékenységével közvetlenül összefügg, továbbá a "hitelfedezeti életbiztosítás" díja, ha azt a vállalkozó azért kötötte, mert az igényelt bankhitelnek ez feltétele volt,

n) a vállalkozás, a vállalkozás tagjai vagy alkalmazottai tulajdonában levő gépjármű használata után, vagy

- a tényleges és igazolt fenntartási, javítási és felújítási költség, továbbá az útnyilvántartás alapján a norma szerinti üzemanyag költsége számolható el, vagy

- a személygépkocsi, motorkerékpár, segédmotoros kerékpár esetén ennek megfelelő hivatalos célú használatára vonatkozó rendelkezések szerinti díj számolható el a teljesített km-ről vezetett útnyilvántartás alapján. Útnyilvántartás hiányában havonta összesen a ténylegesen megtett, de legfeljebb 500 km utat lehet a költségek szempontjából vélelmezni, függetlenül a használt gépkocsik számától,

- tehergépjármű esetén a vállalkozó választhatja az útnyilvántartás, illetve menetlevél vezetése mellet a tehergépjármű díjszabás 29. §-ában a raksúlytonna kapacitás alapján meghatározott km díjtételt, valamint a tehergépjármű díjszabás 37. §, 39. §-ában meghatározott gépjárművek esetén a díjszabás 38. § (3) és 40. § (3) bekezdésében meghatározott km díjtételt,

o) nem tekinthető termelési és kezelési költségnek

- az olyan vagyontárgy beszerzésére, fenntartására, üzemeltetésére, felújítására, karbantartására fordított kiadás, amely nem a vállalkozó jövedelemszerző tevékenységének folytatására szolgál (üdülő stb.),

- a pénzügyi ellenőrzés alapján megállapított adórövidítéssel, a jogszabály megsértéséből származó egyéb kötelezettséggel kapcsolatos befizetések,

- a felvett kölcsönre teljesített törlesztés,

- a kötelezettség nélkül adott ajándék, adomány - ide nem értve az 1. pontban felsorolt juttatásokat - és más ingyenes szolgáltatás -, a vállalkozónak vagy alkalmazottjának, megbízottjának szabálysértési bírság fizetési kötelezettsége,

p) a művészeti alkotóközösségnél költségként a nem tag művészeti alkotásának értékesítésével kapcsolatos közvetlen költségeket - ideértve az alkotónak kifizetett tiszteletdíjat - lehet elismerni, ha ezeket az alkotóközösség elkülönítve nyilvántartja. A közvetett költségeket az összforgalomhoz viszonyított arányban lehet figyelembe venni.

3. a) Az általános forgalmi adó fizetése alól alanyi adómentességgel rendelkezőknek bevételeiket és költségeiket a vonatkozó számlák végösszegével azonosan kell számbavenni (bruttó elszámolás).

b) Az általános forgalmi adóról (ÁFA) szóló törvény 15. § (1) bekezdése alapján adózó adóalanyoknak bevételeiket és költségeiket bruttó (általános forgalmi adót is tartalmazó) módon kell számbavenni. A forgalmi, adó átalány megállapításakor a bevételeket az átalányösszeggel csökkenteni kell.

c) Az általános forgalmi adót az ÁFA törvény 14. §-a alapján fizetőknek bolti kiskereskedelmi és vendéglátóipari értékesítésből származó bevételeiket elsődlegesen bruttó módon (általános forgalmi adót is tartalmazó összegben) kell számbavenni. A beszerzéseket terhelő előzetesen felszámított adó kulcsainak a megoszlása, illetve a diktált kulcsok alapján megállapított fizetendő adó összegével a bevételeket csökkenteni kell. Ezen adóalanyok költségeik között általános forgalmi adót nem számolhatnak el.

d) Az általános forgalmi adót az ÁFA törvény 15. § (3) bekezdése alapján fizetőknek bevételeiket elsődlegesen bruttó módon (általános forgalmi adót is tartalmazó összegben) kell számbavenni. Az általános forgalmi adónak az alkalmazandó átlagkulcs alapján megállapított összegével a bevételeket csökkenteni kell. Ezen adóalanyok költségeik között általános forgalmi adót nem számolhatnak el.

e) Az általános forgalmi adót tételesen fizető adózók elszámolt bevételei és költségei általános forgalmi adót nem tartalmazhatnak.

2. számú melléklet a 49/1987. (X. 15.) PM rendelethez

A leltározás

Leltározás a vállalkozó tulajdonát képező állóeszközök és forgóeszközök és azok forrásainak, valamint a birtokában levő idegen álló- és forgóeszközök valóságban meglevő mennyiségének megállapítása.

A leltározás jelen fejezetében nem szabályozott kérdésekben a gazdálkodó szervezetekre vonatkozó leltározási szabályok az irányadók.

A mennyiségi felvételt megszámlálással vagy méréssel kell végrehajtani. A bontatlan csomagolásban levő készleteket a csomagoláson feltüntetett mennyiségben, az ömlesztett vagy ahhoz hasonló módon tárolt alapanyagokat, mezőgazdasági jellegű készleteket (pl.: szén, fatermék, mész, homok, tartályban levő folyadékanyag, műtrágya, papírhulladék, bor, silótakarmány stb.) amelyek jellegüknél fogva űrmértékben fejezhetők ki, köbözéssel (térfogat, fajsúly) alapján kell felmérni. Szegecs, csavar, fémszerelvény esetében súlytáblázat alapján lehet a készletet megállapítani.

A leltározást fordulónappal kell végezni. Ez a tevékenység kezdésének első napja, azt követően pedig minden naptári év utolsó munkanapja, illetőleg a tevékenység megszüntetésének napja. Egyes eszközöket meghatározott eltérő időpontban kell leltározni.

A nem saját tulajdonú eszközöket a kimutatásban külön sorban kell felsorolni.

1. Állóeszközök és beruházások leltározása

11. Az állóeszközöket évenként - a fordulónapon, mennyiségi felvétellel - kell leltározni.

12. A folyamatban levő beruházások állományát év végére az állóeszköz nyilvántartásba be kell vezetni, és ez alapján kell a leltárban szerepeltetni. A termőre nem fordult ültetvényeket és a befejezetlen erdőtelepítést az őszi lombhullást megelőzően, mennyiségi felvétellel kell leltározni.

2. Készletek leltározása

21. A bérmunkát végző vállalkozónak az ilyen célra átvett készleteket mennyiségi felvétellel kell leltározni és erről bizonylatot küldeni a bérmunkát végeztető részére.

22. Garanciális vagy egyéb javításra átvett eszközöket mennyiségi felvétellel kell leltározni.

23. Bizományba átvett, közös üzemeltetésű egységek vagy közös raktárak készletét fordulónapon mennyiségi felvétellel kell leltározni.

24. A mezőgazdasági eredetű termények és termékek tekintetében:

241. tisztítatlan terménykészletből próbatisztítással kell a tisztasági fokot megállapítani és ennek alapján a mért súlyt korrigálni;

242. kevert magvaknál meg kell állapítani (pl.: szelektálással) a magvak arányát és a mért súlyt ennek alapján megosztani:

243. csöveskukorica májusi morzsoltban kifejezhető súlyát próbamorzsolással és nedvességméréssel kell megállapítani;

244. az év folyamán ki nem szedett szőlő-, dísznövény-, és faiskolai termék mennyiségét lombhullás előtt mennyiségi felvétellel kell leltározni fajta, kor és minőség szerint csoportosítva. Rejtett hibák miatt 6% levonás alkalmazható.

26. Állatok leltározása esetében:

261. Tenyész- és igásállatok, tenyész kisállatok, csikók és méhcsaládok mennyiségét december hóban kell leltározni;

262. A haszonállatokat december végén, etetés és itatás után mért súlyban, csökkentve az értékesítésre vonatkozó súlyapadékkal kell leltározni;

263. Növendékbaromfi-állomány mennyiségét számolással, súlyát reprezentatív méréssel kell megállapítani;

264. Lehalászatlan tavak halállományát a kihelyezett halak száma és a próbahalászat során kifogott halak átlagsúlya alapján kell megállapítani;

27. Befejezetlen termelés tekintetében:

271. A befejezetlen termelést mennyiségi felvétellel kell leltározni, egyidejűleg kell leltározni a munkahelyen levő segéd- és üzemanyagok, valamint a megmunkálásba nem vett anyagok és alkatrészek készleteit. Megmunkálásba nem vett készlet az, amelyre a vállalkozónál jelentős munkaráfordítás nem történt.

272. A növénytermelés befejezetlen termelését (szántóföldi, zöldség-, gyümölcs-, szőlő és virágtermelés) helyszíni szemlével kell leltározni, figyelemmel a ráfordításokra: A szőlő, dísznövény- és faiskolák állományát próbasoros számlálással táblánként kell leltározni, lábonálló fűz- és nádtermelés befejezetlen állományát mintavételes becsléssel kell leltározni.

28. Építőipari befejezetlen kivitelezés esetében:

A befejezetlen építés - szerelési termelést az építési napló mellékletét képező felmérési naplóba bejegyzett mennyiségek alapján kell leltározni. Az ideiglenes építményekbe beépített anyagokat is leltározni kell egyidejűleg.

29. Pénzeszközök és egyéb eszközök leltározása esetében:

291, Szállítók követelését és vevők tartozását az analitikus nyilvántartás alapján kell megállapítani.

Más hitelezőknél fennálló tartozással ugyanígy kell eljárni.

292. A vállalkozó elszámolási bankszámláján nyilvántartott követelését az év utolsó napjáról kelt bankszámlakivonat alapján, a vállalkozás készpénzét a fordulónapi megszámlálással kell leltározni.

3. Értékelés

31. Állóeszköz értékelése

Vásárolt állóeszközök értékelésénél a számlában szereplő és visszaigényelhető (levonható) általános forgalmi adót figyelmen kívül kell hagyni, kivéve azt a vállalkozást, amely alanyi jogon mentes az általános forgalmi adó alól.

311. A vállalkozás tulajdonába került állóeszköz értékét gazdálkodó szervezet által, a szerzést megelőzően legfeljebb egy évvel megelőző okiratban (számla, jegyzék) feltüntetett értékben kell állományba venni. Vámkülföldről származó állóeszköz esetében a vámkiszabás alapjául szolgáló érték és a megfizetett vám együttes összegét kell értékként számításba venni. Ha a beszerzett állóeszközről az előbb említett okmányok nem állnak rendelkezésre, az eszközt a Bizományi Áruház, vagy termelőeszköz-kereskedelmi vállalat szakértője által megállapított értéken kell számba venni.

312. Ha a vállalkozás használtan vett állóeszközt saját munkájával újítja fel, az eszközt a beszerzési értéken kell értékelni.

313. Hulladékanyagból, vásárolt alkatrészből a vállalkozás által előállított teljes értékű állóeszközt az anyagköltség és a mások által számlával igazoltan végzett munka együttes összegében kell értékelni.

314. A vállalkozás által állóeszköznek önmagukban nem minősülő részegységenként beszerzett de összeépítve állóeszköznek minősülő dolgokat a termelésbe állításig anyagként kell kezelni, majd az összeépített eszközt az előző pont szerint értékelni.

315. Idegen kivitelező által végzett állóeszköz létesítést a szállító által számlázott és a vállalkozás által elismert értékben kell szerepeltetni.

32. Vásárolt készletek értékelése

A vásárolt készlet értékelésénél a számlában szereplő és visszaigényelhető (levonható) általános forgalmi adót figyelmen kívül kell hagyni, kivéve azt a vállalkozást, amely alanyi jogon mentes az általános forgalmi adó alól. A különleges eljárást alkalmazó vállalkozó a készletet terhelő általános forgalmi adót a leltárértékből egy összegben vonja le.

321. A vásárolt készleteket (anyag, használatba nem vett fogyóeszköz, gyártóeszköz, göngyöleg, áru, állatok) a tényleges beszerzési áron kell értékelni. Tényleges beszerzési árnak a legutoljára beszerzett készlet beszerzési árát kell tekinteni. Rögzített hatósági ár esetében a fordulónapon érvényes beszerzési árat kell alkalmazni.

322. A 2000 forint beszerzési egységárat meghaladó használt fogyóeszközöket, valamint a tartalékalkatrészeket és gyártóeszközöket az eredeti érték 50%-ában kell értékelni.

323. A göngyölegeket betétdíjas áron kell értékelni.

33. Saját termelésű készletek értékelése

331. A saját termelésű félkész- és késztermékeket, befejezetlen termelést, saját vállalkozásban végzett beruházást előállítási áron - az anyagköltség és a mások által végzett munka számlával igazolt együttes összegében - kell értékelni.

332. A tárgyév első napján meglevő saját termelésű készleteket, ha azokból az év folyamán termelés nem volt, az előző évi leltár alapján kell szerepeltetni.

333. Bérmunkában végzett befejezetlen teljesítményből a bérmunkát végeztetővel még el nem számolt készlet értékét kell a 331. pont szerint számításba venni.

334. Az üveg vagy fólia alatt gondozott növények állományából a több évig termelésben maradó növények telepítési költségeit, valamint a következő évek növénytermelése érdekében felmerült költségeit a felhasznált anyag és a más által végzett munka számlával igazolt együttes összegében kell értékelni.

335. Ha az üveg vagy fólia alatt árutermelés (virág, zöldség stb.) folyik, a befejezetlen termelést a készültségi foknak megfelelő mértékben a 334. pont szerint kell értékelni. Mindkét esetben mások által végzett munkának számít a felhasznált energia.

336. A növendék, hízó- és egyéb állatokat a 331. pont szerint kell értékelni.

34. Egyéb eszközök értékelése

341. A szállítók követelését az előírt nyilvántartás szerinti összegben kell értékelni. A vevők (megrendelők) tartozását a kiszámlázott összegből kiindulva kell meghatározni.

342. A takarékbetétben, takaréklevélben, takarékbélyegben fekvő pénzeszközöket az ott feltüntetett összegben, a bankszámlákon levő összegeket a bankszámlakivonat (igazolás) alapján kell értékelni. A készpénzkészletnek egyeznie kell a pénztárforgalmat kimutató könyvelés adatával. Ha a külföldi pénznemben jelentkező követelést, pénzeszközt, vagy tartozást a fordulónapig forintra nem számolták át, a Magyar Nemzeti Bank által jegyzett - a fordulónapra érvényes - deviza, illetőleg valuta vételi árfolyamon kell átszámítani.

Eszközök selejtezése

A vállalkozás adóköteles nyereségének kiszámítása során figyelembe vett eszközök kiselejtezésének igazolásául a selejtezési jegyzőkönyv szolgál. A selejtezés során meg nem semmisített eszközt eltávolíthatatlan azonosítási jellel kell ellátni. A selejtezési eljárásban a megbízó terhére szakértőt lehet alkalmazni.

Az állóeszköz selejtezés, továbbá általában az 50 000 forintot meghaladó értékű selejtezés időpontját, a selejtezést megelőző 15 napon belül az első fokú adóhatósághoz be kell jelenteni. Az adóhatóság távolléte esetén a selejtezést két pártatlan tanú jelenlétében kell lefolytatni és a selejtezési jegyzőkönyvet aláírásukkal igazolni.

3. számú melléklet a 49/1987. (X. 15.) PM rendelethez

A vállalkozók nyilvántartási és számadási kötelezettségéről

1. Üzleti pénzforgalmukról a vállalkozóknak "Naplófőkönyvet" kell vezetniük.

A vállalkozók az előírt feltételek és saját döntésük szerint választhatnak az alábbi Naplófőkönyv típusok közül

I. Naplófőkönyv

II. Naplófőkönyv

Az egyes naplófőkönyv típusok alkalmazására előírt feltételek az alábbiak:

Az I. Naplófőkönyvet kizárólag csak azok a magánvállalkozók vezethetik, akiknek árbevétele a tárgyévet megelőző évben és - a vállalkozó szerint - várhatóan a tárgyévben

- bolti kiskereskedelmi, vendéglátóipari vagy mezőgazdasági tevékenységet folytatók esetében az évi 8 millió Ft-ot,

- az egyéb tevékenységet folytatók esetében az évi 1 millió Ft-ot

nem haladta, illetve haladja meg.

Az előző évi árbevételt - amennyiben a vállalkozó tevékenységét nem egész évben folytatta - éves szintre kell átszámítani.

Az a vállalkozó, aki tevékenységét a tárgyévben kezdi meg, abban az esetben vezetheti az I. Naplófőkönyvet, ha várható árbevétele a tárgyévben a fenti értékhatárokat időarányosan nem haladja meg.

a II. Naplófőkönyvet bármely magán- vagy társas vállalkozás alkalmazhatja.

A naplófőkönyvet a vállalkozás működésének megkezdését követő 15 napon belül, a már működő vállalkozások pedig az új naplófőkönyvet használatba vétel előtt az adóhatósághoz hitelesítésre kötelesek benyújtani.

A naplófőkönyvbe az adatokat kizárólag bizonylatok alapján és legalább havonta kell bejegyezni. Ez alól kivételt jelentenek az olyan értékesítésekből származó készpénz bevételek, melyekről számla nem készült. Ezeket a készpénz bevételeket naponta kell a naplófőkönyvbe bejegyezni. Az a vállalkozás, amely a készpénzbevételek előgyűjtését az előzetesen felszámított általános forgalmi adó nyilvántartásának keretében oldja meg, a számla nélküli értékesítésből származó készpénzbevételek napi összegeit e nyilvántartásba jegyezheti be.

A naplófőkönyvet legalább negyedévenként le kell zárni. Záráskor meg kell állapítani az egyes rovatok év elejétől halmozott forgalmának végösszegét, majd meg kell győződni a naplófőkönyv adatainak az egyezőségéről.

A naplófőkönyvi elszámolások számítógéppel is vezethetőek, ha az alkalmazott gépi feldolgozási rendszer a könyvvezetésre vonatkozó tartalmi előírásoknak megfelel. Az elszámolások megbízhatósága és hitelessége biztosítása céljából a géppel feldolgozott naplófőkönyvi adatok havi forgalmi végösszegeit - manuálisan - előírásszerűen hitelesített naplófőkönyvben kell rögzíteni. A havi halmozott forgalmakat tartalmazó hitelesített naplófőkönyv, valamint a forgalmakat tételesen tartalmazó gépi naplók csak együttesen fogadhatóak el okmányként.

2. A vevők tartozásairól, valamint a felszámított általános forgalmi adóról nyilvántartást kell vezetni.

A vevők tartozásairól nyilvántartást azoknak a vállalkozásoknak kell vezetniük, amelyek nem kizárólag készpénzfizetés ellenében végeznek értékesítést. A nyilvántartásban minden, nem készpénzzel kiegyenlített kibocsátott számla adatait szerepeltetni kell. A nyilvántartásnak az alábbi adatokat kell tartalmaznia:

a) a számla száma és kelte,

b) a vevő neve,

c) a számla végösszege,

d) a kiegyenlítés kelte és összege.

A felszámított általános forgalmi adóról a nyilvántartást azoknak a vállalkozóknak kell vezetniük, amelyek az általános forgalmi adót tételesen (számlák alapján) számolják el. Vezetniük kell továbbá a nyilvántartást az általános forgalmi adó megállapításának különleges módját alkalmazó (ÁFA-ról szóló törvény 14. §) kiskereskedőnek és vendéglátóipari tevékenységet folytató vállalkozóknak, a nem árunak, illetve nem vendéglátóipari szolgáltatásnak minősülő értékesítésekről (állóeszköz, fogyóeszköz stb. értékesítés).

A nyilvántartásban minden, a nyilvántartás körébe tartozó értékesítés adatát szerepeltetni kell a vonatkozó alapbizonylat alapján és arra való hivatkozással.

A nyilvántartást úgy kell vezetni, hogy abból az adófizetési kötelezettség keletkezésének időpontja, az adóalap és a fizetendő adó összege megállapítható és ellenőrizhető legyen.

A párhuzamos munka elkerülése érdekében a felszámított általános forgalmi adónak és a vevők tartozásának nyilvántartása összevontan is vezethető és úgy is szervezhető, hogy a készpénzfizetéssel kiegyenlített számlák adatait a vállalkozás e nyilvántartás keretében előgyűjti és a gyűjtött összegeket egy tételben, a hónap utolsó napján vezeti át a naplófőkönyvbe.

3. A szállítók követeléseiről, valamint az előzetesen felszámított (levonható) általános forgalmi adóról nyilvántartást kell vezetni.

A szállítók követeléseinek nyilvántartását azoknak a vállalkozásoknak kell vezetniük, amelyek beszerzéseiket, az általuk igénybe vett szolgáltatásokat nem kizárólag készpénzfizetéssel egyenlítik ki. A nyilvántartásban minden, nem készpénzzel kiegyenlített kapott számla adatait szerepeltetni kell. A nyilvántartásnak az alábbi adatokat kell tartalmaznia:

a) a számla száma és kelte,

b) a szállító neve,

c) a számla végösszege,

d) a kiegyenlítés kelte és összege.

Az előzetesen felszámított általános forgalmi adóról nyilvántartást azoknak a vállalkozásoknak kell vezetniük, amelyek az általános forgalmi adót tételesen (számlák alapján), illetve az ÁFA-ról szóló törvény 15. § (3) bekezdése szerint számolják el, továbbá azon bolti kiskereskedelmi értékesítést végző vállalkozásoknak, amelyek a fizetendő általános forgalmi adót a beszerzéseiket terhelő, előzetesen felszámított adó kulcsainak a megoszlása alapján állapítják meg. Vezetniük kell továbbá a nyilvántartást az általános forgalmi adó megállapításának különleges módját alkalmazó (ÁFA-ról szóló törvény 14. §) kiskereskedőknek és vendéglátóipari tevékenységet folytató vállalkozóknak elkülönítetten a nem árunak minősülő beszerzésekről, igénybevett szolgáltatásokról (állóeszköz, fogyóeszköz stb.).

A nyilvántartásban minden, a nyilvántartás körébe tartozó beszerzés, igénybe vett szolgáltatás adatát szerepeltetni kell a vonatkozó alapbizonylat alapján és arra való hivatkozással. A nyilvántartást úgy kell vezetni, hogy abból az adólevonási jog keletkezésének időpontja, az adóalap és a levonható adó összege megállapítható és ellenőrizhető legyen.

A párhuzamos munka elkerülése érdekében az előzetesen felszámított általános forgalmi adónak és a szállítók követeléseinek nyilvántartása összevontan is vezethető, és úgy is szervezhető, hogy a készpénzfizetéssel kiegyenlített számlák adatait a vállalkozás e nyilvántartás keretében előgyűjti és a gyűjtött összegeket egy tételben, a hónap utolsó napján vezeti át a naplófőkönyvbe.

4. Azon vállalkozások, melyek a vállalkozás célját szolgáló olyan állóeszközzel rendelkeznek, amelynek beszerzési értékét vagy amortizációját költségként elszámolták, illetve elszámolják, arról az állóeszközről egyedi nyilvántartást kötelesek vezetni.

Az egyedi (állóeszközönkénti) nyilvántartásnak a jellemző, illetőleg az azonosításhoz szükséges adatok feltüntetése mellett tartalmaznia kell az állóeszköz:

- Bruttó - levonható előzetesen felszámított általános forgalmi adó nélküli - értékét.

- Az elszámolt értékcsökkenési leírás összegét

- Az állóeszköz nettó értékét.

5. A vállalkozóval, illetve a vállalkozás tagjaival kapcsolatos pénzügyi elszámolásokról nyilvántartást kell vezetni.

A nyilvántartásnak egyénenként az alábbi adatokat kell tartalmaznia:

- A vállalkozó neve és személyi adatai,

- Felvett (a vállalkozásából származó) személyi jövedelem bruttó összege és a felvét kelte,

- A bruttó személyi jövedelemből levont személyi jövedelemadó.

- A bruttó személyi jövedelemből levont társadalombiztosítási kötelezettség,

- A befizetett vagyoni hozzájárulás (tőkebetét)

- A visszafizetett vagyoni hozzájárulás (tőkebetét).

A nyilvántartásban elkülönítetten kell kimutatni a saját vállalkozásba befektetett vagyoni érték után elszámolt (az értékpapírral azonos módon adózó) jövedelmet.

6. Egyénenként nyilvántartást kell vezetni mindazokról a bér- és díjjellegű kifizetésekről, amelyekkel kapcsolatban a vállalkozásnak személyi jövedelemadó, illetve nyugdíjjárulék vagy egyéb társadalombiztosítási levonási (és befizetési) kötelezettsége van. A nyilvántartásnak az alábbi adatokat kell tartalmaznia:

- A munkavállaló vagy díjazott neve és személyi adatai

- A munkabér vagy díj bruttó összege

- A bruttó összegből levont személyi jövedelemadó (előleg)

- A bruttó összegből levont nyugdíjjárulék vagy egyéb társadalombiztosítási kötelezettség

- Egyéb levonások

- Kifizetett összeg.

7. Nyilvántartást kell vezetni a gépjármű használatról.

A nyilvántartást gépjárművenként kell vezetni és annak tartalmaznia kell

a) a gépjármű rendszámát,

b) az utazás időpontját,

c) honnan hová történt az utazás,

d) a felkeresett üzleti partner(ek) megnevezését;

e) az utazó személyek, a szállított áru megnevezését,

f) a közforgalmi útvonalon számított legrövidebb úton megtett kilométerek számát.

8. A vállalkozó termék(áru) értékesítéséről, az elvégzett szolgáltatásról általában számlát köteles adni.

A vállalkozó készpénzfizetés ellenében történő termék (áru) értékesítéséről, elvégzett szolgáltatásról, amennyiben jogszabály másként nem rendelkezik, 2000 Ft értékhatár alatt csak abban az esetben köteles számlát adni. ha a vevő azt kéri.

Ugyancsak számlát ("Belső számla" megjelöléssel) kell kiállítani terméknek vagy szolgáltatásnak

a) a saját vállalkozáson belüli általános forgalmi adómentes szolgáltatáshoz,

b) saját vállalkozáson belül végzett beruházáshoz,

c) reprezentációra,

d) a vállalkozáson kívül személyes célra történő felhasználása

esetén is.

9. Az általános forgalmi adó fizetése alóli alanyi adómentességgel bíró vállalkozó által kibocsátott számlának az alábbi adatokat kell tartalmaznia:

a) a "számla" megnevezést, a számla sorszámát, a kiállítás időpontját,

b) a számlakibocsátó nevét, címét (írottan vagy bélyegzővel),

c) a vevő nevét és címét,

d) a termék (áru) vagy szolgáltatás megnevezését, jellemzőit, mennyiségi egységét,

e) a termék (áru) vagy szolgáltatás mennyiségét, egységárát, ellenértékét,

f) a számla fizetendő végösszegét.

10. Az általános forgalmi adó fizetése alól alanyi adómentességgel nem rendelkező vállalkozók által kibocsátott számlának az alábbi adatokat kell tartalmaznia:

a) a "számla" megnevezést, a számla sorszámát, a kiállítás időpontját,

b) a számla kibocsátó nevét, címét, adóigazgatási azonosító számát, szükség szerint bankszámlájának számát (írottan vagy bélyegzővel),

c) a vevő nevét, címét,

d) a termék (áru) értékesítésének, illetve a szolgáltatás teljesítésének helyét és időpontját (napját),

e) az értékesített termék (áru) vagy a teljesített szolgáltatás KSH besorolási számát (ITJ, METJ, VTJ, SZAJTJ, SZTJ, Építményjegyzék), megnevezését, jellemzőit, mennyiségi egységét és összes mennyiségét,

f) az értékesített termék (áru) vagy teljesített szolgáltatás általános forgalmi adó nélküli egységárát, a felszámított általános forgalmi adó mértékét (%-át vagy a termék, tevékenység mentességének feltüntetését), az általános forgalmi adó nélküli értékét, a felszámított általános forgalmi adó összegét, az általános forgalmi adóval együttesen számított értékét,

11. A vállalkozók készpénzfizetés ellenében történő értékesítés esetén egyszerűsített számlát bocsáthatnak ki.

Az egyszerűsített számlában csak azonos általános forgalmi adókulcs alá tartozó termékeket (árukat), szolgáltatásokat szabad szerepeltetni.

Az egyszerűsített számlának az alábbi adatokat kell tartalmaznia:

a) a "készpénzfizetési számla" megnevezést, a számla sorszámát, a kiállítás időpontját (napját),

b) a számlakibocsátó nevét, címét, adóigazgatási azonosító számát (írottan vagy bélyegzővel),

c) a vevő nevét és címét,

d) a termék (áru) vagy szolgáltatás KSH besorolási számát (az általános forgalmi adókulcs meghatározásához szükséges mélységig),

e) a termék (áru) vagy szolgáltatás megnevezését, jellemzőit, mennyiségi egységét,

f) a termék (áru) vagy szolgáltatás mennyiségét, az általános forgalmi adót is tartalmazó egységárát, az általános forgalmi adó összegét is tartalmazó ellenértékét, a számla fizetendő végösszegét, továbbá az általános forgalmi adó felülről számított adókulcsát. (ÁFA Vhr. 14. §).

12. Az alkalmazandó számlanyomtatványok és a nyomtatványok nyilvántartása.

A vállalkozók számla céljára az alábbi nyomtatványokat használhatják:

a) gépírással kitöltött számla céljára a szabványosított számlanyomtatványokat,

b) kézírással kitöltött számla céljára a szabvány számlatömböt,

c) az egyszerűsített számla céljára a szabvány "készpénzfizetési számla"-tömböt.

A számlatömb, illetve készpénzfizetési számlatömb nyomtatványokat szigorú számadási kötelezettség alá vont nyomtatványként kell kezelni és nyilvántartani.

A számla számítógéppel is készíthető. A számítógéppel készített számla az a) alatti követelményeknek kell megfeleljen.

13. A vállalkozásoknak a raktári készletekről - anyagokról, fogyóeszközökről, kész- és félkész termékekről - nyilvántartást vezetniük nem kell. A vásárolt készletek értékét azok beszerzésekor kell költségként elszámolniuk.

14. Hitelbe vagy bizományba történő értékesítést nyilvántartással kell igazolni. A nyilvántartást úgy kell vezetni, hogy abból az adózáshoz szükséges adatok megállapíthatók legyenek.

15. A munkaviszony vagy egyéb jogviszony alapján fizetett munkabérek és munkadíjak elszámolásánál a Munka Törvénykönyvében, illetve annak végrehajtási utasításaiban foglaltak szerint kell eljárni.

16. A társadalombiztosítással kapcsolatos elszámolásokat, nyilvántartásokat, bejelentéseket és bevallásokat a vonatkozó jogszabályoknak megfelelően kell végrehajtani.

17. Az év végén, a december 31-i állapotnak megfelelően a vállalkozás vagyonáról vagyonkimutatást kell készíteni. A vagyonkimutatásban az eszközök értékét a követeléseket és a tartozásokat a naplófőkönyv, a leltárak és az analitikus nyilvántartások adatai alapján kell szerepeltetni.

Vagyonkimutatást kell készíteniük a megszűnő vállalkozásoknak a tevékenység megszüntetése időpontjában.

18. Az elszámolásokban szereplő bizonylatok kiállítására, alaki és tartalmi kellékeire vonatkozóan a számvitel bizonylati rendjéről szóló, többször módosított 29/1978. (XI. 14.) PM rendelet 2. §-a (4) bekezdésének, valamint a 3. és 4. §-ának előírásait kell alkalmazni. A naplófőkönyvet, a leltárt, a vagyonkimutatást, a nyilvántartásokat és mindezek bizonylatait, valamint a tevékenységgel összefüggő iratokat, feljegyzéseket stb. az adó kivetéséhez való jog elévüléséig kell megőrizni.

4. számú melléklet a 49/1987. (X. 15.) PM rendelethez

A befizetendő vállalkozói adó összegét mérséklő kedvezmények a következők:

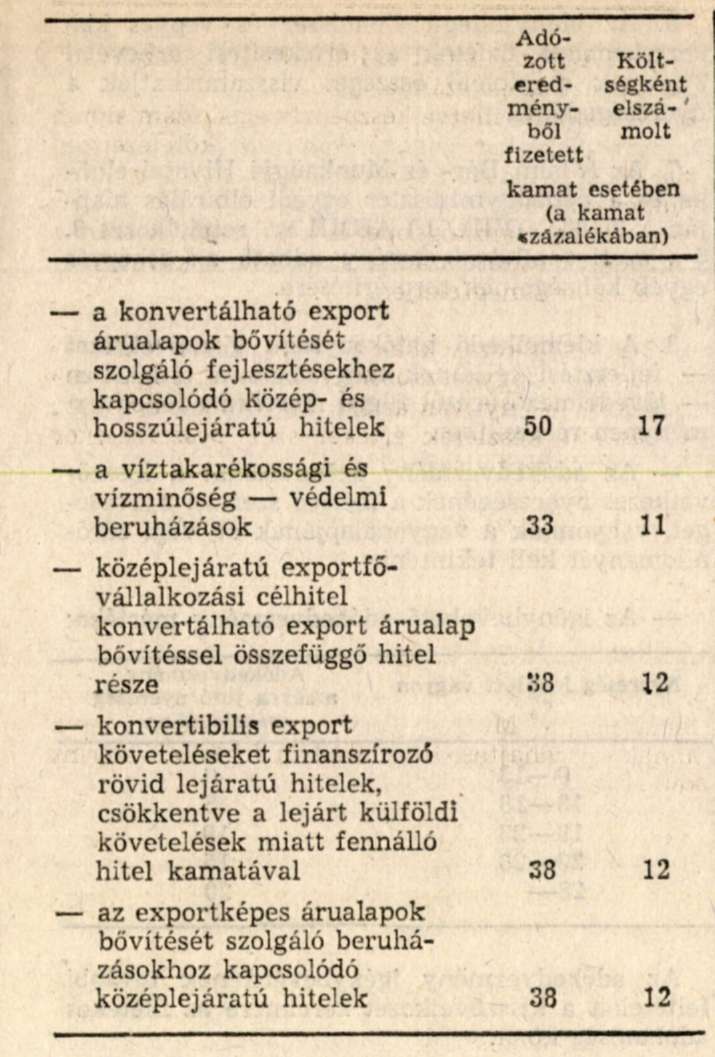

1. Kisszövetkezetnél, iskolaszövetkezetnél a hitel és kölcsönkamatok összegének alábbi hányada a következő hitelcéloknál:

2. A lakosság részére nyújtott egyes ipari, építőipari, személyi fogyasztási szolgáltatások - számlában feltüntetett anyag- és alkatrészértékkel csökkentett - árbevétele 10%-ának megfelelő összeg.

Az adókedvezmény mértéke 15%, ha a szolgáltatást 1500 lélekszám alatti községben végzik.

Építőipari, fogyasztási szolgáltatásoknál - megrendelőtől függetlenül - lakosság részére végzett szolgáltatásként kell figyelembe venni a lakóépületeken, illetőleg a lakásokban végzett tevékenységet.

Az adminisztráció egyszerűsítése érdekében az árbevétel előírt csökkentése végrehajtható az utókalkuláció szerinti tényleges anyagköltség alapulvételével is.

A fogyasztási szolgáltatás fogalmát és körét a Központi Statisztikai Hivatal állapítja meg.

Nem illeti meg adókedvezmény az adóalanyt a következőkben felsorolt tevékenységek után:

- ékszerjavítás, karbantartás (SZTJ 101-29-01);

- a mérték utáni termékek készítése egyedi megrendelésre, az ortopéd lábbeli kivételével (SZTJ 101-33, SZTJ 101-34);

- lakástakarítás (SZTJ 711-21-02);

- egyéb a lakosság részére végzett személyi szolgáltatások, a családsegítő szolgálat kivételével (SZTJ 709-19, kivéve az SZTJ 709-19-02-01);

- 405-23 taxiközlekedés.

Az egészségügyi és az oktatási, kulturális szolgáltatást végző adóalanyt - ha e szolgáltatás végzésére az illetékes tanácsi szervvel megállapodást köt - az e szolgáltatásból származó árbevétel 10%-ának megfelelő adókedvezmény illeti meg.

3. A kutatási, műszaki-fejlesztési tevékenység árbevételének az összes árbevételhez viszonyított arányában számított nyeresége után kalkulált adó 67%-a.

Az adókedvezmény szempontjából a műszaki fejlesztéssel összefüggésben végzett tevékenységnek tekintendő minden olyan szolgáltatási tevékenység, amelyet a 7/1978. (II. 1.) MT rendeletben foglaltak alapján kötött kutatási (fejlesztési) -, illetve kutatási-fejlesztési eredmények gyakorlati megvalósítására irányuló - szerződés alapján teljesítenek.

Ezek figyelembevételével azokra a tevékenységekre eső eladott áruk beszerzési értékével és az alvállalkozói teljesítményekkel csökkentett nettó árbevétele alapján számított vállalkozói adó részesül adókedvezményben, amelyek a műszaki fejlesztési szolgáltatás keretébe tartoznak, annak részeként a műszaki fejlesztést közvetlenül szolgálják. Adókedvezmény illeti meg a tevékenységet abban az esetben is, ha az nem az egész K+ F folyamatot fogja át, hanem annak csak egy szakaszát.

Adókedvezmény illeti meg a kisszövetkezetet a következő - megbízásra (megrendelésre) végzett - kutatási-fejlesztési tevékenységek árbevételére jutó adóból:

- alapkutatás,

- alkalmazott kutatás,

- gyártmány-, termék-, szolgáltatásfejlesztés (beleértve a gyártmány működtetéséhez szükséges élet- és balesetvédelmi, biztonságtechnikai korszerű módszerek kidolgozását is),

- a gyártás-, az üzemeltetés- és a javítás (technológiai) fejlesztés,

- a kutatási-fejlesztési tevékenység részét képező termelési, technológiai, szerkesztési, vizsgálati, termelésszervezési szolgáltatás, tanácsadás,

- találmányok, know-how és nagyobb jelentőségű újítások megvalósítása,

- prototípusok előállítása,

- kutatási-fejlesztési pályázatok kidolgozása,

- műszaki információk készítése,

- szabványosítás és tipizálás,

- új termelési eljárások, komplex termeléstechnológiák kidolgoztatása,

- mezőgazdasági kísérleti telepek, ültetvények létesítése és üzemi kipróbálása,

- nagyhozamú növényfajták, állatfajták, hibridek hazai elterjesztése,

- egyes növényfajok, fajták beltartalmi értékét növelő módszerek kidolgozása,

- a mezőgazdasági termékek minőség szerinti átvételének fejlesztése, új módszerek elterjesztése,

- kutatási-fejlesztési eszközök bérbeadásának bevétele.

Adókedvezményben részesül továbbá a szabadalom, a licence, a know-how, az újítási, az ipari minta ellenértéke (alapdíj, szerződés szerinti darabdíj).

Nem illeti meg a kisszövetkezetet az adókedvezmény a tevékenységre eső eladott áruk beszerzési értékével és az alvállalkozói teljesítményekkel csökkentett nettó árbevétel alapján számított adó után, ha a tevékenység készletező vállalattól beszerezhető termékkel és általában az úgynevezett katalógus cikkekkel kapcsolatos, kivéve ha azok továbbfejlesztésére irányul.

4. A vállalkozót, a kisszövetkezetet, az iskolai szövetkezetet a kistelepülésen és tanyán végzett kiskereskedelmi tevékenység után megillető adókedvezményt a következők szerint kell kiszámítani:

a) az adókedvezmény szempontjából kistelepülésen végzett kiskereskedelmi tevékenységnek a legfeljebb 150U lakosú önálló helységben és tanyán működő kiskereskedelmi nyiltárusítású üzletek tevékenységét, valamint - a település lakosságának számától függetlenül - a mozgóbolti tevékenységet kell tekinteni.

b) a települések lakosságszámának megállapításánál a népszámlálási adatokat közlő KSH hivatalos kiadvány megyei köteteiben önálló névvel szereplő települések jelenlevő népességszámát kell figyelembe venni. A közigazgatásilag egybekapcsolt települések önálló helyiségeinek megállapításánál a területileg illetékes tanács szakigazgatási szervének az igazolása az irányadó.

c) az adókedvezmény alapja a nyiltárusítású üzlet, mozgóbolt, - d) pont alatti tételekkel csökkentett - értékesítési árbevétele.

d) az adókedvezmény összegének kiszámításánál az értékesítési árbevételből

- a II. vagy annál magasabb osztályba sorolt vendéglátó üzletek árbevételét,

- a vendéglátó üzleteknél az alkoholtartalmú italok, valamint a szakmán belüli forgalom értékesítési árbevételét

le kell vonni,

e) Az adókedvezmény összege az értékesítési árbevétel után, százalékban:

- 500 lakosig, 2,5%,

- 501-1500 lakos közötti településen 1,2%,

- mozgóboltoknál 2,5%.

5. Az 1/1982. (I. 16.) MM rendelet mellékletében felsorolt népi iparművészeti és hagyományos házi ipari termékek gyártásából származó bevétel 3,5%-ának megfelelő összeg.

6. Az idényjellegű élelmiszer és vegyes kiskereskedelmi üzletek az értékesítési árbevétel 3%-ának megfelelő összeget visszatarthatják a nyereségadóból.

7. Az Állami Bér- és Munkaügyi Hivatal elnöke és a pénzügyminiszter egyedi elbírálás alapján a 8/1985. (VIII. 1.) ÁBMH sz. rendelkezés 9. §-a szerint adókedvezmény adható az átképzés egyéb költségeinek megtérítésére.

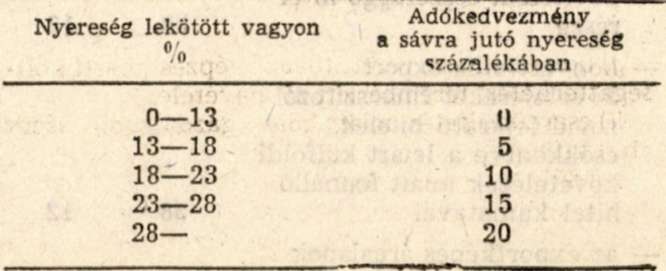

8. A kiemelkedő hatékonyságú kisszövetkezet

- fejlesztési céljainak megvalósítása érdekében

- jövedelmezőségétől függő mértékű adókedvezményben részesülhet.

- Az adókedvezmény számításánál a kisszövetkezet nyereségének a mérleg szerinti nyereséget, vagyonnak a vagyonalapjának év végi záróállományát kell tekinteni.

- Az igénybevehető adókedvezmény mértéke:

Az adókedvezmény igénybevételének további feltételeit a kisszövetkezet kérelmére az illetékes adóhatóság közli.

9. E rendeletben meghatározott kedvezményeket a kereskedőház alapításához és működéséhez a pénzügyminiszter - a külkereskedelmi miniszter és a belkereskedelmi miniszter javaslatára - egyedileg engedélyezi a következő feltételek megléte esetén:

- ha a kereskedőház a szakminisztériumok (BkM, KkM, OAÁH) által meghatározott komplex vagy deverzifikált tevékenységet (kül-, belkereskedelem, termelés, termeltetés, finanszírozás, raktározás, szállítás, marketing, K+F stb.), illetve több termékcsoport vagy szolgáltatás piacán is aktív tevékenységet folytat,

- a tervezett tevékenységhez szükséges anyagi és egyéb feltételekkel (pl.: tőkeerő, személyi feltételek stb.) rendelkezik.

a) Az alapítás évében az alapítónak adókedvezmény nyújtható, ha

- egyik alapító tag vagyoni betétje vagy részvénye sem haladja meg a közös vagyon vagy az alaptőke 50 százalékát,

- az adókedvezmény összegét az alapító a vagyoni betét növelésére, illetőleg részvényjegyzésre fordítja úgy, hogy az adókedvezmény összege az ily módon növelt betét, illetve részvény összegének 1/3-át nem haladja meg.

b) Működéskor adókedvezményben részesülhet a kereskedőház, ha az alapítók a kereskedőház alapításakor adókedvezményre jogosultak voltak.

c) Ha az alapítást követő öt éven belül a kereskedőház megszűnik, az igénybevett adókedvezményt a megszünést követő vagyonfelosztás előtt a költségvetésnek vissza kell fizetni.

5. számú melléklet a 49/1987. (X. 15.) PM rendelethez

(1) Szociális és kulturális bevételek a következők:

a) üzemi étkeztetés bevétele,

b) gyermekintézmények bevétele,

c) üdültetés bevétele,

d) kulturális intézmények bevétele,

e) sportintézmények bevétele, beleértve a dolgozók befizetéseit és a más gazdálkodó szervtől kapott átutalásokat, térítéseket is,

f) szociális és kulturális intézmények más célú hasznosításából származó bevétel,

g) üdülőben szervezett továbbképzés miatti költségátterhelés, terembérleti díj bevétele,

h) csereüdültetés miatt más gazdálkodó szerv által kifizetett összeg.

i) üdülő bérbeadásából származó összeg, bérbeadott egyéb jóléti intézmény miatti bevétel,

j) üdülőben nyújtott szállodai, vendéglátási szolgáltatás bevétele,

k) tagvállalattól, más gazdálkodó szervtől kapott szociális és kulturális célú átutalás.

l) központi alapból kapott szociális és kulturális juttatás,

m) szociális és kulturális céllal vállalt társadalmi munka keretében a munkaidőn kívül végzett munkáért járó munkabér,

n) társadalmi munkában összegyűjtött és a hulladékot begyűjtő, felvásárló vállalatnak átadott másodlagos nyersanyag ellenértéke.

(2) Szociális és kulturális ráfordítások a következők:

a) üzemi étkeztetés ráfordításai,

b) gyermekintézmények ráfordításai,

c) üdültetés ráfordításai,

d) szociális ráfordítások,

e) kulturális ráfordítások,

f) sportráfordítások,

nem értve bele az a)-f) pontokban foglalt ráfordítások közé az állóeszközök fenntartási kiadásokat, valamint ezen állóeszközök értékcsökkenési leírásának fedezetére szolgáló összeget,

g) szociális, kulturális hozzájárulás más gazdálkodó szerv, intézmény részére,

h) közművelődési intézmények fenntartásához adott hozzájárulás,

i) sportegyesületek támogatása,

j) ifjúságpolitikai célra tanácsnak átutalt összeg,

k) üdülő bérlete esetén a fizetett összeg,

l) állami és társadalmi ünnepek rendezvényeinek költsége,

m) társadalmi munka elismerésére fizetett jutalom,

n) segélyek.