32016D2326[1]

A Bizottság (EU) 2016/2326 határozata (2015. október 21.) a Luxemburg által a Fiatnak nyújtott, SA.38375 (2014/C, korábbi 2014/NN) számú állami támogatásról (az értesítés a C(2015) 7152. számú dokumentummal történt)

A BIZOTTSÁG (EU) 2016/2326 HATÁROZATA

(2015. október 21.)

a Luxemburg által a Fiatnak nyújtott, SA.38375 (2014/C, korábbi 2014/NN) számú állami támogatásról

(az értesítés a C(2015) 7152. számú dokumentummal történt)

(Csak a francia nyelvű szöveg hiteles)

(EGT-vonatkozású szöveg)

AZ EURÓPAI BIZOTTSÁG,

tekintettel az Európai Unió működéséről szóló szerződésre és különösen annak 108. cikke (1) (2) bekezdésének első albekezdésére,

tekintettel az Európai Gazdasági Térségről szóló megállapodásra és különösen annak 62. cikke (1) bekezdésének a) pontjára,

miután a fent hivatkozott rendelkezéseknek megfelelően felhívta az érdekelt feleket észrevételeik megtételére (2), és tekintettel azok észrevételeire,

mivel:

1. AZ ELJÁRÁS

(1) 2013. június 19-én kelt levelével a Bizottság információkérést küldött a Luxemburgi Nagyhercegségnek, amelyben részletes tájékoztatást kért az ország feltételes adómegállapítással kapcsolatban alkalmazott gyakorlatáról (3).

(2) 2013. július 17-én kelt levelükben a luxemburgi hatóságok általánosságban válaszoltak a szóban forgó levélre és részben elküldték a kért információkat. A válasz tartalmazta azon jogi elvek és nemzeti szabályok leírását (Administration des contributions directes), amelyek kötelezően érvényesek a luxemburgi adóhatóságra, amikor feltételes adómegállapítást ad ki (4), a feltételes adómegállapítás megszerzésére irányuló eljárás leírását, az adófizető által benyújtandó információkat, valamint azt, hogy az adóhatóság által kiadott adómegállapításokat közzéteszik-e. A luxemburgi hatóságok nem válaszoltak a Bizottság azon kérelmére, hogy küldjék meg a luxemburgi adóhatóság által 2010-ben, 2011-ben és 2012-ben kiadott feltételes adómegállapítások listáját, olyan lényeges információkkal együtt, mint például a vállalatok neve, a vállalatok tevékenysége, az adómegállapítások kelte, a feltételes adómegállapítások időtartama és a feltételes adómegállapítások tárgyát képező tranzakció típusa.

(3) 2013. augusztus 30-i levelében a Bizottság emlékeztette a luxemburgi hatóságokat arra, hogy továbbra is kéri a 2010-ben, 2011-ben és 2012-ben kiadott feltételes adómegállapítások listájának megküldését (5).

(4) A luxemburgi hatóságok 2013. szeptember 20-i és 23-i levelükben sajnálatukat fejezték ki amiatt, hogy a Bizottság információnyújtási kérelmével kapcsolatos egyes információk megjelentek a sajtóban. Ezenfelül a Bizottság információnyújtási kérelmének jogalapját is megkérdőjelezték.

(5) A Bizottság 2013. október 2-i levelével válaszolt a luxemburgi hatóságoknak; megjelölte a feltételes adómegállapítással kapcsolatban alkalmazott luxemburgi gyakorlatra vonatkozó, hivatalból végzett vizsgálatának jogalapját és meghosszabbította a feltételes adómegállapítások kért listájának benyújtására megállapított határidőt.

(6) 2013. október 11-én megbeszélésre került sor a luxemburgi hatóságok és a Bizottság között, amit a luxemburgi hatóságok 2013. október 14-én kelt levele követett, amelyben a szóban forgó hatóságok kételyüknek adtak hangot azt illetően, hogy a Bizottság által megjelölt jogalap lefedhet-e olyan tág kört és lehet-e olyan általános jellegű, mint amilyenre az információkérés vonatkozik. A Bizottság a szóban forgó levélre a 2013. október 15-én kelt levelével válaszolt.

(7) További levélváltásra került sor a luxemburgi hatóságok (a 2013. november 11-én és december 2-án kelt levelek) és a Bizottság (a 2013. november 14-én és december 12-én kelt levelek) között, amelynek során a luxemburgi hatóságok kifejtették, hogy az új kormány megalakulása miatt nem tudják megválaszolni a Bizottság információnyújtási kérelmét. Ennek megfelelően a Bizottság 2014. január 15-ig meghosszabbította a válaszolási határidőt, mindkét levélben hivatkozva arra a tényre, hogy amennyiben nem tesznek eleget az információkérésnek, a Bizottság köteles információnyújtási rendelkezést hozni.

(8) A luxemburgi hatóságok 2014. január 15-én kelt levelükben 22 feltételes adómegállapítást nyújtottak be a 2010-2013-as időszakra vonatkozóan, de az adófizetők nevét kitakarták bennük. A luxemburgi hatóságok szerint a szóban forgó 22 feltételes adómegállapítás - amelyek közül az egyik egy "FFT"-ként említett vállalattal született előzetes ármegállapítás (a továbbiakban: "FFT eám-ja" vagy a "megtámadott feltételes adómegállapítás") - mutatja a feltételes adómegállapítással kapcsolatban alkalmazott luxemburgi gyakorlatot.

(9) Az FFT eám-ja a következő dokumentumokat tartalmazta (6):

a) az [adótanácsadó] (*1) által ügyfele, az FFT nevében küldött, 2012. március 14-én kelt levele, amely egy előzetes transzferár-megállapodás jóváhagyását kéri a luxemburgi adóhatóságtól;

b) transzferárazási jelentés, amely az FFT eám-jával kapcsolatos kérelmének alátámasztására az adótanácsadó által készített transzferárazási elemzést tartalmaz (a továbbiakban: "transzferárazási jelentés");

c) a luxemburgi adóhatóság 2012. szeptember 3-én kelt levele, amelyben az adóhatóság jóváhagyta az adótanácsadó által javasolt transzferár-megállapítást.

(10) A Bizottság 2014. március 7-i levelével arra kérte a luxemburgi hatóságokat, hogy erősítsék meg, az FFT eám-jában "FFT"-ként említett adófizető a "Fiat Finance and Trade Ltd". A Bizottság azt is jelezte, hogy a benyújtott információk alapján nem tudja kizárni, hogy az FFT eám-ja összeegyeztethetetlen állami támogatást jelent, amit az FFT-nek nyújtottak. A Bizottság további információkat kért a luxemburgi hatóságoktól, amelyek relevánsak az FFT eám-jának értékelése szempontjából. Mivel a luxemburgi hatóságok nem válaszoltak erre a levélre, a Bizottság 2014. április 7-én emlékeztetőt küldött (7).

(11) 2014. április 24-én a luxemburgi hatóságok válaszoltak a 2014. március 7-i levélre és megerősítették, hogy nem rendelkeznek az FFT eám-jának értékeléséhez szükséges további lényeges információkkal. Azzal a kérdéssel kapcsolatban, hogy az FFT a Fiat Finance and Trade Ltd.-et jelenti-e, a luxemburgi hatóságok a luxemburgi jog által előírt titoktartási rendelkezésekre hivatkoztak és azzal érveltek, hogy e rendelkezések miatt nem erősíthetik meg a szóban forgó adófizető kilétét.

(12) 2014. március 24-én a Bizottság a 659/1999/EK tanácsi rendelet (8) 10. cikke alapján információnyújtási rendelkezést adott ki, amelyben a (2) preambulumbekezdésben említett feltételes adómegállapítások listáját kérte a luxemburgi hatóságoktól.

(13) 2014. június 11-én a Bizottság elfogadta azon határozatát, hogy megindítja az EUMSZ 108. cikk (2) bekezdése szerinti hivatalos vizsgálati eljárást az FFT eám-jának vonatkozásában (a továbbiakban: "az eljárás megindításáról szóló határozat") (9). Az eljárás megindításáról szóló határozathoz a Bizottság információnyújtási rendelkezést kapcsolt, amelyben előírta Luxemburg számára, hogy a levél kézhezvételétől számított egy hónapon belül bocsássa rendelkezésre a lehetséges támogatási intézkedés létének és összeegyeztethetőségének vizsgálatához szükséges összes dokumentumot, információt és adatot. A Bizottság különösen arra kötelezte Luxemburgot, hogy erősítse meg az intézkedés kedvezményezettjének kilétét.

(14) 2014. július 14-én kelt levelével Luxemburg benyújtotta az eljárás megindításáról szóló határozattal kapcsolatos észrevételeit. Emellett jelezte, hogy mivel a Bizottság semmiféle állami támogatási intézkedést nem tud azonosítani, Luxemburgnak nem kell megválaszolnia az eljárás megindításáról szóló határozatban, illetve az információnyújtási rendelkezésben feltett kérdéseket.

(15) 2014. augusztus 14-én a Bizottság arra kérte Luxemburgot, hogy bocsássa rendelkezésre az eljárás megindításáról szóló határozatban és az információnyújtási rendelkezésben említett hiányzó információkat. A Bizottság arra is kérte Luxemburgot, hogy engedélyezze, hogy a Bizottság - a 659/1999/EK rendelet 6a. cikkében foglaltaknak megfelelően - közvetlenül az FFT-hez forduljon a fennmaradó kérdéseivel.

(16) 2014. szeptember 3-án Luxemburg részben megválaszolta a fennmaradó kérdéseket, egyúttal jelezte, hogy a kért információk egy része az FFT üzleti titkának minősül, mely információkkal a luxemburgi hatóságok nem rendelkeznek. Luxemburg ezenkívül megerősítette, hogy az FFT valóban a "Fiat Finance and Trade Ltd."-et jelenti, és engedélyezte, hogy a Bizottság közvetlenül az FFT-hez forduljon a kérdéseivel.

(17) 2014. október 17-én az eljárás megindításáról szóló határozatot közzétették az Európai Unió Hivatalos Lapjában (10). A Bizottság felkérte az érdekelt feleket, hogy az intézkedéssel kapcsolatban nyújtsák be észrevételeiket. A 2014. október 30-án kelt levélben a Bizottság megkapta az FFT észrevételeit.

(18) A Bizottság 2013. június 19-i levelében küldött információkérésnek eleget téve Luxemburg 2014. december 22-én benyújtotta a feltételes adómegállapítások kedvezményezettjeinek listáját. A dokumentum felsorolja a luxemburgi adóhatóság által 2010-től 2012-ig kiadott feltételes adómegállapításokat.

(19) 2015. január 5-én kelt levelével Luxemburg benyújtotta az eljárás megindításáról szóló határozattal kapcsolatban harmadik felek által tett észrevételekre vonatkozó észrevételeit.

(20) 2015. február 12-én a Bizottság elfogadott egy határozatot, amely arról tájékoztatta Luxemburgot, hogy a Bizottság a 659/1999/EK rendelet 6a. cikke szerint eredménytelennek ítélte a megtámadott feltételes adómegállapításra vonatkozóan addig lefolytatott hivatalos vizsgálati eljárást. Ennek alapján a Bizottság - Luxemburg engedélyével (11) - kérdéseit közvetlenül az FFT-hez intézhette.

(21) 2015. február 20-án kelt leveleivel a Bizottság információkérést küldött Luxemburgnak és az FFT-nek. Az FFT-nek küldött információkérés a 659/1999/EK rendelet 6a. cikke (6) bekezdésén alapult.

(22) 2015. február 24-én kelt levelével Luxemburg válaszolt a Bizottság 2015. február 12-i határozatára; meglepődését tolmácsolta az ügyben alkalmazott eljárás alakulása miatt, és kétségének adott hangot azzal kapcsolatban, hogy - figyelemmel a vizsgálat során Luxemburg által a Bizottság rendelkezésére bocsátott nagy mennyiségű információra - helyénvaló-e az eljárást eredménytelennek nyilvánítani.

(23) 2015. február 26-án és március 3-án kelt e-mail üzenetében az FFT bizonyos pontosításokat kért az információkéréssel kapcsolatban, és kérte a válaszadási határidő meghosszabbítását, amit a Bizottság 2015. március 5-én kelt e-mail üzenetében meg is adott.

(24) 2015. március 5-én kelt levelével a Bizottság válaszolt Luxemburg 2015. február 24-i levelére.

(25) 2015. március 23-án (12) a Bizottság - válaszul a luxemburgi hatóságok által 2014. december 22-én átadott adómegállapítás-listára - arra kérte Luxemburgot, hogy további információkat adjon meg a 2010-2012-re vonatkozóan felsorolt feltételes adómegállapításokkal kapcsolatban. A Bizottság azt kérte Luxemburgtól, hogy jelölje meg, a felsorolt feltételes adómegállapítások közül melyek érintenek vállalkozásfinanszírozási funkciót, és melyek érintenek nem integrált vagy különálló vállalatokat. A Bizottság ezen felül azt is kérte Luxemburgtól, hogy adjon át több feltételes adómegállapítást egyes meghatározott vállalatcsoportok tekintetében.

(26) 2015. március 24-én kelt levelével Luxemburg válaszolt a Bizottság 2015. február 20-i információnyújtási kérelmére (13).

(27) 2015. március 31-én kelt levelével az FFT válaszolt a Bizottság 2015. február 20-i információnyújtási kérelmére. A beadvány többek között a Fiat-csoport transzferárazási politikára vonatkozó iránymutatásait is tartalmazta.

(28) 2015. április 23-án Luxemburg további információkat nyújtott be a 2014. december 22-i válaszában felsorolt feltételes adómegállapítások közül 1 900-zal kapcsolatban. Luxemburg jelezte, hogy a listán szereplő adóügyi határozatok közül három érint vállalkozásfinanszírozási funkciót, amelyek közül kettőt 2010-ben, egyet pedig 2011-ben hoztak. 2015. március 23-án a Bizottság kikért kettőt a szóban forgó adómegállapítások közül, mivel a Bizottság 2015. március 23-i kérelmében felsorolt vállalatokra vonatkoztak.

(29) 2015. április 27-én találkozóra került sor az FFT, a luxemburgi hatóságok és a Bizottság képviselői között.

(30) 2015. június 4-én Luxemburg benyújtotta a Bizottság által 2015. március 23-án kért kiegészítő információkat a 2014. december 22-i válaszában felsorolt adómegállapítások közül 5 327-tel kapcsolatban. Luxemburg jelezte, hogy további tíz adómegállapítás érint vállalkozásfinanszírozási funkciókat [...]. Ezenkívül 2015. június 25-én a G vállalatra vonatkozó adóügyi határozatot nyújtottak be a Bizottsághoz.

(31) 2015. június 18-án Luxemburg benyújtott egy, az E vállalatra vonatkozó adóügyi határozatot (2011-ből származó adóügyi határozat).

(32) 2015. július 10-i levelében Luxemburg olyan érvelést adott elő, miszerint a Bizottság jogerős elutasító határozat esetén visszamenőleges hatállyal, azaz az adóügyi határozat keltétől kezdődő hatállyal nem fizettetheti vissza a támogatást a kedvezményezettel.

(33) 2015. július 15-én találkozóra került sor a Fiat Chrysler Automobiles N.V. - a Fiat S.p.A. jogutóda - pénzügyi igazgatója, a luxemburgi hatóságok és a Bizottság képviselői között.

2. A TÁMOGATÁSI INTÉZKEDÉS LEÍRÁSA

2.1. A kedvezményezett ismertetése

(34) Az FFT a Fiat-csoporthoz tartozó vállalat. A megtámadott adóügyi határozat hozatalának idején a Fiat-csoportot az Olaszországban bejegyzett, torinói székhelyű Fiat S.p.A. és a Fiat S.p.A. ellenőrzése alá tartozó vállalatok alkották (a továbbiakban együttesen: "Fiat" vagy "Fiat-csoport"). Miután a Fiat S.p.A. 2014. október 12-én beolvadt a Fiat Investments N.V.-be, a Fiat Chrysler Automobiles N.V. lett a Fiat S.p.A. jogutóda. (14)

(35) A Fiat az autóiparban végez ipari és pénzügyi szolgáltatási tevékenységeket. A Fiat tevékenységére vonatkozóan a Bizottság utal az eljárás megindításáról szóló határozat (20) és (21) preambulumbekezdésére.

(36) Az FFT vállalkozásfinanszírozási szolgáltatásokat és finanszírozást nyújt a Fiat-csoporthoz tartozó, (elsősorban) európai székhelyű (Olaszországot kivéve) vállalatoknak, ezenfelül számos számla-összevezetési struktúrát kezel a Fiat-csoporthoz tartozó egyesült királyságbeli, dániai, belgiumi, hollandiai, svájci, ausztriai, németországi és spanyolországi székhelyű vállalatok számára. Az FFT luxemburgi székhelyéről, valamint két fiókirodáján keresztül működik, amelyek közül az egyik az Egyesült Királyságban, Londonban, a másik pedig Spanyolországban, Madridban található.

(37) A 2014. január 15-én Luxemburg által a Bizottságnak benyújtott transzferárazási jelentés tartalmazza az FFT-vel kapcsolatos információkat, amelyeket a (38)-(51) preambulumbekezdésekben összefoglalva közlünk (15).

(38) A Fiat úgy döntött, hogy központosítja pénzügyi és vállalkozásfinanszírozási funkcióit, amelynek keretében minden finanszírozást, a vállalati pénzügyeket, banki kapcsolatokat, a deviza- és kamatkockázatok kezelését, a számla-összevezetést, a pénzpiaci műveleteket, a készpénzállomány-kezelést, a beszedést és a megbízásos online átutalási szolgáltatásokat a "vállalkozásfinanszírozási vállalatok" végzik.

(39) A vállalkozásfinanszírozási vállalatok hálózata a következő:

- A Fiat Finance S.p.A. (a továbbiakban: "FF") a Fiat-csoporthoz tartozó, olaszországi székhelyű vállalatok finanszírozási műveletének koordinálásával megbízott olaszországi vállalkozásfinanszírozási vállalat,

- Az FFT a Fiat-csoport európai székhelyű (Olaszország kivételével) vállalatai részére látja el a vállalkozásfinanszírozási feladatokat,

- A Fiat Finance North America, Inc. (a továbbiakban: "FFNA") a Fiat-csoport USA-beli székhelyű vállalatai részére látja el a vállalkozásfinanszírozási feladatokat,

- A Fiat Finance Canada Ltd. (a továbbiakban: "FFC") a Fiat-csoport kanadai székhelyű vállalatai részére látja el a vállalkozásfinanszírozási feladatokat,

- A Fiat Finanças Brasil Ltda (a továbbiakban: "FFB") a Fiat-csoport brazíliai székhelyű vállalatai részére látja el a vállalkozásfinanszírozási feladatokat.

(40) A határokon átnyúló, csoporton belüli tranzakciók, amelyekben az FFT részt vesz, két fő kategóriába sorolhatók:

- Vállalkozásfinanszírozási vállalatok közötti (ágazaton belüli) tranzakciók

- T1 - vállalatközi hitelek az FFT-től az FF részére: az FFT finanszírozási forrásai kötvényeken, banki hitelkereteken és vállalatközi betéteken alapulnak,

- T2 - vállalatközi hitelek az FFNA-tól az FFT részére: az FFNA finanszírozási forrásai többnyire garanciával kibocsátott kötvényen alapulnak.

- A vállalkozásfinanszírozási vállalatok és a Fiat-csoporthoz tartozó vállalatok közötti (csoporton belüli) tranzakciók

- T3 - az FFT és a csoporthoz tartozó, más országbeli (többnyire európai) székhelyű vállalatok közötti tranzakciók (hitelek/betétek),

- T4 - a Fiat S.p.A (16) részéről az FFT és az FFNA által kibocsátott kötvényekre nyújtott garanciák, kétoldalú hitelkeretek és eseti finanszírozási programok (azaz Billets de Trésorerie Franciaországban az FFT részére).

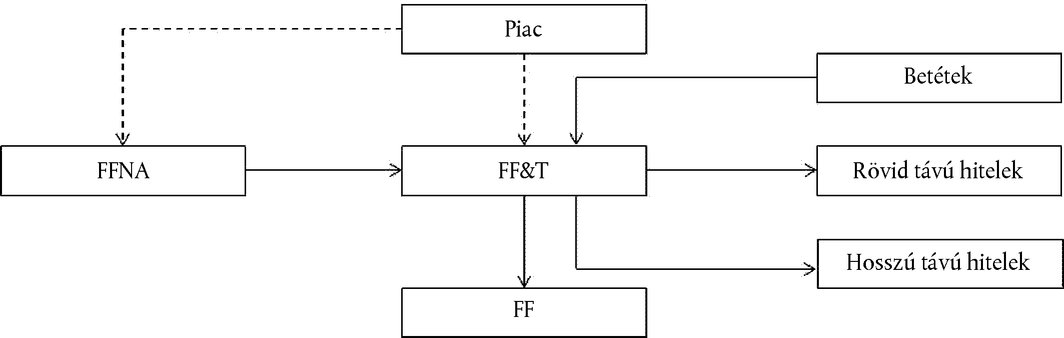

(41) A finanszírozási műveleteket az alábbi ábra szemlélteti (a T1-től a T3-ig)

Ábra: Főbb határokon átnyúló, csoporton belüli tranzakciók

(42) Az ellátott feladatok tekintetében az FFT a piaci finanszírozásban és a likviditási befektetésekben, a pénzügyi piaci szereplőkkel való kapcsolattartásban, a pénzügyi koordinációban és a csoporthoz tartozó vállalatoknak nyújtott konzultációs szolgáltatásokban, a csoporthoz tartozó vállalatoknak nyújtott készpénzkezelési szolgáltatásokban, rövid távú ("S/T") és középtávú ("M/T") vállalatközi finanszírozásban, valamint a többi vállalkozásfinanszírozási vállalattal való koordinációban vesz részt.

(43) Ami a piaci finanszírozást és a likviditási befektetéseket illeti, az FFT forrásokat gyűjt abból a célból, hogy azokat a csoporthoz tartozó vállalatok műveleteinek és növekedésének támogatására rendelkezésre bocsássa, és ennek megfelelően befektesse. A pénzügyi kockázatok kezelése terén az FFT a csoport vonatkozó belső politikáiban (a devizakockázatokra és kamatlábkockázatokra vonatkozó politikákban) meghatározott iránymutatásokat követi. Az FFT pénzeszközei olyan eszközökből származnak, mint például a jegykibocsátás (a "Globális Középlejáratú Jegy" [Global Medium Term Note] vagy "GMTN" Program, amelyben az FFT az FFNA-val és az FFC-vel együtt kibocsátó), a banki feltételekkel nyújtott hitelek, a lekötött és le nem kötött hitelkeretek stb. A likviditáskezelés céljából az FFT a készpénztöbbletet kiváló besorolású bankokba vagy kiváló minősítésű likviditásalapokba fekteti be.

(44) Ami az árfolyamkockázatnak való kitettséget illeti, az FFT elsősorban határidős devizaszerződésekkel és deviza-csereügyletekkel kezeli a devizakitettséget. A kamatkitettség alapvetően a kötelezettségek és eszközök eltérő futamidejéhez és kezeléséhez kapcsolódik. Az FFT elsősorban kamat swapot (a továbbiakban: "IRS") és határidős kamatláb-megállapodást (a továbbiakban: "FRA") alkalmaz.

(45) A pénzügyi piaci szereplőkkel való kapcsolattartás tekintetében az FFT - az FF-fel egyeztetve - foglalkozik a pénzügyi piacokkal és intézményekkel: ellátja őket a csoportra vonatkozó olyan adatokkal és információkkal, amelyek alátámasztják a csoport hitelképességét és pénzügyi helyzetét.

(46) A csoporthoz tartozó vállalatok pénzügyi koordinációján és a nekik nyújtott tanácsadási szolgáltatásokon belül az FFT feladata a szóban forgó vállalatok részére történő pénzügyi segítségnyújtás, a piaci igényeik vizsgálata, a legjobb pénzügyi megoldás azonosítása, a pénzügyi szerződések elkészítése és a pénzügyi termékek teljesítményének nyomon követése - a csoporthoz tartozó vállalatok igényeinek megfelelően.

(47) A csoporthoz tartozó vállalatok cash flow-ját, finanszírozási követelményeit és likviditását az FFT nyomon követi abból a célból, hogy optimalizálja a csoport tőkeforrásai kezelésének hatékonyságát és eredményességét. Az FFT az Egyesült Királyságban, Dániában, Belgiumban, Svájcban, Ausztriában, Németországban és Spanyolországban kezel számla-összevezetési struktúrákat. A teljes pénzügyi pozíció kezelése céljából az országonkénti egyenleget naponta rávezetik egy központi FFT gyűjtőszámlára. Konkrétabban, a nap folyamán a csoporthoz tartozó vállalatok (bankoknál vezetett) számláin a szokásos tevékenységnek megfelelően történik beszedés, illetve kifizetés. A nap végén a csoporthoz tartozó vállalatok számlaegyenlegeinek negatív vagy pozitív a pozíciója. A számlaegyenlegeket az egyes országokban nyitva lévő FFT gyűjtőszámla mindkét esetben automatikusan fedezi. Ezt követően a különböző országbeli gyűjtőszámlákon szereplő összegeket egyetlen gyűjtőszámlára irányítják (be vagy ki). Ilyen módon a csoporthoz tartozó vállalatok folyószámláját naponta visszaállítják nullára. A csoporthoz tartozó vállalatoknak a számla-összevezetési rendszerben lévő résztvevői - a napi folyószámla-pozíciótól függően - egy vállalatközi árreferencia nyomán kiszámított kamatjóváírást kapnak, illetve velük szemben kamatterhelés történik.

(48) A csoporton belüli hitelek kamatlába a csoport súlyozott átlagos tőkeköltsége ("WACC") és egy árrés összege. A betéti kamatláb a kockázatmentes kamatláb megnövelve a rövid lejáratú bankbetétekre érvényes, a csoport likviditáspolitikájában meghatározott marzzsal.

(49) A rövid és középtávú vállalatközi finanszírozás és a többi vállalkozásfinanszírozási vállalattal való koordináció tekintetében az FFT a következők szerint jár el: az előbbi esetében az FFT olyan pénzeszközöket bocsát a csoporthoz tartozó vállalatok részére, amelyekhez nagy tételben, nagykereskedelmi feltételekkel jutott hozzá szabályozott piacokon (kötvénypiacokon) vagy pénzügyi intézményekkel folytatott tárgyalásokon keresztül; az utóbbi esetében ismétlődő pénzátutalásokra kerül sor a vállalkozásfinanszírozási vállalatok között annak érdekében, hogy anélkül teljesítsék a csoporthoz tartozó vállalatok pénzügyi kéréseit, hogy a vállalatoknak a piachoz kellene fordulniuk - amikor a csoport pénzügyi pozíciója összességében pozitív.

(50) A transzferárazási jelentésben leírtak szerint a vállalkozásfinanszírozási vállalatok számára a legnagyobb kockázatot általában a következők jelentették:

- Piaci kockázat: Az FFT rendszeresen értékeli kamat- és devizakockázati kitettségét (hogy teljes mértékben le legyen fedezve), és a szóban forgó kockázatokat származtatott pénzügyi eszközök használatával fedezi a csoport kockázatkezelési politikáinak megfelelően. Az említett fedezeti ügyleteknél használt eszközök elsősorban hagyományos deviza-csereügyletek, határidős szerződések és kamat swapok.

- Bankbetétekhez, illetve más hasonló rövid lejáratú befektetésekhez kapcsolódó hitelkockázat: a transzferárazási jelentés szerint ez a kockázat csekély, mivel az FFT csak a vezető pénzügyi intézményekkel köt üzletet és diverzifikálja a készpénzelhelyezést. A csoport eszközei nincsenek kitéve ennek a kockázatnak, mivel a csoport abban érdekelt, hogy a hozzá tartozó összes vállalatot támogassa pénzügyileg (17); idővel egyáltalán nem fordul majd elő fizetésképtelenség a csoporton belül; a csoporthoz tartozó vállalatok csoportbeli tartozás miatt nem jeleznek értékvesztést kétes számlák tekintetében.

- Harmadik feleknél (bankoknál) tartott, származtatott eszközökhöz kapcsolódó partnerkockázat: ez a kockázat csekély, mivel az FFT csak a vezető pénzügyi intézményekkel köt üzletet, a származtatott ügyleteket pedig több intézménynél bonyolítja. A csoport eszközei a fent említett okok miatt nincsenek kitéve ennek a kockázatnak.

- Működési kockázat: Az FFT pénzügyi műveleteit a Fiat S.p.A. által kidolgozott iránymutatásoknak és az általa meghatározott eljárásoknak megfelelően végzi. A napi működés során előforduló fizetésképtelenség elkerülése érdekében a pénzügyi tevékenységeket folyamatosan ellenőrzik és kockázatkezelés-ellenőrzési eljárásoknak vetik alá.

(51) Az FFT jelentős összegű pénzügyi eszközt kezel, amelyek főként vállalatközi hitelekhez, a csoporthoz tartozó vállalatoktól származó vevőkövetelésekhez, valamint - kisebb részben - bankbetétekhez fűződnek. Az FFT a napi műveletek elvégzéséhez és a pénzügyi piac teljesítményének nyomon követéséhez szükséges informatikai rendszereket használ.

2.2. A megtámadott feltételes adómegállapítás

(52) Ez a határozat az FFT előzetes ármegállapítására, azaz a 2012. szeptember 3-i levelével Luxemburg által az FFT-nek küldött, transzferárazásról szóló adóügyi határozatra - más szóval: feltételes adómegállapításra - vonatkozik. A megtámadott adóügyi határozat egy olyan módszert szentesít, amelynek segítségével a Fiat-csoporton belül a nyereség FFT-hez való hozzárendelése - a Fiat-csoport adótanácsadójának javaslata szerint - kiszámítható, és amely lehetővé teszi az FFT számára, hogy évente meghatározza a Luxemburg felé fennálló társaságiadó-fizetési kötelezettségét.

2.2.1. Az FFT előzetes ármegállapítása

(53) A Luxemburg által a Bizottságnak átadott dokumentumok, amelyek minden szükséges elemet tartalmaznak a megtámadott adóügyi határozatot alátámasztására, a következők: a (9) preambulumbekezdésben említett két levél és a transzferárazási jelentés.

(54) 2012. szeptember 3-án kelt levelében a luxemburgi adóhatóság megerősítette, hogy "az alábbi transzferárazási elemzés a 2011. január 28-i 164/2. sz. körlevél szerint, a szokásos piaci ár elvének tiszteletben tartásával készült" (sic). Más szóval a luxemburgi adóhatóság elfogadta, hogy az adótanácsadónak a transzferárazási jelentésben szereplő transzferárazási elemzése nyomán a szokásos piaci ár elvének megfelelő díjat alkalmaztak az FFT által teljesített feladatok és az általa viselt kockázat tekintetében. Az FFT "a szokásos piaci ár elvének megfelelő", a transzferárazási jelentésben megállapított és a megtámadott adóügyi határozat által elfogadott díjazása a következő: "a transzferárazási tanulmány megfelelő díjazást határoz meg a kockáztatott tőkére és a vállalat által ellátott feladatok díjazására szolgáló 2542 millió EUR tőkére vonatkozóan, amelyhez képest +/- 10 % eltéréssel számolnak". Az FFT által e díjazás alapján elért nettó nyereségre vonatkozóan a luxemburgi általános társaságiadó-mérték, azaz 28,8 % alkalmazandó. Luxemburg kijelenti továbbá, hogy az adóhatóság határozata 5 évig érvényes (azaz a 2012-es adóévtől a 2016-os adóévig) (18).

2.2.2. A transzferárazási jelentés

(55) A transzferárazási jelentés szerint a Fiat-csoporton belül az FFT adóköteles nyereségének meghatározására a legjobb módszer a tranzakciós nettó nyereség módszere (a továbbiakban: "TNMM"). Az adótanácsadó szerint a TNMM különösen akkor megfelelő módszer, ha a tranzakción belül az egyik fél nem nyújt értékes és egyedülálló hozzájárulást, és mivel az adótanácsadó szerint az FFT kizárólag pénzügyi szolgáltatásokat nyújt, ez a módszer a legalkalmasabb a szokásos piaci feltételeknek megfelelő ár meghatározására - összhangban az OECD transzferár irányelvekkel. Ezenfelül, mivel az FFT kizárólag a Fiat-csoporthoz tartozó vállalatok részére végzi feladatait, mely vállalatok harmadik felektől nem részesülnek hasonló szolgáltatásokban, a belső összehasonlítás nem lehetséges. Következésképp a tanácsadó a külső összehasonlítást megfelelőbbnek tartja - a nettó nyereség azonosításával, amit független vállalkozások hasonló tranzakciók során elértek volna (19).

(56) A transzferárazási jelentésben az adótanácsadó - figyelemmel az FFT által feladatainak ellátásához és kockázatainak viseléséhez szükséges tőkére, összefüggésben a használatban lévő eszközökkel - meghatározza az FFT-nek járó díjazást, amely az adóköteles nyereséget alkotja (20).

(57) A díjazás megállapítása a következőképpen történik: i. az FFT kockáztatott tőkéjének becsült összege; ii. a feladatok ellátásához és a pénzügyi befektetések támogatásához használt FFT-tőke azonosítása; iii. az FFT "kockáztatott tőkéje" várható díjának becslése a tőkeeszköz-árazási modell (a továbbiakban: "CAPM") (21) segítségével és a feladatok ellátásához használt tőke megtérüléséhez szükséges hozam azonosítása; továbbá iv. a viselt kockázatoknak és a feladatok elvégzésének ellentételezésére az FFT-nél maradó teljes nyereség kiszámítása az i-iii. lépések eredményének egyesítésével.

(58) Ami az i. lépést illeti, a transzferárazási jelentésben található funkcionális elemzés alapján a tanácsadó úgy látja, az FFT a következő kockázatokat viseli: működési, hitel- és partnerkockázat, ugyanakkor az adótanácsadó szerint az FFT által viselt árfolyamkockázat nulla. A Bázel II. keretrendszer (22) analóg módon történő felhasználásával (23) az adótanácsadó a működési kockázat, partnerkockázat, árfolyamkockázat és hitelkockázat fedezésére szolgáló, az FFT-re vonatkozó minimális tőkekövetelményt a következők szerint becsülte meg:

- Működési kockázat: 15 %*(a hitelezők bankbetéteken felhalmozódott kamatai - a bankhiteleken felhalmozódott, az adós által fizetendő kamat),

- Partnerkockázat: 20 %*6 %*(jövőbeli kitettség + a származtatott pénzügyi eszközök pozitív valós értéke),

- Hitelkockázat: 20 %*6 %*harmadik felek vevőkövetelései (éves átlag).

(59) A fenti számítások eredményét az adótanácsadó az FFT "kockáztatott tőkéjének" nevezi, amely az adótanácsadó alkalmazása szerint megfelel az FFT - Bázel II. keretrendszer szerinti - feltételezett szabályozói tőkéjének, aminek összefoglalása az 1. táblázatban található.

1. táblázat

Az FFT-re vonatkozó minimális tőkekövetelmény

| (ezer EUR) | |

| Minimális tőkekövetelmény | 2011 |

| Működési kockázat | 938 |

| Partnerkockázat | 2 603 |

| Árfolyamkockázat | 0 |

| Hitelkockázat | 24 982 |

| A Bázel II. keretrendszer által előírt minimális tőkekövetelmény | 28 523 |

(60) A ii. lépés tekintetében, amit a transzferárazási jelentés "a feladatok ellátásához használt tőkének" (24) nevez, a becsült összeget úgy kapjuk meg, ha az FFT esetében a Bázel II. keretrendszer által előírt, az adótanácsadó által becsült minimális tőkekövetelmény-részt és az FFT-nek az FFNA-ba és az FFC-be történt pénzügyi befektetéseinek támogatására használt tőkéjét levonjuk az FFT teljes saját tőkéjéből.

(61) Az FFT adótanácsadója szerint a 2011 végi állapot szerint az FFT saját tőkéje 287,5 millió EUR volt, amelyből:

- 28,5 millió EUR a Bázel II. keretrendszer által az FFT kockázatainak viselésére előírt minimális tőkekövetelmény ("minimális kockáztatott tőke" (25)),

- 165,2 millió EUR az FFT-nek az FFNA-ban és az FFC-ben szerzett részvételi érdekeltsége ellentételezésére használt tőkéje (26) ("az FFNA-ba és az FFC-be történt pénzügyi befektetéseket támogató tőke"), és

- 93,7 millió EUR a feladatok teljesítéséhez használt tőke ("a feladatteljesítés garantálására szolgáló tőke" (27)).

(62) A 2. táblázat az FFT összes saját tőkéjének bontását tartalmazza, ahogyan az adótanácsadó a transzferárazási jelentésben bemutatta:

2. táblázat

Az FFT tőkéje, lebontva

| (ezer EUR) | |

| Az FFT tőkéje az adótanácsadó szerinti bontásban | Tőke – 2011 |

| Minimális kockáztatott tőke | 28 523 |

| Az FFNA-ba és az FFC-be történt pénzügyi befektetéseket támogató tőke | 165 244 |

| A feladatteljesítés garantálására szolgáló tőke | 93 710 |

| Tőke összesen | 287 477 |

(63) Ami a iii. lépést illeti, először is az adótanácsadó az általa "minimális kockáztatott tőkének" nevezett FFT-tőkerészt javasolja ellentételezni, mely tőkerész megfelel az FFT feltételezett szabályozói tőkéjének, ahogyan az adótanácsadó az i. lépésben meghatározta úgy, hogy a CAPM módszerrel megbecsülte a befektetői elvárás szerinti tőkemegtérülést ("adózás előtti várható megtérülés"), miszerint:

Adózás előtti várható megtérülés = (Kockázatmentes kamatláb + β × Részvénykockázati prémium)/(1-adókulcs)

(64) A CAPM alkalmazása során az FFT adótanácsadója a következő változókat használta:

- Kockázatmentes kamatláb: 2,85 % (10 éves német "Bund" államkötvény, 2011. évi átlagos mérték),

- Béta (β): 0,29, amely 66 összehasonlítható, pénzügyi szolgáltatásokat nyújtó vállalat adatai alapján becsült érték (28), lásd a Damodaran-weboldalt (29),

- Részvénykockázati prémium: 5 % Luxemburg esetében - a Damodaran-weboldal szerint (2011. júliusi frissítés),

- A luxemburgi adókulcs: 28,80 %.

(65) A fenti változóknak a (63) preambulumbekezdésben szereplő képletben történő alkalmazásával az FFT adótanácsadója a következő adózás előtti "várható tőkemegtérülést" kapja, "amit a befektetők a vállalt kockázatokért várhatóan elérnek": 6,05 %.

(66) A 3. táblázat az FFT adótanácsadója által - összehasonlítható vállalatok gyanánt - kiválasztott, a pénzügyi szektorban függetlenül működő vállalatokat sorolja fel, a CAPM-ben való felhasználáshoz számított béta értékükkel együtt.

3. táblázat

Pénzügyi szolgáltatásokat nyújtó hasonló vállalatok listája

| Vállalat neve | Béta |

| ING Groep NV (EXTAM:INGA) | 3,00 |

| UBS AG (SWX:UBSN) | 1,80 |

| Wüstenrot & Württembergische AG (XTRA:WUW) | 0,41 |

| Deutsche Börse AG (XTRA:DB1) | 1,28 |

| Oslo Bors VPS Holding ASA (OTCNO:OSLO) | 0,13 |

| London Stock Exchange Group (LSE:LSE) | 1,24 |

| Fimalac SA (ENXTPA:FIM) | 0,68 |

| International Personal Finance Plc (LSE:IPF) | 1,92 |

| GrenkeLeasing AG (XTRA:GLJ) | 0,55 |

| Mittel S.p.A (CM:MIT) | 0,93 |

| GlobeOp Financial Services SA (LSE:GO) | 0,56 |

| KBC Ancora (ENXTBR:KBCA) | 3,61 |

| Aktiv Kapital ASA (OB:AIK) | 0,25 |

| IG Group Holdings Plc (LSE:IGG) | 0,75 |

| IFG Group plc (LSE: IFP) | 1,11 |

| Conafi Prestito S.p.A. (CM:CNP) | 0,74 |

| NEOVIA Financial Plc (AIM:NEC) | 0,60 |

| H&T Group Plc (AIM:HAT) | – 0,11 |

| Hesse Newman Capital AG (XTRA:RTM) | 0,29 |

| Acta Holding ASA (OB:ACTA) | 1,70 |

| Manx Financial Group PLC (AIM:MFX) | 0,30 |

| PLUS Markets Group plc (AIM:PMK) | – 0,05 |

| Law Debenture Corp. Plc (LSE:LVVDB) | 0,95 |

| Hypoport AG (DB:HYQ) | 0,70 |

| Perrot Duval Holding SA (SWX:PEDP) | 0,16 |

| Albemarie & Bond Holdings plc (AIM:ABM) | 0,21 |

| MCB Finance Group plc (AIM:MCRB) | NA |

| Brightside Group plc (AIM:BRT) | 0,11 |

| DF Deutsche Forfait AG (DB:DE6) | 0,83 |

| Autobank AG (DB:AW2) | NA |

| Ambrian capital plc (AIM:AMBR) | 0,83 |

| Gruppo MutuiOnline S.p.A (CM:MOL) | 0,77 |

| Park Group plc (AIM:PKG) | 0,09 |

| OVB Holding AG (XTRA:O4B) | – 0,19 |

| Albis Leasing AG (DB:ALG) | 0,57 |

| Hellenic Exchanges SA (ATSE:EXAE) | 1,42 |

| FORIS AG (XTRA:FRS) | 0,20 |

| Creon Corporation Plc (AIM:CRO) | 2,03 |

| Investeringsselskabet Luxor A/S (CPSE:LUXOR B) | 0,50 |

| Univerma AG | NA |

| OFL AnlagenLeasing AG (DB:OFL) | 0,86 |

| Ideal GroupSA (ATSE:INTEK) | NA |

| Nøtterø SpareBank (OB:NTSG) | 0,20 |

| Apulia Prontoprestitio S.p.A. (CM:APP) | 1,07 |

| Ultimate Finance Group plc (AIM:UFG) | 0,54 |

| Dresdner Factoring AG (XTRA:D2F) | 0,42 |

| Heidelberger Beteiligungsholding AG (DB:IPO) | 0,14 |

| ABC Arbitrage SA (ENXTPA:ABCA) | 0,48 |

| Baydonhill plc (AIM:BHL) | 0,04 |

| London Capital Group Holdings plc (AIM:LCG) | 0,72 |

| Imarex ASA (OB:IMAREX) | 0,48 |

| Toscana Finanza S.p.A. (CM:TF) | 0,49 |

| Banca Finnat Euramerica S.p.A. (CM:BFE) | 0,79 |

| S&U plc (LSE:SUS) | 0,27 |

| Bolsas y Mercados Españoles SA(CATS:BME) | 0,97 |

| Banca IFIS S.p.A. (CM:IF) | 0,69 |

| Paris Orleans SA (ENXTPA:PAOR) | 0,60 |

| SNS Reaal NV (ENXTAM:SR) | 2,37 |

| Close Brothers Group plc (LSE:CBG) | 0,94 |

| Provident Fiancial plc (LSE:PFG) | 0,35 |

| Pohola Bank plc (HLSE:POH1S) | 1,43 |

| Investec plc (LSE:INVP) | 1,73 |

| Banque Nationale de Belgique SA (ENXTBR:BNB) | 0,49 |

| Credit Suisse Group (SWX:CSGN) | 1,43 |

| Deutsche Bank AG (DB:DBK) | 1,98 |

| Schweizerische Nationalbank (SWX:SNBN) | 0,22 |

| (Forrás: Damodaran) | |

(67) A 4. táblázat a kiválasztott összehasonlítható vállalatok "szokásos piaci árnak megfelelő" bétatartományát mutatja, amit az FFT adótanácsadója eredményként kapott.

4. táblázat

Összehasonlítható vállalatok a szokásos piaci ár elvének megfelelő bétatartománya

| A szokásos piaci ár elvének megfelelő tartomány | Béta |

| Vállalkozások száma | 66 |

| MAX. | 3,61 |

| 90 percentilis | 1,79 |

| 75 percentilis | 1,04 |

| Medián | 0,64 |

| 25 percentilis | 0,29 |

| 10 percentilis | 0,13 |

| MIN. | 0,19 |

(68) Másodszor, az FFT adótanácsadója javasolja az általa a 2. táblázatban "a feladatteljesítés garantálására szolgáló tőkének" nevezett FFT-tőkerész ellentételezését, amely a ii. lépésben "a feladatok ellátásához használt tőkének" nevezett tőkerésznek felel meg; az ellentételezés mértékéhez pedig a rövid lejáratú betétekre vonatkozó piaci kamatláb (30) alkalmazását javasolja, amely szerinte 0,87 %.

(69) Az FFT adótanácsadója javasolja továbbá, hogy ne ellentételezzék az általa a 2. táblázatban "az FFNA-ba és az FFC-be történt pénzügyi befektetéseket támogató tőkének" nevezett FFT-tőkerészt, amely az FFT-nek az FFNA-ba és az FFC-be történt pénzügyi befektetéseinek támogatására használt tőkéje, azaz hogy adózás szempontjából ennek ellentételezése nulla legyen.

(70) Végül a iv. lépéssel összefüggésben az adótanácsadó kiszámítja az FFT finanszírozási és vállalkozásfinanszírozási tevékenységéért, valamint az általa viselt kockázatokért az FFT-nek járó teljes ellentételezést. Az ellentételezés a fenti i-iii. lépésből következően az alábbi elemekből áll:

- "kockázat-ellentételezés", amelynek kiszámítása úgy történik, hogy az FFT 28,5 millió EUR összegű feltételezett szabályozói tőkéjét - amit az adótanácsadó a Bázel II. keretrendszer analógiájára a ii. lépés szerint megbecsült - beszorozzák a 6,05 %-os adózás előtti várható megtérüléssel, amelyet az adótanácsadó a iii. lépés szerinti CAPM módszer segítségével becsült meg; és

- "feladatteljesítés ellentételezése", amelynek kiszámítása úgy történik, hogy az adótanácsadó által a ii. lépésben az FFT feladatteljesítéshez használt tőkéjének nevezett 93,71 millió EUR-t beszorozzák a rövid lejáratú betétekre vonatkozó piaci kamatlábbal, amit az adótanácsadó a iii. lépésben 0,87 %-ban állapít meg.

(71) Az 5. táblázat az adótanácsadó becslését mutatja a luxemburgi adófizetés céljából az FFT-nél maradó teljes nyereségre vonatkozóan.

5. táblázat

Az FFT adóalapjának becslése

| (ezer EUR) | |

| Tőke-ellentételezés | EBT 2011 |

| Kockázat-ellentételezés | 1 726 |

| Feladatellátás ellentételezése | 816 |

| Az FFNA-ban és az FNC-ben szerzett részesedés támogatására szolgáló tőke ellentételezése (31) | 0 |

| Teljes EBT | 2 542 |

(72) Az eredményül kapott 2 542 millió EUR megfelel a megtámadott adóügyi határozatban szereplő összegnek, amely a luxemburgi adóhatóság véleménye szerint a szokásos piaci feltételek elvének megfelelő ellentételezés (32).

(73) A 6. táblázat az FFT adótanácsadójának a fenti i-iv. lépést követően megállapított következtetéseit foglalja össze.

6. táblázat

A minimális tőkekövetelmény kiszámításának rövid összefoglalása és ennek az FFT adózás előtti eredményére gyakorolt hatása

| SZÖVEG HIÁNYZIK |

2.3. A luxemburgi transzferárazási szabályok ismertetése

(74) Az FFT részére kiadott adóügyi határozatot a luxemburgi Társasági adó törvény (loi modifiée du 4.12.1967 concernant l'impôt sur le revenu, a továbbiakban: "L.I.R.") 164. cikke (3) bekezdése és a 164/2. számú, 2010. január 28-i L.I.R. Körlevél (a továbbiakban: a "Körlevél") (33) alapján adták ki.

2.3.1. A luxemburgi Társasági adó törvény 164. cikke

(75) Az L.I.R. 164. cikkének (3) bekezdése a következőképpen rendelkezik: "Az adóköteles jövedelem a rejtett nyereségkifizetéseket is magában foglalja. Rejtett nyereségkifizetés különösen akkor merül fel, amikor az egyik részvényes, tulajdonos vagy érdekelt fél közvetlenül vagy közvetve olyan juttatást kap egy vállalattól vagy szervezettől, amit rendes körülmények között nem kapott volna, ha nem lenne részvényes, tulajdonos vagy érdekelt fél." Ez a rendelkezés beviszi a szokásos piaci ár elvét a luxemburgi adójogba, amely szerint a csoporton belüli vállalatok közötti tranzakciókat úgy kell ellentételezni, mintha független cégek között zajlanának le, amelyek hasonló körülmények között, a szokásos piaci feltételek szerint tárgyalták meg azokat.

2.3.2. A 164/2. sz. L.I.R. Körlevél

(76) Az L.I.R. 164. cikkének (3) bekezdését a Körlevél tovább pontosítja. A Körlevél a következő részekből áll: Az 1. szakasz meghatározza a "csoport finanszírozó társaságai" (34), a "csoporton belüli finanszírozási tranzakciók" (35) és a "kapcsolt vállalkozások" (36) fogalmát.

(77) Az "Általános információk" című 2. szakasz először meghatározza a csoporton belüli szolgáltatásokat, amelyekre a Körlevél alkalmazandó: "Csoporton belüli szolgáltatásnyújtás (a csoporton belüli pénzügyi tranzakciót is beleértve) történt, ha az adott tevékenység elvégzéséért - hasonló körülmények között - egy független vállalkozás kész lenne fizetni egy másik független vállalkozásnak vagy ha az adott tevékenységet maga végezné el." A 2. szakasz emellett ismerteti az OECD transzferár irányelvekben meghatározott és a hazai jogba átültetett szokásos piaci ár elvét. Ezzel kapcsolatban a Körlevél kimondja, hogy: "ha csoporton belüli szolgáltatásnyújtás történt, a csoporton belüli más típusú transzferekhez hasonlóan meg kell győződni arról, hogy az adott szolgáltatásért a szokásos piaci feltételek szerinti árat számították-e fel, vagyis az ár megfelel annak az árnak, amit független vállalkozások hasonló körülmények között felszámítottak, illetve megállapítottak volna." (37)

(78) Ami a "hasonló körülményeket" illeti, a Körlevél úgy rendelkezik, hogy a hasonlóság elemzésének olyan tényezőkre kell kiterjednie, mint például "a nyújtott/átadott áruk vagy szolgáltatások jellemzői, az érintett felek által elvégzett feladatok, a szerződési feltételek, a felek gazdasági körülményei és a felek által követett üzleti stratégiák." (38)

(79) A Körlevél 3. szakasza magyarázatokat tartalmaz arra vonatkozóan, hogy csoporton belüli finanszírozási társaságok esetében hogyan kell a szokásos piaci feltételek elvének megfelelő ellentételezést meghatározni. A csoporton belüli finanszírozási társaságok feladatának - azaz az egyes vállalkozásokra vonatkozó ellentételezés meghatározásának - a Körlevél szerint hasonlónak kell lennie a Commission de Surveillance du Secteur Financier felügyelete alatt álló független pénzügyi intézmények által ellátott feladatokhoz. Ebből következően az ellátott feladatokért járó, a szokásos piaci feltételek elvének megfelelő díjazásnak (figyelembe véve a felhasznált eszközöket és a vállalt kockázatokat) "az adott pénzügyi intézmények által hasonló hitelügyletekért kért áron kell alapulnia". (39)

(80) A pénzügyi intézmények továbbá a hitelnyújtás vagy pénzkölcsönzés előtt kockázatelemzést végeznek, amely a tranzakcióhoz fűződő pénzügyi kockázat, a hitelfelvevő kockázata, az üzleti kockázat és a strukturális kockázat elemzésére is kiterjed. Ezenfelül a hitelnyújtás költségeivel kapcsolatban a többletköltségeknél többek között a következőket is figyelembe kell venni: "a szavatolótőke-követelmények miatt felmerülő többletköltségek, a hitelkockázathoz fűződő többletköltségek, az eljárási díjak, valamint a devizaárfolyam-kockázattal kapcsolatos többletköltségek." (40) A hitelkockázatot a hitelszerződésben foglalt feltételek és a kockázatelemzés eredménye alapján határozzák meg.

(81) Végül, a Körlevél szerint a független pénzügyi szolgáltatók általában vagy a hitel összege, vagy a kezelt eszközök tényleges piaci értéke alapján határozzák meg a díjazásukat. Emellett a független szolgáltatók példáját követve "a csoport csoporton belüli tranzakciókat lebonyolító finanszírozási társaságainak kockázatelemzést kell végezniük, mielőtt kapcsolt vállalkozásnak hitelt nyújtanak. Minden más olyan tényezőt is figyelembe kell venniük, amely befolyásolhatja a transzferáraik meghatározását." (41)

(82) A Körlevél 4. szakasza úgy rendelkezik, hogy az adóhatóságok csak akkor adhatnak kötelező erejű tanácsot, ha az érintett vállalat ténylegesen jelen van Luxemburgban. A 4. szakasz ezután számos követelményt sorol fel, amelyeknek a csoport finanszírozási társaságának a tényleges jelenléthez meg kell felelnie. Arról is rendelkezik, hogy a vállalatnak a feladatok ellátásához mérten (figyelembe véve a felhasznált eszközöket és a vállalt kockázatokat) megfelelő szintű tőkét kell fenntartania. A Körlevél szerint a tőkének legalább a nyújtott hitel(ek) névértékének 1 százalékát vagy 2 millió EUR-t kell kitennie, minden további utalás nélkül.

(83) A Körlevél arra vonatkozóan is tartalmaz szabályokat, hogy milyen adatokat és dokumentumokat kell benyújtani ahhoz, hogy a jogalany kötelező erejű tanácsot kapjon az adóhatóságtól. A kötelező erejű tanács iránti kérelemnek tartalmaznia kell többek között "az OECD transzferár irányelvekkel összhangban készített transzferárazási jelentést, amely átfogóan ismerteti a javasolt módszertant, továbbá részletes információkat és elemzést nyújt a szóban forgó módszertan alátámasztására - például közli az összehasonlítható vállalatok megnevezését és a várható eredménytartományt." (42) Végül a Körlevél kimondja, hogy az adóügyi határozat általában legfeljebb 5 évig érvényes, kivéve ha a tények és körülmények változnak, vagy a határozat alapját képező jogi rendelkezések módosulnak, vagy a tranzakció egyik fő jellemzője megváltozik (43).

2.4. Az OECD transzferárazással kapcsolatos iránymutatása

(84) A Gazdasági Együttműködési és Fejlesztési Szervezet (a továbbiakban: "OECD") adózási iránymutatást nyújt tagállamainak. Az OECD transzferárazással kapcsolatos iránymutatása az OECD transzferár irányelvekben (a továbbiakban: "OECD transzferár irányelvek") található, amely a transzferárak tekintetében iránymutatást nyújtó, nem kötelező erejű jogi eszköz (44).

(85) A transzferárak az ugyanazon vállalatcsoport különböző részei közötti üzleti tranzakciókért felszámított árakat jelentik. A multinacionális vállalatok pénzügyileg ösztönözve vannak arra, hogy a lehető legkevesebb nyereséget allokálják olyan joghatóságokba, ahol a nyereséget magasabb adó terheli. Ez olyan túlzott transzferárakhoz vezet, amelyek nem fogadhatók el az adóköteles jövedelem számításának alapjául. E probléma megelőzése céljából az adóhatóságoknak csak olyan, csoporton belüli vállalatok közötti transzferárakat szabadna elfogadniuk, amelyeket úgy állapítottak meg, mintha hasonló körülmények között tárgyaló, független cégek állapodtak volna meg róluk a szokásos piaci ár elvének megfelelően (45). Ezt nevezik "a szokásos piaci ár elvének".

(86) A szokásos piaci ár elvének iránymutató megállapítása az OECD-modellegyezmény (Modellegyezmény a jövedelem és a vagyon adóztatásáról) 9. cikkének (1) bekezdésében olvasható; ez a modellegyezmény képezi az alapját az OECD-tagországok és növekvő számú, tagsággal nem rendelkező országok által kötött kétoldalú adóügyi egyezményeknek. A 9. cikk a következőképpen rendelkezik: "[Amennyiben] két [kapcsolt] vállalkozás egymás közötti kereskedelmi vagy pénzügyi kapcsolatai tekintetében olyan feltételeket teremt vagy köt ki, amelyek különböznek a független vállalkozások között alkalmazottaktól, úgy az a nyereség, amelyet a vállalkozások egyike e feltételek nélkül elért volna, azonban e feltételek miatt nem ér el, e vállalkozás nyereségéhez hozzászámítható és ennek megfelelően megadóztatható."

(87) 1995. június 27-én az OECD Adóügyi Bizottsága elfogadta a transzferár irányelvek eredeti verzióját (46), amelyet 2010 júliusában jelentősen átdolgoztak (47). Figyelemmel az irányelvek nem kötelező jellegére, az OECD-tagállamokat egyszerűen csak bátorítják az irányelvek követésére. Általánosságban azonban az OECD transzferár irányelvek tájékozódási pontként szolgálnak, és egyértelműen hatással vannak az OECD-tagállamok adóügyi gyakorlatára (sőt az OECD-tagsággal nem rendelkező országokéra is). Ezenfelül számos OECD-tagállamban ezeket az irányelveket jogszabályi szintre emelték, vagy referenciaként használják őket a hazai adójogszabályok értelmezésénél. Amennyiben a Bizottság e határozatban az OECD transzferár irányelveket idézi, azért teszi ezt, mert az irányelvek olyan meglévő kézikönyvet jelentenek a transzferárazás területén, amely az OECD keretében lefolytatott szakértői vita eredménye, és részletesen kifejt technikákat a szokásos piaci ár elvének alkalmazásával kapcsolatos közös kihívások kezelésére. Az OECD transzferár irányelvek tehát hasznos iránymutatást nyújtanak az adóhatóságoknak és a multinacionális vállalatoknak a szokásos piaci ár elvének alkalmazásával kapcsolatban. Emellett nemzetközi konszenzust teremtenek a transzferárazással kapcsolatban.

(88) Az OECD transzferár irányelvek öt módszert jelölnek meg a tranzakciók a szokásos piaci ár elvének megfelelő, megközelítő árának meghatározására és a nyereség ugyanazon vállalatcsoporthoz tartozó vállalatok közötti allokálására: i. az összehasonlítható, nem ellenőrzött ár módszerét (a továbbiakban: "CUP módszer"); ii. a költség-plusz módszert; iii. a viszonteladási árak módszerét; iv. a TNMM-et és v. a tranzakciós nyereségmegosztás módszerét. Az OECD transzferár irányelvek különbséget tesznek a hagyományos tranzakción alapuló módszerek (az első három módszer) és a tranzakciós nyereségen alapuló módszerek (a két utolsó módszer) között. A multinacionális vállalatok az irányelvekben nem szereplő módszereket is szabadon alkalmaznak a transzferárak meghatározására - feltéve, hogy a szóban forgó árak megfelelnek a szokásos piaci ár elvének.

(89) E határozat szempontjából a CUP és a TNMM módszer releváns, ezért ezeket a (90)-(92) preambulumbekezdésben részletesebben is ismertetjük.

(90) A CUP módszer az ellenőrzött tranzakció keretében (azaz két olyan vállalkozás közötti tranzakció során, amelyek egymás kapcsolt vállalkozásai) történő vagyontárgy- vagy szolgáltatás-átruházásért felszámított árat egy hasonló körülmények között lezajlott, összehasonlítható, nem ellenőrzött tranzakció keretében (azaz olyan vállalkozások közötti tranzakció során, amelyek egymástól független vállalkozások) történő vagyontárgy- vagy szolgáltatás-átruházásért felszámított árral hasonlítja össze.

(91) A TNMM az egyik "indirekt módszer" a tranzakciók a szokásos piaci ár elvének megfelelő, megközelítő árának meghatározására és a nyereség ugyanazon vállalatcsoporthoz tartozó vállalatok közötti allokálására. A konkrét tranzakciók helyett azt határozza meg megközelítőleg, hogy mi lenne a teljes tevékenység szokásos piaci ár szerinti nyeresége. Nem arra törekszik, hogy az értékesített áruk árát határozza meg, hanem ehelyett megbecsüli a tevékenységen - például termékértékesítésen - független cégek által várhatóan elérhető nyereséget. A becslést egy megfelelő bázis ("nyereségszint-mutató") alapulvételével végzi el, ilyen bázis lehet például a költségek, az árbevétel vagy fix befektetés, és erre a bázisra egy olyan haszonkulcsot vetít rá, amit összehasonlítható, nem ellenőrzött tranzakcióknál megfigyelt.

(92) Mivel a TNMM nem határoz meg árat egyedi tranzakciókra vonatkozóan, egy vállalkozás TNMM segítségével becsült adóköteles nyeresége nincs közvetlen hatással az ugyanazon vállalatcsoporthoz tartozó másik vállalkozás adóköteles nyereségére. A módszer tehát különbözik például a CUP módszertől, ahol a transzferárazás során meghatározzák egy konkrét áru vagy szolgáltatás árát, amit azután az adott terméket vagy szolgáltatást értékesítő csoportbeli vállalat és az adott terméket vagy szolgáltatást megvásárló csoportbeli vállalat is ugyanilyen összegben rögzít az adóköteles nyereség számításakor.

2.5. A hivatalos vizsgálati eljárás megindítása után benyújtott kiegészítő információk

2.5.1. Luxemburg 2014. szeptember 3-i levele

(93) Az eljárás megindításáról szóló határozatban feltett kérdésekre válaszul Luxemburg arról tájékoztatta a Bizottságot, hogy a Fiat-csoporton belül nem alkalmaznak hitelezési limiteket.

(94) Luxemburg az FFT csoporton belüli kölcsönfelvételi és hitelezési tevékenysége során alkalmazott átlagos árazással kapcsolatban is tájékoztatást nyújtott a 2011-2013-as időszakra vonatkozóan. Az FFT által nyújtott csoporton belüli kölcsönökre vonatkozó kamatláb [...], amit 2011 végén Euribor plusz [6-9 %]-ban állapítottak meg. A csoporthoz tartozó vállalatok folyószámla-egyenlegén realizált átlagos kamatláb 2012-re és 2013-ra vonatkozóan [6-9 %], illetve [6-9 %] volt. A csoporton belüli betétekre az FFT 2011-ben, 2012-ben, illetve 2013-ban átlagosan [0-3 %]-ot, [0-3 %]-ot, illetve [0-3 %]-ot fizetett (ezek az adatok minden esetben átlagos teljes kamatlábat jelentenek).

(95) Luxemburg ezenkívül kifejtette álláspontját a tőkéért járó díjjal kapcsolatban is, amit a megtámadott adóügyi határozat megállapított. Luxemburg jelezte, hogy a részesedésekbe fektetett tőkéért járó díj osztalékokból áll, amelyek jellegüknél fogva nem képezik transzferárazási elemzés tárgyát, mivel ezeket az osztalékokat a vállalat kizárólag részvényesi minőségében kapja. Az osztalékokat ezért nem kell figyelembe venni az ellátott feladatok és a vállalt kockázatok szempontjából.

(96) Luxemburg azt is kifejtette, hogy az FFT részesedésszerzéseit teljes egészében saját tőkéből finanszírozta, és ez a finanszírozási mód automatikusan azt jelenti, hogy a szóban forgó pénzeszközök már nem állnak rendelkezésre az FFT egyéb kockázatainak fedezésére.

(97) Luxemburg hivatkozott a hitelintézetek tevékenységének megkezdéséről és folytatásáról szóló 2006/48/EK európai parlamenti és tanácsi irányelv (48) 57. cikkére, amely szerint a hitelintézetek elkülönített pénzeszközei közül ki kell zárni a más hitelintézetekben meglévő, az adott hitelintézet tőkéjének 10 %-át meghaladó részesedéseket.

(98) Luxemburg ezenkívül utalt a Bázel II. keretrendszer szerinti alapvető mutatók módszerére, amely 15 % alkalmazását írja elő a pozitív éves bruttó bevételű három időszak átlagára.

2.5.2. Luxemburg 2015. március 24-i levele

(99) A Bizottság azon kérésére, hogy Luxemburg adjon meg példákat az FFT-éhez hasonló helyzetben lévő adófizetőknek kiadott adóügyi határozatokra, Luxemburg a 2015. március 24-i levelében jelezte, hogy az FFT helyzete nagyon egyedi. Ennek az az oka, hogy az FFT a piacon forrásbevonást végző finanszírozási társaságként működik, ellentétben a legtöbb luxemburgi finanszírozási társasággal, amelyek a csoporthoz tartozó más vállalatoktól származó pénzeszközöket adnak kölcsön bizonyos marzzsal.

(100) Ezenfelül a luxemburgi adóhatóság szerint minden egyes adófizető helyzete túlságosan egyedi ahhoz, hogy párhuzamot lehessen vonni más adófizetők helyzetével. Ez lenne az oka annak, hogy a luxemburgi nemzeti jogszabályok csak általánosan rendelkeznek a transzferárazási keretről (az L.I.R. 164. cikke), hogy az adóhatóság a legpontosabban megállapíthassa minden egyes adóügy gazdasági realitását - akár vonatkozik rá adóügyi határozat, akár nem.

(101) Luxemburg az FFT adóbevallásai alapján (49) megadta az FFT 2009-2013-as időszakra vonatkozó adóalapjának adatait, amelyeket a 7. táblázatban összefoglaltuk.

7. táblázat

Az FFT 2009-2013. évi adóalapja

| (EUR-ban) | |

| 2009 | 2 643 424 |

| 2010 | 2 424 869 |

| 2011 | 2 600 416 |

| 2012 | 1 684 103 |

| 2013 | 2 095 969 |

(102) Luxemburg megjegyezte, hogy az FFT 2013-as adóbevallásából kitűnik, hogy az eljárás megindításáról szóló határozat (64) preambulumbekezdésében kifejezett azon kétség, miszerint az adóalapot egy 2 288 000 EUR-tól 2 796 000 EUR-ig terjedő sávban határozták meg, nem megalapozott. Nyilvánvaló, hogy a megtámadott adóügyi határozat csak a módszertant hagyta jóvá, a piaci paraméterek pedig eltérőek.

(103) Végül a Bizottság kérésére Luxemburg a Fiat-csoporthoz tartozó vállalatok által a luxemburgi adóhatóságtól beszerzett valamennyi adóügyi határozatot benyújtotta.

(104) Először is, egy 2009. december 9-én kelt adóügyi határozat iránti kérelem, amelyet a luxemburgi adóhatóság jóváhagyott, megállapodást kért az FFT adóalapjára vonatkozóan [...].

(105) Másodszor, a luxemburgi adóhatóság 2012. szeptember 3-án két levelet adott ki. Az első a megtámadott adóügyi határozat, ami egy 2012. március 14-i adóügyi határozat iránti kérelem alapján született, amint az a (9) preambulumbekezdésben is szerepel. Ezt az adóügyi határozat iránti kérelmet még egyszer, teljes egészében benyújtották a Bizottságnak Luxemburg 2015. március 24-i levelével, beleértve azokat az információkat is, amelyeket Luxemburg korábban, a szóban forgó adóügyi határozat Bizottsághoz való első benyújtásakor kitakart.

(106) Egy második, csaknem azonos levelet nyújtottak be a luxemburgi adóhatósághoz egy [F]-nek nevezett vállalattal kapcsolatban 2012. április 18-án benyújtott adóügyi határozat iránti párhuzamos kérelemre válaszul, mely [F] vállalat - úgy tűnik - az FFT-nek felel meg a csoporthoz tartozó vállalkozásfinanszírozási vállalatok alternatív struktúrájában. Ebben a második adóügyi határozat iránti kérelemben az [F vállalat] feladatainak leírása megegyezik az FFT feladatainak a 2012. március 14-i kérelemben szereplő leírásával. Ebben az alternatív struktúrában az egyetlen különbség az lenne, hogy a vállalatnak csak egy fiókcége lenne az Egyesült Királyságban, és nem lenne fiókcége Spanyolországban, továbbá az [F vállalatnak] nem lennének [leányvállalatai].

(107) A második adóügyi határozat iránti kérelem, amit transzferárazási jelentés is alátámaszt, ugyanolyan módon prezentált következtetést tartalmaz, mint az FFT adóügyi határozat iránti kérelme (amit az (54) preambulumbekezdésbe bemásoltak). A transzferárazási elemzés eredménye azonban jelentősen eltér ettől. Az [F vállalat] a szokásos piaci ár elvének megfelelő, a transzferárazási jelentésben megállapított díjazása a következő: "A transzferárazási tanulmány megfelelő díjazást határoz meg i. a 44,6 millió EUR kockáztatott tőkére és ii. a vállalat által ellátott feladatok díjazására szolgáló 8,8 millió EUR tőkére vonatkozóan, amelyhez képest +/- 10 % eltéréssel számolnak."

(108) Mindkét adóügyi határozatot feltüntették a Luxemburg által 2015. június 4-én a Bizottság rendelkezésére bocsátott, a vállalkozásfinanszírozási funkcióra vonatkozó adóügyi határozatokat tartalmazó listán (lásd a (29) preambulumbekezdést).

(109) Harmadszor, két másik, a luxemburgi adóhatóság által jóváhagyott adóügyi határozat iránti kérelmet [...] is benyújtottak a Bizottsághoz. Ezek az adóügyi határozat iránti kérelmek 2002 és 2012 közötti keltezésűek, és a Fiat-csoport struktúrájának más luxemburgi vonatkozásaival foglalkoznak. Ez utóbbi adóügyi határozatokat e határozat nem vizsgálja.

2.5.3. A Fiat 2015. március 31-i beadványa

2.5.3.1. A Fiat-csoporthoz tartozó, az FFT-vel közvetlen kapcsolatban álló vállalatokra vonatkozó információk

(110) A Fiat emlékeztetett arra, hogy az FFT tulajdonosai a Fiat S.p.A. (részesedése kb. 40 %) és az FF (részesedése kb. 60 %), mely utóbbi viszont a Fiat S.p.A. 100 %-os tulajdonában álló leányvállalata (50). Az FFT viszont az FFNA és az FFC 100 %-os tulajdonosa (51). A Fiat arra is emlékeztetett, hogy az FFT a Fiat-csoport egyik vállalkozásfinanszírozási vállalata (e vállalatokat a (39) preambulumbekezdés felsorolja).

(111) A Bizottság kérésére a Fiat részletes pénzügyi adatokat bocsátott rendelkezésre a csoport vállalkozásfinanszírozási vállalatairól. A Fiat átadta az FFT, az FF, az FFNA, az FFC és az FFB 2011-2013. évekre vonatkozó éves beszámolóját. A Fiat emellett a csoport vállalkozásfinanszírozási vállalatainak feladatait is ismertette. Ezen információk szerint az FF-nek 52 alkalmazottja van, amelyek közül [20-30-an] a vállalkozásfinanszírozási osztályon, [10-20-an] pedig a könyvelésen dolgoznak. Az FFT-nek 14 alkalmazottja van, akik közül 1 fő igazgató, [0-10] fő a front office munkatársa (a front office az Egyesült Királyságban található), [0-10] fő háttérirodai alkalmazott, [0-10] fő pedig a könyvelésen és az ellenőrzésen dolgozik. Az FFNA-nak 5 alkalmazottja van; az FFNA csak korlátozott mértékű tevékenységet folytat.

(112) A Fiat beadványa szerint az FFT leányvállalatai (az FFNA és az FFC) könyv szerinti értéke [...]. Az FFT éves beszámolójában szerepel, hogy az FFT az FFNA-t és az FFC-t is a Fiat S.p.A.-tól és az FF-től szerezte meg 2011-ben. 2011-től kezdődően az FFT Luxemburgban készített összevont pénzügyi kimutatásokat.

(113) Az FF és az FFT euróövezeti vállalkozásfinanszírozási vállalatok. Az FF és az FFT 2010-2013-as időszakra vonatkozó, az éves beszámolón alapuló pénzügyi adatai a 8. és 9. táblázatban olvashatók (52).

8. táblázat

Az FFT pénzügyi adatai a 2010-2013-as évekre vonatkozóan

| (ezer EUR) | ||||

| 2010 | 2011 | 2012 | 2013 | |

| Kamat- és kamatjellegű bevételek | 613 561 | 650 641 | 664 707 | 736 561 |

| Ebből a csoporthoz tartozó vállalatoktól származik | 605 880 | 626 806 | 648 497 | 731 462 |

| Egyéb bevételek | 72 292 | 76 910 | 29 185 | 10 125 |

| BEVÉTELEK ÖSSZESEN | 685 853 | 727 551 | 693 892 | 746 686 |

| Működési költség és amortizáció | 3 419 | 3 655 | 2 926 | 2 499 |

| Fizetendő kamat és egyéb pénzügyi terhek | 625 078 | 640 207 | 631 854 | 666 246 |

| Ebből a csoporthoz tartozó vállalatoknak jár | 59 409 | 55 520 | 38 041 | 20 268 |

| Ebből kötvényekre és más értékpapírokra | 551 229 | 574 561 | 592 099 | 643 853 |

| A kötvénygaranciák után a Fiat S.p.A.-nak fizetett jutalék (53) | 3 161 | 2 851 | 2 702 | 3 006 |

| Egyéb kiadások | 51 709 | 78 211 | 54 702 | 72 805 |

| KIADÁSOK ÖSSZESEN (társasági adó nélkül) | 683 367 | 724 924 | 692 185 | 745 032 |

| Társasági adózás előtti nyereség | 2 485 | 2 627 | 1 707 | 1 652 |

| Adó | 748 | 776 | 491 | 508 |

| Nettó haszon | 1 737 | 1 851 | 1 217 | 1 146 |

| Saját tőke | 285 625 | 287 477 | 288 693 | 289 839 |

| A csoporthoz tartozó vállalatok követelései | 4 354 692 | 2 275 578 | 1 530 146 | 1 661 930 |

| Kibocsátott, hitelviszonyt megtestesítő értékpapírok | 7 716 844 | 7 746 301 | 9 116 345 | 11 030 180 |

| Egyéb kötelezettségek (banki tartozás, passzív időbeli elhatárolások) | 2 470 513 | 446 444 | 144 671 | 158 865 |

| KÖTELEZETTSÉGEK ÉS SAJÁT TŐKE ÖSSZESEN | 14 827 674 | 10 755 800 | 11 079 855 | 13 140 814 |

| A csoporthoz tartozó vállalatok felé fennálló követelések | 11 869 312 | 7 387 279 | 7 950 092 | 9 637 038 |

| Készpénz és átruházható értékpapír | 2 705 622 | 3 028 255 | 2 853 245 | 3 221 203 |

| Részesedések kapcsolt vállalkozásokban | 0 | 165 244 | 164 244 | 165 244 |

| Egyéb eszközök (befektetett eszközök, passzív időbeli elhatárolások) | 252 740 | 175 022 | 112 274 | 117 329 |

| ESZKÖZÖK ÖSSZESEN | 14 827 674 | 10 755 800 | 11 079 855 | 13 140 814 |

(114) 2011, 2012, illetve 2013 végén az FFT összesen 2 560 802 EUR, 10 772 314 EUR és 10 155 339 EUR összegben adott ki garanciákat különböző bankok felé a csoporthoz tartozó vállalatok javára.

9. táblázat

Az FF pénzügyi adatai a 2010-2013-as évekre vonatkozóan

| (ezer EUR) | ||||

| 2010 | 2011 | 2012 | 2013 | |

| Pénzügyi bevételek | 552 090 | 752 007 | 676 177 | 722 610 |

| Ebből a csoporthoz tartozó vállalatoktól származik | 528 267 | 672 225 | 655 576 | 711 218 |

| Egyéb bevétel (osztalék, pénzügyi nyereség származtatott pénzügyi eszközökön, árfolyamon...) | 29 708 | 18 962 | 18 117 | 8 935 |

| Árbevétel a csoportnak nyújtott szolgáltatásokból | 6 410 | 7 616 | 2 336 | 2 027 |

| Működési költség | 14 616 | 13 332 | 8 594 | 9 280 |

| Pénzügyi ráfordítások | 550 331 | 729 851 | 654 763 | 706 825 |

| Ebből a csoporthoz tartozó vállalatoknak jár | 523 123 | 698 009 | 625 216 | 687 712 |

| Társasági adózás előtti nyereség | 23 261 | 35 402 | 33 273 | 17 466 |

| Adó | 5 968 | 10 112 | 8 822 | 6 952 |

| Nettó haszon | 17 292 | 25 290 | 24 450 | 10 514 |

| Saját tőke | 271 047 | 268 610 | 268 837 | 256 053 |

| Kötelezettségek | 14 878 871 | 12 567 582 | 11 277 171 | 12 758 761 |

| Pénzügyi eszközök | 9 267 614 | 8 201 011 | 9 164 768 | 9 905 386 |

| Készpénz és átruházható értékpapír | 5 519 622 | 4 349 837 | 2 201 190 | 2 928 409 |

| Részesedések kapcsolt vállalkozásokban | 358 362 | 264 116 | 160 833 | 160 833 |

| Egyéb eszközök (befektetett eszközök, passzív időbeli elhatárolások) | 4 320 | 21 228 | 19 217 | 20 186 |

| ESZKÖZÖK ÖSSZESEN | 15 149 918 | 12 836 192 | 11 546 008 | 13 014 814 h |

(115) Az FF kapcsolt vállalkozásban meglévő részesedése 2013 végén (és 2012 végén) az FFT-ben meglévő 157 269 000 EUR összegű részesedésből (ami az FFT alaptőkéjének 60 %-a), az FFB-ben meglévő 2 013 000 EUR összegű részesedésből, valamint a csoporthoz tartozó más vállalatokban meglévő 725 000 EUR összegű, ellenőrzésre nem jogosító kisebbségi részesedésből áll. 2011 végén az FFT részvényei 100 %-ban az FF 262 102 000 EUR összegű részesedésében voltak kimutatva. 2010 végén - az FFNA és az FFC FFT-nek történt 2011-es eladása előtt - az FF részesedései a következőkből álltak: 7 213 000 EUR az FFC-ben, 262 077 000 EUR az FFT-ben, 87 055 EUR az FFNA-ban és 2 013 000 EUR az FFB-ben, azaz összesen 358 millió EUR összegű részesedés a Fiat száz százalékos tulajdonában lévő leányvállalataiban 2010-ben, ahogy azt a 8. táblázat is mutatja.

2.5.3.2. Részletes információk az FFT eszközeiről és kötelezettségeiről

(116) A Fiat megadta 61 csoporton belüli partner nevét, amelyekkel az FFT a 2011-2013-as időszakban üzleti kapcsolatban állt. Továbbá közölte az FFT és a csoporton belüli partnerei közötti átlagos fennálló pozíciókat a hat legnagyobb hitelező és adós tekintetében a 2011-es, 2012-es és 2013-as évre vonatkozóan. A 2013-as évre vonatkozó adatokat a 10. táblázatba másoltuk (az átlagos egyenlegen felüli kamat oszlopával a Bizottság egészítette ki a táblázatot).

10. táblázat

Az FFT üzleti partnerei 2013-ban

| (ezer EUR) | |||

| Eszközök | Átlagos fennálló | Kapott kamat | Kamat osztva az átlagos fennálló összeggel |

| 1. sz. Fiat-csoporton belüli partner | [10 000 000 ] | [500 000 ] | […] |

| 2. sz. Fiat-csoporton belüli partner | [150 000 ] | [10 000 ] | […] |

| 3. sz. Fiat-csoporton belüli partner | [150 000 ] | [10 000 ] | […] |

| 4. sz. Fiat-csoporton belüli partner | [100 000 ] | [5 000 ] | […] |

| 5. sz. Fiat-csoporton belüli partner | [50 000 ] | [4 000 ] | […] |

| 6. sz. Fiat-csoporton belüli partner | [20 000 ] | [3 000 ] | […] |

| Kötelezettségek | Átlagos fennálló | Fizetett kamat | Kamat osztva az átlagos fennálló összeggel |

| 7. sz. Fiat-csoporton belüli partner | [450 000 ] | [10 000 ] | […] |

| 8. sz. Fiat-csoporton belüli partner | [250 000 ] | [400] | […] |

| 9. sz. Fiat-csoporton belüli partner | [200 000 ] | [1 000 ] | […] |

| 10. sz. Fiat-csoporton belüli partner | [50 000 ] | [200] | […] |

| 11. sz. Fiat-csoporton belüli partner | [50 000 ] | [150] | […] |

| 12. sz. Fiat-csoporton belüli partner | [50 000 ] | [150] | […] |

(117) A Fiat ezenkívül hitelviszonyt megtestesítő értékpapírok FFT általi - 2009 óta az EMTN keretében (54) történő - kibocsátásáról, ami az FFT fő finanszírozási forrása, valamint a kibocsátási tájékoztatóról is megadott információkat. Az FFT az említett időszakban 14 kibocsátást bonyolított le, maximum 7 éves lejárattal. Az FFT mind euróban kifejezett kötvényeket 5,75 % és 7,75 % közötti kamattal (egy kibocsátást kivéve, amely 9 %-os kamatozású volt), mind svájci frankban kifejezett kötvényeket kibocsátott; utóbbiak kamata 4 %-tól 5 %-ig terjedt.

(118) A Fiat által benyújtott információk a csoporton belüli finanszírozási tranzakciók lejáratát mutatják. 2013 végén az összesen 12 858 000 EUR összegű követelésből (a csoporthoz tartozó vállalatoknak adott készpénz és hitelek 9. táblázatban szereplő összege) 12 613 000 EUR egy évnél rövidebb lejáratú volt.

(119) Az egyes csoporton belüli tranzakciókra vonatkozóan benyújtott információk tanúsága szerint számos tranzakció egynapos. Az FFT ugyanakkor különböző lejáratú tranzakciókat is végrehajt [...]. Az FFT különböző formában nyújt hiteleket a csoportnak [...]. 2013 végén csaknem minden betét [...] lejáratú volt. A kötvénykibocsátások különböző lejáratúak voltak, [...].

(120) A Fiat a csoport likviditási politikájára vonatkozó dokumentumot is rendelkezésre bocsátotta, amelyre az adóügyi határozat iránti kérelem alapjául szolgáló transzferárazási jelentés is hivatkozik. A dokumentum belső szabályokat tartalmaz a csoport általi készpénzbefektetésekre vonatkozóan. [...]

2.5.3.3. Információk a Fiat-csoport transzferárazási politikájáról

(121) A Bizottság 2015. február 20-i levelében arra kérte a Fiatot, hogy fejtse ki, milyen módszerrel jutott olyan nettó eredményre, miszerint 2009-ben, 2010-ben és 2011-ben is stabil volt a tőkearánya (amint az az eljárás megindításáról szóló határozat (51) preambulumbekezdésében szereplő 4. táblázatból kitűnik) annak ellenére, hogy az eszközökben, a kötelezettségekben, valamint a pénzügyi terhekben és az árbevételben jelentős eltérés mutatkozott.

(122) A Fiat a kérdésre válaszul rendelkezésre bocsátotta a "Transzferárazási politika" c. dokumentumot, hogy megmagyarázza a csoporton belüli hitelek és betétek árazását. A Transzferárazási politika egyértelművé teszi, hogy a Fiat a csoport vállalkozásfinanszírozási vállalatai által nyújtott csoporton belüli hitelek árát olyan módon határozza meg, hogy egy előre meghatározott hozamot érjen el a vállalkozásfinanszírozási vállalatok számára.

(123) Az ismertetés szerint az FFT által ellátott feladatok és a vállalt kockázat - bizonyos információkat kivéve - megegyezik a transzferárazási jelentésben szereplő leírással, ahogyan ezt a (38)-(51) preambulumbekezdésbe is bemásolták. [...] a Transzferárazási politika a hitel- és partnerkockázatra vonatkozik, amiről az adóügyi határozat iránti kérelemben az szerepel, hogy a csoporton belüli eszközök tekintetében nem létezik, a Transzferárazási politika ellenben ezt a kockázatot "korlátozottnak" minősíti.

(124) A Transzferárazási politika kifejti, hogy a csoporton belüli tranzakciók árának becslése során a következő lépésekre kerül sor: [...] megbecsülik a csoporton belüli finanszírozandó hitelek összegét. [...], ennek alapján megbecsülnek egy, a csoporton belüli hitelekre alkalmazandó marzsot, ami a következőképpen történik: a célzott hozam összegét, amelyhez a működési költségeket hozzáadják, elosztják a finanszírozandó hitelek teljes összegével. Végül ezt a marzsot hozzáadják a vállalkozásfinanszírozási vállalatok finanszírozási költségeihez, így megkapják a csoporton belüli hitelek árára vonatkozó becslést.

(125) A Transzferárazási politika c. dokumentum a 2012-es adatokkal mutatja be a csoporton belüli hitelek árazásának fenti módszerét. Ami a várható tőkemegtérülést illeti, ennek becsült értéke 2012-re vonatkozóan [4-7 %] az FF és az FFT tekintetében, összevont alapon. A dokumentum a bétára vonatkozóan - az Európai Unió tekintetében 2012-re - is tartalmaz becsléseket, továbbá szerepelnek benne kockázatmentes kamatlábak és kockázati felárak külön-külön Olaszországra és Luxemburgra vonatkozóan, és a következő becsült várható tőkemegtérülés-adatokat is bemutatja az említett alapon:

11. táblázat

A belső transzferárazási politikára vonatkozó dokumentumban szereplő információk

| A szokásos piaci ár elvének megfelelő tartomány | Béta |

| Vállalkozások száma | 75 |

| 75 percentilis | 1,22 |

| Medián | 0,80 |

| 25 percentilis | 0,34 |

| (%) | ||

| Változó és várható tőkearányos jövedelmezőség (55) | Olaszország | Luxemburg |

| Kockázatmentes kamatláb | 1,57 | 1,57 |

| Adókulcs | 31,4 | 28,8 |

| Részvénykockázati prémium | 7,73 | 6,00 |

| Tőkearányos jövedelmezőség – 75 percentilis | 16,09 | 12,52 |

| Tőkearányos jövedelmezőség – középérték | 11,27 | 8,92 |

| Tőkearányos jövedelmezőség – 25 percentilis | 6,16 | 5,10 |

(126) A dokumentum ezenfelül megkülönböztet előre meghatározott futamidejű hiteleket, amelyeket korábban engedélyeztek, ezek esetében az árazási kondíciók megváltoztatása nem lehetséges, és változó kamatozású, felülvizsgálható csoporton belüli hiteleket. [...]

2.5.4. Luxemburg 2015. július 10-i levele

(127) 2015. július 10-i levelében Luxemburg azzal érvel, hogy a Bizottság megsértené a jogbiztonság elvét, ha a hivatalos vizsgálati eljárást lezáró határozatában visszatérítést rendelne el a támogatás állítólagos kedvezményezettjétől. Ezzel kapcsolatban fiskális támogatási programokról szóló korábbi bizottsági határozatokra hivatkozik, amelyekben a Bizottság elfogadta, hogy az említett elv megakadályozhatja a behajtást (56), és amelyekben a Bizottság - a bizalomvédelem elve alapján - átmeneti időszakot engedélyezett (57).

(128) Emellett Luxemburg azzal is érvel, hogy tekintettel arra, hogy az OECD-szabályok szerint a transzferárazás során a szokásos piaci ár elvének megfelelő pontos ár nem határozható meg, illetve azt nem kell meghatározni, pontos támogatási összeg visszatérítését nem lehet elrendelni. Ezenfelül Luxemburg azzal érvel még, hogy figyelemmel a támogatási intézkedés újszerű jellegére, továbbá a korábbi határozatokkal összhangban a Bizottság a bizalomvédelem elve szerint nem rendelhet el behajtást (58).

3. AZ ELJÁRÁS MEGINDÍTÁSÁNAK INDOKAI

(129) A Bizottság a hivatalos vizsgálati eljárás elindításáról döntött, mert arra az előzetes álláspontra helyezkedett, hogy a megtámadott adóügyi határozat az EUMSZ 107. cikkének (1) bekezdése szerinti állami támogatást nyújt az FFT-nek, ami összeegyeztethetetlen a belső piaccal.

(130) A Bizottság kétségét fejezte ki azzal kapcsolatban, hogy a megtámadott adóügyi határozat megfelel a szokásos piaci ár elvének. Ezt a (131)-(137) preambulumbekezdésben ismertetett megfontolásokra alapozta.

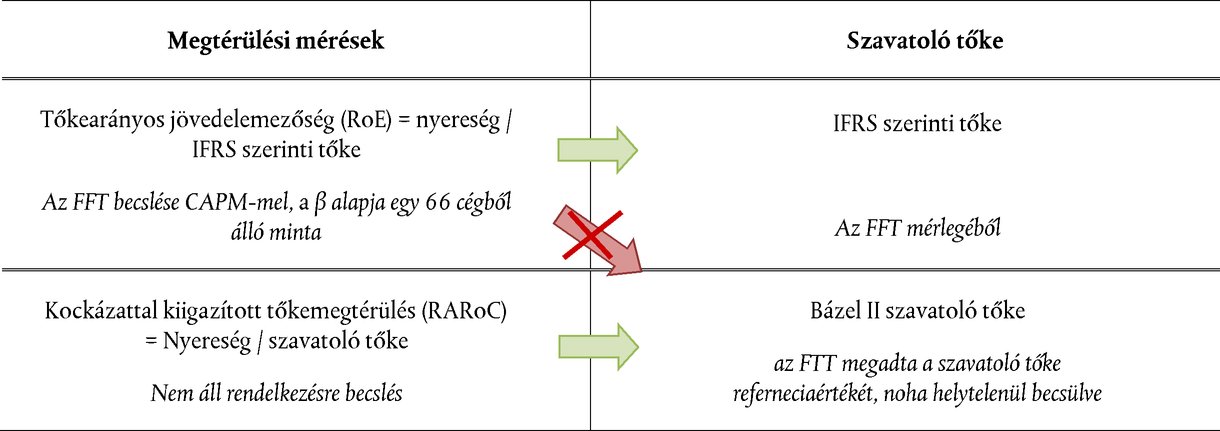

(131) Először is úgy tűnik, hogy az adóügyi határozat egy olyan fix adóalapot - 2,542 millió EUR-t (+/- 10 %) - hagyott jóvá az FFT luxemburgi tevékenységei vonatkozásában, amely csak csekély mértékben változhat és még akkor is stabil marad, ha az FFT például jelentősen növelné az adóalap meghatározásához alapul szolgáló tevékenységeit.

(132) Másodszor, a Bizottság kétségét fejezte ki azzal kapcsolatban, hogy a módszer, amit az FFT adótanácsadója az FFT által ellátott feladatok árának becslésére használt, megfelelő-e. Az adótanácsadó transzferárazási elemzése során a TNMM indirekt módszert használta az említett ár kiszámítására, de a Bizottság szerint olyan esetben, amikor összehasonlítható tranzakciók is megfigyelhetők a piacon, a direkt módszerek - különösen a CUP módszer - használatát kell előnyben részesíteni. Ezzel kapcsolatban a Bizottság megjegyezte, hogy Chrysler, a Fiat-csoport amerikai vállalata, közvetlenül tőkepiaci finanszírozást vesz igénybe a műveleteihez, és e tranzakciók közül néhány összehasonlítható az FFT által teljesített tranzakciókkal.

(133) Harmadszor, ami a CAPM módszer használatát illeti az előírt tőkejövedelmezőség becslésére, a Bizottság kétségét fejezte ki azzal kapcsolatban, hogy az FFT adótanácsadója helyesen alkalmazta a CAPM módszert. A Bizottság rámutatott, hogy a két alkotóelemet, amely a CAPM alapján meghatározza az FFT díjazását - azaz a tőke összege, amely után díjat fizettek, valamint az adott tőkeösszegre alkalmazott díjazás szintje -, túlzottan alacsony szinten határozták meg.

(134) Ami az ellentételezett tőke összegét illeti, az adóügyi határozat jóváhagyta, hogy a CAPM módszert csak a tőke egy részére, a "kockáztatott tőkének" nevezett tőkerészre alkalmazzák, az FFNA-ba és az FFC-be injektált tőkét viszont minden elfogadható magyarázat nélkül levonják az ellentételezendő tőke összegéből (59). Ezenfelül a "kockáztatott tőke" kiszámítása láthatóan egy túlzottan alacsony adóalaphoz vezetett, mivel - ismét csak minden meggyőző indokolás nélkül - nem tartalmazta a csoporton belüli eszközöket. Az eljárás megindításáról szóló határozatban a Bizottság megkérdőjelezte azt a feltételezést, hogy a csoporthoz tartozó vállalatokkal folytatott tranzakciók esetében nincs hitelkockázat. A Bizottság emellett a partner- és hitelkockázatra vonatkozó minimális tőkekövetelmény kiszámításával kapcsolatban is kétségét fejezte ki. A partnerkockázat esetében a viszonylag alacsony, 20 %-os kockázati súly tényező választása nem volt indokolt; különben is mi történne, ha a szabályozási keret jelentősen megváltozna. Az adótanácsadó transzferárazási jelentése semmilyen magyarázatot nem ad arra, hogy "a bankbetéteken felhalmozódott hitelkamatok és a bankhiteleken felhalmozódott kamatbevételek közötti különbözet" miért jelzi jól a működési kockázatot, és nem magyarázza a 15 %-os kockázati súlyt sem. Hasonlóképpen, a jelentés azt sem mondja el, hogy a partnerkockázatot 8 % helyett miért 6 %-kal szorozzák be - figyelemmel arra, hogy a Bázel II. keretrendszerben, amelyre a transzferárazási jelentés kifejezett utalást tesz, a partnerkockázatra vonatkozó minimális tőkekövetelmény 8 %.

(135) Ami a szóban forgó tőkére alkalmazott ellentételezés szintjét illeti, a Bizottság kétségét fejezte ki a béta meghatározásával kapcsolatban, mivel a bétaszint más, pénzügyi szolgáltatásokat nyújtó vállalatokéhoz képest túl alacsonynak tűnik. Ezenkívül amiatt is kételyének adott hangot, hogy a béta kiszámításánál az adótanácsadó a 25. percentilist jelölte meg, nem pedig a mediánt használta.

(136) Negyedszer, ami az adóügyi határozatra irányuló kérelemben többlettőkének minősített tőke várható jövedelmezőségét illeti, a Bizottság kétségét fejezte ki azzal kapcsolatban, hogy a megtámadott adóügyi határozat minden indoklás nélkül jóváhagyta az igen alacsony 0,87 %-os ráta használatát.

(137) Figyelemmel arra, hogy a megtámadott adóügyi határozattal elfogadott transzferárazási elemzés - úgy tűnik - nem felel meg a szokásos piaci ár elvének, a Bizottság arra az előzetes következtetésre jutott, hogy a szóban forgó határozat előnyt biztosított az FFT-nek. Ez az előny onnantól kezdve minden évben folyamatosan megszerzettnek tekinthető, amikor a szóban forgó adóügyi határozat alapján kiszámított éves adófizetési kötelezettséget a luxemburgi adóhatóság elfogadta. A Bizottság szerint a szóban forgó előnyt szelektív módon biztosították, mivel az eltérést jelentett az igazgatási gyakorlattól - a hasonló jogi és ténybeli helyzetben lévő társaságokhoz viszonyítva konkrétan az FFT-nek kedvezett.