12/1970. (IV. 16.) PM-ÉVM együttes rendelet

a telekadóról

A lakosság lakás- és üdülőépítésének telekellátási rendszeréről szóló 1031/1969. (VIII. 31.) Korm. számú határozat 7. d) pontjában kapott felhatalmazás alapján - a mezőgazdasági és élelmezésügyi miniszterrel, valamint a Minisztertanács Tanácsszervek Osztálya vezetőjével egyetértésben - a következőket rendeljük:

Adókötelezettség

1. §

(1) Az állampolgárok tulajdonában álló - e rendeletben meghatározott - beépítetlen építési telek után telekadót kell fizetni.

(2)[1] E rendelet alkalmazása szempontjából

a) beépítetlen építési telek a 25/1971. (X. 5.) ÉVM-IM együttes rendelet szerint beépítetlen lakó-, illetőleg üdülőteleknek minősülő földrészlet;

b) beépített építési telek a 26/1971. (X. 5.) ÉVM-IM együttes rendelet szerint lakás-, illetőleg üdülőtulajdonnak minősülő ingatlan.

(3)[2]

2. §[3]

(1)[4] Az adókötelezettséget és az adó mértekét az egy személy, illetőleg egy család (a házastársak és a kiskorú gyermekeik) tulajdonában álló beépítetlen és beépített építési telkek száma határozza meg.

(2) Telekadó fizetési kötelezettség - a (3) és a (4) bekezdésben említett kivételekkel - akkor áll fenn, ha a személy (család) tulajdonában legalább két beépítetlen építési telek van.

(3) Egy beépítetlen építési telek tulajdona esetén telekadót akkor kell fizetni, ha a személy (család) tulajdonában ezen kívül

a) legalább még két beépített építési telek is van;

b) lakás is van és a beépítetlen építési telek lakóteleknek minősül;

c) üdülő is van és a beépítetlen építési telek üdülőteleknek minősül;

d) lakás vagy üdülő nincs, de a tulajdonost a telek beépítésére az építésügyi hatóság határozattal kötelezte, illetőleg a tulajdonos a beépítést szerződésben vállalta és az elrendelt vagy vállalt kötelezettségét nem teljesítette.

(4)[5] Az olyan nem fejlődő települések (településrészek) területén levő beépítetlen építési telkek után, amelyekre nézve a képviselőtestület a 8. § (4) bekezdése alapján mellőzte az adótételek megállapítását, telekadó fizetési kötelezettség nem áll fenn.

3. §

(1)[6] Az adókötelezettség szempontjából az egy személy (család) tulajdonában álló építési telkek számát - a (2) és (3) bekezdésben meghatározott eltérésekkel - a 25/1971. (X. 5.) ÉVM-IM és a 26/1971. (X. 5.) ÉVM-IM együttes rendelet szerint kell megállapítani.

(2) A személy (család) tulajdonában álló építési telkek közül e rendelet alkalmazása szempontjából számításon kívül kell hagyni:

a) személyenként, illetve családonként egy olyan beépített építési telket, amely a családon kívülálló személy (pl. bérlő) állandó és kizárólagos használatában áll,

b) az olyan beépítetlen építési telket, amely a 6. § a) és b) pontja szerint mentes a telekadó alól.

c)[7] annak a 14. életévét betöltött kiskorú gyermeknek a lakótelkét, aki azt lakás-szükségletének kielégítése érdekében - a 31/1971. (X. 5.) Korm. számú rendelet 3. §-ában megállapított mértéken felül - szerezte meg.

(3)[8] A személy (család) többlakásos családi házát vagy több üdülőegységet tartalmazó családi üdülőjét egy beépített építési telekként kell számításba venni.

4. §

(1) A telekadó fizetésére - állampolgárságára tekintet nélkül - a beépítetlen építési telek telekkönyvi tulajdonosa vagy az a személy (a továbbiakban együtt: tulajdonos) köteles, aki az építési telket jogerős hagyatékátadó végzés, illetőleg bírósági vagy államigazgatási határozat alapján, vagy egyéb érvényes jogcímen megszerezte, továbbá az is, aki az építési telekre vonatkozóan tulajdonátruházási szerződéssel a telekkönyvi bejegyzésre jogcímet szerzett.

(2)[9] Közös tulajdonban álló beépítetlen építési telek esetén - tulajdoni hányada után - azt a tulajdonostársat terheli az adófizetési kötelezettség, akinek egy földrészleten fennálló tulajdoni hányadát a 25/1971. (X. 5.) ÉVM-IM együttes rendelet 3. §-a (1) bekezdésének a) vagy b) pontja alapján kell beépítetlen építési telekként számításba venni.

(3) Haszonélvezettel terhelt beépítetlen építési telek után az alapadót a haszonélvező, köteles megfizetni. Az alapadót meghaladó mértékű adófizetési kötelezettség esetében a különbözet megfizetésére a tulajdonos köteles.

(4) A család közös tulajdonában álló beépítetlen építési telek után megállapított telekadó megfizetéséért a tulajdonostárs családtagok egyetemlegesen felelősek.

5. §

(1) Az adófizetési kötelezettség és az adó mértékének megállapítása szempontjából az év első napján fennálló állapot az irányadó. Évközi változások esetén kizárólag a 13. § rendelkezései szerint kell az adót helyesbíteni.

(2) A 2. § (3) bekezdésében említett esetben az adófizetési kötelezettség az építési telek beépítését elrendelő határozatban előírt vagy a szerződésben vállalt határidő lejártát követő év első napján kezdődik. Ha az építésügyi hatóság a beépítési határidőt meghosszabbította, illetőleg a szerződésben vállalt beépítési határidőt módosították, az adófizetési kötelezettség kezdete ennek megfelelően módosul.

Adómentesség

6. §

Mentes a telekadó alól:

a) a külföldi diplomáciai vagy konzuli képviselő tulajdonában álló beépítetlen építési telek, ha azt a tulajdonos a külföldi állam javára, illetőleg a képviselet céljára tartja;

b) az építési tilalom alatt álló beépítetlen építési telek az építési tilalom időtartama alatt, illetőleg a tilalom megszűnését követő második - társasházzal beépíthető építési telek esetén harmadik - év végéig;

c) a kiskorú gyermek tulajdonában álló olyan beépítetlen építési telek, amelyet öröklés útján szerzett, a nagykorúsága eléréséig.

d)[10] az a beépítetlen lakótelek, amelyen szükséglakás vagy lakás céljára használt olyan helyiség (helyiségcsoport) van, amely még a szükséglakás követelményeinek sem felel meg. A mentesség azonban csak akkor áll fenn, ha a helyiségre (helyiségcsoportra) az építésügyi hatóság fennmaradási engedélyt adott vagy annak tényleges használatbavétele óta 10 év már eltelt;

e)[11] az a beépítetlen üdülőteleknek minősülő külterületi földrészlet, amely az egyes állami tulajdonban levő külterületi földek értékesítéséről, illetőleg haszonbérbeadásáról szóló 18/1968. (V. 23.) MÉM-ÉVM együttes rendelet alapján került értékesítésre.

Az adó alapja és mértéke

7. §

(1)[12] A telekadó alapja a beépítetlen építési telek négyzetméterben kifejezett területe.

(2) Ha a személy (család) tulajdonában:

a) legfeljebb két építési telek van, alapadót,

b) három vagy azt meghaladó számú építési telek van, progresszív adót

kell fizetni az adóköteles beépítetlen építési telkek után.

(3) Amíg az építésügyi hatóság a környező építési telkekre beépítési kötelezettséget nem rendel el, csak alapadót kell fizetni a személyi telektulajdon mértékéről szóló rendelkezések szerint több építési teleknek minősülő földrészlet esetében, ha

a) azt a tulajdonos e rendelet hatálybalépése előtt egy földrészletként szerezte,

b) azon e rendelet hatálybalépésekor lakóépület áll, és

c) a tulajdonosnak más adóköteles beépítetlen építési telke nincs.

(4) Az építésügyi hatóság a környező telkekre vonatkozó beépítési kötelezettség elrendeléséről a (3) bekezdésben érintett tulajdonost és a telek fekvése szerint illetékes adóhatóságot értesíti.

(5) Az 1971. évi december hó 31. napjáig csak alapadót kell fizetni a személyi telektulajdon mértékéről szóló rendelkezések szerint több építési teleknek minősülő földrészlet esetében, ha azt e rendelet hatálybalépése előtt

a) a tulajdonos egy földrészletként szerezte és azon e rendelet hatálybalépésekor üdülőépület áll, vagy

b) szőlővel vagy gyümölcsössel telepítették be és a földrészletet az állami földnyilvántartás e művelési ágakban tartja nyilván,

feltéve, hogy a tulajdonosnak más adóköteles beépítetlen építési telke nincs.

(6)[13] Mentes a progresszív adó alól a több beépítetlen lakó-, illetőleg üdülőteleknek minősülő földrészlet akkor, ha a tulajdonos

a) élethivatásszerűen foglalkozik mezőgazdasági termeléssel (mezőgazdasági termelőszövetkezeti tag vagy egyéb mezőgazdasági főfoglalkozású) vagy

b)[14] bérből és fizetésből él, de a földrészletet mezőgazdasági termelés útján hasznosítja,

amennyiben annak önkormányzati értékesítése az állampolgárok telektulajdonának egyes kérdéseiről szóló 31/1971. (X. 5.) Korm. rendelet 8. §-ának (6) bekezdésében foglaltakra figyelemmel nem rendelhető el, mivel a lakosság lakó- (üdülő-) telekigénye a belterület bővítése nélkül másként is kielégíthető. Az említett mentesség megszűnik annak az évnek az utolsó napján, amikor a képviselőtestület a tulajdonost többlettelkének meghatározott időn belüli elidegenítésére felhívja.

8. §

(1)[15] Az alapadót a beépítetlen építési telek település szerinti és településen belüli fekvésére, valamint a közművesítés fokára figyelemmel négyzetméterenként meghatározott adótételekkel kell megállapítani.

(2)[16] Az országos alapadó tételeket e rendelet melléklete tartalmazza. Az egyes településeken alkalmazandó adótételeket - az országos adótételek alsó és felső határai között - a községi, városi, fővárosi önkormányzati képviselőtestület állapítja meg.

(3) Az adótételeket - közművesítési fokonként - az egész településre egységesen vagy annak meghatározott részeire külön-külön kell megállapítani. A településen belül akkor van helye külön adótételek megállapításának, ha ott üdülőterület van vagy egyes településrészek egyébként - a telekgazdálkodási célkitűzésekre, az ott levő építési telkek jellegére, beépíthetőségére stb. tekintettel - a település többi részétől lényegesen eltérnek. Azt a településrészt, amelyre külön adótételek vonatkoznak, utcahatárok vagy egyéb elkülöníthető részek szerint pontosan meg kell határozni.

(4)[17] Az adótételek megállapítására jogosult képviselőtestület mellőzheti az adótételek megállapítását az olyan nem fejlődő települések (településrészek) esetében, ahol a lakosság lakásépítésével kapcsolatos telekigények kielégítése biztosított és a telekgazdálkodás helyzete nem teszi szükségessé a telekadó bevezetését. Az olyan települések esetében, amelyeken a beépítetlen építési telkekre nézve elidegenítési kötelezettség áll fenn, az adótételek megállapítása az egész települést illetően nem, csupán egyes olyan településrészek tekintetében mellőzhető, ahol a telekgazdálkodás helyzete azt lehetővé teszi.

(5) Az egyes településeken alkalmazandó adótételeket első ízben 1970. évi május hó 31. napjáig kell megállapítani, majd ezt követően minden év december hó 31. napjáig lehet módosítani, illetőleg - ha korábban a (4) bekezdés alapján a településre nem volt adótétel megállapítva - a következő évre megállapítani. A tárgyévre megállapított adótételeket évközben módosítani nem lehet. A településen érvényes adótételekről a lakosságot a helyben szokásos módon tájékoztatni kell.

9. §

(1)[18] A progresszív adót a tulajdonban álló építési telkek számára tekintettel, a beépítetlen építési telekre négyzetméterenként meghatározott alapadó tételek kétszeresétől négyszereséig terjedő mértékben kell megállapítani.

(2) Progresszív adófizetési kötelezettség esetén, ha a személy (család) tulajdonában:

a) három építési telek van, az alapadó kétszeresét,

b) négy építési telek van, az alapadó háromszorosát,

c) öt vagy ennél több építési telek van, az alap-adó négyszeresét

kell fizetni minden adóköteles beépítetlen építési telek után.

10. §[19]

(1) Az olyan adóköteles beépítetlen építési telek után, amelynek beépítésére a tulajdonost az építésügyi hatóság határozattal kötelezte, illetőleg amelynek beépítését a tulajdonos szerződésben vállalta,

a) alapadó fizetési kötelezettség esetén az alapadó ötszörösét,

b) progresszív adó fizetési kötelezettség esetén a progresszív adónak az a) pont szerinti adóval növelt összegét

kell fizetni, ha a tulajdonos az elrendelt vagy vállalt beépítési kötelezettségét nem teljesítette. E rendelkezést abban az esetben is alkalmazni kell, ha a tulajdonost azért nem lehet lakó-, illetőleg üdülőtelkének beépítésére kötelezni, mert lakásvagy üdülő tulajdona van.

(2)[20] Az (1) bekezdésben foglalt rendelkezéseket alkalmazni kell annak a 14. életévét betöltött kiskorú gyermeknek az esetében is, aki a lakás-szükségletének kielégítése érdekében a mértéken felül külön megszerzett lakótelek tulajdonára elrendelt vagy vállalt beépítési kötelezettségét nem teljesítette.

(3)[21] Az ötszörös alapadó fizetési kötelezettség az elrendelt vagy vállalt, illetőleg - meghosszabbítás esetén - a meghosszabbított beépítési határidő lejártát követő év első napján kezdődik.

Az építési telkek adózás céljára való nyilvántartása és a telekadó megállapítása

11. §[22]

A beépítetlen építési telkek tulajdonosai az állampolgárok telek-, lakás- és üdülőtulajdonának bejelentéséről és nyilvántartásáról szóló 45/1971. (XII. 30.) P M rendelet szerint kötelesek a tulajdonukról az állandó lakóhelyük, valamint az ingatlan fekvése szerint illetékes községi, városi, fővárosi kerületi jegyzőhöz (a továbbiakban: adóhatóság) bejelentést (bevallást) tenni.

12. §

(1) A telekadót a beépítetlen építési telek fekvése szerint illetékes adóhatóság évenként veti ki. Az adóhatóság a bevallásban szereplő és a rendelkezésre álló egyéb adatok alapján dönt az adókötelezettségről, illetőleg az alapadó vagy progresszív adó kivetéséről.

(2) Az építési telek fekvése szerint illetékes járási földhivatal, valamint az első fokú építésügyi hatóság a telekadóval kapcsolatos eljárásban szakhatóságként köteles közreműködni. Ennek során:

a) a járási földhivatal az építési telek területének megállapításánál felmerült vitás ügyekben szakvéleményt nyilvánít;

b) az első fokú építésügyi hatóság a tulajdonos kérelmére, illetőleg az adóhatóság megkeresésére igazolja, hogy a földrészlet építési teleknek minősül-e és az beépített vagy beépítetlen-e, hány építési telekre osztható fel és ennek megfelelően azt egy vagy több építési teleknek kell-e tekinteni, továbbá, hogy a beépítetlen építési telek társasházzal, illetőleg családi lakó- vagy üdülőépülettel építhető-e be és milyen közművesítési fokú.

(3) Amennyiben az adóhatóság a bevallásban foglaltakkal szemben olyan eltérést állapít meg, amely a tulajdonos más településen levő építési telkének adóztatását bármilyen módon befolyásolja, köteles erről az érdekelt adóhatóságokat haladéktalanul értesíteni.

(4) Az adóhatóság az illetékességi területén levő beépítetlen építési telkek után telkenként állapítja meg a kivetendő telekadót az alábbiak szerint:

a) az építési telek település szerinti és településen belüli fekvésére, valamint a közművesítés fokára figyelemmel kiszámítja a településen érvényes adótétel alkalmazásával a telek területe utáni alapadót, illetőleg az építési telkek számától függő progresszív adót,

b) beépítési kötelezettség nem teljesítése esetén az alapadó, illetőleg progresszív adó összegét növeli az építési telek területe utáni alapadóval.

(5) Ha a tulajdonosnak egy településen több adóköteles beépítetlen építési telke van, a telkenként kiszámított adót együttesen kell megállapítani.

(6) A telekadó összegéről az adóhatóság az adókivetésre vonatkozó szabályok szerint határozattal köteles a fizetésre kötelezettet értesíteni. A család közös tulajdonában álló beépítetlen építési telek után megállapított telekadót a tulajdonostársak feltüntetésével egyösszegben kell kivetni.

(7) A telekadót első ízben 1970. június hó 30. napjáig, majd ezt követően évenként, március hó 31. napjáig kell kivetni. A kivetési adatokat - a kivetési utasításnak megfelelően - külön lajstromba kell foglalni.

Évközi változások

13. §

(1) Az építési telkek tulajdonviszonyaiban, továbbá az adófizetési kötelezettséget vagy a telekadó mértékét befolyásoló egyéb körülményekben az év folyamán történt változásokat a tulajdonos a változást követő 15 napon belül köteles bejelenteni az állandó lakóhelye, valamint a beépítetlen építési telek fekvése szerinti adóhatósághoz.

(2) A január hó első napján fennálló állapottal szemben az év folyamán bekövetkezett változások miatt a telekadót az alábbi esetekben kell pótlólag megállapítani, illetőleg módosítani:

a) évközben történt szerzés esetén a telekadónak az építési telek megszerzését követő hónap első napjától időarányos részét pótlólag meg kell állapítani azzal a tulajdonossal (haszonélvezővel) szemben, akinek a szerzés következtében keletkezik telekadó fizetési kötelezettsége;

b) ha a beépítetlen építési telek évközben beépítésre került, arra építési tilalmat rendeltek el vagy a tulajdonosnak a telekre vonatkozó tulajdonjoga megszűnt, a változással érintett építési telek után megállapított telekadónak a változást követő hónap első napjától időarányos részét törölni kell.

(3) A telekadó törlésére alapul szolgáló körülmény késedelmes bejelentése esetén az adónak csak a bejelentést követő hónap első napjától időarányos részét lehet törölni.

(4) A telekadó évközben történt megállapításáról vagy törléséről az építési telek fekvése szerint illetékes adóhatóság a tulajdonost (haszonélvezőt) határozattal köteles értesíteni.

Vegyes rendelkezések

14. §

(1) A telekadó kivetése, esedékessége és beszedése tekintetében a lakosságra vonatkozó adóigazgatási, valamint az illetékekkel kapcsolatos eljárás általános szabályairól szóló rendelkezéseket kell alkalmazni. A telekadó nyilvántartása és könyvelése céljára az adózás alá vont építési telek fekvése szerint illetékes adóhatóságnál kell külön számlát nyitni.

(2)[23] A telekadó címén befolyt bevétel az építési telek fekvése szerint illetékes önkormányzat fejlesztési alapját illeti meg, ezt az adórészesedés átutalására megállapított időben, havonként a önkormányzat fejlesztési alapja javára kell átutalni.

(3)[24] Az építési telek fekvése szerint illetékes községi, városi, fővárosi kerületi jegyző a kivetett telekadót a fizetésre kötelezett kérelmére mérsékelheti vagy elengedheti, ha[25]

a) a kérelmező szociális körülményei azt indokolttá teszik;

b) az építési telek beépítését már megkezdték, de azt az építkező rajta kívülálló okokból (építőanyag vagy építőipari kapacitás hiányában stb.) befejezni még nem tudta;

c) a tulajdonos az építési telket önhibáján kívül nem tudja sem beépíteni, sem elidegeníteni.

15. §

Ez a rendelet kihirdetése napján lép hatályba, rendelkezéseit azonban 1970. január hó 1. napjától kezdődően kell alkalmazni.

Madarasi Attila s. k.,

pénzügyminiszterhelyettes

Bondor József s. k.,

építésügyi és városfejlesztési miniszter

Melléklet a 12/1970. (IV. 16.) PM-ÉVM számú együttes rendelethez

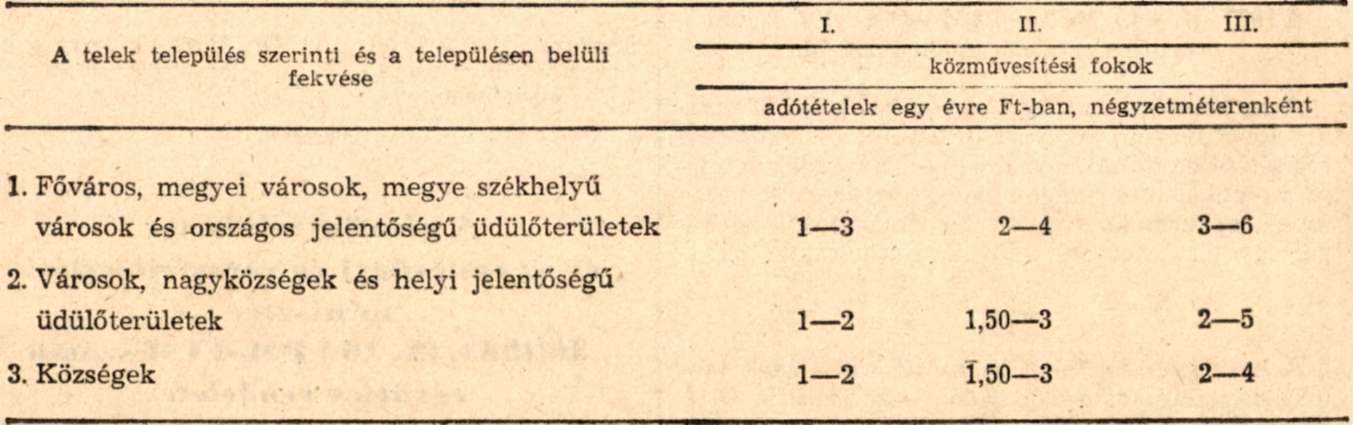

A) A telekadó országos adótétel-táblázata az alapadó megállapításához.[26]

Megjegyzések

a) Az adótételek megállapítása szempontjából:

- a 29/1981. (XII. 27.) ÉVM számú rendelet mellékletében feltüntetett városok és községek területén levő üdülőterületek (országos jelentőségű üdülőterületek) az 1. kategóriába tartozó településekkel,

- az előbb nem említett községek területén levő üdülőterületek (helyi jelentőségű üdülőterületek) pedig a 2. kategóriába tartozó településekkel esnek egy tekintet alá. Az üdülőterületek kiterjedését a város (község) rendezési terve határozza meg.

b) Közművesítési fokok:

I. Nincs közművesítés: a telek előtt legfeljebb kisfeszültségű villamos elosztó vezeték van.

II. Részleges közművesítés: a telek előtt - kisfeszültségű villamos elosztó vezetéken felül - legfeljebb ivóvíz-ellátási közcső van, vagy az ivóvizet olyan közkifolyóból nyerik, amely a telek homlokvonalának a közkifolyóhoz legközelebb eső pontjától 150 m távolságon belül van.

III. Teljes közművesítés: ha a telek előtt - kisfeszültségű villamos elosztó vezetéken felül - ivóvíz-ellátási közcső és szennyvíz közcsatorna is van; magas fokú közművesítés: ha a telek előtt - az említetteken kívül - még gázelosztó vezeték vagy távhőellátási vezeték, illetőleg mindkettő is van.

c) A magasabb közművesítési fokba tartozó telekre is az alacsonyabb közművesítési foknak megfelelő adótételt kell alkalmazni, ha a közművesítést az adófizetésre kötelezett létesítette vagy annak költségeihez az előírt mérékben hozzájárult, illetőleg, ha tulajdonjogának keletkezésekor a közmű már megvolt.

B) Országos jelentőségű üdülőterülettel rendelkező nem megyei székhely járási jogú városok és a községek jegyzéke:[27]

Lábjegyzetek:

[1] Megállapította a 10/1972. (II. 19.) PM-ÉVM együttes rendelet 1. §-a. Hatályos 1972.02.19.

[2] Hatályon kívül helyezte a 10/1972. (II. 19.) PM-ÉVM együttes rendelet 9. §-a. Hatálytalan 1972.02.19.

[3] Megállapította a 10/1972. (II. 19.) PM-ÉVM együttes rendelet 2. §-a. Hatályos 1972.02.19.

[4] Megállapította az 54/1982. (X. 7.) PM-ÉVM együttes rendelet 1. §-a. Hatályos 1983.01.01.

[5] Módosította a 40/1990. (XII. 30.) PM rendelet 6. § (1) bekezdése. Hatályos 1990.12.30.

[6] Megállapította a 10/1972. (II. 19.) PM-ÉVM együttes rendelet 3. § (1) bekezdése. Hatályos 1972.02.19.

[7] Beiktatta az 54/1982. (X. 7.) PM-ÉVM együttes rendelet 2. §-a. Hatályos 1983.01.01.

[8] Beiktatta a 10/1972. (II. 19.) PM-ÉVM együttes rendelet 3. § (2) bekezdése. Hatályos 1972.02.19.

[9] Megállapította a 10/1972. (II. 19.) PM-ÉVM együttes rendelet 4. §-a. Hatályos 1972.02.19.

[10] Beiktatta a 10/1972. (II. 19.) PM-ÉVM együttes rendelet 5. §-a. Hatályos 1972.02.19.

[11] Beiktatta a 10/1972. (II. 19.) PM-ÉVM együttes rendelet 5. §-a. Hatályos 1972.02.19.

[12] Megállapította a 30/1983. (X. 16.) PM-ÉVM együttes rendelet 1. §-a. Hatályos 1984.01.01.

[13] Beiktatta a 10/1972. (II. 19.) PM-ÉVM együttes rendelet 6. §-a. Hatályos 1972.02.19.

[14] Módosította a 40/1990. (XII. 30.) PM rendelet 6. § (2) bekezdése. Hatályos 1990.12.30.

[15] Megállapította a 30/1983. (X. 16.) PM-ÉVM együttes rendelet 2. §-a. Hatályos 1984.01.01.

[16] Módosította a 40/1990. (XII. 30.) PM rendelet 6. § (3) bekezdése. Hatályos 1990.12.30.

[17] Módosította a 40/1990. (XII. 30.) PM rendelet 6. § (1) bekezdése. Hatályos 1990.12.30.

[18] Megállapította a 30/1983. (X. 16.) PM-ÉVM együttes rendelet 3. §-a. Hatályos 1984.01.01.

[19] Megállapította a 2/1977. (I. 28.) PM-ÉVM együttes rendelet 1. §-a. Hatályos 1977.01.28.

[20] Beiktatta az 54/1982. (X. 7.) PM-ÉVM együttes rendelet 3. §-a. Hatályos 1983.01.01.

[21] Számozását módosította az 54/1982. (X. 7.) PM-ÉVM együttes rendelet 3. §-a. Hatályos 1983.01.01.

[22] Módosította a 40/1990. (XII. 30.) PM rendelet 6. § (4) bekezdése. Hatályos 1990.12.30.

[23] Módosította a 40/1990. (XII. 30.) PM rendelet 6. § (5) bekezdése. Hatályos 1990.12.30.

[24] Megállapította a 2/1977. (I. 28.) PM-ÉVM együttes rendelet 2. §-a. Hatályos 1977.01.28.

[25] Módosította a 40/1990. (XII. 30.) PM rendelet 6. § (6) bekezdése. Hatályos 1990.12.30.

[26] Megállapította a 30/1983. (X. 16.) PM-ÉVM együttes rendelet 4. §-a (ld. Melléklet). Hatályos 1984.01.01.

[27] Hatályon kívül helyezte a 29/1981. (XII. 27.) ÉVM rendelet 2. §-a. Hatálytalan 1981.12.27.