35/1999. (XII. 26.) PM rendelet

a helyszínen kívüli ellenőrzéshez az Állami Pénz- és Tőkepiaci Felügyelet részére szolgáltatandó adatok köréről és az adatszolgáltatás módjáról

A hitelintézetekről és a pénzügyi vállalkozásokról szóló 1996. évi CXII. törvény (a továbbiakban: Hpt.) 235. §-a (2) bekezdésének g) pontjában kapott felhatalmazás alapján a következőket rendelem el:

1. § (1) A hitelintézet a rendszeres helyszínen kívüli felügyeleti ellenőrzés érdekében havi, negyedéves, évenkénti és időszakos jelentést (a továbbiakban: felügyeleti jelentés) készít, amelyet a 3. §-ban meghatározottak szerint megküld az Állami Pénz- és Tőkepiaci Felügyelet (a továbbiakban: Felügyelet) részére.

(2) A pénzügyi vállalkozás az adatszolgáltatását a 3. § (4) bekezdésében meghatározottak szerint teljesíti a Felügyelet részére.

2. § (1) A pénzügyi intézmény a felügyeleti jelentését az 1. számú mellékletben foglaltaknak megfelelő tartalommal és formában, a titokvédelmi rendelkezések megtartásával köteles elkészíteni és továbbítani.

(2) Az (1) bekezdésben, valamint a Hpt.-ben meghatározott jelentések kitöltésére vonatkozó rendelkezéseket a 2. számú mellékletben foglalt Kitöltési útmutató tartalmazza. Az adatszolgáltatás alapját a magyar számviteli jogszabályok szerint készített főkönyvi és analitikus nyilvántartásai képezik

3. § (1) A hitelintézet

a) a Havi jelentést a beszámolás napját követő hónap 15. munkanapjáig, kivéve azt a hónapot, amikor a hitelintézet Negyedéves jelentést is készít,

b) a Negyedéves jelentést - a negyedév utolsó hónapjára vonatkozó Havi jelentéssel együtt - a beszámolás napját követő hónap 20. munkanapjáig

köteles a Felügyelet részére megküldeni a Kitöltési útmutatóban foglaltakat is figyelembe véve.

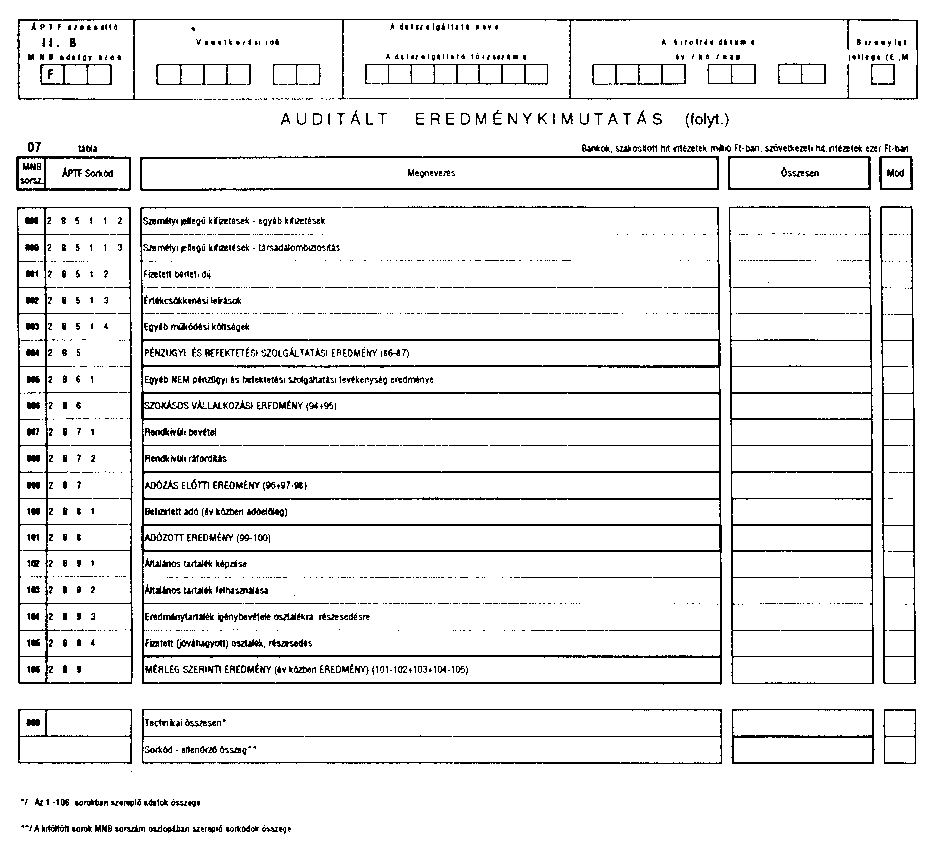

(2) Az Évenkénti jelentéseket - az éves auditált eredménykimutatás kivételével - a IV. negyedéves jelentésekkel együtt kell megküldeni.

(3) Az éves beszámoló alapján készített auditált mérlegadatokat és eredménykimutatást tartalmazó felügyeleti jelentéseket - az éves beszámolót a könyvvizsgálói jelentésekkel együtt - a közgyűlést követő 15. munkanapon belül kell benyújtani a Felügyelet részére.

(4) A pénzügyi vállalkozás

a) a Negyedéves jelentést a beszámolás napját követő hónap 20. munkanapjáig,

b) az éves beszámolót - a külön jogszabályban meghatározottak szerinti könyvvizsgálói záradékkal - az elfogadást követő 15. munkanapon belül,

c) a vezető állású személyre vonatkozó - december 31-ei állapotnak megfelelő - adatokat január 20-áig

köteles megküldeni a Felügyelet részére.

(5) Az összevont alapú, illetve a bankcsoport felügyeleti ellenőrzéséhez szükséges jelentéseket negyedévenként a beszámolás napját követő második hónap 15-éig kell megküldeni a Felügyelet részére.

4. § A kis- és középvállalkozások támogatásokból, vállalkozói hitelekből és közbeszerzésekből való részesedésével összefüggő adatszolgáltatásról szóló 205/1999. (XII. 26.) Korm. rendelet 2. számú mellékletében előírt adatszolgáltatást a hitelintézeteknek a tárgyévet követő április 30-áig kell a Felügyelet részére megküldeni.

5. § (1) Ez a rendelet a kihirdetését követő harmadik napon lép hatályba, azzal, hogy a benne foglaltakat először - a (3) bekezdésben foglaltak kivételével - a 2000. január 31-ére vonatkozó jelentések készítése során kell alkalmazni.

(2) A hitelintézetnek a 2000. január 31-ére vonatkozó Havi jelentéseket az 2. §-ban meghatározott határidőig kell megküldeni a Felügyelet részére.

(3) A pénzügyi vállalkozás a rendszeres jelentését először 2000. március 31-ére vonatkozóan teljesíti.

(4) E rendelet hatálybalépésével hatályát veszti a helyszínen kívüli ellenőrzéshez az Állami Pénz- és Tőkepiaci Felügyelet részére szolgáltatandó adatok köréről és az adatszolgáltatás módjáról szóló 17/1998. (VI. 26.) PM rendelet.

Járai Zsigmond s. k.,

pénzügyminiszter

1. számú melléklet a 35/1999. (XII. 26.) PM rendelethez

FELÜGYELETI JELENTÉSEK

(TÁJÉKOZATATÁSUL !

Az I. számú melléklet az összes táblázat, amely a 99-12-14.exe alatt található.

A táblák sorrendje a következő:

HAVI JELENTÉS

| I. | A, B, C, D, E, F, G, |

| II. | A, |

| III. | A, B, C, D, E, F, |

| IV. | A, |

| V. | A, B, C, |

| VI. | A, B, C, D, |

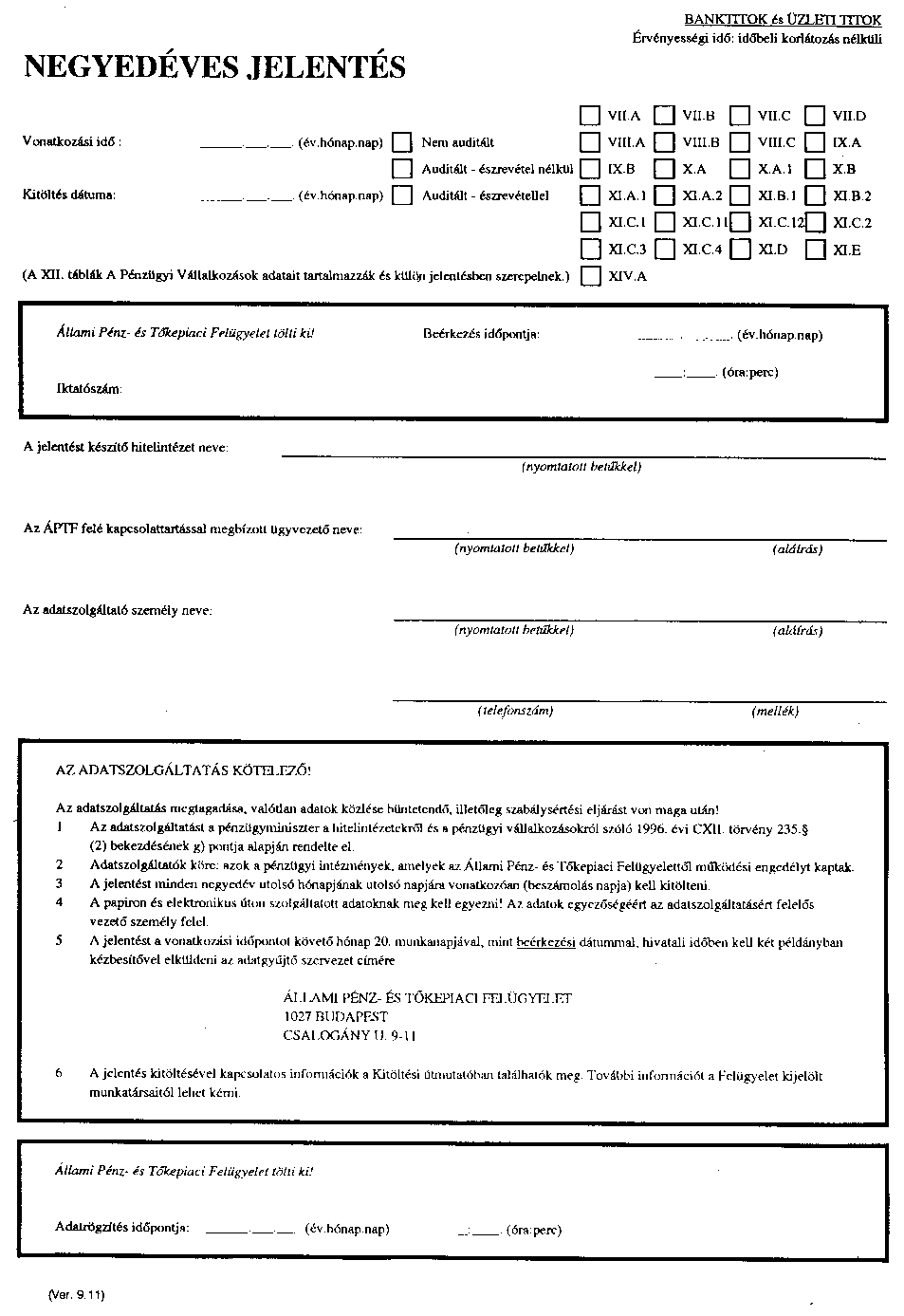

NEGYEDÉVES JELENTÉS:

VII. A, B, C, D,

VIII. A, B, C,

IX. A, B,

X. A, A, 1, B,

XI. A.1, A.2, B.1, B.2, C.1, C.1.1, C.1.2, C.2, C.3, C.4, D, E,

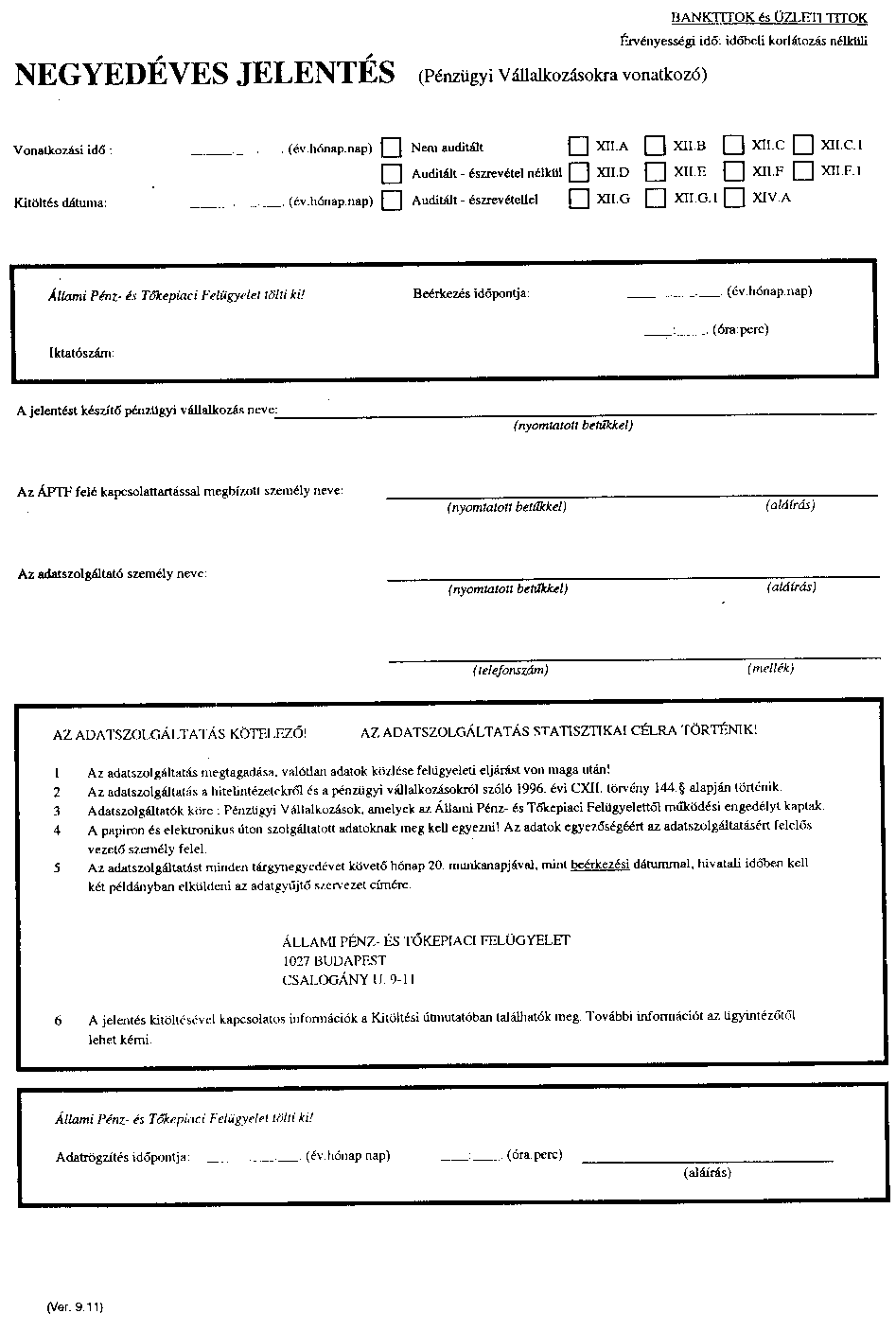

NEGYEDÉVES JELENTÉS (Pénzügyi vállalkozásokra vonatkozó

XII. A, B, C, D, E, F, F.1, G, G.1,

NEGYEDÉVES JELENTÉS (Bankcsoportra vonatkozó)

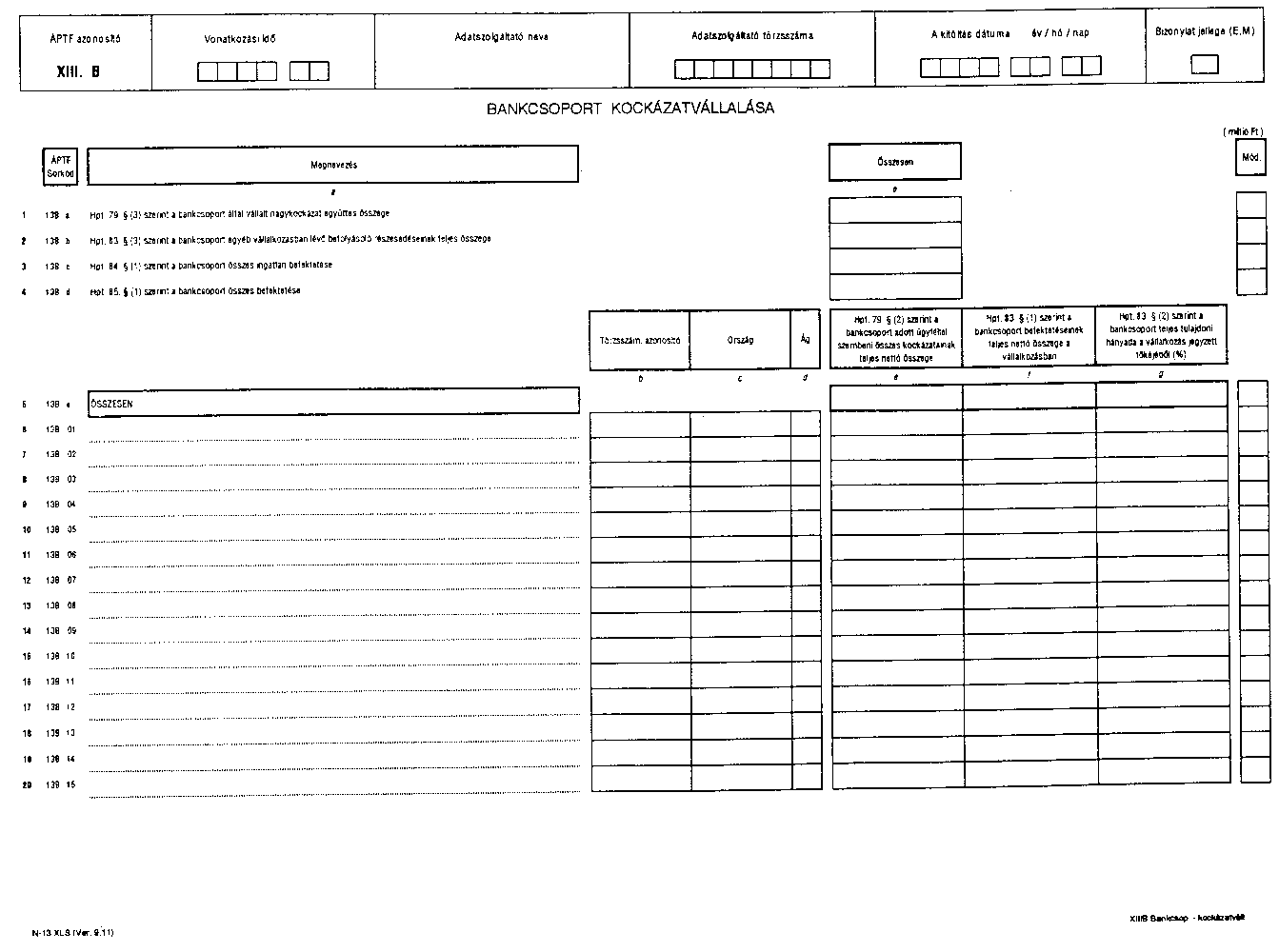

XIII. A, A.1, A.2, B,

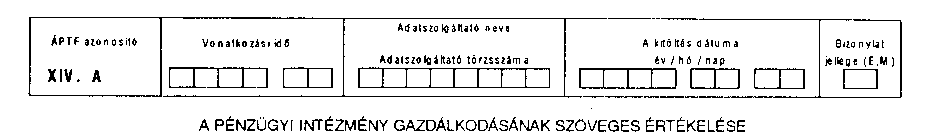

XIV. A,

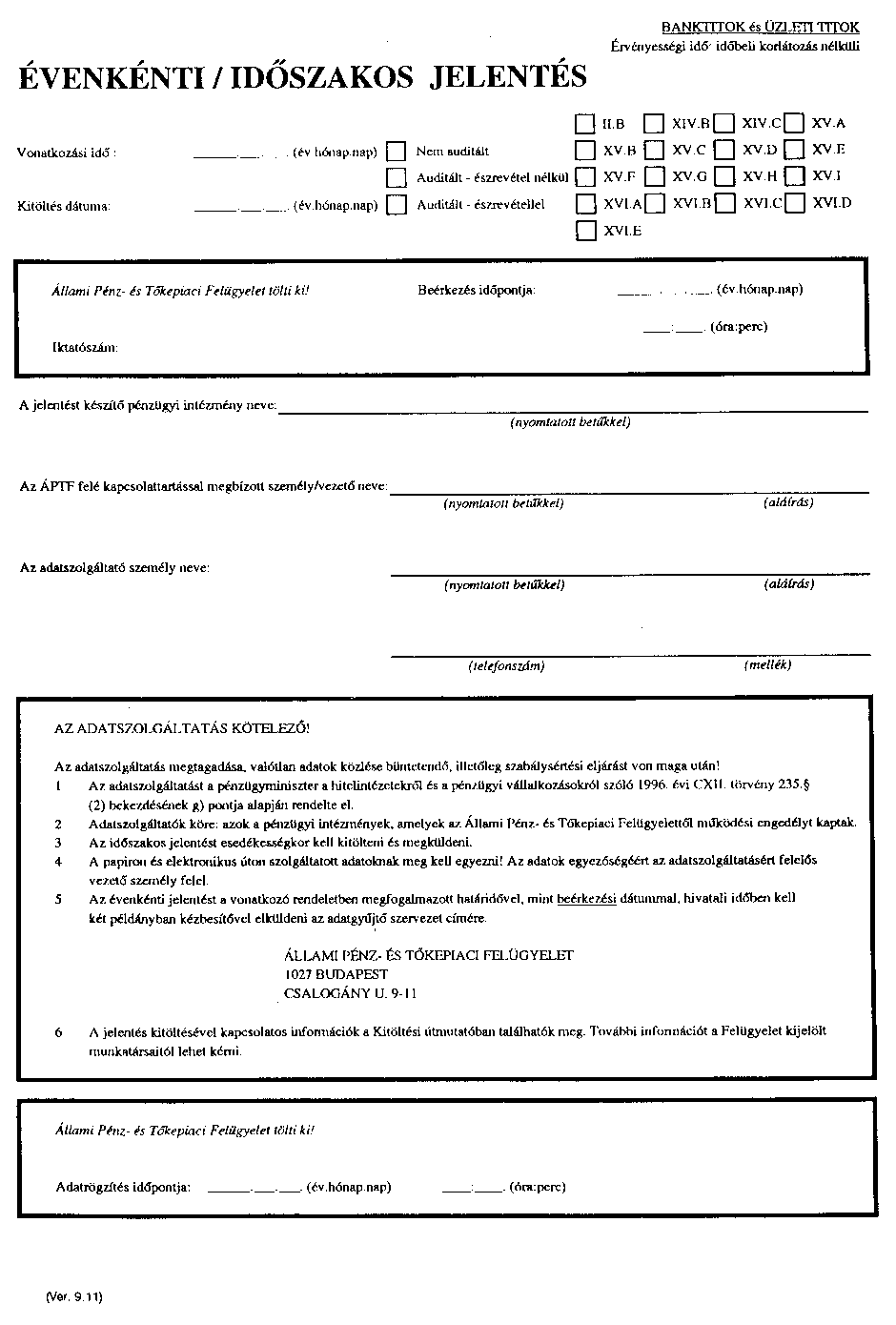

ÉVENKÉNTI/IDŐSZAKOS JELENTÉS:

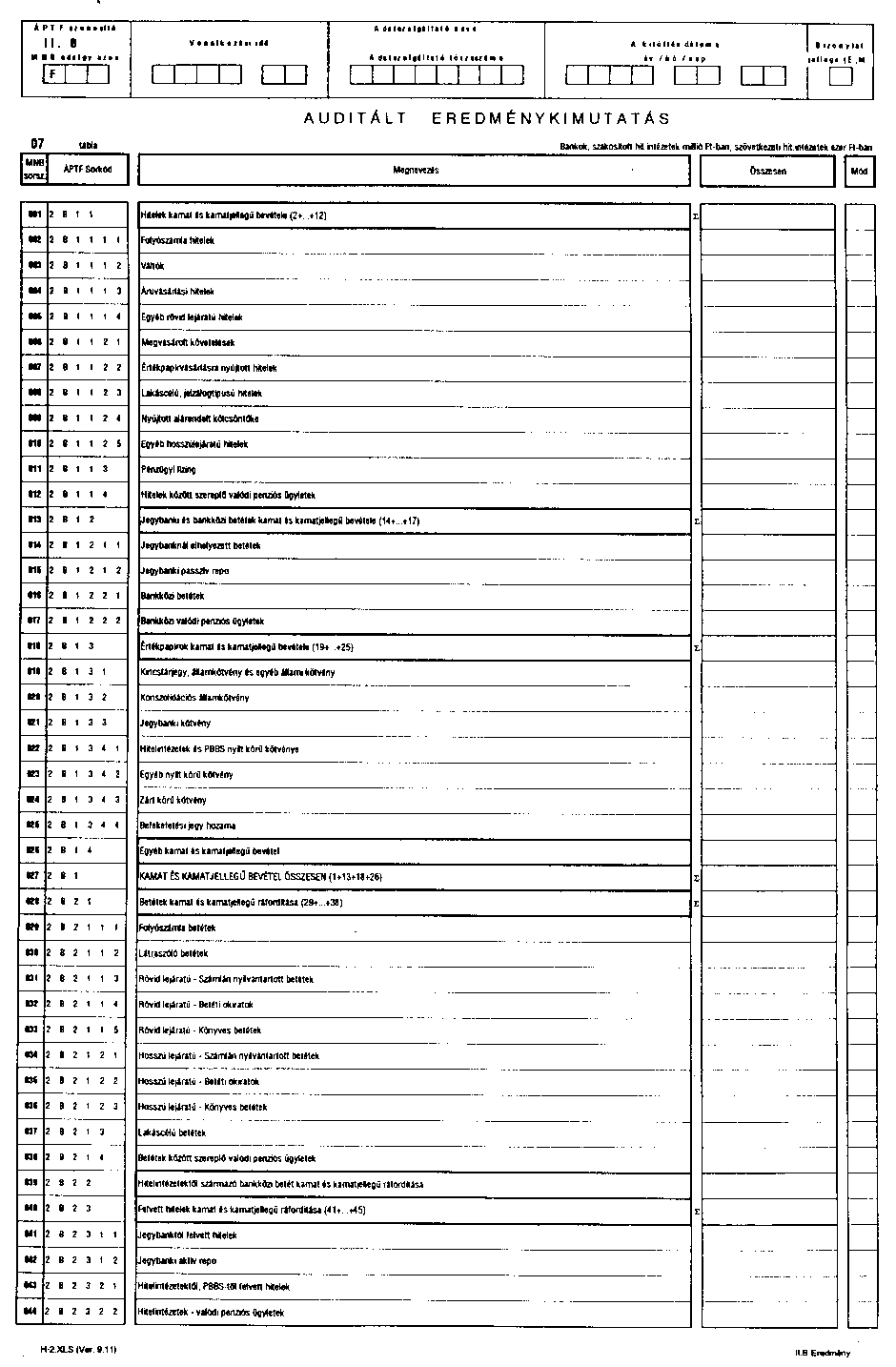

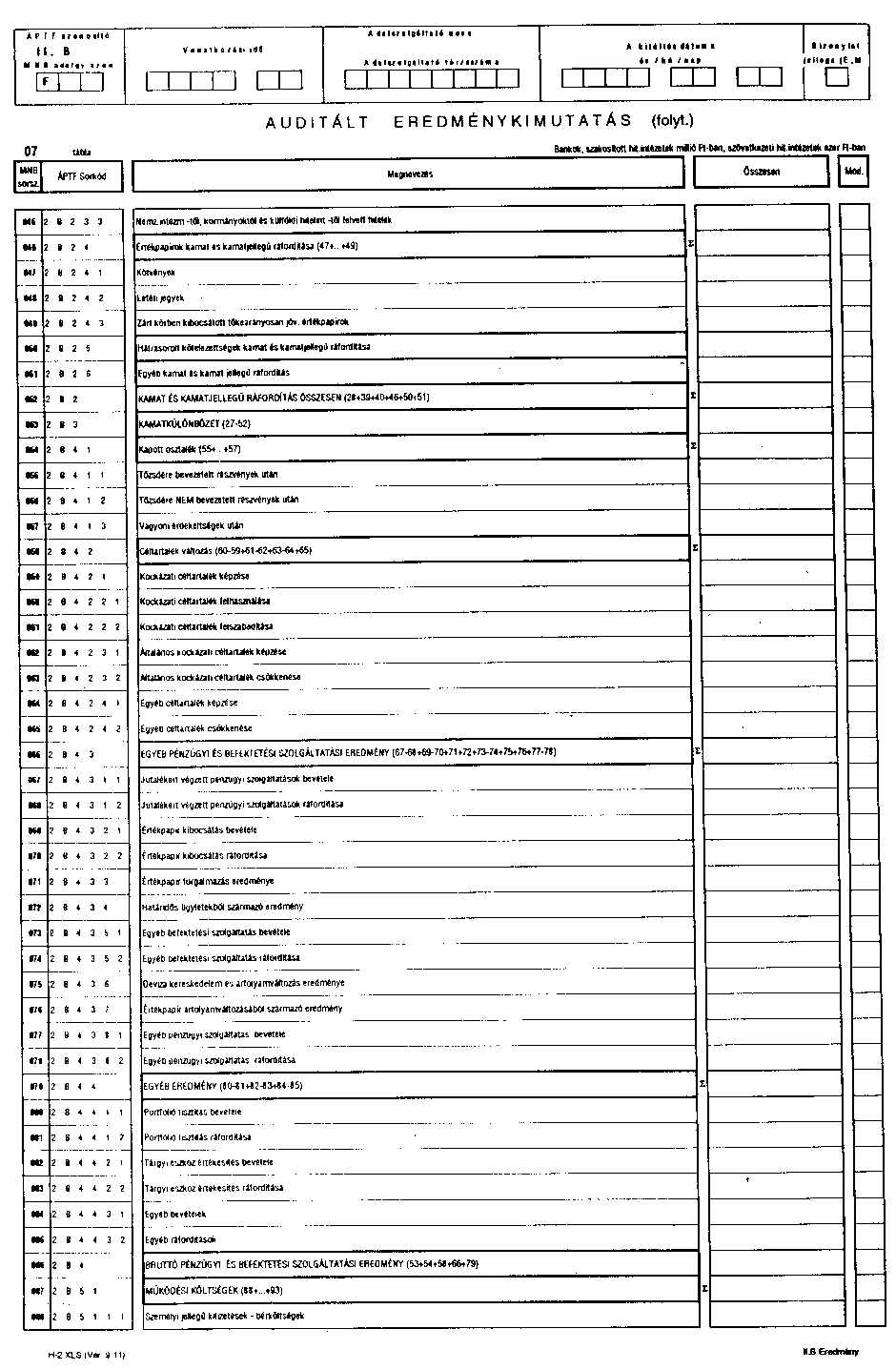

II. B,

XII. C.1,

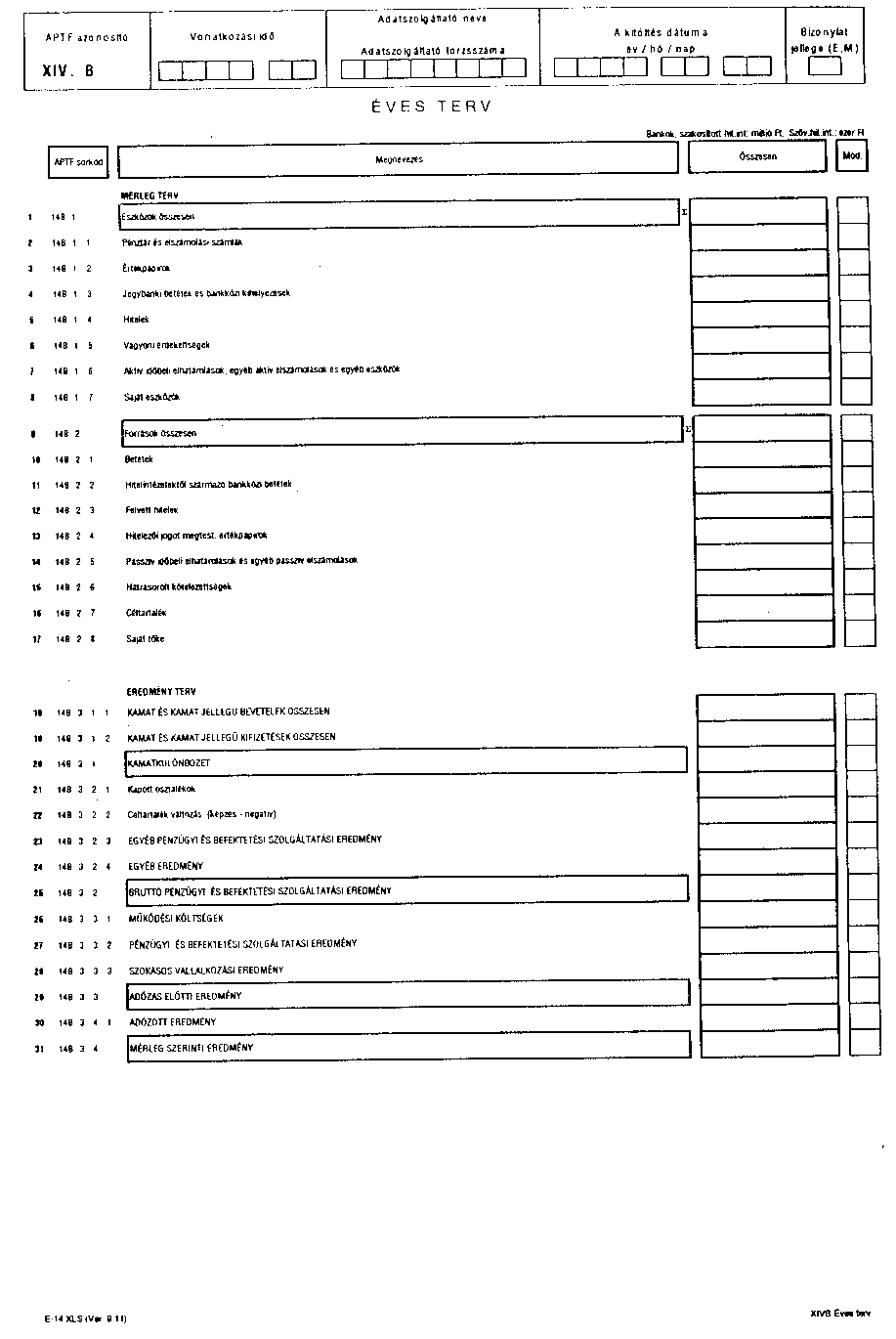

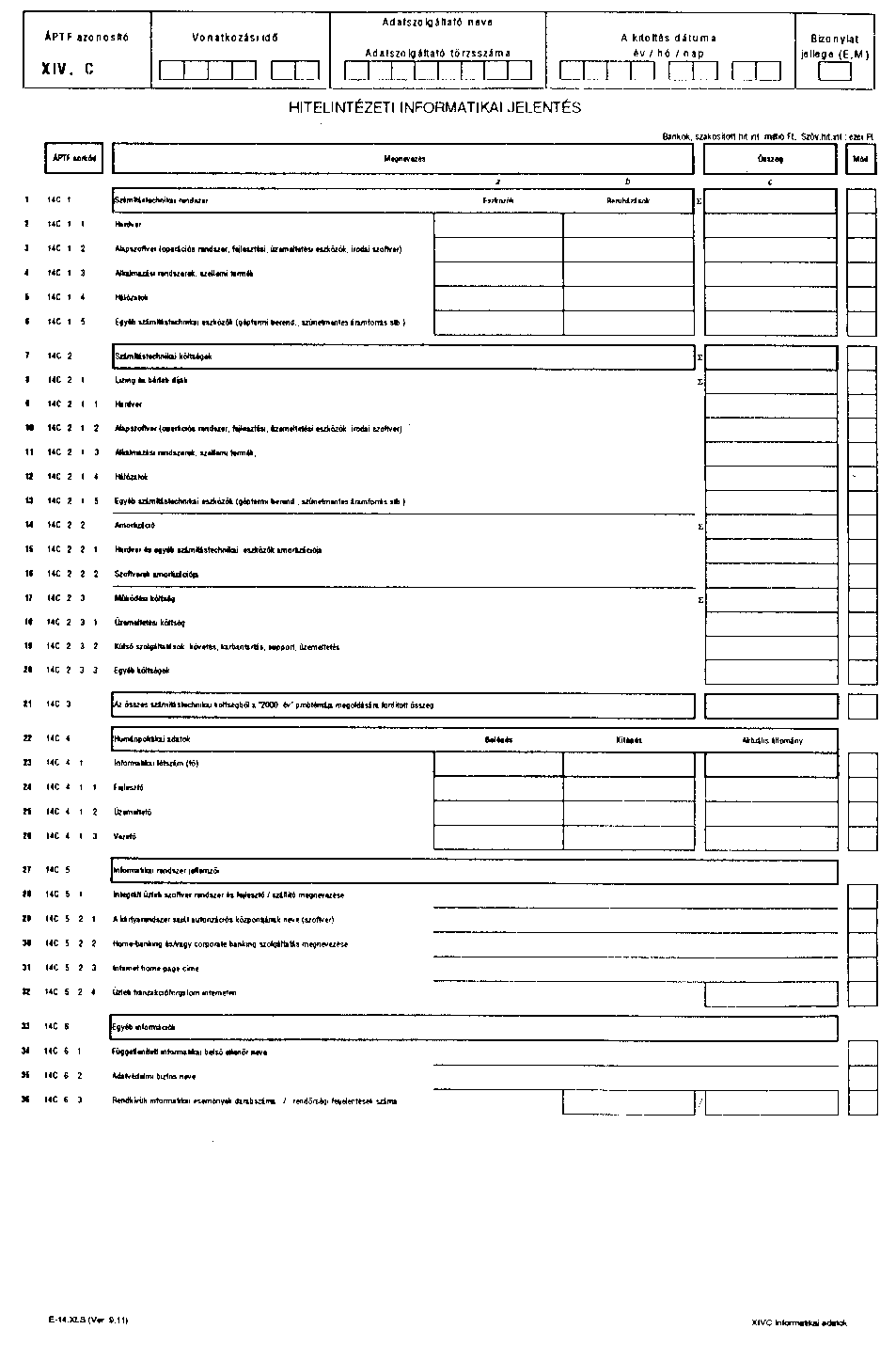

XIV. B.C,

XV. A, B, C, D, E, F, G, H, I,

XVI. A, B, C, D, E,

2. számú melléklet a 35/1999. (XII. 26.) PM rendelethez

KITÖLTÉSI ÚTMUTATÓ

A FELÜGYELETI JELENTÉSEK ELKÉSZÍTÉSÉHEZ

I. RÉSZ

ÁLTALÁNOS RENDELKEZÉSEK

1. A Felügyeleti jelentés célja

A hitelintézetekről és a pénzügyi vállalkozásokról szóló 1996. évi CXII. törvény meghatározza az Állami Pénz- és Tőkepiaci Felügyelet (a továbbiakban: Felügyelet) feladatait. Ezeket többek között az ún. nem helyszíni vizsgálatok, a pénzügyi intézmények (beleértve a külföldi hitelintézet fióktelepét is) által rendszeresen teljesített Felügyeleti jelentések elemzései alapján meghozott intézkedésekkel látja el.

A Felügyeleti jelentés célja, hogy felhívja a figyelmet a banküzemet, a betétesek biztonságát veszélyeztető tényekre, folyamatokra, ezzel segítve a Felügyeletet a törvény által ráruházott feladatok ellátásában, valamint a jelentés adatainak feldolgozásával a törvénynek megfelelő működés numerikus paraméterei előállításán és ellenőrzésén túl

- lehetőség legyen pénzügyi elemzések készítésére;

- a jelentések nyújtsanak segítséget a pénzügyi intézmény menedzsmentjének is a kockázatok kezeléséhez;

- a jelentőtáblák (tagolása) tükrözzék a nemzetközi gyakorlatot.

2. A Felügyelet, az MNB és egyéb nyilvántartási, illetve információs rendszer kapcsolata

A hitelintézetekről és pénzügyi vállalkozásokról szóló 1996. évi CXII. törvényben foglaltak alapján a pénzügyi intézmény köteles a könyvvezetését, nyilvántartásait, szabályzatait magyar nyelven a magyar számviteli és egyéb előírásoknak megfelelően vezetni, illetve belső ellenőrzési rendszerét kialakítani úgy, hogy az alkalmas legyen a pénzügyi intézmény és a vezető állású személyek tevékenységének a felügyeleti és a jegybanki ellenőrzésére is.

A hitelintézetek és pénzügyi vállalkozások éves beszámoló készítési kötelezettségének sajátosságairól szóló 198/1996. (XII. 22.) Korm. rendelet ének 3. § (3) bekezdése értelmében a pénzügyi intézmény belső számviteli rendjét úgy kell kialakítani, hogy annak adataiból év közben is kielégíthesse a Felügyelet és az MNB információs igényeit.

A Felügyeleti jelentés, a jegybanki és egyéb publikus adatszolgáltatások különböző célt szolgálva egészítik ki egymást (jegybanki funkció, felügyeleti funkció, ügyfelek, befektetők tájékoztatása), ehhez kapcsolódóan a szükséges egyezőségeket, összefüggéseket a Függelék tartalmazza.

A deviza nyitott pozícióval, illetve az értékpapír forgalomba hozatallal és befektetési szolgáltatási tevékenységgel kapcsolatos adatszolgáltatást külön jogszabály szerint kell teljesíteni.

3. A jelentés tartalma

A Felügyeleti jelentés - a megküldés gyakoriságának figyelembevételével - a következő táblázatokat tartalmazza.

A Havi jelentés táblázatai:

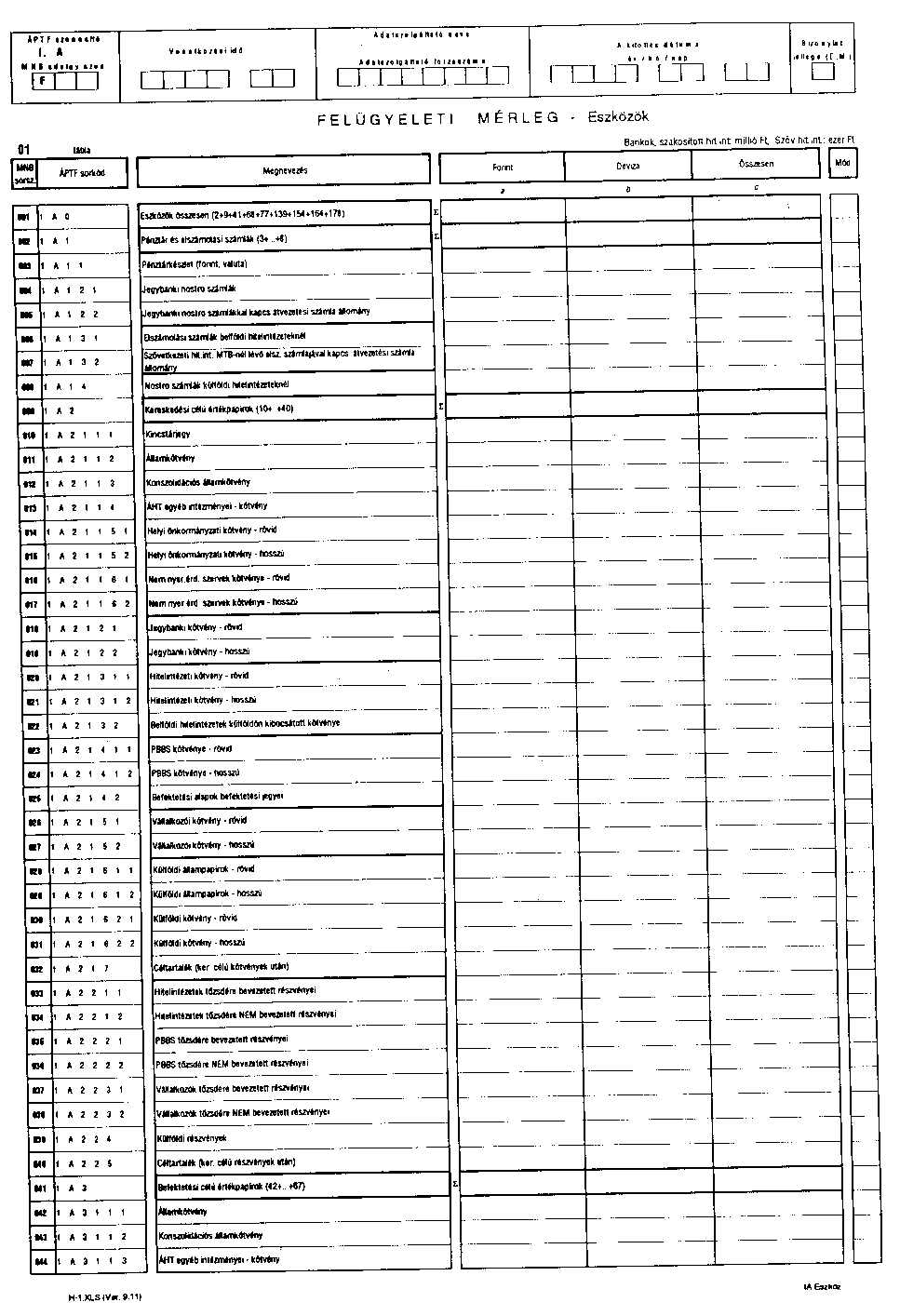

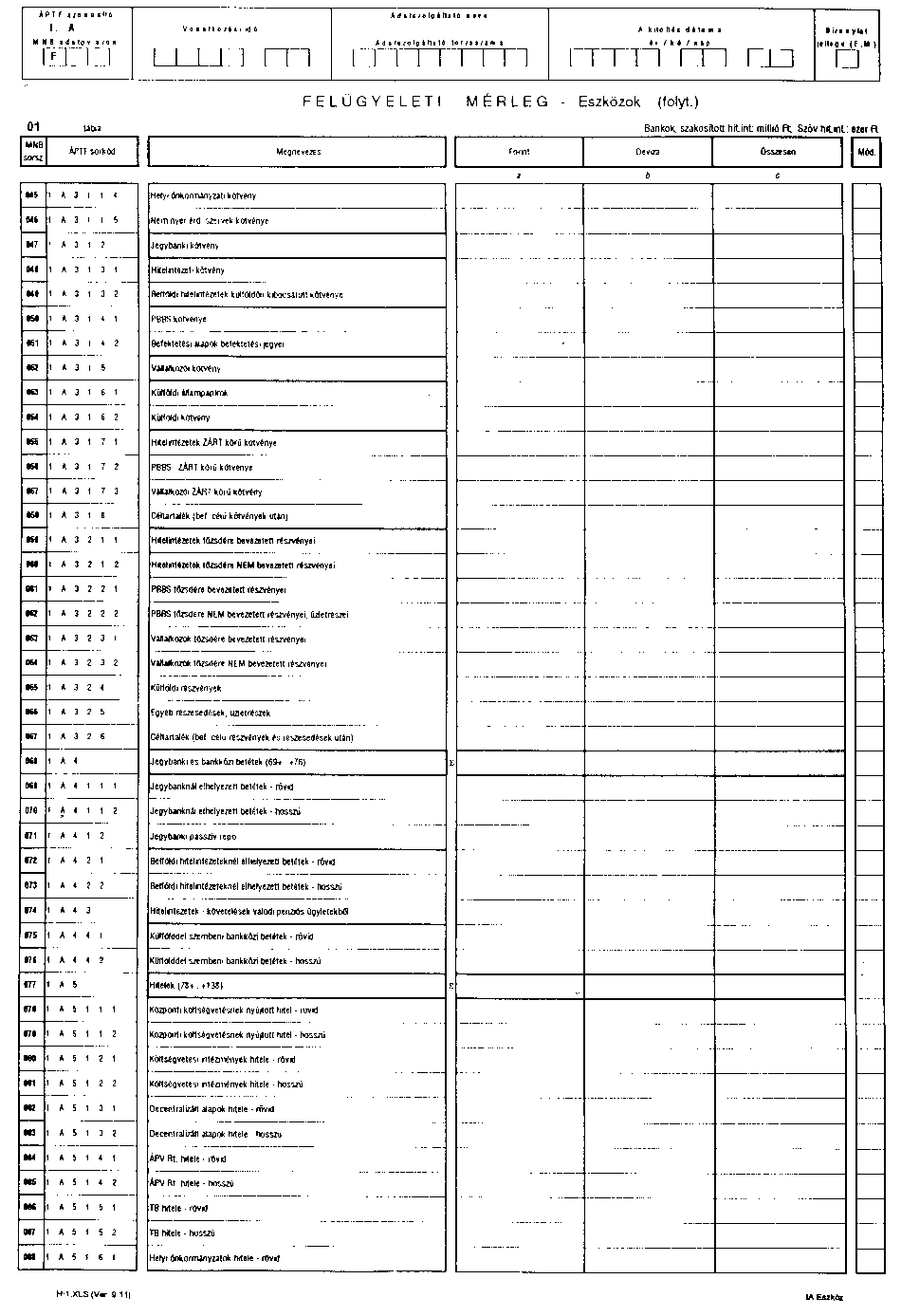

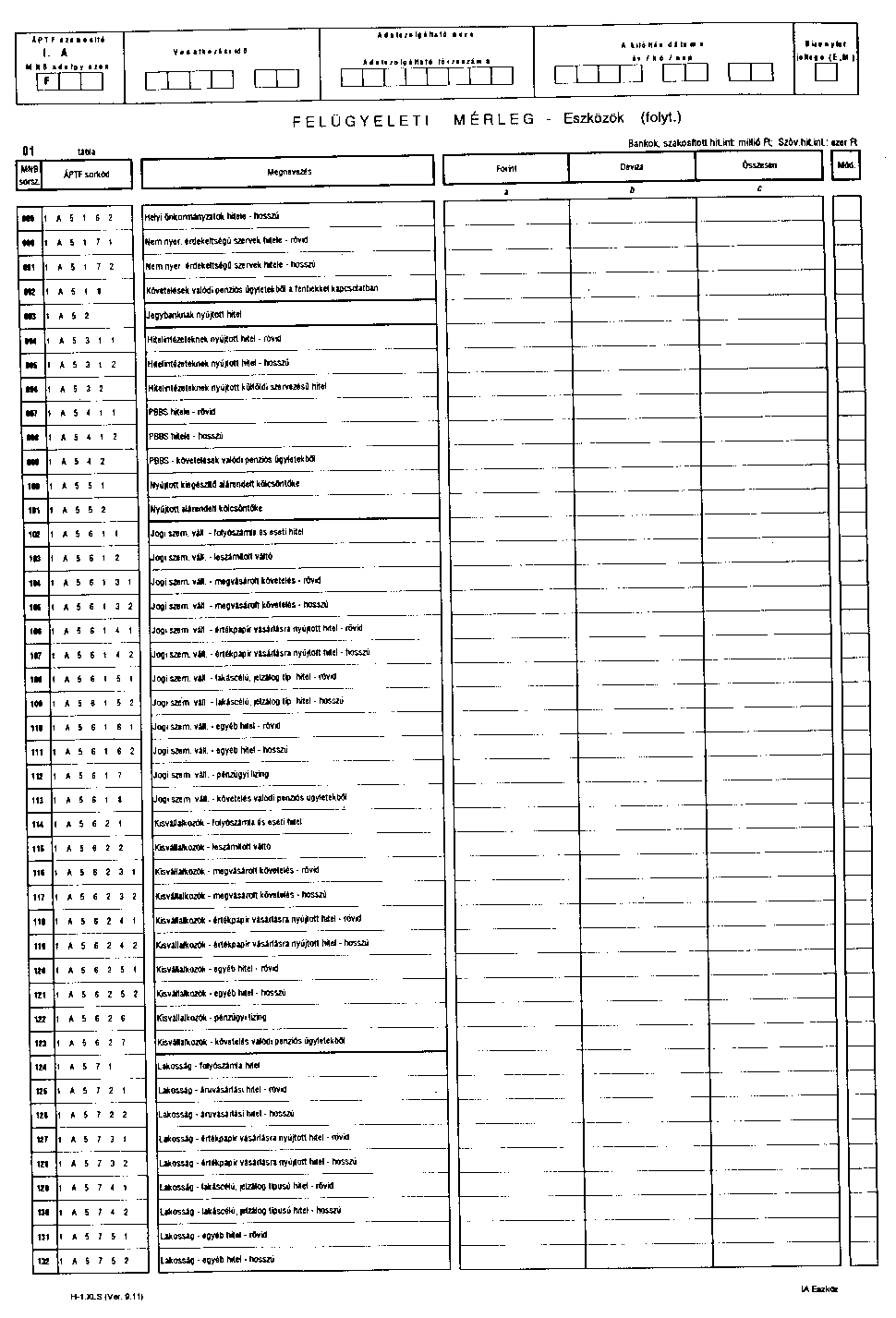

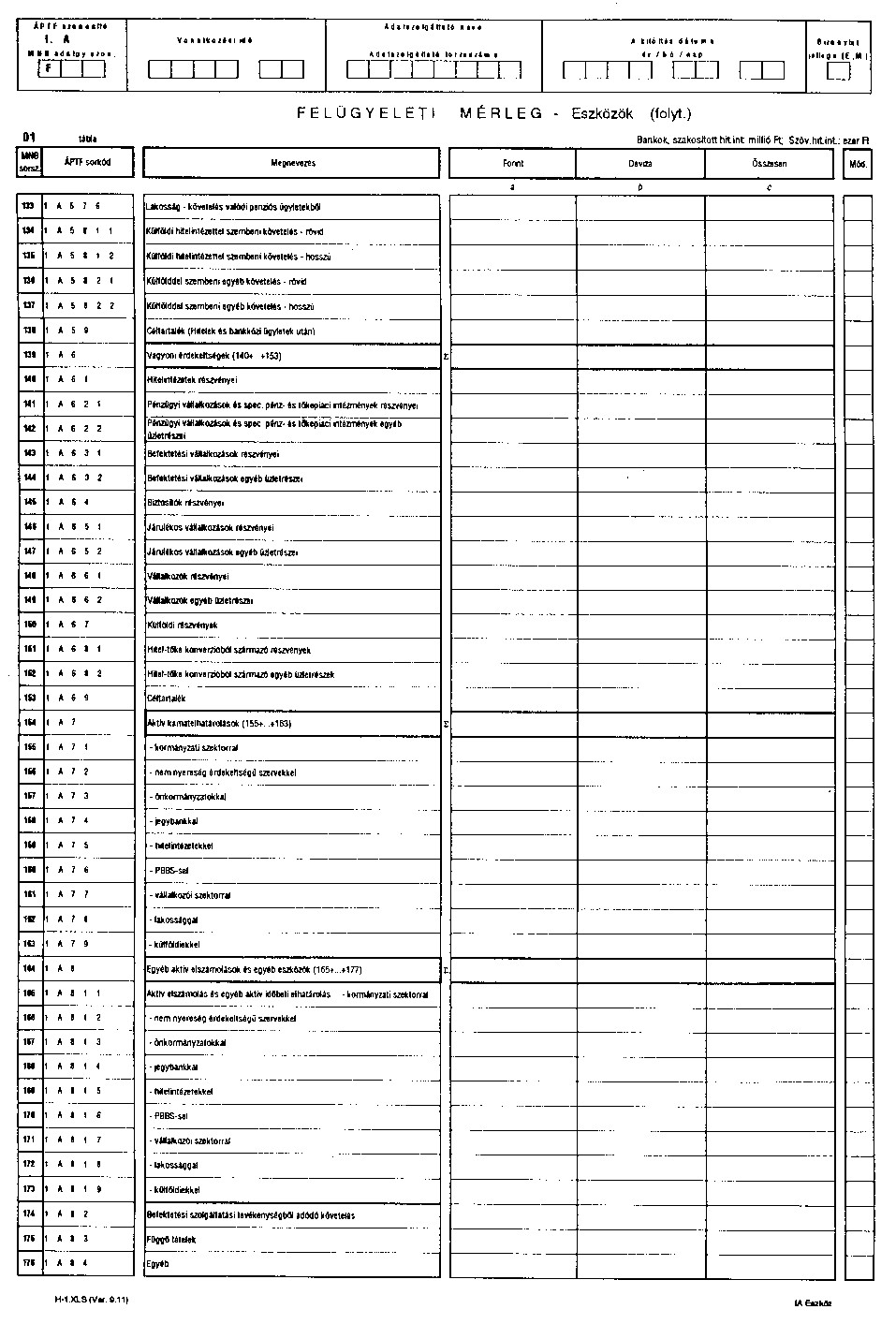

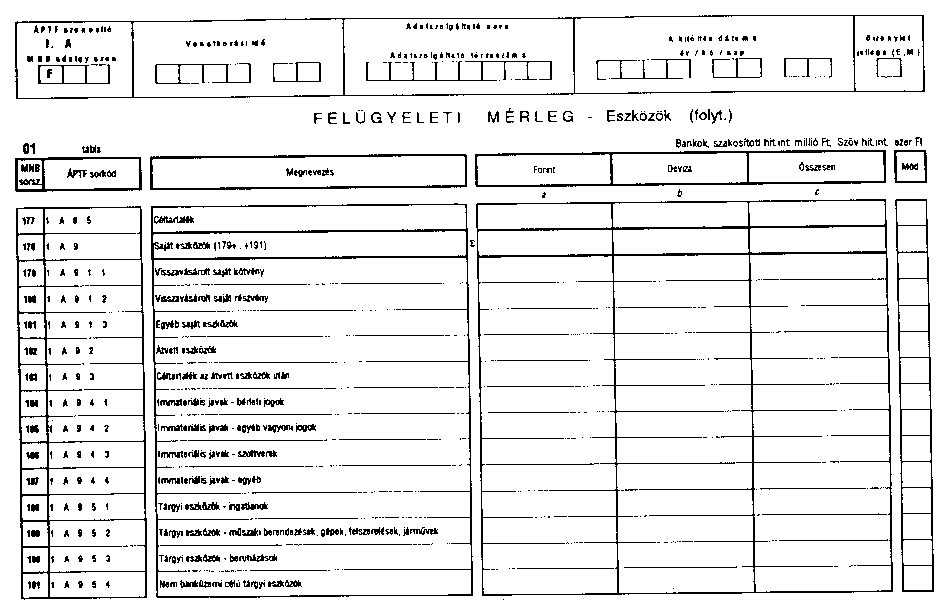

| I.A | FELÜGYELETI MÉRLEG - Eszközök |

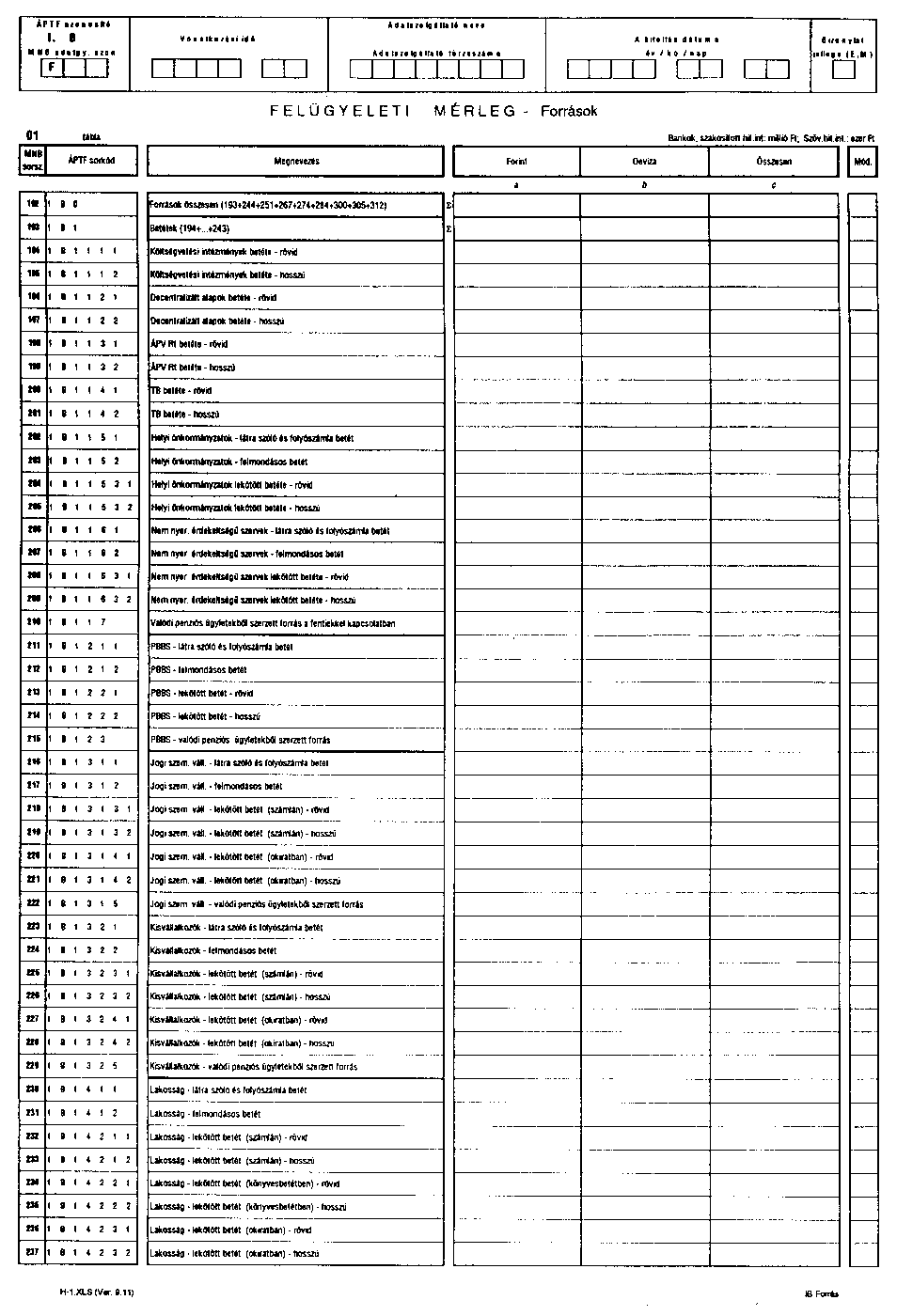

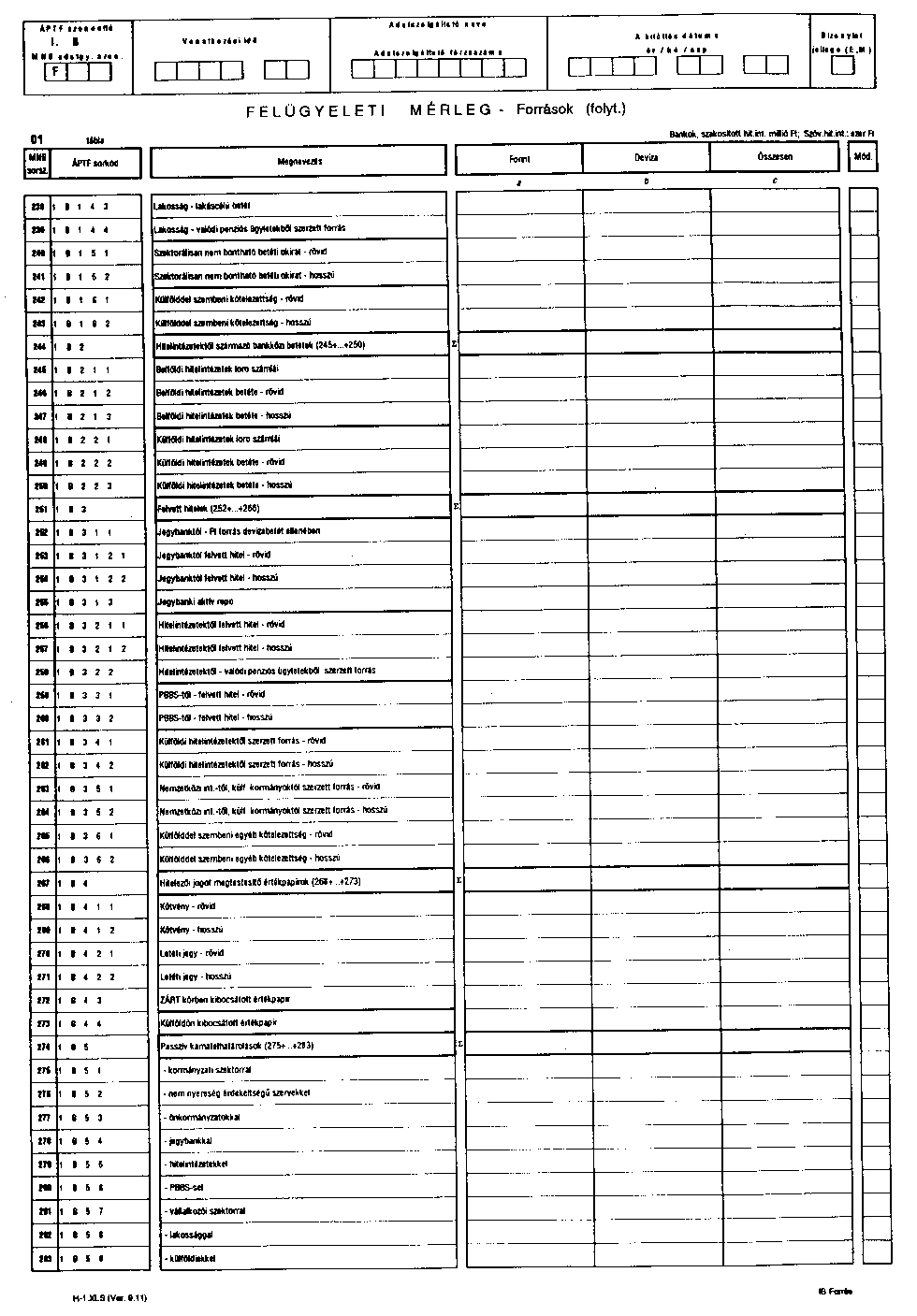

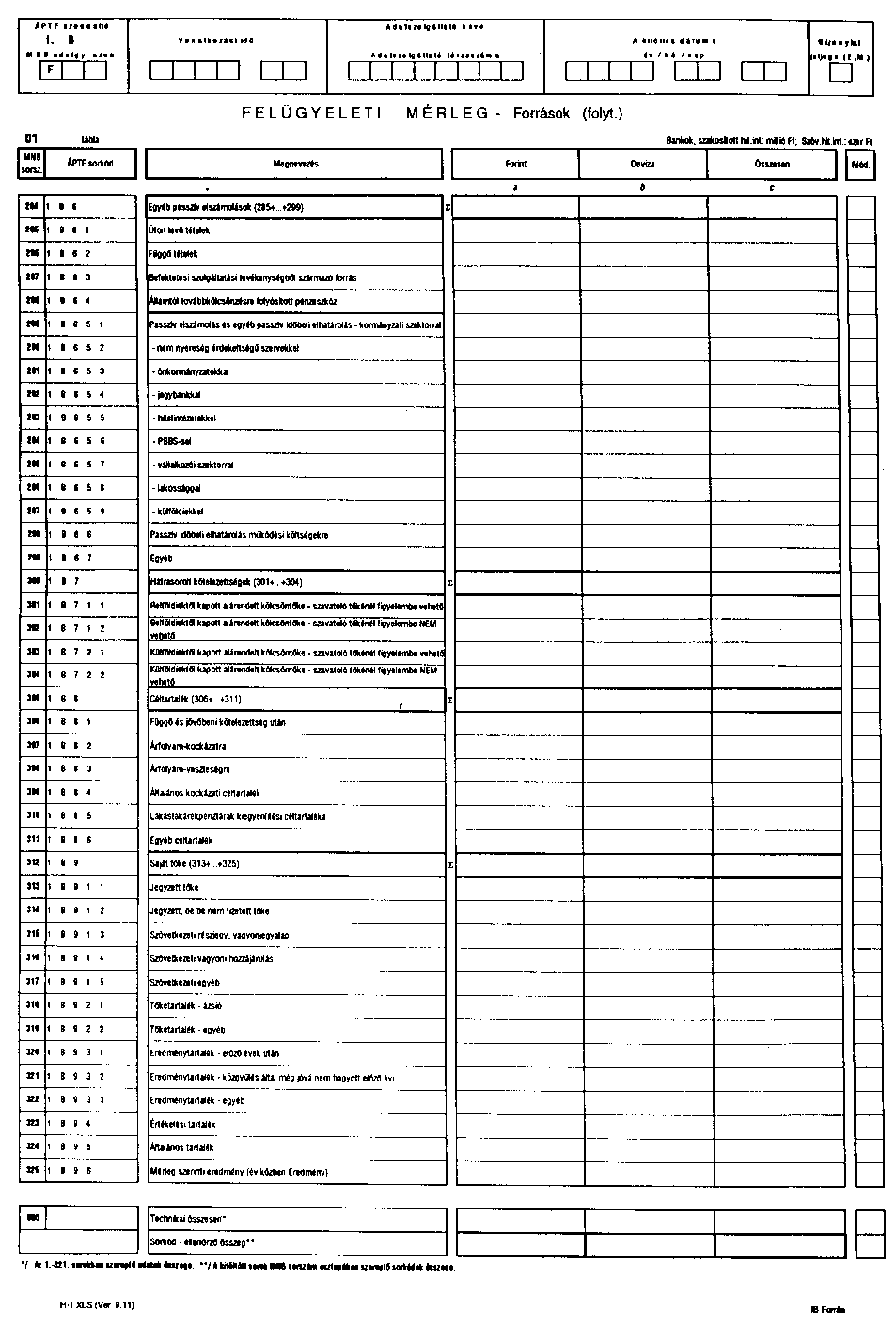

| I.B | FELÜGYELETI MÉRLEG - Források |

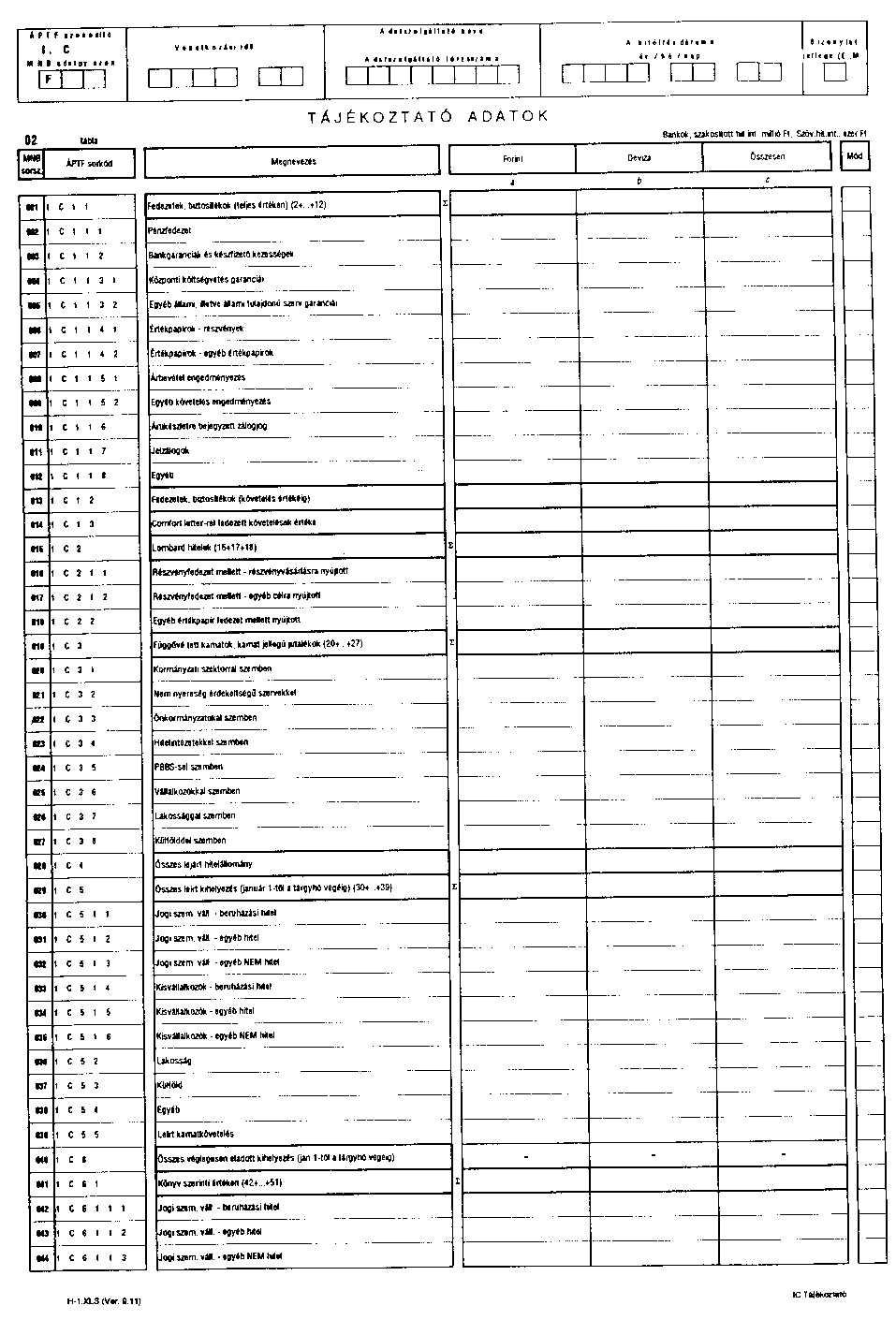

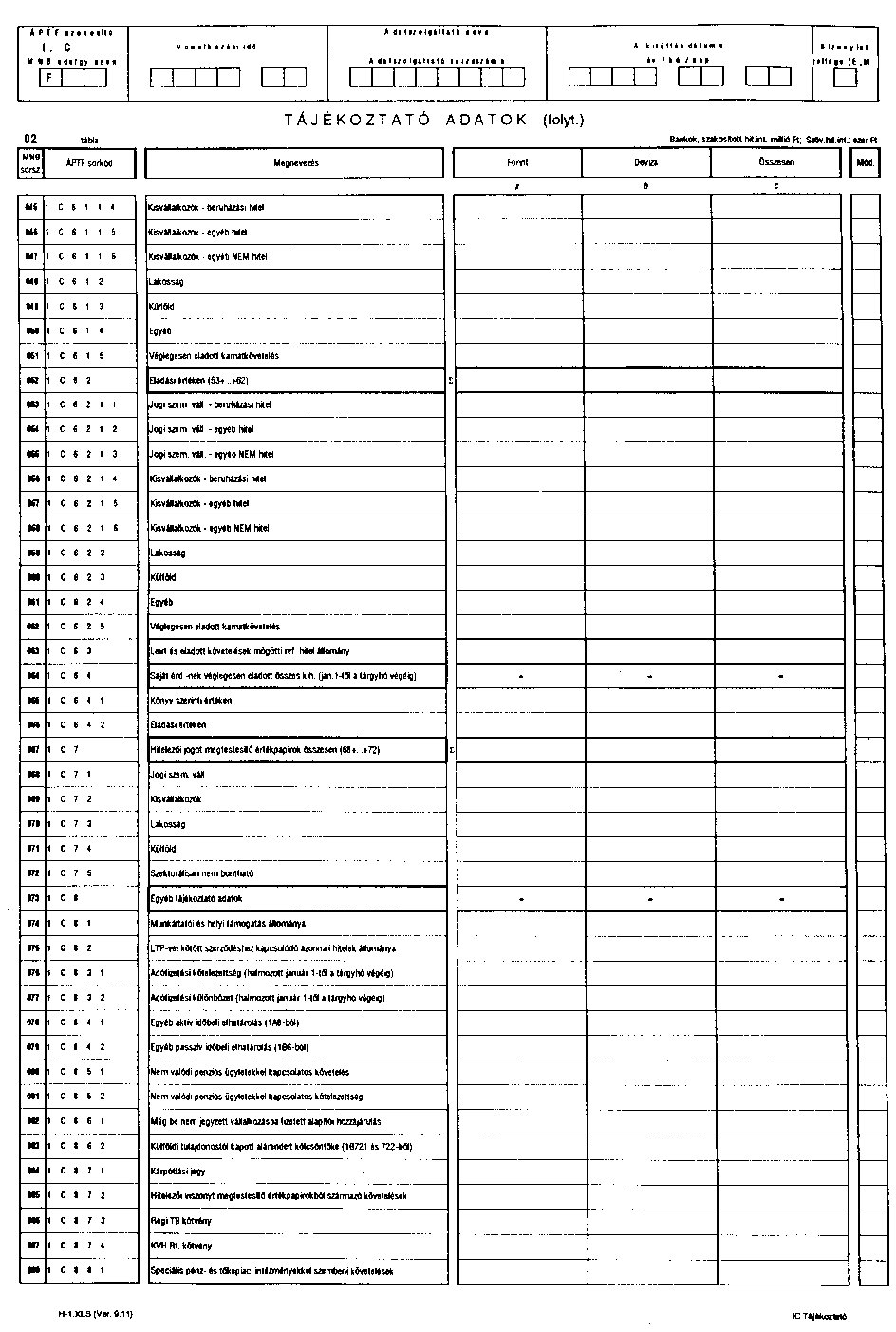

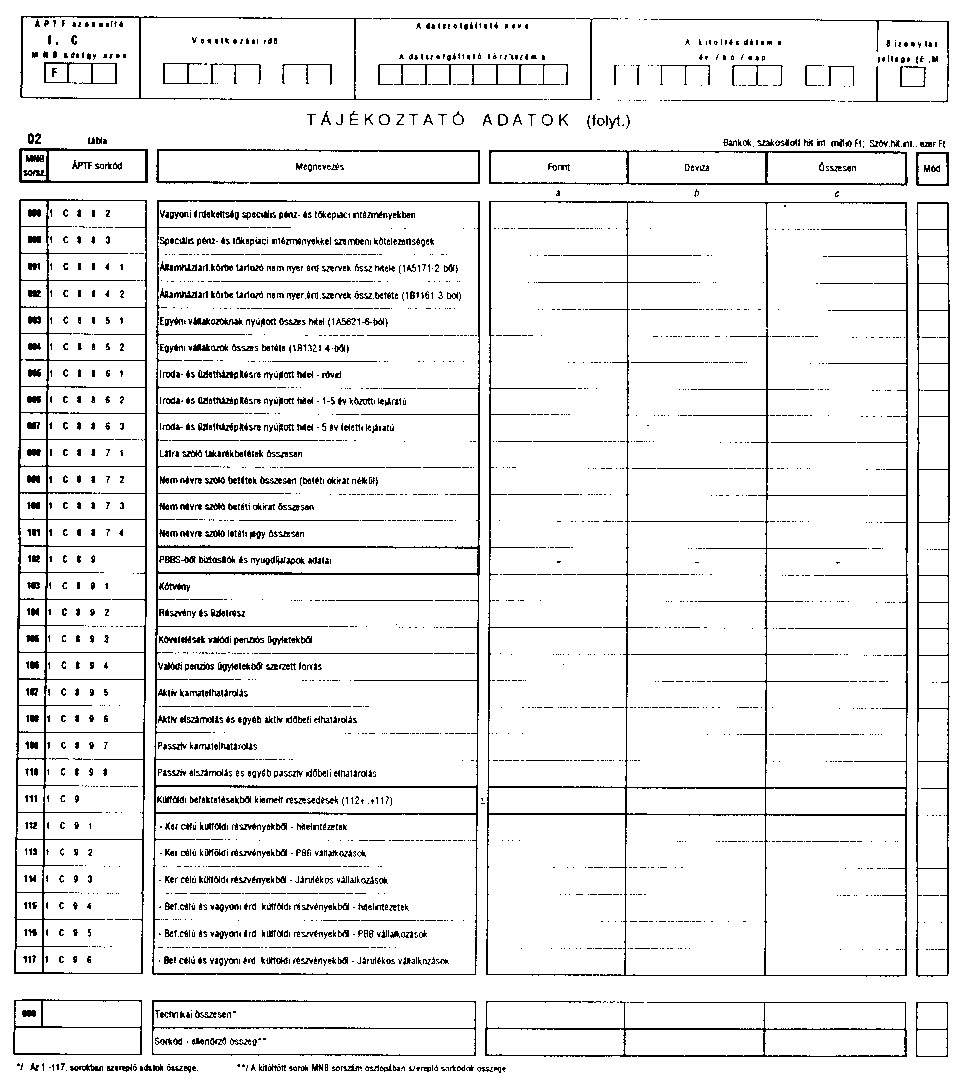

| I.C. | TÁJÉKOZTATÓ ADATOK |

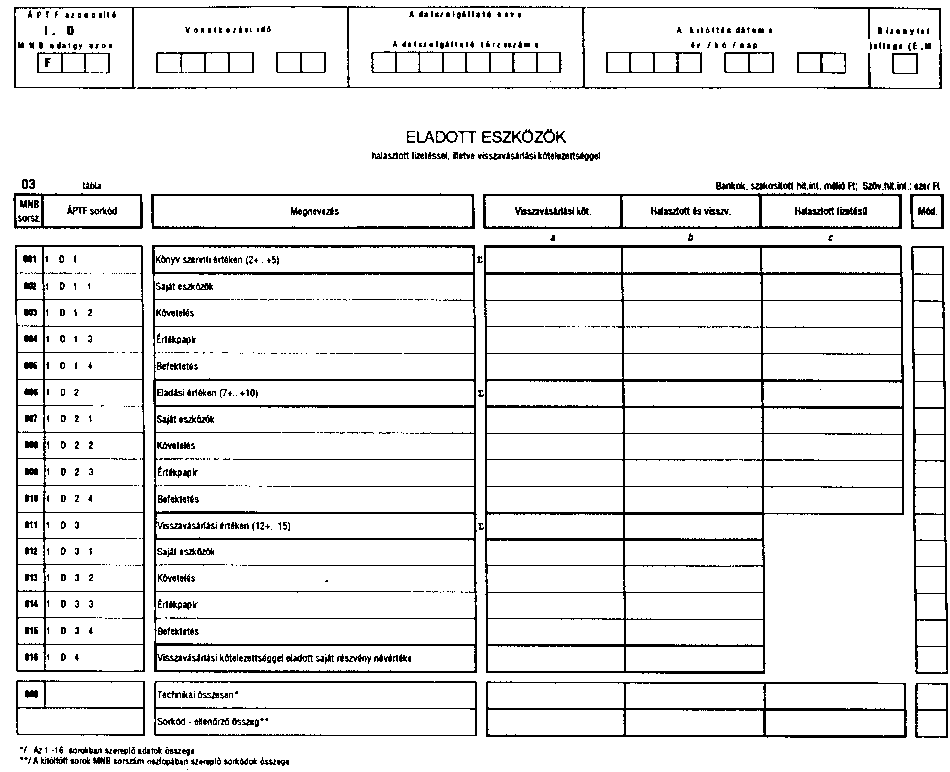

| I.D | ELADOTT ESZKÖZÖK |

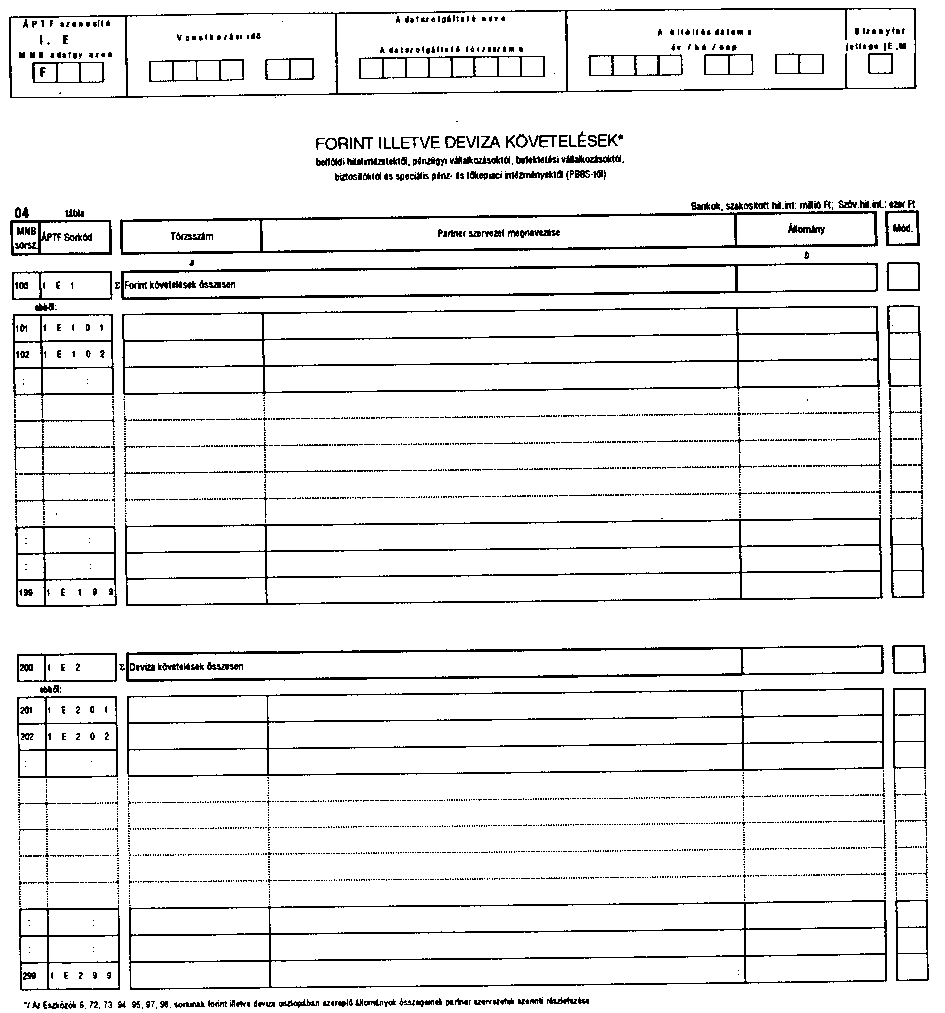

| I.E | FORINT, ILLETVE DEVIZA KÖVETELÉSEK |

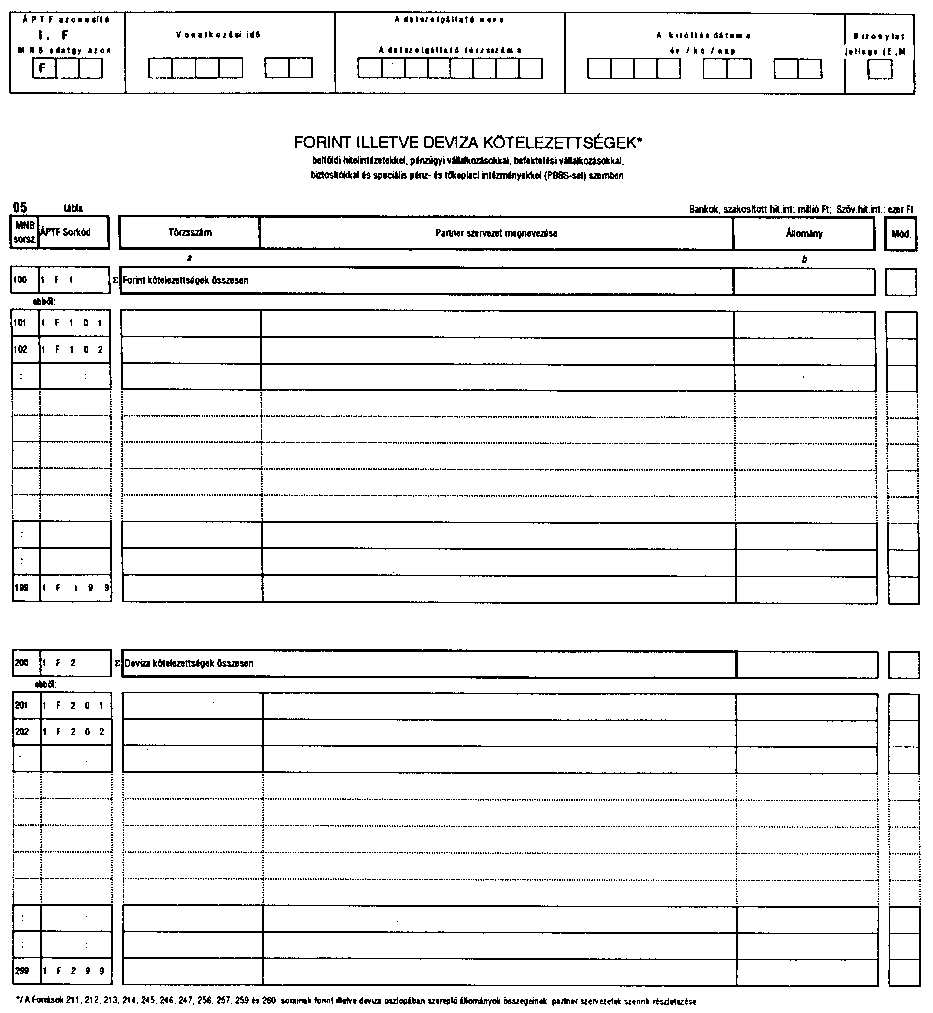

| I.F | FORINT, ILLETVE DEVIZA KÖTELEZETTSÉGEK |

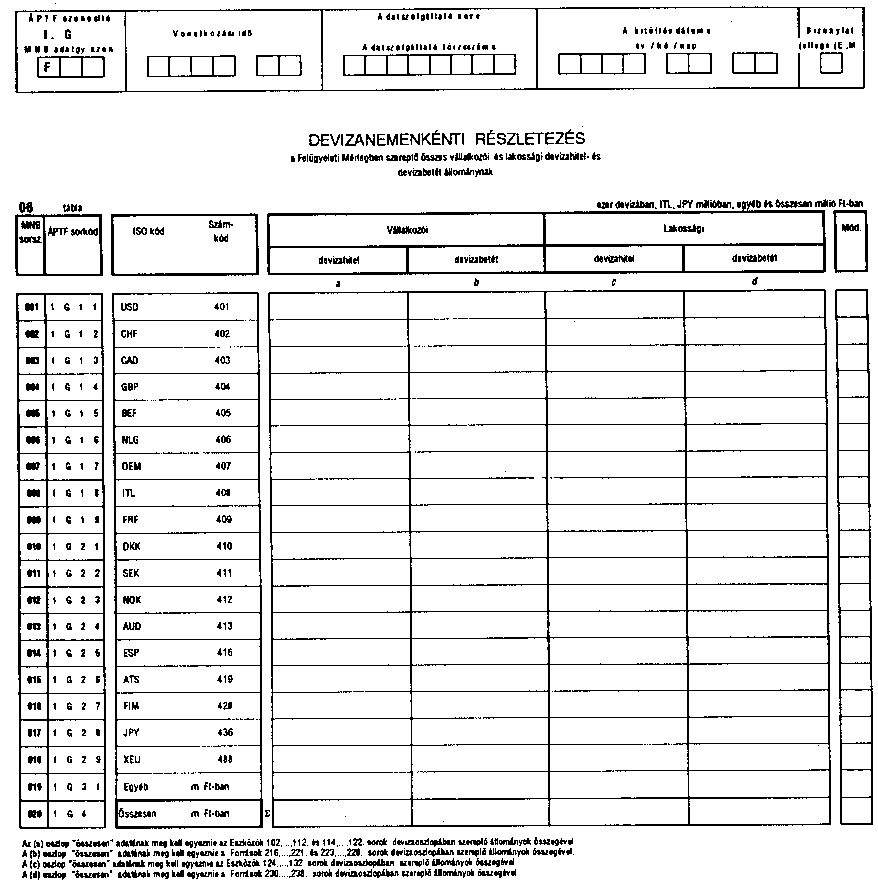

| I.G | DEVIZANEMENKÉNTI RÉSZLETEZÉSE A DEVIZA ÁLLOMÁNYOKNAK |

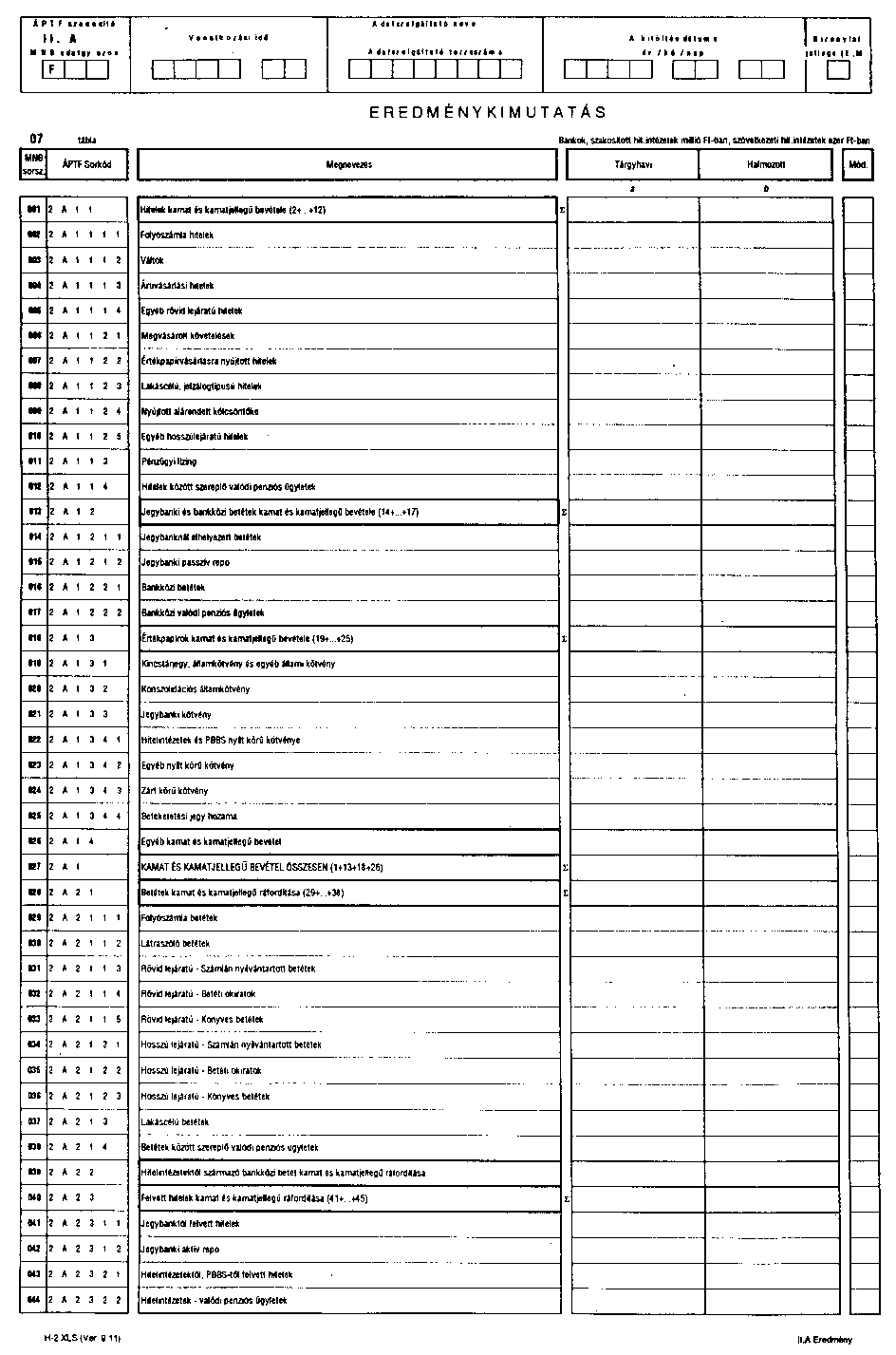

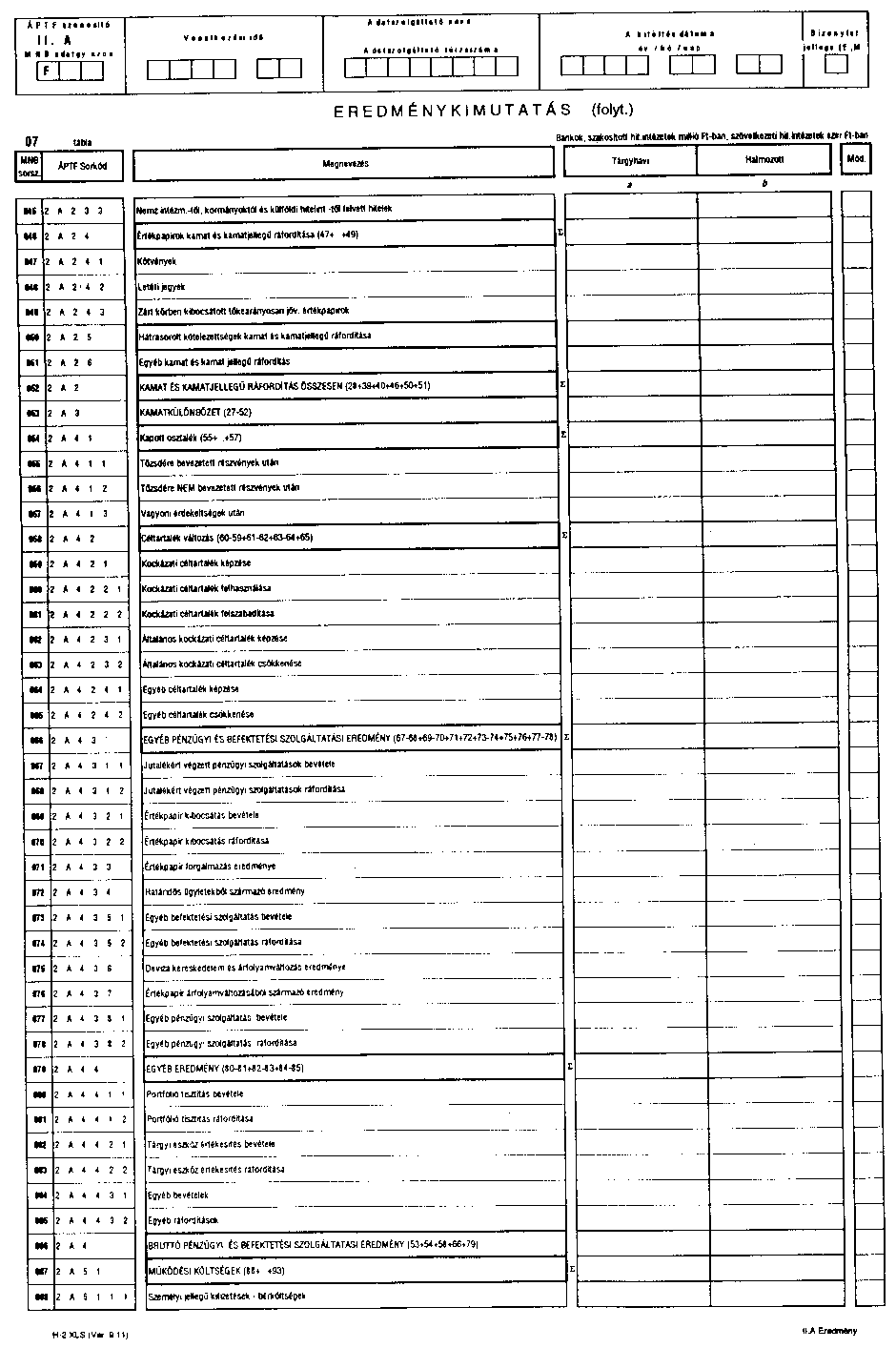

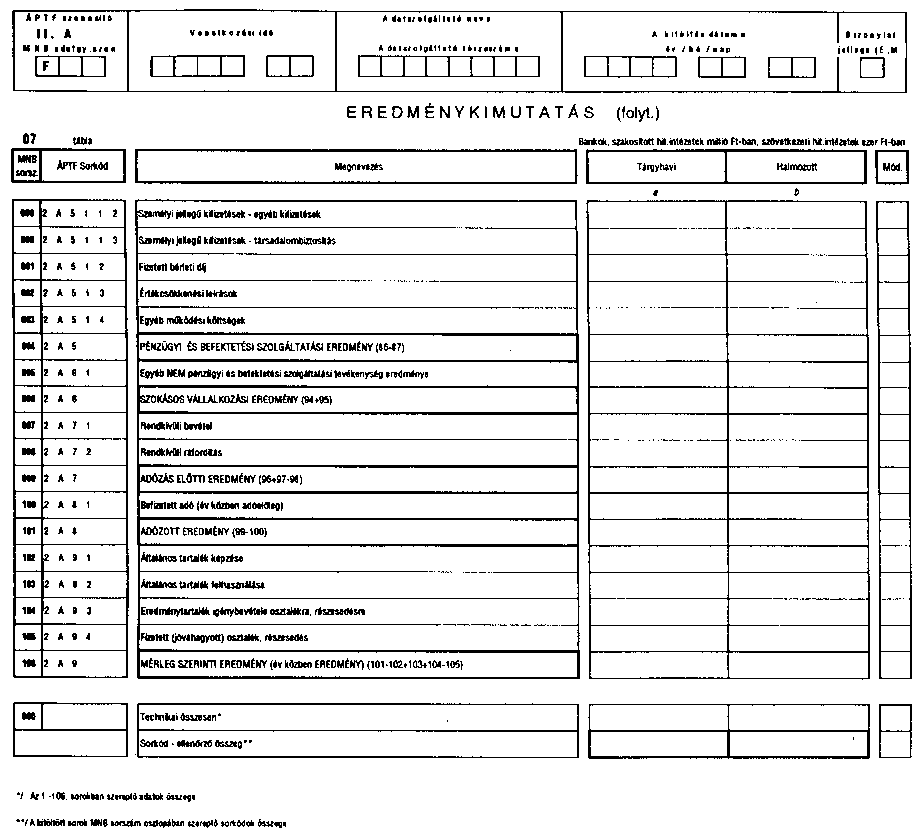

| II.A | EREDMÉNYKIMUTATÁS |

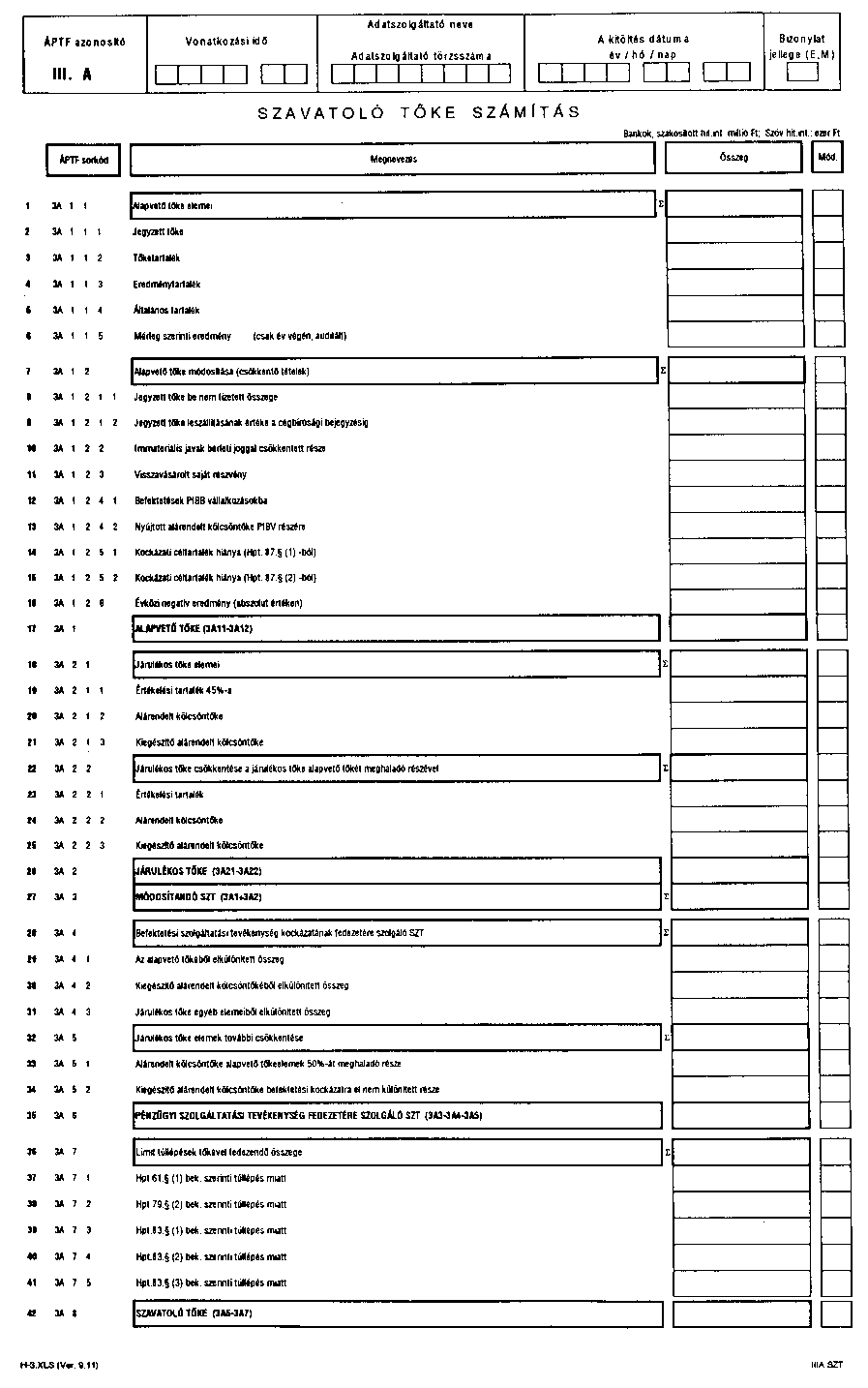

| III.A | SZAVATOLÓ TŐKE SZÁMÍTÁSA |

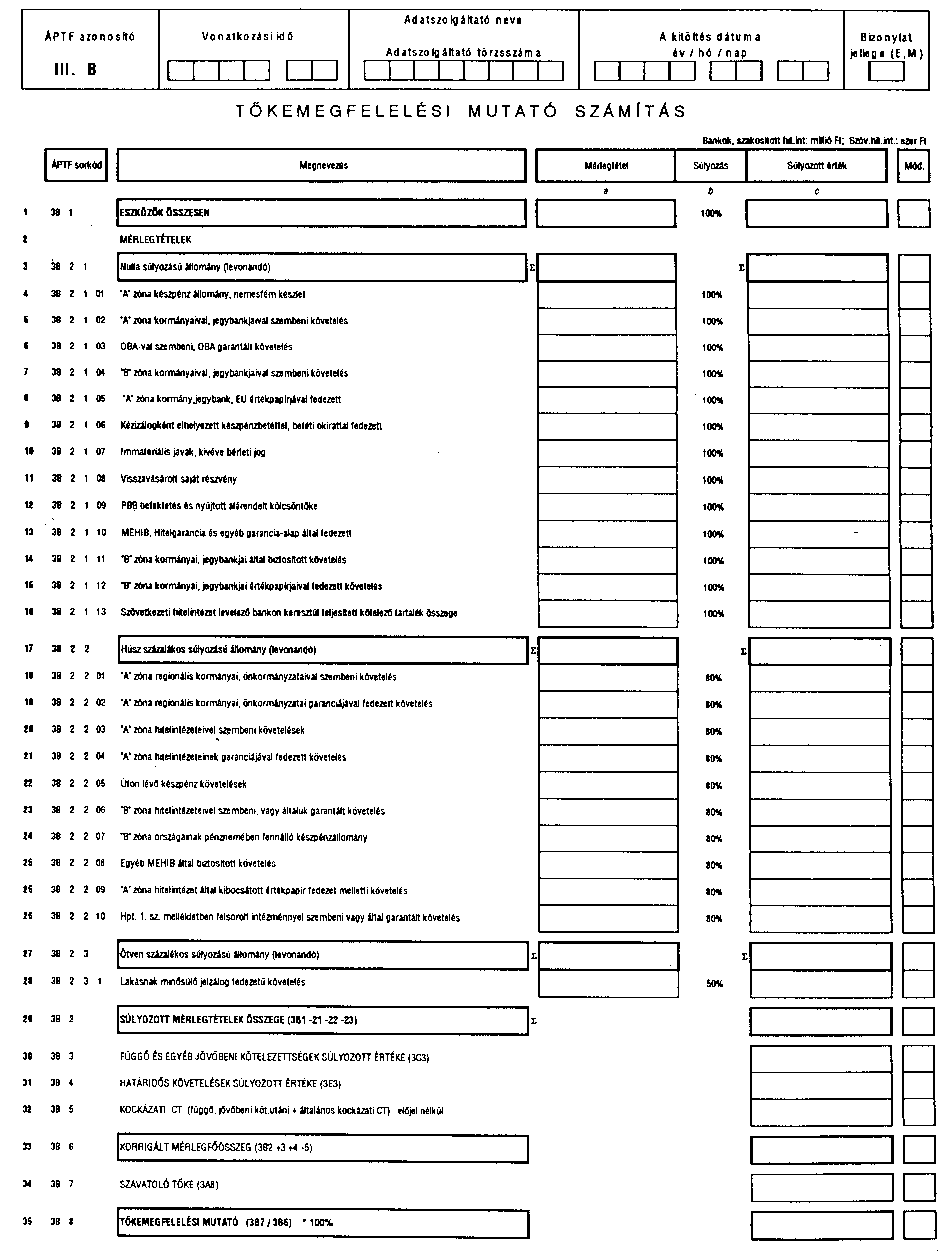

| III.B | TŐKEMEGFELELÉSI MUTATÓ SZÁMÍTÁS |

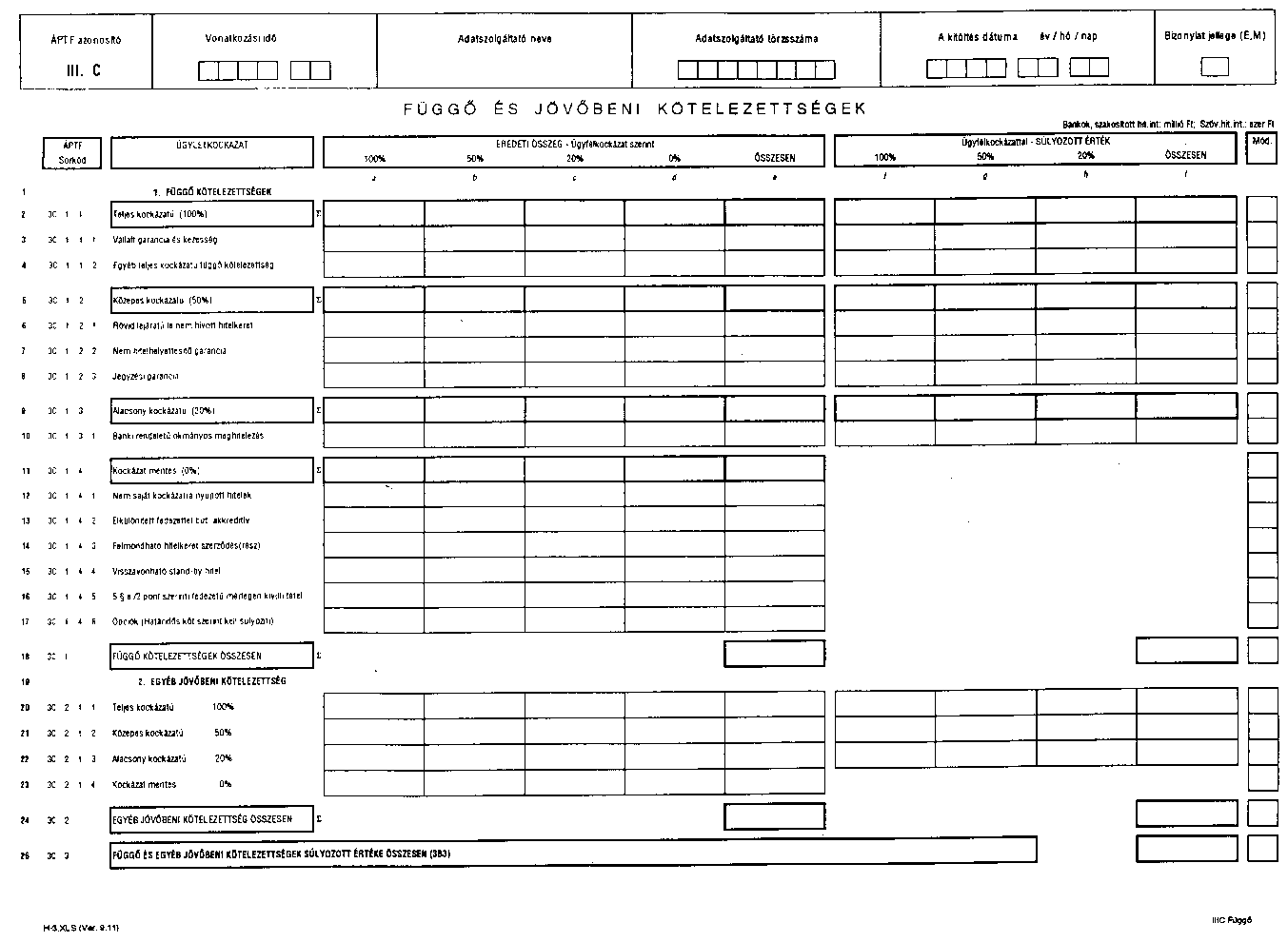

| III.C | FÜGGŐ ÉS JÖVŐBENI KÖTELEZETTSÉGEK |

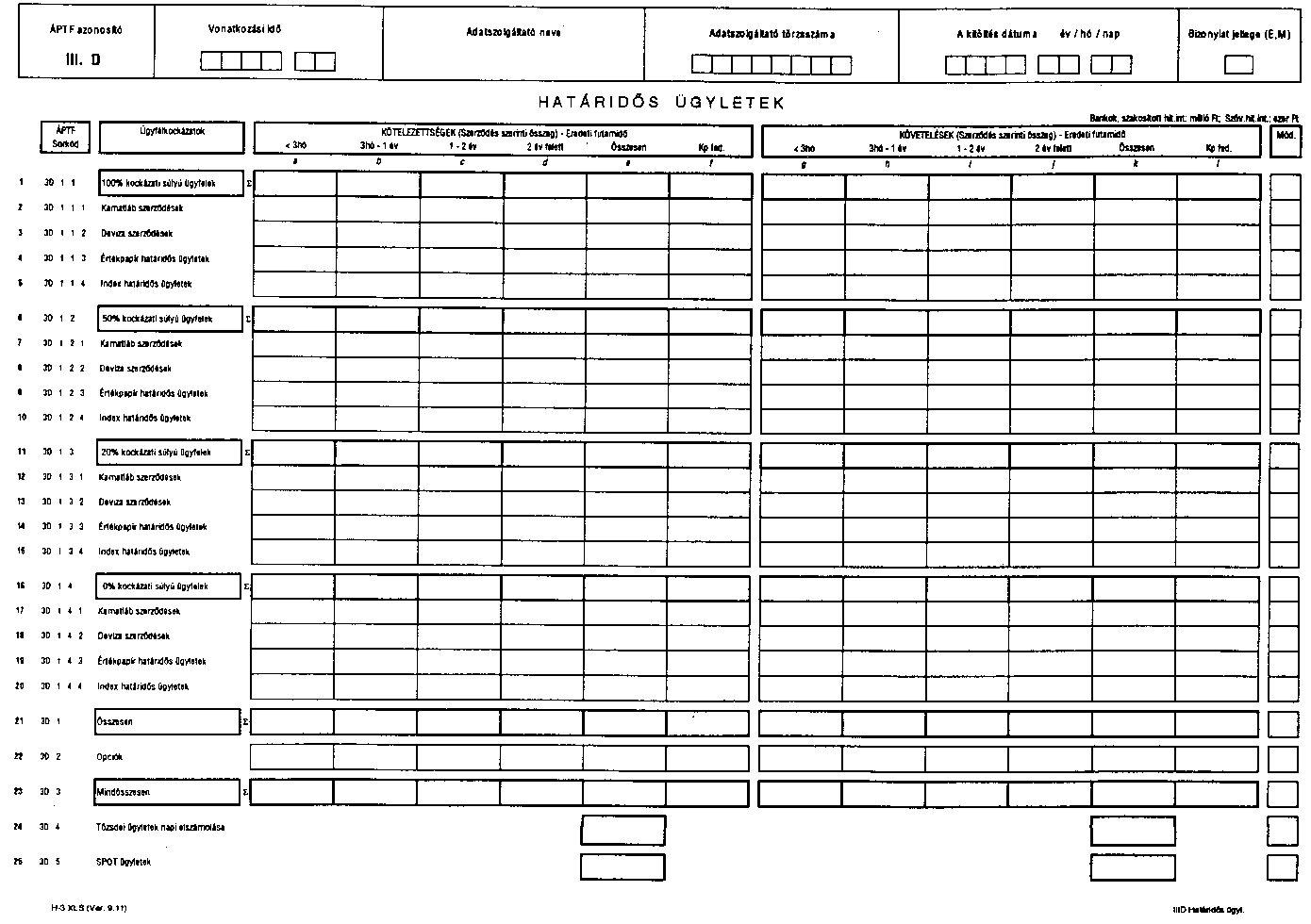

| III.D | HATÁRIDŐS ÜGYLETEK |

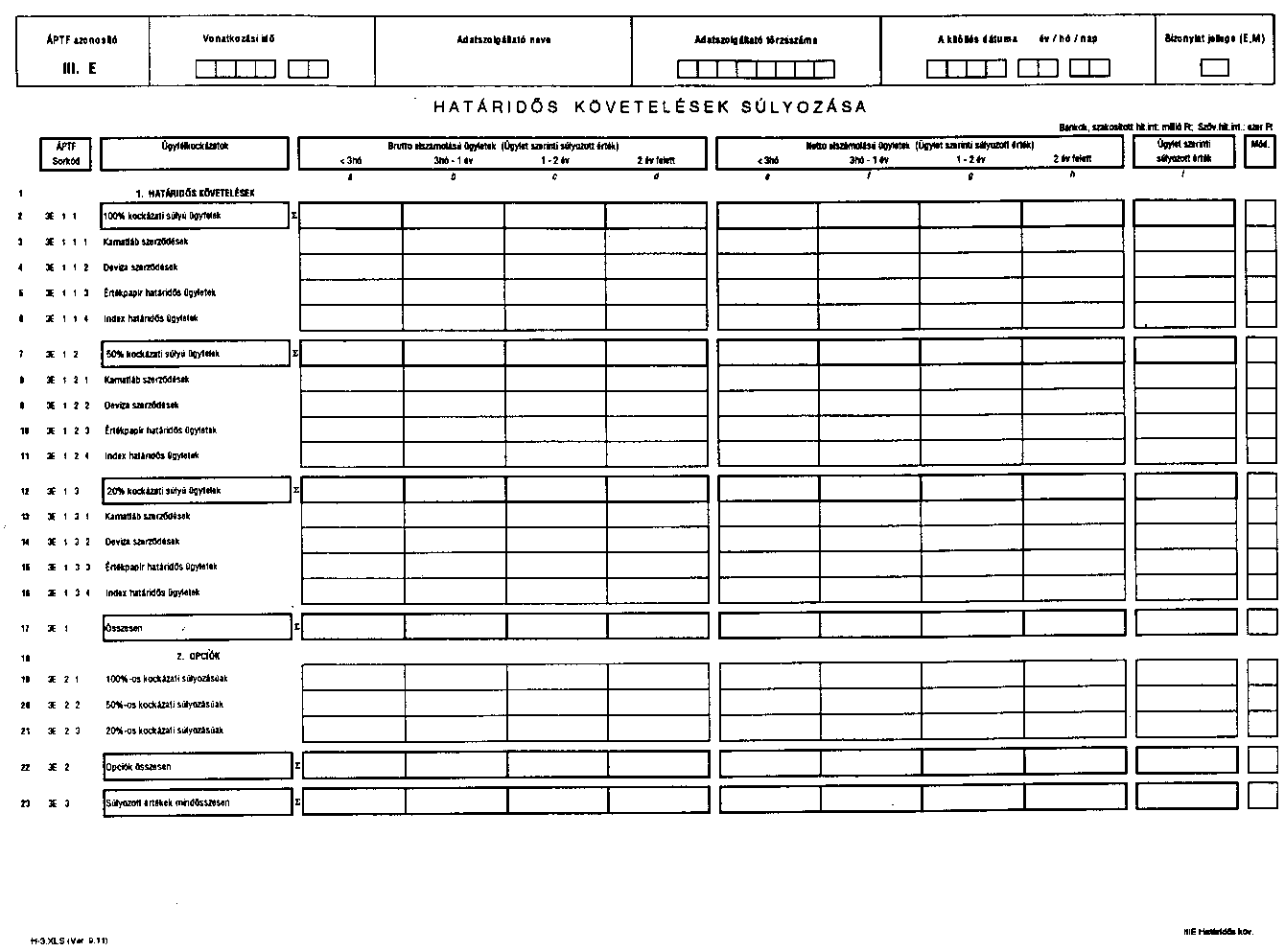

| III.E | HATÁRIDŐS KÖVETELÉSEK SÚLYOZÁSA |

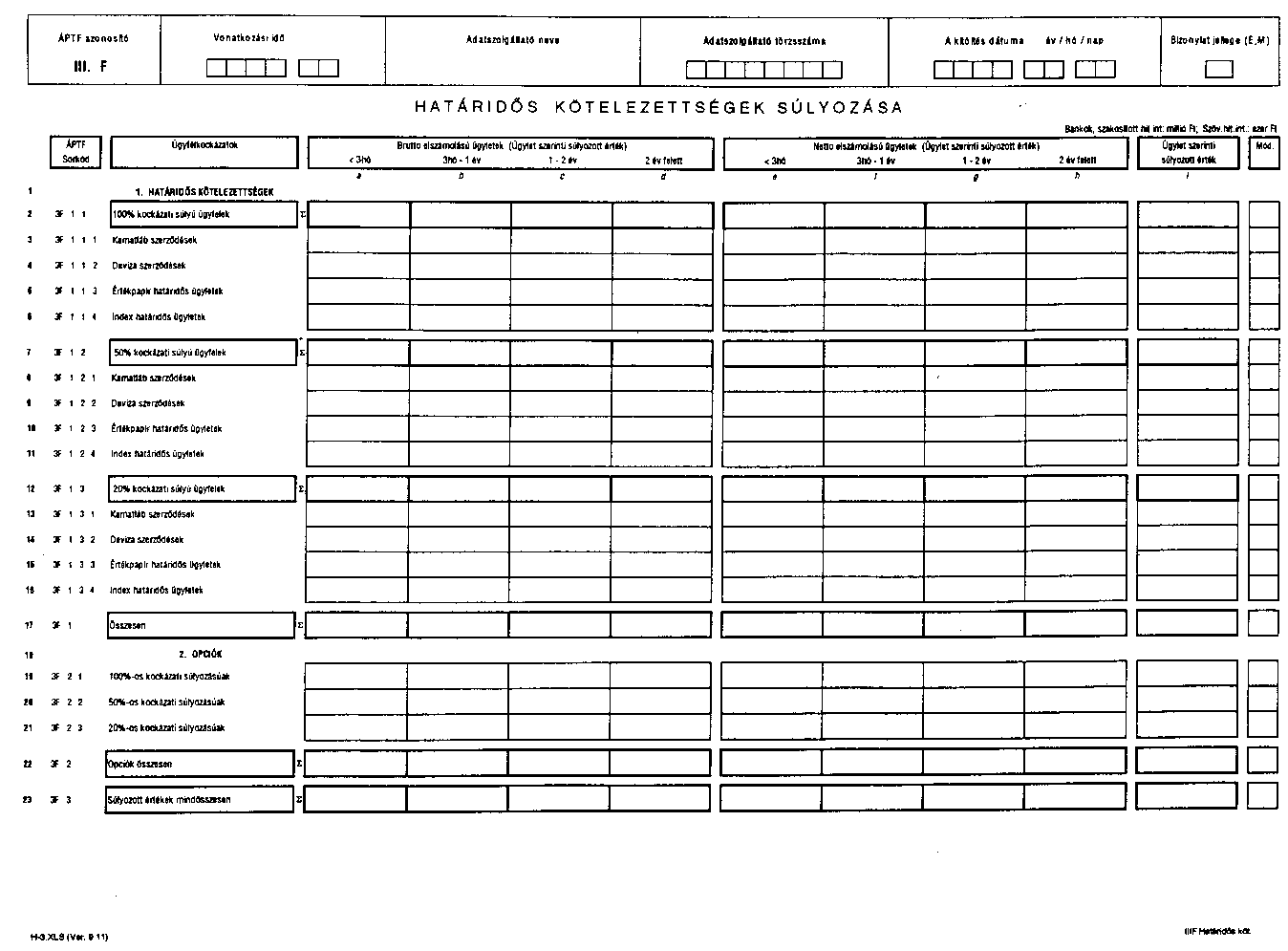

| III.F | HATÁRIDŐS KÖTELEZETTSÉGEK SÚLYOZÁSA |

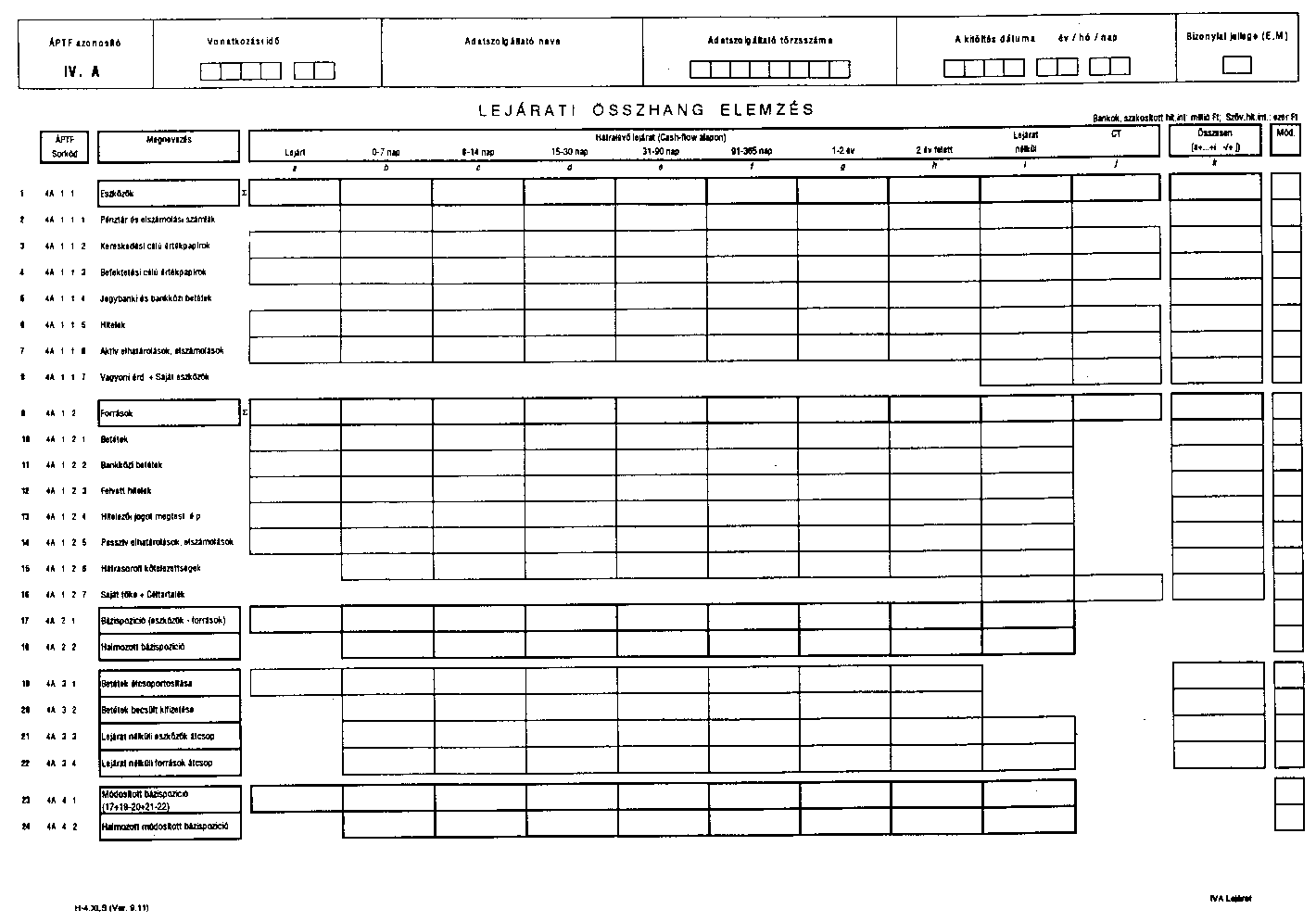

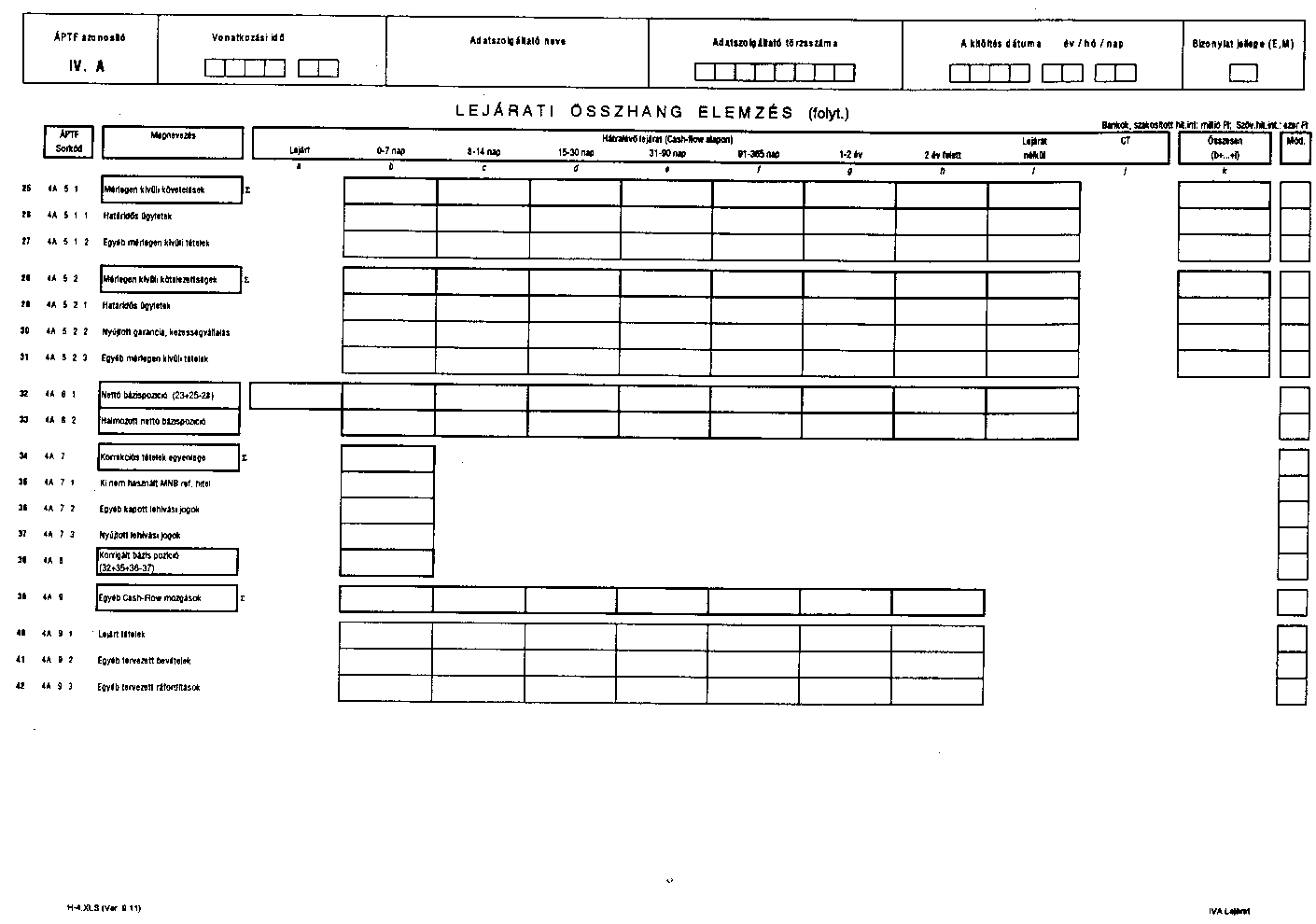

| IV.A | LEJÁRATI ÖSSZHANG ELEMZÉS |

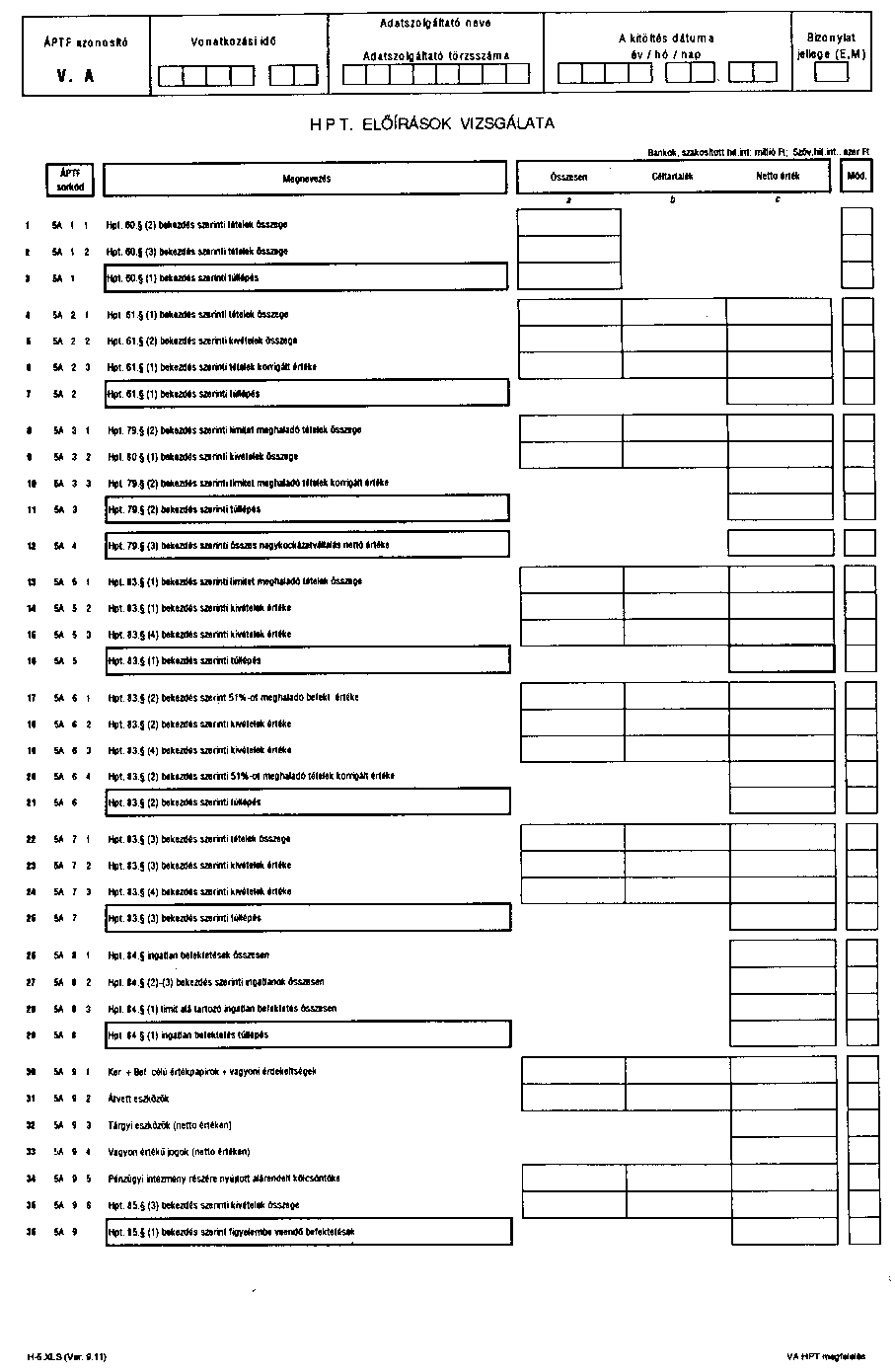

| V.A | HPT. ELŐÍRÁSOK VIZSGÁLATA |

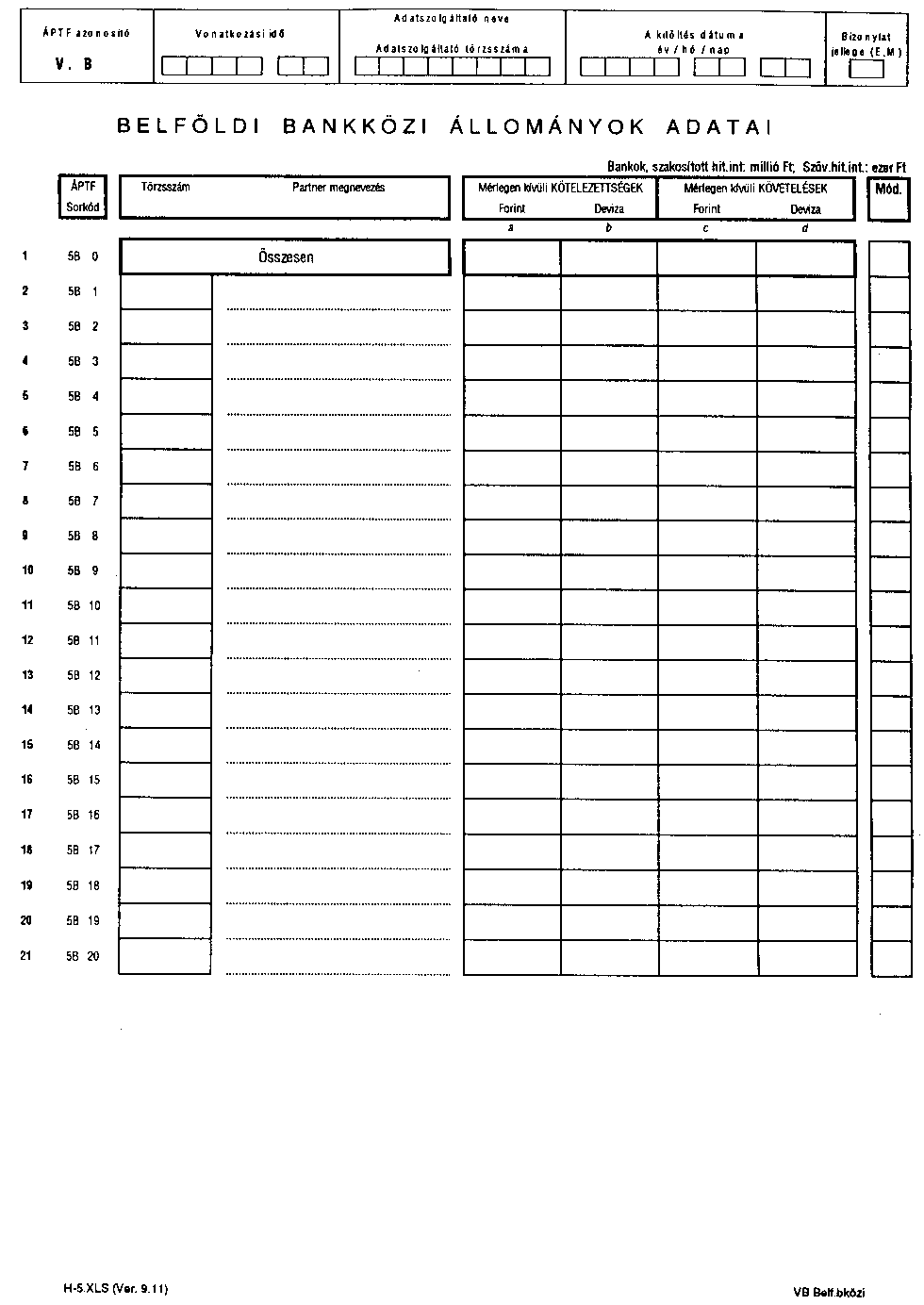

| V.B. | BELFÖLDI BANKKÖZI ÁLLOMÁNYOK ADATAI (Mérlegen kívüli tételek) |

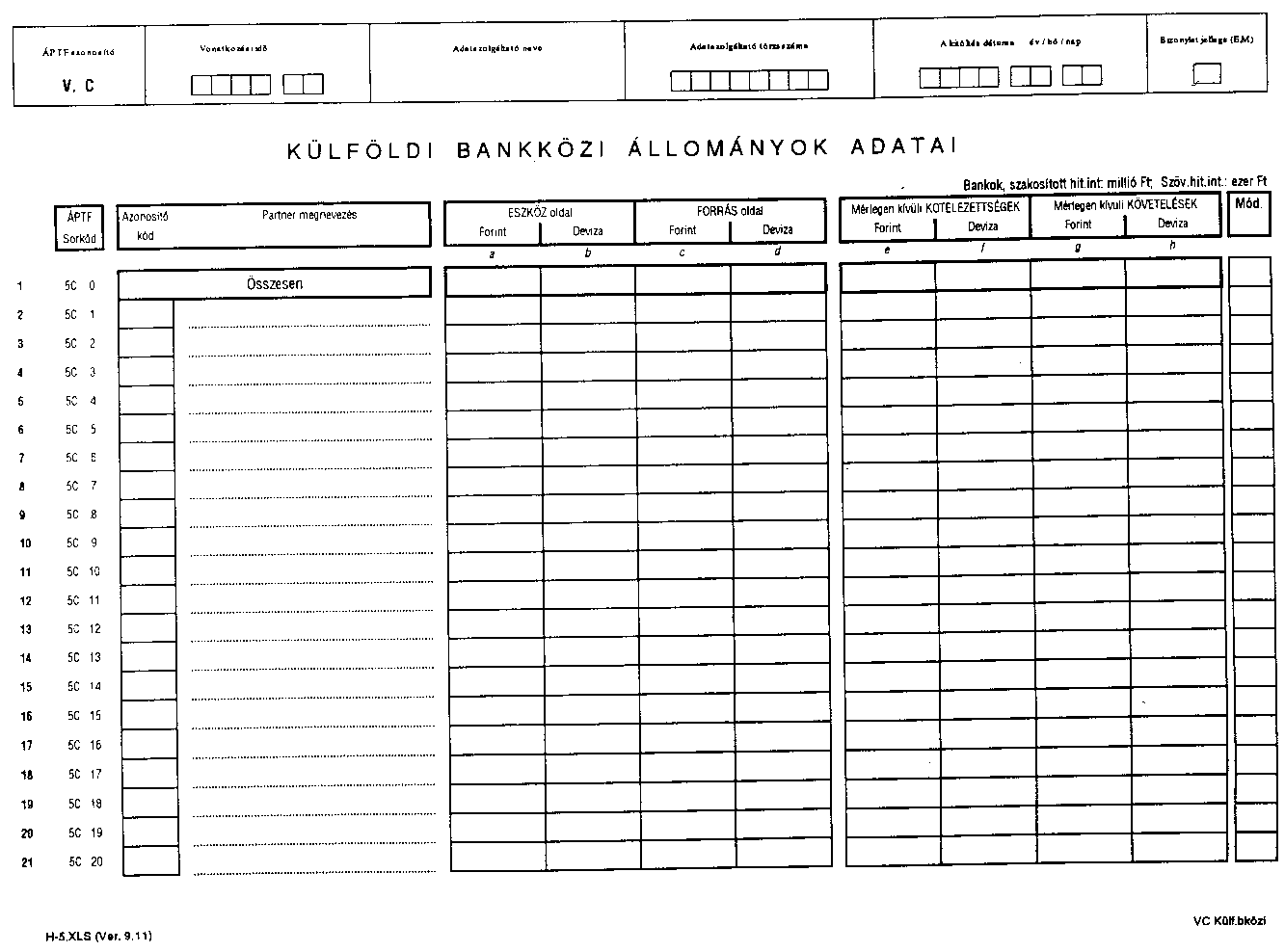

| V.C | KÜLFÖLDI BANKKÖZI ÁLLOMÁNYOK ADATAI |

SPECIÁLIS HITELINTÉZETI JELENTÉSEK

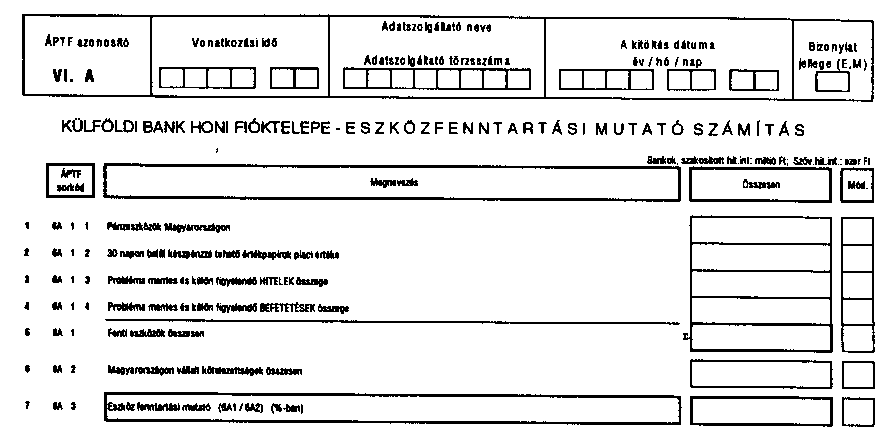

| VI.A | KÜLFÖLDI BANK HONI FIÓKTELEPE-ESZKÖZFENNTARTÁSI MUTATÓ SZÁMÍTÁS |

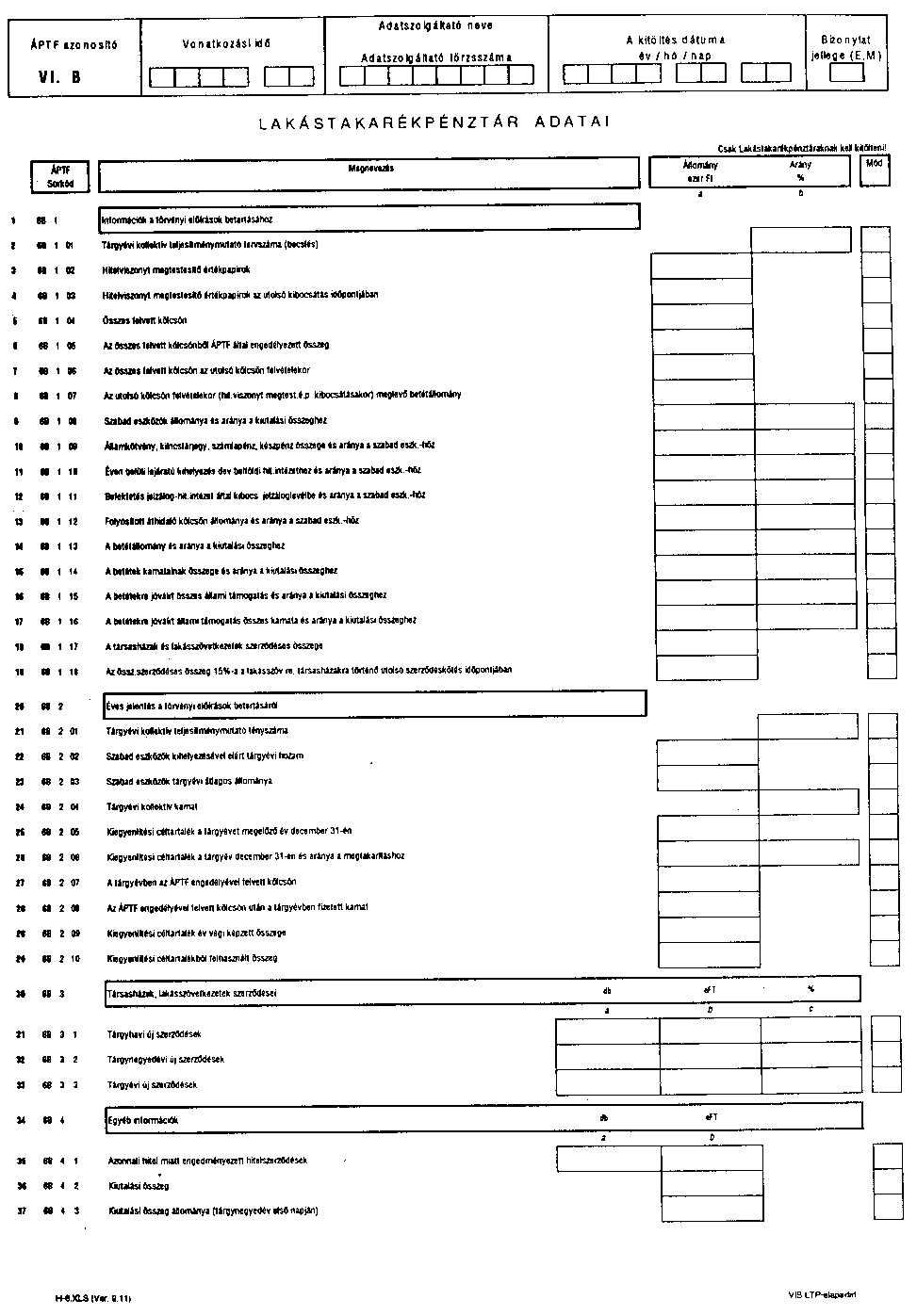

| VI.B | LAKÁSTAKARÉKPÉNZTÁR ADATAI |

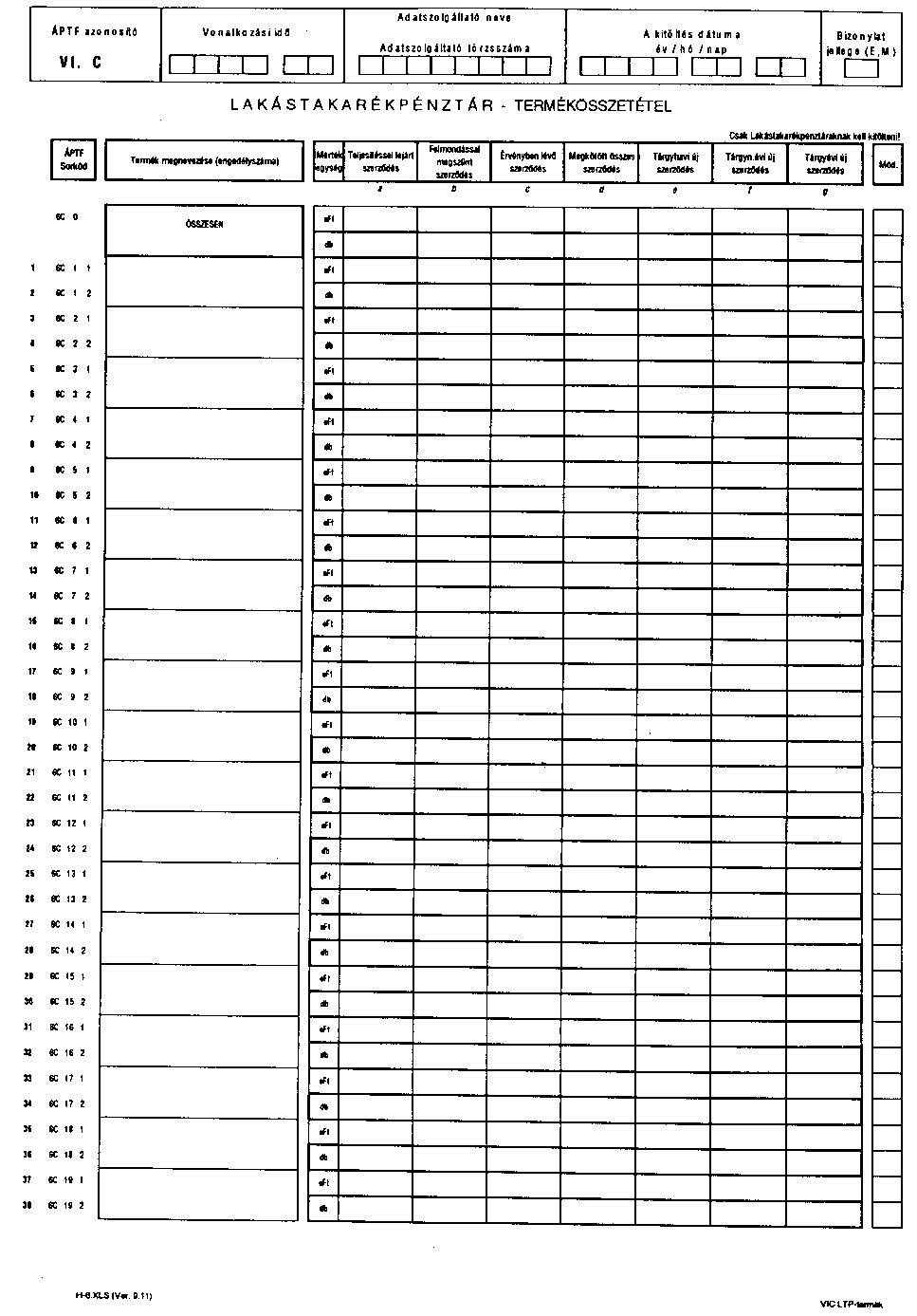

| VI.C | LAKÁSTAKARÉKPÉNZTÁR-TERMÉKÖSSZETÉTEL |

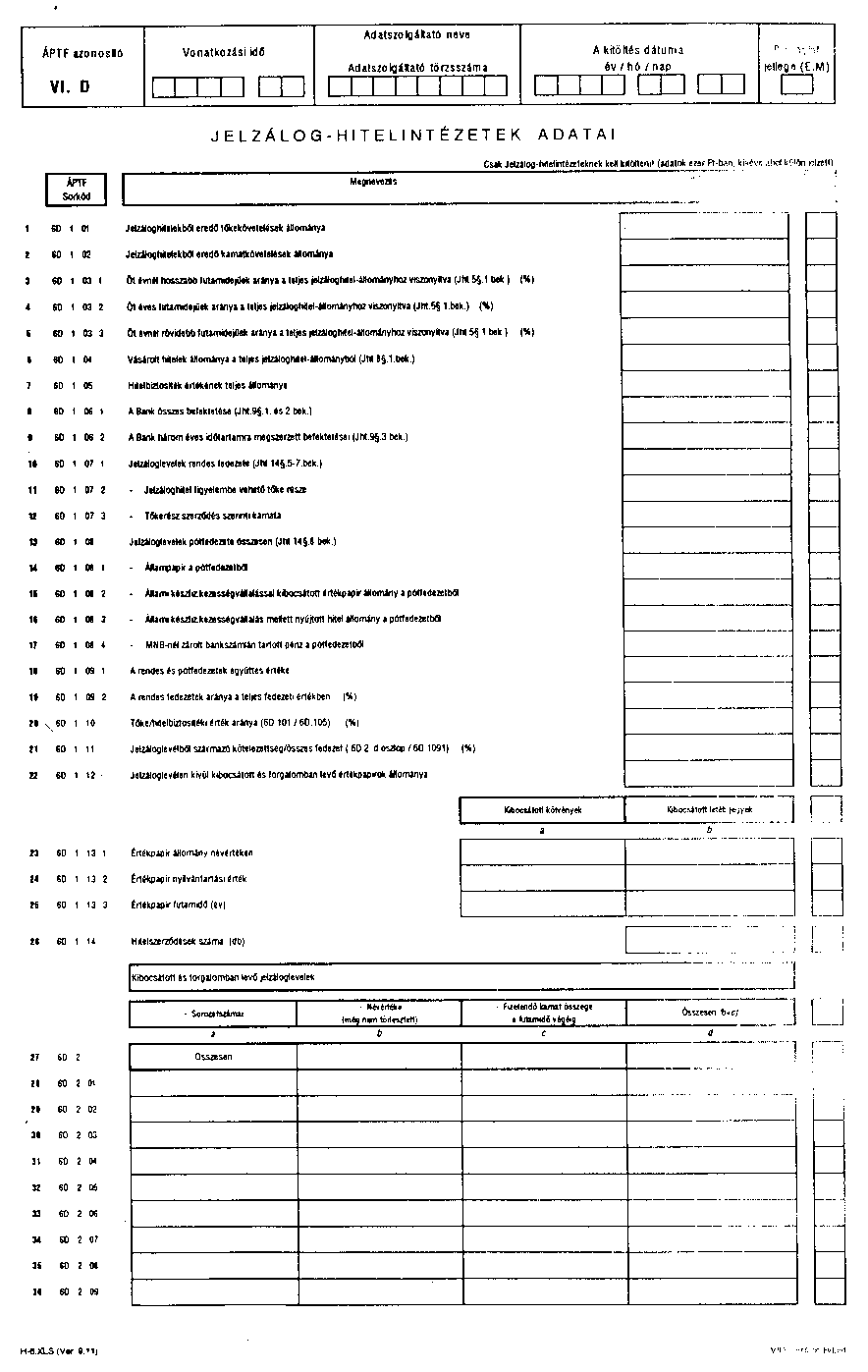

| VI.D | JELZÁLOG-HITELINTÉZET ADATSZOLGÁLTATÁSA |

A Negyedéves jelentés táblázatai:

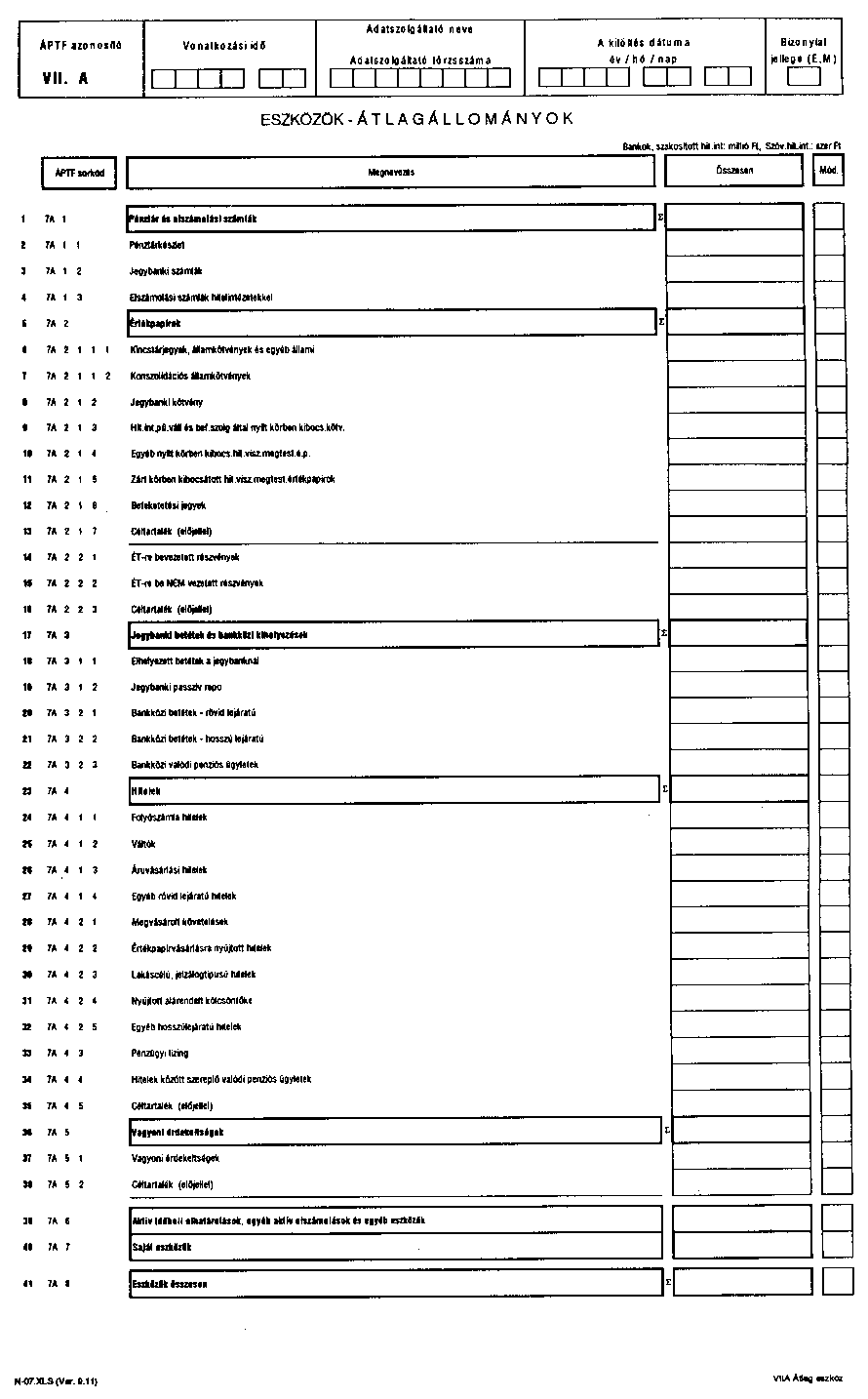

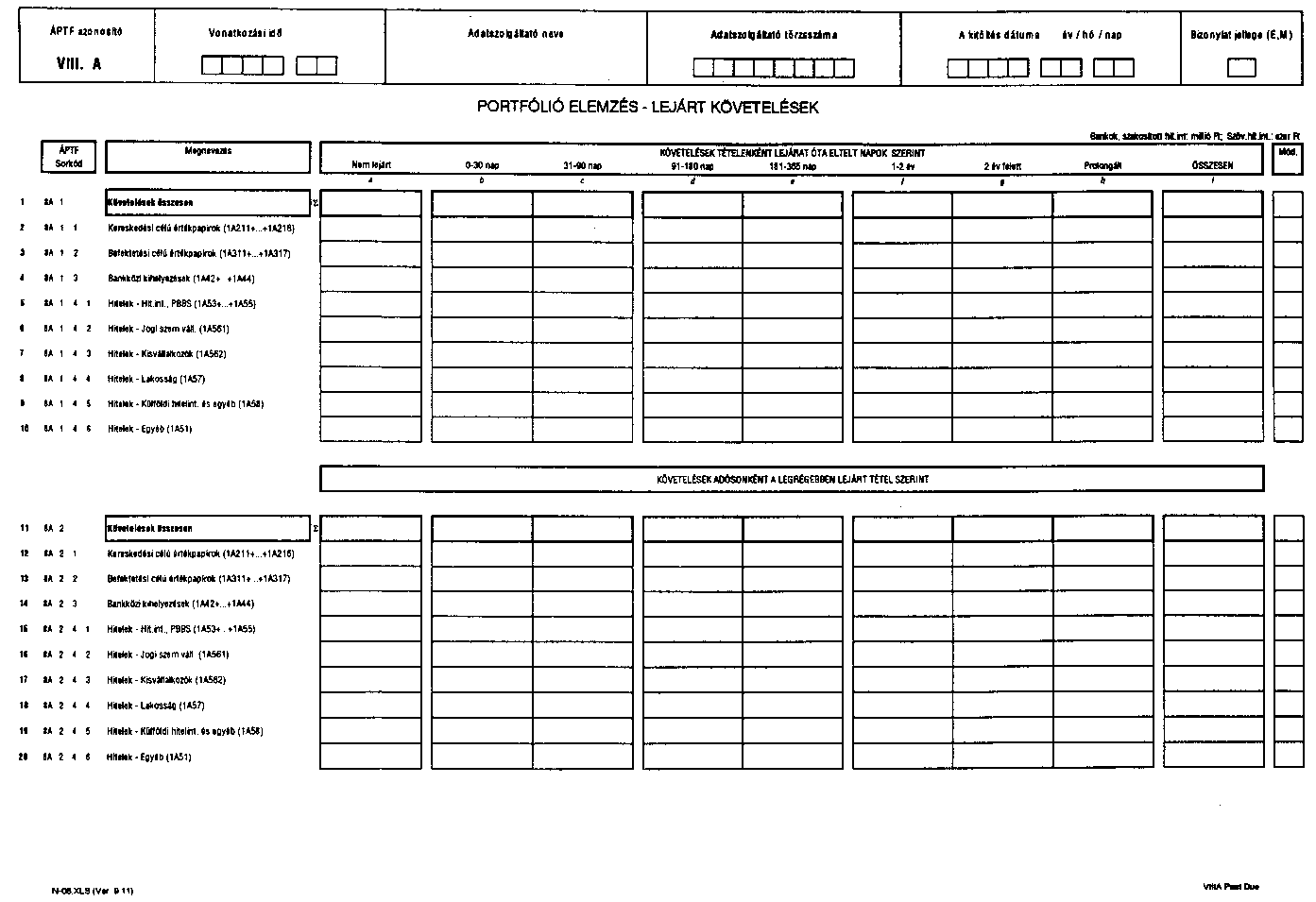

| VII.A | ESZKÖZÖK-ÁTLAGÁLLOMÁNYOK |

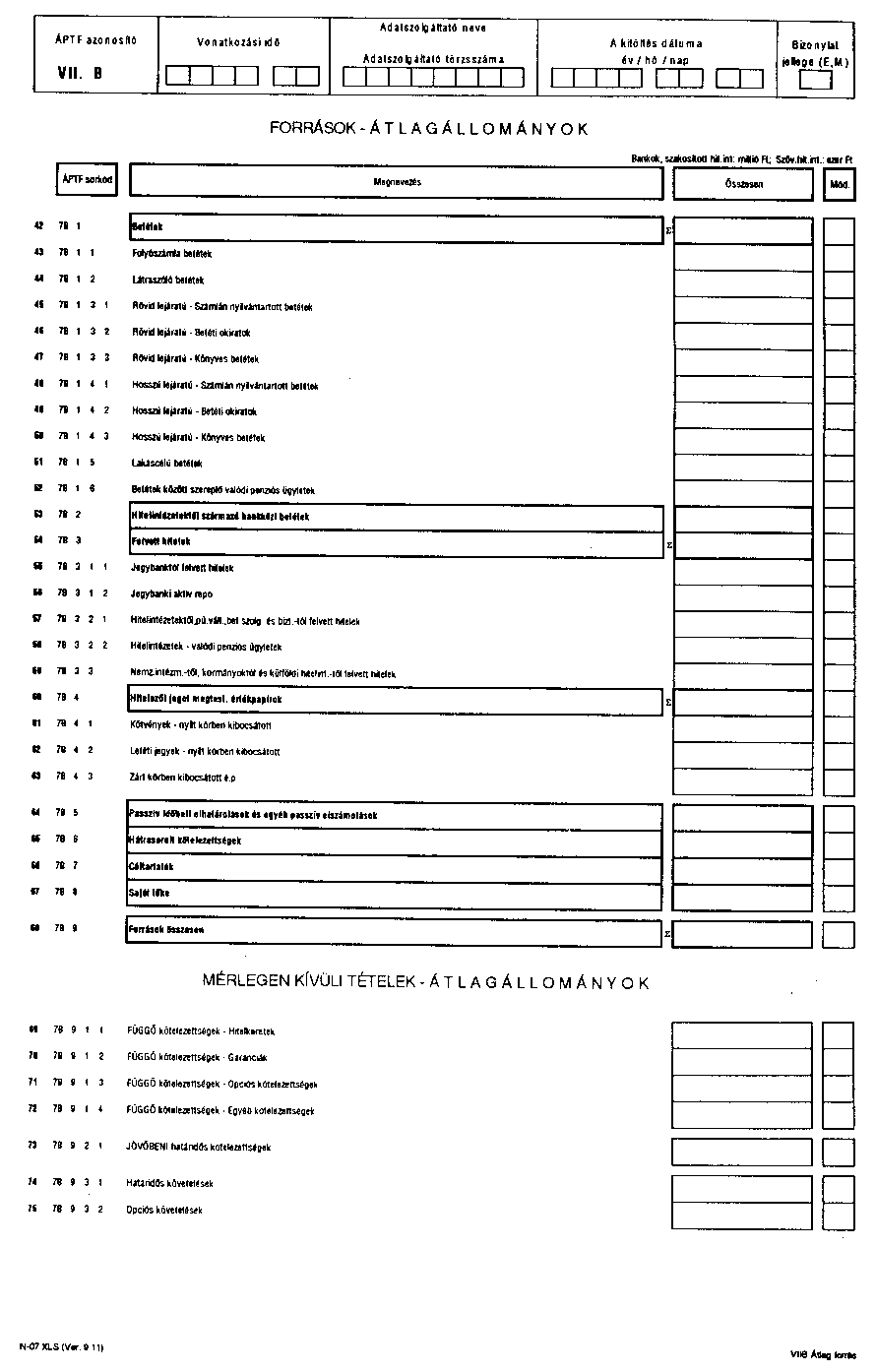

| VII.B | FORRÁSOK-ÁTLAGÁLLOMÁNYOK |

| VII.C | TÁJÉKOZTATÓ ADATOK |

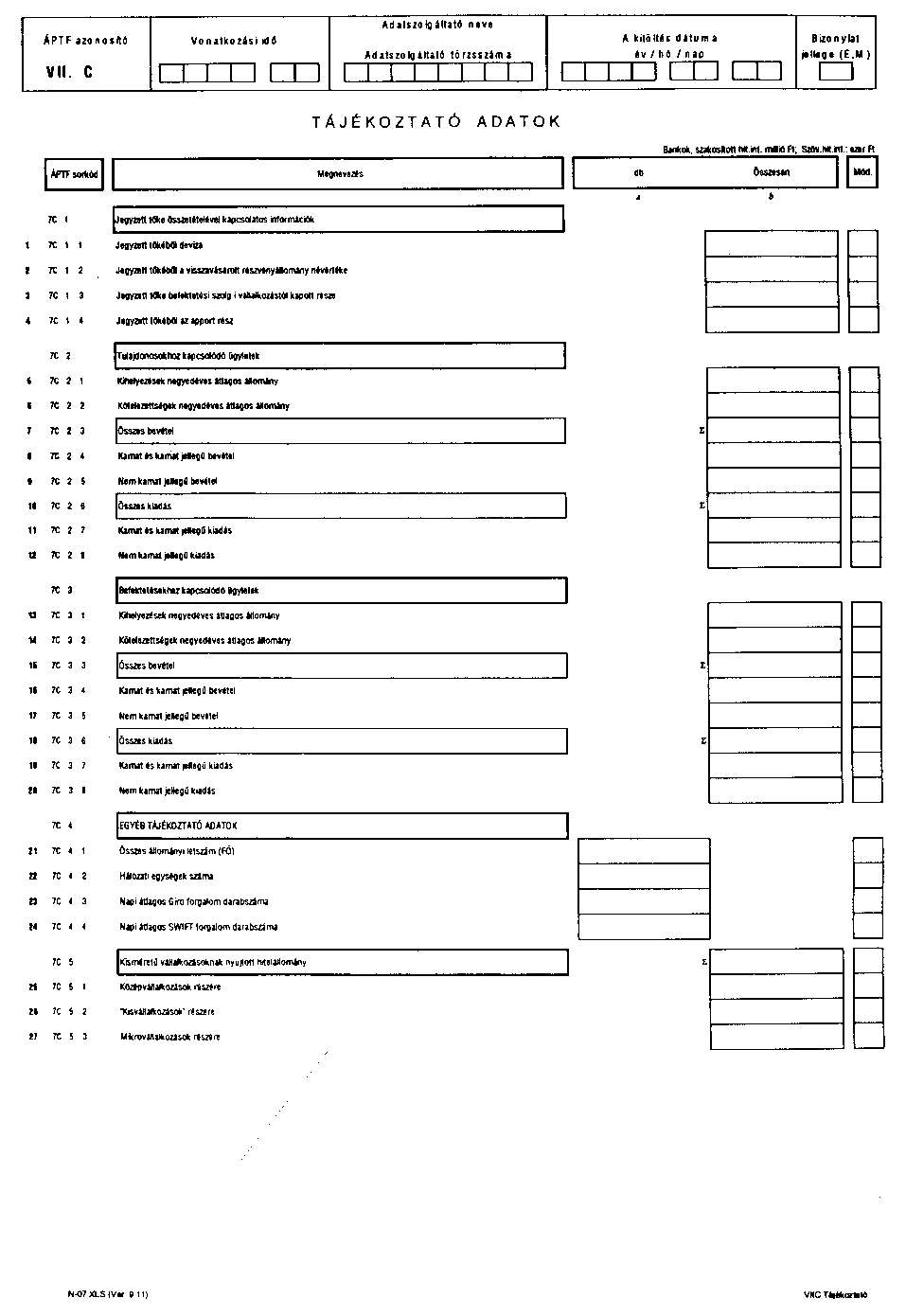

| VII.D | ÉRTÉKPAPÍRHITELEK |

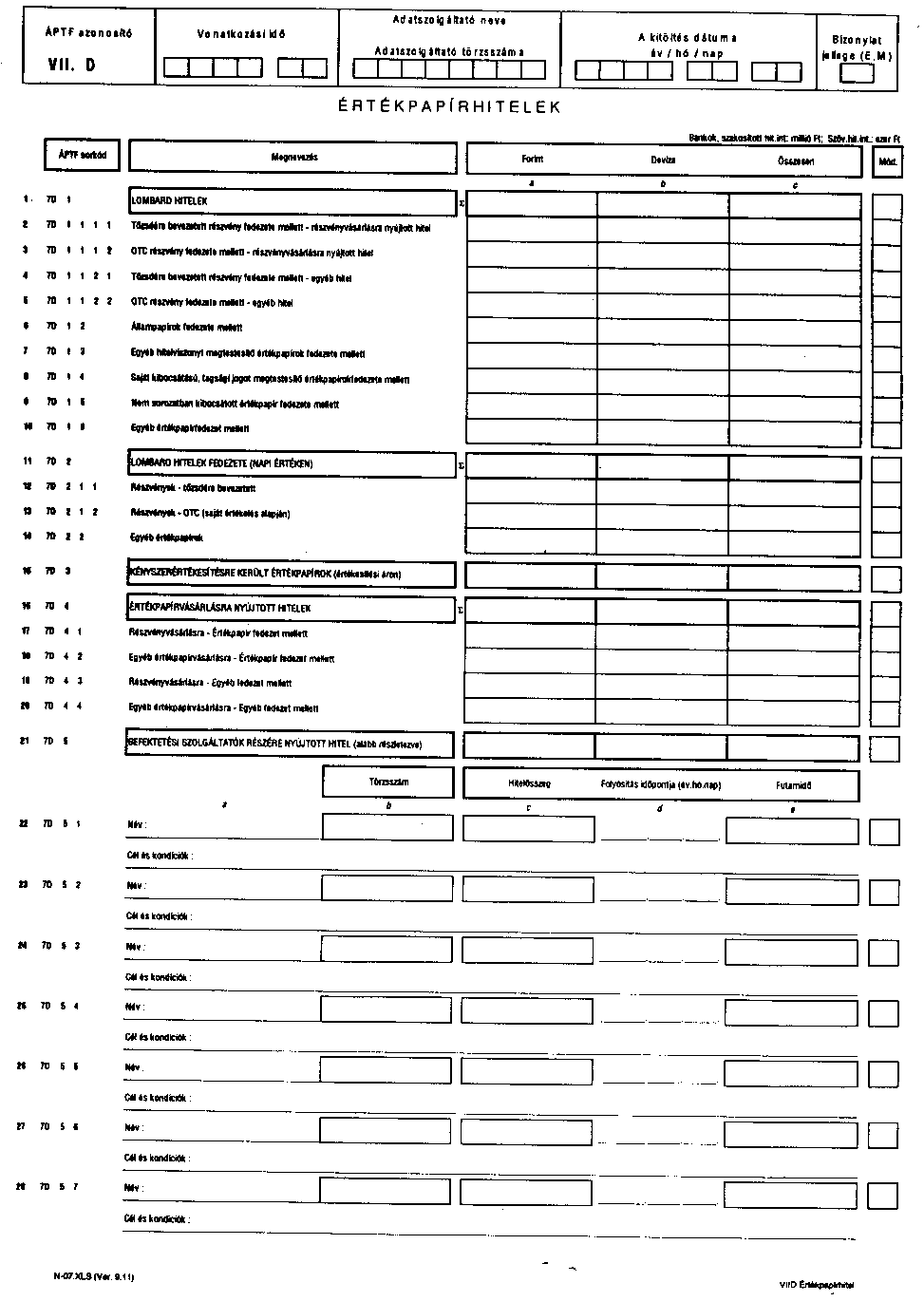

| VIII.A | PORTFOLIÓELEMZÉS - Lejárt követelések |

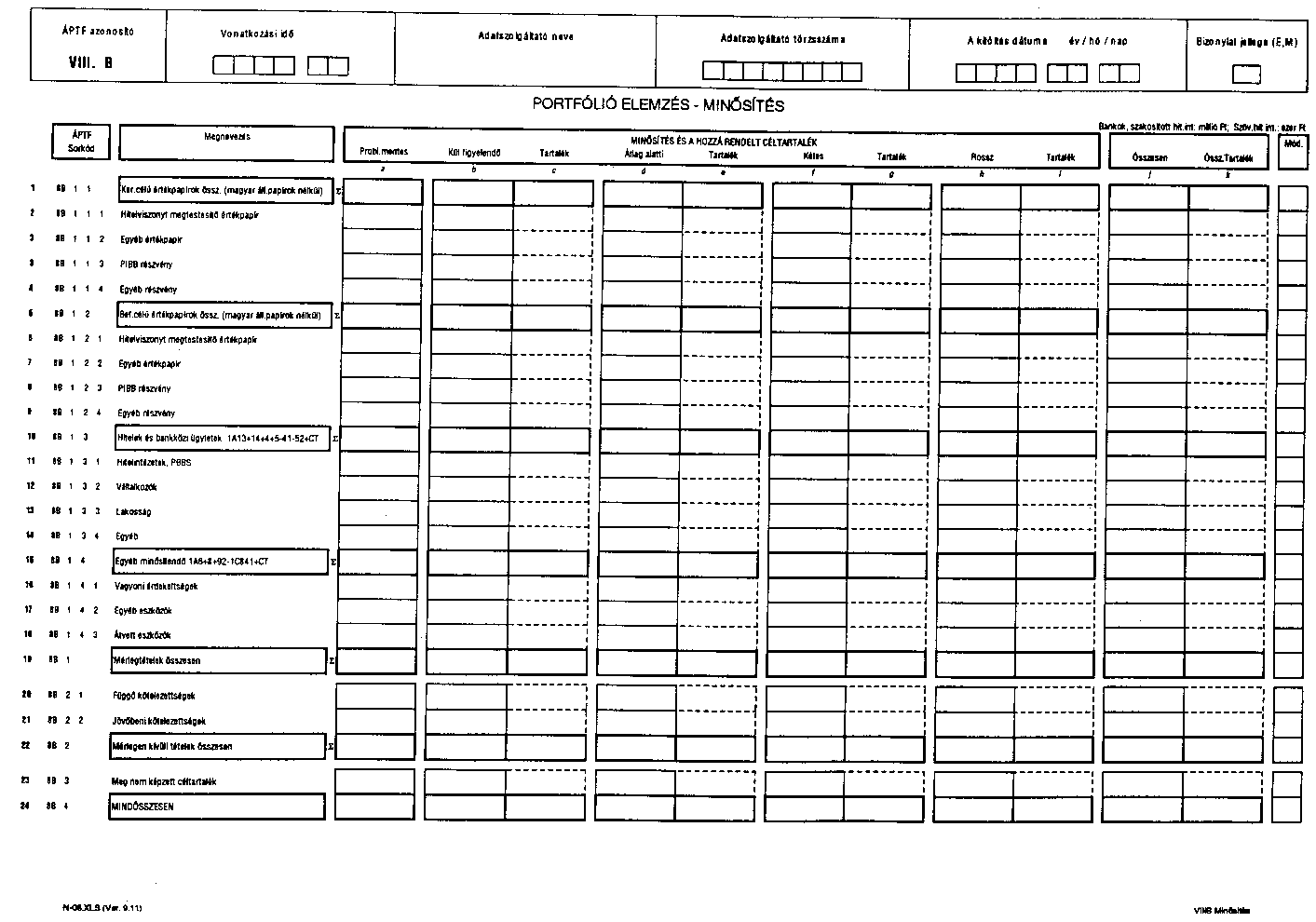

| VIII.B | PORTFOLIÓELEMZÉS - MINŐSÍTÉS |

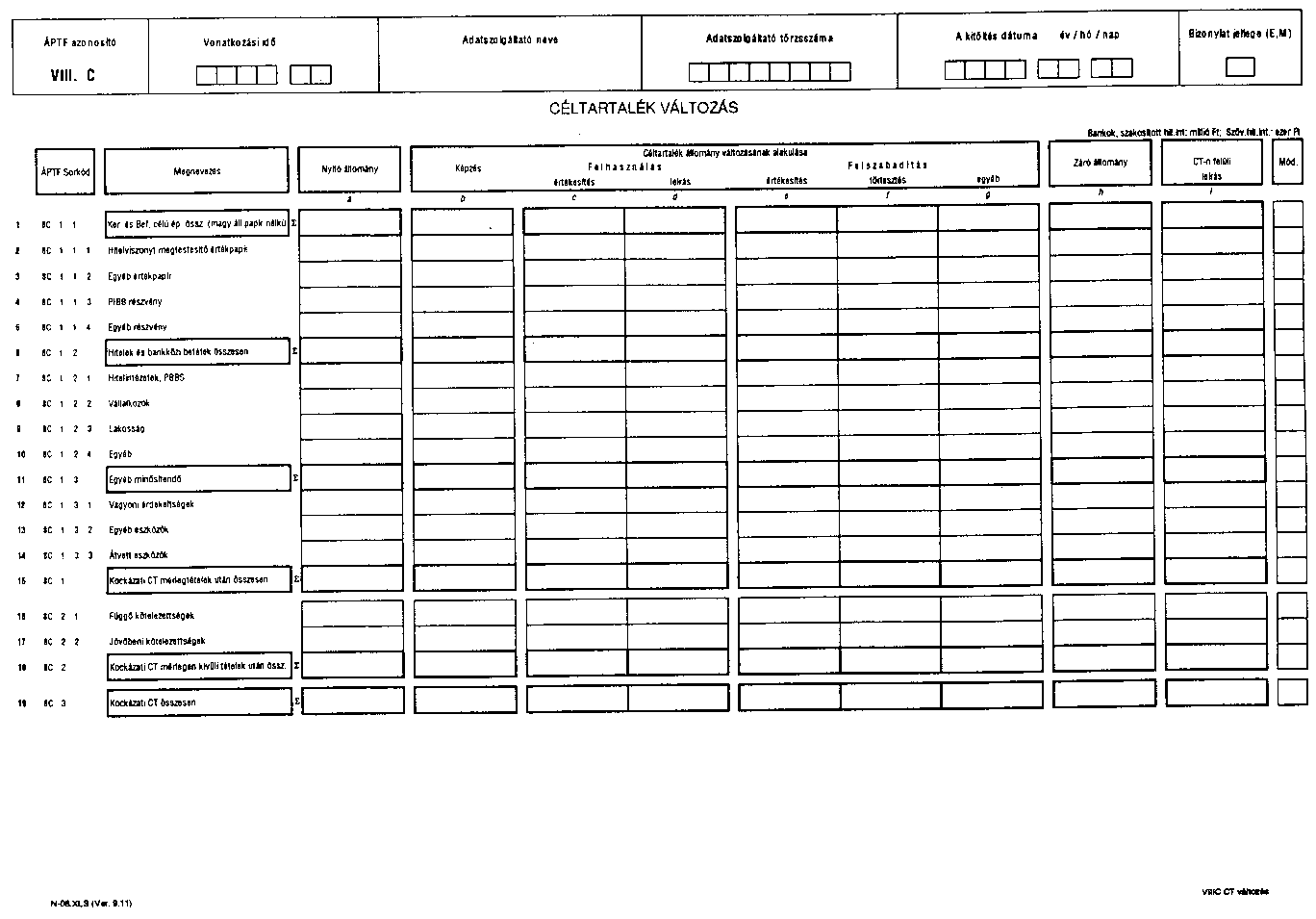

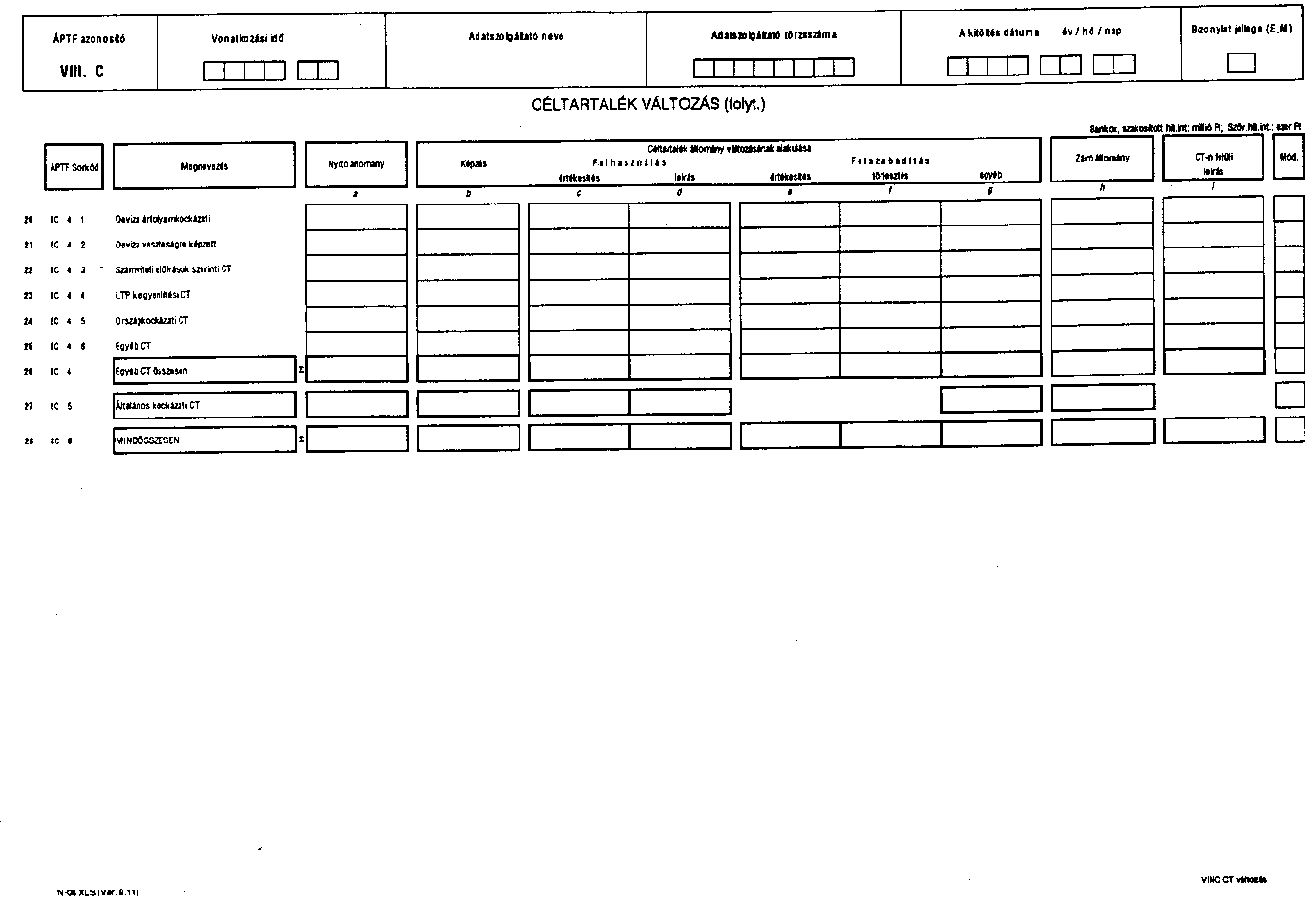

| VIII.C | CÉLTARTALÉK VÁLTOZÁS |

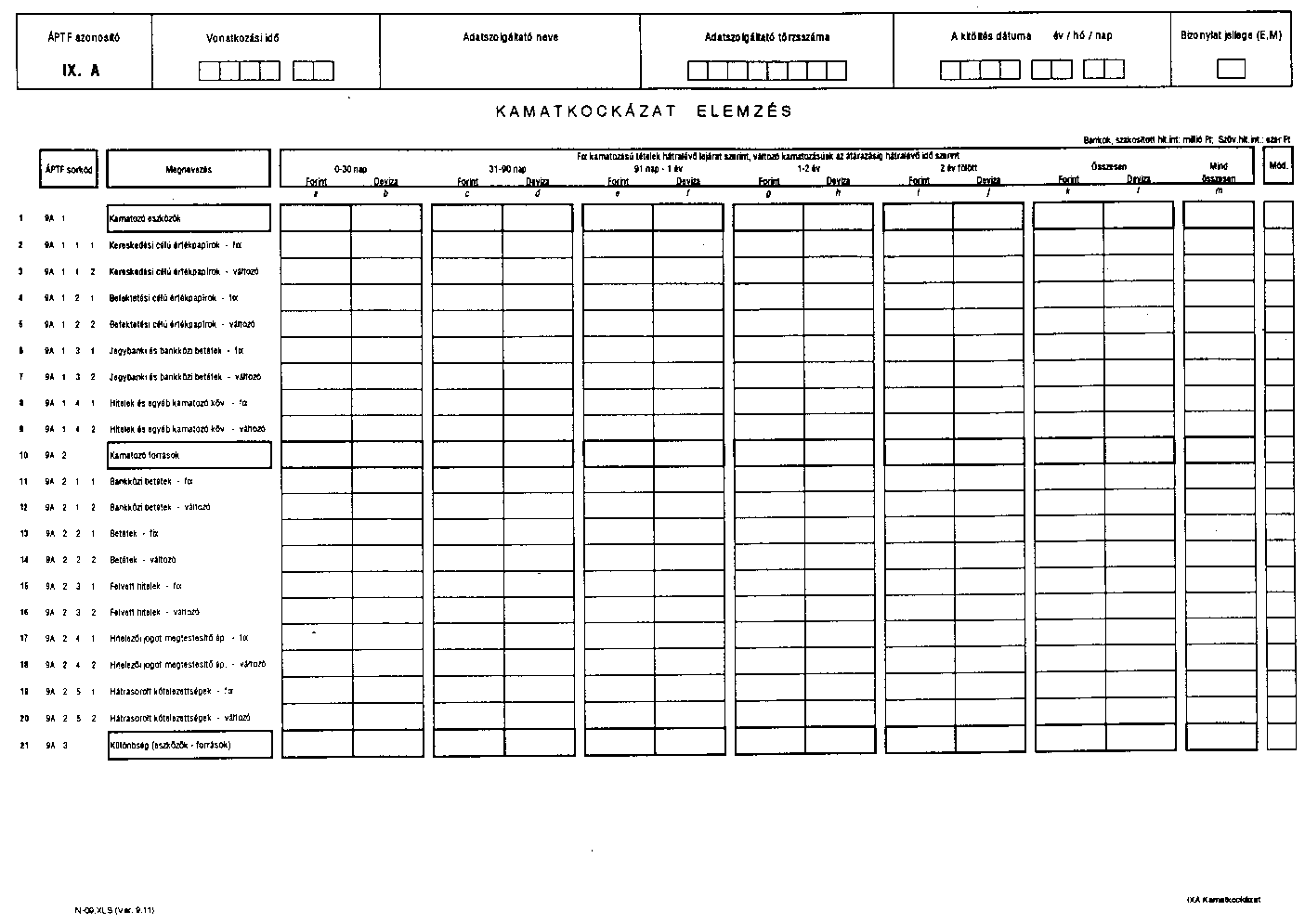

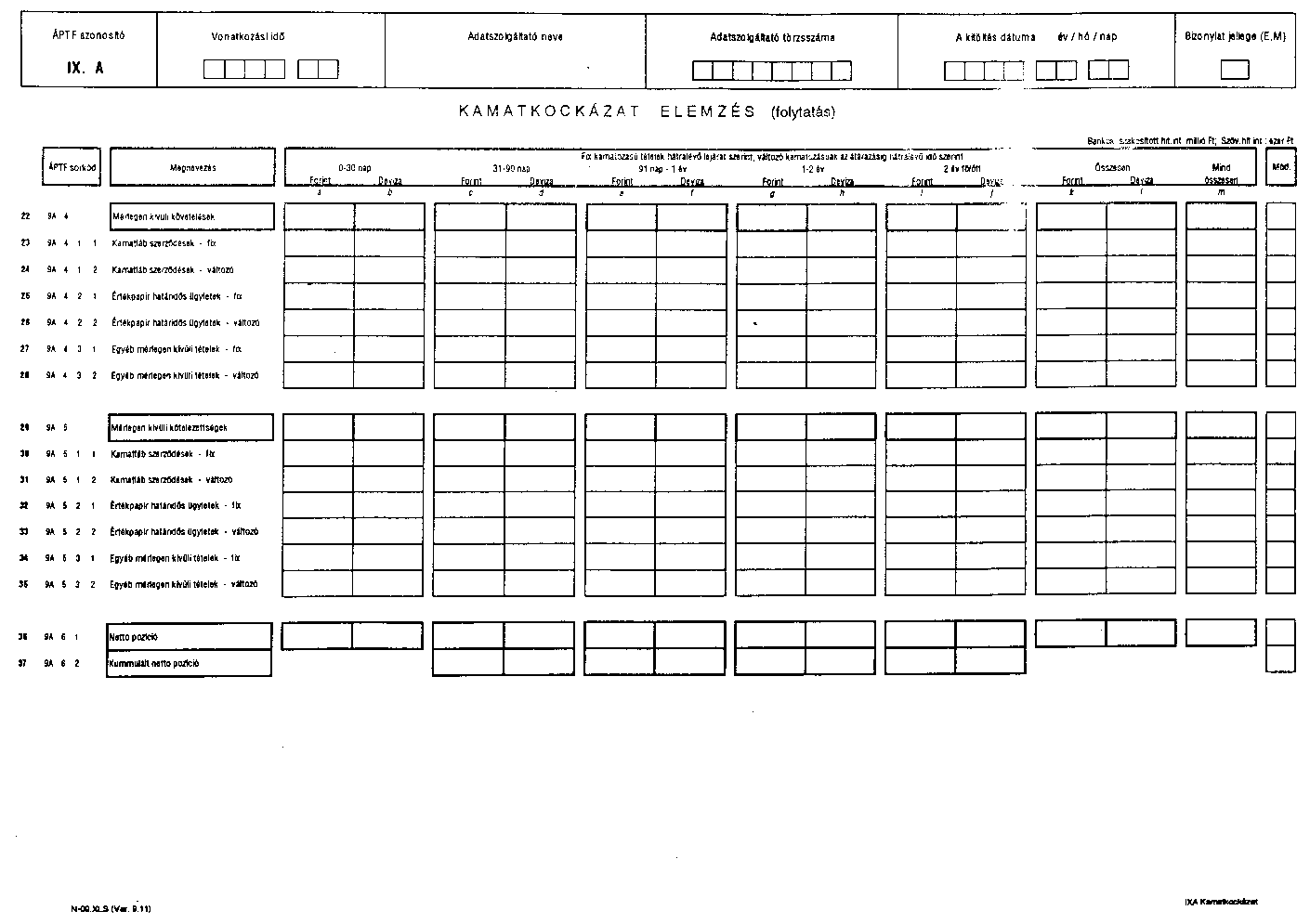

| IX.A | KAMATKOCKÁZAT ELEMZÉS |

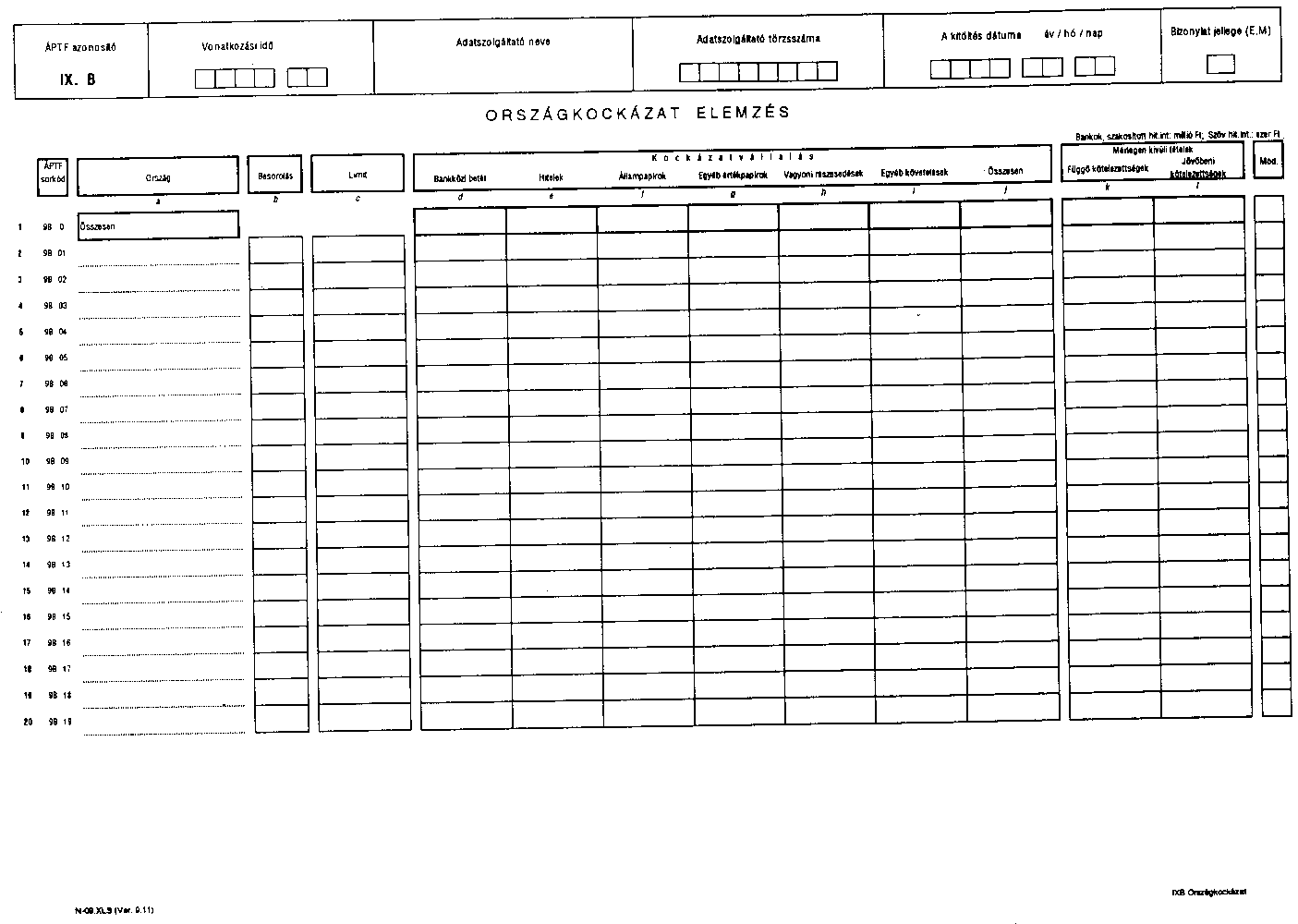

| IX.B | ORSZÁGKOCKÁZAT ELEMZÉS |

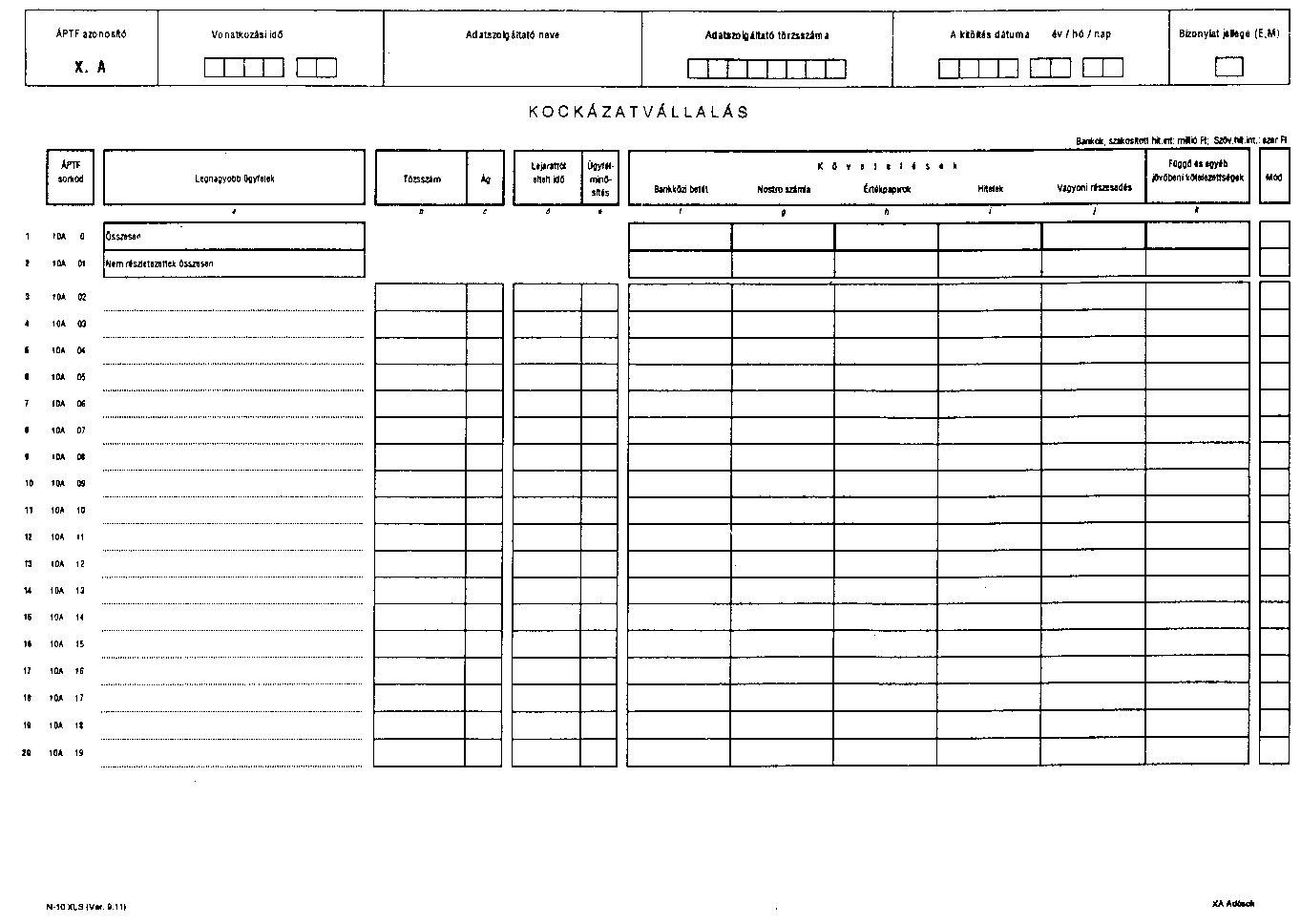

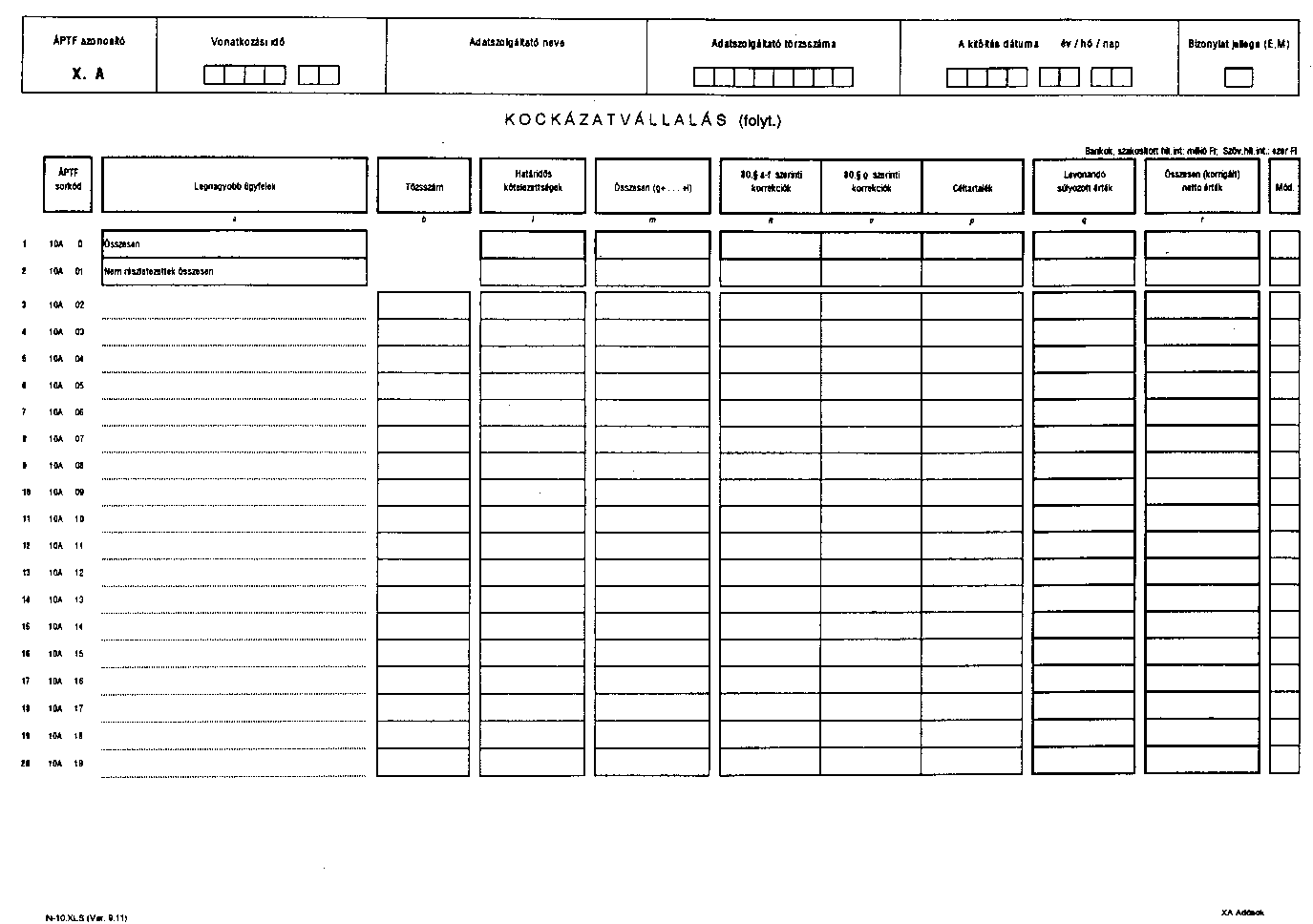

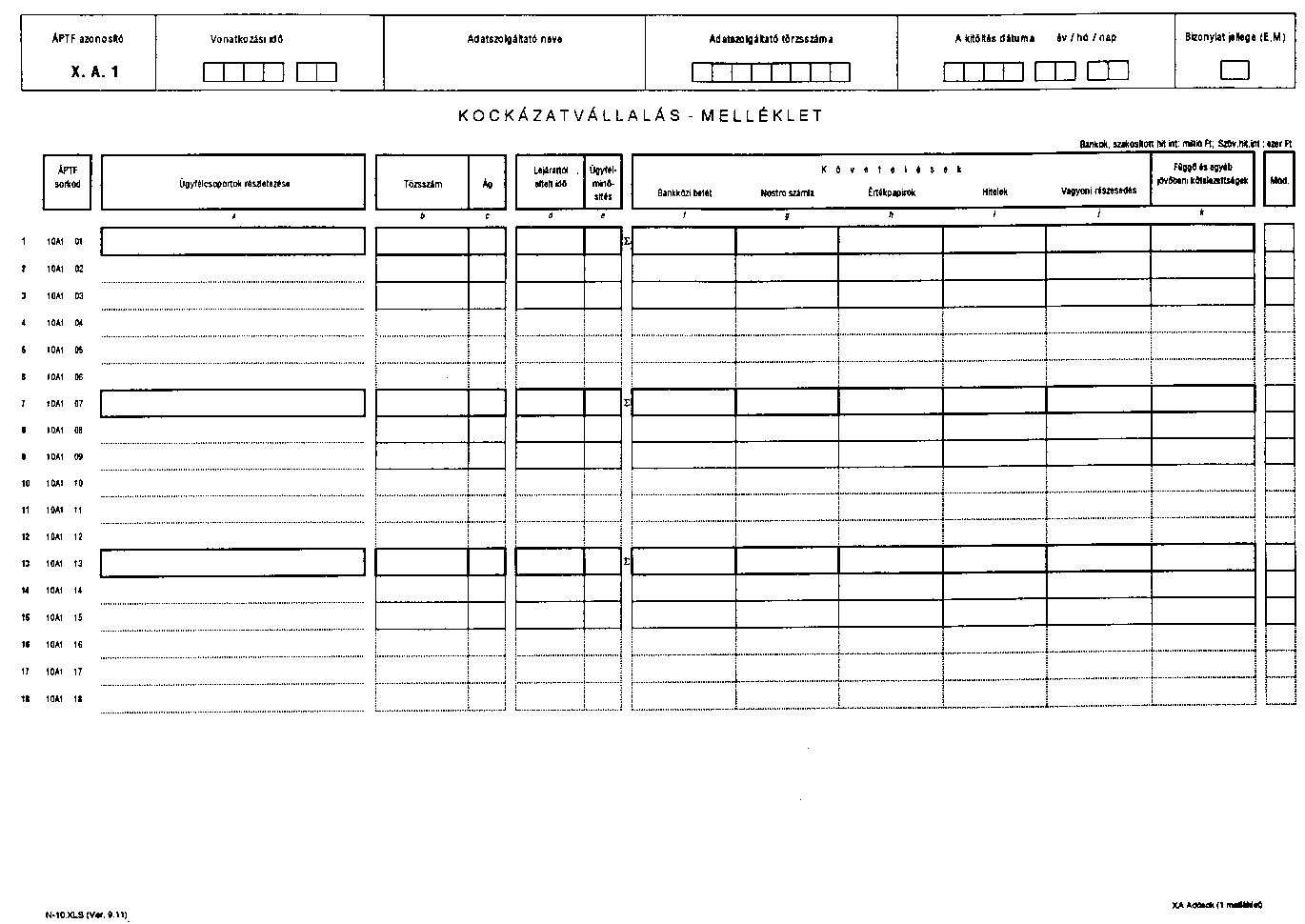

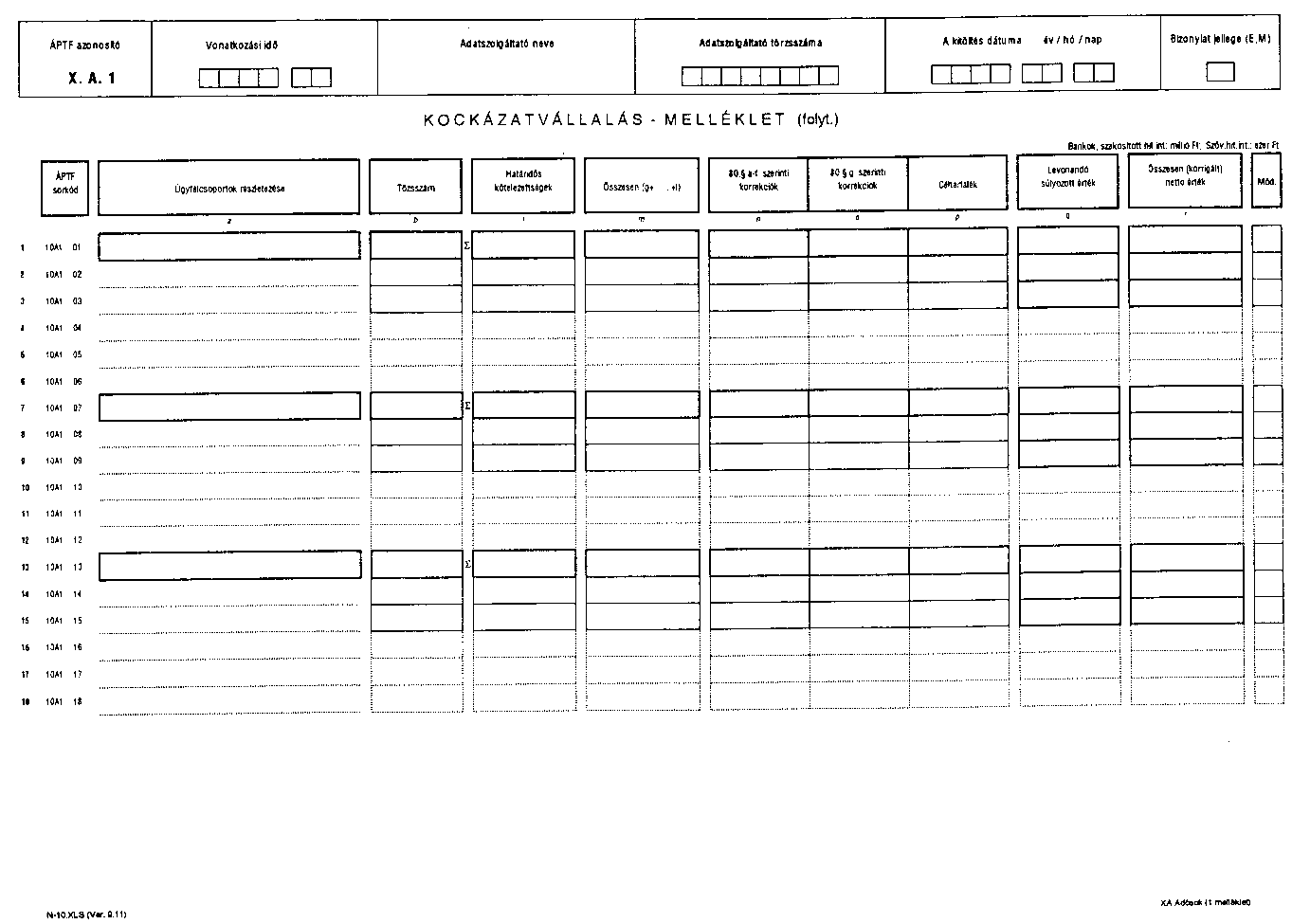

| X.A | KOCKÁZATVÁLLALÁS |

| X.A.1 | KOCKÁZATVÁLLALÁS - MELLÉKLET (Ügyfélcsoport részletezése) |

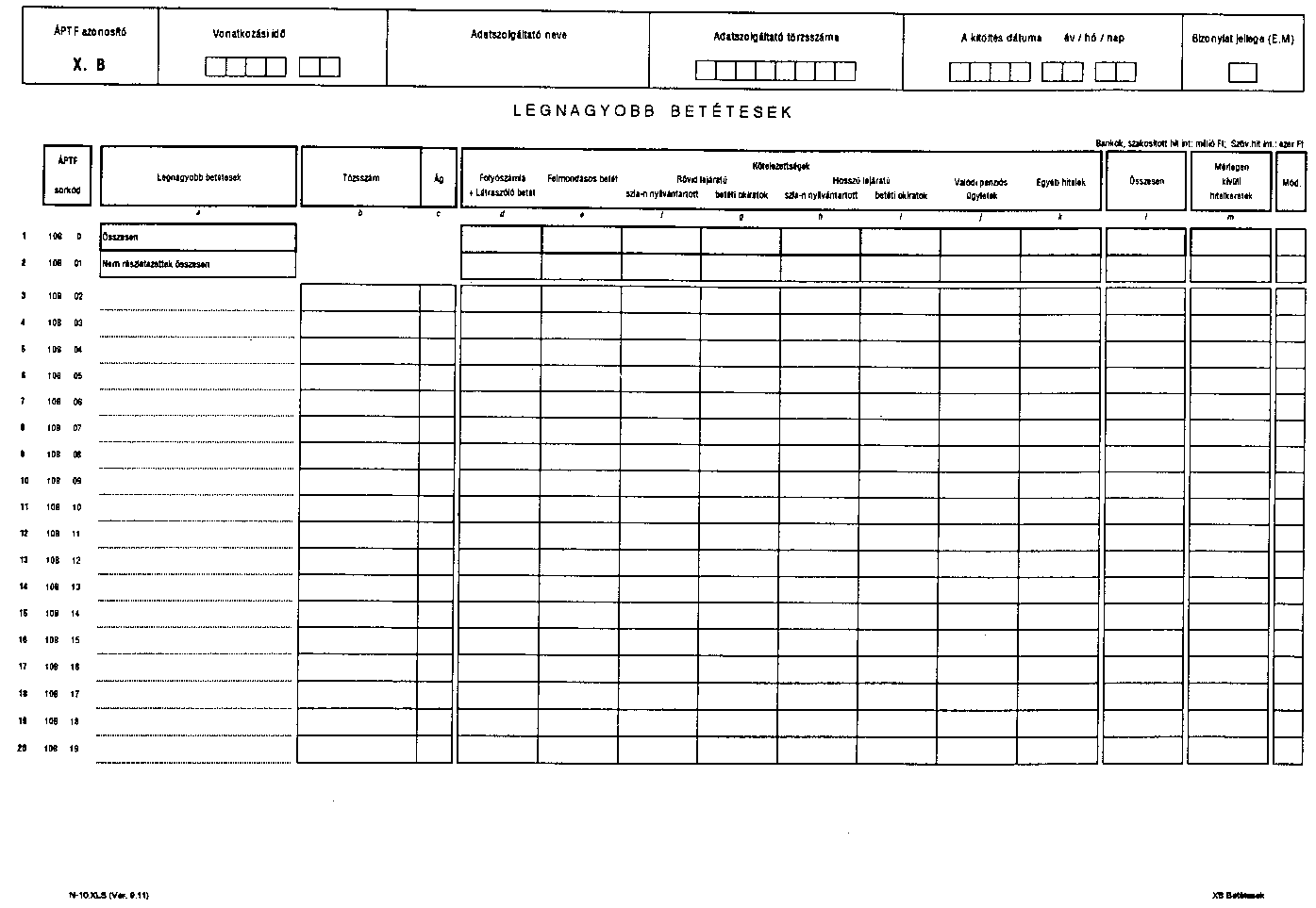

| X.B | LEGNAGYOBB BETÉTESEK |

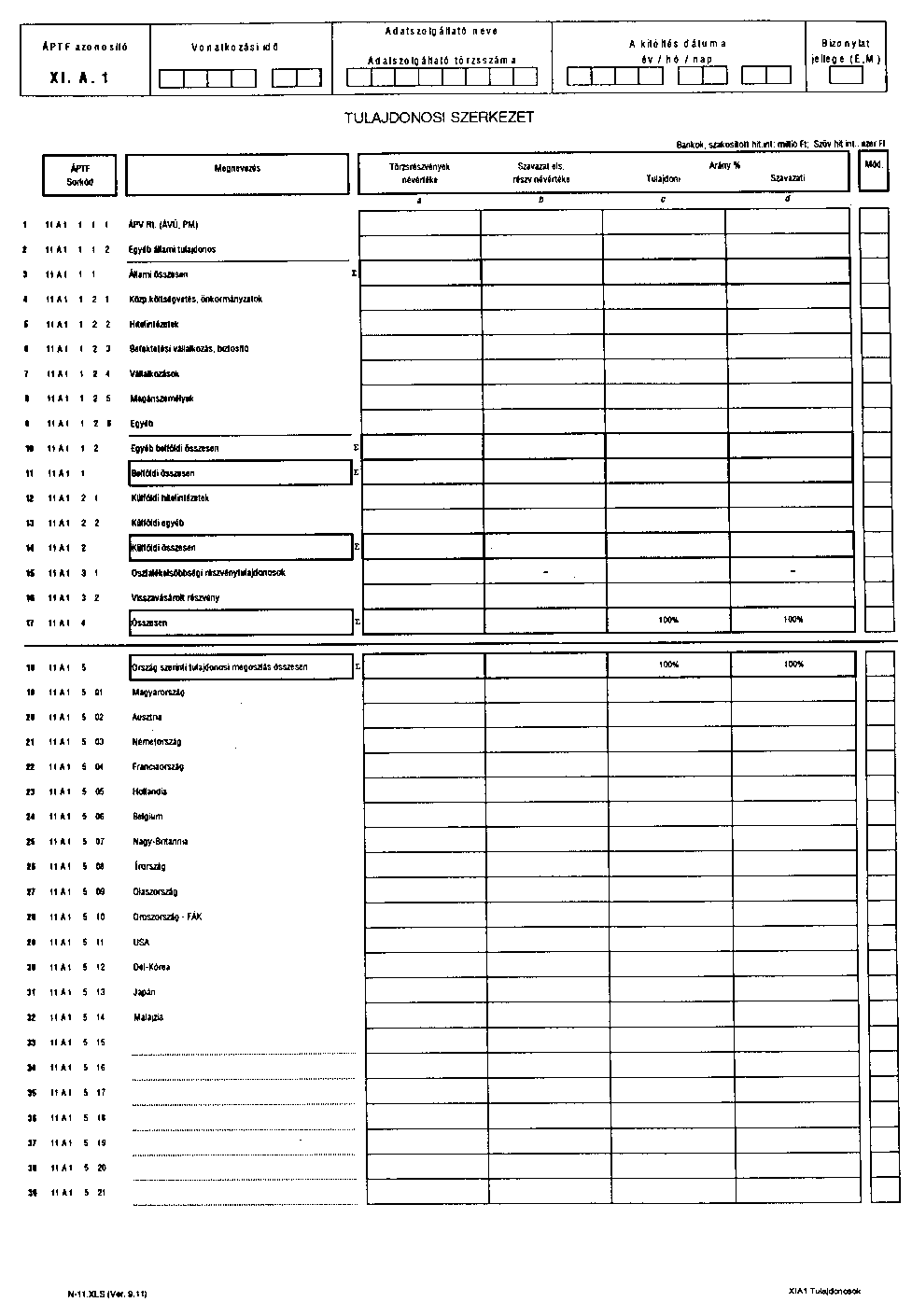

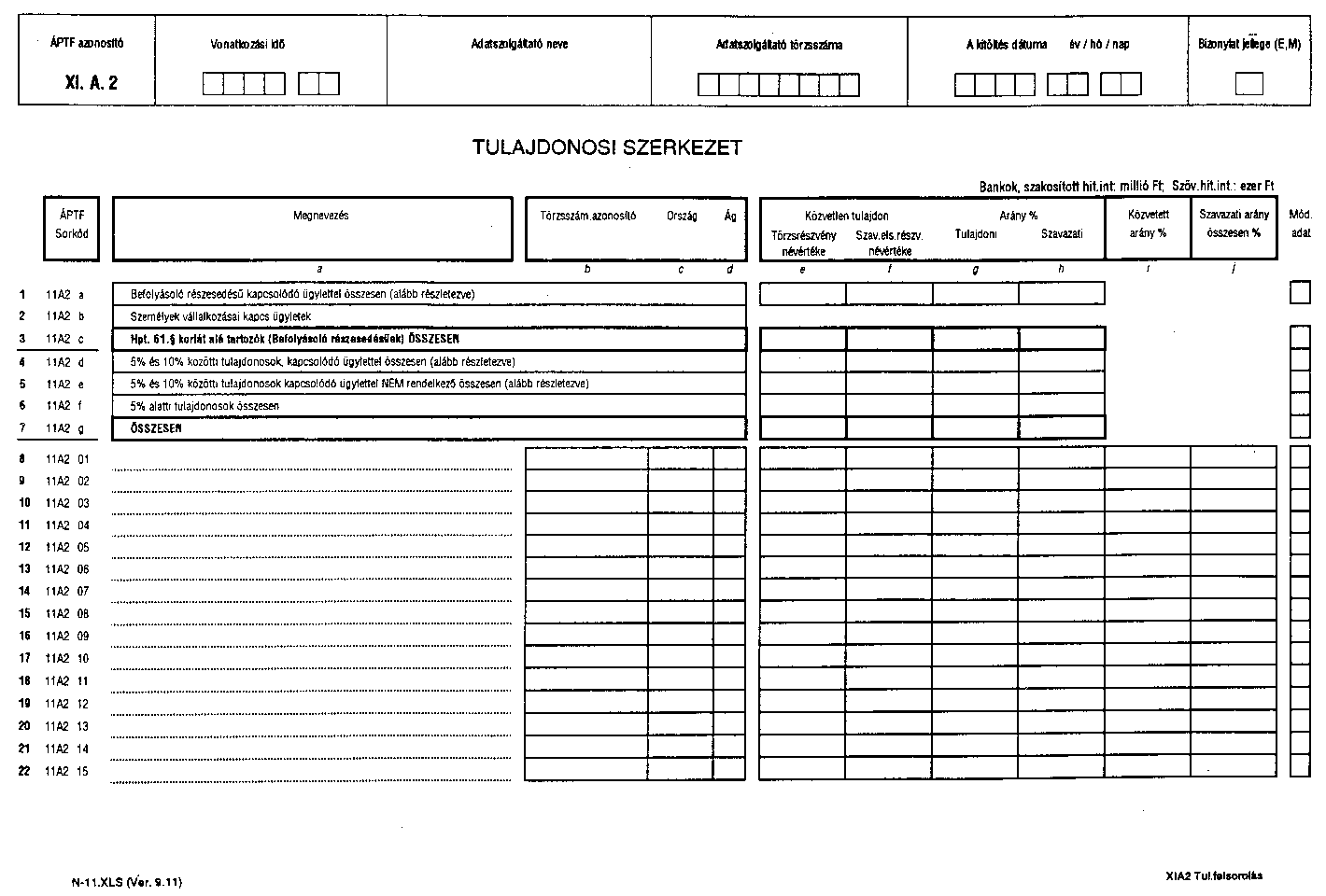

| XI.A.1-XI.A.2 | TULAJDONOSI SZERKEZET |

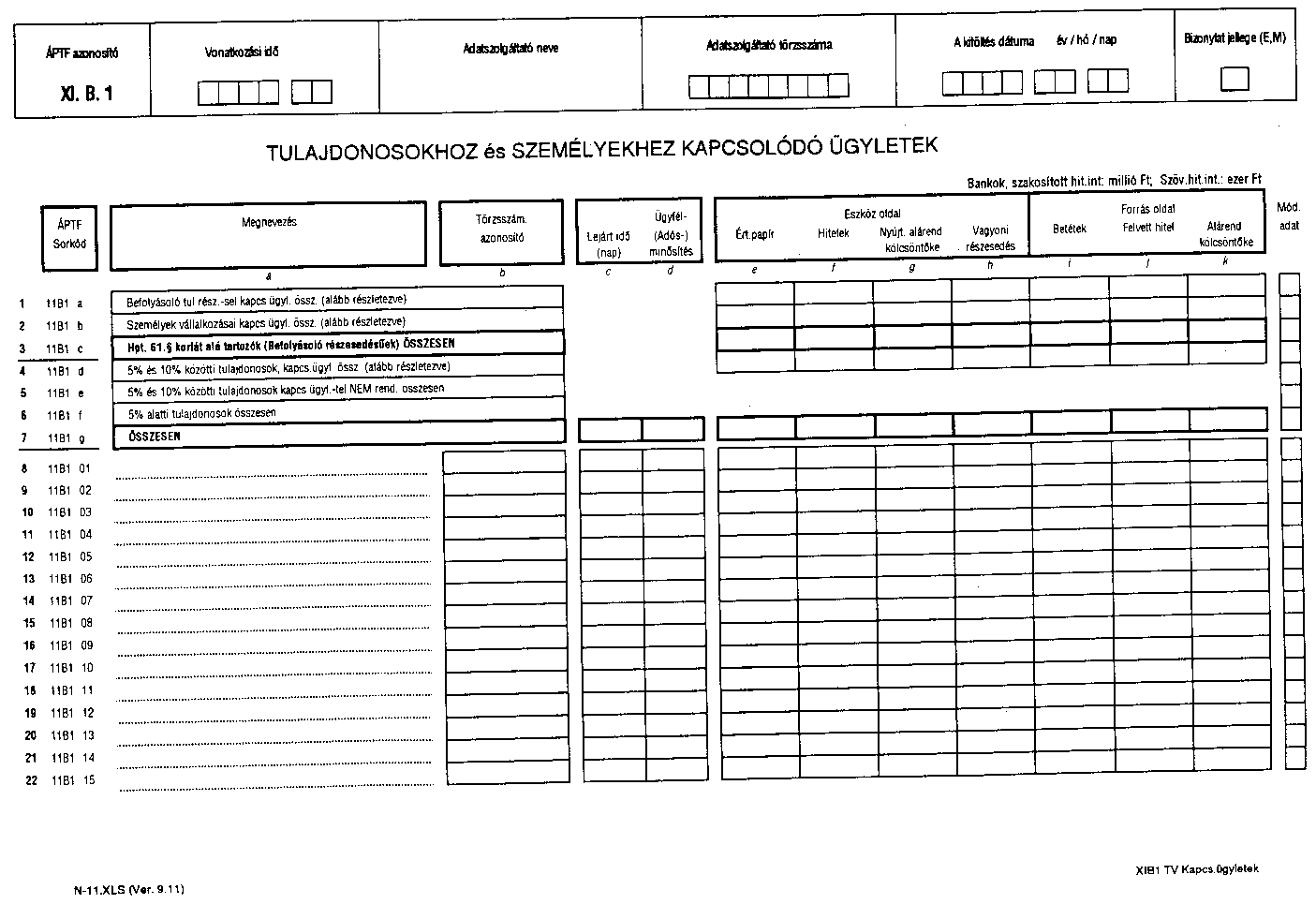

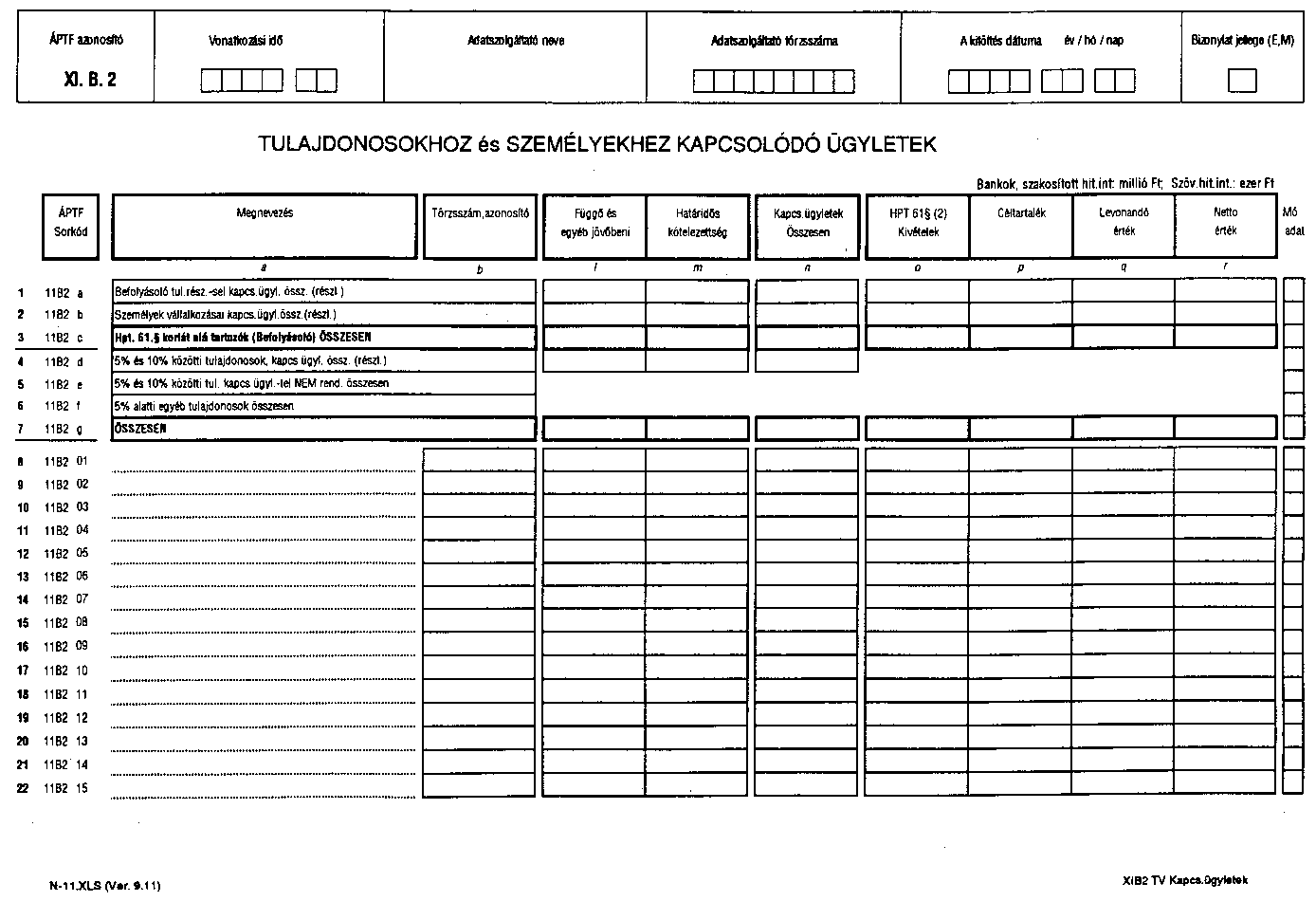

| XI.B.1-XI.B.2 | TULAJDONOSHOZ ÉS SZEMÉLYEKHEZ KAPCSOLÓDÓ ÜGYFELEK |

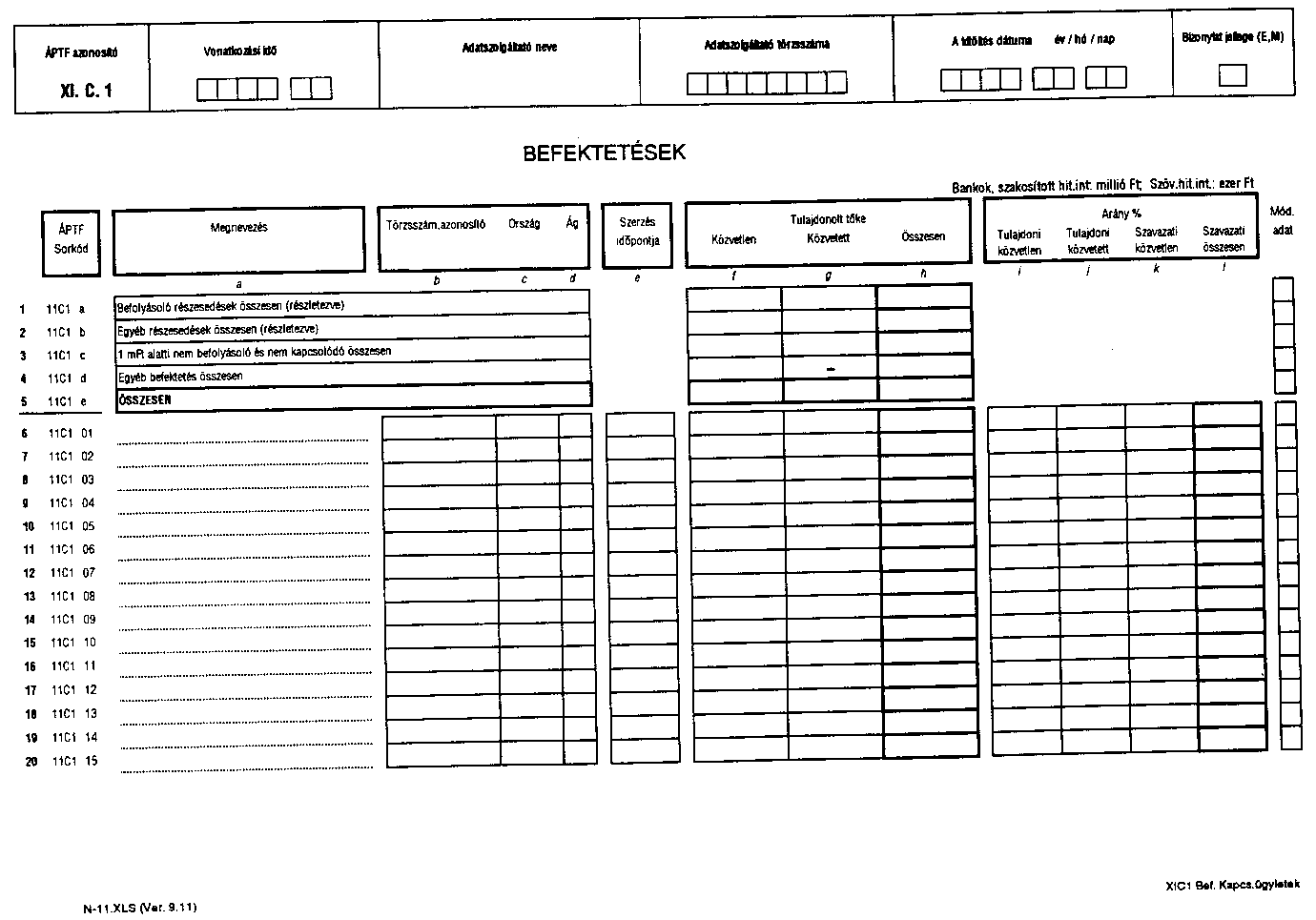

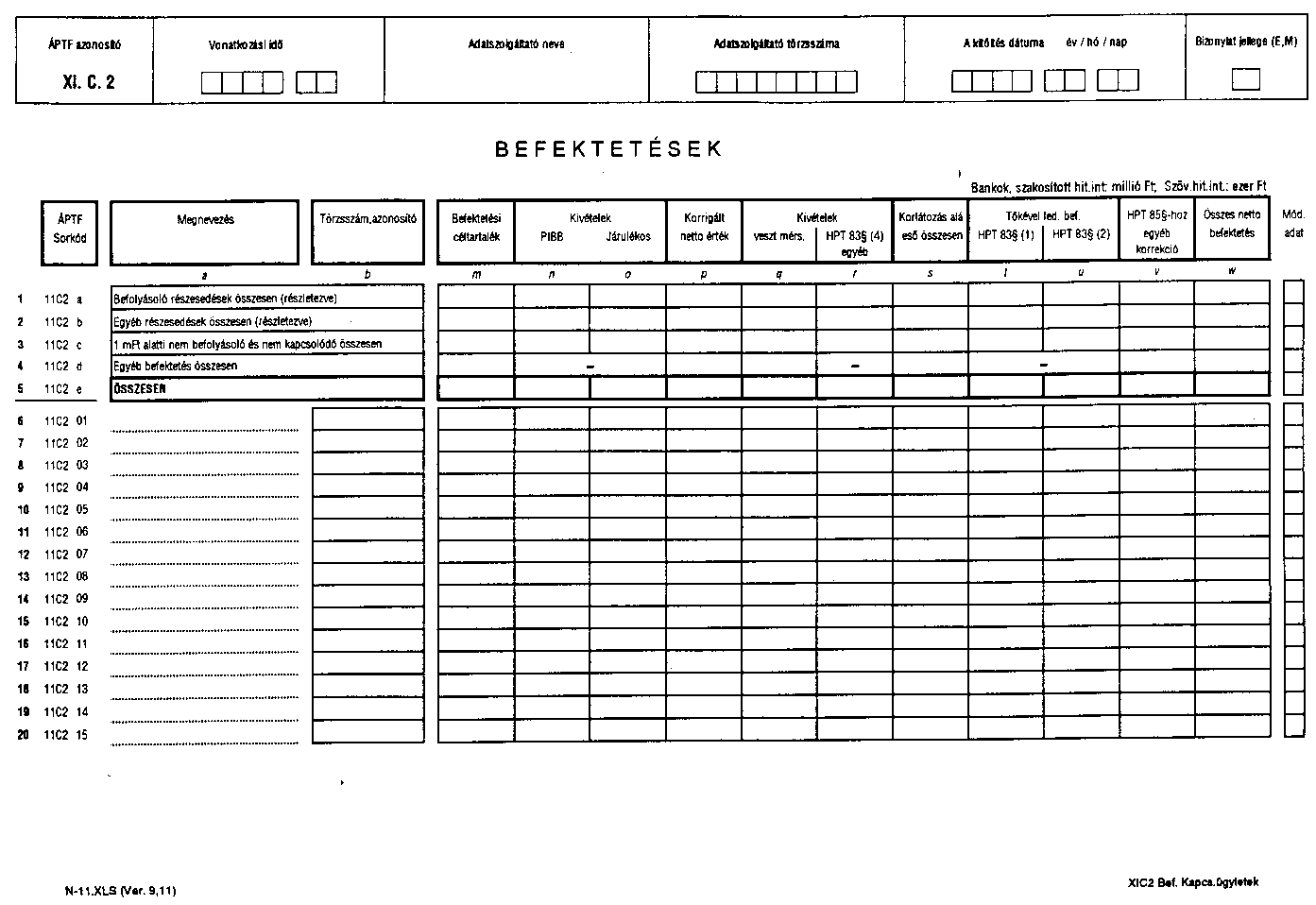

| XI.C.1.-XI.C.2 | BEFEKTETÉSEK |

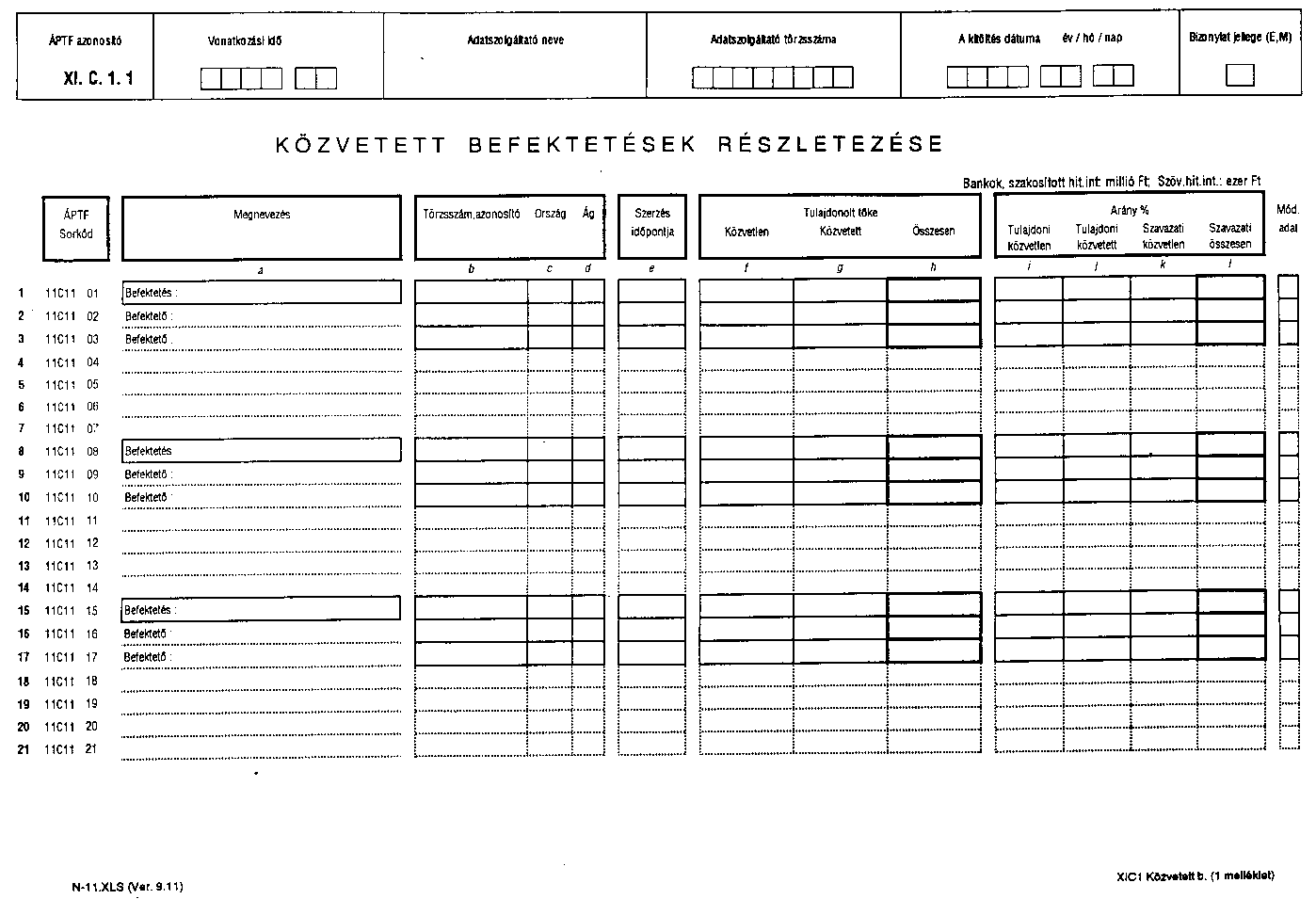

| XI.C1.1 | KÖZVETETT BEFEKTETÉSEK RÉSZLETEZÉSE (Melléklet) |

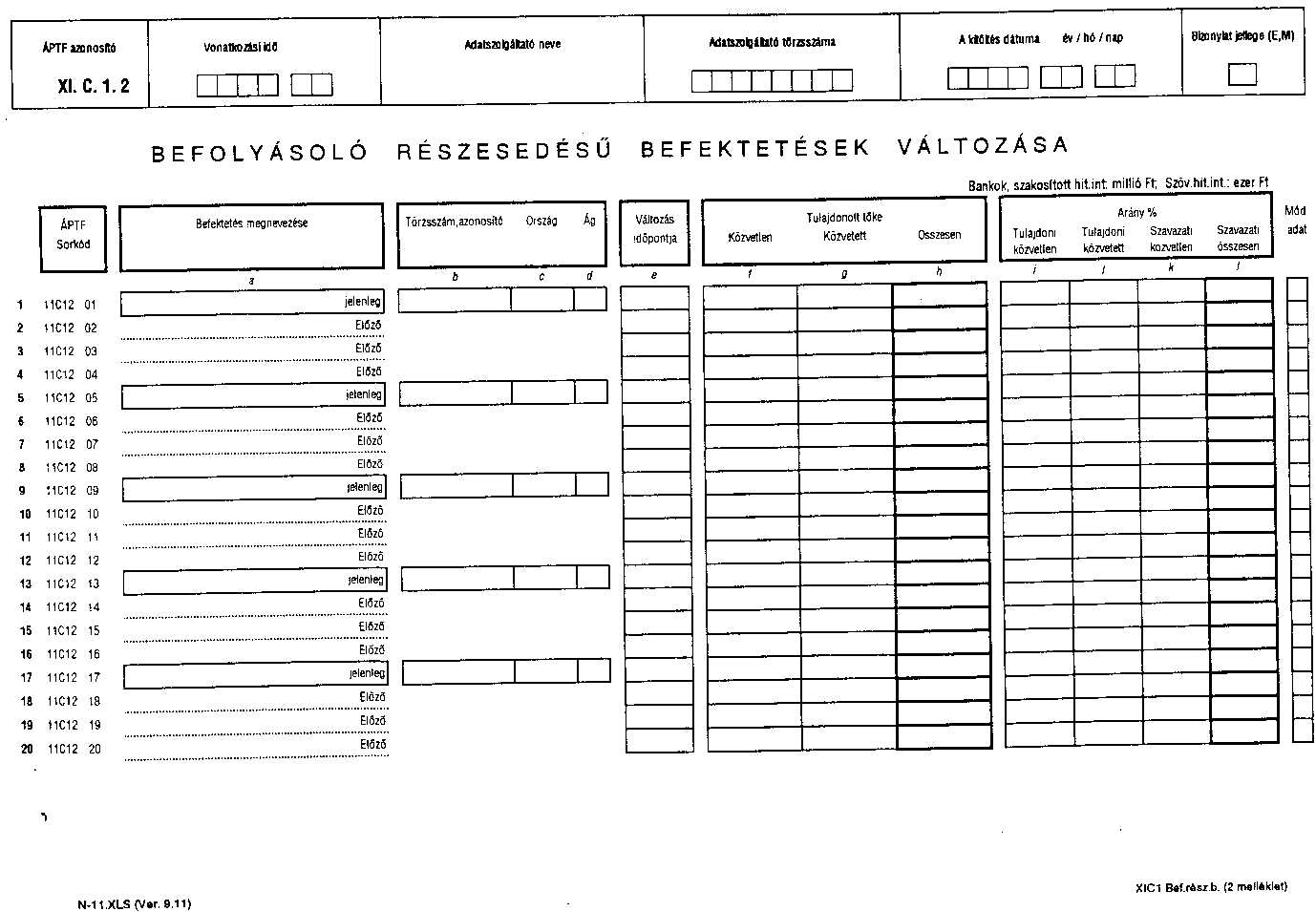

| XI.C.1.2 | BEFOLYÁSOLÓ RÉSZESEDÉSŰ BEFEKTETÉSEK VÁLTOZÁSA (Melléklet) |

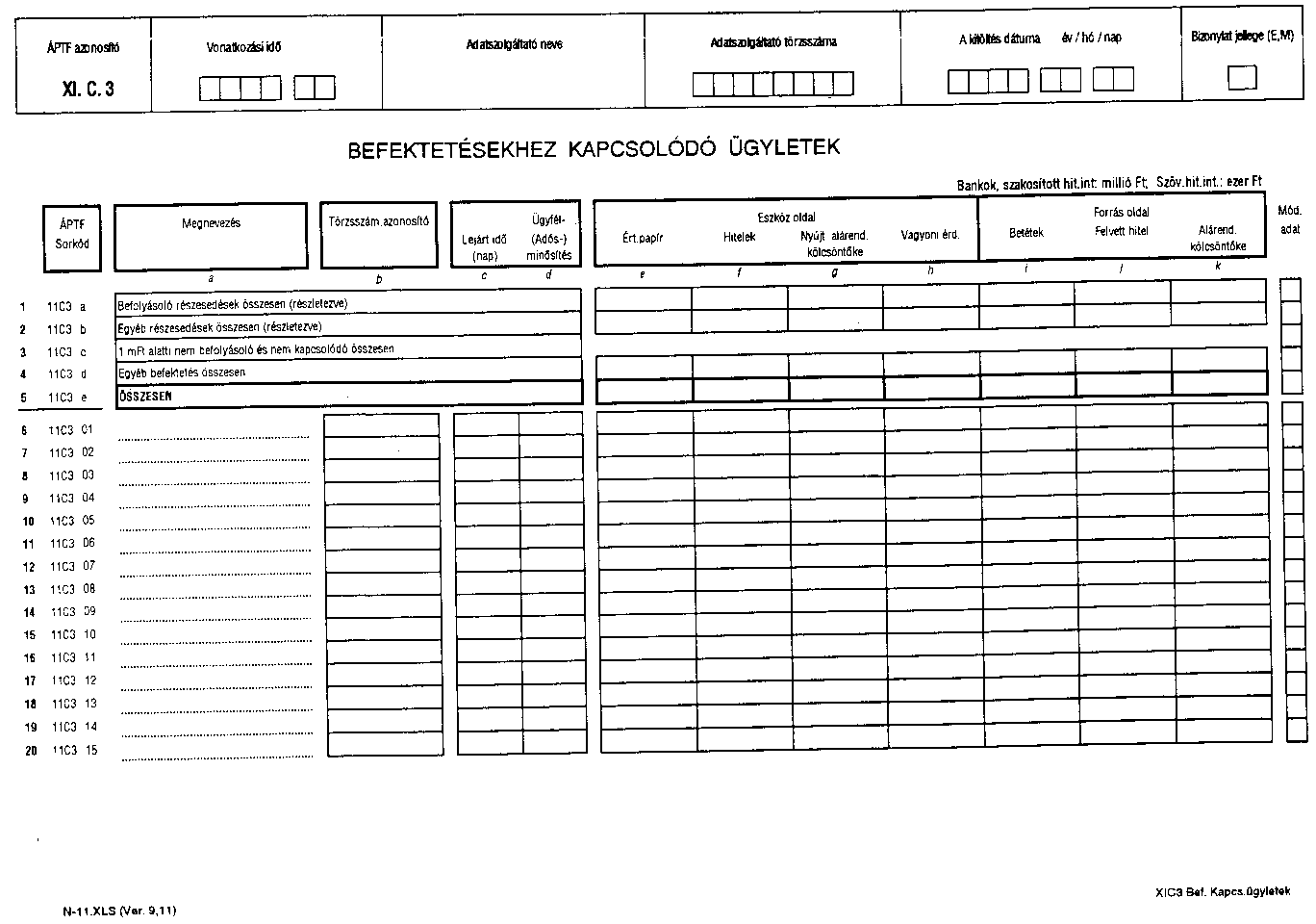

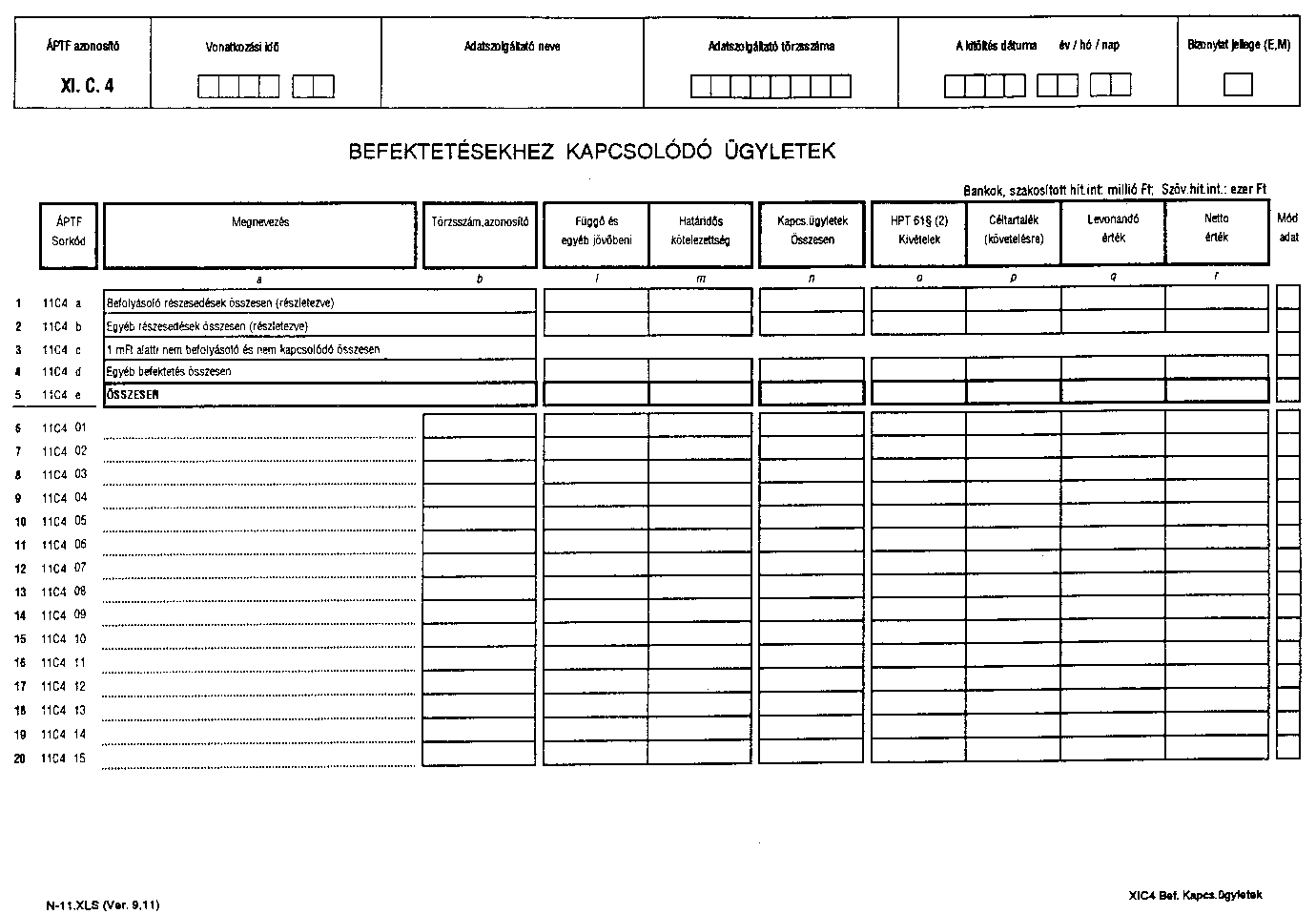

| XI.C.3-XI.C.4 | BEFEKTETÉSEKHEZ KAPCSOLÓDÓ ÜGYLETEK |

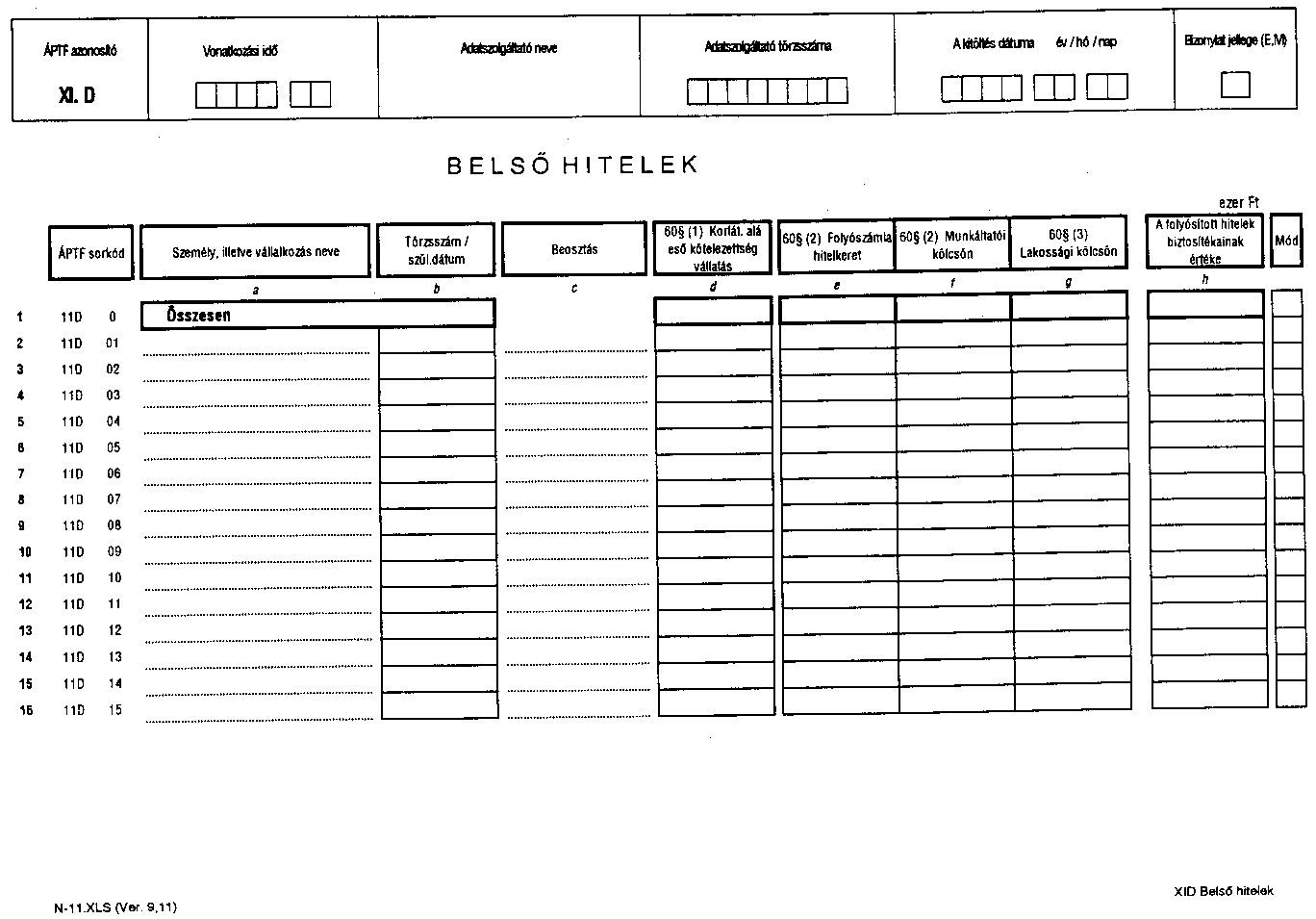

| XI.D | BELSŐ HITELEK |

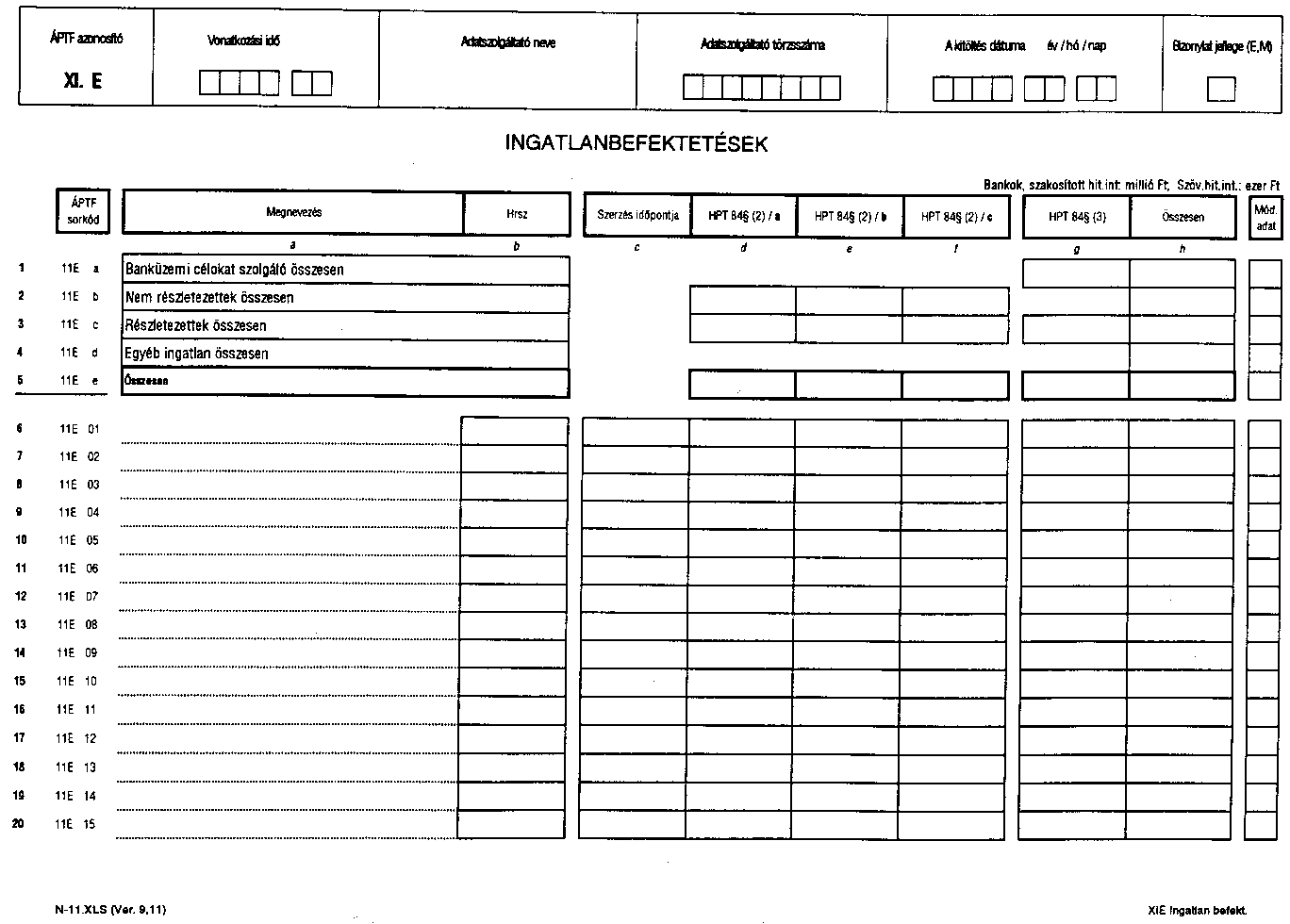

| XI.E | INGATLANBEFEKTETÉSEK |

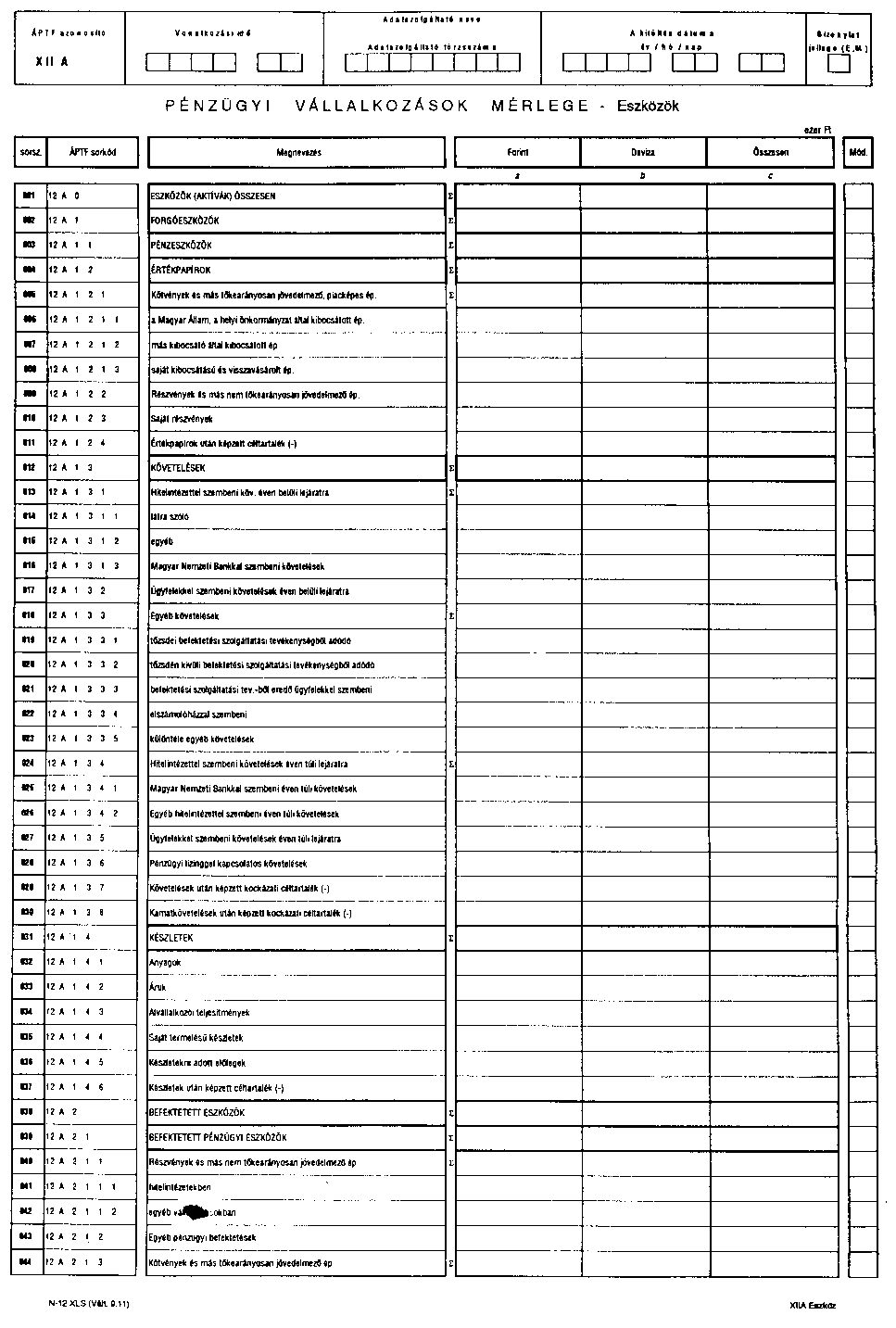

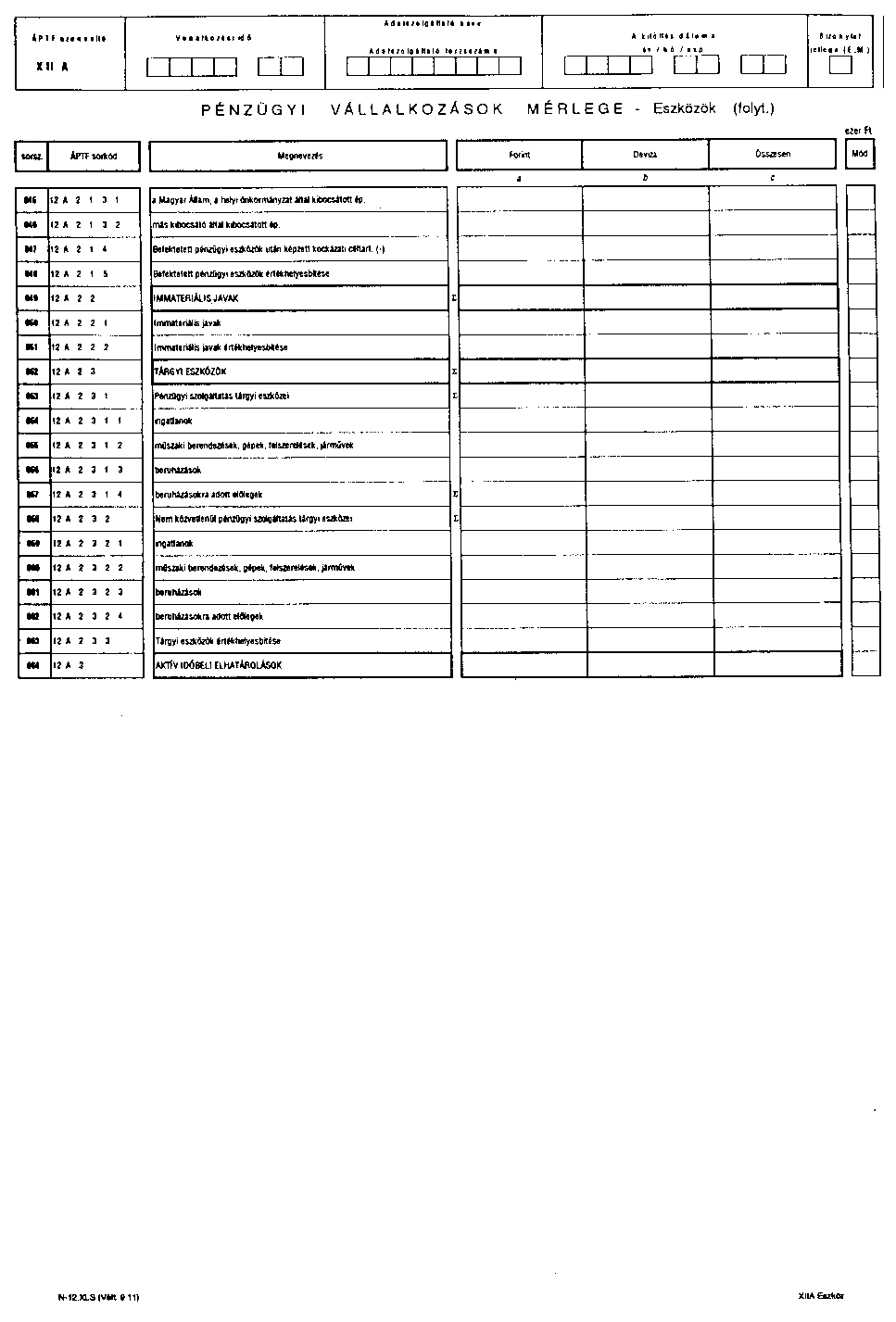

| XII.A | PÉNZÜGYI VÁLLALKOZÁSOK MÉRLEGE - Eszközök |

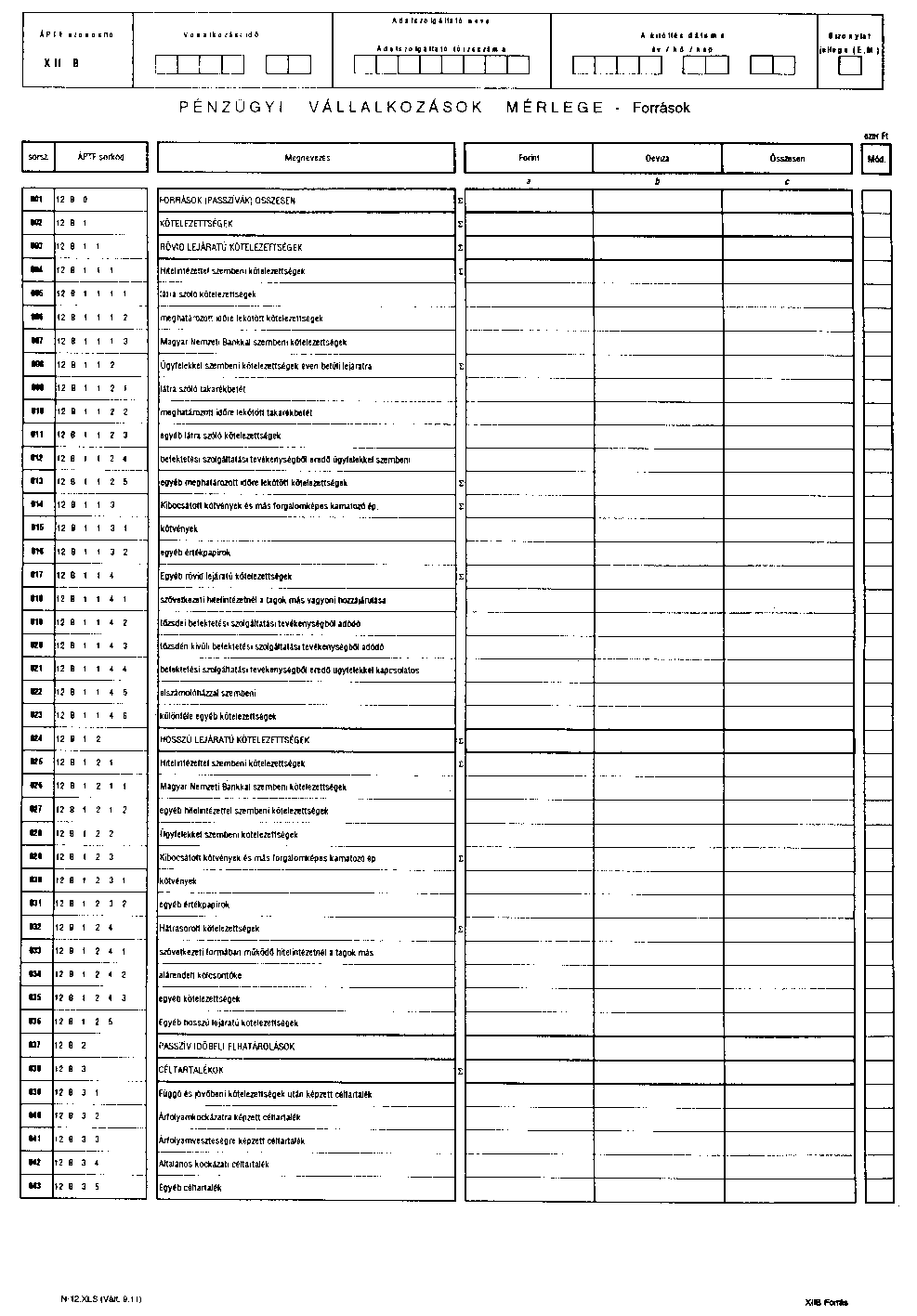

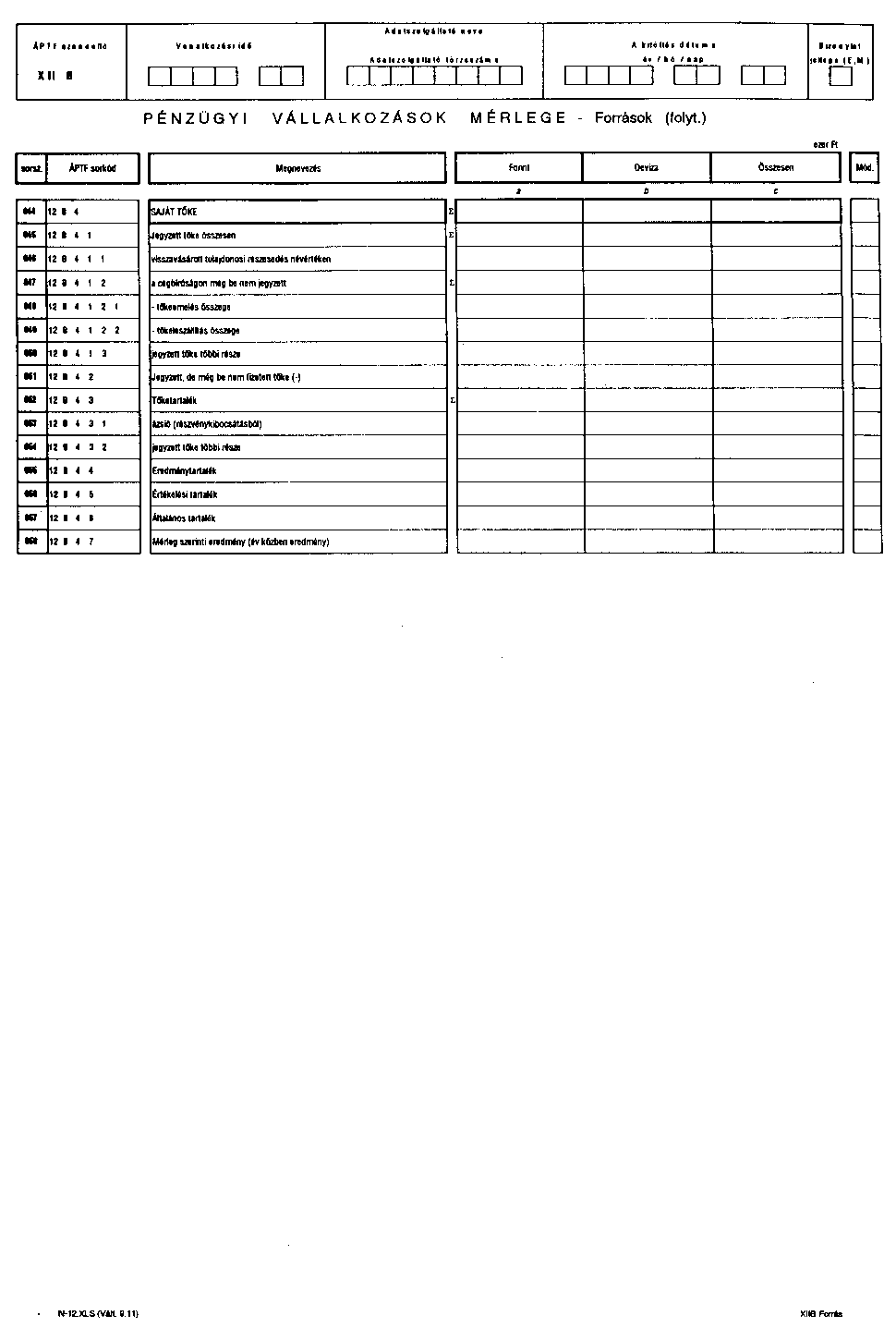

| XII.B | PÉNZÜGYI VÁLLALKOZÁSOK MÉRLEGE - Források |

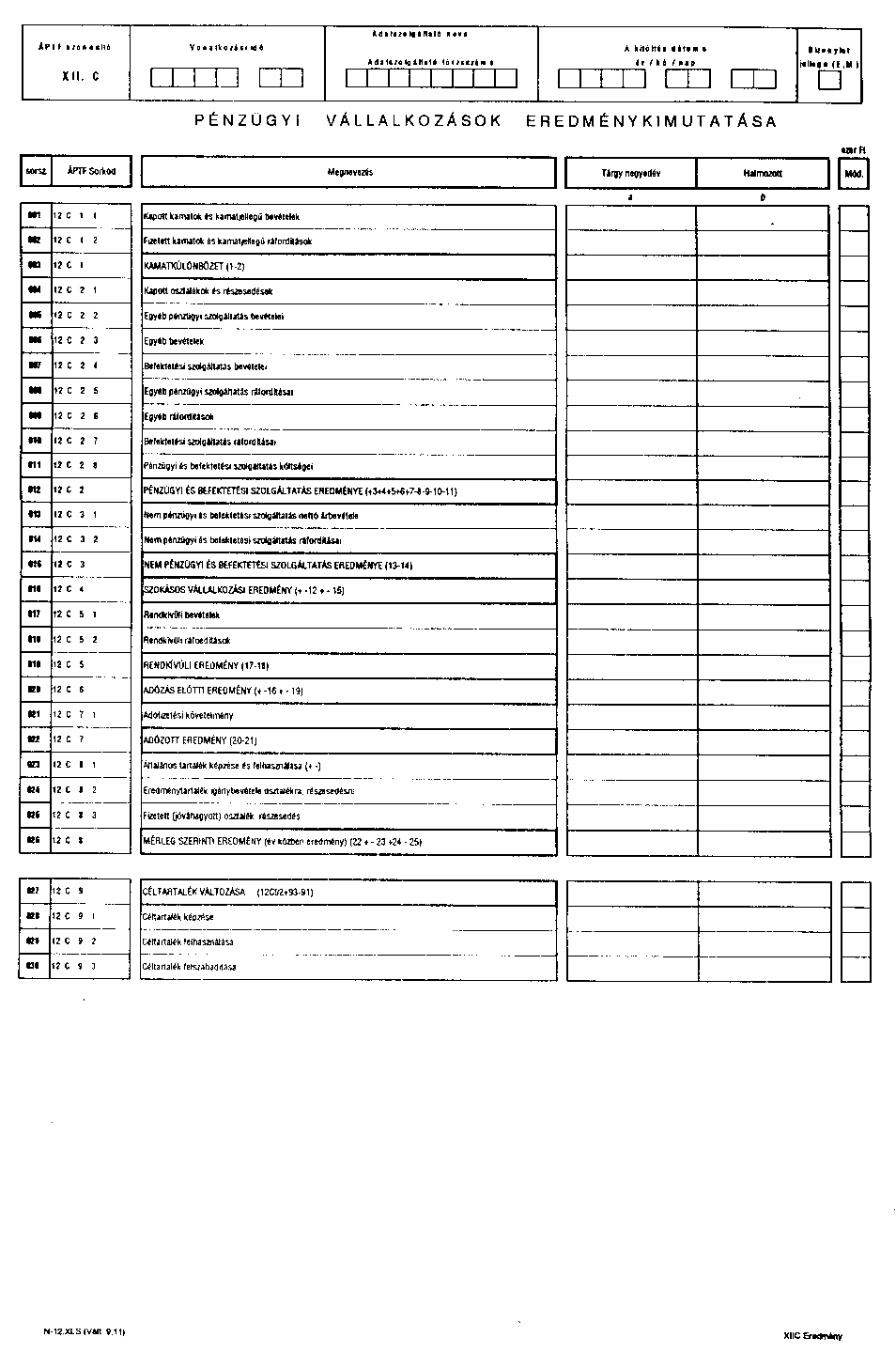

| XII.C | PÉNZÜGYI VÁLLALKOZÁSOK EREDMÉNYKIMUTATÁSA |

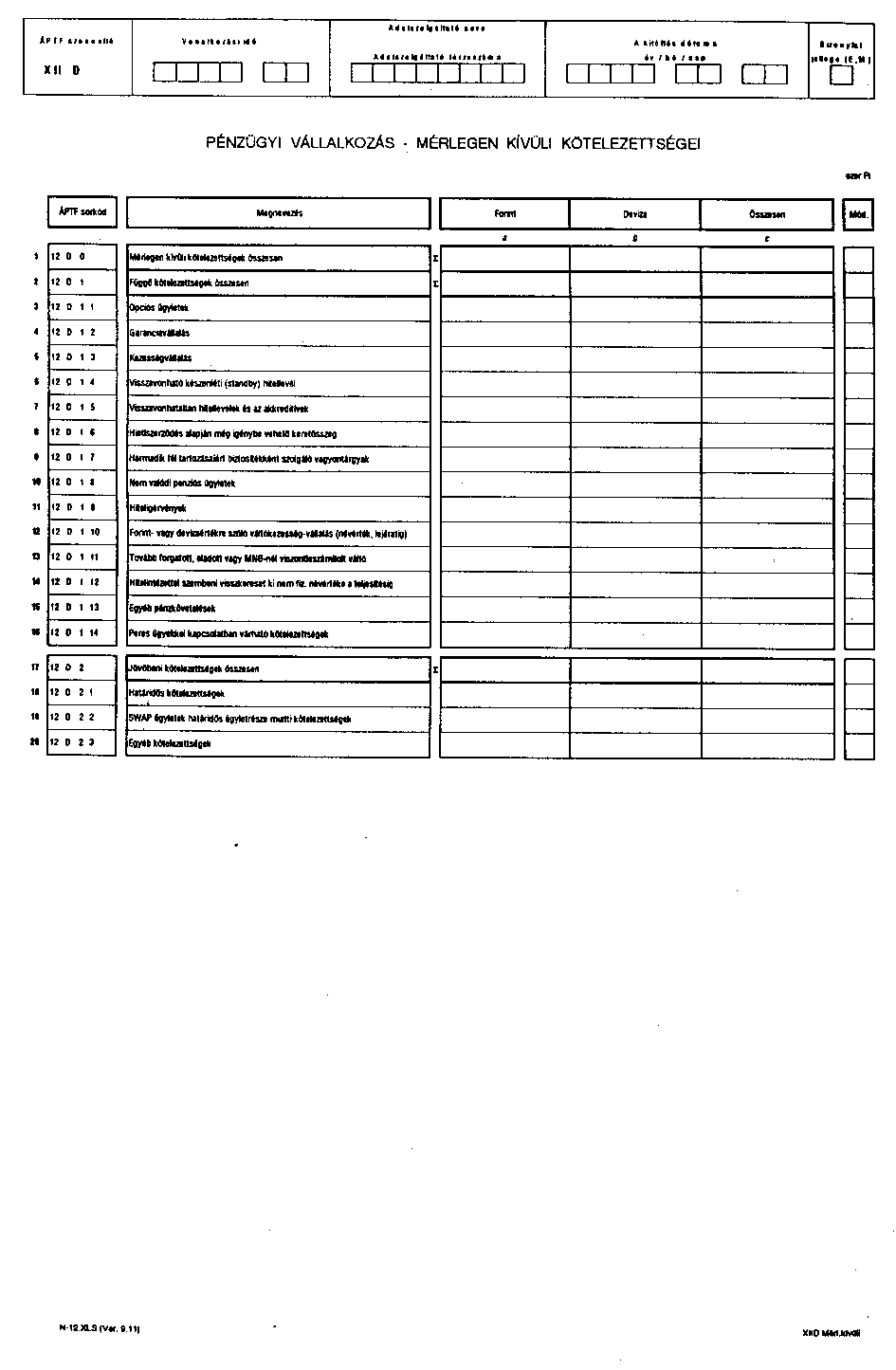

| XII.D | PÉNZÜGYI VÁLLALKOZÁS - Mérlegen kívüli kötelezettségei |

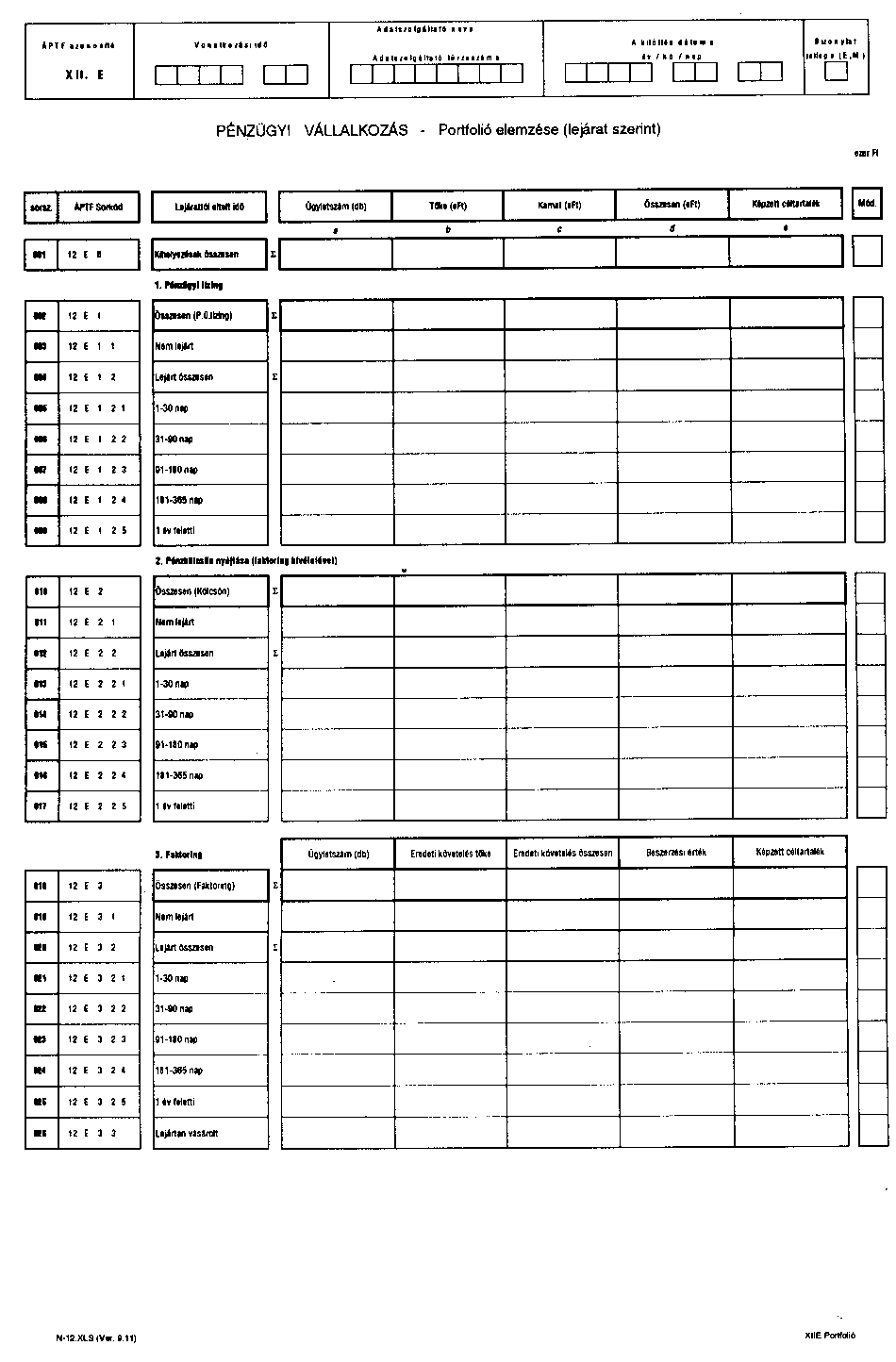

| XII.E | PÉNZÜGYI VÁLLALKOZÁS - PORTFOLIÓ ELEMZÉSE (lejárat szerint) |

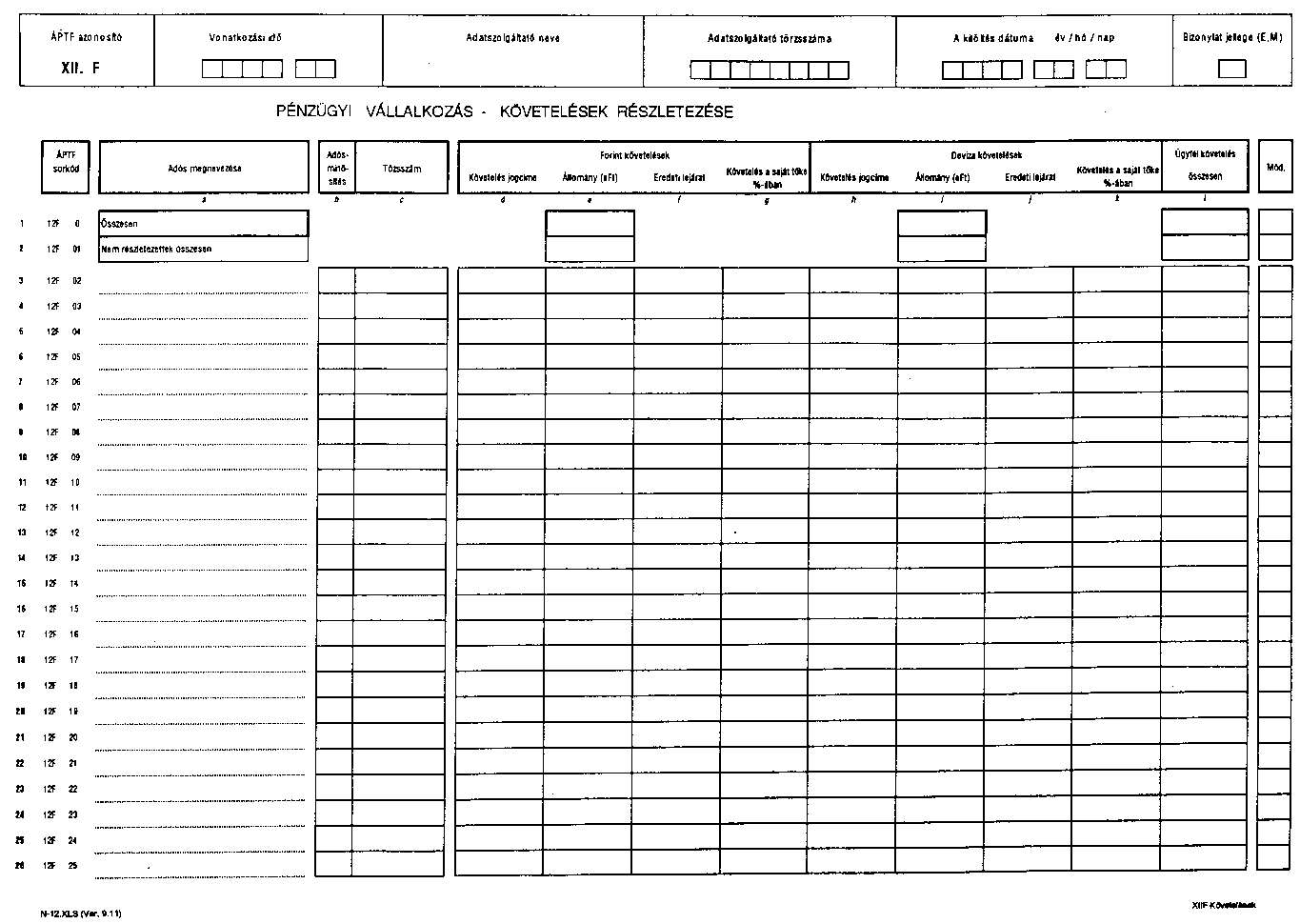

| XII.F | PÉNZÜGYI VÁLLALKOZÁS - Követelések részletezése |

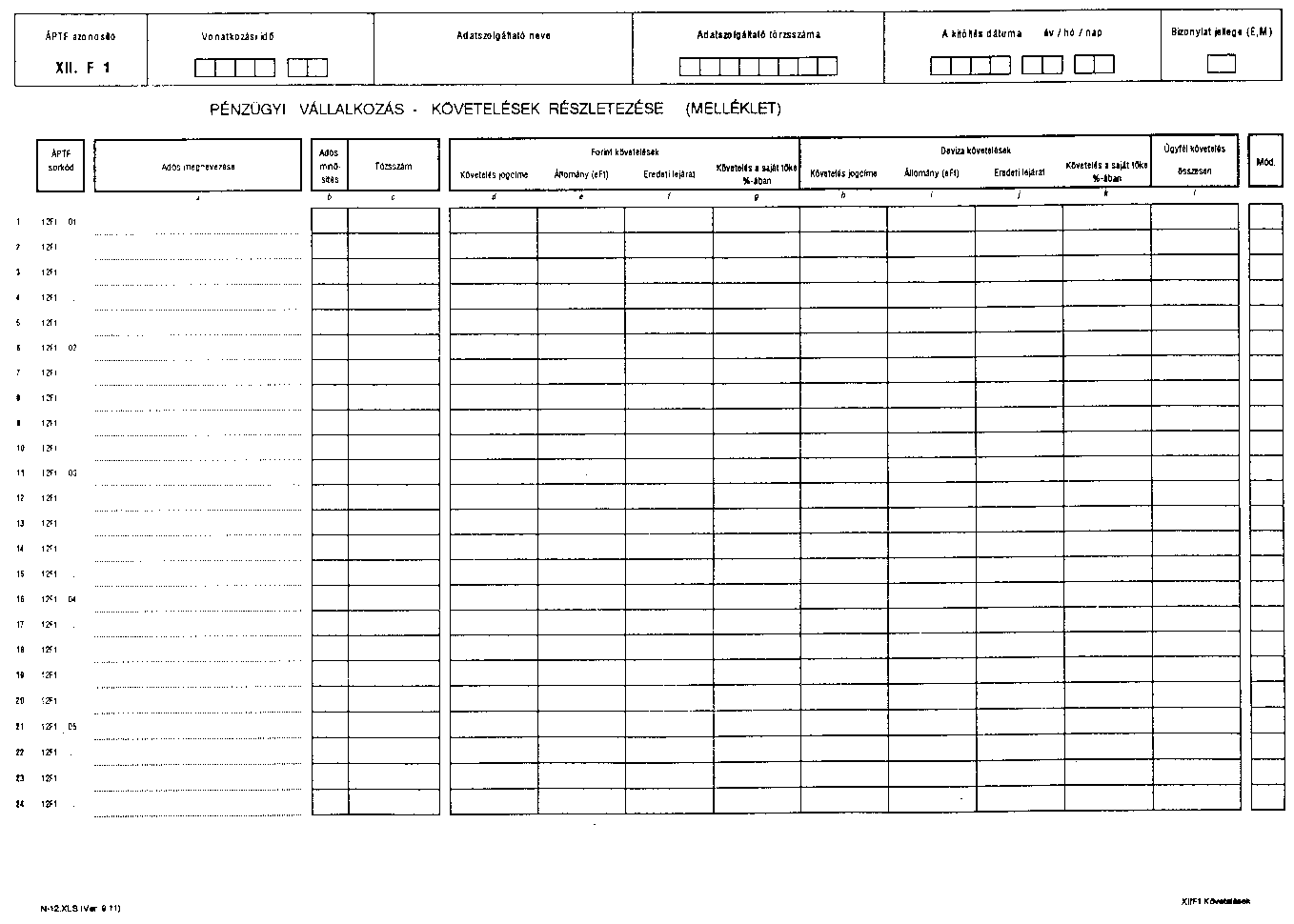

| XII.F.1 | PÉNZÜGYI VÁLLALKOZÁS - Követelések részletezése - Melléklet |

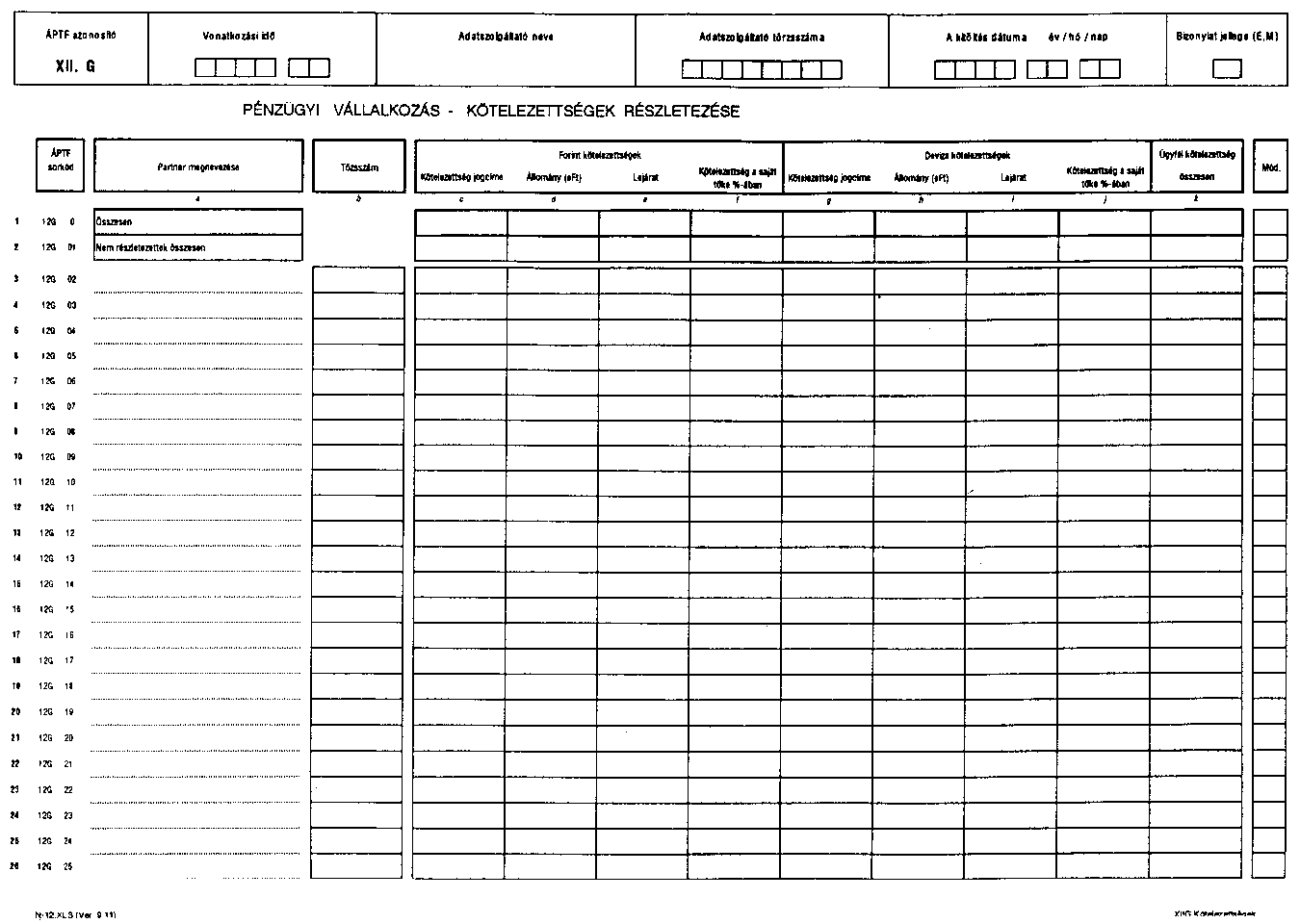

| XII.G | PÉNZÜGYI VÁLLALKOZÁS - Kötelezettségek részletezése |

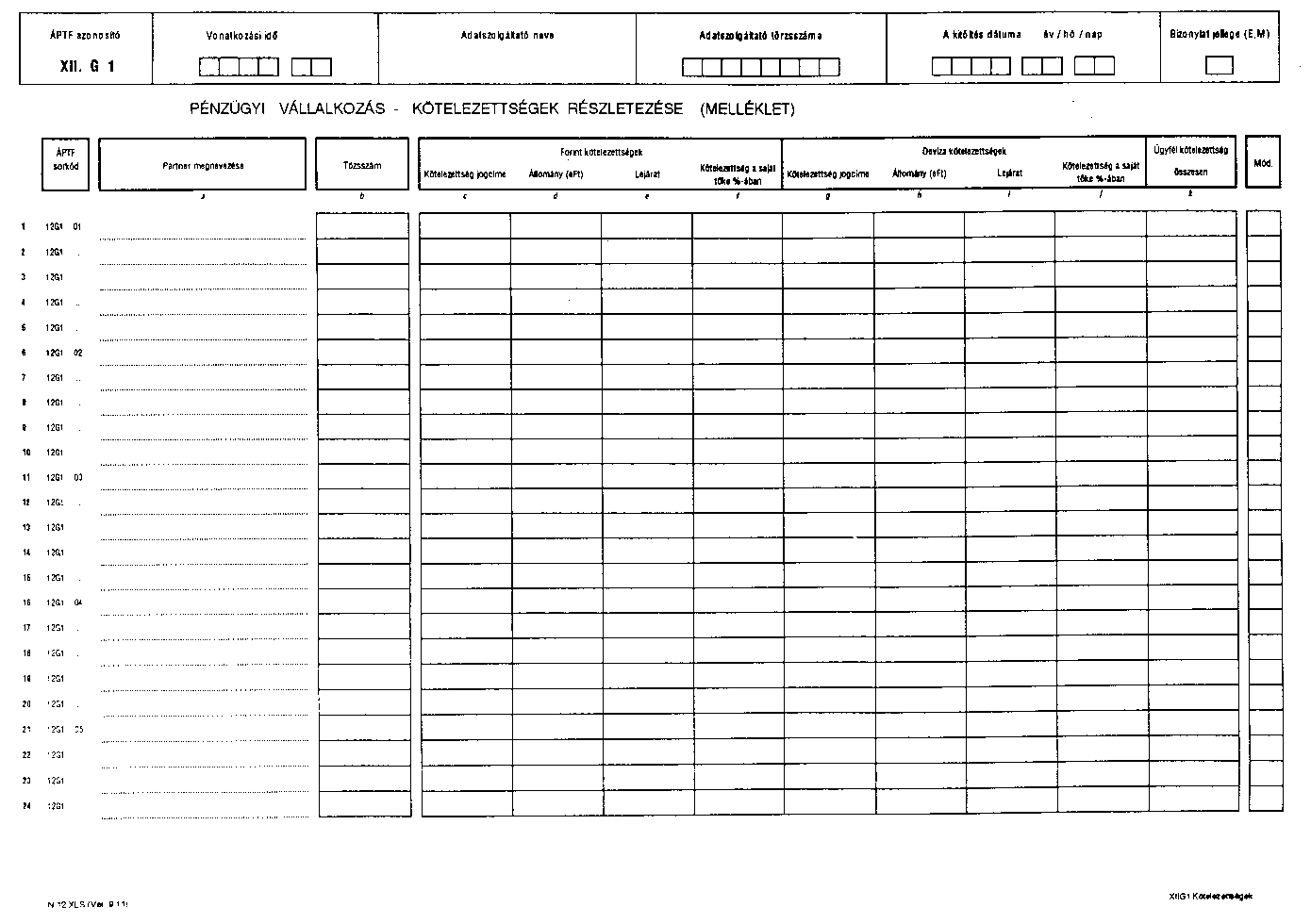

| XII.G.1 | PÉNZÜGYI VÁLLALKOZÁS - Kötelezettségek részletezése - Melléklet |

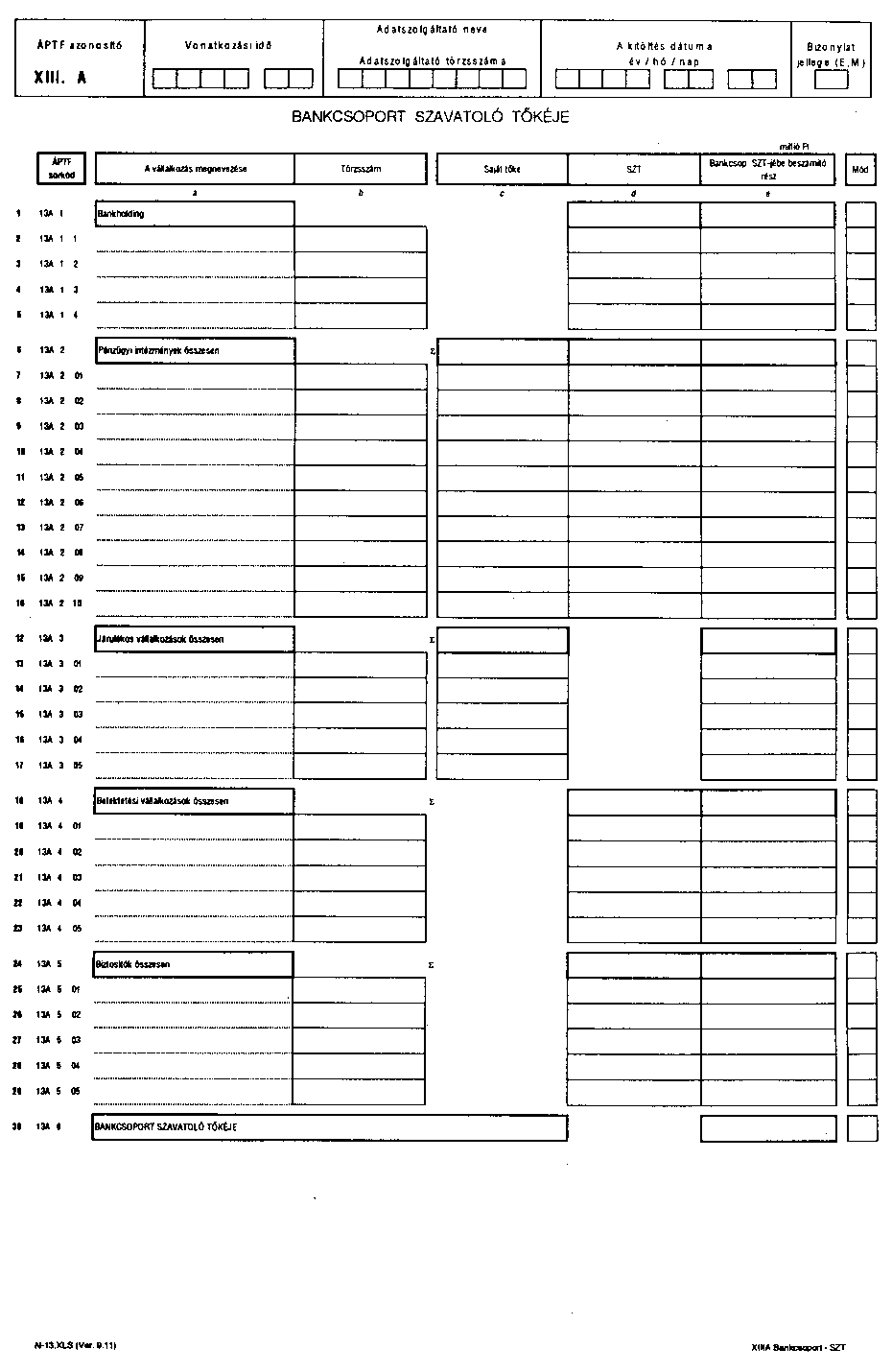

| XIII.A | BANKCSOPORT SZAVATOLÓ TŐKÉJE |

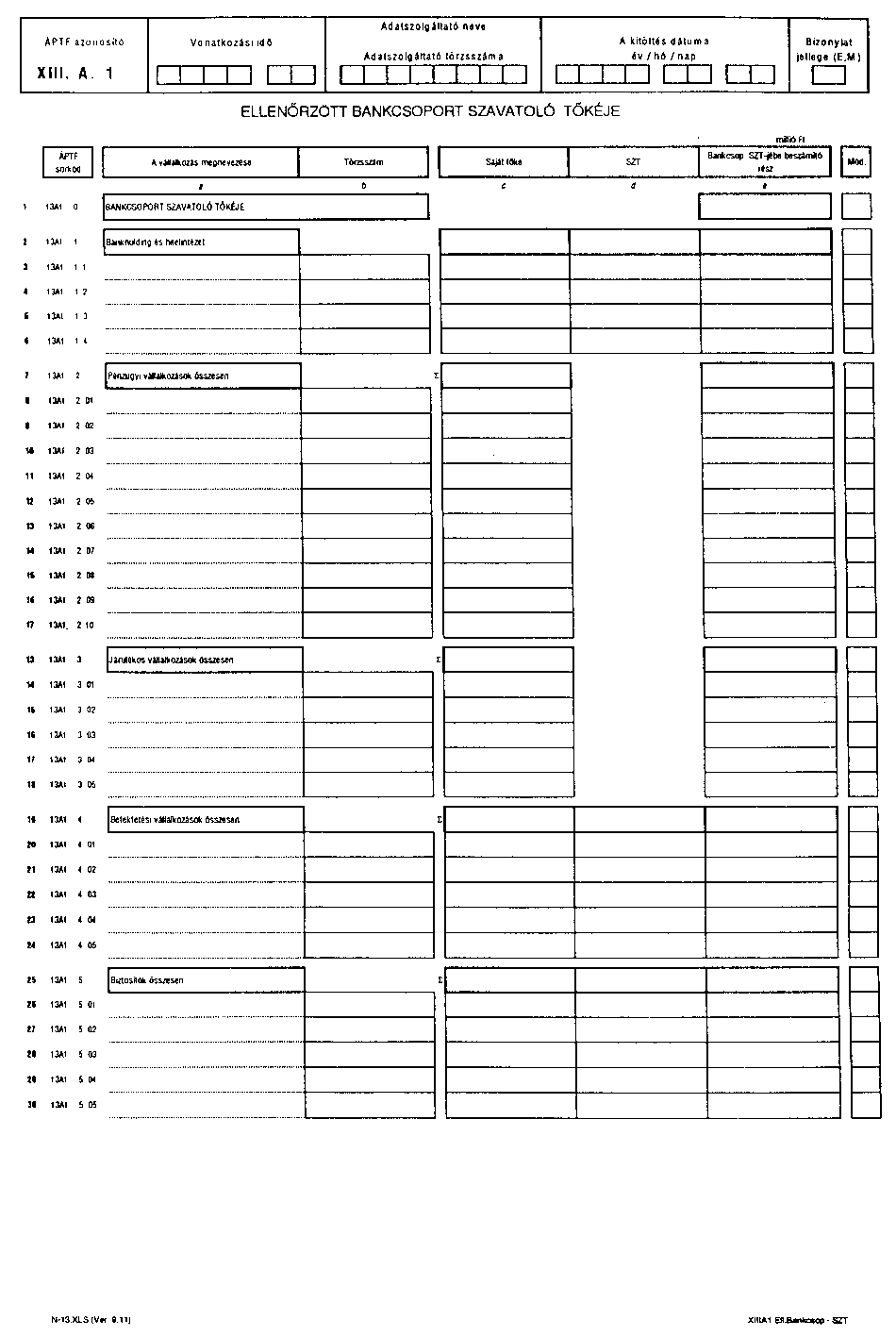

| XIII.A.1 | ELLENŐRZÖTT BANKCSOPORT SZAVATOLÓ TŐKÉJE |

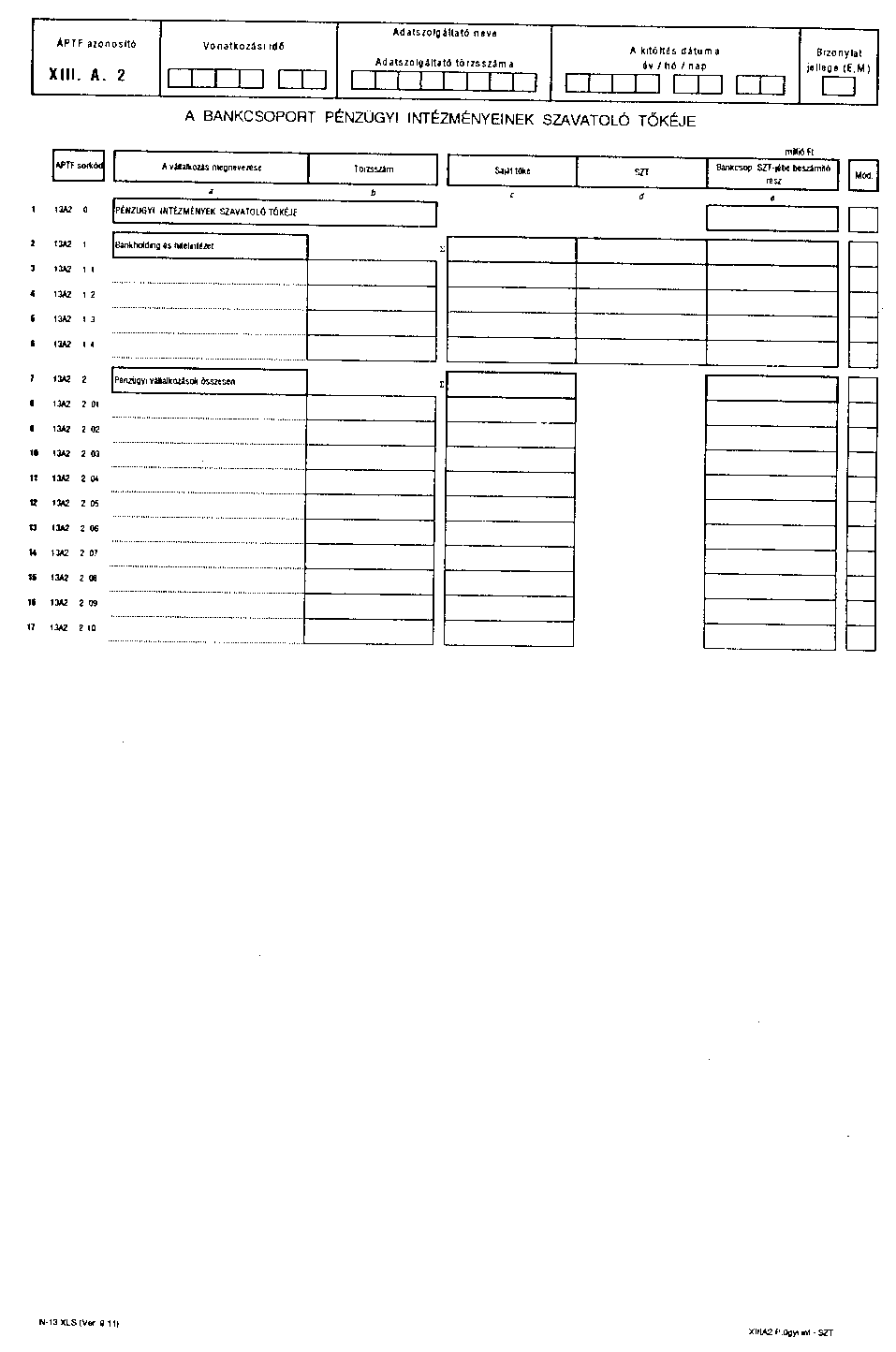

| XIII.A.2 | A BANKCSOPORT PÉNZÜGYI INTÉZMÉNYEINEK SZAVATOLÓ TŐKÉJE |

| XIII.B | BANKCSOPORT KOCKÁZATVÁLLALÁSA |

| XIV.A | A PÉNZÜGYI INTÉZMÉNY GAZDÁLKODÁSÁNAK SZÖVEGES ÉRTÉKELÉSE |

Az Évenkénti jelentés táblázatai:

| II.B | AUDITÁLT EREDMÉNYKIMUTATÁS |

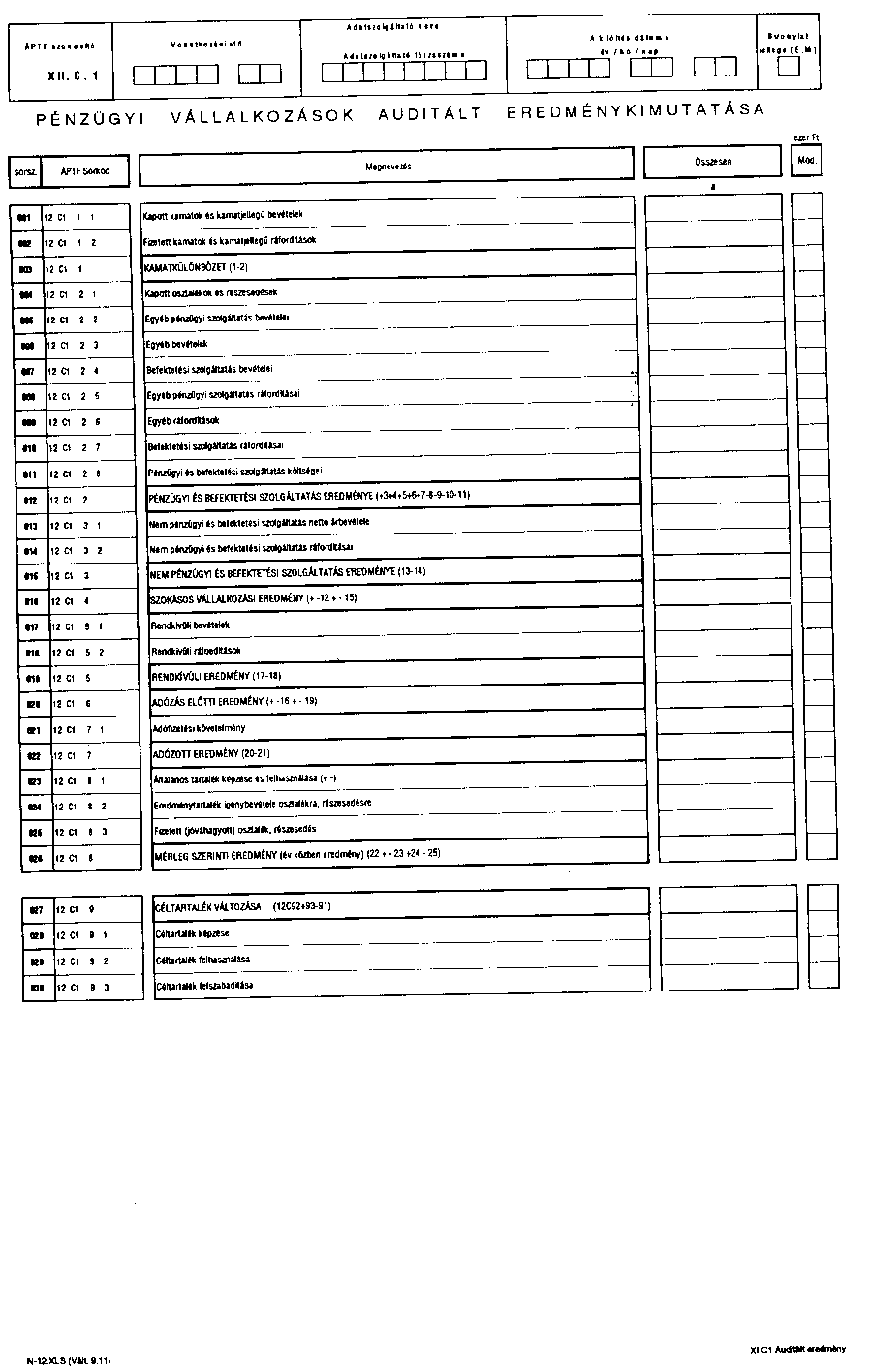

| XII.C.1 | PÉNZÜGYI VÁLLALKOZÁSOK AUDITÁLT EREDMÉNYKIMUTATÁSA |

| XIV.B | ÉVES TERV |

| XIV.C | HITELINTÉZETI INFORMATIKAI JELENTÉS |

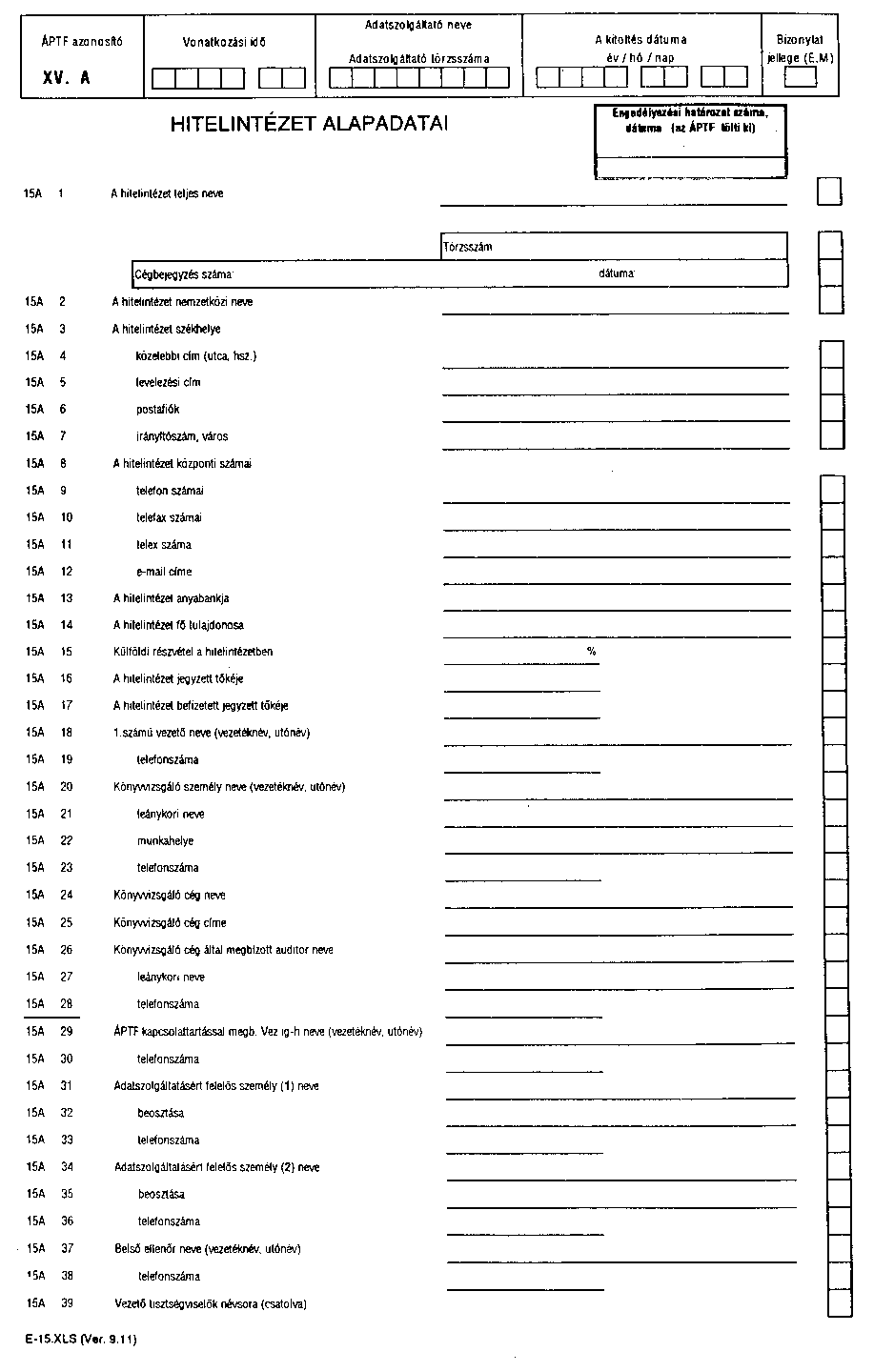

| XV.A | A HITELINTÉZET ALAPADATAI |

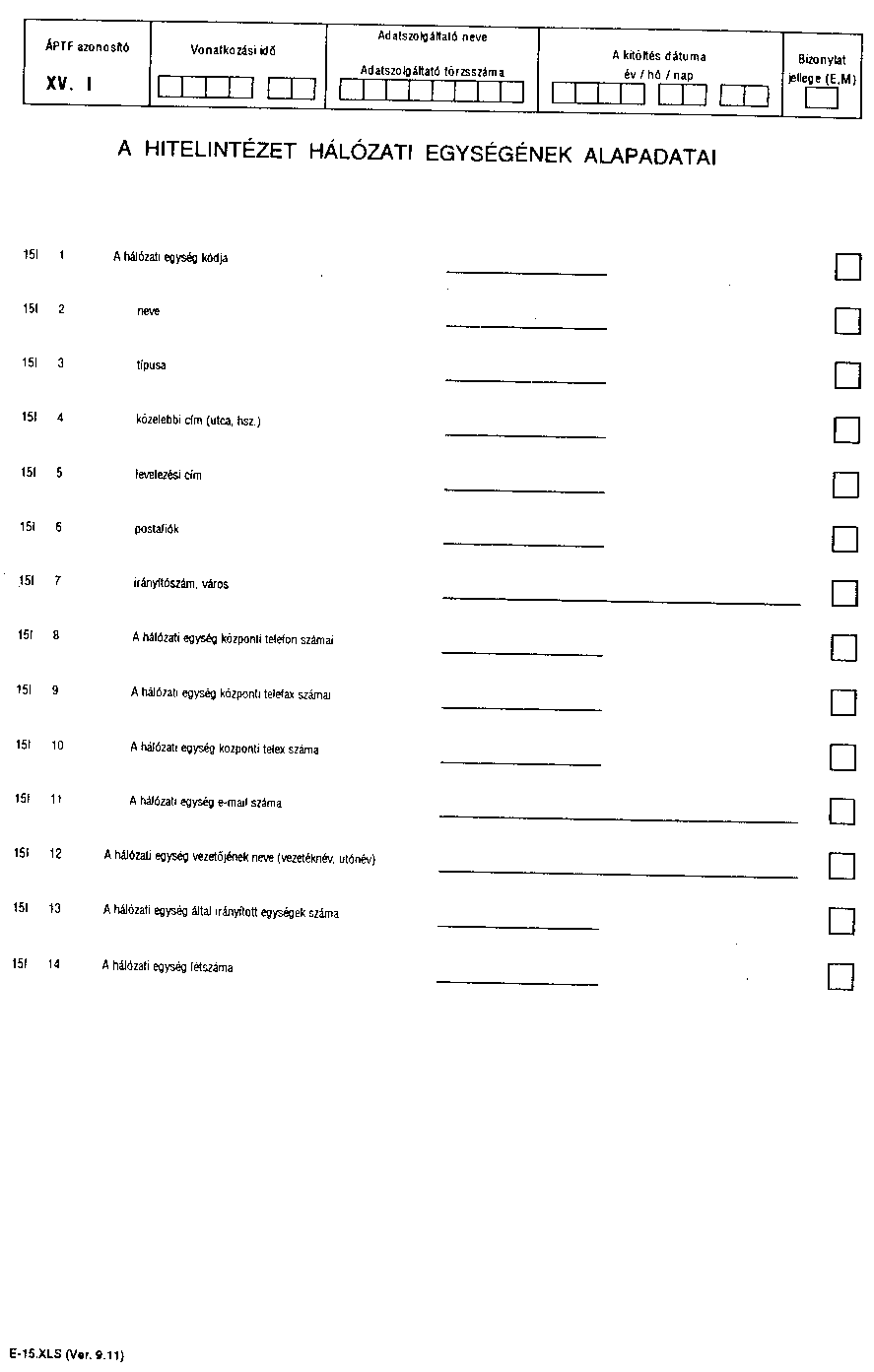

| XV.I | A HITELINTÉZET HÁLÓZATI EGYSÉGÉNEK ALAPADATAI |

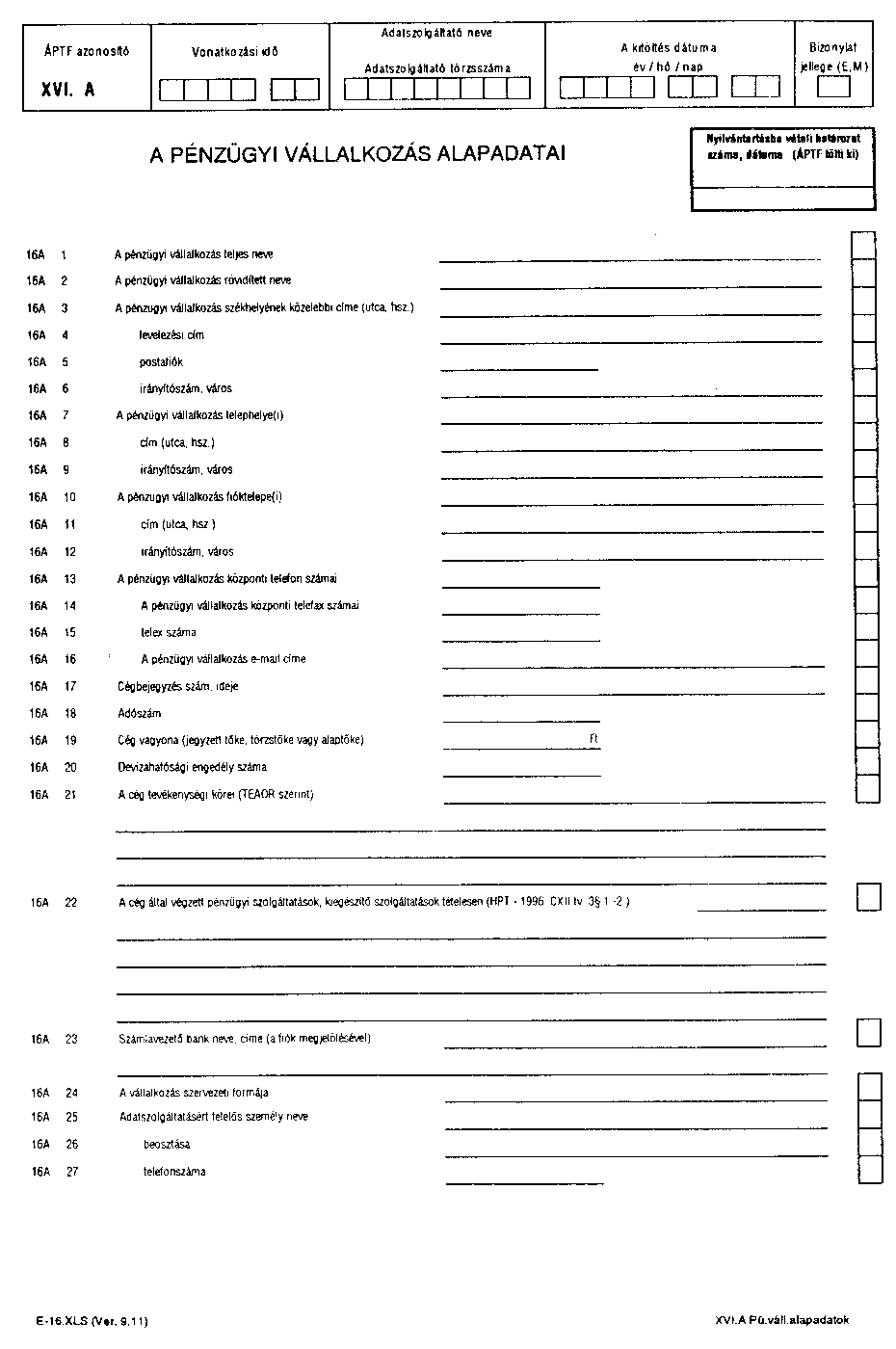

| XVI.A | A PÉNZÜGYI VÁLLALKOZÁS ALAPADATAI |

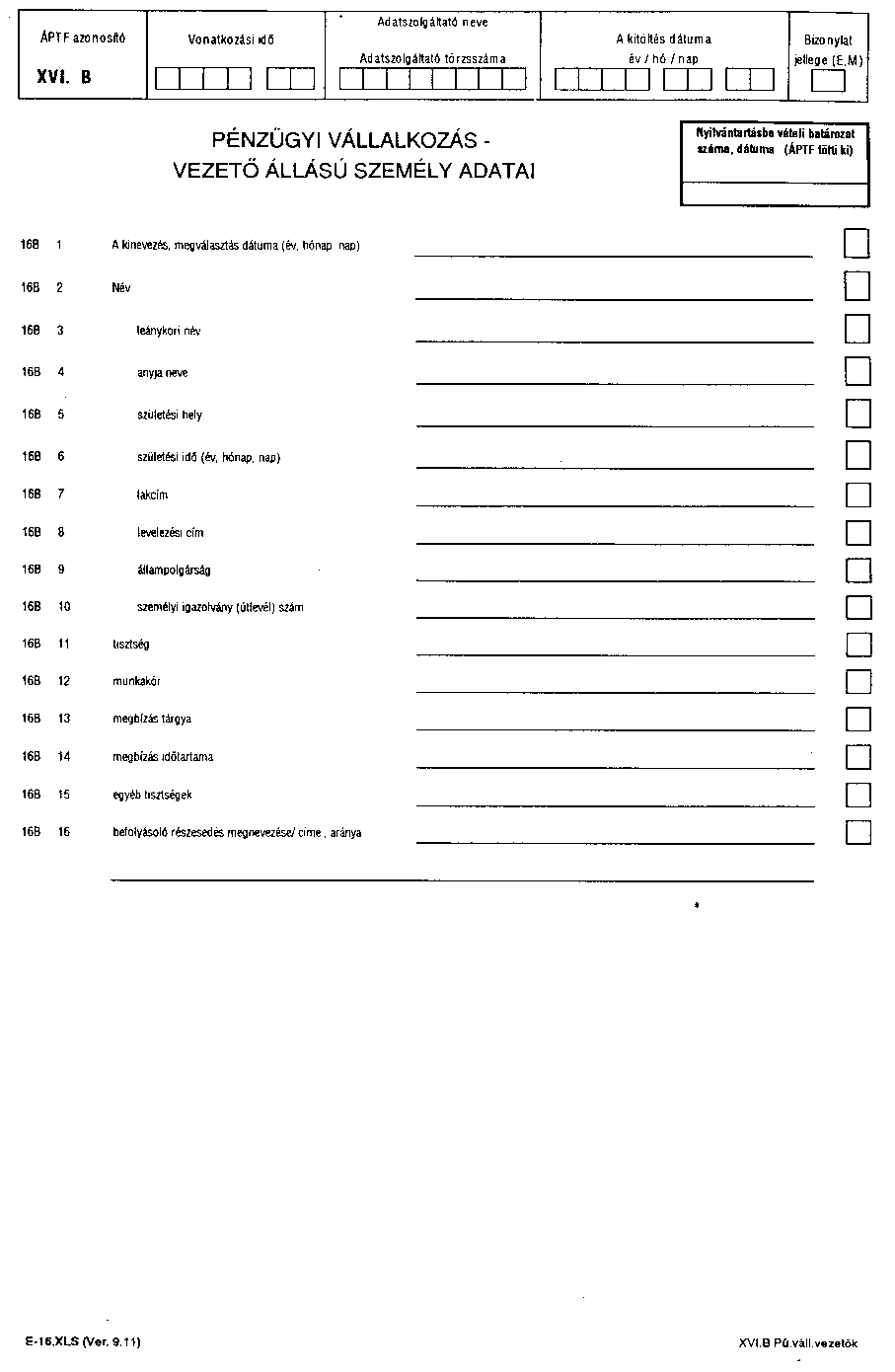

| XVI.B | PÉNZÜGYI VÁLLALKOZÁS - VEZETŐ ÁLLÁSÚ SZEMÉLY ADATAI |

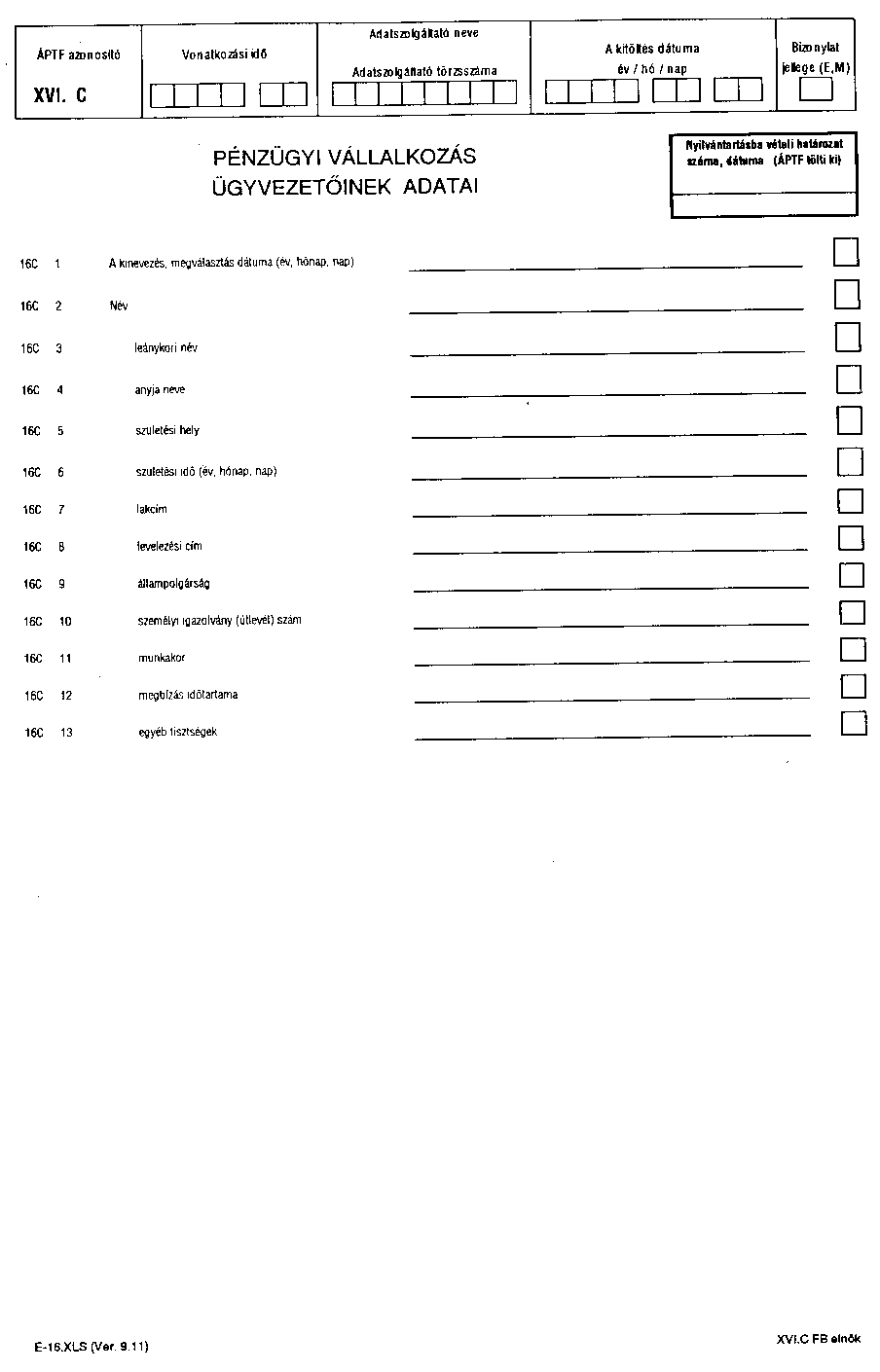

| XVI.C | PÉNZÜGYI VÁLLALKOZÁS ÜGYVEZETŐINEK ADATAI |

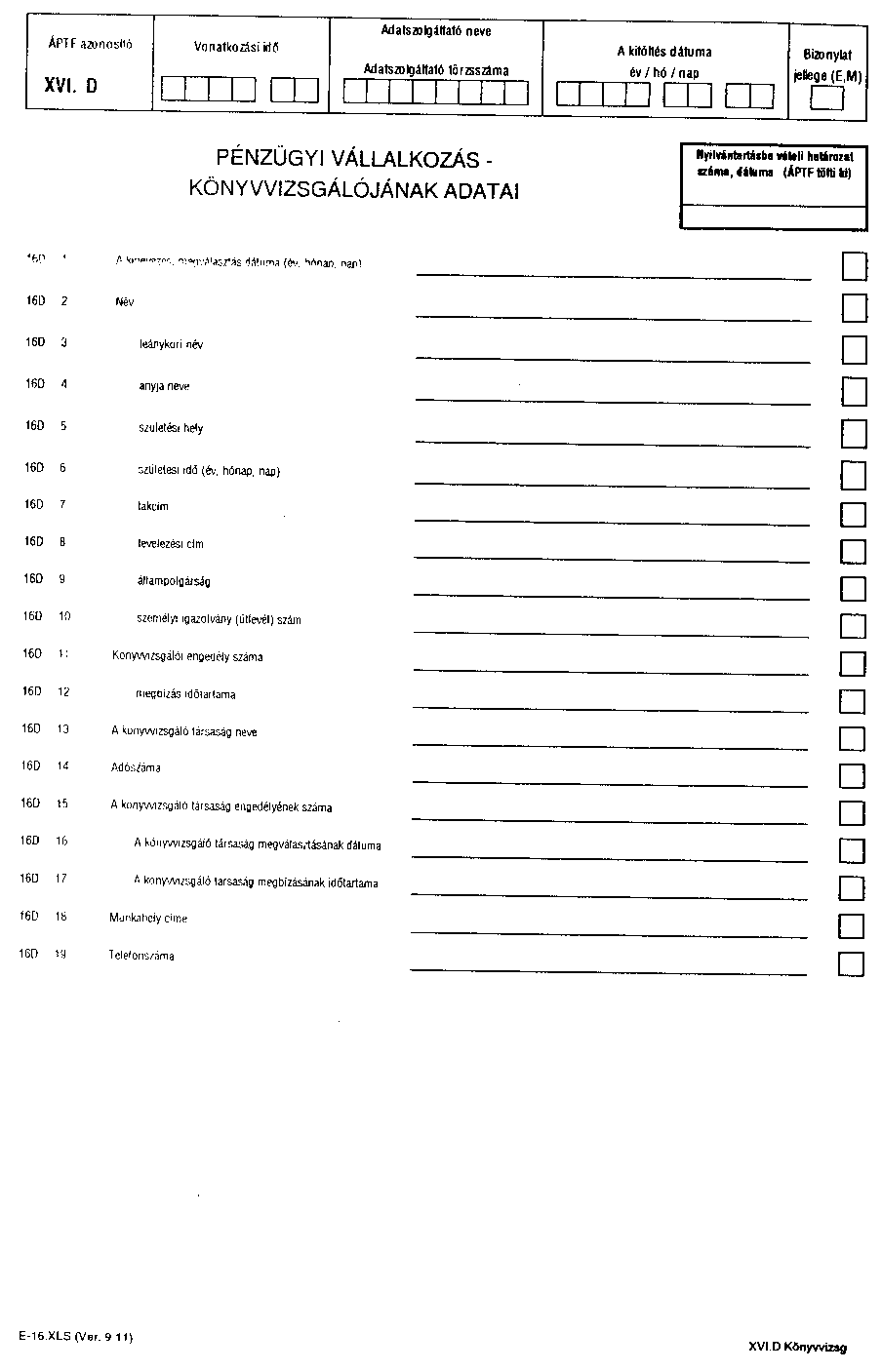

| XVI.D | A PÉNZÜGYI VÁLLALKOZÁS KÖNYVVIZSGÁLÓJÁNAK ADATAI |

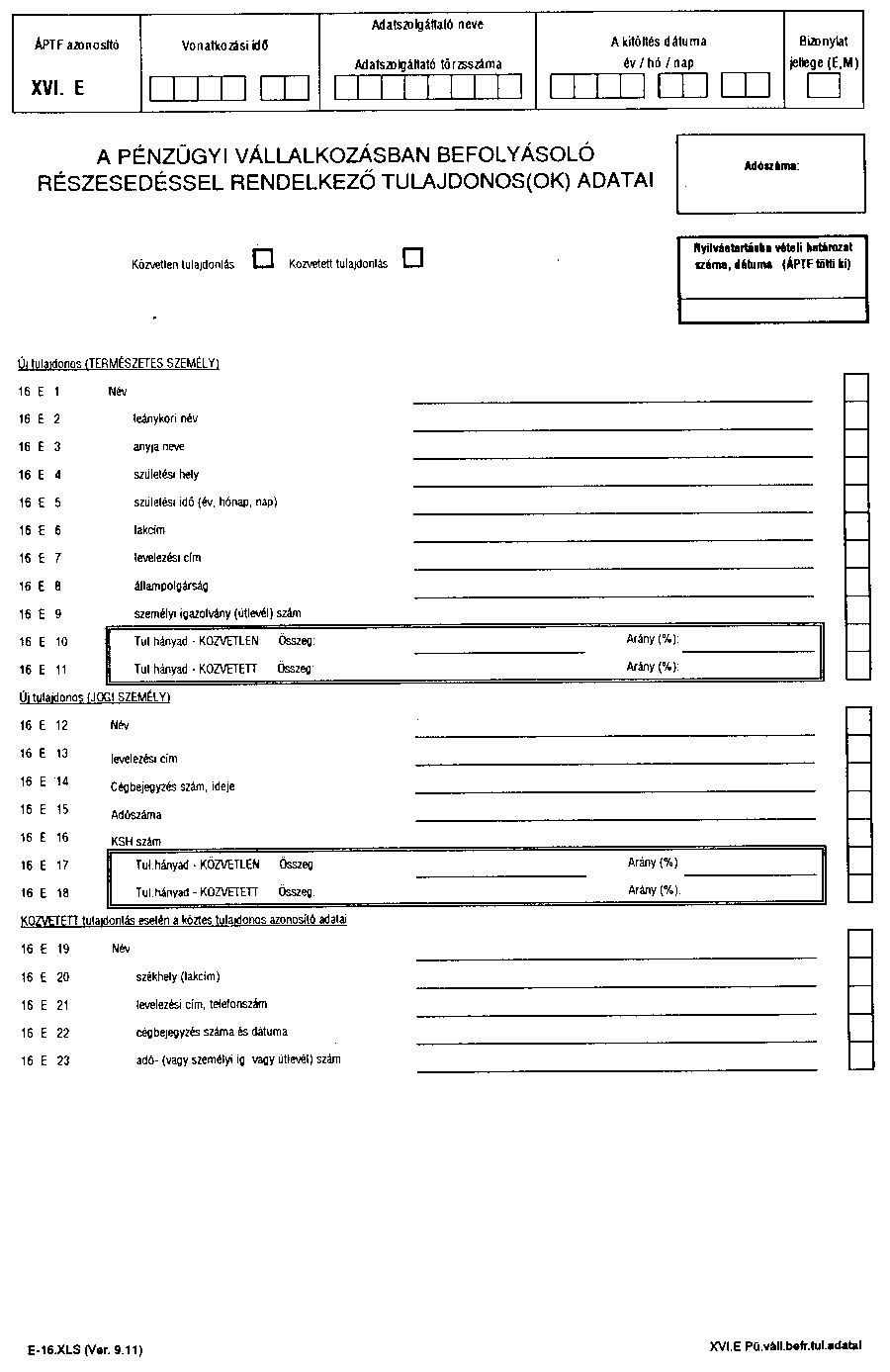

| XVI.E | A PÉNZÜGYI VÁLLALKOZÁSBAN BEFOLYÁSOLÓ RÉSZESEDÉSSEL RENDELKEZŐ TULAJDONOS(OK) ADATAI |

Az Időszakos jelentés táblázatai:

| XIV.B.1 | ÉVES TERV - MÓDOSÍTÁS |

| XV.I | A HITELINTÉZET HÁLÓZATI EGYSÉGÉNEK ALAPADATAI (változás) |

Engedélyezéshez, illetve nyilvántartáshoz

HITELINTÉZET ESETÉN

| XV.A | HITELINTÉZET ALAPADATAI |

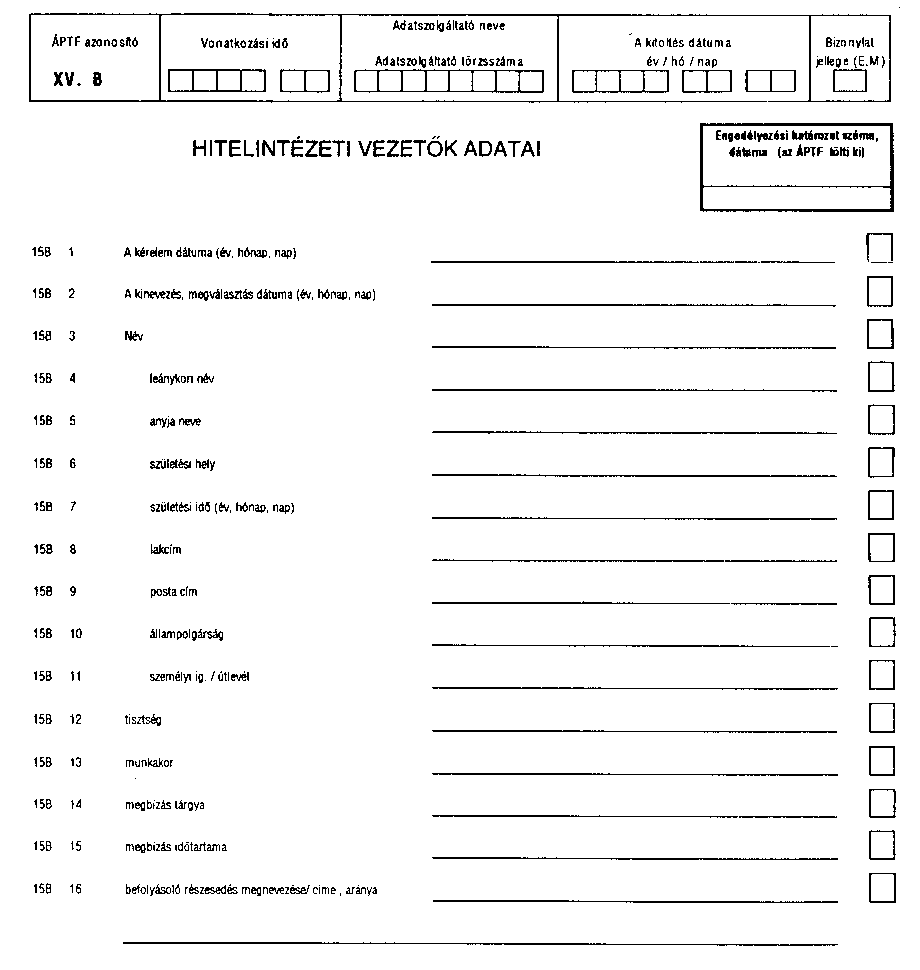

| XV.B | HITELINTÉZETI VEZETŐK ADATAI |

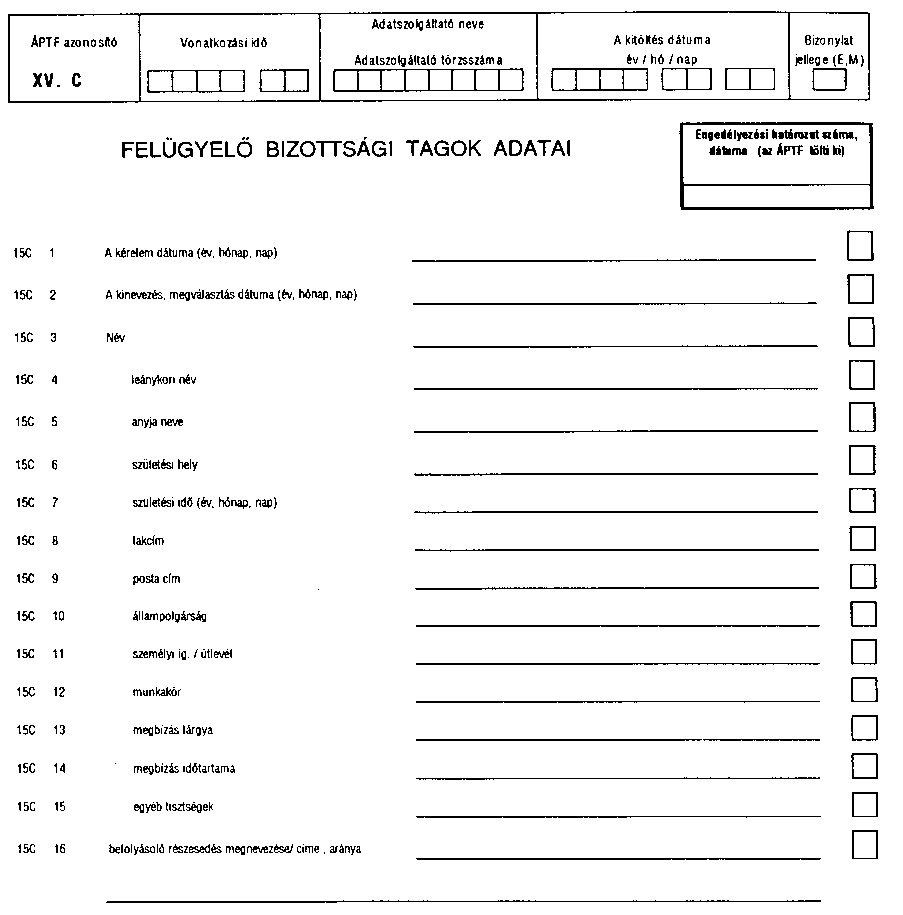

| XV.C | FELÜGYELŐ BIZOTTSÁGI TAGOK ADATAI |

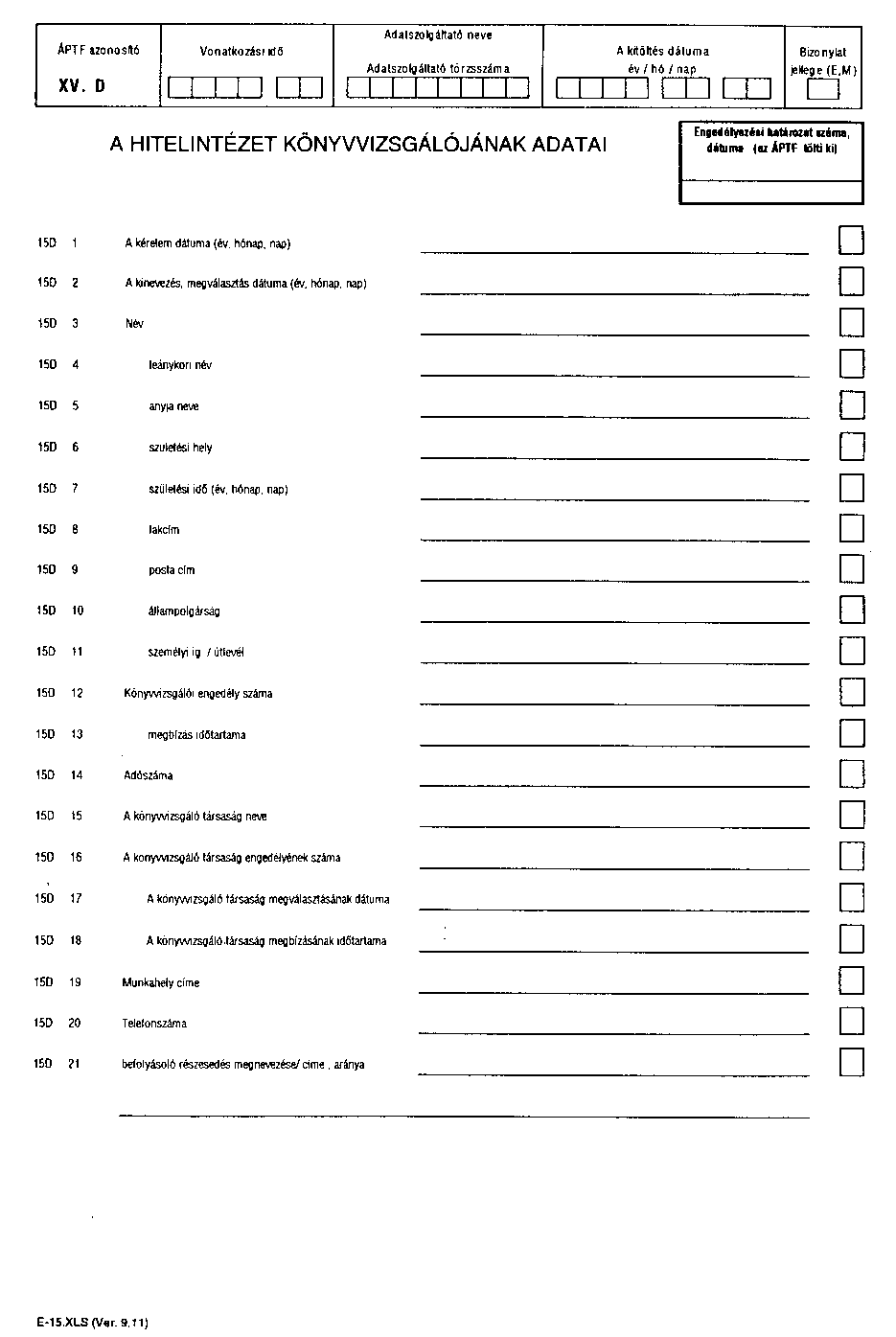

| XV.D | A HITELINTÉZET KÖNYVVIZSGÁLÓJÁNAK ADATAI |

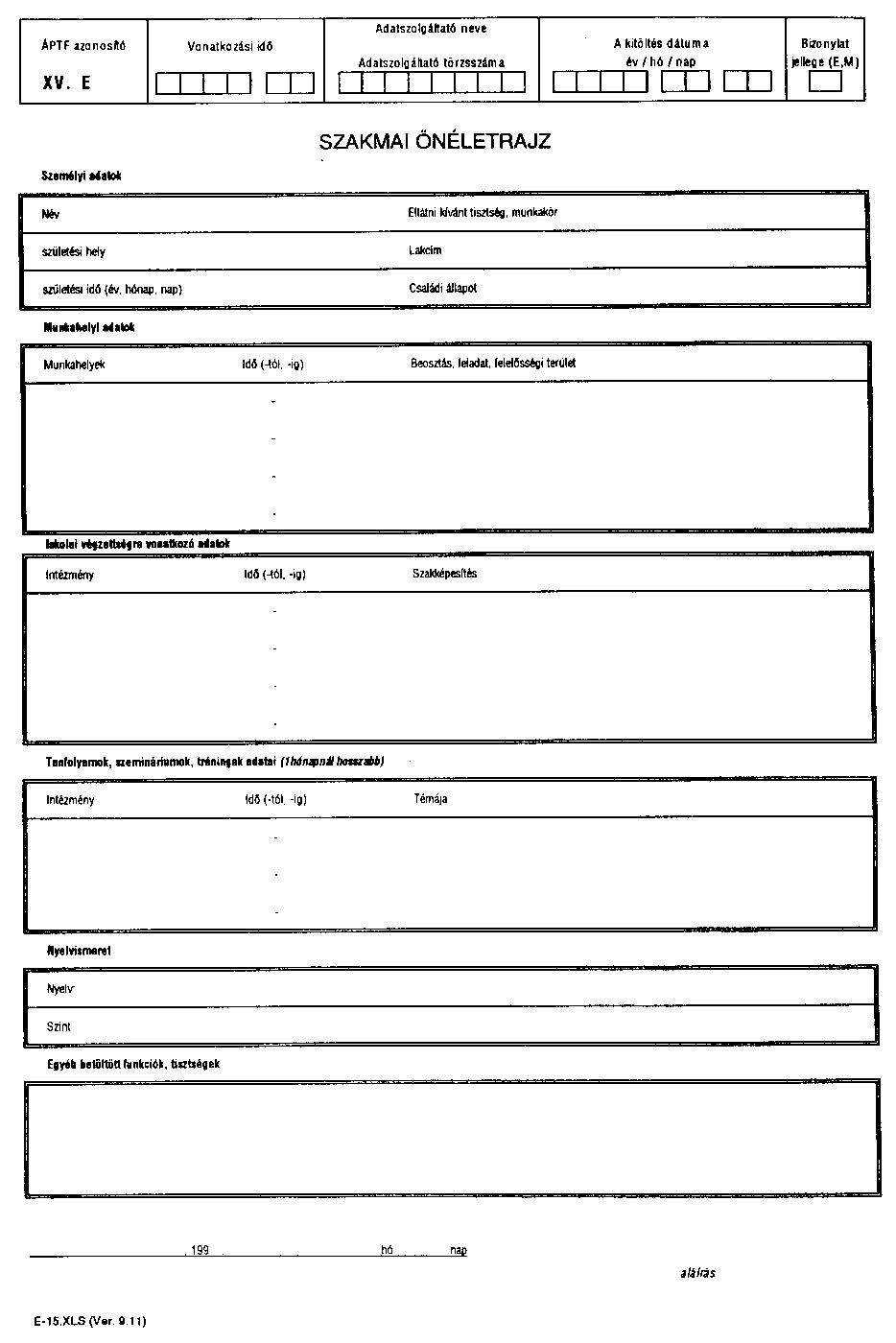

| XV.E | SZAKMAI ÖNÉLETRAJZ |

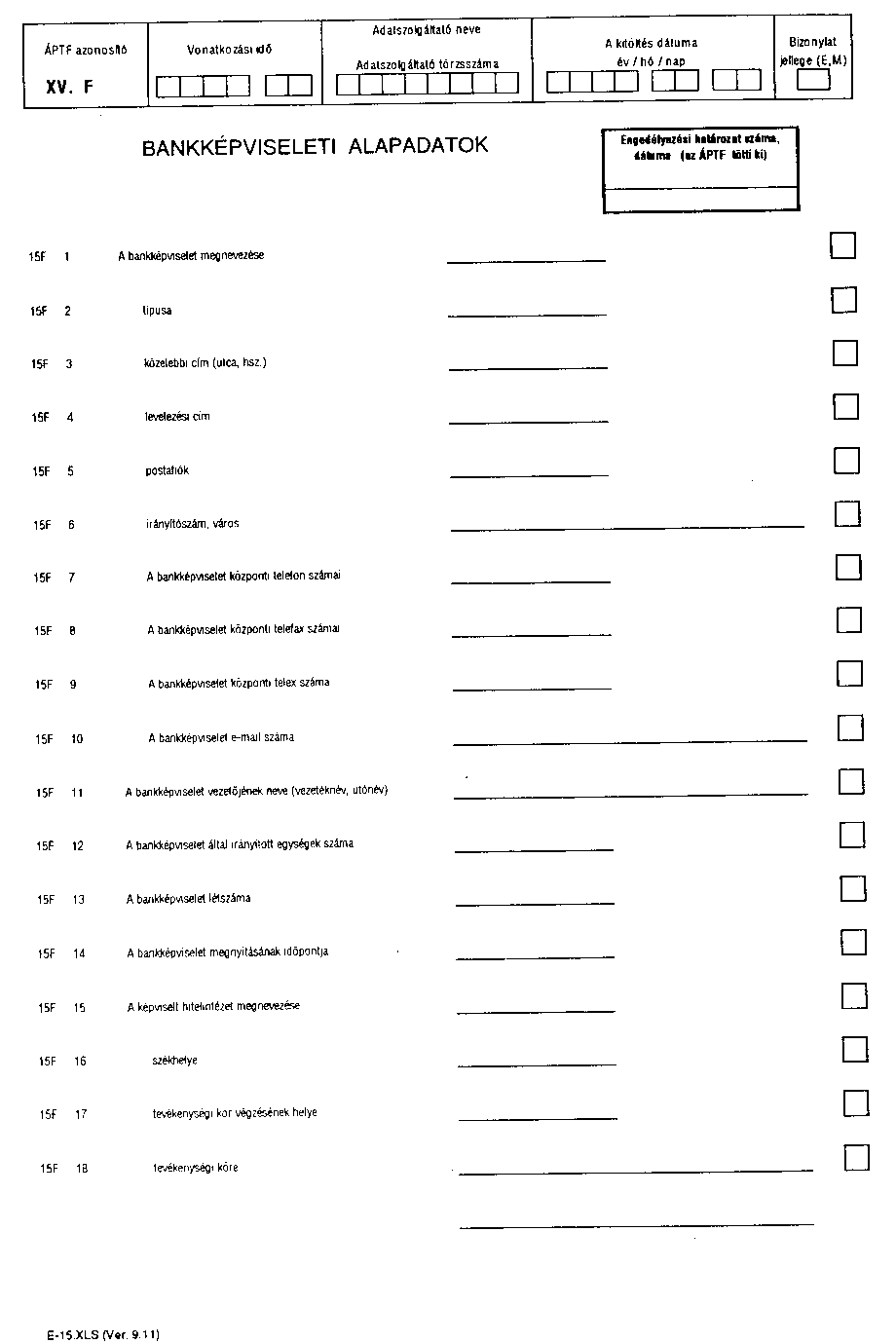

| XV.F | BANKKÉPVISELETI ALAPADATOK |

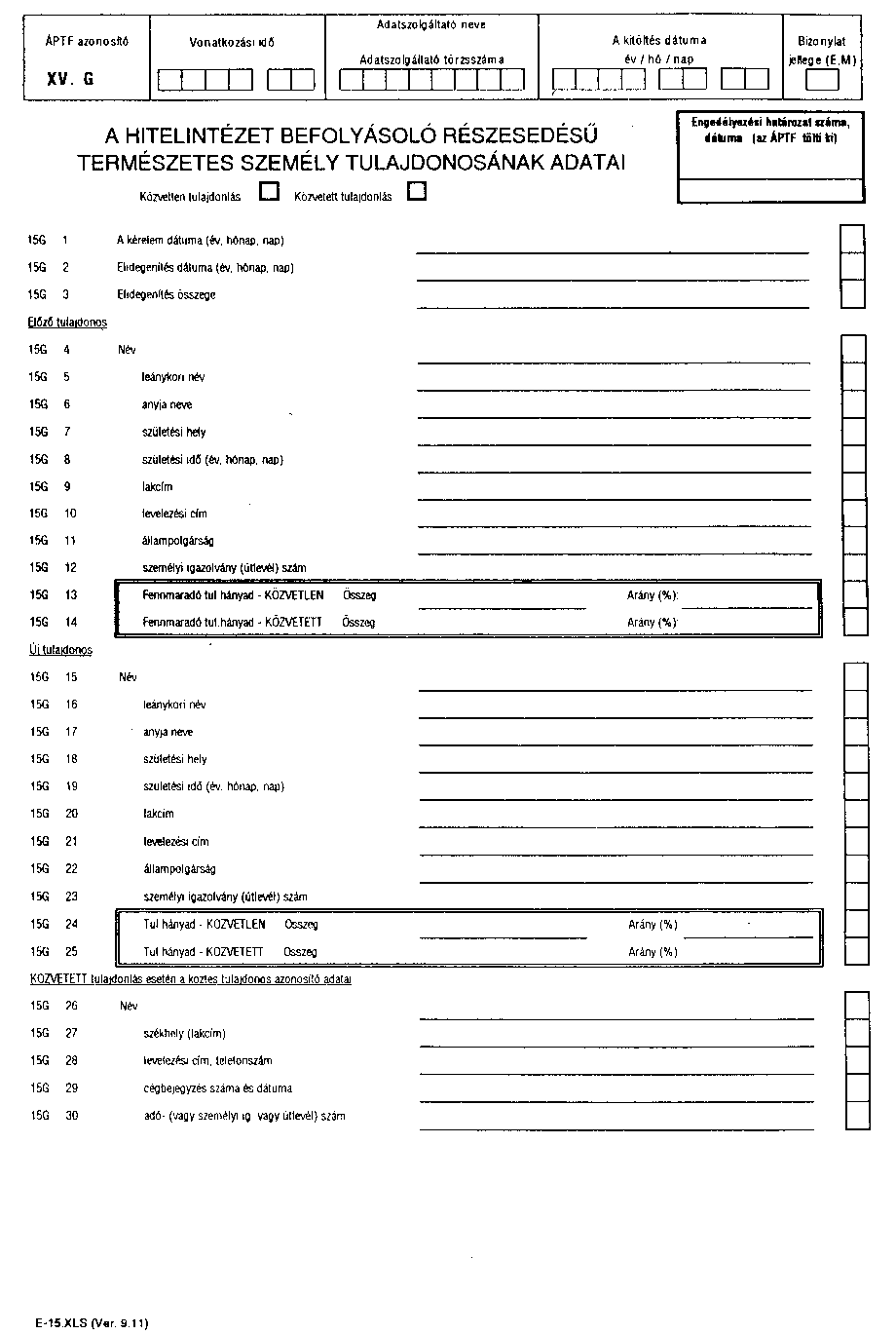

| XV.G | A HITELINTÉZET BEFOLYÁSOLÓ RÉSZESEDÉSŰ TERMÉSZETES SZEMÉLY TULAJDONOSÁNAK ADATAI |

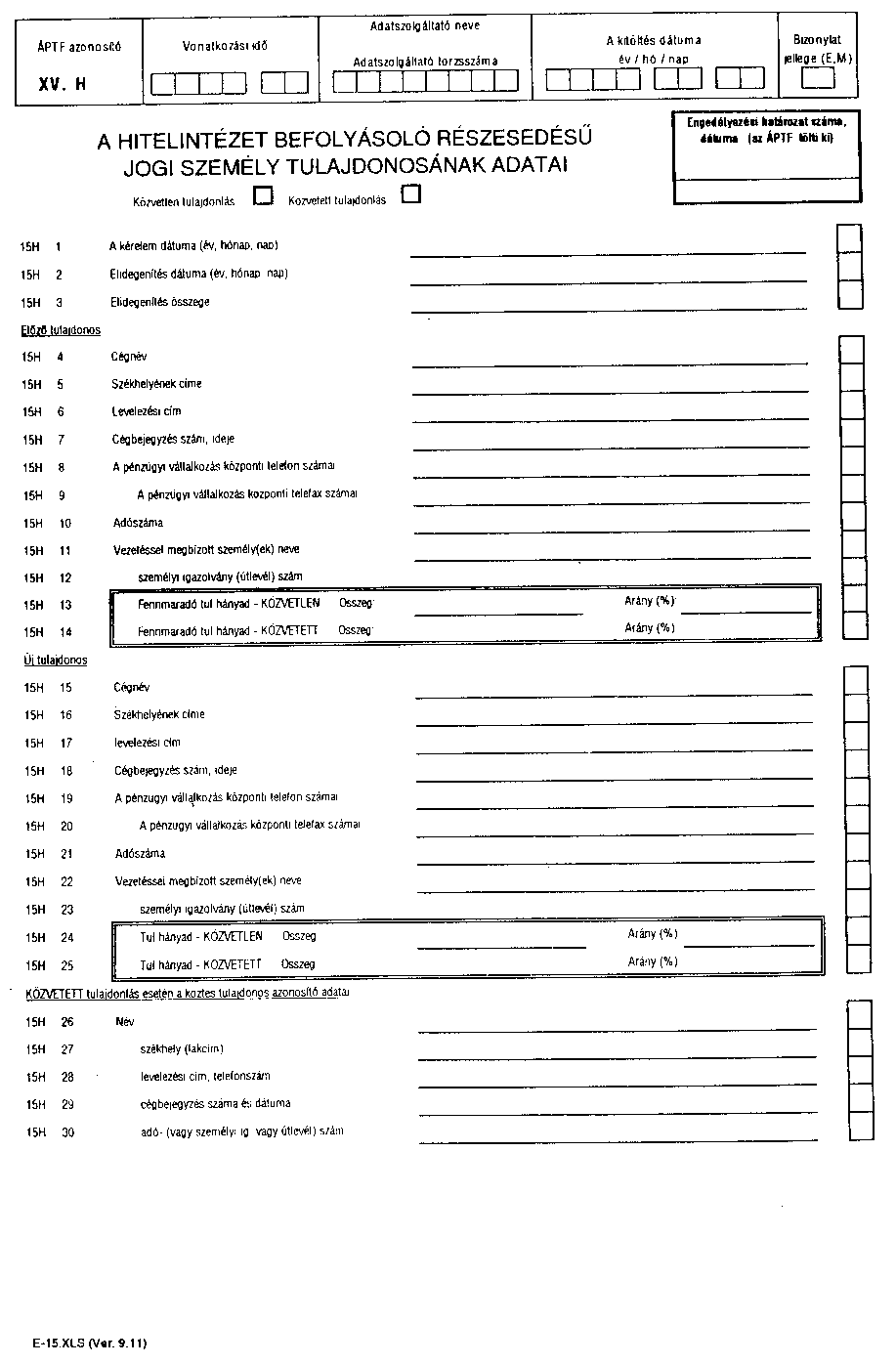

| XV.H | A HITELINTÉZET BEFOLYÁSOLÓ RÉSZESEDÉSŰ JOGI - SZEMÉLY TULAJDONOSÁNAK ADATAI |

| XV.I | A HITELINTÉZET HÁLÓZATI EGYSÉGÉNEK ALAPADATAI |

PÉNZÜGYI VÁLLALKOZÁS ESETÉN

| XVI.A | A PÉNZÜGYI VÁLLALKOZÁS ALAPADATAI |

| XVI.B | PÉNZÜGYI VÁLLALKOZÁS - VEZETŐ ÁLLÁSÚ SZEMÉLY ADATAI |

| XVI.C | PÉNZÜGYI VÁLLALKOZÁS ÜGYVEZETŐINEK ADATAI |

| XVI.D | A PÉNZÜGYI VÁLLALKOZÁS KÖNYVVIZSGÁLÓJÁNAK ADATAI |

| XVI.E | A PÉNZÜGYI VÁLLALKOZÁSBAN BEFOLYÁSOLÓ RÉSZESEDÉSSEL RENDELKEZŐ TULAJDONOS(OK) ADATAI |

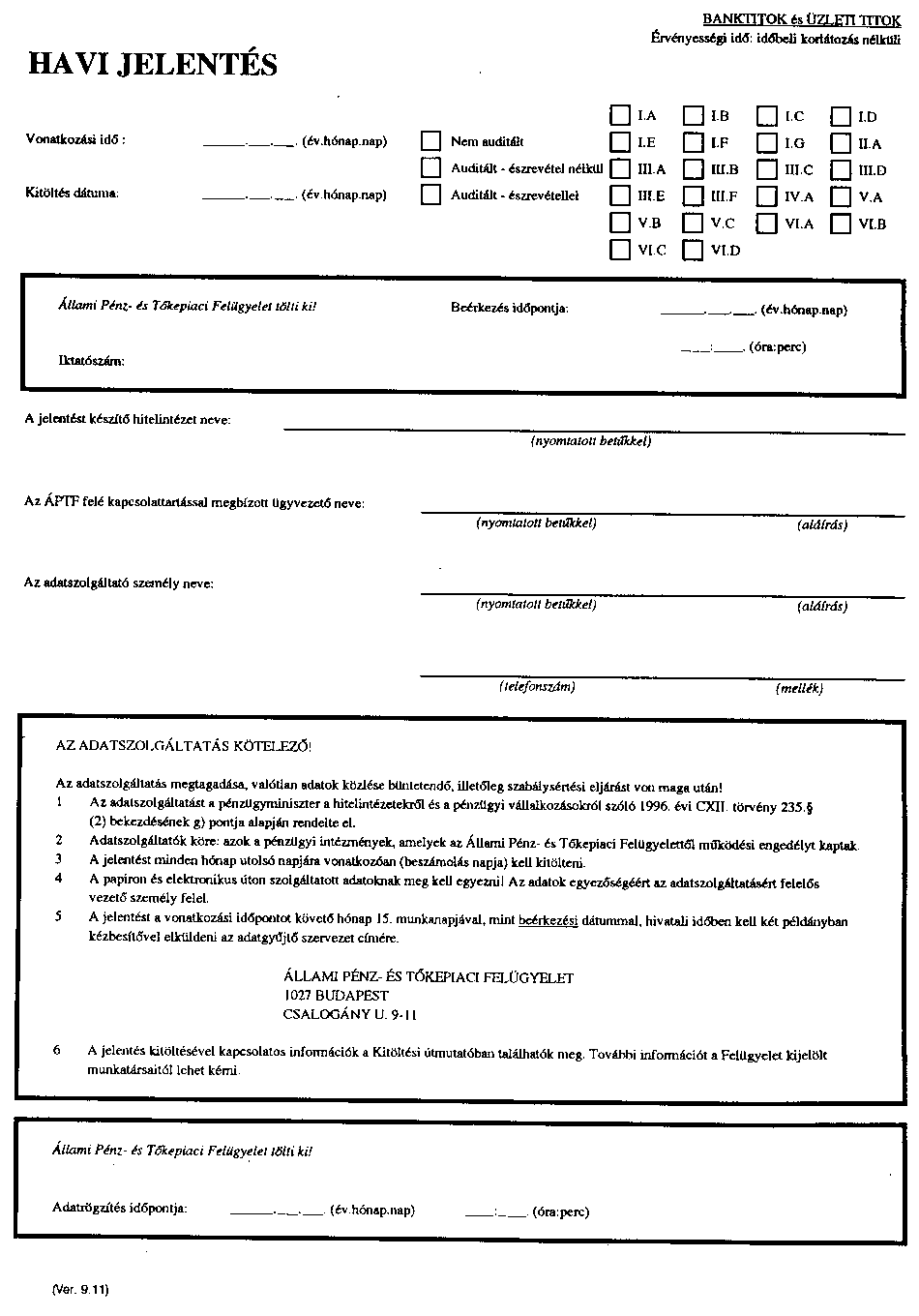

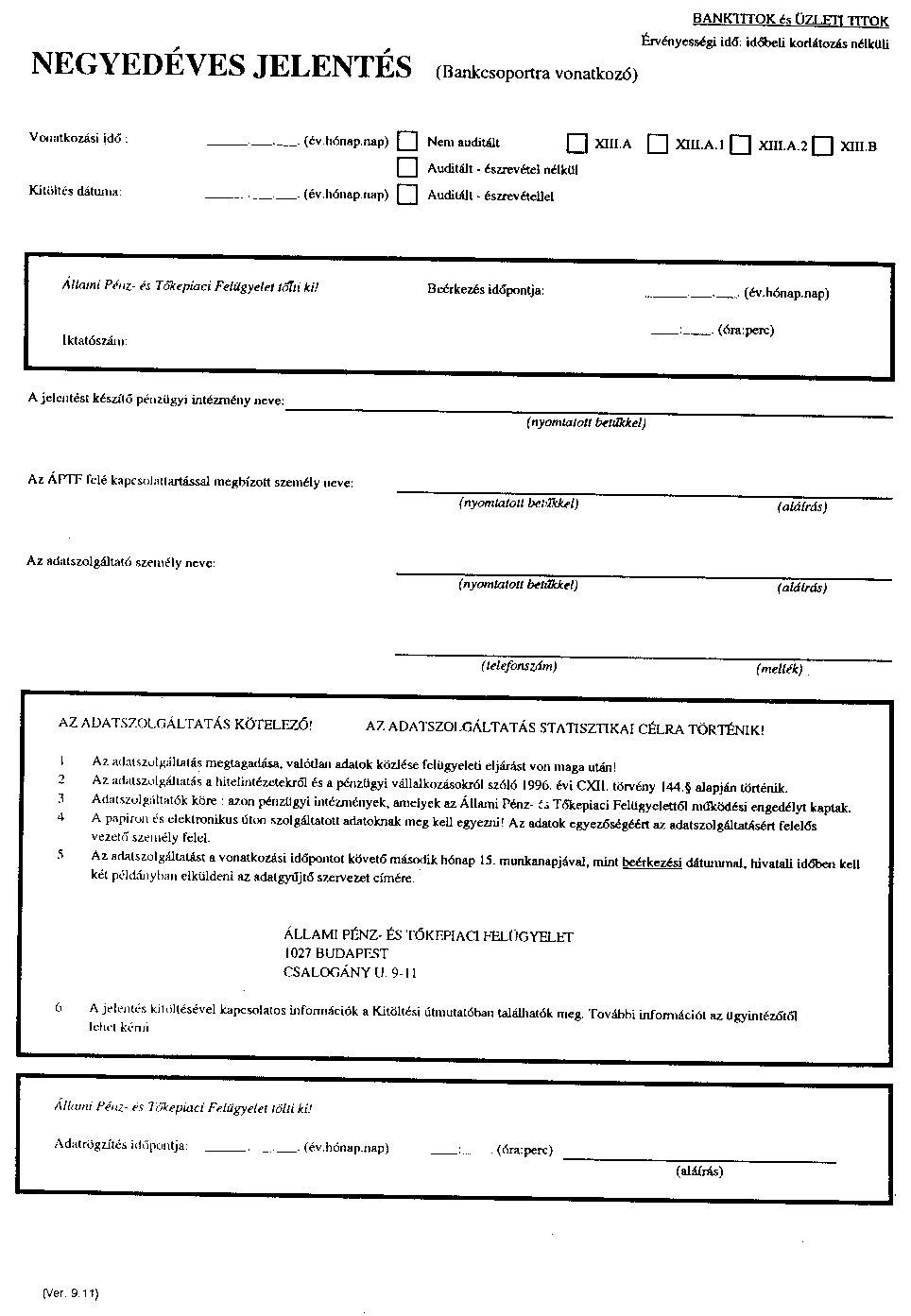

4. Az adatszolgáltatás formai követelményei

A Felügyeleti jelentések formáját, szerkezetét megváltoztatni nem lehet.

Az adatszolgáltatást minden esetben a megfelelő fedőlapokkal együtt - a havi, negyedéves, éves jelentést külön - összetűzve (vagy kötve, spirálozva stb.), a feltüntetett beosztású személyek aláírásával kettő példányban kell a Felügyelet részére benyújtani, de a jelentési kötelezettséget a közvetlen számítógépes feldolgozásra alkalmas módon - a Felügyelet előírása szerint mágneslemezen, illetve elektronikus úton (file-ban) - is teljesíteni kell. Az adatszolgáltatáshoz szükséges nyomtatványokat a pénzügyi intézmények maguk állítják elő.

Az elektronikus úton történő teljesítés módjára vonatkozó speciális előírásokról, információkról a pénzügyi intézmény felé a Felügyelet külön intézkedik.

A papíron és a mágneslemezen (floppy), illetve elektronikus úton szolgáltatott adatoknak meg kell egyezni. Az egyezőségért az adatszolgáltatásért felelős személy felel.

Az adatszolgáltatást a Felügyelet akkor tekinti teljesítettnek, ha a pénzügyi intézmény (beleértve a külföldi hitelintézet fióktelepét is) az időszaknak megfelelő teljes jelentést hiánytalanul beküldte.

Azoknál a tábláknál, illetve a speciális hitelintézeti adatokat rögzítő (pl. VI. táblák), amelyek csak a meghatározott pénzügyi intézményekre vonatkoznak, az adatszolgáltatásra nem kötelezett intézményeknek a táblá/k számánál "-" (negatív) jelet kell feltüntetni, annak jelölésére, hogy ott nem kell az intézménynek adatot szolgáltatni. (pl szövetkezeti hitelintézetek esetében a bankcsoporti XIII. adatszolgáltatás).

Az adatszolgáltatás során a Felügyelet részére megküldött jelentés/eke/t a fedőlappal el kell látni, amelyen "x"-szel meg kell jelölni a mellékelten megküldött táblaszámot. A hiányzó (meg nem küldött) táblákat a táblaszám kockában jelölni nem szabad.

Amennyiben valamelyik mellékleten (táblán) nincs jelentendő adat, azt "nemleges" felülírással kell ellátni és azzal együtt megküldeni a Felügyelet részére.

Abban az esetben, ha a Felügyelet megállapítja, hogy a pénzügyi intézmény adatszolgáltatása javításra szorul (pl. téves adatközlés és/vagy belső adatlapok közötti egyezőségek hiánya miatt) akkor a javított táblázatot a formai követelményeknek megfelelően (fedőlappal, aláírással, összetűzve) 2 munkanapon belül a Felügyelet részére 2 példányban meg kell küldeni abban az esetben is, ha azt a pénzügyi intézmény felügyelőjével szóban egyeztette.

Egy táblázatnak tekintendő/k az azonos római sorszámmal/betűvel ellátott adatlap/ok.

Javítás esetén (csak ekkor) x-szel meg kell jelölni a fedőlapon a javított táblá/k számát jelző kockákat, valamint a javított táblá/k jobb szélén a javított adato/ka/t. A javítást papíron és file-ban is meg kell küldeni.

A módosított (és a tábla fejrészében "M"-mel jelölt) táblákban a javított adatokhoz tartozó minden sort (beleértve az összegző sorokat is) a módosított adat oszlopban - az elektronikus adatbázis javításának megfelelően - "M"-mel kell megjelölni. A file-ban küldött módosításnál a teljes jelentést (a javított táblát) kell megküldeni.

Abban az esetben, ha a pénzügyi intézmény önellenőrzési vagy belső ellenőrzési stb. tevékenysége folytán derül ki, hogy a pénzügyi intézmény nyilvántartása alapján szolgáltatott adatok korrekcióra szorulnak, akkor a módosítást visszamenőleg attól a hónaptól (negyedévtől) kezdve kell végrehajtani, amelyben az adat módosításra szorul. A hibafeltárásra vonatkozó jegyzőkönyvet, dokumentumot a jelentéshez mellékelni kell.

Az auditált jelentések megküldésével egyidőben (ld. később), amennyiben a Hpt. előírásainak betartása miatt az addig kitöltött tárgyévi havi és negyedéves jelentések a hitelintézet megítélése szerint módosításra szorulnak, úgy a módosított táblázatokat a Felügyelet részére meg kell küldeni.

Az egységes nyilvántartásba vételi eljárás érdekében az engedélyezési, illetve nyilvántartásba vételi eljáráshoz az alapadatokat részletező formalizált táblákat is meg kell (2 példányban) küldeni.

A jelentő táblák szélén - az azonosítást és a számítógépes feldolgozást elősegítő - ÁPTF sorkód első kettő (szám és betű) jele a táblahivatkozást, a harmadik szám (vagy betű) a főbb csoporto/ka/t, a negyedik szám (vagy betű) az alcsoporto/ka/t, a további szám (vagy betű) jelek az alcsoporthoz, vagy azon belül az egyes csoport/ok/hoz tartozó bontást, részletezést jelenti.

A Mérleg azon eszköz és forrás tételeinél, ahol a lejáratok szerint is csoportosítás történt, az utolsó betűjelnél az "1" jelzés a rövid lejáratú, a "2" jelzés a hosszú lejáratú tételekre utal.

5. Az adatszolgáltatás tartalmi követelményei

Az érvényes számviteli jogszabályok szerint a pénzügyi intézménynek saját magának kell az adatgyűjtését, analitikáját, nyilvántartását megszervezni és gondoskodni arról, hogy az egyes táblákba csak bizonylattal alátámasztott és a pénzügyi intézmény nyilvántartásaiban rögzített gazdasági eseményekről kerüljön be adat.

Biztosítani kell, hogy a pénzügyi intézmény működését szolgáló belső szabályzatok, előírások, az ügyletekre vonatkozó dokumentációk, szerződések, a jogszabály által előírt szabályok, valamint a számviteli és egyéb nyilvántartás, adatszolgáltatás magyar nyelven rendelkezésre álljon, hogy a belső, illetve a felügyeleti ellenőrzés egyértelműen végrehajtható legyen.

Az MNB-vel közösen kialakított adatszolgáltatás - Felügyeleti Mérleg I.A Eszközök és I.B Források, II. A. és B Eredménykimutatás és az egyéb adatokat részletező I. C, D, F, G táblák - év közben a jegybanki igények miatt módosulhatnak. Ezek a - Felügyelettel egyeztetett - változások az MNB által kiadott és a hitelintézeteknek megküldött érvényes Útmutató módosításában szerepelnek.

A kétféle adatszolgáltatás elkerülése és a egységes adatbázis folyamatosságának biztosítása érdekében figyelembe kell venni az adatszolgáltatásnál az MNB-vel közösen kialakított módosításokat is.

A pénzügyi intézménynek rendelkezésére kell állnia azoknak a nyilvántartásoknak, információknak, nyilatkozatoknak, amelyekből megállapíthatók a pénzügyi intézménnyel kapcsolatban álló vezető személyek (beleértve a könyvvizsgálót is), ezek közeli hozzátartozójuk, valamint a velük kapcsolatos vállalkozások annak érdekében, hogy a Hpt. előírásainak betartása figyelemmel kisérhető legyen.

A Hpt. által előírt - külön nyilvántartáshoz kötött, illetve elkülönítetten kezelt - korlátok alóli kivételek esetében csak azokat az eszközöket, tételeket, ügyleteket lehet az adatszolgáltatás megfelelő helyén figyelembe venni, amelyekre vonatkozóan a külön nyilvántartás, az elkülönített kezelés (a főkönyvi analitikában, vagy a "0" nyilvántartási számlák között) - a hitelintézeteknél rendelkezésre áll.

A Függelékben szerepelnek, illetve kerülnek részletezésre azok a kötelező egyezőségek, amelyeknek teljesülni kell. A kötelező egyezőségek egyrészt a számszaki, másrészt a tartalmi, illetve a Hpt. előírásaihoz szükséges összefüggéseket tartalmazzák, amelyeknek meg kell felelni.

A hitelintézeteknél az adatokat millió forintra kerekítve kell megadni, kivéve a "Belső hitel" részletezésére szolgáló tábla adatait, ahol az adatokat ezer forintban kell megadni.

A szövetkezeti formában működő hitelintézetek, valamint a pénzügyi vállalkozások jelentéseiben ezer forintra kerekítve szerepelnek az adatok.

A súlyozott, illetve a szorzott értékek kiszámításánál - a kerekítés általános szabálya szerint - a kapott értékeket 0,5-től felfelé (0,49-től lefelé) kell kerekíteni.

Az adatszolgáltatás (pl. a mérleg minden sora) forint, illetve deviza, valamint összesen oszlopokat tartalmaz. Az egyes sorokban a külföldi pénznemben fennálló (valuta vagy deviza) követelések, illetve kötelezettségek - a mérlegnél előírt árfolyam/ok/on - forintra átszámított összegét kell a devizaoszlopban szerepeltetni. A konvertibilis és nem konvertibilis forintban fennálló követeléseket és kötelezettségeket a forint oszlopban kell kimutatni, hasonlóan a devizával kapcsolatos, de forintban fennálló állományokhoz.

A devizában végzett műveleteknél a deviza átszámítását a hó utolsó napján érvényes, MNB által közzétett hivatalos devizaárfolyamon, illetve az MNB által nem jegyzett deviza esetében a számviteli szabályok szerinti devizaárfolyamon kell elvégezni.

Az egységes értelmezés érdekében az adatszolgáltatásnál belföldinek tekintendők a rezidensek, külföldinek a nem-rezidensek az MNB által meghatározottak szerint.

Azokon az adatszolgáltatási helyeken, ahol a külföldi országokat kóddal kell jelölni, ott az MNB által is használt két betűjeles ISO kódot kell alkalmazni. (A országkódok alkalmazásának teljes körűnek, egyértelműnek és beazonosíthatónak kell lenni.)

Az egyes főbb (eszköz- és forrás-) csoport részletezésének alapelve, így az alcsoportok összeállításának is, hogy külön csoportot alkotnak

- a központi költségvetés (magyar állam),

- a költségvetési szektor és egyéb kiemelt intézmények (ideértve a központi és nem központi költségvetési, a nem nyereségérdekeltségű és a hasonló jellegű intézményeket, önkormányzatokat stb.)

- a jegybank (Magyar Nemzeti Bank),

- a Hpt. szerint meghatározott hitelintézetek,

- a pénzügyi-, valamint a befektetési vállalkozások és biztosító Rt-k, ideértve egyes esetekben a speciális pénz- és tőkepiaci intézményeket,

- jogi személyiségű vállalkozók,

- (esetenként külön) a kisvállalkozók, és a

- lakosság.

Ahol az ügyfél nevét fel kell tüntetni a jelentésben, ott a megnevezés oszlopban az ügyfél teljes nevét meg kell adni. A Törzsszámnál az ügyfél adószámának első nyolc számjegyét kell beírni.

Kisvállalkozók, a jogi személyiséggel nem rendelkező vállalkozások esetében is be kell írni az adószám első nyolc számjegyét a Törzsszám oszlopba.

Magánszemély (lakossági ügyfél) esetében a jelentésben a megnevezés oszlopban az ügyfél teljes neve mellett az anyja nevét is fel kell tüntetni, a Törzsszámnál a születési időpontot kell megadni.

Az olyan magánszemélyek esetében, akik az adott ügylet jellege következtében azonosítatlanok (pl. a záloghitelezésnél anonim ügyfelek), a megnevezéshez "Ismeretlen név" megjegyzést, a törzsszámhoz "S" betűjelet kell beírni.

A nem ismert vállalkozásokat "azonosítatlan szervezet" néven 90000025 törzsszámmal kell jelenteni.

Külföldiek esetén a név mellett fel kell tüntetni az ügyfél székhelyét is és a Törzsszám oszlopba "8" számjelet.

Az "Ág" oszlopba belföldi ügyfelek esetében a statisztikai TEÁOR számjel helyett az V. rész TEÁOR-Betűjelek cím alatt meghatározott betűjelet kell feltüntetni. Külföldi vállalkozásnál azt a betűjelet kell alkalmazni, amelyik tevékenységi körbe tartozik - a hitelintézet ismeretei szerint - az adott vállalkozás. (Pl. 65 pénzügyi tevékenység Ág betűjele "J".).[1]

Abban az esetben, ha az ügyfél többféle - különböző TEÁOR-csoport alá tartozó - tevékenységet folytat, akkor az alaptevékenység szerinti besorolást kell alkalmazni.

Magánszemély (lakossági ügyfél) esetében, illetve, ha a külföldi vállalkozás tevékenységi köre (ágazata) nem meghatározható, akkor az "Ág" oszlopba "NN" jelet kell írni.

A jelentőtáblák kitöltésénél figyelni kell arra, hogy háromféle minősítést kell alkalmazni, amelyek kölcsönhatásban vannak egymással, de mást-mást jelentenek és más-más a céljuk is: Ezek a következők.

- Az eszközök súlyozása ország- (illetve partner-) és ügylettípusonként.

- Kockázatok minősítése és céltartalékképzés.

- Adósminősítés a hitelintézet által kialakított szabályzat alapján.

A Mérlegen kívüli tételeknél, ha az adott garancia beváltására sor kerül, akkor a beváltástól kezdődően a garancia összegét az ügyféllel szembeni követelésként kell nyilvántartani, ennek megfelelően a mérlegen kívüli tétel mérlegtétellé alakul át - nem a nyújtás, hanem - a beváltás napján.

A kapott garancia a követelés fedezetéül szolgál. Beváltása azt jelenti, hogy vagy az ügyféltől, vagy a garantőrtől a hitelintézet hozzájut a követeléséhez. A kapott garanciához kapcsolódó követelésnek az adatszolgáltató hitelintézet Mérlegében már a beváltás előtt kell szerepelni.

A jelentő táblák fejlécén találhatók a különböző azonosító adatok, amelyek kitöltése értelemszerű.

A bizonylat jellegénél lévő kocka kitöltésénél "E" betűt kell beírni az eredeti bizonylat esetén, és "M" betűt, ha a kitöltött és megküldött tábla módosított.

Egyes jelentésformátumokon (táblákon) feltüntetett - a számítástechnikai egyeztetés részére szükséges - "Technikai összesen" sort úgy kell kitölteni, hogy az állományi oszlopokban feltüntetett számadatok összege szerepeljen.

6. Az adatszolgáltatás határideje

Az alábbi határidők minden esetben a beérkezésre és nem a postázásra vonatkoznak!

Nem auditált jelentések

A Havi jelentést a beszámolás napját követő hónap 15. munkanapjáig kell a Felügyelet részére megküldeni, kivéve abban a hónapban, amikor a hitelintézet Negyedéves jelentést is készít.

A Havi jelentések közül csak egyes hitelintézetekre (külföldi hitelintézet fióktelepére, lakástakarékpénztárakra, jelzálog-hitelintézetre) vonatkozó és speciális (VI. jelzésű) adatszolgáltatási táblákat csak az érintett hitelintézeteknek kell a Felügyelet részére megküldeni.

A szövetkezeti hitelintézeteknek - az MNB-vel közös és részükre is megküldött - I.A.-G., és II.A, valamint a III.A.-F., illetve az V.A-B táblákat havonta, a többi táblát negyedévente kell megküldeni a Felügyelet részére. Az V.C, IX.B, XIII.A-.B táblákat csak abban az esetben kell kitölteni és megküldeni, ha az azokban foglaltak vonatkoznak a szövetkezeti hitelintézetekre.

A devizajogosítvánnyal rendelkező hitelintézetek a hónap utolsó munkanapjára vonatkozó a hitelintézet devizahelyzetének változásáról szóló operatív napi jelentést az MNB előírása szerint köteles a Felügyeletnek megküldeni.

A pénzügyi vállalkozások - a XII. táblákon szereplő - jelentéseiket negyedévente kötelesek a Felügyelet részére megküldeni.

A pénzügyi intézményeknek a Negyedéves jelentést, beleértve a szöveges értékelést (XIVA) is - a hitelintézetek a Havi jelentéssel együtt - kell a beszámolás napját követő hónap 20. munkanapjáig benyújtani.

A negyedéves jelentéseknél a Havi jelentés mérlegadataiban, illetve a minősítési táblákban az eszközminősítés alapján végrehajtott kockázati céltartalékképzés összegének is meg kell jelennie.

A december 31-ről szóló - előzetes - Havi jelentések közül a mérleg adatok, az eredménykimutatás, a tájékoztató adatok tábláit - az MNB részére is megküldött adatszolgáltatással azonosan - a januári teljesítést követően (a közgyűlés előtt egyszer) legkésőbb március 31-ig a módosított adattartalommal meg kell küldeni a Felügyelet részére.

Az Évenkénti jelentéseket - az éves auditált eredménykimutatás kivételével - a IV negyedévi jelentésekkel együtt kell benyújtani beleértve a hitelintézet alapadataira vonatkozó táblát is. Ezzel a jelentéssel együtt kell a hitelintézetnek az év végi állapotnak megfelelően a vezető állású személyek névsorát tisztségenként csoportosítva (igazgatósági tagok, felügyelő bizottsági tagok, ügyvezetők) megküldeni. A vezetőkre vonatkozó adatokat csak abban az esetben kell részletezni, ha az egyén személyi adataiban változás történt.

A pénzügyi vállalkozásnak a vezető állású személyre vonatkozó - december 31-ei állapotnak megfelelő - adatokat január 20-áig kell megküldeni a Felügyelet részére.

Az engedélyezési, illetőleg a nyilvántartásba vételi eljáráshoz szükséges adatokat tartalmazó (formalizált) jelentéseket - az egységes nyilvántartás érdekében - a kérelem benyújtásával egyidejűleg 2 példányban kell megküldeni a Felügyelet részére.

Az időszakos jelentéseket az Állami Pénz- és Tőkepiaci Felügyelet elnökének előírása szerinti határidőre és gyakorisággal kell teljesíteni.

Auditált jelentés

A hitelintézetnek az éves rendes közgyűlését követően 15 munkanapon belül, a közgyűlés által jóváhagyott, az éves beszámolóval megegyező, auditált adatokkal kell megküldenie a Havi, Negyedéves és Évenkénti jelentéseket.

A Évenkénti jelentések közül - az auditált eredménykimutatás kivételével - csak azokat kell ismételten megküldeni, amelyek az előzetesen (a decemberi adatokkal együtt) megküldött jelentéstől eltérnek.

Az auditált éves beszámoló mérlegadatai és az eredménykimutatás a közgyűlést követő 15. munkanapon belül a könyvvizsgálói külön jelentéssel együtt küldendő meg.

A pénzügyi vállalkozás az éves beszámolót - a külön jogszabályban meghatározottak szerinti könyvvizsgálói záradékkal - az elfogadást (pl. tag-, vagy közgyűlést) követő 15. munkanapon belül megküldi a Felügyeletnek.

Az "Auditált - Észrevétel nélkül" rovatot kell "x"-szel jelölni, ha a könyvvizsgáló elfogadja az éves beszámolót.

Az "Auditált - Észrevétellel" rovatba akkor kell az "x" jelet tenni, ha a könyvvizsgáló az éves mérlegbeszámolót korlátozó záradékkal látja el, vagy csak megjegyzéssel, észrevétellel fogadja el.

7. A hitelintézetekről és pénzügyi vállalkozásokról szóló törvényben előírt adatszolgáltatás

A Hpt-ben előírt adatszolgáltatással kapcsolatos információkat a Kitöltési Útmutató, illetve az egyes engedélyezési eljáráshoz, nyilvántartásba vételhez a formanyomtatványokat az "Időszakos jelentés" című rész tartalmazza, de a felügyeleti adatszolgáltatás (jelentés) egyéb táblái, nyomtatványai is felhasználhatók. A már bejelentett adatokban bekövetkezett változásokat a módosított sorok végén "x"-el kell jelezni.

A rendszeres (havi, negyedévi) adatszolgáltatási kötelezettség nem mentesíti a hitelintézetet a Hpt -ben meghatározott - a Felügyelet részére történő - egyéb jelentési kötelezettsége alól.

8. Adatvédelem

A szolgáltatott adatok banktitkot, illetve üzleti titkot tartalmaznak! A bank-, illetve üzleti titok megsértését a Btk. bünteti! Az adatszolgáltatás teljes folyamatában a titokvédelemre vonatkozó jogszabályokat be kell tartani, ezért az adatszolgáltatást csak kézbesítővel lehet elküldeni a Felügyelet részére.

9. Az MNB részére történő adatszolgáltatás

A Felügyeleti jelentés külön meghatározott részét - beleértve az egyes jelentéseknél végrehajtott módosításokat is - minden esetben egy példányban a Magyar Nemzeti Bank Statisztikai Főosztályának is meg kell küldeni, az MNB által kért módon.

Az MNB részére az I.A-G, és II.A táblákat és módosításaikat csak egyszer - a részükre közvetlenül szolgáltatott jelentéseken keresztül - kell megküldeni.

10. Konszolidált adatszolgáltatás

A számvitelileg konszolidált adatszolgáltatást az érvényben lévő jogszabályok alapján kell elkészíteni.

Az ÁPTF részére a konszolidált jelentéseket az auditált adatokkal évente meg kell küldeni a Hpt-ben meghatározott határidőre. Ilyen esetben a konszolidálásra kötelezett hitelintézet két jelentést szolgáltat, egyet a saját, egyet pedig a konszolidált kimutatásai alapján.

11. Összevont felügyeleti, bankcsoporti adatszolgáltatás

Az összevont alapú, illetve bankcsoporti felügyeleti ellenőrzéshez szükséges jelentéseket negyedévenként, a beszámolás napját követő második hónap 15. napjáig kell megküldeni a Felügyelet részére.

12. A szavatoló tőkével kapcsolatos adatszolgáltatás

A Hpt. szavatoló tőkéhez viszonyítva mérhető előírásai betartásánál a nem helyszíni ellenőrzés során a Felügyelet egyrészt a havi (negyedévi), másrészt az auditált mérleg szerinti szavatoló tőkét veszi figyelembe, szem előtt tartva a Hpt. 76.§-ában foglaltakat.

Az előírásoknak megfelelően év közben a havi (negyedévi), illetve a nem auditált év végi szavatoló tőke számításánál pozitív összegű eredményt figyelembe venni nem lehet, azonban a negatív eredményt (veszteséget) számításba kell venni!

A szavatoló tőke módosulása (pl. jegyzett tőke emelése vagy csökkentése, alárendelt kölcsöntőke juttatás, tőke-, illetve eredménytartalék átadása-átvétele, -képzése stb.) esetén a következő bizonylatokat, iratokat haladéktalanul meg kell küldeni:

a) a tőke emeléséről, csökkentéséről szóló közgyűlési és/vagy alapítói, igazgatósági határozat (jegyzőkönyvi) másolata,

b) az alárendelt (beleértve a kiegészítő alárendelt) kölcsöntőke juttatásról szóló szerződés, illetve módosításának másolata,

c) a tőkebefizetés tényét igazoló bizonylat/ok (átutalás) másolata, amelyből a jogcím is egyértelműen megállapítható,

d) a hitelintézeti auditor nyilatkozata a tőkejuttatás, -módosulás megvalósulásáról, a hitelintézet számláján, könyvvitelében való megjelenésről, a szavatoló tőke számításának helyességéről,

e) a jegyzett tőke emeléséről, csökkentéséről szóló jegyzőkönyv (határozat) Cégbírósághoz történő benyújtásának igazolása (másolatban), illetve a Cégbírósági bejegyzés másolata,

f) az idegen nyelven kötött szerződésnek, jegyzőkönyvnek a magyar nyelvű hiteles fordítása

g) a szavatoló tőke módosulásával kapcsolatban az új adatok (szavatoló tőke, illetve tőkemegfelelési mutató) megállapítására vonatkozó számításokat.

A szavatoló tőke számításánál a változásokat, illetve a jegyzett tőke módosulását - a Hpt. és a számviteli előírásoknak megfelelően - csak a pénzügyi realizálás és a megfelelő dokumentumok egyidejű rendelkezésre állásától lehet figyelembe venni!

Ha a közgyűlés (alapító) a jegyzett tőke csökkentéséről dönt, a tőke leszállításának értékét a döntést követő naptól a szavatoló tőke számításánál már figyelembe kell venni, függetlenül attól, hogy a Cégbíróságra a jegyzett tőke leszállítására vonatkozó jegyzőkönyvet, alapszabály-módosítást benyújtották-e, vagy sem.

A szövetkezeti formában működő hitelintézeteknél jegyzett tőke elemek (részjegy, vagyoni hozzájárulás stb.), vagy az FM Jegyzett tőke sorában, vagy a részletező sorokban, de csak egyszer szerepelhetnek. A részjegy-tulajdonosok által visszaszolgáltatott részjegyek nem szerepelhetnek a részjegy-állományban.

Az alárendelt kölcsöntőke juttatásnál a Hpt. 5. számú melléklete 2. pont d) alpontja szerint meghatározott esetben a visszafizetési időpontot megelőző öt év során a csökkentést évente egy alkalommal a szerződés szerinti lejárat időpontjának megfelelő napon az eredeti tőkeösszeg 20%-ával csökkentett összegben kell számításba venni.

A jelentéseket úgy kell kitölteni, hogy megállapítható legyen minden hónapban az aktuális, illetve az auditált szavatoló tőke értéke, amelyet a tendenciák vizsgálatához, a törvényi előírások betartásának ellenőrzéséhez, valamint az intézkedések meghozatalához használ a Felügyelet.

13. Rövidítések

A kitöltési útmutatóban használt kifejezéseket - külön magyarázat hiányában - a hitelintézetekről és a pénzügyi vállalkozásokról, valamint a számvitelről szóló jogszabályoknak megfelelően kell érteni.

Az alábbiakban közölt rövidítések az adatszolgáltatásra vonatkozó táblázatokra, valamint a kitöltési útmutatóra érvényesek.

ÁHT (államháztartás): A Felügyeleti mérlegben az ÁHT fogalma a helyi önkormányzatok nélkül értendő. Részei a központi költségvetés (a magyar állam), a központi költségvetési intézmények, a decentralizált alapok, valamint a TB alapok (az Egészségbiztosítási Alap és a Nyugdíjbiztosítási Alap) és önkormányzataik (intézményeik).

ÁPTF: az Állami Pénz- és Tőkepiaci Felügyelet.

ÁPV Rt.: az Állami Privatizációs és Vagyonkezelő Rt. (illetve jogelődjei: az Állami Vagyonügynökség = ÁVÜ és az Állami Vagyon-kezelő = ÁV Rt.)

BeSzkr: a befektetési vállalkozások éves beszámoló készítési és könyvvezetési kötelezettségének sajátosságairól szóló 197/1996. (XII.22.) Kormányrendelet és módosításai.

CT (= ct): céltartalék/ok/.

Dtv: a devizáról szóló 1995. évi XCV. törvény (Devizatörvény) és módosításai.

Épt.: az értékpapírok forgalombahozataláról, a befektetési szolgáltatásokról és az értékpapír-tőzsdéről szóló 1996. évi CXI. törvény és módosításai.

ÉT: az Értéktőzsde.

FM: a Felügyeleti Mérleg

GIRO: a GIRO Elszámolásforgalmi Rt. - az ÁPTF által történt bejegyzés és engedélyezés alapján - pénzügyi vállalkozásnak minősül.

Hpt.: a hitelintézetekről és a pénzügyi vállalkozásokról szóló 1996. évi CXII. sz. törvény és módosításai.

JT: Jegyzett tőke

Jht.: a jelzálog-hitelintézetekről és a jelzáloglevélről szóló 1997. évi XXX. törvény és módosításai.

Kk-tv: a kis- és középvállalkozásokról, fejlődésük támogatásáról szóló 1999. évi XCV törvény.

Ltp.: a lakástakarékpénztárak.

Ltpt.: a lakástakarékpénztárakról szóló 1996. évi CXIII. törvény és módosításai.

Mód.: a módosítás rövidítése. A jelentő táblázatokon a Mód. jelölésű oszlopokban kell jelezni az adatban bekövetkezett változást.

PBB: a Pénzügyi vállalkozások, a Befektetési vállalkozások, és a Biztosító részvénytársaságok együttes rövidítése, gyűjtő neve.

PBBS: a Pénzügyi vállalkozások, a Befektetési vállalkozások, és a Biztosító részvénytársaságok, valamint a Speciális pénz- és tőkepiaci intézmények (SPTI) együttes rövidítése.

PIBB: a Pénzügyi Intézmények (hitelintézetek és a pénzügyi vállalkozások), a Befektetési vállalkozások, és a Biztosító részvénytársaságok gyűjtő neve.

PIBBS: a Pénzügyi intézmények, a Befektetési vállalkozások, és a Biztosító részvénytársaságok, valamint a Speciális pénz- és tőkepiaci intézmények együttes rövidítése.

PIBV: a Pénzügyi Intézmények, a Befektetési vállalkozások gyűjtő neve.

SPTI: a fogalmak között felsorolt Speciális Pénz- és Tőkepiaci Intézmények rövidítése.

Szmt.: a számvitelről szóló 1991. évi XVIII. sz. törvény és módosításai.

Szkr.: a hitelintézetek és pénzügyi vállalkozások éves beszámoló készítési és könyvvezetési kötelezettségének sajátosságairól szóló 198/1996. (XII.22.) Kormányrendelet és módosításai.

SZT: a szavatoló tőke.

TB: az Országos Nyugdíjbiztosítási Főigazgatóság, valamint az Országos Egészségbiztosítási Pénztár és önkormányzataik.

TMM: a tőkemegfelelési mutató.

VJT: a vállalkozás jegyzett tőkéje

14. Fogalmak

Az alábbiakban közölt fogalmak az adatszolgáltatásra vonatkozó táblázatokra, valamint a kitöltési útmutatóra érvényesek.

Adós: a jelentésekben adósnak kell tekinteni azokat az ügyfeleket, akiknél a Hpt. szerint a nagykockázat, belső és kapcsolódó hitelek tekintetében a hitelintézet kockázatot vállal.

Államkötvény: (a Felügyeleti mérlegben gyűjtőfogalom) az állampapírok közül csak a magyar állam által kibocsátott hitelviszonyt megtestesítő értékpapírok a kincstár jegyek (illetve a magyar Jegybank kötvényei) kivételével.

Állampapír: az Épt. 3.§ (2) bekezdés 2.) pontja szerint meghatározott a magyar vagy a külföldi állam vagy az MNB által kibocsátott hitelviszonyt megtestesítő értékpapír.

Átvezetési számla: a pénzeszközökkel kapcsolatos számlák egymás közötti forgalmában az ellenszámla helyettesítője. Az Szkr. szerint az átvezetési számla állománya a pénzeszközállomány része. A hitelintézeteknél különböző néven vezetett egyéb átvezetési, elszámolási, technikai stb. számlák állományát egyenlegük jellegének megfelelően az egyéb aktív, illetve passzív elszámolások között (a megfelelő szektorban, illetve ha nem eldönthető, akkor az "Egyéb" sorokban) kell kimutatni.

Befektetési vállalkozás: az Épt. 7.§ (1) bekezdése szerinti befektetési szolgáltatási tevékenységet végző társaság, amelyik az ÁPTF engedélyével rendelkezik.

Belföldi: a (magyar) rezidens.

Betét a Felügyeleti Mérleg forrás oldalán: a Hpt. 2. számú melléklet I. fejezet 2. pontjában foglaltak szerint a hitelintézettel szemben fennálló követelés, amely betétszerződés, bankszámla-, illetve folyószámla-szerződés alapján a hitelintézetnél elhelyezett pénzeszközöket jelent.

Betéti okirat: a hitelintézetnél elhelyezett betétek közül az, amely nem számlán és nem könyves betétben került elhelyezésre, függetlenül az okirat elnevezésétől, címletezésétől, lejárattól, illetve attól hogy bemutatóra szóló-e vagy sem. (pl. takaréklevél, értékjegy, pénztárjegy, betétjegy, takarékjegy, takarékszelvény, értéklevél, kamatjegy, trezorjegy stb.).

Beszámolási idő: (másképpen vonatkozási idő) az az időpont, amelyről a hitelintézet adatot szolgáltat.

Biztosító: a biztosítóintézetekről és biztosítási tevékenységről szóló 1995.évi XCVI. törvényben meghatározottak szerinti biztosító részvénytársaság. (A biztosító szövetkezetek, illetve egyesületek nem!)

Decentralizált alapok: az elkülönített állami pénzalapok.[2]

Egyéni vállalkozók: azok a magánszemélyek, akik egyéni vállalkozói igazolvánnyal rendelkeznek, továbbá akik egyéb egyéni vállalkozói tevékenységet folytatnak (pl.: az egyéni vállalkozásról szóló törvény hatálybalépése előtt kisiparosnak, magánkereskedőnek minősülő magánszemélyek, a jogi személy részlegét szerződéses rendszerben üzemeltető magánszemélyek, az ügyvédek, a közjegyzők, az önálló bírósági végrehajtók, továbbá azok a magánszemélyek, akik külön jogszabály alapján egészségügyi, szociális vagy gyógyszerészi magántevékenységet folytatnak).

Eseti hitel: ad hoc jellegű, a hitelfelvevő átmeneti likviditási problémáinak megoldására szolgáló rövid lejáratú hitel.

Felmondásos betét: olyan lejárat nélküli, nem átruházható betét, amelynek a megnyitásakor kötött betéti szerződésben rögzítésre kerül az az időtartam, amellyel korábban előzetesen be kell jelenteni a felvétel szándékát. Az előre rögzített időtartam letelte előtt vagy nem vehető fel a betét, vagy csak "büntetéssel" (kamat elvesztésével).

Helyi önkormányzatok: a fővárosi, a megyei, a helyi (területi, nemzetiségi) önkormányzatok és az azok irányítása alatt álló, kezelésében működő intézmények (pl.: egészségügyi, művelődési, oktatási intézmények, stb.).

Hitelintézet: amit a Hpt. annak minősít (A jegybank nem!).

Hosszú (lejáratú): hosszú lejáratú az az ügylet, amelyet az Szmt. annak minősít (egy éven túli lejáratú).

Járulékos vállalkozás: amit a Hpt. annak minősít.

Jogi személyiségű vállalkozók (= Jogi szem. váll.): a vállalat, a jogi személyiségű gazdasági társaság (egyesülés, közös vállalat, korlátolt felelősségű társaság, részvénytársaság), a szövetkezet (lakás-, fogyasztási, mezőgazdasági szövetkezet, stb.), a vízgazdálkodási, illetve erdőgazdálkodási társulat, az ügyvédi, jogtanácsosi iroda, az oktatói munkaközösség, stb.

Kisvállalkozók: a Felügyeleti mérlegben a kisvállalkozók a jogi személyiség nélküli vállalkozók, (közkereseti társaság, betéti társaság, polgári jogi társaság, jogi személyiség nélküli munkaközösség, építőközösség, társasház, művészeti alkotóközösség, külföldiek kereskedelmi képviselete, illetve információs és szerviz irodája) és az egyéni vállalkozók.

Kisvállalkozás: az a vállalkozás, amelynek az összes foglalkoztatott létszáma 50 főnél kevesebb és az éves nettó árbevétele legfeljebb 700 millió forint vagy mérlegfőösszege 500 millió forint és megfelel a 1999. évi XCV törvény 3.§-4.§-ában foglaltaknak.

Konszolidációs államkötvények: a hitel-, bank- és adóskonszolidációk során kibocsátott, átadott államkötvények.

Könyvesbetét: a Felügyeleti jelentésben a hitelintézetnél elhelyezett betétek közül az, amelynek elhelyezésekor a betétszerződés alapján betétkönyvet állítanak ki (pl. takarékbetétkönyv, nyereménybetétkönyv stb.), nem ideértve a takaréklevelet.

Középvállalkozás: az a vállalkozás, amelynek az összes foglalkoztatott létszáma 250 főnél kevesebb és az éves nettó árbevétele legfeljebb 4000 millió forint vagy mérlegfőösszege 2700 millió forint és megfelel a 1999. évi XCV törvény 3§-4.§-ában foglaltaknak.

Központi költségvetés: a központi költségvetés, mint a magyar állam.

Központi költségvetési intézmények: (az államháztartáshoz tartozó intézmények) az államhatalom szervei, a Kormány, a minisztériumok, az országos hatáskörű szervek és a felügyeletük alá tartozó költségvetési szervek.

Kötvény: az Épt. 3.§ (2) bekezdés 25.) pontja szerinti hitelviszonyt megtestesítő értékpapír.

Kötvény a Felügyeleti Mérleg Eszköz oldalán, mint gyűjtőfogalom: a kötvény mindazon értékpapírok gyűjtő neve, amelyek a hitelintézet eszközei között szerepelhetnek, kivéve a tulajdon jogot megtestesítő értékpapírokat (részvényeket).

Külföldi: a nem-rezidens.

Lakosság: azok a magánszemélyek, akik nem tartoznak az egyéni vállalkozók közé. Ideértendők tehát a mezőgazdasági őstermelők is (az őstermelői igazolvánnyal rendelkező 16 éven felüli nem egyéni vállalkozó magánszemélyek), akiknek köre tartalmazza a mezőgazdasági kistermelőket (a bizonyos bevételi korlátot nem elérő őstermelőket) is.

Látra szóló: az az ügylet, amelyet az Szkr. annak minősít.

Mikrovállalkozás: az a vállalkozás, amelynek az összes foglalkoztatott létszáma 10 főnél kevesebb és megfelel a 1999. évi XCV törvény (Kk-tv.) 3.§-4.§-ában foglaltaknak.

Nem hitelhelyettesítő garancia: azon garanciavállalás, amely nem az ügyfél valamely hiteltörlesztése, tartozása vagy ezekhez kapcsolódó kötelezettség vállalása (ideértve a lízing törlesztő részleteit is) visszafizetésének teljesítéséhez kötődik (pl. jól teljesítési garancia).

Nem nyereségérdekeltségű szerv/ezet/ek: az alapítványok, a közalapítványok, a politikai pártok, az egyházak, a szakszervezetek, a különböző egyéb érdekképviseleti szervek, az egyesületek, a köztestületek, a közhasznú társaságok, a viziközmű társulatok, stb., valamint a felsoroltak által létrehozott intézmények és pénzalapok.

Nem-rezidens: mindenki, akire, illetve amelyre nem teljesül a rezidensekre meghatározott feltétel.

Pénzügyi intézmény: a Hpt-ben megfogalmazottak szerint a hitelintézet és a pénzügyi vállalkozás.

Pénzügyi vállalkozás: a Hpt-ben meghatározottak szerinti vállalkozás, amelyik az ÁPTF engedélyével rendelkezik.[3]

Rezidens: magyar rezidens (belföldi) az, akire, illetve amelyre teljesül az a feltétel, hogy közvetlen gazdasági érdeke (állandó lakhelye, telephelye, termelése, stb.) elsődlegesen Magyarország gazdasági területéhez kapcsolódik, valamint az a gazdasági egység, amely valamely gazdasági tevékenységet tartósan - egy évnél hosszabb ideig - végez az adott ország területén. A mindenkor hatályos cégjogi szabályok alapján Magyarországon bejegyzett cégek - cégformára tekintet nélkül - rezidensnek minősülnek. Természetes személyek esetében a magyarországi tartózkodás időtartama a mérvadó.[4]

A nem természetes személyek esetében a döntő elhatárolási ismérv, hogy az adott gazdálkodó egység rendelkezik-e a KSH egységes azonosító jelével (melyet a cégjegyzék is tartalmaz), vagy sem. A rezidensi státusz szempontjából közömbös, hogy a deviza, adó, vám, stb. szabályok szerint a rezidenst egyéb kedvezmények is megilletik (így, pl. ha egyben devizakülföldinek is minősül, és/vagy "off shore" státusza alapján reánézve kedvezőbb adózási szabályok érvényesek).

A gazdasági terület nem tartalmazza idegen államoknak és nemzetközi szervezeteknek az adott államba beékelt - kormányzati, diplomáciai, kereskedelmi, kulturális, katonai stb. képviseletek - területét. A vámszabadterületi társaság, valamint a Devizatörvény 85. § hatálya alá tartozó társaság a Dtv. alapján devizakülföldi, de a jelentések elkészítése szempontjából rezidens, mivel ezek közvetlen gazdasági érdeke Magyarországhoz kötődik. A devizakülföldi vállalkozások belföldön lévő képviselete szintén rezidens.

A társasági adóról és az osztalékadóról szóló tv. 4 § 28. pont szerinti külföldön tevékenységet végző (off shore) - belföldön bejegyzett kft., vagy rt., amely egyben a Dtv. 85. § hatálya alá is tartozhat - szintén rezidens.[5]

Rövid (lejáratú): rövid lejáratú az az ügylet, amelyet az Szmt. annak minősít (éves, vagy éven belüli lejáratú).

Speciális Pénz- és Tőkepiaci Intézmények: a hitelintézetek pénz- és tőkepiaci tevékenységét elősegítő vállalkozások gyüjtő elnevezése, illetve olyan speciális szervezetek csoportosítása, amelyek a pénzügyi szektor részei. Ide tartozik: a Központi Elszámolóház és Értéktár Budapest (KELER) Rt, a Budapesti Árutőzsde, a Budapesti Értéktőzsde, az Országos Betétbiztosítási Alap, a Befektető Védelmi Alap, biztosító szövetkezetek és egyesületek, magán- és önkéntes nyugdíjpénztárak, egészségpénztárak, valamint a befektetési alapkezelők együttesen.[6]

Tulajdoni hányad: közvetlen és közvetett tulajdoni kapcsolat a Hpt-nek megfelelően.

Tulajdoni kapcsolat: a hitelintézet és részvényese között, valamint a hitelintézet és a teljes vagy részleges tulajdonában lévő társasága - beleértve a hitelintézeteket is - között fennálló kapcsolat.

Ügyfelek: természetes személyek, egyéni vállalkozók, gazdasági társaságok, állami vállalatok, szövetkezetek, területi önkormányzatok, költségvetési szervek, pártok, érdekképviseleti szervek, alapítványok, alapok, egyesületek, ezeken kívül még az itt fel nem sorolt olyan szervezetek, amelyek gazdálkodásukról az Szmt. alapján mérleget, illetve eredménykimutatást kötelesek készíteni. Ügyfelek továbbá a biztosítók, a befektetési vállalkozás stb.

Vállalkozók, vállalkozói szektor: a jogi személyiségű vállalkozók és a kisvállalkozók.

Vonatkozási idő: (más néven beszámolási idő) az adatszolgáltatásra vonatkozó időpont.

Határidős ügyletek:

Az Épt-ben, a befektetési vállalkozások éves beszámoló készítési és könyvvezetési kötelezettségének sajátosságairól szóló 197/1996. (XII.22.) Kormányrendelet (BeSzkr) előírásait is figyelembe véve a 28/1998. (X.21.) PM rendeletben meghatározottakat kell figyelembe venni.

Az adatszolgáltatás érdekében tájékoztatásul:

a) Határidős ügylet: mindazon ügylet, amelyek deviza, értékpapír vagy más az ügylet alapjául szolgáló tőzsdetermék (nemesfém, áru stb.) vásárlására, eladására vagy cseréjére, vagy ezek kamatainak (árfolyamainak) cseréjére, megszerzésére vagy átadására vonatkozik, és teljesítése illetve elszámolása - a tőzsdei szabályzatokban meghatározott azonnali ügyletek kivételével - szerződés szerint az ügylet megkötését követő második munkanapon túl történik.

b) Csere (swap) ügylet: valamely pénzügyi instrumentum (tőzsdei termék, értékpapír, deviza, opció) cseréjére vonatkozó olyan összetett megállapodás, amely általában egy azonnali és egy határidős adásvételi ügyletből, illetve több határidős ügyletből tevődik össze.

c) Forward ügylet: tőzsdén kívüli határidős ügylet (pl. devizavásárlás, jövőbeli kamatláb megállapodás, FRA stb.).

d) Futures ügylet: a tőzsdei szokványoknak megfelelően szabványosított határidős ügylet.

e) Vásárolt opció: más féltől vásárolt jog deviza, értékpapír vagy más tőzsdetermék eladására vagy vételére, illetve kamatszint érvényesítésére szerződésben meghatározott későbbi határidőben vagy időpontig meghatározott áron vagy árfolyamon.

f) Határidős index ügylet: olyan határidős ügylet, amelyben a felek az ügylet teljesítési összegét vagy összegeit valamilyen index (pl. tőzsdeindex) alakulásának függvényében határozzák meg.

II. RÉSZ

RÉSZLETES SZABÁLYOK

I. fejezet

HAVI JELENTÉS

I. A és I. B FELÜGYELETI MÉRLEG

A jelentés célja

Ez a jelentés a Felügyeleti jelentések alapdokumentumát képezi, ezért úgy kell kitölteni, hogy lehetővé tegye a Felügyelet számára a beszámolás napjára vonatkozólag a hitelintézet működéséről különböző mutatók segítségével elemzések végzését, a rendszeres adatszolgáltatás során pedig tendenciák vizsgálatát.

A jelentés kitöltésének általános előírásai

Az Szkr. 12.§ (2) bekezdésében foglaltak szerint a pénzügyi intézmény minden hónap utolsó napjára vonatkozóan - a Felügyelet, valamint az MNB részére készített évközi jelentések alátámasztása céljából - köteles eszköz- és forrásszámláit, valamint költség- és eredményszámláit lezárni, azok egyenlegét megállapítani, továbbá főkönyvi kivonatot készíteni.

Az egyes - kockázati, cél-, általános, illetve egyéb - tartalékokat a jogszabályban előírt esedékességkor (negyedév, mérleg fordulónapja stb.), így december 31-én is, meg kell képezni. Ezért az éves mérlegbeszámoló elkészítésekor az egyes adatokban bekövetkezett módosításoknak megfelelően a már megképzett tartalék összegek is változhatnak.

A Felügyeleti jelentésben lévő Mérleg tartalmának, értékelésének stb. - egyéb előírások hiányában - meg kell egyezni az Szmt-ben és az Szkr-ben előírtakkal, tagolását illetően azonban eltér attól, mivel a TMM-re vonatkozó, illetve a Hpt. előírások ellenőrzését biztosítani és az egyes eszközcsoportok sorrendjével a likviditás csökkenését is jelezni kell.

A Felügyeleti mérlegben jelentett állományoknak meg kell egyezniük a hó végére lezárt főkönyv állományaival. A főkönyv zárásának a hónap utolsó napjára vonatkozó helyesbítések elvégzésével kell történnie.

A főkönyv helyesbítése az alábbiakat jelenti:

- az állományokból ki kell venni a hónap utolsó napja után esedékes tételeket, és

- az állományokba be kell számítani a hó vége utáni ötödik munkanapig ismertté vált, a hó utolsó napjáig még le nem könyvelt, de a tárgyhónapot érintő, teljesített tételeket.

A havi főkönyv zárásakor a deviza- és valutakészletek, valamint külföldi pénzértékre szóló követelések és kötelezettségek hó végi állományát év közben is a Magyar Nemzeti Bank által közzétett, a hó utolsó napján érvényes hivatalos devizaárfolyamon forintra átszámított értéken kell közölni (a január 1-ei állományokra az előző év utolsó napján érvényes hivatalos MNB devizaárfolyamokat kell alkalmazni).

Az Euró-tagdevizákban lévő állományok forintra számítása az Euró és a forint közötti hivatalos MNB árfolyam, valamint az Euró és az Euró-tagdevizák közötti koefficiens nem kerekített értékeinek felhasználásával történik az alábbi képlet szerint:

tagdeviza összege * Euró és Ft közti hivat. MNB árf. / a tagdeviza koefficiense

A művelet közben nincs kerekítés, a végeredmény forintban kapott összege kerekítendő millió forintra.

Az MNB által nem jegyzett külföldi pénznemre szóló követeléseket, kötelezettségeket, deviza- és valutakészleteket a számviteli előírás alapján országos napilapnak a világ valutáinak árfolyamaira közzétett, a hó utolsó napján érvényes középárfolyamon, ennek hiányában a hitelintézet által a legutolsó hónapban alkalmazott átlagos középárfolyamon kell forintra átszámítani. (Szkr. 9. §. (5) bekezdése)

A külföldi alapító által devizában befizetett alaptőke (törzstőke) más belföldi hitelintézetnél elhelyezett összegének értékelése - a szabályok változása következtében - azonos a többi devizatételével.

A Felügyeleti mérleg eszköz-, illetve forrásoldalán a Szkr. előírásai alapján negatív összegként szerepeltetendő állományokat (eszköz oldali céltartalékok, illetve be nem fizetett részvénytőke) negatív előjellel kell jelenteni.

A Mérleg adatsorainak a szektorális, illetve a szerződés szerinti eredeti lejárati bontást, valamint a számviteli szabályok szerinti értéket kell tartalmazni.

A Felügyeleti mérleg minden sora forint (a), deviza (b) és összesen (c) oszlopokat tartalmaz. Az egyes sorokban a külföldi pénznemben fennálló (valuta vagy deviza) követelések, illetve kötelezettségek - a mérlegnél előírt árfolyam/ok/on - forintra átszámított összegét kell a (b) devizaoszlopban szerepeltetni. A konvertibilis és nem konvertibilis forintköveteléseket és kötelezettségeket a forint (a) oszlopban kell kimutatni, hasonlóan a devizával kapcsolatos, de forintban fennálló állományokhoz.

Az egyes eszköz- és forráscsoportoknál a tőke és kamatkövetelést, illetve -tartozást - egyéb előírások hiányában - az Szkr. elszámolási előírásainak megfelelően kell szerepeltetni.

A mérleg eszközadatainak kitöltésénél ügyelni kell arra, hogy kamatokat az Szkr. szerint vagy az aktív időbeli elhatárolásnál, vagy a 0. nyilvántartási számlák között, mint függővé tett kamatot, vagy az érintett követelésállománynál mutassák ki, beleértve a követelések utáni - 1996. január 1-jét megelőzően elszámolt - kamatok meglévő összegét is.

A konzorcium keretében nyújtott hitelek, valamint a lebonyolításra átvett hitelek esetében hitelintézeteknek az általuk nyújtott összegeket a végső adóssal szembeni követelésként kell kimutatniuk, a közvetítő (szervező, lebonyolító) hitelintézetnek pedig csak akkora összeget kell a mérlegben a végső adóssal szemben szerepeltetnie, amekkora összeget saját részéről neki nyújtott.

A számviteli mérlegben hitelintézetekkel szembeni kötelezettségként kimutatandó, más hitelintézetektől lebonyolításra átvett és még nem továbbadott hitelek összegét (ideértve a konzorciális hitelnyújtás keretén belül a szervező bankhoz a hitelnyújtó hitelintézet által átutalt hiteleket is), illetve a végső adós (hitelfelvevő) által átutalt törlesztőrészletek lebonyolító (szervező) bank által még nem továbbutalt összegét nem bankközi tartozásként, hanem hitelintézetekkel szembeni passzív elszámolásként a 1B.654. sorban kell a Felügyeleti mérlegben szerepeltetni.

A Felügyeleti mérlegben szereplő saját vagyontárgyakat - pl. váltót, hiteleket, egyéb követeléseket vagy értékpapírokat (továbbiakban: vagyontárgyak) - az eredeti (szerződés szerinti) lejárattal kell szerepeltetni, és nem csökkentve állományukat a valódi penziós ügyletek keretében átadott vagyontárgyak értékével. A rövid lejáratú követelések, illetve kötelezettségek az eredetileg éven belüli és egy éves követeléseket, illetve kötelezettségeket tartalmazzák.

A valódi penziós ügylet nem számolható el eszközeladásként, vagyis az eszközt továbbra is az átadó pénzügyi intézmény eszközei között kell szerepeltetni.

A vagyontárgyak valódi penziós ügylet keretében történt eladásából keletkező pénzbevételt a hitelintézet kötelezettségeként a források között, a vagyontárgyak valódi penziós ügylet keretében történt vásárlásából keletkezett követeléseket az eszközök között a megfelelő szektoroknál kijelölt sorokban kell hozni. (A vagyontárgyak nem valódi penziós ügylet keretében történő átadását, illetve átvételét a számviteli előírásoknak megfelelően tényleges eladásként vagy vételként kell kezelni a mérlegben is, valamint a Mérlegen kívüli függő tételek között nyilvántartani.)

A valódi penziós ügyletekre vonatkozó soroknak tartalmazniuk kell az egyéb határidős, swap és opciós ügyletek lezárása előtti pénzmozgásokból származó, mérlegtételként kimutatandó követeléseket, illetve kötelezettségeket is. (Szkr. 21.§ (3) bekezdés)

A megvásárolt követelések és a leszámítolt váltók helyét a Felügyeleti mérlegben az dönti el, hogy a végső adós melyik szektorba tartozik. A megvásárolt követelés lejárat szerinti besorolásakor a követelés-megvásárláskor nyújtott hitel eredeti lejáratát (és nem a megvásárolt követelés eredeti lejáratát) kell figyelembe venni.

A hitelintézet által külföldön kibocsátott kötvények, illetve külföldön felvett konzorciális hitelek teljes fennálló állományát a külföldiekkel szembeni tartozások között kell kimutatni, akkor is, ha a hitelintézet tudja, hogy eredetileg mekkora összegben vásárolt kötvényt, illetve vett részt a hitelnyújtásban más belföldi hitelintézet.

A hitelintézet által belföldön felvett (belföldi szervezésű) konzorciális hiteleket a konzorcium egyes tagjaival szembeni tartozásként kell kimutatni az egyes tagok által nyújtott rész fennálló állományával megegyező összegben. Amennyiben az egyes konzorcium-tagok személyében változás történt és a hitelintézetnek erről nincs tudomása, a bankközi kapcsolatok egyeztetése a (belföldi) konzorcium-szervező (fizető ügynök) bevonásával történik.

A Hpt. 83.§ (4), a 84.§ (3) és a 85.§ (3) bekezdésnek megfelelő, elkülönítetten nyilvántartott tételek Mérlegben való szerepeltetését a befektetésekre általánosan érvényes számviteli előírásoknak megfelelően kell elvégezni. Ezen tételeket kiemelten csak a részletező jelentésekben (a negyedévenként megküldendő táblákon) kell közölni.

I.A ESZKÖZÖK

Az Eszközök összesen sor megegyezik a Felügyeleti mérleg főbb eszközcsoportjainak összegével.

1. Pénztár és elszámolási számlák

Itt kell kimutatni - a jegybanknál elhelyezett éven belüli betétek kivételével - az Szkr. szerint pénzeszköznek minősülő eszközöket, valamint a hitelintézeteknél vezetett elszámolási számlákat.

A 11 Pénztárkészlet sorban kell kimutatni a hitelintézetnél lévő forint és valuta készpénzállományt, a törvényes fizetési eszközül szolgáló nemesfém érméket, azok fizikai elhelyezésétől függetlenül (pénztár, értéktár, pénzkiadó automaták, ATM stb.), valamint a hitelintézet központja és fiókja, valamint a fiókok közötti úton lévő készpénz állományát.

Itt kell a hitelintézetnek azokat a pénzeszköznek minősülő megvásárolt csekkeket is kimutatnia, amelyeknek a beváltását a csekkszámlavezető hitelintézetnél még nem kezdeményezte.

A beszedésre már elindított csekket a hitelintézetekkel szembeni követelések között kell kimutatni. A más banktól megvásárolt, illetve más banknak eladott valutakészletekkel kapcsolatos követeléseket illetve tartozásokat (úton lévő valuta) a nostro számlákhoz kapcsolódó átvezetési számlán kell kimutatni.

A 12.1 Jegybanki nostro számlák sorba kell felvenni a hitelintézet Magyar Nemzeti Banknál vezetett forint elszámolási betétszámlájának és deviza nostro számlájának hó végi egyenlegét. Itt kell szerepelnie a jegybanknál elhelyezett ún. szankciós kötelező tartalék állományának, valamint a jegybank által a hitelintézetek kötelező tartalékára hó végi értéknappal fizetett kamatok összegének is, függetlenül attól, hogy a hitelintézet könyveiben hol szerepel.

A 12.2 Jegybanki nostro számlákkal kapcsolatos átvezetési számlák sorban külön kell szerepelnie a forint és deviza nostro számlákhoz kapcsolódó átvezetési számlák egyenlegének. Amennyiben a devizaoszlopban az egyes nostro számlák (átvezetési számlákkal összevont) egyenlege a hó végén negatív, akkor ezt az egyenleget forrásként (nem pedig negatív előjelű eszközként) kell kimutatni, mivel ez rövid lejáratú hitelfelvételt jelent.

A 13.1 Elszámolási számlák belföldi hitelintézetnél sorban a belföldi, a 14 Nostro számlák külföldi hitelintézeteknél sorban a külföldi hitelintézeteknél vezetett elszámolási (nostro), valamint a hozzájuk kapcsolódó átvezetési számlák egyenlegét kell közölni. Amennyiben az egyes nostro számlák (átvezetési számlákkal összevont) egyenlege a hó végén negatív, akkor ezt az egyenleget forrásként (nem pedig negatív előjelű eszközként) kell kimutatni, mivel ez rövidlejáratú hitelfelvételt jelent.

A szövetkezeti hitelintézetek Magyar Takarékszövetkezeti Banknál, vagy más hitelintézetnél vezetett elszámolási számláját a 13.1 Elszámolási számlák belföldi hitelintézeteknél sorban, az ahhoz kapcsolódó átvezetési számla egyenlegét a 13.2 sorban kell kimutatni.

2. Kereskedési célú értékpapírok

Ebben az eszközcsoportban a szokásos kereskedelmi célra, illetve spekulációs céllal vásárolt, az Szkr. szerint forgóeszközként nyilvántartott (rövid és hosszú eredeti lejáratú), nyílt körben kibocsátott, tőkearányosan és nem tőkearányosan jövedelmező értékpapírokat kell kimutatni szektoronként bontva, függetlenül attól, hogy a vásárlás az elsődleges vagy a másodlagos piacon történt. Értékelésük a számviteli szabályoknak megfelelően történik. Itt kell az egyéb részesedéseket, és üzletrészeket, valamint a kereskedési céllal szerzett, de a cégnyilvántartásba még nem bejegyzett vállalkozásokba történt befektetéseket is kimutatni függetlenül attól, hogy a főkönyvben hol tartják nyilván.

A szektoronkénti bontásnál az eredeti kibocsátó szerint kell az értékpapírokat besorolni, akkor is, ha értük valaki garanciát vállalt. A kereskedési céllal vásárolt, de a számviteli szabályok szerint (például a be nem válthatóság miatt) átsorolt értékpapírokat nem itt, hanem a befektetési célúak között kell figyelembe venni.

A hitelintézet/ek üzletszerű tevékenységét kisegítő járulékos vállalkozásokban (mind belföldön, mind külföldön) történt befektetéseket - függetlenül a befektetési céltól - kizárólag a 6. Vagyoni érdekeltségek eszközcsoportban kell kimutatni.

A 21.11 Kincstárjegy sorba a hitelintézet által megvásárolt (likviditási, kamatozó, valamint diszkont) kincstárjegyek, a 21.12 Államkötvények sorba a különböző (kincstári, lakásfedezeti és egyéb, nem konszolidációs) államkötvények, valamint az állam által átvállalt, korábban kibocsátott TB kötvény forgatási céllal tartott állományának értéke kerül. (A TB kötvények állományát az I.C. Tájékoztató adatok között külön is ki kell mutatni.) A 21.13 sorban a konszolidációs államkötvények értékét kell szerepeltetni.

A 21.14 sorba az ÁHT egyéb intézményei (pl. a TB önkormányzatai) által kibocsátott értékpapírok állományának kell kerülnie. A kereskedési céllal vásárolt kárpótlási jegyek állományát is itt kell kimutatni.

A 21.151-21.162, illetve a 21.311-21.622 sorokban kell kimutatni az egyéb pénztulajdonosok által nyílt körben kibocsátott valamennyi értékpapír állományát (kötvény, befektetési jegy, közraktárjegy, letéti jegy, jelzáloglevél stb.) kibocsátó és eredeti lejárat szerint bontva. A külföldi jegybankok által kibocsátott, hitelviszonyt megtestesítő értékpapírokat (mivel azok nem felelnek meg az Épt. szerint megfogalmazott állampapír kategóriának) a külföldi kötvények (21.621-622 sor) között kell feltüntetni.

A 21.21-21.22. soroknak a hitelintézet tulajdonában lévő, az MNB által belföldön vagy külföldön kibocsátott kötvényeket kell tartalmazniuk. Itt kell szerepeltetni a forgatási céllal tartott Központi Váltó- és Hitelbank Rt. (KVH Rt.) kötvények állományát is. (A KVH kötvényeket az I.C. Tájékoztató adatok között külön is ki kell mutatni.)

A 21.7 Céltartalék sor a 21.11-21.622 sorokban szerepeltetett értékpapírok utáni céltartalék fennálló állományát tartalmazza egy összegben.

A 22.1-22.4 sorokba kell kerülniük a hitelintézet által kereskedési céllal birtokolt részvények állományának szektoronként bontva, külön soron kimutatva a - belföldön vagy külföldön - értéktőzsdére bevezetett és nem bevezetett állományokat.[7]

A 22.21-22 sorokban figyelembe vett - a fogalmak között meghatározottak szerinti - Speciális Pénz- és Tőkepiaci Intézményekben történt befektetések értékét az I.C. Tájékoztató adatok között a 88.2 Vagyoni érdekeltség speciális pénz- és tőkepiaci intézményekben sorban is szerepeltetni kell.

A 22.4 Külföldi részvények sorban kell szerepeltetni a forgatási célú külföldi részesedéseket. Az itt kimutatott hitelintézetben, pénzügyi, illetve befektetési vállalkozásban, valamint biztosító részvénytársaságban szerzett befektetések értékeit - az I.C Tájékoztató adatok között a Kereskedési célú külföldi részvényekből (91, 92) sorokban részletezni kell.

A 22.5 Céltartalék sornak a 22.11-22.4 sorokban szereplő részvények utáni céltartalék fennálló állományát kell tartalmaznia.

3. Befektetési célú értékpapírok

Ebben az eszközcsoportban azokat a nyílt körben kibocsátott, eredetileg hosszú lejáratú értékpapírokat kell kimutatni, amelyeket elsősorban befektetésként, vagy hosszabb időre, tartós jövedelemszerzési céllal tart a hitelintézet. Itt kell feltüntetni továbbá a zárt körben kibocsátott valamennyi értékpapírt. Az értékpapírokat az Szkr. szerinti értéken kell szerepeltetni.

A hitelintézet/ek üzletszerű tevékenységét kisegítő járulékos vállalkozásokban (mind belföldön, mind külföldön) történt befektetéseket - függetlenül a befektetési céltól - kizárólag a 6. Vagyoni érdekeltségek eszközcsoportban kell kimutatni.

A felsorolás sorrendje követi a kereskedési célú értékpapírokét, de külön kell bemutatni a zárt körben kibocsátott, hitelviszonyt megtestesítő értékpapírok állományát (az 31.71-73 sorokban) és az egyéb részesedéseket, üzletrészeket. A cégnyilvántartásba még nem bejegyzett vállalkozásokba történt befektetések. (befizetett pénzbeli, vagy nem pénzbeli alapítói hozzájárulások) összegét is figyelembe kell venni függetlenül attól, hogy a főkönyvben hol tartják nyilván.

A szektoronkénti bontásnál az eredeti kibocsátó szerint kell az értékpapírokat besorolni, akkor is, ha értük valaki garanciát vállalt.

Az állam által átvállalt, korábban kibocsátott TB kötvény befektetési céllal tartott állományának az államkötvények között (a 31.11. sorban) kell szerepelnie. (A TB kötvények állományát az I.C. Tájékoztató adatok között külön is ki kell mutatni.) A nem forgatási céllal tartott konszolidációs államkötvények állományát a 31.12 sorban kell közölni.

A 31.13 sorba az ÁHT egyéb intézményei (pl. a TB önkormányzatai) által kibocsátott, befektetési céllal birtokolt értékpapírok állományának kell kerülnie. A befektetési céllal vásárolt kárpótlási jegyek állománya is ebbe a sorba kerül.

A 31.2 sorban, a jegybanki kötvényekkel együtt kell a befektetési céllal tartott Központi Váltó- és Hitelbank Rt. (KVH Rt.) kötvényt kimutatni. (A KVH kötvényeket az I.C. Tájékoztató adatok között külön is ki kell mutatni.)

A külföldi jegybankok által kibocsátott, hitelviszonyt megtestesítő értékpapírokat (mivel azok nem felelnek meg az Épt. szerint megfogalmazott állampapír kategóriának) az egyéb külföldi értékpapírok között, az 31.62 sorban kell feltüntetni.

A 32.21, illetve a 32.22 sorokban figyelembe vett - a fogalmak között meghatározottak szerinti - Speciális Pénz- és Tőkepiaci Intézményekben történt befektetések értékét az I.C. Tájékoztató adatok között a 88.2 Vagyoni érdekeltség speciális pénz- és tőkepiaci intézményekben sorban is szerepeltetni kell.[8]

A 32.4 Külföldi részvények sorban kell szerepeltetni a külföldi részesedéseket. Az itt kimutatott hitelintézetben, pénzügyi, illetve befektetési vállalkozásban, valamint biztosító részvénytársaságban szerzett befektetések (részesedések) értékeit - az I.C Tájékoztató adatok között a Bef. célú és vagyoni érdek. külföldi részvényekből (94, 95, 96) sorokban részletezni kell.

A 32.5 Egyéb részesedések, üzletrészek sorban azokat a befektetéseket kell feltüntetni, amelyeket a hitelintézet tartós jövedelemszerzés céljából szerzett és forgalomképesek.

A befektetési célú értékpapírok után a Hpt. illetve a számviteli előírásoknak megfelelően képzett céltartalékok hó végén fennálló állományát (a befektetési célú értékpapírokét) a 31.8 sorban, illetve (a részvényekét) a 32.6 sorban kell kimutatni.

4. Jegybanki és bankközi betétek

Ebben a részben kell kimutatni a pénzeszközöknél nem szerepeltetett jegybanki betéteket, a hitelintézeteknél betéti szerződés keretében elhelyezett betéteket, a jegybanki passzív repo és a hitelintézetekkel kötött valódi penziós ügyletekből eredő követelések állományát.

A 41.11-12 Jegybanknál elhelyezett betétek sorokban kell kimutatni a jegybanknál elhelyezett, a jegybanki nostro számláknál figyelembe nem vett valamennyi forint- és devizabetét állományát, ideértve a jegybanknál elhelyezett fix futamidejű, fel nem mondható forintbetéteket és a hitelintézetek saját fejlesztéseire elkülönített, jegybanknál ténylegesen elhelyezett betéteket is.

A 41.2 Jegybanki passzív repo sorba kell kerülnie a jegybanki passzív repo és a jegybankkal szembeni valódi penziós ügyletekből eredő követelések állományának (a definíciók között megfogalmazott tartalommal).

A 42.1-42.2 Belföldi hitelintézeteknél elhelyezett betétek sorokban a belföldi hitelintézeteknél elhelyezett forint- illetve devizaeszközöket kell jelenteni.

A 44.1-44.2. Külfölddel szembeni bankközi betétek sorba a Hpt. meghatározása szerint hitelintézetnek minősülő külföldi hitelintézetek betéteinek állománya kerül.

5. Hitelek

Ez a rész tartalmazza a hitelintézet által nyújtott hitelek és hitel jellegű követelések állományát szektoronkénti és eredeti lejárat szerinti bontásban, esetenként hiteltípusok szerint is részletezve.

A prolongált hiteleket az eredeti hitelszerződés szerinti lejáratnak megfelelően kell kimutatni.

A rövid lejáratú (a vállalkozóknál és a lakosságnál az egyéb rövid lejáratú) hitelek között kell figyelembe venni a nem függővé tett, tehát a mérlegben követelésként a hármas számlaosztályban kimutatott esedékes, de nem kifizetett kamatok, kamatjellegű jutalékok összegét is.

A hiteleknek tartalmazniuk kell a halasztott fizetéssel eladott eszközök miatti követelések összegét is.

A 51.11-12 Központi költségvetésnek nyújtott hitel sorban kell feltüntetni a központi költségvetésnek közvetlenül nyújtott hiteleken felül az állam által szerződés vagy jogszabály alapján más pénztulajdonostól átvállalt hitelek állományát is. A korábbi TB kötvénykibocsátásból eredő, 1995. végén átvállalt tartozást az államkötvények. között kell kimutatni.

Az 52 Jegybanknak nyújtott hitel sorban kell szerepeltetni a jegybanknak nyújtott konzorciális hitel összegét bekerülési értéken, valamint a hitelintézet tulajdonába került külföldi MNB-tartozások állományát.

A 53.11-12 Hitelintézeteknek nyújtott hitelek. sorokba kell beállítani a hitelintézetekkel szemben hitelszerződés alapján, illetve (a valódi penziós ügyleteken, a betétszerződéseken és az alárendelt kölcsöntőke szerződéseken kívül) bármilyen megállapodás alapján ténylegesen fennálló követelések állományát (ideértve a számlavezetőként nyújtott hiteleket, a más belföldi hitelintézet számára belföldön szervezett konzorciális hitelből a hitelintézet által nyújtott részt, valamint a felszámolás alatt álló hitelintézeteknél elhelyezett un. "befagyott" betéteket is).

A 53.2 Hitelintézeteknek nyújtott külföldi szervezésű hitel sorban kell feltüntetni a belföldi hitelintézetek külföldi tartozásainak a hitelintézet tulajdonába került állományát, valamint a belföldi hitelintézetek külföldi szervezésű konzorciális hiteleiből a hitelintézet által nyújtott részt.

A 55.1 Nyújtott kiegészítő alárendelt kölcsöntőke sorban a Hpt. 5. számú melléklete I./3. pontja szerinti feltételek mellett legalább két évig terjedő eredeti lejárattal nyújtott (és a befektetési tevékenység kockázatának fedezetére szolgáló) hiteleket, a 55.2 Nyújtott alárendelt kölcsöntőke sorban a Hpt. 5. számú melléklete I./2. pontjában foglalt feltételekkel nyújtott hiteleket kell szerepeltetni.

A vállalkozók folyószámla és eseti hiteleit tartalmazó 56.11 illetve 56.21 sorokban a beváltott garanciák állományának is szerepelnie kell.

A 56.12 illetve a 56.22 sorban kell szerepeltetni a hitelintézet által leszámítolt, illetve a belföldi vevőkkel szembeni követelés ellenében kapott - jogi személyiségű vállalkozók, illetve kisvállalkozók által kibocsátott - tárcában lévő valamennyi váltó értékét (ideértve az óvatolt, valamint a nem forgatható, illetve a nem viszontleszámítoltatható váltókat is).

A 56.131-132, illetve a 56.231-232 sorokba a vállalkozókkal, mint végső adósokkal szembeni megvásárolt követelések (faktorálásból és forfetírozásból eredő követelések) kerülhetnek. (A faktorálás általában rövid lejáratú, a forfetírozás éven túli lejáratú követelés megelőlegezést, vásárlást jelent.) A megvásárolt követelés lejárat szerinti besorolásakor a követelés-megvásárláskor nyújtott hitel eredeti lejáratát (és nem a megvásárolt követelés eredeti lejáratát) kell figyelembe venni.

A lakáscélú, jelzálog típusú vállalkozói hitel-soroknak a lakásépítő vállalkozások, építőközösségek, lakásszövetkezetek, társasházak, stb. részére nyújtott hitelek állományát kell tartalmaznia.

A nem lakáscélú ingatlanvásárlási hiteleket - a jelzálogtól függetlenül - az egyéb hitelek között kell feltüntetni. Az I.C Tájékoztató adatok között külön sorokon is kell kimutatni az irodaházak, üzletházak, bevásárlóközpontok stb. építésére nyújtott hitelek állományát az ott pontosított definíciónak megfelelő tartalommal.

A jogi személyiségű vállalkozók, illetve a kisvállalkozók egyéb hitelei között kell kimutatni a külön sorokban nem jelentett hitelfajtákat, illetve követeléseket, ideértve a halasztott fizetéssel eladott részesedés, illetve követelés még ki nem egyenlített összegét, a hitelintézet által saját kockázatára, visszkereseti kötelezettséggel kihelyezett állami alapjuttatás, az államtól lebonyolításra átvett pénzeszközökből történt kihelyezések mérlegben, illetve főkönyvben szereplő összegét, valamint a banki alapjuttatás címén fennálló követelések állományát is.

A 56.17 és 56.26 sorokban a pénzügyi lízinggel kapcsolatos követeléseket az Szkr. által előírt értéken kell szerepeltetni.

A lakossági szektornak nyújtott hiteleknek tartalmazniuk kell a megfelelő sorokban a hitelintézet saját dolgozói részére nyújtott hitelek állományát is. A devizafedezet mellett nyújtott hitelt a hitel céljától függően a megfelelő sorban kell szerepeltetni.

A 57.21-22 Lakossági áruvásárlási hitel sorokba kell kerülnie az áruvásárlási hitelek állományának.

A 57.41-42 Lakossági lakáscélú jelzálog típusú hitel sorokban kell közölni mind a támogatott, kedvezményes, mind a piaci feltételekkel nyújtott lakáscélú (építési, lakásvásárlási, ingatlanvásárlási, lakásfelújítási, lakásbővítési) és egyéb (pl. üdülő vagy garázs) építési hitelállomány - jelzáloggal való terhelés mellett vagy anélkül nyújtott - összegét, ideértve a bankkölcsön, a lakáscseréhez nyújtott piaci kamatozású (áthidaló) hitelek és a lakástakarékpénztárakkal kötött szerződéshez kapcsolódó azonnali hitelek állományát is.

A nem lakáscélú ingatlanvásárlási hiteleket - a jelzálogtól függetlenül - az egyéb hitelek között kell feltüntetni.

Az 57.51-52 Egyéb lakossági hitelek között kell jelenteni a lakosság részére nyújtott, máshol nem szerepeltetett hiteleket (pl. személyi hitel, gépkocsivásárlási hitel, tandíj hitel, záloghitel, nem lakáscélú ingatlanvásárlási, stb.).

A 58.11-58.22 sorokban kell kimutatni a külföldiekkel (nem rezidensekkel) szemben forintban vagy devizában fennálló valamennyi követelés állományát az értékpapírok és érdekeltségek kivételével.

A 59 Céltartalék (Hitelek és bankközi ügyletek után) sorban kell a hitelintézetekkel szembeni (a Felügyeleti Mérleg 13.1, 13.2 és 14., illetve a 42.1-44.2 eszközsoraiban szereplő) ügyletek, valamint a hitelek és egyéb követelések után - a Hpt. illetve a számviteli előírások szerint megképzett - a beszámolás napján fennálló kockázati céltartalék állományt kimutatni, ideértve a rövid lejáratú hitelek között kimutatott kamatkövetelések utáni kockázati céltartalékot is.

Az 1996. január 1-jét megelőzően megképzett kamatkövetelések utáni kockázati céltartalék meglévő összegét továbbra is nyilván kell tartani mindaddig, amíg az egyedileg rendezésre (felhasználásra, felszabadításra) nem kerül.

6. Vagyoni érdekeltségek

Ebben az eszközcsoportban kell kimutatni azokat a kevésbé mobilizálható befektetéseket, amelyeket a hitelintézet az üzletpolitikai, illetve veszteség mérséklési célból szerzett, valamint a nem forgalomképes vagyoni érdekeltségeket. A befektetéseket az Szkr. szerinti értéken kell szerepeltetni.