21/2006. (XI. 24.) MNB rendelet

a pénzforgalom lebonyolításáról

A Magyar Nemzeti Bankról szóló 2001. évi LVIII. törvény 60. §-a (1) bekezdésének ha) alpontja és i) pontja alapján fennálló jogkörömben eljárva a következőket rendelem el:

I. FEJEZET

ÁLTALÁNOS RENDELKEZÉSEK

Hatály

1. §

E rendelet hatálya kiterjed

a) a hitelintézetekről és a pénzügyi vállalkozásokról szóló 1996. évi CXII. törvény (a továbbiakban: Hpt.) 3. §-a (1) bekezdésének d)-e) és m) pontjaiban meghatározott pénzügyi szolgáltatási tevékenységet végző szervezetekre, ideértve törvény vagy kormányrendelet eltérő rendelkezése hiányában a Magyar Nemzeti Bankot (a továbbiakban: MNB) és jogszabály eltérő rendelkezése hiányában a Magyar Államkincstárt (a továbbiakban: Kincstár),

b) törvény vagy kormányrendelet eltérő rendelkezése hiányában a tőkepiacról szóló 2001. évi CXX. törvény (a továbbiakban: Tpt.) 5. §-ának 102. pontja szerinti ügyfélszámla vezetésére jogosult szervezetre e rendelet 5. §-ának (1)-(2) bekezdései, 18-19. §-ai, 39. §-ának (2) bekezdése, 40. §-a, 42. §-ának (1) bekezdése és 43. §-a tekintetében megfelelően,

c) a postáról szóló 2003. évi CI. törvény (a továbbiakban: Pt.) 4. §-a (1) bekezdésének d) pontja szerinti postai készpénz-átutalási tevékenységet, postai pénzforgalmi közvetítői tevékenységet és belföldi postautalvány-szolgáltatást (a továbbiakban együtt: postai pénzforgalmi szolgáltatás) végző szolgáltatóra (a továbbiakban: Posta),

d) az a)-c) pontokban megjelölt szolgáltatások igénybe vevőire (a továbbiakban: ügyfél) .

Értelmező rendelkezések

2. §

E rendelet alkalmazásában:

1. belföldi fizetési forgalom: azon fizetési műveletek összessége, amelynek keretében mind a megbízó intézménye, mind a jogosult intézménye a Magyar Köztársaság határain belül nyújtja pénzforgalmi szolgáltatását;

2. belföldi postautalvány-szolgáltatás: a Pt. 3. §-ának 17. pontja szerinti postai tevékenység, melynek során a szolgáltatás igénybevétele és teljesítése is a Magyar Köztársaság területén történik;

3. BIC (SWIFT) kód (Bank Identifier Code): a SWIFT hálózatán történő automatikus üzenettovábbítás során az intézmény azonosítására szolgáló, a nemzetközi bankszámlaszámnak részét nem képező alfanumerikus jelsorozat;

4. BKR: Bankközi Klíring Rendszer;

5. elektronikus fizetési eszköz: a távolról hozzáférést biztosító fizetési eszköz és az elektronikus pénzeszköz;

6. elektronikus pénzeszköz: a Hpt. 2. számú melléklete I. fejezetének 5.3. pontjában meghatározott fizetési eszköz;

7. értéknap: az a nap, amelyet a hitelintézet a fizetési műveletek tekintetében kamatszámítás szempontjából figyelembe vesz;

8. fizetési megbízás:

8.1. a megbízónak a számlavezető részére adott megbízása a számlatulajdonos számlájáról meghatározott pénzösszegnek a jogosult számlájára történő átutalására (a továbbiakban: átutalás),

8.2. a jogosultnak a számlavezető részére adott megbízása meghatározott pénzösszegnek az általa megjelölt kötelezett számlatulajdonos számlájáról saját számlájára történő beszedésére (a továbbiakban: beszedés),

8.3. számlára készpénzben történő befizetésre, vagy az onnan készpénzben történő kifizetésre szóló megbízás (a továbbiakban: készpénzfizetés),

8.4. készpénzátutalásra szóló megbízás (a továbbiakban: készpénzátutalás),

8.5. belföldi postautalvány-szolgáltatásra vonatkozó megbízás (a továbbiakban: készpénzfizetés belföldi postautalvánnyal);

9. fizetési művelet: e rendeletben meghatározott bármely fizetési mód alkalmazása útján történő fizetés;

10. hitelesítő tábla: az MNB által a belföldi fizetési elszámolásforgalmi rendszerek közvetlen és közvetett résztvevőiről vezetett, a belföldi fizetési forgalomban adott fizetési megbízások megfelelő címzésének biztosítása céljából az intézmények és a hitelintézeti elszámolóházi tevékenységet végzők részére havonta közzétett nyilvántartás;

11. hitelintézet: a Hpt. 5. §-ának (1) bekezdése szerinti hitelintézet, ideértve a külföldi hitelintézet magyarországi fióktelepét, de ide nem értve az elektronikus pénzt kibocsátó szakosított hitelintézetről szóló 2004. évi XXXV. törvény szerinti elektronikus pénzt kibocsátó szakosított hitelintézetet, továbbá törvény vagy kormányrendelet eltérő rendelkezése hiányában az MNB, és jogszabály eltérő rendelkezése hiányában a Kincstár;

12. IBAN (International Bank Account Number): a nemzetközi fizetési forgalomban a bankszámlák jelölésére szolgáló nemzetközi bankszámlaszám;

13. intézmény: a 11. pontban meghatározott hitelintézet és az a hitelintézetnek nem minősülő jogi személy, amely résztvevő államok közötti átutalásokat a Pt. 3. § -ának 31. pontjában meghatározott tevékenység keretében üzletszerűen végez, valamint a hitelintézet különböző tagállamokban található azon fióktelepei, amelyek részt vesznek a résztvevő államok közötti átutalásban, ezen átutalás tekintetében;

14. irányadó kamatláb:

14.1. Magyarország vonatkozásában: a Magyar Köztársaság Polgári Törvénykönyvéről szóló 1959. évi IV. törvény (a továbbiakban: Ptk.) 301. §-ának (2) bekezdésében vagy a 301/A. §-ának (2) bekezdésében meghatározott mértékű késedelmi kamat,

14.2. más résztvevő állam vonatkozásában: annak a résztvevő államnak a szabályaival összhangban megállapított, késedelmi kamat számítása során alkalmazandó kamatláb, amelyben a késedelmi kamat fizetésére kötelezett intézmény székhelye található;

15. jogosult: az az ügyfél, akinek javára a fizetési megbízás összegét jóvá kell írni egy olyan számlán, amely felett rendelkezni jogosult (amelyről számára az összeg hozzáférhetővé válik), vagy akinek a készpénzt ki kell fizetni, azzal, hogy ezen esetekben a jogosult és a megbízó személye megegyezhet;

16. készpénzátutalás: a Hpt. 2. számú melléklete I. fejezetének 16. pontja, továbbá a Pt. 3. §-ának 22. pontja szerinti tevékenység;

17. könyvelési nap: az a nap, amikor a fizetési művelet az ügyfél bankszámláján rögzítésre kerül;

18. megbízó: a jogosult részére történő fizetési megbízás teljesítésére rendelkezést adó ügyfél;

19. nemzetközi fizetési forgalom: azon fizetési műveletek összessége, amelynek keretében vagy a megbízó intézménye vagy a jogosult intézménye a Magyar Köztársaság határain kívül nyújtja a pénzforgalmi szolgáltatását;

20. pénzforgalmi jogszabály: e rendelet, valamint a pénzforgalmi szolgáltatásokról és az elektronikus fizetési eszközökről szóló kormányrendelet;

21. pénzügyi intézmény: a 11. pontban meghatározott hitelintézet és a Hpt. 6. §-ában meghatározott pénzügyi vállalkozás;

22. rendelkezésre jogosult: a számlatulajdonos, a képviseletében jogszabály alapján eljárni jogosult személy, illetve a számla feletti rendelkezésre általuk feljogosított más személy;

23. résztvevő állam: az Európai Gazdasági Térségről szóló megállapodásban részes állam;

24. résztvevő államok közötti átutalás: a megbízó rendelkezése alapján végzett olyan fizetési művelet, amelynek során az átutalás összege a résztvevő államok egyikében lévő intézmény közreműködésével a jogosult számára egy másik résztvevő államban lévő intézménynél válik hozzáférhetővé;

25. résztvevő államok közötti átutalási megbízás: a megbízó egy intézménynek adott bármely formájú, feltétel nélküli rendelkezése a résztvevő államok közötti átutalás teljesítésére;

26. STEP2: az EBA Clearing által működtetett páneurópai elszámolási rendszer a kisösszegű, nagytömegű euro átutalások elszámolására;

27. STEP2 belépési pont: a STEP2 elszámolási rendszerben résztvevő ország azon közvetlen STEP2 tagja, amely az országa bármely, a STEP2 rendszerhez nem csatlakozott intézménye részére vállalja a STEP2 rendszerből fogadott átutalások továbbítását;

28. számla:

28.1. bankszámla: a Ptk. 529. §-a szerinti bankszámlaszerződés alapján megnyitott számla, amely elnevezésétől és pénznemétől függetlenül a számlatulajdonos pénzköveteléseinek és pénztartozásainak nyilvántartására, kezelésére szolgál, és amelynek terhére vagy javára - jogszabály eltérő rendelkezése hiányában - pénzforgalmi jogszabályban meghatározott bármely fizetési mód alkalmazható,

28.2. belföldi bankszámla: a Magyar Köztársaság területén nyitott és vezetett bankszámla,

28.3. kincstári számla: a Kincstár által -jogszabályban meghatározott pénzforgalmi feladataihoz kapcsolódóan -vezetett számla,

28.4. pénzforgalmi bankszámla: az a belföldi bankszámla, amelyet a számlatulajdonos az adózás rendjéről szóló 2003. évi XCII. törvény (a továbbiakban: Art.) 178. §-ának 28. pontja szerinti vállalkozási tevékenységével kapcsolatos pénzforgalmának lebonyolítása céljából törvényben vagy kormányrendeletben megállapított kötelezettség alapján nyit, illetve nyitott - ideértve a 2002. január 1. előtt a korábban hatályban volt devizáról szóló 1995. évi XCV. törvény 48. §-a és 50. §-a alapján nyitott devizaszámlákat, az államháztartás működési rendjéről szóló 217/1998. (XII. 30.) Korm. rendelet 103. §-ának (2) bekezdése szerint a helyi, helyi kisebbségi önkormányzat költségvetési elszámolási számláját, valamint a külföldi vállalkozás Art. 9. §-ának (3) bekezdése alapján nyitott pénzforgalmi bankszámláját is -, továbbá az a bankszámla, amely a számlatulajdonos rendelkezésének megfelelően kifejezetten pénzforgalmi bankszámlaként kerül megnyitásra,

28.5. ügyfélszámla: a Tpt. 5. §-a (1) bekezdésének 102. pontjában meghatározott számla;

29. számlatulajdonos: a számlavezetővel számlaszerződést kötő fél, továbbá az a szervezet, amelynek a számlavezető jogszabály alapján számlát vezet;

30. számlavezető: a 11. pontban meghatározott hitelintézet és az ügyfélszámla vezetésére törvényben felhatalmazott jogi személy;

31. távolról hozzáférést biztosító fizetési eszköz: az az elektronikus fizetési eszköz, amellyel az ügyfél - rendszerint személyazonosító kód, illetőleg más azonosító használata révén - rendelkezhet a hitelintézettel szemben fennálló számlaköveteléséről vagy a pénzügyi intézmény által nyújtott hitellehetősége igénybevételéről, így különösen a bankkártya, valamint a számlakövetelésről való rendelkezést távközlési eszköz vagy számítógép útján biztosító egyéb eszköz;

32. teljesítés napja: a 7. § (2)-(6) bekezdései szerinti nap;

33. terhelési nap: az a nap, amikor az ügyfél pénzügyi intézménynél nyilvántartott követelését a fizetési megbízás szerinti összeggel csökkentik;

34. végrehajtó: a bírósági végrehajtásról szóló 1994. évi LIII. törvény (a továbbiakban: Vht.) 225. §-a (1) bekezdésének a)-d) pontjaiban megjelölt szervek és személyek, az Art. 144. §-a szerinti adóvégrehajtó, továbbá a közigazgatási hatósági eljárás és szolgáltatás általános szabályairól szóló 2004. évi CXL. törvény (a továbbiakban: Ket.) 131. §-ában meghatározott szervek és személyek;

35. VIBER: Valós Idejű Bruttó Elszámolási Rendszer.

II. FEJEZET

A BANKSZÁMLA JELÖLÉSÉRE VONATKOZÓ SZABÁLYOK

3. §

(1) A hitelintézet a megnyitott bankszámlát az országosan egységes számlaszámrendszer szerint képzett egyedi pénzforgalmi jelzőszám, illetőleg a számlatulajdonos teljes vagy rövidített neve (cégneve) alapján azonosítja.

(2) A belföldi fizetési forgalomban a bankszámlák jelölésére szolgáló pénzforgalmi jelzőszám 16 (2×8) vagy 24 (3×8) numerikus karaktert tartalmazó számsor, amelyet az alábbi szabályoknak megfelelően kell kialakítani:

a) az első nyolc karakterből (a továbbiakban: irányító kód) az első három számjegy (a továbbiakban: a hitelintézet azonosító kódja) a számlavezető hitelintézetet, a következő négy számjegy a hitelintézet fiókját vagy számlavezető helyét jelöli, a nyolcadik számjegy ellenőrző szám;

b) a 9-16. karakter vagy a 9-24. karakter a bankszámla azonosító száma, 16 karakter hosszúságú számsor esetében a 16. számjegy, 24 karakter hosszúságú számsor esetében a 24. számjegy ellenőrző szám, a 24 karakter hosszúságú pénzforgalmi jelzőszám 16. számjegye értelemszerűen szabadon felhasználható.

(3) A hitelintézet azonosító kódját az MNB határozza meg, és vezeti az azonosító kódok nyilvántartását.

(4) Az ellenőrző számok az előttük álló számjegyek ellenőrzésére szolgálnak, melyeket a következő algoritmus szerint kell képezni: külön az 1-7., valamint külön a 9-15. vagy 9-23. számjegyeket helyi értékük csökkenő sorrendjében meg kell szorozni a "9, 7, 3, 1 ... 9, 7, 3, 1" számokkal, a szorzatokat össze kell adni, és az eredmény egyes helyi értékén lévő számot ki kell vonni 10-ből. A különbség az ellenőrző szám. (Ha a különbség "10", az ellenőrző szám értéke "0".)

(5) A hitelintézet a pénzforgalmi jelzőszám kialakítását és belső tartalmát a fenti szabályok figyelembevételével szabadon határozza meg.

(6) Az IBAN 28 alfanumerikus karaktert tartalmazó számsor, amelyet az alábbi szabályok alkalmazásával kell kialakítani:

a) az első két karakter Magyarország ISO 3166 szabvány szerinti országkódja: HU;

b) a 3-4. karakter az ellenőrzőszám;

c) az 5-28. karakter a belföldi pénzforgalmi jelzőszám (16 karakter hosszúságú pénzforgalmi jelzőszám esetében az IBAN képzésekor az utolsó 8 karaktert nullával kell feltölteni) .

(7) Az IBAN 3-4. pozícióiban szereplő ellenőrzőszám képzésének algoritmusát az Európai Banki Szabványügyi Bizottság [European Committee for Banking Standards (ECBS) ] IBAN képzésére vonatkozó szabványa tartalmazza.

(8) A hitelintézetnek a működési engedély kiadását követően a MNB-től kell kérnie a hitelintézet azonosító kódjának kiadását.

(9) Az MNB a hitelesítő táblában a következő adatokat tartja nyilván a hitelintézetekről:

a) a fiókoknak, illetve számlavezető egységeknek (a továbbiakban: fiók) a (2) bekezdés a) pontjában meghatározott irányító kódját,

b) a fiók nevét,

c) a fiók címét,

d) a fiók által használt pénzforgalmi jelzőszámok hosszát,

e) a pénzügyi üzeneteknek az egyes belföldi fizetési elszámolásforgalmi rendszerekben történő továbbításához szükséges adatokat.

A hitelintézet a hitelesítő táblát érintő adataiban történt változásról az MNB-t a változás bekövetkezését megelőző hónap 4. munkanapjáig köteles értesíteni.

III. FEJEZET

AZ ÜGYFELEK TÁJÉKOZTATÁSA

Előzetes tájékoztatás

4. §

(1) Az intézmény a fizetési megbízások teljesítésének feltételeiről ügyfelei és jövőbeni ügyfelei részére közérthető módon, írásban előzetes tájékoztatást ad. A tájékoztatás legalább a következőket tartalmazza:

a) a megbízó intézménye esetében azt az időtartamot, amely a fizetési megbízás összegének a jogosult számlavezetőjének számláján történő jóváírásához szükséges és az időtartam számításának kezdőpontját,

b) a jogosult intézménye esetében azt az időtartamot, amely alatt a jogosult számlavezetőjének számláján jóváírt összeget a jogosult számláján is jóváírják,

c) az intézmény által alkalmazott értéknapot,

d) a megbízó által fizetendő jutalék, díj, költség és kamat kiszámításának módját,

e) a panasz- és jogorvoslati eljárás lehetőségét és igénybevételének módját,

f) a fizetési megbízás összegének átváltásánál alkalmazott árfolyam típusát.

(2) A készpénzátutalást végző a fizetési megbízás befogadásakor írásban tájékoztatást ad, amely tartalmazza legalább:

a) az (1) bekezdés d)-f) pontjaiban meghatározott tájékoztatást,

b) a készpénzfelvétel helyét,

c) a fizetési megbízásban szereplő összegnek a jogosulthoz történő megérkezéséhez szükséges időtartamot és annak kezdő időpontját.

Utólagos tájékoztatás (bankszámlakivonat)

5. §

(1) A bankszámla forgalmáról és egyenlegéről a hitelintézet a számlatulajdonost közérthető formában, a (2) bekezdésben meghatározott tartalommal, a (3)-(4) bekezdésekben előírt gyakorisággal kiállított bankszámlakivonat útján tájékoztatja. A bankszámlakivonat a számlatulajdonossal kötött megállapodástól függően elektronikus úton is továbbítható.

(2) A bankszámlakivonat tartalmazza:

a) a számlatulajdonos megnevezését,

b) a pénzforgalmi jelzőszámot,

c) az IBAN számot,

d) a számlavezető (levelező bank) BIC (SWIFT) kódját,

e) a számla típusának megnevezését (pl. pénzforgalmi bankszámla),

f) a számla devizanemét,

g) azt az időszakot, amelyre a számlakivonat vonatkozik,

h) a fizetési műveletek összegét, a könyvelési napot, valamint az esetleges értéknapot, bankkártyával végrehajtott fizetési művelet esetén a fizetési művelet napját is,

i) a számla devizanemétől eltérő pénznemben teljesített fizetési művelet esetén az összeget a fizetési művelet devizanemében és a bankszámla pénznemében is fel kell tüntetni, valamint meg kell adni az átváltás árfolyamát,

j) az egyes fizetési műveleteknél, illetve időszakokban a számlatulajdonos által fizetendő jutalékot, díjat vagy költséget,

k) a fizetési művelet jellegét (pl. átutalás, készpénzfizetés stb.),

l) a nyitó és záró egyenleget,

m) a halmozott tartozik és követel forgalmat,

n) a jóváírandó és terhelendő bankszámla pénzforgalmi jelzőszámát, tulajdonosának nevét, készpénzbefizetés esetén a befizető nevét és címét, illetve azonosítóját,

o)[1]

p) akivonatsorszámot,

q) a fizetési megbízás "Közlemény" rovatának teljes tartalmát.

(3) A pénzforgalmi bankszámlán történt terhelésről, illetőleg jóváírásról a hitelintézet bankszámlakivonatot készít minden olyan banki munkanapon, amelyen a pénzforgalmi bankszámlán terhelés vagy jóváírás történt, és azt - eltérő megállapodás hiányában - a számlatulajdonos részére haladéktalanul továbbítja.

(4) A nem pénzforgalmi bankszámlán történt terhelésről, illetőleg jóváírásról a hitelintézet a bankszámlaszerződésben meghatározott határidőben (időszakonként), de legalább havonta egy alkalommal bankszámlakivonatot készít, és azt - eltérő megállapodás hiányában - a számlatulajdonos részére haladéktalanul továbbítja. Ha a meghatározott időszakban, illetőleg a hónapban nem történt terhelés, illetve jóváírás, elegendő, ha a hitelintézet a legközelebbi terheléssel, illetőleg jóváírással érintett időszakban készít bankszámlakivonatot. Ha a bankszámlán kizárólag költségterhelés, illetve kamatjóváírás miatt történt terhelés, illetve jóváírás, a hitelintézet évente egyszer, a naptári év végét követő hó 15. napjáig értesíti a számlatulajdonost bankszámlakivonattal.

(5) Ha a számlatulajdonos úgy rendelkezik, hogy nem kéri a bankszámlakivonat részére történő továbbítását, hanem azt a hitelintézetnél veszi át, a hitelintézet köteles a bankszámlakivonatot úgy kezelni, hogy az bármely banki munkanapon kérésre haladéktalanul a számlatulajdonos rendelkezésére bocsátható legyen.

(6) A nem teljesült csoportos beszedésről a bankszámlakivonaton, vagy az azzal egyidejűleg - a hitelintézet és a számlatulajdonos által a bankszámlakivonat megküldésének módjára vonatkozó megállapodásnak megfelelően -megküldött más értesítésben kell tájékoztatást adni. Amennyiben a sikertelen csoportos beszedés napján a bankszámlán nem történt terhelés vagy jóváírás, elegendő a nem teljesített fizetési megbízást a legközelebb készülő bankszámlakivonaton vagy más értesítésben szerepeltetni.

(7) A bankkártyával végrehajtott fizetési műveletekről a kibocsátó az ügyfelet bankszámla hiányában forgalmi kivonattal értesíti.

(8) A (7) bekezdés szerinti forgalmi kivonatnak a (2) bekezdés h)-j) pontjaiban meghatározott adatokat minden esetben tartalmaznia kell.

(9) A postai elszámolásforgalmi rendszeren keresztül érkező fizetési megbízások esetében a bankszámlakivonaton (mellékletein) a Posta Elszámoló Központ által közölt (átadott) azonosító adatokat is fel kell tüntetni, kivéve ha

azokat a Posta Elszámoló Központ - megállapodás alapján -közvetlenül adja át a számlatulajdonosnak.

IV. FEJEZET

A FIZETÉSI MEGBÍZÁSOK LEBONYOLÍTÁSA

A fizetési megbízások érkeztetése, azonosítása

6. §

(1) A hitelintézet a bankszámla megterhelésére vonatkozó fizetési megbízásokat - a számlatulajdonos vagy pénzforgalmi jogszabály eltérő rendelkezésének hiányában - az érkezés sorrendjében teljesíti. Az érkezés sorrendjére a hitelintézet nyilvántartása az irányadó. A pénzforgalmi szolgáltatásokról és elektronikus fizetési eszközökről szóló 227/2006. (XI. 20.) Korm. rendelet 8. §-ának (1) bekezdésében felsorolt jogcímeken benyújtott fizetési megbízásokat a hitelintézet a számlatulajdonos rendelkezésére és az egyéb fizetési megbízások érkezési sorrendjére tekintet nélkül teljesíti.

(2) A hitelintézet a fizetési megbízás adatai mellett a fizetési megbízás érkezésének időpontját (év, hó, nap, óra, perc) is rögzíti (érkeztetés) és tárolja.

(3) A fizetési megbízások érkeztetése kötegenként is történhet, ha az egyes tételek és a köteg összetartozása (akár utólag is) egyértelműen kimutatható.

(4) A hitelintézet a jóváírást a részére megadott pénzforgalmi jelzőszám, az azonnali beszedési megbízás, a határidős beszedési megbízás, átutalási végzés teljesítését a pénzforgalmi jelzőszám és a kötelezett nevének ellenőrzése mellett végzi el.

(5) Ha a hitelintézet a részére elektronikus úton továbbított fizetési megbízást az azon szereplő -jóváírást (terhelést) azonosító - adatok hibája miatt nem tudja elvégezni, e felismerést követően legkésőbb az érkezést követő banki munkanapon köteles a fizetési megbízást megküldő hitelintézetet erről értesíteni.

A fizetési megbízások teljesítésének általános szabályai

7. §

(1) A hitelintézet a fizetési megbízások teljesítése során - jogszabályban meghatározott eseteket kivéve - kizárólag a megbízó fizetési megbízásban foglalt rendelkezései szerint jár el.

(2) Törvény vagy kormányrendelet, illetve a felek eltérő rendelkezésének hiányában a fizetési megbízás teljesítésének időpontja az a nap, amikor a pénzösszeget az átutalás, illetve a beszedési megbízás jogosultjának bankszámláján jóváírják.

(3) A bankszámlára történő készpénzbefizetés vagy a bankszámláról történő készpénzkifizetés akkor teljesül, amikor a készpénzt a hitelintézet pénztáránál vagy a Postán be- vagy kifizetik, illetve a kifizetendő összeg átvételének lehetőségét a Posta biztosítja.

(4) A készpénzátutalás akkor teljesül, amikor a jogosult számára a készpénz a készpénzátutalásban megjelölt helyen rendelkezésre áll.

(5) A készpénzfizetés belföldi postautalvánnyal akkor teljesül, amikor a belföldi postautalványon feladott összeget a Posta a jogosult átvevő részére kifizeti vagy az átvétel lehetőségét biztosítja.

(6) A bankkártyával történő fizetés akkor teljesül, amikor annak szabályszerű használatát elfogadják.

(7) A belföldön forintban, euróban vagy más résztvevő állam pénznemében teljesített átutalások esetében-a felek eltérő megállapodása vagy jogszabály eltérő rendelkezése hiányában - mind a megbízó, mind a jogosult a saját hitelintézete által felszámolt költséget fizeti.

(8) Amennyiben a hitelintézet a fizetési megbízást késedelmesen teljesíti, a késedelem idejére az irányadó kamatlábbal meghatározott kamatot köteles a megbízónak megfizetni, aki követelheti a késedelmi kamatot meghaladó kárát is. Ha a fizetési megbízás a hibás teljesítés következtében részben vagy egészben meghiúsult, a hitelintézet köteles a fizetési megbízás összegét vagy annak meghiúsult hányadát a megbízó kérésére haladéktalanul visszatéríteni.

(9) A teljesítési határidő számítása szempontjából nem minősülnek banki munkanapnak azok a napok, amelyeken a fizetési megbízás teljesítésében közreműködő bármely intézmény üzletvitel céljából nem tart nyitva.

(10) Ha a hitelintézet a fizetési megbízás teljesítését visszautasítja, a visszautasítás okát közli és az okmányokkal vagy ellenjegyzéssel ellátott papír alapú megbízások esetén a megbízást és az okmányokat visszaküldi, egyéb papír alapú és elektronikusan benyújtott megbízások esetén a visszautasításról szóló értesítést küld.

A fizetési megbízások teljesítése, sorba állítása, részteljesítés

8. §

(1) A hitelintézet - törvény vagy kormányrendelet eltérő rendelkezése hiányában, illetve ha a számlatulajdonossal másként nem állapodik meg - a bankszámlán pénzügyi fedezet hiánya miatt nem teljesíthető átutalási és beszedési megbízásokat visszautasítja.

(2) A fedezethiány miatt nem teljesíthető, törvény, kormányrendelet vagy a számlatulajdonossal történt megállapodás alapján vissza nem utasított fizetési megbízásokat a hitelintézet pénzforgalmi jogszabály eltérő rendelkezése hiányában legfeljebb 90 nap időtartamra sorba állítja. A sorba állítás időtartamának elteltét követően a hitelintézet a fizetési megbízás teljesítését visszautasítja.

(3) A kötelezett számláját vezető hitelintézet a bankszámlán fedezet hiányában nem teljesíthető azonnali beszedési megbízások nyilvántartásba vételéről (sorba állításáról)- a jóváírandóként feltüntetett bankszámlát vezető hitelintézet útján - haladéktalanul értesíti a jogosultat. Az értesítésnek tartalmaznia kell az eredeti azonnali beszedési megbízás adatain kívül a sorba állítás utolsó napját is.

(4) Ha a hitelintézet részfizetést teljesít, a részfizetésről rendelkező fizetési megbízás közlemény rovatában feltünteti az eredeti fizetési megbízás azonosító adatait, illetve azt, hogy hányadik részfizetést végzi az eredeti fizetési megbízás teljesítése érdekében.

(5) Az azonnali beszedési megbízásra teljesített részfizetés esetén a hitelintézet az azonnali beszedési megbízáshoz csatolt minden fizetési kötelezettséget tartalmazó okiraton feltünteti a részfizetés megtörténtét.

(6) Csoportos átutalásra és csoportos beszedésre vonatkozó megbízás sorba nem állítható, részfizetés arra nem teljesíthető, fedezet hiányában a hitelintézet a megbízás teljesítését visszautasítja.

(7) A fizetési megbízást a megbízó a bankszámlaszerződésben vagy az intézmény üzletszabályzatában megállapított időn belül vagy feltétel bekövetkeztéig visszavonhatja vagy módosíthatja, ezt követően a fizetési megbízás nem módosítható és nem vonható vissza.

A fizetési megbízások befogadása

9. §

(1) A fizetési megbízás teljesítésére - a megbízó által későbbi időpont megjelölése, illetve jogszabály eltérő rendelkezése hiányában-a teljesítési határidőt a fizetési megbízás befogadásának időpontjától kell számítani.

(2) A fizetési megbízás befogadásának időpontja:

a) átutalás esetén az az időpont, amikor az intézmény a fizetési megbízást a teljesítéséhez szükséges valamennyi adat - ideértve a rendelkezésre jogosultak azonosítását is -birtokában átvette, és a pénzügyi fedezet, részteljesítés esetén az első részfizetés pénzügyi fedezete rendelkezésre áll,

b) beszedés esetén az az időpont, amikor a beszedési megbízást a hitelintézet a rá háruló feladatok teljesítéséhez szükséges valamennyi adat - ideértve a rendelkezésre jogosultak azonosítását is -, okirat birtokában átvette,

c) készpénzfizetés esetén

ca) befizetésnél az az időpont, amikor a hitelintézet a pénztárában, illetőleg a Posta az arra kijelölt helyen a megbízótól a készpénzt átvette,

cb) kifizetésnél az az időpont, amikor a fizetési megbízást a kifizetéshez szükséges valamennyi adat birtokában a hitelintézet, illetőleg a Posta átvette, és a fizetési megbízás pénzügyi fedezete rendelkezésre áll,

cc) kifizetési utalvánnyal történő kiutalás esetén az az időpont, amikor a fizetési megbízást a kifizetéshez szükséges valamennyi adat birtokában (papíron vagy elektronikus formában) a Posta átvette, és a pénzügyi fedezet rendelkezésére áll.

A fizetési megbízások teljesítésének határidői a belföldi forintfizetési forgalomban

10. §

(1) A hitelintézet köteles meghatározni a banki munkanapon belül azt a kezdő és záró időpontot, amelyek között a fizetési megbízások benyújthatók; ezen belül meghatározza azt az időpontot, ameddig a beérkezett és befogadott fizetési megbízások teljesítéséből reá háruló feladatokat a tárgynapon teljesíti. A záró időpontig befogadott további fizetési megbízások teljesítéséből reá háruló feladatokat - ha a megbízó későbbi határidőt nem jelöl meg - legkésőbb a következő banki munkanapon teljesíti a hitelintézet. Ha a fizetési megbízás befogadása olyan napon történik, amely nem banki munkanap, a teljesítési (elszámolási) határidő számítása a következő banki munkanapon kezdődik.

(2) A hitelintézet a hozzá bankközi elszámolás útján beérkezett összeget a saját bankszámláján történt jóváírásról való tudomásszerzés napján a jogosult bankszámláján jóváírja oly módon, hogy a számlatulajdonos legkésőbb az azt követő banki munkanap reggelén a hitelintézet nyitva-tartásától kezdődően a jóváírt összeg felett rendelkezhessen. A bankkártyával történő készpénzfelvétel vagy az azzal történő fizetés lehetőségét legkésőbb a következő napon reggel 8 órától kell biztosítani akkor is, ha ez a nap nem banki munkanap. A bankszámlán jóvá nem írható fizetési megbízások teljesítését az (1) bekezdésben meghatározott teljesítési határidő figyelembevételével a hitelintézet visszautasítja.

(3) Ha az átutalás továbbítása a VIBER igénybevételével történik, és a rendszerben történő teljesítésére a VIBER működési szabályzatában meghirdetett vagy a szabályzat szerint meghosszabbított üzemidőn belül sor kerül, akkor a fizetési megbízás összegét a hitelintézet oly módon írja jóvá a jogosult bankszámláján, hogy a jóváírt összeg az ugyanazon a napon a BKR-ben továbbítandó fizetési megbízásoknak is fedezetéül szolgáljon.

(4) A (2) bekezdésben említett tudomásszerzés az az időpont, amikortól az elszámolást lebonyolító szervezet a teljesítendő fizetési megbízásra vonatkozó - a teljesítéshez szükséges - értesítést a jogosult számláját vezető hitelintézet számára elérhetővé teszi.

(5) Ha a terhelést vagy jóváírást olyan hitelintézet végzi, amely a hitelintézetek közötti belföldi fizetési elszámolásforgalmi rendszerhez közvetetten csatlakozik, a fizetési megbízás teljesítésének határideje a hitelintézetek között legfeljebb további egy banki munkanappal meghosszabbodhat. Ha mind a terhelést, mind a jóváírást olyan hitelintézet végzi, amely a hitelintézetek közötti belföldi fizetési elszámolásforgalmi rendszerhez közvetetten csatlakozik, a fizetési megbízás teljesítésének határideje a hitelintézetek között összesen legfeljebb két banki munkanappal hosszabbodhat meg.

(6) Ha a megbízó és a jogosult között a fizetés lebonyolítása egy hitelintézeten belül történik, a hitelintézet a terhelést és a jóváírást azonos banki munkanapon, azonos értéknapon teljesíti.

(7) A számlavezető hitelintézet a bankszámla javára történő közvetlen készpénzbefizetés teljesítésével kapcsolatos feladatait a befizetés napján végzi el. A más hitelintézetnél történő készpénzbefizetés elszámolását a hitelintézet a befizetést elfogadó más hitelintézettel kötött megállapodásban foglalt időtartam alatt végzi el, amely időtartam két banki munkanapnál hosszabb nem lehet. A befizetési funkciót ellátó bankjegykiadó automatán végzett készpénzbefizetés elszámolását a befizetés összegszerűségének ellenőrzése után, a számlatulajdonossal történt megállapodásban meghatározott határidőben kell elvégezni, ez a határidő azonban legfeljebb három banki munkanappal haladhatja meg a befizetés tényleges napját.

(8) Ha a terhelést végző hitelintézetnek az azonnali beszedési megbízás teljesítése során - törvény vagy kormányrendelet rendelkezése alapján - több bankszámlát kell figyelembe vennie, az (1) bekezdésben, illetve az (5) bekezdésben meghatározott határidő legfeljebb három banki munkanappal meghosszabbodhat.

(9) A Posta a pénzforgalmi üzletszabályzatában szabályozott módon határozza meg a tárgynapon belül azt a záró időpontot, ameddig a befogadott fizetési megbízásokat két banki munkanap alatt teljesíti. A záró időpont után befogadott fizetési megbízások teljesítésének határidejeként legfeljebb három banki munkanap határozható meg.

(10) A Posta a pénzforgalmi üzletszabályzata szerinti nagy összegű kifizetéseket - amennyiben az erre irányuló igényt az átvételre jogosult legkésőbb a kifizetés napját megelőző második munkanapon előre nem jelentette be -legfeljebb két munkanappal elhalaszthatja. A bejelentés szempontjából nagy összegűnek minősülő kifizetés - szolgáltatóhelyenként eltérő - összeghatárát a Posta a szolgáltatóhelyen közzéteszi.

A fizetési megbízások teljesítésének határidői a nemzetközi fizetési forgalomban, továbbá forinttól eltérő pénznemben a belföldi fizetési forgalomban, valamint konverzióval

11. §

(1) A hitelintézet - eltérő megállapodás hiányában - a külföldre vagy külföldi pénznemben belföldre irányuló átutalási megbízásokból eredő feladatait legkésőbb a fizetési megbízás befogadását követő banki munkanapon végzi el.

(2) A hitelintézet a külföldről vagy külföldi pénznemben belföldről érkező átutalásokat az átutalásról szóló értesítést követően, legkésőbb az azt követő banki munkanapon írja jóvá a jogosult számláján, amikor az átutalás fedezetét is rendelkezésére bocsátották.

(3) Ha a fizetési megbízás teljesítése során különböző pénznemek közötti átváltást (konverziót) kell végrehajtani, a teljesítés határideje legfeljebb két banki munkanappal meghosszabbodhat.

A résztvevő államok közötti átutalások teljesítésének határidői

12. §

(1) A jelen § rendelkezéseit a résztvevő államok közötti, legfeljebb 50 000 euro vagy ennek megfelelő összegű, a résztvevő államok egyéb devizanemében meghatározott átutalásokra kell alkalmazni, kivéve ha a megbízó pénzügyi intézmény, befektetési vállalkozás vagy biztosító.

(2) A megbízó által igénybe vett intézmény - eltérő megállapodás hiányában - a résztvevő államok közötti átutalási megbízást oly módon továbbítja, hogy az a jogosult által igénybe vett intézmény bankszámláján legkésőbb a fizetési megbízás befogadását követő ötödik banki munkanapon jóváírásra kerüljön.

(3) A jogosult által igénybevett intézmény a résztvevő államok közötti átutalás összegét a megállapodásban rögzített határidőn belül, vagy határidőre vonatkozó megállapodás hiányában az átutalás összegének a bankszámláján történő jóváírását követő banki munkanapon köteles a jogosult számára hozzáférhetővé tenni.

A fedezetigazolás

13. §

(1) Fedezetigazolást a számlatulajdonos megbízásából a számlavezető hitelintézet állít ki. A fedezetigazolásban megjelölt összeget a hitelintézet elkülönítetten kezeli és azt kizárólag a fedezetigazolásban foglaltak szerint használja fel. A fedezetigazolás tartalmazza - a számlatulajdonos kötelezettségeként - különösen a fedezetként elkülönített összeget, az elkülönítés célját, a jogosult megjelölését és a fedezet elkülönítésének időtartamát. A fedezetigazolás felhasználásakor a fizetési megbízáson "Fedezetigazolással" megjelölést kell feltüntetni és terhelendő számlaként a fedezetigazoláson közölt bankszámlát megjelölni. A fizetési módban a feleknek fedezetigazolás esetén is meg kell állapodniuk.

(2) Folyamatos teljesítés esetén az egyes részszámlák alapján benyújtott fizetési megbízásokon "Részfizetés fedezetigazolásra" megjelölést, valamint a fedezetigazolás keltét és számát kell feltüntetni.

A pénzforgalmi nyomtatványok

14. §

(1) A számlatulajdonos a megbízást-pénzforgalmi jogszabály rendelkezéseinek keretei között - a hitelintézettel kötött megállapodás szerinti módon nyújtja be.

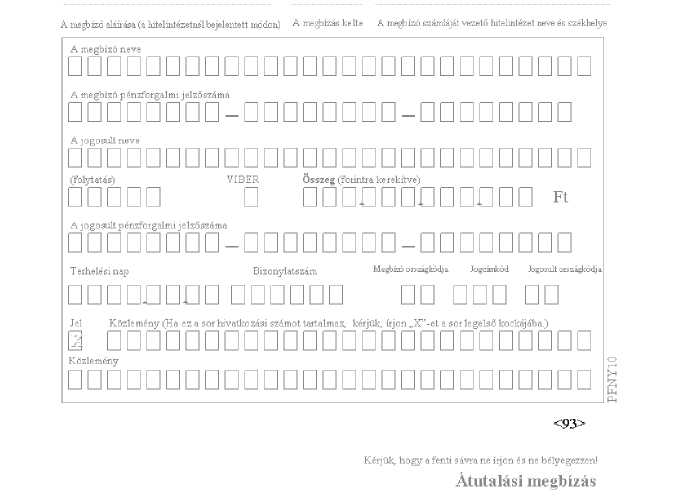

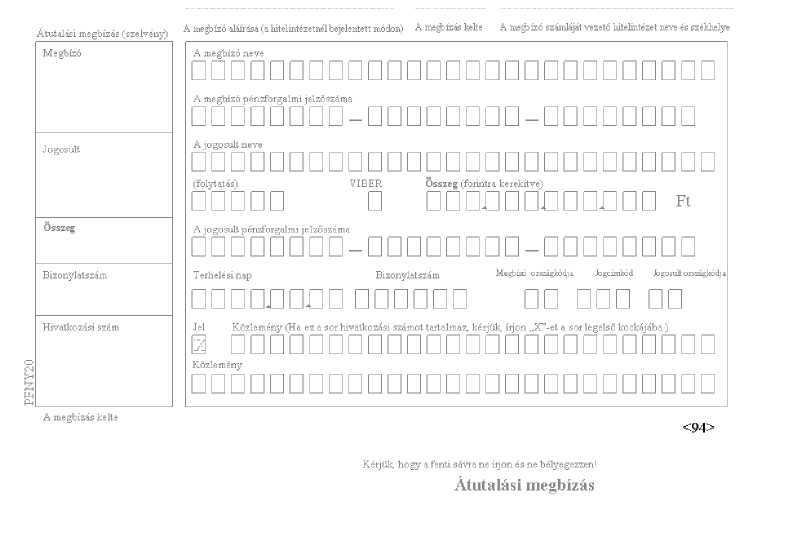

(2) A hitelintézet köteles a belföldön forintban teljesítendő fizetési megbízást az e rendelet mellékletében feltüntetett formanyomtatványokon elfogadni.

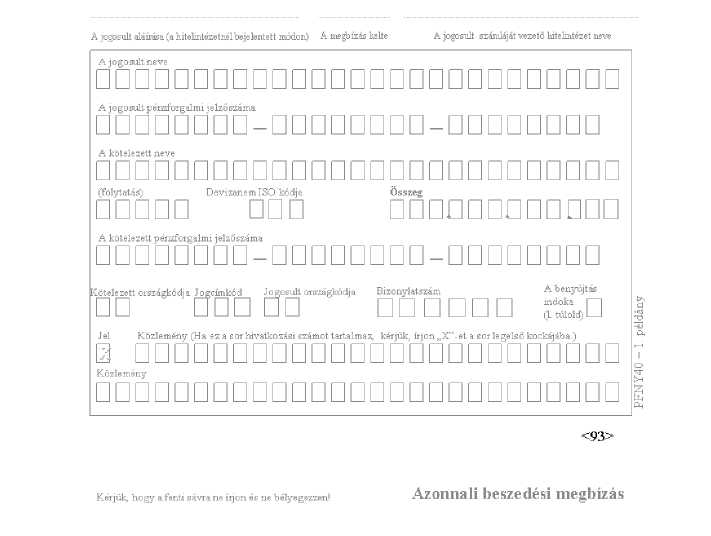

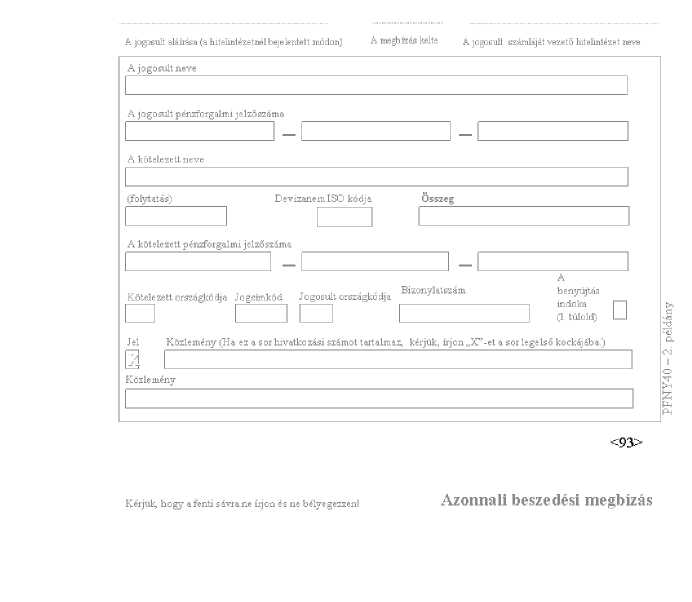

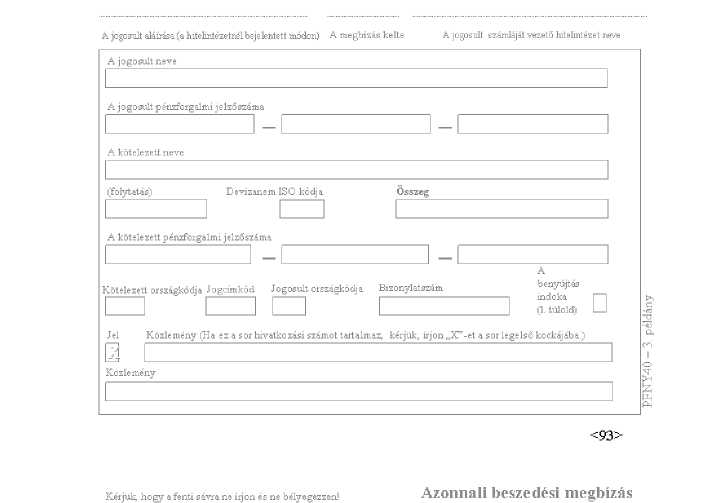

(3) A hitelintézet köteles a 27. § (2) bekezdése szerinti devizaösszegre szóló azonnali beszedési megbízást a PFNY 40 pénzforgalmi nyomtatványon elfogadni.

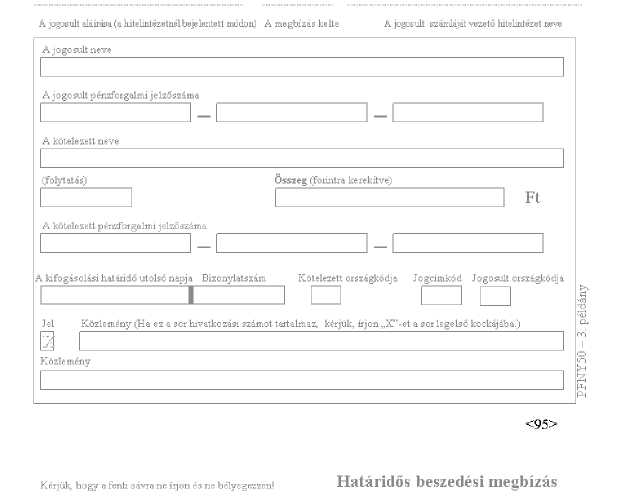

(4) A hitelintézetnek be kell szereznie az MNB jóváhagyását a mellékletben foglaltaktól eltérő formanyomtatványok alkalmazásához az alábbi nyomtatványok körében: olyan átutalási megbízás (PFNY 10, PFNY 20), amit a jogosult előre kitölt és elküld a megbízó részére, csekk beszedési megbízás (PFNY 60), azonnali beszedési megbízás (PFNY 40), csoportos beszedési megbízás felhatalmazási nyomtatványa (PFNY 30), határidős beszedési megbízás (PFNY 50) . Jelen bekezdés rendelkezését a PFNY 30 pénzforgalmi nyomtatványt forgalomba hozó jogosultakra is alkalmazni kell.

(5) Azoknál a fizetési módoknál, amelyeknél a mellékletben nincs formanyomtatvány megadva, a hitelintézet a nyomtatványt szabadon alakítja ki.

(6) A külföldi pénznemre szóló fizetési megbízások nyomtatványait a hitelintézet saját hatáskörben alakítja ki.

(7) Azt a fizetési megbízást, amelyhez okmányt nem kell csatolni, a megbízó pénzforgalmi nyomtatvány helyett más módon (pl. elektronikus úton) is benyújthatja a számlatulajdonos és a hitelintézet erre vonatkozó megállapodása esetén. A fizetési megbízás elektronikus úton történő benyújtása esetén a megbízás formáját a hitelintézet alakítja ki. Az elektronikus úton benyújtott fizetési megbízásnak legalább a papír alapú bizonylatok adatait, és legalább az azokban megadott mezőhosszakat kell tartalmazniuk.

(8) A postai pénzforgalmi szolgáltatások igénybevételéhez a Posta által rendszeresített, forgalmazott nyomtatványok és az általa elfogadott bizonylatok alkalmazandók. A nyomtatványokat a Posta engedélyével és az általa meghatározott feltételekkel lehet előállítani és forgalmazni.

(9) A postai forgalmazású pénzforgalmi nyomtatványok mintáját, részletes kitöltési szabályait - a 39. § (2) bekezdésében foglalt általános szabályok figyelembevételével -, az egyes nyomtatványok és elfogadott bizonylatok pontos műszaki leírását, alkalmazásuk feltételeit a Posta határozza meg és üzletszabályzatában közzéteszi.

15. §

(1) A melléklet szerinti pénzforgalmi nyomtatványokon - a PFNY 40 nyomtatvány kivételével - a pénzösszeget forintban kell feltüntetni akkor is, ha az devizaösszeg ellenértéke. Utóbbi esetben a deviza pénznemét és összegét a "Közlemény" rovatba kell beírni.

(2) A pénzforgalmi nyomtatványokon a fizetendő összeget forintra kerekítve kell feltüntetni.

(3) A külföldi pénznemre szóló fizetési megbízások pénzforgalmi nyomtatványain a nem egész számra szóló fizetendő összeg pénznemtől függően legfeljebb három tizedesig kerekítve tüntethető fel.

(4) Külföldi pénznemben meghatározott fizetési megbízáson az összeg mellett fel kell tüntetni a megbízás devizanemének három alfabetikus jegyből álló ISO kódját.

(5) A pénzforgalmi nyomtatványokat a számlatulajdonos a hitelintézet által meghatározott módon igényli a számlavezető hitelintézettől, illetve az előnyomás nélkülieket (ún. biankó) az erre szakosodott nyomtatványértékesítő szervezettől szerzi be. A nyomtatványok valamennyi példányát egy munkamenetben (átírással), jól olvasható módon, javítás nélkül, fekete vagy kék színű tintával író tollal, illetve írógéppel vagy nyomtatóval kell kiállítani, keltezéssel ellátni és azt követően a hitelintézetnél bejelentett módon aláírni.

(6) A pénzforgalmi jogszabály előírásainak meg nem felelő módon kiállított és benyújtott fizetési megbízások teljesítését a hitelintézet visszautasíthatja.

(7) Az előírt tartalmú és formájú, a belföldi fizetési forgalomban használatos pénzforgalmi nyomtatványok (jelölésük: PFNY) technikai jellemzőit és képét a melléklet és annak 1-4. és 6-7. számú mintái tartalmazzák.

V. FEJEZET

A FIZETÉSI MÓDOK

16. §

(1) A belföldi fizetési forgalomban alkalmazható fizetési módok a következők:

a) bankszámlák közötti fizetések:

aa) átutalás:

1. egyszerű átutalás,

2. csoportos átutalás,

3. rendszeres átutalás,

4. bankkártyával kezdeményezett átutalás;

ab) beszedés:

1. csoportos beszedés (csoportos inkasszó),

2. azonnali beszedés (azonnali inkasszó),

3. határidős beszedési megbízás,

4. okmányos beszedés;

ac) okmányos meghitelezés (akkreditív);

b) fizetés készpénz-helyettesítő fizetési eszközzel:

ba) bankkártyával,

bb) elektronikus pénzeszközzel,

bc) csekkel;

c) készpénzfizetés.

(2) A készpénzfizetés teljesíthető:

a) pénzösszeg közvetlen átadásával;

b) a jogosult bankszámlájára készpénzben teljesített befizetéssel:

ba) hitelintézet pénztáránál,

bb) bankjegykiadó automatánál,

bc) postai készpénzátutalási megbízással,

bd) POS terminálon;

c) a jogosult részére bankszámláról történő kifizetéssel:

ca) hitelintézet pénztáránál,

cb) bankjegykiadó automatánál,

cc) készpénzfelvételi utalvánnyal,

cd) kifizetési utalvánnyal történő kiutalással postai úton,

ce) POS terminálon,

cf) csekkel,

cg) pénzforgalmi betétkönyv útján;

d) készpénzátutalással;

e) belföldi postautalvánnyal.

17. §

A hitelintézet a számla típusától függetlenül a 16. § (1) bekezdésében felsorolt fizetési módok közül - törvény vagy pénzforgalmi jogszabály eltérő rendelkezése hiányában - nem tagadhatja meg az egyszerű átutalás, továbbá belföldi fizetési forgalomban az azonnali beszedési megbízás, a határidős beszedési megbízás és a készpénzfizetésre szóló megbízás befogadását.

VI. FEJEZET

AZ EGYES FIZETÉSI MÓDOK RÉSZLETES SZABÁLYAI

Az egyszerű átutalás

18. §

(1) Az egyszerű átutalási megbízással a megbízó megbízza a hitelintézetet, hogy bankszámlája terhére meghatározott összeget utaljon át (számoljon el) a jogosult bankszámlája javára. Az egyszerű átutalási megbízást a megbízó a bankszámláját vezető hitelintézethez nyújtja be.

(2) A hitelintézettel történő megállapodás alapján az egyszerű átutalási megbízás terhelési nap feltüntetésével is benyújtható. A számlavezető hitelintézet határozza meg, hogy milyen időszakra fogad el terhelési nap megjelölést. Ha a terhelési nap a ténylegesen teljesíthetőnél korábbi, vagy a számlavezető hitelintézet által előírt időszakon túli napot tartalmaz, a fizetési megbízás teljesítését a hitelintézet visszautasíthatja. Ha a terhelési nap banki szünnapra esik, akkor az azt követő banki munkanapot kell terhelési napnak tekinteni.

19. §

(1) Az egyszerű átutalási megbízást (nyomtatvány száma: PFNY 10, PFNY 20) a megbízónak a következők szerint kell kiállítania:

a) az erre a célra rendszeresített rovatokban kell feltüntetni a megbízó és a jogosult számlatulajdonos nevét (szükség esetén rövidített formában, legfeljebb 27, illetve 32 karakter terjedelemben), valamint pénzforgalmi jelzőszámát,

b) ha a megbízó az átutalást a VIBER-en keresztül kéri továbbítani, a "VIBER" jelzésű mezőben egy X-et kell feltüntetni; amennyiben a megbízó a VIBER-nek külön mezőt nem tartalmazó nyomtatványon adja meg az átutalási megbízást, akkor a VIBER útján történő teljesítés jelölését a számlavezető hitelintézet által meghatározott módon kell feltüntetni,

c) a forintra kerekített átutalandó összeget csak számokkal kell leírni,

d) a "Terhelési nap" rovatba csak akkor kell adatot (év, hó, nap) írni, ha a megbízó a benyújtás napját követő valamely munkanapon kívánja az átutalási megbízással bankszámláját megterheltetni,

e) a nyomtatvány "Bizonylatszám" rovatában legfeljebb hat számjeggyel lehet az átutalási megbízást sorszámmal ellátni,

f)[2]

g) a "Közlemény" rovatba az átutalni kívánt összeg rendeltetésére vonatkozó közlést kell beírni (legfeljebb 52 karakter terjedelemben) .

(2) A hitelintézettel kötött megállapodás alapján - gépi úton történő kitöltés, illetve számítástechnikai úton történő benyújtás esetén - a közlemény hossza maximum 96 karakter lehet, írásjelekkel és szóközökkel együtt. Ha a megbízó a közlemény egy részét ki kívánja emelni mint hivatkozási számot (pl. számlaszám, szerződésszám, fogyasztó azonosító), akkor azt a "Közlemény" rovat első sorában legfeljebb 24 karakter hosszon végzi el, s az első sor első kódkockájába "X" jelet ír.

(3) Az átutalási megbízás két példányos nyomtatvány:

a) az 1. számú példány a megbízónak a bankszámláját vezető hitelintézet részére adott megbízása, egyben a hitelintézet irattári példánya,

b) a 2. számú példány a megbízó saját példánya, amelyet az 1. számú példányról le kell választani; a számlavezetőnek történő személyes átadás (a továbbiakban: közvetlen benyújtás) esetén a leválasztás előtt a hitelintézet e példányon igazolja az átutalási megbízás átvételét.

(4) A belföldi fizetési elszámolásforgalmi rendszerhez közvetetten csatlakozó hitelintézet a nyomtatványt három példányos formában is rendszeresítheti. Ebben az esetben az 1. és 2. számú példányt kell a számlavezető hitelintézethez benyújtani, s a 3. számú példány a megbízó saját példánya.

(5) A hitelintézet és a megbízó közötti megállapodás alapján az átutalási megbízás nyomtatványa egy példányos (ún. szelvényes) formában is elkészíthető. Ebben az esetben az átutalási megbízást a hitelintézet részére kell benyújtani, míg a szelvény a megbízónál marad. Közvetlen benyújtás esetén a hitelintézet a szelvényen igazolja az átutalási megbízás átvételét a pontos időpont (év, hó, nap, óra, perc) feltüntetésével. Az átutalási megbízás nyomtatványoknak a képét a melléklet 1. és a 2. számú mintája tartalmazza.

A csoportos átutalás

20. §

(1) A megbízó az azonos jogcímen kötegelve benyújtott átutalási megbízások (a továbbiakban: csoportos átutalási megbízás) átadásával megbízza a számlavezető hitelintézetet, hogy a bankszámlája terhére és a jogosultak bankszámlái javára meghatározott összeget utaljon át (számoljon el) .

(2) A csoportos átutalási megbízást a megbízó a számlavezető hitelintézettel megkötött szerződésben foglalt helyen és meghatározott módon nyújtja be.

(3) A csoportos átutalási megbízás nemteljesítéséről (jóváírásának meghiúsulásáról), illetve a nemteljesítés okáról a jogosult bankszámláját vezető hitelintézet a megbízó bankszámláját vezető hitelintézetet értesíti. A megbízó bankszámláját vezető hitelintézet ezeket az értesítéseket (nem teljesített megbízásokat) a jogosultaknak az eredetileg benyújtott csoportos átutalási megbízásban meghatározott sorrendjébe rendezi és továbbítja a megbízó részére.

(4) Ha a hitelintézet és a megbízó más módon nem állapodott meg, akkor a csoportos átutalást az MSZ 16283-1:2001 jelzetű magyar szabvány szerinti adattartalommal kell benyújtani.

A rendszeres átutalás

21. §

A rendszeres átutalási megbízással a megbízó megbízza a hitelintézetet, hogy bankszámlájáról az általa meghatározott időpontokban (terhelési napokon) meghatározott összeget utaljon át a jogosult számlája javára. A rendszeres átutalási megbízáson a terhelési nap megjelölése történhet szövegszerűen, meghatározva a kezdő időpontot (pl. egy rendszeres jóváírás napjától számított meghatározott nap) vagy számmal (pl. minden hónap meghatározott napján) . Amennyiben az így meghatározott terhelési nap nem banki munkanap, vagy nincs ilyen nap az adott hónapban, akkor a terhelési nap az így megadott napot követő banki munkanap. A hitelintézet jogosult megtagadni a rendszeres átutalási megbízás befogadását, ha azon a terhelési nap nem egyértelműen van feltüntetve. A rendszeres átutalási megbízást a hitelintézet mindaddig teljesíti, amíg azt a megbízó vissza nem vonja, vagy a megbízásban megjelölt utolsó teljesítési időpont be nem következik.

A bankkártyával kezdeményezett átutalás

22. §

(1) A bankkártya birtokosa a bankkártya mögött álló fedezet terhére az erre a célra alkalmas bankautomata segítségével átutalási megbízást adhat. Az átutalási megbízás adatait elektronikus úton vagy kézi adatbevitellel kell megadni.

(2) Az átutalási megbízáson fel kell tüntetni a birtokos bankkártyájához kapcsolódó pénzforgalmi jelzőszámot.

A csoportos beszedés

23. §

(1) A jogosult az azonos jogcímen kötegelve benyújtott beszedési megbízások (a továbbiakban: csoportos beszedési megbízás) átadásával megbízza a számlavezető hitelintézetét, hogy meghatározott összeget a bankszámlája javára és a kötelezettek bankszámlái terhére szedjen be oly módon, hogy a csoportos beszedési megbízáson feltünteti a terhelési napot is; a kötelezett bankszámláját vezető hitelintézet e napon terheli meg a csoportos beszedési megbízás összegével a kötelezett bankszámláját. Ha a feltüntetett nap nem banki munkanap, a hitelintézet a megbízást a következő banki munkanapon teljesíti.

(2) Csoportos beszedési megbízás teljesítésének akkor van helye, ha a kötelezett arra a bankszámláját vezető hitelintézetet felhatalmazza.

(3) A jogosult a csoportos beszedési megbízást a bankszámláját vezető hitelintézettel megkötött szerződésben meghatározott helyen, módon és gyakorisággal (benyújtási határidő) nyújtja be a beszedési megbízáson megjelölt terhelési napot legalább öt munkanappal megelőzően.

(4) A csoportos beszedési megbízás esetében a jogosulttal szerződéses viszonyban álló személyt (a továbbiakban: fogyasztót) a beszedési megbízás alapjául szolgáló számla vagy más okmány megküldésével kell értesíteni; a jogosult a számlát legkésőbb a terhelési napot legalább hat munkanappal megelőzően köteles a fogyasztó részére megküldeni. A jogosult a rendszeresen azonos (pl. havonta állandó) összegű beszedési megbízás esetében évente legalább egy alkalommal, változó összegű beszedési megbízás esetében az azt igazoló okmány (pl. számla) megküldésével értesíti a fogyasztót.

(5) A hitelintézet a csoportos beszedési megbízásról annak teljesítése előtt nem köteles értesíteni a kötelezettet.

(6) A kötelezett, ha a bankszámláját vezető hitelintézet üzletszabályzatában (általános szerződési feltételeiben) későbbi időpontot nem jelöl meg, a terhelési napot megelőző munkanapon reggel 9 óráig a csoportos beszedési megbízás teljesítését letilthatja a bankszámláját vezető hitelintézetnél. A letiltás csak a letiltást tevő kötelezettet érintő teljes összeg ellen tehető. Letiltás esetén a hitelintézet a letiltásban foglaltak szerint jár el, a letiltás indokoltságát és jogosságát nem vizsgálja. A letiltás a felhatalmazás feltételeit nem érinti.

(7) A csoportos beszedési megbízás teljesítéséről, valamint a nemteljesítésről és annak okáról a kötelezett bankszámláját vezető hitelintézet a jogosult bankszámláját vezető hitelintézetet értesíti. Az értesítéseket és a teljesített megbízások adatait a jogosult bankszámláját vezető hitelintézet a kötelezetteknek az eredeti csoportos beszedési megbízásban meghatározott sorrendjébe rendezi, és visszaigazolásként értesíti a jogosultat.

(8) Ha a hitelintézet és a jogosult más módon nem állapodott meg, akkor a csoportos beszedési megbízást az MSZ 16283-2:2001 jelzetű magyar szabvány, a felhatalmazást pedig az MSZ 16283-3:2001 jelzetű magyar szabvány szerinti adattartalommal kell benyújtani.

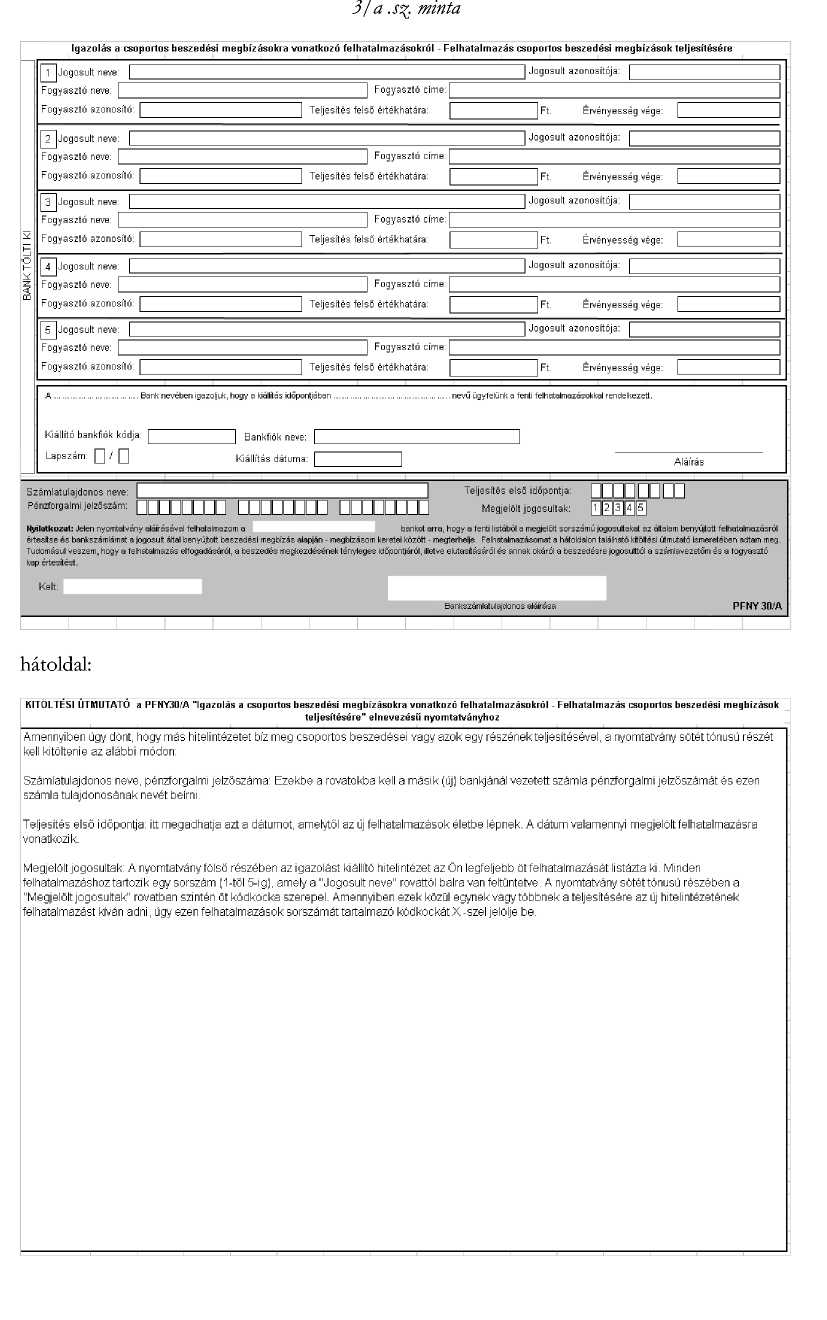

24. §

(1)[3] A kötelezett bankszámláját vezető hitelintézet a kötelezettől átvett felhatalmazás alapján az átvételtől számított hat munkanapon belül értesíti a jogosultat a felhatalmazás befogadásáról, módosításáról vagy annak megszüntetéséről.

(2)[4] A jogosult a felhatalmazás tudomásulvételéről vagy visszautasításáról értesíti a kötelezett bankszámláját vezető hitelintézetet és a fogyasztót. A kötelezett bankszámláját vezető hitelintézetnél a felhatalmazás jogosult általi tudomásulvételének minősül az is, ha a jogosult megkezdi a beszedést.

(3)[5] A felhatalmazást és annak módosítását a jogosult is eljuttathatja a kötelezett bankszámláját vezető hitelintézethez. A jogosult a kötelezettől átvett felhatalmazást öt munkanapon belül továbbítja a kötelezett bankszámláját vezető hitelintézetnek. A kötelezett bankszámláját vezető hitelintézet a beérkező felhatalmazásokat az (1) bekezdésben foglaltak szerint kezeli.

(4) A kötelezett bankszámláját vezető hitelintézet a kötelezett bankszámláját a csoportos beszedési megbízás összegével a felhatalmazásban szereplő feltételek megfelelősége (pl. fogyasztó azonosító kód egyezősége, teljesítési értékhatár alatti összeg stb.) esetén terheli meg.

(5) A felhatalmazást a PFNY 30 formanyomtatványon vagy azzal azonos adattartalommal kell bejelenteni. A nyomtatvány mind három példányos (hitelintézet, jogosult, kötelezett példánya), mind két példányos (hitelintézet és kötelezett példánya) formában alkalmazható. A nyomtatvány képét a melléklet 3. számú mintája tartalmazza.

(6) A kötelezett bankszámláját vezető hitelintézet a kötelezett kérésére a kötelezett bankszámláját érintő, csoportos beszedési megbízásra vonatkozó érvényes felhatalmazásról igazolást ad ki. Az igazolás kérése a kötelezett erre vonatkozó rendelkezése nélkül nem jelenti az adott felhatalmazás törlését. Az igazolást a kötelezett másik hitelintézethez új felhatalmazásként benyújthatja.

(7)[6] A jogosult az új felhatalmazás tudomásulvételével egyidejűleg az ugyanazon szerződésre vonatkozó korábbi felhatalmazást megszűntnek tekinti.

(8) A (6) bekezdés szerinti igazolást az "Igazolás a csoportos beszedési megbízásokra szóló felhatalmazásokról" elnevezésű PFNY 30/A jelű formanyomtatványon vagy azzal azonos adattartalommal kell kiadni. A nyomtatvány képét a melléklet 3/a. számú mintája tartalmazza.

Az azonnali beszedés

25. §

Az azonnali beszedési megbízással a jogosult megbízza a bankszámláját vezető hitelintézetet, hogy bankszámlája javára, a kötelezett bankszámlája terhére meghatározott összeget szedjen be.

26. §

(1) A jogosultnak az azonnali beszedési megbízást a bankszámláját vezető hitelintézethez kell eljuttatnia.

(2) A jogosult bankszámláját vezető hitelintézet az azonnali beszedési megbízás befogadása előtt ellenőrzi a jogosultra vonatkozó adatokat (ha az azonnali beszedési megbízáshoz okmányt kell csatolni, akkor az okmányon szereplő jogosult, az azonnali beszedési megbízásban megjelölt jogosult számlatulajdonos és a pénzforgalmi jelzőszám egyezőségét, a rendelkezésre jogosultnak a hitelintézetnél bejelentett aláírását), továbbá hogy a jogosulti bankszámla javára azonnali beszedési megbízás benyújtható-e. A hitelintézet az ezen szempontoknak meg nem felelő azonnali beszedési megbízás teljesítését haladéktalanul visszautasítja.

(3) Az azonnali beszedési megbízás adattartalmát a jogosult számláját vezető hitelintézet - a (2) bekezdésben leírtak ellenőrzése után - eljuttatja a kötelezett bankszámláját vezető hitelintézethez (hitelintézeti fiókhoz) .

(4) Ha az azonnali beszedési megbízás 1. számú példányához okmányt kell csatolni, vagy azt ellenjegyzéssel kell ellátni, akkor az így felszerelt azonnali beszedési megbízást a jogosult bankszámláját vezető hitelintézetnek, illetve a közvetlen benyújtásra jogosultaknak tértivevényes ajánlott levélben, vagy közvetlen kézbesítéssel kell a kötelezett bankszámláját vezető hitelintézethez (hitelintézeti fiókhoz) továbbítaniuk.

(5) A végrehajtó és a hitelintézet közvetlenül a kötelezett bankszámláját vezető hitelintézethez (hitelintézeti fiókhoz) is eljuttathatja az azonnali beszedési megbízást.

(6) A kötelezett bankszámláját vezető hitelintézet az azonnali beszedési megbízásról annak (rész) teljesítése, illetőleg törvényben vagy kormányrendeletben meghatározottak szerinti sorba állítása előtt nem értesítheti a kötelezett számlatulajdonost, és a kötelezett számlatulajdonos rendelkezése (hozzájárulása) nélkül vagy esetleges rendelkezése (kifogása) ellenére terheli meg a bankszámlát. A hitelintézet az azonnali beszedési megbízás (rész) teljesítéséről, illetve sorba állításáról a teljesítéssel, illetve a sorba állítással egyidejűleg köteles haladéktalanul, írásban (az azonnali beszedési megbízás 2. példányával vagy azzal azonos adattartalommal) értesíteni a kötelezett számlatulajdonost.

(7) Ha az azonnali beszedési megbízás a jogszabályokban előírt követelményeknek nem felel meg, a kötelezett bankszámláját vezető hitelintézet az azonnali beszedési megbízás teljesítését visszautasítja, és erről a bankszámláját vezető hitelintézet útján, közvetlen benyújtás esetén közvetlenül értesíti a jogosultat.

27. §

(1) A jogosultnak az azonnali beszedési megbízás nyomtatvány tekintetében (nyomtatványszáma: PFNY 40) a 28-30. §-okban foglaltak szerint, az ott nem szabályozott kérdések tekintetében az átutalási megbízásnál leírtak szerint kell eljárnia.

(2) A 28. § (2) bekezdése szerinti, devizaösszegre szóló azonnali beszedési megbízás nyomtatvány "Összeg" rovatában a deviza összegét legfeljebb három tizedesre kerekítve és az egész számot a tizedesektől tizedesvesszővel elválasztva kell a jogosultnak megadnia. A 15. § (4) bekezdése szerinti ISO kódot az "Összeg" rovat előtt kell feltüntetni.

(3) Az azonnali beszedési megbízás nyomtatványa három példányból áll, amelyek rendeltetése a következő:

a) az 1. számú példány a jogosultnak a bankszámláját vezető hitelintézet részére adott megbízása, amely a hitelintézet irattári példánya, kivéve ha a benyújtás közvetlenül vagy a jogosult hitelintézete útján postai úton történik, amikor e példány a kötelezett bankszámláját vezető hitelintézet irattári példánya,

b) a 2. számú példánnyal vagy azzal azonos adattartalommal értesíti a kötelezett bankszámláját vezető hitelintézet a kötelezett számlatulajdonos(oka) t,

c) a 3. számú példány a jogosult saját példánya; közvetlen benyújtás esetében kérésre a hitelintézet e példányon igazolja a megbízás átvételét.

(4) A PFNY 40 jelű nyomtatvány képét a melléklet 4. számú mintája tartalmazza.

A jogszabályon alapuló azonnali beszedési megbízás

28. §

(1) Ha az azonnali beszedési megbízás benyújtása a Vht. 82/A. §-a alapján történik, akkor az azonnali beszedési megbízás "Közlemény" rovatába a "Vht. 82/A. §-a alapján", az adóvégrehajtó általi benyújtás esetén az előbbi vagy az "Art. 144. §-a alapján" szöveget, a Ket. 133. §-ának (1) bekezdése alapján történő benyújtás esetén a "Ket. 133. §-ának (1) bekezdése alapján" szöveget vagy az előbbiek szerinti Vht. hivatkozást, továbbá gyermektartásdíj iránti végrehajtásnál a "GY", szüléssel járó költség behajtásánál pedig az "SZ" rövidítést kell feltüntetni; "A benyújtás indoka" rovatba "3"-ast kell írni.

(2) Ha az azonnali beszedési megbízást végrehajtás alapjául szolgáló okiraton alapuló követelése érvényesítésére a jogosult nyújtja be, akkor az azonnali beszedési megbízást "Végrehajtás" jelzéssel kell ellátnia, "A benyújtás indoka" rovatba "2"-est kell írnia.

(3) Az (1)-(2) bekezdésben meghatározottakon kívüli, törvény vagy kormányrendelet alapján benyújtott azonnali beszedési megbízáson a jogosultnak "A benyújtás indoka" rovatban "3"-ast kell feltüntetnie, a "Közlemény" rovatban pedig meg kell jelölnie a benyújtás alapjául szolgáló jogszabály számát.

(4) A "Végrehajtás" jelzéssel ellátott azonnali beszedési megbízáshoz - jogszabály eltérő rendelkezése hiányában - csatolni kell a végrehajtás alapjául szolgáló okirat hiteles kiadmányát vagy annak hitelesített másolatát. Amennyiben a végrehajtás alapjául szolgáló másodfokú határozat rendelkező része nem tartalmazza a marasztalás összegét, az első fokú határozatot is mellékelni kell. Ha a végrehajthatóság feltételnek vagy időpontnak a bekövetkezésétől függ, csatolni kell a feltétel vagy időpont bekövetkezését tanúsító közokiratot is.

(5) A végrehajtás alapjául szolgáló okiraton alapuló követelés érvényesítésére benyújtott azonnali beszedési megbízáshoz a jogosultnak csatolnia kell a Vht. 6. §-a (2) bekezdésének d) pontja szerinti nyilatkozatot is. Az azonnali beszedési megbízás teljesítésében résztvevő hitelintézetek a nyilatkozat aláírásának cégszerűségét nem vizsgálják.

(6) A jogosult visszakérheti a végrehajtás alapjául szolgáló okiratot, illetve annak hiteles másolatát, ha az okiratot az abban foglaltakból eredően több ízben kell végrehajtásra felhasználni. Ilyen kérelmet a hitelintézet akkor teljesít, ha a jogosult az azonnali beszedési megbízáshoz a végrehajtás alapjául szolgáló okiraton, illetve hiteles másolatán kívül annak rendelkező részéről készített egyszerű másolatát (kivonatát) is csatolja.

(7) Ha a "Végrehajtás" jelzésű azonnali beszedési megbízás teljesítésére a kötelezett bankszámláján nincs fedezet, és az azonnali beszedési megbízáshoz mellékelt határozat szerint a késedelmi kamat a fizetés napjáig jár, a jogosultat a fedezethiány időtartamára megillető, az azonnali beszedési megbízással érvényesíteni kívánt késedelmi kamaton felül járó kamatkülönbözetet a kötelezett bankszámláját vezető hitelintézet a jogosult újabb kérelme nélkül, hivatalból számolja el a kötelezett bankszámlája terhére és a jogosult bankszámlája javára.

(8) A közbeszerzésekről szóló 2003. évi CXXIX. törvény 305. §-ának (2) bekezdése alapján benyújtásra kerülő azonnali beszedési megbízáshoz csatolni kell a kötelezett nyilatkozatát, miszerint a közbeszerzési szerződésben foglalt kötelezettségét a jogosult szerződésszerűen teljesítette, továbbá a fizetési határidőt (határnapot) is pontosan meg kell jelölnie a nyilatkozatban. Az azonnali beszedési megbízás jogosultja az azonnali beszedési megbízáshoz köteles csatolni saját nyilatkozatát is arról, hogy a fizetési határidő (határnap) eredménytelenül telt el.

A felhatalmazó levélen alapuló azonnali beszedési megbízás

29. §

(1) A felhatalmazó levélben a kötelezett számlatulajdonos a hitelintézetnél bejelentett módon bejelenti a bankszámláját vezető hitelintézetnek azon számlatulajdonosok megnevezését és bankszámlájuk pénzforgalmi jelzőszámát, amelyek jogosultak a bankszámlája terhére azonnali beszedési megbízást benyújtani.

(2) Felhatalmazó levélen alapuló azonnali beszedési megbízás benyújtása esetén a nyomtatványnak "A benyújtás indoka" rovatába "1"-est kell írni.

(3) A felhatalmazó levélnek a következő adatokat kell tartalmaznia:

a) a kötelezett számlatulajdonos megnevezése és a felhatalmazással érintett bankszámlájának pénzforgalmi jelzőszáma,

b) az azonnali beszedési megbízás benyújtására felhatalmazott jogosult megnevezése és bankszámlájának pénzforgalmi jelzőszáma,

c) a felhatalmazás lejárati ideje.

(4) A kötelezett az előző bekezdésben foglaltakon kívül - számlavezetőjével történt kifejezett megállapodás alapján - rendelkezhet még:

a) teljesítési felső értékhatárról,

b) benyújtási gyakoriságról,

c) fedezethiány esetén a sorba állítás időtartamáról,

d) a visszavonás módjáról.

(5) A felhatalmazás alapján teljesíthető azonnali beszedési megbízást a hitelintézet - a felhatalmazó levél eltérő rendelkezése hiányában - addig fogadja be, illetve teljesíti, ameddig az erre vonatkozó felhatalmazást a kötelezett írásban vissza nem vonja.

(6) A hitelintézet a bankszámla megszüntetésére vonatkozó igényt a felhatalmazó levél visszavonásáig, illetve lejáratát megelőzően azzal a feltétellel fogad be, hogy a bankszámla megszűnésének legkorábbi időpontja a felhatalmazó levél visszavonását, illetve lejáratát követő nap lehet. A hitelintézet a felhatalmazó levél lejáratát megelőzően is felmondhatja a bankszámlaszerződést, ha a felhatalmazó levéllel érintett bankszámlával kapcsolatosan a kötelezett a számlavezetési díjat és költséget az esedékességtől számított 30 napon belül felszólítás ellenére sem fizette meg. Amennyiben a hitelintézet él a felmondási jogával és a felhatalmazás visszavonásához a jogosult írásbeli hozzájárulása szükséges, a hitelintézet köteles értesíteni a jogosultat a bankszámla felmondásáról.

(7) A felhatalmazó levél szövegét a melléklet 5. számú mintája tartalmazza.

A váltón alapuló azonnali beszedési megbízás

30. §

(1) Ha az azonnali beszedési megbízás váltón alapuló követelés beszedésére (váltóbeszedés) irányul, a megbízásnak "A benyújtás indoka" rovatába "4"-est kell írni.

(2) A váltóbeszedéshez a váltót eredetiben kell csatolni.

(3) A váltókezesekkel, illetve a megtérítési váltóadósokkal szemben a váltón alapuló követelés azonnali beszedési megbízással történő érvényesítéséhez a jogosultnak felhatalmazó levéllel (a melléklet 5. számú mintája) kell rendelkeznie.

(4) Amennyiben a váltót a jogosult azonnali beszedési megbízás benyújtásával fizetés végett bemutatja, de az fedezethiány miatt nem, vagy csak részben teljesíthető, a váltóban fizetési helyként megjelölt hitelintézet köteles a váltójogi szabályok szerinti óváspótló nyilatkozatot felvenni, kivéve, ha a kibocsátó a váltó szövegében közhitelű óvást írt elő, vagy felmentette a váltóbirtokost az óvás felvételének kötelezettsége alól. Amennyiben a váltóbirtokos egyben a terhelendő bankszámlát vezető hitelintézet, az óváspótló nyilatkozat felvételére nem jogosult.

A határidős beszedési megbízás

31. §

(1) A határidős beszedési megbízással a jogosult megbízza a bankszámláját vezető hitelintézetet, hogy pénzforgalmi bankszámlája javára, a Kincstárnál számlával rendelkező kötelezett terhére meghatározott összeget szedjen be megállapodás alapján történt fizetési kötelezettségvállalás érvényesítése céljából.

(2) A jogosultnak a kötelezett számára a fizetés teljesítése elleni kifogás megtételére határidőt (a továbbiakban: kifogásolási határidő) kell feltüntetnie a határidős beszedési megbízáson. A kifogásolási határidő utolsó napjának legkorábbi időpontja a megbízás jogosult által - a pénzforgalmi bankszámláját vezető hitelintézethez - történő benyújtását követő tizedik munkanap lehet.

(3) A határidős beszedési megbízás benyújtásáról annak teljesítése előtt a Kincstár a kötelezettet előzetesen értesíti, és a megbízást a kötelezett rendelkezése szerint teljesíti. Ebből a szempontból rendelkezésnek minősül az is, ha a kötelezett a kifogásolási határidőn belül nem él kifogásolási jogával.

(4) A kötelezett a Kincstárnál a határidős beszedési megbízás teljesítése ellen legkésőbb a kifogásolási határidő utolsó napját megelőző banki munkanapon a Kincstár által meghatározott módon, formában és időpontig részben vagy egészben kifogást tehet.

(5) Ha a kötelezett a határidős beszedési megbízás teljesítésével kapcsolatban nem emel kifogást, vagy a kifogás késve érkezik meg, a Kincstár a megbízást teljesíti. Kifogásolás esetén a Kincstár a kifogásolásban foglaltak szerint jár el, a kifogásolás indokoltságát, illetve jogosságát nem vizsgálja.

32. §

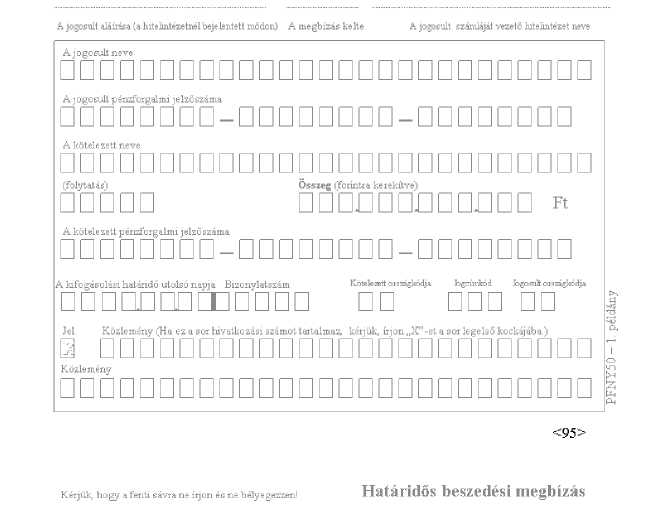

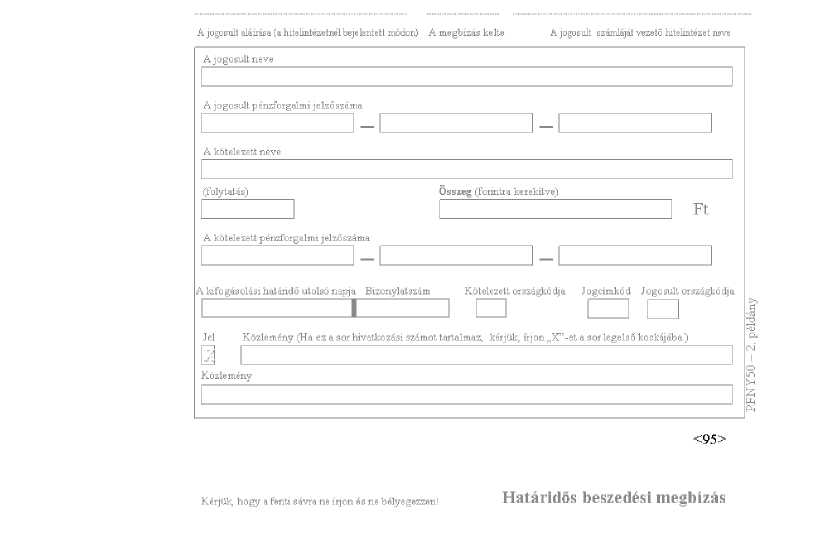

(1) A határidős beszedési megbízást a jogosultnak a pénzforgalmi bankszámláját vezető hitelintézethez kell eljuttatnia. A PFNY 50 jelű határidős beszedési megbízás nyomtatvány képét a melléklet 6. számú mintája tartalmazza. A nyomtatványon a jogosult az erre a célra rendszeresített rovatokban tünteti fel a saját és a fizetésre kötelezett nevét (rövidített formában), valamint pénzforgalmi jelzőszámát. A nyomtatvány "Kifogásolási határidő utolsó napja" rovatának kitöltésénél a 31. § (2) bekezdésében foglaltakat kell figyelembe venni.

(2) A határidős beszedési megbízás nyomtatványa három példányból áll, amelyek rendeltetése a következő:

a) az 1. számú példány a jogosultnak a bankszámláját vezető hitelintézet részére adott megbízása, amely a hitelintézet irattári példánya,

b) a 2. számú példány a jogosult saját példánya; közvetlen benyújtás esetében kérésre a hitelintézet e példányon igazolja a megbízás átvételét,

c) a 3. számú példánnyal értesíti a jogosult a kötelezettet a megbízás benyújtásáról, csatolva az okmányokat.

(3) A határidős beszedési megbízást befogadó hitelintézet a beszedési megbízás 1. számú példányát, illetve annak tartalmát a kitöltés alakiságainak ellenőrzése után eljuttatja a Kincstárhoz.

(4) A határidős beszedési megbízás ellen benyújtható kifogás céljára szolgáló nyomtatványt a Kincstár alakítja ki, melynek alkalmazására, kitöltésére, aláírására a nyomtatványt kibocsátó rendelkezései irányadóak.

Az okmányos beszedés

33. §

(1) Az okmányos beszedésre vonatkozó megbízással az alapügylet jogosultja a követelés alapjául szolgáló okmányokat azzal a megbízással adja át a bankszámláját vezető hitelintézetnek, hogy azokat csak fizetés, váltóelfogadás vagy más feltételek teljesítése esetén szolgáltassa ki a kötelezettnek (címzettnek) .

(2) A belföldi forint pénzforgalomban a hitelintézet üzletszabályzata szerint alkalmazható e fizetési mód.

Az okmányos meghitelezés (akkreditív)

34. §

(1) Az okmányos meghitelezéssel a hitelintézet (nyitó hitelintézet) az alapügyletben kötelezett megbízása alapján saját nevében arra vállal kötelezettséget, hogy ha a kedvezményezett meghatározott határidőn belül a meghatározott okmányokat hozzá benyújtja, illetve az akkreditívben előírt egyéb feltételeket teljesíti, akkor az okmányos meghitelezésben meghatározott összeget az okmányok megfelelősége esetén részére megfizeti.

(2) A kedvezményezett az okmányos meghitelezésben előírt okmányokat megfelelő igénybejelentő levéllel közvetlenül vagy a számlavezető hitelintézete útján juttatja el a nyitó hitelintézethez.

(3) A nyitó hitelintézet az okmányos meghitelezés összegét a kedvezményezettnek az okmányos meghitelezésben vagy az igénybejelentő levélben meghatározott bankszámlájára átutalással fizeti meg.

(4) Az alapügyletbeli kötelezett a nyitó hitelintézet részére az általa a kedvezményezettnek kifizetett összeget a megbízási szerződésben foglaltak szerint fizeti, illetve téríti meg.

(5) A hitelintézet üzletszabályzatában határozza meg azt az összeghatárt, amely felett a belföldi forint pénzforgalomban az okmányos meghitelezés megnyitására megbízást elfogad.

A csekk

35. §

(1) A számlatulajdonos csekket abban az esetben bocsáthat ki, ha a számlavezető hitelintézetével csekkszerződést kötött.

(2) Az elszámolási csekket a csekk birtokosa a számlavezető hitelintézete üzletszabályzatában meghatározott feltételek megléte esetén nyújthatja be beszedésre.

(3) A hitelintézet a neki címzett csekket - eltérő megállapodás hiányában - a kibocsátó számlatulajdonos által a csekken feltüntetett bankszámlán lévő fedezet erejéig váltja be (teljesíti) .

A garantált csekk

36. §

(1) A hitelintézet a csekkszerződésen kívül bankgaranciát (Ptk. 249. §) vállalhat a csekket kibocsátó számlatulajdonosért. A bankgarancia a feltételek megtartása esetén valamennyi, a csekket fizetésül elfogadó személyre kiterjed.

(2) A garantált csekk beváltásánál követendő eljárást részletesen tartalmaznia kell a bankgaranciát vállaló hitelintézet üzletszabályzatának vagy a kibocsátó és az elfogadó között létrejött megállapodásnak.

A csekknyomtatványok használata

37. §

(1) A csekkszerződés alapján a számlatulajdonos a hitelintézettől csekklapokat (csekkfüzetet) igényelhet. A hitelintézet a csekkeket átvételi elismervény ellenében, a hitelintézetnél bejelentett módon aláírt igénylésen szereplő személynek adja ki. Kérésre a csekklapokat (csekkfüzetet) tértivevényes ajánlott levélben is ki lehet küldeni.

(2) A számlatulajdonosnak a bankszámlája megszűnése esetén a birtokában lévő felhasználatlanul maradt csekklapokat (csekkfüzetet) a hitelintézethez vissza kell juttatnia.

(3) A csekklapokat az előnyomott szövegnek megfelelően kell kitölteni. A csekk összegét a megjelölt helyen tisztán és olvashatóan, számmal és betűvel kell kiírni. A csekket a hitelintézetnél bejelentett módon kell aláírni.

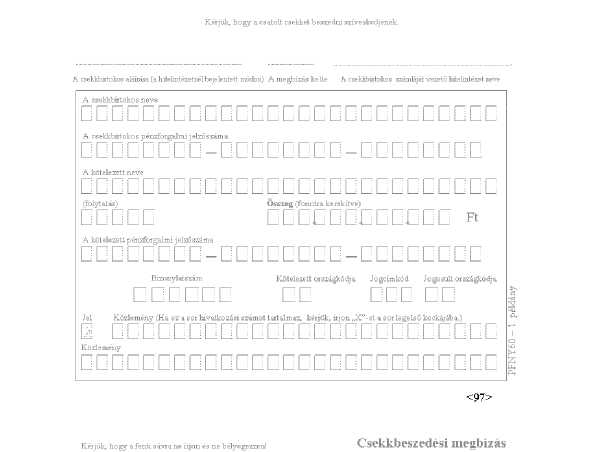

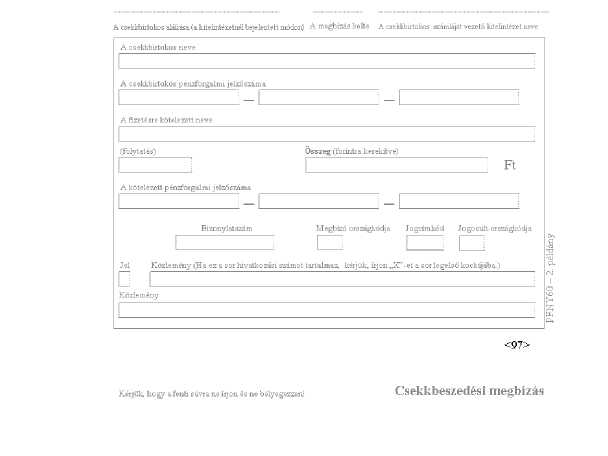

(4) A PFNY 60 számú csekkbeszedési megbízás nyomtatvány képét a melléklet 7. számú mintája tartalmazza.

A csekk bemutatása, beváltása, beszedése

38. §

(1) A készpénzfizetésre szóló csekk beváltásakor a csekkbirtokos (jogosult) személyazonosságát a hitelintézet a következők szerint vizsgálja:

a) megnevezett személyre szóló csekk beváltásánál - ha a csekket nem forgatták üresre - a hitelintézet azt vizsgálja, hogy a csekkbirtokos a csekken megnevezett jogosulttal azonos személy-e, mert az összeget a csekken megnevezett személy részére fizetheti ki,

b) a bemutatóra szóló csekk összegét a hitelintézet annak fizeti ki, aki a csekket bemutatja.

(2) A hitelintézet pénztára a készpénzfizetésre szóló csekken megnevezettel, illetve a csekket bemutató csekkbirtokossal a csekk hátlapját az összeg átvételének elismeréseként aláíratja, és feltünteti a személyazonosításnál felhasznált személyazonosító okmány adatait.

(3) Az elszámolási (ún. keresztezett) csekket olyan időpontban kell beszedésre benyújtani, hogy a csekk a postai futamidő figyelembevételével, a bemutatási határidőn (8 naptári napon) belül a csekket kibocsátó bankszámláját vezető hitelintézethez megérkezzék.

(4) A csekkbirtokos az elszámolási csekket a kitöltött PFNY 60 számú csekkbeszedési megbízás nyomtatványhoz csatolva nyújtja be számlavezető hitelintézetéhez a 35. § (2) bekezdésében meghatározottak megléte esetén. A nyomtatványt a csekken szereplő adatok alapján kell kitölteni. Ha a benyújtott csekk sorszáma hosszabb hat karakternél, akkor azt a "Közlemény" rovatban kell feltüntetni, s a bizonylatot egyedi sorszámmal kell ellátni.

(5) A csekkbeszedési megbízás nyomtatványa két példányból áll, amelyek rendeltetése a következő:

a) az 1. számú példány a csekk összegének beszedésére vonatkozó eredeti megbízás a hitelintézet részére, amelyhez a csekket csatolni kell, ezeket továbbítja a hitelintézet a kibocsátó bankszámláját vezető hitelintézet részére;

b) a 2. számú példány a csekkbirtokos számlatulajdonos saját példánya, amelyen az átvevő hitelintézet kérésre igazolja a csekk átvételét.

Készpénzbefizetés bankszámlára

39. §

(1) Bankszámlára készpénz a számlavezető hitelintézet pénztárainál és egyes, befizetési funkciót ellátó bankjegykiadó automatáinál fizethető be. A számlavezető hitelintézeten kívül más hitelintézet, valamint a Posta is elfogadhat - a hitelintézetek egymás között, illetve a Postával kötött megállapodása alapján - készpénzbefizetéseket pénztárainál, befizetési funkciót ellátó bankjegykiadó automatáinál, továbbá POS termináljainál a más hitelintézeteknél vezetett bankszámlára.

(2) A befizetési nyomtatványok kitöltésének általános előírásai a következők:

a) a befizetési lapok valamennyi szelvényét azonosan kell kitölteni,

b) nagytömegű, azonos összegű befizetésekhez az összegrovatokat nyomdai úton is ki lehet tölteni,

c) a hiányosan vagy helytelenül kitöltött lapokat, továbbá azokat, amelyeken törlés, módosítás, illetve javítás van, valamint a szakadt és bepiszkolódott lapokat sem a hitelintézeti pénztárak, sem a postahelyek nem fogadják el; ilyen esetben új nyomtatványt kell kiállítani.

Befizetés hitelintézet pénztáránál

40. §

(1) A hitelintézetnél vezetett bankszámlára a hitelintézet bármely erre kijelölt pénztáránál hitelintézeti befizetési lappal vagy a pénztárbizonylat aláírásával befizethető készpénz. A befizetési lapon, illetve a pénztárbizonylaton szerepeltetni kell a befizető azonosító adatait, valamint lehetővé kell tenni közlemény megadását.

(2) A hitelintézeti befizetési lapot a hitelintézetek saját hatáskörben alakítják ki. Ez a lap a hitelintézetek pénztárainál teljesíthető befizetés céljaira szolgál, a postahelyeknél befizetésre nem használható fel.

(3) A hitelintézet erre kijelölt pénztáránál az általa vezetett bankszámlára a 41. § (4) bekezdése szerinti postai készpénzátutalási megbízással is befizethető készpénz.

Befizetés postahelynél készpénzátutalási megbízással

41. §

(1) Postahelyen a bankszámla javára készpénzátutalási megbízással teljesíthető készpénzbefizetés. A készpénzátutalási megbízás a számlatulajdonos nevével, pénzforgalmi jelzőszámával, valamint a Posta által meghatározott egyes további adatokkal ellátott, egyedileg azonosítható befizetési lap.

(2) A Posta a postahelyen befizetett (bevételezett) készpénzátutalási megbízások összegét a postai elszámolásforgalmi rendszeren keresztül a bankszámlát vezető hitelintézethez juttatja el. A Posta a befizetésből származó részletező adatokat a számlatulajdonos részére a számlavezető hitelintézeten keresztül, vagy az erre vonatkozó egyedi szerződések alapján közvetlenül adja át.

(3) A bankszámlán jóvá nem írt postai befizetésekre vonatkozó információ- vagy adatszolgáltatási igényével a befizető a Posta üzletszabályzatában meghatározott módon bármely postahelyhez, illetve a Posta Elszámoló Központhoz, valamint a számlavezető hitelintézethez fordulhat. A bankszámlán jóváírt befizetésekre vonatkozóan tájékoztatást a számlavezető hitelintézet ad.

(4) A készpénzátutalási megbízás nyomtatványa postai forgalmazású pénzforgalmi nyomtatvány.

Készpénzfelvétel a bankszámláról

42. §

(1) A számlavezető hitelintézet, illetve - megállapodás esetén - más hitelintézet pénztáránál bankszámláról csekkel, készpénzfelvételi utalvánnyal, bankkártyával, kifizetési lappal vagy pénztárbizonylat aláírásával vehető fel készpénz.

(2) A Postán - a számlavezető hitelintézetnek a Postával kötött megállapodása alapján - bankszámláról csekkel, kifizetési utalvánnyal, készpénzfelvételi utalvánnyal, POS terminál útján bankkártyával, pénzforgalmi betétkönyvvel vehető fel készpénz.

Készpénzfelvételi utalvány

43. §

(1) A számlatulajdonos a bankszámlája terhére kiállított készpénzfelvételi utalvánnyal készpénzt vehet fel a számlavezető hitelintézet, illetve - megállapodás esetén - más hitelintézet pénztáránál. A Postán a bankszámlát vezető hitelintézet és a Posta között kötött előzetes megállapodás alapján, az abban foglalt módon vehető fel készpénz a bankszámláról.

(2) A készpénzfelvételi utalványt a kiállítástól számított nyolc naptári napon belül be kell mutatni a hitelintézet pénztáránál kifizetés végett. A határidőbe a kiállítás napja nem számítandó be. Ha a határidő utolsó napja banki szünnap, a határidő a következő banki munkanapon jár le.

(3) A készpénzfelvételi utalvány előlapján a számlatulajdonos megnevezheti a készpénzfelvétellel megbízott természetes személyt. Ilyenkor a hitelintézet a készpénzfelvételi utalvány összegét a megnevezett személynek fizeti ki. Ha a készpénzfelvételi utalvány előlapján a számlatulajdonos nem nevez meg készpénzfelvétellel megbízott személyt, a hitelintézet a készpénzfelvételi utalvány összegét a bemutató személynek fizeti ki.

(4) A hitelintézet a készpénzfelvételi utalvány igazolt, illetve az azt bemutató benyújtójával a készpénzfelvételi utalvány hátlapját az összeg átvételének elismeréseként aláíratja, és feltünteti az igazolásnál, illetve a pénzfelvétel során felhasznált személyi azonosító okmány adatait.

(5) Ha a kellő időben bemutatott készpénzfelvételi utalvány összegének kifizetéséhez szükséges pénzügyi fedezet a számlatulajdonos bankszámláján nem áll rendelkezésre, a hitelintézet a készpénzfelvételi utalványt a benyújtó részére a hátlapon szereplő pénzátvételi igazolást áthúzással érvénytelenítve, teljesítetlenül visszaadja.

(6) A készpénzfelvételi utalványfüzetet a számlatulajdonos számláját vezető hitelintézet a hitelintézetnél bejelentett módon aláírt igénylésen megjelölt személynek szolgáltatja ki. Kérésre a készpénzfelvételi utalványfüzetet tértivevényes ajánlott levélben is ki lehet küldeni a számlatulajdonos részére.

(7) A forgalomba hozó hitelintézet által kibocsátott, szigorú számadási kötelezettség alá vonható készpénzfelvételi utalvány két részből áll:

a) a tőszelvényből (amely a füzetben marad), és

b) az utalványból.

(8) A készpénzfelvételi utalványfüzet előállítható és használható háromrészes formában is. A harmadik rész a számlatulajdonos értesítését szolgáló értesítő szelvény.

(9) A Postán történő készpénzfelvétel céljaira a postai készpénzfelvételi utalvány szolgál. A postai készpénzfelvételi utalvány postai forgalmazású pénzforgalmi nyomtatvány.

(10) A készpénzfelvételi utalványt a hitelintézethez bejelentett módon kell aláírni. A postai, valamint nem a számlavezető hitelintézetnél történő pénzfelvétel esetén a megállapodásban foglalt módon kell az aláírást ellenőrizni.