35/1983. (XI. 12.) PM rendelet

a nyereségadózásról, a vállalati érdekeltségi alapok képzéséről és felhasználásáról

A 61/1982. (XI. 30.) MT számú rendelet (a továbbiakban: JR) 17. §-ának (2) bekezdésében kapott felhatalmazás alapján - az Országos Tervhivatal elnökével, az Országos Anyag- és Árhivatal elnökével, az Állami Bér- és Munkaügyi Hivatal elnökével, valamint a Szakszervezetek Országos Tanácsával, továbbá a szövetkezetek országos érdekképviseleti szerveivel egyetértésben, az érdekelt miniszterek (országos hatáskörű szervek vezetői) véleményének figyelembevételével - a következőket rendelem:

A rendelet hatálya

1. §

(1) A rendelet hatálya a JR 1. §-ban meghatározott vállalatokra terjed ki.

(2) E rendelet alkalmazásában a vállalat - tröszti vállalat esetében a tröszt - besorolására a Központi Statisztikai Hivatal ágazati rendszere az irányadó.

(3) E jogszabály rendelkezéseit a külön jogszabályban meghatározott eltérésekkel kell alkalmazni a JR mellékletében szereplő vállalatok nyereségadózása, érdekeltségi alap képzése és felhasználása tekintetében.

A nyereségadó

2. §

(1) A vállalat az elszámolás (érdekeltség) alapjául szolgáló nyereségből nyereségadót köteles fizetni.

(2) A nyereségadó két részből áll: az általános nyereségadóból és a bérszínvonal növekedés, valamint a felhasználható részesedési alap után együttesen fizetendő progresszív nyereségadóból.

(3) Az adókötelezettség a vállalat gazdasági tevékenységének megkezdése napjával kezdődik és a vállalat megszűnéséig tart. A beszámolási időszak az év első napjától (az év közben alakult vállalatnál a gazdasági tevékenység megkezdésének napjától) az év utolsó napjáig terjedő időszak.

(4) A vállalat átszervezése esetén a jogutód felelős a megszűnő vállalat nyereségadó fizetési kötelezettségének teljesítéséért.

(5) A felszámolás alatt levő vállalat nyereségadó-fizetési kötelezettségének a felszámolás kezdő időpontjára készült mérleg alapján köteles eleget tenni.

Az általános nyereségadó alapja és mértéke

3. §

(1) Az általános nyereségadó alapja a JR 3. § (3) bekezdésében és a JR 5. § (1) bekezdésében kapott felhatalmazás alapján meghatározott elvonásokkal csökkentett, illetve támogatásokkal növelt és a JR 4. § szerinti árkülönbözeti tartalékalap képzéssel és felhasználással, továbbá jogszabályban meghatározott és a mérleg szerinti eredménybe be nem számító alapképzéssel módosított nyereség. [A továbbiakban: elszámolás (érdekeltség) alapjául szolgáló nyereség.]

(2) A vállalat elszámolás (érdekeltség) alapjául szolgáló nyereségét a nyereségadó alapjának számításánál csökkenteni kell:

a) a városi és községi hozzájárulás összegével:

b) az állami beruházásokra nyújtott állami kölcsön - a kölcsönszerződés szerint esedékes, az adózatlan nyereséget terhelő - törlesztési kötelezettségének összegével;

c) a vállalati beruházásokhoz állami támogatásként engedélyezett állami kölcsön - adózatlan nyereséget terhelő - törlesztési és az állami alapjuttatás utáni járadékfizetési kötelezettség összegével;

d) a Fogyasztási Szövetkezetek Országos Tanácsa, az Ipari Szövetkezetek Országos Tanácsa és a Termelőszövetkezetek Országos Tanácsa érdekképviseleti körébe tartozó vállalatoknál az érdekképviseleti szervek fenntartásához való hozzájárulás összegével, a szövetkezeteknél a részjegy után fizetett osztalék és a célrészjegy utáni részesedés összegével, valamint a fogyasztási, értékesítő és beszerző szövetkezeteknél a Tagsági Érdekeltségi Alapra- külön jogszabály szerint - elszámolható összeggel:

e) a vállalatnál a beszámolási időszak eredményelszámolása során képzett nyereségtartalék összegével;

f) a pénzügyminiszter által előírt, vagy magasabb szintű jogszabályban meghatározott egyéb összegekkel.

(3) Az elszámolás (érdekeltség) alapjául szolgáló nyereséget a nyereségadó alapjának számításánál növelni kell a vállalatnál a beszámolási időszak eredményelszámolása során igénybe vett nyereségtartalék - beleértve a 4. § (2)-(3) bekezdése szerinti évközbeni igénybevételt is - összegével.

(4) A (2) bekezdésben foglalt összegekkel csökkentett, valamint a (3) bekezdés szerinti nyereségtartalék igénybevétellel növelt elszámolás (érdekeltség) alapjául szolgáló nyereséget a nyereségadó-alap számításánál növelni kell:

a) a számviteli előírások szerint bírságok, büntetések címén különféle ráfordításként elszámolt, a vállalatot terhelő - az áthárításokkal, a kapott kötbérekkel csökkentett - összeggel (az így meghatározott összeg negatív nem lehet);

b) külön jogszabályban meghatározott egyéb összegekkel.

(5) A (2) bekezdés szerint csökkentett és a (3)-(4) bekezdésekben foglalt összegekkel növelt elszámolás (érdekeltség) alapjául szolgáló nyereséget a nyereségadó számításánál csökkenteni kell

- szabadalmazott találmány és ipari minta esetén az oltalom megadásától,

- műszaki megoldás önállóan értékesített dokumentációja esetén az értékesítő vállalatnál történő alkalmazásba vételtől

számított 3 éven belüli értékesítésből származó bevétel 10 százalékának megfelelő összeggel;

- egyes hitelcéloknál a költségként elszámolt kamatnak - a külön előírt feltételek teljesítése esetén - az 1. számú melléklet szerinti százalékkal számított összegével.

(6) A (4) bekezdésben foglalt összegekkel - beleértve az (5) bekezdés szerinti csökkentés összegét is - csak addig kell növelni a nyereségadó alapját, ameddig az elszámolás (érdekeltség) alapjául szolgáló nyereségnek a (2) bekezdésben meghatározott összegekkel csökkentett és a (3) bekezdés szerinti összeggel növelt része az általános nyereségadó fizetési kötelezettségre fedezetet nyújt.

(7) A vállalat általános nyereségadóként a (2)-(6) bekezdések szerint módosított nyereségadóalap 45 százalékát, a 221. műszaki tervezés és a 223. beruházások szervezése, lebonyolítása és beruházási fővállalkozás alágazatba tartozó vállalat 60 százalékát fizeti.

(8) A pénzügyi-gazdasági ellenőrzés során megállapított, jogtalanul költségként elszámolt személyi juttatások, költségtérítések és szabálytalan nyereségátadások után a (7) bekezdésben előírt általános nyereségadót utólag meg kell fizetni.

(9) A befizetendő általános nyereségadó összegét csökkenti egyes hitelcéloknál a fejlesztési pénzeszközből fizetett kamatnak - a külön előírt feltételek teljesítése esetén - az 1. számú melléklet szerinti százalékkal számított összege, valamint a külön jogszabály* alapján igénybe vehető nyereségadókedvezmény.[1]

(10) Az általános nyereségadó összegét - amennyiben a kettős adóztatás elkerüléséről szóló nemzetközi szerződés úgy rendelkezik - a szerződésben meghatározott módon csökkenteni kell.

A nyereségtartalék képzése és felhasználása

4. §

(1) A vállalat a jogszabályok előírásainak figyelembevételével - a szakszervezet vállalati szervének, ipari szövetkezeteknél a szövetkezeti bizottság (a továbbiakban együtt: szakszervezet) véleményét kikérve - a városi és községi hozzájárulással, szövetkezeteknél, szövetkezeti vállalatoknál és ezek jogi személyiségű gazdasági társulásánál az érdekképviseleti szervek fenntartási hozzájárulásával, a szövetkezeteknél a részjegy után fizetett osztalék és a célrészjegy utáni részesedés összegével, a fogyasztási, értékesítő és beszerző szövetkezeteknél a Tagsági Érdekeltségi Alap képzéssel is - a külön jogszabály szerint meghatározott fizetési kötelezettségekkel csökkentett elszámolás (érdekeltség) alapjául szolgáló nyereségből - az éves eredményelszámolás során -nyereségtartalékot képezhet.

(2) Az (1) bekezdés szerint képzett nyereségtartalék pénzeszközét a vállalat elszámolási betétszámláján tartja és a termelés folyó finanszírozására, továbbá az adózott nyereségből, illetve az érdekeltségi alapokból kifizethető összegek megelőlegezésére év közben is felhasználhatja. Az adózott nyereségből, illetve érdekeltségi alapokból fizethető összegek megelőlegezésére történő év közbeni felhasználás - beleértve a (3) bekezdés szerinti nyereségadó előleget is - azonban nem lehet több a nyereségtartalék ténylegesen rendelkezésre álló összegénél. A nyereségtartalékból történő év közbeni igénybevétel mértékéig a fejlesztési és a nettó részesedési alapban rendelkezésre álló összeg túlléphető.

(3) A vállalat a nyereségtartalék pénzeszközének az érdekeltségi alapok megelőlegezésére felhasznált összege utáni általános nyereségadónak megfelelő előleget az igénybevétel időpontját követően esedékes nyereségadó előleg befizetésével egyidejűleg köteles befizetni. A beszámolási időszak eredményelszámolását követően rendelkezésre álló, fel nem használt nyereségtartalék a beszámolás évét követő év(ek)re átvihető.

(4) Az ipari szövetkezet, valamint a fogyasztási, értékesítő és beszerző szövetkezet, továbbá a Fogyasztási Szövetkezetek Országos Tanácsa, az Ipari Szövetkezetek Országos Tanácsa, a Termelőszövetkezetek Országos Tanácsa érdekképviseleti körébe tartozó vállalat a nyereségtartalékból közvetlenül, adókötelezettség nélkül - külön jogszabály szerint meghatározott módon - hozzájárulhat a Kölcsönös Támogatási Alaphoz. A Kölcsönös Támogatási Alap felhasználását külön rendelet szabályozza.

Az alapok képzésének rendje

5. §

(1) A vállalat a különféle ráfordítások között elszámolható összegből jóléti és kulturális alapot képez.

(2) A vállalat a jogszabályok előírásainak figyelembevételével - a szakszervezet véleményét kikérve -, a városi és községi hozzájárulással - szövetkezeteknél, szövetkezeti vállalatoknál és ezek jogi személyiségű gazdasági társulásánál az érdekképviseleti szervek fenntartási hozzájárulásával, a szövetkezeteknél a részjegy után fizetett osztalék és a célrészjegy utáni részesedés összegével, illetve a fogyasztási, értékesítő és beszerző szövetkezeteknél a Tagsági Érdekeltségi Alap képzéssel is -, a külön jogszabály szerint meghatározott fizetési kötelezettségekkel, a nyereségtartalék képzéssel csökkentett vagy nyereségtartalék igénybevétellel növelt, továbbá az általános nyereségadóval az eredményérdekeltségi fedezettel, a 13. § (2) bekezdése szerinti minimális bruttó részesedési alapképzéssel, a vállalati magasabb vezetőállású dolgozók prémiumával, jutalmával, a kifizetett újítási díjjal és az újítással kapcsolatos közreműködői díjjal, a korábbi rendelkezések alapján fennálló kötelező tartalékalap visszapótlással és a jövedelemérdekeltségű dolgozóknak az eredménykövetelmény túlteljesítése díjazására fordított összeggel csökkentett nyereségből (a továbbiakban: felosztható alap), fejlesztési, részesedési, valamint a lakásépítés munkáltatói támogatásáról szóló 48/1982. (X. 7.) PM-ÉVM számú együttes rendeletben foglaltak szerinti lakásépítési alapot képezhet.

A jóléti és kulturális alap képzése és felhasználása

6. §

(1) A vállalat köteles a számviteli előírásoknak megfelelően közvetlenül a jóléti és kulturális alapjába helyezni a különféle ráfordítások között elszámolt következő összegeket:

a) a vállalati bérszabályozás rendszeréről szóló 4/1982. (XI. 30.) ÁBMH számú rendelkezés szerint képzett összlétszámra (a továbbiakban: képzett összlétszám) vetítve - a szerződéses üzemeltetésű formában működő üzleteknél és részlegeknél a létszámba a vezető is beleértendő - évenként és személyenként a Minisztertanács által az állami költségvetés jóváhagyásakor meghatározott összeget;

b) a szakmunkástanulók, a szakmunkásképzésben résztvevő szakközépiskolai tanulók és az időszakos munkában foglalkoztatott tanulók étkeztetésével kapcsolatban a képzett összlétszám számításánál figyelembe nem vett előbb felsorolt tanulólétszámra számítva, fejenként és naponként az élelmezési költség rezsiköltséggel és térítési díjjal csökkentett összegét;

c) a gyermekintézmények bevételekkel csökkentett, ténylegesen felmerült fenntartási és üzemeltetési költségét (a továbbiakban: nettó működtetési költség) legfeljebb az ellátott átlagos gyermeklétszám alapján képzett, az adott évre érvényes, változó költségeket tartalmazó normarész és a férőhelyi létszám alapján képzett, az adott évre érvényes, állandó költségeket tartalmazó normarész együttes összegéig;

d) a jóléti állóeszközök állóeszköz-fenntartási költségeit, továbbá az üzemi étkeztetés rezsiköltsége címén felmerült tényleges kiadásokat, valamint a kivitelező építőiparban a főétkezés nyersanyagértékéhez nyújtott - jogszabályban meghatározott - munkáltatói hozzájárulás tényleges mértékének 60 százalékát. A közösen használt jóléti állóeszközök állóeszköz-fenntartási költségeit az igénybevevők a különféle ráfordítások terhére külön megállapodás szerint megtéríthetik az állóeszköz kezelőjének (tulajdonosának), a kapott összeget a kezelő (tulajdonos) különféle bevétel címén számolja el.

(2) Az a vállalat, amelynek létszámarányosan képezhető bázisévi alaprésze

- az (1) bekezdés a) pontja szerint megállapított összegnél kisebb, az elszámolható mértéket évente 100 forinttal, legfeljebb azonban az (1) bekezdés a) pontja szerint megállapított összegig megemelheti;

- az (1) bekezdés a) pontja szerint megállapított összeggel megegyezik vagy ennél magasabb, az elszámolható mértéket nem emelheti.

(3) Az (1) bekezdés a) pontjában foglalt összeget negyedévenként egyenlő részletekben kell elszámolni.

(4) Az (1) bekezdés c) pontja szerinti összeget a más vállalatnál, valamint a közösen létesített intézményekben elhelyezett gyermekek után is a jóléti és kulturális alapjába helyezheti a vállalat, amennyiben hozzájárul az adott gyermekintézmény működtetéséhez. Az ilyen címen elszámolt, egy elhelyezett gyermekre jutó összeg azonban nem haladhatja meg az (1) bekezdés c) pontja szerinti összeget, illetőleg nem lehet több, mint a gyermekintézményt üzemeltető részére átutalt összeg.

(5) Az (1) bekezdésben meghatározott összegen felül közvetlenül a jóléti és kulturális alapba kell helyezni:

a) a jóléti és kulturális alapból fenntartott intézmények bevételeit (beleértve az intézmények más célú bérbeadásából, egyéb célú hasznosításából származó bevételeket, a más vállalattól, szervtől kapott jóléti és kulturális átutalásokat és a dolgozók befizetéseit is);

b) a külön jogszabályban meghatározott központi alapból a vállalatnak juttatott jóléti célú összegeket.

(6) A jóléti és kulturális alap kiegészíthető a nettó részesedési alapból, valamint a társadalmi munka (pl. kommunista műszak) keretében a munkaidőn kívül végzett munkáért járó munkabérrel.

(7) Ha a jóléti és kulturális alap kiadásai meghaladják az (1) és a (4)-(6) bekezdések szerint képezhető, valamint a korábbi években fel nem használt összeget, azaz jóléti és kulturális alaphiány keletkezik, a vállalat köteles a hiány mértékéig a nettó részesedési alapjából azt kiegészíteni, még abban az esetben is, ha emiatt részesedési alap hiánya keletkezik, illetve az alaphiány nő.

(8) A jóléti és kulturális alap fel nem használt része a következő években felhasználható.

7. §

(1) A vállalat a jóléti és kulturális alapját a dolgozók szociális és kulturális szükségleteinek kielégítésére a következő jogcímeken használhatja fel:

a) a jóléti intézmények - beleértve a gyermekintézményeket is - fenntartási és üzemeltetési (a továbbiakban: működtetés), valamint állóeszközfenntartási költségeinek fedezésére;

b) kedvezményes üzemi étkeztetésre;

c) segélyekre;

d) szociális, kulturális és sportcélokra;

e) a dolgozók üdültetésére, valamint

f) egyéb, külön jogszabályban meghatározott és az alapot terhelő szociális, kulturális kifizetésekre.

(2) A vállalat jóléti és kulturális alapjából más vállalatnál, szervnél működő intézmény működtetéséhez az (1) bekezdés a)-b) és d)-e) pontjában meghatározott célokra hozzájárulást adhat.

8. §

(1) A kollektív szerződésben (szövetkezet esetén a szövetkezet munkaügyi szabályzatában) kell meghatározni a felhasználható jóléti és kulturális alap kereteit, illetve összegét, és ezen belül a 7. § (1) bekezdés a)-b) és f) pontokban felsoroltak esetében felhasználási jogcímek szerinti részletezését, egymás közötti arányát is.

(2) A vállalat - a szakszervezet véleményének meghallgatásával - dönt a kedvezményes üzemi étkeztetésre és a gyermekintézmények üzemeltetésére felhasználható rész, valamint a jóléti intézmények állóeszköz fenntartása tekintetében. Az alap további felhasználásáról - segély, szociális, kulturális és sport célok, valamint üdültetés - a szakszervezet határoz a vállalat véleményének kikérése után.

9. §

(1) A vállalat jóléti (szociális, kulturális és sport) intézményeket (állóeszközöket) - ideértve a meglevők fejlesztését, valamint az új létesítményekhez szükséges fogyóeszközök első beszerzését is - csak a rendelkezésre álló fejlesztési alapjából létesíthet (vásárolhat).

(2) A vállalat hozzájárulást adhat saját fejlesztési pénzeszközeiből - amennyiben azt jogszabály nem zárja ki - jóléti intézmény más vállalatnál (tanácsnál) történő létesítéséhez, fejlesztéséhez, valamint az új létesítményekhez szükséges fogyóeszközök első beszerzéséhez.

Az érdekeltségi alapok képzése és jelhasználása

10. §

A vállalati érdekeltségi alapok képzésével és felhasználásával kapcsolatos elszámolási és nyilvántartási előírásokat a vállalatra érvényes számlakeret tartalmazza.

A fejlesztési alap képzése és felhasználása

11. §

(1) A vállalat a felosztható alapból fejlesztési alapot képezhet.

(2) A fejlesztési alapba kell helyezni továbbá:

a) a vállalat állóeszköz-állománya után elszámolt értékcsökkenési leírásnak, valamint a jóléti állóeszközök értékcsökkenési leírásának a különféle ráfordítások között elszámolt - ha jogszabály eltérően nem rendelkezik - a 2. számú melléklet szerint meghatározott hányadát;

b) a 3. § (2) bekezdés b)-c) pontja szerint az általános nyereségadó alapját csökkentő összeget, valamint a 3. § (9) bekezdése szerinti kedvezményt;

c) a tanács fejlesztési alapjából juttatott összeget;

d) a szövetkezetek Közös Fejlesztési Alapjából folyósított összeget;

e) a más vállalat vagy pénzintézet által véglegesen átadott fejlesztési alapot, beleértve a jogi személyiségű gazdasági társulástól és a külföldi részvétellel működő gazdasági társulástól származó összegeket is;

f) a bank és a pénzintézetek által kibocsátott kötvény jegyzéséhez a kötelező tartalékalap 1983. évi eredményelszámolást követően rendelkezésre álló összegének a 21. § (4) bekezdés b) pontja szerinti hányadát, valamint a kötelező tartalékalap visszapótlásból - évente, az eredményelszámolást követően - a 19. § (3) bekezdésére figyelemmel meghatározott összeget. Az e címen az alapba helyezett összegnek a mérleg letétbe helyezését követő naptól számított 60 napon belül le nem jegyzett maradványát illetően a 21. § (4) bekezdésének d) és e) pontjában foglaltak szerint kell eljárni (a kötvényjegyzésre fordított összeget a kötelező tartalékalap céljára kijelölt (zárolt) bankszámlán elhelyezett, pénzösszegből közvetlenül kell a kötvénykibocsátó bank vagy pénzintézet részére átutalni);

g) a 8/1983. (VI. 29.) EüM-PM számú együttes rendelet alapján megváltozott munkaképességűnek minősíthető dolgozók foglalkoztatását elősegítő fejlesztési célra - a megváltozott munkaképességű dolgozók részére előző évben kifizetett bérköltség 30 százalékának, továbbá az összes dolgozó előző évi bérköltsége 0.1 százalékának mértékéig - a különféle ráfordítások között elszámolt összeget;

h) a vállalat által vásárolt kötvény beváltásának vagy esedékes törlesztésének összegét ;

i) egyéb összeget, amennyiben erről külön jogszabály rendelkezik.

(3) A ki-, illetve áttelepítésre kötelezett budapesti vállalatnál (üzemnél) a fejlesztési alap pénzeszközét - ha a sorolás csak valamely üzemrészt, telephelyet érint, az alapnak a telephely állóeszközeivel arányos részét - zárolt számlán kell kezelni. A zárolt számla terhére csak az 1980. január 1-én, illetve a későbbi keltezésű kitelepítési határozat kézhezvételét megelőzően keletkezett kötelezettségeket, valamint a forgóalap bővítését, az élet- és munkabiztonságot, továbbá az egészségügyi és szociális célt szolgáló szükséges munkák (beszerzések) költségeit lehet elszámolni. Ezen túlmenően e pénzeszköz csak a vidékre telepítéssel vagy a budapesti telephelyek összevonásával, áttelepítésével kapcsolatos költségek fedezésére használható fel, illetve a vállalat (telephely) megszűnése esetén a feladatot átvevő vállalat részére adható át.

(4) A vállalat az (1) bekezdés szerint legalább akkora összeget köteles a fejlesztési alapjába helyezni, amely a (2) bekezdésben felsorolt és az előző évekről áthozott forrásokkal, valamint a (6) bekezdés szerinti pénzeszközökkel együtt a 12. § (1) bekezdés a)-c) pontjaiban meghatározott és már fennálló kötelezettségek teljesítésére fedezetet nyújt.

(5) A vállalat a negyedévenként elszámolt értékcsökkenési leírás egy hónapra eső részéből a fejlesztési alapot illető összeget havonta az illetékes banknál vezetett "Fejlesztési Alap (amortizációs) betétszámla", illetve a "Beruházási betétszámla" javára köteles átutalni.

(6) A vállalati kötvénykibocsátásból származó összeget, valamint az ideiglenesen kapott fejlesztési alap pénzeszközét, vagy fejlesztési célú pénzeszközt a "Fejlesztési Alap (amortizációs) betétszámlán" kell elhelyezni. Ezeknek a pénzeszközöknek az alapját elkülönítve kell kimutatni.

12. §

(1) A vállalat a fejlesztési alapot a következő sorrendben és célokra használhatja fel:

a) az állammal, bankkal szembeni kötelezettségek teljesítésére;

b) forgóalap feltöltésre;

c) más jogi vagy magánszemélyekkel szemben fennálló (fejlesztési alapból fedezendő) tartozások, kötelezettségek rendezésére;

d) az a)-c) pontokban foglalt kötelezettségek teljesítése után - a költségvetés által visszatérített nyereségadóval együtt - veszteség rendezésre;

e) a vállalat saját elhatározásának megfelelő fejlesztési célú kifizetésre, illetve a hitelfelvételhez szükséges saját erő biztosítására, a beruházási célú gépek és berendezések importjával összefüggő forintfedezetek biztosítására; más vállalat, intézmény, tanács, szövetkezet, jogi személyiségű gazdasági társulás számára végleges átadásra, vagy az előbb felsoroltak részére a fejlesztési alap pénzeszközeinek ideiglenes átadására; kereskedelmi hitel és előleg nyújtására, továbbá kötvény vásárlására; a vállalat által kibocsátott kötvény beváltásának vagy esedékes törlesztő részének kifizetésére; egyéb célra, amennyiben erről külön jogszabály rendelkezik;

f) a szövetkezetek esetében a szövetkezetek Közös Fejlesztési Alapjára történő befizetésre.

(2) A fejlesztési alap (1) bekezdés e) pontja alapján történő ideiglenes átadása esetén a fejlesztési alapot átadó és átvevő állapodik meg az átadás időtartamáról és kamatfeltételeiről. Az átvevő, illetve a kötvénykibocsátó a fizetett kamatot költségként, az átadó, illetve a kötvény tulajdonosa a kapott kamatot árbevételként számolja el.

(3) A fejlesztési alap 11. § (2) bekezdés e) pontja alapján történő végleges átadása esetén a fejlesztési alapot átadó és átvevő állapodik meg az átadott fejlesztési alap hozamából származó részesedés mértékében. Ha a megállapodás alapján a fejlesztési alapot átvevő előre meghatározott összegű, vagy az átadott alaphoz viszonyítva rögzített arányú hozamból származó részesedést fizet, akkor ezt költségként számolja el: az átadó a kapott összeggel árbevételét növeli. Ha a hozamból származó részesedés, a megállapodás szerint, az évenkénti tényleges hozam függvényében változik, akkor azt a fejlesztési alapot átvevő a különféle ráfordítások terhére fizeti ki, az átadó a hozamból származó részesedést különféle bevétel címén számolja el.

(4) A vállalat más vállalattól a fejlesztési alap terhére vásárolhat állóeszközöket. Térítés mentesen állóeszközöket csak jogszabály által előírt esetekben lehet átvenni.

(5) A vállalat a tanácsnak - jogszabályban meghatározott célra - fejlesztési eszközöket csak akkor adhat át, ha az átadást megelőzően két évig beruházási támogatásban - ideértve szövetkezet esetében a Közös Fejlesztési Alapból folyósított támogatást is - nem részesült.

(6) Ha a vállalat a tanácsnak - jogszabályban meghatározott célra - fejlesztési alapot adott át, az átadást követő két évig beruházási támogatásban - ideértve szövetkezet esetében a Közös Fejlesztési Alapból folyósított támogatást is - nem részesülhet.

(7) Az (5)-(6) bekezdés szerinti korlátozás alól kivételt képez a vállalat telephelyén (telephelyein) megvalósuló lakásépítés, az ezzel együtt megvalósuló kereskedelmi hálózatfejlesztés, a közműfejlesztés, valamint bölcsőde, óvoda, szakmunkástanuló intézetek létesítése és az általános iskolai tanteremfejlesztés.

(8) Az éves mérlegükben veszteséget kimutató vállalatok nem adhatnak át fejlesztési alapjukból a tanácsoknak pénzeszközüket.

A részesedési alap képzése és felhasználása

13. §

(1) Az anyagi ösztönzés érvényesítése céljából - a (2) bekezdésben foglaltak kivételével - a vállalat a felosztható alap terhére, a 11. § (4) bekezdésben előírt fejlesztési alap kötelezettség fedezetének biztosítása után részesedési alapot (a továbbiakban: bruttó részesedési alap) képezhet

(2) Ha a vállalat nyereséges, bruttó részesedési alap képzésre azonban az (1) bekezdésben leírt sorrend betartásával nincs lehetősége, akkor az általános nyereségadóval és az eredményérdekeltségi fedezettel csökkentett nyereségből - a tárgyévi képzett összlétszámmal szorzott bázisévi bérszínvonal 2 százalékának megfelelő - minimális bruttó részesedési alapot képezhet.

(3) Ha a minimális bruttó részesedési alapból a 15. §-ban leírtak alapján (bérfejlesztés miatt) progresszív nyereségadó befizetést kell teljesíteni, akkor egyidejűleg az adó fedezetét is a (2) bekezdés szerinti összegből kell biztosítani.

(4) A 81/1982. (XI. 30.) PM számú rendelet alapján a bruttó részesedési alapba helyezett összeggel a (2) bekezdésben meghatározott mérték túlléphető.

14. §

(1) A 13. § szerint számított és a 15. § szerinti progresszív nyereségadóval csökkentett összegek képezik a vállalat felhasználható részesedési alapját (a továbbiakban: nettó részesedési alap).

(2) Közvetlenül a nettó részesedési alapba kell helyezni továbbá:

a) a vállalat jutalom jellegű bevételeit, az MT-SZOT Vörös Zászló, valamint a Kiváló Vállalat cím adományozásával kapcsolatos összeget;

b) az állami felügyeleti szervek által vagy jogszabály alapján egyéb címen az alapba juttatott összeget;

c) a 18/1982. (X. 22.) BkM számú rendelettel meghatározott összeget.

(3) A nettó részesedési alap felhasználásáról - ideértve a kifizetési jogcímeket is - a 6/1982. (XI. 30.) ÁBMH számú rendelkezéssel módosított 3/1981. (X. 31.) ÁBMH számú rendelkezésben előírtak az irányadók. A nettó részesedési alapból teljesítendő kifizetések kötelező sorrendje a következő:

a) jóléti és kulturális alaphiány rendezése, valamint

b) egyéb - jogszabályban meghatározott - kifizetések.

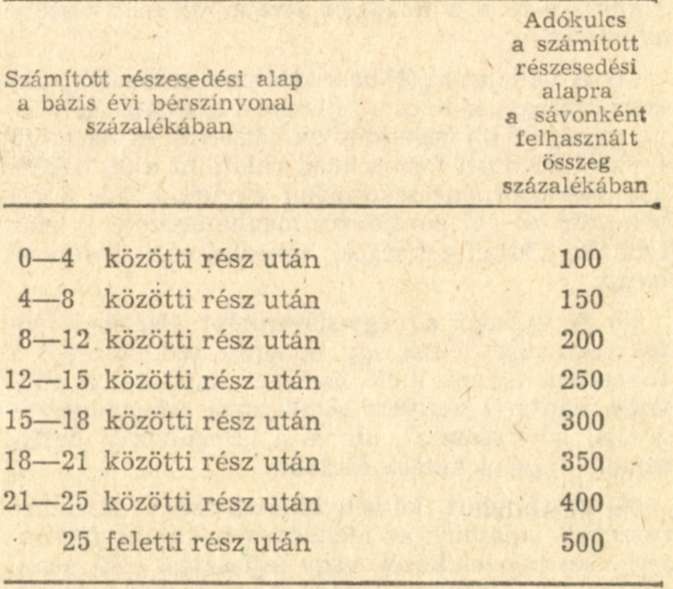

15. §

(1) A vállalatnak a 13. § (1)-(2) bekezdése szerint képzett bruttó részesedési alapját - a (3) bekezdésben foglaltak kivételével - progresszív nyereségadó fizetési kötelezettség terheli. A bruttó részesedési alap a (6) bekezdés szerinti progresszív nyereségadót is magában foglalja.

(2) A progresszív nyereségadó alapja a bérszínvonalemelkedés háromszorosának és az egy főre jutó nettó részesedési alapnak az együttes összege (a továbbiakban együtt: számított részesedési alap). Az adó nagysága a bérarányos számított részesedési alaptól függ.

(3) A (2) bekezdés szerint számított részesedési alap meghatározásánál, illetve az (5) bekezdés szerinti számításnál a 14. § (2) bekezdése, valamint a 81/1982. (XI. 30.) PM számú rendelet 12. §-ának (2) bekezdése szerinti összeget nem kell figyelembe venni.

(4) A progresszív nyereségadó egy főre jutó összegének számítási módja a következő:

(5) A vállalat a (4) bekezdés szerinti progresszív nyereségadó kiszámításánál a 4/1982. (XI. 30.) ÁBMH számú rendelkezésben említett jogcímek alapján meghatározott bérfejlesztés háromszorosa és a ténylegesen képzett, legfeljebb azonban egy főre jutóan a bázis évi bérszínvonal 2 százalékának megfelelő mértékű nettó részesedési alap után mentesül a progresszív nyereségadó fizetési kötelezettség alól. Az adóelengedés mértékét a (4) bekezdés szerinti adótábla első sávjából kiindulva kell kiszámítani.

(6) A bérszínvonal-emelkedés és a nettó részesedési alap után fizetendő progresszív nyereségadó összege a (2)-(5) bekezdések szerint meghatározott egy főre jutó adó, és a tárgyévi képzett összlétszám szorzata.

(7) A bedolgozókat foglalkoztató vállalat adókedvezményben részesül. Ezért a (6) bekezdés szerinti számítás során a képzett összlétszámot csökkenteni kell a bedolgozók béréből számított létszám 50 százalékával. E számítás során bedolgozónak kell tekinteni a nyugdíjuk szüneteltetése vagy korlátozása nélkül bedolgozóként foglalkoztatott nyugdíjasokat is.

16. §

(1) Ha a vállalat tárgyévi bruttó részesedési alapja a progresszív nyereségadó kifizetéséhez nem elegendő, a nettó részesedési alap záró állományát kell mindaddig csökkenteni, amíg a csökkenés és az ahhoz kapcsolódó progresszív nyereségadó együttes összege a hiányzó adó befizetésére elegendő lesz.

(2) Az (1) bekezdés alkalmazásánál a nettó részesedési alap záróállományának adóterhét az előző évi számított bérarányos részesedési alap utolsó sávjából kiindulva kell meghatározni.

A lakásépítési alap

17. §

A vállalat a fejlesztési és a részesedési alap képzési kötelezettségének teljesítése után felosztható alapjából a. 48/1982. (X. 7.) PM-ÉVM számú együttes rendeletben meghatározott módon lakásépítési alapot képezhet.

A vállalati veszteségrendezés módja

18. §

A vállalati veszteség, részesedési és fejlesztési alap hiány rendezésének részletes szabályairól külön jogszabály* rendelkezik.[2]

Átmeneti rendelkezések

19. §

(1) A korábban hatályos előírások alapján 1984. január 1-e előtt visszapótlási kötelezettséggel igénybe vett kötelező tartalékalap még vissza nem pótolt összegét - a 21. § (1)-(3) bekezdésében foglaltak figyelembevételével - a felosztható alapból kell törleszteni.

(2) Ha a vállalat a fejlesztési, alapot terhelő és 1984. évben esedékes - az állammal és a bankkal szemben fennálló kötelezettségek, ideértve a szövetkezeteknél a Közös Fejlesztési Alappal szemben fennálló kötelezettségeket is - kötelezettségek teljesítésére a kötelező tartalékalapot az 1983. évi eredményelszámolás során igénybevette, de a ténylegesen kifizetett összegek alacsonyabbak a számításnál figyelembe vett összegnél, akkor a fel nem használt különbözetet az 1984. évi eredményelszámolást megelőzően kell a fejlesztési alapból visszapótolni.

(3) A vállalatnál az (1)-(2) bekezdésben foglaltak szerinti kötelező tartalékalap visszapótlás összege a következő sorrendben és jogcímekre használható fel:

a) amennyiben a vállalatnak korábban érvényes előírások szerinti kötelező tartalékalap megelőlegezési hiteltörlesztési kötelezettsége van, akkor a kötelező tartalékalap visszapótlás elszámolt összegét - az esedékes törlesztőrészlet mértékéig - a kötelezettségének teljesítésére fordíthatja;

b) az a) pontban meghatározott összegen felüli maradvány összegét a vállalat a 21. § (4) bekezdésének b)-d) pontjában meghatározott arányban használhatja fel az ott megjelölt jogcímek szerint.

20. §

A rendelet hatályba lépése előtt képzett és az 1983. évi eredményelszámolást követően rendelkezésre álló elkülönített tartalékalap teljes összegét a 4. § szerinti nyereségtartalékba kell helyezni.

21. §

(1) A vállalatnak az 1983. évi eredményelszámolást követően újra kell értékelnie kötelező tartalékalap állományát. Ennek során állományként kell számításba venni:

a) az 1983. évi eredményelszámolást követően a vállalatnál meglevő (vállalati mérlegben kimutatott) kötelező tartalékalap, valamint

b) a kötelező tartalékalap javára fennálló visszapótlási kötelezettség együttes összegét.

(2) Az (1) bekezdés szerint kalkulált kötelező tartalékalap állományból legfeljebb az 1983. évi, a 3. számú melléklet 3. pontja szerinti bérköltség 6 százalékának és a 3. számú melléklet 2. pontja szerint számított nettó eszközérték 6 százalékának együttes összegét, illetve az 1983. évben a kötelező tartalékalap képzésének előírt felső határára figyelemmel meghatározott összeget kell figyelembe venni. Az e szint felett jelentkező visszapótlási kötelezettség teljesítése alól a vállalat a továbbiakban mentesül.

(3) A vállalatnál a különböző jogcímeken jelentkező kötelező tartalékalap visszapótlás éves összegét - az igénybevételkor érvényes előírások szerinti mérték és ütemezés alapulvételével - igénybevételi jogcímenként évente külön-külön kimutatva táblázatba kell foglalni és az 1983. évi eredményelszámolás mellékleteként megőrizni. A (2) bekezdés alapján visszapótlás alá nem eső összeggel az utolsó év(ek)re feltüntetett összeget kell csökkenteni. A 19. § (2) bekezdése szerinti összeget 1984. évi kötelezettségként kell figyelembe venni.

(4) A vállalat az 1983. évi eredményelszámolást követően rendelkezésre álló (vállalati mérlegben kimutatott) kötelező tartalékalap állományát a következők szerint osztja meg:

a) amennyiben elkülönített tartalékalappal rendelkezik, a ténylegesen meglevő elkülönített tartalékalap összege 80 százalékának megfelelő összeggel a 4. § szerinti nyereségtartalékot kell növelni;

b) az a) pont alapján felhasznált összeggel csökkentett kötelező tartalékalap állomány fennmaradó összegének legfeljebb 30 százalékát - a 11. § (2) bekezdésének f) pontjában foglaltak szerinti kötvényjegyzés fedezetére - a fejlesztési alapjába helyezheti;

c) a b) pontban meghatározott összeggel csökkentett kötelező tartalékalap állomány 15 százalékával a 4. § szerinti nyereségtartalék összege növelhető;

d) a vállalatnak - a szövetkezet, a szövetkezeti vállalat és ezek jogi személyiségű gazdasági társulásai (a továbbiakban: szövetkezei) kivételével -az a)-c) pontokban meghatározotton felüli összeggel a kötelező tartalékalap állományát csökkenteni kell. Ezzel egyező mértékben kell mérsékelni a kötelező tartalékalapnak megfelelő - az e célra kijelölt (zárolt) bankszámlán elhelyezett -pénzösszeget is. Az állomány csökkenés mértékéről a vállalat bejelentési kötelezettséggel tartozik a betétet kezelő pénzintézetnek. A szövetkezetnek ezt az összeget a zárolt kötelező tartalékalapba kell helyezni. A szövetkezet illetékes testületi szerve ezen összeget - az országos érdekképviseleti szervek irányelvei alapján - az országos Kölcsönös Támogatási Alapba fizetheti be. A felhasználás elveiben az országos érdekképviseleti szervek a Pénzügyminisztériummal állapodnak meg;

e) a szövetkezetek jogi személyiségű gazdasági társulásai a d) pont szerinti, zárolt kötelező tartalékalapba helyezendő összeget a társulás tagjainak szövetkezeti vagyoni betétje arányában fizethetik be az országos Kölcsönös Támogatási Alapba. Az egyéb vagyoni hányadra eső összegre az állami vállalatokra előírt, d) pont szerinti eljárási rendet kell alkalmazni.

22. §

(1) A vállalat köteles az 1983. évi eredményelszámolás keretében a fejlesztési alapba helyezett összeg, valamint az 1984. évben amortizációból képződő fejlesztési alap - csökkentve a konvertálható export árualapokat bővítő hiteltörlesztés (ideértve az Interinvest Külkereskedelmi Fejlesztési Betéti Társulás által nyújtott azonos célú hitelek törlesztését és az ilyen céllal bérbeadott állóeszközei öntörlesztését, valamint a szövetkezeti Közös Fejlesztési Alapból nyújtott azonos célú hitelek törlesztését is) 1984. évi összegével - 9 százalékát az adóelszámolási irodáknál vezetett elkülönített számlára befizetni. A szövetkezeteknek ezt az összeget illetően a 21. § (4) bekezdés d) és e) pontjában leírt eljárást kell alkalmazniuk.

(2) A közlekedés, posta és távközlés népgazdasági ágban, a vízgazdálkodás népgazdasági ágból a közüzemi víz-, csatornamű- és fürdő vállalatoknál, az egészségügyi és kulturális szolgáltatás népgazdasági ágban, valamint a lakás és kommunális építés szakágazatban az előző bekezdés szerint számított befizetés mértéke 6 százalék.

(3) Az (1) bekezdésben foglalt kötelezettségen felül (a 32 erdőgazdálkodás ágazatba sorolt vállalatok kivételével), az (1) bekezdésben meghatározott (csökkentésekkel módosított) vetítési alap további 13 százalékát - a (2) bekezdésben megjelölt területeken (a 42 posta és távközlés ágazatba sorolt vállalatok és a MÁV kivételével, ahol e kötelezettség mértéke ugyancsak 13, százalék), valamint a gyógyszer kis- és nagykereskedelemben további 10 százalékát - a vállalat köteles az adóelszámolási irodáknál vezetett "Intervenciós Alap" számlára befizetni. A szövetkezeteknél ezen összeget illetően az (1) bekezdés szerinti eljárás alkalmazandó.

(4) A (3) bekezdés szerint meghatározott és befizetett összegből a különösen súlyos és elhúzódó dekonjunktúra, valamint a strukturális válsághelyzetek kezelésére létrehozott Intervenciós Alapból a pénzügyminiszter, a külkereskedelmi miniszterrel egyeztetve - meghatározott feltételekhez kötötten - átmeneti támogatást adhat.

23. §

A lakosság részére végzett fogyasztási szolgáltatási tevékenység arányában számított bérköltség 10 százalékának megfelelő összeget 1984. évben - a 4. számú melléklet szerint - egyéb pénzügyileg nem bonyolított dotációként számolhatja el a vállalat. Ez az összeg a befizetendő általános nyereségadó összegéből visszatartható. Ha a befizetendő általános nyereségadó összege az előzőek szerint számított összegnél kevesebb, a különbözetet a 4. számú mellékletben megjelölt egyéb adóbefizetésből lehet visszatartani, illetve az dotáció címén igényelhető.

Eljárási szabályok

24. §

(1) Az általános és a progresszív nyereségadó bevallása, befizetése önadóztatás formájában történik.

(2) Ha a vállalat bejelentése (önellenőrzés) vagy a pénzügyi-gazdasági ellenőrzés alapján hozott jogerős adóhatósági határozat szerint a lezárt év nyereségadóját a vállalat helytelenül állapította meg, akkor a hiba elkövetésének időszakában hatályos jogszabályoknak megfelelően meg kell határozni az általános nyereségadó és a progresszív nyereségadó befizetés helyes összegét. A különbözetet a számviteli előírások szerint kell elszámolni, és úgy kell rendezni, hogy a költségvetési elszámolások a jogszabályban meghatározott mértékre módosuljanak.

(3) A nyereségadózással kapcsolatos elszámolásnál, valamint a mulasztások során hozandó intézkedéseknél a pénzügyi-gazdasági ellenőrzésről, továbbá a vállalati gazdálkodó szervezetek adóigazgatására vonatkozó eljárás szabályairól szóló, illetőleg az államigazgatási eljárás általános szabályairól szóló jogszabályokat kell alkalmazni.

Záró rendelkezések

25. §

(1) Ez a rendelet 1984. január 1. napján lép hatályba; rendelkezéseit első ízben az 1983. évi eredményelszamolást követően kell alkalmazni.

(2) E rendelet hatályba lépésével egyidejűleg

a) a 68/1982. (XI. 30.) PM számú rendelet, az ezt módosító 12/1983. (VI. 4.) PM számú és a 31/1983. (X. 20.) PM számú rendelet;

b) a 62/1981. (XII. 27.) PM számú rendelet 4. §-ának (3) bekezdése;

c) a 21/1982. (VI. 1.) PM számú rendelet;

d) a 78/1982. (XI. 30.) PM számú rendelet 6. és 8. §-a

e) a 36/1979. (X. 1.) PM számú rendelet 3., 5-6 §-a

hatályát veszíti; az e) pontban említett jogszabály 4. §-ában az "általános termelési adó" kifejezés pedig "termelési adó"-ra változik.

(3) E rendeletnek a részjegy után fizetett osztalékra és a célrészjegy utáni részesedésre vonatkozó előírásait - a 33/1983. (XI. 3.) PM számú rendeletben foglaltakkal egyezően - már az 1983. évi eredmény elszámolásakor is alkalmazni kell.

(4) E rendelet hatálybalépésével egyidejűleg a 13/1982. (IV. 26.) PM számú rendelet 2. § (1) bekezdése helyébe a következő rendelkezés lép:

"(1) A kisvállalatnak vállalattá történő alakítása esetén a különféle ráfordítások terhére képzett tartalékalapot a nyereségtartalékba kell helyezni."

Dr. Hetényi István s. k.,

pénzügyminiszter

1. számú melléklet a 35/1983. (XI. 12.) PM számú rendelethez

Az adóalap csökkentés [3. § (5) bekezdés], illetve az adóvisszatérítés [3. § (9) bekezdés] mértéke a hitelkamatok függvényében:

- konvertálható hitelkeretből támogatott beruházások 33%

- energiaracionalizálási hitelkeretből támogatott beruházások 33%

- konvertálható beruházásokhoz kapcsolódó középlejáratú forgóalap-megelőlegezési hitelek 25%

- középlejáratú exportfővállalkozási céghitel export árualap bővítéssel összefüggő hitelrésze 25%

- konvertibilis export követeléseket finanszírozó rövidlejáratú hitelek 25%

- közvetlen piaci értékesítésre történő lakásépítésre felvett árbevételből visszafizethető forgóeszköz hitel 25%

- anyagmegtakarításra és hulladékhasznosításra elkülönített hitelkeretből támogatott fejlesztések 25%

A fenti célú fejlesztésekhez nyújtott államkölcsönökre a megfelelő kedvezmények érvényesíthetők.

2. számú melléklet a 35/1983. (XI. 12.) PM számú rendelethez

A vállalatok által elszámolt értékcsökkenési leírásból (amortizációból) 60 százalék a fejlesztési alapba helyezendő.

1. Az amortizáció 100 százalékos visszatartására jogosultak:

a) az ipari, valamint a fogyasztási, értékesítő és beszerző szövetkezetek, továbbá a szövetkezeti vállalatok;

b) az 1511 tégla-, cserép- és tűzállóanyagipari szakágazatba sorolt vállalatok;

c) a 32 erdőgazdálkodás ágazatba sorolt vállalatok;

d) a 41 közlekedés ágazatba sorolt vállalatok a nyomvonalas létesítmények és járművek után, valamint a 42 posta és távközlés ágazatba sorolt vállalatok;

e) az Állami Könyvterjesztő Vállalat, a Művelt Nép Könyvterjesztő Vállalat, valamint az 5173 idegenforgalmi vendéglátás szakágazatba tartozó vállalatok;

f) a Tejipari Vállalatok Trösztje keretében működő vállalatok, valamint a sütőipari vállalatok;

g) a Fővárosi Gázművek;

h) a Kőbányai Sörgyár;

i) a szocialista importból származó és hazai gyártású számítógépek és perifériák amortizációja után az azt elszámoló vállalatok.

2. Az építőipari tervezés és beruházások szervezése és lebonyolítása alágazatba a miniszter (országos hatáskörű szerv vezetője) felügyelete alá tartozó vállalat és a tanácsi vállalat által elszámolt értékcsökkenési leírást - az ingatlanok után elszámolt rész kivételével - a fejlesztési alapba kell helyezni. Az ingatlan után elszámolt értékcsökkenési leírást a miniszter (országos hatáskörű szerv vezetője) felügyelete alá tartozó vállalat az Állami Fejlesztési Banknál erre a célra vezetett számla javára köteles befizetni. Az így befizetett összeg a tervező és beruházó vállalatok tevékenységéhez szükséges munkahelyek létesítését (bővítését) eredményező beruházások támogatására használható fel. Tanácsi vállalat esetében ez az összeg a felügyeletet ellátó tanács fejlesztési alapját illeti meg.

3. Az amortizáció 80 százalékos visszatartására jogosultak:

a) az Állatforgalmi és Húsipari Tröszt keretében működő vállalatok;

b) a 41 közlekedés alágezatba sorolt vállalatok gépeik és berendezéseik után;

c) az 1513 mész- és cementipar, valamint az 1515 azbeszt-cementipar szakágazatba sorolt vállalatok;

d) az 517 vendéglátás alágazatba sorolt vállalatok, kivéve az 1. e) pontban említett 5173 szakágazatba tartozó vállalatokat.

3. számú melléklet a 35/1983. (XI. 12.) PM számú rendelethez

A rendeletben szereplő mutatók elemeinek kiszámítása.

1. A nyereség (Ny) a vállalat elszámolás (érdekeltség) alapjául szolgáló nyeresége.

2. A nettó eszközérték (E) a vállalati tevékenység állóeszközei nettó értékének (az üzemkörön kívüli állóeszközök kivételével) és a készletek értékének negyedévi adatok alapján számított éves kronologikus átlaga. Az 51 belkereskedelmi ágazatba tartozó vállalatoknál a nettó eszközérték számításánál a bérelt ingatlanok bérleti díjának 20-szorosát is figyelembe kell venni.

3. A bér (B) a vállalati bérszabályozás rendszeréről szóló 4/1982. (XI. 30.) ÁBMH számú rendelkezés szerint a bérszabályozás alá eső bérköltség.

4. A jövedelmezőségi mutató számításánál a rendelet hatálya alá tartozó, jogi személyiséggel nem rendelkező gazdasági társaságok teljes eredményét annál a gazdálkodó szervnél kell figyelembe venni, amelynek mérlegében a társaság eszközei (és bére) szerepelnek. A társaság tagjai, amelyek a vállalkozás eredményéből részesednek, az átvett nyereséget a jövedelmezőségi mutató számlálójában nem vehetik figyelembe. Az így kiszámított jövedelmezőségi mutatót csak a progresszív nyereségadó és a vállalatok magasabb vezető állású dolgozói prémiumának számításánál lehet figyelembe venni.

5. A jövedelmezőségi mutató számításánál az 51/1980. (XII. 12.) PM számú rendelettel módosított 22/1973. (IX. 19.) PM számú rendelet 28 §-a (1) bekezdésének hatálya alá tartozó jogi személyiségű gazdasági társulásoknak az elszámolás (érdekeltség) alapjául szolgáló nyereség és a társulás tagjai által jogszabály szerint, elvont nyereség együttes összegét kell figyelembe venniük. A társulás tagjainak az általuk elvont nyereséget a jövedelmezőségi mutatójuk számításánál figyelmen kívül kell hagyniuk.

6. A jövedelmezőségi mutató számításának metodikáját a pénzügyminiszter - a belkereskedelmi miniszterrel, az Állami Bér- és Munkaügyi Hivatal és a Fogyasztási Szövetkezetek Országos Tanácsa elnökével egyetértésben - 1984. évre az általánostól eltérően is szabályozhatja.

4. számú melléklet a 35/1983. (XI. 12.) PM számú rendelethez

1. A 23. § szerint számítandó adóvisszatartásnál, illetve dotációnál lakosság részére végzett fogyasztási szolgáltatási tevékenységnek minősül -a pénznyerő automaták működtetését kivéve -a 104/1980. (PK 9.) OT-KSH számú közös közleményben, illetve az ennek alapján 1980-ban kiadott KSH közleményben (PK 20. szám) ilyen címen meghatározott tevékenység.

2. A vállalat a lakosság részére végzett fogyasztási szolgáltatási tevékenységé nettó árbevételének az összes nettó árbevételhez viszonyított arányában számított bérköltség 10 százalékának megfelelő összeget veheti számításba az adóbefizetés csökkentésénél, illetve a dotációnál. Az arány számításánál az eladott áruk beszerzési értékével és az elszámolt alvállalkozói teljesítményekkel csökkentett nettó árbevételeket kell figyelembe venni.

3. Ha a befizetendő általános nyereségadó az 1-2. pont alapján számított összegre nem nyújt fedezetet, a különbözeti termelői forgalmi adó, ezt követően a termelési adó befizetendő összege ugyancsak visszatartható. Amennyiben az adóbefizetésekből visszatartható összeg még mindig nem elegendő, akkor a különbözet dotációként vehető igénybe.

4. A 23. §-ban foglaltakat nem alkalmazhatják

- a 7312 Fényképészet szakágazatba sorolt vállalatok:

- az Órások Szövetkezete (Budapest), valamint

- az "ELITÉ" Ortopéd Méretes Cipőkészítő Ipari Szövetkezet (Budapest).

Lábjegyzetek:

[1] * A jelenleg hatályos jogszabályok szerint a 43/1979. (XI. 1.) PM számú rendelet 7. § (1) bekezdése alapján beruházási állami támogatásként engedélyezett, valamint a 328/1975. (PK 39.) PM-KkM számú együttes közlemény I./2. pontja alapján a konvertálható export árualapok fejlesztéséhez vehető igénybe nyereségadó-kedvezmény.

[2] * A vállalatok és szövetkezetek vesztesége, részesedési és fejlesztési alap hiánya rendezésének módjáról szóló 10/1983. (IV. 27.) PM számú és a 17/1982. (VI. 1.) PM számú rendelettel módosított 10/1981. (IV. 2.) PM számú rendelet.